Образец заполнения 3 НДФЛ за 3 года

Образец заполнения 3 НДФЛ за 3 года необходим для составления документов при покупке недвижимого или движимого имущества. В этом случае гражданин рассчитывает получить имущественный вычет и вернуть ранее оплаченное НДФЛ.

Правила заполнения

Согласно нормам законодательства, гражданин может получить имущественный вычет при выполнении определенных условий. Одним из этих мероприятий является заполнение декларации на основе образца заполнения 3 НДФЛ за 3 года.

Важно не только ознакомиться с правилами подачи заявки о получении средств, но и правильной составить необходимую документацию. В первую очередь, следует составить грамотную заявку на основе образца заполнения 3 НДФЛ за 3 года.

Но стоит также ознакомиться с условиями подачи заявки. Так, если гражданин обращается для возвращения средств по подходному налогу при покупке недвижимого имущества, то он может отправить заявку в продолжение одного года. Но по образцу заполнения 3 НДФЛ за 3 года отчет должен составить данные последних трех лет.

Кроме этого, форму нужно заполнить очень внимательно, чтобы не допустить хоть какие-нибудь недочеты. Как и в образце заполнения 3 НДФЛ за 3 года, нужно вписать по одному знаку в каждой клетке. При этом буквы следует писать в печатном виде. Если предполагается пустая клетка, то нужно поставить прочерки.

При заполнении образца заполнения 3 НДФЛ за 3 года лучше использовать ручку с синими или черными чернилами. Декларация включает в себя 23 листа. Однако самостоятельно все заполнить не стоит. Эксперты советуют отправить в налоговую те листы документа, которые аккуратно заполнены с вашей стороны.

Образец заполнения 3 НДФЛ за 3 года представлен максимально грамотно, поэтому и вы должны попытаться все сделать внимательно и без помарок. Ведь именно в этих бумагах будет производиться расчет размера подходного налога.

Как оформить декларацию?

Помимо основных правил, нужно узнать и детали заполнения документа для оформления каждой из страниц. В этом случае немаловажную роль сыграет образец заполнения 3 НДФЛ за 3 года.

В первую очередь стоит пролистать документ и понять, какие страницы стоит оформить, а какие нет. Все это уже представлено в конкретном образце заполнения 3 НДФЛ за 3 года. В общем, из 23 листов стоит оформить только семь листов. В частности, в декларации должны быть заполненными титульный лист, первый и шестой разделы, листа А, Ж1 и И.

Образец заполнения 3 НДФЛ за 3 года поможет аккуратно и без ошибок заполнить самую важную часть декларации – титульный лист. В основном, он включает две страницы. К тому же здесь приводятся основные сведения о налогоплательщике. Здесь также составителю стоит поставить свою подпись.

Каждая из страниц документа имеет свои особенности заполнения. Поэтому самостоятельно заполнить бланк с первого раза не удастся. Эксперты советуют экономить свое время и облегчить процедуру заполнения, обратившись к услугам высококвалифицированных специалистов. Профессионал знает, как аккуратно и без помарок заполнить представленную форму.

Редактор: Игорь Решетов

www.cherlock.ru

Как заполнить декларацию 3-НДФЛ на имущественный вычет за 3 год

Текст этой статьи будет полезен тем налогоплательщикам, которые хотят узнать, как заполнить декларацию 3-НДФЛ на имущественный вычет за 3 год. Для того чтобы процедура возмещения налога за покупку недвижимости прошла успешно, настоятельно рекомендуем учитывать правила оформления налоговой декларации, о которых также пойдет речь.

- Пустой бланк декларации за 2017 год.

- Пример формы 3-НДФЛ на получение вычета за покупку имущества.

- Специальная программа для оформления налоговой декларации.

Заполнение бланка 3-НДФЛ

Как известно, компенсации, которые начисляются налогоплательщикам, вложившим материальные средства в приобретение или строительство имущественных объектов, имеют самый большой размер по сравнению с другими видами налоговых вычетов.

Так как налоговым законодательством принято правило, гласящее о том, что вернуть за год денег физическое лицо может не больше, чем внесло в государственный бюджет на подоходный налог, то выплата имущественной налоговой скидки обычно растягивается на несколько лет.

Необходимо отметить, что для получения всех денежных средств, начисленных в качестве вычета за покупку имущества, подать форму 3-НДФЛ один раз недостаточно. Налогоплательщику следует каждый год вносить данные в бланк декларации, передавать его на рассмотрение в налоговую службу и таким образом постепенно забирать положенную ему имущественную компенсацию.

Первые страницы декларации

Перед тем как указывать информацию, связанную с купленным жильем или земельным участком, налогоплательщику необходимо внести данные о его доходах, а также отобразить некоторые сведения о себе. Это делается при помощи первых четырех листов формы 3-НДФЛ – титульного, первого раздела, второго, а также листа А и/или Б, последний из которых предназначен для заполнения физическими лицами, получающими денежные средства от зарубежных источников прибыли.

В основном все эти страницы заполняются тривиально, однако все же в них имеются и несколько следующих значений, как работать с которыми, знают не все заявители на имущественный вычет:

- Шифр налогового периода. На титульном листе от налогоплательщика требуется внесение такого показателя, как код налогового периода. Как правило, это две цифры, говорящие налоговому агенту о том, за какой отрезок времени физическое лицо хочет возместить НДФЛ. Таким образом, если это год, то проставляется комбинация 34.

- Номер корректировки. С левой стороны от вышеуказанного показателя в форме 3-НДФЛ нужно проставить так называемый номер корректировки. Данная нумерация начинается с нуля и означает, сколько раз за текущий налоговый срок заявитель на вычет оформлял и отправлял на рассмотрение бланк 3-НДФЛ.

- Шифр категории налогоплательщика. Поскольку разные физические лица могут получать доходы от кардинально различных видов деятельности, то в декларации необходимо зафиксировать тип источника выплаты. То есть если налогоплательщик зарегистрирован как частный предприниматель, то код его категории – 720, если является адвокатом, оказывающим услуги индивидуального рода, – 740, а если он работает по трудовому договору на работодателя – 760.

- КБК. Такой параметр, как код бюджетной классификации, также вызывает немало вопросов у претендентов на имущественную налоговую скидку. Это некий код из двадцати цифр, который необходим для регистрации налоговыми органами различного рода доходов и расходов физических лиц. Каждый числовой блок КБК несет определенную информацию. Например, цифры, начинающиеся с четвертого и заканчивающиеся тринадцатым знаком, кодируют вид дохода.

- КПП. Такая аббревиатура требуется от налогоплательщика при заполнении листа с буквенным обозначением “А”, а полностью звучит как код причины постановки на учет и непосредственно касается источника выплаты. Эта комбинация цифр состоит из девяти знаков и выдается различным организациям в знак того, что они поставлены на учет не в одной налоговой инспекции, а сразу в нескольких. Каждая часть кода говорит о том, какой именно орган отвечает за контроль прибыли, которая находится на счету определенного предприятия.

Лист Д1

После того как покупатель имущества оформит основные страницы декларации, ему потребуется поработать с листом Д1. Именно на данной странице формы 3-НДФЛ необходимо произвести расчет имущественной налоговой компенсации и указать некоторые сведения общего характера. Физическому лицу понадобится указать такую информацию:

- Код купленного имущества. Поскольку получить вычет можно не только за дом или за квартиру, но и за другие имущественные объекты, необходимо отметить, какая именно недвижимость была приобретена. Если это дом, к которому прилагается земельный участок, то код в данном случае 7, если квартира – 2.

- Признак претендента на вычет. Для того чтобы обозначить сколько собственников владеет объектом, на который заявлено получение налоговой скидки, а также кто из них ее оформляет, придуман код признака налогоплательщика. Таким образом, если вычетом хочет воспользоваться физическое лицо, которое является единственным владельцем дома, то ему нужно писать цифры 01.

- Данные об объекте. Также налогоплательщик должен указать, владеет ли он приобретенным имуществом в индивидуальном порядке или на объект оформлена собственность долевого либо совместного типа, написать полный адрес, по которому расположена данная недвижимость, а также проставить дату регистрации права на собственность и дату подачи на распределение имущественной налоговой компенсации.

- Различные суммы. В первую очередь, покупатель имущества обязан отобразить сумму, которую он потратил на его покупку, а затем сумму, выплаченную им по процентной надбавке (данное действие необходимо, если был взят кредит). Помимо этого, проставляется размер налоговой базы, из которого уже была вычтена имущественная налоговая компенсация, и пишется размер затрат, зафиксированных документально.

- Остаток вычета. Так как речь идет о получении компенсации имущественного типа за третий год, то очень важно правильно заполнить ячейку, подразумевающую указание остаточной налоговой скидки. Физическому лицу нужно взять декларацию за прошлый год и от суммы остатка зафиксированной в ней отнять размер вычета, который будет предоставлен ему за текущий налоговый период, а полученный результат отразить в строке 230 листа Д1.

Как вернуть налог за оплату ипотечных процентов

Так как кредит является довольно популярной услугой, позволяющей достаточно облегчить процедуру покупки недвижимости, то заемщики пользуются этим и начисляют физическим лицам немалые проценты.

Однако получение вычета за оплату процентных взносов также предусмотрено в действующем законодательстве. Затраты подобного рода необходимо включить в соответствующие строки листа Д1 – 130 и 240.

Главное, вести отдельный учет по расходам, связанным с покупкой имущества и уплатой процента, и ни в коем случае не суммировать их.

Таким образом, в пункте 1.13 проставляется сумма, которую на данный момент заявитель на вычет потратил на погашение процентов и не получал за нее компенсацию, а в пункте 2.11 – остаток налоговой скидки, положенной за процентные расходы налогоплательщику в будущем.

Важно! Все суммы, заявленные физическим лицом в листе Д1, должны указываться на основе деклараций за предыдущие годы либо быть подтверждены при помощи другой документации расчетного характера.grazhdaninu.com

Как заполнить 3-НДФЛ в программе Декларация. Пошаговая инструкция

Как заполнить 3-НДФЛ самостоятельно? В этой статье мы рассмотрим общие правилах заполнения налоговой декларации. Думаю, что после этого вы сможете легко самостоятельно оформить свою персональную отчётность.

Оглавление статьи

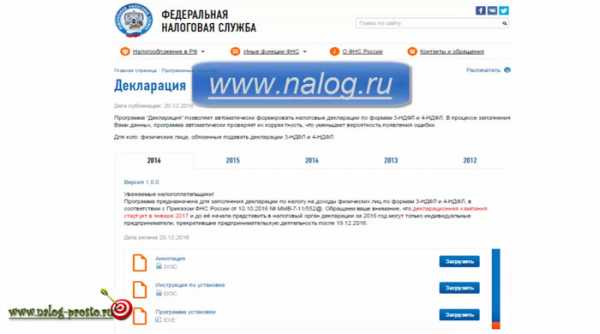

Скачиваем программу Декларация

С самого начала необходимо установить программу «Декларация» за тот год, за который вы собираетесь оформлять форму 3-НДФЛ. Если вы хотите получать налоговые вычеты за 2016 год, в этом случае скачивайте программу именно за этот период.

Если же вам нужны декларации за предыдущие года, то нужно будет установить несколько таких программ. Работают они все по одному принципу.

Скачать программу «Декларация» можно с сайта налоговой службы: www.nalog.ru/rn77/program//5961249/

И вот, что мы с вами научимся сейчас делать. Те, кому после просмотра видео, всё понятно, могут заполнять свою собственную декларацию. 🙂

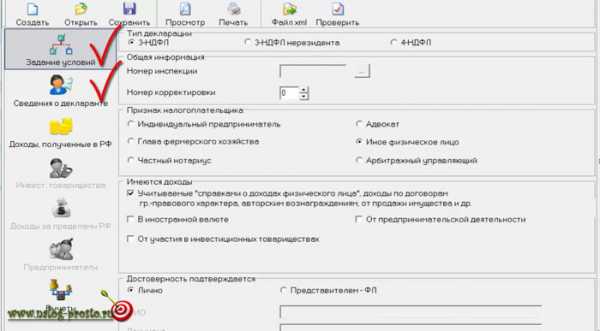

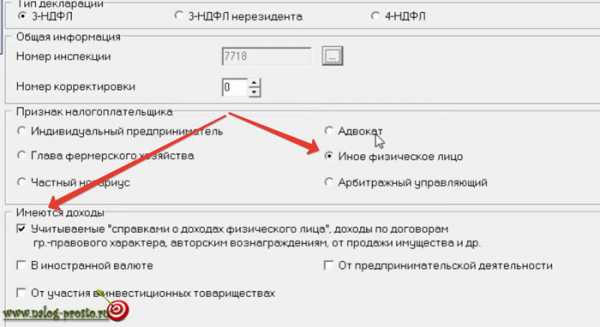

Для тех же, кто хочет узнать больше подробностей: откуда брать данные и какие поля необходимо заполнить, предлагаю продолжить чтение этой Инструкции.Вкладка Задание условий

Номер инспекции

Начнём с вкладки «Задание условий». В 99% случаев здесь необходимо заполнить только лишь номер налоговой инспекции.

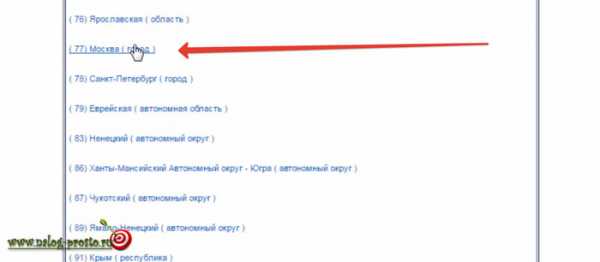

Часто возникает вопрос — откуда же его взять? Эта информация есть на сайте nalog.ru. Можно также использовать и другие сайты. К примеру, обновленная информация всегда есть на сайте ИФНС: www.ifns.su/ADRESA/regions.html

В первую очередь, необходимо выбрать какой-либо регион. Например, мы выберем Москву, это 77 регион.

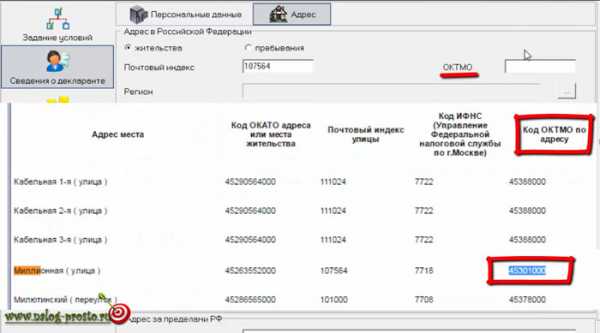

И далее здесь можно выбрать населённые пункты, которые относятся к этому региону. В начале идут различные посёлки и города. Если же нужен адрес непосредственно в самом городе, то идут ниже улицы. И, соответственно, буквы, по которым можно выбрать нужный адрес.

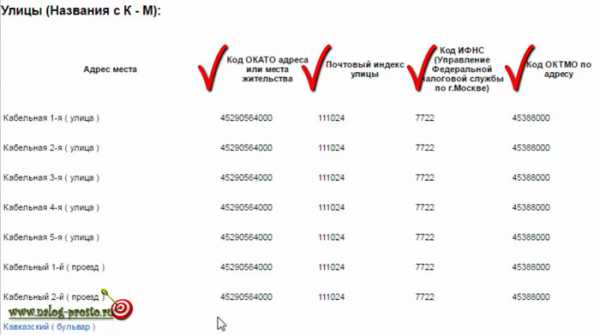

Далее, выбрав нужную букву, мы находим список всех улиц, которые соответствуют указанной букве.

В этой таблице указаны коды ОКАТО, почтовый индекс, код налоговой инспекции и код ОКТМО. Эти цифры нам понадобятся для того, чтобы указать их в программе «Налоговая декларация».

Так как список может быть очень длинным можно воспользоваться стандартной функцией поиска в браузере. Для этого нужно брать сочетание клавиш Ctrl — F и набрать, начало названия улицы.

Некоторые улицы выделены синим, и по этой ссылке можно перейти внутрь.

Это означает, что на этой улице несколько домов, и эти дома имеют разные, к примеру, индексы. Как правило, налоговой инспекции и все остальные коды у них одинаковые, а вот индексы у них бывают разные. В этом случае вы находите свой дом, иногда бывает, необходимо выбрать строение, корпус, и уже конкретно для вашего адреса находите нужный индекс.

Выбираем код налоговой инспекции для Вашей улицы и возвращаемся в нашу программу. После этого нажимаем на кнопку возле окошка с надписью «Номер инспекции».

Появляется длинный список всех существующих инспекций. Его можно просто пролистать вручную, либо же просто нажать на любую строку и набрать на клавиатуре код для нашей ИФНС. После этого мы выбираем нужную нам налоговую инспекцию и нажимаем ОК.

Номер корректировки

Что ещё есть на этой вкладке? Номер корректировки. По умолчанию здесь всегда будет стоять 0.

Цифра здесь может поменяться только в том случае, если вы подаёте корректирующую декларацию. Например, вы сдали за 2016 год декларацию, у вас её налоговая инспекция приняла. Но после этого были обнаружены какие-либо ошибки или вы нашли дополнительные чеки и хотите ещё добавить какую-то информацию.

В этом случае, вы делаете корректирующую декларацию 3 НДФЛ. Она составляется точно также, как и первоначальная. Единственным отличием будет этот признак. Например, 1, если вы сдаёте один раз. Если вы сдаёте, исправляете декларацию ещё раз, то ставите 2.

В зависимости от того, сколько раз вы будете переделывать вашу декларацию, столько и нужно будет увеличивать этот признак. Ну а для первого заполнения оставляем 0.

Признак налогоплательщика

В разделе «Признак налогоплательщика» по умолчанию стоит точка для физических лиц. Её оставляем.

Ну если, конечно, Вы не занимаетесь предпринимательской деятельностью, а сдаете 3-НДФЛ как простое физ. лицо.

Имеются доходы

Доходы, как правило, учитываются только справками о доходах физических лиц, то есть 2-НДФЛ. Все остальные галочки можно не указывать. В исключительных случаях, если вы получаете доходы в иностранной валюте, участвуете в инвестиционных товариществах, занимаетесь предпринимательской деятельностью тогда эти галочки стоит указать.

Достоверность подтверждается

Ещё один нюанс: если вы планируете сдавать свою декларацию лично, то ничего менять не нужно. Оставляем по умолчанию точку возле «Лично».

Если же вы будете выписывать доверенность на какое-то иное физическое лицо, которое будет это делать вместо вас, то такая доверенность, во-первых, должна быть заверена нотариально. Во-вторых, необходимо будет поменять условия. В этом случае нужно написать данные того физ. лица, которое будет сдавать вместо вас вашу декларацию.

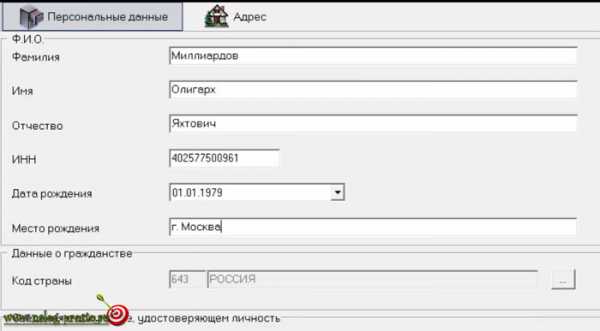

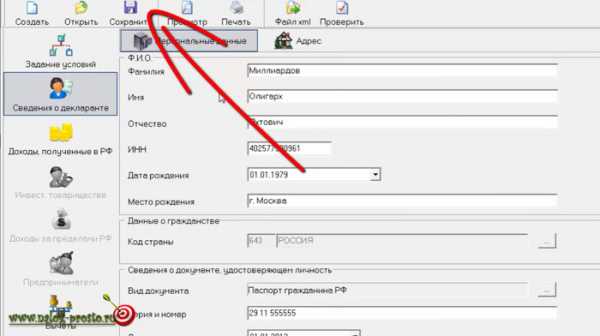

Вкладка Сведения о декларанте

Переходим к следующей вкладке. Обращаю внимание, что на этой вкладке есть 2 подвкладки: это персональные данные и адрес. Рассмотрим подробнее каждую из них

Персональные данные

Для начала заносим персональные данные: фамилию, имя, отчество. Также ИНН, место и дату рождения.

Думаю, что об этом нет смысла рассказывать подробно. Надеюсь, что каждый человек сможет это сделать самостоятельно. 🙂

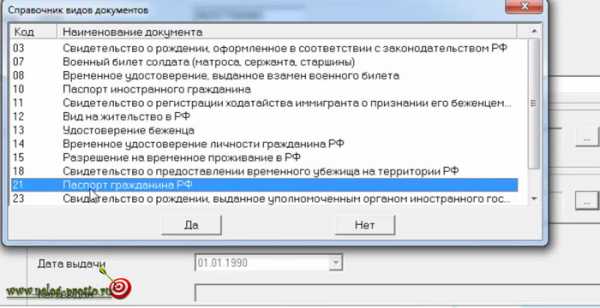

Далее заполняем Сведения о документе, удостоверяющем личность. Для этого нажимаем на кнопочку возле строки «Вид документа».

В большинстве случаев, здесь выбирается паспорт: код 21, паспорт гражданина РФ.

В исключительных ситуациях, если у вас какой-то другой документ, подтверждающий вашу личность, то выбираете из списка то, что нужно именно вам.

Адрес

С 2018 года в силу вступили изменения в бланках налоговой декларации 3-НДФЛ. Теперь, при заполнении персональных данных в отчетности за 2017 год, указывать адрес прописки не нужно.

А вот если вы заполняете бланки деклараций за предыдущие года (до 2016), то правила для них остались прежними, т.е. адрес необходимо заполнить.Заполнив все паспортные данные, переходим на вкладку «Адрес». Здесь по умолчанию стоит адрес: место жительства в Российской Федерации, и заносим ваши данные.

Почтовый индекс, если вы вдруг его не знаете, мы также можем взять с сайта ИФНС (ссылка была выше). Он идёт у нас во 2 колонке.

Например, индекс Миллионной улицы будет 107564. Код ОКТМО мы также берём в этой таблице, в последней колонке. Можно его просто скопировать и вставить в программу.

Далее выбираем регион. Опять же нажимаем на дополнительный квадратик. Если, к примеру, прописка в Москве, то выбираем 77 регион.

Далее заполняем все данные прописки. Указываем район, если есть. Город или населённый пункт, если вы живёте в деревне или посёлке. Улица, дом, корпус (если есть), номер квартиры. Также не забывайте указывать свой контактный телефон.

Некоторые налоговые инспекции всё-таки по нему иногда обращаются, если есть какие-то ошибки или вопросы, они могут вам позвонить.

Это тоже важно!

Итак, мы с вами заполнили две вкладки. Также не забывайте периодически сохранять все заполненные данные. Для этого можно нажать на кнопку Сохранить.

В появившемся окне в имени файла указать какое-либо название для данной декларации.

В процессе заполнения нажимайте на кнопку Сохранить почаще. Ни одна программа не совершенна, и лучше лишний раз нажать на сохранение, чем потом еще раз начинать заполнять 3-НДФЛ с самого начала.

Далее мы разберем третью вкладку «Доходы, полученные в Российской Федерации». О том, как правильно заполнять данные из справки 2-НДФЛ, каким образом учитывать различные вычеты и о некоторых хитростях при заполнении данных.

Помощь в заполнении

Если у вас остались какие-либо вопросы, напишите их в комментариях под этим видео, а лучше задавайте в нашей рубрике вопрос-ответ.

Если вам нужна личная консультация или помощь в оформлении декларации 3-НДФЛ, то смело оставляйте заявку на нашем сайте «Налог-просто!». Мы работаем быстро и с удовольствием!

Удачного вам декларирования! Мы любим возвращать налоги.

nalog-prosto.ru