Вклады в Москве максимальная ставка 8.2% на сегодня 12.08.2021

Каждый человек копит деньги с разными целями. Однако многие не понимают, что хранение сбережений дома — не лучшее решение. Вместо того, чтобы приносить доход своему владельцу, они лишь теряют свою реальную стоимость из-за инфляции. К тому же, зачастую люди не сдерживаются и тратят деньги. Однако вклады в Москве помогут вам не только сохранить финансы, но и приумножить их в соответствии с договором.

На сегодняшний день этот продукт — универсальный инструмент для вложения. В отличие от рынка акций или драгоценных металлов, вам не нужны специальные знания или постоянный анализ экономической ситуации. Вы просто находите подходящее предложение и подписываете договор. При этом в большинстве организаций нет каких-либо ограничений по минимальным взносам, а если они и есть, то небольшие.

Сам контракт очень важен, поэтому до его подписания вам необходимо ознакомиться с текстом лично. Для этого попросите у сотрудников банка дать образец в печатном или электронном виде и внимательно прочитайте все пункты, особенно написанные мелким шрифтом и помеченные звездочкой.

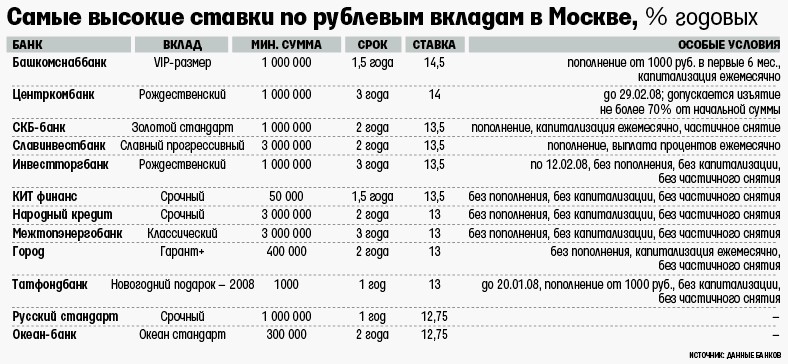

Какая самая высокая ставка в Москве?

Максимальная ставка по вкладам в Москве- 8.2% годовых на 12.08.2021.

Какие плюсы есть у вкладов?

Главный плюс услуги, помимо стабильного дохода, это надежность. Счета потребителей защищает государство на законодательном уровне через программу обязательного страхования. Поэтому в случае ликвидации или отзыва лицензии вам выплатят компенсацию. Однако она ограничена 1,4 млн рублями, что не мешает вам разделить превышающую это ограничение сумму и поместить ее в несколько организаций, исключив различные риски.

Следующий аспект, который мы рассмотрим — типы счетов. Первый из них — срочный. В этом случае вы помещаете средства на определенный временной промежуток. Разумеется, вы вправе подать заявление на досрочное снятие, однако с большой вероятностью банк откажет в выплате накопившихся процентов.

Второй вариант — до востребования — идет по низкой ставке. Все дело в том, что организации невыгодно держать финансы у себя, зная, что владелец имеет право потребовать их вернуть в любое время. Такой продукт предпочитают та категория клиентов, кому достаточно факта надежности, а потенциальная прибыль их мало интересует.

Сколько предложений по вкладам действуют в Москве?

На сегодня в Москве действуют 1179 предложений.

Онлайн-помощник

На Banki.ru вы найдете актуальные на рынке продукты. Здесь собрана достоверная информация, которую наши специалисты ежедневно проверяют и обновляют. Сравнив услуги по их основным параметрам — а это процентная ставка, стоимость открытия и комиссии, вы сможете принять верное решение, и раздел рейтингов поможет вам в выборе организации. Banki.ru — крупнейший финансовый супермаркет Рунета, успешно функционирующий более десяти лет.

Публикация: 16.10.2018

Изменено: 25.10.2020

Выгодные вклады в банках Москвы ТОП 20 под 8.00%

Самые выгодные вклады в банках Москвы

Наряду с кредитами, вклады являются одной из самых популярных банковских услуг. И если кредиты помогают получить желаемую сумму денег, то депозиты помогают увеличить свой капитал, а заодно дают возможность дополнительного пассивного дохода. В настоящее время можно найти большое количество выгодных вкладов в Москве. Остается определиться с доступной суммой депозита, с которой вы на некоторое время готовы расстаться, а также выбрать самый подходящий вариант банка и программы.

Выгодные процентные ставки по вкладам в Москве

Вклад подразумевает под собой, что вы отдаете банку какую-то сумму денег, которой он может распоряжаться некоторое время по своему усмотрению. За эту услугу банк выплачивает вам процент. Именно за счет процента увеличивается ваш изначальный капитал. Именно поэтому всех клиентов в первую очередь интересуют выгодные проценты по вкладам.

За эту услугу банк выплачивает вам процент. Именно за счет процента увеличивается ваш изначальный капитал. Именно поэтому всех клиентов в первую очередь интересуют выгодные проценты по вкладам.

Выгодные проценты по вкладам банк определяет в зависимости от того, насколько времени и на каких условиях вы готовы расстаться со своими деньгами. Если вы готовы не забирать их у банка обратно в течение продолжительного времени, а также не снимать периодически часть вклада, то вы можете рассчитывать на лучшие ставки и самый выгодный вклад.

Кроме этого, выгодные ставки по вкладам зависят от системы начисления процентов. Существует два основных варианта:

Согласно тенденциям 2021, второй вариант подходит тем, кто рассчитывает на проценты в качестве постоянного дохода для поддержания уровня жизни, и не готов расстаться с суммой вклада на долгое время без возможности ее использования. Но именно первый вариант прописан в большинстве условиях выгодных вкладов в банках Москвы.

Выбор банка Москвы для выгодного вклада

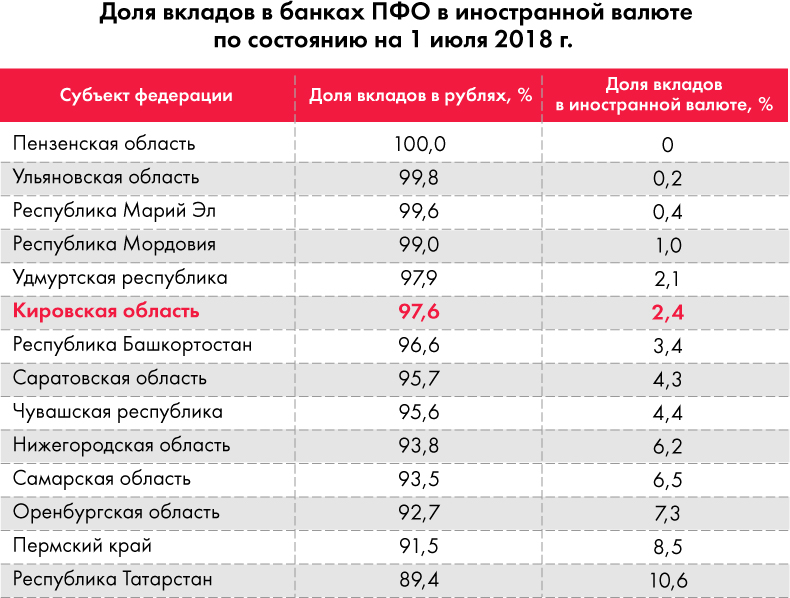

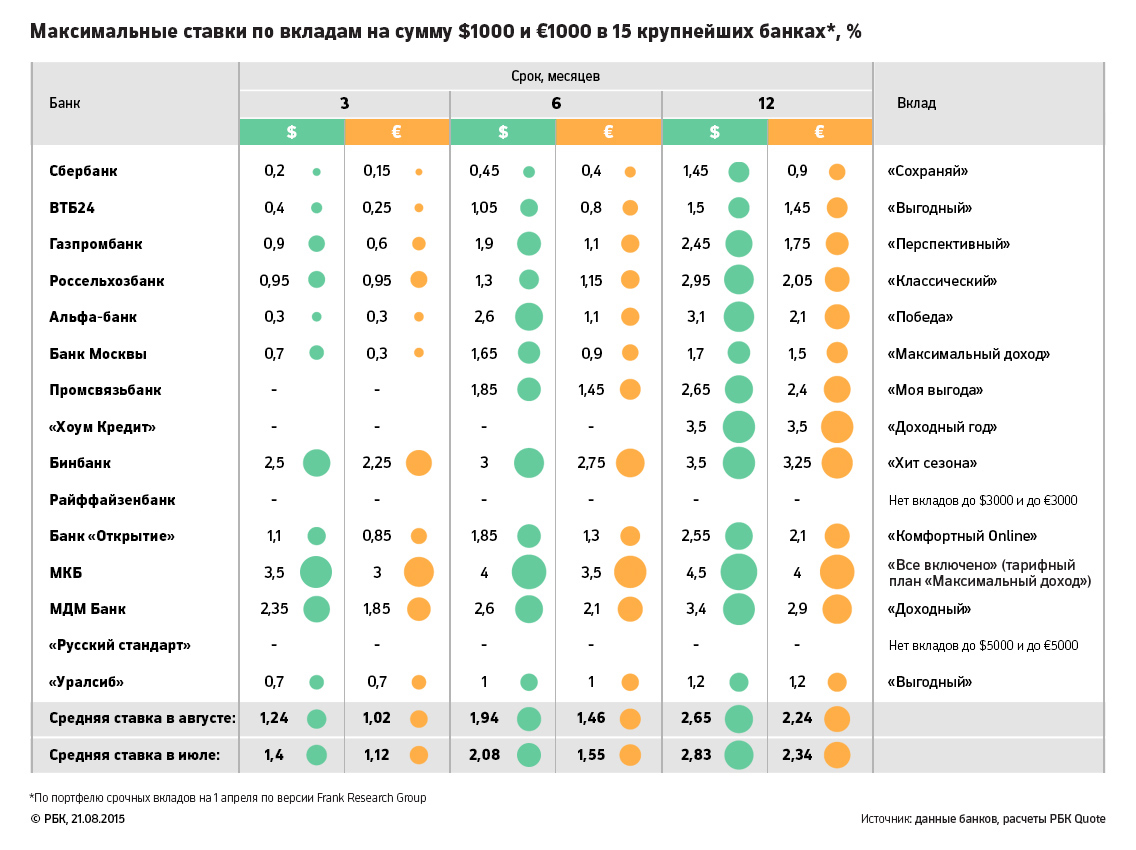

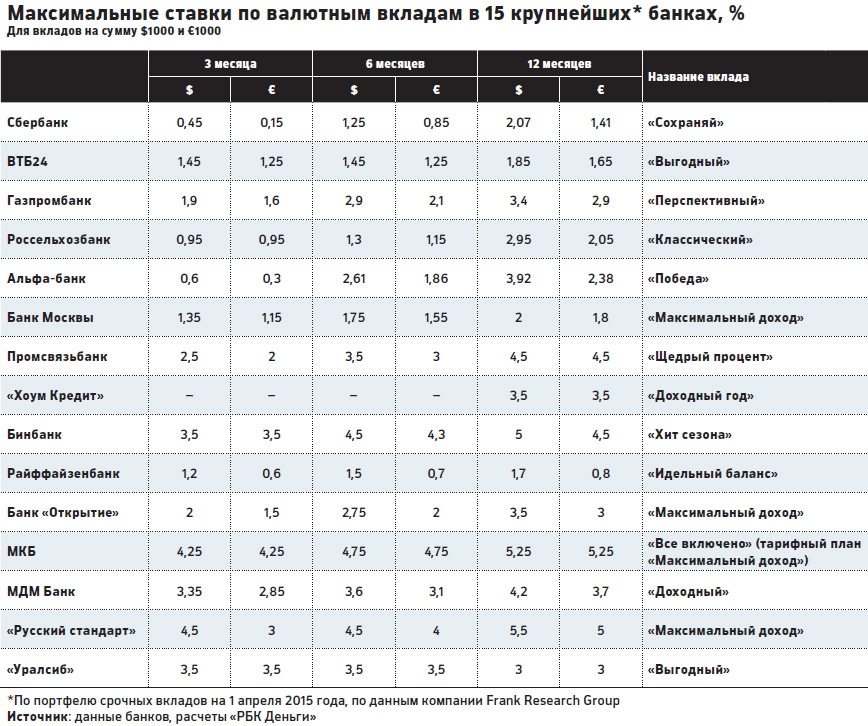

Практически все банки Москвы позволяют оформить депозиты самым разным группам населения: есть программы для физических лиц, для пенсионеров, для компаний, для несовершеннолетних граждан и т. п. Валюта вклада также не имеет определяющего значения при выборе банка. Так, и ВТБ, и Сбербанк, и другие крупнейшие банки на сегодня позволяют открыть выгодный вклад в рублях в Москве, в долларах, в евро, а также в иных иностранных валютах.

п. Валюта вклада также не имеет определяющего значения при выборе банка. Так, и ВТБ, и Сбербанк, и другие крупнейшие банки на сегодня позволяют открыть выгодный вклад в рублях в Москве, в долларах, в евро, а также в иных иностранных валютах.

Поэтому при выборе банка обращайте внимания, в первую очередь, на свои возможности и цели по депозиту: сможете ли вы долго не пользоваться этой суммой денег, может ли вам понадобиться частичное снятие, важно ли для вас иметь возможность пополнить свой вклад в любое время. На основании этого сделайте свой выбор и откройте депозит в одном из банков города.

Как открыть выгодный вклад в Москве?

Для открытия одного из самых выгодных вкладов в банках Москвы, достаточно иметь паспорт, пенсионное удостоверение для соответствующего типа депозита, а также необходимую сумму денег. После сбора средств воспользуйтесь специальным калькулятором на этой странице, чтобы быстро подобрать вариант специально под ваши собственные условия.

Дополнительная информация по выгодным вкладам в Москве

Вклады в банк для физических лиц | Процентные ставки по вкладам | Выгодные вклады в банках Москвы

Выгодные проценты по вкладам – это доступная возможность повысить Ваше материальное благосостояние без финансовых рисков. Банковский депозит – инвестиционный инструмент, которым может воспользоваться каждый.

Банковский депозит – инвестиционный инструмент, которым может воспользоваться каждый.

Если Вы решили вложить деньги в один из банковских вкладов для физических лиц, но пока не знаете, с чего начать и на что именно стоит обратить внимание, воспользуйтесь нашими рекомендациями.

Несколько практических советов, как разместить выгодные вклады

в Росэнергобанке

- Пополняемость вклада

Подробно изучите условия заинтересовавшего Вас вклада под процентыи его специфику с учётом того, как Вы планируете оперировать своими средствами. Одна из главных характеристик действительно выгодного вклада в банке – его пополняемость в течение всего срока действия договора.

Все вклады по программам Росэнергобанка пополняемые.

- Возможность досрочного снятия средств

Узнайте, каковы условия досрочного снятия средств (полного и частичного): возможно ли оно, изменяются ли при этом процентные ставки по вкладам и насколько, до какого предела от суммы вклада возможно частичное снятие средств.

Росэнергобанк предлагает банковский вклад «Ритм жизни» с интересными условиями досрочного расторжения договора. Чем дольше Вы держите свой вклад в банке, тем выше будет ставка при досрочном расторжении.

- Срок, на который открыт депозит

Рассчитайте, на какой срок Вы готовы вложить средства. Чем больше срок, тем больше процентная ставка.

В Росэнергобанке можно открыть вклад на срок от 7 дней до 3 лет. Частичное снятие четверти вклада и всех пополнений возможны по вкладам «Гарантия», «Гарантия-Онлайн». По вкладу «Ритм жизни» — даже 50%.

- Пролонгация депозита

Обратите внимание, возможна ли пролонгация вклада в банке и на каких условиях она осуществляется.

Автоматическая пролонгация возможна по вкладам «Золотой стандарт», «Гарантия», «Гарантия-Онлайн», «Разумный баланс» и «Ритм жизни».

- Начисление процентов по вкладу

Самый простой способ предполагает начисление процентов в конце периода, когда Вы сразу получаете и вклад, и начисленную по нему сумму процентов. Если же Ваша цель – получать проценты по вкладу в банке в течение всего срока действия договора, можно воспользоваться программами с ежемесячным начислением процентов.

Росэнергобанк предлагает вклады с ежемесячной капитализацией – «Гарантия», «Гарантия-Онлайн», «Разумный баланс», «Ритм жизни».

- В какой валюте открыватьвклад в банке

Если в текущей экономической ситуации Вы сомневаетесь в выборе валюты, Росэнергобанк рекомендует Вам беспроигрышный вариант — мультивалютный вклад «Разумный баланс». Основным преимуществом данного предложения является открытие депозита в трех валютах (рубли, доллары США и евро) с возможностью их конвертации неограниченное количество раз без потери процентов по вкладам.

- Онлайн-сервисы банка

Если у Вас нет времени ехать в офис банка, не пренебрегайте возможностью открыть вклад через Интернет.

В Росэнергобанке почти все вклады можно открыть посредством Интернет-банка ЭнергоКонтакт. А в случае открытия депозита по программе «Гарантия Онлайн»мы предлагаем повышенную ставку по вкладам в нашем банке!

Внимательно читайте договор банковского вклада и обращайте внимание на все нюансы. Если Вам что-то непонятно, не подписывайте документ, пока сотрудник банка досконально и убедительно не прояснит суть вопроса.

Выбирайте оптимальную программу инвестирования средств в Росэнергобанке и получайте гарантированно высокие проценты по вкладам, а мы окажем Вам всестороннюю консультативную поддержку!

Ставка в год1,00% | Мультивалютный Премиум+Банк БКФ

| Рейтинг: 190 место Лиц. |

Ставка в год0,80% | Стратег onlineСанкт-Петербург Особые условия: вклад открывается через интернет-банк Ещё 3 вклада в этом банке по вашему запросу | Рейтинг: 16 место Лиц. № 436 |

Ставка в год0,80% | Premium КапиталНовикомбанк

Ещё 9 вкладов в этом банке по вашему запросу | Рейтинг: 22 место Лиц. № 2546 |

Ставка в год0,50% | Свободный полетББР Банк

Ещё 2 вклада в этом банке по вашему запросу | Рейтинг: 74 место Лиц. |

Ставка в год0,50% | Ваш доход (в конце срока)Россельхозбанк Особые условия: вклад может быть открыт при наличии пакета услуг «Ультра» Ещё 3 вклада в этом банке по вашему запросу | Рейтинг: 6 место Лиц. № 3349 |

Ставка в год0,45% | ВИПТрансстройбанк

Ещё 3 вклада в этом банке по вашему запросу | Рейтинг: 202 место Лиц. № 2807 |

Ставка в год0,40% | Реалист ПремиумРеалист Банк

Ещё 2 вклада в этом банке по вашему запросу | Рейтинг: 168 место Лиц. № 1067 |

Ставка в год0,31% | Славный МаксимумСлавия

Ещё 2 вклада в этом банке по вашему запросу | Рейтинг: 215 место Лиц. |

Ставка в год0,30% | Экспо сберегательный планЭкспобанк

Ещё 4 вклада в этом банке по вашему запросу | Рейтинг: 69 место Лиц. № 2998 |

Ставка в год0,25% | Океан мечтыАлеф-Банк

Ещё 1 вклад в этом банке по вашему запросу | Рейтинг: 152 место Лиц. № 2119 |

Ставка в год0,21% | Таврический Максимум (онлайн)Таврический Банк Особые условия: вклад открывается в системе интернет-банк Ещё 3 вклада в этом банке по вашему запросу | Рейтинг: 54 место Лиц. № 2304 |

Ставка в год0,20% | МаксимумАлександровский

Ещё 1 вклад в этом банке по вашему запросу | Рейтинг: 148 место Лиц. |

Ставка в год0,20% | Доходный (евро)БКС Банк Особые условия: новым клиентам для открытия вклада необходимо заполнить заявку на сайте банка и представитель банка привезет банковскую карту и необходимый пакет документов;клиент… | Рейтинг: 82 место Лиц. № 101 |

Ставка в год0,10% | Счастливая монета!!!СКБ-Банк Особые условия: вклад с «лестничным» начислением процентов (до 6,2% годовых) | Рейтинг: 67 место Лиц. № 705 |

Ставка в год0,10% | КлассикаБанк Интеза

| Рейтинг: 83 место Лиц. № 2216 |

Ставка в год0,10% | Срочный в долларахЖиваго Банк

| Рейтинг: 278 место Лиц. |

Ставка в год0,10% | ДоходСДМ-Банк

Ещё 3 вклада в этом банке по вашему запросу | Рейтинг: 77 место Лиц. № 1637 |

Ставка в год0,10% | УдобныйУральский Банк Реконструкции и Развития Особые условия: по вкладам в валюте проценты начисляются по периодам, по вкладу в рублях — фиксированные ставки Ещё 1 вклад в этом банке по вашему запросу | Рейтинг: 37 место Лиц. № 429 |

Ставка в год0,10% | ЯнтарныйЭнерготрансбанк Особые условия: вклад открывается одновременно в трех валютах — рублях, долларах, евро;вклад могут разместить клиенты, получающие заработную плату в рамках договоров зарплатных проектов,… Ещё 8 вкладов в этом банке по вашему запросу | Рейтинг: 92 место Лиц. |

Ставка в год0,10% | Валютный доход 2021Автоградбанк

| Рейтинг: 223 место Лиц. № 1455 |

Вклады

Частые вопросы

1. Где можно открыть вклад?

Вклад открывается в офисе банка или вкладчиком самостоятельно через онлайн сервис НС Онлайн (возможность дистанционного открытия вклада указывается в условиях вклада, размещенных на сайте Банка).

2. Можно ли открыть вклад на имя третьего лица?

Да, за исключением вкладов в иностранной валюте и мультивалютного вклада.

3. Можно ли оформить доверенность на распоряжение вкладом на имя третьего лица?

Да, доверенность на распоряжение вкладом может быть оформлена в офисе Банка сотрудником Банка (Вам потребуется предоставить сотруднику Банка ксерокопию паспорта доверенного лица). Либо Вы можете оформить доверенность у нотариуса. Доверенное лицо обязано предъявлять сотруднику Банка оригинал доверенности на распоряжение вкладом (удостоверенной сотрудником Банка или нотариусом) каждый раз при совершении операций по вкладу на основании доверенности.

Либо Вы можете оформить доверенность у нотариуса. Доверенное лицо обязано предъявлять сотруднику Банка оригинал доверенности на распоряжение вкладом (удостоверенной сотрудником Банка или нотариусом) каждый раз при совершении операций по вкладу на основании доверенности.

4. Можно ли оформить завещание на вклад?

Да. Оформить завещательное распоряжение Вы можете как в офисе банка, так и у нотариуса (отдельно на конкретный вклад или в составе общего завещания).

5. На каких условиях продляется вклад?

Если вы не забрали деньги из вклада, он может быть автоматически продлен на тех же условиях но с процентной ставкой, действующей на дату пролонгации. Это условие должно быть изначально указано в договоре вклада. Если вклад уже не действует или пролонгация не предусмотрена, он продлевается на условиях, указанных в договоре (преимущественно по ставке до востребования – 0,01% годовых).

6.

Что такое капитализация процентов?

Что такое капитализация процентов?Капитализация — это прибавление начисленных за определенный период процентов к основной сумме вклада. Т.о. проценты за следующий период начисляются на увеличенную сумму. Вклады с капитализацией процентов – самые выгодные.

7. Moжeт ли банк изменить условия вклада в период его действия?

Возможность изменения любых условий депозитного договора и обстоятельства, которые могут на это повлиять, обязательно должны быть указаны в договоре банковского вклада. Если договор банковского вклада не содержит в себе оговорок о возможности и условиях изменения договора банковского вклада, то Банк в одностороннем порядке не может изменить условия договора.

Коммерческий московский Банк: кредит, вклады, ипотека, банковские гарантии, кредиты для бизнеса в Москве.

АКБ «ТЕНДЕР-БАНК» (АО) — современный надежный банк,

участник Системы обязательного страхования вкладов

Многолетняя устойчивая и надежная работа на финансовом рынке, хорошая техническая база,

опытные специалисты Банка – все это является гарантом надежности и профессионализма в обслуживании клиентов

различных форм собственности и направлений деятельности.

Гибкий подход в работе

с юридическими лицами

Участие в системе

страхования вкладов

Выгодные условия

открытия и обслуживания

счетов

Высокий технологический

уровень предоставления услуг

(интернет-банк, мобильный банк)

Фокусировка и высокие

компетенции в оказании услуг

гарантий для участия в тендерах

для юридических лиц

Гибкий подход в работе

с юридическими лицами

Участие в системе

страхования вкладов

Выгодные условия

открытия и обслуживания

счетов

Высокий технологический

уровень предоставления услуг

(интернет-банк)

Фокусировка и высокие

компетенции в оказании услуг

гарантий для участия в тендерах

для юридических лиц

Все решают месяцы.

Когда выгодно дать банку в долг

Когда выгодно дать банку в долгМОСКВА, 9 авг – ПРАЙМ, Валерия Княгинина. Банк России, начиная с марта текущего года, поэтапно поднимал ключевую ставку с 4,25% до 6,5%. Вслед за регулятором банки увеличивали ставки по депозитам – в третей декаде этот показатель в среднем составил 5,5%. Этого недостаточно, чтобы покупательная способность сбережений выросла — в годовом выражении инфляция в июле составила 6,5%. Впрочем, держать деньги под матрасом еще более невыгоднее, чем отнести их банк.

В России выросла средняя максимальная ставка по вкладам

СУТЬ ВКЛАДОВ

Ставки по банковским вкладам всегда зависят от ключевой ставки — процента, под который банки занимают деньги у ЦБ. Если ставка ЦБ растет, банки поднимают ставки по вкладам. При этом ставки по вкладам всегда остаются ниже ключевой ставки. Иначе банку не было бы смысла брать деньги у вкладчиков. Чтобы заработать, банк берет деньги под меньший процент, чем предлагает ЦБ, а затем выдает их клиентам в качестве кредита.

Доходность банковского вклада также зависит от срока, на который он открывается, а также от того, какие опции предусматривает вклад – можно ли снять оттуда какую-то сумму или только пополнять, отмечает заместитель директора департамента рынков капитала Accent Capital Сергей Макаров.

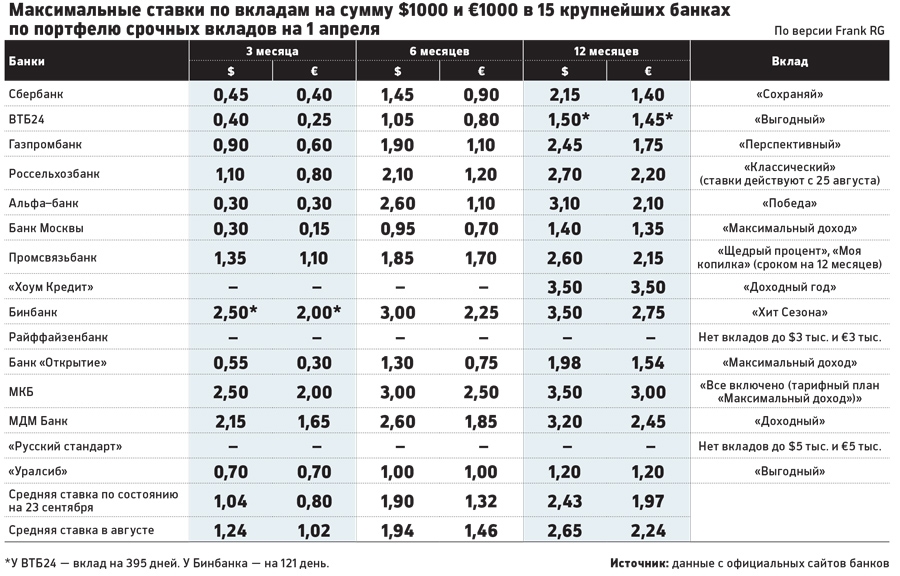

Наиболее популярны рублевые, долларовые, евровые, а в некоторых банках и фунтовые депозиты.

По данным ЦБ, средняя ставка по рублевым вкладам в третьей декаде этого года выросла до 5,5%, а по валютным уже давно близка к нулю. Однако при прочих равных все же можно выбрать более выгодные условия в зависимости от ваших пожеланий.

ВЫГОДНЫЙ ВКЛАД – ЭТО КАКОЙ?

«Хорошим вариантом вклада видится тот, где у клиента есть возможность частичного снятия и пополнения. Ставки там будут не самые высокие, но при этом появится мобильность в управлении своими средствами. Лучший срок для таких депозитов не должен быть длинным — 1-2 года с минимальным неснижаемым остатком», — считает Макаров.

Для этого есть ряд причин. Во-первых, ЦБ может еще поднять ставку, а значит и банки предоставят более выгодные условия своим вкладчикам. При этом вклад с возможностью частичного снятия дает возможность переложить средства в другой банк на более выгодных условиях и не потерять свои проценты, поясняет он.

Во-вторых, такой тип вклада дает возможность оперативно реагировать на экономические изменения. Проще анализировать основные тренды на 1-2 года вперед, чем, например, на 3 года и более. Следовательно, заморозить средства на длительный срок просто не рационально, говорит эксперт.

«Валюта страха»: во что никогда нельзя вкладывать деньги

Вклады на короткий срок дают наибольшие преимущества в плане ликвидности, но в то же время они приносят и наименьшую доходность. Разница между ставками по вкладам на срок 1-3 месяца и на срок свыше 1 года может достигать даже в одном и том же банке нескольких процентных пунктов, отмечает доцент Высшей школы бизнеса МГУ имени М. В. Ломоносова Сергей Заверский.

В. Ломоносова Сергей Заверский.

Однако если мы выбираем вклад на короткий срок, но с капитализацией процентов по итогам каждого периода, наша фактическая доходность за год может оказаться выше, чем было изначально обозначено по вкладу.

«Например, по трехмесячному вкладу с капитализацией со ставкой 5% годовых наша фактическая ставка доходности за год составит 5,1%. При более высоком уровне ставок прибавка будет увеличиваться», — поясняет он.

Вместе с тем, на фоне восходящего тренда по процентным ставкам итоговая фактическая доходность, если мы будем выбирать вклады на короткий срок, но с автоматической пролонгацией может оказаться и еще выше, поскольку вклады будут продлеваться по более высокой ставке, отмечает Заверский.

Решая отнести свои сбережения в банк, также следует уделить внимание выбору банка. У многих, как правило, есть спецпредложения для владельцев кредитов и кредитных карт, а также для зарплатных клиентов – для них предлагаются ставки чуть выше стандартных, говорит руководитель отдела аналитических исследований «Высшей школы управления финансами» Михаил Коган.

АЛЬТЕРНАТИВА ВКЛАДАМ

Но в целом, если рассматривать вклады, как способ борьбы с инфляцией, это не самый выгодный инструмент.

«Реальная потребительская инфляция всегда выше доходности вкладов, а учитывая, что валютные вклады на текущий момент не приносят никакого дохода, то становится очевидно, что вклады и депозиты – это инструмент для максимально консервативных инвесторов», — поясняет Коган.

Для тех, кто чуть менее консервативно относится к сбережениям, есть облигации федерального займа, которые дают доходность в 6,5-8% годовых в зависимости от выпуска, а также облигации компаний с госучастием, где доходность может доходить до 9% годовых, перечисляет он.

Однако к облигациям нужно относиться с осторожностью. На фоне роста процентных ставок цены на облигации снижаются. При этом когда процентные ставки начинают снижаться, инвестор может получить не только купонную доходность, но и дополнительно доходность от прироста капитала (в связи с изменением цены облигации), отмечает Заверский.

«В настоящий момент при покупке облигаций имеет смысл четко определиться с горизонтом инвестирования, а также уделить особое внимание величине выплачиваемого купона», — сказал он.

Есть и другие альтернативы вкладам. Нередко банки предлагают открывать у них индивидуальные инвестиционные счета (ИИС), как альтернативу депозитам. Это брокерский счет с налоговыми послаблениями от государства для совершения операций с валютами или ценными бумагами, торгующимися на Московской или Санкт-Петербургской бирже. Иначе говоря, — это возможность для граждан напрямую инвестировать, например, в российские ценные бумаги и получать доход.

Как рассчитать налог на банковский вклад

Однако такой способ приумножить свои накопления сопряжён с множеством рисков и подходит только тем, кто готов нести убытки в случае обвала рынка.

Другой альтернативный депозиту вариант – вложения в ETF (биржевой инвестиционный фонд). Каждый такой фонд имеет базовый актив, в качестве которого выступают акции, облигации, сырье – словом, готовая корзина инвестиций. Самый простой способ инвестирования в ETF — открыть брокерский счет или тот же ИИС. Покупка производится аналогично приобретению акций и облигаций.

О Газпромбанке

Газпромбанк (Акционерное общество) — одно из крупнейших многопрофильных финансовых институтов в России, предоставляющее широкий спектр банковских, финансовых, инвестиционных продуктов и услуг корпоративным и частным клиентам, финансовым учреждениям, институциональным и частным инвесторам. Банк входит в тройку крупнейших банков России по всем основным показателям и занимает третье место в списке банков Центральной и Восточной Европы по размеру собственного капитала.

Банк обслуживает ключевые секторы российской экономики — газовую, нефтяную, атомную, химическую и нефтехимическую, черную и цветную металлургию, электроэнергетику, машиностроение и металлообработку, транспорт, строительство, связь, сельское хозяйство, торговлю и другие отрасли.

Розничный бизнес также является стратегически важным направлением деятельности Банка, и его масштабы постоянно растут. Частным клиентам предлагается полный спектр услуг: кредитные программы, вклады, платежные операции, электронные банковские карты и др.

Газпромбанк занимает прочные позиции на национальных и мировых финансовых рынках, занимая лидирующую позицию в России в области организации и андеррайтинга выпусков корпоративных облигаций, управления активами, частного банковского обслуживания, корпоративного финансирования и других сфер инвестиционного банкинга.

Клиентами банка являются около 5 млн физических и около 61 400 юридических лиц.

В настоящее время Газпромбанк участвует в капитале банков, расположенных в России, Республике Беларусь, Швейцарии и Люксембурге, управляет финансовыми компаниями на Кипре и в Гонконге, а также имеет офисы в Нур-Султане (пр.Астана) (Казахстан), Пекин (Китай), Улан-Батор (Монголия) и Нью-Дели (Индия).

В России региональная сеть Газпромбанка состоит из 20 филиалов, расположенных от Калининграда до Южно-Сахалинска. Общее количество офисов, предоставляющих качественные банковские услуги, превышает 420.

Газпромбанк является членом Российского национального комитета Международной торговой палаты.

Карусель: как московский банк предоставил крупные ссуды своим сербским владельцам

«Совершенно ненормальная» практика кредитованияEuroaxis изначально назывался Wexim Bank, он был создан во время югославских войн 1990-х годов для того, чтобы помочь тогдашней Югославии Слободана Милошевича обойти международные санкции.

Culibrk сравнил это с «государственно-частным партнерством», основанным несколькими государственными банками в сотрудничестве с известными сербскими бизнесменами.

Цель заключалась в том, чтобы обеспечить приток денег и оплатить счета за российскую нефть и газ, но некоторые из участников впоследствии «думали, что банк может стать хорошим бизнесом», — сказал он BIRN.

После свержения Милошевича в октябре 2000 года и отмены санкций Wexim стала Euroaxis. Изменилось и его назначение — хранить депозиты НБС в качестве финансирования коммерческих сделок его владельцев, которые позже попали под судебную экспертизу в Сербии.

Маричич стал президентом в январе 2015 года, призванный спасти банк, несмотря на то, что он только что привел к банкротству базирующийся в Белграде Srpska Banka.

Он сказал, что быстро осознал серьезность ситуации, в которой оказалась Euroaxis.

«Ссуды были предоставлены компаниям, находившимся под контролем руководства банка, что является совершенно ненормальным явлением», — сказал Маричич, арестованный в декабре 2017 года и позже обвиненный в злоупотреблении служебным положением в связи с кредитами, предоставленными Srpska Banka известным сербам. бизнесмен Мирослав Богичевич.

По данным российского Агентства по страхованию вкладов (АСВ), которое сейчас контролирует банк, Euroaxis выдало более 40 кредитов 15 различным компаниям на общую сумму более 32 миллионов евро.

На первый взгляд кажется, что между компаниями нет никакой связи. Но отдельный список кредиторов, который хранится в банке и просматривается BIRN, показывает, что большинство из них было связано с Лазаревичем, Сикимичем и Спасоевичем.

Компании, связанные с Лазаревичем, получили наибольшую прибыль: девять компаний получили 24 кредита на общую сумму около 20 миллионов евро.Те, кто связан с Sikimic, получили три кредита на 2,8 миллиона евро, а 3,7 миллиона были выданы в виде трех кредитов компаниям, связанным со Спасоевичем.

Трио инкриминировало себя на тайной аудиозаписи одного из последних заседаний совета директоров, созванного в 2015 году в качестве последней попытки спасти банк от неминуемого краха. Источник предоставил BIRN копию записи.

В какой-то момент слышно, как Лазаревич объясняет, почему их компании не возвращают ссуды.

«Вы знаете, что Obrad работает над реализацией своих вещей, я сам, Toplica сам», — слышно он говорит. «К сожалению, события развиваются не так, как мы надеялись».

Несмотря на усилия руководства Euroaxis, Центральный банк России отозвал лицензию у банка в мае 2016 года.

Rudnap, ITM Group и Diners Club International, компании, принадлежащие Lazervic, Sikimic и Spasojevic, в ближайшие несколько лет обанкротятся.Ни Лазаревич, ни Сикимич, ни Спасоевич не ответили на неоднократные просьбы прокомментировать эту историю.

Как российские вкладчики дисциплинируют свои банки? Свидетельство наличия функции подачи депозита с обратным изгибом на JSTOR

АбстрактныйИспользуя базу данных посткоммунистической России до страхования вкладов, мы демонстрируем наличие количественных санкций в отношении более слабых банков как со стороны фирм, так и со стороны домашних хозяйств. Однако свидетельств стандартной формы ценовой дисциплины недостаточно.Такое сочетание результатов необычно в контексте литературы по рыночной дисциплине. Но это согласуется с тем, что вкладчики интерпретируют депозитную ставку как дополнительный показатель ненаблюдаемого в противном случае риска на уровне банка. Проверяя эту гипотезу, мы оцениваем функцию предложения депозитов и показываем, что, особенно для банков с низкой капитализацией, повышение процентных ставок приводит к уменьшению и, в конечном итоге, отрицательной доходности с точки зрения привлечения депозитов.

Информация о журналеОглавления последних выпусков Oxford Economic Papers доступны по адресу http: // oep.oupjournals.org/contents-by-date.0.shtml. Авторизованные пользователи могут иметь доступ к полному тексту статей на этом сайте. Oxford Economic Papers — это ежеквартальный журнал, публикующий статьи по широкому кругу областей теоретической и прикладной экономики. Кроме того, он регулярно публикует специальные выпуски по таким темам, как финансовые рынки, государственная экономика и количественная экономическая история.

Информация об издателеOxford University Press — это отделение Оксфордского университета.Издание во всем мире способствует достижению цели университета в области исследований, стипендий и образования. OUP — крупнейшая в мире университетская пресса с самым широким присутствием в мире. В настоящее время он издает более 6000 новых публикаций в год, имеет офисы примерно в пятидесяти странах и насчитывает более 5500 сотрудников по всему миру. Он стал известен миллионам людей благодаря разнообразной издательской программе, которая включает научные работы по всем академическим дисциплинам, библии, музыку, школьные и университетские учебники, книги по бизнесу, словари и справочники, а также академические журналы.

В России процентная ставка повышена до 17%

МОСКВА. У России появился новый враг: валютные рынки.

Правительство России ведет тотальную борьбу за сохранение курса рубля перед лицом резкого падения цен на нефть и западных санкций в связи с украинским кризисом. Сделав самый смелый шаг, чтобы остановить кровотечение, Центральный банк России объявил о потрясающем повышении процентных ставок посреди ночи.

Его основная депозитная ставка теперь составляет 17 процентов, а не 10.5 процентов, когда российские банки закрылись в понедельник. Повышение ставок, одно из самых больших, когда-либо объявленных центральным банком, перекликается с радикальными мерами, принятыми во время кризиса 1998 года, когда Россия объявила дефолт по своему долгу и девальвировала рубль.

Вопрос в том, успокоит ли рынок этот шаг, объявленный на веб-сайте центрального банка в 1 час ночи в России. Если этого не произойдет, инвесторы могут рассматривать повышение ставок как признак растущего беспорядка.

Некоторые экономисты обеспокоены тем, что Россия сейчас застряла в трясине стагфляции или высокой инфляции и низких темпов роста.Правительство ожидает, что к концу этого года инфляция составит 10 или более процентов, а в следующем году в стране начнется рецессия.

Вызывает тревогу то, что россияне скупают дорогостоящие товары по мере того, как рубль обесценивается, превращая сбережения в потребительские товары, чтобы их сбережения не обесценились. В магазинах бытовой техники в Москве были запущены холодильники, стиральные машины и телевизоры.

Стратегия повышения ставки проста. Центральный банк, возглавляемый Эльвирой Набиуллиной, надеется, что значительное повышение ставок побудит российских физических лиц, компании и банки хранить сбережения в рублях, а не переводить их в доллары.Он также направлен на то, чтобы помочь сдерживать инфляцию.

«Это решение направлено на ограничение существенно возросших рисков обесценения рубля и инфляции», — говорится в заявлении центрального банка.

Но неожиданное повышение ставки также подчеркивает ограниченные возможности для российских политиков. В этом году центральный банк потратил не менее 75 миллиардов долларов на поддержку рубля, но без особого эффекта.

В понедельник рубль снова упал более чем на 10 процентов, примерно до 64 за доллар.С начала 2014 года рубль потерял почти половину своей стоимости.

Алексей Л. Кудрин, бывший министр финансов России, которому многие приписывают помощь в преодолении финансового кризиса 2008 года, убедив президента Владимира Путина укрепить суверенные резервы , сказал, что неравномерная политика усугубляет эрозию доверия. «Падение рубля и фондового рынка — это не только реакция на снижение цен на нефть и санкции, но и недоверие к экономическим мерам правительства», — сказал г-н.Кудрин написал в Твиттере.

Ежедневный бизнес-брифинг

Центральный банк находится в трудном положении. Есть надежда, что за счет стабилизации стоимости валюты повышение процентной ставки уменьшит чувство финансовой паники и быстрого оттока денег. В этом году россияне вывели из страны более 100 миллиардов долларов капитала.

Но это повышение может также задушить рост российской экономики, уже страдающей от падения цен на нефть.Нефть и природный газ составляют около 60 процентов экспортных поступлений России.

Ранее в понедельник российский центральный банк заявил, что ожидает, что экономика страны сократится на 4,5 процента в 2015 году, если средняя цена на нефть составит 60 долларов за баррель. Нефть сейчас колеблется около этого уровня.

Центральный банк стремился поддерживать низкие ставки для поддержки деловой активности и роста. К повышению ставок он перешел только весной прошлого года после того, как украинский кризис оказал дополнительное давление на рубль.

С тех пор центральный банк неуклонно повышал ставки относительно небольшими приращениями.Буквально в прошлый четверг он повысил ставки до 10,5 процента с 9,5 процента.

Ночные события, казалось, застали врасплох даже опытных рыночных обозревателей. Российские информационные агентства, близкие к правительству, описали это необычно запыхавшимися словами.

Отметив «стремительное обвал рубля», агентство «Интерфакс» заявило, что центральный банк пошел на «экстренные меры, оставив далеко позади самые радикальные предположения аналитиков».

Аналитики считают, что повышение ставки может стать последней мерой правительства России, которое попытается сдержать падение курса национальной валюты без принятия мер контроля над потоком капитала или других более масштабных мер по удержанию денег в стране.

«Если сегодняшние меры не помогут остановить крах рубля, высока вероятность того, что политика будет отклоняться в более неортодоксальном направлении», — сказал Александр Климент, аналитик Eurasia Group, в аналитической записке. «Некоторые высшие советники Путина открыто враждебно настроены против повышения рейтингов».

Наша история

Подписаны соглашения о сотрудничестве с Администрациями 8 районов и 7 городов Московской области. По условиям Соглашений банк «Возрождение» будет оказывать содействие в решении важнейших социально-экономических задач, создании благоприятных условий для развития малого и среднего бизнеса и участия в инвестиционных проектах.

Подписаны соглашения о сотрудничестве с администрациями Калининградской и Ростовской областей, Республики Карелия. Соглашения предусматривают партнерство между банком и администрацией в реализации приоритетных бизнес-проектов, расширение ассортимента продуктов и услуг с учетом местного законодательства, поддержку местных экономических основ и сотрудничество в значимых культурных проектах.

Банк «Возрождение» выиграл открытый тендер Минстроя Московской области на участие в подпрограмме «Жилье для молодых семей» на 2017–2020 годы.

Банк «Возрождение» завершил сделку по секьюритизации ипотечных кредитов на сумму 5 тыс. и разместил облигации с ипотечным покрытием на общую сумму 4,1 млрд рублей по открытой подписке. Успешная реализация сделки отмечена премией Cbonds Awards-2017 в номинации «Лучшая сделка первичной секьюритизации облигаций». Церемония награждения состоялась в Санкт-Петербурге в рамках XV Российского облигационного конгресса.

В результате сотрудничества с Мультисервисным центром Банк запустил новый проект: были открыты филиалы Мультисервисного центра в офисах Банка в Воронеже, Минеральных Водах, Балашихе, Железнодорожном и Наро-Фоминске.Банк рассчитывает, что этот проект поможет объединить усилия в достижении текущих социальных и экономических целей региона.

Банк «Возрождение» получил национальную премию «Финансовый Олимп 2017» и премию «Финансовая элита России 2017» в категории «Общественное банковское дело», а также получил Благодарственную грамоту от А.Ю. Воробьеву, Губернатору Московской области, за вклад в экономическое развитие региона.

Банк «Возрождение» выступил соорганизатором Всероссийской благотворительной акции «Гонка добрых дел» в поддержку детей с редким заболеванием — буллезным эпидермолизом.В мероприятии приняли участие более 4500 человек из 3 стран и 6 городов России.

Банк «Возрождение» получил награду Euro STP Excellence Award 2016 от ВТБ-Банк (Deutschland) AG.

В феврале 2017 года в Банке «Возрождение» создано подразделение VIP-услуг — Private Capital Management. Клиенты Prime получают персональные услуги, специальные условия на банковские продукты и другие привилегии.

В начале 2017 года банк «Возрождение» был включен в список банков, имеющих право на участие в сельскохозяйственном кредитовании, утвержденный Комиссией по координации кредитования агробизнеса при Минсельхозе России.

По итогам 2016 года Банк «Возрождение» вошел в ТОП-10 Высшей ипотечной лиги по результатам исследования Аналитического центра «Русипотека». В октябре 2017 года банк «Возрождение» был награжден агентством RAEX за вклад в развитие ипотеки на первичном рынке недвижимости.

По данным исследования информационного портала Banki.ru, на конец 2016 года банк «Возрождение» занимал 8 тыс. эмитентов карт «Мир». В июле Банком была выпущена карта на сумму 50 000 th Мир.

Банковское дело, деньги и налоги в России

Банковский сектор в России имеет спорную историю, которая вызывает у местных жителей больше недоверия, чем что-либо другое. Кризис 1998 года и годы непривлекательных процентных ставок были достаточным стимулом для большинства россиян, чтобы отдать предпочтение пространству под матрасом якобы защищенности банковских счетов. Этот менталитет сейчас меняется, но, тем не менее, иностранцам рекомендуется внимательно относиться к банковскому делу в России.

Деньги в России

Официальная валюта в России — рубль, сокращенно RUB.Каждый рубль делится на 100 копеек.

Примечания: 5 руб., 10 руб., 50 руб., 100 руб., 500 руб., 1000 руб. И 5000 руб.

Монеты: 10 копеек 50 копеек, 10

руб.

Оплата товаров или услуг в России в долларах США или евро является незаконной, даже если цена указана соответствующим образом. Пункты обмена валюты можно найти в аэропортах, крупных отелях, вокзалах и на городских улицах. Не меняйте деньги за пределами уважаемых, авторитетных организаций, так как это может быть мошенничеством.

Банковское дело в России

Многие российские домохозяйства не имеют банковских счетов, а банковский сектор невелик и остается несколько фрагментированным. В России есть ряд крупных банков, большинство из которых являются государственными, и, хотя с годами их обслуживание стало более комплексным, все еще появляются сообщения о том, что их политика устарела.

По этим причинам эмигранты, вынужденные использовать местные банки из-за отсутствия международных возможностей, часто предпочитают отправлять свои сбережения за границу, сохраняя при этом небольшой счет в России для повседневных нужд.Большинство банков предоставляют услуги интернет-банкинга и могут выпускать кредитные карты.

Часы работы банка различаются, но обычно с понедельника по пятницу с 9:00 до 18:00. Некоторые банки также открыты с 9:00 до 15:00 по субботам.

Открытие банковского счета

Открытие банковского счета в России может быть неприятным занятием. Языковой барьер может усугубить проблемы, поэтому эмигрантам рекомендуется брать с собой местного друга или переводчика. Основная проблема, с которой сталкиваются эмигранты при открытии банковского счета, — это получение надлежащей документации.По возможности, эмигранты должны делать это заранее, чтобы свести к минимуму любые стрессовые взаимодействия.

Большинство банков требуют копию паспорта иностранца, визу и минимальный депозит наличными. Некоторые банки также потребуют письмо от работодателя и подтверждение места жительства.

Expats должны тщательно выбирать филиал, в котором они открывают свой счет, так как им, возможно, придется вернуться в это отделение специально для управления операциями со счетом.

Банкоматы и кредитные карты

банкоматов ( банкоматов, ) широко доступны в городах России практически на каждой станции метро и в торговых центрах.Экспаты также могут снимать рубли в российском банкомате с помощью карты иностранного банка.

Россия — это в основном общество, основанное на наличных деньгах, особенно за пределами основных городских центров. Во всех крупных городских центрах большинство учреждений принимают кредитные карты. Хотя эмигранты могут получить кредитную карту в российском банке, многие из этих учреждений по-прежнему не хотят выдавать кредитные карты иностранцам.

Иностранцам, использующим кредитные карты в России, следует делать это с особой осторожностью, поскольку мошенничество с кредитными картами по-прежнему распространено в стране.

Налоги в России

иностранцев, проживающих в России, будут считаться налоговыми резидентами, если они проведут в стране не менее 183 дней в одном календарном году. Те, кто проведет менее 183 дней, будут считаться налоговыми нерезидентами.

Налоговые резиденты облагаются налогом по фиксированной ставке со своего мирового дохода, в то время как те, которые считаются налоговыми нерезидентами, облагаются налогом в более высоком процентном соотношении только с их доходов в России. Эта сумма автоматически вычитается из заработной платы, но по-прежнему необходимо подать налоговую декларацию за предыдущий налоговый год до 30 апреля.

Иностранцы также должны узнать, существует ли налоговое соглашение между их страной и Россией. Если существует соглашение об избежании двойного налогообложения, экспаты освобождаются от уплаты налогов в обе страны. Лучше всего получить профессиональную консультацию по вопросам налогообложения в России, поскольку правила могут измениться без особого уведомления, и в этой области может быть очень легко нарушить закон.

3 российских банка, за которыми стоит наблюдать, пока страна становится свидетелем одной из крупнейших в истории финансовой помощи

Российские банки

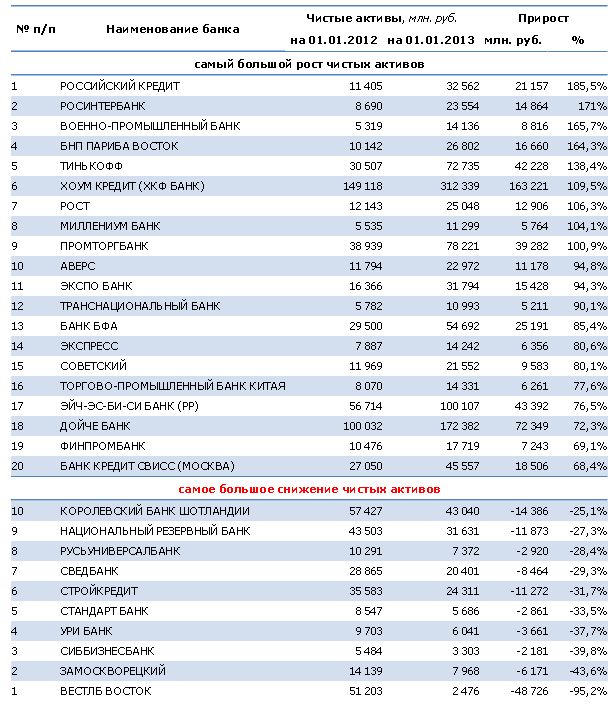

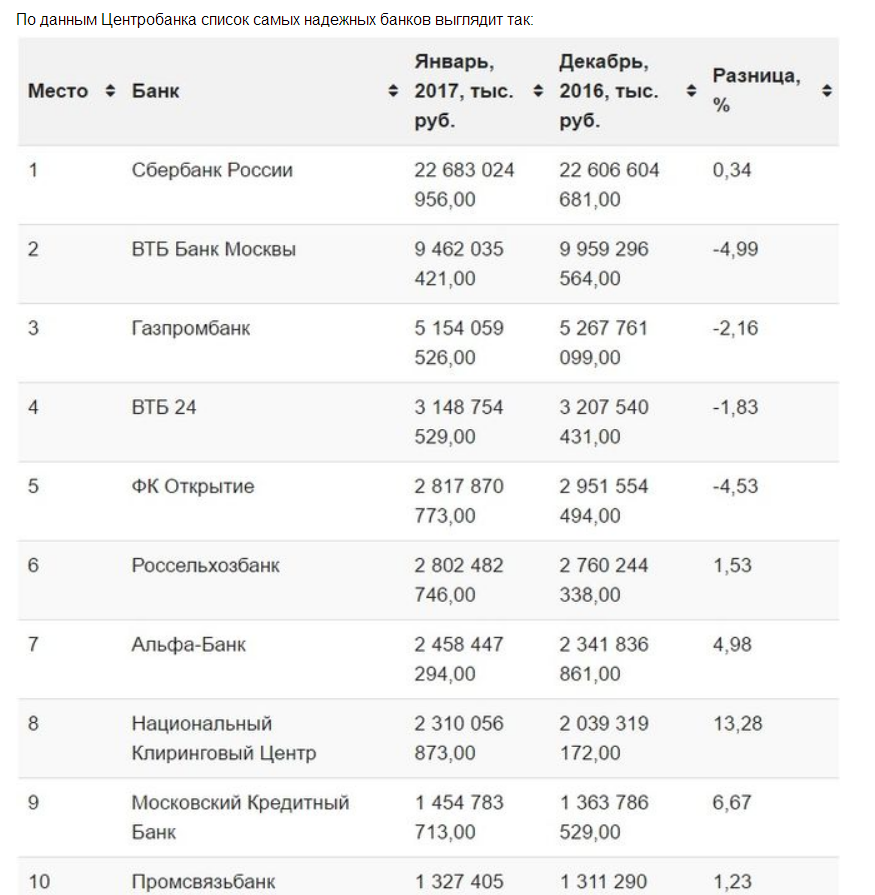

В российском банковском секторе (ERUS) доминируют в основном крупные национальные банки.В 2016 году на долю трех крупнейших банков страны приходилось почти 80% совокупных активов, что делает их высококонцентрированными. На эти банки также приходится почти 90% от общего объема кредитов, предоставленных клиентам в России в прошлом году. Эта концентрация постепенно увеличивалась за последние пять лет. В 2012 году на долю этих трех банков приходилось 53% активов и 64% всех кредитов в стране.

Согласно классификации МВФ, российские банки делятся на три группы в зависимости от их рейтингов, подверженности рискам и доступа к межбанковским рынкам.Первая группа состоит из крупных банков высшего уровня, имеющих высокие кредитные рейтинги, низкую стоимость фондирования и доступ к обеспеченным и необеспеченным межбанковским рынкам. Вторую группу составляют банки среднего размера, которые не имеют доступа к необеспеченным межбанковским рынкам и полагаются на средства Центрального банка России (ЦБ РФ) для удовлетворения своих потребностей в финансировании. Стоимость их фондирования обычно выше, чем у крупных банков. Третья группа в основном состоит из небольших банков с низкими кредитными рейтингами и ограниченным доступом к межбанковским рынкам или отсутствием такого доступа.

В последние несколько лет банковская система России испытывала стресс из-за долговых проблем крупнейшей нефтяной компании страны «Роснефть». Падение цен на нефть вкупе с ослаблением валюты создали проблемы для банковского сектора страны. Недавно Центральный банк России спас крупнейший частный банк России по активам, ФК «Открытие», что стало крупнейшей финансовой помощью в истории страны. До этого крупнейшим банком, получившим помощь в России, был Банк Москвы в 2011 году на сумму 6 долларов.7 миллиардов (395 миллиардов рублей).

Российская исследовательская компания «Альфа-Капитал» в своем аналитическом отчете предупредила, что «к концу сентября еще три крупных российских банка оказались на грани банкротства».

В течение последних нескольких лет ЦБ РФ пытался очистить российский банковский сектор, отозвав лицензии у недостаточно капитализированных банков. В июле этого года ЦБ РФ отозвал лицензию у банка Югра, 15-го по величине банка в России.

Акции ведущих российских банков

С начала года индекс MSCI Russia упал на 5%, а индекс iShares MSCI Russia ETF (ERUS) потерял 1%.Для сравнения, российский эталонный индекс ММВБ за год снизился на 8%. Крупнейшими российскими банками по выручке являются Сбербанк России, Банк ВТБ, Московский кредитный банк и Промсвязьбанк. В 2016 году эти компании получили выручку в размере 47,4 млрд долларов США, 21,6 млрд долларов США, 2,3 млрд долларов США и 2,2 млрд долларов США соответственно.

Крупнейшими российскими банками по размеру активов являются Сбербанк России, Банк ВТБ и Банк Откиртие. В 2016 году активы этих банков составляли 4,1 трлн, 2,1 трлн и 44 млрд долларов соответственно.

Сбербанк

Сбербанк (SBER.ME) — крупнейший банк в России с активами в 4,1 триллиона долларов в 2016 году и рыночной капитализацией в 70 миллиардов долларов. Центральный банк России является крупнейшим акционером банка с долей в уставном капитале 50%. Сбербанк составляет примерно 1/3 всей банковской системы России и насчитывает около 250 000 сотрудников в 16 500 офисах. У банка почти 137 миллионов розничных клиентов и 1,1 миллиона корпоративных клиентов по всему миру.

В 2016 году выручка банка составила 47 миллиардов долларов, а чистая процентная маржа — 5.9%. Кроме того, Сбербанк также является самым прибыльным российским банком. В прошлом году банк сообщил о рентабельности активов 2,1% и прибыли на собственный капитал 20,8%, что является самым высоким показателем среди аналогов.

Акции компании котируются на Российской фондовой бирже с 1996 года, и в 2017 году их доходность составила 9,3%. Акции банка также котируются на Франкфуртской фондовой бирже под тикером SBNC.F. АДР банка котируются на внебиржевых рынках под тикером SBRCY и на Лондонской фондовой бирже под тикером SBER.IL.

Банк ВТБ

Банк ВТБ (VTBR.ME) — второй по размеру активов банк в России. В 2016 году банк располагал активами на сумму 2,1 триллиона долларов, а рыночная капитализация — 13,9 миллиарда долларов. Правительство России владеет 60% акций банка.

В 2016 году выручка банка составила 21 млрд долларов США, а чистая процентная маржа составила 3,5%. Moody’s ожидает, что прибыльность банка ВТБ улучшится по мере снижения стоимости фондирования банка за счет увеличения депозитов физических лиц. В недавнем отчете Петр Паклин, заместитель вице-президента Moody’s, заявил: «ВТБ выиграл от перехода к качеству среди российских корпоративных и розничных вкладчиков, которые в последние годы перевели свои счета из более мелких банков в более крупные, системно важные учреждения.

Банк ВТБ поставил цель увеличить депозиты физических лиц до 39% обязательств к 2016 году с 27% в 2016 году. Банк переходит от дорогостоящих центральных и межбанковских источников фондирования к более дешевым розничным депозитам. Moody’s полагает, что эта тенденция приведет к увеличению чистой процентной маржи для банка, и прогнозирует чистую процентную маржу на уровне 3,7% в 2017 году.

Moody’s также ожидает, что показатель доли неработающих кредитов банка будет снижаться по мере восстановления российской экономики.

Акции компании котируются на российской бирже и к настоящему времени потеряли 14% своей стоимости в 2017 году.Акции банка также котируются на Франкфуртской и Штутгартской фондовых биржах под тиккерами KYM1.F и KYM1.SG соответственно. АДР банка также котируются на внебиржевых рынках под тикером VTBR.IL.

Банк «Открытие»

«Открытие» (OFCB.ME) — третий по размеру активов банк и крупнейший частный банк в России. В 2016 году у банка были активы на сумму 44 миллиарда долларов, а рыночная капитализация — 4,3 миллиарда долларов. Недавно Центробанк России приобрел 75% акций «Открытия», поскольку банку пришлось выручить после того, как его депозиты резко упали.В июне он потерял 1,7 миллиарда долларов на депозитах.

Внешнее финансирование «Открытия» сократилось почти на 30%, в то время как его депозиты сократились почти на 10,6 млрд долларов (611 млрд рублей) в июне и июле, что эквивалентно 20% баланса банка.

«Открытие» обратилось к Центральному банку России с просьбой покрыть дефицит в размере 5,7 млрд долларов (333 млрд рублей) и сократило ссудный портфель юридических лиц на 38%. В июле этого года российское рейтинговое агентство АКРА предупредило о «низком качестве» кредитного портфеля «Открытия» и присвоило рейтинг BBB-.

Тем не менее, документы «Открытия» за 2016 год показывают, что положение с капиталом банка было стабильным и соответствовало требованиям ЦБ. В 2016 году банк сообщил о доле неработающих кредитов в размере 7,5% и капитале 1 уровня в размере 12,3%. Заместитель председателя ЦБ Дмитрий Тулин усомнился в достоверности этих цифр. «Капитал, раскрытый в (предыдущих) отчетах, кажется, был значительно выше, чем в действительности», — заявил Тулин.

Инвесторы начали продавать акции банка в июне, поскольку Moody’s также поставило банк на рассмотрение на предмет возможного понижения рейтинга из-за «повышенной волатильности депозитов клиентов банка, которая оказывает давление на его позицию по ликвидности.

Акции компании котируются на российской бирже и к настоящему времени потеряли 22% в стоимости в 2017 году. «Открытие» на 65% принадлежит холдингу «Открытие», который, в свою очередь, принадлежит, в частности, руководителям крупной нефтяной компании «Лукойл», банка ВТБ, «Открытие».

Оценки

Оценки в российском банковском секторе являются привлекательными, поскольку российские банки торгуют по средней цене, равной 0,8x.

Банк Санкт-Петербурга, Банк Уралсиб (USBN.ME) и Банк Кузнецкий (KUZB.ME) являются наиболее привлекательными по цене банковскими акциями, исходя из их низкой оценки.

№ 2684

№ 2684 № 2929

№ 2929 № 2664

№ 2664 № 53

№ 53 № 2065

№ 2065 № 1307

№ 1307