Проценты на остаток денежных средств 1С – Учет без забот

- Опубликовано 04.11.2019 15:46

- Автор: Administrator

- Просмотров: 25885

Сегодня банки предлагают немало бонусов, чтобы замотивировать клиентов на открытие расчетного счета именно у них. Одним из таких бонусов является начисление процентов на остаток денежных средств. Такое преимущество позволяет «работать» временно свободным деньгам, не допуская их замораживания и изъятия из оборота. В отличие от депозита и банковских вкладов, расчетные счета с начислением процентов позволяют организации в любой момент воспользоваться денежными средствами.

Большую прибыль данные начисления принести вряд ли смогут, но покрыть стоимость некоторых услуг банка или компенсировать уровень инфляции вполне способны. Понятно, что ни одна организация не откажется от получения такого рода «пассивного дохода», но у бухгалтеров, сталкивающихся с данной операцией впервые, возникает немало вопросов.

Поступление процентов на расчетный счет организации

Обычно банки перечисляют проценты или последним числом месяца, или в первых числах следующего месяца. Поступление денежных средств на расчетный счет организации отражается в банковской выписке документом «Поступление на расчетный счет» («Банк и касса» – «Банковские выписки»).

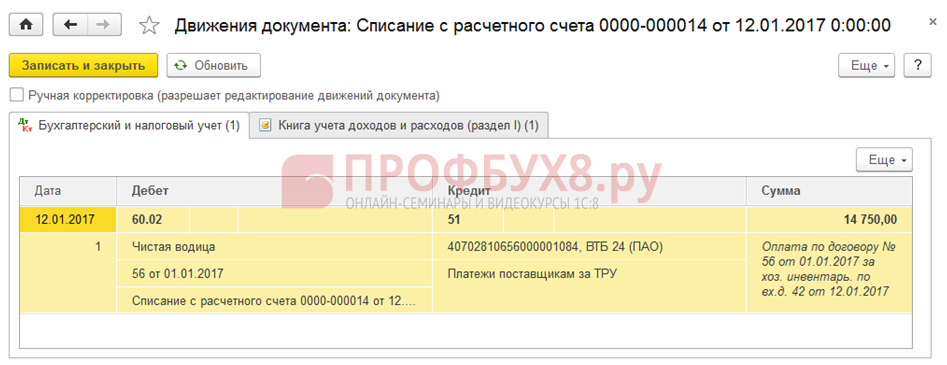

В бухгалтерском учете поступление на расчетный счет процентов, начисленных на остаток денежных средств, отражается проводкой:

Дт 51″Расчетные счета» Кт 76.05 «Расчеты с разными дебиторами и кредиторами» — получены проценты на остаток по расчетному счету.

В данном документе важно правильно указать вид операции: «Прочие поступления».

Начисление процентов

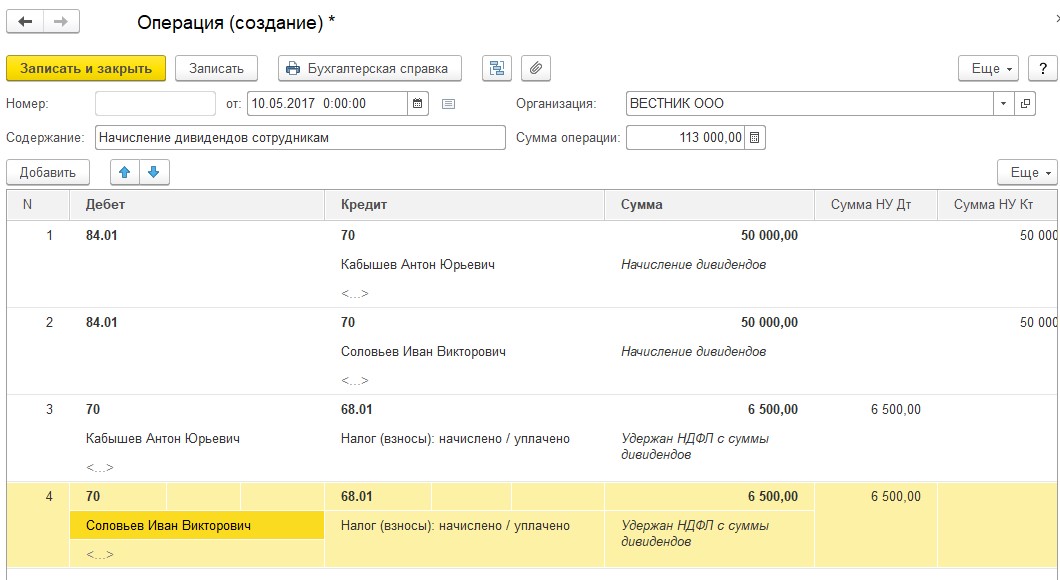

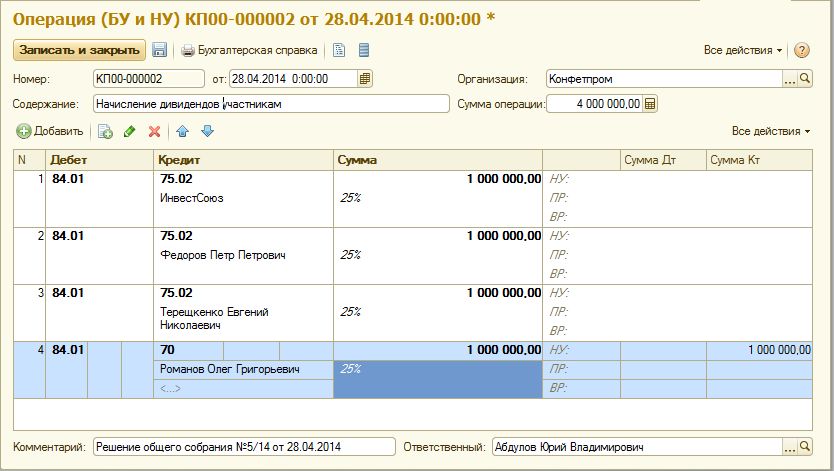

Начисление процентов производится документом «Операция» («Операции» – «Операции, введенные вручную» – кнопка «Создать» – вид документа «Операция»).

Далее необходимо ввести следующую проводку:

Дт 76.05 «Расчеты с разными дебиторами и кредиторами» Кт 91.01 «Прочие доходы» — Начислены проценты, на остаток по расчетному счету.

В целях налогового учета доходы в виде процентов банка признаются внереализационными (п.6 ст. 250 НК РФ).

Важно помнить: начисление процентов должно производиться последним днем месяца, вне зависимости от того, когда банк фактически перечислил денежные средства на расчетный счет организации. (п.1 ст. 271 НК РФ)

Такие доходы не включаются в книгу продаж, так как не подлежат обложению НДС (ст. 149 НК РФ).

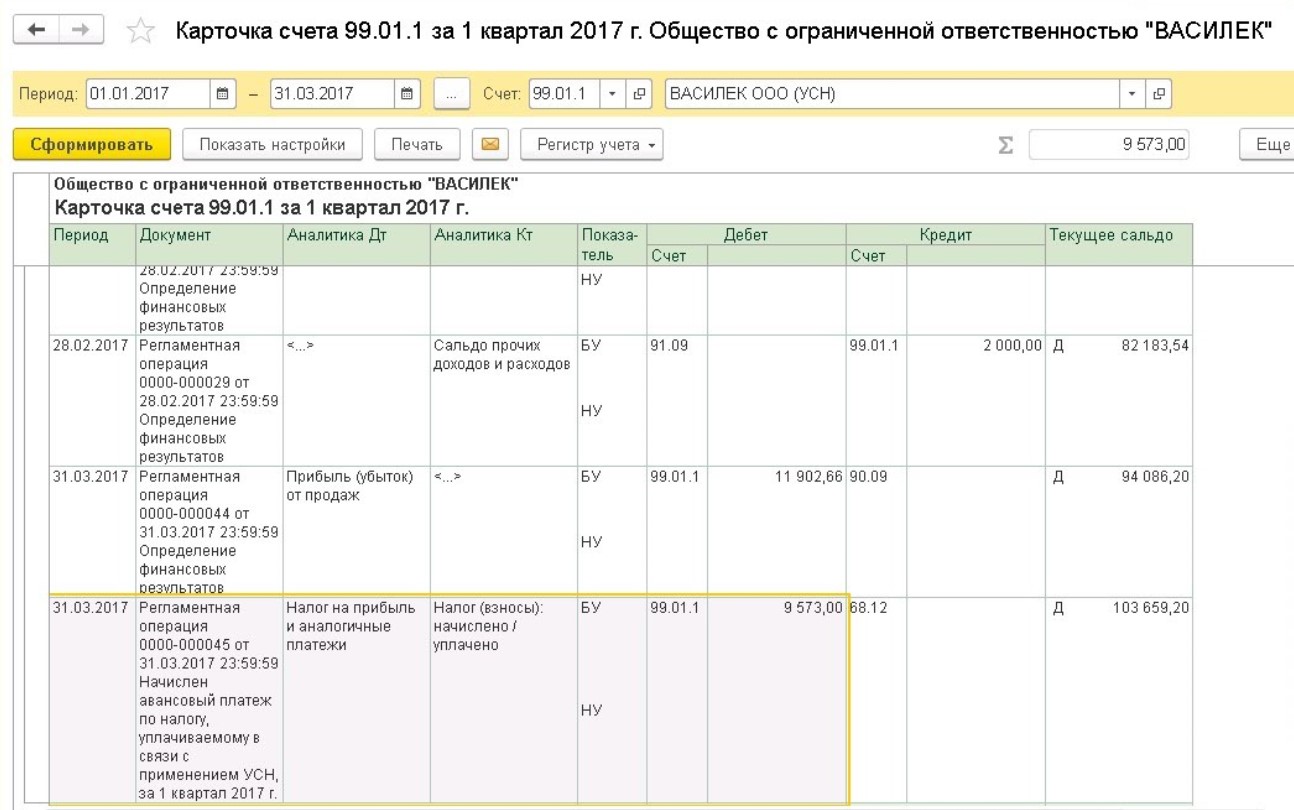

Проверка отражения в программе

Формируем отчет «Анализ счета» (76.05) или оборотно-сальдовую ведомость по счету 76.05

Сумма процентов начислена и перечислена на расчетный счет организации.

Автор статьи: Марина Аленина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Перевод собственных средств ип на карту проводки

Перевод собственных денежных средств ип проводки

Например, индивидуальный предприниматель вносит собственные средства в кассу. Для этого формируется документ «Поступление наличных (ПКО)» с видом операции «Личные средства предпринимателя». В документе необходимо указать сумму, лицо, которое вносит деньги, основание и приложение. По документу будет сформирована проводка: Дт 50.01 Кт 84.01 Если, наоборот индивидуальный предприниматель получает собственные средства из кассы, то формируется документ «Выдача наличных (РКО)» с видом операции «Личные средства предпринимателя». В документе необходимо указать сумму, лицо, которое получает деньги, его документ, основание и приложение. По документу будет сформирована проводка: Дт 84.01 Кт 50.01 В случае сдачи денег на расчетный счет предпринимателя создается документ «Поступление на расчетный счет» с видом операции «Личные средства предпринимателя».

Для этого формируется документ «Поступление наличных (ПКО)» с видом операции «Личные средства предпринимателя». В документе необходимо указать сумму, лицо, которое вносит деньги, основание и приложение. По документу будет сформирована проводка: Дт 50.01 Кт 84.01 Если, наоборот индивидуальный предприниматель получает собственные средства из кассы, то формируется документ «Выдача наличных (РКО)» с видом операции «Личные средства предпринимателя». В документе необходимо указать сумму, лицо, которое получает деньги, его документ, основание и приложение. По документу будет сформирована проводка: Дт 84.01 Кт 50.01 В случае сдачи денег на расчетный счет предпринимателя создается документ «Поступление на расчетный счет» с видом операции «Личные средства предпринимателя».

Зачисление средств происходит за несколько минут. Чтобы перевести средства себе на карту, которая выдана в другом банке, нужно при оформлении платежки указать реквизиты счета банковской карточки получателя.Предприниматель также может перечислять деньги любому физическому лицу. Однако нужно знать, чем отличаются переводы с расчетного счета на карту себе или другому лицу. Законом не установлены ограничения на перечисление денег, полученных от хозяйственной деятельности предпринимателя.ИП снимает деньги с расчетного счета: проводкиОткрыть счет в банке выгоднее, чем проводить все платежи через кассу.

Однако нужно знать, чем отличаются переводы с расчетного счета на карту себе или другому лицу. Законом не установлены ограничения на перечисление денег, полученных от хозяйственной деятельности предпринимателя.ИП снимает деньги с расчетного счета: проводкиОткрыть счет в банке выгоднее, чем проводить все платежи через кассу.

Законодательная основа

Прежде чем разбираться, что такое назначение платежа, что писать и как его заполнять, необходимо понять, из каких законодательных правил появляются требования банков и налоговых органов. Почему так жестко контролируется перевод собственных средств ИП на карту, назначение платежа при этом играет не последнюю роль.

Все дело в том, что индивидуальный предприниматель — это физическое лицо, получившее особый статус и имеющее право заниматься приносящей доход деятельностью без образования организации. Закон не разделяет средства ИП как предпринимателя и физического лица (ст. 23, 24 ГК РФ), однако это необходимо для целей налогообложения.

Закон не разделяет средства ИП как предпринимателя и физического лица (ст. 23, 24 ГК РФ), однако это необходимо для целей налогообложения.

Если ИП перечисляет средства на карту в личных целях, это, по сути, просто перемещение собственных средств, база для расчета НДФЛ не появляется. Иначе обстоит дело, если деньги переводятся в целях расходования их на выплаты сотрудникам, производство затрат на хоздеятельность и т.д. Эти поступления считаются доходами и подлежат налогообложению. При проверке налоговая инспекция вправе запросить их обоснование и назначение платежа будет наглядно его демонстрировать.

Что делать, если вызывают в ФНС свидетелем по статье 90 Налогового кодекса РФ?

Теперь про банки. Вообще-то кредитные учреждения не входят в систему контролирующих или надзорных органов государства. Это коммерческие организации, и согласно ст. 845 ГК РФ банки не вправе диктовать клиенту правила использования средств. ИП вправе распоряжаться своими деньгами совершенно свободно, использовать их как в личных, так и в целях развития бизнеса.

Однако на практике банки в настоящее время часто блокируют средства на карте и происходит это вследствие исполнения требований «антиотмывочного» ФЗ-115. Для борьбы с отмыванием средств государство наделило кредитные организации таким правом, банки, кроме того, могут разрабатывать свои внутренние правила контроля и критерии подозрительных операций. Это указание ЦБ РФ и соблюдение требований ФЗ-115 является основанием для выдачи и продления лицензии, поэтому проигнорированы его положения быть не могут.

Назначение платежи при переводе с одного расчетного счета на другой, таким образом, очень важно, это информация о движении денежных средств, и она должна быть представлена таким образом, чтобы у налоговой или банка не возникало вопросов.

Что писать в назначении платежа при переводе частному лицу?

Проводки по перечислению собственных средст на карту ип

Расчеты с поставщиками можно осуществлять наличными средствами и проводить через банковский счет. Операции с «живыми» деньгами ограничены суммой в 100 тыс. Как перевести деньги на расчетный счет ИП и отразить в бухучете Также перевод средств необходим для расчетов не только с клиентами, но и с поставщиками. Хотя наличие расчетного для ИП не является в нашей стране обязательным, благодаря ему осуществление финансовых операций значительно упрощается. В качестве преимущества можно отметить и то, что переводить деньги на расчетный счеты вы можете не задумываясь об ограничениях: ограничений по сумме не существует. Бухгалтерские проводки обственных средств ИП — Бухгалтерские проводки обственных средств ИП Дт 75 Кт 51 — вроде не совсем разумно, так как по плану счетов это счет расчетов с учредителями, а учредителиесть только в организациях — ЗНАЧИТ ОТПАДАЕТ.

Операции с «живыми» деньгами ограничены суммой в 100 тыс. Как перевести деньги на расчетный счет ИП и отразить в бухучете Также перевод средств необходим для расчетов не только с клиентами, но и с поставщиками. Хотя наличие расчетного для ИП не является в нашей стране обязательным, благодаря ему осуществление финансовых операций значительно упрощается. В качестве преимущества можно отметить и то, что переводить деньги на расчетный счеты вы можете не задумываясь об ограничениях: ограничений по сумме не существует. Бухгалтерские проводки обственных средств ИП — Бухгалтерские проводки обственных средств ИП Дт 75 Кт 51 — вроде не совсем разумно, так как по плану счетов это счет расчетов с учредителями, а учредителиесть только в организациях — ЗНАЧИТ ОТПАДАЕТ.

Счет ип

Важно

Если же предприниматель забирает свои деньги, то с видом операции «Личные средства предпринимателя» нужно сформировать документ под названием «Выдача наличных (РКО)». Чтобы получить деньги, в документе, как и при вкладе, нужно указать сумму, лицо, которое вкладывает средства, основание и приложение.

Согласно документу будет создана такая проводка: «Дт 84.01 Кт 50.01». В случае сдачи средств на счет индивидуального предпринимателя с таким видом операции как «Личные средства предпринимателя» создается документ под названием «Поступление на расчетный счет».

В документе нужно указать назначение платежа и сумму. По данному документу должна сформироваться проводка: «Дт 51 Кт 84.01».

Перевод собственных денежных средств ип проводки

Таким образом, необходимо выделить несколько принципиальных позиций:

- При ведении системы бухгалтерского учёта любая операция через кассу должна быть оформлена бухгалтерскими проводками.

- При отражении операций приходными и расходными кассовыми ордерами необходимо ведение кассовой книги.

- При учёте доходов и расходов нет необходимости вести кассовую книгу и не нужнооформлять ордера.

Основной регламент ведения учёта зависит от системы налогообложения. Личные средства, вносимые на счёт Все средства, которые предприниматель вносит на счёт, являются его личными и формируют собственный оборотный капитал.

Для учёта подобных операций необходимо использовать счёта с 80 по 89, чаще всего 84 «Нераспределенная прибыль». Дебет 51 Кредит 84 соответствуют операции «Пополнение счёта личными средствами», а обратная корреспонденция будет при снятии денег.

Проводки при перечислении ип себе на банковскую карту свой доход

ИП законодательно не установлен. Поэтому полагаем, что ИП, принявший решение о ведении бухгалтерского учета, вправе разработать его самостоятельно.Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина от 31.10.2000 N 94н (далее — Инструкция), также не предусмотрен порядок отражения денежных средств ИП.Счет 75 «Расчеты с учредителями», предназначенный для обобщения информации обо всех видах расчетов с учредителями (участниками) организации (акционерами акционерного общества, участниками полного товарищества, членами кооператива и т.п.): по вкладам в уставный (складочный) капитал организации, по выплате доходов (дивидендов) и др.

Собственные средства ип в 1с бухгалтерия 8

ИП.При возврате вложенных денежных средств на личный счет ИП (выдаче наличными), соответственно, проводится следующая запись:Дебет 76, субсчет «Личные денежные средства» Кредит 51 (50)- возврат денежных средств на личный счет ИП (выдача наличными).Доходы ИП, образовавшиеся после уплаты налогов, можно отражать на счете 84 «Нераспределенная прибыль (непокрытый убыток)».В этом случае получение ИП денежных средств за счет доходов, оставшихся после уплаты налогов, можно отразить следующими записями:Дебет 76, субсчет «Расчеты по доходам ИП» Кредит 51 (50)- ИП выданы (перечислены) денежные средства для использования на личные нужды за счет доходов, оставшихся после уплаты налогов;Дебет 84 Кредит 76, субсчет «Расчеты по доходам ИП»- отражена сумма выплаченных доходов ИП. Порядок бухгалтерского учета личных денежных средств, вносимых и получаемых ИП, необходимо утвердить в локальном документе ИП.

Порядок бухгалтерского учета личных денежных средств, вносимых и получаемых ИП, необходимо утвердить в локальном документе ИП.

Ип вносит собственные средства на расчетный счет проводки

Инфо

Бизнесмен сам решает, когда и сколько положить, снять или кому перевести деньги. Пополнение счёта можно произвести следующими способами:

- Внести средства через кассу банка, в котором открыт расчётный счёт.

Преимуществом данного способа является отсутствие комиссии.

Средства поступают в течение 1 рабочего дня, однако, необходимо будет заплатить комиссию.

Ип переводит деньги себе на карту как это отразить в проводке

Перечислим основные преимущества: Снятие средств Цели транзакции На личные нуждыКакие счета можно использовать для отражения в бухгалтерском учете личных денежных средств, вносимых и получаемых ИП с расчетного счета, а также денежных средств, связанных с ведением предпринимательской деятельности (ИП ведет бухгалтерский учет)? Можно ли применять в данной ситуации счет 75? Денежные средства, которые ИП перечисляет на расчетный, открытый им для осуществления предпринимательской деятельности, со своих лицевых, не могут быть признаны доходом, так как они не связаны с расчетами за реализованные товары (работы, услуги) или имущественные права (смотрите также письмо УМНС России по г. Москве от 17.04.2002 N 11-17/17692). Соответственно, и возврат этих денежных средств предпринимателю не будет являться расходом.

Внимание

Вносить деньги, чтобы потом их направить в дело можно по следующим направлениям:

- уплата налогов и страховых взносов;

- выплата заработной платы;

- погашение кредитов и займов;

- оплата счетов поставщиков;

- покупка оборудования;

- оплата аренды;

- покупка франшизы и др.

Проводки необходимо оформлять в корреспонденции со счётом 50 и 51. Конечно, можно все расходы оплачивать сразу, не вносить деньги на счёт, однако,надо будет учесть, что такие траты не всегда будут признаны расходами, связанными с бизнесом и не уменьшат налогооблагаемую базу.

Если ИП платит налог на прибыль необходимо операции проводить через расчётный счёт. Чтобы правомерно уменьшить доходы и уменьшить сумму налога.

При осуществлении предпринимательской деятельности не обойтись без расчётного счёта, который в зависимости от разных ситуаций при нехватке на нём средств необходимо пополнять лично. Для соблюдения законодательства нужно определить правильно причины и способы пополнения, а также порядок отражения данных операций в бухгалтерском учёте, чтобы соблюдать финансовую дисциплину.Если ИП вносит собственные средства на расчётный счёт проводки важно сделать правильно.

Содержание

- Как пополнить расчётный счёт ИП

- Личные средства, вносимые в кассу

- Личные средства, вносимые на счёт

- Причины и размеры пополнения

Как пополнить расчётный счёт ИП Согласно статусу индивидуальный предприниматель лично распоряжается своим имуществом и финансами, в том числе и денежными средствами на расчётном счёте.

Обратите внимание, что всегда необходимо использовать одинаковые счета при отражении операции пополнения и снятия денег, только в обратной проводке! Не забывайте правильно указывать назначение платежа, чтобы избежать разногласий с ИФНС. Правильно будет указывать одно из двух назначений:

- внесение собственных средств;

- пополнение личными деньгами.

При некорректном наименовании или его отсутствии специалист налоговой службы может выписать штраф за уклонение от уплаты налогов. Средства могут поступать от любых лиц. Если вносит ИП сам, налог не будет начислен, а если его родственники – признают доходом и обяжут включить в налогооблагаемую базу.

redtailer.ru

Ип переводит деньги себе на карту как это отразить в проводке

Дебет 76, субсчет «Расчеты с индивидуальным предпринимателем», Кредит 50(51) Дебет 91, субсчет «Прочие расходы», Кредит 76, субсчет «Расчеты с индивидуальным предпринимателем» Вопрос О возможности ИП применяющего УСН с объектом доход (41 kB) Статья Как предпринимателю взять деньги из бизнеса на личны (75 kB)Ип переводит деньги себе на карту как это отразить в проводке Признание дохода в виде дивидендов (доходов от долевого участия) отражается по дебету счета 76, субсчет 76-3, и кредиту 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы» (Инструкция по применению Плана счетов). Далее с расчетного счета ИП переводит свои «доходы» на свой личный счет в другом банке.

Далее с расчетного счета ИП переводит свои «доходы» на свой личный счет в другом банке.

Расчеты с поставщиками можно осуществлять наличными средствами и проводить через банковский счет. Операции с «живыми» деньгами ограничены суммой в 100 тыс.

Перечисление со счета ИП на личный счет

Чтобы предпринимателю обналичить деньги, нужно сделать перечисление денег со счета ИП на личный счет (узнайте, как перевести деньги с расчётного счёта ИП на карту Сбербанка). Без уплаты налогов можно делать переводы только на собственный счет — имя ИП и имя владельца личного счета должны совпадать. Если вы отправите деньги на счет третьего лица, даже родственника, с суммы будет удержан НДФЛ — налог на доходы физических лиц.

При переводе денег на личный счет нужно правильно указать назначение платежа. Если вы напишете «Перевод заработной платы», налоговая обратится к вам с вопросами. Несмотря на то, что у ИП нет фиксированной зарплаты, перевод с таким назначением приравнивается к доходу. В этом случае вас обяжут заплатить налог на прибыль.

Что можно писать в назначении:

- перевод собственных средств;

- деньги на личное потребление;

- перевод на личные нужды.

Это примерные формулировки, необязательно их указывать слово в слово. Главное, чтобы было понятно, что деньги вы переводите со счета для личного использования, а не получаете доход. Такое же назначение можно указать при переводе между своими счетами ИП, которые открыты в разных банках. В этом случае перевод не будет облагаться налогом.

Иногда нужно внести деньги на свой расчетный счет для крупной закупки товаров, вложений в бизнес или уплаты налогов. Если это сделает третье лицо — например, родственник или партнер, то сумма, зачисленная на счет, считается доходом. Если вы переводите на расчетный счет деньги, которые раньше вывели на личную карту, налог на платеж не начисляется. В назначении укажите «Пополнение счета».

Содержание

- Может ли ИП переводить деньги с расчетного счета на карту физ. лица

- Можно ли переводить деньги с расчетного счета ООО на карту физ. лица

- Банки с выгодными лимитами на переводы с ИП и ООО на карту физ. лица

- Как перевести деньги с расчетного счета Сбербанка на карту физ. лица

Взнос наличных ИП на расчетный счет

Зарегистрировавшись в качестве индивидуального предпринимателя, физлицо приобретает право осуществлять коммерческую деятельность. Разумеется, старт любого бизнеса требует определенных затрат и вложений. Организации в этом случае прибегают к варианту предоставления займа или безвозмездной финансовой помощи от учредителя. Каким же образом в данном вопросе обстоят дела у ИП?

Бизнес и личное имущество

Коммерческая деятельность индивидуального предпринимателя имеет одно важное отличие от ООО. Если организации обладают собственным отдельным имуществом и средствами, которыми не может пользоваться на свое усмотрение ни директор, ни учредитель компании, то у ИП нет такого строго разграничения. Любые приобретенные еще до регистрации ИП объекты имущества, технику, мебель, различные товарно-материальные ценности можно использовать в деятельности.

Не исключение и деньги. Они принадлежат самому физлицу, являющемуся частным предпринимателем, то есть в любой момент на собственное усмотрение их можно потратить как на личные цели, так и на цели бизнеса.

Это правило действует в обе стороны. Средства на расчетном счете ИП также можно тратить на личные нужды. Естественно, что обязательства по оплате налогов сохраняются в любом случае, вне зависимости от остатка денежных средств на счете. Опять же, рассчитаться с бюджетом индивидуальный предприниматель может как с официального расчетного, так и с личного, принадлежащего физлицу счета.

Внесение денег на расчетный счет ИП

Такая общность средств и имущества ИП позволяет говорить о том, что внесение различных сумм на расчетный счет носит чисто технический характер, а по сути своей есть ни что иное, как перераспределение собственных единых активов. Бизнесмен может сделать непосредственно в банке взнос наличными на расчетный счет ИП. Проводки в этом случае каким-то специальным образом не оформляются, ведь индивидуальные предприниматели освобождены от обязанности ведения бухучета. Деньги можно также перечислить, например, с личной карты через онлайн-доступ.

Назначением платежа в подобных случаях следует указывать формулировку типа «внесение собственных средств на расчетный счет» или «пополнение счета личными средствами».

Естественно, что переводить такие суммы должен сам ИП, ведь только в этом случае подобные поступления на расчетный счет налоговая инспекция не будет относить к налогооблагаемым доходам. В этой связи крайне нежелательны схемы, в которых используются чужие карты: доказать в подобном случае тот факт, что деньги принадлежат самому ИП, и что он лишь воспользовался помощью стороннего лица, будет весьма затруднительно.

Вывод собственных средств

По аналогии со взносом наличных на расчетный счет ИП либо переводом средств с карты на счет, деньги можно и выводить с предпринимательского счета. Принцип тот же: перечислять средства можно лишь на личную карту (выплата на карты других физлиц «карается» доначислением взносов и еще целым рядом санкций, связанных со статусом ИП-работодателя) либо же снимать наличными непосредственно в банке, обслуживающем расчетный счет. Налоговую базу вне зависимости от применяемой системы налогообложения такие переводы не уменьшают.

Обязанности перед бюджетом, как уже упоминалось, ни коим образом не связаны с выводом средств со счета и страдать из-за уменьшения остатка денежных средств не должны.

Начисление ЕНВД — бухгалтерские проводки, 1С, у ИП, бюджет

В случае применения предприятием режима ЕНВД, предполагается использование упрощенной системы ведения налогового и бухгалтерского учета (ст. 346.26 НК РФ).

Однако этот вовсе не освобождает финансовых работников малых предприятий, выплачивающих в казну единый налог от отражения операций в форме бухгалтерских проводок.

В этой ситуации важно отразить порядок накопления на счету вмененного дохода, начисление на него ставки налога и процесс передачи необходимой суммы в казну.

Существуют специфические особенности составления проводок при начислении ЕНВД у ИП и ООО в Главном журнале и 1С.

Налог на вмененный доход является основным обязательным платежом в бюджет для небольших предприятий, в рамках которых работает не более 100 человек (ст.346.26 НК РФ).

При этом:

| Для ИП | Он замещает НДФЛ, НДС и налог на имущество |

| Для ООО | Налог на прибыль и НДС |

Применение такого режима удобно, как с позиции сокращения затрат на уплату налогов, так и с точки зрения удобства и простоты ведения налогового и бухгалтерского учета.

Важно отметить, что применение ЕНВД доступно только тем фирмам, которые реализуют свою деятельность в определенных сферах, в том числе (ст. 346.27 НК РФ):

- Предоставление ветеринарных услуг и бытового обслуживания.

- Оказание гостиничных услуг.

- Осуществление ремонта и мойки автотранспортных средств.

- Реализация продукции в розницу.

- Содержание заведений общепита.

- Размещение наружной рекламы.

- Сдача в наем жилья и коммерческих объектов.

При этом фирма имеет право использовать ЕНВД не в отношении всей своей деятельности в целом, но в рамках отдельных направлений функционирования, наряду с иными режимами обложения налогом (УСН, ОСН).

Основные элементы налогообложения

В Налоговом кодексе РФ четко определены элементы обложения предпринимателей ЕНВД. Они определяют принципы функционирования, структуру и порядок взимания данного обязательного платежа.

| Наименование элемента | Описание |

| Плательщиками налога | Выступают ООО и частные предприниматели, осуществляющие деятельность в той сфере, которая считается допустимой в рамках ЕНВД и не нарушают лимитов численности персонала (100 человек), размеров торговой площади (150 квадратных метров), количества машин (20 штук), а также не обладают долей в других компаниях, превышающей 25% (ст.346.28 НК РФ). |

| Налоговая ставка | Задана на уровне 15%. Она начисляется на так называемый вмененный доход: базовую доходность скорректированную на величину коэффициентов (ст. 346.31 НК РФ) |

| Налоговый период | Начисление и уплата ЕНВД организациями и предпринимателями осуществляется один раз в месяц (ст.346.30 НК РФ) |

| Объект единого налога | Выступает тот доход, который плательщик потенциально сможет получить при наличии определенной совокупности условий. В законодательстве его условно именуют вмененным доходом (ст. 346.29. НК РФ) |

| Налоговая база | Рассчитывается по формуле, прописанной в налоговом законодательстве |

А именно:

При этом базовая доходность заранее определена государством в виде номинального значения, которое отличается у различных видов деятельности.

Что касается корректирующих коэффициентов, то:

| К1 | Пересчитывает налоговую базу, исходя их того уровня инфляции, который установился в экономике |

| К2 | Определяется на региональном уровне и характеризует сезонность, порядок и иные особенности ведения того или иного вида бизнеса |

Физический показатель являет собой единицу, в которой измеряется результат деятельности компании в условиях ЕНВД, а число месяцев демонстрирует, сколько именно полных месяцев в году отработал предприниматель, уплачивая единый налог (ст. 346.29 НК РФ).

Переход на ЕНВД осуществляется по добровольному желанию самого налогоплательщика. Для этого ему потребуется подготовить заявление в ИФНС. После этого право начисления единого налога начнет действовать с нового финансового года.

Автоматический переход с ЕНВД на основной режим в любое время года происходит, если предприниматель (ст. 346.36 НК РФ):

| Начинает заниматься деятельностью | Не попадающей под ЕНВД |

| Расширяя свой штат | Превышает лимит в 100 работников |

| Увеличивает долю участия в иных компаниях | Более, чем на 25% |

Стоит отметить, что для постановки на налоговый учет по системе единого налога фирма заполняет заявление ЕНВД-1 (для ООО) или ЕНВД-2 (для ИП), а при снятии с учета – ЕНВД-3 (для ООО) или ЕНВД-4 (для ИП).

Рассмотрение любых заявлений в ИФНС от предпринимателей и организаций, касающихся налога на вмененный доход составляет не более 5-ти дней.

Сроки уплаты

И ООО, и ИП уплачивают единый налог по итогам квартала, как было упомянуто выше.

При этом заполнение декларации и внесение платежа в казну должно быть осуществлена не позднее 25-го числа следующего за отчетным кварталом месяца (ст. 346.32 НК РФ).

Стоит отметить, что подача документов и осуществление платежей реализуется в ИФНС:

| По месту прописки | Для ИП |

| По месту регистрации | Для ООО |

Плательщики должны при заполнении декларации помнить, что сумму ЕНВД они имеют право сократить на размер:

- Взносов в ПФР, ФОСМ, ФСС, в том случае если компания использует труд наемных работников. Делать аналогичного рода вычеты за себя частный предприниматель не имеет права.

- Издержек, понесенных вследствие уплаты пособий по временной нетрудоспособности работникам фирмы. Такие платежи могут быть вычтены в том случае, если отсутствие сотрудника на рабочем месте подтверждается больничным листом.

Согласно законодательным ограничениям все указанные выше вычеты не могут сократить размер налоговой базы более, чем на 50%.

Частные предприниматели, осуществляющие свою деятельность без привлечения наемных работников правом на вычеты пользоваться не могут.

Нормативная база

В качестве основного нормативного акта, регулирующего вопросы начисления и в взимания ЕНВД в России выступает Налоговый кодекс.

Вопросам единого налога в нем посвящена целая глава 23.6, статьи которой затрагивают:

| Статья | Содержание |

| 346.26 | Основные характеристики и особенности такой формы обложения малых предприятий, как ЕНВД |

| 346.27 | Понятия, термины и определения, используемые в вопросах обложения ИП и ООО единым налогом, а также виды деятельности, попадающие под данный режим и не признаваемые в его рамках |

| 346.28 | Общая характеристика плательщиков налога и возможность замещения для них единым налогом иных обязательных платежей |

| 346.29 | Описание объекта обложения, порядка его определения и процесса расчета налоговой базы |

| 346.30 | Время, которое учитывается при начислении единого налога |

| 346.31 | Установление точного размера налоговой ставки |

| 346.32 | Срок, в течение которого следует начислить налог, заполнить декларацию и внести его в казну |

Более детальные вопросы регулируются постановлениями и указаниями специализированных государственных ведомств, в том числе ФНС, Министерства Финансов и внебюджетных фондов.

Отдельные вопросы, касающиеся порядка начисления и учета ЕНВД описываются в ФЗ-402 «О бухгалтерском учете», а также инструкциях по ведению документации для фирм, использующих упрощенную систему бухгалтерского и налогового учета.

При начислении ЕНВД предприниматели используют систему проводок, которые заносятся в Книгу учета денежных поступлений и затрат или в Главный журнал.

Следует отметить, проводка – это особая запись в учетной книге, журнале или компьютерной программе, которая отражает ту или иную хозяйственную операцию.

При составлении проводок предприниматели используют, как правило, правило двойной записи — одна и также сумма отражается по двум взаимосвязанным счетам:

| По дебету | Поступление |

| По кредиту | Выбытие |

В настоящее время в бухгалтерии используется всего одна ключевая проводка начисления ЕНВД для организаций и частных предпринимателей в том случае, если этот процесс происходит вручную, а именно:

| Д 99 | «Прибыли и убытки» |

| К 68 | «Расчеты по налогам и сборам» |

По сути, именно на счету 99 аккумулируется весь доход, который получила компания за определенный период от временной деятельности, который должен быть передан в казну в виде налога (с учетом установленной ставки).

Видео: начисление ЕНВД в 1С Бухгалтерия 8

По окончании квартала (отчетный период по ЕНВД) эта сумма списывается на счет 84 в виде платежа. Указанный выше способ рассматривается ныне как самый простой и универсальный метод начисления ЕНВД для ООО и частных предпринимателей.

Многие ИП и ООО осуществляют налоговый и бухгалтерский учет не вручную.

Через специальные компьютерные программы, которые позволяют не только автоматизировать данный процесс, но и сократить затраты на услуги финансовых работников.

Наиболее распространенным механизмом в данном случае выступает программа 1С, которая также позволяет предпринимателям начислять и учитывать ЕНВД.

Еще при настройке программного обеспечения должна быть выбрана система единого налога – это позволит оперативно распределять хозяйственные операции по нужным счетам бухгалтерского учета.

Важно учитывать также и используемую версию 1С, а именно:

| В 1С 8.2 | Для учета операции используется вкладка «Операции проведенные вручную» |

| В 1С 8.3 | Проводки учитываются благодаря вкладке «Операция БУ и НУ» |

После того, как параметры операции заданы, следует разнести ее суммы по двум счетам:

| Д 99 | «Прибыли и убытки» |

| К 68.11 | «Налог ЕНВД» |

Составление декларации при этом приурочивают к конечной дате последнего месяца отчетного квартала.

Таким образом, в рамках ведения налогового учета на малых предприятиях, действующих в условиях ЕНВД, используется специфическая система учета налога и его отражения в бухгалтерской документации.

Данный порядок действует, как для ИП, так и для ООО. Важно подчеркнуть, что возможность расчета и последующего отражения единого налога в декларации существует и в рамках 1С вне зависимости от используемой версии программы.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Как забирать прибыль ИП или ТОО |

Автор: БАС бугалтер, 20 Ноя 2013

Упрощенка (СНР) — режим налогобложения, который могут применять и ИП и ТОО. У ИП на СНР и ТОО на СНР есть много общего в ведении бухгалтерского и налогового учета. По этой причине многие начинают путаться в вопросах изъятия свободных денег или прибыли самим ИП или учредителем ТОО. Как же можно снимать деньги или прибыль на упрощенке? Ответ зависит от того, ИП вы или ТОО, а не от того на СНР вы или на ОУР.

Если вы ИП, то все деньги принадлежат вам, как физическому лицу. Вы можете снимать свои деньги с расчетного счета ИП или пополнять его в любое время без особого на то разрешения. Основанием можете указывать: перевод собственных средств или пополнение оборотных средств. Для того, чтобы изъять собственную прибыль, ИП нет необходимости и даже полномочий начислять себе зарплату или дивиденды. ИП на упрощенке (не плательщик НДС) освобожден от ведения бухгалтерского учета, поэтому тут не нужны даже проводки.

ИП на ОУР ведет бухучет, как ТОО, с доходами и расходами. Но снимать свои деньги или прибыль ИП на ОУР может точно так же, как ИП на СНР, разницы никакой. Ведь он — ИП. Для того, чтобы видеть и отделять снятие просто денег от снятия прибыли, в бухучете ИП, рекомендую следующие проводки:

Дт 1284 Прочая ДЗ Кт1030 Расчетный счет или 1010 Касса Снятие денег

Дт 1030 Расчетный счет или 1010 Касса Кт 1284 Прочая ДЗ Пополнение денег ИП

Таким образом, вы будете условно отделять личные деньги физлица от денег, выделенных для бизнеса ИП. Здесь пока речь не идет о прибыли, речь идет о движении денег из семейного бюджета в бизнес и наоборот. Счет 1284 — условная ДЗ, так как вы не можете иметь задолженность перед самим собой. Однако делать так очень удобно, и не противоречит законодательству. ИП нужны личные деньги в течение года. И он не может ждать, какая будет прибыль по итогам года по форме 220.00, и забирать деньги один раз в год. Весь год ИП на эти деньги живет и кормит семью.

По итогам годовой декларации по форме 220.00 ИП на ОУР полезно будет определиться с прибылью и с суммой, которую он изъял как прибыль. Свою прибыль ИП увидит по Кт счета 5610 «Итоговая прибыль». Вот эту прибыль ИП может снять деньгами и следующими проводками:

Дт5610 Кт 1030 или 1010 Снятие прибыли

Дт5610 Кт1284 Зачет суммы, снятой в течение года

Удобнее, конечно, стремиться к тому, чтобы счет 1280 закрывался в конце года в ноль. Но если этого не случилось, ничего страшного. Сумма по счету 1284 «Прочая ДЗ» не обязана совпадать с суммой прибыли по Кт5610, счет 1284 может иметь сальдо, переходящее на следующий год. При снятии прибыли ИП не платит никакие налоги. Все налоги ИП заплатил до образования этой самой прибыли, в процессе своей деятельности, включая ИПН по форме 220.00.

Деньги ТОО не являются деньгами учредителя-физлица. В ТОО, независимо от того, на ОУР или на СНР, учредитель снимает прибыль в виде дивидендов. В соответствии со ст.40 Закона РК «О товариществах с ограниченной и дополнительной ответственностью» для получения дивидендов, нужно решение общего собрания участников. Это решение об утверждении финансового результата по итогам года и распределении дивидендов. Выплата должна быть произведена товариществом в денежной форме в течение месяца со дня принятия общим собранием решения о распределении чистого дохода.

Это означает, что дивиденды в ТОО не разрешено снимать в течение года, пока не определена прибыль к распределению в установленном Законом порядке. Деньги, снятые учредителем в течение года могут быть: налогооблагаемым доходом физлица, подотчетной суммой, какой-то выданной ссудой, но только не дивидендами.

Согласно ст158 п2 НК РК «Доходы в виде дивидендов, полученные из источников в Республике Казахстан и за ее пределами, облагаются по ставке 5 процентов».

Рекомендуемые проводки по выплате дивидендов в ТОО:

Дт5510 Нераспределенная прибыль Кт3030 КЗ по дивидендам Начислены

Дт3030 Дивиденды Кт3120 ИПН Удержан ИПН по ставке 5%

Дт3030 Дивиденды Кт1030 Расчетный счет Выплачены дивиденды

Дт3120 ИПН Кт1030 Расчетный счет Уплачен ИПН

На основании пп7 п1 ст156 НК РК не удерживается ИПН с дивидендов при одновременном выполнении следующих условий:

на день начисления дивидендов налогоплательщик владеет акциями или долями участия, по которым выплачиваются дивиденды, более трех лет;

юридическое лицо, выплачивающее дивиденды, не является недропользователем в течение периода, за который выплачиваются дивиденды;

имущество лиц (лица), являющихся (являющегося) недропользователями (недропользователем), в стоимости активов юридического лица-эмитента или юридического лица, доля участия в котором реализуется, или общей стоимости активов участников консорциума, доля участия в котором реализуется, на день такой реализации составляет не более 50 процентов.

ИПН, удержанный с дивидендов, ТОО на СНР отражает в декларации 910.00, ТОО на ОУР — в декларации 200.00.

Рубрики: Режим налогообложения

Что такое форма 1099-K? | H&R Block

Вы продаете товары на eBay, пользуетесь услугами совместного использования или владеете бизнесом, который принимает платежи с помощью кредитных или дебетовых карт? Если вы ответили утвердительно на любой из этих вопросов, велика вероятность, что вы получите форму 1099-K.

Что такое 1099 К?

Сначала ответим: «Что такое 1099-К?» Форма 1099-K «Платежные карты и сетевые транзакции третьих лиц» — это налоговая форма, которую необходимо подавать вместе с индивидуальной налоговой декларацией.В отличие от других разновидностей формы 1099, эта форма предназначена для платежей, полученных через стороннюю сеть, или транзакции по кредитной / дебетовой карте.

Для чего используется 1099-К?

Далее мы ответим: «Для чего используется 1099-K?» По сути, он используется для сообщения о транзакциях, проведенных через платежные системы. Проще говоря, если вы используете службу для обработки транзакций по кредитным или дебетовым картам, эта служба является организацией по расчету платежей, и сумма таких транзакций за год должна быть указана в форме 1099-K.

Получили ли вы форму 1099-K и у вас есть вопросы о том, как она влияет на ваши налоги? Ознакомьтесь с нашим Руководством по налогам на Gig Worker Tax .

Когда выдается форма 1099-K?

Не каждый, кто пользуется такой услугой, получит форму 1099-K, потому что технически форму не требуется выдавать на налоговые годы 2021 и ранее, за исключением случаев:

- из транзакций по платежным картам (например, дебетовым, кредитным картам или картам с сохраненной стоимостью) и / или

- при расчетах по транзакциям сторонних платежных сетей сверх минимальных пороговых значений отчетности

- Сервис обработал платежи на сумму более 20 000 долларов США, а

- Сервис обработал более 200 индивидуальных платежей.

Если вы не соответствуете этим требованиям, вам не нужно оформлять форму 1099-K. Для операций с платежными картами нет порога.

С учетом сказанного, правило — это когда форма действительно требуется. Многие организации, которые обрабатывают платежи по картам от имени своих клиентов, выдают форму 1099-K, когда сумма платежей и количество платежей намного ниже этого порога. Некоторые даже выдадут форму, если в течение года обрабатывается всего одна транзакция.

В 2022 году правила оформления формы 1099-K изменятся. Получателю платежа должна быть выдана форма 1099-K, если услуга обработала платежи на сумму более 600 долларов независимо от количества отдельных платежей или транзакций.

Налогообложение сумм из формы 1099-К

Форма 1099-K большинства физических лиц сообщает о платежах в их торговлю или бизнес. Таким образом, доход индивидуальных предпринимателей указывается в их Таблице C как валовая выручка, облагаемая налогом на самозанятость.

Партнерства и корпорации будут указывать эти суммы аналогичным образом в своих доходах.

Контроль IRS формы 1099-К

Когда форма 1099-K впервые появилась в 2011 году, она воспринималась как вторая мысль. Фактически, в форме 1040 была даже специальная строка для сумм из формы, которые налогоплательщикам было специально предписано игнорировать.

С тех пор IRS начало связываться с налогоплательщиками, чей валовой доход от бизнеса меньше суммы, указанной в форме.

Не принимает необлагаемые платежи с помощью кредитной или дебетовой карты

Не рекомендуется принимать некоммерческие платежи с помощью устройства чтения карт.Например, если вы разделите арендную плату со своим соседом по комнате, вероятно, не стоит заставлять их платить вам за свою половину с помощью своей дебетовой карты и устройства для чтения карт на смартфоне, потому что процессор не сможет различать оплату и может оформить форму 1099-K, включая арендную плату.

Разделение арендной платы с вашим соседом по комнате, как правило, не облагается налогом, но IRS, вероятно, отправит вам уведомление, если вам выдадут форму 1099-K, и эта сумма нигде не указана в вашей налоговой декларации.

1099-К инструкции

Нужны инструкции 1099-K? Вот поля формы 1099-K:

- Имя, адрес и номер телефона подателя заявки

- Идентификационный номер налогоплательщика (ИНН)

- ИНН получателя

- Чек, указывающий, является ли податель заявки организацией по расчету платежей или посредником по электронным платежам.

- Чек, указывающий на следующие транзакции: платежная карта или сторонняя сеть

- Имя получателя платежа, адрес, название PSE, номер телефона и номер счета

- Общая сумма транзакций по платежной карте / сторонней сети

- Операции без предъявления карты

- Код категории продавца

- Количество платежных операций

- Удерживается федеральный подоходный налог

- 5a-5l: Доход, полученный по месяцам, с января по декабрь

- Состояние

- Государственный идентификационный номер

- Удерживается подоходный налог штата

Будет подано несколько форм:

Копия A: для IRS

Копия 1: Для государственных налоговых органов

Копия B: для получателя

Копия 2: Подавать вместе с квитанцией о государственной налоговой декларации, если требуется

Копия C: для Filer

Дополнительная помощь по форме 1099-K

Остались вопросы? Найдите ближайшего к вам H&R Block налогового специалиста, чтобы обсудить ваши уникальные налоговые потребности.

Чтобы получить помощь с другими типами 1099, просмотрите нашу публикацию формы 1099.

Форма 1099-K: что нужно знать владельцам малого бизнеса в США

Если вы принимаете платежи по кредитным картам или платежи через стороннюю сеть, обратите внимание на 1099-K.

Существует множество налоговых форм, которые нужно отслеживать: W-2, 1098 и ряд различных форм 1099, включая 1099-K.

1099 формы — это информационные формы, в которых указывается доход из других источников, кроме заработной платы и чаевых.Как владелец малого бизнеса, вы можете получить ряд из них, например 1099-MISC за оказанные услуги или 1099-INT за проценты, полученные с вашего банковского счета.

Если вы принимали платежи по кредитным картам или получали платежи через стороннюю сеть (например, PayPal), добавьте еще одну форму 1099 в список форм, которые вы можете ожидать: форма 1099-K. И вы должны быть уверены в том, что то, что вы получаете, позволяет избежать переплаты или недоплаты налогов.

Вот что вам нужно знать о получении 1099-K.

Что такое 1099-K?

Форма 1099-K — это документ, который IRS требует, чтобы организации по расчету платежей (PSE) отправляли отчеты о платежах по кредитным картам и сторонних сетевых транзакциях. Это новейшее дополнение к списку из 1099 форм — оно было впервые введено для налоговых лет, начиная с 2011 года.

1099-K будет включать общую сумму всех платежей от PSE.

Кто получает 1009-K?

Если вы получали платежи по кредитным картам и транзакции через сторонние сети, вы, скорее всего, получите 1099-K.Вы должны получить 1099-K до 31 января, если вы получили платежи:

- С карточных операций

- При расчетах по платежным транзакциям третьих сторон, если общая сумма превышает 20 000 долларов США, а у вас было более 200 транзакций

Например, если у вас есть интернет-магазин и вам платили через PayPal или посредством транзакций по кредитной карте, вам нужно следить за 1099-K от каждого платежного процессора.

Какая информация включена в ваш 1099-K?

На вашем 1099-K есть несколько очень важной информации:

- Ваш идентификационный номер налогоплательщика (ИНН), который является либо вашим номером социального страхования, либо идентификационным номером вашего работодателя

- Сумма брутто платежей, полученных вами от PSE, отправившего вам форму

- Код категории вашего продавца (MCC), четырехзначное число, используемое для классификации ваших коммерческих товаров или услуг

- Ваша контактная информация, включая ваш адрес и номер телефона

Что делать с 1099-K?

Как и в случае со всеми налоговыми формами, вам нужно потратить время, чтобы убедиться, что вся указанная информация верна.

Сравните общую сумму платежей, о которых они сообщили, с записями вашей кредитной карты и выписками продавца. Убедитесь, что сумма, которую они сообщают, совпадает с вашими записями, потому что это то, что они сообщили в IRS. Если вы обнаружите какие-либо ошибки, немедленно сообщите отправителю.

Также необходимо убедиться, что они указали правильный ИНН и код категории продавца в форме.

Убедившись, что 1099-K верна и правильно отразили этот доход в своей налоговой декларации, сохраните ее копию в своей налоговой отчетности.

Если вы работаете не по найму, доход, отраженный в вашем 1099-K, указывается в вашем графике C. Как и в случае с 1099-MISC, если вы ведете точные бухгалтерские книги, этот полученный доход уже должен быть включен в ваших записях. Вам не нужно добавлять сумму из 1099-K к вашему заявленному доходу — это приведет к двойному учету вашего дохода. Просто убедитесь, что это правильно зарегистрировано как доход в вашей налоговой декларации.

Что делать, если сумма на вашем 1099-K не совпадает с вашими записями?

Если вы получили 1099-K, а число, которое они указали как валовые платежи, не соответствует вашим записям, сначала убедитесь, что вы просматриваете правильные суммы.1099-K указывается в суммах брутто, но ваши ежемесячные отчеты могут быть представлены в суммах нетто. Убедитесь, что вы видите правильную сумму.

Если вы по-прежнему считаете, что на вашем 1099-K есть ошибка, вам следует связаться с PSE, указанным в форме. Они могут помочь вам исследовать разницу. Сохраните все свои записи как документацию о несоответствии.

Что делать, если вы не получили 1099-K?

Если вы считаете, что должны были получить 1099-K, но не получили, обратитесь в компанию, которая должна была его выпустить.Возможно, они отправили его не на тот адрес или имеют неверную информацию о полученных вами платежах.

Независимо от того, получаете вы 1099-K или нет, весь получаемый вами доход должен указываться в вашей налоговой декларации. Вот почему важно отслеживать платежи, которые вы получаете с помощью бухгалтерского решения, такого как FreshBooks.

Чем 1099-K отличается от 1099-Misc?

Различия между 1099-K и 1099-MISC могут сбивать с толку. Оба сообщают о полученных вами доходах.

В вашей форме 1099-MISC будет указано, сколько вы получили за услуги, призы и награды, арендную плату и другие выплаты дохода.

В вашей форме 1099-K будет указано, сколько вы получили от платежей по кредитным картам и сторонних сетевых транзакций.

Решающим фактором при получении 1099-MISC или 1099-K является способ получения дохода. Если вы получили деньги наличными, чеком или через ACH, вы, скорее всего, получите 1099-MISC. Если вы получили деньги из сторонней сети (например, PayPal) или кредитной карты, вы получите ее, если вы соответствуете критериям отчетности.

Платежи, произведенные вам с использованием кредитных карт или транзакций сторонней сети, не будут отражаться на вашем 1099-MISC, а вместо этого на вашем 1099-K.

Вам, как владельцу бизнеса, нужно отправить 1099-K?

Короче говоря, нет, вам не нужно отправлять 1099-K тому, кому вы заплатили кредитной картой или через стороннюю сеть. Ответственность за его отправку несет компания-эмитент кредитной карты или сторонняя сеть.

Обратите внимание: если PSE не отправляет 1099-K, штраф, взимаемый IRS, может быть большим.Штрафы за невыполнение одной заявки варьируются от 30 до 3 339 000 долларов США.

Следует ли вам вместо этого отправить 1099-MISC?

Как владелец бизнеса, вы будете отправлять 1099-MISC во многих ситуациях, когда вы платите кому-то более 600 долларов. Допустим, вы наняли фрилансера, чтобы он разработал для вас новый веб-сайт, и он взял с него 2500 долларов. Отправите ли вы им 1099-MISC, зависит от того, как вы им заплатили. Если вы отправили им чек, вам нужно будет отправить им 1099-MISC.

Но что, если вы заплатили им с помощью кредитной карты?

Поскольку вы заплатили кредитной картой, вы не отправите им 1099-MISC, даже если вы заплатили им более 600 долларов США.И вы не отправите им 1099-К. Вместо этого PSE должен отправить им 1099-K, чтобы сообщить о платежах, которые они получили в результате транзакции по кредитной карте.

Даже если вы произвели платеж, PSE должен отправить 1099-K.

Если вам нужна помощь в выяснении того, кому нужно получить 1099-MISC, вам следует обратиться к налоговому специалисту, чтобы убедиться, что вы правильно его составили.

Итог

Как владелец бизнеса, вы можете получить 1099-K в своем бизнесе. Важно знать, почему вы получаете эту форму, и еще раз проверить, соответствует ли информация вашим записям.Это информация о доходе, которую ваше PSE сообщает в IRS, поэтому важно правильно ее представить.

Этот пост был обновлен в феврале 2020 года.

об авторе

Внештатный участник Эрика Геллерман — CPA, MBA, писатель по контент-маркетингу и основатель The Worth Project. Ее работы были представлены в Forbes, Money, Business Insider, The Everygirl и других. В настоящее время она живет на Гавайях.

годовых информационных возвратов | CPA Пуэрто-Рико

Информационные отчеты должны подаваться для любой выплаты дивидендов или любых выплат, превышающих 500 долларов США, в отношении процентов, арендной платы, окладов или заработной платы, не указанных иным образом, премий, аннуитетов, компенсаций, вознаграждений или других фиксированных или определяемых прибылей, прибылей и доходов.Любое лицо, которое зачисляет или производит платежи в размере 500 долларов США или более и которое становится обязанным удерживать налог с таких платежей, должно подать декларацию с указанием общей суммы выплаченных или зачисленных процентов, вычтенного и удержанного налога, имени, адреса и номера счета. лица, которому была произведена выплата или удержание. Такой отчет должен быть подан не позднее 28 февраля года, следующего за календарным годом, в котором были выплачены проценты.

Информационные возвраты Пуэрто-Рико

Налоговая форма (нажмите на ссылку) | Название формы | Срок сдачи |

|---|---|---|

480.5 | Сводка информативных доходов | 28 февраля |

480.6А | Информационный доход — Другой доход, не подлежащий удержанию | 28 февраля |

480.6Б | Информационный доход — Другой доход, подлежащий удержанию | 28 февраля |

480.6Б 1 | Годовой отчет о сверке прочих доходов, подлежащих удержанию | 28 февраля |

480.6C | Информационная декларация — Платежи нерезидентам или за услуги из источников за пределами Пуэрто-Рико | 15 апреля |

480.30 | Годовая декларация нерезидента по подоходному налогу, удержанному у источника | 15 апреля |

480.6D | Информационная декларация — освобожденный и исключенный доход и освобожденный доход, подлежащий альтернативному базовому налогу | 28 февраля |

480.6E | Продажа по почте 2 | 31 января |

480.6G | Операции, совершенные электронными средствами 3 | 28 февраля |

480.6SP | Информационный возврат — Оказанные услуги 1 | 28 февраля |

480.6СП.1 | Ежеквартальная декларация удержанного налога по платежам за оказанные услуги | 28 февраля |

480.6СП.2 | Годовой акт сверки оказанных услуг | 28 февраля |

480.7 | Информационная декларация — Индивидуальный пенсионный счет | 28 февраля |

480.7А | Информационная декларация — проценты по ипотеке | 31 января |

480.7E | Информационный возврат — реклама, страховые взносы, связь, Интернет, доступ и услуги кабельного или спутникового телевидения | 28 февраля |

1 Начиная с календарного 2019 года, платежи за услуги, оказанные в течение года, которые ранее указывались в Форме 480.6A, 480.6B и 480.6B.1 представлены в этой форме.

2 Продавцы, не являющиеся налоговыми агентами, должны подавать этот ежегодный информационный отчет в PRTD, чтобы сообщить о покупках по почте, сделанных резидентами Пуэрто-Рико.

3 Организации по обработке платежей должны подавать этот информативный отчет, чтобы ежегодно сообщать об общей сумме платежей, обработанных и зачисленных участвующему торговцу.

Способы оплаты

Не теряйте потенциальный бизнес перед конкурентами, упуская из виду различные варианты оплаты, которые могут быть привлекательными для вашего международного покупателя. Изучите несколько способов оплаты и найдите тот, который лучше всего соответствует вашим потребностям.

Многие американские компании, впервые начавшие продавать товары из США за рубежом, ожидают или предпочитают получать полную предоплату.Хотя риск неплатежа нулевой, если вы ведете бизнес таким образом, вы рискуете потерять бизнес из-за упущения из виду конкурентов, готовых предложить покупателям более выгодные варианты оплаты. Рассмотрите более привлекательные способы оплаты, описанные в этой статье и сопутствующем видео.

Способы оплаты

Чтобы добиться успеха на сегодняшнем глобальном рынке и выиграть продажи у иностранных конкурентов, экспортеры должны предлагать своим клиентам привлекательные условия продаж при поддержке соответствующих методов оплаты.Поскольку получение полной и своевременной оплаты является конечной целью каждой экспортной продажи, необходимо тщательно выбирать соответствующий способ оплаты, чтобы минимизировать платежный риск, а также удовлетворить потребности покупателя. Как показано на рисунке 1, существует пять основных способов оплаты для международных транзакций. Во время или до переговоров по контракту вы должны подумать, какой из представленных на рисунке методов является взаимовыгодным для вас и вашего клиента.

Ключевые моменты

- Международная торговля представляет собой спектр рисков, который вызывает неопределенность в отношении сроков платежей между экспортером (продавцом) и импортером (иностранным покупателем).

- Для экспортеров любая продажа является подарком до получения оплаты.

- Следовательно, экспортеры хотят получить оплату как можно скорее, желательно сразу после размещения заказа или до отправки товаров импортеру.

- Для импортеров любой платеж является пожертвованием до момента получения товара.

- Следовательно, импортеры хотят получить товар как можно скорее, но отложить платеж как можно дольше, желательно до тех пор, пока товары не будут перепроданы, чтобы получить достаточный доход для выплаты экспортеру.

Оплата наличными

Используя условия предоплаты наличными, экспортер может избежать кредитного риска, поскольку платеж получен до перехода права собственности на товары. Для международных продаж наиболее распространенными вариантами предоплаты, доступными для экспортеров, являются банковские переводы и кредитные карты. С развитием Интернета услуги условного депонирования становятся еще одним вариантом предоплаты для небольших экспортных операций. Однако предоплата — наименее привлекательный вариант для покупателя, поскольку создает неблагоприятный денежный поток.Иностранных покупателей также беспокоит то, что товар может не быть отправлен при предоплате. Таким образом, экспортеры, которые настаивают на использовании этого метода оплаты как единственного способа ведения бизнеса, могут проиграть конкурентам, предлагающим более привлекательные условия оплаты.

Аккредитивы

Аккредитивы (LC) — один из самых безопасных инструментов, доступных для международных трейдеров. Аккредитив — это обязательство банка от имени покупателя о том, что платеж будет произведен экспортеру при условии соблюдения условий, изложенных в аккредитиве, что подтверждается представлением всех необходимых документов.Покупатель оформляет кредит и платит своему банку за оказание этой услуги. Аккредитив полезен, когда трудно получить надежную кредитную информацию об иностранном покупателе, но экспортер удовлетворен кредитоспособностью иностранного банка покупателя. Аккредитив также защищает покупателя, поскольку никаких платежных обязательств не возникает до тех пор, пока товар не будет отправлен в соответствии с обещаниями. Узнайте больше о аккредитивах.

Документальные коллекции

Документарный инкассо (D / C) — это операция, при которой экспортер поручает взыскание платежа за продажу своему банку (банку-ремитенту), который отправляет документы, необходимые его покупателю, в банк импортера (банк-инкассатор) с инструкции по передаче документов покупателю для оплаты.Средства поступают от импортера и переводятся экспортеру через банки, участвующие в сборе, в обмен на эти документы. Д / К предполагают использование тратты, которая требует от импортера уплаты номинальной суммы либо по предъявлении (документ против платежа), либо в указанную дату (документ против акцепта). В инкассовом письме даются инструкции, в которых указываются документы, необходимые для перехода права собственности на товар. Хотя банки действительно выступают в качестве посредников для своих клиентов, D / C не предлагают процесс проверки и ограниченные средства правовой защиты в случае неуплаты.D / C обычно дешевле, чем LC. Узнайте больше о документальных коллекциях.

Открыть счет

Операция по открытому счету — это продажа, при которой товары отгружаются и доставляются до наступления срока оплаты, что при международных продажах обычно занимает 30, 60 или 90 дней. Очевидно, что это один из наиболее выгодных вариантов для импортера с точки зрения денежных потоков и затрат, но, следовательно, это один из вариантов с наибольшим риском для экспортера. Из-за интенсивной конкуренции на экспортных рынках иностранные покупатели часто требуют от экспортеров условий открытия счета, поскольку предоставление кредита продавцом покупателю более распространено за рубежом.Следовательно, экспортеры, которые не хотят предоставлять кредит, могут потерять продажу своим конкурентам. Экспортеры могут предлагать конкурентоспособные условия открытого счета, существенно снижая риск неплатежа, используя один или несколько подходящих методов торгового финансирования, описанных далее в этом Руководстве. Предлагая условия открытого счета, экспортер может искать дополнительную защиту, используя страхование экспортных кредитов.

Партия

Консигнация в международной торговле — это разновидность открытого счета, на котором оплата отправляется экспортеру только после того, как товары были проданы иностранным дистрибьютором конечному потребителю.Международная консигнационная сделка основана на договорном соглашении, в соответствии с которым иностранный дистрибьютор получает, управляет и продает товары для экспортера, который сохраняет право собственности на товары до тех пор, пока они не будут проданы. Очевидно, что экспорт на партию очень рискован, поскольку экспортеру не гарантируется оплата, а его товары находятся в чужой стране в руках независимого дистрибьютора или агента. Консигнация помогает экспортерам стать более конкурентоспособными благодаря большей доступности и более быстрой доставке товаров.Продажа на условиях консигнации также может помочь экспортерам снизить прямые затраты на хранение и управление запасами. Ключом к успеху в экспортировании на партию товара является партнерство с уважаемым и заслуживающим доверия иностранным дистрибьютором или сторонним поставщиком логистических услуг. Должна быть предусмотрена соответствующая страховка для покрытия товаров, отправленных в пути или находящихся во владении иностранного дистрибьютора, а также для снижения риска неплатежа.

Подробнее о способах оплаты см. В Руководстве правительства США по торговому финансированию экспорта.губ.

Глоссарий банковских терминов | American Banker

Глоссарий банкира

A B C D E F G H I J K L M N O P Q R S T U V W X Y Z

ABO

См. Обязательство по накопленным выплатам.

ABS

(1) Инициалы ценных бумаг, обеспеченных активами. См. Безопасность, обеспеченную активами.

(2) Название соглашения, используемого для выражения ставки предоплаты по ценной бумаге, обеспеченной активами. ABS выражает предоплату по основной сумме в процентах от первоначального количества ссуд или контрактов в пуле секьюритизированных ссуд, создавших обеспечение.АБС всегда выражается в виде месячной ставки.

Поглощение

Термин, используемый кредиторами и застройщиками недвижимости для описания процесса сдачи в аренду вновь построенных или отремонтированных офисных помещений или квартир. Термин «период абсорбции» часто используется для описания периода времени, необходимого для абсорбции.

Резюме титула

Письменный отчет, обобщающий историю сделок с титулом и условий права собственности, которые влияют на данный участок земли, охватывающий период от настоящего до даты в прошлом.Комплексный, но громоздкий и несколько устаревший метод проверки права собственности и обременения земельным участком или участками недвижимости.

Ускоренная амортизация

Группа методов для достижения периодических сокращений балансовой стоимости основных средств, которые приводят к более значительным сокращениям в ранние периоды и постепенно меньшим сокращениям в более поздние периоды. Корректирующая запись — это амортизационные расходы.

Acceleration

Выдача требования о полной оплате долга, срок погашения которого еще не наступил.Обычно в кредитном документе предусмотрено средство правовой защиты, которое кредитор может использовать в случае неисполнения обязательств заемщиком.

Положение об ускорении

Положение в ссудном документе, указывающее, что вся сумма невыплаченной задолженности перед кредитором может подлежать немедленному погашению в случае невыполнения заемщиком своих обязательств.

Acceptance

Временная тратта, принятая к оплате. См. Акцепт банкира.

Присоединения

Товары, которые физически объединены с другими товарами таким образом, что идентичность оригинальных товаров не теряется.Примером может служить новый двигатель в составе оборудования.

Создатель жилья

Имя, используемое для обозначения совладельца, который соглашается подписать записку с целью побудить кредитора предоставить ссуду, но не получает прямой выгоды от ссуды.

Анализ счета

Анализ, выполняемый для определения прибыльности каждого счета до востребования для банка. Анализ также может использоваться для определения прибыльности группы счетов до востребования с одним и тем же владельцем.Анализ счета обычно выполняется банком, но может быть выполнен любым в организации вкладчика при условии наличия достаточной информации. Анализ определяет чистую прибыль на основе среднего дневного остатка в бухгалтерской книге за вычетом зарезервированных требований и плавающих средств. Затем чистую прибыль можно сравнить с платой за различные виды деятельности, исходя из объема транзакций и цены за единицу услуг.

Соглашение о контроле за счетом

Соглашение, закрепляющее интерес кредитора к счету ценных бумаг, при этом позволяя ценным бумагам оставаться зарегистрированными на имя владельца.Соглашение об управлении учетной записью используется для установления обеспечительного интереса, соответствующего требованиям, изложенным в UCC.

Дебитор по счету

Физическое или юридическое лицо, которое обязано производить платежи по счету, движимым бумагам, договорным правам или общим нематериальным активам.

Служба сверки счетов

Расчетно-кассовая служба. Одна или несколько банковских услуг, предназначенных для помощи клиенту депозита в выверке баланса его банковского счета.Базовая услуга сверки счетов может быть просто списком оплаченных чеков в порядке серийных номеров. Более продвинутые службы сверки счетов объединяют электронные данные, предоставленные клиентом, с записями банка для полной выверки счета и перечисления всех неоплаченных позиций. Существует множество вариаций. Также называется реквизитами аккаунта, ARP или рекордами.

Счета

Категория движимого имущества, определенная статьей 9 ЕКК. В соответствии с версией статьи 9 до 2000 года, счет — это право на получение оплаты за проданные или сданные в аренду товары или за оказанные услуги, если эти права не подтверждаются векселем или движимым имуществом.В новой редакции статьи 9 определение счетов намного шире. Пересмотренное определение охватывает гораздо более широкий спектр платежных обязательств, независимо от того, получены они или нет, включая лицензионные сборы, подлежащие уплате за использование программного обеспечения, дебиторскую задолженность по кредитным картам и дебиторскую задолженность по страхованию здоровья.

Кредиторская задолженность

Категория обязательств, представляющая средства, причитающиеся кредиторам. Обычно кредиторская задолженность возникает перед торговыми кредиторами, которые поставили товары или услуги, не требуя немедленной оплаты.Кредиторскую задолженность иногда называют просто кредиторской задолженностью. Кредиторская задолженность перед торговыми кредиторами иногда называется торговой кредиторской задолженностью или торговой кредиторской задолженностью.

Дебиторская задолженность

Счет активов, отражающий суммы, причитающиеся от частных лиц или организаций за предоставленные товары и услуги. Для корпораций дебиторская задолженность не включает средства, причитающиеся от отделов, но может включать средства, причитающиеся от аффилированных лиц. Для правительств и некоммерческих организаций, использующих учет фондов, он не включает средства, причитающиеся из других фондов, принадлежащих той же организации.Категория движимого имущества, определенная статьей 9 УКК. Дебиторская задолженность — это право на получение оплаты за проданные или сданные в аренду товары или за оказанные услуги, если эти права не подтверждаются векселем или движимым имуществом.

Торговая дебиторская задолженность

Также называется торговой дебиторской задолженностью. Суммы, причитающиеся от продажи товаров или услуг в кредит, не подтвержденные векселями.

Своп начисления

Своп процентных ставок с увеличивающейся условной суммой.

Прирост

Процесс постепенного, периодического увеличения балансовой или балансовой стоимости актива. Например, когда облигация приобретается по цене ниже 100, разница между ценой покупки и номинальной стоимостью, скидка, увеличивается. Скидки обычно увеличиваются примерно на равные суммы, что полностью исключает скидку к моменту погашения облигации или к дате отзыва, если применимо.

Облигация прироста

См. Транш Z.

Метод начисления

См. Метод начисления.

Облигация начисления

(1) Облигации, по которым инвестору выплачивается купонная ставка выше рыночной, если справочная ставка находится между предварительно установленными уровнями, установленными на момент выпуска ценной бумаги. Тип структурированной заметки. Также называется диапазонными облигациями.

(2) Тип ценной бумаги ОКУ, по которой держателям не выплачиваются периодические проценты наличными. Вместо этого начисляются периодические проценты по этим облигациям. Он добавляется к основной сумме, причитающейся держателю позднее.См. Транш Z.

Метод начисления

Метод, используемый инвесторами для подсчета количества дней в каждом месяце и году. Также называется методом начисления или дневным методом. Условие начисления выражается по-разному. Метод начисления 30/360 означает, что каждый месяц рассматривается как 30 дней, а в году предполагается, что он состоит из 360 дней. На основе фактического / 360 начисления показано, что каждый месяц обрабатывается с использованием его фактического количества дней, тогда как в году предполагается, что в году 360 дней.Дневная основа фактического / фактического значения указывает, что используется истинное количество дней для каждого месяца и года. Метод начисления используется при расчете суммы процентов, подлежащих уплате по облигациям, займам, депозитам и другим финансовым инструментам в даты выплаты процентов. Это соглашение также используется для расчета начисленных процентов, причитающихся от покупателя продавцу ценной бумаги, проданной между датами выплаты процентов.

Начисленные проценты

проценты, которые были заработаны, но еще не выплачены.Например, проценты, полученные держателем облигации между полугодовыми купонными выплатами, или проценты, полученные кредитором с момента последней ежемесячной выплаты процентов, были получены от заемщика. Начисленные проценты по инвестиционным ценным бумагам начисляются с даты выпуска или последней даты платежа до даты расчетов, но не включая дату расчета. Когда покупатель покупает облигацию, покупатель должен продавцу начисленные проценты в дополнение к рыночной цене приобретенной ценной бумаги.

Обязательство по накопленным пенсионным выплатам (НПА)

Актуарная приведенная стоимость пенсионных выплат, полученных на сегодняшний день.При оценке обязательства по накопленным выплатам используются исторические ставки вознаграждения для пенсионных планов, связанных с выплатой. НПА должен быть раскрыт в сноске к финансовой отчетности.

Накопленная амортизация

Общая сумма периодических сокращений амортизации основных средств. Также называется скидкой на амортизацию.

Накопитель

См. Залог прироста капитала.

ACH

См. Автоматизированный информационный центр.

Коэффициент кислотного теста

Другое название коэффициента быстрой ликвидности.

Активный транш

Транш REMIC, который в настоящее время осуществляет выплату основной суммы своим владельцам.

Фактические дни задержки

См. Дни задержки.

Ипотека с регулируемой ставкой (ARM)

Заем, процентная ставка (купонная ставка) по которому периодически корректируется, чтобы отразить изменения в ранее выбранной индексной ставке. У ARM могут быть верхние и нижние пределы, которые ограничивают годовое и / или пожизненное изменение купонной ставки.

Скорректированная продолжительность

См. Измененную опцией продолжительность.

Скорректированная торговля

Практика, используемая для продажи ценных бумаг без признания каких-либо или всех истинных убытков от этой продажи. Чтобы скрыть убыток, инвестор соглашается переплатить за вновь приобретенную ценную бумагу в обмен на согласие брокера / дилера переплатить за ценную бумагу, которую инвестор хочет продать. Брокер / дилер несет убытки, покупая подводную облигацию инвестора по цене выше рыночной. В то же время брокер / дилер компенсирует этот убыток, продав инвестору новую облигацию по цене выше рыночной.Таким образом, сделки полностью нейтральны с точки зрения брокера / дилера. Однако, с точки зрения инвестора, транзакции фактически отсрочивают признание убытков по проданной ценной бумаге, устанавливая чрезмерно высокую балансовую стоимость приобретенной ценной бумаги. Эти транзакции специально запрещены для финансовых учреждений с федеральным страхованием. Они также могут быть незаконными. Иногда называется комиссионной торговлей.

Администрируемые ставки

Процентные ставки, которые банку или другому плательщику разрешается изменять по договору в любое время и на любую сумму.Например, ставки по сберегательным счетам. Все процентные ставки можно разделить на фиксированные, регулируемые или плавающие. Ставки, которые могут меняться по усмотрению плательщика, иногда называют переменными ставками, которые легко спутать с плавающими ставками, которые изменяются в оговоренные контрактом сроки на указанные в контракте суммы — совершенно другой механизм.

Административное резервное копирование

Всплывающее количество времени, которое требуется для административной обработки чеков или других связанных документов.Общее время, затраченное на обработку проверок, может составлять от менее суток до более недели. Обратите внимание, что его основные элементы присутствуют независимо от того, выполняется ли работа владельцем средств или работа выполняется банком или другим поставщиком сейфа. Иногда это называется плавающей точкой обработки платежей или внутренним плавающей точкой, но поскольку некоторые из источников задержки плавающей ставки не обязательно являются внутренними, термин внутренний плавающий не является полностью точным синонимом.

Административная проверка

Один из двух типов проверок оценки недвижимости.Административные проверки сосредоточены в первую очередь на вопросах андеррайтинга, рассматриваемых при оценке. Эти проверки, обычно выполняемые кредитным специалистом, подходят к оценке с точки зрения андеррайтинга ссуды. Типичные вопросы, решаемые при административной проверке, включают: Насколько сопоставимы сопоставимые объекты недвижимости, используемые при оценке? Насколько разумны прогнозы доходов и расходов? Подходит ли ставка капитализации? См. Технический обзор.

ADR

См. Американскую депозитарную расписку.

Формула аванса

Резерв, который иногда используется в кредитных линиях как сублимит на максимальную сумму, которая может быть заимствована. Как правило, формула аванса ограничивает сумму, которая может быть заимствована по кредитной линии, до меньшей из суммы линии или некоторого процента обеспечения дебиторской задолженности.

Расширенные подходы к оценке (AMA)

Один из трех методов количественной оценки капитала, необходимого для обеспечения операционного риска в соответствии с предлагаемыми правилами Базеля II в отношении капитала.Банки, использующие расширенные подходы к оценке, должны удерживать капитал для покрытия операционного риска на основе величины риска, сгенерированной внутренними процедурами измерения банка. Самыми распространенными внутренними методами являются самооценка. См. Также самооценку, стандартизированный подход, базовый индикаторный подход и операционный риск.

Авансы

Денежные средства, полученные за товары или услуги до доставки товаров или услуг. Как правило, средства должны быть возвращены, если транзакция отменяется или если получатель аванса не предоставляет товары или услуги.Смотрите прогресс платежей.

Отрицательное мнение

Письмо-заключение, прилагаемое к проаудированной финансовой отчетности, в котором CPA сообщает, что финансовая отчетность не достоверно отражает финансовое положение или результаты операций в соответствии с GAAP.

Филиал

Бизнес-организация, которая разделяет некоторые аспекты общего владения или контроля с другой бизнес-организацией.

Affinity card

Карта, предлагаемая совместно двумя организациями.Один из них — эмитент кредитной карты, а другой — профессиональная ассоциация, группа с особыми интересами или другая небанковская компания. Например, Citibank и American Airlines спонсируют карту Citibank AAdvantage.

Положительное соглашение

Положение в документах кредитора, требующее от заемщика каких-либо действий в будущем. Например, требование к заемщику предоставлять банку ежегодную аудированную финансовую отчетность в течение срока ссуды.

Доступные темпы роста

Максимальные темпы, при которых продажи фирмы могут расти без напряжения капитала или других финансовых ресурсов фирмы.Этот термин тесно связан с одноименной формулой.

AFMLS

Отдел конфискации активов и отмывания денег, Министерство юстиции США.

AFS

См. Доступные для продажи.

Статья о вторичном имуществе

Положение в документации банка, цель которого — распространить долю банка в имуществе должника на имущество, которое не принадлежит должнику во время сделки, но впоследствии приобретено должником .

Агентства

Неофициальное название, используемое для обозначения ценных бумаг, выпущенных агентствами правительства США и предприятиями, спонсируемыми правительством США.

Агентский фонд

Фонд, обычно используемый для учета активов, удерживаемых государством в качестве агента для частных лиц, частных организаций или других правительств, и / или других фондов. Агентский фонд также используется для отчетности по активам и обязательствам Налогового кодекса, раздел 457, планы отложенных компенсаций.

Возраст

Отчет или график всей непогашенной кредиторской или дебиторской задолженности, в котором перечислены все дебиторы или кредиторы по счетам по имени, указана общая сумма, причитающаяся каждому должнику, и показано, какая часть суммы, причитающейся каждому должнику, подлежит выплате в определенные периоды времени.

AHP

Аббревиатура программы доступного жилья.

AICPA

См. Американский институт сертифицированных бухгалтеров.

a.k.a.

Инициалы слова «также известный как».Обозначение, используемое для обозначения альтернативного имени для человека, компании или организации.

ALCO

См. Комитет по управлению активами / пассивами.

ALLL

Сокращенное обозначение резерва на потери по ссудам и аренде.

Allonge