Самый выгодный вклад в банк. Наиболее выгодные вклады в банках

Вклады – это одна из наиболее востребованных услуг, которая предлагается современными финансовыми заведениями. Депозиты являются самым простым форматом инвестирования. Все что требуется от человека – это выбрать подходящего финансового партнера в лице крупного банка, взять свои сбережения и положить на счет. По окончании срока сотрудничества размер капитала будет увеличен. Единственный вопрос, который стоит решить накануне оформления депозита, – это определить, какой самый выгодный вклад в банк есть в настоящий момент времени.

Общие вопросы

Ориентируясь на срок размещения капитала на счету банка, можно выделить срочные депозиты и депозиты до востребования. Последний формат программ предусматривает возможность снять средства со счета в любой удобный момент, но такое преимущество идет в ущерб размеру процентной ставки. Она, как правило, будет минимальной среди всех предложений, имеющихся на рынке. Сделаем отступ и акцентируем внимание на том, что самый выгодный вклад в банк предусматривает наличие большого капитала и длительный срок партнерства с финансовым институтом. Маленькие депозиты на короткие сроки не могут обеспечить такой процент прибыльности. Нужно всегда учитывать правило: чем более обширный доступ клиент банка имеет к своим сбережениям, тем меньше у него будет уровень доходности. Максимально прибыльными считаются депозиты сроком от одного года и более.

Самые прибыльные форматы вкладов

Наиболее выгодные вклады в банках могут быть как сберегательными, так и накопительными. Сберегательные депозиты не могут быть пополнены, и первично назначенный процент будет начисляться на первичный объем капитала. Второй формат программы допускает пополнение вклада, при этом процент будет насчитан на сумму, которая будет лежать на счету в определенный момент времени.

Максимальный прирост средств по вкладу гарантирует сложный процент, также известный как капитализация. Его суть заключается в том, что ежемесячно базовая сумма, внесенная на депозит, пересчитывается с учетом процентов, и в последующий период их начисление проводится не только на размер основного вклада, но и на начисленные предварительно проценты. Процесс повторяется постоянно до того момента, пока срок депозита не истечет.

Расчетные, индексируемые и ОМС-вклады

Для некоторых категорий клиентов выгодные вклады в банках СПб и других городов – это расчетные. Формат партнерства с банком предусматривает возможность пополнения счета. Клиент получает на руки дебетовую карту. Обязательное условие – это наличие оговоренной при подписании договора о партнерстве суммы на счету. Еще один интересный вариант депозита – это структурированный продукт. Он может приносить доходность на несколько порядков выше, нежели стандартные программы. Эта категория инвестирования считается высокорискованной, но при удачном стечении факторов доходность по вкладу может доходить до 20% за несколько месяцев. Еще один интересный и нетрадиционный вариант приумножения своих средств – это ОМС (или обезличенные металлические счета). Они могут быть весьма высокодоходными, а в некоторых ситуациях и самыми прибыльными. Банки не платят по таким вкладам процент, но скачок цены на драгоценный металл на международном рынке за время вклада может обеспечить доходность до 100% и выше. Тут уже как повезет.

Какой вклад самый выгодный, или Каждому свое

Для того чтобы четко рассчитать, какой самый выгодный вклад в банк можно сделать, нужно отталкиваться от своих потребностей и целей. В зависимости от приоритетов у разных людей будут разные предпочтения. К примеру, ОМС станет идеальным решением для тех, кто работает на перспективу. Золото, являясь исчерпаемым ресурсом, постоянно дорожает, и в ближайшие несколько лет его цена может не только удвоиться, но и утроиться. Вероятная доходность просто несопоставима с типичными вкладами. Люди, которые планируют осуществить покупку дорогой техники, оценят вклады с пополнением, так как получат возможность не просто откладывать часть денег, но и получать на них процент. Простое накопление капитала принесет максимальную выгоду только с капитализацией процента.

Процентная ставка – максимум внимания

Выгодные вклады в банках Москвы и прочих городов – это не те, по которым предлагается максимальная процентная ставка. Тут важно знать, что ЦБ РФ жестко контролирует этот показатель, поддерживая его на более-менее стабильном уровне. Если финансовое заведение предлагает ставку на несколько порядков выше среднестатистической на финансовом рынке, это сигнал к тому, что у финансового заведения есть проблемы с ликвидностью. Временная администрация вводится в те институты, которые стараются привлечь вкладчиков нетипично выгодными предложениями.

Почему стоит отказаться от самой большой ставки на рынке?

Выбрав максимально высокую ставку по депозиту на рынке, можно и вовсе потом не увидеть своих денег. Большие ставки могут предлагать маленькие банки, которые только нарабатывают себе клиентскую базу. Тут главное — не промахнуться и не инвестировать в заведение, существование которого под вопросом. После изучения вопроса, в каких банках выгодные вклады, становится понятно, что лучше согласиться на среднюю процентную ставку в среднем коммерческом банке, оптимизировав соотношение прибыльности и риска. Оптимальный размер начислений в 2015 году варьирует от 10% до 12%.

Валюта вклада имеет значение

Доходность того или иного депозита зависит от его валюты. По мнению экспертов, вкладывать деньги нужно в той денежной единице, в которой их планируется потратить. В противном случае в результате скачков курса можно не только лишиться процента, но и потерять часть средств. К примеру, можно взять недавних вкладчиков, которые выбрали самые выгодные вклады в банках Москвы в рублях, планируя совершить покупку спустя время в долларах. Выбор программ был сделан с учетом того, что депозиты в национальной валюте шли с более высоким процентом. В итоге аномальный скачок курса за последние полгода не только «съел» весь доход, но и большую часть капитала. Для того чтобы вернуть утраченное в долларовом эквиваленте, нужно делать инвестиции под 50% годовых, что просто невозможно для отечественного финансового рынка. Самым надежным и прибыльным считается вклад в долларах, так как валюта является резервной. Даже при колебании курса она крепнет, а на фоне последних экономических событий шанс на ее упадок практически отсутствует.

Какой депозит можно отнести к категории прибыльных?

Сегодня на фоне жесткой конкуренции в финансовом сегменте многие банки выгодные проценты по вкладам предлагают всем своим клиентам. Часто за большой ставкой могут скрываться дополнительные комиссии или жесткие условия партнерства. Некоторые финансовые институты могут полностью лишить процентов, да еще и наложить штраф за преждевременное расторжение договора. Такую вероятность также стоит предусмотреть. Выгодные вклады в банках СПб должны быть гибкими. Приветствуются: выбор валюты и несколько периодов хранения депозита, начисление сложных процентов и бескомиссионное частичное снятие средств со счета. Чтобы решение оказалось правильным, и был выбран самый выгодный вклад, в банк надо отправляться после тщательного изучения всей информации.

fb.ru

Самые выгодные вклады в банках

Вклады под выгодный процент

Каждый из нас периодически задумывается о вариантах накоплений и использования доступных денежных средств. Если у вас есть свободная сумма средств, то использовать ее можно по-разному: просто положить в копилку под подушку, или же найти для себя вариант выгодного вклада. Именно депозиты позволяют не только сохранить доступный капитал, но и преумножить его за счет начисления процентов.

Выгодные процентные ставки по вкладам

Выгодные проценты по вкладам в первую очередь зависят от вида депозита:

- срочные вклады, для которых жестко ограничен срок снятия средств со вклада, всегда обладают лучшими ставками, т.к. банк точно знает, в течение которого времени он будет обладать вашими деньгами;

- бессрочные или краткосрочные вклады, по условиям которых вы в любой момент можете снять все деньги, выгодными ставками по вкладам не обладают.

Кроме этого, выгодные вклады в банках отличаются по времени выплаты процентов:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

По условиям депозитов 2018, самые выгодные процентные ставки начисляются на вклады с выплатой процентов в конце срока.

Выбор банка для выгодного вклада

При выборе банка для размещения своего депозита необходимо обращать внимание на следующие важные пункты в условиях:

- процентную ставку, которая будет начисляться на вашу сумму вклада;

- установленную сумму для ежемесячного пополнения депозита;

- есть ли ограничения по минимальной и максимальной сумме вклада;

- на какой минимальный и максимальный срок можно оформить депозит;

- какие необходимы документы для оформления данной услуги;

- какие санкции установлены за досрочное снятие наличных, предусмотрен ли вообще такой вариант;

На данный момент банки предлагаю открывать выгодные вклады в рублях и в валюте, для физических лиц, для пенсионеров и для других категорий граждан.

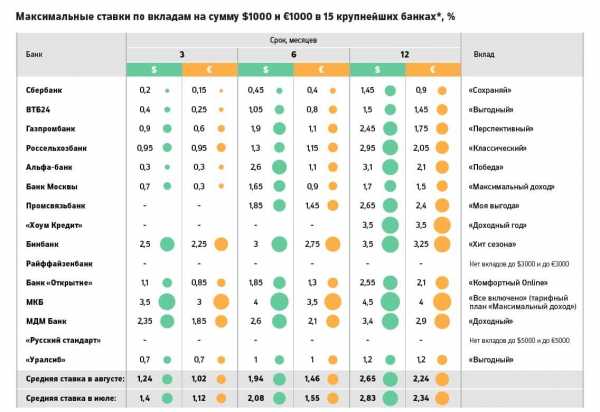

Безусловно, именно система начисления процентов является одним из решающих факторов выбора банка и программы депозита. Так, на сегодня такие банки, как Сбербанк, ВТБ предлагают наиболее выгодные условия для срочных вкладов на период от 3-х лет без возможности пополнения или частичного снятия.

Как открыть выгодный вклад?

На этой странице вы найдете самые выгодные вклады в банках. Специальный калькулятор поможет вам быстро рассчитать все условия. Для этого в специальную форму введите ваши исходные требования:

- сумму вклада;

- срок вклада;

- возможность пополнения;

- условия по капитализаци;

- возможность частичного снятия;

- наличие автопролонгации.

После этого система покажет вам варианты депозитов, которые соответствуют вашим требованиям.

После того, как вы выберите свой вариант вклада и банк, вам необходим только паспорт, деньги, которые вы хотите разместить и один визит в банк.

Дополнительная информация по выгодным вкладам в России

bankiros.ru

Открыть вклад в банке под высокий процент

В современных условиях экономической и финансовой нестабильности сложно выбрать надёжный банк для инвестирования своих средств. Депозитной программой пользуются не только олигархи, но и обычные граждане, живущие на заработную плату и старающиеся каким-либо способом увеличить свои доходы. Банки предлагают своим инвесторам сотрудничество, в соответствии с условиями, в которых рублёвые вклады под высокий процент можно вложить по нескольким депозитным программам.

Что беспокоит вкладчика перед оформлением сотрудничества с банком

Основными вопросами, о которых задумываются граждане перед инвестированием своих средств, являются:

- в каком банке выгоднее открыть вклад;

- возможность банка вернуть деньги в случае наступления неблагоприятной полосы для финансового учреждения;

- размер процентных начислений на остаток средств на депозитном счету;

- где выгодней вклад под проценты;

- период, за который насчитываются проценты;

- возможность пользоваться деньгами, вложенными на депозитный счёт;

- будут ли начисляться проценты, если в установленном периоде сотрудничества произошёл факт снятия средств.

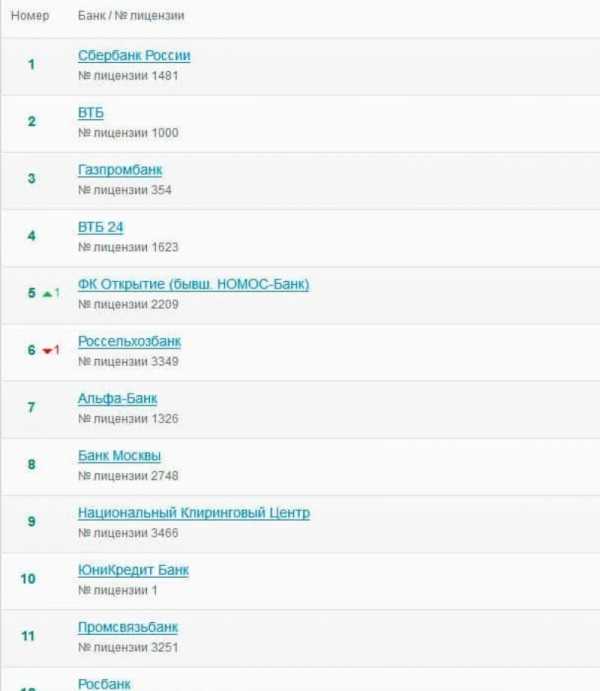

Рейтинг банков

Все волнующие вкладчика вопросы нужно задать сотрудникам банка, с которым планируется оформление договора. Ответы на них должны быть документально подтверждены соответствующими разделами в договоре. Не стоит доверять устным обещаниям специалистов, особенно если в соглашении отсутствует такая информация.

Критерии, на которые следует обращать внимания перед оформлением договора

Потенциальный инвестор, планируя вложить свои средства в банк, должен учитывать его надёжность, которая должна являться главным требованием при выборе финансового заведения. Для оценки этого параметра следует изучить критерии, на основании анализа которых можно оценить степень соответствия:

- кто является собственниками банка;

- адекватность банковского капитала;

- наличие и сумма резервов;

- операционная прибыль без учёта резервов;

- ликвидность заведения;

- внешние обязательства;

- история работы;

- репутация;

- размер процентных ставок;

- валюта, в которой можно осуществить вклад;

- срок соглашения, за который будет произведено начисление процентов;

- наличие рекламы;

- количество программ и возможность осуществления выбора.

Самый выгодный вклад в рублях можно осуществить в банк, который соответствует всем критериям надёжности.

Собственники банковского учреждения

Выяснив, кто является акционерами банков, можно понять, готовы ли они поддержать организацию в кризисной ситуации. Надёжными акционерами считаются:

- Европейские финансовые группы;

- Российские государственные банки.

Если владельцами банковского учреждения являются финансово-промышленные группы, то высока вероятность факта поддержки акционерами в трудной ситуации. Информацию об акционерах можно узнать на официальном сайте банка.

При решении сделать вклад в региональном банке, следует убедиться, что он входит в группу более сильных финансовых заведений.

Адекватность капитала

Критерии адекватности определяют уровень обеспеченности капиталом, обусловленный внешними и внутренними займами. Показатель рассчитывается посредством частного значений собственного капитала банка и общих пассивов. Вся информация должна быть доступной на официальных сайтах банков в разделе публикации отчётов о состоянии собственного капитала.

В надёжных заведениях критерий адекватности соответствует значению 0,11-0,15. Чем больше показатель, тем выше надёжность. Однако при сильно завышенных значениях, приближающихся к отметке 0,50, стоит задуматься о том, что представленные пользователям данные не отображают действительности.

Резервный фонд

Минимальное значение резервного фонда должно соответствовать 10 процентам, а оптимальная величина, гарантирующая сохранность инвестированных вкладчиками средств, находится на уровне до 19 процентов. Зарезервированные деньги используются банком для погашения убытков, обусловленных проблемными кредитами. Слишком низкий процент может свидетельствовать о скрытии банком информации о проблемах с кредиторами или о недостаточности размера капитала.

Операционная прибыль

Параметр характеризует способность банка зарабатывать для покрытия потерь по своим обязательствам. В идеале критерий должен соответствовать 5 процентам от общего размера активов, информацию о которых можно найти на официальном сайте банка в разделе публикации отчётов о финансовых результатах.

Ликвидность

Наличие свободных средств в активах обуславливает ликвидность финансового учреждения. Для этого следует на сайте банка найти информацию о денежных средствах и определить процент их содержания в общем количестве активов. При значении показателя меньше 5 процентов, стоит настороженно отнестись к инвестированию, поскольку данный банк не имеет в достаточном количестве свободных средств для проведения операций. Это может привести к невозможности выплаты депозита вкладчику в случае возникновения паники у инвесторов, которые одновременно попытаются снять собственные средства. 10-ти процентов свободных средств достаточно для того, чтобы вкладчики могли беспроблемно снять свои средства в случае небольшой паники.

Стоит учесть, что даже самый надёжный банк не сможет выплатить своим инвесторам средства, если они во время всеобщей паники попытаются в одно время снять деньги.

Обязательства учреждения

Чтобы проанализировать внешние и внутренние обязательства банка, следует на сайте, на котором отображается информация о развитии инфраструктуры фондового Российского рынка, найти раздел с данными о рассматриваемом финансовом учреждении.

Найдя в отчёте за последний квартал информацию об обязательствах эмитента, следует обратить внимание на разделы о непогашенных долговых обязательствах и о сроках их выплаты

В качестве исключения можно рассматривать кредитные выплаты материнской корпорации, в которой находится финансовая организация.

Участие в программе страхования

В соответствии с законодательством, банк имеет право принимать вклады у населения только после регистрации в программе страховой защиты предмета инвестирования. Этот факт должен быть подтверждён соответствующей договорной документацией и свидетельством. Обязательное страхование денежных вкладов банком гарантирует их выплату из средств Фонда в случае банкротства банковского учреждения.

История работы банка

Перед тем как доверить свои деньги, следует досконально изучить историю функционирования банка за весь период его существования. При этом следует обращать внимание на факт выполнения им своих обязательств перед вкладчиками.

Особенно тщательно нужно изучить кризисный период. Если в сложные для себя времена, банки выдавали депозиты, несмотря на невыполнение обязательств другими финансовыми учреждениями, то это говорит о добропорядочном и ответственном отношении акционеров и менеджмента к выполнению своих обязательств. Стоит не сомневаться, что в следующий кризисный период, если он выпадет на время сотрудничества по поводу инвестирования средств, они поступят точно так же.

Размер процентных ставок

Выгодный процент по вкладам соответствует размеру процентной ставки среднерыночного значения. Если ставка превышена от этой величины на 4—8 процентов, то банк в настоящий момент привлекает клиентов с целью пополнения своего капитала, а будет ли он выплачивать обещанное весь договорной период — неизвестно. Такие ставки банку не выгодны.

Следует анализировать соотношение кредитных и депозитных ставок. Кредитные ставки всегда должны быть выше депозитных, поскольку в противном случае банк не получит прибыли.

На какой срок вложить деньги

Оптимальным временем сотрудничества с банком в области инвестирования считается 6-12 месяцев. В настоящий момент ставки на этот период более выгодные, чем на долгосрочные вклады.

Депозиты, оформленные на период от 18 месяцев, считаются долгосрочными. За них банк оплачивает меньшие проценты по причине своей неуверенности в завтрашнем дне, обусловленной снижением процентных ставок.

Что нужно делать, для того, чтобы обезопасить свои вклады

Чтобы определиться, в каком банке лучше открыть вклад, следует учесть возможность сотрудничества на правах инвестирования разных национальных валют и драгоценных металлов. Наиболее популярными считаются:

- рубль;

- доллар;

- евро;

- золото;

- платина.

Чтобы избежать возможных потерь, связанных с колебаниями котировок инструментов, которые являются торговыми на финансовых рынках, следует все свои средства вкладывать в разные программы банка, предполагающие инвестирование различных инвест инструментов.

Специалистами рекомендуется половину планируемых к инвестированию средств вложить на счёт в своей национальной валюте, поскольку высокий процент по вкладам в рублях обеспечит получение достойной прибыли

Следует отметить, что процентные ставки выше в рублёвом депозите. Однако инвестирование в иностранной валюте значительно снизит потери при девальвации рубля. При желании активировать депозит из драгоценных металлов следует учесть, что в соответствии с требованиями банков, вклад в таком инструменте возможен только в определённом процентном соотношении к общему размеру инвестирования.

Реклама и надёжность банка

Хорошие банковские программы не нуждаются в назойливой рекламе. Однако её наличие показывает заинтересованность финансового учреждения в клиентах, которыми могут быть предложены выгодные условия сотрудничества. Отсутствие рекламной деятельности свидетельствует о нежелании банка привлекать новых инвесторов, что может обусловить невыгодные проценты, долгое оформление и получение инвест. средств.

Не стоить доверять рекламной информации, особенно если она обещает несоизмеримые вклады под высокий процент, поскольку её основная цель заключается в привлечении клиентов. Посетив офис заведения, следует досконально ознакомиться с предлагаемыми условиями.

Выбор депозитной программы

Все депозитные программы подразделяются на три категории:

- Депозит, с авансовой выплатой процентов. Для него характерно снижение процентных ставок до 1 процента. При досрочном снятии средств из суммы депозита удерживаются уплаченные проценты и штрафные санкции.

- Депозит с ежемесячной или с ежеквартальной выплатой процентов считается наиболее популярной программой.

- Депозит с выплатой процентов в конце срока. Для этого банковского продукта характерны самые высокие проценты.

В соответствии с возможностью распоряжаться деньгами во время действия соглашения, депозиты подразделяются на:

- Классический, не предусматривающий возможность проведения операций по снятию и пополнению счёта во время периода действия договора.

- С возможность пополнения счёта в виде внесения дополнительных средств в качестве инвестирования, но с запретом на снятие.

- Депозит, который можно как пополнять, так и частично снимать.

Прежде чем выбирать банковский продукт, следует определить для себя цель, для которых он предназначен.

- Если необходимо открыть вклад в банке под высокий процент, то лучшим вариантом будет классический тип депозита.

- При необходимости иметь доступ к деньгам следует рассмотреть вариант программы, предлагающей опции пополнения и снятия.

- Если в настоящий момент у клиента недостаточная сумма инвестирования, но она планирует появиться в дальнейшем, то лучше выбрать продукт с возможность пополнения.

Для вкладчиков важно уметь правильно сделать свой выбор относительно финансового заведения для вложения своих средств. Многие банковские учреждения во главе с недобросовестными руководителями пользуются финансовой неграмотностью большинства граждан, обманывая их в условиях договорных соглашений, что значительно снижает процент получения прибыли, а в некоторых ситуациях может способствовать полной потери депозита.

znatokdeneg.ru

Самые выгодные вклады в банках

Как известно, деньги не любят лежать и пылиться на полке — они любят работать. И при умелом руководстве они будут работать хорошо и расти большими. А чтобы они работали, их нужно куда-то вложить, например, положить на счёт в банке. А давайте попробуем разобраться, как сделать самые выгодные вклады в банках. Для этого мы ответим на 3 вопроса:

- в какой банк лучше обратиться, чтобы были выгоднее вклады?

- какой вклад выбрать?

- в какой валюте лучше делать вклады?

В каком банке самые выгодные вклады?

Выбрать банк с наилучшими условиями по вкладам можно только путем сравнения. Стоит походить по этим заведениям и сравнить проценты по вкладам. Банк с самыми выгодными вкладами может находиться рядом с вашим домом или располагаться на другом конце города. Специалисты рекомендуют выбирать для вкладов не крупные, а средние банки. В крупных процентные ставки, как правило, значительно ниже. Именно потому что они крупные и их единицы. А вот средних банков много. И каждый из них бьется за право выбиться вперед, и потому привлекает клиентов повышенными ставками по вкладам, а также безупречным сервисом. Именно здесь можно найти самые выгодные вклады в банках.

Стоит отметить также, что заключение договора по вкладу с банком средней величины не несет никакого риска для вкладчика. Дело в том, что на сегодняшний день все банки, принимающие вклады от населения, входят в обязательную систему страхования вкладов. В том случае, если, например, произойдет банкротство банка, где лежит ваш вклад, все денежные средства будут в полном объеме выплачены страховой компанией. Однако, все же не стоит выбирать неизвестный банк, который только-только открылся. Обратите внимание на банк с именем и солидным стажем работы.

Какой вклад выбрать?Предположим, вы уже нашли банк с самыми выгодными вкладами, как выбрать вклад? Тут руководствоваться стоит таким вопросом: для какой цели депозит будет открыт? Существуют зарплатные, детские, пенсионные, жилищные, инвестиционные, сезонные вклады, а также вклады на образование. Условия и проценты по депозиту будут различаться в каждом отдельно взятом случае.

Вклады в банках могут быть срочными или до востребования. Срочный вклад представляет собой хранение средств на банковском счете в течение определенного промежутка времени. По истечении срока договора вся сумма и проценты возвращаются вкладчику. Вклад до востребования можно быть закрыт в любое время. Если сравнивать процентные ставки, то дивиденды по срочному вкладу, как правило, значительно выше, нежели по вкладу до востребования.

Если вы предполагаете жить на проценты от вклада, то лучше выбирать депозитные вклады с возможностью снятия процентов ежемесячно или ежеквартально. Соответственно, большая сумма денежного вклада гарантирует большую процентную ставку по вкладу. При выборе самого выгодного вклада в банках, лучше выбирать такой, чтобы было условие досрочного закрытия депозита, где процент от вклада теряется хотя бы только за последний месяц.

Вклады в какой валюте наиболее выгодны?Если вы имеете намерение не просто сохранить сбережения, но и сколотить капитал, то такой вопрос рано или поздно возникнет. В этом плане сложно что-то рекомендовать, поскольку в последние несколько месяцев позиции доллара и евро стали слегка шататься в связи с мировыми экономическими событиями. Но все же профессиональные инвесторы пока не изменили своего мнения: небольшие (до 1 миллиона) краткосрочные вклады (сроком до 1 года) специалисты рекомендуют делать в рублях или гривнах, если речь идет об украинских или российских банках. Если же планируется долгосрочный вклад, то стоит обратиться к евро или доллару, поскольку эта мировая валюта более стабильна.

kak-bog.ru