Плюсы и минусы покупки в лизинг для юридических и физических лиц

В статье мы разберем плюсы и минусы лизинга. Узнаем, выгодно ли совершать покупки через лизинговые компании юридическим лицам, к примеру, ООО. А также рассмотрим, удобны ли лизинговые платежи физическим лицам.

Лизинг для юридических лиц

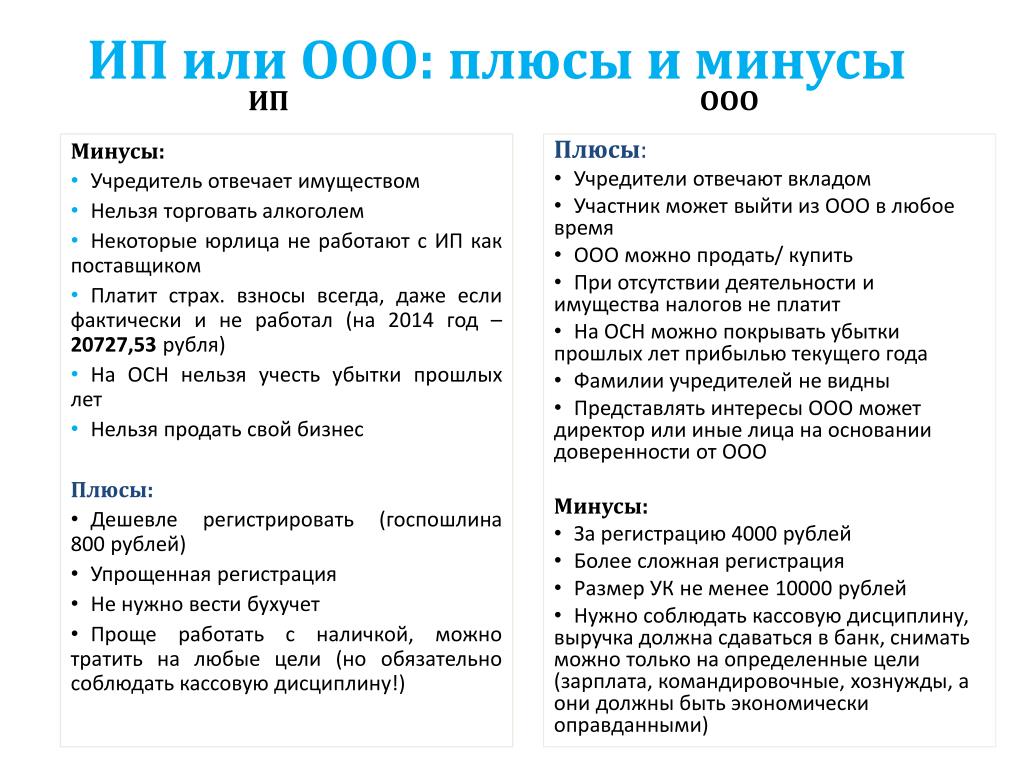

Лизинг является финансовым инструментом, позволяющим ООО или другой организации довольно легко привлечь дополнительные деньги на приобретение основных средств. Но с точки зрения законодательства, лизинг – это аренда, а не заем или кредит, что обуславливает определенные плюсы и минусы услуги для юридических лиц.

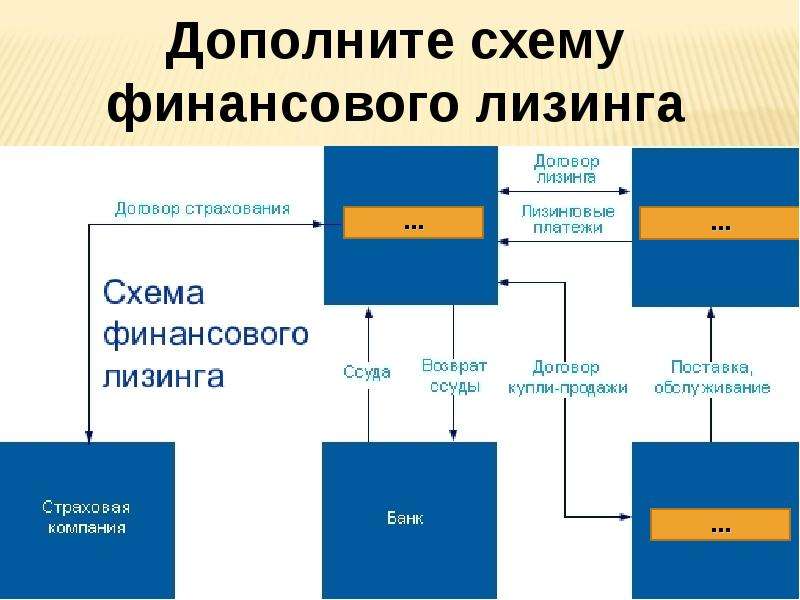

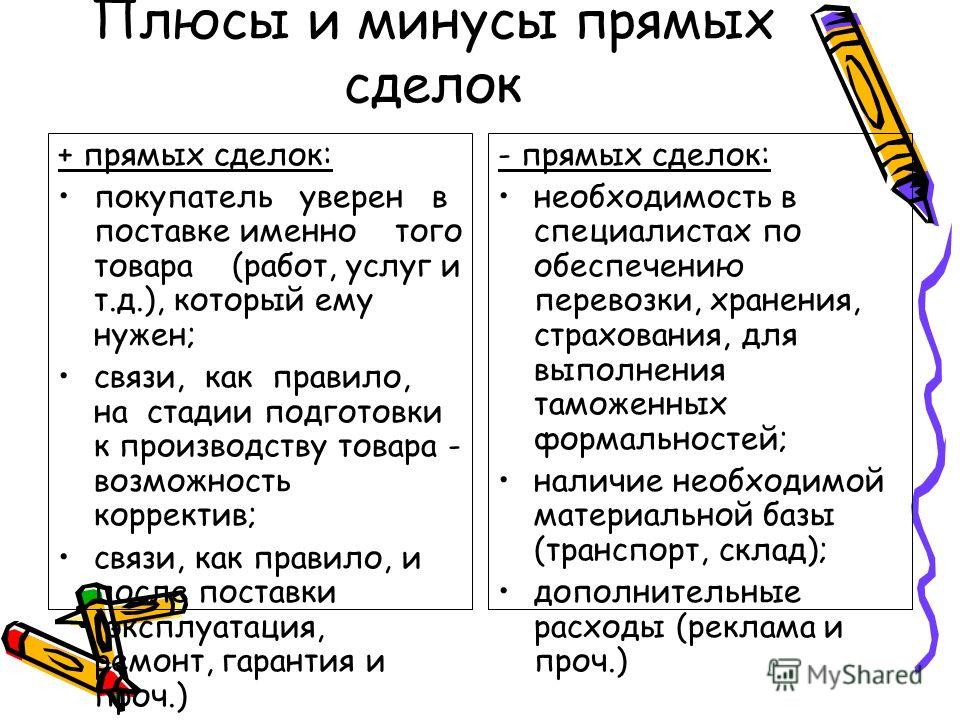

Схема лизинговой сделки обычно выглядит следующим образом:

- Лизингополучатель выбирает необходимое имущество и поставщиков, после чего заключает сделку с лизинговой компанией.

- Лизинговая компания приобретает имущество, указанное в договоре, и передает его в пользование лизингополучателю.

- Лизингополучатель вносит ежемесячные платежи.

- По окончании срока договора лизингополучателю предоставляется право выкупа предметов лизинга по остаточной стоимости.

Хотя одобрение лизинга происходит проще получения положительного решения по заявке на банковский кредит, нужно взвесить все за и против. А потом можно переходить к заключению сделки.

Также прочитайте: Лизинг или кредит: что лучше, плюсы и минусы, условия оформления

Плюсы лизинга

Изначально лизинг был ориентирован на представителей бизнеса. Именно юридические лица получают возможность воспользоваться всем плюсами этого продукта и получить наибольшую выгоду.

Рассмотрим основные плюсы лизинга для юр. лиц:

- Снижение налоговых платежей. С юридической точки зрения, лизинг – это форма арендных отношений, все платежи по договору лизингополучатель может использовать для уменьшения налогооблагаемой базы по налогу на прибыль организации. НДС, включенный в лизинговые платежи, также подлежит полному возмещению.

Можно воспользоваться и механизмом ускоренной амортизации предметов лизинга.

Можно воспользоваться и механизмом ускоренной амортизации предметов лизинга. - Сохранение инвестиционной привлекательности. Лизинговые договоры не отображаются в балансе фирмы, как займы или кредиты. Это позволяет использовать лизинг для приобретения основных средств и одновременно привлекать деньги от кредитных учреждений для пополнения оборотного капитала.

- Возможность обновления или приобретения основных средств без больших единовременных затрат. Лизинг позволяет быстро получить необходимое имущество для развития текущего или открытия нового направления бизнеса, при этом у организации нет необходимости изымать существенные суммы из оборота. Первоначальный взнос по лизингу может быть относительно небольшим.

- Структурирование сделки. В рамках одной сделки может быть приобретено самое разное имущество и дополнительные услуги. Это позволяет клиенту получить готовое решение под ключ. Большинство лизинговых компаний при этом могут взять на себя вопросы по таможенному оформлению, доставке предметов лизинга и т.

- Возможность принять участие в различных программах государственного субсидирования. Власти страны стараются поддерживать российских производителей различной техники и оборудования, а также представителей малого и среднего бизнеса. Участвуя в специальных программах, можно существенно уменьшить переплату за услуги лизинга или вовсе свести ее к нулю.

- Разделение рисков. Притязания кредиторов лизингополучателя не могут привести к потере предметов лизинга. До окончания договора он является собственностью лизинговой компании.

Минусы лизинга

Увы, но есть у лизинга и отрицательные черты. Прежде всего, к ним можно отнести повышенные риски. Если на этапе планирования лизингополучателем не будет проведен финансовый анализ своей дальнейшей деятельности, то есть большой риск лишиться как предмета лизинга, так и уже уплаченных платежей. Лизинговой компании для изъятия имущества не надо получать решение суда, а достаточно просто расторгнуть договор.

Следует отметить также следующие минусы лизинга:

- Часто высокая переплата.

Ставка по договору обычно оказывается ничем не ниже установленной для аналогичных банковских кредитов. За счет страховки и других обязательных платных услуг переплата существенно возрастает. Впрочем, лизинговое соглашение заключается индивидуально с каждым клиентом, и все условия можно обсудить еще до его подписания.

Ставка по договору обычно оказывается ничем не ниже установленной для аналогичных банковских кредитов. За счет страховки и других обязательных платных услуг переплата существенно возрастает. Впрочем, лизинговое соглашение заключается индивидуально с каждым клиентом, и все условия можно обсудить еще до его подписания. - Относительно небольшое число предложений на рынке лизинговых услуг. В некоторых регионах работает всего несколько лизинговых компаний, а их условия могут оказаться далеко не самыми выгодными. Но нередко эту проблему можно решить, так как многие московские лизинговые компании работают с клиентами из любой точки РФ.

Выгоден ли лизинг для юридических лиц

Часто только лизинг позволяет юридическим лицам, особенно из числа малого и среднего бизнеса, привлечь необходимый объем финансирования.

Он оказывается выгоднее простых кредитов при должном подходе клиента к анализу собственной финансовой ситуации, планированию развития и учету возможных форс-мажорных ситуаций.

Лизинг для физических лиц

Лизинг для физических лиц практически ничем не отличается от аналогичной услуги для организаций. Подписывая договор лизинга, клиент фактически берет транспорт или другое имущество в долгосрочную аренду. При этом соглашение также предусматривает право лизингополучателя выкупить предмет лизинга по остаточной стоимости по истечении срока договора.

До 2010 года физическим лицам лизинг в России был недоступен. Но в настоящее время такая возможность все же предоставлена, хотя подобные услуги оказывают далеко не все компании. Физическим лицам доступен только лизинг автотранспорта и иногда недвижимости.

Плюсы лизинга

Налоговых льгот для частных клиентов лизинг не дает. Однако, определенные плюсы лизинга для физических лиц все же существуют, и их нужно знать.

Приведем основные положительные моменты, связанные с услугами лизинга для физ. лиц:

- Упрощенное оформление. Договор лизинга может включать как пользование самим имуществом, так и дополнительными услугами: от страхования предмета лизинга до шинного сервиса.

Сделку для физических лиц согласовывают довольно быстро – максимум за 1 день.

Сделку для физических лиц согласовывают довольно быстро – максимум за 1 день. - Повышенные шансы на одобрение сделки. Риски лизинговой компании ниже, чем у банков. Ведь предмет лизинга является до окончательного выкупа ее собственностью. За счет этого лизингодатели нередко одобряют заявку тем клиентам, кто получил отказ в банке.

- Возможность получить скидку от производителя или дилера. Лизинговые компании активно ведут работы по заключению партнерских договоров. В результате, их клиенты могут приобретать автомобили или другое имущество по сниженным ценам.

Некоторую категорию клиентов в лизинге привлекает также тот факт, что до полного выкупа автомобиля его собственником является лизинговая компания.

Обычно смириться с таким положением вещей для физических лиц непросто, но для определенных категорий государственных служащих это единственный выход получить в пользование необходимое имущество, не регистрируя его на себя и не нарушая законодательство.

Минусы лизинга

Основной недостаток лизинга для физических лиц – необходимость неукоснительно соблюдать все условия соглашения, особенно в части внесения платежей. Если банк за просроченный платеж на 20 – 30 дней лишь начислит пени, то лизинговая компания может в этой ситуации заявить о расторжении договора. При этом предмет лизинга будет изъят у лизингополучателя, а уже внесенные платежи не будут подлежать возврату.

Дополнительно следует обратить внимание также на следующие минусы лизинга для физических лиц:

- Сложности с досрочной выплатой. Кредит можно всегда выплатить досрочно и получить пересчет по процентам. По договору лизинга рассчитаться раньше установленного срока с пересчетом переплаты клиент сможет только с разрешения лизингодателя. Часто за подобные действия берется штраф или дополнительная комиссия.

- Довольно высокие ставки. Для физических лиц они могут достигать 12 – 18% годовых, что сравнимо с потребительскими кредитами.

- Запреты и ограничения.

Выгоден ли лизинг для физических лиц

Лизинг для физических лиц часто используется клиентами, которые по каким-то причинам не могут получить банковский кредит. Обычно это связано с невозможностью официально подтвердить доход или наличием особых ограничений со стороны законодательства.

Только при ответственном подходе к выбору лизингодателя частное лицо сможет оформить лизинг на действительно выгодных условиях. Но даже в этом случае нужно уделять внимание анализу собственных финансовых возможностей. Ведь при просрочках легко можно лишиться как имущества, так и денежных средств.

суть, отличия от кредита, плюсы и минусы

Способов, при которых компания может приобрести какое-либо имущество для пополнения своих активов, много. Например, можно купить его за счет кредитных средств или за счет уменьшения собственных финансовых активов. А можно взять его в долгосрочную аренду. Вот только со временем такое имущество придется вернуть, да и расходы на арендные платежи сейчас очень высоки. Как быть? Для этого и существует лизинг – нечто среднее между кредитом и арендой имущества. В статье поговорим о лизинге, как об одном из инструментов для пополнения внеоборотных активов предприятия, его преимуществах и отличиях от аренды и кредита. Поможем вам взвесить все «за» и против» использования лизинга в своем бизнесе.

Лизинг – что это?

Когда у компании достаточно собственных денежных средств для приобретения имущества, речи о лизинге не возникает. Вопрос о приобретении актива за счет иных источников становится актуален, когда предприятию нужно увеличить внеоборотные активы (оборудование, транспорт, иное), но денег на расчетном счете нет, а кредиты и займы брать не хочется.

Лизинг – это некий гибрид аренды и кредита. Его суть в том, что лизингодатель приобретает у продавца определенное имущество и в дальнейшем предоставляет его компании-лизингополучателю в финансовую аренду. Срок аренды может быть небольшим (до года, в этом случае речь идет о краткосрочном лизинге) либо составлять более одного года (в этом случае мы говорим о долгосрочном лизинге). Следует отметить, что верхняя планка срока лизинга не установлена законодательно, но вряд ли будет превышать максимальный срок полезного использования имущества – ведь после него имущество и так находится в изношенном виде, дальнейшее его использование зачастую нерационально. Его остаточная стоимость, как правило, равна нулю.

К конечному пользователю актива (предмета лизинга) на время действия договора переходит только право владения и пользования этим активом. А вот право собственности перейдет только после окончания лизингового договора и только в том случае, если этим договором предусмотрен выкуп имущества лизингополучателем. Если выкупа актива не произошло (по договору либо иным причинам), необходимо вернуть его лизингодателю.

Если выкупа актива не произошло (по договору либо иным причинам), необходимо вернуть его лизингодателю.

Нужно учитывать еще одну особенность договора лизинга – отделение юридической собственности (сохраняемой лизинговой компанией) от экономического использования актива (находящегося во владении арендатора). Лизинговую компанию интересует способность арендатора осуществлять арендную плату, а не его кредитная история, активы или собственный капитал. Такой договор особенно удобен новым, малым или средним предприятиям, не имеющим длительной финансовой истории. Обеспечением сделки является само лизинговое имущество.

Кредит, лизинг или аренда?

Говоря о сути лизинговых операций, зачастую финансисты проводят аналогию с договором аренды и при этом почти полностью отождествляют эти два разных инструмента. Однако при их детальном рассмотрении можно найти ряд существенных отличий. Для наглядности представим их в таблице.

Таблица. Чем лизинг отличается от аренды

|

Лизинг |

Аренда |

|

Наличие третьей стороны по операциям лизинга обусловлено тем, что нельзя передать уже имеющееся на балансе имущество – нужно обязательно его приобрести, причем по выбору конкретного продавца и/или конкретного объекта специально для передачи в лизинг |

В аренду мы можем передать собственное имущество, находящееся у нас на балансе. Вообще, только его и можем. В ином случае – это уже будет называться субарендой |

|

Чтобы передать актив в лизинг, вы должны сначала купить его |

Способ поступления арендуемого имущества не ограничен, его могут подарить, передать по отступному, по договору мены и так далее |

|

Предметом лизинга не могут быть земельные участки и другие природные объекты |

Сдать в аренду можно что угодно |

|

Договор лизинга имеет строго определенный срок – как же иначе рассчитать величину лизингового платежа? |

Сроки договора могут не ограничиваться. |

|

Разные участники, да и немаловажный аспект – наличие третьей стороны – продавца имущества |

Два лица – тот, кто сдает в аренду, и тот, кто арендует |

|

В комплекте к лизинговому договору всегда идет договор купли-продажи (если предусматривается выкуп имущества) |

На арендные отношения должен быть оформлен только арендный контракт |

|

Как рассчитать величину лизингового платежа? Как правило в его величину закладывают остаточную стоимость, расходы лизингодателя, страховка и прочие расходы. Также учитывайте срок лизинга, величину налоговых обязательств лизингодателя и ряд других косвенных факторов |

Арендный платеж зависит исключительно от рыночных факторов, например, стоимости имущества на рынке

|

|

Лизингополучатель наделяется правами и обязанностями, свойственными покупателю |

Право собственности к арендополучателю не переходит |

|

Нашли у переданного предмета в лизинг недостатки? Лизингодатель тут не при чем – ведь вы сами выбрали и продавца и объект. |

При аренде за все недостатки актива (например, ремонт и техническое обслуживание) отвечает арендодатель. Он же их и обязан устранять про каждом заявлении арендатора |

|

Заканчивается лизинговый договор? Имущество либо возвращается лизингодателю, либо выкупается |

По арендному договору предусмотрен исключительно возврат имущества владельцу |

|

Лизингополучатель решил расторгнуть договор – причина не так важна. Важно то, что всю сумму лизинговых платежей необходимо будет выплатить в любом случае, даже за те месяцы, что актив не использовался |

А вот касаемо аренды – просто прекратите платить арендные платежи с момента расторжения. Нужно только уведомить собственника заранее |

Подчеркнем, что лизинг и долгосрочная аренда – абсолютно разные финансовые инструменты. Лизинг имеет гораздо более сложную, тройственную экономическую основу. Помимо свойств арендной деятельности, он несет в себе существенные свойства кредитной сделки, инвестиционной деятельности.

Лизинг имеет гораздо более сложную, тройственную экономическую основу. Помимо свойств арендной деятельности, он несет в себе существенные свойства кредитной сделки, инвестиционной деятельности.

Лизинг или кредит?

У кредита и лизинга есть как общие черты, так и отличия. Общие черты – это тот факт, что в конечном итоге придется заплатить больше, чем реально стоит имущество. И лизингодатель, и кредитная организация берут свой процент (а иначе как они будут получать доходы от сделки?). Определенность во времени – это то, что также свойственно обоим видам договорных обязательств. Оба договора заключаются на конкретный срок (только кредитный договор можно продлевать неограниченное число раз). Ну и, конечно же, возврат имущества. Только в лизинге предусмотрено право дальнейшего выкупа. Но ведь прежде чем выкупать, имущество нужно вернуть владельцу.

Но ведь есть и отличия? Конечно да! И довольно существенные.

Например, первое (и самое важное) – это момент перехода права собственности. Оформили кредит? Сразу же стали собственником. При лизинге вы сможете расценивать имущество как свою собственность только после окончания лизингового договора и только в том случае, если в дальнейшем выкупили его.

Оформили кредит? Сразу же стали собственником. При лизинге вы сможете расценивать имущество как свою собственность только после окончания лизингового договора и только в том случае, если в дальнейшем выкупили его.

Кроме того, кредит выдается банком в форме денег. А вот взять в лизинг можно только имущество.

Теперь о дополнительных расходах: банки, как правило, четко фиксируют процентную ставку своего дохода, и она бывает значительно выше, чем по лизингу. При оформлении лизинга лизингодатель четко не прописывает процент своего дохода, просто закладывает его в величину лизингового платежа. Отсюда и экономическая выгодность лизинга для конечного пользователя.

Имущество в лизинге: что запрещено?

Любой земельный участок (независимо от того, кто им владеет и как долго), а также иные природные объекты (леса, заповедники, озера, месторождения и тому подобное) передавать в пользование по договору лизинга нельзя. Помимо этого, к запрещенному имуществу нужно относить любой актив, если для него нормативным актом установлен иной порядок обращения (например, федеральным законом) либо свободное обращение запрещено (к примеру, оружие передать по договору лизинга не удастся).

Помимо этого, к запрещенному имуществу нужно относить любой актив, если для него нормативным актом установлен иной порядок обращения (например, федеральным законом) либо свободное обращение запрещено (к примеру, оружие передать по договору лизинга не удастся).

Справочно! В лизинг допускается передавать (и получать, соответственно) любые непотребляемые вещи: целые предприятия и прочие имущественные комплексы, здания и сооружения, любое оборудование (производственное и офисное), транспортные средства всех видов и марок и прочее движимое и недвижимое имущество.

Три участника – кто они?

Начнем сначала – самый первый участник, с которого все начинается и им же все и заканчивается – это лизингополучатель. Он принимает решение о способе приобретения имущества в пользование или собственность (напомним, это в случае выкупа имущества после выплаты всех лизинговых платежей). Далее, он выбирает организацию, которая согласна выступить в роли лизингодателя. Также он определяет характеристики будущего актива, а также находит первоначального продавца.

Также он определяет характеристики будущего актива, а также находит первоначального продавца.

Продавец – тот, кто готов продать собственное имущество. Следует учитывать один интересный момент, о котором мало кому известно: продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения. Это встречается крайне редко, но скорее потому что нюанс малоизвестный.

А вот о лизингодателе стоит поговорить поподробнее. Как правило, просто так предложить любой компании выступить в роли лизингодателя нельзя. Этим занимаются специальные лизинговые компании. Зачастую, лизинговыми компаниями выступают «дочки» кредитных организаций, или компании, которые изначально определяют лизинг как основной вид деятельности (могут быть частниками либо созданы с участием органов власти, как федеральных, так и муниципальных). Могут ли выступать в роли лизингодателя иностранные организации или люди? Да! Никаких запретов на этот счет в нашем законодательстве не существует.

Интересно! Любой из трех сторон сделки по лизингу могут выступать и юрлица и физические лица (резиденты или нерезиденты РФ – не имеет значения).

Лизинг – это выгодно?

Ответить на этот вопрос непросто. Выгода определенно есть. А вот кому – разберемся далее.

-

Малый и средний бизнес. Скорее да – ведь взять кредит для них не так уж и легко – чтобы получить достаточную сумму для развития бизнеса, приобретения новых производственных мощностей, цехов, офисов продаж и оплаты иных существенных расходов, банку нужно предоставить много документов и при этом иметь хорошую кредитную историю. Новичкам это точно нереально. Либо суммы полученного кредита будет недостаточно. Для них лизинг – это единственно возможный выход пополнения собственных внеоборотных активов. Он позволяет очень быстро получить актив в пользование, начать его использовать и гораздо быстрее получать прибыль.

-

Юридические лица – крупные организации.

Для них выгода заключается в том, что расходы на лизинговые платежи значительно ниже процентов по кредиту. Также выбор лизингового имущества огромен. Снижены трудозатраты бухгалтерии по учету расходов – величина платежа и срок его уплаты уже определена в договоре лизинга. Ничего ежемесячно рассчитывать не нужно (речь идет о расчете процентов и их отражении в бухучете и налоговом учете предприятия). Да и переход права собственности после завершения лизингового договора никто не отменял. Касаемо кредита – возможны случаи, когда кредит вы еще платите, а вот имущество, приобретенное по нему, уже самортизировано и не используется. Да и в целом, расходы на лизинговые платежи значительно меньше расходов за пользование кредитными средствами.

Для них выгода заключается в том, что расходы на лизинговые платежи значительно ниже процентов по кредиту. Также выбор лизингового имущества огромен. Снижены трудозатраты бухгалтерии по учету расходов – величина платежа и срок его уплаты уже определена в договоре лизинга. Ничего ежемесячно рассчитывать не нужно (речь идет о расчете процентов и их отражении в бухучете и налоговом учете предприятия). Да и переход права собственности после завершения лизингового договора никто не отменял. Касаемо кредита – возможны случаи, когда кредит вы еще платите, а вот имущество, приобретенное по нему, уже самортизировано и не используется. Да и в целом, расходы на лизинговые платежи значительно меньше расходов за пользование кредитными средствами.

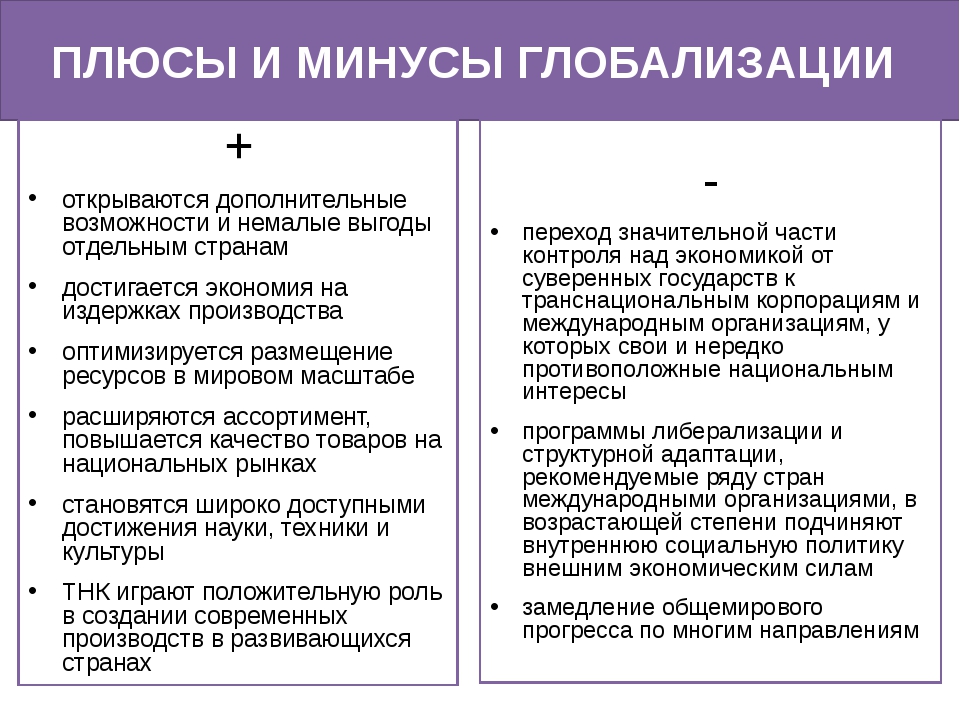

Преимущества и недостатки лизинга

Помимо вышеперечисленных выгод лизинга следует иметь ввиду:- Лизингодатель учитывает имущество у себя на балансе? Огромный плюс — вы не платите налог на имущество. Да и бухгалтерский учет упрощен — используйте забалансовые счета, не рассчитываете амортизацию, при расчете налога на прибыль в расходы принимаете все лизинговые платежи согласно графика.

А это значит, что вы сможете значительно уменьшить величину налога. Учитываете имущество у себя? Примените коэффициент ускоренной амортизации — это также позволит вам увеличить расходы и, соответственно, значительно сократить налог к уплате.

А это значит, что вы сможете значительно уменьшить величину налога. Учитываете имущество у себя? Примените коэффициент ускоренной амортизации — это также позволит вам увеличить расходы и, соответственно, значительно сократить налог к уплате. - НДС — вы имеете право принимать сумму входящего НДС к вычету по каждому платежу.

- Приобрести подержанное имущество в лизинг — это отличная возможность пополнить собственные активы, причем недорого. Предполагаемый срок использования можно установить и закрепить приказом самостоятельно.

А вот теперь пора и о главном недостатке – для отражения в бухгалтерском учете первоначальная стоимость актива завышается за счет включения в него дохода лизингодателя и иных расходов, например, страховки.

Другие недостатки не столь существенны – их список мал, по сравнению со списком преимуществ лизинга – вы облагаете все лизинговые платежи налогом на добавленную стоимость. А также вы не станете собственником имущества, пока не выкупите его. Это накладывает определенные ограничения для лизингополучателя – такое имущество нельзя продать.

Это накладывает определенные ограничения для лизингополучателя – такое имущество нельзя продать.

Важно! Если ваш лизингодатель станет банкротом при незавершенном договоре лизинга – вы потеряете имущество. Поэтому следует внимательно и со всей серьезностью подойти к вопросу выбора лизинговой компании.

Минусы лизинга — когда не стоит использовать лизинг

В лизинге вы не собственник авто

Когда вы приобретаете авто — вы полноценный собственник и можете делать с ним, что хотите. Если же это кредит, то в течение срока выплат вы не можете продавать, но в момент окончания срока лизинга и выкупа автомобиля у лизинговой компании автомобиль полностью ваш.

Когда вы берете автомобиль в лизинг — вы не являетесь его собственником. Можно грубо сравнить лизинг с арендой жилья, а не с ипотекой.

Транспортное средство принадлежит лизинговой компании, которая предоставляет право пользоваться авто, пока вы исполняете обязательства по договору. Если авто в лизинге будет уничтожен или украден, лизинговая компания получит возмещение его стоимости от страховой компании, а вам нужно будет брать в лизинг или другим образом финансировать для себя новую машину.

Вы постоянно пользуетесь авто

Когда вы собственник авто — вы можете ездить на нем столько, сколько хотите. В том числе очень мало, если нужно сохранить ценность авто. За исключением цены топлива и техобслуживания здесь нет дополнительных трат за каждый пройденный километр.

Лизинг может подразумевать ограничения по пробегу, и когда вы превышаете эти пределы, это требует дополнительных затрат. Этот лимит устанавливается в зависимости от модели автомобиля.

Если вы можете предвидеть свой ежегодный пробег — это не проблема. А вот если вы пока не знаете, сколько вы ездите, то есть повод усомниться насчет лизинга.

Вам нравятся модификации

Хотите покрасить свой BMW в розовый, поставить дизайнерские диски — если вы владелец авто — пожалуйста, все, что чувство вкуса вам подсказывает. Если добавленные модификации повышают стоимость вашего — отлично, вы сможете вернуть свои инвестиции, когда решите продать авто.

Если вы выплачиваете кредит, то до окончания срока выплат договор разрешает ограниченное количество модификаций (например, багажник на крышу), а с серьезными переменами придется дождаться последнего платежа.

А вот в лизинге допустимы только обратимые модификации — потому что вы должны вернуть авто первозданный вид до передачи лизинговой компании (с учетом естественного износа). Даже если изменения только увеличат стоимость авто, в договоре лизинга, вероятнее всего, сказано, что нужно вернуть авто таким, каким вам передали его в пользование.

Вы не хотите платить за авто постоянно

Большинство лизингополучателей по окончании лизингового периода передают свой авто назад лизинговой компании, не получая какого-либо кэшбека или возврата аванса. А по факту, после осмотра машины, возможно, придется заплатить какие-то деньги сверх за повышенный износ или ремонт.

Многие лизинговые компании предлагают выкуп автомобиля в трейд-ин, подразумевая, что вырученной суммы как раз хватит на авансовый платеж по новому лизинговому договору — в целом, это вам подойдет, если вы хотите менять авто каждые несколько лет, постоянно внося лизинговые платежи.

Главнейшее отличие кредита от лизинга — ежемесячные выплаты заканчиваются, как только погашена стоимость кредита, а авто становится вашим.

Возможность продать авто

Когда вы выбираете лизинг, вы ограничены в своих действиях до окончания срока лизинга. Если, купив машину, спустя год вы обнаруживаете, что она вам не подходит, можно ее продать. Потом найти другой автомобиль — надежный, мощный, максимально подходящий под ваши нужды, и пользоваться им в следующие десять лет.

В лизинге есть ограничения в использовании

В договоре лизинга есть четкие ограничения, как и для чего вы можете использовать автомобиль. Для примера, запрещено выезжать на автомобиле за пределы страны без письменного соглашения с лизинговой компанией.

Или, если вы собираетесь использовать автомобиль в лизинге, например, в каршеринге — обратите внимание на пару вещей. Во-первых, удостоверьтесь, что лизинговый договор не запрещает непосредственную эксплуатацию в лизинге. Подобный бизнес подразумевает очень большой пробег, поэтому не должно быть ограничения, которое в итоге стоило бы огромных переплат. Также, такой авто будет безусловно подвержен повышенному износу, что опять может стоить серьезных денег к окончанию срока лизинга.

Поэтому, если вы собираетесь использовать авто в лизинге для чего-то кроме личного пользования, согласуйте с лизинговой компанией, что такое использование допустимо.

У вас (вашей компании) нет исключительной кредитной истории

Это возможно — воспользоваться лизингом с плохой кредитной историей, но может быть сложнее и дороже, нежели когда она у вас хорошая. В целом, лизинговые компании предпочитают надежных клиентов, и не всегда возможно отвечать требованиям лизингодателя. Подготовка финансовых показателей компании может занять длительное время, но в итоге они могут не подойти для лизингодателя.

В случае с кредитом, хотя он и дороже, проще найти вариант с такой кредитной историей, что есть на данный момент. Чтобы подобрать лучшее, можно получить предварительно одобренные предложения от нескольких банков, не выходя из автосалона.

Страхование

Лизинговая компания обязывает использовать наиболее комплексные варианты страхования, которые покрывали бы оставшиеся платежи по договору лизинга в случае тотального уничтожения или угона авто. При том, что выбор страховой компании обычно ограничен несколькими компаниями-партнерами лизингодателя. Зачастую стоимость страхования уже входит в состав лизингового платежа, поэтому при оформлении договора нужно определить, какова на самом деле стоимость покрытия.

Большинство дилеров при покупке также не станут упоминать, что страхование можно оформить в другом месте. Поэтому перед покупкой авто нужно провести исследование, сколько будет стоить покрытие вашего авто. Распечатать лучшее предложение перед походом в салон, чтобы дилер мог его побить.

Лизинг — это не очень просто

Лизинг нового автомобиля — не самая простая из финансовых операций. Очень просто впасть в сомнения, столкнувшись с языком и терминологией лизингового договора.

К сожалению, подобные рода недопонимания могут привести к заблуждению о реальной выгоде в сделке. Если вы встретились с чем-то, чего вы не понимаете, то обязательно необходимо остановиться и разобраться с этим перед тем, как вы подпишите договор.

Скорее всего, что вы предпочтете проконсультироваться со своими юристом и бухгалтером перед тем как согласиться на предложение. Если же лизингодатель обращает ваше внимание на задержку в подписании договора, то здесь, очевидно, стоит прервать работу по заключению договора.

Вывод

Решите вы купить авто или оформить лизинг — в любом случае это глубоко индивидуальное решение. Плюсы и минусы есть в любом из способов. Подумайте внимательно о своих желаниях, финансах и обстоятельствах перед тем, как принять решение.

Кредит или лизинг: разница, преимущества и недостатки — Контур.Бухгалтерия

Лизинг — это финансовая аренда

В лизинге всегда три участника:

- лизингодатель — лизинговая компания, которая покупает оборудование и передает его в аренду;

- продавец — лицо, у которого лизингодатель покупает оборудование;

- лизингополучатель — компания, которая получает предмет лизинга.

В случае лизинга заключается два договора. Первый — договор купли-продажи между всеми участниками. Второй — договор лизинга между лизингодателем и лизингополучателем, где прописаны все условия и порядок платежей.

По окончанию договора лизинга оборудование переходит в собственность лизингополучателя, если не было предусмотрено иного порядка. До окончания договора имущество принадлежит лизингодателю.

Кредит — это банковский продукт, аналог займа

При кредитовании банк выдает заемщику денежную ссуду под определенный процент. Кредит может быть целевой, то есть банк его выдает на конкретную покупку, например, для приобретения оборудования. Если кредит нецелевой, заемщик может тратить его, как захочет.

В кредитовании участвует только два лица: банк-кредитор и заемщик. Кредитор выдает ссуду, а заемщик обязуется ее вернуть через определенное время с учетом процентов за пользование деньгами банка.

При продаже оборудования продавец может даже не знать о том, что покупатель рассчитывается кредитными средствами.

Отличие кредита от лизинга

Несмотря на то, что оба продукта предназначены для одной цели — покупки оборудования и машин, они имеют несколько важных отличий. В каких-то моментах выгоднее взять кредит, а в каких-то лизинг.

Целевая направленность

Кредит — это более широкий продукт, чем лизинг. Его можно использовать на:

- пополнение оборотных средств;

- покупку оборудования, машин и автомобилей;

- покупку недвижимости;

- погашение других кредитов и так далее.

В целом кредит можно направить на любые нужды, в том числе и на покупку оборудования.

Лизинг не зря называют финансовой арендой. Этот продукт можно использовать только для покупки машин, транспорта или оборудования. То есть это строго целевой продукт.

Количество участников

При кредитовании подписывается договор между банком и заемщиком. В нем оговариваются все условия: сумма, сроки, процент, график погашения, штрафы и так далее. Участвует в договоре всего две стороны.

Лизинг сопровождается трехсторонним договором купли-продажи, где участвует лизинговая компания, которая выступает покупателем, продавец и лизингополучатель.

Право собственности

При покупке имущества в кредит оно сразу начинает принадлежать покупателю. Да, оно может быть передано в залог, но все же право собственности остается за заемщиком. К тому же имущество числится на балансе компании-покупателя.

При лизинге имущество принадлежит лизинговой компании. Лизингополучателю оно переходит лишь после закрытия договора лизинга. Само имущество может стоять на балансе лизингодателя или на балансе лизингополучателя. Чаще всего выбирают первый вариант, так как это выгоднее и проще для учета.

Стоимость продукта

При сравнении ставки по кредиту и по лизингу “лоб в лоб” выиграет первый вариант, так как процент по кредиту существенно ниже лизингового. Но есть два момента.

Во-первых, лизингодатель берет на себя часть затрат, связанных с предметом лизинга, например, сервисное обслуживание и страхование.

Во-вторых, некоторые лизинговые компании на постоянной основе работают с производителями, которые дают лизингодателям специальные цены ниже рыночных. Поэтому иногда купить оборудование в лизинг выходит дешевле, чем в кредит, как раз потому, что лизинговая компания имеет скидку от производителей. Это часто встречается при покупке транспорта в автолизинг.

Эксплуатационные преимущества

При покупке имущества в кредит банк не будет помогать вам с его выбором или настройкой. По сути, вы получите только деньги, а на что вы их потратите, банк волнует мало.

При лизинге вы получите целый пакет дополнительных услуг. Например, при покупке автомобиля лизингодатель берет на себя все вопросы по страхованию и сервисному обслуживанию. В лизинговой компании вам в помощь соберут целую команду, в ней будет даже инженер, который поможет при приемке оборудования и вводе его в эксплуатацию.

Налоговые преимущества

С кредитом никакой экономии на налогах нет. Максимум, вы можете принять проценты по кредиту в качестве затрат при расчете налога на прибыль.

С лизингом налоговых преимуществ гораздо больше. Основная причина в том, что вы не покупаете оборудование, а берете его в аренду, поэтому компания может экономить на трех налогах:

- НДС — лизингополучатель принимает в зачет и снижает налог к уплате в бюджет, для этого лизинговая компания ежемесячно выставляет счета-фактуры.

- Налог на прибыль — расходы по лизингу относятся на себестоимость продукции.

- Имущественные налоги — предмет лизинга не стоит на балансе лизингополучателя и не включается в налоговую базу пока действует договор. Кроме того, на предмет лизинга амортизация начисляется с ускоряющим коэффициентом 3, что позволяет в три раза сэкономить после того, как предмет лизинга перейдет в собственность лизингополучателя.

Срок получения

Кредит можно получить на любой срок — от пары месяцев до десятков лет. Во многом это зависит от банка и цели расходования средств. Например, инвестиционные кредиты выдают на 10-15 лет. В зависимости от срока меняются и условия: процентная ставка, периодичность платежей, сумма залогового обеспечения и так далее.

Лизинговая компания — это не банк, поэтому сроки здесь скромнее. Обычно лизинг дают на 1-3 года, но можно найти предложения на 5 лет.

Требования для получения

У банков очень строгие требования для кредитования. Для начала они подробно изучат вашу финансовую отчетность за 2-3 года, попросят предоставить налоговые декларации, оборотно-сальдовые ведомости, справки из налоговой и выписки по расчетным счетам. В некоторых случаях даже нужен бизнес-план.

И, к сожалению, даже полностью собранный пакет документов не гарантирует, что вы получите кредит. У банков есть внутренние нормативные документы, где указаны требования к показателям деятельности заемщика: рентабельность, коэффициент финансовой устойчивости, автономии, ликвидности, NPV и так далее.

Очень часто банки просят залог или поручительство по кредиту, чтобы повысить вероятность возврата средств.

У лизинговых компаний требования менее жесткие. Они также просят ряд документов, но вероятность одобрения гораздо выше. Купленное имущество все равно будет принадлежать лизингодателю. В случае неуплаты его можно будет сразу забрать у лизингополучателя и продать. Это даже проще, чем если бы имущество находилось в залоге. Так лизингодатель минимизирует свои риски.

Первоначальный взнос

При кредитовании не всегда требуется первоначальный взнос. Например, если кредит нецелевой, то ни о каком взносе не может быть и речи. В целевом кредите банки обычно просят сделать взнос до 30%.

В лизинге первоначальный взнос — это обычно обязательное условие. Его размер — до 30%. Но лизинговые компании более гибкие, поэтому можно договорится и о меньшей величине первоначального взноса. Иногда можно получить лизинг вообще без первоначального взноса.

Последствия неплатежеспособности

Если компания с трудом выплачивает кредит, она может провести с банком переговоры по поводу рефинансирования или реструктуризации. У банка есть несколько опций: снизить процентную ставку, изменить график платежей или продлить срок кредита. Ваше банкротство банку не выгодно.

С лизинговыми компаниями тоже можно попробовать договориться. Они также заинтересованы в привлечении и удержании клиентов. Но все же лизинговое имущество полностью принадлежит лизингодателю. Поэтому долго вытаскивать вас из финансовой несостоятельности не будут.

Преимущества и недостатки лизинга

В таблице мы собрали плюсы и минусы покупки оборудования в лизинг.

| Преимущества | Недостатки |

|---|---|

| + не требует залога или поручительства | — сложнее договориться о послаблениях, если есть проблемы с платежеспособностью |

| + транспортные средства можно купить по цене ниже рыночной | — оборудование могут забрать сразу при наличии просрочек |

| + менее серьезные требования к заемщику | — выше процентная ставка |

| + помогает законно экономить на налоге на имущество, налоге на прибыль и НДС | — до закрытия договора имущество остается в собственности лизингодателя |

| + заявку рассматривают быстрее, чем при кредитовании | — лизинг предназначен для конкретных целей |

| + лизинговая компания берет на себя часть забот о сервисе и страховании | — договор лизинга заключается на короткий срок |

| + проще договориться об индивидуальных условиях |

Преимущества и недостатки кредита

Кредит нельзя списывать со счетов. В таблице мы собрали все его плюсы и минусы по сравнению с лизингом.

| Преимущества | Недостатки |

|---|---|

| + имущество сразу переходит в собственность заемщика | — жесткие требования к заемщику |

| + процентная ставка ниже | — долго рассматривают заявку |

| + тратить кредит можно на любые цели | — нет экономии на налогах |

| + более длительный срок кредитования | — нужен залог или поручительство |

| + проще договориться о рефинансировании и реструктуризации |

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе вы можете без проблем вести учет, в том числе кредита и лизинга, платить налоги и зарплату, сдавать отчетность. Всем новичкам мы дарим бесплатный 14-дневный пробный период.

Приобретение ООО автомобиля в лизинг (плюсы и минусы)

Малому бизнесу сложно приобрести крупное основное средство для деятельности организации путем обычной купли-продажи. В особенности если такое ОС — автомобиль. В связи с чем приходится прибегать к другим инструментам его получения. Наиболее востребованный из них — лизинг.

В рамках нашей статьи мы постараемся раскрыть плюсы и минусы его использования и моменты, на которые при заключении договора лизинга необходимо обращать внимание. Это позволит использовать лизинг на более выгодных финансовых условиях и с учетом налоговых рисков.

1. Виды лизинга.

Плюс.

В отличие от обычной купли-продажи или кредита, лизинг многообразен. Наиболее частые его варианты — лизинг с выкупом автомобиля и без выкупа.

В первом случае по окончанию срока лизинга вы становитесь полноправным собственником транспортного средства, выкупая его у лизинговой компании по остаточной стоимости.

Во втором случае завершения срока лизинга можно вернуть автомобиль обратно лизинговой компании. То есть для вас это обернется практически обычной арендой. Такая возможность позволит вам выбрать новый автомобиль и заключить новый контракт.

Минус.

Если будет вариант лизинга без выкупа, то тут положительная сторона в части выбора автомобиля может обернуться для вас и другой стороной. В частности, когда в замене нет необходимости, но нужно снова проходить процедуру заключения нового договора и снова платить за аренду автомобиля лизинговой компании, а не пользоваться уже своим автомобилем.

2. Форма расчета.

Плюс.

Формы расчетов по лизингу бывают разные. Как правило, они выражаются в уплате денежных средств. Но на практике встречается и бартерный лизинг, когда в счет платежей отгружаются товар, материал, и оказываются какие-то работы и услуги. При втором варианте, если у вас есть какой-то ходовой товар (услуги), есть возможность получить авто практически без вложения оборотных средств компании.

Минус.

Второй вариант расчета в России встречается редко. Такая система лизинга пока не очень развита в экономике нашей страны. Поэтому, чтобы найти лизинговую компанию с таким вариантом договора, придется потрудиться.

«Плюс» при бартерной системе расчетов сложно соразмерно оценить товары, услуги, зачитываемые в счет платежей. Так как не всегда лизинговая компания готова зачесть их по стоимости, интересной именно для вашего бизнеса.

3. Выбор марок.

Плюс.

При лизинге вы можете выбрать любое авто, и лизинговая компания приобретет его для вас. В случае с простой покупкой или кредитом вы будете ограничены обычными предложения автосалонов и других автомобильных рынков.

Минус.

Как правило, все лизинговые компании строят свою деятельность на работе только с новыми автомобилями в отличие от стандартных рынков продажи авто, где можно купить и БУ. То есть при необходимости поиска бюджетного варианта с новым автомобилем может оказаться и не таким уж дешевым для вашего кошелька в отличие от поддержанного автомобиля.

4. Сумма лизингового платежа.

Плюс.

Суммы лизинговых платежей, как правило, значительно ниже, чем при варианте с кредитом. В них не закладывается процента ставка. Особенно они финансово выгодны, когда используется вариант лизинга без выкупа.

Минус.

Ее размер зависит от графика платежей и суммы предоплаты или ее отсутствия.

5. Предоплата.

Плюс.

Очень часто лизинговые компании работают без авансовой системы. При ней не требуется внесение каких-либо первоначальных взносов, как при варианте с обычным кредитом. У банков это бывает только в виде рассрочки, а она на практике встречается в предложениях банков не по всем маркам и моделям, которые вам бы хотелось получить. Ну и предлагается банками не так часто, а обычно в преддверии сезонов продаж.

Согласитесь, если необходимость в автомобиле у вас возникнет летом, дождаться интересных новогодних акций по кредиту может быть очень затруднительным.

Минус.

Отсутствие уплаты аванса. Это сказывается на сумме лизинговых платежей. В такой ситуации они увеличиваются. Поэтому здесь надо реально оценить, что для вас будет интереснее: взять лизинг с авансом и потом платить значительно меньше, или сэкономить сейчас, но потратится потом в процессе расплаты за авто.

Размер аванса. Как правило, при кредите довольно часто возможны авансы в размере 10%-15%. В лизинге же чаще всего их размер ограничивается рамками от 20% до 49%.

6. Процедура оформления.

Плюс.

Пакет документов для его получения значительно меньше, и процесс одобрения сделки значительно быстрее. То есть, если время поджимает, то получить авто по лизингу можно в очень короткое время. В банках же, как правило, такая спешка приводит к повышению процентной ставки по кредиту.

Минус.

Как такового минуса по данному фактору нет.

7. Право собственности.

Плюс.

В случае с ДТП ответственность и убытки будет нести лизинговая, если:

— в договоре лизинга указано, что обязанность лизингополучателя возместить лизинговой комании убытки, возникшие в случае повреждения или гибели предмета лизинга, возникает лишь в случае отказа страховой компании от возмещения убытков, либо в случае превышения фактической стоимости восстановительного ремонта над суммой страхового возмещения;

— включить в договор страхования условие, что к страховщику не переходит право требования к лизингополучателю, кроме случая умысла лизингополучателя в причинении убытков;.

— включить в договор страхования транспортного средства условие, что лизингополучатель вправе только пользоваться предметом лизинга. То есть сотрудники вашего ООО будут рассматриваться лицами, допущенными к управлению им, с разрешения собственника — лизинговой компании.

Минус.

— на время действия договора лизинга Автомобиль считается собственностью лизинговой компании, и вы будет считаться по сути обычным его арендатором, которому он передан на временное пользование;

— у вас не будет прав сдать его в субаренду или выехать на нем заграницу без одобрения лизинговой компании;

— при несоблюдении условий договора лизинга автомобиль может быть изъят без решения суда;

— утрата (кража, «фатальная» поломка автомобиля) по вашей вине не освобождает от обязательств по договору лизинга. В связи с чем для подстраховки приводит к оформлению КАСКО. А ее сумма, как правило, может оказаться весомой для бюджета. Особенно, если авто недешевое.

8. Досрочное погашение.

Плюс.

Он один — договором лизинга такой вариант практически всегда предусмотрен.

Минус.

Чаще всего досрочное погашение невозможно ранее, чем через полгода с момента заключения договора лизинга. В случае нарушения условия могут быть выставлены штрафы. Сейчас же в сфере автокредитов таких санкций уже практически нет, как и ограничений по сроку и суммам досрочного погашения.

9. Выкупная стоимость.

Плюс.

Для лизинга на момент договора она рассчитывается предварительно и может меняться, исходя из состояния износа автомобиля. А при варианте с кредитом или обычной покупкой стоимость машины, выплачиваемая продавцу или банку, в любом случае будет неизменна, вне зависимости от будущего износа автомобиля.

Минус.

При варианте с кредитом или обычной покупкой такой платеж в целом отсутствует. Учитывая тот фактор, что лизинг позволяет растянуть затраты на авто на более долгий период и учесть при выкупе износ, то переплата из-за нее, как правило, не такая уж и значительная. Поэтому данный минус в целом будет довольно спорным.

10. График платежей.

Плюс.

Как правило, график из уплаты плавающий и не всегда ежемесячный, что позволяет успеть заработать нужную сумму для погашения в отличие от ситуации с ежемесячными платежами по автокредиту.

Минус.

Чем реже платежи, тем больше их суммы, а это тоже не всегда финансово выгодно вашему карману.

11. Транспортный налог

Плюс.

Платит данный налог та сторона договора лизинга, на которую он зарегистрирован. В частности, если автомобиль зарегистрирован на лизинговую компанию, то платит его именно она в течение всего срока действия договора лизинга и по его окончанию (если договором лизинга не предусмотрен выкуп лизингового имущества).

Если автомобиль регистрируется на лизингодателя, а затем передается вам и временно (на срок действия договора лизинга) регистрируется на ваше ООО, то и в этой ситуации транспортный налог платит лизинговая компания. Как в течение срока действия договора, так и по его окончанию (если договором лизинга не предусмотрен выкуп лизингового имущества).

Минус.

В случае, когда автомобиль сразу регистрируется на ваше ООО (временно, на срок действия договора) без изначальной регистрации на лизинговую крмпанию, то его платите вы. Если выкуп предмета лизинга не предусмотрен, то по окончанию срока действия договора и перерегистрации его обратно — эта обязанность перейдет обратно лизинговой компании.

12. Поэтапная оплата.

Плюс.

Нет сразу большой финансовой нагрузки по оплате всей стоимости автомобиля.

Минус.

Переплата сверх изначальной стоимости автомобиля.

Важный момент! Если вы решите себя «побаловать» и купить для бизнеса очень дорогое и брендовое авто, то при такой покупке есть определенные налоговые риски. Рассмотрим их подробнее.

Приобретая в лизинг дорогостоящий автомобиль премиум-класса, имейте в виду, что с учетом расходов на них могут возникнуть определенные проблемы на режиме УСН и ОСНО. Но особенно проблемно это будет на ОСНО, поскольку коснется не только Налога на прибыль, но и НДС. Поэтому более развернуто рассмотрим учет расхода на дорогой автомобиль именно по ОСНО.

Налог на прибыль.

Любая покупка со средств организации должна быть направлена на прибыль в дальнейшем и ни в коем случае не ухудшать финансовое положение бизнеса.

Ввиду того, что автомобиль будет относиться к категории дорогостоящих, то будет «напрашиваться вопрос» в части экономической обоснованности затрат и того, как сделать затраты на лизинг дорогого автомобиля оправданными для бизнеса?

Поэтому, планируя лизинг дорогого автомобиля, важно учитывать, как минимум, следующие факторы:

— приобретение авто (даже лизинг) не должно «загонять» ООО в долги. Если в компании нет оборотных средств, и придется брать займы (пусть даже учредителя), то у налоговой вполне обосновано могут появиться подозрения, что это своего рода схема для занижения налога. Особенно когда заимодавец — учредитель и будете в основном использовать это авто сам;

— ООО в этот момент должно вести активную работу (заключались договора, имелись доходные поступления от сделок). Так как иначе сложно будет объяснить, зачем организации авто премиум-класса, когда деятельности нет совсем и надобности в нем как таковой нет.

— должны быть видимые признаки использования автомобиля в коммерческой деятельности (затрат на приобретение ГСМ, страхование (ОСАГО), составление путевых листы, приказов о закреплении автомобиля за сотрудником и т.д). Так, если компания приобрела машину, но при этом не несет расходов на оплату ОСАГО, бензина и т.п., то уже есть основания для сомнений со стороны налоговой.

То есть отсутствие причин, указанных выше, поможет снизить риск проблем с налоговой.

Практика показывает, что при наличии покупок автомобилей люксовых марок внимание инспектора к ним практически 100% гарантировано. Чаще всего в таких случаях налоговая старается отследить факт использования приобретенного автомобиля. При этом крайне важно, чтобы он не был передан в пользование сторонним физическим лицам или сотрудникам компании в их личных интересах, которые никак не связаны с их трудовой деятельностью, либо с извлечением доходов самой организацией.

Также, если время использования автомобиля, по данным имеющихся документов, не совпадает с графиком работы директора, то налоговая придет к выводу, что автомобиль эксплуатируется вами как физическим лицом, а не для компании и вне связи с коммерческой деятельностью организации. Иначе такие затраты будут исключены. А это «чревато» доначислением налога, штрафа за его не уплату и пени. Это подтверждается судебной практикой —постановление Одиннадцатого арбитражного апелляционного суда от 29.05.2015 No 11АП-5693/2015.

Но есть лазейка! Законом не установлены требования подтверждения экономической оправданности затрат. То есть нет перечня конкретных документов и их форм для этих целей. Поэтому для обоснованности расхода можно воспользоваться внутренними документами организации. К примеру, составить положение о деловом стиле компании и обязательно включить в должностные инструкции сотрудников условие о том, что эти работники используют машины представительского класса в интересах компании для создания благоприятного имиджа у деловых партнеров.

Таким путем, если организация сможет подтвердить, что автомобиль класса люкс необходим ей для поддержания делового имиджа компании. Например, в результате использования для перевозок своих сотрудников (особенно, руководства) бюджетного автотранспорта компания может потерять репутацию. А таким образом и клиентов, и прибыль. Для этого также лучше издать внутренний документ (например, служебную записку с визой руководителя), обосновывающий необходимость покупки дорогого автомобиля. Так как это увеличивает шансы компании на заключение новых контрактов. Все это будет подтверждать, что расходы направлены на получение прибыли в будущем. А, значит — они целесообразны и экономически оправданны.

«Плюс», как было указано выше — нужно обосновать, что автомобиль компания действительно использует в предпринимательских целях (оформлять путевые листы, в которых указаны маршруты поездок и пункты назначения, кассовые и товарные чеки на приобретение ГСМ, а также авансовые отчеты).

НДС.

В целом по покупке авто в лизинг НДС можно принять к вычету на общих основаниях. Но на практике налоговые очень часто отказывают в таком вычете по НДС, связывая это с тем, что для этого авто надо использовать именно в деятельности, облагаемой НДС. Поскольку вычет применяется только по объектам, приобретенным для использования в деятельности, облагаемой НДС. Если инспекторы при проверке обнаруживают, что в том периоде, когда заявлен вычет по приобретенному автомобилю, он в деятельности, облагаемой НДС, не использовался, следует отказ в вычете и доначисление налога.

По судебной практике в большинстве случаев налогоплательщикам удается отстоять свою позицию, даже если авто используется в деятельности, не облагаемой НДС.(постановление АС Уральского округа от 21.10.2015 No Ф09-6824/15, постановление АС Центрального округа от 01.09.2016 No А64-5617/2015). Но есть и обратная практика (постановление АС Дальневосточного округа от 01.11.2016 No Ф03-4901/2016).

Для вычета по НДС важно не допускать риски привлечения внимания к себе. Они будут аналогичными налогу на прибыль.

Имейте в виду, налоговая, чтобы доказать факт необоснованности вычета, часто проводит целые расследования, используя не только ресурсы ФНС России, но и запрашивая информацию из других госорганов. Например, из ЗАГСа — о лицах, не состоящих в браке, но имеющих общих детей. Или из органов ГИБДД — о фактах ДТП с автомобилями, в отношении которых применен вычет, и лицах, управлявших этими автомобилями в момент аварии. Также инспекторы при сборе доказательств могут, к примеру, провести опрос участкового инспектора полиции на предмет выяснения того, где и как хранятся автомобили в ночное время и в выходные дни, а также, кто фактически пользуется транспортными средствами. И в результате такой работы налоговикам удается убедить суд не только в том, что фактически автомобилем владеет не компания, а физическое лицо, но и в том, что вся операция по покупке от имени организации затевалась исключительно ради налогового вычета.

Поэтому, если решите взять в лизинг дорогой автомобиль, то готовьтесь к тому, что к этому расходу внимание налоговой практически будет гарантировано. Как можно попробовать обосновать свою позицию по экономической оправданности покупки, информация приведена выше. Также выше рассмотрено, при каких условиях риск исключения расхода (или вычета в части НДС) максимален. Есть вероятность, что даже такие доводы налоговую не удовлетворят. Таким образом, вероятнее всего, что свою позицию придется отстаивать в суде. Но, по имеющейся судебной практике, при соблюдении приведенных условий и оформлению нужных документов, суды чаще встают на сторону налогоплательщика.

Исходя из приведенным нами рисков и факторов, вы можете провести для себе анализ выгодности лизинга для своего бизнеса и заключить договор по нему на условиях, выгодных, в первую очередь, вам и вашим финансам. Удачного вам ведения бизнеса!

Операционный и финансовый лизинг — различия

Мир финансирования активов, договоров аренды и лизинга бывает не всегда настолько понятен, как хотелось бы. Одна из областей, при понимании которой часто возникают сомнения, — разница между финансовым и операционным лизингом.

В российском законодательстве правовые и организационно-экономические особенности лизинга определены Федеральным законом от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге), учет лизинга регламентирован Приказом Минфина РФ от 17.02.1997 № 15 «Об отражении в бухгалтерском учете операций по договору лизинга». В обоих документах в основном описываются операции финансового лизинга.

Операционный лизинг — услуга, по своему определению отличающаяся от финансового лизинга. Поэтому начнем с объяснения финансового лизинга.

Что такое финансовый лизинг?

Финансовый лизинг — способ предоставления финансирования, когда фактически лизингодатель (лизинговая компания, арендодатель) покупает актив для конечного пользователя (лизингополучателя или арендатора) и передает его в аренду на согласованный период времени.

«Право владения и пользования предметом лизинга переходит к лизингополучателю в полном объеме, если договором лизинга не установлено иное».1

В общем это означает, что лизингополучатель находится в практически такой позиции, как если бы он приобрел актив.

С точки зрения бизнеса активы — это имущество, способное приносить доход. На предприятии это: здания, оборудование, сырье на складах, деньги на счетах, автотранспорт и многое другое. В бухгалтерском балансе компании их стоимость указывается в активе. В этой статье мы подразумеваем под активом транспортное средство (ТС) или спецтехнику.

Лизинговая компания (ЛК) получает арендные (лизинговые) платежи в счет вознаграждения за сдачу актива в финансовую аренду (лизинг) лизингополучателю. ЛК сохраняет за собой право собственности, но клиент получает полноценное право на пользование активом.

Лизингополучатель будет вносить лизинговые платежи, которые покроют рыночную стоимость актива за время лизинга.

Главное условие договора — ежемесячное внесение этих платежей и иногда довольно крупного выкупного платежа в конце срока лизинга. Когда все выплачено, право собственности на актив переходит от лизинговой компании к арендатору (лизингополучателю). Технически финансовый лизинг не может быть прерван или отменен, хотя возможно завершить его ранее даты условленной в договоре лизинга в случае досрочного выкупа имущества. График с условиями досрочного погашения включается в договор.

Конечный этап лизинга

Что произойдет по окончании основного периода финансового лизинга может варьироваться и зависит от условий договора лизинга. Возможны такие опции:

- клиент выкупает предмет лизинга по остаточной стоимости, а не рыночной стоимости;

- лизингополучатель переводит долг по договору лизинга третьей стороне.

Если клиент хочет взять в лизинг новый автомобиль, ЛК предлагает услугу продажи старого авто в трейд-ин. Полученные после реализации средства засчитываются в счет исполнения обязательств лизингополучателя по внесению авансового платежа по новой сделке.

Операционный лизинг

В контрасте с финансовым лизингом операционный лизинг не предает лизингополучателю ни рисков, ни преимуществ владения активом. Такой лизинг заключается на меньший срок, чем предельный срок работоспособности имущества.

Остаточная стоимость прогнозируется в начале лизинга, и лизингодатель берет на себя риски, связанные с тем, будет ли соответствовать реальная остаточная стоимость расчетам лизингодателя, сделанным относительно остаточной стоимости предмета лизинга. Поэтому операционный лизинг чаще можно увидеть в таких сферах деятельности и производства, в которых активы имеют большой амортизационный период, например: воздушные суда, транспортные средства, строительное и машинное оборудование. Клиент получает возможность пользоваться предметом лизинга на протяжении согласованного срока лизинга оплачивая арендные (лизинговые) платежи в установленные сроки и размере. Не вся стоимость актива выплачивается за срок аренды (лизинга) в сравнении с финансовым лизингом.

Операционный лизинг зачастую включает в договор дополнительный пакет услуг, как техническое обслуживание автомобиля, топливная программа, шинный сервис и другие.

Право собственности на предмет лизинга остается у лизингодателя, но по окончании срока лизинга актив (предмет лизинга) возвращается лизингодателю. После окончания срока лизинга и возврата лизингополучателем актива (предмета лизинга) лизингодатель вправе использовать предмет лизинга по своему усмотрению, в т.ч. может продать предмет лизинга. Тот же лизингополучатель может продолжить арендовать актив по справедливой арендной плате, но в этом случае заключается не договор лизинга, а договор аренды.

Обобщенно

Классификация лизинга, финансового или операционного, базируется на рисках и преимуществах владения предметом лизинга, а также на том, передается ли право собственности на предмет лизинга по окончанию срока лизингополучателю. Ценность этих факторов, как правило, является субъективной, поэтому важно внимательно знакомиться с условиями договора лизинга.

| Операционный лизинг | Финансовый лизинг | |

|---|---|---|

| Владение | Право собственности на предмет лизинга остается у ЛК на весь срок лизинга. | Право собственности на предмет лизинга остается у ЛК на весь срок лизинга. Опция смены владельца появляется на конечном этапе договора лизинга. |

| Бухгалтерский учет | Расходы по арендным платежам признаются расходами текущего финансового периода в составе расходов по арендным платежам. Предмет лизинга отражается пользователем (арендатором) в составе нефинансовых активов как самостоятельные объекты бухгалтерского учета. | У арендатора такие активы отражаются в составе основных средств с одновременным признанием в бухгалтерском учете обязательств (кредиторской задолженности по аренде). |

| Возможность выкупа | В операционном лизинге лизингополучатель не имеет возможности выкупить актив в течение лизингового периода. | Финансовый лизинг позволяет лизингополучателю выкупить актив по окончании лизинга. |

| Срок лизинга | Срок лизинга распространяется на менее, чем 75% срока полезной службы имущества. | Срок лизинга стремится к сроку полезной службы имущества. |

В конечном итоге получается, что дать простое объяснение разницы не так уж просто.

Обобщая информацию о прикладных областях двух видов лизинга можно сказать, что:

Операционный лизинг выбирается в случаях, когда арендуемое имущество требуется на непродолжительный период времени (проектная и разовая работа), а также когда моральный износ оборудования опережает физический, и к концу лизинга понадобится более современное оборудование.

Финансовый лизинг остается самым доступным и надежным с юридической точки зрения способом приобретения производственных активов при нехватке собственных средств компании, когда необходимый срок эксплуатации актива приближается к возможному сроку его полезного использования.

Если вам необходимо что-либо уточнить или если возникли какие-либо вопросы, пожалуйста, оставьте их для наших специалистов: 8 (800) 250-80-80.

Что такое лизинг автомобиля для физических лиц: условия, плюсы и минусы

Автомобиль в наше время стал неотъемлемым атрибутом делового человека или семьи со средним достатком. Перечислять удобства автовладения не имеет смысла, доказательством тому является неуклонно растущая армия собственников транспортных средств.

Впрочем, купить автомобиль, разом заплатив его стоимость в салоне, становится несбыточной мечтой из-за финансовых проблем, с которым знаком почти каждый житель нашей страны. Банки предлагают кредитование для покупки заветного авто, но получить заем так же проблематично, поскольку не все отвечают требованиям по доходу, добросовестности, наличию работы.

Одним из способов покупки автомашины в последние годы является договор лизинга, в соответствии с которым можно стать автовладельцем на весьма выгодных условиях.

Что такое лизинг автомобиля простыми словами

Гражданское законодательство относит лизинговые взаимоотношения к арендным договорам и определяет их, как финансовая аренда. По условиям заключенного договора некое лицо, именующее себя лизингодателем, обязуется перед другим лицом – лизингополучателем приобрести для него определенное имущество и передать ему во временное пользование за плату.

На практике же все выглядит почти, как указано в законе, но несколько проще. Простыми словами, если у лица, желающего купить автомобиль, недостаточно денежных средств, и банки отказали ему в кредите, то он может обратиться в специализированную контору, которая занимается лизинговыми операциями с просьбой предоставить ему машину в лизинг.

Видео — машина в лизинг — что это такое, его плюсы и минусы:

Специализированная организация, рассмотрев предложение и одобрив его, в дальнейшем покупает за свои средства оговоренную машину и передает ее лизингополучателю на определенных условиях.

В большинстве случаев, условия стандартные:

- первоначальный взнос;

- залоговый депозит;

- страхование автомобиля по программам КАСКО и ОСАГО;

- установка за счет лизингополучателя противоугонной системы;

- ежемесячные платежи, в виде платы за пользование машиной и маржу лизингодателя;

- по истечении определенного времени выкуп автомобиля по цене, установленной договором, путем оплаты его остаточной стоимости.

До момента выкупа транспортное средство будет являться собственностью лизингодателя, а пользоваться ею будущий владелец может на основании доверенности. Таким образом договор лизинга можно назвать способом приобретения машины в рассрочку. Купить можно как новый, так и подержанный автомобиль.

Отличия договора лизинга от аренды и покупки машины в кредит

Договор лизинга является, по сути совокупностью договора аренды и кредитования, но имеет некоторые особенности.

Чем отличается от аренды

Арендные отношения предполагают временное пользование имуществом за плату, по истечении срока оно должно быть возвращено арендодателю с учетом естественного износа.

Как правило, при аренде автомобиля арендодатель, страхуясь от потерь, просит арендатора внести сумму залога, из которого он сможет впоследствии возместить ущерб, причиненный его имуществу.

Видео — что лучше кредит или лизинг автомобиля:

При необходимости аренды автомобиля арендатор вынужден выбирать из тех предложений, что имеются в наличии в гараже у владельца. А в случае заключения договора лизинга, лизингодатель приобретает машину по выбору и желанию лизингополучателя.

Арендодатель не ставит перед собой цель продать авто арендатору, у него другая задача, по окончании договора заключить новый с другим лицом. А вот лизинговые отношения, напротив строятся изначально на том, что пользователь по истечении установленного срока выкупает машину.

То есть конечная цель, это стать владельцем автомобиля в отличие от кратковременного пользования транспортным средством во время аренды.

Чем отличается от приобретения ТС по договору кредитования

Купить машину в кредит, означает заключение договора с банком, который предоставит целевой заем на оплату стоимости авто перед продавцом по заключенному договору купли-продажи. В результате чего, покупатель после оформления сделки становится законным владельцем автомобиля и ставит его на учет в ГИБДД на свое имя.

Банк в целях обеспечения возврата кредита получает данную автомашину в залог, который действует до момента полного расчета. Собственник может продать или совершить иную сделку с авто только с согласия банка. Разумеется, в целях сохранности автомобиля покупатель должен его застраховать посредством ОСАГО и КАСКО.

Отличия кредитования от лизинга состоят в том, что в последнем случае собственником машины будет числиться лизингополучатель до даты внесения остаточного выкупного платежа и только после свершения данного факта, лизингополучатель сможет зарегистрировать свое право собственности.

Схожесть договоров заключается в наличии ежемесячных платежей, но при кредитовании выплачивается банку полученный заем, а при лизинге оплата состоит за пользование машиной, выкупной платы и дохода лизингополучателя.

Из анализа условий того и другого договоров и мнений финансистов выходит, что лизинг более дешевле и выгоднее в сравнении с кредитованием. Называются даже цифры от 7 до 13%, впрочем, это вполне обоснованно, учитывая хотя бы такой нюанс, как транспортный налог, ведь его при лизинге платить покупателю не нужно, поскольку он не является владельцем транспортного средства.

Специализированные лизинговые организации более лояльны к потенциальным клиентам и не выдвигают таких жестких требований, как банки, хотя подтверждать свой доход и состоятельность придется в любом случае.

Причина лояльности заключается в том, что автомобиль застрахован от рисков неплатежей со стороны покупателя, так как он является собственностью компании и при неисполнении обязательств предмет лизинга просто изымается у недобросовестного пользователя.

Как работает лизинг автомобилей для физических лиц

Для начала нужно найти подходящую лизинговую компанию, сделать это можно несколькими способами. Самый традиционный – это поиск через Интернет, удобно тем, что можно найти отзывы об организации от лиц, которые воспользовались ее услугами.

Лизинговой компанией считают любую финансовую организацию, которая оказывает такого рода услуги, как приобретение имущества по заказу клиента и передачу ему в пользование за плату с целью дальнейшего выкупа.

Видео — автомобиль в лизинг для физических лиц, преимущества и мифы:

В автосалонах и официальных автодилеров всегда имеется перечень таких фирм, с которыми они сотрудничают на постоянной основе. Выбрав подходящую компанию, нужно подать туда заявку, к которой потребуется приложить документы, подтверждающие источник и размер дохода, а так же подтвердить наличие денежных средств для первоначального взноса.

Если заявитель отвечает требованиям, выдвигаемым лизингополучателем, то ему предлагают выбрать подходящий автомобиль, соответствующий его доходам. В большинстве случаев придется ограничиться предложением автосалонов, с которыми работает лизинговая компания.

Где и как оформляется договор

После достижения согласия по всем условиям предстоящей сделки переходим к самому ответственному моменту — заключению договора лизинга.

Что же он собой представляет? Это обычный письменный документ, составляемый между сторонами сделки, не требующий нотариального удостоверения или государственной регистрации.

Как правило, у лизингодателей имеются стандартные уже отработанные договоры, и все же стоит тщательно ознакомиться с ним и найти все необходимые существенные условия, к таковым относятся:

- наименование и характеристики автомобиля;

- цена приобретения лизингополучателем у продавца;

- размер первоначального взноса;

- сумма залога, которую должен внести лизингополучатель в целях гарантии сохранности машины. В дальнейшем она зачитывается в выкупную стоимость;

- размер ежемесячных платежей;

- срок действия договора лизинга, по окончании которого нужно будет оплатить выкупную остаточную стоимость;

- согласованная сумма остаточной стоимости.

Все затраты, связанные с эксплуатацией автомашины несет лизингополучатель, сюда входят все расходы по страхованию, установке противоугонных систем, покупка дополнительного комплекта сезонных шин и прочее. При чем все перечисленные мероприятия должны быть совершены до передачи машины.

На что следует обратить внимание

Любой пользователь желает быстрее рассчитаться и получить машину в собственность, поэтому договор должен содержать возможность досрочной оплаты остаточной стоимости, если такового не содержится, то это будет довольно проблематично.

Далее, в случае нежелания или невозможности выкупить автомобиль должен быть очень подробно оговорен процесс возврата имущества и порядок определения наличия повреждений, за которые должен платить лизингополучатель.

О каких нюансах следует помнить

Приобретение автомобиля в лизинг среди физических лиц становится все популярнее, многие покупатели уже оценили удобство таких сделок и их выгодность в сравнении с покупкой в кредит.

Однако нужно понимать, что при кредитовании покупатель сразу же становится владельцем машины и при просрочке платежа банк начнет вежливо выяснять причины, возможно, предоставит отсрочку и только потом направит исковое заявление в суд.

Далее пока дело рассматривается, у должника всегда есть возможность найти деньги и рассчитаться с банком.

В случае с лизингом условия будут жестче: если покупатель допустит нарушение условий, то лизингодатель сразу подаст в суд иск о взыскании задолженности и отзовет доверенность на право управления автомобилем, и потребует вернуть его.

Если неудавшийся собственник будет сопротивляться, то есть опасение, что автомобиль может быть объявлен в розыск, как угнанный и в любое время, он может быть изъят сотрудниками ГИБДД и возвращен его законному владельцу.

Поэтому нужно рассчитать свои возможности и силы перед тем, как решиться на заключение договора лизинга.

И все же покупка автомобиля по лизинговому договору является выгодным предложением от автосалонов и дилеров автозаводов. Всегда есть альтернатива отказаться от выкупа машины (если не позволяют средства) в отличии от кредитного договора.

Где и как оформить электронный полис ОСАГО, а также с какими проблемами при этом можно столкнуться.

Многие спрашивают когда нужно одевать зимнюю резину по закону, не смотря на погоду.

Какие действия следует предпринять https://voditeliauto.ru/voditeli-i-gibdd/registraciya-ts/zapret-na-registracionnye-dejstviya-avtomobilya.html чтобы снять ограничения на регистрационные действия в ГИБДД.

Видео — возможные «подводные камни» при оформлении автомобиля в лизинг:

Лизинг против покупки автомобиля: за и против

Аренда автомобиля и покупка автомобиля поставят вас на место водителя, но с разными финансовыми последствиями.

Аренда автомобиля

Когда вы арендуете автомобиль, вы платите за право управлять транспортным средством на определенный период времени — обычно три или четыре года. Большинство договоров аренды финансируется через дилера.

Обычно вы платите первоначальную сумму, чтобы выгнать новый автомобиль со стоянки, чтобы покрыть ряд налогов и сборов.Затем вы будете вносить ежемесячные платежи в течение срока аренды, чтобы покрыть расходы на амортизацию транспортного средства. Обычно существуют ограничения на количество миль, которое вы можете проехать на автомобиле в течение срока аренды, и вы должны вернуть автомобиль дилеру в отличном состоянии, чтобы избежать дополнительных сборов.

Покупка автомобиля

Покупка транспортного средства означает, что вы сохраняете его во владении, вместо того, чтобы сдавать его в аренду на несколько лет. Если вы ищете новую машину, она тоже может стоить дорого.По данным Kelley Blue Book, средняя стоимость покупки нового автомобиля в январе 2020 года составила почти 38000 долларов.

Есть и другие более доступные варианты покупки автомобиля, включая сертифицированные подержанные и подержанные автомобили. Для новых автомобилей, приобретенных в кредит, цена ежемесячных платежей обычно выше, чем при лизинге. Тем не менее, автомобиль официально становится вашим, как только он оплачен.

Плюсы и минусы аренды авто

| Плюсы | Минусы |

|---|---|

| Меньшие ежемесячные платежи | Ограничения пробега |

| Более низкие комиссии за выезд с лота (потенциально без первоначального взноса) | Возможны дополнительные сборы (досрочное прекращение, превышение миль и ряд других непредвиденных расходов, отмеченных мелким шрифтом) |

| Возможность водить последнюю модель | Требуется дополнительная страховая защита |

| Гарантийная защита в течение срока аренды (обычно три года или 36 000 миль) | Необходимость получения новой машины по окончании срока |

Преимущества аренды автомобиля

Если вы пытаетесь контролировать свои ежемесячные расходы, аренда автомобиля, как правило, дает преимущество в виде более низких платежей по сравнению с покупкой того же автомобиля.В дополнение к тому, что вы платите в течение всего срока аренды, первоначальный шок от наклеек может быть не таким сильным: вам, возможно, не придется вкладывать деньги, чтобы уехать с участка. Пока у вас есть ключи, вы сможете воспользоваться гарантийной защитой, которая обычно длится первые три года или 36 000 миль.

Недостатки лизинга автомобиля

Лизинг может упростить вам с финансовой точки зрения место водителя нового автомобиля, но вы не будете полностью контролировать ситуацию. Большинство договоров аренды имеют ограничения на годовой пробег, обычно от 10 000 до 15 000 миль.Если вы превысите эти ограничения, вы заплатите премию — обычно около 30 центов за милю. Вам также нужно будет оплатить комплексное автострахование, страхование на случай столкновений и разрывов, чтобы избежать риска потери стоимости автомобиля в случае аварии. А когда срок аренды истечет, вам нужно будет начать поиски нового набора колес.

Плюсы и минусы покупки машины

| Плюсы | Минусы |

|---|---|

| Без ограничений по пробегу | Более высокие ежемесячные платежи |

| Без износа | Требуется больший первоначальный взнос |

| Возможность продать или обменять транспортное средство | Затраты на долгосрочное обслуживание |

Преимущества покупки автомобиля