Возмещение излишне уплаченного НДФЛ

Когда возникает переплата по НДФЛПрямой запрет на оплату НДФЛ за счет агента указан в п. 9 ст. 226 НК РФ: «Уплата налога за счет средств налоговых агентов не допускается, за исключением случаев доначисления (взыскания) налога по итогам налоговой проверки в соответствии с настоящим кодексом при неправомерном неудержании (неполном удержании) налога налоговым агентом». Переплата по НДФЛ может образоваться в случае, когда налоговый агент излишне удержал и перечислил в бюджет налог с сумм дохода, выплаченного физлицу.

Ситуации, при которых может быть излишне удержан налог, следующие:

• Работник получил отпуск авансом и увольняется. При увольнении работодатель может удержать часть излишне выплаченных отпускных из доходов, причитающихся к выплате сотруднику, но не более 20%. Остальную часть сотрудник может вернуть добровольно (вот тут и появится излишне удержанный налог).

• Если при расчете пособия по больничному листу допущена ошибка и работнику выплачена сумма пособия в завышенном размере

Придется пересчитать пособие и НДФЛ. Опять же излишне выплаченное придется или удерживать из доходов (но только в случае счетной ошибки), или просить работника добровольно средства вернуть.

Придется пересчитать пособие и НДФЛ. Опять же излишне выплаченное придется или удерживать из доходов (но только в случае счетной ошибки), или просить работника добровольно средства вернуть.• Когда работнику положены стандартные налоговые вычеты, но он несвоевременно предоставил подтверждающие документы. Приходится пересчитывать налоговую базу по НДФЛ с начала года, и возможно возникновение излишне удержанной суммы налога.

• Если работник получает имущественный вычет не с начала года. Надо будет пересчитать доходы работника с начала года и вернуть излишне удержанный налог.

• Если в организации есть сотрудник-иностранец, работающий по патенту

, то возвратить удержанный ранее НДФЛ придется, когда уведомление о праве на уменьшение НДФЛ с его доходов на суммы фиксированных авансовых платежей поступило от налогового органа после того, как работодатель начал выплачивать работнику доход.• Когда НДФЛ ошибочно рассчитан по более высокой ставке или налог удержан из необлагаемого дохода.

Сумму НДФЛ, излишне удержанную с дохода, может обнаружить налоговый агент, который выплачивает налогоплательщику доход и сразу производит удержание налога.

Также указать на переплату может налоговый орган. Тогда с момента обнаружения факта переплаты (согласно п. 3 ст. 78, п. 4 ст. 79, п. 1 ст. 231 НК РФ) налогоплательщик должен быть извещен в течение 10 рабочих дней.

Налоговый орган извещает о переплате одним из следующих способов:

- письменным извещением, вручаемым лично под роспись;

- почтовым отправлением с уведомлением;

- указанием суммы переплаты в личном кабинете налогоплательщика.

НДФЛ перечисляется в бюджет из доходов физлица. Организация, выступающая в роли налогового агента, не имеет права уплачивать налог за счет своих средств. Правила возврата переплаты НДФЛ детально разъяснил Арбитражный суд Московского округа в постановлении от 20. 08.2020 № Ф05-11952/2020 по делу № А40-263501/2019. Порядок возврата НДФЛ зависит от причины переплаты:

08.2020 № Ф05-11952/2020 по делу № А40-263501/2019. Порядок возврата НДФЛ зависит от причины переплаты:

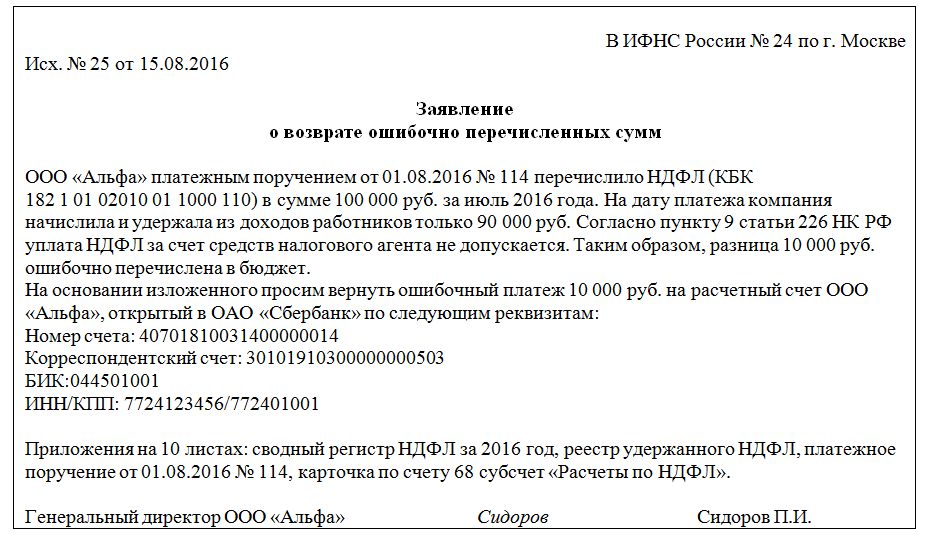

- Налоговый агент ошибочно перечисляет по реквизитам НДФЛ собственные средства, которые не были удержаны при выплате доходов физлицам.

- Налоговый агент допустил ошибку именно при удержании НДФЛ из доходов работника – неправомерно изъял у него больше, чем следовало, либо выплатил «лишний» доход, с которого удержал НДФЛ.

Соответственно, будет различаться и порядок возврата налога.

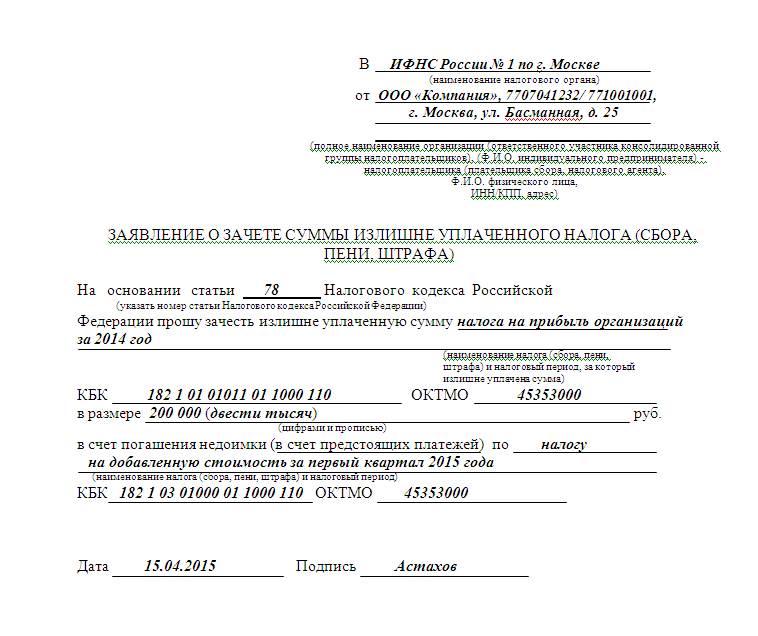

В первом случае действуют общие правила ст. 78 НК РФ, а переплата налогом на доходы физлиц вообще не признается. Для возврата или зачета денег организации следует подать заявление в ИФНС по месту учета. Но поскольку деньги были перечислены по реквизитам НДФЛ, придется дополнительно подтвердить, что они таковыми не являются. Для этого к заявлению необходимо приложить выписку из регистра налогового учета за соответствующий налоговый период. Также к заявлению прилагается платежка, на основании которой была внесена лишняя сумма.

Во втором случае круг обстоятельств, которые нужно подтвердить документально, меняется. Как отметил суд, в этой ситуации возврат НДФЛ налоговому агенту возможен только после того, как будут представлены документы, подтверждающие урегулирование задолженности с физлицом. А если соответствующие суммы уже попали в справки 2-НДФЛ, то потребуется также представить корректирующую отчетность.

По общему правилу налоговый агент, излишне удержавший из дохода физлица НДФЛ, обязан произвести возврат самостоятельно (п. 14 ст. 78, п. 1 ст. 231 НК РФ; п. 34 Постановления Пленума ВАС РФ от 30.07.2020 № 57). Правда, в отдельных случаях за возвратом излишне удержанного НДФЛ необходимо обращаться в налоговый орган (п. 1.1 ст. 231, ст. 231.1 НК РФ).

Для возврата излишне взысканного НДФЛ с работника предусмотрен особый порядок, установленный ст. 231 НК РФ. На это обратил внимание Минфин в Письме от 21.07.2020 № 03-04-06/63250. При этом о каждом факте переплаты организация должна сообщить сотруднику в течение 10 дней.

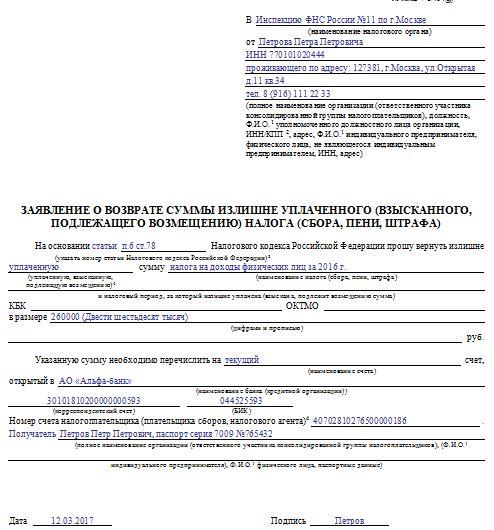

Работнику следует подать письменное заявление о возврате суммы излишне удержанного НДФЛ в произвольной форме. В нем нужно указать банковский счет для перечисления денежных средств, поскольку возврат переплаты производится работодателем только в безналичной форме (п. 1 ст. 231 НК РФ).

Для возвращения переплаты по НДФЛ установлен свой срок – ее необходимо вернуть в течение трех месяцев со дня получения заявления (Письмо Минфина РФ от 06 июля 2020 года № 03-04-10/39533). В случае нарушения срока возврата налога его нужно будет вернуть с процентами, которые начисляются за каждый календарный день просрочки исходя из ключевой ставки ЦБ, действующей в эти дни (абзацы третий, пятый п. 1 ст. 231 НК РФ).

Статья 231 НК РФ четко устанавливает источники, за счет которых можно вернуть НДФЛ сотруднику. Это предстоящие платежи по НДФЛ, удержанному и подлежащему перечислению в бюджет из доходов:

• того же работника, у которого излишне удержали налог;

• других налогоплательщиков, по отношению к которым организация выступает налоговым агентом.

То есть вместо перечисления НДФЛ в бюджет нужно перечислить сумму излишне удержанного налога конкретному работнику. При этом неважно, с чьих доходов удерживается налог: с зарплаты того лица, которому он возвращается, или с зарплаты других работников организации.

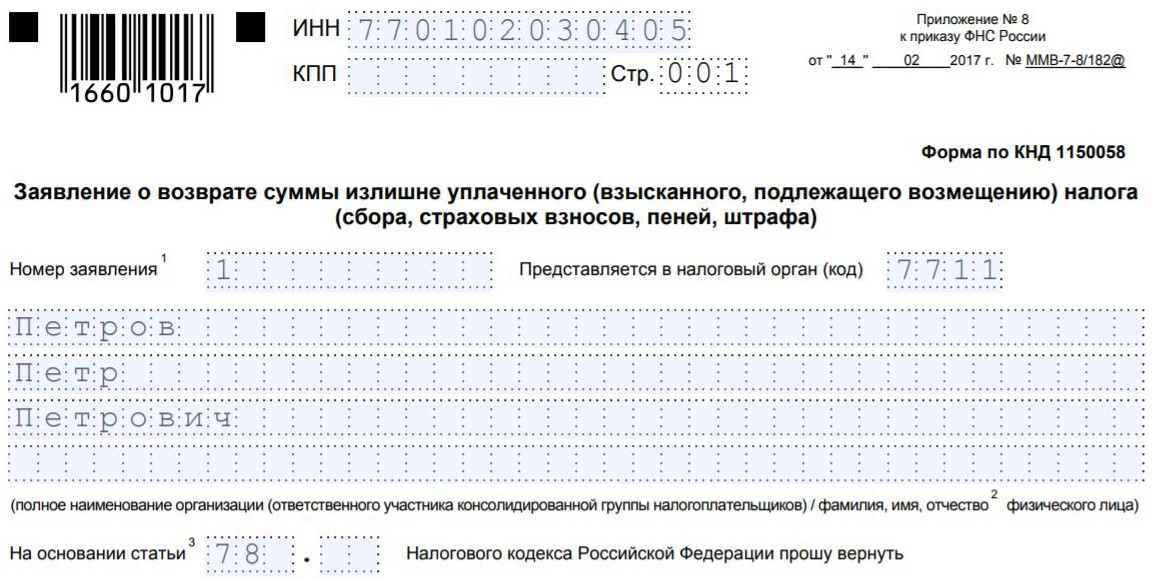

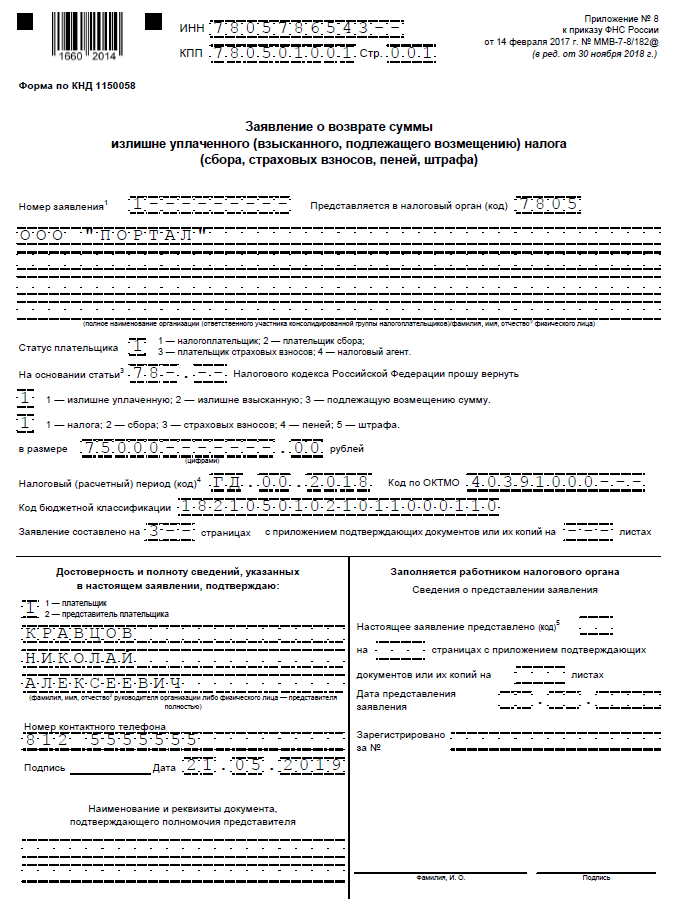

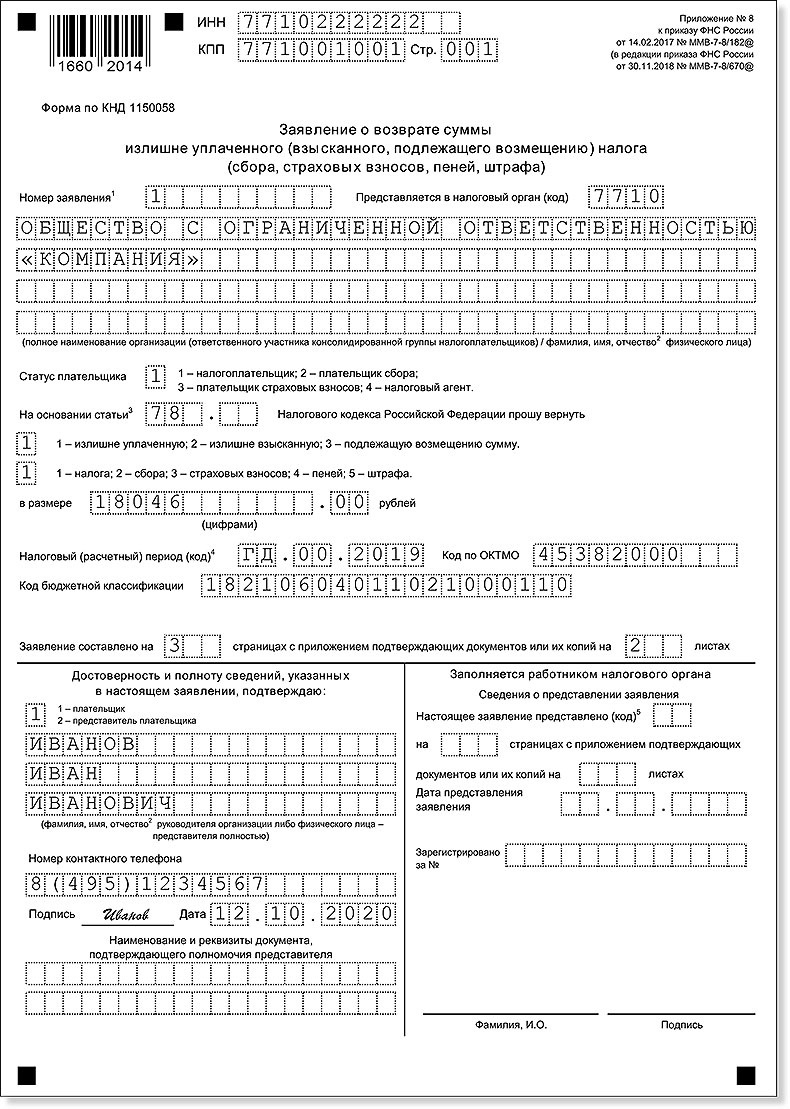

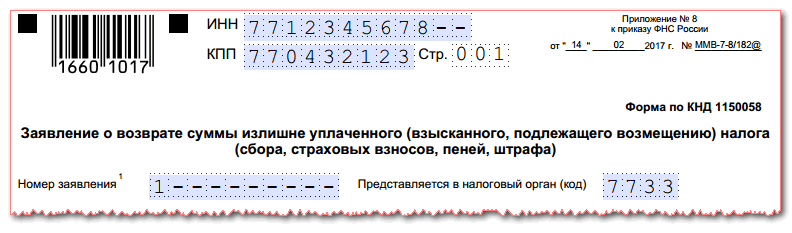

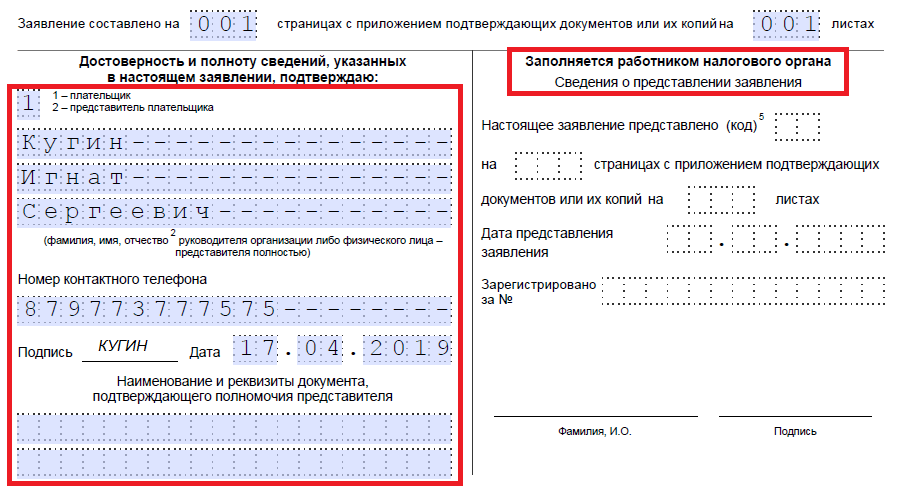

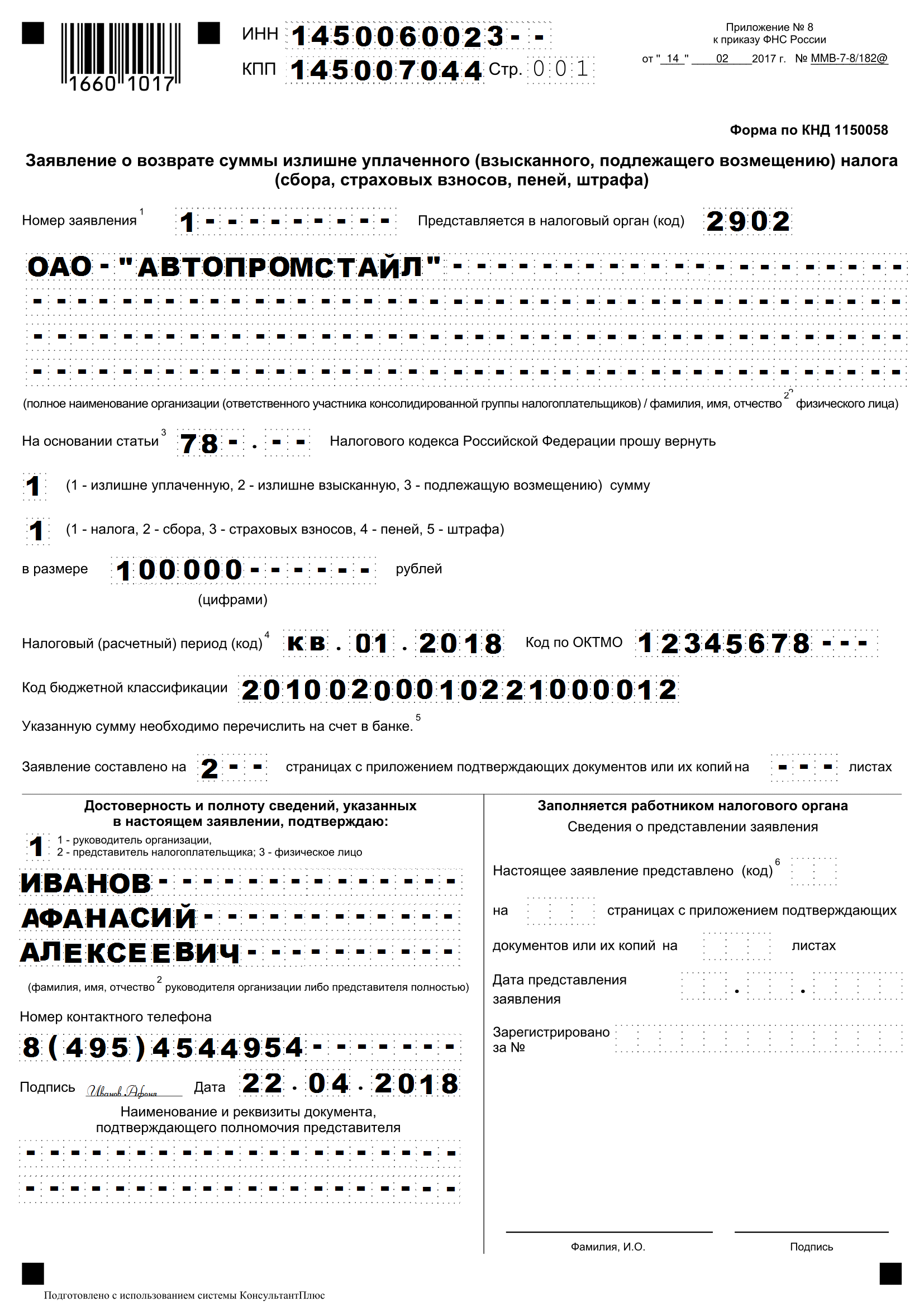

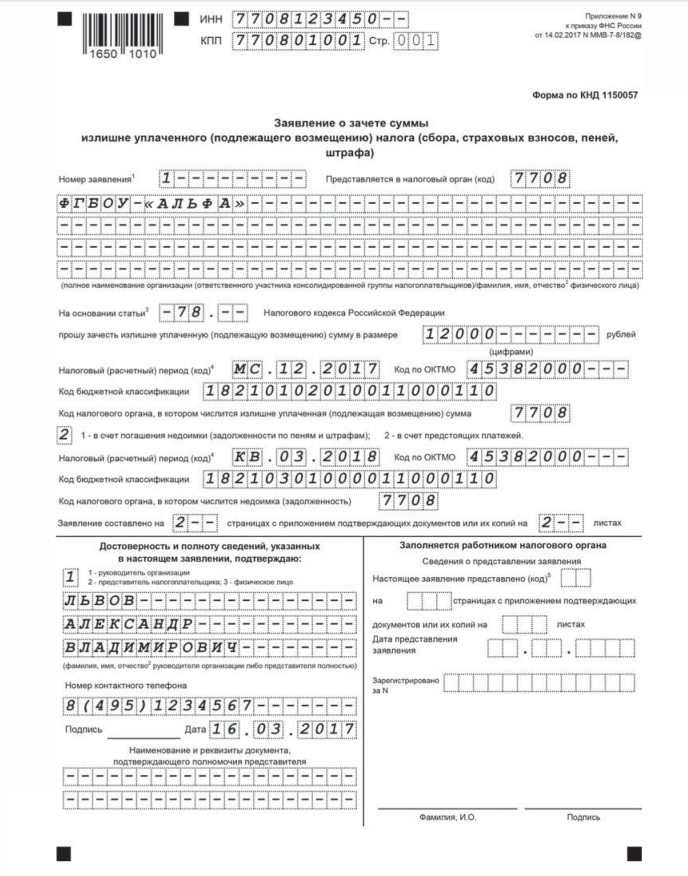

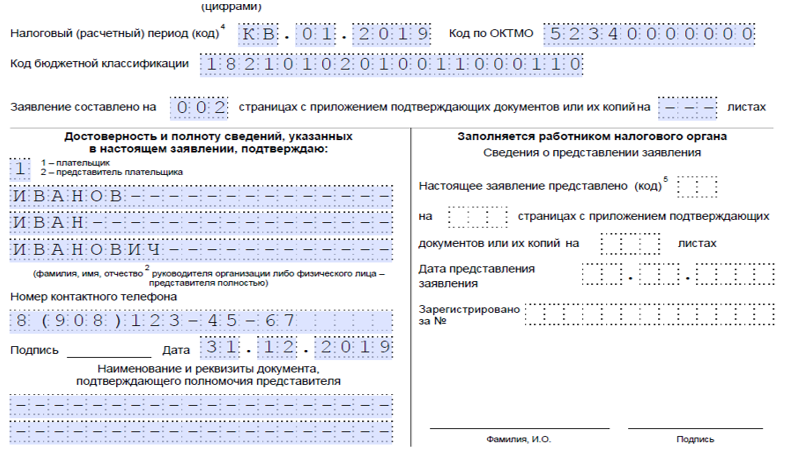

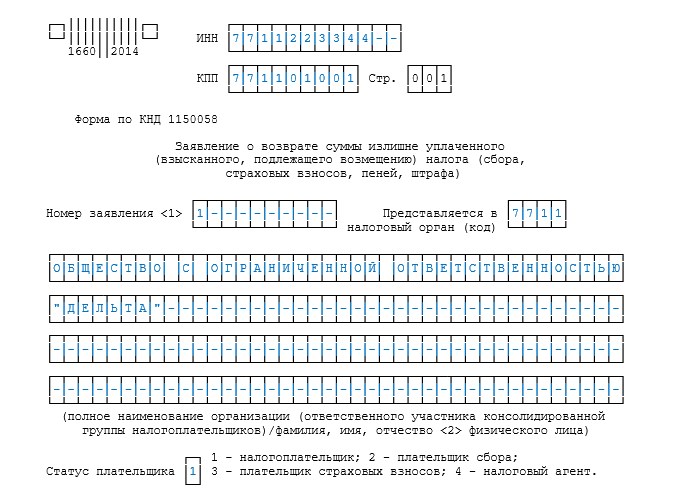

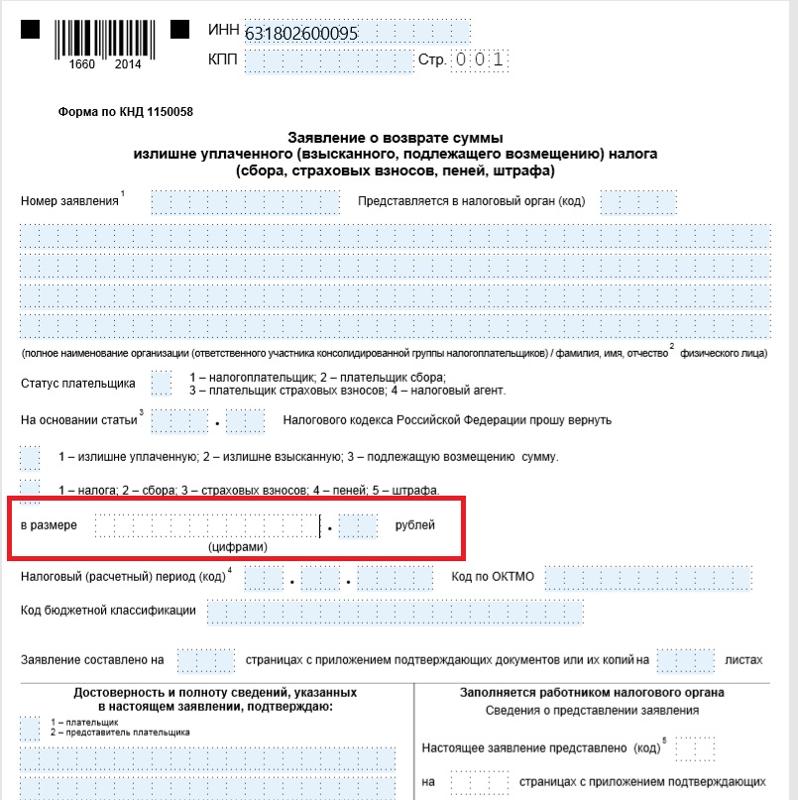

Может случиться так, что сумма возврата НДФЛ работнику составит больше трехмесячной суммы исчисленного и удержанного НДФЛ по всей организации. То есть в ближайшие три месяца просто может не хватить суммы налога, которая подлежит уплате в бюджет, для возврата налога работнику. В таком случае налоговый агент должен обратиться в налоговый орган по месту учета с заявлением о возврате переплаты. Форма заявления утверждена Приказом ФНС от 14.02.2020 № ММВ-7-8/182@. Обратиться в налоговый орган нужно в течение 10 рабочих дней со дня получения заявления от работника (абзацы шестой, восьмой п. 1 ст. 231 НК РФ). Помимо заявления, необходимо представить (абзац восьмой п. 1 ст. 231 НК РФ) выписку из регистра налогового учета по НДФЛ за соответствующий налоговый период и документы, подтверждающие переплату.

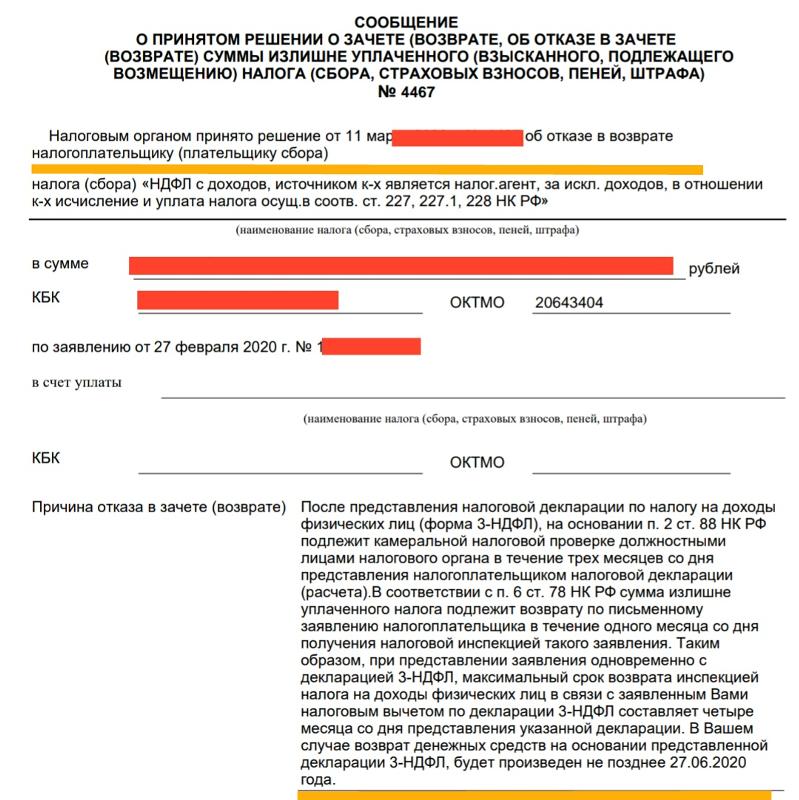

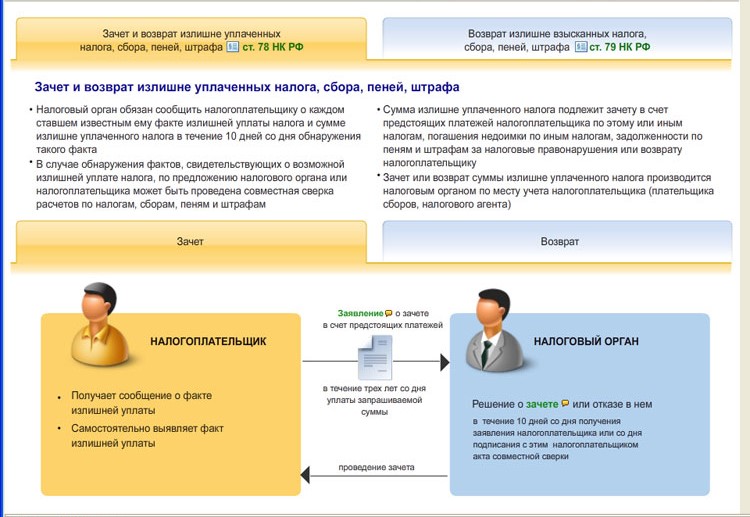

После получения от организации заявления инспекция может предложить провести совместную сверку расчетов по налогам (пеням, штрафам) (п. 3 ст. 78 НК РФ). Лучше не спорить и сделать это, так как в этом случае ИФНС зачтет или вернет вам переплату только после подписания акта сверки (п. 3–6 ст. 78 НК РФ). Налоговый орган принимает решение о зачете или об отказе в зачете сумм налога в течение 10 рабочих дней с момента обращения налогового агента (п. 6 ст. 6.1, абзац второй п. 4 ст. 78 НК РФ). О своем решении инспекция должна сообщить налоговому агенту в течение пяти рабочих дней после принятия решения (п. 6 ст. 6.1, п. 9 ст. 78 НК РФ). В течение месяца налоговый орган должен перечислить деньги на расчетный счет организации (п. 6 ст. 78, п. 1 ст. 231 НК РФ). Также работодатель вправе перечислить деньги работнику в счет возврата НДФЛ за счет собственных средств, не дожидаясь возврата НДФЛ из бюджета (абзац девятый п. 1 ст. 231 НК РФ), а затем уже обратиться в налоговую инспекцию.

Если работник, у которого выявлена излишне удержанная сумма налога, уже не работает в организации, то все равно ему нужно вернуть налог (письма Минфина РФ от 29. 12.2020 № 03-04-05/6-1460, от 24.12.2020 № 03-04-05/6-1430). По каждому физлицу, которому возвращен налог, излишне удержанный в прошлые годы, представьте в ИФНС корректирующую справку 2-НДФЛ (раздел I Порядка заполнения справки 2-НДФЛ, письма ФНС от 14.11.2020 № БС-4-11/21536@, от 26.10.2020 № БС-4-11/20366@).

12.2020 № 03-04-05/6-1460, от 24.12.2020 № 03-04-05/6-1430). По каждому физлицу, которому возвращен налог, излишне удержанный в прошлые годы, представьте в ИФНС корректирующую справку 2-НДФЛ (раздел I Порядка заполнения справки 2-НДФЛ, письма ФНС от 14.11.2020 № БС-4-11/21536@, от 26.10.2020 № БС-4-11/20366@).

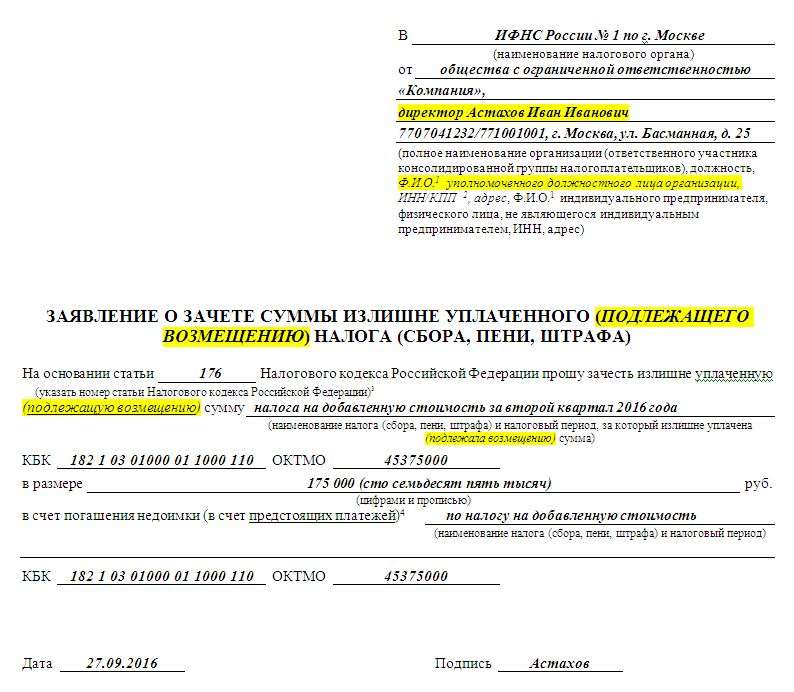

Налогоплательщик имеет право на своевременный зачет излишне уплаченных сумм налогов, пеней, штрафов (подп. 5 п. 1 ст. 21 НК РФ), а налоговый орган обязан осуществить их возврат (подп. 7 п. 1 ст. 32 НК РФ). Ошибочно перечисленную сумму налога в общем случае можно зачесть в счет уплаты других налогов . С 1 октября 2020 года для этого не требуется, чтобы вид зачитываемых налогов совпадал.

Однако если налоговый агент ошибочно перечислил излишние суммы налога из собственных средств, то зачесть излишне уплаченную сумму НДФЛ в счет будущих платежей по НДФЛ нельзя. Налоговый агент может подать заявление о возврате денег. Обратите внимание: чтобы вернуть переплату, необходимо не иметь недоимки также по любым налогам (пеням, штрафам). Если у вас есть задолженность по другим федеральным налогам, пеням или штрафам, инспекция должна осуществить зачет самостоятельно.

Обратите внимание: чтобы вернуть переплату, необходимо не иметь недоимки также по любым налогам (пеням, штрафам). Если у вас есть задолженность по другим федеральным налогам, пеням или штрафам, инспекция должна осуществить зачет самостоятельно.

Срок подачи заявления о зачете в налоговый орган – три года со дня уплаты налога в излишнем размере (п. 7 ст. 78 НК РФ). Вместе с заявлением нужно представить документы

Для возврата переплаты по НДФЛ также нужно в налоговую инспекцию предоставить заявление о возврате переплаты в срок не позднее чем три года со дня перечисления излишне уплаченного налога (п. 7 ст. 78 НК РФ). Вместе с заявлением также представляются документы, подтверждающие излишне уплаченную сумму налога: справки по форме 2-НДФЛ, реестр сведений о доходах физлиц, платежные документы, подтверждающие факт излишне перечисленного налога (абзац восьмой п. 1 ст. 231 НК РФ).

1 ст. 231 НК РФ).

То есть налоговому агенту необходимо предоставить такие документы, из которых будет понятно, что данная переплата не является суммами налога, удержанными из доходов налогоплательщиков-физлиц, а является именно денежными средствами организации, ошибочно перечисленными в бюджет.

В Письме УФНС РФ по г. Москве от 27.10.2020 № 19-19/164537@ обращено внимание, что налоговые органы дополнительно могут потребовать данные счета 68.1, на котором отражаются расчеты по НДФЛ в бухучете, за соответствующий период.

Встречаются случаи, когда налоговые органы отказывают в возврате НДФЛ, указывая на то, что переплата может быть определена только по результатам проведенной выездной налоговой проверки. Однако суды отклоняют доводы налоговых органов о подтверждении суммы переплаты только результатами выездной налоговой проверки, если организация представит доказательства излишнего перечисления денежных средств в бюджет (постановления ФАС МО от 30.04.2014 № Ф05-3657/2014 по делу № А40-91167/13, от 06. 03.2014 № Ф05-1184/2014 по делу № А40-80139/13-99-247, АС Поволжского округа от 02.12.2014 № Ф06-17741/2013 по делу № А06-166/2014).

03.2014 № Ф05-1184/2014 по делу № А40-80139/13-99-247, АС Поволжского округа от 02.12.2014 № Ф06-17741/2013 по делу № А06-166/2014).

Вместе с заявлением, как говорят налоговые органы, нужно представить выписку из регистра налогового учета и соответствующие платежные документы, которые подтвердят наличие переплаты (письма УФНС РФ по г. Москве от 27.10.2020 № 19-19/164537@, ФНС РФ от 06.02.2017 № ГД-4-8/2085@). Подтверждение правильности такого требования налоговых органов – Постановление Арбитражного суда Московского округа от 24 ноября 2020 года № Ф05-19418/2020 по делу № А40-335248/2019.

Для возврата излишне перечисленного НДФЛ организация – налоговый агент должна представить документы, безусловно подтверждающие факт перечисления этого налога в бюджет за конкретное физлицо, а также подтвердить, что в реальности сумма налога в отношении этого физлица должна быть меньше. В силу положений ст. 230 НК РФ эти факты подтверждаются именно регистрами налогового учета по НДФЛ.

В связи с этим, как отметил Арбитражный суд Московского округа, ИФНС вправе отказать в возврате налога, если организация в подтверждение переплаты представит только платежное поручение на перечисление общей суммы НДФЛ без конкретизации, по какому именно физлицу перечислен налог. По мнению судей, подобный документ не является доказательством излишней уплаты НДФЛ, так как он подтверждает только уплаченную сумму, но не дает информации ни о сумме, которая была удержана при фактической выплате доходов, ни о сумме, которая действительно подлежала перечислению по соответствующим физлицам. При этом наличие переплаты выявляется как раз путем сравнения сумм налога, которые должны быть уплачены за определенный период, с относящимися к этому же периоду платежными документами по этому налогу.

Если работник вернул излишне полученный доходИсчисление сумм НДФЛ с доходов, полученных работником, производится нарастающим итогом с начала календарного года с зачетом удержанной в предыдущие месяцы суммы налога (п. 3 ст. 226 НК РФ). В случае выплаты заработной платы в большем размере, отпускных уплата налога производится не за счет налогового агента, а за счет дохода, выплаченного работнику.

3 ст. 226 НК РФ). В случае выплаты заработной платы в большем размере, отпускных уплата налога производится не за счет налогового агента, а за счет дохода, выплаченного работнику.

Никаких дополнительных налоговых обязательств у бывшего работника и организации как налогового агента в связи со списанием невозвращенного долга по зарплате и отпускным (например, при увольнении) не возникает. В письмах Минфина РФ от 26.07.2018 № 03-15-06/52554, от 26.12.2017 № 03-04-06/86736 и УФНС РФ по г. Москве от 28.06.2018 № 20-15/138129 отмечено, что дата фактического получения доходов в виде оплаты отпуска – это день выплаты. В этот день удерживается НДФЛ с отпускных (п. 6 ст. 226 НК РФ). Поскольку сумма налога, исчисленная с отпускных, удержана на дату выплаты, не требуется повторного начисления и удержания НДФЛ при прощении налоговым агентом работнику задолженности за неотработанные дни отпуска.

В случае возврата работником суммы излишне выплаченных отпускных сумма к возврату также рассчитывается за вычетом НДФЛ. То есть работнику выплатили доход без НДФЛ, он эту же сумму и возвращает. Налог с дохода фактически становится уплаченным за счет налогового агента и не является уплатой НДФЛ (п. 9 ст. 226 НК РФ, Письмо ФНС РФ от 06.02.2017 № ГД-4-8/2085@). Компания должна провести корректировку отпускных или зарплаты в периоде их начисления и представить за этот период уточненный расчет. А переплата налога может быть возвращена налоговому агенту в рамках ст. 78 НК РФ, определяющей порядок зачета или возврата сумм излишне уплаченного налога, на основании п. 14 ст. 78 НК РФ. В этом случае налоговый агент вправе обратиться в налоговый орган с заявлением о возврате на расчетный счет суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджет.

То есть работнику выплатили доход без НДФЛ, он эту же сумму и возвращает. Налог с дохода фактически становится уплаченным за счет налогового агента и не является уплатой НДФЛ (п. 9 ст. 226 НК РФ, Письмо ФНС РФ от 06.02.2017 № ГД-4-8/2085@). Компания должна провести корректировку отпускных или зарплаты в периоде их начисления и представить за этот период уточненный расчет. А переплата налога может быть возвращена налоговому агенту в рамках ст. 78 НК РФ, определяющей порядок зачета или возврата сумм излишне уплаченного налога, на основании п. 14 ст. 78 НК РФ. В этом случае налоговый агент вправе обратиться в налоговый орган с заявлением о возврате на расчетный счет суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджет.

Следует обратить внимание на ситуацию, когда работник увольняется в январе, а долг за отпуск у него больше, чем начислено выплат в текущем периоде. Тогда при возмещении работодателю долга возникает проблема с отражением операции в отчетности по НДФЛ, поскольку в текущем периоде база скорректирована быть не может. Отрицательных значений при заполнении показателей строк отчетности не предусмотрено. Поэтому следует скорректировать базу за период начисления отпускных в прошлом году. В текущем отчетном периоде сумма произведенного перерасчета за предшествующий период в расчете не отражается (письма ФНС РФ от 24.08.2017 № БС-4-11/16793@, от 11.10.2017 № ГД-4-11/20479). Как правило, до конца января отчетность по НДФЛ за предыдущий год еще не сдана. Поэтому необходимо уточнить сумму начислений по увольняемому работнику с учетом возврата им переплаты за отпуск, предоставленный авансом.

Отрицательных значений при заполнении показателей строк отчетности не предусмотрено. Поэтому следует скорректировать базу за период начисления отпускных в прошлом году. В текущем отчетном периоде сумма произведенного перерасчета за предшествующий период в расчете не отражается (письма ФНС РФ от 24.08.2017 № БС-4-11/16793@, от 11.10.2017 № ГД-4-11/20479). Как правило, до конца января отчетность по НДФЛ за предыдущий год еще не сдана. Поэтому необходимо уточнить сумму начислений по увольняемому работнику с учетом возврата им переплаты за отпуск, предоставленный авансом.

Сумма, излишне уплаченная в бюджет и впоследствии возвращенная организации, не приводит к увеличению экономических выгод организации. Следовательно, не образуется дохода применительно к п. 2 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина РФ от 06.05.1999 № 32н.

В бухучете уплата НДФЛ (в части излишне уплаченных денежных средств) отражается записью Дебет 68 «Расчеты по налогам и сборам» Кредит 51 «Расчетные счета». Возврат налоговым органом излишне уплаченной суммы на расчетный счет организации отражаются обратной записью: Дебет 51 Кредит 68.

Возврат налоговым органом излишне уплаченной суммы на расчетный счет организации отражаются обратной записью: Дебет 51 Кредит 68.

Сумма налога, излишне удержанная у физлица, является ошибкой. При ее выявлении оформляется первичный документ – бухгалтерская справка. Если сумма подлежит возврату работнику, то ошибка отражается записью «красное сторно»: Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 68 «Расчеты по налогам и сборам».

Перечисление налога на расчетный счет физлица отражается записью: Дебет 70 «Расчеты с персоналом по оплате труда» и Кредит 51 «Расчетные счета».

Налог на прибыль организацийСумма излишне уплаченного налога, возвращенная из бюджета, не учитывается для целей исчисления налога на прибыль в качестве дохода, поскольку в данном случае не возникает экономической выгоды применительно к п. 1 ст. 41 НК РФ.

Аналогичный подход применяется и в отношении организаций, применяющих УСН (с объектом налогообложения «Доходы, уменьшенные на величину расходов»), и организаций, являющихся налогоплательщиками ЕСХН (Письмо Минфина РФ от 22. 06.2009 № 03-11-11/117, направлено Письмом ФНС РФ от 07.07.2009 № ШС-17-3/130@).

06.2009 № 03-11-11/117, направлено Письмом ФНС РФ от 07.07.2009 № ШС-17-3/130@).

новые правила — СКБ Контур

Как узнать о переплате

Чаще всего причиной переплаты становятся ошибки в платёжном поручении или декларации, двойное списание налога по требованию ФНС, ранее уплаченные авансовые платежи, превышающие итоговую сумму налога за год. В 2020 году дополнительной причиной может стать освобождение от уплаты налогов и сборов за II квартал на основании Федерального закона от 08.06.2020 № 172-ФЗ.

Раньше узнать о переплате можно было только после сверки с налоговой инспекцией или из справки по форме КНД 1160081. Начиная с 1 октября 2020 года ФНС обязана всегда уведомлять налогоплательщика о том, что на его лицевом счету есть излишне уплаченная сумма по налогу, в 10-дневный срок с момента её выявления (п. 3 ст. 78 НК РФ).

Как можно распорядиться деньгами

Распорядиться переплатой можно тремя способами (пп. 5 п. 1 ст. 21 НК РФ):

- вернуть на свой расчётный счёт;

- зачесть в счёт будущих платежей;

- погасить задолженность по другим налогам, уплатить пени или штрафы.

До 1 октября 2020 переплату по налогу можно зачесть только в счёт налога одного уровня. Так, переплатой по федеральному налогу на прибыль можно закрыть недоимки и предстоящие платежи из числа федеральных налогов: НДС, налогу на прибыль, НДПИ.

Ещё одно правило, которое скоро изменят: деньги на счёт возвращают тем налогоплательщикам, у кого нет долгов перед бюджетом по налогам того же вида.

С 1 октября 2020 в силу вступят положения Федерального закона от 29.09.2019 № 325-ФЗ, и правила поменяются:

-

Зачесть переплату в счет будущих платежей или погасить задолженность можно по разным налогам. Независимо от того, в какой бюджет РФ они зачисляются. Например, за счет излишне уплаченного налога на прибыль (федеральный бюджет) можно погасить недоимки или штраф по имущественному или транспортному налогам (региональный бюджет).

-

При наличии задолженности по налогам любого вида (федеральный, региональный или местный), вернуть деньгами переплату по налогу нельзя.

Должники за счёт переплаты обязаны сначала погасить свои обязательства по налогам, штрафам и пеням (п. 6 ст. 78 НК РФ).

Должники за счёт переплаты обязаны сначала погасить свои обязательства по налогам, штрафам и пеням (п. 6 ст. 78 НК РФ).

Сроки для подачи заявления о возврате или зачёте

Подать заявление о возврате или зачёте денег нужно не позднее 3 лет с момента образования переплаты, который определяется по дате перечисления средств в бюджет (п. 7 ст. 78 НК РФ). Из этого правила есть исключения.

Если переплата образовалась из-за превышения авансовых платежей, например по налогу на прибыль, к сумме налога, рассчитанного по итогам года, то срок начинает отсчитываться со дня подачи годовой налоговой декларации (постановление президиума ВАС от 28.06.2011 № 17750/10).

В случае пропуска трехлетнего срока, указанного в Налоговом кодексе РФ, деньги из бюджета можно вернуть только через суд. Срок исковой давности по таким делам — 3 года с момента, когда налогоплательщик узнал или должен был узнать о своём праве на возврат денег (письмо Министерства финансов РФ от 15 марта 2019 № 03-02-08/16920). В статье «Как вернуть излишне уплаченный налог» мы разобрались, как правильно считать сроки и избежать конфликтов с налоговой.

В статье «Как вернуть излишне уплаченный налог» мы разобрались, как правильно считать сроки и избежать конфликтов с налоговой.

Сейчас, когда ФНС будет обязана уведомлять об обнаружении переплаты, срок для подачи иска о возврате денег необходимо отсчитывать с момента получения налогового уведомления или сверки с бюджетом.

Механизм возврата или зачёта переплаты

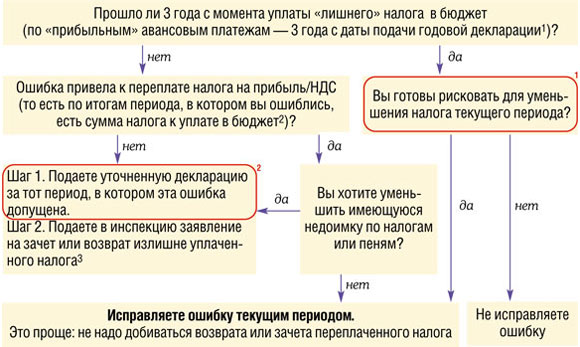

Налоговая не возвращает излишне уплаченные суммы автоматически. Это происходит только по заявлению налогоплательщика. Для вашего удобства мы подготовили подробную схему проведения зачёта по налогам или возврата переплаты.

Этап 1. Проведите сверку с налоговой инспекцией

Подайте в ИФНС по месту учёта заявление о необходимости провести сверку. Такое заявление можно принести лично или отправить по почте или через Контур.Экстерн. В течение 5 рабочих дней налоговая направит вам акт сверки, проверьте его.

Запросите в ИФНС сверку о состоянии расчётов с бюджетом через Контур.Экстерн

Если всё верно, подпишите акт и передайте его в налоговую инспекцию. Если обнаружены ошибки или расхождения, укажите в конце раздела 1 акта, что «акт подписан с разногласиями».

Если обнаружены ошибки или расхождения, укажите в конце раздела 1 акта, что «акт подписан с разногласиями».

Этап 2. Подготовьте заявление о проведении зачёта или возврате переплаты

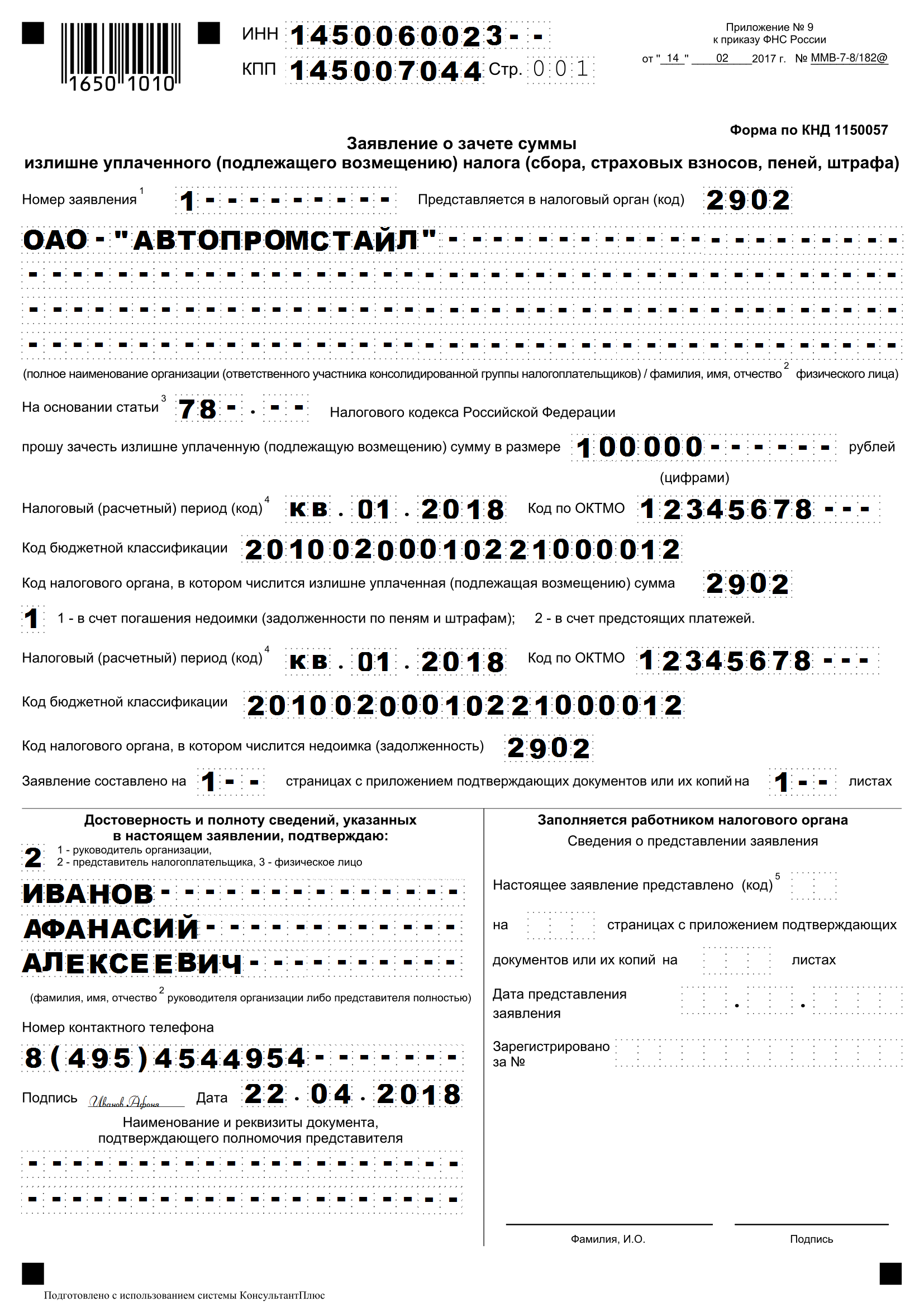

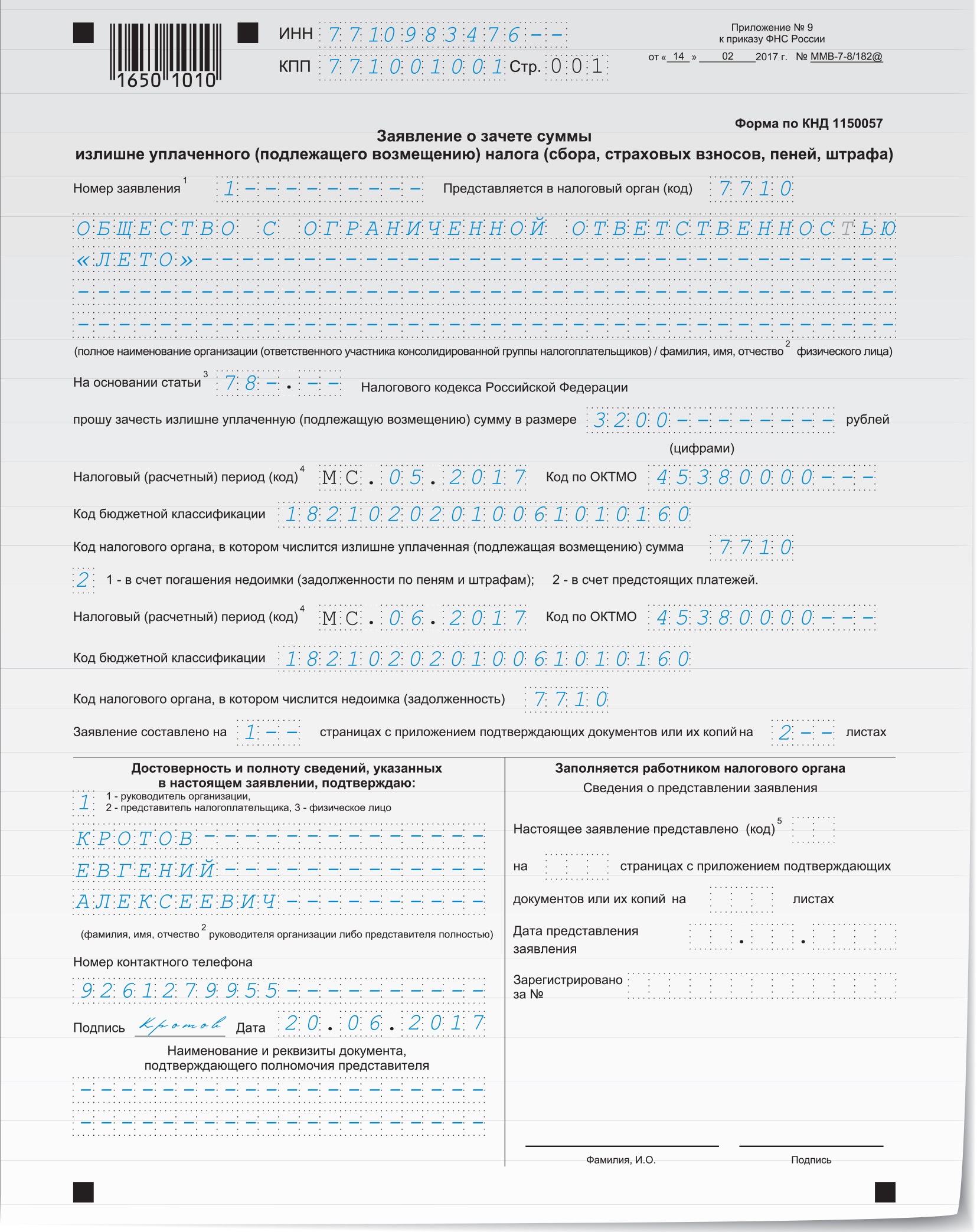

Направьте заявление о проведении зачета или возврате денег в налоговую инспекцию по месту регистрации или по месту нахождения налогоплательщика. Заявление можно подать в произвольной форме или на бланке, рекомендованном в приложении 9 к приказу ФНС от 14.02.2017 № ММВ-7-8/182@. К заявлению приложите платёжные поручения и документы, подтверждающие переплату. Если переплата возникла из-за ошибок в налоговой декларации — сдайте уточнённый расчёт.

Этап 3. Дождитесь решения налоговой инспекции

В течение 10 рабочих дней, но не ранее дня окончания камеральной проверки по уточнённой декларации инспектор примет решение о проведении зачёта по налогам или возврате денег.

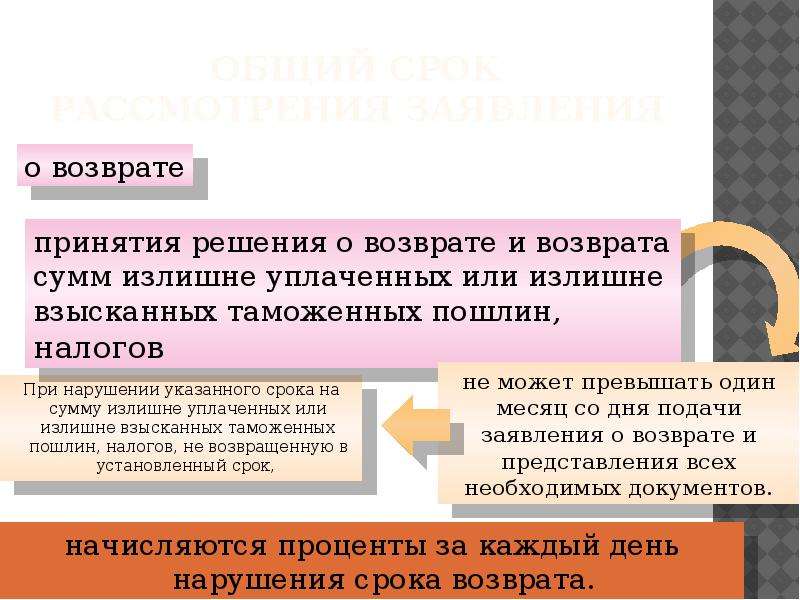

Срок для возврата переплаты — 1 месяц со дня подачи заявления или со дня окончания камеральной проверки по уточнённой декларации (п. 6 ст. 78 НК РФ).

6 ст. 78 НК РФ).

Если в возврате денежных средств отказано, в течение одного года можно обжаловать отказ в вышестоящий налоговый орган (ст. 137, 138 НК РФ). Когда обжалование не помогло, верните переплату через суд. Срок исковой давности для подачи заявления — 3 года.

Переплата НДФЛ. Новые разъяснения ФНС о порядке возврата.

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20192020

НомерЛюбой

Электронная версия

Я хочу вернуть сумму излишне уплаченного налога или госпошлины | ФНС России

В соответствии со ст. 78 НК РФ сумма излишне уплаченного налога подлежит возврату по письменному заявлению (заявлению, представленному в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленному через личный кабинет налогоплательщика) налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

78 НК РФ сумма излишне уплаченного налога подлежит возврату по письменному заявлению (заявлению, представленному в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленному через личный кабинет налогоплательщика) налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

Возврат налогоплательщику суммы излишне уплаченного налога при наличии у него недоимки по иным налогам соответствующего вида или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию в случаях, предусмотренных НК РФ, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы.

Правила, установленные ст. 78 НК РФ, применяются также в отношении возврата сумм излишне уплаченных авансовых платежей, сборов, страховых взносов, пеней и штрафов и распространяются на налоговых агентов, плательщиков сборов, плательщиков страховых взносов и ответственного участника консолидированной группы налогоплательщиков.

В соответствии со ст. 333.40 НК РФ заявление о возврате излишне уплаченной суммы государственной пошлины подается плательщиком государственной пошлины в орган (должностному лицу), уполномоченный совершать юридически значимые действия, за которые уплачена (взыскана) государственная пошлина.

К заявлению о возврате излишне уплаченной (взысканной) суммы государственной пошлины прилагаются подлинные платежные документы в случае, если государственная пошлина подлежит возврату в полном размере, а в случае, если она подлежит возврату частично, — копии указанных платежных документов.

Решение о возврате плательщику излишне уплаченной суммы государственной пошлины принимает орган (должностное лицо), осуществляющий действия, за которые уплачена (взыскана) государственная пошлина.

Заявление о возврате излишне уплаченной суммы государственной пошлины по делам, рассматриваемым в судах, а также мировыми судьями, подается плательщиком государственной пошлины в налоговый орган по месту нахождения суда, в котором рассматривалось дело.

К заявлению о возврате излишне уплаченной суммы государственной пошлины по делам, рассматриваемым судами общей юрисдикции, арбитражными судами, Верховным Судом Российской Федерации, Конституционным Судом Российской Федерации и конституционными (уставными) судами субъектов Российской Федерации, мировыми судьями, прилагаются решения, определения или справки судов об обстоятельствах, являющихся основанием для полного или частичного возврата излишне уплаченной (взысканной) суммы государственной пошлины, а также подлинные платежные документы в случае, если государственная пошлина подлежит возврату в полном размере, а в случае, если она подлежит возврату частично, — копии указанных платежных документов.

Заявление о возврате излишне уплаченной суммы государственной пошлины может быть подано в течение трех лет со дня уплаты указанной суммы.

Излишне удержанный НДФЛ при увольнении

Пунктом 1 ст. 231 НК РФ предусмотрено, что излишне удержанная сумма НДФЛ из дохода налогоплательщика подлежит возврату налоговым агентом (работодателем) на основании письменного заявления налогоплательщика. При этом срок подачи заявления составляет три года с момента удержания и уплаты налога в бюджет согласно п. 7 ст. 78 НК РФ.

При этом срок подачи заявления составляет три года с момента удержания и уплаты налога в бюджет согласно п. 7 ст. 78 НК РФ.

Прекращение трудовых отношений между налогоплательщиком и организацией — источником выплаты доходов, с которых налог излишне удержан, а также период, в котором производится возврат излишне удержанного налога, не влияют на порядок применения норм ст. 231 НК РФ.

При этом следует учитывать, что возврат излишне удержанного налога иным, кроме налогоплательщика, лицам, в том числе его наследникам, ст. 231 НК РФ не предусмотрен.

Примечание. Работодатель обязан сообщить работнику о каждом ставшем ему известном случае излишнего удержания налога и его сумме в течение 10 дней со дня обнаружения такого факта.

В установленный п. 1 ст. 231 НК РФ срок (три месяца со дня получения соответствующего заявления) производится возврат налогоплательщику излишне удержанной суммы налога за счет сумм НДФЛ, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей, как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых производится удержание налога.

Обязанность налоговых агентов уведомлять налоговые органы о произведенном возврате излишне удержанной суммы налога законодательно не предусмотрена.

Примечание. Возврат налогоплательщику излишне удержанных сумм НДФЛ производится в безналичной форме путем перечисления денежных средств на указанный в его заявлении счет в банке (абз. 4 п. 1 ст. 231 НК РФ).

Однако в том случае, если сумма НДФЛ будет зачтена в счет будущих платежей по данному налогу, налоговый агент представляет в налоговый орган по месту своего учета заявление о зачете переплаты (п. п. 1, 4, 14 ст. 78 НК РФ). В течение 10 рабочих дней со дня получения заявления налоговый орган принимает решение о зачете суммы излишне уплаченного налога в счет предстоящих платежей налогоплательщика, о чем сообщает налогоплательщику в письменной форме в установленный срок — пять рабочих дней (п. п. 4, 9 ст. 78 НК РФ). В случае положительного результата работодатель вправе зачесть излишне уплаченный НДФЛ в счет предстоящих платежей.

Более подробно с данным материалом Вы можете ознакомиться в СПС КонсультантПлюс

{Вопрос: Разъясните, каковы порядок и сроки возврата сотруднику, уволенному в 2013 г., излишне удержанной суммы НДФЛ. («Разъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфере», 2014, N 1) {КонсультантПлюс}}

Возврат 3-НДФЛ

02 ноября 2020

54Возврат 3-НДФЛ

Ирина Ерёмина

Налоговый консультант

4 минуты чтения

48423

СтатьиБесплатно задайте вопросы

Бесплатный звонок для всей России

Мы работаем с 8:00 до 21:00 по Москве

Поможем получить налоговый вычет

Рассчитаем налоговые вычеты,

на которые вы можете претендовать

Если Вы хотите получить возврат, уплаченного налога, то необходимо заполнить и подать в налоговую инспекцию декларацию 3-НДФЛ. Вы можете это сделать на сайте Налогия в интернет программе, для заполнения деклараций 3-НДФЛ. Вам необходимо только ответить на простые и несложные вопросы. При заполнении Вы указываете свои доходы и расходы того года, который соответствует году Вашей декларации. При возврате имущественного налога начинать заполнение декларации 3-НДФЛ следует с того года, в котором возникло право на вычет (но не ранее 3-х предыдущих периодов).

Вам необходимо только ответить на простые и несложные вопросы. При заполнении Вы указываете свои доходы и расходы того года, который соответствует году Вашей декларации. При возврате имущественного налога начинать заполнение декларации 3-НДФЛ следует с того года, в котором возникло право на вычет (но не ранее 3-х предыдущих периодов).

Каков срок возврата НДФЛ по декларации 3-НДФЛ?

Срок на возврат налога законодательно не ограничен, то есть подать 3-НДФЛ возможно в любой день года. Для получения налогового вычета в налоговой инспекции, Вам нужно, по окончании того года, за который Вы хотите вернуть налоги, подать в Вашу налоговую инспекцию декларацию 3-НДФЛ, заявление на вычет и документы, подтверждающие право на вычет. После того, как налоговая инспекция проверит Ваши документы, Вы получите денежные средства на свой расчетный счет. То есть, уплаченные Вами налоги, вернутся к Вам.

В некоторых случаях возможно получение вычета за 3 предыдущих года. Сумма, которая будет возвращена, будет определяться исходя из уплаченного НДФЛ за 3 года. В 2018 году для возврата налога можно заявить вычет только в отношении доходов за 2015, 2016 и 2017 годы.

В 2018 году для возврата налога можно заявить вычет только в отношении доходов за 2015, 2016 и 2017 годы.

Заполнение налоговых деклараций 3-НДФЛ для получения имущественного вычета начинайте с более раннего периода – с 2015 года. Затем, если Ваших доходов недостаточно для того, чтобы использовать весь вычет в декларации за 2015 год, Вы переносите остаток вычета в следующую декларацию 3-НДФЛ, за 2016 год, и так далее.

Порядок подачи 3-НДФЛ на возмещение налога

Если Вам необходимо оформить налоговый вычет и получить возврат, то нужно подать декларацию 3-НДФЛ в налоговую инспекцию. Это можно сделать следующими способами: сдать лично, отправить по почте, подать через Интернет с помощью нашего сайта www.nalogia.ru, а также на сайте Федеральной налоговой службы России.

Вы можете отправить декларацию по почте. В таком случае, это нужно сделать письмом с описью вложения. Один экземпляр описи вложения с отметкой работника почты остается Вам и служит подтверждением того, что Вы отправили декларацию (и когда отправили). Дополнительно, Вы можете отправить декларацию с уведомлением о вручении получателю (то есть то же самое письмо с описью и с уведомлением). В таком случае у Вас будет дополнительное доказательство того, что декларация получена налоговым органом.

Дополнительно, Вы можете отправить декларацию с уведомлением о вручении получателю (то есть то же самое письмо с описью и с уведомлением). В таком случае у Вас будет дополнительное доказательство того, что декларация получена налоговым органом.

Если Вы отправляете декларацию по почте, Вам надо отправить ее ценным письмом с описью вложения. Для этого надо подготовить опись вложения, распечатать ее в двух экземплярах и подписать оба экземпляра. На почте работник почты проставит на обоих экземплярах описи штамп и свою подпись и положит один экземпляр описи в конверт с декларацией. Один экземпляр описи останется Вам, и с его помощью Вы сможете при необходимости подтвердить, что Вы отправили декларацию и когда Вы ее отправили.

В тоже время стоит отметить, что в большинстве случаев Вы можете отправить декларацию другого человека по почте без всяких проблем (никакой доверенности для этого не требуется). В этом случае стоит отметить, что декларацию и опись вложения должен подписать декларант лично.

С помощью нашего сайта www.nalogia.ru. Вы можете легко и просто, ответив на несложные вопросы, заполнить и скачать, а затем самостоятельно подать декларацию 3-НДФЛ за 2017, 2016, 2015 годы в налоговую инспекцию (услуга «Получить 3-НДФЛ»). В процессе заполнения и после доступны консультации специалиста по телефону и в чате нашего сайта. Вы также можете воспользоваться услугами «Помощь в заполнении 3-НДФЛ» и «3-НДФЛ Под ключ», с помощью которых мы заполним, а при услуге «Под ключ» подадим декларацию 3-НДФЛ в налоговый орган в электронном виде.

Срок рассмотрения декларации на возврат денег по вычету

Срок возврата средств по 3-НДФЛ предусмотрен п. 6 ст. 78 НК РФ.

- 3 месяца — камеральная проверка для установления факта излишне уплаченного налога. По окончанию проверки проверяющий инспектор направляет извещение налогоплательщику о ее результатах:

- 1 месяц — для возврата суммы излишне уплаченного налога на счет налогоплательщика, указанный в заявлении.

Заявление о возврате суммы излишне уплаченного НДФЛ: образец 2021 года

Когда в 2021 году организация может подать заявление о возврате суммы излишне уплаченного НДФЛ? Когда должны вернуть переплату по налогу на доходы физических лиц? Правда ли, что в 2021 году обязательно нужно применять новый бланк заявления на возврат переплату по НДФД? Давайте разберемся в этих вопросах. Также, прочитав эту статью, вы сможете скачать заполненный образец на возврат излишне уплаченного НДФЛ.

Что можно сделать с переплатой по НДФЛ

Осуществить в 2021 году возврат сумму излишне уплаченного НДФЛ, конечно же, можно. Однако нужно обращать внимание на то, по какой причине у организации или индивидуального предпринимателя образовалась переплата по подоходному налогу и что с этой переплатой хочется сделать. Поясним на примерах:

- организация или ИП ошибочно уплатили в бюджет лишнюю сумму НДФЛ и желают ее зачесть в счет недоимки по НДФЛ или будущих платежей по налогам;

- организация или ИП по ошибке внесли в бюджет лишнюю сумму НДФЛ.

Теперь есть желание ее вернуть на расчетный банковский счет;

Теперь есть желание ее вернуть на расчетный банковский счет; - ИФНС взыскала с организации или ИП лишнюю сумму НДФЛ, а налогоплательщик хочет ее вернуть.

Сразу скажем, что если вы раньше установленного срока перечислили НДФЛ, то его можно вернуть, зачесть в счет недоимки по этому налогу, а также в счет недоимки и будущих платежей по другим федеральным налогам. Но зачет переплаты в счет будущих платежей по НДФЛ – нежелателен. Поясним почему.

Чтобы вернуть переплату по НДФЛ, не позднее трех лет со дня уплаты налога подайте в ИФНС заявление, выписку из регистра по НДФЛ и платежное поручение об уплате налога (Письмо ФНС от 06.02.2017 № ГД-4-8/2085).Почему зачет в счет будущих платежей по НДФЛ нежелателен

НДФЛ – это подоходный налог, который работодатели вносят за своих сотрудников в качестве налогового агента. Поэтому этот налог нужно предварительно (до уплаты) удержать из доходов. Сделать это можно только в день, когда организация выдала деньги из кассы или перечислила их на банковские счета сотрудников. Платить налог за счет собственных средств налоговые агенты нельзя в силу пункта 9 статьи 226 НК РФ. Это подтверждается Письмом ФНС от 6 февраля 2017 № ГД-4-8/2085. Поэтому поступивший досрочно НДФЛ некоторые ИФНС расценивают как «ошибочный» платеж. И даже не считают его налогом. А поэтому его и нельзя зачесть в счет будущих начислений по НДФЛ.

Платить налог за счет собственных средств налоговые агенты нельзя в силу пункта 9 статьи 226 НК РФ. Это подтверждается Письмом ФНС от 6 февраля 2017 № ГД-4-8/2085. Поэтому поступивший досрочно НДФЛ некоторые ИФНС расценивают как «ошибочный» платеж. И даже не считают его налогом. А поэтому его и нельзя зачесть в счет будущих начислений по НДФЛ.

Переплату можно отнести на будущие платежи по другим налогам

Лишний (ошибочный) платеж по НДФЛ допускает зачесть счет будущих платежей по другим налогам. Например, по НДС или налогу на прибыль. Обусловлено это тем, что такие налоги вносятся из собственных средств. А их платить можно досрочно (Письма ФНС России от 6 февраля 2017 № ГД-4-8/2085).

Также переплату по НДФЛ можно просто вернуть. Как это сделать в 2021 году? Об этом расскажем далее.

Заявление на возврат НДФЛ: бланк заявления в 2021 году

Чтобы вернуть переплату по НДФЛ на расчетный (лицевой) счет организации, в налоговую инспекцию нужно подать заявление (п. 6 ст. 78 НК РФ). Форма его новая утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182. Этот бланк применяется с 31 марта 2017 года. Вы можете скачать новый бланк заявления в формате Excel. Также новую форму можно найти на сайте ФНС «Налог.ру»

6 ст. 78 НК РФ). Форма его новая утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182. Этот бланк применяется с 31 марта 2017 года. Вы можете скачать новый бланк заявления в формате Excel. Также новую форму можно найти на сайте ФНС «Налог.ру»

Новый бланк заявления на возврат НДФЛ состоит из трех листов. На первом указывают ИНН и название компании (ИП), КБК налога с переплатой и период ее возникновения, сумму и количество листов документов-приложений. На втором листе – вносят реквизиты счета — название, номер и банк. Если же НДФЛ возвращает физическое лицо, то нужно заполнить третий лист.

Срок на возврат НДФЛ

Подать заявление за возврат НДФЛ можно в течение трех лет с момента уплаты излишней суммы налога (п. 6 и п. 7 ст. 78 НК РФ).

Далее приведем образец заявления о возврате суммы излишне уплаченного НДФЛ, которое подано в налоговую в 2021 году.

Способ подачи документов

В 2021 году вы можете представить заявление о возврате НДФЛ одним из следующих способов:

- непосредственно в ИФНС.

Рекомендуем иметь при себе второй экземпляр заявления. На нем сотрудник налогового органа, принимающий корреспонденцию, должен сделать отметку о дате поступления заявления, указать свою должность, Ф.И.О. и поставить подпись. Такая отметка подтвердит, какие документы и в какой срок вы подали; - по почте. Лучше использовать ценное письмо с описью вложения, в которой также фиксируются перечень отправленных документов и дата направления корреспонденции;

- по телекоммуникационным каналам связи в электронной форме с усиленной квалифицированной электронной подписью. Это следует из п. 6 ст. 78 НК РФ;

- через личный кабинет налогоплательщика. Такой вывод следует из п. 6 ст. 78 НК РФ.

Срок возврата налога

Вернуть переплату по НДФЛ налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации или предпринимателя (п. 6 ст. 78 НК РФ).

IRS отправляет 4 миллиона возмещений в связи с безработицей в 2020 году

Bill Oxford | E + | Getty Images

Примерно 4 миллиона возмещений будут отправлены на этой неделе людям, которые переплатили налоги на свои пособия по безработице за 2020 год, сообщило во вторник IRS.

В соответствии с Законом об американском плане спасения на сумму 1,9 триллиона долларов, который вступил в силу в марте, до 10 200 долларов в 2020 году было исключено из налогооблагаемого дохода физических лиц и супружеских пар с модифицированным скорректированным валовым доходом менее 150 000 долларов в прошлом году.

Однако многие налогоплательщики уже подали свои налоговые декларации до того, как закон был одобрен Конгрессом и подписан президентом Джо Байденом.

Для налогоплательщиков, которые переплатили из-за исключения, IRS либо вернет переплату, как это делается на этой неделе, либо применит ее к другим неуплаченным налогам или другим федеральным или государственным долгам.

Еще из Personal Finance:

Рассмотрите эти налоговые изменения перед оплатой обучения в колледже

Как выявлять и контролировать проблему с расходами

Следующие важные шаги, которые необходимо предпринять после увольнения с работы

IRS уже выпустило раунд возмещения средств, связанных с исключение в мае и июне. Агентство заявило, что планирует продолжать возвращать деньги в течение лета.

Агентство заявило, что планирует продолжать возвращать деньги в течение лета.

Средняя сумма возмещения по этому траншу составляет 1 265 долларов США. Возврат средств прямым переводом начнется 14 июля, а возврат средств посредством бумажных чеков — 16 июля, сообщает IRS.

В июне IRS сообщило, что выявило 13 миллионов налогоплательщиков, которые могут иметь право на корректировку или возмещение.

По оценкам Century Foundation, в прошлом году около 40 миллионов человек получили пособие по безработице. Кто-то получил бы больший или неожиданный налоговый счет за 2020 год без федеральных налоговых льгот.

Большинству налогоплательщиков, получивших пособие по безработице в прошлом году, не нужно предпринимать никаких действий. Тем не менее, IRS заявило, что если исключение не было заявлено в вашей первоначальной декларации и новый расчет будет означать, что вы теперь имеете право на вычеты или кредиты, которые не востребованы, вы должны заполнить форму 1040-X, которая представляет собой измененный индивидуальный доход в США. налоговая декларация, говорится в сообщении агентства.

налоговая декларация, говорится в сообщении агентства.

Эта история была обновлена, чтобы отразить последнюю оценку IRS о том, сколько налогоплательщиков могут получить корректировку или возмещение.

IRS готово возместить почти 4 миллиона переплаченных пособий по безработице

IR-2021-151, 13 июля 2021 г.

ВАШИНГТОН. Налоговая служба объявила сегодня, что на этой неделе произведет еще один раунд возмещения почти 4 миллионам налогоплательщиков, переплативших налоги на пособие по безработице, полученное в прошлом году.

Закон об американском плане спасения от 2021 года, который вступил в силу в марте, исключил до 10 200 долларов в размере пособия по безработице 2020 года из расчетов налогооблагаемого дохода.Исключение применялось к физическим лицам и супружеским парам, модифицированный скорректированный валовой доход которых составлял менее 150 000 долларов США.

Возврат средств посредством прямого депозита начнется 14 июля, а возмещение посредством бумажного чека — 16 июля. IRS ранее выдавало возмещения в связи с исключением выплаты пособия по безработице в мае и июне, и оно будет продолжать выдавать возмещения в течение всего лета.

IRS ранее выдавало возмещения в связи с исключением выплаты пособия по безработице в мае и июне, и оно будет продолжать выдавать возмещения в течение всего лета.

Чтобы облегчить бремя налогоплательщиков, IRS проверило формы 1040 и 1040SR, которые были поданы до вступления в силу закона, чтобы выявить тех людей, которые подлежат корректировке.Налогоплательщикам, которые переплатили, IRS либо вернет переплату, либо применит ее к другим неуплаченным налогам или другим федеральным или государственным долгам.

Для этого раунда IRS выявило приблизительно 4,6 миллиона налогоплательщиков, которым может потребоваться корректировка. Ожидается, что из этого числа около 4 миллионов налогоплательщиков получат возмещение. Средняя сумма возмещения составляет 1265 долларов, что означает, что кто-то получит больше, а кто-то — меньше.

Большинству налогоплательщиков не нужно предпринимать никаких действий, и нет необходимости звонить в IRS.Однако, если в результате исключения компенсации по безработице налогоплательщики теперь имеют право на вычеты или кредиты, не заявленные в первоначальной декларации, они должны заполнить форму 1040-X, измененную декларацию по индивидуальному подоходному налогу США.

Налогоплательщики должны подать исправленную декларацию, если они:

- не представили График 8812 с оригинальной декларацией для запроса Дополнительного налогового кредита на ребенка и теперь имеют право на получение кредита после исключения из пособия по безработице;

- не представила График EIC с оригинальной декларацией для требования налогового кредита на заработанный доход (с соответствующими иждивенцами) и теперь имеет право на получение кредита после исключения из пособия по безработице;

- теперь имеют право на любые другие кредиты и / или вычеты, не упомянутые ниже.Обязательно включите все необходимые формы или расписания.

Налогоплательщикам не нужно подавать измененную декларацию, если они:

- уже подали налоговую декларацию и не требовали исключения по безработице; IRS определит правильную налогооблагаемую сумму пособия по безработице и налога;

- имеет корректировку из-за исключения, которая приведет к увеличению любых невозмещаемых или возвращаемых кредитов, указанных в исходном возврате;

- не претендовала на следующие кредиты в своей налоговой декларации, но теперь имеет право, когда применяется исключение по безработице: возвратный кредит на восстановление, кредит на заработанный доход без соответствующих иждивенцев или налоговый кредит на авансовую премию.

IRS рассчитает сумму кредита и включит ее в любую переплату;

IRS рассчитает сумму кредита и включит ее в любую переплату; - подали совместную декларацию, состоящую в браке, проживают в государстве с общественной собственностью и указали меньшую сумму исключения, чем указано в Приложении 1, строка 8.

Налогоплательщики обычно получают письма от IRS в течение 30 дней после корректировки, информируя их о том, какой вид корректировки был произведен (например, возмещение, оплата задолженности IRS или компенсация оплаты для других утвержденных долгов) и суммы корректировки .

Определение возврата налога

Что такое возврат налога?

Возврат налога — это возмещение налогоплательщику любой излишка суммы, уплаченной федеральному правительству или правительству штата.

Налогоплательщики склонны рассматривать возврат денег как бонус или удачу, но чаще всего это беспроцентная ссуда, которую налогоплательщик предоставил правительству. В большинстве случаев этого можно избежать.

Ключевые выводы

- Если вам вернули налог, это означает, что вы переплатили налоги в прошлом году.

- Обычные сотрудники могут избежать их, точно заполнив форму W-4 и постоянно обновляя ее.

- Самозанятые люди могут избежать этого, если более точно рассчитать свои налоги для квартальных расчетных налоговых платежей.

Что такое возврат налога

Существует ряд причин, по которым налогоплательщик может получить возмещение в размере, превышающем тривиальную сумму денег (или задолженность правительству более чем тривиальной суммы):

Первые два примера легко избежать.То есть деньги были бы выплачены налогоплательщику в течение года, если бы в форме W-4 была правильная информация.

Конечно, иногда возврат налога неизбежен и приветствуется. Например, налогоплательщик, который был уволен в начале года и не смог сразу же получить новую работу, может получить существенное возмещение, основанное на его или ее фактическом годовом доходе.

Возмещаемые налоговые льготы

Большинство налоговых льгот не подлежат возврату. То есть налогоплательщик, который ничего не должен, теряет оставшуюся налоговую льготу.Но бывают исключения.

То есть налогоплательщик, который ничего не должен, теряет оставшуюся налоговую льготу.Но бывают исключения.

- Налогоплательщик допустил ошибку при заполнении формы W-4 Налоговой службы (IRS), которая используется для оценки правильной суммы, удерживаемой для уплаты налогов из зарплаты сотрудника.

- Налогоплательщик забыл обновить эту форму, чтобы отразить изменение обстоятельств, например, рождение ребенка и, следовательно, дополнительный налоговый кредит на ребенка.

- Налогоплательщик целенаправленно заполняет форму W-4, чтобы иметь более высокий размер удержания и более крупный возврат налога во время уплаты налогов.

- Налогоплательщик имел право на возвращаемые налоговые льготы, которые могут уменьшить сумму причитающихся налогов ниже нуля, даже если в противном случае налог не был уплачен. Сумма сверх причитающегося налога возвращается наличными. (Большинство налоговых вычетов не подлежат возмещению, что означает, что налоговые обязательства могут быть уменьшены только до нуля без возмещения сверх уплаченных налогов.

)

) - Фрилансер или самозанятый человек, который должен подавать ежеквартальную оценку налогов, может переплатить, чтобы избежать неожиданного налогового счета или штрафов за недоплату при подаче налоговой декларации.

Возмещаемые налоговые льготы включают:

- Детский налоговый кредит. Для налоговых лет 2020 этот кредит составляет максимум 2000 долларов США, при этом возмещается до 1400 долларов США. В 2021 налоговом году налоговая скидка была увеличена до 3000 долларов для детей в возрасте от шести до 17 лет и до 3600 долларов для детей в возрасте до шести лет в рамках Американского плана спасения. Теперь кредит полностью возмещается, а не частично, и нет ограничения дохода по кредиту.

- Налоговый кредит на заработанный доход (EITC).Это выплата работникам со средним и низким доходом, которые получали доход через работодателя или работая индивидуальным предпринимателем на предприятии или ферме. Они должны соответствовать определенным критериям, основанным на доходе и количестве членов семьи.

Максимальный EITC для соответствующих требованиям налогоплательщиков с 3 и более детьми составляет 6660 долларов в 2020 налоговом году и 6728 долларов в 2021 налоговом году.

Максимальный EITC для соответствующих требованиям налогоплательщиков с 3 и более детьми составляет 6660 долларов в 2020 налоговом году и 6728 долларов в 2021 налоговом году. - Американская налоговая льгота (частично возмещаемая). Это доступно налогоплательщикам для компенсации затрат на квалифицированное высшее образование.Если налогоплательщик снижает свои налоговые обязательства до 0 долларов до использования всей части налогового вычета в размере 2500 долларов, оставшаяся сумма может быть использована в качестве возмещаемого кредита в размере до 40% от оставшейся суммы кредита или 1000 долларов США.

Как первоначальный стимулирующий платеж в размере 1200 долларов США (2400 долларов США для пар и 500 долларов США на ребенка), официально известный как «Возврат на восстановление», так и новый платеж в размере 600 долларов США (1200 долларов США для пар, 600 долларов США на ребенка) классифицируются как возвращаемые авансом налоговые льготы по налогам 2020 года. .Это означает, что независимо от того, сколько налогоплательщик должен (или не должен) налогов за 2020 налоговый год, он получит все деньги. Кроме того, с полученной суммы не будут взиматься налоги.

.Это означает, что независимо от того, сколько налогоплательщик должен (или не должен) налогов за 2020 налоговый год, он получит все деньги. Кроме того, с полученной суммы не будут взиматься налоги.

Как работает возврат налога

Возврат налогов может производиться, среди прочего, в форме личных чеков, сберегательных облигаций США или прямых вкладов на банковский счет налогоплательщика. Большинство из них выдается в течение нескольких недель с даты первоначальной подачи налоговой декларации. Однако в некоторых случаях возврат может занять больше времени.Взаимодействие с другими людьми

Если налогоплательщик запрашивает налоговый кредит на заработанный доход или дополнительный налоговый кредит на ребенка, возврат не будет произведен до определенной даты, независимо от того, когда была подана налоговая декларация. Для налогов 2020 года IRS оценивает первую неделю марта для налогоплательщиков, претендующих на эти возвращаемые налоговые льготы, если не возникнут другие проблемы с налоговой декларацией и прямой депозит выбран в качестве метода доставки возврата.

Возврат налога — это выплата беспроцентной ссуды государству, а не случайная удача.Обычно этого можно избежать.

Возврат всегда приятен, но было бы лучше избежать переплаты в первую очередь, правильно заполнив форму W-4 или более точно рассчитав предполагаемые налоги. Чем ближе вы можете получить возврат к нулю, тем больше денег у вас будет в течение предыдущего года.

Не все согласны. Некоторые люди считают возврат налогов альтернативным планом сбережений и рассчитывают на единовременное погашение.

Возврат и зачисление переплат

Срок подачи заявок на возврат или кредит от переплаты:

- Возврат не требуется: Запрос на возврат или зачет переплаты любого налога, если возврат не требуется, должен быть сделан налогоплательщиком в течение 2 лет с момента уплаты налога и должен быть ограничен суммой платить.Обратите внимание, что возврат необходим для получения удерживаемого кредита и / или возвращаемого кредита.

- Первоначальная декларация была подана своевременно: Запрос на возврат или зачет переплаты налога, если оригинал декларации был подан своевременно, должен быть подан в течение периода, разрешенного для подачи измененной декларации, который совпадает с периодом, разрешенным для снижение налога по 830 CMR 62C.37.1.

- Первоначальный возврат не был своевременным: Запрос на возврат или зачет переплаты любого налога, если первоначальный отчет не был своевременно подан, должен быть сделан путем подачи просроченного возврата в течение 3 лет с даты платежа. возврат с учетом продления срока подачи декларации или в течение 2 лет с даты уплаты налога, в зависимости от того, что наступит позже.

- Измененные декларации и заявки на снижение налога: Запрос на возврат или зачет переплаты налога в результате измененной декларации или заявление на уменьшение налога должно быть сделано в течение периода, разрешенного для снижения налога согласно 830 CMR 62C.

37.1 в течение 3 лет с даты подачи первоначальной декларации с учетом параграфа (а) статьи 79 MGL c. 62C, в течение 2 лет с даты начисления или признания налога начисленным или в течение 1 года с даты уплаты налога, в зависимости от того, что наступит позже.

37.1 в течение 3 лет с даты подачи первоначальной декларации с учетом параграфа (а) статьи 79 MGL c. 62C, в течение 2 лет с даты начисления или признания налога начисленным или в течение 1 года с даты уплаты налога, в зависимости от того, что наступит позже. - Комиссар отклоняет любой запрос на возмещение или кредит, поданный сверх этих сроков.

Ограничение суммы возврата или кредита:

Если налогоплательщик подает свою первоначальную налоговую декларацию по истечении 3 лет с даты подачи декларации, принимая во внимание любое продление срока подачи декларации, но в течение 2 лет с даты уплаты налога, Уполномоченный может предоставить возмещение. или кредит только до суммы, уплаченной в течение 2 лет.

Если трехлетний период для подачи измененной декларации или заявки на снижение выбросов истек, а измененная декларация или заявка на уменьшение подана в течение 2 лет с момента оценки или считается оцененной, Комиссар может предоставить возмещение или кредит только до на сумму этой оценки или считается начисленной. Если время для подачи измененной декларации или заявления о сокращении выбросов истекло иным образом, а измененная декларация или заявка о сокращении выбросов подана в течение 1 года после выплаты части оценки или предполагаемой оценки, Комиссар может предоставить возмещение или кредит только до суммы, уплаченной в течение года.

Если время для подачи измененной декларации или заявления о сокращении выбросов истекло иным образом, а измененная декларация или заявка о сокращении выбросов подана в течение 1 года после выплаты части оценки или предполагаемой оценки, Комиссар может предоставить возмещение или кредит только до суммы, уплаченной в течение года.

Кроме того, даже если налогоплательщик подает своевременно измененную налоговую декларацию или заявление о сокращении выбросов, сумма возмещения или кредита ограничивается суммой, уплаченной или считающейся выплаченной в соответствии с разделом 79, в течение 3 лет с даты, когда измененная налоговая декларация или заявление о предоставлении о сокращении налога подается с учетом любого продления срока, который налогоплательщик имел для подачи налоговой декларации.

Возврат федерального подоходного налога / переплата, полученная в 2019 году

Если вы получили возврат федерального подоходного налога в течение 2019 года:

Вы должны указать сумму в этой строке. Об этом необходимо сообщать, даже если вы использовали стандартный вычет по доходам штата Айова за предыдущий год. Федеральное возмещение должно быть включено в эту строку, потому что вы получили возможность вычесть федеральные налоги из декларации штата Айова за предыдущий год, что уменьшило ваш налогооблагаемый доход в штате Айова за этот год. Сумма, указанная в этой строке, не должна превышать общую сумму любых федеральных налоговых вычетов, взятых из декларации штата Айова за предыдущий год (ы).

Об этом необходимо сообщать, даже если вы использовали стандартный вычет по доходам штата Айова за предыдущий год. Федеральное возмещение должно быть включено в эту строку, потому что вы получили возможность вычесть федеральные налоги из декларации штата Айова за предыдущий год, что уменьшило ваш налогооблагаемый доход в штате Айова за этот год. Сумма, указанная в этой строке, не должна превышать общую сумму любых федеральных налоговых вычетов, взятых из декларации штата Айова за предыдущий год (ы).

Включите следующее:

- Возврат, полученный по вашей федеральной налоговой декларации за 2018 год

- Чтобы узнать сумму, которую вы получили, проверьте свои записи или позвоните в IRS по телефону 1-800-829-1040 .Эта информация недоступна в Департаменте доходов штата Айова.

- Любые федеральные возмещения, полученные в 2019 году за другие годы, которые были изменены или поданы поздно

- Любая часть федерального возмещения, полученного в 2019 году в связи с превышением платежей FICA или налоговой льготы на топливо из федеральной формы 4136, если они были заявлены в качестве федерального налогового платежа в строке 33 налоговой декларации штата Айова за предыдущий год.

- Любая часть федерального возмещения, которая представляет собой переплату по условной репатриации отложенного иностранного дохода.

Федеральный расчетный налог

Если вы решили зачислить какую-либо часть переплаты федерального подоходного налога на расчетные налоговые платежи за 2019 год, эту сумму следует указать как расчетную сумму уплаченного налога за 2019 год в строке 31. Общая федеральная переплата также должна быть указана в строке 27.

Не включайте федеральное возмещение в следующих ситуациях:

Возврат был от следующего:

- Налоговый кредит на заработанный доход

- Дополнительная налоговая скидка на ребенка

- Кредит впервые покупателю жилья

- Существующий кредит покупателя жилья

- Возвратный кредит на образование

- Возмещаемый налоговый кредит за усыновление

Вы переехали в Айову в 2019 году:

Вы впервые подаете декларацию за 2019 год, так как в течение года вы переехали в Айову. О возврате федерального налога, полученном в 2019 году, не сообщается, если налог не был вычтен из дохода Айовы в предыдущем году.

О возврате федерального налога, полученном в 2019 году, не сообщается, если налог не был вычтен из дохода Айовы в предыдущем году.

Вы были иногородним:

Вы были нерезидентом в том налоговом году, в котором было произведено возмещение, и не обязаны подавать декларацию Айовы за этот год.

Вы не удержали федеральный налог в году возврата:

Возмещение, которое вы получили, относится к году, в котором вы не производили вычет при уплате федерального налога, поскольку ваш доход был меньше минимальной суммы для уплаты налога штата Айова или ваш налог за этот год был рассчитан с использованием альтернативного расчета налога.

женатые отдельные лица:Если возмещение, полученное в 2019 году, было получено из совместно поданной федеральной декларации, оно должно быть разделено между супругами в соотношении чистых доходов супругов за год, за который было выдано возмещение.

Пример: Федеральное возмещение за 2018 год, полученное в 2019 году, будет пропорционально распределено с использованием чистых доходов супругов от налоговой декларации штата Айова за 2018 год.

Для целей отчетности в строке 27 возврат должен быть пропорционально распределен таким образом, даже если само возмещение было разделено между супругами каким-либо другим способом, либо по взаимному соглашению, либо по иным требованиям.

Пример пропорционального распределения:

Ваш доход 10 500 долларов

Доход супруги 15 500 долларов

Итого: 26 000 долларов

Федеральное возмещение: 1 200 долларов

Разделите свой доход на общий доход: 10 500 долларов разделить на 26 000 долларов = 40%

Таким образом, доход супруга составляет 60% их совокупного дохода.

В этом примере строка 27 — это 720 долларов (60%) федерального возмещения для супруга и 480 долларов (40%) федерального возмещения для вас.

(Другие примеры пропорционального распределения)

Перейти к строке 26

Перейти к строке 28

Что такое возврат налога и почему вы его получаете?

Налоговый сезон может быть стрессовым. Но для многих налогоплательщиков есть свет в конце туннеля в виде возврата налога. В самом деле, многие люди даже полагаются на свое ежегодное возмещение, используя непредвиденные доходы для всего, от накопления на пенсию до работы с финансовым консультантом для инвестирования денег. Если у вас когда-либо возникали серьезные вопросы о том, как работает возврат налогов, мы расскажем вам о том, чего вы, возможно, не знали.

Но для многих налогоплательщиков есть свет в конце туннеля в виде возврата налога. В самом деле, многие люди даже полагаются на свое ежегодное возмещение, используя непредвиденные доходы для всего, от накопления на пенсию до работы с финансовым консультантом для инвестирования денег. Если у вас когда-либо возникали серьезные вопросы о том, как работает возврат налогов, мы расскажем вам о том, чего вы, возможно, не знали.

Ознакомьтесь с нашим калькулятором федеральной налоговой декларации.

Что такое возврат налога?Возврат налогов обычно требует торжества.Но на самом деле они часто означают, что вы совершили ошибку, заплатив больше подоходного налога, чем было необходимо. Федеральное правительство или правительство штата вернут излишки, которые вы им выплатили. Вы можете избежать переплаты, правильно заполняя налоговые формы сотрудников и более точно оценивая или обновляя вычеты.

Почему вы получаете возврат налога штата и федерального налога Есть разные причины, по которым налогоплательщики получают возмещение, а в других случаях они должны деньги государству. Если вы работаете на работодателя, вам необходимо было заполнить форму W-4 при приеме на работу. В этой форме вы указали сумму налогов, которую необходимо удерживать с каждой зарплаты.

Если вы работаете на работодателя, вам необходимо было заполнить форму W-4 при приеме на работу. В этой форме вы указали сумму налогов, которую необходимо удерживать с каждой зарплаты.

Налогоплательщики получают возмещение в конце года, когда у них удерживается слишком большая сумма денег. Если вы работаете не по найму, вы получите возврат налога при переплате предполагаемой суммы налогов. Хотя вы можете рассматривать этот дополнительный доход как бесплатные деньги, на самом деле это больше похоже на ссуду, которую вы дали IRS без начисления процентов.И наоборот, вы будете должны государству, если недооцените сумму налогов.

Возврат налоговых льготХотя налогоплательщики обычно лишаются налоговых льгот, если они ничего не должны, вы можете иметь право на возврат налога с помощью следующих исключений:

- В рамках программы «Детский налоговый кредит» выплачивается максимум 2 000 долларов США на каждого ребенка, который считается иждивенцем.

Налогоплательщики могут получить возмещение до 1400 долларов из этой максимальной суммы, что означает, что вы можете использовать их для оплаты налогового счета и получения возмещения любых оставшихся денег.

Налогоплательщики могут получить возмещение до 1400 долларов из этой максимальной суммы, что означает, что вы можете использовать их для оплаты налогового счета и получения возмещения любых оставшихся денег. - Налогоплательщики, имеющие доход от низкого до умеренного, могут иметь право на получение налоговой льготы на заработанный доход (EITC или EIC), которая уменьшает сумму налога, которую вы должны, и дает вам право на возмещение.

- American Opportunity Tax Credit (AOTC) помогает учащимся, имеющим на это право, компенсировать расходы на высшее образование с помощью максимального годового кредита в размере 2500 долларов США. Вы можете получить возврат 40% или остатка кредита до 1000 долларов.

Вы можете запросить возврат налога в правительстве, подав годовую налоговую декларацию.В этом документе указывается, сколько денег вы заработали, расходы и другая важная налоговая информация. И это поможет вам подсчитать, сколько налогов вы должны, запланировать налоговые платежи и запросить возврат, если вы переплатили.

И это поможет вам подсчитать, сколько налогов вы должны, запланировать налоговые платежи и запросить возврат, если вы переплатили.

После того, как правительство получит вашу налоговую декларацию и обработает вашу информацию, оно официально одобряет вам возврат перед отправкой денег. Обработка возврата налогов зависит от способа подачи налоговой декларации.

Возврат налоговых деклараций, поданных в электронном виде, обычно отправляется менее чем через 21 день после того, как IRS получает вашу информацию, хотя их появление может занять до 12 недель.Возврат налоговых деклараций, поданных в бумажном виде, часто происходит в период от шести до восьми недель.

Вы можете спросить: «Почему мой возврат налога так долго не приходит?»

Задержки могут произойти из-за ошибок, сокращения бюджета и перегруженности налоговых органов. Сроки, которые предоставляет IRS, являются приблизительными, поэтому, вероятно, не стоит рассчитывать на возврат средств для совершения важного платежа или покупки.

В некоторых случаях у вас может возникнуть соблазн взять ссуду с ожиданием возврата.Конечно, вы получите свои деньги раньше. Но, как следствие, вам, возможно, придется заплатить изрядный гонорар и проценты.

Требование возврата налогаНа самом деле существует несколько способов получить возврат налога. Вы можете попросить правительство отправить вам бумажный чек по почте. Или вы можете решить обратиться за прямым возвратом налога на депозит и поместить свои деньги в три разных места, включая сберегательный и пенсионный счет.

Готовы начать инвестиционную игру? У вас также есть возможность использовать возврат налога для покупки сберегательных облигаций на сумму 5000 долларов или меньше.

Что бы вы ни решили с ним делать, у вас есть три года, чтобы потребовать возмещения от первоначального срока подачи. Это хорошая новость, если вы пропустите 15 апреля или еще не подали налоговую декларацию три года назад. А если вам было предоставлено продление, у вас будет три года после продленного срока, чтобы попросить чек на возмещение.

А если вам было предоставлено продление, у вас будет три года после продленного срока, чтобы попросить чек на возмещение.

К сожалению, вы не всегда можете получить всю сумму возврата. Иногда IRS делает ошибку и отправляет вам больше денег, чем вы должны были иметь.Любой, кто имеет задолженность по алиментам или имеет просроченные счета по студенческой ссуде, может получить часть возмещения и применить ее к этим долгам. Совет: если ваш чек на возмещение кажется больше, чем должен быть, вы можете подождать, прежде чем отправиться за покупками.

Вы также можете получить чек на возмещение меньшего размера, чем ожидалось. Это оказалось довольно распространенным явлением в сезоне подачи налоговых деклараций 2019 года. Это третий год подачи налоговой декларации, в котором действует налоговый план Трампа, и, хотя новый закон привел к увеличению заработной платы, он также привел к меньшим возмещениям.Некоторые люди, привыкшие получать возмещение, даже оказываются в долгу перед государством.

После подачи налоговой декларации вы можете беспокоиться о том, когда будет получен возврат налога. К счастью, на веб-сайте IRS есть инструмент, который может развеять ваше беспокойство.

После того, как вы нажмете ссылку «Где мой возврат», введите сумму возмещения, статус регистрации и либо свой номер социального страхования, либо свой индивидуальный идентификационный номер налогоплательщика.Тогда вы узнаете, приближается ли возврат федерального налога или есть какая-то проблема, которую необходимо решить. Это так просто.

Приложение IRS2Go предоставляет еще один способ проверить статус возврата. А если вы предпочитаете использовать свой телефон, чтобы узнать, где находятся ваши деньги, вы можете позвонить на горячую линию IRS Refund (800-829-1954). Однако обратите внимание, что IRS принимает большое количество звонков.

Вполне возможно, что ваш возврат действительно отсутствует, особенно если вы недавно переехали.После того как вы обновите свой адрес в Интернете, IRS может отправить вам новый чек.

Определение статуса возврата государственного налога может занять немного больше времени. Вам нужно будет посетить веб-сайт налогового управления вашего штата. Во многих штатах есть собственный инструмент «Где мой возврат?», Но в некоторых, например в Массачусетсе, вам необходимо зарегистрироваться, прежде чем вы сможете выяснить, где находится ваш возврат.

ИтогПолучить возврат налогов — это увлекательно, и многие из нас считают это подарком от дяди Сэма.Хотя принять возмещение гораздо проще, чем обновлять форму W-4, возможно, вам лучше удержать правильную сумму из ваших чеков, чтобы вы вообще не получили возмещение.

Если у вас есть студенческие ссуды, которые нужно погасить, или у вас постоянно есть остаток на кредитной карте, возможно, лучше использовать деньги, которые вы обычно переплачиваете при удержании налогов, для выплаты этих долгов. Таким образом, со временем у вас будет меньше процентов. А если вы боитесь, что вам придется платить государству в конце налогового года, калькулятор удержания на веб-сайте IRS может подсказать вам точную сумму, которую необходимо удержать.

Но если вы из года в год полагаетесь на возмещение, вам может потребоваться составить надлежащий финансовый план, чтобы получить прочную финансовую основу. Финансовый консультант может помочь вам понять, как налоги соответствуют вашим общим финансовым целям, и подготовить декларации по наследству, подаркам и доверительным фондам.

Советы по налоговому планированию- Найти подходящего финансового консультанта, отвечающего вашим потребностям, не должно быть сложно. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут.Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении финансовых целей, начните прямо сейчас, .

- Финансовый консультант, специализирующийся на налоговом планировании, может помочь снизить ваши налоги за счет налоговых убытков. Это означает, что вы сможете использовать свои инвестиционные убытки для снижения налогов на прирост капитала или доход.

- Возврат налогов — отличный финансовый стимул. Планируете ли вы откладывать на пенсию, погасить задолженность по учебе или по кредитной карте, или иначе инвестировать свои деньги, калькулятор налоговой декларации SmartAsset может помочь вам выяснить, сколько вы получите от правительства, чтобы вы могли планировать заранее.

Фото: © iStock.com / Juanmonino, © iStock.com / Andrew Rich, © iStock.com / bowdenimages

Аманда Диксон Аманда Диксон — писатель и редактор по личным финансам, специализирующаяся в области налогов и банковского дела. Она изучала журналистику и социологию в Университете Джорджии. Ее работы были представлены в Business Insider, AOL, Bankrate, The Huffington Post, Fox Business News, Mashable и CBS News. Аманда родилась и выросла в метро Атланты, в настоящее время живет в Бруклине.Форма 1099G / 1099INT | Налог Вирджинии

Найдите свой 1099G / 1099INT

Чтобы узнать свой 1099G / INT, вам понадобится скорректированный валовой доход из последней поданной в Вирджинии налоговой декларации (строка 1 или сумма обоих столбцов строки 1 для декларации за неполный год).

Обратите внимание: В этом 1099-G не включена информация о пособиях по безработице, полученных в прошлом году. Если вы ищете информацию о безработице, посетите веб-сайт VEC .

1099G Поиск