Виды разрешенного использования земель или что такое ИЖС, ЛПХ, ДНТ и СНТ?

При выборе земельного участка для строительства будущего дома покупателю неизбежно придется столкнуться с целым рядом терминов, о существовании которых он, возможно, никогда прежде не слышал. Тип, категория, назначение земли, непонятные аббревиатуры типа ИЖС, ЛПХ, ДНТ и СНТ – как во всем этом разобраться?

Предположим, вы захотели купить земельный участок. Возможно, вы даже присмотрели несколько вариантов. При выборе участка важно обратить внимание на категорию земли, на которой он расположен. Дело в том, что, например, для строительства загородного дома подходят только две категории участков – земля населенного пункта и земля сельхоз назначения, которые, в свою очередь, делятся по видам разрешенного использования. Но давайте обо всем по порядку.

Что такое вид разрешенного использования?Вид разрешенного использования (ВРИ) — это установленное в публичном порядке допустимое функциональное использование земельного участка, а также существующих и возводимых на нем капитальных объектов.

Земли населенных пунктов могут иметь следующие виды разрешенного использования:

- Индивидуальное жилищное строительство (ИЖС) – участки для этого вида строительства располагаются только на землях населенных пунктов.

- Ведение личного подсобного хозяйства (ЛПХ) – участки располагаются на землях сельскохозяйственного назначения и землях населенных пунктов.

- Дачное строительство (ДНТ – дачное некоммерческое товарищество) – участки чаще всего располагаются на землях сельскохозяйственного назначения, но встречается и на землях населенных пунктов, имеющих соответствующий вид разрешенного использования «Для дачного строительства».

Земли сельхоз назначения могут иметь следующие виды разрешенного использования:

- Ведение личного подсобного хозяйства (ЛПХ)

- Дачное строительство (ДНТ)

- Садоводство (СНТ – садовое некоммерческое товарищество, СНП – садовое некоммерческое партнерство) – участки размещается исключительно на землях сельскохозяйственного назначения с соответствующим разрешенным использованием «Для ведения садоводства».

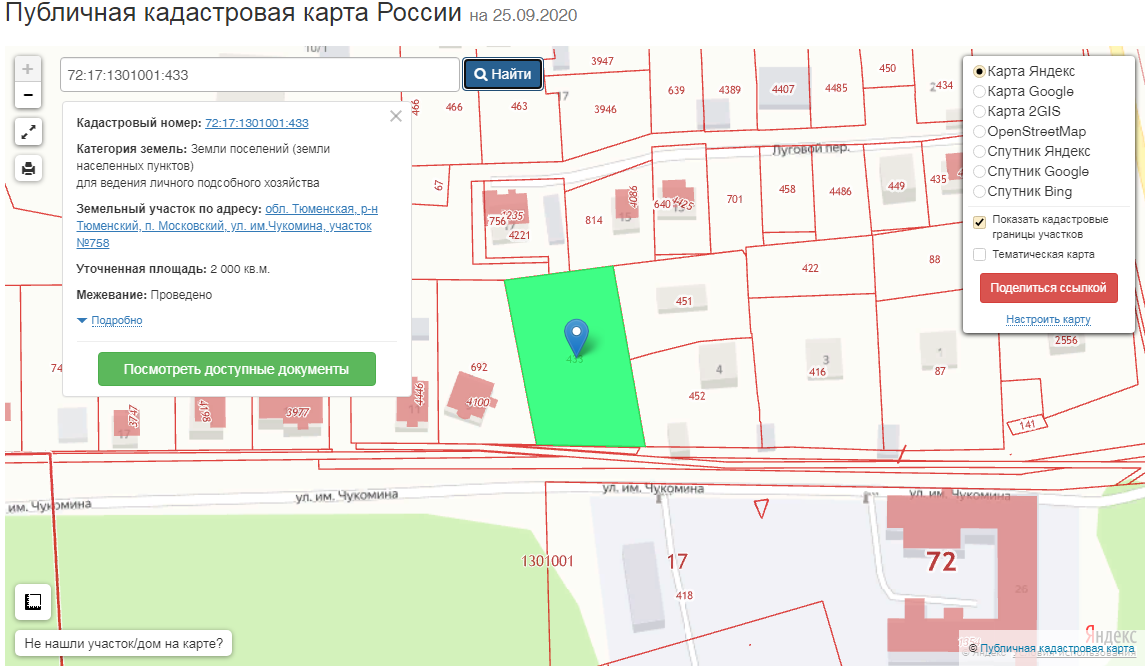

Узнать, к какой категории относится ваша земля, а также вид разрешенного использования можно на публичной кадастровой карте, а также в мобильном приложении Kadastr RU.

Особенности видов разрешенного использования земельных участковИндивидуальное жилищное строительство

Участки под индивидуальное жилищное строительство могут находиться только на землях населенных пунктов. На земельных участках под ИЖС можно построить дом не выше трех этажей и получить регистрацию с конкретным адресом проживания – прописку.

Кроме того, к таким земельным участкам органы местного самоуправления обязаны провести все необходимые коммуникации и обеспечить доступ к социально значимым объектам (школы, детские сады, больницы и магазины).

Приятным бонусом является возможность получения налогового вычета, а также применение материнского капитала, так как дом строится для проживания. Также, вы можете выполнять банковские операции с приобретаемой землей, например, использовать кредит или ипотеку.

Дачное некоммерческое товарищество, садовое некоммерческое товарищество, садовое некоммерческое партнерство

Этот вид разрешенного использования оптимален для строительства дачного или садового дома (как правило, небольшого). Такие участки располагаются как на землях населенных пунктов, так и на землях сельхоз назначения. Прописаться в такой недвижимости возможно, но весьма непросто. Это связано с тем, что для постоянной регистрации в доме требуется адрес, который присваивается только жилью, построенному на землях, относящихся к населенным пунктам. А для этого нужно произвести экспертизу объекта недвижимости и получить решение суда, который должен признать его пригодным к проживанию.

Из минусов можно отметить, что в случае каких-либо проблем с коммуникациями в ДНТ и СНТ разбираться придется самим собственникам – членам дачного сообщества или садового товарищества.

Главное преимущество таких участков — это их стоимость. Как правило, она гораздо ниже, чем стоимость участков для ИЖС. Конечно, такая цена будет оправдана, только если вам не нужна прописка и возможные трудности с обслуживанием коммуникаций вас не пугают. Кроме того, не стоит забывать о том, что участок на сельхоз землях — это долевая собственность. А значит, чтобы продать такой участок в будущем, вам нужно будет получить согласие других участников сообщества или товарищества.

Конечно, такая цена будет оправдана, только если вам не нужна прописка и возможные трудности с обслуживанием коммуникаций вас не пугают. Кроме того, не стоит забывать о том, что участок на сельхоз землях — это долевая собственность. А значит, чтобы продать такой участок в будущем, вам нужно будет получить согласие других участников сообщества или товарищества.

Личное подсобное хозяйство

Строить дом на участке для ведения ЛПХ можно, если он находится на землях населенных пунктов. На таких участках можно строить дома не выше трех этажей и получить регистрацию. Если же участок располагается на земле сельхоз назначения, он предназначен только для сельхоз производства и построить свой дом там будет невозможно.

ВыводИтак, виды разрешенного использования типа ДНТ, СНТ и СНП имеют преимущество с точки зрения невысокой цены, но имеют ограничения, связанные с получением прописки, а также вопросами текущего и аварийного ремонта коммуникаций. Прежде чем покупать такой участок, следует как минимум узнать о том, как обстоят дела с подъездной дорогой и электричеством. Такие типы земель подходят для тех, кто хочет иметь дачу и огород и не планирует переезжать загород. Участки для ИЖС существенно дороже, но подходят для тех, кому важна социальная инфраструктура, прописка, нужны проведенные коммуникации, а также тем, кто собирается строить дом для постоянного проживания.

Прежде чем покупать такой участок, следует как минимум узнать о том, как обстоят дела с подъездной дорогой и электричеством. Такие типы земель подходят для тех, кто хочет иметь дачу и огород и не планирует переезжать загород. Участки для ИЖС существенно дороже, но подходят для тех, кому важна социальная инфраструктура, прописка, нужны проведенные коммуникации, а также тем, кто собирается строить дом для постоянного проживания.

Возможно, вам будет также интересно прочитать о том как проверить информацию об объекте недвижимости и для чего нужна кадастровая стоимость объекта недвижимости.

Команда Kadastr RU

Предыдущий пост

«Стадион Калининград», построенный к ЧМ-2018, появился на кадастровой карте!Следующий пост

Сколько соток в одном гектаре?нарушения и их последствия / Новости / Официальный сайт городского округа Егорьевск

Эксперты Кадастровой палаты по Московской области помогают разобраться, что такое целевое использование земельного участка и какие меры могут быть приняты в отношении лица, нарушившего правила целевого использования земельного участка.

Целевое назначение земельного участка – это разделение земельных участков по категориям (например, земли сельскохозяйственного назначения, земли населенных пунктов и др.) и видам разрешенного использования (для ведения сельского хозяйства, для ведения личного подсобного хозяйства, для размещения жилых помещений и др.). Категория земли зависит от цели ее использования и устанавливается законодательством. Согласно Земельному кодексу РФ, собственник земельного участка может выбрать самостоятельно один или несколько видов разрешенного использования из числа предусмотренных зонированием территорий.

Виды разрешенного использования не привязаны к конкретным категориям земель, поэтому могут встречаться в одной и той же категории. Например, земли населенных пунктов и земли сельскохозяйственного назначения могут иметь вид разрешенного использования «для индивидуального жилищного строительства».

Также отметим, что все земельные участки независимо от их категории и вида необходимо использовать так, чтобы не наносить вред окружающей среде.

Если собственник использует свой земельный участок не по назначению, это является правонарушением. Нарушителями могут быть как граждане, так и юридические лица.

Примером нецелевого использования земельного участка может быть ситуация, когда земельный участок имеет вид разрешенного использования «личное подсобное хозяйство», но на земельном участке собственник открыл магазин – это нарушение.

Факты нецелевого использования земельных участков выявляются в ходе проверок должностными лицами Управлений Росреестра по регионам Российской Федерации, а также при рассмотрении обращений заинтересованных лиц. Подать заявление или жалобу по фактам нецелевого использования участков может любое физическое или юридическое лицо в Управление Росреестра по региону по месту расположения объекта недвижимости.

При выявлении нарушений владельцу земельного участка дается полгода на их устранение. Через полгода проводится повторная проверка. Если в ходе повторной проверки нарушения не устранены, то владельцу земельного участка грозит взыскание в виде штрафа, а в более серьезных случаях — прекращение права постоянного бессрочного пользования и даже изъятие земельного участка.

Помимо ненадлежащего использования основанием для принудительного изъятия земельного участка, предназначенного для ведения сельского хозяйства либо жилищного или иного строительства, может также являться неиспользование земельного участка для заявленной цели в течение трех лет.

В случае если земельный участок находится в аренде, с арендатора, помимо возмещения вреда, причиненного нецелевым использованием, могут быть взысканы иные убытки, например, расходы собственника на снос (демонтаж) незаконно возведенных объектов, а также недополученная прибыль правообладателя земельного участка из-за невозможности его использования.

Какие объекты возможно строить на земельном участке, предоставленном для ведения личного подсобного хозяйства

На вопросы, связанные с осуществлением государственного кадастрового учета и регистрацией прав на недвижимость отвечает начальник отдела регистрации прав на объекты нежилого назначения Управления Росреестра по Вологодской области Селиванова Лариса Юрьевна.

Вопрос: Нашей семье принадлежит земельный участок с видом разрешенного использования: для ведения личного подсобного хозяйства. Возможно ли строительство на таком земельном участке жилого дома и каких-либо иных построек?

— Строительство жилого дома возможного на земельном участке, предоставленном для ведения личного подсобного хозяйства, который находится в границах населенного пункта.

С 04.08.2018 получать разрешение на строительство жилого дома не требуется (пункт 1.1 часть 17 статья 51 ГрК РФ). При этом до начала строительства необходимо в установленном порядке направить уведомление о планируемом строительстве в орган государственной власти или местного самоуправления, уполномоченный на выдачу разрешений на строительство (части 1, 3 статьи 51.1 ГрК РФ).

Классификатором видов разрешенного использования земельных участков, утвержденным приказом Минэкономразвития России от 1 сентября 2014 года № 540, предусмотрено, что на земельных участках с видом разрешенного использования «Для ведения личного подсобного хозяйства (приусадебный земельный участок)» допускается размещение индивидуального жилого дома, индивидуальных гаражей, вспомогательных сооружений, объектов для производства сельскохозяйственной продукции и содержания сельскохозяйственных животных.

В этой связи параметры строительства хозяйственных построек, зданий и сооружений, вспомогательных по отношению к жилым домам, определяются градостроительным регламентом.

Исходя из изложенного, можно сделать вывод, что гаражи, подсобные сооружения, хозяйственные постройки, производственные, бытовые и иные здания, расположенные на соответствующих земельных участках, обладающие признаками объекта недвижимости и являющиеся объектами вспомогательного использования по отношению к основному объекту — объекту ИЖС, должны создаваться по правилам, предусмотренным пунктом 3 части 17 статьи 51 ГрК РФ, то есть без получения разрешения на строительство и без направления уведомления, предусмотренного статьей 51.1 ГрК РФ.

Таким образом, возведение перечисленных выше объектов на приусадебных земельных участках осуществляется без получения разрешения на строительство и направления каких-либо уведомлений. Государственный кадастровый учет и государственная регистрация прав на такие объекты осуществляются на основании технического плана и правоустанавливающего документа на земельный участок, на котором расположены такие объекты недвижимости. Представление правоустанавливающего документа на земельный участок не требуется, если право на такой земельный участок ранее зарегистрировано. Технический план в данном случае составляется на основании предусмотренной частью 11 статьи 24 Федерального Закона «О государственной регистрации» от 13.07.2015 № 218-ФЗ (далее — Закон о регистрации) декларации об объекте недвижимости, составленной и заверенной правообладателем земельного участка.

Представление правоустанавливающего документа на земельный участок не требуется, если право на такой земельный участок ранее зарегистрировано. Технический план в данном случае составляется на основании предусмотренной частью 11 статьи 24 Федерального Закона «О государственной регистрации» от 13.07.2015 № 218-ФЗ (далее — Закон о регистрации) декларации об объекте недвижимости, составленной и заверенной правообладателем земельного участка.

Технический план объекта ИЖС подготавливается на основании указанной в части 11 статьи 24 Закона о регистрации декларации и уведомления застройщика о планируемом строительстве объекта ИЖС, а также уведомления, направленного органом государственной власти или органом местного самоуправления, о соответствии указанных в уведомлении о планируемом строительстве объекта ИЖС параметров объекта ИЖС предельным параметрам разрешенного строительства, установленным правилами землепользования и застройки, документацией по планировке территории, и обязательным требованиям к параметрам объектов капитального строительства, установленным федеральными законами, и допустимости размещения объекта ИЖС на земельном участке.

Указанные декларация, уведомления прилагаются к техническому плану объекта ИЖС и являются его неотъемлемой частью. При этом выполнение кадастровых работ и подготовка технического плана объекта ИЖС осуществляются по завершении строительства до получения уведомления о соответствии построенного объекта ИЖС требованиям законодательства о градостроительной деятельности.

Пресс-служба Управления Росреестра по Вологодской области

ВНИМАНИЮ ФИЗИЧЕСКИХ, ЮРИДИЧЕСКИХ ЛИЦ!

— общей площадью примерно 5000,0 кв.м., расположенного примерно в 40,0 м.по направлению на юго-восток относительно ориентира, расположенного за пределами участка. Ориентир жилой дом. Почтовый адрес ориентира: Приморский край, Красноармейский район, с. Дерсу, ул. Мира, д.4.

Вид разрешенного использования – ведение личного подсобного хозяйства.

Категория земель – земли населенных пунктов.

Вид права – аренда.

— общей площадью примерно 5000,0 кв. м., расположенного примерно в 90 м. по направлению на юго-восток относительно ориентира, расположенного за пределами участка. Ориентир жилой дом. Почтовый адрес ориентира: Приморский край, Красноармейский район, с. Дерсу, ул. Мира, д.4.

м., расположенного примерно в 90 м. по направлению на юго-восток относительно ориентира, расположенного за пределами участка. Ориентир жилой дом. Почтовый адрес ориентира: Приморский край, Красноармейский район, с. Дерсу, ул. Мира, д.4.

Вид разрешенного использования – ведение личного подсобного хозяйства.

Категория земель – земли населенных пунктов.

Вид права – аренда.

— общей площадью примерно 24,0 кв.м., расположенного примерно в 10,0 м. по направлению на запад относительно ориентира, расположенного за пределами участка. Ориентир жилой дом. Почтовый адрес ориентира: Приморский край, Красноармейский район, с. Рощино ул. Рощина, д.24.

Вид разрешенного использования – под строительство гаража.

Категория земель – земли населенных пунктов.

Вид права – аренда.

— общей площадью примерно 16,0 кв.м., расположенного примерно в 15,0 м. по направлению на юго-запад относительно ориентира, расположенного за пределами участка. Ориентир жилой дом. Почтовый адрес ориентира: Приморский край, Красноармейский район, с. Новопокровка, ул. Украинская, д.83, кв.2.

Ориентир жилой дом. Почтовый адрес ориентира: Приморский край, Красноармейский район, с. Новопокровка, ул. Украинская, д.83, кв.2.

Вид разрешенного использования – под размещение хозяйственных построек.

Категория земель – земли населенных пунктов.

Вид права – аренда.

— общей площадью примерно 90,0 кв.м., расположенного примерно в 15,0 м. по направлению на восток относительно ориентира, расположенного за пределами участка. Ориентир жилой дом. Почтовый адрес ориентира: Приморский край, Красноармейский район, с.Рощино, ул. Энергетиков, д.11, кв.1.

Вид разрешенного использования – под ведение личного подсобного хозяйства.

Категория земель – земли населенных пунктов.

Вид права – аренда.

— общей площадью примерно 10000,0 кв.м., расположенного примерно в 4,2 км. по направлению на юго-запад относительно ориентира, расположенного за пределами участка. Ориентир жилой дом. Почтовый адрес ориентира: Приморский край, Красноармейский район, с. Богуславец, ул. Советская, д.35.

Богуславец, ул. Советская, д.35.

Вид разрешенного использования – под ведение личного подсобного хозяйства.

Категория земель – земли фонда перераспределения земель.

Вид права – аренда.

— общей площадью примерно 550,0 кв.м., расположенного примерно в 25,0 м. по направлению на север относительно ориентира, расположенного за пределами участка. Ориентир жилой дом. Почтовый адрес ориентира: Приморский край, Красноармейский район, с. Новопокровка, ул. Советская, д.51.

Вид разрешенного использования – под огородничество.

Категория земель – земли населенных пунктов.

Вид права – аренда.

— общей площадью примерно 56 100 кв.м, проходит с левой стороны автодороги Дальнереченск – Новопокровка — Рощино примерно на расстоянии 20-30 метров от края полотна автодороги.

Вид разрешенного использования – под строительство объекта «Волоконно-оптическая линия связи – ответвление магистрального участка трассы «г. Хабаровск-г.Владивосток» к объекту инвестора на участке «Муфта на опоре №225 ВЛ 220 кВ «ПримГРЭС – Чугуевка- 2»- Муфта на опоре ВЛ 6кВ ф-1 ПС 110/35/10 кВ Новопокровка с заходом на НРП БС 0206 ОАО Мегафон» с.Новопокровка» в Красноармейском районе.

Хабаровск-г.Владивосток» к объекту инвестора на участке «Муфта на опоре №225 ВЛ 220 кВ «ПримГРЭС – Чугуевка- 2»- Муфта на опоре ВЛ 6кВ ф-1 ПС 110/35/10 кВ Новопокровка с заходом на НРП БС 0206 ОАО Мегафон» с.Новопокровка» в Красноармейском районе.

Вид права — аренда.

— общей площадью примерно 2775,0 кв.м., расположенного примерно в 137,0 м. по направлению на северо-восток относительно ориентира, расположенного за пределами участка. Ориентир нежилое здание. Почтовый адрес ориентира: Приморский край, Красноармейский район, п.Восток, ул. Молодежная, д.6а.

Вид разрешенного использования – для эксплуатации промышленных объектов (растворобетонного узла).

Категория земель – земли населенных пунктов.

Вид права – аренда.

Прием заявлений о предоставлении предлагаемых к использованию земельных участков, а также претензий и предложений по планируемому использованию производится в течение месяца со дня опубликования данного сообщения, по адресу: Приморский край, Красноармейский район с. Новопокровка, ул.Советская, 74, здание администрации Красноармейского муниципального района, каб.212.

Новопокровка, ул.Советская, 74, здание администрации Красноармейского муниципального района, каб.212.

За бланками заявлений обращаться в отдел экономики, управления муниципальным имуществом, архитектуры и градостроительства администрации Красноармейского муниципального района, тел: 21-9-56, или в администрацию сельского поселения по месту жительства.

Извещение о приеме заявлений граждан и КФХ о намерении участвовать в аукционе — 2019 год

________________________________________________________________________________

11.09.2019 г. Извещение о приеме заявлений граждан и крестьянских (фермерских) хозяйств о намерении участвовать в аукционе на право заключения договора купли-продажи земельного участка с кадастровым номером 55:24:050249:380, площадью 400 кв.метров, из земель населенных пунктов, вид разрешенного использования: для ведения личного подсобного хозяйства, по адресу: Омская область, Саргатский муниципальный район, Саргатское городское поселение, р. п. Саргатское, ул. Иртышская. Цель предоставления земельного участка: для ведения личного подсобного хозяйства.

п. Саргатское, ул. Иртышская. Цель предоставления земельного участка: для ведения личного подсобного хозяйства.

Документы:

Извещение

________________________________________________________________________________

05.09.2019 г. Извещение о приеме заявлений граждан и крестьянских (фермерских) хозяйств о намерении участвовать в аукционе на право заключения договора аренды земельного участка с кадастровым номером 55:24:050503:264, площадью 1500 кв.метров, из земель населенных пунктов, вид разрешенного использования: для индивидуального жилищного строительства, по адресу: Российская Федерация, Омская область, Саргатский район, р.п. Саргатское, микрорайон Светлое, участок № 132. Цель предоставления земельного участка: для строительства индивидуального жилого дома.

Документы:

Извещение

________________________________________________________________________________

20.08.2019 г. Извещение о приеме заявлений граждан и крестьянских (фермерских) хозяйств о намерении участвовать в аукционе на право заключения договора аренды земельного участка с кадастровым номером 55:24:050214:259, площадью 955 кв. метров, из земель населенных пунктов, вид разрешенного использования: для ведения личного подсобного хозяйства, по адресу: Российская Федерация, Омская область, Саргатский район, р.п. Саргатское, ул.Артамона Шеломенцева. Цель предоставления земельного участка: для ведения личного подсобного хозяйства.

метров, из земель населенных пунктов, вид разрешенного использования: для ведения личного подсобного хозяйства, по адресу: Российская Федерация, Омская область, Саргатский район, р.п. Саргатское, ул.Артамона Шеломенцева. Цель предоставления земельного участка: для ведения личного подсобного хозяйства.

Документы:

Извещение

Протокол

________________________________________________________________________________

20.08.2019 г. Извещение о приеме заявлений граждан и крестьянских (фермерских) хозяйств о намерении участвовать в аукционе на право заключения договора аренды земельного участка с кадастровым номером 55:24:050214:260, площадью 964 кв.метров, из земель населенных пунктов, вид разрешенного использования: для ведения личного подсобного хозяйства, по адресу: Российская Федерация, Омская область, Саргатский район, р.п. Саргатское, ул.Артамона Шеломенцева. Цель предоставления земельного участка: для ведения личного подсобного хозяйства.

Документы:

Извещение

Протокол

________________________________________________________________________________

20. 06.2019 г. Извещение о приеме заявлений граждан и крестьянских (фермерских) хозяйств о намерении участвовать в аукционе на право заключения договора аренды земельного участка с кадастровым номером 55:24:050259:244, площадью 667 кв.метров, из земель населенных пунктов, вид разрешенного использования: для индивидуального жилищного строительства, по адресу: Российская Федерация, Омская область, Саргатский район, р.п. Саргатское, ул.Лесная, д. № 5. Цель предоставления земельного участка: для строительства индивидуального жилого дома.

06.2019 г. Извещение о приеме заявлений граждан и крестьянских (фермерских) хозяйств о намерении участвовать в аукционе на право заключения договора аренды земельного участка с кадастровым номером 55:24:050259:244, площадью 667 кв.метров, из земель населенных пунктов, вид разрешенного использования: для индивидуального жилищного строительства, по адресу: Российская Федерация, Омская область, Саргатский район, р.п. Саргатское, ул.Лесная, д. № 5. Цель предоставления земельного участка: для строительства индивидуального жилого дома.

Документы:

Извещение

Протокол

________________________________________________________________________________

18.04.2019 г. Извещение о приеме заявлений граждан и крестьянских (фермерских) хозяйств о намерении участвовать в аукционе на право заключения договора аренды земельного участка с кадастровым номером 55:24:050301:215, площадью 1832 кв.метров, из земель населенных пунктов, вид разрешенного использования: для индивидуального жилищного строительства, по адресу: Российская Федерация, Омская область, Саргатский район, д. Кушайлы, ул.Заозерная, д. 12. Цель предоставления земельного участка: для строительства индивидуального жилого дома.

Кушайлы, ул.Заозерная, д. 12. Цель предоставления земельного участка: для строительства индивидуального жилого дома.

Документы:

Извещение

Протокол

________________________________________________________________________________

27.06.2019 г. Извещение о приеме заявлений граждан и крестьянских (фермерских) хозяйств о намерении участвовать в аукционе на право заключения договора купли-продажи земельного участка с условным номером 55:24:050503:ЗУ1, площадью 2500 кв.метров, из земель населенных пунктов, вид разрешенного использования: для ведения личного подсобного хозяйства, Местоположение: Омская область, Саргатский муниципальный район, Саргатское городское поселение, р.п. Саргатское, ул. К.А. Хорошун. Цель предоставления земельного участка: для ведения личного подсобного хозяйства.

Документы:

Извещение

Схема расположения земельного участка

Протокол

________________________________________________________________________________

06.03.2019 г. Извещение о приеме заявлений граждан и крестьянских (фермерских) хозяйств о намерении участвовать в аукционе на право заключения договора аренды земельного участка с кадастровым номером 55:24:050503:103, площадью 1500 кв.метров, из земель населенных пунктов, вид разрешенного использования: для ведения личного подсобного хозяйства, по адресу: Российская Федерация, Омская область, Саргатский район, р.п. Саргатское, мкр. Светлое, участок 121. Цель предоставления земельного участка: для ведения личного подсобного хозяйства.

Извещение о приеме заявлений граждан и крестьянских (фермерских) хозяйств о намерении участвовать в аукционе на право заключения договора аренды земельного участка с кадастровым номером 55:24:050503:103, площадью 1500 кв.метров, из земель населенных пунктов, вид разрешенного использования: для ведения личного подсобного хозяйства, по адресу: Российская Федерация, Омская область, Саргатский район, р.п. Саргатское, мкр. Светлое, участок 121. Цель предоставления земельного участка: для ведения личного подсобного хозяйства.

Документы:

Извещение

Протокол

________________________________________________________________________________

05.03.2019 г. Извещение о приеме заявлений граждан и крестьянских (фермерских) хозяйств о намерении участвовать в аукционе на право заключения договора аренды земельного участка с кадастровым номером 55:24:050240:232, площадью 1130 кв.метров, из земель населенных пунктов, вид разрешенного использования: земельные участки, предназначенные для размещения домов индивидуальной жилой застройки, по адресу: Российская Федерация, Омская область, Саргатский район, р. п. Саргатское, ул. 8 Марта, № 2-Б. Цель предоставления земельного участка: для строительства индивидуального жилого дома.

п. Саргатское, ул. 8 Марта, № 2-Б. Цель предоставления земельного участка: для строительства индивидуального жилого дома.

Документы:

Извещение

Протокол

________________________________________________________________________________

05.03.2019 г. Извещение о приеме заявлений граждан и крестьянских (фермерских) хозяйств о намерении участвовать в аукционе на право заключения договора аренды земельного участка с кадастровым номером 55:24:050248:313, площадью 1500 кв.метров, из земель населенных пунктов, вид разрешенного использования: для ведения личного подсобного хозяйства, по адресу: Российская Федерация, Омская область, Саргатский район, р.п. Саргатское, ул. Бульварная, д. 11. Цель предоставления земельного участка: для строительства индивидуального жилого дома.

Документы:

Извещение

Протокол

________________________________________________________________________________

Версия для печати | Плюсский район

Извещение

Комиссия по проведению публичных слушаний Администрации Плюсского района на основании распоряжения Администрации Плюсского района от 16. 10.2012 года № 612-р сообщает о проведении публичных слушаний по следующим вопросам:

10.2012 года № 612-р сообщает о проведении публичных слушаний по следующим вопросам:

— включение земельного участка из земель сельскохозяйственного назначения с К№ 60:16:0040202:36, площадью 42000 кв.м, местоположение: Псковская область, Плюсский район, Запольская волость, примерно в 10 м по направлению на юг от ориентира д.Заплюсье, расположенного за пределами участка в границы земель населенного пункта «д.Заплюсье, Запольской волости, Плюсского района, Псковской области» и изменение вида разрешенного использования указанного земельного участка с вида разрешенного использования «для ведения сельскохозяйственного производства» на вид разрешенного использования «для ведения личного подсобного хозяйства»;

— включение земельного участка из земель сельскохозяйственного назначения с К№ 60:16:0045004:57, площадью 38527 кв.м, местоположение: Псковская область, Плюсский район, Запольская волость, примерно в 0 м по направлению на юг от ориентира д.Заплюсье, расположенного за пределами участка в границы земель населенного пункта «д. Заплюсье, Запольской волости, Плюсского района, Псковской области» и изменение вида разрешенного использования указанного земельного участка с вида разрешенного использования «для ведения сельскохозяйственного производства» на вид разрешенного использования «для ведения личного подсобного хозяйства»;

Заплюсье, Запольской волости, Плюсского района, Псковской области» и изменение вида разрешенного использования указанного земельного участка с вида разрешенного использования «для ведения сельскохозяйственного производства» на вид разрешенного использования «для ведения личного подсобного хозяйства»;

— включение земельного участка из земель сельскохозяйственного назначения с К№ 60:16:0045004:52, площадью 42000 кв.м, местоположение: Псковская область, Плюсский район, Запольская волость, примерно в 100 м по направлению на юг от ориентира д.Заплюсье, расположенного за пределами участка, в границы земель населенного пункта «д.Заплюсье, Запольской волости, Плюсского района, Псковской области» и изменение вида разрешенного использования указанного земельного участка с вида разрешенного использования «для ведения сельскохозяйственного производства» на вид разрешенного использования «для ведения личного подсобного хозяйства»;

— включение земельного участка из земель сельскохозяйственного назначения с К№ 60:16:0045001:58, площадью 37600 кв. м, местоположение: Псковская область, Плюсский район, Запольская волость, 150 м на запад от д.Остров в границы земель населенного пункта «д.Остров, Запольской волости, Плюсского района, Псковской области» и изменение вида разрешенного использования указанного земельного участка с вида разрешенного использования «для сельскохозяйственного использования» на вид разрешенного использования «для ведения личного подсобного хозяйства»;

м, местоположение: Псковская область, Плюсский район, Запольская волость, 150 м на запад от д.Остров в границы земель населенного пункта «д.Остров, Запольской волости, Плюсского района, Псковской области» и изменение вида разрешенного использования указанного земельного участка с вида разрешенного использования «для сельскохозяйственного использования» на вид разрешенного использования «для ведения личного подсобного хозяйства»;

— включение земельного участка из земель сельскохозяйственного назначения с К№ 60:16:0045108:56, площадью 21000 кв.м, местоположение: Псковская область, Плюсский район, Запольская волость, примерно в 10 м по направлению на юго-запад от ориентира д.Заполье, расположенного за пределами участка, в границы земель населенного пункта «д.Заполье, Запольской волости, Плюсского района, Псковской области» и изменение вида разрешенного использования указанного земельного участка с вида разрешенного использования «для сельскохозяйственного производства» на вид разрешенного использования «для ведения личного подсобного хозяйства»;

— включение земельного участка из земель сельскохозяйственного назначения с К№ 60:16:0045108:57, площадью 21000 кв. м, местоположение: Псковская область, Плюсский район, Запольская волость, примерно в 200 м по направлению на юго-запад от ориентира д.Заполье, расположенного за пределами участка, в границы земель населенного пункта «д.Заполье, Запольской волости, Плюсского района, Псковской области» и изменение вида разрешенного использования указанного земельного участка с вида разрешенного использования «для сельскохозяйственного производства» на вид разрешенного использования «для ведения личного подсобного хозяйства»;

м, местоположение: Псковская область, Плюсский район, Запольская волость, примерно в 200 м по направлению на юго-запад от ориентира д.Заполье, расположенного за пределами участка, в границы земель населенного пункта «д.Заполье, Запольской волости, Плюсского района, Псковской области» и изменение вида разрешенного использования указанного земельного участка с вида разрешенного использования «для сельскохозяйственного производства» на вид разрешенного использования «для ведения личного подсобного хозяйства»;

— включение земельного участка из земель сельскохозяйственного назначения с К№ 60:16:0045108:40, площадью 39255 кв.м, местоположение: Псковская область, Плюсский район, Запольская волость, примерно в 10 м по направлению на восток от ориентира д.Заполье, расположенного за пределами участка, в границы земель населенного пункта «д.Заполье, Запольской волости, Плюсского района, Псковской области» и изменение вида разрешенного использования указанного земельного участка с вида разрешенного использования «для ведения сельскохозяйственного производства» на вид разрешенного использования «для ведения личного подсобного хозяйства»;

— включение земельного участка из земель сельскохозяйственного назначения с К№ 60:16:0045004:54, площадью 13798 кв. м, местоположение: Псковская область, Плюсский район, Запольская волость, примерно в 0 м по направлению на северо-восток от ориентира д.Шереги, расположенного за пределами участка, в границы земель населенного пункта «д.Шереги, Запольской волости, Плюсского района, Псковской области» и изменение вида разрешенного использования указанного земельного участка с вида разрешенного использования «для ведения сельскохозяйственного производства» на вид разрешенного использования «для ведения личного подсобного хозяйства»;

м, местоположение: Псковская область, Плюсский район, Запольская волость, примерно в 0 м по направлению на северо-восток от ориентира д.Шереги, расположенного за пределами участка, в границы земель населенного пункта «д.Шереги, Запольской волости, Плюсского района, Псковской области» и изменение вида разрешенного использования указанного земельного участка с вида разрешенного использования «для ведения сельскохозяйственного производства» на вид разрешенного использования «для ведения личного подсобного хозяйства»;

— включение земельного участка из земель сельскохозяйственного назначения с К№ 60:16:0045004:53, площадью 42000 кв.м, местоположение: Псковская область, Плюсский район, Запольская волость, примерно в 0 м по направлению на восток от ориентира д.Шереги, расположенного за пределами участка, в границы земель населенного пункта «д.Шереги, Запольской волости, Плюсского района, Псковской области» и изменение вида разрешенного использования указанного земельного участка с вида разрешенного использования «для ведения сельскохозяйственного производства» на вид разрешенного использования «для ведения личного подсобного хозяйства».

Ознакомиться с материалами по данному вопросу и оставить свои предложения и замечания можно в Администрации Плюсского района, 1 этаж, каб. № 16 в период с 31.10.2012г. по 07.11.2012г. с 8.30 ч. — 13.00 ч., с 14.00 ч. — 16.00 ч. (суббота и воскресенье – выходные дни).

Публичные слушания состоятся в актовом зале Администрации Плюсского района 09 ноября 2012 года в 14 часов 00 минут.

Извещение о проведении публичных слушаний опубликовано в газете «Плюсский край» и размещено на официальном сайте Плюсского района в сети Интернет по адресу: pljussa.reg60.ru

За справками обращаться в отдел имущественных отношений Администрации Плюсского района по адресу: Псковская область, Плюсский район, р.п. Плюсса, ул.Школьная, д.1-а, каб.16, телефон: (81133) 2-16-33.

Как построить дом, чтобы его не пришлось сносить

Кадастровая палата по Челябинской области продолжает рубрику «Это полезно знать». В этот раз южноуральцам рассказали про здания, которые считаются самовольными постройками и могут быть снесены.

Согласно Гражданскому кодексу здание, которое построено без учета требований законодательства, является самовольной постройкой и подлежит сносу. Для того, чтобы построенный частный или многоквартирный дом не стал самовольной постройкой, важно обратить внимание на следующие рекомендации.

Во-первых, прежде чем начать строить жилой дом нужно убедиться, что его строительство возможно на определенном земельном участке. Для этого необходимо обратить внимание на две характеристики земельного участка, содержащиеся в Едином государственном реестре недвижимости (ЕГРН): категорию земель и вид разрешенного использования земельного участка.

Если земельный участок имеет категорию земель «земли населенных пунктов» и вид разрешенного использования «для индивидуального жилищного строительства», «для ведения личного подсобного хозяйства», «блокированная жилая застройка», на таком земельном участке может быть возведен индивидуальный жилой дом или один блок блокированного жилого дома. Вид разрешенного использования «малоэтажная многоквартирная жилая застройка», «среднеэтажная жилая застройка», «многоэтажная жилая застройка (высотная застройка)» позволит построить на земельном участке многоквартирный дом соответствующего размера.

Вид разрешенного использования «малоэтажная многоквартирная жилая застройка», «среднеэтажная жилая застройка», «многоэтажная жилая застройка (высотная застройка)» позволит построить на земельном участке многоквартирный дом соответствующего размера.

Вместе с тем, если земельный участок имеет вид разрешенного использования «ведение личного подсобного хозяйства» и относится к землям сельскохозяйственного назначения, возведение объектов капитального строительства на таком участке будет противоречить уставленным законом нормам.

Также индивидуальный жилой дом или многоквартирный дом невозможно построить на земельных участках, предоставленных для ведения сельскохозяйственной деятельности, садоводства, огородничества.

Во-вторых, строительство жилого дома должно производиться в соответствии с градостроительными и строительными нормами и правилами на основании разрешения на строительство, выданного в органе местного самоуправления по месту нахождения земельного участка.

Строительство многоквартирного дома завершается получением разрешения на ввод объекта в эксплуатацию, которое подтверждает соответствие готового объекта установленным законом нормам. Обязательным приложением к такому разрешению является технический план, подготовленный на основании проектной документации. Разрешение на ввод объекта в эксплуатацию и технический план представляется в орган регистрации прав для постановки на государственный учет многоквартирного дома и квартир в нем.

Обязательным приложением к такому разрешению является технический план, подготовленный на основании проектной документации. Разрешение на ввод объекта в эксплуатацию и технический план представляется в орган регистрации прав для постановки на государственный учет многоквартирного дома и квартир в нем.

Для осуществления государственного учета индивидуального жилого дома, расположенного на земельном участке, предназначенном для такого строительства, необходимо представление в орган регистрации прав технического плана, подготовленного на основании разрешения на строительство и проектной документации, либо декларации, составленной правообладателем земельного участка, если проектная документация не изготавливалась. Получение разрешения на ввод индивидуального жилого дома в эксплуатацию не требуется.

В-третьих, необходимо обратить внимание, чтобы построенный жилой дом располагался строго на отведенном земельном участке.

Согласно действующему законодательству нельзя строить индивидуальный жилой или многоквартирный дома на земельных участках, которые не представлялись гражданам или юридическим лицам, осуществляющим строительство.

Земельные участки, в границах которых должен быть построен объект недвижимости, указываются в разрешении на строительство, для получения которого предоставляются документы, подтверждающие права на земельные участки, на которых планируется проводить строительство. Несоответствие построенного дома требованиям, установленным в разрешении на строительство, является основанием для отказа в предоставлении разрешения на ввод в эксплуатацию объекта недвижимости.

Таким образом, строительство дома за границами отведенного участка может стать причиной того, что построенное здание будет отнесено к самовольным постойкам. Права на такой объект зарегистрировать невозможно.

Как использовать небольшую ферму для списания налогов | Малый бизнес

Кимберли Леонард Обновлено 12 февраля 2019 г.

Многие успешные владельцы бизнеса используют небольшую ферму в своем доме или вторичном имуществе для компенсации налогооблагаемого дохода. Фермы определяются по-разному в каждом штате, поэтому обязательно проконсультируйтесь в местном департаменте сельского хозяйства штата и в налоговом управлении франшизы, чтобы убедиться, что ваша сельскохозяйственная земля имеет право на списание определенных налогов. Также рекомендуется проконсультироваться со специалистом по налогам.Налоговая служба (IRS) меньше озабочена размером фермы, поскольку она используется как бизнес, а не как хобби.

Также рекомендуется проконсультироваться со специалистом по налогам.Налоговая служба (IRS) меньше озабочена размером фермы, поскольку она используется как бизнес, а не как хобби.

Предупреждение

Сложное налоговое законодательство. Прежде чем принять решение о списании налогов в качестве мелкого фермера, вам следует посоветоваться с налоговым специалистом. Неправильное списание — приглашение на налоговую проверку и возможные штрафы.

Ферма: бизнес или хобби?

Определите свою ферму, прежде чем начинать списывать вещи.Для того, чтобы IRS предоставило вам доход и убытки фермы, вы должны разводить домашний скот, птицу или рыбу, либо вы должны выращивать фрукты или овощи. Вести учет по ферме, включая оплату труда, затрат на оборудование, техническое обслуживание и посев. Точные записи помогают определить коммерческие доходы и расходы, и они необходимы в качестве доказательства вычетов в случае аудита IRS.

IRS считает ферму не подлежащим вычету хобби, если она не приносит прибыли в течение трех лет из пяти. Фермы, разводящие лошадей, имеют возможность расширенного этапа увеличения прибыли и требуют получения прибыли через два года из семи.

Фермы, разводящие лошадей, имеют возможность расширенного этапа увеличения прибыли и требуют получения прибыли через два года из семи.

Допустимые федеральные отчисления

Как и любой другой бизнес, IRS позволяет вычесть обычные и коммерческие расходы, необходимые для ведения хозяйства. Сюда входят любые коммунальные расходы, такие как полив сельскохозяйственных культур, оборудование и даже предметы, которые вы приобрели для перепродажи. Домашний скот включается как вычитаемые расходы как для перепродажи, так и для коммерческих нужд, например, дойных коров. Крупное оборудование, такое как тракторы и силосы, со временем амортизируется, что увеличивает списание на годы.

Кредиты и проценты по кредитам также подлежат вычету. Любая помощь, которую вы наняли — будь то в счет заработной платы или в качестве подрядчика — — это трудовые расходы, которые также полностью вычитаются. IRS также позволит ферме усреднить доход фермы текущего года с доходом фермы за предыдущие три года, потенциально уменьшая существующие налоговые обязательства в очень прибыльный год.

Снижение налога на имущество

Вы можете получить снижение налога на имущество, если у вас есть разрешенная ферма.Обратитесь в местный государственный департамент сельского хозяйства и в офис окружного асессора, чтобы узнать, соответствуете ли вы требованиям. В некоторых штатах не требуются большие посылки, чтобы получить перерыв. Нью-Джерси требуется всего пять акров земли с продажами всего в 500 долларов, чтобы получить право на снижение налога на недвижимость.

В Калифорнии действует ряд правил, по которым предоставляются льготы по налогу на имущество в размере от 25 до 75 процентов; самые высокие исключения относятся к 100 акрам или более с письменными обязательствами не застраиваться в течение как минимум 10 лет.

Будьте осторожны с потерями

Фермы особенно подвержены коммерческим потерям.Хотя смерть производителя или плохие зимние заморозки могут привести к значительным финансовым потерям для фермы, фермеры могут вычесть убытки, если не будет получено страховое возмещение. Страховые претензии в связи с потерей урожая засчитываются как доход и облагаются налогом.

Страховые претензии в связи с потерей урожая засчитываются как доход и облагаются налогом.

Не каждый убыток вызывает страховое возмещение. Фермер может не выполнить франшизу, чтобы оправдать претензию, но он все равно может получить претензию в связи с потерей скота или урожая.

Публикация 225 (2020), Справочник по налогам для фермеров

Стандартный пробег. На 2020 год стандартная ставка пробега для стоимости эксплуатации вашего автомобиля, фургона, пикапа или панельного грузовика за каждую милю коммерческого использования составляет 57,5 цента. См. Раздел «Расходы на грузовики и автомобили» ниже.

Увеличение процентных расходов по бизнесу. Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (Закон CARES) ретроактивно увеличивает сумму расходов по процентам, которые могут быть вычтены за налоговые годы, начинающиеся в 2019 и 2020 годах, путем расчета ограничения раздела 163 (j) с использованием 50% (вместо 30%) от вашего скорректированного налогооблагаемого дохода. Ограничение не распространяется на большинство хозяйств, но для получения дополнительной информации см. Инструкции к Форме 8990 «Ограничение расходов на коммерческие интересы в соответствии с разделом 163 (j)».

Ограничение не распространяется на большинство хозяйств, но для получения дополнительной информации см. Инструкции к Форме 8990 «Ограничение расходов на коммерческие интересы в соответствии с разделом 163 (j)».

Заем программы защиты заработной платы (ГЧП) и прощенный долг. Как правило, вы не можете вычесть расходы, относящиеся к ссуде, полученной вами в рамках ГЧП, которая впоследствии была прощена. Для получения дополнительной информации см. Уведомление 2020-32, доступное на IRS.gov/irb/2020-21_IRB#NOT-2020-32.

Самостоятельные расходы

Обычные и необходимые затраты на содержание фермы с целью получения прибыли являются коммерческими расходами, вычитаемыми из налогооблагаемой базы.«Обычный» означает то, что делает большинство фермеров, а «необходимый» означает то, что полезно и полезно в сельском хозяйстве. В Приложении F, Часть II, перечислены некоторые общие расходы на ферму, которые обычно подлежат вычету. В этой главе обсуждаются многие из этих расходов, а также другие, не указанные в Приложении F.

Возмещенные расходы.

Если возмещение получено в том же году, в котором заявлены расходы, уменьшите расходы на сумму возмещения. Если возмещение получено в течение года после востребования расходов, включите сумму возмещения в доход.См. Возмещение или возмещение в разделе Доход из других источников в главе 3.

Личные и деловые расходы.

Некоторые расходы, которые вы оплачиваете в течение налогового года, могут быть частично личными, а частично коммерческими. Сюда могут входить расходы на бензин, нефть, топливо, воду, аренду, электричество, телефон, содержание автомобиля, ремонт, страховку, проценты и налоги.

Вы должны распределить эти смешанные расходы между их деловой и личной частями.Как правило, личная часть этих расходов не подлежит вычету. Деловая часть расходов подлежит вычету по Таблице F.

.Пример.

Вы заплатили 3600 долларов за электроэнергию в течение налогового года. Вы использовали 1 / 3 электроэнергии на личные нужды и 2 / 3 на сельское хозяйство. При таких обстоятельствах вы можете вычесть 2400 долларов ( 2 / 3 из 3600 долларов) из ваших затрат на электроэнергию как расходы на сельскохозяйственный бизнес.

Разумное распределение.

Не всегда легко определить коммерческую и некоммерческую части расходов. Не существует метода распределения, применимого ко всем смешанным расходам. Приемлемо любое разумное распределение. Что разумно, зависит от обстоятельств в каждом конкретном случае.

Предоплаченные товары для ферм

Предоплаченные сельскохозяйственные товары включают следующие предметы, если они оплачиваются в течение года.

Корма, семена, удобрения и аналогичные сельскохозяйственные товары, которые не использовались или не потреблялись в течение года, за исключением сельскохозяйственных принадлежностей, которые вы бы израсходовали в течение года, если бы не пожар, шторм, наводнение, другие несчастные случаи, болезни или засуха.

Домашняя птица (включая кур-несушек и цыплят), купленная для использования (или как для использования, так и для перепродажи) в вашем фермерском хозяйстве. Однако включайте только ту сумму, которая вычиталась бы в следующем году, если бы вы капитализировали стоимость и вычли ее по расчету в течение меньшего из 12 месяцев или срока полезного использования птицы.

Птица куплена для перепродажи и не перепродана в течение года.

Лимит удержания.

Если вы используете кассовый метод учета для отчетности о своих доходах и расходах, ваш вычет по предоплаченным сельскохозяйственным расходным материалам в том году, в который вы их оплачиваете, может быть ограничен до 50% ваших других вычитаемых сельскохозяйственных расходов за год (все вычеты из Таблицы F, кроме предоплаченные сельскохозяйственные товары). Это ограничение не применяется, если вы встретите одно из исключений, описанных ниже. См. Главу 2 для обсуждения кассового метода учета.

Если применяется лимит, вы можете вычесть излишки стоимости сельскохозяйственных материалов, кроме домашней птицы, в год, в котором вы используете или потребляете эти материалы.Избыточная стоимость домашней птицы, купленной для использования (или для использования и перепродажи) на вашем фермерском хозяйстве, подлежит вычету в год, следующий за годом, когда вы за нее заплатили. Избыточная стоимость мяса птицы, купленной для перепродажи, вычитается в том году, в котором вы продали или иным образом избавились от этой птицы.

Пример.

В течение 2020 года вы купили удобрения (40 000 долларов США), корма (10 000 долларов США) и семена (5000 долларов США) для использования на своей ферме в следующем году. Ваши общие предоплаченные расходы на сельскохозяйственные товары на 2020 год составляют 55000 долларов.Прочие вычитаемые вами расходы на ферму составили 100 000 долларов на 2020 год. Следовательно, ваш вычет по предоплаченным расходам на сельскохозяйственные товары не может превышать 50 000 долларов (50% от 100 000 долларов) на 2020 год. более поздний налоговый год, когда вы используете или потребляете эти материалы. Однако предел вычета не применяется, если вы имеете право на исключения, перечисленные ниже.

Исключения.

Это ограничение на вычет предоплаченных расходов на сельскохозяйственные товары не применяется, если вы являетесь налогоплательщиком, связанным с фермерским хозяйством, и применяется одно из следующих условий.

Ваши предоплаченные расходы на сельскохозяйственные товары составляют более 50% от других вычитаемых вами расходов на ферму из-за изменения бизнес-операций, вызванного необычными обстоятельствами.

Общая сумма ваших предоплаченных расходов на сельскохозяйственные товары за предыдущие 3 налоговых года составляет менее 50% от общих других вычитаемых вами расходов на ферму за эти 3 налоговых года.

Вы являетесь налогоплательщиком, связанным с фермерским хозяйством, если применимы какие-либо из следующих критериев.

Ваш главный дом находится на ферме.

Ваш основной бизнес — сельское хозяйство.

Член вашей семьи встречается (1) или (2).

. Независимо от того, применяется ли предел вычета для предоплаченных сельскохозяйственных принадлежностей, ваши расходы на предоплаченные корма для скота могут регулироваться правилами предоплаты за корм для скота, которые обсуждаются ниже..

Предварительно оплаченные корма для скота

Если вы сообщаете о своих доходах и расходах по кассовому методу учета, вы не можете вычесть в оплаченном году стоимость кормов, которые ваш скот будет потреблять в следующем году, если вы не выполните все следующие тесты.

Плата за покупку кормов, а не залог.

Предоплата преследует бизнес-цель, а не просто для избежания уплаты налогов.

Удержание предоплаты не приводит к существенному искажению вашего дохода.

Если вы соответствуете всем трем критериям, вы можете вычесть предоплаченный корм с учетом лимита на предоплаченные расходные материалы, о которых говорилось ранее.

Если вы не пройдете какой-либо из этих тестов, вы можете вычесть предоплаченный корм только в том году, в котором он был использован.

. Это правило не распространяется на покупку товарных фьючерсных контрактов. .

Оплата покупки кормов.

Оплата покупки корма или залога зависит от фактов и обстоятельств в каждом конкретном случае.Он предназначен для покупки кормов, если вы можете показать, что сделали это в соответствии с имеющим обязательную силу обязательством принять поставку определенного количества кормов по фиксированной цене, и вы не имеете права, в силу контракта или деловых обычаев, на возмещение или обратную покупку.

Ниже приведены некоторые факторы, которые показывают, что оплата является залогом, а не покупкой корма.

Отсутствие конкретных количественных условий.

Право на возмещение любого непримененного платежного кредита в конце контракта.

Рассмотрение продавцом платежа как залога.

Право на замену товарами или продуктами, указанными в контракте, другими.

Положение, разрешающее замену ингредиентов для изменения конкретной кормовой смеси в соответствии с текущими диетическими требованиями вашего скота, не предполагает внесения залога. Кроме того, корректировка цены для отражения рыночной стоимости на дату доставки сама по себе не является доказательством депозита.

Деловая цель.

Предоплата преследует коммерческую цель только в том случае, если у вас есть обоснованные ожидания получения некоторой коммерческой выгоды от предоплаты стоимости кормов для скота. Ниже приведены некоторые примеры преимуществ для бизнеса.

Другими факторами, принимаемыми во внимание при определении наличия деловой цели, являются то, являлась ли предоплата условием, наложенным продавцом, и было ли это условие значимым.

Нет существенного искажения доходов.

Ниже приведены некоторые факторы, которые учитываются при определении того, искажает ли вычет предварительно оплаченного корма для скота существенное искажение дохода.

Ваша обычная деловая практика при ведении животноводства.

Расходы по прошлым покупкам.

Время года, когда вы совершили покупку.

Расход по отношению к вашему доходу за год.

Наемная рабочая сила

Вы можете вычесть разумную заработную плату, выплачиваемую за обычный сельскохозяйственный труд, сдельную работу, работу по контракту и другие формы труда, нанятые для выполнения ваших сельскохозяйственных работ.Вы можете выплачивать заработную плату наличными или неденежными средствами, такими как инвентарь, основные средства или активы, используемые в вашем бизнесе. Стоимость труда на ферме-интернате — это вычитаемые затраты на рабочую силу. Прочие вычитаемые расходы, связанные с сельскохозяйственным трудом, включают медицинское страхование, компенсационное страхование рабочих и другие льготы.

Если вы должны удерживать налоги на социальное обеспечение, Medicare и подоходный налог из денежной заработной платы ваших сотрудников, вы все равно можете вычесть полную сумму заработной платы до удержания. См. Главу 13 для получения дополнительной информации о налогах на трудоустройство.Кроме того, вычтите долю работодателя в налогах на социальное обеспечение и бесплатную медицинскую помощь, которые вы должны платить из заработной платы своих сотрудников в качестве расходов на сельскохозяйственный бизнес в Приложении F, строка 29. См. Налоги ниже.

Недвижимость для оказания услуг.

Если вы передаете собственность работнику в счет оплаты услуг, вы можете вычесть из выплаченной заработной платы справедливую рыночную стоимость собственности на дату передачи. Если сотрудник платит вам какую-либо сумму за имущество, вычтите в качестве заработной платы справедливую рыночную стоимость имущества за вычетом оплаты сотрудником за имущество.

Рассматривайте удержанную заработную плату как сумму, полученную за собственность. Вам может потребоваться сообщить о прибыли или убытке, если скорректированная база собственности на дату передачи отличается от ее справедливой рыночной стоимости. Любая прибыль или убыток имеют тот же характер, что и обмениваемое имущество в ваших руках. Для получения дополнительной информации см. Главу 8.

Ребенок как сотрудник.

Вы можете удержать разумную заработную плату или другую компенсацию, которую вы выплачиваете своему ребенку за выполнение сельскохозяйственных работ, если между вами и вашим ребенком существуют настоящие отношения работодатель-работник.Включите эту заработную плату в доход ребенка. Ребенку, возможно, придется подать налоговую декларацию. Эта заработная плата также может облагаться налогами на социальное обеспечение и Medicare, если вашему ребенку 18 лет и старше. Заработная плата, выплачиваемая несовершеннолетним детям, облагается налогом на социальное обеспечение и медицинскую помощь в тот месяц, когда ребенку-иждивенцу исполняется 18 лет. Для получения дополнительной информации см. Семейные сотрудники в главе 13.

. Детскому служащему должна быть выдана форма W-2. .

Тот факт, что ваш ребенок тратит заработную плату на покупку одежды или других предметов первой необходимости, которые вы обычно доставляете, не мешает вам вычесть из заработной платы вашего ребенка расходы на ферму.

. Размер заработной платы, выплачиваемой ребенку, может привести к потере освобождения от иждивенцев в зависимости от того, как ребенок использует деньги. .

Супруг как сотрудник.

Вы можете удержать разумную заработную плату или другую компенсацию, которую вы выплачиваете своему супругу, если между вами и вашим супругом существуют настоящие отношения работодатель-работник. Заработная плата, которую вы платите своему супругу, облагается налогами на социальное обеспечение и Medicare. Для получения дополнительной информации см. Семейные сотрудники в главе 13.

Вы не можете вычесть заработную плату, выплаченную за определенные виды работы по дому, строительные работы и содержание вашего дома. Однако эта заработная плата может облагаться налогом на трудоустройство, описанным в главе 13.

Домашние работники.

Не вычитайте суммы, выплаченные лицам, занятым домашним трудом, за исключением случаев, когда их услуги используются при размещении или ином уходе за сельскохозяйственными рабочими.

Строительная рабочая сила.

Не вычитается заработная плата, выплачиваемая наемным работникам при строительстве новых зданий или других улучшений.Эта заработная плата является частью стоимости строительства или другого улучшения. Вы должны использовать их с большой буквы.

Уход за домом.

Если работник вашей фермы тратит время на обслуживание или ремонт вашего дома, заработная плата и налоги на трудоустройство, которые вы платите за эту работу, являются личными расходами, не подлежащими вычету. Например, предположим, что у вас есть работник фермы в течение всего налогового года, и этот служащий тратит 5% времени на обслуживание вашего дома. Оставшееся время работник посвящает работе на вашей ферме.Вы не можете вычесть 5% из заработной платы и налогов, которые вы платите за этого сотрудника.

Уменьшите размер удержания из заработной платы на сумму любых заявленных вами трудовых кредитов, таких как кредит по возможности трудоустройства (форма 5884).

Ремонт и обслуживание

Вы можете вычесть большую часть расходов на ремонт и содержание вашей фермы. Обычными предметами ремонта и обслуживания являются перекраска, заделка трещин или замена разбитых окон в фермерских постройках, а также текущее обслуживание грузовиков, тракторов и другой сельскохозяйственной техники.Однако расходы на улучшение амортизируемого имущества, как правило, являются капитальными затратами. Суммы выплачиваются за улучшения, если они предназначены для улучшения вашей собственности, для восстановления вашей собственности, например, замены основных компонентов и существенных структурных частей, или если ваши расходы адаптируют вашу собственность для нового или другого использования. Например, если вы замените несколько черепиц на крыше сарая, эти расходы обычно вычитаются как ремонт и техническое обслуживание. Если вы замените всю крышу сарая на новую крышу, то эти расходы, как правило, являются капитальными.Для получения дополнительной информации см. Капитальные расходы , далее.

При определенных условиях вы можете выбрать капитализацию сумм, уплаченных за ремонт и техническое обслуживание. См. Раздел 1.263 (a) -3 (n) Правил для получения дополнительной информации.

Проценты

Может быть ограничение на сумму, которую вы можете вычесть в качестве процентов, выплаченных или начисленных в течение налогового года, связанного с вашим фермерским бизнесом, например, для ипотеки фермы, другой ипотеки фермы и других обязательств фермерского хозяйства.Тем не менее, налогоплательщик малого бизнеса не подлежит ограничению расходов по процентам от бизнеса и не обязан заполнять форму 8990. Налогоплательщик малого бизнеса — это налогоплательщик, который не является налоговым убежищем (как определено в разделе 448 (d) (3)) и имеет среднюю годовую валовую выручку в размере 25 миллионов долларов или меньше за 3 предыдущих налоговых года в соответствии с тестом валовой выручки в соответствии с разделом 448 (c). Валовая выручка включает совокупную валовую выручку от всех лиц, рассматриваемых как один работодатель, таких как контролируемая группа корпораций, совместно контролируемые товарищества или предприятия, а также аффилированные группы обслуживания.

Тест на валовую выручку в соответствии с разделом 448 (c) применяется только к корпорациям и товариществам, но для целей ограничения коммерческого интереса тест на валовую выручку применяется к физическим лицам, как если бы они были корпорациями или товариществами. Таким образом, любое физическое лицо, занимающееся сельскохозяйственной торговлей или бизнесом, действующим в качестве индивидуального предпринимателя, подлежит проверке валовой выручки.

Определенные предприятия, на которые распространяется ограничение на расходы по процентам, могут отказаться от ограничения. Определенные сельскохозяйственные предприятия и определенные сельскохозяйственные или садоводческие кооперативы (как определено в разделе 199A (g) (4) имеют право сделать выбор не ограничивать расходы, связанные с коммерческими интересами.Это бесповоротные выборы. Если вы сделаете этот выбор, вам потребуется использовать альтернативную систему амортизации (ADS), описанную далее в главе 7, для амортизации любой сельскохозяйственной собственности с периодом восстановления 10 лет или более. Кроме того, вы не имеете права на специальную скидку на амортизацию этого имущества. Для лица, имеющего более одного квалифицируемого бизнеса, выбор производится в отношении каждого бизнеса. Если от вас требуется ограничить расходы на выплату процентов по бизнесу, сумма, которую вы не можете вычесть за налоговый год, обычно переносится на следующий налоговый год.Однако существуют особые правила для партнерского отношения к запрещенным деловым интересам. См. Инструкции к форме 8990 для получения дополнительной информации.

В соответствии с предыдущими правилами и при условии, что другие ограничения не применяются, вы можете вычесть проценты по расходам на сельскохозяйственный бизнес, выплаченные или начисленные в течение налогового года, связанные с вашим фермерским бизнесом, например, по ипотеке фермы и другим обязательствам фермы.

Кассовым методом.

Если вы используете кассовый метод учета, вы, как правило, можете вычесть проценты, уплаченные в течение налогового года.Вы не можете вычесть проценты, уплаченные из средств, полученных от первоначального кредитора в рамках другой ссуды, аванса или другой договоренности, аналогичной ссуде. Однако вы можете вычесть проценты, когда начнете платить по новой ссуде. Для получения дополнительной информации см. Кассовый метод в главе 2.

Предоплаченные проценты.

При кассовом методе вы, как правило, не можете вычесть проценты, уплаченные до наступления года, когда они подлежат выплате. Выплаченные авансом проценты могут быть вычтены только в том налоговом году, в котором они подлежат уплате.

Метод начисления.

Если вы используете метод начисления, вы можете вычесть только проценты, начисленные в течение налогового года. Однако вы не можете вычесть проценты, причитающиеся связанному лицу, которое использует денежный метод, до тех пор, пока не будет произведен платеж и проценты не будут включены в валовой доход этого лица. Для получения дополнительной информации см. Метод начисления в главе 2.

Распределение процентов.

Если вы используете средства ссуды для нескольких целей, вы должны распределить проценты по этой ссуде для каждого использования.Распределите интерес по следующим категориям.

Обычно проценты по ссуде распределяются таким же образом, как и поступления от ссуды. Вы распределяете поступления от ссуды, отслеживая выплаты по конкретным направлениям использования.

. Самый простой способ отследить выплаты по конкретным направлениям использования — это хранить поступления по конкретной ссуде отдельно от любых других средств. .

Обеспеченный заем.

На распределение поступлений по ссуде и соответствующих процентов обычно не влияет использование имущества, обеспечивающего ссуду.

Пример.

Вы получаете ссуду на имущество, используемое в вашем фермерском хозяйстве. Вы используете кредитные средства для покупки автомобиля в личное пользование. Вы должны направить процентные расходы по ссуде на личное использование (покупка автомобиля), даже если ссуда обеспечена имуществом фермерского хозяйства.

Срок размещения.

Период, на который ссуда распределяется для конкретного использования, начинается с даты использования поступлений и заканчивается в более раннюю из следующих дат.

Дополнительная информация.

Для получения дополнительной информации о процентах см. Главу 4 Pub. 535.

Плата за разведение

Как правило, вы можете вычесть плату за разведение как расходы на фермерское хозяйство. Однако, если заводчик гарантирует живое потомство в результате разведения или другой ветеринарной процедуры, вы должны капитализировать эти затраты в качестве основы для стоимости потомства. Кроме того, если вы используете метод начисления, вы должны капитализировать плату за разведение и распределить ее на основе затрат на теленка, жеребенка и т. Д.Для получения дополнительной информации о том, кто должен использовать метод начисления, см. Требуется метод начисления в разделе Методы учета в главе 2.

Удобрения и известь

Вы можете вычесть уплаченную или понесенную в течение года стоимость удобрений, извести и других материалов, применяемых на сельскохозяйственных угодьях для их обогащения, нейтрализации или кондиционирования, если льготы длятся год или меньше. Вы также можете вычесть стоимость применения этих материалов в том году, в котором вы их оплатили или понесли.Однако см. Предоплаченные товары для фермы ранее, чтобы узнать о правиле, которое может ограничить ваш вычет за эти материалы.

Если полезные свойства удобрений, извести или других материалов длятся существенно более 1 года, вы обычно капитализируете их стоимость и ежегодно вычитаете часть выгоды. Однако вы можете вычесть эти расходы в оплаченном или понесенном году. Если вы сделаете этот выбор, вам потребуется одобрение IRS, если вы позже решите капитализировать стоимость ранее вычтенных предметов.Если вы продаете сельхозугодья, на которых были внесены удобрения или известь, и если продажная цена земли включает часть или всю стоимость удобрений или извести, вы указываете сумму продажи, относящуюся к удобрению или извести, как обычный доход. См. Раздел 180 для получения дополнительной информации.

Сельскохозяйственные угодья для этих целей — это земли, используемые для выращивания сельскохозяйственных культур, фруктов или другой сельскохозяйственной продукции или для содержания домашнего скота. Сюда не входят земли, которые вы ранее никогда не использовали для выращивания сельскохозяйственных культур или содержания скота.Вы не можете вычесть первоначальные затраты на подготовку земли. (См. Капитальные расходы , далее.)

Включите государственные выплаты, которые вы получаете за известь или удобрения, в доход. См. Удобрения и известь в разделе «Платежи по сельскохозяйственной программе » в главе 3.

Налоги

Вы можете вычесть в качестве расходов на сельскохозяйственный бизнес налоги на недвижимость и личное имущество на активы сельскохозяйственного бизнеса, такие как сельскохозяйственное оборудование, животных, сельскохозяйственные угодья и сельскохозяйственные постройки.Вы также можете вычесть уплаченные вами налоги на социальное обеспечение и Medicare, чтобы они соответствовали сумме, удерживаемой из заработной платы работников фермы и любого уплачиваемого вами федерального налога по безработице. Информацию о налогах на рабочую силу см. В главе 13.

Распределение налогов.

Налоги на часть вашей фермы, которую вы используете в качестве дома (включая мебель и прилегающую землю, не используемую для ведения сельского хозяйства), не являются коммерческими налогами. Вы можете вычесть эти налоги, не связанные с коммерческой деятельностью, в виде детализированных вычетов в Приложении A (Форма 1040).Чтобы определить некоммерческую часть, распределите налоги между активами фермы и некоммерческими активами. Распределение может быть выполнено на основе оценочных оценок. Если в вашей налоговой декларации не указаны оценочные значения, вы можете получить их у налогового инспектора.

Государственные и местные общие налоги с продаж.

Штатный и местный общие налоги с продаж по не амортизируемым статьям расходов сельскохозяйственного бизнеса вычитаются как часть стоимости этих статей. Включите государственные и местные общие налоги с продаж, взимаемые при покупке активов для использования в вашем фермерском хозяйстве, как часть амортизируемых вами затрат.Также относитесь к налогам как к части своих расходов, если они взимаются с продавца и передаются вам.

Государственный и федеральный подоходный налог.

Физические лица не могут вычитать подоходный налог штата и федеральный подоходный налог в качестве расходов на ведение хозяйственной деятельности. Физические лица могут вычесть подоходный налог штата и местный налог только в виде детализированного вычета в Приложении A (Форма 1040). Для налоговых лет после 2017 года и до 2026 года вычет по Приложению A (Форма 1040) для комбинированных государственных и местных налогов на прибыль и имущество ограничен 10 000 долларов США (5 000 долларов США при раздельной регистрации брака).Однако вы не можете вычесть федеральный подоходный налог.

Налог за пользование автомагистралью.

Вы можете вычесть федеральный налог на использование дорожных транспортных средств, уплаченный за грузовик или седельный тягач, используемый в вашем фермерском хозяйстве. Для получения информации о самом налоге, включая информацию о транспортных средствах, облагаемых налогом, см. Инструкции к форме 2290.

Налог на самозанятость.

Вы не можете вычесть налог на самозанятость, который вы платите как расходы на сельскохозяйственный бизнес.Однако вы можете вычесть в качестве корректировки дохода в Таблице 1 (Форма 1040), строка 14, половину вашего налога на самозанятость при расчете скорректированного валового дохода. Для получения дополнительной информации см. Главу 12.

Страхование

Как правило, вы можете вычесть обычную и необходимую стоимость страхования вашего фермерского бизнеса как коммерческие расходы. Сюда входят взносы, которые вы платите за следующие виды страхования.

Страхование от пожара, урагана, урожая, кражи, ответственности и другое страхование активов сельскохозяйственного предприятия.

Страхование здоровья и от несчастных случаев сотрудников вашего хозяйства.

Страхование компенсации рабочим, установленное законом штата, которое покрывает любые претензии в связи с производственными травмами или заболеваниями, перенесенными работниками на вашей ферме, независимо от их вины.

Страхование от перерыва в работе.

Государственное страхование от безработицы для работников вашей фермы (вычитается в виде налогов, если они считаются налогами в соответствии с законодательством штата).

Страхование для обеспечения кредита.

Если вы оформляете полис в отношении своей жизни или жизни другого человека, имеющего финансовый интерес в вашем фермерском бизнесе, чтобы получить или защитить бизнес-ссуду, вы не можете вычесть страховые взносы как коммерческие расходы. В случае смерти доходы от полиса не облагаются налогом как доход, даже если они используются для погашения долга.

Авансовые премии.

Вычитайте авансовые платежи страховых взносов только в том году, к которому они относятся, независимо от используемого вами метода учета.

Пример.

29 июня 2020 года вы заплатили премию в размере 3000 долларов за страховку от пожара в своем сарае. Полис будет охватывать период в 3 года, начиная с 1 июля 2020 года. Только расходы за 6 месяцев 2020 года подлежат вычету в качестве расходов на страхование в вашей налоговой декларации за 2020 календарный год. Вычтите 500 долларов, которые являются премией за 6 месяцев из 36-месячного периода страховой премии, или 6 / 36 из 3000 долларов. Как в 2021, так и в 2022 году вычтите 1000 долларов ( 12 / 36 из 3000 долларов).Вычтите оставшиеся 500 долларов в 2022 году. Если бы политика вступила в силу 1 января 2020 года, вычитаемые расходы составили бы 1000 долларов на каждый из 2020, 2021 и 2022 годов, исходя из одной трети премии, используемой каждый год.

Страхование прерывания хозяйственной деятельности.

Взносы по страхованию использования и занятости, а также по страхованию от перерыва в работе вычитаются как коммерческие расходы. Эта страховка покрывает упущенную выгоду, если ваш бизнес остановлен из-за пожара или по другой причине.Сообщайте о любых поступлениях в полном объеме в Приложении F, Часть I.

Вычет по страхованию здоровья самозанятых.

Если вы работаете не по найму, вы можете вычесть в качестве корректировки дохода по Приложению 1 (Форма 1040) ваши платежи по медицинскому, стоматологическому страхованию и страхованию по квалифицированному долгосрочному уходу для себя, вашего супруга и иждивенцев при подсчете вашего дохода. скорректированный валовой доход в вашем Графике 1 (Форма 1040). Начиная с 30 марта 2010 г., страхование также может распространяться на любого вашего ребенка в возрасте до 27 лет на конец 2020 года, даже если ребенок не был вашим иждивенцем.Как правило, этот вычет не может превышать чистую прибыль от бизнеса, в рамках которого был создан план.

Если вы или ваш супруг (а) также являетесь сотрудником другого лица, вы не можете получить вычет за любой месяц, в течение которого вы имеете право участвовать в субсидируемом плане медицинского страхования, поддерживаемом вашим работодателем или работодателем вашего супруга.

Как правило, используйте Таблицу вычетов для самозанятых по медицинскому страхованию в Инструкциях по Приложению 1 (Форма 1040), чтобы рассчитать свой вычет.Включите оставшуюся часть страхового платежа в свои медицинские расходы в Приложении A (Форма 1040), если вы перечисляете свои вычеты.

Для получения дополнительной информации см. Франшиза , глава 6 Pub 535.

Аренда и лизинг

Если вы арендуете недвижимость для использования в фермерском хозяйстве, вы, как правило, можете вычесть арендную плату, которую вы платите по Графику F. Однако вы не можете вычесть арендную плату, которую вы платите долями урожая, если вы вычитаете стоимость выращивания урожая как расходы фермы.

Авансовые платежи.

Вычитайте авансовые платежи по арендной плате только в том году, к которому они относятся, независимо от используемого вами метода учета.

Фермерский дом.

Если вы арендуете ферму, не вычитайте часть арендных расходов, которая представляет собой справедливую арендную стоимость фермерского дома, в котором вы живете.

Если вы арендуете сельскохозяйственное здание или оборудование, вы должны определить, следует ли рассматривать соглашение как условный договор купли-продажи, а не как аренду.Если соглашение рассматривается как условный договор купли-продажи, платежи по соглашению (если они не представляют собой проценты или другие сборы) являются платежами за покупку недвижимости. Не вычитайте эти платежи как арендную плату, а капитализируйте стоимость собственности и возмещайте эту стоимость за счет амортизации.

Условный договор купли-продажи.