Сроки возмещения НДС из бюджета при общем порядке

Как быстро и сколько возмещают НДС зависит от многих факторов, рассказывает Анна Шешенина (Лукша). Существует два варианта возмещения НДС: общий (долгий) и заявительный (быстрый через гарантии банков). Здесь мы расскажем про общий порядок.

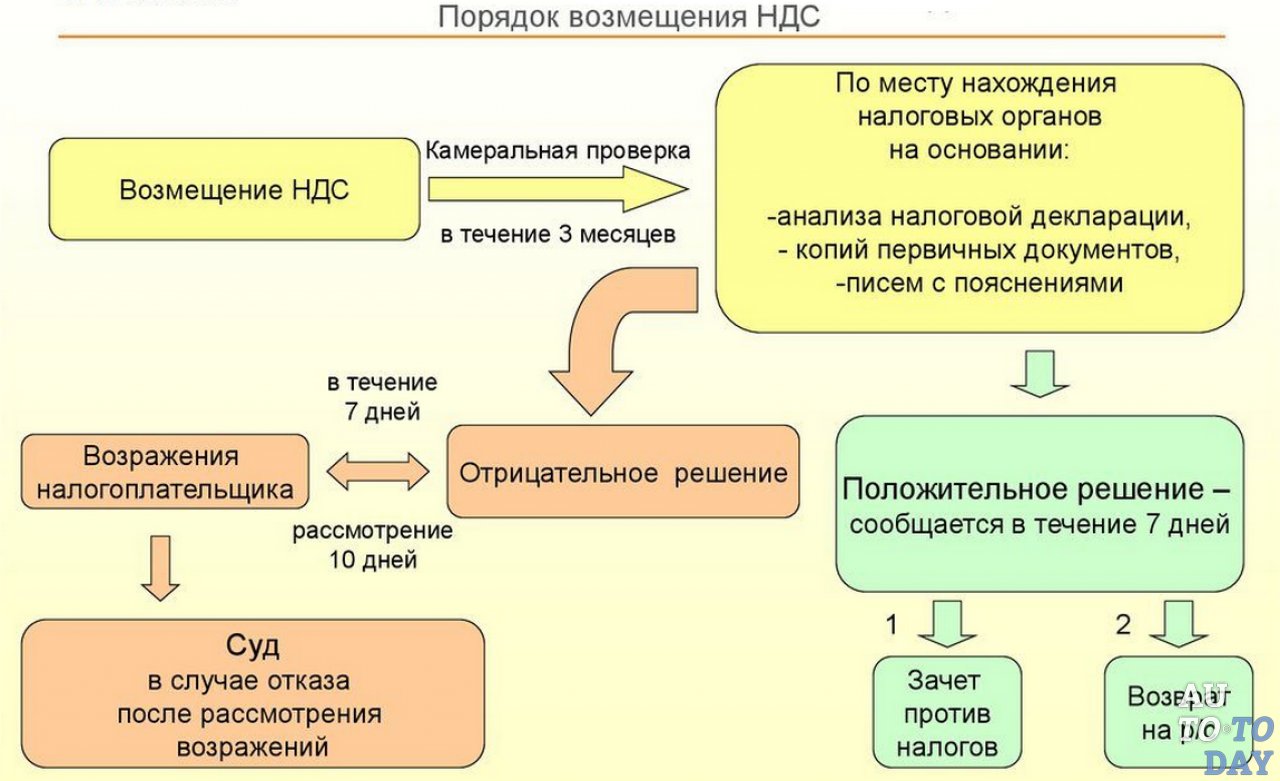

Общий порядок возмещения НДС (ст. 176 НК РФ) предусматривает:

- возврат НДС,

- зачет НДС

после проведения камеральной проверки. По нашей практике, если нет нарушений средний срок возмещения НДС 80 дней.

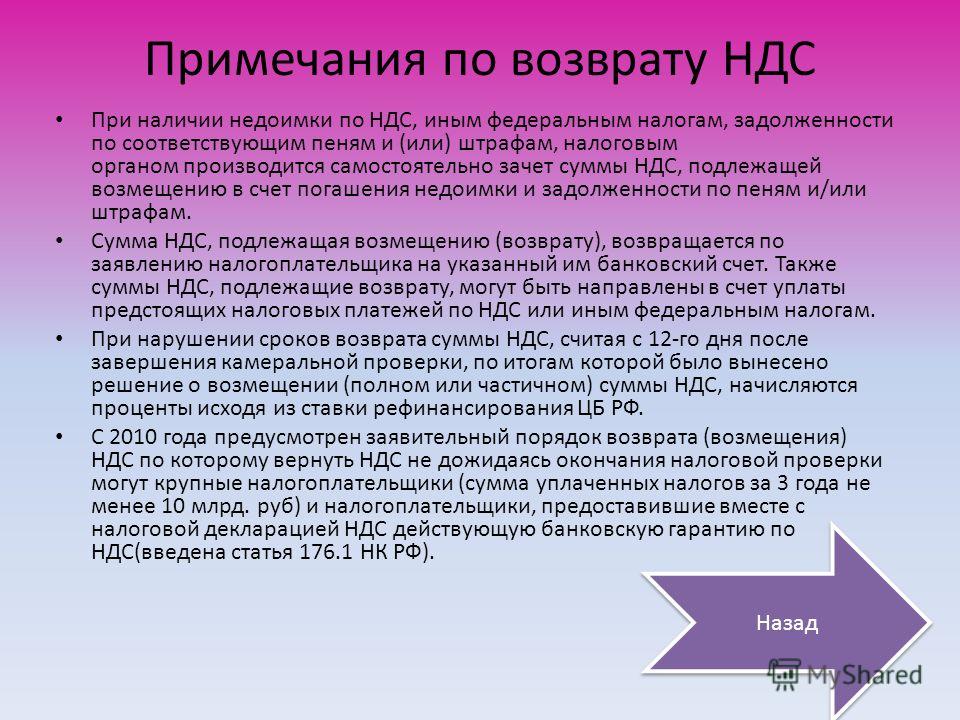

Заявительный порядок (ст. 176.1 НК РФ) предполагает возмещение НДС до завершения камералки при соблюдении определенных условий — примерно 20 дней.

Общий порядок начинается с оформления декларации по окончании отчётного периода и подготовки пакета документов, подтверждающих факт переплаты. Если сумма налогов, рассчитанная по операциям, являющимся объектом налогообложения, превышает произведенные выплаты, разница причитается к возврату или зачёту.

Сроки возврата НДС

60 дней на камеральную проверку

С момента подачи налоговой декларации по НДС, начинается камеральная налоговая проверка, которая длится 60 (шестьдесят) календарных дней (ст. 88 НК РФ). Если налоговым органом будут установлены нарушения законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки до трех месяцев со дня представления налоговой декларации по налогу на добавленную стоимость. Проверка проводится налоговым органом на предмет обоснованности претензий плательщика НДС на возмещение части выплаченного налога. На протяжении 2 (двух) месяцев сотрудники ИФНС изучают декларацию и прилагающиеся к ней документы. Определяют полноту и правильность заполнения представленной документации, контролируют соответствие указанных в декларации показателей данным налогового учёта, проверяют правомерность применения льготных ставок, налоговых вычетов, правильности расчётов базы и суммы налогов.

В ходе проверки налоговый инспектор имеет право запрашивать у налогоплательщика любые документы и объяснения. Может обратиться сотрудник ИФНС и к контрагентам проверяемого, и к обслуживающему банку, если некоторые вопросы требуют прояснения. Отказ от предоставления необходимой информации или несвоевременная её подача расценивается в качестве правонарушения, которое влечёт за собой штрафные санкции.

Налоговики могут закончить проверку быстрее — это не нарушение (см. письма Минфина России от 19.03.2015 № 03-07-15/14753 и ФНС России от 13.04.2015 № ЕД-4-15/6266).

7 дней на решение

Если по итогам проверки претензий нет, в течение 7 рабочих дней по окончании КНП инспекция выносит решение о возмещении НДС из бюджета (п. 2 ст. 176 НК РФ). Если проверкой выявлены нарушения, составляется акт камеральной налоговой проверки, на который вы вправе подать возражения (п. 3 ст. 176 НК РФ). Выносится решение о привлечении или отказе в привлечении плательщика к налоговой ответственности.

5 дней на уведомление о решении

О принятом решении налоговики должны письменно известить вас в течение 5 рабочих дней (п. 9 ст. 176 НК РФ). При наличии у вас недоимки по НДС, иным федеральным налогам, а также обнаружении задолженности по соответствующим пеням или штрафам налоговики самостоятельно зачтут в счет них возмещаемую сумму налога (п. 4 ст. 176 НК РФ). Причем на недоимку, образовавшуюся в период между датой подачи декларации и датой решения и не превышающую сумму НДС к возмещению, пени начислены не будут (п. 5 ст. 176 НК РФ). Если недоимка отсутствует или перекрывается возмещаемой суммой, вы вправе вернуть сумму возмещения (либо ее часть, оставшуюся после погашения недоимки) на счет или зачесть ее в счет предстоящих платежей по НДС или другим федеральным налогам.

5 дней на возврат

Для возврата и зачета НДС необходимо заявление (п. 6 ст. 176 НК РФ). На следующей день налоговый орган передает поручение о перечислении денег в орган Федерального казначейства, у которого 5 дней на возврат денег на расчетный счет организации. Одновременно с формированием поручения для казначейства налоговый орган обязан в письменном виде сообщить о своем решении налогоплательщику, который в свою очередь оформляет заявление в свободной форме на возврат денег с указанием конкретной суммы и банковских реквизитов. Если заявление о зачете или возврате вы не успеете подать до дня вынесения решения, возврат НДС из бюджета будет осуществляться в порядке, установленном ст. 78 НК РФ (п. 11.1 ст. 176 НК РФ).

На основании решения о возврате инспекция оформляет поручение на возврат и направляет его в территориальный орган Федерального казначейства (это должно произойти на следующий день после дня принятия решения). Казначейство в течение 5 рабочих дней со дня получения поручения обязано перечислить деньги на ваш счет и известить налоговиков о дате и сумме возврата (п. 8 ст. 176 НК РФ).

8 ст. 176 НК РФ).

Проценты за задержку возврата НДС

На практике бывают случаи задержек в поступлении денег из бюджета. Статья 176 пункт 10 НК РФ предусматривает штрафные санкции. При нарушении сроков возврата суммы налога, начиная с 12-го дня после завершения камеральной налоговой проверки, начисляются проценты, исходя из ставки рефинансирования ЦБ РФ. Начислять ли эти проценты, на наш взгляд, зависит от суммы возмещаемого налога, количества дней задержки возврата налога и готовности отстаивать свои права в суде.

Как заказать услугу по возмещению НДС

Воспользуйтесь любым удобным для вас способом:

Напишите онлайн консультанту;

Позвоните нам по телефону (4812) 701-700;

Воспользуйтесь формой ниже

Читать еще на эту тему:

Как ИФНС проверяет налоговую декларацию по НДС

Ускоренный порядок возмещения НДС

Проблемы возврата НДС

Заказать возмещение НДС

Предоставим в налоговую документы. Сопроводим камеральную проверку

Сопроводим камеральную проверку

О порядке возмещения НДС из бюджета

ОтветВ первую очередь отметим, что в силу пункта 6 статьи 6.1 НК РФ срок, определенный днями, исчисляется в рабочих днях, если срок не установлен в календарных днях. При этом рабочим днем считается день, который не признается в соответствии с законодательством РФ выходным и (или) нерабочим праздничным днем.

В соответствии с пунктом 2 статьи 173 НК РФ, если сумма налоговых вычетов в каком-либо налоговом периоде превышает общую сумму налога, исчисленную в соответствии со статьей 166НК РФ и увеличенную на суммы налога, восстановленного в соответствии с пунктом 3 статьи 170НК РФ, положительная разница между суммой налоговых вычетов и суммой налога, исчисленной по операциям, признаваемым объектом налогообложения всоответствии с подпунктами 1 и 2 пункта 1 статьи 146НК РФ, подлежит возмещению налогоплательщику в порядке и на условиях, которые предусмотрены статьями 176 и 176. 1НК РФ, за исключением случаев, когда налоговая декларация подана налогоплательщиком по истечении трех лет после окончания соответствующего налогового периода.

1НК РФ, за исключением случаев, когда налоговая декларация подана налогоплательщиком по истечении трех лет после окончания соответствующего налогового периода.

Отметим, что статья 176 НК РФ регулирует общий порядок возмещения НДС из бюджета, а статья 176.1 НК РФ – заявительный.

Исходя из постановки вопроса, рассмотрим общий порядок возмещения НДС из бюджета в соответствии с положениями статьи 176 НК РФ.

На основании пункта 1 статьи 176 НК РФ в случае, если по итогам налогового периода сумма налоговых вычетов превышает общую сумму налога, исчисленную по операциям, признаваемым объектом налогообложения в соответствии с подпунктами 1 — 3 пункта 1 статьи 146НК РФ, полученная разница подлежит возмещению (зачету, возврату) налогоплательщику в соответствии с положениями настоящей статьи.

После представления налогоплательщиком налоговой декларации налоговый орган проверяет обоснованность суммы налога, заявленной к возмещению, при проведении камеральной налоговой проверки в порядке, установленном статьей 88НК РФ.

В силу пункта 8 статьи 88 НК РФпри подаче налоговой декларации по НДС, в которой заявлено право на возмещение налога

Налоговый орган вправе истребовать у налогоплательщика документы, подтверждающие в соответствии со статьей 172НК РФ правомерность применения налоговых вычетов.

Согласно пункту 2 статьи 88 НК РФ камеральная налоговая проверка на основе налоговой декларации по НДС, документов, представленных в налоговый орган, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа, проводится в течение двух месяцев со дня представления такой налоговой декларации.

В случае,если до окончания камеральной налоговой проверки налоговой декларации по НДС налоговым органом установлены признаки, указывающие на возможное нарушение законодательства о налогах и сборах

, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки. Срок камеральной налоговой проверки может быть продлен до трех месяцев со дня представления налоговой декларации по НДС.

Срок камеральной налоговой проверки может быть продлен до трех месяцев со дня представления налоговой декларации по НДС.Таким образом, камеральная налоговая проверка декларации по НДС проводится налоговым органом в течение 2 месяцев со дня представления декларации.

По решению руководителя (заместителя руководителя)налоговогооргана срок проверки может быть увеличен до 3 месяцев в случае, если до окончания проверки налоговым органом будут установлены признаки, указывающие на возможное нарушение законодательства о налогах и сборах.

Отметим, что приостановление сроков камеральной налоговой проверки положениями НК РФне предусмотрено

В соответствии с пунктом 2 статьи 176 НК РФпо окончании проверки в течение семи дней налоговый орган обязан принять решение о возмещении соответствующих сумм, если при проведении камеральной налоговой проверки не были выявлены нарушения законодательства о налогах и сборах.

Следовательно, с момента окончания камеральной налоговой проверки решение о возмещении соответствующей суммы НДС должно быть принято налоговым органом в течение 7 рабочих дней, если при проведении проверки не было выявлено каких-либо нарушений.

Из положений пункта 4 статьи 176 НК РФ следует, что при наличии у налогоплательщика недоимки по налогу, иным федеральным налогам, задолженности по соответствующим пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных НК РФ, налоговым органом производится самостоятельно зачет суммы налога, подлежащей возмещению, в счет погашения указанных недоимки и задолженности по пеням и (или) штрафам.

Пунктом 6 статьи 176 НК РФ установлено, что приотсутствии у налогоплательщика недоимки по налогу, иным федеральным налогам, задолженности по соответствующим пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных НК РФ, сумма налога, подлежащая возмещению по решению налогового органа, возвращается по заявлению налогоплательщика на указанный им банковский счет. При наличии письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи) налогоплательщика суммы, подлежащие возврату, могут быть направлены в счет уплаты предстоящих платежей по налогу или иным федеральным налогам.

При наличии письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи) налогоплательщика суммы, подлежащие возврату, могут быть направлены в счет уплаты предстоящих платежей по налогу или иным федеральным налогам.

Решение о зачете (возврате) суммы налога принимается налоговым органом одновременно с вынесением решения о возмещении суммы налога (полностью или частично) (пункт 7 статьи 176 НК РФ).

Налоговый орган обязан сообщить в письменной форме налогоплательщику о принятом решении о возмещении (полностью или частично), о принятом решении о зачете (возврате) суммы налога, подлежащей возмещению, или об отказе в возмещении в течение пяти дней со дня принятия соответствующего решения.

Указанное сообщение может быть передано руководителю организации, индивидуальному предпринимателю, их представителям лично под расписку или иным способом, подтверждающим факт и дату его получения (пункт 9 статьи 176 НК РФ).

Таким образом, в случае отсутствия недоимки по налогам, задолженности по пеням и штрафам, налоговым органом принимается решение о возврате суммы налога одновременно с вынесением решения о его возмещении.

Сообщение о принятом решении должно быть передано налогоплательщику в течение 5 дней со дня принятия решения.

На основании пункта 8 статьи 176 НК РФ поручение на возврат суммы налога, оформленное на основании решения о возврате, подлежит направлению налоговым органом в территориальный орган Федерального казначействана следующий день после дня принятия налоговым органом этого решения.

Территориальный орган Федерального казначейства в течение пяти дней со дня получения указанного поручения осуществляет возврат налогоплательщику суммы налога в соответствии с бюджетным законодательством РФ и в тот же срок уведомляет налоговый орган о дате возврата и сумме возвращенных налогоплательщику денежных средств.

Пунктом 10 статьи 176 НК РФ установлено, что при нарушении сроков возврата суммы налога считая с 12-го дня после завершения камеральной налоговой проверки, по итогам которой было вынесено решение о возмещении (полном или частичном) суммы налога, начисляются проценты исходя из ставки рефинансирования Центрального банка РФ.

Процентная ставка принимается равной ставке рефинансирования Центрального банка РФ, действовавшей в дни нарушения срока возмещения.

Согласно пункту 11 статьи 176 НК РФ в случае, еслипредусмотренные пунктом 10 настоящей статьи проценты уплачены налогоплательщику не в полном объеме, налоговый орган принимает решение о возврате оставшейся суммы процентов, рассчитанной исходя из даты фактического возврата налогоплательщику суммы налога, подлежащей возмещению, в течение трех дней со дня получения уведомления территориального органа Федерального казначейства о дате возврата и сумме возвращенных налогоплательщику денежных средств.

Поручение на возврат оставшейся суммы процентов, оформленное на основании решения налогового органа о возврате этой суммы, подлежит направлению налоговым органом в срок, установленный пунктом 8 настоящей статьи, в территориальный орган Федерального казначейства для осуществления возврата.

Из приведенных положений следует, что поручение на возврат налога формируется налоговым органом на следующий день после принятия решения о возврате.

Территориальный орган федерального казначейства в течение 5 рабочих дней с момента получения поручения от налогового органа осуществляет возврат соответствующей суммы налога.

Подводя итоги изложенному, можно сделать выводы о следующих сроках возврата суммы НДС:

1. Сумма НДС подлежит возврату налогоплательщику не позднее, чем на 12-ый рабочий день после окончания камеральной налоговой проверки декларации.

2. В общем случае камеральная налоговая проверка декларации заканчивается через 2 месяца после ее представления. В исключительных случаях по решениюруководителя налогового органа камеральная налоговая проверка может быть окончена через 3 месяца после представления декларации.

3. В том случае, если на 12-тый рабочий день после окончания камеральной налоговой проверки и вынесения решения о возврате налога денежные средства не поступят на расчетный счет Организации, на сумму, подлежащую возврату, начисляются проценты исходя из ставки рефинансирования, действующей в дни нарушения срока возмещения. Начисление процентов начинается с 12-го рабочего дня после завершения камеральной налоговой проверки.

Начисление процентов начинается с 12-го рабочего дня после завершения камеральной налоговой проверки.

4. Данный порядок и сроки проведения проверки и возврата НДС действуют в том случае, если в процессе камеральной налоговой проверки налоговым органом не было обнаружено каких-либо нарушений налогоплательщиком налогового законодательства.

В этом случае общий срок для возврата денежных средств с момента представления налоговой декларации может варьироваться от 2-х месяцев и 12-ти рабочих дней до 3-х месяцев и 12-ти рабочих дней.

Еще раз отметим, что в силу пункта 6 статьи 176 НК РФ приотсутствии у налогоплательщика недоимки по налогу, иным федеральным налогам, задолженности по соответствующим пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных НК РФ, сумма налога, подлежащая возмещению по решению налогового органа, возвращается по заявлению налогоплательщика на указанный им банковский счет.

Таким образом, возврат налога осуществляется, в том числе на основании заявления налогоплательщика.

При этом пунктом 11.1 статьи 176 НК РФ установлено, чтовслучае, если заявление о зачете суммы налога в счет уплаты предстоящих платежей по налогу или иным федеральным налогам (о возврате суммы налога на указанный банковский счет), подлежащей возмещению по решению налогового органа, не представлено налогоплательщиком до дня вынесения решения о возмещении суммы налога (полностью или частично), зачет (возврат) суммы налога осуществляется в порядке и сроки, которые предусмотрены статьей 78НК РФ. При этом положения пунктов 7 — 11 настоящей статьи не применяются.

Так, на основании пункта 6 статьи 78 НК РФ сумма излишне уплаченного налога подлежит возврату по письменному заявлению (заявлению, представленному в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленному через личный кабинет налогоплательщика) налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

В соответствии с пунктом 10 статьи 78 НК РФ в случае, если возврат суммы излишне уплаченного налога осуществляется с нарушением срока, установленного пунктом 6настоящей статьи, и с учетом особенностей, предусмотренных пунктом 8.1 настоящей статьи, налоговым органом на сумму излишне уплаченного налога, которая не возвращена в установленный срок, начисляются проценты, подлежащие уплате налогоплательщику, за каждый календарный день нарушения срока возврата.

Процентная ставка принимается равной ставке рефинансирования Центрального банка РФ, действовавшей в дни нарушения срока возврата.

Из совокупности приведенных положений следует, что обязательства у налогового органа по возврату суммы налога в течение 12 рабочих дней с момента окончания камеральной налоговой проверки возникают в том случае, если заявление о возврате соответствующей суммы налога подано налогоплательщиком до даты вынесения налоговым органом решения о возврате.

В том случае, если заявление о возврате суммы налога подано налогоплательщиком в налоговый орган после вынесения соответствующего решения, то возврат денежных средств на расчетный счет должен быть произведен в течение месяца с момента представления заявления.

В случае нарушения установленного срока для возврата суммы налога начисляются проценты по ставке рефинансирования, действующей в дни нарушения срока возврата, за каждый календарный день нарушения срока возврата.

На основании изложенного считаем, что в случае представления декларации по НДС на возмещение суммы НДСзаявление о возврате суммы НДС на расчетный счет Организации целесообразно представлять одновременно с декларацией, либо не позднее даты вынесения налоговым органом решения о возврате суммы НДС.

В случае выявления нарушений законодательства в рамках камеральной налоговой проверки отметим следующее.

Пунктом 3 статьи 176 НК РФ установлено, что в случае выявления нарушений законодательства о налогах и сборах в ходе проведения камеральной налоговой проверкиуполномоченными должностными лицами налоговых органов должен быть составлен акт налоговой проверки в соответствии со статьей 100 НК РФ.

Акт и другие материалы камеральной налоговой проверки, в ходе которой были выявлены нарушения законодательства о налогах и сборах, а также представленные налогоплательщиком (его представителем) возражения должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку, и решение по ним должно быть принято в соответствии со статьей 101 НК РФ.

По результатам рассмотрения материалов камеральной налоговой проверки руководитель (заместитель руководителя) налогового органа выносит решение о привлечении налогоплательщика к ответственности за совершение налогового правонарушения либо об отказе в привлечении налогоплательщика к ответственности за совершение налогового правонарушения.

Одновременно с этим решением принимается:

— решение о возмещении полностью суммы налога, заявленной к возмещению;

— решение об отказе в возмещении полностью суммы налога, заявленной к возмещению;

— решение о возмещении частично суммы налога, заявленной к возмещению, и решение об отказе в возмещении частично суммы налога, заявленной к возмещению.

Так, в силу пункта 1 статьи 100 НК РФ в случае выявления нарушений законодательства о налогах и сборах в ходе проведения камеральной налоговой проверкидолжностными лицами налогового органа, проводящими указанную проверку, должен быть составлен акт налоговой проверки по установленной форме в течение 10 дней после окончания камеральной налоговой проверки.

Акт налоговой проверки в течение пяти дней с даты этого акта должен быть вручен лицу, в отношении которого проводилась проверка, или его представителю под расписку или передан иным способом, свидетельствующим о дате его получения указанным лицом (его представителем), если иное не предусмотрено настоящим пунктом (пункт 5 статьи 100 НК РФ).

Лицо, в отношении которого проводилась налоговая проверка (его представитель), в случае несогласия с фактами, изложенными в акте налоговой проверки, а также с выводами и предложениями проверяющих в течение одного месяца со дня получения акта налоговой проверки вправе представить в соответствующий налоговый орган письменные возражения по указанному акту в целом или по его отдельным положениям (пункт 6 статьи 100 НК РФ).

Из приведенных положений следует, что в случае выявления нарушений законодательства о налогах и сборах должностным лицом налогового органа должен быть составлен акт налоговой проверки в течение 10 рабочих дней после окончания камеральной налоговой проверки.

Акт налоговой проверки должен быть вручен лицу, в отношении которого проводилась проверка, в течение пяти рабочих дней с даты составленияэтого акта.

Возражения на акт могут быть представлены налогоплательщиком в течение 1 месяца со дня получения акта.

На основании пункта 1 статьи 101 НК РФ акт налоговой проверки, другие материалы налоговой проверки, в ходе которых были выявлены нарушения законодательства о налогах и сборах, а также представленные проверяемым лицом (его представителем) письменные возражения по указанному акту должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку. По результатам их рассмотрения руководителем (заместителем руководителя) налогового органа в течение 10 дней со дня истечения срока, указанного в пункте 6 статьи 100 НК РФ, принимается одно из решений, предусмотренных пунктом 7 настоящей статьи, или решение о проведении дополнительных мероприятий налогового контроля. Срок рассмотрения материалов налоговой проверки и вынесения соответствующего решения может быть продлен, но не более чем на один месяц.

Срок рассмотрения материалов налоговой проверки и вынесения соответствующего решения может быть продлен, но не более чем на один месяц.

Пунктом 7 статьи 101 НК РФ установлено, что по результатам рассмотрения материалов налоговой проверки руководитель (заместитель руководителя) налогового органа выносит решение:

1) о привлечении к ответственности за совершение налогового правонарушения. При проверке консолидированной группы налогоплательщиков в указанном решении может содержаться указание о привлечении к ответственности одного или нескольких участников этой группы;

2) об отказе в привлечении к ответственности за совершение налогового правонарушения.

Пунктом 9 статьи 101 НК РФ установлено, что решение о привлечении к ответственности за совершение налогового правонарушения и решение об отказе в привлечении к ответственности за совершение налогового правонарушения (за исключением решений, вынесенных по результатам рассмотрения материалов выездной налоговой проверки консолидированной группы налогоплательщиков) вступают в силу по истечении одного месяца со дня вручения лицу, в отношении которого было вынесено соответствующее решение (его представителю).

Указанное в настоящем пункте решение в течение пяти дней со дня его вынесения должно быть вручено лицу, в отношении которого оно было вынесено (его представителю), под расписку или передано иным способом, свидетельствующим о дате получения решения этим лицом (его представителем).

Из совокупности приведенных норм следует, что по результатам рассмотрения акта проверки, возражений налогоплательщика и других материалов проверки руководитель инспекции (его заместитель) выносит решениео привлечении к ответственности или об отказе в привлечении к ответственности.

Такое решение должно быть принято в течение 10 рабочих дней со дня истечения срока на подачу возражений по акту (месяц с момента получения акта налогоплательщиком). Этот срок может быть продлен, но не более чем на один месяц.

Принятое решение должно быть вручено налогоплательщику в течение 5 рабочих дней после его вынесения.

Обращаем Ваше внимание, что в соответствии с пунктом 14 статьи 101 НК РФнесоблюдение должностными лицами налоговых органов требований, установленных НК РФ, может являться основанием для отмены решения налогового органа вышестоящим налоговым органом или судом.

Нарушение существенных условий процедуры рассмотрения материалов налоговой проверки является основанием для отмены вышестоящим налоговым органом или судом решения налогового органа о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения. К таким существенным условиям относится обеспечение возможности лица, в отношении которого проводилась проверка, участвовать в процессе рассмотрения материалов налоговой проверки лично и (или) через своего представителя и обеспечение возможности налогоплательщика представить объяснения.

Основаниями для отмены указанного решения налогового органа вышестоящим налоговым органом или судом могут являться иные нарушения процедуры рассмотрения материалов налоговой проверки, если только такие нарушения привели или могли привести к принятию руководителем (заместителем руководителя) налогового органа неправомерного решения.

Отметим, что какие-либо иные положения, предусматривающие защиту интересов налогоплательщика в случае нарушения налоговым органом процедуры возмещения НДС, положения НК РФ не содержат.

Между тем, на практике Организация вправе обратиться в вышестоящую налоговую инспекцию с жалобой на территориальную налоговую инспекцию в случае очевидного нарушения процедуры проведения камеральной налоговой проверки и сроков вынесения соответствующих решений. Такие жалобы представляются через территориальные налоговые инспекции. Отметим, что в случае представления таких жалоб в большинстве случаев территориальные налоговые инспекции стараются устранить допущенные нарушения.

Коллегия Налоговых Консультантов, 16 января 2020 года

Ответы на самые интересные вопросы на нашем телеграм-канале knk_audit

Назад в разделВозмещение НДС. Юридическая помощь

СОГЛАСИЕ НА ОБРАБОТКУ ПЕРСОНАЛЬНЫХ ДАННЫХ

ПОЛЬЗОВАТЕЛЕЙ ИНТЕРНЕТ-САЙТА WWW. DELFARVATER.RU

DELFARVATER.RU

В соответствии с Федеральным законом от 27 июля 2006 г. № 152-ФЗ «О персональных данных» я, субъект персональных данных, именуемый в дальнейшем Пользователь, отправляя информацию через формы обратной связи (далее – Формы) на интернет-сайте www.delfarvater.ru (далее – Сайт), а также на адреса корпоративной электронный почты Адвокатского бюро «Деловой фарватер», заканчивающиеся на @delfarvater.ru (далее – Корпоративная почта), свободно, в своей воле и в своем интересе, выражаю Адвокатскому бюро «Деловой фарватер» (ОГРН 1167700058679; ИННН 9705068808), располагающемуся по адресу: 109240, г. Москва, улица Гончарная, дом 24, (далее – Оператор), согласие на обработку моих персональных данных (далее – Согласие) на следующих условиях.

1. Моментом принятия Согласия является маркировка соответствующего поля в Форме и нажатие на кнопку отправки Формы на любой странице Сайта, а также нажатие на кнопку отправки электронного письма, содержащего персональные данные Пользователя, на адрес Корпоративной почты Оператора.

2. Обработка персональных данных – любое действие (операция) или совокупность действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

3. Обработка персональных данных осуществляется как с использованием средств автоматизации, в том числе в информационно-телекоммуникационных сетях, так и без использования таких средств.

4. Согласие дается на обработку следующих персональных данных Пользователя, указанных Пользователем в Формах, в файлах, прикрепленных к Формам, а также информации, направленной на адреса Корпоративной почты:

Фамилия, имя, отчество;

Адрес электронной почты;

Контактный телефон;

Возраст;

Иных персональных данных, указанных Пользователем в Формах или файлах, прикрепленных к Формам.

5. Цели обработки персональных данных:

Идентификация Пользователя;

Взаимодействие с Пользователем, в том числе направление уведомлений, запросов и информации, касающихся услуг Оператора, а также обработка запросов и заявок от Пользователя и установление обратной связи Пользователя с Оператором;

Ответы на запросы Пользователей;

Обеспечение работы Пользователя с Сайтом Оператора;

Направление Пользователям аналитических материалов и информирование Пользователей о предстоящих мероприятиях, организуемых Оператором, а также регистрация Пользователей для участия в таких мероприятиях;

Заключение с Пользователем договоров, в том числе трудовых и договоров на оказание юридических услуг;

Направление Пользователям справочной и иной маркетинговой информации, посредством направления сообщений на адрес электронной почты, которая была указана Пользователем.

Предоставление Пользователям консультаций по вопросам, которые касаются оказываемых Оператором услуг, в целях маркетинговой деятельности и поддержки Пользователей, а также в иных целях, которые не противоречат действующему законодательству Российской Федерации и условиям соглашений между Оператором и Пользователями.

6. В ходе обработки персональных данных Оператор вправе осуществлять сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных Пользователя.

7. Оператор принимает необходимые и достаточные организационные и технические меры для защиты персональной информации Пользователей от неправомерного или случайного доступа, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий третьих лиц.

8. Передача персональных данных Пользователя третьим лицам не осуществляется, за исключением правопреемников Оператора при его реорганизации и лиц, осуществляющих обработку персональных данных по поручению Оператора и от его имени. В случае участия Пользователей в мероприятиях, организуемых Оператором, последний вправе раскрыть соответствующие персональные данные Пользователей лицам, участвующим в организации такого мероприятия.

9. Согласие на обработку персональных данных выдается Пользователем на срок, необходимый Оператору для достижения целей обработки персональных данных.

10. Согласие может быть отозвано Пользователем путем направления письменного заявления в адрес Оператора (109240, г. Москва, улица Гончарная, дом 24) или путем направления письменного заявления на следующий адрес Корпоративной электронной почты: [email protected].

11. Настоящее Согласие действует все время до момента прекращения обработки персональных данных.

Настоящее Согласие действует все время до момента прекращения обработки персональных данных.

12. Понятия, которые используются в настоящем Согласии, должны трактоваться в соответствии с их определениями, которые даны в Федеральном законе от 27.07.2006 N 152-ФЗ «О персональных данных».

Основные изменения по НДС в 2021 году

В 2021 году вступают в силу поправки в закон, касающиеся НДС: была изменена форма декларации, упрощён порядок выплаты компенсации при задержке возмещения, продлены пониженные ставки.

В этой статье рассмотрим основные нововведения.

Изменения в форме декларации

Отчёт по НДС сдаётся ежеквартально — четыре раза в год не позднее 25 числа месяца, следующего за отчётным периодом. До 25 января 2021 года подаётся декларация за IV квартал 2020 года, однако уже по новой форме. Закон, который вносит в неё улучшения, вступил в силу 1 января.

Форма декларации по НДС с 2021 года была утверждена в Приказе ФНС от 19.08.2020 № ЕД-7-3/591@.

Во всех разделах были изменены штрихкоды, в первый раздел добавили новые строки 085, 090 и 095, некоторые коды операций переименовали, другие — добавили (приложение № 3). С титульного листа была убрана строка с кодом вида экономической деятельности (ОКВЭД).

Новые строки

В раздел 1 декларации добавлены:

Строка 085 — «Признак СЗПК».

Строка 090 — «Сумма налога, подлежащая уплате в бюджет налогоплательщиком, являющимся стороной СЗПК».

Строка 095 — «Сумма налога, исчисленная к возмещению из бюджета налогоплательщиком, являющимся стороной СЗПК».

Выплата процентов при задержке возмещения НДС

До 1 января 2021 года, если сотрудники налоговой службы задерживали оплату возмещения НДС, то получить проценты можно было только составив соответствующее заявление и направив его в ФНС. При этом сделать это нужно было до того, как инспекция вынесет решение.

При этом сделать это нужно было до того, как инспекция вынесет решение.

Теперь подавать заявление в ИФНС не требуется — налоговые инспекторы самостоятельно будут начислять компенсацию за задержку возмещения НДС. Проценты за несвоевременное возмещение будут начисляться за каждый день просрочки исходя из действующей ставки рефинансирования ЦБ РФ.

Это правило закреплено в п. 10 ст. 176 НК РФ.

Национальная система прослеживаемости товаров

Национальная система прослеживаемости товаров будет введена на законодательном уровне 1 июля 2021 года (Федеральный закон от 9 ноября 2020 г.

N 371-ФЗ). С её помощью будут обеспечены сбор, учёт и хранение сведений о товарах, подлежащих прослеживаемости.

Цель этого нововведения — организация контроля за товарами от момента ввоза в страну до момента его реализации. Таким образом государством пытается предотвратить ввоз «серой» и контрафактной продукции из-за рубежа. Также, система обеспечит уменьшение случаев уклонения от уплаты налогов и таможенных платежей.

Список товаров, которые будут подлежать процедуре прослеживаемости будут установлены Федеральным органом исполнительной власти. Им также будут установлены критерии, по которым товар попадёт в этот список.

Счета-фактуры, относящиеся к прослеживаемым товарам, продавцы должны будут оформлять в электронном виде, не считая исключений. Эта и другие особенности, касающиеся выставления счетов-фактур также установлены в федеральном законе N 371-ФЗ.

Освобождение от НДС для IT-компаний

Освобождение от НДС в 2021 году смогут получить IT-компании. 1 января вступили в силу изменения в пп. 26 п. 2 ст. 149 НК РФ. В положении был уточнён порядок получения льготы.

Нормы, касающиеся исключительных прав на изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем, ноу-хау перенесли из подпункта 26 в подпункт 26.1

Льготы с 1 января 2021 года распространяются на исключительные права на программы и базы данных, включённые в соответствующий реестр. Послабление предоставляется также для обновлений к этим программам и базам данных и дополнительным функциональным расширениям.

Послабление предоставляется также для обновлений к этим программам и базам данных и дополнительным функциональным расширениям.

Федеральная налоговая служба выпустила документ, в котором обширно объясняется порядок предоставления льготы IT-компаниям → «Разъяснения о порядке правоприменения Федерального закона № 265».

Так, льготой не смогут воспользоваться компании, которые используют программное обеспечение для:

распространения рекламы;

размещения предложений для реализации товаров;

поиска потенциальных клиентов.

Льгота на НДС не распространяется также и на иные услуги, которые предоставляют IT-компании, если они не соответствуют условиям, описанным в дополненном подпункте.

Пониженная ставка НДС

Ставка НДС 10% для внутренних воздушных перевозок пассажиров и багажа продлена до конца 2021 года (п. 6 ст. 3 Федерального закона от 06.04.2015 № 83-ФЗ). Эти правила закреплены в пп. 6 п. 2 ст. 164 НК РФ.

6 п. 2 ст. 164 НК РФ.

Для перелётов в Крым и обратно, Калининградскую область, Дальневосточный федеральный округ и обратно, а также для маршрутов, которые не предусматривают вылетов и посадок в Москве и Московской области, будет и дальше действовать ставка 0%.

Пониженная ставка будет продлена не для всех видов деятельности: при реализации услуг по передаче племенного скота и птицы во владение и пользование по договорам финансовой аренды с правом выкупа она будет действовать до 1 января 2021 года. Затем ставка станет равно 20%.

Система «Tax Free»

1 января 2021 года вступил в силу Федеральный закон от 20 июля 2020 г. N 220-ФЗ, который вводит систему электронных чеков «Tax Free» (без сборов). Чеки для компенсации НДС иностранным гражданам теперь можно оформлять в электронном виде.

Электронные чеки подтверждают, что товары вывезены из России. Документы отправляются в таможенную службу, а оттуда — продавцам, которые и компенсируют НДС.

Вычет при переходе на ОСНО

Спецрежим ЕНВД официально стал недоступен 1 января 2021 года. Для тех налогоплательщиков, которые переходят с этого налогового режима на ОСНО предусмотрен вычет НДС.

Для тех налогоплательщиков, которые переходят с этого налогового режима на ОСНО предусмотрен вычет НДС.

Использовать возврат можно, если товары, работы, услуги, имущественные права приобретены во время применения ЕНВД, но не использовались до перехода на основной налоговый режим.

Однако, получить этот вычет можно только при переходе на ОСНО. При других спецрежимах возврат НДС недоступен.

Некоторые изменения продлевают уже действующие положения, другие — вводят новые. Каждое из них направлено на совершенствование налоговой системы в РФ.

Многие нововведения связаны с цифровизацией и внедрением возможности представления тех или иных сведений в электронном формате. Для того чтобы эти сведения обладали юридической значимостью, их заверяют с помощью электронной подписи, которую выдают удостоверяющие центры.

УЦ «Астрал-М» предлагает электронную подпись «Астрал-ЭТ» для участия в торгах, работы с госпорталами и электронного документооборота. К ней можно подключить один из тарифных планов: «ОФД», «Порталы» и «Торги». Выбор тарифного плана зависит от области применения электронной подписи, обеспечивая максимальное удобство пользования. Также для сдачи электронной отчетности вы можете приобрести программный продукт «Астрал Отчет 5.0»

К ней можно подключить один из тарифных планов: «ОФД», «Порталы» и «Торги». Выбор тарифного плана зависит от области применения электронной подписи, обеспечивая максимальное удобство пользования. Также для сдачи электронной отчетности вы можете приобрести программный продукт «Астрал Отчет 5.0»

доводы «за» и «против» (Институт Гайдара)

Для консолидированного бюджета Российской Федерации НДС – один из основных источников налоговых поступлений. В 2006 г. доля НДС превысила 20%-ный рубеж. По данным ФНС России, за 11 месяцев 2007 г. доля поступлений НДС составила уже 16,96%.

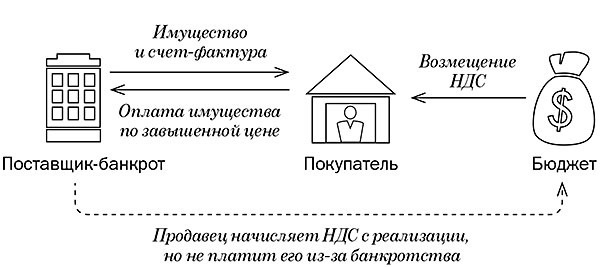

Однако, несмотря на достаточно высокую собираемость данного налога, колеблющуюся около 90%1, проблема его администрирования остается актуальной. При том, что многие добросовестные экспортеры испытывают серьезные трудности с получением возмещения НДС из бюджета, широкое распространение «серых» схем возмещения НДС наносит ощутимый урон бюджету.

В последнее время ряд специалистов в области налогового законодательства настаивают на альтернативном варианте борьбы с уклонением от уплаты НДС – замене НДС оборотным налогом, по примеру налога с продаж.

Главный аргумент в пользу такой реформы – простота и дешевизна администрирования оборотного налога, что обусловлено как отсутствием сложной цепочки вычетов, применяемых при обложении налогом на добавленную стоимость, так и простотой исчисления.

Главный аргумент в пользу такой реформы – простота и дешевизна администрирования оборотного налога, что обусловлено как отсутствием сложной цепочки вычетов, применяемых при обложении налогом на добавленную стоимость, так и простотой исчисления. НДС в Российской Федерации был установлен Законом от 6 декабря 1991 г. № 1991-I «О налоге на добавленную стоимость», которым был применен принцип места назначения. НДС определялся как форма изъятия в бюджет части прироста стоимости, которая создается на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере их реализации.

Система взимания НДС, используемая в России в настоящее время, не предусматривает непосредственного определения добавленной стоимости, т.е. суммы, добавленной производителем товара к стоимости сырья, материалов, других затрат, понесенных в связи с производством. Вместо этого ставка применяется к компонентам добавленной стоимости: к стоимости реализованного товара и к стоимости произведенных затрат.

Этот метод расчета НДС называется методом зачета по счетам или инвойсным.

Этот метод расчета НДС называется методом зачета по счетам или инвойсным.Преимущества НДС

Поскольку большинство государств, взимающих налог на добавленную стоимость, ввели НДС в качестве альтернативы различным налогам с продаж, можно сформулировать несколько основных причин, по которым дилемма налоги с продаж – НДС решалась именно в пользу последнего:

1. Нейтральность НДС по отношению к любой стране-производителю, к производственному циклу, к методам производства.

2. Потенциально широкая база обложения НДС позволяет равномерно распределять нагрузку на все стадии экономического цикла и увеличивать государственные доходы.

3. Плательщиками НДС являются практически все юридические лица, что обеспечивает его устойчивость.

4. Расходы конечных потребителей облагать всегда предпочтительней, так как собираемость налога сразу упрощается.

5. При исчислении налоговой базы для НДС в расчет принимается только часть стоимости товара, и притом только новая, появившаяся на очередной стадии прохождения товара, в то время как для налога с продаж – валовая стоимость товаров (продукции, работ, услуг).

6. Концепция налогообложения добавленной стоимости предполагает, что, несмотря на занижение объемов продаж в розничной торговле, доход обеспечивается за счет сбора налога вдоль всей производственно-коммерческой цепочки. Это важно для России из-за высокого уровня уклонений от уплаты налогов, особенно в розничной торговле.

7. При многократном обложении фискальные органы имеют возможность получать оперативную информацию и осуществлять налоговый контроль за всеми стадиями производства и обращения товара. При однократном обложении только последней стадии (налогом с продаж) такая возможность теряется, что повышает риск налоговых махинаций со стороны налогоплательщиков.

8. НДС на импорт обеспечивает взимание налога в первом пункте ввоза в страну и позволяет собрать значительные доходы с импорта, не создавая протекционизма.

9. Обычно 80% доходов собираются с 20% или менее налогоплательщиков, поскольку есть некое пороговое значения для оборота, ниже которого предприятия не облагаются НДС. Таким образом, неформальный сектор и малые предприятия освобождаются от уплаты НДС. Соответственно бремя уплаты НДС возлагается либо на импортеров, либо на крупные предприятия в современных секторах промышленности.

Таким образом, неформальный сектор и малые предприятия освобождаются от уплаты НДС. Соответственно бремя уплаты НДС возлагается либо на импортеров, либо на крупные предприятия в современных секторах промышленности.

10. В России НДС является крупнейшим по объему доходов налогом, за счет которого обеспечивается четверть доходов консолидированного бюджета (без учета ЕСН).

11. Применение НДС позволяет создать систему, совместимую с европейскими странами, если используется принцип страны назначения, и является необходимым условием вступления в Европейский Союз (многие страны Центральной и Восточной Европы рассматривают вступление в ЕС как следующий этап своей экономической реформы).

12. Применительно к российской практике к числу преимуществ НДС можно отнести также накопленный правовой опыт налогоплательщиков и налоговых инспекторов.

Сравнение НДС и налога с продаж

Практическая разница между одноступенчатым налогом с продаж и НДС заключается в административных издержках, расходах налогоплательщиков и уклонении от уплаты налогов. Уклонение от уплаты налога характерно и для НДС, и для налога с продаж. На ситуацию, безусловно, влияют общая налоговая дисциплина в стране и способность налоговых органов к эффективному администрированию.

Уклонение от уплаты налога характерно и для НДС, и для налога с продаж. На ситуацию, безусловно, влияют общая налоговая дисциплина в стране и способность налоговых органов к эффективному администрированию.

При определенных условиях, основными различиями являются:

1. Риск неуплаты при одноступенчатом налоге с продаж концентрируется на одной стадии производственно-коммерческой цепочки, и вся сумма налога может быть полностью потеряна, поскольку розничные продажи являются слабым звеном производственной цепи. НДС же собирается на разных стадиях производственно-коммерческой цепочки, и риск потерь существует только на той стадии, на которой уклоняются от уплаты налога.

2. НДС предоставляет возможность уклонения от уплаты, которой нет при других налогах.

3. Налог с продаж взимается на стадии розничной реализации товаров (работ, услуг), т.е. на том этапе, когда уклонение от налогообложения является весьма легким. В этой связи администрирование налога с продаж становится более дорогостоящим по сравнению с администрированием НДС.

4. При взимании налога с продаж весь доход будет собираться на конечном этапе торговой цепочки, состоящей, в основном, из субъектов малого и среднего бизнеса. В настоящее время данные субъекты предпринимательской деятельности не признаются плательщиками НДС. Вовлечение же малых предприятий в налоговую систему оборотного налога может привести к непомерному увеличению налогового беремени для них. Освобождение же данного сектора экономики от налога с продаж приведет к сокращению налогооблагаемой базы, тогда как при существующей системе «освобождения» малого бизнеса от НДС, этот налог все равно учитывается в цене приобретаемых ими товаров.

5. Потери от уклонения от уплаты налога с продаж на импортируемые товары выше, т.к. НДС взимается непосредственно при таможенном оформлении товара, а налог с продаж поступает в бюджет после первой продажи внутри страны;

6. С точки зрения фискальной функции налоговой системы, преимуществом НДС является то, что бремя доказательства права на возмещение уплаченного НДС лежит на налогоплательщике, а доказательство факта занижения обязательств по налогу с продаж входит в обязанности налоговых органов.

7. Эффективное применение налога с продаж возможно при его сравнительно небольших ставках. В подавляющем большинстве стран налог с продаж ниже или равен 10%, а НДС, как правило, выше 10%. Если вводить налог с продаж со ставкой не более 10%, это повлечет существенные потери бюджета, а найти безболезненные и быстродействующие способы компенсации выпадающих в связи с отменой НДС доходов не представляется возможным.

Доводы в пользу замены НДС на налог с продаж

Несмотря на достоинства НДС, существуют и недостатки, связанные с этим налогом. Среди основных доводов в пользу отмены НДС и замены его налогом с продаж можно выделить следующие:

1. Поскольку косвенные налоги в конечном итоге оплачивает потребитель, то чем раньше налог будет уплачен, тем больше оборотных средств будет отвлечено из экономики. По мнению специалистов, НДС, взимаемый на каждой стадии производства, угнетающе действует на экономику. В условиях, когда товарная масса отстает от объема имеющихся на руках денег, введение и функционирование НДС может способствовать мобилизации денег в бюджет. Но в условиях дефицита денежной массы он лишь усиливает инфляционные процессы в экономике.

Но в условиях дефицита денежной массы он лишь усиливает инфляционные процессы в экономике.

2. Чрезвычайно распространены схемы уклонения от НДС и необоснованного получения возмещения из бюджета (в частности, лжеэкспорта), что требует тщательного контроля за его применением.

3. Соответственно, взимание НДС влечет довольно высокие административные расходы (по оценкам, в развитых странах средние административные издержки, связанные с взиманием НДС, оцениваются в размере 100 долл. на зарегистрированное лицо в год, издержки, связанные с администрированием налога с продаж, при прочих равных условиях, могут быть ниже). Кроме того, НДС требует определенной квалификации и образования со стороны бухгалтерии и налоговых органов, что увеличивает стоимость администрирования НДС как со стороны налогоплательщиков так и со стороны государства.

4. Существующий порядок возмещения НДС несовершенен, в результате чего, с одной стороны, честные налогоплательщики несут дополнительные издержки по получению возмещения, с другой – у недобросовестных налогоплательщиков есть возможность незаконно получать возмещение из бюджета (в частности, по схемам лжеэкспорта).

5. В случае освобождения от НДС налогоплательщиков в середине производственно-коммерческой цепочки возможен каскадный эффект, свойственный оборотным налогам, т.е. многократного обложения одной налоговой базы, в том числе уже начисленного на предыдущих стадиях налога. Однако и налог с продаж при определенных условиях может порождать каскадный эффект, что приведет к существенному удорожанию товаров и, как следствие, к всплеску инфляции.

* * *

Таким образом, при сравнительном анализе НДС и налога с продаж выясняется, что, несмотря на некоторые недостатки, НДС имеет целый ряд преимуществ перед налогом с продаж. По нашему мнению, замена НДС налогом с продаж негативно отразится на стабильности налогового законодательства, как следствие – уменьшится инвестиционная привлекательность экономики Российской Федерации.

Для того, чтобы провести подобное реформирование с минимальными издержками, необходимо оценить финансово-экономические последствия такой реформы, причем во взаимосвязи с другими элементами налоговой системы государства, адекватность налогового администрирования.

Отмена НДС и замена его налогом с продаж будет сильнейшим шоком для экономики. При этом, кроме очевидного внутреннего шока для бюджета и предприятий, имеет место и эффект восприятия России со стороны остального мира (впрочем, это может относиться и к введению НДС-счетов). Как показывает международная практика, в мире процесс имеет обратный характер, т.е. осуществляется переход от налога с продаж к НДС, этому же нас учит и история.

Н.Ю. Корниенко – к.ю.н., зав. лабораторией налоговой политики,

М.С. Головнева – научный сотрудник АНХ при Правительстве РФ

1 Под собираемостью понимается отношение фактически поступившего НДС на товары, реализуемые на территории РФ, к начисленному, согласно отчетности ФНС России за период. По итогам 2003 г. собираемость составила 92,6%, в 2004 г. – 70,1%, в 2005 г. – 103,2%, в 2006 г. – 88,2%.

ФНС России предупреждает о мошенничестве с возвратом НДС

На фоне оказания государством поддержки бизнесу и гражданам активизировались мошенники, предлагающие гражданам вернуть НДС за приобретённые товары. Информация распространяется в видеороликах на YouTube и через рассылку на электронную почту и в мессенджеры.

Информация распространяется в видеороликах на YouTube и через рассылку на электронную почту и в мессенджеры.

Мошенники создают фейковые сайты под названием «Единый центр компенсации налога добавленной стоимости (или невыплаченных денежных средств)», внешне напоминающие сайты государственных органов. Их адреса регулярно меняются, но принцип работы остаётся прежним.

На сайте размещается ссылка на фейковое постановление. Оно направлено якобы на поддержку импортозамещения и повышение благосостояния населения. Как утверждается на этих сайтах, согласно постановлению каждый гражданин имеет право на получение денежной компенсации затрат на оплату товаров иностранного производства. Тут же предлагается внести в заданную форму последние шесть или восемь цифр номера вашей банковской карты. Затем система выдает сообщение о сумме положенной компенсации по НДС. При этом отмечается, что получить деньги можно только в ограниченный срок, оплатив ряд услуг: консультация юриста, заполнение анкеты и др. Оплатив все услуги, граждане не получают обещанные мошенниками суммы.

Оплатив все услуги, граждане не получают обещанные мошенниками суммы.

НДС – это налог на добавленную стоимость. Он исчисляется налогоплательщиком-продавцом дополнительно к цене реализуемых товаров, работ, услуг и предъявляется к оплате покупателю. Плательщиками НДС признаются организации и индивидуальные предприниматели. Они имеют право на возврат налога на добавленную стоимость, если излишне уплатили его в бюджет. Также НДС возвращается, если по итогам налогового периода сумма налоговых вычетов превышает его общую сумму, исчисленную по операциям, подлежащим налогообложению.

Право на компенсацию НДС имеют физические лица – граждане иностранных государств при вывозе за границу приобретённых в России товаров (система Tax free).

Возврат налога на добавленную стоимость (компенсация сумм НДС) физическим лицам – гражданам Российской Федерации, не зарегистрированным в качестве индивидуальных предпринимателей и не являющимся его плательщиками, законодательством Российской Федерации о налогах и сборах не предусмотрен.

Также следует учитывать, что при получении денежных средств в рамках государственной поддержки от получателя не требуется оплаты каких-либо услуг.

Напоминаем, что с актуальной информацией о налогах и сборах, в том числе о мерах государственной поддержки, можно ознакомиться на официальном сайте ФНС России или обратившись в ближайшую налоговую инспекцию. Кроме того, получить консультацию можно по телефону Единого контакт-центра ФНС России 8 (800) 222 22 22.

Возврат налога на добавленную стоимость из бюджета

- Договоры (контракты) на переработку сырья.

- Соглашения (контракты), на основании которых осуществляется экспорт продуктов переработки.

- Документы, подтверждающие факт проведения работ на поставляемом заказчиком сырье.

- Копии товаросопроводительных документов, подтверждающих вывоз сырья из Республики Казахстан на территорию другого государства-члена Евразийского экономического союза.В случае вывоза сырья по системе магистральных трубопроводов или ЛЭП вместо копий товаросопроводительных документов предъявляется акт приема-передачи товара.

- Заявления на ввоз товаров и уплату косвенных налогов (на бумажном носителе с печатью налогового органа государства-члена Евразийского экономического союза, на территорию которого ввозятся продукты переработки, об уплате косвенных налогов (освобождение или иной порядок исполнения налоговых обязательств).

- Копии товаросопроводительных документов, подтверждающих вывоз продуктов переработки с территории государства-члена Евразийского экономического союза.

В случае продажи переработанной продукции налогоплательщику государства-члена Евразийского экономического союза, на территории которого проводились работы по переработке поставляемого заказчиком сырья, на основании документов, подтверждающих отгрузку таких продуктов переработки.

В случае вывоза продуктов переработки по системе магистральных трубопроводов или по линиям электропередачи вместо копий товаросопроводительных документов предъявляется акт приема-передачи товара.

- Документы, подтверждающие поступление валютной выручки на банковские счета налогоплательщика в банках второго уровня в Республике Казахстан, открытые в порядке, установленном законодательством Республики Казахстан.

В случае экспорта продуктов переработки для внешнеторговых товарообменных (бартерных) операций, при определении суммы налога на добавленную стоимость, подлежащей возврату, наличие договора (контракта), а также документов, подтверждающих импорт учитываются товары (выполнение работ, услуги), полученные по указанной операции.

Налог для самозанятых

Введение

Если вы станете заниматься индивидуальной трудовой деятельностью, вы должны зарегистрироваться в Revenue в качестве самозанятый человек. Вы платите налог с прибыли от своего бизнеса и с любых другой доход, который у вас есть.

Если вы просрочите уплату налогов, с вас будут начислены проценты. со срока платежа до даты получения платежа.

COVID-19 меры

Долговое хранение

Некоторая невыплаченная налоговая задолженность, возникшая в результате пандемии COVID-19, может быть отсрочена или

«На складе».В бюджете на 2021 год было объявлено, что складирование налоговой задолженности

Схема была распространена на налогоплательщиков, которые самостоятельно платят подоходный налог и

пострадал от Covid-19.

Долги, находящиеся на хранении, подлежат 0% процентной ставке за складированные период. Схема складирования продлена до 31 декабря 2021 года. Нет проценты будут выплачиваться в течение 2022 года и сниженная процентная ставка 3% в год. будет применяться с 2023 года.

Дополнительную информацию можно найти в разделе «Информация о доходах». Буклет по хранению налоговой задолженности (pdf).

Освобождение от убытков по подоходному налогу для самозанятых

Введена временная льгота по подоходному налогу для самозанятых лиц. которые были прибыльными в 2019 году, но которые понесут убытки в 2020 году из-за COVID-19 пандемия.

Самостоятельно занятые люди могут потерять в 2020 г. (и часть неиспользованного капитала). надбавки), перенесенные и вычтенные из их прибыли за 2019 год, чтобы уменьшить сумма подоходного налога с этой прибыли. Максимум, что можно отнести составляет 25000 евро.

Вы подаете претензии и промежуточные претензии, внося изменения в налоговую декларацию по форме 11 для

2019. Чтобы подать промежуточный иск, вы должны полностью соответствовать налоговым нормам и определенное время.

будут применяться ограничения. Вы можете подать промежуточную претензию через MyEnquiries

на сайте Revenue.

Чтобы подать промежуточный иск, вы должны полностью соответствовать налоговым нормам и определенное время.

будут применяться ограничения. Вы можете подать промежуточную претензию через MyEnquiries

на сайте Revenue.

Revenue есть руководство о налоговых льготах для самозанятых лиц и о том, как подать заявку (pdf).

COVID-19 и телефоны доверия

Вы можете просмотреть список доступных телефонов доверия и текущие часы работы.Общественные офисы закрыты, но если вам нужна личная встреча, вы можете связаться с Выручка на 01738 3660, чтобы сделать виртуальный запись (для видеозвонка).

Запросы также можно отправлять через myEnquiries.

Правила

Как самостоятельно занятый человек вы платите подоходный налог в соответствии с система самооценки, раз в год. Самооценка означает, что вы несет ответственность за самостоятельную оценку подлежащих уплате налогов.

Вы платите предварительный налог (приблизительный размер налога, подлежащего уплате за текущую торговую

года) не позднее 31 октября каждого года и подавать налоговую декларацию за предыдущие

года не позднее 31 октября.

Например, если ваш отчетный год длится с 1 января по 31 декабря каждый год, вы платите Предварительный налог за 2021 год до 31 октября 2021 года , на основе оценки ваших обязательств за полный год. В то же время вы подать налоговую декларацию за 2020 год и уплатить все налоги за этот год. если ты заполните налоговую декларацию онлайн с помощью службы Revenue Online. (ROS) срок обычно немного позже. Вы имеете право на обычные налоговые льготы и льготы.

На 2021 год вы можете потребовать Заработанный Скидка по подоходному налогу в размере 1650 евро.Эта сумма также распространяется на 2020 г. (в 2019 г. сумма составила 1350 евро). Однако, если вы также имеете право на работу в качестве сотрудника Налоговый кредит (ранее известный как налоговый кредит PAYE), общая стоимость эти 2 налоговых вычета не могут превышать 1650 евро.

Вы должны вести надлежащие записи, которые включают:

- Все покупки и продажи товаров и услуг и

- Все полученные и все выплаченные суммы

Вы должны вести подтверждающие записи (например, счета-фактуры, банк и здание

заявления общества, квитанции чеков и квитанции). Их не нужно отправлять

в доход, но вы должны сохранить их на случай аудита доходов.

Их не нужно отправлять

в доход, но вы должны сохранить их на случай аудита доходов.

Вы можете требовать определенные коммерческие расходы в счет налога. Несколько примеров включают:

- Покупка товаров для перепродажи

- Заработная плата

- Аренда

- Оценки

- Ремонт

- Освещение и отопление

- Эксплуатационные расходы транспортных средств или оборудования, используемого в бизнесе

- Комиссия за бухгалтерский учет

- Проценты по бизнес-ссудам

- Лизинговые платежи за транспортные средства или технику, используемую в бизнесе

- Взносы в личную пенсию (до определенных пределов).

Если вы работаете из дома, вы можете потребовать долю бытовые счета, такие как телефон, отопление, освещение и широкополосный доступ.

Дополнительную информацию о самозанятости можно найти в Revenue’s

руководство по самооценке, которое включает информацию о том, как заполнить

ваша налоговая декларация и важные сроки. Доход

также есть информация о постановке на налоговую и о коммерческих расходах.

которые вы можете требовать в счет дохода. Местное налоговое управление также может вам помочь

с любыми вопросами, которые могут у вас возникнуть.

Доход

также есть информация о постановке на налоговую и о коммерческих расходах.

которые вы можете требовать в счет дохода. Местное налоговое управление также может вам помочь

с любыми вопросами, которые могут у вас возникнуть.

Субподрядчики: Если вы самостоятельно занятый субподрядчик работающие в строительстве, лесном хозяйстве или мясопереработке есть подробная информация о Соответствующий контрактный налог на веб-сайте выручки.

Универсальный социальный сбор, PRSI и НДС

USC: Каждый должен платить Универсальный социальный сбор (USC), если их валовой доход превышает 13 000 евро в год.

Надбавка в размере 3% применяется к любому доходу от самозанятости свыше 100 000 евро.

независимо от возраста.Это означает, что самозанятые люди платят в общей сложности 11% USC.

на любой доход более 100 000 евро. USC не распространяется на социальное обеспечение или

аналогичные выплаты. Вы платите USC вместе с предварительным налоговым платежом.

PRSI: Самостоятельно занятые люди платят Класс S PRSI на их доход.

Налог на добавленную стоимость (НДС)

Вы должны зарегистрироваться для Налог на добавленную стоимость (НДС), если ваш годовой оборот больше или, вероятно, быть более 75 000 евро за поставку товаров или 37 500 евро за оказание услуг.Как трейдер вы платите НДС за товары и услуги, приобретенные для бизнеса, и начисление НДС на товары и услуги поставляется предприятием. Разница между взимаемым вами НДС и Зачисленный с вас НДС должен быть уплачен в налоговую службу. Если сумма уплаченного вами НДС превышает начисленный вами НДС, выручка возместит превышение. Это гарантирует что НДС платит конечный покупатель, а не бизнес.

Revenue содержит информацию о том, как учитывать и платить НДС.

Самооценка

Форма 11

Если вы работаете на себя, вы (или агент) должны подать налоговую декларацию

и самостоятельно оцените свои налоговые обязательства. Вы можете:

Вы можете:

Revenue содержит дополнительную информацию и видео-руководства по регистрации. ваша налоговая декларация.

Revenue также предоставляет руководство по Заполнение деклараций о заработной плате и подаче налоговых деклараций (pdf)

Полная самооценка

Форма вашей годовой декларации о доходах — Форма 11 — включает самооценку раздел, который вы (или ваш агент) должны заполнить и подписать. Если вы не сделаете при такой самооценке вам придется заплатить штраф в размере 250 евро. Однако вы делаете не нужно проводить самооценку, если вы вернули заполненную форму 11 на или до 31 августа года, следующего за годом оценки.Если вы подали ваш завершенный доход не позднее этой даты, выручка сделает самооценка от вашего имени. Если вы используете ROS, система может рассчитать ваш налоговое обязательство на основе введенной вами информации, после чего вы можете использовать это в твоей самооценке.

Что такое детская налоговая скидка?

КАК ДЕТСКИЙ НАЛОГОВЫЙ КРЕДИТ СЕГОДНЯ

Американский план спасения увеличил размер детской налоговой скидки (CTC) на 2021 год. Налоговые декларанты могут требовать CTC до 3600 долларов на ребенка в возрасте до 6 лет и до 3000 долларов на ребенка в возрасте от 6 до 17 лет.Нет ограничения на общую сумму кредита, которую может потребовать податель заявки с несколькими детьми. Кредит полностью возмещается — семьи с низким доходом имеют право на максимальный кредит независимо от того, сколько они зарабатывают. Если кредит превышает причитающиеся налоги, семьи могут получить излишек в качестве возврата налога.

Налоговые декларанты могут требовать CTC до 3600 долларов на ребенка в возрасте до 6 лет и до 3000 долларов на ребенка в возрасте от 6 до 17 лет.Нет ограничения на общую сумму кредита, которую может потребовать податель заявки с несколькими детьми. Кредит полностью возмещается — семьи с низким доходом имеют право на максимальный кредит независимо от того, сколько они зарабатывают. Если кредит превышает причитающиеся налоги, семьи могут получить излишек в качестве возврата налога.

Только дети, являющиеся гражданами США, имеют право на эти льготы. Кредит снимается в два этапа. Во-первых, размер кредита начинает уменьшаться до 112 500 долларов дохода для родителей-одиночек (150 000 долларов для супружеских пар), уменьшаясь в стоимости на 5 процентов скорректированного валового дохода по сравнению с этой суммой, пока не достигнет уровня до 2021 года.Во-вторых, размер кредита дополнительно уменьшается на 5 процентов скорректированного валового дохода, превышающего 200 000 долларов США для родителей-одиночек (400 000 долларов США для супружеских пар) (диаграмма 1, синие линии).

В 2022 году размер кредита должен вернуться к ранее установленным уровням. В соответствии с этими правилами, установленными Законом о сокращении налогов и занятости (TCJA) 2017 года, налогоплательщики могут требовать CTC в размере до 2000 долларов США на каждого ребенка в возрасте до 17 лет. Кредит уменьшится на 5 процентов скорректированного валового дохода, превышающего 200 000 долларов США, для родителей-одиночек. (400000 долларов для супружеских пар).Если кредит превышает причитающиеся налоги, налогоплательщики могут получить до 1400 долларов в качестве возврата налога, известного как дополнительный налоговый кредит на ребенка (ACTC) или возвращаемый CTC. Однако в соответствии с правилами TCJA, ACTC будет ограничен 15 процентами дохода выше 2500 долларов США, что означает, что лица, подающие документы с очень низким доходом, не могут претендовать на кредит или они могут претендовать на уменьшенный кредит (рисунок 1, серая линия).

TCJA также создал кредит в размере 500 долларов, доступный любому иждивенцу, который не имеет права на получение кредита в размере 3600 или 3000 долларов для детей в возрасте до 18 лет (или, согласно предыдущему закону, CTC в размере 2000 долларов для детей до 17 лет). До 2018 года эти люди не имели бы права на получение CTC, но имели бы право на иждивенческое освобождение, которое было отменено Законом о сокращении налогов и занятости 2017 года (TCJA). Иждивенцы, имеющие право на получение этого кредита, включают детей в возрасте 18 лет (и 17 лет в соответствии с правилами TCJA) и детей в возрасте 19–24 лет, которые учились в школе полный рабочий день не менее пяти месяцев в году. Иждивенцы старшего возраста (которые составляют около 6 процентов иждивенцев, имеющих право на получение CTC), а также некоторые дети, не являющиеся гражданами США, имеют право на получение кредита в размере 500 долларов США, который в налоговых формах называется другим иждивенческим кредитом (рисунок 1, желтая линия).

До 2018 года эти люди не имели бы права на получение CTC, но имели бы право на иждивенческое освобождение, которое было отменено Законом о сокращении налогов и занятости 2017 года (TCJA). Иждивенцы, имеющие право на получение этого кредита, включают детей в возрасте 18 лет (и 17 лет в соответствии с правилами TCJA) и детей в возрасте 19–24 лет, которые учились в школе полный рабочий день не менее пяти месяцев в году. Иждивенцы старшего возраста (которые составляют около 6 процентов иждивенцев, имеющих право на получение CTC), а также некоторые дети, не являющиеся гражданами США, имеют право на получение кредита в размере 500 долларов США, который в налоговых формах называется другим иждивенческим кредитом (рисунок 1, желтая линия).

Срок действия TCJA истекает после 2025 года, что означает, что CTC планируется вернуться к своей форме, существовавшей до TCJA.

ВЛИЯНИЕ СТС

Центр налоговой политики оценивает, что 92 процента семей с детьми получат в среднем 4380 долларов США в 2021 году (средний размер кредита может превышать максимальный размер кредита на ребенка, поскольку в семьях может быть более одного ребенка). Согласно предыдущему закону, 89 процентов семей с детьми получали в среднем 2310 долларов США. Средние кредиты были ниже для всех доходных групп, но особенно для семей с низкими доходами (диаграмма 2).

Согласно предыдущему закону, 89 процентов семей с детьми получали в среднем 2310 долларов США. Средние кредиты были ниже для всех доходных групп, но особенно для семей с низкими доходами (диаграмма 2).

Американский план спасения предписал Налоговой службе предоставлять половину возвращаемого кредита семьям в виде периодических авансовых платежей — начиная с июля 2021 года — вместо единовременной выплаты, когда налогоплательщики подают свои декларации. Согласно прогнозам, периодическая поставка части расширенного CTC в 2021 году (в отличие от периода налогового сезона 2022 года) приведет к сокращению детской бедности с 13,7% до 11,3% (Wheaton, Minton, Giannarelli и Dwyer 2021.)

ИСТОРИЯ СТС

CTC был создан в 1997 году в рамках Закона о льготах для налогоплательщиков.Первоначальный кредит составлял 400 долларов на ребенка в возрасте до 17 лет и не подлежал возврату для большинства семей. В 1998 году размер кредита увеличился до 500 долларов на ребенка в возрасте до 17 лет.

CTC был увеличен и подлежал возмещению в 2001 году для согласования с налоговой льготой на заработанный доход (EITC). После того, как в 2001 году заработок для семей с двумя детьми достиг 10 020 долларов, дальнейшего увеличения EITC не было. Порог заработка для возвращаемого CTC был установлен на уровне 10 000 долларов, поэтому теперь семьи могли получать субсидию на заработок, превышающий эту сумму.Как и сумма заработанного дохода для EITC, порог дохода в 10 000 долларов был проиндексирован с учетом инфляции. Когда порог дохода для возвращаемого CTC был снижен — сначала до 8 500 долларов в 2008 году, а затем до 3 000 долларов в 2009 году, эта связь между поэтапным внедрением возвращаемого CTC и EITC была нарушена.

Закон об освобождении от уплаты налогов в США от 2012 года увеличил размер CTC с 500 долларов на ребенка до 1000 долларов на ребенка. Он также временно расширил действие Закона о восстановлении и реинвестировании Америки от 2009 года (пакет мер по борьбе с рецессией), который снизил порог дохода для возмещаемого CTC с 10 000 долларов США (с поправкой на инфляцию, начиная с 2002 г. ) до 3 000 долларов США (не с учетом инфляции).Закон о двухпартийном бюджете 2015 года сделал порог возмещения в размере 3000 долларов постоянным.

) до 3 000 долларов США (не с учетом инфляции).Закон о двухпартийном бюджете 2015 года сделал порог возмещения в размере 3000 долларов постоянным.

Как отмечалось ранее, Закон о сокращении налогов и занятости от 2017 года удвоил CTC для детей до 17 лет с 1000 долларов на ребенка до 2000 долларов на ребенка, начиная с 2018 года. Возмещаемая часть кредита была ограничена до 1400 долларов на ребенка. Возмещаемая сумма была проиндексирована с учетом инфляции, но по состоянию на 2020 год инфляция не увеличилась настолько, чтобы вызвать минимальное повышение. Закон также позволял иждивенцам, не имеющим права на получение кредита в размере 2000 долларов США, претендовать на получение безвозвратного кредита на сумму до 500 долларов США.Закон носит временный характер и истекает после 2025 года. В этот момент кредит для детей до 17 лет будет возвращен к 1000 долларов на ребенка, а другие иждивенцы больше не будут иметь право на получение CTC.

Обновлено в мае 2021 г.

Налоговый планБайдена за его первые 100 дней — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Что президент Байден запланировал для ваших налогов?

Эта история является частью серии о новой администрации Байдена и о том, что Байден запланировал на свои первые 100 дней — и далее.

Избранный президент Джо Байден провел кампанию по обещанию увеличить финансы американцев за счет повышения налогов для богатых американцев и корпораций — но сколько времени потребуется, чтобы эти обещания стали законом?

Оказывается, это может быть быстрее, чем мы думали: на пресс-конференции в четверг вечером Байден обнародовал свой план стимулирования на 1,9 триллиона долларов, который включает большое изменение популярных налоговых льгот на детей и налоговых льгот на заработанный доход. Однако остальная часть его повестки дня в области налогового законодательства, вероятно, будет предложена позже, в период его президентства.

Связанные : Калькулятор подоходного налога Байдена: как могут измениться ваши налоги?

Подробнее о первых 100 днях Байдена:

С демократами, контролирующими президентское кресло и Конгресс, шансы Байдена на выполнение своей налоговой законодательной программы увеличились, но в начале его президентства он будет сосредоточен на восстановлении экономики, охваченной пандемией, и на управлении небольшим демократическим большинством в сенате.

Вот чего он надеется достичь с помощью своего налогового плана и когда у него может быть возможность это осуществить.

Первые 100 дней: расширение налоговой льготы на ребенка (CTC) и налоговой льготы на заработанный доход (EITC)

Байден быстро предпринял свои первые изменения, связанные с налогообложением. В четверг он обнародовал подробную информацию об изменениях в налоговых льготах на детей и налоговых льготах на заработанный доход в рамках более крупного пакета мер стимулирования.

В течение одного года план Байдена по Covid-19 временно увеличит налоговый кредит на ребенка до 3000 долларов для каждого ребенка в возрасте 17 лет и младше и до 3600 долларов для детей в возрасте до 6 лет. Кроме того, план Байдена также предусматривает полное возмещение кредита в течение одного года. .Возмещаемый налоговый кредит не только уменьшает сумму причитающихся налогов, но и обеспечивает возврат налога, даже если вы не должны.

В соответствии с действующим законодательством налогоплательщики могут потребовать налоговую скидку на ребенка в размере до 2000 долларов США на ребенка в возрасте до 17 лет. Кредит возвращается в размере до 1400 долларов США за каждого ребенка, отвечающего требованиям, что означает, что до этой суммы может быть возвращена вам, если вы не сделаете этого. задолженность по налогу или уменьшению суммы вашей задолженности.

Не все имеют право на получение этого кредита. Сумма зависит от вашего модифицированного скорректированного валового дохода (MAGI), который представляет собой ваш валовой доход, скорректированный с учетом определенных вычетов и дохода. Кредит постепенно прекращается для индивидуальных налогоплательщиков, чей MAGI превышает 200 000 долларов (400 000 долларов для пар, подающих совместную декларацию).

Кредит постепенно прекращается для индивидуальных налогоплательщиков, чей MAGI превышает 200 000 долларов (400 000 долларов для пар, подающих совместную декларацию).

Его план также направлен на увеличение налогового кредита на заработанный доход (EITC) на год. Байден предложил увеличить EITC для взрослых без детей с 530 долларов до примерно 1500 долларов и увеличить предел дохода с 16000 долларов до примерно 21000 долларов. Согласно аналитической записке Байдена, опубликованной в четверг, расширение EITC увеличит заработки миллионов рабочих.

Остальной части налогового плана Байдена, вероятно, придется подождать, пока экономика улучшится

При узко контролируемых демократами Сенате и Палате представителей мы вряд ли увидим какие-либо серьезные изменения в налоговом законодательстве в начале президентства Байдена, помимо предлагаемого расширения налоговой льготы на детей и налоговой льготы на заработанный доход — и пока это всего лишь временная мера. . Главный экономический советник Байдена Джаред Бернштейн сказал во время мероприятия Politico, что повышение налогов на раннем этапе «будет очень зависеть от экономических условий. ”

”