состав, сроки сдачи — Kontur Extern.

Состав отчетности по УСН

По итогам календарного года все налогоплательщики, выбравшие УСН, должны предоставить следующие формы отчетов:

Основные формы отчетности:

1. Декларация УСН.

Срок сдачи – до 31 марта года, следующего за отчетным.

2. Бухгалтерская отчетность – баланс, отчет о прибылях и убытках.

Срок сдачи – до 31 марта года, следующего за отчетным.

Отчетность по сотрудникам:

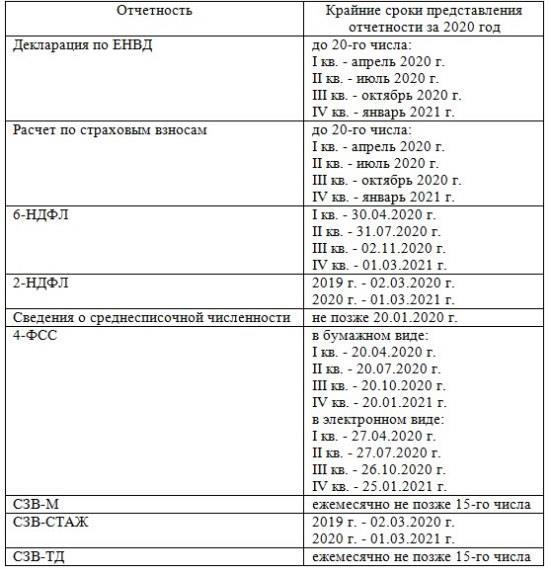

1. Отчет в Пенсионный фонд по форме СЗВ-М.

Срок сдачи – до 15 числа месяца, следующего за отчетным периодом. Для 2019 года: до 15 февраля, 15 марта, 15 апреля, 15 мая, 17 июня, 15 июля, 15 августа, 16 сентября, 15 октября, 15 ноября и 16 декабря.

2. Отчет в Пенсионный фонд по форме СЗВ-Стаж.

Срок сдачи – не позднее 1 марта года, следующего за отчетным.

3.

Сдается ежеквартально. За I квартал – не позднее 30 апреля, за I полугодие – не позднее 31 июля, за 9 месяцев – не позднее 31 октября, за год – до 01 апреля года, следующего за отчетным.

4. Отчет в Фонд социального страхования по форме 4-ФСС.

Срок сдачи в электронном виде – не позднее 25 числа месяца, следующего за отчетным. На бумажном носителе — не позднее 20 числа месяца, следующего за отчетным.

5. Отчет в Налоговую службу по форме 2-НДФЛ.

Срок сдачи – не позднее 01 апреля года, следующего за отчетным.

6. Расчет по страховым взносам по форме КНД 1151111 в ИФНС.

Срок сдачи – до 30 числа месяца, следующего за отчетным кварталом.

7. Отчет в ИФНС о среднесписочной численности сотрудников по форме КНД 1110018.

Срок сдачи – не позднее 20 января года, следующего за отчетным.

Отчетность отдельных групп налогоплательщиков:

1. Декларация по налогу на прибыль.

Декларация по налогу на прибыль.

Представляется в ИФНС ежемесячно или ежеквартально.

2. Декларация НДС.

Срок сдачи – не позднее 25 числа месяца, следующего за отчетным кварталом.

3. Декларация по налогу на имущество.

Срок сдачи – не позднее 30 марта года, следующего за отчетным.

4. Декларация по транспортному налогу.

Срок сдачи – не позднее 1 февраля года, следующего за отчетным.

5. Декларация по негативному воздействию на окружающую среду.

Срок сдачи – не позднее 10 марта года, следующего за отчетным.

6. Декларация по водному налогу.

Срок сдачи – не позднее 20 числа месяца, следующего за отчетным периодом.

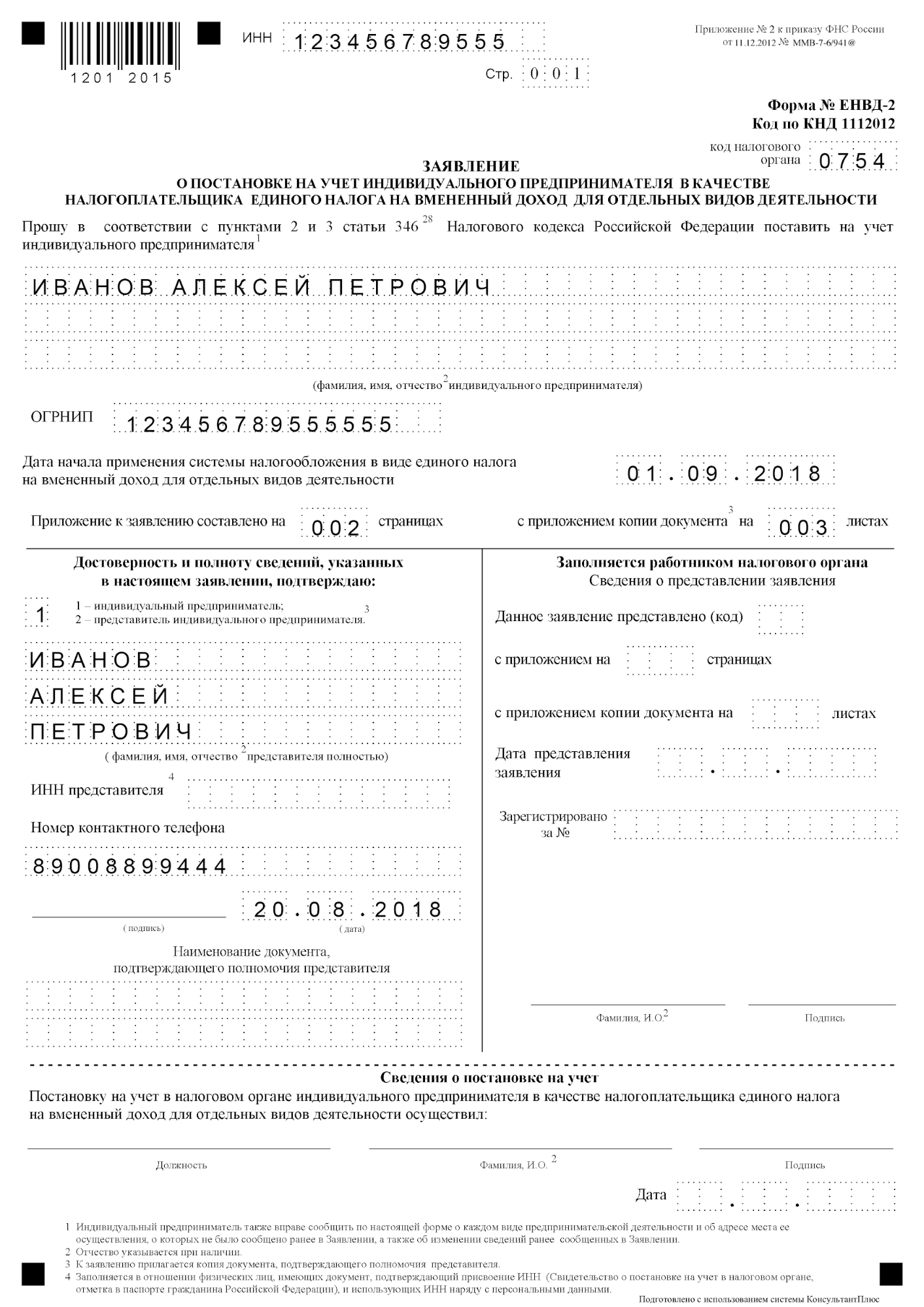

7. При совмещении УСН и ЕНВД – декларация по Единому налогу на вмененный доход.

Срок сдачи – не позднее 20 числа месяца, следующего за отчетным периодом.

Все перечисленные выше виды отчетности по упрощенной системе налогообложения юридические лица и индивидуальные предприниматели могут формировать и отправлять в системе Контур Экстерн. Одно из важнейших преимуществ представления отчетов по УСН в электронном виде – это автоматическая проверка на предмет ошибок и возможность подать отчет буквально в последние минуты установленного срока.

Одно из важнейших преимуществ представления отчетов по УСН в электронном виде – это автоматическая проверка на предмет ошибок и возможность подать отчет буквально в последние минуты установленного срока.

сроки сдачи, штрафы за нарушения

Этот материал обновлен 02.02.2021

Предпринимателям на упрощенной системе налогообложения (УСН) вести учет проще, чем на общей системе. Но им нужно заполнять отчетность для налоговой и других ведомств:

Юлия Занкевич

редактор Тинькофф-бизнеса

Антон Дыбов

эксперт по налогообложению

- Вести книгу учета доходов и расходов.

- Отчитываться за работников в налоговую, пенсионный фонд и фонд социального страхования.

- В особых случаях сдавать отчетность в Росстат, подавать декларацию по косвенным налогам и по НДС.

Рассказываем, как должны отчитываться предприниматели на УСН.

Сроки сдачи отчетности

Отчетность всех ИП на упрощенной системе налогообложения

| Декларация по УСН | |

|---|---|

| Куда и как часто сдавать | В налоговую, 1 раз в год |

| Срок сдачи | До 30 апреля следующего года |

Декларация по УСН

Куда и как часто сдавать

В налоговую, 1 раз в год

Срок сдачи

до 30 апреля следующего года

Отчетность ИП с работниками на упрощенной системе налогообложения

| 2-НДФЛ | |

|---|---|

| Куда и как часто сдавать | В налоговую, 1 раз в год. |

| Срок сдачи | До 1 марта 2021 года |

Куда и как часто сдавать

В налоговую, 1 раз в год. В последний раз сдают в налоговую за 2020 год. С 2021 года справки о доходах физических лиц включены в годовой отчет 6-НДФЛ.

Срок сдачи

До 1 марта 2021 года

| 6-НДФЛ | |

|---|---|

| Куда и как часто сдавать | В налоговую, ежеквартально, нарастающим итогом |

| Срок сдачи | До 30 апреля — за 1 квартал До 31 июля — за полугодие До 31 октября — за 9 месяцев До 1 марта — за предыдущий год |

Куда и как часто сдавать

В налоговую, ежеквартально, нарастающим итогом

Срок сдачи

До 30 апреля — за 1 квартал

До 31 июля — за полугодие

До 1 марта — за предыдущий год

| Расчет по страховым взносам (РСВ) | |

|---|---|

| Куда и как часто сдавать | В налоговую, ежеквартально, нарастающим итогом |

| Срок сдачи | До 30 апреля — за 1 квартал До 30 июля — за полугодие До 30 октября — за 9 месяцев До 30 января — за предыдущий год |

Расчет по страховым взносам (РСВ)

Куда и как часто сдавать

В налоговую, ежеквартально, нарастающим итогом

Срок сдачи

До 30 апреля — за 1 квартал

До 30 июля — за полугодие

До 30 октября — за 9 месяцев

До 30 января — за предыдущий год

| СЗВ-М | |

|---|---|

| Куда и как часто сдавать | В пенсионный фонд, ежемесячно |

| Срок сдачи | До 15 числа каждого месяца |

Куда и как часто сдавать

В пенсионный фонд, ежемесячно

Срок сдачи

До 15 числа каждого месяца

| Сведения о стаже: СЗВ-стаж и ОДВ-1 | |

|---|---|

| Куда и как часто сдавать | В пенсионный фонд, 1 раз в год |

| Срок сдачи | До 1 марта следующего года |

Сведения о стаже: СЗВ-стаж и ОДВ-1

Куда и как часто сдавать

В пенсионный фонд, 1 раз в год

Срок сдачи

До 1 марта следующего года

Сведения о трудовой деятельности: СЗВ-ТД

Куда и как часто сдавать

В пенсионный фонд по итогам месяца важного кадрового мероприятия, а иногда и чаще

Срок сдачи

При приеме или увольнении работника — не позднее следующего рабочего дня

При постоянном переводе работника, присвоении ему новой квалификации с записью в трудовую, а также при подаче им заявления о выборе формы трудовой книжки — до 15 числа следующего месяца

| Сведения о трудовой деятельности: СЗВ-ТД | |

|---|---|

| Куда и как часто сдавать | В пенсионный фонд по итогам месяца важного кадрового мероприятия, а иногда и чаще |

| Срок сдачи | При приеме или увольнении работника — не позднее следующего рабочего дня При постоянном переводе работника, присвоении ему новой квалификации с записью в трудовую, а также при подаче им заявления о выборе формы трудовой книжки — до 15 числа следующего месяца |

| 4-ФСС | |

|---|---|

| Куда и как часто сдавать | В фонд социального страхования, ежеквартально, нарастающим итогом |

| Срок сдачи | До 20 апреля в бумажном виде или до 25 апреля в электронном виде — за 1 квартал До 20 июля или до 25 июля — за полугодие До 20 октября или до 25 октября — за 9 месяцев До 20 января или до 25 января — за предыдущий год |

Куда и как часто сдавать

В фонд социального страхования, ежеквартально, нарастающим итогом

Срок сдачи

До 20 апреля в бумажном виде или до 25 апреля в электронном виде — за 1 квартал

До 20 июля или до 25 июля — за полугодие

До 20 октября или до 25 октября — за 9 месяцев

До 20 января или до 25 января — за предыдущий год

Отчетность ИП на упрощенной системе налогообложения в отдельных случаях

| Статистика | |

|---|---|

| Куда и как часто сдавать | В Росстат |

| Срок сдачи | По приказу Росстата |

Куда и как часто сдавать

В Росстат

Срок сдачи

По приказу Росстата

Статистическое наблюдение бывает сплошное и выборочное — по отдельным видам деятельности или другим критериям, которые определяет Росстат.

Если ИП попал в выборку, то при проверке по ИНН или коду ОКПО на сайте Росстата появятся формы и сроки представления запрашиваемых отчетов. ИП обязаны сами проверять, попали они в выборку или нет. Если попали — надо сдавать отчет. Срок сдачи определяется в приказе Росстата, которым утверждена статистическая форма.

Раз в 5 лет проводятся сплошные статистические наблюдения за деятельностью субъектов малого и среднего предпринимательства. В 2021 году проводится сплошное статистическое наблюдение за 2020 год. Всем предпринимателям надо сдать в Росстат отчет по форме № 1-предприниматель «Сведения о деятельности ИП за 2020 год».

Форму нужно сдать до 1 апреля 2021 года в электронном виде (на сайте Росстата при наличии электронной подписи или через операторов электронного документооборота).

Согласно приказу Росстата, форму с 1 марта по 1 мая 2021 года можно сдавать на портале госуслуг, но пока такая возможность на портале не реализована.

| Декларация по косвенным налогам | |

|---|---|

| Куда и как часто сдавать | В налоговую, при ввозе товаров из стран ЕАЭС: Беларуси, Казахстана, Армении и Киргизии |

| Срок сдачи | До 20 числа месяца, следующего за месяцем принятия товаров к учету |

Декларация по косвенным налогам

Куда и как часто сдавать

В налоговую, при ввозе товаров из стран ЕАЭС: Беларуси, Казахстана, Армении и Киргизии

Срок сдачи

До 20 числа месяца, следующего за месяцем принятия товаров к учету

| Декларация по НДС | |

|---|---|

| Куда и как часто сдавать | В налоговую, ежеквартально |

| Срок сдачи | До 25 апреля — за 1 квартал До 25 июля — за 2 квартал До 25 октября — за 3 квартал До 25 января следующего года — за 4 квартал |

Декларация по НДС

Куда и как часто сдавать

В налоговую, ежеквартально

Срок сдачи

До 25 апреля — за 1 квартал

До 25 июля — за 2 квартал

До 25 октября — за 3 квартал

До 25 января следующего года — за 4 квартал

| Декларация по водному налогу | |

|---|---|

| Куда и как часто сдавать | В налоговую, ежеквартально |

| Срок сдачи | До 20 апреля — за 1 квартал До 20 июля — за 2 квартал До 20 октября — за 3 квартал До 20 января следующего года — за 4 квартал |

Декларация по водному налогу

Куда и как часто сдавать

В налоговую, ежеквартально

Срок сдачи

До 20 апреля — за 1 квартал

До 20 июля — за 2 квартал

До 20 октября — за 3 квартал

До 20 января следующего года — за 4 квартал

Если крайний срок сдачи выпадает на выходной, он переносится на первый рабочий день.

Обязательные отчеты ИП на УСН

Декларацию можно сдать в бумажном или электронном виде. В бумажном — привезти в налоговую лично или отправить по почте, в электронном — через сайт налоговой или с помощью сервисов бухгалтерии.

Онлайн-бухгалтерия Тинькофф

Книга учета доходов и расходов (КУДИР). Она нужна, чтобы рассчитать налоговую базу по упрощенному налогу. КУДИР не нужно никуда сдавать — заполняйте ее и предъявите, если налоговая попросит при проверке.

Форма КУДИР и порядок ее заполнения

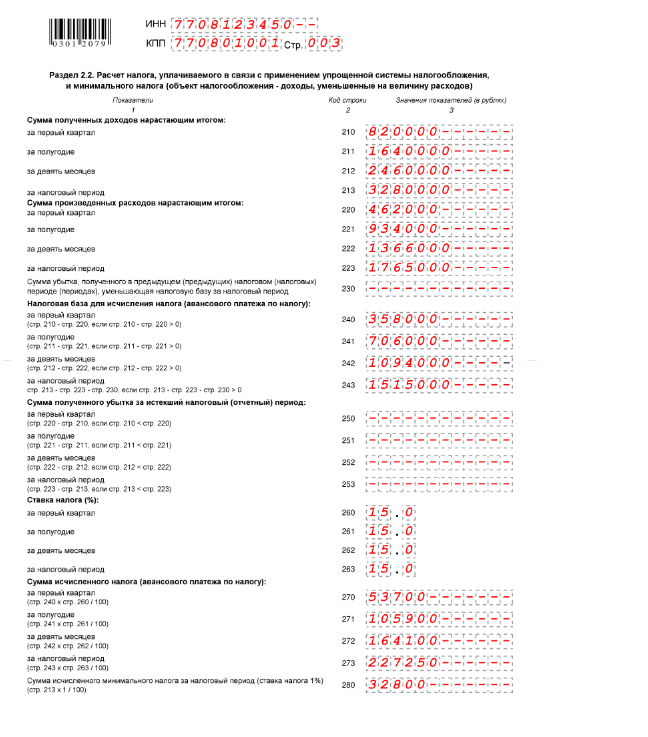

Предприниматели на УСН «Доходы минус расходы» учитывают в книге все доходы и расходы. Расходы нужно подтвердить копиями чеков, квитанций. ИП на упрощенке «Доходы» записывают в КУДИР доходы.

Книгу можно распечатать и заполнять вручную. Или вести в электронном виде, а в конце года распечатать уже готовую. Если вы начали вести книгу на бумаге, а потом решили перенести данные в компьютер, так и сделайте: это не запрещено.

Отчетность ИП с наемными работниками

После заключения договора с первым наемным работником ИП должен в течение 30 дней зарегистрироваться в фонде социального страхования. В пенсионном фонде регистрироваться не нужно, это происходит автоматически.

В пенсионном фонде регистрироваться не нужно, это происходит автоматически.

Кроме этого, придется сдать несколько отчетов.

2-НДФЛ. Подается в налоговую ежегодно. Это справка по каждому человеку о том, сколько вы ему заплатили и сколько удержали налога за предыдущий год. Если доходы от вас получили больше 10 человек, обязательно сдавать в электронном виде. В последний раз 2-НДФЛ сдают в налоговую за 2020 год. С 2021 года справки о доходах физических лиц включены в годовой отчет 6-НДФЛ.

Справки нужно подать не позднее 1 марта года, следующего за отчетным. С признаком «1» — на всех лиц, получивших доходы. И дополнительные справки с признаком «2» на людей, с дохода которых не было возможности удержать налог. Например, если друг взял у ИП беспроцентный заем.

6-НДФЛ. Внутри года подается в налоговую ежеквартально — до последнего числа месяца, следующего за отчетным кварталом, а за год — до 1 марта следующего года. Это обобщенный расчет по всем сотрудникам. В форме 6-НДФЛ указывают доходы и суммы налога по ставкам 13, 30 и 35%, начисленные и удержанные по всем сотрудникам, нарастающим итогом с начала года. Приложением к годовому отчету 6-НДФЛ, начиная с отчетности за 2021 год, являются справки о доходах каждого работника.

В форме 6-НДФЛ указывают доходы и суммы налога по ставкам 13, 30 и 35%, начисленные и удержанные по всем сотрудникам, нарастающим итогом с начала года. Приложением к годовому отчету 6-НДФЛ, начиная с отчетности за 2021 год, являются справки о доходах каждого работника.

Как вести бизнес по закону

И зарабатывать больше на своем деле. Подпишитесь на ежемесячную рассылку для предпринимателей и получайте важные статьи и новости о бизнесе

Расчет по страховым взносам (РСВ). Подается в налоговую каждый квартал — до 30 числа месяца, следующего за отчетным кварталом. В этом отчете показывают, сколько страховых взносов предприниматель начислил за сотрудников. Включают взносы на обязательное пенсионное страхование (ОПС), медицинское (ОМС), страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ). С 2020 года в РСВ указывают среднесписочную численность работников. В отчет включают сотрудников, оформленных по трудовому договору и с основным местом работы у ИП.

Чтобы рассчитать среднесписочную численность, складывают число работников за каждый месяц и делят сумму на 12. Результат округляют до целого. В расчете много нюансов, поэтому если работников много, то лучше привлекать бухгалтера.

Правила расчета среднесписочной численности

Сведения о стаже: СЗВ-СТАЖ и ОДВ-1. Подаются в пенсионный фонд один раз в год — не позднее 1 марта года, следующего за отчетным. Это форма со сведениями о страховом стаже всех работников.

Сведения о застрахованных лицах: СЗВ-М. Подаются в пенсионный фонд ежемесячно — до 15 числа месяца, следующего за отчетным. В отчет включают всех работников, которые оформлены по следующим договорам:

- По трудовым и гражданско-правовым договорам.

- По договорам авторского заказа.

- По договорам об отчуждении исключительного права.

- По издательским лицензионным договорам.

- По лицензионным договорам о предоставлении права использования произведений науки, литературы, искусства.

Если предприниматель заказал дизайнеру сайт и заключил с ним договор об оказании услуг, дизайнера тоже нужно включить в СЗВ-М.

Сведения о трудовой деятельности: СЗВ-ТД. Сведения о трудовой деятельности по форме СЗВ-ТД подают только на людей, с которыми заключены трудовые договоры. Если договор гражданско-правовой или авторский, можно не отчитываться.

СЗВ-ТД сдают в ПФР:

- при приеме или увольнении работника — не позднее следующего рабочего дня;

- при постоянном переводе сотрудника, присвоении ему новой квалификации с записью в трудовую, а также при подаче им заявления о выборе формы трудовой книжки — до 15 числа следующего месяца.

В 2021 году до 15 февраля отправляют отчет на всех работников, которые работали на 1 января 2020 года и на которых не отправили форму в 2020 году

4-ФСС. Подается в фонд социального страхования раз в квартал. В отчете 4-ФСС отражают взносы на травматизм — от 0,2 до 8,5%. Дополнительно нужно указывать информацию о больничных по производственным травмам, несчастных случаях на производстве, обязательных медосмотрах сотрудников.

Дополнительно нужно указывать информацию о больничных по производственным травмам, несчастных случаях на производстве, обязательных медосмотрах сотрудников.

Дополнительная отчетность ИП на УСН

В некоторых случаях предприниматели на упрощенной системе налогообложения должны подавать дополнительные отчеты.

Декларация по косвенным налогам. Ее сдают предприниматели, которые ввозят в Россию товары из ЕАЭС: Беларуси, Казахстана, Армении и Киргизии. Отчитываться в налоговую нужно каждый месяц, до 20 числа, следующего за месяцем, когда импортные товары приняли к учету.

Скачать форму декларации в системе «Консультант-плюс»

Декларация по НДС. Эту декларацию нужно подавать, если ИП на УСН по ошибке выставил счет-фактуру с выделенной суммой НДС или выступил в роли налогового агента по НДС. Такое бывает, если предприниматель покупает металлолом или макулатуру у продавца — плательщика НДС. Или если покупает или арендует землю, недвижимость напрямую у государства, региона или муниципалитета.

В этих случаях нужно отчитаться до 25 числа месяца, следующего за кварталом выставления счета-фактуры либо квартала совершения операции, по которой ИП стал налоговым агентом по НДС.

Декларацию по НДС, даже нулевую, сдают только электронно, на бумаге — нельзя.

Декларация по водному налогу. Ее подают, если есть основания для начисления, например при использовании воды из реки для полива полей. Декларацию сдают раз в квартал, до 20 числа.

Нулевая отчетность ИП на УСН

Бывает, что ИП открыто, но предприниматель не работает и ничего не зарабатывает. В таком случае он все равно сдает налоговую декларацию, ее называют нулевой.

УСН «Доходы». Предприниматели не заносят в нулевую декларацию уплаченные суммы страховых взносов и торгового сбора. Эти платежи уменьшают налог на упрощенке. При нулевых оборотах налога нет, поэтому уменьшать нечего.

УСН «Доходы минус расходы». ИП заносят в декларацию уплаченные страховые взносы и торговый сбор. При нулевых доходах эти расходы формируют убыток предпринимателя. Его можно внести в расходы в будущем, за счет чего снизить налог на упрощенке.

При нулевых доходах эти расходы формируют убыток предпринимателя. Его можно внести в расходы в будущем, за счет чего снизить налог на упрощенке.

Например, предприниматель в 2020 году не работал, заплатил обязательные взносы на пенсионное и медицинское страхование — 40 874 Р. Доходов не было, поэтому год закончен с убытком 40 874.

В 2021 году ИП возобновил работу. Его доходы — 800 000 Р, расходы — 500 000 Р. При расчете налога за 2021 год можно учесть убыток 2020 года.

Получаем налог УСН: 15% × (800 000 − 500 000 − 40 874) = 38 869 Р.

Этот убыток необязательно учитывать в следующем году: это можно сделать в течение 10 лет. Потом неиспользованный убыток сгорает.

Второй лист нулевой декларации для УСН «Доходы». Во всех полях нулевого отчета, которые остались незаполненными, нужно поставить прочеркиДаже если у предпринимателя с нулевыми оборотами числятся только работники в отпуске за свой счет и он не начисляет им зарплату, отчетность все равно придется сдавать:

- В пенсионный фонд: сведения о сотрудниках СЗВ-М — ежемесячно, СЗВ-СТАЖ, ОДВ-1 — ежегодно.

- В налоговую: нулевой расчет по страховым взносам (РСВ) — ежеквартально. Если все работники уволены, сдавать РСВ не надо.

А вот форму СЗВ-ТД сдавать не нужно — ведь с персоналом ничего не происходит.

Форму 6-НДФЛ тоже сдавать не надо — ее сдают только в случае, когда ИП начисляет доход в пользу физического лица. Если же ИП не начисляет в пользу физических лиц доходы, он не является налоговым агентом, а следовательно, не обязан представлять «нулевую» форму 6-НДФЛ.

Если предприниматель не вел деятельность, но забыл отправить работников в отпуск, по закону нужно начислять зарплату, платить с нее взносы и отчитываться по всем формам.

Штрафы за нарушения при сдаче отчетности по УСН

Если не сдавать отчетность вовремя или заполнять с грубыми ошибками, намеренно искажать данные — можно получить штраф. Собрали их все в таблицу.

Штрафы за нарушения при сдаче отчетности по УСН

| Нарушение | Штраф | Основание для штрафа |

|---|---|---|

| Опоздание со сдачей декларации по УСН, расчета по страховым взносам (РСВ) | от 5 до 30% суммы неуплаченного в срок налога или взноса за каждый полный либо неполный месяц просрочки, но не менее 1000 Р | ст. 119 НК РФ 119 НК РФ |

| Опоздание со сдачей отчета 4-ФСС | от 5 до 30% суммы неуплаченного в срок налога или взноса за каждый полный либо неполный месяц просрочки, но не менее 1000 Р | ст. 26.30 ФЗ № 125-ФЗ |

| Непредставление по требованию налоговой КУДИР | 200 Р за каждую справку | ст. 126 НК РФ |

| Опоздание со сдачей 6-НДФЛ | 1000 Р за каждый полный либо неполный месяц просрочки | ст. 126 НК РФ |

| Непредставление прошитой и пронумерованной КУДИР | от 10 000 до 30 000 Р | ст. 120 НК РФ |

| Непредставление первичных документов, которые подтверждают расходы | от 10 000 до 30 000 Р | ст. 120 НК РФ |

| Занижение налоговой базы или базы для расчета страховых взносов из-за неверных подсчетов | 20% от суммы неуплаченного налога или взносов, но не менее 40 000 Р | ст. 120, ст. 122 НК РФ |

| Ошибки в 6-НДФЛ | 500 Р за каждый отчет | ст. 126.1 НК РФ |

| Опоздание со сдачей или ошибки в отчетах СЗВ-М и СЗВ-СТАЖ | 500 Р за каждого сотрудника, по которому не подали сведения | ч. 3 ст. 17 ФЗ № 27-ФЗ |

| Опоздание со сдачей или ошибки в форме СЗВ-ТД | Предупреждение или штраф от 30 000 до 50 000 Р | ч. 1 ст. 5.27 КоАП РФ |

Опоздание со сдачей декларации по УСН, расчета по страховым взносам (РСВ)

Штраф

от 5 до 30% суммы неуплаченного в срок налога или взноса за каждый полный либо неполный месяц просрочки, но не менее 1000 Р

Основание для штрафа

ст. 119 НК РФ

Опоздание со сдачей отчета 4-ФСС

Штраф

от 5 до 30% суммы неуплаченного в срок налога или взноса за каждый полный либо неполный месяц просрочки, но не менее 1000 Р

Основание для штрафа

ст. 26.30 ФЗ № 125-ФЗ

Непредставление по требованию налоговой КУДИР

Штраф

200 Р за каждую справку

Основание для штрафа

ст. 126 НК РФ

Опоздание со сдачей 6-НДФЛ

Штраф

1000 Р за каждый полный либо неполный месяц просрочки

Основание для штрафа

ст. 126 НК РФ

Непредставление прошитой и пронумерованной КУДИР

Штраф

от 10 000 до 30 000 Р

Основание для штрафа

ст. 120 НК РФ

Непредставление первичных документов, которые подтверждают расходы

Штраф

от 10 000 до 30 000 Р

Основание для штрафа

ст. 120 НК РФ

Занижение налоговой базы или базы для расчета страховых взносов из-за неверных подсчетов

Штраф

20% от суммы неуплаченного налога или взносов, но не менее 40 000 Р

Основание для штрафа

ст. 120, ст. 122 НК РФ

Ошибки в 6-НДФЛ

Штраф

500 Р за каждый отчет

Основание для штрафа

ст. 126.1 НК РФ

Опоздание со сдачей или ошибки в отчетах СЗВ-М и СЗВ-СТАЖ

Штраф

500 Р за каждого сотрудника, по которому не подали сведения

Основание для штрафа

ч. 3 ст. 17 ФЗ № 27-ФЗ

Опоздание со сдачей или ошибки в форме СЗВ-ТД

Штраф

Предупреждение или штраф от 30 000 до 50 000 Р

Основание для штрафа

ч. 1 ст. 5.27 КоАП РФ

Для неверного расчета по страховым взносам есть послабление. Если предприниматель подал этот отчет вовремя, штрафа за неточные данные можно избежать. Налоговая отправит уведомление об ошибках — и с этого момента у предпринимателя будет 5 дней на исправление документа, если он подавал отчет в электронном виде, и 10 дней — если на бумаге.

Если у предпринимателя много сотрудников или нужно отчитываться по НДС, в документах легко ошибиться. Законы меняются, статьи устаревают — из-за этого потом могут быть проблемы с налоговой. Мы рекомендуем не решать сложные вопросы по статьям из интернета и обратиться к опытному бухгалтеру.

Бухгалтерское обслуживание в Тинькофф

Отчетность ИП — 2019 | Современный предприниматель

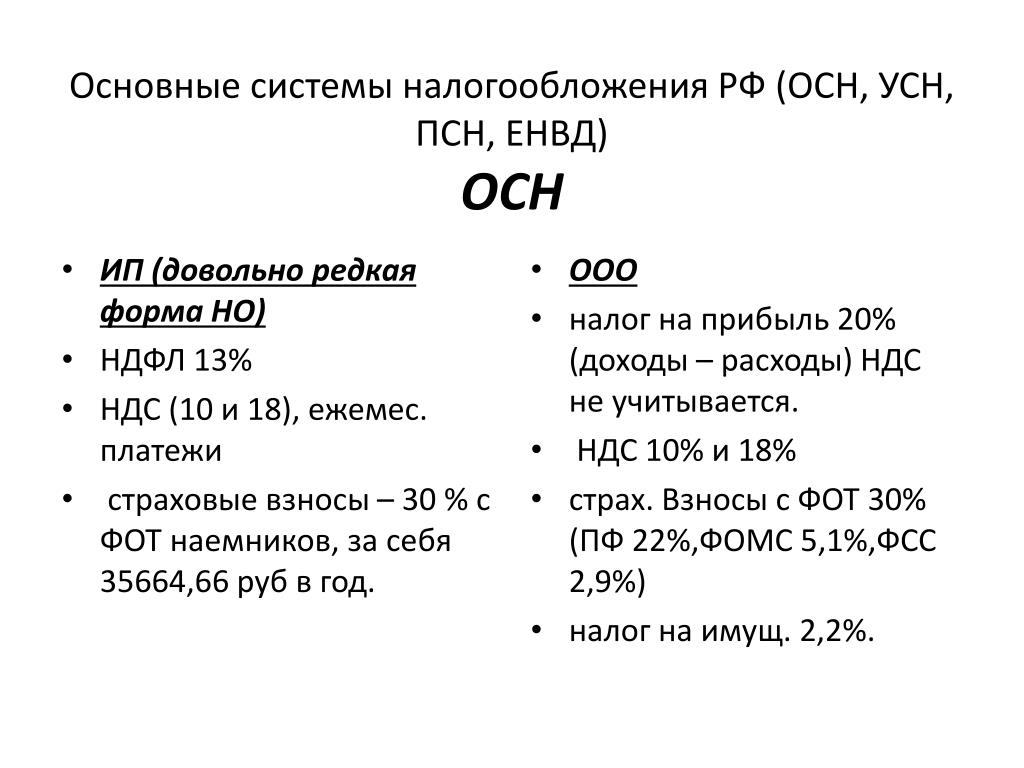

Подачу в ИФНС определенного комплекта документов предусматривает сдача отчетности ИП за 2018 год. Набор отчетных форм зависит от применяемого субъектом хозяйствования налогового режима и от наличия у предпринимателя работников. Самый объемный список отчетности характерен для ИП на ОСНО, имеющих наемный персонал.

Отчетность ИП без работников

Использующие ОСНО ИП обязаны ежегодно отчитываться по своим доходам — делается это подачей декларации 3-НДФЛ. Также для расчета размера авансовых платежей вновь зарегистрированным коммерсантам (или перешедшим на ОСНО) надо представить форму 4-НДФЛ. Ее отличие в том, что в ней фиксируется объем не фактических, а прогнозных доходных поступлений. Срок подачи 4-НДФЛ не имеет единого для всех субъектов хозяйствования дня – он зависит от того, когда ИП получил свой первый доход на ОСНО: подать «прогнозную» декларацию следует в течение 5 дней через месяц после первой выручки.

Отчетность ИП 2019 будет содержать декларационные формы по НДС. Их предприниматели на ОСНО подают на общих основаниях с юридическими лицами. ИП-спецрежимники должны отчитываться по НДС, выставляя контрагентам счета-фактуры или исполняя обязанности налогового агента.

Если предприниматель владеет недвижимостью, транспортом, налог на имущество и ТС он платит как физлицо — на основании уведомлений из ИФНС, отчеты по этим обязательствам им не составляются.

Несколько иной комплект представляет собой отчетность ИП на УСН 2019. У упрощенцев отсутствует обязанность отчитываться по НДС (кроме вышеназванных случаев) или НДФЛ. Отчетность ИП на УСН будет состоять из декларации по УСН. Декларация ежегодная, в течение года вносятся авансовые платежи (ежеквартально).

Отчетность ИП на ЕНВД состоит из декларации по вмененному налогу. Условия ее сдачи аналогичны требованиям к юридическим лицам – ежеквартально.

Ежегодно, до 1 апреля, должны сдавать соответствующие декларацию и предприниматели на ЕСХН.

Нулевую отчетность ИП допустимо составлять в виде «Единой упрощенной налоговой декларации». Она подается ежеквартально. Право на ее представление появляется у налогоплательщика при условии, что в рассматриваемом периоде не просто отсутствует объект налогообложения, но и не было движения денег (по банку, в кассе).

К ИП без отчетности можно отнести предпринимателей без наемных работников, работающих по патенту. Они не сдают по производимым за патенты платежам никакой отчетности.

Налоговая отчетность ИП не предусмотрена и для предпринимателей, зарегистрировавшихся в ФНС в качестве самозанятых лиц. Эта система налогообложения начнет применяться в тестовом режиме с 2019 года в нескольких регионах. За них налоговые обязательства рассчитывает налоговая инспекция, сумма к уплате будет выставляться через мобильное приложение.

Какую отчетность сдает ИП-работодатель

Частные предприниматели, использующие наемный труд, помимо основных отчетных форм, характеризующих итоги хозяйственной деятельности, должны представлять в контролирующие органы ряд отчетов по доходам своих работников (независимо от режима налогообложения). Комплект отчетности работодателей, в т.ч. отчетность ИП-УСН (работники) 2018-2019 включает:

Какая подается отчетность ИП в 2019 году – таблица содержит сводные данные по всем основным формам:

Вид отчета | Условия сдачи, бланки отчетности для ИП |

3-НДФЛ (ИП на ОСНО) | Успеть надо до 30 апреля 2019 года (новая форма утв. ФНС приказом № ММВ-7-11/569@ от 03.10.2018 г.) |

4-НДФЛ (ИП на ОСНО) | Приказ ФНС от 27.10.2010 № ММВ-7-3/768@. На подготовку документа предпринимателю дается 5 дней спустя месяц после получения первых доходных поступлений в текущем году |

2-НДФЛ (ИП с работниками) | Форма претерпела изменения (приказ ФНС № ММВ-7-11/566@ от 02.10.2018 г.). Справка за 2018 г. с признаком «2» сдается не позже 01.03.2019, с признаком «1» — 01.04.2019 |

6-НДФЛ (ИП с работниками) | (Приказ ФНС № ММВ-7-11/450@ от 14.10.2015 (ред. от 17.01.2018) Сдается ежеквартально до окончания следующего за отчетным периодом месяца (за 2018 год – 01.04.2019) |

Декларация по НДПИ | Подается ежемесячно (до конца следующего месяца за отчетным) только при наличии оснований для уплаты налога (Приказ ФНС № ММВ-7-3/197@ от 14.05.2015 (ред. от 17.04.2017) |

Декларация по НДС (налогоплательщики, налоговые агенты, «спецрежимники», выставлявшие счета-фактуры) | До 25 числа месяца после квартала (Приказ ФНС РФ № ММВ-7-3/558@ от 29.10.2014, с 2019 ожидаются изменения в бланке) |

Декларация по УСН (ИП, применяющие «упрощенку») | Декларационная форма-2018 от ИП должна быть получена налоговиками не позже 30.04.2019 (приказ ФНС от 26.02.2016 № ММВ-7-3/99) |

Декларация по ЕСХН (ИП-сельхозпроизводители) | Срок подачи за 2018 истекает 01.04.2019 (бланк утв. 28.07.2014 приказом ФНС РФ № ММВ-7-3/384@)

|

Декларация ЕНВД (ИП-«вмененщики») | Подается поквартально до 20 числа следующего месяца, срок за 4 квартал 2018 – 21.01.2019 (приказ ФНС № ММВ-7-3/414@ от 26.06.2018) |

Сведения по средне-списочной численности (ИП с работниками) | Сдают только те предприниматели, которые в отчетном периоде состояли в трудовых отношениях с физлицами (крайний срок сдачи – 21.01.2019), сведения отражаются за истекший 2018 год |

СЗВ-М (ИП с работниками) | Ежемесячная отчетность работодателей, подается 15 числа следующего месяца (утв. постановлением ПФР от 01.02.2016 г. № 83п ) |

СЗВ-СТАЖ (ИП с работниками) | Сдается ежегодно – крайней датой за 2018г. станет 01.03.2019 (постановление ПФР от 11.01.2017 № 3п) |

Расчет по страховым взносам (ИП с работниками) | Ежеквартальная форма сдается не позже 30 числа месяца после отчетного периода. 30.01.2019 – отчет за 2018г. (приказ ФНС № ММВ-7-11/551@ от 10.10.2016) |

4-ФСС (ИП с работниками) | Отражает взносы на травматизм, подается в Фонд соцстраха ежеквартально в месяце после отчетного периода (20 числа – на бумаге, 25 числа – электронно). За 2018 год — 21 и 25 января 2019г. соответственно (приказ ФСС РФ № 381 от 26.09.2016 (ред. от 07.06.2017) |

Отчётность ИП в 2019 году. Что, когда и где сдавать?

Все отчёты, которые необходимо сдавать индивидуальному предпринимателю можно поделить на несколько категорий. Что мы и сделаем, а потом на каждой категории остановимся подробнее.

Категории отчётностей:

- Отчётность по основным налогам (исходя из системы налогообожения).

- Отчётность по другим налогам (если есть).

- Отчётность по наёмным сотрудникам (есть они наняты).

- Отчётность по кассе (в том случае, если ведётся работа с наличностью).

Теперь перейдём к рассмотрению каждой категории отдельно и узнаем подробности.

Отчётность по основным налогам

Примечание: в том случае, если совмещается два режима налогообложения (редкие случаи), то сдаётся две декларации.

Все отчётности по этой категории идут в федеральную налоговую. Для удобства разберём отдельно тему по вариантам налогообложения.

ОСНО. Основная система налогообложения.

Содержит три отчётности.

- 3-НДФЛ. Эту отчётность предпринимателю необходимо составлять за один отчётный год. Сдача отчёта регламентируется 30-ым апреля следующего за отчётным года.

Скачать форму 3-НДФЛ (877 КБ)

- 4-НДФЛ. Этот вариант нужно составлять как только у вас прошла первая доходная операция. Сдаётся в течение пяти дней после того, как закончился месяц, в котором была эта операция. Нужно новым предпринимателям.

Скачать форму 4-НДФЛ (501 КБ)

- Декларация по НДС. Ежеквартальная. Регламент подачи – до 25-ого числа месяца следующего за отчётным периодом.

Скачать Декларацию по НДС (832 КБ)

УСН. Упрощённая система налогообложения.

Сдаётся один отчёт.

- Декларация УСН. Такой документ составляется один раз за год. Регламент подачи – до 30-ого апреля следующего за отчётным периодом года.

Скачать Декларацию УСН (431 КБ)

ЕНВД. Единый налог на вменённый доход.

Как и на упрощёнке, сдаётся только одна декларация.

- Декларация ЕНВД. Срок подачи – 20-ое апреля следующего за кварталом отчётности месяца. Ежеквартальная.

Скачать Декларацию ЕНВД (604 КБ)

ПСН. Патент. Патентный режим.

- Сдавать ничего не нужно, налог платится во время получения патента. Заранее.

ЕСХН. Единый сельскохозяйственный налог.

Сдаётся две отчётности. Причём, платить НДС на ЕСХН стало необходимым только с 1 января 2019 года. Ранее, как и все специальные режимы, единый сельсхоз налог подразумевал отчётность только по основной декларации.

- Декларация ЕСХН. Сдавать нужно ежегодно. Отчётный период – один год. Регламент подачи – 31-ое марта следующего за отчётным года.

Скачать Декларацию ЕСХН (203 КБ)

- Декларация по НДС. Составляется за отчётный квартал. Регламент подачи — 25-ое число месяца, идущего после отчётного кваратала.

Ещё немного о совмещеных режимах.

Совмещают, как правило, упрощёнку и вменёнку. Если идёт совмещение, то сдаётся две декларации. Соответственно при совмещении именно этих режимов, сдавать нужно будет и декларацию УСН, и декларацию ЕНВД.

Но в том случае, если совмещается ПСН (патентная система) с какой-либо другой, то декларация составляется только одна. Просто потому, что у ПСН нет никаких отчётностей.

КУДиР для режимов налогообложения

Для каждого режима предусмотрено ведения своей книги учёта доходов и расходов (КУДиР). То есть, для ОСНО это будет КУДиР для ОСНО, например.

Для всех, кроме единого налога на вменённый доход. Там нет никакого учёта доходов и расходов.

Скачать КУДИР для ИП на ОСНО (376 КБ)

Скачать КУДИР для ИП и ООО на УСН (126 КБ)

Скачать КУДИР для ИП на ПСН (36 КБ)

Скачать КУДИР для ИП на ЕСХН (51,5 КБ)

Нужно понимать, что при совмещённых режимах налогообложения нужно вести раздельный учёт доходов и расходов.

Самый простой пример, когда могут возникнуть из-за этого проблемы – при отсутствии раздельного учёта на совмещённых режимах, вы не сможете правильно рассчитать страховые взносы, а значит не сможете получить сумму, на которую можно будет налоги свои уменьшить.

Отчётности по дополнительным налогам

ИП даётся возможность заниматься разной предпринимательской деятельностью, а по некоторым направлениям предусмотрен дополнительный налог. Как и по основным налогам, по доп. также нужно вести и сдавать отчётность. Давайте посмотрим, какие дополнительные налоги бывают, и как по ним сдавать отчёты.

- Земельный налог

Скачать Декларацию по земельному налогу (179 КБ)

- Транспортный налог

Скачать Декларацию по транспортному налогу (574 КБ)

Эти два вида налога индивидуальному предпринимателю не грозят, потому что предусмотрены они только для юридических лиц. Причём юрлица такие налоги не высчитывают, этим за них занимается налоговая и просто присылает уведомление.

Скачать Декларацию по водному налогу (199 КБ)

Этот налог выплачивается как фирмами, так и физлицами, которые занимаются специальным (особым) водопользованием. Например – забором воды из водных объектов.

Декларацию по этому виду налога нужно составлять по результатам каждого квартала. Регламент подачи – до 20-ого числа месяца, следующего за отчётным кварталом.

- НДПИ. Налог на добычу полезных ископаемых

Скачать Декларацию по НДПИ (2,03 МБ)

Такой налог актуален для ипешников, которые работают, как понятно из названия налога – в сфере добычи полезных ресурсов.

Регламент сдачи отчётности по НДПИ предписывает делать это каждый месяц. Последний день месяца будет крайней датой сдачи декларации за предыдущий месяц.

- Сборы за пользование объектами животного мира

Скачать форму сборов за пользование ОЖМ (303 КБ)

За пользование объектами живого мира предпринимателю также нужно отчитываться о полученных разрешениях. Регламент – 10 дней с момента выдачи разрешений.

- Сборы за пользование ВБР (расшифровывается как водные биологические ресурсы)

В отличие от предыдущих двух сборов, в случае ВБР в налоговую подаётся два варианта отчётности:

- Также сведения о разрешениях с регламентом подачи в течение 10-и дней.

Скачать форму сведений о разрешениях (1,13 КБ)

- А ещё информация о количестве объектов ВБР, которые можно изымать из среды. Это количество как раз определяется разрешением. Такая отчётность сдаётся до 20-ого числа следующего после получения разрешений месяца.

Скачать форму информации о количестве объектов ВБР (280 КБ)

- Регулярные выплаты за пользование недрами

Скачать форму выплат за пользование недрами (598 КБ)

Расчёт платежей за пользование недрами сдаётся в ФНС, отчётный период – один квартал, а сдавать нужно до конца следующего за этим кварталом месяца.

Отчётность, которую предприниматель сдаёт по работникам

В том случае, если ипешник не нанимает работников, то страховые он выплачивает только за себя лично. Это фиксированная сумма (меняется каждый год). Сдавать отчётность в этом случае нет необходимости.

Другое дело, если есть наёмные работники.

Тогда придётся сдавать отчёты в три разных места. ФНС, ФСС и ПФР (налоговая, страховой и пенсионный фонды).

Отчёты в налоговую

- СЧР (сведения о среднесписочной численности работников). Сдаётся такой отчёт один раз за год. Но сделать это нужно до 20 января следующего за отчётным года.

Скачать сведения о СЧР (240 КБ)

- 2-НДФЛ. Таких отчётностей нужно сдавать соизмеримо с количеством ваших работников. То есть, если официально у вас трудоустроены шесть человек, то вы сдаёте шесть справок 2-НДФЛ. Сдаются они до 20 апреля следующего за отчётным года.

Скачать форму 2-НДФЛ (193 КБ)

Примечание: ИП с численностью сотрудников от двадцати пяти человек, сдают отчётность 2-НДФЛ только в электронном формате.

- 6-НДФЛ. Ежеквартальный отчёт. Это общая форма, которая составляется по ИП в целом. Сдаётся она до первого числа месяца следующего за квартальным отчётным периодом. Опять же, сдаётся отчётность либо в бумажном, либо в электронном, либо же только в электронном виде, если численность работников боле двадцати четырёх человек.

Скачать форму 6-НДФЛ (534 КБ)

Такой отчёт в случае нарушений, грозит не только штрафами, но и возможной блокировкой р/с в том случае, если просрочка превышает десять дней. Поэтому будьте внимательны.

- Расчёт страховых взносов. Что примечательно, сдаётся этот отчёт также в налоговую (туда же, а не в пенсионный фонд поступают взносы). Эту отчётность сдают каждые три месяца, сдать нужно до тридцатого числа следующего за отчётным периодом месяца.

Для кого отменят декларацию по УСН уже в следующем году?

Для кого отменят декларацию по УСН уже в следующем году?

Какой предприниматель хоть раз не мечтал о том, что он больше не будет сдавать декларации, судорожно искать причину ошибки или недостающую сумму? А теперь представьте, что ваша мечта скоро сбудется и вам не придется отчитываться за этот год. Шутки в сторону – некоторым действительно отменят необходимость сдавать декларацию по УСН (упрощенной системе налогообложения) в 2020 году. Это уже подтвердили Минфин и ФНС России.Кого это касается?

В прошлом году Минфин России опубликовал Основные направления налоговой политики на 2019-2021 годы . Где упоминалось о том, что планируется отменить обязанность отчитываться по УСН для компаний с объектом “доходы” и использующими кассовую технику, обеспечивающую передачу фискальных данных в налоговые органы в режиме «онлайн» .

Позже глава ФНС России Михаил Мишустин на коллегии налоговых органов дал свой комментарий по этому поводу. Он отметил, что скоро будет рассматриваться законопроект об отмене представления декларации по УСН и ведения книги учета доходов. Благодаря этому 800 тысяч упрощенцев смогут не сдавать отчетность по УСН. Информацию для расчета налога инспекции будут получать с помощью онлайн-касс.

Новый режим “УСН-онлайн”

Сейчас разговоров на эту тему все больше. На днях на одном из федеральных телеканалов заместитель руководителя ФНС России Дмитрий Сатин рассказал о том, что планируется апгрейд системы упрощенки. Это когда предприниматель в скором времени сможет выбрать для себя режим «УСН-Онлайн», а исчислять налог за него будет налоговый орган на основании информации из онлайн-кассы. Это плюс как для индивидуальных предпринимателей, так и для налоговых органов.

Налоговая инспекция самостоятельно рассчитает сумму налога по данным, которые передают онлайн-кассы, и пришлет уведомление на уплату

Послабления в администрировании стали возможны благодаря современным технологиям, которые ФНС России активно внедряет уже несколько лет. Простота регистрации, уплаты налогов и общения с инспекцией – приоритетные вопросы для бизнеса, которые ФНС учитывает при внедрении «УСН-онлайн».

Действительно, с внедрением онлайн-касс налоговики могут отслеживать все поступления денег в кассу и на расчетный счет налогоплательщика. Значит, инспекторы смогут сами рассчитать налог, который должны оплатить такие налогоплательщики, и проверить, насколько правильно он был оплачен. В этом случае, по мнению чиновников, в сдаче отчетности уже нет необходимости.

Итоги:

- Должен появиться новый режим «УСН-онлайн». Те, кто сможет ему соответствовать, не будут сдавать отчетность и рассчитывать налог будет инспекция. Скорее всего он коснется тех упрощенцев, кто выбрал объект «доходы» и применяет онлайн-кассу. Для упрощенцев с объектом «доходы минус расходы» обязанность сдавать декларацию по УСН вряд ли отменят. Дело в том, что даже если они используют онлайн-кассу, рассчитывать налог им приходится сложнее. Ведь они уменьшают доходы на расходы из утвержденного перечня, а инспекторы не имеют данных об этих расходах.

- Начиная с отчетности за 2019 год декларацию по УСН отменят только при применении онлай-кассы с передачей чеков в ФНС через оператора фискальных данных. Если касса работает в автономном режиме – освобождения не будет.

- Пока точно неизвестно для кого будет отменена декларация по УСН: для организаций и индивидуальных предпринимателей (ИП) или только для ИП. Но в последнее время чиновники в своих выступлениях упоминают слово «предприниматели». Ждем текст законопроекта с изменениями в Налоговый кодекс РФ, который, думаем, не заставит себя долго ждать.

Бухгалтерские услуги, бухгалтер, бухгалтерский аутсорсинг

Меня зовут Шмелькова Елена Юрьевна, и я рада приветствовать Вас! Именно я могу стать Вашим профессиональным личным бухгалтером и надежным помощником в любой Вашей деятельности.

В настоящий момент основным направлением моей деятельности является

Комплексное бухгалтерское сопровождение организаций и индивидуальных предпринимателей, включающее в себя не только полное ведение бухгалтерии

- Ввод в 1С всех первичных документов по мере их поступления и проверка корректности их оформления

- Ведение бухгалтерского учета организации в 1С с целью последующего формирования отчетности

- Ежеквартальный контроль качества ведения бухучета (внутренний аудит)

- Подключение к электронным системам сдачи отчетности в ИФНС и внебюджетные фонды

но и обеспечение Вашей безопасность как налогоплательщика:

- Исчисление и уплата всех необходимых налогов

- Соблюдение безопасного уровня налоговой нагрузки – с точки зрения ИФНС

- Подготовка и сдача налоговой и бухгалтерской отчетности в ИФНС

- Формирование и сдача «зарплатной» отчетности в ИФНС, ПФР и ФСС РФ

- Урегулирование вопросов с ИФНС и фондами (по отчетности, уплаченным суммам, подтверждающим документам и проч.)

- Проведение регулярных сверок с ИФНС и фондами на предмет обнаружения переплат/долгов перед государством

- Отслеживание всех требований ИФНС и оперативное реагирование на них

Восстановление бухгалтерского учета при его утрате или полном отсутствии.

Кадровый учет, включающий ведение документации на работников, начисление обязательных платежей и НДФЛ.

За годы работы я накопила большой опыт в области оптовой и розничной торговли, оказания услуг, посреднической деятельности, неоднократно успешно проходила аудиторские и налоговые проверки.

С 2007 года являюсь членом Института профессиональных бухгалтеров России, имею ДЕЙСТВУЮЩИЙ Аттестат профессионального бухгалтера. Хорошо ориентируюсь в Законодательстве РФ, владею стандартами Международной финансовой отчётности (МФСО), оптимизации налогообложения и минимизации рисков, связанных с предпринимательской деятельностью. Ежегодно повышаю свою бухгалтерскую квалификацию.

Работаю лично, без посредников. Рабочие отношения строятся в рамках гражданско-правового договора оказания бухгалтерских услуг.

Взаимодействие с клиентом осуществляется посредством электронного документооборота по e-mail или через СБИС, с посещением офиса по мере необходимости. Также, в зависимости от потребностей, возможно сотрудничество по схеме приходящий бухгалтер.

Договор на услуги бухгалтерского обслуживания гарантирует компенсацию всех существующих в Налоговом кодексе и Кодексе об административных правонарушениях штрафов / пени, если они произошли по моей вине.

Я несу ответственность перед вами в соответствии с Гражданским кодексом, а не с Трудовым как у штатного бухгалтера. При этом я отвечаю перед вами материально не только в период действия договора на бухгалтерское сопровождение, но и в течение 3-х лет после сдачи отчетности за соответствующий период, даже если договор уже прекратит свое действие.

Кликните по изображению, чтобы увеличить его

ДАВАЙТЕ НАЧНЕМ СОТРУДНИЧАТЬ!

Свяжитесь со мной сегодня любым удобным для вас способом

и мы договоримся о встрече

+7(977) 306-63-65

+7(929) 589-58-32

Учет иностранной прибыли в соответствии с Законом о сокращении налогов и занятости | Tax Foundation

Ключевые выводы

- Предыдущая «всемирная» или основанная на резиденции система корпоративного налогообложения была несовершенной, поскольку она поощряла корпорации «инвертировать», отговаривала корпорации от репатриации иностранных прибылей и создавала невыгодное конкурентное положение для американских корпораций, работающих в зарубежных странах.

- Законодатели решили эти проблемы, введя в действие реформы международной налоговой системы в рамках Закона о сокращении налогов и занятости (TCJA).

- TCJA провел реформы, направленные на территориальную налоговую систему путем освобождения иностранных прибылей от внутреннего налогообложения. В то же время он ввел в действие положения о борьбе с размыванием базы, нацеленные на получение высокоприбыльной иностранной прибыли, нематериального дохода и дохода, выведенного из Соединенных Штатов.

- Четыре основных компонента новой международной налоговой системы — это освобождение от налога на участие, GILTI, FDII и BEAT.

- Хотя законодатели обычно называют новую систему «территориальной» налоговой системой, ее более уместно назвать гибридной системой.

- Общая структура системы США не уникальна для Организации экономического сотрудничества и развития (ОЭСР), поскольку большинство стран, перешедших на территориальные налоговые системы, также ввели положения о борьбе с размыванием базы. Однако эти положения США структурированы иначе, чем положения других стран.

Введение

До принятия Закона о сокращении налогов и занятости от 2017 года (TCJA) [1] в Соединенных Штатах действовала «всемирная» система корпоративного налогообложения по месту жительства, которая облагала налогом глобальную прибыль США.Компании из Южной (с зачетом налогов, уплаченных иностранным правительствам), но отложили уплату налога в США до тех пор, пока прибыль не будет репатриирована. Предыдущая система создавала два основных искажения. Во-первых, это удерживало компании от репатриации иностранных прибылей. Во-вторых, он побудил компании переместить свои юридические штаб-квартиры из Соединенных Штатов посредством так называемой «инверсии».

Законодатели решили эти вопросы, введя в действие реформы международной налоговой системы в рамках TCJA.TCJA значительно изменил способ налогообложения иностранных прибылей транснациональных корпораций, базирующихся в США. Он перешел от того, что считалось «всемирной» налоговой системой, к «территориальной» налоговой системе. В то же время он принял положения о предотвращении эрозии основания. Эти положения нацелены на получение высокодоходной иностранной прибыли, нематериального дохода и дохода, исключенного из Соединенных Штатов.

Хотя законодатели обычно называют новую систему «территориальной» налоговой системой, ее более уместно назвать гибридной системой.Новая система использует особенности территориальной (источник), мировой (место жительства) и системы корпоративного налогообложения на основе места назначения. В международном контексте система США в этом отношении не уникальна. Большинство стран Организации экономического сотрудничества и развития (ОЭСР), которые перешли к территориальной налоговой системе, также ввели положения о борьбе с размыванием базы, которые уводят их от того, что можно было бы считать «чистой» территориальной налоговой системой.

Почему законодатели хотели реформировать международную налоговую систему?

До принятия TCJA в Соединенных Штатах действовала система корпоративного налогообложения по месту жительства или «всемирная».В соответствии с этой системой транснациональные корпорации США облагались подоходным налогом США на свою мировую прибыль. Прибыль в США облагалась тогдашней ставкой налога в размере 35% за вычетом любых иностранных подоходных налогов, уже уплаченных с этой прибыли [2].

Корпорациимогут отсрочить налогообложение в США иностранной прибыли при условии, что эта прибыль реинвестируется в текущую зарубежную деятельность. Однако в соответствии с подразделом F США пассивный доход (проценты, дивиденды, рента и роялти) облагался налогом на текущей основе, что означает, что отсрочка для него не предусмотрена.Это было сделано для того, чтобы компании не могли размещать высокомобильные финансовые активы за рубежом, чтобы на неопределенный срок избежать налоговых обязательств США по доходу.

Предыдущая система, основанная на проживании, создавала два основных искажения. Во-первых, это препятствовало компаниям репатриировать иностранную прибыль [3]. Это связано с тем, что корпорации США столкнулись с дополнительным налогом США на иностранную прибыль только тогда, когда они репатриировали эту прибыль в Соединенные Штаты. До принятия TCJA было подсчитано, что компании отложили налоги как минимум примерно на 2 доллара.6 триллионов иностранных прибылей хранятся за границей. [4]

Во-вторых, предыдущая система поощряла компании переносить свои юридические штаб-квартиры за пределы США. Компании потенциально могут столкнуться с дополнительным внутренним налогом на иностранную прибыль только в том случае, если они являются резидентами США. Таким образом, компании могут избежать всемирной системы, переместив свои штаб-квартиры в другую страну. В этом случае компании по-прежнему будут должны платить налог США на прибыль, полученную в Соединенных Штатах, но не будут должны США.налог на прибыль, полученную за рубежом. Мировая система США была одной из основных движущих сил корпоративных инверсий за последние несколько десятилетий [5].

Предыдущая мировая налоговая система Соединенных Штатов была в некотором роде уникальной среди развитых стран. До принятия TCJA Соединенные Штаты были одной из шести стран, в которых существовала всемирная система корпоративного налогообложения. Из 35 стран-участниц OCED 29 имели «освобождение от участия» или территориальные налоговые системы. [6] Эти системы значительно различаются по деталям, но, как правило, в соответствии с этими системами транснациональные корпорации со штаб-квартирой в этих странах не несут дополнительный налог на иностранную прибыль в стране штаб-квартиры, когда их иностранные дочерние компании выплачивают им прибыль в виде дивидендов.

С точки зрения транснациональных корпораций США, тот факт, что в большинстве стран существует территориальная налоговая система, а в Соединенных Штатах — всемирная система, мог создать невыгодное конкурентное положение (если только фирма не использовала прибыль, хранящуюся за границей, и не могла позволить себе покинуть страну). доход в отсроченном состоянии). Американская транснациональная корпорация, работающая в Германии, столкнется с немецким корпоративным налогом в размере 30 процентов плюс дополнительный 5-процентный налог США на немецкую прибыль, репатриированную в Соединенные Штаты.Напротив, конкурирующая французская фирма, работающая в Германии, столкнется только с немецкой налоговой ставкой в размере 30 процентов на свой доход в Германии.

TCJA ввел новую налоговую систему для транснациональных корпораций США

Признавая существенные недостатки предыдущей системы налогообложения иностранной прибыли транснациональных корпораций США, законодатели провели реформы в рамках TCJA. Эти реформы существенно изменили способ налогообложения иностранных прибылей транснациональных корпораций, базирующихся в США.

TCJA ввел четыре новых основных положения.

Первое положение — это так называемое «освобождение от участия», которое освобождает иностранную прибыль, возвращаемую Соединенным Штатам, от внутреннего налогообложения. Это то, что приблизило систему США от «мировой» налоговой системы к «территориальной» налоговой системе.

Второе и третье положения, «Глобальный нематериальный низкий налоговый доход» (GILTI) и «Полученный из-за рубежа нематериальный доход» (FDII), представляют собой две новые категории доходов, которые облагаются налогом по более низкой ставке, чем установленная законом ставка корпоративного налога в размере 21 процент.Вместе они создают всемирный минимальный налог на нематериальный доход.

Наконец, TCJA ввел новый минимальный налог, «Налог на размывание базы и противодействие злоупотреблениям» (BEAT), направленный на предотвращение изъятия транснациональными корпорациями доходов из налоговой базы США за счет сверхплатежей иностранным аффилированным корпорациям.

Освобождение от участия

TCJA перешел к «территориальной» налоговой системе, отменив дополнительный налог США на иностранную прибыль посредством так называемого «освобождения от участия».«Согласно освобождению от участия в США, иностранная прибыль, выплачиваемая материнским корпорациям США в виде дивидендов, полностью вычитается из налогооблагаемого дохода [7]. В результате эти иностранные прибыли не подлежат дополнительному налогообложению в США, как это было в соответствии с предыдущим законодательством.

Чтобы корпорации имели право на освобождение от участия в их иностранной прибыли, они должны удовлетворять трем общим требованиям. Во-первых, американская корпорация должна владеть 10 процентами голосов или стоимости акций контролируемой иностранной корпорации (CFC).Во-вторых, материнская корпорация США должна соответствовать требованию периода владения в 366 дней. Наконец, корпорация США не может вычесть дивиденды из налогооблагаемого дохода США, если этот дивиденд получил налоговую льготу в другой стране. В частности, это сделано для предотвращения «гибридных дивидендов», которые вычитаются в другой стране при выплате в США и при получении в Соединенных Штатах, что приводит к фактическому отсутствию налога на этот поток доходов [8]. Освобождение от участия исключает обычную иностранную прибыль, выплачиваемую материнским корпорациям в виде дивидендов, но не исключает прирост капитала.Американские компании, которые продают или иным образом распоряжаются акциями CFC, не получают исключения дохода от прибыли от этих акций.

Глобальный нематериальный низкий налоговый доход (GILTI)

«Глобальный нематериальный низкий налоговый доход» (GILTI) — это новая категория иностранных доходов, которые ежегодно добавляются к налогооблагаемой прибыли корпораций [9]. По сути, это налог на прибыль, которая превышает 10% прибыли на инвестированные иностранные активы компании. GILTI облагается минимальным международным налогом в размере 10.5 и 13,125 процента в год. [10] Предполагается, что GILTI снизит стимулы для вывода корпоративных прибылей из Соединенных Штатов за счет использования интеллектуальной собственности (ИС).

Каждый год транснациональные корпорации США должны рассчитывать свои GILTI. GILTI равен так называемой «чистой проверенной прибыли» минус 10 процентов «Инвестиции в квалифицированные бизнес-активы» (QBAI). Чистая проверенная прибыль — это фактически вся иностранная прибыль, полученная CFC материнской компании в США, которая еще не облагалась налогом в Соединенных Штатах.[11] QBAI равен стоимости всех амортизируемых активов (машин, зданий, фабрик), которыми владеют CFC этой материнской компании в США.

Предположим, транснациональная корпорация США контролирует несколько CFC, которые в совокупности имеют чистую проверенную прибыль в размере 1000 долларов США. CFC владеют 9000 долларов в QBAI. Доход, равный 10 процентам QBAI, или 900 долларов США, освобожден от GILTI. В результате GILTI этой американской корпорации равен 100 долларам.

Чистый протестированный доход | $ 1 000 |

QBAI | $ 9 000 |

GILTI: | |

Чистый протестированный доход | $ 1 000 |

Минус | |

Освобождение от QBAI (10% от QBAI) | $ 900 |

равно | |

GILTI | $ 100 |

Фактически, GILTI приравнивается к иностранной прибыли, превышающей «нормальную» доходность квалифицированных инвестиций.[12] Идея заключается в том, что на конкурентном рынке инвестиции принесут то, что считается «обычным» доходом, или доходом, достаточным для удовлетворения инвесторов. В случае GILTI предполагается, что эта доходность составляет 10 процентов. Предполагается, что любая прибыль, превышающая эту обычную 10-процентную доходность, связана с доходностью IP или перемещением прибыли. Например, кофейня во Франции обычно может приносить инвесторам 10% годовых. Однако именно эта кофейня принадлежит U.S. Corporation использует интеллектуальную собственность, например силу бренда, что дает ее кофейне небольшое преимущество на рынке. В результате этот магазин возвращает инвесторам 15% прибыли. Предполагается, что дополнительная 5-процентная прибыль сверх обычной 10-процентной прибыли связана либо с IP, либо с перемещением прибыли из другой юрисдикции и зафиксирована в GILTI.

Закон позволяет корпорациям США вычитать 50 процентов GILTI. [13] Остальная часть облагается налогом по установленной корпоративной ставке 21 процент.В результате, эффективная налоговая ставка GILTI составляет 10,5%. [14] Корпорациям США также предоставляется иностранный налоговый кредит для компенсации иностранных налогов, уже уплаченных на GILTI. Однако иностранный налоговый кредит ограничен 80 процентами иностранных налогов. Это означает, что на каждый доллар уплаченных иностранных налогов корпорация США получила кредит в размере только 80 центов. Кроме того, избыточные иностранные налоговые льготы не могут быть перенесены вперед или назад.

Цель ограничения иностранного налогового кредита до 80 процентов от иностранного подоходного налога вместо предоставления полного иностранного налогового кредита состоит в том, чтобы заставить U.S. компании более чувствительны к их иностранному налоговому бремени. В рамках полного иностранного налогового кредита корпорации США безразличны к ставке своего иностранного подоходного налога, если их ставка подоходного налога за рубежом ниже ставки в США. Напротив, в условиях ограниченного иностранного налогового кредита американские фирмы сталкиваются с более высоким общим налоговым бременем, когда их иностранные налоговые обязательства выше, а не ниже, даже если иностранная ставка все еще ниже ставки США.

80-процентный иностранный налоговый кредит приводит к скользящей шкале эффективных налоговых ставок, которые меняются в зависимости от иностранной ставки налога на прибыль.Мировая ставка GILTI составляет 10,5 процента, когда иностранные ставки налога на прибыль равны нулю, и увеличивается на 0,8 процента на каждый процентный пункт увеличения эффективной иностранной налоговой ставки. Эффективная ставка налога на GILTI составляет максимум 13,125 процента, когда ставка налога на прибыль за рубежом достигает 13,125 процента.

Вернитесь к предыдущему примеру корпорации США, у которой было 100 долларов GILTI. Этой компании будет разрешено вычесть половину своей GILTI из налогооблагаемой прибыли. Это оставит 50 долларов налогооблагаемых GILTI.Применение установленной законом налоговой ставки 21% приведет к первоначальному налоговому обязательству в размере 10,50 долларов. Предположим, что наша корпорация уплатила 5 долларов иностранного налога со своих 100 долларов в GILTI. Таким образом, корпорация получит налоговый кредит в размере 4 долларов США против своего первоначального налогового обязательства GILTI в размере 10,50 долларов США. В целом американская компания заплатит налог в размере 11,50 долларов США за свой GILTI (5 долларов США в иностранную юрисдикцию и 6,50 долларов США в США). Общая эффективная налоговая ставка по GILTI составит 11,5 процента.

GILTI | $ 100 |

Обязательства по иностранным налогам на GILTI | $ 5 |

Иностранный налоговый кредит | $ 4 |

| |

Первоначальный налог в США на GILTI | $ 10,50 |

Минус | |

Иностранный налоговый кредит | $ 4 |

равно | |

Final U.S. Налог на GILTI | $ 6.50 |

Итого налог на GILTI | $ 11,50 |

Общая эффективная налоговая ставка по GILTI | 11,5% |

Минимальный налог GILTI использует так называемый подход «одной CFC». Таким образом, транснациональные корпорации США суммируют всю чистую протестированную прибыль и QBAI по всем CFC по всему миру и несут налог на свой совокупный доход.Это контрастирует с минимальным налогом для каждой страны, по которому американская корпорация будет рассчитывать доход GILTI для CFC в каждой стране. Подход с одним CFC более благоприятен для транснациональных корпораций США, поскольку он позволяет им одновременно усреднять свои GILTI с высокими и низкими налогами и избегать налогообложения CFC в некоторых юрисдикциях с низкими налогами. Минимум для каждой страны предотвратил бы это, но управлять им гораздо сложнее.

Хотя 80-процентное ограничение иностранного налогового кредита подразумевает, что не должно быть остаточных U.S. налог, когда ставка иностранного подоходного налога выше 13,125 процента, бывают случаи, когда американские фирмы могут столкнуться с дополнительным налогом в США даже при более высокой эффективной налоговой ставке за рубежом. Это связано с тем, что иностранный налоговый кредит для GILTI подлежит тем же ограничениям, что и иностранный налоговый кредит согласно предыдущему закону. [15] Таким образом, определенные расходы, которые транснациональные корпорации США несут в США, могут ограничивать размер иностранного налогового кредита в той мере, в какой они распределяются за границей. [16] Таким образом, корпорациям может быть отказано в части иностранного налогового кредита, и они могут столкнуться с налоговыми обязательствами по GILTI, даже если их ставка иностранного налога превышает 13.125 процентов.

Полученный за рубежом нематериальный доход (FDII)

Вторая новая категория доходов — это «Нематериальный доход, полученный из-за рубежа» (FDII). Как и GILTI, FDII — это доход, связанный с использованием интеллектуальной собственности. Однако FDII — это доход от использования интеллектуальной собственности в Соединенных Штатах при создании экспорта. FDII предоставляется специальная более низкая налоговая ставка в размере 13,125 процента. Предполагается, что FDII будет стимулировать компании приносить и сохранять интеллектуальную собственность и связанную с ней прибыль в Соединенных Штатах.

Определение FDII очень похоже на определение GILTI. ПИИ равняются прибыли, полученной из-за рубежа, превышающей «нормальную» доходность квалифицированных инвестиций. В частности, FDII равен иностранному доходу за вычетом 10 процентов «квалифицированных инвестиций в бизнес-активы» (QBAI). Полученный из-за границы доход — это доля дохода корпорации в США, связанная с экспортом товаров или услуг. QBAI для целей FDII равен стоимости материальных активов, используемых для получения дохода, полученного из-за границы.Например, компания может владеть заводом в США и экспортировать изделия в Германию. Полученный из-за границы доход этой компании будет представлять собой доход от продажи этих товаров за границу, а завод будет считаться QBAI для целей FDII.

Компаниям разрешено вычитать 37,5% своих прямых иностранных инвестиций из налогооблагаемой прибыли. Таким образом, эффективная ставка на каждый доллар ПИИ составляет 13,125 процента [17].

Предположим, что компания получила 10 000 долларов общего дохода в Соединенных Штатах, а 10 процентов были получены от экспорта товаров за границу (1 000 долларов).Эта компания имеет 9000 долларов в QBAI, связанном с ее экспортной деятельностью. Это означает, что FDII компании составляет 100 долларов США: 1 000 долларов иностранного дохода минус 10 процентов QBAI (900 долларов США). Затем этой компании будет разрешено вычесть 37,5% своих прямых иностранных инвестиций ($ 37,50) из налогооблагаемой прибыли. В результате налогооблагаемый FDII составляет 62,50 долларов США, а налоговое обязательство — 13,125 долларов США, а эффективная налоговая ставка по FDII составляет 13,125 процента.

Всего U.S. Доход | $ 10 000 |

Доля экспорта в доходах | 10% |

QBAI | $ 9 000 |

FDII | |

Полученный иностранный доход | $ 1 000 |

Минус | |

Освобождение от QBAI (10% от QBAI) | $ 900 |

равно | |

FDII | $ 100 |

Налогооблагаемый FDII (FDII минус 37.5% вычет) | $ 62,5 |

Ответственность FDII | $ 13,125 |

Общий вычет, который корпорация может использовать как для GILTI, так и для FDII, ограничивается корпоративным налогооблагаемым доходом. [18] Другими словами, комбинированный вычет для GILTI и FDII не может снизить налогооблагаемую прибыль ниже нуля. Если комбинированный вычет приведет к уменьшению налогооблагаемого дохода ниже нуля, вычет для FDII и GILTI будет уменьшен пропорционально тому моменту, когда налогооблагаемый доход корпорации будет равен нулю.[19]

GILTI и FDII: всемирный налог на нематериальный доход

В совокупности GILTI и FDII можно рассматривать как всемирный налог на предполагаемый нематериальный доход [20]. Они призваны поддержать новое освобождение от участия и уменьшить стимулы для компаний перемещать местонахождение интеллектуальной собственности, чтобы вывести корпоративные прибыли за пределы Соединенных Штатов.

При налогообложении GILTI и FDII многонациональные компании, базирующиеся в США, сталкиваются с примерно одинаковой налоговой ставкой на нематериальные активы, используемые для обслуживания зарубежных рынков, независимо от того, где эти нематериальные активы находятся.Если интеллектуальная собственность находится на иностранном рынке и используется для продажи продукции иностранным покупателям, она облагается минимальной налоговой ставкой от 10,5 до 13,125 процента через GILTI. Если эта же интеллектуальная собственность находится в Соединенных Штатах и используется для продажи продукции тем же иностранным покупателям, она облагается налогом в размере 13,125% через FDII.

Идея режима, включающего FDII и GILTI, заключается в том, что они являются пряником и кнутом, побуждающим компании размещать прибыль и интеллектуальную собственность в Соединенных Штатах.[21]

В этом отношении FDII и GILTI очень похожи на международную реформу «Вариант C», предложенную бывшим председателем комитета Палаты представителей США по методам и средствам Дэйвом Кэмпом (справа) [22]. Используя то же определение нематериальных активов (свыше 10 процентов квалифицированных инвестиций), Вариант C устанавливает минимальный налог в размере 15 процентов на нематериальный доход, находящийся на зарубежных рынках. В то же время он предоставил специальную 15-процентную ставку для нематериальных активов, расположенных в Соединенных Штатах и используемых для продажи товаров на внешние рынки.

Базовый налог на подрыв и предотвращение злоупотреблений (BEAT)

Последним компонентом новой международной налоговой системы является новый налог, называемый «налогом на размывание базы и борьбу со злоупотреблениями» или BEAT. [23] BEAT — это, по сути, минимальный налог в размере 10 процентов (5 процентов в 2018 году), который предназначен для того, чтобы иностранные и местные корпорации, работающие в Соединенных Штатах, не могли уклоняться от внутренних налоговых обязательств путем перевода прибыли из Соединенных Штатов. Объем BEAT ограничен крупными транснациональными корпорациями с валовой выручкой 500 миллионов долларов и более.BEAT также не применяется, за исключением случаев, когда выплаты «размывания базы», выплаты, которые корпорации, базирующиеся в США, производят родственным иностранным корпорациям, превышают 3 процента (2 процента для определенных финансовых фирм) от общих вычетов, производимых корпорацией.

BEAT работает как минимальный налог. Корпорации платят BEAT в объеме, превышающем их обычные обязательства по корпоративному подоходному налогу. Таким образом, BEAT равен 10 процентам (5 процентов в 2018 году) «модифицированного налогооблагаемого дохода» за вычетом регулярных налоговых обязательств по корпоративному подоходному налогу (чтобы не опускаться ниже нуля).Модифицированный налогооблагаемый доход рассчитывается путем вычета обычного налогооблагаемого дохода и прибавления к ним выплат «размывания базы», произведенных связанным иностранным корпорациям (фактически, запрещая вычет этих затрат). Эти платежи, добавленные к налогооблагаемому доходу для построения модифицированного налогооблагаемого дохода, включают платежи за услуги, проценты, арендную плату и роялти, а также вычеты на амортизацию. Однако платежи по стоимости проданных товаров, вычеты по GILTI и FDII и вычет из полученных дивидендов (освобождение от участия) не добавляются.

Предположим, что у корпорации в США валовая выручка 500 миллионов долларов, расходы 480 миллионов долларов и налогооблагаемый доход 20 миллионов долларов. Согласно обычному корпоративному подоходному налогу налоговые обязательства этой корпорации составят 4,2 миллиона долларов (21 процент от 20 миллионов долларов). Платежи этой корпорации в CFC, базирующуюся в другой стране, составили 50 миллионов долларов, что значительно превысило порог в 3 процента от общей суммы отчислений. Модифицированный налогооблагаемый доход компании в отношении BEAT составляет 70 миллионов долларов, что равняется ее налогооблагаемому доходу (20 миллионов долларов) плюс платежи, произведенные ею в иностранную CFC (50 миллионов долларов).Таким образом, его общие налоговые обязательства составляют 7 миллионов долларов (4,2 миллиона долларов в виде обычного корпоративного налога плюс 2,8 миллиона долларов, превышение BEAT над обычными корпоративными обязательствами).

Всего валовых поступлений в США | $ 500 |

Общие расходы США | $ 480 |

Налогооблагаемый доход | $ 20 |

Обязательства по корпоративному подоходному налогу @ 21% | $ 4.2 |

BEAT Ответственность | |

Налогооблагаемый доход | $ 20 |

плюс | |

Базовые платежи за эрозию | $ 50 |

равно | |

Модифицированный налогооблагаемый доход | $ 70 |

BEAT Ответственность @ 10% | $ 7 |

Запланированные изменения новых международных положений

TCJA включает запланированные изменения в течение следующего десятилетия, которые повлияют на GILTI, FDII и BEAT.Все три запланированных изменения должны повысить налоговую нагрузку на транснациональные корпорации США.

GILTI: В 2026 году отчисления на GILTI планируется снизить с 50 процентов до 37,5 процентов. В результате общая эффективная налоговая ставка по GILTI вырастет с 13,125 процента до 16,406 процента, включая эффект 80-процентного иностранного налогового кредита. [24]

FDII: В 2026 году вычет из FDII планируется снизить с 37,5 процента до 21.875 процентов. В результате эффективная ставка налога на FDII вырастет до 16,406% [25].

BEAT: В 2026 году показатель BEAT увеличится с 10 процентов до 12,5 процента. [26]

Налоговая система США не является чисто «территориальной» налоговой системой

Нынешняя налоговая система США часто описывается как территориальная налоговая система. Однако это не чисто территориальный или исходный корпоративный подоходный налог. Новую систему можно более точно описать как гибридную систему, которая заимствует элементы из различных принципов международного налогообложения.

Существует три различных принципа международного налогообложения: по источнику (территориальному), по месту жительства (по всему миру) и по месту назначения. Каждый принцип пытается определить, когда и как корпоративная прибыль подлежит налогообложению внутри страны.

Источники («территориальные»)

Согласно системе налогообложения корпораций, основанной на источниках или «территориальной», прибыль корпораций облагается налогом в зависимости от места производства товаров и услуг. Таким образом, налогообложение не зависит от местонахождения компании; имеет значение только то, где производятся товары.Согласно этой системе, только прибыль, полученная в Соединенных Штатах, будет облагаться налогом, в то время как иностранная прибыль будет полностью освобождена.

По месту жительства («по всему миру»)

Согласно системе корпоративного налогообложения по месту жительства, прибыль корпораций облагается налогом в зависимости от места жительства корпорации или местонахождения ее штаб-квартиры. Согласно этой системе, которую США использовали более полно до принятия TCJA, корпорация со штаб-квартирой в Соединенных Штатах будет облагаться корпоративным налогом США на ее мировую прибыль.Однако для предотвращения двойного налогообложения в рамках системы по месту жительства США предоставят иностранный налоговый кредит для любых иностранных налогов, уже уплаченных с этого дохода (до налоговой ставки США).

По назначению

Согласно системе налогообложения по месту назначения прибыль компаний облагается налогом в зависимости от места продажи товаров и услуг. В рамках этой системы не имеет значения, где находится штаб-квартира компании, и не имеет значения, где производятся товары. Вместо этого компании облагаются налогом в зависимости от местонахождения их клиента.

Реформы TCJA в международной налоговой системе заимствовали аспекты из всех трех принципов налогообложения.

Освобождение от налога на участие, то есть 100-процентный вычет иностранной прибыли, возвращаемой материнским компаниям в США, является ключевым компонентом территориальной или налоговой системы, основанной на источниках, которая исключает внутренний налог на иностранную прибыль.

GILTI больше соответствует принципу проживания. Таким образом, налогообложение в рамках GILTI зависит от того, где находится штаб-квартира компании.Многонациональные корпорации со штаб-квартирой в Соединенных Штатах облагаются налогом на свои GILTI, заработанные за границей, в то время как компании со штаб-квартирой в другом месте — нет. Тем не менее, стоит отметить, что GILTI намного уже по своему охвату, чем чисто всемирная система или система по месту жительства. Полная всемирная система будет включать всю прибыль, полученную корпорацией за год, в котором она была получена. Вместо этого GILTI ограничивает налогообложение «сверхнормальной» доходностью или доходностью, превышающей 10 процентов квалифицированных инвестиций.Этот аспект GILTI больше похож на то, как налогообложение по месту назначения влияет на иностранные инвестиции. [27]

FDII и BEAT чем-то напоминают налоговую систему по месту назначения. Ключевым компонентом корпоративного налога на основе места назначения является корректировка границы. Регулировка границы облагает импорт налогами и предоставляет освобождение от налогов для экспорта. BEAT, который запрещает определенные вычеты для платежей иностранным аффилированным компаниям, фактически добавляет определенный импорт в налоговую базу так же, как это делалось бы с налогом по месту назначения.FDII, который обеспечивает пониженную ставку налога на доход, связанный с экспортом, соответствует духу полного освобождения экспортных продаж, которое обеспечивает корректировка границы.

Система США похожа на систему, используемую в других странах, в некоторых отношениях и отличается в других

Хотя новая система налогообложения иностранной прибыли в США представляет собой скорее гибридную систему, чем чисто территориальную налоговую систему, она не уникальна в этом отношении среди других промышленно развитых стран. Большинство стран ОЭСР используют гибридные системы, которые устраняют внутренний налог на иностранные доходы за счет освобождения от участия, но также защищают внутреннюю налоговую базу с помощью правил, основанных на корпоративном резидентстве.

С введением исключения для участия США стали больше соответствовать большинству стран ОЭСР. В 2017 году 29 из 35 стран ОЭСР освободили иностранные доходы от внутреннего налогообложения [28]. Однако освобождение от налога на участие в США больше похоже на канадскую или японскую системы освобождения от налогов, которые также не освобождают от прироста капитала, тогда как большинство европейских стран освобождают как дивиденды, так и прирост капитала.

Соединенные Штаты не единственные, кто принимает положения о борьбе с эрозией базы наряду с освобождением от участия.Большинство стран ОЭСР с льготами для участия (20 из 29 стран с льготами) также используют так называемые правила CFC. [29] Как и в случае с GILTI, правила CFC основаны на резидентстве, что означает, что они применяются только к транснациональным корпорациям с головным офисом внутри страны и направлены на предотвращение уклонения компаний от внутренних налоговых обязательств посредством определенных деловых соглашений.

ПравилаCFC сложны, но они пытаются достичь той же цели, что и GILTI: налогообложение того, что считается легко перемещаемым доходом, при освобождении от налога дохода, относящегося к реальным инвестициям.Однако следует отметить важные различия. Во-первых, GILTI использует гораздо более шаблонный подход (10 процентов квалифицируемых инвестиций) для определения того, какой доход освобождается от налога, чем традиционные правила CFC, которые используют что-то вроде подхода фактов и обстоятельств. Во-вторых, когда применяется GILTI, он облагает прибыль налогом по сниженной ставке, тогда как правила CFC обычно применяют полную внутреннюю ставку.