Минфин счел маловероятным введение единой ставки налога на имущество организаций — Экономика и бизнес

МОСКВА, 10 марта. /ТАСС/. Введение единой ставки налога на движимое и недвижимое имущество компаний маловероятно, Минфин будет искать другие варианты. Об этом журналистам сообщил статс-секретарь, замминистра финансов РФ Алексей Сазанов.

«Мы будем искать другие варианты, непосредственно сделать единую ставку вряд ли получится», — сказал Сазанов.

Он добавил, что Минфин обсуждает другие конструкции, а не только единую ставку налога на движимое и недвижимое имущество компаний. «Возможно как-то обсуждать какие-то категории недвижимого имущества, какие-то искать модификации, но пока шансов на сближение мало, именно по единой ставке. Мы обсуждаем другие конструкции, сейчас не буду вдаваться в детали, но мы обсуждаем другие конструкции, которые могли бы быть, но это не единая ставка, точнее, не только единая ставка», — отметил замминистра.

Ранее министр финансов Антон Силуанов, выступая на заседании правления Российского союза промышленников и предпринимателей (РСПП), заявил, что Минфин РФ готов рассмотреть предложение бизнеса облагать налогом и движимое, и недвижимое имущество, но снизить ставку наполовину.

Решением правительства налог на движимое имущество был отменен, однако отмена вызвала много споров у бизнес-сообщества о разграничении понятия движимого и недвижимого имущества.

Отмена налога на движимое имущество компаний начала действовать с 1 января 2019 года. Предполагается, что эта мера должна способствовать ускоренному обновлению основных фондов и создавать стимулы для развития промышленности.

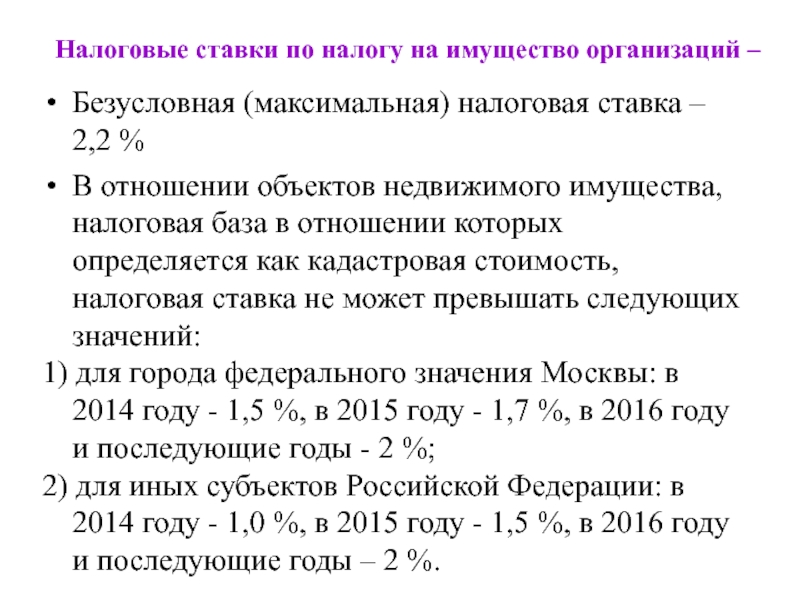

Налог на имущество организаций является региональным. Субъекты РФ, устанавливая собственные ставки налога, вправе дифференцировать их в зависимости от категорий налогоплательщиков и вида имущества. В отношении отдельных объектов недвижимости (торговых и административно-деловых центров, офисов, точек общепита и др.) при расчете налога применяется их кадастровая стоимость, если субъект РФ принял соответствующий закон, а конкретный объект включен в специальный региональный перечень.

Налог на имущество организаций согласно ст. 378.2 НК РФ

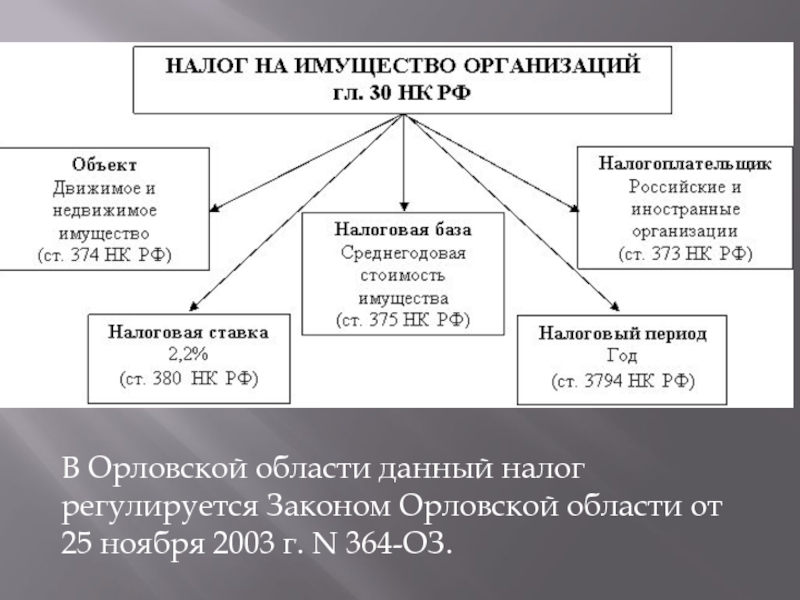

Налог на имущество организаций установлен Налоговым кодексом России. Это региональный налог — он вводится в действие НК РФ и законами субъектов РФ. Основы налога на имущество организаций установлены главой 30 НК РФ. Субъекты Российской Федерации имеют право определять налоговую ставку, порядок и сроки уплаты налога — в рамках, указанных в Налоговом кодексе.

Это региональный налог — он вводится в действие НК РФ и законами субъектов РФ. Основы налога на имущество организаций установлены главой 30 НК РФ. Субъекты Российской Федерации имеют право определять налоговую ставку, порядок и сроки уплаты налога — в рамках, указанных в Налоговом кодексе.

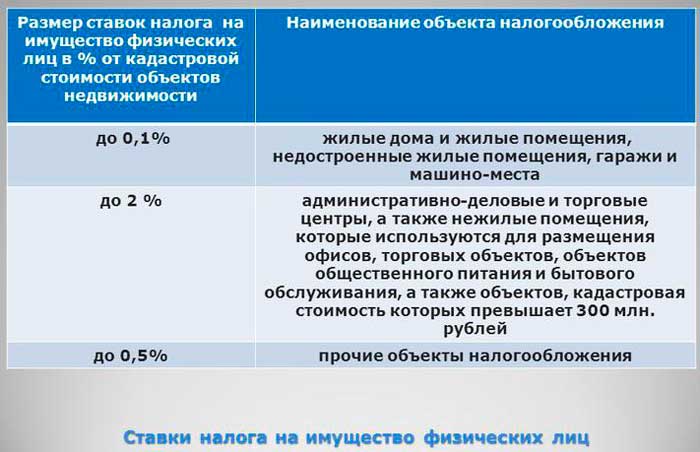

Налоговая база определяется как кадастровая стоимость имущества в отношении следующих видов недвижимого имущества, признаваемого объектом налогообложения:

1) административно-деловые центры и торговые центры (комплексы) и помещения в них;

2) нежилые помещения, назначение, разрешенное использование или наименование которых в соответствии со сведениями, содержащимися в Едином государственном реестре недвижимости, или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

3) объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в Российской Федерации через постоянные представительства;

4) жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Перечень объектов недвижимого имущества

, в отношении которых налоговая база определяется как кадастровая стоимость, на 2016 год утверждена приказом Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области от 26.12.2016 г. № 111 (полный печень имущества на сайте http://minprom.gov39.ru/Kadastr/index.php)Закон Калининградской области от 27.11.2003 г. №336 «О налоге на имущество организаций» (в редакции от 11.04.2016 г. №520) установил налоговую ставку в отношении таких объектов в следующих размерах: в 2016 г.- 0,75%, в 2017 году – 1,0%, 2018 г. – 1,5%, 2019 г. — 1,5% и последующие годы – 2,0 %.

Субъект РФ | Размер тарифа (в %) – общая/по кадастру | Нормативное основание – закон субъекта РФ (номер, дата) |

Адыгея | 2. | 183 от 22.11.03 г. |

Алтай | 2.2 % | 16-1 от 21.11.03 г. |

Башкирия | 2.2/1.5-2 % | 43-з от 28.11.03 г. |

Бурятия | 2.2/0.2-2 % | 145-III от 26.11.02 г. |

Дагестан | 2.2/0.8-1,5 % | 22 от 08.10.04 г. |

Ингушетия | 2.2/1.5-2 % | 59-РЗ от 24.11.03 г. |

Кабардино-Балкария | 2.2/1.2-2 % | 102-РЗ от 27.11.03 г. |

Калмыкия | 2.2/0.5 % | 3-III-З от 29.12.03 г. |

Карачаево-Черкессия | 2.2 % | 77-РЗ от 30.11.16 г. |

Карелия | 2.2 % | 384-ЗРК от 30.12.99 г. |

Коми | 2. | 67-РЗ от 24.11.03 г. |

Крым | 1.0 % | 7-ЗРК/2014 от 19.11.14 г. |

Марий Эл | 2.2 % | 59-З от 27.10.11 г. |

Мордовия | 2.2/1.1-2 % | 54-З от 27.11.03 г. |

Саха | 2.2 % | 1231-З № 17-V от 07.11.13 г. |

Северная Осетия | 2.2 % | 43-РЗ от 28.11.03 г. |

Татарстан | 2.2/1.2 % | 49-ЗРТ от 28.11.03 г. |

Тыва | 2.2/0.1 % | 476 ВХ-1 от 27.11.03 г. |

Удмуртия | 2.2/1.8 % | 55-РЗ от 27.11.03 г. |

Хакасия | 2.2/2 % | 73 от 27.11.03 г. |

Чечня | 2. | 33-РЗ от 13.10.06 г. |

Чувашия | 2.2/2 % | 38 от 23.07.01 г. |

Алтайский кр. | 2.2/2 % | 58-ЗС от 27.11.03 г. |

Забайкальский кр. | 2.2/2 % | 72-ЗЗК от 20.11.08 г. |

Камчатский кр. | 2.2/1.5 % | 688 от 22.11.07 г. |

Краснодарский кр. | 2.2/2 % | 620-КЗ от 26.11.03 г. |

Красноярский кр. | 2.2 % | 3-674 от 08.11.07 г. |

Пермский кр. | 2.2 % | 1685-296 от 30.08.01 г., № 549-ПК от 08.10.152 г. |

Приморский кр. | 2.2/1 % | 82-КЗ от 285.11.03 г. |

Ставропольский кр. | 2.2/1.5 % | 44-кз от 26. |

Хабаровский кр. | 2.2/1.3-2 % | 308 от 10.11.05 г. |

Амурская обл. | 2.2/1-2 % | 266-ОЗ от 28.11.03 г. |

Архангельская обл. | 2.2/2 % | 204-25-ОЗ от 14.11.03 г. |

Астраханская обл. | 2.2 % | 92/2009-ОЗ от 26.11.09 г. |

Белгородская обл. | 2.2/2 % | 104 от 27.11.03 г. |

Брянская обл. | 2.2/0.3-2 % | 79-З от 27.11.03 г. |

Владимирская обл. | 2.2 % | 110-ОЗ от 12.11.03 г. |

Волгоградская обл. | 2.2 % | 888-ОД от 28.11.03 г. |

Вологодская обл. | 2.2/0.5-2 % | 968-ОЗ от 21.11.03 г. |

Воронежская обл. | 2.2/0.5-1.4 % | 62-ОЗ от 27.11.03 г.; № 156-ОЗ от 26.11.15 г.; № 91-ОЗ от 10.06.14 г. |

Ивановская обл. | 2.2 % | 109-ОЗ от 24.11.03 г. |

Иркутская обл. | 2.2/2 % | 75-оз от 08.10.07 г. |

Калининградская обл. | 2.2/1 % | 336 от 27.11.03 г. |

Калужская обл. | 2.2 % | 263-ОЗ от 10.11.03 г. |

Кемеровская обл. | 2.2 % | 60-ОЗ от 26.11.03 г. |

Кировская обл. | 2.2/1-2 % | 692-ЗО от 27.07.16 г. |

Костромская обл. | 2.2/0.5-2 % | 153-ЗКО от 24.11.03 г. |

Курганская обл. | 2.2/0.4-2 % | 347 от 26. |

Курская обл. | 2.2-2 % | 57-ЗКО от 26.11.03 г. |

Ленинградская обл. | 2.2/2 % | 98-оз от 25.11.03 г. |

Липецкая обл. | 2.2/2 % | 80-ОЗ от 27.11.03 г. |

Магаданская обл. | 2.2/1.5-2 % | 382-ОЗ от 20.11.03 г. |

Московская обл. | 2.2/1.5 % | 150/2003-ОЗ от 21.11.03 г. |

Мурманская обл. | 2.2/0.3-2 % | 446-01-ЗМО от 26.11.03 г. |

Нижегородская обл. | 2.2/2 % | 109-З от 27.11.03 г. |

Новгородская обл. | 2.2/2 % | 384-ОЗ от 30.09.08 г. |

Новосибирская обл. | 2.2/2 % | 142-ОЗ от 16. |

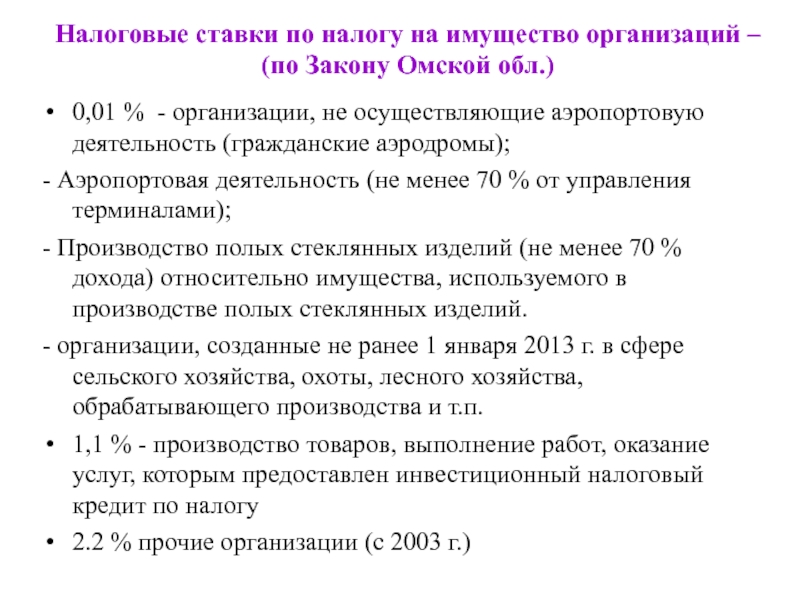

Омская обл. | 2.2 % | 478-ОЗ от 21.11.03 г. |

Оренбургская обл. | 2.2/2 % | 613/70-III-ОЗ от 27.11.03 г. |

Орловская обл. | 2.2 % | 364-ОЗ от 25.11.03 г. |

Пензенская обл. | 2.2/2 % | 544-ЗПО от 27.11.03 г. |

Псковская обл. | 2.2/2 % | 316-оз от 25.11.03 г. |

Ростовская обл. | 2.2 % | 843-ЗС от 10.05.12 г. |

Рязанская обл. | 2.2/0,6-1.75 % | 85-ОЗ от 26.11.03 г. |

Самарская обл. | 2.2/1.2 % | 98-ГД от 25.11.03 г. |

Саратовская обл. | 2.2/1.5 % | 73-ЗСО от 24.11.03 г. |

Сахалинская обл. | 2.2/1-2 % | 442 от 24.11.03 г. |

Свердловская обл. | 2.2/2 % | 35-ОЗ от 27.11.03 г. |

Смоленская обл. | 2.2 % | 83-з от 27.11.03 г. |

Тамбовская обл. | 2.2 % | 170-З от 28.11.03 г. |

Тверская обл. | 2.2-2 % | 85-ЗО от 27.11.03 г. |

Томская обл. | 2.2-1.5 % | 148-ОЗ от 27.11.03 г. |

Тульская обл. | 2.2/0.4-2 % | 414-ЗТО от 24.11.03 г.; № 33-ЗТО от 27.04.17 г. |

Тюменская обл. | 2.2/2 % | 172 от 27.11.03 г. |

Ульяновская обл. | 2.2 % | 99-ЗО от 02.09.15 г. |

Челябинская обл. | 2. | 449-ЗО от 25.11.16 г. |

Ярославская обл. | 2.2 % | 46-з от 15.10.03 г. |

г. Москва | 2.2/1.4 % | 64 от 05.11.03 г. |

г. Севастополь | 1 % | 80-ЗС от 26.11.14 г. |

г. Санкт-Петербург | 2.2/1 % | 684-96 от 26.11.03 г. |

ЕАО | 2.2/1 % | 737-ОЗ от 26.07.06 г. |

НАО | 2.2 % | 452-ОЗ от 27.11.03 г. |

ХМАО – Югра | 2.2/2 % | 190-оз от 29.11.10 г. |

ЧАО | 2.2 % | 47-ОЗ от 18.05.15 г. |

ЯНАО | 2.2/2 % | 56-ЗАО от 27.11.03 г. |

В России могут снизить налог на имущество компаний

2021-04-12T10:06:00+03:00

2021-04-12T10:12:14+03:00

2021-04-12T10:06:00+03:00

2021

https://1prime. ru/nalogy/20210412/833439293.html

ru/nalogy/20210412/833439293.html

В России могут снизить налог на имущество компаний

Налоги

Новости

ru-RU

https://1prime.ru/docs/terms/terms_of_use.html

https://россиясегодня.рф

Президент России Владимир Путин поручил кабмину рассмотреть снижение ставки налога на имущество компаний при условии компенсации выпадающих доходов регионов за счет поступлений по… ПРАЙМ, 12.04.2021

налоги, владимир путин, новости, экономика, налоги, бизнес

https://1prime.ru/images/83227/98/832279802.jpg

1920

1440

true

https://1prime.ru/images/83227/98/832279802.jpg

https://1prime.ru/images/83227/97/832279799.jpg

1920

1080

true

https://1prime.ru/images/83227/97/832279799.jpg

https://1prime.ru/images/83227/97/832279796.jpg

1920

1920

true

https://1prime.ru/images/83227/97/832279796.jpg

https://1prime.ru/business/20210412/833439171.html

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня. рф/awards/

рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

МОСКВА, 12 апр — ПРАЙМ. Президент России Владимир Путин поручил кабмину рассмотреть снижение ставки налога на имущество компаний при условии компенсации выпадающих доходов регионов за счет поступлений по налогу на прибыль, говорится в сообщении на сайте Кремля.

ФНС проверит инвестиционную активность крупнейших компаний

«Правительству Российской Федерации совместно с Общероссийской общественной организацией «Российский союз промышленников и предпринимателей» рассмотреть вопросы, касающиеся: снижения ставки налога на имущество организаций при условии компенсации выпадающих доходов бюджетов субъектов Российской Федерации за счет поступлений по налогу на прибыль организаций», — говорится в поручении.

Уточняется, что доклад необходимо предоставить до 1 мая.

По предложению ОНФ Вологодская область продлила действие льготных ставок налога на имущество организаций на год

Одно из предложений, направленное активистами регионального отделения ОНФ губернатору Вологодской области Олегу Кувшинникову по итогам работы в 2018 г., полностью реализовано. Оно касается сохранения размера налоговой ставки налога на имущество организаций в зависимости от кадастровой стоимости.

«Несколько лет назад, когда в Вологодской области рассчитывались новые правила уплаты имущественного налога для предприятий, мы обратили внимание властей на то, что нововведение разрушительно для малого и среднего бизнеса. Закон, разрабатываемый в Вологодской области, был достаточно жесткий, особенно в сравнении с другими регионами страны. Он мог бы привести к массовым банкротствам малых предприятий. Мы неоднократно доказывали нашу точку зрения, в результате чего ставка налога на имущество для организаций была принята на уровне 1%. Однако это было озвучено как временная мера, и после переходного периода ставка налога должна была быть поднята», — рассказала член регионального штаба ОНФ в Вологодской области Галина Телегина.

Однако это было озвучено как временная мера, и после переходного периода ставка налога должна была быть поднята», — рассказала член регионального штаба ОНФ в Вологодской области Галина Телегина.

В феврале 2019 г. на региональной конференции Народного фронта были приняты общественные предложения, переданные губернатору Вологодской области Олегу Кувшинникову. В частности, эксперты тематической площадки ОНФ «Поддержка малого и среднего предпринимательства и поддержки индивидуальной предпринимательской инициативы» предложили оставить действие ставок по налогу на имущество организаций на 2020 г. на уровне 2018 г.

Как сообщила начальник департамента имущественных отношений Вологодской области Любовь Балаева в официальном письме, поступившем в региональный исполком Народного фронта, данная инициатива была поддержана, и 4 декабря 2019 г. принят закон, предусматривающий снижение налоговой нагрузки для организаций. В соответствии с этим нормативно-правовым актом, действие пониженных налоговых ставок для организаций, применяющих специальные налоговые режимы в отношении коммерческих объектов недвижимости, облагаемых по кадастровой стоимости, продлевается на 2020 г.

Ставка налога на имущество организаций в отношении торговых, офисных помещений, объектов общественного питания и бытового обслуживания, расположенных на территории городских округов и административных центров муниципальных районов, сохраняется в размере 1% от кадастровой стоимости. В отношении аналогичных объектов, расположенных в сельской местности, ставка налога на 2020 г. сохраняется на уровне 0,4% от кадастровой стоимости. При этом организации, применяющие специальные налоговые режимы, освобождаются от налога, если их объекты розничной торговли расположены в сельской местности и занимают площадь менее 200 кв. м.

«Это очень важный результат работы. Закон направлен на поддержку розничной торговли, в первую очередь на селе, где сегодня жители не имеют такого выбора товаров, как горожане. Малому бизнесу достаточно трудозатратно и дорого содержать сельские магазины, в которые ходит мало жителей. Поэтому данная мера очень своевременна. Мы в целом приветствуем поддержание нашей инициативы, которая на деле означает помощь огромному предпринимательскому сообществу и реальную поддержку предпринимательства по снижению налогового бремени», — отметила Телегина.

Новый областной закон вступил в силу с 1 января 2020 г.

О внесении изменений в Закон Кемеровской области «О налоге на имущество организаций» и в Закон Кемеровской области «О налоговых ставках при применении упрощенной системы налогообложения»

КЕМЕРОВСКАЯ ОБЛАСТЬ – КУЗБАСС

ЗАКОН

О внесении изменений в Закон Кемеровской области «О налоге на имущество организаций» и в Закон Кемеровской области «О налоговых ставках при применении упрощенной системы налогообложения»

Принят Законодательным Собранием

Кемеровской области – Кузбасса

8 апреля 2020 года

Статья 1

Внести в Закон Кемеровской области от

26.11.2003 № 60-ОЗ «О налоге на имущество организаций» (Кузбасс, 2003, 28

ноября; Электронные ведомости Совета народных депутатов Кемеровской области,

2017,

27 ноября; 2019, 21 ноября) следующие изменения:

1) статью 2 дополнить пунктами 5 – 7 следующего содержания:

«5. Установить в 2020 году налоговую ставку

в размере 1,1 процента в отношении объектов недвижимого имущества, налоговая

база по которым определяется как среднегодовая

стоимость имущества, признаваемого объектом налогообложения, для налогоплательщиков,

основным видом деятельности которых в соответствии со сведениями, содержащимися

в едином государственном реестре юридических лиц, едином государственном

реестре индивидуальных предпринимателей по состоянию на 1 марта

Установить в 2020 году налоговую ставку

в размере 1,1 процента в отношении объектов недвижимого имущества, налоговая

база по которым определяется как среднегодовая

стоимость имущества, признаваемого объектом налогообложения, для налогоплательщиков,

основным видом деятельности которых в соответствии со сведениями, содержащимися

в едином государственном реестре юридических лиц, едином государственном

реестре индивидуальных предпринимателей по состоянию на 1 марта

2020 года, является один из видов экономической деятельности в соответствии с

приложением к настоящему Закону.

6. Установить в 2020 году налоговую ставку в размере 1 процента в отношении видов недвижимого имущества, указанного в подпунктах 1 – 2 пункта 1 статьи 4 настоящего Закона, налоговая база по которым определяется как кадастровая стоимость, для налогоплательщиков, основным видом деятельности которых в соответствии со сведениями, содержащимися в едином государственном реестре юридических лиц, едином государственном реестре индивидуальных предпринимателей по состоянию на 1 марта 2020 года, является один из видов экономической деятельности в соответствии с приложением к настоящему Закону.

7. В отношении объектов недвижимого

имущества, указанных в подпунктах 1

– 2 пункта 1

статьи 4 настоящего Закона, с арендаторами которых арендодатель,

владеющий таким объектом недвижимости на праве собственности, заключил

дополнительные соглашения к договору аренды, предусматривающие снижение

арендной платы в 2020 году, сумма налога

в 2020 году уменьшается на

сумму совокупного снижения арендных платежей при одновременном соблюдении

следующих условий:

1) договор аренды заключен до 1 марта 2020 года и был зарегистрирован в установленном порядке;

2) дополнительное соглашение к договору аренды

заключено после

1 марта 2020 года;

3) в отношении указанных зданий и помещений осуществлена государственная регистрация права собственности;

4) основным видом экономической деятельности арендатора в соответствии со сведениями, содержащимися в едином государственном реестре юридических лиц, едином государственном реестре индивидуальных предпринимателей по состоянию на 1 марта 2020 года, является один из видов экономической деятельности в соответствии с приложением к настоящему Закону, а также виды экономической деятельности, относящиеся к разделу G «Торговля оптовая и розничная; ремонт автотранспортных средств и мотоциклов» Общероссийского классификатора видов экономической деятельности ОК 029-2014.

Сумма налога, определенная с учетом положений настоящего пункта, не может быть меньше 50 процентов суммы налога, определенной без учета положений настоящего пункта.

Для подтверждения права на налоговую льготу

в соответствии с настоящим пунктом налогоплательщик предоставляет в налоговый

орган

по месту налогового учета договоры аренды за соответствующие периоды.»;

2) в пункте 3 статьи 4 слова «Администрация Кемеровской области» заменить словами «Администрация Правительства Кузбасса»;

3) дополнить приложением в соответствии с приложением к настоящему Закону.

Статья 2

Внести в Закон Кемеровской области от

26.11.2008 № 99-ОЗ

«О налоговых ставках при применении упрощенной системы налогообложения»

(Кузбасс, 2008, 28 ноября; 2009, 14 апреля; 2010,

26 ноября; 2011, 1 июля; 2013, 31 мая, 29 ноября; 2014, 28 ноября; Официальный

интернет-портал правовой информации (www.pravo.gov.ru), 2015, 26 ноября, №

4200201511260005; 2016, 3 ноября, № 4200201611030002; 2017, 1 ноября, № 4200201711010011; Электронные

ведомости Совета народных депутатов Кемеровской области, 2018, 15 ноября)

следующие изменения:

1) пункт 3 статьи 1 после слова «статьи,»

дополнить словами

«статье 1-4 настоящего Закона,»;

2) в статье 1-3:

в пункте 2 слова «3 процентов» заменить словами «1 процента»;

пункт 3 после слова «статьи,» дополнить словами «статье 1-4 настоящего Закона,»;

3) дополнить статьей 1-4 следующего содержания:

«Статья 1-4. Налоговые ставки при применении упрощенной системы налогообложения отдельными категориями налогоплательщиков в 2020 году

Установить в 2020

году налоговые ставки при применении упрощенной системы налогообложения в

размерах: 5 процентов – в случае, если объектом налогообложения являются

доходы, уменьшенные на величину расходов,

и 1 процент – в случае, если объектом налогообложения являются доходы, для

налогоплательщиков, основным видом деятельности которых в соответствии со

сведениями, содержащимися в едином государственном реестре юридических лиц,

едином государственном реестре индивидуальных предпринимателей по состоянию на

1 марта 2020 года, является один из следующих видов экономической деятельности:

|

№ п/п |

Вид экономической деятельности |

Код по Общероссийскому классификатору видов экономической деятельности ОК 029-2014 |

|

1 |

2 |

3 |

|

1 |

Деятельность прочего сухопутного пассажирского транспорта |

49.3 |

|

2 |

Деятельность автомобильного грузового транспорта и услуги по перевозкам |

49.4 |

|

3 |

Деятельность пассажирского воздушного транспорта |

51.1 |

|

4 |

Деятельность грузового воздушного транспорта |

51.21 |

|

5 |

Деятельность автовокзалов и автостанций |

52.21.21 |

|

6 |

Деятельность вспомогательная, связанная с воздушным транспортом |

52.23.1 |

|

7 |

Деятельность по предоставлению мест для временного проживания |

55 |

|

8 |

Деятельность по предоставлению продуктов питания и напитков |

56 |

|

9 |

Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма |

79 |

|

10 |

Деятельность по организации конференций и выставок |

82.3 |

|

11 |

Образование дополнительное детей и взрослых |

85.41 |

|

12 |

Деятельность санаторно-курортных организаций |

86.90.4 |

|

13 |

Предоставление услуг по дневному уходу за детьми

|

88.91 |

|

14 |

Деятельность творческая, деятельность в области искусства и организации развлечений |

90 |

|

15 |

Деятельность в области спорта, отдыха и развлечений |

93 |

|

16 |

Ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения |

95 |

|

17 |

Стирка и химическая чистка текстильных и меховых изделий |

96.01 |

|

18 |

Предоставление услуг парикмахерскими и салонами красоты |

96.02 |

|

19 |

Деятельность физкультурно-оздоровительная |

96.04 |

».

Статья 3

1. Действие

настоящего Закона не распространяется на налогоплательщиков, привлеченных в

период с 16 марта 2020 года

по 31 декабря 2020 года к административной ответственности за совершение

правонарушений, предусмотренных статьей 6.3, частью 1 статьи 19.4, статьей 20.61

Кодекса Российской Федерации об административных правонарушениях, в связи с

несоблюдением ограничительных и иных мероприятий, установленных Губернатором

Кемеровской области – Кузбасса в целях противодействия распространению новой

коронавирусной инфекции (COVID-19).

2. Настоящий Закон вступает в силу в день, следующий за днем его официального опубликования, и распространяется на правоотношения, возникшие с 1 января 2020 года.

3. Подпункты

1 и 2 статьи 2 настоящего Закона действуют

до 31 декабря 2020 года включительно.

Губернатор

Кемеровской области – Кузбасса С. Е. Цивилев

г. Кемерово

9 апреля 2020 года

44-ОЗ

Приложение

к Закону Кемеровской области – Кузбасса

«О внесении изменений в

Закон Кемеровской области

«О налоге на имущество организаций» и

в Закон Кемеровской области

«О налоговых ставках при применении

упрощенной системы налогообложения»

«Приложение

к Закону Кемеровской области

«О налоге на имущество организаций»

|

№ п/п |

Вид экономической деятельности |

Код по Общероссийскому классификатору видов экономической деятельности ОК 029-2014 |

|

1 |

2 |

3 |

|

1 |

Деятельность прочего сухопутного пассажирского транспорта |

49.3 |

|

2 |

Деятельность автомобильного грузового транспорта и услуги по перевозкам |

49.4 |

|

3 |

Деятельность пассажирского воздушного транспорта |

51.1 |

|

4 |

Деятельность грузового воздушного транспорта |

51.21 |

|

5 |

Деятельность автовокзалов и автостанций |

52.21.21 |

|

6 |

Деятельность вспомогательная, связанная с воздушным транспортом |

52.23.1 |

|

7 |

Деятельность по предоставлению мест для временного проживания |

55 |

|

8 |

Деятельность по предоставлению продуктов питания и напитков |

56 |

|

9 |

Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма |

79 |

|

10 |

Деятельность по организации конференций и выставок |

82.3 |

|

11 |

Образование дополнительное детей и взрослых |

85.41 |

|

12 |

Деятельность санаторно-курортных организаций

|

86.90.4 |

|

13 |

Предоставление услуг по дневному уходу за детьми |

88.91 |

|

14 |

Деятельность творческая, деятельность в области искусства и организации развлечений |

90 |

|

15 |

Деятельность в области спорта, отдыха и развлечений |

93 |

|

16 |

Ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения |

95 |

|

17 |

Стирка и химическая чистка текстильных и меховых изделий |

96.01 |

|

18 |

Предоставление услуг парикмахерскими и салонами красоты |

96.02 |

|

19 |

Деятельность физкультурно-оздоровительная |

96.04 |

»

Налог на имущество организаций зависит от кадастровой стоимости объекта недвижимости

С 1 января 2019 года вступили в силу изменения, внесенные в Закон Иркутской области от 08.10.2007 № 75-оз «О налоге на имущество организаций».

Изменения коснулись налога на имущество организаций, который будет исчисляться исходя из кадастровой стоимости объектов недвижимого имущества, к которым отнесены:

— административно-деловые центры и торговые центры (комплексы) и помещения в них;

— нежилые помещения, назначение, разрешенное использование или наименование которых предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

— жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость, на 2019 год сформирован и утвержден распоряжением Правительства Иркутской области от 19.12.2018 № 988-рп. Указанный перечень опубликован на сайте Министерства имущественных отношений Иркутской области (http://irkobl.ru/sites/mio/).

С целью недопущения значительного увеличения налоговой нагрузки организаций, применяющих упрощенную систему налогообложения и (или) систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, предусмотрено постепенное повышение на 0,25 в год процента налогообложения от 0,5% в 2019 году до 1,5% в 2023 и последующих годах.

Для организаций, осуществляющих на территории области виды экономической деятельности, включенные в группу «Деятельность предприятий общественного питания по прочим видам организации питания», для организаций потребительской кооперации в отношении объектов недвижимого имущества, расположенных в сельской местности, а также для организаций — сельскохозяйственных товаропроизводителей, не перешедших на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) устанавливается налоговая ставка 0,5 %.

Для иных организаций устанавливается налоговая ставка в размере 2 %.

Также законом установлено, что в случае постановки на государственный кадастровый учет жилых домов и жилых помещений налоговая ставка для организаций устанавливается в размере 0,5 % и действует в течение одного налогового периода. По истечении данного срока в отношении указанных объектов недвижимого имущества налоговая ставка устанавливается в размере 2,0 %.

Следует обратить внимание на то, что кадастровая стоимость объектов недвижимости определена по состоянию на 15.12.2015 в результате проведения на территории Иркутской области государственной кадастровой оценки объектов недвижимости, результаты которой утверждены постановлением Правительства Иркутской области от 14.11.2016г. № 723-пп.

В результате внесения изменений в Закон Иркутской области появляется возможность снижения налогооблагаемой базы по налогу на имущество путем обращения организаций в Комиссию по рассмотрению споров о результатах определения кадастровой стоимости, созданной при Управлении Росреестра по Иркутской области, для установления кадастровой стоимости объекта недвижимости в размере его рыночной стоимости.

Необходимо отметить, что до настоящего времени возможность оспаривания кадастровой стоимости также существовала, однако установленная в результате оспаривания рыночная стоимость объектов недвижимости в целях налогообложения по налогу на имущество не могла быть применена.

По информации Управления Росреестра по Иркутской области

Сравнение налога на имущество по штатам для предприятий из разных штатов

Если вы ведете свой бизнес в нескольких штатах или намереваетесь пустить корни в другом штате, налоговая политика и обязательства, вероятно, уже находятся в центре внимания.

В частности, если вы планируете инвестировать значительную сумму денег в новое предприятие, вам нужно хорошо понимать свое налоговое бремя, прежде чем брать на себя обязательства. Но даже если вы уже находитесь в нескольких штатах, вы и ваша налоговая команда, вероятно, тратите много времени на отслеживание счетов и сроков для разных регионов.В какой бы ситуации вы ни оказались, вам нужен ресурс, который поможет вам разобраться во всем этом.

Вот почему мы составили диаграмму ниже, в которой показано сравнение налога на недвижимость по штатам. В каждом штате есть налог на недвижимость; это гарантия. (Здесь вы можете увидеть диаграмму ставок налога на коммерческую собственность для некоторых из крупнейших городов США.) Но когда дело доходит до налога на коммерческую собственность на личную собственность, здесь нет никаких обобщений, что усложняет ситуацию.

Держите эту таблицу под рукой для использования в будущем.Это поможет вам узнать, какие штаты требуют больших усилий и внимания, когда дело доходит до налогов, и даст вам отправную точку при сравнении налоговой политики каждого штата в отношении личного имущества.

Что нужно знать о сравнении налогов на недвижимость по штатам

При сравнении налогов на недвижимость в разных штатах следует выделить три момента.

В некоторых штатах не облагается налогом личное имущество предприятий.

Если вы застройщик или инвестор в недвижимость, ваши налоги, скорее всего, будут основываться на недвижимости, а не на налоге на личное имущество.Но если вы планируете построить завод, который будет включать в себя дорогостоящее оборудование, работа в штате, где не облагается налогом личная собственность бизнеса, может означать значительную разницу в вашей прибыли каждый год.

Двенадцать штатов не облагают налогом личную собственность предприятий:

- Делавэр

- Гавайи

- Иллинойс

- Айова

- Миннесота

- Нью-Гэмпшир

- Нью-Джерси

- Нью-Йорк

- Северная Дакота

- Огайо

- Пенсильвания

- Южная Дакота

Подача деклараций о движимом имуществе — одна из самых сложных частей налогового цикла на имущество, поэтому это не только сэкономит вам деньги, но и снимет значительную часть рабочей нагрузки вашей налоговой группы.

Ваше программное обеспечение по налогу на имущество может быть , добавляя времени к вашим ежедневным процессам — вот 12 знаков, указывающих на то, что пора вносить изменения.В некоторых штатах налоговый процесс более сложен, чем в других.

Соблюдение налогового законодательства зависит от соблюдения сроков — крайних сроков подачи, крайних сроков продления, сроков подачи апелляций и сроков оплаты. Чем больше разница между этими датами, тем сложнее вашей команде не отставать. В некоторых штатах легче не отставать, потому что у них есть хотя бы несколько фиксированных сроков в год.В Калифорнии, например, есть фиксированный крайний срок возврата — 1 апреля во всех частях штата. Сравните это с Мэном, где существуют различные сроки возврата, установленные отдельными юрисдикциями, а также различные сроки подачи апелляций и оплаты счетов. Слово «различные» на диаграмме указывает на то, что в конкретном штате может существовать более сложный налоговый процесс. (Однако обратите внимание, что в таком штате, как Аляска, также говорится «различные», но в нем так мало округов, что уровень сложности вряд ли будет чрезмерно обременительным.)

Кроме того, вы можете получить несколько налоговых счетов за одну недвижимость, в зависимости от штата / юрисдикции, в которой находится ваша компания. Например, если у вас есть две собственности в округе Даллас, штат Техас, одна в городе Мескит, а другая в городе Гранд-Прери вы получите два счета за собственность в Меските — один от Мескита, который собирает налоги для города Мескит и Независимый школьный округ Мескит (ISD), и другой счет от округа Даллас.За недвижимость в Гранд-Прери вы получите всего один счет — от округа Даллас. Это потому, что округ Даллас собирает налоги для города Гранд-Прери-Сити и Гранд-Прери ISD.

Точное сравнение налога на имущество по штатам также должно включать коэффициент оценки, а не только ставку налога.

При сравнении налоговых ставок обязательно сравнивайте яблоки с яблоками. В некоторых штатах перед применением ставки налога применяется коэффициент оценки к стоимости недвижимости.

Например, в Южной Каролине коэффициент оценки равен 10.5% на служебное личное имущество. Чтобы рассчитать причитающуюся сумму налога, нужно умножить налоговую ставку только на 10,5% от общей суммы. Итак, если у вас есть недвижимость со справедливой рыночной стоимостью 400 000 долларов, ваш налоговый счет будет отражать оценочную стоимость в 42 000 долларов (10,5% от 400 000 долларов) и налог в размере 18 795 долларов. Если вы рассчитываете налоговую ставку как общую сумму налога / оценочную стоимость, вы получите невероятно высокую налоговую ставку в 44,75%!

Вот почему важно учитывать коэффициент оценки — отношение оценочной стоимости объекта к его рыночной стоимости — для сравниваемых местоположений. Примерами штатов с коэффициентом оценки менее 100% являются Джорджия, Миссури, Южная Каролина и Теннесси.

Некоторые штаты предлагают исключения.Еще один фактор, который следует учитывать, — это наличие освобождения от налога на имущество, которое снимает часть стоимости вашей собственности с налогообложения и снижает общее налоговое бремя. Из штатов, которые облагают налогом личную собственность предприятий, многие (хотя и не все) освобождают от налогообложения нематериальные активы (не в физической форме).Если у вас большое количество нематериальных активов и небольшое количество материальных активов, эта политика будет очень выгодной.

Кроме того, для некоторых населенных пунктов действуют особые льготы. Например, такие штаты, как Джорджия и Оклахома, предлагают освобождение от налогообложения во Фрипорте, которое освобождает определенные типы запасов от налогообложения. Другим примером является штат Висконсин, который предоставляет производителям исключения для определенных объектов собственности, а именно машин и оборудования, используемых исключительно и непосредственно в производственном процессе.

При прочих равных условиях разумно искать штаты с льготами, поскольку они снижают ваш налоговый счет — часто на значительную сумму.Если вы новичок в юрисдикции, вам нужно обратиться к консультанту, который имеет опыт определения исключений в вашей части страны. Слишком многие компании не знакомы с некоторыми исключениями и неправильно подают документы, поэтому в конечном итоге платят больше, чем необходимо.

Используйте эту удобную диаграмму, чтобы сразу увидеть крайние сроки и политику налога на имущество для каждого штата, в котором вы работаете.

Ищете информацию о налоге на недвижимость в конкретном штате?

В нашем блоге есть несколько статей с более подробной информацией о некоторых штатах; обзоры и ссылки на полные статьи ниже.

Мэриленд

В то время как в большинстве других штатов требуется подавать отдельные отчеты для каждого вашего местоположения в штате, в Мэриленд требуется только один отчет на каждое юридическое лицо, ведущее свою деятельность в этом штате. Эта единая декларация представляет собой всех филиалов в штате Мэриленд и обрабатывается одним государственным агентством, Департаментом по оценке и налогообложению (SDAT).

Причина, по которой оценкой личного имущества занимается одно государственное агентство, а не несколько юрисдикций (как в других штатах), заключается в последовательности.«Единообразие» оценки требуется в соответствии с положениями конституции штата; Несколько десятилетий назад было определено, что лучший способ достичь этой цели — уполномочить один административный орган проводить оценки в масштабах штата. Эта система была пересмотрена и утверждена в начале 2000-х годов, и сегодня все округа Мэриленда вносят средства на выполнение законов об оценке со стороны SDAT.

Для предприятий Мэриленда это означает меньше рассылок по сравнению с другими штатами. Еще один важный момент, связанный с налогом на личную собственность в Мэриленде: регистрационный сбор составляет 300 долларов.Это единственный штат, где предприятия платят сбор за подачу налоговой декларации.

Для получения дополнительной информации и основных дат относительно налога на личную собственность в Мэриленде прочтите статью полностью.

Нью-Йорк

Нью-Йорк — один из 12 штатов, в которых не облагается налогом личная собственность, поэтому декларации не подаются. Налогообложению подлежит только недвижимость — земля и прилегающие к ней постоянные постройки.

Как отмечалось выше, например, если ваша компания владеет большим количеством дорогостоящего оборудования, эта политика может сэкономить вам значительную сумму денег и времени.(Тем не менее, Нью-Йорк также известен своим дорогостоящим и сложным налоговым кодексом для бизнеса и одними из самых высоких налогов на недвижимость в стране, так что рассмотрите полную картину, если вы думаете о переезде туда.) Также важно учитывать любые личные вопросы. имущество, торговое оборудование или материальные предметы, которые не являются недвижимостью , а не при анализе сумм оценки. Согласно данным Департамента налогообложения и финансов штата Нью-Йорк, «Многие конкретные единицы оборудования, которые могут считаться личной собственностью в других штатах, определяются как недвижимое имущество в соответствии с Законом штата Нью-Йорк о налоге на недвижимое имущество.”

недвижимости в Нью-Йорке оцениваются местным оценщиком на основе рыночной стоимости. Вся облагаемая налогом недвижимость в городе или поселке ежегодно оценивается по одинаковому проценту от рыночной стоимости. (Вот диаграмма налоговых ставок по округам.) Некоторые компании могут иметь право на льготы или скидки.

Чтобы узнать больше о налоге на бизнес-имущество в Нью-Йорке, прочтите статью полностью.

Калифорния

Деловая личная собственность в Калифорнии ежегодно оценивается по ее полной рыночной стоимости на 1 января.(Это по сравнению с недвижимым имуществом, которое переоценивается только тогда, когда оно продается — мера, определенная Предложением 13 еще в 1978 году.) Но даже несмотря на то, что недвижимое и личное имущество оцениваются по-разному, налоговая ставка для обоих типов собственности одинакова. расположение такое же.

Деловая личная собственность стоимостью более 100 000 долларов регистрируется ежегодно, но некоторые аспекты подачи документов, выставления счетов и апелляций обрабатываются в Калифорнии иначе, чем в других штатах.

Помогите вашей налоговой команде стать более эффективной с учетом этих трех тенденций в налоговых технологиях.Например, что касается подачи документов, в Калифорнии существуют классификации активов, не облагаемых налогом или освобожденных от налогообложения, которые включают в себя бизнес-инвентарь (все материальное личное имущество, которое станет частью или сами являются предметами, предназначенными для продажи), прикладное программное обеспечение (например, Microsoft Excel или QuickBooks, например), и лицензионные автомобили. Еще одна вещь, о которой следует знать, — это система Калифорнии для отправки налоговых счетов: они могут отправлять дополнительные счета помимо стандартных налоговых счетов, отправляемых в ответ на смену владельца, новое строительство или завершенную налоговую проверку на имущество.Эти дополнительные счета могут быть отправлены в разные моменты в течение года или даже спустя годы, поэтому очень важно вести хороший учет прошлых оценок и оплаченных счетов.

Чтобы получить дополнительные советы, которые помогут вам оставаться в курсе регистрации личной собственности бизнеса в Калифорнии, прочитайте статью полностью.

Техас

В Техасе владельцы бизнеса обязаны ежегодно не позднее 1 апреля подавать заявление о передаче, в котором перечислены классификации, затраты и годы приобретения предметов личного имущества для бизнеса.(За просрочку возврата налагается штраф в размере 10 процентов.) Если, по вашей оценке, ваши бизнес-активы оцениваются менее чем в 20 000 долларов, заявление о единовременной сумме приемлемо.

Некоторые предприятия Техаса могут воспользоваться специальным налоговым освобождением под названием Freeport Exemption. Инвентарь, который находится в штате в течение короткого периода времени (175 дней или меньше) и будет вывезен за пределы Техаса, может быть освобожден от налогов. (Освобождение Freeport не распространяется на нефть и газ.) Это может привести к значительному снижению стоимости запасов вашей компании и снижению налогов.Если вы считаете, что некоторые из ваших бизнес-активов могут соответствовать требованиям, вы должны заполнить отдельную форму в период с 1 января по 30 апреля текущего года. Но имейте в виду, что , даже если вы подаете заявку на это исключение, вам все равно необходимо учитывать эти активы при фактическом доходе. Если освобождение предоставлено, оценщик уменьшит общую стоимость на сумму освобождения.

Для получения еще двух важных сведений о налоге на личную собственность предприятий в Техасе, а также списка основных дат прочтите статью полностью.

Нью-ДжерсиКак и Нью-Йорк, Нью-Джерси не облагает налогом личную собственность предприятий, за некоторыми исключениями. Таким образом, в то время как большинству компаний в Нью-Джерси не нужно беспокоиться о личной собственности, когда наступит время уплаты налогов, этого нельзя сказать о компаниях, которые владеют недвижимостью в одной или обеих из этих категорий:

- Нефтяное оборудование. Сюда входят машины, аппаратура или оборудование, непосредственно используемое при переработке нефти.Исключение составляет оборудование, расположенное на территории нефтеперерабатывающего завода, который не используется для переработки сырой нефти в нефтепродукты; они исключены.

- Материальные товары и движимое имущество, используемые в определенных телекоммуникационных контекстах. Без учета запасов, эти товары должны использоваться в деятельности местных телефонных, телеграфных и коммуникационных систем, компаний, корпораций или ассоциаций, которые облагались налогом с 1 апреля 1997 г. (в соответствии с главой 4 Закона 1940 г.).Также включены товары компаний беспроводной телефонной связи.

Как вы можете догадаться, только небольшое количество компаний будет владеть недвижимостью этих категорий, поэтому большинство людей считают Нью-Джерси штатом без налогов на личную собственность.

Однако недвижимость в Нью-Джерси облагается налогом. Стоимость определяется по рыночной стоимости или «истинной стоимости». Чтобы оспорить оценку недвижимости, вы должны продемонстрировать, что она либо неточно отражает истинную рыночную стоимость, либо не соответствует «общему диапазону уровней» — ежегодно рассчитываемому среднему коэффициенту, представляющему уровень оценки в сообществе, в котором вы находитесь. недвижимость находится.

Для получения более подробной информации об исключениях на движимое имущество и датах выплаты по налогу на недвижимость в Нью-Джерси, прочтите статью полностью.

Южная КаролинаВ сотрудничестве с налоговым департаментом Южной Каролины местные органы власти обычно оценивают и собирают налоги на личную собственность предприятий в этом штате. Имущество включает в себя материальные предметы, такие как мебель и оборудование, которые принадлежат и используются компанией.

При сообщении общей стоимости ваших активов стоимость имущества равна его амортизированной основе, хотя амортизация не может превышать 90% от общей стоимости приобретения для каждого объекта.Затем применяется коэффициент оценки, который определяется классификацией собственности — производство, промысловое рыболовство и т. Д. В большинстве случаев личная деловая собственность имеет коэффициент оценки 10,5%.

Между тем, недвижимость в Южной Каролине переоценивается каждые пять лет в масштабах округа с 15% -ным пределом увеличения справедливой рыночной стоимости. Исключением из этого правила является передача существующей доли в недвижимом имуществе, которая подвергает ее оценке — оцениваемая передача доли .Затем значение умножается на коэффициент оценки, который составляет 4% для основного места жительства человека и 6% для другого недвижимого имущества.

Для получения дополнительной информации о налогах на недвижимость в Южной Каролине, включая основные даты для личного и недвижимого имущества, прочтите статью полностью.

АлабамаПервое, что нужно знать об Алабаме, это то, что у нее необычный налоговый год по сравнению с другими штатами, длится с 1 октября по 30 сентября. (Налоговый год в большинстве штатов заканчивается, когда календарь заканчивается 31 декабря, а в некоторых штатах заканчивается налоговый год. днем позже, 1 января.)

Но 31 декабря в Алабаме все еще дата, о которой следует помнить по ряду причин:

- 31 декабря — это срок как для налоговой декларации, так и для оплаты счетов .

- Налоги, которые вы платите 31 декабря, относятся к текущему году.

- Ваша налоговая декларация на 31 декабря — на следующий год.

- Ваша налоговая декларация на 31 декабря составляет исходя из стоимости собственности, которой вы владели по состоянию на 1 октября того же года.

Для пояснения рассмотрим следующий пример: Вы подаете декларацию 31.12.2019. Возврат для ваших налогов за 2020 год; однако он основан на стоимости активов, которыми вы владели по состоянию на 01.10.2019.

Для получения другой ключевой информации о личной собственности предприятий Алабамы, прочтите статью полностью.

ИндианаЕсли предметы, которыми вы владеете, помогают вашему бизнесу приносить доход, Индиана считает их деловой личной собственностью.Компьютеры, оборудование и инструменты подходят под это описание.

Кроме того, каждое юридическое лицо — предприятия, церкви и некоммерческие организации — должно ежегодно подавать налоговую декларацию по налогу на личную собственность в штате Индиана, даже если они имеют право на освобождение от уплаты налогов. Освобождение от налогообложения составляет 40 000 долларов США в виде налогооблагаемой стоимости личного имущества на округ, которая была увеличена с 20 000 долларов в 2019 году.

Еще одна вещь, на которую следует обратить внимание в отношении процесса регистрации в Индиане, заключается в том, что, в отличие от большинства штатов, Индиана требует, чтобы определенные типы активов были зарегистрированы в определенных формах:

- Форма 102 — Налоговая декларация фермера на материальное личное имущество.

- Форма 103 (длинная) — Форма налоговой декларации о материальном личном имуществе, используемая всеми налогоплательщиками, которые соответствуют особым условиям, например, требующим освобождения.

- Форма 103 (короткая) — Подобно длинной версии, только вы отвечаете отдельным условиям, таким как , а не , требуя освобождения.

- Форма 104 — Форма налоговой декларации о материальном личном имуществе, используемая в качестве сводной формы для отчетности налогоплательщиков по формам 102 и 103. Игнорируйте эту форму, если вы декларируете освобождение от налогов для личного имущества.

Чтобы узнать о налоговой шкале и дополнительных налоговых льготах для личного имущества в Индиане, прочтите статью полностью.

ВисконсинЕсли вы планируете разместить бизнес в Висконсине, имейте в виду, что штат известен высокими налогами на недвижимость — одними из самых высоких в стране. Это в первую очередь связано с тем, что налоговые ограничения, налагаемые законодательством штата, затрудняют сбор средств на государственные услуги из любого другого источника. Наряду с другими способствующими факторами, местные органы власти должны полагаться на налог на имущество, чтобы обеспечить большую часть (42%) своих доходов.

Личная собственность в Висконсине включает в себя все товары, изделия, товары, движимое имущество и вещи любого характера или описания, имеющие любую рыночную стоимость (и не включаемые в недвижимость).

Производители имеют уникальный набор соображений при работе в штате. Наиболее примечательным аспектом является то, что машины и оборудование, используемые исключительно и непосредственно в производственном процессе, освобождаются от налога на имущество. Однако сюда не входят такие активы, как оборудование для отправки и получения, мебель, оборудование для обеспечения безопасности и т. Д.

Полный список облагаемых налогом производственных активов и дополнительные сведения о датах уплаты налога на имущество в штате Висконсин: прочтите статью полностью.

ФлоридаЕсли бы вы подумывали о размещении своего бизнеса во Флориде до 2006 года, вы были бы на грани приобретения как материального, так и нематериального личного имущества бизнеса. Однако в этом году государство отменило налоги на нематериальные активы, такие как программное обеспечение, а это означает, что теперь вам нужно беспокоиться только о материальном личном имуществе, таком как мебель и офисное оборудование.

Обратите внимание, однако, что предприятия платят более половины всех государственных и местных налогов, что выше, чем в среднем по стране.

При подаче налоговой декларации во Флориде обратите внимание на несколько аспектов:

- Если вы подадите заявку в установленный срок, вы имеете право на освобождение от налога на материальное личное имущество Флориды в размере 25 000 долларов за каждую поданную декларацию.

- Если общая стоимость любого заданного дохода меньше 25 000 долларов США, вы не будете платить налоги с этого имущества.

- Подача декларации с опозданием влечет за собой штраф в размере 5% за каждый месяц или часть месяца, в течение которых возврат просрочен. Неподача декларации вообще приводит к штрафу в размере 25%.

- Товарно-материальные запасы, выставленные на продажу в рамках бизнеса, не облагаются налогом.

Для получения дополнительной информации о нюансах налога на недвижимость Флориды, включая скидки при досрочном уплате налогов, прочтите статью полностью.

ВирджинияВирджиния известна своей стабильной налоговой ставкой и относительно благоприятной деловой средой, но к ее политике налогообложения личного имущества для бизнеса может потребоваться некоторое время, чтобы привыкнуть к ней.Как и во Флориде, налогом облагается только материальная коммерческая собственность — такие предметы, как машины, приспособления, определенное компьютерное оборудование и автомобили. Кроме того, 45 из 95 округов штата взимают налог на торговый капитал, налог на продаваемые товары.

Не все материальное личное имущество в Вирджинии одинаково. Несколько категорий имеют более низкие для сравнения коэффициенты оценки:

- Компьютерное оборудование

- Тяжелая строительная техника

- Межгосударственные автотранспортные средства

- Сертифицированное оборудование для контроля загрязнения

Для дополнительной сложности методы оценки имущества различаются в зависимости от типа имущества; Ставка налога на личную собственность также различается в каждой юрисдикции.Некоторые оценщики амортизируют активы в зависимости от типа актива и года приобретения, в то время как другие будут амортизировать все активы для определенного типа активов на один и тот же процент независимо от года приобретения.

Для получения дополнительной информации о сложностях налога на недвижимость в Вирджинии, прочтите статью полностью.

ГрузияНематериальное движимое имущество налогом в Грузии не облагается. Вместо этого налог на имущество — это налог на стоимость всего недвижимого и материального имущества (если он не освобожден).

Примечательно, что если вы считаете, что стоимость, рассчитанная по графикам штата, не отражает истинную рыночную стоимость активов вашей компании, Джорджия позволяет вам включить ваше мнение о справедливой рыночной стоимости в вашу прибыль.

Как отмечалось выше, Грузия предлагает освобождение от налогообложения в свободном порту, которое освобождает определенные виды запасов от налогообложения. Чтобы соответствовать требованиям, предприятия должны временно хранить запасы в штате и иметь предметы, соответствующие определенным критериям. Есть два уровня освобождения от уплаты налогов, каждый со своими квалификационными требованиями.

Для полного изложения освобождения Фрипорта и других подробностей о налоге на имущество, прочтите всю статью.

ОклахомаОклахома имеет низкую или умеренную ставку налога на имущество и разумные льготы — оба аспекта помогают сделать штат привлекательным для открытия бизнеса. В государстве налог на имущество в основном администрируется окружными оценщиками, за исключением государственных предприятий, таких как железные дороги и коммунальные предприятия. Эти предприятия подвергаются централизованной оценке Налоговой комиссией Оклахомы.

Коэффициенты оценки варьируются в зависимости от оценщика и типа собственности, при этом установленные государством пределы варьируются от 10% до 15%. Несмотря на это различие, оценщики должны применять одинаковый процент ко всей подобной собственности по всему округу.

Подобно Джорджии, Оклахома также имеет освобождение от Фрипорта для запасов, находящихся в штате менее девяти месяцев; обратите внимание, что он имеет свой собственный набор квалификационных требований. Оклахома также имеет пятилетнее налоговое освобождение от налогов Ad Valorem, которое включает пятилетнюю налоговую скидку.Это исключение распространяется на новые, расширенные или приобретенные производственные предприятия, научно-исследовательские и опытно-конструкторские подразделения и компании в других указанных сферах бизнеса.

Для получения дополнительной информации о льготах Оклахомы, сроках уплаты налогов и процессе апелляции, прочитайте статью полностью.

КолорадоНалог на недвижимость в Колорадо является основным источником местных налоговых поступлений. Хотя большинство оценок производится окружными оценщиками, есть несколько исключений, в том числе авиакомпании, компании по возобновляемым источникам энергии и другие.Эти предприятия оцениваются Отделом налогообложения собственности.

Определенные виды активов освобождены от местной оценки в Колорадо, в том числе:

- Нематериальное движимое имущество

- Программное обеспечение

- Запасы товаров, материалов и принадлежностей, предназначенных для продажи или потребления предприятием

Если ваш налоговый счет превышает 25 долларов, у вас есть возможность произвести оплату двумя частями: первая половина должна быть оплачена до последнего дня февраля, а вторая половина — до 15 июня.Или вы можете оплатить его полностью до 30 апреля, что также является сроком оплаты счетов ниже 25 долларов.

Чтобы узнать о сроках уплаты налогов и подробную информацию о процессе апелляции в Колорадо, прочтите статью полностью.

Хотите упростить процесс уплаты налогов на личную собственность, в каком бы штате вы ни находились?

Независимо от того, что показывает ваше сравнение налога на имущество по штатам, почти наверняка вы тратите больше времени, чем нужно, на отслеживание дат, заполнение таблиц и проверку адресов.Чем больше времени вы тратите на эти действия, тем меньше времени у вас остается на более важные задачи по уплате налогов на имущество — например, на поиск способов уменьшить ваши налоговые счета и выполнение успешных апелляций.

ПрограммаCrowdReason может помочь. Вам не нужны никакие диаграммы , потому что мы все будем отслеживать за вас. Наше программное обеспечение TotalPropertyTax (TPT) автоматически определяет, применим ли налог на личную собственность к государству, в которое вы подаете заявку. И оно заполняет все пробелы в знаниях, возникающие из-за «различных» крайних сроков, превращая их в фактические сроки оплаты — для каждой юрисдикции. в U.С. — Вам нужно познакомиться. Так что вам никогда не придется искать свидания и бороться за их встречу; Вам также никогда не придется искать почтовые адреса или таблицы амортизации, потому что наше программное обеспечение тоже справляется со всем этим.

TPT позволяет легко узнать, когда сборщики отправят два отдельных счета, как в этом примере «Предварительный» и «Окончательный» счет.

Это также показывает, что каждый из этих двух счетов может быть оплачен двумя частями, вместе с датами платежа и суммами платежа.

Чтобы узнать больше о том, как программное обеспечение CrowdReason может помочь вашей налоговой команде сократить время и усилия, затрачиваемые на подачу деклараций, свяжитесь с нами или запросите демонстрацию, чтобы увидеть ее в действии. Мы стремимся предоставить инструменты, которые помогут вам выполнять любимую работу — решать сложные налоговые проблемы и минимизировать расходы на налог на имущество.

Налог на коммерческую собственность: полное руководство

Что такое налог на коммерческую собственность?

Налог на коммерческую собственность — это налог, который вы платите на оценочную стоимость недвижимого имущества, например земли или недвижимого имущества, которым владеет ваш бизнес.Ваша налоговая ставка будет основываться на оценочной стоимости земли или недвижимости вашего предприятия, а не на справедливой рыночной стоимости. Налог на коммерческую собственность регулируется на уровне штата и на местном уровне, и местный налоговый орган уведомит вас о размере ежегодных налогов, которые вы должны уплатить.

Расчет и уплата налогов для малого бизнеса — одна из наиболее сложных и утомительных частей владения бизнесом. В зависимости от вашего бизнеса ваши налоговые обязанности могут немного отличаться, но, в конце концов, вы все равно будете выполнять обязательства на федеральном уровне, уровне штата или на местном уровне.Одним из таких местных налоговых обязательств является налог на коммерческую собственность, который может относиться к физической земле или местонахождению вашего бизнеса, а также к личной собственности или любым товарам или продуктам, которые вы используете для ведения своего бизнеса.

Налог на коммерческую собственность, как правило, взимается на местном уровне, поэтому ваши обязательства в значительной степени зависят от того, где находится ваш бизнес. Тем не менее, владельцы бизнеса должны знать некоторую общую информацию, которую мы рассмотрим в этом руководстве. Мы разберем, что такое налог на коммерческую собственность, как платить налоги на коммерческую собственность, и дадим рекомендации по вычету налога на коммерческую собственность.

Что такое налог на коммерческую собственность?Налог на коммерческую собственность — это налог, который вы обязаны уплатить за собственность, например землю или недвижимость, принадлежащую вашему бизнесу. Налоги на коммерческую недвижимость устанавливаются на местном уровне, обычно по городу или округу, в котором находится ваша коммерческая недвижимость. Эти налоги являются значительным источником доходов для муниципалитетов и используются для финансирования местных школ, дорог, общественной безопасности, государственных администраторов и многого другого.

Как и налоги на личную собственность, ваша ставка налога будет основываться на оценочной стоимости земли или недвижимости вашего предприятия, а не на справедливой рыночной стоимости.Ваш местный налоговый орган определит оценочную стоимость вашей собственности и уведомит вас о размере ежегодных налогов, которые вы должны уплатить. Однако в дополнение к налогу на коммерческую собственность, который вам нужно будет уплатить на своей земле или зданиях, вы также можете быть обязаны уплатить другой вид налога на коммерческую собственность, именуемый налогом на имущество для предприятий , личным налогом на имущество .

Что такое налог на личную собственность предприятий?Помимо недвижимости или земли вашего предприятия, которые могут облагаться налогом на коммерческое имущество, вы также можете нести ответственность за уплату налогов на личную собственность вашего предприятия.Деловая личная собственность, также называемая материальной личной собственностью, включает любые товары или продукты, которыми ваша компания владеет и которые использует в деловых целях. Типичные примеры деловой личной собственности включают:

- Мебель, такая как столы, шкафы, стулья и оборудование

- Светильники

- Компьютеры, телефоны и принтеры

- Торговое оборудование, такое как кассовые аппараты и факсы

- Инструменты и принадлежности общего назначения

Подобно налогам, которыми облагаются предприятия за их землю и недвижимость, местный налоговый орган может потребовать, чтобы вы платили налоги и на эти объекты.Как правило, вы сначала платите налог с продаж этого личного имущества предприятия при его покупке; тем не менее, вам может также потребоваться платить ежегодный налог на стоимость этой собственности, так же, как вы бы платили за землю или недвижимость.

Как рассчитывается налог на имущество предприятий?К сожалению, одна из причин того, что налоги на коммерческую собственность настолько сложны, заключается в том, что они изменчивы. В отличие от налогов FICA, например, которые назначаются федеральным правительством и регулируются IRS, налог на коммерческую собственность применяется только в штатах, городах и округах.Таким образом, налог на имущество вашего предприятия будет определяться на местном уровне в зависимости от местонахождения вашего предприятия, а налоги неизбежно будут варьироваться от муниципалитета к муниципалитету.

Как правило, налоги на коммерческую недвижимость рассчитываются вашим местным налоговым органом на основе оценочной стоимости вашей собственности. Хотя метод определения оценочной стоимости вашего имущества может варьироваться в зависимости от местоположения, ваша оценочная стоимость затем используется для расчета налога на коммерческое имущество, которое вы должны. Точно так же, если вам необходимо платить налог на недвижимость в отношении личного имущества вашего предприятия, вы также должны платить на основе оценочной стоимости собственности.Однако конкретные типы личного имущества предприятий, на которое распространяется налог и ставка налога, будут различаться в зависимости от региона.

В качестве примера давайте более подробно рассмотрим, как в Нью-Йорке рассчитываются налоги на недвижимость для предприятий. По данным Департамента финансов Нью-Йорка, необходимо выполнить четыре этапа: [1]

- Определение рыночной стоимости

- Определение оценочной стоимости

- Определение переходной оценочной стоимости, если применимо

- Применение исключений, если применимо

Каждый из этих шагов включает множество соображений на протяжении всего процесса, в зависимости от вашей конкретной ситуации.Для начала, Нью-Йорк делит вашу собственность на один из четырех классов — коммерческая недвижимость, такая как офисное здание или магазин, попадет в четвертый класс.

Затем, чтобы определить рыночную стоимость вашей коммерческой собственности, город будет использовать потенциальные доходы и расходы вашей собственности. Затем ваша оценочная стоимость основана на процентном соотношении вашей рыночной стоимости. Коэффициент оценки, используемый для этого расчета, зависит от вашего класса. Для четвертого налогового класса коэффициент налогообложения составляет 45%. С помощью этой оценочной стоимости сумма налога на имущество, которую вы должны, рассчитывается путем умножения налогооблагаемой стоимости (также известной как оценочная стоимость) вашей собственности на текущую ставку налога для вашего налогового класса.

Следовательно, если оценочная стоимость вашей коммерческой недвижимости составляет 10 000 долларов, вы умножите эту стоимость на налоговую ставку для четвертого класса, которая для налогового года 2018-2019 составляет 10,514%. Таким образом, ваш годовой налог на коммерческую недвижимость составит 1051,40 доллара. [2]

В штате Нью-Йорк все налоги на недвижимость взимаются с недвижимого имущества, то есть земли или недвижимого имущества. В Нью-Йорке не применяется налог на личную собственность, то есть ваш бизнес облагается налогом только на здания или землю, которыми вы владеете, а не на какое-либо ваше оборудование, материалы и т. Д.

Как платить налог на имущество предприятий Как видите, расчет налога на коммерческую недвижимость — это длительный процесс, и его специфика полностью зависит от того, где находится ваша недвижимость. Как и когда вы будете платить налог на коммерческую собственность, также будет определяться вашим городом или округом.

Ваш местный налоговый орган завершит оценку вашей собственности, а затем отправит вам эту информацию вместе со счетом по налогам, которые вы должны платить, ежегодно (а иногда и чаще).После того как вы получите счет по налогу на коммерческую недвижимость, вам необходимо будет оплатить задолженность до указанной даты. Если вы считаете, что сумма начисленного налога или налога неверна, вы сможете подать апелляцию в свой город или город. Этот процесс будет продиктован конкретной локалью.

Возвращаясь к нашему примеру с налогами на коммерческую недвижимость в Нью-Йорке, город отправляет счета либо раз в полгода, либо ежеквартально, в зависимости от стоимости вашей собственности. У вас есть возможность оплатить счет по налогу на недвижимость в электронном виде или по почте, но Департамент финансов рекомендует делать это электронным способом.

Если вы живете в месте, где личное имущество предприятий включено в ваш налог на коммерческое имущество, вам, возможно, придется заполнить форму ежегодного листинга, чтобы предоставить в местную налоговую инспекцию соответствующую информацию по этим статьям. Затем ваша налоговая инспекция будет использовать этот список для определения налогов на личную собственность предприятий, которые вы должны, и сообщать вам при необходимости вместе с вашей оценкой и счетом по налогам на недвижимое имущество.

Налог на коммерческую собственность при покупке или продажеВ дополнение к налогам на коммерческую собственность, которые вы будете обязаны платить на ежегодной основе как владелец недвижимости или личного имущества, вам также может потребоваться уплатить налоги на собственность при покупке или продаже коммерческой собственности, например, если: например, вы покупаете существующий бизнес.Специфика этих налогов, опять же, диктуется местными властями. В некоторых регионах бремя налога на имущество распределяется между покупателем и продавцом в зависимости от того, как долго каждый человек владел недвижимостью в течение года. В городе Нью-Йорке вы должны платить налог на передачу недвижимого имущества при продаже или передаче недвижимого имущества на сумму более 25 000 долларов США.

Вычеты по налогу на коммерческую собственностьНесмотря на то, что вы несете ответственность за уплату налога на коммерческую недвижимость в соответствии с требованиями местного налогового органа, у вас может быть возможность вычесть эти налоги как коммерческие расходы в IRS.IRS излагает свои ограничения для этих видов налоговых вычетов в Публикации 535, в которой говорится, что вы можете вычесть налоги на недвижимое имущество, если они основаны на оценочной стоимости недвижимости. Однако IRS также заявляет, что вы, как правило, не можете вычесть налоги на недвижимость, которые взимаются за местные льготы и улучшения и которые увеличивают стоимость вашей собственности.

Что касается налога на личную собственность предприятий, с другой стороны, IRS позволяет вам вычесть любой государственный или местный налог на эти предметы в качестве коммерческих расходов, пока они используются для вашего бизнеса.При подаче налоговой декларации вы сможете указать любые применимые вычеты из налога на коммерческую собственность в форме Приложения C.

Налог на коммерческую собственность: советы владельцам малого бизнесаТеперь, когда мы ознакомились с важной информацией, которую вам нужно знать о налоге на коммерческую собственность, давайте рассмотрим несколько советов, которые стоит учесть как владельцу бизнеса, связанных с этим конкретным налоговым обязательством.

Учитывайте налоги при выборе места для бизнесаНалоги на коммерческую недвижимость могут быть важным фактором при определении того, где должен находиться ваш бизнес.Поскольку налог на коммерческую собственность чрезвычайно варьируется в зависимости от штата и города, вам, безусловно, следует подумать о том, как налоги в каждом конкретном месте повлияют на ваш бизнес. В некоторых регионах, как мы уже упоминали, взимаются налоги на имущество с личного имущества предприятий, а также с недвижимого имущества, и, конечно же, в некоторых штатах и городах ставки налога на имущество обычно выше, чем в других.

Таким образом, поскольку налоги будут играть важную роль в финансовых показателях вашего бизнеса, безусловно, стоит рассмотреть возможность снижения ваших налоговых обязательств по налогу на недвижимость в зависимости от местоположения.При этом, по данным Налогового фонда, штаты Нью-Мексико, Индиана и Юта являются штатами с лучшими налогами на имущество для предприятий, а Коннектикут, Вермонт и Нью-Джерси — наихудшими. [3]

Источник: Налоговый фонд

Прежде чем покупать недвижимость для своего бизнеса, вы можете поработать со своей бизнес-командой и консультантами, чтобы определить, какое место принесет вам наибольшую выгоду с точки зрения налогов на недвижимость, особенно если вы хотите открыть свое основное место работы.

Ознакомьтесь с местными законамиКак мы уже говорили, налог на бизнес-имущество устанавливается на уровне штата и на местном уровне. Поэтому перед покупкой коммерческой недвижимости или даже после нее вам следует поговорить с местными налоговыми органами и ознакомиться с местными законами. Хотя мы часто считаем, что бизнес, связанный с IRS, является самым большим налоговым бременем для малого бизнеса, вы не должны забывать об обязательствах, таких как налог на имущество, которые вы также должны перед местными властями.Эти обязательства, конечно, могут выходить за рамки налога на имущество и могут иметь дополнительное влияние на способ ведения бизнеса.

Проверьте формы описания недвижимостиКогда вы получите счет по налогу на коммерческую недвижимость или форму ежегодной регистрации собственности, обязательно внимательно их изучите, особенно если ваше недвижимое или личное имущество было изменено. По словам Пейдж Найт из Gurian PLLC, одна из наиболее распространенных ошибок при уплате налогов на бизнес-имущество, которую видит их фирма CPA из Далласа, — это то, что владельцы бизнеса забывают удалить личное имущество, которое больше не используется, из формы для листинга.Это упущение приводит к завышению налоговых счетов.

Точно так же вторая наиболее распространенная ошибка, которую находит Гуриан, — это включение в форму списка собственности активов, которых там не должно быть — либо потому, что они освобождены от налога, либо потому, что они являются недвижимым имуществом (сюда нужно указывать только личное имущество). При этом, если вам необходимо заполнить форму регистрации коммерческой недвижимости, чтобы сообщить местному налоговому органу о ваших налоговых обязательствах, вам следует проявить особую осторожность, чтобы убедиться, что она актуальна и точно отражена в счете по налогу на недвижимость.

Работа с налоговым консультантомХотя мы рекомендуем вам работать с налоговым консультантом по всем налогам на бизнес, этот совет может быть еще более важным, когда речь идет о налоге на бизнес-имущество. Поскольку налог на бизнес-имущество является настолько конкретным и локализованным, вы должны убедиться, что выбранный вами налоговый специалист — будь то бухгалтер, налоговый юрист или зарегистрированный агент — знаком с налоговым законодательством в вашем конкретном регионе.

Тем не менее, любое из этих лиц должно быть в состоянии провести вас через ваш налог на коммерческое имущество и другие налоговые обязательства, ответить на любые ваши вопросы и помочь вам заполнить и подать любые необходимые налоговые формы.В конце концов, работа с бизнес-налоговым консультантом поможет облегчить ваше налоговое бремя, помогая соблюдать налоговое законодательство и предотвращая любые сборы или штрафы.

Использование программного обеспечения для бухгалтерского учета или налогообложенияАналогичным образом, вы можете рассмотреть возможность использования программного обеспечения для ведения бухгалтерского учета, чтобы отслеживать финансовые показатели, расходы и налоговые обязательства вашего предприятия, как еще один способ упростить и ускорить налоговые процессы. Фактически, некоторые бухгалтерские программные платформы помогают вам заполнять налоговые формы или даже подавать налоговые декларации от вашего имени.

Тем не менее, использование бухгалтерского программного обеспечения поможет вам организовать и упростит и ускорит уплату налогов, даже если вы работаете с профессионалом. Когда дело доходит до местных налогов, таких как налог на коммерческую собственность, вы захотите увидеть, как ваше бухгалтерское программное обеспечение или другая налоговая платформа обрабатывает государственные и местные налоги.

Обратите внимание на возможные исключения или вычетыЕсли вы работаете с налоговым специалистом или даже заполняете налоги на бизнес самостоятельно, вам следует обратить пристальное внимание на любые возможные освобождения или вычеты, особенно когда речь идет о налоге на коммерческое имущество.Ранее мы вкратце упоминали об освобождении от налогов, но в целом, как и в случае со многими видами налогов, ваш местный налоговый орган может предлагать налоговые льготы для определенных видов бизнеса и собственности, таких как некоммерческие организации, исторические земли или сельскохозяйственная собственность.

Поскольку налог на коммерческую собственность может быть довольно дорогим, вам нужно определить, может ли ваша компания претендовать на какие-либо льготы в соответствии с законом. Кроме того, вы захотите узнать, сможете ли вы сэкономить деньги своего бизнеса за счет вычетов налога на имущество.Несмотря на то, что спецификации IRS для таких вычетов могут сбивать с толку, налоговый специалист должен быть в состоянии помочь вам выявить большинство претензий и получить наилучший возможный возврат налога на бизнес.

Налог на коммерческую собственность: итогиВ конечном счете, налог на коммерческую собственность — это просто еще одна часть более широкой ответственности, которой являются налоги на бизнес. Хотя это может показаться ошеломляющим, вы должны убедиться, что у вас есть необходимое время, чтобы изучить местный налоговый орган и свои соответствующие обязательства, чтобы точно заполнить налоги на коммерческую недвижимость.

Поскольку налог на коммерческую собственность устанавливается на местном уровне, вы также должны убедиться, что любой профессионал, которого вы нанимаете, чтобы помочь вам с бухгалтерским учетом или налогами, понимал налоговое законодательство, применимое к вашей местности. Кроме того, поскольку налог на коммерческую недвижимость может быть одним из самых дорогих налогов, которые взимает ваша компания, вам следует учитывать местные налоговые ставки перед покупкой коммерческой недвижимости. Однако, как и в случае со всеми налогами на бизнес, терпение и внимание к деталям могут помочь обеспечить выполнение ваших налоговых обязательств по бизнесу, чтобы ваш бизнес мог продолжать работать бесперебойно.

Источники статей:

- NYC.gov. «Расчет налогов на недвижимость»

- NYC.gov. «Налоговые счета и платежи»

- Taxfoundation.org. «Рейтинг налогов на имущество в Государственном индексе налогового климата на бизнес 2019 года»

Как оценивается моя коммерческая недвижимость

Коммерческая недвижимость