Льготы по налогу на имущество юридических лиц в 2019 году: последние новости

Под имуществом понимается совокупность вещей, которые находятся в собственности физического либо юридического лица, а также их имущественных прав на получение вещей или имущественного удовлетворения от других лиц, представляющие для собственника какую-либо полезность.

В 2019 году планируются изменения налогообложения, касающиеся движимого имущества. Планируется упразднить безусловный характер налоговой льготы на движимость, поставленную на баланс с 2013 года. Ранее она налогом не облагалась, но с 2018 года все изменилось.

Это значит, что НДИ утрачивает федеральное значение и приобретает статус регионального. Субъекты федерации сами решают, подтвердить ли привычную льготу, применить ли установленную ставку (максимальная = 1,1%), или выбрать промежуточное значение для налогообложения ДИ.

При этом с 2019 года ставка НДИ удвоится. Она будет равна 2,2%, но право на применение льготы останется за регионами. Для плательщиков НДИ всё зависит от того, введена ли льгота в конкретном регионе на законодательном уровне, как указано в п. 1 ст. 381.1 НК РФ.

Понижение ставки НДИ допустимо, в соответствии с п. 2 ст. 381.1 НК РФ, для объектов не старше 3 лет и для оборудования, относящегося к разряду инновационного и высокоэффективного. Решение об утверждении федеральных и региональных «поблажек» было принято на основании безысходности.

Оставить юридических лиц без льгот правительство не посмело. Полный перечень федеральных льгот прописан в НК, а региональных – в законах, утвержденных региональными властями.

Кому предоставляется льгота?

Льготы по налогу на имущество юридических лиц могут оформить организации, в собственности которых есть движимое имущество. Общероссийская льгота по налогу на имущество организаций была ликвидирована с начала 2018 года. Такая субсидия распространялась только на движимое имущество.

С текущего периода Налоговая РФ придерживается следующего механизма: если регион России в 2017 году не принял закон о введении льготы по движимому имуществу, то с 2018 года она не действует.

Как изменился размер льготы за последние 3 года?

Правительство РФ вначале планировало освободить от налога всё движимое имущество предприятий и распространить это правило на правоотношения, возникающие с 01.01.2018. Кабинет министров предложил в свою очередь сохранить льготу на федеральном уровне до 2019 года.

Но большинство субъектов выступило против. Было выдвинуто предложение о сборе налога на региональном уровне. В силу подпункта 8 п. 4 ст. 374 НК РФ под налог попадают только основные средства из III и последующих амортизационных групп, период полезного использования которых – от 3-х лет. Такие средства были принятые на учет с 01 января 2013 года.

Какой размер льготы по налогу на имущество юридических лиц в 2019 году

С 1 января 2019 года налог на имущество будет исчисляться только в отношении недвижимого имущества. Это позволит существенно снизить налоговую нагрузку на фонд основных средств.

Известно, в 2018 году продолжает действовать статья 381 НК РФ, где перечислены возможные условия снижения ставки. И действует она независимо от того, внесены ли такие положения в региональный закон или нет.

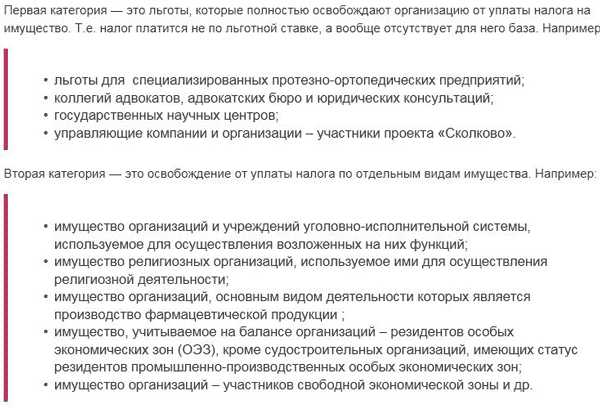

В налогообложении на протяжении последних 3-х лет различают 2 вида федеральных льгот:

- освобождающие организацию от уплаты налога совсем – ставка 0% на все имущество;

- освобождающие от уплаты налога только по определенным видам имущества.

Адвокатские коллегии и научно-исследовательские институты пользуются первым видом льгот. Также на него имеют право предприятия, изготавливающие протезы и другие ортопедические изделия. Что касается частичного освобождения от уплаты налога, оно предусмотрено для уголовно-исполнительных организаций, церквей и прочих приходов.

Есть также 3 вида федеральных льгот, требующих упоминания в региональных законах. Они перечислены в пунктах статьи 381 НК РФ:

1.Льготы по движимому имуществу, поставленному на учет позднее 01.01.2013 года (пункт 25).

2.Льготы по объектам ЛЭП и сопутствующей инфраструктуры (пункт 21).

3.Льготы по имуществу, расположенному на территории дна Каспийского моря, принадлежащей РФ.

От обложения налогом также освобождаются объекты природопользования, имущество ряда госучреждений, памятники культурного наследия и ядерные установки.

Субъекты администрации на местах имеют право вводить иные налоговые вычеты при конкретных условиях. К примеру, использование сэкономленных от уплаты налога денег на социальные проекты, как это делают в Московской области.

Но региональные власти не могут устанавливать ограничения по срокам их действия, поскольку сроки устанавливают по письму Минфина РФ №03-05-06-01/120. Отдельно необходимо рассмотреть вопрос относительно движимого имущества организаций.

Если оно состоит на балансе, за него нужно платить налог. Ставка по налогу на имущество движимое не превышает 1,1%, а в Московской области уже сведена к 0%. Ожидается поднятие ставки до 2,2% к 2019 году.

Любые изменения в законодательстве в 2018 году относятся только к тому имуществу, которое поставлено на баланс не ранее 01.01.2013. В список движимого имущества входят:

- средства передвижения – авто-, мото- и другая техника;

- деньги и ценные бумаги;

- музейные экспонаты;

- паи в бизнесе;

- линии связи и другие средства.

Налогоплательщик может самостоятельно определить тип имущества. Для этого нужно применить следующий критерий оценки: если имущество легко перемещается, без разрушения и изменения его назначения, значит, оно относится к движимой группе.

Как получить льготу по налогу на имущество юридических лиц в 2019 году

Чтобы получить льготу, нужно заполнить и подать заявку раз в год. Каждый квартал также подают информацию об авансовых платежах. Освобождаются от подачи декларации только те организации, на балансе которых не числится никакое движимое или недвижимое имущество.

Декларация предоставляется по форме (КНД 1152028) в сроки, указанные в Налоговом кодексе. Но это не должно быть позже 30 марта следующего после официальной даты года.

За 2018 год подать декларацию в электронном или бумажном виде можно до 30.03.2019. Документ подается в налоговую службу либо по месту регистрации организации, либо по месту нахождения указанного на балансе имущества. Для тех субъектов, кто владеет большим количеством движимых и недвижимых средств на балансе, определяется конкретный адрес учета.

Обязаны подавать декларацию в электронном виде фирмы, чья численность сотрудников за год превысила 100 человек. Остальные юридические лица имеют право отнести или переслать ценным письмом бланк в ИФНС. При пересылке сохраняется квитанция, создается опись вкладываемых документов.

Последние новости

Власти на региональном уровне планируют увеличить размер новых льгот по движимым объектам, с даты выпуска которой минуло до 3-х лет. Льгота повысится на следующие объекты:

- По инновационному оборудованию с высокой эффективностью.

- Расположенные в российской части Каспия.

Уточним, что состав объектов, которые можно относить ко второй категории, определяет тоже субъект РФ. Данная льгота может представлять собой как пониженную ставку, так и полное освобождение от налога.

Новый подпункт 2.1 пункта 12 статьи 378.2 НК РФ, который введён Законом № 286-ФЗ, уточняет с 01.01.2018 года порядок определения налоговой базы и расчёта налога (аванса), если кадастровая стоимость объектов установлена в течение года. Это касается двух типов имущества:

- Недвижимости инофирм.

- Жилых объектов, не учтённых на балансе как ОС.

Кадастровая оценка определяется с учетом даты внесения изменений по этим объектам в ЕГРН.

2019god.me

Как рассчитать налог на имущество за 1 квартал 2019 года

Налоговые службы РФ требуют от юридических лиц, являющихся обладателями движимого и недвижимого имущества, регулярно сдавать отчетность, а также выплачивать налог на собственность. Ставка налога и периодичность выплаты зависит от региональных законов. Большая часть юридических лиц обязана сдавать отчетность и уплачивать налог каждый квартал. Как рассчитать налог на имущество за 1 квартал 2019 года, рассказано ниже.

Особенности уплаты налога на имущество: поквартально или ежегодно

Законодательством РФ не установлено, следует ли сдавать отчетность и платить налог на собственность каждый квартал. Согласно правовым нормам Российской Федерации, в обязательном порядке юридические лица всех регионов РФ должны сдавать декларацию и участвовать в налогообложении раз в год. Однако субъектам РФ – регионам, республикам и т.д., — предоставляется право выбора, вводить ли дополнительные отчетные периоды и расчеты. Если такие поправки введены, то владельцы имущества в регионе обязаны сдавать отчеты и отчислять авансы каждый квартал.

Узнать, каков порядок расчета и выплаты налога на объекты владения, можно в региональном отделении ФНС или по горячей линии федеральной налоговой службы. Получить сведения о сроках отчетности необходимо своевременно, так как просрочка сдачи налогового расчета и выплаты аванса приводит к начислению пеней.

Какие объекты входят в перечень обязательных для налогообложения

Налог на имущество организаций касается юридических лиц, которые владеют как движимой, так и недвижимой собственностью. Для того чтобы узнать все объекты, обязательные для уплаты налога, следует исключить из общего списка следующие объекты:

- собственность, налог по которой полностью погашается за счет региональных льгот;

- предметы, не включенные в список обязательных для обложения;

- имущество, которое расценивается как капвложение в определенные объекты в период с первого января 2010 по 31 декабря 2024 года.

Список объектов, которые могут быть освобождены от налогообложения, прописан в Налоговом Кодексе РФ в статьях 374, 376, 378 и 381.

Оставшиеся виды движимости и недвижимости следует учитывать при расчете налоговой базы аванса.

Общие правила расчета аванса

Вычислять авансовый платеж следует исходя из налоговой базы и актуальной ставки. Расчеты делаются по общей формуле, которая приведена ниже.

Виды налоговой базы

Согласно НК РФ имущество может облагаться налогом по двум базам:

- кадастровая стоимость объекта;

- средняя годовая стоимость собственности.

Выбирать вид налоговой базы юридическое лицо может самостоятельно, однако в определенных случаях база определяется автоматически. Если на момент начала отчетного периода не рассчитана кадастровая стоимость имущества юридического лица, в качестве основы для вычисления аванса будет использоваться средняя стоимость объекта за квартал и один месяц, следующий за ним.

Налоговая база расчета в виде кадастровой стоимости берется на момент начала отчетного периода. К моменту начала 1 квартала следует произвести кадастровую оценку и полученную величину использоваться для вычисления аванса в конце отчетного периода. Стоимость объекта в течение квартала, даже если она изменилась, не учитывается.

Если в качестве налоговой базы для расчета используется средняя стоимость собственности, вычисления усложняются. Они производятся по следующему алгоритму исчислений:

- Необходимо рассчитать фактическую стоимость имущества на начало каждого месяца квартала, а также на начало следующего за кварталом месяца. Всего берется 4 месяца. За квартал нужно привести остаточную стоимость объекта на 01.01, 01.02, 01.03 и 01.04.

- Полученные величины сложить.

- Разделить сумму стоимостей на 4 (количество учтенных месяцев).

Итоговая величина расчета и является среднегодовой стоимостью имущества за отчетный период.

Общая формула расчета аванса

Для вычисления аванса необходимо пользоваться общей формулой. Она не зависит от вида налоговой базы, меняется только переменная.

Алгоритм вычислений:

- Умножить полученную налоговую базу на действующую ставку по налогу на имущество в регионе.

- Разделить произведение на 4.

Полная формула выглядит так: (A*B)/4, где A – налоговая база, а B – актуальная ставка. После вычисления нужно заполнить раздел 2 бланка налогового расчета. Часто итоговая сумма рассчитывается при помощи онлайн калькулятора https://planetcalc.ru/1559/. Преимущество сервиса в том, что итоговые данные заполнятся автоматически после введения входной информации. Знать формулу не нужно.

Ставки по налогу на имущество

Ставки по имущественному налогу устанавливаются субъектами РФ самостоятельно. Они подчиняются общему правилу: лимит ставки – 2,2%. Фактическое изменение ставки может быть от 0,7 до установленного лимита.

Вариант ставок на примере г. Москва:

Вид собственности

Актуальная ставка для расчета

Стандартное имущество, не попадающее под льготы

2,2%

- Помещения в торговых и административно-деловых центрах, а также торговые комплексы коммерческого назначения, а также предназначенные для предоставления бытовых услуг или общественного питания;

- Отдельные здания площадью более 1000 квадратных метров для общественного питания или коммерческого и торгового назначения;

- Имущество на балансе иностранных организаций, которые не осуществляют деятельность в РФ на постоянной основе;

- Жилые объекты и помещения, которые не используются в качестве основных средств и состоят на бухгалтерском учете более 2 лет;

- Нежилые помещения в жилых домах площадью более 3000 квадратных метров коммерческого назначения;

- Отдельно стоящие или входящие в общий комплекс нежилые помещения, указанные в особом перечне согласно закону от 05.11.2003 N 64 г. Москвы.

1,5%

В крупных экономических точках, таких как Москва и Санкт-Петербург, характерно изменение ставок на имущество в большую сторону с течением времени. В отдаленных регионах проценты расчета более демократичные.

Узнать информацию об актуальных ставках по регионам для разных видов собственности юридических лиц можно на примере страницы http://www.consultant.ru/document/cons_doc_LAW_157394/.

Дополнительные действия при наличии льгот

Если на облагаемую налогом собственность предоставляются региональные льготы, которые не покрывают 100% аванса, необходимо вычислить налог на объект по общей формуле. После получения итога следует вычесть из квартального аванса по отдельному предмету имущества размер льготы. Конечная сумма налога складывается с вычисленным по остальным объектам авансом. Код льготы вносится в раздел 2 бланка расчета, в строку 190.

Сроки выплаты авансов по налогу

Крайние даты сдачи отчетности касательно налога на собственность установлены на федеральном уровне. Если администрация региона решила ввести ежеквартальную отчетность, бланк налогового расчета заполняется до 30-го числа месяца, следующего за отчетным периодом. За 1 квартал года необходимо сдавать документацию до 30 апреля. Однако расчет аванса по налогу на имущество за 1 квартал 2018 года был перенесен на 3 мая 2018 года, так как 30 апреля, 1 и 2 мая в результате постановления правительства РФ приобрели статус выходных. Если крайняя дата сдачи документов приходится на выходной, то заполнять и сдавать бумаги в ИФНС можно в ближайший следующий будний день.

Сроки сдачи отчета и уплаты авансового платежа по налогу на имущество отличаются. Налоговики устанавливают дату уплаты индивидуально для каждого региона. Рассчитывайте дату заранее, чтобы не попасть под начисление пеней.

Документы для сдачи отчетности

Юридическим лицам, чья собственность находится в регионах с наличием дополнительных отчетных периодов, перед уплатой аванса необходимо сдавать специальные документы. Владелец объектов обязан заполнить не декларацию, а налоговый расчет по авансовому платежу, который расположен на 5 листах.

Образец пустого бланка расчета представлен здесь.

Бланк сдается региональный налоговый орган, код которого необходимо знать для заполнения документации. Вносить данные в налоговый расчет может налогоплательщик (владелец имущества) либо представитель налогоплательщика (лицо с доверенностью на заполнение образца).

evle.ru

Налог на имущество юридических лиц в 2019 году: изменения

С 1 января 2019 года платить налог на имущество организаций будут только собственники недвижимости. Изменится форма налоговой декларации и порядок ее сдачи. Мы рассказали об этих изменениях. А еще о том, как узнать ставки налога на имущество в 2019 году для юридических лиц.

Налог на движимое имущество юридических лиц в 2019 году отменяется. Платить налог будут только собственники недвижимости (закон 03.08.2018 №302-ФЗ). С 1 января 2019 года объектом обложения данным налогом остаются только объекты недвижимости.

Недвижимое имущество – земельные участки, участки недр и другие объекты, прочно связанные с землей. К ним относятся здания, сооружения, объекты незавершенного строительства. К недвижимости также относятся воздушные и морские суда (ст.130 ГК РФ). Ориентироваться легко, ведь права на недвижимое имущество подлежат государственной регистрации (закон от 13.07.2015г. №218-ФЗ).

Налог на недвижимость для юридических лиц с 2019 года тоже изменится. Теперь собственники будут подавать налоговые расчеты и декларации по месту нахождения недвижимости. Исключение:

- Собственники имущества, входящего в Единую систему газоснабжения – авансовые расчеты и налоговые декларации подают по месту нахождения организации,

- Крупнейшие налогоплательщики – отчитываются по месту регистрации в качестве крупнейшего налогоплательщика.

Если у компании несколько объектов недвижимости, расположенных в одном субъекте РФ, то отчитываться можно централизованно в одну из ИФНС по своему выбору. Сначала нужно подать уведомление по форме КНД 1150090. Она приведена в письме ФНС от 21.11.2018г. № БС-4-21/22551@. Централизованная сдача отчетности возможна, если:

- Налоговая база определяется как среднегодовая стоимость имущества,

- Зачисление налога производится полностью в региональный бюджет, без платежей в бюджеты муниципальных образований.

Внимание! ФНС разрешила не платить налог на имущество в ЭТОМ случае

Ставки налога на имущество организаций в 2019 году

Максимальные налоговые ставки установлены ст.380 НК РФ. Чиновники в регионах могут уменьшать эти ставки. Проверьте, какие ставки установлены в вашем субъекте РФ. Если региональные власти не установили ставки, рассчитывайте налог по максимальным ставкам, установленным Налоговым кодексом.

Таблица. Максимальные ставки налога на имущество организаций в 2019 году для юридических лиц

Как узнать ставку налога на имущество в 2019 году

Ставки налога на имущество закреплены в законодательстве субъектов РФ. Если в регионе нет соответствующего нормативного акта, то нужно использовать ставки из ст.380 НК РФ. Узнать точные тарифы можно одним из способов:

- Найти соответствующий региональный нормативный акт,

- Воспользоваться специальным сервисом на официальном сайте ФНС (nalog.ru).

В сервисе можно найти не только налоговые ставки, но и узнать о действующих льготах, а также когда платить налог на имущество юридических лиц в 2019 году в конкретном регионе. Покажем на примере.

Пример

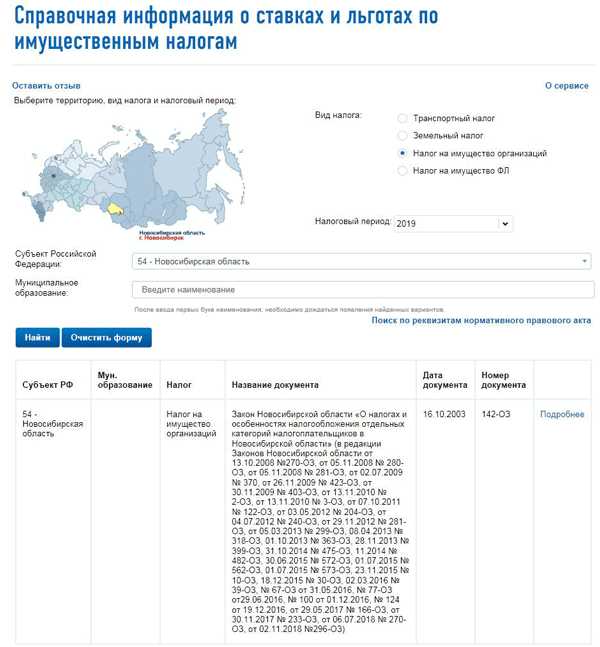

Организация находится в Новосибирской области (код региона – 54). Заходим в сервис на сайте ФНС, создаем запрос. Для этого указываем:

— Налог, который нас интересует,

— Налоговый период, в данном случае – 2019 год,

— Выбираем регион – 54 Новосибирская область.

По кнопке «Найти» сервис показывает наименование нормативного акта, действующего в данном регионе:

А по ссылке «Подробнее» открывается вся информация по налогу в выбранном регионе:

Ставки при расчете среднегодовой и кадастровой стоимости

Налоговая база по налогу на имущество компаний может определяться как среднегодовая стоимость или кадастровая стоимость (ст.375 НК РФ). Максимальные ставки в каждом случае отличаются:

Таблица. Ставки налога при расчете среднегодовой и кадастровой стоимости

|

Налоговая база |

Ставка налога |

Как рассчитать налог |

|---|---|---|

|

Среднегодовая стоимость имущества |

2,2% |

Среднегодовую стоимость умножить на ставку налога |

|

Кадастровая стоимость имущества |

2% |

Кадастровую стоимость на 1 января 2019 года умножить на ставку налога |

Льготы по налогу на имущество организаций в 2019 году

Льготы предусмотрены ст.381 НК РФ. Их можно разделить на две группы:

- Льготы, предусмотренные для отдельных категорий налогоплательщиков,

- Льготы, предусмотренные для отдельных видов имущества:

Льготы, перечисленные в Налоговом кодексе, распространяют свое действие на всю территорию РФ. Даже если в региональном законодательстве упоминания о льготах нет, компании все равно могут их применять.

Чиновники в субъектах РФ могут устанавливать свои дополнительные льготы. Их перечисляют в местных нормативных актах. Узнать о федеральных и региональных льготах можно в сервисе на сайте ФНС, о котором мы рассказали выше.

Обратите внимание: наличие льготы не освобождает компанию от отчетности по налогу на имущество. В авансовых расчетах и декларации нужно указать льготируемое имущество и код налоговой льготы.

www.rnk.ru

Отчетность по налогу на имущество: изменения с 2019 года

В связи со вступлением в силу закона от 03.08.2018 № 302-ФЗ, отменяющего налогообложение движимого имущества, с 2019 года изменится и порядок представления отчетности по этому налогу.

Прежде всего, будут новые бланки — уже с 1-го квартала 2019 года расчет авансовых платежей нужно представлять по этой форме.

Будут изменения и в порядке сдачи и заполнения отчетности.

Так, расчеты, а затем и декларацию по налогу нужно будет представлять по месту нахождения налогооблагаемых объектов недвижимости и (или) по месту нахождения имущества, входящего в состав Единой системы газоснабжения, если иной порядок не предусмотрен п. 1 ст. 386 НК РФ.

Внимательнее нужно быть и с кодами представления отчетности:

- Код 281 будем указывать при ее подаче в инспекцию по месту нахождения налогооблагаемого объекта недвижимости в пределах региона. Это может быть инспекция по месту постановки налогоплательщика на учет в качестве владельца объекта недвижимости или инспекция по месту нахождения такого объекта, в которой налогоплательщик состоит на учете по иным предусмотренным НК РФ основаниям.

- Код 214 — при сдаче отчетов в инспекцию по месту нахождения российской организации, если отсутствуют основания для использования иного кода представления отчетности. Например, налогоплательщик — российская организация, не являющаяся крупнейшим налогоплательщиком, не состоит на учете в инспекции по месту нахождения налогооблагаемого объекта недвижимости.

Если закон субъекта РФ не устанавливает нормативы отчислений налога в местные бюджеты, то по всем находящимся в регионе объектам, облагаемым по среднегодовой стоимости, можно будет сдавать одну декларацию в инспекцию по выбору налогоплательщика, подав вот такое уведомление. Подать его можно до представления расчета за первый квартал, начиная с 01.01.2019.

Такие разъяснения направлены письмами ФНС от 27.11.2018 № БС-4-21/22937@, от 21.11.2018 № БС-4-21/22551@, а также размещены на сайте ФНС.

Заполнить и сдать декларацию по налогу на имущество за 2018 год вам поможет эта статья и другие материалы рубрики «Декларация (налог на имущество организаций)».

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Налог на имущество юридических лиц в 2019 году ставка

Налог на имущество организаций в 2019 году

Опубликовал: admin в Налоги и выплаты 24.02.2019 0 165 Просмотров

- Плательщики налога на имущество организаций в 2019 году

- Налоговая база по налогу на имущество организаций

- Льготы по налогу на имущество организаций в 2019 году

- Налог на имущество организаций. Изменения с 2019 года

платят компании, имеющие движимое и недвижимое имущество, признаваемое объектом налогообложения в соответствии со статьей 374 НК РФ. Объектами налогообложения для российских организаций признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств (ст.

374 НК РФ). Не признаются объектами налогообложения: Налоговая база определяется отдельно в отношении имущества, подлежащего налогообложению (статья 376 НК РФ): Налоговая база определяется налогоплательщиками самостоятельно. Налоговая база определяется как кадастровая стоимость имущества, утвержденная в установленном порядке, в отношении следующих видов недвижимого имущества, признаваемого объектом налогообложения: Законодательством РФ предусмотрены льготы по налогу на имущество.

Так, освобождаются от налогообложения следующие организации: 1) организации и учреждения уголовно-исполнительной системы — в отношении имущества, используемого для осуществления возложенных на них функций; 2) религиозные организации — в отношении имущества, используемого ими для осуществления религиозной деятельности; 3) общероссийские общественные организации инвалидов; 5) имущество коллегий адвокатов, адвокатских бюро и юридических консультаций; 6) имущество организаций, которым присвоен статус государственных научных центров. Полный перечень льгот по налогу на имущество приведен в статье 381 НК РФ.

С 1 января 2019 года налог на имущество по кадастровой стоимости недвижимости надо будет определять унитарным предприятиям. Работать по новым правилам будут организации, владеющие на праве хозяйственного ведения объектом недвижимости, по которому налоговая база определяется как его кадастровая стоимость (подп.

3 п. 12 ст. 378.2 НК РФ). Изменения вступают в силу с 1 января 2019 года, предусмотрены Федеральным законом от 29.11.2014 № 382-ФЗ. Вас также могут заинтересовать статьи: Есть вопрос? Наши эксперты помогут за 24 часа!

Получить ответ Новое

Налог на движимое имущество с 2019 года

С 1 января 2019 года, согласно новой редакции статей 380 и 381.1 НК РФ, льгота по налогу на движимое имущество организаций больше не применяется. То есть фактически это означает возвращение в России налога на движимое имущество.

В 2019 году максимальная ставка по налогу на движимое имущество не должна превышать 1,1%.

(п. 3.3 ст. 380 НК РФ). С 2019 года максимальное значение, которое может быть установлено местным законом, — 2,2%, что вдвое больше. Ставку 1,1 % применяйте как к новым основным средствам, которые вы примете на учет в 2019 году, так и к старым, которые учитываете на балансе с 2013 года.

Какие решения приняты в регионах, смотрите в таблице ниже. Например, в Липецкой области льготу по налогу сохранили полностью, а в Тульской области ставку снизили в два раза.

Если вы не нашли свой регион, то вопрос о льготе пока не решен, поэтому надо платить налог по «льготному» имуществу за 2019 год по ставке 1,1%. Еще возможны изменения. Мы сообщим о них — следите за обновлением.

Новый налог на движимое имущество с 1 января 2019 года в России

Исключение сделано только для малого бизнеса — плательщиков УСН и ЕНВД.

Напомним, упрощенцы освобождены от уплаты налог на имущество (кроме объектов, которые включены в кадастровые списки регионов). Поэтому малый бизнес пока может не волноваться. Упрощенцы платят налог на имущество только с кадастровой стоимости недвижимости – торговых и деловых объектов, жилых помещений, которые фирма не учитывает в составе основных средств.

Внимание! Смотрите льготы по регионам в таблице ниже.Если в таблице нет региона, значит, нужно платить налог на движимое имущество.

Налог на движимое имущество действует с 2019 года (за исключением льгот, указанных в таблице ниже): Москва, Санкт-Петербург, Севастополь; Еврейская автономная область; Ненецкий автономный округ, Ханты-Мансийский автономный округ — Югра, Чукотский автономный округ, Ямало-Ненецкий автономный округ.

Выясняем ставку налога на имущество организаций для юридических лиц

В рассмотрении данного вопроса, стоит понимать, что не все объекты будут участвовать в налогообложении. Что же в этот список не входит?

Кто же будет выступать плательщиками налога на имущество среди юридических лиц: Действующее законодательство предусматривает и наличие определенного рода скидок при уплате имущественного налога.

Кто же будет иметь право на получение льгот и что они собой представляют?

- Организации, которые занимаются религиозной деятельностью и имущество им принадлежащее.

- Любые организации и подразделения, которые имеют непосредственное отношение к уголовной и исполнительной системе. И имущество, благодаря которому они выполняют свои функции.

- Имущественные объекты, которые имеют принадлежность к адвокатской деятельности и юридическим консультациям.

- Учреждения для инвалидов, которые официально зарегистрированы и имеют право заниматься выбранной деятельностью.

- Государственные организации, которые занимаются научной деятельностью и имущество им принадлежащее.

- Фармацевтические предприятия и имущество, которое имеет непосредственное отношение к их деятельности.

Задайте свой вопрос, и в течение 6 часов юрист-эксперт по имуществу его изучит и предоставит Вам решение. Но когда же речь идет о юридических лицах, то они самостоятельно выполняют расчет налогового платежа. Производится это с использованием определенного алгоритма.

Он, в свою очередь , учитывает следующие моменты: Не все субъекты РФ на текущий период осуществили переход к уплате налога по кадастровой стоимости. Когда же недвижимость оценивается по кадастровой стоимости, то налоговая ставка не может быть выше следующих показателей:

- для городов федерального значения – 1,5% ( 2014 г ) , 1,7% ( 2015 г ) , 2%, все последующие года;

- для остальных городов субъектов РФ – 1% ( 2014 г ) , 1,5 ( 2015 г ) , 2%, все последующие года.

Чтобы просчитать необходимые налоговые отчисления для организации за один квартал, можно воспользоваться следующей схемой действий:

- Налог на имущество по остаточной стоимости = средняя цена за отчетный налоговый период * налоговая ставка / 4 ;

- Налог на имущество по кадастровой стоимости = сумма кадастровой стоимости имущества, которое подлежит налогообложению * налоговая ставка / 4.

Налог на имущество 2019

Актуально на: 6 декабря 2017 г.

Налог на имущество организаций является региональным налогом (ст.

14 НК РФ). Он устанавливается гл. 30 НК РФ и законами субъектов РФ и с момента введения является обязательным к уплате на территории соответствующего субъекта РФ (п. 1 ст. 372 НК РФ). С 01.01.2019 движимое имущество III и последующих амортизационных групп (т. е. со сроком полезного использования свыше 3 лет), которое принято на учет с 01.01.2013, льготируется только в том случае, если соответствующая льгота установлена субъектом РФ (п.

1 ст. 381.1 НК РФ). Напомним, что в 2017 году организации сами выбирали, по какой форме сдавать отчетность по налогу на имущество. Расчеты по авансовым платежам в 2017 году организации могли сдавать как по форме, утвержденной Приказом ФНС от 24.11.2011 № ММВ-7-11/895 , так и по форме, утвержденной Приказом ФНС от 31.03.2017 № ММВ-7-21/[email protected] (Письмо ФНС от 23.06.2017 № БС-4-21/12076 ).

Но налоговую декларацию по налогу на имущество за 2017 год, а также расчеты по авансовым платежам, начиная с 1-го квартала 2019 года, нужно представлять исключительно по формам, утвержденным Приказом ФНС от 31.03.2017 №

Налог на имущество юридических лиц в 2019 году: изменения

проектов Законы от 15.1. 2017 № 137-з и от 06.11.2017 № 95-з Ставка для всех – 0,55 процентов Ставка для всех – 0,55 процентов Ставка 0,55% организаций, осуществляющих деятельность в сфере железнодорожных междугородних и международных пассажирских и грузовых перевозок Активы, принятое на учет после 1 января 2015 Учреждения, который финансирует местный бюджет Рассмотрим льготы по налогу на имущество.

Кроме компаний, которых освободил от платежа местный налог, есть организации, освобожденные на федеральном уровне.

Это налогоплательщики на упрощенке и вмененке. Они вообще не платят с движимого имущества. Но это не значит, что такие компании вообще не перечисляют в бюджет налог. Если у них в собственности есть здания и сооружения, то есть недвижимость, которая облагается по кадастровой стоимости, то налог с них надо заплатить.

.Онлайн журнал для бухгалтера

Одновременно по налогу на имущество организаций с 01.01 2019 вырастает вероятность появления новых льгот по движимым объектам (новый п.

2 ст. 381.1 НК РФ). Опять же – всё зависит от усмотрения властей региона на их введение.

Они могут быть (новая ст. 381.1 НК РФ): 1.

По движимости, с даты выпуска которой минуло до 3-х лет. 2. По инновационному оборудованию с высокой эффективностью. 3. Имуществу, расположенному в российской части Каспия.

Уточним, что состав объектов, которые можно относить ко второй категории, определяет тоже субъект РФ. Данная льгота может представлять собой как пониженную ставку, так и полное освобождение от налога.

2.

Жилых объектов, не учтённых на балансе как ОС.

Налог на имущество организаций — новшество 2019 года

5 ст. 2 Закона Санкт-Петербурга от 26.11.03 № 684-96 (в ред.

от 26.12.17)). Перечень объектов, облагаемых налогом на имущество исходя из кадастровой стоимости, приведён в соответствие статье 378.2 НК РФ. При этом ставка налога на имущество по этим объектам в 2019–2019 годах составит 1%. К организациям, уплачивающим налог в размере 50% от установленной ставки, добавлены организации, осуществляющие оптовую торговлю топливом и розничную торговлю моторным топливом в специализированных магазинах.

Одно из изменений в форме декларации заключается в добавлении раздела 2.1

«Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости»

. В нём предусмотрены следующие строки для внесения: — остаточной стоимости объекта недвижимого имущества.

Аналогичный раздел добавлен

Налог на имущество организаций в Москве 2019

Москве алог подлежит уплате в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

То есть налог на недвижимость за 2019 г. необходимо оплатить до 1 декабря 2017 г. за 2017 г. – до 1 декабря 2019 г. При нарушении установленного срока уплаты, налоговым органом начисляются пени. Ставки налога на недвижимость в Москве (квартиры, дома, комнаты) Кадастровая стоимость объекта налогообложения Сумма налога рассчитывается от кадастровой стоимости, установленной на 1 января текущего налогового периода пропорционально периоду владения.

При исчислении налога исходя из кадастровой стоимости предусмотрены налоговые вычеты (уменьшение кадастровой стоимости) на величину кадастровой стоимости: 10 кв.м.

itmedconsult.ru

С 1 января 2019 года меняется порядок налогообложения объектов недвижимости организаций

В порядок исчисления налога на имущество организаций внесены изменения. Федеральным законом от 03.08.2018 № 302-ФЗ движимое имущество полностью исключается из объекта налогообложения https://rg.ru/2018/08/06/fz302-dok.html, а Федеральным законом от 03.08.2018 № 334-ФЗ установлено, что изменение кадастровой стоимости в течение года в определенных случаях будет учитываться при расчете налога. Указанные новации вступают в силу с 2019.

Итак, налог необходимо будет уплачивать только в отношении недвижимости, в том числе переданной во временное владение, пользование, распоряжение, доверительное управление, внесенной в совместную деятельность или полученной по концессионному соглашению, учитываемой на балансе в качестве объектов основных средств (п. 1 ст. 374 НК РФ).

С 1,9 до 2,2% увеличиваются (пп. 1, 3 ст. 380 НК РФ) предельные налоговые ставки, определяемые законами субъектов РФ, в отношении:

К 70 субъектам Российской Федерации https://www.nalog.ru/rn77/taxation/taxes/imuch3016/, в которых в соответствии с региональными законами (п. 2 ст. 378.2 НК РФ) действует порядок налогообложения объектов недвижимости организаций исходя из кадастровой стоимости, добавятся ещё четыре: Чувашская Республика – Чувашия, Иркутская, Курская, Смоленская области. Соответствующие перечни объектов недвижимости публикуются до 1 января 2019 года на сайте уполномоченных органов исполнительной власти регионов или на официальном сайте субъекта РФ.

Также в этих регионах меняется (http://publication.pravo.gov.ru/Document/View/0001201808030093) порядок применения кадастровой стоимости в качестве налоговой базы (п. 15 ст. 378.2 НК РФ):

— корректировка кадастровой стоимости из-за изменения качественных и (или) количественных характеристик объекта налогообложения (уточнения его площади, назначения и т.п.) будет учитываться при определении налоговой базы со дня внесения в Единый государственный реестр недвижимости (ЕГРН) сведений, являющихся основанием для определения кадастровой стоимости;

— если кадастровая стоимость изменяется на основании установления рыночной стоимости объекта по решению комиссии при управлении Росреестра или суда, то сведения о ее вновь установленном значении, внесенные в ЕГРН, будут учитываются при определении налоговой базы начиная с даты начала применения оспоренной кадастровой стоимости.

К перечню организаций, освобождаемых от уплаты налога, дополнительно будут отнесены (http://www.consultant.ru/cons/cgi/online.cgi?req=doc&base=LAW&n=310010&fld=134&dst=1000000001,0&rnd=0.16500186693379082#021461195437989428) фонды, управляющие компании и их дочерние общества, признанные таковыми в соответствии с законодательством (http://www.kremlin.ru/acts/bank/42203) об инновационных научно-технологических центрах.

Организации, получившие статус участника проекта, освобождаются от уплаты налога в отношении имущества, учитываемого на балансе и расположенного на территории инновационного научно-технологического центра, в течение десяти лет начиная с месяца, следующего за месяцем его постановки на учет (п. 28 ст. 381 НК РФ).

Начиная с отчетности за первый квартал 2019 года организациям необходимо будет представлять в инспекцию налоговые расчеты по новым формам (http://publication.pravo.gov.ru/Document/View/00012018103100310). Они позволяют исчислить налог, если кадастровая стоимость объекта была изменена в течение налогового периода из-за корректировки его качественных и (или) количественных характеристик.

Налоговая декларация и расчет авансовых платежей дополнены полем «Адрес объекта недвижимого имущества, расположенного на территории Российской Федерации». Данное поле заполняется для объектов, облагаемых по среднегодовой стоимости, если у них отсутствуют кадастровый и условный номера, но есть адрес, присвоенный с указанием муниципального деления.

Для централизации представления налоговых расчетов можно воспользоваться разъяснениями https://www.nalog.ru/rn77/about_fts/about_nalog/8075098/ ФНС России от 21.11.2018 № БС-4-21/22551@ «О рекомендациях по вопросам представления налоговой отчетности по налогу на имущество организаций, начиная с налогового периода 2019 года».

Изменения также могут произойти на региональном уровне, поскольку органы государственной власти субъектов РФ имеют полномочия устанавливать ставки и льготы по налогу, особенности уплаты авансовых платежей, а также утверждать результаты государственной кадастровой оценки объектов недвижимости.

Подробную информацию можно получить с помощью «Справочной информации о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn77/service/tax/).

Недвижимое имущество

Итак, сходя из пункта 1 статьи 130 ГК РФ, к недвижимому имуществу относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе:

- здания, сооружения, объекты незавершенного строительства;

- жилые и нежилые помещения;

- предназначенные для размещения транспортных средств части зданий или сооружений (машино-места), если границы таких помещений, частей зданий или сооружений описаны в установленном порядке.

Также к недвижимым относятся объекты, подлежащие государственной регистрации: воздушные и морские суда, суда внутреннего плавания. Гражданский кодекс РФ допускает отнесение к недвижимым вещам и иного имущества, если это определено законом (например, космические объекты).

Согласно пункту 1 статьи 131 ГК РФ и в соответствии с Федеральным законом от 13.07.2015 № 218-ФЗ «О государственной регистрации недвижимости» вещные права на объекты недвижимости подлежат государственной регистрации в Едином государственном реестре недвижимости (ЕГРН). При этом отсутствие записи в ЕГРН не является основанием для освобождения имущества от налогообложения.

Для подтверждения наличия оснований отнесения объекта имущества к недвижимости, ФНС России рекомендует налоговым органам устанавливать следующие обстоятельства (письмо от 02.08.2018 № БС-4-21/14968@):

- наличие записи об объекте в ЕГРН;

- при отсутствии сведений в ЕГРН — наличие оснований, подтверждающих прочную связь объекта с землей и невозможность перемещения объекта без несоразмерного ущерба его назначению. Например, для объектов капитального строительства это могут быть документы технического учета или технической инвентаризации объекта в качестве недвижимости; разрешения на строительство и (или) ввод в эксплуатацию; проектная или иная документация на создание объекта и (или) о его характеристиках.

Изменение кадастровой стоимости

В отношении отдельных видов недвижимого имущества налоговая база по налогу на имущество организаций определяется как его кадастровая стоимость (п. 2 ст. 375, ст. 378.2 НК РФ).

По общему правилу кадастровая стоимость должна быть определена на 1 января года, являющегося налоговым периодом. Изменение кадастровой стоимости в течение налогового периода не учитывается при определении налоговой базы. Исключения составляют ситуации, когда кадастровая стоимость меняется вследствие исправления ошибок, а также по решению комиссии по рассмотрению споров или по решению суда. Но и в этих случаях кадастровая стоимость пересчитывается с начала налогового периода (налоговых периодов) (п. 15 ст. 378.2 НК РФ).

При этом если право собственности на объект недвижимости у налогоплательщика возникало (прерывалось) в течение года, то налог на имущество (авансовый платеж) по кадастровой стоимости нужно определять с учетом поправочного коэффициента (далее — коэффициент владения Кв). Определяется он как отношение количества полных месяцев, в течение которых данные объекты находились в собственности налогоплательщика, к количеству месяцев в налоговом (отчетном) периоде. Полным месяцем считается (п. 5 ст. 382 НК РФ):

- месяц регистрации права собственности на объект, если возникновение права собственности произошло до 15 числа соответствующего месяца включительно;

- месяц прекращения права собственности на объект, если прекращение указанного права произошло после 15 числа соответствующего месяца. Неполный месяц в расчете коэффициента владения не учитывается.

worldtaxes.ru

Налог на имущество ставка 2019

Налог на имущество организаций

Поскольку согласно пункту 25 статьи 381 НК РФ по движимому имуществу, принятому на учет в качестве основных средств с 1 января 2013 г., была предусмотрена федеральная льгота. Исключение составляли движимые ОС, полученные при реорганизации, ликвидации, или от взаимозависимых лиц.

Налог на недвижимость в 2019 году

Правительство разработало изменения, касающиеся сделок с недвижимостью. Так, чтобы продать строение, например, квартиру, дом или гараж, не уплачивая 13 % налога, его собственник должен владеть им 5 лет, а нет 3 года, как было ранее. Эта новация распространяется на недвижимость, которую приобрели до 1 января 2016 года. При этом она не действует на строения, которые гражданин получил через приватизацию, в наследство либо по договору дарения или пожизненного содержания.

Ставка налога на недвижимость в 2019 год

Но у данного вычета имеется ограничение. Если на собственника зарегистрировано 2 объекта недвижимости, второй под вычет уже не подойдет. Например, если у владельца имеется коттедж в 50 кв. м. и квартира в 45 кв. м., применение вычета будет осуществлено к одному из помещений, за вторую жилую площадь нужно будет заплатить налоговую ставку. Выбор определенного объекта осуществляется с обязательным написанием заявления в Налоговой Инспекции. Если этого не сделать, налоговикам будет выгоднее сделать налоговый расчет по самой дорогостоящей недвижимости.

Новый налог на движимое имущество с 1 января 2019 года в России

Из статьи 374 НК РФ следует, что объект обложения налогом на имущество определяется по статье 130 ГК РФ. Так, что объектами налогообложения для российских организаций признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено статьями 378, 378.1 и 378.2 НК РФ. Например, это автомобили, оборудования и другое движимое имущество.

Налог на имущество — ставка 2019

Право устанавливать процент налога на имущества в 2019 году по-прежнему принадлежит местным властям. Расчет ведется только с их учетом. На федеральном уровне установлены только максимальные коэффициенты – ставка не должна превышать 2,2%. Конкретный процент определяется в зависимости от сферы деятельности и вида облагаемого налогом имущества.

Выясняем ставку налога на имущество организаций для юридических лиц

- определение той собственности, которая попадает под налогообложение;

- определение возможности получения льгот на данное имущество;

- определение оснований для расчета налоговой суммы;

- определить размер налоговой ставки, согласно с которой будет производиться вычисление окончательной суммы платежа;

- и непосредственно, сам расчет платежа, который будет внесен в бюджет.

Налог на движимое имущество организаций с 2019 года

Полностью освободить от налога по этой льготе можно как все движимые объекты, приобретенные позже 2012 года (кроме не подлежащих льготированию), так и конкретные их виды (или выделяемые по иным признакам, например, речь может идти о конкретных годах поступления). Кроме того, регион может установить определенный круг лиц, для которых льгота окажется действующей.

Налог на имущество в 2019 году для физических лиц петрозаводске

в следующих пределах: Лица, имеющие право на налоговую льготу, должны самостоятельно представить документы, подтверждающие такое право. Вне зависимости от количества оснований для применения налоговых льгот налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика, в частности: — гараж или машино-место; — хозяйственные строения или сооружения, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства. Форма уведомления утверждена Приказом ФНС России от 13.07.2015г.

Налог на имущество физических лиц

Сегодня узнать точную кадастровую стоимость своего имущества можно в интернете, имея на руках кадастровый номер объекта или просто его адрес. В первом случае достаточно перейти на сайт ФНС, выбрать имущественный налог, свой регион, ввести номер и получить сведения о стоимости имущества.

Налог на имущество физических лиц в 2019 году

При этом, если субъекты РФ сами не сочтут нужным произвести такой выбор, то с 1 января 2020 года их переведут на новую систему автоматически. Среди регионов, которые до сих пор не определились, Архангельская, Волгоградская, Курская, Ульяновская и ряд других областей и краев, а также несколько республик, в том числе, Дагестан и Крым.

Налог на недвижимость в 2019 году

Двумя существенными параметрами, которые повлияют на рассчитанную сумму налога, остаются поправочный коэффициент и налоговые вычеты (определяют площадь жилья, которая освобождается от уплаты налога). В зависимости от типа недвижимости, вычеты (в квадратных метрах) составят:

Онлайн журнал для бухгалтера

Кабинет министров хотел сохранить данную льготу на федеральном уровне только до 2019 года, но многие субъекты РФ были против. Они изъявили желание реализовать своё право на не введение льготы на своей территории, чтобы тем самым повысить собираемость налога на имущество, ведь он носит региональный характер.

Налог на имущество 2019 в г

Нижегородская область оставила льготы на 2019 – 2020 годы для компаний, ведущих деятельность, указанную в разделе C и в классе 72 ОКВЭД 2, либо занимающихся перевозкой льготников, учащихся и студентов по регулярным маршрутам на территории области. При этом имущество должно быть принято на учет не раньше 2016 года. Ставки для остальной «движки» не установлены – действует 1,1%.

Налог на квартиру в 2019 году по кадастровой стоимости

Правительство позаботилось о том, чтобы период перехода повсеместного использования кадастровой стоимости при расчете налога на жилье произошел в установленные сроки. Так, с нового года не исключено использование коэффициента в 0.8 процента, что обеспечит снижение суммы налогообложения примерно на 20 процентов. Но в 2019 году собственник жилого помещения будет обязан уплачивать налог на недвижимость в полном объеме. Однако применение коэффициента не будет осуществляться в тех случаях, когда рыночная стоимость недвижимости будет завышенной по сравнению с кадастровой. Но способы назначения налога на жилье при помощи кадастровой оценки, будут являться причиной обращения граждан в суды.

Налог на имущество для юридических лиц в 2019 году, примеры расчета

- Расчет налоговой базы за 1 квартал: суммируются суммы с января по апрель, делим на 4.

- Определение налоговой базы за 2 квартал (полугодие): суммируются суммы с января по июль текущего года, делится на 7.

- За третий квартал (девять месяцев): суммируется с января по октябрь, полученную сумму делим на 10.

- Годовой отчетный период: суммируем суммы с января по декабрь на первое число, плюс остаточную стоимость на конец декабря – 31 число и делим на 13.

onejurist.ru