Сроки предоставления налоговой отчетность для ОСНО и УСН

Налоговый кодекс регулирует все вопросы, связанные со сроками сдачи отчётности в ИФНС. Облегчают процесс сдачи отчётности специальные налоговые режимы – УСН, ЕНВД, ЕСХН, однако и для них установлены определённые сроки для предоставления отчётов в налоговый орган. Предлагаем подробнее рассмотреть периодичность и сроки сдачи отчётности по специальным системам налогообложения.

УСН и ЕНВД

Налоговую отчётность хозяйствующих субъектов, работающих на «вменёнке», нужно сдавать ежеквартально. Отчёты подаются до 20-го числа месяца, идущего за отчётным периодом.

Предприятия и ИП, находящиеся на «упрощёнке», подают налоговую декларацию раз в год. Сроки подачи зависят от формы собственности субъекта – общества с ограниченной ответственностью отчитываются за прошедший год до 31.03, а индивидуальные предприниматели – до 30.04 текущего года.

ОСНО

Предприятиям и ИП, работающим на условиях общей системы налогообложения, следует подавать в налоговую инспекцию следующие виды отчётов:

отчёт по налогу на прибыль, налоговый период по которому – календарный год. Срок подачи декларации – включительно до 28.03 текущего года. По авансовым платежам такая отчётность предоставляется поквартально, не позднее 28 числа месяца, который следует за отчётным периодом.

отчёт по НДС, подающийся ежеквартально до 25 числа месяца, идущего за прошедшим кварталом.

отчёт по налогу на имущество, который предоставляется в налоговую ежегодно до 30.03 текущего года. Кроме того, такая отчётность подаётся каждый квартал по авансовым платежам. Срок её сдачи – 30-е число месяца, идущего за отчётным периодом (I квартал, полгода, девять месяцев).

Отчётность по другим налогам

Одними из обязательных отчётов, которые должны подавать абсолютно все работодатели, являются форма по среднесписочной численности работников и отчёт по подоходному налогу. Первая отчётность подаётся за прошедший год до 20.01 текущего года. Отчёт по форме 2-НДФЛ предоставляется в налоговую до 01.04 текущего года.

Акцентируем внимание, что с начала 2016 года также подаётся ежеквартальный отчёт по форме 6-НДФЛ, сроки сдачи которого исчисляются последним числом месяца, следующим за отчётным кварталом.

Кроме того, многие субъекты предпринимательской деятельности обязаны отчитываться за предыдущий отчётный период по транспортному и земельному налогам до 01.02 текущего года.

Добавим, что в случае, когда последний день подачи отчёта в контролирующий орган выпал на выходной, конечная дата переносится на следующий рабочий день.

С онлайн-бухгалтерией «Энтерфин» вы всегда будет в курсе всех сроков по сдаче налоговой отчётности.Также с помощью нашего сервиса, можете заказать и отправить любой отчет в налоговую, все отчеты заполняются в соответствии с текущим законодательством корректно заполнить все отчётные формы и оперативно отправить их контролирующему органу посредством сети интернет.

enterfin.ru

Обязательные отчеты, которые сдаются в налоговую инспекцию: сроки и формы -Статьи

29 октября 2014 г.

Общие требования по сдачи налоговой отчетности

В налоговую инспекцию отчетность сдается обязательно в электронной форме через интернет, если среднесписочная численность наемных сотрудников превышает 100 человек. Предоставление деклараций по НДС в налоговые органы осуществляется только в электронной форме и не зависит от количества работающих сотрудников. Использовать электронную форму сдачи отчетности по страховым выплатам обязаны работодатели с численностью штата, превышающей 50 человек.

Сроки и формы основных отчетов, которые поступают в налоговую инспекцию

Декларация по упрощенной системе направляется в налоговую раз в год. Сроки подачи отчета по УСН зависят от организационно-правовой формы налогоплательщика:

- Индивидуальные предприниматели подают декларацию в налоговую инспекцию в срок до 30 апреля;

- ООО должны направить декларации до 31 марта.

При использовании ОСНО в налоговую инспекцию требуется отправить отчеты по следующим основным видам налогов:

- Для налога на прибыль календарный год является налоговым периодом, и декларация должна быть отправлена до 28 марта следующего года. По данному налогу также предусмотрены квартальные отчеты.

- Декларации по НДС необходимо отправить по итогам каждого квартал, но не позднее 20 числа месяца, следующего за отчетным периодом.

- Сведения в инспекцию по налогу на имущество поступают раз в год до 30 марта, кроме этого, оформляются квартальные отчеты, содержащие информацию по авансовым платежам. Законодательно установлен крайний срок подачи квартальных отчетов до 30 числа месяца, следующего за отчетным периодом.

Многие налогоплательщики, которые перечисляют в бюджет транспортный и земельный налоги, должны сдать декларацию об этом до 1 февраля.

Сдача отчетов по работающему персоналу является обязательным требованием для всех работодателей:

- Форма 2-НДФЛ сдается до 1 апреля.

- Отчетность по среднесписочной численности работников требуется подать в налоговую инспекцию до 20 января.

Отчетность по страховым взносам

В результате законодательных инициатив в 2014 году была введена единая форма отчетности в ПФР (РСВ-1), которую необходимо предоставить, начиная с отчетов за первый квартал 2014 года.

Данная форма позволяет сдавать налогоплательщикам в одном документе отчеты по взносам на пенсионное и медицинское страхование. РСВ-1 содержит сведения как по организации в целом, так и данные индивидуального персонифицированного учета, которые ведутся по каждому застрахованному лицу персонально.

Форма РСВ-1 заполняется по итогам каждого квартала и подается в ПФР не позднее 15 числа следующего месяца.

Титульный лист единой формы

Форма РСВ-1 ПФР составляется в двух видах:

- Электронный документ, заверенный квалифицированной электронно-цифровой подписью, отправляется по каналам связи в ПФР. С 2015 года в электронной форме отчет сдают те работодатели, численность сотрудников которых больше 25 человек.

- Отчет на бумажном носителе. В этой форме декларация должна сдаваться в ПФР либо лично (с предъявлением паспорта), либо через представителя (требуется оформленная доверенность). Передача бумажной версии декларации в ПФР может быть осуществлена через почту с составлением описи вложения.

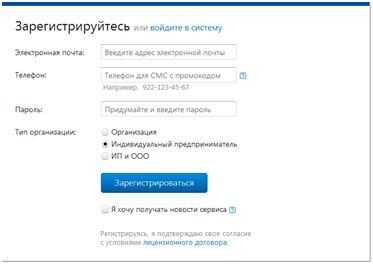

Форма регистрации и доступа к сервису «Контур.Отчет ПФ»

Для удобства внесения данных в форму РСВ-1 ПФР, а также осуществления контроля в режиме онлайн за правильностью внесенной информации, компания «Контур» предлагает программный продукт «Контур.Отчет ПФ». После регистрации доступны следующие возможности:

- Актуальные формы отчетности, которые требуются для страховых выплат;

- Встроенные автоматические средства проверки заполненной декларации;

- Круглосуточная помощь по вопросам, которые возникают как по взаимодействию с сервисом, так и по проблемам, связанным с заполнением формы РСВ-1 ПФР;

- Проведение операций по страховым свидетельствам ПФР (получение и обмен) по формам АДВ-1 (заполняется при приеме нового сотрудника, у которого нет данного свидетельства), АДВ-2 (требуется в случае отмены страхового свидетельства), АДВ-3 (необходимо, если нужно получить дубликат), АДВ-9 (лист исправлений).

Пользователям предоставляется бесплатный доступ на год к сервису Контур.Отчет ПФ.

3114 просмотров.

extern.b-ts.ru

таблица для ИП и ООО

Статья обновлена в 2019 году.

Добрый день, уважаемые читатели! Как только вы зарегистрировались в качестве ИП или открыли ООО, у вас сразу же появляются определённые обязанности. И прежде всего они касаются сдачи отчётов в контролирующие органы, главным из которых является налоговая инспекция (ИФНС).

Бывает так, что предприниматель, поглощённый своим бизнесом, забывает о том, что ему, помимо ведения основной деятельности, ещё надо подготавливать какие-то отчёты. Если он не поручает доверенному лицу (например, своему бухгалтеру) следить за этим, то потом с удивлением узнаёт о начислении различных штрафов.

Каждый владелец бизнеса должен запомнить правило – сроки сдачи налоговой отчётности нарушать нельзя. Своевременная подача отчётов гарантирует вам спокойную жизнь и чистую совесть. Как говорится, заплати налоги и спи спокойно.

Так как я сам являюсь ИПэшником, то заинтересован в том, чтобы вовремя сдавать все отчёты. Когда я только начинал свою официальную предпринимательскую деятельность, передо мной возник ряд вопросов.

- Перед кем мне необходимо будет отчитываться?

- Какие виды отчётов мне придётся сдавать?

- В какие сроки нужно это делать?

- Смогу ли я подавать отчётность в электронном виде?

Я досконально изучил статьи на различных сайтах и сделал ряд выводов для себя:

- В Интернете очень много разрозненной и противоречивой информации, которую надо собирать буквально по крупицам.

- Правила и сроки подачи отчётов в контролирующие органы меняются каждый год. Чтобы всегда быть в курсе актуальной информации, нужно иметь либо календарь бухгалтера, либо самого бухгалтера.

Да, непросто начинающему предпринимателю разобраться во всех налоговых и бухгалтерских тонкостях. Именно поэтому я решил написать эту статью, в которой расскажу вам о том, какие бывают виды налоговой отчётности, когда её нужно сдавать, а также порекомендую вам крутой сервис, благодаря которому я вообще не парюсь с подготовкой деклараций и всегда получаю свежую, актуальную информацию.

Виды налоговой отчётности и сроки подачи отчётности

Календарь сдачи деклараций и платежей по налогам зависит от режима налогообложения, на котором вы работаете. Напомню, что существуют:

- ОСНО – обшая система налогообложения,

- УСН – упрощённая система налогообложения,

- ЕНВД – единый налог на вменённый доход,

- ПСН – патентная система налогообложения,

- ЕСХН – единый сельскохозяйственный налог.

Давайте рассмотрим отдельно виды подаваемых деклараций и сроки сдачи в 2019 году при каждом режиме для ИП и для ООО (статья будет обновляться каждый год). Учтите, что если крайний срок сдачи выпадает на выходной, то он переносится на ближайший рабочий день.

ИП на УСН (6% или 15%)

- Годовая декларация по УСН – ежегодно, не позднее 30 апреля.

Ежеквартально сдавать отчёты не нужно, но существует обязанность уплаты авансовых платежей по УСН за каждый квартал (не позднее 25 числа месяца, следующего за квартальным периодом).

ИП на ОСНО

- Декларация по НДС – ежеквартально, не позднее 25 числа месяца, следующего за расчётным кварталом (25 апреля, 25 июля, 25 октября). Сдаётся только в электронном виде.

- 3-НДФЛ – ежегодно, не позднее 30 апреля.

- Декларация 4-НДФЛ. Для вновь зарегистрированных ИП данный документ необходимо подать не позднее 5 дней по истечении месяца с момента появления у ИП первого дохода. Также 4-НДФЛ подаётся в случае значительного (более чем на 50 процентов) увеличения или уменьшения дохода предпринимателя в налоговом периоде.

ИП на ЕНВД

- Ежеквартальная декларация по ЕНВД – не позднее 20 числа месяца, следующего за расчётным кварталом (20 января, 20 апреля, 20 июля, 20 октября).

Оплату налогов необходимо осуществлять ежеквартально не позднее 25 числа месяца, следующего за расчётным кварталом.

ИП на ПСН

- Отчётность не сдаётся.

Есть обязанность заверения в налоговой инспекции книги учёта доходов и расходов. Это необходимо сделать не позднее 30 апреля года, следующего за годом, когда ИП применял патент.

ИП на ЕСХН

- Годовая декларация по ЕСХН – до 31 марта.

На режиме ЕСХН необходимо уплачивать авансовые платежи за отчётный период (полугодие). Оплата осуществляется не позднее 25 числа месяца, следующего за отчётным периодом.

ИП на любом режиме с сотрудниками:

При наличии работников ИП на любом режиме дополнительно сдают в ИФНС:

- Сведения о среднесписочной численности сотрудников – до 20 января.

- Справка 2-НДФЛ – ежегодно, до 1 апреля (справка готовится отдельно по каждому работнику).

- 6-НДФЛ — ежеквартально, до конца месяца, следующего за отчётным периодом.

- Расчёт по страховым взносам — 1 раз в квартал, не позднее 30 числа месяца, идущего за отчётным кварталом. Это новый вид отчётности, появившийся в 2017 году после того, как все страховые взносы стала курировать налоговая инспекция.

Теперь поговорим об обязанностях юридических лиц. Не забывайте, что если указанные ниже даты попадают на выходные, то срок переносится на ближайший рабочий день.

Общие виды отчётностей для ООО на УСН, ОСНО и ЕНВД

- Сведения о среднесписочной численности сотрудников – до 20 января.

- Декларация по транспортному налогу (при наличии транспортных средств) – до 1 февраля.

- Декларация по земельному налогу (при наличии земельного участка) – до 1 февраля.

- Справка 2-НДФЛ – ежегодно, до 1 апреля.

- Ежеквартальный расчёт по 6-НДФЛ – до конца месяца, следующего за расчётным кварталом.

- Расчёт по страховым взносам — ежеквартально, до 30 числа следующего месяца.

- Бухгалтерская отчётность – до 31 марта.

Дополнительно к вышеперечисленным отчётам ООО должны сдавать:

ООО на УСН (6% или 15%)

- Годовая декларация по УСН – ежегодно, до 31 марта.

Каждый квартал платятся авансовые платежи: не позднее 25 числа месяца, следующего за расчётным кварталом.

ООО на ОСНО

- По налогу на прибыль – до 28 марта.

- По налогу на имущество (при наличии имущества) – до 30 марта.

- Ежеквартальная декларация по НДС – не позднее 25 числа месяца, следующего за расчётным кварталом (25 апреля, 25 июля, 25 октября).

- Ежеквартальная декларация по налогу на прибыль – не позднее 28 числа месяца, следующего за расчётным кварталом (28 апреля, 28 июля, 28 октября).

- Ежеквартальная декларация по налогу на имущество (при наличии имущества) – до конца месяца, следующего за расчётным кварталом.

ООО на ЕНВД

- Ежеквартальная декларация по ЕНВД – не позднее 20 числа месяца, следующего за расчётным кварталом (20 января, 20 апреля, 20 июля, 20 октября).

ООО на ЕСХН

- Годовая декларация по ЕСХН – до 31 марта.

Вот, в принципе и вся таблица. Если вы заметили какую-либо ошибку, напишите об этом, пожалуйста, в комментариях.

Внимание: здесь перечислены отчёты, которые необходимо сдавать в ИФНС. Не забывайте, что существует ещё Росстат, ПФР и ФСС, которые тоже требуют определённые документы. Но это уже тема другой статьи. В частности, про отчёты в ПФР читайте ЗДЕСЬ.

Ну что, все документы и справки вы сдали за прошедший 2018 год???

Классный сервис онлайн-бухгалтерии, которым я пользуюсь

Друзья, во всей информации, которую я расписал, легко запутаться. Могу сказать, что даже бухгалтера дают противоречивые сведения по тому, что, куда и как сдавать. И если ИП на УСН без сотрудников может вообще не париться, предоставляя раз в год отчётность в налоговую, то для ООО всё не так легко. Не подготовил декларацию, не сдал вовремя финансовый отчёт – получил письмо из налоговой со штрафом.

А ведь допускать различных нарушений не очень-то и хочется.

Я считаю, что предприниматель должен заниматься своим делом – развивать бизнес, искать клиентов, получать прибыль. Всю бумажную волокиту лучше перепоручить тем, кто в этом разбирается лучше. Вы можете нанять бухгалтера или сделать так, как сделал я.

Когда я думал, нанимать бухгалтера или нет, я встретился с таким понятием как онлайн-бухгалтерия.

Мне стало интересно, и я изучил все имеющиеся сервисы бухгалтерии, почитал отзывы и остановился на том, который удовлетворил меня по всем параметрам:

- Приемлемая цена.

- Положительные отзывы.

- Отзывчивая техподдержка.

- Понятный интерфейс.

Я говорю о сервисе Контур.Эльба. Я почти 2 года им пользуюсь и за это время ни разу не испытал разочарования. Какие преимущества я получаю:

- Мне не надо запоминать сроки сдачи отчётностей в ИФНС и другие инстанции – Эльба всегда выдаёт мне актуальнейшую информацию.

- Я не заполняю годовую декларацию и Книгу учёта доходов и расходов вручную – за меня это делает Эльба.

- Отправку годового отчёта в налоговую я осуществляю за 2 минуты – через Интернет. Никуда ходить не надо, стоять в очередях тоже.

Этот сервис подойдёт для ИП и ООО, работающих на УСН или ЕНВД – самых распространённых режимах налогообложения.

В общем, я доволен. От бухгалтерской и налоговой мути я себя избавил. И вам советую.

Если у вас возникнут какие-то вопросы, задавайте их в комментариях. Также подписывайтесь на обновления сайта и расскажите друзьям об этой статье в соцсетях.

Успехов вам! С уважением, автор блога Сергей Чесноков

on-www.ru

|

Сведения о среднесписочной численности работников |

Годовая |

20 января |

Без исключения |

ИФНС |

|

Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование и обязательное медицинское страхование РСВ-1 ПФР |

По итогам 1 квартала, полугодия и 9 месяцев а |

1 мая , 1 августа, 1 ноября |

ЮЛ –все, ИП при регистрации в качестве страхователя |

УПФР |

|

Расчет в ПФР Страховые взносы ИП исходя из стоимости страхового года |

Годовая |

До 1 марта |

Все ИП, в том числе не производящие выплаты в пользу физ. лиц |

УПФР |

|

Справки о доходах физического лица 2НДФЛ |

Годовая |

1 апреля |

Если выплачивались доходы в пользу физ.лиц |

ИФНС |

|

Расчетная ведомость по средствам ФСС РФ |

По итогам 1 квартала, полугодия и 9 месяцев |

15 апреля, 15 июля, 15 октября |

ЮЛ –все, ИП при регистрации в качестве страхователя |

ФСС РФ |

|

По итогам года |

15 января. |

ЮЛ –все, ИП при регистрации в качестве страхователя |

ФСС РФ |

|

|

Сведения персонифицированного учета |

По итогам года |

1 марта |

ЮЛ , ИП (при регистрации в качестве страхователя) и выплат в пользу физ.лиц |

ПФР |

|

Сведения по персонифицированному учету |

За 1 полугодие , за 2 полугодие |

До 1 августа , до 1 февраля |

ЮЛ , ИП (при регистрации в качестве страхователя) и выплат в пользу физ.лиц |

УПФР |

|

Расчет по авансовым платежам по транспортному налогу |

По итогам 1, 2, 3 кварталов |

30 апреля, 31 июля, 31 октября |

Для ЮЛ и ИП (кроме находящихся на УСН и ЕСХН) при наличии объекта налогообложения, рег. в ГИБДД |

ИФНС |

|

Декларация по транспортному налогу |

По итогам года |

1 апреля |

Все — при наличии объекта налогообложения, рег. В ГИБДД |

ИФНС |

|

Расчет по авансовым платежам по земельному налогу |

По итогам 1 квартала, полугодия и 9 месяцев |

30 апреля, 31 июля, 31 октября |

При наличии объекта налогообложения, рег., или право пользования (кроме налогоплательщиков УСН и ЕСХН) |

ИФНС |

|

Декларация по земельному налогу |

По итогам года. |

1 февраля |

Все — при наличии объекта налогообложения, рег. В МИ |

ИФНС |

|

Декларация по налогу на прибыль организаций |

Ежемесячно |

28-го числа месяца, следующего за истекшим |

Для ОСНО, уплач.-х налог исходя их фактически полученной прибыли |

ИФНС |

|

По итогам 1 квартала, полугодия и 9 месяцев |

28 апреля, 28 июля, 28 октября. |

Для налогоплательщиков ОСНО, кроме тех, у которых отчетный период -месяц |

ИФНС |

|

|

По итогам года |

28 марта |

Для ОСНО |

ИФНС |

|

|

Декларация по НДС (кроме организаций, освобожденных от обязанностей плательщика НДС по ст. 145 НК РФ) |

Ежеквартально |

20 апреля, 20 июля, 20 октября |

Для плательщиков НДС |

ИФНС |

|

Декларация по налогу на имущество организации (налоговый расчет по авансовому платежу) |

По итогам 1 квартала, полугодия и 9 месяцев) |

30 апреля, 30 июля, 30 октября |

При наличии объекта налогообложения, кроме плательщиков спецрежимов |

ИФНС |

|

По итогам года |

30 марта |

При наличии объекта налогообложения, кроме плательщиков спецрежимов |

ИФНС |

|

|

Единая (упрощенная декларация), |

По итогам 1 квартала, полугодия и 9 месяцев |

21 апреля, 21 июля, 20 октября |

если не было движения денежных средств на банковских счетах или в кассе, отсутствовали объекты налогообложения |

ИФНС |

|

По итогам года |

30 марта

|

если не было движения денежных средств на банковских счетах или в кассе, отсутствовали объекты налогообложения |

ИФНС |

|

|

Декларация по налогу, уплачиваемому в связи с применением УСНО |

по итогам года

|

30 апреля |

Для ИП |

ИФНС |

|

По итогам года |

31 марта |

Для ЮЛ

|

ИФНС |

|

|

Книга доходов и расходов для применяющих УСН |

По итогам года. |

31 марта |

Для ЮЛ

|

ИФНС |

|

по итогам года |

30 апреля |

Для ИП |

ИФНС |

|

|

Декларация по ЕНВД |

По итогам 1 квартала, 2 квартала, 3 квартала, 4 квартала |

20 апреля, 20 июля, 20 октября, 20 января |

Для плательщиков ЕНВД |

ИФНС |

|

Декларация по ЕСХН |

По итогам года |

31марта |

Для плательщиков ЕСХН |

ИФНС |

|

Книга доходов и расходов для применяющих ЕСХН |

По итогам года |

31 марта |

Для плательщиков ЕСХН |

|

|

Бухгалтерская отчетность |

По итогам года. |

31 марта |

Для ОСНО, для ЮЛ на ЕНВД |

ИФНС |

www.b14.ru

Закон обязывает любого субъекта экономической деятельности сдавать налоговую отчетность. При этом сроки и порядок подачи документов зависят от многих факторов. Каковы особенности сдачи отчетности по налогам?

Любой хозяйствующий субъект обязан отчитаться об итогах экономической деятельности в налоговой службе. Но сроки и периодичность представления налоговых отчетов сильно разнятся.

Так они зависят и от избранного режима налогообложения, и от формы организации. Каковы особенности подачи налоговой отчетности?

Ст.313 НК РФ гласит, что порядок для ведения налогового учета выбирается самим налогоплательщиком в зависимости от учетной политики и необходимых целей налогообложения.

Но организовать следует налоговый учет так, чтобы сведения бухгалтерского учета могли обеспечить возможность:

| Беспрерывного хронологического отображения | Фактов хозяйственной деятельности |

| Систематизирования | Всех фактов по учету доходов и расходов |

| Создания основных значений | Для налоговой декларации по налогу на прибыль |

Налоговый учет не требует применения столь жестких стандартов, как учет бухгалтерский. Потому налогоплательщик может независимо организовывать систему налогового учета.

Не требуют налоговые органы использования унифицированных форм документации при ведении налогового учета.

Дозволяется вести учет налогов одним из таких вариантов:

| Организовать автономную систему налогового учета | Никак не связанную с учетом бухгалтерским. Всякая операция хозяйственного характера отражается в регистрах налогового учета |

| Сформировать систему налогового учета | Руководствуясь данными учета бухгалтерского. Такой вариант более целесообразен. Он менее затратен по времени. К тому же он прекрасно согласуется с положениями ст.313 НК РФ |

В указанной статье определено, что установление налогооблагаемой базы по итогам отчетного периода осуществляется исходя из сведений налогового учета.

Гл.25 НК предусматривает порядок учета и группировки налогооблагаемых объектов и операций непохожий на порядок, учрежденный для бухгалтерского учета.

При совпадении правил бухгалтерского и налогового учета вычислять налогооблагаемую базу возможно на основе бухгалтерских учетных данных.

Используя сведения бухгалтерского учета в процессе создания системы налогового учета нужно:

| Установить объекты учета | С совпадающими правилами бухгалтерского и налогового учета. Выявить по объекты с различающими правилами учета и выделить объекты налогового учета |

| Определить порядок применения данных | Бухгалтерского учета для целей налогообложения |

| Разработать для выделенных объектов | Налогового учета формы аналитических регистров |

| При специальном налоговом режиме | Установить объекты раздельного налогового учета |

Правильно организованная система налогового учета значительно облегчит такие процессы как подготовка данных и составление налоговой отчетности.

Что это такое

Налоговой отчетностью именуется совокупность документов, периодически предоставляемая в налоговые органы в обязательном порядке.

Содержание документов включает сведения о налоговой базе и необходимую информацию для исчисления и уплаты налогов.

Налоговая отчетность бывает по периодичности:

- годовая;

- внутригодовая.

Годовая отчетность подается по окончанию года. Отчетность внутригодовая составляется на внутригодовую дату. Различается отчетность месячная, квартальная, полугодовая и за девять месяцев.

По способу предоставления отчетность может подаваться:

- на бумажных носителях;

- в электронной форме.

Отличают налоговую отчетность и по стадиям деятельности:

| Первоначальную | Подается за первый отчетный период после регистрации юридического лица в налоговом органе |

| Очередную | Предоставляется за текущие налоговые периоды |

| Дополнительную | Требуется при наличии в ранее предоставленных отчетах неполной информации либо при возникших изменениях |

| Ликвидационную | Формируется при прекращении деятельности налогоплательщика |

По степени обобщения данных отчетность может быть:

- индивидуальной;

- консолидированной.

Если компании занимаются похожей деятельностью и критерии налогообложения сходны, то они могут объединиться в консолидированную группу.

В этом случае налоговую отчетность за всех подает компания, которой принадлежит не меньше 90% уставного капитала в каждой фирме.

К налоговой отчетности причисляются:

По завершении отчетного периода налогоплательщику надлежит проинформировать налоговые органы обо всех полученных расходах и понесенных расходах, налоговых льготах, источниках прибыли и прочее.

Это необходимо для исчисления и уплаты налоговых сборов. Вся информация подается в виде налоговой декларации.

Ст.80 НК РФ определяет налоговую декларацию как письменное заявление от налогоплательщика, позволяющее определить налогооблагаемую базу и рассчитать сумму налогов для уплаты в бюджет.

По каждому обязательному налогу следует подавать отдельную налоговую декларацию.

Кто должен отчитываться

Сдавать налоговую отчетность должны любые организации и ИП, занимающиеся деятельностью, связанной с оборотом денежных средств.

Другое дело, что исходя от организационно-правовой формы может несколько отличаться перечень обязательных к уплате налогов.

Для индивидуального предпринимателя отчетность по налогам отличается исходя из используемой системы налогообложения:

Отчетность по налогам для ИП это совокупность налоговых деклараций и отчетов во внебюджетные фонды. Для индивидуальных предпринимателей не нужно готовить типовые бухгалтерские формы.

Сроки подачи отчетов для ИП:

| Во внебюджетные фонды | Каждый квартал |

| Декларации по УСН и сведения о работниках | Ежегодно |

От формы налогообложения зависит и отчетность организаций. Сдавать отчеты можно лично, через представителя либо по почте.

При общем режиме налогообложения организации обязаны ежеквартально предоставить:

- шесть бухгалтерских форм учрежденного образца;

- пояснительную записку;

- налоговые декларации по налогу на прибыль, НДФЛ, НДС и прочее;

- отчетность во внебюджетные фонды.

Если организация применяет УСН, то в состав налоговой отчетности не входят бухгалтерские формы. Все необходимые декларации заменяются одной – по налогу при УСН.

Представляется документ один раз в год. Некоторые нюансы при составлении налоговой отчетности касаются микропредприятий.

Таковыми считаются организации, в которых штат сотрудников не превышает пятнадцати человек.

Микропредприятия освобождены от сдачи отчетности в налоговую по уплате авансовых платежей по налогу на прибыль. Планируется внесение в законодательство поправок.

Оные должны освободить микропредприятия от обязательного предоставления в налоговую инспекцию бухгалтерской отчетности.

Действующая нормативная база

Порядок сдачи и формы налоговой отчетности определены главой 6.13 Налогового Кодекса РФ. Ст.53 НК РФ дает определение для налоговой базы.

Под оной предполагается стоимостные, физические или иные характеристики налогооблагаемого объекта. Признается налоговой базой прибыль, полученная в результате осуществляемой деятельности.

При этом вторая часть Налогового Кодекса гласит, что всякий налог обладает самостоятельным объектом налогообложения, налоговым периодом, налоговой базой.

Формы и бланки налоговых деклараций и иных отчетных налоговых документов утверждаются Министерством финансов РФ. Оно же составляет и инструкцию по заполнению отчетности.

Согласно действующим правилам, каждый налог следует уплачивать по истечении соответствующего налогового периода не позже установленного срока. Сроки подачи налоговой отчетности по каждому виду налога расписаны в НК (ч.2).

Ст.80 НК говорит о том, что налогоплательщик вправе предоставить отчетность:

- лично;

- через посредника;

- по почте;

- электронной пересылкой.

В ст.80 п.3 определено, что налогоплательщик, имеющий штат работников более ста человек, должен подавать отчетность в электронном формате.

Видео: как ФНС помогает сдать налоговую отчетность

Если организация применяет упрощенный режим налогообложения, то она вправе применять любой возможный вариант.

Каждый из вариантов подачи отчетности обладает своими особенностями:

| Сдать необходимые отчеты лично может индивидуальный предприниматель, главный бухгалтер организации или генеральный директор | Допускается подача документации через законного представителя. Плюсом данного варианта считается то, что сотрудники ФНС могут выявить ошибки в отчетах непосредственно при подаче отчетности. Это позволяет исправить их в кратчайшие сроки |

| Подача отчетности почтой | Несомненно, удобна, поскольку не требуется тратить время на личное посещение налоговой. Но отправить документы можно только письмом с описью присутствующего вложения. Важно сохранять почтовую квитанцию о дате отправки документов, чтобы потом не возникало споров по поводу даты подачи |

| Сдача электронных отчетов наиболее прогрессивный метод | Но для этого налогоплательщику необходимо специальное программное обеспечение. Тем не менее, данный способ все более набирает популярность |

Нюансы при составлении

Во избежание проблем с налоговой отчетностью чрезвычайно важно формировать отчетность правильно. Малейшая ошибка или неточность может обернуться серьезным штрафом или иными санкциями.

Финансовая отчетность организации являет собой систему из показателей, отражающих итоги хозяйствования за отчетный период.

Документация содержит различные таблицы, составленные на основании статистики, бухгалтерских данных и оперативного учета.

При этом учитывается баланс и такие отчеты как:

Налоговая отчетность это итог всей проделанной работы по учету в целом. Обязательными требованиями к финансовой отчетности являются:

| Полнота и достоверность | То есть должны содержаться только те сведения, которые помогают сформировать полное представление о финансовой ситуации налогоплательщика |

| Существенность | Некоторые показатели о расходах, доходах, хозяйственных операциях, отдельных активов нужно приводить в отчетности обособленно, отдельной строкой. Это относится к показателям, отсутствие которых может существенно повлиять на вынесение итоговой оценки финансового состояния организации |

| Нейтральность | Все предоставляемые сведения ни в коей мере не должны задевать круг интересов третьих лиц |

| Сравнимость и сопоставимость | Предоставленная информация должна быть сопоставимой по времени и соответствовать общепринятым формам |

Применяемые коды периодов

В кодах налоговых периодов зашифрованы сведения о налоговом периоде для определенного налога. С помощью кода можно идентифицировать, за какой отчетный период подается декларация. В 2016 году ФНС учредила новые коды.

| Отчетный период | Обозначение кода |

| 1 квартал | 21 |

| 2 квартал (полугодие) | 17 |

| 3 квартал (девять месяцев) | 18 |

| 1 квартал при ликвидации/реорганизации организации | 51 |

| 2 квартал при ликвидации/реорганизации организации | 47 |

| 3 квартал при ликвидации/реорганизации организации | 48 |

Как отправить отчетность по почте в налоговую

Ст.80 (абз.1, абз.3 п.4) НК определяет возможность отправки налоговых отчетов почтой посредством отправки письма с описью вложения. Дата сдачи отчетной документации совпадает с датой на почтовом штемпеле.

Ст.6.1 п.8 НК устанавливает, что отчетность считается вовремя поданной, если время ее отправки не позднее 24.00 часов последнего отчетного дня.

Налоговым законодательством к почтовому отправлению предъявляется всего одно требование в виде наличия описи вложения. Сам вид и способ почтового отправления организация может выбирать самостоятельно.

Но при этом следует учитывать, что чаще всего споры с налоговой в данном случае возникают по поводу даты отправки. Потому важно сохранить квитанцию или иной документ об отправке документов. Важным нюансом считается выбор вида пересылки.

Опись вложения при отправке писем заказных не составляется работниками почты. Налогоплательщик составляет опись самостоятельно, и подтвердить отправку могут только он сам или полномочные сотрудники организации.

При отправлении письма ценного точная опись вложения осуществляется на почтовом бланке. Для почтовой службы возникает увеличенная ответственность за доставку.

Готовить опись вложения нужно в двух экземплярах. Письмо желательно отправить с уведомлением. Второй экземпляр описи и квитанцию об отправке письма необходимо сохранить.

Помощь в сдаче

Все большее распространение получает использование организациями услуг частных фирм при сдаче налоговой отчетности. В основном это касается сдачи отчетов в электронном формате.

ФНС сама по себе не принимает отчетность в электронном виде. Осуществляют это особые телекоммуникационные компании, которые имеют договор с ФНС РФ.

На основании договора они вправе получать у налогоплательщиков отчетность и подавать ее в ФНС по защищенным каналам связи.

Налогоплательщик может заключить договор с подобной компанией. Это позволить ему отправлять электронную отчетность на платной или безвозмездной основе.

Когда отчетность подается в офисе телекоммуникационной компании, то услуга бесплатна. Но при этом налогоплательщик должен выписать на имя компании доверенность на представление отчетности в ФНС.

При отправке электронной документации посредством Интернета устанавливается абонентская плата за пользование специальным программным обеспечением на сайте выбранного оператора.

Как бы ни подавалась налоговая отчетность, независимо от организационно-правовой формы налогоплательщика, важно соблюдать правила составления отчетов и положенные сроки.

Это позволит избежать проблем и недопонимания с налоговыми органами.

buhonline24.ru

|

При выборе общей системы налогообложения организации или индивидуальному предпринимателю необходимо регулярно сдавать налоговую отчетность в установленные законодательством сроки: Какую отчетность надо сдавать при ОСН

Состав отчетности каждой органацзиии и индивидуального предпринимателя, применяющих ОСН, зависит от вида деятельности и других существенных фактов хозяйственной деятельности каждого субъекта предпринимательской деятельности. Подробную информацию о том, когда сдавать отчетность (сроках сдачи налоговых деклараций и другой отчетности и уплате налогов и страховых взносов при применении ОСН) можно узнать в:

Куда сдавать отчетность:Статья написана и размещена 1 мая 2011 года. Дополнена — 18.12.2011, 13.11.2012, 20.01.2014.

Полезные ссылки по теме «Налоговая отчетность для общей системы налогообложения:

Тэги: налоговая отчетность, ОСН, общая система налогообложения, декларация, что сдавать, сроки подачи делкраций, сроки подачи делкраций, декларация, НДС, НДПИ, НДФЛ, форма, 2-НДФЛ, 3-НДФЛ, РСВ-1, 4-ФСС, расчет по начисленным и уплаченным страховым взносам, налоговая отчетность, налоги |

yuridicheskaya-konsultaciya.ru