Вклады в Калуге максимальная ставка 7% на сегодня 15.05.2021

Если вы задумались о пассивном доходе, то недостатка в выборе инвестиционных инструментов не будет. Сегодня населению доступны даже фондовые и валютные рынки, однако россияне предпочитают вклады в Калуге. Такой подход полностью оправдан, поскольку данный продукт не требует экономического образования и иных специальных знаний. Главное здесь — взвешенное решение.

Анализ предложений

Учитывая высокую конкуренцию на рынке, вам следует изучить доступные предложения. При этом условия по ним нередко различаются даже в одной организации. Особенно это относится к специальным линиям — для детей, семей и пенсионеров. Такие продукты в последние годы набирают популярность. Родители, стараясь обеспечить будущее ребенка, открывают счета на его имя и устанавливают возрастные ограничения (например, доступ к средствам открывается при достижении совершеннолетия). В этом случае, помимо паспорта, вам необходимо представить и другие документы — это может быть свидетельство о рождении, справка с места проживания и т.

Также вам предстоит выбрать тип счета — срочный или до востребования. В первом случае вы заключаете договор с указанием точного дня, в который организация вернет вам деньги. Разумеется, это самый распространенный вид — поскольку его предпочитают из-за более высокой ставки. При этом вы самостоятельно решаете, каким способом она будет начислена:

- капитализацией;

- регулярными платежами;

- по окончании срока действия договора.

Первый метод — относительно новый, но специалисты называют его довольно выгодным. Суть этого способа заключена в следующем: проценты за определенный временной промежуток, который устанавливает организация, прибавляются к стартовой сумме, после чего расчеты происходят уже на актуальный депозит, постепенно его увеличивая.

Если в ходе анализа услуг у вас возникают вопросы, следует обратиться в отделение банка и поговорить с менеджером. Он расскажет вам обо всех непонятных аспектах и нюансах. Нелишним будет попросить его сделать расчеты по нескольким линиям, чтобы понять примерную доходность.

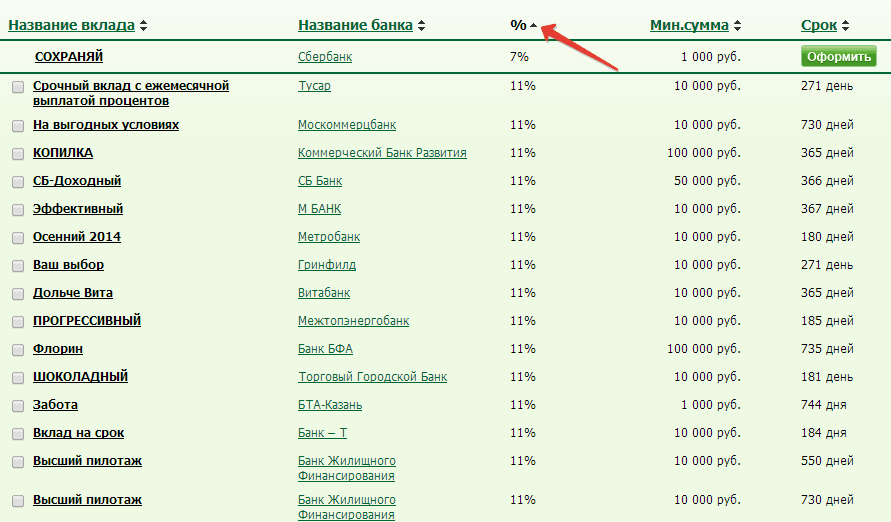

Какая самая высокая ставка в Калуге?

Максимальная ставка по вкладам в Калуге- 7% годовых на 15.05.2021.

Сколько предложений по вкладам действуют в Калуге?

На сегодня в Калуге действуют 246 предложений.

Где просмотреть все предложения

На сайте Banki.ru финансовые организации размещают свои услуги с детальным описанием параметров и критериев предоставления. Здесь вы сможете сравнить условия всех продуктов с целью выбрать самый выгодный вариант, а в разделе рейтингов найдете оценки и отзывы от реальных пользователей. Также мы предусмотрели опцию подачи онлайн-заявки, которая упростит процесс оформления. Banki.ru — крупнейший аналитический ресурс в России с многомиллионной аудиторией посетителей.

Депозиты в банках Украины в долларах, в гривнах, в евро: проценты по вкладам

Многие украинцы поспешили забрать свои сбережения из банков, вследствие ухудшения экономической ситуации в Украине и девальвации гривны. В свою очередь такое развитие событий повлияло и на сами финансовые учреждения, а точнее сказать на процентные ставки за депозиты, и, следовательно, на кредиты.

Какие депозиты в банках Украины

Чтобы привлечь клиентов к вкладам в гривне все больше финансовых структур решают предлагать своим клиентам очень значительные номинальные процентные ставки.

Еще больше обнадеживает и тот факт, что Верховная рада приняла новый закон о дополнительной капитализации и реструктуризациях банков Украины. Согласно тексту документа предусмотрено около 40 млрд. грн. на капитализацию каждого кредитного учреждения ежегодно.

Кроме того, еще дополнительно из бюджета выделяются достаточные средства для погашения обязательств ликвидируемых банков в Фонд гарантирования вкладов, который производит через отделения действующих структур выплаты украинским вкладчикам. А это значит, что украинские вкладчики могут не волноваться за свои сбережения, и вместе с этим – воспользоваться конкуренцией на банковском рынке и получить высокие ставки за вкладами именно в гривне. Необходимо только выбрать надежный банк и привлекательные дополнительные условия.

Сделать осознанный выбор и провести расчет банковского депозита поможет список депозитных программ в этом разделе.

База банковских депозитов обновляется по мере изменений условий в каждом продукте, в соответствии с актуальной информацией банка-партнера.

Список депозитов в гривне или в валюте: долларе и евро в основном, который составлен по реальным предложениям украинских кредитных учреждений потенциальным вкладчикам, достаточно представлен в таблице раздела. Для ознакомления с условиями конкретного продукта или подсчета своих данных выведен на первое место депозитный калькулятор.

Для ознакомления с условиями конкретного продукта или подсчета своих данных выведен на первое место депозитный калькулятор.

Виды депозитных программ

Банки внедряют предложения бессрочных или с плавающей ставкой вкладов в качестве депозитных программ, которые ориентируются на некоторые общественные группы вкладчиков: студентов, предпринимателей, пенсионеров. Многие финучреждения для удобного обслуживания депозитов для клиентов выпускают депозитные карты, с которых можно в банкомате снимать ежемесячные начисления по процентам, не пользуясь услугами касс в отделениях.

Выбирая самые выгодные депозиты в Украине, всегда стоит оценивать достаточность капитала и депозитные рейтинги банков, не всегда высокие процентные ставки гарантирует конечное получение дохода со своих сбережений. Свою роль играют добавочные факторы в условиях договора: можно ли продлевать вклад после срока, снимать досрочно часть вклада или целиком.

Ставки по депозитам

По срочным вкладам могут быть самые высокие проценты в случае, если не предусмотрено в договоре досрочное расторжение отношений между учреждением и клиентом. В законодательстве предусмотрены новые правила, регулирующие выдачу безотзывных депозитов, которые позволяют не отдавать раньше срока вкладчикам их инвестируемые в банки деньги, что в целом может привести к снижению ставок на рынке.

В законодательстве предусмотрены новые правила, регулирующие выдачу безотзывных депозитов, которые позволяют не отдавать раньше срока вкладчикам их инвестируемые в банки деньги, что в целом может привести к снижению ставок на рынке.

Сберегательные до востребования вклады или депозиты без строго обозначенного срока имеют самые умеренные ставки, но снятие их не зависит от указанного конечного срока действия договора.

Также предлагаются различные накопительные депозиты к определенной дате – условные депозиты, открытые на другого человека, например ребенка к моменту совершеннолетия.

На валютные депозиты распространены другие размеры ставок, они значительно ниже гривневых, но имеют статус более стабильных в среднесрочной перспективе. Ставки по валютным вкладам более чем в 2 раза ниже в сравнении со ставками на гривневые депозиты, но уровень их остается после девальвации национальной валюты очень высок.

Тенденция выставления завышенных процентов по вкладам всегда наблюдается после кризисных в системе периодов и отображает нехватку средств финучреждений для кредитования населения и коммерческих предприятий. Особенно ярко выражено это после массового снимания своих вкладов клиентами банков. Как только стабилизируется экономическая ситуация в стране, размеры депозитных ставок начинают плавно снижаться.

Особенно ярко выражено это после массового снимания своих вкладов клиентами банков. Как только стабилизируется экономическая ситуация в стране, размеры депозитных ставок начинают плавно снижаться.

Отток депозитов в валюте ежемесячно возрастает на 1-5 процентов, с начала кризиса после девальвации гривны объем вкладов от населения в украинских банках существенно снизился, почти на треть. Основная причина такого явления – это введение ограничений на снятие валюты в сутки не более 15 тыс. грн. для одного лица со своих счетов. Поэтому мало кто видит целесообразность относить свои сбережения на хранение в банк при существующих на снятие ограничениях.

лучшие процентные ставки в Универсал банк

Имея сбережения, можно оформить банковский вклад. На него вы можете получать дополнительный доход в виде начисленных процентов. Сумма дополнительного дохода зависит от валюты, в которой вы храните деньги, и срока размещения. В нашем банке можно открыть депозит на выгодных условиях. Для этого нужно оставить онлайн-заявку на сайте.

В нашем банке можно открыть депозит на выгодных условиях. Для этого нужно оставить онлайн-заявку на сайте.

Депозит «Святковый»: условия

Предлагаем вашему вниманию выгодное предложение – депозит «Святковый» для физических лиц. В первые 45 дней вы получаете 7,00% годовых, следующие 45 – 8,00% годовых, и, начиная с 91-го дня – 9,00% годовых. Вы получаете доход за счет ежемесячной выплаты процентов на текущий счет. Чтобы открыть такой депозит, вам необходима минимальная сумма – всего 5 тыс. грн.или 1000 грн.,если депозит будет открыт через чат — бот.

Срочные депозиты с возможностью пополнения

Мы предлагаем возможность открыть депозит с возможностью пополнения в гривнах, американских долларах и евро на срок от 1 до 12 месяцев (годовой валютный депозит):

-

В долларах – от 0,50 до 1,00% годовых;

-

В евро – 0,5% годовых;

-

В гривнах – от 7,00 до 9,50% годовых.

Cумма открытия и пополнения вклада (депозита):

— Чат — бот — 1000 грн., 100 дол.США/Евро

— Отделения — 5000 грн., 1000 дол.США/Евро

Наш банк предлагает выгодные условия для сотрудничества и гибкие условия депозитов не только для высоких вкладов, но и для минимальных. Для онлайн-консультации можно связаться с нашим менеджером по телефону 0 800 300 200 или оставить заявку. Работаем в Киеве, Харькове, Львове, Днепре. Выбирайте Универсал-банк – самый надежный банк в Украине на сегодня с лучшими ставками на депозиты на год или любой другой срок! Положить деньги на депозит с гарантированными процентами – это реально.

Депозит | SEB banka

Согласно Закону о подоходном налоге с населения, налогом облагаются доходы частных лиц от прироста капитала (в том числе процентные доходы, которые получены от вложений в рамках депозита), поэтому мы хотим объяснить, как совершается сбор упомянутого налога.

В соответствии с Законом о подоходном налоге с населения государство взимает налог в размере 20% от прибыли, полученной в рамках депозита. Налог взимается не со всей суммы вклада, а только с полученной прибыли.

В законе установлено, что налог на доходы от процентов по депозиту нужно платить в день получения доходов, то есть в момент выплаты процентов (начиная с 1 января 2010 года), и ответственным за сбор налога является тот, кто конкретно выплачивает доход. Таким образом, Вам достаточно планировать осуществление вклада или его получение – банк SEB автоматически удержит налог (осуществит уплату налогов вместо Вас) в момент выплаты процентов.

Закон о гарантии вкладов Латвийской Республики предусматривает выплату гарантированного возмещения, которое в случае недоступности вклада для одного вкладчика равно объему вклада (но не более 100 000 EUR). Дополнительное возмещение в размере до 200 000 EUR возможно за следующие вклады частных лиц в течение трех месяцев со дня, когда сделано первоначальное вложение:

- денежные суммы от сделок с принадлежащей лицу недвижимостью, предусмотренной для проживания;

- выплаченные лицу социальные пособия, компенсации и другие предусмотренные в нормативных актах вклады, направленные на социальные цели;

-

компенсации за ущерб криминального характера или за несправедливое осуждение лица в установленном законом порядке.

Если у вкладчика есть несколько гарантированных вкладов, их суммируют и считают одним гарантированным вкладом.

Гарантированное возмещение выплачивается только тем вкладчикам, требования которых признал ликвидатор или администратор. Случай отсутствия доступа к вкладу наступает в тот день, когда вступает в силу постановление суда о неплатежеспособности кредитного учреждения и начале процедуры банкротства. Гарантированное возмещение не выплачивается за вклады отдельных, оговоренных в законе клиентов, например, за вклады финансовых учреждений, лиц, связанных с кредитным учреждением, их родственников и др.

Основная информация о гарантированной государством защите вкладов

Закон о гарантии вкладов

Годовые процентные ставки Банка за хранение денег на депозите

Срок — 12 месяцев

Минимальная сумма вклада — 100 EUR, 200 USD

| EUR | USD | |||

|---|---|---|---|---|

| В филиале | В Интернет-банке | В филиале | В Интернет-банке | |

| С выплатой процентов по окончании срока | 0,00% | 0,00% | 0,00% | 0,00% |

Процентные ставки действителены с 15. 09.2020

09.2020

| Услуга | Цена |

|---|---|

|

Перечисление денежных средств на депозит с Расчетного счета, счета или взнос наличных средств в филиале |

|

| В соответствии с разделом прейскуранта «Перечисления» или “Сделки с наличными деньгами” | |

|

Комиссионная плата за досрочное расторжение Договора депозита1 |

|

| За 3 дня в письменной форме сообщив об этом банку SEB | 3% от суммы |

1 Комиссионная плата применяется за досрочное расторжение договора вне зависимости от того, желает клиент получить вложенные средства в виде наличных средств или перечисления. Расторгая договор преждевременно, клиент не получает накопленные проценты.

Расторгая договор преждевременно, клиент не получает накопленные проценты.

Вклады в белорусских рублях. Выгодные банковские депозиты для физических лиц в Беларуси

Депозит «Максимум» выгодно отличает фиксированная ставка, стабильно высокие годовые проценты и временные рамки, ограниченные в 1 год. Вклад является безотзывным. Основным преимуществом «Максимум» является наибольший процент ставки, позволяющий за один год увеличить количество своих денег по вкладу практически на четверть.

«Новая вершина» — это отзывный банковский вклад, выгодные преимущества которого это: большая процентная ставка с капитализацией процентов и их ежемесячная выплата, при желании клиента. Отзывность депозита позволяет вкладчику забрать свои вложения в любой момент срока вклада, не дожидаясь его истечения, будь то один месяц или 6 месяцев. Максимальный срок вклада – 1 год.

Следуя в ногу со временем ОАО «Технобанк» предлагает всем активным интернет-пользователям воспользоваться услугой открытия интернет-депозита.

Для того чтобы сделать подобный вклад онлайн, достаточно иметь лишь карточку ОАО «Технобанк» и мобильный или интернет-банкинг. Всё операции, связанные с открытием и пополнением счёта, можно выполнить удалённо, не выходя из дома.

«Е-Дуэт» – краткосрочный вклад доступный для открытия на 2 месяца с начислением процентов в конце каждого месяца. Если необходимо открыть вклад совсем на короткий срок, то можно воспользоваться «е-Соло». Срочный отзывный вклад на 35 дней, позволит каждый месяц получать приятный доход и распоряжаться им по своему усмотрению.

Существует также отдельная линейка вкладов в белорусских рублях для юридических лиц. Доступны также и долларовые вклады для физических лиц.

Рассчитать проценты по вкладам, сравнить различные депозиты между собой и подобрать наиболее подходящий для себя можно с помощью калькулятора вкладов.

ОАО «Технобанк» предоставляет свои услуги по открытию вкладов в белорусских рублях во всех отделениях банка г. Минска, Гомеля, Бреста, Могилева, Гродно и Витебска.

Минска, Гомеля, Бреста, Могилева, Гродно и Витебска.

Банки Турции — какие проценты по вкладам, новости на Status Property

Турецкие банки, как и другие подобные финансовые организации мира, являются держателями денежного капитала и других активов. В Турции на сегодняшний день это надежные во всех отношениях учреждения, позволяющие покупать в кредит на значительные суммы. Спектр и качество услуг, предоставляемых в банках Турции, можно сравнить с европейскими финансово-кредитными организациями.

В Турецкой Республике функционируют 49 банков, среди которых есть государственные, коммерческие, инвестиционные учреждения, а также банки участия. Они составляют 88 % всей финансовой отрасли в государственной экономике.

Главную роль играет Центральный банк Турции, который отвечает за развитие экономики в стране и подержание стабильных показателей в ценовой политике, регуляции валютного рынка, и прочее.

Решающая роль в регулировании принадлежит государственным банкам. Коммерческие учреждения также повсеместно востребованы и предоставляют около 40 % всех кредитов в державе.

Коммерческие учреждения также повсеместно востребованы и предоставляют около 40 % всех кредитов в державе.

Самые большие банки Турции:

- Холдинг Akbank с филиалами в разных странах мира.

- FinansBank – одна из крупнейших организаций в государстве, которая является группой банков с участниками из 3 держав, с главенствующим подразделением в Турецкой Республике.

- DenizBankA.Ş. является крупным частным банком в Турции. В настоящее время он принадлежит Emirates NBD. С 2012 по 2019 гг. он принадлежал и контролировался ведущим российским банком Сбербанк)

- Yapikredi Bankası.

- Türkiye Garanti Bankası.

- Ziraat Bankası.

- Vakıf Bank.

- Halk Bank и другие турецкие, и иностранные организации.

Открыть счет в одном из турецких банков может не только житель Турции, но и иностранный гражданин. В результате, клиент получает возможность использовать весь доступный сервис в сфере финансов: получать зарплату на карточку, совершать покупки, оформлять кредит или ипотеку на приобретение недвижимости, депозит и многое другое.

В Турции также работает сеть банкоматов и в любом из них доступно снятие наличных, но при этом берется комиссия за услуги, размер которой варьирует в зависимости от выбранного финансового учреждения.

Читайте также: Личный опыт. Турция глазами покупателей недвижимости во время карантина

Депозиты в банках Турции

Многих иностранных граждан, владеющих собственностью в Республике, интересует вопрос, касающийся депозитов в Турции и сбережения своих средств. Это действительно удобно, если Вы намерены переехать в Турцию и не оставлять свои накопленные сбережения в другой державе, а иметь к ним быстрый доступ.

На сегодняшний день турецкий финансовый рынок и банки стараются привлечь капиталовложения граждан, поэтому готовы предложить хорошие ставки по депозитам в Турции.

Проценты по вкладам в банках Турции 2020 зависят от каждой конкретной кредитно-финансовой организации. Ориентиром служит Центральный Банк Турции.

Согласно официальным данным, приведем информацию, относительно того, какая ключевая ставка банка Турции и, для наглядности, как изменялась она из года в год.

Процентная ставка в Турции, график

Размер учетной ставки Центрального банка упал в мае 2020 года до 8,25%.

Изменения процентной ставки в ЦБТ, история

Процентные ставки в банках Турции – какое учреждение выбрать

Чтобы разобраться в этом вопросе, есть два варианта: проверить существующую актуальную информацию в интернете, либо обратиться за помощью к специалистам. Так, на некоторых интернет-порталах есть консолидированные данные по всем финансовым организациям страны.

Лидирующими банками Турции с хорошим доходом по вкладам и высокими годовыми процентными ставками (около 7-9 %) являются:

- ING Bank;

- Fibabanka;

- Alternarif Bank;

- Halkbank;

- Yapi Kredi и другие.

Важно знать, что в Турции действуют законодательные правила, защищающие вкладчиков и гарантирующие возврат депозита, размером до 100 000 лир в случае банкротства учреждения.

Денежные переводы в банках Турции

Что касается актуальной темы переводов через карточки турецких банков, на текущий момент это не представляет никаких трудностей. Все переводы из Турции делаются быстро и безопасно в разных банковских организациях страны. Срок осуществления перевода – от нескольких минут, до суток. Различные финансовые организации берут разную комиссию за предоставление своих услуг.

Все переводы из Турции делаются быстро и безопасно в разных банковских организациях страны. Срок осуществления перевода – от нескольких минут, до суток. Различные финансовые организации берут разную комиссию за предоставление своих услуг.

Чтобы перевести деньги и СНГ в Турцию, можно воспользоваться разными системами: Western Union, АзияЭкспресс, MoneyGram и другие. Для этого отправитель при себе должен иметь паспорт и данные получателя. Процент за услуги будет зависеть от суммы и в большей части случаев составляет от 1 до 3%.

Чтобы перевести средства из Турции в страны СНГ, банки Турции предлагают разные способы:

- С банковской карты на карту (предварительно нужно уточнить в своем банке, доступна ли такая услуга).

- СВИФТ платежи (минус – идет перевод около недели).

- Система международных банковских переводов (если клиент согласен на большую комиссию, деньги будут доставлены адресату немедленно).

Банковская система Турции активно развивается и на сегодня готова предложить местным, и иностранным клиентам широкий спектр услуг, высокое качество обслуживания и гарантии безопасности сбережений.

ТОП-5 полезных советов — PaySpace Magazine

Несколько советов, которые подскажут как выбрать банк для депозита в Украине

Вы уже разобрались, как работает депозит и знаете, какой тип вклада вам нужен? Время перейти к выбору банка.

Если у вас уже есть несколько банков на примете, задумайтесь, как вы узнали об их депозитных программах? Если вспоминается только красочная реклама заоблачных процентных ставок – стоит вернуться к выбору банка. Редакция PaySpace Magazine составила список советов, как выбрать банк для депозита и на какие факторы нужно обратить внимание в первую очередь.

ВИДЕО: Как выбрать банк для депозита1. Акционеры банкаВ кризис банки часто нуждаются в финансировании. Поэтому у акционеров должна быть возможность поддержать банк.

Поэтому у акционеров должна быть возможность поддержать банк.

Надежными считаются зарубежные финансовые группы (OTP Group, Raiffeisen Bank International, UniCredit Group и другие) и дочки госбанков (Сбербанк России, ВТБ Банк). В Украине насчитывается 16 банков, капитал которых на 100% состоит из иностранных средств.

Среди украинских банков доверять в первую очередь можно государственным Ощадбанку и Укрэксимбанку, а также финучреждениям крупнейших промышленных групп. Найти эту информацию можно в разделе «Структура собственности банков Украины» на официальном сайте НБУ.

Клиента, который собрался открыть депозит, должно насторожить то, что основной бизнес владельца банка терпит убытки, или в прессе обсуждается скандал на уровне руководства банка.

2. История работы банкаПеред тем, как открыть депозит в банке, вкладчику нужно выяснить, как поведет себя финучреждение в период нестабильности. Новостные сюжеты в СМИ могут рассказать о политике банка гораздо больше, чем рекламные буклеты. Особенно, если эта информация не в пользу банка. За последние пару лет у украинских банкиров было много поводов проявить себя. Не игнорируйте эту информацию.

Особенно, если эта информация не в пользу банка. За последние пару лет у украинских банкиров было много поводов проявить себя. Не игнорируйте эту информацию.

На вопрос «Как выбрать депозит в Украине?» многие ответят, что нужно просто найти самые высокие проценты. Но это не так. Вкладчика должна насторожить реклама депозитов со сверхприбыльными ставками. Скорее всего, у банка проблемы с деньгами, если он предлагает вкладчику на 3-4% больше, чем в среднем по рынку. Этот показатель есть на сайте НБУ в нижнем правом углу. Сравнить ставки банков можно с помощью специальных калькуляторов — minfin.com.ua/deposits или www.prostobank.ua/depozity/

4. Финансовые показатели банкаВкладчику стоит обратить внимание на показатели убыточности банка. Если они продолжают расти несколько кварталов подряд – это плохой знак. О надежности банка расскажет показатель возврата кредитов. Если заемщики не торопятся возвращать средства, у банка могут возникнуть проблемы с ликвидностью. Информацию о «плохих кредитах» можно найти в ежеквартальных отчетах финучреждения.

Информацию о «плохих кредитах» можно найти в ежеквартальных отчетах финучреждения.

Размещение отделений банка мало говорит о его надежности. Но это важно для самого вкладчика. Стоит обратить внимание на банки с развитой инфраструктурой, если вы часто ездите в коммандировки. И обязательно оговорить возможность получения средств в разных отделениях при подписании договора. Также стоит учесть возможность оформления карт, доступ к онлайн-банкигу и стоимость обслуживания.

Советы о том, как выбрать банк для депозита касаются всех вкладов, вне зависимости от того, размещаете вы деньги на месяц, или на год.

ЧИТАЙТЕ ТАКЖЕ — Топ украинских банков: кому можно доверять?

CD Rates — Сравните самые высокие цены на сегодня

Тарифы CD

Фото: © iStock.com / Photosampler

Помещение денег на компакт-диск от банка или кредитного союза может быть безопасным способом спрятать свои сбережения и заработать небольшие проценты. В наши дни процентные ставки низкие, а это означает, что вы не получите астрономической прибыли от компакт-диска. Это все еще стоит

сравнивая ставки CD, потому что некоторые из них выше, чем другие. Важно понимать, как работают компакт-диски и

на какие особенности следует обращать внимание при выборе одного из них.Чтобы узнать больше об отдельных компакт-дисках, загляните в наш

обзоры. Если вы хотите узнать больше о том, какой компакт-диск может вам подойти, ознакомьтесь с нашим анализом

лучшие CD-аккаунты.

В наши дни процентные ставки низкие, а это означает, что вы не получите астрономической прибыли от компакт-диска. Это все еще стоит

сравнивая ставки CD, потому что некоторые из них выше, чем другие. Важно понимать, как работают компакт-диски и

на какие особенности следует обращать внимание при выборе одного из них.Чтобы узнать больше об отдельных компакт-дисках, загляните в наш

обзоры. Если вы хотите узнать больше о том, какой компакт-диск может вам подойти, ознакомьтесь с нашим анализом

лучшие CD-аккаунты.

Отзывы об аккаунте CD

Что такое компакт-диск?

Депозитный сертификат или CD предлагается банком, брокерским агентством или кредитным союзом. Вы кладете деньги на компакт-диск из банка, и банк выплачивает вам процентную ставку в течение срока действия компакт-диска, который может составлять несколько месяцев или несколько лет.Эта процентная ставка, как правило, невысока, но она превосходит ту, которую вы получили бы, положив деньги на обычный сберегательный счет — или под матрас.

Зачем нужен компакт-диск?

Фото: © iStock.com / Highwaystarz-Photography

Все мы знаем, как важно откладывать деньги на будущее. Когда дело доходит до пенсионных сбережений, большинство финансовых экспертов советуют копить много денег в течение вашей карьеры и вкладывать эти деньги в акции и облигации.Цель состоит в том, чтобы получить приличную сумму, которая обеспечит вам доход после работы.

Помимо сбережений на долгосрочную цель выхода на пенсию, важно иметь резервный фонд, который вы можете использовать в случае потери работы, медицинского счета, ремонта автомобиля или других крупных расходов, выходящих за рамки вашего обычного бюджета. . Вопрос в том, куда поместить этот чрезвычайный фонд, который должен быть равен минимум 3-6 месяцам проживания. Это должно быть где-то, где деньги не потеряют свою ценность при колебаниях фондового рынка, но будут приносить хотя бы немного больше процентов, чем в вашем домашнем сейфе.

Проценты с компакт-диска могут помочь вам компенсировать влияние инфляции, которая со временем подрывает стоимость вашего чрезвычайного фонда. (Конечно, в наши дни ставки CD довольно низкие, поэтому вам все равно может потребоваться пополнить свой чрезвычайный фонд в течение многих лет, чтобы учесть инфляцию.)

Хотите записать на компакт-диск? Вот особенности, которые вам следует понять перед покупкой.

Минимальный депозит

Компакт-диск — это не счет, это приобретаемый вами финансовый инструмент, похожий на облигацию.Вот почему у компакт-дисков есть минимальный депозит. Фактически, минимальный депозит — это цена компакт-диска. В зависимости от вашего бюджета у вас может быть только небольшая сумма для вставки компакт-диска. Инструмент сравнения ставок CD (например, наш выше) позволяет легко сравнивать компакт-диски по минимальному депозиту. Многие банки также устанавливают максимальный размер депозита на компакт-дисках. Не волнуйтесь — обычно максимальная сумма составляет 250 000 долларов США (лимит страхования вкладов через FDIC). В любом случае 250 000 долларов — это намного больше, чем вам нужно для сбережений под низкие проценты.

APY

APY — это годовая процентная доходность вашего компакт-диска. Он сообщает вам процентную ставку в течение 12 месяцев. Почему это отличается от заявленной процентной ставки (также известной как номинальная ставка)? Из-за влияния сложных процентов. Если деньги на вашем компакт-диске накапливаются чаще, чем один раз в год, его APY будет больше, чем его процентная ставка. Чем выше доходность, тем быстрее растут ваши деньги. Чтобы узнать больше о APY, ознакомьтесь с нашим подробным руководством здесь.

Тарифы CD

Если CD соединяется ежегодно, его скорость будет такой же, как и APY. Так что, если вы заметили, что APY компакт-диска выше, чем его рейтинг, это признак того, что вы получите больше за свои деньги. Вот почему при сравнении компакт-дисков важно учитывать как скорость, так и APY. Чем больше начислений, тем больше возможностей для роста ваших денег.

Срок вклада

Фото: © iStock.com / DNY59

Почему ставки CD обычно выше, чем ставки сберегательного счета? Потому что у них есть термин.Они не похожи на сберегательные счета, к которым вы можете получить доступ по своему желанию. С компакт-диском, как и с облигацией, вам нужно подождать до конца срока, прежде чем вы вернете свои деньги, или вам, возможно, придется заплатить штраф за досрочное снятие. За привилегию связать свои деньги банк предлагает вам немного более высокую процентную ставку. Как правило, чем дольше срок CD, тем выше ставка CD.

Если вы обеспокоены тем, что вам может потребоваться доступ к вашим деньгам до окончания срока вашего CD, вы всегда можете поработать над построением так называемой лестницы CD.С лестницей компакт-дисков у вас есть несколько компакт-дисков с распределенными сроками, так что каждый год, шесть месяцев или три месяца у вас должен быть следующий небольшой компакт-диск. По окончании срока действия каждого компакт-диска вы можете либо использовать деньги, если они вам нужны, либо взять эти деньги и использовать их для покупки компакт-диска с более поздним сроком погашения, чтобы продолжить движение по лестнице. Таким образом, у вас не будет много денег, связанных на одном компакт-диске с многолетним сроком действия.

Комиссии

Некоторые банки взимают с держателей компакт-дисков годовую плату. Эти сборы эффективно уменьшают ваш APY, потому что они съедают деньги, которые вы зарабатываете в виде процентов по компакт-дискам.Более того, банки могут увеличивать свои комиссии из года в год. Вы можете открыть пятилетний компакт-диск, за который не взимается плата, с вас будет взиматься плата в размере 10 долларов после первого года и получить счет на оплату 20 долларов после второго года.

Брокерские компакт-диски (компакт-диски, купленные в банках брокерскими фирмами и затем проданные потребителям) могут иметь особенно высокую комиссию, но также дают вам возможность создать портфель компакт-дисков из разных банков без необходимости проходить через каждый банк. Вместо этого брокерская компания облегчает продажу.

Если вам надоели комиссии и вы хотите забрать свои деньги с компакт-диска до окончания срока, ваш банк может взимать комиссию за снятие средств и / или комиссию за закрытие счета. Существуют компакт-диски без штрафов, но их нужно искать. Вот почему рекомендуется прочитать мелкий шрифт, прежде чем записывать компакт-диск. Узнайте, есть ли на счете плата за обслуживание и оставляет ли банк право повышать эти комиссии в течение срока действия CD.

Если у вас есть деньги на компакт-диске с посредничеством в качестве части пенсионного счета, такого как IRA, с вас могут взиматься налоги и отдельный 10% штраф за досрочное снятие денег за снятие денег с компакт-диска IRA до достижения возраста 59 лет.5 — если вы не переведете деньги на новый пенсионный счет в течение 60-дневного окна. Если вы планируете сменить банк или брокерскую фирму, попросите своего нового провайдера помочь выполнить пролонгацию без налогов и штрафов.

Bank vs Credit Union: в чем разница?

Когда банк или кредитный союз присутствует почти в каждом блоке, потребители избалованы широким выбором своих банковских потребностей. Но многие сходства между банками и кредитными союзами могут заставить вас задуматься, что лучше всего подходит для ваших нужд.Хотя оба типа учреждений позволяют безопасно вносить или занимать деньги для различных целей, между ними есть различия, которые имеют значение, когда дело доходит до выбора банка и способов обращения с деньгами.

Операции банков и кредитных союзов

Оба типа организаций зарабатывают деньги, ссужая деньги под более высокие процентные ставки, чем они выплачивают по вкладам, а также за счет комиссионных. Ключевое различие между банками и кредитными союзами заключается в том, что кредитные союзы являются некоммерческими организациями, принадлежащими и контролируемыми их клиентами, известными как «члены».»Основная цель кредитных союзов — способствовать финансовому благополучию своих членов и возвращать им прибыль.

Напротив, банки — это коммерческие организации, принадлежащие акционерам и управляемые ими. Этими инвесторами могут быть тысячи анонимных акционеров или несколько крупных инвесторов, в зависимости от банка. Главный мотив банков — максимизация прибыли для этих акционеров.

Право на участие банка в сравнении с кредитным союзом

Банки открыты для широкой публики.В то время как региональные банки, работающие в определенном месте, могут ограничивать доступ к некоторым или всем банковским продуктам для людей в этом месте, национальные банки обычно предоставляют индивидуальные счета любому законному резиденту в возрасте 18 лет и старше.

В отличие от кредитных союзов требуется ограничить свою клиентскую базу группой людей, которые имеют общую связь, известную как «поле членства». К счастью, это требование относительно легко выполнить. Вы можете иметь право присоединиться к кредитной организации. союз из-за:

- Где вы работаете

- Где вы живете

- Ваше членство в организации (например, школе или культовом месте)

- Право члена семьи

Где бы вы ни находились, велика вероятность того, что вы имеете право на членство в ближайшем кредитном союзе.Некоторые даже обслуживают членов удаленно или полностью онлайн, что позволяет вам вести дела в кредитном союзе в другом штате.

Банк против продуктов кредитного союза

Для большинства клиентов — потребителей, занимающихся личными финансами и финансами малого бизнеса — выбор банка или кредитного союза не ограничивает доступные вам продукты. Базовые предложения в финансовых учреждениях обоих типов практически одинаковы.

Большинство банков и кредитных союзов предлагают:

- Расчетные счета

- Сберегательные счета

- Счета денежного рынка

- Депозитные сертификаты (CD)

- Счета в банках

- Жилищные ссуды (включая ссуды на покупку и рефинансирование)

- Автокредиты на покупку новых и подержанных автомобилей (включая ссуды на мотоциклы и дома на колесах)

- Ссуды на землю и строительство

Однако банк, скорее всего, предложит специализированные продукты, такие как студенческие ссуды или услуги доверительного управляющего.Небольшой кредитный союз может быть не в состоянии удовлетворить ваши потребности, но никогда не помешает спросить. Некоторые небольшие учреждения имеют партнерские отношения с поставщиками услуг, что позволяет им предоставлять эти услуги своим клиентам.

И банки, и кредитные союзы также предлагают услуги онлайн-банкинга и мобильные приложения для управления счетами, хотя банк может быстрее предлагать передовые функции. Тем не менее, оба позволяют просматривать счета, вносить депозиты с мобильного устройства, переводить деньги между счетами и оплачивать счета.

Ставки и комиссии кредитных союзов по сравнению с банками

Еще одно важное различие между этими двумя институциональными типами заключается в том, что кредитные союзы в целом предлагают более привлекательные ставки и комиссионные. Они не только нацелены на максимизацию прибыли для участников, а не для внешних инвесторов, но и их некоммерческий статус освобождает их от тех же налогов, которые должны платить банки. В результате они, как правило, предлагают более высокие процентные ставки по сберегательным счетам и компакт-дискам, более низкие ставки по кредитам и более низкие комиссии по счетам, чем в банках.Эта комбинация преимуществ позволяет клиентам максимизировать прибыль по депозитам и минимизировать расходы по ссуде.

Банки предлагают более низкие ставки по депозитам клиентов и более высокие ставки по кредитам из-за более высокого налогового бремени и стремления максимизировать прибыль для инвесторов. Однако не все банки и кредитные союзы одинаковы. Некоторые банки предлагают более конкурентоспособные ставки, чем кредитные союзы. Лучше присмотреться к магазинам, прежде чем предположить, что кредитный союз предложит вам более выгодную сделку.

Безопасность кредитных союзов по сравнению с банками

Вы можете задаться вопросом, безопаснее ли хранить вклады в банке, чем в кредитном союзе. На самом деле, пока учреждение имеет страховку, ваши деньги, как правило, в безопасности в любом учреждении.

Самая безопасная страховка предоставляется правительством США.

- Для банковских счетов Федеральная корпорация по страхованию вкладов (FDIC) страхует средства при государственной поддержке.

- В федеральных кредитных союзах и кредитных союзах большинства штатов Национальный фонд страхования долей кредитных союзов (NCUSIF) защищает вас с полной верой и кредитом со стороны США.Правительство С.

Если учреждение обанкротится, некоторые или все ваши деньги могут быть застрахованы, то есть потерянные средства будут возмещены. В большинстве случаев ваша учетная запись перейдет в новое учреждение, и вы сохраните тот же номер счета и остаток на счете, что и раньше.

Согласно действующему законодательству, покрытие как FDIC, так и NCUSIF защищает до 250 000 долларов США на каждого вкладчика на одно учреждение. Если вам нужно управлять большей суммой, распределите свои средства между разными учетными записями или разными учреждениями.Также возможно иметь застрахованные более 250 000 долларов в одном месте, если у вас есть учетные записи в разных категориях собственности. Например, ваш пенсионный счет и ваш индивидуальный текущий счет в одном и том же учреждении могут учитываться отдельно.

Меньшая часть кредитных союзов предлагает частное страхование, в основном через компанию American Share Insurance.

Обслуживание клиентов в кредитных союзах и банках

Услуга частично зависит от общей культуры организации.Качество вашего взаимодействия с персоналом также может зависеть от того, с кем вы разговариваете в тот или иной день.

При этом кредитные союзы и небольшие банки известны тем, что обеспечивают более персонализированный уровень обслуживания клиентов по сравнению с крупными банками. С меньшим количеством клиентов и сотрудников всем будет легче узнать друг друга. Есть большая вероятность, что вы будете работать с одними и теми же людьми каждый раз, когда будете посещать филиал, и у вас могут возникнуть прочные отношения. Эти отношения потенциально могут облегчить решение проблем с вашими учетными записями.

В крупных банках ожидайте более последовательного, но менее персонализированного опыта. Сотрудники с большей вероятностью пройдут комплексную программу обучения с жесткими протоколами для решения проблем, связанных с обслуживанием, что дает им небольшую гибкость для удовлетворения ваших уникальных потребностей.

Кредитные союзы-участники также предоставляют услуги в общих филиалах, что позволяет вам посещать филиалы других участвующих кредитных союзов по всей стране. Вы можете делать депозиты и снимать средства в этих отделениях, а также осуществлять переводы и платежи, но вам, возможно, придется работать с вашим местным кредитным союзом по более сложным вопросам.

Что лучше: банки или кредитные союзы?

Оба типа организаций предоставляют надежные финансовые услуги. Банки предъявляют меньше требований к участию и иногда предлагают более специализированные продукты, но они предлагают менее конкурентоспособные ставки и более высокие комиссии. Кредитные союзы более избирательны в отношении своих членов, а небольшие могут не предлагать специализированные продукты, которые вы ищете, но те, кто присоединяется к сфере членства, получают доступ к более привлекательным ставкам и комиссиям.

Если право собственности для вас не важно, решение сводится к продуктам, а также ставкам и гонорарам, которые вы запрашиваете в конкретном учреждении, на которое вы смотрите.И помните: вы можете вести счета как в банках, так и в кредитных союзах, чтобы воспользоваться преимуществами обоих.

Если вы решили перейти в другой банк или кредитный союз, примите меры, чтобы избежать проблем при переводе денег. Используйте контрольный список для смены банка, чтобы сделать процесс максимально безболезненным.

Чем отличаются кредитные союзы от банков?

Сходства между кредитными союзами и банками

Основная общая черта банков и кредитных союзов заключается в том, что оба учреждения предлагают схожие типы услуг.Вы найдете возможность открыть сберегательный или текущий счет в банке или кредитном союзе. Большинство из них также предлагают ссуды того же типа, например, личные ссуды, ипотеки, автокредиты и студенческие ссуды. Банки и кредитные союзы также обычно предлагают услуги физическим лицам и предприятиям.

Кроме того, любые вклады, которые вы делаете в банке или кредитном союзе, застрахованы отделением федерального правительства на сумму до 250 000 долларов1 на каждого вкладчика. Стоит отметить, что организация, страхующая деньги в банках, отличается от организации, страхующей вклады в кредитных союзах.Национальная администрация кредитных союзов (NCUA) защищает деньги в кредитных союзах, в то время как Федеральная корпорация страхования депозитов (FDIC) защищает депозиты в банках.

Различия между кредитными союзами и банками

Между банками и кредитными союзами больше различий, чем сходства. В частности, два типа финансовых институтов имеют существенно разные задачи и цели.

Кредитные союзы существуют для обслуживания своих членов.Кредитные союзы — это некоммерческие финансовые кооперативы. Любые доходы возвращаются членам кредитного союза в виде более низких процентных ставок по ссудам и более высоких процентных ставок по сберегательным счетам. С другой стороны, банки являются коммерческими и выплачивают прибыль только акционерам банка.

Еще одно заметное различие между кредитными союзами и банками состоит в том, что люди, открывающие счета в кредитных союзах, называются членами, а люди, имеющие счета в банках, — клиентами. Члены кредитного союза владеют частью кредитного союза, в то время как клиенты банка не владеют банком.

Дух сотрудничества пронизывает большинство кредитных союзов, что также отличает их от банков. Сотрудничество является одним из руководящих принципов кредитных союзов и других кооперативов, и это то, что способствует совместному использованию ресурсов, чтобы сделать жизнь более удобной для членов кредитных союзов. Примером духа сотрудничества является Shared Branch Network, которая предоставляет членам кредитных союзов доступ к более чем 5400 отделениям с полным спектром услуг в США, более чем 30 000 банкоматов в США.С. и Канада и более 800 000 банкоматов по всему миру.

Есть еще одно различие между кредитными союзами и банками. Деньги налогоплательщиков никогда не использовались для спасения кредитного союза. Спасение ссуд и сбережений в 1980-х годах и спасение банков, имевшее место во время недавней рецессии, использовали деньги налогоплательщиков.

Льготы кредитного союза

По-прежнему нужна помощь в выборе между кредитным союзом и банком? Некоторые из преимуществ кредитного союза включают:

- Снижение процентных ставок по кредитам.

- Повышение процентных ставок по сберегательным счетам.

- Доступ к онлайн и мобильному банкингу.

- Обязательства и инвестиции в местное сообщество.

- Члены являются владельцами кредитного союза и влияют на его деятельность.

Переход SmartMove из банка в кредитный союз не только поможет вам заработать больше денег на своих депозитах и сэкономить деньги на ссудах. Это также дает вам возможность отдать должное и укрепить свое сообщество.

Источники:

1. https://www.ncua.gov

2. https://www.oklahomacentral.creditunion/Credit-Union-vs-Bank

Процентные ставки FD — Последние процентные ставки по фиксированным депозитам на 2021 год

Один из лучших способов обезопасить свои деньги — это инвестировать в фиксированные депозиты, которые не только помогут вам сэкономить деньги, но и заработать на них значительный процент. Конкурентоспособные процентные ставки FD банка помогают вкладчику получить хорошую рентабельность инвестиций в течение фиксированного срока владения.По схеме фиксированного депозита вкладчик вносит деньги только один раз при открытии счета. Предлагаемые процентные ставки зависят от банка, суммы депозита и выбранного вами срока пребывания.

В конце срока владения, начисленные проценты рассчитываются на основную сумму, и общая сумма возвращается вкладчику. Срок действия срочных вкладов может составлять от 7 дней до 10 лет. В следующем разделе мы перечислили некоторые банки, предлагающие конкурентоспособные процентные ставки.

| Банки | Процентные ставки ФД | Право владения |

| SBI | 2,90% — 5,40% | от 7 дней до 10 лет |

| Канара Банк | 2,95% — 5,50% | от 7 дней до 10 лет |

| HDFC | 2,50% — 5,50% | от 7 дней до 10 лет |

| PNB Финансирование жилищного строительства | 5,90% — 6,70% | от 12 месяцев до 120 месяцев |

| ICICI Банк | 2.50% — 5,50% | от 7 дней до 10 лет |

| Axis Bank | 2,50% — 5,50% | от 7 дней до 10 лет |

| IDFC Первый банк | 2,75% — 6,00% | от 7 дней до 10 лет |

Сумма депозита: Банки предоставляют сравнительно более низкую процентную ставку по оптовым депозитам, превышающим рупий. 1. крор и более высокие ставки по депозитам менее 1 крор. DHFL Bank является одним из банков с самыми высокими процентными ставками и предлагает процентную ставку до 9.25% на срочные вклады. Фиксированные процентные ставки по депозитам определяются изменениями в денежно-кредитной политике RBI, таких как ставка репо, базовая ставка, внутренняя ликвидность банков, спрос на кредиты, экономические условия и т. Д. Факторами, от которых зависят ставки банковских FD, являются сумма депозита. , срок действия депозита и тип вкладчика.

Срок действия депозита: Депозиты с более коротким сроком владения часто предлагают более низкую процентную ставку, чем депозиты с более длительным сроком владения. Например, самая высокая процентная ставка FD, предлагаемая Canara Bank FD на 1 год FD, составляет 5.25%, тогда как на 5 лет FD он предлагает 5,30%

Тип вкладчика: Все банки в Индии предлагают сравнительно более высокую процентную ставку по фиксированным депозитам пенсионеров. В настоящее время банки предлагают процентную ставку от 3,50% до 9,25% по ФД пожилых людей в зависимости от суммы депозита и срока действия депозита.

Банковские процентные ставки по фиксированным депозитам — особенности- Срочные вклады обычно предлагают более высокие процентные ставки, и в банке можно получить лучшие ставки fd, чем на обычном сберегательном счете.

- Срочный депозитный счет может быть любым резидентом Индии, включая несовершеннолетних, и форинтов.

- Это позволяет выбрать 2 кандидатов в форме заявки, которые имеют право на получение суммы FD, представив действительное доказательство смерти после смерти владельца счета.

- Досрочное снятие средств по фиксированным депозитам не допускается, поэтому вы не можете снять сумму депозита до наступления срока погашения. Однако один раз можно снять сумму в случае крайней необходимости, заплатив сумму штрафа.

- Банки также предоставляют услугу очистки срочных вкладов, которая позволяет вкладчику связать свой сберегательный банковский счет с фиксированным депозитным счетом.Преимущество этой возможности состоит в том, что она облегчает автоматический перевод излишков суммы со сберегательного счета на счет FD. Это позволяет вкладчику зарабатывать ставки FD на вашем сберегательном счете с возможностью прервать FD в любой момент и использовать эту сумму.

- Все банки предоставляют возможность брать ссуды под залог ФД на случай возникновения чрезвычайной финансовой ситуации. Ваш депозит выступает в качестве обеспечения взятой ссуды. Можно взять ссуду до 75% -95% от суммы ФД в зависимости от банка, а процентная ставка варьируется от 1% до 1.На 5% выше ставки FD.

(Последнее обновление 12 января 2021 г.)

| Банк | Процентная ставка ФД для простых граждан | Процентные ставки ФО для пенсионеров |

| SBI | 2,90% — 5,40% | 3,40% — 6,20% |

| ICICI Банк | 2,50% — 5.50% | 3,00% — 6,30% |

| Банк HDFC | 2,50% — 5,50% | 3,00% — 6,25% |

| Axis Bank | 2,50% — 5,50% | 2,50% — 6,05% |

| IDFC Первый банк | 2,75% — 5,75% | 3,25% — 6,25% |

| Котак Банк | 2,50% — 4,90% | 3,00% — 5,40% |

| Банк Барода | 2,80% — 5,25% | 3.40% — 5,80% |

| Indian Bank | 2,90% — 5,15% | 3,40% — 5,65% |

| ИДБИ Банк | 2,90% — 4,80% | 3,40% — 5,65% |

| OBC | 3,00% — 5,25% | 3,50% — 5,75% |

| Citibank | 2,75% — 3,75% | 3,25% — 4,25% |

| Аллахабад Банк | 2,90% — 5,15% | 3,40% — 5,65% |

| PNB | 3.00% — 5,25% | 3,50% — 5,75% |

| PNB Финансирование жилищного строительства | 5,90% — 6,70% | 6,15% — 6,95% |

| Indian Overseas Bank | 3,40% — 5,25% | 3,90% — 5,75% |

| Андхра Банк | 3,00% — 5,40% | 3,50% — 5,90% |

| Банк Индии | 3,25% — 5,30% | 3,75% — 5,80% |

| Банк Махараштры | 3.00% — 4,90% | 3,00% — 5,40% |

| Канара Банк | 2,95% — 5,50% | 2,95% — 6,00% |

| Банк Пенджаб и Синд | 3,10% — 5,25% | 3,60% — 5,95% |

| Центральный банк Индии | 2,75% — 5,00% | 3,25% — 5,50% |

| ЮКО Банк | 2,75% — 5,00% | 3,00% — 5,50% |

| Union Bank of India | 3.00% — 5,40% | 3,50% — 5,90% |

| DHFL | 7,70% — 8,00% | 7,95% — 8,25% |

| Лакшми Вилас Банк | 3,60% — 7,00% | 3,60% — 7,50% |

| United Bank of India | 3,00% — 5,25% | 3,50% — 5,75% |

| Karnataka Bank | 3,40% — 5,70% | 3,80% — 6,95% |

| Джамму и Кашмир Банк | 3.00% — 5,30% | 3,50% — 5,80% |

| DBS Банк | 2,75% — 5,50% | 2,75% — 5,50% |

| Банк Карур Выся | 3,50% — 5,65% | 3,50% — 6,15% |

| Да Банк | 3,50% — 6,75% | 4,00% — 7,50% |

| Syndicate Bank | 2,95% — 5,50% | 2,95% — 6,00% |

| Standard Chartered Bank | 2,50% — 5.60% | 2,50% — 6,10% |

| Dhanlaxmi Bank | 3,50% — 5,60% | 4,00% — 6,10% |

| Bajaj Finance | 6,10% — 6,60% | 6,35% — 6,85% |

| LIC жилищное финансирование | 5,50% — 5,60% | 5,75% — 5,85% |

| Федеральный банк | 2,50% — 5,50% | 3,00% — 6,00% |

| Корпорация Банк | 3,00% — 5,40% | 3.50% — 5,90% |

| IndusInd Bank | 3,25% -7,00% | 3,75% — 7,50% |

| РБЛ Банк | 3,25% — 6,40% | 3,75% — 6,90% |

| HSBC Банк | 2,25% — 4,00% | 2,75% — 4,50% |

| DCB Банк | 4,75% — 6,95% | 5,25% — 7,45% |

| Bandhan Bank | 3,00% — 6,00% | 3,75% — 6,75% |

| South Indian Bank | 3.50% — 5,50% | 4,00% — 6,00% |

Ниже приведен список банков, которые предоставляют лучшие процентные ставки для ФД на срок от 1 года до 5 лет.

| FD Право владения | FD Скорость | Банки, предоставляющие эту ставку FD |

| 1 год | 6.50% | IndusInd Bank |

| 2 года | 7,00% | IndusInd Bank, Jana Small Finance Bank |

| 3 года | 7,00% | Jana Small Finance Bank |

| 5 лет | 7,00% | Jana Small Finance Bank |

IndusInd Bank является ведущим банком со сроком действия 1 год FD, поскольку он предлагает самую высокую процентную ставку в размере 7,00% по депозитам с таким сроком владения. Для 5-летнего FD Jana Small Finance Bank предоставляет максимальную процентную ставку, равную 7.00%.

У нас теперь есть и срочные вклады!

ОТКРЫТЬ FD ОНЛАЙН Банки, предоставляющие услуги B EST ставки FD на 1 год T enureСтавки FD за последний год варьируются от 4,50% до 7,00%. Лидирует IndusInd Bank с процентной ставкой 7,00% за срочный депозит на один год. Тем не менее, вы можете сравнить следующие банки, если вы думаете об открытии FD сроком на 1 год.

| 1 год FD Rate | Банки с данной ставкой |

| 6,75% | Jana Small Finance Bank |

| 6,60% | Эквитас Банк |

| 6,50% | Да Банк |

| 6,50% | IndusInd Bank |

| 6,50% | Да Банк |

Indusind Bank возглавил список для 2-летнего владения банковским FD с максимальной ставкой 7%

| 2 года FD Rate | Банки с данной ставкой |

| 7.00% | IndusInd Bank |

| 7,00% | Jana Small Finance Bank |

| 6,50% | РБЛ Банк |

| 6,75% | Equitas Small Finance Bank |

| 6,50% | Да Банк |

Банки, предоставляющие услуги B EST ставки FD на 3 года T enure

| 3 года FD Rate | Банки с данной ставкой |

| 7.00% | Jana Small Finance Bank |

| 7,00% | Equitas Small Finance Bank |

| 6,50% | Да Банк |

| 6,05% | Удживанский малый финансовый банк |

| 5,65% | Банк Карур Выся |

В соответствии с последними тенденциями процентных ставок банковских FD, 5-летние ставки FD варьируются от 4.От 50% до 7,00%. Jana Small Finance Bank — лучший банк со сроком действия 5 лет с максимальной ставкой 7,00%.

| 5-летний тариф FD | Банки с данной ставкой |

| 7,00% | Jana Small Finance Bank |

| 6,75% | Equitas Small Finance Bank |

| 6,75% | Да Банк |

| 6,70% | Почтовое отделение Индии |

| 6.00% | Банк Лакшми Вилас |

Лучшие ставки FD за месяц, предоставляемые банками

3 месяца

| 3 месяца | Банки с данной ставкой |

| 5,50% | Эквитас Банк |

| 5,00% | Да Банк |

| 3,75% | Jana Small Finance Bank |

| 3.70% | Dena Bank (в настоящее время объединен с Bank of Baroda) |

6 месяцев

| 6 месяцев | Банки с данной ставкой |

| 5,75% | Эквитас Банк |

| 5,50% | Да Банк |

| 5,00% | IndusInd Bank |

| 4,50% | Jana Small Finance Bank |

9 месяцев

| 9 месяцев | Банки с данной ставкой |

| 6.15% | IndusInd Bank |

| 6,00% | Эквитас Банк |

| 6,00% | Jana Small Finance Bank |

| 5,75% | Да Банк |

Процентные ставки по фиксированным депозитам для пенсионеров

Все банки обычно предлагают несколько более высокие процентные ставки, чем обычные граждане. Однако, чтобы получить учетную запись пожилого человека и воспользоваться преимуществами, необходимо предоставить подтверждение возраста.Внесенные деньги перемещаются между сберегательным счетом и счетом фиксированного депозита. Обычно он известен как фиксированный депозит Sweep in-Sweep out. Эта схема позволяет вкладчику получать более высокие процентные ставки на излишек суммы на вашем сберегательном счете.

- Возраст пенсионера на момент открытия счета должен быть не менее 60 лет.

- Пенсионеры FD в большинстве банков занимают от 7 дней до 10 лет

- FD пенсионера может предоставить вам процентную ставку от 0.От 25% до 0,75% выше, чем обычная процентная ставка

- Можно брать ссуды под свой счет ФД пенсионера

- Подобно другим схемам, пенсионный фонд пенсионного возраста также взимает штраф в случае преждевременного отказа

Своевременное закрытие: Своевременное закрытие означает закрытие срочного депозитного счета только в момент его погашения. При закрытии на дату погашения банк выплачивает основную сумму вместе с процентами, начисленными за выбранный срок.

Прерывание счета FD: Это полная противоположность своевременному закрытию, когда вкладчик снимает все внесенные деньги до наступления срока их погашения. Обычно нарушение FD или досрочное снятие не допускается и регулируется нормами банка; банки взимают штраф в момент нарушения вашего FD до наступления срока погашения и возвращают вам основную сумму и проценты по более низкой процентной ставке. Однако есть некоторые банки, такие как Yes Bank и Bank of Maharashtra, которые отказываются от штрафа, если снятие средств связано с какой-либо чрезвычайной ситуацией.

Частичное снятие: Как следует из названия, частичное снятие позволяет вкладчику снять определенную часть денег с фиксированного депозитного счета. Вы можете использовать фонд в чрезвычайных ситуациях или депонировать его в другом банке, если вы получаете лучшие ставки FD на рынке. Обычно это разрешено в единицах рупий. 1000 и штраф в размере 1% взимается банком. Однако оставшаяся сумма остатка продолжает приносить первоначальную процентную ставку

. Калькулятор процентной ставки FDОчевидно, что вы можете захотеть узнать, сколько процентов вы заработали бы на своем FD после наступления срока погашения.н * т

Где,

I = А — П

A = Сумма погашения

P = Основная сумма

r = процентная ставка

t = Срок владения

n = Частота начисления сложных процентов

I = начисленные проценты

Налогообложение процентных ставок по срочным депозитам- Доход, полученный от FD, считается доходом из других источников и полностью подлежит налогообложению.

- Однако банки не вычитают TDS, если процентный доход по фиксированным депозитам меньше рупий.40000 в год

- Вам необходимо подать форму 15G и форму 15H в банк в начале финансового года. Банки не вычитают TDS после того, как вы отправите формы

Налоговые сбережения FD — это особый тип депозитной схемы, по которой можно получить освобождение от налога в размере до рупий. 1,5 лакха в соответствии с разделом 80C Закона о подоходном налоге 1961 года. Некоторые из особенностей налоговых сбережений FD:

- Эта учетная запись имеет период блокировки не менее 5 лет

- Возможность досрочного или частичного отказа не предусмотрена

- Кредитная линия под залог ФД недоступна

Депозит Flexi предлагает вкладчику возможность привязать свой депозитный счет к сберегательному счету.

Советы по инвестициям с фиксированным депозитом- Перед инвестированием следует подумать о таких факторах, как срок погашения, процентная ставка, штраф за нарушение счета FD до наступления срока погашения.

- Кроме того, сделайте свое исследование относительно последних тенденций в области процентных ставок. Если вы планируете реинвестировать при повышении процентных ставок, выберите FD с более коротким сроком владения и наоборот

- Прежде чем переходить к окончательному решению, необходимо изучить предлагаемую процентную ставку с учетом владения и пользования.Иногда банки могут предлагать более высокие процентные ставки по некоторым выбранным видам владения

- Кроме того, расходы следует тщательно планировать и инвестировать, следя за тем, чтобы это не повлияло на ваш бюджет.

Вопрос. Какая минимальная сумма для открытия счета FD?

Ответ . Минимальная сумма, если вы открываете счет FD через мобильный банкинг или интернет-банкинг, составляет рупий. 5000, но если вы посетите ближайший филиал напрямую, минимальная сумма вложения составляет 10 000 рупий.

Вопрос. На какой минимальный срок можно открыть счет FD?

Ответ . Срочный депозитный счет в банках можно открыть на срок не менее 7 дней и 1 год в НФК.

Вопрос. Могу ли я получать ежемесячный доход или проценты со счета FD?

Ответ . Да. Во время открытия счета просто выберите ежемесячную выплату процентов, среди других вариантов, таких как квартальные, полугодовые и годовые выплаты процентов.

Вопрос. Как рассчитываются проценты по срочному банковскому депозиту?

Отв. Для Срока владения менее 6 месяцев : Проценты начисляются на простые проценты и учитываются за период времени.

Для Срока владения 6 месяцев и более: Проценты начисляются ежеквартально, т.е. проценты, полученные за предыдущий квартал, добавляются к основной сумме для окончательного расчета процентов

Для ежемесячной выплаты процентов: Проценты выплачиваются по немного измененной ставке по сравнению со стандартной ставкой.Если вкладчик выбрал вариант выплаты ежеквартально, проценты будут рассчитываться и выплачиваться ежеквартально.

Вопрос . Как подать заявку на срочный депозит онлайн?

Отв. У разных банков разные процедуры для открытия счета FD онлайн. Вы можете посетить официальный сайт соответствующего банка и проверить процедуру открытия FD онлайн.

Вопрос . Могу ли я снять свою сумму FD онлайн до наступления срока погашения?

Ответ .Да, вы можете вывести свой FD онлайн до наступления срока погашения FD, но банки взимают штраф, уплачивая более низкую процентную ставку или взимая штраф за досрочное снятие.

Вопрос . Какую максимальную сумму можно инвестировать на счет FD?

Ответ . Ограничения по инвестициям в счет FD нет; однако он может варьироваться от одного банка к другому. На сумму выше рупий. 1 крор на фиксированных депозитных счетах могут получить индивидуальные процентные ставки в своем банке.

Вопрос . Как я получу проценты?

Ответ . Это зависит от выбранной схемы инвестирования при открытии срочного депозитного счета. Если вы внесли деньги по традиционной схеме, проценты FD будут зачисляться на ваш сберегательный счет ежемесячно или ежеквартально.

Если он депонирован по схеме реинвестирования, проценты будут периодически добавляться к основной сумме для реинвестирования и увеличиваться в зависимости от времени.Вы можете выбрать получение суммы процентов по своему FD ежемесячно, ежеквартально или ежегодно

Вопрос . Включает ли процент, полученный по FD, TDS?

Ответ . Удержание налога у источника или TDS не применимо к процентам, полученным до определенного диапазона рупий. От 5000 до 10000 (в зависимости от финансового учреждения). Если общий доход инвестора ниже налогооблагаемого лимита, налогового вычета можно избежать, предоставив форму 15G / 15H во время открытия счета FD.

Сравнить процентные ставки — Сравнение банковских процентных ставок

Что влияет на процентные ставки в Австралии?

Официальные процентные ставки, также называемые денежной ставкой, устанавливаются Резервным банком Австралии (РБА), который является центральным банком страны и принимает основные решения в отношении денежно-кредитной политики.

РБА встречается в первый вторник каждого месяца, чтобы обсудить состояние национальной экономики, включая такие вопросы, как доверие потребителей, инфляция, экономический рост и уровень занятости.Исходя из этих (и других) факторов, официальная денежная ставка либо снижается, либо увеличивается, либо остается неизменной.

Идея заключается в том, что низкие процентные ставки помогут поднять экономику, побуждая австралийцев тратить, брать взаймы и инвестировать. Между тем, высокие процентные ставки помогут обуздать инфляцию, побудив австралийцев вместо этого экономить свои деньги.

Чтобы получить самую свежую информацию о денежной ставке RBA, прочтите нашу ежемесячную сводку процентных ставок резервного банка или нашу страницу статистики жилищных кредитов Австралии.

Типы процентных ставок

- Фиксированная процентная ставка означает, что проценты по вашему кредиту или сбережениям зафиксированы на определенном уровне и не зависят от роста или падения рынка. Это может быть и благословением, и проклятием, но если вам нравится чувство уверенности в своих финансах, вам может подойти фиксированная процентная ставка. Фиксированная процентная ставка упрощает составление бюджета, потому что вы будете знать, какая сумма будет каждый месяц, будь то погашение или дополнительные деньги на вашем счете.

- Переменные процентные ставки более гибкие и меняются вместе с рынком. Они также основаны на официальной денежной ставке РБА, но, в отличие от фиксированной процентной ставки, они не фиксируются в любое время. Таким образом, если ваш кредит или сбережения работают с переменной процентной ставкой, сумма процентов, которые вы выплачиваете или зарабатываете, может меняться изо дня в день.

На что обращать внимание при получении кредита

Вы покупаете новый дом, открываете бизнес или ищете новую машину? Тогда вы, вероятно, ищете ссуду, чтобы помочь начать дело.

Важно провести небольшое исследование, прежде чем вы выберете кредитора, потому что текущая процентная ставка повлияет не только на ваши ежемесячные выплаты, но и на то, сколько вы заплатите к тому времени, когда срок вашего кредита истечет.

Цель состоит в том, чтобы обеспечить низкую процентную ставку по ссуде, чтобы свести к минимуму сумму процентов, которые вам нужно будет заплатить, но это еще не все, что вам нужно учитывать. Комиссии, сборы, штрафы и дополнительные функции — это все, что вам нужно учитывать при выборе лучшего кредита.

Это может показаться сложной задачей, но ее можно упростить, если использовать скорость сравнения. Это ставка, которую поставщики должны указывать в соответствии с Национальным кредитным кодексом, и она учитывает проценты, комиссионные и сборы для более четкого представления о реальной стоимости кредита. Вот почему, когда вы сравниваете продукты на Mozo, будь то жилищные ссуды, автокредиты или личные ссуды, вы увидите процентную ставку и сравнительную процентную ставку.

Удобно, правда? Но при использовании ставки сравнения следует помнить об одном — это руководство, основанное на указанной сумме кредита и сроках (которые показаны на страницах сравнения Mozo).Разные ссуды будут означать разные ставки сравнения, поэтому, чтобы точно узнать, сколько вы будете платить в качестве процентов, обязательно поговорите со своим кредитором.

На что обращать внимание при сбережении

Лучшее место для хранения сбережений будет зависеть от ваших целей. Если вы откладываете деньги на краткосрочную цель, сберегательный счет с высокой начальной процентной ставкой может стать просто необходимым пополнением ваших сбережений. Или, если у вас есть приличная сумма средств, но вам не нужно к ним обращаться, срочный депозит может быть лучшим местом, чтобы припарковать ее на время.

Независимо от того, как долго вы откладываете свои сбережения, цель — получить высокую отдачу от своих денег, что означает обеспечение высокой процентной ставки.

Вам также следует рассмотреть специальные предложения, такие как вводные процентные ставки или бонусные процентные ставки, и остерегаться комиссий за счет или транзакций. Для таких вещей, как сберегательные счета или срочные вклады, не отображается коэффициент сравнения, чтобы учесть эти дополнительные соображения, но здесь, в Mozo, мы покажем их вам на наших страницах сравнения.

Сравнение комиссий за расчетный счет в ведущих банках США

В крупных банках США уже довольно давно не существует бесплатных текущих счетов, но вы все равно можете получить свои текущие счета бесплатно.

Многие банки готовы отказаться от этих надоедливых ежемесячных комиссий, когда выполняются определенные требования — обычно путем поддержания минимального баланса или путем ежемесячного размещения прямых депозитов.

Вот базовое сравнение комиссий по текущему счету в 10 крупнейших банках США.С .:

Связанный: MyBankTracker Лучшие бесплатные текущие счета Выбор

Почему банки взимают ежемесячную плату за обслуживание

Почему банки постоянно взимают эти комиссии, несмотря на то, что знают, как их презирают их клиенты?

Хотя многие люди считают, что эта услуга должна предоставляться им бесплатно, следует понимать, что банки — это коммерческие предприятия, конечной целью которых является зарабатывание денег.

Также существуют расходы, связанные с ведением бизнеса.Даже всемогущие банки, которые слишком велики, чтобы обанкротиться, не застрахованы от этих затрат.

Для того, чтобы банки могли предоставлять клиентам эти базовые услуги, им нужны деньги.

Средства для поддержки этой деятельности будут поступать напрямую от потребителей в виде сборов.

Вот основные комиссии за текущий счет в крупнейших банках США:

Базовые комиссии за текущий счет в ведущих банках

Базовый текущий счет определяется как беспроцентный текущий счет с самой низкой предлагаемой ежемесячной платой, которой можно избежать с помощью минимального остатка или прямого депозита.

Хотя одна и та же комиссия в любом банке, как правило, одинакова по всей стране, некоторые комиссии могут варьироваться в зависимости от того, где вы живете.

Мы советуем вам уточнять в своем местном отделении наиболее точную политику в отношении комиссионных сборов и отказов от уплаты налогов.

Вот лучшие онлайн-банки, которые имеют самые высокие ставки по сберегательным счетам и бесплатные текущие процентные счета:

Сравнение комиссий по базовым текущим счетам

Согласно банковскому анализу MyBankTracker, средняя базовая комиссия за текущий счет в топ-10 U.S. Banks стоит 9,60 долларов.

В настоящее время самая дорогая ежемесячная плата за обслуживание у TD Bank, а самая низкая — 0 долларов в месяц — у Capital One.

Обратите внимание, что некоторые банки предоставят вам скидку на вашу ежемесячную плату, если вы решите отказаться от бумажных выписок и переключиться на онлайн-выписки.

Например, банк США предоставит вам скидку в размере 2 долларов США, после чего комиссия будет снижена до 6,95 долларов США в месяц, что сделает ее одной из самых низких ежемесячных сборов за обслуживание в 10 крупнейших банках.

Минимальный баланс для отказа от ежемесячной платы

Средний минимальный баланс, необходимый для отказа от ежемесячной платы в 10 крупнейших банках, в настоящее время составляет 1010 долларов США.

Наибольшая сумма составляет 1500 долларов — шесть из десяти банков требуют этот минимум, чтобы отказаться от комиссии.

TD Bank откажется от комиссии только с ежемесячным поддержанием баланса в размере 100 долларов США — наименьшего минимального баланса, необходимого для отказа от комиссии, — но имейте в виду, что у них нет возможности для прямого депозита.

Требования к остатку средств в крупных банках становится все труднее выполнять, поскольку многие из них увеличивают минимальную сумму.

К счастью, есть второй способ отказаться от ежемесячной платы — прямой депозит.

Прямой депозит для отказа от ежемесячной платы

Средняя минимальная сумма прямого депозита, необходимая для отказа от ежемесячной платы в 10 крупнейших банках, в настоящее время составляет 468,75 долларов США.

Наибольшая сумма прямого депозита, необходимая для отказа от комиссии, в настоящее время составляет 1000 долларов США в месяц в U.С. Банк.

Прямые вклады определяются по-разному в зависимости от банка. В большинстве случаев прямой депозит должен быть электронным депозитом вашей зарплаты, пенсии или государственных пособий (например, социального обеспечения).

Кроме того, ежемесячная плата будет отменена с несколькими ежемесячными прямыми депозитами на общую сумму требуемой суммы, в то время как в других случаях требуется один прямой депозит на эту сумму в течение месяца.

Это незначительное изменение, которое было внесено во многие банки в недавнем прошлом, которое упростило для клиентов с текущими счетами возможность избежать ежемесячной платы за счет использования прямого депозита.

Например, в случае, когда один прямой депозит в размере 500 долларов в месяц необходим, чтобы избежать ежемесячной платы, клиент, получающий двухмесячный прямой депозит в размере 250 долларов каждый, не сможет отказаться от комиссии.

Другие способы отказа от ежемесячной платы

Многие банки предлагают дополнительные способы отказаться от ежемесячной платы за базовую проверку, включая, помимо прочего, участие в средней школе, колледже, университете или программе профессионального обучения и возраст старше определенного возраста (обычно от 60 до 62 лет).

Если вы финансово не в состоянии выполнить требования об освобождении от комиссии в крупном банке, вы можете изучить местные банки, кредитные союзы и онлайн-банки.

Они продолжают предлагать бесплатные текущие счета без каких-либо условий.

Тереза - исследователь-аналитик MyBankTracker.com. Она является экспертом в области банковских комиссий и политики, денежной психологии и потребительских расходов.

Сравните ставки по высоким депозитам 2021

Ставки по срочным депозитам на данный момент довольно низкие, но это не значит, что вы не можете подобрать лучшую ставку для себя.

Сравнение срочных вкладов

Savings собрала одни из самых высоких ставок по срочным депозитам, доступным в этом месяце, как по долгосрочным, так и по краткосрочным депозитам. В частности, мы рассмотрим:

Высокие ставки по краткосрочным депозитам — шесть месяцев

Обратите внимание, что заявленная процентная ставка указана под год — один раз в год. Таким образом, за шестимесячный депозит вы фактически заработаете половину этой суммы.

Объявление

Депозит на 6 месяцев

Характеристики продукта

- Другие сроки от трех месяцев до пяти лет

- Малый минимальный депозит

- Бонус лояльности при пролонгации срочного депозита

- Без комиссии за счет

Характеристики продукта

- Другие сроки от трех месяцев до пяти лет

- Малый минимальный депозит

- Бонус за лояльность при пролонгации срочного депозита

- Без комиссии за счет

Высокие ставки по годовым депозитам

Прочтите эту статью о том, как частота процентов по срочным депозитам может повлиять на вашу окончательную сумму.

Высокие ставки по депозитам на два года

Высокие трехлетние депозитные ставки

Между трехлетними депозитами существует большая конкуренция, но в настоящее время вы можете получить аналогичные процентные ставки на двухлетние сроки.

Высокие ставки по пятилетним депозитам

Сравните ставки срочных вкладов ANZ, CBA, NAB и Westpac

В таблице ниже вы можете увидеть, что ставки по срочным депозитам от ANZ, Commonwealth Bank, NAB и Westpac не действуют, а также некоторые из указанных выше ставок.

Фактически, ежемесячные данные Резервного банка по ставкам розничных депозитов показали, что средняя процентная ставка по срочным депозитам большой четверки (плюс Маккуори) на всех сроках упала до уровня ниже 0,50%. Это намного ниже, чем многие из представленных здесь процентных ставок, и на самом деле ниже уровня инфляции.

Дополнительные руководства и ресурсы:

Ставки срочных вкладов в Австралии

Срочные вклады по определению представляют собой простой продукт: вы кладете деньги на счет на фиксированный период времени и получаете фиксированную процентную ставку.Их предлагают уполномоченные депозитные учреждения (ADI), что означает, что в редких случаях банкротства учреждения будет гарантировано до 250 000 долларов США. В конце фиксированного периода вы можете либо реинвестировать деньги в тот же или другой депозит, либо вы можете обналичить их и, скажем, потратить свои процентные доходы на пляжный отдых или что-то в этом роде.

Тем не менее, этот пляжный отдых должен быть довольно дешевым, поскольку ставки по срочным депозитам сейчас не такие уж и умопомрачительные.Благодаря исторически низкой процентной ставке в Австралии, которая более стабильна, чем пруд, кишащий мутной мокрицей, ставки по срочным депозитам также находятся на рекордно низком уровне. Простительно, если вы забыли, что в конце 80-х ставки по срочным депозитам составляли около 17%.

Это не значит, что вам не следует оглядываться. Если вы этого не сделаете, вы рискуете застрять в затруднительном положении с процентной ставкой, и, в отличие от сберегательных счетов, вы часто не можете получить свои деньги без штрафных санкций за досрочное снятие и / или уведомления за 31 день. период.

Что влияет на процентную ставку срочного депозита?

У каждого провайдера есть несколько, если не десятки продуктов срочных вкладов с разными ставками. Это приводит к огромному разнообразию процентных ставок . Например, вы можете получить ставку по срочному депозиту на один год выше 1,00%, но также и не более 0,50%. Это большая разница. Для срочного депозита в размере 10 000 долларов, инвестированного сроком на один год, эта разница в процентных ставках может привести к разнице в размере более 50 долларов США.

Существует множество различных факторов, влияющих на процентную ставку срочного депозита, которые мы объясним более подробно здесь. Вкратце, существует семь факторов, влияющих на повседневные процентные ставки по срочным депозитам:

Но помните, что когда вы берете срочный депозит, ваша процентная ставка фиксированная, , что означает заблокировано. Гипотетически банк может снизить свои процентные ставки до 0,01%, и у вас все равно будет та же процентная ставка, что и у вас. в начале, пока не истечет ваш срок.

Всегда ли ставки были такими низкими?

Вовсе нет. Еще в 2009 году средняя ставка по срочным депозитам большой четверки составляла 5,25%, тогда как денежная ставка РБА составляла 7,2%. Фактически, несколько десятилетий назад вы могли получить срочный вклад с процентной ставкой 17%. Сегодняшние депозитные ставки действительно бледнеют по сравнению с процентными ставками прошлого.

Из всех факторов, влияющих на процентную ставку по срочному вкладу, ставка наличных, вероятно, является наиболее решающей. Некоторые банки предпочтут не передавать клиентам изменения процентной ставки, но большинство делают это, поэтому при изменении ставки денежной наличности изменяются и ставки по срочным депозитам.

Плюсы и минусы срочных вкладов

а. Преимущества срочных вкладов

- Обычно считается, что это надежное и стабильное вложение.

- Практически без риска — у вас есть государственная гарантия на сумму до 250 000 долларов

- Фиксированные ставки, чтобы вы точно знали, какой будет ваш доход

- Ваши деньги заблокированы, поэтому нет соблазна их потратить

- Очень немногие имеют авансовые или текущие платежи

- Никаких усилий по уходу — установил и забыл!

г.Недостатки срочных вкладов

- Процентные ставки сейчас низкие

- Фиксированные ставки, поэтому ваша ставка не вырастет, если она вырастет.

- Они не являются гибким вариантом и имеют очень мало функций

- Неспособность легко снять деньги — не лучший вариант, когда денег не хватает

- Значительное снижение процентной ставки при досрочном снятии средств

- Как правило, нет возможности пополнить срочные вклады дополнительными денежными средствами

Как открыть срочный вклад

Открытие срочного депозита может быть несложным процессом.Обычно вам необходимо предоставить:

- Ваши личные данные (например, имя, адрес, номер телефона)