изменения в пенсионной системе в 2021 году

Екатерина Мирошкина

экономист

В 2021 году продолжают действовать изменения, которые были введены еще в 2018, но вступают в силу постепенно. С 1 января снова вырос возраст выхода на пенсию. Чтобы получать выплаты от государства, нужно накопить больше стажа и баллов, чем годом ранее. Вырос и размер пенсии — в среднем на 1000 Р.

Вот что нужно знать об обычных пенсиях в 2021 году.

Индексация страховых пенсий по старости

С тех пор как повысили пенсионный возраст, каждый год средняя пенсия по старости увеличивается примерно на 1000 Р. Это не фиксированная прибавка, а рост в процентах — и только для неработающих пенсионеров. В 2020 году пенсии выросли на 6,6%, в 2021 — на 6,3%.

- Источник:

- Федеральный закон от 03.10.2018 № 350-ФЗ

За счет индексации повышается фиксированная часть пенсии и стоимость одного пенсионного коэффициента. В 2021 году фиксированная часть составит 6044,48 Р, а один балл стоит 98,86 Р.

Если пенсионер накопил за время работы 150 баллов, в 2020 году его пенсия составляла 19 636 Р, а в 2021 году составит 20 873 Р в месяц. Средняя пенсия по старости в России в 2021 году — 17 500 Р.

За счет роста фиксированной выплаты увеличатся и некоторые доплаты: например, за работу в сельской местности можно получить 25%. В 2021 году это 1511 Р — на 115 Р больше, чем в 2020.

Пенсионеры 80 лет и старше получают удвоенную фиксированную часть. Теперь они вместо 11 172 Р будут получать 12 088 Р — и дополнительно стоимость своих пенсионных баллов.

Повышение пенсионного возраста

Пенсионная реформа произошла в 2019 году. Возраст выхода на заслуженный отдых подняли на 5 лет: до 60 для женщин и до 65 для мужчин. При этом установили переходный период с постепенным повышением. То есть сейчас на пенсию можно выйти все-таки раньше 60 или 65 лет. В 2020 году женщины могли выйти на пенсию в 55,5 года, а мужчины — в 60,5.

Вот кто может выйти на пенсию в 2021 году:

- Женщины, которым в первом полугодии 2020 года исполнилось 55 лет.

Они выйдут на пенсию во второй половине 2021 года, когда им будет 56 лет и 6 месяцев.

Они выйдут на пенсию во второй половине 2021 года, когда им будет 56 лет и 6 месяцев. - Мужчины, которым в первом полугодии 2020 года исполнилось 60 лет. Право на пенсию по старости у них возникнет в 61 год и 6 месяцев, то есть тоже во втором полугодии 2021 года.

- Женщины и мужчины на госслужбе, которым 55 и 60 лет исполнилось во втором полугодии 2019 года. Право на пенсию они получат не раньше первого полугодия 2021 года — в возрасте 56,5 и 61,5 года соответственно.

В первом полугодии 2022 года тоже можно будет выйти на пенсию в 56,5 и 61,5 года. А потом возраст сразу вырастет до 58 и 63 лет — это произойдет в 2024 году.

Ну и что? 22.05.19Повышение пенсионного возраста: разбор по документам

Т—Ж теперь в приложении

Познакомьтесь с 12 бесплатными курсами про деньги и жизнь на iOS и Android

СкачатьСтаж и баллы для назначения пенсии

Чтобы выйти на пенсию по старости, мало достичь пенсионного возраста. Нужно еще накопить минимальное количество стажа и баллов. Эти параметры зависят от суммы страховых взносов.

Эти параметры зависят от суммы страховых взносов.

В 2020 году для пенсии по старости хватало 18,6 пенсионного коэффициента и 11 лет стажа. В 2021 году понадобится 21 балл и 12 лет. Когда переходный период закончится, для пенсии нужно будет 30 баллов и минимум 15 лет стажа.

Например, женщина достигла пенсионного возраста, но у нее только 9 лет официального стажа и 16 баллов — потому что была серая зарплата и работа без оформления. Она не сможет выйти на пенсию, пока не заработает достаточно стажа и баллов. Или не докупит их за деньги.

Проверить стаж и баллы на лицевом счете можно через госуслуги. Ответ приходит моментально, запросы бесплатные. Там же можно проверить сведения из трудовой книжки: иногда одно слово в названии должности влияет на возможность получать пенсию.

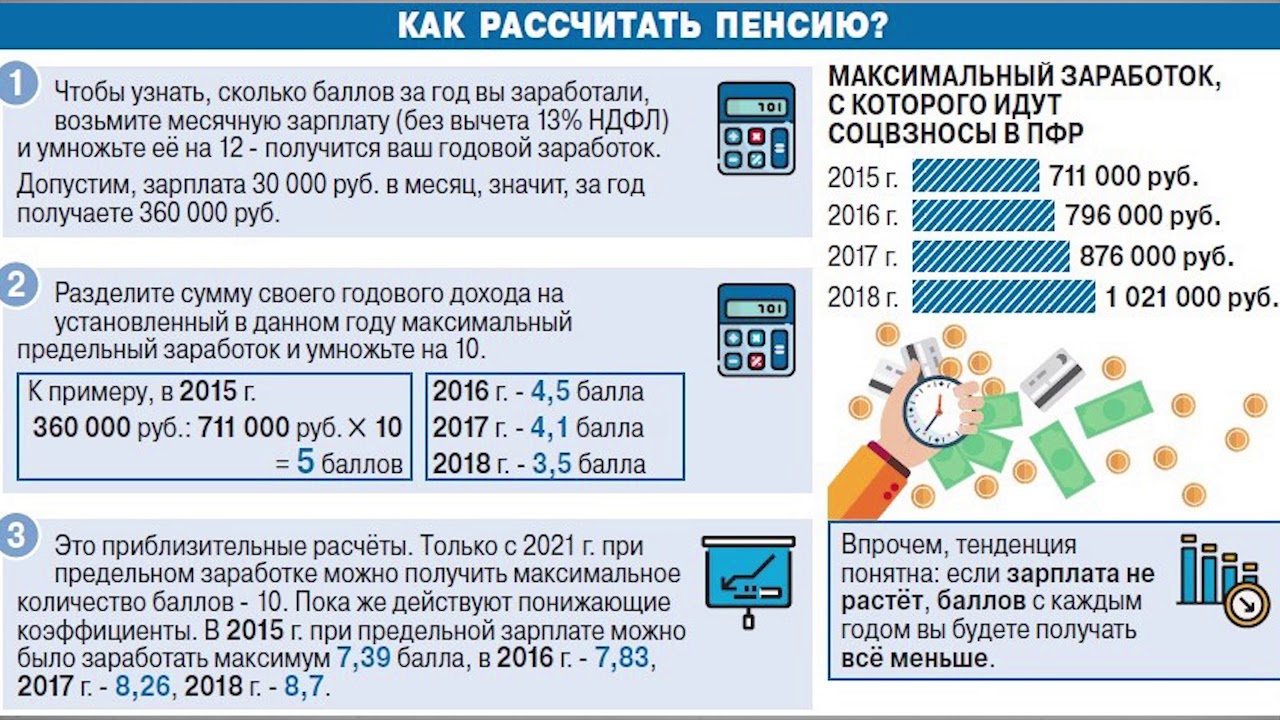

Максимальное количество баллов за год

Количество накопленных пенсионных баллов зависит от суммы страховых взносов. Их платит работодатель или каждый за себя — как, например, ИП или добровольно застрахованные.

Но есть максимум, сверх которого баллы не начислят даже при очень высокой зарплате. В 2020 году можно было получить не более 9,57 балла, в 2021 и далее — не более 10.

Какой бы ни была ваша зарплата в 2021 году, вы заработаете максимум 10 баллов. А это значит, что пенсия в суммах 2021 года вырастет почти на 1000 Р в месяц: 10 баллов × 98,86 Р.

Минимальная пенсия

Пенсия по старости зависит от возраста, стажа и баллов. Но она в любом случае не может быть меньше прожиточного минимума пенсионера в регионе. На 2021 год в целом по России он составляет 10 022 Р, в Москве — 13 496 Р, в Самарской области — 9320 Р.

Если заработанная пенсия меньше, будет социальная доплата — федеральная или региональная. Она рассчитывается без учета ежегодной индексации, то есть выплачивается сверху. Но положена такая прибавка только неработающим пенсионерам или тем, кто оформлен как самозанятый.

Региональные минимумы на 2021 год изменились, поэтому и размер пенсии тоже будет другим.

Например, в 2020 году заработанная пенсия составляла 8500 Р. Прожиточный минимум по региону — 9200 Р. В январе 2021 года минимум вырос до 9800 Р, а пенсию проиндексировали на 6,3%, или 535 Р. В 2021 году общая прибавка к пенсии считается так: 9800 Р − 8500 Р + 535 Р = 1835 Р.

Пенсионер получит 10 335 Р: 8500 Р + 1835 Р.

Пенсия для многодетных мам

Многодетные мамы могут выходить на пенсию раньше обычного возраста:

- при рождении троих детей — в 57 лет:

- при рождении четверых — в 56 лет;

- при рождении пятерых и более — в 50 лет.

Но для них нет переходного периода, поэтому уже в 2021 году нужно иметь минимум 15 лет стажа и 21 пенсионный балл.

В 2021 году многодетные мамы впервые смогут использовать свое право на досрочную пенсию по новым основаниям — пока только если детей хотя бы четверо. В 2020 году обычный пенсионный возраст и так был ниже льготного. А вот во второй половине 2021 года мамы четверых детей могут выйти на пенсию в 56 лет — на полгода раньше остальных.

Мамы троих детей используют льготу не раньше 2023 года.

Для мам пятерых и более детей льгота была и раньше — она и сейчас работает так же. У отцов такой льготы нет.

Что делать? 29.10.18Хочу сменить пол, чтобы раньше выйти на пенсию. Схема сработает?

Досрочная пенсия для безработных

Если до пенсии осталось два года, но работника сократили или уволили из-за ликвидации предприятия, центр занятости может назначить досрочную пенсию — в таком же размере, какой она была бы при обычных условиях.

Но для этого в 2021 году нужно иметь 21 балл и больше стажа: не менее 25 лет для мужчин и 20 для женщин. При этом важно стоять на учете в центре занятости, который не может найти подходящую вакансию.

В 2021 году возраст для такой досрочной пенсии повысился: женщины смогут рассчитывать на нее не раньше 54 лет и 6 месяцев, а мужчины — в 59 лет и 6 месяцев.

На практике такую пенсию назначают редко. Решение принимает центр занятости.

Если нет досрочной пенсии, можно получать пособие по безработице — максимум 12 130 Р.

Как пенсионеру получить вычет при покупке квартиры сразу за четыре года

Социальная пенсия по старости

Даже если не хватает стажа и баллов, государство все равно не оставит без пенсии: в таких случаях платят социальную. Она равна фиксированной части страховой пенсии с прибавкой в виде социальной доплаты.

Но право на такую пенсию возникает на 5 лет позже обычного. С учетом переходного периода, в 2021 году это 61 год и 6 месяцев для женщин и 66 лет и 6 месяцев для мужчин.

Для северян, учителей, врачей, артистов и госслужащих есть свои особенности назначения пенсии. О них — в другом разборе.

Если ПФР отказал в досрочной пенсии…

Как добиться включения в стаж периодов работы в неблагоприятных климатических условиях, чтобы получать заслуженные выплаты?

Читательница «АГ» попросила оценить справедливость решения Братского городского суда Иркутской области1, куда она обратилась после того, как Управление Пенсионного фонда РФ отказало ей во включении рабочих периодов в страховой стаж и стаж работы в местности, приравненной к районам Крайнего Севера, а также в признании права на назначение досрочной страховой пенсии по старости. Суд принял решение о включении спорных периодов в страховой стаж, но не удовлетворил требование о включении их в стаж работы в местности, приравненной к районам Крайнего Севера.

Суд принял решение о включении спорных периодов в страховой стаж, но не удовлетворил требование о включении их в стаж работы в местности, приравненной к районам Крайнего Севера.

Анализируя данный отказ, можно отметить, что читательница перед обращением в ПФР и далее в суд недостаточно хорошо подготовилась.

Как нужно действовать, чтобы ПФР не отказал в назначении досрочной страховой пенсии по старости?

Сначала необходимо запросить у работодателя справку, подтверждающую, что в определенный период гражданин действительно работал и что его рабочее место располагалось в местности, приравненной к районам Крайнего Севера. Справку нужно предоставить в Пенсионный фонд вместе с заявлением о назначении пенсии.

Если данные, указанные в справке, в Пенсионном фонде отсутствуют, то следует обратиться к своему работодателю с заявлением о проведении корректировки сведений в ПФР и на индивидуальном лицевом счете работника. Согласно Закону о страховых пенсиях физические и юридические лица несут ответственность за достоверность сведений, содержащихся в документах, представляемых ими для установления и выплаты страховой пенсии, а работодатели – еще и за достоверность сведений, представляемых для ведения индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования (ч.

Только после этого в случае отказа следует обращаться в суд с иском о признании решения Управления ПФР незаконным; включении периода работы в страховой стаж и стаж работы в местности, приравненной к районам Крайнего Севера; признании права на назначение досрочной страховой пенсии по старости.

В каком случае суд признает право на назначение досрочной пенсии, несмотря на отказ ПФР?

Работа в районах Крайнего Севера и приравненных к ним местностях относится к рабочим периодам в районах с неблагоприятными климатическими условиями. Это дает право на досрочное назначение трудовой пенсии до достижения человеком установленного пенсионным законодательством возраста.

Читательнице следовало в исковом заявлении просить суд установить факт работы в местности, приравненной к районам Крайнего Севера. Более того, так как не во всех случаях достаточно иметь запись в трудовой книжке о том, что место работы находилось именно в такой местности, это нужно доказывать справками, выписками, свидетельскими показаниями и т.

Также напомним, что во времена СССР в общий и специальный трудовой стаж включался период нахождения женщин в декретном отпуске и отпуске по уходу за ребенком. Поэтому в стаж, дающий право на досрочное назначение трудовой пенсии по старости, может быть включен период нахождения женщины в отпуске по уходу за ребенком. Но при условии, что он имел место до 6 октября 1992 г. (до времени вступления в силу Закона РФ от 25 сентября 1992 г. № 3543-1 «О внесении изменений и дополнений в Кодекс законов о труде Российской Федерации», после принятия которого период нахождения в отпуске по уходу за ребенком не включается в специальный стаж работы в случае назначения пенсии на льготных условиях). Необходимо учитывать, что если отпуск по уходу за ребенком начался до 6 октября 1992 г., то этот период включается в стаж независимо от момента его окончания.

Нельзя забывать, что обязательным условием признания права на досрочную пенсию по старости в связи с занятостью на соответствующих видах работ является их выполнение в течение полного рабочего дня, т. е. не менее 80% рабочего времени.

е. не менее 80% рабочего времени.

Кроме того, в страховой стаж включаются периоды работы или иной деятельности при условии, что за эти периоды в Пенсионный фонд уплачивались страховые взносы.

Возместит ли ПФР судебные расходы?

Если истец в установленном законом порядке обращался в орган, осуществляющий пенсионное обеспечение, за назначением пенсии и в этом ему было необоснованно отказано, суд вправе обязать его назначить истцу пенсию со дня подачи заявления в этот орган.

При удовлетворении требований гражданина понесенные им по делу судебные расходы, в том числе и уплаченная государственная пошлина, подлежат возмещению ответчиком.

Что делать, если суд отказал в удовлетворении требований?

Читательнице следует обратиться в суд с исковым заявлением об установлении юридического факта работы в местности, приравненной к районам Крайнего Севера. После получения решения суда нужно собрать недостающие справки. Затем необходимо повторно обратиться в Управление ПФР с заявлением о назначении досрочной страховой пенсии по старости, приложив два решения суда и собранные справки.

Затем необходимо повторно обратиться в Управление ПФР с заявлением о назначении досрочной страховой пенсии по старости, приложив два решения суда и собранные справки.

Еще один вариант: можно обратиться в суд с требованием отменить вынесенное решение по вновь открывшимся обстоятельствам.

Отметим, что неподготовленному человеку трудно справиться с огромным количеством правовой информации, поэтому будет полезно обратиться за квалифицированной помощью.

1Решение Братского городского суда Иркутской области от 21 ноября 2019 г. по делу № 2-3731/2019.

5 способов увеличить пенсию | Новости партнеров на РБК+ Татарстан

В последние месяцы, пенсионная тематика не сходит со страниц СМИ. Частые реформы в пенсионной системе, экономическая ситуация в стране, вынуждают россиян задуматься о самостоятельном формировании пенсии. Сегодня речь пойдет о том, каких правил и рекомендаций необходимо придерживаться, чтобы максимально увеличить свою будущую пенсию. Об этом читайте в нашем материале.

Сегодня речь пойдет о том, каких правил и рекомендаций необходимо придерживаться, чтобы максимально увеличить свою будущую пенсию. Об этом читайте в нашем материале.

1) Для получения страховой пенсии, работа должна быть официальной, а заработная плата – белой

В этом случае работодатель уплачивает страховые взносы в Пенсионный Фонд России, работнику начисляются пенсионные баллы и необходимые для получения страховой пенсии страховой стаж.

2)Перевести пенсионные накопления в негосударственный пенсионный фонд

Накопительная пенсия формируется за счет 6% от суммы Вашего заработка, которые ежемесячно уплачивает Ваш работодатель в ПФР. До 31.12.2015г. Вы можете перевести свои пенсионные накопления в НПФ и сохранить страховую и накопительную пенсии. НПФ Сбербанка – лидер рынка обязательного пенсионного страхования. Уже более 3 миллионов человек доверили свои пенсионные накопления этому Фонду. Для перевода накоплений в НПФ Сбербанка Вам потребуется всего один визит в отделение Сбербанка. Адреса отделений размещены на сайте НПФ Сбербанка в разделе «Контакты».

Для перевода накоплений в НПФ Сбербанка Вам потребуется всего один визит в отделение Сбербанка. Адреса отделений размещены на сайте НПФ Сбербанка в разделе «Контакты».

3)Сформировать индивидуальный пенсионный план

4)Стать участником корпоративной пенсионной программы

Если в Ваш социальный пакет входит корпоративная пенсионная программа, воспользуйтесь ею – как правило, это существенный вклад в будущую пенсию. Наиболее выгодные — корпоративные пенсионные программы с паритетным участием в финансировании работника и работодателя.

5)Следить за формированием пенсионного капитала

Каждый гражданин, имеющий страховое свидетельство обязательного пенсионного страхования (СНИЛС), может проверить, какие страховые взносы делает его работодатель и сколько баллов у него накоплено в личном кабинете на сайте ПФР или на портале госуслуг.

НПФ Сбербанка предлагает своим клиентам следить за состоянием своих пенсионных накоплений, а также накоплений в рамках ИПП, в личном кабинете на сайте www.npfsb.ru.

Как рассчитать резервные или охранные пенсионные баллы

📸 кредит Tech. Сержант. Патрик Эвенсон Для военнослужащих резерва и гвардии расчет военной пенсии является важной частью финансового и жизненного планирования.

Вам нужно знать, как рассчитывать пенсионные баллы резерва или гвардии? Вот как работает этот процесс:

Военная пенсия: обзорДля военнослужащих, находящихся на действительной военной службе, выход на пенсию возможен по достижении 20 «квалификационных лет» военной службы.

В некоторых случаях досрочный выход на пенсию возможен при менее чем 20-летнем опыте службы, но досрочный выход на пенсию в армии не является бессрочным. Вам может быть разрешено отказаться от досрочного выхода на пенсию только в том случае, если Министерство обороны санкционирует программы досрочного выхода из программы.

Эти программы часто выполняются, чтобы помочь различным видам военной службы достичь конечных целей. Во времена, когда Министерству обороны необходимо сократить количество военнослужащих, которые в настоящее время служат, для достижения этих целей часто доступны варианты досрочного выхода на пенсию.

Военнослужащие, находящиеся на действительной военной службе, также могут выйти на пенсию по медицинским показаниям до 20 лет службы, в зависимости от обстоятельств, но это не вариант, который выбирает военнослужащий. Военно-медицинская комиссия принимает решение (или аналогичный орган) по усмотрению правительства.

Определение терминов

В этой статье вы найдете термин «компонент резерва», используемый для описания членов как резерва, так и национальной гвардии.

Служба охраны и пенсионного обеспечения

Запасным компонентам также требуется 20 лет военной службы, но расчет лет службы отличается в зависимости от действительной службы.В данном случае это 20 лет «хорошей службы» и может быть любое сочетание службы между гвардией и резервом. У резервистов другая система, чем у Национальной гвардии. Мы рассмотрим отдельные пенсионные системы охранников и резервов, а также то, что подразумевается под «хорошим обслуживанием» ниже.

Члены гвардии и резерва могут свободно выходить на пенсию, если они имеют на это право, но в отличие от выхода на пенсию действительной военной службы, члены гвардии и запаса не могут получать военную заработную плату до достижения 60-летнего возраста.

Определение «хорошего года» для членов гвардии и резерваПоскольку пенсионные баллы являются ключевым фактором при расчете пенсионного пособия и права на выход на пенсию, полезно понимать определение «хорошего года».”

Хороший год в гвардии или резерве означает 50 баллов, заработанных военнослужащим. Баллы начисляются за различные виды деятельности, включая простое участие (15 баллов в год) и дополнительные баллы за различные типы активных и неактивных услуг:

- Активная служба , включая действительную службу (AD), действительную службу для обучения (ADT) и годовое обучение (AT)

- Услуга по неактивному дежурству , включая обучение по неактивному дежурству (оплачиваемое и неоплачиваемое), членство и заочные курсы без проживания.

За активное участие в обслуживании член Guard или Reserve зарабатывает одно очко за каждый календарный день, проведенный в указанной выше категории Active Service. Не допускается двойное снижение баллов, это означает, что вы можете зарабатывать только одно очко в день, и никакие другие баллы невозможны для других видов деятельности.

Члены, находящиеся на неактивной службе, могут получать пенсионные баллы в оплачиваемом или неоплачиваемом статусе (в зависимости от типа военной службы). Возможные баллы могут варьироваться в зависимости от характера выполняемых обязанностей или обучения.

Неактивные служебные обязанности могут включать службу почетного караула на военных похоронах, учениях по выходным, посещение курсов повышения квалификации посредством дистанционного или заочного обучения и другие мероприятия.

Weekend Drill периоды могут приносить обслуживающему персоналу четыре пенсионных балла за выходные.

Сколько баллов вы можете заработать в течение обычного года в гвардии / резервеГодовая стажировка службы охраны или резерва может стоить более 70 баллов, включая 15 баллов за участие в год, 48 баллов за ежемесячные учения, еще 15 баллов за годовое обучение, которое может варьироваться в зависимости от требований миссии) и любые дополнительные баллы заработанные в результате непрерывного образования, звания почетного караула, мобилизации и т. д.

Приведенные выше цифры основаны на типичном году, когда член гвардии или резерва служит один выходной каждый месяц и две недели службы в год.

Если ваша гвардия / резервная единица не так активна в течение календарного года, вы не сможете заработать 50 очков. И наоборот, вы можете получить гораздо больше 50 очков в год, если ваш отряд особенно активен. Федеральный закон устанавливает ограничение на количество пенсионных баллов, которые вы можете заработать за один год, который зависит от того, когда вы начали военную службу.

Что нужно помнить о пенсионных баллах и хорошем годуЧлены резерва и гвардии не всегда могут зарабатывать достаточно баллов (50 баллов в год), чтобы претендовать на хороший год в любом конкретном году. В таких случаях баллы по-прежнему засчитываются в счет выхода на пенсию, но не увеличивают количество удачных лет в послужном списке военнослужащего.

Отслеживайте свои пенсионные баллыВаши пенсионные баллы должны постоянно отражаться в вашем военном архиве.Вы можете получить доступ к этим записям, как обычно, через комнату дежурного вашего подразделения или на официальном сайте вашего отделения военной службы.

Вам следует, как минимум, проверять свои служебные записи один раз в год, чтобы убедиться, что у вас есть точная информация, указанная там. Вы также должны вести физический учет вашей военной службы в качестве резерва, на всякий случай.

Дело не только в том, что ваши электронные записи об обслуживании могут быть подвержены ошибкам, сбоям, взломам или другим проблемам. Полезно иметь мгновенный доступ к вашим данным как для выхода на пенсию, так и для любых дополнительных преимуществ или приложений, которые могут этого требовать.

Сколько стоит ваша пенсия?

Выход на пенсию действительной военной службы может составлять 2,5% от базовой заработной платы военнослужащего за каждый год службы, в зависимости от выбранного пенсионного плана.

Если вы прослужите полные 20 лет, ваше пенсионное пособие при действительной службе будет составлять ровно половину вашей базовой заработной платы.

Для члена Резервного компонента определение того, сколько может стоить ваш выход на пенсию, можно рассчитать путем деления общего количества пенсионных баллов на 360 и сравнения этого числа с текущими графиками оплаты труда военнослужащих.В этом расчете учитываются ранг и срок службы.

резервистов и гвардейцев также могут иметь право на участие в смешанной пенсионной системе, которая вступила в силу 1 января 2018 года. Резервисты с более чем 4320 пенсионных баллов не переводятся и остаются в ранее выбранной пенсионной программе. Резервисты, вступившие 1 января 2018 г. или позднее, автоматически включаются в смешанную пенсионную систему.

Тем не менее, член резерва или гвардии, не заработавший 4320 или более пенсионных баллов на 31 декабря 2017 года, имеет возможность перейти на смешанный пенсионный план или остаться в «устаревшей пенсионной системе».”

Джо Уоллес — 13-летний ветеран ВВС США и бывший репортер телеканала Air Force Television News.

Понимание пенсионной системы

Возможность получения пенсии — одно из многих преимуществ карьеры в воздушной национальной гвардии и резерве ВВС. Понимание системы пенсионного обеспечения и расчет вашей последней пенсионной выплаты может оказаться сложной задачей. BogiDope здесь, чтобы помочь с быстрым обзором на 30 000 футов пенсионного фонда и того, как рассчитать вашу пенсионную выплату.

Как мне пройти? 20 «Хороших лет»

Чтобы иметь право на пенсию из резерва, вам необходимо 20 квалифицированных лет службы, широко известной как «хорошие годы». Чтобы завершить «хороший год», член резерва должен набрать не менее 50 баллов для выхода на пенсию. Эти баллы можно заработать следующим образом:

- 365 баллов за год действительной службы

- 15 баллов за участие в резерве

- 1 балл за каждый период обучения отряда (UTA или «тренировка»), который посещал

- 1 балл за каждый дополнительный период летной подготовки (AFTP)

- 1 балл за каждый день активного дежурства

- 1 балл за каждый период бездействия

- 1 балл за каждые 3 кредитных часа, заработанные после завершения аккредитованного заочного курса

Если вы минимизируете свои обязанности гвардейца, вы получите 125 пенсионных баллов в год (15 членских взносов, 48 UTA, 48 AFTP и 14 дней AD).Получите 20 «хороших лет» службы, набрав не менее 50 баллов, и получите право на выход на пенсию. Как только вы достигнете этого рубежа, вы получите свое «20-летнее письмо» от секретаря вашего филиала службы, уведомляющее вас о вашем праве на получение пенсии в возрасте 60 лет. Вы можете снизить этот возраст на один год на каждые 90 дней прошедшие соответствующую действительную службу в финансовом году после 2008 года, но ни в коем случае вы не можете получать пенсионное пособие ранее 50 лет.

Пора на пенсию! Отдельный или пенсионный резерв

Итак, вы прошли 20 «хороших лет» (или больше) и решили, что пора повесить свой летный костюм.Пора на пенсию! Пока вы ожидаете выхода на пенсию, ваше подразделение выделит вас из резерва. У вас есть возможность запросить перевод в пенсионных резервов . Как участник пенсионного резерва у вас не будет никаких дополнительных обязанностей, но ваша базовая зарплата пенсионера в размере будет выше. Я настоятельно рекомендую перейти в Retired Reserve . Ваш пенсионный базовый оклад продолжает увеличиваться, потому что он будет рассчитываться на основе шкалы заработной платы (звание и стаж), действующей в течение 36 месяцев до получения вами пенсионного пособия.Другими словами, каждый раз, когда военнослужащие получают повышение заработной платы между моментом перевода в резерв отставных и достижением 60 лет, вы получаете выгоду от этого повышения. Если вы просто разойдетесь, ваша пенсия будет заблокирована в шкале заработной платы в течение 36 месяцев до вашего увольнения.

Чего это стоит? Множитель процента обслуживания

Ваша валовая Резервная пенсионная выплата рассчитывается путем умножения вашего Множителя процента за услуги на вашу Базовую пенсию .Ваш процентный коэффициент обслуживания составляет 2,5% от количества лет активной службы. Чтобы рассчитать количество лет активной службы в качестве резервиста, возьмите ваши общие пенсионные баллы и разделите на 365.

Чтобы проиллюстрировать это, мы будем использовать меня в качестве примера. Я уволился из резерва ВВС в 2017 году в качестве офицера О-5 с 22 «хорошими годами», и мне было 44 года. За время прохождения действительной службы в Национальной гвардии и в резерве я набрал 5510 пенсионных баллов и был переведен в пенсионный резерв. Чтобы определить мой Service Percent Multiplie r:

Активная услуга = 5510/365 = 15.09

Множитель процента обслуживания = 15,09 x 2,5% = 37,7%

Чтобы определить, сколько баллов заработано за вашу военную карьеру, вам необходимо обратиться к вашей системе учета баллов и отчетности (PCARS). Этот документ можно найти здесь. Затем выберите «Действия самообслуживания», а затем «Личные данные». Наконец, выберите «Запросить сводную информацию о баллах ANG / USAFR».

Базовая зарплата пенсионеров (высокая 3)

Для второй части уравнения вам понадобится размер базовой зарплаты пенсионера .План « High 3 » применяется к тем резервистам, которые поступили на действительную или запасную военную службу после 7 сентября 1980 года. Базовая зарплата пенсионеров — это среднее значение максимальной 36-месячной базовой заработной платы.

Вот графики заработной платы DFAS за 2017 год для O-5:

Более 20 Более 22 Более 24 Более 26 Более 28 Более 30

О-5 8,798.10 9 062,70 9 062,70 9 062,70 9 062,70 9 062,70

Моя Валовая резервная заработная плата пенсионеров будет составлять 37,7% моей среднемесячной базовой заработной платы за 2028-2030 годы. Напротив, если бы я решил отделиться в 2015 году, моя валовая базовая зарплата пенсионеров только составила бы 37,7% от моей среднемесячной базовой заработной платы за 2013-2015 годы.

Собираем все вместе

В этом первом примере давайте посмотрим на члена, который уволился после 22 лет службы в качестве O-5.Помните, что пенсионный чек этого человека основан на его последних 36 месяцах службы.

Ссылаясь на таблицу выше, мы можем определить его размер валовой базовой заработной платы на пенсии за последние 3 года:

Год 20 Год 21 Год 22 Среднее значение

О-5 8 798,10 9 062,70 9 062,70 8 974.50

Итак, теперь мы знаем его пенсионных базовых окладов за последние 36 месяцев, 8 974,50 долларов.

Теперь мы умножаем валовой базовой заработной платы на пенсию на его множитель процента за обслуживание , чтобы определить валовая пенсионная заработная плата.

8 974,50 долл. США x 37,7% = 3383,38 долл. США

Таким образом, ежемесячная валовая пенсионная выплата составит 3 383,38 долларов.

Хорошо, теперь давайте переключимся и приведем пример со ссылкой на кого-то, кто переходит в пенсионных резервов. Помните, что в этом случае Валовая Резервная пенсионная выплата основана на Базовой пенсии , когда она взимается в возрасте 60 лет.

Итак, давайте выясним, какая новая пенсионная базовая зарплата будет основана на консервативном 2% ежегодном увеличении заработной платы до 60 лет. Чтобы не усложнять, мы будем использовать прибавку на 175 долларов к ежегодной пенсионной ставке .

Год 2031 Год 2032 Год 2033 Среднее значение

О-5 11 248.10 11 687,7 11 862,70 11 599,50

Итак, теперь мы знаем пенсионных базовых окладов за последние 36 месяцев (2% годовое увеличение), 11 599,50 долларов.

Теперь мы умножаем валовой базовой заработной платы на пенсию на его множитель процента за обслуживание , чтобы определить валовая резервная пенсионная выплата.

11599,50 долл. США x 37,7% = 4373,01 долл. США

Следовательно, ежемесячная валовая пенсионная выплата составит 4 373 доллара.01.

Новое смешанное выбытие

Начиная с 2018 года, некоторые члены гвардии и резерва получат возможность перейти на новую смешанную пенсионную систему. Этот вариант сочетает в себе часть традиционной пенсионной системы с более низким процентом (2,0% по сравнению с 2,5%, использованным в приведенном выше примере) и взносом от дяди Сэма в план сбережений участника (TSP). Подробную информацию о смешанном пенсионном плане можно найти здесь.

Заключение

Надеюсь, вам понравился этот взгляд на пенсионную систему Reserve.Это отличный бонус, которым вы можете воспользоваться. В мире не так много работ, на которых можно было бы заниматься любимым делом неполный рабочий день и при этом получать пенсию. Помните, что система всегда может измениться, и ситуация у каждого человека индивидуальна. Воспользуйтесь информацией из этой статьи, чтобы подготовиться к расчету собственного выхода на пенсию в будущем. Если вам понравилась эта статья и вы хотите сравнить льготы при действительной военной службе, ознакомьтесь с нашей статьей о системе пенсионного обеспечения при действительной военной службе.

Планировщик льгот | Кредиты социального обеспечения и право на льготы

Кредиты социального обеспечения

Вы должны заработать не менее 40 кредитов социального обеспечения, чтобы иметь право на получение пособия по социальному обеспечению.Вы зарабатываете кредиты социального обеспечения, когда работаете и платите налоги на социальное обеспечение.

Количество кредитов не влияет на размер получаемых вами пособий. Это только определяет, имеете ли вы право или нет. Вы не получаете дополнительных преимуществ, если заработаете больше минимального количества кредитов.

Мы не можем выплачивать вам пособие, если у вас недостаточно кредитов. Мы используем заработанную вами сумму кредитов, чтобы определить ваше право на пенсию или пособие по инвалидности, а также право вашей семьи на получение пособия по случаю потери кормильца в случае вашей смерти.

Как зарабатываются кредиты

С 1978 года, когда вы работаете и платите налоги на социальное обеспечение, вы зарабатываете максимум четыре кредита в год.

Кредиты основаны на вашей общей заработной плате и доходе от самозанятости за год. Вы можете работать весь год, чтобы заработать четыре кредита, или вы можете заработать достаточно для всех четырех за гораздо меньшее время.

Размер заработка, необходимого для получения кредита, может меняться каждый год. В 2021 году вы будете получать один кредит социального обеспечения или Medicare на каждые 1470 долларов покрываемого дохода ежегодно.Вы должны заработать 5 880 долларов, чтобы получить максимум четыре кредита в год.

В течение жизни вы можете заработать больше кредитов, чем минимальное количество, необходимое для получения права на получение пособия. Эти дополнительные кредиты не увеличивают размер вашего пособия. Средний размер вашего заработка за ваши рабочие годы, а не общее количество заработанных вами кредитов, определяет размер вашего ежемесячного платежа при получении пособия.

Прочтите нашу публикацию «Как вы зарабатываете кредиты» для получения дополнительной информации.

Количество кредитов, необходимых для пенсионного обеспечения

Если вы родились после 1928 года, для выхода на пенсию вам необходимо 40 кредитов.

Количество кредитов, необходимых для выплаты пособия по инвалидности

Чтобы иметь право на получение пособия по инвалидности, вы должны пройти тест на недавнюю работу и тест на продолжительность работы .

Количество кредитов, необходимое для прохождения недавнего рабочего теста, зависит от вашего возраста.Правила следующие:

- До 24 лет — Вы можете иметь право на участие, если у вас есть 6 кредитов, заработанных в течение 3-летнего периода, заканчивающегося, когда наступает ваша инвалидность.

- Возраст от 24 до 31 года — В общем, вы можете иметь право на участие, если у вас есть кредит за половину рабочего времени в период с 21 года до того времени, когда вы стали инвалидом. В качестве общего примера, если вы станете инвалидом в возрасте 27 лет, вам потребуется 3 года работы (12 кредитов) из последних 6 лет (в возрасте от 21 до 27 лет).

- Возраст 31 и старше — Как правило, вы должны иметь не менее 20 кредитов в течение 10-летнего периода непосредственно перед тем, как вы станете инвалидом.

В следующей таблице показано, сколько лет трудовых кредитов вам необходимо, чтобы соответствовать продолжительности рабочего теста, в зависимости от вашего возраста на момент начала инвалидности. Во время рабочего теста ваша работа не должна попадать в определенный период. В таблице приведено только приблизительное количество необходимых вам рабочих кредитов.Он не охватывает все ситуации. Если вы официально являетесь слепым, вы должны соответствовать только продолжительности рабочего теста. Когда речь идет о законной слепоте, нет требования о недавнем прохождении теста на работу.

ПРИМЕЧАНИЕ: Эта таблица является приблизительной и не охватывает все ситуации

| Если вы станете инвалидом … | Тогда вам вообще понадобится: |

|---|---|

| До 28 лет | 1.5 лет работы |

| Возраст 30 | 2 года |

| Возраст 34 | 3 года |

| Возраст 38 | 4 года |

| Возраст 42 | 5 лет |

| Возраст 44 | 5,5 года |

| Возраст 46 | 6 лет |

| Возраст 48 | 6.5 лет |

| Возраст 50 | 7 лет |

| Возраст 52 | 7,5 года |

| Возраст 54 | 8 лет |

| Возраст 56 | 8,5 года |

| Возраст 58 | 9 лет |

| Возраст 60 | 9.5 лет |

Количество кредитов, необходимых для выплаты пособий по потере кормильца

Количество кредитов, необходимых для того, чтобы члены семьи имели право на получение пособия по случаю потери кормильца, зависит от вашего возраста на момент вашей смерти. Чем вы моложе, тем меньше нужно кредитов. Больше 40 кредитов никому не нужно.

По особому правилу мы можем выплачивать пособия вашим детям и вашему супругу, ухаживающему за вашими детьми, даже если в вашей записи нет необходимого количества кредитов.Они могут получить пособие, если у вас есть кредиты за полтора года работы (6 кредитов) за три года до вашей смерти.

Если вы уже получаете пенсионное пособие или пособие по инвалидности на момент вашей смерти, мы будем платить вашим оставшимся в живых на основании этого права. Нам не придется снова определять ваши кредиты.

Резервное пенсионное обеспечение

Резервный выход на пенсию иногда называют нерегулярным выходом на пенсию. Члены, накопившие 20 или более лет квалификационного стажа, являются имеют право на выход на пенсию по достижении 60 лет или, в некоторых случаях, меньший квалификационный возраст.Есть два выхода на пенсию без инвалидности планы, действующие в настоящее время для квалифицированных пенсионеров. Эти Окончательный план оплаты, план с максимальным сроком до 36 месяцев. Нет выхода на пенсию REDUX план при внеочередной (резервной) пенсии.

Основная формула выхода на пенсию:

База заработной платы пенсионеров X, множитель%

Окончательный план оплаты

База заработной платы пенсионеров для выхода на пенсию квалифицированного резерва в соответствии с Окончательный план оплаты — это ежемесячная основная заработная плата, определяемая по ставкам применимо в день выхода на пенсию на высшем уровне удовлетворительно проводится во время службы.Другими словами, это ставка оплаты труда класс заработной платы и количество лет службы, взятые из таблицы выплат в действуют на дату начала выплаты пенсии, независимо от того, когда участник прекратил участие (т.е. перешел в серую зону).

В плане Final Pay используется множитель%, который в 2½% умножен на годы похвальный сервис. Заслуженные годы службы в резерве пенсионный расчет определяется суммой всех накопленных резервные очки делятся на 360.

High-36 Plan

База заработной платы пенсионеров для выхода на пенсию квалифицированного резерва в соответствии с Пенсионный план High-36 — это общая сумма ежемесячной базовой заработной платы для который участник имел право в течение 36 месяцев, разделенных на 36.Сюда входят месяцы, в которые участник мог бы быть имеет право, если член служил на действительной службе в течение всего период. Обычно это среднее значение за 36 месяцев для класс заработной платы и количество лет службы, взятые из таблиц выплат в действует в течение 36 месяцев, непосредственно предшествующих дате выплаты пенсии начинается, независимо от того, когда участник прекратил участие (т.е. в серую зону).

В пенсионном плане High-36 используется множитель%, который совпадает с коэффициентом окончательной оплаты труда.

Годы службы

Есть 3 категории для определения лет засчитываемой службы которые применимы для расчета резерва (нерегулярные) пенсионный заработок. Один для определения того, когда человек имеет право на пенсионное вознаграждение, одно для определения действующей базовой заработной платы на котором рассчитывается пенсионный заработок, и один для определения пенсионного мультипликатор процента оплаты. Для пенсионных резервов это обычно разные.

Первую категорию, которую мы будем называть — Годы трудового стажа на пенсии. Право.В эту категорию стажа входит каждый год период, в течение которого человеку было начислено не менее 50 баллов, поскольку следует:

- 1 балл за каждый день активного обслуживания

- 1 балл за каждую посещаемость в период учений

- 1 балл за каждый день выполнения похоронного долга

- 15 баллов за каждый год участия в резервном компоненте

Обычно участник, выходящий на пенсию с резервным (нерегулярным) выходом на пенсию должны иметь 20-летний стаж работы для получения права, и они получат письмо от их Службы, информирующее о соблюдении этих критериев.

Вторую категорию мы будем называть — Годы службы по заработной плате. В сочетании с уровнем оплаты YOS для базы оплаты определяет активную право на выплату пошлины путем определения соответствующей ячейки таблицы выплат, например E-4 более 6 лет службы. В эту категорию стажа работы входят: все периоды активной службы и все периоды Резервного или Национального Служба охраны считала сутки за сутки. Уникальная особенность заповедника выход на пенсию заключается в том, что база заработной платы определяется так, как если бы резерв служили на действительной службе непосредственно перед выходом на пенсию, таким образом годы службы продолжают накапливаться даже после того, как участник поступили в пенсионный резерв и продолжают до тех пор, пока не начнут получать такую зарплату (обычно в возрасте 60 лет).

Третью категорию, которую мы будем называть — Годы службы для пенсионных выплат. Множественный процент. YOS для пенсионного кратного процента определяет количество лет службы для расчета мультипликатора заработной платы пенсионеров. Этот категория стажа включает все периоды действительной службы (засчитывается как одно очко за каждый день) плюс все баллы, заработанные за квалификационная резервная пошлина, не превышающая годовых лимитов, деленная на 360.

Пенсионный возраст

Участник, как правило, не имеет права на резервный (нерегулярный) выход на пенсию. платить, пока они не достигнут возраста 6o.Однако любой член Готового резерва кто призван на действительную военную службу или, в связи с чрезвычайной ситуацией в стране, призван на определенную действующую службу после 28 января 2008 г., должен иметь требование к возрасту 60 лет снижено на 3 месяца за каждый совокупный период Выполняется через 90 дней в любом финансовом году после этой даты.

Приложение

Члены, имеющие право на пенсию по резерву, должны запросить пенсионную оплату у военное ведомство, в котором они служили в последний раз. Оплата не прошла пока не запрошено.

Калькулятор выхода на пенсию| Сколько вам нужно для выхода на пенсию?

Хотите повысить свой счет? Вот как

Вот несколько способов повысить вашу готовность к выходу на пенсию — независимо от того, отстаете ли вы от своих целей или идете по плану, но, возможно, хотите выйти на пенсию немного раньше.

«Моя оценка требует внимания».

Индивидуальный пенсионный счет — один из самых популярных способов накопления на пенсию, учитывая его большие налоговые преимущества. Вы можете вкладывать до 6000 долларов в год. А если вам 50 или больше, вы можете вносить дополнительно 1000 долларов в год.»Узнайте больше об IRA

« В пути, но я могу сократить разрыв ».

Годовой лимит для взносов 401 (k) составляет 19 500 долларов (плюс еще 6500 долларов для лиц от 50 и выше). Было бы разумно по крайней мере внести свой вклад до того момента, когда вы получите все соответствующие доллары, которые может предложить ваш работодатель. »См. Информацию об увеличении ваших взносов 401 (k)

« Я иду по плану, но я хочу сделать больше ».

Хороший консультант может помочь вам разобраться в сложных проблемах, диагностировать потенциальные проблемы и предпринять шаги для планирования на будущее.И они не такие дорогие, как вы думаете. »Узнайте, как выбрать финансового консультанта

Сколько денег вам нужно для выхода на пенсию?

Согласно общему правилу, вы должны стремиться к возмещению 70% вашего годового предпенсионного дохода. Это то, что калькулятор использует по умолчанию. Вы можете заменить свой предпенсионный доход, используя сочетание сбережений, инвестиций, социального обеспечения и любых других источников дохода (неполный рабочий день, пенсия, доход от аренды и т. Д.). На веб-сайте Управления социального обеспечения есть ряд калькуляторов, которые помогут вам оценить размер пособия.

Важно учитывать, как изменятся ваши расходы после выхода на пенсию. Некоторые, например, здравоохранение и путешествия, вероятно, увеличатся. Но многие текущие расходы могут сократиться: вам больше не нужно тратить часть своего дохода на сбережения для выхода на пенсию. Возможно, вы выплатили ипотеку и другие ссуды. И ваши налоги, скорее всего, будут ниже — налоги на заработную плату, которые снимаются с каждой зарплаты, будут полностью отменены.

Не забудьте внести поправки в соответствии с вашими пенсионными планами.Например, если вы знаете, что у вас не будет ипотеки, возможно, вы планируете заменить только 60%. Если вы хотите путешествовать каждый год, вы можете попытаться возместить 100% или даже 110% предпенсионного дохода.

Использование этого пенсионного калькулятора

Сначала введите свой текущий возраст, доход, остаток сбережений и сумму, которую вы откладываете на пенсию каждый месяц. Этого достаточно, чтобы получить представление о том, где вы стоите. Калькулятор предполагает рост зарплаты и инфляцию.

Хотите настроить результаты? Расширение дополнительных настроек позволяет вам добавить ожидаемые доходы от социального обеспечения, настроить уровень расходов при выходе на пенсию, изменить ожидаемый пенсионный возраст и многое другое.

Наведите указатель мыши на цветные полосы на панели результатов или коснитесь их, чтобы лучше понять, где вы находитесь.

Вы можете настроить свои входные данные, чтобы увидеть, как различные действия, такие как дополнительные сбережения или планирование выхода на пенсию позже, могут повлиять на вашу пенсионную картину.

Дополнительные ресурсы для выхода на пенсию

Накопление на пенсию — определенно долгая игра, но изучение процесса необязательно. Ознакомьтесь с нашим руководством по пенсионному планированию, чтобы узнать, как начать работу, как максимизировать отдачу от своих сбережений и как расставить приоритеты в краткосрочных целях наряду с вашими пенсионными целями.

Сколько мне нужно для выхода на пенсию?

Ключевые выносы

- Практическое правило Fidelity: стремитесь сэкономить как минимум 1x свою зарплату на 30, 3x на 40, 6x на 50, 8x на 60 и 10x на 67.

- Факторы, которые повлияют на вашу личную цель сбережений, включают возраст, который вы планируете выйти на пенсию, и образ жизни, который вы планируете вести после выхода на пенсию.

- Если вы отстали, не волнуйтесь. Есть способы наверстать упущенное. Главное — действовать.

Сколько мне нужно откладывать на пенсию?

Узнайте больше о наших 4 ключевых показателях выхода на пенсию — ежегодной норме сбережений, коэффициенте сбережений, коэффициенте замещения дохода и потенциально устойчивом уровне вывода средств — и о том, как они работают вместе, в специальном отчете Viewpoints : Дорожная карта выхода на пенсию.Просмотреть увеличенное изображение

Сколько нужно откладывать на пенсию? Это один из самых распространенных вопросов, которые задают люди.И неудивительно. Есть так много не поддающихся оценке: когда вы выйдете на пенсию? Сколько вы потратите на пенсии? И как долго?

Вот почему мы провели обширный анализ, чтобы найти факторы пенсионных сбережений с учетом возраста, которые могут помочь вам в планировании, несмотря на эти неопределенности. Эти вехи обнадеживают. Скорее всего, вы не встретите их всех. Но они могут служить ориентирами, которые помогут вам составить план, чтобы накопить достаточно, чтобы поддерживать свой образ жизни после выхода на пенсию.

Наши коэффициенты сбережений основаны на предположении, что человек откладывает 15% своего дохода ежегодно, начиная с 25 лет, инвестирует в среднем более 50% своих сбережений в акции в течение своей жизни, выходит на пенсию в возрасте 67 лет и планирует сохранить свои сбережения. предпенсионный образ жизни на пенсии (подробнее см. сноску 1).

Основываясь на этих предположениях, мы оцениваем, что 10-кратная (разовая) экономия вашего предпенсионного дохода к 67 годам, вместе с другими шагами, должна помочь обеспечить ваш доход, достаточный для поддержания вашего нынешнего образа жизни на пенсии. Эта цель в 10 раз может показаться амбициозной. Но у вас есть еще много лет, чтобы добиться этого. Чтобы помочь вам не сбиться с пути, мы предлагаем следующие вехи на основе возраста: стремитесь сэкономить как минимум 1x свой доход к 30 годам, 3x на 40, 6x на 50 и 8x на 60 лет. факторов, включая 2 основных, описанных ниже.Но эти практические правила могут стать отправной точкой для составления плана сбережений и оценки вашего прогресса. 2,3

1. Когда вы планируете выйти на пенсию

Возраст, который вы планируете выйти на пенсию, может иметь большое влияние на сумму, которую вам нужно откладывать, и на ваши вехи на этом пути. Чем дольше вы откладываете выход на пенсию, тем ниже может быть ваш фактор сбережений.Это потому, что отсрочка дает вашим сбережениям больше времени для роста, у вас будет меньше лет на пенсии и ваше пособие по социальному обеспечению будет выше.

Рассмотрим несколько гипотетических примеров (см. Рисунок). Макс планирует отложить выход на пенсию до 70 лет, поэтому ему нужно будет сэкономить в 8 раз больше своего окончательного дохода, чтобы поддерживать свой предпенсионный образ жизни. Эми хочет выйти на пенсию в возрасте 67 лет, поэтому ей нужно будет накопить в 10 раз больше своего предпенсионного дохода. Джон планирует выйти на пенсию в возрасте 65 лет, поэтому ему нужно будет сэкономить как минимум в 12 раз больше своего предпенсионного дохода.

Конечно, вы не всегда можете выбирать, когда выйдете на пенсию — здоровье и доступность работы могут быть вне вашего контроля. Но ясно одно: более продолжительная работа облегчит достижение целей по сбережениям.

См. Сноску в конце статьи для получения дополнительной информации.

2. Как вы хотите жить на пенсии

Другими словами, ожидаете ли вы, что ваши расходы снизятся после выхода на пенсию? Мы называем это образом жизни ниже среднего. Или вы потратите столько же, сколько сейчас? Это в среднем. Если вы ожидаете, что ваши расходы будут больше, чем сейчас, это выше среднего.

Давайте посмотрим на некоторых гипотетических инвесторов, которые планируют выйти на пенсию в 67 лет.Джо планирует сократить штат и экономно жить на пенсии, поэтому он ожидает, что его расходы будут ниже. Его коэффициент экономии может быть ближе к 8x, чем к 10x. Элизабет планирует выйти на пенсию в возрасте 67 лет, и ее цель — сохранить свой образ жизни после выхода на пенсию, поэтому ее фактор сбережений в 10 раз больше. Шон рассматривает выход на пенсию как возможность много путешествовать, поэтому для него может иметь смысл сэкономить больше и запланировать более высокий уровень пенсионных расходов. Его коэффициент сбережений в 12 лет в возрасте 67 лет.

Подвести итоги

Наш простой виджет позволяет увидеть влияние этих двух переменных — когда вы планируете выйти на пенсию и какой образ жизни вы хотите вести на пенсии — на то, сколько вам нужно сэкономить, когда вы выйдете на пенсию, и на все промежуточные этапы .

Что делать, если вы отстали? Если вам меньше 40 лет, простой ответ — сэкономить больше и инвестировать в рост за счет диверсифицированного набора инвестиций. Конечно, у акций бывает больше взлетов и падений, чем у облигаций или наличных денег, поэтому вам нужно спокойно относиться к этим рискам. Если вам больше 40 лет, ответом может быть сочетание увеличения сбережений, сокращения расходов и, если возможно, более продолжительной работы.

Независимо от вашего возраста, сосредоточьтесь на своих целях. Не расстраивайтесь, если вы не достигли ближайшего рубежа — есть способы наверстать упущенное в будущем с помощью планирования и экономии.Главное — действовать, и чем раньше, тем лучше.

Следующие шаги для рассмотрения

Сэкономьте на 1% большеПосмотрите, как небольшое увеличение взносов может накапливаться со временем.

Сколько денег иметь в любом возрасте

Редакционная группа Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, как мы думаем, будут полезны нашим читателям.Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Примечание редактора: APY, перечисленные в этой статье, актуальны на момент публикации. Они могут колебаться (вверх или вниз) по мере изменения ставки ФРС. CNBC будет обновлять по мере публикации изменений.

Сколько вам следует откладывать на пенсию — извечный вопрос, который хочет знать почти каждый.

Хотя ответ во многом зависит от того, когда вы планируете выйти на пенсию, и от того, какой образ жизни вы хотите вести на пенсии, есть несколько общих рекомендаций, которым вы можете следовать в любом возрасте, чтобы помочь вам в этом.

Согласно Fidelity Investments, предоставляющей пенсионные планы, практическое правило — сэкономить в 10 раз больше своего дохода, если вы хотите выйти на пенсию к 67 годам. Измените эту сумму, если вы хотите выйти на пенсию раньше или позже. Тем, кто выходит на пенсию в возрасте 62 лет (самое раннее время, когда вы можете подать заявление о социальном обеспечении), нужно будет сэкономить больше, чтобы компенсировать дополнительные пять лет без дохода. Тем, кто выходит на пенсию в возрасте 70 лет, вероятно, не понадобится полная сумма, в 10 раз превышающая их доход, поскольку они проработают еще три года и, по-видимому, у них останется меньше лет, чтобы потратить свои сбережения.

Хотя руководство Fidelity — это большая цель, с ней легче справиться, когда вы начинаете рано и у вас есть много лет, чтобы достичь ее. Fidelity предлагает следующие вехи сбережений на основе возраста, которые обеспечат вам достаточный доход, чтобы вы продолжили свой нынешний образ жизни на пенсии (вместо того, чтобы планировать сокращение или тратить больше).

Вот сколько денег, по их словам, вы должны были спрятать в любом возрасте:

- К годам 30 : — эквивалент сохраненной годовой зарплаты; если вы зарабатываете 55000 долларов в год, к вашему 30-летию вы должны сэкономить 55000 долларов

- К возрасту 40 : в три раза больше вашего дохода

- К возрасту 50 : в шесть раз больше вашего дохода

- К возрасту 60 : в восемь раз больше вашего дохода

- По возрасту 67: в десять раз больше вашего дохода

Приведенные выше рекомендации по сбережениям включают все, что у вас есть на пенсионном счете, например 401 (k) или Roth IRA, соответствие компании, а также ваши инвестиции в такие вещи, как индексные фонды или через робо-консультантов.Хотя цели личных сбережений могут различаться у разных людей, эти вехи могут помочь вам не сбиться с пути или задействовать их, если вы не совсем близко.

Как начать откладывать

Для выполнения приведенных выше предложений Fidelity рекомендует вам откладывать 15% своего дохода каждый год (начиная с 25 лет) и что в течение всей жизни вы вкладываете более 50% своих сбережений в акции в получите более высокую отдачу от своих денег.

Если это кажется высокой целью для ваших финансов, вы не одиноки.

Согласно отчету TD Ameritrade за 2020 год, в котором было опрошено 2000 взрослых в США в возрасте от 40 до 79 лет, имеющих как минимум 25000 долларов в инвестиционных активах, почти две трети из 40-летних имеют пенсионные сбережения менее 100000 долларов, а 28% тех, кому за шестьдесят. иметь менее 50 000 долларов. Исследование TD Ameritrade 2019 года показало, что среди более молодых людей 66% миллениалов (в возрасте от 23 до 38 лет) заявили, что им необходимо наверстать свои пенсионные сбережения.

Но любой, независимо от его возраста или суммы сбережений, может начать с тех же принципов.Благодаря сложным процентам, что означает, что вы получаете проценты по процентам, полезно начинать откладывать сбережения раньше — даже если это небольшой регулярный взнос — и позволять ему накапливаться годами и десятилетиями.

Также важно сбалансировать краткосрочные цели сбережений. Эксперты обычно рекомендуют иметь по крайней мере от трех до шести месяцев расходов на жизнь в чрезвычайном фонде на случай потери работы или непредвиденных расходов. Сберегательные счета — это место, где можно сэкономить деньги, поэтому к ним легко получить доступ. Онлайн-сберегательный счет с высокой доходностью может помочь приумножить ваши деньги быстрее, чем обычный сберегательный счет.

Подробнее: Этот контрольный список из трех вопросов поможет вам определить, когда вы готовы инвестировать свои деньги

CNBC Select обнаружил, что вкладывая всего 20 долларов в высокодоходные сбережения каждую неделю, вы можете сэкономить 1000 долларов. год. Это сокращает до экономии менее 3 долларов в день, что просто показывает, что вам не нужно иметь много денег, чтобы начать подготовку к своему будущему.

Вы можете упростить себе жизнь, настроив прямой перевод со своего текущего счета и автоматически переведя деньги в свои сбережения.Салли Кравчек, бывший титан Уолл-стрит и генеральный директор цифровой инвестиционной платформы Ellevest, говорит, что автоматизация сбережений — ее совет номер один.

Для начала рассмотрим высокодоходный сберегательный счет, который предлагает доходность, превышающую среднюю норму сбережений по стране, с нулевой ежемесячной комиссией и без требований к минимальным депозитам или остатку.

Сберегательный счет Varo предлагает 0,40% годовых независимо от баланса вашего счета, с возможностью зарабатывать до 2,80% годовых, если вы выполняете определенные ежемесячные требования.Если вы зарегистрируете текущий счет Varo, владельцы счетов также могут получить карту банкомата для легкого снятия средств со своих чеков или сбережений.

Сберегательный счет Varo

Информация о сберегательном счете Varo была собрана CNBC независимо и не проверялась и не предоставлялась банком до публикации. Услуги по банковскому счету предоставляются Varo Bank, N.A., членом FDIC.

Годовая процентная доходность (APY)

Начните зарабатывать 0,20% и получите право на заработок 3.

Минимальный остаток

Нет; 0,01 доллара США для получения процентов по сбережениям

Ежемесячная плата

Максимальное количество транзакций

До 6 бесплатных выводов или переводов за цикл выписки * Лимит снятия 6 / цикла выписки отменяется во время вспышки коронавируса в соответствии с Регламентом D

Чрезмерная комиссия за транзакцию

Комиссия за овердрафт

Предложить текущий счет?

Предложить карту банкомата?

Да, если у вас есть счет в Varo Bank

Вторым вариантом будет Synchrony Bank High Yield Savings.В настоящее время он предлагает 0,50% годовых, и все владельцы сберегательных счетов могут получить карту банкомата (без требования к текущему счету). Сберегательный счет предназначен для приумножения ваших денег в краткосрочной перспективе, но если возникнет чрезвычайная ситуация, хорошо знать, что у вас есть легкий доступ к своим деньгам.

Synchrony Bank High Yield Savings

Информация о Synchrony Bank High Yield Savings была собрана CNBC независимо и не рассматривалась и не предоставлялась банком до публикации.Synchrony Bank является членом FDIC.

Годовая процентная доходность (APY)

Минимальный остаток

Ежемесячная плата

Максимум транзакций

До 6 бесплатных выводов или переводов за цикл выписки * Лимит снятия 6 / цикла выписки составляет отказано во время вспышки коронавируса в соответствии с Регламентом D

Чрезмерная комиссия за транзакцию

Нет, но может привести к закрытию счета

Комиссия за овердрафт

Предложить текущий счет?

Предложить карту банкомата?

Итог

Наличие контрольных показателей сбережений на каждое десятилетие вашей жизни может помочь мотивировать вас к сбережению, зная, что конечной целью является выход на пенсию в возрасте 67 лет.

Они выйдут на пенсию во второй половине 2021 года, когда им будет 56 лет и 6 месяцев.

Они выйдут на пенсию во второй половине 2021 года, когда им будет 56 лет и 6 месяцев.