Смена налогового режима для ООО

Смена налогового режима позволяет снизить налоги ООО в 2019 году на законных основаниях. Нужно помнить, что любое зарегистрированное общество с ограниченной ответственностью по умолчанию находится на общей системе налогообложения — ОСН. Она довольно обременительна. Сегодня мы поговорим о том, как перейти на более выгодную УСН, а также почему ЕНВД и ПСН недостаточно хороши.

Зачем менять систему налогов ООО?

Компании меняют налоговый режим в двух случаях — добровольно и по требованию Налогового кодекса (ст. 346 НК РФ). Грамотный выбор системы налогообложения может уменьшить размер налогов ООО в 2019 году в разы:

Магазин купил электрокосы под реализацию на 300 000 ₽ и продал на 378 000 ₽. Если магазин работает на УСН 6% («Доходы»), то заплатит налог с дохода. Доход — вся выручка за продажу или 300 000 ₽, а налог 6% — 18 000 ₽.Но если бы этот же магазин работал на УСН 15% («Доходы – Расходы»), то налоговой базой была бы разница дельта, умноженная на 15%. Таким образом, разница 78 000 ₽, а налог 15% — 11 700 ₽. Сумма налогов ООО сократилась на треть.

Однако у каждой системы налогов ООО есть свои критерии и лимиты:

| ОСН — общий режим | УСН — упрощенка | ЕНВД — вмененка | ЕСХН — сельхоз | |

|---|---|---|---|---|

| Сотрудники по трудовым договорам и договорам подряда | Без ограничений | до 100 | до 100 | до 300 |

| Годовой доход | Без ограничений | до 150 млн ₽ | Без ограничений | Без ограничений |

| Остаточная стоимость основных средств | Без ограничений | до 150 млн ₽ | Без ограничений | Без ограничений |

| Нельзя перейти | Можно всегда | Есть филиалы и доля других компаний >25% | Работает в Москве и доля других компаний >25% | Доход от продажи собственной с/х продукции занимает |

Согласно требованиям НК РФ компания обязана следить, отвечает ли она критериям выбранного налогового режима. Если нет, придется экстренно переходить на другую систему налогов ООО, гасить долги по налогам и пеням, а еще платить штраф — 20% от неуплаченной суммы налогов ООО, сборов и страховых взносов (ст. 122.1 НК РФ).

Если нет, придется экстренно переходить на другую систему налогов ООО, гасить долги по налогам и пеням, а еще платить штраф — 20% от неуплаченной суммы налогов ООО, сборов и страховых взносов (ст. 122.1 НК РФ).

Налоги ООО в 2019 году: сравнение

Изменения в налогообложении в 2019 году ударили по компаниям на ОСН. Для большинства производителей ставка НДС повысилась с 18% до 20% (№303-ФЗ). Одновременно с этим государство отменило льготную ставку на тарифы страховых взносов для общего режима.

| ОСН | УСН | ЕНВД | ЕСХН | |

|---|---|---|---|---|

| Уплата налогов ООО |

20% — с прибыли

20% — НДС | 6% — с доходов или 15% — с доходов, уменьшенных на величину расходов | 15% — с вмененного дохода | 6% с доходов, уменьшенных на величину расходов |

Однако есть и послабления — с 1 января 2019 года организациям не нужно платить налог на движимое имущество и госпошлину при регистрации ООО через интернет.

Как организации перейти на другой налоговый режим?

Эти этапы позволят вам понять, как изменить систему налогов ООО в 2019 году:

- Убедиться, что фирма подходит под критерии выбранной системы налогообложения. Однозначно поможет консультация налогового специалиста.

- Заполнить уведомление или заявление. Шаблон распечатать с одной стороны листа, подписать черными или синими чернилами. При допуске ошибки заполнять заново, т.к. корректировки запрещены.

-

Передать заявление в налоговую.

Отнести самим, через представителя, отправить ценным письмом, через интернет на сайте налоговой или оператора «1С».

Отнести самим, через представителя, отправить ценным письмом, через интернет на сайте налоговой или оператора «1С».

-

Ксерокопировать документы.

- Ждать пять дней. Пока налоговая проверит бумаги и выдаст письмо (форма 26.2-7) или уведомление. Или же — откажет и обозначит причины.

Если вашей компании еще нет 15 дней, вы поменяете систему налогов ООО с момента публикации решения ИФНС. Если организации уже больше 15 дней, только с 1 января следующего года (добровольный порядок) или с 1 числа следующего квартала (при потере права применять текущий режим).

Упрощенка: 6% или 15%?

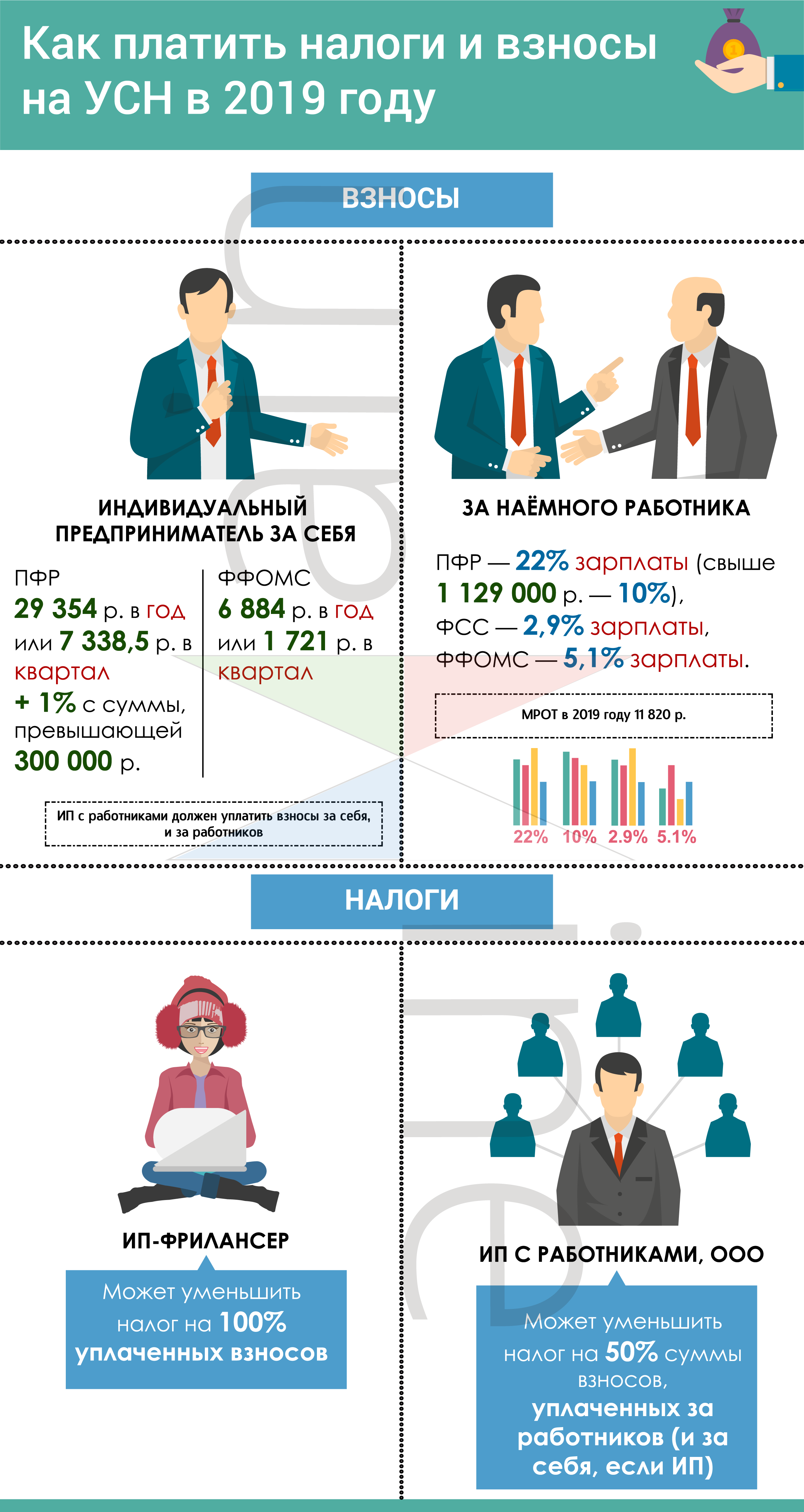

На объекте «Доходы» (6%) у компаний есть 4 преимущества:

- Меньше налоговая ставка.

- Нет необходимости платить минимальный налог при убытках.

- Можно уменьшить сумму налогов ООО на страховые взносы, взносы по договорам ДМС, больничные пособия. Максимальный размер налогового вычета — 50% от уплаченного налога (п. 3.1 ст. 346.21 НК РФ).

- Можно уменьшить размер налога на торговый сбор, вплоть до 0 ₽ (письмо Минфин РФ № 03-11-03/2/57373 от 7 октября 2015 г).

На объекте «Доходы минус расходы» (15%) организация имеет 2 преимущества:

- Налог уменьшается на убыток 10 прошлых лет (п. 7 ст. 346.18 НК РФ).

- База для уплаты налогов уменьшается на расходы: оплату труда, покупку основных средств и нематериальных активов, товаров для реселлинга, страхование работников и т.д.

Регионам повезло больше — местные заксобрания могут устанавливать пониженные налоги ООО в 2019 году: от 1 до 5% на объекте «Доходы» и от 5% до 14% на объекте «Доходы минус расходы» для мотивации бизнеса.

А как же другие системы налогов ООО?

- ПСН — перейти на патентную систему могут только ИП. Для ООО этот режим недоступен.

- ЕНВД — перейти на систему единого налога на вмененный доход в Москве нельзя с 2012 года (ч. 2 ст. 21 закона г. Москвы №45 от 26 сентября 2019 года). В регионах сделать это еще можно, но имеет смысл только для компаний, которые оказывают услуги населению. Кстати, с 1 июля 2019 года фирмы на ЕНВД обязаны использовать онлайн-кассы и выдавать чеки. Многие переходили на ЕНВД только из-за того, что касса была не нужна.

- ЕСХН — перейти на систему единого сельскохозяйственного налога может лишь малая доля предприятий из сферы сельского хозяйства.

Скорая помощь в переходе на УСН

Компания «Дельта Финанс» поможет вам перейти на УСН, чтобы уменьшить сумму налогов ООО. Наш налоговый специалист подберет режим, оптимальный для вашего вида бизнеса, а юрист подготовит пакет документов и подаст заявление в ИФНС. После смены режима мы настроим ваш бухучет под «упрощенку» и будем рады предложить бухгалтерское обслуживание от 8 900 ₽ в месяц.

В Приморье снизили ставки для бизнеса на упрощенной системе налогообложения на 2021 год

14 декабря 2020 16:00

В Приморье снизили ставки для бизнеса на упрощенной системе налогообложения на 2021 год

В Приморье приняты налоговые меры поддержки для малого и среднего бизнеса на 2021 год. С 1 января ставка для предпринимателей, выбравших упрощенную систему налогообложения (УСН) по системе «доходы», составит 3%. Для социальных предприятий региона, находящихся на УСН, ставка снизится до 1%. Законопроект принят в трех чтениях в понедельник, 14 декабря, на очередном заседании Законодательного Собрания Приморского края.

Как пояснили в министерстве экономического развития Приморского края, закон разработан для снижения налоговой нагрузки на отрасли, признанные наиболее пострадавшими в связи с введением ограничительных мер по предотвращению распространения COVID-19. К ним относятся сфера услуг, туризма, деятельность образовательных и спортивных организаций, музеев, зоопарков и другие – всего 19 сфер.

«Мы проработали снижение налоговой нагрузки на отдельные виды деятельности. С 6% до 3% снизится ставка по УСН для предприятий, на работе которых наиболее отразились вводимые в течение 2020 года ограничения. Пониженными налоговыми ставками, по нашим оценкам, смогут воспользоваться 3665 хозяйствующих субъектов, в том числе те, чья работа до сих пор не восстановлена. Это автоперевозчики, работающие на международных линиях, конгрессно-выставочные организации, частные образовательные учреждения и спортивные секции. Мы продолжаем постоянный мониторинг, в случае ухудшения ситуации по каким-то видам деятельности будем выходить с инициативой по внесению дополнительных изменений в этот список», – прокомментировал заместитель председателя Правительства Приморского края Константин Шестаков.

Принятые меры приведут к выпадающим доходам краевого бюджета, но при этом позволят поддержать те компании, которые столкнулись с приостановкой работы, существенным падением заработка в 2020 году.

Кроме того, если такая организация или индивидуальный предприниматель по состоянию на 31 декабря текущего года имели статус социального предприятия, то для них налоговая ставка по упрощенной системе налогообложения устанавливается в размере 1 %, если объектом налогообложения являются доходы.

«К 2024 году в рамках реализации национального проекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы»

Снижение налога по УСН до 1 % – один из первых шагов по выстраиванию системных мер поддержки для тех предпринимателей, которые берут на себя важные социальные задачи и обязательства», – прокомментировал Константин Шестаков.

Снижение налога по УСН до 1 % – один из первых шагов по выстраиванию системных мер поддержки для тех предпринимателей, которые берут на себя важные социальные задачи и обязательства», – прокомментировал Константин Шестаков.Всего в общем реестре 74 приморских малых предпринимателя – это детские сады, центры социального обслуживания населения, социальное такси, центры реабилитации и восстановления, творческие мастерские и клубы развития детей и взрослых. Формирование обновленного реестра начнется уже в феврале 2021 года.

Отметим, что принятыми в 2020 году мерами поддержки для отраслей экономики, пострадавших от введения ограничений для предотвращения распространения коронавирусной инфекции, воспользовались уже более 20 000 приморских предпринимателей.

Дарина Замошина, dzamoshina@gmail.com

Фото – Петр Корко

Налоги ООО|Выбор налогообложения для ООО|Какой налог для ООО

Доброго времени суток! Добро пожаловать на сайт для начинающих предпринимателей! Сегодня я продолжаю рассматривать тему “Какие шаги нужно сделать после регистрации ООО”

И на очереди у меня статья о том какое выбрать налогообложение для своего ООО.

Тема эта несомненно очень важная, поэтому я постараюсь максимально подробно ее раскрыть.

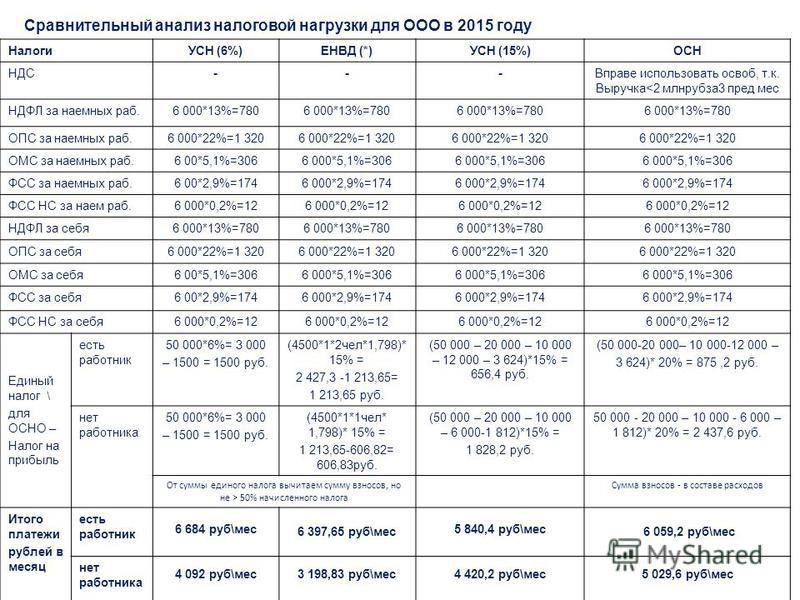

Начнем с самого начала и выясним какие системы налогообложения можно применять для ООО в 2015 году.

Системы налогообложения ООО

Организация может пользоваться следующими системами налогообложения:

- ОСНО – общая система налогообложения;

- УСН – упрощенная система налогообложения;

- ЕСХН – единый сельскохозяйственный налог;

- ЕНВД – единый налог на вмененный доход.

Как видно выбор вполне приемлемый. Теперь рассмотрим когда и какую систему налогообложения стоит применять для своего ООО.

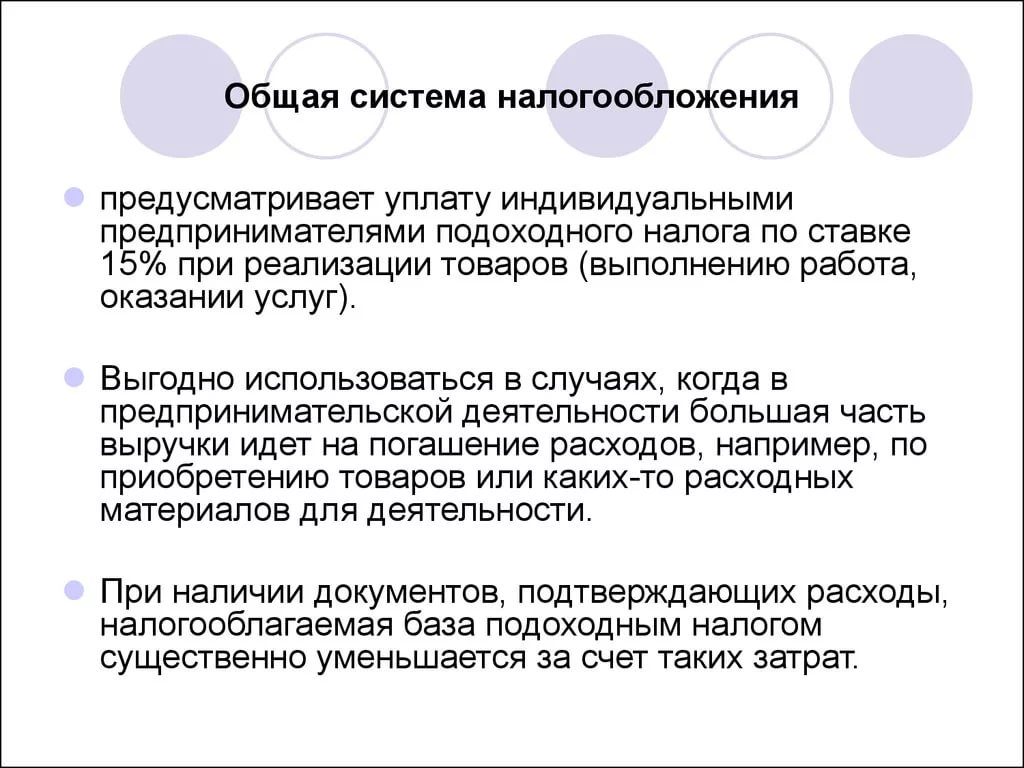

Общая система налогообложения для ООО

Начать пожалуй стоит с того что после регистрации ООО организация автоматически попадает на налог ОСНО.

Налог ОСНО отличается своей сложностью и если Вы выберете данное налогообложение, то Вам обязательно понадобится бухгалтер.

Налоговое бремя на ОСНО самое высокое:

- Налог на прибыль. Размер налога на прибыль для ООО 20% от прибыли;

- Налог НДС. Так же организации придется платить налог НДС (налог на добавленную стоимость) от 0 до 18% в зависимости от деятельности которую Вы будете вести;

- Налог на имущество. Конечно же нужно оплачивать налог на имущество;

- Дивиденды. При выводе денег с организации необходимо оплачивать налог на дивиденды в размере 13%.

В налогообложении ОСНО есть только один позитивный момент–это как ни странно налог НДС.

ОСНО – единственная система налогообложения ООО на которой оплачивается налог НДС.

Многие организации (юридические лица) и бюджетные организации работают только с теми организациями, которые работают с НДС.

Так что если Ваши заказчики или покупатели бюджетные организации или юридические лица, то хочешь не хочешь придется работать на налогообложении ОСНО.

Так же на данной системе налогообложения стоит работать организациям которые занимаются производством.

Я лично не рекомендую данное налогообложение. Подробно о налоге ОСНО можно прочитать в моей статье “Налогообложение ОСНО”.

Упрощенная система налогообложения для ООО

Данное налогообложение очень распространено и чаще всего применяется для ООО, Вы можете встретить аббревиатуру УСН (именно так сокращенно называется упрощенная система налогообложения), иногда этот налог называют упрощенка.

Если рассматривать налог УСН со стороны ООО, то стоит отметить, что данное налогообложение довольно выгодно организациям.

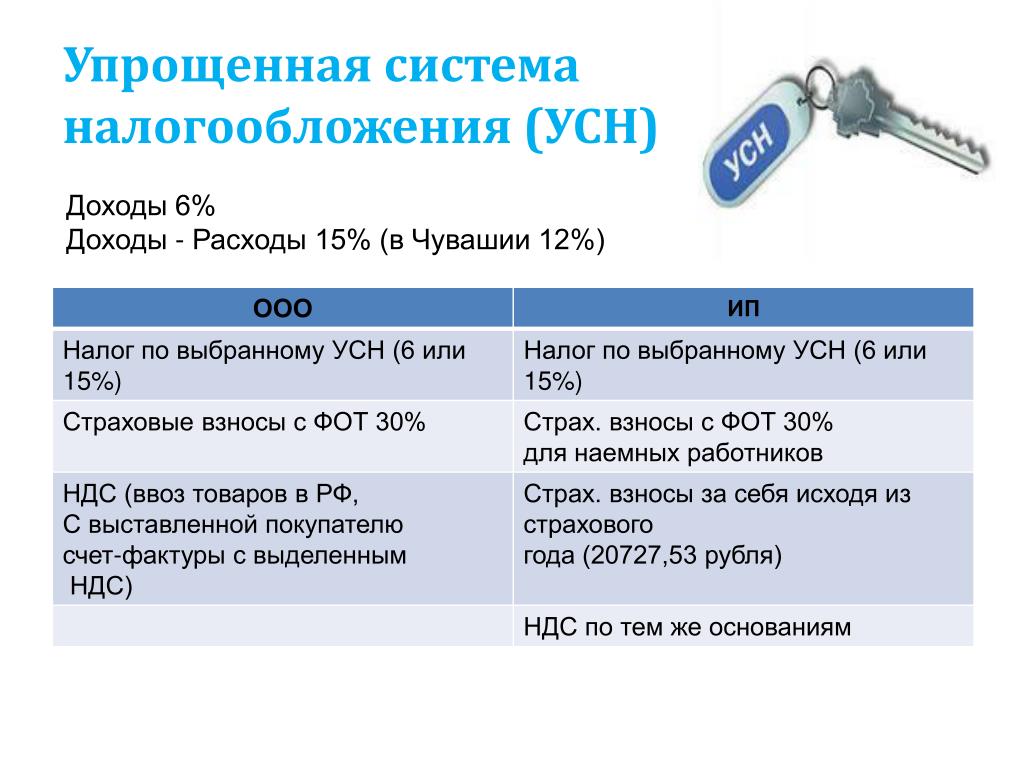

Налог УСН делится на 2 вида:

- УСН доходы. Налог оплачивается с общего оборота ООО, величина налога УСН-доходы равна 6%.

- УСН Доходы минус расходы. Налог оплачивается в размере 15% от чистой прибыли организации.

Налогообложение УСН Доходы для ООО

Размер налога в 6% выгодно платить если Вы занимаетесь сферой услуг или в торговле у Вам высокая наценка на товар (более 100%).

В других случаях платить 6% от общего оборота ООО становится не выгодно.

Налог УСН Доходы минус расходы для ООО

Данную систему налогообложения выгодно применять в случае если у Вас производство или торговля.

Что касается торговли, то как правило -это оптовая торговля (здесь маржа маленькая).

Относительно производства, организация несет существенные расходы которые в данном случае можно списывать и платить налоги с чистой прибыли (размер налога 15%).

Подробно про налогообложение УСН Вы можете прочитать в статье: «Налогообложение УСН»

ЕСХН для ООО

Применять налог ЕСХН для ООО могут только организации которые занимаются сельским хозяйством.

Подробно о налоге ЕСХН в статье «Налогообложение ЕСХН»

Налогообложение ЕНВД для ООО

Относительно налога ЕНВД для ООО, то данное налогообложение является вторым после УСН которое применяют организации.

Обращаю внимание что для применения налога ЕНВД существуют ограничения по физическим показателям.

Так же применять налог ЕНВД можно не ко всем видам деятельности, так что перед выбором этого налога, надо уточнить можно его применять в Вашем случае или нет.

Налог ЕНВД для организаций стоит применять если:

- Ваша деятельность относится к сфере услуг;

- Ваша организация занимается торговлей.

Подробно о налогообложение ЕНВД в моей статье: «Налогообложение ЕНВД».

Хотя в любом случае перед тем как выбрать налог для своего ООО необходимо просчитать все варианты налогообложения и тогда Вы точно сможете определить самый правильный вариант.

Я же Вам даю рекомендации и на выбор налогообложения влияет довольно много факторов.

В настоящее время многие предприниматели для расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

На этом статью я закончу. Если есть вопросы, то Вы можете присоединиться к моей группе ВК » Секреты бизнеса для новичка», здесь Вы можете получить полноценную бесплатную консультацию.

Удачного бизнеса! Пока!

Новую работу через службу занятости Москвы нашли 24 тысячи человек с начала 2021 года

С начала года московские центры занятости трудоустроили около 24 тысяч человек, а в базе центра вакансий «Моя работа» размещено более 340 тысяч актуальных предложений. На сегодняшний день в столице на бирже труда в качестве безработных зарегистрировано чуть более 60 тыс. человек, а общий уровень безработицы в Москве составляет 0,8%, что сравнимо с допандемийными показателями. В связи с этим можно сделать вывод, что рынок труда в Москве быстро восстанавливается.

«Сильнее всего из-за пандемии пострадала сфера сервиса, ретейла, офисные позиции. Мы делаем ежемесячно портрет нашего безработного и под безработного ищем вакансии. С начала 2021 года к нам обратились более 50 тысяч человек, из них уже трудоустроено 24 тысячи. По сути, каждый второй нашел работу», — сообщил директор центра занятости населения «Моя работа» Роман Шкут.

С начала 2021 года к нам обратились более 50 тысяч человек, из них уже трудоустроено 24 тысячи. По сути, каждый второй нашел работу», — сообщил директор центра занятости населения «Моя работа» Роман Шкут.

Столичная служба занятости создает все условия для того, чтобы каждый соискатель мог найти работу. Для лиц, занятых поиском работы, реализуется активная стратегия, в которую входит поиск работы, повышение квалификации, помощь в открытии собственного дела и регистрации самозанятости, обучение и повышение необходимых навыков. Кандидата максимально подготавливают под требования рынка труда карьерные эксперты.

Отметим, что модернизация городской службы занятости населения началась в 2019 году. От устаревших формальных подходов было решено отказаться в пользу индивидуальной работы с каждым соискателем с учетом его конкретной жизненной ситуации. Модернизация затронула и инфраструктурную модель службы занятости. Сейчас она состоит из трех основных элементов: 56 отделов трудоустройства в офисах «Мои документы», двух флагманских центров «Моя работа» с расширенным комплексом услуг, а также специализированного центра «Моя карьера», где наиболее уязвимые категории горожан получают помощь в трудоустройстве.

Напомним, что в начале февраля на Шабаловке начал свою деятельность флагманский центр занятости населения «Моя работа». Он ориентирован на помощь людям, активно ищущим работу. Здесь можно бесплатно зарегистрировать ИП, ООО или получить статус самозанятого.

Скорейшему трудоустройству соискателей способствует и обширная база вакансий службы занятости.

«Создание единого агрегатора вакансий на платформе службы занятости населения в партнерстве с крупнейшими сайтами по поиску работы дает нам дополнительные ресурсы для реализации трудового потенциала столичных граждан», — прокомментировала заместитель мэра Москвы по вопросам социального развития Анастасия Ракова.

Существенно повысить эффективность трудоустройства горожан помогает постоянная работа по развитию и улучшению цифровых сервисов по поиску работы. После подписания соглашения с рекрутинговой компанией SuperJob в базе данных центра «Моя работа» будет более 340 тыс. актуальных предложений. Ранее аналогичное соглашение было заключено с компанией по подбору кадров hh. Таким образом, для мотивированных соискателей обеспечивается максимальная помощь в скорейшем трудоустройстве.

После подписания соглашения с рекрутинговой компанией SuperJob в базе данных центра «Моя работа» будет более 340 тыс. актуальных предложений. Ранее аналогичное соглашение было заключено с компанией по подбору кадров hh. Таким образом, для мотивированных соискателей обеспечивается максимальная помощь в скорейшем трудоустройстве.

Фото Дениса Гришкина. Пресс-служба Мэра и Правительства Москвы

Как, став ООО, можно сэкономить на налогах в соответствии с Законом о сокращении налогов и занятости от 2017 года

Налоговый план бывшего президента Трампа, также известный как Закон о сокращении налогов и рабочих местах, был подписан 22 декабря 2017 года. В плане упор делался на снижение ставки корпоративного налога и упрощение системы индивидуального подоходного налога. Будь то чрезвычайно прибыльная транснациональная корпорация или индивидуальное предприятие, каждый бизнес, который считается корпорацией C (или C-Corp), теперь облагается налогом по фиксированной ставке 21%, по сравнению с первоначальными 35%.Взаимодействие с другими людьми

Одна из часто высказываемых проблем заключалась в том, что эта новая система создала налоговую лазейку, которая побуждает людей регистрироваться в качестве сквозных организаций, таких как компании с ограниченной ответственностью (LLC) и S-корпорации (или S-Corps). Это позволяет облагать их доход от бизнеса налогом на основе их индивидуальной налоговой ставки. Это означает, что налоговая ставка LLC варьируется.

Что такое сквозная организация?

LLC считается сквозной организацией — также называемой сквозной организацией — что означает, что она платит налоги через кодекс индивидуального подоходного налога, а не через кодекс корпоративного налога.В дополнение к LLC, индивидуальные предприниматели, S-корпорации и партнерства являются сквозными бизнесами. Корпораций C нет.

Как рассчитывается налоговая ставка для ООО

C-Corps дважды облагает налогом прибыль владельцев: один раз на корпоративном уровне, а второй — на личном. Неудивительно, что небольшие компании, не требующие уникальной структуры собственности C-Corp или способности продавать акции населению, чаще всего организуются как LLC или S-корпорации.

Неудивительно, что небольшие компании, не требующие уникальной структуры собственности C-Corp или способности продавать акции населению, чаще всего организуются как LLC или S-корпорации.

Между тем, поскольку владельцы LLC могут вычесть до 20% своего дохода от бизнеса до расчета налога, может быть очень выгодно подать заявку в качестве LLC на основе собственной ставки подоходного налога с физических лиц.В конечном итоге это может варьироваться от 10% до 37% в зависимости от уникального статуса подачи документов и уровня дохода каждого человека.

Небольшие предприятия, которые не планируют привлекать деньги от государственных акционеров, но нуждаются в более высоком уровне правовой и финансовой защиты своих личных активов, часто образуют LLC. Все 50 штатов разрешают LLC состоять только из одного человека. Практически любое направление бизнеса может быть зарегистрировано как ООО, кроме банковского, трастового и страхового бизнеса. Некоторые штаты налагают дополнительные ограничения, такие как запрет Калифорнии на регистрацию архитекторов, лицензированных медицинских работников и бухгалтеров в качестве LLC.

Как подать заявку в качестве LLC

Создать ООО относительно просто. Хотя это варьируется в зависимости от штата, этот процесс обычно включает в себя регистрацию статей организации в штате, заполнение бланка и уплату регистрационного сбора. Для лучшей финансовой и правовой защиты владельцы должны заключить операционное соглашение LLC даже в тех штатах, где оно не требуется.

Кто угодно может создать ООО, но это не значит, что кто угодно может получать доход как ООО. Согласно CPA Аарону Лешеру из Hurdlr, финансового приложения для малого бизнеса, «штатный сотрудник, получающий зарплату, теоретически может уволиться с работы, создать ООО и продать свои услуги фрилансера обратно своей компании, чтобы избежать уплаты более высокой ставки подоходного налога.«Однако, как отмечает Лешер,« идея сотрудника как ООО — это серьезный красный флаг аудита ».

Не только работодатели или служащие должны решать, как классифицировать рабочих. Их классификация зависит от того, насколько они соответствуют различным требованиям налогового кодекса.

«IRS очень четко понимает разницу между подрядчиком и сотрудником, — говорит Джош Зиммельман, президент Westwood Tax & Consulting LLC, бухгалтерской фирмы из Нью-Йорка. «Они рассматривают три основных фактора: финансовый контроль, поведенческий контроль и тип отношений.”

- Финансовый контроль: IRS проверяет, получает ли работник регулярную заработную плату, почасовую ставку или фиксированную плату за проект. «Работнику обычно гарантируется регулярная сумма заработной платы в течение почасового, еженедельного или другого периода. », — говорится на сайте IRS. «Обычно это означает, что работник является наемным работником, даже если к заработной плате добавляется комиссия. Независимому подрядчику обычно выплачивается фиксированная плата за работу. Однако в некоторых профессиях, например в юриспруденции, принято платить почасовую оплату независимым подрядчикам.”

- Поведенческий контроль: IRS проверяет, имеет ли работник контроль над тем, когда, где и как он выполняет работу. «Например, у сотрудника установлен обычный график работы, и ему говорят, где работать; Подрядчику предоставляется больше свободы, пока работа сделана », — говорит Зиммельман.

- Тип взаимоотношений: IRS рассматривает любые письменные соглашения между работником и работодателем, включая постоянство отношений. «Например, если работник получает льготы [такие как] медицинское страхование, пособие по болезни, отпускные и т. Д., то они, скорее всего, наемный работник », — говорит Зиммельман. «Неправильная классификация работника как подрядчика может привести к штрафам, особенно если этому работнику платят так же, как и обычным работникам».

Первым шагом в любом плане по превращению личного дохода на заработную плату в доход LLC является то, что работодатель должен согласиться платить работнику в качестве независимого подрядчика. Некоторые работодатели могут быть в игре, поскольку такое соглашение больше не будет обязывать их предоставлять льготы для здоровья этому работнику.Однако маловероятно, что большинство работодателей будут участвовать в таком плане.

Некоторые работодатели могут быть в игре, поскольку такое соглашение больше не будет обязывать их предоставлять льготы для здоровья этому работнику.Однако маловероятно, что большинство работодателей будут участвовать в таком плане.

«Большинство работодателей знают, что наем самозанятого человека, который считается игнорируемым субъектом — в данном случае ООО — вызовет огромные проблемы с Государственным департаментом труда, и никто этого не хочет», — говорит Эбби Эйзенкрафт, автор книги . 101 способ не попасть в поле зрения IRS Radar и генерального директора Choice Tax Solutions Inc. в Нью-Йорке.

«Если компания пытается представить, что человек, рабочее время которого они контролируют — и чьи рабочие места и оборудование они предоставляют — является подрядчиком, она приглашает IRS, штат и Министерство труда для проверки.И они не выиграют », — заключает она.

Предполагая, что работник и работодатель смогут наладить отношения истинного независимого подрядчика, которые выдержат аудит, рабочий должен взвесить, сочетается ли его новая ставка заработной платы в качестве подрядчика с потерей льгот, которые могут включать медицинское, стоматологическое страхование, страхование жизни и инвалидности. , 401 (k) взносов и оплачиваемое время — стоило бы сэкономленных налогов.

Так экономят ли ООО в рамках плана налоговой реформы ООО?

В отличие от корпораций C, LLC не считаются отдельными организациями, поэтому сами не платят налоги.По умолчанию LLC с одним владельцем облагаются налогом как индивидуальное предпринимательство, но LLC могут выбрать налогообложение как S-Corps или C-Corps, что может принести пользу некоторым предприятиям за счет снижения их налогов на трудоустройство (налоги на медицинское обслуживание и социальное обеспечение).

Предположим, что LLC хочет облагаться налогом как S-Corp, чтобы сэкономить деньги на налогах на заработную плату, избегая при этом двойного налогообложения C-Corp. Согласно плану Трампа, изменение ставок налога на бизнес и большое несоответствие между фиксированной ставкой налога на бизнес в размере 21% и ставкой налога на прибыль в диапазоне 10–37% могут, по-видимому, предлагать налоговые льготы.Однако налоговые эксперты говорят, что все не так просто.

Согласно плану Трампа, изменение ставок налога на бизнес и большое несоответствие между фиксированной ставкой налога на бизнес в размере 21% и ставкой налога на прибыль в диапазоне 10–37% могут, по-видимому, предлагать налоговые льготы.Однако налоговые эксперты говорят, что все не так просто.

Независимые подрядчики, управляющие небольшими корпорациями, не могут легко злоупотребить системой, потому что условия налогового законодательства 2017 года требуют, чтобы они были сотрудниками своих собственных корпораций и платили налоги через фонд заработной платы. Айзенкрафт объясняет: «В этом случае единоличное должностное лицо получит W-2 и будет платить налоги по своей обычной налоговой ставке, основанной на заработной плате и других статьях дохода, указанных в налоговой декларации».

Иными словами, эта заработная плата облагается налогом по индивидуальной ставке в соответствии с Законом о сокращении налогов и занятости в размере 10%, 25% или 35% и подлежит обложению налогами на социальное обеспечение и медицинское обслуживание (FICA).

«Промежуточная часть может облагаться налогом по сниженной ставке, но IRS не позволит этому сотруднику получать зарплату ниже разумной», — говорит Айзенкрафт. «Есть много судебных дел, когда офицер, зарабатывающий сотни тысяч долларов, пытается получить зарплату в 25 тысяч долларов, и они проигрывают в налоговом суде».

Налогообложение заработной платы собственника по сравнению с сквозной прибылью

По словам финансового консультанта Брэдфорда Дэниела Крегера, президента и генерального директора Total Financial Resource Group в Глендейле, Калифорния, налоговая ставка, которую платит независимый подрядчик со своего дохода, такая же, как и в соответствии с налоговым планом Трампа, как и в предыдущем налоговом законодательстве.

«Физическое лицо должно платить подоходный налог с доходов, полученных от собственных усилий, то есть с собственных доходов, как обычный доход, — говорит он. — Простое создание юридического лица этого не меняет. Это только усложняет возврат, но результат по налогу на прибыль остается прежним ».

— Простое создание юридического лица этого не меняет. Это только усложняет возврат, но результат по налогу на прибыль остается прежним ».

Есть один смысл, в котором налоговый план Трампа можно эксплуатировать, говорит Крегер, «корпорация S.».

Самый простой и наиболее распространенный пример сквозного бизнеса, S Corporation в настоящее время позволяет владельцам получать как заработную плату, так и дополнительный доход, представляющий прибыль бизнеса, в виде распределения S Corp.

Крегер объясняет, что разница между этими двумя типами дохода заключается в том, что зарплата облагается налогом на фонд заработной платы, а распределение S-Corp — нет. Отделяя зарплату от прибыли бизнеса, владелец экономит небольшую сумму на налогах, избегая налогов на заработную плату на сумму, полученную в виде распределения S-Corp.

Но владельцы распределительного бизнеса S-Corp облагаются налогом по обычной ставке подоходного налога в соответствии с их индивидуальным подоходным налогом. По словам Крегера, единственная экономия от этой налоговой стратегии при нынешней системе — это экономия на налоге на заработную плату.

Однако согласно налоговому плану Трампа, распределение S-Corp облагается налогом по ставке 15%, а не по обычной ставке физического лица. Таким образом, чем больше владельцы могут получить в качестве распределения прибыли от своего бизнеса, тем больше они будут сохранить.

Итог

Пока неизвестно, в какой степени владельцы бизнеса воспользовались пересмотренным налоговым кодексом. Закон о сокращении налогов и рабочих местах в значительной степени отдает предпочтение предпринимателям, а не наемным работникам с таким же уровнем дохода.

Общество с Ограниченной Ответственностью (ООО) | Налоговая служба

Общество с ограниченной ответственностью (ООО) — это бизнес-структура, разрешенная законом штата. В каждом штате могут применяться разные правила, вам следует уточнить у своего штата, заинтересованы ли вы в создании компании с ограниченной ответственностью.

Владельцы ООО называются участниками. Большинство штатов не ограничивают право собственности, поэтому членами могут быть физические лица, корпорации, другие ООО и иностранные организации. Максимального количества участников нет.В большинстве штатов также разрешены ООО с одним участником, то есть имеющие только одного владельца.

Некоторые виды бизнеса, как правило, не могут быть ООО, например, банки и страховые компании. Для получения дополнительной информации ознакомьтесь с требованиями вашего штата и федеральными налоговыми правилами. Для иностранных ООО действуют особые правила.

Классификации

В зависимости от выборов, проведенных LLC, и количества участников IRS будет рассматривать LLC как корпорацию, товарищество или как часть налоговой декларации владельца LLC («фискально-юридическое лицо»).В частности, местное LLC, состоящее как минимум из двух членов, классифицируется как партнерство для целей федерального подоходного налога, если оно не подает форму 8832 и не решает, чтобы его рассматривали как корпорацию. Для целей налога на прибыль LLC, состоящая только из одного участника, рассматривается как организация, которая не рассматривается как отдельная от своего владельца, если только она не заполняет форму 8832 и не принимает решение рассматриваться как корпорация. Однако с точки зрения налога на занятость и некоторых акцизных сборов ООО, состоящее только из одного участника, по-прежнему считается отдельной организацией.

Дата вступления в силу

LLC, которая не желает принимать свою федеральную налоговую классификацию по умолчанию или желает изменить свою классификацию, использует форму 8832, PDF-файл для классификации юридических лиц, чтобы выбрать, как она будет классифицироваться для целей федерального налогообложения. Как правило, выборы с указанием классификации LLC не могут вступить в силу более чем за 75 дней до даты подачи заявки на выборы, а также не могут вступить в силу позднее, чем через 12 месяцев после даты подачи заявки на выборы. LLC может иметь право на позднюю отмену выборов при определенных обстоятельствах. Для получения дополнительной информации см. О форме 8832, Выборы по классификации юридических лиц.

LLC может иметь право на позднюю отмену выборов при определенных обстоятельствах. Для получения дополнительной информации см. О форме 8832, Выборы по классификации юридических лиц.

LLC Регистрация в качестве корпорации или партнерства

Компания с ограниченной ответственностью (LLC) — это организация, созданная в соответствии с государственным законодательством. В зависимости от выборов, проведенных LLC, и количества участников IRS будет рассматривать LLC как корпорацию, товарищество или как часть налоговой декларации владельца (неучтенное лицо). Местное LLC, состоящее как минимум из двух членов, классифицируется как партнерство для целей федерального подоходного налога, если оно не заполняет форму 8832 и не принимает решение рассматриваться как корпорация.Для целей налога на прибыль LLC, состоящая только из одного участника, рассматривается как организация, которая не рассматривается как отдельная от своего владельца, если только она не заполняет форму 8832 и не принимает решение рассматриваться как корпорация. Однако с точки зрения налога на занятость и некоторых акцизных сборов ООО, состоящее только из одного участника, по-прежнему считается отдельной организацией.

Классификация

Правила классификации юридических лиц классифицируют определенные предприятия как корпорации:

- Бизнес-субъект, образованный в соответствии с федеральным законом или статутом штата или в соответствии с статутом признанного на федеральном уровне индейского племени, если в статуте это юридическое лицо описывается или упоминается как зарегистрированное или как корпорация, корпоративный орган или политический орган.

- Ассоциация согласно разделу 301.7701-3 Регламента.

- Субъект хозяйствования, образованный в соответствии с федеральным законом или законом штата, если в уставе данное предприятие описывается или упоминается как акционерное общество.

- Зарегистрированный государством субъект хозяйствования, ведущий банковскую деятельность, если какой-либо из его вкладов застрахован FDIC.

- Субъект хозяйствования, полностью принадлежащий государству или его политическому подразделению, или субъект хозяйствования, полностью принадлежащий иностранному правительству или другому субъекту, описанному в разделе 1 Правил.892.2-Т.

- Субъект хозяйствования, подлежащий налогообложению как корпорация в соответствии с положением кода, отличным от раздела 7701 (а) (3).

- Определенные иностранные организации (см. Инструкции к форме 8832).

- Страховая компания

Обычно LLC не включаются в этот список автоматически, и поэтому их не нужно рассматривать как корпорации. LLC могут подать форму 8832 «Выбор классификации юридических лиц», чтобы выбрать классификацию своих коммерческих организаций.

Согласно правилам классификации юридических лиц, внутреннее юридическое лицо, в состав которого входит более одного участника, по умолчанию вступает в партнерство.Таким образом, LLC с несколькими владельцами может либо принять свою классификацию по умолчанию как товарищество, либо подать форму 8832, чтобы выбрать классификацию как ассоциацию, облагаемую налогом как корпорация.

Форма 8832 также подана для изменения классификации компании LLC. Таким образом, ООО, которое рассматривалось как партнерство в течение нескольких лет, может в перспективе изменить свою классификацию и рассматриваться как корпорация, заполнив форму 8832.

Подача

Если LLC является партнерством, к LLC будут применяться обычные налоговые правила партнерства, и она должна подать форму 1065, U.С. Возврат партнерского дохода. Каждый владелец должен указать свою пропорциональную долю дохода партнерства, кредитов и вычетов в Приложении K-1 (1065), долю дохода партнера, вычеты, кредиты и т. Д. Как правило, члены LLC, подающие партнерские возвраты, уплачивают налог на самозанятость на свою долю в партнерских доходах.

Если LLC является корпорацией, к LLC будут применяться обычные правила корпоративного налогообложения, и она должна подать форму 1120, налоговую декларацию корпорации США. 1120 — это декларация по корпоративному подоходному налогу C, и в декларации C Corporation нет сквозных статей для 1040 или 1040-SR.Однако, если соответствующая LLC выбрала S Corporation, она должна подать форму 1120S, форму 1120S, налоговую декларацию США для S Corporation Инструкции, налоговую декларацию США и законы о корпорациях S. Каждый владелец сообщает о своей пропорциональной доле в корпоративном доходе, кредитах и отчислениях в Приложении K-1 (Форма 1120S).

1120 — это декларация по корпоративному подоходному налогу C, и в декларации C Corporation нет сквозных статей для 1040 или 1040-SR.Однако, если соответствующая LLC выбрала S Corporation, она должна подать форму 1120S, форму 1120S, налоговую декларацию США для S Corporation Инструкции, налоговую декларацию США и законы о корпорациях S. Каждый владелец сообщает о своей пропорциональной доле в корпоративном доходе, кредитах и отчислениях в Приложении K-1 (Форма 1120S).

Для получения дополнительной информации о типах налоговых деклараций, которые необходимо подавать, о том, как обращаться с налогами на трудоустройство и о возможных проблемах, см. Публикацию 3402 «Налоговые вопросы для компаний с ограниченной ответственностью».

Какие налоговые льготы дает ООО?

Один из самых популярных способов организации бизнеса — это компания с ограниченной ответственностью, также известная как ООО. LLC требуют меньше документов, чем корпорации C и корпорации S, при этом предоставляя владельцам некоторые из тех же средств защиты от привлечения к личной ответственности за любые действия бизнеса. Но настоящее преимущество этого титула заключается в налоговых льготах. LLC предоставляют владельцам бизнеса значительно большую гибкость в отношении федерального подоходного налога, чем индивидуальное предпринимательство, партнерство и другие популярные формы организации бизнеса.

Убедитесь, что у вас есть финансовый план для вашего малого бизнеса. Поговорите с финансовым консультантом сегодня.

Какая основная налоговая выгода у ООО? Ключевым понятием, связанным с налогообложением ООО, является сквозное налогообложение. Это описывает способ передачи доходов LLC владельцу или владельцам без предварительной уплаты федерального подоходного налога. Индивидуальные предприниматели и товарищества также платят налоги как сквозные организации. Эти предприятия сами не платят федерального подоходного налога. Вместо этого их доходы передаются непосредственно их владельцам, которые платят с них налоги по ставке индивидуального подоходного налога.

Эти предприятия сами не платят федерального подоходного налога. Вместо этого их доходы передаются непосредственно их владельцам, которые платят с них налоги по ставке индивидуального подоходного налога.

Это отличается от стандартных корпораций C, которые подлежат двойному налогообложению. В частности, корпорация должна платить налоги со своего дохода. Тогда любые выплаты его владельцам также облагаются налогом как индивидуальный доход. Очевидно, что избежание двойного налогообложения в долгосрочной перспективе может сэкономить значительные деньги. Это одна из основных налоговых льгот ООО.

Налоговая гибкость ОООВажной особенностью ООО является то, что Налоговая служба (IRS) позволяет владельцам бизнеса выбирать способ налогообложения их бизнеса. Они могут выбрать налогообложение в качестве индивидуального предпринимателя, товарищества, корпорации S или корпорации C. Вы выбираете, как вы будете облагаться налогом, заполнив форму IRS 8832.

Существуют некоторые ограничения на вышеупомянутые варианты. Например, LLC с несколькими владельцами не может выбрать вариант налогообложения в качестве индивидуального предпринимателя.IRS будет автоматически облагать ООО как товарищество налогом, если у него более одного владельца. Вы можете узнать больше о правилах налогообложения LLC в справочной информации IRS по форме 3402, охватывающей налогообложение LLC.

- ООО в качестве ИП: Если вы решите создать ООО в качестве индивидуального предпринимателя, вы должны будете указать любую прибыль или убыток, генерируемые бизнесом, в своей личной налоговой декларации. Вы подаете индивидуальную налоговую форму 1040 вместе с, как правило, формой о прибылях и убытках по Приложению C для LLC.

- LLC как корпорация C: Если вы решите, что ваша LLC будет облагаться налогом как корпорация C, вы подадите корпоративную налоговую декларацию по форме 1120. Корпорации придется платить налог на прибыль.

Члены будут указывать любой из этих доходов, которые передаются им в их индивидуальных налоговых декларациях, как дивиденды или проценты, и, опять же, платить с них налоги. Обратите внимание: если корпорация C не передает часть или весь свой доход членам, они не должны платить налог с этого дохода.

Члены будут указывать любой из этих доходов, которые передаются им в их индивидуальных налоговых декларациях, как дивиденды или проценты, и, опять же, платить с них налоги. Обратите внимание: если корпорация C не передает часть или весь свой доход членам, они не должны платить налог с этого дохода. - LLC как корпорация S: LLC, учрежденные как корпорации S, подают форму 1120S, но не платят никаких корпоративных налогов на прибыль. Вместо этого акционеры LLC указывают свою долю дохода в своих личных налоговых декларациях. Это позволяет избежать двойного налогообложения.

- ООО с несколькими владельцами в качестве партнерства: ООО подаст партнерскую декларацию по форме 1065. Каждый владелец будет платить налоги в соответствии с его или ее долей в прибыли или убытках, сообщая об этом в Форме 1040 и Приложении K-1.

Важно помнить, что организация ООО не означает, что вы не будете платить налоги. Вам все равно придется платить налоги с доходов от LLC по обычной ставке индивидуального налога. Разница: LLC, в зависимости от того, как вы ее создали, может не платить сначала налоги на бизнес.

В отличие от заработной платы, получаемой от работодателя, доход от ООО не подлежит удержанию. В свою очередь, вы должны будете ежеквартально подавать налоговые платежи в соответствии с предполагаемым федеральным подоходным налогом.Некоторые государственные налоговые органы также могут участвовать, напрямую облагая налогом доход ООО. С другой стороны, некоторые взимают плату с ООО.

Есть некоторые ограничения на то, что вы можете делать с LLC, когда дело доходит до вычета некоторых расходов. В частности, вы не сможете вычитать такие льготы, как страхование здоровья и жизни, которые вы могли бы получить, если бы вы организовывались как корпорация C. Если ваша LLC предоставляет вам такие виды льгот, возможно, вам придется заплатить с них налоги.

Корпорации с ограниченной ответственностью предлагают владельцам бизнеса гибкость в выборе того, как их бизнес-доход будет облагаться налогом на федеральном уровне.Вы также можете настроить их с меньшими затратами и с меньшими хлопотами, чем, например, корпорация C. Кроме того, они по-прежнему предоставляют владельцам некоторую защиту от исков об ответственности, как это делают корпорации. Если вы думаете, как организовать свой бизнес, LLC может быть одним из вариантов.

Советы по увеличению потенциала вашего бизнесаФото: © iStock.com / mightfalse, © iStock.com / kate_sept2004, © iStock.com / skynesher

Марк Хенрикс Марк Хенрикс занимается личными финансами, инвестированием, выходом на пенсию, предпринимательством и другими темами более 30 лет.Его авторская подпись внештатного сотрудника появилась на CNBC.com и в The Wall Street Journal, The New York Times, The Washington Post, Kiplinger’s Personal Finance и других ведущих изданиях. Марк написал книги, в том числе «Не просто жизнь: полное руководство по созданию бизнеса, который даст вам жизнь». Его любимые репортажи — это те репортажи, которые помогают обычным людям увеличить свое личное богатство и удовлетворение жизнью. Выпускник программы журналистики Техасского университета, он живет в Остине, штат Техас.В свободное время он любит читать, заниматься волонтерством, выступать в дуэте с акустической музыкой, каякингом, альпинизмом в дикой природе и соревнованиями по триатлону.Лучшее налоговое программное обеспечение для владельцев малого бизнеса на 2021 год

Personal Finance Insider пишет о продуктах, стратегиях и советах, которые помогут вам принимать разумные решения с вашими деньгами. Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

- TaxAct: Лучшее налоговое программное обеспечение для владельцев малого бизнеса в целом

- TurboTax: Лучшее налоговое программное обеспечение для малого бизнеса, использующего QuickBooks

- BlockAdvisors: Лучшее решение для подателей документов, которым нужна большая поддержка

Если у вас есть малый бизнес , налоговый сезон может стать беспокойным.

Наем бухгалтера для подготовки и подачи налоговой декларации может сэкономить ваше время, но обычно гораздо дешевле сделать это самостоятельно через Интернет.

Чтобы найти лучшее онлайн-налоговое программное обеспечение для владельцев малого бизнеса, мы сравнили трех ведущих онлайн-составителей налоговой отчетности — TurboTax, TaxAct и BlockAdvisors — по цене, доступности и простоте использования.

ПРИМЕЧАНИЕ: Налоговые компании часто предлагают скидки на продукты в начале сезона. Цены, указанные в этой статье, не включают скидки. Вы можете посетить веб-сайт компании, чтобы увидеть текущие предложения.

Кто может использовать TaxAct: Генеральные партнеры, владельцы S-Corp, владельцы C-Corp и участники LLC.

Стоимость:

Плюсы: Если вы подавали налоговую декларацию раньше и уверенно разбираетесь в налоговом жаргоне, TaxAct — это экономичный и простой вариант.В отличие от тяжеловесного TurboTax, вы можете подать налоговую декларацию своей компании онлайн с помощью TaxAct. И нет никакой дополнительной платы, если вы предпочитаете загружаемую настольную версию (хотя она доступна только для пользователей Windows).

Минусы: В 2020 году владелец S-Corp и участник Insider Эрик Розенберг сообщил о проблеме с его идентификационным номером налогоплательщика в Калифорнии в TaxAct, в результате чего ему пришлось распечатать и отправить по почте свою государственную декларацию, а не подавать онлайн.

Подайте налоговую декларацию для малого бизнеса в TaxAct »

Кто может использовать TurboTax: Общие партнеры, владельцы S-Corp, владельцы C-Corp и члены LLC с операционной системой Windows.

Стоимость:

Плюсы: Одним из главных преимуществ TurboTax является интеграция с QuickBooks. Если вы отслеживаете доходы и расходы в QuickBooks, вы можете автоматически импортировать всю эту информацию в свою декларацию. В целом TurboTax выделяется среди онлайн-налоговых служб своим отличным пользовательским интерфейсом и надежным обслуживанием клиентов.

Минусы: Вы не можете подавать налоговую декларацию в Интернете с помощью TurboTax, а программное обеспечение для настольных компьютеров доступно только пользователям Windows.

Подайте налоговую декларацию для малого бизнеса в TurboTax »

Кто может использовать BlockAdvisors: Генеральные партнеры и владельцы S-Corp.

Стоимость:

Плюсы: BlockAdvisors обеспечивает комплексную поддержку владельцев малого бизнеса, включая услуги по налоговой подготовке, бухгалтерскому учету и расчету заработной платы; это преимущество, если вам нужна комплексная финансовая помощь, хотя каждую услугу можно приобрести отдельно, включая подготовку налогов.

Если вам понадобится помощь, вам будет предоставлена обширная помощь: у вас есть возможность передать свои налоги эксперту (стоимость будет варьироваться) или самостоятельно уплатить налоги онлайн с неограниченной помощью.

Минусы: Общая стоимость подачи документов не ясна заранее, а начальная цена выше, чем наш лучший выбор, TaxAct.

Подавайте налоги на малый бизнес в BlockAdvisors »

Партнерства, LLC с несколькими участниками и S-корпорации должны ежегодно подавать налоговую декларацию, чтобы сообщать о доходах, вычетах, прибылях и убытках для бизнеса.

Поскольку эти организации являются сквозными, владельцы, партнеры и акционеры платят налоги с прибыли.Если вы генеральный партнер, вам необходимо заполнить форму 1065 для вашего бизнеса. Если вы являетесь представителем S-Corp, необходимо заполнить форму 1120S. LLC уникальны тем, что они выбирают, как они хотят облагаться налогом, будь то индивидуальное предприятие, партнерство, S-Corp или C-Corp.

Индивидуальные предприниматели сообщают о доходах как индивидуальные предприниматели, поэтому налоговые формы для бизнеса не требуются ежегодно, а C-корпорации облагаются налогом как отдельные лица и подают форму 1120.

После подачи бизнес-форм для партнерства LLC , или S-Corp, каждый владелец или партнер получает Таблицу K-1, в которой подробно описывается их доля дохода, которую необходимо указать в их личной налоговой декларации.Независимые подрядчики и сотрудники самого бизнеса также получат формы, необходимые для заполнения их личных налоговых деклараций.

Налоговые последствия для ООО, партнерств и юридических лиц

Налоговая реформа влияет на каждое предприятие по-разному. Вот что вам нужно знать. — Getty Images / lovelyday12Коренные изменения налогового законодательства, принятые в прошлом году, по-прежнему заставляют многих владельцев и менеджеров бизнеса ломать голову.

Заголовки Закона о сокращении налогов и занятости 2017 года были посвящены более низким налоговым ставкам для предприятий, в частности, о снижении дифференцированной налоговой ставки для корпораций C с высокого уровня 35% до фиксированного 21%, а также возможного вычета в размере 20%. для квалифицированных сквозных предприятий, включая S-корпорации, корпорации с ограниченной ответственностью, партнерства и индивидуальные предприниматели.

В некоторых случаях изменения в налоговых правилах могут быть достаточно значительными для некоторых владельцев, чтобы рассмотреть вопрос о реорганизации своих бизнес-структур из сквозной организации в корпорацию C или наоборот, в зависимости от конкретной стратегии, будущего, операций, рынка, денежный поток и потребности в капитале каждого бизнеса.

Несмотря на то, что многое еще предстоит увидеть, пока IRS формулирует правила и инструкции, выпускается несколько важных разъяснений, дающих компаниям возможность выяснить, где они вписываются в новый налоговый режим.

Индивидуальные предприниматели, S-корпорации, компании с ограниченной ответственностью (LLC) и товарищества классифицируются как сквозные организации, поскольку, как следует из названия, прибыль, полученная этими организациями, распределяется непосредственно между владельцами бизнеса, после чего эта прибыль облагается налогом как часть налоговые декларации собственников о доходах.

Сквозные организации становятся все более популярными, потому что, среди прочего, сквозная структура позволяет избежать двойного налогообложения, которое имеет место в корпорациях C, в которых корпорация платит налоги непосредственно на свой доход, а затем акционеры снова платят налог на распределения или прибыль от продажи акций корпорации.

Одним из недостатков сквозной структуры является то, что сквозные владельцы должны платить налог на всю прибыль от бизнеса каждый год, независимо от того, получают ли они соответствующие денежные средства от бизнеса, в то время как владельцы корпораций C не облагаются налогом на уровне акционеров. если корпорация удерживает прибыль.Поэтому владельцам транзитных предприятий необходимо быть в курсе ежегодных изменений налогового законодательства.

Два основных изменения, касающихся владельцев транзитных предприятий, продиктованные новым налоговым законодательством:

- Снижение ставки НДФЛ . В частности, максимальная предельная ставка снизилась с 39,6% до 37%, вместе с соответствующими сокращениями во всех категориях, кроме 35%. Кроме того, были увеличены лимиты дохода для многих групп, что также снизит налоговые счета для многих подателей налоговых деклараций.

- Новые 20-процентные вычеты.

Этот вычет из сквозного дохода может снизить максимальную предельную ставку с 37% до 29,6%. Однако, как и в случае любой налоговой льготы, этот новый вычет подлежит длинному списку ограничений.

Этот вычет из сквозного дохода может снизить максимальную предельную ставку с 37% до 29,6%. Однако, как и в случае любой налоговой льготы, этот новый вычет подлежит длинному списку ограничений.

Для тех сквозных владельцев с налогооблагаемым доходом менее 315 000 долларов США для лиц, подающих совместную декларацию (157 500 долларов США для лиц, подавших индивидуальную декларацию), единственным ограничением является то, что доход должен считаться добросовестным «коммерческим или коммерческим доходом», и что он не должен попытка неверно охарактеризовать заработную плату.

Соответственно, тем, кто ниже этого порога дохода и которые соответствуют требованиям добросовестного дохода от торговли или бизнеса, как правило, будет предоставлен полный вычет в размере 20% от квалифицированного дохода. Компании и работники будут по-прежнему соблюдать одни и те же правила IRS в отношении классификации сотрудников и независимых подрядчиков. Кроме того, поправки к налоговому законодательству не изменяют требования о выплате корпорациями S «разумной компенсации» владельцам, оказывающим существенные услуги, что может ограничить возможность предприятий по оказанию индивидуальных услуг, организованных как корпорации S, требовать полной выгоды.

Неограниченная выгода от поэтапного отказа от вычета в размере 20% — или, точнее, различные ограничения, связанные с вычетом, начинают постепенно вводиться — по мере увеличения совокупного налогооблагаемого дохода с 315 000 долларов США до 415 000 долларов США (с 157 500 долларов США до 207 500 долларов США для отдельных подателей) с налогоплательщиками выше пороговых значений в 415 000 долларов США и 207 500 долларов США при условии полного действия ряда ограничений.

В частности, вычет 20%, как правило, не может превышать 50% распределяемой доли владельца в заработной плате компании W-2 или 25% распределяемой доли владельца в заработной плате компании W-2 плюс 2.5% от распределяемой доли от стоимости приобретения материального амортизируемого имущества.

Например, , два равных партнера в бизнесе, генерирующем 1000000 долларов квалифицированного дохода, выплачивающих 300000 долларов США в виде заработной платы W-2 и не владеющих материальным амортизируемым имуществом, как правило, каждый будет иметь вычет — до любых ограничений — в размере 100000 долларов 20% x 1 000 000 долларов = 200 000 долларов, разделенных поровну между двумя владельцами). Однако в этом случае будет применяться ограничение заработной платы, и вычет каждого партнера будет ограничен 50% его распределяемой доли в заработной плате W-2, или 75 000 долларов каждому.

Индивидуальные предприниматели, S-корпорации, компании с ограниченной ответственностью (LLC) и товарищества классифицируются как сквозные организации, поскольку, как следует из названия, прибыль, полученная этими организациями, распределяется непосредственно между владельцами бизнеса.

Налоговая реформа для определенных видов услуг или предприятий

В дополнение к ограничениям по заработной плате и собственности, доход от «определенных услуг или предприятий» (SSTB) не будет иметь права на вычет (при условии, что налогоплательщик превышает пороговое значение дохода, о котором говорилось ранее).

Что такое SSTB?

Устав определяет SSTB, чтобы включать

«любая торговля или бизнес, связанный с предоставлением услуг в области здравоохранения, права, бухгалтерского учета, актуарной науки, исполнительского искусства, консалтинга, легкой атлетики, финансовых услуг или брокерских услуг, или любая торговля или бизнес, где основной актив такой торговли или бизнес — это репутация или навыки одного или нескольких сотрудников ». Кроме того, SSTB включает любую торговлю или бизнес, связанный с «предоставлением услуг, которые состоят из инвестирования и управления инвестициями, торговли или операций с ценными бумагами (как определено в разделе 475 (c) (2)), партнерских интересов или товаров ( как определено в разделе 475 (e) (2)). ”

”

В предлагаемых правилах разъясняется, что предоставление услуг в области здравоохранения обычно применяется к специалистам, которые непосредственно заботятся о пациентах или других клиентах, но не распространяется на соответствующие медицинские услуги и поставщиков, таких как управление оздоровительным клубом или спа, предоставляющие услуги по обработке платежей для медицинских работников или исследование, тестирование, производство или продажа фармацевтических препаратов или медицинских устройств. Предлагаемые правила применяют аналогичное обоснование к услугам, оказываемым в области права, поскольку такие услуги обычно включают прямое предоставление юридических консультаций клиентам, но не вспомогательные услуги, такие как юридическая печать, стенография или обслуживание процесса.

В соответствии с предлагаемыми правилами, услуги, оказываемые в области исполнительского искусства и легкой атлетики, следуют той же логике, применимой к актерам и режиссерам, но не к кинооборудованию или объектам, и применительно к спортсменам, тренерам и руководителям команд, но не к предоставление услуг, которые не являются «уникальными для спортивных соревнований», таких как видеосъемка командных тренировок или содержание спортивных сооружений или оборудования.

Исключение услуг, оказываемых в области консалтинга, относится к «предоставлению профессиональных советов и рекомендаций клиентам, чтобы помочь клиенту в достижении целей и решении проблем.Кроме того, в предлагаемых правилах уточняется, что услуги, оказываемые в области консалтинга, также включают в себя те, которые обычно связаны с лоббированием — предоставление советов и рекомендаций относительно защиты интересов в попытке повлиять на решения, принимаемые правительством, правительственным агентством или законодателями. Однако в соответствии с предлагаемыми правилами, консультирование конкретно не включает обучение или образовательную работу, или консультирование, которое включено или встроено в продажу товаров или услуг, которые являются частью бизнеса, не исключенного иным образом в соответствии с этими правилами, при условии, что консультирование услуги не оплачиваются отдельно.

Инвестиционная деятельность и торговля ценными бумагами также не подлежат вычету в размере 20%. Это включает в себя такие виды деятельности, как «инвестирование и управление инвестициями, торговля или операции с ценными бумагами (как определено в разделе 475 (c) (2)) партнерскими интересами или товарами (как определено в разделе 475 (e) (2))». Однако определение финансовых услуг в предлагаемых правилах не включает банки, что означает, что акционеры банков корпорации S могут иметь право на вычет.

Возможно, наиболее обсуждаемым и, возможно, самым двусмысленным ограничением в законе является исключение любой торговли или бизнеса, основным активом которых является репутация или навыки владельца (ов) или сотрудников.Однако, несмотря на первоначальную неопределенность, предлагаемые правила определяют это очень узко. В частности, в предлагаемых правилах указывается, что этот тест будет применяться только к предприятиям или физическим лицам, которым платят за использование изображения, сходства, имени, подписи, голоса, товарного знака или других связанных аспектов личности человека, которые взимают плату за явку, доход или кто зарабатывает деньги на рекламе продуктов или услуг.

Хотя общее правило исключает любой доход от оказания услуг в одном из перечисленных или исключенных иным образом полей, предлагаемые правила действительно обеспечивают минимальное правило для сделок или бизнеса, получающего доход как от исключенных операций SSTB, так и от квалифицируемых операций.В частности, предлагаемые правила предусматривают, что торговля или бизнес, генерирующий иным образом квалифицированный доход, не будет SSTB, если менее 5% его валовых поступлений приходится на деятельность типа SSTB, или менее 10% его валовых поступлений, если они имеют валовые поступления. 25 миллионов долларов или меньше за налоговый год.

Активные и пассивные инвесторы

Новые правила одинаковы для активных и пассивных инвесторов и не меняют способ расчета налогов на чистый инвестиционный доход или налогов на самозанятость.

Индивидуальные предприниматели и члены товариществ будут продолжать уплачивать комбинированный налог на самозанятость в размере 15,3% со своего чистого дохода от бизнеса в размере до 128 400 долларов США, за исключением дохода от сдачи в аренду недвижимости, который не облагается налогом.

Владельцы корпорацииS будут платить налоги FICA со своей заработной платы. Хотя пассивные инвесторы не платят налог на самозанятость, они будут продолжать платить налог на чистый инвестиционный доход в размере 3,8%, который был введен в действие в рамках Закона о доступном медицинском обслуживании, который применяется к определенным типам доходов налогоплательщиков с измененной скорректированной валовой прибылью. более 200 000 долларов для заявителей, подавших одиночные заявки, или 250 000 долларов для лиц, подавших совместные заявки.

Очевидно, владельцы S-корпораций захотят классифицировать себя как активные, чтобы минимизировать налоги на инвестиционный доход. Члены LLC захотят скорректировать свои владения между акциями класса управляющего и инвестора, чтобы достичь аналогичного результата.

В дополнение к пониженным индивидуальным ставкам и новому вычету из сквозного дохода, сквозные владельцы теперь столкнутся с новым ограничением допустимых коммерческих убытков. В дальнейшем владелец бизнеса будет ограничен торговыми или коммерческими убытками в размере 500 000 долларов США (250 000 долларов США для индивидуальных заявителей) в любой год.Убытки, превышающие эти суммы, будут рассматриваться как чистый операционный убыток (NOL), переноситься на следующий налоговый год и с учетом применимых ограничений NOL.

Владельцы бизнеса должны обязательно проконсультироваться со своими налоговыми консультантами по этим и другим деталям нового налогового законодательства. Вопросы включают:

- Будет ли моя компания иметь право на вычет 20%?

- Как эти изменения повлияют на мои допустимые вычеты?

- Нужно ли мне менять структуру моего бизнеса?

- Как эти изменения могут повлиять на продажу бизнеса?

CO— призван вдохновить вас ведущими уважаемыми экспертами. Однако, прежде чем принимать какое-либо деловое решение, вам следует проконсультироваться со специалистом, который может проконсультировать вас в зависимости от вашей индивидуальной ситуации.

Однако, прежде чем принимать какое-либо деловое решение, вам следует проконсультироваться со специалистом, который может проконсультировать вас в зависимости от вашей индивидуальной ситуации.

Обзор события: управление вашей командой

Посмотрите повтор из нашего последнего мероприятия «Дорожная карта для восстановления», где панель предлагает стратегии, необходимые для создания сплоченной и продуктивной команды, даже в этом новом обычном режиме удаленной работы.

Опубликовано 25 февраля 2019 г.

Ставки и кронштейны государственного корпоративного подоходного налога на 2019 год

Посмотреть последние данные

Основные выводыСорок четыре штата взимают корпоративный подоходный налог. Ставки варьируются от 2,5% в Северной Каролине до 12% в Айове.

Шесть штатов — Аляска, Иллинойс, Айова, Миннесота, Нью-Джерси и Пенсильвания — взимают максимальную ставку налога на прибыль корпораций в размере 9 процентов или выше.

Восемь штатов — Аризона, Колорадо, Кентукки, Миссисипи, Северная Каролина, Северная Дакота, Южная Каролина и Юта — имеют максимальные показатели на уровне 5 процентов или ниже.

В Неваде, Огайо, Техасе и Вашингтоне вместо корпоративного подоходного налога вводятся налоги на валовую выручку. Обычно считается, что налоги на валовые поступления более вредны с экономической точки зрения, чем налоги на прибыль корпораций.

Южная Дакота и Вайоминг — единственные штаты, которые не взимают налог на прибыль корпораций или валовую выручку.

Корпоративные подоходные налоги взимаются в 44 штатах. Хотя корпоративный подоходный налог часто считается основным видом налога, на него приходится в среднем всего 3,38 процента налоговых сборов штата и 2,24 процента общих доходов штата [1].

Хотя корпоративный подоходный налог часто считается основным видом налога, на него приходится в среднем всего 3,38 процента налоговых сборов штата и 2,24 процента общих доходов штата [1].

В штате Айова самая высокая ставка корпоративного налога, установленная законом, составляет 12 процентов [2], за ней следуют Нью-Джерси (11,5 процента), Пенсильвания (9,99 процента) и Миннесота (9,8 процента). Два других штата (Аляска и Иллинойс) взимают сборы в размере 9 процентов или выше.

И наоборот, фиксированная ставка в Северной Каролине в 2,5 процента является самой низкой в стране, за ней следуют ставки в Северной Дакоте (4,31 процента) и Колорадо (4,63 процента). Четыре других штата устанавливают ставки на уровне 5 процентов или ниже: Аризона (4,9 процента), Юта (4,95 процента) и Кентукки, Миссисипи и Южная Каролина (5 процентов).

Невада, Огайо, Техас и Вашингтон отказываются от корпоративного подоходного налога, но вместо этого вводят налоги с валовой выручки с предприятий, которые, как правило, считаются более экономически вредными из-за налоговой пирамиды и непрозрачности.[3] Делавэр вводит налоги на валовую выручку в дополнение к налогам на прибыль предприятий, как и несколько штатов, таких как Пенсильвания, Вирджиния и Западная Вирджиния, которые разрешают налоги на валовую выручку на местном (но не на уровне штата) уровне. Южная Дакота и Вайоминг не взимают ни корпоративных налогов, ни налогов с валовой выручки.

Тридцать четыре штата и округ Колумбия имеют системы корпоративного налогообложения с единой ставкой. Большая склонность к системам единой ставки для корпоративного налога, чем для индивидуального подоходного налога (11 штатов), вероятно, потому, что в корпоративном налогообложении отсутствует значимая концепция «платежеспособности».Джеффри Квалл, профессор права Чикагской школы права Университета Лойола, отмечает, что:

Градуированные корпоративные ставки несправедливы, то есть размер корпорации не имеет необходимого отношения к уровням доходов владельцев. Действительно, корпорации с низкими доходами могут принадлежать лицам с высокими доходами, а корпорации с высокими доходами могут принадлежать лицам с низкими доходами [4].

Действительно, корпорации с низкими доходами могут принадлежать лицам с высокими доходами, а корпорации с высокими доходами могут принадлежать лицам с низкими доходами [4].

Система единой ставки сводит к минимуму стимул для фирм участвовать в экономически расточительном налоговом планировании, чтобы смягчить ущерб от более высоких предельных налоговых ставок, которые некоторые штаты взимают по мере роста налогооблагаемого дохода.

Заметные изменения корпоративного подоходного налога в 2019 годуВ нескольких штатах за последний год были внесены изменения в ставку корпоративного подоходного налога, среди прочих изменений и реформ. Заметные изменения на 2019 год включают:

- Коннектикут снизил подоходный налог в 2018 году для корпораций с валовым доходом более 100 миллионов долларов с 20 до 10 процентов, а срок действия подоходного налога истек в начале 2019 налогового года. В отсутствие повторного введения во время законодательной сессии 2019 года максимальная предельная ставка снижается до 7.50 процентов.

- Грузия снизила максимальную ставку корпоративного подоходного налога с 6 процентов до 5,75 процента и удвоила стандартный вычет. [5] Дальнейшее снижение до 5,5 процента запланировано на 2020 год при условии подтверждения законодательным актом.

- Айдахо снизил свою ставку с 7,4% до 6,925%. [6]

- Миссисипи продолжила поэтапную отмену 3-процентной ставки корпоративного подоходного налога, освободив в этом году первые 2000 долларов дохода. Квадратные скобки 4 и 5 процентов остаются в силе.[7] Ставка

- Индиана снизилась до 5,75% 1 июля 2018 г., а дальнейшее снижение до 5,5% запланировано на 1 июля 2019 г. [8]

- Ставка в Нью-Гэмпшире упала до 7,7 процента с 8,2 процента [9].

- Нью-Джерси добавил временную надбавку для предприятий с доходом более 1 миллиона долларов, в результате чего максимальная ставка налога составила 11,5 процента.

- Поскольку Северная Каролина продолжала достигать поставленных целей по доходам, штат снизил свой самый низкий показатель в стране с 3 процентов до 2.5 процентов. [10]

- Юта снизила корпоративную ставку до 4,95 с 5 процентов в марте 2018 года. [11]

(a) В Неваде, Огайо, Техасе и Вашингтоне нет корпоративного подоходного налога, но есть налог с валовой выручки, ставки которого не совсем сопоставимы со ставками корпоративного подоходного налога. В Делавэре есть налоги на валовой доход в дополнение к налогу на прибыль корпораций, как и в нескольких штатах, таких как Пенсильвания, Вирджиния и Западная Вирджиния, которые разрешают налоги на валовой доход на местном уровне (но не на уровне штата). (b) Ставка корпоративного подоходного налога в Грузии вернется к 6% с 1 января 2026 года. Штат может упасть до 5,5% в 2019 году до утверждения законодательным органом. (c) Ставка штата Иллинойс включает два отдельных налога на прибыль корпораций, один по ставке 7%, а другой по ставке 2,5%. (d) Ставка Индианы изменится до 5,5% с 1 июля 2019 года. Планируется, что ставка снизится до 4,9% к 2022 году. (e) Ставка в Айове должна снизиться до 9,8% к 2021 году при условии наличия доходов. (f) Миссисипи продолжает постепенно отказываться от трехпроцентной ставки, увеличивая освобождение на 1000 долларов в год. К началу 2022 года трехпроцентная планка будет полностью устранена. (g) Запланированная реформа в 2020 году подвергнет почти все компании штата Миссури назначению единого фактора продаж, что позволит снизить ставку с 6,25% до 4%. (h) В Нью-Джерси указанные ставки применяются ко всей чистой прибыли корпорации, а не только к доходу, превышающему пороговое значение.Действует временная надбавка, увеличивающая ставку до 11,5 процента для предприятий с доходом более 1 миллиона долларов. Примечание. В дополнение к обычным подоходным налогам многие штаты облагают корпорации другими налогами, такими как налог на валовую выручку и налог на франшизу. Некоторые штаты также устанавливают альтернативный минимальный налог и специальные ставки для финансовых учреждений. Источники: Налоговый фонд; государственные налоговые законы, формы и инструкции; Bloomberg Tax | |||

| Государство | Тарифы | Кронштейны | |

|---|---|---|---|

| Ала. | 6,5% | > | $ 0 |

| Аляска | 0,0% | > | $ 0 |

| 2,0% | > | 25 000 долл. США | |

| 3,0% | > | 49 000 долл. США | |

| 4,0% | > | 74 000 долл. США | |

| 5,0% | > | 99 000 долл. США | |

| 6.0% | > | 124 000 долл. США | |

| 7,0% | > | $ 148 000 | |

| 8,0% | > | 173 000 долл. США | |

| 9,0% | > | 198 000 долл. США | |

| 9,4% | > | $ 222 000 | |

| Аризона | 4,9% | > | $ 0 |

| Ковчег. | 1,0% | > | $ 0 |

| 2,0% | > | 3000 долларов США | |

| 3,0% | > | 6000 долларов США | |

| 5,0% | > | 11 000 долл. США | |

| 6,0% | > | 25 000 долл. США | |

| 6,5% | > | 100 000 долл. США | |

| Калифорния. | 8,84% | > | $ 0 |

| цвет | 4,63% | > | $ 0 |

| Соединение | 7,5% | > | $ 0 |

| Del. (A) | 8,7% | > | $ 0 |

| Флорида | 5,5% | > | $ 0 |

| Ga. (Б) | 5,75% | > | $ 0 |

| Гавайи | 4.4% | > | $ 0 |

| 5,4% | > | 25 000 долл. США | |

| 6,4% | > | 100 000 долл. США | |

| Айдахо | 6,925% | > | $ 0 |

| Илл. (C) | 9,5% | > | $ 0 |

| Инд. (Г) | 5,75% | > | $ 0 |

| Айова (р) | 6% | > | $ 0 |

| 8% | > | 25 000 долл. США | |

| 10% | > | 100 000 долл. США | |

| 12% | > | 250 000 долл. США | |

| Канз. | 4% | > | $ 0 |

| 7% | > | 50 000 долл. США | |

| Ky. | 5% | > | $ 0 |

| Ла | 4% | > | $ 0 |

| 5% | > | 25 000 долл. США | |

| 6% | > | 50 000 долл. США | |

| 7% | > | 100 000 долл. США | |

| 8% | > | 200 000 долл. США | |

| Мэн | 3.50% | > | $ 0 |

| 7,93% | > | 350 000 долл. США | |

| 8,33% | > | 1 050 000 долл. США | |

| 8,93% | > | 3 500 000 долл. США | |

| мкр. | 8,25% | > | $ 0 |

| Масса | 8% | > | $ 0 |

| Mich. | 6% | > | $ 0 |

| Миннесота | 9,8% | > | $ 0 |

| Мисс. (Ж) | 3% | > | 2000 долларов США |

| 4% | > | 5000 долларов США | |

| 5% | > | 10 000 долл. США | |

| Мо. (Г) | 6,25% | > | $ 0 |

| Mont. | 6,75% | > | $ 0 |

| Небр. | 5,58% | > | $ 0 |

| 7,81% | > | 100 000 долл. США | |

| Нев. | (а) | ||

| N.H. | 7,7% | > | $ 0 |

| Нью-Джерси (час) | 6,5% | > | $ 0 |

| 7.5% | > | 50 000 долл. США | |

| 9,0% | > | 100 000 долл. США | |

| 11,5% | > | 1 000 000 долларов США | |

| Н.М. | 4,8% | > | $ 0 |

| 5,9% | > | 500 000 долл. США | |

| Нью-Йорк | 6,5% | > | $ 0 |

| Н.С. | 2,5% | > | $ 0 |

| N.D. | 1,41% | > | $ 0 |

| 3,55% | > | 25 000 долл. США | |

| 4,31% | > | 50 000 долл. США | |

| Огайо | (а) | ||

| Окла | 6% | > | $ 0 |

| Руда. | 6,6% | > | $ 0 |

| 7,6% | > | 1 000 000 долларов США | |

| Па. | 9,99% | > | $ 0 |

| R.I. | 7% | > | $ 0 |

| S.C. | 5% | > | $ 0 |

| S.D. | Нет | ||

| Теннесси. | 6,5% | > | $ 0 |

| текс. | (а) | ||

| Юта | 4,95% | > | $ 0 |

| Вт. | 6,0% | > | $ 0 |

| 7,0% | > | 10 000 долл. США | |

| 8,5% | > | 25 000 долл. США | |

| Va.(а) | 6% | > | $ 0 |

| Мыть. | (а) | ||

| W.Va. | 6,5% | > | $ 0 |

| Висконсин | 7,9% | > | $ 0 |

| Wyo. | Нет | ||

| округ Колумбия | 8,25% | > | $ 0 |

[1] «Наборы данных и таблицы по финансам штата и местного самоуправления за 2016 г.», У.S. Бюро переписи населения, https://www.census.gov/data/datasets/2016/econ/local/public-use-datasets.html.

[2] Хотя в Айове самый высокий предельный подоходный налог с корпораций в стране, его ставки напрямую не сопоставимы со ставками в других штатах, поскольку штат предоставляет вычет по уплаченным федеральным налогам. Планируется, что к 2021 году ставка Айовы снизится до 9,8% при условии наличия доходов.

[3] Джастин Росс, «Налоги на валовую выручку: теория и недавние данные», Налоговый фонд, октябрь.6, 2016, https://taxfoundation.org/gross-receipts-taxes-theory-and-recent-evidence/.

[4] Джеффри Л. Квалл, «Отмена дифференцированных ставок корпоративного налога», Tax Notes , 27 июня 2011 г., 1395.

[5] Кэтрин Лугхед, «Пять штатов проводят значимую налоговую реформу после принятия Закона о сокращении налогов и занятости», Налоговый фонд, 23 июля 2018 г., https://taxfoundation.org/five-states-accomplish-meaningful- налоговая реформа-пробуждение-сокращение налогов-рабочих мест /.

[6] «Налоговая реформа», Налоговая комиссия штата Айдахо, 21 июня 2018 г., https: // tax.idaho.gov/i-2019.cfm.

[7] Джозеф Бишоп-Хенчман, «Миссисипи одобряет поэтапное снижение налога на франшизу и снижение подоходного налога», Tax Foundation, 16 мая 2016 г., https://taxfoundation.org/mississippi-approves-franchise-tax-phasedown-income-tax -резать/.

[8] Скотт Дренкард, «Налоговый пакет Индианы на 2014 год продолжает модель штата по годовым улучшениям», Налоговый фонд, 7 апреля 2014 г., https://taxfoundation.org/indiana-s-2014-tax-package- продолжает-состояние-модель-год-за-год-улучшения /.

[9] Джаред Вальчак, «Налоговые изменения вступают в силу 1 января 2019 г.», Налоговый фонд, 27 декабря 2018 г., https://taxfoundation.org/state-tax-changes-january-2019/.

[10] Ид.

[11] Кэтрин Лугхед, «Пять штатов проводят значимую налоговую реформу после принятия Закона о сокращении налогов и занятости».

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики.Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Внесите вклад в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным. Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте нам отзыв . Отнести самим, через представителя, отправить ценным письмом, через интернет на сайте налоговой или оператора «1С».

Отнести самим, через представителя, отправить ценным письмом, через интернет на сайте налоговой или оператора «1С».

Члены будут указывать любой из этих доходов, которые передаются им в их индивидуальных налоговых декларациях, как дивиденды или проценты, и, опять же, платить с них налоги. Обратите внимание: если корпорация C не передает часть или весь свой доход членам, они не должны платить налог с этого дохода.