Погашение овердрафта учитывая основную сумму и проценты

Овердрафт – форма многоцелевого краткосрочного кредита, доступная для физических и юридических лиц. Он предоставляется посредством списания банком денежных средств сверх остатка на счете заемщика, в результате чего образуется т.н. «дебетовое сальдо». При этом использовать заемные средства в полном объеме, в котором они предоставляются, клиент не обязан.

Овердрафт – форма многоцелевого краткосрочного кредита, доступная для физических и юридических лиц. Он предоставляется посредством списания банком денежных средств сверх остатка на счете заемщика, в результате чего образуется т.н. «дебетовое сальдо». При этом использовать заемные средства в полном объеме, в котором они предоставляются, клиент не обязан.

С помощью овердрафта могут оплачиваться любые счета клиента. Погашение овердрафта происходит через списание средств со счета клиента по мере их поступления (но в строгие строки, указанные в договоре). С текущего счета клиента также списываются проценты за пользование овердрафтом (их величина устанавливается банком). При этом проценты взимаются только за фактически использованную сумму средств.

Клиент должен учитывать, что погашение овердрафта – это автоматическое списание средств. Если в конце операционного дня после покрытия всех обязательных платежей на счете оказывается положительный остаток, то он пойдет на погашение овердрафта. Клиент не обязан ежедневно покрывать оставшуюся задолженность, но максимальный срок кредитования обычно составляет не больше 30 дней, по истечении которых сумма овердрафта должна быть покрыта полностью. Если для срочного погашения задолженности на счете клиента не оказалось необходимой суммы, то он имеет право внести в банке платеж по овердрафту наличными, либо просто перевести деньги с другого своего счета.

При полном погашении задолженности кредитная линия возобновляется, т.е. клиент получает возможность снова пользоваться кредитными средствами – в этом одно из главных преимуществ овердрафта и его отличие от других видов кредитования. Таким образом, заемщик может многократно использовать банковские кредитные средства в рамках установленного лимита.

Если полное погашение задолженности не произошло вовремя, за каждый день просрочки начисляются проценты, как правило, достаточно высокие (более 30% от суммы задолженности в день). При этом все поступающие на счет заемщика средства сначала идут на оплату процентов, и только затем – на покрытие основной суммы задолженности.

Овердрафт в бухгалтерском учете

С целью планирования и учета перемещения безналичных средств юридические лица открывают бухгалтерский счет 51, в котором отражается поступление финансовых средств по дебету и расход по кредиту. В результате использовании кредитных средств на счете заемщика возникает отрицательное сальдо. По истечении операционного дня банк переправляет эту сумму на специальный счет «Овердрафт». В процессе предоставления овердрафта денежные средства не переходят на счет заемщика – они сразу отправляются к получателю платежа, и таким образом банк как бы заранее расплачивается за своего клиента.

При погашении овердрафта осуществляются не две стандартные проводки, а только одна, Дт 60 Кт 51, отражающая платежи за поставки. Отрицательный остаток после одного операционного дня возникает в виде кредитового сальдо на счете клиента и дебетового сальдо в учете банка.

Клиент не должен возвращать сумму кредита специальным платежным получением – вместо этого задолженность покрывается регулярными отчислениями с его счета. Овердрафты никак не выявляются, за исключением возникшего минусового сальдо после проведения каждого платежа. Никаких проводок по возврату кредита не осуществляется (как и по его получению). Клиент получает выписку из банка, в которой указывается лишь факт покрытия перерасхода в конце операционного дня (если за текущее число он образовался). Поскольку счет заемщика был кредитован банком, в учете появляется запись Дт 51 Кт 66. Проценты за пользование овердрафтом начисляются только на эту сумму использованных кредитных средств.

Таким образом, если банк предоставляет клиенту овердрафтный кредит, он никак не отражается в бухгалтерском учете. Бухгалтер учитывает только определенную сумму расходов на счете банка в числе прочих. Овердрафт можно выявить только по ежедневному погашению задолженности, при наличии положительного остатка денежных средств на расчетном счете клиента. Все проценты и штрафы за просроченные платежи в бухгалтерском учете также засчитываются в расходы отчетного периода.

Поскольку банк начисляет проценты на сумму фактической задолженности в конце операционного для, в интересах клиента обеспечить регулярное поступление средств на его расчетный счет. Это позволяет существенно сэкономить на процентах за пользование овердрафтом.

promikrozaim.com

Что такое овердрафт по банковской карте и как его использовать

Овердрафт — это дополнительная опция дебетовых карт, позволяющая владельцам подобных платежных инструментов получить средства в кредит, если умышленно или случайно будет превышен лимит снятых средств. Когда полученная сумма выходит за пределы доступного остатка на расчетном счету, владелец карты обязуется незамедлительно вернуть полученный заем. Как и в случае с кредитными картами, происходит начисление процентов. Отказ от своевременного погашения долговых обязательств может спровоцировать возникновение серьезной неустойки, поскольку процентные ставки для карт с овердрафтом умышленно завышены.

Зачем нужен овердрафт?

Термин «овердрафт» используется сотрудниками коммерческих банков для определения услуги по предоставлению кредитных средств после исчерпания лимита по активированной карте. Заемщики могут воспользоваться полученными взаймы деньгами только на протяжении короткого срока, поэтому финансовые учреждения отказываются от льготного периода. Проценты начисляются сразу же после активации услуги.

Цели использования овердрафта:

- Использование средств на неотложные нужды с последующим их возвращение после получения дохода.

- Оформление займа без необходимости подавать заявки или посещать офис банка.

- Быстрое получение денежных средств для погашения непредвиденных медицинских расходов.

- Приобретение необходимых товаров, даже если их стоимость превышает запланированную.

- Оплата услуг по ремонту бытовой техники, транспортных средств и недвижимости.

- Получение доступа к деньгам в экстренных случаях, независимо от времени суток.

Возможность перерасхода средств по банковской карте обычно предоставляется по умолчанию, но иногда клиентам приходится активировать подобную опцию вручную, используя для этого услуги финансового консультанта, систему интернет-банкинга, мобильное приложение, банкомат или терминал самообслуживания. Овердрафт предоставляется по зарплатным и дебетовым картам, но иногда подобная опция доступна и для владельцев кредиток.

Преимущества овердрафта:

- Доступ к дополнительным средствам без обращения в банк.

- Моментальное получение денег.

- Автоматическое погашение задолженности по овердрафту вместе с процентными начислениями после получения денежных поступлений (пополнение счета, зарплата, пенсия, социальные выплаты, кэшбэк).

- Отсутствие требований касательно оформления дополнительного кредита.

- Возможность совершить покупку или заказать услугу, даже если ее стоимость превышает лимит на карте.

- Сравнительно невысокая процентная ставка, рассчитанная на краткосрочное использование кредита.

Настоятельно рекомендуется заключать сделки только с теми коммерческими банками, которые предоставляют возможность самостоятельно активировать услугу овердрафта. Некоторые держатели дебетовых и кредитных карт превышают лимит, не подозревая о наличии подключенной по умолчанию опции, тем самым ухудшая свое финансовое положение из-за необходимости выплачивать процентные ставки.

Технический (неразрешенный) овердрафт

Отдельное внимание заслуживает неразрешенный овердрафт, который во многом напоминает техническую просрочку. Его суть предельно проста. Держатель карты, который не предполагает о подключении опции овердрафта, случайно превышает лимит по карте. Обычно это происходит по невнимательности, например, если во время платежа клиент не учитывает сумму комиссионных выплат.

Превышение установленного лимита овердрафта происходит по следующим причинам:

- Ошибки сотрудников финансового учреждения или владельцев карты на этапе ввода реквизитов.

- Сбои в системе обработки банковских платежей.

- Изменение динамики валютных курсов при совершении мультивалютных транзакций.

- Неподтвержденные и повторные финансовые операции.

Если финансовое учреждение заботится о безопасности платежей и уделяет внимание работе с клиентами, на финансовый номер заемщика поступит уведомление о превышении доступного лимита. В этом сообщении будут предоставлены рекомендации, позволяющие совершить безопасней возврат средств.

Отсутствие уведомления о техническом овердрафте приведет к тому, что клиент станет должником, сам о том не подозревая.

В лучшем случае заемщик выплатит неустойку после получения очередного финансового поступления, например, зарплаты. Если же в течение длительного срока карта не будет пополняться, финансовое положение клиента лишь ухудшится. Долговые обязательства будут стремительно расти, после чего о наличии овердрафта заемщика предупредит уже сотрудник банка в ходе личного общения по телефону.

Отличия овердрафта от кредита

Овердрафт имеет черты, похожие на классический кредит, который предоставляется посредством оформления банковской карты, но между ними существуют также серьезные различия. Получателю карты необходимо внимательно изучить нюансы использования овердрафта, чтобы с максимальной пользой для себя заимствовать денежные средства. В противном случае можно столкнуться с огромными затратами, погашение которых значительно снизит уровень платёжеспособности, ухудшив состояние кредитной истории заемщика.

Основные отличия кредита от овердрафта:

- Срок действия овердрафта обычно не превышает 60 дней. Кредит можно оформить на срок от одного дня до нескольких десятилетий. Выплатить овердрафт следует одним платежом. Обычные займы возвращаются посредством совершения регулярных выплат по заранее составленному сторонами графику.

- Размер овердрафта по кредитке не должен превышать сумму месячных поступлений денежных средств на расчетный счет клиента, тогда как кредит может перекрывать регулярный заработок клиента, ведь общая сумма займа зачастую разделяется на несколько платежей в отличие от овердрафта.

- Процентная ставка по овердрафту всегда завышена. Она ближе к начислениям, которые сопровождают процесс быстрого кредитования и использования кредиток, нежели к обычным займам. По разрешенному овердрафту платежи достигают 20%, а за технический вариант сделки приходится платить более 60% в год.

- Получить овердрафт можно мгновенно. На оформление стандартного кредита уйдет от получаса до пары недель.

Оформление рассматриваемых банковских продуктов позволяет клиенту получить доступ к универсальным источникам финансирования. Овердрафт следует использовать только в экстренных случаях. Этот резервный способ получения денег подходит для погашения незапланированных расходов.

Поскольку денежные средства владелец карты обязуется вернуть в ближайшее время после заключения сделки, размер овердрафта сильно ограничен. Лимит зависит от уровня ежемесячных поступлений на расчетный счет клиента, поэтому обязательным требованием для получения денежных средств считается предоставление справки о доходах. Если речь заходит о дебетовой карте, коммерческий банк может воспользоваться выпиской из расчетного счета, позволяющей отследить текущие денежные потоки клиента.

Для выгодного использования овердрафта рекомендуется своевременно возвращать полученные взаймы деньги. Сразу же после возвращения денежных средств разрешается повторно активировать услугу овердрафта.

В целях определения оптимального лимита овердрафта сотрудники скоринговой службы банка принимают решение о выдаче оптимальной для клиента суммы денежных средств. Кредитный эксперт, отталкиваясь от информации об уровне платежеспособности заемщика, предоставляет рекомендации по использованию денежных средств. Крупный лимит можно получить также в случае повышения финансового оборота.

Вас также может заинтересовать:

Где можно оформить кредитную карту онлайнКредитная карта является банковским продуктом, очень популярным у населения. Это неудивительно, ведь с помощью кредитной карты можно в любой момент получить нужную сумму денег, не прибегая к утомительной процедуре оформления кредита. Мы расскажем вам о лучших предложениях на рынке в данный момент.

5 рекомендаций по выбору кредитной картыСоветы для получателей банковских карт. факторы, влияющие на стоимость кредита. Юридическое сопровождение сделки и методики выгодного использования карт. Рекомендации для держателей карт, позволяющие защитить средства от злоумышленников.

Кредитная карта со снятием наличных без процентовОбычно, кредитные карты используют для покупок. Обналичивать деньги в банкоматах невыгодно из-за высоких комиссий, устанавливаемых банками-кредиторами. Однако, не бывает правил без исключений, в данном случае приятных для заёмщика. Представляем три кредитные карты, исключения из правил.

Кредитная карта с плохой кредитной историейЕсли у вас плохая кредитная история, но ваша репутация заёмщика все же позволяет оформить кредитные карты, предлагаем способ исправления кредитной истории при помощи двух кредитных карт. В статье описаны конкретные действия, которые необходимо предпринять.

creditar.ru

Банковский овердрафт и его виды

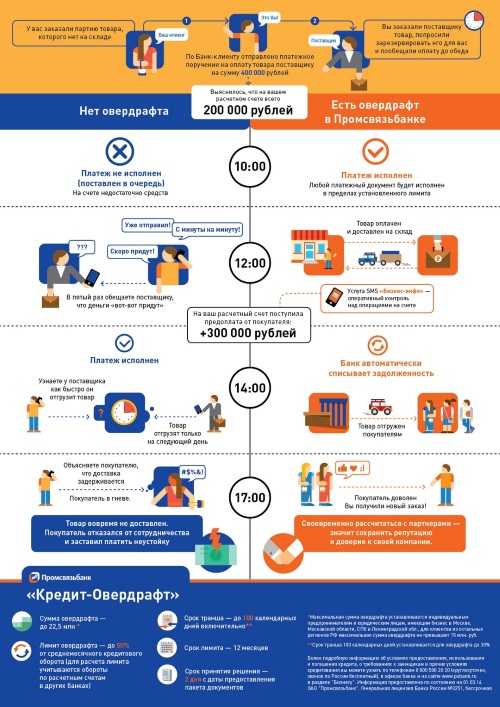

Банковский овердрафт – это предоставление заемщику денежных средств, путем кредитования банком его расчетного счета в пределах установленного лимита, при недостаточности или отсутствии на счете денежных средств, с целью оплаты расчетных документов.Простыми словами про банковский овердрафт можно сказать так – это краткосрочный, постоянно возобновляемый кредит, которым могут воспользоваться предприятия или предприниматели, у которых периодически появляются временные, краткосрочные потребности в дополнительных денежных средствах для проведения платежей. Такой кредит автоматически погашается Банком из образовавшегося остатка средств Клиента на его счете на утро каждого дня. Так, например, в первый день клиенту выдали овердрафт, в течении следующего дня на счет поступали деньги, и уже на утро третьего дня за счет накопленных средств кредит был погашен.

Особенности овердрафтного кредитования

У этого вида кредитования, существуют свои особенности, которые заключаются в следующем:

- заемщик не менее одного раза в календарный месяц обязан полностью погашать имеющуюся задолженность по овердрафту, путем зачисления денежных средств на свой расчетный счет. При этом в день погашения, кредитование счета заемщика не осуществляется.

- ежедневное автоматическое погашение кредита на сумму кредитового сальдо расчетного счета заемщика, которая образовывается в конце каждого операционного дня (после проведения всех расчетов по расчетному счету). В течение дня задержек по оплате очередных платежей нет.

- начисление процентов производится на фактическую задолженность по кредиту, что при регулярном поступлении денег значительно снижает задолженность к концу дня и экономит ваши процентные расходы.

Виды банковского овердрафта

Банки предлагают своим клиентам следующие виды овердрафта:

- стандартный овердрафт,

- овердрафт авансом,

- овердрафт под инкассацию,

- технический овердрафт.

Условия предоставления овердрафта

Требования различных банков к клиентам, при рассмотрении возможности предоставления овердрафта могут отличаться. Но примерные условия овердрафта во всех банках почти не идентичны и состоят из следующих требований:

- клиент должен иметь опыт работы по основному виду деятельности не менее одного года,

- должен пользоваться услугами Банка по расчетно-кассовому обслуживанию в течение последних 6 месяцев, и иметь ненулевые обороты по расчетному счету (кроме авансового овердрафта),

- минимальное количество поступлений денежных средств на расчетный счет в Банке (или зачислений инкассируемой выручки) должно быть – не менее 3 (трех) раз в неделю (или 12 поступлений в месяц), (кроме авансового овердрафта),

- не иметь к своему расчетному счету неоплаченных требований и/или поручений (картотеки № 2)

Для получения овердрафта юридическим лицам необходимо представить в Банк стандартный пакет документов на рассмотрение кредитной заявки на кредитование и еще:

- справки из банков, где у клиента открыты расчетные счета, о кредитовых оборотах за последние несколько месяцев (не менее 6-12 месяцев)

- справки из банков, где у клиента открыты расчетные счета, о наличии/отсутствии задолженностей по кредитам и картотеки № 2.

Для получения технического овердрафта юридическим лицам необходимо представить:

- Заявку на предоставление технического овердрафта, с подробным описанием совершаемой клиентом операции, в результате которой им ожидается поступление денежных средств на расчетный счет (с указанием даты поступления),

- Копию договора, платежных поручений, других документов, достоверно свидетельствующих (по оценке банка) об указанной в заявке операции.

Лимит овердрафта для каждого юридического лица рассчитывается индивидуально по методике расчета овердрафта. Для каждого вида овердрафта – своя методика расчета лимита овердрафта.

Овердрафт стандартный

Стандартный овердрафт — предоставляется Банком заемщику в пределах установленного лимита для исполнения платежных поручений Заемщика и оплаты расходов, связанных с их исполнением, а также кассовых документов Заемщика, несмотря на недостаточность или отсутствие денежных средств на Счете.

Расчет лимита стандартного овердрафта осуществляется по формуле:

где: L – Расчетный лимит овердрафта; Т – минимальный усеченный месячный кредитовый оборот по расчетному счету клиента.

Минимальный усеченный месячный кредитовый оборот по расчетному счету клиента в банке рассчитывается следующим образом:

- из каждого месячного кредитового оборота по расчетному счету за последние 3 (три) полных месяца вычитываются по три максимальных поступления в течение соответствующего месяца. В расчете не учитываются полученные средства по кредитам.

- из полученных усеченных оборотов (за 3 месяца), выбирается месяц с наименьшими оборотами, который и используется в последующих расчетах.

Овердрафт авансом

Овердрафт авансом предоставляется клиенту, удовлетворяющему требованиям банка, с целью привлечения (возврата) его на расчетно — кассовое обслуживание в банк.

Расчет лимита овердрафта авансом осуществляется по формуле:

где: L – Расчетный лимит овердрафта; Т (а) – минимальный усеченный месячный кредитовый оборот по расчетному счету клиента за вычетом предстоящих платежей по погашению задолженности по кредитам и уплате процентов банкам-кредиторам.

Минимальный усеченный месячный кредитовый оборот по расчетному счету клиента в банке рассчитывается следующим образом:

- из каждого месячного совокупного кредитового оборота по расчетному счету за последние 3 (три) полных месяца вычитываются по три максимальных поступления в течение соответствующего месяца. В расчете не учитываются полученные кредитором кредиты, а также поступления денежных средств со счетов клиента, открытых в других банках,

- из полученных усеченных оборотов (за 3 месяца), выбирается месяц с наименьшими оборотами, из него вычитаются суммы в размере предстоящих платежей клиента по погашению задолженности по кредитам и уплате процентов банка-кредитора в течение предстоящих двух месяцев. Полученное значение используется в последующих расчетах.

- решение о дальнейшей работе с клиентом и предоставлении овердрафта авансом принимается к моменту истечения одного месяца (30 календарных дней).

Овердрафт под инкассацию

Овердрафт под инкассацию представляется клиентам, удовлетворяющим требованиям банка и не менее 75% оборотов по кредиту расчетного счета которого составляет инкассируемая денежная выручка (в т.ч. сданная на расчетный счет самим клиентом).

Расчет лимита овердрафта под инкассацию осуществляется по формуле:

где: L – Расчетный лимит овердрафта; I — минимальный месячный объем наличных поступлений клиента

Минимальный усеченный месячный объем инкассируемой выручки с учетом сданных самим клиентам рассчитывается следующим образом:

- из каждого месячного объема наличных поступлений на счет клиента за последние 3 (три) полных месяца вычитается по три максимальных зачисления денежной выручки в течении соответствующего месяца,

- из полученных усеченных объемов наличных поступлений выбирается наименьший, который используется в последующих расчетах.

Технический овердрафт

Технический овердрафт представляется клиенту, без учета его финансового состояния, под оформленные на счет заемщика платежи (продажа/покупка валюты на Бирже, до возврата срочного депозита или другие гарантированные поступления на счет клиента).

Расчет лимита технического овердрафта осуществляется по формуле:

или

L = 0.95 x S

где: L – Расчетный лимит овердрафта; Su – сумма средств в валюте, направленных на конвертацию; K – Биржевой курс (рубли/валюта) на день перевода средств; S – сумма гарантированных поступлений на счет клиента в течении ближайших 3 (трех) рабочих дней. После получения ожидаемых поступлений на счет клиента технический овердрафт закрывается.

Методики расчета овердрафта в различных банках могут иметь свои отличительные особенности, но общий принцип не меняется. Лимиты стандартного овердрафта, овердрафта авансом и овердрафта под инкассацию пересматриваются банками ежемесячно, с учетом изменений результатов деятельности клиента. Для уверенности в соблюдении лимита, рассчитать овердрафт может каждый бухгалтер. И еще, для увеличения суммы лимита овердрафта, каждый бухгалтер должен уметь контролировать потоки денег и выручки, не допуская единичных крупных платежей. Максимальные платежи, при необходимости делить на несколько средних.

Проблемы овердрафта, возникающие в период кредитования:

- отсутствие опыта по концентрации средств на расчетном счете к определенной дате, с целью полного погашения задолженности по овердрафту не менее одного раза в месяц. Не выполнение этой особенности овердрафта влечет за собой отзыв лимита кредитования.

- не умение регулировать денежные потоки, как по датам, так и по суммам. Это приводит к снижению лимита овердрафта или прекращению кредитования.

- подписание первого договора на овердрафт, с условием перевода всего денежного потока в данный банк, а не определенной части, достаточной для кредитования может сковывать маневренность ваших финансовых потоков. Финансового результата этого партнерства вы еще не знаете.

Про овердрафт для физических лиц можно узнать из материала: Кредит – овердрафт: условия овердрафта, лимит овердрафта, особенности овердрафта.

bankirsha.com

Учет технического овердрафта по счету пластиковой карты — Bankir.Ru

Вопросы по учету и оформлению неразрешенного технического овердрафта часто возникают у специалистов кредитных организаций.

В процессе осуществления расчетов с физическими лицами по пластиковым картам у многих кредитных организаций возникают отдельные затруднения, связанные с отсутствием регламентации в Положении Банка России от 26.03.2007 № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (далее — Положение Банка России № 302-П) и во внутренних инструкциях коммерческих банков следующих вопросов:

1) как оформлять и отражать в бухгалтерском учете технический (иначе называемый «неразрешенным», так как он не разрешен Банком России) овердрафт?

2) какими положениями руководствоваться при определении размера создаваемого резерва по техническому овердрафту?

3) какие варианты могут быть при урегулировании вопроса погашения задолженности по техническому овердрафту?

4) как решать все вышеперечисленные вопросы с позиции принципа существенности, обязательного при осуществлении каждой операции кредитной организации?

5) как быть с начислением процентов по техническому овердрафту?

6) как отражать все вышеперечисленные операции, если речь идет о техническом овердрафте, выраженном в иностранной валюте?

Ответы и разъяснения были опубликованы 30 июня 2009 года на сайте Банка России1. Один из них (ответ на вопрос 9) касался характера отражения в бухгалтерском учете кредитной организации так называемого «технического» овердрафта, возникающего при использовании пластиковых карт.

В рамках настоящей статьи под техническим овердрафтом понимается завершение расчетов по допущенным к проведению платежными системами операциям с использованием банковских расчетных карт при отсутствии у клиента права на овердрафт или превышении лимита овердрафта. Понятие «технический овердрафт» в официальных нормативных документах Банка России не раскрывается, однако на практике широко используется.

По мнению Банка России, которое содержится в ранее упомянутом ответе на вопрос, «если в договоре банковского счета отсутствует условие, при котором клиент имеет право на получение кредита, в случае недостаточности средств на его счете, кредитная организация обязана обеспечить проведение операции (в том числе с помощью технических средств защиты) только в пределах остатка денежных средств на банковском счете клиента».

На наш взгляд (и эта позиция основана на ответе Банка России), это означает, что в данном случае для коммерческого банка крайне нежелательно и не рекомендуется Банком России производить необходимую оплату таких операций, допуская при этом технический овердрафт.

Оформление и отражение в учете технического овердрафта

Для того, чтобы у кредитной организации не возникало ситуаций технического овердрафта, банк должен заранее предусматривать в договоре банковского счета с использованием банковской карты условие урегулирования возможной технической задолженности, ее сумму (лимит) и сроки погашения. Е сли в договоре банковского счета с использованием банковской карты или в договоре об овердрафте (отдельный от договора банковского счета с использованием банковской карты договор) такие условия присутствуют, а сумма расчетов превышает установленный в договоре овердрафта лимит, то сумма превышения учитывается на балансовом счете 30233 «Незавершенные расчеты по операциям, совершаемым с использованием платежных карт».

Согласно п. 2.8 Положения Банка России от 24.12.2004 № 266-П «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт» задолженность должна быть погашена в соответствии с нормами, а также условиями договора, в том числе сроками, установленными ст. 314 Гражданского кодекса РФ.

В этом случае кредитная организация делает проводки на сумму разрешенного лимита по договору овердрафта.

Возникновение овердрафта отражается в учете проводкой:

Дт 45509 «Кредит, предоставленный при недостатке средств на депозитном счете (“овердрафт”)»

Кт 30233 «Незавершенные расчеты по операциям, совершаемым с использованием платежных карт» (счет для оплаты различных расчетных платежей).

И одновременно оплата овердрафта отражается в учете проводкой:

Дт 30233 «Незавершенные расчеты по операциям, совершаемым с использованием платежных карт»

Кт разные счета.

Погашение разрешенного овердрафта в установленные сроки отражается в учете проводкой:

Дт 40817 «Физические лица», 40820 «Счета физических лиц — нерезидентов»

Кт 30233 «Незавершенные расчеты по операциям, совершаемым с использованием платежных карт».

Сумма технического (неразрешенного) овердрафта останется на счете 30233 до ее погашения в соответствии с условиями договора по овердрафту. Впоследствии она списывается с денежного счета физического лица.

В этом случае могут возникнуть расхождения по срокам и сложности при определении размера резерва на возможные потери по ссудам при переходе задолженности на следующий месяц. При этом возникает проблема и с начислением процентов.

Определение размера создаваемого резерва на возможные потери

Если задолженность по овердрафту переходит на другой месяц, а установленный в договоре об овердрафте срок нарушается, то согласно Положению Банка России от 26.03.2004 № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (далее — Положение Банка России № 254-П) должен быть создан резерв на возможные потери по ссудам.

В этом случае банку необходимо создать по одной и той же операции два резерва. Первый резерв — по счету овердрафта, а второй — по счету 30233 «Незавершенные расчеты по операциям, совершаемым с использованием платежных карт».

Оформляется это следующими проводками.

Создание первого резерва от суммы разрешенного овердрафта в соответствии с длительностью задолженности:

Дт 70606 «Расходы»

Кт 45515 «Резервы на возможные потери».

Если срок задолженности просрочен более 5 дней, то делаются две проводки: сумма овердрафта переносится на счет просроченной задолженности в пределах лимита проводкой:

Дт 45815 «Просроченная задолженность по предоставленным кредитам и прочим размещенным средствам гражданам»

Кт 45509 «Кредит, предоставленный при недостатке средств на депозитном счете (“овердрафт”)»;

ранее созданный резерв переносится на счет 45818 проводкой:

Дт 45515 «Резервы на возможные потери»

Кт 45818 «Резервы на возможные потери».

Создание второго резерва по техническому овердрафту должно регламентироваться внутренними документами банка. Однако в этом случае возникает серьезная проблема. В связи с тем, что эта задолженность продолжает учитываться на счете 30233, банк должен перенести ее на другой лицевой счет для учета просроченной задолженности в пределах данного синтетического счета.

Поэтому резервы, создаваемые к счету 30233, должны учитываться на счете 30226 «Резервы на возможные потери» на сумму технического овердрафта проводкой:

Дт 70606 «Расходы»

Кт 30226 «Резервы на возможные потери».

Встает вопрос о том, каким положением руководствоваться при определении размера создаваемого резерва — Положением Банка России № 254-П или Положением Банка России от 20.03.2006 № 283-П «О порядке формирования кредитными организациями резервов на возможные потери» (далее — Положение Банка России № 283-П). Согласно официальным документам Банка России резервы по счету 30226 создаются согласно требованиям Положения Банка России № 283-П.

В то же время по экономическому смыслу ясно, что мы имеем дело со ссудной задолженностью, резервы по которой, конечно же, должны создаваться согласно требованиям Положения Банка России № 254-П.

Видимо, этот вопрос должен решаться каждой кредитной организацией самостоятельно в связи с отсутствием соответствующих официальных разъяснений со стороны Банка России. Н ам представляется, что логически более грамотно использовать Положение Банка России № 254-П, что, в свою очередь, входит в противоречие с положениями Банка России № 302-П и № 283-П. Это принципиально, так как в зависимости от решения банка проводки будут сделаны на разные суммы.

Варианты урегулирования вопроса погашения задолженности

Характер урегулирования задолженности по техническому овердрафту может определяться договором овердрафта или договором банковского счета с использованием банковской карты. В этих договорах указываются допускаемая сумма и обязательные сроки погашения задолженности, в том числе по техническому овердрафту.

Если кредитной организацией не был отражен вопрос об исполнении клиентом обязательства по погашению задолженности по техническому овердрафту в соответствующих договорах, то сумма задолженности является прямым убытком банка и относится на расходы с отражением по символу 27308 «Другие расходы» Отчета о прибылях и убытках (Приложение 4 к Положению Банка России № 254-П) проводкой (на сумму технического овердрафта):

Дт 70606 «Расходы»

Кт 30233 «Незавершенные расчеты по операциям, совершаемым с использованием платежных карт».

Если технический овердрафт возник не по причине превышения лимита кредитования, то сумма расчетов также относится на счет 30233 и списывается на расходы.

В этом случае возникает вопрос о том, как именно производить списание.

В Ответах и разъяснениях по некоторым вопросам, связанным с применением Положения Банка России от 26 марта 2007 года № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (ответ на вопрос 9) указано, что сумма задолженности (если вопрос об исполнении клиентом обязательства по погашению задолженности остается «неурегулированным») напрямую списывается со счета 30233 на расходы, что противоречит Положению Банка России № 302-П и такому принципу бухгалтерского учета, как приоритет экономического содержания над юридической формой, так как по существу эта операция является кредитной, а отнесение суммы операции на расходы должно осуществляться через счет резервов на возможные потери на сумму технического овердрафта проводкой:

Дт 30226 «Резервы на возможные потери»

Кт 70606 «Расходы».

Использование принципа существенности при овердрафте

Как известно, принцип существенности является одним из основополагающих принципов бухгалтерского учета. К сожалению, он не нашел должного отражения в перечне принципов бухгалтерского учета, содержащемся в п. 1.12 Части 1 «Общая часть» Положения Банка России № 302-П (кроме случаев существенных перемен в деятельности кредитной организации или законодательстве Российской Федерации, о которых упомянуто в п. 1.12.3 Части 1 Положения Банка России № 302-П), но в п. 1.15 Части 1 Положения Банка России № 302-П говорится об «утвержденных в учетной политике критериях существенности».

Поэтому, по мнению автора, каждой кредитной организации в своей учетной политике следует установить критерии существенности или лимиты возможного технического овердрафта. Например, овердрафт в размере 10% по отношению к размеру обычного овердрафта на первое число каждого месяца считать незначительным.

Это будет способствовать снижению риска длительного оседания на счете 30233 неурегулированной задолженности. Также банк должен решить — будет ли этот критерий существенности изменяться в течение года, исходя из критериев, установленных в учетной политике.

Кредитная организация не должна допускать ситуации, при которой суммы незначительного технического овердрафта по каждой отдельной операции могут в совокупности в течение года привести к существенному влиянию на финансовые показатели или на прямые потери банка.

Поэтому критерий существенности должен определяться не только для конкретного клиента по возможному техническому овердрафту, но и на весь отчетный период, например, на год, в абсолютной величине (конкретной сумме) или в относительной величине (в процентах), исходя из среднегодового остатка на балансовом счете 30233 «Незавершенные расчеты по операциям, совершаемым с использованием платежных карт».

Начисление процентов по техническому овердрафту

Напомним, что начисление процентов по разрешенному овердрафту (в пределах остатка на счете 45509 «Кредит, предоставленный при недостатке средств на депозитном счете (“овердрафт”)») происходит в общем порядке, то есть проводкой: Дт 47427 «Требования по получению процентов» Кт 70601 «Доходы».

В отношении задолженности по техническому (неразрешенному) овердрафту, которая числится на счете 30233, возникает вопрос, начислять ли проценты по этому счету той же проводкой (Дт 47427 Кт 70601) или начислять только пени по незавершенным просроченным расчетам. Противоречие кроется в том, что счет 30233 «Незавершенные расчеты по операциям, совершаемым с использованием платежных карт» согласно Положению Банка России № 302-П используется только для расчетных операций, а технический овердрафт может быть отнесен к кредитной операции, про которую в характеристике счета 30233 в Положении Банка России № 302-П не упоминается. Поэтому каждая кредитная организация в своей учетной политике должна отразить порядок начисления процентов по техническому овердрафту — с одной стороны, и пени — с другой стороны.

Отражение в учете технического овердрафта в иностранной валюте

Если технический овердрафт возникает по операциям в иностранной валюте, то все уже рассмотренные ранее вопросы приобретают особую актуальность, связанную с движением валютного курса.

В этом случае необходимо пересчитывать размер резервов в соответствии с движением валютного курса и поэтому делать дополнительные проводки по их восстановлению на доходы банка или отнесению на дополнительные расходы банка суммы резерва на возможные потери по овердрафту. Кроме того, ситуация осложняется при возникновении овердрафта по мультивалютным счетам. В этом случае при изменении валюты овердрафта (из иностранной валюты в рубли) остаток в сумме разрешенного овердрафта переносится со счета по учету ссудной задолженности в иностранной валюте на ссудный счет в рублях.

То же самое следует сделать и по неразрешенному овердрафту по счету 30233 «Незавершенные расчеты по операциям, совершаемым с использованием платежных карт». Это опять приведет к открытию дополнительного счета в аналитическом учете и необходимости регулирования размеров создаваемых резервов и пени.

Заключение

Таким образом, при отражении в учете разрешенного и технического (неразрешенного) овердрафтов перед каждой кредитной организацией встает ряд вопросов, связанных с отсутствием в официальных документах Банка России отдельных уточнений и поэтому требующих тщательного построения учетной политики банка и отработки вышеуказанных проблемных вопросов на практике.

Н.Э. Соколинская, Финансовая академия при Правительстве РФ, профессор, аттестованный аудитор

1 — См.: http://cbr.ru/pw.aspx?file=/analytics/bux/faq/090630.htm

bankir.ru

Овердрафт что это простыми словами?

Лимит овердрафта рассчитывается в индивидуальном порядке для каждого юридического лица. Каждая разновидность этого кредита рассчитывается по своей методике.

При расчете классического (стандартного) лимита овердрафта применяется формула:

l = t/2, где:

- l – граничный лимит средств по овердрафту;

- t – минимальный показатель кредитового оборота на расчетном счете у клиента. Минимальный показатель кредитового оборота на расчетном счете можно рассчитать, если вычесть из каждого ежемесячного кредитового оборота за последний квартал три самые большие суммы денежных поступлений на расчетный счет. Из этих уменьшенных оборотов за квартал нужно выбрать месяц с наименьшим оборотом. Далее он и будет использоваться при расчетах.

При вычислении авансового лимита овердрафта используется формула:

l = t (a)/3, где:

- l – лимит средств по авансовому овердрафту;

- t(а) – минимальный уменьшенный (усеченный) ежемесячный кредитовый оборот на расчетном счете минус платежи, которые будут внесены в счет погашения кредитной задолженности.

Решение о выделении авансового овердрафта и дальнейшего сотрудничества с клиентом, банк принимает к концу календарного месяца.

Пример расчета кредитного овердрафта

Расчет овердрафта под инкассо:

l = i/1,5, где:

- l – лимит средств по овердрафту под инкассо;

- i – минимальный размер ежемесячных поступлений денежный средств на счет клиента.

Технический овердрафт рассчитывается:

- l = 0,95/s(u)k или

- l = s0.95, где:

- l – лимит средств по овердрафту;

- s(u) – cумма валютных конвертируемых средств;

- k – биржевой курс в день операции по переводу средств;

- s – сумма средств, которые гарантировано поступят на счет клиента в течение следующих трех дней.

После поступления гарантированной прибыли на банковский счет заемщика этот овердрафт автоматически закроется.

Что такое лимит овердрафта по счету банковской карты

Применяемые методы для вычисления лимита овердрафтного кредита в каждом банке могут отличаться, но принцип расчетов не изменяется. Лимиты по классическому, авансовому овердрафту и овердрафту под инкассацию рассматриваются каждый месяц. При этом учитываются показатели финансовой деятельности клиента. Для того чтобы не превысить овердрафтный лимит, его можно подсчитать самостоятельно. Для будущего увеличения суммы средств по овердрафту следует осуществлять постоянный контроль за денежными потоками, не производя единичных максимальных платежей. Крупные платежи лучше разделить на несколько небольших.

Особенностями овердрафтного займа являются списание средств со счета юрлица в автоматическом режиме. Погашения этого вида займа производится на сумму кредитового сальдо к концу операционного дня, а начисление процентов происходит по кредитному факту.

При овердрафтном кредитовании может возникнуть ряд проблем, среди них:

- несоблюдение мониторинга за потоком денежных средств по датам и по суммам, что может привести к снижению установленного лимита или к полному прекращению кредитования;

- при заключении начального соглашения на овердрафт, одним из пунктов договора есть перевод всего денежного потока, а не определенной его части в банк — заемщик, что приведет к сковыванию маневренности управления финансовыми средствами;

- неумение сконцентрировать на расчетном счете необходимой суммы денежных средств на определенную дату для полной выплаты овердрафтного займа, не реже раза в месяц. Невыполнение этой процедуры может повлечь за собой отзыв кредитного лимита.

kreditvbanke.net