СберБанк

Россия, Москва, 117312, ул. Вавилова, д. 19, тел. +7 (495) 258 0500.

Лицензия №045-06514-100000 на осуществление брокерской деятельности от 08.04.2003, лицензия №045-06518-010000 на осуществление дилерской деятельности от 08.04.2003, лицензия №045-06527-000100 на осуществление депозитарной деятельности от 08.04.2003.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов АО «Сбербанк КИБ» не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта.

Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами.

Компания сохраняет за собой право предоставлять индивидуальные инвестиционные рекомендации персонально посетителю сайта исключительно на основании заключенного с ним договора об инвестиционном консультировании, исключительно после определения его инвестиционного профиля и в соответствии с ним.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23. 12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

*Sber Private Banking – формат частного банковского обслуживания в ПАО СберБанк. Private banking – частное банковское обслуживание.

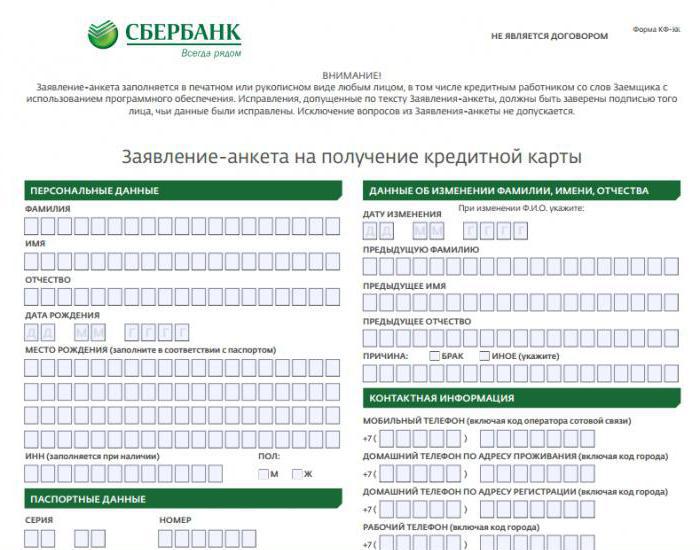

Заявление о присоединении в Сбербанк Бизнес Онлайн: образец, как заполнять

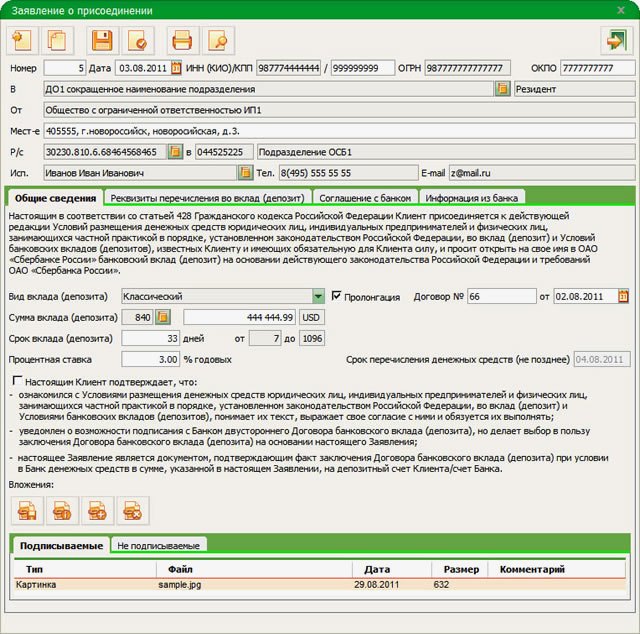

К числу обязательных документов, заполнение которых необходимо для получения услуг ДБО Сбербанк Бизнес Онлайн, относится заявление о присоединении к этому сервису. Данный документ оформляется в двух случаях: при заключении договора на предоставление подобных услуг юридическому лицу и при внесении корпоративным клиентом изменений в список лиц, уполномоченных им на работу с сервисом Сбербанк Бизнес Онлайн. Важность рассматриваемого заявления подчеркивается тем, что указанные в нем лица получают возможность распоряжаться средствами предприятия, которые размещены на счетах и вкладах, открытых в крупнейшем банковском учреждении страны.

Содержание [Скрыть]

Подробнее про заявление

Несмотря на то, что услуги дистанционного банковского обслуживания предоставляются юридическому лицу, работу с сервисом ведут конкретные работники корпоративного клиента. Для четкого определения их функций и полномочий и требуется оформить и предоставить в банк такой документ как заявление о присоединении.

На сайте самого Сбербанка название звучит несколько иначе и выглядит так: «Заявление на заключение договора по системе Сбербанк Бизнес Онлайн».

Однако, на практике намного чаще документ называют заявление о присоединении или корректирующее заявление в Сбербанк Бизнес, что наглядно демонстрирует его суть.

Образец

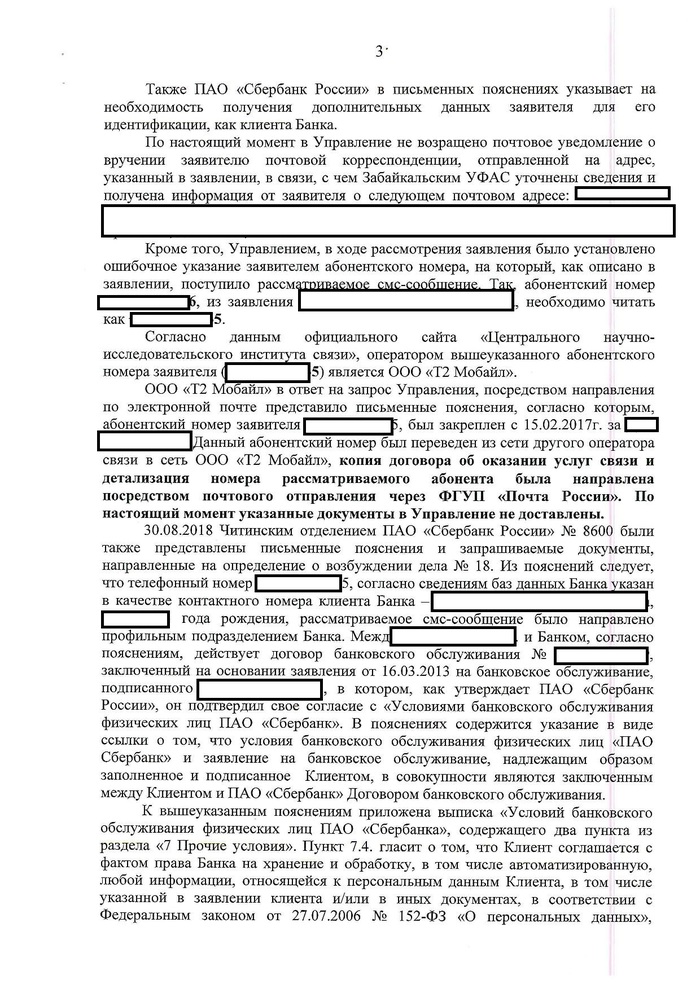

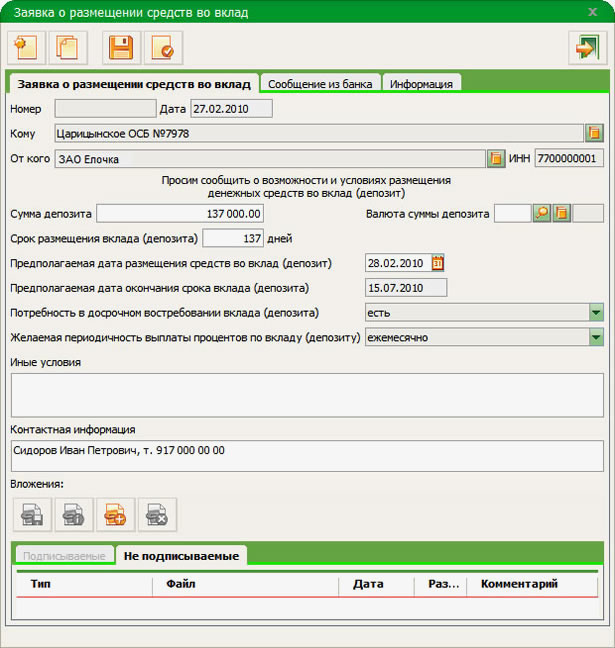

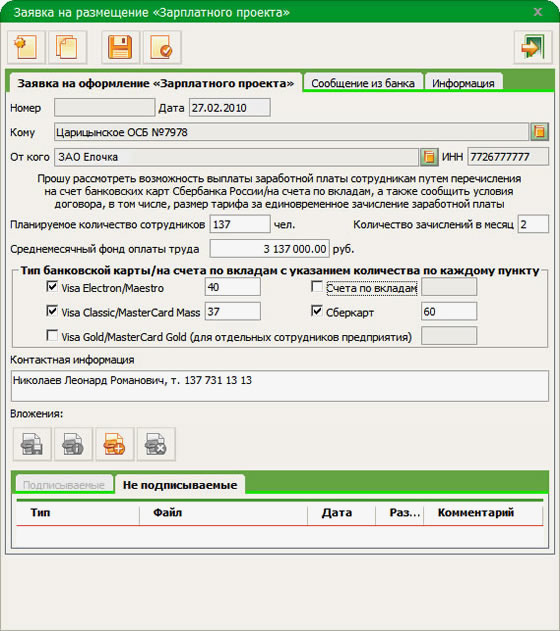

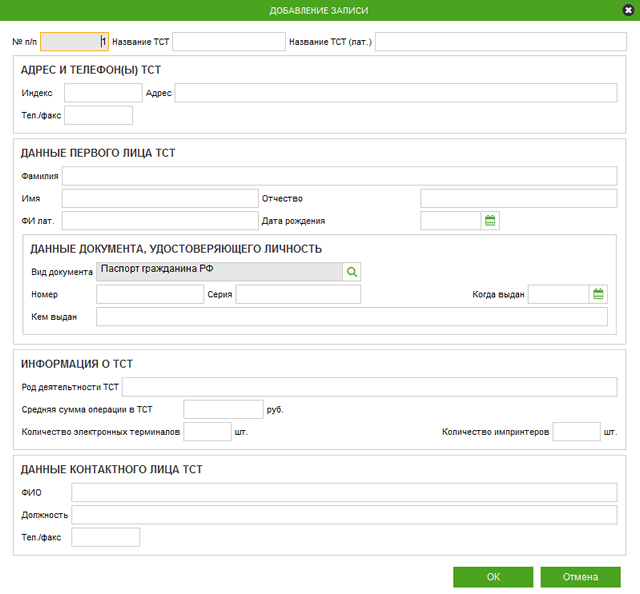

Бланк документа предоставляет собой три страницы, хотя в окончательном виде он может быть и короче, если количество уполномоченных для работы с сервисом ДБО лиц невелико, и длиннее – в противоположном случае. Образец формы бланка заявления выглядит так.

Где скачать заявление о присоединении?

Самый простой способ скачать рассматриваемый документ – это воспользоваться ссылкой, которая размещена на официальном портале Сбербанка в разделе, посвященном обновленной версии сервиса ДБО Сбербанк Бизнес Онлайн. Он находится на http://www.sberbank.ru/ru/s_m_business/new_sbbol.

Документ находится первым в соответствующем списке, однако, как было отмечено выше, называется несколько иначе – заявление на заключение договора.

Особенности и порядок заполнения

Проблем с заполнением заявления о присоединении в Сбербанк Бизнес Онлайн в большинстве случаев не возникает. Это объясняется достаточно просто — в нижней части каждой из трех страниц бланка размещаются подробные разъяснения потенциально возможных проблем, с которыми пользователь может столкнуться при подготовке документа.

Какая информация указывается?

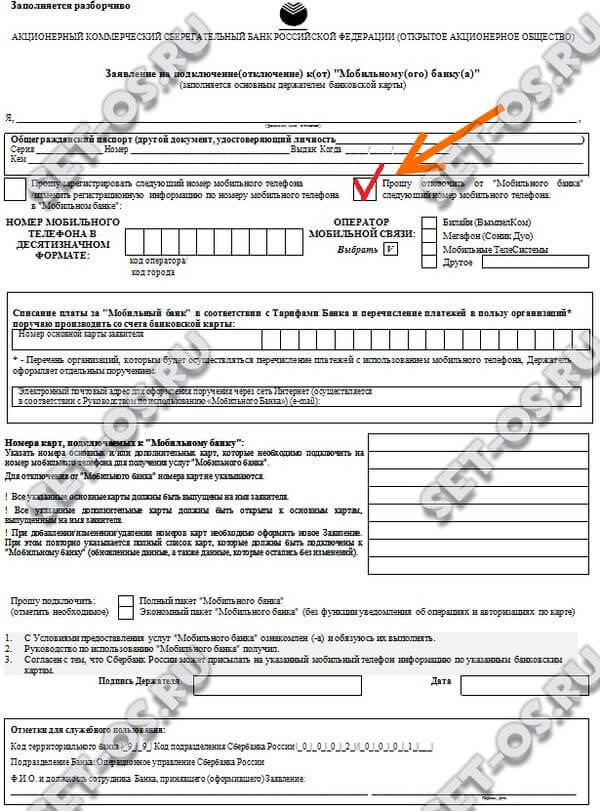

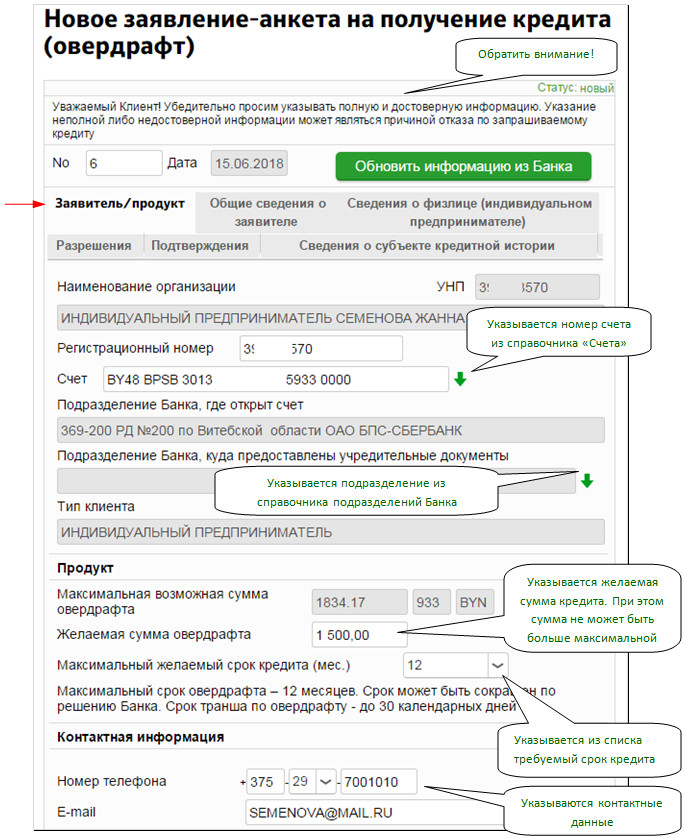

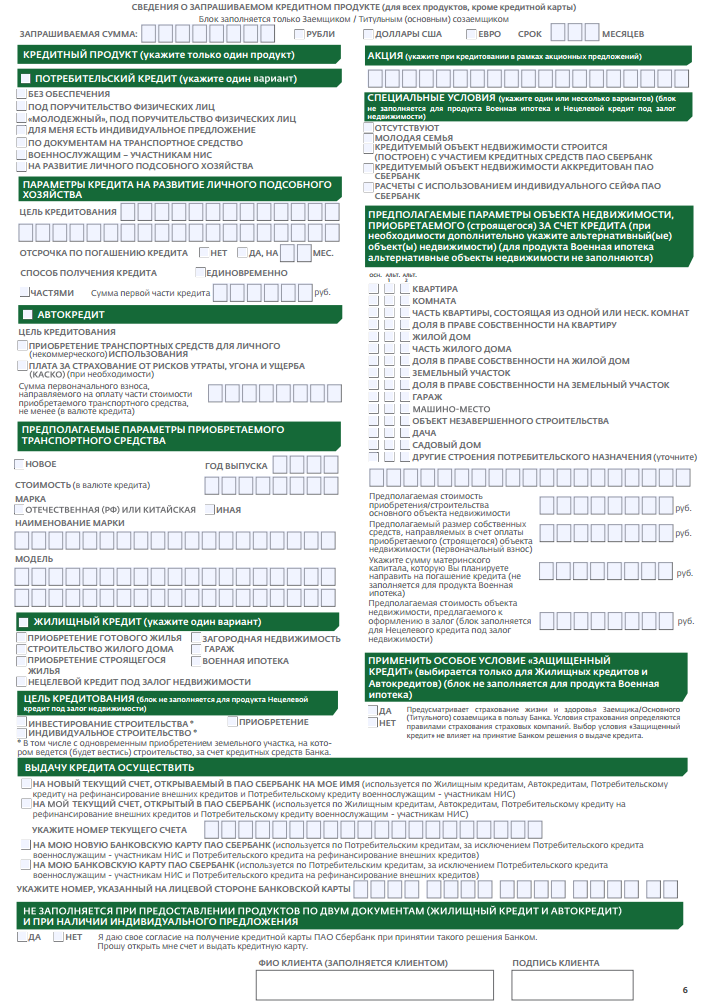

Заполнение документа начинается с указания того, является ли он первоначальным заявлением, которое оформляется при заключении договора на получение услуг ДБО, или корректирующим. От этого зависит и порядок дальнейших действий пользователя.

От этого зависит и порядок дальнейших действий пользователя.

Дело в том, что в первом случае требуется предоставлять всю запрашиваемую в заявлении информацию, а во втором – указывать только те сведения, которые изменились по сравнению с первоначальным документом.

В число наиболее важных данных, которые содержатся на первой странице бланка заявления, входят такие:

- реквизиты корпоративного клиента, включая возможные контакты;

- указание банковского продукта, услуги которого требуется подключить. Речь в данном случае идет, конечно же, о Сбербанк Бизнес Онлайн;

- виды предоставляемых услуг, например, полный комплекс РКО, ведение электронных реестров и т.д.;

- указание счетов и бизнес-карт организации, на которые заявление распространяет свое действие;

- вариант оплаты предоставляемых Сбербанком услуг.

Вторая страница бланка отводится для предоставления сведений о работниках корпоративного клиента, которые получают доступ для работы с сервисом ДБО. При это указываются следующие сведения:

При это указываются следующие сведения:

- ФИО сотрудника;

- получаемые им полномочия;

- устанавливаемые ограничения в доступе к сервису и использовании услуг;

- предоставление или отмена права подписи.

Третья страница бланка заявления содержит информацию о контактных лицах корпоративного клиента, условия оказания услуг и другие сведения, которые заполняются сотрудниками банка.

Какие документы прикладываются к заявлению?

Вместе с заполненным заявлением в банк предоставляется стандартный набор документов юридического лица, который включает:

- устав и другие учредительные документы;

- выписку из госреестра;

- свидетельства о регистрации и постановке на учет;

- ИНН и другие документы по запросу банка.

В ситуации, когда клиент давно сотрудничает со Сбербанка, как правило, требуется предоставить только «свежую» выписку из реестра. Это вполне логично, так как другие документы из приведенного списка в банке уже есть.

Это вполне логично, так как другие документы из приведенного списка в банке уже есть.

Заявление о присоединении в Сбербанк Бизнес Онлайн

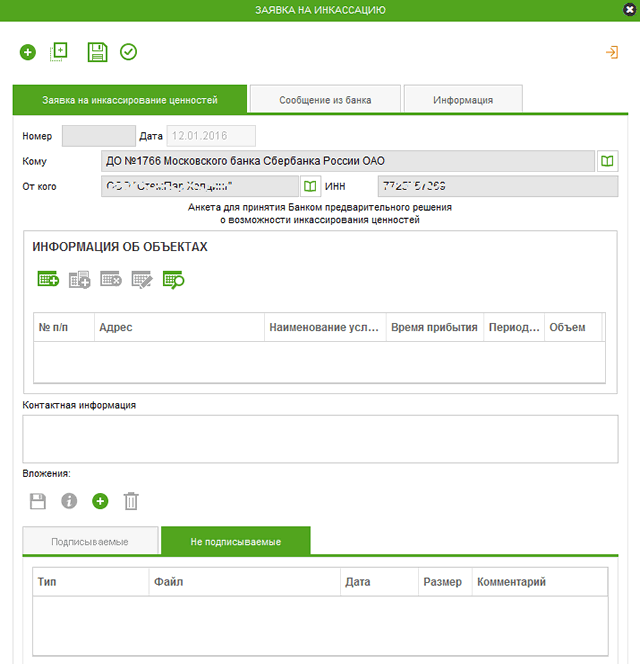

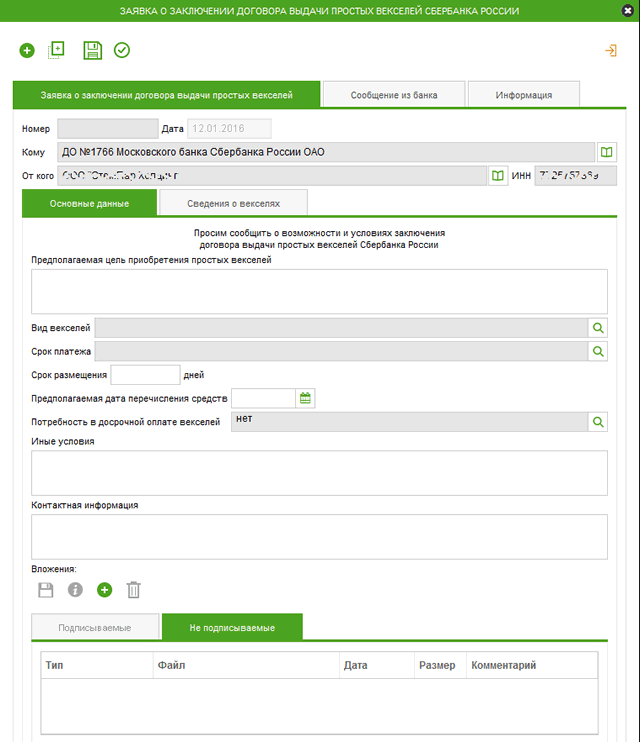

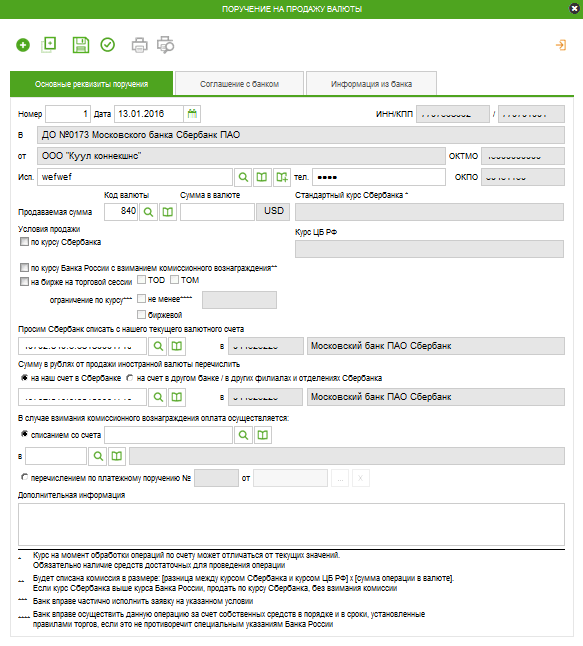

Сегодня корпоративные клиенты имеют возможность произвести заполнение заявления о присоединении при помощи сервисов Сбербанк бизнес Онлайн. Для этого необходимо сначала пройти авторизацию в системе, после чего перейти по следующим разделам меню: «Услуги» / «Заявления» / «Заявления о присоединении».

Далее требуется следовать инструкциям программы, предоставив запрашиваемую информацию.

Завершающим этапом выступает отправление заполненного документа в банк.

«Для клиента очень важно живое общение с нашими сотрудниками» | Статьи

Выпить чашку кофе, отправить посылку, подключится к мобильному оператору и даже проконсультироваться с врачом — все это можно будет сделать в офисе Сбербанка. Уже сейчас в отделениях банка выстраивается новая экосистема, ориентированная на комфорт клиента. Несмотря на то, что многие банки закрывают физические точки обслуживания и уходят в цифру, Сбербанк решил поступить иначе. Филиальную сеть не просто сохраняют,сохраняет отделения и наполняют их новым содержанием. О новых форматах офисов, о том, какие нестандартные услуги пришли в офисы Сбербанка, об умных банкоматах и банковских агентах, «Известия» поговорили со старшим вице-президентом банка, руководителем блока Сеть продаж Сергеем Мальцевым.

Несмотря на то, что многие банки закрывают физические точки обслуживания и уходят в цифру, Сбербанк решил поступить иначе. Филиальную сеть не просто сохраняют,сохраняет отделения и наполняют их новым содержанием. О новых форматах офисов, о том, какие нестандартные услуги пришли в офисы Сбербанка, об умных банкоматах и банковских агентах, «Известия» поговорили со старшим вице-президентом банка, руководителем блока Сеть продаж Сергеем Мальцевым.

— Чем можно заняться в отделении банка, помимо привычных финансовых операций? Получается, теперь возможно, придя в офис, чтобы оформить кредит, там же отправить посылку маме?

— Не только отправить, но и получить. И не только посылку. В следующем году можно будет получить заказ из интернет-магазина или нашего маркетплейса «Беру». С помощью нашего сервиса Delivery Club заказать доставку еды, прямо в банке подключится к нашему кинотеатру Okko, а также получить оперативную консультацию врача от DocDoc.

— Но все эти сервисы далеки от банковских услуг. Для чего они в обычном банковском офисе?

Для чего они в обычном банковском офисе?

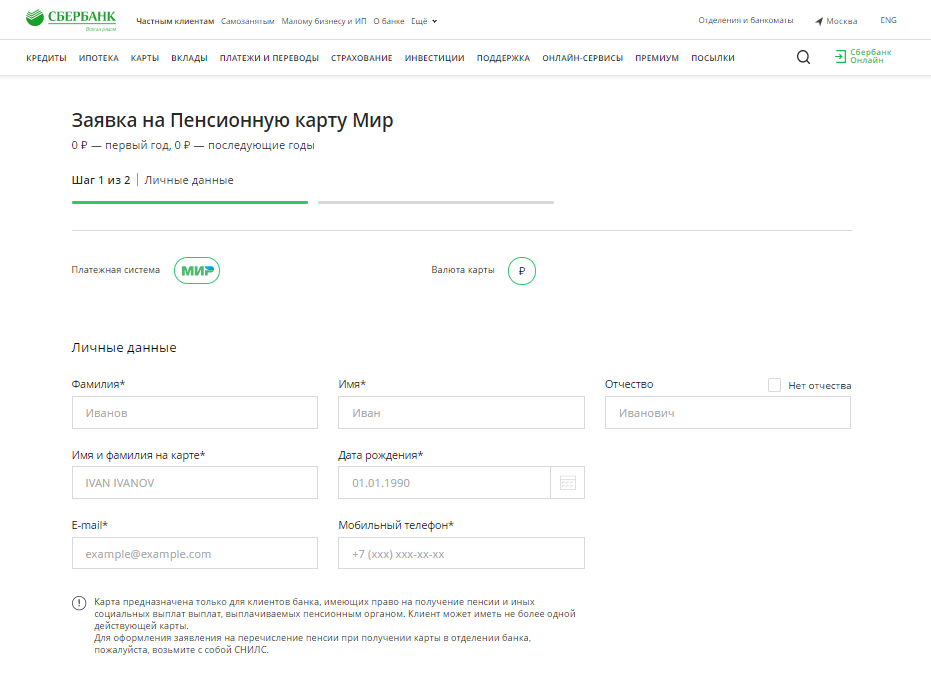

— В последние годы банк совершил прорыв в цифровизации традиционных банковских услуг. Открыть вклад, взять кредит, заказать банковскую карту, сделать перевод или оплатить услуги ЖКХ — всё это можно сделать где угодно, имея мобильный телефон. Но наши исследования показывают, что для клиента очень важно живое общение с нашими сотрудниками. Клиенты по-прежнему предпочитают обсуждать серьезные финансовые вопросы лично с глазу на глаз в офисе. Сегодня скорость технологических изменений нарастает, и наша задача — научить клиентов ориентироваться в цифровом мире, поэтому наши офисы становятся точкой, где клиент может решить и другие интересующие его вопросы. Мы помогаем нашим клиентам освоить такие новые сервисы, как «Беру», Okko, DocDoc, «Сбербанк Телеком», Delivery Club, «Ситимобил» и др. Людям зачастую необходимы живая консультация и помощь в обучении пользованием сервисом. Понимая это, мы стремимся, чтобы каждый сотрудник офиса знал о продуктах и сервисах не из инструкции, а из личного опыта. Пользовался услугами банка, продуктами и сервисами нашей экосистемы. Их основная задача — прежде всего обучать финансовой грамотности, чтобы клиент осознанно делал выбор в пользу того или иного продукта, а также безопасно пользовался удаленными каналами обслуживания. Мы хотим, чтобы клиент приходил в банк за экспертизой по важным для него темам: как управлять своими финансами, как защитить себя от действия злоумышленников, как подготовиться к выходу на пенсию.

Пользовался услугами банка, продуктами и сервисами нашей экосистемы. Их основная задача — прежде всего обучать финансовой грамотности, чтобы клиент осознанно делал выбор в пользу того или иного продукта, а также безопасно пользовался удаленными каналами обслуживания. Мы хотим, чтобы клиент приходил в банк за экспертизой по важным для него темам: как управлять своими финансами, как защитить себя от действия злоумышленников, как подготовиться к выходу на пенсию.

— Не пострадает от нововведений традиционное банковское обслуживание в офисах?

— Конечно, нет. Наоборот, появление новых услуг в наших офисах потребовало от нас пересмотреть и сам формат традиционного офиса и роли наших сотрудников. Мы активно экспериментируем с новыми форматами обслуживания и находимся в активном поиске наиболее комфортных форм взаимодействия с клиентом. В том числе в части создания открытой безбарьерной среды, изменения восприятия клиентами отделения банка как места, где проводятся только финансовые операции, а также превращения нашего офиса в центр общения и получения нового опыта.

— Для чего понадобилось открывать McDonalds в отделении Сбербанка?

— Мы начали совместный проект с McDonalds и открыли первый офис, в котором все желающие могут как получить банковские услуги, так и выпить чашку хорошего кофе. Пилот с McDonalds не единственный в этом направлении. Мы активно изучаем этот рынок и видим в нем большой потенциал дополнительного привлечения клиентов. В следующем году этот сервис массово появится в сети. Наши сотрудники еще больше ориентированы на помощь клиентам в освоении новых банковских и небанковских сервисов, консультирование по сложным финансовым продуктам и выстраивание с нашими клиентами долгосрочных отношений. Поменяется и формат обслуживания: если раньше это чаще всего было стационарное рабочее место, то сейчас за чашкой кофе или чая можно на планшете оформить любую услугу в любой точке офиса.

— Получается, что офисы Сбербанка становятся супермаркетом, в котором можно купить практически всё, что нужно.

— Я бы сказал, местом, где вам всегда помогут. Мы стараемся быть рядом с клиентом. Наряду с традиционными офисами в текущем году мы активно развиваем проект «Банк на работе», своего рода офис на выезде. Наши зарплатные клиенты на своем рабочем месте с помощью выездного клиентского менеджера могут получить консультацию и оформить не только банковские продукты, но и продукты экосистемы Сбербанка. В следующем году мы планируем сделать данный сервис более доступным для любого клиента банка. Клиент сможет пригласить к себе специалиста банка, получить консультацию и оформить интересные для него сервисы и продукты там, где это ему удобно. Достаточно будет оставить заявку на встречу: на сайте банка, в мобильном приложении либо через контакт-центр банка. Также если клиент захочет получать зарплату через Сбербанк, то он сможет оформить карту и заявление на перевод заработной платы не только через бухгалтерию своего предприятия, но и в филиале банка, а также у персонального менеджера на предприятии.

Мы стараемся быть рядом с клиентом. Наряду с традиционными офисами в текущем году мы активно развиваем проект «Банк на работе», своего рода офис на выезде. Наши зарплатные клиенты на своем рабочем месте с помощью выездного клиентского менеджера могут получить консультацию и оформить не только банковские продукты, но и продукты экосистемы Сбербанка. В следующем году мы планируем сделать данный сервис более доступным для любого клиента банка. Клиент сможет пригласить к себе специалиста банка, получить консультацию и оформить интересные для него сервисы и продукты там, где это ему удобно. Достаточно будет оставить заявку на встречу: на сайте банка, в мобильном приложении либо через контакт-центр банка. Также если клиент захочет получать зарплату через Сбербанк, то он сможет оформить карту и заявление на перевод заработной платы не только через бухгалтерию своего предприятия, но и в филиале банка, а также у персонального менеджера на предприятии.

— Получается, что офисы Сбербанка будут укрупняться, чтобы вместить в себя все составляющие экосистемы?

— Не совсем так, например, мы начали тестировать новый формат наших мини-офисов в местах массового скопления людей. Получить консультацию, узнать о персональных предложениях от банка и оформить любые сервисы экосистемы клиенты смогут в аэропортах, на железнодорожных вокзалах, в крупных торговых центрах. Отдельно хочу сказать о сервисе для наших корпоративных клиентов. Мы расширяем сеть обслуживания клиентов — юридических лиц в розничных офисах банка. Уже сегодня сеть офисов по расчетно-кассовому обслуживанию увеличена до 2,5 тыс. офисов. В 1,8 тыс. из них корпоративные клиенты могут открыть расчетный счет, подключить торговый эквайринг или присоединиться к зарплатному проекту. При этом офисы имеют расширенный режим работы.

Получить консультацию, узнать о персональных предложениях от банка и оформить любые сервисы экосистемы клиенты смогут в аэропортах, на железнодорожных вокзалах, в крупных торговых центрах. Отдельно хочу сказать о сервисе для наших корпоративных клиентов. Мы расширяем сеть обслуживания клиентов — юридических лиц в розничных офисах банка. Уже сегодня сеть офисов по расчетно-кассовому обслуживанию увеличена до 2,5 тыс. офисов. В 1,8 тыс. из них корпоративные клиенты могут открыть расчетный счет, подключить торговый эквайринг или присоединиться к зарплатному проекту. При этом офисы имеют расширенный режим работы.

— Кофе, доставка еды и такси — всё это больше нужно жителям городов, а что изменится для людей, живущих в сельской местности?

— В этом году расширили свое присутствие в сельской местности через партнерскую сеть. К концу этого года в более чем 3 тыс. сельских магазинов наши клиенты могут снять наличные. Мы запустили услугу по приему платежей, в том числе коммунальных. В 2020 году мы продолжим расширять географию доступности наших услуг и количество продуктов — за счет страхования, кредитования, открытия банковских карт. Для банка важно обеспечить одинаковые условия доступа к банковским продуктам и в городе, и в малых, особенно удаленных, населенных пунктах

В 2020 году мы продолжим расширять географию доступности наших услуг и количество продуктов — за счет страхования, кредитования, открытия банковских карт. Для банка важно обеспечить одинаковые условия доступа к банковским продуктам и в городе, и в малых, особенно удаленных, населенных пунктах

— Раз уж зашла речь о доступности ваших услуг. Что банк делает для того, чтобы людям с ограниченными возможностями было удобно пользоваться предложениями и услугами?

— Наши физические офисы и банкоматы адаптированы для обслуживания людей с инвалидностью.

В этом году для людей с нарушениями слуха или речи мы запустили сервис перевода на жестовый язык во всех бизнес-офисах банка, это 6 тыс. отделений. Особое внимание уделяется незрячим и слабовидящим клиентам. Человек, который может поставить подпись, может самостоятельно получить любой продукт в любом отделении Сбербанка. Наши сотрудники зачитают вслух условия по продукту и помогут найти место на бланке заявления для подписи. В отделениях у менеджеров по продажам есть специальный режим контрастности презентаций продуктов для слабовидящих людей.

В отделениях у менеджеров по продажам есть специальный режим контрастности презентаций продуктов для слабовидящих людей.

На всех устройствах самообслуживания Сбербанка шрифты, цветовая гамма и контрастность стандартного меню адаптированы для слабовидящих клиентов. Для незрячих людей отдельно с использованием наушников доступны полностью озвученные услуги запроса баланса и снятия наличных. Уже 23 тыс. устройств по всей стране оснащены аудиовыходом для наушников и специальным меню для клиентов, которые потеряли зрение и воспринимают цифровые интерфейсы на слух.

— В какую сторону развивается проект сотрудничества банка с МФЦ?

— С момента открытия центров в 2018 году населению предоставлено более 120 тыс. госуслуг, и Сбербанк с активно сотрудничает с Минэкономразвития России и МФЦ по вопросам развития инфраструктуры. На региональном уровне в 23 городах РФ силами сотрудников банка организовано предоставление государственных и муниципальных услуг для граждан и бизнеса в офисах Сбербанка. В рамках эксперимента Минэкономразвития мы будем предоставлять ряд услуг в банках уже с 2020 года. В этом мы видим возможности существенного улучшения сервиса для наших клиентов. Например, сегодня, если клиент хочет погасить ипотеку при помощи материнского капитала, мы вынуждены направлять его в МФЦ или Пенсионный фонд. В рамках эксперимента мы не будем направлять клиента по инстанциям и прямо в нашем отделении сможем принять все необходимые документы, а затем направить их в госорган для принятия решения. Для граждан это обернется экономией времени, для банков — возможностью выстраивания единого клиентского пути, когда государственные сервисы дополняют услуги бизнеса.

В рамках эксперимента Минэкономразвития мы будем предоставлять ряд услуг в банках уже с 2020 года. В этом мы видим возможности существенного улучшения сервиса для наших клиентов. Например, сегодня, если клиент хочет погасить ипотеку при помощи материнского капитала, мы вынуждены направлять его в МФЦ или Пенсионный фонд. В рамках эксперимента мы не будем направлять клиента по инстанциям и прямо в нашем отделении сможем принять все необходимые документы, а затем направить их в госорган для принятия решения. Для граждан это обернется экономией времени, для банков — возможностью выстраивания единого клиентского пути, когда государственные сервисы дополняют услуги бизнеса.

— Всё же филиальная сеть — это не только офисы. Какие изменения ждут сеть устройств самообслуживания?

— Банкоматы сегодня — это современный, высокотехнологичный офис. 95% всех устройств оборудованы бесконтактной технологией. Мы одними из первых в стране реализовали бесконтактное обслуживание карт МИР. Благодаря Сбербанку NFC стал стандартом индустрии и многие последовали нашему примеру. Сейчас почти половина банкоматов — это новые устройства, которые позволяют взносить и получать до 300 купюр за раз.

Благодаря Сбербанку NFC стал стандартом индустрии и многие последовали нашему примеру. Сейчас почти половина банкоматов — это новые устройства, которые позволяют взносить и получать до 300 купюр за раз.

Для каждого клиента интерфейс банкоматов настроен индивидуально, уже более четверти клиентов пользуются при снятии наличных своими персональными суммами. Мы существенно расширили количество устройств, в которых можно получить перевод наличными. 52 тыс.и банкоматов на территории страны кардинально меняют опыт получения денежных переводов. Недавно реализовали обслуживание на таджикском и узбекском языках, теперь сервис доступен на русском и 10 иностранных языках.

— Насколько это может облегчить работу клиентов с банкоматами?

— Мы подумали об упрощении жизни наших клиентов даже в необычных ситуациях, на банкоматах-ресайклерах внедрили возврат забытых денег, SMS-информирование о забытой карте. В результате на треть сократились случаи забытых денег и в два раза реже обращения клиентов по вопросу забытых карт.

В следующем году мы продолжим обновление сети устройств, уже в январе появятся новые банкоматы с увеличенным размером экрана. Планируем совершенствовать алгоритмы формирования персональных сумм, чтобы экономить время клиентов. Упростим пользование нашими устройствами для лиц с ограниченными возможностями.

Пользуясь случаем, хочу поздравить всех читателей с наступающим Новым годом и пожелать финансового благополучия и процветания.

ЧИТАЙТЕ ТАКЖЕ

Переводы

Платежные реквизиты для переводов на банковскую карту, открытую в Ф-ле Банка ГПБ (АО) «Приволжский»

Реквизиты счета банковской карты, открытого в рублях, можно бесплатно получить с помощью любого банкомата Газпромбанка*. Для этого в меню банкомата необходимо перейти в раздел Информация по карте и выбрать пункт Реквизиты карты. После чего будет распечатан чек с реквизитами счета банковской карты.

* Кроме банкоматов марки Diebold. На банкоматах данной марки функционал будет реализован в 2017 году.

На банкоматах данной марки функционал будет реализован в 2017 году.

скачать одним файлом

Платежные реквизиты «Газпромбанк» (Акционерное общество)

для безналичного перевода денежных средств на счет банковской карты,

открытой в Ф-ле Банка ГПБ (АО) «Приволжский»

Российский Рубль (RUR):

Банковский идентификационный код (БИК): 042202764

Идентификационный номер налогоплательщика (ИНН): 7744001497

Наименование банка: Ф-л Банка ГПБ (АО) «Приволжский»

Корреспондентский счет: 30101810700000000764

Счет для зачисления денежных средств: 40817(40820)*************** (1)

Доллары США (USD):

Intermediary Bank (Банк-корреспондент):

Citibank N. A.,

A.,

NEW YORK, NY, USA

SWIFT: CITIUS33

Bank Beneficiary (Банк-получатель):

«Gazprombank» (Joint – stock Company), MOSCOW, RUSSIA

SWIFT: GAZPRUMM

account 36141825

Beneficiary (получатель): account № 40817(40820)*************** (1) name of cardholder for card № [16 digits of card number , cardholder’s first name and surname] (ФИО получателя -владельца счета)

ЕВРО (ЕUR):

Intermediary Bank (Банк-корреспондент):

Luxembourg, Luxembourg

SWIFT: GAZPLULL

Bank Beneficiary (Банк-получатель):

«Gazprombank» (Joint – stock Company), MOSCOW, RUSSIA

SWIFT: GAZPRUMM

account LU643790111780352004

Beneficiary (получатель): account № 40817(40820)*************** (1)

name of cardholder for card № [16 digits of card number , cardholder’s first name and surname] (ФИО получателя -владельца счета)

Английские фунты стерлингов (GBP):

Первый вариант: Intermediary Bank (Банк-корреспондент):

JP MORGAN CHASE BANK, N. A.

A.

NEW YORK, NY, USA

SWIFT: CHASGB2L

SORT CODE 60 92 42

Bank Beneficiary (Банк-получатель):

«Gazprombank» (Joint – stock Company), MOSCOW, RUSSIA

SWIFT: GAZPRUMM

account 41390256

Beneficiary (получатель): account № 40817(40820)*************** (1)

name of cardholder for card № [16 digits of card number , cardholder’s first name and surname]

(ФИО получателя -владельца счета)

Второй вариант: Intermediary Bank (Банк-корреспондент):

Barclays Bank plc (ALL U.K. OFFICES),

LONDON, UK

SWIFT: BARCGB22

SORT CODE 20 32 53

Bank Beneficiary (Банк-получатель):

«Gazprombank» (Joint – stock Company), MOSCOW, RUSSIA

SWIFT: GAZPRUMM

account 93552101

Beneficiary (получатель): account № 40817(40820)*************** (1)

name of cardholder for card № [16 digits of card number , cardholder’s first name and surname] (ФИО получателя -владельца счета)

Швейцарские франки (CHF):

Intermediary Bank (Банк-корреспондент):

Gazprombank (Switzerland) Ltd

ZURICH, SWITZERLAND

SWIFT: RKBZCHZZ

Bank Beneficiary (Банк-получатель):

«Gazprombank» (Joint – stock Company), MOSCOW, RUSSIA

SWIFT: GAZPRUMM

account 620000. 0001

0001

Beneficiary (получатель): account № 40817(40820)*************** (1) name of cardholder for card № [16 digits of card number , cardholder’s first name and surname]

(ФИО получателя -владельца счета)

___________________________________

1) Указывается двадцатизначный номер открытого в Банке ГПБ (АО) лицевого счета, который предоставляется Клиенту при открытии счета либо по факту его обращения в офис Банка (где *- это любая значащая цифра). Например, 40817840*00600000999

Как написать претензию банку, как правильно, претензия в банк по кредиту, написать претензию по страховке

Если у вас появились претензии к банку, не спешите бежать в отделение. Для начала решите, чего вы добиваетесь. Претензия к банку — это письменное требование восстановить нарушенные права. Грамотно составленная претензия повышает шансы клиента добиться успеха в споре с кредитной организацией.

Содержание

Скрыть- Как правильно написать претензию банку

- Как написать претензию в банк по кредиту

- Как написать претензию в банк по страховке

- Как написать претензию в Сбербанк

- Образец претензии в банк

- Досудебная претензия в банк

- Причины подачи претензии

- Правила вручения претензии

- Куда и как жаловаться

- Права должника и обязанности кредитора

- В чем отличие претензии от жалобы

Банк принимает претензии, составленные в свободной форме. Некоторые компании предлагают клиентам готовые образцы для заполнения.

Как правильно написать претензию банку

В правом верхнем углу заявления укажите данные получателя: ФИО, должность, адрес головного банковского офиса. После этого укажите, кто предъявляет претензию. Помните, что на бумаге свои ФИО нужно указывать только в родительном падеже (вы отвечаете на вопрос «от кого направляется претензия»). Укажите телефон и адрес отправителя. В конце этой записи точка не ставится.

Укажите телефон и адрес отправителя. В конце этой записи точка не ставится.

Отступите строку и посредине листа пишите заглавными буквами слово «претензия». Затем излагайте требования к банку в свободной форме.

Претензии рассматриваются банком согласно внутреннего регламента. Сотрудник банка сообщит вам о сроках получения ответа. Убедитесь, что менеджеры зарегистрировали заявление и присвоили ему входящий номер.

Как написать претензию в банк по кредиту

Если банк нарушает условия кредитного договора, не торопитесь обращаться в суд. Это затратный процесс, который займёт два-три месяца. Сперва составьте письменную претензию к банку в досудебном порядке. В претензии укажите пункты кредитного договора, которые нарушил банк. При необходимости потребуйте перерасчёта процентной ставки или расторжения договора.

Как написать претензию в банк по страховке

Согласно 31-ой статье федерального закона «Об ипотеке» заёмщик обязан застраховать приобретаемое имущество на случай повреждения или полной утраты. Остальные страховки не обязательны, но банки отказывают в выдаче кредита клиентам без страхования жизни. Отдельные кредитные организации требуют застраховаться на случай потери работы или требуют застраховать заёмщика и членов семьи. Если банк незаконно навязал вам страховые услуги, составьте претензию с требованием расторгнуть страховой договор.

Остальные страховки не обязательны, но банки отказывают в выдаче кредита клиентам без страхования жизни. Отдельные кредитные организации требуют застраховаться на случай потери работы или требуют застраховать заёмщика и членов семьи. Если банк незаконно навязал вам страховые услуги, составьте претензию с требованием расторгнуть страховой договор.

В заявлении укажите номер кредитного договора и договора страхования. Требуйте возвращения страховой суммы. Мало кто знает, но по статье 16 ЗоЗПП Российской Федерации вы можете вернуть уплаченные по страховому договору деньги.

Как написать претензию в Сбербанк

Сбербанк крупнейшее финансовое учреждение России и в техногенный век возникают ситуации, когда происходят сбои оборудования или присутствует человеческий фактор в неполадках. Такая проблема может коснуться любого. В целях восстановления справедливости и урегулирования конфликта, нужно знать как написать претензию в Сбербанк и отправить ее.

Для грамотной подачи жалобы следует изложить текст с подробным описанием инцидента и указанием номера отделения, город, регион, дату события, а также участников, желательно с должностями и фамилиями. В претензии должна быть суть, например, несанкционированное списание средств с карты и т.д., и цель, скажем, возврат денег, замена банкомата или взыскание с нерадивого операциониста банка. В конце нужно указать контакты заявителя — адрес, телефоны, email. Претензия должна быть написана в 2 экземплярах, один из которых заявитель оставляет у себя, а другой отправляет в Сбербанк.

В претензии должна быть суть, например, несанкционированное списание средств с карты и т.д., и цель, скажем, возврат денег, замена банкомата или взыскание с нерадивого операциониста банка. В конце нужно указать контакты заявителя — адрес, телефоны, email. Претензия должна быть написана в 2 экземплярах, один из которых заявитель оставляет у себя, а другой отправляет в Сбербанк.

Жалобы условно можно поделить на:

- Отправляемые непосредственно в банк.

- Отправляемые в контролирующие организации.

Первый вариант более предпочтителен в большинстве случаев. Клиент сможет получить ответ быстрее, на сайте Сбербанка есть возможность следить за статусом обращения. Отдельно стоит отметить, что принципы принятия решений не зависят от способа передачи информации. И обращения от клиентов банка напрямую, и информацию от ЦБ РФ банк рассматривает одинаково.

При обращении напрямую банк имеет возможность сразу получить всю необходимую информацию о клиенте. Если же к разбирательству подключены контролирующие органы, то всю информацию они будут запрашивать отдельно. Клиент должен быть готов к ее предоставлению.

Клиент должен быть готов к ее предоставлению.

При несогласии с принятым решением, клиент банка всегда имеет возможность оспорить вывод в службе омбудсмена, которая подчиняется только президенту Сбербанка.

Что касается способов подачи жалобы в Сбербанк, то их несколько:

- Офис банка. Необходимо лично посетить любой удобный филиал учреждения и уточнить у консультанта о порядке дальнейших действий.

- Мобильное приложение и вэб-версия Сбербанк Онлайн. Клиент банка может написать жалобу прямо в приложении (сервисы «диалоги» или «письмо в банк», страница «обратная связь»).

- Обращение по телефону. Интернет-звонок в Сбербанке Онлайн, либо заявление по телефонам: 900, +7 495 500 55 50.

Образец претензии в банк

Для отправки претензии в банк, на официальном ресурсе этого финансового учреждения, прилагается специальная электронная форма — образец. Его нужно заполнить в соответствии с пунктами бланка.

Образец претензии в банк содержит оптимальные графы, для максимально полной информации и грамотной подачи жалобы. Не все знают, как правильно изложить свое недовольство, а образец заполнить просто.

Не все знают, как правильно изложить свое недовольство, а образец заполнить просто.

Любой банк стремится совершенствовать свою работу и обслуживание, в целях привлечения клиентов. По этой причине претензии рассматриваются оперативно, и решения принимаются, в большинстве случаев, в пользу заявителей, если виновны, действительно, сотрудники банка.

Досудебная претензия в банк

Документ, в котором участники финансовых взаимоотношений требуют устранения нарушения или выполнить обязательства по договору — это досудебная претензия в банк. Такие письма могут отправлять как банки, так и клиенты. Например, банк может потребовать внесения средств, а заемщик реструктуризации незаконных или скрытых комиссий.

В договорах, заключаемых между кредитной или финансовой организацией и клиентом, всегда есть пункт, в котором указывается, что любой спор должен быть урегулирован в досудебном формате. Для этого, стороны отправляют претензии, с детальным описанием нарушений статей Федеральных законов и других нормативных актов, с требованием разрешить ситуацию.

Срок рассмотрения жалобы прописывается в письме. По истечении этого времени и при игнорировании одной из сторон претензии, следует обращаться в судебные органы.

Причины подачи претензии

Причины подачи претензии в банк могут быть разные. Например, грубое обслуживание персонала или технические сбои в работе банкоматов и терминалов, а также более серьезные нарушения Федеральных законов.

В большинстве случаев, клиенты требуют вернуть незаконные комиссионные сборы по кредитным договорам, которые были отменены постановлением Арбитражного суда. Ну кому охота добровольно расставаться с деньгами?

Довольно часто возмущение вызывает незаконное списание средств за услуги, которые клиент не заказывал. В числе недовольств значится некомпетентность банковских служащих и операционистов, предоставляющих неточную информацию по тем или иным финансовым продуктам и услугам. Также, раздражение вызывает навязывание сотрудниками банков ненужных клиенту услуг, назойливые рекламные смс-рассылки от банков. Все больше претензий поступает от клиентов, пострадавших в результате мошеннических действий третьих лиц.

Все больше претензий поступает от клиентов, пострадавших в результате мошеннических действий третьих лиц.

Правила вручения претензии

Правила вручения претензии в банковское учреждение предусматривает несколько способов.

- Личное вручение претензии руководителю или сотруднику, который должен зафиксировать письмо как входящий документ, с номером и датой поступления корреспонденции. Один экземпляр претензиис печатью и подписью принявшего лица, клиент должен оставить у себя.

- Претензию можно отправить по почте, по адресу локализации юридического лица, обязательно заказным письмом и желательно с уведомлением о вручении. При этом квитанцию об оплате и корешок уведомления нужно сохранить, в качестве доказательства, на случай судебных разбирательств.

В договорах, обычно указываются сроки предъявления претензии по тому или иному поводу и время для урегулирования спора. Однако не всегда и не все отвечают на претензии, чтоб уладить конфликт. Но это не означает, что добиться справедливости и устранение нарушений невозможно.

Куда и как жаловаться

Написать жалобу или претензию по поводу нарушения прав потребителя, законов или неправомерные действия банковских структур, можно в несколько инстанций, осуществляющих надзор в финансовой среде.

Куда и как жаловаться, в случае необходимости ? Вы можете отправить жалобу в:

- Роспотребнадзор. Через официальный интернет ресурс, лично в региональное Управление, почтой России.

- Центральный Банк России. В электронной форме на официальном сайте, лично занести в Головной аппарат или региональное подразделение, почтой.

- Роскомнадзор. В интернет-приемную на сайте Роскомнадзора, лично в региональное управление или почтой, заказным письмом с уведомлением о вручении.

- Федеральную антимонопольную службу. Через интернет ресурс или его региональное управление, направить почтой, или отнести лично

- Финансовый омбудсмен. В письменном виде либо через официальный интернет.

Права должника и обязанности кредитора

В процессе финансовых и коммерческих взаимоотношений у сторон автоматически возникают и права должника и обязанности кредитора. В стереотипной модели мышления права ассоциируются с кредитором, а обязанности с заемщиком. Однако и у одной, и у второй стороны есть, как права, так и обязанности.

В стереотипной модели мышления права ассоциируются с кредитором, а обязанности с заемщиком. Однако и у одной, и у второй стороны есть, как права, так и обязанности.

Независимо от того, что прописано в договоре с банком, должник имеет право:

- отстаивать свои интересы всеми законными способами;

- требовать снижения процентной ставки по кредиту;

- на возврат страховки и скрытых комиссий по кредиту наличными;

- на досрочное полное или частичное погашение кредита;

- на расторжение, переоформление или отсрочку выплат по кредиту.

Кредитор, в свою очередь, обязан:

- предоставить денежные средства в заявленной сумме и на тех условиях, что прописаны в договоре с заемщиком;

- информировать заемщика обо всех изменении по договору и выплатам по долгу;

- сохранять конфиденциальность относительно финансового положения клиента.

В чем отличие претензии от жалобы

Несмотря на то, что и жалоба и претензия являются досудебными формами заявлений о нарушениях, все же, в них есть принципиальные отличия. И тот и другой документ — это письменное требование одной стороны исполнить обязательства или устранить нарушение другой стороной, которая эти обязательства несет.

И тот и другой документ — это письменное требование одной стороны исполнить обязательства или устранить нарушение другой стороной, которая эти обязательства несет.

Однако в чем отличие претензии от жалобы видно из контекста документа. В претензии заявитель рассчитывает на мирное урегулирование спорной ситуации, а в жалобе фигурирует требование привлечения виновных к ответственности и наказания их в предусмотренном порядке. В первом случае отношения установлены законом, либо договором, а во втором, где отсутствуют взаимные обязательства, административно-правовым полем.

В остальном, как то, название документа, оформление, форма подачи, различия не столь важны.

Совет от Сравни.ру: Претензии непременно оформляйте в двух экземплярах. Требуйте в банке, чтобы оба документа были заверены. Один из них останется у вас, второй — в банке. Сверяйте на документах даты и номера договоров — в них не должно быть ошибок.

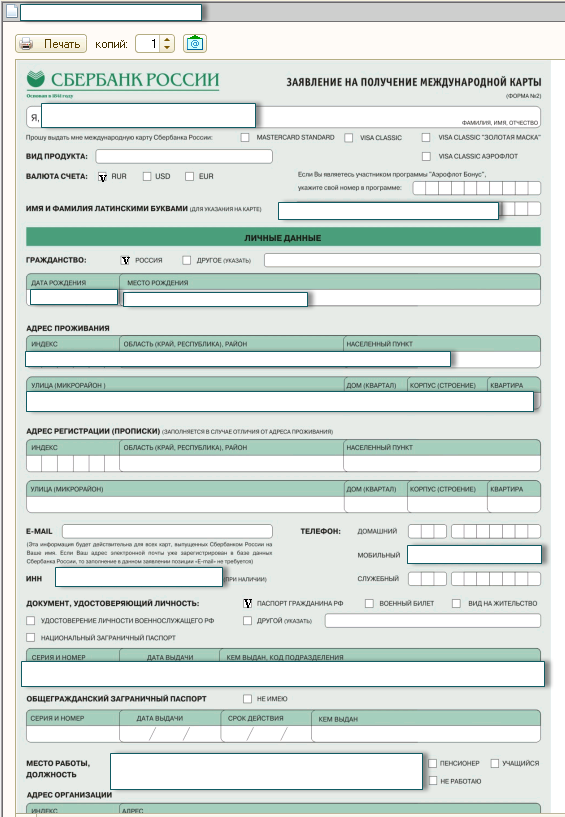

Как отменить заявку на дебетовую карту Сбербанка?

Бывают ситуации, когда подача заявки на банковскую карту происходит по ошибке или спонтанно и необдуманно. В таком случае заявку на выпуск «пластика» необходимо отменить. Сбербанк предоставляет своим клиентам такую возможность.

В таком случае заявку на выпуск «пластика» необходимо отменить. Сбербанк предоставляет своим клиентам такую возможность.

Алгоритм действий в случае отказа от выпуска/получения дебетовой карты Сбербанка зависит от того, каким образом была подана заявка на оформление карты и как давно это произошло.

- Если анкета была заполнена 1-2 дня назад, нужно позвонить в колл-центр (через мобильное приложение «Сбербанк Online»; 900 – бесплатно с мобильных на территории РФ; +7495 500 5550 – для звонков по всему миру). Оператору службы поддержки необходимо сообщить свою персональную информацию и уведомить об отказе от выпуска карты.

- Если дебетовая карточка уже изготовлена и направляется в город получателям или находится в отделении банка, можно также обратиться в службу поддержки или лично прийти в офис с подтверждающим личность документом. После подписания заявления сотрудник в вашем присутствии уничтожит «пластик».

- Если дебетовая карта получена на руки и активирована, годовая плата за обслуживание будет списана после первой операции, требующей ввода ПИН-кода (оплата покупок, запрос баланса, снятие или внесение денежных средств).

Для отказа от карты в таком случае понадобится обратиться в офис Сбербанка, получить в кассе остаток и написать заявление на закрытие карточного счета.

Для отказа от карты в таком случае понадобится обратиться в офис Сбербанка, получить в кассе остаток и написать заявление на закрытие карточного счета.

Обратите внимание, что до подписания договора на банковское обслуживание и выпуск платежной карты финучреждение не имеет права списывать со счета деньги и подключать дополнительные платные опции. Так, банк не может взимать плату за услуги, которые гражданин фактически не получил.

Также бывают случаи, когда требуется отменить автоматический перевыпуск дебетовой карты Сбербанка. Решение о перевыпуске «пластика» по причине завершения срока действия принимается финучреждением за 1,5-2 месяца, а за 1 месяц готовая карта поступает в отделение и ожидает клиента. Таким образом, для отмены перевыпуска карточки и ее доставки необходимо обратиться в госбанк за пару месяцев до истечения ее срока действия.

Невостребованный «пластик» хранится в отделении 1-2 месяца и уничтожается. Чтобы банк перестал взимать плату за годовое обслуживание, СМС-информирование и другие сервисы, нужно обратиться в отделение и подписать заявление на закрытие картсчета (он будет закрыт через 30 дней). Отслеживать состояние банковских карт можно в личном кабинете.

Отслеживать состояние банковских карт можно в личном кабинете.

Михаил Хасин

Сбербанк сегодня — крупнейший банк в России и ведущий международный финансовый институт. Это самый ценный бренд России и один из 25 ведущих мировых брендов.

Сбербанк имеет 11 региональных банков, в ведении которых находится более 14 000 отделений в 83 регионах России. Международная сеть банка состоит из дочерних компаний, филиалов и представительств в 21 стране, включая Россию, СНГ, Великобританию, США, а также Центральную и Восточную Европу.

Лидер банковского дела

Сбербанк сегодня — это кровеносная система российской экономики, на которую приходится треть ее банковской системы. Банк обеспечивает работой и источником дохода каждую 150-ю российскую семью.

Сбербанк предлагает самый широкий выбор банковских услуг для розничных клиентов: от традиционных вкладов и различных видов кредитов до банковских карт, денежных переводов, банковского страхования и брокерских услуг.

Все розничные кредиты подписываются Сбербанком через систему «Кредитная фабрика», предназначенная для эффективной оценки кредитных рисков и обеспечения высокого качества кредитного портфеля.

Стремясь сделать сервис еще более удобным, современным и технологичным, Сбербанк постоянно улучшает возможности клиентов по удаленному управлению своими счетами. В Банке создана система каналов дистанционного обслуживания, которая включает:

- Интернет-банкинг Сбербанк Онлайн (более 14,5 млн активных пользователей)

- Приложение для смартфона Сбербанк Онлайн (более 48 млн пользователей)

- SMS-банк (более 76 млн активных пользователей)

- Одна из крупнейших сетей банкоматов и терминалов самообслуживания в мире (более 77 тыс. Терминалов)

Сбербанк — крупнейший эмитент дебетовых и кредитных карт.Через совместный банк с BNP Paribas Сбербанк действует как POS-кредитор под брендом Cetelem, используя концепцию «ответственного кредитования».

Международная сеть

Группа присутствует в 21 стране мира, включая Российскую Федерацию. Помимо рынков стран СНГ, Сбербанк работает в Центральной и Восточной Европе. Сбербанк также имеет представительства в Германии и Китае и филиал в Индии. В 2013 году бренд Сбербанка был официально запущен в Европе.

Sberbank CIB, корпоративный и инвестиционный банковский бизнес Группы, имеет офисы в Нью-Йорке, Лондоне и Никосии, которые работают по всему миру и специализируются на брокерских и дилерских услугах на зарубежных рынках и с иностранными клиентами. Дочерняя компания Сбербанка, Sberbank (Switzerland) AG, представляет собой платформу для торгового финансирования и структурированных кредитных сделок. Осуществляет операции на мировых рынках и предоставляет клиентам транзакционные банковские услуги.

SBER — Окружающая среда — Финансовая инициатива Организации Объединенных Наций

Россия

Европа

https: // www.sberbank. com/about

com/about

| Отрасль: | Банковское дело |

| Дата присоединения: | 17 декабря 2020 г. |

| Инициативы: | Принципы ответственного банковского дела |

Сбербанк является крупнейшим банком России и ведущим мировым финансовым учреждением с 179-летняя история. Сбербанк играет значительную роль в российской экономике, имея одну треть совокупных банковских активов и около 45% всех депозитов физических лиц.У Сбербанка более 98 млн активных розничных клиентов и 2,7 млн активных корпоративных клиентов в России. Сбербанк Онлайн входит в тройку самых загружаемых приложений в России, а количество его ежемесячных цифровых пользователей составляет 71 млн. В то же время Сбербанк обладает самой крупной физической распределительной сетью, насчитывающей более 14 тысяч отделений.

Сбербанк имеет международное присутствие через дочерние банки в странах СНГ (Казахстан, Украина и Беларусь), Швейцарии, Австрии и странах Центральной и Восточной Европы через Сбербанк Европа, а также филиал в Индии и представительства в Германии и Китае.

Министерство финансов России является основным акционером, владеющим 50% плюс одна голосующая акция в уставном капитале банка, а остальные 50% минус одна голосующая акция принадлежат отечественным и международным инвесторам. Обыкновенные и привилегированные акции Банка публично торгуются в России с 1996 года; Американские депозитарные акции Сбербанка котировались на Лондонской фондовой бирже, допущены к торгам на Франкфуртской фондовой бирже и внебиржевой торговле в США.

В сентябре 2020 года Сбербанк был переименован в «Сбербанк», чтобы он соответствовал новой роли.Сбер больше не просто банк — это целая вселенная финансовых и нефинансовых услуг для жизни и бизнеса, построенная в рамках экосистемы. В то же время «Сбер» трансформируется в технологическую компанию. 30 ноября 2020 года компания Sber представила свою новую стратегию, главная цель которой на 2023 год — стать надежным помощником и проводником в быстро меняющемся мире, чтобы помогать людям, бизнесу и стране устойчиво развиваться.

Ключевая цель стратегии 2023

- Sber — надежный помощник и проводник в быстро меняющемся мире.Он способствует стабильной эволюции людей, бизнеса и государства за счет создания полностью интегрированной экосистемы.

- Для людей Сбер — помощник и проводник, помогающий оптимизировать средства, время и энергию.

- Для предприятий Сбер является партнером, который поддерживает предприятия и помогает им расти за счет увеличения доходов, сокращения расходов, защиты от рисков и содействия их цифровизации.

- Что касается страны, Sber поддерживает правительство, которое стимулирует экономический рост, внося вклад в благосостояние людей, развивая МСП, продвигая цифровизацию, трансформируя отрасли, поддерживая образование и науку, улучшая окружающую среду и развивая ESG.

- Sber объединяет потребности людей, бизнеса и страны с помощью технологий и решений, интегрируя все свои сервисы в единую экосистему. Он организует общие процессы (финансовые, операционные, технологические, связанные с управлением рисками и т. Д.), Управление командой и культуру для максимальной синергии.

Основная цель награды — создание возможностей для рекламы, PR и рекламы для победителей конкурса дизайна, поддерживая мировую культуру дизайна, создавая стимулы для участников придумывать превосходный дизайн. для лучшего будущего.Премия Design Awards — это главный ежегодный конкурс дизайнеров, в котором участвуют лучшие дизайнеры, архитекторы, инженеры, дизайнерские студии, бренды и компании, ориентированные на дизайн, во всем мире, чтобы обеспечить им известность, известность и признание. A ‘Design Award и конкурсы организуются и присуждаются ежегодно и на международном уровне в широком диапазоне категорий. Каждый год проекты, посвященные инновациям, технологиям, дизайну и творчеству, награждаются премией A ‘Award.В то время как реализованные проекты находят возможности для публикации, выхода на новые рынки и встречи с широким кругом покупателей существующих продуктов, организация также помогает творческим умам и стартапам встречаться с деловыми людьми для реализации их продуктовых идей. A ‘Design Award and Competition имеет очень хорошо разработанную методологию выбора лучших дизайнов с использованием строгих критериев оценки, процессов слепого оценивания, нормализации баллов, перекрестного сопоставления и многого другого, чтобы награждать только лучших дизайнеров и фирмы, которые действительно заслуживают особого признания.Жюри премии A ‘Design состоит из ученых, профессионалов, представителей предприятий и членов фокус-группы и соблюдает строгие правила для проведения справедливой и этичной оценки. Логотип A ‘Design Award & Competition, присуждаемый международными экспертами, пользуется доверием во всем мире и свидетельствует о надежно проверенном качестве дизайна. Компании и дизайн-студии используют свою победу в конкурсе A ‘Design Award как видимый символ в своем общении. Для потенциальных клиентов логотип победителя конкурса A ‘Design Award является ориентиром для поиска лучших дизайнов и творческих услуг на рынке.Узнайте о преимуществах здесь. Участие в конкурсе A ‘Design Award & Competition демонстрирует стремление к инновациям, изменению дизайна, переосмыслению и смелость сравнивать себя с другими участниками конкурса. Цель премии A ‘Design Award — выделить, рекламировать и пропагандировать хороший дизайн, а также обеспечить своим победителям широкую и интенсивную рекламу, известность и престиж. |

Генеральный директор Сбербанка Европа рассказывает о цифровой трансформации

Эта статья является частью специального отчета The Banker «Цифровая трансформация в европейских банковских группах», подготовленного совместно с Backbase.

В: Какова стратегия цифровой трансформации Сбербанка?

A: Сегодня люди ожидают, что смогут осуществлять банковские операции из любого места, быстро и в цифровом формате. Мы хотим дать нашим клиентам возможность сделать именно это, предлагая им прозрачные, простые для понимания продукты на привлекательных условиях, а также исключительное обслуживание и удобство использования цифровых технологий.

Вот почему мы уделяем большое внимание нашей ИТ-стратегии. Мы определили шесть приоритетов на период 2019-2021 годов: экономическая эффективность, цифровизация, эффективное управление рисками, эффективное управление финансами, развитие бизнеса цепочки поставок и эффективное групповое управление ИТ.

В 2019 году мы начали внедрять нашу стратегию, повышая экономическую эффективность за счет автоматизации процессов, уделяя особое внимание цифровизации продаж и услуг с помощью новой многоканальной платформы (OCP) для онлайн-банкинга и мобильного банкинга. Кроме того, мы внедряем нашу платформу управления финансами и рисками для всей группы (FRMP), проект, который повысит эффективность информационных систем и потоков данных.

Q: Как это развертывается в вашем регионе?

A: Наша команда OCP собирается развернуть новое приложение мобильного банкинга для клиентов.Мы начнем с Хорватии, а другие страны последуют за ней шаг за шагом.

Мы начали наш проект FRMP с самых важных аспектов: составления бюджета и планирования. В конечном итоге FRMP улучшит наши возможности управления информацией, обеспечит централизованное управление данными в масштабах всей группы и создание хранилищ данных на основе единого источника достоверных данных.

Мы продвигаем цифровизацию всех наших дочерних компаний. Например, в 2020 году несколько дочерних компаний запустили мгновенные платежи, позволяющие переводить деньги за секунды; Sberbank CZ ввел в эксплуатацию нового программного робота, который помогает обрабатывать тысячи клиентских транзакций ежемесячно; и мы обновляем и улучшаем функциональность наших решений мобильного банкинга для корпоративных и розничных клиентов по всему региону, и это лишь некоторые инициативы.

Наш немецкий филиал, предлагающий сквозные онлайн-депозиты, сберегательные счета и потребительские ссуды, достиг одного из лучших показателей пути клиента и времени до получения положительного ответа на рынке. В среднем клиенты тратят около 13 минут на подачу заявки со всеми необходимыми документами. Решение о кредите принимается в считанные секунды, а деньги доступны быстро и легко в течение 24 часов после проверки необходимых документов. С момента запуска моментального кредитования в Германии в 2018 году общий объем кредитов превысил 400 млн евро.

Q: Вы пытаетесь создать цельный и единообразный цифровой опыт в нескольких странах?

A: С помощью нашего проекта OCP мы создаем единую платформу для поддержки опыта наших клиентов в цифровом банкинге по всем каналам и во всех странах. Тем самым мы рассчитываем увеличить взаимодействие наших клиентов со Sberbank Europe, одновременно увеличивая нашу долю на рынке. Мы также ожидаем, что этот подход будет более рентабельным, поскольку решение может использоваться всеми нашими дочерними компаниями.OCP даст нам возможность обслуживать наших клиентов различными способами, которые не только удобны и эффективны, но также улучшат имидж и авторитет нашего бренда.

В: Существуют ли проблемы, характерные для конкретной страны?

A: Все страны нашего региона различаются по степени цифровизации, количеству интернет-пользователей, нормативным требованиям и т. Д. Эти различия стали еще более очевидными в последнее время, когда региональные регуляторы отреагировали на экономические угрозы пандемии Covid-19 по-своему.

Sberbank Europe имеет разные отправные точки в каждой стране, когда дело касается реализации нашей цифровой стратегии. Вы не можете взять товар в том виде, в каком он предлагается в Хорватии, и везти его в Чехии в неизменном виде; он должен быть адаптирован и адаптирован к местной специфике.

Q: Как вы решаете эти проблемы и влияют ли они на вашу цифровую стратегию?

A: Наша стратегия основана на местных особенностях и оценке сильных сторон рынков, на которых мы присутствуем.У нас высокий уровень вовлеченности местных команд в реализацию стратегии, что помогает нам адаптировать ее к местным реалиям. Будь то в Сербии или в Германии, наш приоритет — максимально упростить банковское дело, предлагая нашим клиентам прозрачные, простые для понимания продукты с привлекательными предложениями и исключительным обслуживанием, а также сквозные цифровые процессы.

Мы стремимся улучшить наши внутренние процессы, повысить нашу эффективность за счет более эффективного использования синергии и создания единого подхода к нашим клиентам.Ключевые слова — «клиентский опыт»: наши клиенты должны иметь возможность ожидать одинакового уровня качества, инноваций, прозрачности и компетентности везде, где они к нам обращаются. Язык хорошего обслуживания универсален.

Q: Какое решение было бы идеальным?

A: Мы находимся на пути к превращению себя в современный и легкий банк с автоматизированными и оцифрованными процессами, улучшенными возможностями управления информацией, сильным онлайн-банкингом и безупречным обслуживанием клиентов.Банк, который привлекает клиентов на всю жизнь.

Сбербанк открывает открытое банковское дело с токеном в Словении

Token.io Limited объявляет, что его технология была внедрена Сбербанком в Словении с сегодняшнего дня, 17 июля 2018 года. Token — это провайдер открытой банковской платформы, который позволяет глобальной экосистеме банков, банковских клиентов и разработчиков безопасно перемещать деньги и информацию, мгновенно и без трения.

Интерфейс прикладного программирования (API) токена для банковской инфраструктуры обеспечивает соответствие Сбербанка Словении требованиям PSD2.

Используя мобильные приложения Token для iOS и Android, клиенты Сбербанка из Словении смогут воспользоваться преимуществами открытого банковского обслуживания с такими услугами, как электронная коммерция в один клик и агрегирование счетов на дорожной карте.

Алеш Зайц, заместитель генерального директора Сбербанка из Словении, отвечающий за банковские услуги для физических лиц, заявляет: «Наш выбор работать с Token отражает нашу приверженность формированию новой эры банковского дела и платежей. Наше сотрудничество с Token позволяет использовать платформенную банковскую модель, которая позволит нам существенно улучшить качество обслуживания наших клиентов.Благодаря удобной аутентификации Token, запрограммированной в каждой транзакции, мы сможем повысить скорость и удобство оплаты без ущерба для безопасности ».

Сбербанк является седьмым по величине учреждением на словенском банковском рынке и может похвастаться развитой международной сетью партнеров и клиентов. Сбербанк — первый финансовый провайдер / банк в Словении, который выходит за рамки требований PSD2 и движется к полностью открытой банковской системе. Это позиционирование первопроходца основано на двух успешных запусках продуктов с упором на розничных клиентов: продукт «Кредит Ekspres» и продукт «Изменение банковских процессов».Работа с Token идет рука об руку со стратегией Sberbank Retail, поскольку она рассматривает экономику API как путь в будущее банковского дела.

Стив Кирш, основатель и генеральный директор Token, комментирует: «Токен предлагает самый простой и самый безопасный в отрасли открытый банковский API на основе транзакций, который обеспечит более быструю агрегацию данных и прямые платежи в Сбербанке Словении с помощью технологии Smart Token. Важно отметить, что наша облачная платформа предоставит Сбербанку гибкость и масштабируемость при создании и обработке транзакций.”

Банкииспользуют программное обеспечение Token для выдачи и погашения авторизации платежей и информации об учетной записи в виде смарт-токенов, которые могут быть запрограммированы с любым количеством условий в соответствии с инструкциями владельца счета. Это позволяет каждому смарт-токену быть уникальным для транзакции, которую он представляет. Конфиденциальная информация о счете никогда не покидает системы банка, что существенно снижает уязвимость системы безопасности. Когда в сентябре 2019 года вступит в силу пересмотренная Европейская директива о платежных услугах PSD2, европейские банки будут обязаны предоставлять сторонним поставщикам доступ к данным своих клиентов.Токен не только обеспечивает это, он также позволяет банкам предлагать улучшенный клиентский опыт при совершении онлайн-транзакций.

Сбербанк России выходит в технологическое пространство; чтобы конкурировать с Google, Facebook, Amazon

Amazon заявила, что почти удвоила охват своей программы Amazon Flex за последние четыре месяца.Крупнейший банк России Сбербанк в четверг объявил о крупном преобразовании, чтобы превратиться в технологического гиганта с запуском множества продуктов и услуг в цифровом пространстве, которые сначала будут представлены на его внутреннем рынке, а затем будут вывезены за границу, в том числе в Индию. .

Однако расширение будет зависеть от успеха новых предложений в России, а также от нормативных и других нормативных требований в зарубежных странах.

Новые предложения, объявленные Сбербанком, включают платформу SmartMarket, которая будет доступна для внешних партнеров для создания приложений в линейках Apple AppStore и Google Play; виртуальный помощник Салют; Устройство потокового ТВ SberBox; и SberPortal, первое в России мультимедийное устройство с интеллектуальным дисплеем, которое поступит в продажу в конце 2020 года.

Он также запустил SberPrime, который будет предлагать подписку на фильмы, сериалы и песни в дополнение к услуге доставки продуктов. Подобные услуги предлагает в разных странах глобальный технологический гигант Amazon.

Банк, которому 179 лет, рыночная стоимость которого составляет 67 миллиардов долларов США и контрольный пакет акций принадлежит правительству России, присутствует в 17 других странах, в том числе в Индии, через филиалы, дочерние банки и представительства.

У него около 30 тысяч клиентов за пределами России, и его заявленная бизнес-цель — сделать «Сбербанк одной из лучших финансовых и технологических компаний в мире».Его клиентская база в России составляет почти 10 крор.

Финансовые услуги Сбера для физических лиц теперь будут объединены под брендом Сбербанк, а с малым бизнесом и самозанятыми — под брендом СберБизнес.

Профессиональные решения для корпораций и госсектора были объединены под брендом SberPro, а бренд SberInvestments будет включать в себя все розничные инвестиционные продукты.

Основной бренд группы изменится на «Сбер», который, по ее словам, отражает «целую вселенную услуг для жизни людей и бизнеса, которая помогает нам выполнять нашу миссию».

«Еще вчера Сбер был просто банком, а сегодня мы становимся помощником, помогая людям решать жизненно важные задачи каждый день. И поэтому наш широко известный девиз «Sber. Всегда рядом! »Актуален как никогда», — говорится в сообщении о новом бренде.

Подчеркивая необходимость трансформации, Сбербанк сказал: «Чтобы оставаться рядом и быть полезными, нам нужно делать больше, чем просто отвечать на текущие потребности людей. Мы хотим идти туда, где возникают новые потребности. Чтобы то, что не очевидно сегодня, завтра стало повседневной привычкой.И именно поэтому мы выходим в новые отрасли ».

Получите текущие цены на акции с BSE, NSE, рынка США и последние данные NAV, портфель паевых инвестиционных фондов, ознакомьтесь с последними новостями IPO, наиболее эффективными IPO, рассчитайте свой налог с помощью калькулятора подоходного налога, узнайте лучших игроков рынка, крупнейших убытков и лучших акций Фонды. Поставьте нам лайк на Facebook и подпишитесь на нас в Twitter

Financial Express теперь в Telegram. Нажмите здесь, чтобы присоединиться к нашему каналу и оставаться в курсе последних новостей и обновлений Biz.

расчетных токенов Сбербанка для расширения возможностей «магии DeFi» в корпоративном блокчейне — Ledger Insights

Крупнейший банк России, Sber, имеет огромные планы в отношении блокчейна и своего расчетного токена, часто называемого Sbercoin.Токенизированные банковские деньги лежат в основе плана по созданию открытой экосистемы блокчейнов, в которой разработчики могут создавать новые продукты и бизнес-модели, все рассчитанные на цифровые бумажные деньги. Несмотря на большие амбиции, остается вопрос, одобрит ли центральный банк.

«Мы могли бы стать первыми в мире (запустившими) открытую платформу, на которой вы можете развертывать и выполнять смарт-контракты, которые будут производить расчеты в (токенизированной) фиатной валюте. И за этой платформой стоит не финтех-стартап, а крупнейший банк в стране », — сказал Олег Абдрашитов, глава Blockchain Lab Сбербанка.Лаборатория — одна из нескольких, в том числе для искусственного интеллекта, робототехники и дополненной реальности, которые трансформируют контролируемый государством банк в технологическую компанию.

Абдрашитов выступил против лейбла Sbercoin и подчеркнул, что это не стейблкоин. «Монеты, которые вы видите на платформе, не добываются. Они точно не чеканили, — сказал Абдрашитов. «Это просто еще одно представление о деньгах, которые наши клиенты хранят в банке».

В планыСбербанка входит использование токенизированных денег для расчетов по транзакциям на платформе цифровых активов Сбербанка, которая скоро будет запущена.Хотя это может быть привлекательным вариантом использования, есть два других важных варианта. Один из них — написание приложений для смарт-контрактов на основе денег, таких как условные платежи и решения по торговому финансированию. Поскольку платформа Sber является курируемой и открытой для разработчиков, эти решения будут создаваться не только банком, но и его клиентами. Другой вариант использования — отслеживание денег, чтобы убедиться, что ссуды и инвестиции используются по назначению.

Цифровые активы

В прошлом году Россия приняла новый закон о цифровых активах, который открыл огромные возможности для банков, разрешив выпуск регулируемых цифровых финансовых активов (DFA).Операторы платформ цифровых активов должны быть российскими организациями, уполномоченными Центральным банком. Определение DFA является широким, что означает, что компании могут выпускать токены для акций, товаров, облигаций, коммерческих бумаг и т. Д., Включая их использование в смарт-контрактах. Хотя закон вступил в силу в начале года, Сбер в настоящее время завершает процесс утверждения своей платформы DFA.

Тем временем, используя ту же технологию, в прошлом году Сбербанк мягко запустил платформу сертификатов возобновляемой энергии (REC), которую он рассматривает как служебный токен, а не как финансовый актив.Банк начинает активно строить рынок для торговли сертификатами между корпорациями, производителями и физическими лицами.

Смарт-контракты и решения, подобные DeFi

Помимо заключения сделок с цифровыми активами, второй вариант использования — это возможность использования токенизированных денег в смарт-контрактах. Это как раз тот проект, который поразил воображение Абдрашитова. «Платформа будет открыта для разработчиков, где они смогут развертывать смарт-контракты, новые продукты и творить чудеса, аналогичные тому, что у вас есть сейчас с децентрализованными финансами (DeFi)», — сказал Абдрашитов.

Клиенты или финтех-компании могут разрабатывать новые финансовые продукты на основе смарт-контрактов. Учитывая важность сырьевых товаров в России, некоторые приложения, вероятно, будут связаны с цепочкой поставок и торговым финансированием. Сюда могут входить условные платежи, и Абдрашитов описал потенциал продвинутых аккредитивов, которые включают десятки сигналов.

Для поддержки множества приложений Sber запускает хостинговое решение «Блокчейн как услуга» в своем SberCloud.

Денежные средства

Возможно, отслеживаемые деньги помогли бы предотвратить недавний крах финансовой компании Greensill, занимающейся поставками, что привело к убыткам для инвесторов Credit Suisse и SoftBank.Финансирование цепочки поставок обычно не требует больших затрат, поскольку оно подкрепляется счетами, которые оплачивают крупные компании. В случае Greensill финансирование использовалось для некоторых потенциальных, а не фактических продаж, хотя, как утверждается, оно было раскрыто инвесторам. Благодаря блокчейну, куда уходят деньги, легче отслеживать, и это третья область применения Сбербанка.

«Представьте себе миллион рублей, который может быть представлен уникальными токенами, и вы можете увидеть, как каждый отдельный рубль перемещается от одного поставщика к другому поставщику, к субподрядчику и так далее.Вы можете увидеть все дерево выплат. Это также важное приложение на платформе », — сказал Абдрашитов.

Например, если кредит предоставляется на медицинское оборудование, кредитор может гарантировать, что деньги идут именно туда. Для крупного инвестиционного проекта инвестор может видеть, как расходуются деньги, также как и на государственные субсидии.

Но мы заметили, что это уменьшит, но не предотвратит неправильное расходование средств или откровенное мошенничество. Без блокчейна кто-то может потратить деньги на что-то другое и неверно сообщить об этом.С блокчейном этому человеку придется заманить других людей, чтобы они занесли ложную информацию в блокчейн.

Если посмотреть на картину в целом, то хотя Сбербанк продвигается вперед со своими планами по токенизированным деньгам, ему все еще нужно получить зеленый свет от Банка России.

Разрешит ли ЦБ Сберу токенизировать деньги?

В прошлом году, как и несколько других стран, Банк России опубликовал документ о цифровой валюте центрального банка (CBDC). Но в отличие от многих других, мы считаем, что отчет центрального банка, похоже, гораздо меньше обеспокоен тем, как CBDC может повлиять на коммерческие банки.Фактически заявлено, что в случае сокращения депозитов коммерческих банков центральный банк может заполнить этот пробел.

Но что более важно, это подразумевает, что CBDC должна быть единственной законной цифровой валютой. Планы Центрального банка вызвали серьезные споры в банковском сообществе России.

«Наши идеи лишь дополняют то, что предлагают Банк России и другие центральные банки», — сказал Абдрашитов. «Если вы хотите токенизировать только одну часть денег, требование к центральному банку, имеет смысл делать это только для денег в коммерческих банках.«Самым большим преимуществом он видит конкуренцию, особенно в тех приложениях, которые она позволяет.

Большие преимущества России

Если предположить на мгновение, что Сбер получит добро центрального банка, почему Россия должна двигаться быстрее, чем другие части мира? Во-первых, есть четкое регулирование цифровых финансовых активов. Но есть еще и техническая причина.

В большинстве стран для того, чтобы заставить компании использовать закрытые ключи и т.п., нужно прыгать через обруч.В России все компании получают закрытые ключи и сертификаты от государства. Они используют их для регистрации налоговых деклараций. Но что еще более важно, ключи используются для подписания юридически обязывающих контрактов. Таким образом, уже существует критически важная часть инфраструктуры, которую можно повторно использовать для смарт-контрактов.

О третьем преимуществе «Сбер» не заявляет, но в России один из самых обширных в мире резервов первоклассных специалистов в области разработки. Вопрос в том, хочет ли этот талант работать над DeFi или сочтет его достаточно привлекательным для работы над корпоративным блокчейном Hyperledger Fabric.Позже в этом году Sber планирует провести хакатон, чтобы помочь построить экосистему.

Есть одно большое отличие от DeFi. Хотя многие потоки криптовалюты соответствуют требованиям, сами процессы DeFi — нет. Как банк, все участники платформы Sber должны будут пройти проверку на соответствие требованиям «Знай своего клиента» (KYC), а смарт-контракты и приложения, развернутые на платформе, пройдут строгую проверку.

Для отказа от карты в таком случае понадобится обратиться в офис Сбербанка, получить в кассе остаток и написать заявление на закрытие карточного счета.

Для отказа от карты в таком случае понадобится обратиться в офис Сбербанка, получить в кассе остаток и написать заявление на закрытие карточного счета.