Как узнать задолженность по налогам ИП — Эльба

Если у вас появится задолженность по налогам и вы с ней вовремя не разберётесь, придётся выплачивать штрафы и пени. Давайте посмотрим, как узнать о долге, чтобы вовремя его погасить.

Причины возникновения задолженности по налогам

Это происходит по вине предпринимателя или налоговой. ИП может:

- неправильно рассчитать и начислить сумму налога,

- ошибиться при заполнении декларации,

- неправильно заполнить платёжку при уплате налога и платёж потеряется.

Налоговая может ошибиться при проведении камеральной проверки.

Всем должникам налоговая отправляет требование об уплате задолженности. Но лучше не дожидаться этого момента, потому что за каждый день просрочки будут капать пени. Узнавайте о долге заранее, чтобы погасить его.

Способы проверки

1. Приехать в налоговую инспекцию лично и выяснить всё на месте

Перед посещением налоговой лучше записаться на приём, чтобы сэкономить время.

Преимущество этого способа — возможность получить информацию в день обращения. Но вам придётся:

- планировать свой день с учётом времени работы инспекции,

- тратить время на очередь, поиск нужного кабинета и оформление письменного запроса.

2. Запросить справку в налоговой

Если подаёте отчёты в электронном виде, очень удобно запросить справку в сервисе, через который отправляете отчётность. Так вы узнаете о состоянии расчётов с налоговой в течение трёх рабочих дней и без визитов.

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Можно оформить и письменный запрос, но тогда придётся его отнести в налоговую лично, через представителя или отправить почтой.

Есть специальная форма запроса. Скачать форму

Налоговая получает запрос и в течение пяти рабочих дней оформляет справку на дату, указанную в запросе. Если даты в запросе нет или в нём указан день, который ещё не наступил, то справку выдадут на дату регистрации запроса в инспекции.

Форма справки

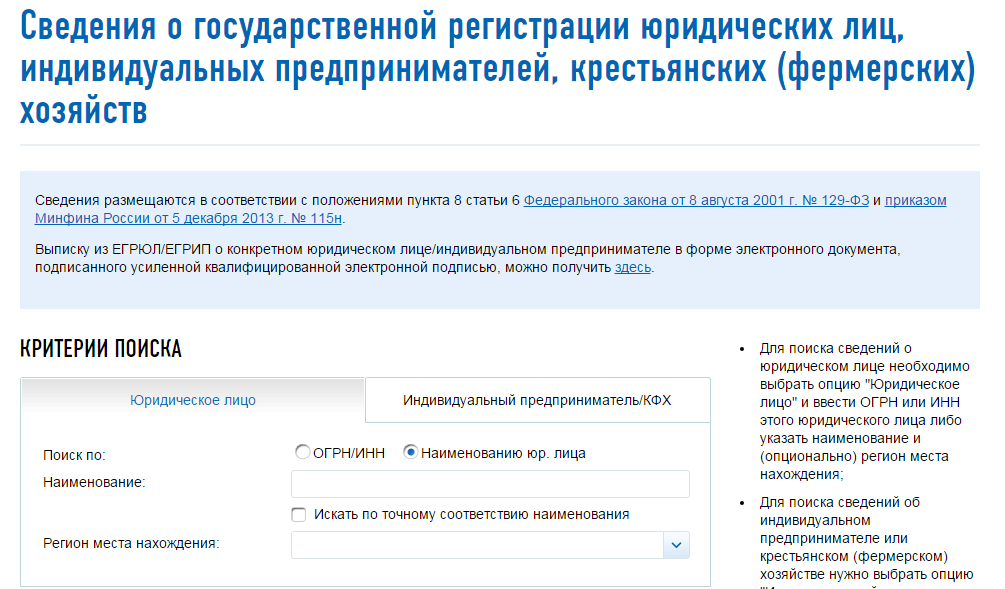

3. Получить информацию через сервисы на ведомственных интернет-ресурсах

Проверить задолженность по налогам можно на сайте ФНС, портале госуслуг или в базе данных исполнительных производств ФССП.

Сайт ФНС

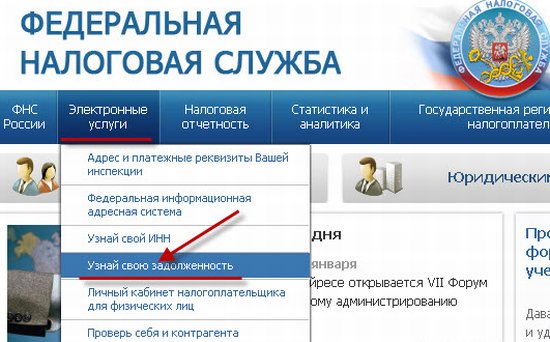

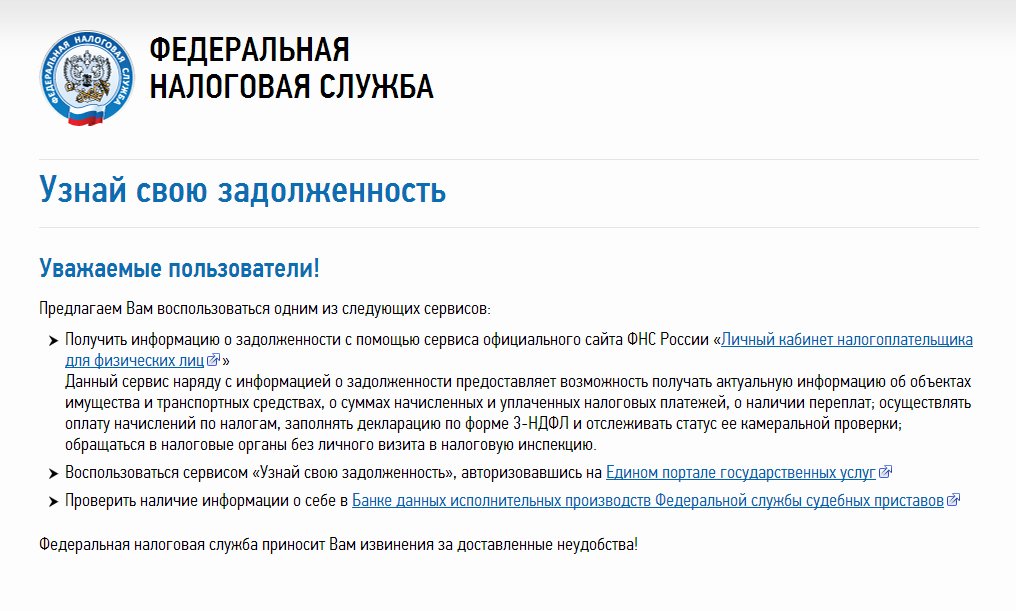

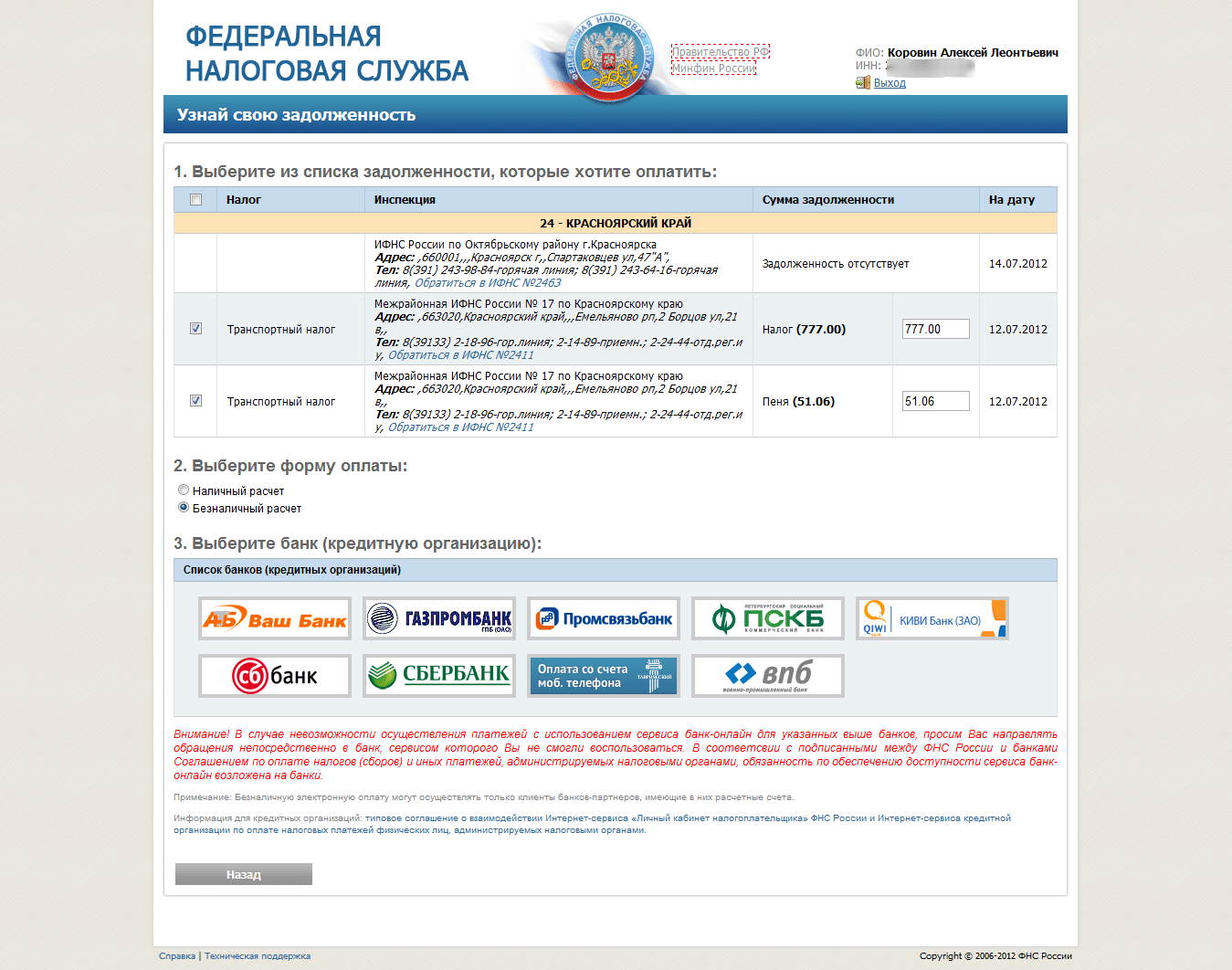

На сайте налоговой выберите сервис «Узнай свою задолженность».

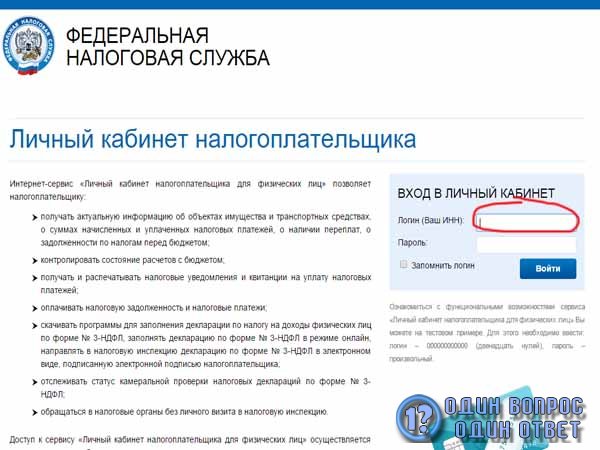

Чтобы получить информацию, зарегистрируйте личный кабинет налогоплательщика или зайдите с помощью подтверждённой учётной записи на сайте Госуслуг.

Личный кабинет налогоплательщика можно зарегистрировать только при личном обращении в налоговую.

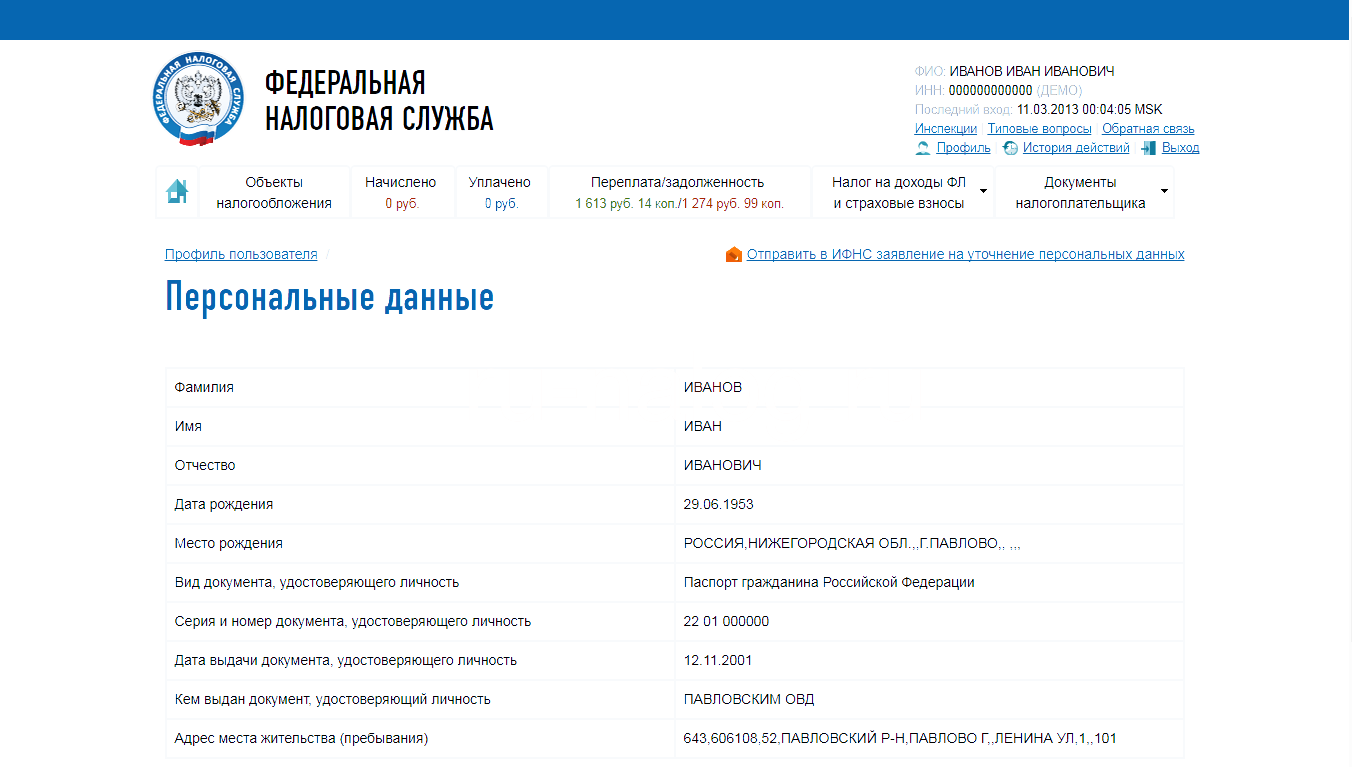

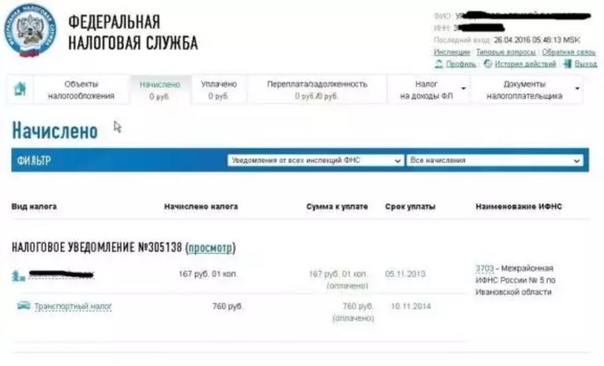

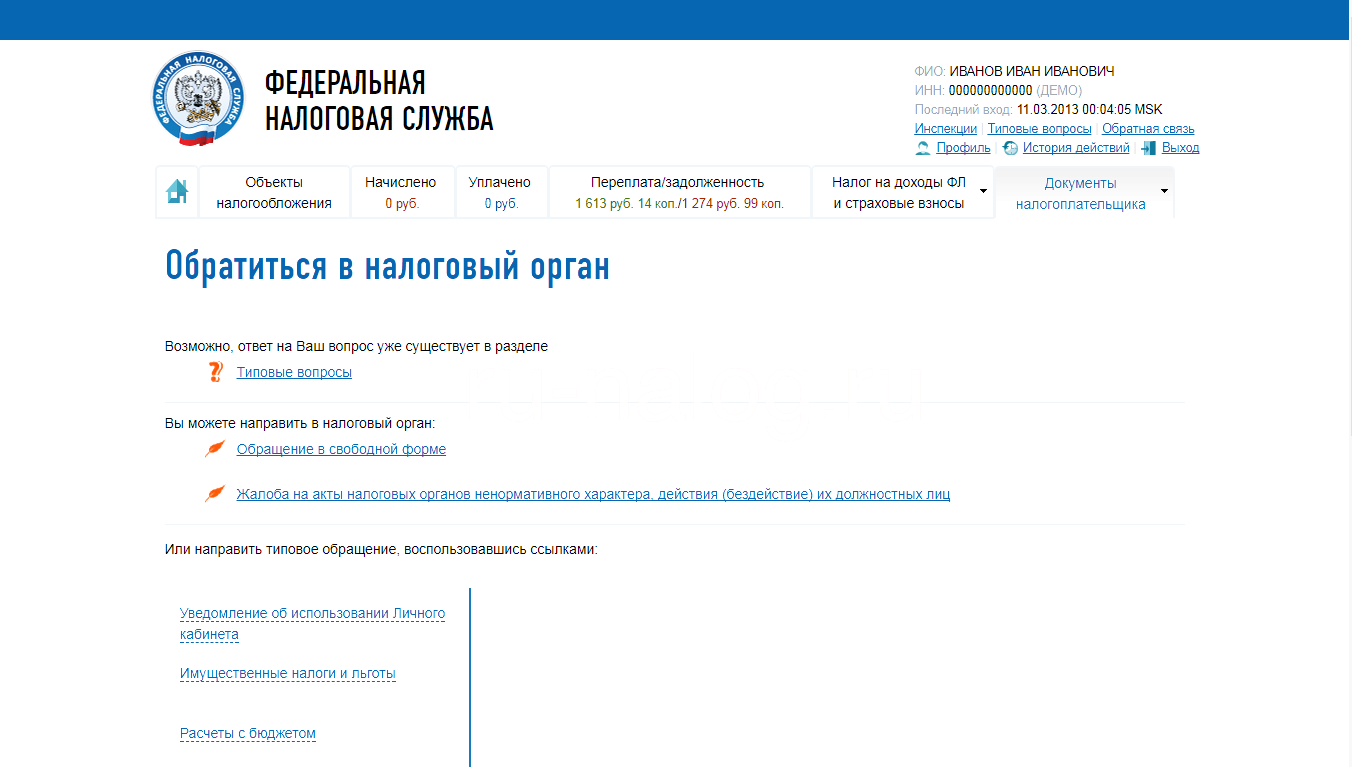

После авторизации в кабинете появится информация о долге по налогу, сумма пеней и штрафов.

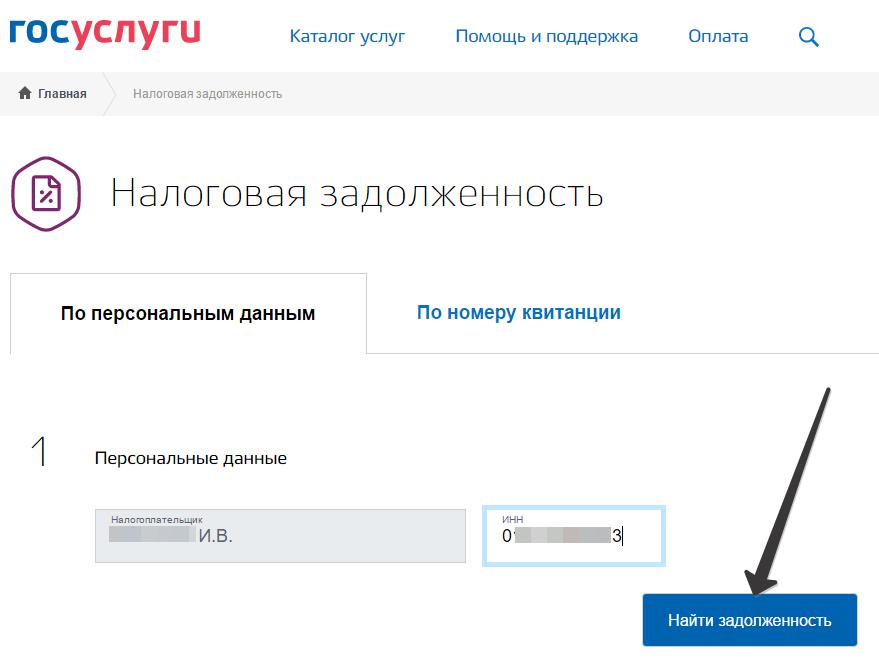

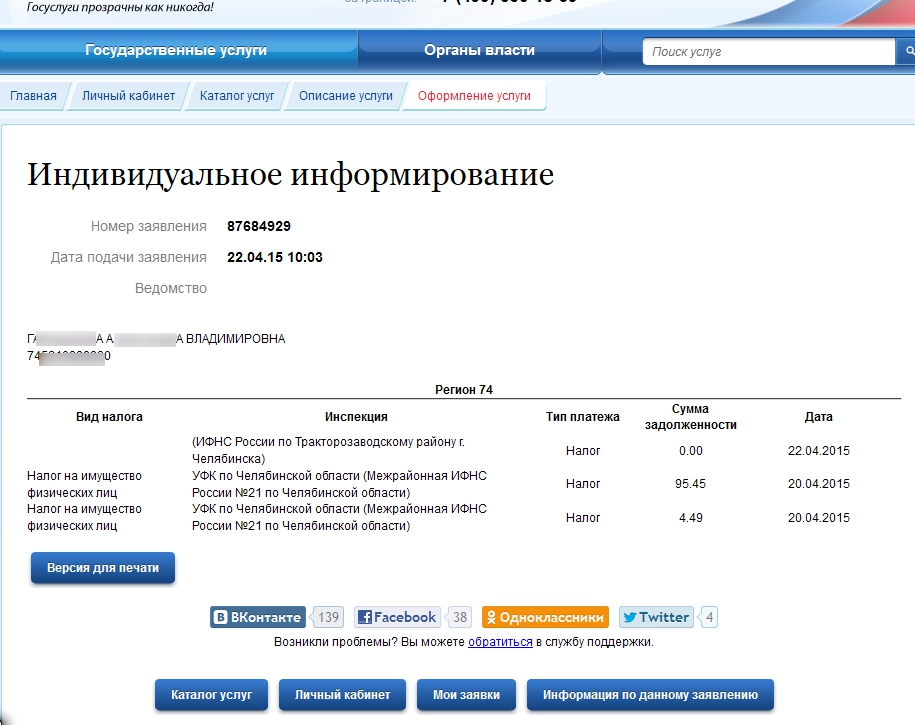

Портал госуслуг

Тоже помогает узнать о своей задолженности. ИП может проверить свою задолженность по налогам под учётной записью физического лица. Авторизоваться как ИП и вводить ИНН не нужно.

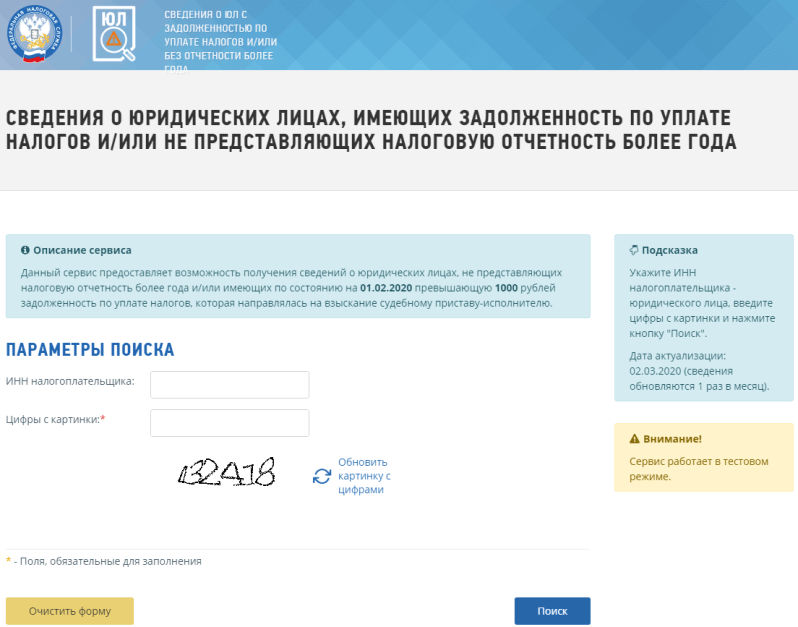

База данных исполнительных производств ФССП

В базу попадают дела, над которыми приставы уже работают. Это происходит через некоторое время, поэтому сразу узнать о задолженности через этот сервис не получится.

Несмотря на то, что приставы могут без решения суда брать на себя исполнения требования налоговой инспекции, автоматически задолженность в их базу не попадает.

Если информация об индивидуальном предпринимателе появилась в их базе, нужно срочно погашать задолженность. Санкции ФССП доходят вплоть до описания и ареста имущества.

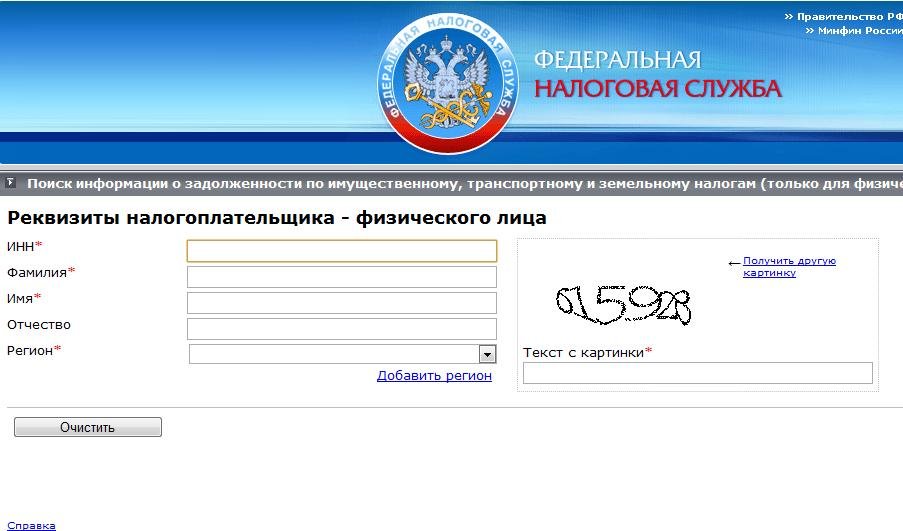

Для проверки задолженности не нужно вводить ИНН, достаточно указать в форме на сайте свои данные: фамилию, имя, отчество, регион и дату рождения.

Что делать, если вы не согласны с задолженностью

Может случиться так, что вы заплатили налоги, а инспекция присылает требование выплатить задолженность. Это могло произойти, потому что:

- вы допустили ошибку в декларации,

- вы неверно указали реквизиты, перечисляя налог,

- в налоговой произошёл сбой в базе и налог не был учтён,

- налоговая доначислила налоги после проведения камеральной проверки.

В этой ситуации нужно действовать так:

- Проверьте декларацию. На основе данных из неё налоговая начисляет налог. Налоговая база в декларации могла быть ошибочно завышена, поэтому налог увеличился. Если причина в этом, подготовьте уточнённую декларацию.

- Предоставьте налоговой платёжные поручения или отправьте копии заказным письмом.

Если задолженность возникла по вине налоговой инспекции, ошибку исправят в течение пяти рабочих дней.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для ИП и ООО. Сервис подготовит отчётность, посчитает налоги и освободит время для полезных дел.

Что делать, если нет возможности оплатить задолженность

Не все предприниматели знают, что можно отсрочить дату выплаты налога или оплатить его в рассрочку.

Срок уплаты налога по отсрочке или рассрочке зависит от того, в бюджет какого уровня зачисляются налоги:- если налог поступает в местный и региональный бюджет, то продолжительность отсрочки не должна превышать один год,

- если налог зачисляется в бюджет федерального уровня, то можно получить отсрочку на три года.

Отсрочка по страховым взносам также может быть предоставлена на три года. Задолженность можно оплатить либо частями, либо всей суммой. Порядок и условия предоставления отсрочки и рассрочки регулирует глава 9 части первой Налогового Кодекса и Приказ ФНС РФ от 16 декабря 2016 года ММВ-7-8/683@.

Чтобы получить рассрочку или отсрочку, напишите заявление и укажите:

- Налог или сбор, по которому требуется рассрочка или отсрочка.

- Сумму долга.

- Основание предоставления рассрочки или отсрочки.

- Примите обязательство выплатить проценты, которые начислят на сумму долга.

Предоставление отсрочки или рассрочки по уплате налога регулирует пункт 2 статьи 64 НК РФ. Писать заявление нужно, если

- Предпринимателю причинили ущерб в результате обстоятельств непреодолимой силы, вроде стихийных бедствий и технологических катастроф.

- Из бюджета вовремя не перечислили средства, например, не заплатили по госконтракту.

- После уплаты всей суммы налога появятся признаки банкротства предпринимателя.

- Имущество предпринимателя, за счёт которого можно взыскать задолженность по налогу, не покроет сразу всю сумму.

- Предприниматель занимается сезонным видом деятельности.

- Нет возможности уплатить все налоги, сборы, взносы, пени и штрафы до срока исполнения требования, направленного налоговой инспекцией.

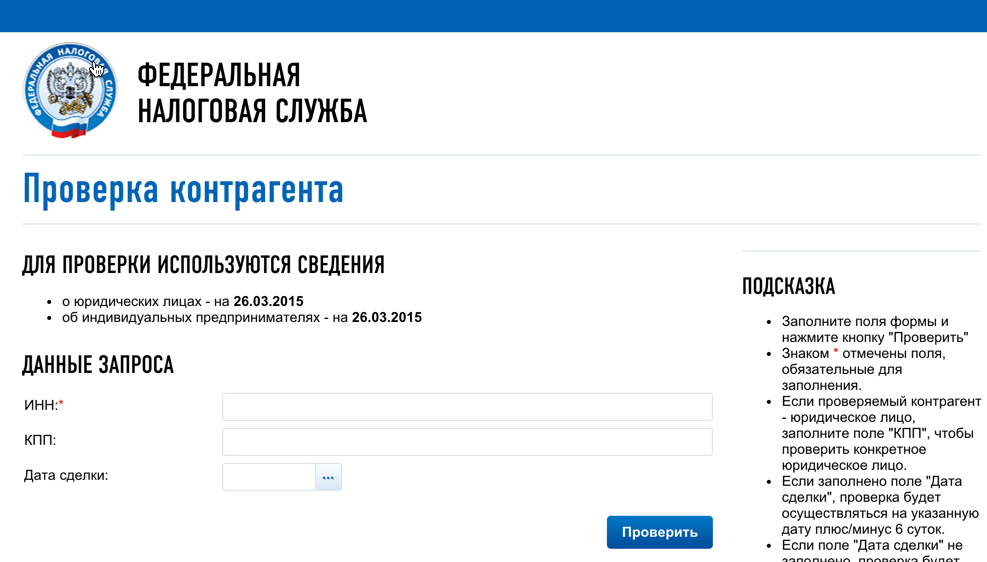

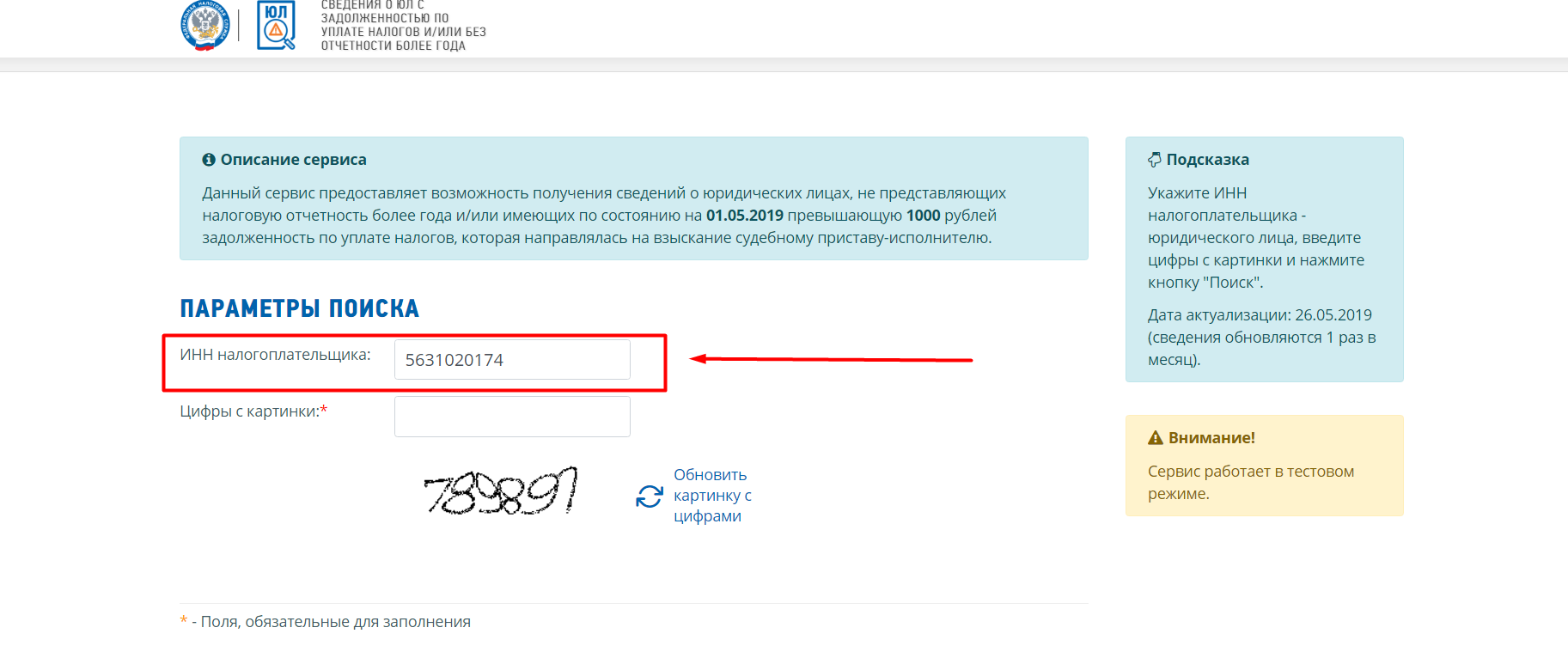

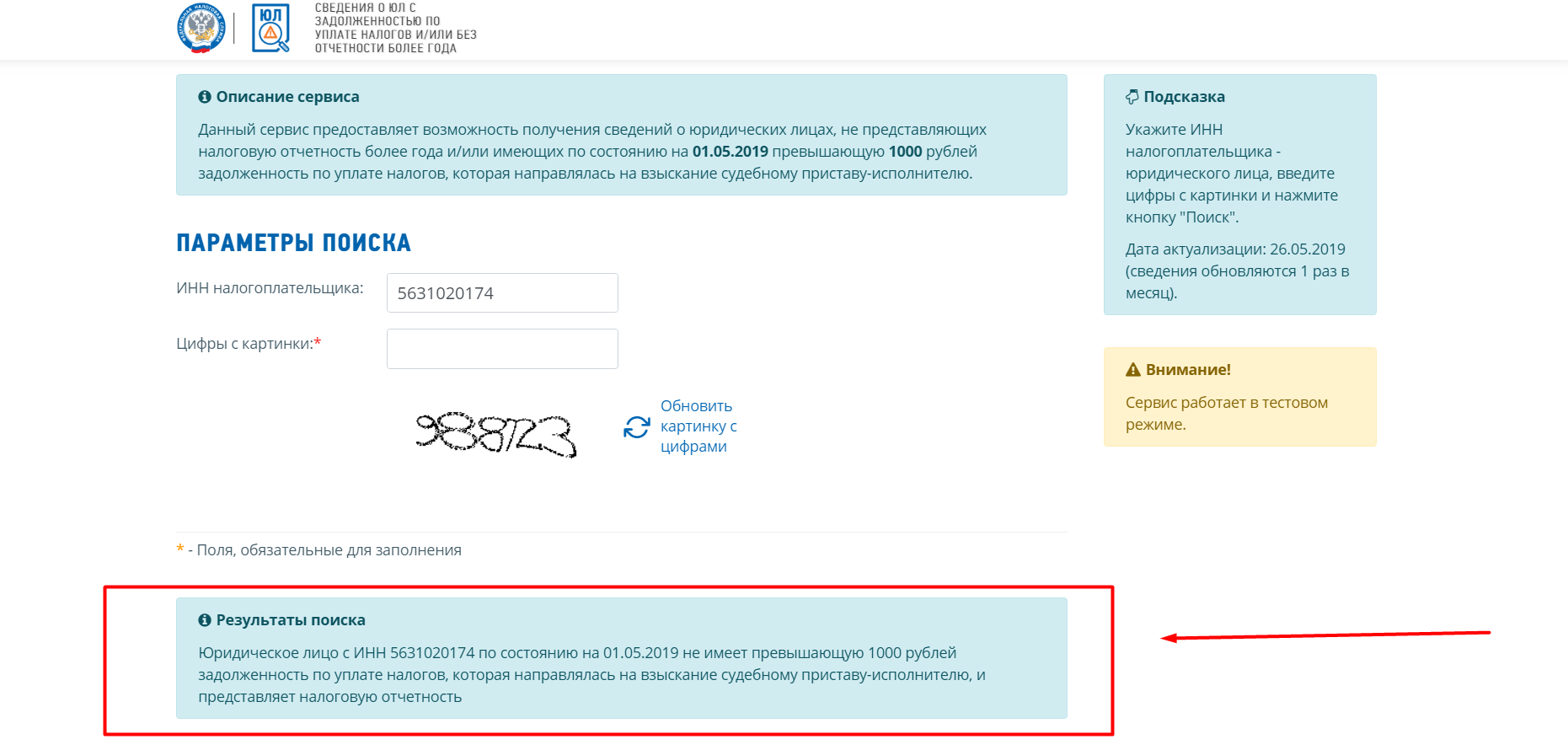

Я хочу проверить, есть ли у компании задолженность | ФНС России

Справка о состоянии расчетов

Для получения Справки о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам на основании запроса в письменной форме необходимо в соответствии с п. 79 Административного регламента, утвержденного приказом ФНС России от 08.07.2019 № ММВ-7-19/343@ обратиться в инспекцию ФНС России по месту учета.

Для представления справки в отношении налогоплательщика, отнесенного к категории крупнейшего налогоплательщика, запрос о предоставлении Справки направляется в инспекцию ФНС России по месту его учета в качестве крупнейшего налогоплательщика.

Для получения Справки о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам в электронной форме с усиленной квалифицированной электронной подписью по ТКС необходимо в соответствии с п. 96 Административного регламента, утвержденного приказом ФНС России от 08.07.2019 № ММВ-7-19/343@ обратиться в инспекцию ФНС России по месту учета.

Для представления справки в отношении налогоплательщика, отнесенного к категории крупнейшего налогоплательщика, электронный запрос о предоставлении Справки направляется в инспекцию ФНС России по месту его учета в качестве крупнейшего налогоплательщика.

Индивидуальное информирование по ТКС осуществляется, если заявитель взаимодействует с инспекцией ФНС России в электронной форме по ТКС и зарегистрирован в качестве участника электронного документооборота, с использованием технических средств автоматического создания (проверки) усиленной квалифицированной электронной подписи в инспекции ФНС России. К началу страницы

К началу страницы

Для получения Справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов на основании запроса в письменной форме необходимо в соответствии с п. 113 Административного регламента, утвержденного приказом ФНС России от 08.07.2019 № ММВ-7-19/343@ обратиться в инспекцию ФНС России по месту учета.

Для представления справки в отношении налогоплательщика, отнесенного к категории крупнейшего налогоплательщика, запрос о предоставлении Справки направляется в инспекцию ФНС России по месту его учета в качестве крупнейшего налогоплательщика.

Для получения Справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов на основании запроса в электронной форме с усиленной квалифицированной электронной подписью по ТКС необходимо в соответствии с п. 129 Административного регламента, утвержденного приказом ФНС России от 08.07.2019 № ММВ-7-19/343@ обратиться в инспекцию ФНС России по месту его учета.

Для представления справки в отношении налогоплательщика, отнесенного к категории крупнейшего налогоплательщика, электронный запрос о предоставлении Справки направляется в инспекцию ФНС России по месту его учета в качестве крупнейшего налогоплательщика.

Индивидуальное информирование по ТКС осуществляется, если заявитель взаимодействует с инспекцией ФНС России в электронной форме по ТКС и зарегистрирован в качестве участника электронного документооборота, с использованием технических средств автоматического создания (проверки) усиленной квалифицированной электронной подписи в инспекции ФНС России.

Перейти Сервис «Личный кабинет налогоплательщика юридического лица»Узнать долги по налогам, узнать по ИНН физических лиц, без регистрации, долг по транспортному и налогу ИП, сайт ФНС, сведения по налогам

Узнать долг по налогам по ИНН

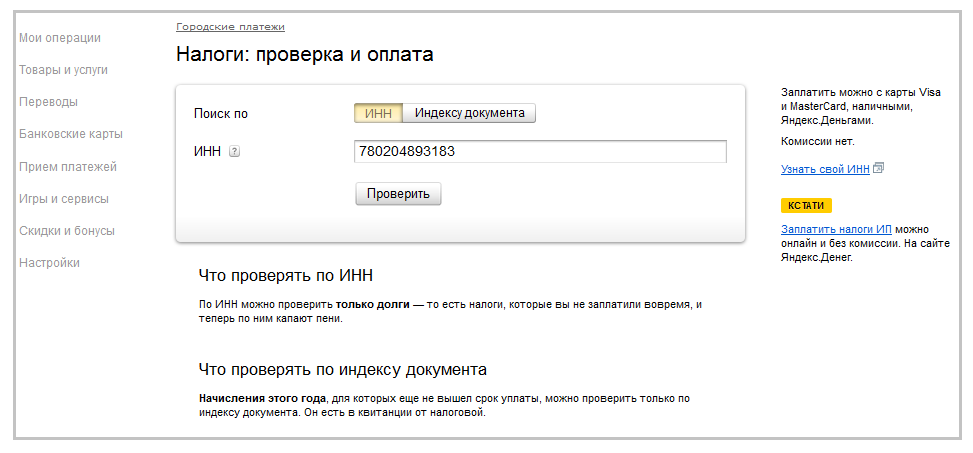

Чтобы узнать долг по налогам по ИНН и оплатить задолженность, достаточно зайти на сайт Яндекс.Денег. Несмотря на популярность сервиса, ему по-прежнему не доверяют многие Россияне. В конце 2012 года систему ЯД выкупил Сбербанк, поэтому поводов для недоверия давно нет.

Содержание

Скрыть- Узнать долг по налогам по ИНН

- Как узнать долг по налогам физических лиц?

- Узнать долги по налогам без регистрации

- Узнать долги по налогам без ИНН

- Узнать долг по транспортному налогу

- Узнать долги по налогам ИП

- Может ли налоговая инспекция предоставить данные по налоговой задолженности?

- Сайт ФНС — как проверить налоговую задолженность

- Сайт гос.

услуг. Сведения по налогам

услуг. Сведения по налогам - Что делать, если обнаружилась задолженность по налогам?

В системе существует сервис, который называется «Налоги: Проверка задолженностей». После перехода в соответствующий раздел пользователь выбирает из двух видов поиска: по индексу документа или по ИНН. Чтобы узнать нужную информацию, достаточно перейти на подходящую вкладку, вбить номер в свободную графу под ней и нажать кнопку «Проверить».

Как узнать долг по налогам физических лиц?

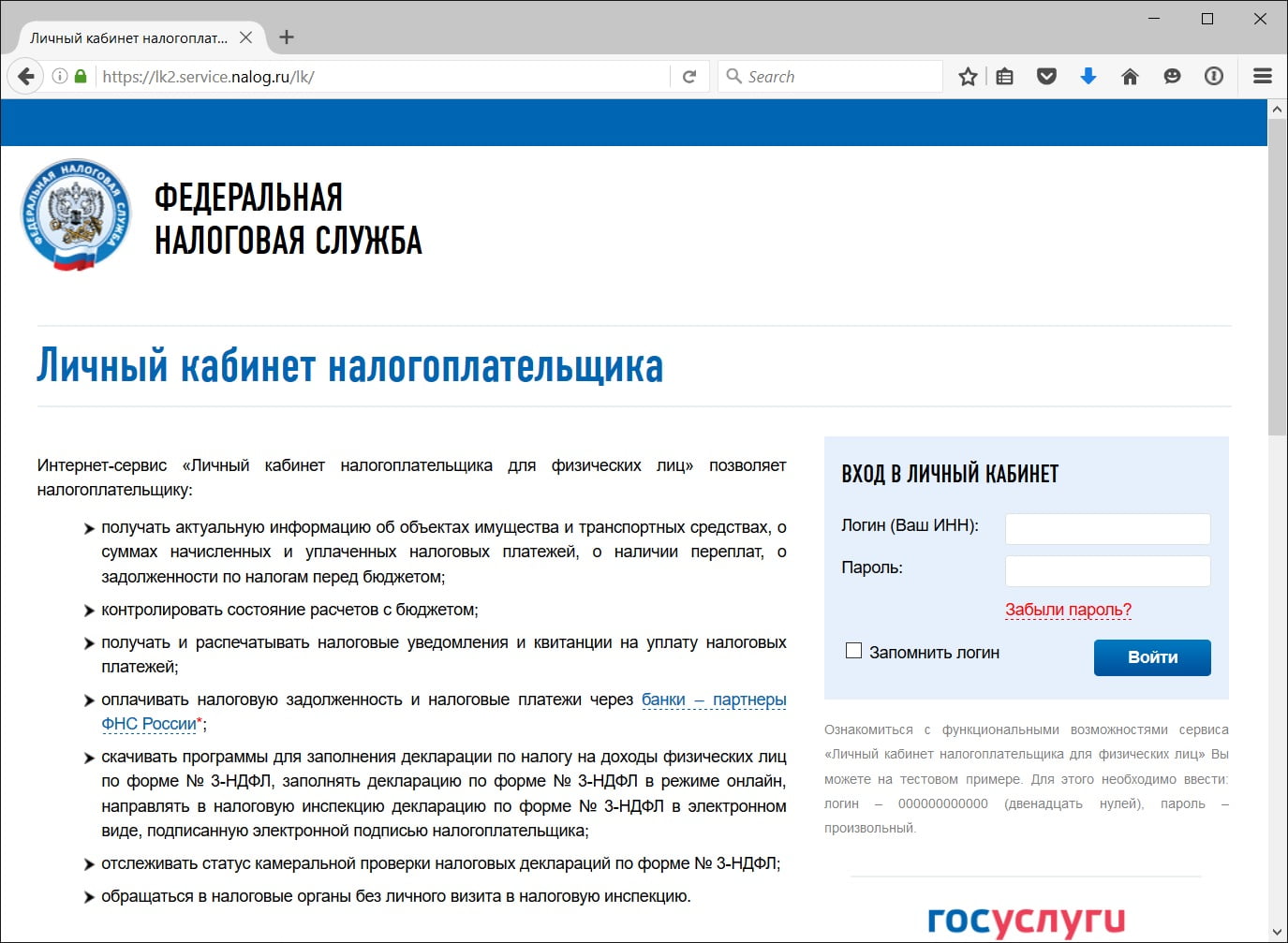

Узнать долг по налогам физических лиц реально за несколько секунд. Удобная возможность запущена еще с 2013 года и инициативе Налоговой службы РФ. Достаточно перейти по адресу lk2.service.nalog.ru, чтобы с помощью ИНН узнать, сколько денег вы должны или не должны государственному бюджету на текущий момент. Проверка происходит в режиме онлайн. Сервис особенно удобен для граждан, которые хотят с точностью до копейки знать, какую сумму предстоит вычесть из заработной платы на погашение задолженности по всем обязательным налогам и сборам.

Если ИНН по каким-то причинам не известен, получить его можно в любом отделении налоговой службы РФ.

Узнать долги по налогам без регистрации

Россиянам не обязательно наносить визит в налоговую службу или составлять извещение для отправки по почте, чтобы узнать задолженность по транспортному, имущественному или любому другому обязательному налогу. С помощью сайтов gosuslugi.ru и nalog.ru получить нужную информацию можно в режиме онлайн после регистрации на указанных ресурсах. Но если и эти способы покажутся слишком сложными, существует еще один, более доступный вариант.

Чтобы узнать долги по налогам без регистрации, на сайте Яндекс.Деньги достаточно ввести собственный ИНН и проверить задолженность по налогам. Сервис также позволяет оплатить задолженность и получить электронную квитанцию.

Узнать долги по налогам без ИНН

В последнее время в рунете появилось достаточно много сайтов, которые предлагают узнать долги по налогам без ИНН. Для получения информации используется ФИО посетителя. Но насколько правдивыми окажутся данные проверки? В России наверняка найдется еще как минимум один или несколько людей с таким же именем, фамилией и отчеством. Подобные ресурсы также предлагают ввести данные, чтобы помочь пользователю получить ИНН. Узнать свой номер легко и с помощью государственных структур. А сообщать контактные данные третьим лицам по меньшей мере небезопасно. Зачем доверять сомнительным ресурсам, если есть проверенный государственный портал и Яндекс.Деньги, работающие под началом Сбербанка?

Но насколько правдивыми окажутся данные проверки? В России наверняка найдется еще как минимум один или несколько людей с таким же именем, фамилией и отчеством. Подобные ресурсы также предлагают ввести данные, чтобы помочь пользователю получить ИНН. Узнать свой номер легко и с помощью государственных структур. А сообщать контактные данные третьим лицам по меньшей мере небезопасно. Зачем доверять сомнительным ресурсам, если есть проверенный государственный портал и Яндекс.Деньги, работающие под началом Сбербанка?

Узнать долг по транспортному налогу

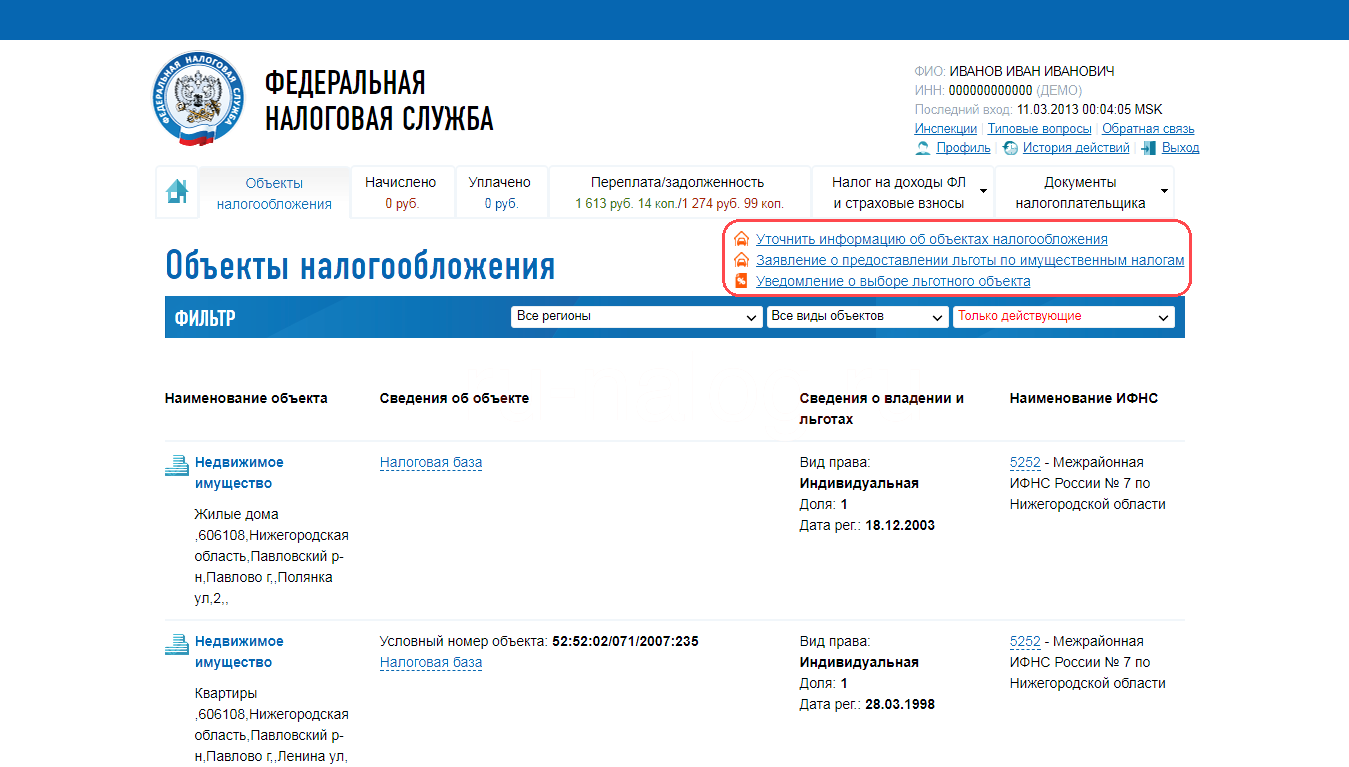

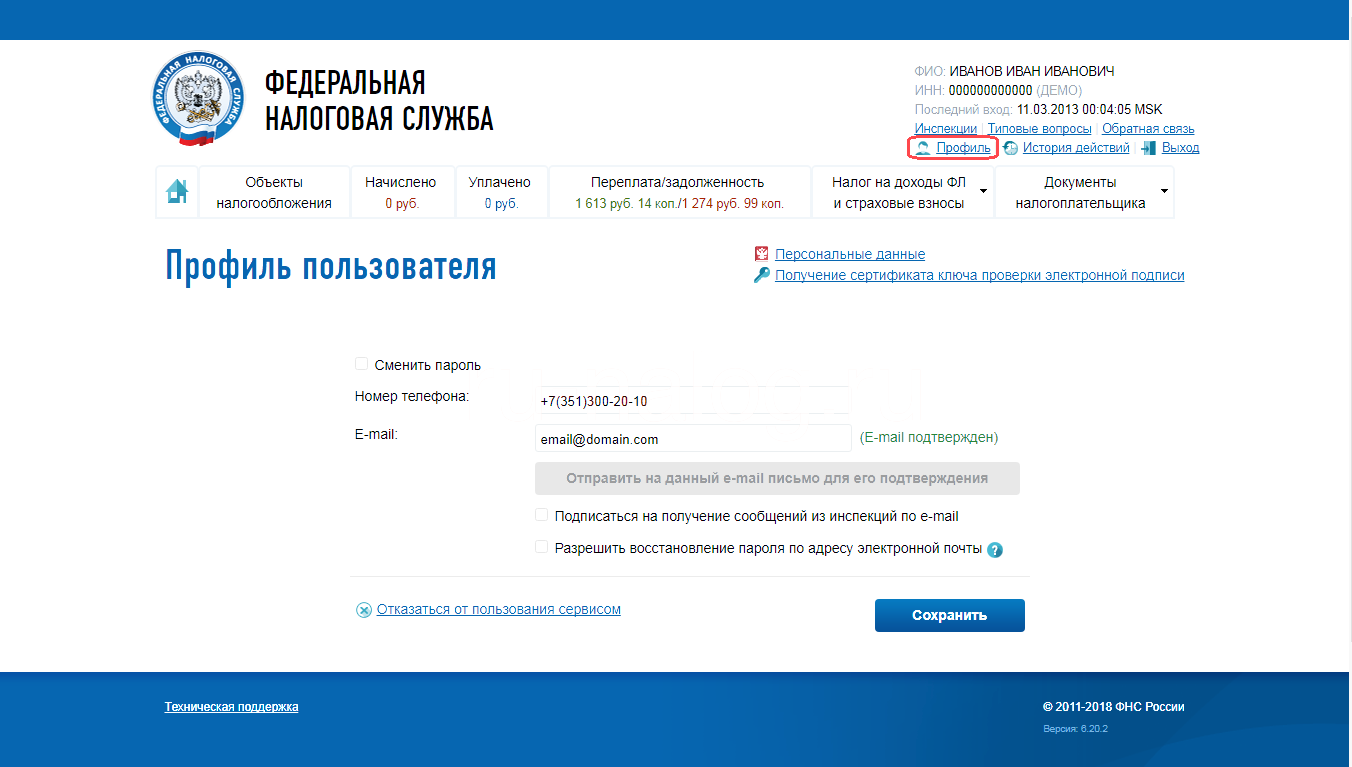

Чтобы узнать долг по транспортному налогу, требуется зайти в личный кабинет посредством ввода пароля и логина. В качестве логина необходимо использовать ИНН. Пароль выдают в налоговой инспекции. Его необходимо поменять на другой максимально быстро после получения. После перехода на вкладку «Объекты налогообложения» легко увидеть все объекты, с которых могут взыматься налоги и сборы. Речь идет о домах и квартирах, легковых автомобилях, лодках, земельных участках и другом подобном имуществе. Все данные по транспортному средству указаны в этом же разделе, поэтому провести сверку не трудно. Достаточно нажать на названии налоговой службы левой кнопкой мыши, чтобы получить информацию о часах приема и адресе.

Все данные по транспортному средству указаны в этом же разделе, поэтому провести сверку не трудно. Достаточно нажать на названии налоговой службы левой кнопкой мыши, чтобы получить информацию о часах приема и адресе.

Узнать долги по налогам ИП

Узнать долги по налогам ИП несложно после процесса ускоренной регистрации на государственном ресурсе. Без этой процедуры ответы на интересующие вопросы получить нереально. Перед тем, как вносить данные на сайте, необходимо получить специально разработанный бланк заявления в налоговой службе. После подачи заявления предприниматель получает регистрационную карту с необходимой информацией, которая поможет зарегистрироваться на сайте. Далее выбираем пункт «Личный кабинет для физлиц», где находятся несколько полезных ссылок. Одна их них называется «Узнать свою задолженность».

Может ли налоговая инспекция предоставить данные по налоговой задолженности?

Налоговая инспекция предоставляет данные по налоговой задолженности следующего характера:

- Сведения об уплаченных суммах, чтобы избежать повторной оплаты.

- Сведения о налогах, которые требуется оплатить в ближайшей перспективе.

- Данные о просроченных платежах.

- Информация о суммах, которую уже взыскали налоговые структуры, но поступление денег не зафиксировано.

Проверка задолженности по ИНН возможна в интернете. При обращении в налоговую службу требуется указать полное имя, номер свидетельства пенсионного страхования и дату рождения.

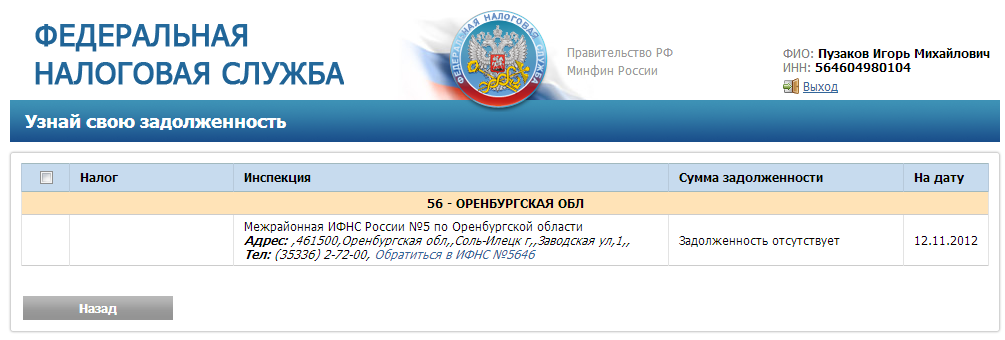

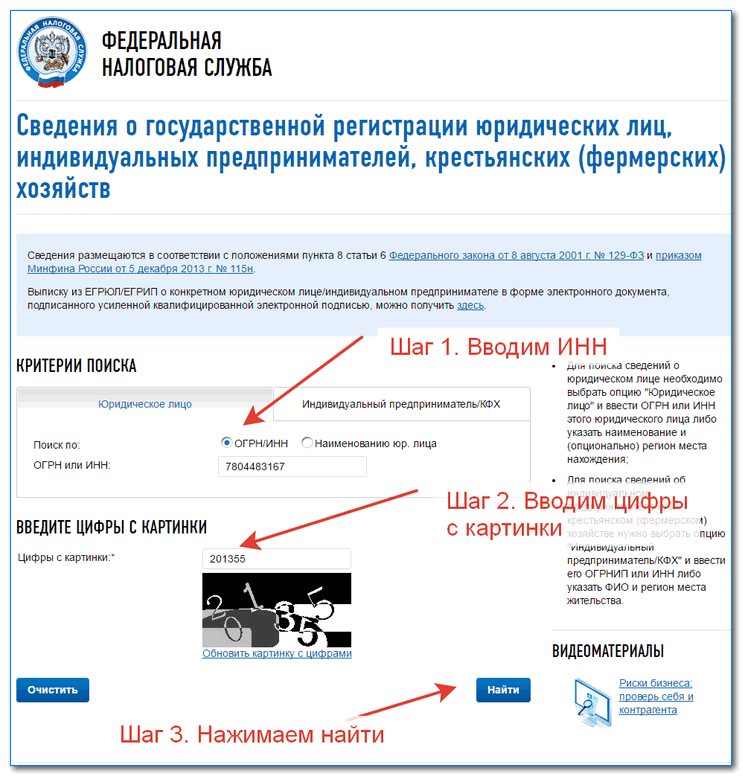

Сайт ФНС — как проверить налоговую задолженность

Чтобы проверить налоговую задолженность на сайте ФНС, удобнее всего воспользоваться сервисом «Узнай свою задолженность» на сайте nalog.ru. С помощью портала за считанные секунды удается получить информацию о НДФЛ, земельному, имущественному и транспортному налогу.

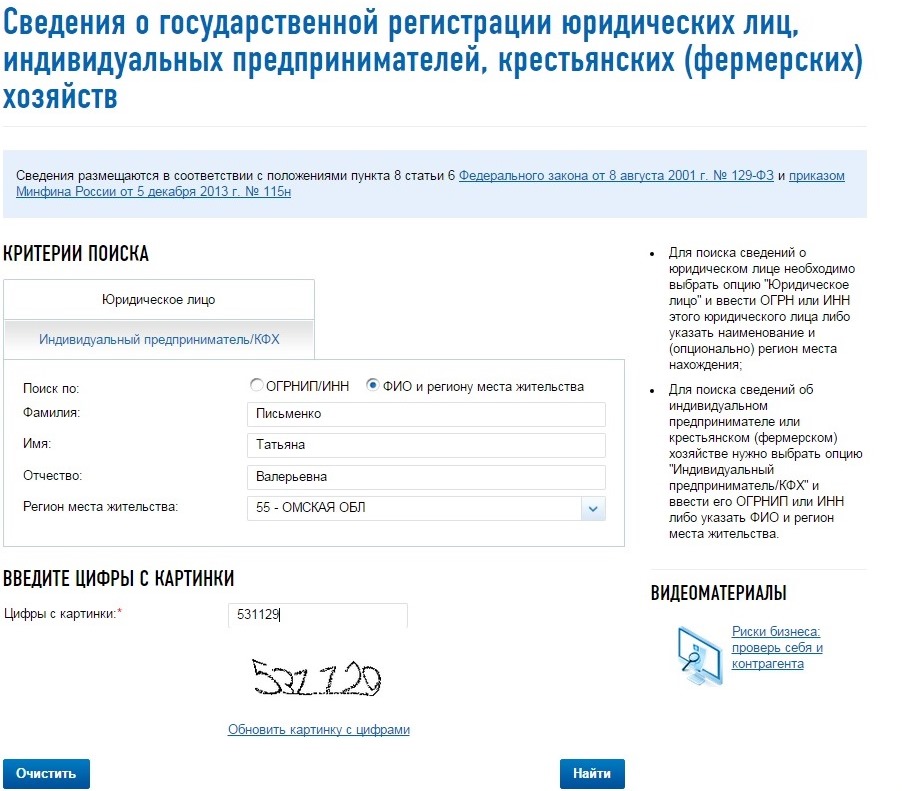

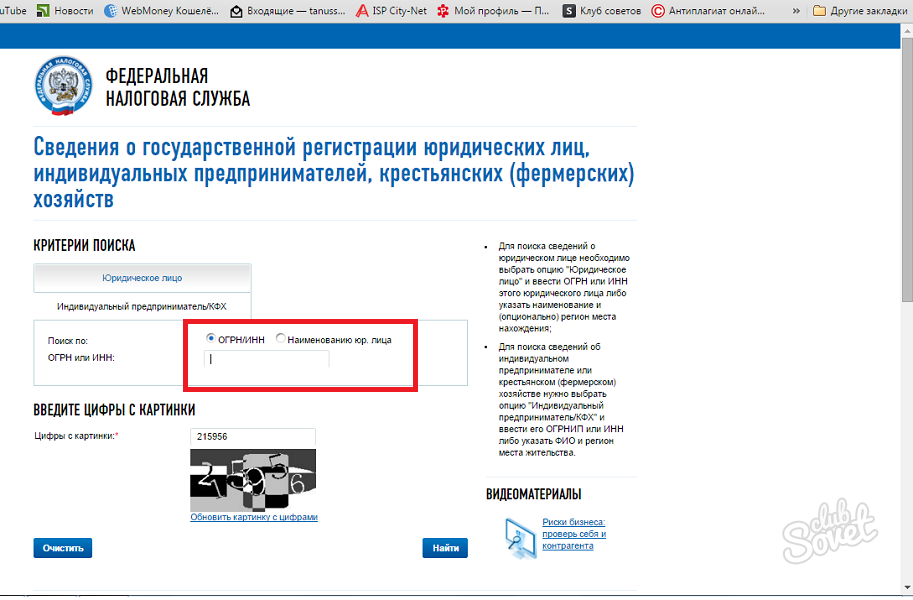

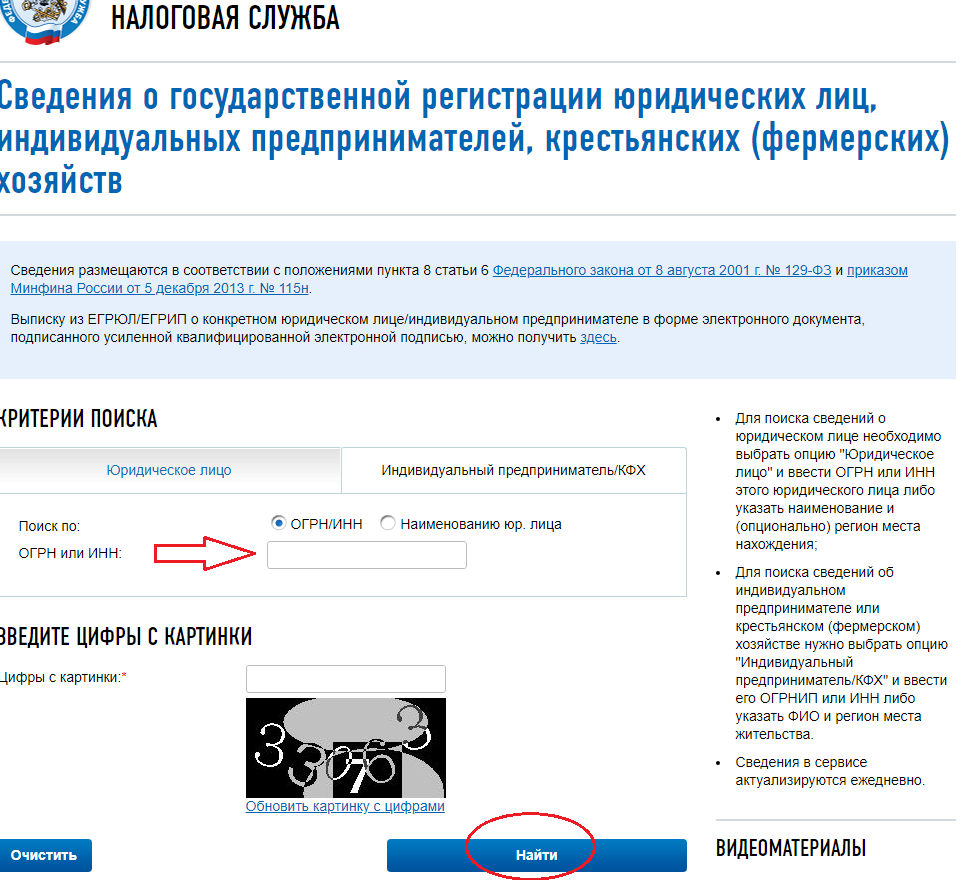

Для начала проверки потребуется ввести ИНН, ФИО, выбрать регион и ввести капчу (шесть цифр с экрана для дополнительной защиты). При отсутствии задолженности отобразиться сообщение соответствующего содержания. Если долги есть, отобразиться подробная информация по видам налогам и датам. Здесь же предусмотрена функция оплаты задолженности.

Здесь же предусмотрена функция оплаты задолженности.

Сайт гос. услуг. Сведения по налогам

Сравнительно недавно сведения по налогам предоставлял сайт ФНС РФ. Функция уплаты налогов была реализована там же. Но после резонансного журналистского расследования, результаты которого ударили по высокопоставленным чиновникам, сервис оперативно закрыли.

Теперь аналогичные функции реализованы на портале gosuslugi.ru. Для начала работы достаточно пройти несложную процедуру регистрации и войти в личный кабинет с помощью логина и пароля. Для этой цели потребуется использовать номер СНИЛС. Чтобы узнать и оплатить задолженность по налогам, в меню нужно выбрать пункт «Электронные услуги».

Что делать, если обнаружилась задолженность по налогам?

Задолженность по налогам на основании ИНН удобнее всего оплачивать через банк, с которым подписан договор о сотрудничестве. Эта возможность уже реализована на сайтах большинства коммерческих финансовых учреждений. Таким образом, в режиме онлайн реально не только узнать задолженность, но также погасить ее и получить подтверждающий документ. Важное значение имеет корректность заполнения данных. В случае ошибки платеж зависает на достаточно долгий срок или поступает в пользу другого лица. В последнем случае налог придется заплатить повторно. Добиваться возврата средств не имеет смысла.

Важное значение имеет корректность заполнения данных. В случае ошибки платеж зависает на достаточно долгий срок или поступает в пользу другого лица. В последнем случае налог придется заплатить повторно. Добиваться возврата средств не имеет смысла.

Как узнать налоги по ИНН

Обязательные платежи

В России действует система налоговых платежей и сборов. Налоговое законодательство обязует каждого гражданина платить в казну часть средств от полученных доходов, а также за владение имуществом:

- недвижимостью;

- землей;

- транспортом.

Налог на доходы физлиц (НДФЛ) платит каждый работающий человек и даже не замечает этого. Всю работу выполняет бухгалтерия предприятия: направляет в ФНС отчеты, перечисляет налоговые взносы.

Но в группу доходов физических лиц согласно Налоговому кодексу входит не только зарплата. Это еще и прибыль от акций,

облигаций и других ценных бумаг, выигрышей, продажи недвижимости, получения ценных подарков. Об уплате

налога с этих доходов необходимо беспокоиться самостоятельно. Если этого не сделать, государство может

строго наказать.

Об уплате

налога с этих доходов необходимо беспокоиться самостоятельно. Если этого не сделать, государство может

строго наказать.

За неуплату сбора положен штраф — 20% от непогашенной суммы. За каждый день просрочки начисляются пени. Налоговики имеют право обратиться в суд и взыскать задолженность, наложив арест на имущество или доход. Если речь идет об уклонении от уплаты в крупном размере, неплательщика могут привлечь к уголовной ответственности. Максимальное наказание — три года лишения свободы.

Что такое налоговая задолженность

Ежегодно сотрудники ФНС подсчитывают, какую сумму должен уплатить в бюджет гражданин, и направляют ему уведомление. По почте приходит квитанция, а в личном кабинете электронных сервисов Госуслуги и ФНС появляется сообщение.

В уведомлении указывают дату, до которой необходимо перечислить средства в бюджет. Если этого не сделать, через пять дней от срока уплаты формируется налоговая задолженность.

Налоговики закрывают глаза на незначительные просрочки. Погасить задолженность без штрафа и единой копейки

пеней можно в течение трех месяцев с момента ее появления. Через три месяца ФНС направляет

в адрес должника требование об уплате с указанием новой конечной даты. Если не погасить

задолженность в течение восьми дней, к должнику применяются штрафные санкции.

Погасить задолженность без штрафа и единой копейки

пеней можно в течение трех месяцев с момента ее появления. Через три месяца ФНС направляет

в адрес должника требование об уплате с указанием новой конечной даты. Если не погасить

задолженность в течение восьми дней, к должнику применяются штрафные санкции.

К сожалению, нередки случаи, когда у человека нет личного кабинета на сайтах «Госуслуги» или ФНС, а налоговое уведомление теряется на почте и не доходит до адресата. Тогда налогоплательщик не знает о том, что должен государству, и не умышленно становится уклонистом от уплаты сборов. От ответственности незнание не освобождает. Штрафы и пени начисляться все равно будут, что станет неприятным сюрпризом, когда накопится крупная сумма.

Поэтому каждому важно знать, как проверить наличие задолженности. А для этого можно использовать ИНН.

Где можно узнать свой ИНН

ИНН — это идентификатор налогоплательщика, индивидуальный номер, который налоговики присваивают каждому

физическому и юридическому лицу. Он используется для контроля налоговых начислений и учета поступлений

в бюджет от налогоплательщика.

Он используется для контроля налоговых начислений и учета поступлений

в бюджет от налогоплательщика.

Физлицам ИНН присваивают один раз и больше не меняют. Раньше это происходило при приеме на работу, при получении наследства, то есть в момент, когда у гражданина возникали налоговые обязательства перед государством. Сегодня — в момент регистрации ребенка в загсе и получения свидетельства о рождении.

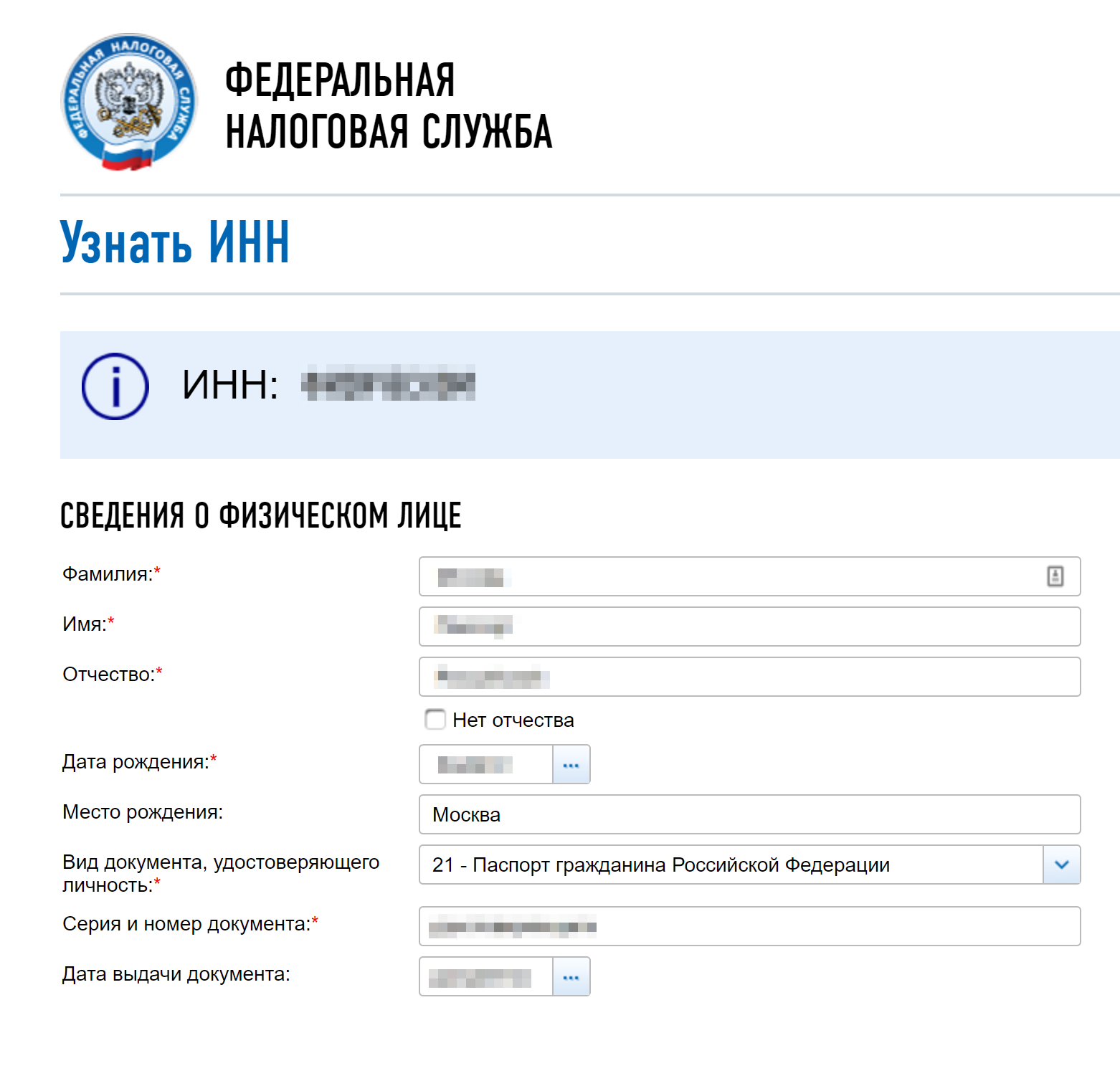

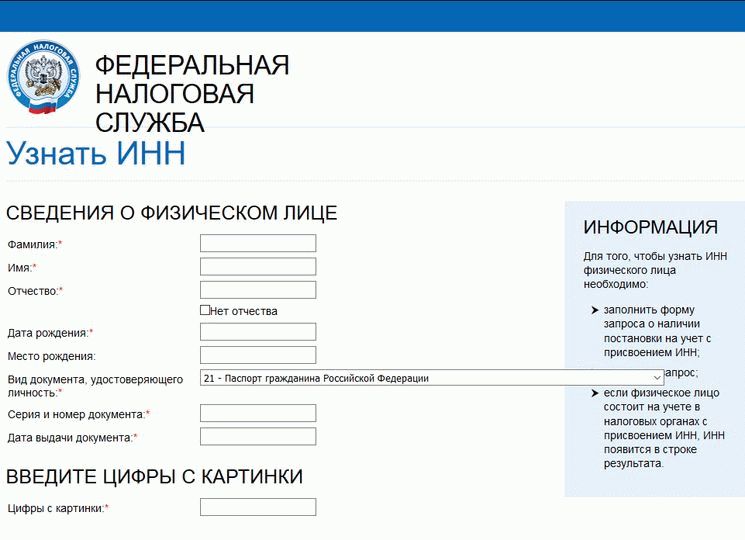

Специально обращаться за получением номера в налоговую не нужно. Если вы постоянно живете и работаете в России, он у вас точно есть. Найти данные по ИНН можно на сайте ФНС, для этого достаточно заполнить заявку «Узнать ИНН».

Как узнать налоги по ИНН для физических лиц

Можно обратиться в отделение налоговой службы в вашем городе. Предварительно придется записаться на прием, для этого есть сервис онлайн-записи. После этого в указанный день прийти к специалисту с паспортом.

Если недалеко от вашего дома или работы находится центр «Мои документы», можно пойти туда. С собой нужно взять паспорт, а при посещении заполнить заявление о признании конфиденциальности

налоговых сведений.

С собой нужно взять паспорт, а при посещении заполнить заявление о признании конфиденциальности

налоговых сведений.

В центре «Мои документы» вам предложат оформить заявку на получение уведомлений о платежах и задолженностях по электронной почте или SMS. Эта услуга бесплатна, и воспользовавшись ею, в будущем вы будете точно знать, когда и сколько должны платить государству.

Как узнать налоги по ИНН для физлиц удаленно

Если обращаться лично в эти службы нет времени или желания, можно воспользоваться онлайн-сервисами.

Госуслуги. Чтобы пользоваться сервисом, нужен личный кабинет и подтвержденная учетная запись. Узнать налоги по ИНН без личного кабинета на Госуслугах не получится. Подтвердить запись можно:

- в центре обслуживания пользователей Госуслуг в вашем городе;

- в отделениях банков: Сбербанк, ВТБ, Тинькофф, Почта банк;

- отправив заявку из личного профиля Госуслуг на получение кода подтверждения личности по почте.

Если учетная запись подтверждена, после авторизации нужно заполнить заявку и указать ИНН. Информация появится в уведомлениях в личном кабинете. Таким способом можно получить сведения только о своих задолженностях как физлица.

Личный кабинет налогоплательщика. Здесь можно проверить долги по ИНН сразу, без заявки. Уведомления от налоговой поступают без сбоев. И если вы что-то должны в бюджет, вам сообщат. Но и для использования этого сервиса нужна регистрация. Получить пароль и доступ в ЛК можно только после визита в налоговую.

Как проверить налоги по ИНН без регистрации

Если у вас нет времени посещать налоговую, а учетную запись на электронных порталах вы пока не зарегистрировали, воспользуйтесь бесплатным сервисом «Автоналоги». Наш сайт поможет вам узнать налоги по ИНН без регистрации и оплатить задолженность безопасно онлайн.

Для этого введите в форму справа ваш ИНН и укажите электронный адрес. Через некоторое время

на указанную почту поступит уведомление о существующих задолженностях. Вы можете погасить

их тут же, без комиссии и переплат.

Вы можете погасить

их тут же, без комиссии и переплат.

Как проверить налоги ИП по ИНН

Индивидуальные предприниматели не могут пользоваться своей учетной записью на портале Госуслуг для проверки налоговых задолженностей. Для этого ИП должен авторизоваться как физическое лицо, то есть нужно иметь зарегистрированную и подтвержденную учетную запись.

При наличии личного кабинета ИП на сайте ФНС сведения можно посмотреть там.

Как узнать налоги по ИНН для другого физического лица

Если вам нужно проверить налоговую задолженность ребенка или пожилого родителя, сделать это с помощью официальных сервисов «Госуслуги» и «Личный кабинет налогоплательщика» не получится. Они не предоставляют информацию о третьих лицах, даже если вы родитель или официальный опекун.

Личный кабинет придется подключать в обычном режиме:

- регистрировать и подтверждать запись на «Госуслугах» для ребенка старше 14 лет, если у него уже есть паспорт и СНИЛС;

- регистрировать в налоговой по месту жительства «Личный кабинет налогоплательщика».

С помощью нашего сервиса вы можете получить эту информацию без регистрации и посещения налоговой службы. Для этого достаточно ввести ИНН человека, о котором нужны сведения, и ваш электронный адрес. Вы также можете погасить долг: с 2016 года платить налоги можно не только за себя, но и за третьих лиц.

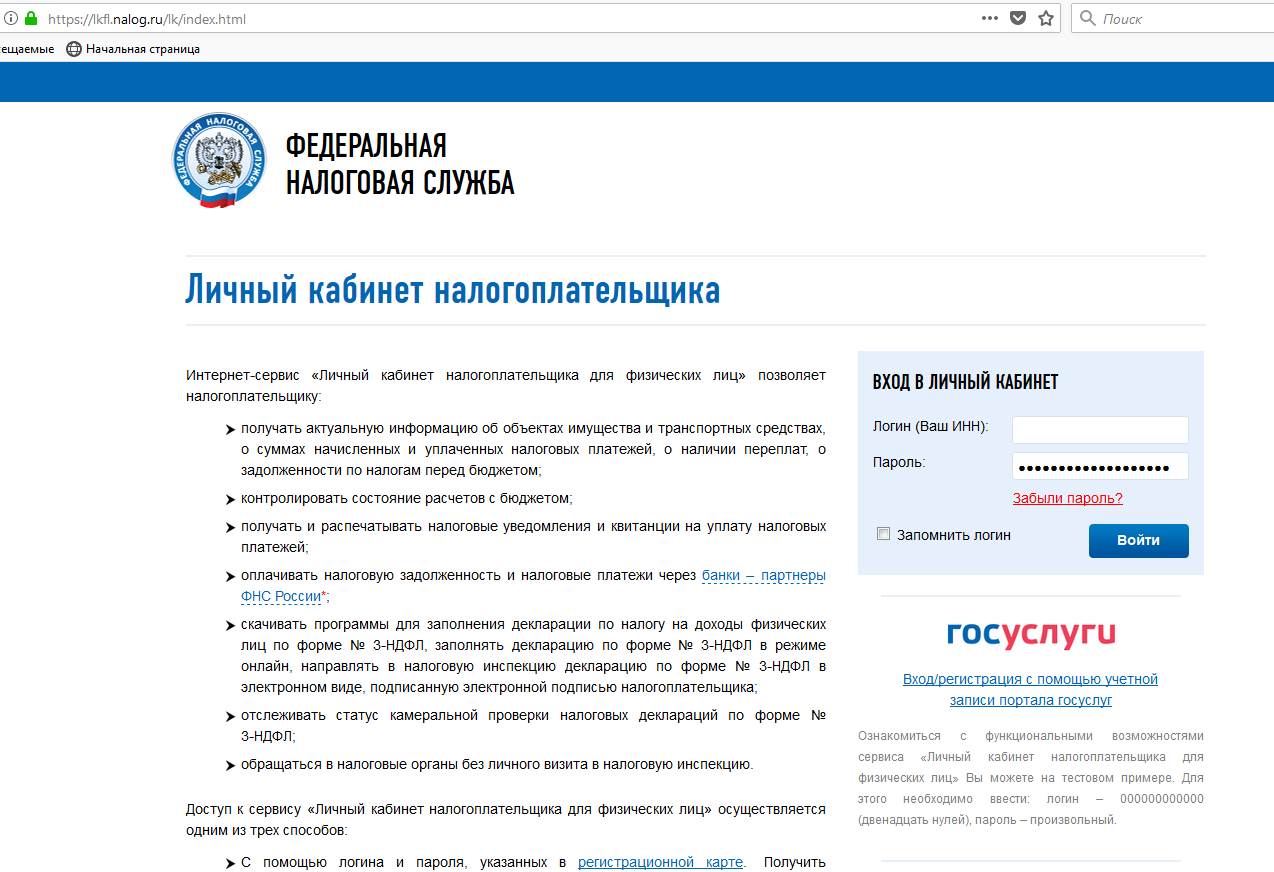

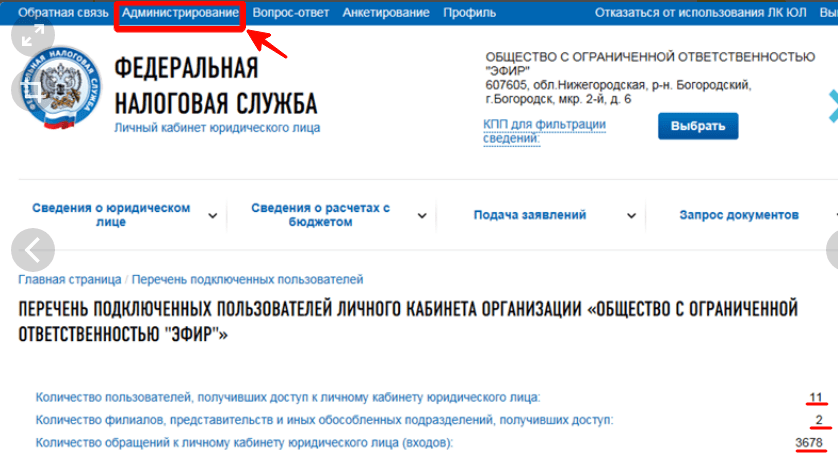

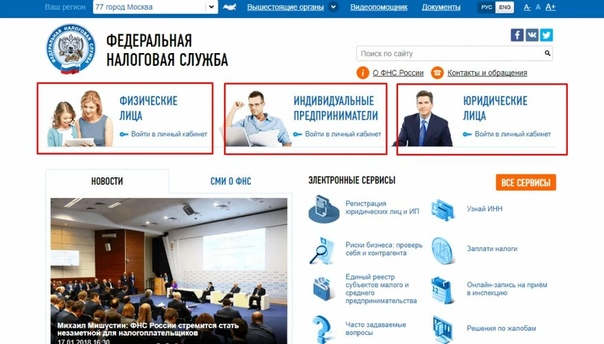

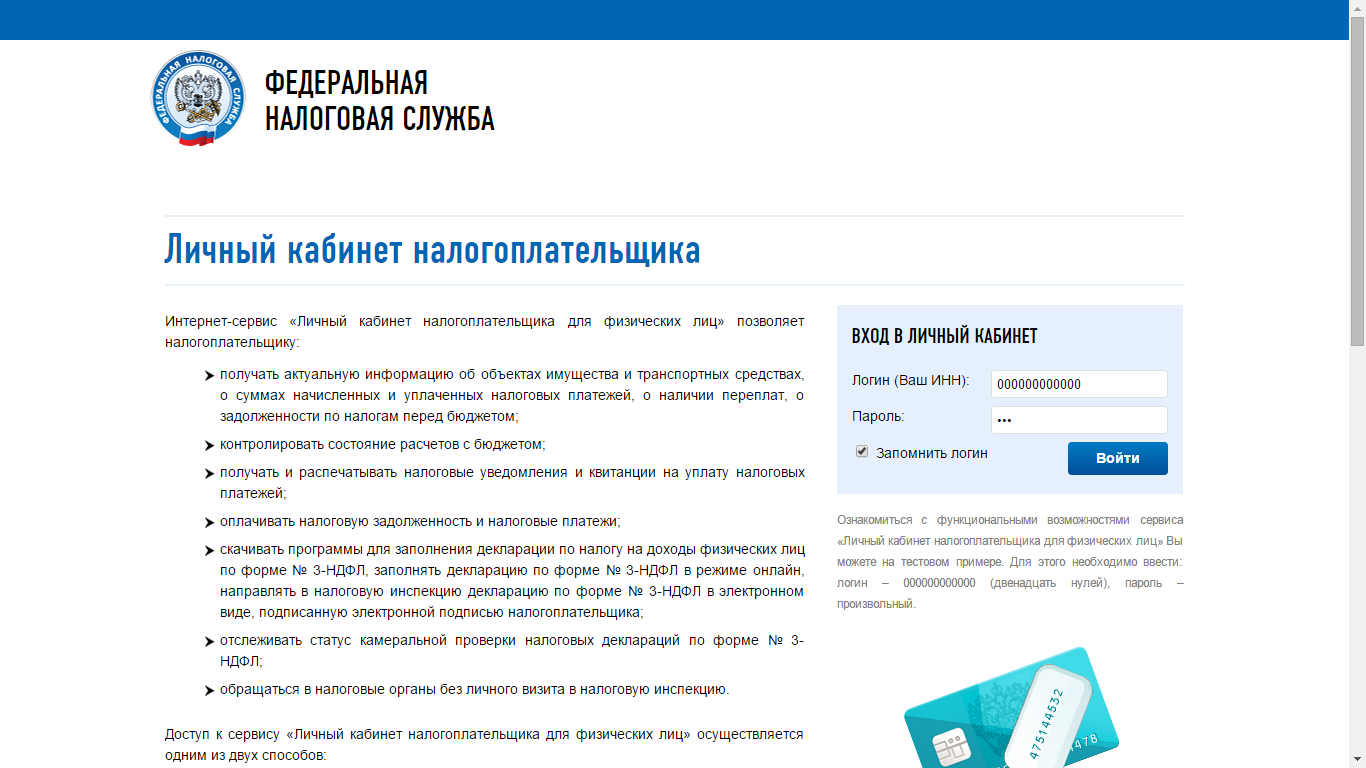

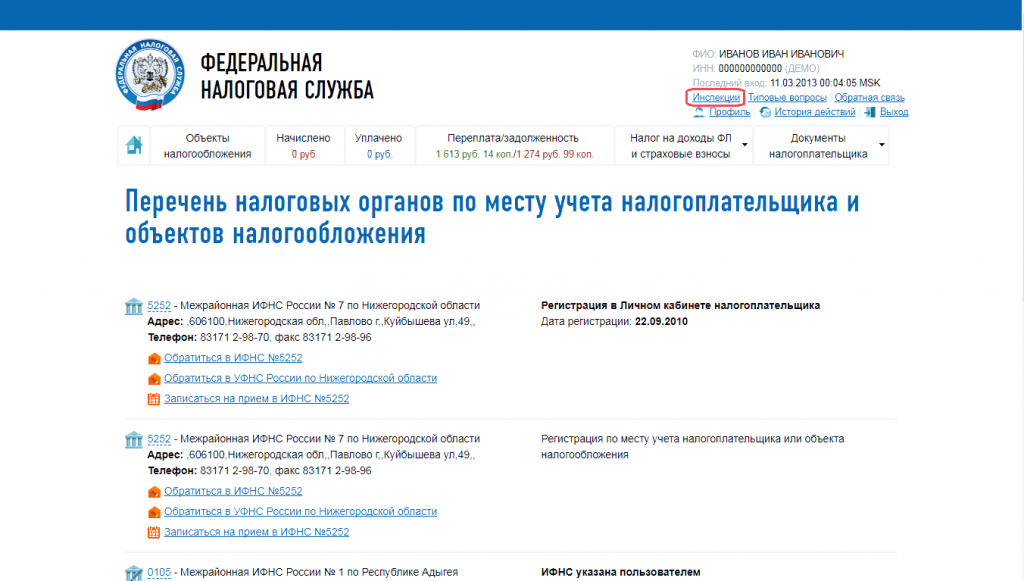

Личный кабинет налогоплательщика для физических лиц и личный кабинет налогоплательщика юридического лица, как подключиться и узнать задолженность по налогам.

В данной статье мы рассмотрим личный кабинет налогоплательщика для физических лиц и личный кабинет налогоплательщика юридического лица, как осуществить подключение к ним, как узнать задолженность по налогам и другую информацию.

Личный кабинет налогоплательщика физического лица

Личный кабинет налогоплательщика юридического лица

Личный кабинет налогоплательщика для физических лиц

Что такое личный кабинет налогоплательщика для физических лиц?

Личный кабинет налогоплательщика для физических лиц — это сервис официального сайта ФНС России, который позволяет получать актуальную информацию о задолженности, об объектах имущества и транспортных средствах, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат; осуществлять оплату начислений по налогам, заполнять декларацию по форме 3-НДФЛ и отслеживать статус ее камеральной проверки; обращаться в налоговые органы без личного визита в налоговую инспекцию.

Какие возможности предоставляет личный кабинет налогоплательщика физического лица?

После регистрации личный кабинет налогоплательщика физического лица позволяет Вам:

— получать актуальную информацию об объектах имущества и транспортных средствах, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, о задолженности по налогам перед бюджетом;

— контролировать состояние расчетов с бюджетом;

— получать и распечатывать налоговые уведомления и квитанции на уплату налоговых платежей;

— оплачивать налоговую задолженность и налоговые платежи;

— скачивать программы для заполнения декларации по налогу на доходы физических лиц по форме № 3-НДФЛ, заполнять декларацию по форме № 3-НДФЛ в режиме онлайн, направлять в налоговую инспекцию декларацию по форме № 3-НДФЛ в электронном виде, подписанную электронной подписью налогоплательщика;

— отслеживать статус камеральной проверки налоговых деклараций по форме № 3-НДФЛ;

— обращаться в налоговые органы без личного визита в налоговую инспекцию.

Как подключиться к личному кабинету налогоплательщика для физических лиц?

Доступ к сервису nalog.ru «Личный кабинет налогоплательщика для физических лиц» осуществляется одним из двух способов:

1. С помощью логина и пароля, указанных в регистрационной карте. Получить регистрационную карту Вы можете лично в любой инспекции ФНС России, независимо от места постановки на учет. При обращении в инспекцию ФНС России по месту жительства при себе необходимо иметь документ, удостоверяющий личность. При обращении в иные инспекции ФНС России при себе необходимо иметь документ, удостоверяющий личность, и оригинал или копию свидетельства о постановке на учет физического лица (свидетельство о присвоении ИНН)/уведомления о постановке на учет.

2. С помощью электронной подписи. Квалифицированный сертификат ключа проверки электронной подписи должен быть выдан удостоверяющим центром, аккредитованным Минкомсвязи России и может храниться на любом носителе: жестком диске, USB-ключе, универсальной электронной карте или смарт-карте. При этом требуется использование специального программного обеспечения-криптопровайдера: CryptoPro CSP версии 3.6 и выше. Полную информацию о подключении c помощью электронной подписи и список удостоверяющих центров, аккредитованных Минкомсвязи России Вы найдете на сайте ФНС по ссылке.

При этом требуется использование специального программного обеспечения-криптопровайдера: CryptoPro CSP версии 3.6 и выше. Полную информацию о подключении c помощью электронной подписи и список удостоверяющих центров, аккредитованных Минкомсвязи России Вы найдете на сайте ФНС по ссылке.

Как пользоваться личным кабинетом налогоплательщика для физических лиц?

Как узнать задолженность по налогам, как оплатить задолженность?

Демонстрационный доступ в личный кабинет налогоплательщика для физических лиц

Ознакомиться с функциональными возможностями сервиса nalog.ru «Личный кабинет налогоплательщика для физических лиц» Вы можете на тестовом примере. Для этого необходимо перейти на страницу входа в личный кабинет налогоплательщика для физических лиц и ввести: логин – 000000000000 (двенадцать нулей), пароль – любой.

Можно ли получить логин и пароль к личному кабинету налогоплательщика для физических лиц по электронной почте?

В связи с тем, что в личном кабинете содержатся сведения, составляющие налоговую тайну в соответствии со ст. 102 НК РФ, логин и пароль к личному кабинету налогоплательщика получить по электронной почте нельзя. Для того, чтобы предоставлять пользователю в режиме онлайн сведения об имуществе и транспорте налогоплательщика, необходимо предварительно установить его личность. Логин и пароль к личному кабинету выдаётся только налогоплательщику или представителю налогоплательщика по нотариальной доверенности.

Может ли другой человек получить за меня доступ к личному кабинету налогоплательщика для физических лиц?

Получение доступа (логина и пароля) к сервису другим человеком (уполномоченным представителем физического лица) возможно только при условии предъявления нотариально удостоверенной доверенности и документа, удостоверяющего личность уполномоченного представителя.

Как восстановить пароль от личного кабинета налогоплательщика для физических лиц?

Если Вы не сменили первичный пароль в течение месяца, забыли или потеряли ранее полученные логин и пароль, то за восстановлением доступа к личному кабинету налогоплательщика следует обратиться в любую инспекцию ФНС России с документом, удостоверяющим личность. При обращении в инспекцию ФНС России, отличную от инспекции по месту жительства, необходимо также предоставить оригинал или копию свидетельства о постановке на учет физического лица (свидетельство о присвоении ИНН)/уведомления о постановке на учет. Пароль будет сгенерирован Вам повторно.

Почему я должен сменить пароль доступа к личному кабинету налогоплательщика для физических лиц в течение месяца после подключения?

В личном кабинете налогоплательщика содержатся сведения, составляющие налоговую тайну в соответствии со статьей 102 Налогового кодекса. Несмотря на то, что сгенерированный пароль имеет высокую степень защиты, он зафиксирован на бумажном носителе, поэтому необходимо сменить пароль в установленный срок.

Может ли ИП подключиться к личному кабинету налогоплательщика для физических лиц?

Может, но в качестве обычного физического лица — для него будет доступна та же информация, что и для прочих физических лиц. Отображение информации о расчетах с бюджетом по УСН, ЕНВД и т.п. не является предметом сервиса ФНС «Личный кабинет налогоплательщика для физических лиц».

Безопасно ли использование личного кабинета налогоплательщика для физических лиц?

Сервис nalog.ru «Личный кабинет налогоплательщика для физических лиц» функционирует на базе протокола https, обеспечивающего аутентификацию и защищенное соединение благодаря использованию технологии шифрования данных.

Что делать, если я подозреваю, что мой пароль от личного кабина налогоплательщика для физических лиц украден?

Вы имеете возможность либо сменить пароль самостоятельно, либо временно заблокировать доступ в «Личный кабинет» и обратиться за генерацией нового пароля в инспекцию ФНС России (необязательно в ту инспекцию, где Вы получали первичный пароль) с документом, удостоверяющим личность, и свидетельством о постановке на учет в налоговом органе (копией). В случае если Вы не имеете возможность зайти в «Личный кабинет» с прежним паролем, необходимо обратиться в инспекцию.

В случае если Вы не имеете возможность зайти в «Личный кабинет» с прежним паролем, необходимо обратиться в инспекцию.

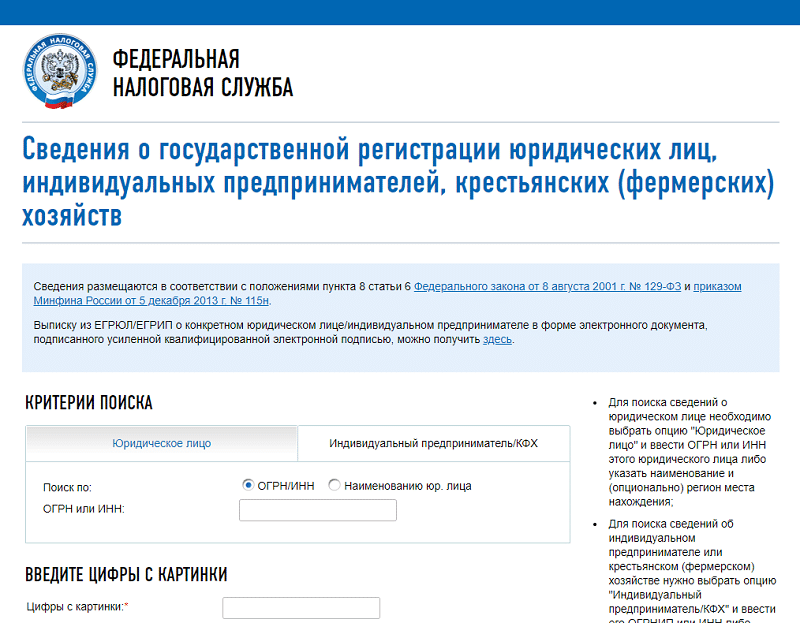

Личный кабинет налогоплательщика юридического лица

Что такое личный кабинет налогоплательщика юридического лица?

Личный кабинет налогоплательщика юридического лица — это Интрнет-сервис официального сайта ФНС России, анологичный личному кабинету налогоплательщика физического лица, который предназначен для юридических лиц — российских организаций. Сервис позволяет получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, невыясненных платежей; контролировать состояние расчетов с бюджетом; составлять и направлять в налоговые органы заявления на уточнение платежа, заявления о зачете/возврате переплаты; получать справки о состоянии расчетов с бюджетом, об исполнении обязанности по уплате налогов и других обязательных платежей, акты сверки.

Какие возможности предоставляет личный кабинет налогоплательщика юридического лица?

Личный кабинет налогоплательщика юридического лица позволяет:

— получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, невыясненных платежей, об исполненных налоговым органом решениях на зачет и на возврат излишне уплаченных (излишне взысканных) сумм, о принятых решениях об уточнении платежа, об урегулированной задолженности, о неисполненных налогоплательщиком требованиях на уплату налога и других обязательных платежей, о мерах принудительного взыскания задолженности;

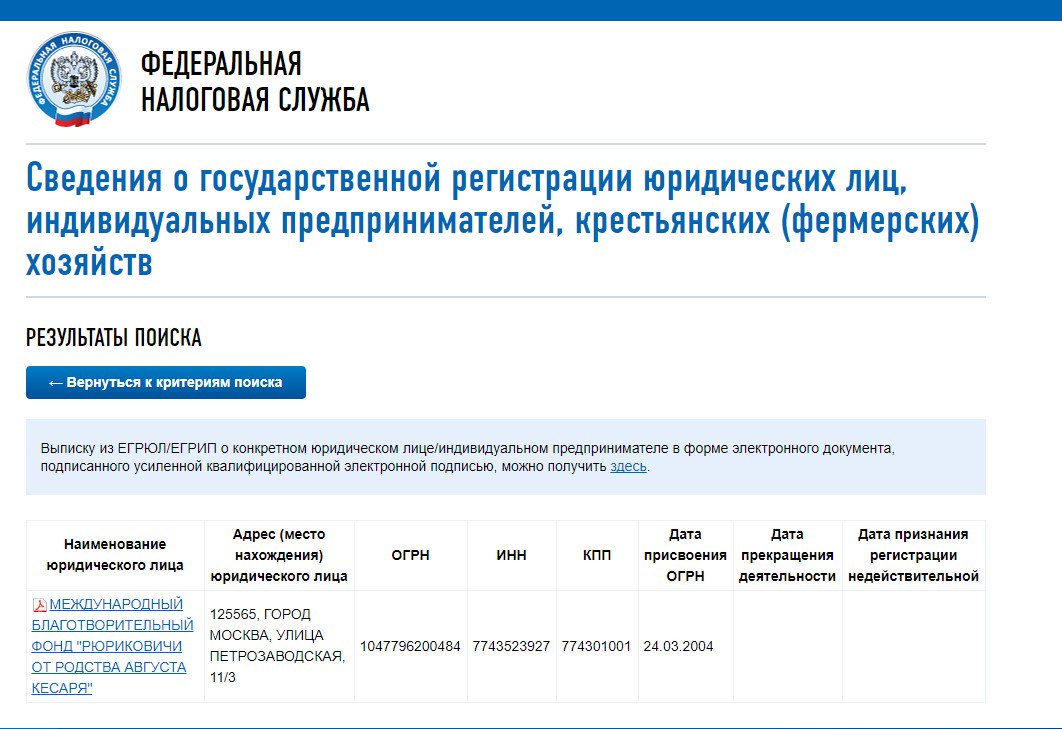

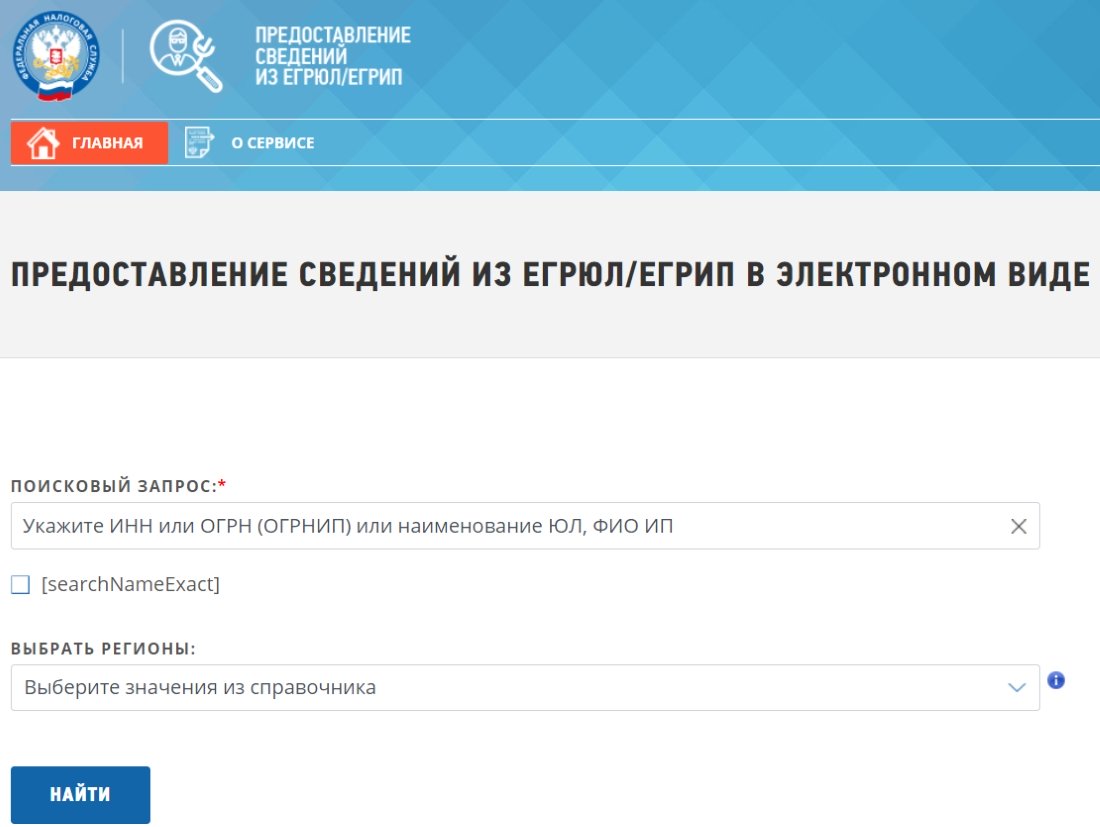

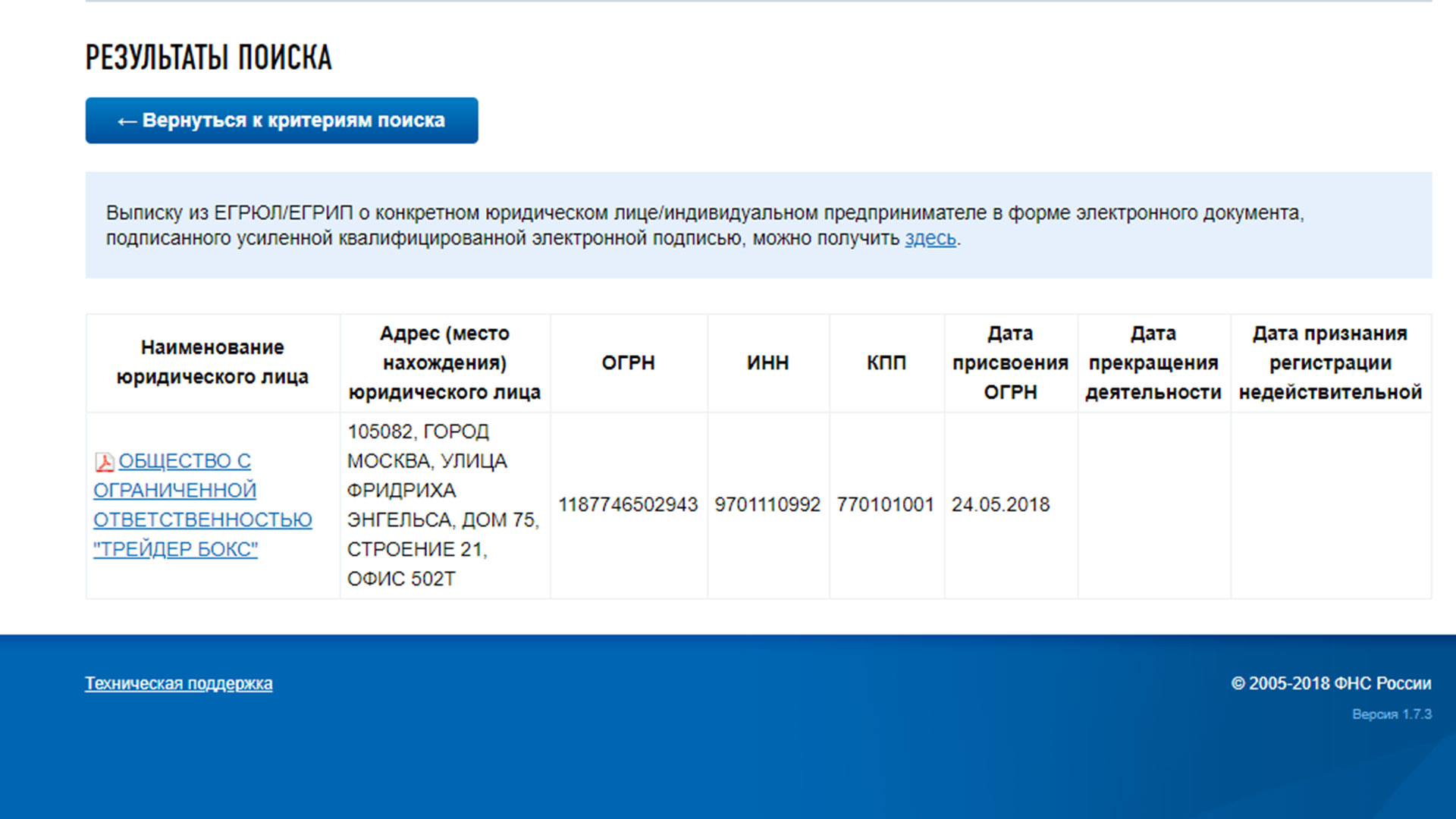

— получать выписку из ЕГРЮЛ в отношении самого себя;

— получать выписку из ЕГРН в отношении самого себя;

— направлять запросы и получать справку о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам, акт совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам;

— направлять запрос на получение справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов;

— составлять и направлять в налоговые органы заявления на уточнение невыясненного платежа, заявление на уточнение платежных документов, в которых налогоплательщик самостоятельно обнаружил ошибки в оформлении, заявления о зачете/возврате переплаты, заявления для инициирования сверки расчетов с бюджетом;

— направлять в налоговый орган сообщения по форме С-09-2 об участии в российских и иностранных организациях;

— получать услуги по постановке и снятию с учета организации по месту нахождения обособленного подразделения, внесению изменений в сведения об обособленном подразделении на основании формализованных электронных сообщений налогоплательщика по формам № С-09-3-1, С-09-3-2, 1-6-Учет, 3-Учет, в качестве налогоплательщика ЕНВД на основании заявлений по формам № ЕНВД-1, ЕНВД-3, 3-Учет;

— направлять документы для государственной регистрации юридических лиц или внесения изменений в сведения, содержащиеся в ЕГРЮЛ, в налоговый орган для осуществления процедур государственной регистрации или внесения изменений в ЕГРЮЛ;

— получать информацию о ходе исполнения его заявлений и запросов самостоятельно контролировать сроки оказания услуги налоговым органом, получать решения налогового органа по направлению заявлениям;

Как подключиться к личному кабинету налогоплательщика юридического лица?

Для получения доступа к сервису ФНС «Личный кабинет налогоплательщика юридического лица» необходимо обеспечить выполнение ряда технических условий. Ознакомиться с условиями и проверить их выполнение Вы можете на сайте ФНС по ссылке.

Ознакомиться с условиями и проверить их выполнение Вы можете на сайте ФНС по ссылке.

Если у Вас есть квалифицированный сертификат ключа проверки электронной подписи (КСКПЭП) и соответствующий ему ключ электронной подписи, выданный удостоверяющим центром, аккредитованным в сети доверенных удостоверяющих центров, участником которой является ФНС России, и выполнены условия получения доступа к сервису «Личный кабинет налогоплательщика юридического лица», Вы можете перейти в «Личный кабинет налогоплательщика юридического лица». Для этого необходимо:

— подключить носитель электронной подписи (дискету, e-token с сертификатом) к компьютеру;

— перейти по ссылке;

— выбрать в появившемся окне сертификат;

— ввести pin-код. Работа в личном кабинете налогоплательщика юридического лица

Подробную информацию по работе и подключению к сервису ФНС «Личный кабинет налогоплательщика юридического лица» Вы найдете на официальном сайте по ссылке.

Задолженность по налогам ИП: как узнать и погасить

Задолженность по налогам ИП — это суммы налогов, которые предусмотрены законодательством, но не были уплачены ИП. Какие существуют способы получения информации о наличии задолженности? И как можно рассчитаться с долгами?

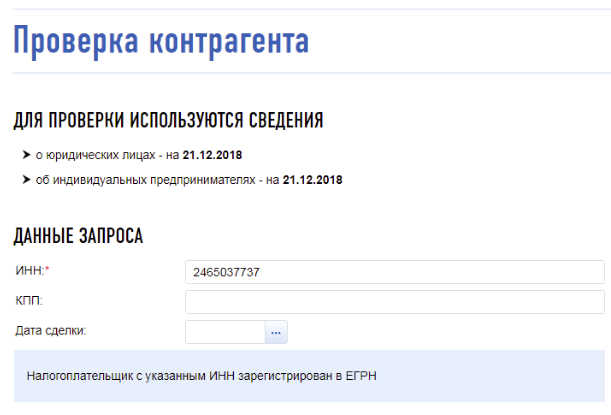

Даже если индивидуальный предприниматель полностью исполняет все обязательства по отчетности перед ФНС и аккуратно платит налоги, проведение периодической сверки поможет избежать множества неприятных ситуаций. Кроме того, в некоторых случаях может потребоваться официальная справка об отсутствии долгов.

Если же есть какие-то сомнения в правильности перечисления обязательных платежей, убедиться в отсутствии претензий со стороны контролирующего органа просто необходимо. Узнать задолженность по налогам ИП можно несколькими способами, подробнее об этом расскажем в статье.

Какие есть способы получения информации о задолженности

Все методы получения информации о долгах можно условно классифицировать следующим образом:

- онлайн-проверка через ресурсы-посредники;

- проверка на официальных сайтах;

- посредством личного или письменного обращения в инспекцию ФНС.

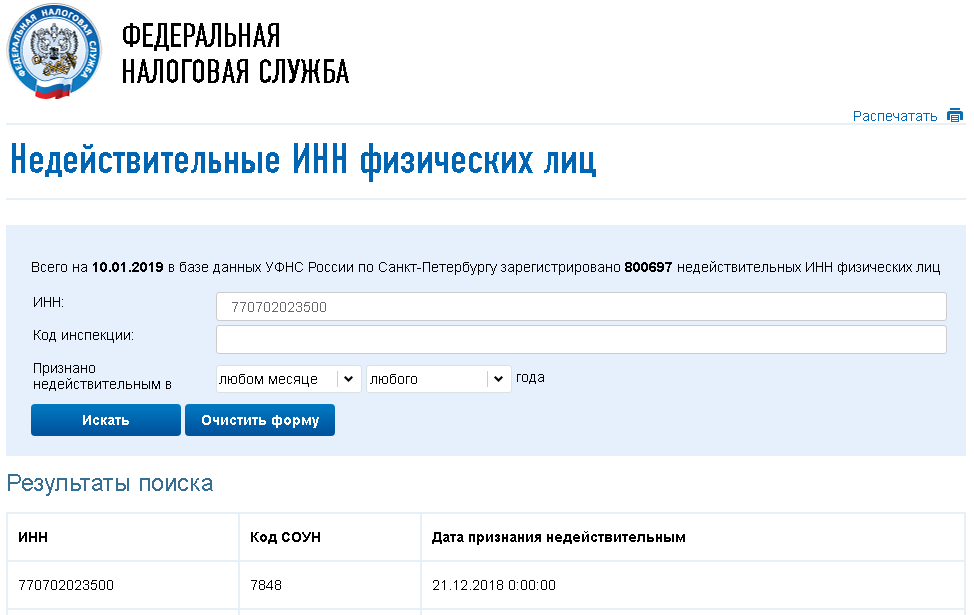

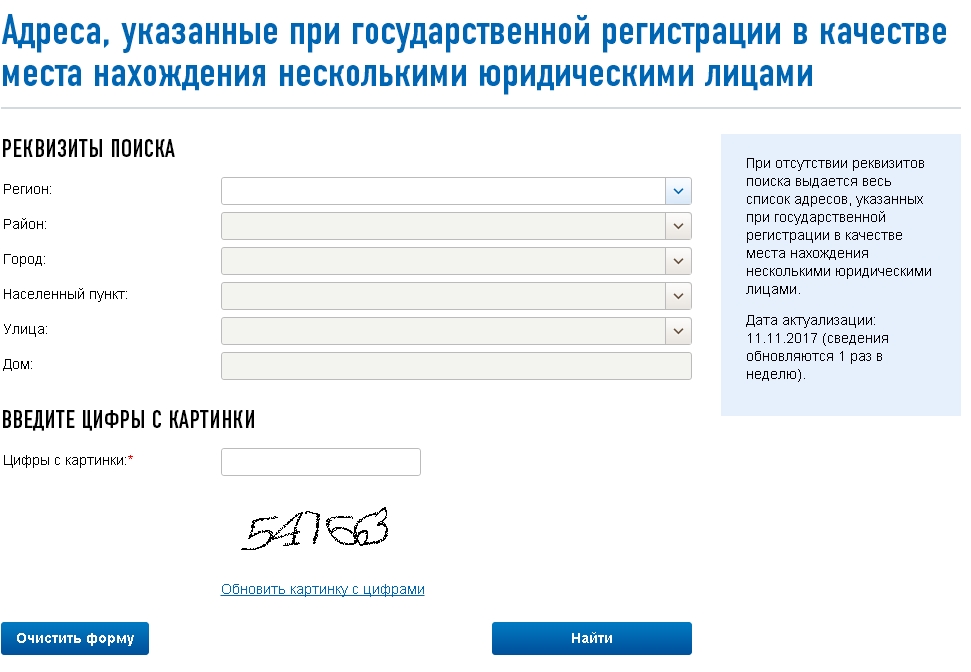

Первый способ не рекомендуется использовать, так как, мало того, что получение информации платное, еще и нет никаких гарантий ее точности и полноты, ссылку на нее официальные органы не примут. Кроме того, существует такое понятие, как налоговая тайна, к которой относятся и сведения об уплате налогов. Таким образом, эти данные не могут быть размещены в свободном доступе.

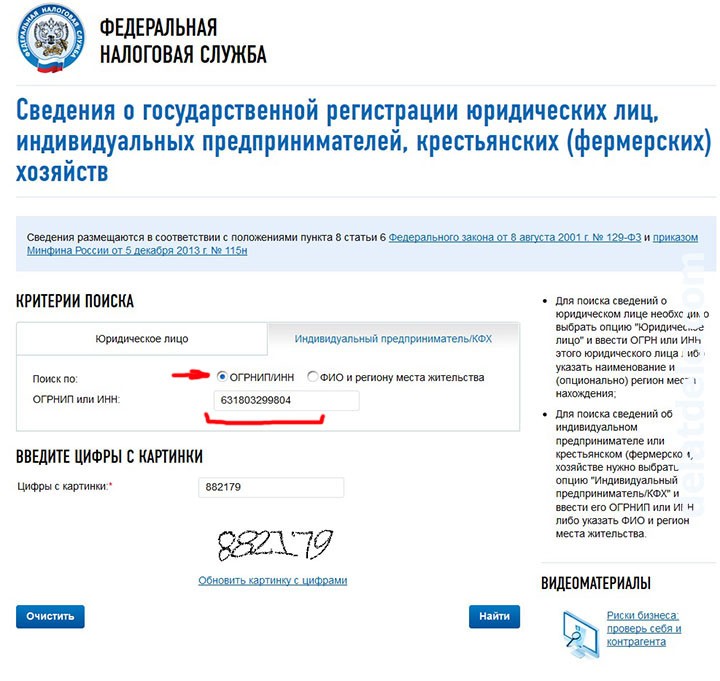

Такие сайты могут предложить проверить задолженность по налогам ИП по ИНН, то есть необходимо будет ввести присвоенный гражданину идентификатор из 12 цифр. Впрочем, этот метод идентификации налогоплательщика используется большинством ресурсов.

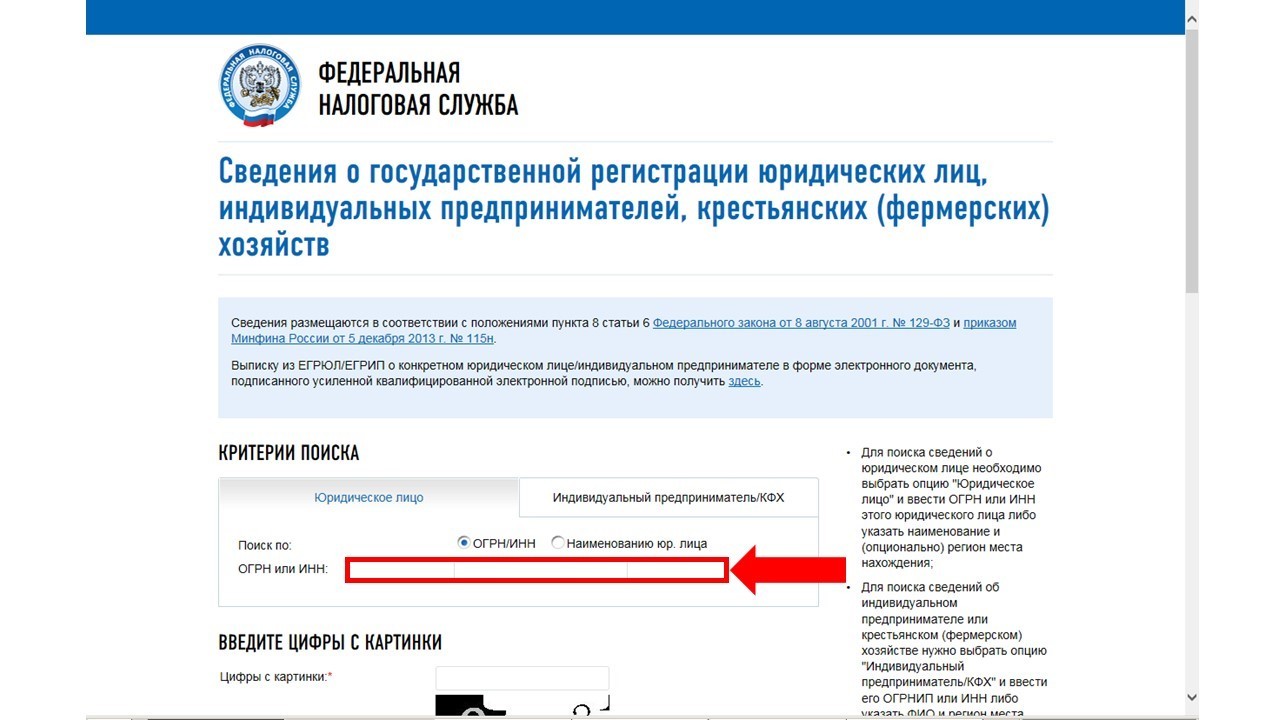

Проверка на официальных сайтах через личный кабинет

Здесь также есть несколько способов, несколько сайтов:

- официальный сайт ФНС. Проверка доступна после регистрации личного кабинета налогоплательщика. Достаточно один раз пройти процедуру регистрации и затем авторизоваться можно после ввода логина и пароля. Регистрация в личном кабинете потребует личного присутствия в инспекции (не обязательно по месту регистрационного учета) — потребуется получить пароль к кабинету;

- портал «Госуслуги».

Здесь также потребуется регистрация, причем после заполнения формы получение кода последует по почте или лично. Портал предоставляет многочисленные возможности, помимо получения сведений из ИФНС;

Здесь также потребуется регистрация, причем после заполнения формы получение кода последует по почте или лично. Портал предоставляет многочисленные возможности, помимо получения сведений из ИФНС;

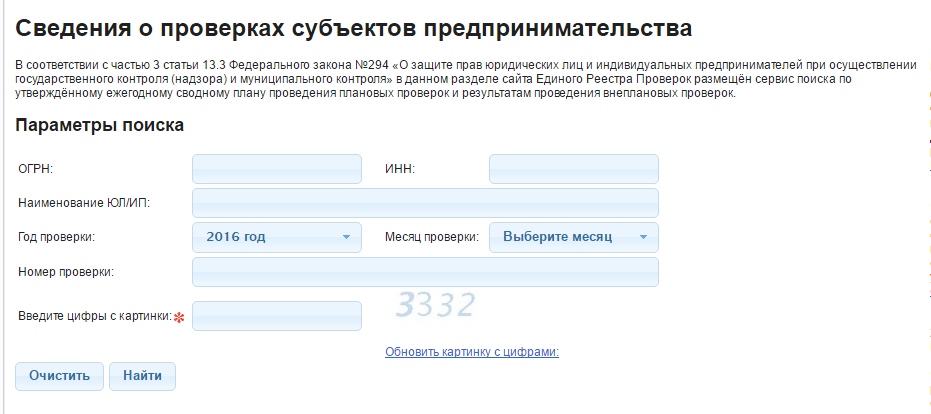

- на ресурсе ФССП РФ. Здесь будет предоставлена информация по долгам, которые уже взыскиваются на стадии принудительного производства.

В инспекции ФНС

При личном визите в инспекцию можно узнать задолженность ИП по налогам по ИНН, сверка проводится после предоставления документа, удостоверяющего личность. ИНН узнать достаточно просто: при присвоении обязательно выдается соответствующий бланк. Кроме того, на официальном сайте ФНС РФ предлагается воспользоваться сервисом «Узнай ИНН», где для получения данных необходимо ввести паспортные данные, фамилию, имя, отчество, дату рождения.

Также есть возможность обратиться с письменным заявлением и запросить справку о состоянии расчетов с бюджетом. Заявление составляется в свободной форме, но необходимо обязательно указать идентифицирующие сведения и адрес для отправления ответа.

Этот способ можно отнести к устаревшим, так как на ответ государственным органам дается месяц, в соответствии с ФЗ-59.

Как оплатить долги

Удобный сервис по оплате задолженности находится на сайте госуслуг. Его название — «Налоговая задолженность». Для того чтобы получить возможность закрыть задолженность, нужно авторизоваться на портале, заполнить заявку с указанием ИНН, затем получить всю информацию по долгам и на портале произвести онлайн-платеж.

Если же долг уже попал в систему ФССП, оплату можно произвести на портале судебных приставов.

Скачать заявление в ФНС о состоянии расчетов

узнать онлайн через интернет, проверка по ИНН

Все предприниматели вносят отчисления на страхование в ПФ. Одни лишь за себя, другие за каждого сотрудника. И с этим лучше не шутить, поскольку штрафы за несвоевременную оплату совсем нешуточные. Разберемся, как узнать задолженность в пенсионный фонд по страховым взносам для ИП онлайн через интернет и в офлайн пространстве.

В режиме онлайн

Индивидуальные предприниматели — люди занятые. Им некогда наведываться в налоговую, чтобы сверить свои расчеты и выявить недостачу по страховым взносам. Поэтому первым делом рассмотрим, как узнать задолженность в ПФР для ИП онлайн через интернет. Такую услугу предоставляют целых 4 сервиса.

В первых трех вам понадобится ИНН — личный идентификационный номер налогоплательщика и другие сведения об ИП. А в четвертом — только фамилия и имя. Его нередко применяют, чтобы определить состояние бизнеса потенциального партнера. Если у него есть задолженность перед ПФ, вряд ли он ведет активную деятельность.

1. На сайте ПФР

И так, первый способ узнать задолженность в пенсионный фонд по ИНН для ИП — воспользоваться услугами сайта самого ПФ. Для этого:

- Зарегистрируйтесь в разделе «Регистрация в единой системе идентификации».

И заведите свой личный кабинет, он понадобится вам для дальнейших действий. Это долгий процесс;

И заведите свой личный кабинет, он понадобится вам для дальнейших действий. Это долгий процесс; - Заполните все поля в открывшейся форме, а в конце выберите способ получения кода активации: почта, личное посещение или по телекоммуникационным каналам;

- В срок до 10 дней вы получите код, введите его в поле, укажите свой пароль для входа в кабинет и нажмите «Зарегистрироваться».

Теперь вы имеете доступ к персональному кабинету, через который можете узнать задолженность по пенсионным выплатам.

2. На сайте госуслуг

Рассмотрим, как узнать долг в ПФР (пенсионном фонде) за ИП в сервисе госуслуг. Если вы зарегистрированы, зайдите на сайт, в личный кабинет, а затем выберите «Получить услугу» и следуйте инструкции.

Если у вас все еще нет личного кабинета, зарегистрируйтесь:

- Перейдите по ссылке в раздел регистрации на сайте госуслуг. Перед вами появится окошко. Это только первый шаг — предварительная регистрация. Введите в отведенные поля: фамилию, имя и e-mail либо номер телефона.

- Если вы выбрали номер телефона, на него придет код. Введите его в окошко для подтверждения номера и создайте свой пароль. Если вы ввели адрес почты, просто перейдите по ссылке, которая на нее придет, а затем также создайте свой пароль.

- Шаг второй — ввод личных данных. Система сама перенаправит вас на нужную страницу. В новой форме укажите все сведения о себе, для этого вам понадобится СНИЛС, указанный на пластиковой карточке, и паспортные данные. Перепроверьте достоверность информации и нажмите «Сохранить».

- Проверка введенных вами сведений займет несколько минут, результат придет на почту или номер телефона, а также отобразится в самом кабинете. Нажмите «Подтвердить» на странице с личными данными и перейдите дальше.

- Теперь вам предстоит выбрать способ подтверждения. Почтой России, при самостоятельном посещении или с помощью электронной подписи. Выберите удобный для вас способ и ожидайте код активации. Он состоит из 20 цифр, которые нужно ввести в специальное поле формы, сформировать пароль для входа в кабинет и зарегистрироваться.

Теперь вы можете настроить свой кабинет и проверять состояние своего счета.

Теперь вы можете настроить свой кабинет и проверять состояние своего счета.

Тут же вы можете составить платежку и оплатить долг по ИНН, а также пени и штрафы. Плюс можно посмотреть задолженность по любым другим платежам.

3. На сайте ФНС РФ

Следующий вариант, с помощью которого можно узнать задолженность в ПФР по ИНН для ИП — сайт налоговой. С 2017 года именно этот орган принимает и контролирует платежи по взносам, поэтому на его официальном сайте можно и узнать долги, и сформировать платежку.

Перейдите в «Электронные услуги», а затем в «Кабинет плательщика». В списке услуг выберите нужную — «Узнать свою задолженность». Введите необходимые реквизиты, среди которых есть ИНН. Проверить его можно тут же с помощью функции «Узнать ИНН».

На ваш телефон вышлют код, впишите его в соответствующее поле. И нажмите «Найти». Вот и все. Теперь ожидайте ответа от инспектора налоговой. Как только он придет, вы сможете составить платежное поручение на уплату задолженности, если таковая будет.

4. На сайте ФССП по ФИО

Последний способ проверить задолженность в пенсионный фонд онлайн для ИП — обратиться на сайт Службы судебных приставов российской федерации. Там может храниться информация о ваших долгах, но лишь если они крупные, и дело передано судебным приставам.

Этот способ проверки является самым простым, поскольку не требует регистрации и особых сведений. С его помощью можно узнавать информацию о результатах деятельности потенциальных партнеров или конкурентов. Если он не уплачивает взносы на пенсию, дела его обстоят худо или бизнес и вовсе значится лишь на бумаге.

Чтобы определить наличие задолженности:

- Посетите раздел «Поиск физ. лиц», регистрация не нужна.

- Введите имя и фамилию.

- Выберите нужный территориальный орган (по месту регистрации).

- Отчество, дату рождения указывать необязательно, но это ускорит процесс.

- Нажмите «Поиск» и система выдаст вам список всех исполнительных делопроизводств, в отношении определенного человека, данные которого вы ввели.

Рядом со сведениями о задолженности вам предложат оплатить ее, прибегнув к помощи онлайн сервиса.

В режиме офлайн

Если у вас нет доступа к интернету или вы не сторонник всемирной паутины и желаете получить информацию о задолженности из первых рук, воспользуйтесь одним из следующих методов:

| Способ | Что нужно делать |

|---|---|

| Обратитесь в фонд напрямую | Захватите с собой СНИЛС, ИНН, паспорт и иные страховые документы и отправляйтесь в ПФ по месту регистрации. |

| Отправьте заявление в ПФ | Составьте заявку в произвольной форме и подайте ее в орган по месту регистрации сами или через доверенное лицо. При себе ИП должен иметь паспорт, номер договора по выплатам на страхование. |

| Позвоните в ПФ | Вам расскажут о состоянии счета после предоставления вами сведений о постановке на учет. |

Срок давности долга в ПФР

Среди ИП распространено мнение, что срок давности долга в пенсионный фонд после закрытия ИП составляет 3 года, а после все недоимки по страховым взносам будут списаны. Увы, это не так. Штрафные санкции поступают на ИП даже спустя 20 лет после закрытия. И от уплаты по счетам ПФ уйти невозможно.

Увы, это не так. Штрафные санкции поступают на ИП даже спустя 20 лет после закрытия. И от уплаты по счетам ПФ уйти невозможно.

Величина штрафа не превышает 30% от суммы долга. Но это немаленькая сумма, особенно если тянуть с ее оплатой, ведь задолженность растет постоянно.

Самая правдоподобная версия, почему у ИП образовался большой долг перед пенсионным фондом — ликвидация фирмы. ИП мог закрыться, а с учета себя не снять. Время шло, он обо всем забыл, и тут ему присылают извещение с гигантской суммой долга, штрафа, пени и сроком погашения. Лучше не тянуть так долго, а снимать себя с учета сразу, как только вы решите закрыть ИП. Чем грозит задержка?

Штрафные санкции

Если ИП не обратит внимание на штрафные санкции, налагаемые на него за просрочки платежей по сборам на страхование, то госслужба прибегнет к принудительному взысканию. У него будет немного времени, чтобы уладить вопрос мирно, а затем документы направят в ФССП, после чего они примут более действенные меры. Это может быть конфискация личного имущества ИП. Сперва на него наложат арест, а затем изымут в счет долга. Разницу с выручки и затратами на погашение недоимки вернут хозяину.

Это может быть конфискация личного имущества ИП. Сперва на него наложат арест, а затем изымут в счет долга. Разницу с выручки и затратами на погашение недоимки вернут хозяину.

Также пристав может списать средства со счета предпринимателя или вычесть их из прибыли фирмы. Самому же нерадивому ИП могут запретить выезд за пределы страны, а возможно и проведение операций с транспортом и недвижимостью. Все ограничения снимут, когда задолженность будет погашена.

Лучше не доводить ситуацию до критического состояния и закрывать ИП грамотно, ведь платить по счетам все равно придется.

Работа с долгами | УСАГов

Узнайте об общих проблемах с задолженностью, в том числе о банкротстве.

Консультации по кредитным вопросам

Услуги по консультированию по кредитам предоставляют ресурсы, которые помогут решить ваши денежные проблемы. Консультанты обсудят все ваше финансовое положение и помогут разработать индивидуальный план. Они могут помочь вам составить бюджет.И они могут помочь вам найти образовательные программы по управлению деньгами.

Консультанты обсудят все ваше финансовое положение и помогут разработать индивидуальный план. Они могут помочь вам составить бюджет.И они могут помочь вам найти образовательные программы по управлению деньгами.

Пункты службы кредитного консультирования

Вы можете найти бесплатные или недорогие варианты кредитного консультирования по телефону:

Кредитные союзы

Офисы расширения

Религиозные организации

Некоммерческие агентства

Военнослужащие

Закон о гражданской помощи военнослужащим (SCRA) помогает военнослужащим на действительной военной службе справляться с финансовым бременем.В соответствии с этим законом вы можете иметь право на получение пониженной процентной ставки по ипотеке и долгам по кредитным картам. Он может предложить защиту от выселения. Это также может отсрочить рассмотрение дела в гражданском суде, включая процесс банкротства, взыскания права выкупа или развода. Чтобы узнать, соответствуете ли вы требованиям, обратитесь в местный офис юридической помощи вооруженных сил.

Чтобы узнать, соответствуете ли вы требованиям, обратитесь в местный офис юридической помощи вооруженных сил.

Подать жалобу на консультационную службу по кредитным вопросам

Взыскание долгов

Коллектором обычно является физическое или юридическое лицо, которое регулярно собирает долги перед другими лицами, как правило, когда эти долги просрочены.Сюда входят коллекторские агентства, юристы, которые собирают долги в рамках своего бизнеса, и компании, которые покупают просроченные долги, а затем пытаются их взыскать. Закон о справедливой практике взыскания долгов (FDCPA) запрещает сборщикам долгов использовать оскорбительные, несправедливые или обманные методы взыскания с вас.

Какие виды долгов покрываются?

Закон распространяется на личные, семейные и домашние долги. Сюда входят деньги, причитающиеся по счетам личных кредитных карт, автокредитам, медицинским счетам и ипотеке.FDCPA не покрывает долги, возникшие при ведении бизнеса.

Что происходит после того, как с вами свяжется взыскатель?

В течение пяти дней после того, как сборщик долгов впервые свяжется с вами, он должен отправить вам письменное уведомление с указанием имени кредитора, суммы вашей задолженности и действий, которые следует предпринять, если вы считаете, что не имеете задолженности. Если вы задолжали деньги или их часть, обратитесь к кредитору, чтобы договориться об оплате. Если вы считаете, что не имеете задолженности, обратитесь к кредитору в письменной форме и отправьте копию в агентство по сбору платежей, уведомив его письмом, чтобы они не связывались с вами.

Если вы задолжали деньги или их часть, обратитесь к кредитору, чтобы договориться об оплате. Если вы считаете, что не имеете задолженности, обратитесь к кредитору в письменной форме и отправьте копию в агентство по сбору платежей, уведомив его письмом, чтобы они не связывались с вами.

Какие практики запрещены для взыскателей долга?

Коллектор не имеет права:

- связываться с вами в неудобное время, например, до 8 утра или после 21 часа, если вы не согласны с этим.

- Свяжитесь с вами на работе, если вы скажете сборщику долгов, что ваш работодатель не одобряет это.

- Свяжется с вами после того, как вы отправите письмо коллекционеру с просьбой остановиться, за исключением уведомления вас, если кредитор или сборщик планирует предпринять определенные действия.

- Общайтесь со своими друзьями, родственниками, работодателем или другими людьми, за исключением того, чтобы узнать, где вы живете или работаете.

- Запугивать вас неоднократными телефонными звонками, нецензурной бранью или угрозами причинить вам вред.

- Сделайте ложное заявление или заявление о том, что вас арестуют.

- Угрожают вычтением денег из вашей зарплаты или предъявлением иска вам, кроме случаев, когда коллекторское агентство или кредитор намереваются сделать это и это является законным.

Подайте жалобу на взыскателя долгов

Сообщайте о любых проблемах, которые у вас возникают с компанией по взысканию долгов, в Генеральную прокуратуру штата, Федеральную торговую комиссию (FTC) и Бюро финансовой защиты потребителей (CFPB).Во многих штатах действуют собственные законы о взыскании долгов, которые отличаются от федерального Закона о справедливой практике взыскания долгов. Офис генерального прокурора вашего штата может помочь вам выяснить ваши права в соответствии с законодательством вашего штата.

Банкротство физических лиц

Если вы не в состоянии платить своим кредиторам, подача заявления о банкротстве может помочь вам начать все сначала. Банкротство предполагает ликвидацию или продажу ваших активов для выплаты долгов. Или это может означать создание плана платежей. Прежде чем рассматривать вопрос о банкротстве, вам следует сначала изучить другие варианты управления долгом.Информация о банкротстве сохраняется в кредитном отчете в течение 10 лет. Это также может затруднить получение кредита, покупку дома, получение страховки жизни или иногда получение работы.

Или это может означать создание плана платежей. Прежде чем рассматривать вопрос о банкротстве, вам следует сначала изучить другие варианты управления долгом.Информация о банкротстве сохраняется в кредитном отчете в течение 10 лет. Это также может затруднить получение кредита, покупку дома, получение страховки жизни или иногда получение работы.

Типы банкротства физических лиц

Федеральные суды обладают юрисдикцией в отношении всех законов о банкротстве, поэтому вы должны подать заявление в федеральный суд по делам о банкротстве. Существует два основных типа банкротства физических лиц:

Глава 13 позволяет людям со стабильным доходом сохранить свое имущество. Это может быть заложенный дом или автомобиль, которые в противном случае они могли бы потерять в процессе банкротства.

Глава 7 известна как прямое банкротство. Это включает в себя ликвидацию всех активов, которые не освобождены от налога в соответствии с федеральным законодательством или законодательством штата.

Дело о банкротстве

Закон о предотвращении злоупотреблений в банкротстве и защите прав потребителей от 2005 года установил более строгие правила. Эти правила распространяются как на потребителей, так и на поверенных. Для подачи заявления о банкротстве необходимо:

Подать документы. Сюда входят подробные отчеты о ежемесячном чистом доходе и подтверждение дохода (квитанции о заработной плате) за последние 60 дней.Кроме того, вы должны включить налоговые декларации за предыдущий год (четыре года для банкротств согласно главе 13). Узнайте, как получить копию или расшифровку вашей налоговой декларации.

Пройдите курс кредитного консультирования перед подачей заявки и последипломного образования для погашения долгов. Найдите утвержденного поставщика услуг кредитного консультирования через Программу попечителей США.

Оплата регистрационных сборов, плюс сборы за кредитные консультации и обучение.

Процесс банкротства и подачи заявления сложен, поэтому подать заявление без адвоката может быть сложно. Гонорары адвоката являются дополнительными и могут варьироваться.

Гонорары адвоката являются дополнительными и могут варьироваться.

Сообщить о мошенничестве или злоупотреблении в связи с банкротством

Вы можете подать сообщение о мошенничестве в Программу попечителей США при Министерстве юстиции (DOJ).

У вас есть вопрос?

Задайте реальному человеку любой вопрос, связанный с государством, бесплатно. Они дадут вам ответ или сообщат, где его найти.

Последнее обновление: 7 июня 2021 г.

налоговых льготных компаний | FTC Consumer Information

«Мы помогли тысячам людей урегулировать свои налоговые долги на небольшую часть суммы задолженности.»

«Мы прекращаем выплаты заработной платы, сборы, конфискацию имущества и невыносимые ежемесячные выплаты».

«Мы можем значительно снизить вашу налоговую задолженность. Звоните для бесплатной консультации».

Компании, предоставляющие налоговые льготы, используют радио, телевидение и Интернет для рекламы помощи налогоплательщикам, терпящим бедствие. Если вы заплатите им предоплату, которая может составлять тысячи долларов, эти компании утверждают, что они могут уменьшить или даже списать ваши налоговые долги и прекратить сбор налогов, подав заявку на участие в законных программах налоговой службы IRS.Правда в том, что большинство налогоплательщиков не имеют права на участие в программах, которые предлагают эти мошенники, их компании не оплачивают налоговую задолженность и во многих случаях даже не отправляют необходимые документы в IRS с просьбой об участии в упомянутых программах. . Что еще больше усугубляет травму, некоторые из этих компаний не возвращают деньги и еще больше оставляют людей в долгах.

Если вы заплатите им предоплату, которая может составлять тысячи долларов, эти компании утверждают, что они могут уменьшить или даже списать ваши налоговые долги и прекратить сбор налогов, подав заявку на участие в законных программах налоговой службы IRS.Правда в том, что большинство налогоплательщиков не имеют права на участие в программах, которые предлагают эти мошенники, их компании не оплачивают налоговую задолженность и во многих случаях даже не отправляют необходимые документы в IRS с просьбой об участии в упомянутых программах. . Что еще больше усугубляет травму, некоторые из этих компаний не возвращают деньги и еще больше оставляют людей в долгах.

Некоторые налогоплательщики, подавшие жалобы в Федеральную торговую комиссию (FTC), сообщили, что после регистрации в некоторых из этих компаний и уплаты тысяч долларов авансовых платежей компании забрали еще больше своих денег, списав несанкционированные платежи со своих кредитных карт. или снятие средств со своих банковских счетов.

Если у вас есть задолженность по налогам и вы не знаете, как вы собираетесь выплатить долг, FTC, национальное агентство по защите прав потребителей, говорит, что не паникуйте, сделайте глубокий вдох и подумайте о возможных вариантах. Если у вас возникли проблемы с оплатой счетов, часто лучше попытаться разработать план платежей самостоятельно с кредитором, чем платить кому-то другому, чтобы тот согласовал план за вас. То же самое верно, когда вы должны деньги IRS или вашему государственному контролеру.

Справка IRS для налогоплательщиков

Если вы задолжали налоги, но не можете полностью заплатить IRS, рассмотрите возможность подачи заявки на рассрочку платежа (форма 9465) вместе с декларацией.В определенных ситуациях IRS не может отклонить запрос на рассрочку платежа, если ваша задолженность составляет менее 10 000 долларов. Тем не менее, вы все равно должны заплатить столько, сколько сможете с возвратом. С вас будут взиматься проценты и, возможно, штраф за просрочку платежа по любому налогу, не уплаченному в установленный срок, даже если ваш запрос на рассрочку соглашения будет одобрен. Вы можете избежать уведомлений и действий IRS о сборе средств, таких как Уведомление о федеральном налоговом удержании или сборах IRS, путем предварительного заключения договора о рассрочке платежа и внесения платежей в рассрочку.

Вы можете избежать уведомлений и действий IRS о сборе средств, таких как Уведомление о федеральном налоговом удержании или сборах IRS, путем предварительного заключения договора о рассрочке платежа и внесения платежей в рассрочку.

Если у вас есть задолженность по налогам, вы можете воспользоваться несколькими программами налоговых льгот IRS, в том числе инициативой агентства «Новый старт»:

- Соглашение о рассрочке платежа обычно доступно для людей, которые не могут выплатить свою налоговую задолженность полностью за один раз. Программа позволяет людям делать меньшие ежемесячные платежи до тех пор, пока не будет погашен весь долг.

- В рамках инициативы «Новый старт» Налоговое управление США повысило порог для упрощенных соглашений о выплате налогов с 25 000 до 50 000 долларов в виде налоговой задолженности, а максимальный срок погашения — с пяти до шести лет.Налогоплательщики, задолженность которых составляет менее 50 000 долларов, могут подать заявление онлайн в IRS и не должны заполнять информационное письмо IRS (форма 433-A, 433-B или форма 433-F).

- В рамках инициативы «Новый старт» Налоговое управление США повысило порог для упрощенных соглашений о выплате налогов с 25 000 до 50 000 долларов в виде налоговой задолженности, а максимальный срок погашения — с пяти до шести лет.Налогоплательщики, задолженность которых составляет менее 50 000 долларов, могут подать заявление онлайн в IRS и не должны заполнять информационное письмо IRS (форма 433-A, 433-B или форма 433-F).

- Компромиссное предложение (OIC) позволяет налогоплательщикам окончательно урегулировать свою налоговую задолженность на сумму, меньшую суммы, которую они должны. ОИК — важный инструмент, помогающий людям в ограниченных обстоятельствах; налогоплательщики имеют право только после того, как другие варианты оплаты были исчерпаны.

- В рамках инициативы «Новый старт» IRS расширило программу OIC, чтобы охватить большую группу нуждающихся налогоплательщиков.Однако IRS не примет предложение, если считает, что обязательство может быть оплачено полностью единовременно или в рассрочку. IRS предлагает руководство по выбору налогового специалиста для OIC на своем веб-сайте.

В очень ограниченных случаях IRS может предложить снижение штрафа людям, которые не заплатили налоги из-за особых трудностей. Если налогоплательщик соответствует очень узким критериям, IRS может согласиться простить штрафы. Снижение процентов еще более ограничено и редко предоставляется. Хотя эти программы могут отменять штрафы или пени, вы все равно должны платить налоги. Если компания, предоставляющая налоговые льготы, обещает отменить для вас проценты и / или штрафы, будьте осторожны: льготы ограничены, независимо от того, кто представляет вас перед IRS. Их услуги должны включать в себя личную встречу с вами, где они объяснят ваши варианты и структуру их оплаты.

Хотя эти программы могут отменять штрафы или пени, вы все равно должны платить налоги. Если компания, предоставляющая налоговые льготы, обещает отменить для вас проценты и / или штрафы, будьте осторожны: льготы ограничены, независимо от того, кто представляет вас перед IRS. Их услуги должны включать в себя личную встречу с вами, где они объяснят ваши варианты и структуру их оплаты.

Согласно IRS, вы можете подать заявку на рассрочку, OIC или на штраф или снижение процентов без помощи третьей стороны .Если вы предпочитаете стороннюю помощь в переговорах с IRS, только определенные налоговые специалисты — зарегистрированные агенты (уполномоченные на федеральном уровне налоговые практики, которые могут представлять налогоплательщиков на всех административных уровнях IRS), сертифицированные общественные бухгалтеры (CPAs) и поверенные — имеют право представлять вас. Их услуги должны включать личные встречи, на которых они объясняют ваши варианты и структуру оплаты.

Если вас просят внести предоплату за представительство в деле о сборе налогов, внимательно ознакомьтесь с политикой возврата, прежде чем подписывать какое-либо соглашение. Также проверьте, будет ли применяться ставка выставления счетов по умолчанию — фиксированная ставка, применяемая к работе всех сотрудников фирмы, а не только налоговых специалистов, — если вы откажетесь от услуг компании. Высокая ставка выставления счетов по умолчанию может быстро израсходовать значительную часть вашего авансового платежа даже на ранней стадии представления.

Также проверьте, будет ли применяться ставка выставления счетов по умолчанию — фиксированная ставка, применяемая к работе всех сотрудников фирмы, а не только налоговых специалистов, — если вы откажетесь от услуг компании. Высокая ставка выставления счетов по умолчанию может быстро израсходовать значительную часть вашего авансового платежа даже на ранней стадии представления.

Обратитесь в Службу по защите интересов налогоплательщиков, независимую организацию в составе IRS, для получения бесплатной помощи, если у вас возникли налоговые проблемы, которые вы не смогли решить самостоятельно, если ваши проблемы вызывают финансовые трудности для вас или вашего бизнеса, или вы сталкиваетесь с ними. непосредственная угроза неблагоприятных действий по взысканию со стороны IRS.Позвоните по телефону 1-877-777-4778 или посетите irs.gov/advocate.

Государственные программы налоговых льгот

Процесс налоговых расчетов со штатами очень похож на процесс с IRS, хотя он варьируется от штата к штату. В некоторых штатах, например, с налогоплательщика можно отказаться, а с процентов — нет. В других штатах можно отказаться от процентов, а от штрафов — нет. А в некоторых штатах законная налоговая задолженность вообще не может быть уменьшена. Для получения дополнительной информации свяжитесь с вашим государственным контролером.Чтобы получить список штатов, посетите Национальную ассоциацию аудиторов, контролеров и казначеев штатов (NASACT) по адресу nasact.org .

В некоторых штатах, например, с налогоплательщика можно отказаться, а с процентов — нет. В других штатах можно отказаться от процентов, а от штрафов — нет. А в некоторых штатах законная налоговая задолженность вообще не может быть уменьшена. Для получения дополнительной информации свяжитесь с вашим государственным контролером.Чтобы получить список штатов, посетите Национальную ассоциацию аудиторов, контролеров и казначеев штатов (NASACT) по адресу nasact.org .

Проблемы с налоговыми компаниями и их представителями

Управление профессиональной ответственности IRS нацелено на сомнительную практику в сфере урегулирования налоговой задолженности. Сообщайте о проблемах в IRS по форме 14157 «Жалоба: составитель налоговой декларации». Офис IRS по подготовке к возврату обработает жалобу и, при необходимости, отправит ее в Управление профессиональной ответственности IRS для расследования.

Поведение, дающее основания для подачи жалобы в IRS, касается компаний или частных лиц, которые:

- обещают освобождение от налоговых обязательств;

- искажает, сколько времени потребуется для обработки заявления о списании долгов; или

- не включает соответствующую информацию об активах в финансовой отчетности, представленной в IRS.

Вы также можете подать жалобу в FTC через Интернет или по телефону: позвоните по телефону 1-877-FTC-HELP. FTC вводит жалобы потребителей в сеть Consumer Sentinel Network, защищенную онлайн-базу данных и инструмент расследования, используемый сотнями гражданских и уголовных правоохранительных органов в США.С. и за рубежом.

Советы налогоплательщикам

Если у вас есть задолженность по налогам и у вас возникли проблемы с выполнением налоговых обязательств:

- прочтите ваши уведомления от IRS или вашего государственного контролера. Спросите эти агентства об альтернативах взыскания.

- избавьте себя от некоторого раздражения, игнорируя обещания предприятий, которые говорят, что вы «имеете право» на программу налоговых льгот для урегулирования вашей налоговой задолженности. Только IRS или ваш государственный контролер может принять это решение. Прочтите предложение IRS в компромиссном буклете, форма 656-B, и используйте этот онлайн-инструмент IRS, чтобы узнать, имеете ли вы право на компромиссное предложение.

- подумайте дважды, если вся плата за услуги запрашивается авансом без объяснения того, как будет выставлен счет за услуги или будет ли произведен возврат незаработанной платы.

Для получения дополнительной информации

У IRS есть дополнительная информация о процессе взыскания и вариантах оплаты на irs.gov .

Publication 594, The IRS Collection Process , содержит информацию о вариантах, доступных налогоплательщикам, а на канале IRS на YouTube также есть видео с полезной информацией.

Как справиться с долгом | Информация для потребителей FTC

Проблемы с оплатой счетов? Получение напоминаний от кредиторов? Ваши счета передаются сборщикам долгов? Вы боитесь потерять дом или машину? Ты не одинок. Многие люди в какой-то момент своей жизни сталкиваются с финансовым кризисом. Независимо от того, вызван ли кризис личной или семейной болезнью, потерей работы или чрезмерными расходами, он может показаться ошеломляющим. Но часто это можно преодолеть.Ваше финансовое положение не должно ухудшаться.

Но часто это можно преодолеть.Ваше финансовое положение не должно ухудшаться.

Если вы или кто-то из ваших знакомых находится в затруднительном финансовом положении, рассмотрите следующие варианты: самопомощь с использованием реалистичного составления бюджета и других методов; услуги по облегчению долгового бремени, такие как консультации по кредитам или урегулирование долга от авторитетной организации; консолидация долгов; или банкротство. Как узнать, что лучше всего подойдет вам? Это зависит от вашего уровня долга, вашей дисциплины и ваших перспектив на будущее.

Самопомощь

Разработка бюджета

Первый шаг к тому, чтобы взять под контроль свое финансовое положение, — это реалистично оценить, сколько денег вы принимаете и сколько денег тратите.Начните с перечисления вашего дохода из всех источников. Затем перечислите свои «фиксированные» расходы — те, которые не меняются каждый месяц, — например, платежи по ипотеке или аренде, платежи за автомобиль и страховые взносы. Затем перечислите различные расходы, такие как продукты, развлечения и одежда. Запись всех ваших расходов, даже тех, которые кажутся незначительными, — это полезный способ отследить структуру ваших расходов, определить необходимые расходы и расставить приоритеты для остальных. Цель состоит в том, чтобы убедиться, что вы можете сводить концы с концами по основам: жилье, еда, здравоохранение, страхование и образование.Вы можете найти информацию о методах составления бюджета и управления деньгами в Интернете, в публичной библиотеке и в книжных магазинах. Компьютерные программы могут быть полезными инструментами для разработки и ведения бюджета, балансирования вашей чековой книжки и создания планов по экономии денег и выплате долга.

Затем перечислите различные расходы, такие как продукты, развлечения и одежда. Запись всех ваших расходов, даже тех, которые кажутся незначительными, — это полезный способ отследить структуру ваших расходов, определить необходимые расходы и расставить приоритеты для остальных. Цель состоит в том, чтобы убедиться, что вы можете сводить концы с концами по основам: жилье, еда, здравоохранение, страхование и образование.Вы можете найти информацию о методах составления бюджета и управления деньгами в Интернете, в публичной библиотеке и в книжных магазинах. Компьютерные программы могут быть полезными инструментами для разработки и ведения бюджета, балансирования вашей чековой книжки и создания планов по экономии денег и выплате долга.

Связь с кредиторами

Немедленно свяжитесь со своими кредиторами, если вам не удается сводить концы с концами. Расскажите им, почему вам это сложно, и попробуйте разработать измененный план платежей, который снизит ваши платежи до более управляемого уровня. Не ждите, пока ваши счета будут переданы взысканию долгов. В этот момент ваши кредиторы отказались от вас.

Не ждите, пока ваши счета будут переданы взысканию долгов. В этот момент ваши кредиторы отказались от вас.

Работа с взыскателями долгов

Федеральный закон определяет, как и когда сборщик долгов может связаться с вами: не раньше 8:00, после 21:00 или во время вашего пребывания на работе, если сборщик знает, что ваш работодатель не одобряет звонки. Коллекторы не должны беспокоить вас, лгать или использовать нечестные методы, когда они пытаются взыскать долг. И они должны выполнить ваш письменный запрос, чтобы прекратить дальнейшие контакты.

Управление автокредитами и жилищным кредитованием

Ваши долги могут быть необеспеченными или обеспеченными. Обеспеченные долги обычно привязаны к активу, например, к вашей машине для получения кредита на покупку автомобиля или к вашему дому для получения ипотеки. Если вы перестанете производить платежи, кредиторы могут забрать вашу машину или выкупить ваш дом. Необеспеченные долги не привязаны к какому-либо конкретному активу и включают большую часть долгов по кредитным картам, счета за медицинское обслуживание и ссуды на подписку.

Большинство соглашений о финансировании автомобилей позволяют кредитору вернуть вашу машину в любое время, когда вы просрочите свои обязательства.Никакого уведомления не требуется. Если ваш автомобиль был возвращен во владение, вам, возможно, придется заплатить остаток по кредиту, а также расходы на буксировку и хранение, чтобы вернуть его. Если вы не можете этого сделать, кредитор может продать машину. Если вы видите приближение дефолта, вам может быть лучше продать автомобиль самостоятельно и выплатить долг: вы избежите дополнительных затрат, связанных с возвратом во владение и отрицательной записью в вашем кредитном отчете.

Если вы отстаете по ипотеке, немедленно свяжитесь со своим кредитором, чтобы избежать потери права выкупа.Большинство кредиторов готовы работать с вами, если они считают, что вы действуете добросовестно, а ситуация временная. Некоторые кредиторы могут сократить или приостановить ваши платежи на короткое время. Однако, когда вы возобновите регулярные платежи, вам, возможно, придется заплатить дополнительную сумму к просроченной сумме. Другие кредиторы могут согласиться изменить условия ипотеки, продлив период погашения, чтобы уменьшить ежемесячный долг. Спросите, будут ли взиматься дополнительные сборы за эти изменения, и подсчитайте их общую сумму в долгосрочной перспективе.

Другие кредиторы могут согласиться изменить условия ипотеки, продлив период погашения, чтобы уменьшить ежемесячный долг. Спросите, будут ли взиматься дополнительные сборы за эти изменения, и подсчитайте их общую сумму в долгосрочной перспективе.

Если вы и ваш кредитор не можете разработать план, обратитесь в консультационное агентство по жилищным вопросам. Некоторые агентства ограничивают свои консультационные услуги домовладельцами, имеющими ипотеку FHA, но многие предлагают бесплатную помощь любому домовладельцу, у которого возникают проблемы с выплатой ипотечного кредита. Позвоните в местный офис Департамента жилищного строительства и городского развития или в жилищное управление вашего штата, города или округа, чтобы получить помощь в поиске законного консультационного агентства по жилищным вопросам рядом с вами.

Услуги по облегчению долгового бремени

Если вы боретесь со значительной задолженностью по кредитной карте и не можете самостоятельно разработать план погашения с кредиторами, подумайте о том, чтобы обратиться в службу облегчения долгового бремени, например, в консультации по кредитным вопросам или урегулирование задолженности. В зависимости от типа услуги вы можете получить совет о том, как поступить с растущими счетами, или составить план погашения ваших кредиторов.

В зависимости от типа услуги вы можете получить совет о том, как поступить с растущими счетами, или составить план погашения ваших кредиторов.