Вклад «Пенсионный-плюс» в Сбербанке, условия на сегодня в 2021 году

Вклад Пенсионный плюс рассчитан на категорию граждан, получающих социальные выплаты. Речь идет не только о пожилых гражданах. Сегодня к категории пенсионеров относятся также военные и те, кто занимал государственную должность, но продолжают по-прежнему активно работать. К ним относятся граждане зрелого возраста, которые, тем не менее, получают социальные выплаты, но их доход ими не ограничивается.

Программа вклада Сбербанка «Пенсионный-плюс» рассчитана на все подобные категории пенсионеров. Открыть депозит сегодня могут граждане, которые получают социальные выплаты на дебетовую карту этой финансовой организации. При этом речь идет как о ПФР, так и об НПФ. Но не каждый платежный инструмент подходит для того, чтобы оформить вклад «Пенсионный-плюс» в Сбербанке.

Условия

Продукт доступен клиентам, получающим пенсию не только от ПФР, но и от негосударственных пенсионных фондов. Для открытия депозита сегодня необходимо быть держателем карты Maestro «Социальная». Чтобы ее оформить, нужно обратиться в отделение банка с паспортом и СНИЛС. Также с собой нужно иметь пенсионное удостоверение. Фонду, который осуществляет перечисления выплат, нужно сообщить реквизиты нового пластика. После этого пенсия будет начисляться на карту Maestro «Социальная». У пластика есть ряд преимуществ, таких как начисление 3,5 процентов на остаток (от суммы денежных средств на счете), программа лояльности «Спасибо от Сбербанка», в рамках которой можно накапливать и тратить бонусные баллы, настройка автоплатежей коммунальных услуг и пр.

Чтобы ее оформить, нужно обратиться в отделение банка с паспортом и СНИЛС. Также с собой нужно иметь пенсионное удостоверение. Фонду, который осуществляет перечисления выплат, нужно сообщить реквизиты нового пластика. После этого пенсия будет начисляться на карту Maestro «Социальная». У пластика есть ряд преимуществ, таких как начисление 3,5 процентов на остаток (от суммы денежных средств на счете), программа лояльности «Спасибо от Сбербанка», в рамках которой можно накапливать и тратить бонусные баллы, настройка автоплатежей коммунальных услуг и пр.

Таким образом, «Пенсионный-плюс» вклад в Сбербанке дает возможность повысить доход гражданам, получающим социальные выплаты, а дебетовая карта дает своему держателю дополнительные привилегии.

Депозит «Пенсионный-плюс» в Сбербанке на сегодня имеет годовую ставку в 3,5%. Валюта вклада – рубли. Он открывается на 3 года и дает возможность частично снимать средства в течение этого периода. Если деньги не списывать, с учетом капитализации ставка может возрастать, а значит, доходность клиента Сбербанка будет становиться выше. Кроме того, клиент может вносить на счет дополнительные средства.

Кроме того, клиент может вносить на счет дополнительные средства.

Минимальный размер вклада «Пенсионный-плюс» в Сбербанке на сегодня составляет 1 рубль. Клиент банка может самостоятельно решать, сколько средств он будет добавлять, а сколько снимать, чтобы ими распорядиться. Проценты начисляются каждые три месяца. Снимать средства, поступившие по ним, вы можете ежемесячно или поквартально. При капитализации вклада ставка вырастает до 3,67 процентов.

Как открыть депозит

Подать заявку вы можете прямо на сайте Выберу.ру. Когда банк примет решение, ответ поступит в СМС на номер вашего телефона. Для этого нажмите «Подать заявку» на странице вклада. Понадобится заполнить анкету, указать свои персональные данные, контактный телефон и имейл, уровень дохода.

Второй вариант – прийти в отделение Сбербанка с паспортом, пенсионным удостоверением и СНИЛС и написать заявление от руки. Но в этом случае вы рискуете потратить время впустую, если решение финансовой организации будет отрицательным.

Онлайн-заявка не означает, что вклад будет открыт дистанционно. Для его оформления необходимо прийти в офис Сбербанка. Но в случае одобрения вашего запроса вы можете быть уверены в том, что депозит будет открыт без каких-либо проблем.

При этом депозит вы можете оформить даже в том случае, если не получаете пенсию на карту Сбербанка. Для открытия депозита важно подтвердить сам факт начисления социальных выплат.

После подписания договора средства нужно внести через кассу финансовой организации на свой счет. При этом не обязательно использовать наличные. Перевод вы можете осуществить с карты или другого банковского счета.

Как пополнять и списывать средства

В рамках программы вклада «Пенсионный-плюс» будет оформлена карта Сбербанка Maestro «Социальная» («Активный возраст»). Ее выдадут вам на руки. Доставка пластика не предусмотрена, поэтому необходимо посетить офис банка. Списание и зачисление средств вы можете производить с помощью этого платежного инструмента различными способами:

- в интернете – с помощью приложения «Сбербанк Онлайн».

Вы можете использовать как мобильную, так и полную версию сайта;

Вы можете использовать как мобильную, так и полную версию сайта; - с помощью СМС-сервиса «Мобильный банк» через телефон;

- в банкоматах и терминалах Сбербанка с функцией приема денежных купюр;

- наличными в кассе финансовой организации.

Безналичный перевод денег совершается с одной карты на другую через сторонние банки. Кроме того, держатели пластика «Активный возраст» могут воспользоваться специальным сервисом MasterCard MoneySend для удобного и быстрого пополнения счета.

Как проверить состояние счета

Вкладчик всегда может быть в курсе состояния своего счета. Проверять, сколько средств на депозите, клиенты Сбербанка могут следующими способами:

- по электронной почте. Сбербанк регулярно направляет отчет по имейл тем клиентам, которые оформили подписку;

- на мобильный телефон в рамках услуги «Мобильный банк»;

- в «Сбербанке Онлайн», запросив отчет за интересующий период;

- по телефону горячей линии. Вы можете позвонить на номер 900 и дождаться разговора с оператором, который сообщит вам о состоянии счета.

Досрочное снятие

Если клиент, открывший пенсионный вклада «Плюс» планирует снять деньги до истечения трехлетнего срока, доход за то время, что его средства были в Сбербанке, выдан ему не будет. Вернут только ту сумму, которая была изначально перечислена на счет. Досрочное расторжение договора, таким образом, невыгодно вкладчику, т. к. он не получает доходную часть по процентам.

Расторжение договора следует отличать от списания процентов вклада. Вы можете выбрать частичное или полное снятие тех средств, которые начисляются по ставке депозита, выбрав периодичность – каждый месяц или каждый квартал.

Депозит предполагает автоматическую пролонгацию по действующей процентной ставке. И количество таких продлений не ограничено.

Клиенты могут оформить доверенность или составить завещательное распоряжение на имя выбранного лица в соответствии с законодательством РФ. Те и другие документы должны быть заверены у нотариуса.

Как рассчитать доходность

Этот вопрос клиенту банка зачастую трудно решить самостоятельно. Сегодня для определения уровня дохода, который вы будете получать от вклада «Плюс» Сбербанка и других депозитов различных кредитно-финансовых учреждений, существует удобный и быстрый инструмент – калькулятор вкладов. Такая программа есть на сайте Выберу.ру. Чтобы рассчитать доход по вкладу «Сбербанк Пенсионный-плюс», воспользуйтесь онлайн-калькулятором на нашем финансовом портале.

Сегодня для определения уровня дохода, который вы будете получать от вклада «Плюс» Сбербанка и других депозитов различных кредитно-финансовых учреждений, существует удобный и быстрый инструмент – калькулятор вкладов. Такая программа есть на сайте Выберу.ру. Чтобы рассчитать доход по вкладу «Сбербанк Пенсионный-плюс», воспользуйтесь онлайн-калькулятором на нашем финансовом портале.

Задайте интересующие вас параметры в окошках на странице депозита, отметив также вариант выплаты процентов – с капитализацией или на отдельный счет, и нажмите «Рассчитать». Программа дает возможность увидеть реальную доходность пенсионного вклада в Сбербанке с учетом суммы денежных средств, которую вы планируете держать в банке, а также возможных списаний и внесения денег на счет.

Чтобы узнать, сколько денег вы получите при закрытии вклада, определите, как вы собираетесь распоряжаться средствами депозита. Важно заранее запланировать, будет ли происходить капитализация (прибавление к общей сумме начисленных по ставке средств) вклада «Пенсионный плюс» или вы будете снимать проценты каждые три месяца.

После этого внесите в полях калькулятора на странице Выберу.ру размер сумму на счете, валюту и срок действия депозита. Пенсионный вклад «Плюс» предполагает срок в 3 года, а значит, этот период и следует отметить в программе.

Приложение — Коммерсантъ Банк (35940)

В конце зимы лидер рынка вкладов Сбербанк впервые за два года изменил процентные ставки по депозитам физлиц. Участники рынка предполагали, что после снижения ставки рефинансирования ЦБ Сбербанк также понизит свои ставки по вкладам. Однако и рынку, и населению Сбербанк преподнес сюрприз: вместо того чтобы, как ожидалось, понизить ставки, банк их повысил. Остальные участники рынка вкладов, ориентируясь на Сбербанк, вслед за ним начали корректировать свою процентную политику.

Прием банков в систему страхования вкладов (ССВ) фактически окончился 27 марта. Это был последний день, когда кредитные организации, не вошедшие в систему, могли подать в суд на решение ЦБ не включать их в ССВ. Буквально через три дня Агентство по страхованию вкладов (АСВ) выпустило обзор «О завершении анализа рынка вкладов граждан в 2005 году». В нем АСВ сообщило, что на 1 января 2006 года в реестр банков—участников ССВ была включена 931 кредитная организация. Как отмечается в обзоре АСВ, на рынке вкладов физических лиц в 2005 году продолжилось снижение доли Сбербанка — за год она уменьшилась на 5,5 процентного пункта и на 1 января 2006 года составила 54,1%. При этом на рынке рублевых вкладов доля Сбербанка составила 58,5%, а на рынке валютных вкладов — 40,4%.

В нем АСВ сообщило, что на 1 января 2006 года в реестр банков—участников ССВ была включена 931 кредитная организация. Как отмечается в обзоре АСВ, на рынке вкладов физических лиц в 2005 году продолжилось снижение доли Сбербанка — за год она уменьшилась на 5,5 процентного пункта и на 1 января 2006 года составила 54,1%. При этом на рынке рублевых вкладов доля Сбербанка составила 58,5%, а на рынке валютных вкладов — 40,4%.

Видимо, для того, чтобы приостановить падение своей доли в общем объеме депозитов, Сбербанк в середине февраля этого года кардинально изменил линейку вкладов для населения. Как пояснил тогда это решение Сбербанка его президент Андрей Казьмин, «за прошедшее время наша линейка превысила 20 видов вкладов». «Клиентам стало сложно разбираться в этой пестрой палитре, а потому отныне мы будем предлагать пять основных срочных вкладов»,— добавил он. Теперь Сбербанк предлагает «Депозит Сбербанка России», «Пополняемый депозит Сбербанка России», «Особый Сбербанка России», «Пенсионный депозит Сбербанка России» и «Пенсионный пополняемый депозит Сбербанка России». Как отметил Андрей Казьмин, «мы не меняли процентные ставки по вкладам физических лиц довольно длительное время и вот пришли к выводу о необходимости коррекции ставок».

Как отметил Андрей Казьмин, «мы не меняли процентные ставки по вкладам физических лиц довольно длительное время и вот пришли к выводу о необходимости коррекции ставок».

Напомним, что ставки по вкладам в валюте Сбербанк менял последний раз аж в августе 2003 года. Тогда банк уравнял процентные ставки по вкладам в евро со ставками по вкладам в долларах. По депозитам в рублях Сбербанк резко менял ставки тоже довольно давно — в январе 2004 года. Тогда по вкладам в рублях сроком на месяц Сбербанк снизил ставки с 5 до 4% годовых, сроком на три месяца — с 7-8 до 5%, сроком на полгода — с 9-10 до 7%, сроком на год — с 11 до 8,5-9,5% годовых. Тогда такой шаг Сбербанка по снижению процентных ставок был в общем-то объясним: через три дня после этого события Банк России, главный акционер Сбербанка, снизил ставку рефинансирования с 16 до 14%. В самом конце декабря прошлого года ЦБ также снизил ставку рефинансирования — с 13 до 12%, и казалось, что если Сбербанк и будет менять процентные ставки по вкладам, то только в сторону понижения.

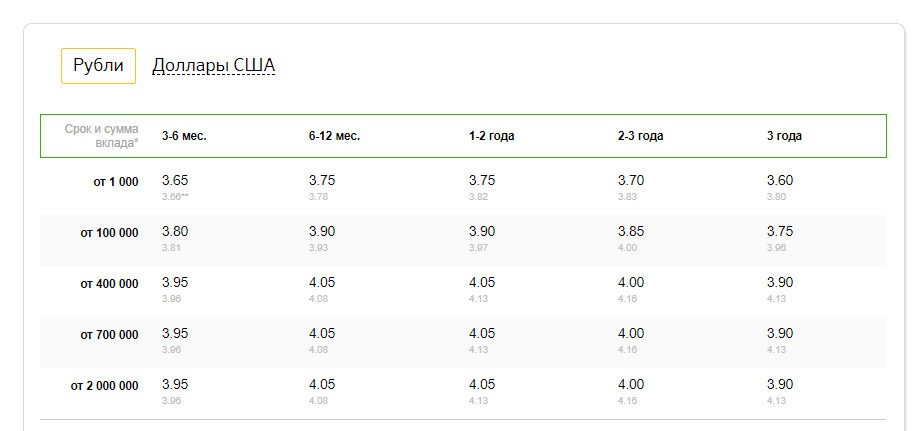

Однако Сбербанк преподнес своим потенциальным вкладчикам неожиданный и приятный сюрприз: банк повысил ставки по новым видам вкладов. Так, ставки по вкладам в рублях сроком на месяц в зависимости от суммы выросли с 4 до 4,25-5% годовых, сроком на три месяца — с 5 до 5,25-6%, на полгода — с 7 до 7,75-8,5%, на год — с 8,5-9,5 до 9,25-10%, на два года — с 6,75-8,5 до 9,75-10,5%. Выросли процентные ставки и по валютным вкладам Сбербанка: с 2,5-3 до 3,75-4,25% на месяц, с 4-4,5 до 4,75-5,25% на три месяца и с 5-5,5 до 5,75-6,25% на полгода.

Конкуренты Сбербанка оказались дезориентированы. В то время как одни банки повышали процентные ставки по вкладам, другие их снижали. Тем не менее большинство банков, изменяя ставки, стараются приблизить их к ставкам Сбербанка. Директор департамента банковских продуктов банка «Глобэкс» Ирина Мелкова замечает, что повышение ставок связано «с повышением процентных ставок по вкладам Сбербанка, который фактически определил исходный уровень для остальных банков». Вслед за Сбербанком вводит новую линейку вкладов и «Внешторгбанк Розничные услуги». Теперь доходность вкладов в нем на срок свыше шести месяцев станет больше на 0,35-1,8% годовых. В конце марта в среднем на 0,4-1,5% были повышены ставки по вкладам и в Росбанке. «Решение увеличить процентные ставки соответствует общим тенденциям повышения депозитных ставок среди лидеров рынка розничных услуг»,— поясняет такое решение замдиректора департамента розничного бизнеса Росбанка Дмитрий Вечканов.

Вслед за Сбербанком вводит новую линейку вкладов и «Внешторгбанк Розничные услуги». Теперь доходность вкладов в нем на срок свыше шести месяцев станет больше на 0,35-1,8% годовых. В конце марта в среднем на 0,4-1,5% были повышены ставки по вкладам и в Росбанке. «Решение увеличить процентные ставки соответствует общим тенденциям повышения депозитных ставок среди лидеров рынка розничных услуг»,— поясняет такое решение замдиректора департамента розничного бизнеса Росбанка Дмитрий Вечканов.

«Рост ставок по вкладам в значительной степени связан с разницей в ставках между средними и крупными банками. Крупным банкам, у которых они были ниже среднерыночных, ничего не остается, как повышать доходность депозитов»,— считает замначальника управления розничного маркетинга Русского банка развития Дмитрий Орлов. С ним согласна и начальник отдела по работе с физическими лицами Московского банка реконструкции и развития Галина Уткина: «Сегодня ставки повышают только те банки, у которых они были ниже среднерыночных».

Следует отметить, что процентные ставки корректируют не только те банки, у которых они были ниже рыночных, но и те, у кого они были выше. Директор департамента розничного бизнеса Импэксбанка Станислав Волошин объясняет снижение ставок банком в среднем на 0,5-1% в феврале этого года «снижением ставок банками нашей конкурентной группы». При этом Станислав Волошин также отмечает, что «тенденция изменения процентных ставок связана в большей степени с изменением ставки рефинансирования ЦБ». Точно такие же доводы приводит и Дмитрий Хилько, директор департамента депозитных продуктов Юниаструм банка, который снизил процентные ставки в среднем на 0,7% по рублевым вкладам и на 0,5% по валютным. С начала года понизили ставки по рублевым вкладам Промсвязьбанк, Русский банк развития и Сибакадембанк. Последний, впрочем, ставки по вкладам в долларах повысил «с целью большего соответствия рыночным», объясняет замдиректора департамента комплексного обслуживания населения Сибакадембанка Эльвира Емец.

Понизились ставки в среднем на 0,5% по валютным вкладам и на 0,5-1,5% по рублевым в Инвестсбербанке. Но это решение в банке объясняют несколько иными причинами. «Такое решение обусловлено желанием банка удешевлять стоимость привлечения ресурсов»,— говорит первый зампред правления банка Константин Богомазов. И его доводы понятны, ведь вклады населения остаются для банков довольно дорогостоящим пассивом. Как отмечает АСВ, «в силу макроэкономической стабилизации, стабилизации валютного курса рубля, снижения процентных ставок в развитых странах и роста суверенных рейтингов России» наши банки теперь могут дешевле привлекать деньги с финансовых рынков. Поэтому многие банки, получив возможность привлекать более дешевые и длинные ресурсы, скорее всего, продолжат снижать процентные ставки по вкладам.

КИРИЛЛ ЯЧЕИСТОВ

Вклады для физических лиц в Сбербанке в 2015 году

— Лариса Николаевна, на ваш взгляд, почему вкладчик сегодня в условиях широчайшего выбора, тем не менее, все равно предпочитает Сбербанк? — Полагаю, не только потому, что у Сбербанка на российском рынке длинная и позитивная история — нам доверяют. Думаю, дело еще и в нашей клиентоориентированности, которую мы демонстрируем последние годы. Сегодня Сбербанк интересен не каким-то одним преимуществом, а целым комплексом предложений, что называется, на любой вкус. Ведь, согласитесь, достойная процентная ставка важное, но далеко не единственное условие, которое учитывает человек, доверяя банку деньги. Например, в Сбербанке доступен выбор индивидуального срока вклада с точностью до дня и многократное автоматическое продление. У человека есть как возможность открытия на минимальную сумму, так и возможность выбора валюты при оформлении вклада (кроме «Подари жизнь»). В Сбербанке довольно выгодные условия при досрочном закрытии вклада по сравнению с другими банками. Отдельная история со «Сбербанком Онлайн» — это не только повышенные ставки при оформлении вклада через интернет («Сохраняй ОнЛ@йн», «Пополняй ОнЛ@йн», «Управляй ОнЛ@йн»), но и возможность управления счетами в любой точке мира, где бы человек ни находился. Ну и, конечно, широчайший выбор офисов для открытия вклада — более 20000 отделений Сбербанка по всей России.

Думаю, дело еще и в нашей клиентоориентированности, которую мы демонстрируем последние годы. Сегодня Сбербанк интересен не каким-то одним преимуществом, а целым комплексом предложений, что называется, на любой вкус. Ведь, согласитесь, достойная процентная ставка важное, но далеко не единственное условие, которое учитывает человек, доверяя банку деньги. Например, в Сбербанке доступен выбор индивидуального срока вклада с точностью до дня и многократное автоматическое продление. У человека есть как возможность открытия на минимальную сумму, так и возможность выбора валюты при оформлении вклада (кроме «Подари жизнь»). В Сбербанке довольно выгодные условия при досрочном закрытии вклада по сравнению с другими банками. Отдельная история со «Сбербанком Онлайн» — это не только повышенные ставки при оформлении вклада через интернет («Сохраняй ОнЛ@йн», «Пополняй ОнЛ@йн», «Управляй ОнЛ@йн»), но и возможность управления счетами в любой точке мира, где бы человек ни находился. Ну и, конечно, широчайший выбор офисов для открытия вклада — более 20000 отделений Сбербанка по всей России.

— Вы сказали «управление». Что это значит? — Сегодня мало просто «положить» деньги и ждать определенной даты, когда процент по вкладу принесет желанный дивиденд. Жизнь сложна, а порой и непредсказуема, и человек должен иметь возможность оперативного доступа к своим сбережениям. А Сбербанк предоставляет такую возможность. В зависимости от типа вклада счет можно пополнять, если образуются излишки, или, наоборот, частично снимать деньги до определенной суммы (неснижаемого остатка) в случае необходимости. Проценты по вкладам капитализируются. Если вы наш клиент, то благодаря системе «Сбербанк Онлайн» можете самостоятельно открывать и закрывать счета, пополнять их, конвертировать их в различные валюты.

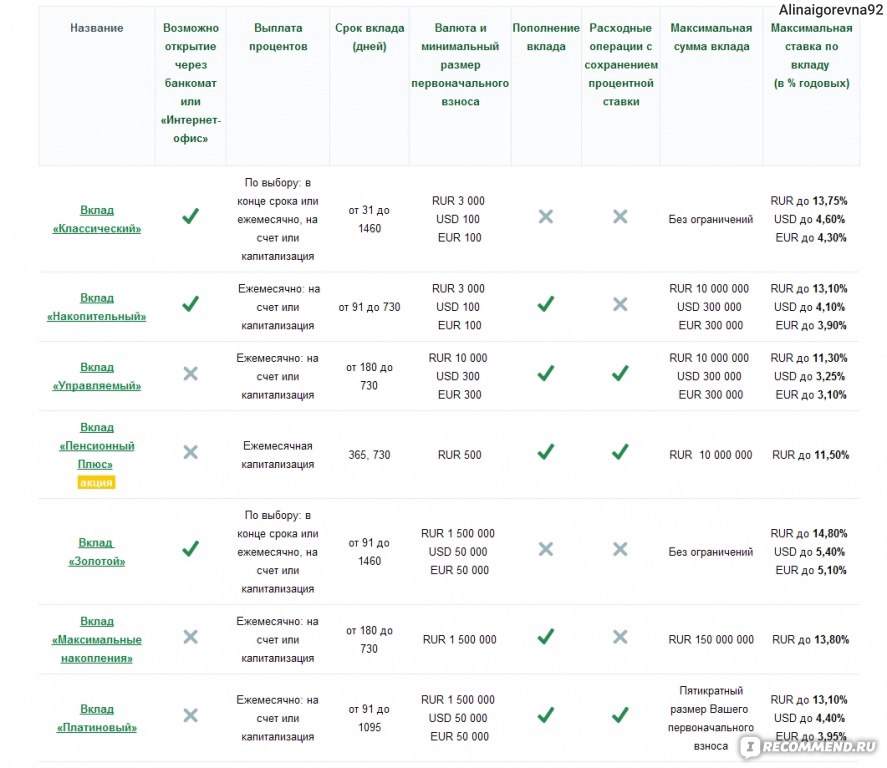

— Какие виды вкладов сегодня наиболее популярны среди клиентов? — Хорошим спросом пользуется линейка вкладов «Сохраняй» с максимальной (с учетом капитализации) ставкой. Вклад «Сохраняй» можно открыть как в рублях, так и в долларах и евро. Данный депозит непополняемый и не предполагает частичного снятия, однако досрочное его закрытие возможно на льготных условиях.

Срок, на который он открывается, может быть выбран вкладчиком самостоятельно в диапазоне от одного месяца. Стоит отметить, что от величины и срока вложений напрямую зависит размер процентной ставки.

Срок, на который он открывается, может быть выбран вкладчиком самостоятельно в диапазоне от одного месяца. Стоит отметить, что от величины и срока вложений напрямую зависит размер процентной ставки. Интересный продукт — вклад «Пополняй». Минимальный размер вклада и другие условия размещения аналогичны вкладу «Сохраняй». Отличие состоит в том, что данный депозит можно пополнять. «Пополняй» также можно открывать через сервис «Сбербанк Онлайн», доступен он и пенсионерам на тех же особых условиях.

А вот условия вклада «Управляй» предполагают и пополнение, и снятие средств частями до величины заранее установленного неснижаемого остатка. Его также можно открывать в режиме онлайн.

А вот условия вклада «Управляй» предполагают и пополнение, и снятие средств частями до величины заранее установленного неснижаемого остатка. Его также можно открывать в режиме онлайн. Вклад «Мультивалютный» открывается сразу в 3 валютах (доллары, евро, рубли), следовательно, вкладчик может при случае заработать на колебаниях курсов валют. Данный депозит является пополняемым с возможностью снятия средств частями. Не могу не сказать о вкладе «Подари жизнь» — он открывается только в национальной валюте. Проценты можно снимать каждые три месяца. Дополнительные взносы, так же как и частичное снятие, не предусмотрены, но спустя 6 месяцев после открытия депозита его можно закрывать досрочно с сохранением 2/3 ставки. Особенность депозитной программы «Подари жизнь» состоит в том, что Сбербанк каждые три месяца перечисляет 0,3% годовых от величины вложений клиента в одноименный благотворительный фонд.

Любопытно, что минимальная сумма открытия этого вклада начинается с 1-го рубля. Клиент может как пополнить счет, так и частично снять деньги с него, при этом начисление годовых процентов идет на любой вид поступлений. В заключение следует отметить, что в декабре 2014 года Сбербанк дважды проводил масштабное повышение ставок по вкладам в рублях и валюте, также были повышены процентные ставки по сберегательным сертификатам. Повышения ставок по вкладам Сбербанка можно ожидать и в дальнейшем, но все будет зависеть от рыночной ситуации.

Любопытно, что минимальная сумма открытия этого вклада начинается с 1-го рубля. Клиент может как пополнить счет, так и частично снять деньги с него, при этом начисление годовых процентов идет на любой вид поступлений. В заключение следует отметить, что в декабре 2014 года Сбербанк дважды проводил масштабное повышение ставок по вкладам в рублях и валюте, также были повышены процентные ставки по сберегательным сертификатам. Повышения ставок по вкладам Сбербанка можно ожидать и в дальнейшем, но все будет зависеть от рыночной ситуации. С полной информацией и условиями по вкладам в Сбербанке вы можете ознакомиться на сайте www.sberbank.ru и по телефону контактного центра: 8-800-555-5550. Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 08.08.2012. Реклама

Российский Сбербанк делает большую ставку на смену стратегии

Александр Марроу

МОСКВА (Рейтер) — Сбербанк, ведущий кредитор России, планирует одно из крупнейших преобразований за свою 179-летнюю историю, стремясь присоединиться к таким компаниям, как Apple и Google. в глобальном пантеоне Big Tech.

в глобальном пантеоне Big Tech.

Компания, которая убирает слово «банк» из своего логотипа как часть этого диска, дала Рейтер предварительный просмотр устройств, которые она разработала, чтобы возглавить свою деятельность, включая приставку для потоковой передачи ТВ, виртуального помощника и интеллектуальную колонку их официального открытия в четверг.

Технический директор Сбербанка Давид Рафаловский также сказал в интервью, что запускает «SmartMarket», аналог Apple AppStore или Google Play.

«Это огромные инвестиции, а не большие. Даже для успешной компании это огромные инвестиции», — сказал он о новом ассортименте гаджетов и технических услуг, потенциально рискованной ставке на все более конкурентном рынке отечественных и зарубежных товаров. игроков. Он отказался назвать конкретную сумму.

Российскому правительству принадлежит 50% плюс одна акция Сбербанка, старейшего кредитора страны с активами в 401 миллиард долларов по состоянию на август и рыночной стоимостью около 67 миллиардов долларов.

Стремясь укрепить свое присутствие в цифровой экономике России, в прошлом году она инвестировала во все, от облачных сервисов до беспилотных автомобилей. Но запуск собственного оборудования знаменует собой более глубокий переход в технологии; компания описывает новый рывок как «крупнейшую трансформацию» в своей истории.

«У нас всегда был чип на плече, мы считаем, что являемся технологической компанией с банковской лицензией», — сказал Рафаловский, добавив, что большинство его клиентов в основном ассоциируют Сбербанк с банковскими продуктами.

Сбербанк объявил о смене логотипа и представит ассортимент устройств и услуг в четверг на SberConf, виртуальном мероприятии, смоделированном по образцу запуска продуктов глобальными технологическими компаниями.

НОВЫЕ ГАДЖЕТЫ: ВСТРЕЧАЙТЕ SALUTE

Среди новых гаджетов Сбербанка — SberBox, устройство для потоковой передачи ТВ, и SberPortal, интеллектуальный динамик с прикрепленным экраном, который обеспечивает распознавание жестов и голоса.

Сбербанк запускает семейство виртуальных помощников Salute, которые, по его словам, больше ориентированы на эмоциональную привязанность, чем Siri от Apple, Hey Google или Alexa от Amazon.Он встроен во все устройства и мобильные приложения Сбербанка.

Что отличает его от других голосовых помощников на рынке, так это то, что в нем есть три личности, — сказал Рафаловский. Это «культурный Сбер, жизнерадостная Радость и педантичная Афина», — сказал Сбербанк.

SmartMarket компании, тем временем, будет иметь инструменты кодирования, доступные предприятиям и предпринимателям для создания собственных приложений, и модель распределения доходов, при которой Сбербанк будет брать деньги только с тех приложений, которые взимают деньги.

«Это стратегически важно, потому что инструменты SmartMarket служат мостом для всего рынка в нашу экосистему», — сказал Рафаловский.

TECH’S A RISKY BUSINESS

Новые продукты изначально будут нацелены на российский рынок, где, по словам Сбербанка, он обслуживает почти 100 миллионов активных банковских клиентов, хотя он работает в 17 других странах, и устройства потенциально могут быть развернуты за рубежом по цене Поздняя дата.

Западные технологические компании традиционно считали Россию привлекательным, но рискованным рынком из-за угрозы санкций и российских законов, таких как принятые в 2015 году, требующие, чтобы все данные о гражданах России хранились в стране.

Amazon не имеет большого присутствия в России, чьи географические размеры затрудняют логистику, Microsoft LinkedIn заблокирована после того, как суд установил, что она нарушила правила хранения данных, в то время как отечественные игроки доминируют в поиске в Интернете и социальных сетях.

Однако дорогостоящий технический рывок Сбербанка может быть как рискованным, так и сложным, без каких-либо гарантий успеха на фрагментированном и все более конкурентном рынке аппаратного и программного обеспечения.

Apple, Samsung и Huawei — ведущие игроки в области интеллектуальных устройств, обладающие богатым опытом, развитыми экосистемами приложений и большими карманами.Местный игрок Ivi и другие уже предлагают услуги потокового ТВ, а у Mail. ru, интернет-группы «Яндекс» и оператора мобильной связи МТС есть умные колонки.

ru, интернет-группы «Яндекс» и оператора мобильной связи МТС есть умные колонки.

В июне Сбербанк и Яндекс — известный как российский ответ Google — заявили, что прекратят совместную работу над совместными проектами, в том числе над проектом электронной коммерции Яндекс.Маркет и платежным сервисом Яндекс.Деньги, при этом срок действия неконкурентных соглашений истекает в третьем году. четверть, потенциально ставя два в прямую конкуренцию.

ЖИЗНЬ ЗА ПРЕДЕЛАМИ БАНКА

Хотя стремление Сбербанка к диверсификации может быть сопряжено с риском, аналитики говорят, что банкам становится все труднее зарабатывать деньги в России, где ключевая процентная ставка находится на историческом минимуме 4.25%, а на некоторых европейских рынках ставки отрицательные.

Аналитик BCS Global Markets Елена Царева сообщила, что банковское дело становится более низкоприбыльным и более регулируемым, и что ему мешают новые, ловкие игроки, такие как онлайн-кредитор Тинькофф, о приобретении которого Яндекс ведет переговоры.

На этом фоне для Сбербанка имеет смысл осваивать новые направления, сказала Царева.

«Как вы зарабатываете деньги, если занимаетесь только банковским бизнесом?» она добавила.

(Отчет Александра Марроу; Дополнительный отчет Андрей Остроух; Редакция Правина Чар)

Сбербанк — Перевод на итальянский — примеры английский

Эти примеры могут содержать грубые слова, основанные на вашем поиске.

Эти примеры могут содержать разговорные слова, основанные на вашем поиске.

Сбербанк России предлагает множество интересных депозитных программ с разными процентными ставками и гибкими условиями сотрудничества.

La Сбербанк России предлагает множество интересных программ депозита с разнообразными интересами и условиями сотрудничества. Сбербанк России вклады предлагает не только в долларах, рублях и евро.

Теперь доступна бонусная программа «Спасибо от Сбербанк ».

Вы можете воспользоваться программой бонусов «Grazie da Sberbank «.Тем не менее, Сбербанк , крупнейший в России, не попал под санкции.

Туттавиа Сбербанк , большая большая банка русса, без статуса. Захвачено и разграблено здание Сбербанка .

Не стал исключением и Сбербанк России .

Non ha fatto eccezione e Sberbank della Russia.Кредит в Сбербанк рассчитать несложно.

Кредит в Сбербанк легко рассчитывается.Сбербанк Ставки по вкладам со спецпредложениями

Tassi di Sberbank для депозита со специальными предложениямиСбербанк , одна из крупнейших кредитных организаций в России и Восточной Европе.

Сбербанк. — это один из самых крупных образовательных учреждений России и Восточной Европы.

Сбербанк России вкладов для пенсионеров предлагает еще одну уникальную программу под названием «Пенсия плюс».

Я вкладываю депозит Сбербанка России для пенсионного обеспечения по альтернативной единой программе «Пенсионный плюс».Для клиентов, которые будут делать вклады Сбербанка России через онлайн-сервис доступны повышенные процентные ставки.

Для клиентов, которые хранятся на депозите Сбербанк России , привлекаются дополнительные онлайн-услуги, обеспечивающие интерес.Сбербанк России вкладов предлагает широкий выбор, стоит обратить внимание на программу «Контроль».

Депозиты Сбербанк России предлагает большое разнообразие, доводится до посещения программы «Controllo».Как оплатить коммунальные услуги через Сбербанк Онлайн: полезная информация

Come pagare le utenze tramite Sberbank Online: информационная службаСбербанк существует более 150 лет и до сих пор остается надежным финансовым институтом, деятельность которого регулируется государством.

La Sberbank esiste da oltre 150 anni e rimane un’affidabile istituzione finanziaria le cui attività sono regolate dallo stato.Вот как Сбербанк . Бонусная программа «Спасибо» действует в рамках российского законодательства и личного регулирования.

Также данный проект является частью соглашения с Сбербанк и будет завершен к концу 2013 года.

Пожалуйста, оставьте свой проект на берегу моря с номером Sberbank и полностью завершите его в 2013 году.Сотрудничает с Сбербанк и крупной сетью аксессуаров и обуви как «Кари».

Сотрудничайте с Сбербанк и укомплектованы аксессуарами и платком «Кари».Сбербанк , бонусная программа Спасибо: особенности

Сбербанк , программа бонусов Grazie: caratteristicheКак положить деньги на карту Сбербанка

Приходи больше и продай до покупки СбербанкРусская рулетка | Институциональный инвестор

Начать значительную реформу неудачной банковской системы России стало так же сложно, как организовать игру в крокет в Алиса в стране чудес .Игроки собираются и уходят; калитки тоже; и проблемы, как молотки фламинго, растягиваются и вытаращивают глаза на игроков.

Отсутствие внимания начинается с капитана команды. Осознавая, что его цель — 8–10 процентов ежегодного роста — невозможна без добросовестной банковской системы, президент Владимир Путин в апреле прошлого года заявил в восторженной Думе: «Мы должны преодолеть отставание в банковской реформе». С тех пор он не поднимал эту тему публично. Между тем, первый заместитель председателя Центробанка Андрей Козлов, ответственный за кампанию по капитальному ремонту банков, настаивает на том, что «нет ощущения срочности».

В интервью Institutional Investor Козлов сказал, что он установил 2005 год в качестве целевой даты, к которой банки должны будут раскрыть, кто на самом деле их собственники, соблюдать международные стандарты бухгалтерского учета и получить право на страхование вкладов, что может убедить россиян обменять свои долларовые тайники на рублевые сберегательные счета

Столь неторопливый темп заставляет международные агентства и банкиров частного сектора задумываться о том, насколько высоко правительство придает банковской реформе приоритет.«Реформы можно и нужно провести раньше, но они подразумевают наступление на пятки влиятельным людям», — говорит Кристоф Рюль, главный экономист московского офиса Всемирного банка. «Поэтому я полагаю, что расписание Козлова определяется политическим расчетом». Высшее должностное лицо Международного валютного фонда в России соглашается с ним, предполагая, что стремление правительства модернизировать банки и другие секторы экономики уже теряет импульс из-за опасений по поводу президентских выборов в марте 2004 года. «С некоторыми из самых трудных реформ впереди я согласен. неудивительно, что мы видим признаки замедления темпов роста до выборов », — заявил в сентябре Moscow Times старший представитель МВФ Пол Томсен.Тем не менее, по словам Ричарда Хейнсворта, банковского аналитика московского инвестиционного банка «Ренессанс Капитал», «слабая банковская система является единственным наиболее ощутимым сдерживающим фактором для экономики».

Тем не менее, в последнее время эта экономика показала себя на удивление хорошо. Ожидается, что благодаря экспорту нефти и других природных ресурсов ВВП в этом году вырастет примерно на 3,5 процента — это четвертый годовой рост подряд после финансового кризиса 1998 года, который привел к дефолту государственного долга, многочисленным банкротствам банков и крутой рецессии.Тем не менее, с ВВП в 316 миллиардов долларов в прошлом году, экономика России едва ли больше экономики Бельгии. Доход на душу населения не будет соответствовать уровням Европейского Союза в течение следующего столетия, если темпы экономического роста резко не увеличатся. А этого не произойдет без современного банковского сектора.

Среди множества жалоб на финансовую систему, наиболее серьезные из них, упомянутые правительственными чиновниками, банкирами и экономистами, включают следующие:

* Широко распространенные мошеннические методы бухгалтерского учета, отпугивающие потенциальных вкладчиков и инвесторов, которые предпочитают хранить свои сбережения. и прибыль в офшорных долларах или долларах под матрасом.

* Глубокое недоверие между банками, которое не позволяет им ссужать деньги друг другу или синдицировать ссуды крупным корпоративным клиентам.

* Практическое отсутствие кредитов для малых и средних предприятий, что отводит им более маргинальную экономическую роль, чем в других бывших социалистических странах, где они были двигателями роста.

* Фактическая монополия на розничные депозиты Сбербанка, государственного сберегательного банка, который затем предлагает средства привилегированным клиентам в качестве корпоративных кредитов по ставкам ниже рыночных, которые вытесняют коммерческие банки.

* Фактическое отсутствие паевых инвестиционных фондов, ипотеки, а также автокредитов и других потребительских кредитов.

Все это сводится к тому, что банковская система не справляется со своей основной задачей «эффективного посредничества между вкладчиками и инвесторами», — говорит Майкл Маррез, российский банковский аналитик лондонского офиса J.P. Morgan.

Назначение в апреле новой команды в Центральном банке во главе с председателем Сергеем Игнатьевым и его первым заместителем Козловым, ключевым должностным лицом программы банковской реформы, поначалу вызвало всплеск оптимизма, особенно потому, что предыдущий председатель Виктор Геращенко Он так решительно отвернулся от реформы.Козлов получил высокие оценки международного финансового сообщества за то, что ранее работал в Центральном банке, где он помог предотвратить полный крах банковской системы во время кризиса 1998 года. В июне он воодушевил участников ежегодной банковской конференции в Санкт-Петербурге, пообещав продвигать всеобъемлющую программу реформ.

Но Козлов продолжил жесткий разговор в упорном бюрократическом стиле. Его обещание провести аудит всех 1330 российских банков и назначить надзорного органа Центрального банка для постоянного контроля за счетами вызвало сомнения в том, что он сможет уложиться в срок, установленный в 2005 году.«Практически невозможно найти столько способных и честных надзорных органов», — говорит Михаил Матовников, заместитель директора рейтингового агентства «Интерфакс», специализирующегося на анализе кредитных рисков российских банков.

Обмануть надзорных органов Центрального банка или заставить их отвернуться было слишком легко. Один из наиболее распространенных банковских грехов — это секретные ссуды акционерам, которые затем обманным путем возвращают их банку в качестве вливаний дополнительного капитала от новых инвесторов. Эта практика, известная как «раздутый капитал», скрывает личность владельцев банка и позже позволяет им привлекать крупные бизнес-ссуды, непропорциональные реальному капиталу банка.По словам Козлова, этими махинациями занимается более половины банков.

Одним из наиболее печально известных недавних примеров является инвестиционная банковская корпорация, которая приложила все усилия, чтобы представить себя образцом финансовой ответственности. Основанный в 1994 году инвесторами, связанными с ЗАО «Синтез», производителем энергии, МБК к январю 2002 года стал 50-м крупнейшим банком с активами в 140 миллионов долларов. Это был первый российский банк, получивший рейтинг корпоративного управления от Standard & Poor’s, и одним из первых начал применять международные стандарты бухгалтерского учета, наняв PricewaterhouseCoopers в качестве аудитора.Кроме того, в совет директоров IBC входили два уважаемых американца: Скотт Блэклин, бывший президент Американской торговой палаты в России, и Томас Моран, бывший руководитель Экспортно-импортного банка США с большим опытом работы в Восточной Европе и России.

Но в апреле, всего через несколько дней после вступления в должность в Центральном банке, Козлов приказал провести расследование в отношении IBC. В течение нескольких недель банку было предъявлено обвинение в мошенничестве в ведении бухгалтерского учета, и он прекратил свою деятельность. «К сожалению, в данном случае бухгалтерский учет был искусством, а не наукой», — говорит Козлов.

Однако потребуется ряд других громких дел, чтобы произвести впечатление на аналитиков. «Процесс реформ не сработает, если вы не закроете еще больше банков из-за сомнительной практики кредитования — и люди будут знать, что это за банки», — говорит Маррез из J.P. Morgan. Но для Юлии Кочетыговой, аналитика S&P в области корпоративного управления в Москве, дело IBC подчеркивает, насколько «очень сложно контролировать банк, который полон решимости скрыть свои настоящие бухгалтерские книги».

Некоторые критики считают, что процессу реформ было бы лучше, если бы Центральный банк сконцентрировался на выдаче чистых счетов здоровья крупнейшим 50 или 60 финансовым учреждениям, что позволило бы им в течение двух лет превратиться в полноценные коммерческие банки при поддержке страхование вкладов.«Другим банкам просто придется принять более ограниченную роль казначейства для бизнес-групп, которым они принадлежат», — предполагает Хейнсворт из Renaissance Capital.

Скептицизм по поводу процесса реформ становится еще более явным, когда возникает тема Сбербанка. Контролируемый государством гигант — государство владеет почти двумя третями акций Сбербанка, а остальными владеют частные инвесторы — составляет более четверти из 103 миллиардов долларов в совокупных активах российских банков.Немногие другие финансовые учреждения могут претендовать на активы даже на 100 миллионов долларов. Что еще более важно, Сбербанк получает 73 процента депозитов физических лиц и предоставляет 32 процента корпоративных кредитов — рыночную долю, которая позволяет ему жестко опережать своих конкурентов.

В том, что Сбербанк обращается к рядовым вкладчикам, нет ничего загадочного. Имея более 20 000 отделений, он находится повсюду в этой огромной стране, охватывая 11 часовых поясов от границы с Польшей до Тихого океана, и это единственный банк в деревнях и небольших городах.Как единственный банк с федеральным страхованием вкладов, он обслужил каждого клиента, который хотел снять сбережения во время кризиса 1998 года, когда сотни банков разорились, и лишь немногие смогли обслужить вкладчиков. Эти преимущества позволяют Сбербанку выплачивать годовые процентные ставки по депозитам от 8 до 13 процентов, в то время как в среднем для всего банковского сектора составляет 16,5 процента.

Имея пул недорогих сбережений, Сбербанк может предлагать ссуды крупным корпоративным клиентам под 18 процентов годовых по сравнению с 25.В среднем по банковскому сектору — 3 процента. Критики отмечают, что Сбербанк мало выдает кредитов малому бизнесу. Согласно исследованию Всемирного банка, опубликованному в июле, на такие предприятия приходится всего 12 процентов ВВП России по сравнению с более чем 50 процентами в США и большей части ЕС. «Это не кажется справедливым, что Сбербанк должен брать деньги со сберегательных счетов простых людей и субсидировать таких гигантов, как Лукойл и Газпром», — говорит Михаил Фридман, председатель Альфа-банка, который, несмотря на то, что он является крупнейшим частным банком России, имеет всего 4 процента депозиты.

Некоторые миноритарные акционеры Сбербанка согласны с Фридманом. Согласно отчету, опубликованному в июле московским фондом Hermitage Capital Management, владеющим 3,5% акций Сбербанка, девять крупнейших российских корпораций получили в прошлом году субсидию в размере 780 миллионов долларов в виде процентных ставок по кредитам Сбербанка ниже рыночных. «Это смешно — эти предприятия не нуждаются в субсидиях», — говорит Уильям Браудер, генеральный директор Hermitage, который жалуется, что эти деньги должны были быть использованы для увеличения чистой прибыли Сбербанка в 2001 году в размере 860 миллионов долларов и низкой стоимости его акций.

Рыночная капитализация Сбербанка пропорционально намного ниже, чем у банков соседних стран. В то время как у Сбербанка отношение цены к балансовой стоимости составляет 1,0, бывшие государственные сберегательные банки, такие как OTP Bank в Венгрии, польский банк Pekao и чешский Komer (breve) cní Banka, имеют соотношение 2,0 к 2,5. «Субсидированные» корпоративные кредиты под низкие проценты — не единственная причина низкой стоимости акций Сбербанка. Он не осуществил сокращение рабочей силы, имевшее место в банках Восточной Европы.Сбербанк со штатом в 200000 человек не сильно отстает от 272000 сотрудников Citigroup, но активы американского банка в размере 1,05 триллиона долларов в прошлом году превзошли 26 миллиардов долларов Сбербанка. «На самом деле Сбербанк не руководят коммерческими соображениями», — говорит Хейнсворт из «Ренессанс Капитал». «Он действует больше как правительственное агентство, мотивируемое тем, что, по его мнению, хорошо для экономики, а не стоимостью акций».

Безусловно, у Сбербанка есть много защитников, начиная с его председателя и генерального директора Андрея Казьмина.Полная приватизация Сбербанка «была бы большой ошибкой», — сказал Казмин в интервью Institutional Investor (см. Вставку на стр. 24), потому что банк был одним из немногих столпов стабильности финансовой системы в эти неспокойные годы. переход от государственной к рыночной экономике.

Несмотря на обвинения Сбербанка в несправедливых конкурентных преимуществах, Казмин знает, что ему не о чем беспокоиться. Сбербанк имеет сильную поддержку в Министерстве финансов, поскольку он, безусловно, является крупнейшим покупателем государственного долга, владея 62 процентами федеральных облигаций.А крупнейшим акционером Сбербанка, владеющим 64 процентами его акций, является Центральный банк, то самое агентство, которое должно проводить банковские реформы, в том числе в конечном итоге положить конец монополистической практике Сбербанка.

Вместо того, чтобы обуздывать Сбербанк, говорит Козлов, руководитель процесса реформ в Центральном банке, «мы хотим стимулировать рост более крупных конкурентов, как внутренних, так и иностранных». По его словам, когда правительство распространит государственное страхование вкладов на банки, которые считаются финансово здоровыми, другие учреждения в конечном итоге будут соперничать со Сбербанком за сбережения населения.

Но мало кто из банкиров верит, что игровое поле будет так легко уравновешено. «Российский сберегательный рынок очень мал по сравнению с размером экономики», — говорит Нил Уизерс, канадский консультант банка «Возрождение», частного банка со штаб-квартирой в Москве. Данные МВФ и Всемирного банка подтверждают его: в 2001 году общие банковские депозиты России в размере 48 миллиардов долларов составляли лишь 15 процентов ВВП по сравнению с 38 процентами в Польше, 39 процентами в Венгрии и 56 процентами в ЕС.

Более того, даже вклады Сбербанка в рублях на сумму 35 миллиардов долларов намного меньше долларовых сумм, имеющихся у россиян.По некоторым оценкам, в домах спрятано до 80 миллиардов долларов. Возможно, вдвое больше этой суммы хранится на банковских счетах за границей, чтобы при необходимости репатриироваться — вот почему крошечный Кипр, налоговая гавань, указан как третий по величине иностранный инвестор в России (4,5 миллиарда долларов на конец 2001 года) после Германии. и США

Хотя легко обвинить правительство в том, что оно не действует более решительно, банковская реформа также зависит от готовности российских олигархов — заклятых и сверхбогатых предпринимателей посткоммунистической эпохи — принять правила. закона и более прозрачно управлять своими банками.Многие из этих институтов были созданы десять лет назад для финансирования приобретения государственных компаний частными бизнес-группами. Известные с презрением как «карманные банки» — потому что они находятся в кармане того или иного олигарха — большинство этих учреждений продолжают действовать в основном как казначейства для бизнес-групп, которым они принадлежат, а не как настоящие коммерческие банки. «Они существуют для того, чтобы предоставлять ссуды своим основным акционерам», — говорит Матовников из рейтингового агентства «Интерфакс».

Но в неофициальных интервью некоторые карманные банкиры настаивают на более мягком объяснении их поведения, основанном на обременительных налоговых соображениях, а не на чистой жадности.Они говорят, что банки необходимы для управления ликвидностью своих бизнес-групп. Например, если прибыль одной компании передается в качестве ссуды другой компании той же группы, транзакция будет облагаться налогом трижды: прибыль первой компании будет облагаться налогом, налог на добавленную стоимость будет взиматься при выдаче ссуды. , а проценты, уплаченные компанией, получающей ссуду, должны будут отражаться в качестве налогооблагаемого дохода кредитной компанией. «Ни одна бизнес-группа не выдержит такого налогового бремени», — говорит банкир.«Но если поместить банк в середину этого процесса, вся картина изменится». Первая компания депонирует свою прибыль в банке, который затем ссужает эти деньги другой компании в группе без уплаты НДС. А вторая компания получает налоговое списание с уплаты процентов банку.

Так что же побудит карманные банки стать полноценными коммерческими банками? Отчасти олигархи стремятся узаконить бизнес и банковские империи, которые они создали, часто незаконными средствами ( Institutional Investor , октябрь 2002 г.).Похищения и заказные убийства соперников, которые были обычным явлением в середине 1990-х годов, в последние годы стали относительно редкими, поскольку борьба за владение бывшими государственными компаниями подошла к концу. Согласно отчету, опубликованному в декабре прошлого года Питером Буном и Денисом Родионовым, экономистами Brunswick UBS Warburg, одной из крупнейших московских брокерских контор, восемь бизнес-групп сейчас контролируют 64 крупнейшие частные компании России. «Эта новая элита стала ключевым лобби для укрепления прав собственности и реализации политики, которая улучшает инвестиционный климат в России, снижает суверенный риск и в целом повышает стоимость их торгуемой собственности», — пишут авторы.

Некоторые олигархи надеются, что их банки могут превратиться из казначейств и налоговых убежищ, обслуживающих их промышленные группы, во все более прибыльные коммерческие предприятия, охватывающие более широкую корпоративную клиентуру. Возможно, бывший карманный банк, наиболее продвинутый в этой трансформации, — это Альфа-Банк, флагман Альфа-Групп, одного из крупнейших частных финансово-промышленных конгломератов в России, заинтересованного в нефти, торговле сырьевыми товарами, страховании, пищевой промышленности, супермаркетах и телекоммуникациях.«Конечно, когда мы основали банк в 1991 году, другие компании в группе были его самыми важными клиентами, — говорит Фридман, миллиардер, председатель правления как« Альфа-Групп », так и ее банка. «Ничего не было известно о кредитных рейтингах других компаний, поэтому было логично ссужать деньги нашим собственным компаниям, а не отдавать их фирмам без репутации».

Но совсем недавно Альфа, крупнейший частный банк, с активами в 2,7 миллиарда долларов и чистой прибылью в 85,4 миллиона долларов в 2001 году, значительно сократил свои отношения с компаниями своей группы и принял международные стандарты бухгалтерского учета, чтобы произвести впечатление на рейтинговые агентства и потенциальных инвесторов.По словам Фридмана, сейчас большую часть кредитов банка получают не-альфа-компании. Между тем «Альфа» получает растущий объем межбанковских депозитов от иностранных банков, что является редкостью для российских учреждений, большинство из которых недостаточно прозрачны для привлечения иностранных средств.

Но органического роста недостаточно, чтобы Альфа или любой другой частный банк стал конкурентоспособным со Сбербанком. Логичной альтернативой казалось бы слияния. «Для эффективной банковской системы нам нужно от 30 до 50 банков, а не 1300», — говорит Фридман.Он признает, что проблема в том, что конкурирующие бизнес-группы по-прежнему слишком не доверяют друг другу, чтобы стать партнерами банка. Фактически, между российскими банками нет разделения, торговли или диверсификации рисков. «В любой нормальной стране, если у банка есть крупный клиент, который хочет получить ссуду больше, чем банк может себе позволить, он будет синдицировать ссуду», — говорит Хейнсворт из Renaissance Capital. «Но в России банк побоялся бы пригласить другие банки разделить риск из-за страха, что они украдут клиента».

Фридман, который признает, что уже думает о стратегии выхода, предпочел бы иностранного стратегического инвестора русскому в качестве партнера.Это не только потому, что он считает крупный иностранный банк более надежным, но и потому, что он может предложить Альфе больше капитала, технологий, профессиональных ноу-хау и доступа к международным рынкам. «Я инвестор, а не профессиональный банкир», — говорит он. «В конце концов, мы продадим наш банк, если цена будет подходящей. Мы не можем конкурировать с большими мальчиками».

Но большие мальчики — иностранные банки — не интересуются. В Чешской Республике, Венгрии и Польше иностранный капитал приобрел контрольный пакет акций крупных государственных банков, которые были приватизированы.В России, для сравнения, на продажу выставляются только частные банки, ничтожные по мировым стандартам. «На данный момент покупать нечего, — говорит Аллан Херст, управляющий операциями Ситибанка в России. «Наше учреждение имеет здесь капитал чуть более 200 миллионов долларов, и это девятый или десятый по величине банк в стране».

Есть один российский банк, который может сразу привлечь иностранных инвесторов — Внешторгбанк, или ВТБ, государственный банк внешней торговли, активы которого в прошлом году составляли 6 долларов.1 миллиард и чистая прибыль 300 миллионов долларов. В местных новостях появилось множество сообщений о том, что ВТБ скоро будет объединен с другим государственным банком, Внешэкономбанком, а затем будет выставлен на продажу отечественным и иностранным инвесторам. Объединенный приватизированный ВТБ может быть достаточно крупным, чтобы конкурировать со Сбербанком на рынке корпоративных кредитов. «У него достаточно ресурсов, и его торговая марка неплохая», — говорит Козлов.

Но, как и в случае со всеми другими предлагаемыми реформами, здесь нет никакой спешки.«Правительство до сих пор не решило, что делать с Внешторгбанком», — говорит Козлов.

«Все любопытнее и любопытнее», как известное высказывание Алисы о Стране чудес, в которую она попала.

Козлов из Центрального банка размышляет о реформе

Центральный банк России, расположенный во дворце XVIII века в центре Москвы, был прекрасно отреставрирован, с полированным мрамором, сверкающими люстрами и богатыми коврами на мозаичных деревянных полах. Не менее впечатляюще: в обширных коридорах теперь практически нет стульев, которые раньше были заняты просителями из делового и банковского сообщества.

Символизм ясен: не пытайтесь повлиять на нынешнее руководство Центрального банка, особенно на первого заместителя председателя Андрея Козлова, человека, ответственного за программу банковской реформы, который гордится отсутствием связей с печально известной финансово-промышленностью России. группы.

Недавно 37-летний технократ сел в своем офисе, чтобы взять интервью у Institutional Investo r Редактор Джонатан Канделл.

Институциональный инвестор: Почему банковская реформа стала такой неотложной?

Козлов: Во-первых, я бы сказал, что нет ощущения срочности — скорее, мы действуем по необходимости.После финансового кризиса 1998 года был период, который длился около трех лет, в течение которого нашей главной целью было просто стабилизировать банковскую систему и вернуть доверие клиентов. Сейчас мы находимся на этапе, когда экономический рост порождает спрос на банковские услуги.

Каковы ваши приоритеты в банковской реформе?

Ключевым процессом модернизации банковской системы является внедрение гарантированного государством страхования сберегательных вкладов. Но прежде чем это произойдет, мы намерены провести повторный аудит всех 1330 банков за два года, начиная с января.Было бы нехорошо, если бы вскоре после принятия на страхование вкладов банк обанкротился. И прежде чем эти проверки будут проводиться, Центральному банку придется обучить намного больше надзорных органов. Даже после проведения аудита каждому банку будет назначен надзорный орган, который продолжит следить за его финансами.

Что будут искать руководители?

Самая большая проблема в банках — это «раздутый капитал» — ссуды, предоставляемые заинтересованным сторонам, которые затем используют эти деньги для покупки акций банка.Более половины всех банков использовали такую технику для сокрытия личности своих настоящих владельцев. Наша цель — выявить реальных владельцев и показать клиентам, кто на самом деле руководит этими банками.

Что потребуется, помимо усиления надзора, для создания современной банковской системы?

Мы должны признать, что наши собственные правила часто налагают ненужное бремя на коммерческие банки. Таким образом, Центральный банк должен найти способы сократить расходы для нормального, честного и прозрачного банковского бизнеса.

Владельцы банков жалуются, что Сбербанк, гигантский сберегательный банк, контролируемый государством, вытесняет их из розничных и корпоративных банковских услуг. Что вы собираетесь делать с доминированием Сбербанка?

Как вы знаете, у ЦБ контрольный пакет в Сбербанке, поэтому мы можем оказывать давление. Сбербанк будет подчиняться тем же правилам, что и любой другой банк. Мы также изучаем качество кредитов Сбербанка и процентные ставки, которые он взимает. Но Сбербанк — это основа банковской системы и единственный банк, который мы считаем слишком большим, чтобы обанкротиться.Общественное доверие к банковской системе после кризиса 1998 года было благодаря Сбербанку, который гарантировал сбережения людей, которые в них вкладывали. Так что планов по ограничению его деятельности нет. Мы считаем, что лучший способ избавиться от монополии Сбербанка — это создать конкуренцию. Поэтому страхование вкладов для других банков важно.

Чувствуете ли вы кардинальные изменения в поведении владельцев банков?

Некоторые из так называемых олигархов, владеющих крупными финансово-промышленными группами, похоже, диверсифицируют деятельность своих банков в сторону от своих собственных компаний.Они также говорят, что хотят расширить базу акционеров своих банков. Но они по-прежнему опасаются, что конкуренты могут купить достаточно акций, чтобы получить контроль над их банками.

Достигнут ли когда-нибудь иностранные банки той доли рынка, которую они достигли в Восточной Европе?

Сомневаюсь. Мы не делаем различий между отечественными и иностранными инвесторами в банковской сфере. Но Россия огромна, с множеством регионов и ниш, где иностранцам никогда не будет комфортно. И я не думаю, что крупные финансово-промышленные группы так рвутся продавать свои банки иностранцам.

Почему малые и средние предприятия так лишены кредитов?

Рост малого и среднего бизнеса стал бы настоящим прорывом для нашей экономики. Но банки не хотят ссужать им деньги, потому что у них нет кредитной истории. Кроме того, поскольку необходимые документы для выполнения требований Центрального банка одинаковы для всех клиентов банка, независимо от их размера, банкам более выгодно предоставлять ссуды только более крупным клиентам. Таким образом, мы должны сократить объем бумажной работы и предоставить банкам стимулы для ссуды малому бизнесу.

Почему вы согласились вернуться на пост первого зампреда ЦБ?

Первый раз — еще в конце 1997 года — меня пригласили, чтобы попытаться удержать банковскую систему от краха. Это была постоянная борьба с проблемами и очень напряженная. На этот раз я здесь, чтобы помочь создать новую банковскую систему. Я считаю, что это гораздо более интересная работа.

Казьмин из Сбербанка защищает монополию

Штаб-квартира Сбербанка, государственного сберегательного голиафа, выглядит — удачно — как своего рода крепость, где советское банковское дело сделает свой последний удар.Просторное 25-этажное здание из дымчатого стекла и стали, оно возвышается между проспектом Ленина и героическим памятником космонавту Юрию Гагарину, первому человеку в космосе.

Управляет этой финансовой империей из своего офиса на крыше, откуда открывается панорамный вид на Москву, председатель и главный исполнительный директор Сбербанка Андрей Казьмин. Высокий экономист с лицом херувима, 44-летний Казмин обладает вежливым остроумием, чтобы опровергнуть репутацию своего банка как оплота государственнических и антисвободных рыночных представлений.

На стене его кабинета висит календарь с причудливыми карикатурами на президента Владимира Путина. На противоположной стене портрет Че Гевары, сделанный из кусочков никчемных песо. «Че был первым председателем Кубинского национального сберегательного банка», — говорит Казмин, предполагая маловероятные точки соприкосновения с бородатой революционной иконой.

В редком интервью для прессы Казмин провел час с Institutional Investor ответственным редактором Джонатаном Канделлом, защищая Сбербанк от обвинений в том, что это монополия, сдерживающая развитие чахлого частного банковского сектора в России.

Институциональный инвестор: Учитывая важные изменения в российской экономике за последнее десятилетие, почему Сбербанк должен оставаться под контролем государства?

Казьмин: Во-первых, хочу отметить, что с 1991 года мы являемся акционерным обществом, примерно две трети которого находятся в государственной собственности, а одна треть — в частных. Вот почему нам так удалось превратиться из простого сберегательного учреждения в универсальный банк. Но я также думаю, что для общества, правительства и стабильности банковской системы было очень важно, чтобы Сбербанк оставался под контролем государства в этот очень неспокойный период экономического перехода.Мы пережили очень высокую инфляцию в первой половине 1990-х годов, а затем крах многих банков и предприятий во время кризиса 1998 года. При таких сценариях было бы большой ошибкой устранять государственный контроль над Сбербанком. На его долю приходится почти три четверти сберегательных вкладов населения в России и 40 процентов кредитного рынка. У него огромная сеть отделений — более 20 000 отделений повсюду, включая изолированные места, где это единственный банк.

Разве эта монополия на сбережения не позволяет Сбербанку предлагать корпоративные кредиты по гораздо более низким процентным ставкам, чем частные коммерческие банки?

Клиенты приходят к нам, потому что у нас разумные процентные ставки.Может быть, наши конкуренты просто жадничают. Честно говоря, я поражен завышенными процентными ставками, которые они взимают. Время для такого рода «пиратского» банкинга прошло. Мы также конкурируем с иностранными банками, которые предоставляют ссуды крупнейшим российским экспортерам по процентным ставкам, которые часто ниже наших из-за более низкой инфляции в их странах — но, что удивительно, наши критики считают это приемлемым.

Широко распространено мнение, что кредитная политика Сбербанка благоприятствует крупнейшим российским корпорациям.

Действительно, сложно встретить крупное предприятие, не являющееся нашим клиентом. Потому что их потребности в капитале может удовлетворить только банк нашего размера, а у других российских банков таких ресурсов нет. Но мы активно ищем мелких корпоративных клиентов. В первом полугодии этого года мы предоставили малым и средним предприятиям около 1,3 миллиарда долларов. Это около 9 процентов нашего общего кредитного портфеля. Эта доля растет по мере того, как мы обучаем наш персонал и нанимаем новых людей в области управления рисками.

Вас беспокоит, что в ближайшие несколько лет многие частные банки получат гарантированное государством страхование вкладов, которым сейчас пользуется только Сбербанк?

«Беспокойство» — неправильное слово. Мы осознаем необходимость постоянного обновления наших услуг. Кроме того, наличие большой сети филиалов может быть недостатком, поскольку влечет за собой большие накладные расходы. Наши конкуренты могут позволить себе роскошь работать только в нескольких крупных городах, поэтому у них нет этой головной боли. Введение государственных гарантий по сберегательным вкладам в других банках положит конец монополии Сбербанка.Так что это шаг, который мы активно поддерживаем.

Как изменится профиль ваших розничных клиентов в ближайшие несколько лет?

До недавнего времени наш банк был в основном для людей с низким доходом и средним возрастом около 60 лет, то есть пенсионеров. Но в прошлом году мы разработали продукты для более высококлассных клиентов — кредитные карты, оплата счетов, сейфы, инвестиционный консалтинг. Также мы открываем отделения для VIP-клиентов, которые не любят стоять в длинных очередях.

Будет ли Сбербанк и дальше оставаться крупнейшим покупателем государственного долга?

Пока это будет прибыльным бизнесом, мы продолжим покупать государственный долг. Мы не делаем этого только потому, что нас просит «Родина».

Что можно сделать, чтобы убедить россиян положить доллары на рублевые сберегательные счета?

Что ж, согласно недавнему опросу, около 40 процентов респондентов заявили, что хранят свои сбережения в долларах, около 31 процента заявили, что предпочитают Сбербанк, и только 2 процента предпочитают счета в частных банках.Так что я полагаю, что наш настоящий конкурент — доллар [он смеется].

Есть ли вероятность того, что Сбербанк в ближайшее время будет предлагать американские депозитарные расписки?

Это слух, начатый некоторыми нашими миноритарными акционерами, которые хотели бы участвовать в дальнейших спекуляциях с нашими акциями. Но выпуск ADR был бы преждевременным, потому что рынок корпоративных ценных бумаг в России очень неглубокий и все еще не оправился от кризиса 1998 года.

Депозиты пенсионеров в Сбербанке ко Дню Победы.Процентные ставки вклада Сбербанка «Лови льготы». Условия программы «Поколения»

Депозитный вклад «Память поколений» может оформить любой клиент банка, обратившись в отдел финансовой организации или воспользовавшись услугами интернет-банкинга. Это предложение действительно 3 месяца. В 2018 году месторождение можно будет открыть с 13 апреля по 31 мая включительно.

Сбербанк: Депозит до 9 мая 2018 г. «Память поколений». Процентная ставкаГлавное преимущество данного вклада — высокая процентная ставка 6.4% -7%. Процент начисляется сразу после окончания контракта. Акция действует только для вкладов в национальной валюте (рублях) и не предполагает пополнения или частичного снятия средств.

Сбербанк: Взнос до 9 мая 2018 года носит благотворительный характер.Взнос носит благотворительный характер, поэтому каждый вкладчик от 1 тысячи рублей может пожертвовать 1 рубль на нужды ветеранов Российской Федерации. Все объявления проводятся после того, как вклад закрыт, и все проценты начисляются на его счет.

Депозит имеет социальную направленность. Открыв этот взнос, вы сможете в короткие сроки накопить значительную сумму средств, а также оказать материальную помощь Ветеранам Российской Федерации.

Сбербанк: Вклад ко Дню Победы «Память поколений». Условия о вкладеВклад можно открыть на 3 месяца. Взнос должен быть обязательным в рублях. Минимальная сумма депозита должна быть не менее 10 тысяч рублей.Пополнение и снятие средств с депозитного счета не предусмотрено.

Размер процентной ставки напрямую зависит от того, на какую сумму внесен вклад. Например, при сумме от 10 тысяч до 1 миллиона рублей ставка составляет 6,4%, а при сумме более 1 миллиона рублей — 7%. Деньги могут быть удалены или переведены на счет клиента.

Сбербанк: Вклад Дня Победы 2018 можно перевести на вклад «до востребования».Если вкладчик не закрыл депозит вовремя, он будет автоматически переведен в взнос до востребования.

Сбербанк России на февраль-март 2019 года запустил новый акционный взнос для физических лиц «Catch Benefits» с максимальными на данный момент процентами — до 7,65% годовых в рублях. Примите во внимание текущие условия и ставки по депозитам.

Новый вклад Сбербанка «Лови льготы»: Условия

Новая сезонная акция Сбербанка России «Выловите выгоду» открывается только в рублях. Минимальная сумма 50 тысяч рублей.Вы можете оформить его на срок 5, 12 или 18 месяцев.

Как и большинство сезонных вкладов, условия вклада «Catch Benefit» предоставляют очень ограниченные возможности по управлению сберегательными счетами в банке.

Дополнительные вклады и расходные материалы Не предусмотрено. При досрочном расторжении Договора проценты выплачиваются по требованию взноса до востребования.

«Уловить выгоду» не просто, а промо-идеи. Поэтому он должен быть особенно привлекательным для клиентов — физических лиц, в том числе пенсионеров.Что в этом особенного? Конечно, необычно высокая процентная ставка для Сбербанка.

Процентные ставки вклада Сбербанка «Выловите выгоду»

Процентные ставки Зависят от срока депозита и составляют:

- 7,10% годовых на срок 5 месяцев;

- 7,50% годовых на срок 1 год;

- 7,65% годовых при сроке 1 год и 6 месяцев.

Выплата процентов осуществляется по окончании срока.

Следует отметить, что ставки нового взноса «улова» для Сбербанка достаточно высоки. Смотрите сами. Корреспонденты сайта На сайте собраны в одной таблице процентные ставки в разное время.

Вклад | 5 мес. | 12 месяцев | 18 месяцев |

«Управляющий | |||

«Управление | |||

«Всплывающее | |||

«Всплывающее окно | |||

«Сохранить | |||

«Сохранить | |||

Преимущества улова | 7,10% | 7,50% | 7,65% |

Как видите, самый выгодный вклад Из базовой линии банка «Сохранить онлайн» теперь можно оформить только под 5.90% годовых в рублях (с учетом капитализации).

Мало? Посмотрите, какой процент от вкладов в

Расчет вклада «Улова»

√ Если сделать вклад в 1 000 000 рублей, то за 5 месяцев можно получить 1 029 178 рублей. Соответственно, чистая прибыль составит 29 178 руб.

√ Если открыть вклад 1000000 рублей на 12 месяцев, то через год можно забрать в банке 1075000 рублей. Размер процентов составит 75 000 рублей.

√ Если сделать вклад в 1 000 000 рублей на полтора года (18 месяцев), то по окончании срока можно получить 1114 645 рублей. Соответственно, чистая прибыль составит 114 645 рублей.

Сравнение нового вклада «улова» с базовым вкладом Сбербанка

Мы уже выяснили, что вклад «улова» имеет более высокую процентную ставку, чем базовые вклады Сбербанка: «Хранить», «пополнять» и «управлять». Но давайте сравним, насколько это выгодно в рублевом выражении.

Для этого посчитаем, какую выгоду можно получить, если в каждый из вкладов сроком на 1 год вложить все тот же 1 млн руб. Корреспонденты сайта Сайт использовал официальный калькулятор вкладов Сбербанка, и вот что произошло.

Результаты очевидны.

Как внести депозит?

Залог можно оформить несколькими способами:

1. В офисе Сбербанка.

Обратитесь в отделение банка, взяв паспорт.Откройте для себя вклад и зарабатывайте деньги.

2. В интернет-банке Сбербанк онлайн.

Войдите в Сбербанк Онлайн → Депозиты и счета → Начальный депозит → Выберите Депозит и укажите условия → Подтвердите → Взнос открыт!

3. В мобильном приложении Сбербанк Онлайн.

Войдите в приложение → Депозиты и счета → Выберите Взнос и укажите условия → Подтвердить → Взнос открыт!

4. В банкомате.

Вставьте карту и введите ПИН-код → «Карты, депозиты и кредиты» → «+ Новый продукт» → Открыть вклад.

ВАЖНО! Сделайте новый сезонный промоакционный взнос Сбербанка России «Лови льготы» только до 31 марта 2019 года .

Депозит осуществляется в период с 13.04.2018 г. и до конца мая 2019 г. Уже несколько лет до 9 мая Сбербанк выпускает новые банковские сервисы, посвященные Дню Победы. Основная цель подобных мероприятий — привлечение клиентов финансовой организации в помощь ветеранам на благотворительной основе.

Каждый Вкладчик Сбербанка вместе с выгодными условиями Вклады также смогут сделать пожертвование в специальный фонд под названием «Поколение памяти».«Его главная задача — оказывать адресную поддержку ветеранов праздника накануне праздника по всей России. Именно такая акция« Благодарные сердца »прошла в 2016 году. Не стал исключением и 2017 год. Ко Дню Победы Сбербанк предложил своим клиентам совершить вклад «Память поколений». Очень понравились предложения, продолжение прекрасной традиции.

Достоинства и особенности нового депозита

Вставить вклад «Память поколений» сможет каждый клиент Сбербанка в любом отделении или с помощью услуг интернет-банкинга.Срок действия спецпредложения от Сбербанка — 3 месяца (13 апреля — 31 мая).Среди основных преимуществ депозита стоит отметить высокие процентные ставки (порядка 6,4-7%) с выплатой процентов сразу после окончания депозита по Договору. Акция распространяется только на рублевые вклады и не предполагает дополнительных платежей или расходных операций.

Помимо высоких процентов Согласно депозиту, вклад имеет благотворительную направленность. Каждый вкладчик от 1000 рублей, заложенных на депозит, сможет внести вклад до 1 рубля на нужды ветеранов Российской Федерации.Листинг происходит после закрытия депозита, а именно в момент выплаты Клиентом Сбербанка процентов по депозиту. В зависимости от суммы депозита пропорционально растет размер ветеранов.

Условия предложения о размещении

Если клиент Сбербанка не закрыл вклад, продление вклада происходит автоматически. Автоматическое продление I. Досрочное погашение осуществляется в рамках вклада «до востребования».Вкладчики, участвующие в данной акции, могут оформить доверенность на инвестирование, а также составить завещание на сумму, которая была вложена на депозит. При закрытии вклада до окончания трехмесячного периода перевод вкладчиков в благотворительный фонд не осуществляется.

Проценты по депозиту «Поколения»

Размер процентной ставки определяется суммой депозита. При депозите от 10 тысяч до 1 миллиона рублей ставка 6,4%, свыше 1 миллиона рублей — 7%.Начисление процентов происходит только по истечении срока действия акции через три месяца. Деньги могут быть удалены или переведены на счет клиента.Заключение

Депозиты Сбербанка, в том числе «Память поколений», имеют в большей степени социальную направленность. Став участником текущей акции, каждый клиент банка сможет в кратчайшие сроки накопить крупную сумму денег для личных нужд. Кроме того, вкладчики Сбербанка получат уникальную возможность оказать помощь нуждающимся ветеранам — гордости нашей страны.Вот уже несколько лет Сбербанк перед празднованием Дня Победы предоставляет своим клиентам новые банковские услуги, которые приурочены к 9 мая. Данные мероприятия проводятся с целью привлечения клиентов Банка в помощь ветеранам, на основе благотворительности. .

Каждый вкладчик банка может получить не только выгодное предложение, но и сделать пожертвование в Специальный фонд «Память поколений». Задача этого фонда — поддержать ветеранов перед праздником, который проводится уже несколько лет подряд.

Депозитный вклад «Память поколений» может оформить любой клиент банка, обратившись в отдел финансовой организации или воспользовавшись услугами интернет-банкинга. Это предложение действительно 3 месяца. В 2018 году месторождение можно будет открыть с 13 апреля по 31 мая включительно.

Основным преимуществом данного вклада является высокая процентная ставка от 6,4% до 7%. Процент начисляется сразу после окончания контракта. Акция распространяется только на вклады в национальной валюте (рублях) и не предполагает пополнения или частичного снятия средств.

Взнос носит благотворительный характер, поэтому каждый вкладчик от 1 тысячи рублей может пожертвовать 1 рубль на нужды ветеранов РФ. Все объявления проводятся после того, как вклад закрыт, и все проценты начисляются на его счет.

Депозит имеет социальную направленность. Открыв этот вклад, вы сможете в короткие сроки накопить значительную сумму средств, а также оказать материальную помощь ветеранам Российской Федерации.

Условия нового вклада ко Дню Победы 2018 года

Вклад можно открыть на 3 месяца. Взнос должен быть обязательным в рублях. Минимальная сумма депозита должна быть не менее 10 тысяч рублей. Пополнение и снятие средств с депозитного счета не предусмотрено.

Размер процентной ставки напрямую зависит от того, на какую сумму внесен вклад. Например, при сумме от 10 тысяч до 1 миллиона рублей ставка равна 6.4%, а на сумму более 1 млн рублей — 7%. Деньги могут быть удалены или переведены на счет клиента.

Если вкладчик не закрыл депозит вовремя, он будет автоматически переведен в взнос до востребования.

Вкладчики Нового депозита ко Дню Победы могут оформить доверенность на инвестирование или завещание на сумму депозита.

При закрытии вклада до окончания срока действия договора перевод в благотворительный фонд не осуществляется.

Благотворительный фонд «Память поколений» и Сбербанк запустили новую акцию «Помню. Помогаем», которая не только приумножит собственные накопления, но и поможет ветеранам всех боевых действий, в которых участвовали СССР и Россия. Взнос предполагает повышенную процентную ставку — до 6% годовых, при этом 0,5% от суммы начисленных на начальный срок процентов будет отправлено в Фонд памяти. Вклад «Помню. Помогаем» можно оформить во всех отделениях Сбербанка, обслуживающих физических лиц, и в Сбербанке онлайн до 31 мая 2018 года включительно.

Минимальная сумма депозита — 100 000 рублей, срок размещения — 6 или 10 месяцев. При размещении на суммы от 100 тысяч до 500 тысяч рублей ставка составит 5,5% годовых, от 500 тысяч до 1 миллиона рублей — 5,75% годовых, от 1 миллиона рублей — 6,00% годовых. Дополнительные взносы и расходы по депозиту не предусмотрены. Выплата процентов происходит в конце срока. Вклад открывается в рублях.

Благодаря совместной инициативе Сбербанка и «Памяти поколения» адресную помощь сможет получить еще больше ветеранов — на собранные Фондом деньги приобретаются лекарства, медицинское оборудование, реабилитационные центры.Благотворительный фонд уже помог около 5 500 ветеранам, вкладчики Сбербанка также смогут принять участие в важном мероприятии и поддержать тех, кто жертвовал в интересах своей Родины. Повышенная процентная ставка позволяет сделать пожертвование в Фонд, поэтому предложение учитывает интересы как ветеранов, так и вкладчиков.

Фонд «Память поколений» продолжает активно развивать традицию оказания реальной помощи ветеранам всех боевых действий.Сбербанк-фонд-партнер, и мы рады, что с его поддержкой еще больше жителей нашей страны смогут принять участие в важной благотворительной акции «», — говорит Катерина Круглова, исполнительный директор Благотворительного фонда «Память поколений».

Справка по БФ «Память поколений»:

Учредители фонда:

- Общероссийская общественная организация «Российский союз ветеранов Афганистана»

- Общероссийское общественное движение за увековечение памяти жертв в защиту Отечества «Поисковое движение России»

- Общероссийская общественная организация ветеранов «Боевое братство»

- Общероссийское общественное объединение «Союз» Ветераны десантных войск «Союз десантников России»

- Общероссийская общественная организация ветеранов «Союз ветеранов России».

Президент фонда — Терешкова Валентина Владимировна.

В попечительский совет фонда входят: художественный руководитель Мариинского театра Валерий Гергиев, прима-балерина Большого театра Светлана Захарова, генерал армии, профессор Махмуд Гареев, пианист Денис Мацуев, певец Валерий, спортсменка, общественный деятель Алина Кабаева. , Певец Виктор Садовенич, певец и общественный деятель Иосиф Кобзон и другие.

Официальный сайт фонда «Память поколений»:

Видеоотчеты Фонда «Поколения».

Российский Сбербанк расширяет логистику в сфере электронной коммерции