Как проверить себя и контрагента по ИНН на сайте налоговой

Проверить компанию перед началом сотрудничества можно через официальный сайт налоговой службы с помощью сервиса «Проверь себя и контрагента». Услуга предоставляется бесплатно.

Содержимое страницы

Контрагент – это один из участников договора, между которыми заключается соглашение. Бизнес требует внимательности и осторожности в вопросах поиска поставщиков и партнеров. Поэтому перед заключением важной сделки нелишним будет проверить их различными доступными способами. Это поможет предотвратить потерю времени или денег и избежать проблем с налоговой инспекцией. Добросовестность компании проверяется путем изучения информации, где, когда и кем она была зарегистрирована, есть ли у нее необходимые лицензии и разрешения, кто подписывает документы и так далее.

Зачем проверять контрагента

Проверка партнера перед заключением сделки поможет минимизировать финансово-хозяйственные риски в виде непоставки товара, срыва сроков, получения некачественной услуги или товаров, применения сомнительных мошеннических и нелегальных схем работы.

Сотрудничество с непроверенной организацией могут обернуться для вашей компании следующими проблемами и потерями:

- Финансовые потери в результате срыва сделки или ненадлежащего выполнения обязанностей контрагентом, что ведет к испорченной репутации.

- Отказ в налоговом вычете (то есть в уменьшении суммы НДС).

- Доначисление налогов на НДС и на прибыль.

- Признание расходов, которые вы учитывали в исчислении налогов для уменьшения ее суммы, необоснованными и неподтвержденными.

- Привлечение к ответственности за неуплату налогов (тех, которые вам будут доначислены).

- Наложение штрафных санкций и начисление пеней.

- Назначение выездной налоговой проверки в вашу фирму.

Как проверить контрагента через сайт налоговой службы

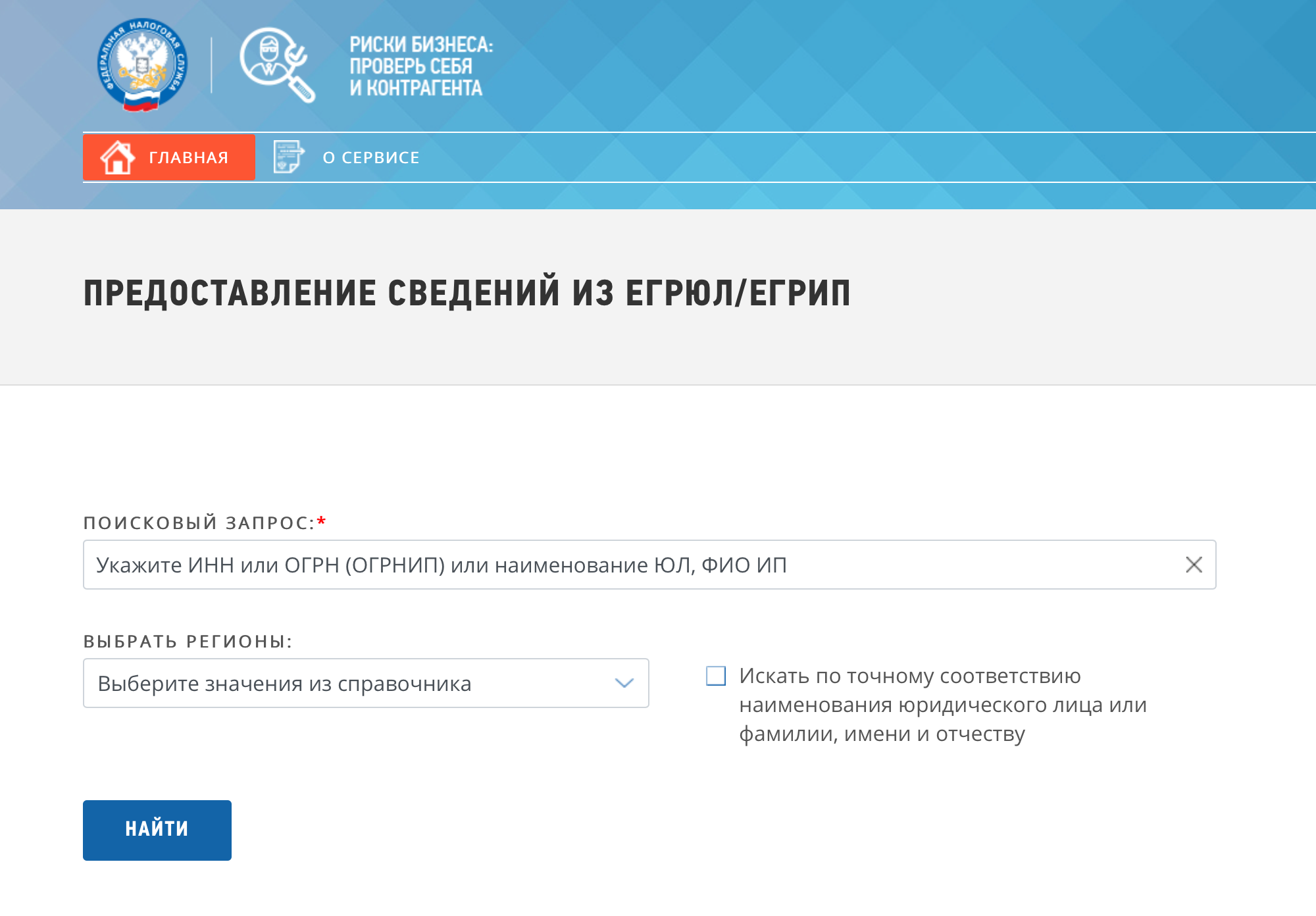

Самый быстрый и простой способ – проверить контрагента по ИНН. Для этого можно воспользоваться сервисом «Проверь себя и контрагента», который предлагает Федеральная Налоговая служба. Ресурс позволяет проверить потенциального партнера по 13 параметрам. Можно узнать основные регистрационные данные контрагента, проверить их достоверность, выяснить состояние финансового благополучия компании, какие изменения в документы были внесены, не находится ли она на стадии банкротства, не лишена ли лицензий, полученных ею ранее, имеют ли прежние полномочия ее руководители и так далее.

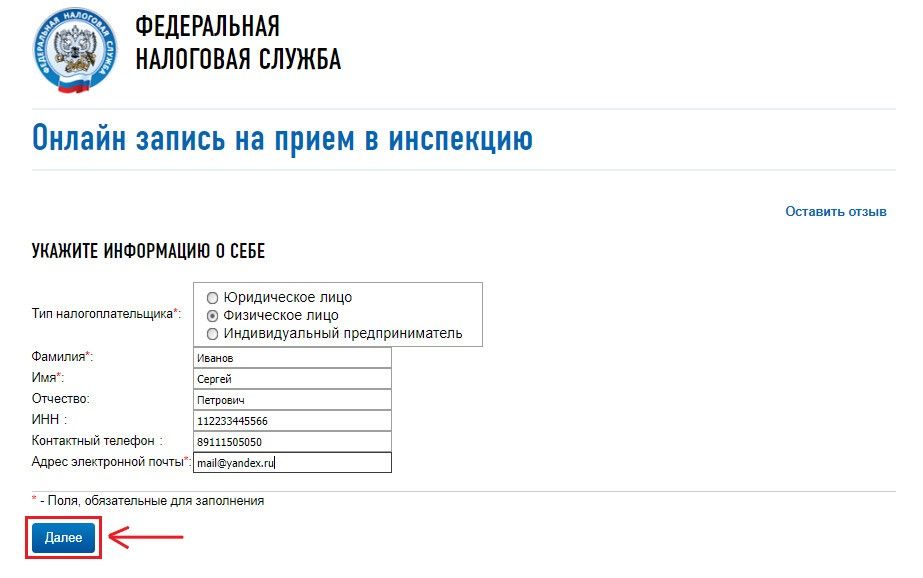

Инструкция, как проверить контрагента на сайте налоговой:

Мнение эксперта

Юрист Консультант

Бесплатно помогу и отвечу на ваши вопросы

Задать вопросДанная статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к нашему консультанту совершенно БЕСПЛАТНО!

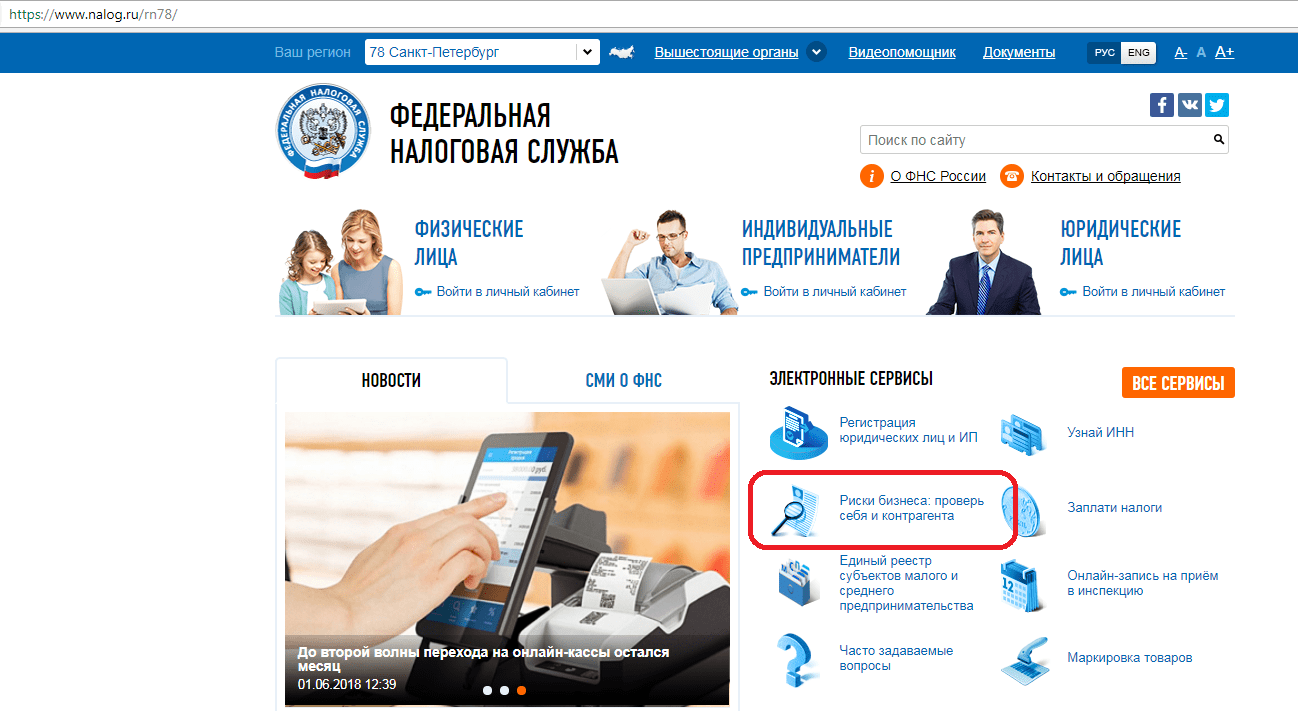

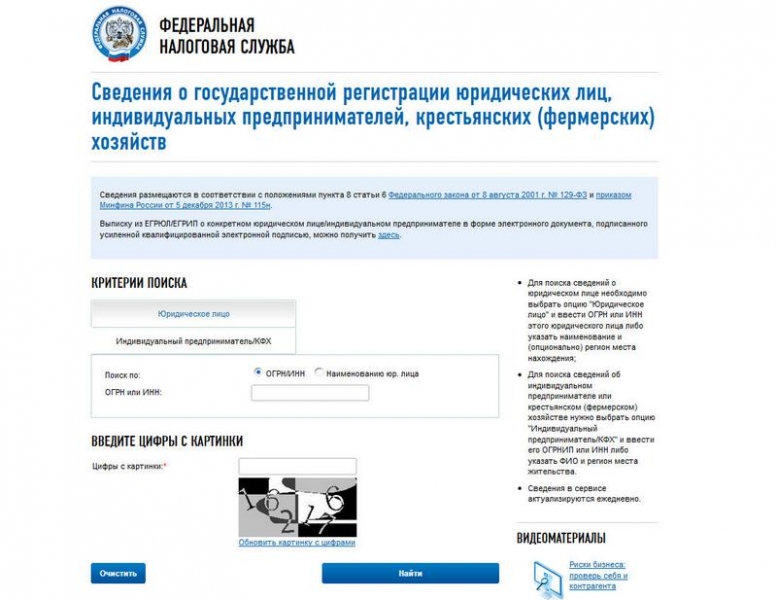

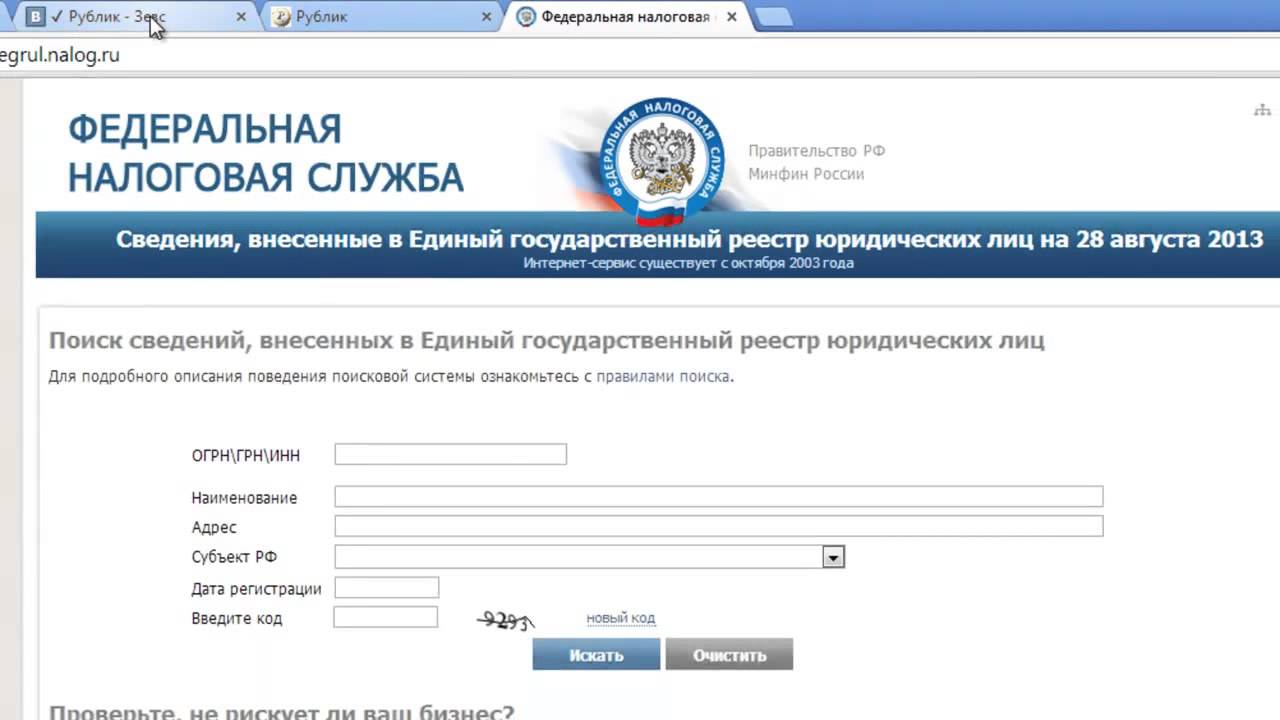

- Идем по ссылке https://www.nalog.ru на официальный сайт ФНС. Регион вашего местонахождения определяется автоматически.

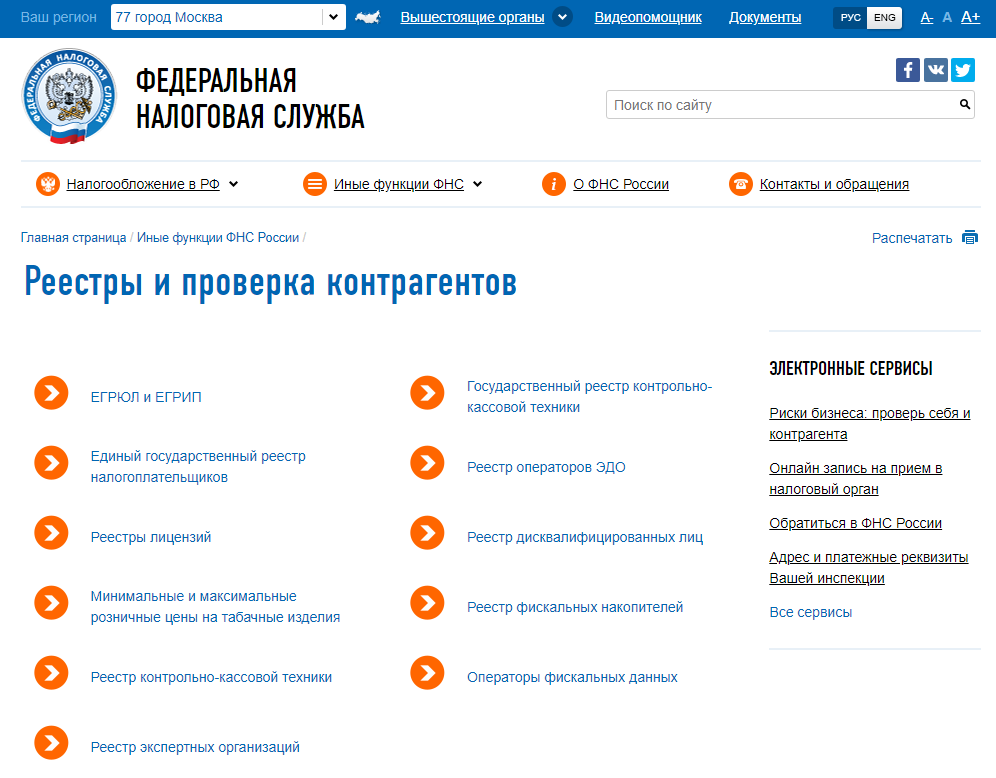

- Во вкладке «Электронные сервисы» справа находим раздел «Риски бизнеса: проверь себя и контрагента». Этот раздел первый в списке.

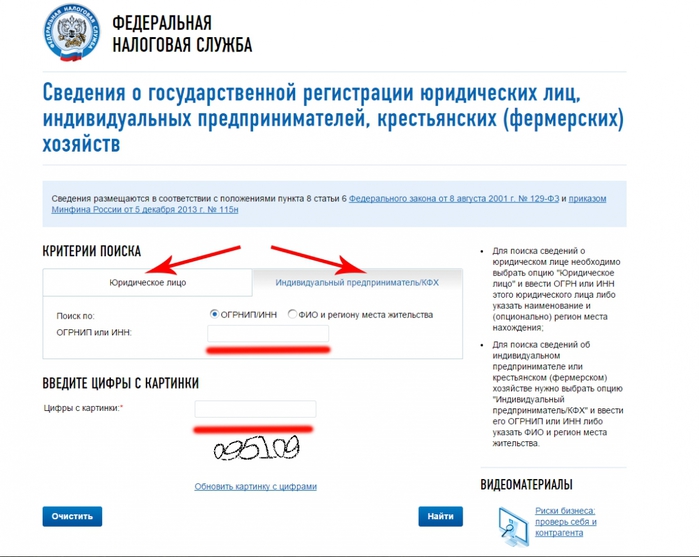

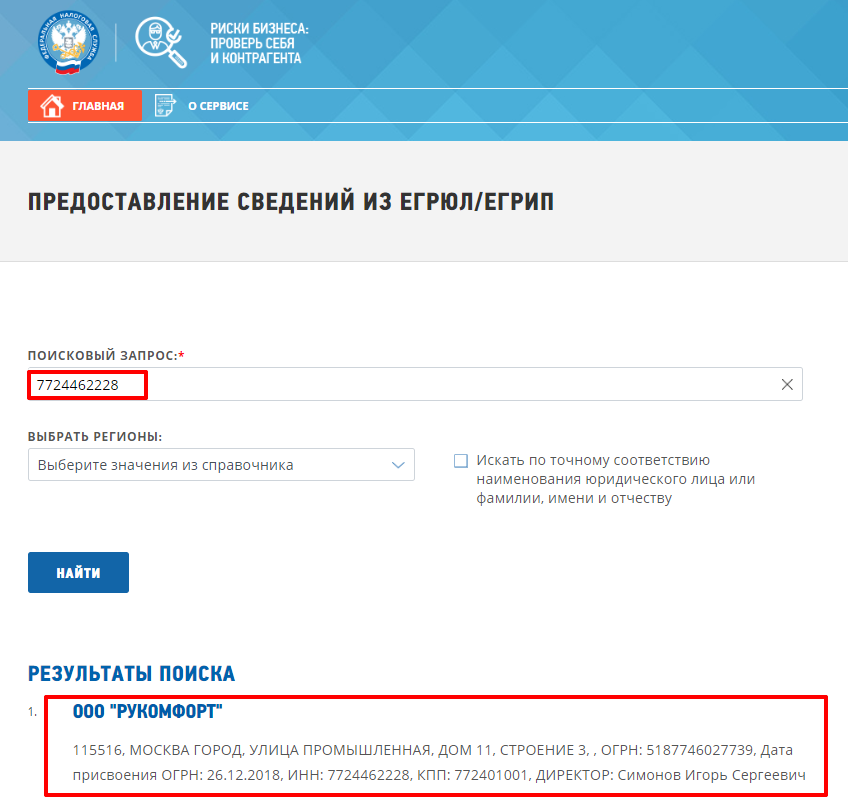

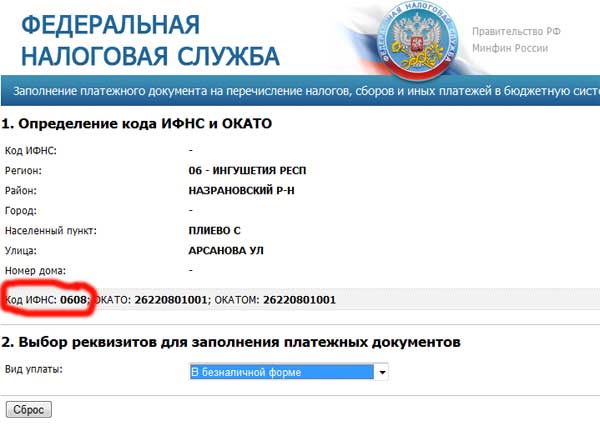

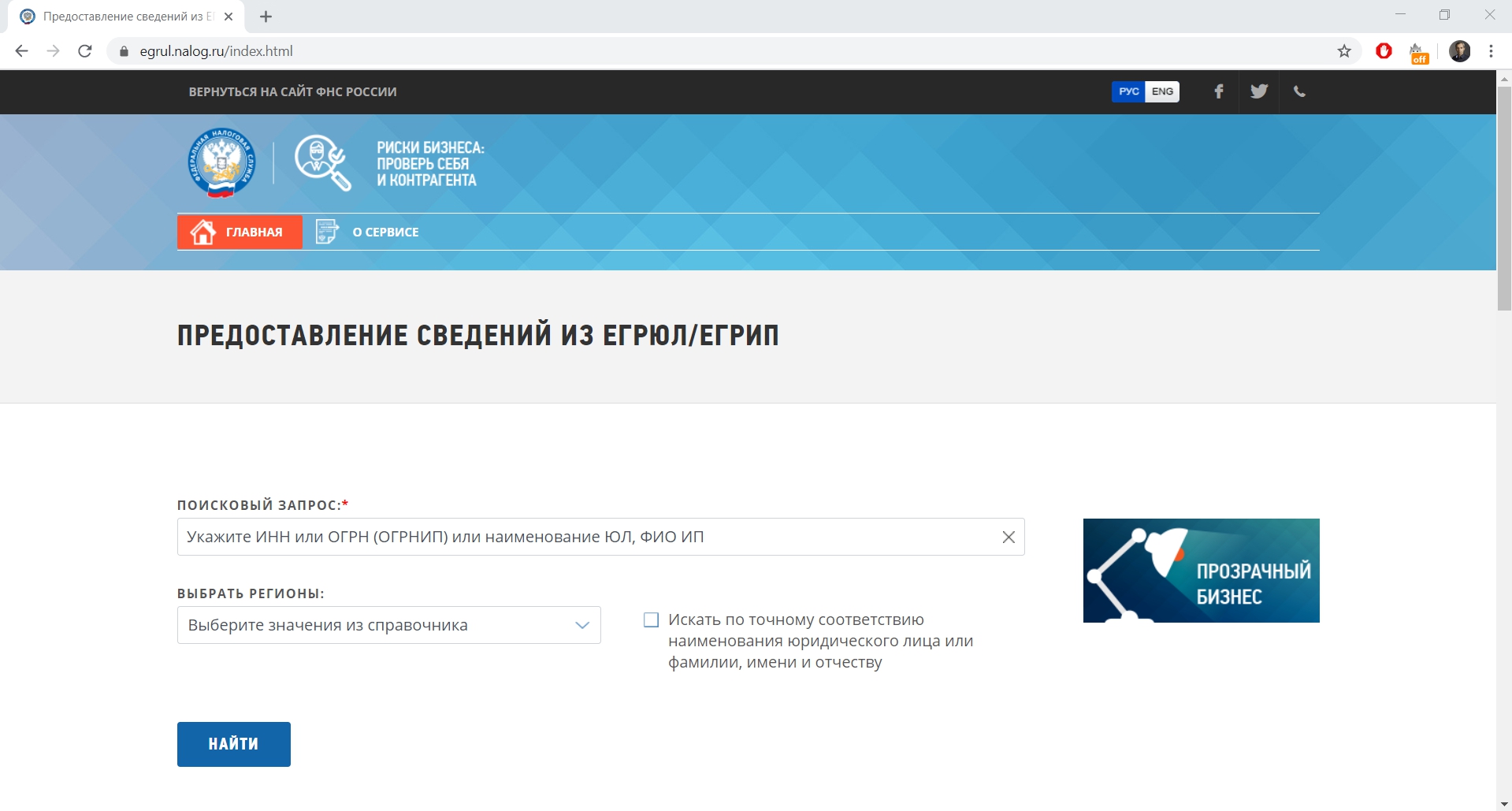

- Попадаем на новую страницу. Здесь нужно выбрать параметры поиска: ИНН, ОГРН либо наименование ИП или юридического лица. Заполняем известные вам данные.

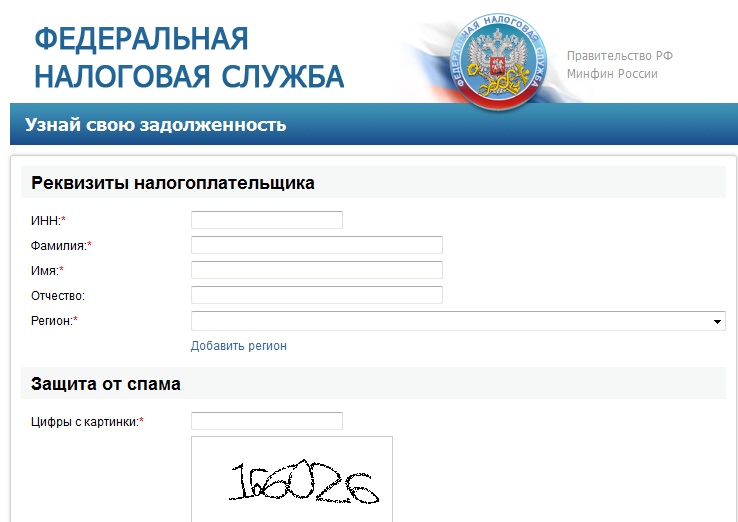

- Вводим капчу (цифры с черно-белой картинки).

- Нажимаем «Найти».

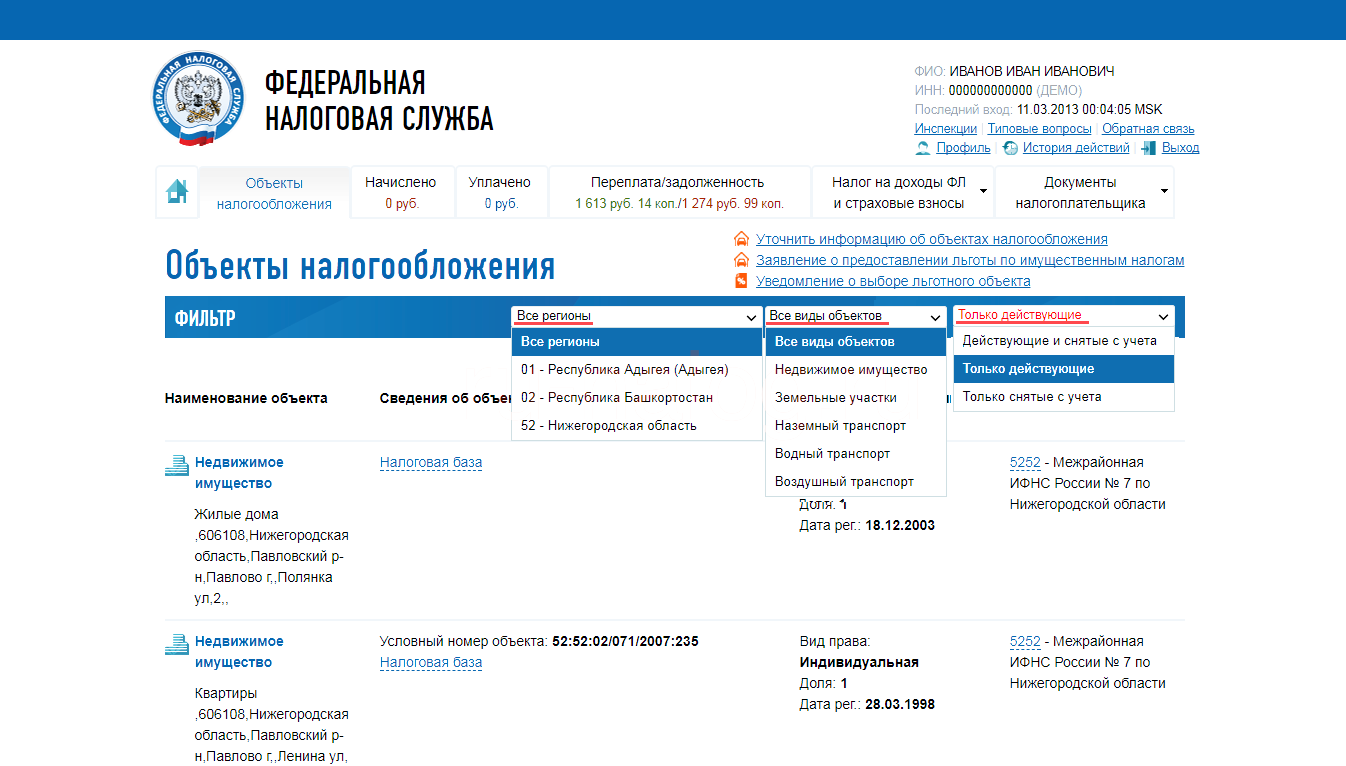

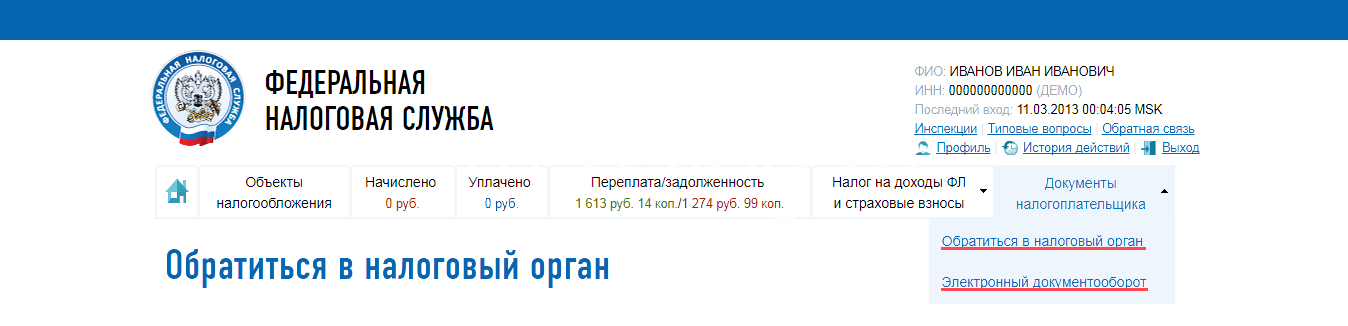

- За считанные секунды система вас перенаправит на новую страницу, где представлена таблица с основной регистрационной информацией.

Здесь указывается полное наименование юридического лица, адрес места расположения, ОГРН, ИНН, КПП, дата присвоения ОГРН. Здесь же можно узнать дату прекращения деятельности компании или дату признания регистрации недействительной.

Здесь указывается полное наименование юридического лица, адрес места расположения, ОГРН, ИНН, КПП, дата присвоения ОГРН. Здесь же можно узнать дату прекращения деятельности компании или дату признания регистрации недействительной. - Более подробно таблицу можно изучить, открыв страницу выписки из ЕГРЮЛ. Для этого нужно нажать на наименование юрлица. Документ автоматически скачается отдельным файлом в формате PDF.

Из выписки ЕГРЮЛ можно узнать следующие сведения о деятельности компании:

- основные регистрационные данные;

- информацию об уставном капитале;

- сведения о лицах, учредивших организацию. Наличие полномочий некоторых лиц без оформления доверенности;

- сведения о внесении изменений в единый государственный реестр с указанием даты и номеров приказов;

- коды ОКВЭД, согласно которым организация осуществляет свою деятельность.

Проверка дополнительных данных

Кроме этого сайт ФНС позволяет узнать другую важную информацию о юридическом лице. Ниже представлен список разделов.

Ниже представлен список разделов.

- Сведения о юр.лицах и ИП, в отношении которых представлены документы для государственной регистрации. В этом разделе можно узнать, не собирается ли ваш контрагент менять генерального директора или учредителя, юридический адрес регистрации или местонахождение, уменьшать размер уставного капитала или менять доли участия в нем учредителей, не подал ли он документы на ликвидацию или реорганизацию. Результатом поиска будет таблица, в которой указаны необходимые сведения. Особое внимание нужно обратить на дату и способ подачи документов в ИФНС. Если заявление подано не лично, а через почту, скорее всего, ваш контрагент избегает контакта с сотрудниками ИФНС. Также вас должно насторожить слишком большое количество изменений и частая смена гендиректора.

- Поиск сведений в реестре дисквалифицированных лиц ведется по ФИО интересующего лица, а также наименовании и ИНН организации. Данный раздел поможет узнать, не лишен ли своих полномочий гендиректор на текущий момент, а также сведения о других лицах, имеющих исполнительные обязанности.

Узнать, на какой срок и по какой статье руководящее лицо дисквалифицировано, можно узнать в смежном разделе

Узнать, на какой срок и по какой статье руководящее лицо дисквалифицировано, можно узнать в смежном разделе - Поиск сведений о юридических лицах, в состав исполнительных органов которых входят дисквалифицированные лица ведется по наименованию организации, ОГРН и позволяет также выяснить наличие полномочий на текущий момент у интересующих вас лиц.

- В отдельном блоке можно проверить юридический адрес организации, вернее, не является ли он массовым. При выяснении такого факта, ИФНС часто отказывается признавать налоговую выгоду предпринимателя обоснованной. Исключением является адрес бизнес центра, в котором находятся множество фирм, и они регистрируют указанный адрес в качестве юридического.

- В отдельном разделе можно проверить юридические лица, связь с которыми невозможно установить по адресу, указанному в учредительных документах .

Выявление такого факта должно насторожить вас, так как налоговые органы негативно относятся к таким организациям и ссылаются на это при проверке, отказываясь признавать вашу налоговую выгоду правомерной.

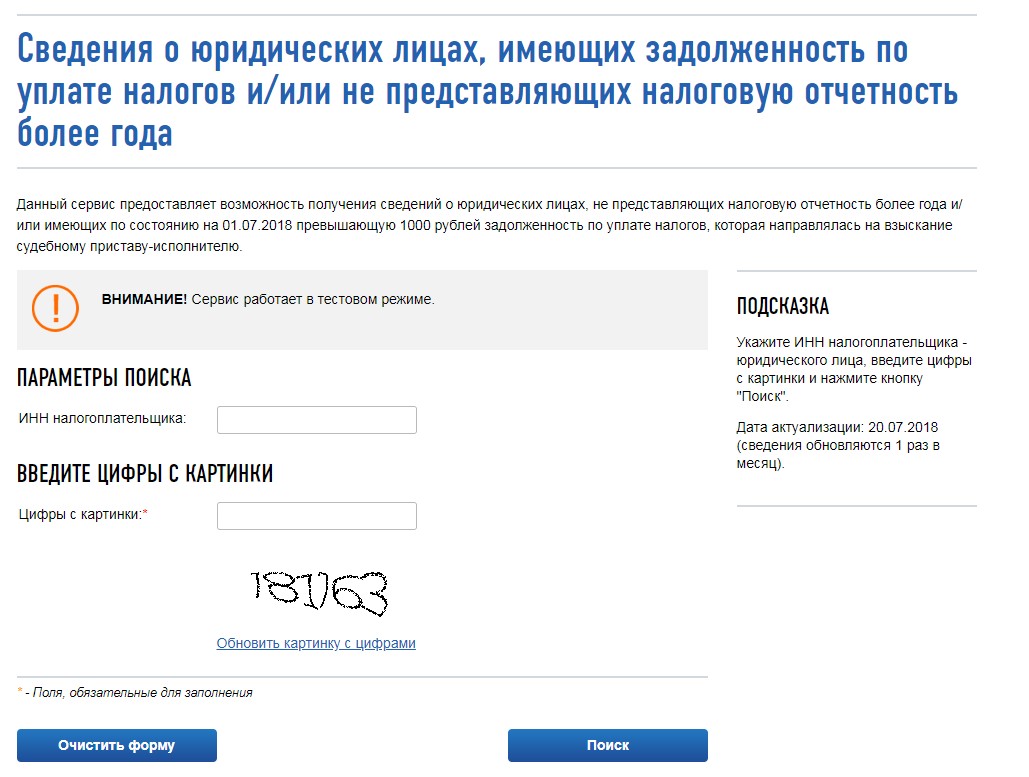

Выявление такого факта должно насторожить вас, так как налоговые органы негативно относятся к таким организациям и ссылаются на это при проверке, отказываясь признавать вашу налоговую выгоду правомерной. - В разделе «Сведения о юридических лицах, имеющих задолженность по уплате налогов и/или не предоставляющих налоговую отчетность более года» можно узнать добросовестность и репутацию контрагента. Для поиска достаточно знать ИНН организации.

- Столкновения с ситуацией, когда гендиректор или учредитель является массовым, то есть на него зарегистрировано несколько организаций, поможет избежать проверка по разделу «Сведения о физических лицах, являющихся руководителями или учредителями нескольких юридических лиц». Такую информацию важно выяснить заранее, так как при заключении сделки с подобными организациями ответственность будет нести ваша фирма, то есть налоговая инспекция откажет в вычете и уменьшении налогов. Дело в том, что такое недобросовестное лицо при проверке заявит, что никогда не организовывал ничего, паспорт потерял или оставил в залог, и привлечь его к ответственности на законных основаниях не представляется возможным.

Таким образом, благодаря сервису «Проверь своего контрагента», представленного на сайте Федеральной Налоговой службы, можно узнать достаточно много важной информации о контрагенте. Рекомендуется серьезно подойти к поиску информации, так как сотрудничество с недобросовестными организациями может повлечь за собой немало неприятностей.

Кроме того, перед крупными сделками, контрагента желательно проверить комплексно, а не только через официальный сайт ФНС. Начинать нужно с личной встречи с руководителем и запроса интересующих вас документов. Далее изучить отзывы других партнеров, ранее имевших дело с данной организацией. Внимательно изучить сайт фирмы, если он есть. Также можно подать письменный запрос в государственные органы, проверить в налоговой интересующие данные и выяснить сведения через интернет, используя различные электронные ресурсы (кроме ФНС, это могут быть федеральная антимонопольная служба – ФАС, федеральная служба судебных приставов – ФССП, реестр недобросовестных поставщиков – РНП и т.

Проверка контрагента в ФНС

Современный бизнес диктует жесткие требования. Чтобы выжить в условиях сильнейшей конкуренции, необходимо не только мастерски делать свое дело и быть нужным рынку, но и превосходно разбираться в людях, ведь именно от других людей зависит большая и лучшая часть того, чем мы обладаем. Врагом в наше непростое время может стать практически любой, а вот другом и верным соратником – далеко не каждый. Как же распознать надежных деловых партнеров, если опыта в бизнесе не так много и глаз еще не научился «читать» людей? Один из вариантов – прежде чем оформлять партнерство, стоит проверить контрагента на сайте налоговой службы.

Зачем проверять

Каждый руководитель желает снизить риски для своего бизнеса. Поэтому вступая в деловые взаимоотношения, особенно, с новыми партнёрами, организации стремятся максимально себя обезопасить. Для этого при заключении договоров стороны часто запрашивают друг у друга довольно объемные пакеты документов, подтверждающих реальность существования юридических лиц и дающих сведения о благонадежности компаний.

Чем может грозить заключение сделок с непроверенными контрагентами?

- Неполучение оплаты за отгруженный товар / оказанные услуги.

- Опасность связаться с компанией, в отношении которой проводится процедура банкротства.

- Неполучение оплаченного товара.

- Опасность быть втянутым в мошеннические схемы.

- Проблемы с вычетом НДС – в случае сомнительной сделки инспекция может не принять к вычету НДС или исключить сделку из расходов фирмы.

На практике подобных вариантов очень много. И потому важно уделить вопросу проверки должное внимание, тем более что сейчас для этого не нужно никуда идти: проверить контрагента можно бесплатно на сайте ФНС России.

Как и где проверять

Несколько лет назад Федеральная налоговая служба разработала онлайн-сервис для проверки контрагентов по разным критериям: названию фирмы, ИНН или ОГРН. Этот ресурс содержит максимально возможный объем достоверных и актуальных данных обо всех лицах, внесенных в Единый государственный реестр. Выписка из ЕГРЮЛ, которую можно получить на сайте, включает множество сведений о проверяемом лице, главные из которых:

Выписка из ЕГРЮЛ, которую можно получить на сайте, включает множество сведений о проверяемом лице, главные из которых:

- Наименование (полное и сокращенное).

- Дата регистрации и форма собственности.

- Размер уставного капитала.

- Сведения о видах экономической деятельности по ОКВЭД.

- Сведения о лицензиях.

- Данные об учредителях и руководстве.

Для проверки нужно зайти на официальный сайт ФНС и ввести реквизиты проверяемой компании, а также текст-«капчу». Обычно проверяют по ИНН / ОГРН, но можно указать и наименование. В этом случае вы увидите список компаний с таким названием, которые когда-либо регистрировались в реестре. В графе «Наименование юридического лица» будет ссылка на выписку из ЕГРЮЛ по данной организации. Оттуда можно получить практически любую информацию, которая может быть вам нужна.

На официальном сайте можно получить практически всю необходимую информацию о контрагентах.

Углубленный анализ

Часто компании хотят знать, является ли их контрагент плательщиком НДС. Это нужно для минимизации налоговых рисков при принятии к вычету сумм НДС. По закону, платить налог на добавленную стоимость обязаны индивидуальные предприниматели и организации, работающие по общей системе налогообложения. В ситуациях, когда нужно точно знать о состоянии по налогу, единственный вариант – подать запрос в ФНС по месту регистрации контрагента.

Это нужно для минимизации налоговых рисков при принятии к вычету сумм НДС. По закону, платить налог на добавленную стоимость обязаны индивидуальные предприниматели и организации, работающие по общей системе налогообложения. В ситуациях, когда нужно точно знать о состоянии по налогу, единственный вариант – подать запрос в ФНС по месту регистрации контрагента.

Если официальное подтверждение применяемой системы налогообложения не требуется, можно получить выписку с сайта ФНС и посмотреть сведения о документах, представленных при внесении записи в ЕГРЮЛ. Так, при наличии заявления о переходе на упрощенную систему налогообложения будет понятно, что контрагент не является плательщиком НДС.

При наличии заявления о переходе на упрощенную систему налогообложения будет понятно, что контрагент не является плательщиком НДС.

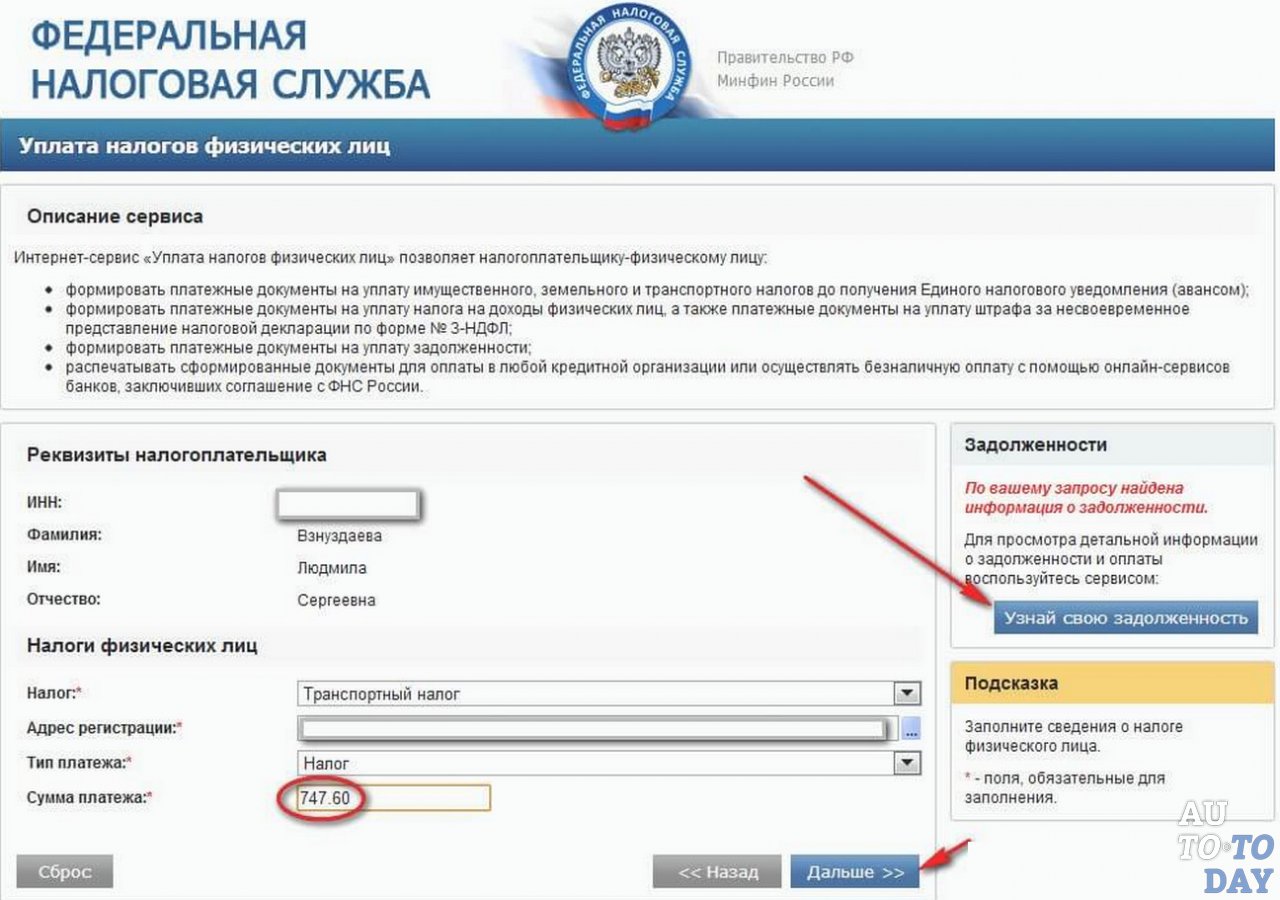

Можно проверить контрагента и на уплату налогов. Этот момент указывает на возможные негативные последствия для сотрудничества. Оно и понятно: если у фирмы есть задолженность, которую уже передали на взыскание судебным приставам-исполнителям, то дела у такой компании идут не очень хорошо.

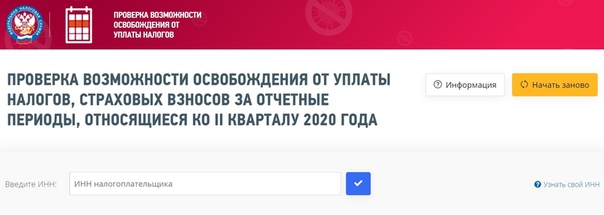

Проверить компанию можно в специальном разделе на сайте ФНС: достаточно указать ИНН налогоплательщика и ввести текст-«капчу». Если фирма «засветилась» в списках неплательщиков, система выдаст соответствующую информацию.

Заключение

К сожалению, даже внимательная проверка по всем правилам не всегда сможет уберечь вас от возможных проблем с контрагентом или от претензий со стороны ФНС. Из арбитражного опыта можно выделить множество особенностей, на которые необходимо обращать внимание при выборе надежного делового партнера. Это и регистрация юрлица с действующим расчетным счетом, и порядок в учредительных документах, и наличие непросроченных лицензий (если деятельность контрагента лицензируется), и многие другие.

Безусловно, грамотная проверка позволяет существенно снизить вероятность сотрудничества с недобросовестными организациями. Проверяйте всегда – это, как правило, не отнимает много времени, но часто может сохранить жизнь вашему бизнесу. А еще цените своих деловых партнеров. Длительные отношения с надежным контрагентом выстроить непросто, а других таких, возможно, уже не будет. Ищите новых компаньонов, но от старых не отказывайтесь. Старый друг лучше.

Длительные отношения с надежным контрагентом выстроить непросто, а других таких, возможно, уже не будет. Ищите новых компаньонов, но от старых не отказывайтесь. Старый друг лучше.

Налоговая проверка контрагента, проверка на сайте ФНС по ИНН

Проверка контрагента убережет от недобросовестных партнеров, которые не будут выполнять свои обязательства в рамках заключенных договоров и соглашений, а также способ лишний раз не привлекать к себе внимание ФНС. Сами налоговики предлагают собирать досье на потенциального партнера на их сайте www.nalog.ru

Запретив налоговые схемы, внеся в Налоговый кодекс изменения законом №163-ФЗ от 18.07.2017 г., Федеральная налоговая служба демонстрирует свою заинтересованность в предоставлении собственнику всех возможностей обезопасить свой бизнес от недобросовестных партнеров. Кроме сервиса «Риски бизнеса: проверь себя и контрагента», налоговая служба рассекретила сведения о задолженностях по уплате налогов и о факте не представления отчетности более года на сервисе https://service. nalog.ru/zd.do

nalog.ru/zd.do

«Берите – пользуйтесь, только не пытайтесь оптимизировать нагрузку с помощью сотрудничества с фирмами-однодневками. Это уже недейственно, все равно узнаем», – как бы говорят нам сотрудники ФНС через свои действия. Однако, если в исполнение своих обязанностей по налоговому контролю они вкладывают всю душу, то к формированию базы рассекреченной информации отнеслись не так трепетно.

Налоговая проверка контрагентов в условиях ужесточения налогового контроля в 2018 году

Зато проявленная небрежность в проверке контрагента перед вступлением в сделку теперь является для ИФНС поводом предъявить компании претензию. Наученные опытом инспекторы уделяют больше внимания реальности сделки, а не пробелам в «первичке». В упомянутом законе №163-ФЗ налоговики четко предупреждают, что не будут препятствовать уменьшению налоговой базы предусмотренными Налоговым кодексом способами, если «основной целью совершения сделки (операции) не являются неуплата (неполная уплата) и (или) зачет (возврат) суммы налога». То есть налоговики пытаются занять позицию условного союзника компании и предлагают извлекать выгоду законодательными средствами, а не посредством фиктивных сделок.

То есть налоговики пытаются занять позицию условного союзника компании и предлагают извлекать выгоду законодательными средствами, а не посредством фиктивных сделок.

На налогоплательщика, не проявившего должной осмотрительности при выборе партнера, может быть возложена ответственность за необоснованное получение налоговой выгоды (п. 10 постановления пленума ВАС РФ от 12.10.2006 г. № 53). Согласно этому же нормативному акту, в уходе от налогов компанию могут обвинить, если инспекторы докажут, что деятельность организации направлена «на совершение операций, связанных с налоговой выгодой», и в которых участвуют контрагенты с не самой лучшей «налоговой историей».

Если существующая налоговая нагрузка без использования фиктивных схем является разорительной для бизнеса, разработать законные способы реанимации бюджета помогут консалтинговые услуги экспертов 1С-WiseAdvice. Мы знаем, как соблюсти интересы вашего бюджета, не прибегая к топорным схемам вывода финансовых средств, за которыми налоговики сегодня устроили настоящую охоту.

Контрагент с сомнительной репутацией способен доставить бизнесу массу проблем. Проблемы могут быть связаны как с невыполнением партнером своих обязательств (отказ платить за поставленные товары или услуги, или, наоборот, оплаченные товары и услуги можете не получить вы), так и со случайным участием в мошеннических схемах.

Инспекторы могут нагрянуть в компанию с выездной налоговой проверкой, в том числе с внеплановой, контролируя деятельность вашего партнера, оказавшегося неблагонадежным, и выйдя на вас просто по цепочке. Кроме того, полученные от контрагента сомнительные документы могут стать причиной доначисления налога на прибыль и НДС.

ФНС владеет внушительным объемом достоверных данных об организациях и ИП, внесенных в госреестр. Некоторые из этих данных представлены в сервисе «Риски бизнеса: проверь себя и контрагента»

Что можно узнать о деятельности потенциального контрагента на данном сервисе:

- Числится ли он в ЕГРЮЛ и встал ли на налоговый учет, а также не находится ли он на текущий момент в стадии ликвидации, реорганизации, присоединения или банкротства;

Наличие контрагента в реестре свидетельствует о том, что организация ведет свою деятельность. Случается, что представитель контрагента отправляет реквизиты ликвидированного или обанкротившегося юридического лица, пользуясь его наработанной за годы репутацией. Иногда сами партнеры не знают, что в отношении их компании уже запущена процедура банкротства – и для вас это чревато лишним вниманием со стороны ИФНС.

Случается, что представитель контрагента отправляет реквизиты ликвидированного или обанкротившегося юридического лица, пользуясь его наработанной за годы репутацией. Иногда сами партнеры не знают, что в отношении их компании уже запущена процедура банкротства – и для вас это чревато лишним вниманием со стороны ИФНС.

- Является ли юридический адрес контрагента массовым или нет, достоверен ли он;

Если налоговики заподозрили вашего контрагента в предоставлении недостоверных сведений, то в графе вы увидите отметку, свидетельствующую о неподтвержденности юр. адреса:

- В какой ИФНС контрагент стоит на учете.

- Сведения об учредителях (участниках) юридического лица.

- Основные и дополнительные виды экономической деятельности

Дополнительную информацию о потенциальном контрагенте, которая не содержится в выписке ЕГРЮЛ, можно получить из смежных сервисов, представленных тут же, по адресу https://egrul. nalog.ru/

nalog.ru/

Летом 2018 года ФНС громко и пафосно заявила о рассекречивании информации, которая поможет исключить недомолвки и мошеннические действия со стороны контрагентов. Своеобразные «истории болезни» налоговики собрали на своем сайте в разделе «Открытые данные» – всего в нем 80 «открытых наборов данных».

Отчасти информация перекликается с сервисами в разделе «Риски бизнеса…». Например, дублируются сведения о юридических лицах, о дисквалифицированных руководителях, или о массовых юридических адресах.

Естественно, объемами собранной информации «Открытые данные» затмевают «Риски бизнеса», но по факту воспользоваться всеми «собраниями откровений» очень непросто. И если на https://egrul.nalog.ru, чтобы получить данные, нужно всего лишь вбить в соответствующие графы реквизиты проверяемого контрагента, то в рассекреченных сведениях, представленных в формате XML и CSV, все придется искать вручную.

За многообещающими названиями разделов (самые интересные наборы данных посвящены налоговым задолженностям, штрафам, специальным режимам, применяемым компаниями и даже результатам контрольной работы налоговиков по конкретным регионам) – скрываются файлы с разрозненной информацией, которые невозможно прочесть без специалиста.

Чтобы перевести данные в читабельный вид, их можно конвертировать в Excel и объединить в книгу. Но объем материала огромный, одних только файлов с указанием массовых юрлиц 45750! Рабочему компьютеру вряд ли хватит ресурсов, чтобы обработать все эти данные.

Инструкции, как пользоваться разделом «Открытые данные», ФНС не дает, зато настойчиво, при каждом клике, предупреждает: «ФНС России не несет ответственности за использование Открытых данных». Тогда каким образом налогоплательщик в случае возникновения проблемной ситуации с контрагентом сможет доказать, что проявил эту самую должную осмотрительность?

Кроме того, новый раздел предлагает сообщить об ошибке с помощью интерактивного сервиса «Обратиться в ФНС России». Значит, налоговики не ручаются за сведения, на которые сами же предлагают ссылаться в процессе проверки партнера. Более того, указывая на то, что сервис стартовал в авральном режиме, дата запуска раздела переносилась несколько раз, сотрудники ФНС сами подтверждают, что в файлах могут быть ошибочные сведения.

Если в результате аврального запуска сервиса последовала ошибка в данных о численности сотрудников и, к примеру, там указано их некоторое количество, а по факту их нет или один генеральный директор, то налоговая может иметь претензии, т.к. фактически у фирмы не было ресурсов для выполнения работ/оказания услуг или др. моментов, а вы с ними сотрудничаете.

На данный момент Бизнес-справка на контрагента из Премиального Контур.Фокус, в отличие от проверки по ИНН на сайте налоговой, является хорошим способом оперативно получить всю необходимую достоверную информацию о потенциальном партнере. По запросу клиентов, которые находятся на комплексном бухгалтерском обслуживании в нашей компании, эксперты 1С-WiseAdvice в качестве дополнительной услуги подготовят такую справку.

Образец справки в формате pdf

Чем еще пытаются помочь инспекторы налогоплательщикам в необходимости уйти от сомнительных сделок и схем? Обещанный сервис «Прозрачный бизнес» работает пока в тестовом режиме. По сути все хаотичные сведения, собранные налоговиками на быструю руку под громким названием «Открытые данные», являются частью, статистической базой долгожданного сервиса. Первоначально ФНС обещала запустить «Прозрачный бизнес» 25 июля 2017 года. Данных о том, что его можно полноценно использовать на этапе тестирования, пока нет.

По сути все хаотичные сведения, собранные налоговиками на быструю руку под громким названием «Открытые данные», являются частью, статистической базой долгожданного сервиса. Первоначально ФНС обещала запустить «Прозрачный бизнес» 25 июля 2017 года. Данных о том, что его можно полноценно использовать на этапе тестирования, пока нет.

«Прозрачный бизнес»: в 2018 году у налоговиков появится новое оружие против компаний на проверках

В то же время отсроченный запуск «Прозрачного бизнеса» может свидетельствовать о том, что налоговики очень тщательно готовятся к старту программы, которая позволит контролировать налогоплательщиков и выявлять нарушителей в автоматическом режиме. Своеобразный «кнут и пряник» от ФНС в виде рассекреченных данных и новых онлайн-сервисов вынуждает собственников основательно готовиться к обоснованию выбора контрагента и сделок, которые инспекторы могут расценить, как попытку минимизировать налоги.

Как проверить контрагента и обезопасить свою компанию при выборе поставщиков, подрядчиков

Новый полезный сервис от ФНС

На сайте nalog. ru заработал новый сервис – подписка на изменения в ЕГРЮЛ по компании или ИП. Вместо поиска вручную теперь можно оформить подписку на интересующую вас компанию или ИП и получать уведомления об изменениях на электронную почту. Письмо прилетит вам на электронную почту, если:

ru заработал новый сервис – подписка на изменения в ЕГРЮЛ по компании или ИП. Вместо поиска вручную теперь можно оформить подписку на интересующую вас компанию или ИП и получать уведомления об изменениях на электронную почту. Письмо прилетит вам на электронную почту, если:

- сменился директор или состав участников;

- компания сменила адрес;

- компания проводит процедуру реорганизации.

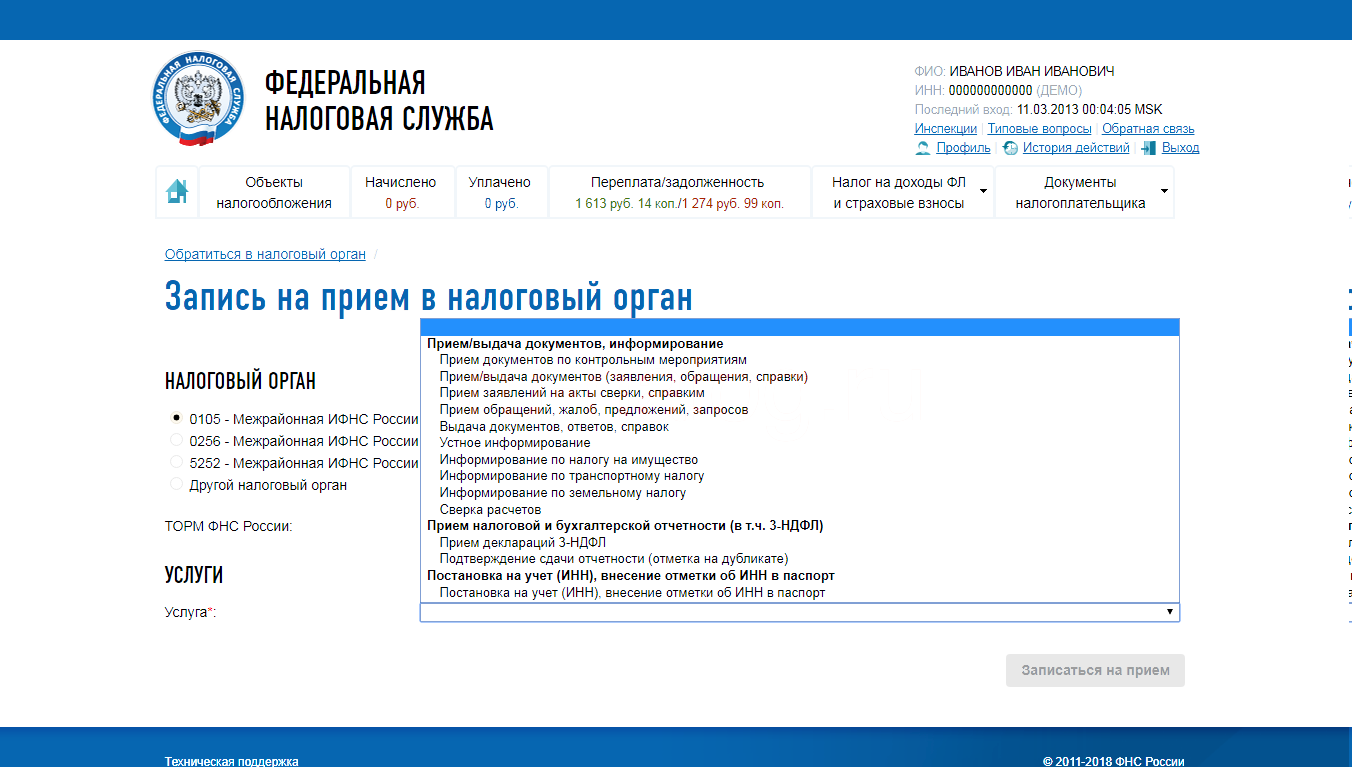

Налоговики обещают скидывать новости по регистрационным изменениям на следующий же рабочий день после поступления в ИФНС документов на соответствующее регистрационное действие. С помощью данного сервиса очень удобно следить за важными изменениями ваших контрагентов. Подписаться на рассылку просто. Для этого надо:

- Зарегистрироваться на сайте налоговой через почту.

- Пройти по ссылке и авторизоваться https://service.nalog.ru/regmon/sign-in.html.

- Нажать на кнопку «Подать новый запрос».

- Ввести ОГРН интересующей вас компании.

- Подождать.

- Подтвердить, что это именно та, компания, которую вы искали.

- Получать уведомления.

Эксперты 1С-WiseAdvice обладают богатым опытом в сопровождении сложных сделок и во главу угла ставят безопасность бизнеса клиента.

Мы можем проконсультировать в рамках бухгалтерского сопровождения на счет того, как подтвердить благонадежность контрагента, а также реальность и деловую цель сделки. Выполнять ли эти рекомендации или нет – решение клиента. Если клиент не соблюдал рекомендации и инспекция требует пояснений по конкретным сделкам, то опять же в рамках экспертной поддержки мы можем проконсультировать клиента, как себя вести, а также подготовить документы, запрашиваемые ИНФС и дать ответ на запрос или требование.

Все риски, связанные с работой с неблагонадежными контрагентами, лежат на клиенте. 1С-WiseAdvice рекомендует изначально соблюдать должную осмотрительность при выборе партнеров, так как в настоящий момент благодаря системе АСК НДС-3 прослеживается вся цепочка контрагентов, а соответственно, работать с ненадежными контрагентами очень опасно.

Как проверить компанию из Киргизии? | ТАСС

Проверка контрагента из Киргизии необходима для того чтобы уменьшить, прежде всего, финансовые риски. Также это нужно для сохранения репутации. Кроме того, если иностранный контрагент окажется неблагонадежным, вами обязательно заинтересуется налоговая, таможня, валютный и экспортный контроль. В лучшем случае вас просто ждет проверка и остановка движения груза, а в худшем крупные траты на штрафы и пенни, судебные разбирательства, запрет на деятельность, внесение в реестр неблагонадежных компаний, порча имиджа и, возможно, банкротство. Проще проверить вашего партнера — фирму из Киргизии, чем потом разбираться с проблемами.

Откуда взять информацию о компаниях Киргизии?- Министерство юстиции Кыргызской Республики http://minjust.

gov.kg/

gov.kg/

Минюст Киргизии – орган исполнительной власти, задача которого реализовывать государственную политику по части нормативного правового регулирования, судебно-экспертной, адвокатской и нотариальной деятельности, а также обеспечивать регистрацию в зоне своих установленных законодательством полномочий. Одной из функций является поддержание выполнение требований закона юридическими лицами.

В связи с этим ими ведется официальный реестр юридических лиц, который есть на сайте в

свободном доступе. В нем содержится общая информация обо всех официально

зарегистрированных компаниях Киргизии. С помощью

интуитивно понятной формы можно найти данные о компании, если она

зарегистрирована. Справка включает в

себя полное и сокращенное название, данные об иностранных участниках,

юридический адрес, контактные данные, дату регистрации или перерегистрации,

форму собственности, информацию о руководителе и учредителе. Для первичной

проверки этого вполне достаточно. Если компания не зарегистрирована, то

договора с ней не имеют юридической силы, а сделки считаются незаконными. Обратите особое внимание на соответствие

присланных вам данных и данных из официального реестра – они должны полностью

совпадать.

Обратите особое внимание на соответствие

присланных вам данных и данных из официального реестра – они должны полностью

совпадать.

- Государственная Налоговая Служба Кыргызской Республики https://www.sti.gov.kg/

Налоговая Служба Киргизии также является органом исполнительной власти. Важнейшая задача – обеспечивать непрерывный сбор налогов, страховых взносов и других обязательных платежей в казну, а также контролировать полноту и своевременность уплаты. Налоговая осуществляет деятельность на основании действующей Конституции Киргизии.

Главная проверка контрагента на сайте налоговой проводится по ИНН. Уточните, нет ли вашего потенциального партнера задолженности по налогам и сборам. На сайте также можно уточнить информацию о выданном патенте.

- Кыргызская фондовая биржа https://www.kse.kg/

Данная некоммерческая негосударственная структура

занимается созданием благоприятной и равной для всех среды для развития инвестиционного

механизма в Киргизии. На сайте организации представлен официальный перечень

компаний, зарегистрированных на фондовой бирже. Если компания в списке, это

говорит о том, что у нее достаточно серьезные намерения, скрывать ей нечего, она

ищет инвестиции под свои дорогостоящие перспективные проекты. При этом

компания, размещенная на бирже, по закону должна открыть для всех свои отчетные

данные.

На сайте организации представлен официальный перечень

компаний, зарегистрированных на фондовой бирже. Если компания в списке, это

говорит о том, что у нее достаточно серьезные намерения, скрывать ей нечего, она

ищет инвестиции под свои дорогостоящие перспективные проекты. При этом

компания, размещенная на бирже, по закону должна открыть для всех свои отчетные

данные.

- Портал «Открытый бюджет» https://budget.okmot.kg/ru/expenses.

Интернет-проект запущен при поддержке Министерства финансов. Это автоматизированный сервис, показывающий данные о доходах и расходах республиканских и местных бюджетов. Информация на сайте обновляется в автоматическом режиме и извлекается из информационной системы Казначейства. Все в рамках закона, показаны только разрешенные данные.

Здесь можно посмотреть размер отчислений в бюджет по ИНН.

Это поможет понять масштаб деятельности потенциального кыргызского партнера. Так

в республике реализуется принцип прозрачности.

- Сервис консолидации данных https://www.osoo.kg/

Интернет-проект «ОсОО.KG» — это крупная база данных, сформированная из данных официальных открытых источников Киргизии: реестра юридических лиц Министерства Юстиции, данных Министерства финансов, сайта госзакупок, портала «Открытый бюджет» и др. Проект бесплатный, запущен на средства фонда Сорос Кыргызстан и поддерживается общественным фондом «Интернет Инновации». С помощью сервиса можно уточнить регистрационные данные компании, отследить возможные связи (аффилированных компаний и лиц), посмотреть изменения в данных компании, оценить платежи в казну, найти тендеры.

- Онлайн сервис https://bankofpartners.com/ru

Специализированный портал для всех участников внешнеэкономической

деятельности, предназначенный для поиска партнеров. Из главных функций быстрый

поиск, закрытый чат и фильтр поиска по стране, городу и категориям. Миссия

сервиса: создать комфортную и безопасную бизнес-среду для субъектов ВЭД с целью

упростить решение типовых задач по поиску переводчика контракта, производителя,

поставщика или представителя бесплатно и без посредника. Для проверки

контрагента в системе нужно выбрать страну (в данном случае у нас Киргизия)

и ввести ИНН.

Для проверки

контрагента в системе нужно выбрать страну (в данном случае у нас Киргизия)

и ввести ИНН.

Как быстро проверить компанию из Киргизии?

Также проверить контрагента из Киргизии можно, воспользовавшись сервисом ТАСС-Бизнес. В бизнес-справке ТАСС-Бизнес присутствует информация:

- Основные и контактные данные компании (реквизиты, учредители, информация об экономических зонах)

- Сведения о задолженности в бюджет

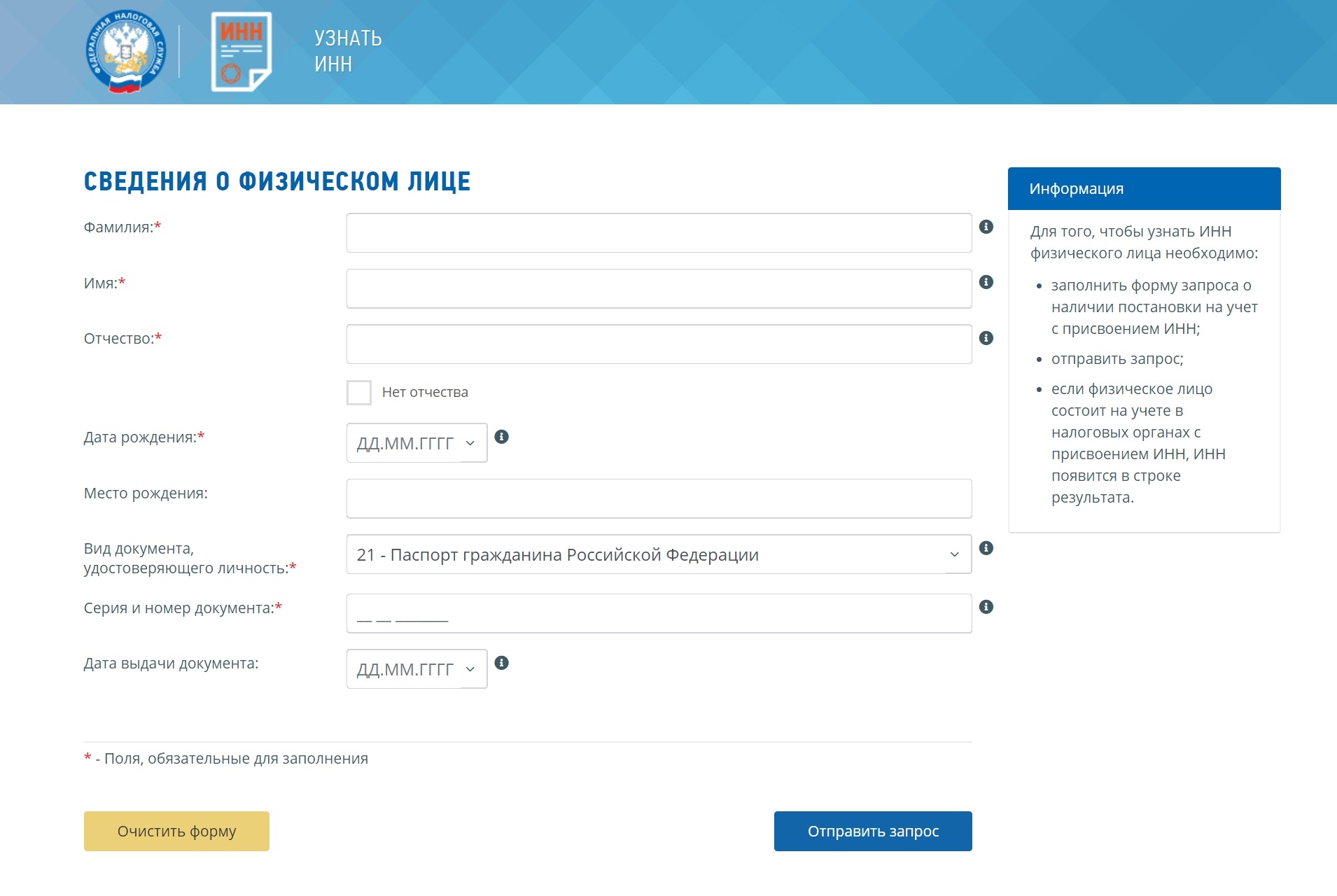

Проверка ИП на сайте налоговой

Проверка ИП на сайте налоговой — способ обезопасить себя от контракта с недобросовестным партнером, а также от претензий ФНС и доначисления налогов.

Для проверки контрагента можно использовать сервисы, которые предлагает налоговая служба на своем сайте.

Проверка контрагента на сайте ФНС

Официальный сайт налоговой службы предлагает узнать статус индивидуального предпринимателя, ИНН, заказать выписку из ЕГРИП.

Раньше инспекция выдавала предпринимателям свидетельства о госрегистрации. С 2017 года вместо него выдают лист реестра ЕГРИП. Теперь этот документ подтверждает, что регистрация ИП действительна. Поэтому наличие статуса ИП проверяют по выписке из ЕГРИП.

Также по выписке из ЕГРИП можно проверить, что контрагент указал верные реквизиты компании в договоре и другом документе. Можно заказать выписку в электронном виде — налоговый орган предоставит по запросу электронный документ, который подписан квалифицированной ЭП, а значит, имеет юридическую силу.

С помощью сервиса заинтересованное лицо может бесплатно получить сведения о предпринимателе в виде:

-

выписки из ЕГРИП;

-

копии документа (документов), содержащегося в ЕГРИП;

-

справки об отсутствии информации по запросу.

Сервис налоговой инспекции предоставляет сведения из ЕГРИП о конкретном ИП в соответствии со статьями 6 и 7 закона № 129-ФЗ.

Также ФНС предоставляет сервис, с помощью которого можно следить за изменениями в регистрационный данных ИП. Так не придется постоянно проверять, не снят ли контрагент с регистрации. Сервис налоговой пришлет данные об изменениях на электронную почту, которую укажет пользователь при регистрации.

Оба сервиса можно использовать для проверки конкурентов, чтобы посмотреть, используют ли они фирмы-однодневки для уменьшения налоговой нагрузки.

Также стоит периодически проверять выписку по собственному ИП, чтобы не допустить расхождения указанных в реестре данных с действительностью. Такая проверка поможет сохранить репутацию ИП.

Проверка контрагента в сервисе Астрал.СКРИН

Поиск данных о контрагентах проще с сервисом Астрал.СКРИН. Сервис позволяет получить данные о партнерах на основе сведений из ФНС, Росстата, Банка России и картотеки арбитражных дел. Интерфейс Астрал.СКРИН выделяет сомнительные компании стоп-сигналами.

Поиск по инн на сайте налоговой службы рф, как проверить контрагента бесплатно

Проверка контрагента по ИНН на сайте ИФНС онлайн бесплатно

Проверка контрагента на добросовестность и благонадежность — ключевая мера при заключении контрактов! Недобросовестные контрагенты-однодневки наносят ущерб как государству при уходе от уплаты налогов, так и налогоплательщику, которому придется, например, доказывать обоснованность полученной налоговой выгоды при возврате НДС. Поэтому обязательно нужно проявлять должную осмотрительность при выборе контрагента, и делается это путем его проверки — комплекса мероприятий, которые позволяют убедиться в том, что контрагент, с которым Вы заключаете договор:

- Действующее юридическое лицо, которое может исполнить взятые на себя обязательства (выполнение работ, оказание услуг, поставка товара)

- Не является фирмой-однодневкой, так как сделки с такими фирмами увеличивают шансы на проведение выездной проверки Вашей организации, а расходы по таким сделкам могут быть признаны необоснованными.

Кроме того, в результате этих мероприятий, Вы получите документальное подтверждение проявленной должной осмотрительности при выборе контрагента и перед заключением сделки, что пригодится при возможном возникновении претензий Федеральной Налоговой Службы к сделке.

Проверка контрагента по ИНН на сайте ИФНС онлайн не займет много времени, а она жизненно необходима, когда расходы по сделке с ним являются существенными!

Проверка контрагента по ИНН на сайте Налоговой службы бесплатно без регистрации

Самый простой и быстрый способ абсолютно бесплатно осуществить проверку контрагента на сайте Налоговой службы без регистрации — воспользоваться бесплатным электронным сервисом проверки контрагентов на официальном сайте ИФНС:

- Выбрать электронный сервис Риски бизнеса: проверь себя и контрагента

- Выбрать форму контрагента (Юридическое лицо / ИП). Выбрать способ поиска информации: по ИНН/ОГРН либо по наименованию наименованию юр.

лица. Ввести нужную информацию (в примере на картинке ИНН), ввести цифры с картинки и нажать Найти

лица. Ввести нужную информацию (в примере на картинке ИНН), ввести цифры с картинки и нажать Найти - И Вы узнаете зарегистрирована ли организация в ЕГРЮЛ. Если организация существует, Вам будет предоставлена информация

- Если организации в ЕГРЮЛ нет, то информации о ней не будет, и, следовательно, заключать с ней сделку нельзя, так как Вы не сможете не только учесть расходы и принять к вычету НДС по такой сделке, но и взыскать задолженность с несуществующего контрагента! Поэтому проверка контрагента так важна!

Проверка контрагента на благонадежность — сведения о лицах, в отношении которых установлен факт невозможности участия в организации (осуществление руководства) в судебном порядке

Проверить контрагента на благонадежность и получить такие сведения также можно на официальном сайте ИФНС в соответствующей вкладке или, как описано выше, нажать по вкладке «Риски бизнеса: проверь себя и контрагента»:

- Ниже на странице выбираем в списке нужную рубрику, как показано на картинке

- На открывшейся странице осуществляется проверка контрагента по ОГРН или ИНН.

После ввода нажимаем Найти

После ввода нажимаем Найти - Если информация не найдена, то скорее всего факта установления невозможности участия в организации в отношении данной организации установлен не был!

Бесплатная проверка контрагентов — сведения о юридических лицах, имеющих задолженность по уплате налогов и/или не представляющих налоговую отчетность более года

Такие сведения можно получить в соответствующем онлайн сервисе налоговой службы («Риски бизнеса: проверь себя и контрагента» -> «Сведения о юр лицах, имеющих задолженность…»), или просто перейдите по данной ссылке. Несмотря на то, что сервис работает в тестовом режиме, не стоит пренебрегать проверкой контрагента, так как в базе имеется информация по множеству организаций!

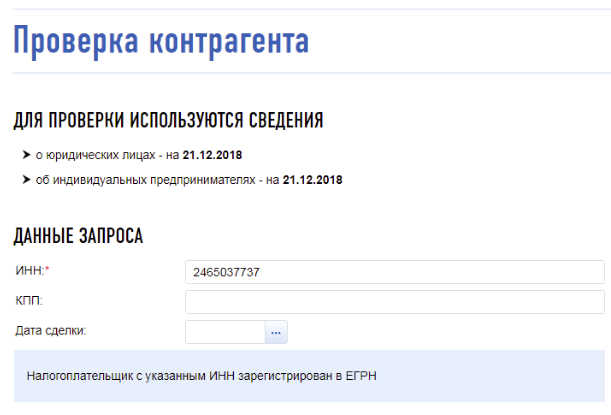

- На открывшейся странице вводим ИНН нужной организации, вводим цифры с картинки и нажимаем «Поиск»

- Сервис выведет информацию.

- Конечно, если сервис сообщит, что контрагент имеет серьезные задолженности по уплате налогов, или не представляет налоговую отчетность, то стоит отказаться от заключения сделок.

Как проверить контрагента на добросовестность в журнале «

Вестник государственной регистрации» — публикации о ликвидации юридического лицаСведения, опубликованные в журнале «Вестник государственной регистрации», о принятых регистрирующими органами решениях о предстоящем исключении недействующих юридических лиц из ЕГРЮЛ.

Такие решения налоговый орган может принять, если организация в течение 12 месяцев не представляла налоговую отчетность и не проводила операций хотя бы по одному банковскому счету.

Исключение организации из ЕГРЮЛ приравнивается к ее ликвидации, а значит, она не может заключать и исполнять договоры!

Получить такие сведения можно как на официальном сайте журнала, так и воспользовавшись соответствующим онлайн сервисом на сайте ИФНС (рассмотрим последний вариант).

- Открываем соответствующий онлайн сервис на сайте ИФНС или просто переходим по этой ссылке.

- Вводим ОГРН или ИНН организации и нажимаем «Найти»

- Если в отношении юридического лица не вынесено решение о предстоящем исключении из ЕГРЮЛ, то сервис выведет сообщение об отсутствии такой информации.

Обратите внимание! При проведении проверки контрагента через интернет все копии интернет страниц (скриншоты) с информацией о контрагенте следует распечатать и сохранить в компьютере! это поможет Вам доказать, что Вы действительно проводили проверку контрагента!

Если Вы не знаете, как сделать скриншот интернет страницы и сохранить его в компьютер, можете прочитать эту статью.

(1

Источник: http://GrandGuide.ru/proverka-kontragenta/

Проверить контрагента по ИНН Федеральная налоговая служба — сервис ФНС России

Федеральная налоговая служба (ФНС России) представляет собой федеральный орган исполнительной власти, получить полное представление о котором можно на его официальном сайте.

Официальный сайт Федеральной налоговой службы

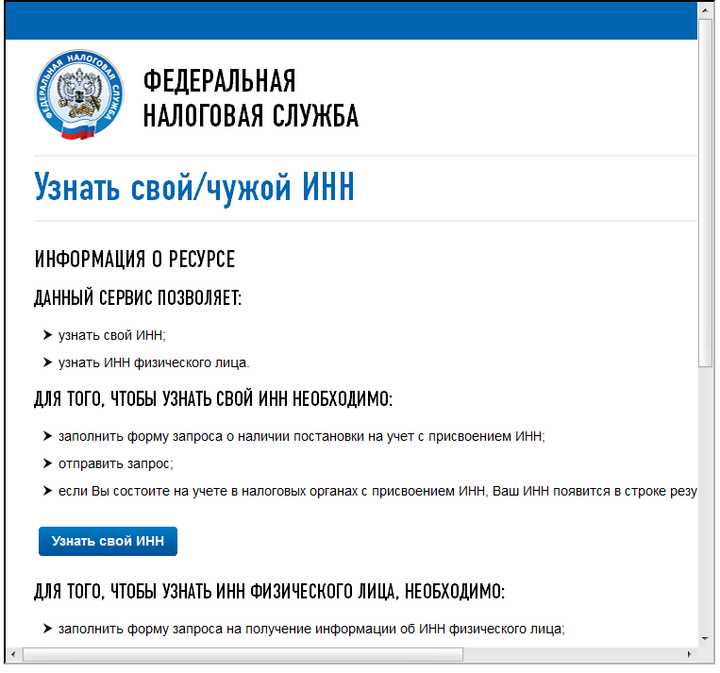

Одним из сервисов, которым предлагает воспользоваться Федеральная налоговая служба, является проверка контрагента по ИНН (идентификационному номеру налогоплательщика).

Данный сервис представляет собой одно из мероприятий, направленное на подготовку к расширенному декларированию операций по НДС. Он позволяет избежать ошибок в предоставляемых сведениях из книг и журналов, в части заполнения идентификационных реквизитов контрагента (ИНН, КПП), а также сэкономить время на их проверку.

Проверка контрагента

Данный сервис позволяет проверить контрагента по ИНН, то есть осуществить проверку идентификационных реквизитов юридических лиц и индивидуальных предпринимателей по данным ЕГРН (Единому государственному реестру налогоплательщиков). Однако, данный сервис не может быть использован для проверки ИНН физических лиц, которые не являются индивидуальными предпринимателями.

Стоит учесть, что для интеграции сервиса «Проверка контрагента» в информационные системы доступен SOAP — интерфейс.

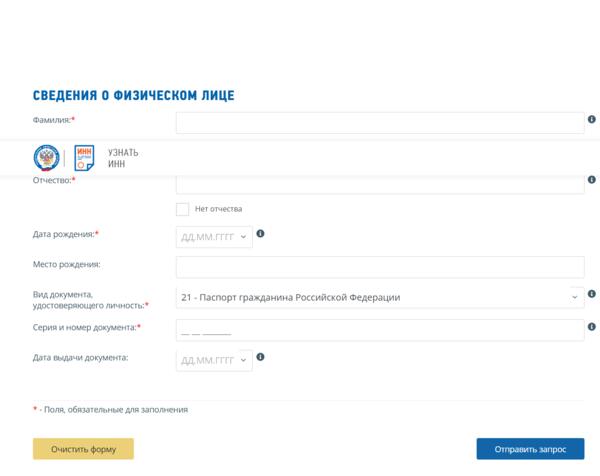

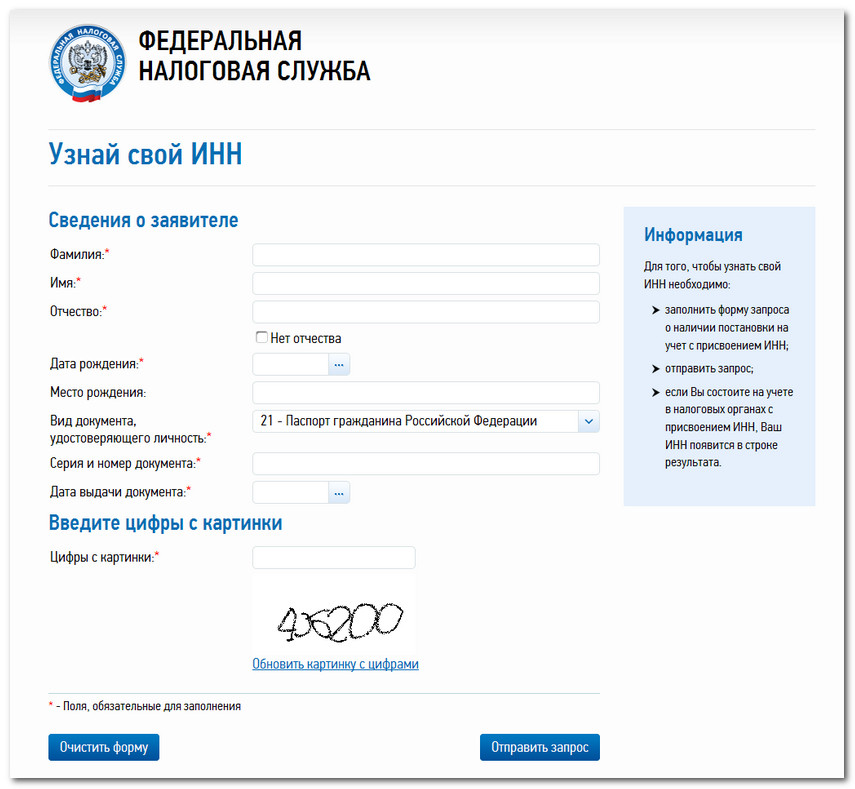

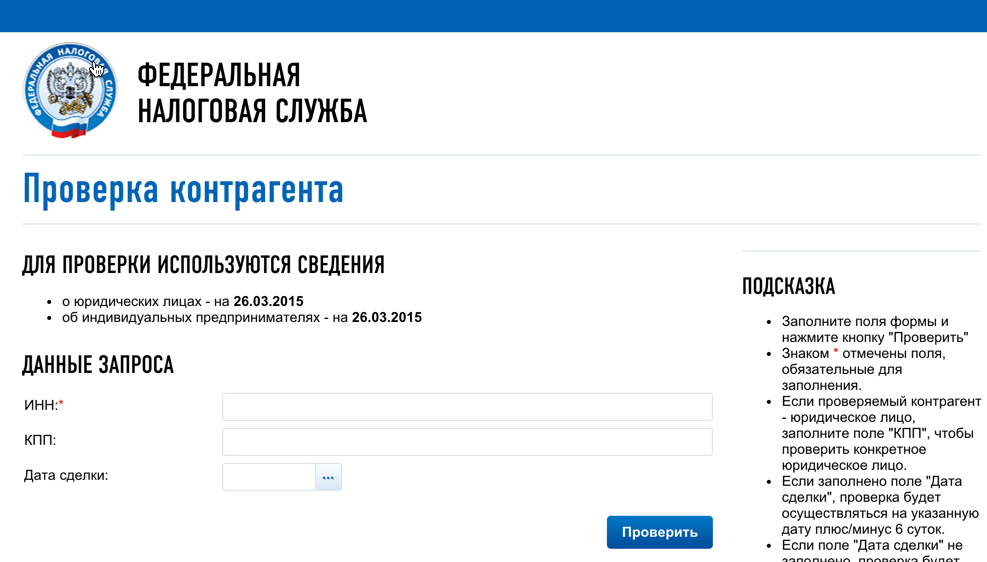

Для того, чтобы проверить контрагента по ИНН федеральная налоговая служба предлагает заполнить стандартную форму, в которой следует указать ИНН (заполняется обязательно) и КПП (код причины постановки на учёт), а также дату сделки, которую можно ввести вручную либо воспользовавшись имеющимся календарём. К слову, вводить КПП и дату сделки не обязательно.

К слову, вводить КПП и дату сделки не обязательно.

Проверить контрагента — Данные запроса

Осуществить проверку контрагента на официальном сайте Федеральной налоговой службы можно не только по одному, но и по списку. Для осуществления такой проверки необходимо перейти по вкладке «Проверить список контрагентов», после чего указать данные запроса в специально отведённом для этого поле и нажать кнопку «Проверить».

Проверка списка контрагентов

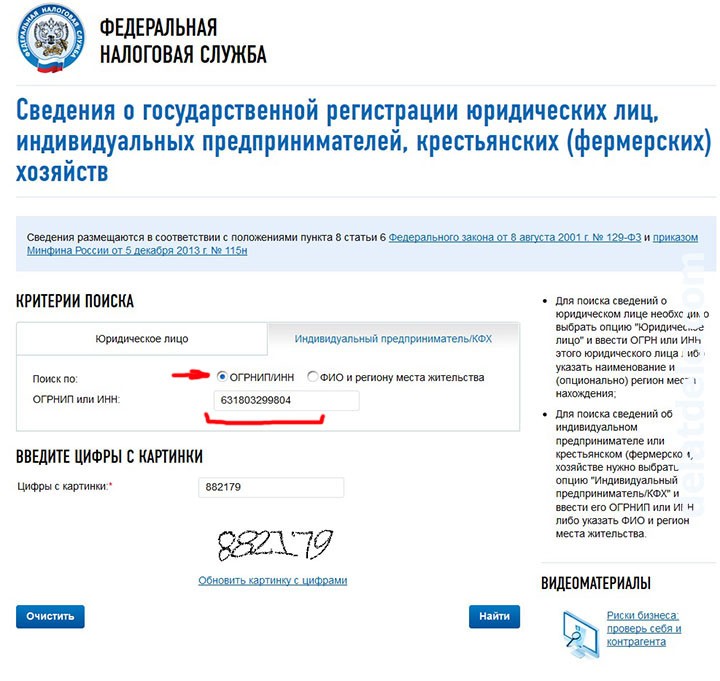

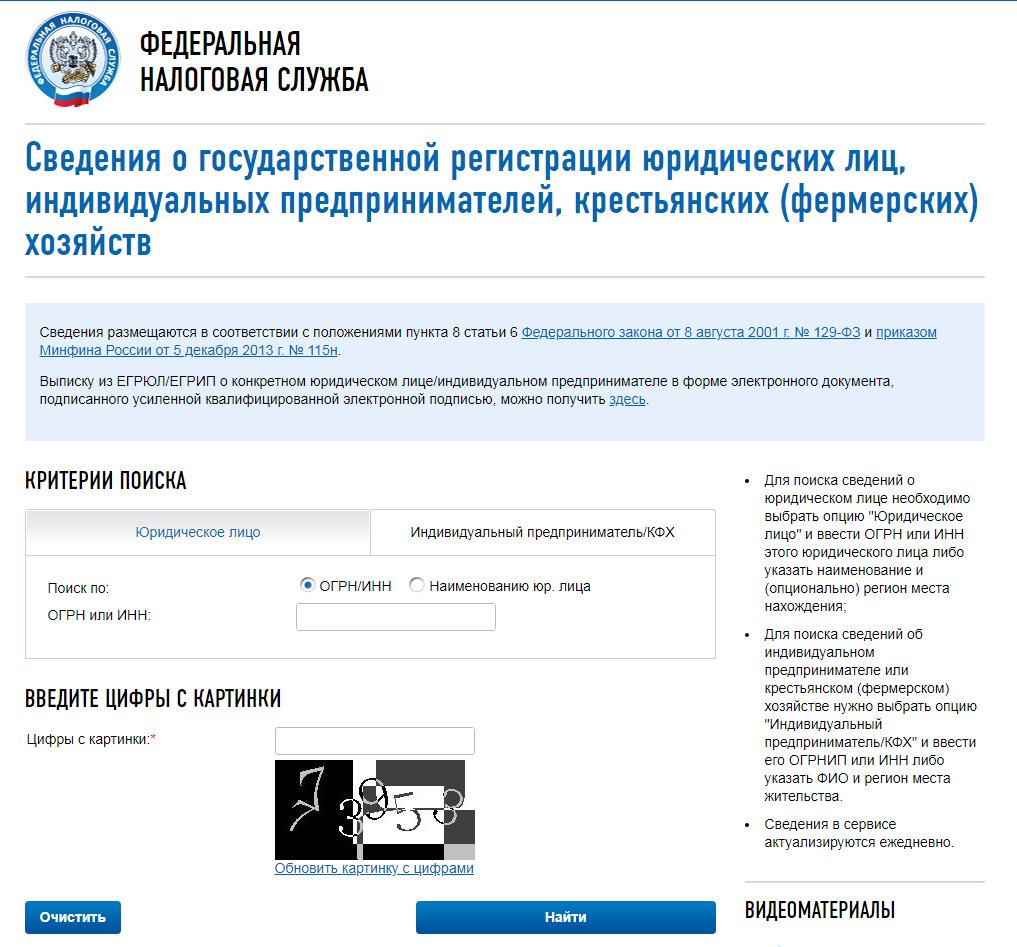

Также Федеральная налоговая служба позволяет обратиться к такому сервису, как «Сведения о государственной регистрации юридических лиц, индивидуальных предпринимателей, крестьянских (фермерских) хозяйств». Одним из критериев поиска нужной информации является ИНН.

Источник: https://fnss.ru/proverit-kontragenta-po-inn/

Проверить контрагента по ИНН бесплатно онлайн

Перед совершением сделки компания проводит проверку бизнес-партнёра. Проверить контрагента бесплатно по ИНН или названию можно на сайте налоговой, а также других госструктур. Но нередко юристы используют единый сервис проверки компаний, это экономит время.

Но нередко юристы используют единый сервис проверки компаний, это экономит время.

Перед заключением сделки юристы компании проводят due diligence в отношении будущего бизнес-партнёра.

Запрашивают учредительные документы и подтверждение полномочий представителей, узнают, участвует ли компания в арбитражных спорах, не находится ли она под угрозой банкротства и т. д.

Это позволяет убедиться, что вы заключаете договор с действующим юридическим лицом, которое может исполнить обязательства по сделке.

Опасно иметь дело с сомнительным партнёром: компания может потерять деньги, их редко удаётся вернуть через суд. А если контрагент окажется фирмой-однодневкой, ИФНС не примет к вычету НДС и начислит компании налог на прибыль. Компания должна проявить осмотрительность в выборе бизнес-партнёров и подтвердить это доказательствами (постановление Пленума ВАС РФ от 12.10.2006 № 53).

Скачать образец юридического заключения по итогам проверки контрагента

В ходе due diligence информацию можно получать разными путями. В частности существуют сайта, где любую компанию можно проверить бесплатно онлайн. Сервисы госорганов позволяют проверить контрагента бесплатно и убедиться в его благонадёжности.

В частности существуют сайта, где любую компанию можно проверить бесплатно онлайн. Сервисы госорганов позволяют проверить контрагента бесплатно и убедиться в его благонадёжности.

Перед тем, как проверить бесплатно онлайн то или иное юридическое лицо, юристы компании должны подготовить список бизнес-партнёров, сведения о которых будут узнавать. В первую очередь, в список нужно включить подрядчиков и исполнителей услуг.

Контракты с ними привлекают повышенное внимание ИФНС: недобросовестные налогоплательщики часто оформляют фиктивные расходы по договору подряда или услуг.

Благонадёжность компании подтвердят контракты с партнёрами, которые обладают положительной репутацией.

Выбор сервисов, ход и результаты мониторинга подтверждайте документально. Например, сведения из ЕГРЮЛ о юридическом лице можно получить в виде файла pdf с электронной подписью налоговой. Документы понадобятся как доказательство, что компания проводила проверку и проявила должную осмотрительность.

42 полезных документа для юриста компании

- Скачайте и упростите свою работу

На сайте налоговой и сайтах других госструктур можно проверить контрагента бесплатно. Например, на сайте ФНС России nalog.ru есть раздел «Риски бизнеса: проверь себя и контрагента». В этом разделе узнают:

- является ли компания действующей;

- не ведётся ли реорганизация или ликвидация компании;

- не вносит ли юридическое лицо изменения в ЕГРЮЛ, в том числе в учредительные документы;

- нет ли дисквалифицированных директоров в исполнительном органе юридического лица;

- не входит ли юридический адрес в список массовых адресов;

- не числится ли за юридическим лицом задолженность по налогам и т. д.

Чтобы воспользоваться сайтом налоговой, нужно знать название или ИНН компании. Чаще используется ИНН, хотя на некоторых страницах сайта есть опции, чтобы проверить контрагента бесплатно по названию.

Если хотите получить данные из ЕГРЮЛ, в разделе «Риски бизнеса» внесите в поле поиска ИНН или выберите опцию «Поиск по названию».

Для получения данных о налоговой задолженности компании выберите в разделе ссылку «Сведения о юридических лицах, имеющих задолженность по уплате налогов и/или не представляющих налоговую отчетность более года». Здесь также можно проверить контрагента бесплатно по ИНН.

Сайт kad.arbitr.ru позволяет узнать, в каких арбитражных спорах участвует компания. На сайте fedresurs.ru вы увидите, не находится ли будущий деловой партнёр под процедурой банкротства.

С помощью сайта fssprus.ru сможете выяснить, ведётся ли против компании исполнительное производство, или нет.

Есть и другие ресурсы, предназначенные для того, чтобы проверить контрагента бесплатно в режиме онлайн.

Как экономить время при проверке контрагента

На работу с интернет-ресурсами юрист компании потратит время. Понадобится разобраться в навигации на каждом сайте, какие сведения где узнавать. На документальное подтверждение результатов мониторинга также уйдёт время.

Чтобы получить актуальные данные, предстоит посетить не меньше десяти разных сайтов. Причём информация по контрагенту на каком-либо ресурсе может измениться, но чтобы узнать это, юристу придётся потратить время на перепроверку данных.

Чтобы каждого бизнес-партнёра проверить бесплатно по ИНН на разных сайтах, времени потребуется много.

Существуют платные онлайн-сервисы мониторинга компаний, которые экономят юристу время и усилия. Вместо того, чтобы самостоятельно изучать сайты госструктур, можно воспользоваться услугами такого сервиса. Необходимые данные с разных сайтов будут собраны в единый файл со всеми надлежащими реквизитами и подтверждением подлинности.

Единый сервис проверки контрагента

Среди платных ресурсов можно выделить сервис «Проверка контрагентов». Сервис объединяет в единой справке о будущем бизнес-партнёре данные 17 специализированных ресурсов.

В результаты мониторинга входят актуальные сведения с сайта ФНС России, с сайта службы судебных приставов, других сайтов госорганизаций и из различных реестров.

Применение сервиса сокращает время и усилия: для получения услуги потребуется всего 1 клик.

Сервис функционирует на платной основе, но предоставляет функцию «Проверь контрагента бесплатно на 24 часа». Для тестирования преимуществ сервиса можно воспользоваться этой функцией и проверить бесплатно по ИНН нужную компанию. Если у компании много бизнес-партнёров, рационально подключить постоянные услуги.

С помощью единого сервиса вы получите электронное досье на контрагента

Сервис «Проверка контрагентов» формирует для пользователя электронное досье по бизнес-партнёру, которое содержит:

- сведения о компании на основе запроса 17 источников,

- сведения о финансах, балансе и оборотных активах компании,

- электронные выписки из реестров, официально удостоверенные ФНС,

- сведения о плановых и внеплановых проверках компании, в том числе о выявленных нарушениях,

- данные о лицензиях и госконтрактах компании.

Помимо электронного досье на контрагента, сервис предоставляет арбитражную карту этой компании. В арбитражной карте фиксируется, какие арбитражные процессы ведёт ваш бизнес-партнёр, а также возбуждено ли против него исполнительное производство.

Арбитражная карта включает в себя сводку по инстанциям и типам дел компании, кем она выступает в процессе: истцом, ответчиком или третьим лицом, какие заявления и ходатайства подавала. Также в арбитражную карту входит обзор производств о банкротстве или ликвидации в отношении компании юридического лица.

Арбитражная карта интегрирована с картотекой арбитражных дел.

Пользователь сервиса «Проверка контрагентов» оперативно получает информацию об изменении учредительных документов бизнес-партнёра, включая данные о причинах изменений. Сервис предоставляет оценку возможных рисков и благонадежности контрагента.

Кроме того, сервис предлагает карту проверок и лицензий компании. В карте указано, какие лицензии действуют и до какой даты. Также карта содержит сведения о проверках компании, проверяющих органах, целях и результатах.

Также карта содержит сведения о проверках компании, проверяющих органах, целях и результатах.

Присутствует информация о нарушениях компании, если они были.

Использование сервиса поможет юристу компании получить достоверные сведения из официальных источников и при этом снизит затраты времени и усилий на due diligence.

Проверка контрагентов на надежность

Обезопасьте себя от мошенничества и неприятностей с налоговой. Автоматическая проверка по налоговым, арбитражным и другим базам.

По данному ИНН ничего не найдено

ООО «Ромашка Плюс»

ИНН 4909128502

В процессе реорганизации в форме присоединения другой организации с 16 декабря 2018 года. Есть судебные дела в роли ответчика.

Сервис проверит контрагента по государственным реестрам – ЕГРЮЛ и ЕГРИП, Росстата, картотеке арбитражных дел, базе исполнительных производств ФССП России, сервисам налоговой службы и другим. Сформирует досье компании и выписку из ЕГРЮЛ с подписью ФНС. Проверить контрагента Проверить контрагента |

Памятки для сотрудников юридических отделов

- Все платные и бесплатные сервисы по проверке контрагента >>

- Как самостоятельно и бесплатно проверить контрагента. 15 ключевых источников >>

Скачать образец юридического заключения по итогам проверки контрагента >>

Источник: https://www.law.ru/article/21248-qqq-17-m1-16-01-2017-kak-proverit-kontragenta-s-pomoshchyu-onlayn-servisov

Проверь себя и контрагента на сайте налог. ру

Каждый бизнес неизбежно сталкивается с необходимостью проверки своих партнеров по бизнесу. Перед тем, как заключить договор, а тем более отправить предоплату, сделаем все возможное, чтобы проверить, что собой представляет наш контрагент (по ИНН, например): действительно ли он существует? кто подписывает договор? как долго компания на рынке? знают ли эту компанию?

В более частном случае бухгалтер сталкивается с необходимостью иметь подтверждение своей осмотрительности в случае налоговых проверок, даже при том, что Налоговый кодекс прямо не диктует такой обязанности.

Самый простой первый шаг – проверить контрагента по ИНН на сайте Налоговой бесплатно. Онлайн проверка так и называется «Проверь себя и контрагента» (nalog.ru).

Этот способ дает возможность посмотреть выписку о фирме из ЕГРЮЛ по ИНН.

Как показывает практика, это хорошо, но совершенно недостаточно для того, чтобы проверить фирму полноценно и обезопасить свой бизнес как от мошенников, так и от претензий со стороны контролирующих органов.

Проверка контрагента — инструменты:

Контур.Фокус

СКРИН@АСТРАЛ

Сервис ФНС РФ

Проверка контрагента — подробная справка

Что означает «проверить контрагента»?

На сайте Налоговой службы и в специальных программах можно собрать и проанализировать документальную и иную информацию о партнере по бизнесу. Такие действия позволят определить, насколько добросовестно ведет бизнес ваш партнер.

Кто этим должен заниматься?

В организации налоговая проверка контрагента по ИНН обычно осуществляется сотрудниками юридического отдела или отдела экономической безопасности. Если в организации нет такого отдела, то проверка контрагентов (по ИНН на сайте ИФНС, например) — обязанность лица, заключающего договор.

Если в организации нет такого отдела, то проверка контрагентов (по ИНН на сайте ИФНС, например) — обязанность лица, заключающего договор.

Зачем нужна проверка контрагента по ИНН на сайте Налоговой службы или в платной программе?

Существуют различные причины, оправдывающие необходимость этой деятельности. Сюда можно отнести риски финансово-хозяйственной жизни: риск непоставки товара, поставки некачественного товара, несвоевременной поставки товара и т.д., вплоть до мошеннических схем.

Мы также обязаны помнить, что любая сделка подлежит налогообложению. В ФНС не раз подчеркивали, что ответственность за выбор компании, с которой сотрудничать, лежит целиком на организации.

Возможные в связи с таким выбором последствия — это предпринимательский риск организации. Например, налоговики при проверке могут исключить сомнительную сделку из расходов или не принять к вычету НДС.

Чтобы избежать таких неприятностей, проще заранее проверить фирму по ИНН на сайте Налоговой службы, получив выписку из ЕГРЮЛ (налог.ру).

Что рекомендуется проверить по ИНН?

Государством не установлено ни формальной обязанности по проверке компаний при заключении контрактов, ни тем более критериев такой процедуры, списка необходимых действий, минимального пакета документов.

В Налоговом кодексе нет понятий, как «проверка контрагента» или «недобросовестность налогоплательщика». Между тем, существует п. 10 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 12.10.

2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды», в котором сказано: «Выгода может быть признана необоснованной, если налоговым органом будет доказано, что налогоплательщик действовал без должной осмотрительности…».

После этого государство фактически возложило на бизнес обязанность проверять своих партнеров, и практикующий бухгалтер постоянно сталкивается с необходимостью найти контрагента по ИНН на сайте налоговой, а затем проверить, «чем он дышит».

Обычаи делового оборота

Уже много лет организации должны сначала проверить контрагента по ИНН (Федеральная налоговая служба позволяет это сделать бесплатно), а затем документально подтвердить проведение такой проверки. За это время сформировался самый часто запрашиваемый пакет документов:

[2]

- копия Устава;

- выписка из ЕГРЮЛ;

- копия свидетельства о регистрации;

- копия свидетельства о постановке на учет в налоговую;

- письмо из статистики с кодами;

- документы, подтверждающие полномочия лица, с которым подписывается договор, например, доверенность и копия паспорта.

Источник: https://xn--d1agd3b.xn--p1ai/prover-sebya-i-kontragenta-na-sajte-nalog-ru/

Выписка из ЕГРЮЛ

Скачать бесплатно выписку ЕГРЮЛ с ЭЦП

06 декабря 2019 г. всегда актуальные данные

Поиск по ИНН или ОГРН:

Все выписки имеют электронно-цифровую подпись налоговой инспекции (ЭЦП ФНС)

Отзывы, обсуждения, предложения

(по инструменту Выписка ЕГРЮЛ и Проверка контрагента)

Выписка ЕГРЮЛ (ЕГРИП) — это информация о конкретном юридическом лице или индивидуальном предпринимателе из единого государственного реестра Федеральной налоговой службы.

Выписка ЕГРЮЛ содержит:

(юридическое лицо)

- полное и сокращенное наименование организации;

- наименование на иностранном языке;

- юридический адрес;

- номер ОГРН, ИНН и КПП;

- номер ФСС и ПФР;

- способ образования юридического лица;

- дата регистрации;

- сведения об учёте в налоговом органе;

- размер капитала;

- ФИО и должность руководителя;

- учредителей и их доли в организации;

- представительства и филиалы;

- лицензии;

- представительства и филиалы;

- виды деятельности организации;

- cведения о внесённых записях;

- отметки о недостоверных сведениях;

- состояние о реорганизации, ликвидации и предстоящем исключении;

- дата и причина ликвидации.

Выписка ЕГРИП содержит:

(индивидуальный предприниматель)

- ФИО индивидуального предпринимателя;

- пол и гражданство;

- номер ОГРНИП, ИНН;

- номер ФСС и ПФР;

- дата регистрации;

- сведения об учёте в налоговом органе;

- лицензии;

- виды деятельности организации;

- cведения о внесённых записях;

- отметки о недостоверных сведениях;

- дата прекращения деятельности.

Электронная выписка ЕГРЮЛ с ЭЦП бесплатно

Заказать онлайн

(с электронной подписью налоговой инспекции ФНС России)

Выписка с электронной подписью

Часто задаваемые вопросы

(по выписке ЕГРЮЛ или ЕГРИП, подписанной электронной подписью)

?Вопрос: Что такое выписка с электронной подписью?

Ответ: Это электронная выписка с усиленной квалифицированной электронной подписью, которая является аналогом бумажной. Она имеет такую же юридическую силу.

?Вопрос: Где заказать выписку с ЭЦП? Ответ: Заказать электронную выписку с ЭЦП можно бесплатно здесь. Все выписки имеют электронную подпись ФНС России. ?Вопрос: Можно ли распечатать выписку с ЭЦП на бумаге для дальнейшего применения?

Ответ: Выписка с ЭЦП имеет юридическую силу только в электронном виде, а именно в том первоначальном виде, в котором она получена и сохранена (сохранить файл можно под любым именем с расширением .pdf). Если распечатать такую выписку, то на бумаге (без нотариального заверения) она не будет иметь юридической силы. В некоторых случаях такую копию может заверить нотариус.

?Вопрос: Как передать выписку с электронной подписью?

Ответ: Электронную выписку можно передать на флэшке, диске, по электронной почте, через любой облачный сервис обмена файлами (файлобменник). Единственное требование при такой передаче — содержимое файла не должно подвергаться модификации (изменению).

?Вопрос: Кому можно предоставить электронную выписку с ЭЦП вместо бумажной? Ответ:

Выписка с ЭЦП может потребоваться:

- банкам — при открытии расчетного счета или получения кредита;

- нотариусам — при проверке правоспособности юридических лиц и индивидуальных предпринимателей;

- электронным площадкам — для прохождения аккредитации, например, на электронной торговой площадке;

- любому юридическому лицу или индивидуальному предпринимателю — для проверки контрагента перед заключением договора.

Обычно заинтересованное лицо может самостоятельно запросить электронную выписку с ЭЦП конкретного контрагента для необходимых целей и проверок, поэтому требование о предоставлении электронной выписки сейчас встречается всё реже.

Некоторые особенности при участии в Торгах, Аукционах, Котировках.

- При подаче заявки на электронных площадках необходимо приложить выписку в первоначальном виде отдельным файлом. Нельзя распечатать электронную выписку, отсканировать и вложить.

?Вопрос: Как изменить или удалить номер телефона из ЕГРЮЛ?

Ответ: Внести изменения в выписку ЕГРЮЛ, в том числе добавить, изменить или удалить номера телефона может только Федеральная Налоговая Служба по заявлению от юридического лица или индивиуального предпринимателя. Подробная информация о том, как внести изменения юридическим лицам и индивидуальным предпринимателям.

?Вопрос: Как проверить подлинность электронной выписки и кто это должен делать?

Ответ: Проверять подлинность электронной выписки ЕГРЮЛ должны все заинтересованные в достоверности сведений, содержащихся в этой выписке. Это сотрудники банка, нотариусы, операторы электронных площадок и другие лица. Порядок проверки и всё необходимое для этого указано ниже.

Остались вопросы?

Не нашли ответ на свой вопрос, задайте его нашим специалистам

Задать свой вопрос

Как проверить достоверность электронной выписки?

Источник: https://xn—-7sbfbqq4deedd2d1bu.xn--p1ai/vipiska-egrul/

Проверить себя и контрагента: по ИНН, на сайте налоговой nalog.ru

Мы разработали удобный онлайн-сервис, чтобы проверить себя и контрагента на сайте налоговой службы. Вы можете проверить контрагента по ИНН, доверенность, свидетельство о регистрации, бухгалтерскую отчетность и тп.

Зачем компании проверять себя и контрагента

Налоговики особо тщательно следят за тем, насколько хорошо компания проверяла своих контрагентов перед тем, как заключать с ними сделки. Если инспекторы посчитают, что компания не проявила должную осмотрительность, то могут снять расходы, вычеты НДС или даже признать сделки недействительными. Чтобы этого избежать, проведите проверку себя и контрагента.

Важно проверять не только новых контрагентов, но и тех, с кем компания уже давно ведет дела, особенно перед сдачей отчетности. Если выяснится, что дебитор или кредитор ликвидировался, это важно учесть при расчете налога на прибыль.

Зависшие долги учтите в расходах, а кредиторскую задолженность во внереализационных доходах.

Иначе возможны споры с инспекторами (подробнее об этом читайте в статье «Когда кредитор ликвидирован, долг перед ним надо сразу включить в доходы»).

Как бухгалтеру работать по новым правилам? С 2017 года вступает в силу рекордное количество поправок.

В ближайшем номере журнала «Российский налоговый курьер» мы опубликуем большую таблицу изменений с подробными советы экспертов, как выгодно применять нововведения на практике.

При подписке на журнал в подарок вы получите доступ к онлайн-сервисам, нормативно-правовой базе и энциклопедиям по всем форма отчетности с примерами и готовыми образцами. Успейте подписаться, пока действует выгодная акция>>>

Как проверить себя и контрагента: следуйте пошаговой инструкции

Проверка контрагента — это комплекс шагов, которые помогают вам удостовериться, что сделки с потенциальным или действующим партнером не приведут к неблагоприятным налоговым последствиям. Итак, начнем проверку по шагам.

См. также: У компании и ее контрагента совпадают IP-адреса. Вправе ли налоговики снять расходы и вычеты по НДС?

Шаг №1. Выписка из ЕГРЮЛ

В первую очередь нужно проверить контрагента на сайте налоговой службы по адресу nalog.ru. В разделе электронные сервисы зайдите в сервис «Риски бизнеса: проверь себя и контрагента». Здесь можно найти сведения о государственной регистрации юридических лиц, индивидуальных предпринимателей, крестьянских (фермерских) хозяйств.

- Сервис позволяет проявить должную осмотрительность при выборе контрагента (поставщика, подрядчика), предоставляет сведения о государственной регистрации ЮЛ, ИП, крестьянских (фермерских) хозяйств, позволяет осуществлять поиск сведений в реестре дисквалифицированных лиц.

- Что показывает сервис

- Сервис содержит информацию об адресах массовой регистрации; сведения о лицах, в отношении которых факт невозможности участия в организации установлен в судебном порядке, сведения о ЮЛ, отсутствующих по своему юридическому адресу.

Результат поиска сервис формирует в таблицe. Когда контрагент, например, ликвидирован, в таблице будет заполнена графа «Дата прекращения деятельности». Тогда скачайте полную выписку. Сервис представляет ее в виде PDF-файла. Из выписки видно, по какой причине инспекторы исключили компанию из ЕГРЮЛ. Это важно.

Ведь если контрагент реорганизовался, его долги перейдут к правопреемнику. Значит, оснований признавать доходы и расходы нет. Другое дело, если контрагент сам принял решение о ликвидации или его признали банкротом. Тогда компания должна учесть кредиторскую задолженность в доходах, а зависшие долги контрагентов вправе включить в расходы.

Чтобы подтвердить ликвидацию контрагента, закажите электронную выписку с усиленной квалифицированной электронной подписью. Это тоже бесплатно. Электронная выписка с усиленной подписью равнозначна бумажному документу с печатью налоговой (письмо Минэкономразвития России от 27.06.16 № Д28и-1629 и информационное письмо Банка России от 20.01.16 № ИН-015-55/3).

- Поиск интересующего лица можно вести по юридическим лицам и по индивидуальным предпринимателям.

- Как проверить юридическое лицо?

- Юрлиц ищите по ОГРН/ИНН или наименованию юрлица.

- Как проверить индивидуального предпринимателя?

- Если ищете индивидуального предпринимателя, вбейте ОГРНИП/ИНН или ФИО и региону места жительства.

- См. также: Внутренняя база налоговиков «Риски»: как не попасть и как выйти из черного списка

►Начать проверку контрагента на сайте налоговой>>>

Электронные выписки из ЕГРЮЛ не надежны

Документ: письмо ФНС России от 02.09.16 № ЕД-3-14/4045@ Последствия: проверить контрагента стало сложнее

Компаниям, которые хотят убедиться в надежности контрагента, сейчас рискованно ориентироваться на электронную выписку по нему из ЕГРЮЛ. Так, даже если налоговики внесли в реестр запись о недостоверности сведений по контрагенту, в электронной выписке этих сведений пока нет. Об этом ФНС проинформировала в письме от 02.09.16 № ЕД-3-14/4045@.

Налоговики вправе внести запись о недостоверности сведений в реестр, если проверка покажет, что сведения в ЕГРЮЛ не соответствуют действительности (п. 6 ст. 11 Федерального закона от 08.08.01 № 129-ФЗ). Но вначале инспекторы предложат компании исправить данные в реестре. На это организации дадут 30 дней.

Если компания не подаст новые данные о себе, инспекторы сделают пометку в реестре. А директора компании оштрафуют по части 4 статьи 14.25 КоАП РФ (решение мирового судьи судебного участка № 1 Алексеевского района и г. Алексеевка Белгородской области от 06.08.14 № 5-472/2014).

Кроме того, впоследствии в течение трех лет директор такой компании или участник не сможет зарегистрировать новую организацию.

Для контрагентов организаций, по которым в ЕГРЮЛ есть запись о недостоверности сведений, такая запись несет повышенные налоговые риски. Инспекторы могут снять налоговые расходы либо отказать в вычетах НДС. Поэтому, если компании предстоит крупная сделка, запросите выписку из ЕГРЮЛ по потенциальному контрагенту в бумажном виде.

ФНС утверждает, что скоро доработает свои электронные сервисы. Тогда запись о недостоверности сведений будет указана в графе «дополнительные сведения» электронной выписки.

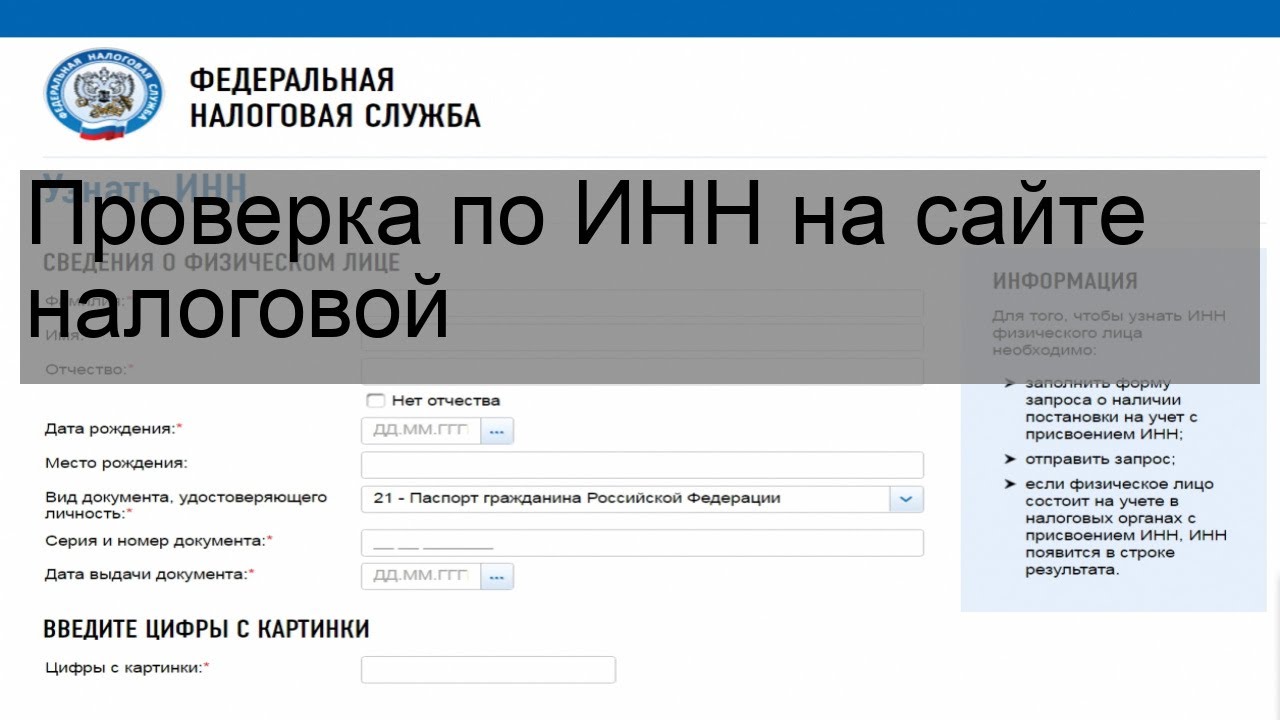

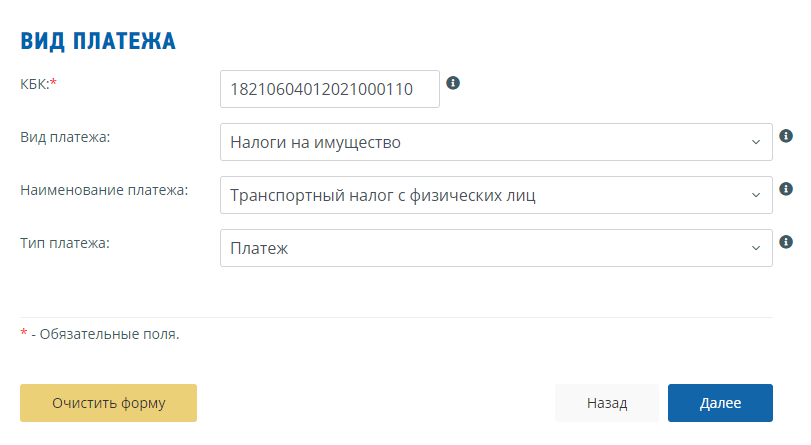

Шаг №2. Проверка контрагента по ИНН: действительные ИНН юридических лиц

Один из важнейших этапов проверки своего партнера — проверка контрагента по ИНН. В отдельной ветке на сайте налоговой проверьте ИНН партнера и убедитесь, что он действительный. Например, как сообщается на официальном сайте налоговиков nalog.ru, всего на 08.06.2016 в базе данных УФНС России по городу Москве зарегистрировано 1702145 действительных ИНН юридических лиц.

См. также: Как ответить на выписку из протокола заседания налоговой комиссии. Алгоритм действий

Как проверить ИНН?

Выберите ваш регион на сайте налоговой службы. Далее вбейте ИНН в пустое поле и нажмите «Искать».

►Начать проверку контрагента по ИНН>>>

Шаг №3. Недействительные свидетельства

Всего на 12.05.2016 в базе данных УФНС России по городу Москве зарегистрировано 3599823 недействительных свидетельств

См. также: Шесть «случайных» причин совпадения IP?адресов компании и ее контрагента

Как проверить свидетельство?

Также сперва выбираем свой регион. А далее свидетельство ищите по номеру, серии или периоду, когда оно признано недействительным. Знать одновременно все сведения не обязательно, введите хотя бы одно значение.

►Проверить контрагента на сайте налоговой по свидетельству>>>

Советы экспертов, которые вам точно пригодятся:

- Опасности и налоговая экономия безденежных расчетов с контрагентами

- Четыре способа снизить налоговые риски, если контрагент платит ЕНВД

- Быстрый помощник, который обезопасит от ошибок платежки в инспекцию, фонды и контрагентам

- С 1 июля 2016 года сокращен перечень документов, которые налоговики вправе запрашивать при проверках

Компании предпочитают проверять своих контрагентов на риски через онлайн-сервисы налоговиков. Это быстро и бесплатно. Но сейчас судьи все чаще решают, что одной проверки через сайт ФНС недостаточно. По их мнению, надо задействовать и другую общедоступную информацию, которую можно бесплатно найти в интернете (постановление Одиннадцатого арбитражного апелляционного суда от 27.02.15 № А72-5803/2014). Причем судьи сами сейчас нередко дают подсказки, где взять данные для проверки.

Компании выгодно учесть подсказки судей при онлайн-проверке контрагента. Но какие ресурсы использовать для интернет-мониторинга, компании надо решить самой.

Чтобы ничего не упустить, стоит утвердить специальный регламент и детально прописать порядок сбора и обработки информации о партнере, ее источники, порядок ее использования.

Алгоритм действий смотрите в статье «Идеальные формулировки для регламента по онлайн-проверке контрагентов».

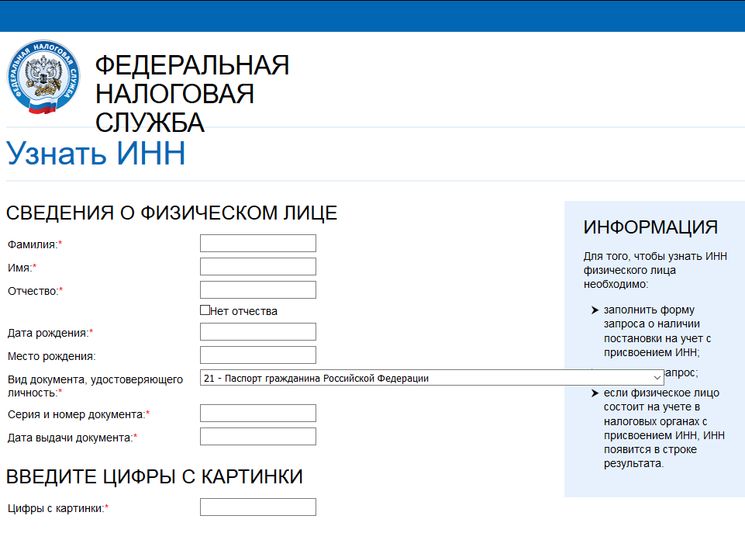

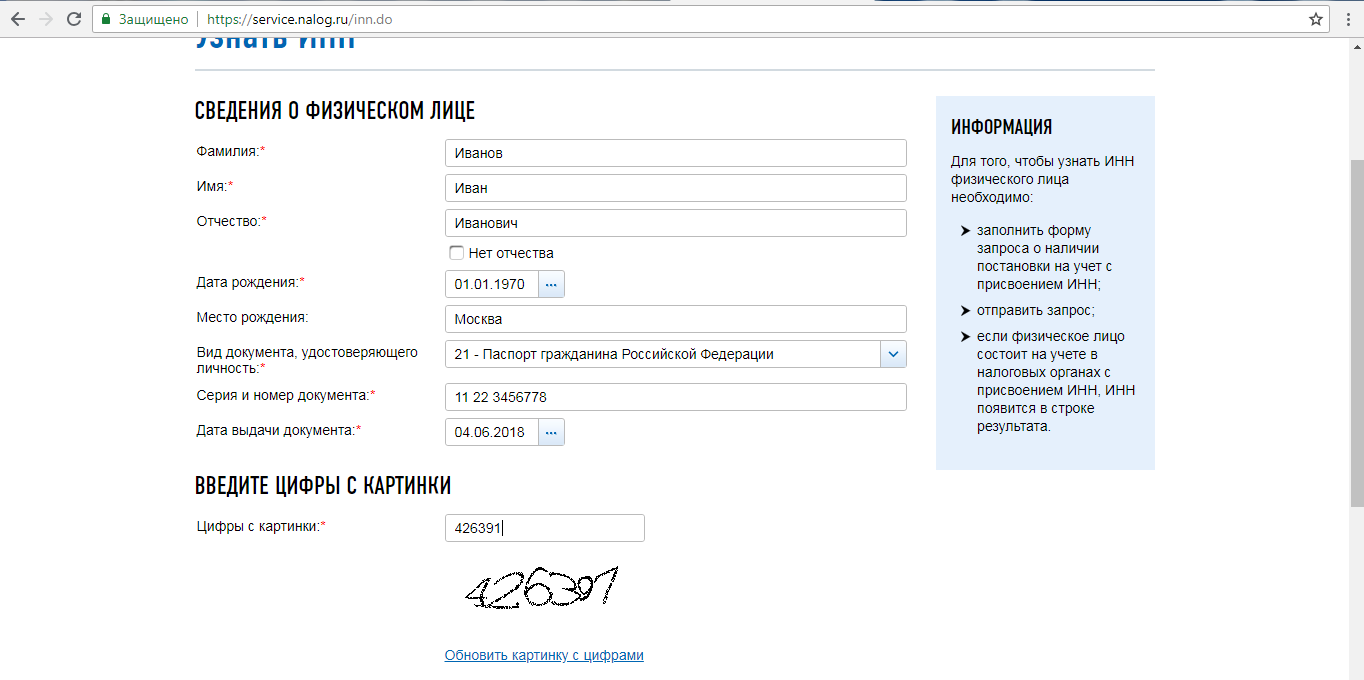

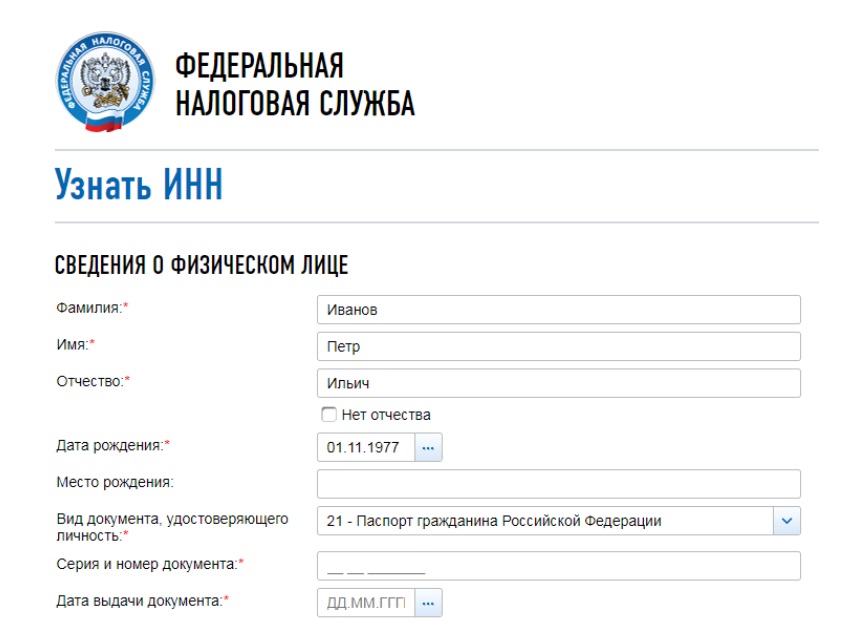

Шаг №4. Проверка контрагента по ИНН: недействительные ИНН физических лиц

В отдельном сервисе на сайте налоговой службы любой желающий может проверить контрагента по ИНН. Эта проверка контрагента по ИНН ведется по базе недействительных ИНН. Например, всего на 08.06.2016 в базе данных УФНС России по городу Москве зарегистрировано 3797733 недействительных ИНН физических лиц.

Как сделать проверку по ИНН?

Выберите свой регион на сайте налоговой, а затем начните проверку по сведениями, которые у вас есть: ИНН, код инспекции или период, когда ИНН признан недействительным.

►Начать проверку контрагента по ИНН>>>

Шаг №5. Проверка контрагента по ИНН: недействительные ИНН юридических лиц

Проверка контрагента по ИНН включает в себя и такой этап как проверка, не включен ли ИНН партнера в базу недействительных ИНН. Например, по информации на официальном сайте nalog.ru, всего на 08.06.2016 в базе данных УФНС России по городу Москве зарегистрировано 1111000 недействительных ИНН юридических лиц.

Как сделать проверку по ИНН?

Выберите свой регион на сайте налоговой. Затем введите ИНН, КПП или период, когда ИНН признан недействительным. Вводить все данные одновременно не обязательно.

См. также: Пять особенностей, которые важно учесть при переходе на электронную «первичку»

►Начать проверку контрагента по ИНН>>>

Шаг №6. Проверка иностранных контрагентов

На сайте ФНС есть новый электронный сервис, через который компания может проверить иностранного контрагента. Это дополнительная возможность проверить надежность делового партнера. Раньше компании могли проверить онлайн только российских контрагентов в разделе «Риски бизнеса: проверь себя и контрагента».

Сервис дает доступ к сведениям госреестра аккредитованных филиалов, представительств иностранных юридических лиц (п. 11 ст. 21 Федерального закона от 09.07.99 № 160-ФЗ). Компания сможет узнать полное наименование филиала или представительства и его адрес, а также дату, когда присвоили государственный номер записи об аккредитации или дату ее прекращения.

См. также: Восемь рисков, или Как налоговики докажут, что за подрядчика работает сама компания

Чтобы проверить иностранного контрагента, зайдите на сайт налоговиков nalog.ru и перейдите в раздел «Электронные сервисы» (справа на главной странице сайта). Выберите «Реестр аккредитованных филиалов, представительств иностранных юрлиц (РАФП)». Сервис бесплатный, и база в открытом доступе. Для проверки задайте один из вариантов поиска:

- — ИНН/КПП; — наименование;

- — государственный номер записи об аккредитации (НЗА).

Надежнее и быстрее искать контрагента по ИНН. Это обязательный реквизит, КПП приводить необязательно. Когда известно только название, можно детализировать поиск и выбрать регион, в котором находится контрагент. Заполните в карточке поиска обязательные поля со звездочкой, введите цифры с картинки и кликните на поиск.

На экране появится список филиалов и представительств иностранных компаний, которые подойдут под заданные параметры. Чтобы сохранить на компьютер подробную информацию о компании в формате PDF, нажмите на значок справа. В выписке также будут данные о видах деятельности иностранного контрагента, численности персонала, сведения о руководителе, реквизиты свидетельств и пр.

►Начать проверку иностранного контрагента>>>

Кто победил в споре: инспекция Реквизиты судебного акта: постановление Арбитражного суда Северо-Кавказского округа от 23.05.16 № А53-5042/2015 Цена вопроса: 269 тыс. руб

Организация выдавала работникам деньги под отчет на оплату автостоянки и покупку хозяйственных принадлежностей. Подотчетники оформляли авансовые отчеты и прикладывали к ним кассовые чеки.

Налоговики на проверке обнаружили, что в чеках указаны несуществующие ИНН, а сами продавцы не зарегистрированы в ЕГРЮЛ. Ревизоры посчитали сделки фиктивными и исключили из налоговых расходов стоимость хозтоваров и парковки. А работникам доначислили НДФЛ.

Суд поддержал инспекторов. Компания выдавала подотчетникам деньги на протяжении трех лет. Но за это время она ни разу не проверила поставщиков, хотя бы по базе ФНС России.

Организация не проявила должной осмотрительности при выборе контрагентов. Поэтому на нее ложатся все риски, которые возникают при работе с недобросовестным поставщиком (п.

10 постановления Пленума ВАС РФ от 12.10.06 № 53).

Судебная практика по аналогичным спорам

Источник: https://www.RNK.ru/proverit-sebja-i-kontragenta

Как проверить контрагента на сайте налоговой по ИНН

Обновлено 03.07.2019

2017-03-05T15:11:03+03:00

Как найти контрагента по ИНН на сайте налоговой? Кто должен осуществлять проверку контрагента? По большому счету такая обязанность возлагается на юридические отделы или службы экономической безопасности компаний, а при их отсутствии, проверкой занимается должностное лицо, отвечающее за договорную работу.

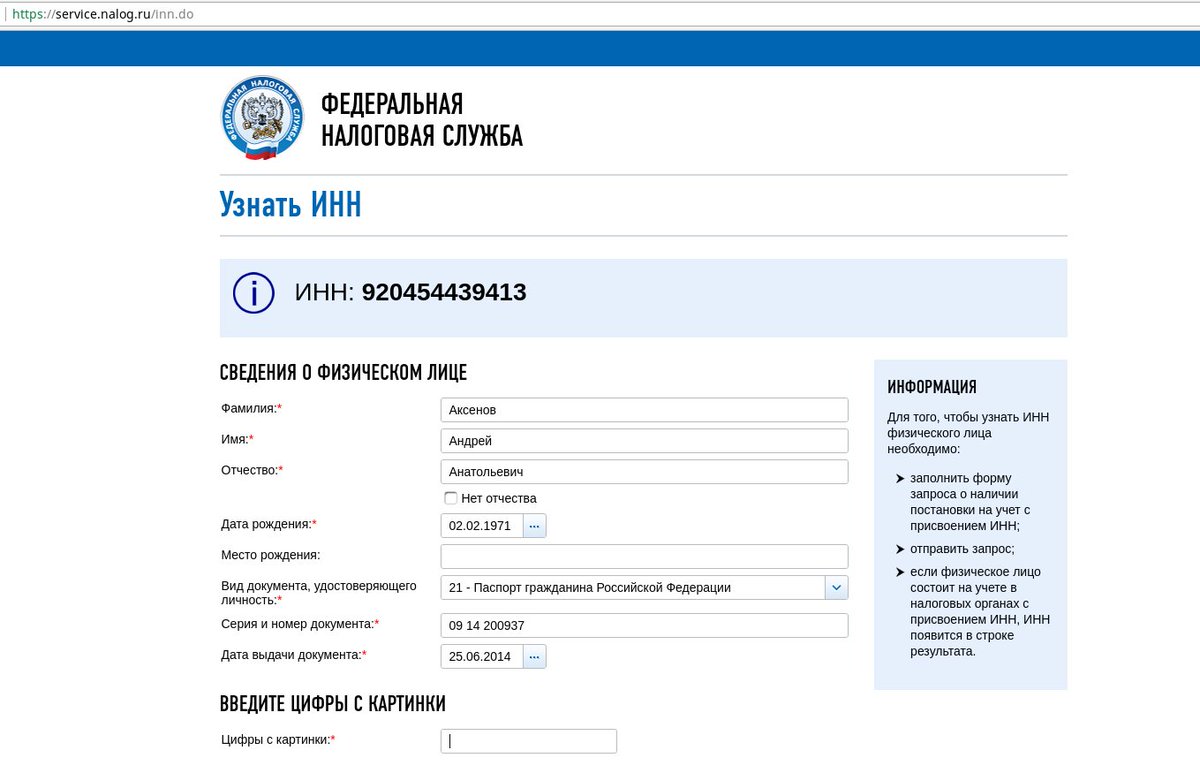

Для каких целей осуществляется поиск по ИНН и как узнать ИНН? Обычно он связан с желанием проверить контрагента, с которым планируется заключение договора, проведение финансовых сделок, осуществление любой другой формы партнерства. Полученная информация позволяет получить достаточно широкие сведения о том или ином юридическом лице.

Например, можно узнать ОКВЭД организации по ИНН бесплатно, а так же выяснить данные, касающиеся:

- наименования;

- адреса регистрации и фактического нахождения;

- осуществления им деятельности и какой именно, согласно кодов ОКВЭД;

- наличия налоговой или другой задолженности перед государственными структурами и сторонними организациями;

- правомочности подписания договоров, иных финансовых и деловых документов;

- объема активов и доходности компании;

- наличия/отсутствия судебных споров, в которых стороной конфликта является интересующее юридическое лицо.

Если найти и узнать организацию по ИНН, то можно избежать ненужных рисков, связанных с сотрудничеством с неблагонадежными партнерами, в том числе в отношении возможных потерь и убытков.

Полезно узнать, как осуществляется возврат товара между юридическими лицами?

Бесплатная консультация юриста

Бесплатная консультация юриста

Ответим на ваш вопрос за 5 минут!

Задать вопрос

Ответим на ваш вопрос за 5 минут!

Какие способы позволяют находить ИНН нужного юридического лица? Для этих целей целесообразно воспользоваться интернетом, чтобы сделать запросы на официальном сайте федеральной налоговой службы. На последнем в свободном доступе содержится информация о юридических лицах, прошедших государственную регистрацию (с октября 2003 года).

Чтобы проверить контрагента на сайте налоговой по ИНН нужно:

- зайти на официальный сайт налоговиков www.nalog.ru;