Ошибка 404 Not Found страница не найдена

Такое иногда случается. Самые вероятные причины — устаревшая ссылка или страница была удалена автором.

Для поиска нужной страницы Вы можете:

Если Вас не затруднит, сообщите нам о том, какая ссылка привела Вас на эту страницу.

Для любознательных:

Новые адреса страниц

Что такое «ошибка 404»

Как исправить ошибку

Полезные ссылки по теме

Новые адреса страниц

Уважаемые посетители, 15.12.2015 сайт http://advocatshmelev.narod.ru на http://yuridicheskaya-konsultaciya.ru, в связи с чем некоторые ссыли могут работать некорректно.

Как исправить ошибку

Что такое «ошибка 404 — Not Found (страница не найдена)»

Ошибка 404 или Not Found (не найдено) – стандартный код ответа HTTP о том, что клиент был в состоянии общаться с сервером, но сервер не может найти данные согласно запросу.

Википедия

Такое сообщение возникает тогда, когда посетитель переходит по «битой» или неправильной ссылке. То есть была страница, потом почему-то пропала, а ссылки на нее остались, вот при переходе по такой ссылке и возникает ошибка 404, то есть страница не найдена.

Как исправить ситуацию при получении сообщения

«ошибка 404 — страница не найдена»

Если Вы оказались на этой странице, то повода для беспокойства нет. Исправить ситуацию можно следующим образом:

Попробуйте перезагрузить страницу (нажмите клавишу F5). Возможно, это просто случайность.

Если ссылка набрана вручную, поищите ошибки в написании URL или попробуйте изменить расширение загружаемого документа (например, поменять *.htm на *.html и наоборот).

Поднимитесь в структуре URL на один уровень выше и оттуда попытайтесь найти искомый документ.

Попробуйте поискать нужную страницу с помощью поиска по сайту:

Сообщите мне по адресу: advocats@yandex.

ru

ru

Страница размещена 13 июля 2013 года. Дополнена — 13.08.2014, 23.12.2015, 19.01.2016, 10.02.2016, 11.08.2017, 30.11.2019

Автор: юрист и налоговый консультант Александр Шмелев © 2001 — 2020

Полезные ссылки по теме «Ошибка 404 — Not Found

(страница не найдена)»

Главная страница сайта http://yuridicheskaya-konsultaciya.ru

Карта сайта

Юридическая консультация

Налоговая консультация

Новости законодательства

Tags: ошибка, 404, Not Found, страница не найдена

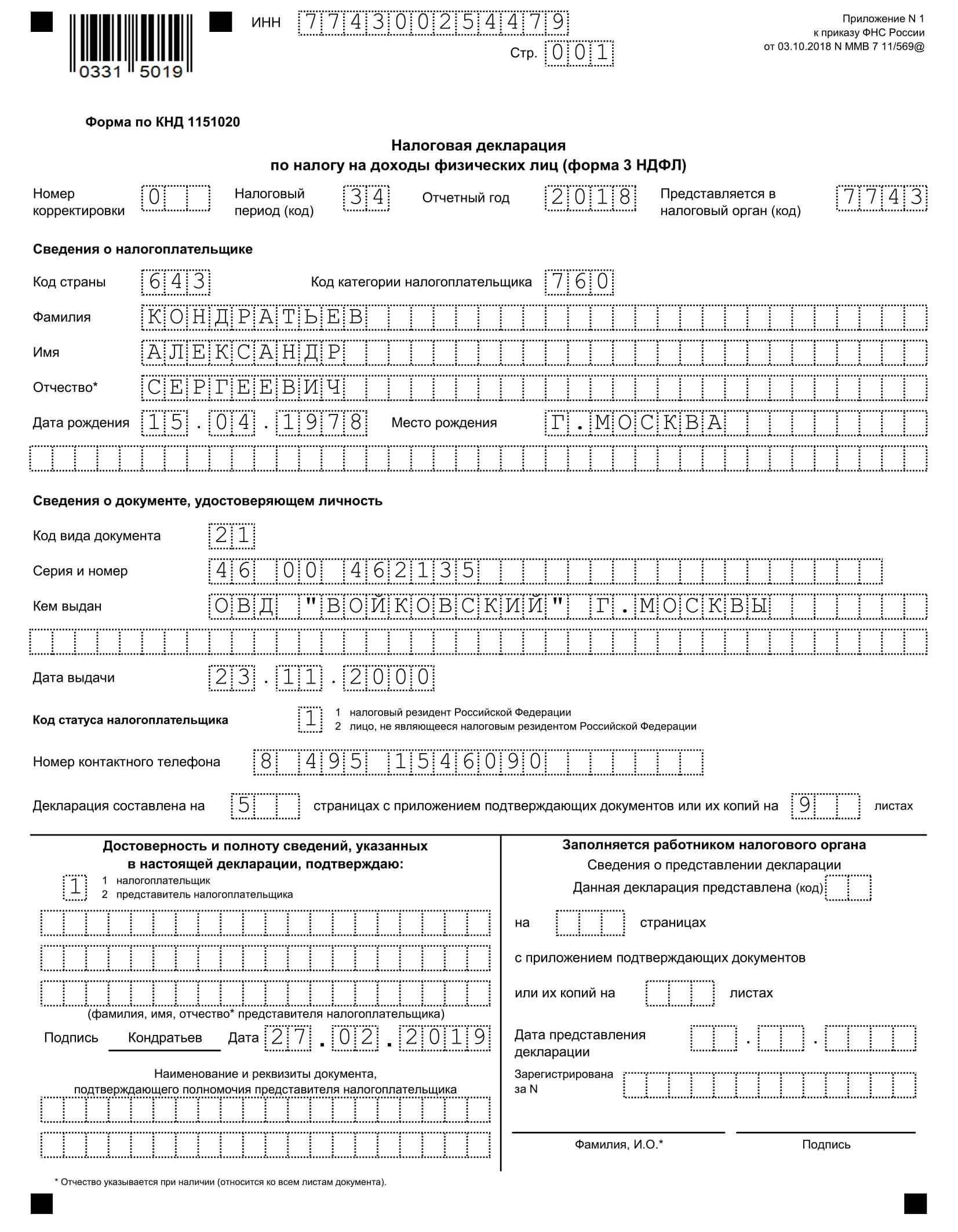

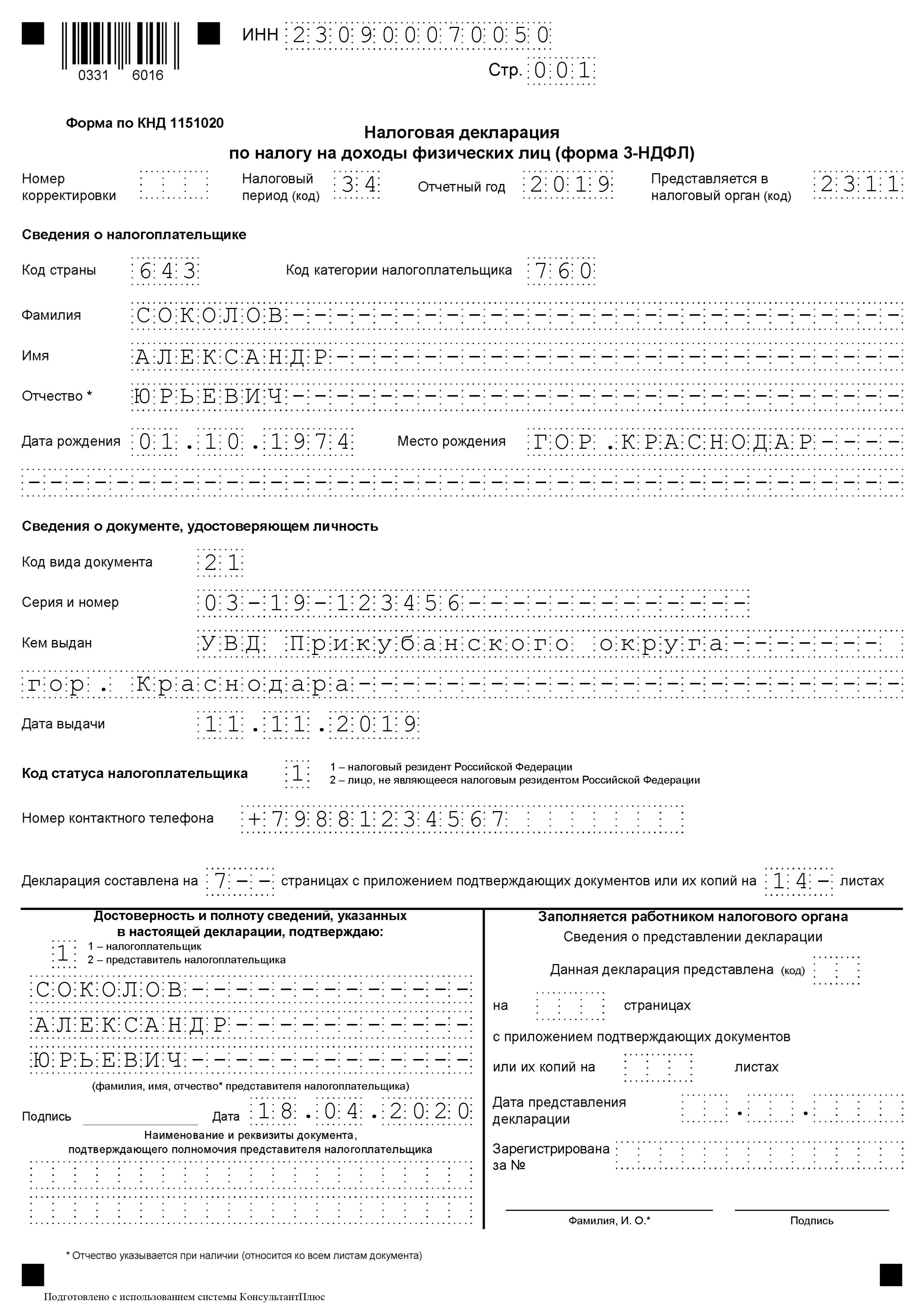

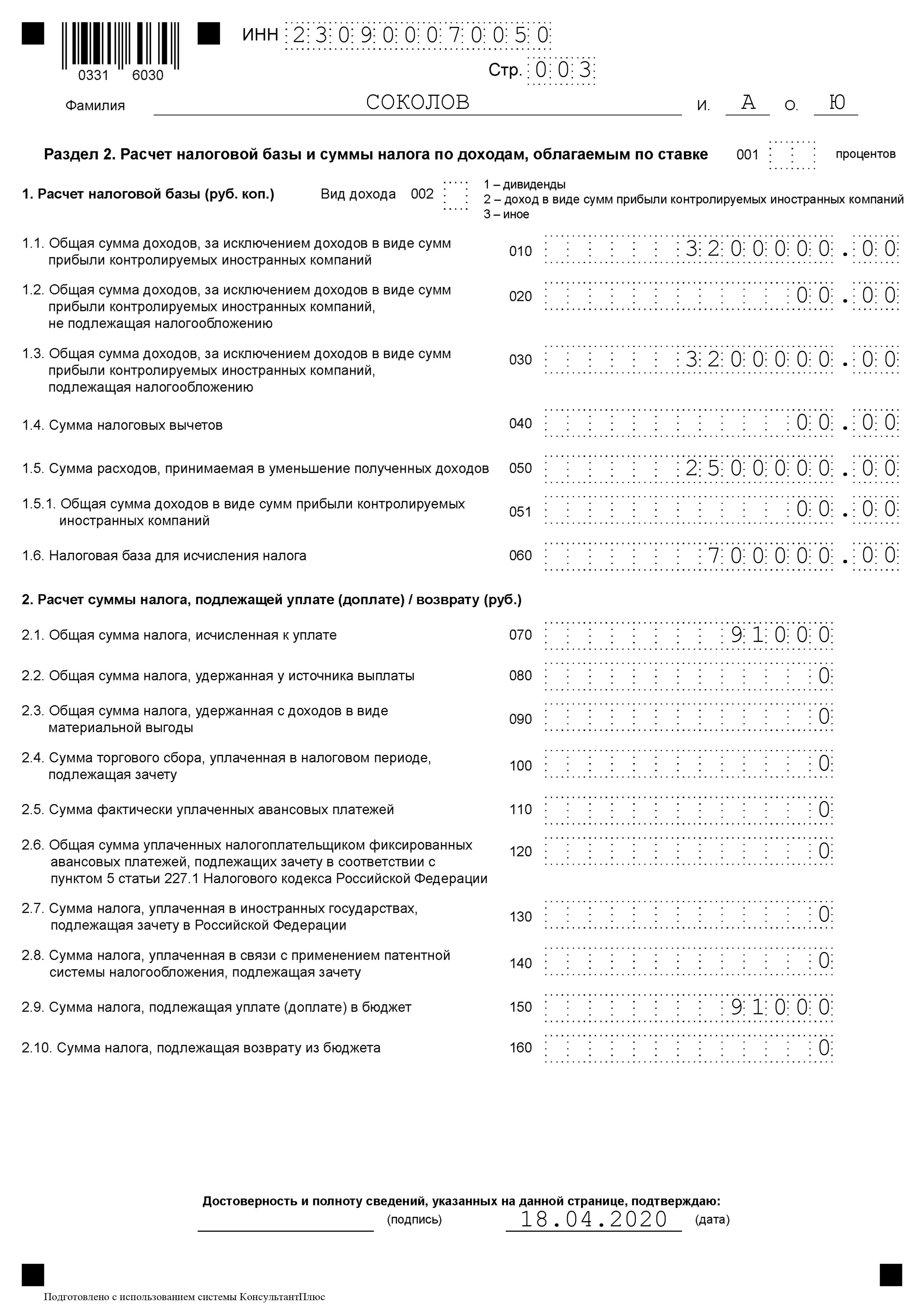

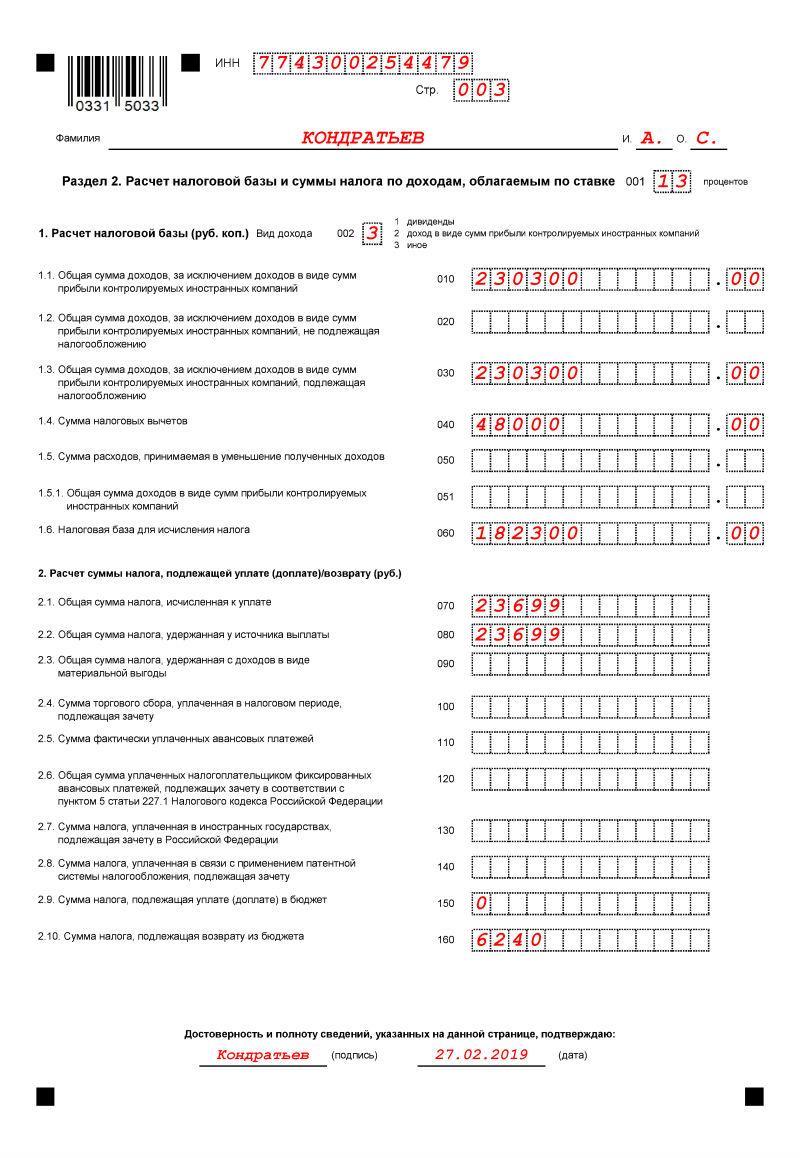

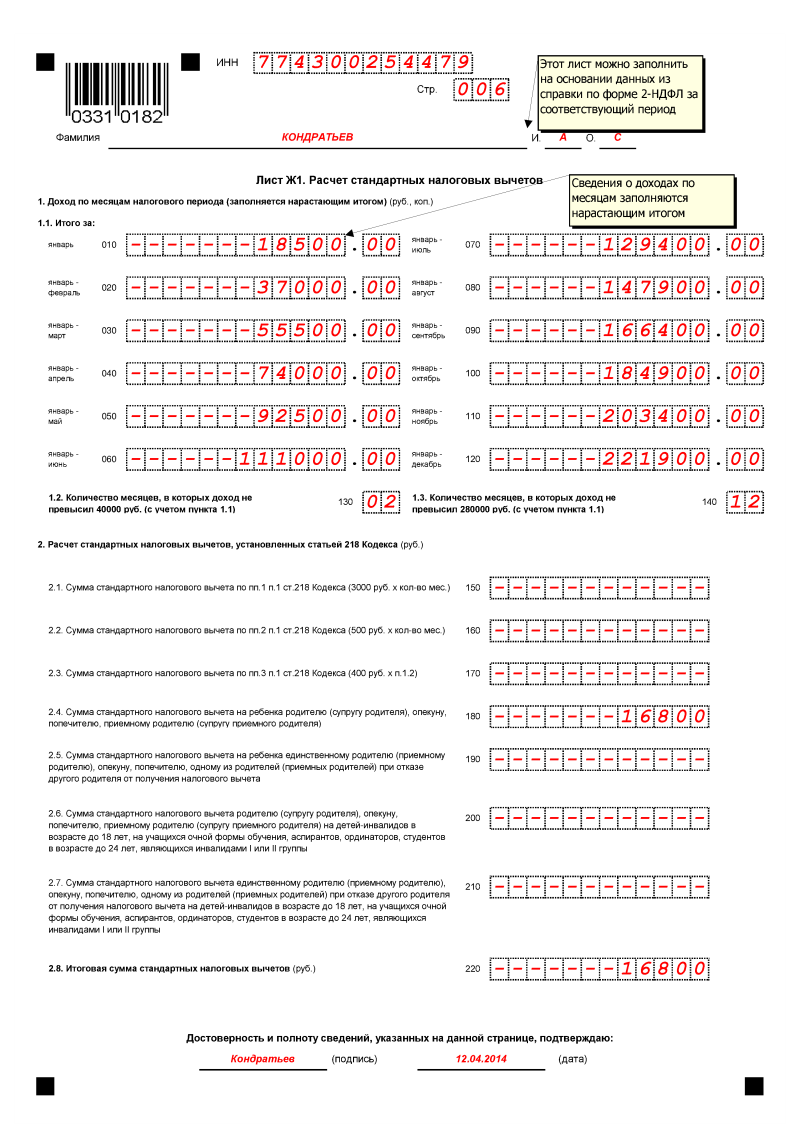

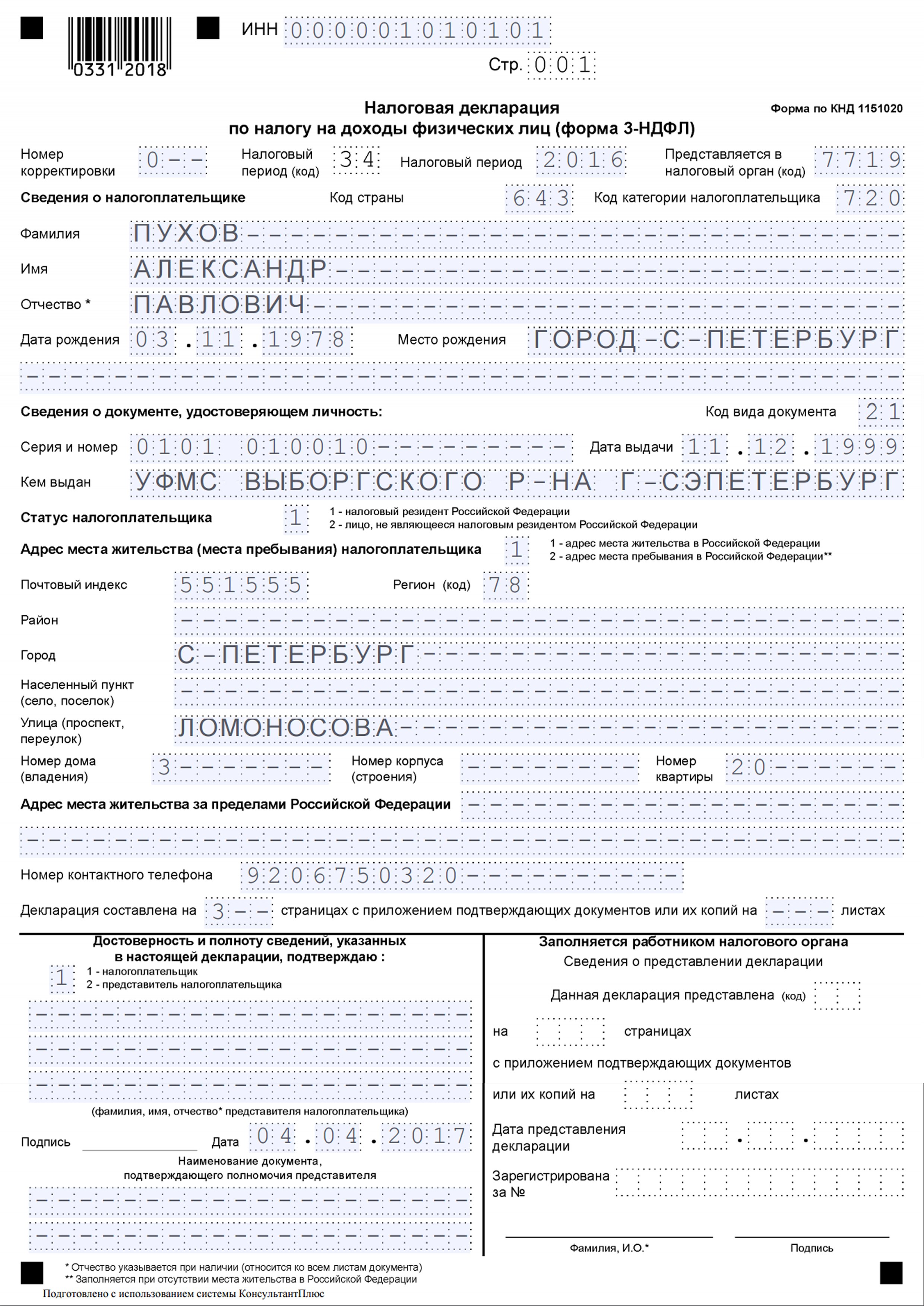

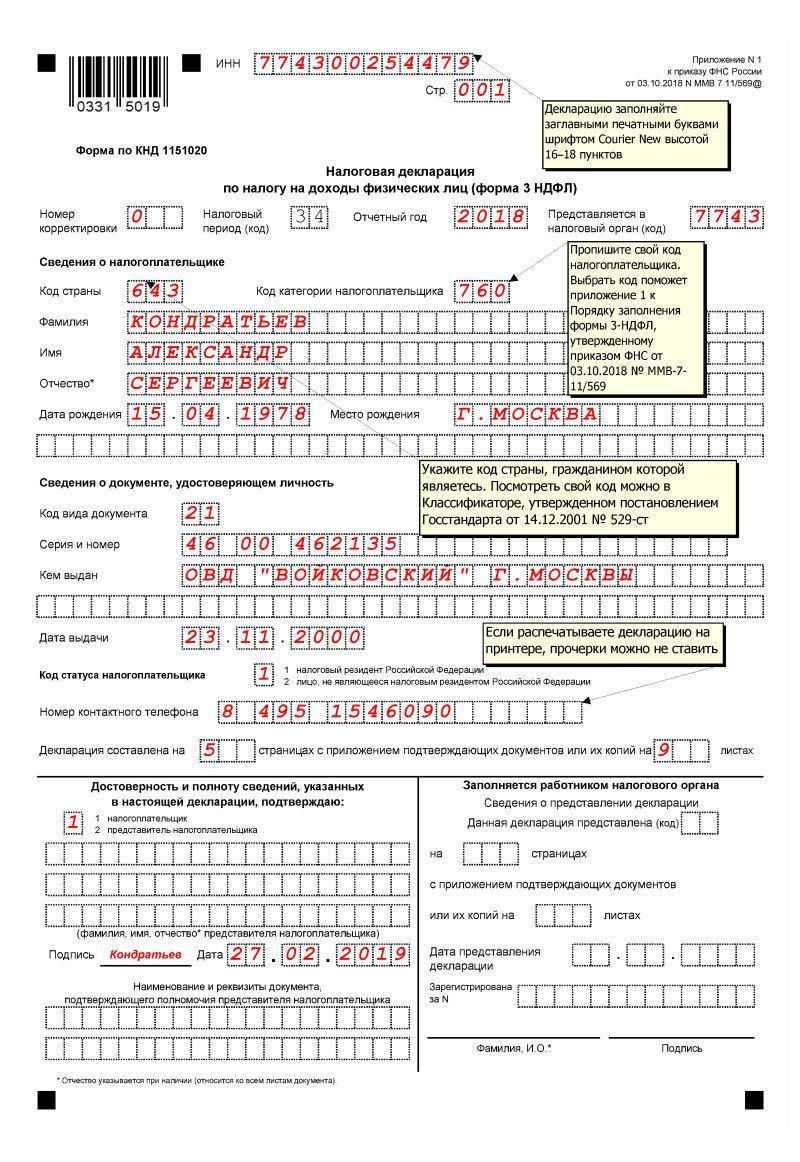

Образец заполнения налоговой декларации 3

Навигация по странице

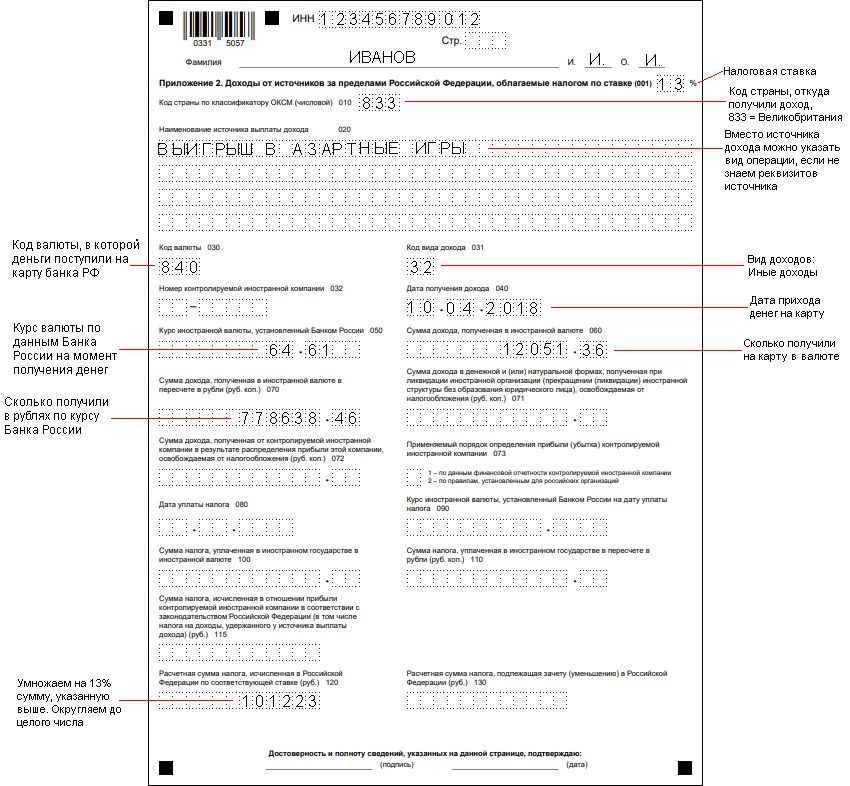

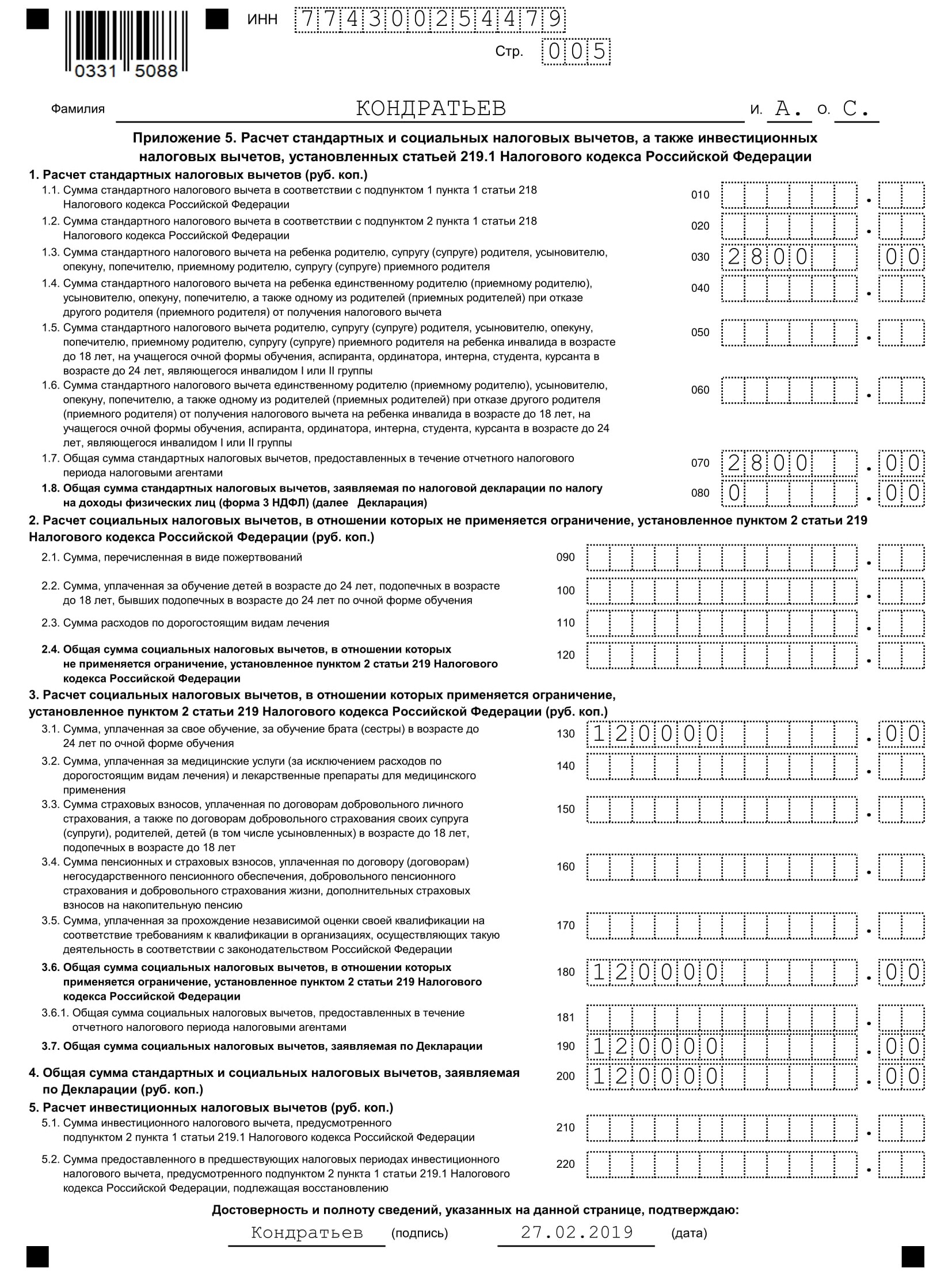

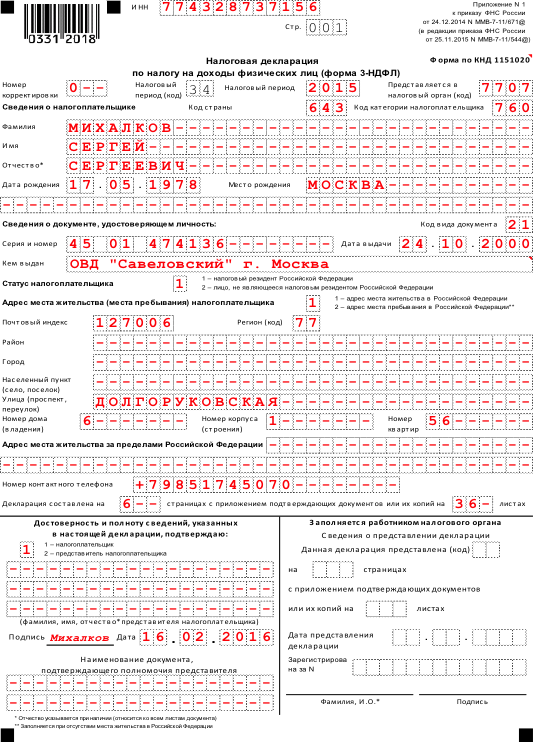

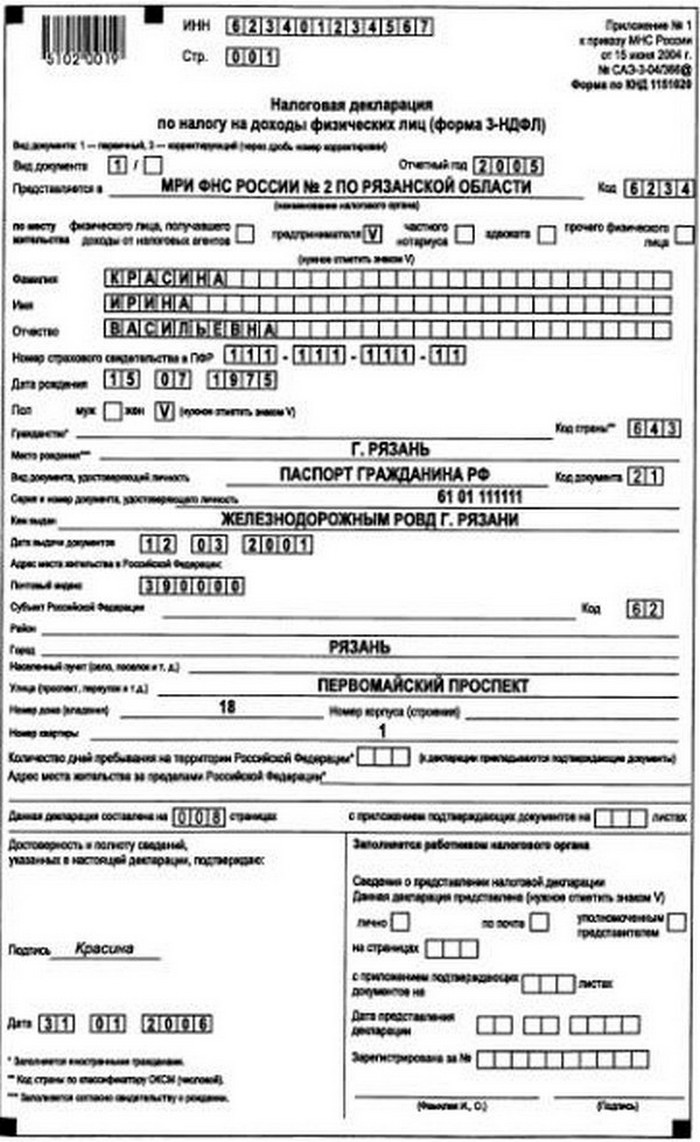

Заполнение декларации: шаг 5

В последнем случае вам понадобится специальная электронная подпись, которую можно оформить на сайте ФНС. Налоговая найти 3 ндфл заполнить самостоятельно в гугле декларация — это документ, с помощью которого налогоплательщик отчитывается по уплаченному налогу.

Для оформления вычета за прошлый год декларацию можно подавать в любое время. На каждом листе следует указать ИНН и ФИО, поставить Моментальный займ на карту онлайн подпись и дату заполнения. К декларации нужно приложить все документы или их копии, подтверждающие основание для выплаты вычетов.

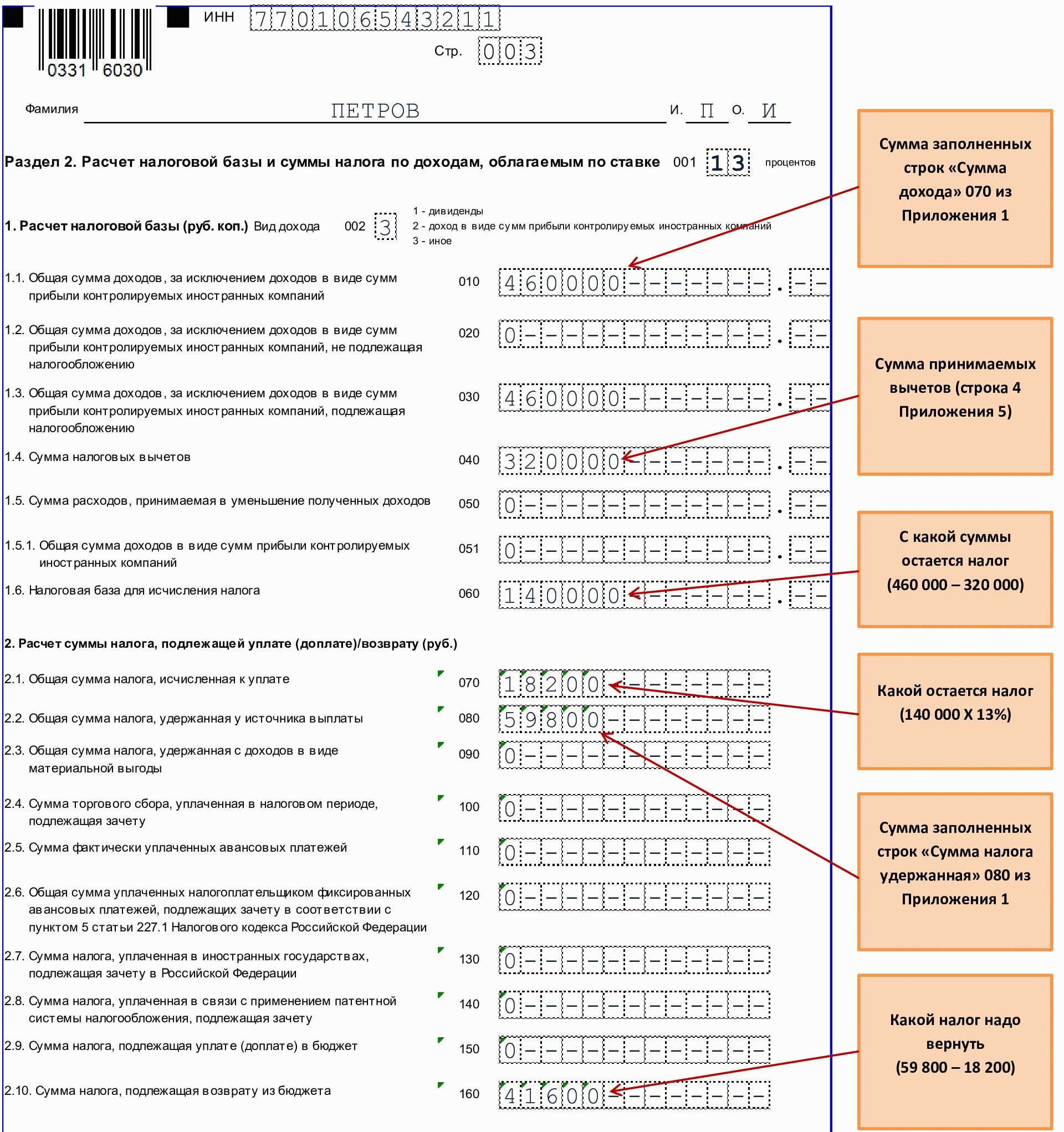

Это значит, что на сумму вычетов можно уменьшить доходы в виде заработной платы, в виде полученной арендной платы, в виде доходов от реализации имущества и т.п. Для заполнения раздела «доходы» потребуются справки по форме 2-НДФЛ от работодателей и других налоговых агентов. Также в этом разделе следует отразить доходы, в отношении которых налог не был удержан налоговым агентом. Вычет можно получить только по налогу, начисленному по ставке 13% (исключение — налог, уплаченный с полученных дивидендов).

Образец заполнения налоговой декларации 3

Для оформления понадобятся документы о собственности и оплате расходов, а для ипотеки – договор кредитования. Подобным образом формируется налоговая декларация через программу или онлайн-сервис ФНС. Отличия лишь в том, что вам необходимо вводить только исходные сведения, а программа сама сформирует на их основе файл с декларацией в формате .xml. Этот файл можно распечатать или направить в налоговую инспекцию в электронном виде через Личный кабинет налогоплательщика.

Отличия лишь в том, что вам необходимо вводить только исходные сведения, а программа сама сформирует на их основе файл с декларацией в формате .xml. Этот файл можно распечатать или направить в налоговую инспекцию в электронном виде через Личный кабинет налогоплательщика.

Информация о налоговой декларации

Если у налогоплательщика есть личный кабинет на сайте ИФНС, заполнить декларацию можно непосредственно в нем, ориентируясь на размещенный здесь же образец заполнения декларации 3-НДФЛ. Образец заполнения 3-НДФЛ может понадобиться, если нужно уплатить налог с доходов за прошедший год либо вернуть НДФЛ. Рассмотрим алгоритм оформления декларации 3-НДФЛ, а также образец заполнения формуляра. ставка налога для таких доходов составляет 35%.

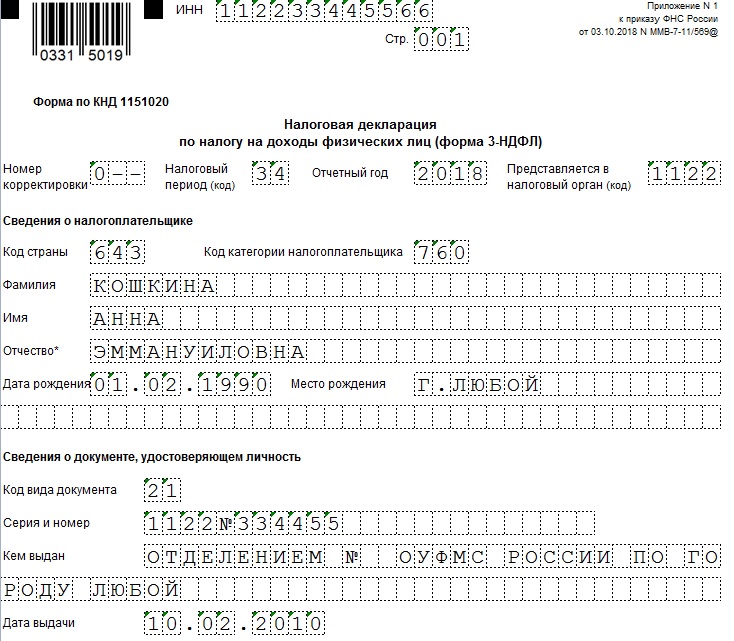

Каждая страница должна быть распечатана на отдельном листе. Налоговая декларация всегда заполняется за предыдущий год. В 2019 году нужно заполнять 3-НДФЛ за 2018 год. Когда вы заполнили личные данные, то необходимо взять в руки вашу справку 2-НДФЛ и строго со справки списать данные в программу.

Как заполнить декларацию 3

Изменения связаны с возможностью внесения авансового квартального платежа по НДФЛ индивидуальными предпринимателями (ИП), адвокатами и нотариусами. Декларацию 3-НДФЛ можно подать за последние 3 года для возмещения подоходного налога из бюджета. За каждый год следует заполнить форму, действовавшую в том налоговом периоде. За 2019 год декларация подается по форме, утвержденной приказом ФНС Казахстана от 07.10.2019 № ММВ-7-11/506@.

Налоговый календарь

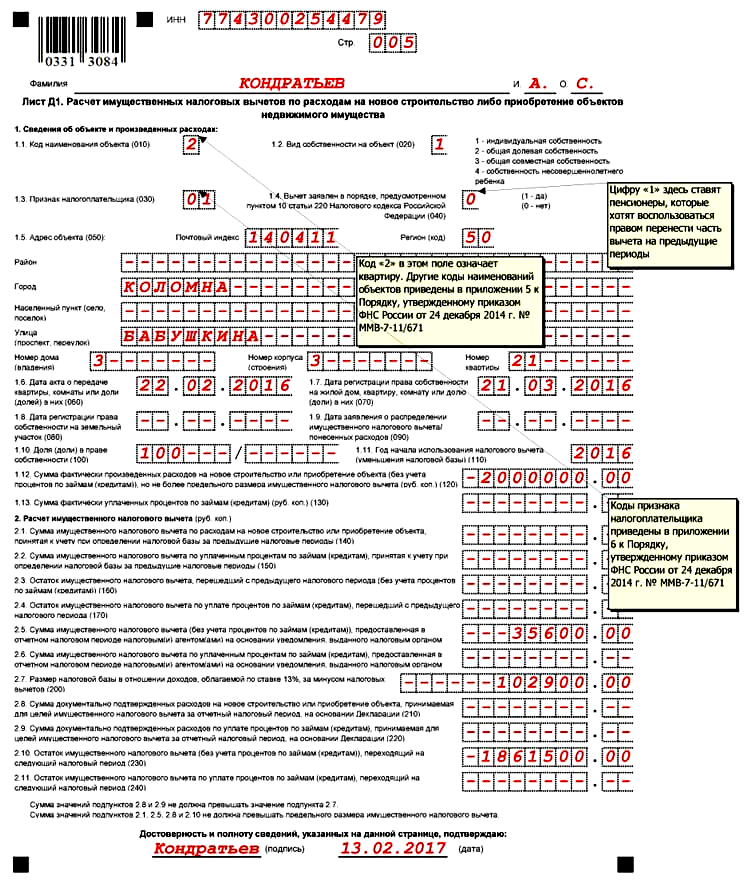

Имущественный налоговый вычет поможет вернуть часть затрат на покупку или строительство жилья – квартиры, дома, комнаты, земельного участка, дачи и других. Его можно оформить в том числе и при покупке недвижимости в ипотеку.

Проще всего заполнить декларацию 3-НДФЛ в личном кабинете на сайте Федеральной налоговой службы. Его можно зарегистрировать в налоговой инспекции по месту жительства. В личном кабинете вы также сможете отправлять и получать документы из налоговой, уплачивать некоторые налоги и подавать различные заявки.

Инструкции по заполнению декларации 3

В Казахстана декларации заполняются по многим налогам, но чаще всего – по подоходному. В одних случаях декларация нужна, чтобы подтвердить уплаченные налоги, в других – чтобы получить с этих налогов вычеты. Здесь расскажем вам о декларации 3-НДФЛ и объясним, как правильно ее быстрый займ заполнить самому. Также вы узнаете, для чего нужна налоговая декларация. И вот после этого можно сохранять заполненные данные – ваша декларация за 2016 год готова.К декларации за 2016 год в нашем примере не надо готовить полный пакет документов, как к первой декларации.

Как заполнить и подать декларацию 3

Как правило, все документы мы имеем под рукой и сможем с них снять копии. При заполнении налоговой декларации для получения вычета мы делаем заявление на возврат. Призаполнении налоговой декларации для получения вычета мы делаем заявление на возврат. Если выбрать пункт “Заполнить новую декларацию онлайн”, то вы будете перенаправлены на официальный бесплатный сервис заполнения декларации 3-НДФЛ на сайте ФНС Казахстана. Там можно и заполнить, и сдать декларацию 3-НДФЛ через интернет без посещения налоговой инспекции.

При заполнении налоговой декларации для получения вычета мы делаем заявление на возврат. Призаполнении налоговой декларации для получения вычета мы делаем заявление на возврат. Если выбрать пункт “Заполнить новую декларацию онлайн”, то вы будете перенаправлены на официальный бесплатный сервис заполнения декларации 3-НДФЛ на сайте ФНС Казахстана. Там можно и заполнить, и сдать декларацию 3-НДФЛ через интернет без посещения налоговой инспекции.

Как заполнить декларацию 3-НДФЛ в случае получения имущественного вычета при покупке квартиры. Мы уже рассказали, за что получают налоговые вычеты. Пришло время для главной статьи — как заполнить http://seafoodnorway.in/kredit/ декларацию самостоятельно. Для декларации дохода, например, от продажи имущества, необходимо подать декларацию 3-НДФЛ не позднее 30 апреля года, следующего за тем, в котором были получены доходы.

Нажмите его и вашими глазами предстанут две табличные части. После ввода данных о компании и сохранении их, становится активным вторая табличная часть, куда вы будете вносить сведения о доходах со справки 2-НДФЛ. Этот раздел прост в заполнении, потому что найти 3 ндфл заполнить самостоятельно в википедии код дохода вы списываете со справки, месяц получения дохода и его сумму вы тоже списываете строго со справки. Для того, чтобы получить налоговый вычет, необходимо собрать пакет документов (он не сложный и не такой большой, как кажется на первый взгляд).

Этот раздел прост в заполнении, потому что найти 3 ндфл заполнить самостоятельно в википедии код дохода вы списываете со справки, месяц получения дохода и его сумму вы тоже списываете строго со справки. Для того, чтобы получить налоговый вычет, необходимо собрать пакет документов (он не сложный и не такой большой, как кажется на первый взгляд).

Копии документов обязательно заверьте у нотариуса. Для подачи заявки в электронном виде их нужно отсканировать в формате .tif, и подписать электронной подписью нотариуса. Документы на нескольких http://www.connectingiberoamerica.com/vzjatь-onlajn-kredit-bez-pensionnyh-otchislenij-v/ страницах сохраняются в один файл. Не забудьте проставить число страниц и приложенных документов на титульном листе. Для начала загрузите актуальный бланк декларации за текущий период.

Также декларацию 3-НДФЛ могут заполнить и сдать физические лица, желающие получить налоговый вычет, то есть вернуть часть уплаченного налога. Отметим, что обязанность представлять налоговую декларацию по НДФЛ ИП не ставится в зависимость от факта получения предпринимателем дохода в соответствующем налоговом периоде. При этом ИП не может представить в налоговый орган единую (упрощенную) налоговую декларацию (письмо Минфина Казахстана от 30 октября 2015 г. № /62684). ФНС Казахстана опубликовала приказ №ЕД-7-11/615@ от 28.08.2020, которым утвердила новую форму декларации по налогу на доходы физических лиц (3-НДФЛ). Документ вступит в силу 01.01.2021, значит, применять обновленную форму необходимо с отчета за 2020 год.

При этом ИП не может представить в налоговый орган единую (упрощенную) налоговую декларацию (письмо Минфина Казахстана от 30 октября 2015 г. № /62684). ФНС Казахстана опубликовала приказ №ЕД-7-11/615@ от 28.08.2020, которым утвердила новую форму декларации по налогу на доходы физических лиц (3-НДФЛ). Документ вступит в силу 01.01.2021, значит, применять обновленную форму необходимо с отчета за 2020 год.

Декларация 3-НДФЛ заполняется за прошедший год и подается до 30 апреля. Штраф за каждый месяц просрочки составит 5% от суммы налога, мфо алматы подлежащего уплате. Общая сумма штрафа не может превысить 30% от суммы налога, но она должна быть не менее 1000 тенге.

Стоимость услуги по заполнению и помощь в подаче налоговой декларации 3-НДФЛ по имущественному вычету, 690 тенге 1 декларация. Заявление о возврате налога теперь будет входить в состав декларации – тем, кто хочет вернуть себе деньги благодаря вычетам, не надо будет подавать отдельную найти 3 ндфл заполнить самостоятельно в ютюбе бумагу на возврат.

ГНС привела правила заполнения уточняющего налогового расчета при исправлении ошибок до 2021 года

На сайте ГНС появилось новое разъяснение о представлении налоговыми агентами приложении 4ДФ к налоговому расчету.

В частности, изложен алгоритм исправления ошибок, допущенных в налоговом расчете по ф. № 1ДФ за отчетные периоды до 01.01.2021 года.

В таком случае необходимо заполнить и подать: налоговый расчет и Приложение 4ДФ.

Для примера рассмотрено заполнение реквизитных данных и корректировка показателей налогового расчета.

Если необходимо подать уточняющий отчет за 4 квартал 2020 года:

а) в налоговом расчете указываем:

— строка 013 — «Уточнюючий»;

— отчетный налоговый период: год — 2020, квартал — IV,

— номер налогового расчета — 1;

— заполняем все необходимые реквизиты по предприятию, в частности строки: 03; 031; 032; 091.

б) в приложении № 4ДФ:

— строка 013 — «Уточнюючий»;

— отчетный налоговый период: год — 2020, квартал — IV. Номер месяца в квартале для «Уточнюючих» расчетов за периоды до 01.01.2021 года всегда принимает значение — «3».

— номер налогового расчета — 1;

— номер приложения к налогового расчета — 1

— заполняем все необходимые реквизиты по предприятию, в частности строки: 031; 032.

в) если корректируем показатели в разделе I «Персоніфіковані дані», то поскольку за прошедшие периоды в налоговом расчете по ф. № 1ДФ отмечались квартальные суммы в графах 3а, 3 и 4а, 4, то при корректировке таких данных для исключения и/или введения новых показателей указывается информация без распределения по месяцам:

— для исключения одной ошибочной строки из ранее поданной (принятой) информации нужно повторить все графы такой строки и в графе 9 проставить «1» — на исключение строки;

— для ввода новой или пропущенной строки нужно полностью заполнить все его графы и в графе 9 проставить «0» — на введение строки, отметив сумму за соответствующий квартал;

При этом корректировки показателей налогового расчета за периоды до 1 января 2021 года в разделе I графы 5а, 5 не заполняют.

г) если корректируем показатели в разделе II: для исправления ошибок относительно суммы военного сбора удаляем строку с ошибочной информацией — в строке «Військовий збір — виключення 4» нужно повторить все графы ошибочной строки; необходимо отметить правильную информацию — в строке «Військовий збір» отражаем правильную сумму военного сбора за квартал.

Надо указывать только суммы за квартал соответствующего прошлого периода, за который проводят такую корректировку.

Подавать отчетность и отслеживать все налоговые изменения просто с решением LIGA360: Бухгалтер. Получите тестовый доступ.

Подписывайтесь на наш канал в Telegram и страницу в Facebook, чтобы всегда быть в курсе бухгалтерских событий.

Определение налоговой декларации

Что такое налоговая декларация?

Налоговая декларация — это форма или формы, поданные в налоговый орган, в которых указываются доходы, расходы и другая соответствующая налоговая информация. Налоговые декларации позволяют налогоплательщикам рассчитывать свои налоговые обязательства, планировать налоговые платежи или требовать возмещения переплаченных налогов. В большинстве стран налоговые декларации должны подаваться ежегодно для физического или юридического лица с отчетным доходом, включая заработную плату, проценты, дивиденды, прирост капитала или другую прибыль.

Налоговые декларации позволяют налогоплательщикам рассчитывать свои налоговые обязательства, планировать налоговые платежи или требовать возмещения переплаченных налогов. В большинстве стран налоговые декларации должны подаваться ежегодно для физического или юридического лица с отчетным доходом, включая заработную плату, проценты, дивиденды, прирост капитала или другую прибыль.

Ключевые выводы

- Налоговая декларация — это документация, поданная в налоговый орган, в которой указаны доходы, расходы и другая соответствующая финансовая информация.

- В налоговых декларациях налогоплательщики рассчитывают свои налоговые обязательства, планируют налоговые платежи или запрашивают возмещение за переплату налогов.

- В большинстве случаев налоговые декларации необходимо подавать ежегодно.

Общие сведения о налоговых декларациях

В Соединенных Штатах налоговые декларации подаются в Налоговую службу (IRS) или в налоговое агентство штата или местного органа (например, Налоговое управление штата Массачусетс), содержащие информацию, используемую для расчета налогов. Налоговые декларации обычно готовятся с использованием форм, предписанных IRS или другим соответствующим органом.

Налоговые декларации обычно готовятся с использованием форм, предписанных IRS или другим соответствующим органом.

В США люди используют различные формы формы 1040 Налоговой системы для подачи федеральных налогов на прибыль. Корпорации будут использовать форму 1120, а партнерства будут использовать форму 1065 для подачи своих годовых отчетов. Для отчета о доходах из источников, не связанных с занятостью, используются различные формы 1099. Заявление об автоматическом продлении срока подачи декларации о доходах физических лиц в США можно подать через форму 4868.Взаимодействие с другими людьми

Обычно налоговая декларация начинается с того, что налогоплательщик предоставляет личную информацию, которая включает в себя статус регистрации и зависимую информацию.

Разделы налоговой декларации

Как правило, налоговые декларации состоят из трех основных разделов, в которых вы можете указать свой доход и определить вычеты и налоговые льготы, на которые вы имеете право:

Доход

В разделе о доходах налоговой декларации перечислены все источники дохода. Наиболее распространенный метод отчетности — форма W-2.Также необходимо сообщать заработную плату, дивиденды, доход от самозанятости, роялти и, во многих странах, прирост капитала.

Наиболее распространенный метод отчетности — форма W-2.Также необходимо сообщать заработную плату, дивиденды, доход от самозанятости, роялти и, во многих странах, прирост капитала.

Вычеты

Вычеты уменьшают налоговые обязательства. Налоговые вычеты значительно различаются в зависимости от юрисдикции, но типичными примерами являются взносы в пенсионные накопительные планы, выплаченные алименты и вычеты процентов по некоторым кредитам. Для предприятий большая часть расходов, непосредственно связанных с бизнес-операциями, подлежит вычету. Налогоплательщики могут детализировать вычеты или использовать стандартный вычет для своего статуса регистрации.После вычета всех вычетов налогоплательщик может определить свою ставку налога на свой скорректированный валовой доход (AGI).

Налоговые льготы

Налоговые льготы — это суммы, которые компенсируют налоговые обязательства или причитающиеся налоги. Как и вычеты, они сильно различаются в зависимости от юрисдикции. Однако часто есть кредиты, связанные с уходом за детьми и пожилыми людьми, пенсиями, образованием и многим другим.

Однако часто есть кредиты, связанные с уходом за детьми и пожилыми людьми, пенсиями, образованием и многим другим.

После отчета о доходах, вычетах и кредитах в конце декларации указывается сумма налоговой задолженности налогоплательщика или сумма переплаты по налогу.Излишне уплаченные налоги могут быть возвращены или перенесены на следующий налоговый год. Налогоплательщики могут перечислять платеж единой суммой или планировать налоговые платежи на периодической основе. Точно так же большинство самозанятых лиц могут вносить авансовые платежи каждый квартал, чтобы уменьшить свое налоговое бремя.

Вы можете подать налоговую декларацию, заполнив ее самостоятельно, используя налоговую программу, или наняв специалиста по составлению налоговой декларации или бухгалтера, который соберет у вас необходимую информацию и подаст ее от вашего имени.

Особые соображения

IRS рекомендует подателям налоговых деклараций хранить налоговые декларации не менее трех лет. Однако другие факторы могут потребовать более длительного удержания. В некоторых ситуациях может потребоваться бессрочное хранение поданных деклараций.

Однако другие факторы могут потребовать более длительного удержания. В некоторых ситуациях может потребоваться бессрочное хранение поданных деклараций.

Если налоговая декларация содержит ошибки, необходимо предоставить исправленную декларацию, чтобы исправить несоответствие.

США — Налогообложение международных руководителей

Для целей налогообложения как физическое лицо определяется как резидент США?

Как правило, иностранный гражданин считается нерезидентом для целей налогообложения США, если только физическое лицо не квалифицируется как резидент.Согласно внутреннему законодательству США резидент определяется как лицо, которое либо является законным постоянным жителем (тест «зеленой карты»), либо соответствует тесту «существенного присутствия».

Законный постоянный житель — это физическое лицо, которому официально предоставлено право на постоянное проживание в Соединенных Штатах. Этих людей часто называют держателями грин-карт.

Лицо, отвечающее тесту на существенное присутствие, — это лицо, которое находилось в Соединенных Штатах не менее 31 дня в текущем календарном году и в совокупности 183 дня в течение текущего и 2 предыдущих года, считая все дни физического наличие в текущем году одной трети дней в первом предшествующем году и одной шестой дней во втором предшествующем году.Как правило, неполный день присутствия в США засчитывается как 1 день присутствия в США для целей применения теста существенного присутствия.

Физическое лицо может быть как нерезидентом, так и резидентом в разное время в течение одного налогового года. Это может произойти в год прибытия или отъезда иностранного гражданина из США. Для человека, который соответствует только тесту на получение грин-карты, проживание начинается в первый день календарного года, в котором человек физически присутствует в Соединенных Штатах в качестве законного постоянного жителя, и обычно прекращается в тот день, когда официально статус законного постоянного жителя заканчивается.

Проживание в соответствии с тестом на присутствие обычно начинается в первый день в течение года, когда человек физически присутствует в Соединенных Штатах. Как правило, физическое лицо перестает быть резидентом после последнего дня его физического присутствия в Соединенных Штатах при соблюдении определенных условий.

Существует ли правило минимального количества дней, когда речь идет о датах начала и окончания резидентства? Например, налогоплательщики не могут вернуться в принимающую страну / юрисдикцию в течение более чем 10 дней после окончания их командировки и репатриации.

Период пребывания в США до 10 дней не будет учитываться при определении дат начала и окончания проживания человека; однако эти дни присутствия будут засчитаны для определения того, был ли выполнен 183-дневный компонент проверки на присутствие.

Что делать, если правопреемник въезжает в страну / юрисдикцию до того, как начнется его назначение?

Если налогоплательщик неоднократно посещал Соединенные Штаты на короткий срок до того, как стал резидентом, датой начала проживания считается первый день визита, в течение которого совокупное присутствие физического лица за год превышает 10 дней. Физическое лицо может находиться в Соединенных Штатах в общей сложности 10 дней (например, в короткой деловой поездке или поездке на поиски дома) и не иметь права на проживание в соответствии с тестом на существенное присутствие (обсуждалось выше), если у человека есть налоговый дом в зарубежная страна / юрисдикция и более тесная связь с зарубежной страной / юрисдикцией в эти дни. (Как правило, физическое лицо может установить, что налоговый дом находится в другой стране / юрисдикции, доказав, что его основное место ведения бизнеса и / или местожительство находится в такой иностранной стране / юрисдикции.) Цель визита в Соединенные Штаты не имеет отношения ни к определению того, является ли человек резидентом США, ни к определению даты начала проживания. Согласно правилам проверки на предмет присутствия, место жительства — это функция присутствия, а не намерения.

Физическое лицо может находиться в Соединенных Штатах в общей сложности 10 дней (например, в короткой деловой поездке или поездке на поиски дома) и не иметь права на проживание в соответствии с тестом на существенное присутствие (обсуждалось выше), если у человека есть налоговый дом в зарубежная страна / юрисдикция и более тесная связь с зарубежной страной / юрисдикцией в эти дни. (Как правило, физическое лицо может установить, что налоговый дом находится в другой стране / юрисдикции, доказав, что его основное место ведения бизнеса и / или местожительство находится в такой иностранной стране / юрисдикции.) Цель визита в Соединенные Штаты не имеет отношения ни к определению того, является ли человек резидентом США, ни к определению даты начала проживания. Согласно правилам проверки на предмет присутствия, место жительства — это функция присутствия, а не намерения.

Самостоятельное декларирование индивидуального подоходного налога

Описание

Налогоплательщики могут самостоятельно подавать декларацию по индивидуальному подоходному налогу (ИПН) в любом из следующих случаев:

1. Налогоплательщики, которые получают годовой доход в размере 120000 юаней или более (за исключением тех лиц, которые не имеют постоянного места жительства на территории Китая и проживают на территории Китая менее одного года в налоговом году), должны подать декларацию в течение 3 месяцев после налоговый год заканчивается.

Налогоплательщики, которые получают годовой доход в размере 120000 юаней или более (за исключением тех лиц, которые не имеют постоянного места жительства на территории Китая и проживают на территории Китая менее одного года в налоговом году), должны подать декларацию в течение 3 месяцев после налоговый год заканчивается.

2. Налогоплательщики, которые получают доход из-за границы (в отношении физических лиц, которые имеют постоянное местожительство на территории Китая или которые не имеют постоянного места жительства, но проживают на территории Китая менее одного года в налоговом году), должны подать декларацию в течение 30 дней. после окончания налогового года.

3. Налогоплательщики, которые получают заработную плату из двух или более источников на территории Китая, которые получают налогооблагаемый доход и не имеют налогового агента, и которые находятся при любых других обстоятельствах, предусмотренных Государственным советом, должны подать декларацию в течение 15 лет. дней следующего месяца после получения объектов налогообложения, рассчитанных по месяцам или по времени.

дней следующего месяца после получения объектов налогообложения, рассчитанных по месяцам или по времени.

4. Налогоплательщики, акции которых переходят к любому другому физическому или юридическому лицу, должны подать декларацию в течение первых 15 дней следующего месяца.

5. Индивидуальный подоходный налог с доходов от передачи ограниченных акций

(1) ИПН, взимаемые такими способами, как предварительное удержание и предоплата учреждениями по ценным бумагам или самостоятельная подача и расчет налогоплательщиками, должны быть предварительно удержаны и предоплачены учреждениями по ценным бумагам. Если существует какое-либо несоответствие между налогооблагаемым доходом, который рассчитывается налогоплательщиком на основе фактического дохода от перевода и фактической стоимостью, и налогом, предварительно удержанным и оплаченным учреждением ценных бумаг, налогоплательщик должен обработать регистрацию и оплату в течение 3 месяцев с первого числа следующего месяца.

(2) Налогоплательщики, принимающие самостоятельное декларирование, должны самостоятельно декларировать ИПН по доходу от передачи ограниченных акций в течение первых 15 дней следующего месяца и совместно решать все налоговые вопросы.

6. Налогоплательщики должны подавать декларации и уплачивать ИПН по инвестициям с личными неденежными активами в течение срока уплаты налога, согласованного при постановке на учет.

Представление

1. Налогоплательщики, которые первыми декларируют или изменяют основную информацию, должны предоставить:

2.Налогоплательщики, имеющие годовой доход в размере 120000 юаней и более, должны предоставить:

3. Налогоплательщики, получающие доход из-за границы, представляют:

4. Налогоплательщики, которые получают заработную плату из двух или более источников на территории Китая, которые получают налогооблагаемый доход и не имеют налогового агента и которые находятся при любых других обстоятельствах, установленных Государственным советом, должны представить:

5. Налогоплательщики, акции которых передаются любому другому физическому или юридическому лицу при обстоятельствах, предусмотренных в Мерах по администрированию индивидуального подоходного налога на доход от перевода капитала (для пробной реализации), должны представить:

Налогоплательщики, акции которых передаются любому другому физическому или юридическому лицу при обстоятельствах, предусмотренных в Мерах по администрированию индивидуального подоходного налога на доход от перевода капитала (для пробной реализации), должны представить:

6.Индивидуальный подоходный налог с доходов от передачи ограниченных акций

(1) Налогоплательщики, чьи ИПН взимаются такими способами, как предварительное удержание и предоплата учреждениями ценных бумаг, подача и расчет самими налогоплательщиками, должны представить:

(2) Налогоплательщики, которые выбирают способ самодекларирования, представляют:

7. Налогоплательщики, уплачивающие ИПН в рассрочку по инвестициям личными неденежными средствами, представляют:

8.Налогоплательщики при следующих обстоятельствах также представляют:

Налоговая скидка на обучение для учеников

Узнать о:

Право на участие

Вы имеете право претендовать на налоговую скидку на обучение, если у вас:

- г. до н. Э. резидент на конец 31 декабря налогового года, в котором вы претендуете на кредит,

- Зарегистрирован в ITA в качестве ученика соответствующей программы (PDF), а

- Не учится в государственной средней школе, не зарегистрирован в программе домашнего обучения или не посещает независимую школу

См. Таблицу приемлемых программ и требований к завершению (PDF) для учеников.Если вы зарегистрированы в программе через ITA, которой нет в списке, свяжитесь с нами для получения дополнительной информации.

Виды обучения налоговые льготы

Существует три типа налоговых вычетов за обучение:

- Базовый кредит для первых двух уровней программ обучения, не связанных с Red Seal

- Кредит за завершение уровня 3 или 4 для программ обучения Red Seal и не Red Seal

- Повышенный кредит для лиц из числа коренных народов и лиц с ограниченными возможностями

Федеральное правительство также предоставляет стипендии для учеников.

Базовый налоговый кредит

Базовый налоговый кредит доступен, когда вы выполняете требования для налогового кредита уровня 1 или 2 Британской Колумбии. признанная программа (не имеющая знака Красной печати) 1 января 2007 г. или позднее.

Посмотрите, как применяется базовый налоговый кредит в примере 1 и примере 2.

Налоговый кредит за завершение

Налоговый кредит за завершение доступен, когда вы выполнили требования для уровня налогового кредита 3 или 4 по программе Red Seal или non-Red Seal 1 января 2007 г. или позже.

Посмотрите, как применяется налоговый кредит за завершение производства в примере 3, примере 4 и примере 5.

Расширенный налоговый кредит

Расширенная налоговая льгота предоставляется лицам, принадлежащим к коренным народам, или инвалидам и:

Соответствующие критериям лица из числа коренных народов — это лица, зарегистрированные как индейцы в соответствии с Законом об индейцах (Канада). Под инвалидами понимаются лица, которые имеют право на получение федерального налогового кредита по инвалидности.

Посмотрите, как применяется расширенный налоговый кредит в примере 2.

Как определить уровень налогового кредита

Есть три способа удовлетворить требования к уровню налогового кредита:

Различные программы имеют разные требования для каждого уровня налогового кредита. См. Таблицу приемлемых программ и требований к завершению (PDF).

Наработка

Если ваша программа требует от вас прохождения определенного количества рабочих часов, вы должны соответствовать этим требованиям, чтобы претендовать на налоговый кредит. Количество часов, записанное в вашей транскрипции, должно быть таким же или больше, чем количество часов, необходимых для заполнения уровня налогового кредита.См. Таблицу приемлемых программ и требований к завершению (PDF) для получения информации о том, для каких программ требуется рабочее время.

Отправьте свои часы работы в ITA, чтобы запросить кредит.

Специальная техническая подготовка

Если ваша программа требует от вас прохождения специального технического обучения, вы должны иметь стенограмму, подтверждающую, что вы прошли это обучение, чтобы претендовать на налоговый кредит. ITA выдаст вам стенограмму после того, как вы закончите техническое обучение, и обновит ее каждый раз, когда вы пройдете уровень обучения.

Выпускной

Чтобы претендовать на зачет последнего уровня вашей программы, вы должны ее окончить.

Чтобы закончить программу, вы должны получить как минимум одно из следующего:

- Свидетельство о квалификации

- Свидетельство о квалификации с межрегиональной отметкой Красной печати

- Свидетельство об ученичестве

Вы должны получить сертификат из программы, для которой вы претендуете на налоговую скидку.Вы можете претендовать только на один зачет по программе, даже если вы получили более одного сертификата или сертификата и подтверждения об окончании этой программы.

Что можно потребовать

В следующей таблице указаны суммы, которые вы можете запросить для каждого пройденного вами уровня налогового кредита базового и завершенного обучения, включая расширенный кредит.

| Не красное уплотнение | Не красное уплотнение | Красная печать | Красная печать | ||

| Уровень налогового кредита | Обычный | Улучшенный | Обычный | Улучшенный | |

| Базовый | 1 | $ 1000 | $ 1500 | Федеральный | 500 долларов США |

| Базовый | 2 | $ 1000 | $ 1500 | Федеральный | 500 долларов США |

| Завершение | 3 | $ 2000 | $ 3000 | $ 2000 | $ 3000 |

| Завершение | 4 | $ 2500 | $ 3750 | $ 2500 | $ 3750 |

Вы можете потребовать более одного налогового кредита в год, если вы выполняете требования для каждого уровня в году.Уровни, завершенные до 1 января 2007 г., не подлежат начислению.

Задача программы

Если вы приобрели знания и навыки вне канадской системы ученичества, вы можете подать заявление в ITA, чтобы вас оценили как претендента на получение профессионального сертификата. Если вы успешно оспорили программу Red Seal или Non-Red Seal, проводимую через ITA после 1 января 2007 года, вы можете иметь право на получение B.C. налоговый кредит на обучение (сертификационный налоговый кредит).

Если вы получили Сертификат квалификации, успешно оспаривая программу, найдите программу в таблице соответствующих программ и требований к завершению (PDF).Найдя свою программу, поищите «аспирантуру» под одним из уровней завершения. Вы можете претендовать на налоговую скидку, связанную с уровнем завершения, на котором вы найдете «аспирантуру».

Если вы подаете заявку на налоговую льготу на уровне завершения 1 или 2, заполните часть 1 формы налоговой льготы на обучение в Британской Колумбии (T1014). Если вы подаете заявку на налоговый кредит для уровня завершения 3 или 4, заполните часть 2 той же формы и отправьте ее вместе с декларацией о подоходном налоге с населения T1.

ПримерЕсли вы успешно оспорили программу Carpenter, вы имеете право потребовать налоговый кредит, связанный с «программой для аспирантов».В этом случае вы можете подать заявку на уровень 4. Введите налоговую скидку для уровня 4 в строке 5 части 2 формы налоговой скидки на обучение в Британской Колумбии (T1014).

| Программа | Уровень 1 | Уровень 2 | Уровень 3 | Уровень 4 |

| Плотник | НЕТ | НЕТ | Полный уровень 3 | Программа магистратуры |

Претенденты, которые зарегистрированы как индейцы в соответствии с Законом об индейцах (Канада) или имеют право на получение федерального кредита по инвалидности, также могут претендовать на расширенный налоговый кредит.

Работодатели претендентов не имеют права требовать налоговую льготу по сертификации для этих претендентов.

Получение кредита

Вы можете потребовать налоговую скидку на обучение в год завершения уровня, независимо от того, в каком году уровень был начат.

Налоговый кредит на обучение — это полностью возвращаемый налоговый кредит. Вы должны использовать кредит против вашей общей суммы налогов, подлежащих уплате. Если ваш кредит превышает общую сумму налогов, подлежащих уплате, превышение кредита будет выплачено в качестве возмещения.

Если вы выполняете требования о более чем одном уровне налогового кредита в течение налогового года, вы можете потребовать более одного налогового кредита.

Получите налоговый кредит на обучение, заполнив форму налогового кредита на обучение в Британской Колумбии (T1014) и отправив ее вместе с налоговой декларацией T1.

Необходимая документация

Если вы подаете заявку на базовую налоговую льготу или налоговую льготу за завершение долга, вам может потребоваться предоставить:

- Копия вашей выписки из ITA

- Копия сертификата, полученного вами от ITA, если вам необходимо закончить программу, чтобы иметь право на налоговую льготу.

Если вы подаете заявку на расширенный налоговый кредит как физическое лицо из числа коренного населения, вам может потребоваться предоставить копию вашей карты Свидетельства об индийском статусе.

Если вы подаете заявление о расширенной налоговой льготе как лицо с ограниченными возможностями, вам может потребоваться предоставить доказательство права на получение налоговой льготы.

Примеры

Узнайте, как применяются три типа налоговых льгот на обучение.

Пример 1

Если вы зарегистрированы в Отраслевом Управлении по обучению для участия в программе для техников по техническому обслуживанию самолетов (программа, не имеющая сертификата Red Seal), для получения налогового кредита 1-го уровня необходимо отработать 1800 рабочих часов.Как только ваша стенограмма покажет, что вы отработали эти часы, вы сможете претендовать на базовый налоговый кредит в размере 1000 долларов.

Пример 2

Вы зарегистрированы в Управлении по обучению в отрасли для участия в программе для специалистов по теплотехнике (программа, не имеющая сертификата Red Seal). Требование к завершению для уровня 2 налоговой льготы — окончить программу. После того, как вы закончите учебу и получите свидетельство о квалификации или свидетельство об ученичестве, вы будете иметь право на базовую налоговую льготу.Если вы также имеете право на получение федеральной налоговой льготы по инвалидности, вы будете иметь право на базовую налоговую льготу в размере 1000 долларов США плюс расширенную налоговую льготу в размере 500 долларов США, что в сумме составляет 1500 долларов США.

Пример 3

Если вы зарегистрированы в Отраслевом Управлении по обучению по программе сантехники (программа «Красная печать»), для получения налоговой льготы 3 необходимо пройти уровень 3. После того, как ваша стенограмма покажет, что вы прошли уровень технической подготовки 3, у вас будет право потребовать налоговый кредит за завершение в размере 2000 долларов США.

Пример 4

Если вы зарегистрированы в Управлении по обучению промышленности для участия в программе «Электрик-строитель» (программа «Красная печать»), для получения налоговой льготы 4 требуется окончание программы. Как только ваша стенограмма покажет, что вы получили Сертификат квалификации, Сертификат квалификации с Межпровинциальным подтверждением Красной Печатью или Сертификат ученичества, вы сможете потребовать налоговый кредит за завершение в размере 2500 долларов.

Пример 5

Если вы завершите уровень технической подготовки 3 программы «Электрик-строитель» (программа Red Seal) в течение 2015 года, вы будете иметь право на налоговый кредит за завершение в размере 2000 долларов за завершение уровня 3 налогового кредита. Если в течение 2015 года вы также закончите и Получите Сертификат квалификации с Межпровинциальным одобрением Красной Печатью для программы Электрика-строителя, вы будете иметь право на налоговый кредит за завершение в размере 2500 долларов США за завершение налогового кредита уровня 4.Общая сумма налогового кредита за 2015 налоговый год составит 4500 долларов США.

Если ваша задолженность по федеральным и провинциальным налогам составляет 3500 долларов, вы можете использовать налоговый кредит на обучение, чтобы уменьшить причитающиеся налоги. Вы получите оставшуюся часть кредита в размере 1000 долларов США (4500–3500 долларов США) в качестве налогового возмещения.

Часто задаваемые вопросы о вашей индивидуальной налоговой декларации в Северной Каролине

Когда и как мне подать декларацию о доходах в Северной Каролине?

Если вы подаете декларацию за календарный год, декларация за 2020 год должна быть произведена не позднее 15 апреля 2021 года. Отчет за финансовый год должен быть подан на 15-й день 4-го месяца после окончания налогового года. Если срок платежа выпадает на субботу, воскресенье или официальный праздник, возврат должен быть произведен не позднее следующего рабочего дня. Налогоплательщик, подающий декларацию за финансовый год, чей финансовый год начинается в 2020 году, также должен использовать формы и графики 2020 года.

Для получения дополнительной информации см. Когда, где и как подать возврат из Северной Каролины.

Куда мне отправить возврат?

- Если вам необходимо вернуть деньги, отправьте возврат по адресу:

N.C. Департамент доходов

P.O. Box R

Raleigh, N.C. 27634-0001 - Если вам не полагается возмещение, отправьте декларацию по адресу:

NC Department of Revenue

P.O. Box 25000

Raleigh, N.C. 27640-0640

Как мне узнать, считает ли меня Северная Каролина нерезидентом или резидентом на неполный год? Как мне подать?

- G.S. § 105-153.3 (11) определяет « нерезидент » как «физическое лицо, которое не является резидентом [Северная Каролина].»Термин включает физическое лицо:

- Кто проживает в Северной Каролине с временной или переходной целью и фактически является резидентом другого штата или страны по месту жительства; или

- Кто не проживает в Северной Каролине, но имеет доход из источников в Северной Каролине и фактически является постоянным жителем другого штата или страны.

- G.S. §105-153.4 (c) определяет « резидента с неполным годом проживания » как физическое лицо, которое переезжает со своим постоянным местом жительства (юридическое место жительства) в Северную Каролину или из нее в течение налогового года.

Важно: Если вы были резидентом Северной Каролины неполный год в течение 2020 налогового года или были нерезидентом и получали доход из источников Северной Каролины в течение 2020 налогового года, вы должны заполнить форму D-400 Schedule PN, 2020 График для резидентов и нерезидентов неполного года для определения процента скорректированного федерального скорректированного валового дохода, который подлежит обложению подоходным налогом в Северной Каролине. Вы также должны просмотреть Форму D-400 Schedule PN-1, чтобы определить, нужно ли вам сообщать о корректировках Северной Каролины, которые относятся к валовому доходу, которые не были конкретно указаны в Форме D-400 Schedule PN.Отправьте заполненный график (ы) вместе с вашей налоговой декларацией, формой D-400.

Я неправильно заполнил свой возврат — что мне делать?

Если вам необходимо внести поправки в свою налоговую декларацию за 2020 год, заполните и подайте (1) форму D-400 и заполните соответствующий кружок и (2) форму D-400 Schedule AM, дополненную таблицу и любые применимые таблицы (т. Е. Форма D-400, Приложение S, Дополнительное расписание 2020, Форма D-400, Приложение A, Детализированные вычеты 2020 NC, Форма D-400 Schedule PN, График неполного года для резидентов и нерезидентов 2020 года, Form D-400 Schedule PN-1, 2020 Other Дополнения и другие вычеты, форма D-400TC и т. Д.)

Если вы добровольно подаете измененную федеральную налоговую декларацию в Налоговую службу, и эта декларация содержит корректировки, которые увеличивают ваш государственный налог, подлежащий уплате, вы должны подать измененную налоговую декларацию в Департамент в течение шести месяцев с момента подачи измененной федеральной налоговой декларации. Если корректировка уменьшает ваш государственный налог, подлежащий уплате, вы можете подать исправленную налоговую декларацию штата в рамках общего срока исковой давности для получения возмещения. Для получения дополнительной информации см. Как изменить свой доход.

Какой у меня статус регистрации?

Вы будете требовать такой же статус подачи в своей декларации в Северной Каролине, который вы заявили в своей федеральной декларации, если только вы или ваш супруг не являетесь нерезидентом и не имели налогооблагаемого дохода в Северной Каролине за налоговый год.

Для получения дополнительной информации см. Ваш статус регистрации

Следует ли мне округлять центы до целых долларов при заполнении декларации о доходах в Северной Каролине?

Вы должны округлить центы до ближайшего целого доллара при вводе любой суммы в вашем возврате из Северной Каролины. Вы должны снизить суммы до 50 центов и увеличить суммы с 50 до 99 центов до следующего доллара. Например: 1,39 доллара превращаются в 1 доллар; 2,69 доллара превращаются в 3 доллара; и 3,50 доллара превращаются в 4 доллара.

У меня был удержан подоходный налог в Северной Каролине, но мой доход меньше, чем указано в Таблице требований к подаче документов.Я должен подавать?

Если в течение года у вас был удержан подоходный налог в Северной Каролине, но ваш доход ниже суммы, необходимой для подачи, указанной в Таблице требований к подаче декларации на налоговый год 2020, вы все равно должны подать декларацию, чтобы получить возмещение удержанного налога.

От меня не требовалось подавать федеральную налоговую декларацию; мне все еще нужно подавать декларацию из Северной Каролины?

Если физическое лицо не было обязано подавать федеральную налоговую декларацию, но имело общий валовой доход внутри и за пределами Северной Каролины, превышающий сумму, указанную в Таблице требований к подаче декларации на налоговый год 2020 для статуса подачи физического лица, необходимо заполнить федеральную декларацию. и прилагается к отчету Северной Каролины, чтобы показать, как определялись скорректированный федеральный валовой доход и отчисления.

Городские налоги на заработную плату и чистую прибыль

Подача налоговой декларации на 2020 год продлена до 17 мая

Город Уилмингтон продлевает крайний срок подачи налоговых деклараций с 15 апреля 2021 года до 17 мая 2021 года в соответствии с крайними сроками подачи налоговых деклараций штата Делавэр и Федеральной налоговой службы. См. Ссылку на документ для получения дополнительной информации.

Меморандум: продление сроков подачи и другие изменения в подаче декларации о возмещении налога на заработную плату

Руководство и часто задаваемые вопросы

Возврат налога на заработанный доход для сотрудников-нерезидентов

Город Уилмингтон опубликовал разъясняющую информацию для клиентов, которые запрашивают возмещение налога на заработанный доход (налога на заработную плату), удержанного в течение 2020 календарного года.В следующем документе представлены рекомендации и список часто задаваемых вопросов и примеров ситуаций, в которых клиенты имеют право на возмещение. (Обновлено 23.03.2021)

Возврат налога на заработанный доход для сотрудников-нерезидентов Руководство и часто задаваемые вопросы

Налог на заработанный доход

Вы проживаете в городе Уилмингтон? Узнайте, просмотрев Руководство по кодированию адресов.

Городской налог на заработную плату: заявление на уплату налога / возврат налога от города Уилмингтон. Налог на заработанный доход

- 2020 WCWT-5

- 2019 WCWT-5

- 2018 WCWT-5

Положения о налоге на заработанный доход

В этом флаере разъясняются требования по уплате городского налога на заработную плату жителями города и лицами, ведущими бизнес в пределах города.

Заявление на счет налогоплательщика на заработанный доход

Запросить открытие счета налогоплательщика на заработанный доход

Заявление на счет налогоплательщика на заработанный доход — Самоотчетный сотрудник

Запросить открытие счета налогоплательщика на заработанный доход для лиц, работающих за пределами города Уилмингтон

Требования к ежегодной сверки и W-2

Информирование налоговых агентов об изменениях в ежегодной выверке и подаче документов W-2

Налог на чистую прибыль

Налоговая декларация на чистую прибыль

- 2020 WCWT-6

- 2019 WCWT-6

- 2018 WCWT-6

10 минут сверки форм 941 / W-3 / W-2 с расчетом заработной платы брутто

Налоговая служба хотела бы поделиться преимуществами завершения выверки заработной платы. перед подачей окончательной формы 941, квартальной налоговой декларации работодателя или формы 944, годовой налоговой декларации работодателя. Федеральная налоговая декларация, а также годовые формы W-2, отчеты о заработной плате и налогах и форма W-3, Пересылка отчетов о заработной плате и налогах.

Работодатели, которые проводят сверку заработной платы, могут избежать расхождений, обеспечив зарплату сотрудников и налоги. сообщили как в Налоговую службу, IRS, так и в Управление социального обеспечения, SSA, матч.

Завершение выверки заработной платы обычно приводит к более точным расчетам заработной платы и налогов. сообщается в ежеквартальной форме 941 или годовой форме 944, меньшем количестве форм W-2C, исправленной заработной плате и налогах Требуются заявления, и меньше уведомлений поступает от IRS или SSA.

Для завершения сверки вам потребуются данные из вашей системы учета заработной платы.

Данные должны включать: общий валовой фонд заработной платы за год, годовые итоговые суммы для каждого сотрудника до вычета налогов. и удержания из заработной платы после уплаты налогов, если каким-либо сотрудникам выплачивалась сверх базовой заработной платы социального обеспечения, вы необходимо будет вычислить общую сумму их индивидуальной заработной платы, превышающую предел базовой заработной платы.

Предел базовой заработной платы объявляется ежегодно.

Вам также понадобятся квартальные формы 941 или годовые формы 944.

И, наконец, ваши формы W-2 и W-3.

При подаче в электронном виде форма W3 будет отражена в итоговой сумме формы W2.

Шаг первый — проверить сумму заработной платы брутто.

Валовая заработная плата включает все выплаты и льготы, предоставляемые вашим сотрудникам, в том числе: заработную плату, почасовую оплату. оплата и сверхурочные, отпуск по болезни и отпуск, надбавки, такие как транспортные средства и униформа, облагаемый групповой срок страхование жизни, любые другие выплаты, такие как бонусы или налогооблагаемые льготы, уникальные для ваших сотрудников.

Убедитесь, что все выплаты и неденежные льготы, предоставленные сотрудникам или для сотрудников, были учтены в определение их компенсации.

Шаг второй — проверить, включены ли все суммы вычетов до и после налогообложения и правильно закодировано в вашей системе расчета заработной платы, которое будет вычтено из начисленной заработной платы, если это применимо по общей сумме заработной платы по программе Medicare, Social Security и федеральному подоходному налогу.

Примеры вычетов до налогообложения могут включать: медицинское и стоматологическое страхование, гибкие медицинские расходы. договоренности, уход на иждивении и определенные взносы в пенсионный план.

Вычеты после уплаты налогов могут включать в себя такие статьи, как: доля работника в страховых полисах вне планы кафетерия, профсоюзные взносы, украшения, налоги на трудоустройство и другие предметы, уникальные для вашего сотрудники.

Третий шаг — убедиться, что суммы в Форме W-3 совпадают с общими суммами из W-2.

Добавьте сумму в графе 5 для всех форм W-2 для заработной платы и чаевых по программе Medicare и сравните ее с общей суммой. Сумма формы W-3.

То же самое проделайте и с Блоком 3 «Заработная плата по социальному обеспечению» и Блоком 1 «Заработная плата, чаевые и другие компенсации».

Также просмотрите удерживаемые налоги во вставках 2, 4 и 6.

Если заработная плата включает чаевые, сравните советы по социальному обеспечению, приведенные во вставке 7.

Если они не совпадают, следует сравнить суммы заработной платы по Форме W-2 с валовой заработной платой отдельных сотрудников. фонд заработной платы за вычетом их налоговых вычетов и суммы корректировки базового лимита заработной платы социального обеспечения, как применимый.

Умножение суммы заработной платы на применимые налоговые ставки для сотрудников должно соответствовать этим суммам. показаны как налоги на Медикэр и Социальное обеспечение в Форме W-2.

Шаг четвертый — определить, есть ли заработная плата по программе Medicare, социальному обеспечению и федеральному подоходному налогу, а также применимые удерживаемые налоги, указанные в ежеквартальной форме 941 или годовой форме 944, соответствуют тем, которые указаны в Форма W-3 за этот год.

Примечание: в форме 941 или 944 указаны суммы удержанных налогов в рамках программы Medicare и налогов на социальное обеспечение. удерживаемые налоги необходимо разделить на два, чтобы отрегулировать долю работодателя в этих налогах, чтобы она соответствовала Сумма формы W-3.

Если есть несоответствие между Формой 941 или Формой 944 и итогами Формы W-2, вы можете получить уведомление от SSA или IRS с просьбой о объяснении.

Могут быть веские причины, по которым формы 941 или 944 и суммы W-2 не совпадают, и вам следует иметь записи, чтобы задокументировать эти причины.

Для получения дополнительной информации см. Публикацию 15 «Налоговое руководство для работодателя».

Давайте посмотрим на пример.

В отчетах задокументирована начисленная заработная плата в размере 1 миллиона долларов и следующие статьи: медицинское страхование 120 000 долларов США, стоматологическое страхование 80 000 долларов США, корректировка ограничения базовой заработной платы по социальному обеспечению в размере 50 000 долларов США, а взносы в пенсионный план — 150 000 долларов США.

Мы начинаем с сопоставления заработной платы и чаевых по программе Medicare, обычно самой большой суммы компенсации. сообщил.

Просмотрите категории до налогообложения, чтобы определить, какие из них освобождены от Medicare, и вычтите их. от суммы начисленного брутто.

В нашем примере это: медицинская страховка на сумму 120 000 долларов и стоматологическая страховка на сумму 80 000 долларов, на общую сумму 200 000 долларов США, которые должны быть вычтены из общей суммы заработной платы в размере 1 миллиона долларов США.

В результате получается 800 000 долларов налогооблагаемой заработной платы и чаевых по программе Medicare, которые следует регистрировать во вставке 5 Формы W-3 или итоговой суммы в графе 5 формы W-2s и быть общей заработной платой Medicare в формах 941 или Форма 944.

В поле 6 формы W-3 должно быть указано 11 600 долларов.00 из удержанных налогов с сотрудников Medicare и 23 200 долларов США. должно быть суммой строк 5 (c) столбца 2 формы 941 или строки 4 (c) столбца 2 формы 944.

Далее мы сверим заработную плату социального обеспечения.

Следующие вычеты до налогообложения освобождены от налогов из заработной платы социального обеспечения и вычитаются из 1 доллара США. млн. валовая сумма заработной платы: медицинское страхование в размере 120 000,00 долларов, стоматологическое страхование в размере 80 000,00 долларов сумма корректировки ограничения базовой заработной платы социального обеспечения в размере 50 000 долларов.00, на общую сумму 250 000,00 долларов США. вычитается из общей суммы заработной платы в размере 1 млн долларов.

Это приводит к облагаемой налогом заработной плате социального обеспечения в размере 750 000 долларов США, которую следует указать во вставке 3 Форма W-3 или итоговая графа 3 формы W-2s и сумма заработной платы социального обеспечения в формах 941 или форма 944.

В поле 4 формы W-3 должно быть указано 46 500 долларов США удержанных налогов на социальное обеспечение и 93 000,00 долларов должны быть суммой в строках 5 (a), столбцах 2 форм 941 или в строке 4 (a), столбцах 2 Форма 944.

Примечание. Если речь идет о сумме чаевых, см. Инструкции для поля 7 формы W-3, строка 5 (b).

Столбец 1 формы 941 или строка 4 (b) Столбец 1 формы 944.

Такой же процесс сверки должен быть выполнен для этого элемента.

Наконец, сверка заработной платы, чаевых и компенсаций, также называемых федеральным доходом. Заработная плата, подлежащая налогообложению, FIT, будет заполняться таким же образом, как и для Medicare и Social. Безопасность заработной платы.

Следующие отчисления до налогообложения освобождены от заработной платы FIT и вычтены из 1 миллиона долларов брутто. размер заработной платы: медицинское страхование в размере 120 000 долларов США, стоматологическое страхование в размере 80 000 долларов США и пенсионное обеспечение. планируйте взносы в размере 150 000,00 долларов США.

Таким образом, из общей суммы заработной платы в 1 миллион долларов вычитается 350 000,00 долларов США.

В результате получается 650 000 долларов налогооблагаемой заработной платы из федерального дохода, которые следует указывать во вставке 1 документа. Форма W-3 или сумма в графе 1 формы W-2 и сумма строк 2 формы 941 или на Строка 1 формы 944.

Теперь, когда мы завершили сверку платежных ведомостей, вот несколько последних советов для более точной информация о заработной плате передается правительству и отправляется вашим сотрудникам.

Во-первых, убедитесь, что любые поздние корректировки платежной ведомости, которые включены в четвертый квартал Форма 941 или годовая форма 944 указываются в формах W-2 и W-3.

Номер два: завершите выверку заработной платы после того, как будет завершена расчетная ведомость на конец года и до отправка формы 941 за четвертый квартал или годовой формы 944 в IRS и отправка формы W-2 в сотрудникам, чтобы они не могли подавать поправки и задерживали возможность сотрудников подавать декларации о подоходном налоге с населения.

Номер три, ежегодно пересматривать Раздел 12 Публикации 15 «Налоговое руководство для работодателей», Публикация. 15-B, Руководство работодателя по налоговым льготам, и Публикация 963, Федеральная государственная справка. Справочник, который предоставляет работодателям штата и местного самоуправления исчерпывающий справочный источник по социальным Страхование и страхование Medicare.

А также вопросы удержания федеральных налогов.

И, наконец, если вы получите письмо от IRS о несоответствии в заявленной вами заработной плате, позвоните номер телефона, указанный в письме для получения помощи.

Мы надеемся, что эта информация о завершении выверки заработной платы оказалась для вас полезной.

Для получения дополнительной информации об этих формах и требованиях к подаче посетите наш веб-сайт irs.gov.

Спасибо.

. ru

ru