Какую систему налогообложения выбрать для ИП в Москве?

- Подборка

- 5 инструкций

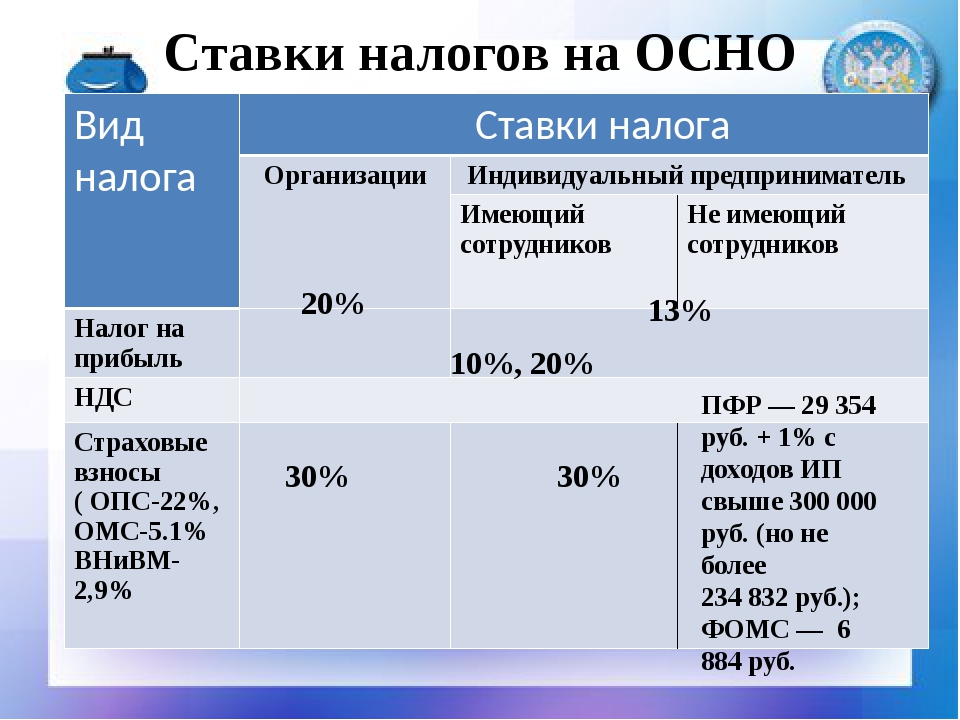

На общем налоговом режиме индивидуальные предприниматели должны уплачивать налог на доходы физических лиц, налог на имущество и ряд других налогов. Но для упрощения взаимодействия с налоговой службой, ИП могут выбрать другие системы налогообложения: упрощенную систему налогообложения, патент или единый сельскохозяйственный налог.

- Как оформить налоговый патент

Что такое патентная система налогообложения и для каких видов деятельности ее можно применять. Кто и как может перейти на ПНС. Сколько стоит патент для ИП

- Как уплатить НДФЛ

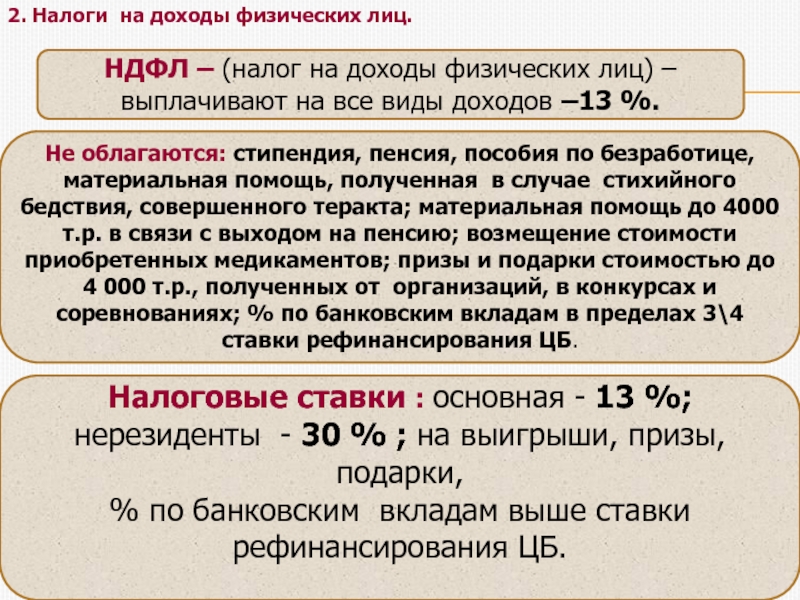

Что такое НДФЛ и кто обязан его платить.

- Как рассчитывается налог на имущество

Как рассчитывается налог на имущество в Москве. Где узнать актуальные налоговые ставки. Кто имеет право на льготы по имущественному налогу. Как сообщить в налоговую о своем имуществе

- Как перейти на единый сельскохозяйственный налог

Кто может использовать ЕСХН. От каких налогов освобождаются предприниматели, перешедшие на ЕСХН. Как заполнить налоговую декларацию по ЕСХН

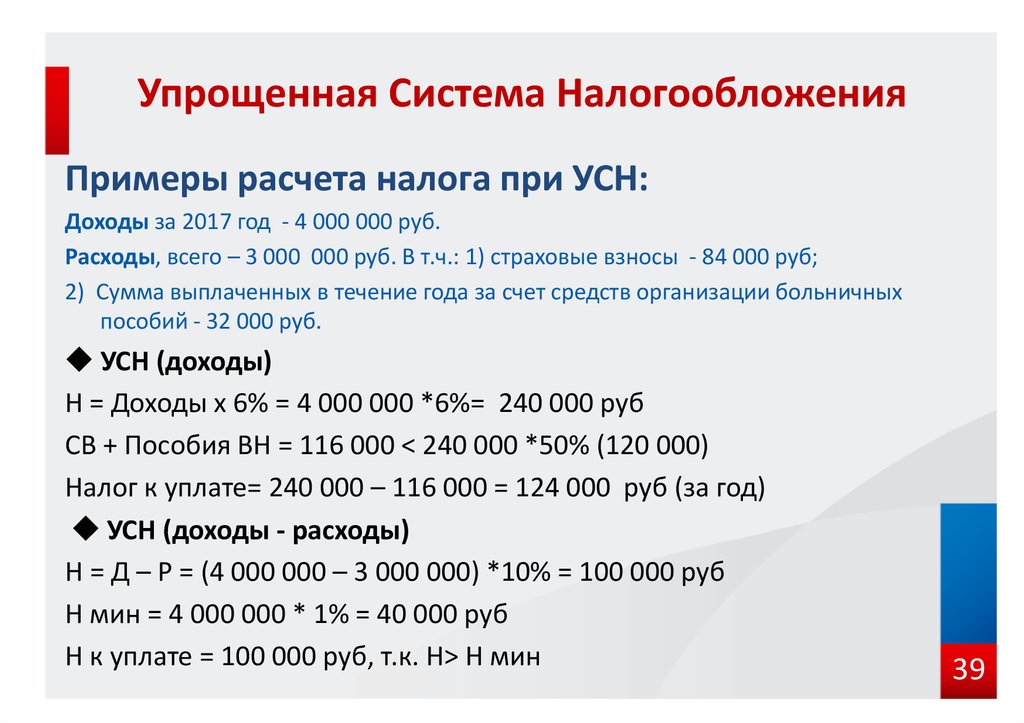

- Как перейти на упрощенную систему налогообложения Что такое упрощенная система налогообложения для индивидуальных предпринимателей. От каких налогов освобождаются индивидуальные предприниматели на УСН.

Как и когда ИП может перейти на УСН, какой срок подачи налоговой отчетности

Как и когда ИП может перейти на УСН, какой срок подачи налоговой отчетности

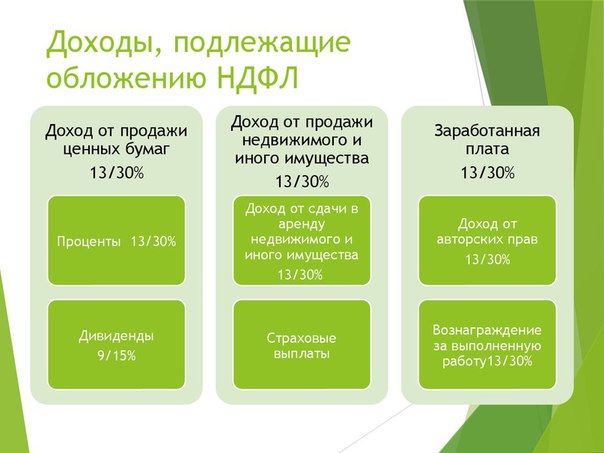

В каких случаях ИП платит НДФЛ

Уплачивает ли ИП налог на доходы физических лиц и в каких случаях это происходит? С одной стороны, индивидуальный предприниматель — это физическое лицо. НДФЛ относится к доходам именно физлиц. С другой стороны, предпринимательство предполагает ведение бизнеса с применением одной из систем налогообложения. Как согласуется уплата НДФЛ и предпринимательская деятельность ИП, поговорим ниже.

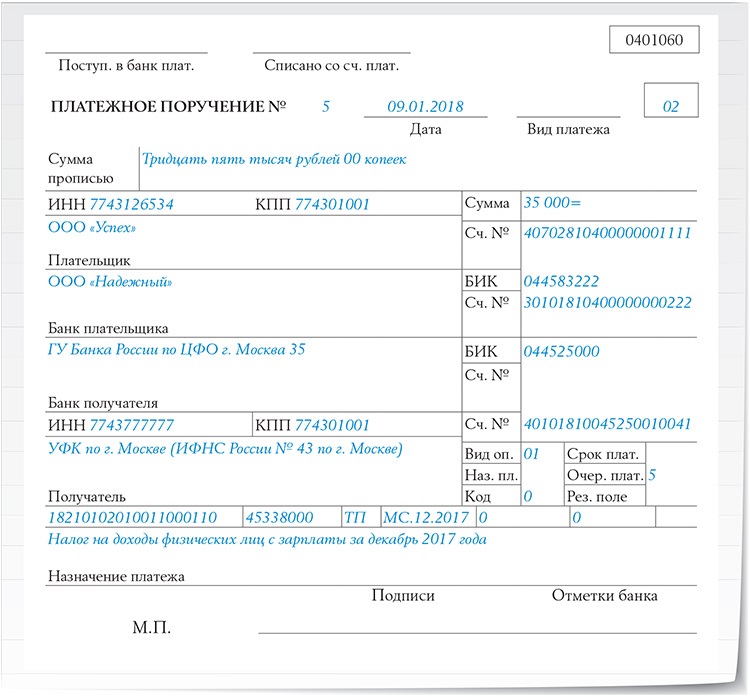

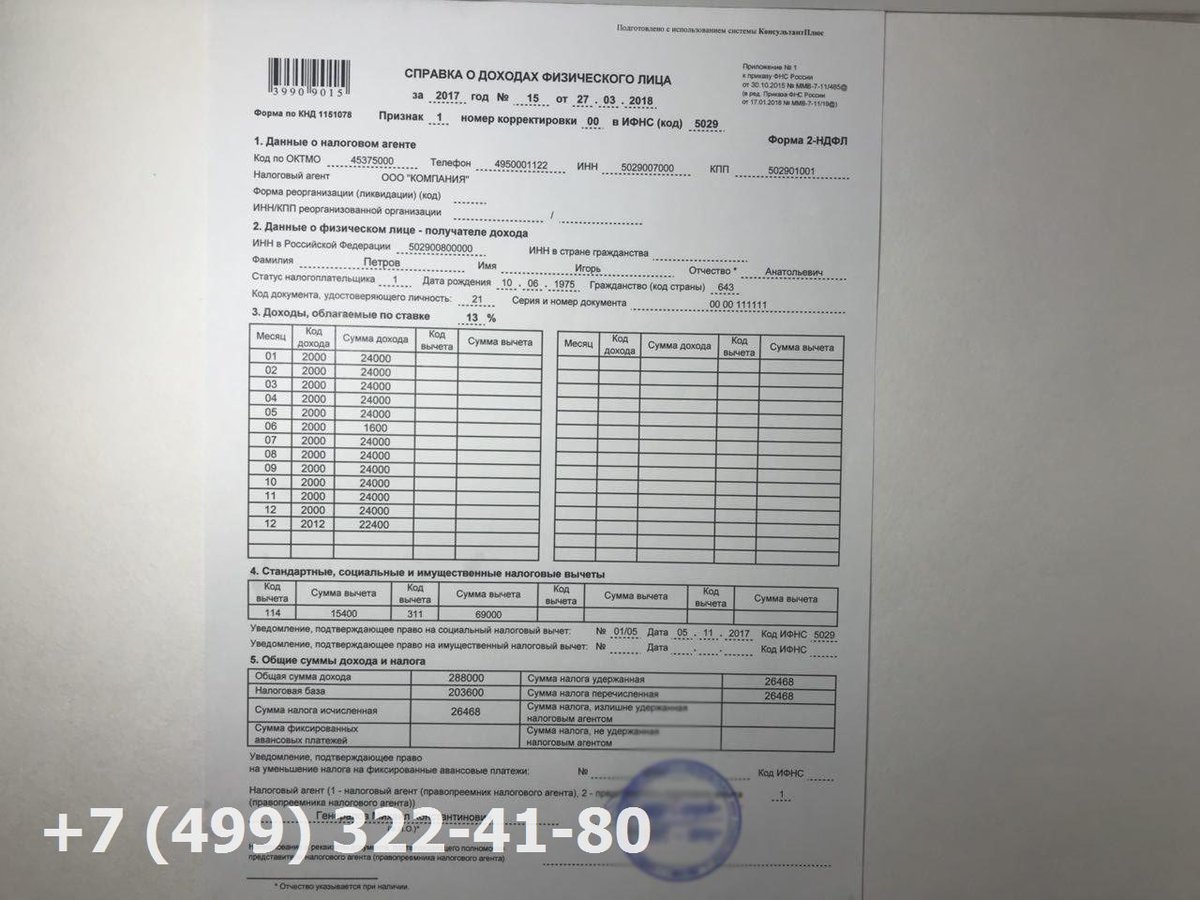

Уплата НДФЛ за работников

Как только ИП решает нанять работников и выплачивать им доход в виде заработной платы, он приобретает обязанности налогового агента по НДФЛ, вне зависимости от применяемой системы НО (ст. 226-1 НК РФ).

НДФЛ исчисляется с выплат:

- по трудовым договорам;

- по договорам гражданско-правового характера.

Попадают под налогообложение все выплаты ГПХ и выплаты по ТК РФ не только с основной зарплаты, но и с аванса, с отпускных, с «увольнительных» и пр.

Освобождение от отчетности по НДФЛ за работников не предусмотрено. При этом, если у ИП работает более 10 человек по найму, отчеты необходимо сдавать только в электронном виде (ст. 230-2 НК РФ). Если работает ровно 10 человек, отчетность может быть принята на бумаге (письмо ФНС №БС-4-11/25215@ от 09/12/19).

Важно! С 2020 года в ст. 226-9 НК РФ внесены изменения, касающиеся выплат НДФЛ из средств работодателя. Ранее такая выплата не допускалась. Теперь, если проверка ИФНС выявит недоплату, неуплату НДФЛ, предприниматель оплачивает ее из собственных средств.

Уплата НДФЛ за себя

Кроме обязанностей налогового агента, состоящих в перечислении «чужого» НДФЛ государству, предприниматель может уплачивать НДФЛ и за себя. Однако происходит это не во всех случаях и зависит от применяемой системы налогообложения. В общем случае НДФЛ за себя индивидуальный предприниматель платит, находясь на ОСНО, и не платит, находясь на различных спецрежимах. Освобождение от уплаты налога на доходы тоже имеет свои границы, установленные НК РФ.

ОСНО

Применение общей системы НО предусматривает обязательную уплату НДФЛ. Порядок начисления и уплаты налога установлен ст. 227 НК РФ. Доходы считаются с начала года. В течение года уплачиваются авансовые платежи. По периодам учитываются не только законодательно установленные вычеты при определении налоговой базы. Ранее уплаченный аванс уменьшает сумму в бюджет за период.

Авансы вносятся не позднее 25 числа месяца, следующего за периодом: кварталом, полугодием, 9 месяцами, окончательная же сумма за год – не позднее 15 июля следующего года (п. 8, 6 указанной статьи). Если сумма аванса была рассчитана с завышением, после отправки декларации может выявиться сумма к возврату из бюджета. Ее можно зачесть в счет будущих платежей.

На убытки прошлых лет уменьшать расчетную базу налога нельзя (п. 4).

УСН

«Упрощенцы» налог на доходы за себя не платят, но только полученный по тем видам деятельности, которые отражены в едином госреестре ИП. Данное правило касается доходов, облагаемых по ставке 13%. Если доход получен по ставке 35%, к примеру, речь идет о выигрыше, призе, процентных доходах по банковским вкладам, НДФЛ платить необходимо. Такое же правило и в отношении ставки 9% (ст. 346.11-3, 224-2,5 НК РФ).

Если доход получен по ставке 35%, к примеру, речь идет о выигрыше, призе, процентных доходах по банковским вкладам, НДФЛ платить необходимо. Такое же правило и в отношении ставки 9% (ст. 346.11-3, 224-2,5 НК РФ).

ЕНВД

Вмененный доход и уплачиваемый в связи с этим налог – тоже повод не платить НДФЛ (ст. 346.26-4 НК РФ). Такое освобождение от налогового бремени ИП касается только доходов от предпринимательства и только в части деятельности, облагаемой ЕНВД. Если предприниматель получил какой-либо иной доход, подоходный налог должен быть уплачен. Интересный нюанс: если у ИП, применяющего этот режим, в ЕГРИП указана деятельность, не подпадающая под вмененку, он обязан сдавать декларации по НДФЛ как плательщик на общей системе (письмо ФНС №АС-4-3/6753 от 26/04/11). При этом неважно, был ли у него соответствующий доход.

ПСН

Получение патента означает, что уплачивать НДФЛ не нужно по доходом и деятельности, охваченной патентом (ст. 346.43-10 НК РФ). Вместе с тем, если продано имущество, ранее использовавшееся в такой деятельности, и получен доход от продажи, НДФЛ придется уплатить в бюджет. Об этом говорится в письме Минфина №03-04-05/28293 от 18/07/13. Аналогичное правило, указали чиновники, имеет место и в отношении предпринимателей, применяющих ЕНВД.

Об этом говорится в письме Минфина №03-04-05/28293 от 18/07/13. Аналогичное правило, указали чиновники, имеет место и в отношении предпринимателей, применяющих ЕНВД.

ЕСХН

Плательщики этого налога, сельхозпроизводители, являющиеся индивидуальными предпринимателями, подчиняются общему правилу для находящихся на спецрежимах: НДФЛ они не платят (ст. 346.1-3 НК РФ), однако лишь с доходов от предпринимательской деятельности и с учетом ст. 224-2,5 НК РФ. Дивиденды являются исключением, они облагаются НДФЛ.

НПД («налог на самозанятых»)

Плательщики этого налога не обязаны платить НДФЛ (ст. 2 п. 8 ФЗ-422 от 27/11/18). Это правило распространяется только на доходы, имеющие отношение к сфере налога на профдоход.

К сведению! Если налогоплательщик по каким-то причинам утратил право на применение спецрежима, теряется и право не уплачивать НДФЛ. Такая ситуация может возникнуть, например, у плательщика УСН, если лимит доходов превышен; у плательщика ЕСХН, если выручка от с/х деятельности меньше установленного процентного барьера, и в иных случаях.

ИП платит здесь НДФЛ по правилам, установленным для ОСНО.

Как ИП не платить налог на имущество

По состоянию на 03.10.2013 г.

Всем известно, что согласно п. 3 ст. 346.11 НК РФ индивидуальные предприниматели, применяющие упрощенную систему налогообложения, освобождены от уплаты налога на имущество физических лиц в отношении имущества, используемого для предпринимательской деятельности.

Однако, если Вы планируете в ближайшее время продавать какие-то объекты, то по ним может оказаться выгоднее платить налог на имущество (указав, что оно не используется в предпринимательстве), и потом заявить вычеты при сдаче декларации по НДФЛ как физическое лицо, а не предприниматель. Судебная практика и позиция финансового ведомства однозначны: если имущество использовалось в предпринимательской деятельности, по нему не уплачивался налог, то никое владение более трех лет не спасет Вас от уплаты налога со всей суммы, полученной при продаже.

НО! Не хочется тратить время на общение с налоговыми органами для защиты своего права на это освобождение и оспаривание требования об уплате этого налога.

Поэтому мы рекомендуем подавать в налоговый орган по месту учета имущества заявление (в произвольной форме) с приложением документов, подтверждающих, что имущество используется или не используется Вами в предпринимательской деятельности, в связи с чем налогом на имущество не облагается или облагается.

Согласно разъяснениям, изложенным в Письме Минфина РФ от 05.03.2012 № 03-11-11/67, основанием для освобождения от обязанности по уплате налога на имущество физических лиц могут являться документы, подтверждающие фактическое использование имущества в предпринимательской деятельности (например, договор аренды недвижимого имущества).

В то же время, налоговый кодекс не обязывает Вас представлять такую информацию. Но, в таком случае, высока вероятность возникновения дополнительных временных трат, вызванных спорами с налоговыми органами по поводу факта использования Вами имущества в предпринимательской деятельности.

Ольга Проскурина, руководитель налоговой практики, управляющий партнёр

Антон Лашин, юрист

Опыт налоговой практики

Услуги практики «Налоговое планирование и споры»

За что вам могут доначислить налог на доходы физических лиц

В прошлом году в СМИ появился целый ряд публикаций о том, как в России контролируют доходы физических лиц. Обсуждали долго и много, даже приняли закон о самозанятых. В целом общество напугали. Но так ли все страшно?

Сегодня доходы россиян контролируют налоговые инспекции с помощью камеральных и выездных проверок, также проверки проводят банки и Росфинмониторинг. Но все они носят фрагментарный характер. Кроме того, физические лица не ведут никакого учета, поэтому выявить и уж тем более доказать наличие у них незадекларированных доходов очень сложно.

В этой связи один из самых больших риск доначислений со стороны ИФНС сейчас связан с приобретением активов ниже рыночной стоимости и переквалификацией сделок (например, займов) в дарение.

За что могут доначислить налог

Так, до Верховного суда дошло дело № 53-КГ16-27, по которому налоговый орган доначислил НДФЛ по ставке 13% на сумму разницы между рыночной ценой приобретенной человеком квартиры и ценой ее покупки. Суд поддержал такое решение, сделав вывод, что физлицо получило доход в натуральной форме.

Почему это важно?

Многие до сих пор оформляют покупку недвижимости, в том числе элитной, «через ячейку», занижая цену сделки. Продавцы не хотят платить налоги, хотя по закону для их расчета должна браться кадастровая стоимость, а покупатели, например чиновники, не могут подтвердить источник дохода. И те, и другие – потенциальные «клиенты» налоговой службы. Вопрос только в эффективности администрирования.

Что касается переквалификации сделок в дарение, то здесь человек, получивший беспроцентный заем от аффилированной организации или другого физлица, может получить доначисление в размере 13% от его суммы. ИФНС и суды рассматривают такие сделки как притворные, совершенные без цели возврата займа. Тут в основном под угрозой находятся предприниматели, которые используют займы для реинвестирования или вывода дивидендов, но и физические лица очень часто предоставляют договоры займа в банк для обоснования источника денежных средств на расчетном счете. Риск высок, поскольку факта возврата займов нет.

Тут в основном под угрозой находятся предприниматели, которые используют займы для реинвестирования или вывода дивидендов, но и физические лица очень часто предоставляют договоры займа в банк для обоснования источника денежных средств на расчетном счете. Риск высок, поскольку факта возврата займов нет.

Еще одна категория доначислений связана с выявлением незадекларированных доходов, в том числе с использованием сети «В контакте», Instagram, YouTube. Например, налоговый орган мониторил группу «Товары под заказ» в сети «В контакте» и выявил тех, кто публиковал объявления с предложениями о продаже товаров. После оформления заказа в группе участники в течение 1-2 дней оплачивали товар, переводя деньги на карты физлиц. Инспекция через группу опросила ряд покупателей, и они подтвердили, что перечисляли средства на банковские карты именно за товар. Все это доказывало ведение предпринимательской деятельности, получение доходов и, соответственно, неуплату налогов, что послужило основанием для доначисления налогов (постановление Тринадцатого арбитражного апелляционного суда от 14. 03.2018 № 13АП-464/2018 по делу № А26-7023/2017).

03.2018 № 13АП-464/2018 по делу № А26-7023/2017).

Как в этом участвуют банки

Кроме того, банки по закону115-ФЗ (противодействие легализации) обязаны выяснять источник средств на счетах. Громким стал случай, когда клиенту не вернули вклад, так как он не подтвердил происхождение денег на дату их внесения. Более того, сейчас многие банки ввели заградительные тарифы на платежи от юридических лиц и индивидуальных предпринимателей на счета физлиц. Цель, конечно, была благая – борьба с обналичкой, но на практике заградительными тарифами облагают даже выплату дивидендов. Уже есть прецеденты, когда физлицо взыскало через суд задолженность с юридического лица, обратилось в банк должника с исполнительным листом, но его банк обложил поступившие на счет средства тарифом в 20%.

Налоговики тоже обращаются в банки с запросами, чтобы получить информацию об операциях по счетам физлиц. Теперь это может делаться в соответствии с вышедшим в 2018 г. письмом ФНС «О предоставлении банком справок (выписок) по счетам клиентов (физлиц, ИП) по запросам налоговых органов». Такая форма контроля позволяет выявить поступление средств на счет человека, получение им доходов и, соответственно, неуплату налогов. Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Такая форма контроля позволяет выявить поступление средств на счет человека, получение им доходов и, соответственно, неуплату налогов. Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Также поступление незадекларированных доходов обнаруживается случайно при проверке контрагентов, юридических лиц или при жалобах сотрудников. Есть случаи, когда налоговые органы в борьбе с серыми зарплатными схемами анализируют движение по картам сотрудников; если они устанавливают факт систематического и единовременного внесения наличных на карты, то делают вывод о выплате зарплат «в конверте». Далее следует проверка организации. Организация является налоговым агентом, но с физических лиц обязанность по уплате налогов никто не снимает.

Все это примеры неформального подхода налоговых органов, которые уже давно ориентируются на существо операций и экономический смысл взаимосвязанных сделок, а не на форму. Да, создается хорошая методологическая база, но по факту контроль осуществляется в ручном режиме. Кроме того, есть огромные ресурсы по сбору информации о расходах – банки, ГИБДД, Росреестр, автообмен, социальные сети, нотариусы и т. д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

Кроме того, есть огромные ресурсы по сбору информации о расходах – банки, ГИБДД, Росреестр, автообмен, социальные сети, нотариусы и т. д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Часто задаваемые вопросы о требованиях к подаче документов, резидентстве и работе на дому для уплаты подоходного налога штата Нью-Йорк

На этой странице кратко излагаются действующие законы штата Нью-Йорк и рекомендации, касающиеся часто задаваемых вопросов в связи с пандемией COVID-19.

Нужно ли мне подавать налоговую декларацию штата Нью-Йорк?

Прежде чем вы сможете решить, нужно ли вам подавать налоговую декларацию в штате Нью-Йорк, вам сначала необходимо определить, являетесь ли вы резидентом, нерезидентом или резидентом с неполным годом.

Как правило, вы должны подавать налоговую декларацию резидента штата Нью-Йорк, если вы являетесь резидентом штата Нью-Йорк и отвечаете любому из следующих условий:

- Вы должны подать федеральную декларацию.

- Вам не нужно было подавать федеральную декларацию, но ваш федеральный скорректированный валовой доход плюс прибавки по Нью-Йорку составил более 4000 долларов (3100 долларов, если вы не замужем и можете быть заявлены как иждивенцы по федеральной декларации другого налогоплательщика).

- Вы хотите потребовать возмещения любых подоходных налогов штата Нью-Йорк, Нью-Йорк или Йонкерс, удержанных из вашей заработной платы.

- Вы хотите потребовать возмещаемые или переходящие кредиты.

Возможно, вам все равно придется подать декларацию штата Нью-Йорк, если вы проживаете в Нью-Йорке неполный год или нерезидент с доходом из источников штата Нью-Йорк.

Как мне узнать, являюсь ли я резидентом штата Нью-Йорк для целей налогообложения доходов?

Как правило, вы считаются резидентом штата Нью-Йорк для целей налогообложения доходов, если вы проживаете в этом штате. Для большинства людей это просто: основным местом жительства, в котором вы живете, является как штат вашего проживания, так и штат, резидентом которого вы являетесь для целей налогообложения.Тем не менее, вы все равно можете считаться резидентом штата Нью-Йорк для целей налогообложения доходов, даже если вы не проживаете в штате. (См. Ниже «Могу ли я быть резидентом штата Нью-Йорк, если я проживаю в другом месте?»)

Для большинства людей это просто: основным местом жительства, в котором вы живете, является как штат вашего проживания, так и штат, резидентом которого вы являетесь для целей налогообложения.Тем не менее, вы все равно можете считаться резидентом штата Нью-Йорк для целей налогообложения доходов, даже если вы не проживаете в штате. (См. Ниже «Могу ли я быть резидентом штата Нью-Йорк, если я проживаю в другом месте?»)

Где я проживаю?

Термины место жительства и место жительства часто используются как синонимы, но для целей налогообложения доходов штата Нью-Йорк эти два термина имеют совершенно разные значения.

Как правило, вашим местом жительства является ваше постоянное и основное место жительства, в которое вы намереваетесь вернуться и / или остаться после отъезда (например, в отпуске, командировке, учебном отпуске или военной командировке).

Место жительства — место жительства . Человек может иметь несколько жилых домов — например, дома, квартиры, кондоминиумы и / или другие места для проживания или физические жилища, в которых они проживают, — и некоторые из них могут находиться в разных штатах.

Однако, хотя у вас может быть несколько мест жительства, у вас может быть только одно место жительства. Человек может проживать в определенном месте жительства в течение временного периода времени, который может быть продолжительным, но если это не то место, к которому он в конечном итоге присоединяется и к которому намереваются вернуться, это все равно не его место жительства.

Кроме того, ваше постоянное место жительства в Нью-Йорке не изменится, пока вы не продемонстрируете четкими и убедительными доказательствами, что вы покинули свое постоянное место жительства в Нью-Йорке и создали новое место жительства за пределами штата Нью-Йорк. Это означает смещение фокуса вашей жизни на новое место. Недостаточно просто подать справку о местожительстве или зарегистрироваться для голосования на новом месте. При определении того, изменилось ли место жительства человека, учитываются все аспекты жизни человека.

Могу ли я быть резидентом штата Нью-Йорк, если я проживаю в другом месте?

Вы можете подлежать налогообложению как резидент, даже если вы не проживаете в Нью-Йорке.

Вы являетесь резидентом штата Нью-Йорк, если вы проживаете в штате Нью-Йорк ИЛИ:

- вы имеете постоянное место жительства в штате Нью-Йорк в течение практически всего налогового года; и

- вы проводите 184 дня или более в штате Нью-Йорк в течение налогового года. Любая часть дня считается днем для этой цели, и вам не нужно находиться в постоянном месте жительства, чтобы этот день считался днем в Нью-Йорке.

В общем, постоянное место жительства — это здание или строение, в котором может жить человек, которое вы постоянно поддерживаете и которое пригодно для круглогодичного проживания.Неважно, владеете вы им или нет.

Для получения дополнительной информации см .:

Если я не проживаю в Нью-Йорке и не являюсь резидентом, должен ли я подоходный налог в Нью-Йорке?

Если вы не соответствуете требованиям для того, чтобы быть резидентом, вы, как нерезидент, все равно можете платить налог в штате Нью-Йорк, если у вас есть доход из источников в Нью-Йорке.

Если вы были резидентом только часть года, ваш доход, облагаемый налогом, будет разделен: часть будет облагаться налогом в соответствии с правилами для резидентов, а остальная часть — в соответствии с правилами для нерезидентов.Чтобы рассчитать налог, вы сначала рассчитываете свой налог, как если бы вы были резидентом на протяжении всего года, а затем определяете, сколько отчислить в Нью-Йорк, исходя из процента дохода, исходя из вашего дохода из источника в Нью-Йорке и вашего федерального дохода.

В чем разница между регистрацией в качестве резидента и нерезидента?

Как резидент, вы платите налог штата (и городской налог, если вы проживаете в Нью-Йорке или Йонкерсе) со всего своего дохода, независимо от того, где он получен. Как нерезидент, вы платите налог только с дохода из источника в Нью-Йорке, который включает доход от работы, выполненной в штате Нью-Йорк, и доход от недвижимого имущества, расположенного в штате.Если вы нерезидент, вы не обязаны платить подоходный налог с населения г. Нью-Йорка, но можете облагаться налогом на доходы нерезидентов Йонкерс, если источником вашего дохода является город Йонкерс.

Нью-Йорка, но можете облагаться налогом на доходы нерезидентов Йонкерс, если источником вашего дохода является город Йонкерс.

Список того, что составляет и не является источником дохода Нью-Йорка, а также другую информацию см .:

- Налоговый бюллетень TB-IT-615, Нью-Йорк Источник дохода физических лиц-нерезидентов, имущества и трастов, а также физических лиц и трастов-резидентов неполный год

- Налоговый бюллетень TB-IT-620, Нью-Йорк Источник дохода Индивидуальные предприятия и партнерства

- IT-203-I, Инструкции по заполнению формы IT-203 Налоговая декларация для нерезидентов и резидентов, проживающих неполный год

- TSB-M-18 (1) I, Определение источника дохода нерезидента расширенного штата Нью-Йорка

- TSB-M-18 (2) I, Порядок обращения партнера-нерезидента с прибылью или убытком при определенных продажах или передачах партнерства или доли участия

- TSB-M-15 (7) C, (6) I, Влияние реформы корпоративного налогообложения штата Нью-Йорк на корпорации S штата Нью-Йорк и их акционеров-нерезидентов и акционеров-резидентов с неполным годом

- TSB-M-10 (9) I, Доход, полученный нерезидентом, связанный с бизнесом, торговлей, профессией или занятием, ранее осуществлявшимся на территории штата Нью-Йорк

- TSB-M-09 (5) I, Поправка к определению источника дохода в штате Нью-Йорк физического лица-нерезидента

Мой основной офис находится в штате Нью-Йорк, но я работаю удаленно из-за пределов штата из-за пандемии COVID-19.

Должен ли я платить налогам Нью-Йорка доход, который я зарабатываю во время работы на дому?

Должен ли я платить налогам Нью-Йорка доход, который я зарабатываю во время работы на дому?Если вы являетесь нерезидентом, чей основной офис находится в штате Нью-Йорк, ваши дни, когда вы работали на дому во время пандемии, считаются днями работы в штате, если только ваш работодатель не открыл офис добросовестного работодателя в вашем месте нахождения на дому.

Существует ряд факторов, определяющих, открыл ли ваш работодатель добросовестный офис работодателя в вашем месте работы на дому. В целом, если ваш работодатель специально не предпринял мер для открытия офиса добросовестного работодателя в месте вашей работы на дому, вы продолжите платить подоходный налог штата Нью-Йорк с доходов, полученных во время работы на дому.

Если я живу в Нью-Йорке, но работаю в другом штате, облагаюсь ли я двойным налогом?

Лицо, которое живет в одном штате, но работает в другом, может иметь налоговые обязательства в обоих штатах, но обычно получает налоговый кредит в государстве своего проживания для устранения двойного налогообложения этого дохода.

Если вы были резидентом штата Нью-Йорк в течение полного или неполного года и у вас был доход, полученный и облагаемый налогом в другом штате, вы можете потребовать невозмещаемый кредит резидента в счет налога штата Нью-Йорк.Этот зачет возможен только для той части налога, которая применяется к доходу, полученному и облагаемому налогом другим налоговым органом, когда вы были резидентом штата Нью-Йорк.

Для получения дополнительной информации см. IT-112-R-I, Инструкции по заполнению формы IT-112-R Кредита резиденту штата Нью-Йорк .

Каковы правила проживания в Нью-Йорке?

Требования для проживания в городе Нью-Йорк такие же, как и для проживания в штате Нью-Йорк. Вы проживаете в Нью-Йорке, если:

- ваше место жительства — город Нью-Йорк; или

- у вас там постоянное место жительства, и вы проводите в городе 184 дня и более.

Доход всех жителей города, независимо от того, где он получен, подлежит обложению подоходным налогом с населения города Нью-Йорка. Нерезиденты города Нью-Йорка не несут ответственности за подоходный налог с населения города Нью-Йорка.

Нерезиденты города Нью-Йорка не несут ответственности за подоходный налог с населения города Нью-Йорка.

Правила, касающиеся постоянного проживания в городе Нью-Йорк, такие же, как и в отношении постоянного проживания в штате Нью-Йорк. Если ваше постоянное и основное место жительства, в которое вы собираетесь вернуться и / или остаться после отъезда, находится в одном из пяти районов города Нью-Йорка, оно считается местом проживания в городе Нью-Йорк.

Ваше местожительство в городе Нью-Йорк не изменится, пока вы не продемонстрируете четкими и убедительными доказательствами, что вы покинули местожительство в городе и создали новое место жительства за пределами города Нью-Йорка. Даже если вы какое-то время живете за городом, если это не то место, к которому вы привязываетесь и куда собираетесь вернуться, это не ваше место жительства. Вашим местом жительства по-прежнему будет город Нью-Йорк, и вы по-прежнему будете считаться жителем города Нью-Йорка.

Для получения дополнительной информации см. IT-201-I, Инструкции по заполнению формы IT-201 Годовой налоговой декларации резидента .

IT-201-I, Инструкции по заполнению формы IT-201 Годовой налоговой декларации резидента .

Каковы правила проживания в Йонкерсе?

Для целей налогообложения доходов ваш статус резидента Йонкерс зависит от того, где вы проживали и где у вас было постоянное место жительства в течение налогового года. Аналогично требованиям штатов Нью-Йорк и города Нью-Йорк, если вы проживаете в Йонкерсе, вы считаются жителем Йонкерс. Если вы сохраняете постоянное место жительства в Йонкерсе и проводите в Йонкерсе 184 или более дней, вы считаются жителем Йонкерса.

Правила проживания в Йонкерсе такие же, как и в случае проживания в штате Нью-Йорк.У вас может быть только одно место жительства. Если вы не продемонстрируете четкими и убедительными доказательствами, что вы покинули свое местожительство в Йонкерсе и не основали новое место жительства за пределами Йонкерс, вашим местом жительства останется Йонкерс.

Резиденты Йонкерс облагаются дополнительным подоходным налогом с резидентов Йонкерс, который рассчитывается и указывается в их налоговой декларации штата Нью-Йорк.

Нерезиденты Йонкерс могут облагаться налогом на прибыль нерезидентов Йонкерс, если они:

- получать заработную плату или заниматься там торговлей или бизнесом; или

- являются членом товарищества, которое ведет там торговлю или бизнес.

Для получения дополнительной информации см .:

- IT-201-I, Инструкции по заполнению формы IT-201 налоговой декларации резидента за полный год

- IT-203-I, Инструкции по заполнению формы IT-203 Налоговая декларация для нерезидентов и резидентов, проживающих неполный год

Существуют ли другие правила для военнослужащих, находящихся на действительной военной службе?

Если на момент поступления в армию вашим местом жительства не был штат Нью-Йорк, но вы были назначены на службу в штате Нью-Йорк, вы не становитесь резидентом штата Нью-Йорк, даже если у вас есть здесь постоянное место жительства.Вы нерезидент, и ваша военная зарплата не облагается подоходным налогом штата Нью-Йорк.

Для получения дополнительной информации см .:

Где мне вернуть деньги?Несколько распространенных причин, по которым вы могли не получить возмещение:

Вернуться к началу |

Сколько времени потребуется, чтобы получить возмещение?Электронные податели документов для возврата, пожалуйста, разрешите десять рабочих дней до звонка по поводу возврата. Все остальные декларации, которые поданы раньше, обрабатываются раньше и обычно быстрее, чем возврат, поданный ближе к установленному сроку. Обычно в течение десяти недель после получения заполненный возврат, мы отправим вам чек на возврат по почте.Таким образом, выделите не менее десяти недель на возврат средств, чтобы прибыть, прежде чем связаться с нами. Вам следует запросить отслеживающее средство в Департаменте доходов в письменной форме. Отправьте свой запрос на номер: Индивидуальный Отдел подоходного налога P.O. Box 1033 Джексон, MS 39215-1033 Включите имя, адрес, номер социального страхования, контактный номер и подробное объяснение.На обработку запроса уйдет 8–10 недель. Вернуться к началу |

Как мне сообщить о выигрышах в азартных играх?Выигрыши в азартных играх, заявленные в W-2G, 1099 или другом информационном отчете из казино Миссисипи, облагаются невозмещаемым подоходным налогом в размере трех процентов (3%). Казино удерживает налог при выплате. Удержанная сумма не возвращается налогоплательщику. Раздел 27-7-901 Кодекса штата Миссисипи предусматривает, что сумма выигрышей, указанная в W-2G, 1099 или другом информационном отчете из казино штата Миссисипи, не включается в доход штата Миссисипи, и не разрешается зачет подоходного налога в размере удерживаемой суммы. Налогоплательщик-нерезидент, имеющий только выигрыши и / или проигрыши в азартных играх штата Миссисипи, не должен подавать налоговую декларацию штата Миссисипи. Документ, предоставленный казино, считается декларацией о подоходном налоге для этого типа дохода в Миссисипи и, следовательно, является доказательством того, что налог был уплачен в Миссисипи. Вернуться к началу |

Мой чек на возмещение датирован более года назад, что мне делать?Поскольку чек на возврат был выдан более 12 месяцев назад, теперь он находится во владении Отдела невостребованного имущества Государственного казначейства.Вы можете подать иск в Казначейство для получения возмещения по телефону: .Канцелярия Государственного казначея Отдел невостребованного имущества P.O. Box 138 Джексон, MS 39205 (601) 359-3534 Вернуться к началу |

Могу ли я получить возмещение прямым переводом на мой текущий или сберегательный счет?Да, прямой депозит — это быстрый и удобный способ получить возмещение подоходного налога Миссисипи. Прямой депозит доступен только в том случае, если вы подаете заявку в электронном виде.Налоговое управление переведет ваши деньги на ваш текущий или сберегательный счет. Вернуться к началу |

Я выбрал прямой перевод, и мой банковский счет был закрыт. Что мне нужно сделать, чтобы получить возмещение?Вам не нужно ничего делать. Если вы запросили перевод средств непосредственно на ваш банковский счет, а ваш счет был закрыт, возмещение будет возвращено нам. Мы выпишем бумажный чек и отправим его по адресу, указанному в нашей системе.Это задержит возврат средств на несколько недель. Вернуться к началу |

Я получаю возмещение в этом году, но не смогу подать заявку в установленный срок. Придется ли мне платить штраф или проценты?Штрафы за просрочку подачи документов начисляются только в связи с неполностью или просрочкой уплаты налогов. Если вы получаете возмещение, значит, нет недостатка или просрочки по уплате налога. Вам предлагается подать декларацию как можно ближе к установленному сроку. Вернуться к началу |

Через сколько лет я могу вернуться и подать заявление на возмещение?У вас есть 3 года с даты истечения срока первоначальной налоговой декларации, чтобы подать заявку на возмещение. Вернуться к началу |

Как лицо, оставшееся в живых или представитель умершего налогоплательщика, как я могу обналичить чек на возмещение?Для получения денежного возмещения наследнику необходимы следующие документы:

Вернуться к началу |

Могу ли я получить возмещение налогов, удержанных с выигрышей в азартных играх в Миссисипи?Нет. Налоги, удержанные казино Миссисипи в результате выигрыша в азартных играх, не возвращаются в Миссисипи.Жители Миссисипи не обязаны сообщать о выигрышах в азартных играх штата Миссисипи в качестве дохода по возвращении штата. Жители других штатов не обязаны подавать декларацию, если единственным доходом, полученным в Миссисипи, были выигрыши от азартных игр в Миссисипи. Вернуться к началу |

Я получил уведомление о том, что мой возврат был использован для погашения другого долга. Почему?Перед тем, как Департамент доходов выплачивает возмещение, мы должны проверить любую непогашенную задолженность, которая может быть у вас, перед агентствами, о которых мы получили уведомление.Если такая задолженность будет обнаружена, сумма вашей задолженности может быть вычтена из вашего возмещения. Примерами такого типа задолженности могут быть выплаты алиментов на ребенка, задолженность университету по студенческой ссуде, безработица и т. Д. Если вы не согласны с суммой, вам следует обратиться в агентство, у которого возникла задолженность. Вернуться к началу |

Почему вы взяли мой федеральный возврат?Департамент доходов участвует в федеральной программе компенсации после того, как индивидуальное налоговое обязательство достигло окончательного статуса.Федеральная программа предусматривает возмещение федеральных налоговых обязательств штата и перевод средств в Налоговое управление для возмещения ответственности налогоплательщика. Все налогоплательщики уведомляются об участии Департамента доходов в этой программе, когда налогоплательщику выдается Уведомление о намерении произвести зачет. Вернуться к началу |

Могу ли я подать декларацию за предыдущий год или исправленную декларацию в электронном виде?Да, отчеты за предыдущие два (2) года (исходные и измененные) могут быть отправлены в электронном виде, если это поддерживается вашим программным обеспечением. Вернуться к началу |

Должен ли я подавать декларацию из Миссисипи?Если вы проживаете в штате Миссисипи или имеете доход в штате Миссисипи и ваш доход превышает допустимые вычеты и освобождения от налогов, вы должны подать декларацию. Если от вас не требуется подавать декларацию из Миссисипи, но вы получили форму W-2, в которой указывается, что у вас был удержан налог из Миссисипи, вы должны подать декларацию из Миссисипи, чтобы получить возмещение вашего удержанного налога из Миссисипи. Вернуться к началу |

Когда мне следует подать декларацию?Налогоплательщики за календарный год должны подать заявление не позднее 15 апреля.Лица, подающие налоговый год, должны подать заявление не позднее 15-го числа четвертого месяца, следующего за закрытием их налогового года. Если срок платежа приходится на выходные, то срок платежа — следующий рабочий день. Миссисипи будет следовать федеральному расширению для подачи налоговых деклараций по индивидуальному подоходному налогу за 2020 г. с 15 апреля 2021 года по 17 мая 2021 года. продление распространяется только на подачу индивидуальной налоговой декларации и уплата причитающегося налога. Штраф и проценты не будут начисляться на поданные декларации и платежи, произведенные не позднее 17 мая, 2021 г. Это продление не распространяется на квартальные расчетные платежи, подлежащие выплате 15 апреля, 2021. Вернуться к началу |

Куда мне отправить свою налоговую декларацию штата Миссисипи?Для возврата налога на прибыль: P.O. Box 23058 Джексон, MS 39225 Для всех остальных налоговых деклараций: P.O. Box 23050 Джексон, MS 39225 Вернуться к началу |

Считается ли я поданным вовремя, если мой возврат проштампован к установленному сроку?Да, ваша налоговая декларация считается поданной своевременно, если почтовый штемпель выставлен до установленного срока. Вернуться к началу |

Если я не могу подать декларацию в установленный срок, могу ли я получить продление?Если вы получили продление времени для подачи вашей федеральной налоговой декларации, вам автоматически предоставляется продление времени для подачи вашей налоговой декларации о доходах в штате Миссисипи. Вам нужно будет приложить копию вашего федерального продления (федеральная форма 4868) к вашей налоговой декларации о доходах в штате Миссисипи, когда вы подадите заявление. Продление срока подачи документов не продлевает время для уплаты причитающихся налогов.Чтобы избежать пени и пени, вы должны уплатить налог до 15 апреля. Вернуться к началу |

Если я перееду через две недели, какой адрес мне следует указать в своей налоговой форме?Вы должны указать адрес, по которому вы хотите отправить по почте возмещение. Вернуться к началу |

Как мне подать налоговую декларацию и запросить возврат для умершего?Заполните налоговую декларацию по форме 80-105 Резидент Возврат или форма 80-205 Возврат для нерезидентов / неполный год.Прикрепите следующие необходимые документы для возврата:

Вернуться к началу |

Что мне делать, если я переехал после подачи декларации?Если вы переедете после подачи налоговой декларации о доходах в Миссисипи, вам необходимо будет уведомить Налоговое управление о своем новом адресе письмом по адресу:Отдел по подоходному налогу с физических лиц Jackson, MS 39215-1033 Включите имя, правильный адрес, номер социального страхования, контактный номер и подробное объяснение. Почтовая служба США обычно не пересылает чеки на возмещение. Вернуться к началу |

Я нерезидент. Какая форма мне нужна?Вам необходимо будет подать налоговую декларацию 80-205 для физических лиц-нерезидентов или резидентов с неполным годом. Вернуться к началу |

Почему я должен указывать общий доход по моему доходу нерезидента или доходу за неполный год?Общий доход указывается для пропорционального распределения льгот и вычетов, разрешенных налогоплательщиком. Вернуться к началу |

Как следует сообщить о моем доходе в Миссисипи, если я проживаю в другом штате, но работаю в Миссисипи и других штатах?Вы должны включить весь доход в декларацию нерезидента Миссисипи. Если вы оказываете услуги частично или частично за пределами штата, подоходным налогом штата Миссисипи облагается только заработная плата, выплачиваемая вам за услуги, оказанные в штате Миссисипи. Формы W-2, выданные вам вашим работодателем, должны указывать штат, в котором была выплачена заработная плата, а также заработная плата, которую вы получали в этом штате. Вернуться к началу |

Я проживал неполный год в штате Миссисипи. Какая форма мне нужна?Налогоплательщики, которые были резидентами штата Миссисипи неполный год, подают форму 80-205, налоговую декларацию о доходах нерезидентов или резидентов неполный год. Вернуться к началу |

Я резидент Миссисипи, который получает доход в другом штате и платит подоходный налог в другом штате. Как я должен сообщить о своем доходе в Миссисипи?Если вы являетесь резидентом Миссисипи и получаете доход в другом штате, вы должны указать весь доход в своей форме для резидента.Вы можете иметь право требовать возмещения вашего налогового обязательства Миссисипи по подоходному налогу, уплаченному другому штату. Вы должны приложить копию декларации другого штата, чтобы получить этот кредит. Обратите внимание, что зачет налогов, уплаченных другим штатам, является фактическим налоговым обязательством другого штата, а не удержаниями другого штата. Вернуться к началу |

Каковы требования к отчетности по результатам аудита IRS?При изменении IRS у налогоплательщика есть 30 дней, чтобы сообщить об изменении в Налоговое управление без штрафных санкций в форме возврата резидента 80-105 или форме возврата нерезидента / неполного года 80-205 и проверки измененная коробка.Полная копия федерального изменения должна быть включена в измененную декларацию. Если налогоплательщик не уведомляет Налоговое управление об изменении, Налоговое управление имеет три года с даты, когда IRS избавляется от налогового обязательства, о котором идет речь, для проведения оценки. Кроме того, у налогоплательщика есть три года с даты, когда IRS избавится от изменения, чтобы запросить возврат. Пени и пени будут уплачены вместе с дополнительным налогом. Вернуться к началу |

Как мы подаем налоговую декларацию, если один из супругов является резидентом Миссисипи, а другой нет?Вы должны заполнить форму 80-205 для нерезидента Миссисипи / возврата за неполный год.Супруг-резидент будет указывать весь полученный доход как в столбце «Только доход Миссисипи», так и в столбце «Доход из всех источников». Супруг, который не является резидентом, будет указывать любой доход, полученный в штате Миссисипи, только в столбце доходов штата Миссисипи, но будет указывать свой общий доход для целей пропорционального распределения дохода и удержаний. Вернуться к началу |

Как мне подать налоговую декларацию, если мой супруг умер?Окончательная налоговая декларация должна быть подана в установленный срок для налогоплательщика, умершего в налоговом году.Вы, как оставшийся в живых супруг, должны подать заявление о смерти женатого супруга. Любой доход, полученный в отношении вашего умершего супруга в течение года после его / ее смерти, и за любые последующие налоговые годы до завершения строительства наследства, необходимо ежегодно сообщать в форме 81-110 фидуциарной налоговой декларации штата Миссисипи. Вернуться к началу |

Каковы требования для подачи и уплаты расчетного налога?Вы можете производить расчетные платежи онлайн через TAP! Каждый индивидуальный налогоплательщик, у которого не менее восьмидесяти процентов (80%) своего годового налогового обязательства, предварительно оплаченного посредством удержания, должен произвести расчетные налоговые платежи, если его / ее годовое налоговое обязательство превышает двести долларов (200 долларов США).Предполагаемые налоговые платежи должны составлять не менее 80% годового обязательства по налогу на прибыль. Любой налогоплательщик, который не представит расчетный налоговый ваучер Fo rm 80-106 с платежом в установленный срок, или недооценивает требуемую сумму, несет ответственность за проценты в размере 1/2% в месяц за недоплату налога с даты, когда платеж должен быть произведен до оплачено. Вернуться к началу |

Когда должны быть уплачены предполагаемые налоговые платежи?15 апреля, 15 июня, 15 сентября и 15 января. Вернуться к началу |

Я живу и работаю в резервации. Должен ли я подавать декларацию из Миссисипи?Вам не нужно подавать индивидуальный подоходный налог в штате Миссисипи вернуть, если вы прожили весь год в резервации, если весь ваш доход был заработан в резервации, и если вы зарегистрированы в племени. Вместо этого вам нужно будет подать заявку на бронирование. Индийская форма исключения 80-340. Вернуться к началу |

Когда мне следует подавать аффидевит для резервации исключения дохода индейцев из формы 80-340 подоходного налога штата Миссисипи?Форму 80-340 необходимо подавать вместе с любой налоговой декларацией, которая включает освобожденный от налогообложения доход. Вернуться к началу |

Я зарегистрированный член племени, проживающий в резервации и получаю как доход от резервации, так и доход за счет резервации?Вы не должны указывать налогооблагаемый доход в декларации резидента и в полной мере пользоваться льготами и вычетами. Вместо этого вы должны указать налогооблагаемый доход в форме 80-205 для нерезидента Миссисипи / неполного года и пропорционально общей сумме дохода. Вернуться к началу |

Я зарегистрированный член племени, который живет и работает в резервации, и мой единственный налогооблагаемый доход — это дивиденды или проценты, полученные от резервации.Нужно ли мне подавать декларацию о доходах?Вам не нужно подавать декларацию о доходах в штате Миссисипи. Вернуться к началу |

Я зарегистрированный член племени и получаю раздачу от операций казино племени независимо от того, живу я в резервации или нет. Облагается ли этот доход налогом?Если вы проживаете в Резервации, доход не облагается налогом, но доход подлежит налогообложению, если вы проживаете за пределами Резервации. Вернуться к началу |

Как мне получить обратно удержанное удержание из моего заработка, если я живу и работаю по бронированию?Вы должны подать форму 80-105 для резидента Миссисипи, приложить W-2 и Аффидевит Миссисипи для резервирования исключения дохода индейцев из подоходного налога штата Миссисипи, форма 80-340. Вернуться к началу |

Кто такой глава семьи?Глава семьи — это физическое лицо, не состоящее в браке, которое ведет домашнее хозяйство, которое является основным местом проживания для него / нее, и имеет одного или нескольких иждивенцев, проживающих в доме. Вернуться к началу |

Если я женат, но разлучен, могу ли я претендовать на роль главы семьи?Женатый человек должен жить отдельно от своего супруга в течение всего года и иметь одного или нескольких иждивенцев, проживающих в доме в течение всего года, чтобы считаться главой семьи. Вернуться к началу |

Я служу в армии США. Какой доход облагается налогом в Миссисипи?Военная зарплата облагается подоходным налогом штата, в котором зарегистрирован ваш дом. Если вы поступили на военную службу в Миссисипи, предполагается, что вы проживаете в штате Миссисипи, если вы не измените это обозначение. Вернуться к началу |

Освобождает ли Миссисипи какую-либо часть военного вознаграждения?Да, доход, выплачиваемый военнослужащим в качестве дополнительной компенсации за опасную пошлину в зоне боевых действий (обозначенной президентом), освобожден от подоходного налога штата Миссисипи. Первые 15 000 долларов заработной платы, полученной служащими Национальной гвардии или резервных сил, не включаются в доход. Компенсация, которая имеет право на исключение, включает оплату, полученную за неактивное дежурство (ежемесячные или специальные тренировки или собрания), дежурное обучение (летние лагеря, специальные школы, круизы) и за государственную действительную службу (аварийная дежурство). Назад к наверх |

Я служу в армии и временно работаю в Миссисипи.Мы с супругой не являемся жителями Миссисипи. Моя супруга зарабатывала, работая в Миссисипи. Требуется ли от моего супруга подавать декларацию Миссисипи и платить налоги Миссисипи с этого дохода?Да, если ваш супруг (а) имеет заработную плату в штате Миссисипи, ваш супруг (а) должен подать налоговую декларацию нерезидента и платить налоги с дохода, полученного в штате Миссисипи, если только ваш супруг не соответствует требованиям Закона об освобождении от проживания супругов военнослужащих. Вернуться к началу |

Я служу в армии и базируюсь за пределами Миссисипи.Я житель Миссисипи. Моя супруга, тоже из Миссисипи, живет со мной. Моя супруга не военнослужащая, но получает доход за пределами Миссисипи. Моя супруга по-прежнему считается жителем Миссисипи? Обязан ли мой (а) супруг (а) по-прежнему платить в Миссисипи налоги с доходов, полученных за пределами Миссисипи?Да, ваш (а) супруг (а) является резидентом Миссисипи, если только ваш (а) супруг (а) не предпринял шаги для изменения своего места жительства на другой штат. Если ваш супруг (а) является резидентом штата Миссисипи, получивший доход, облагаемый налогом в другом штате, вы можете потребовать возмещение такого налога в своей декларации из штата Миссисипи. Вернуться к началу |

Что мне делать, если я уже подал декларацию, но получил дополнительную налоговую информацию, например форму W-2 или форму 1099?После подачи налоговой декларации о доходах Миссисипи, если вы получите дополнительную налоговую декларацию или обнаружите, что была сделана ошибка, вам необходимо будет заполнить форму возврата резидента 80-105 или форму возврата нерезидента / неполный год 80-205. и установите флажок с поправками. Вернуться к началу |

Как мне изменить свой возврат?Вам нужно будет подать еще одну декларацию и поставить отметку в поле с поправками. Вернуться к началу |

Я подал исправленную декларацию. Сколько времени нужно, чтобы получить возмещение?Обработка измененной декларации занимает от 8 до 10 недель. Вернуться к началу |

Облагается ли пенсионный доход налогом?Как правило, пенсионный доход, пенсии и аннуитеты не облагаются подоходным налогом штата Миссисипи, если получатель выполнил требования пенсионного плана. Досрочное распределение не считается пенсионным доходом и может облагаться налогом. Вернуться к началу |

Облагается ли социальное обеспечение налогом в Миссисипи?Нет. Миссисипи не облагает налогом льготы, полученные в рамках социального обеспечения США, пенсионного обеспечения железнодорожников, выплат Администрации ветеранов или компенсаций работникам. Любая часть такого дохода, которая может облагаться налогом в соответствии с федеральным законом, не облагается подоходным налогом штата Миссисипи. Поскольку Миссисипи не облагает налогом пособия по социальному обеспечению, вычеты, связанные с этим доходом, такие как удержанный налог по программе Medicare, не разрешены. Вернуться к началу |

По какой ставке Миссисипи облагает налогом мой доход?Первые 3000 долларов налогооблагаемый доход не облагается; следующие 2000 долларов облагаются налогом в размере 3%; следующие 5000 долларов налогооблагаемый доход облагается налогом по ставке 4%; и весь налогооблагаемый доход свыше 10 000 долларов США облагается налогом по ставке 5%. Если состоят в браке, то первое 3 000 долларов США из налогооблагаемого дохода каждого налогоплательщика не облагаются налогом; следующие 2000 долларов каждого доход налогоплательщика облагается налогом по ставке 3%; следующие 5000 долларов из налогооблагаемой суммы каждого налогоплательщика доход облагается налогом по ставке 4%; и налогооблагаемый доход каждого налогоплательщика свыше 10 000 долларов США облагается налогом. в 5%. Вернуться к началу |

Облагается ли безработица налогом?Вернуться к началу |

Я заявлен как иждивенец в налоговой декларации моего родителя или опекуна. Разрешает ли Миссисипи мне личное освобождение от уплаты налогов?Да, если вы заявлены родителем или опекуном по его / ее федеральному возвращению, вы должны потребовать одно освобождение для себя по возвращении из Миссисипи. Вернуться к началу |

Я перечислил вычеты в моем федеральном доходе.Какую сумму я использую для возврата из Миссисипи?Чтобы определить сумму, вы должны заполнить Приложение A штата Миссисипи — Детализированная форма вычетов 80-108. Вернуться к началу |

Какие вычеты не разрешены в Таблице вычетов A по пунктам штата Миссисипи?Удержанный подоходный налог штата или другой налог вместо, а также убытки от азартных игр штата Миссисипи. Вернуться к началу |

Если я перечислю свои вычеты, могу ли я вычесть мою авторегистрацию и адвалорный налог?Только адвалорная налоговая часть ежегодной автоматической регистрации может быть вычтена в качестве вычета по государственной статье. Вернуться к началу |

Признает ли Миссисипи гражданские браки?Нет, штат Миссисипи не признает браки по гражданскому праву. Лица, не состоящие в законном браке, не могут подавать совместные декларации. Вернуться к началу |

Признает ли Миссисипи однополые браки? В соответствии с решением Верховного суда США, разрешающим однополые браки, Налоговое управление штата Миссисипи принимает декларации о подоходном налоге, поданные в браке совместно, от однополых пар.

состоящие в законном браке. Вернуться к началу |

Как Миссисипи учитывает чистые операционные убытки (NOL)?Чистый операционный убыток переносится на каждый из двух (2) налоговых лет, предшествующих налоговому году убытка, и может переноситься на двадцать лет. Можно провести выборы штата, чтобы отказаться от переноса и перенести на следующий год NOL. Этот выбор сделан в Таблице чистых операционных убытков штата Миссисипи, форма 80-155. Эта форма также должна быть заполнена со всеми возвратами, требующими NOL. Вернуться к началу |

Что такое налоговый режим штата Миссисипи в отношении долгосрочного прироста капитала?Долгосрочный прирост капитала считается налогооблагаемым доходом; тем не менее, штат Миссисипи освобождает от налогообложения прибыль от продажи разрешенных к выпуску акций финансовых учреждений, находящихся в штате Миссисипи. Прибыль также не облагается налогом в отношении национальных корпораций или партнерских интересов в национальных корпорациях или партнерских интересов в национальных партнерствах с ограниченной ответственностью и местных компаниях с ограниченной ответственностью, которые удерживались более одного года.Любая прибыль, которая в противном случае была бы исключена, сначала применяется против любых убытков, понесенных в год получения прибыли или в течение двух (2) лет до или после получения прибыли, и уменьшается на них. Вернуться к началу |

Каков налоговый режим штата Миссисипи в отношении долгосрочных капитальных убытков?Миссисипи обычно следует федеральным правилам, регулирующим потери капитала. Капитальные убытки не превышают 3000 долларов в год. Вернуться к началу |

Облагается ли стипендия, которую я получаю, налогом?Миссисипи обычно следует федеральным правилам, регулирующим стипендии.Если вы получаете стипендию или стипендию, вы можете исключить из дохода всю или часть получаемых вами сумм. Только соискатель ученой степени может исключить суммы, полученные в качестве квалифицированной стипендии. Квалифицированная стипендия — это любая сумма, которую вы получаете, которая предназначена либо для оплаты обучения в образовательной организации, либо для оплаты, расходных материалов и оборудования, необходимых для курсов в образовательном учреждении. Стипендии и суммы стипендий, использованные для оплаты проживания и питания, не учитываются.Однако суммы стипендий и стипендий, полученные нерезидентами, которые специально предназначены для использования в качестве расходов на проживание, не будут облагаться подоходным налогом с населения штата Миссисипи. Вернуться к началу |

Соблюдает ли Миссисипи Налоговый кодекс в отношении программ квалифицированного обучения?Миссисипи соответствует текущему порядку квалифицированных программ предоплаты за обучение в соответствии с разделом 529 Налогового кодекса. Выплаты по планам квалифицированной предоплаты за обучение не будут облагаться налогом, если они используются для высшего образования; однако взносы, которые могут быть заявлены как корректировка дохода, ограничены. Вернуться к началу |

Могу ли я вычесть расходы по уходу за ребенком из моей налоговой декларации о доходах в Миссисипи?Вернуться к началу |

Есть ли в штате Миссисипи индивидуальный налоговый кредит по уходу за ребенком?Вернуться к началу |

Могу ли я вычесть пробег как коммерческие расходы?Вы не можете требовать пробег на работу до основного места работы и обратно, а также не можете требовать личные пробеги в качестве деловых расходов.Начиная с 1 января 2018 года, мили, заработанные за использование вашего личного автомобиля для квалифицированного использования в бизнесе, больше не могут вычитаться как невозмещенные деловые расходы сотрудников в соответствии с изменением федерального закона. Вернуться к началу |

Каковы штрафы и проценты за просрочку платежа?Начиная с 1 января 2019 г., если непогашенное налоговое обязательство не уплачено к первоначальной дате платежа по декларации, проценты выплачиваются по ставке 1/2% в месяц.Штраф взимается в размере 1/2% в месяц, но не более 25% от общей суммы. Вернуться к началу |

Я не могу уплатить причитающийся налог в установленный срок. Могу ли я получить план оплаты?Соглашение о рассрочке доступно для налогоплательщиков, у которых есть налоговые обязательства в размере не менее 75 долларов США, но не превышающие 3000 долларов США. Чтобы иметь право на рассрочку, вы должны:

Вернуться к началу |

Что такое 1099-G и почему вы отправили его мне?Это документ, выданный Налоговым управлением штата Миссисипи и уведомляющий вас о сумме переплаты вашего государственного налога за последний налоговый год. 1099-G предназначен для вашей информации и должен использоваться в случае, если переплата подлежит налогообложению и должна быть указана в вашей федеральной декларации. Если вы получили переплату подоходного налога штата и потребовали подробный вычет из полной суммы удержанного налога штата, вы должны указать сумму переплаты, указанную в форме 1099-G, в качестве дохода в своей федеральной декларации. Вернуться к началу |

Как я могу получить копии поданных мною деклараций?Комиссия хранит налоговые декларации физических лиц в течение трех лет после их подачи. Чтобы запросить копию вашей налоговой декларации, заполните «Запрос на выдачу копий индивидуальной декларации о подоходном налоге» по формуле 70-698 и отправьте письмо по адресу: Отдел индивидуального подоходного налога Вернуться к началу |

Какая идентификационная информация необходима, когда я пишу с вопросом в моей государственной налоговой декларации?Для ускорения вашего запроса в вашу корреспонденцию необходимо включить следующую информацию:

Вернуться к началу |

Где я могу получить пустые налоговые формы за предыдущие годы?Вы можете получить формы за предыдущий год за любой год, которые у нас есть на сайте Департамента доходов. Вернуться к началу |

Мой работодатель не прислал мне форму W-2. Что мне делать?Если W-2 не получен, вам следует сначала связаться со своим работодателем, чтобы проверить, была ли отправлена выписка W-2 по правильному адресу. После того, как все разумные попытки получить копию вашей W-2 от вашего работодателя потерпели неудачу, вы должны приложить к своей декларации из Миссисипи Федеральную форму 4852, заменяющую отсутствующую форму W-2, и копию последней квитанции о заработной плате вашего сотрудника. .Удержание государственного налога должно быть подтверждено копией квитанции об окончательной заработной плате сотрудника. Вернуться к началу |

Мой работодатель прекратил деятельность / или не даст мне форму W-2. Что я могу сделать?Вы должны приложить к своей декларации из штата Миссисипи Федеральную форму 4852, заменяющую отсутствующую форму W-2, и копию последней квитанции о заработной плате вашего сотрудника. Удержание государственного налога должно быть подтверждено копией квитанции об окончательной заработной плате сотрудника. Вернуться к началу |

Что мне делать, если моя форма W-2 неверна?Вы должны получить от своего работодателя исправленную форму заявления об удержании налога, форму W-2C. Вернуться к началу |

Как я могу сообщить о человеке, который использовал номер социального страхования моего ребенка / детей и потребовал их по возвращении без моего разрешения?Вы можете уведомить Налоговое управление штата Миссисипи письмом по адресу: Отдел по подоходному налогу с физических лиц а / я 1033 Джексон, MS 39215-1033 Включите имя, адрес, номер социального страхования, контактный номер и подробное объяснение.Также включают:

Вернуться к началу |

Подвержены ли чаевые / чаевые доходу Миссисипи и удержанию?Чаевые и денежные вознаграждения считаются налогооблагаемым доходом для Миссисипи, и они подлежат удержанию, независимо от того, происходит ли это из заказчик или работодатель. В начало |

Какие у меня варианты оплаты?Налоговое управление штата Миссисипи принимает следующие виды платежей:

Вернуться к началу |

Что такое MPACT?Предоплаченное доступное обучение в колледже штата Миссисипи (MPACT) — это программа предоплаты за обучение в колледже, в которой суммы, внесенные в план для квалифицированного бенефициара, разрешены в качестве корректировки валового дохода. Для получения дополнительной информации о программе MPACT посетите веб-сайт College Savings Mississippi по адресу https://treasury.ms.gov/for-citizens/college-savings-mississippi/. Вернуться к началу |

Что такое сберегательный счет на случай катастроф?А сберегательный счет на случай катастроф — это обычный сберегательный счет с налоговыми льготами или счет на денежном рынке, открытый резидентом Миссисипи после 1 января, 2015 г., в финансовом учреждении, чтобы помочь оплатить страховую франшизу, чтобы помочь оплатить расходы, не покрытые страховым полисом, после выплаты франшизы и для оказания помощи в оплате убытков, связанных с самострахованием, по месту жительства налогоплательщика в соответствии с страховой полис, покрывающий ураган, наводнение, ураган или другие катастрофические причинение ущерба по месту жительства налогоплательщика. Чтобы считаться сберегательным счетом катастрофы, счет должен быть помечены как «Сберегательный счет на случай катастроф». Вернуться к началу |

Могу ли я сделать взносы в случае катастрофических сбережений на существующий сберегательный счет или счет денежного рынка, который содержит средства, предназначенные для отдельной цели?Нет, сберегательный счет на случай катастроф необходимо выделить в новый отдельный сберегательный счет. или счет денежного рынка и должен быть помечен как «Сберегательный счет на случай катастроф».Для этой цели вы должны указать все деньги на этом счете. Вернуться к началу |

Сколько я могу иметь сберегательных счетов на случай катастроф?Подоходный налогоплательщик штата Миссисипи может создать только один сберегательный счет на случай катастрофы для законного место жительства и должно указывать, что цель счета — покрыть совокупная сумма отчислений по страховому полису и других незастрахованных частей рисков потери от урагана, наводнения, урагана или другой катастрофы событие. Вернуться к началу |

На что можно потратить деньги на сберегательном счете на случай катастроф?Деньги в катастрофе сбережений счет может быть использован:

Вернуться к началу |

Что такое катастрофическое событие?«Катастрофическое событие» означает ураганы, циклоны, землетрясения, ураганы, ледяные бури, торнадо, сильные ветры, наводнения, град и форс-мажор. Термин «катастрофическое событие» также включает любое событие. или происшествие, в отношении которого Президентское заявление о катастрофе или заявление бедствия губернатором, выдается. Вернуться к началу |

Зачем мне нужен сберегательный счет на случай катастроф? Поможет ли это с моими налогами?Накопительный счет на случай стихийных бедствий может помочь в оплате страховой франшизы по страховому полису для законного проживания налогоплательщика, который покрывает ущерб от урагана, наводнения, урагана или другого ущерба в результате катастрофического события. Это также поможет оплатить расходы, не покрываемые страховым полисом, после выплаты франшизы и помочь оплатить убытки, связанные с самострахованием, для законного проживания налогоплательщика. Допускается корректировка валового дохода для взносов и процентов, полученных со сберегательного счета на случай катастроф, до ограничений, установленных законом. Вернуться к началу |

Подлежит ли мой сберегательный счет в связи с катастрофой арестом, взиманием, арестом или судебным процессом в Миссисипи?Нет, сберегательный счет катастрофы не подлежит взысканию, взысканию, изъятию, или судебный процесс в Миссисипи, при условии, что средства на счете не полученный в результате или в результате мошеннической передачи, вносящей вклад в счет. Вернуться к началу |

Сколько денег я могу положить на свой сберегательный счет на случай катастроф?Если квалифицированный страховая франшиза меньше или равна 1000 долларов, тогда общая сумма которые могут быть внесены на сберегательный счет катастрофы, не может быть больше, чем 2000 долларов. Если квалифицированная страховая франшиза превышает 1000 долларов, то общая сумма сумма, которая может быть внесена на сберегательный счет катастрофы, составит 15000 долларов США. или вдвое больше франшизы, в зависимости от того, что меньше. Пример 1 — У Боба $ 10 000 франшиза; он может внести 15 000 долларов на свой сберегательный счет на случай катастроф. Пример 2 — У Мэри есть франшиза в размере 6000 долларов; она может внести 12000 долларов на ее сберегательный счет на случай катастроф. В случае если лицо, самостоятельно застраховавшееся, решает не получать страховку на его или ее законное место жительства, тогда общая сумма, которая может быть внесена в катастрофу сберегательный счет будет меньше 350 000 долларов США или стоимости налогоплательщика легальное место жительства. Пример 3 — Джим самостоятельно страхует свои юридические

резиденция стоимостью 200 000 долларов; он может внести до 200000 долларов в свою катастрофу

Сберегательный счет. Пример 4 — Донна самостоятельно страхует ее юридическое место жительства, которое оценивается в 500 000 долларов США; она может внести до 350 000 долларов на ее сберегательный счет на случай катастроф. Да, взносы в сберегательный счет катастрофы может быть сделан в течение нескольких лет до максимального сумма ограничения соблюдена.Пока поскольку налогоплательщики делают взносы на сберегательный счет катастрофы, разрешен вычет в валовой доход штата Миссисипи. Вернуться к началу |

Могу ли я и моя супруга открыть сберегательный счет на случай катастроф и получить более одного вычета?Нет, вычет ограничен местом проживания налогоплательщика. в Миссисипи, и состоящие в браке налогоплательщики, подающие совместно, имеют право только на одну вычет. Вернуться к началу |

Есть ли штраф, если я использую деньги со своего сберегательного счета на случай катастрофы для чего-то, кроме квалифицированных расходов на катастрофу?Да, если распределение, снятое со счета катастрофических сбережений, не использовалось для квалифицированных расходов по распределению в течение налогового года, то взимается дополнительный налог в размере двух с половиной процентов (2-1 / 2%) с суммы неквалифицированных расходов по распределению.Избыточные распределения также сообщаются как Облагаемый налогом доход Миссисипи. Это дополнительный налог не применяется, если применяется одно из следующих условий: 1. У налогоплательщика больше нет юридического место жительства, которое имеет право на освобождение усадьбы в соответствии с Кодексом мисс Энн. §27-33-1 et seq .; или 2. Раздача с катастрофы сберегательный счет создается не ранее даты, когда налогоплательщики получают возраст семидесяти (70) лет. Вернуться к началу |

Могу ли я внести взносы на сберегательный счет на случай катастроф, чтобы покрыть ущерб второму дому?Нет, сберегательный счет на случай катастроф только для законного места жительства налогоплательщика в штате Миссисипи. Вернуться к началу |

Что, если я положу слишком много денег на свой сберегательный счет на случай катастроф?Если налогоплательщик вносит сверх в пределах, предусмотренных законом, налогоплательщик снимает сумму сверхнормативные взносы и включить эту сумму в налогооблагаемую валовую прибыль штата Миссисипи. доход в год вывода. Вернуться к началу |

Могу ли я перевести деньги со своего обычного сберегательного счета на сберегательный счет катастрофы?Да, фонды Вклад в катастрофу сберегательный счет может поступать из любого источника. Вернуться к началу |

Какие записи мне нужно вести о снятии средств с моего сберегательного счета на случай катастрофы для оплаты квалифицированных расходов на катастрофу?Налогоплательщикам следует вести квитанции о квалифицированных расходах, выплаченных из произведенных распределений со сберегательного счета катастрофы. Квитанции должны быть предоставлены в Департамент доходов при запрос. Вернуться к началу |

Если я сниму деньги со своего сберегательного счета для покрытия расходов на ремонт своего дома, могу ли я пополнить счет и получить еще один вычет?Да, если выплата производится для покрытия расходов на ремонт, произведенный в результате катастрофического событие, то взносы могут производиться в пределах установленного законом лимита. Эти взносы могут быть исключены из Облагаемый налогом доход Миссисипи. Вернуться к началу |

Облагаются ли проценты, заработанные на счете, налогом на прибыль в Миссисипи?Нет, проценты, полученные на сберегательном счете катастрофы, исключаются из Валовой доход Миссисипи. В начало |

Как сообщаются распределения? Выдает ли финансовое учреждение 1099 с указанием распределений?Катастрофическая экономия счет является обычным сберегательным счетом или счетом денежного рынка, который налогоплательщик При открытии счета необходимо указать как сберегательный счет катастрофы.В только 1099, выпущенные на этот счет, будут предназначены для процентов, заработанных на учетная запись. Этот интерес исключен из Валовой доход Миссисипи. Вернуться к началу |

Что происходит, когда налогоплательщик переезжает в другое место жительства или за пределы штата? Обязаны ли они снимать деньги со сберегательного счета на случай катастроф и, следовательно, отражать их как доход? Или им разрешено вести сберегательный счет и сообщать MS о доходах только тогда, когда они фактически снимают деньги?

Вернуться к началу |

Что, если бы они переехали из Миссисипи в Алабаму, где оба штата имеют возможность иметь сберегательный счет на случай катастроф, имеет ли это значение?Нет, если налогоплательщик переезжает в штат, у которого также есть сберегательный счет на случай катастроф, им все равно нужно будет вывести средства из катастрофы в Миссисипи сберегательный счет и сообщать о нем как о налогооблагаемом доходе в Миссисипи в год средства сняты.Затем новая катастрофа сберегательный счет может быть открыт в Алабаме на основании закона этого штата и возьмите вычет в соответствии с требованиями Алабамы. Вернуться к началу |

Соблюдает ли Миссисипи соглашения об освобождении от федерального подоходного налога между США и другими иностранными округами?Нет, как правило, штат Миссисипи не соблюдает соглашения об освобождении от уплаты федерального подоходного налога. Любой доход, полученный на 1042S, следует указывать в доходе от Миссисипи как налогооблагаемый доход. Вернуться к началу |

Как подавать и платить Городские налоги | Сервис

Подробные инструкции по оплате каждого налога можно найти на странице веб-сайта. Описанные ниже методы предназначены для общего ознакомления.

Онлайн

Следующие налоги можно оплатить онлайн, если они поданы через портал eFile / ePay:

- Налог на прибыль и поступления от предпринимательской деятельности

- Налог на табак

- Налог на чистую прибыль

- Школьный подоходный налог

- Налог на табак и связанные с табаком товары

- Налог на использование и размещение

- Налог на заработную плату (ежегодная сверка)

- Налог на развлечения

- Налог на прибыль

- Гостиничный налог

- Налог на спиртные напитки

- Наружная реклама

- Плата за парковку

- Налог на услуги парковщика

- Аренда автомобилей

Для онлайн-оплаты налогов вам потребуется:

- Ваш SSN / EIN или номер налогового счета Филадельфии.

- Ваш ПИН-код Налогового управления.

- Девятизначный маршрутный номер вашего банка и номер вашего сберегательного или текущего счета.

Ваш PIN-код генерируется городом, когда вы регистрируете свою компанию в Интернете. Если вы никогда не использовали нашу онлайн-систему, вам нужно будет выбрать «Подать заявку на получение PIN-кода» в левой части экрана наших онлайн-услуг.

Через eCheck или кредитной / дебетовой картой

Следующие налоги можно оплатить онлайн с помощью eCheck или кредитной / дебетовой карты:

Оплата через eCheck бесплатна.При оплате кредитной картой взимается комиссия в размере 2,25%. При личных платежах дебетовыми картами Visa взимается комиссия за обработку в размере 3,95 доллара США.

Путем модернизированной электронной архивации (MeF)

Если вы подаете городские налоги через модернизированную электронную регистрацию, вы также можете оплатить свою задолженность с помощью утвержденных пакетов программного обеспечения.

Обратите внимание, что MeF позволяет запланировать дату платежа до срока уплаты налогов.

Путем электронного перевода денежных средств (EFT)

Большинство налоговых платежей также можно произвести в электронном виде с помощью нашей бесплатной программы электронных денежных переводов (EFT).Этот тип платежа также называется транзакцией автоматизированной клиринговой палаты (ACH) и включает прямое списание с вашего счета. Чтобы подать заявку на эту услугу или узнать больше об ее использовании, посетите нашу информационную страницу EFT.

По почте

Отправьте платежный купон, прикрепленный к вашему счету, вместе с чеком или денежным переводом. Обязательно напишите на чеке тип налога и номер счета.

Используйте почтовый адрес, указанный в счете, или проверьте страницу веб-сайта, чтобы узнать конкретный налог.

Посетите наш сайт eFile / ePay, если вам нужно распечатать купон на оплату.

Лично

Оплатите счет лично чеком или денежным переводом в одном из трех авторизованных пунктов обслуживания клиентов. Оплата наличными лично в здании муниципальных служб.

По телефону

Вы можете оплатить налог на недвижимость кредитной картой по телефону, позвонив по телефону (877) 309-3710.

Если у вас возникнут проблемы с этой телефонной системой, обратитесь в службу поддержки по телефону (800) 487-4567.