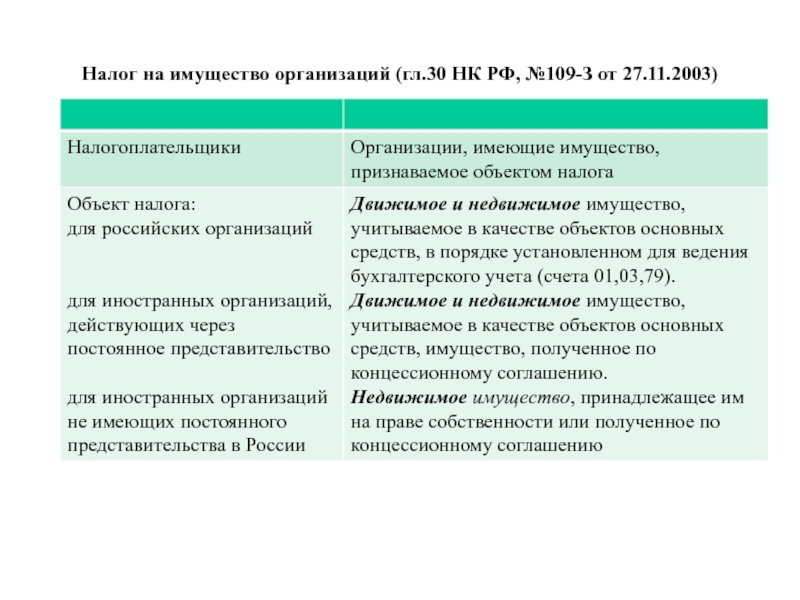

Р А С Ч Е Т | ||

П О К АЗ А Т Е Л И |

|

|

| 1. Средняя стоимость всего имущества……………………………… | ||

| 2. Средняя стоимость имущества, освобожденного от налогооблажению | ||

| 3. Средняя стоимость имущества, подлежащая налогообложению (стр. 1 -стр. 2) | ||

4. Ставка налога Ставка налога | ||

| 5. Сумма налога, исчисленная к уплате | ||

| 6. Начислено налогов за отчетный период | ||

| 7. К доплате по сроку | ||

| 8. К уменьшению | ||

| ||

|

| |

| ||

Являются ли здания гостиниц у организаций, применяющих УСН, объектом налогообложения по налогу на имущество организаций согласно ст. 378.2 НК РФ?

Напряженный график не позволяет посещать мероприятия по повышению квалификации?

Мы нашли выход!

|

Консультация предоставлена 29.05.2015 г.

Организация (г. Москва), применяющая УСН, имеет в собственности здание гостиницы.

Являются ли здания гостиниц у организаций, применяющих УСН, объектом налогообложения по налогу на имущество организаций согласно ст. 378.2 НК РФ?

378.2 НК РФ?

По данному вопросу мы придерживаемся следующей позиции:

Здания гостиниц в общем случае не являются объектом налогообложения по налогу на имущество у организаций, применяющих УСН.

В то же время, если часть здания (часть помещений) гостиницы, находящейся в собственности организации, применяющей УСН, будет признана объектом недвижимого имущества, указанного в пп. 1 и пп. 2 п. 1 ст. 378.2 НК РФ, отвечающим условиям, установленным п.п. 3-5 ст. 378.2 НК РФ (будет предназначено для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо будет фактически использоваться для размещения этих объектов), и такой объект недвижимого имущества (часть здания, часть помещений) будет включен уполномоченным органом исполнительной власти субъекта РФ в перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость, то организация должна будет уплачивать в отношении таких объектов недвижимости налог на имущество организаций (исходя из кадастровой стоимости).

Обоснование позиции:

Согласно п. 1 ст. 2, п. 4 ст. 7 Федерального закона от 02.04.2014 N 52-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (далее — Закон N 52-ФЗ), п. 1 ст. 346.19, п. 2 ст. 346.11 НК РФ организации, применяющие упрощенную систему налогообложения, с 01.01.2015 признаются плательщиками налога на имущество организаций в отношении того имущества, налоговая база по которому определяется исходя из кадастровой стоимости.

Так, в соответствии с редакцией нормы абзаца первого п. 2 ст. 346.11 НК РФ, вступившей в силу с 01.01.2015, применение упрощенной системы налогообложения организациями предусматривает их освобождение, в частности, от обязанности по уплате налога на имущество организаций (за исключением налога, уплачиваемого в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с НК РФ).

При этом в отношении имущества, налоговая база по которому определяется в соответствии со ст. 375 НК РФ как среднегодовая стоимость, организации на УСН по-прежнему будут освобождены от уплаты налога на имущество (п. 1 ст. 2 Закона N 52-ФЗ).

Напомним, что Федеральный закон от 02.11.2013 N 307-ФЗ (далее — Закон N 307-ФЗ) дополнил главу 30 НК РФ статьей 378.2, устанавливающей особенности определения налоговой базы, исчисления и уплаты налога на имущество организаций в отношении отдельных объектов недвижимого имущества.

Перечень объектов недвижимого имущества (видов недвижимого имущества), в отношении которых налоговая база определяется как кадастровая стоимость имущества, утвержденная в установленном порядке, приведен в п. 1 ст. 378.2 НК РФ. Указанным в данной норме перечнем к таким объектам недвижимого имущества отнесены:

1) административно-деловые центры и торговые центры (комплексы) и помещения в них;

2) нежилые помещения, назначение которых в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

3) объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в Российской Федерации через постоянные представительства.

Кроме того, Федеральным законом от 04.10.2014 N 284-ФЗ п. 1 ст. 378.2 НК РФ дополнен пп. 4 (вступившим в силу с 01.01.2015), в котором в качестве объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, указаны жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Отметим также, что Законом N 307-ФЗ внесены изменения также в ст. 12 и в абзац второй п. 2 ст. 372 НК РФ.

Согласно новой редакции абзаца четвёртого п. 3 ст. 12 НК РФ при установлении региональных налогов законодательные (представительные) органы государственной власти субъектов РФ законами о налогах в порядке и пределах, которые предусмотрены НК РФ, могут устанавливать не только налоговые льготы и порядок их применения, но и особенности определения налоговой базы.

В свою очередь, в отношении налога на имущество в абзаце втором п. 2 ст. 372 НК РФ (с учетом изменений, внесенных Законом N 307-ФЗ) указано, что законами субъектов РФ могут определяться особенности определения налоговой базы отдельных объектов недвижимого имущества в соответствии с главой 30 НК РФ.

При этом отдельные объекты недвижимого имущества указаны в ст. 378.2 НК РФ.

В п. 2 ст. 378.2 НК РФ предусмотрено, что закон субъекта РФ, устанавливающий особенности определения налоговой базы исходя из кадастровой стоимости объектов недвижимого имущества, указанных в пп.пп. 1, 2 и 4 п. 1 ст. 378.2 НК РФ, может быть принят только после утверждения субъектом РФ в установленном порядке результатов определения кадастровой стоимости объектов недвижимого имущества.

Исходя из п. 2 ст. 378.2 НК РФ закон субъекта РФ может устанавливать особенности определения налоговой базы исходя из кадастровой стоимости только тех объектов недвижимого имущества (видов недвижимого имущества), которые указаны в пп.пп. 1, 2 и 4 п. 1 ст. 378.2 НК РФ.

Таким образом, субъекты РФ при установлении особенности определения налоговой базы не вправе устанавливать иные виды недвижимого имущества, в отношении которых налоговая база может определяться как кадастровая стоимость имущества, и, соответственно, устанавливать особенности определения налоговой базы в отношении данных видов недвижимого имущества.

Отметим, что приведенный в п. 1 ст. 378.2 НК РФ перечень объектов недвижимого имущества, в отношении которых налоговая база может определяться как кадастровая стоимость имущества, напрямую не включает в себя гостиницы.

Поскольку в перечне объектов недвижимого имущества, приведенном п. 1 ст. 378.2 НК РФ, не поименованы гостиницы, то с учётом п. 1 ст. 2 Закона N 52-ФЗ следовало бы сделать вывод о том, что в общем случае гостиницы не будут являться объектом налогообложения по налогу на имущество у организаций, применяющих УСН, так как указанные организации с 01.01.2015 признаются плательщиками налога на имущество только в отношении того имущества, налоговая база по которому определяется исходя из кадастровой стоимости.

Вместе с тем в рассматриваемой ситуации необходимо учитывать также следующее.

В соответствии с пп.пп. 1 и 2 п. 1 статьи 378.2 НК РФ налоговая база как кадастровая стоимость имущества, утвержденная в установленном порядке, применяется в отношении объектов недвижимости, к которым отнесены:

— административно-деловые центры и торговые центры (комплексы) и помещения в них;

— нежилые помещения, назначение которых в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания.

Условия признания объекта недвижимости административно-деловым центром, торговым центром (комплексом) установлены п.п. 3, 4 и 4.1. ст. 378.2 НК РФ.

Так, согласно п.п. 3 и 4 ст. 378.2 НК РФ:

— административно-деловым центром признается отдельно стоящее нежилое здание (строение, сооружение), помещения в котором принадлежат одному или нескольким собственникам и которое отвечает хотя бы одному из условий:

1) расположено на земельном участке, один из видов разрешенного использования которого предусматривает размещение офисных зданий делового, административного и коммерческого назначения;

2) предназначено для использования или фактически используется в целях делового, административного или коммерческого назначения. При этом здание (строение, сооружение) признается предназначенным для использования в указанных целях, если назначение помещений общей площадью не менее 20% его общей площади в соответствии с кадастровыми паспортами или документами технического учета (инвентаризации) предусматривает размещение офисов и сопутствующей офисной инфраструктуры (включая централизованные приемные помещения, комнаты для проведения встреч, офисное оборудование, парковки).

— торговым центром (комплексом) признается отдельно стоящее нежилое здание (и т.п.), помещения в котором принадлежат одному или нескольким собственникам и которое отвечает хотя бы одному из условий:

1) расположено на земельном участке, один из видов разрешенного использования которого предусматривает размещение торговых объектов, объектов общественного питания и (или) бытового обслуживания;

2) предназначено для использования или фактически используется в целях размещения торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания. При этом здание признается предназначенным для использования в целях размещения торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания, если назначение помещений общей площадью не менее 20% его общей площади в соответствии с кадастровыми паспортами или документами технического учета (инвентаризации) предусматривает размещение торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания.

В свою очередь, согласно п. 4.1 ст. 378.2 НК РФ отдельно стоящее нежилое здание (строение, сооружение), помещения в котором принадлежат одному или нескольким собственникам, признается одновременно как административно-деловой центр, так и торговый центр (комплекс), если такое здание (и т.п.) предназначено для использования или фактически используется одновременно как в целях делового, административного или коммерческого назначения, так и в целях размещения торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания.

При этом:

— здание (и т.п.) признается предназначенным для использования одновременно как в целях делового, административного или коммерческого назначения, так и в целях размещения торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания, если назначение помещений общей площадью не менее 20% общей площади этого здания (и т. п.) в соответствии с кадастровыми паспортами или документами технического учета (инвентаризации) таких объектов недвижимости предусматривает размещение офисов и сопутствующей офисной инфраструктуры (включая централизованные приемные помещения, комнаты для проведения встреч, офисное оборудование, парковки), торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания;

п.) в соответствии с кадастровыми паспортами или документами технического учета (инвентаризации) таких объектов недвижимости предусматривает размещение офисов и сопутствующей офисной инфраструктуры (включая централизованные приемные помещения, комнаты для проведения встреч, офисное оборудование, парковки), торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания;

— фактическим использованием здания (и т.п.) одновременно как в целях делового, административного или коммерческого назначения, так и в целях размещения торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания признается использование не менее 20% общей площади этого здания (и т.п.) для размещения офисов и сопутствующей офисной инфраструктуры (включая централизованные приемные помещения, комнаты для проведения встреч, офисное оборудование, парковки), торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания.

Фактическим использованием нежилого помещения для размещения офисов, торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания признается использование не менее 20% процентов его общей площади для размещения офисов, торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания (п. 5 ст. 378.2 НК РФ).

5 ст. 378.2 НК РФ).

Пунктом 7 ст. 378.2 НК РФ установлено, что уполномоченный орган исполнительной власти субъекта РФ не позднее 1 числа очередного налогового периода по налогу на имущество организаций определяет на этот налоговый период перечень объектов недвижимого имущества, указанных в пп.пп. 1 и 2 п. 1 ст. 378.2 НК РФ (далее — Перечень объектов недвижимого имущества), направляет его в налоговые органы по месту нахождения соответствующих объектов недвижимого имущества и размещает на своем официальном сайте или на официальном сайте субъекта Российской Федерации в информационно-телекоммуникационной сети «Интернет».

Учитывая вышеизложенное, если объекты недвижимого имущества, указанные в пп.пп. 1 и 2 п. 1 ст. 378.2 НК РФ, отвечают условиям, установленным п.п. 3-5 ст. 378.2 НК РФ, то они должны быть включены уполномоченным органом исполнительной власти субъекта РФ в Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость. Такие объекты недвижимости, включенные в указанный Перечень, подлежат налогообложению налогом на имущество организаций исходя из кадастровой стоимости (письмо Минфина России от 20.01.2015 N 03-05-04-01/1246).

Такие объекты недвижимости, включенные в указанный Перечень, подлежат налогообложению налогом на имущество организаций исходя из кадастровой стоимости (письмо Минфина России от 20.01.2015 N 03-05-04-01/1246).

Соответственно, полагаем, что в рассматриваемой ситуации, если часть здания (часть помещений) гостиницы, находящейся в собственности организации, применяющей УСН, будет признана объектом недвижимого имущества, указанного в пп.пп. 1 и 2 п. 1 ст. 378.2 НК РФ, отвечающим условиям, установленным п.п. 3-5 ст. 378.2 НК РФ (будет предназначено для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо будет фактически использоваться для размещения этих объектов), и такой объект недвижимого имущества (часть здания, часть помещений) будет включен уполномоченным органом исполнительной власти субъекта РФ в Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость, то организация должна будет уплачивать в отношении таких объектов недвижимости налог на имущество организаций (исходя из кадастровой стоимости).

К сведению:

Законодатели могут установить ограничения в перечне облагаемого по кадастровой стоимости имущества. Так, уже измененный и действующий в новой редакции Закон г. Москвы от 05.11.2003 N 64 «О налоге на имущество организаций» (далее — Закон г. Москвы) предусматривает ограничение площади объектов, подлежащих налогообложению (п. 1, п. 2 ст. 1.1 Закона г. Москвы), также предусмотрены определенные налоговые льготы (ст. 4.1 Закона Москвы). При этом в разъяснениях Минфина России говорится, что по вопросам применения Закона, устанавливающего особенности определения налоговой базы исходя из кадастровой стоимости объектов недвижимого имущества, указанных в пп.пп. 1 и 2 п. 1 ст. 378.2 НК РФ, следует обращаться в соответствии со ст. 34.2 НК РФ в финансовый орган субъекта РФ, а по вопросу формирования Перечня объектов недвижимого имущества для целей налогообложения на соответствующий налоговый период — в уполномоченный Правительством субъекта РФ орган исполнительной власти (письма Минфина России от 26.02.2014 N 03-05-05-01/8066, от 17.02.2014 N 03-05-05-01/6376, от 06.02.2014 N 03-05-05-01/4765).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Графкин Олег

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер

Мягкова Светлана

Налог на имущество без кадастровой стоимости при УСН: платить или нет

Плательщиками налога на имущество признаются как коммерческие, так и некоммерческие организации (п. 2 ст. 11 НК РФ, п. 1 ст. 373 НК РФ, письмо Минфина России от 19.02.2013 № 03-02-08/7). Также в письме Минфина России от 05.04.2012 № 03-05-05-01/19 дано разъяснение о необходимости уплаты налога на имущества с остаточной стоимости газопровода некоммерческой организацией, применяющей общую систему налогообложения.

Но применение УСН предусматривает освобождение организаций от обязанности по уплате налога на имущество, за исключением объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с НК РФ (п. п. 1, п. п. 2 ст. 346.11 НК РФ).

Газопроводы не поименованы в п. 1 ст. 378.2 НК РФ, устанавливающего перечень объектов, в отношении которых налоговая база определяется как кадастровая стоимость.

Минфин России разъяснил (письмо от 11.08.2017 № 03-05-05-01/51686), что уполномоченный орган исполнительной власти субъекта РФ определяет перечень объектов недвижимого имущества, указанных в п. 1 ст. 378.2 НК РФ, направляет его в налоговые органы и размещает на своем официальном сайте или на официальном сайте субъекта РФ. Если объект недвижимости, принадлежащий организации, применяющей УСН, не включен в такой Перечень объектов недвижимого имущества, то в отношении данного объекта налог на имущество организаций не исчисляется, и налоговая декларация в налоговые органы не представляется.

Таким образом, для объектов недвижимого имущества, не включенных в перечень объектов, в отношении которых база налога на имущество определяется по кадастровой стоимости, применение УСН освобождает организацию от обязанности по уплате налога на имущество и представлению декларации.

Уплата налога на имущество организациями и ИП в рамках УСНО

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20192020

НомерЛюбой

Электронная версия

Нналоговая база по налогу на имущество в 2020 и 2021 году

Налоговая база по налогу на имущество — это стоимостная, физическая или иная характеристика объекта налогообложения. Как ее определить в целях исчисления налога на имущество, какие есть особенности ее определения для физических и юридических лиц, какие изменения ждут налогоплательщиков в ближайшем будущем — расскажем в нашей статье.

Плательщики налога на имущество

Налогоплательщиками признаются как физические, так и юридические лица. Правила исчисления и уплаты имущественного фискального сбора для них различны и регулируются разными главами НК РФ:

Налог на имущество физических лиц является местным сбором, а юридических — региональным. Кроме НК РФ, правила уплаты регулируются законодательством соответствующего уровня.

Рассмотрим отдельно особенности формирования налогооблагаемой базы для каждой категории плательщиков.

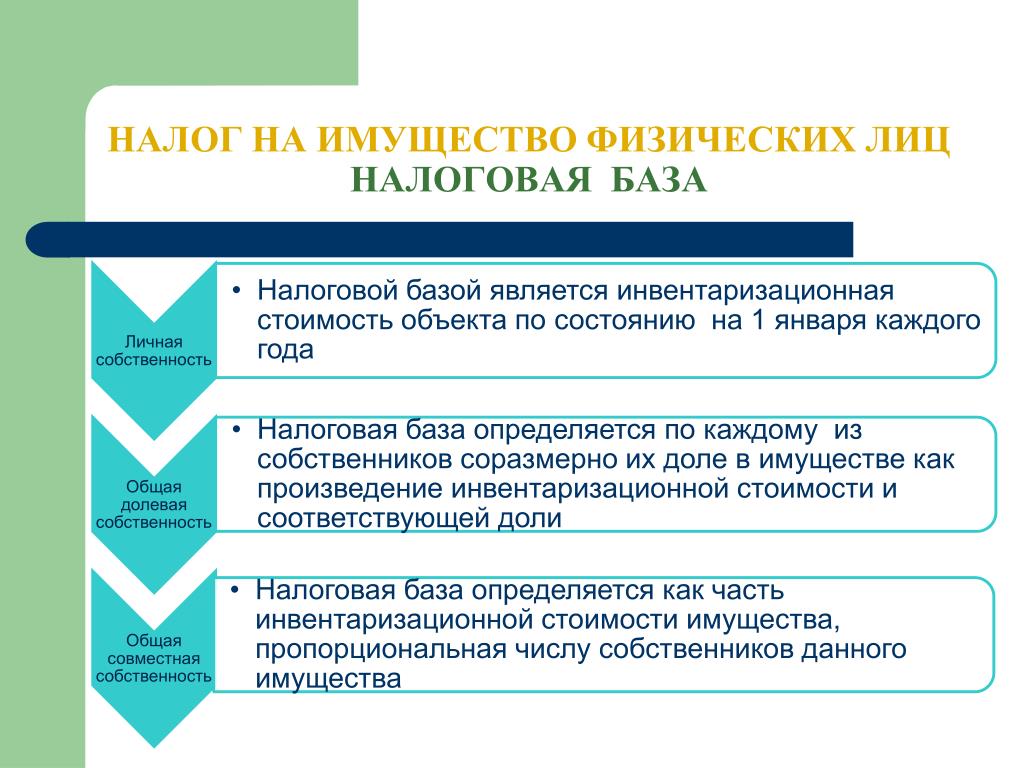

Имущество физических лиц: как определяется база для налогообложения

Физические лица уплачивают налоговый сбор, если являются собственниками недвижимости:

- жилого дома, квартиры, комнаты;

- гаража или машино-места;

- объекта незавершенного строительства;

- иного здания, строения, помещения.

Налогооблагаемая база по налогу на имущество физических лиц определяется исходя из кадастровой стоимости недвижимости, собственником которой является плательщик. Кадастровая оценка для расчета берется на 1 января налогового периода. Расчет налогооблагаемой базы и налога к уплате производится ИФНС. Данные налоговики получают из Единого государственного реестра недвижимости.

Налог на имущество организаций: налоговая база

Организации исчисляют размер фискального платежа к перечислению в бюджет самостоятельно. Объектом обложения в 2020 году является и движимое, и недвижимое имущество, учитываемое на балансе компании в качестве основных средств. Не признаются объектами налогообложения:

- земельные участки;

- имущество, используемое госорганами для нужд обороны, обеспечения безопасности и охраны правопорядка;

- объекты культурного наследия;

- ядерные установки, ледоколы, космические объекты;

- основные средства, включенные в первую и вторую амортизационные группы.

По общему правилу, налоговая база определяется исходя из среднегодовой стоимости собственности, являющейся объектом налогообложения. Средняя стоимость определяется как частное от деления суммы остаточной стоимости основных средств на первое число каждого месяца расчетного периода и месяца, следующего за ним, на количество месяцев в расчетном периоде, увеличенное на единицу.

В отношении недвижимости может быть установлено определение налогооблагаемой базы исходя из кадастровой стоимости (п. 2 ст. 375 НК РФ).

Когда имущественный налог исчисляется исходя из кадастровой стоимости

Регион может принять решение об исчислении имущественного налогового сбора исходя из кадастровой стоимости в отношении отдельных объектов недвижимости. Данное решение закрепляется региональным законодательным актом. Сведения об облагаемой таким образом недвижимости должны быть размещены на сайте региона или уполномоченного регионального органа власти. Например, в Москве на сайте мэра размещен электронный сервис, позволяющий определить, включен ли объект налогоплательщика в перечень.

Для определения налогооблагаемой базы кадастровую оценку необходимо взять на 1 января налогового периода. Узнать ее можно на сайте Росреестра по кадастровому номеру объекта недвижимости.

Последние изменения

03.08.2018 принят Федеральный закон № 302-ФЗ. Он вносит изменения в НК РФ. В том числе отменяется обложение имущественным налогом движимого имущества. Изменения вступят в силу с 01.01.2019. Следовательно, исчислять и уплачивать сборы организации будут только с недвижимости. Если в собственности компании недвижимости нет, то она не будет признаваться налогоплательщиком: у нее не будет обязанности исчислять налог и она будет освобождена от составления и подачи соответствующей налоговой отчетности.

Правовые документы

платим правильно. АБТ Отчетность в Санкт-Петербурге

По какой ставке платить налог на имущество организаций, как рассчитать имущественный налог и как сервис СБИС помогает «дружить» с налогами: платить их правильно и оптимально для организации? Читайте об этом в нашей статье.

Налог на имущество юридических лиц относится к региональным. Субъекты федерации могут самостоятельно определять ставку, срок, порядок уплаты, льготы по этому налогу для организаций. Однако сделать они могут это только в рамках границ, установленных в Налоговом кодексе РФ. Платится налог по месту регистрации компании, большая часть его плательщиков используют общую систему налогообложения.

Налог на имущество юридических лиц определяется как среднегодовая стоимость движимого и недвижимого имущества, признаваемого объектом налогообложения. Начисляется налог в соответствии с данными бухгалтерского учета организации.

Налоговый период по налогу на имущество организаций — один календарный год. По итогам налогового периода, но не позднее 30 марта, предоставляется налоговая декларация.

Кто и за что платит имущественный налог?

Все нюансы данного налога прописаны в 30-ой главе Налогового кодекса РФ «Налог на имущество организаций». В частности, в ней указано, что плательщиками имущественного налога являются организации, владеющие имуществом на правах собственности, временного пользования, доверительного управления и на других правовых основаниях. Налог на имущество платят и иностранные предприятия, имеющие недвижимость на территории РФ или работающие в РФ через постоянные представительства.

Объектами налогообложения признается движимое и недвижимое имущество, учтенное на балансе в качестве объектов основных средств (транспорт, здания, оборудования и др.) в порядке, установленном для ведения бухгалтерского учета. Налог распространяется и на имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению.

Согласно НК РФ, не попадают под имущественный налог:

- земельные участки и другие природные ресурсы;

- имущество, в котором законодательством предусмотрена военная или приравненная к ней служба, используемое для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка;

- объекты культурного наследия;

- ядерные установки, используемые для научных целей, пункты хранения ядерных материалов и радиоактивных веществ и хранилища радиоактивных отходов;

- ледоколы, суда с ядерными энергетическими установками и суда атомно-технологического обслуживания;

- космические объекты;

- суда, зарегистрированные в Российском международном реестре судов;

- недолговечное имущество с коротким сроком использования: имущество первой и второй амортизационной группы в соответствии с Классификацией основных средств.

Этот налог платят как организации на ОСН, так и организации на УСН и ЕНВД, владеющие недвижимым имуществом. Компании на ОСН платят налог на движимое и недвижимое имущество. Организации на УСН и ЕНВД платят налог только на недвижимое имущество.

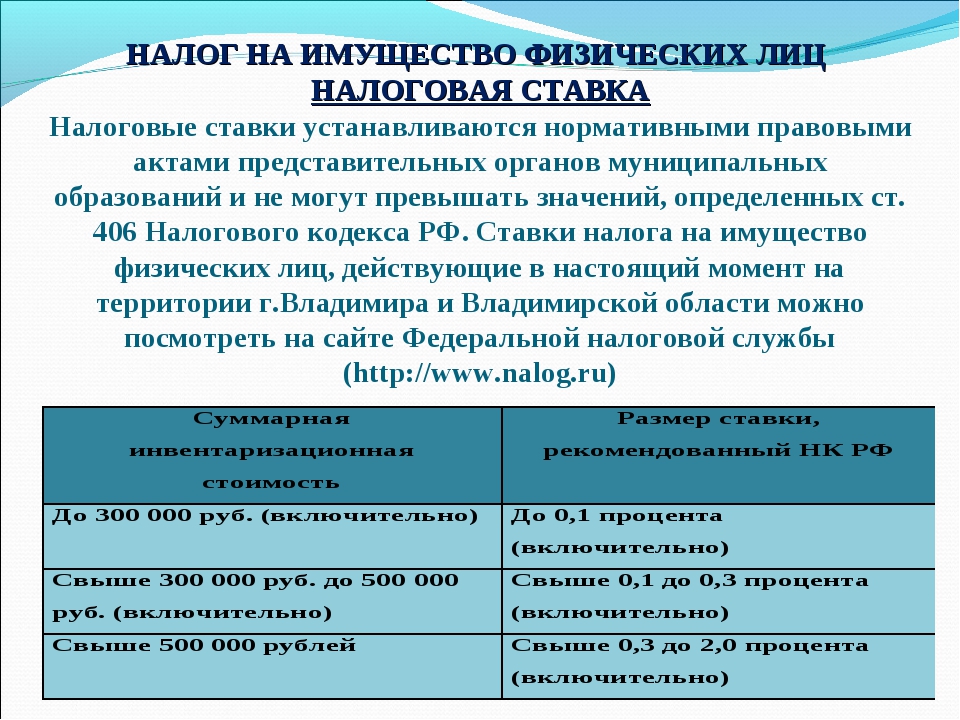

Налог на имущество организаций в 2017 году: уточняем региональные особенности

Налоговая ставка на имущество юридических лиц растет. В 2017 году ставка по налогу на имущество, считаемое по остаточной стоимости, составляет 2,2 %. Объекты недвижимого имущества, налоговой базой в отношении которых признается кадастровая стоимость, подлежат налогообложению по предельной ставке в 2%. Регионы вправе утверждать свои налоговые ставки при условии, что они не будут больше той, что установлена в НК РФ. Также региональные власти вправе устанавливать дифференцированные ставки, зависящие от категории плательщика и имущества, признаваемого объектом налогообложения.

То есть каждый субъект РФ закрепляет в своем региональном законе о налоге на имущество категории налогоплательщиков и соответствующие им ставки налога. Все имущество организаций, которое в этот печень не попало – по умолчанию облагается налогом по наивысшей ставке.

Прежде чем рассчитать налог на имущество 2017, нужно получить информацию об актуальной ставке в вашем регионе.

Как считать налог на имущество: по остаточной или кадастровой стоимости?

Сейчас в нашей стране для определения налоговой базы существует два подхода: принимается в расчет либо остаточная стоимость имущества, либо кадастровая.

Традиционно в РФ данный налог платился по балансовой, остаточной стоимости имущества (ОС). Начальная стоимость такого основного средства из года в год уменьшается через механизм амортизации. В целях налогообложения рассчитывается среднегодовая стоимость ОС, которая будет все меньше и меньше год от года при условии, если в него не будут внесены дополнительные средства.

Расчет налога на имущество осуществляется по формуле: (ст. 382 НК РФ):

Сумма налога = Ставка налога* Налоговая база.

Для расчета ОС используется формула:

Среднегодовая ОС = (Сумма стоимостей ОС на 1 число каждого месяца налогового периода + Стоимость ОС на 31 декабря) /(12 месяцев + 1)

В 2014-ом году в законодательство были внесены поправки, согласно которым по ряду объектов недвижимого имущества нужно применять кадастровую стоимость. Вот перечень данных объектов:

- Деловые центры и центры торговли;

- Помещения под офисы, общепит, бытовое обслуживание;

- Объекты недвижимости иностранных предприятий без постоянного представительства в РФ;

- Жилые дома и помещения, не учтенные на балансе в качестве объектов основных средств.

Для этих объектов кадастровая стоимость имущества и будет являться налоговой базой. Считать ее не нужно, достаточно воспользоваться сервисом Росреестра, где опубликована вся необходимая информация.

Регионы вправе определить для себя как величину налоговой ставки в заданных общим законом пределах, так и срок, когда нововведение начнет действовать у них – но не позже 2020 года. Уже 60 субъектов РФ используют кадастровую стоимость для расчета налога на имущество. В 2015 году нововведение запустили 4 региона, в 2015 — еще 28 регионов, в 2016 к ним присоединились 16 субъектов РФ, в 2017-ом подтянулись еще 12.

Запустить изменение возможно с 1 января каждого нового года. Если регион не успел это сделать до указанной даты, придется ждать еще год. Если в вашем регионе пока не принят закон о налогообложении по кадастровой стоимости, вы рассчитываете налог по-старому. Если же ваш регион в числе тех, кто уже поддержал нововведение, и у вас есть вышеперечисленные объекты, то считать налог нужно по-новому.

Разобраться со всеми тонкостями уплаты налога на имущество поможет сервис СБИС. Он проанализирует все налоги, которые платит компания: проверит систему налогообложения на оптимальность, проведет анализ налоговой нагрузки, учтет все региональные нюансы налогообложения.

Выбирая инструменты для автоматизации, не забудьте и про электронную цифровую подпись (ЭЦП). В соответствии с 84-ой статьей Налогового кодекса РФ, заявления о постановке на учет или снятии с учета в налоговом органе, заявления иностранной организации, уведомление о выборе налогового органа для постановки на учет организации по месту нахождения одного из ее обособленных подразделений могут быть переданы в налоговую инспекцию через официальный портал Федеральной налоговой службы с использованием ЭЦП. С ее помощью вы избежите визиты в инспекцию, а значит сэкономите время, деньги на проезды-командировки и нервы.

Обо всех подробностях налога на имущество вам готовы рассказать наши специалисты. Используйте СБИС, платите налоги оптимально для компании и забудьте о штрафах!

Когда арендатор должен платить налог на имущество организаций

Минфин разъяснил, как уплачивается налог на имущество организаций в отношении арендуемых помещений.

В письме от 03.07.2019 № 03-05-05-01/48949 отмечается, что по нормам НК РФ налогообложение имущества связано с принятием актива к бухгалтерскому учету на баланс в качестве основного средства в соответствии с правилами ведения бухгалтерского учета.

Это значит, что плательщиком налога на имущество организаций в отношении объектов недвижимости, учитываемых на балансе в качестве основных средств, признается балансодержатель недвижимого имущества.

Поэтому если объект недвижимости, полученный в аренду, учитывается на балансе арендатора в составе основных средств, то арендатор должен платить налог на имущество организаций в отношении этого объекта.

Если объект недвижимости, переданный в аренду, учитывается в составе основных средств на балансе арендодателя, то плательщиком имущественного налога признается арендодатель.

Вместе с тем арендатор может отразить на счете «Основные средства» информацию о праве пользования на полученный по договору аренды объект, который был учтен арендодателем на балансе в составе ОС в соответствии с условиями договора аренды и подлежал учету им же при исчислении налога на имущество. В подобном случае арендатор не должен включать данный объект в состав базы по налогу на имущество организаций.

БУХПРОСВЕТ

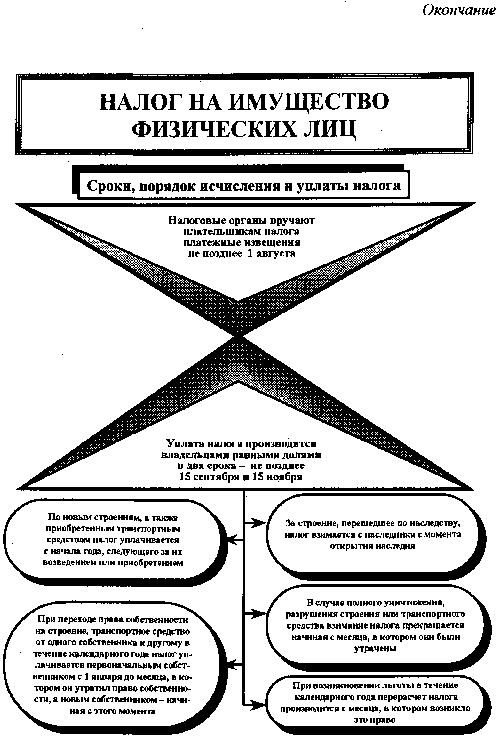

Налоговым периодом по налогу на имущество организаций признается календарный год. Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года. В течение налогового периода организации уплачивают авансовые платежи по налогу (если региональными законами не предусмотрено освобождение от уплаты авансовых платежей).

По истечении налогового периода налогоплательщики уплачивают итоговую сумму налога. Данная сумма определяется как разница между суммой налога и суммами авансовых платежей, исчисленных в течение года.

Налоговые ставки, а также сроки уплаты налога устанавливаются законами субъектов РФ. Ни единого срока уплаты, ни единых ставок НК РФ не установлено. В любом случае ставки налога на имущество организаций и не могут превышать 2,2% от стоимости имущества. В отношении же объектов, налоговая база в отношении которых определяется как кадастровая стоимость, ставка не может превышать 2% от стоимости имущества.

Налог и авансовые платежи подлежат уплате в бюджет по местонахождению организации. Иностранные организации платят налог по месту постановки на учет их постоянных представительств.

Как действуют государственные и местные налоги на имущество?

СКОЛЬКО ДОХОДЫ ГОСУДАРСТВЕННЫЕ И МЕСТНЫЕ ПРАВИТЕЛЬСТВА УВЕЛИЧИВАЮТСЯ ОТ НАЛОГОВ НА ИМУЩЕСТВО?

Хотя налоги на недвижимость являются значительным источником доходов местных органов власти, они являются очень небольшим источником доходов для большинства штатов (таблица 1). В 2017 году правительства штатов взимали налоги на недвижимость в 36 штатах, собрав 16 миллиардов долларов дохода, или 1 процент от общего дохода из собственных источников. (Доходы из собственных источников не включают межбюджетные трансферты.) Между тем, местные органы власти собрали 509 миллиардов долларов от налогов на недвижимость в 2017 году, или почти половину их общих доходов из собственных источников.

Налоги на имущество являются крупнейшим собственным источником доходов для округов, городов, поселков, школьных округов и специальных округов, которые являются специализированными единицами, такими как органы водоснабжения и канализации. Школьные округа в значительной степени зависят от налогов на собственность, собрав 212 миллиардов долларов в 2017 году, что составило 83 процента от их общих доходов из собственных источников. Поскольку школьные округа получают значительные межбюджетные трансферты, доходы из собственных источников составляют менее половины (около 45 процентов) их общих общих доходов.

В КАКИХ ГОСУДАРСТВАХ НАЛОГИ НА ИМУЩЕСТВО НАИБОЛЕЕ ВАЖНЫ?

Нью-Гэмпшир, в котором нет ни общего подоходного налога, ни общего налога с продаж, больше всего зависел от налогов на имущество в 2017 году, при этом доходы от налога на имущество составили 49 процентов его совокупных государственных и местных общих доходов из собственных источников. Налоги на недвижимость также принесли более 30 процентов доходов штата и местных властей в Коннектикуте, Мэне, Нью-Джерси, Род-Айленде, Техасе и Вермонте. В 2017 году Алабама меньше всего зависела от поступлений от налога на имущество, и только 10 процентов ее совокупных государственных и местных общих доходов приходилось на этот налог.Арканзас, Делавэр, Гавайи, Кентукки, Луизиана, Нью-Мексико, Оклахома и Западная Вирджиния также собрали менее 15 процентов совокупных государственных и местных доходов от налогов на недвижимость (диаграмма 1).

Если рассматривать только местные органы власти, то в 2017 году налоги на недвижимость обеспечили более трех четвертей общих доходов из собственных источников в Коннектикуте, Мэне, Массачусетсе, Нью-Гэмпшире, Нью-Джерси и Род-Айленде. доход от налогов на недвижимость, самый низкий процент в любом штате.

На уровне штата налоги на недвижимость Вермонта принесли 26 процентов общих доходов штата из собственных источников в 2017 году, что является самым высоким показателем в любом штате. Почти все расходы на образование в Вермонте финансируются на уровне штата, и налог на имущество штата является крупнейшим источником этого финансирования. Следующие по величине процентные ставки были в Арканзасе, Нью-Гэмпшире и Вайоминге, где налоги на недвижимость составляли примерно 9 процентов от общих доходов из собственных источников в каждом штате. Поступления от налога на имущество в Вайоминге относительно высоки отчасти потому, что штат взимает налог с добычи полезных ископаемых.

Налоги на недвижимость также составляли 5 или более процентов от собственных доходов штата в Аризоне, Канзасе, Мичигане, Монтане и Вашингтоне. Налоги на государственную собственность часто взимаются с движимого имущества и налоги на землю, которая используется для коммунальных нужд. Четырнадцать штатов не взимали налог на собственность на уровне штата.

НАСКОЛЬКО СТАВКИ НАЛОГОВ НА ИМУЩЕСТВО РАЗЛИЧАЮТСЯ В СТРАНЕ?

Эффективные ставки налога на недвижимость сильно различаются между штатами и внутри штатов, что затрудняет их сравнение. Помимо изменения установленных налоговых ставок, местные органы власти используют различные методы для расчета своей налоговой базы на недвижимое имущество.

Налоговая юрисдикция обычно оценивает стоимость недвижимого имущества, оценивая, за что это имущество будет продано в сделке на расстоянии вытянутой руки. Однако в некоторых юрисдикциях стоимость основывается на последней цене продажи или стоимости приобретения недвижимости, в других учитывается доход, который может приносить недвижимость (например, пустой участок, который может быть использован под гостиницу), а в некоторых оценка основывается исключительно на размер или физические характеристики (например, дизайн, расположение) собственности. Также существуют различия в сроках проведения оценок: в одних юрисдикциях оценка проводится ежегодно, а в других — реже.

В некоторых юрисдикциях облагается налогом вся оценочная стоимость имущества (до вычетов и кредитов). Другие облагают налогом только часть оценочной стоимости. Например, округа Южной Каролины облагают налогом только 4 процента оценочной стоимости недвижимости. Юрисдикции могут устанавливать разные установленные законом налоговые ставки («классификации») для разных типов собственности, чаще всего проводя различие между жилой и коммерческой недвижимостью.

КАК ГОСУДАРСТВА ОГРАНИЧИВАЮТ НАЛОГИ НА ИМУЩЕСТВО?

Многие штаты ввели ограничения на ставки налога на имущество, доходы от налога на имущество или увеличение оценочной стоимости имущества, уменьшив зависимость от налога на имущество как источника дохода.Калифорния, например, ограничивает ставку налога до 1 процента, а ежегодный взнос увеличивается до 2 процентов до тех пор, пока недвижимость не будет перепродана. В результате соседи с похожими домами могут иметь совершенно разные налоговые обязательства в зависимости от того, когда их дома в последний раз переходили из рук в руки.

Государства и местные органы власти также часто используют лимиты, освобождения, вычеты и кредиты для снижения налоговых обязательств. Вот несколько примеров:

- Пределы оценки препятствуют увеличению оценочной стоимости собственности более чем на фиксированный процент между оценками.Эти ограничения могут снизить оценочную стоимость имущества ниже его рыночной стоимости и предотвратить быстрое увеличение стоимости имущества, которое приведет к увеличению налогового бремени владельца. Когда недвижимость продается, ее оценочная стоимость обнуляется по рыночной стоимости.

- Вычеты и льготы по приусадебным участкам уменьшают налогооблагаемую стоимость недвижимости на фиксированную сумму (почти так же, как стандартный вычет уменьшает налогооблагаемый доход) для владельцев, которые занимают недвижимость. В 46 штатах и округе Колумбия действуют льготы для приусадебных участков, которые уменьшают часть оценочной стоимости собственности, подлежащей налогообложению.

- Программы автоматического выключателя предоставляют помощь пожилым жителям и жителям с низкими доходами, у которых налоговые обязательства по налогу на имущество превышают определенный процент от их дохода. Хотя льгота основана на уплате налога на имущество, обычно она предоставляется в виде налоговой льготы. В большинстве штатов правительство штата собирает подоходный налог, в то время как местные юрисдикции собирают налог на имущество, что делает автоматические выключатели своего рода субсидией от штата к местным органам власти. В отличие от других подходов, описанных здесь, автоматические выключатели приносят пользу арендаторам, а также домовладельцам в некоторых юрисдикциях.По данным Института земельной политики Линкольна, 33 штата и округ Колумбия предлагают ту или иную форму программы выключателей в 2018 году. В 22 из этих штатов и округе Колумбия арендаторы имеют право на программу выключателей (некоторые штаты предлагают несколько программы для разных категорий жителей).

- Отсрочка налога на имущество позволяет пожилым домовладельцам и домовладельцам с ограниченными физическими возможностями откладывать платеж до продажи имущества или смерти налогоплательщика.

Обновлено в мае 2020 г.

Услуги по налогу на имущество

Вопреки тому, что думают многие компании, налог на имущество не является фиксированным операционным расходом.Если облагаемая налогом оценочная стоимость недвижимого или делового личного имущества выше текущей справедливой рыночной стоимости, налогоплательщики могут оспорить неверную оценку и уменьшить свои расходы по налогу на имущество.

Вызовов

Компаниям, инвестирующим в недвижимое и коммерческое личное имущество, часто не хватает внутренних ресурсов для управления расчетом налога на имущество. Это может привести к неверным оценкам, завышенным налоговым обязательствам и, возможно, штрафам и пени.

Требования к отчетности и определения категорий для государственной и местной налоговой отчетности по недвижимому и деловому личному имуществу также сильно отличаются от определений федерального подоходного налога, что может привести к завышенным затратам, двойным оценкам и оценкам собственности, которые могут быть освобождены от налогообложения или не подлежат налогообложению.

Налоговые инспекторы по налогу на имущество обычно оценивают личную собственность предприятий на основе отчетов компаний, и сами по себе формы годовой отчетности часто не дают достаточного представления о бизнесе, чтобы дать выгодную оценку.

Кто может принести пользу

Если компания сможет ответить да на любой из следующих вопросов, она сможет значительно снизить размер налога на имущество:

- Исключаете ли вы активы из реестра основных средств по мере их выбытия?

- Вы отправляете товары за пределы штата?

- Есть ли у вас простаивающее оборудование?

- Есть ли у вас производственный процесс, который используется не полностью?

- Зарегистрированы ли в вашей системе основных средств покупки комплексных активов?

- Отслеживаете ли вы ремонт и техническое обслуживание в вашей системе основных средств?

- Есть ли у вас в книгах инструменты или пресс-формы, используемые для внеплощадочного производства?

- Установлено ли у вас оборудование, которое предусмотрено постановлением правительства?

- Есть ли у вас расходы на программное обеспечение?

- Предоставляете ли вы своим продавцам выставочное оборудование для продажи покупателям?

Мы можем помочь

Наши признанные на национальном уровне и имеющие лицензию специалисты по налогу на имущество обладают всесторонним пониманием федеральных, государственных и местных законов, постановлений и процедур.Мы можем помочь снизить риски, связанные с неполной или поздней подачей налоговой декларации на имущество, и помочь вам воспользоваться льготами, сокращениями и другими возможностями по снижению налогов.

Мы постоянно следим за изменениями в законодательстве о налогах на недвижимость, законодательными актами и прецедентным правом, чтобы помочь выявить и успешно защитить налоговые позиции. Мы также работаем напрямую с налоговыми инспекторами и должностными лицами, проверяя записи, чтобы определить разницу в стоимости, которая возникает в результате рыночных условий или экономического или функционального устаревания.

Эти отношения в сочетании с нашими знаниями и опытом могут помочь вам уверенно двигаться вперед, позволяя вам составлять бюджет и планировать, зная, что ваши начисления и выплаты налога на имущество выгодны и оцениваются по справедливой рыночной стоимости.

Наши услуги

- Рассмотрение ранее поданных деклараций и расчетов по налогу на имущество

- Соблюдение налогового законодательства, включая подготовку деклараций и рассмотрение налоговых счетов

- Реклассификация активов в соответствии с требованиями юрисдикции по налогу на имущество

- Выявление и количественная оценка устаревших и недостаточно используемых активов

- Выявление потенциальных налоговых рисков в связи с несоблюдением требований

- Определение программ и возможностей освобождения и снижения налога на имущество

- Проверки оценочной стоимости недвижимого и делового личного имущества для выявления потенциальных ошибок оценщика

- Представительство на проверках или апелляционных слушаниях в налоговых органах

- Корректировка записей об имуществе для обеспечения точного соответствия и прогнозирования налога на имущество

- Расчет налогов на имущество для целей бюджетирования

- Проверка операций для выявления проблем с налогом на имущество и стратегий налогового планирования

- Обучение персонала правильной подготовке отчетов и выявлению проблем

- Рассмотрение всех вопросов налога на имущество, связанных с инициативами штата по снижению налогов и вопросами смены собственника

- Письменный отчет с подробным описанием наших выводов

Обзор налогов на недвижимость штата Айова | Налоговое управление штата Айова

1.Стоимость имущества устанавливается.

Оценщик (или Департамент доходов Айовы) оценивает стоимость каждой собственности. Это называется «оценочная стоимость». Оценочная стоимость должна соответствовать фактической или рыночной стоимости для большинства налогов на недвижимость.

2. Оценка всего налогооблагаемого имущества складывается.

Оценщик суммирует оценочную стоимость по каждой классификации и сообщает об этом окружному аудитору.

3. Департамент проверяет общую оценочную стоимость и сравнивает их.

Каждый оценщик отправляет отчеты, называемые «тезисами», в Департамент доходов штата Айова. В аннотации показана общая стоимость всего недвижимого имущества в каждой юрисдикции по классификации собственности, а не по отдельной собственности.

Процесс, называемый «выравниванием», применяется каждые два года, чтобы гарантировать, что стоимость собственности сопоставима между юрисдикциями и соответствует кодексу штата Айова.

Кроме того, аудитор ежегодно применяет «ограничение оценки».Этот процесс обычно называют «откатом» и используется в ответ на инфляцию. Применение отката в большинстве случаев приводит к налогообложению стоимости.

4. Бюджеты утверждены.

Каждый налоговый орган определяет свой бюджет. Бюджет включает стоимость предоставления услуг, сумму помощи, полученной от федерального правительства и правительства штата, сумму денег, оставшуюся за предыдущие годы, и доходы от других сборов за услуги.

Каждый утвержденный бюджет представляется окружному аудитору.

5. Ставка налога установлена.

Окружной аудитор делит сумму бюджета, не финансируемую из других источников, на налогооблагаемую стоимость всего имущества в налоговом округе.

Результат обозначается как «долларов за тысячу». Например, если бы доллар за тысячу составлял 10 долларов, налог на дом стоимостью 50 000 долларов был бы рассчитан как 10 х 50 долларов. Налог на этот дом будет составлять 500 долларов для этого единого налогового органа.

Ставки для всех органов власти суммируются, в результате получается единый налоговый сбор, называемый консолидированным сбором, для каждого уникального набора налоговых округов.Консолидированная ставка сбора всегда является результатом двух или более налоговых ставок, установленных разными государственными учреждениями.

6. Вычитаются кредиты.

Кредиты, такие как кредит Homestead, вычитаются перед отправкой окончательного налогового счета налогоплательщику.

Налог на недвижимость | Налоговое управление Южной Дакоты

Налоги на имущество являются основным источником финансирования школ, округов, муниципалитетов и других единиц местного самоуправления.Подразделение по налогу на имущество играет решающую роль в обеспечении справедливой, беспристрастной оценки собственности и в соответствии с законодательством штата.

Быстрая навигация

Как исчисляется налог на имущество

Руководство по подаче апелляции собственника

Отказ от налоговых ограничений

Должностные лица округа

Публикации и ресурсы по налогу на имущество

Онлайн-формы налога на имущество

Как исчисляется налог на имущество

- Установление стоимости собственности

Первым шагом является установление полной и истинной стоимости всей собственности в пределах границ каждой государственной единицы.Государственные законы требуют, чтобы собственность оценивалась по рыночной (или полной и истинной) стоимости. Рыночная стоимость — это сумма, за которую недвижимость, вероятно, продалась бы на открытом рынке. - Определение налогооблагаемой стоимости имущества

Все имущество должно оцениваться по полной и истинной стоимости. Затем имущество приравнивается к 85% для целей налога на имущество. Если округ находится на 100% от полной и истинной стоимости, то коэффициент выравнивания (число, чтобы получить 85% налогооблагаемой стоимости) будет.85. Например: дом с полной и истинной стоимостью 230 000 долларов имеет налогооблагаемую стоимость (230 000 долларов, умноженные на 0,85) в 195 500 долларов. - Определите налоговый сбор для всех налоговых юрисдикций, которые могут облагать налогом недвижимость

Третий шаг — определить сумму налогов, необходимых для покрытия расходов на функционирование государственной единицы. Чем выше стоимость эксплуатации города или школьного округа, тем больше требуются доходы от налогов на имущество. Поступления от налогов на имущество в сочетании с другими денежными средствами, такими как федеральные субсидии, должны равняться размеру бюджета единицы правительства.Сумма налога на имущество, которую может запросить налоговое учреждение, ограничена в соответствии с Законом о снижении налога на имущество. Ставка налога на всю собственность в местной государственной единице рассчитывается путем деления стоимости всего имущества на сумму бюджета, которая не финансируется из других источников. Результатом этого расчета является налоговая ставка, выраженная в долларах стоимости собственности или «долларах за тысячу». Например: если облагаемая налогом стоимость в городе составляет 10 000 000 долларов, а в городе есть запрос на налоговый сбор в размере 100 000 долларов, то налоговый сбор составляет 10 долларов за тысячу. - Налоги рассчитываются для индивидуальной собственности

Последний шаг — применить налоговую ставку, рассчитанную на третьем шаге, к индивидуальной собственности. Например, используя налоговый сбор в размере 10 долларов за тысячу из приведенного выше примера, налог на дом с налогооблагаемой стоимостью 200 000 долларов будет рассчитан как 10 х 200 долларов или налог в размере 2000 долларов.

Руководство по подаче апелляции собственника недвижимости

Как владелец недвижимости в Южной Дакоте, вы имеете право гарантировать, что ваша собственность оценивается не выше рыночной стоимости, а также оценивается справедливо по отношению к другой собственности.Изучите процесс обжалования вашей оценочной стоимости с помощью Руководства по подаче апелляции для владельцев недвижимости (PDF).

Отказ от налоговых ограничений

Налоговые округа (кроме школьных округов)

«Отказ» означает, что налогоплательщику нужно больше денег от налогов на имущество, чем разрешено ограничением. Ограничение позволяет налогоплательщику увеличивать свои налоговые требования по сравнению с предыдущим годом на индекс потребительских цен и рост. ИПЦ для налогов, подлежащих уплате в 2020 году, установлен на уровне 2.4.

ПОДРОБНЕЕ

Должностные лица округа

Узнайте, каковы роли людей, с которыми вы разговариваете, когда у вас возникают вопросы по налогу на имущество.

Директор по выравниванию

Окружной директор по выравниванию несет ответственность за то, чтобы вся собственность в округе была включена в налоговый список. Они также несут ответственность за то, чтобы все эти объекты оценивались одинаково и единообразно.

Контакты округа

Аудитор округа

Аудитор определяет размер налоговых сборов для всех допустимых налоговых органов округа и обеспечивает соответствие суммы полученных налогов законам штата.Кроме того, ревизор округа выполняет функции клерка Комиссии округа и ведет записи и хранит протоколы заседаний Комиссии.

Контакты округа

Казначей графства

Казначей отвечает за сбор всех налогов на недвижимость для округа, городов, школьных округов и любого другого политического округа, уполномоченного взимать налоги на недвижимость.

Контакты округа

Публикации и ресурсы по налогу на имущество

Узнайте, как подать апелляцию на оценку вашей собственности, загрузив Руководство по процессу подачи апелляции для владельца собственности (PDF) и другие ресурсы:

Налог на недвижимое имущество

УПЛАТА НАЛОГА И ШТРАФ НА ПЕРСОНАЛЬНОЕ ИМУЩЕСТВО

Оплата налога на имущество физических лиц обычно производится ежегодно до 5 октября (дату платежа см. В налоговом счете).

Если платеж просрочен, 10% штраф за просрочку платежа начисляется на неуплаченный первоначальный остаток налога. Проценты по ставке 10% годовых начисляются с 1-го числа месяца, следующего за первоначальной датой платежа. Сбор в размере 30 долларов добавляется к счетам, просроченным более 30 дней. Административные сборы добавляются к большинству процессов взыскания (залоговое удержание, изъятие, задержка регистрации, судебные решения и т. Д.)

VA Код 58.1-3816: Пени и пени

Наш офис связан Кодексом VA относительно отказа от штрафа или пени.Кодекс был написан для обеспечения справедливого и равноправного отношения ко всем налогоплательщикам и предотвращения принятия субъективных решений налоговой службой. Согласно Кодексу VA, населенные пункты не имеют юридических полномочий отказываться от просроченных платежей по просроченным счетам, за исключением очень строгих обстоятельств.

УПРАВЛЕНИЕ ЛИЧНОЙ СОБСТВЕННОСТЬЮ

Лучший способ вести налоговую отчетность — это создать учетную запись на сайте tax.pwcgov.org. Создав онлайн-аккаунт, вы получите доступ к информации и ресурсам для управления налогами вашего округа.Например; вы можете произвести платеж, распечатать копию налоговой накладной, подписаться на получение электронных счетов или уведомлений, просмотреть баланс счета и историю платежей, сообщить об изменении статуса транспортного средства, а также сообщить о переезде и изменении адреса. Нажмите здесь, чтобы зарегистрировать онлайн-аккаунт или войти в систему (если у вас уже есть учетная запись).

Помощь также можно получить, обратившись в Службу налогоплательщиков:

Телефон: 703-792-6710 Понедельник-пятница, 8:00 — 17:00.

Электронная почта: [электронная почта защищена]

Места для прогулок: нажмите здесь

Другие контакты: нажмите здесь

ЧТО ТАКОЕ НАЛОГ НА ИМУЩЕСТВО?

Налог на личную собственность (также известный как налог на автомобили) — это налог на материальное имущество — i.е. имущество, которое можно трогать и перемещать, например, автомобиль или оборудование. Это адвалорный налог, то есть сумма налога устанавливается в соответствии со стоимостью собственности. Недвижимость с более высокой стоимостью платит больше налогов, чем недвижимость с более низкой стоимостью.

- Налог на имущество физических лиц применяется к любому транспортному средству, которое обычно находится в гараже или припарковано в округе Принс-Уильям, даже если транспортное средство зарегистрировано в другом штате или округе.

- Закон Вирджинии облагает автомобили с действующей регистрацией штата Вирджиния налогом в муниципалитете, в котором они зарегистрированы, даже если они находятся в гараже или припаркованы в другом штате.

Хотя юрисдикции по всей Вирджинии взимают налог на личную собственность, многие штаты США этого не делают; в результате некоторые жители округа могут не знать о существовании налога на личное имущество.

Доход, полученный от налога на имущество физических лиц, используется для финансирования таких услуг, как полиция и противопожарная охрана, и других услуг, таких как парки, библиотеки и образование.

ПРЕДМЕТЫ, ОБЛАГАЕМЫЕ НАЛОГОМ НА ЛИЧНОЕ ИМУЩЕСТВО

В округе Принц Уильям налог на личную собственность взимается ежегодно (с 1 января) на автомобили, грузовики, мотоциклы, трейлеры и дома на колесах.Бизнес также облагается налогом на материальное имущество в отношении таких предметов, как мебель и оборудование, компьютеры и строительное оборудование.

Все остальное имущество; в том числе: личные вещи, предметы домашнего обихода, деньги, ценные бумаги и домашний скот не облагаются налогом на личное имущество.

Округ хранит регистрационную информацию о лодках, гидроциклах, подвесных лодках и лодочных прицепах; хотя налог на эти предметы был отменен с 1998 года.

НАЛОГ НА ПЕРСОНАЛЬНОЕ ИМУЩЕСТВО НА ПЕРСОНАЛЬНОЕ СОБСТВЕННОСТЬ

Транспортные средства, которые въезжают в округ или выезжают из него после 1 января, распределяются пропорционально в зависимости от количества месяцев, в течение которых автомобиль находится / находился в округе.

Исключения из стандарта пропорционального распределения:

- Транспортное средство перемещено в юрисдикцию штата Вирджиния без пропорционального распределения; тогда налог не распределяется пропорционально.

- Транспортное средство ввезено из юрисдикции штата Вирджиния без пропорционального распределения; тогда транспортное средство облагается налогом в предыдущей юрисдикции в течение всего года.

- Транспортное средство вывезено из Вирджинии и не зарегистрировано в штате, куда оно перемещается.

* ВЫВОД АВТОМОБИЛЯ ИЗ ВИРДЖИНИИ. Вы должны зарегистрировать транспортное средство в штате, в который он перемещается. Отсутствие регистрации приведет к продолжению обязательств по уплате налога на личную собственность в графстве Принц Уильям. Раздел 58.1-3511 Кодекса Вирджинии — «место (означающее налоговое обязательство) для транспортных средств … зарегистрированных в Вирджинии, но обычно находящихся в гаражах, пристыкованных или припаркованных в другом штате, должно быть местом в Вирджинии, где они были зарегистрированы.«

МЕСТНАЯ РЕГИСТРАЦИЯ АВТОМОБИЛЯ / ЛИЦЕНЗИОННЫЙ СБОР

Местный сбор за регистрацию транспортного средства (который иногда называют лицензионным сбором) взимается с транспортных средств, которые обычно находятся в гараже, хранятся или припаркованы в округе. Регистрационный сбор указан в счете по налогу на недвижимое имущество. Плата взимается как общий доход, который закладывается в бюджет и распределяется Наблюдательным советом графства. Регистрационный сбор округа не распространяется на жителей города или автомобили, поставленные в гараж на базе морской пехоты Куантико.Жители городов должны зарегистрировать свои автомобили как в округе Принца Уильяма, так и в соответствующем городском служащем или налоговой инспекции.

ДАТА ПЛАТЕЖА

Счета по налогу на имущество физических лиц отправляются по почте в конце лета с оплатой до 5 октября (если эта дата не приходится на выходные или праздничные дни, срок оплаты переносится на следующий рабочий день). Пропорциональный налоговый счет применяется к транспортным средствам, которые въезжают в округ после 30 июня.

ОЦЕНКА

Закон штата Вирджиния требует, чтобы местные жители использовали признанные в стране справочники ценообразования в качестве основы для оценки транспортных средств.Округ принца Уильяма заключает договор с Национальной ассоциацией автомобильных дилеров (NADA), поскольку примерно 95% всех транспортных средств в округе можно оценить с помощью справочника NADA по стоимости автомобилей. Значения, используемые NADA, основаны на фактических сделках и оптовых аукционах автомобилей на территории, для которой опубликовано руководство. Большинство юрисдикций Вирджинии используют NADA для оценки транспортных средств.

Транспортные средства оцениваются с использованием январской стоимости продажи автомобилей, грузовиков и фургонов NADA.Новые автомобили, не указанные в январском руководстве NADA, оцениваются в процентах от стоимости или, если информация о стоимости недоступна, в процентах от рекомендованной производителем розничной цены (MSRP). Транспортные средства старше тех, что указаны в руководстве NADA, оцениваются в процентах от стоимости, в процентах от оценки за предыдущий год или с использованием другого метода, который является репрезентативным для стоимости. Для автомобилей и грузовиков существует минимальная оценка в зависимости от полной массы.

Прицепы оцениваются по следующей шкале амортизации: 1-й год — 90% стоимости; 2-й курс — 80% стоимости; 3-й курс — 65% стоимости; 4-й курс — 50% стоимости; 5 курс — 35% стоимости; 6 курс — 20% стоимости; 7-й год и после — 10% стоимости.Минимальная оценочная стоимость прицепа от 100 до 500 долларов в зависимости от веса брутто.

Все оценки составляют 100% от указанного значения.

ГОДОВОЙ ОТЧЕТ ОБ АКТИВАХ

Весной каждого года владельцы личного имущества будут получать сводную ведомость активов. О любых ошибках или упущениях, обнаруженных в заявлении, следует сообщать округу. Если утверждение верное, никаких действий не требуется.

ОБЖАЛОВАНИЕ ОЦЕНКИ АВТОМОБИЛЯ НА БОЛЬШОЙ ПРОБЕГ

Чтобы сообщить, что у вашего автомобиля большой пробег (см. Таблицу ниже для минимального пробега), отправьте копию вашего последнего счета за замену масла или квитанцию государственной инспекции вместе с копией налоговой накладной или государственной регистрации в PRINCE WILLIAM COUNTY, TAX АДМИНИСТРАТИВНЫЙ ОТДЕЛ, А / Я 2467, ВУДБРИДЖ, Вирджиния 22195-2467.Напишите «Привет, пробег» в нижнем левом углу конверта. Пожалуйста, не отправляйте информацию о пробеге вместе с налоговым платежом.

Регулировка большого пробега может занять время. Вы должны полностью уплатить налог на личное имущество к установленному сроку и получить обратно разницу. Вычет за большой пробег не может превышать 40% от нормальной оценочной стоимости транспортного средства. Как только транспортное средство будет зарегистрировано в нашей системе как имеющее большой пробег, снижение оценочной стоимости будет продолжаться до тех пор, пока вы владеете транспортным средством.

МИНИМАЛЬНЫЙ ПРОБЕГ ДЛЯ РЕГУЛИРОВКИ БОЛЬШОГО ПРОБЕГА

Для квалификации пробег автомобиля на 1 января 2021 г. должен составлять:

Автомобиль 2021 модельного года — не менее 10 001 миль

Автомобиль 2020 модельного года — не менее 20 001 миль

Автомобиль 2019 модельного года — не менее 35 001 миль

Автомобиль 2018 модельного года — не менее 45 001 миль

Автомобиль 2017 модельного года — 600001 км или более

Автомобиль 2016 модельного года — не менее 70 001 миль

Автомобиль 2015 модельного года — 85 001 миль или более

Автомобиль 2014 модельного года — не менее 95 001 миль

Автомобиль 2013 модельного года — 105 001 миль или более

Автомобиль 2012 модельного года — 120 001 миль или более

Автомобиль 2011 модельного года — не менее 130 001 миль

Автомобиль 2010 модельного года — не менее 140 001 миль

Автомобиль 2009 модельного года — не менее 150 001 миль

Автомобиль 2008 года выпуска — не менее 155 001 миль

Автомобили 2007 года и старше — 165 001 миль или более

Пробег, который мы регистрируем в нашей системе для вашего автомобиля, будет скорректирован до 01.01.2021, добавив 1250 миль в месяц, если дата в вашей документации о пробеге до 01.01.2021, или вычитая 1250 миль в месяц, если Дата в вашей документации о пробеге — после 01.01.2021.

ОБЖАЛОВАНИЕ ОЦЕНКИ АВТОМОБИЛЯ НА СОСТОЯНИЕ

Раздел 58.1-3503 Кодекса штата Вирджиния требует, чтобы все населенные пункты использовали признанный справочник цен для оценки транспортных средств. Использование индивидуальных предложений продажи или обмена в качестве основы для оценки транспортного средства — это , а не , разрешенное законодательством штата. Кодекс штата Вирджиния 58.1-3515 требует, чтобы населенные пункты оценивали имущество с 1 января.

Апелляцию можно подать, если состояние транспортного средства таково, что по состоянию на 1 января у него есть серьезные структурные / механические повреждения.Если вы считаете, что ваша оценка ошибочна из-за состояния транспортного средства, вы можете подать апелляцию, используя форму апелляции на оценку транспортного средства.

Апелляция на форму оценки транспортного средства

ПОМОЩЬ ГОСУДАРСТВЕННЫМ НАЛОГОМ (НАЛОГ НА АВТО)

Информация о влиянии Закона о налоговых льготах на личную собственность на жителей округа находится на веб-странице округа «Закон о налоговых льготах на личную собственность» (PPTRA). Сводная информация также доступна в Департаменте транспортных средств штата Вирджиния.

ДВИЖЕНИЕ АВТОМОБИЛЯ

Перемещение автомобиля в округ Принс-Уильям из другой юрисдикции Вирджиния, , пожалуйста, сообщите о своем изменении адреса в Департамент автотранспортных средств Вирджинии (DMV) 804-497-7100, а затем позвоните в округ по телефону 703-792-6710. Свяжитесь с округом в течение 60 дней после переезда, чтобы избежать наложения штрафа за позднюю подачу заявления. Вы должны сообщить округу о своем переезде, даже если текущие лицензионные сборы уплачены и на транспортном средстве имеется действующая наклейка.

Переезжая на автомобиле в округ Принс-Уильям из другого штата, зарегистрируйте изменение адреса в Департаменте транспортных средств Вирджинии (DMV) 804-497-7100, затем позвоните в округ по телефону 703-792-6710.Свяжитесь с округом в течение 60 дней после переезда, чтобы избежать оценки штрафа за просрочку подачи заявления.

Перемещение автомобиля из округа Принц Уильям. Вы должны зарегистрировать транспортное средство в государстве или муниципалитете, в которое оно перемещается. Невозможность обновить регистрацию приведет к сохранению обязательств по налогу на личное имущество перед округом Принц Уильям. Рекомендуется сообщить о переезде как в округ, так и в Департамент транспортных средств штата Вирджиния. Если у вас есть вопросы или проблемы, свяжитесь со Службой налогоплательщиков по телефону 703-792-6710 или отправьте электронное письмо по адресу [адрес электронной почты защищен]

. ИСКЛЮЧЕНИЕ ДЛЯ ВОЕННОГО ПЕРСОНАЛАВоеннослужащие, находящиеся на действительной военной службе и военнослужащие в отставке, могут иметь право на освобождение от уплаты налога на личное имущество.Для получения дополнительной информации посетите страницу освобождения военнослужащих.

Налогообложение частной собственности бизнеса | Округ Дарем

Что такое личная собственность?

Согласно Общему статуту Северной Каролины, вся собственность, которая не определяется или не облагается налогом как «недвижимость» или «недвижимость», считается «личной собственностью». Личное имущество предприятий облагается налогом независимо от того, находится ли оно в собственности, в аренде, аренде, ссуде или иным образом предоставлено бизнесу. (см. «Типы деловой личной собственности» ниже).

Кто должен подавать коммерческую распечатку личной собственности?

Заполнение списка требуется для всех физических лиц, товариществ, корпораций и ассоциаций, которые на 1 января владеют, контролируют или владеют любым количеством улучшений арендованного имущества или личной собственности (материальной), используемой или хранимой для деловых целей. Вопрос о статусе освобожденного от уплаты налога не освобождает ни одно из вышеперечисленного от этого требования.

Фермеры, плотники и механики, владеющие инструментами и оборудованием, используемым в торговле или бизнесе, должны внести в список.

В многоквартирных комплексах должна быть указана мебель (мебель, жалюзи, шторы и т. Д.) И / или основная техника (плиты, холодильники, посудомоечные машины и т. Д.). Сдаваемую в аренду мебель (только арендодатель) должны указывать владельцы сдаваемых внаем меблированных единиц (дома, квартиры, кондоминиума, дома на колесах и т. Д.).

Когда и где указывается владелец бизнеса?

Список служебного личного имущества должен быть подан не позднее 31 января в Департамент налоговой администрации округа Дарем.Объявления могут быть отправлены онлайн или по почте. Объявления, отправленные по почте, считаются поданными с даты, указанной на почтовом штемпеле Почтовой службы США. Если на почтовом штемпеле не указана дата или почтовый штемпель не нанесен почтовой службой США (например, вашим собственным почтовым счетчиком), объявление считается зарегистрированным при получении в Налоговом управлении округа Дарем. Все поздние заявки на регистрацию подлежат штрафу в размере десяти процентов (10%).

Может ли бизнес запросить продление?

Продление срока для списка может быть получено путем отправки письменного запроса с указанием «уважительной причины» асессору округа до 31 января или путем онлайн-запроса на продление.

Как получить бланк описания частной собственности предприятия?

Со страницы «Формы и публикации».

ВИДЫ БИЗНЕСА ЛИЧНАЯ СОБСТВЕННОСТЬ

Принадлежности и материалы

Перечислите все принадлежности и материалы, которые не используются в производстве или переработке или которые становятся частью продажи продаваемой собственности. Включите запасные части, предназначенные для обслуживания и ремонта оборудования, даже если они могут храниться на инвентарном счете.Гостиницы и больницы должны указывать расходные материалы, которые предусмотрены в их стоимости проживания.

Запасы, например, товары, предназначенные для продажи в ходе обычной деятельности производителями, розничными торговцами и подрядчиками, освобождаются от личного налога. Это включает сырье, товары в процессе производства и готовую продукцию.

Материальная личная собственность

Вся материальная личная собственность должна быть указана с 1 января. Налогоплательщики, у которых конец финансового года не 31 декабря, должны обновить свои записи до отчетной даты 1 января.Материальная личная собственность включает, помимо прочего, машины, оборудование, мебель, приспособления, чертежи, знаки, приобретенное программное обеспечение, которое рассматривается как основной актив, справочные библиотеки и т. Д. Все предметы должны быть указаны по 100% стоимости, включая установку, налог с продаж, фрахт и любые сопутствующие расходы.

Перечислить нелицензированные транспортные средства и специальное оборудование, смонтированное на грузовиках (краны, аварийное оборудование и т. Д.), С приложением таблицы с указанием года приобретения, стоимости, описания оборудования и номера лицензии транспортного средства, на котором установлено.

Личное имущество, которое вы сдаете в аренду или сдаете в аренду другим лицам, не освобождается от налога на имущество. Если вы являетесь владельцем такой собственности, приложите график с указанием имени и адреса арендатора, описания собственности, года приобретения и стоимости. Если вы изготовили это оборудование, вы должны указать продажную цену по новой, а не по заводской цене.

Нематериальное личное имущество

Нематериальное личное имущество было освобождено от налога с 1 января 1997 года.

Незавершенное строительство

Сообщите 100% стоимости всего личного имущества, находящегося на счете CIP по состоянию на 1 января.Предоставьте информацию о категориях имущества, отраженного в этом счете, и подробную информацию о расходах по каждой из них в течение предшествующего календарного года.

Улучшения арендованного имущества

Укажите общий объем инвестиций в улучшения арендованного имущества за предыдущий календарный год. Некоторые улучшения не считаются недвижимостью, но считаются личной собственностью. Примерами могут служить системы безопасности, телефонные системы, системы сигнализации, кухонное оборудование, столярные изделия, стеллажи, мебель, прикрепленная к недвижимости, системы отопления и / или кондиционирования воздуха для зон специального назначения, охладители, трубопроводы (кроме обычной сантехники) и любые другие. аналогичные предметы.Оценка недвижимости включает в себя такие предметы, как напольное покрытие, покрытие стен, потолки, нормальное освещение, отопление, кондиционирование воздуха, спринклерные системы, мощение, ограждение и освещение территорий.

Транспортные средства, лодки и моторы, самолеты и мобильные дома

Транспортные средства, зарегистрированные в Подразделении транспортных средств Северной Каролины с 1 января, не должны быть включены в список, за исключением многолетних или постоянно зарегистрированных прицепов, Специальные органы по транспортным средствам и транспортные средства, покрытые международным планом регистрации (IRP).Вы также должны указать лодки и моторы, самолеты, мобильные дома и транспортные средства, которые не имеют лицензии Департамента автотранспортных средств Северной Каролины.

Имущество, принадлежащее другим лицам, находящееся в собственности налогоплательщика

Если на 1 января в вашем распоряжении будут какие-либо коммерческие машины, машины, оборудование, мебель, торговое оборудование, игровые автоматы, почтовые счетчики или любое другое оборудование, предоставленное в аренду, сданные в аренду или иным образом удерживаемые и не принадлежащие вам, необходимо указать полное описание, право собственности, год приобретения и стоимость собственности.Эта информация предназначена только для офисного использования. Оценка будет сделана собственнику / арендодателю.

Что такое процесс заявления на освобождение?

Организации, претендующие на освобождение от налога на личную собственность в Северной Каролине, должны подать заявление об освобождении до 31 января. Заявления на освобождение (форма AV-12)

Какие виды личного имущества предприятий освобождены от налогообложения?

Н.C.G.S. 105-278.3. Недвижимое и личное имущество, используемое в религиозных целях.

N.C.G.S. 105-278.4 Недвижимое и личное имущество, используемое в образовательных целях.

N.C.G.S. 105-278.5. Недвижимое и личное имущество религиозных образовательных собраний, используемое для религиозных и образовательных целей.

N.C.G.S. 105-278.6. Недвижимое и личное имущество, используемое в благотворительных целях.

N.C.G.S. 105-278.7. Недвижимое и личное имущество, используемое в образовательных, научных, литературных или благотворительных целях.

Н.C.G.S. 105-278.8 Недвижимое и личное имущество, используемое для благотворительных целей в больницах.

Нужна ли моему бизнесу лицензия для ведения деятельности в округе?

Почти все предприятия, расположенные в пределах муниципальных границ Дарема, Чапел-Хилл, Роли, города Моррисвилл, должны иметь привилегированную лицензию. В Дареме вы можете связаться с городским налоговым управлением.В городе Чапел-Хилл вы можете обратиться в городской налоговый департамент. Компании, имеющие лицензию на пиво / вино Северной Каролины, должны будут подать заявку на получение лицензии в округе Дарем. Подать заявку на лицензию на пиво / вино в округе Дарем.

Где я могу получить помощь в заполнении формы листинга?

На большинство вопросов, относящихся к форме личного списка компаний, можно ответить, воспользовавшись инструкциями по форме листинга или позвонив в Отдел личной собственности предприятий по телефону 1-919-560-0300.Любой из Оценщиков личного имущества предприятий будет рад ответить на любые ваши вопросы относительно Формы описания личного имущества предприятий или назначит удобное время для вашей встречи с ними в офисе.

Налог на прибыль и поступления от бизнеса (BIRT) | Сервис

Срок оплаты

апреля15-й

каждого года, за хозяйственную деятельность в предыдущем году

Ставка налога

по валовой выручке и 6.20% от налогооблагаемой чистой прибыли

Куда отправить возврат? Это зависит от того, подаете ли вы просто, платите или запрашиваете возврат. Узнай, как и где.Кто платит налог

Каждое физическое лицо, товарищество, ассоциация, общество с ограниченной ответственностью (LLC) и корпорация, занимающиеся коммерческой, профессиональной или иной деятельностью с целью получения прибыли в пределах города Филадельфия, должны подавать налоговую декларацию о доходах от бизнеса (BIRT). Сюда входят:

- Те, кто занимается арендой коммерческой или жилой недвижимости.

- Поместья, трасты или некоммерческие организации, занимающиеся коммерческим бизнесом или деятельностью в Филадельфии.

- Лица, имеющие лицензию на коммерческую деятельность (CAL), но не занимающиеся активным бизнесом.

Во всех описанных выше ситуациях вы должны подавать BIRT-доход независимо от того, получили вы прибыль или нет.