Россиян старше 45 лет будут уведомлять о размере пенсии :: Экономика :: РБК

Пенсионный фонд начнет рассылать россиянам старше 45 лет уведомления о размере их будущей пенсии, сообщили «Российской газете» в Минтруде. Такие сообщения будут приходить через портал госуслуг раз в три года.

В уведомлениях будут содержаться данные о полученных отчислениях, размере пенсии по старости, а также о сроках и условиях ее получения. Помимо этого ПФР будет указывать параметры, необходимые для расчета выплат, и данные о размере средств пенсионных накоплений.

По словам замминистра труда — статс-секретаря Андрея Пудова, «такие уведомления помогут людям понять свои перспективы». Они смогут оценить, какой может стать пенсия в дальнейшем в зависимости от уровня доходов.

Эксперты назвали позволяющие стать миллионером до пенсии профессииКак пояснили в Минтруде, возраст 45 лет выбран потому, что у граждан, как правило, накоплен пенсионный капитал, они также начинают задумываться, как обеспечивать себя в дальнейшем.

Специалисты Пенсионного фонда России разъяснили порядок выплаты и назначения пенсий

Выгодно ли отказываться от перерасчета, как получить накопления и кто поможет собрать документы для назначения пенсии, специально для читателей «АиФ» рассказали специалисты Пенсионного фонда России.

В ПФР предлагают отказаться от перерасчета, который мне как работающему пенсионеру каждый год делают. Это выгодно? Н. Самойлов, Казань

— Отказ от перерасчета — это всего лишь его перенос на другую дату по вашему желанию. К примеру, если вас по какой-либо причине не устраивает, что перерасчет производится в августе, вы можете подать в ПФР заявление об отказе от корректировки. При этом за вами сохраняется право подать заявление о перерасчете через 12 полных месяцев после назначения трудовой пенсии или со дня предыдущей корректировки. Сколько именно составит прибавка к пенсии в результате этого перерасчета — сумма сугубо индивидуальная. Ведь ее размер зависит не только от зарплаты работающего пенсионера, но и от его возраста. Чем дольше вы работаете, находясь на пенсии, тем меньше количество лет, на которые будет делиться сумма уплаченных взносов, в результате чего прибавка к пенсии будет больше.

В прошлом году назначили пенсию. Нашла время, чтобы обратиться за выплатой накоплений. Что для этого надо? О. Ларина, Новосибирск

— Первое: вы должны иметь право на назначение трудовой пенсии или, как в вашем случае, уже быть пенсионером.

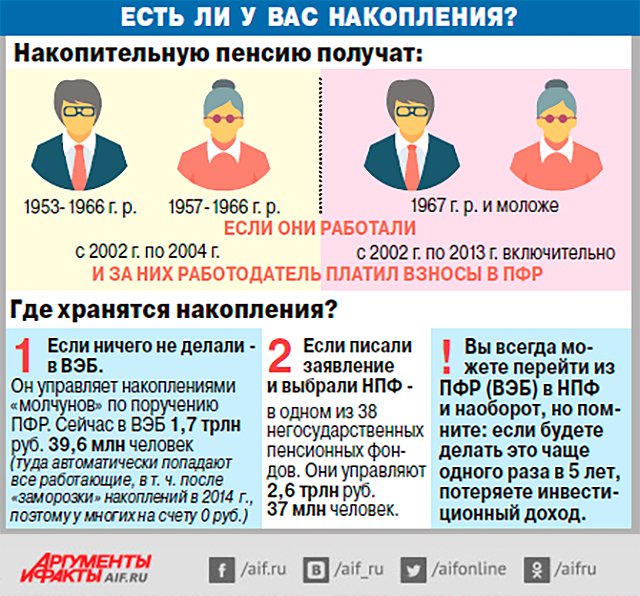

И второе — у вас должны быть средства пенсионных накоплений, зафиксированные на индивидуальном счете в ПФР. У кого они есть? У граждан 1967 года рождения и моложе, а также у мужчин 1953-1966 и женщин 1957-1966 годов рождения, за которых в период с 2002 по 2004 г.

Обращаться за выплатой накоплений нужно в ПФР или негосударственный пенсионный фонд, если ваши пенсионные накопления формируются в НПФ. Стоит отметить, что если пенсионные накопления составят 5% и менее по отношению к общему размеру вашей трудовой пенсии, то они будут выплачены единовременно.

Скоро на пенсию. В ПФР дали список документов, которые я должна им принести. Разве они не должны эти бумаги сами запрашивать? Н. Белобородова, Башкирия

— Большая часть документов, необходимых для назначения трудовой пенсии, относится к документам личного хранения. И по закону будущий пенсионер должен представить их в ПФР самостоятельно, так же как и документы,подтверждающие стаж. При необходимости сотрудники ПФР могут сделать запрос в архив (зачастую единственный источник, подтверждающий трудовую деятельность), оказать содействие в направлении запросов бывшим работодателям. ПФР может запрашивать некоторые документы у других органов власти. Например, справку из службы занятости о получении пособия по безработице.

Уже после назначения пенсии нашла документы, подтверждающие более высокий заработок. В ПФР размер пенсии пересчитали, но недополученное ранее отказались выплатить. Почему? И. Мартынюк, Вологодская обл.

— При появлении новых данных, влияющих на размер пенсии, делается перерасчет, и в новом размере ее выплачивают с 1-го числа месяца, следующего за месяцем обращения с заявлением о пересчете. О доплате за прошлое время речи не может идти. Кстати, перерасчет пенсии с учетом новой информации возможно делать неоднократно.

Источник: «Аргументы и факты»

Единовременная выплата средств пенсионных накоплений

С июля 2012 года территориальные органы ПФР по Кировской области приступили к приему заявлений об установлении выплат за счет средств пенсионных накоплений в соответствии с Федеральным законом от 30.

Согласно указанному Закону за счет средств пенсионных накоплений осуществляются несколько видов выплат, в том числе накопительная пенсия, срочная пенсионная выплата, единовременная выплата средств пенсионных накоплений.

Единовременная выплата средств пенсионных накоплений осуществляется по заявлению застрахованного лица при наличии средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета, следующим категориям граждан:

- лицам, получающим страховую пенсию по инвалидности или страховую пенсию по случаю потери кормильца либо получающим пенсию по государственному пенсионному обеспечению, которые не приобрели право на установление страховой пенсии по старости в связи с отсутствием необходимого страхового стажа и (или) величины индивидуального пенсионного коэффициента, предусмотренной частью 3 статьи 8 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», — по достижении общеустановленного пенсионного возраста.

- лицам, размер накопительной пенсии которых в случае ее назначения составил бы 5 процентов и менее по отношению к сумме размера страховой пенсии по старости с учетом фиксированной выплаты к страховой пенсии по старости, повышений фиксированной выплаты к страховой пенсии, рассчитанного в соответствии с Федеральным законом от 28 декабря 2013 года N 400-ФЗ «О страховых пенсиях», и размера накопительной пенсии, рассчитанного в соответствии с Федеральным законом от 28 декабря 2013 года № 424-ФЗ «О накопительной пенсии», рассчитанных на дату назначения накопительной пенсии в соответствии с Федеральным законом от 28 декабря 2013 года № 424-ФЗ «О накопительной пенсии», — при возникновении права на установление страховой пенсии по старости (в том числе досрочно).

Единовременная выплата не осуществляется лицам, которым ранее была установлена накопительная пенсия.

Застрахованные лица, реализовавшие право на получение средств пенсионных накоплений в виде единовременной выплаты, вправе вновь обратиться за осуществлением единовременной выплаты не ранее чем через пять лет со дня предыдущего обращения за выплатой средств пенсионных накоплений в виде единовременной выплаты.

Порядок осуществления единовременной выплаты определяется Правительством Российской Федерации (Постановление Правительства РФ от 21.12.2009 № 1048 «Об утверждении Правил единовременной выплаты негосударственным пенсионным фондом, осуществляющим обязательное пенсионное страхование, средств пенсионных накоплений застрахованным лицам», Постановление Правительства РФ от 21.12.2009 № 1047 «Об утверждении Правил единовременной выплаты Пенсионным фондом Российской Федерации средств пенсионных накоплений застрахованным лицам»).

Единовременная выплата устанавливается со дня обращения за ней, но не ранее чем со дня возникновения права на указанную выплату.

Согласно Правилам осуществления единовременной выплаты территориальный орган ПФР в течение 1 месяца со дня получения заявления и необходимых документов выносит решение о назначении единовременной выплаты или мотивированное решение об отказе в ее назначении. При этом размер единовременной выплаты определяется исходя из суммы средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета либо на пенсионном счете накопительной пенсии застрахованного лица на день, с которого назначается единовременная выплата.

Выплата застрахованному лицу средств пенсионных накоплений производится в срок, не превышающий 2-х месяцев со дня принятия этого решения.

В случае если после вынесения решения об осуществлении единовременной выплаты в специальной части индивидуального лицевого счета застрахованного лица будут отражены:

- страховые взносы на финансирование накопительной части трудовой пенсии, уплаченные за квартал, в котором застрахованное лицо обратилось за единовременной выплатой, и (или) предшествующее этому кварталу время;

- дополнительные страховые взносы на накопительную часть трудовой пенсии и взносы работодателя, уплаченные в пользу застрахованного лица за квартал, в котором застрахованное лицо обратилось за единовременной выплатой, и (или) предшествующее этому кварталу время;

- чистый финансовый результат от инвестирования (временного размещения) Пенсионным фондом Российской Федерации вышеуказанных взносов;

- взносы на софинансирование формирования пенсионных накоплений, учитываемые пропорционально сумме дополнительных страховых взносов на накопительную часть трудовой пенсии, уплаченных за квартал, в котором застрахованное лицо обратилось за единовременной выплатой, и (или) предшествующее этому кварталу время с начала календарного года;

- направленные на формирование накопительной части трудовой пенсии средства (часть средств) материнского (семейного) капитала, поступившие в течение квартала, в котором застрахованное лицо обратилось за единовременной выплатой, и (или) предшествующее этому кварталу время;

- доход от инвестирования средств пенсионных накоплений.

Производится доплата к единовременной выплате.

Решение о доплате к единовременной выплате выносится территориальным органом Фонда не позднее 1 июля года, следующего за годом, в котором застрахованное лицо обратилось за единовременной выплатой.

Выплата средств пенсионных накоплений в размере, определенном решением о доплате к единовременной выплате, производится территориальным органом Фонда в срок, не превышающий 1 месяца со дня принятия решения.

Пенсию рассчитают по выгодной для гражданина схеме — Реальное время

Управляющий отделением ПФР по РТ для «Реального времени» — об актуальных темах пенсионного обеспечения

Личным визитам в Пенсионный фонд татарстанцы все чаще предпочитают электронные услуги. Только в этом году в электронной форме подано более 235 тысяч заявлений по вопросам материнского капитала, назначения и доставки пенсий, иных социальных выплат, что составляет 85% от общего количества обращений, принятых по данным вопросам. Кроме того, с января 2019 года порядка 47 тысяч татарстанцев стали пенсионерами без визита в ПФР, подав соответствующее заявление через электронные сервисы Пенсионного фонда, а заявление о способе доставки пенсии, через личный кабинет, подали более 60 тысяч граждан пожилого возраста. О преимуществах обращений через интернет и дезинформации по вопросам пенсионного обеспечения в авторской колонке для «Реального времени» рассказывает управляющий отделением Пенсионного фонда России по Татарстану, к. э. н. Эдуард Вафин.

В последнее время в социальных сетях участились случаи дезинформирования наших граждан в вопросах пенсионного обеспечения, и в частности, исключения из подсчета стажа периодов военной службы, ухода за ребенком до полутора лет, временной нетрудоспособности, учебы и т.д.

Так вот эта информация совершенно не соответствует действительности. Законодатель предусматривает различные варианты исчисления размера пенсии и в окончательном итоге выбирается самый выгодный вариант.

Законодатель предусматривает различные варианты исчисления размера пенсии и в окончательном итоге выбирается самый выгодный вариант.

Например, период учебы включается в подсчет стажа, но только тем гражданам, которые в период трудовой деятельности имели невысокий заработок, и тогда размер пенсии определяется по одному варианту. А вот если зарплата была достаточная, то в стаж учеба включаться не будет, но размер пенсии рассчитают по наиболее выгодной для гражданина схеме.

Информацию о стаже работы можно узнать не приходя в территориальный орган Пенсионного фонда. Иными словами, большинство государственных услуг Пенсионного фонда России можно получить через интернет. Все услуги и сервисы, предоставляемые Пенсионным фондом в электронном виде, объединены в личном кабинете гражданина на сайте Пенсионного фонда России.

Фото stolica-s.suЗаконодатель предусматривает различные варианты исчисления размера пенсии, и в окончательном итоге выбирается самый выгодный вариантСтань пенсионером не выходя из дома

В современных условиях развития социально-экономических отношений использование электронных услуг дистанционно становится все более популярной услугой у жителей Татарстана. Так, в 2019-м в электронной форме подано более 235 тысяч заявлений по вопросам материнского капитала, назначения и доставки пенсий, иных социальных выплат — это около 85% от общего количества заявлений, принятых по данным вопросам. Из них порядка 47 тысяч татарстанцев стали пенсионерами без визита в ПФР в период с января 2019 года. А заявление о способе доставки пенсии через личный кабинет подали более 60 тысяч граждан пожилого возраста.

Личный кабинет гражданина — это набор электронных сервисов на сайте Пенсионного фонда России. Чтобы войти в него, гражданину необходимо зарегистрироваться в Единой системе идентификации и аутентификации на Портале государственных услуг (ЕСИА). Если он уже зарегистрирован на портале, то может просто использовать имеющийся логин и пароль.

Для большего удобства личный кабинет структурирован не только по типу получаемых услуг (пенсии, социальные выплаты и др.), но и по доступу к ним — с регистрацией или без регистрации. Для доступа к услугам, получение которых связано с использованием персональных данных, необходимо, как я уже говорил, иметь подтвержденную учетную запись на Портале государственных услуг. Зарегистрироваться и получить подтвержденную учетную запись в ЕСИА можно в клиентской службе ПФР.

К примеру, женщины, родившие второго ребенка, с помощью кабинета могут подать заявление о выдаче семейного сертификата или его распоряжении, а также получить информацию об остатке средств.

Здесь можно самостоятельно управлять средствами пенсионных накоплений и направлять заявления о переводе средств пенсионных накоплении и (или) о выборе инвестиционного портфеля, получить информацию о текущем страховщике или вовсе отказаться от формирования накопительной части.

Что касается пенсий и социальных выплат, то в личном кабинете можно подать заявление о ее назначении и выборе способа доставки, о переводе с одного вида пенсии на другой, о назначении ежемесячной денежной выплаты и другие.

Здесь же гражданин может получить, например, справку о виде и размере пенсии или информацию об установленных социальных выплатах тоже не выходя из дома.

Личный кабинет гражданина — это набор электронных сервисов на сайте Пенсионного фонда РоссииРассчитай будущую пенсию

Одним из ключевых сервисов личного кабинета является информирование граждан о сформированных пенсионных правах в режиме online. На индивидуальном лицевом счете у каждого гражданина отражаются сведения о стаже и заработной плате. Там же вы можете и рассчитать размер будущей пенсии на персональном пенсионном калькуляторе, который учитывает данные вашего индивидуального лицевого счета в ПФР. Достаточно простой алгоритм.

Все представленные в личном кабинете сведения о пенсионных правах сформированы на основе данных, которые Пенсионный фонд России получил от ваших работодателей. Если вы считаете, что какие-либо сведения не учтены или учтены не в полном объеме, у вас есть возможность заблаговременно обратиться к работодателю для уточнения данных и представить их в Пенсионный фонд России.

Если вы считаете, что какие-либо сведения не учтены или учтены не в полном объеме, у вас есть возможность заблаговременно обратиться к работодателю для уточнения данных и представить их в Пенсионный фонд России.

Для назначения пенсии через личный кабинет необходимо совершить несколько шагов: указать ряд данных заявителя, выбрать вид пенсии и способ ее доставки. При этом предусмотрена возможность указать или номер телефона, или адрес электронный почты заявителя на тот случай, если специалистам ПФР для своевременного назначения пенсии в полном объеме понадобятся дополнительные сведения.

В личном кабинете гражданина на официальном сайте ПФР реализован новый электронный сервис по уведомлению гражданина о расхождениях его анкетных данных, содержащихся в базе персонифицированного учета, со сведениями, содержащимися в Единой системе идентификации и аутентификации.

Для обновления сведений необходимо выбрать опцию «Обновить данные в ПФР», тем самым запустив процесс актуализации.

Таким образом, новый сервис дает возможность, без посещения клиентской службы ПФР, провести актуализацию анкетных данных, включая информацию о документе, удостоверяющем личность, а если гражданин уже обращался в клиентскую службу ПФР за обновлением, то после авторизации нужно выбрать другую опцию — «Обновить данные в профиле ЕСИА». И спустя некоторое время смело пользоваться Госуслугами РФ в электронном виде.

Вы можете и рассчитать размер будущей пенсии на персональном пенсионном калькуляторе, который учитывает данные вашего индивидуального лицевого счета в ПФР. Достаточно простой алгоритмВ ногу со временем

Основной функцией органов Пенсионного фонда Российской Федерации является установление и выплата пенсий. При этом отечественное пенсионное законодательство, применяемое при установлении пенсий, не только очень многогранное, предусматривающее различные основания или дифференциации условий и норм пенсионного обеспечения, оно еще при всем при этом может применяться ретроспективно, то есть будучи обращенным в прошлое. Один из основных принципов пенсионного законодательства — это сохранение приобретенных гражданами пенсионных прав.

Один из основных принципов пенсионного законодательства — это сохранение приобретенных гражданами пенсионных прав.

Тем самым специалист Пенсионного фонда, занимающийся пенсионным правоприменением, в обязательном порядке определяет наиболее целесообразный вариант расчета размера пенсии конкретного гражданина.

Хотел бы отметить, что мы идем в ногу со временем, нас можно найти и в социальных сетях: Facebook, «ВКонтакте», Instagram, «Твиттер» и «Одноклассники», там можно оперативно ознакомиться с нововведениями в пенсионном законодательстве, задать вопросы и получить ответы on-line.

Также, при возникающих вопросах рекомендую татарстанцам обращаться в контакт-центр ПФР 279-27-27.

Эдуард Вафин

Справка

Эдуард Яфасович Вафин — управляющий Отделением Пенсионного фонда Российской Федерации по Республики Татарстан, к. э. н.

В 2001 г. окончил Казанский государственный университет по специальности «Финансовый менеджмент». В 2004 г. прошел курсы повышения квалификации в Финансовой академии при Правительстве РФ. В 2008 г. обучался в Академии государственного и муниципального управления при президенте РТ, через год — в ФГОУ ВПО «Финансовая академия при правительстве РФ», в 2010 г. — в Европейской школе корреспондентского обучения (ЕШКО) прошел курсы «Основы бухгалтерского учета». В 2011 г. получил сертификат участника обучающего семинара «Модернизация социальной работы: образование, технологии, повышение качества услуг». Защитил диссертацию на соискание ученой степени кандидата экономических наук. Тема научного исследования: «Совершенствование системы пенсионного обеспечения на основе развития накопительной составляющей (на примере Республики Татарстан)». В 2012 году поступил на юридический факультет Казанского юридического института (филиал) ФГБОУ ВПО «Российская правовая академия Министерства юстиции Российской Федерации».

- С 2000 г. — работает в Отделении Пенсионного фонда по РТ.

- С 2006 по 2010 гг. — председатель совета общественной организации РТ «Лига экономистов».

- С января 2011 г. — председатель правления «Межрегиональной ассоциации актуариев РТ».

- С февраля 2013 г. — президент региональной общественной организации РТ «Лига экономистов КГУ».

- С 2013 по 2015 гг. — заместитель управляющего Отделением ПФР по РТ.

- С ноября 2015 г. — врио управляющего ОПФР по РТ.

- С 1 марта 2016 г. — управляющий ОПФР по РТ.

Заслуженный экономист РТ. Заслуженный работник науки и образования. Кандидат экономических наук, профессор РАЕ, доцент. Автор 110 публикаций в сборниках всероссийских и международных научно-практических конференций.

ЭкономикаФинансыОбществоВласть Татарстан Вафин Эдуард ЯфасовичОтделение Пенсионного фонда Российской Федерации по Республике Татарстанкак получить справку о размере пенсии

Вопрос дня: как получить справку о размере пенсииСправка о размере пенсии работает вместо пенсионного удостоверения

Вера Ильинична из Калманского района интересуется:

— Я пенсионерка с прошлого года, но как-то так сложилось, что при выходе на пенсию мне никто не выдал пенсионное удостоверение, а все его то и дело спрашивают. Как его получить? Что для этого нужно мне сделать?

Отвечает заместитель управляющего Отделением ПФР по Алтайскому краю Наталия Мочалова:

— Уважаемая Вера Ильинична, дело в том, что с 2015 года пенсионные удостоверения больше не выдаются. Но при получении различных услуг алтайские пенсионеры, как и Вы, часто сталкиваются с тем, что им необходимо подтвердить свой статус. Зачастую это требуется при оформлении карт на скидку в супермаркетах, аптеках или при приобретении льготных проездных.

В таких случаях пенсионеры могут получить справку о размере пенсии. В документе указаны ФИО пенсионера, дата рождения, СНИЛС, наименование подразделения ПФР, дата выдачи справки, размер пенсии.

Получить справку можно несколькими способами:

- можно оформить в Личном кабинете на сайте www.pfrf.ru;

- заказать по телефону, в своем территориальном Управлении Пенсионного фонда РФ, а по мере готовности забрать;

- обратиться в клиентскую службу Пенсионного фонда РФ лично, предварительно записавшись на прием.

Напоминаем, на данный момент в целях предупреждения рисков заражения коронавирусной инфекцией приём граждан во всех клиентских службах ПФР ведётся только по предварительной записи. Записаться на приём можно посредством сервиса «Личный кабинет гражданина» на официальном сайте Пенсионного фонда РФ, по телефону Единого регионального контакт-центра ПФР – 399 999 или через регионального онлайн-консультанта ПФР.

Отделение ПФР по алтайскому краю

В ПФР рассказали, как получить наибольшую пенсию

Фото: Елена Мелик-Шахназарова/архив «Солидарности»

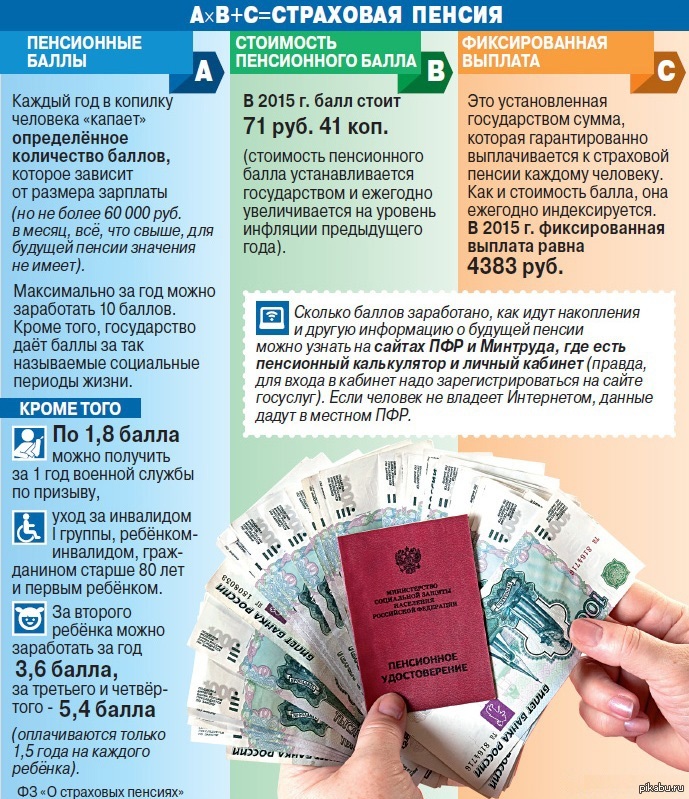

На то, каким будет размер страховой пенсии россиян, влияют три ключевых фактора, пишет «Российская газета». Об этом россиянам напомнили в Пенсионном фонде РФ. Это трудовой стаж, «белая» зарплата и размер заработка. При получении минимальной зарплаты коэффициент пенсии, начисленный за год, составит только 1,048 балла (коэффициента). Чтобы получить максимальный коэффициент начислений, необходимо зарабатывать больше 122 тысяч ежемесячно.

Из общего тарифа взносов на фиксированную выплату идет только 6%, остальные 16% — это индивидуальная часть пенсии, которая зависит от размера зарплаты и трудового стажа. Повышенные коэффициенты получают и работающие пенсионеры, рассказали в ПФР

Повышенные коэффициенты получают и работающие пенсионеры, рассказали в ПФР

При этом каждый россиянин сейчас может проверить свой трудовой стаж и накопленные баллы, сделав запрос в личном кабинете на сайте «Госуслуги». Там же можно увидеть суммы отчислений в Пенсионный фонд. Рассчитать размер пенсии можно по формуле: сумма накопленных баллов умножается на стоимость 1 балла в год назначения пособия. К этой сумме необходимо прибавить размер фиксированной выплаты. Также узнать размер пенсии можно при помощи калькулятора на сайте ПФР.

Пенсионеры могут рассчитывать на различные федеральные и региональные доплаты к пенсиям. Так, страховые пенсии неработающих пенсионеров ниже прожиточного минимума будут увеличены за счет доплаты суммы, недостающей до этого минимума. Федеральный прожиточный минимум для пенсионеров в 2021 году – 10 022 рубля в месяц. Возможен учет дополнительных районных коэффициентов для отдельных субъектов РФ: они начисляются только на время проживания в соответствующей местности и снимаются в случае переезда.

Каких изменений ждать пенсионерам в России – рассказывает газета «Солидарность».

Как узнать размер пенсии | НРОО «МиРа»

Внимание! Воспользоваться данной возможностью могут только те, кто зарегистрирован на портале Госуслуги.

Узнать размер пенсии в личном кабинете Пенсионного фонда Российской Федерации

Узнать размер пенсионных начислений можно в личном кабинете ПФР. Для этого:

Примерно 5 минут

1. Зайдите в личный кабинет ПФР

2. Перейдите на страницу авторизации в ЕСИА

Нажмите кнопку «Войти»

3. Авторизуйтесь через единую систему идентификации и аутентификации портала Госуслуги

Введите свои учетные данные, под которыми Вы зарегистрированы на портале Госуслуги — электронный адрес, номер телефона или СНИЛС и пароль.

4. Перейдите по ссылке “о пенсионном обеспечении” в разделе “Пенсии”

В полученной выписке вы найдете сведения об установленных видах пенсий и иных выплат.

Также вы сможете получить информацию о размере пенсии, выплачиваемой в период осуществления трудовой деятельности, если вы продолжаете работать. После прекращения трудовой деятельности вы начнете получать установленную пенсию в полном объеме.

Узнать размер пенсии через Госуслуги

Информацию о размере начисленной пенсии можно узнать через портал Госуслуги.

2. Авторизуйтесь через единую систему идентификации и аутентификации

Введите свои учетные данные, под которыми Вы зарегистрированы на портале Госуслуги — электронный адрес, номер телефона или СНИЛС и пароль.

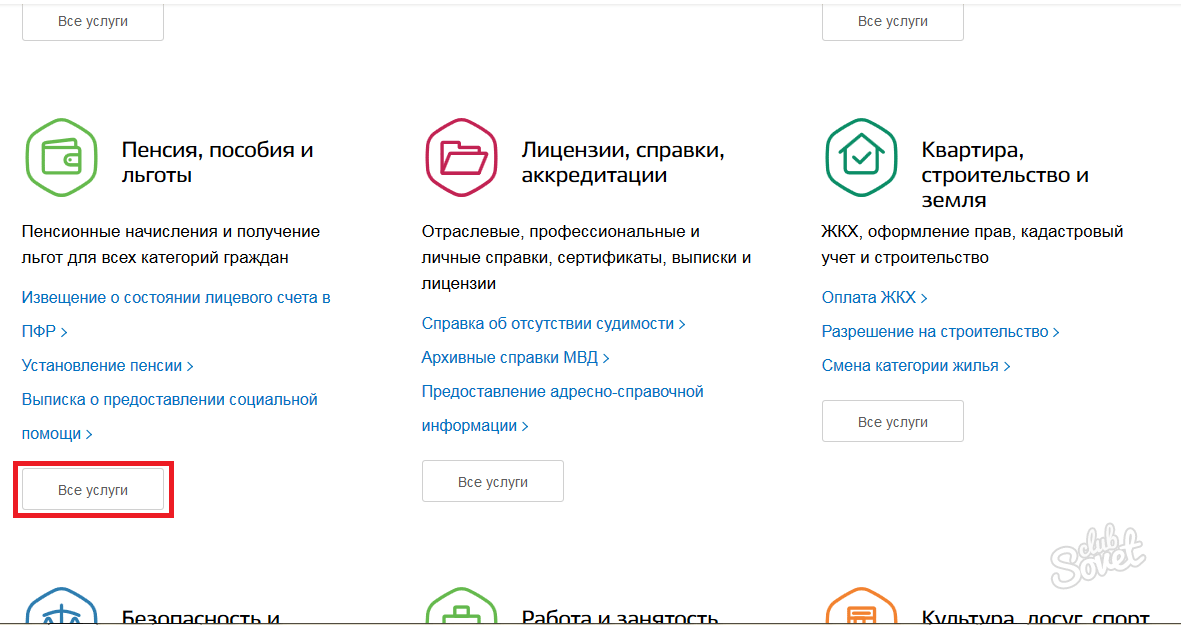

3. Перейдите в раздел Услуги

Ссылка на раздел Услуги находится в главном меню портала.

4. Перейдите по ссылке “Извещение о состоянии лицевого счета в ПФР”

Ссылка “Извещение о состоянии лицевого счета в ПФР” находится в подразделе “Пенсия, пособия и льготы”.

5. Нажмите кнопку “Получить услугу”

Для получения выписки о состоянии лицевого счета в ПФР нажмите кнопку Получить услугу.

6. Перейдите по ссылке “Сохранить извещение”

Кликните по ссылке “Сохранить извещение”.

7. Нажмите кнопку “Сохранить”

В полученных сведениях содержится информация о начисленных пенсионных баллах (ИПК), стаже работы в организациях, сумме средств пенсионных накоплений и начисленной пенсии.

Скачать инструкцию «Как узнать размер пенсии».

Как формируются и исчисляются пенсии

Согласно правилам, заявление о страховой пенсии, поданное через несколько лет после достижения пенсионного возраста, значительно увеличит размер страховой пенсии! Страховая пенсия увеличивается за каждый год просроченного требования о выплате пенсии на соответствующий коэффициент.

Например, заявление о пенсии, поданное через пять лет после достижения пенсионного возраста, увеличит фиксированную выплату на 36% и сумму пенсионных баллов на 45%, в то время как требование, поданное через десять лет после достижения пенсии возраст увеличит фиксированную ставку на 2.В 11 раз, а сумма пенсионных баллов — в 2,32 раза.

Страховая пенсия инвалидам первой группы, гражданам старше 80 лет, лицам, проживавшим или работавшим на Крайнем Севере или приравненных к ним территориях, повышается с увеличением фиксированной выплаты либо с применением «северных» коэффициентов в случае у них есть страховая история.

В настоящее время работодатели уплачивают страховые взносы в систему обязательного пенсионного страхования в размере 22% от фонда оплаты труда работника.Шесть процентов этой суммы может быть потрачено на формирование пенсионных накоплений, а 16% — на формирование страховой пенсии, или, по желанию работника, все 22% могут быть потрачены на формирование страховой пенсии.

Граждане 1966 года рождения и ранее могут формировать свои пенсионные накопления только за счет добровольных взносов по программе государственного софинансирования пенсионных накоплений или средств материнского (семейного) капитала, вложенных в накопительную пенсию. Если гражданин работает, взносы обязательной страховой пенсии расходуются только на формирование страховой пенсии.Есть также пенсионные накопления мужчин 1953-1966 годов рождения и женщин 1957-1966 годов рождения, для которых страховые взносы на формирование накопительной пенсии производились в период с 2002 по 2004 год. Выплата этих взносов прекратилась в 2005 году. в связи с внесением изменений в законодательство.

Гражданин 1967 года рождения или позднее имел право выбора накопительной пенсионной программы до 31 декабря 2015 г .:

- для формирования только страховой пенсии

- для одновременного формирования страховой и накопительной пенсий.

Граждане 1966 года рождения и ранее не имели выбора.

В настоящее время право выбора пенсионного плана имеют граждане 1967 года рождения и старше, по которым взносы на обязательное пенсионное страхование уплачиваются впервые с 1 января 2014 года.

В период до 31 декабря года, в котором истекает пятилетний период с момента первой выплаты взноса обязательного пенсионного страхования, эти граждане могут:

- подписать договор обязательного пенсионного страхования и подать заявление о переводе (досрочном переводе) в негосударственный пенсионный фонд;

- подают заявление о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных облигаций государственной управляющей компании.

В случае внесения изменений в единый реестр лиц, застрахованных в системе обязательного пенсионного страхования или принятия Пенсионным фондом России заявления о выборе инвестиционного портфеля и пенсионного плана, в котором закрепляется 6,0% индивидуальной части страхового взноса на При формировании накопительной пенсии такие застрахованные лица имеют право на пенсионный план, предусматривающий зачисление страховых взносов на накопительную пенсию.

Лицам, не сделавшим выбор или отказавшимся от этого права, предоставляется пенсионный план, в котором вся сумма страховых взносов направляется на формирование страховой пенсии.

Если застрахованные лица не достигли возраста 23 лет по истечении пятилетнего периода с момента первой выплаты взноса обязательного пенсионного страхования, указанный период продлевается до 31 декабря года, в котором им исполняется 23 года.

Если гражданин решит прекратить формирование накопительной пенсии, сформированные пенсионные накопления будут продолжать инвестировать выбранным страховщиком (ПФР или частный пенсионный фонд) и будут выплачиваться в полном объеме при подаче заявления гражданином о назначении и выплате пенсии. .Застрахованное лицо оставляет за собой право распоряжаться этими пенсионными накоплениями и выбирать, кто будет ими распоряжаться.

N.B. Все взносы по обязательному пенсионному страхованию, уплаченные работодателем за своих сотрудников в 2014, 2015 и 2016 годах, предназначены для формирования страховой пенсии.

Все пенсионные накопления, сформированные ранее, продолжают инвестироваться управляющими компаниями или частными пенсионными фондами и будут выплачиваться в полном объеме, включая доход от инвестиций, когда гражданин может выйти на пенсию и подать заявление о назначении пенсии.

Дополнительные взносы, уплаченные гражданами по программе государственного софинансирования пенсий до 01.07.2013 г., полностью переведены из Пенсионного фонда России в управляющие компании или негосударственные пенсионные фонды. Добровольные взносы граждан в третьем и четвертом кварталах 2013 года и в 2014 году инвестируются ПФР с января 2015 года и переводятся в негосударственный пенсионный фонд по выбору гражданина после присоединения последнего к системе, гарантирующей сохранность пенсионных накоплений и доказывающих свою соответствие требованиям ЦБ.

В соответствии с Федеральным законом от 28 декабря 2013 г. № 422-ФЗ «О гарантиях прав застрахованных лиц в системе обязательного пенсионного страхования Российской Федерации при формировании и инвестировании пенсионных накоплений, а также определении и выплате пенсий». Пособие по накоплению », частные пенсионные фонды, являющиеся некоммерческими организациями, выступающими страховщиками обязательной пенсионной системы, должны быть преобразованы до 1 января 2016 года в негосударственные пенсионные фонды — акционерные общества (далее — акционерные пенсионные фонды) или ликвидировано.В случае прекращения деятельности НПФ все пенсионные накопления по обязательному пенсионному страхованию возвращаются в ПФР.

В зависимости от пенсионного плана в системе обязательного пенсионного обеспечения все граждане, имеющие пенсионные накопления, имеют право доверить свое управление:

- Пенсионный фонд России по выбору:

- o Управляющая компания (УК), выбранная по результатам конкурса, заключающая договор с ПФР о доверительном управлении пенсионными накоплениями, в том числе инвестиционным портфелем государственной управляющей компании — Внешэкономбанка;

- негосударственный пенсионный фонд, работающий в сфере обязательного пенсионного страхования.

Есть возможность менять страховщика (ПФР или негосударственный пенсионный фонд) и управляющую компанию каждый год, подав соответствующее заявление в местное территориальное управление ПФР. Порядок расчета пенсионных накоплений, перечисленных новому страховщику, может отличаться.

N.B. Гражданин, меняющий страховщика чаще, чем один раз в пять лет, может потерять доход от инвестиций, полученный от предыдущего страховщика. При наличии у гражданина ПФР в качестве страховщика управляющая компания или инвестиционный портфель управляющей компании могут меняться каждый год без потери рентабельности вложений.

В чем разница между управляющей компанией и частным пенсионным фондом? В случае передачи пенсионных накоплений в доверительное управление управляющей компании или государственной управляющей компании, накопительная пенсия назначается и выплачивается, а пенсионные накопления и доход от их вложений управляющей компанией учитываются ПФР. В случае хранения пенсионных накоплений в ПФР выбранный гражданином негосударственный пенсионный фонд инвестирует и учитывает пенсионные накопления, а также назначает и выплачивает накопительную пенсию.

Пенсионные накопления можно получить в следующих формах:

Единовременная выплата — в этом случае все пенсионные накопления выплачиваются сразу. Платежи принимает:

- граждан, у которых накопительная пенсия составляет 5% и менее страховой пенсии по старости, включая фиксированную выплату, при этом накопительная пенсия исчисляется на день назначения накопительной пенсии; 9 915 гражданам назначена страховая пенсия по инвалидности или потере кормильца или государственная пенсия, которые по достижении пенсионного возраста не получают права на страховую пенсию по старости из-за отсутствия соответствующей пенсии. страховой стаж или необходимое количество пенсионных баллов (с учетом переходных положений пенсионной формулы).

Срок действия пенсии — Срок ее действия устанавливается гражданином самостоятельно, но не может быть более десяти лет. Данный вид выплаты осуществляется в случае приобретения права на пенсию по старости гражданами, формирующими свои пенсионные накопления за счет взносов, производимых в рамках программы государственного софинансирования пенсий, в том числе взносов, уплачиваемых их работодателем, государственным софинансированием. финансирование взносов и возврата вложенных средств и средств материнского (семейного) капитала, предназначенных для формирования будущей пенсии и возврата вложенных средств.

Накопительная пенсия — выплачивается ежемесячно и в течение всей жизни. Его размер зависит от ожидаемого периода выплаты 19,5 лет (234 месяца). Для расчета ежемесячной выплаты необходимо общую сумму пенсионных накоплений, начисленную в специальной части индивидуального счета застрахованного лица на первый день выплаты, разделить на 234 месяца.

Накопительная пенсия — ежемесячно и пожизненно. Его размер рассчитан исходя из ожидаемого срока выплаты — 19 лет (228 месяцев).Месячная пенсия рассчитывается путем деления общей суммы пенсионных накоплений на индивидуальном счете застрахованного лица на 228 месяцев со дня начала выплаты пенсии.

Ресурсы пенсионного обеспечения

Проблема финансирования, с которой сталкиваются работодатели школ и Содружество

PSERS создал эту страницу ресурсов, чтобы помочь членам PSERS, средствам массовой информации, законодателям и их сотрудникам, а также широкой общественности лучше понять Систему и сложность финансовых проблем, с которыми сталкиваются PSERS, Содружество и школьные работодатели.

Ресурсы

Полный годовой финансовый отчет PSERSЩелкните здесь, чтобы просмотреть текущие и прошлые годовые финансовые отчеты PSERS.

Актуарная оценка PSERS

Щелкните здесь, чтобы просмотреть текущие и прошлые актуарные оценки PSERS.Закон 5 от 2017 г.

12 июня 2017 года губернатор Вольф подписал закон SB 1.Этот закон теперь известен как Закон 5 от 2017 года.

Закон 120 2010 г.

23 ноября 2010 г. губернатор подписал закон HB 2497. Этот закон теперь известен как Закон № 120 от 2010 года.

Закон 120 включает ряд актуарных и финансовых изменений в PSERS и сокращение льгот для лиц, которые стали новыми членами PSERS 1 июля 2011 г. или после этой даты.

Закон 120 НЕ повлияет на пенсионные выплаты нынешних участников PSERS или вышедших на пенсию участников PSERS.

Для получения дополнительной информации о Законе 120 щелкните следующие ссылки:

FAQ

Q: Где я могу найти информацию о предлагаемом пенсионном законодательстве?

A : Пенсионная система государственных служащих работает с Комиссией по пенсионным вопросам государственных служащих для ведения доступной для поиска базы данных по законодательству, касающемуся пенсий.Вы можете найти предложения, касающиеся пенсионных систем в школах, штате или муниципалитете Пенсильвании; можно отсортировать по общим темам, связанным с выходом на пенсию; и вы можете получить доступ к актуарным и сметным примечаниям, если применимо.Ссылки на другие пенсионные организации

Пенсии в России: получение российской пенсии

Имеете ли вы право на российскую пенсию? Узнайте, как работают пенсии в России, включая подробную информацию о праве на получение пенсии, размере взносов и советы по получению пенсии в качестве эмигранта в России.

Если вы работаете в России и приближаетесь к пенсии, важно разобраться в особенностях российской пенсионной системы, а также понять, сколько вам нужно будет внести, чтобы получить государственную пенсию.

В этом руководстве мы расскажем все, что вам нужно знать о пенсиях в России. Сюда входит информация о планах правительства России по повышению пенсионного возраста.

Этот справочник по пенсиям в России включает такие темы, как:

Российская пенсионная система

Целых 43 миллиона человек в России получают пенсии или социальные пособия.В это число входит четверть миллиона граждан России, проживающих за рубежом.

Государственная пенсия в России выплачивается и управляется Пенсионным фондом Российской Федерации (ПФР), который имеет около 2500 отделений по всей стране. Чтобы иметь право на пенсию по старости, работники должны вносить в фонд взносы на социальное страхование.

С 2012 г. в российской пенсионной системе действует трехступенчатая структура, состоящая из:

- обязательная государственная пенсия, финансируемая за счет взносов по мере поступления (PAYE)

- пенсионных фондов компании (финансируемых за счет обязательных взносов социального страхования, выплачиваемых работниками)

- добровольных частных пенсионных фондов

Изменения в российской пенсионной системе в 2019 году

Возраст, с которого граждане могут претендовать на государственную пенсию в России — горячая тема.В 2019 году правительство России приняло новый закон о повышении пенсионного возраста.

Фактически, правительство планировало поднять пенсионный возраст для мужчин на пять лет (с 60 до 65) и для женщин на восемь лет (с 55 до 63). Однако после значительного общественного протеста он смягчил предложения об ограничении пенсионного возраста женщин на уровне 60 лет.

Эти изменения будут вводиться постепенно до 2028 года. Пенсионный возраст будет повышаться на шесть месяцев каждый год с начала 2019 года.Жители, планирующие выйти на пенсию в ближайшие два года по старым правилам, могут претендовать на государственную пенсию на шесть месяцев раньше пенсионного возраста по новым правилам.

Кто имеет право на пенсию в России?

Пенсионный возраст в России

В настоящее время в России пенсионный возраст (60 лет для мужчин и 55 лет для женщин) к 2028 году повысится на пять лет. Несмотря на это, некоторые граждане могут выйти на пенсию раньше срока.

Прежде всего, сотрудники в отраслях с коротким сроком службы или в отраслях с повышенным риском могут выйти на пенсию раньше срока.Пенсия этих лиц рассчитывается по промежуточной пенсионной системе.

Несмотря на недавние изменения, женщины, проработавшие не менее 37 лет, и мужчины, проработавшие не менее 42 лет, могут выйти на пенсию досрочно. После этого они могут претендовать на государственную пенсию после 55 и 60 лет соответственно.

В то время как некоторые жители России предпочитают рано выходить на пенсию, многие работают до старости. Считается, что в России работает около 12 миллионов пенсионеров; это около четверти всех людей пенсионного возраста.

Пенсии в России для экспатов

Чтобы претендовать на государственную пенсию, вы должны делать взносы на социальное страхование из своей заработной платы. Исключения доступны для некоторых эмигрантов, если у России есть соглашение о социальном обеспечении с вашей страной. Прежде чем претендовать на пенсию из Пенсионного фонда Российской Федерации, вы должны вносить взносы не менее восьми лет.

Взносы на социальное страхование являются обязательными, даже если у вас временная виза, если ваше пребывание превышает шесть месяцев.Единственное исключение — это работники с высококвалифицированной рабочей визой. Вы можете узнать больше в справочниках Expatica по российским визам и разрешениям на работу в России.

Россия имеет соглашения о социальном обеспечении с Болгарией, Латвией, Беларусью, Литвой, Грузией, Молдовой и Эстонией. Критерии могут отличаться, если вы гражданин одной из этих стран. Полная информация на сайте Международной организации труда.

Участие в трудовой пенсии в России также обязательно, но только для работников, родившихся после 1 января 1967 года.

QROPS: перевод и консолидация пенсии в Великобритании

Эмигранты, выезжающие за границу из Великобритании, могут иметь возможность перевести свои пенсии в программу квалифицированного признанного зарубежного пенсионного обеспечения (QROPS). QROPS позволяет эмигрантам объединить свои пенсии в один план. Это помогает им легче управлять своими пенсионными фондами, а также избегать колебаний валютных курсов.

QROPS имеет множество преимуществ, однако они не подходят или доступны не всем британским пенсионерам, поэтому мы настоятельно рекомендуем вам посоветоваться с опытным финансовым консультантом, таким как AES.

Российские пенсионные ставки и взносы

С февраля 2017 года пенсия в России индексируется по фактическим темпам роста инфляции (в настоящее время около 5,3%). В декабре 2018 года государственная газета « Российская газета » сообщила, что среднемесячная пенсия в России составляет 14 144 р. Самые высокие пенсии в России получили жители Чукоты — 22 500 р., Самые низкие — в Дагестане и Кабардино-Балкарии.

С 2019 года новый закон доводит среднемесячную пенсию по старости для неработающих пенсионеров до 15000 р.Это параллельно с планами увеличения пенсии до 20 000 p. к 2024 г.

Хотя государственная пенсия в России ниже, чем в большинстве западных стран, многие пенсионеры имеют право на дополнительные льготы, такие как бесплатный проезд в общественном транспорте или скидки на лекарства.

Пенсионные взносыКак упоминалось ранее, все сотрудники могут претендовать на государственную пенсию по старости после восьми лет уплаты социального страхования. Взносы поступают из вашего заработка, а также других социальных налогов:

- 22% от прибыли до 624 000 p и 10% от любых последующих сумм

- 5.1% в фонды обязательного федерального и территориального медицинского страхования

- 2,9% в фонд социального страхования

Лица, родившиеся до 1 января 1967 года, вносят 14% своей государственной пенсии - Российской пенсии в единый налог на социальное страхование и страхование. В накопительную часть они не поступают.

Люди, родившиеся 1 января 1967 года или позднее, вносят 7% в социальное обеспечение и 7% в обязательное страхование второго уровня. Это накопительная часть от управляющих активами, которые инвестируют в фонд.Вы также можете выбрать собственную компанию по управлению активами; в противном случае он переходит в государственный банк.

Базовая пенсия по возрасту включает распределительную систему и состоит из страхового фонда и добровольного накопительного компонента. Преимущество добровольных взносов в том, что российские пенсии выплачиваются на протяжении всей жизни. В результате налоги не взимаются.

Вы также можете узнать, какой размер российской пенсии вы можете получить, воспользовавшись калькулятором Пенсионного фонда Российской Федерации.

Налог на российские пенсии

Ставка налога для иностранцев зависит от статуса налогового резидента. Официальные резиденты в России платят налог на свою пенсию в России по ставке 13%; однако нерезиденты платят 30%.

Однако некоторые частные схемы пенсионного обеспечения регулируются налогово-эффективными условиями, и Россия имеет соглашения с некоторыми странами об избежании двойного налогообложения. Чтобы определить свой налоговый статус, прочитайте руководство Expatica по налогам в России.

Если у вас есть частная пенсия в вашей стране, проконсультируйтесь с страхователем, чтобы выяснить, как налог в России влияет на ваш зачитываемый для пенсии доход.Также желательно обратиться за профессиональной консультацией.

Дополнительные пенсии в России

Общеобязательные пенсии в России

Помимо государственной пенсии, работники и внештатные специалисты должны вносить трудовую пенсию и уплачивать страховые взносы.

Работники имеют право выбирать, вносить ли их взносы в Пенсионный фонд Российской Федерации (ПФР) или в негосударственный пенсионный фонд (НПФБ). Взносы в ПФР предусматривают различные варианты инвестирования, в противном случае выплаты поступают государственному управляющему активами Внешэкономбанку по умолчанию.

Если вы намереваетесь внести свой вклад в частную компанию по управлению активами, вы также должны убедиться, что у нее есть соответствующая лицензия и соблюдены юридические требования, установленные PFR

.Работодатели должны управлять страховыми взносами и переводить средства на соответствующие счета. Российская пенсионная система предусматривает, что страховые взносы должны быть перечислены не позднее 15 числа следующего месяца, в противном случае они подлежат штрафу в размере 20% от суммы невыплаченных взносов.

Добровольные пенсии в России

Рабочие в России также имеют возможность вносить добровольные российские пенсии либо через трудовую пенсию, либо через частный российский пенсионный фонд.

Крупные корпорации или страховые компании контролируют частные пенсии в России. Нет никаких ограничений на то, сколько вы можете платить в частные пенсионные фонды, и компании не всегда предоставляют гарантии капитала или гарантируют минимальную норму прибыли. Пенсионные пособия облагаются подоходным налогом с населения.

Если вы решите вносить трудовую добровольную пенсию в России, ваш работодатель может организовать внесение взносов от вашего имени непосредственно в НФ. Однако работодатели не обязаны вносить взносы в частные профессиональные пенсии.

Частные пенсии в России предлагают некоторые из крупнейших банков страны. Например, крупнейший банк России, Сбербанк, предлагает серию индивидуальных пенсионных планов (ИПП) для людей с высокими доходами, профессионалов и владельцев малого бизнеса.

Другие пенсии в России

Пенсии по случаю потери кормильца в России

В государственном пенсионном фонде России существует несколько пенсий по случаю потери кормильца, например:

- трудовая пенсия по случаю потери кормильца

- государственная пенсия по случаю потери кормильца

- социальная пенсия по случаю потери кормильца

Если на момент смерти супруг (а) все еще работал, оставшийся в живых получает российскую пенсию, если у него есть инвалидность, вдова старше 55 лет, или если он не работает, ухаживая за детьми до 14 лет, или если они имеют инвалидность любого возраста.

Если нет пережившего супруга, другие благотворители могут включать таких людей, как:

- Родители старше 60 лет

- Дети до 18 лет (или до 23 лет, если получают дополнительное образование)

- Братья и сестры до 18 лет

- Деды старше 60 и бабушки старше 55.

Трудовые пенсии выплачиваются в две части: минимальная фиксированная ставка и размер пенсии в России, рассчитываемый на основе капитала в пенсионном фонде, установленной продолжительности жизни после выхода на пенсию, периода выплаты пенсионных взносов и количества иждивенцев.

Государственная пенсия по случаю потери кормильца в РоссииГосударственная пенсия выплачивается кормильцам независимо от стажа умершего по страховке или военной службы. Бенефициары такие же, как в приведенном выше списке.

Социальная пенсия по случаю потери кормильца Российская пенсияСоциальная пенсия по случаю потери кормильца в России выплачивается только в том случае, если умерший не имеет права на накопительную пенсию.

Подробнее о видах пенсий, доступных в России, также можно узнать в Пенсионном фонде Российской Федерации.

Подача заявления на получение пенсии в России

Пенсия в России не может быть востребована до тех пор, пока вы не достигнете официального пенсионного возраста в России, если вы не подпадаете под категорию освобожденных профессий и отраслей занятости. Чтобы возместить вашу государственную пенсию в России и пенсии компании, заявки следует отправлять в ПФР по указанному ниже адресу (если вы не выбрали оплату в виде инвестиций в НПФ).

Департамент международного сотрудничества ПФР

ул. Донская, 4

Москва

Телефон: +7 495 986 4167

Чтобы получать выплаты из частного пенсионного фонда России, необходимо делать взносы в выбранную вами управляющую компанию.

Пенсионный совет в России

Если вы планируете выйти на пенсию в России в качестве эмигранта, имеет смысл посоветоваться с профессиональным финансовым консультантом по поводу ваших пенсионных возможностей.

Полезные ресурсы

В России до 2020 года приостановлено замораживаниепенсионных взносов второго уровня | Новости

Мораторий на пенсионные отчисления во второй обязательный в России уровень будет продлен до 2020 года после третьего и окончательного чтения законопроекта нижней палатой страны.

Законопроект еще требует одобрения верхней палаты и президента.

С 2002 года 6% из 22% ежегодных взносов на социальное обеспечение, выплачиваемых работодателем, были переведены в накопительную систему, управляемую частными негосударственными пенсионными фондами (НПФ), государственным Внешэкономбанком (ВЭБ) или частными управляющими активами. для Пенсионного фонда Российской Федерации первого уровня (ПФР).

Мораторий, впервые введенный в 2014 году и продлеваемый каждый последующий год, направил всю сумму социального страхования в ПФР.

Он был введен для сокращения трансфертов из федерального бюджета в ПФР, при этом ожидается, что последнее замораживание сэкономит государству около 551 млрд рублей (8 млрд евро).

Для НПФ, которые теперь управляют большей частью сбережений второго уровня, потенциал роста активов по-прежнему ограничен доходностью инвестиций и привлечением большего числа клиентов ВЭБ — так называемых «молчаливых», которые остались с государственным менеджером по умолчанию.

Клиентская база НПФ выросла на 15,1% до 34 человек.4 млн на конец сентября, по данным Банка России (ЦБ), при этом активы выросли на 14,9% в рублевом выражении до 2 410 млрд руб.

При этом чистые активы пенсионных накопленийВЭБа снизились на 5,6% до 1 787 млрд руб.

Тем не менее, доходность расширенного портфеля ВЭБа за первые девять месяцев 2017 года выросла на 8,5%, превысив среднюю доходность НПФ в 4,9%.

Для индивидуальных накопителей пенсий серия мораториев приведет к неадекватным размерам пенсионных накопителей второго уровня.

Существуют профессиональные пенсии третьего уровня, при этом около 5,7 млн вкладчиков участвуют в схемах, управляемых НПФ, но они, как правило, предлагаются более крупными компаниями, которые могут себе их позволить.

В прошлом году ЦБ РФ и министерство финансов обнародовали схему индивидуального пенсионного капитала (IPC) для автоматически регистрируемых накоплений пенсионных накоплений сотрудников на начало 2019 года, но, как сообщалось ранее, реализация этого проекта была отложена.

Несмотря на то, что архитекторам IPC пришлось уступить министерству труда и социальной защиты и перейти от регистрации «opt-out» к «opt-in», оставалось слишком много нерешенных юридических и технических разногласий.

В результате законопроект отложен до конца следующего года.

Частичная единовременная выплата (PLS) при выходе на пенсию — для правомочных участников NYSLRS

Что такое частичная единовременная выплата (PLS)?

Частичная единовременная выплата (PLS) — это разовая выплата, равная проценту от суммы вашего пенсионного пособия при выходе на пенсию. Сумма платежа зависит от вашего права на участие и выбранного вами процента.

Если вы решите получать выплаты PLS, ваше пожизненное ежемесячное пособие будет навсегда сокращено. Вы не можете выплатить единовременную сумму в будущем для увеличения ежемесячного пенсионного пособия. Будущие корректировки стоимости жизни (COLA) будут основаны на размере вашего сокращенного пожизненного пособия.

Право на участие в пенсионной системе штата Нью-Йорк и местной полиции и пожарной охраны (PFRS)

Чтобы иметь право выбрать платеж PLS, вы должны:

- Быть охваченным планом, который позволяет выйти на пенсию после 20 или 25 лет достойной службы, независимо от возраста;

- иметь право на выход на пенсию с пенсионным пособием по службе в течение как минимум одного года до даты выхода на пенсию; и

- Уйти на пенсию с выходом на пенсию по выслуге (не по инвалидности).Если вы получаете платеж PLS в рамках пенсионного пособия по службе, а затем конвертируете его в пенсию по инвалидности, вы должны вернуть PLS, что может иметь значительные налоговые последствия.

(Вернуться к началу)

Право на участие в пенсионной системе штата Нью-Йорк и местных служащих (ERS)

Чтобы иметь право выбрать выплату PLS, работодатель вашего округа должен принять решение о предоставлении этой возможности своим сотрудникам, имеющим на это право, и вы должны:

- Работать шерифом, младшим шерифом, заместителем шерифа или сотрудником исправительных учреждений округа;

- Быть охваченным планом, позволяющим выйти на пенсию после 20 или 25 лет достойной службы, независимо от возраста;

- иметь право на выход на пенсию с пенсионным пособием по службе в течение как минимум одного года до даты выхода на пенсию; и

- Уйти на пенсию с выходом на пенсию по выслуге (не по инвалидности).Если вы получаете платеж PLS в рамках пенсионного пособия по службе, а затем конвертируете его в пенсию по инвалидности, вы должны вернуть PLS, что может иметь значительные налоговые последствия.

(Вернуться к началу)

Дополнительная информация для членов PFRS и ERS

Если вы одновременно подаете заявление о выходе на пенсию по службе и о выходе на пенсию по инвалидности, вы можете выбрать платеж PLS, однако платеж PLS не будет произведен до тех пор, пока не будет определено, одобрены ли вы для получения пенсионного пособия по инвалидности.Если вы одобрены для получения пособия по инвалидности и решите воспользоваться пособием по инвалидности, вы не будете иметь права на получение пособия по инвалидности. Если вы решите продолжить работу с пенсионным пособием (или если вы не одобрены по инвалидности), PLS будет выплачен.

Если на ваше пенсионное пособие повлияют положения Постановления о семейных отношениях (DRO), мы должны пересмотреть постановление суда, прежде чем можно будет произвести платеж PLS. Если у вас есть какие-либо вопросы, вам или вашему законному представителю следует написать по электронной почте в наше Брачно-семейное бюро .

(Вернуться к началу)

Сколько я получу?

Платеж PLS — это процент от суммы вашего пенсионного пособия на момент выхода на пенсию.

В таблице ниже показаны доступные вам проценты выплат PLS в зависимости от количества лет, в течение которых вы имеете право на пенсию.

| Количество лет, в течение которых вы были , имеете право выйти на пенсию | вариантов оплаты PLS, в процентах от вашего пенсионного пособия |

|---|---|

| 1 | 5% |

| 2 | 5 или 10% |

| 3 | 5, 10 или 15% |

| 4 | 5, 10, 15 или 20% |

| 5 или более | 5, 10, 15, 20 или 25% |

Чтобы оценить, сколько вы можете получить:

- Войдите в свою учетную запись Retirement Online и в разделе «Сводка моей учетной записи» нажмите «Оценить мое пенсионное пособие».»После того, как вы введете свои основные выборы для выхода на пенсию (дата выхода на пенсию, текущий годовой доход и т. Д.) И нажмете« Создать оценку », соответствующие участники будут иметь доступ к раскрывающемуся меню, чтобы увидеть сумму, которую вы получите по каждому из проценты PLS, на которые вы имеете право.

- Большинство подходящих участников могут использовать «Быстрый калькулятор» на нашем веб-сайте для расчета оценки на основе введенной вами информации. После ввода информации о предварительном выходе на пенсию (дата выхода на пенсию, планируемый стаж работы, доход при выходе на пенсию и т. Д.) и нажмите «Рассчитать пособие на одиноких детей», вы сможете щелкнуть ссылку внизу страницы, если вас интересует опция PLS. Примечание. Быстрый калькулятор недоступен для шерифов и сотрудников исправительных учреждений.

- Свяжитесь с нами, чтобы запросить смету.

(Вернуться к началу)

Выбор платежа PLS

Вы должны выбрать вариант выплаты пенсии и выплату PLS до конца месяца, в котором вы выходите на пенсию.

Если вы имеете право на выплату PLS, вы можете подать заявление о выходе на пенсию, просмотреть и выбрать свои пенсионные выплаты и варианты PLS онлайн, используя Retirement Online .

Если вы подаете заявление о выходе на пенсию по почте, мы вышлем вам специальную форму выбора варианта, чтобы вы могли выбрать процент PLS, или вы можете распечатать ее из раздела «Выбор варианта с частичной единовременной выплатой» на нашей странице форм и отправить ее вместе со своим заявление о выходе на пенсию.

(Вернуться к началу)

Получение платежа за PLS

Вы можете получить платеж PLS или получить полную или частичную оплату посредством прямого пролонгации на Традиционный или индивидуальный пенсионный счет Roth (IRA) или другой приемлемый план, допускающий пролонгацию.

Если вы решите, что платеж PLS будет производиться непосредственно вам:

- Для большинства участников вы получите PLS вместе с первой пенсией в конце месяца, следующего за месяцем выхода на пенсию.

- Платеж будет облагаться федеральным подоходным налогом в том году, в котором он был произведен, и NYSLRS выдаст вам налоговую форму 1099-R в январе следующего года.

- Мы удерживаем 20 процентов налогооблагаемой суммы федерального подоходного налога.

- Если вам меньше 50 лет (55 лет для членов ERS) в конце календарного года, в котором производится платеж, платеж может облагаться дополнительным налогом в размере 10 процентов для досрочного распределения из квалифицированного пенсионного плана. .

- Вы можете перенести платеж на традиционную IRA или Roth IRA, если перенос завершен в течение 60 дней с момента получения платежа.

Если вы выберете прямой перенос на традиционный IRA или другой подходящий план:

- Платеж не будет облагаться федеральным подоходным налогом в тот год, когда был произведен платеж, и NYSLRS выдаст вам налоговую форму 1099-R в январе следующего года, показывающую, что это распределение не подлежит налогообложению.

- Налоги будут отложены до тех пор, пока вы не снимете средства с IRA или другого подходящего плана.

- С платежа не удерживается федеральный подоходный налог.

Если вы выберете прямой перенос на Roth IRA:

- Платеж будет облагаться федеральным подоходным налогом в том году, в котором он был произведен, а налоговая форма 1099-R будет выдана в январе следующего года. Вы также должны заполнить форму 8606 налоговой службы (IRS) вместе с вашей федеральной налоговой декларацией.

- Вы можете выбрать, чтобы из платежа удерживался федеральный подоходный налог в размере 20 процентов.

Для получения дополнительной информации обратитесь к налоговому консультанту или посетите веб-сайт налоговой службы.

(Вернуться к началу)

Для получения дополнительной информации

- Напишите нам, используя нашу безопасную контактную форму.

- Свяжитесь с нашим информационным центром по бесплатному телефону 1-866-805-0990 или 518-474-7736 в Олбани, штат Нью-Йорк.

- Свяжитесь с нашим информационным центром, чтобы назначить предпенсионную консультацию с информационным представителем.

Ред. 10/20

(Вернуться наверх)

Пейтон Мэннинг, а не Том Брэди, на самом деле КОЗЬ, согласно метрике монитора Зала славы PFR

Одним из главных повестей следующих Супер Боул LV был бесспорным утверждение Тома Брэди, как GOAT НФЛ. Даже всемирно известный ресивер Джерри Райс уступил этот титул Брэди, который выиграл свой седьмой Суперкубок и пятый MVP Суперкубка в возрасте 43 лет.Хотя статус Брэди как КОЗЫ все еще можно обсуждать, его долголетие и неизменное превосходство поистине бесподобны.

Тем не менее, Брэди не КОЗЧИК, когда дело доходит до эталонной метрики профессионального футбола. В 2019 году на веб-сайте был создан «Монитор Зала славы», предназначенный для оценки шансов игрока попасть в Зал славы профессионального футбола. Используя приблизительное значение, Pro Bowls, All-Pros, чемпионаты и другие статистические вехи, сайт создал систему баллов для определения иерархии на каждой позиции.

У квотербека первое место занимает Пейтон Мэннинг с 258 очками. Брэди занимает второе место с 250,94 балла, за ним следуют Бретт Фавр (178,84 балла), Аарон Роджерс (163,72 балла), Джонни Юнитас (169,34 балла), Джо Монтана (153,45 балла), Дрю Брис (140,5 балла), Джон Элвей (137,78 балла). баллов), Фрэн Таркентон (117,28 балла) и Дэн Марино (116,85 балла). В то время как у Брэди на пять колец больше, чем у Мэннинга, два титула Мэннинга, пять наград MVP (по сравнению с тремя) и семь выборов All-Pro (по сравнению с тремя у Брэди) дают ему на некоторое время небольшое преимущество.Но в то время как карьера Мэннинга вот-вот будет увековечена в Кантоне, штат Огайо, Брэди может увеличить свой счет в следующих сезонах.

Филип Риверс, объявивший о завершении карьеры после поражения в плей-офф от «Баффало», на самом деле занимает 12-е место в Зале славы QB Pro Football с 97,64 очками. Он немного отстает от Стива Янга (112,98 балла) и опережает Барра Старра (97,53 балла), Мэтта Райана (97,43 балла) и Бена Ротлисбергера (95,38 балла).

Эли Мэннинг, если вам интересно, занимает 21-е место в списке с 83.41 балл. Хотя его количество очков значительно ниже среднего показателя Зала славы, рейтинг Мэннинга выше, чем у членов Зала славы Джо Намата (82,5 балла), Боба Гриза (73,45 балла), Троя Эйкмана (64,85 балла) и Джима Келли (59,1 балла). , среди прочего. У него также больше очков, чем у нынешнего квотербека «Сихоукса» Рассела Уилсона (74,2 очка).

В то время как Брэди все еще может поймать Мэннинга, место Райса на вершине широкой пищевой цепи приемника довольно безопасно. 311,81 балла Райс — это более чем вдвое больше, чем у второго получателя Рэнди Мосса (149.59 баллов). В то время как 23 приземления Мосса в 2007 году остаются рекордом за один сезон, три кольца Райса, 10 выборов All-Pro (по сравнению с четырьмя для Moss) и 13 Pro Bowls (Moss был шестикратным Pro Bowler) поместили его в класс. сам.

Вот пять лучших игроков на каждой позиции по данным монитора Зала славы Pro Football Reference. Мы также включим текущих игроков, которые близки к среднему количеству очков для членов Зала Славы на их должности.

Квотербек

Пейтон Мэннинг — 258 очков

Том Брэди — 250.94 очка

Бретт Фавр — 178,84 очка

Аарон Роджерс — 163,72 очка

Джонни Юнитас — 160,34 очка

Среднее количество очков квотербэков ХОФ: 104

Известные нынешние игроки: 3 Мэтт Райан (97,4 очков), Бен Ротлисбергер (95,38 балла), Рассел Уилсон (74,20 балла)

Бегущий назад

Уолтер Пэйтон — 214,91 балла

Джим Браун — 182,41 балла

Барри Сандерс — 178.05 очков

Emmitt Smith — 176,30 балла

LaDainian Tomlinson — 136,15 балла

Средний общий балл за ранговых защитников HOF: 107

Известные нынешние игроки: Адриан Петерсон (123,85 балла), Фрэнк Гор (100,05 очков), ЛеШон Маккой (83,14 очка)

Интересный самородок: Браун возглавлял НФЛ в стремительной игре восемь из своих девяти сезонов. Его сезон в 1863 ярда в 1963 году был самым результативным в то время.

Широкий ресивер

Джерри Райс — 311.81 балл

Randy Moss — 149,59 балла

Марвин Харрисон — 147,60 балла

Ларри Фицджеральд — 140,92 балла

Террелл Оуэнс — 139,83 балла

Средняя сумма баллов для широких приемников HOF: 105

Известные нынешние игроки: Фицджеральд, Хулио Джонс (100,82 очка), Антонио Браун (98,7 очка)

Интересный самородок: Всего за 12 игр Райс поймал 22 паса-приземления в 1987 году, что до Мосса было рекордом за сезон поймал 23 приземления в 2007 году.

Тайт-энд

Тони Гонсалес — 196,33 балла

Антонио Гейтс — 113,63 балла

Шеннон Шарп — 113,23 балла

Дэйв Каспер — 111,62 балла

Джейсон Виттен — 105,62 балла

всегодля тайтовых концов HOF: 98

Известные нынешние игроки: Роб Гронковски (89,51 балла), Трэвис Келси (73,16 балла)

Интересный самородок: Из первой пятерки тайтовых игроков в этом списке только Шарп и Каспер играли в командах, выигравших Суперкубок.Шарп выигрывал подряд титулы с Бронкосом; Каспер поймал пас тачдауна в победе «Рейдеров» над «Миннесотой» в Суперкубке XI.

Guard

Брюс Мэтьюз — 158,7 балла

Джон Ханна — 153,1 балла

Рэндалл МакДэниел — 148,75 балла

Алан Фанека — 134,23 балла

Ларри Литтл — 133,73 балла

Среднее количество баллов Охрана HOF: 110

Известные нынешние игроки: Зак Мартин (67.78 баллов), Дэвид ДеКастро (44,33 балла), Майк Иупати (37,43 балла)

Интересный самородок: Пять из 14 выбранных Мэттьюзом матчей в Pro Bowl оказались в центре, поскольку Мэтьюз временно поменялся позициями в середине своей карьеры.

Атака

Энтони Муньос — 160,65 балла

Форрест Грегг — 139,5 балла

Джим Паркер — 121,25 балла

Рон Яри — 120,18 балла

Вилли Роаф — 117,3 балла

Средняя сумма баллов за Атака ХОФ: 101

Известные нынешние игроки: Джейсон Питерс (89.7 баллов), Тайрон Смит (73 балла), Эндрю Уитворт (59,65 балла)

Интересный самородок: Грегг, ключевой член династии Пэкеров 1960-х годов, тренировал Муньоса в Цинциннати с 1980 по 1983 годы. Этот дуэт помог «Бенгалам» выйти на свой первый Суперкубок в 1981 году.

Центр

Дермонтти Доусон — 128,23 балла

Джим Отто — 124,78 балла

Майк Вебстер — 117,6 балла

Дуайт Стивенсон — 111,95 балла

Кевин Маваи — 99.05 баллов

Среднее количество баллов для центровых HOF: 109

Известные игроки на данный момент: ** Морис Пунси (73,78 балла), Алекс Мак (64,58 балла), Джейсон Келси (51,28 балла)

** — Паунси ушел в отставку после сезона 2020 года

Интересный самородок: Доусон сменил Вебстера в Питтсбурге после отъезда Вебстера в Канзас-Сити в 1989 году. За 25 лет Стилерс входил в пятерку лучших центровых за все время. укомплектовывая их наступательной линией.

Защитный отбор

Боб Лилли — 159,2 балла

Алан Пейдж — 157,1 балла

Рэнди Уайт — 142,18 балла

Джо Грин — 136,53 балла

Джон Рэндл — 135,6 балла

Средняя сумма баллов для защитных отборов HOF: 114 очков

Известные нынешние игроки: Аарон Дональд (127,63 балла), Ндамуконг Сух (79,98 балла), Гено Аткинс (75,85 балла), Флетчер Кокс (71,98 балла)

Интересный самородок: Пейдж стал первым защитником, выигравшим в 1971 году самым ценным игроком лиги.Хотя он никогда не выигрывал MVP лиги, Грин стал успешным Пейджем как защитник года в 1972 году. Он выиграл эту награду во второй раз в 1974 году, а также выиграл первый из четырех Суперкубков за шесть лет.

Защитный конец

Реджи Уайт — 237,75 балла

Брюс Смит — 211,35 балла

Джек Янгблад — 124,15 балла

Дж.Дж. Ватт — 123,88 балла

Майкл Стрэхэн — 123,6 балла

Среднее количество баллов за защитные окончания HOF: 103

Известные нынешние игроки: Ватт, Кале Кэмпбелл (77.58 баллов), Кэмерон Джордан (69,1 балла), Чендлер Джонс (62,63 балла)

Интересный самородок: Первый крупный подписавший контракт свободного агента НФЛ, Уайт помог завоевать первый титул Грин Бэй за 29 лет благодаря своим усилиям с тремя мешками в чемпионате. Победа Пэкерс над Патриотами в Суперкубке XXXI.

Внутренний полузащитник

Рэй Льюис — 197,03 балла

Майк Синглетари — 171 балл

Джек Ламберт — 151,65 балла

Дик Буткус — 128,85 балла

Люк Кучли — 118.4 очка

Среднее количество очков для внутренних полузащитников HOF: 114

Известные нынешние игроки: Бобби Вагнер (96,68 очка), K.J. Райт (35,4 балла), Шон Ли (26,5 балла)

Интересный самородок: Буткус и Кучлы не были наказаны за относительно короткую карьеру. Буткус завершил карьеру после девяти сезонов и 119 игр. Кучлы провел восемь сезонов и 118 игр в регулярном сезоне, прежде чем уйти в отставку после сезона 2019 года.

Внешний полузащитник

Лоуренс Тейлор — 215,68 балла

Деррик Брукс — 162,8 балла

Джек Хэм — 143,7 балла

Тед Хендрикс — 137,35 балла

Junior Seau — 119,58 балла

Средний балл для внешних полузащитников: 106

Известные нынешние игроки: Халил Мак (83,35 очка), Лавонте Дэвид (42,45 очка), Джастин Хьюстон (39,25 очка)

Интересный самородок : Тейлор присоединился к Пейджу как единственной оборонительной лиге MVP 1986 года.Он возглавил НФЛ с 20,5 мешками в том сезоне, а также привел гигантов к их первому титулу Суперкубка.

Защитник

Род Вудсон — 118,05 балла

Деион Сандерс — 174,43 балла

Ронни Лотт — 173,75 балла

Эд Рид — 150,4 балла

Вилли Вуд — 130,73 балла

Средняя сумма баллов Защитники Зала славы: 106

Известные нынешние игроки: Ричард Шерман (79.38 очков), Патрик Петерсон (78,95 балла), Крис Харрис-младший (60,1 балла), Стефон Гилмор (57,65 балла), Тиранн Матье (54,5 балла)

Интересный самородок: В 1995 году Вудсон вошел в историю НФЛ, став победителем. первый профессиональный спортсмен, вернувшийся после реконструктивной операции на колене в том же сезоне. Вудсон играл в Суперкубке XXX после разрыва крестообразной связки на первой неделе.

Кикер

Мортен Андерсон — 97,45 балла

Адам Винатери — 92,7 балла

Гэри Андерсон — 65.9 баллов

Ник Лоури — 57,63 балла

Ян Стенеруд — 56,53 балла

Средний общий балл кикеров Зала славы: 77

Известные нынешние игроки: Джастин Такер (45,9 балла), Стивен Гостковски ( 44,13 балла), Робби Гулд (22,58 балла)

Интересный самородок: В то время как два победных мяча Виньетьери являются частью истории НФЛ, победный гол Мортена Андерсона в сверхурочное время в матче чемпионата NFC 1998 дал Соколам невероятный победить викингов и Гэри Андерсона, пропустившего критический 38-ярдовый мяч в начале игры.

Punter

Шейн Лехлер — 63,68 балла

Рэй Гай — 52,33 балла

Шон Ландета — 47,23 балла

Дон Чендлер — 37,45 балла

Джонни Хеккер — 30,08 балла

Средняя сумма баллов за Игроки Зала славы: 52

Известные нынешние игроки: Хеккер, Энди Ли (23,5 очка), Дастин Колквитт (16,85 очка)

Интересный самородок: Первый игрок, введенный в должность в Кантоне, Гай был выбран в семь профи Боулс во время его пребывания с Рейдерами.Он был стартовым игроком в каждой из трех команд чемпионата Суперкубка Raiders.

Пенсионные расходы школьного округа Филадельфии

Примечание редактора: 15 ноября этот краткий обзор был обновлен, чтобы исправить рисунок 3, на котором неверно показаны активы, обязательства и пенсионные долги Пенсионной системы государственных школ (PSERS), исчисляемые миллионами. График был обновлен, чтобы показать, что эти суммы исчисляются миллиардами.

Обзор

Школьный округ Филадельфии вносит исторически высокие суммы в государственную пенсионную систему для своих сотрудников, и эти огромные выплаты будут влиять на бюджеты округа и правительства города на долгие годы.

В отличие от муниципального правительства Филадельфии, Школьный округ Филадельфии не контролирует пенсионную систему для своих сотрудников. Напротив, пенсии примерно 18 300 человек, включая учителей и почти всех остальных сотрудников округа, управляются Пенсионной системой сотрудников государственных школ Пенсильвании (PSERS), при этом решения о финансировании и выплатах сотрудникам принимаются исключительно на уровне штата.

Но, как и в случае с городом Филадельфия и его муниципальной государственной пенсионной системой, округ теперь платит больше, чем когда-либо, в пенсионную систему, компенсируя годы низкого уровня финансирования, доходность инвестиций, которая не оправдала ожиданий. и увеличение нефинансируемых пособий. Эти факторы вынудили школьный округ Филадельфии и другие округа штата сыграть в догонялки в финансировании своих обязательств. В 2018 году чистый вклад школьного округа Филадельфии в систему после частичного возмещения расходов государством составил 154 миллиона долларов по сравнению с 28 миллионами долларов восемь лет назад.Ожидается, что эта стоимость будет продолжать расти, хотя и не так резко, в течение ближайшего десятилетия.

Увеличение взносов из Филадельфии и других округов, а также возмещение расходов штатом направили PSERS на путь улучшения финансирования, но в результате округу предстоит принять некоторые жесткие бюджетные решения, и такая ситуация, вероятно, сохранится в ближайшие годы. Поскольку после многих лет государственного управления округ теперь находится под местным контролем, а город Филадельфия вносит увеличенные взносы в финансы школьного округа, эти расходы также повлияют на муниципальные финансы.

Влияние на Филадельфию

Для школьных округов в Пенсильвании скорость, с которой работники получают новые пенсионные пособия в конкретном году, известная как нормальные затраты работодателя, оставалась относительно стабильной в течение десятилетий, хотя, согласно прогнозам, она продолжит свое недавнее постепенное снижение. Но обязательные выплаты школьному округу Филадельфии в PSERS с 2011 года резко возросли. Обязательства округа перед пенсионной системой — в процентах от фонда заработной платы — выросли с 5 процентов в 2010 году до 33 процентов в 2018 году, последнем году, по которому были доступны данные.(См. Рисунок 1.)

Штат помогает всем местным округам производить эти платежи посредством законодательно предписанного возмещения расходов, которое в настоящее время составляет не менее 50 процентов первоначального взноса каждого округа. В случае с Филадельфией возмещение составило примерно 54 процента в 2018 году. В результате чистые пенсионные расходы округа составили 15 процентов от фонда заработной платы в том году (по сравнению с 33 процентами до возмещения), что резко выросло с двух нетто. процентов в 2010 году.

Предполагается, что к 2026 году размер предоплаты округа превысит 37 процентов фонда заработной платы. Выплаты включают помощь, чтобы помочь многим пенсионерам приобрести медицинскую страховку, что составляет небольшой процент от общего взноса работодателя (2,5 процента в 2018 году).

Для сравнения, город Филадельфия, в котором действует собственная независимая муниципальная пенсионная система для городских служащих, внес примерно 38 процентов фонда заработной платы без государственного возмещения на свои пенсионные обязательства в 2018 году, хотя ожидается, что этот процент начнет снижаться в 2018 году. следующие несколько лет. 1

В долларовом выражении округ заплатил более 154 миллионов долларов (334 миллиона долларов до возмещения государством) в рамках PSERS в 2018 году; сумма увеличивается каждый год с 2010 года, когда она составляла 28 миллионов долларов (60 миллионов долларов до возмещения). (См. Диаграмму 2.) В 2018 году это составило примерно 5 процентов от общих расходов округа (10 процентов до возмещения государством) в размере примерно 3,4 миллиарда долларов, из которых около 2,5 миллиарда долларов были потрачены непосредственно на школы, находящиеся в ведении округа.

В результате увеличения расходов на пенсии округу пришлось скорректировать расходы в других частях своего бюджета. По словам Ури Монсона, финансового директора округа, «пенсионные расходы влияют на все наши инвестиции, и подавляющее большинство инвестиций, которые вы хотите сделать, приходится на людей». По его словам, каждое решение о найме нового персонала «обходится намного дороже».

Как PSERS изменила структуру своих льгот

Подобно пенсионной системе города Филадельфии и многих других по всей стране, PSERS изменил свою структуру льгот для новых сотрудников в Пенсильвании с целью снижения затрат и снижения рисков.

Все сотрудники, застрахованные PSERS, нанятые до 1 июля 2019 г., были участниками пенсионных планов с установленными выплатами. С этой даты в соответствии с Законом 5 от 2017 года у новых сотрудников есть выбор из трех различных пенсионных пособий «классов участников», ни одно из которых не является полноценным традиционным планом с установленными выплатами.

Два из трех планов являются гибридами, в которых сотрудники вносят фиксированный процент своей заработной платы в план с установленными выплатами и меньший процент на сберегательный счет с установленными взносами с отложенными налогами.В одном из планов, например, сотрудник, начальная зарплата которого составляла 25000 долларов США, которая увеличивалась ежегодно на 3 процента и проработала 35 лет, после выхода на пенсию будет получать установленное вознаграждение в размере 28 190 долларов США в год, а также будет выходить на пенсию. 215 190 долларов США со счета с установленными взносами.