Новости — Официальный сайт администрации Волгограда

Патентная система налогообложения является одной из самых простых, по которой налог рассчитывается налоговыми органами исходя из установленного потенциально возможного годового дохода и не зависит от фактически полученных доходов.

Суть этого налогового режима заключается в получении специального документа — патента, который дает право на осуществление определенной деятельности.

Все виды деятельности, по которым возможно применять патентную систему, и размеры потенциально возможного годового дохода на территории Волгограда, указаны в новом Законе Волгоградской области от 26.11.2019 № 120-ОД «О патентной системе налогообложения и признании утратившими силу отдельных законодательных актов».

Получить патент можно на срок от одного до двенадцати месяцев.

Расчет стоимости патента на 12 месяцев

1. При отсутствии наемных работников

ПАТЕНТ ИП=СТАВКА*ПОТЕНЦИАЛЬНО ВОЗМОЖНЫЙ ГОДОВОЙ ДОХОД ИП

При наличии наемных работников

При наличии наемных работников ПАТЕНТ ВСЕГО = ПАТЕНТ ИП + СТАВКА* ПОТЕНЦИАЛЬНО ВОЗМОЖНЫЙ ГОДОВОЙ ДОХОД 1 РАБОТНИКА* КОЛ-ВО НАЕМНЫХ РАБОТНИКОВ

Ставка составляет 6%, для новых налогоплательщиков – 0%.

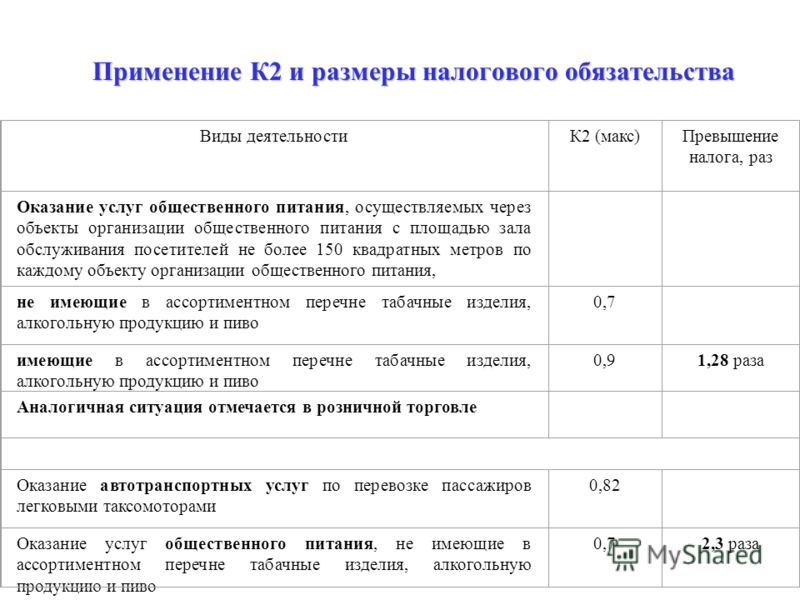

С 1 января 2020 года в 4 раза снижены размеры потенциально возможного годового дохода в отношении наемных работников по 18 видам деятельности, а именно:

ремонт и пошив швейных, меховых и кожаных изделий, ремонт, чистка, окраска и пошив обуви; парикмахерские и косметические услуги; химическая чистка, крашение и услуги прачечных; ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий; ремонт мебели; услуги фотоателье, фото- и кинолабораторий; техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования; ремонт жилья и других построек; услуги по остеклению балконов и лоджий, нарезке стекла и зеркал, художественной обработке стекла; ветеринарные услуги; ремонт ювелирных изделий, бижутерии; чеканка и гравировка ювелирных изделий; обрядовые услуги; ритуальные услуги; производство кожи и изделий из кожи; ремонт компьютеров и коммуникационного оборудования.

Рассчитать стоимость патента можно самостоятельно на сайте ФНС в разделе «Налоговый калькулятор – расчет стоимости патента» https://patent.nalog.ru/.

стоимость патента

Минфин в письме от 02.07.2019 № 03-11-09/48670 дал разъяснения по вопросу перерасчета суммы налога, уплачиваемого в связи с применением ПСН, при увеличении у ИП количества показателей ведения предпринимательской деятельности в течение срока действия патента.

Субъекты РФ вправе устанавливать размер потенциально возможного к получению годового дохода (ПВД) в зависимости от средней численности наемных работников, количества транспортных средств, количества обособленных объектов (площадей).

Если законом субъекта РФ размер ПВД установлен на единицу физпоказателя и у ИП в течение срока действия патента увеличились физпоказатели ведения деятельности, в отношении которой он применяет ПСН (например, появились новые объекты торговли или общественного питания, увеличилась численность работников и т. д.), то полученный патент будет действовать только в отношении объектов (числа работников), указанных в патенте.

д.), то полученный патент будет действовать только в отношении объектов (числа работников), указанных в патенте.

При этом ИП, применяющий ПСН, решивший использовать данный специальный налоговый режим в отношении доходов, полученных от предпринимательской деятельности, связанной с использованием объектов (работников), не указанных в ранее полученном патенте, обязан подать в налоговый орган заявление на получение нового патента не позднее чем за 10 дней до даты начала осуществления предпринимательской деятельности с новыми показателями.В случае, если законом субъекта Российской Федерации размер ПВД установлен с градацией физпоказателей, например, в зависимости от средней численности наемных работников (без наемных работников, от 1 до 5 человек включительно, свыше 5 до 10 человек включительно и т.д.), и у ИП изменились физпоказатели, приводящие к увеличению ПВД, такой ИП обязан получить новый патент на этот же вид предпринимательской деятельности.

При этом сумма налога по ранее полученному патенту пересчитывается исходя из срока действия данного патента с даты начала его действия до даты начала действия нового патента.

Данное письмо Минфина доведено до сведения письмом ФНС № БС-4-3/13610@ от 12.07.2019.

В документе сообщается, что для того, чтобы налоговый орган произвел перерасчет суммы налога по ПСН по ранее выданному патенту, налогоплательщику, при подаче заявления на получение патента с новыми показателями, следует сообщить налоговому органу сведения об имеющемся у него на этот же вид предпринимательской деятельности патенте (номер патента и дата его выдачи).

Рассчитать стоимость патента на 2016 г. индивидуальным предпринимателям поможет налоговый калькулятор

Межрайонная ИФНС России № 2 по Рязанской области сообщает, что на официальном сайте ФНС России функционирует новый электронный сервис «Налоговый калькулятор – расчет стоимости патента».

Сервис позволяет индивидуальным предпринимателям, перешедшим или только планирующим перейти на патентную систему налогообложения, рассчитать сумму и сроки уплаты налога в связи с применением данного режима налогообложения.

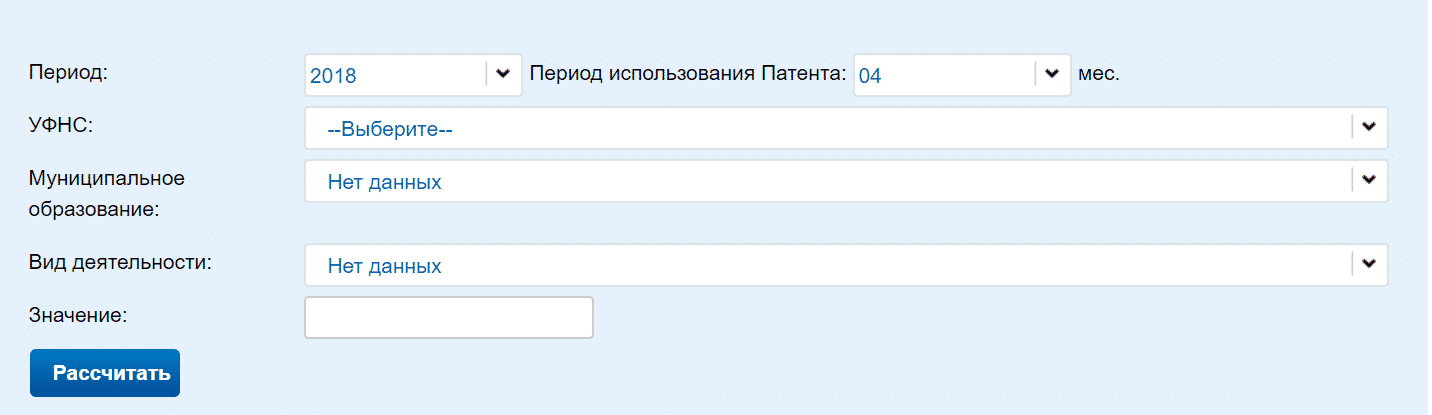

Для этого необходимо заполнить выпадающие строки меню:

– период;

– количество месяцев использования патента;

– муниципальное образование;

– интересующий вид деятельности;

– дополнительный параметр, установленный для некоторых видов деятельности (количество обособленных объектов, транспортных средств, площадь объекта, средняя численность наемных работников и т.д.), а также выбрать соответствующий субъект Российской Федерации.

По результатам расчета можно узнать предполагаемую к уплате сумму налога для опреде-ленного вида предпринимательской деятельности и установленные сроки уплаты налога.

«Налоговый калькулятор – расчет стоимости патента» прост в использовании, не требует от пользователей регистрации и ввода персональных данных.

На территории Рязанской области патентная система налогообложения введена в действие законом Рязанской области от 08.11.2012 № 82-ОЗ «О патентной системе налогообложения на территории Рязанской области» и может применяться по 47 видам предпринимательской деятельности.

К наиболее востребованным видам предпринимательской деятельности для получения патента в Рязанской области относятся: розничная торговля, осуществляемая через объекты ста-ционарной торговой сети; сдача в аренду недвижимого имущества; техническое обслуживание и ремонт автотранспортных средств; ремонт жилья.

Электронный сервис «Налоговый калькулятор – расчет стоимости патента» поможет пред-принимателям заранее самостоятельно рассчитать стоимость патента и оценить выгодность при-менения патентной системы налогообложения.

ФНС презентовала «калькулятор» для выбора альтернативы ЕНВД — Российская газета

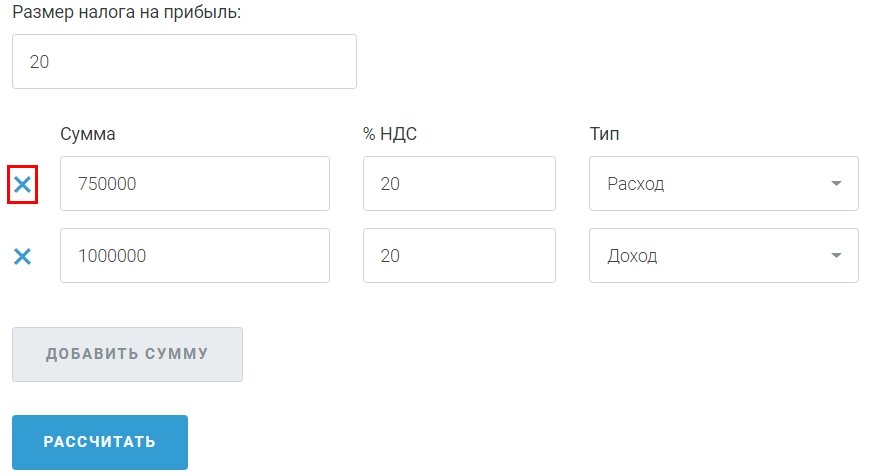

Федеральная налоговая служба (ФНС) презентовала «калькулятор», с помощью которого бизнес после отмены Единого налога на вмененный доход (ЕНВД) сможет выбрать для себя другой наиболее подходящий режим.

Сервис представлен на сайте ФНС. Пользователь выбирает свою категорию, например, индивидуальный предприниматель или компания, не зарегистрированное в качестве ИП. Также можно указать размер дохода и количество наемных работников.

Также можно указать размер дохода и количество наемных работников.

В зависимости от этих параметров система предлагает подходящие налоговые режимы. В их числе упрощенная система налогообложения (УСН), патент, налог на профессиональный доход или общий режим. По каждому есть краткая справка и порядок перехода.

Подготовить такой сервис поручил председатель правительства РФ Михаил Мишустин в связи с отменой ЕНВД с 1 января 2021 года. «Мне кажется, нужно провести более активную разъяснительную кампанию, чтобы было понятно, каким образом переходить на другие режимы. И сделать такой, если хотите, налоговый калькулятор, чтобы предприниматель мог посмотреть, что выгоднее», — сказал глава правительства на

Руководитель Федеральной налоговой службы Даниил Егоров обещал, что ФНС позаботится о том, чтобы переход на другие спецрежимы прошел для предпринимателей максимально комфортно и безболезненно.

Прямая речь

Михаил Орлов, партнер КПМГ в России и СНГ:

— Налогообложение «вмененного дохода» характерно для развивающихся налоговых систем. Но главная проблема ЕНВД заключается в неспособности взимания справедливого налога, основанного на финансово-экономических показателях бизнеса. На ранних этапах становления налоговой системы государства это уместно, но по мере совершенствования налогового контроля от таких налогов необходимо отказываться.

Но главная проблема ЕНВД заключается в неспособности взимания справедливого налога, основанного на финансово-экономических показателях бизнеса. На ранних этапах становления налоговой системы государства это уместно, но по мере совершенствования налогового контроля от таких налогов необходимо отказываться.

ЕНВД появился в 2002 году и какое-то время был актуален. Но сегодня, на мой взгляд, фискальные органы работают достаточно эффективно и контролируют результаты деятельности плательщиков из любой отрасли. А значит, миссия ЕНВД в налоговой системе РФ выполнена. Дальше она должна развиваться исключительно за счет налогов, которые учитывают эффективность и успешность налогоплательщиков.

Отказ от ЕНВД ставит перед государством серьезные вопросы: что получит малый бизнес взамен и как удержать его от возврата в тень? Для ответа на них важно понять, что именно сегодня привлекает предпринимателей в режиме ЕНВД.

Это, прежде всего, простота уплаты налога, низкая по сравнению с общим режимом налоговая нагрузка и низкий уровень административных издержек. Полагаю, что сегодня сопоставимыми преференциями для бизнеса обладает УСН. Но его необходимо доработать для того, чтобы большее число организаций и ИП смогли бы перейти на этот режим.

Полагаю, что сегодня сопоставимыми преференциями для бизнеса обладает УСН. Но его необходимо доработать для того, чтобы большее число организаций и ИП смогли бы перейти на этот режим.

Для этого необходимо поднять пороговые значения по выручке и скорректировать правоприменительную практику налоговых органов, которые часто видят злоупотребления в том, что одному лицу принадлежит две и более организаций, находящихся на режиме УСН. В этом налоговики усматривают дробление бизнеса, что не всегда так.

Хорошо, что ФНС уже сейчас предлагает бизнесменам взвесить все «за» и «против» при переходе с ЕНВД на иные режимы налогообложения. Однако они нуждаются в настройке, для того, чтобы быть столь же привлекательными, как и ЕНВД.

Для расчета патента разработают онлайн-калькулятор — Сентябрь — 2013 год — Новости

Среди других новшеств, которые ожидают бизнесменов,—

возможность применять патент с момента регистрации. Сейчас коммерсантам

требуется сначала зарегистрироваться, а потом уже они могут подать

документы на применение спецрежима, пишет «Российская газета».

Среди других новшеств, которые ожидают бизнесменов,—

возможность применять патент с момента регистрации. Сейчас коммерсантам

требуется сначала зарегистрироваться, а потом уже они могут подать

документы на применение спецрежима, пишет «Российская газета».В налоговой службе планируют также уточнить данные, которые содержатся в самом патенте. В ведомстве считают, что если патент берется на несколько квартир или на несколько автомобилей, это не совсем удобно. «Все „свернуто» в патенте, нужно, чтобы было видно, на какую квартиру или машину получен патент. Но эти изменения не влекут за собой каких-то действий от налогоплательщика»,— цитирует издание слова начальника Управления налогообложения юридических лиц ФНС Дмитрия Григоренко.

Патентная система налогообложения была введена с января 2013 года. Правительство поставило задачу к 2018 году перевести всех индивидуальных предпринимателей на патент.

Переход на патентную систему является добровольным. Коммерсант,

который решил использовать эту систему налогообложения, освобождается от

уплаты НДС, НДФЛ и налога на имущество. Кроме того, предприниматели

освобождаются от представления налоговых деклараций и ведения

бухгалтерского учета, а также смогут отказаться от установки кассовых

аппаратов. Если стоимость патента не устраивает налогоплательщика, он

вправе перейти на другую систему налогообложения.

Коммерсант,

который решил использовать эту систему налогообложения, освобождается от

уплаты НДС, НДФЛ и налога на имущество. Кроме того, предприниматели

освобождаются от представления налоговых деклараций и ведения

бухгалтерского учета, а также смогут отказаться от установки кассовых

аппаратов. Если стоимость патента не устраивает налогоплательщика, он

вправе перейти на другую систему налогообложения.

Чаще всего патент покупают для осуществления грузовых перевозок,

сдачи в аренду квартир и комнат. Тем не менее, спецрежим не пользуется

особой популярностью у коммерсантов. За шесть месяцев, прошедшие с того

момента, как патент был выделен в отдельный налоговый режим, на него

в России перешли только 75 600 предпринимателей. В связи с этим

Минэкономразвития задумалось о снижении стоимости патентов. В ведомстве

связывают их невостребованность с тем, что региональные власти

устанавливают стоимость патентов по максимуму.

Больше ИП смогут работать по патенту

И снизить налоговые платежи

Число российских индивидуальных предпринимателей, имеющих право на переход на патентную систему налогообложения (ПСН), значительно расширится, соответствующий законопроект был одобрен правительством. Об этом сообщает официальный сайт Минфина.

Согласно сообщению, документ предусматривает, что формулировки видов предпринимательской деятельности, в отношении которых применяется ПСН, будут унифицированы с кодами Общероссийского классификатора видов экономической деятельности (ОКВЭД). Кроме того, на ПСН смогут перейти предприятия, работающие на ЕНДВ.

Таким образом, перечень видов бизнеса, которым разрешено работать по патенту, пополнится парковками (предоставление место на автостоянках), рекламными агентствами (распространение наружной рекламы и размещение рекламы на транспорте) и рядом других.

Также расширяются возможности применения ПСН для предпринимателей, ведущих деятельность в сфере ретейла и общепита. Для первых максимально допустимая площадь торгового зала вырастет с 50 до 150 квадратных метров, аналогично изменяются ограничения на площадь залов обслуживания в ресторанах. При этом субъектам Российской Федерации предоставляются права на снижение размера таких ограничений.

Кроме того, заявили в Министерстве, законопроект нацелен на то, чтобы предоставить налогоплательщикам право уменьшать сумму налога по ПСН на уплаченные страховые взносы и пособия, начисленные за аналогичный налоговый период. Сейчас по такой схеме работают предприятия на ЕНДВ. Если у ИП есть наёмные работники, он сможет снизить стоимость патента не более чем на 50%. «Для ИП без наемных работников такого ограничения нет, то есть сумму уплачиваемого налога можно сократить до нуля, если это позволяет сумма уплаченных взносов», — сообщает Министерство.

С просьбой ввести эту меру к правительству неоднократно обращались представители делового сообщества. «Это позволит обеспечить максимально комфортный переход индивидуальных предпринимателей с системы налогообложения в виде ЕНВД на ПСН. Самое важное для нас — создать условия, чтобы этот переход не привёл к увеличению налоговой нагрузки для ИП», — заявил заместитель министра финансов Алексей Сазанов.

подоходных налогов на роялти на 2020 год с процедурами заполнения

Если вы являетесь создателем, владельцем собственности или правообладателем, получающим пассивный доход, вам может потребоваться начать исследование ставки налога на прибыль роялти на 2020 год. , вы можете получить компенсацию в обмен на добросовестное использование своих активов. Обратите внимание, однако, что термин «актив» используется довольно свободно, так как все, от музыкального трека до земли, может быть квалифицировано. Таким образом, природа вещи, которой вы владеете, не обязательно имеет значение.

Сколько налогов вы обычно должны платить с доходов от роялти в 2020 году?

Все роялти облагаются обычными налоговыми ставками и зависят от налоговой категории, в которой вы находитесь. Например, если вы зарабатываете в общей сложности 100 000 долларов и вам необходимо уплатить налог примерно на 80 000 долларов после всех корректировок и вычетов, IRS будет взимать налог в размере 22% с вашего дохода от роялти за 2020 год. Если ваш доход от авторских прав, патентов или других видов прав ставит вас чуть выше порогового значения и вы попадаете в более высокую налоговую категорию, вы должны заплатить более высокую ставку.Это связано с тем, что расчет налога основан на предельном размере процентов, который является ставкой, применяемой к следующему заработанному вами доллару.

Что такое доход от роялти?

Роялти-доход представляет собой все выплаты, которые вы получаете от другого лица, использующего что-то, что по праву принадлежит вам . Как правило, это временное соглашение, при котором другая сторона может пользоваться преимуществами вашей работы. Поскольку вы не имеете прямого отношения к их предприятию, хотя вы все равно получаете часть их прибыли, ваши проценты упадут на нижний предел.Некоторые из наиболее распространенных примеров доходов от роялти поступают от нематериальных активов, таких как авторские права и патенты, а также от физических активов, таких как недвижимость.

Как правило, это временное соглашение, при котором другая сторона может пользоваться преимуществами вашей работы. Поскольку вы не имеете прямого отношения к их предприятию, хотя вы все равно получаете часть их прибыли, ваши проценты упадут на нижний предел.Некоторые из наиболее распространенных примеров доходов от роялти поступают от нематериальных активов, таких как авторские права и патенты, а также от физических активов, таких как недвижимость.

— Авторские права

Если у вас когда-либо была возможность проанализировать техническую сторону индустрии развлечений, вы, вероятно, столкнулись с чем-то, известным как «авторские права». Согласно официальному веб-сайту правительства, авторское право — это форма интеллектуальной собственности, предоставляемая лицу, обладающему авторством на некотором носителе .Это может быть что угодно, от неопубликованных стихов до различных видео. Закон основан на Конституции Соединенных Штатов, и исторический прецедент состоит в том, что суды не проявили снисходительности при рассмотрении дел, связанных с нарушением авторских прав.

— Патенты

Патенты относительно похожи на авторские права в том, что они также являются нематериальными активами, которые предоставляют создателям прав на защиту своих изобретений от мошеннического копирования. Однако главное отличие состоит в том, что патенты имеют дело с физическими творениями, которые включают инструменты, активы, продукты или любые материальные товары, которые кто-то спроектировал или произвел.Кроме того, в то время как авторские права действуют 70 лет, патенты имеют право только на 20-летний срок.

— Нефть и газ

Наконец, существует источник дохода от роялти, который статистически с гораздо большей вероятностью повлияет на вас, чем на любой другой. Роялти на нефть и газ в размере , возникающие в связи с правами на добычу полезных ископаемых и горнодобывающей промышленностью, гораздо более распространены в США, чем любые другие альтернативы. Рост Соединенных Штатов как одной из ведущих мировых держав, когда дело доходит до нефти, облегчил эту ситуацию, и хотя отрасль в последнее время переживает тяжелые времена, она по-прежнему невероятно процветает.

Принцип действия концепции основан на том, что кто-то разрешает третьей стороне использовать свои права на добычу полезных ископаемых и извлекать полезные ископаемые из своей собственности . Поскольку третья сторона будет использовать для этого их землю, они должны заплатить им за все, что они от нее заберут. Хотя размер роялти является предметом переговоров, в большинстве контрактов он устанавливается на уровне одной восьмой от общего количества добытых нефти и газа. Однако владельцы недвижимости, у которых есть очень богатая земля, могут увеличить эту стоимость намного выше одной восьмой.

Как владелец недвижимости, получающий роялти от прав на добычу полезных ископаемых, вы имеете право вычесть пособие на истощение. Это восходит к вечному представлению о том, что все доходы должны соответствовать расходам, которые их сопровождают в определенный период. Итак, поскольку кто-то входит и бурит вашу собственность, чтобы извлечь из нее полезные ископаемые, стоимость земли будет снижаться. Однако, в отличие от неосновных активов, долгосрочные активы, подобные этим, не обесцениваются, они истощают свою стоимость .

Итак, IRS разрешит вам взять надбавку на истощение в размере 15% от доходов , которые вы заработали.Имейте в виду, что есть два ограничения, которые вы должны применить при расчете этого вычета:

- У вас не может быть чистого убытка от роялти, поэтому ваша скидка на истощение не может превышать доход, полученный от собственности.

- Ваше общее пособие по истощению не может превышать 65% от всей суммы вашего дохода от всех видов деятельности и источников.

Как вы сообщаете о налогах на прибыль от роялти?

Все ваши налоги на прибыль от роялти за 2020 год будут включены в Приложение E формы 1040 .Это двухстраничная форма под названием «Дополнительный доход и убыток», куда поступают все, от недвижимости и трастов до партнерства и доходов корпорации S. Поскольку подавляющее число американцев зарабатывает деньги на гонорарах, для них не существует определенного графика.

После получения вашего 1099-MISC, который будет рассмотрен более подробно в ближайшее время, вы укажете доход от роялти в , строка 4, столбцы A, B, C, или любая их комбинация, вашего приложения E.Каждый столбец представляет свойство, о котором вы сообщаете, а строка 1b показывает тип этого свойства. Причина, по которой Налоговая служба США (IRS) ограничивает каждый список E тремя объектами недвижимости, связана с их двойной стратегией. Во-первых, это помогает им упростить работу и экономит время, которое их агенты должны тратить на каждую форму. Однако, что более важно, три свойства будут относительно приличной оценкой того, сколько таких активов будет у того, кто не является активным получателем роялти.

Если у вас намного больше трех объектов собственности, IRS предложит вам рассмотреть вопрос о том, являетесь ли вы индивидуальным предпринимателем, основная деятельность которого связана с правами на добычу полезных ископаемых.Если вы случайно владеете несколькими объектами недвижимости, но не являетесь индивидуальным предпринимателем, вы можете просто отправить столько форм из списка E, сколько вам нужно.

Пример таблицы E

Чтобы понять, как вы будете заполнять типичное приложение E, рассмотрите следующую сводку, которая показывает типичную годовую активность налогоплательщика, владеющего несколькими объектами недвижимости.

Как показано в таблице, данное лицо владеет тремя разными объектами недвижимости , расположенными во Флориде и Техасе.Хотя некоторые из них основывались на ренте, мы сосредоточимся на деятельности, связанной с полезными ископаемыми. Как показано для свойств два и три, налогоплательщик передал кому-то свои права на добычу полезных ископаемых, поскольку добытые полезные ископаемые имеют значительную ценность. Учитывая их ставку роялти в размере 13 и 12,5 процентов, они впоследствии получили гонорар в размере 19 500 долларов за собственность 2 и 6 500 долларов за собственность 3.

Кроме того, обратите внимание на допустимое истощение для объектов недвижимости, составляющее 15% от полученного гонорара.Игнорируя другой вид дохода, который они могли бы получить, они будут сообщать свои налоги следующим образом:

Как вы учитываете свои роялти?

Если вы не являетесь индивидуальным предпринимателем, живущим за счет нематериальных прав, вы получите форму под названием « 1099-MISC », в которой указывается ваш валовой разный заработок, не связанный с службой, за год. Например, если вы владеете недвижимостью и позволяете кому-то бурить и добывать на ней нефть, вы будете получать разные доходы от роялти.Если вы инвестируете в буровую установку и пытаетесь добыть эти полезные ископаемые самостоятельно, вы теперь занимаетесь нефтяным бизнесом и должны платить дополнительные налоги.

Стоит ли беспокоиться о налогах на самозанятость?

IRS определяет доход от роялти как любой доход, полученный от разделения прав на что-то , не полученное в рамках обычной деловой активности . Предостережение «не в рамках деловой активности» имеет решающее значение, поскольку оно немедленно исключает тех, кто уделяет особое внимание работе в этой области.Рассмотрим, например, человека, у которого есть 20 объектов собственности, которые они используют для продажи прав на добычу полезных ископаемых и получения дохода от роялти.

В этот момент они, скорее всего, станут индивидуальным предпринимателем, основной деловой деятельностью которого является инвестирование в недвижимость для получения пассивного дохода. Следовательно, все, что они зарабатывают, будет облагаться налогом на самозанятость и, возможно, налогом на чистые инвестиции. В этом случае вы заполняете не график E, а график C, который показывает чистую прибыль или убыток от вашего бизнеса.Это позволит вам вычесть гораздо больше, чем просто истощение, поскольку любые деньги, в разумных пределах, которые вы инвестируете в свою недвижимость, будут считаться приемлемыми расходами для бизнеса. Следующее изображение демонстрирует разницу между налогооблагаемым доходом, который будет иметь кто-то, когда его собственность будет приносить роялти, и прибылью от бизнеса.

Следите за всеми документами и обращайтесь за профессиональной помощью

Самый простой способ точно рассчитать ваш подоходный налог на роялти за 2020 год — это вести учет всех транзакций и доходов .Даже если вы должны ожидать получения 1099-MISC от операторов, которые используют ваши патенты, авторские права или собственность, они могут не выполнить свои обязанности и прислать вам письмо. Это когда вы должны вернуться к своим данным и рассчитать чистую налогооблагаемую прибыль. Если вы считаете ситуацию слишком сложной или утомительной, помните, что вы можете нанять профессиональную помощь, которая поможет решить ваш вопрос намного быстрее и эффективнее. Таким образом, шансы, что вы отправите правильный отчет, намного выше.Вы также можете щелкнуть следующие ссылки, чтобы получить бесплатную консультацию или узнать расценки на наши виртуальные услуги по подготовке налогов.

Отделение налогообложения штата Нью-Джерси — Налог на прибыль

- Home

- NJ Подоходный налог — вычеты

NJ Подоходный налог — вычеты

Федеральные отчисления, такие как проценты по ипотеке, коммерческие расходы сотрудников, а также взносы в IRA и Keogh Plan, не включаются в налоговую декларацию штата Нью-Джерси.

Резиденты, проживающие полный год, могут удерживать только суммы, уплаченные в течение налогового года. Резиденты, проживающие неполный год, могут включать только те суммы, которые были выплачены, когда они были резидентами Нью-Джерси.

Медицинские расходы

Вы можете вычесть определенные медицинские расходы, которые вы оплатили в течение года для себя, своего супруга или сожителя, а также членов вашей семьи. Однако вы не можете вычесть расходы, которые вам возместили. Вычету подлежат только расходы, превышающие 2% вашего дохода.Некоторые примеры допустимых медицинских расходов: оплата визитов к врачу, стоматологическая помощь, лечение в больнице, обследование глаз, очки, лекарства, рентген или другие диагностические услуги, назначенные вашим врачом или стоматологом. Страховые взносы, включая суммы, уплачиваемые в рамках программы социального обеспечения по программе Medicare, могут использоваться в качестве медицинских отчислений. Вы также можете вычесть разрешенные транспортные расходы из вашего федерального дохода. Если вы вычли медицинские расходы в течение одного года и получили возмещение в следующем году, вы должны включить это возмещение как доход в год получения платежа.

Взносы Archer MSA

В Нью-Джерси соблюдаются федеральные правила удержания квалифицированных взносов Archer MSA. Ваш взнос не может превышать 75% от суммы вычета по вашему годовому плану медицинского страхования (65%, если у вас индивидуальный план). Избыточные взносы, которые вы снимаете до истечения срока подачи налоговой декларации, не облагаются налогом. Однако вы должны указать доходы, связанные с излишними взносами, которые вы снимаете, в качестве заработной платы в строке «Заработная плата, оклады, чаевые и другие компенсации сотрудникам» вашей налоговой декларации.

Вычет по медицинскому страхованию самозанятых

Если вы считаете себя самозанятым для целей федерального налогообложения или получали заработную плату в 2020 году от корпорации S, в которой вы были акционером более 2%, вы можете вычесть сумму, которую вы заплатили в течение года, на медицинское страхование для себя , ваш супруг / супруга / партнер по гражданскому союзу или сожитель, а также члены вашей семьи. Ваш вычет не может превышать сумму вашего заработанного дохода, определенного для целей федерального налогообложения, от бизнеса, в рамках которого был учрежден план страхования.

Примечание: Для федеральных целей вы можете иметь возможность вычесть суммы, уплаченные по медицинскому страхованию для любого вашего ребенка, которому на конец 2020 года не исполнилось 27 лет. Однако для целей Нью-Джерси вы можете вычесть эти суммы только в том случае, если ребенок был твоим иждивенцем. Для получения дополнительной информации см. Технический консультативный меморандум TAM 2011-14.

Алименты и отдельные алименты

Вы можете вычесть любые назначенные судом алименты или отдельные платежи на содержание, которые вы сделали.Не удерживайте выплаты на содержание ребенка.

Квалифицированные природоохранные взносы

Вы можете вычесть любой взнос, внесенный вами в целях сохранения, из соответствующей доли в недвижимости, расположенной в Нью-Джерси. Вычет — это сумма взноса, разрешенная к вычету при расчете налогооблагаемого дохода для федеральных целей.

Зональный вычет медицинского предприятия

Если вы оказываете услуги первичной медико-санитарной помощи в имеющейся у вас квалифицированной медицинской или стоматологической клинике, которая расположена в пределах или в пределах пяти миль от обозначенной зоны медицинского предприятия (HEZ), вы можете вычесть процент от чистого дохода от этой практики.Квалифицированные партнеры и акционеры корпорации S вносят сумму вычета HEZ, указанную в Приложении NJK-1, Форме NJ-1065 или Приложении NJ-K-1, Форме CBT-100S. Индивидуальные предприниматели должны рассчитать сумму вычета HEZ. См. Технический бюллетень TB-56 , Зоны предприятий здравоохранения, для получения информации о требованиях и способах расчета вычета HEZ.

Корректировка альтернативных бизнес-расчетов

Если у вас есть убытки по определенным категориям доходов, связанных с бизнесом, вы можете использовать эти убытки для расчета корректировки вашего налогооблагаемого дохода.Кроме того, вы можете переносить неиспользованные убытки по этим категориям на срок до 20 лет для расчета будущих корректировок. В расчет корректировки включаются следующие категории доходов: чистая прибыль от бизнеса; чистая прибыль или чистый доход от аренды, роялти, патентов и авторских прав; распределительная доля дохода товарищества; и чистая пропорциональная доля дохода корпорации S. Заполните таблицы NJ-BUS-1 и NJ-BUS-2, чтобы рассчитать сумму корректировки или перенесенного убытка.

Удержание налога на имущество / кредит

Если вы были домовладельцем или арендатором в Нью-Джерси, вы можете иметь право на вычет налога на недвижимость или возврат налога на имущество.Более подробная информация доступна по кредиту / вычету.

Нидерланды — Корпоративное право — Налоги на корпоративный доход

Как правило, голландская компания-резидент облагается налогом на прибыль со своего мирового дохода. Однако определенный доход может быть освобожден или исключен из налоговой базы. Юридические лица-нерезиденты имеют ограниченные налоговые обязательства только в отношении доходов из голландских источников.

Стандартная ставка корпоративного подоходного налога (КПН)

Стандартная ставка КПН в настоящее время составляет 25 процентов.Есть две группы налогооблагаемого дохода. Более низкая ставка в 15 процентов (16,5 процента в 2020 году) применяется к первой группе доходов. Эта планка была расширена, она включает налогооблагаемый доход до 245000 евро (200000 евро в 2020 году). Стандартная ставка применяется к превышению налогооблагаемого дохода. Первый сегмент будет расширен в 2022 году до налогооблагаемого дохода до 395 000 евро.

Режим фискального инвестиционного фонда

В целом, в соответствии с существующим режимом налоговых инвестиционных фондов ставка КПН для налоговых инвестиционных фондов составляет 0 процентов при условии, что их прибыль предоставляется акционерам и держателям сертификатов участия не позднее, чем через восемь месяцев после окончания года. .

Налоговые инвестиционные фонды могут также инвестировать в деятельность по развитию (или реконструкции) недвижимости при условии, что эта деятельность осуществляется через дочернюю компанию, подлежащую уплате голландского КПН, и деятельность по развитию (или реконструкции) осуществляется в интересах недвижимости, которая (или будут) составлять часть собственного портфеля фонда, портфеля аффилированного финансового инвестиционного фонда, портфеля компании, в которой фонд или аффилированный фонд имеет значительную долю, или в интересах собственного портфеля дочерней компании («разработка проекта» филиал).Фискальным инвестиционным фондам, инвестирующим в недвижимость, разрешено иметь дочернюю компанию, облагаемую налогом, которая предоставляет обычные услуги в отношении недвижимости, принадлежащей голландскому инвестиционному трасту в сфере недвижимости (REIT). Примерами являются конференц-залы или использование собственного ресторана.

Режим освобожденного инвестиционного фонда

Режим инвестиционного фонда, освобожденного от налогообложения, существует рядом с режимом фискального инвестиционного фонда, описанным выше. В соответствии с режимом освобожденных от налогообложения инвестиционных фондов инвестиционные фонды, как определено в Законе о финансовом надзоре Нидерландов ( Wet op het financieel toezicht ), которые соответствуют определенным условиям, могут запросить освобождение от налога на прибыль.Помимо статуса освобожденного от уплаты налога на прибыль, инвестиционный фонд, освобожденный от уплаты налога, не обязан удерживать налог на прибыль с дивидендов в отношении распределения прибыли между своими акционерами.

Инновационная коробка режим

Специальный режим применяется в отношении прибыли, включая роялти, полученной от нематериального актива собственной разработки (разработан после 31 декабря 2006 г.). В этой так называемой «коробке инноваций» налогоплательщик может выбрать при определенных условиях применение более низкой эффективной ставки к налогооблагаемой прибыли, полученной от этих нематериальных активов.С 1 января 2021 года эффективная ставка налога на инновационную коробку увеличена до 9 процентов (7 процентов в 2020 году).

Блок инноваций применяется, если не менее 30% прибыли было получено за счет патента. Компании, которые понесли определенные затраты на квалифицированные исследования и разработки (НИОКР) для разработки интеллектуальной собственности (ИС), на которую не был выдан патент, также имеют право на благоприятную эффективную налоговую ставку.

Более низкая эффективная ставка налога применяется только к положительному доходу, что позволяет полностью учесть убытки от инноваций.Также можно включить прибыль от нематериального актива, полученную в период между подачей заявки на патент и выдачей патента в режиме коробки инноваций (не для активов НИОКР).

Голландский режим коробки инноваций согласован с модифицированным подходом взаимосвязи, описанным в отчете ОЭСР о действии 5, и рассматривается Группой ЕС по кодексу поведения как безопасный.

Налоговый режим тоннажа

Для стимулирования предпринимателей, занимающихся морскими перевозками, для некоторых судоходных компаний может быть доступен благоприятный режим (известный как режим голландского тоннажа).В соответствии с этим режимом налогооблагаемая прибыль морского судна основана на его зарегистрированном чистом тоннаже, умноженном на фиксированную сумму предполагаемой прибыли на тонну, а не на фактической прибыли от эксплуатации. Режим применяется только к расчету прибыли, относящейся к квалифицируемой судоходной деятельности. Эти виды деятельности включают в себя эксплуатацию судов в международном сообщении (включая транспортировку с целью разработки природных ресурсов на море), работы по прокладке кабеля и труб на дне моря, а также буксировку, дноуглубительные работы и связанные с ними операции.Прибыль от квалифицируемой деятельности облагается налогом на условную прибыль в тоннаже в соответствии с системой регрессивной шкалы с пятью скобками. Режим тоннажного налога применяется по запросу и на фиксированный период в десять лет или кратный десятилетнему периоду.

В соответствии с 2020 годом и по указанию Европейской комиссии, схема тоннажного налога будет ужесточена по ряду пунктов. Будет установлен потолок для судов, подпадающих под действие временного чартера или рейса, которые не ходят под флагом ЕС / ЕЭЗ. Когда судно будет введено в эксплуатацию 1 января 2020 года, по крайней мере одно судно во флоте должно будет плавать под флагом ЕС / ЕЭЗ, и для менеджеров судов будет введено требование флага.Переходное соглашение предусмотрено для ситуаций с тоннажем, существующих на 31 декабря 2019 года. Окончательное уточнение касается введения потолка прибыли для нетранспортной деятельности в размере не более 50% от годовой прибыли (это, например, актуально для круизные суда).

Местные подоходные налоги

В Нидерландах нет провинциальных или муниципальных налогов на прибыль предприятий.

Используйте коробку с патентами, чтобы снизить корпоративный налог на прибыль

Патентный ящик предназначен для поощрения компаний к сохранению и коммерциализации интеллектуальной собственности в Великобритании.Это позволяет компаниям применять более низкую ставку корпоративного налога к прибыли, полученной от запатентованных изобретений.

Компании должны сделать выбор в Патентной коробке для применения более низкой ставки корпоративного налога, которая составляет 10%. Это облегчение вводилось поэтапно с 2013 по 2017 год.

Это руководство относится только к патентам. но если ваша компания обладает некоторыми другими правами на инновации в медицине или ботанике, она также может воспользоваться преимуществами Patent Box.

Кто может получить выгоду

Вы можете использовать патентную коробку, только если ваша компания:

Если вы выбрали патентную коробку после 30 июня 2016 г.

После этой даты льготы будут ограничены, если ваша компания

- понесенные расходы на приобретение патентов Компания

- осуществила платежи связанным сторонам за их затраты на исследования и разработки (НИОКР)

Доля НИОКР показывает, насколько это влияет на расчет.

Что дает право на патент

Чтобы воспользоваться преимуществами Патентной коробки, ваша компания должна владеть патентами или иметь исключительно лицензионные права, выданные:

- Ведомство интеллектуальной собственности Великобритании

- Европейское патентное ведомство

- этих стран в Европейской экономической зоне:

- Австрия

- Болгария

- Чешская Республика

- Дания

- Эстония

- Финляндия

- Германия

- Венгрия

- Польша

- Португалия

- Румыния

- Словакия

- Швеция

Ваша компания (или другая компания группы) должна также предпринять соответствующие разработки для патента.Должно быть, он внес значительный вклад в:

- Создание или развитие запатентованного изобретения

- продукт, включающий запатентованное изобретение

Группы компаний

Если ваша компания входит в группу, она должна:

- активно владею запатентованным изобретением

- играет важную роль в управлении всем своим портфелем приемлемых патентов

Патенты с исключительной лицензией

Патентообладатели могут пожелать лицензировать свои изобретения для разработки другими.

Если ваша компания владеет лицензиями на использование чужих запатентованных технологий, она может использовать Патентный ящик, если он соответствует всем следующим условиям. У лицензиата должно быть:

- права на разработку, использование и защиту прав на запатентованное изобретение

- одно или несколько прав за исключением всех других лиц (включая лицензиара)

- эксклюзивность на всей территории страны (права на производство или продажу в части страны не квалифицируются)

Лицензиат должен соответствовать одному из следующих условий:

- иметь возможность возбудить дело о нарушении прав для защиты своих прав

- иметь право на большую часть компенсации ущерба, присужденного в результате успешного судебного разбирательства в отношении его прав

Когда компания группы может иметь исключительную лицензию

Внутри группы одна компания в группе может владеть портфелем патентов, в то время как другие их используют.Вы можете рассматривать компанию группы как имеющую исключительную лицензию, если:

- предоставлены исключительные права на всей территории страны

- Никто другой не имеет этих прав (включая лицензиара или холдинговую компанию интеллектуальной собственности группы)

Компании группы не обязательно иметь права на принудительное исполнение, уступку или предоставление лицензии на эти права.

Доходы от использования запатентованных изобретений

Определить прибыль от интеллектуальной собственности

Не вся прибыль вашей компании может быть получена за счет использования запатентованных изобретений.Чтобы классифицировать прибыль как доход от интеллектуальной собственности, она должна быть получена по крайней мере от одного из следующих видов деятельности:

- Продажа запатентованных продуктов, в том числе:

- запатентованный продукт

- продуктов, включающих запатентованное изобретение

- запчасти на заказ

- лицензирование патентных прав

- продажа запатентованных прав

- нарушение доходов

- возмещение ущерба, страхование или иное возмещение, связанное с патентными правами

Компании в производственном секторе и сфере услуг могут получать соответствующий доход для Патентной коробки, если они:

- производство с использованием запатентованного процесса

- предоставляет услуги с использованием запатентованного инструмента

В этих обстоятельствах условный роялти можно рассматривать как доход от интеллектуальной собственности.

Определите, какую прибыль следует указывать в патентной коробке

Чтобы указать прибыль, которую нужно указать в патентной коробке, отделите соответствующий доход от интеллектуальной собственности от прочего дохода.

Вы можете сделать это, передавая доход, если ваша компания:

- избран после 30 июня 2016 г. У

- были новые патенты после 30 июня 2016 г. Номер

- находится в патентной коробке с 1 июля 2021 г.

Избрание в патентный ящик

Вы должны сделать выбор, чтобы воспользоваться сниженной ставкой корпоративного налога, которая применяется к Патентной коробке.Это должно быть сделано в течение 2 лет после окончания отчетного периода, в котором возникла соответствующая прибыль и доходы. Вы можете сделать выбор:

- в расчетах, сопровождающих налоговую декларацию вашей компании

- отдельно в письменной форме.

Для этого выбора нет специальной формы слов и нет поля в налоговой декларации корпорации.

Шаг расчета патентной коробки

На этапах расчета создается вычет, который уменьшает прибыль, так что к соответствующей прибыли применяется пониженная ставка в размере 10%.

Просмотрите сводку шагов расчета патентной коробки с использованием потоковой передачи.

Чтобы помочь вам проработать шаги, которые необходимо предпринять в рамках этого расчета, используйте дерево решений Patent Box.

Помните, что доля НИОКР будет равна 1, а вычеты из патентной коробки будут неограниченными, если:

- нет затрат на приобретение

- Все исследования и разработки проводятся внутри компании или сторонними субподрядчиками

Примеры расчетов

Просмотрите пример расчета патентной коробки.

Сложность расчета будет зависеть от количества и типа запатентованной продукции. Это будет варьироваться в зависимости от бизнеса и сектора.

Ответы на вопросы вашей патентной коробки

Существует группа специалистов по стимулированию и оказанию помощи, которая может помочь вам с вопросами о патентной коробке. Вы можете связаться с ними, указав Patent Box в качестве темы электронного письма:

- до предъявления претензии

- , пока вы составляете претензию

Если HMRC Large Business занимается налоговыми делами вашей компании, вам следует связаться со своим менеджером по соблюдению требований клиентов.

Прочтите дальнейшие инструкции в The Patent Box

Ведомство интеллектуальной собственности Великобритании

Патент| Патентное ведомство Японии

Здесь начинается основное содержание.

6-1. Что такое патент?

(i) Объект защиты Закона о патентах

Статья 1 Закона о патентах гласит, что «цель этого Закона состоит в том, чтобы способствовать охране и использованию изобретений, поощрять изобретения и тем самым способствовать развитию промышленности.«

Объектом защиты Закона о патентах (статья 2) является изобретение. В частности, цель Закона состоит в том, чтобы поощрять изобретения и тем самым способствовать развитию промышленности путем содействия охране и использованию изобретений.

Кроме того, изобретения должны характеризоваться высоким уровнем технологического творчества, основанным на естественных законах и правилах, чтобы претендовать на охрану в соответствии с Законом о патентах. Следовательно, методы расчета или шифрования, которые определяются произвольно определенными правилами, такими как финансовые и страховые системы или методы налогообложения, не основаны на естественных законах и правилах и, следовательно, не подпадают под защиту в соответствии с Законом о патентах.Более того, открытие как таковое (например, открытие Ньютоном силы тяжести) не подлежит охране в соответствии с Законом о патентах.

Изобретение — это то, что, вероятно, следует держать в секрете, чтобы его не украли.

С другой стороны, такая секретность лишает изобретателя возможности эффективно использовать собственное изобретение и заставляет других людей напрасно тратить ресурсы на то же самое.

Патентная система была разработана для предотвращения таких случаев.Патентная система также была разработана для содействия техническому прогрессу, промышленному развитию и использованию технологических ресурсов для создания изобретений.

(ii) Срок действия патентного права

Срок действия патентного права составляет 20 лет с даты подачи заявки на патент. Срок может быть продлен до пяти лет для фармацевтических продуктов и сельскохозяйственных химикатов.

(iii) Схема процедуры получения патентного права

Схема процедуры получения патентного права отображается по следующему номеру

URL: http: // www.jpo.go.jp/tetuzuki_e/t_gaiyo_e/pa_right.htm

6-2. Как проходит процедура получения патента?

Схема процедуры получения патентного права отображается по следующему номеру

URL: http: //www.jpo.go.jp/tetuzuki_e/t_gaiyo_e/pa_right.htm

6-3. Есть ли какая-либо база данных, которую я могу использовать для поиска патентов, полезных моделей, промышленных образцов или товарных знаков?

Да, есть. Служба поиска «J-PlatPat», которой управляет Национальный центр информации и обучения в области промышленной собственности (INPIT), предоставляет базы данных публикаций патентов, полезных моделей, промышленных образцов и товарных знаков.И вы также можете увидеть правовой статус каждого приложения через эту службу.

Если у вас возникли какие-либо вопросы по использованию J-PlatPat, посмотрите меню «HELP», которое находится в верхней части экрана для каждой базы данных, или отправьте электронное письмо в службу поддержки.

Пожалуйста, откройте «J-PlatPat (Внешняя ссылка)»

6-4. Что мне нужно знать перед подачей заявки на патент?

(i) Прежде всего, вы должны знать о принципе «первым подал документы».

Согласно статье 39 Закона о патентах, когда две или более заявки на выдачу патента на идентичное изобретение поданы в разные даты, только заявитель, который подал заявку на патент первым, будет иметь право получить патент на это изобретение.Это называется принципом «первым подал документы». Это означает, что если какие-либо другие заявители подадут заявки на то же изобретение после того, как первый заявитель подал заявку, эти последующие заявки будут отклонены.

(ii) Во-вторых, убедитесь, что вы не публикуете и не раскрываете свое изобретение до подачи заявки.

В Японии любое изобретение, которое было раскрыто до подачи заявки на патент на это изобретение, по сути, не получит патент. Однако статья 30 Закона о патентах делает исключение из этого правила.Когда какое-либо изобретение было раскрыто в связи с определенными обстоятельствами и заявка на патент подана в течение шести месяцев с даты раскрытия изобретения, статья 30 предусматривает, что при таких условиях изобретение не утратит своей новизны или изобретательского уровня из-за того, что оно имеет были раскрыты.

См. FAQ 1-1: «Следует ли мне искать известный уровень техники перед подачей заявки на патент?»

6-5. Обязательно ли мне подавать запрос на экспертизу в JPO после того, как я подал свою патентную заявку?

В Японии требуется экспертиза заявки на патент по существу, чтобы определить, может ли патент быть выдан на изобретение в заявке на патент.Заявка на патент не рассматривается, если «Запрос на экспертизу» не был подан и получен JPO. «Запрос на экспертизу» должен быть подан в ЯПВ в течение трех лет с даты подачи заявки на патент, в случае международной заявки РСТ в течение трех лет с даты международной подачи, а не даты, когда заявка поступила в национальная фаза в Японии. Если «Запрос на экспертизу» не подан в установленный срок, заявка на патент считается отозванной * в Японии.

* Ваша патентная заявка (включая любую международную заявку РСТ), которая была признана отозванной в Японии, может быть восстановлена, если у вас есть уважительная причина для отказа от подачи запроса на экспертизу в течение установленного периода, указанного выше, т. Е. Если Патентное ведомство считает, что ваше несоблюдение срока произошло, несмотря на должную осторожность, требуемую в сложившихся обстоятельствах. Другими словами, вы можете подать запрос на экспертизу в течение двух месяцев после даты, когда уважительная причина перестала существовать, при условии, что это будет сделано в течение одного года после первоначального крайнего срока.При этом вы также должны предоставить документ под названием «Заявление о причинах восстановления» с указанием уважительной причины.

6-6. Могу ли я получить как патентное право, так и право на полезную модель на одно и то же изобретение?

Юридически невозможно получить одновременно патентное право и право на полезную модель на одно и то же изобретение.

Если заявка на патент и заявка на полезную модель для одного и того же изобретения поданы в разные даты, тогда существуют следующие возможности: (1) если заявка на патент была подана в более раннюю дату, чем заявка на полезную модель, патент может быть предоставлен для изобретения или (2) если заявка на полезную модель была подана раньше, чем заявка на патент, для изобретения может быть предоставлена регистрация полезной модели (статья 39 (3) Закона о патентах и статья 7 (3) Закона о полезности Модель).

Если заявка на патент и заявка на полезную модель для одного и того же изобретения поданы в одну и ту же дату, то вы можете получить либо патентное право, либо регистрацию полезной модели, но не оба сразу (статья 39 (4) Закона о патентах и статья 7 (7) Полезной модели).

6-7. Могу ли я преобразовать заявку на патент в заявку на полезную модель?

Заявка на патент может быть преобразована в заявку на полезную модель в течение трех месяцев (четырех месяцев для иностранных резидентов) с даты передачи заверенной копии решения эксперта об отказе заявителю или его / ее представителю или в течение девяти месяцев. лет и шесть месяцев с даты подачи заявки на патент, в зависимости от того, что истекает раньше.

Если заверенная копия первоначального решения об отказе не была передана заявителю или его / ее представителю, патентная заявка может быть преобразована в заявку на полезную модель в любое время в течение девяти лет и шести месяцев с даты подачи заявки на патент. .

Заявка на полезную модель, полученная в результате преобразования заявки на патент, считается поданной на дату подачи исходной заявки на патент.

Кроме того, первоначальная заявка на патент считается отозванной.

6-8. Могу ли я получить патент на свое изобретение, на которое я уже подал заявку на патент в моей стране?

Да, это возможно, если заявка на патент, поданная в Японии, соответствует установленным требованиям для выдачи патента в соответствии с Законом о патентах, но вы должны признать следующее:

- 1) В принципе, если ваше изобретение уже было обнародовано компетентным органом (например, Патентным ведомством) страны, оно не может быть патентоспособным в Японии из-за отсутствия новизны (статья 29 (1) Закона о патентах) .

- 2) С другой стороны, вы можете претендовать на право приоритета одновременно с подачей заявки на патент в Японии на основании первой заявки на патент или полезную модель, которую вы подали в стране, которая является договаривающейся стороной Парижского соглашения. Конвенция по охране промышленной собственности или член Всемирной торговой организации в течение одного года с даты подачи первой заявки (более подробную информацию см. В FAQ. 6-9 ниже).

В этом случае дата подачи первой заявки считается датой вступления в силу в отношении новизны и изобретательского уровня в экспертизе по существу для последующей заявки в Японии.

Таким образом, если вы все еще можете претендовать на приоритетное право на вашу патентную заявку в Японии, это не считается недостатком новизны из-за публикации вашего изобретения в вашей стране или стране, отличной от Японии.

Тем не менее, обратите внимание, что, хотя вы заявляете о праве приоритета, ваша последующая заявка на патент в Японии может быть отклонена, если существуют другие причины отказа, предусмотренные Законом о патентах.

Примечания: Приведенное выше объяснение применимо как к полезной модели, так и к промышленному образцу.Кроме того, приведенное выше объяснение (за исключением пункта 1) применимо к товарному знаку.

Однако обратите внимание, что в отношении заявки на промышленный образец и заявки на товарный знак период, в течение которого может быть заявлено право приоритета, составляет шесть месяцев с даты подачи первой заявки.

6-9. Могу ли я претендовать на приоритетное право на основании первой заявки, поданной не в Японии, а в другой стране, когда я подаю заявку на патент в Японии?

Граждане или резиденты, включая юридические лица договаривающейся стороны Парижской конвенции по охране промышленной собственности (см. Веб-сайт ВОИС (Внешняя ссылка)) или членов Всемирной торговой организации (см. Веб-сайт ВТО (Внешняя ссылка)) или юридических лиц. организации, у которых есть офисы в этом районе, пользуются преимуществами преимущественного права на основании первой заявки, поданной в любой из этих стран или членов, для последующей заявки в Японии.

Чтобы воспользоваться преимуществами права приоритета, вы должны подать заявку на патент в течение одного года с даты подачи вышеуказанной первой заявки (в дальнейшем этот годичный период называется «периодом приоритета», и дата вышеупомянутой первой заявки называется «датой приоритета») и также требует декларирования притязаний на приоритет в течение шестнадцати месяцев с даты приоритета или четырех месяцев с момента подачи вашей патентной заявки в Японии, в зависимости от того, какой срок истекает позже.Заявление о притязаниях на приоритет должно быть сделано в порядке, установленном статьей 43 (1) Закона о патентах. Могут быть заявлены права на несколько приоритетов.

Когда вы претендуете на приоритет, вы должны сделать следующее:

- i) Указать название страны, в которой была подана первая вышеуказанная заявка, дату подачи и номер заявки в Форме запроса, и

- ii) Представить приоритетный документ (статья 43 (2)) в течение 16 месяцев с даты приоритета или самой ранней даты подачи заявки, когда испрашиваются права множественного приоритета, в зависимости от того, что наступит раньше.

Примечания: Вышеуказанное относится также к полезным моделям, промышленным образцам и товарным знакам.

Однако обратите внимание, что в отношении заявки на промышленный образец или товарный знак право приоритета, основанное на вышеуказанной первой заявке, может быть действительным в течение шести месяцев с даты подачи первой заявки.

В отношении заявки на полезную модель вы можете заявить о приоритетных требованиях в течение одного месяца с даты подачи заявки на полезную модель в Японии.Что касается заявки на промышленный образец или заявку на товарный знак, вы можете заявить о притязаниях на приоритет только в то же время, когда вы подаете заявку в Японии.

Кроме того, вы можете заявить приоритетное требование по вашей патентной заявке (включая международную заявку РСТ), которая была подана в течение двух месяцев после истечения приоритетного периода, если у вас есть уважительная причина не подавать вашу патентную заявку в течение приоритетного периода в Японии. , т. е. когда Патентное ведомство обнаруживает, что ваше несоблюдение срока произошло, несмотря на должную осторожность, требуемую в сложившихся обстоятельствах.При этом вы должны предоставить документ под названием «Заявление о причинах восстановления» с указанием уважительной причины. Это также относится к приложениям на полезные модели.

6-10. Как я могу получить сертификат приоритета?

Чтобы получить заверенную копию любой патентной заявки, которая была подана в Патентное ведомство Японии, вам необходимо подать запрос на нее.

Обратите внимание, что вам необходимо заполнить необходимые формы в соответствии с положениями Закона о патентах и соответствующими правилами.Форма должна быть на японском языке.

Комиссия за это составляет 1 400 йен (по состоянию на 1 апреля 2012 г.).

Кроме того, сертификаты приоритета можно получить в рамках программы электронного обмена приоритетными документами (PDX). Программа PDX бесплатно предоставляет электронные приоритетные документы патентным ведомствам, участвующим в этой программе.

Дополнительную информацию о PDX и участвующих ведомствах в рамках программы PDX см. На «веб-сайте ВОИС» (Внешняя ссылка).

6-11. Что мне делать, если я не представил сертификат приоритета до указанного срока?

К сожалению, если вы не уложились в срок для подачи сертификата приоритета, нет никаких положений, позволяющих вам восстановить свои права приоритета.

См. Статью 43 (1), (2) и (4) «Закона о патентах» (Внешняя ссылка).

6-12. Что я могу сделать, чтобы получить права в Японии раньше, используя программу PPH?

Для получения подробной информации о программе PPH, пожалуйста, обратитесь к «Шоссе патентного преследования (PPH)».

Для справки см. Также FAQ 10-2: «Как я могу получить права в Японии раньше, используя систему PPH для заявок PCT?»

6-13. Что делать, если я получил уведомление о причинах отказа?

Когда JPO отправляет вам уведомление о причинах отказа, вам предоставляется возможность ответить на него. Срок ответа составляет 60 дней для заявителей, проживающих в Японии, и 3 месяца для заявителей, проживающих за пределами Японии. Вы должны ответить, представив письменный аргумент или письменную поправку, в зависимости от ситуации.

Если вы не ответите, JPO сделает отказ окончательным.

6-14. Что я могу сделать, когда получу окончательное решение (решение об отказе) от JPO?

Апелляция на решение эксперта об отказе может быть подана в JPO в течение трех месяцев (четыре месяца для иностранных резидентов) с даты передачи заверенной копии решения эксперта об отказе.

Если решение эксперта об отказе отменяется в результате рассмотрения апелляционной комиссией, решение о выдаче патента будет передано.Патентное право может быть получено после того, как уплата предписанных патентных пошлин была произведена в течение установленного периода (см. FAQ 4-4: «Могу ли я получить информацию о продолжительности действия права и сроках уплаты патентной / регистрационной пошлины?») .

6-15. Могу ли я получить информацию о продолжительности действия права и сроках уплаты патента / регистрационного сбора?

Информация о (а) сроке действия патента, полезной модели, промышленного образца и права на товарный знак и (б) дате уплаты патента или регистрационного сбора представлена ниже.

(i) Патент

(a) Срок действия патентного права истекает через 20 лет с даты подачи заявки на патент. Между тем, продление срока действия патента до пяти лет может быть доступно для патентов на фармацевтические препараты и сельскохозяйственные химикаты по запросу, если выполняются предписанные требования. Патентное право вступает в силу с момента регистрации патента.

(b) Для регистрации патента патентные пошлины за каждый год с первого по третий год должны уплачиваться единовременно в течение 30 дней с даты, на которую заверенная копия решения эксперта или судебного решения эффект выдачи патента передан.Патентное право регистрируется после уплаты патентных пошлин с первого по третий год.

Патентные пошлины за каждый последующий год, начиная с четвертого года, должны быть уплачены до конца предыдущего года.

Годовые сборы за несколько лет также могут выплачиваться единовременно заранее.

(ii) Полезная модель

(a) Срок действия права на полезную модель истекает через десять лет с даты подачи заявки на полезную модель.

Заявка на полезную модель регистрируется без экспертизы по существу, но право на полезную модель вступает в силу с даты регистрации полезной модели.

(b) Для регистрации полезной модели трехлетний регистрационный сбор должен быть оплачен во время подачи заявки на полезную модель.

Ежегодные взносы за каждый последующий год, начиная с четвертого года, должны быть уплачены до конца предыдущего года. Регистрационные сборы за несколько лет также могут быть оплачены единовременно заранее.

(iii) Образец

(a) Срок действия права на промышленный образец истекает по истечении 20 лет, начиная с даты регистрации права.Между тем, срок действия права на промышленный образец, заявка на который была подана до 31 марта 2007 г., истекает через 15 лет с даты регистрации.

(b) За регистрацию промышленного образца регистрационный сбор за первый год должен быть оплачен в течение 30 дней с даты, на которую заверенная копия решения эксперта или судебного решения о том, что образец должен быть зарегистрировано было передано.

Ежегодные сборы за каждый последующий год, начиная со второго года, должны быть уплачены до конца предыдущего года.Регистрационные сборы за несколько лет также могут быть оплачены единовременно заранее.

(iv) Товарный знак

(a) Срок действия права на товарный знак истекает через десять лет с даты регистрации товарного знака.

(b) За регистрацию товарного знака регистрационный сбор за десять лет должен быть оплачен в течение 30 дней с даты, на которую заверенная копия решения эксперта или судебного решения о том, что товарный знак подлежит регистрации, должна быть уплачена. был передан.

Однако регистрационный сбор также может быть оплачен двумя частями, но размер частичной оплаты регистрационного сбора сравнительно выше, чем единовременная цена обычного регистрационного сбора на десять лет. Регистрационный сбор за последующие пять лет должен быть оплачен в течение пяти лет со дня, следующего за датой регистрации товарного знака.

[Продление срока действия права на товарный знак]

Владелец права на товарный знак может продлить право на товарный знак, подав запрос на продление регистрации товарного знака в течение шести месяцев до истечения десятилетнего срока действия права на товарный знак.

Обратите внимание

Патентное ведомство Японии не принимает никакие прямые платежи от иностранных резидентов. Это включает, например, платежи посредством банковских переводов, кредитных карт или чеков. Оплата должна быть произведена представителем (патентным администратором) в Японии. Однако JPO будет принимать оплату марками патентных доходов ежегодной патентной пошлины за каждый год, начиная с четвертого года, которая должна быть уплачена до конца предыдущего года.

См. FAQ 4-1: «Сколько стоят сборы?» и обратитесь к разделу 3.«Годовой сбор / Регистрационный сбор», а также FAQ 4-3: «Что мне делать с ежегодными сборами?» в отношении патентных прав и др.

См. Также FAQ 1-6: «Как я могу получить список патентных поверенных в Японии?»

6-16. Можно ли продлить срок действия патентного права?

Если вы платите ежегодную пошлину, вы можете сохранять свое патентное право в течение двадцати лет, начиная с даты, когда вы подали заявку. Кроме того, JPO разрешит продление срока до пяти лет в случае, если был определенный период времени, в течение которого ваше патентное право не могло быть использовано после его регистрации, и ваше патентное право относится к области фармацевтических препаратов и сельскохозяйственных химикатов, и вы от них требовалось предпринять определенные действия или получить разрешение, например разрешение, требуемое в соответствии с постановлением об общественной безопасности.

Вам необходимо подать заявку в Патентное ведомство Японии, чтобы продлить срок действия вашего патента. Однако решение о продлении срока действия вашего патента в конечном итоге будет оставлено на усмотрение патентных экспертов.

Для получения дополнительной информации, пожалуйста, прочтите «Правила проведения экзаменов» и обратитесь к Части VI.

6-17. Как я могу искать патенты, доступные для лицензирования?

INPIT, Национальный центр информации и обучения в области промышленной собственности, бесплатно управляет базой данных о патентном лицензировании в Интернете.(Центр является независимым подразделением Патентного ведомства Японии.)

База данных — это общественная служба, позволяющая любому человеку, например, частным лицам, университетам, исследовательским центрам и т. Д., Получать информацию о патентах, которые были зарегистрированы в базе данных и доступны для лицензирования.

Для доступа к базе данных вам не нужно создавать учетную запись, идентификатор или пароль; и вам также не нужно регистрировать лицензируемый патент. Эта база данных полезна для поиска лицензируемых патентов или любых других патентов, которые могут вас заинтересовать.

Лицам, которые думают об использовании лицензируемых патентов, которые они нашли в базе данных, могут быть предоставлены лицензии в качестве лицензиата от патентообладателя.

Вы можете получить доступ к «Базе данных информации о патентном лицензировании» (Внешняя ссылка)

Вышеупомянутая ссылка ведет на домашнюю страницу на японском языке, но есть кнопка, которую вы можете нажать, чтобы получить доступ к английским страницам, которая находится в середине страницы.

6-18. Как я могу предотвратить выдачу заявки на патент третьей стороны?

Вы можете использовать систему «Предоставление информации третьими лицами.Для получения подробной информации о системе, пожалуйста, обратитесь к разделу «Представление замечаний третьих сторон».

6-19. Можно ли продлить срок, который эксперт определяет для меня для ответа на уведомление о причине отказа, пока моя патентная заявка проходит экспертизу по существу?

Да, период времени, который эксперт определяет для вас для ответа на уведомление о причине отказа, может быть продлен, пока ваша патентная заявка проходит экспертизу по существу.Чтобы продлить его, вам необходимо подать соответствующий запрос в JPO до истечения указанного периода для ответа.

Если вы проживаете или проживаете в Японии, этот период может быть продлен на два месяца после подачи такого запроса. Если вы не проживаете в Японии или не проживаете в Японии, этот период может быть продлен на два месяца, если вы подадите соответствующий запрос. Кроме того, однако, вы можете продлить этот период еще на один месяц, если подадите еще один такой запрос на этот счет.Плата за запрос на продление составляет 2100 евро.

Если вы не подаете запрос на продление указанного срока до истечения срока, вы все равно можете подать соответствующий запрос в JPO в течение двух месяцев после истечения срока.

Заявители, которые проживают или проживают в Японии, и заявители, которые не проживают или не проживают в Японии, могут продлить этот период на два месяца, если они подадут соответствующий запрос после истечения указанного периода. Однако, если они подадут ее после истечения указанного срока, пошлина составит \ 51 000.

Для получения дополнительной информации см. «Изменение рабочих процедур в отношении продления установленного срока для ответа на уведомление о причинах отказа в отношении патентных заявок и заявок на регистрацию товарного знака (начиная с 1 апреля 2016 г.)»

Внимание

Обратите внимание, что в соответствии со статьей 8 Закона о патентах лица, не проживающие или не проживающие в Японии, не могут проводить большинство процедур напрямую с JPO и должны назначить представителя в Японии.Из этого правила есть некоторые исключения, такие как подача первоначальной заявки на патент и уплата ежегодной патентной пошлины за каждый год, начиная с четвертого года, которая должна быть уплачена до конца предыдущего года. Однако эти исключения для патентов не распространяются на полезные модели, образцы и товарные знаки в соответствии с их соответствующими законами. Мы настоятельно рекомендуем вам назначить патентного поверенного своим представителем и подробно проконсультироваться с ним или с ней о процедурах.

Корпоративный подоходный налог в Нидерландах

Если вы являетесь владельцем частной или государственной компании с ограниченной ответственностью ( bv или nv ), вы должны подать декларацию о корпоративном подоходном налоге ( vpb ) для своей компании.

Что такое корпоративный подоходный налог (

vennootschapsbelasting )?Корпоративный подоходный налог ( vennootschapsbelasting или vpb ) — это налог на налогооблагаемую прибыль. Ваша компания платит корпоративный подоходный налог с налогооблагаемой прибыли в течение одного финансового года. Вы можете уменьшить налогооблагаемую прибыль, если у вашей компании есть вычитаемые убытки. Часто финансовый год совпадает с календарным годом. Однако разрешается и «прерывистый» финансовый год (например, с мая по апрель).Финансовый год для декларации по корпоративному подоходному налогу должен совпадать с финансовым годом, указанным в уставе компании.

Кто должен подавать декларацию по корпоративному подоходному налогу

Юридические лица, такие как частная компания с ограниченной ответственностью ( bv ) или публичная компания с ограниченной ответственностью ( nv ), всегда должны подавать свою корпоративную налоговую декларацию. Частные лица, как и индивидуальные предприниматели, уплачивают налоги на свою прибыль через подоходный налог ( inkomstenbelasting ). Фонды или ассоциации должны подавать корпоративные налоговые декларации только при определенных обстоятельствах.В зависимости от уровня прибыли они могут быть освобождены от корпоративного подоходного налога (на голландском языке).

Взаимозачет убытков

Для расчета прибыли по корпоративному подоходному налогу вы можете применить более или менее те же правила, что и к подоходному налогу. Вы можете компенсировать убытки за счет прибыли. Вы можете компенсировать убытки в счет будущей прибыли (перенос) или прибыли прошлых лет (перенос). Первоначально вы компенсируете убытки из прибыли предыдущего года. Это невозможно? Вы можете компенсировать свои убытки за счет будущей прибыли.

Получаете ли вы прибыль более 1 миллиона евро? В таком случае вам разрешается компенсировать только 50% своей прибыли свыше 1 миллиона евро убытками прошлых лет (перенос на будущие периоды).

Платите меньше налогов с ящиком для инноваций

Являетесь ли ваша деятельность инновационной? И вы получаете прибыль? Затем вы можете поместить прибыль от этой деятельности в специальную ячейку для тарифов в декларации о корпоративном подоходном налоге: ячейку для инноваций ( Innovatiebox ). Тогда вы платите меньше налогов. Это возможно, если вы подаете заявление на получение налоговой льготы на НИОКР ( WBSO ).У вас большая компания? Тогда у вас также должен быть голландский патент или иностранный патент. Вы можете проверить, считается ли ваша компания крупным или крупным налогоплательщиком. Налоговая и таможенная администрация Нидерландов приводит примеры использования коробки инноваций (на голландском языке).

Амортизация производственных помещений

С 2019 года компаниям больше не разрешается использовать здания, используемые компанией, для амортизации в декларации по корпоративному подоходному налогу. Исключение составляют случаи, когда эти здания занесены в бухгалтерские книги компании по стоимости, превышающей стоимость оценки недвижимого имущества ( WOZ ).Существует переходная мера для компаний, которые начали использовать здание до 1 января 2019 года и не использовали амортизацию в своих корпоративных налоговых декларациях более 3 лет. Это приводит эту меру в соответствие с правилами для зданий, используемых в качестве инвестиционной собственности.

Подача декларации по корпоративному подоходному налогу

Вы подаете корпоративную налоговую декларацию каждый год в конце финансового года компании. Вы должны подать налоговую декларацию о корпоративном доходе в цифровом виде. Ставки корпоративного подоходного налога (на голландском языке) указаны на веб-сайте налоговой и таможенной администрации.Ставки по более низкому тарифу снижаются поэтапно в период с 2019 по 2021 год.

Налоговая информация и формы | Дейтон, Огайо

Постановление города Дейтона о подоходном налоге 31288-14 взимает годовой подоходный налог в размере двух с четвертью процента (2,25%), а Постановление 31501-16 взимает дополнительный подоходный налог в размере четверти процента (0,25%) с января. 1 января 2017 г., всего на 2,5% (2,5%).

Данная налоговая ставка применяется к:

Заработная плата, комиссионные, доход от бизнеса, доход от аренды и другие компенсации, полученные резидентами Дейтона и нерезидентами за работу или услуги, выполненные в пределах корпорации Дейтона.Лотереи, розыгрыши, азартные игры и спортивные выигрыши, выигрыши от других азартных игр, а также призы и награды, полученные резидентом независимо от того, где они были получены, или нерезидентом от события, происходящего в городе, также облагаются налогом.

Ставка муниципального подоходного налога также применяется к удержанию работодателем соответствующей заработной платы сотрудников предприятий, расположенных или ведущих бизнес в пределах корпорации Дейтона.

Зачет налогов, уплаченных в другие города для жителей Дейтона, остался на уровне двух с четвертью процента (2.25%) на 2016 налоговый год и увеличено до двух с половиной процентов (2,5%) на 2017 налоговый год и последующие годы.

Для получения дополнительной информации, пожалуйста, обратитесь в службу поддержки клиентов по подоходному налогу города Дейтон по телефону 937-333-3500 и выберите вариант 2 при появлении соответствующего запроса.

Налоговые сайты

Чтобы использовать сайт электронных платежей или сайт с нулевым удержанием, вы должны иметь следующую информацию:

- Федеральный идентификационный номер (FID No.)

- Идентификационный номер налогоплательщика города Дейтон (не FID No.)

- Этот номер используется в качестве пароля на сайте электронных платежей

- Чтобы получить этот номер, отправьте электронное письмо с вашим номером FID, названием компании, именем контактного лица, должностью контактного лица и номером телефона контактного лица в город Дейтон.

- Вы получите электронное письмо с номером вашего налогового счета города Дейтон в течение двух рабочих дней с момента вашего запроса.

- Пустой чек для вашего банковского счета и банковской маршрутной информации

- Сумма налога на заработную плату к уплате

- Год, за который подлежит уплате

- Период (месяц или квартал), за который подлежит уплате

Налогооблагаемый доход

- Заработная плата и прочие вознаграждения работникам

- Бонусы, стипендии и чаевые

- Комиссионные, сборы и прочий заработанный доход

- Выплата по болезни и третья сторона по болезни

- Дополнительное пособие по безработице для работодателя (доплата)

- Взносы в пенсионные планы и аннуитетные планы с отсрочкой налогообложения (включая гл.410к, п. 403b, 457b и т. Д.)

- Лотерейный выигрыш

- Чистый доход от аренды

- Чистая прибыль бизнеса, профессий, корпораций, товариществ и т. Д.

- Доход от товариществ, имений и трастов

- Взносы сотрудников на дополнительные выплаты

- Обычная прибыль указывается в федеральной форме 4797

- Доход от планов продолжения заработной платы (включая пенсионные планы и планы выходных пособий)

- Отпускные

- Варианты на складе

- Взносы от имени сотрудников в планы отложенных налоговых аннуитетов

- Доходы по договорам гарантированной годовой заработной платы

- Призы и подарки, связанные с трудоустройством, если они облагаются налогом для целей федерального налога

- Выигрыши в азартных играх

Необлагаемый доход

- Процентный доход или дивидендный доход

- Социальные пособия

- Пособия по социальному обеспечению

- Доходы от квалифицированных пенсионных планов

- Государственное пособие по безработице

- Компенсация рабочим

- Доходы по страхованию жизни

- Алименты

- Жалованье военнослужащих действительной службы (включая зарплату Национальной гвардии)

- Прирост капитала

- Заработок лиц младше 16 лет

- Призы или подарки, не связанные с трудоустройством

- Выручка по компенсационному страхованию, полученная в результате урегулирования имущественного ущерба или телесных повреждений