«Отложенный пенсионный аннуитет, как частичка пенсионной системы развитых… – 5 марта 2021 г. | СТРАХОВАНИЕ СЕГОДНЯ

«Отложенный пенсионный аннуитет, как частичка пенсионной системы развитых стран»Введение нового инструмента прокомментировала председатель правления АО «КСЖ «Евразия» Гульмира Убегалиева.

Основоположником развития пенсионной системы на государственном уровне является Гай Юлий Цезарь, он впервые ввел военные пенсии в Римской империи и с того времени, по мере дальнейшего интеллектуального эволюционирования человечества и роста продолжительности жизни, вопрос финансового благополучия в преклонном возрасте все больше набирает актуальность. Каждый из нас желает сохранить привычный уклад жизни, остаток жизни прожить в комфорте и не зависеть от детей или государства.

На сегодняшний день существует несколько инструментов для достижения такой цели, обязательные и добровольные пенсионные взносы в ЕНПФ, сбережения на банковском депозите, договоры накопительного страхования жизни и договоры пенсионного аннуитета.

В настоящее время правительство Казахстана проводит активную политику по повышению уровня благосостояния граждан и в рамках Закона по вопросам восстановления экономического роста с середины января 2021 года казахстанцам, достигшим 45-летнего возраста, представилась возможность заключения договора отложенного пенсионного аннуитета с компаниями по страхованию жизни. Основным условием является наличие достаточной суммы пенсионных накоплений в ЕНПФ, которая обеспечит аннуитетные выплаты в размере не менее 70% от величины прожиточного минимума. Лицам, имеющим обязательные профессиональные пенсионные взносы в течение 60 месяцев в совокупности, доступна опция заключения договора отложенного пенсионного аннуитета с 40 лет.

Основным преимуществом заключения договора отложенного пенсионного аннуитета является наличие гарантированной доходности вне зависимости от волатильности ставок на финансовом рынке. Компания по страхованию жизни гарантирует установленную законодательно доходность ежегодно до достижения страхователем возраста начала получения аннуитетных выплат.

Договор отложенного пенсионного аннуитета предусматривает опции на выбор страхователя, позволяющие наследникам или назначенным лицам, воспользоваться его накоплениями, при его уходе из жизни. В случае ухода страхователя и (или) застрахованных из жизни, наследники или лицо, назначенное страхователем, получает невыплаченные компанией по страхованию жизни, предусмотренные Договором гарантированные страховые выплаты, если страхователь и (или) застрахованные получили их не в полном объеме либо не получали при жизни. Данная опция позволяет лицам, заключившим договор отложенного пенсионного аннуитета, позаботиться о своих близких людях.

Заключение договора отложенного пенсионного аннуитета предполагает выбор компании по страхованию жизни на 50 и более лет, в течение всего этого срока, финансовое благополучие страхователя будет зависеть от того, насколько компания устойчива в среднесрочном и долгосрочном периодах. Основными критериями для выбора компании по страхованию жизни и определения ее надежности являются:

Основными критериями для выбора компании по страхованию жизни и определения ее надежности являются:

Наличие лицензии на осуществление услуг по страхованию. Необходимо убедиться, что компания имеет разрешение на соответствующий вид/класс страхования.

Соблюдение компанией по страхованию жизни всех установленных пруденциальных нормативов.

Акционер. Принадлежность компании по страхованию жизни к финансово-промышленной группе, также необходимо учитывать, чем надежней акционер компании по страхованию жизни, тем устойчивей компания.

Международный рейтинг компании (кредитный / финансовый) от одного из ведущих рейтинговых агентств, таких как Standard & Poor’s, Fitch, Moody’s, AM Best. Чем выше рейтинг компании по страхованию жизни, тем она более устойчива к воздействию неблагоприятных внешних факторов.

Размер уставного капитала, чем больше уставный капитал компании, тем она более надежна, поскольку в случае реализации неблагоприятных событий, часть уставного капитала может быть использования для выполнения обязательств компании перед Страхователями.

Полагаем, что акцентирование внимания граждан на вышеописанных критериях позволят осуществить им правильный выбор компании по страхованию жизни и не беспокоится о своем будущем.

ПФР разъяснил, кто может выйти на пенсию досрочно

Досрочно выйти на пенсию могут сотрудники, работающие во вредных и опасных условиях (шахтеры, спасатели), врачи и педагоги, представители некоторых творческих профессий за выслугу лет, а также жители Севера. Об этом говорится в сообщении Пенсионного фонда России.

В ПФР напомнили, что в 2021 году продолжает действовать переходный период по повышению пенсионного возраста. Однако для многих россиян выход на пенсию останется в прежних возрастных границах, в первую очередь — для тех, кто имеет право досрочного выхода на пенсию.

Речь идет, в частности, о шахтерах, горняках, спасателях, водителях общественного транспорта и представителей других профессий, работающих в тяжелых, опасных и вредных условиях труда.

Досрочный выход на пенсию сохранился для педагогов, медиков и представителей некоторых творческих профессий (например, балерины, некоторые цирковые артисты). Им выплаты назначаются не по достижении пенсионного возраста, а после приобретения выслуги лет.

При это пенсия им оформляется с учетом переходного периода по повышению пенсионного возраста, который начинает действовать с момента приобретения выслуги лет. «Например, школьный учитель, выработавший в апреле 2021-го необходимый педагогический стаж, сможет выйти на пенсию в соответствии с переходным периодом через три года, в апреле 2024-го», — пояснили в ПФР.

С учетом переходного периода продолжают выходить на пенсию на 5 лет раньше обычного и жители Севера. Для них минимальный стаж для досрочного назначения пенсии по-прежнему составляет 15 календарных лет на Крайнем Севере и 20 календарных лет в приравненных районах. Требования по общему страховому стажу также сохранились — 20 лет для женщин и 25 лет для мужчин.

Требования по общему страховому стажу также сохранились — 20 лет для женщин и 25 лет для мужчин.

«Для получения пенсии должны быть выработаны минимальные пенсионные коэффициенты и стаж. До конца 2021-го они составляют 12 лет и 21 коэффициент. За год трудовой деятельности при этом учитывается один год стажа и до 10 коэффициентов. При наличии специальных льгот по стажу и права на премиальные коэффициенты, которые даются за отложенный выход на пенсию, можно сформировать более высокие пенсионные права в течение года», — сообщили в фонде.

Отмечается, что пенсии в этом году назначаются на 1,5 года раньше нового пенсионного возраста: в 56 с половиной лет женщинам и в 61 год с половиной мужчинам. Это обеспечивает специальная льгота, которая распространяется на всех, кто по старым правилам должен был стать пенсионером в 2020 году, — это женщины 1965 года рождения и мужчины 1960 года рождения. Пенсия им будет назначаться во второй половине 2021 года и первой половине 2022 года — в зависимости от того, на какое полугодие приходится день рождения.

Ранее председатель Правительства Михаил Мишустин подписал постановление о начислении медработникам, которые ведут борьбу с коронавирусом, пенсионного стажа особым образом — день за два, а также о праве досрочного выхода на пенсию. Таким же способом будут подсчитывать стаж для медиков, которые оказывают скорую помощь, работают с заболевшими ОРВИ и пневмонией.

Пенсионер | Больничная касса

Получающие государственную пенсию лицаЗакон о медицинском страховании даёт медицинскую страховую защиту лицам, которые получают назначенную в Эстонии государственную пенсию:

Виды государственной пенсии:

- Пенсия по старости, в том числе:

- Отложенная пенсия по старости

- Досрочная пенсия по старости

- Пенсия по старости на льготных основаниях

- Гибкая пенсия по старости

- Пенсия по случаю потери кормильца

- Пенсия по нетрудоспособности

- Народная пенсия

- Пенсия репрессированного лица

- Льготные пенсии по сферам профессиональной деятельности

Дополнительную информацию можно найти на сайте www. sotsiaalkindlustusamet.ee

sotsiaalkindlustusamet.ee

Ходатайство медицинской страховки | Возникновение медицинской страховки | Окончание медицинской страховки |

Необходимые для начала и окончания страховки данные подаёт в больничную кассу департамент социального страхования. | Страхования защита возникает с внесения записи в базу данных медицинского страхования. Больничная касса имеет право вносить запись в течение пяти календарных дней после поступления в больничную кассу документов, оформленных в соответствии с требованиями. | Страхования защита пенсионера по старости и пенсионера по потере кормильца заканчивается, если человек не получает больше назначенную в Эстонии государственную пенсию. Страхования защита пенсионера по нетрудоспособности закачивается после 3 месяцев окончания устойчивой нетрудоспособности. |

Ходатайство медицинской страховки | Возникновение медицинской страховки | Окончание медицинской страховки |

Данные для возникновения и окончания медицинской страховой защиты предоставляет больничной кассе Канцелярия Рийгикогу. | Страхования защита возникает с внесения записи в базу данных медицинского страхования. Больничная касса имеет право вносить запись в течение пяти календарных дней после поступления в больничную кассу документов, оформленных в соответствии с требованиями. | Страховая защита пенсионера парламента заканчивается, если человек не получает больше государственную пенсию. |

Ходатайство медицинской страховки | Возникновение медицинской страховки |

Данные для возникновения и окончания медицинской страховой защиты предоставляет больничной кассе отдел социального страхования посольства Российской Федерации. | Медицинская страховая защита возникает с внесения записи в базу данных медицинского страхования. |

ГУ ПФР №5 разъясняет о назначении пенсии по возрасту в 2021 году

В этом году продолжает действовать переходный период по повышению возраста, дающего право на пенсию по старости. Несмотря на то, что с января он вырос еще на год, а общее увеличение составило уже три года, пенсии в 2021 году назначаются на 1,5 года раньше нового пенсионного возраста: в 56,5 лет женщинам и в 61,5 год мужчинам.

Такой шаг обеспечивает специальная льгота, которая распространяется на всех, кто должен был стать пенсионером в 2020 году по условиям прежнего законодательства. Это женщины 1965 года рождения и мужчины 1960 года рождения. За счет льготы пенсия им будет назначаться во второй половине 2021-го и первой половине 2022-го – в зависимости от того, на какое полугодие приходится день рождения.

Стоит отметить, что для многих россиян выход на пенсию остался в прежних возрастных границах. В первую очередь это относится к людям, имеющим льготы по досрочному получению пенсии. Например, шахтерам, горнякам, спасателям, водителям общественного транспорта и другим работникам, занятым в тяжелых, опасных и вредных условиях труда. Работодатели уплачивают за них дополнительные взносы на пенсионное страхование, и большинство таких работников, как и раньше, выходят на пенсию в 50 или 55 лет в зависимости от пола.

Досрочный выход также сохранился у педагогов, врачей и представителей некоторых творческих профессий, которым выплаты назначаются не по достижении пенсионного возраста, а после приобретения необходимой выслуги лет. Пенсия при этом оформляется с учетом переходного периода по повышению пенсионного возраста, который начинает действовать с момента приобретения выслуги лет по профессии.

Жители Севера в этом году продолжают выходить на пенсию на 5 лет раньше общего пенсионного возраста, но с учетом переходного периода. Минимальный северный стаж для досрочного назначения пенсии не поменялся и по-прежнему составляет 15 календарных лет на Крайнем Севере и 20 календарных лет в приравненных районах. Требования по общему страховому стажу также сохранились и составляют 20 лет для женщин и 25 лет для мужчин.

Как и раньше, для получения пенсии должны быть выработаны минимальные пенсионные коэффициенты и стаж. До конца 2021-го они составляют 12 лет и 21 коэффициент. За год трудовой деятельности при этом учитывается один год стажа и до 10 коэффициентов. При наличии специальных льгот по стажу и права на премиальные коэффициенты, которые даются за отложенный выход на пенсию, можно сформировать более высокие пенсионные права в течение года.

Повышение требований к пенсионному возрасту не распространяется на пенсии по инвалидности. Они сохранены в полном объеме и назначаются тем, кто потерял трудоспособность, независимо от возраста при установлении группы инвалидности.

Напомним также, что пенсионные накопления по-прежнему выплачиваются с 55 и 60 лет либо раньше этого возраста, если соответствующее право появляется досрочно. Чтобы получить накопления, необходимо подать заявление в Пенсионный фонд России, что можно сделать, например, через портал госуслуг.

По предварительным данным, за прошлый год Пенсионный фонд назначил 1,4 млн страховых и государственных пенсий. Большинство назначений (свыше 870 тыс.), пришлось на страховые пенсии по возрасту.

С учетом льготы по выходу на пенсию на полгода до нового возраста (в 55,5 лет для большинства женщин и в 60,5 лет для большинства мужчин) оформлено около 64% всех пенсий по старости (свыше 561 тыс.). Остальные пенсии по старости были назначены по достижении более раннего возраста, который может наступать как за несколько лет до общеустановленного, так и за 10–15 лет или даже раньше.

Новости — Официальный сайт администрации Волгограда

29.04.2019

УВЕЛИЧЕНИЕ РАЗМЕРА ФИКСИРОВАННОЙ ВЫПЛАТЫ И СТРАХОВОЙ ЧАСТИ ПЕНСИИ В СВЯЗИ С ОТЛОЖЕННЫМ ВЫХОДОМ НА ПЕНСИЮ.

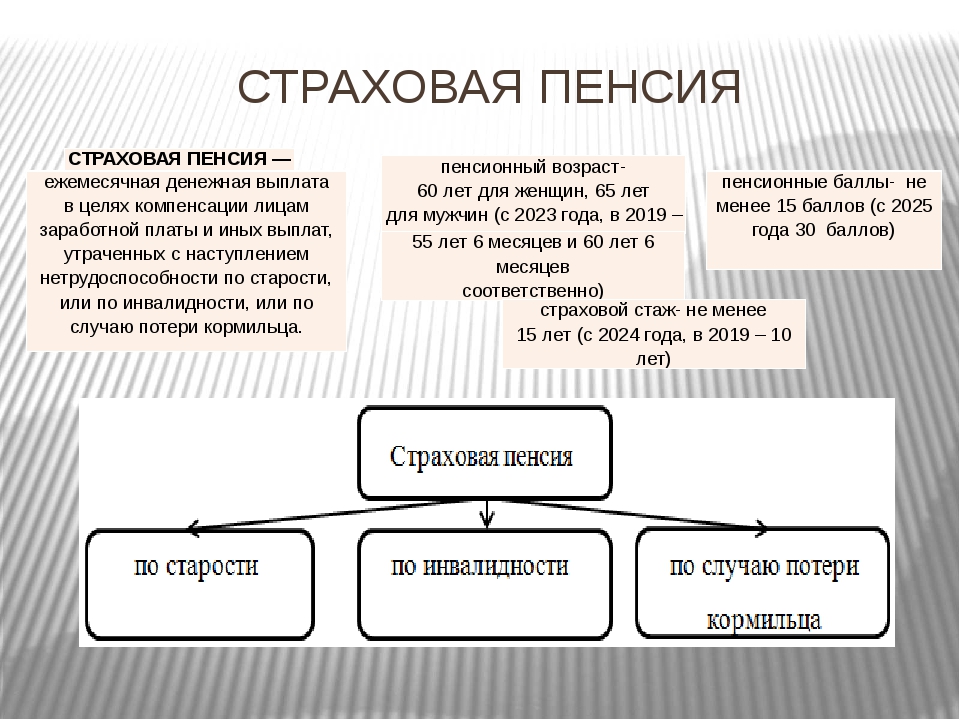

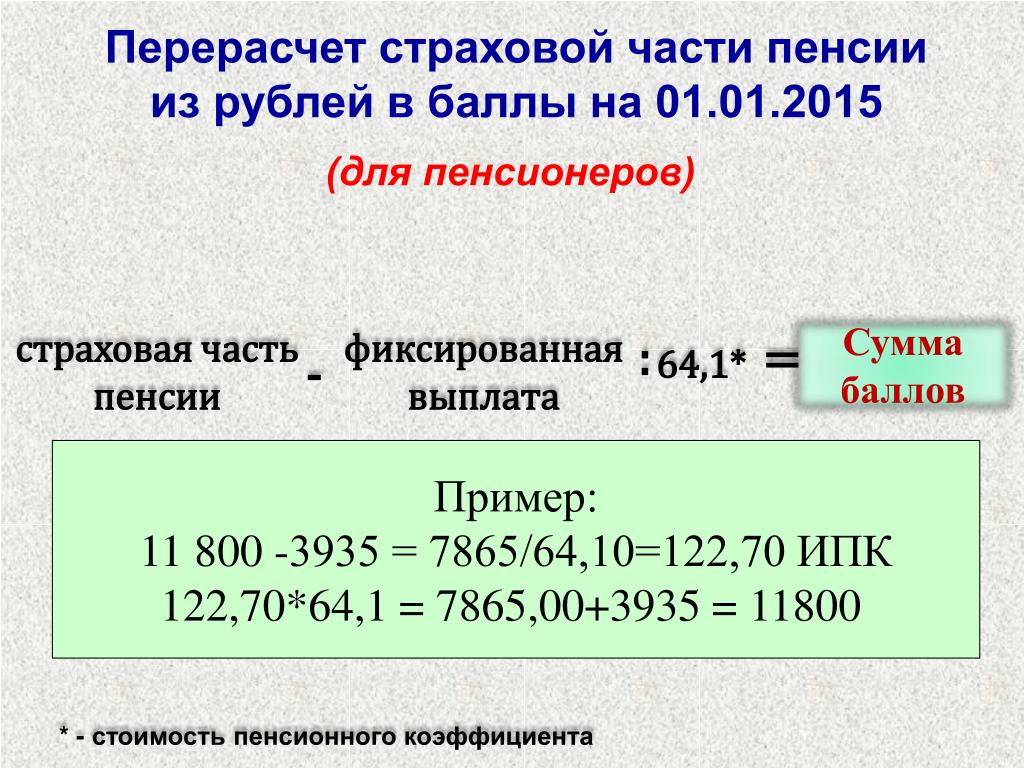

С 1 января 2015 года действует Федеральный закон от 28.12.2013г № 400-ФЗ «О страховых пенсиях» (далее – Закон). Размер страховой пенсии по старости рассчитывается с применением индивидуальных пенсионных коэффициентов (баллов), которые начисляются за каждый год трудовой деятельности гражданина.

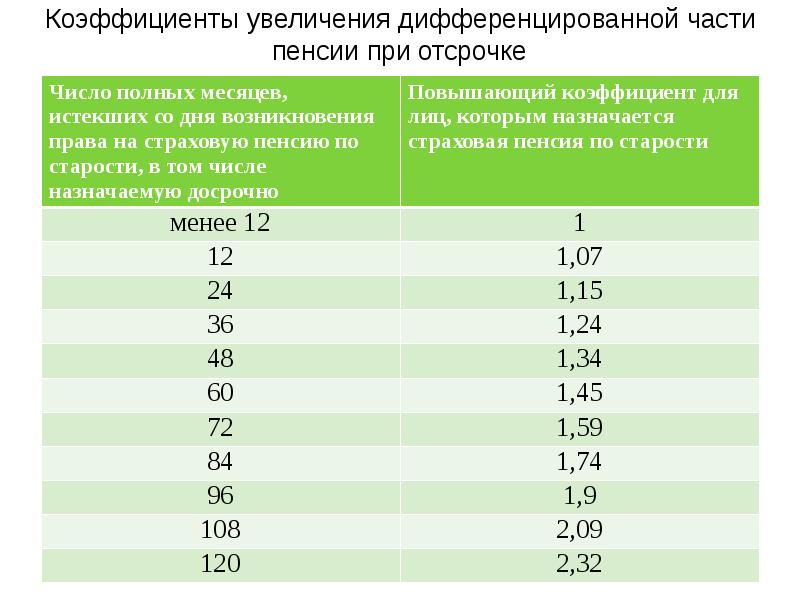

За каждый год более позднего обращения за назначением страховой пенсии после возникновения права на нее (в том числе досрочной) фиксированная выплата и страховая пенсия увеличиваются на премиальные (повышающие) коэффициенты. Эти коэффициенты имеют разные значения для фиксированной выплаты и страховой пенсии.

Коэффициент повышения индивидуального пенсионного коэффициента (КвСП) (ч. 15 ст. 15):

15 ст. 15):

Применяется в случае:

1) назначения страховой пенсии по старости впервые (в том числе досрочно) позднее возникновения права на указанную пенсию;

2) отказа от получения установленной (в том числе досрочно) страховой пенсии по старости и последующего восстановления выплаты указанной пенсии или назначения указанной пенсии вновь;

3) назначения страховой пенсии по случаю потери кормильца в связи со смертью кормильца, который не обращался за назначением страховой пенсии по старости (в том числе досрочно) после возникновения права на указанную пенсию, а также в случае отказа кормильца от получения установленной страховой пенсии по старости.

Коэффициент повышения (премиальный) не применяется в случае, если лицо является (являлось) получателем иной пенсии (то есть – не страховой пенсии, а, к примеру – пенсии по государственному пенсионному обеспечению), за исключением накопительной пенсии, либо ежемесячного пожизненного содержания, предусмотренных законодательством РФ, за исключением граждан, имеющих право на одновременное получение различных пенсий в соответствии с законодательством РФ (ч. 16 ст. 15).

16 ст. 15).

Следует иметь в виду, что коэффициент повышения применяется не к пенсии, а к индивидуальному пенсионному коэффициенту (ИПК).

Если гражданин решил проработать один год после наступления пенсионного возраста, то его пенсия увеличится на коэффициент 1,07, а если он проработает «лишних» 10 лет, то его пенсия увеличится на коэффициент 2,32.

Здесь следует обратить внимание на то, что значение коэффициента от 1 до 2,32 увеличивается от одного года до 10 лет неравномерно. При равномерном увеличении коэффициент должен был бы расти на 0,13. Однако за первый год коэффициент увеличится только на 0,07, за второй год — еще на 0,08, за третий год — еще на 0,09, за четвертый год — еще на 0,10, за пятый год — еще на 0,11, за шестой год — еще на 0,14, за седьмой год — еще на 0,15, за восьмой год — еще на 0,16, за девятый год — еще на 0,19, за десятый год — еще на 0,23.

Если пенсия назначена досрочно, то значение повышающего коэффициента будет гораздо меньше.

Таким образом, выходить на пенсию позднее выгодно.

Отложенный выход оптимален для работающих пенсионеров.

С 2016 года выплата проиндексированной страховой пенсии производится только неработающим пенсионерам. Остальные получают пенсию в прежнем размере. Выплата пенсии с учетом премиальных коэффициентов и всех индексаций будет осуществляться после завершения трудовой деятельности.

Как выйти на пенсию раньше пенсионного возраста

Фото: Руслан Пряников

Казахстанской

пенсионной системе больше 20 лет. За этот срок в нашей стране появился пул

вкладчиков ЕНПФ, которые могут позволить себе заслуженный отдых уже в 55 лет.

С января этого года

казахстанцам, достигшим 45-летнего возраста, представилась возможность

заключения договора отложенного пенсионного аннуитета с компаниями по

страхованию жизни. Отложенный пенсионный аннуитет – это один из способов

получения своих пенсионных накоплений.

«Отложенным называется договор, по которому аннуитетные выплаты будут производиться не сразу после его заключения, а через определенный срок», — объясняет Кайрат Чегебаев, председатель правления Nomad Life.

Отложенный пенсионный аннуитет – продукт, позволяющий лицам, имеющим достаточную сумму накоплений в ЕНПФ, перевести накопления в компанию по страхованию жизни с 45 лет и начать получать выплаты из своих пенсионных накоплений до официально выхода на пенсию. Лица, за которых работодатель производил обязательные профессиональные пенсионные взносы– это как правило, люди, занятые на работе с вредными условиями труда, имеют возможность заключения отложенного аннуитета с 40 лет.

«При этом компании по страхованию жизни стабилизируют доход, оставляя

инвестиционные риски на себе, — подчеркивает Галым Амерходжаев,

председатель правления Государственной аннуитетной компании. — Срок начала

выплат устанавливается согласно условиям заключенного договора, в зависимости

от пола, возраста и наличия ОППВ. В 2021 году для женщин минимальный возраст

для получения выплат равен 52 годам, для мужчин — 55 лет».

В 2021 году для женщин минимальный возраст

для получения выплат равен 52 годам, для мужчин — 55 лет».

Основным условием является наличие достаточной суммы пенсионных накоплений в ЕНПФ, которая обеспечит аннуитетные выплаты в размере не менее 70% от величины прожиточного минимума. «Основным преимуществом заключения договора отложенного пенсионного аннуитета является наличие гарантированной доходности вне зависимости от волатильности ставок на финансовом рынке. Компания по страхованию жизни гарантирует установленную законодательно доходность ежегодно в течение всего срока действия договора, то есть пожизненно», — говорит председатель правления КСЖ «Евразия» Гульмира Убегалиева.

В настоящее время для

мужчин в 40 лет сумма достаточности составляет 6 973 861 тенге, для женщин — 8

632 647 тенге. «Подчеркну, начало выплат

по таким договорам отложено на 10 лет. То есть аннуитетные выплаты клиенты

смогут получать только по достижению 50-летнего возраста», — говорит

председатель правления Халык-Life Жанар Жубаниязова.

То есть аннуитетные выплаты клиенты

смогут получать только по достижению 50-летнего возраста», — говорит

председатель правления Халык-Life Жанар Жубаниязова.

На текущий момент для мужчин в возрасте 45 лет сумма достаточности составляет 6 172 907 тенге, для женщин — 7 725 673 тенге. «Стоимость пенсионного аннуитета зависит от того, в каком возрасте клиент заключит договор с компанией по страхованию жизни. Чем больше накоплений, тем больше пенсия», — уточняет председатель правления Freedom Finance Life Азамат Ердесов.

Дополнительные опции

Выплаты по договору

отложенного пенсионного аннуитета производятся пожизненно. Они прекращаются в

случае ухода страхователя из жизни. Клиент может выбрать опцию гарантированного

периода аннуитетных выплат – срока, в течение которого выплаты будут

осуществляться независимо от того, жив человек, заключивший договор или нет. «Во втором случае выплаты производятся лицам, указанным клиентом при заключении

договора, либо его наследникам. Длительность гарантированного периода и

получатели выплат в гарантированном периоде выбираются клиентом, остальные

условия договора регулируются законодательно», — уточняет Кайрат Чегебаев.

«Во втором случае выплаты производятся лицам, указанным клиентом при заключении

договора, либо его наследникам. Длительность гарантированного периода и

получатели выплат в гарантированном периоде выбираются клиентом, остальные

условия договора регулируются законодательно», — уточняет Кайрат Чегебаев.

Аннуитеты являются подходящими финансовыми продуктами для лиц, стремящихся к стабильному, гарантированному пенсионному доходу. «К примеру, если сегодня 55-летний человек оформит обычный договор пенсионного аннуитета и перечислит в КСЖ 7 млн тенге, то размер его ежемесячных выплат будет равен 25 тысячам тенге. Однако, в случае, если 45-летний человек оформит договор отложенного пенсионного аннуитета и переведет в КСЖ те же 7 млн тенге, с условием начала получения выплат через 10 лет, то в 55-летнем возрасте его ежемесячные выплаты будут равны 43 тыс. тенге», — приводит пример Галым Амерходжаев.

«Один из главных плюсов

отложенного пенсионного аннуитета стабильный поток денежных средств. Так,

выплаты из ЕНПФ осуществляются всего до 80 лет, компании по страхованию жизни

обеспечивают ежемесячные выплаты пожизненно», — говорит Гульмира Убегалиева

Так,

выплаты из ЕНПФ осуществляются всего до 80 лет, компании по страхованию жизни

обеспечивают ежемесячные выплаты пожизненно», — говорит Гульмира Убегалиева

Безопасность пенсионных выплат по договору отложенного пенсионного аннуитета обеспечена Фондом гарантирования страховых выплат. «Также, стоит учесть надежность выбранной компании по страхованию жизни, которая характеризуется несколькими факторами. Например, наличие лицензии уполномоченного органа, наличие кредитного рейтинга, перестрахование в крупнейших мировых перестраховочных компаниях и наличие у КСЖ крупного участника (акционера), способного в случае финансовых трудностей поддержать компанию», — перечисляет глава Freedom Finance Life.

Председатель правления

Халык-Life добавляет: «Поскольку к

страховым компаниям предъявляются высокие требования по финансовой устойчивости

со стороны регулятора, страховщики, как правило, инвестируют значительную часть

своего инвестиционного портфеля в долговые инструменты качественных и

высоконадежных эмитентов с высокими кредитными рейтингами, что позволяет им

быть финансово-устойчивыми и надежными в долгосрочной перспективе».

«При выборе компании по страхованию жизни для заключения договора пенсионного аннуитета, следует обратить внимание на ее надежность — это, прежде всего размер уставного капитала, факт соблюдения пруденциальных нормативов с запасом и высокий кредитный рейтинг от международного рейтингового агентства. Эта информация открыта и доступна на сайте Национального Банка и сайтах компаний», – подчеркнула Гульмира Убегалиева.

При работе с материалами Центра деловой информации Kapital.kz разрешено использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного материала необходимо разрешение редакции.

Из-за COVID-19 россияне выйдут на пенсию досрочно

18 июня 2021 12:53

Некоторые категории россиян имеют право на досрочный выход на пенсию. В 2020 году было решено, что при подсчете стажа один день засчитывается за два у медицинских работников, которые оказывают помощь пациентам с подтвержденной коронавирусной инфекцией или подозрением на нее.

В 2020 году было решено, что при подсчете стажа один день засчитывается за два у медицинских работников, которые оказывают помощь пациентам с подтвержденной коронавирусной инфекцией или подозрением на нее.

Требования к выработке специального стажа (с января 2019 года) у медицинских работников не изменились – 25 лет в учреждениях здравоохранения сельской местности и 30 лет в городе независимо от возраста и пола. При этом для них был введен отложенный срок выхода на пенсию на 5 лет при выработке выслуги лет. Эти 5 лет вводятся поэтапно. Так, например, во втором полугодии текущего года досрочные пенсии будут назначаться тем медработникам, которые выработали требуемый стаж в первом полугодии 2020 года. Те же медики, которые выработают спецстаж в 2021 году, смогут обраться за назначением досрочной пенсии в 2024 году. Когда переходный период закончится (в 2023 году), обратиться за назначением досрочной пенсии по старости медицинские работники смогут через 5 лет после выработки спецстажа.

При этом в последнее время введены некоторые изменения для подсчета спецстажа при назначении досрочной пенсии по старости у данной категории граждан.

В 2020 году, в связи со сложившейся эпидемиологической ситуацией, было принято Постановление Правительства РФ, предусматривающее особый порядок исчисления при досрочном назначении страховой пенсии по старости периодов работы медицинских работников, занятых в медицинских организациях оказанием медицинской помощи пациентам с коронавирусной инфекцией COVID-19.

Согласно постановлению один день работы, дающей право на досрочное пенсионное обеспечение, имевшей место с 1 января по 30 сентября 2020 года, засчитывается как два дня стажа в отношении медработников, оказывающих медицинскую помощь пациентам с COVID-19 и подозрением на COVID-19.

При назначении досрочной страховой пенсии данные периоды работы могут подтверждаться документами работодателя, выдаваемыми в установленном порядке на основании первичных учетных документов за соответствующий период времени.

В марте 2021 года вступило в действие еще одно постановление Правительства РФ, внесшее изменения в порядок учета льготного стажа. Теперь в спецстаж для назначения пенсии могут включаться помимо периодов непосредственной деятельности (в течение полного рабочего дня) также и периоды профессионального обучения и дополнительного профессионального образования, проведение которых осуществляет работодатель. Необходимое условие — чтобы в это время за сотрудниками сохранялись рабочие места (должности) и зарплата, а работодатели отчисляли за них взносы в ПФР.

Отсрочка пенсии: как отсрочить пенсию

Вы можете получить доступ к любой пенсии с установленными взносами с 55 лет, но нет правила, говорящего, когда вам нужно начинать снимать с нее деньги. Если у вас достаточно дохода, чтобы жить, отсрочка получения пенсии может дать множество преимуществ.

Что означает отсроченная пенсия?

Отсрочка выплаты пенсии означает просто отсрочку, когда вы начнете получать доход от своей банки. Это также может относиться к отсрочке получения государственной пенсии.

Это также может относиться к отсрочке получения государственной пенсии.

Зачем откладывать пенсию?

Есть несколько причин, по которым вы можете отложить выплату пенсии.

1. Вы по-прежнему получаете доход

Государственный пенсионный возраст в настоящее время составляет 66 лет, но это не означает, что вы должны прекратить работу. Когда вы решите выйти на пенсию, решать вам и вашему работодателю. Возможно, вы захотите работать после достижения государственного пенсионного возраста, и в этом случае вам, возможно, не придется начинать получать доход от своей пенсии еще несколько лет.

2. Вы хотите сначала потратить другие сбережения.

Пенсии очень эффективны с точки зрения налогообложения, и часто есть веские причины оставить их нетронутыми, особенно если у вас есть другие сбережения, которые вы можете потратить в первую очередь.Если вы умрете до 75 лет и не получите пенсию, она может быть передана вашим получателям без уплаты налогов. Ваша пенсия также не включена в ваше имущество для целей налога на наследство.

»БОЛЬШЕ: Что произойдет с вашей пенсией, когда вы умрете?

3. Ваша пенсия должна расти дольше

Если вы беспокоитесь о том, что ваша пенсия будет достаточно, чтобы обеспечить вам приличный доход после выхода на пенсию, то отсрочка выплаты пенсии на несколько лет может быть одним из способов помочь. Если оставить пенсию в покое, у нее будет больше времени для роста, а это значит, что вы можете получить больший доход, когда в конечном итоге выйдете на пенсию.Однако в этом нет уверенности, и стоимость вашего пенсионного фонда также может упасть.

4. Вы можете продолжать получать налоговые льготы по взносам

Вы можете продолжать пользоваться налоговыми льготами по пенсионным взносам до тех пор, пока вам не исполнится 75 лет. Однако, если вы получите доступ к своей пенсии, это может потенциально ограничить сумму, которую вы можете внести в свою пенсию и получить налоговые льготы с 40 000 до 4 000 фунтов стерлингов.

5. Вы можете увеличить свою государственную пенсию

Вы можете отложить не только персональную пенсию или трудовую пенсию, но и отсрочить начало получения государственной пенсии. За каждые девять недель, в течение которых вы откладываете получение государственной пенсии, сумма, которую вы получаете, когда вы ее получаете, будет увеличиваться на 1%, что составит 5,8% в год.

За каждые девять недель, в течение которых вы откладываете получение государственной пенсии, сумма, которую вы получаете, когда вы ее получаете, будет увеличиваться на 1%, что составит 5,8% в год.

Но, с другой стороны, отсрочка на 12 месяцев упускает 9 339 фунтов стерлингов в виде выплат, исходя из полной государственной пенсии за 2021/22 налоговый год. Вам нужно будет прожить 17 лет после того, как вы начнете получать пенсию, чтобы вернуть эти деньги, если вы отсрочите это всего на 12 месяцев.

»ПОДРОБНЕЕ: Справочник по государственной пенсии

Могу ли я отсрочить пенсию?

Это будет зависеть от типа вашей пенсии и индивидуальных правил вашей пенсионной схемы.Вам необходимо проконсультироваться с вашим пенсионным фондом, чтобы узнать, потеряете ли вы какие-либо гарантии дохода или столкнетесь с дополнительными сборами, если вы отложите получение пенсии.

Если ваш пенсионный фонд не позволяет вам отложить дату выхода на пенсию, вы можете перевести пенсию другому поставщику. Прежде чем вы это сделаете, возможно, стоит получить финансовую консультацию, чтобы убедиться, что вы не упустите ценные льготы, переместив пенсию.

Прежде чем вы это сделаете, возможно, стоит получить финансовую консультацию, чтобы убедиться, что вы не упустите ценные льготы, переместив пенсию.

Плюсы и минусы отсрочки пенсии

Есть преимущества и недостатки отсрочки пенсии.К ним относятся:

Плюсы

- Больше времени для роста пенсии.

- Вы можете продолжать делать пенсионные взносы и получать налоговые льготы по этим выплатам. Ваш работодатель также может продолжать выплачивать вам пенсию.

- Как правило, ставки аннуитета улучшаются с возрастом, поэтому вы можете получить больший доход от покупки аннуитета.

- Передача пенсии получателям дает налоговые льготы, а не денежные сбережения.

- Ваша пенсия не будет содержать вас столько лет, если вы сократите пенсию из-за отсрочки.

Cons

- Никто не может предсказать фондовый рынок. Вы можете отложить выход на пенсию, чтобы ваша пенсия могла расти, но если фондовый рынок упадет, ваша пенсия может обесцениться.

- Вы можете упустить ценные пособия, если не ознакомитесь с правилами своего пенсионного обеспечения до отсрочки.

- Ваша пенсия может превысить размер пожизненного пособия, что приведет к уплате налогов, если вы позволите пенсии вырасти слишком большой.

- Если отсрочка выхода на пенсию увеличивает ваш пенсионный доход, это может повлиять на размер уплачиваемого вами подоходного налога.

Где я могу получить финансовую консультацию?

Каждый пенсионер старше 50 лет имеет право на бесплатную консультацию по вопросам пенсионного обеспечения в государственной службе PensionWise. Для получения исчерпывающих советов и рекомендаций, основанных на оценке ваших потребностей, вы можете проконсультироваться с независимым финансовым консультантом в Unbiased или через Общество личных финансов.

»БОЛЬШЕ: Пенсионный совет: все, что вам нужно знать

Источник изображения: Getty Images

Все, что вам нужно знать об отсроченных пенсионных планах (DROP)

Если вы приближаетесь к пенсионному возрасту, но не совсем готовы бросить рабочую силу, вам может помочь план отложенного выхода на пенсию (DROP). Эти планы были впервые введены в 1980-х годах работодателями государственного сектора; сегодня их предлагают пожарным, полицейским и другим госслужащим.

Эти планы были впервые введены в 1980-х годах работодателями государственного сектора; сегодня их предлагают пожарным, полицейским и другим госслужащим.

Программы DROP предлагают двойные преимущества как работодателям, так и имеющим на это право сотрудникам. Продолжайте читать, чтобы узнать больше о тонкостях этих планов и о том, почему они могут быть хорошим вариантом для работников, которые заинтересованы в поэтапном выходе на пенсию.

Ключевые выводы

- Работодателям нравятся программы DROP, потому что они позволяют ценным сотрудникам работать дольше.

- Сотрудникам нравятся программы DROP, потому что они позволяют им пополнять свои пенсионные фонды после того, как их планы с установленными выплатами были исчерпаны.

- Рабочие должны обратить особое внимание на то, как выплачиваются средства из их DROP, чтобы избежать чрезмерного налогообложения.

Как работают планы отложенного выхода на пенсию

На первый взгляд DROP могут показаться сложными, но они не слишком сложны. Вот как они работают. Сотрудник, который в противном случае имел бы право выйти на пенсию и начал получать выплаты по плану с установленными выплатами работодателя, вместо этого продолжает работать.Взаимодействие с другими людьми

Вот как они работают. Сотрудник, который в противном случае имел бы право выйти на пенсию и начал получать выплаты по плану с установленными выплатами работодателя, вместо этого продолжает работать.Взаимодействие с другими людьми

Вместо того, чтобы включать эти дополнительные годы службы в расчет будущих выплат, работодатель помещает единовременную денежную сумму на отдельный счет за каждый год, в течение которого сотрудник остается на работе. На этот счет начисляются проценты, пока вы все еще подаете отчет о работе. После того, как вы действительно выйдете на пенсию, деньги, хранящиеся на этом счете, будут выплачены вам, включая проценты, в дополнение к тем деньгам, которые вы накопили в своем пенсионном плане в течение вашей карьеры.

То, как вам будут выплачены средства, зависит от структуры плана.Например, участники пенсионного плана Флориды, отвечающие критериям пенсионного плана (FRS), имеют возможность получить свою выплату в виде единовременной выплаты, переноса на счет отложенной компенсации штата Флорида или комбинации единовременной выплаты и пролонгации.

Важно отметить, что программы DROP могут устанавливать определенное окно участия, в котором вы можете зарегистрироваться и получать льготы, которые могут различаться в зависимости от программы. Например, у муниципальных служащих в Луизиане есть 60-дневное окно для зачисления, как только они достигнут своей первой подходящей даты выхода на пенсию.После включения в план они могут участвовать максимум 36 месяцев. Во Флориде, для сравнения, сотрудники могут оставаться в плане до пяти лет. Взаимодействие с другими людьми

Только пожарные, полицейские, учителя и другие государственные служащие имеют право на участие в планах DROP.

Расчет вашей выгоды от DROP

Сумма компенсации, которую вы можете получить в рамках программы DROP, зависит от вашей средней годовой зарплаты, количества лет службы за плечами, скорости начисления и продолжительности вашего участия в плане.Вот пример того, как могут складываться ваши преимущества.

Допустим, вам 55 лет, вы работаете учителем последние 25 лет и зарабатываете в среднем 40 000 долларов в год. Ваша государственная пенсионная система предлагает DROP с годовой ставкой накопления 2,5% и лимитом участия в четыре года. Если вы умножите эти 40 000 долларов на коэффициент накопления 2,5%, а затем умножите это на 25 лет, вы получите 25 000 долларов. Если бы вы проработали полные четыре года после даты выхода на пенсию, это были бы 100 000 долларов, которые у вас были бы в DROP.

Ваша государственная пенсионная система предлагает DROP с годовой ставкой накопления 2,5% и лимитом участия в четыре года. Если вы умножите эти 40 000 долларов на коэффициент накопления 2,5%, а затем умножите это на 25 лет, вы получите 25 000 долларов. Если бы вы проработали полные четыре года после даты выхода на пенсию, это были бы 100 000 долларов, которые у вас были бы в DROP.

DROP Плюсы и минусы

Преимущество DROP номер один для работодателей заключается в том, что они позволяют им дольше работать сотрудниками. В таких областях, как правоохранительные органы и образование, возможность сохранить стабильность рабочей силы является несомненным преимуществом.

ПлюсыРаботодатели: Продлить работу сотрудников, особенно в таких областях, как правоохранительные органы и образование.

Сотрудники: Продолжайте увеличивать пенсионные накопления, особенно после того, как размер пожизненной пенсии исчерпан.

Сотрудники: Может иметь более высокую скорость начисления, чем план с установленными выплатами.

Сотрудники: Некоторые планы имеют короткое окно регистрации; легко пропустить период, когда можно записаться.

Сотрудники: Единовременная выплата может подтолкнуть вас к более высокой налоговой категории в этом году.

Есть несколько причин, по которым рабочие могут положительно относиться к DROP.Если, например, вы уже максимально исчерпали свои пожизненные пособия, выплачиваемые по плану с установленными выплатами, вы можете продолжить пополнять свое гнездо с помощью программы DROP. Скорость начисления, которую вы получаете по плану с отсроченным выходом на пенсию, также может быть лучше, чем у плана с установленными выплатами.

Одна вещь, на которую должны обратить внимание работники, — это то, как эти льготы выплачиваются после окончания периода их участия в плане. Например, если вы получаете единовременную выплату, эти льготы будут облагаться налогом как обычный доход, что может подтолкнуть вас к более высокой налоговой категории.Перенос средств на другой квалифицированный план или индивидуальный пенсионный счет (IRA) может позволить вам обойти более крупный налоговый счет. Вам нужно взвесить все варианты перед тем, как сделать ход.

Например, если вы получаете единовременную выплату, эти льготы будут облагаться налогом как обычный доход, что может подтолкнуть вас к более высокой налоговой категории.Перенос средств на другой квалифицированный план или индивидуальный пенсионный счет (IRA) может позволить вам обойти более крупный налоговый счет. Вам нужно взвесить все варианты перед тем, как сделать ход.

Итог

Планы отложенного выхода на пенсию могут быть ценным ресурсом для государственных служащих, которые надеются увеличить свои сбережения до выхода на пенсию. Если вы имеете право принять участие в одном из этих планов, обязательно внимательно прочитайте все детали, чтобы убедиться, что вы используете их максимально эффективно.Самое главное, заранее спланируйте, как единовременный платеж или пролонгация DROP может повлиять на вашу налоговую ситуацию.

Отсроченная пенсия | РУКОВОДСТВО ПО ОПРЕДЕЛЕННОМУ ПЕНСИОННОМУ ПЛАНУ ПОЛОЖЕНИЙ

После получения права на получение пенсии вы имеете право на отсроченную пенсию, даже если вы перестали зарабатывать дополнительные права на получение кредита по Плану. Вы будете иметь право на получение этой пенсии в возрасте 62 лет, и ваша пенсия будет рассчитываться как обычная пенсия. Ставки пособий, используемые для расчета вашей пенсии, будут действовать, когда вы перестали быть Активным участником Плана, как показано в разделе «Участие» настоящего СПД.Если вы получили право на получение пенсии и достигли возраста 55 лет и проработали не менее 15 лет на Vesting Service, вы также имеете право на получение пенсии до 62 лет, но размер вашей пенсии будет уменьшен на основе актуарных понижающих коэффициентов, применимых к Плану.

ПРИМЕР ОТЛОЖЕННОЙ ПЕНСИИБоб, подмастерье, переехал в Калифорнию в феврале 2014 года. В то время ему было 35 лет, и он заработал восемь лет вестничества и восемь льготных единиц, будучи активным сотрудником по плану.Поскольку в феврале 2014 года он оставил оплачиваемую работу, отработав менее 400 часов работы, Боб перестал быть активным сотрудником и 31 декабря 2014 года совершил годичный перерыв в работе. Боб может рассчитывать на получение отсроченной пенсии. 720 долларов США в месяц в возрасте 62 лет рассчитывается следующим образом:

Льготные единицы

Размер пособия

Ежемесячное пенсионное пособие

8

х 2014 курс 90 долларов.00

= 720,00

Уход и последующее возвращение

Если вы позже вернетесь к покрываемой страховкой работе и получите дополнительные пенсионные единицы, ваша пенсия будет рассчитываться как обычная пенсия с перерывами в работе. Каждый закрепленный блок единиц пособия будет умножен на соответствующую ставку пособия.

ПРИМЕР ОТЛОЖЕННОЙ ПЕНСИИ С НЕСКОЛЬКИМИ СЕГМЕНТАМИГрег впервые оставил активную работу в 2007 году, проработав шесть лет вестничества и шесть единиц пособия.Затем, в 2013 году, он снова стал активным участником и заработал еще шесть льготных единиц, оставив активное участие в 2015 году. Он не женат. Его пенсия при обычном выходе на пенсию будет рассчитываться в двух частях следующим образом:

Льготные единицы Размер пособия Ежемесячное пенсионное пособие 6

612 .0

х Цена 2007 года в размере 82,00 долларов США

Цена 2013 года в размере 86,00 долларов США= 492,00 $ +

516,00 $ +1,008,00

ЧТО ОТКАЗАНО ПОЛНОСТЬЮ И НА ПОСТОЯННОМУ ОТКЛЮЧЕНИЮ?Вы считаются полностью и навсегда нетрудоспособными, если вы не можете работать по оплачиваемой работе в результате неизбежной травмы или болезни во время работы по оплачиваемой работе или в течение шести месяцев после увольнения с оплачиваемой работы.

Местная взаимная программа IBEW

В определенных ситуациях вы можете сохранить количество лет Vesting Service и льготных единиц, заработанных во время путешествия по вашему «домашнему» плану в рамках системы электронных взаимных переводов (ERTS). Эта программа делает пенсионные планы IBEW / NECA «портативными», что означает, что вы можете сохранить весь свой кредит и услуги в своем домашнем плане, даже если в течение своей карьеры вы можете работать в нескольких областях за пределами юрисдикции вашего домашнего плана.

В рамках ERTS вы должны зарегистрироваться в местном профсоюзе или в участвующем офисе фонда, чтобы начать процесс.Вы обязаны своевременно зарегистрироваться. Для получения дополнительной информации о ERTS и взаимности обращайтесь в офис фонда или в местный профсоюз.

Отсрочка государственной пенсии и что вы получите

Вы не получаете государственную пенсию автоматически, ее нужно требовать. Не позднее, чем за два месяца до достижения пенсионного возраста, вы должны получить письмо с указанием, что делать. Вы можете запросить государственную пенсию или отложить (отложить) ее получение.

Что вам нужно сделать, чтобы отсрочить выплату государственной пенсии

Отсрочка выплаты государственной пенсии может увеличить размер выплат, которые вы получаете, когда решите на нее претендовать.

Ничего не делайте, если хотите отложить. Ваша пенсия будет автоматически отложена до тех пор, пока вы ее не потребуете.

Любые дополнительные платежи, полученные в результате отсрочки, могут облагаться налогом.

Отсрочка, если вы получаете пособие

Вы не можете получать дополнительную государственную пенсию, если получаете определенные пособия. Отсрочка также может повлиять на размер пособия.

Что вы получите

Размер дополнительной государственной пенсии, которую вы можете получить, зависит от того, когда вы достигнете возраста государственной пенсии.

Достигнет возраста государственной пенсии 6 апреля 2016 г. или позднее

Ваша государственная пенсия будет увеличиваться каждую неделю, которую вы откладываете, при условии, что вы откладываете как минимум на девять недель.

Размер вашей государственной пенсии увеличивается на один процент за каждые девять недель отсрочки. Это составляет чуть менее 5,8% на каждые 52 недели.

Дополнительная сумма выплачивается вместе с обычной выплатой государственной пенсии.

Пример: вы получаете 179,60 фунтов стерлингов в неделю (полная новая государственная пенсия).

Отсрочка на 52 недели дает вам дополнительно 10,38 фунтов стерлингов в неделю (чуть менее 5,8% от 179,60 фунтов стерлингов).

В этом примере предполагается, что размер государственной пенсии не увеличивается. Если есть ежегодное увеличение, сумма, которую вы получите, может быть больше.

Возраст достижения государственной пенсии до 6 апреля 2016 г.

Вы можете получить дополнительную государственную пенсию в виде:

- более высоких еженедельных выплат или

- единовременной выплаты

При подаче заявления на получение отсроченной государственной пенсии вы: Я получу письмо с вопросом о том, как вы хотите получать дополнительную пенсию.У вас будет три месяца, чтобы принять решение.

Более высокие еженедельные выплаты

Ваша государственная пенсия будет увеличиваться каждую отсроченную неделю, если вы откладываете как минимум пять недель.

Ваша государственная пенсия увеличивается на один процент за каждые пять недель отсрочки. Это составляет 10,4% на каждые 52 недели.

Дополнительная сумма выплачивается вместе с обычной выплатой государственной пенсии.

Пример: вы получаете 137,60 фунтов стерлингов в неделю (полная базовая государственная пенсия).

Отсрочка на 52 недели дает вам дополнительно 14,31 фунта стерлингов в неделю (10,4% от 137,60 фунта стерлингов).

В этом примере предполагается, что размер государственной пенсии не увеличивается. Если есть ежегодное увеличение, сумма, которую вы получите, может быть больше.

Единовременная выплата

Вы можете получить единовременную выплату, если отложите получение государственной пенсии как минимум на 12 месяцев подряд. Это будет включать процентную ставку на два процента выше базовой ставки Банка Англии.

Единовременный платеж будет облагаться налогом по текущей ставке.Например, если вы платите налог по базовой ставке, ваша единовременная сумма будет облагаться налогом по ставке 20%.

Если вы находитесь в тюрьме

Вы не будете получать дополнительную государственную пенсию, пока не выйдете из тюрьмы.

Ежегодное увеличение

После того, как вы потребуете государственную пенсию, дополнительная сумма, которую вы получаете в связи с отсрочкой выплаты, обычно будет увеличиваться каждый год на основе индекса потребительских цен.

Для некоторых людей, живущих за границей, эта сумма не увеличится. Подробнее читайте в разделе «Отсрочка выплаты государственной пенсии при переезде за границу».

Получите помощь

Если вам нужна помощь, обратитесь в службу подачи заявлений на получение государственной пенсии пенсионного центра Северной Ирландии. Для получения дополнительной информации посетите:

Отсрочка выплаты государственной пенсии при переезде за границу

Правила отсрочки выплаты государственной пенсии такие же, как в Великобритании, если вы переезжаете в любую из стран, перечисленных ниже:

Если вы переезжаете в страну, которой нет в списке выше, размер доплаты не изменится. Со временем он не будет ни повышаться, ни понижаться.

Достижение возраста государственной пенсии 6 апреля 2016 г. или позднее

Если вы переезжаете в страну, которой нет в приведенном выше списке, ваша дополнительная выплата будет зависеть от размера государственной пенсии, в которой вам причитается, в зависимости от того, какая из этих дат наступит позднее:

- дата достижения вами государственного пенсионного возраста

- дата вашего переезда за границу

Свяжитесь с Международным пенсионным центром, если вам нужна помощь в определении того, что вы можете получить.

Еще полезные ссылки

советов по заполнению профиля CSS и FAFSA

Мы определили и перечислили ниже советы по аспектам форм Profile ™ и FAFSA, которые кандидаты наиболее часто сбивают с толку. Перед тем, как вы начнете заполнять формы, мы рекомендуем вам ознакомиться с нашими советами. Полезные объяснения задаваемых вопросов также встроены в формы Profile ™ и FAFSA.

Вернувшимся студентам, получавшим в прошлом стипендию BU в прошлом, не требуется заполнять Profile ™.

Всегда используйте свое официальное имя и правильный номер социального страхования.

Обратитесь к своей карточке социального обеспечения при заполнении профиля ™ и FAFSA и убедитесь, что вы используете свое юридическое имя и правильный номер социального страхования, как они указаны в вашей карточке социального обеспечения. Номер социального страхования студента-заявителя требуется во всех заявках. Потеряли вашу карточку социального обеспечения?

Укажите свой номер социального страхования в заявлении о приеме.

Ваш номер социального страхования (SSN) — , необходим для того, чтобы Бостонский университет получил бесплатное заявление на получение федеральной помощи студентам (FAFSA). При заполнении заявления о приеме на вашу программу в BUMC, мы, , настоятельно рекомендуем , чтобы вы указали свой номер социального страхования при подаче заявления.

Если вы решили не указывать или не указали свой SSN в заявлении о приеме, пожалуйста, просмотрите страницу Подача заявления на получение помощи в вашей школе для получения дальнейших инструкций:

Медицинская школа BU

Высшая медицинская школа

Школа стоматологической медицины Goldman

Школа общественного здравоохранения

Номер SSN, не указанный в вашем заявлении о приеме, приведет к потенциально значительным задержкам в рассмотрении вашего заявления о финансовой помощи.

Заполнение вашего профиля CSS ™ и FAFSA.

Поступающие студенты-медики должны заполнить как Profile ™, так и FAFSA, чтобы подать заявление на получение финансовой помощи BU. По возможности заполняйте оба приложения одновременно, чтобы избежать противоречивой информации. FAFSA требуется от всех студентов для подачи заявления на получение финансовой помощи из федерального бюджета и штата, в то время как Profile ™ требуется для институциональной помощи.

Используйте инструмент извлечения данных IRS при заполнении FAFSA

Мы рекомендуем вам использовать Инструмент извлечения данных IRS (DRT) при заполнении FAFSA.Использование IRS DRT упростит заполнение FAFSA, обеспечит ввод точной информации о доходах в ваш FAFSA и упростит процесс проверки в случае, если вам будет предоставлена федеральная финансовая помощь и вы выбраны для федеральной проверки.

Укажите отложенные налоги на свои пенсионные и пенсионные накопления.

Платежи в отложенные по налогам пенсионные планы и пенсионные накопительные планы (выплачиваемые напрямую или удерживаемые из заработка) включают суммы, указанные в вашей форме W-2 в ячейках с 12a по 12d (коды D, E, F, G, H и S).Суммы должны быть указаны в ваших FAFSA и Profile ™ как необлагаемый налогом доход. Если вы не предоставите эту информацию и вам будет предложена финансовая помощь на основе этих неполных данных FAFSA, нам, возможно, придется уменьшить размер вашего вознаграждения позже.

Как сообщить о стоимости бизнеса и / или инвестиционной фермы в Profile ™ по сравнению с FAFSA.

Стоимость любого семейного бизнеса всегда должна указываться в Profile ™. Однако в FAFSA не указывайте стоимость семейного бизнеса, если ваша семья владеет более 50% И в этом бизнесе 100 или менее штатных сотрудников.Стоимость бизнеса и / или инвестиционной фермы включает рыночную стоимость земли, зданий, машин, оборудования, инвентаря и т. Д., За вычетом долга бизнеса и / или инвестиционной фермы.

Подпишите свой FAFSA!

Чтобы заполнить FAFSA, вы должны подписать заявление. Обработка вашего заявления на финансовую помощь будет отложена до тех пор, пока FAFSA не будет подано с обеими подписями, что может привести к уменьшению суммы вашего вознаграждения.

Не обновляйте FAFSA без необходимости.

После того, как вы отправили свой FAFSA и получили отчет о помощи студенту (SAR), пожалуйста, не вносите в него никаких изменений, если только SAR не предписывает вам это сделать. Информация, представленная в FAFSA, должна быть моментальным снимком во времени.

Есть ли помощь при заполнении FAFSA?

Да, вы можете позвонить на горячую линию FAFSA! Департамент образования может помочь ответить на вопросы по телефону 1-800-433-3243. По каждому вопросу, когда вы заполняете FAFSA, также есть «помощь и подсказки».

советов по заполнению профиля CSS и FAFSA »Финансовая помощь

Мы определили и перечислили ниже советы по аспектам форм Profile ™ и FAFSA, которые кандидаты наиболее часто сбивают с толку. Перед тем, как вы начнете заполнять формы, мы рекомендуем вам ознакомиться с нашими советами. Полезные объяснения задаваемых вопросов также встроены в формы Profile ™ и FAFSA.

Вернувшимся студентам, получавшим в прошлом стипендию BU в прошлом, не требуется заполнять Profile ™.Гарантия на получение стипендии BU гарантирует, что до тех пор, пока общая сумма вашей помощи не превышает стоимости посещения, ваша стипендия BU будет продлеваться на том же уровне каждый год вашего обучения в бакалавриате.

Всегда используйте свое официальное имя и правильный номер социального страхования.

При заполнении профиля ™ и FAFSA обратитесь к своей карточке социального обеспечения и убедитесь, что вы используете правильный номер социального страхования и юридическое имя, как они указаны на вашей карточке социального обеспечения. Номер социального страхования студента-заявителя требуется во всех заявках.Потеряли вашу карточку социального обеспечения?

Знайте, когда подавать свой CSS Profile ™ и FAFSA.

FAFSA требуется каждый год для всех первокурсников, переводчиков и возвращающихся студентов , чтобы подать заявление на получение финансовой помощи из федерального бюджета и штата. Первый год и перевод также необходимы для подачи CSS Profile ™ для подачи заявки на получение стипендии BU. Вернувшиеся студенты, которые в прошлом не получали стипендию на основе потребностей BU, также должны заполнить CSS Profile ™, чтобы подать заявку на получение стипендии BU.Примечание: крайние сроки подачи заявок на первокурсники и переводы, а также крайние сроки подачи заявлений возвращающихся студентов.

FAFSA «Мужской или женский» Вопрос

Пожалуйста, ответьте в соответствии с вашим полом, указанным при рождении. Этот вопрос позволяет нам проверить, выполнили ли вы свое требование к выборочной услуге, когда это потребуется.

Вы уже получили степень бакалавра?

В FAFSA вам зададут этот вопрос тремя разными способами. Обязательно последовательно отвечайте на эти вопросы.Степень бакалавра — это степень бакалавра колледжа, которую обычно можно получить за 3-5 лет. Большинство студентов, обращающихся за финансовой помощью на бакалавриат, не получили свою первую степень бакалавра до поступления в BU. Если FAFSA, которую вы заполняете, рассчитан на академический семестр, в котором вы все еще будете студентом, работающим над получением первой степени бакалавра, вам следует ответить «Нет» на вопрос «Получите ли вы свою первую степень бакалавра до начала 2020-2021 гг. учебный год?»

Заинтересованы в федеральном исследовании работы?

Чтобы быть рассмотренным для участия в федеральном исследовании, обязательно ответьте «Да» на вопрос FAFSA «Заинтересованы ли вы в том, чтобы вас рассматривали для участия в исследовании на рабочем месте?»

Используйте инструмент поиска данных IRS при заполнении FAFSA

Мы рекомендуем вам использовать Инструмент извлечения данных IRS (DRT) при заполнении FAFSA.Использование IRS DRT упростит заполнение FAFSA, обеспечит ввод точной информации о доходах в ваш FAFSA и упростит процесс проверки в случае, если вам будет предоставлена федеральная финансовая помощь и вы выбраны для федеральной проверки.

Сообщите о налоговых скидках на образование.

Налоговые льготы на образование, указанные в вашей налоговой декларации в США, исключаются из дохода в формуле анализа потребностей. Сумма налоговых льгот на образование (также называемых American Opportunity Credit или Lifetime Learning Credits), заявленная вами или вашими родителями в налоговой декларации США, должна быть указана как «Дополнительная финансовая информация» в FAFSA и как «Информация о доходах и льготах» в Профиль ™.

Укажите отложенные налоговые отчисления в свои пенсионные и пенсионные накопления.

Платежи в отложенные по налогам пенсионные планы и пенсионные накопительные планы (выплачиваемые напрямую или удерживаемые из заработка) включают суммы, указанные в вашей форме W-2 в ячейках с 12a по 12d (коды D, E, F, G, H и S). Суммы должны быть указаны в ваших FAFSA и Profile ™ как необлагаемый налогом доход. Если вы не предоставите эту информацию и вам будет предложена финансовая помощь на основе этих неполных данных FAFSA, нам, возможно, придется уменьшить размер вашего вознаграждения позже.

Как сообщить о стоимости бизнеса и / или инвестиционной фермы в Profile ™ по сравнению с FAFSA.

Стоимость любого семейного бизнеса всегда должна указываться в Profile ™. Однако в FAFSA не указывайте стоимость семейного бизнеса, если ваша семья владеет более 50% И в этом бизнесе 100 или менее штатных сотрудников. Стоимость бизнеса и / или инвестиционной фермы включает рыночную стоимость земли, зданий, машин, оборудования, инвентаря и т. Д., За вычетом долга бизнеса и / или инвестиционной фермы.

Подпишите свой FAFSA!

Чтобы заполнить FAFSA, вы и ваш родитель должны подписать заявление. Обработка вашего заявления на финансовую помощь будет отложена до тех пор, пока FAFSA не будет подано с обеими подписями, что может привести к уменьшению суммы вашего вознаграждения.

Не обновляйте FAFSA без необходимости.

После того, как вы отправили свой FAFSA и получили отчет о помощи студенту (SAR), пожалуйста, не вносите в него никаких изменений, если только SAR не предписывает вам это сделать.Информация, представленная в FAFSA, должна быть моментальным снимком во времени.

Программа отложенного выхода на пенсию (DROP) / Активные участники / Выход на пенсию / Работа с персоналом / Департамент управленческих услуг Флориды

Программа отложенного выхода на пенсию (DROP) предоставляет вам альтернативный метод выплаты пенсионных пособий в течение определенного и ограниченного периода, если вы имеете право на участие в пенсионном плане Флоридской пенсионной системы (FRS).В рамках этой программы вы перестаете зарабатывать сервисные кредиты в счет будущего пособия, и ваше пенсионное пособие рассчитывается в момент начала вашего участия в программе DROP. Пока вы находитесь в DROP, ваши ежемесячные пенсионные пособия накапливаются в Доверительном фонде FRS, зарабатывая проценты, пока вы продолжаете работать на работодателя FRS. После прекращения действия ваша учетная запись DROP будет выплачена вам в виде единовременной выплаты, переноса на другой квалифицированный план или комбинации частичного единовременного платежа и частичного переноса. Ежемесячные пособия выплачиваются вам в сумме, рассчитанной при входе в программу DROP, плюс любые применимые корректировки стоимости жизни во время участия в программе DROP.Для получения дополнительной информации см. Последнюю версию руководства DROP ().

Страница DROP Forms обеспечивает доступ к формам, доступным участникам DROP.

Следующие документы предоставляют дополнительную информацию о DROP:

- Подготовка к прекращению DROP () — Документ, в котором объясняется, чего ожидать при прекращении DROP (формы для отправки, когда вы начнете получать ежемесячное пособие и т. Д.).

- DROP Special Tax Notice () — документ, который предоставляет информацию для участников DROP, включая соответствующие планы пролонгации, варианты оплаты, налоговые эффекты и многое другое.

- Рекламный листок DROP Rollover () — документ, который предоставляет информацию о вашей способности перенести единовременную выплату DROP в инвестиционный план FRS.

- Сохраните свой DROP в FRS () — документ, в котором объясняется, как вы можете перенести единовременную сумму DROP в инвестиционный план FRS.

Страница таблицы участия в программе DROP позволяет определить максимальную дату прекращения участия в программе DROP на основе даты начала программы.

Ссылка для скачивания программы для чтения документов

. Больничная касса имеет право вносить запись в течение пяти календарных дней после поступления в больничную кассу документов, оформленных в соответствии с требованиями.

Больничная касса имеет право вносить запись в течение пяти календарных дней после поступления в больничную кассу документов, оформленных в соответствии с требованиями.