|

Задумывались ли вы, где банк берет деньги, которые он выделяет, например, на кредиты? Депозиты и вклады — это ответ, благодаря которому наши деньги превращаются и, таким образом, влияют на прибыль заработок. Одним словом, благодаря нашим деньгам банк https://rwsbank.com.ua выдает кредит другим резидентам страны. У нас есть процентная ставка и оставшаяся прибыль. Хотя на первый взгляд это кажется невыгодным, другого решения для безопасных инвестиций — нет. Это означает, что депозит и вклад защищают от инфляции и позволяют торговать деньгами. Определение банковского депозитаПроще говоря — депозит — это вложение собственных денег в банк на неопределенный период времени. Их часто сравнивают со сберегательными счетами, которые мы можем свободно использовать и перемещать по своему усмотрению. Существует очень много видов банковских вкладов, поэтому ниже мы покажем небольшую часть. Стоит подчеркнуть, что процентная ставка по депозитам сильно варьируется, и нет единой суммы процентов к уплате. Определение вкладаПо сравнению с депозитами, вклад определяется временными рамками. Мы чаще всего выделяем так называемые ежемесячные, ежеквартальные (3 месяца), полугодовые, годовые и даже (!) однодневные вклады. Их процентная ставка варьируется в зависимости от банка, которому мы доверяем наши деньги. Типы банковских вкладовБанковский вклад имеет разные типы, к которым мы должны подходить особенно близко. Давайте сосредоточимся на самых популярных. Это, очевидно, не весь диапазон возможных вариантов, но он лучше всего продемонстрирует ширину предложения. За дополнительной информацией обращайтесь в отдел обслуживания клиентов, который посоветует, какой банковский вклад наилучшим образом соответствует вашим потребностям.

Давайте подведем итоги этого резюме в полном объеме. Депозиты и вклады являются братьями и сестрами, которые на первый взгляд кажутся идентичными. В результате, однако, их допущение значительно отличается, что означает, что изменение этих слов может быть очень обманчивым. Депозиты носят временный характер и имеют заранее установленные сроки замораживания и исполнения. Депозиты имеют большую «свободу» и, следовательно, менее жесткие рамки. Кроме того, как вклад, так и депозит могут иметь разные процентные ставки. Трудно сказать, какой выбор является более лучшим — предложение зависит от банка.

|

Чем отличается депозит от вклада простыми словами?

09:30, 24 февраля 2021 962Хранить деньги дома не выгодно и опасно. Даже если вы не собираетесь вкладывать свои сбережения в бизнес, а копите на покупку крупной вещи или откладываете на «черный день», деньги должны не просто лежать в укромном месте, а приносить прибыль. Самый простой и надежный способ получения пассивного дохода – отнести деньги в банк, который ежемесячно будет выплачивать определенный процент от размещенной суммы.

Самый простой и надежный способ получения пассивного дохода – отнести деньги в банк, который ежемесячно будет выплачивать определенный процент от размещенной суммы.

Вклад и депозит: в чем отличие

Рекламу банков, призывающих граждан размещать средства на депозитах и заключать договоры банковских вкладов, можно встретить на каждом шагу. Многие ошибочно полагают, что депозит и банковский вклад – это одно и то же. На самом деле это не совсем так.

Банковский вклад – это денежные средства в национальной или иностранной валюте, которые были переданы на хранение кредитно-финансовому учреждению с целью получения прибыли. Банк обязан вернуть деньги после истечения срока вклада или досрочно по требованию владельца.

Депозит — это простыми словами, переданные в банк на временное хранение высоколиквидные активы: деньги, ценные бумаги, драгоценные металлы и прочие ценности. Банковский вклад, предусматривающий передачу кредитно-финансовому учреждению денежных средств на хранение, является одним из видов депозита.

К категории банковских депозитов также относится банковская ячейка – небольшой сейф, который находится в надежно защищенном хранилище банка. За использование ячейки, в которой можно хранить наличные деньги, ювелирные изделия, документы и любые другие ценности, клиент банка вносит плату.

Какие бывают вклады

Вклады делятся на срочные и бессрочные (до востребования). Срочные предусматривают размещение средств на определенный срок. Если владелец вклада захочет забрать свои сбережения до окончания срока договора, банк не выплатит проценты или выплатит по сниженной ставке. Однако, некоторые депозитные продукты могут предусматривать возможность досрочного снятия части денег или внесение дополнительных средств.

Срочный договор часто предполагает пролонгацию банковского вклада. При этом, продление соглашения может предусматривать ухудшение условий размещения денег. Также договор может содержать пункт о необходимости уведомления банка за несколько дней, если владелец вклада не намерен продлевать соглашение. В случае, если вкладчик не сообщит банку о желании забрать деньги, соглашение будет продлено автоматически. Поэтому, при заключении договора вопросам пролонгации соглашения необходимо уделять повышенное внимание и не пропускать сроков уведомления банка о закрытии депозита.

В случае, если вкладчик не сообщит банку о желании забрать деньги, соглашение будет продлено автоматически. Поэтому, при заключении договора вопросам пролонгации соглашения необходимо уделять повышенное внимание и не пропускать сроков уведомления банка о закрытии депозита.

Вклады до востребования позволяют изымать деньги из банка в любое время по усмотрению вкладчика. При частичном снятии средств банк продолжит начисление процентов без уменьшения процентной ставки.

Более прибыльными являются срочные вклады, ставки по которым выше, чем по вкладам до востребования. Это объясняется тем, что срочный вклад обеспечивает банку определенное время, в течение которого он может распоряжаться деньгами, тогда как вклад до востребования может быть затребован вкладчиком в любую минуту. Однако, практика показывает, что более прибыльные срочные вклады не всегда выгодны. Существует вероятность, что вкладчик захочет забрать деньги из банка до истечения срока договора, из-за чего сумма процентов по вкладу будет минимальной.

Как выплачивают проценты

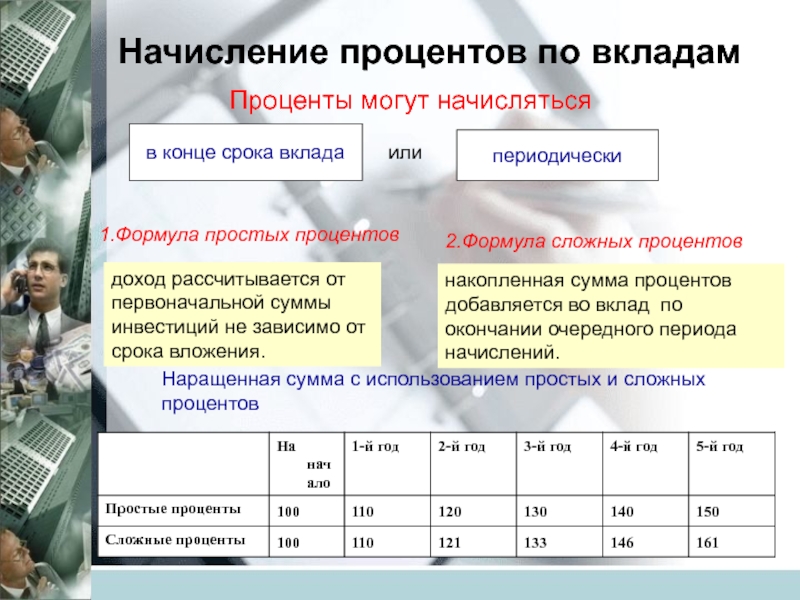

Условия начисления процентов должны быть подробно описаны в договоре, который клиент заключает с банком. Проценты могут начисляться:

- ежемесячно;

- ежеквартально;

- один раз в конце срока вклада.

Самые высокие ставки банки устанавливают по договорам, предполагающим выплату процентов в конце срока вклада. Однако, это самый рискованный вариант для вкладчика, так как в случае преждевременного расторжения договора владелец депозита не получит от банка ни копейки.

В договорах, а также в рекламных предложениях банков, обычно указывают годовую ставку, тогда как начисление процентов производится пропорционально сроку вклада. Для расчета используется формула:

Проценты по вкладу = Тело депозита*Процентная ставка*Срок вклада в месяцах/12

Некоторые банковские продукты предполагают плавающую ставку, когда период действия договора разбивается на временные отрезки и для каждого отрезка устанавливается свой процент. Обычно размер ставки увеличивается со временем, тем самым побуждая вкладчиков размещать деньги на максимальный срок. Кроме того, подобные продукты выгодны банкам, так как позволяют указывать в рекламе более высокую доходность.

Обычно размер ставки увеличивается со временем, тем самым побуждая вкладчиков размещать деньги на максимальный срок. Кроме того, подобные продукты выгодны банкам, так как позволяют указывать в рекламе более высокую доходность.

Проценты, начисляемые по депозиту, могут регулярно выплачиваться вкладчику или присоединяться к телу кредита, увеличивая его размер (вклады с капитализацией). Таким образом происходит начисление процентов на проценты, что обеспечивает максимальную прибыль по вкладу. Недостатком такого метода начисления, получившего название «сложные проценты», является выплата дохода от размещения денег в банке после истечения срока вклада.

Анонимность

Номерные вклады – депозитный продукт, рассчитанный на вкладчиков, которые стремятся сохранить анонимность. Отличие обезличенного вклада от обычного заключается в том, что при совершении операций по депозитному счету, в документах не будет указано имя владельца. Обслуживание клиентов, открывающих номерные вклады, производится в отдельных помещениях, а доступ к работе с депозитом предоставлен только операционисту и бухгалтеру, ответственными за оформление вклада. Деньги на депозит вносятся наличными лично вкладчиком.

Открытие банковских вкладов является одним из лучших вариантов получения пассивного дохода и сохранения денег. На нашем сайте мы подобрали предложения банков, предусматривающих наиболее выгодные условия размещения средств.

Отличие депозита от вклада в банке: где больше доходность?

Современная финансовая система развивается быстрыми темпами. Банки и небанковские финансовые организации предлагают физическим и юридическим лицам различные способы, как сохранить и увеличить нажитый капитал. Чтобы выбрать оптимальный инструмент для приумножения собственного богатства, гражданам полезно знать, чем отличается депозит от вклада, для каких целей используются эти продукты и в каких ситуациях являются наиболее эффективными.

Что такое вклад?

Исчерпывающее определение вклада дано в ст. 36 ФЗ 395-1, принятого в 1990 г. Согласно тексту нормативного документа, это деньги, размещаемые физлицами в рублях РФ и валюте других государств с целью их сохранения и приумножения. С точки зрения срока вложения средств выделяют два типа финансовых продуктов:

36 ФЗ 395-1, принятого в 1990 г. Согласно тексту нормативного документа, это деньги, размещаемые физлицами в рублях РФ и валюте других государств с целью их сохранения и приумножения. С точки зрения срока вложения средств выделяют два типа финансовых продуктов:

До востребования

Размещаются на неопределенный срок. Это означает, что гражданин вправе забрать сумму в любой удобный момент. Такой вид вкладов предполагает низкие ставки процента – не более 0,01% годовых.

Срочные

Имеют заранее оговоренный срок действия, например, четыре месяца или год. Чтобы получить доход по ставке, определенной в договоре, клиент должен забрать сумму не ранее обозначенной в договоре даты. Если он примет решение расторгнуть договор досрочно, ему выплатят проценты по ставке 0,01% годовых.

В 395-ФЗ указано, что привлекать вклады от населения вправе только банки, действующие по лицензии ЦБ РФ. Доход выплачивается строго в денежной форме, в виде «накапавших» процентов. Размещенные средства обязаны вернуть гражданину по его первому требованию в порядке, предусмотренном действующими нормативными актами.

Что такое депозит?

В сложившейся практике под депозитом понимаются ценности, передаваемые для сохранения и (или) получения прибыли физическими и юридическими лицами в банки и небанковские финансовые организации. Клиент может разместить:

- деньги;

- ценные бумаги;

- драгметаллы;

- фьючерсы и т.д.

Стороной, принимающей ценности под ответственное хранение, может выступать кредитная организация, страховая компания, таможенный орган, административные и судебные учреждения.

Чем отличается депозит от вклада в банке? Первое понятие более широкое и распространяется на значительный круг операций, например, доверительное управление счетами, использование банковских ячеек для хранения ценностей, участие в ПИФах и т.д. Сделки, называемые депозитными, могут приносить как положительную, так и отрицательную прибыль в зависимости от особенностей заключенного договора.

В чем отличие между понятиями?

Вклад и депозит: в чем разница? Рассмотрим сущностные моменты, разделяющие эти две финансовые категории:

Предмет сделки

Во вклад можно поместить исключительно денежные средства, номинированные в рублях или иностранной валюте. В депозит размещается широкое разнообразие ценностей: от драгоценных металлов до акций и облигаций.

Например, если у гражданина есть картина кисти Пикассо и он желает сохранить ее от посягательств злоумышленников, он может разместить ее в банковской ячейке. Такая операция будет называться депозитом. Если владелец продаст художественное произведение и положит вырученную сумму в кредитную организацию под проценты, сделку назовут вкладом.

На практике банки, принимающие деньги у населения, не акцентируют внимание на разнице терминов. С этой точки зрения граждан-потребителей понятия «депозит» и «вклад» можно считать синонимами.

Предмет договора

Если клиент открывает в банке бессрочный вклад, между сторонами сделки заключается договор, где указывается вложенная сумма, валюта, в которой она номинирована, ставка процента.

Если гражданин размещает средства на заранее оговоренный срок, соглашение включает дополнительные пункты:

- период действия;

- условия для расторжения раньше срока;

- автопрологация;

- возможности пополнить или частично снять средства.

Указанные условия не применимы ко многим ценностям, которые граждане размещают в депозит. Например, если речь идет о платиновых слитках, возможности снятия или пополнения априори не существует. Этот пункт нельзя распространить и на пример, когда физлицо снимает ячейку для хранения картины именитого автора.

Депозитные соглашения могут заключаться с небанковскими коммерческими структурами, на которые не распространяется действие АСВ. Банкротство такого учреждения заведомо означает для клиента потерю размещенных ценностей.

Доходность

Разница между вкладом и депозитом заключается в потенциальной прибыльности.

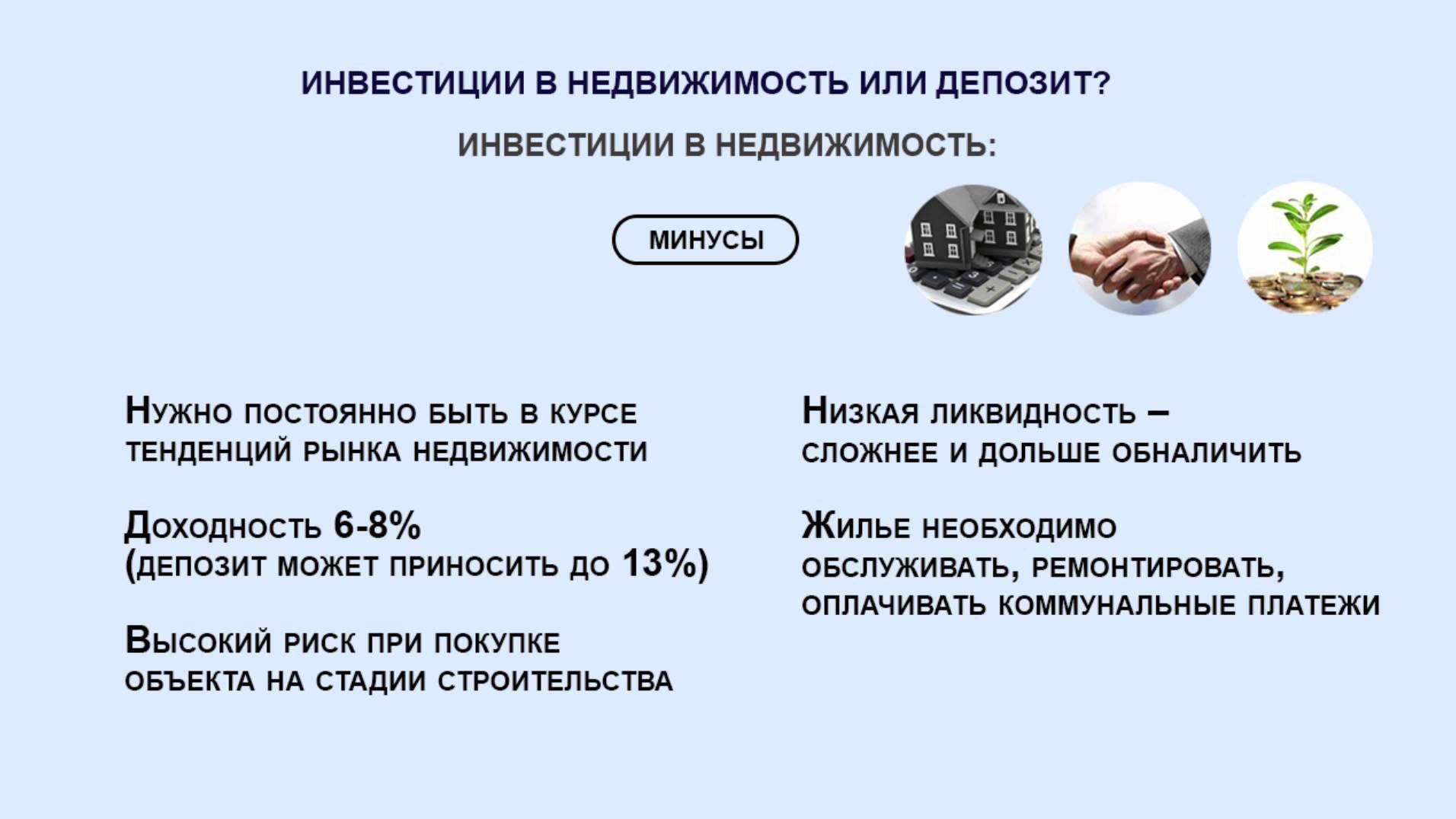

Сегодня банковские ставки колеблются на уровне 5-8% годовых, что близко к темпу инфляции. Это означает, что такие вложения нужно рассматривать не как способ приумножить нажитое, а как вариант безопасного хранения ценностей.

Депозитные сделки потенциально могут приносить значительную прибыль, но они способны стать причиной убытков. Многие вложения являются долгосрочными, например, в драгоценные металлы, стоимость которых изменяется медленно. Большинство таких продуктов требует от гражданина финансовой грамотности, знания конъюнктуры и динамики интересующего его рынка.

Вклады в Альфа-Банке | Банковские вклады в рублях и валюте для физических лиц под высокие проценты в 2020 году

Что такое вклад?

Банковский вклад — это сумма денег, которую клиент размещает в банке на определённый срок с целью получения дохода в виде процентов. Клиент может забрать все деньги со вклада в любой момент.

Какая разница между вкладом и депозитом?

В целом это два одинаковых инструмента — и по тому, и по другому клиент получает доход в виде процентов. Но вкладом могут быть только деньги в любой валюте, а депозитом — еще и ценные бумаги, а также другие ценности, которые передаются на хранение в банк либо любое другое учреждение, именуемое депозитарием.

Почему выгодно открывать вклад в Альфа-Банке?

Доход. Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Надежно. Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Удобно. Вклады можно открыть онлайн — в мобильном приложении, на сайте или в отделении, где менеджеры подберут самое выгодное решение.

Можно ли открыть вклад на ребенка?

Да, это могут сделать родители или законные представители, а также сами дети от 14 до 18 лет при наличии письменного согласия законных представителей.

Как открыть вклад?

Открыть вклад можно в мобильном приложении или в отделении банка.

Что такое банковский депозит? Как открыть вклад и заработать деньги?

Что такое банковский депозит?

Депозит — это хранение ваших сбережений в банке под процент.

По определению НБУ, депозит или вклад — это соглашение, где одна сторона (банк), которая принимает поступившую от другой стороны (вкладчика) или поступившую для нее определенные денежные средства (вклад), обязуется возвратить всю сумму вклада и выплатить проценты на нее или доход в другой форме на условиях и в порядке, установленных договором. Само слово «депозит» происходит от лат. depositum — передан на хранение.

Чем отличается депозит от вклада?

Вклад и депозит — в чём же разница? В том, что вклад — это хранение денежных средств и извлечение выгодной прибыли. В то время, как депозит — это хранение не только денег, но и ценных вещей, акций, металлов, важных документов.

Что такое процентная ставка?

Процентная ставка по вкладам — это процент, который банк обязан уплачивать своим клиентам за возможность пользоваться денежными средствами, которые размещаются на депозитном счете.

При этом, доход банка — это разница между размещением финансовых средств и вовлечение новых клиентов.

Какой выбрать депозит?

Для начала нужно ознакомиться с видами депозитов.

Они бывают двух видов: срочные и вклады до востребования.

- Срочные вклады — это депозиты/вклады положенные под проценты, которые вносятся на определенный срок хранения, который полностью изымается по истечении заданного срока. Этот вид депозита менее ликвидный, но при этом он приносит более высокий процентный доход.

- Вклады до востребования — это депозит без точного указанного срока хранения. Он возвращается по первому требованию клиента. Как правило, для такого вида депозита начисление процента по ставке ниже, чем при срочном вкладе.

- Накопительный (возможно пополнять депозит на протяжении всего срок хранения).

- Сберегательный (самый обычный вид срочного вклада, по условиям нельзя пополнять или снимать любые суммы).

- Расчетный (универсальный вклад, в котором возможно контролировать и проводить любые операции по пополнению и снятию сумм).

Главным при выборе депозита является его процентная ставка (как правильно рассчитывается на год). От этого процента зависит степень вознаграждение клиента-вкладчика. Размер ставки зависит от множества сопутствующих факторов.

Один из первых — срок хранения депозита. Чем меньше срок, тем меньше доход от инвестиций. Правда иногда банки всё же проводят специальные акции. Срок определяет долгосрочные эти депозиты или краткосрочные. Краткосрочные позволяют хранить сбережения от 1 до 9 месяцев. В то время, как долгосрочные обычно предполагают нахождение вложений в банке на срок от 1 года и дольше. Некоторые банки оставляют за собой право устанавливать и фиксировать несколько процентных ставок по определенному вкладу. Такое часто встречается у депозитов с возможностью пополнения. Банк может устанавливать ставку для первоначального взноса и далее ставку для последующих пополнений, в зависимости от последнего взноса до окончания срока хранения.

Банк может устанавливать ставку для первоначального взноса и далее ставку для последующих пополнений, в зависимости от последнего взноса до окончания срока хранения.

Проценты по депозитам можно получать в разное время. Кому-то нравится еженедельно или же ежеквартально получать эти проценты. Кто-то захочет получать эти проценты раз в полгода. Вкладчик может получать доход от депозита авансом (тогда, когда откроет депозита) или когда депозитный срок истечет. При втором варианте выгоднее будет выбрать вклад с капитализацией процентов т.е. ежемесячно аккумулированные проценты будут постепенно прибавляться к сумме депозита и уже впоследствии начисление процентов происходит учитывается с ранее капитализированный процентов.

Банки фиксируют минимальную сумму по каждому виду вклада. Обычно эта минимальная сумма колеблется между 100 гривнами (евро, долларом США) и может достигать несколько тысяч. При этом, в некоторых видах вкладов предусматривается возможность изменения первоначальная сумма для частичного снятия денег или пополнения счета.

Стоит понимать, что очень многое зависит от валюты вложения.

Что такое валютный депозит?

Диверсификация денежных средств обычно осуществляется в рамках трех главных валют: гривна, евро, доллар США. Сегодня наиболее распространенной валютой для хранения денег на депозите считается гривна, так как процентные ставки по этой валюте выше и от того валютный депозит в гривнах более привлекательный в глазах вкладчика.

Если сомневаетесь в какой валюте хранить деньги на депозите, то финансисты рекомендуют исходить из того, в какой валюте вкладчик изначально хочу положить деньги на депозит, а также стоит обращать внимание на то, в какой валюте вкладчику нужны будут деньги по окончанию депозитного договора. Проще говоря, если нет нужды переходить с одной валюты на другую, то лучше и не делать этого, так как вы можете столкнуться с дополнительными конверсиями при проведении определенных операций. А это, в свою очередь, снижает вашу депозитную доходность.

Что такое отрицательная ставка по депозитам?

Иногда не банк платит проценты, а вкладчик платит банку за хранение его денег. Это называется отрицательная ставка по депозиту. Такое может происходить в случае, когда на банковских счетах есть большие суммы денежных средств, а бизнес и экономика в целом требует приток финансов, что удержаться на плаву.

Что проверить в депозитном договоре?

Когда вы уже разобрались с терминами и общим процессом и готовы положить деньги на депозит, то стоит проверить все пункты депозитного договора:

- совпадает ли число процентов с ранее оговоренными с сотрудником банка;

- даты: начало и окончание депозитного счета;

- убедитесь также в том, что банк не занимается взиманием комиссионных за то, чтобы открыть депозитный счета. Если же взимает, то задайте вопросы о том, как это отразится на вашем депозитном счете, когда срок вклада будет истекать. При проведении ряда операция (снятие наличных средств, безналичный перевод, зачисление безналичных) банк может удержать комиссию по утвержденным тарифам. Нужно внимательно перечитывать договор и смотреть другие дополнительные документы. Поэтому лучше всего подробно поинтересуйтесь у сотрудника банка какие комиссионные вы будете выплачивать.

Стоит ли открывать депозитный счет?

“Уберечь свои деньги стоит больших трудов, чем добыть их” (Мишель де Монтень).

Поэтому делая свой выбор в пользу депозита вы сможете сохранить свои деньги. Особенно актуально для людей, которые хотят правильно научиться откладывать деньги.

Просто нужно ответственно и тщательно взвешивать все плюсы и минусы, и выбирать правильный банк. Как его выбрать и на что обращать особое внимание при выборе вы узнаете в следующей статье.

В чем отличие вклада от депозита?

09 Mar 2015Вклад представляет собой конкретную сумму денег, которые были переданы банку на хранение, чтобы получить доход. Вклады разделяются между собой на востребованные и срочные. Срочные вклады денег под проценты обладают фиксированным сроком окончания хранения денег. Вы получаете свои деньги вместе с доходом от процентов, которые были начислены вам за хранение, по окончанию конкретного промежутка времени. Востребованные вклады не обладают определенным сроком окончания, то есть в договоре не указывается время окончания хранения денег.

Вклады разделяются между собой на востребованные и срочные. Срочные вклады денег под проценты обладают фиксированным сроком окончания хранения денег. Вы получаете свои деньги вместе с доходом от процентов, которые были начислены вам за хранение, по окончанию конкретного промежутка времени. Востребованные вклады не обладают определенным сроком окончания, то есть в договоре не указывается время окончания хранения денег.

Депозит является видом хранения денег в банке. Но кроме денег депозитом могут выступать ценные бумаги, золото, серебро, активы. В этом случае депозит имеет обширное понятие, которое подразумевает хранение разного типа ценностей для получения дохода или без него. На банковском языке местом хранения является депозитарий.

В действительности эти два понятия хоть и являются тождественными, однако имеют некоторые отличия. Причем эти отличия четко оговорены на законодательном уровне. Согласно Статье 36, в Законе о банковской деятельности и банках указывается определение каждому из терминов, исходя из разновидности субъектов инвестирования. Другими словами, слово «депозит» относится к юридическим лицам.

На сегодняшний день банковская система подверглась изменению. Поэтому, сегодня любой вкладчик находится под защитой от утраты своих денег. Для этого была разработана особая организация по страхованию вложений. Поэтому нет никаких поводов волноваться о том, что ваши средства могут исчезнуть. Не бойтесь и несите в банк деньги на хранение, если вам это необходимо. Таким образом, вы защитите себя от возможных мошенников, которые преследуют деньги, и получите максимальный доход от хранения. Склонность человека сохранять и приумножать накопленные сбережения, известна с незапамятных времён. Развитие кредитно-финансовых отношений привело к появлению банков и других учреждений, куда деньги можно дать под проценты и получить хорошую прибыль. Основные формы вложений – это депозит и вклад денег под проценты, которые очень часто используются как слова-синонимы. Понимание разницы между ними поможет грамотнее распоряжаться своими ресурсами и выгодно инвестировать собственные средства.

Понимание разницы между ними поможет грамотнее распоряжаться своими ресурсами и выгодно инвестировать собственные средства.

Вклады, депозиты, что такое банковский вклад в Беларуси

31.08.2020

16305

Автор: Редакция Myfin.byФото: pixabay.com

Вкладом (депозитом) называется способ размещения денежных средств в банках (и других подобных учреждениях) для надежного сохранения этих средств и получения дохода от суммы вложения.

Последние новости:

Что такое вклад? Кому и для чего он нужен?

Вклад – это результат соглашения (депозитного договора) между владельцем денег – вкладчиком и их хранителем – банком.

По такому соглашению банк принимает депозит и может распоряжаться вложенными средствами как собственными. За это владелец вклада получает от банка определенную, заранее оговоренную плату.

Вся сумма депозита остается собственностью вкладчика и должна быть возвращена либо немедленно, по желанию клиента, либо в другой срок, обозначенный в договоре.

Привлеченные во вклады средства банки используют для коммерческих операций, в том числе выдачи кредитов.

Договор между банком и вкладчиком может быть индивидуальным или типовым. Но на особое отношение могут надеяться только владельцы очень значительных состояний, и широкая публика имеет мало шансов узнать подробности этого. Рядовым вкладчикам принято предлагать типовые договора, со стандартными условиями. Именно эти вклады принято рекламировать, их условия можно изучать и сравнивать.

Современная система банковских вложений основана на совпадении двух мотивов:

- Стремления вкладчиков хранить средства в безопасном месте и получать от этого некоторый доход;

- Желания банков пускать в оборот чужие средства и зарабатывать на этом.

Известно, что когда-то первые банки не платили процентов, но брали плату за хранение денег. Под влиянием конкуренции, борьбы за клиента ситуация изменилась.

Сейчас принцип начисления процентов тот же, что при кредитовании:

- Процентная ставка за период умножается на сумму вклада;

- Полученный результат еще раз умножается на число периодов.

Внутри этого алгоритма возможны варианты:

- Сумма для начисления процентов может оставаться неизменной или увеличиваться на размер процентов уже рассчитанных за прошлые периоды;

- Минимальный срок для начисления процентных ставок тоже может варьироваться по длительности.

Иногда, сверх описанного, применяются другие платежи, комиссии и пр., но они не меняют общих принципов.

Какие бывают вклады?

Способ классификации вкладов не меняет их сути, но помогает в поиске оптимального предложения. В зависимости от цели выделяют вклады:

- Краткосрочные и долгосрочные;

- В отечественной и зарубежной валюте;

- С фиксированной или меняющейся процентной ставкой;

- С ограничениями по снятию и пополнению и без таких ограничений;

- Для физических лиц, для организаций;

- Для бизнеса, для сбережения, для расчетов и др.

Для чего еще нужны вклады?

В «экономическом круговороте» вклады можно рассматривать как кредиты выданные клиентом банку. Затем эти же деньги становятся банковскими кредитами другим клиентам, приходят в товарный оборот и так далее.

В этой цепочке у вкладов появляются некоторые функции макроэкономического, регулирующего характера:

- Влияние на спрос и предложение денег;

- Регулирование скорости оборота средств в экономике;

- Снижение инфляции через уменьшение спроса на товары и услуги;

- Увеличение товарного спроса и инвестиционного предложения при падении процентных ставок;

- Накопление ресурсов для определенных программ кредитования и финансирования.

Эти и многие другие связанные с вкладами операции дают начало другим сложным последовательностям, экономическим процессам, которые заслуживают отдельного рассмотрения.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

В чем разница между депозита и депозита?

Депозит является альтернативной формой депозита .

Как существительные, разница между залежью

и залежью состоит в том, что месторождение является ( месторождение ), а месторождение представляет собой отложения или породу, которая не является естественной для своего нынешнего местоположения или отличается от окружающего материала иногда относится к руде или драгоценным камням.Как глагол

deposit — это, чтобы оставить или приклеить один материал или предмет к другому.Другие сравнения: в чем разница?

АнглийскийГлагол—- | АнглийскийАльтернативные формы* депонироватьСуществительное( ru имя существительное )

Производные термины* залог * контейнер-депозит * залог за бутылку * можно внестиСвязанные термины* депозитарий * депозитарийСм. Также* возвращаетсяГлагол( en глагол )

Антонимы* выводАнаграммы* * * |

Разница между срочным депозитом иДепозит до востребования

Срочный депозит против депозита до востребования: обзор

Вклады до востребования и срочные вклады относятся к двум различным типам депозитных счетов, доступных в банке или аналогичном финансовом учреждении, таком как кредитный союз. Вклады до востребования и срочные вклады различаются по доступности или ликвидности, а также по размеру процентов, которые можно заработать на размещенные средства.

Срочные вклады

Срочные вклады, также известные как срочные вклады, представляют собой инвестиционные вклады, сделанные на заранее определенный период, от нескольких месяцев до нескольких лет.Вкладчик получает заранее установленную процентную ставку по срочному вкладу в течение указанного периода. Средства, размещенные на более длительные периоды, имеют более высокую процентную ставку. Срочные депозитные счета приносят более высокую процентную ставку, чем традиционные сберегательные счета.

Денежные средства не могут быть сняты со счета срочного депозита до конца выбранного периода без финансового штрафа, а снятие средств часто требует предварительного письменного уведомления. В конце периода у вкладчика есть выбор: снять депонированные средства плюс заработанные проценты или перенести средства на новый срочный вклад.Самая распространенная форма срочного депозита — это банковский депозитный сертификат или компакт-диск.

Депозиты до востребования

Депозитные счета до востребования предлагают большую ликвидность и более легкий доступ по сравнению со срочными депозитами, но по более низким процентным ставкам, и они могут также включать различные комиссии за обслуживание счета. Вкладчики могут снимать часть или все средства со счета депозита до востребования в любое время без штрафных санкций или предварительного уведомления, хотя некоторые банки взимают небольшую комиссию, если вы превышаете их лимит ежемесячных снятий.

Средства, к которым вкладчику может потребоваться доступ в любое время, следует хранить на счете до востребования. Примеры депозитных счетов до востребования включают обычные текущие счета, сберегательные счета или счета денежного рынка.

[Важно: депозиты до востребования и срочные вклады различаются по доступности или ликвидности, а также по размеру процентов, которые можно заработать на депонированные средства.]

Денежный рынок, чеки или сбережения?

Счета денежного рынка имеют низкие комиссии и обычно предлагают более высокую доходность, чем сберегательные счета, однако колебания процентных ставок означают, что на счете не начисляется фиксированная сумма процентов.

Чековые счета обычно имеют более высокую комиссию и не приносят никаких процентов держателю, хотя некоторые текущие счета приносят небольшую сумму процентов. Эти счета подходят для людей, ведущих большой бизнес, или для тех, кому часто требуется немедленный доступ к средствам для покупки товаров или услуг.

Сберегательные счета — это депозитные счета до востребования, на которые обычно не взимается комиссия. Процентные ставки по сберегательным счетам фиксированы и ниже, чем процентные ставки по срочным депозитам.

Чековые и сберегательные счета доступны держателю счета через различные варианты банковского обслуживания, такие как кассовые услуги, онлайн-банкинг и банкоматы.

В Справочнике Федеральной резервной системы по соблюдению требований потребителей перечислены основные характеристики депозитных счетов до востребования: отсутствие ограничений на переводы или снятие средств владельцем счета; отсутствие срока погашения или первоначальный срок погашения не более шести дней; денежные средства выплачиваются по требованию; счет не может приносить проценты; и нет никаких квалификационных требований.Взаимодействие с другими людьми

Ключевые выводы

- Вклады до востребования и срочные вклады относятся к двум различным типам депозитных счетов в финансовом учреждении.

- Срочные вклады, также известные как срочные вклады, представляют собой инвестиционные вклады, сделанные на заранее определенный период, от нескольких месяцев до нескольких лет.

- Счета до востребования предлагают большую ликвидность и более легкий доступ по сравнению со срочными депозитами.

Определение депозита

Что такое депозит?

Депозит — это финансовый термин, означающий деньги, хранящиеся в банке.Депозит — это операция по передаче денег на хранение другому лицу. Однако под залогом может пониматься часть денег, используемая в качестве обеспечения или обеспечения доставки товара.

Ключевые выводы

- Депозит — это финансовое понятие, имеющее несколько определений.

- Одно из определений депозита относится к случаю, когда часть средств используется в качестве обеспечения или обеспечения доставки товаров или услуг.

- Другой вид депозита включает перевод средств на хранение другой стороне, например банку.

Как работает депозит

Депозит имеет два разных значения. Один вид депозита предполагает перевод денежных средств на хранение другой стороне. Используя это определение, депозит относится к деньгам, которые инвестор переводит на сберегательный или текущий счет в банке или кредитном союзе.

При таком использовании депонированные деньги по-прежнему принадлежат физическому или юридическому лицу, которое депонировало деньги, и это физическое или юридическое лицо может снять деньги в любое время, перевести их на счет другого лица или использовать деньги для покупки товаров.

Часто человек должен внести определенную сумму денег, чтобы открыть новый банковский счет, известный как минимальный депозит. Внесение денег на типичный текущий счет квалифицируется как транзакционный депозит, что означает, что средства немедленно становятся доступными и ликвидными, без каких-либо задержек.

Другое определение депозита относится к случаю, когда часть средств используется в качестве обеспечения или обеспечения доставки товара. Некоторые контракты требуют уплаты процентов до доставки в качестве добросовестного акта.Например, брокерские фирмы часто требуют от трейдеров внести первоначальный маржинальный депозит, чтобы заключить новый фьючерсный контракт.

Депозит может быть сделан физическими или юридическими лицами, например, корпорациями.

Особые соображения

Когда человек кладет деньги на банковский счет, он получает проценты. Это означает, что через определенные промежутки времени небольшой процент от общей суммы счета добавляется к сумме денег, уже находящейся на счете.В зависимости от банка или учреждения проценты могут начисляться по разным ставкам и с разной периодичностью.

Виды вкладов

Есть два типа вкладов: до востребования и срочные. Вклад до востребования — это обычный банковский и сберегательный счет. Вы можете снять деньги со счета до востребования в любое время.

Срочные вклады — это вклады с фиксированным сроком и обычно по фиксированной процентной ставке, такие как депозитный сертификат (CD). Эти процентные счета предлагают более высокие ставки, чем сберегательные счета.Однако для срочных депозитных счетов требуется, чтобы деньги хранились на счете в течение определенного периода времени.

Пример депозита

Депозиты также требуются для многих крупных покупок, таких как недвижимость или автомобили, для которых продавцы требуют планы оплаты. Финансовые компании обычно устанавливают эти депозиты в размере определенного процента от полной цены покупки, а частные лица обычно называют такие депозиты авансовыми платежами.

В случае аренды залог называется гарантийным залогом.Функция залога заключается в покрытии любых расходов, связанных с любым потенциальным ущербом, нанесенным собственности или активам, сдаваемым в аренду, в течение периода аренды. Частичное или полное возмещение применяется после проверки собственности или актива в конце периода аренды.

В чем разница между задатком и авансовым платежом?

Важна ли экологичность для покупателей?

Когда вы покупаете дом, финансовый жаргон может немного сбить с толку.Вы слышали о задатках и первоначальных взносах, но нужно ли одно вместо другого? Вам нужно учесть и то, и другое? Это одно и то же?

Как задаток, так и авансовые платежи являются важными частями процесса покупки дома, но это определенно , а не . Однако в обоих случаях чем больше денег вы можете предложить, тем выше ваши шансы получить желаемый дом. Итак, в чем разница? Давайте обсудим.

Что такое вклад задатка (EMD)?

Чтобы показать продавцу, что предложение является серьезным и добросовестным, потенциальный покупатель жилья должен приложить чек к своему предложению, как правило, на 1-2% от покупной цены.Это называется «задатком» и является неотъемлемой частью предложения покупателя. Продавец может получить эти деньги, если покупатель откажется от сделки по причине, не разрешенной договором купли-продажи, например, когда покупатель просто передумал после ратификации договора. Сильный задаток по существу действует как гарантия и побуждает продавца принять предложение и увести дом с рынка, а не ждать предложений от дополнительных потенциальных покупателей.

Продавец может получить эти деньги, если покупатель откажется от сделки по причине, не разрешенной договором купли-продажи, например, когда покупатель просто передумал после ратификации договора. Сильный задаток по существу действует как гарантия и побуждает продавца принять предложение и увести дом с рынка, а не ждать предложений от дополнительных потенциальных покупателей.

Если у продавца есть несколько предложений, более крупный задаток может выделить вас среди конкурентов. Для более дорогой недвижимости ваш агент по недвижимости может договориться о более низком залоге. Как правило, задаток стоит ровно настолько, насколько продавец готов принять и столько же, сколько покупатель готов предложить.

Всегда проверяйте, есть ли у вас деньги в банке, прежде чем отправлять чек со своим предложением. Задаток обычно передается титульной компании после ратификации контракта, и вскоре после этого они переводят его наличными.Деньги помещаются на счет условного депонирования до закрытия. Если сделка проходит по плану, задаток обычно применяется к вашему первоначальному взносу. Если вы отказываетесь от контракта из-за одного из непредвиденных обстоятельств в вашем предложении, например, по результатам осмотра дома, ваш задаток обычно будет возвращен. Убедитесь, что вы внимательно прочитали соглашения о возмещении.

Что такое авансовый платеж?

Первоначальный взнос — это сумма денег, которую кредитор требует от вас внести на покупку недвижимости.Обычно основанная на процентном соотношении от общей продажной цены, сумма обычно устанавливается на ранней стадии процесса заявки на получение кредита с вашим кредитором. Хотя суммы первоначального взноса могут варьироваться от 3,5% для ссуды FHA до более 20% для некоторых обычных ссуд, обычно источник денег должен быть проверен и одобрен кредитором.

Чем выше первоначальный взнос, тем выше ваши шансы получить одобрение на получение ипотеки. Кроме того, у вас будет меньший ежемесячный платеж по ипотеке и больше капитала в вашем новом доме.

Статьи по теме:

EMD против первоначального взноса: последние слова

EMD — это деньги, предлагаемые продавцу дома, чтобы убедить его, что вы готовы купить его дом. Первоначальный взнос — это сумма денег, которую покупатель должен предоставить кредитору для утверждения ссуды на дом. В простейшей форме задаток — это обещание продавцу жилья, а первоначальный взнос — это обещание кредитору.

Вы потенциальный покупатель жилья и нуждаетесь в дополнительной помощи в решении сложностей внесения задатка и первоначальных платежей? Свяжитесь с Eric Stewart Group, надежными профессионалами в сфере недвижимости, которые знают все тонкости отрасли.Для получения дополнительной информации о процессе покупки дома загрузите наше бесплатное руководство для опытных покупателей, которое содержит полезные советы и поможет вам избежать типичных ошибок покупателя!

Депозит — Что такое депозит?

Задаток — это сумма денег, уплачиваемая покупателем продавцу в начале процесса продажи для обеспечения продажи

Работаете с депозитами в счетах-фактурах? Программное обеспечение для выставления счетов, такое как Debitoor, позволяет легко создавать и отправлять счета менее чем за 1 минуту.Попробуйте бесплатно в течение 7 дней.

Необязательная часть процесса продажи, залог — это определенная сумма денег (обычно процент от общей суммы), которая выплачивается авансом, чтобы гарантировать, что продажа будет завершена и что продукты / услуги будут предоставлены. .

Задаток уплачивается покупателем продавцу до завершения продажи. Депозит обычно возвращается до определенной даты. В некоторых случаях залог не возвращается, а это означает, что, если покупатель отменяет продажу или не может оплатить продажу, он не получит сумму залога обратно.

Однако, если продажа завершится успешно, депозит будет применен к окончательной сумме платежа, что будет рассматриваться как первоначальный платеж.

Когда использовать залог

Использование депозита может быть полезно для определенных предприятий. Это обычно наблюдается в сфере недвижимости или при сдаче внаем собственности, или, например, в качестве залога при аренде автомобилей. Залог также можно использовать, когда процесс продажи затягивается или окончательная поставка продукта или услуги будет осуществлена позже.

Продавец принимает решение о необходимости внесения залога при продаже. Например, если продажа кажется особенно рискованной из-за большого объема или других обстоятельств, депозит может заставить продавца чувствовать себя более комфортно, продолжая продажу.

Таким образом, залог функционирует как тип обеспечения общей суммы продажи, обеспечивая повышенную уверенность в продаже.

Зачем нужен депозит?

Депозиты чаще всего используются, когда есть ценный актив, предоставленный для использования покупателю или арендатору, или для обеспечения полной оплаты продукта или услуги, предоставляемых позднее.Депозит обеспечивает дополнительный уровень безопасности для продавца за счет заключения обязывающего, часто невозвратного соглашения о полной оплате после завершения продажи.

Депозит против первоначального взноса

Термин «депозит» часто используется как синоним «первоначального взноса». Во многих случаях это не так. Однако в некоторых случаях есть явная разница.

Депозит — это предоплата, вносимая до завершения продажи. Первоначальный взнос — это сумма, обычно выплачиваемая во время продажи, которая представляет собой начальную сумму, а остальная часть финансируется за счет ссуды или, в случае собственности, ипотеки.

Во многих случаях, когда используется депозит, эта сумма становится частью первоначального взноса или применяется к выплате всей суммы.

Депозиты в программе для выставления счетов

Если вы принимаете депозиты в процессе продаж, вы, вероятно, захотите отразить это в своем счете-фактуре. С помощью программного обеспечения для онлайн-выставления счетов, такого как Debitoor, вы можете легко управлять депозитами и добавлять их в свои счета.

С помощью программного обеспечения для онлайн-выставления счетов, такого как Debitoor, вы можете легко управлять депозитами и добавлять их в свои счета.

Создавайте и управляйте своими депозитными счетами, включайте их в свои окончательные счета всего несколькими щелчками мыши, а также отслеживайте свои платежи и отслеживайте просроченные счета.Все это возможно в одном месте с Debitoor.

В чем разница между срочным вкладом и сберегательным счетом?

Знание того, как работают оба варианта, может помочь вам понять, как каждый из них может помочь вам на разных этапах пути сбережения. Вот краткое сравнение основных различий срочных вкладов и сберегательных счетов.

Что такое срочный вклад?

С помощью срочного депозита вы блокируете денежную сумму на согласованный период времени («срок») — это означает, что вы не можете получить доступ к деньгам, пока срок не истечет.Взамен вы получите гарантированную процентную ставку за выбранный вами срок, так что вы будете точно знать, какой будет доход от ваших денег.

Каковы преимущества срочного депозита?

Если вы боретесь с искушением окунуться в свои сбережения, возможно, самым большим преимуществом срочного депозита является то, что ваши сбережения заблокированы, поэтому вы не можете потратить свои сбережения на импульсивную покупку.

Другим важным преимуществом является определенность фиксированной процентной ставки.Это означает, что вы не только будете точно знать, какой будет доход от ваших денег, но также, если процентные ставки упадут, вы все равно будете привязаны к той же процентной ставке.

Какие недостатки?

Конечно, есть и обратная сторона того, что ваши деньги заблокированы на согласованный срок — если вам понадобится получить доступ к своим деньгам раньше, вам, вероятно, придется заплатить штраф, а во многих случаях вам придется отказаться от 31 в днях уведомления. Поэтому важно быть уверенным, что вам не понадобится доступ к своим деньгам, пока они хранятся на срочном депозите. По мере того, как срок вашего депозита подходит к концу, также важно рассмотреть ваши варианты, поскольку некоторые срочные депозиты могут автоматически обновляться до текущей ставки в это время, которая может быть выше или ниже.

По мере того, как срок вашего депозита подходит к концу, также важно рассмотреть ваши варианты, поскольку некоторые срочные депозиты могут автоматически обновляться до текущей ставки в это время, которая может быть выше или ниже.

Фиксирование фиксированной процентной ставки потенциально может иметь обратную сторону — если процентные ставки вырастут, вы не сможете воспользоваться более выгодной ставкой, пока ваши деньги заблокированы на срочном депозите.

Для большинства срочных вкладов требуется минимальный остаток депозита, часто от 1000 до 5000 долларов.Если вы только начинаете экономить, сначала может быть сложно заблокировать эту сумму денег на какое-то время.

Что такое сберегательный счет?

Как следует из названия, сберегательный счет — это банковский счет, предназначенный для сбережений. Как правило, проценты выплачиваются на деньги на счете, при этом при необходимости сохраняется доступ к сбережениям. Некоторые сберегательные счета могут также выплачивать бонусные проценты при выполнении определенных условий, таких как увеличение баланса счета к концу месяца.Сберегательные счета обычно имеют переменную процентную ставку, поэтому сумма процентов к уплате может со временем колебаться.

Каковы преимущества (или недостатки) сберегательного счета?

Возможно, самое большое преимущество выбора сберегательного счета вместо срочного депозита — это возможность получить доступ к своим сбережениям, если вам это нужно, при этом при этом зарабатывая проценты. Обратной стороной является, конечно, то, что наличие свободного доступа к вашим деньгам может оставить искушение окунуться в свои сбережения.

Вы также можете пополнять свой сберегательный счет в любое время — либо на регулярной основе, либо когда у вас есть дополнительные деньги, которые можно положить на него.С другой стороны, в случае срочного депозита после внесения первоначального депозита вы не сможете пополнить баланс до истечения согласованного срока. Кроме того, в отличие от срочного депозита, на сберегательном счете не требуется минимальный остаток.

Кроме того, в отличие от срочного депозита, на сберегательном счете не требуется минимальный остаток.

Некоторым сберегательным счетам также требуется привязанный повседневный счет для доступа к своим сбережениям. В некоторых случаях плата за обслуживание может взиматься с повседневного счета.

Сберегательные счета обычно имеют переменную процентную ставку, и в зависимости от рыночных условий она может повышаться или понижаться.Это повлияет на размер процентов, которые вы можете заработать на деньги на своем счете.

Прямой депозит Vs. Банковский перевод | Финансы

Прямой депозит Vs. Банковский перевод | Финансы — Zacks- Home

- Акции Акции +

- Фонды Фонды +

- Прибыль Прибыль +

- Скрининг Проверка +

- Финансы Финансы +

- Портфель Портфель +

- Образование Образование +

- Услуги Услуги +

Почему Zacks? Научитесь быть лучшим инвестором.

- Финансы

- Управление деньгами

- Банковское дело

- Прямой депозит Vs. Банковский перевод

Автор: Шелли Морган

Электронные переводы часто используются иностранными рабочими для отправки денег домой.

Burke / Triolo Productions / Brand X Pictures / Getty Images

Надежное перемещение денег из одного места в другое облегчает ежедневные финансовые операции. Прямой депозит и банковский перевод — это два метода, которые применяются в самых разных обстоятельствах.Прямой депозит часто является наиболее удобным способом получения регулярных платежей от работодателя или правительства, поскольку деньги зачисляются непосредственно на ваш банковский счет. Электронные переводы — это надежный способ немедленно получить деньги другому человеку, где бы он ни находился.

Электронные переводы — это надежный способ немедленно получить деньги другому человеку, где бы он ни находился.

Прямой депозит

Прямой депозит — лучший способ решить дилемму «зарплата в стиральной машине». Если вы регулярно получаете зарплату, социальное обеспечение или ветеранское пособие, вы можете переводить эти деньги прямо на свой банковский счет, чтобы вам вообще не приходилось обрабатывать транзакцию.Такие прямые депозиты необходимо оформить заранее, предоставив вашему работодателю номер вашего банковского счета и маршрутные номера. Хотя создание прямого депозита не требует каких-либо затрат, ваш работодатель должен быть готов осуществлять прямые платежи по депозиту от вашего имени.

Банковский перевод

Для выполнения электронного перевода вы представляете деньги в кассу, которая, в свою очередь, приводит к внесению депозита с его банковского счета непосредственно на банковский счет получателя. Электронный перевод — отличный способ помочь кому-то справиться с финансовыми чрезвычайными ситуациями, потому что наличные деньги поступают на счет получателя почти мгновенно.Касса может быть такой компанией, как Western Union, или крупным коммерческим банком, например Bank of America.

Ограничения прямого депозита

Прямой депозит надежно обеспечит регулярное внесение денег на ваш банковский счет от работодателя или федерального агентства без особых усилий с вашей стороны. Поскольку его необходимо настроить заранее, может пройти один или два платежных периода, прежде чем деньги будут переведены непосредственно на ваш счет. Этот метод нельзя использовать для перевода денег другому человеку или для перевода денег самому себе в экстренных случаях.

Ограничения на банковский перевод

Банковский перевод — отличный способ надежно и быстро получить деньги другому человеку в случае возникновения чрезвычайной ситуации. Однако это может быть довольно дорого, так как касса часто взимает за эту услугу любую сумму от 12 до 25 долларов.

На сумму такого вклад начисляются проценты, что означает, что через некоторое время мы можем получить определенную дополнительную сумму.

На сумму такого вклад начисляются проценты, что означает, что через некоторое время мы можем получить определенную дополнительную сумму.

Сегодня банковские ставки колеблются на уровне 5-8% годовых, что близко к темпу инфляции. Это означает, что такие вложения нужно рассматривать не как способ приумножить нажитое, а как вариант безопасного хранения ценностей.

Сегодня банковские ставки колеблются на уровне 5-8% годовых, что близко к темпу инфляции. Это означает, что такие вложения нужно рассматривать не как способ приумножить нажитое, а как вариант безопасного хранения ценностей.