6 ндфл за полугодие 2019 года пример заполнения с отпускными

Отпускные: как отразить в 6-НДФЛ, образец заполнения

Расчёт 6-НДФЛ — ежеквартальный, состоит всего лишь из двух разделов, структура его не менялась со дня принятия Закона. Однако по настоящее время отчёт является самым сложным для бухгалтеров, заполнение его вызывает массу вопросов, а ответы налоговиков не всегда однозначны.

Часто бухгалтера (особенно начинающего) ставит в тупик вопрос о том, отпускные как отразить в 6-НДФЛ. Ниже будут рассмотрены некоторые типовые ситуации по выплате отпускных, вызывающие затруднения при заполнении строк отчёта.

Декларация 6-НДФЛ представляет собой два информационных раздела. В первом отражается итоговая информация: сумма дохода (в целом по предприятию), начисленного сотрудникам; исчисленный НДФЛ в целом по предприятию; удержанный НДФЛ.

6-НДФЛ за 2 квартал

.

Пример заполнения 6 НДФЛ. Срок сдачи за 2 квартал При наличии филиалов и иных обособленных подразделений, за местных сотрудников, а также лиц, заключавших гражданско-правовые договора с подразделением, а не с головной организацией, 6-НДФЛ надо сдать по месту учета такого филиала.

В отчете отражаются выплаты доходов физлицам, включая дивиденды и оплату по гражданско-правовым договорам, сумма НДФЛ с этих сумм и налоговые вычеты, если они предоставлялись. Титульный лист Далее проще. Налоговый период – 2019, код налогового органа – код инспекции, куда сдается отчет.

А вот коды мест нахождения (учета) – дополнительное поле. Эти коды прописаны в приложении №2 Порядка.

6-НДФЛ за 1 квартал 2017 года: образцы заполнения

Не позднее 2 мая 2017 года включительно организации и ИП, начислявшие в 2017 год году облагаемые НДФЛ доходы физлицам, обязаны представить в ИФНС расчет по форме 6-НДФЛ за 1 квартал 2017 года.

Для российских компаний, к примеру, код места нахождения – 212, для ИП по месту жительства – 120, а по месту осуществления деятельности – 320.

Утвержден ли новый бланк расчета? Как отразить в расчете заработную плату за декабрь 2019 года, выплаченную в январе? Как зафиксировать в расчете годовую премию за 2019 год? Попадает ли в раздел 2 заработная плата за март 2017 года? Ответим на эти и другие вопросы, а также приведем образец заполнения расчета 6-НДФЛ за 1 квартал 2017 года на конкретном примере. Мы постараемся показать, как заполнить каждую графу расчета.

Сдают все налоговые агенты по НДФЛ Если зарплата начисляется, а выплат нет Срок представления отчета Рекомендуем прочесть: Получение паспорта через госуслугиЗаполнение 6-НДФЛ с отпускными

В статье рассмотрен процесс заполнения формы 6-НДФЛ и приведен пример заполнения расчета с отпускными.

Бланк 6-НДФЛ и образец заполнения с отпускными можно скачать ниже. Сама форма и порядок ее заполнения подробно рассмотрен в этой статье. расчет подается 4 раза в год — за 3, 6, 9 и 12 месяцев. за 3, 6 и 9 месяцев расчетов сдается в течение следующего месяца, следующего за периодом. за год — до 1 апреля включительно. то есть срок сдачи 6-ндфл за 2019 год — до 1 апреля 2017 года включительно, в связи с тем, что в 2017 году 1 апреля попадает на субботу, крайний срок подачи расчета переносится на 3 апреля 2017 года. порядок отражения отпускных в расчете 6-ндфл рассмотрим на примере оформления отчета за 2019 год для подачи его в 2017 году.>

Как отразить отпускные в первом разделе 6-НДФЛ В данной строке не показываются те выплаты физическим лицам, которые не облагаются НДФЛ.

6-НДФЛ за 2 квартал 2017 года: образец заполнения

Налоговые агенты по НДФЛ – это организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, обособленные подразделения иностранных компаний, которые выплачивают доходы гражданам. Обязанность налоговых агентов – рассчитывать, удерживать и перечислять НДФЛ с выплаченных доходов в бюджет.

Сдать в ИФНС расчет по форме 6-НДФЛ за 2 квартал 2017 года обязаны все налоговые агенты по подоходному налогу (п.

2 ст. 230 НК РФ). То есть, сдать отчетность должны, в частности, компании и ИП, выплачивающие доходы по трудовым договорам и заказчики, выплачивающие доходы исполнителям на основании гражданско-правовых договоров (например, подряда или оказания услуг). Если в период с 1 января по 30 июня 2017 организация или ИП не начисляли и не выплачивали физическим лицам никаких доходов, не удерживали и не перечисляли НДФЛ в бюджет, то сдавать расчет 6-НДФЛ за полугодие не нужно.

Сдаем 6-НДФЛ за полугодие 2017: без ошибок и потери времени

Закончился 2 квартал 2019 года, а, следовательно, наступила пора сдавать отчетность 6-НДФЛ за полугодие.

Прежде всего, напомним, что сдают ее все налоговые агенты, то есть работодатели, которым необходимо исчислить, удержать и перечислить в бюджет налог на доход физических лиц, которые являются их работниками. По мнению налоговиков, нововведение поможет усилить контроль за уплатой налогов физическими лицами, хотя пока оно усилило разве что головную боль бухгалтерам… Срок сдачи полугодовой отчетности не позднее 31 июля 2017 года.

Пример заполнения формы 6-НДФЛ за полугодие 2017 года

Пример заполнения формы 6-НДФЛ Не позднее 31 июля 2017 года надо представить отчет 6-НДФЛ за полугодие.

Особенности заполнения формы 6-НДФЛ за полугодие Как правильно проставить числа в форме? На что нужно обратить внимание: При этом есть одна важная особенность. В следующем разделе мы разберем пример заполнения 6 НДФЛ за полугодие, когда начислить и выплатить зарплату за июнь работодатель смог только в июле.Форма 6-НДФЛ состоит из:

- раздела «Обобщенные показатели»;

- титульного листа;

- раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Однако по своей инициативе компания или работодатель могут представить в инспекцию нулевой расчет 6-НДФЛ.

Заполнить этот расчет сложнее, чем за 1 квартал. Так как показатели разделов 1 и 2 не совпадут. В разделе 1 надо показать сведения нарастающим итогом с начала года, за январь—июнь. А в разделе 2 – за апрель, май и июнь.

Инспекторы его примут (п. 2 ст.230 НК РФ, письма ФНС России от 1 августа 2019 г. № БС-4-11/13984, от 23 марта 2019 г. № БС-4-11/4901 и от 4 мая 2019 г.

Пример заполнения 6 НДФЛ за полугодие 2017

Спасибо, объявление скрыто.

Спасибо, объявление скрыто. года можно найти, как в интернете, так и в любом отделении ФНС. Более того, имея перед глазами пример заполнения можно без труда заполнить любую форму налоговой отчетности. Когда сдается форма 6-НДФЛ? Форма 6-НДФЛ, в 2017 году сдается 4 раза, а именно:

- За первое полугодие 2017 года до 31 июля

- За год до 1 апреля 2017 года.

- За 9 месяцев до 31 октября;

- За первый квартал до 30 апреля 2017г.

Заполнение титульного листа Первое на что следует обратить внимание при заполнении титульного листа это ИНН и КПП.

Впрочем, на каждой странице формы 6-НДФЛ необходимо заполнить ИНН И КПП. Также следует заметить, что заполнение строк начинается слева на право, а если в строке остались еще пустые ячейки, то в них необходимо поставить прочерк. Оставлять ячейки пустыми, даже если строка заполнена, категорически запрещено.

Пример заполнения 6 НДФЛ за полугодие 2017

Спасибо, объявление скрыто.

Спасибо, объявление скрыто. года можно найти, как в интернете, так и в любом отделении ФНС.

Более того, имея перед глазами пример заполнения можно без труда заполнить любую форму налоговой отчетности.

Когда сдается форма 6-НДФЛ? Форма 6-НДФЛ, в 2017 году сдается 4 раза, а именно:

- За год до 1 апреля 2017 года.

- За первое полугодие 2017 года до 31 июля

- За 9 месяцев до 31 октября;

- За первый квартал до 30 апреля 2017г.

Заполнение титульного листа Первое на что следует обратить внимание при заполнении титульного листа это ИНН и КПП. Впрочем, на каждой странице формы 6-НДФЛ необходимо заполнить ИНН И КПП. Также следует заметить, что заполнение строк начинается слева на право, а если в строке остались еще пустые ячейки, то в них необходимо поставить прочерк.

pravo-38.ru

Примеры заполнения 6-НДФЛ в 1С: зарплата, больничные и отпускные

Рассмотрим, как отражаются в расчете по форме 6-НДФЛ заработная плата, пособие по временной нетрудоспособности, отпуск.

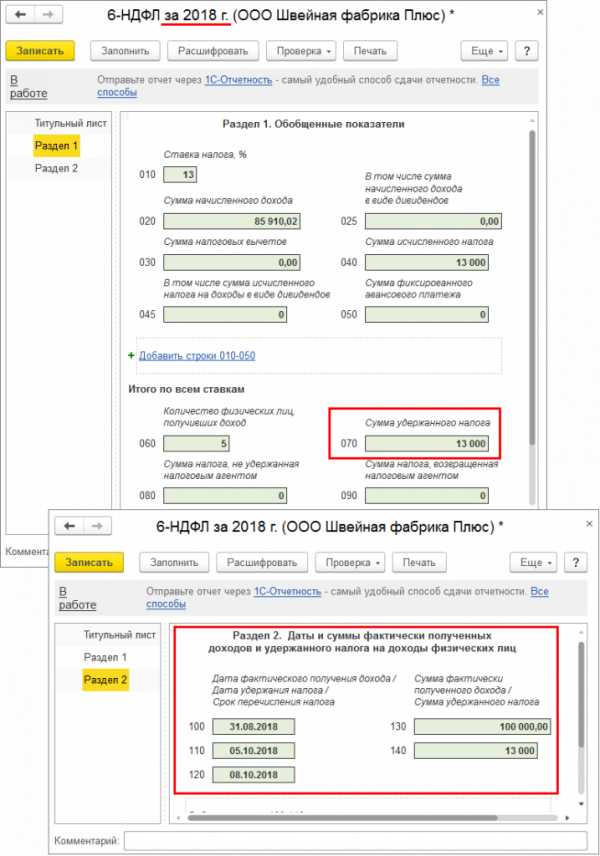

Зарплата в 6-НДФЛ в «1С:ЗУП 8» (ред. 3)

Датой фактического получения дохода (дата для строки 100) в виде заработной платы является последний день месяца, за который начислен доход, независимо от того, выпадает указанная дата на выходной или нерабочий праздничный день (рис. 1), а также независимо от даты документа Начисление зарплаты и взносов и даты документа на выплату.

Дата фактического получения дохода в виде оплаты труда (дата для строки 100) – последний день месяца, за который начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее дня, следующего за днем выплаты дохода.

Дата удержания налога (дата для строки 110) – дата выплаты из документа на выплату зарплаты. Срок перечисления налога – не позднее дня, следующего за днем выплаты налогоплательщику дохода. Если следующий день – выходной, то автоматически указывается первая рабочая дата за днем выплаты дохода.

Рассмотрим примеры:

- заработная плата за сентябрь выплачена в октябре,

- заработная плата за сентябрь выплачена в последний рабочий день сентября (28.09.2018).

Заработная плата за сентябрь выплачена в октябре

Пример

|

Заработная плата за сентябрь выплачена в октябре – 05.10.2018. |

Если зарплата за сентябрь 2018 года выплачена в октябре 2018 года, то налог, удержанный при выплате, не включается в строку 070 расчета за 9 месяцев 2018 года (рис. 16). Дата удержания налога приходится на другой отчетный период – 2018 год. Поэтому сумма удержанного налога отразится в строке 070 раздела 1 отчета за 2018 год (рис. 17). Также налог не включается и в строку 080 расчета за 9 месяцев 2018 года, т. к. он удержан.

В программе сумма неудержанного налога определяется на дату подписи, указанную на титульном листе отчета. Чтобы сумма удержанного налога с зарплаты за сентябрь в октябре месяце не отразилась в строке 080 расчета за 9 месяцев 2018 года, дата подписи отчета должна быть не ранее, чем дата выплаты зарплаты за сентябрь – 05.10.2018.

Кроме того, в раздел 2 расчета за 9 месяцев 2018 года выплаченная в октябре зарплата за сентябрь не попадет, так как срок перечисления налога приходится на другой отчетный период – 2018 год.

Рис. 1

Рис. 2

Заработная плата за сентябрь выплачена в последний рабочий день сентября (28.09.2018)

Срок перечисления налога с заработной платы – следующий рабочий день после удержания налога, в нашем случае – 01.10.2018 (так как 29 и 30 сентября – выходные дни). В такой ситуации заработная плата за сентябрь будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год.

В раздел 2 расчета за 9 месяцев 2018 года зарплата не попадет, так как срок перечисления налога приходится на другой отчетный период (письма ФНС от 09.08.2016 № ГД-4-11/14507, от 24.10.2016 № БС-4-11/20120).

Удержанный налог при выплате зарплаты за сентябрь включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Рис. 3

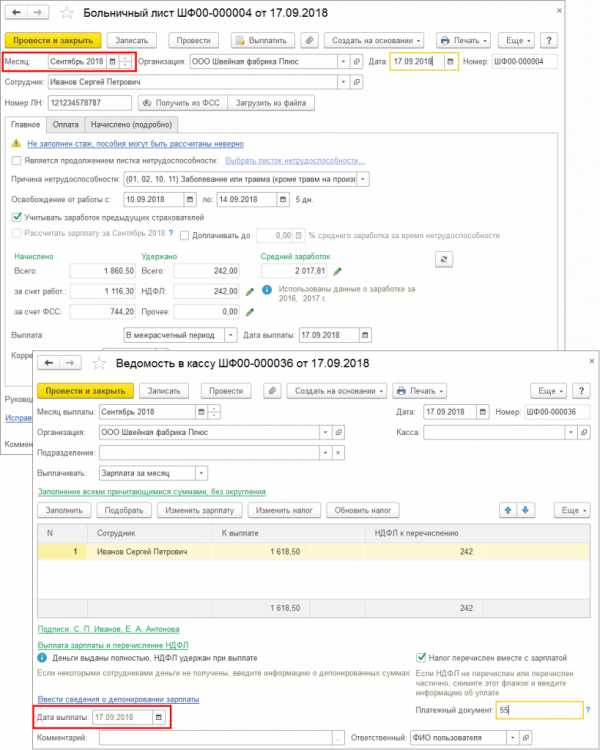

Больничные в 6-НДФЛ в «1С:ЗУП 8» (ред.3)

Дата фактического получения дохода в виде пособий – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Больничный лист. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты.

Дата фактического получения дохода (дата для строки 100) в виде пособий – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – при выплате доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты. Для других пособий – не позднее дня, следующего за днем выплаты дохода.

Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе, и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты.

Поле Дата выплаты заполняется равной дате ведомости. Т. е. реальная дата фактического получения дохода (дата для строки 100) – это дата, указанная в поле Дата выплаты документа на выплату пособия. Дата удержания налога (дата для строки 110) – это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Больничный выплачен в сентябре 2018 года

Пример

|

Пособие по временной нетрудоспособности начислено в сентябре. Выплачено пособие также в сентябре – 17.09.2018. |

Пособие по временной нетрудоспособности начислено в сентябре 2018 года с помощью документа Больничный лист (рис. 19). Дата фактического получения дохода в виде пособий, а также дата удержания налога – день выплаты дохода. Пособие выплачено 17.09.2018. Дата удержания налога и дата фактического получения дохода в виде пособия – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы пособия – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

Рис. 4

В такой ситуации сумма пособия будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год (рис. 5). В раздел 2 расчета за 9 месяцев 2018 года пособие не попадет, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате пособия в сентябре включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Рис. 5

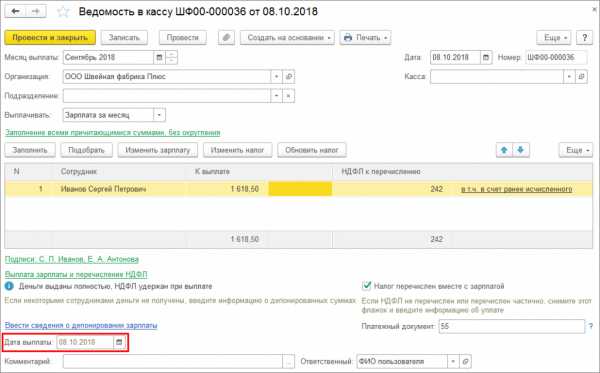

Больничный начислен в сентябре 2018 года, а выплачен в октябре 2018 года

Пример

Пособие по временной нетрудоспособности начислено в сентябре. Выплачено в октябре – 08.10.2018 (рис. 6).

В такой ситуации такой доход отразится в разделе 1 и 2 расчета за 2018 год, так как дата фактического получения этого дохода определяется как день его выплаты. Для целей НДФЛ это пособие является доходом октября (рис. 7).

Рис. 6

Рис. 7

Отпускные в 6-НДФЛ в «1С:ЗУП 8» (редакция 3)

Дата фактического получения дохода в виде отпускных – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Отпуск. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты.

Дата фактического получения дохода (дата для строки 100) в виде отпускных выплат – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе, и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты.

Поле Дата выплаты заполняется равной дате ведомости. Т. е. реальная дата фактического получения дохода (дата для строки 100) – это дата, указанная в поле Дата выплаты документа на выплату отпускных (рис. 8). Дата удержания налога (дата для строки 110) – это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Пример

|

Отпускные выплачены в сентябре 2018 года – 03.09.2018. |

Отпускные начислены с помощью документа Отпуск (рис. 8). В поле Месяц документа Отпуск необходимо указывать месяц начисления отпускных, а не когда отпуск начинается. Дата фактического получения дохода в виде отпускных, а также дата удержания налога – день выплаты дохода. Отпускные выплачены 03.09.2018. Дата удержания налога и дата фактического получения дохода в виде отпускных – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы отпускных – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

Рис. 8

В такой ситуации сумма отпускных будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год (рис. 9). В раздел 2 расчета за 9 месяцев 2018 года отпускные не попадут, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате отпускных в сентябре включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Рис. 9

Источник: 1С:ИТС

buh.ru

Заполнение формы 6 ндфл за 2018 год с отпускными

Необходимость в перерасчете отпускных после сдачи отчетности с данными по ним может возникнуть в 2 ситуациях:

- При расчете отпуска была допущена ошибка, и в отчет попали неверные данные. В этом случае надо сдать уточненный отчет 6-НДФЛ с правильными сведениями в нем.

- Перерасчет имеет под собой законодательно обусловленные причины и правомерно осуществлен позже первичного расчета отпускных (например, при отзыве из отпуска, при увольнении, при переносе отпуска из-за несвоевременной выплаты отпускных). В такой ситуации данные по нему можно включить в соответствующие строки отчета того периода, в котором произведен перерасчет (письмо ФНС России от 24.05.2016 № БС-4-11/9248).

О сроках, установленных для сдачи отчета, читайте в материале «Сроки сдачи отчета 6-НДФЛ».

Онлайн журнал для бухгалтера

Важно Форма 6-НДФЛ состоит из двух разделов:- Обобщенные показатели – раздел для отражения обобщенных сумм дохода по всем налогоплательщикам и сумм подоходного налога, который был удержан налоговым агентом. Исчисление производят по соответствующей ставке налогообложения, накопительным итогом с начала налогового периода.

- Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц – раздел для указания конкретных дат, в которые физические лица получили доход, в которые налог был удержан и перечислен в ФНС. Здесь же отражены фактические полученные «на руки» суммы, заработанные физическими лицами.

В разделе показываются данные за последний квартал.

Заполнение формы требует особой внимательности еще и по причине того, что 6-НДФЛ не предусматривает использование кодов по различным видам доходов, как это возможно в 2-НДФЛ.

Как показать отпускные в 6-ндфл – практические примеры

- Исключают из отчета все суммы выплат, которые согласно действующему законодательству НДФЛ не облагаются. К ним относятся, например, единовременное пособие на рождение ребенка или пособие ежемесячное по уходу за ребенком.

- Суммы дохода вносятся «к начислению», т.е. до момента вычета НДФЛ.

- Отпускные и заработная плата могут быть отражены общей суммой

- Графа 025 предназначена для указания выплат дивидендов.

- В графе 030 выносится общая сумма вычтенного налога НДФЛ по всем сотрудникам.

- К графе 040 относят общий размер вычтенного подоходного налога с учетом льгот на стандартный налоговый вычет на суммы из поля 020

- В графе 045 проставляют сумму НДФЛ, примененного в отношении дивидендов.

- Графа 050 относится к иностранным работникам. Здесь учитывают сумму авансовых платежей по таким сотрудникам.

Пример заполнения 6-ндфл с отпускными

Из-за этой особенности в 6-НДФЛ отпускные и больничные в большинстве случаев будут показываться обособленно от иных выплат. Об особенностях учета в 6-НДФЛ авансов по зарплате читайте в статье «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?». Отражение в 6-НДФЛ отпускных, выплачиваемых отдельно и вместе с зарплатой Как отразить отпускные в 6-НДФЛ? В большинстве случаев ситуации по НДФЛ с отпускных сводятся к 2 вариантам:

- отпускные выплачивают отдельно от зарплаты по мере начисления — тогда они показываются в отдельных строках раздела 2 формы 6-НДФЛ по двум причинам: имеет место свой срок выплаты дохода и особый срок оплаты НДФЛ с него;

- отпускные выплачивают вместе с зарплатой (например, при отпуске с последующим увольнением) — в этом случае их все равно надо показать в отдельных строках раздела 2 формы 6-НДФЛ, т.

к.

Как правильно отразить в форме 6-ндфл отпускные?

Это важно, поскольку они уменьшают общий начисленный НДФЛ.Вторая часть раздела 1 заполняется только на первой странице и состоит из 4 полей:

- Графа 060 отражает количество сотрудников, которым делались начисления в отчетном периоде. Разумеется, она может разниться со штатной численностью как меньшую, так и большую сторону.

- Графа 070 состоит из сумм подоходного налога, удержанного со всех видов доходов.

- В графу 080 вносят налог начисленный, но не удержанный. Такое может быть, например, если заработная плата рассчитана, но еще не выплачена сотрудникам.

- Графа 090 отражает возвращенный налог, излишне удержанный с сотрудника.

Второй раздел формы 6-НДФЛ посвящен датам и временным интервалам выплат и удержаний и состоит из 5 полей:

- Графа 100 должна указывать на даты фактической выплаты начисленных сумм.

6-ндфл за 1 квартал 2018 года: новый бланк и примеры заполнения

Как ИП на ПСН подтвердить, что он не ведет деятельность и может не платить взносы По общему правилу, ИП обязаны уплачивать «медицинские» и «пенсионные» взносы за себя с момента регистрации до снятия с учета в качестве предпринимателя. Однако есть отдельные периоды, в течение которых взносы за себя можно не платить при условии отсутствия бизнес-деятельности. При этом факт простоя нужно документально подтверждать.

< … Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ). Однако эти формы отчетности списочные, т.е. содержат данные обо всех работниках. А значит передача копии такого отчета одному сотруднику – разглашение персональных данных других работников.

< …

6-ндфл за 1 квартал 2018: бланк

Онлайн-ККТ: кому можно не торопиться с покупкой кассы Отдельные представители бизнеса могут не применять онлайн-ККТ до 01.07.2019 года. Правда, для применения этой отсрочки есть ряд условий (режим налогообложения, вид деятельности, наличие/отсутствие работников). Так кто же вправе работать без кассы до середины следующего года? < …

« Отпускная» компенсация при увольнении за неполный год: порядок расчета Если к моменту увольнения у работника остался неотгулянный отпуск, ему нужно выплатить денежную компенсацию за неиспользованные дни отдыха (ст. 127 ТК). По общему правилу в год работнику положено 28 календарных дней отпуска. В случае, когда сотрудник отработал в компании меньше года, компенсация рассчитывается исходя из количества фактически отработанных месяцев.

< … Главная → Бухгалтерские консультации → 6-НДФЛ Актуально на: 28 февраля 2018 г.

6-ндфл за 1 квартал 2018 года образец заполнения по новой форме

В избранноеОтправить на почту 6-НДФЛ отпускные, как и любые другие выплаты, включает в состав доходов, подлежащих обложению налогом на доходы физлиц. Вместе с тем у отображения в 6-НДФЛ отпускных есть особенности. Рассмотрим их. Что отличает отпускные и больничные по части НДФЛ? Отражение в 6-НДФЛ отпускных, выплачиваемых отдельно и вместе с зарплатой Как показать переходящие отпускные и их перерасчет? Пример заполнения 6-НДФЛ с отпускными Итоги Что отличает отпускные и больничные по части НДФЛ? В форму 6-НДФЛ наряду с обычными выплатами, облагаемыми налогом на доходы физлиц, попадают отпускные и больничные.

В отличие от заработной платы, выплачиваемой через каждые полмесяца (ст. 136 ТК РФ), их начисляют:

- отпускные — при оформлении отпуска с выплатой не позже 3 календарных дней до его начала (ст.

Заполнение 6-ндфл по отпускным

ВниманиеНДФЛ с него.Таким образом, в разделе 2 6-НДФЛ отпускные, как правило, окажутся отраженными отдельно от иных осуществленных выплат из-за несовпадения срока оплаты НДФЛ с них (письмо ФНС России от 11.05.2016 № БС-4-11/8312). В разделе 1 этой формы они войдут в общие суммы сделанных за отчетный период начислений доходов (стр. 020), удерживаемого с этих доходов налога (стр. 040) и фактически удержанного налога (стр. 070). На границе периодов срок оплаты НДФЛ с отпускных, подчиняющийся общему порядку переноса его на ближайший рабочий день, если он попадает на выходной (п.

7 ст. 6.1 НК РФ), может перейти на следующий за отчетным периодом квартал. В такой ситуации строки 020, 040 и 070 будут заполнены в периоде выплаты дохода, а в раздел 2 данные по этой выплате попадут только в следующем отчетном периоде.

- стр. 060: 8;

- стр. 070: 95 827.

В разделе 2:

- стр. 100: 31.12.2017;

- стр. 110: 12.01.2018;

- стр. 120: 15.01.2018;

- стр. 130: 240 000;

- стр. 140: 30 680;

- стр. 100: 31.01.2018;

- стр. 110: 15.02.2018;

- стр. 120: 16.02.2018;

- стр. 130: 240 000;

- стр. 140: 30 680;

- стр. 100: 20.02.2018;

- стр. 110: 20.02.2018;

- стр. 120: 28.02.2018;

- стр. 130: 27 314;

- стр. 140: 3 551;

- стр. 100: 28.02.2018;

- стр. 110: 15.03.2018;

- стр. 120: 16.03.2018;

- стр. 130: 216 342;

- стр.

Заполнение формы 6 ндфл за 2018 год с отпускными

Законодатель предусмотрел письменный и электронный вид подачи отчета с оговоркой, что бумажный формат возможно предоставить только при численности штата менее 25 человек. Если количество сотрудников выше, 6-НДФЛ оформляется только с помощью электронных сервисов. Важно: согласно определению заработной платы из Трудового кодекса РФ, в нее включена также и премиальная часть.

Соответственно, при заполнении 6-НДФЛ заработная плата и премия за период указывается единой суммой. Бланк и образец 2017 — 2018 Форма 6-НДФЛ бланк скачать в excel бесплатно 2017 — 2018 — ссылка. Образец заполнения 6-НДФЛ с отпускными за 2017 год для подачи в 2018 году — excel.

Как отражаются в 6-НДФЛ отпускные, как внести сведения об их выплате в первый и второй раздел формы. В статье даны пояснения по правильному заполнению отчета с отпускными, а также приведены образцы заполнения 6-НДФЛ. Форма 6-НДФЛ – вид отчетности по налогу на доходы физических лиц, появившийся с 2016 года. Он предназначен для подачи данных в Государственную налоговую службу о размере доходов, с которых начислен НДФЛ и размере налоговых отчислений, взятых с этих доходов. Частично 6 НДФЛ дублирует справку 2-НДФЛ, но в нее включают информацию по всем сотрудникам, которым за отчетный период производились начисления. Наиболее частые затруднения в заполнении 6-НДФЛ возникают при отражении отпускных. Правила оформления заданы в приказе ФНС России № ММВ -17 от 14.1-.2015. К этому же приказу приложена и типовая форма отчетности.

isp-nalog.ru

6-НДФЛ за 3 квартал 2018 года: инструкция заполнения с примерами

6 НДФЛ за 9 месяцев 2018 года — образец заполнения отчета вы увидите в этой публикации. Также приводятся инструкция и примеры по конкретным ситуациям в части переходящей зарплаты. Ответим на вопросы: какой срок сдачи 6-НДФЛ за 3 квартал 2018 года? Какой бланк применять? Как его корректно заполнить? Что учесть при выплате отпускных, больничных или переходящей зарплаты? Оштрафуют ли за несвоевременное представление отчета? Исчерпывающий ответ на эти и другие вопросы — в этой публикации.Что показывает форма 6-НДФЛ

6 НДФЛ — это сравнительно новый, обязательный для всех работодателей, отчет, применяемый с 1-го квартала 2016 года.

В него включают информацию о:

- вознаграждениях (доходах) сотрудников;

- начисленном, удержанном и перечисленном НДФЛ;

- сроках назначения, удержания и перечисления налога.

Бланк документа и алгоритм его оформления утвержден приказом ФНС 14.10.2015 № ММВ-7-11/[email protected] Для расчета за 9 месяцев следует брать форму в ред. приказа ФНС от 17.01.2018 № ММВ-7-11/[email protected]

Скачать актуальный бланк 6-НДФЛ можно здесь.

Кто и куда сдает 6-НДФЛ за 9 месяцев 2018 года

Форма представляется в ФНС по месту учета налоговых агентов, выплачивающих доходы по трудовым и гражданско-правовым договорам физлицам. Агентами по НДФЛ считаются организации и ИП, а также частные нотариусы, адвокаты и иные самозанятые лица, платящие доходы «физикам».

В 6-НДФЛ попадают все начисленные доходы вне зависимости от того, выплачены ли они или нет. Если зарплату сотрудникам вы не начисляли и не выдавали, формировать расчет нет необходимости. Однако при этом желательно уведомить налоговиков, что отчет вы не представляете по причине отсутствия данных для его заполнения.Филиалы также обязаны представлять форму 6 НДФЛ в налоговую по месту учета. При этом на титульнике формы указываются КПП и ОКТМО, соответствующие территориальному расположению данной обособки. Исключение – крупные налогоплательщики, которые вправе сдавать формуляр по месту учета головной организации. Однако налоговики не считают данную позицию правомерной и хотят видеть отчет в ИФНС по месту учета подразделения (письмо Минфина РФ от 19.12.16 № БС-4-11/[email protected]).

Также см. “Срок сдачи 6-НДФЛ за 3 квартал 2018 года“.

Способы сдачи отчета 6-НДФЛ в ФНС

6 НДФЛ можно направить контролерам одним из следующих способов:

- лично или через представителя по доверенности;

- письмом Почтой России;

- по телекоммуникационным каналам связи.

Бумажный вариант расчета могут сдать лишь те налоговые агенты, списочный состав работников которых в отчетном периоде не превысил 24 человек.

Бланк заполняют от руки или на компьютере.

Порядок оформления 6-НДФЛ за 9 месяцев 2018 года

Форму заполняют на основании налоговых регистров по учету НДФЛ. К общим требованиям заполнения относятся:

- внесение информации в каждую отдельную ячейку слева направо;

- обязательное заполнение суммовых и реквизитных показателей, в случае отсутствия каких-либо данных проставляется 0;

- если в процессе оформления остаются незаполненные знакоместа, в них проставляют прочерк;

- страницы имеют сквозную нумерацию.

В расчетах, сдаваемых на бумаге, запрещается:

blogkadrovika.ru

6-НДФЛ за 1 квартал 2018 года: инструкция заполнения с примерами

Какой срок сдачи расчета 6-НДФЛ за 1 квартал 2018 года? Как показать в отчете заработную плату за декабрь 2017 года, выплаченную в январе 2018 года? Как заполнять расчет, если зарплата за декабрь, выплачена досрочно – в декабре 2017 года? Как отразить зарплату за март 2018 года, выплаченную в апреле 2018 года? Как показать отпускные, дивиденды или больничные? Приведем образец заполнению и подробную инструкцию с примерами.

Кому сдавать отчет

Сдать в ИФНС расчет по форме 6-НДФЛ за 1 квартал 2018 года должны все налоговые агенты (п. 2 ст. 230 НК РФ) – это, чаще всего, работодатели (компании и ИП), выплачивающие доходы по трудовым договорам. Ими также ими считаются заказчики, выплачивающие доходы исполнителям на основании гражданско-правовых договоров (например, подряда или оказания услуг).

Срок сдачи

По общему правилу, отчеты 6-НДФЛ нужно сдавать в налоговую инспекцию не позднее последнего дня месяца, следующего за отчетным периодом (ст. 230 НК РФ). Если последний срок подачи формы 6-НДФЛ приходится на выходной или нерабочий праздничный день, то расчет сдается в ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ).

30 апреля 2018 года – это понедельник. Однако 30.04.2018 – выходной день в связи с переносом на эту дату выходного с субботы 28.04.2018 (Постановление Правительства от 14.10.2017 № 1250). Ближайшим следующим за 30.04.2018 рабочим днем будет 03.05.2018. Поэтому именно 03.05.2018 (четверг) – крайняя дата сдачи 6-НДФЛ за 1 квартал 2018 года.

Способ сдачи

Расчеты 6-НДФЛ за 1 квартал 2018 года направляйте налоговикам в электронном виде по телекоммуникационным каналам связи. «На бумаге» отчетность можно сдать в единственном случае – если в течение первого квартала количество физлиц (получателей доходов) было меньше 25 человек. Это следует из положений абзаца 7 пункта 2 статьи 230 НК РФ.

Какие выплаты включать в расчет

В 6-НДФЛ за 1 квартал 2018 года следует зафиксировать все доходы, по отношению к которым организация или ИП признается налоговым агентом. Такими доходами является, например, заработная плата, все виды премий, выплаты по гражданско-правовым договорам, пособия, отпускные, дивиденды.

Однако необлагаемые доходы по статье 217 Налогового кодекса РФ в расчете показывать не нужно. При этом учтите особенность по доходам, которые не облагаются НДФЛ в пределах установленных нормативов (письмо ФНС России от 01.08.2016 № БС-4-11/13984).

Новый или старый бланк применять?

Сдавать декларацию (расчет) 6-НДФЛ за 1 квартал 2018 необходимо новом бланке, т. е. с учетом изменений, внесенных Приказом ФНС от 17.01.2018 № ММВ-7-11/18. Этот приказ вступил в силу с 26 марта 2018 года.

Сразу оговоримся, что каких-либо существенных изменений для налоговых агентов (кроме как при составлении расчета в случае реорганизации) не произошло.

Расчет 6-НДФЛ все так же состоит из титульного листа и двух разделов:

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Скачать новую форму расчета 6-НДФЛ для отчетности за 1 квартал 2018 года в формате Excel.

Инструкция по заполнению 6-НДФЛ за 1 квартал 2018 года

Расчет 6-НДФЛ за 1 квартал 2018 года формируйте в соответствии с Порядком, утв. Приказом ФНС России от 14.10.2015 № ММВ-7-11/450. При заполнении расчета 6-НДФЛ сведения берите из налоговых регистров по НДФЛ.

Все суммовые показатели расчета должны быть заполнены. Если сумма ноль, нужно указать «0».

Заверяет 6-НДФЛ и его ра

blogkadrovika.ru

6-НДФЛ за первое полугодие 2018 года: пример заполнения

6-НДФЛ за 2 квартал 2018 года — обязательный отчет для тех работодателей, кто работает с привлечением наемного персонала. Рассмотрим назначение и порядок заполнения этой формы, а также расскажем о сроках сдачи 6-НДФЛ за первое полугодие 2018 года.

Зачем нужна форма 6-НДФЛ

Практически все бизнесмены пользуются услугами наемных работников и выплачивают им вознаграждение. Исключением являются только ИП, ведущие свое дело самостоятельно. Все остальные владельцы бизнеса платят зарплату наемным сотрудникам. Следовательно, они выполняют обязанности налогового агента по НДФЛ и должны предоставлять соответствующие отчеты. Один из таких отчетов — форма 6-НДФЛ.

До 2016 года данные для ФНС РФ предоставлялись налоговыми агентами только один раз в год в формате 2-НДФЛ. С 2016 года появилось важное нововведение — квартальная форма 6-НДФЛ. Она была введена приказом ФНС от 14.10.2015 N ММВ-7-11/[email protected] (далее — приказ № 450). В отличие от «персонифицированного» ежегодного отчета в новую форму включают информацию об удержании и перечислении платежей по компании в целом. Основная цель введения отчета — усиление контроля за налоговыми агентами.

Кто обязан сдавать 6-НДФЛ

Обязанность касается абсолютно всех налоговых агентов по НДФЛ, как организаций, так и физлиц (ИП, адвокатов, нотариусов). Таким образом, сдавать отчет должны все те, кто выплачивает облагаемые доходы физлицам. Причем отчет нужно сдавать не только при наличии выплат, но и по факту начисления зарплаты в отчетном периоде, даже если ее выплата будет произведена позднее.

Титульный лист

Этот раздел посвящен общей информации о субъекте, предоставляющем отчет и параметрам самой формы:

- Коды ИНН и КПП. Если отчитывается «обособка», то КПП приводим для того региона, где оно зарегистрировано. Если отчитывается физлицо, то КПП будет отсутствовать.

- Номер корректировки. Если самим плательщиком или проверяющими будут обнаружены ошибки в сданном отчете, то нужно отправить исправленную версию. Для того чтобы можно было отличить первоначальную версию и последующие исправления, и служит данное поле. Для первичного варианта в нем проставляем «000», затем, при наличии уточненок — «001», «002» и т. д.

- Период предоставления (код). Здесь закодирован период, за который сдают эту ежеквартальную форму. Коды берутся из приложения 1 к Порядку заполнения, утв. приказом № 450 (далее — Порядок).

Отчеты, предоставляемые в связи с ликвидацией (реорганизацией) компании, кодируют отдельно. Период в этом случае соответствует дате ликвидации (реорганизации). Для обычного отчета за полугодие нужно вставить код 31. Если же компания была ликвидирована, например, в мае, то отчет тоже считается предоставленным за полугодие. Но в этом случае проставляют специальный «ликвидационный» код 52.

- Налоговый период (год). Здесь укажите отчетный год в четырехзначном формате.

- Предоставляется в налоговый орган (код). Приводим четырехзначный код налоговой инспекции, в которую сдается отчет.

- По месту нахождения (учета) (код). Это поле отчета показывает, на каком основании налоговый агент предоставляет форму в данное подразделение ФНС. Коды берут из приложения 2 к Порядку и зависят от категории плательщика. Для физлица это — местожительство, для юрлица — местонахождение, при реорганизации — местонахождение правопреемника.

- Налоговый агент. Приводим сокращенное (при отсутствии — полное) наименование организации. Для физлица — ФИО без сокращений.

- Форма реорганизации (ликвидации

blogkadrovika.ru