Налог на доходы (НДФЛ) | ФНС России

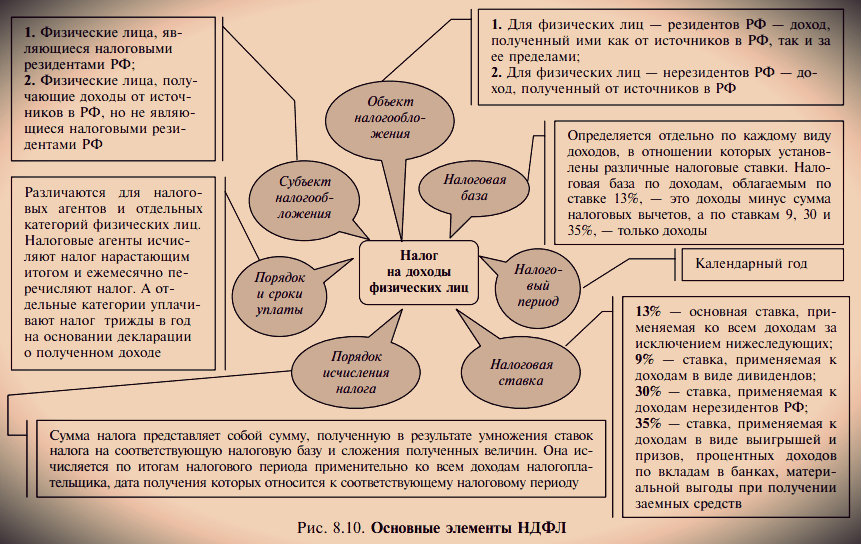

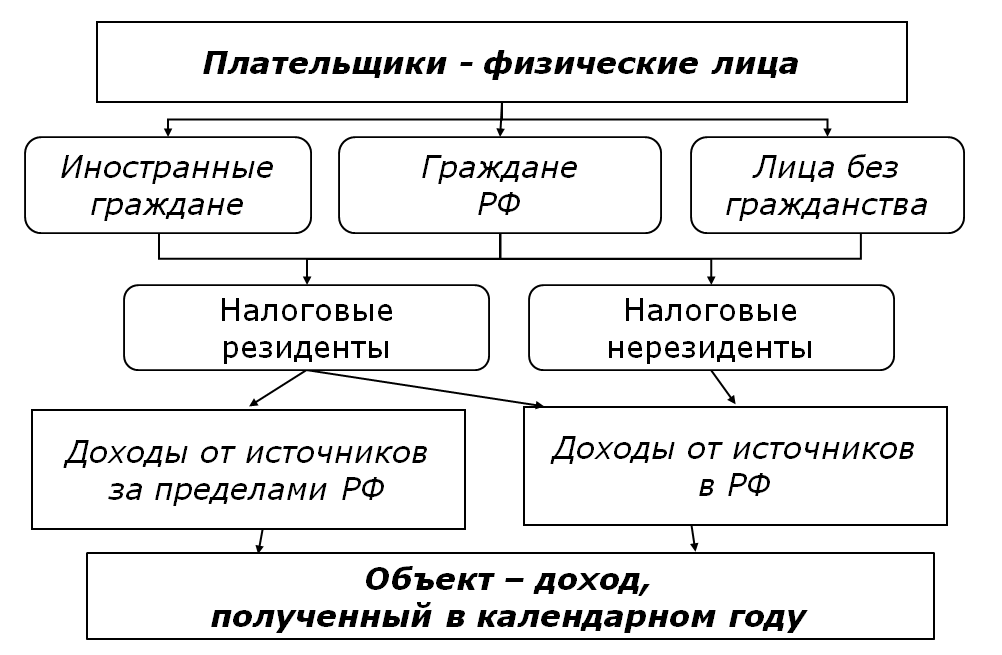

Общий режим налогообложения для индивидуальных предпринимателей предусматривает, что доходы от предпринимательской деятельности облагаются налогом на доходы физических лиц (далее — НДФЛ) по ставке 13 %.

Физические лица, зарегистрированные в качестве индивидуальных предпринимателей и осуществляющие предпринимательскую деятельность без образования юридического лица, самостоятельно исчисляют суммы НДФЛ, подлежащие уплате в соответствующий бюджет, в порядке, установленном статьей 225 НК РФ.

При определении налоговой базы по НДФЛ могут быть учтены:Профессиональные налоговый вычеты предоставляются в сумме фактически произведенных ИП и документально подтвержденных расходов, непосредственно связанных с извлечением доходов. Состав принимаемых к вычету расходов определяется ИП самостоятельно в порядке, аналогичном порядку определения расходов для целей налога на прибыль.

Если налогоплательщик не в состоянии документально подтвердить свои расходы, связанные с деятельностью в качестве индивидуального предпринимателя, профессиональный налоговый вычет производится  221 НК РФ).

221 НК РФ).

При определении налоговой базы расходы, подтвержденные документально, не могут учитываться одновременно с расходами в пределах установленного норматива.

Убытки прошлых лет, понесенные ИП, не уменьшают налоговую базу.

Для определения суммы облагаемого дохода, суммы расходов по отдельным статьям и размера профессионального налогового вычета в целом ИП обязан вести учет доходов и расходов и хозяйственных операций в порядке, определяемом Министерством финансов Российской Федерации (п. 2 ст. 54 НК РФ).

Общая сумма НДФЛ, подлежащая уплате ИП в соответствующий бюджет по итогам налогового периода – календарного года (ст. 216 НК РФ), исчисляется ИП с учетом:- сумм налога, удержанных налоговыми агентами при выплате такому ИП дохода;

- сумм авансовых платежей по НДФЛ, фактически уплаченных в соответствующий бюджет.

- ставки налога;

- фактически полученных доходов от предпринимательской деятельности*;

- профессиональных налоговых вычетов;

- стандартных налоговых вычетов;

- с учетом ранее исчисленных сумм авансовых платежей.

Уплата исчисленных сумм авансовых платежей производится ИП по итогам:

- первого квартала – не позднее 25 апреля;

- полугодия – не позднее 25 июля;

- 9 месяцев – не позднее 25 октября.

Срок уплаты авансовых платежей по итогам первого квартала и полугодия индивидуальными предпринимателями, включенными по состоянию на 1 марта 2020 года в соответствии с Федеральным законом «О развитии малого и среднего предпринимательства в Российской Федерации» в единый реестр субъектов малого и среднего предпринимательства, продлен до 25 октября 2020 года и 25 ноября 2020 года соответственно.

Если последний день срока уплаты выпадает на выходной, нерабочий праздничный и (или) нерабочий день, то уплатить налог можно не позднее ближайшего следующего за ним рабочего дня (п. 7 ст. 6.1 НК РФ).

В целях исчисления общей суммы НДФЛ по итогам налогового периода ИП обязан представить не позднее 30 апреля года, следующего за истекшим налоговым периодом, в налоговый орган по месту своего учета налоговую декларацию формы 3-НДФЛ.

В 2020 году представить налоговую декларацию формы 3-НДФЛ за 2019 год индивидуальные предприниматели должны не позднее 30 июля 2020 года (срок продлен постановлением Правительства РФ).

Общая сумма НДФЛ, подлежащая уплате в соответствующий бюджет, исчисленная в соответствии с такой налоговой декларацией, уплачивается также по месту учета ИП в срок не позднее 15 июля года, следующего за истекшим налоговым периодом.

Срок уплаты НДФЛ за 2019 год индивидуальными предпринимателями, включенными по состоянию на 1 марта 2020 года в соответствии с Федеральным законом «О развитии малого и среднего предпринимательства в Российской Федерации» в единый реестр субъектов малого и среднего предпринимательства, продлен до 15 октября 2020 года.

как посчитать налог, подать декларацию 3-НДФЛ по брокерскому счету и когда оплатить

Чаще всего брокер сам списывает налог на доход с инвестиций, когда вы выводите со счета деньги либо по итогам календарного года.

Вы получили дивиденды от иностранной компании — они поступают на брокерский счет за вычетом налога на доходы, который действует в стране, где зарегистрирована компания. Если этот налог меньше 13%, разницу нужно будет самостоятельно доплатить в ФНС России.

Доход с разницы курсов валют — если вы купили валюту на бирже и продали ее по более высокому курсу, с разницы нужно самостоятельно заплатить 13%.

Здесь есть важный нюанс: второй случай касается и ситуаций, когда вы продали иностранные акции, получили за них валюту на свой брокерский счет, а потом конвертировали ее в рубли и вывели со счета. При этом возникает две отдельные налоговые базы: первая — с продажи акций, этот налог брокер удержит автоматически; вторая — с конвертации валюты в рубли, такой налог вам придется рассчитать и заплатить самостоятельно. В Тинькофф-журнале есть подробная статья обо всех нюансах налогов с инвестиций.

На вашем брокерском счете недостаточно денег для уплаты налога — если в январе года, следующего за отчетным, у вас на счете будет недостаточно средств, чтобы брокер автоматически списал налог с дохода от инвестиций, мы свяжемся с вами и попросим внести необходимую сумму.

Но если вы решите не пополнять счет, то должны будете самостоятельно заплатить налог до 1 декабря этого года. В этом случае подавать налоговую декларацию не нужно: мы сами сообщим всю необходимую информацию в ФНС. Вам останется только заплатить налог в личном кабинете налогоплательщика или через удобный сервис от Тинькофф. Заплатить налоги в Тинькофф В остальных случаях вам нужно самостоятельно подать декларацию 3-НДФЛ в налоговую инспекцию до 30 апреля года, следующего за отчетным. Сам налог нужно уплатить до 15 июля. Что такое 3-НДФЛ и зачем ее подаватьНалоговый вычет

Заплатили налоги? Верните их у государства обратно!

Значительная часть населения России платит налоги. Однако эту сумму можно уменьшить. Для этого существует налоговый вычет. Что это? При оформлении подобного вычета государство уменьшает сумму, с которой выплачиваются налоги. Так же называется возврат определённой части ранее уплаченного НДФЛ (налога на доходы физических лиц) при покупке недвижимости, расходах на лечение или обучение. Важно отметить, что налоговый вычет можно получить не только при оплате своих обследований и лекарств. Налог возвращают даже с суммы расходов на лечение близких родственников

Однако эту сумму можно уменьшить. Для этого существует налоговый вычет. Что это? При оформлении подобного вычета государство уменьшает сумму, с которой выплачиваются налоги. Так же называется возврат определённой части ранее уплаченного НДФЛ (налога на доходы физических лиц) при покупке недвижимости, расходах на лечение или обучение. Важно отметить, что налоговый вычет можно получить не только при оплате своих обследований и лекарств. Налог возвращают даже с суммы расходов на лечение близких родственников

Какие расходы можно включать в вычет на лечение

В сумму вычета можно включить такие расходы:

- Медицинские услуги — анализы, обследования, приемы врачей, процедуры в платных клиниках. При условии, что вы за это платили, то есть услуги не по полису ОМС, а за ваш счет.

- Лекарства по назначению врача. С 2019 года вычет можно получить по расходам на любые препараты, а не только на те, что в перечне правительства.

- Дорогостоящее лечение.

Это единственный вид медицинских расходов, для которого нет лимита: к вычету принимаются любые суммы без ограничений. Виды дорогостоящего лечения есть в специальном перечне, за этим следит медицинская организация, когда выдает справку о стоимости услуг.

Это единственный вид медицинских расходов, для которого нет лимита: к вычету принимаются любые суммы без ограничений. Виды дорогостоящего лечения есть в специальном перечне, за этим следит медицинская организация, когда выдает справку о стоимости услуг. - Взносы по договору ДМС.

За каких родственников дают вычет на лечение

Вот полный список родственников, лечение которых можно включить в свой налоговый вычет:

- Родители. Вычет дадут только при оплате лечения своих родителей. Если платить за родителей супруга или приемных, налог вернуть не получится. Никаких требований к статусу родителей нет. Они могут работать по трудовому договору, а могут быть пенсионерами, безработными или самозанятыми ИП.

- Дети или подопечные до 18 лет.

Вычет на лечение положен только за своих детей. Если платить за анализы и обследования детей супруга, даже когда они на полном обеспечении, НДФЛ вернуть нельзя. Еще есть важное условие по поводу возраста: ребенку должно быть не больше 18 лет. Причем факт обучения в очном вузе не продлевает этот возраст до 24 лет: так можно с обучением, а с лечением — только до 18 лет.

Вычет на лечение положен только за своих детей. Если платить за анализы и обследования детей супруга, даже когда они на полном обеспечении, НДФЛ вернуть нельзя. Еще есть важное условие по поводу возраста: ребенку должно быть не больше 18 лет. Причем факт обучения в очном вузе не продлевает этот возраст до 24 лет: так можно с обучением, а с лечением — только до 18 лет. - Супруги. Если муж платит за жену, он может получить вычет. А жена вернет налог при оплате лечения мужа. Но брак должен быть официально зарегистрирован. Справка об оплате медицинских услуг и чеки на покупку лекарств могут быть оформлены на любого супруга: их расходы все равно считаются общими.

За других родственников вычет получить нельзя. В отличие от обучения, в этом списке нет братьев и сестер. Если оплатить лечение зубов или операцию для родной сестры, получить вычет будет нельзя. За бабушек, дедушек, гражданского супруга, детей жены от первого брака, племянников или тещу налог вернуть невозможно.

Список родственников закрытый, и никаких дополнительных условий быть не может.

Как вернуть деньги за лечение

Сколько денег можно вернуть при оплате лечения родственников

Лимит расходов. У вычета на лечение есть лимит — 120 000 Р в год. Это общее ограничение для нескольких социальных вычетов, например сюда же входят расходы на обучение. 120 000 Р — это ограничение не для каждого вида расходов, а для всех.

Вот какие расходы будут входить в лимит:

- Обучение.

- Лечение.

- ДМС.

- Добровольные взносы на пенсионное обеспечение.

- Добровольное страхование жизни.

- Дополнительные взносы на накопительную часть пенсии.

- Независимая оценка квалификации.

При оплате лечения родственников дополнительный вычет не дадут: и свои, и их расходы нужно включать в этот лимит.

В 120 000 Р не входят только расходы на обучение детей — там отдельное ограничение в 50 000 Р на каждого ребенка — и дорогостоящие виды лечения, которые принимаются к вычету без учета лимита. Еще есть социальный вычет на благотворительность, но у него отдельные условия и лимит считается в процентах.

Еще есть социальный вычет на благотворительность, но у него отдельные условия и лимит считается в процентах.

Сколько денег вернут

Сумма вычета зависит от размера вашей зарплаты и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год. Посмотрим на примере:

Василий работает менеджером и получает 40 000 Р в месяц. За год он заработал 480 000 Р. 13% своей зарплаты он отдает государству в качестве налога (НДФЛ). За год он заплатил 480 000 × 0,13 = 62 400 Р.

В 2015 году он потратил на лечение 80 000 Р. Василий собрал документы и подал заявление на налоговый вычет. После подачи заявления налоговая вычтет сумму лечения из дохода Василия за год и пересчитает его НДФЛ: (480 000 − 80 000) × 0,13 = 52 000 Р.

Получается, что Василий должен был заплатить 52 000 Р, а по факту заплатил 62 400 Р. Налоговая вернет ему переплату: 62 400 − 52 000 = 10 400 Р.

Вычет можно оформить в течение трех лет, следующих за годом оплаты лечения.

Эти деньги поступят прямо на карту, но придется подождать.

Как оформлять документы, если платите за родственников

- За супруга. При оплате лечения мужа или жены документы можно оформлять на кого угодно. Договор и квитанции могут быть на имя мужа или жены, для вычета это не имеет значения. Считается, что у них все общее. Одни и те же расходы может принять к вычету любой супруг, но только кто-то один. Еще их можно поделить между собой, это помогает вернуть больше налога с учетом лимита.

- За детей и родителей. Платежные документы должны быть оформлены на того, кто платит и хочет получить вычет. Если квитанции и справка оформлены на маму, сыну не дадут вычет по этим расходам. Хотя можно попробовать решить этот вопрос с помощью обычной письменной доверенности. В договоре на медицинские услуги должна быть формулировка, из которой понятно, что его заключают вот с этим человеком — тем, кто заявит вычет, — на лечение вот этого родственника.

Но если так сделать не получилось, обычно возврату налога это не мешает. Налоговая в первую очередь смотрит на платежные документы и справку. Вот это действительно важно.

Но если так сделать не получилось, обычно возврату налога это не мешает. Налоговая в первую очередь смотрит на платежные документы и справку. Вот это действительно важно.

Как вернуть НДФЛ с расходов на лечение за прошлый год

За прошлый год можно вернуть налог только по декларации. Через работодателя возвращают только в текущем году.

Вот инструкция:

- Возьмите справки об оплате медицинских услуг. Это специальный документ, его должна выдать организация, которой вы платили за лечение. Сейчас все хранится в электронном виде, поэтому обычно даже чеки предъявлять не нужно. В справке будет указан код — «1» или «2». Если стоит «1», то нужно учитывать лимит, если «2» — к вычету примут всю сумму.

- Сделайте копии документов, которые подтверждают ваше родство: свидетельств о рождении и браке.

- Заполните декларацию 3-НДФЛ в личном кабинете на сайте nalog.ru. Ее можно заполнять в специальной программе или сдавать на бумаге, но через сайт — это самый простой, быстрый и удобный способ, который застрахует вас от ошибок и ускорит проверку.

К декларации нужно приложить сканы или фотографии документов.

К декларации нужно приложить сканы или фотографии документов.

Чтобы получить документы для налогового вычета Вы можете обратиться с заявкой к администратору-кассиру в наш Центр или отправить запрос в электронном виде, заполнив форму ниже.

Уважаемые пациенты, при заполнении формы обязательно указывайте:

- контактные данные

- период за который нужно предоставить документы

- перечень необходимых документов

Зарубежных сотрудников российских фирм обяжут платить НДФЛ

Фото: pixabay.com

Сотрудники отечественных компаний, которые живут в других странах и трудятся удаленно, должны платить налоги в российские бюджеты, поскольку их вознаграждения при работе относятся в целях налогообложения к доходам от источников в России. Об этом сказала «СенатИнформ» первый зампред Комитета СФ по бюджету и финансовым рынкам Елена Перминова. Она прокомментировала новость о том, что Министерство финансов РФ хочет внести 12 корректировок в налогообложение физических лиц.

Об этом сказала «СенатИнформ» первый зампред Комитета СФ по бюджету и финансовым рынкам Елена Перминова. Она прокомментировала новость о том, что Министерство финансов РФ хочет внести 12 корректировок в налогообложение физических лиц.

Как пишут «Известия», ссылаясь на «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2022 год и плановый период 2023 и 2024 годов», в частности, планируется удерживать налог у букмекеров с выигрыша любого размера. Кроме того, Минфин хочет обязать российские компании платить НДФЛ с заграничных сотрудников, а пенсионный фонд России — направлять в налоговую сведения о владельцах сертификатов материнского капитала и использованных из него суммах.

Что касается маткапитала, то это мера поддержки очень востребована в России и понятно стремление министерства проанализировать, как тратятся деньги, выделяемые из федерального бюджета семьям, дают ли эти средства положительный эффект, на который они рассчитаны

Елена Перминова, первый зампред Комитета СФ по бюджету и финансовым рынкам

В корректировках Минфина также сказано, что Агентство по страхованию вкладов в случае ликвидации или банкротства банка будет обязано передавать в налоговую информацию о выплаченных вкладчикам процентах. Отдельно предлагается увеличить предельный возраст детей налогоплательщиков, которые претендуют на социальный вычет (на оплату медицинских услуг и лекарств) до 24 лет, если они обучаются на очных отделениях. Минфин также предложил скорректировать порядок учета расходов при продаже семьями с детьми недвижимости, приобретенной с государственной поддержкой.

Отдельно предлагается увеличить предельный возраст детей налогоплательщиков, которые претендуют на социальный вычет (на оплату медицинских услуг и лекарств) до 24 лет, если они обучаются на очных отделениях. Минфин также предложил скорректировать порядок учета расходов при продаже семьями с детьми недвижимости, приобретенной с государственной поддержкой.

Ещё две корректировки уже были объявлены ранее. Это закрепление особенностей налогообложения операций с цифровыми финансовыми активами и наделение иностранных IT-компаний статусом налогового агента по доходам российских физлиц, выплаченным на территории РФ.

Ранее «СенатИнформ» сообщал, что в России могут ввести цифровой налог для иностранных IT-компаний, которые сейчас не платят налоги с заработков на российском рекламном рынке. Еще в апреле на заседании Научно-экспертного совета при Председателе СФ спикер верхней палаты Валентина Матвиенко заявила, что интернет-гиганты зарабатывают в нашей стране огромные деньги, но при этом не платят налоги в бюджет.

Позже зампред Комитета СФ по экономической политике Константин Долгов сообщил, что ожидается инициатива от Правительства, и «если сейчас кабмин предпримет ряд конкретных шагов, то до конца осенней сессии, налог вполне может быть введен».

В августе Минстрой сообщил, что хочет ввести налоговый вычет с расходов на аренду жилья, а также снизить госпошлины за регистрацию долгосрочного договора аренды и права собственности. Это сказано в предложениях ведомства в госпрограмму «Обеспечение доступным и комфортным жильем и коммунальными услугами граждан РФ».

Также, как сообщало наше издание, теперь россияне имеют право получить «спортивный» налоговый вычет за покупку абонементов в фитнес-центры или оплату других физкультурно-оздоровительных услуг.

Минфин хочет внести изменения в налогообложение россиян

Фото: rueconomics.ru

Минфин предлагает внести 12 корректировок в налогообложение физлиц. Об этом говорится в приложении к Основным направлениям бюджетной, налоговой и таможенно-тарифной политики на 2022 год и плановый период 2023 и 2024 годов (есть в распоряжении «Известий»).

Так, предлагается обязать российские компании платить НДФЛ с заграничных сотрудников, работающих дистанционно, а с букмекерских компаний удерживать налог с выигрыша любого размера. Кроме того, хотят усилить контроль над использованием средств материнского капитала. Минфин предлагает обязать Пенсионный фонд направлять отчеты об использовании средств маткапитала в налоговую.

В целях освобождения от налогообложения, Минфин предлагает установить предельные размеры компенсационных выплат, которые работодатели начисляют своим дистанционным сотрудникам за организацию труда. Такие компенсации не будут облагаться НДФЛ, если не превысят некий порог.

Минфин также предлагает расширить список получателей налоговых вычетов. Социальный вычет за детей на оплату медицинских услуг можно будет получить на детей до 24 лет, если они обучаются на очной форме. Также налоговый вычет предлагают предоставлять гражданам, на попечении которых находятся дети или подопечные, признанные недееспособными.

Минфин также предложил скорректировать порядок учета расходов при продаже семьями с детьми недвижимости, приобретенной с господдержкой. Он будет производиться пропорционально доле каждого члена семьи в собственности на жилое помещение. Всего ведомство предлагает внести 12 корректировок в налогообложение.

Напомним, ФНПР не первый год выступает за введение нулевой ставки НДФЛ на доходы ниже прожиточного минимума. «У бедных есть расходы, а не доходы. Цинично и оскорбительно брать те же 13% налога на доходы физических лиц и с Романа Абрамовича (кстати, неизвестно, он налоговый резидент России или нет), и с уборщицы тети Маши, живущей на МРОТ», – заявлял глава ФНПР Михаил Шмаков еще в 2019 году.

– Инициируемая ФНПР начиная с середины 90-х годов, тема освобождения малоимущих россиян от налога на доходы физических лиц в связке с необходимостью введения прогрессивного налога уже более чем длительное время находится в числе актуальных в социально-трудовых отношениях, – сказала замруководителя департамента социально-трудовых отношений ФНПР Елена Косаковская.

О форме 1040 Дополнительные связанные элементы

О форме 4952, Удержание инвестиционных процентов

Информация о форме 4952 «Вычет из инвестиционного процента», включая последние обновления, соответствующие формы и инструкции о том, как подавать. Используйте эту форму для расчета суммы инвестиционных расходов по процентам, которую вы можете вычесть за текущий год, и суммы, которую вы можете перенести на будущие годы.

О форме 6251, Альтернативный минимальный налог — Физические лица

Информация о форме 6251 «Альтернативный минимальный налог — физические лица», включая последние обновления, соответствующие формы и инструкции о том, как подавать.Форма 6251 используется физическими лицами для расчета альтернативного минимального налога. Используйте эту форму, чтобы определить сумму альтернативного минимального налога (AMT), если таковая имеется.

О форме 8283, Неденежные благотворительные взносы

Информация о форме 8283 «Неденежные благотворительные взносы», включая последние обновления, соответствующие формы и инструкции о том, как подавать. Форма 8283 используется для вычета вычета за благотворительный взнос имущества или аналогичных предметов имущества, заявленная стоимость которых превышает 500 долларов.

О форме 8582, Ограничения потери пассивной активности

Информация о форме 8582 «Ограничения потери пассивной активности», включая последние обновления, соответствующие формы и инструкции по подаче документов. Форма 8582 используется физическими лицами, имениями и трастами с убытками от пассивной деятельности для расчета суммы любых убытков от пассивной деятельности (PAL), допустимых в текущем налоговом году.

О форме 8606, невычитаемые IRA

Информация о форме 8606, IRA, не подлежащих вычету, включая последние обновления, связанные формы и инструкции о том, как подавать.Форма 8606 используется для сообщения об определенных взносах и распределениях в / от определенных типов IRA.

О форме 8822, изменение адреса

Информация о форме 8822 «Изменение адреса», включая последние обновления, соответствующие формы и инструкции о том, как подать заявку. Форма 8822 используется налогоплательщиками для уведомления IRS об изменении домашнего или служебного почтового адреса или местонахождения предприятия.

О форме 8829, Расходы на использование вашего дома в коммерческих целях

Информация о форме 8829 «Расходы на использование вашего дома в коммерческих целях», включая последние обновления, соответствующие формы и инструкции о том, как подавать.Используйте форму 8829, чтобы подсчитать допустимые расходы на коммерческое использование вашего дома в Приложении C (форма 1040) и любой перенос сумм на следующий год.

О форме 9465, Запрос о рассрочке платежа

Информация о форме 9465 «Запрос о рассрочке платежа», включая последние обновления, соответствующие формы и инструкции по подаче. Форма 9465 используется налогоплательщиками для запроса ежемесячной рассрочки платежа, если они не могут заплатить полную сумму налога, которую они должны.

Подоходный налог с населения — Ballotpedia

Подоходный налог с населения — это налог, взимаемый государством (или другим государственным учреждением) с дохода физического лица. Из 50 штатов и Вашингтона, округ Колумбия, только семь не взимают подоходный налог с населения. Налоговые ставки значительно различаются от штата к штату. Некоторые используют фиксированную ставку для расчета налога, но чаще всего в штатах используются брекет-системы, которые изменяют ставку в зависимости от дохода человека. [1]

Налоги на доходы физических лиц составляют примерно одну треть всех налоговых поступлений, собираемых штатами.Поступления от подоходного налога с физических лиц становятся все более важными для государственных доходов. В 1950 году подоходный налог с населения составлял примерно 9,3 процента всех налоговых поступлений штата. К 1970 году эта доля увеличилась до 19 процентов. По состоянию на 2010 год эта доля еще больше увеличилась до 33,5 процента. [2]

Как рассчитывается НДФЛ

В США используется система предельных налоговых ставок, согласно которой разные налоговые ставки применяются к разным категориям доходов. Некоторые ошибочно полагают, что данная налоговая ставка применяется ко всему доходу физического лица.Однако это не так. Вместо этого ставки применяются к частям налогооблагаемого дохода. Investopedia объясняет концепцию в следующем примере, который предполагает налогооблагаемую прибыль в размере 32 050 долларов США: [3] [4]

| “ | [T] Как работает предельная налоговая система, вы платите разные налоговые ставки на разные части вашего дохода. Первые заработанные вами доллары облагаются налогом по самой низкой ставке, а последние заработанные вами доллары облагаются налогом по самой высокой ставке.В этом случае вы заплатили налог в размере 10% с первых 9 075 долларов, которые вы заработали (907,50 долларов США). С оставшихся 22 975 долларов дохода (32 050 — 9 075 долларов) вы платили налог в размере 15% (3,446,25 доллара). Ваш общий налог составил 4353,75 доллара, а не 5400 долларов. В то время как ваша предельная налоговая ставка составляла 15%, ваша эффективная налоговая ставка была ниже, на уровне 12% (4353,75 долларов США / 36 000 долларов США). [5] | ” |

| —Investopedia | ||

Ставки НДФЛ

2017

Федеральные ставки

В таблице ниже приведены ставки федерального подоходного налога с населения за 2017 год. [6]

| Ставки Федерального подоходного налога с населения, 2017 г. (единая подача) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | 9 325 долл. США | 10% |

| 9,325 долл. США | 37 950 долл. США | 15% |

| 37 950 долл. США | $ 91 900 | 25% |

| 91 900 долл. США | $ 191 650 | 28% |

| 191 650 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 418 400 долл. США | 35% |

| 418 400 долл. США и выше | 39.60% | |

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки Федерального подоходного налога с населения, 2017 г. (совместная регистрация в браке) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | 18 650 долл. США | 10% |

| 18 650 долл. США | 75 900 долл. США | 15% |

| 75 900 долл. США | 153 100 долл. США | 25% |

| 153 100 долл. США | 233 350 долл. США | 28% |

| 233 350 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 470 700 долл. США | 35% |

| 470 700 долл. США и выше | 39.60% | |

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки Федерального подоходного налога с населения, 2017 г. (глава семьи) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | 13 150 долл. США | 10% |

| 13 150 долл. США | 50 800 долл. США | 15% |

| 50 800 долл. США | $ 131 200 | 25% |

| 131 200 долл. США | 212 500 долл. США | 28% |

| 212 500 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 444 500 долл. США | 35% |

| 444 500 долл. США и выше | 39.60% | |

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

Государственные ставки

В таблице ниже указаны ставки подоходного налога с населения для всех 50 штатов. Из 50 штатов (и Вашингтона, округ Колумбия) только семь не взимают подоходный налог с населения. Для остальных штатов, которые собирают налог, ставки значительно различаются, как и структуры в квадратных скобках. [7]

| Ставки НДФЛ, 2017 г. | ||||||

|---|---|---|---|---|---|---|

| Государственный | Ставки налога | Количество скоб | Кронштейны | |||

| Самый низкий | Самый высокий | Самый низкий | Самый высокий | |||

| Алабама | 2% | 5% | 3 | 500 долл. США | 3 001 долл. США | |

| Аляска | Нет государственного подоходного налога | |||||

| Аризона | 2.59% | 4,54% | 5 | 10 179 долл. США | $ 152 668 | |

| Арканзас | 0,9% | 6,9% | 6 | 4 299 долл. США | 35 100 долл. США | |

| Калифорния | 1% | 12,3% | 9 | $ 8 015 | 537 498 долл. США | |

| Колорадо | 4,63% | 1 | Единая ставка | |||

| Коннектикут | 3% | 6.99% | 7 | 10 000 долл. США | 500 000 долл. США | |

| Делавэр | 0% | 6,6% | 7 | 2 000 долл. США | 60 001 долл. США | |

| Флорида | Нет государственного подоходного налога | |||||

| Грузия | 1% | 6% | 6 | 750 долл. США | 7 001 долл. США | |

| Гавайи | 1,4% | 8,25% | 9 | 2400 долларов США | 48 000 долл. США | |

| Айдахо | 1.6% | 7,4% | 7 | $ 1,454 | 10 905 долл. США | |

| Иллинойс | 3,75% | 1 | Единая ставка | |||

| Индиана | 3,23% | 1 | Единая ставка | |||

| Айова | 0,36% | 8,98% | 9 | 1 573 долл. США | 70 785 долл. США | |

| Канзас | 2,7% | 4.6% | 2 | 15 000 долл. США | 15 000 долл. США | |

| Кентукки | 5% | 1 | Единая ставка [8] | |||

| Луизиана | 2% | 6% | 3 | 12 500 долл. США | 50 001 долл. США | |

| Мэн | 5,8% | 7,15% | 4 | 21 100 долл. США | 200 000 долл. США | |

| Мэриленд | 2% | 5.75% | 8 | 1 000 долл. США | 250 000 долл. США | |

| Массачусетс | 5,1% | 1 | Единая ставка | |||

| Мичиган | 4,25% | 1 | Единая ставка | |||

| Миннесота | 5,35% | 9,85% | 4 | 25 390 долл. США | 156 911 долл. США | |

| Миссисипи | 3% | 5% | 3 | 5000 долларов США | 10 001 долл. США | |

| Миссури | 1.5% | 6% | 10 | 1 000 долл. США | 9 001 долл. США | |

| Монтана | 1% | 6,9% | 7 | 2 900 долл. США | 17 600 долл. США | |

| Небраска | 2,46% | 6,84% | 4 | 3 090 долл. США | 29 830 долл. США | |

| Невада | Нет государственного подоходного налога | |||||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только с дивидендов и процентного дохода | |||||

| Нью-Джерси | 1.4% | 8,97% | 6 | 20 000 долл. США | 500 000 долл. США | |

| Нью-Мексико | 1,7% | 4,9% | 4 | 5 500 долл. США | 16 001 долл. США | |

| Нью-Йорк | 4% | 8,82% | 8 | 8 500 долл. США | 1 077 550 долл. США | |

| Северная Каролина | 5,499% | 1 | Единая ставка | |||

| Северная Дакота | 1.1% | 2,9% | 5 | 37 950 долларов США | 413 350 долл. США | |

| Огайо | 0,495% | 4,997% | 9 | 5 250 долл. США | 208 500 долл. США | |

| Оклахома | 0,5% | 5% | 6 | 1 000 долл. США | 7 200 долл. США | |

| Орегон | 5% | 9,9% | 4 | 3 400 долл. США | 125 000 долл. США | |

| Пенсильвания | 3.07% | 1 | Единая ставка | |||

| Род-Айленд | 3,75% | 5,99% | 3 | 61 300 долл. США | 139 400 долл. США | |

| Южная Каролина | 0% | 7% | 6 | 2 930 долл. США | 14 600 долл. США | |

| Южная Дакота | Нет государственного подоходного налога | |||||

| Теннесси | Государственный подоходный налог в размере 6% только с дивидендов и процентного дохода | |||||

| Техас | Нет государственного подоходного налога | |||||

| Юта | 5% | 1 | Единая ставка | |||

| Вермонт | 3.55% | 8,95% | 5 | 37 950 долларов США | 416 700 долл. США | |

| Вирджиния | 2% | 5,75% | 4 | 3 000 долл. США | 17 001 долл. США | |

| Вашингтон | Нет государственного подоходного налога | |||||

| Западная Вирджиния | 3% | 6,5% | 5 | 10 000 долл. США | 60 000 долл. США | |

| Висконсин | 4% | 7.65% | 4 | $ 11230 | 247 350 долл. США | |

| Вайоминг | Нет государственного подоходного налога | |||||

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с населения 2000-2017», по состоянию на 26 октября 2017 г. | ||||||

Личные льготы

Государства, собирающие подоходный налог с физических лиц, позволяют физическим лицам ежегодно требовать освобождения от уплаты подоходного налога с физических лиц.Личное освобождение указывает на то, что налогообложению подлежит только доход человека выше определенного уровня. [9]

Исключения действуют за счет уменьшения суммы налогооблагаемого дохода физического лица. И налоги штата, и федеральные налоги допускают освобождение. Государственные льготы, о которых сообщает Центр налоговой политики, указаны в таблице ниже. [10]

| Личные льготы, 2015 г. | |||

|---|---|---|---|

| Государственный | Одноместный | женат | Иждивенцы |

| Алабама | 1500 долларов США | 3 000 долл. США | 500 $ |

| Аляска | Нет государственного подоходного налога | ||

| Аризона | 2 100 долл. США | 4 200 долл. США | 2300 долл. США |

| Арканзас | $ 26 | $ 52 | $ 26 |

| Калифорния | $ 111 | $ 222 | $ 344 |

| Колорадо | 4 050 долл. США | 8 100 долл. США | 4050 долл. США |

| Коннектикут | 14 500 долл. США | 24 000 долл. США | $ 00 |

| Делавэр | $ 110 | 220 | 110 $ |

| Флорида | Нет государственного подоходного налога | ||

| Грузия | 2 700 долл. США | 5 400 долл. США | 3 000 долл. США |

| Гавайи | $ 1,144 | 2 288 долл. США | $ 1,144 |

| Айдахо | 4 050 долл. США | 8 100 долл. США | 4050 долл. США |

| Иллинойс | 2 000 долл. США | 4 000 долл. США | 2 000 долл. США |

| Индиана | 1 000 долл. США | 2 000 долл. США | 2 500 долл. США |

| Айова | $ 40 | $ 80 | 40 $ |

| Канзас | 2250 долл. США | 4500 долларов США | 2250 долл. США |

| Кентукки | $ 20 | $ 40 | 20 $ |

| Луизиана | 4500 долларов США | 9 000 долл. США | 1 000 долл. США |

| Мэн | 4 050 долл. США | 8 100 долл. США | 4050 долл. США |

| Мэриленд | 3 200 долл. США | 6 400 долл. США | 3 200 долл. США |

| Массачусетс | 4 400 долл. США | $ 8 800 | 1 000 долл. США |

| Мичиган | 4 000 долл. США | 8 000 долл. США | 4 000 долл. США |

| Миннесота | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Миссисипи | 6000 долларов США | 12 000 долл. США | 1500 долл. США |

| Миссури | 2 100 долл. США | 4 200 долл. США | 1200 долл. США |

| Монтана | 2400 долларов США | 4 800 долл. США | 2400 долл. США |

| Небраска | $ 132 | $ 264 | 132 $ |

| Невада | Нет государственного подоходного налога | ||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только на дивиденды и процентный доход | ||

| Нью-Джерси | 1 000 долл. США | 2 000 долл. США | 1 500 долл. США |

| Нью-Мексико | 4 050 долл. США | 8 100 долл. США | 4050 долл. США |

| Нью-Йорк | $ 00 | $ 00 | 1 000 долл. США |

| Северная Каролина | $ 00 | $ 00 | $ 00 |

| Северная Дакота | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Огайо | 2250 долл. США | 4500 долларов США | 2250 долл. США |

| Оклахома | 1 000 долл. США | 2 000 долл. США | 1 000 долл. США |

| Орегон | $ 197 | $ 394 | 197 $ |

| Пенсильвания | Без изъятий | $ 00 | $ 00 |

| Род-Айленд | 3900 долларов США | 7 800 долл. США | 3 900 долл. США |

| Южная Каролина | 4 050 долл. США | 8 100 долл. США | 4050 долл. США |

| Южная Дакота | Нет государственного подоходного налога | ||

| Теннесси | Государственный подоходный налог в размере 6% только на дивиденды и процентный доход | ||

| Техас | Нет государственного подоходного налога | ||

| Юта | 6% налоговый кредит | 6% налоговый кредит | 6% налоговый вычет |

| Вермонт | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Вирджиния | $ 930 | 1,860 долл. США | 930 долл. США |

| Вашингтон | Нет государственного подоходного налога | ||

| Западная Вирджиния | 2 000 долл. США | 4 000 долл. США | 2 000 долл. США |

| Висконсин | 700 долл. США | 1,400 долл. США | 700 $ |

| Вайоминг | Нет государственного подоходного налога | ||

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с населения 2000-2017», по состоянию на 26 октября 2017 г. | |||

Последние новости

В этом разделе содержится ссылка на поиск в новостях Google по запросу « Личный + подоходный + налог ».

См. Также

Внешние ссылки

- ↑ Investopedia , «Подоходный налог», по состоянию на 26 сентября 2014 г.

- ↑ Брунори Д. (2011). Государственная налоговая политика: политическая перспектива .Вашингтон, округ Колумбия: Издательство городского института

- ↑ Investopedia , «Может ли переход на более высокую налоговую категорию привести к снижению чистой прибыли?» по состоянию на 13 ноября 2014 г.

- ↑ Investing Answers , «Предельная налоговая ставка», по состоянию на 13 ноября 2014 г.

- ↑ Примечание: этот текст дословно цитируется из первоисточника. Любые несоответствия относятся к первоисточнику.

- ↑ Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г.

- ↑ Центр налоговой политики , «Ставки государственного подоходного налога с населения 2000-2015», по состоянию на 29 сентября 2015 г.

- ↑ Баланс , «Штаты с фиксированными ставками подоходного налога на 2019 год», по состоянию на 1 декабря 2019 г.

- ↑ Центр налоговой политики , «Что такое личное освобождение?» по состоянию на 14 декабря 2015 г.

- ↑ Налоговая служба , «3.Личные исключения и иждивенцы «, по состоянию на 14 декабря 2015 г.

Подоходный налог с населения — Ballotpedia

Подоходный налог с населения — это налог, взимаемый государством (или другим государственным учреждением) с дохода физического лица. Из 50 штатов и Вашингтона, округ Колумбия, только семь не взимают подоходный налог с населения. Налоговые ставки значительно различаются от штата к штату. Некоторые используют фиксированную ставку для расчета налога, но чаще всего в штатах используются брекет-системы, которые изменяют ставку в зависимости от дохода человека. [1]

Налоги на доходы физических лиц составляют примерно одну треть всех налоговых поступлений, собираемых штатами. Поступления от подоходного налога с физических лиц становятся все более важными для государственных доходов. В 1950 году подоходный налог с населения составлял примерно 9,3 процента всех налоговых поступлений штата. К 1970 году эта доля увеличилась до 19 процентов. По состоянию на 2010 год эта доля еще больше увеличилась до 33,5 процента. [2]

Как рассчитывается НДФЛ

В США используется система предельных налоговых ставок, согласно которой разные налоговые ставки применяются к разным категориям доходов.Некоторые ошибочно полагают, что данная налоговая ставка применяется ко всему доходу физического лица. Однако это не так. Вместо этого ставки применяются к частям налогооблагаемого дохода. Investopedia объясняет концепцию в следующем примере, который предполагает налогооблагаемую прибыль в размере 32 050 долларов США: [3] [4]

| “ | [T] Как работает предельная налоговая система, вы платите разные налоговые ставки на разные части вашего дохода. Первые заработанные вами доллары облагаются налогом по самой низкой ставке, а последние заработанные вами доллары облагаются налогом по самой высокой ставке.В этом случае вы заплатили налог в размере 10% с первых 9 075 долларов, которые вы заработали (907,50 долларов США). С оставшихся 22 975 долларов дохода (32 050 — 9 075 долларов) вы платили налог в размере 15% (3,446,25 доллара). Ваш общий налог составил 4353,75 доллара, а не 5400 долларов. В то время как ваша предельная налоговая ставка составляла 15%, ваша эффективная налоговая ставка была ниже, на уровне 12% (4353,75 долларов США / 36 000 долларов США). [5] | ” |

| —Investopedia | ||

Ставки НДФЛ

2017

Федеральные ставки

В таблице ниже приведены ставки федерального подоходного налога с населения за 2017 год. [6]

| Ставки Федерального подоходного налога с населения, 2017 г. (единая подача) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | 9 325 долл. США | 10% |

| 9,325 долл. США | 37 950 долл. США | 15% |

| 37 950 долл. США | $ 91 900 | 25% |

| 91 900 долл. США | $ 191 650 | 28% |

| 191 650 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 418 400 долл. США | 35% |

| 418 400 долл. США и выше | 39.60% | |

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки Федерального подоходного налога с населения, 2017 г. (совместная регистрация в браке) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | 18 650 долл. США | 10% |

| 18 650 долл. США | 75 900 долл. США | 15% |

| 75 900 долл. США | 153 100 долл. США | 25% |

| 153 100 долл. США | 233 350 долл. США | 28% |

| 233 350 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 470 700 долл. США | 35% |

| 470 700 долл. США и выше | 39.60% | |

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки Федерального подоходного налога с населения, 2017 г. (глава семьи) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | 13 150 долл. США | 10% |

| 13 150 долл. США | 50 800 долл. США | 15% |

| 50 800 долл. США | $ 131 200 | 25% |

| 131 200 долл. США | 212 500 долл. США | 28% |

| 212 500 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 444 500 долл. США | 35% |

| 444 500 долл. США и выше | 39.60% | |

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

Государственные ставки

В таблице ниже указаны ставки подоходного налога с населения для всех 50 штатов. Из 50 штатов (и Вашингтона, округ Колумбия) только семь не взимают подоходный налог с населения. Для остальных штатов, которые собирают налог, ставки значительно различаются, как и структуры в квадратных скобках. [7]

| Ставки НДФЛ, 2017 г. | ||||||

|---|---|---|---|---|---|---|

| Государственный | Ставки налога | Количество скоб | Кронштейны | |||

| Самый низкий | Самый высокий | Самый низкий | Самый высокий | |||

| Алабама | 2% | 5% | 3 | 500 долл. США | 3 001 долл. США | |

| Аляска | Нет государственного подоходного налога | |||||

| Аризона | 2.59% | 4,54% | 5 | 10 179 долл. США | $ 152 668 | |

| Арканзас | 0,9% | 6,9% | 6 | 4 299 долл. США | 35 100 долл. США | |

| Калифорния | 1% | 12,3% | 9 | $ 8 015 | 537 498 долл. США | |

| Колорадо | 4,63% | 1 | Единая ставка | |||

| Коннектикут | 3% | 6.99% | 7 | 10 000 долл. США | 500 000 долл. США | |

| Делавэр | 0% | 6,6% | 7 | 2 000 долл. США | 60 001 долл. США | |

| Флорида | Нет государственного подоходного налога | |||||

| Грузия | 1% | 6% | 6 | 750 долл. США | 7 001 долл. США | |

| Гавайи | 1,4% | 8,25% | 9 | 2400 долларов США | 48 000 долл. США | |

| Айдахо | 1.6% | 7,4% | 7 | $ 1,454 | 10 905 долл. США | |

| Иллинойс | 3,75% | 1 | Единая ставка | |||

| Индиана | 3,23% | 1 | Единая ставка | |||

| Айова | 0,36% | 8,98% | 9 | 1 573 долл. США | 70 785 долл. США | |

| Канзас | 2,7% | 4.6% | 2 | 15 000 долл. США | 15 000 долл. США | |

| Кентукки | 5% | 1 | Единая ставка [8] | |||

| Луизиана | 2% | 6% | 3 | 12 500 долл. США | 50 001 долл. США | |

| Мэн | 5,8% | 7,15% | 4 | 21 100 долл. США | 200 000 долл. США | |

| Мэриленд | 2% | 5.75% | 8 | 1 000 долл. США | 250 000 долл. США | |

| Массачусетс | 5,1% | 1 | Единая ставка | |||

| Мичиган | 4,25% | 1 | Единая ставка | |||

| Миннесота | 5,35% | 9,85% | 4 | 25 390 долл. США | 156 911 долл. США | |

| Миссисипи | 3% | 5% | 3 | 5000 долларов США | 10 001 долл. США | |

| Миссури | 1.5% | 6% | 10 | 1 000 долл. США | 9 001 долл. США | |

| Монтана | 1% | 6,9% | 7 | 2 900 долл. США | 17 600 долл. США | |

| Небраска | 2,46% | 6,84% | 4 | 3 090 долл. США | 29 830 долл. США | |

| Невада | Нет государственного подоходного налога | |||||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только с дивидендов и процентного дохода | |||||

| Нью-Джерси | 1.4% | 8,97% | 6 | 20 000 долл. США | 500 000 долл. США | |

| Нью-Мексико | 1,7% | 4,9% | 4 | 5 500 долл. США | 16 001 долл. США | |

| Нью-Йорк | 4% | 8,82% | 8 | 8 500 долл. США | 1 077 550 долл. США | |

| Северная Каролина | 5,499% | 1 | Единая ставка | |||

| Северная Дакота | 1.1% | 2,9% | 5 | 37 950 долларов США | 413 350 долл. США | |

| Огайо | 0,495% | 4,997% | 9 | 5 250 долл. США | 208 500 долл. США | |

| Оклахома | 0,5% | 5% | 6 | 1 000 долл. США | 7 200 долл. США | |

| Орегон | 5% | 9,9% | 4 | 3 400 долл. США | 125 000 долл. США | |

| Пенсильвания | 3.07% | 1 | Единая ставка | |||

| Род-Айленд | 3,75% | 5,99% | 3 | 61 300 долл. США | 139 400 долл. США | |

| Южная Каролина | 0% | 7% | 6 | 2 930 долл. США | 14 600 долл. США | |

| Южная Дакота | Нет государственного подоходного налога | |||||

| Теннесси | Государственный подоходный налог в размере 6% только с дивидендов и процентного дохода | |||||

| Техас | Нет государственного подоходного налога | |||||

| Юта | 5% | 1 | Единая ставка | |||

| Вермонт | 3.55% | 8,95% | 5 | 37 950 долларов США | 416 700 долл. США | |

| Вирджиния | 2% | 5,75% | 4 | 3 000 долл. США | 17 001 долл. США | |

| Вашингтон | Нет государственного подоходного налога | |||||

| Западная Вирджиния | 3% | 6,5% | 5 | 10 000 долл. США | 60 000 долл. США | |

| Висконсин | 4% | 7.65% | 4 | $ 11230 | 247 350 долл. США | |

| Вайоминг | Нет государственного подоходного налога | |||||

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с населения 2000-2017», по состоянию на 26 октября 2017 г. | ||||||

Личные льготы

Государства, собирающие подоходный налог с физических лиц, позволяют физическим лицам ежегодно требовать освобождения от уплаты подоходного налога с физических лиц.Личное освобождение указывает на то, что налогообложению подлежит только доход человека выше определенного уровня. [9]

Исключения действуют за счет уменьшения суммы налогооблагаемого дохода физического лица. И налоги штата, и федеральные налоги допускают освобождение. Государственные льготы, о которых сообщает Центр налоговой политики, указаны в таблице ниже. [10]

| Личные льготы, 2015 г. | |||

|---|---|---|---|

| Государственный | Одноместный | женат | Иждивенцы |

| Алабама | 1500 долларов США | 3 000 долл. США | 500 $ |

| Аляска | Нет государственного подоходного налога | ||

| Аризона | 2 100 долл. США | 4 200 долл. США | 2300 долл. США |

| Арканзас | $ 26 | $ 52 | $ 26 |

| Калифорния | $ 111 | $ 222 | $ 344 |

| Колорадо | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Коннектикут | 14 500 долл. США | 24 000 долл. США | $ 00 |

| Делавэр | $ 110 | 220 | 110 $ |

| Флорида | Нет государственного подоходного налога | ||

| Грузия | 2 700 долл. США | 5 400 долл. США | 3 000 долл. США |

| Гавайи | $ 1,144 | 2 288 долл. США | $ 1,144 |

| Айдахо | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Иллинойс | 2 000 долл. США | 4 000 долл. США | 2 000 долл. США |

| Индиана | 1 000 долл. США | 2 000 долл. США | 2 500 долл. США |

| Айова | $ 40 | $ 80 | 40 $ |

| Канзас | 2250 долл. США | 4500 долларов США | 2250 долл. США |

| Кентукки | $ 20 | $ 40 | 20 $ |

| Луизиана | 4500 долларов США | 9 000 долл. США | 1 000 долл. США |

| Мэн | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Мэриленд | 3 200 долл. США | 6 400 долл. США | 3 200 долл. США |

| Массачусетс | 4 400 долл. США | $ 8 800 | 1 000 долл. США |

| Мичиган | 4 000 долл. США | 8 000 долл. США | 4 000 долл. США |

| Миннесота | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Миссисипи | 6000 долларов США | 12 000 долл. США | 1 500 долл. США |

| Миссури | 2 100 долл. США | 4 200 долл. США | 1200 долл. США |

| Монтана | 2400 долларов США | 4 800 долл. США | 2400 долл. США |

| Небраска | $ 132 | $ 264 | 132 $ |

| Невада | Нет государственного подоходного налога | ||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только на дивиденды и процентный доход | ||

| Нью-Джерси | 1 000 долл. США | 2 000 долл. США | 1 500 долл. США |

| Нью-Мексико | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Нью-Йорк | $ 00 | $ 00 | 1 000 долл. США |

| Северная Каролина | $ 00 | $ 00 | $ 00 |

| Северная Дакота | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Огайо | 2250 долл. США | 4500 долларов США | 2250 долл. США |

| Оклахома | 1 000 долл. США | 2 000 долл. США | 1 000 долл. США |

| Орегон | $ 197 | $ 394 | 197 $ |

| Пенсильвания | Без изъятий | $ 00 | $ 00 |

| Род-Айленд | 3900 долларов США | 7 800 долл. США | 3 900 долл. США |

| Южная Каролина | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Южная Дакота | Нет государственного подоходного налога | ||

| Теннесси | Государственный подоходный налог в размере 6% только на дивиденды и процентный доход | ||

| Техас | Нет государственного подоходного налога | ||

| Юта | 6% налоговый кредит | 6% налоговый кредит | 6% налоговый вычет |

| Вермонт | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Вирджиния | $ 930 | 1,860 долл. США | 930 долл. США |

| Вашингтон | Нет государственного подоходного налога | ||

| Западная Вирджиния | 2 000 долл. США | 4 000 долл. США | 2 000 долл. США |

| Висконсин | 700 долл. США | 1,400 долл. США | 700 $ |

| Вайоминг | Нет государственного подоходного налога | ||

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с населения 2000-2017», по состоянию на 26 октября 2017 г. | |||

Последние новости

В этом разделе содержится ссылка на поиск в новостях Google по запросу « Личный + подоходный + налог ».

См. Также

Внешние ссылки

- ↑ Investopedia , «Подоходный налог», по состоянию на 26 сентября 2014 г.

- ↑ Брунори Д. (2011). Государственная налоговая политика: политическая перспектива .Вашингтон, округ Колумбия: Издательство городского института

- ↑ Investopedia , «Может ли переход на более высокую налоговую категорию привести к снижению чистой прибыли?» по состоянию на 13 ноября 2014 г.

- ↑ Investing Answers , «Предельная налоговая ставка», по состоянию на 13 ноября 2014 г.

- ↑ Примечание: этот текст дословно цитируется из первоисточника. Любые несоответствия относятся к первоисточнику.

- ↑ Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г.

- ↑ Центр налоговой политики , «Ставки государственного подоходного налога с населения 2000-2015», по состоянию на 29 сентября 2015 г.

- ↑ Баланс , «Штаты с фиксированными ставками подоходного налога на 2019 год», по состоянию на 1 декабря 2019 г.

- ↑ Центр налоговой политики , «Что такое личное освобождение?» по состоянию на 14 декабря 2015 г.

- ↑ Налоговая служба , «3.Личные исключения и иждивенцы «, по состоянию на 14 декабря 2015 г.

Подоходный налог с населения — Ballotpedia

Подоходный налог с населения — это налог, взимаемый государством (или другим государственным учреждением) с дохода физического лица. Из 50 штатов и Вашингтона, округ Колумбия, только семь не взимают подоходный налог с населения. Налоговые ставки значительно различаются от штата к штату. Некоторые используют фиксированную ставку для расчета налога, но чаще всего в штатах используются брекет-системы, которые изменяют ставку в зависимости от дохода человека. [1]

Налоги на доходы физических лиц составляют примерно одну треть всех налоговых поступлений, собираемых штатами. Поступления от подоходного налога с физических лиц становятся все более важными для государственных доходов. В 1950 году подоходный налог с населения составлял примерно 9,3 процента всех налоговых поступлений штата. К 1970 году эта доля увеличилась до 19 процентов. По состоянию на 2010 год эта доля еще больше увеличилась до 33,5 процента. [2]

Как рассчитывается НДФЛ

В США используется система предельных налоговых ставок, согласно которой разные налоговые ставки применяются к разным категориям доходов.Некоторые ошибочно полагают, что данная налоговая ставка применяется ко всему доходу физического лица. Однако это не так. Вместо этого ставки применяются к частям налогооблагаемого дохода. Investopedia объясняет концепцию в следующем примере, который предполагает налогооблагаемую прибыль в размере 32 050 долларов США: [3] [4]

| “ | [T] Как работает предельная налоговая система, вы платите разные налоговые ставки на разные части вашего дохода. Первые заработанные вами доллары облагаются налогом по самой низкой ставке, а последние заработанные вами доллары облагаются налогом по самой высокой ставке.В этом случае вы заплатили налог в размере 10% с первых 9 075 долларов, которые вы заработали (907,50 долларов США). С оставшихся 22 975 долларов дохода (32 050 — 9 075 долларов) вы платили налог в размере 15% (3,446,25 доллара). Ваш общий налог составил 4353,75 доллара, а не 5400 долларов. В то время как ваша предельная налоговая ставка составляла 15%, ваша эффективная налоговая ставка была ниже, на уровне 12% (4353,75 долларов США / 36 000 долларов США). [5] | ” |

| —Investopedia | ||

Ставки НДФЛ

2017

Федеральные ставки

В таблице ниже приведены ставки федерального подоходного налога с населения за 2017 год. [6]

| Ставки Федерального подоходного налога с населения, 2017 г. (единая подача) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | 9 325 долл. США | 10% |

| 9,325 долл. США | 37 950 долл. США | 15% |

| 37 950 долл. США | $ 91 900 | 25% |

| 91 900 долл. США | $ 191 650 | 28% |

| 191 650 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 418 400 долл. США | 35% |

| 418 400 долл. США и выше | 39.60% | |

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки Федерального подоходного налога с населения, 2017 г. (совместная регистрация в браке) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | 18 650 долл. США | 10% |

| 18 650 долл. США | 75 900 долл. США | 15% |

| 75 900 долл. США | 153 100 долл. США | 25% |

| 153 100 долл. США | 233 350 долл. США | 28% |

| 233 350 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 470 700 долл. США | 35% |

| 470 700 долл. США и выше | 39.60% | |

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки Федерального подоходного налога с населения, 2017 г. (глава семьи) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | 13 150 долл. США | 10% |

| 13 150 долл. США | 50 800 долл. США | 15% |

| 50 800 долл. США | $ 131 200 | 25% |

| 131 200 долл. США | 212 500 долл. США | 28% |

| 212 500 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 444 500 долл. США | 35% |

| 444 500 долл. США и выше | 39.60% | |

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

Государственные ставки

В таблице ниже указаны ставки подоходного налога с населения для всех 50 штатов. Из 50 штатов (и Вашингтона, округ Колумбия) только семь не взимают подоходный налог с населения. Для остальных штатов, которые собирают налог, ставки значительно различаются, как и структуры в квадратных скобках. [7]

| Ставки НДФЛ, 2017 г. | ||||||

|---|---|---|---|---|---|---|

| Государственный | Ставки налога | Количество скоб | Кронштейны | |||

| Самый низкий | Самый высокий | Самый низкий | Самый высокий | |||

| Алабама | 2% | 5% | 3 | 500 долл. США | 3 001 долл. США | |

| Аляска | Нет государственного подоходного налога | |||||

| Аризона | 2.59% | 4,54% | 5 | 10 179 долл. США | $ 152 668 | |

| Арканзас | 0,9% | 6,9% | 6 | 4 299 долл. США | 35 100 долл. США | |

| Калифорния | 1% | 12,3% | 9 | $ 8 015 | 537 498 долл. США | |

| Колорадо | 4,63% | 1 | Единая ставка | |||

| Коннектикут | 3% | 6.99% | 7 | 10 000 долл. США | 500 000 долл. США | |

| Делавэр | 0% | 6,6% | 7 | 2 000 долл. США | 60 001 долл. США | |

| Флорида | Нет государственного подоходного налога | |||||

| Грузия | 1% | 6% | 6 | 750 долл. США | 7 001 долл. США | |

| Гавайи | 1,4% | 8,25% | 9 | 2400 долларов США | 48 000 долл. США | |

| Айдахо | 1.6% | 7,4% | 7 | $ 1,454 | 10 905 долл. США | |

| Иллинойс | 3,75% | 1 | Единая ставка | |||

| Индиана | 3,23% | 1 | Единая ставка | |||

| Айова | 0,36% | 8,98% | 9 | 1 573 долл. США | 70 785 долл. США | |

| Канзас | 2,7% | 4.6% | 2 | 15 000 долл. США | 15 000 долл. США | |

| Кентукки | 5% | 1 | Единая ставка [8] | |||

| Луизиана | 2% | 6% | 3 | 12 500 долл. США | 50 001 долл. США | |

| Мэн | 5,8% | 7,15% | 4 | 21 100 долл. США | 200 000 долл. США | |

| Мэриленд | 2% | 5.75% | 8 | 1 000 долл. США | 250 000 долл. США | |

| Массачусетс | 5,1% | 1 | Единая ставка | |||

| Мичиган | 4,25% | 1 | Единая ставка | |||

| Миннесота | 5,35% | 9,85% | 4 | 25 390 долл. США | 156 911 долл. США | |

| Миссисипи | 3% | 5% | 3 | 5000 долларов США | 10 001 долл. США | |

| Миссури | 1.5% | 6% | 10 | 1 000 долл. США | 9 001 долл. США | |

| Монтана | 1% | 6,9% | 7 | 2 900 долл. США | 17 600 долл. США | |

| Небраска | 2,46% | 6,84% | 4 | 3 090 долл. США | 29 830 долл. США | |

| Невада | Нет государственного подоходного налога | |||||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только с дивидендов и процентного дохода | |||||

| Нью-Джерси | 1.4% | 8,97% | 6 | 20 000 долл. США | 500 000 долл. США | |

| Нью-Мексико | 1,7% | 4,9% | 4 | 5 500 долл. США | 16 001 долл. США | |

| Нью-Йорк | 4% | 8,82% | 8 | 8 500 долл. США | 1 077 550 долл. США | |

| Северная Каролина | 5,499% | 1 | Единая ставка | |||

| Северная Дакота | 1.1% | 2,9% | 5 | 37 950 долларов США | 413 350 долл. США | |

| Огайо | 0,495% | 4,997% | 9 | 5 250 долл. США | 208 500 долл. США | |

| Оклахома | 0,5% | 5% | 6 | 1 000 долл. США | 7 200 долл. США | |

| Орегон | 5% | 9,9% | 4 | 3 400 долл. США | 125 000 долл. США | |

| Пенсильвания | 3.07% | 1 | Единая ставка | |||

| Род-Айленд | 3,75% | 5,99% | 3 | 61 300 долл. США | 139 400 долл. США | |

| Южная Каролина | 0% | 7% | 6 | 2 930 долл. США | 14 600 долл. США | |

| Южная Дакота | Нет государственного подоходного налога | |||||

| Теннесси | Государственный подоходный налог в размере 6% только с дивидендов и процентного дохода | |||||

| Техас | Нет государственного подоходного налога | |||||

| Юта | 5% | 1 | Единая ставка | |||

| Вермонт | 3.55% | 8,95% | 5 | 37 950 долларов США | 416 700 долл. США | |

| Вирджиния | 2% | 5,75% | 4 | 3 000 долл. США | 17 001 долл. США | |

| Вашингтон | Нет государственного подоходного налога | |||||

| Западная Вирджиния | 3% | 6,5% | 5 | 10 000 долл. США | 60 000 долл. США | |

| Висконсин | 4% | 7.65% | 4 | $ 11230 | 247 350 долл. США | |

| Вайоминг | Нет государственного подоходного налога | |||||

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с населения 2000-2017», по состоянию на 26 октября 2017 г. | ||||||

Личные льготы

Государства, собирающие подоходный налог с физических лиц, позволяют физическим лицам ежегодно требовать освобождения от уплаты подоходного налога с физических лиц.Личное освобождение указывает на то, что налогообложению подлежит только доход человека выше определенного уровня. [9]

Исключения действуют за счет уменьшения суммы налогооблагаемого дохода физического лица. И налоги штата, и федеральные налоги допускают освобождение. Государственные льготы, о которых сообщает Центр налоговой политики, указаны в таблице ниже. [10]

| Личные льготы, 2015 г. | |||

|---|---|---|---|

| Государственный | Одноместный | женат | Иждивенцы |

| Алабама | 1500 долларов США | 3 000 долл. США | 500 $ |

| Аляска | Нет государственного подоходного налога | ||

| Аризона | 2 100 долл. США | 4 200 долл. США | 2300 долл. США |

| Арканзас | $ 26 | $ 52 | $ 26 |

| Калифорния | $ 111 | $ 222 | $ 344 |

| Колорадо | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Коннектикут | 14 500 долл. США | 24 000 долл. США | $ 00 |

| Делавэр | $ 110 | 220 | 110 $ |

| Флорида | Нет государственного подоходного налога | ||

| Грузия | 2 700 долл. США | 5 400 долл. США | 3 000 долл. США |

| Гавайи | $ 1,144 | 2 288 долл. США | $ 1,144 |

| Айдахо | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Иллинойс | 2 000 долл. США | 4 000 долл. США | 2 000 долл. США |

| Индиана | 1 000 долл. США | 2 000 долл. США | 2 500 долл. США |

| Айова | $ 40 | $ 80 | 40 $ |

| Канзас | 2250 долл. США | 4500 долларов США | 2250 долл. США |

| Кентукки | $ 20 | $ 40 | 20 $ |

| Луизиана | 4500 долларов США | 9 000 долл. США | 1 000 долл. США |

| Мэн | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Мэриленд | 3 200 долл. США | 6 400 долл. США | 3 200 долл. США |

| Массачусетс | 4 400 долл. США | $ 8 800 | 1 000 долл. США |

| Мичиган | 4 000 долл. США | 8 000 долл. США | 4 000 долл. США |

| Миннесота | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Миссисипи | 6000 долларов США | 12 000 долл. США | 1 500 долл. США |

| Миссури | 2 100 долл. США | 4 200 долл. США | 1200 долл. США |

| Монтана | 2400 долларов США | 4 800 долл. США | 2400 долл. США |

| Небраска | $ 132 | $ 264 | 132 $ |

| Невада | Нет государственного подоходного налога | ||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только на дивиденды и процентный доход | ||

| Нью-Джерси | 1 000 долл. США | 2 000 долл. США | 1 500 долл. США |

| Нью-Мексико | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Нью-Йорк | $ 00 | $ 00 | 1 000 долл. США |

| Северная Каролина | $ 00 | $ 00 | $ 00 |

| Северная Дакота | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Огайо | 2250 долл. США | 4500 долларов США | 2250 долл. США |

| Оклахома | 1 000 долл. США | 2 000 долл. США | 1 000 долл. США |

| Орегон | $ 197 | $ 394 | 197 $ |

| Пенсильвания | Без изъятий | $ 00 | $ 00 |

| Род-Айленд | 3900 долларов США | 7 800 долл. США | 3 900 долл. США |

| Южная Каролина | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Южная Дакота | Нет государственного подоходного налога | ||

| Теннесси | Государственный подоходный налог в размере 6% только на дивиденды и процентный доход | ||

| Техас | Нет государственного подоходного налога | ||

| Юта | 6% налоговый кредит | 6% налоговый кредит | 6% налоговый вычет |

| Вермонт | $ 4 050 | 8 100 долл. США | 4050 долл. США |

| Вирджиния | $ 930 | 1,860 долл. США | 930 долл. США |

| Вашингтон | Нет государственного подоходного налога | ||

| Западная Вирджиния | 2 000 долл. США | 4 000 долл. США | 2 000 долл. США |

| Висконсин | 700 долл. США | 1,400 долл. США | 700 $ |

| Вайоминг | Нет государственного подоходного налога | ||

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с населения 2000-2017», по состоянию на 26 октября 2017 г. | |||

Последние новости

В этом разделе содержится ссылка на поиск в новостях Google по запросу « Личный + подоходный + налог ».

См. Также

Внешние ссылки

- ↑ Investopedia , «Подоходный налог», по состоянию на 26 сентября 2014 г.

- ↑ Брунори Д. (2011). Государственная налоговая политика: политическая перспектива .Вашингтон, округ Колумбия: Издательство городского института

- ↑ Investopedia , «Может ли переход на более высокую налоговую категорию привести к снижению чистой прибыли?» по состоянию на 13 ноября 2014 г.

- ↑ Investing Answers , «Предельная налоговая ставка», по состоянию на 13 ноября 2014 г.

- ↑ Примечание: этот текст дословно цитируется из первоисточника. Любые несоответствия относятся к первоисточнику.

- ↑ Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г.

- ↑ Центр налоговой политики , «Ставки государственного подоходного налога с населения 2000-2015», по состоянию на 29 сентября 2015 г.

- ↑ Баланс , «Штаты с фиксированными ставками подоходного налога на 2019 год», по состоянию на 1 декабря 2019 г.

- ↑ Центр налоговой политики , «Что такое личное освобождение?» по состоянию на 14 декабря 2015 г.

- ↑ Налоговая служба , «3.Личные исключения и иждивенцы «, по состоянию на 14 декабря 2015 г.

в штате Арканзас

Физические лица-резиденты и нерезиденты, имения и трасты, получающие доход в пределах штата, облагаются налогом на их чистый доход по следующим ставкам:

Ставки подоходного налога с физических лиц (вступают в силу с 1 января 2020 г.)

| Доходы менее 22 200 долларов США в год | |

|---|---|

| 0–4 499 долларов США | 0.0% |

| 4500 долл. — 8 899 долл. | 2,0% |

| 8900 долл. США — 13 399 долл. | 3,0% |

| 13 400 долл. США — 22 199 долл. США | 3,4% |

| 0–4 499 долл. | 0,75% |

| 4500–8899 долл. | 2,5% |

| 8 900–13 399 долл. | 3,5% |

| 13 400–22 219 долл. США | 5% |

| 22 200 долл. США — 37 199 долл. США | 5,0% |

| 37 200 долл. США — 79 300 долл. США | 6,0% |

| Прибыль более 4 000 долл. США | долл. США | 2,0% | ||

|---|---|---|---|---|

| 4001 долл. — 8000 долл. | 4,0% | |||

| 8001 долл. (с 1 января 2021 г.) | ||||

| 0–4 000 долл. США | 2.0% | |||

| 4001 долл. — 8000 долл. | 4,0% | |||

| 8 001 долл. И более | 5,9% |

Доходы от 79 300 до 84 600 долл. США должны уменьшить сумму корректировки налога на прибыль за счет вычета ниже:

| 79 301 долл. — 80 300 долл. | 440 долл. | ||

| 80 301 долл. — 81 300 долл. | 340 долл. США | ||

| 81 301 долл. США — 82 500 долл. США | долл. США | долл. США — 84 600 долларов США | 40 долларов США |

| 84 601 долларов США и более | долларов США 0 |

подоходных налогов с физических лиц — ITEP

блог 25 августа 2021Отмена государственного подоходного налога нанесет ущерб Миссисипи

На этой неделе законодатели штата Миссисипи проводят двухдневные слушания по вопросу об отмене или сокращении индивидуального подоходного налога после того, как весной этого года аналогичные предложения потерпели неудачу.Сложно понять логику…

блог 23 июля 2021 г.Округ Колумбия демонстрирует тенденцию побед налогового правосудия на местах, несмотря на отвлекающие факторы в небе

В этом месяце мы наблюдали, как миллиардеры-космические гонщики с бешеными состояниями буквально взлетают в небо, чтобы посмотреть на нас сверху вниз из самой большой щели, которую они могли поставить между собой и…

блог 12 мая 2021 г.Жители Аризоны проголосовали за налогообложение богатых.Теперь законодатели хотят отменить большую часть этого.

В 2018 году учителя Аризоны приняли участие в общенациональной волне увольнений учителей, протестуя против недостаточного финансирования образования и одной из самых низких зарплат учителей в стране, что является прямым результатом склонности штата к значительному снижению налогов и его решения взимать одни из самых низких налогов. налоговые ставки в стране на семьи с высоким доходом.

блог 24 февраля 2021 г.На Аляске продолжается обсуждение подоходного налога

Аляска, как известно, зависит от налогов и лицензионных доходов от нефти для финансирования жизненно важных государственных услуг и учреждений, но снижение цен на нефть и уровень добычи сделали эти доходы недостаточными для удовлетворения потребностей штата.Анализ ITEP возможных вариантов подоходного налога штата на Аляске показывает, что потенциал сбора составляет от 526 до 696 млн долларов в год, но это довольно скромно по сравнению со структурами подоходного налога с физических лиц в других штатах. При измерении относительно доходов жителей штата любой из этих вариантов входит в пятерку самых низких подоходных налогов штата в стране.

блог 17 сентября 2020Фиксированные суммы подоходного налога в штате Иллинойс составляют налоговую субсидию для самых богатых жителей Иллинойса, которая усугубляет неравенство в доходах и богатстве

В ноябре этого года жители Иллинойса решат, вносить ли поправки в конституцию штата, чтобы разрешить дифференцированный подоходный налог.Голосование «за» по поправке к конституции штата Иллинойс о справедливом налогообложении приведет к принятию эффективного законодательства, которое заменит текущую фиксированную ставку налога в размере 4,95 процента на дифференцированные ставки, снижающие налоги для лиц с налогооблагаемым доходом менее 250 000 долларов и устанавливающие более высокие предельные ставки налогооблагаемого дохода выше. чем 250 000 долларов.

отчет 17 сентября 2020Фиксированный налог в Иллинойсе усугубляет неравенство доходов и разрыв в расовом благосостоянии

Фиксированные или дифференцированные налоги на доходы физических лиц по-разному влияют на годовые индивидуальные налоговые обязательства налогоплательщиков с разным уровнем дохода.Менее изучено то, как налоговые структуры влияют на неравенство доходов и разрыв в расовом богатстве. Этот краткий обзор показывает, как историческая структура фиксированного подоходного налога штата Иллинойс сравнивается с предложенным справедливым налогом с помощью многолетнего ретроспективного анализа. Он показывает, что фиксированный подоходный налог штата Иллинойс вместо налога с дифференцированной ставкой, используемый в большинстве штатов, составляет налоговую субсидию для самых богатых жителей Иллинойса, которая усугубляет неравенство доходов и разрыв в расовом богатстве.

блог 6 марта 2020Говоря о налогах на Аляске

Налоговая система Аляски претерпела серьезные изменения в 1970-х годах, когда в Прудо-Бей была обнаружена нефть.Законодатели отменили подоходный налог штата (что сделало Аляску единственным штатом, когда-либо сделавшим это) и вместо этого начали уравновешивать государственный бюджет в основном налогом на нефть и доходами от роялти. Но по мере того, как цены на нефть и уровни добычи снизились, между доходами государства и расходами на предоставление жизненно важных государственных услуг образовался зияющий разрыв.

блог 5 февраля 2020Государства могут сделать свои налоговые системы менее регрессивными путем реформирования или отмены постатейных вычетов

Постатейные вычеты представляют собой проблемные налоговые субсидии, которые необходимо закрыть.Например, удержание процентов по ипотеке часто превозносится как способ помочь семьям среднего класса позволить себе приобретение жилья, а благотворительные отчисления рекламируются как стимулирующие подарки благотворительным организациям. Но маленький грязный секрет заключается в том, что детализированные вычеты в первую очередь приносят пользу домохозяйствам с более высоким доходом, но в значительной степени не достигают поставленных целей.

отчет 5 февраля 2020Постатейные отчисления: изучение ландшафта, изучение реформ

Постатейные вычеты штатов обычно построены по образцу федерального закона, хотя почти каждый штат вносит существенные изменения в меню доступных вычетов или в степень, в которой эти вычеты разрешены.В этом отчете резюмируются ключевые детали детализированной политики вычетов в каждом штате и обсуждаются различные варианты реформирования этих вычетов с акцентом на уменьшение их регрессивного воздействия и сокращение их затрат для государственных бюджетов.

ITEP Работа в действии 26 сентября 2019Мэн достиг вехи в обеспечении справедливости в области налогообложения

Законодатели штата Мэн в этом году предприняли смелые шаги, чтобы сделать налоговую систему штата более справедливой. Их действия демонстрируют, что политическая воля может кардинально изменить ландшафт налоговой политики штата, чтобы улучшить экономическое благосостояние семей с низкими доходами, а также обеспечить более справедливую оплату для богатых.

блог 17 октября 2018Новый отчет показывает, что перевернутые государственные и местные налоговые системы сохраняются, что способствует неравенству в большинстве штатов

Государственные и местные налоговые системы в 45 штатах усугубляют неравенство доходов, делая доходы более неравными после уплаты налогов. Худшие из них указаны в отчете ITEP Terrible 10. Вашингтон, Техас, Флорида, Южная Дакота, Невада, Теннесси, Пенсильвания, Иллинойс, Оклахома и Вайоминг удостоены сомнительной чести иметь самую регрессивную налоговую систему штатов и местных налогов в стране.Эти государства просят гораздо больше со своих жителей с низкими и средними доходами, чем со своих самых богатых налогоплательщиков.

ITEP Работа в действии 28 сентября 2018Отчет BTC: изменение верхнего предела ставки подоходного налога дорого обходится налогоплательщикам и общинам.

Введение произвольного предела подоходного налога в Конституции Северной Каролины может существенно подорвать способность нашего штата финансировать наши школы, дороги и здравоохранение, а также поднять стоимость заимствований.Все это может произойти, даже если налоговая нагрузка еще больше переместится на налогоплательщиков со средним и низким доходом, а налогоплательщики штата с самым высоким доходом — верхний 1 процент — по-прежнему будут получать выгоду от недавних налоговых изменений с 2013 года.

отчет 17 сентября 2018Налоговые кодексы штатов как инструмент борьбы с бедностью: обновленная информация о четырех ключевых стратегиях во всех 50 штатах за 2018 г.

В этом отчете представлен всесторонний обзор налоговой политики по борьбе с бедностью, дан обзор решений по налоговой политике, принятых в штатах в 2018 году, и предложены рекомендации, которые следует учитывать каждому штату, чтобы помочь семьям выбраться из бедности.Государства могут начать свои усилия по борьбе с бедностью, приняв одну или несколько из четырех проверенных и эффективных налоговых стратегий для сокращения доли налогов, уплачиваемых семьями с низким и средним доходом: налоговые льготы штата на заработанный доход, автоматические выключатели налога на имущество, целевые низкоуровневые налоговые льготы. подоходные льготы и налоговые льготы на детей.

краткий 17 сентября 2018Вознаграждение за труд за счет государственных налоговых льгот в 2018 году

Налоговый кредит на заработанный доход (EITC) — это политика, разработанная для увеличения заработка низкооплачиваемых работников и компенсации некоторых из уплачиваемых ими налогов, предоставляя возможность нуждающимся семьям подняться и выбраться из бедности на пути к реальной экономической безопасности.Федеральный EITC спас миллионы американцев от бедности с момента его принятия в середине 1970-х годов. За последние несколько десятилетий эффективность EITC возросла, поскольку многие государства приняли, а затем увеличили свои собственные кредиты. Эффективность EITC как политики борьбы с бедностью может быть повышена за счет увеличения кредита как на федеральном уровне, так и на уровне штатов. С этой целью в данном аналитическом обзоре содержится обзор EITC на федеральном уровне и уровне штатов и освещаются последние тенденции по укреплению этих кредитов.

краткий 17 сентября 2018Снижение стоимости ухода за детьми с помощью кодексов государственных налогов в 2018 году

Семьи, живущие в бедности, направляют более 30 процентов своего дохода на уход за детьми по сравнению с примерно 6 процентами в семьях, живущих в бедности не менее 200 процентов. Большинству семей с детьми необходим один или несколько источников дохода, чтобы сводить концы с концами, а это означает, что расходы по уходу за детьми становятся все более неизбежными и недоступными по цене. В этой аналитической записке рассматриваются инструменты налоговой политики штата, которые можно использовать для повышения доступности ухода за детьми: налоговый кредит по уходу за иждивенцами, созданный по образцу федеральной программы, и вычет на расходы по уходу за ребенком.

отчет 23 августа 2018Свидетельство ITEP «Относительно окончательного отчета целевой группы по налоговой реформе и освобождению от налогов в Арканзасе»

Прочтите свидетельские показания в формате PDF. ПИСЬМЕННОЕ СВИДЕТЕЛЬСТВО, ПРЕДСТАВЛЕННОЕ: АРКАНЗСКОЙ НАЛОГОВОЙ РЕФОРМЕ И ПОМОЩЬЮ ЗАДАЧИ Лайза Кристенсен Гри, старший аналитик государственной налоговой политики Институт налоговой и экономической политики…

блог 15 мая 2018Марш учителей Северной Каролины, посвященный Роли и вызвавшему их снижению налогов

И снова учителя государственных школ выступают за образование и выступают против безответственного, чрезмерно высокого снижения налогов, которое лишает штаты доходов, необходимых им для достаточного финансирования государственных услуг, включая образование.

блог 1 мая 2018 г.Недавно обнародованная избирательная инициатива направлена на обложение налогом 1% населения Аризоны на финансирование образования