Сдаем отчетность на сайте Налог. ру

- Без посредников

- Условно бесплатно

- Будут доп. траты

Как отправлять отчеты, подготовленные в своей бухгалтерской программе?

В личном кабинете на сайте ФНС можно отправлять отчеты, подготовленные в любой другой программе учета (1С, Бухсофт, Контур, Инфо-Предприятие и другие). Но эти отчеты обязательно «пропускать» через программу «Налогоплательщик ЮЛ», ведь именно в ней формируется транспортный контейнер – обязательное условие для отправки отчетов через nalog.ru.

Программу «Налогоплательщик ЮЛ» можно бесплатно скачать на сайте налоговой, инструкция по работе прилагается к установочному файлу. Там же выкладываются обновления к программе – обновлять ее мы рекомендуем перед каждым отчетным периодом.

После формирования отчета и выгрузки его из «Налогоплательщика», необходимо:

- Зайти в личный кабинет на сайте ФНС.

- Перейти в раздел «Представление налоговой и бухгалтерской отчетности в электронном виде»:

- Пройти процедуру технической проверки условий работы с сервисом.

- Установлена ли ЭЦП.

- Осуществлен ли вход из браузера Internet Explorer.

- Есть ли средство криптозащиты.

- Установлена ли на компьютере нужная версия операционной системы Windows.

- Когда проверка будет пройдена, вы увидите на экране 4 зеленые галочки. В этом окне нужно будет нажать на кнопку «Начать работу с сервисом».

- При самом первом входе в личный кабинет требуется обязательно заполнить «Профиль пользователя» – название компании, ИНН, КПП. В дальнейшем этот шаг будет отсутствовать.

- Теперь можно открыть основной интерфейс личного кабинета. Здесь все просто:

- В пункте меню «Загрузка файла» необходимо загрузить заранее приготовленный файл с отчетом. Это будет тот самый файл в формате xml, пропущенный через программу «Налогоплательщик ЮЛ». Нажимайте на кнопку «Отправить» – и начнется передача файла. После этого личный кабинет автоматически переадресует вас на страницу проверки статуса отчета.

Здесь можно будет увидеть свежий отчет (и все ранее загруженные отчеты тоже). Состояние у нового файла будет «в ожидании». После того, как состояние декларации изменится на «Завершено (успешно)», отчетность считается принятой.

Здесь можно будет увидеть свежий отчет (и все ранее загруженные отчеты тоже). Состояние у нового файла будет «в ожидании». После того, как состояние декларации изменится на «Завершено (успешно)», отчетность считается принятой.

Читайте также:

Как отправлять отчеты, если своей программы для их формирования нет?

Сформировать отчеты можно в программе «Налогоплательщик ЮЛ». Это придется делать вручную, но зато бесплатно.

Как мы уже писали выше, скачать программу можно на сайте ФНС вместе с инструкцией по работе в ней.

Как следить за состоянием отправки отчета и получать подтверждения?

Все сданные через личный кабинет ФНС отчеты отображаются в пункте меню «Список переданных файлов»:

По каждому отчету можно подсмотреть подробности, нажав на ссылку в столбце «Состояние». Здесь будут видны все детали, а также можно скачать документы-подтверждения или справку от отказе:

Можно ли переписываться с налоговой через личный кабинет?

На сайте nalog. ru говорится о том, что через личный кабинет также можно:

ru говорится о том, что через личный кабинет также можно:

- Делать запросы в налоговую по задолженности перед бюджетом, по переплатам, зачете и возврате переплат и т.п.

- Получать выписку из ЕГРН в отношении самого себя.

- Сверяться с налоговой по состоянию расчетов по налогам, пеням, штрафам и т.п.

- Отправлять в ФНС заявления на уточнение невыясненного платежа, платежных документов (если в них вы нашли ошибки самостоятельно), заявления о зачете/возврате переплаты.

- Подавать документы на регистрацию юрлица, внесение изменений в ЕГРЮЛ, постановку на учет обособленных подразделений и снятие их с учета, постановку на учет в качестве плательщиков ЕНВД.

Сдача налоговой отчетности через интернет

Составление отчетности в Контур Экстерн

Каждый налогоплательщик должен строго придерживаться правил формирования и сроков сдачи налоговой отчетности. При наличии ошибок в декларациях, представлении неполных или некорректных сведений, а также нарушении регламентированных сроков на ЮЛ или ИП может быть наложен штраф или заблокирован расчетный счет.

Избежать риска ошибок при заполнении, всегда работать с актуальными формами отчетных документов, а также получить возможность всегда вовремя и мгновенно сдавать отчетность в ФНС поможет система Контур Экстерн.

Контур Экстерн – это лучший помощник бухгалтера на любом предприятии. Система подходит юридическим лицам и индивидуальным предпринимателям, малым, средним и крупным предприятиям, акционерным обществам и обществам с ограниченной ответственностью, вне зависимости от сферы деятельности и используемой системы налогообложения.

Возможности и преимущества Контур Экстерн

Отчетность в любые инстанции

Контур Экстерн позволяет формировать и сдавать электронную отчетность в любые контролирующие органы: ИФНС, Фонд социального страхования, Пенсионный фонд, Росалкогольрегулирование, Росприроднадзор.

Формирование отчетов за филиалы и подразделения

Подготавливать и сдавать налоговую отчетность можно централизованно – одновременно за все филиалы и подразделения организации.

Обслуживание нескольких организаций

Контур Экстрен оптимально приспособлен для ведения и сдачи отчетности нескольких компаний. Удобная сводная таблица позволяет бухгалтеру отслеживать, когда и какие именно отчеты необходимо подготовить по каждому ЮЛ.

Переписка в ИФНС

Вы можете организовать электронный документооборот с ФНС или другими контролирующими органами прямо в системе Контур Экстерн. Бухгалтер сможет быстро получать различные справки, разъяснения, акты сверки по расчетам с бюджетом.

Автоматическое формирование платежных поручений

Система сама подготовит платежные поручения для оплаты налогов согласно данным из сформированных деклараций.

Нет привязки к определенному компьютеру

Контур Экстерн – это онлайн-сервис, к которому можно получить доступ с любого устройства с выходом в интернет. Бухгалтер сможет сформировать и вовремя сдать отчетность в ИФНС, даже если находится в командировке или отпуске.

Не нужно обновлять

Вам не нужно следить за актуальностью форм отчетных документов и самостоятельно обновлять Контур Экстерн. Система обновляется автоматически, всегда содержит корректные формы деклараций и других документов.

Пользоваться сервисом сможет даже бухгалтер с базовыми навыками. Контур Экстерн имеет простой и интуитивно понятный интерфейс.

Полная интеграция с 1С

Специальный модуль для Контур Экстрен позволит бухгалтеру работать в привычной программе ведения бухучета – 1С:Предприятие. Он позволяет быстро формировать, редактировать и сдавать отчетность непосредственно из 1С.

Отчетность без ошибок

Система автоматически проверяет подготовленные отчеты на предмет ошибок и указывает на них пользователю. Вы можете быть уверены, что любые декларации будут приняты с первого раза.

Проверка контрагентов онлайн

Проверяйте благонадежность контрагентов в режиме реального времени. Вы можете запрашивать и получать выписки из ЕГРЮЛ или ЕГРИП непосредственно через Контур Экстерн.

Вы можете запрашивать и получать выписки из ЕГРЮЛ или ЕГРИП непосредственно через Контур Экстерн.

Сдача отчетности через Интернет в Тюмени | «Русская компания»

Многие помнят, каким длительным и трудоемким процессом была не так давно сдача отчетности в налоговую инспекцию, причем значительную часть времени занимало ожидание в очереди.Принятие в 2002 году закона № 1-ФЗ от 10.01.2002 «Об электронной цифровой подписи», разрешающего отправку отчетности через интернет без дублирования на бумаге очень упростило сдачу налоговой отчетности. В Тюмени все большее количество бухгалтерских служб предприятий понимает преимущество сдачи отчетности через интернет. А к 2015 году абсолютно все организации будут обязаны сдавать бухгалтерскую и налоговую отчетность только в электронном виде.

Сдача отчетности через Интернет в Тюмени имеет немало преимуществ. Это, в первую очередь, возможность быстро и просто отправлять документацию в любые контролирующие органы в любое, а не только в приемное время. Согласно закону,

Согласно закону,

Программы, обеспечивающие сдачу отчетности через Интернет в Тюмени, гарантируют юридическую чистоту документооборота и защиту от несанкционированного доступа.

ООО «Русская компания» является лицензированным и сертифицированным спецоператором связи и входит в список удостоверяющих центров, аккредитованных соответствующими госорганами РФ. ООО «Русская компания» предлагает комплекс услуг электронной отчетности — сдачу отчетности через Интернет в Тюмени посредством программного обеспечения СБИС Электронная Отчетность с профессиональным сопровождением. Комплекс программного обеспечения СБИС Электронная отчетность отвечает всем требованиям, предъявляемым к сдаче отчетности через Интернет в Тюмени.

История возникновения и развития электронной отчетности

Впервые сдача налоговой отчетности по каналам связи была опробована в США, в 1986 г.

В первом эксперименте участвовало три города. В следующем году в него включилось еще четыре. В 1988 году в программе участвовало уже 14 штатов. Подобный успех стал возможным благодаря идее привлечь частные компании. Уже тогда отчеты поступали в главный государственный налоговый орган – Службу внутренних доходов (IRS) — от авторизованных посредников (обычно аудиторских компаний), к чьим услугам по формированию отчетности традиционно прибегают американцы. Сформированный отчет посредник отправлял в местное отделение IRS, за что взимал плату. Однако после отправки отчета в электронном виде, налогоплательщикам приходилось распечатывать свои формы, подписывать их и посылать по почте письмом. К тому же в первые годы IRS не имела технической возможности переправлять отчеты из региональных отделений в Вашингтонский штаб через Интернет — вся информация копировалась на магнитные ленты и доставлялась по почте.

Настоящим толчком развития системы, позволившим обеспечить широкий охват налогоплательщиков данной услугой, стала разработка крупными информационными компаниями программного обеспечения для подготовки и отправки отчетности. Качественные продукты повысили удобство пользования и уровень подключений.

Качественные продукты повысили удобство пользования и уровень подключений.

Под конец 90-х налогоплательщики получили возможность, используя одобренное IRS программное обеспечение, отправлять отчеты из дома через специализированных операторов связи. Операторы обеспечивали техническую поддержку и играли роль арбитра и защищали интересы налогоплательщика в спорах между гражданином и государством. В 1998 году 500000 отчетов было отправлено из дома. Через год цифра достигла 2,5 млн.

Вслед за США преимуществами электронного взаимодействия налоговых органов и граждан воспользовались и другие страны. Налогоплательщики Канады, Германии, Великобритании, Австралии и многих других стран, список которых постоянно растет, подготавливают и передают свои отчеты электронно с помощью программных разработок частных компаний.

Прайс-лист на услуги электронной отчетности

Сроки обработки налоговых отчетов контролирующими органами

СБиС налоговая отчетность через интернет и сроки обработки отчетов

В процессе документооборота по каждому отправленному через СБИС++ отчету Вы получаете ряд юридически значимых документов от оператора (Компании «Тензор») и контролирующего органа. Для того, чтобы обновить информацию о пришедших ответах, необходимо нажать кнопку «Получить ответы», находящуюся в правом нижнем углу программы (Рис. 1).

Для того, чтобы обновить информацию о пришедших ответах, необходимо нажать кнопку «Получить ответы», находящуюся в правом нижнем углу программы (Рис. 1).

Рис. 1

Все ответы хранятся вместе с отправленным отчетом. Для их просмотра:

- Откройте нужный отчет клавишей <Enter> или двойным кликом мыши.

- На вкладке «Прохождение», появившейся после отправки отчета, Вы увидите полученные ответы от оператора связи и гос. органа. Кликните по названию интересующего документа (Рис.2).

Скачать документы

Рис. 2

Документ откроется в отдельном окне.

Рассмотрим подробнее виды ответов и сроки, в течение которых должен предоставить ответ тот или иной контролирующий орган.

В соответствии с Приказом ФНС России № ММ-7-6/534@ от 02.11.2009, в течение 2-х часов после отправки отчета в ФНС Вы получаете Подтверждение даты отправки от спецоператора (Компании «Тензор»). В большинстве случаев, если нет сбоев в соединении Вашего рабочего места с сетью Интернет, Вы получите Подтверждение в течение нескольких секунд. Именно дата, указанная в этом Подтверждении, и является датой подачи отчета (аналогично почтовому штемпелю в бумажном документообороте).

В большинстве случаев, если нет сбоев в соединении Вашего рабочего места с сетью Интернет, Вы получите Подтверждение в течение нескольких секунд. Именно дата, указанная в этом Подтверждении, и является датой подачи отчета (аналогично почтовому штемпелю в бумажном документообороте).

Затем, не позднее следующего рабочего дня после отправки налоговой декларации (бухгалтерской отчетности) налогоплательщик последовательно получает следующие документы от налоговой инспекции (Рис.3):

Рис. 3

- Извещение о получении;

- Квитанция о приеме – документ, который свидетельствует, что отчет прошел форматно-логическую проверку. Квитанция подтверждает факт исполнения налогоплательщиком своей обязанности по представлению отчетности, но не является подтверждением того, что отчет сдан. Если представленный отчет не прошел проверку на соответствие формату, то вместо квитанции о приеме, налогоплательщик получает Уведомление об отказе с указанием причин отказа.

Это означает, что отчет не принят. Необходимо исправить ошибки и повторить отправку отчета.

Это означает, что отчет не принят. Необходимо исправить ошибки и повторить отправку отчета. - Извещение о вводе – документ, подтверждающий факт переноса данных отчета в информационные ресурсы налогового органа. Именно этот документ означает то, что ваш отчет принят. Если в отчете содержатся ошибки, то налоговая инспекция высылает в адрес налогоплательщика Уведомление об уточнении, в котором указываются ошибки и содержится сообщение о необходимости представления пояснений или внесения соответствующих исправлений. Это означает, что отчет принят, но требуются уточнения. Необходимо сформировать и отправить корректирующий отчет с необходимыми уточнениями.

Мы рекомендуем отправлять отчетность в ФНС за 2 рабочих дня до истечения сроков подачи отчетности, чтобы иметь возможность представить в срок отчет с исправлениями.

Электронная отчетность в Пенсионный Фонд через СБИС.

При отправке отчетности в Пенсионный Фонд, согласно Распоряжению Правления ПФ РФ № 190р от 11. 10.2007, оператор не формирует Подтверждение, в отличие от передачи отчетности в ФНС, а только передает отчетность в отделение ПФ РФ.

10.2007, оператор не формирует Подтверждение, в отличие от передачи отчетности в ФНС, а только передает отчетность в отделение ПФ РФ.

Согласно Информации Пенсионного фонда России от 20 мая 2011 г. «Изменения в порядке представления страхователями отчетности по персонифицированному учету и страховым взносам в органы ПФР в 2011 году в электронном виде», Пенсионный фонд в течение 4 рабочих дней отправляет страхователю квитанцию о получении файла (отчета). Наличие квитанции свидетельствует о том, что отчет был получен Пенсионным фондом, но еще не проверен.

Далее, Пенсионный фонд, проверив файл с отчетом, в течение еще 6-ти рабочих дней формирует протокол проверки (Рис. 4).

Рис. 4

Протокол может быть двух видов:

- Положительный протокол свидетельствует об успешной сдаче отчетности. В случае получения положительного протокола, датой представления отчетности является дата формирования квитанции о доставке.

- Отрицательный протокол говорит о том, что при проверке были найдены ошибки. Электронная отчетность не представлена. В случае получения отрицательного протокола необходимо исправить ошибки и повторно отправить сведения.

Таким образом, суммарно весь цикл может занять 10 рабочих дней. Поэтому, чтобы иметь возможность, в случае обнаружения ошибок, отправить сведения повторно, старайтесь отправить отчет не позднее, чем за 10 рабочих дней до окончания срока отчетности.

Электронная отчетность в

Фонд социального страхования Российской Федерации (ФСС) через СБИС.В соответствии с приказом ФСС РФ от 12.02.2010 г. № 19, отправленный отчет передается на шлюз ФСС, а затем обрабатывается в течение 24 часов с момента получения (Рис. 5).

Рис. 5.

После обработки Вы получаете Квитанцию либо протокол проверки.

- Квитанция свидетельствует о том, что контроль на шлюзе успешно пройден, расчет считается представленным.

- Протокол проверки свидетельствует о том, что отчет не прошел первичный контроль на соответствие файла электронному формату и корректность ЭЦП. Расчет считается не представленным. Необходимо исправить ошибки и выслать расчет заново. При этом датой представления расчета будет считаться дата получения Фондом уже исправленного расчета, успешно прошедшего этапы контроля.

Поэтому рекомендуем отправлять отчеты в ФСС за 48 часов до окончания срока отчетности, чтобы иметь возможность представить в срок отчет с исправлениями.

Электронная отчетность в Росстат через СБИС.

В соответствии с приказом Росстата №370 от 27 октября 2010 г., в течение 1-го рабочего дня с момента отправки отчета, абоненту высылается:

- Подтверждение спецоператора (Компании «Тензор»), содержащее дату отправки статистических данных (обычно поступает в течение нескольких секунд).

- Квитанция (извещение) о получении первичных статистических данных, формируемое Территориальным Органом Государственной Статистики (ТОГС).

Затем, в течение 2-х рабочих дней с момента получения отчета, ТОГС проверяет полученные от абонента данные и формирует один из документов (Рис. 6):

- Положительный протокол (уведомление о приеме в обработку) — подтверждает факт представления отчетности. Отчет принят.

- Отрицательный протокол (уведомление об ошибке, о несоответствии формату) — содержит описание причин, по которым статистические данные не были приняты. В этом случае следует сформировать отчет, содержащий исправленные данные, и повторно выслать его в адрес ТОГС.

Рис. 6

Таким образом, рекомендуется отправлять отчеты в органы статистики за 4 рабочих дня, чтобы иметь возможность исправить ошибки и отправить отчет повторно в срок.

И еще раз напоминаем: для того, чтобы проверить наличие ответов от оператора или налоговой инспекции, нужно нажать «Получить ответы». Если какой-либо ответ не пришел в установленный срок, свяжитесь с техподдержкой СБиС:

+7 (495) 956-08-80 – доступна в рабочие дни,

+7 (495) 988-37-95 – федеральная тех.поддержка, доступна круглосуточно без выходных.

Начните работать со СБИС++

ПРЯМО СЕЙЧАС!

Налоговая отчётность — Ontax.ru = Отчётность через интернет!

СБИС++Электронная отчётность, в отличие от большинства аналогичных программ, не просто программа для отправки уже сформированных отчётов. СБИС — это полноценная система для управления вашей регламентированной отчётностью!

С использованием СБИС вы сможете в удобном виде создавать и заполнять налоговые декларации, получите мощные средства по проверке и анализу вашей отчётности, а также сможете отправлять подготовленные отчёты в налоговые органы буквально нажатием одной кнопки.

Даже беглого взгляда на главное окно работы с налоговой отчётностью достаточно, чтобы оценить, насколько это просто и удобно — сдавать отчётность со СБИС.

Вам теперь не нужно долго изучать руководство пользователя или «лазить» по сложным и запутанным меню. Все, что вам необходимо для работы с отчётностью, вынесено на экран в удобном и наглядном виде.

СБИС++ это современная, технологичная, удобная и, наконец, модная программа для подготовки и сдачи налоговой и бухгалтерской отчётности. Судите сами, в настоящее время бухгалтеры более чем в 75 регионах России от Калининграда до Камчатки выбрали СБИС++. При этом количество подключенных налоговых уже более 500! Присоединяйтесь к нам, не пожалеете точно!

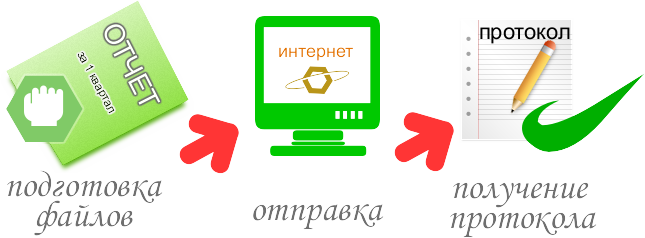

Создать и отправить отчёт? Нет ничего проще, чем СБИС!

Вы уже, наверное, заметили, что в верхней части рабочего окна СБиС указана чёткая последовательность шагов, необходимых для сдачи отчётности. Со СБИС вы ничего не забудете и не перепутаете! Действительно, для того чтобы создать и сдать декларацию, вам необходимо сделать всего 4 действия.

1 Выбрать плательщика и периодВ СБиС вы сможете готовить отчётность для всех юридических лиц, входящих в состав вашего холдинга, и даже для ИП, оформленного на директора. Соответственно, перед тем как создать отчёт, вам необходимо выбрать юридическое или физическое лицо, по которому будет формироваться декларация. В СБИС вся отчётность для удобства разбита по периодам, поэтому необходимо выбрать отчётный период, за который будет предоставляться декларация.

2 Создать или загрузить отчётИспользуя СБИС, создавать декларации проще простого. Просто выбираете необходимую форму и все! Но СБИС был бы не СБИС, если бы не создал вам и здесь дополнительные удобства. Во-первых, возможность загрузить отчёты в стандартном формате из любой бухгалтерской программы и даже из Excel или dbf-файла! Во-вторых, создание корректирующей декларации на основе ранее созданной, с автоматическим переносом всех цифр. Вам не нужно набивать весь отчёт заново, достаточно лишь поправить корректируемые строки.

3 Передать отчёт на подписьСБИС — это система для отправки отчётности по каналам связи или, проще говоря, по интернету. При работе в СБИС мы не заставляем вас изучать почтовые протоколы, осваивать азы электронной почты и другие сложные и не очень нужные вещи. Для того, чтобы выгрузить отчёт в файл, создать электронное письмо, прикрепить файл к письму и т. д. вам достаточно просто выбрать отчёт и нажать кнопку «Передать на подпись»! Мы уважаем ваше время, поэтому СБИС сделает все сложные технические действия за вас!

4 Подписать и отправить отчёт в налоговуюВообще порядок документооборота между налогоплательщиком и налоговой инспекцией при сдаче отчётности через интернет закреплён законодательно и достаточно сложен. Но с использованием СБИС он не вызовет у вас сложностей. Все необходимые этапы документооборота проходят автоматически. Всё, что вам необходимо, 5 минут терпения! СБИС сам отправит письмо с отчётом, получит квитанцию о доставке письма и протокол проверки отчёта из налоговой инспекции.

Отчетность через Интернет в ФНС (налоговая), ПФР (пенсионный фонд), ФСС (страхование), Росстат (статистика) в Калининграде. Электронная подпись для отчетности в Калининграде. Программа для сдачи отчетности в Калининграде

Сдавайте отчетность через Интернет

Тарифные планы для сдачи отчетности

1С СПРИНТЕР ОНЛАЙН СПРИНТЕР ПК СПРИНТЕР для физических и юридических лиц ПК СПРИНТЕР для налоговых представителейКак подключиться?

По всем вопросам по подключению обращаться по телефону 777-880(311)

Где получить ЭЦП для сдачи отчетности в контролирующие органы в Калининграде?

В Удостоверяющем центре ООО «ЮЕС-Консалт» (по адресу: г. Калининград, ул. Толбухина, 29) получение ЭЦП – это минимум затрат времени и финансов.

Более подробная информация по телефону в Калининграде: 777-880 доб. 3

ЭЦП для участия в торгах и аукционах

Наши ключи электронной подписи принимаются более чем 120 электронными торговыми площадками РФ, в том числе по гос заказупкам, коммерческим торгам и по реализации имущества банкротов

ПодробностиЭЦП для Заказчиков по 223-ФЗ

Наши ключи электронной подписи принимаются для работы Заказчиков на Общероссийском официальном сайте РФ по размещению информации о закупках отдельными видами юридических лиц zakupki.gov.ru/223

ПодробностиЭЦП для ГИС ЖКХ

Наши ключи электронной подписи принимаются для работы органов гос. жилищного надзора, УК, ТСЖ, ЖСК, ЖК на официальном сайте dom.gosuslugi.ru

ПодробностиЭЦП для ФСРАР

Наши ключи электронной подписи принимаются для подачи деклараций в Росалкогольрегулирование (ФСРАР) https://service.fsrar.ru

ПодробностиЭЦП для Росреестра

Наши ключи электронной подписи принимаются для работы с порталом Федеральной службы государственной регистрации, кадастра и картографии https://portal.rosreestr.ru

ПодробностиЭЦП для ЕФРС

Наши ключи электронной подписи принимаются для публикования сведений о факта деятельности юридических лиц (ЕФРС) http://fedresurs.ru

ПодробностиЭЦП для Росимущества

Наши ключи электронной подписи принимаются для работы с Межведомственным порталом по управлению государственной собственностью mvp.rosim.ru

ПодробностиЭЦП для ФСФР

Наши ключи электронной подписи принимаются для взаимодействия с Федеральной службой по финансовым рынкам

ПодробностиЭЦП для ЕАИС ФСТ

Наши ключи электронной подписи принимаются для взаимодействия с Единой информационно аналитической системой «ФСТ России — РЭК — субъекты регулирования»

ПодробностиЭЦП для документооборота

Наши ключи электронной подписи принимаются для ведения юридически значимого электронного документооборота между юридическими лицами

ПодробностиЭЦП для портала гос. услуг

Наши ключи электронной подписи принимаются для работы с Порталом Государственных и муниципальных услуг gosuslugi.ru

ПодробностиЭлектронная отчетность через интернет | ИнформТоргСервис

Что такое электронная отчетность?

В наш век высоких технологий вся отчетность организации создается на компьютере. Для сдачи отчетности в контролирующие органы бухгалтерам необходимо было раньше сохранять отчеты на носителях (бумага, диски и т.п.) и физически осуществлять их доставку. Облачный сервис нового поколения «Декларация.Online» – даёт возможность сдавать отчетность быстро, удобно и легко , не покидая рабочего места и выгружая отчеты практически из любой программы.

Электронная отчетность передается по каналам сети Интернет.

Зачем нужна отчетность через интернет?

Не секрет, что время сдачи годовой и квартальной бухгалтерской и налоговой отчетности организации это «особый» период в жизни любого бухгалтера. Серьёзные временные затраты связанны не только с корректным заполнением периодически меняющихся форм отчетности, но и непосредственно с механизмом сдачи отчетности.

Надо сказать, что электронная сдача отчетности через интернет – не панацея. Однако если сроки сдачи налоговой отчетности поджимают, мы однозначно поможем упростить а, следовательно, и ускорить этот трудоёмкий процесс. Именно поэтому мы хотим и готовы предложить вам систему сдачи электронной отчетности через интернет «Декларация.Online».

Согласитесь, бумажная волокита и «горящие» сроки отнюдь не способствует спокойной работе с бухгалтерскими документами.

Преимущества сдачи отчетности в электронном виде

На сегодняшний день Облачный сервис нового поколения «Декларация.Online» – это одно из основных и наиболее доступных средств дистанционной сдачи электронной отчетности в России. Преимущества системы сдачи отчетности в электронном виде перед классическим «бумажным» методом очевидны:

Для работы с Облачным сервисом «Декларация.Online» не требуется никаких дополнительных навыков. Никакого дополнительного обучения, работа в облачном сервисе рассчитана на среднего пользователя.

Для того чтобы начать работу в «Декларация.Online» нет необходимости дожидаться программиста. Просто зарегистрируйтесь в сервисе, подключите электронную подпись и электронная отчетность готова к использованию.

Перед началом процесса заполнения электронной отчетности нет необходимости уточнять, не изменилась ли форма сдачи отчетности. Можно смело забыть об этом, так как все обновления уже установлены в системе автоматически.

Полное отсутствие бумажной волокиты. Вся отчетность в электронном виде. Никаких печатей и подписей. Никаких пачек бумаги на распечатку и перепечатывание.

Электронная отчетность через интернет — «Декларация.Online» полностью поддерживает «1С». Поэтому для заполнения формы вам нужно будет просто выгрузить скомплектованную отчетность из программы. При выгрузке из «1С» вся отчетность автоматически проходит контроль на правильность заполнения форм.

Вас больше не интересует график работы контролирующих органов. Последний срок сдачи отчетности истекает через пару часов? Налоговая отчетность через интернет можно отправлять круглосуточно.

Никаких очередей. Никаких поездок и, соответственно, транспортных расходов. Вам больше не нужно никуда ничего везти. Вам вообще можно не выходить из кабинета. Просто заполнить и отправить. С помощью облачного сервиса Декларация.Online электронная отчетность может быть доставлена в ФНС, ПФР, ФСС, Росстат.

Вас беспокоит конфиденциальность? Электронная отчетность передается через интернет в зашифрованном виде, что полностью исключает любые возможности утечки информации.

Вся передаваемая информация имеет юридическую силу, которая обеспечивается электронной подписью.

Сервис сдачи электронной отчетности Декларация.Online. При разработке облачного сервиса разработчики учли все нюансы и «подводные камни» ориентируясь на самый начальный уровень знания ПК. Поэтому с данным сервисом, электронная отчетность для Вас станет понятной и простой.

Запуск системы не подразумевает присутствия специалиста. Вы проводите регистрацию на сервисе, подключаете электронную подпись,создаёте заявку в системе,после её одобрения вы может приступать к работе.

Итак, после оплаты, всё, что от Вас требуется – это войти в облачный сервис.

Интернет отчетность позволяет бухгалтерам работать в нормальном режиме, даже в периоды сдачи отчетности.

Электронная сдача отчетности – это единственная возможность сдавать бухгалтерскую и налоговою отчетность через интернет точно в срок и с гарантией корректного заполнения всех документов.

онлайн-заказов — Техасские закупщики и продавцы

Онлайн-покупатели должны платить налог с продаж и использование налогооблагаемых товаров, доставленных или ввезенных в Техас.

Закупки за пределами штата, отправленные или доставленные в Техас

Когда покупатель из Техаса покупает облагаемый налогом товар в Интернете у продавца, который не взимает налог с продаж штата Техас, покупатель должен уплатить налог за использование. Налог на использование является дополнительным к налогу с продаж. Налог на использование взимается с облагаемых налогом товаров, приобретенных в Интернете и отправленных или доставленных в Техас, а любые расходы по доставке и транспортировке являются частью продажной цены.Налог на использование зависит от места, где вы впервые получаете, храните или используете товар. Вы можете проверить налоговую ставку для конкретного адреса с помощью нашего локатора налоговых ставок.

Если продавец не взимает техасский налог, вы можете сообщить об этом непосредственно в наш офис. Если у вас нет разрешения на налог с продаж, вы можете заполнить налоговую декларацию (PDF). Если у вас есть разрешение на налог с продаж, налог на использование указывается в разделе «налогооблагаемые покупки» (пункт 3) вашей налоговой декларации. Налог на использование денежных переводов защищает розничных торговцев в штате Техас от недобросовестной конкуренции со стороны продавцов за пределами штата, которые могут не собирать налог Техаса.

Кредит для уплаты налога другому государству

Если вы приобрели предмет и привезли его в Техас, вы должны заплатить налог за использование. Вы можете взять кредит в счет причитающегося налога на использование в Техасе, если вы уплатили налог с продаж другому штату.

Покупки у удаленных продавцов

Покупки, совершенные в Интернете у удаленных продавцов, физически не присутствующих в Техасе, облагаются налогом. Многие удаленные продавцы должны собирать, сообщать и перечислять соответствующий налог на использование облагаемых налогом товаров, поставляемых клиентам в Техасе.Цена включает все расходы на доставку и транспортировку. «Объекты налогообложения» включают все материальное личное имущество, а также налогооблагаемые услуги.

Покупатели должны знать, что удаленные продавцы могут выбрать сбор налогов на основе

Покупатели, которые платят налог за использование удаленным продавцам, используя единую местную ставку налога за использование, не должны платить дополнительный налог.

Если ставка единого местного налога на использование выше, чем ставка местного налога в месте нахождения покупателя, покупатель может подать заявление о возмещении разницы между ставкой единого местного налога на использование, уплачиваемой удаленному продавцу, и ставкой местного налога, которую он имел бы оплачиваются по месту их нахождения.Используйте форму 00-957 — Texas Claim for Refund (PDF), чтобы подать претензию.

Если удаленный продавец не взимает налог с продаж, покупатель должен уплатить налог за использование с цены облагаемого налогом товара. Покупатели могут сообщать о любых неполученных налогах на использование в форме 01-156 — , Техасская налоговая декларация (PDF).

Для получения дополнительной информации об удаленных продавцах посетите нашу веб-страницу удаленных продавцов.

DOR Налог на использование

Налог на использование является эквивалентом налога с продаж.Налог на использование должен быть оплачен, если налог с продаж Висконсина (штат и округ) не взимается и освобождение от налога не применяется. Если вы приобретаете налогооблагаемые товары у розничных торговцев, которые не взимают налог с продаж в Висконсине, или привозите налогооблагаемые товары в Висконсин из других штатов или зарубежных стран, вы должны платить налог за использование.

Висконсин допускает зачет налога с продаж, должным образом уплаченного в другом штате, в счет налога на использование.Если вы правильно уплатили налог с продаж в другом штате, уплаченный налог с продаж может быть использован для компенсации причитающегося налога на использование в Висконсине. См. Налоговый бюллетень штата Висконсин. # 157, стр. 28 для получения дополнительной информации. Примечание. Иностранные налоги и таможенные пошлины не подлежат оплате.

Что облагается налогом?

Все товары и услуги, облагаемые налогом в соответствии с законодательством штата Висконсин о налоге с продаж, также подлежат налогообложению.Налог на использование применяется только в том случае, если налог с продаж не уплачен. Следующие типы покупок облагаются налогом за пользование: покупки за пределами штата, доставка по каталогу, телетрансляции, аукционы, бесплатные «800» и покупки в Интернете.

Примеры облагаемые налогом предметы включают автомобили, бытовую технику, одежду, сигареты, мебель, ювелирные изделия, DVD-диски, мелодии звонков, компьютеры, предварительно записанное компьютерное программное обеспечение, а также музыку или загрузку видео. Примеры налогооблагаемых услуг включают услуги по ремонту вашего автомобиля, телевизора или компьютера.

Какая ставка налога на использование?

Ставка налога на использование штата составляет 5%, и если приобретенный предмет используется, хранится или потребляется в округе, который взимает окружной налог, вы также должны заплатить дополнительный окружной налог в размере 0,5%. Посмотреть общую ставка налога с продаж и использования для каждого округа.

| Граница ставки | Налоговая ставка |

|---|---|

| Граница ставки | Ставка налога |

| Государство | 5.0% |

| Уезд | 0,5% |

Пример: Вам доставили фотоаппарат на дом в округе Дейн. Ставка налога на использование составляет 5,5% (налог штата 5% плюс налог округа Дейн 0,5%).

Для получения дополнительной информации см. окружной налог с продаж и использования.

Каковы особые налоговые правила округа?

Как правило, если предмет приобретается в округе, который не принял окружной налог, а затем доставляется в налогооблагаемый округ, где он используется, хранится или потребляется, покупка не облагается окружным налогом на использование.

Исключения: Строительные материалы, титульные предметы и некоторые покупки нерезидентов:

Строительство материалы, приобретенные в округе, не принявшем окружной налог, а затем использованные для улучшения недвижимости в округе, принявшем уездный налог, подлежат обложению уездным налогом на использование. Для получения дополнительной информации см. Налоговый бюллетень штата Висконсин. # 157 или Публикация 207, Информация о налоге на продажи и использование для подрядчиков.

Приобретение автотранспортных средств, лодок, прогулочных транспортных средств, как определено в разд. 340.01 (48r), Wis. Stats., И самолеты облагаются налогом для целей округа с продаж и использования, в зависимости от округа, в котором объект находится. обычно сохраняется.

Покупка снегоходов, прицепов, полуприцепов, вездеходов, внедорожников и внедорожных мотоциклов облагается налогом для целей налога с продаж и использования в округе в зависимости от того, где покупатель получает товары во владение.

Продажа автомобилей, самолетов и кузовов грузовиков (включая полуприцепы) нерезидентам , которые не используют собственность, кроме как вывозить ее из Висконсина, освобождены от налога с продаж и использования в Висконсине.

Продажа лодок, прогулочных транспортных средств, как определено в разд. 340.01 (48r), Wis. Stats., Снегоходы, прицепы, вездеходы, внедорожники и внедорожные мотоциклы для нерезидентов облагаются налогом с продаж и использования штата Висконсин.

Для получения дополнительной информации см. Отчетность по налогу на продажи автомобилей, лодок, снегоходов, рекреационных транспортных средств, прицепов, полуприцепов, вездеходов и самолетов.

Что мне делать, если я покупаю налогооблагаемые товары или услуги у другой компании, занимающейся доставкой по почте, телеканала, интернет-продавца или интернет-аукциона, и продавец не взимает налог штата Висконсин?

Если вы покупаете товары или услуги для использования в Висконсине, вы должны отчитаться и уплатить налог за использование, как описано в Вопрос 11 ниже.

Может ли предприятие за пределами штата, такое как интернет-продавец, взимать налог на использование в Висконсине с облагаемых налогом товаров, которые отправляются по почте или доставляются в Висконсин?

Да. Если предприятие зарегистрировано для сбора налога на использование в Висконсине, оно должно взимать этот налог с вас. Если бизнес не зарегистрирован, вы должны сами отчитаться и уплатить налог за использование.

- До 1 октября 2018 г. — Когда розничный бизнес за пределами штата имеет физическое присутствие (например, магазин или склад) в Висконсине, по закону требуется зарегистрироваться и взимать налог штата Висконсин.Однако от компаний, занимающихся доставкой по почте, Интернет-компаний и других лиц, которые размещают рекламу в Висконсине, но не имеют физического присутствия в Висконсине, может не требоваться регистрация и сбор налогов штата Висконсин. Некоторые компании за пределами штата регистрируются и взимают налог за пользование в качестве вежливости по отношению к своим клиентам.

- 1 октября 2018 г. и позже — Висконсин требует, чтобы продавцы из других штатов без физического присутствия в Висконсине (удаленные продавцы) собирали и перечисляли налог с продаж или налог на использование с продаж налогооблагаемых продуктов и услуг в Висконсине.Однако удаленный продавец, единственным видом деятельности которого являются продажи в Висконсин, не обязан регистрироваться и взимать налог в Висконсине, если удаленный продавец соответствует исключению для мелких продавцов. Исключение для мелких продавцов применяется к удаленным продавцам, у которых (1) валовой объем продаж составляет 100 000 долларов или меньше и (2) менее 200 отдельных торговых операций как в предыдущем, так и в текущем году.

- С 20 февраля 2021 г. в исключение для мелких продавцов (2021 г., Висконсин, закон 1) были внесены поправки, устраняющие порог в 200 транзакций.В результате удаленный продавец должен собирать и перечислять налог с продаж или использования только в том случае, если его валовые продажи в Висконсине превышают 100 000 долларов США в предыдущем или текущем году.

Примечание: Покупатель должен сообщать и уплачивать налог на использование облагаемых налогом продуктов или услуг, если удаленный продавец не взимает налог.

Дополнительную информацию см. На веб-странице отдела. Удаленные продавцы — решение Wayfair.

Облагается ли налогооблагаемая услуга, оказываемая в другом штате, налогом за пользование?

Может быть. Например, житель Висконсина отправляет часы в другой штат для ремонта. Часы отремонтированы и отправлены обратно жителю Висконсина. Продавец не взимает налог. Резидент Висконсина должен уплатить налог за использование от общей стоимости ремонта (включая стоимость доставки, выставленную продавцом). Хотя ремонт производился за пределами Висконсина, житель Висконсина впервые воспользовался налогооблагаемой услугой в Висконсине.

Есть ли удобный способ отслеживать мои налогооблагаемые покупки в течение года?

Да. Департамент доходов штата Висконсин разработал бесплатную Используйте налоговый калькулятор (в виде таблицы Excel), чтобы помочь частным лицам и компаниям отслеживать и рассчитывать налог на использование, причитающийся Висконсину. Таблицу могут использовать люди, у которых на компьютерах установлено какое-либо программное обеспечение для работы с электронными таблицами (Excel, QuatroPro и т. Д.).

На какую сумму следует рассчитывать налог за пользование?

Рассчитайте налог на использование, умножив общую стоимость приобретенных налогооблагаемых товаров или услуг, включая отдельно указанные расходы, такие как доставка и обработка, на ставку налога.

Как я могу заплатить налог за использование?

Физические лица имеют два варианта уплаты налога за пользование в Висконсине.

Физические лица могут платить налог за пользование Налоговая декларация штата Висконсин (форма 1 или 1NPR). Строка под названием «Налог с продаж и использования, подлежащий уплате за Интернет, доставку по почте или другие покупки за пределами штата» в декларации о доходах в Висконсине позволяет физическим лицам сообщать о своих ежегодных налоговых обязательствах, или

Физические лица могут отчитываться и платить использовать налог ежеквартально на Форма UT-5 штата Висконсин, налоговая декларация потребителей.

Компании имеют два варианта уплаты налога за пользование в Висконсине.

Компания может уплачивать налог за использование в своей налоговой декларации по продажам и использованию в штате Висконсин, или

Компания может отчитываться и платить налог за использование ежеквартально в Форма UT-5 штата Висконсин, налоговая декларация потребителей.

Что произойдет, если я не заплачу задолженность по налогу на использование?

Если вы не уплачиваете причитающийся налог за использование, в дополнение к налогу за использование с вас могут взиматься пени и штрафы.

Департамент проверяет предприятия и заключает соглашения с другими штатами, чтобы гарантировать, что налог на использование, причитающийся с физических и юридических лиц на закупки за пределами штата, перечисляется департаменту.

Часто задаваемые вопросы о налоге на использование

Что такое налог за использование?

Налог на использование — это налог, взимаемый с покупки, аренды и сдачи внаем материального личного имущества и определенного цифрового имущества, приобретенного, сданного в аренду или арендованного внутри или за пределами этого штата для хранения, использования или потребления в Северной Каролине.Налог за использование также взимается с налогооблагаемых услуг, предоставляемых Северной Каролиной. Налог на использование уплачивается в Налоговое управление Северной Каролины покупателем, если розничный торговец не взимает налог Северной Каролины.

Какая ставка налога на использование?

Налог за использование рассчитывается по той же ставке, что и налог с продаж.

Какие предметы облагаются налогом за пользование?

Налог на использованиеСеверная Каролина подлежит уплате физическими и юридическими лицами, если продавец не взимает применимый налог с продаж по следующим позициям:

- Материальная личная собственность, приобретенная, сдаваемая в аренду или сдаваемая в аренду внутри или за пределами этого штата для хранения, использования или потребления в этом штате.Это включает в себя материальную личную собственность, которая становится частью здания или другой конструкции.

- Определенная цифровая собственность, приобретенная внутри или за пределами этого штата для хранения, использования или потребления в этом штате.

- Услуги предоставлены этому государству.

- Предварительно написанное программное обеспечение, включая электронные загрузки программного обеспечения.

- Покупка или пополнение предоплаченных телефонных карт и телефонов.

- Определенные договоры на обслуживание.

- Входные билеты на развлекательные мероприятия, приобретенные за пределами штата, где допуск к участию может быть получен в штате.

- Услуги по ремонту, техническому обслуживанию и установке, оказываемые материальной личной собственности за пределами штата, когда материальная личная собственность возвращается владельцу или его уполномоченному лицу в этом штате.

Почему розничный торговец за пределами штата не взимает налог?

Если розничный торговец находится за пределами штата и не ведет коммерческую деятельность в этом штате, штат не может потребовать от продавца взимать налог Северной Каролины, за исключением случаев, когда у продавца валовая выручка превышает сто тысяч долларов (100 000 долларов США) из источников. Северная Каролина или двести (200) или более отдельных транзакций, осуществленных в Северной Каролине в предыдущем или текущем календарном году.Однако некоторые розничные торговцы за пределами штата добровольно собирают налог Северной Каролины для удобства своих клиентов.

Почему мне нужно начать платить налог за пользование сейчас?

Налог за пользование был введен в действие в 1939 году. Департамент включил требования к налоговой отчетности за использование в инструкции к брошюрам по индивидуальному подоходному налогу с 1990 года. Компании должны зарегистрировать , чтобы отчитываться и перечислять налог за использование, причитающийся с предметов, приобретенных для хранения, использования или потребление на их предприятиях в гос.

Как Департамент определил сумму налога за использование, подлежащую уплате в Таблице налога за использование Инструкций по подоходному налогу с физических лиц?

Департамент сравнил информацию, используемую в других штатах, и внес поправки в общие общие государственные, местные и транзитные тарифы.

Я редко делаю покупки у поставщиков за пределами штата. Должен ли я по-прежнему платить сумму налога за использование, указанную в Таблице налога за использование?

Если физическое лицо вело учет всех покупок в течение налогового года у розничных продавцов за пределами штата, используйте рабочий лист в Инструкциях по индивидуальному подоходному налогу для формы D-400 для соответствующего налогового года, чтобы вычислить обязательство по налогу на использование, подлежащее уплате в покупки, по которым на момент покупки розничному продавцу не был уплачен налог с продаж или налог за использование.Если физическое лицо не вело учет всех покупок в течение налогового года у розничных продавцов за пределами штата, используйте таблицу в Инструкциях по индивидуальному подоходному налогу для формы D-400 за соответствующий год, чтобы определить сумму подлежащего уплате налога на использование. .

Если рассчитанная сумма налога на использование выше, чем налог на использование, подлежащий уплате при использовании Таблицы налога на использование, какую сумму я должен заплатить?

Физическое лицо должно использовать Таблицу налога за использование только в том случае, если сумма покупок, облагаемых налогом за использование, неизвестна; следовательно, уплатите рассчитанную сумму подлежащего уплате налога за пользование.

Если я введу «0» в строке налога на использование или не введу сумму, получу ли я счет или буду проверяться?

Человек не получит автоматически счет за пользование, если не будет указана сумма налога за пользование. Если Департамент другими способами обнаружит, что лицо должно уплатить налог за пользование покупками, с этого лица будет начислен налог, а также пени и пени. Кроме того, Департамент может выбрать человека для аудита.

Если я совершаю покупки материальной личной собственности, определенной цифровой собственности или облагаемых налогом услуг, находясь в другом штате, должен ли я платить налог за использование Северной Каролины с этих покупок?

Если товары приобретаются для хранения, использования или потребления в Северной Каролине, они подлежат обложению налогом на использование Северной Каролины независимо от того, доставляются ли товары покупателю или его уполномоченному лицу в другом штате или отправляются в Северную Каролину.Если налог с продаж или использования другого штата подлежал уплате по закупкам за пределами штата, допускается зачет уплаченного налога в счет налога на использование в Северной Каролине. Вы не можете требовать возмещения налога с продаж или налога на добавленную стоимость (НДС), уплаченного другой стране.

Если я покупаю материальное личное имущество у розничного продавца за пределами штата, облагаются ли расходы по доставке и погрузке-разгрузке налогом на использование Северной Каролины?

Все расходы по доставке, погрузке-разгрузке, транспортировке и доставке, налагаемые розничным продавцом, которые каким-либо образом связаны с продажей налогооблагаемой материальной личной собственности, определенной цифровой собственности и определенных услуг по хранению, использованию, потреблению или иным образом переданных государству, подлежат обложению налогом за пользование Северной Каролиной.

Разве Закон о свободе налогообложения в Интернете (ITFA) не запрещал налоги на продажи через Интернет?

ITFA запретила новые налоги на плату за доступ в Интернет и множественные или дискриминационные налоги. Северная Каролина не облагает налогом плату за доступ в Интернет. Кроме того, налог на использование не является множественным или дискриминационным налогом, поскольку он применяется ко всем транзакциям (почтовый перевод, интернет, покупки за пределами штата, покупки на дому) и облагает налогом товары, приобретенные за пределами штата, так же, как товары, приобретенные в этом штате. .

Будет все труднее не сообщать о доходах от продаж через Интернет.

Сколько денег вы зарабатываете, продавая товары через Интернет? Не упускайте из виду налогового инспектора.

В зависимости от вашей ситуации, возможно, вы получаете доход, о котором хочет знать IRS. И если вы постоянный продавец, имейте в виду, что после этого года может стать труднее избегать требований к отчетности о доходах.

Хотя налоговое законодательство, применяемое к таким сделкам, не изменилось, оно просто стало более заметным, — сказала Кари Вестон, директор по налоговой практике и этике Американского института бухгалтеров.

Больше из Personal Finance:

Покупка Tesla за биткойны может означать налоговый счет

Как обрабатываются пособия по социальному обеспечению в случае смерти

Десятилетие руководство по пенсионному планированию

Согласно действующим правилам, люди, которые продают товары или услуги через такие платформы, как Uber, Ebay, Etsy и другие, которые используют сторонние сети транзакций (т.e., PayPal) обычно получают налоговую форму только в том случае, если они участвуют в как минимум 200 транзакциях на общую сумму 20 000 долларов США или более. Эта форма, называемая 1099-K, также отправляется в IRS.

Начиная со следующего года, федеральный порог для выдачи 1099-K упадет до 600 долларов без минимального уровня транзакции в связи с положением в недавно принятом Законе о американском плане спасения. (В некоторых штатах уже есть более низкие минимумы.)

Это означает, что в начале 2023 года вы можете получить 1099-K за онлайн-продажи, которые вы совершите в 2022 году.И это будет иметь место независимо от того, являетесь ли вы случайным продавцом или действуете как бизнес, если вы продали на одной платформе на сумму более 600 долларов. Это не обязательно означает, что вы будете облагаться налогом на деньги, но вам нужно будет указать это в своей налоговой декларации.

Ebay входит в число платформ, на которые повлияет новое правило отчетности, и компания работает с законодателями над решением любых проблем, которые это может вызвать.

«EBay верит в соблюдение закона и надлежащий налоговый учет», — сказал представитель eBay.«Однако отправка запутанных 1099-Ks почти каждому случайному или случайному продавцу, который использует онлайн-платформу для получения дополнительного дохода, — это неправильный подход».

Кроме того, для выдачи 1099-K требуется номер социального страхования, что заставляет некоторые из затронутых компаний опасаться, что это требование приведет к отказу от продавцов, сказал Гарретт Уотсон, старший аналитик налоговой политики. Не все эти платформы регулярно собирают эту информацию.

Однако из-за текущего высокого порога, применяемого к 1099-K, даже продавцы, у которых есть явный мотив получения прибыли, могут не получить форму — это означает, что тоже не IRS, что может привести к занижению доходов.

«Значительная часть людей на этих платформах может не сообщать о доходах, и IRS тоже не получает эту информацию», — сказал Уотсон.

По последним подсчетам, налоговый разрыв — разница между тем, что налогоплательщики должны и тем, что они платят, — оценивается в 381 миллиард долларов в год, согласно отчету IRS за 2019 год, в котором анализировались данные за 2011, 2012 и 2013 годы.

Независимо от того, если вы получаете налоговую форму, бывают случаи, когда доход, полученный вами от продаж в Интернете, следует сообщать в IRS.

Вот что нужно знать о действующих налоговых правилах.

Что облагается налогом

Если ваши продажи сродни гаражной распродаже, т. Е. Вы выгружаете вещи за меньшую сумму, чем вы изначально заплатили, то обычно нет причин сообщать о том, что вы потянули, сказал Уэстон из Американского института CPA . По сути, нет «дохода», о котором можно было бы отчитаться.

Из тех, кто продавал подержанные товары на Ebay, например, 85% забирали вещи из дома — вещи, которыми они уже владели и больше не использовали, согласно недавнему отчету Ebay.

В остальном налогообложение зависит от ситуации.

Значительная часть людей на этих платформах может не сообщать о доходах, и IRS тоже не получает эту информацию.

Гарретт Уотсон

Старший аналитик налоговой службы

В целом, если вы продаете с целью получения прибыли по причинам, выходящим за рамки хобби, вас, вероятно, будут считать владельцем бизнеса в налоговых целях. Например, если вы регулярно покупаете одежду на дворовых распродажах (или в других местах со скидкой) и продаете ее — онлайн или нет — с намерением получить прибыль, это имеет значение.

Хорошая новость заключается в том, что как владелец бизнеса вы можете вычесть свои расходы из заработанных денег. И если эти расходы превышают ваш доход от бизнеса в конкретном году, вы можете вычесть полученные убытки из другого дохода, который вы указываете в своей налоговой декларации, сказал Уэстон.

IRS ожидает получить известие от любого, чей чистый доход от самозанятости составляет 400 долларов и более. И хотя вы должны будете платить налог на самозанятость в размере 15,3%, вы можете вычесть половину этой суммы в другом месте в своей налоговой декларации.

IRS также хочет знать о доходах, которые вы получаете от хобби. Однако, в отличие от коммерческих потерь, налогоплательщики, как правило, могут вычесть применимые расходы только в пределах суммы дохода от хобби. Другими словами, излишек (убыток) не может быть вычтен из прочего дохода.

«Однако, поскольку это хобби, а не бизнес, вам не нужно платить налог на самозанятость с дохода», — сказал Уэстон.

Иногда бывает сложно определить, продаете ли вы в качестве хобби или для бизнеса.На веб-сайте IRS есть несколько советов, которые помогут налогоплательщикам принять решение.

Между тем, иногда вещь более ценная, когда вы ее продаете, чем когда вы ее приобрели, будь то покупка или подарок. Ваша прибыль обычно будет разницей между вашей базой затрат — ее стоимостью, когда она поступила в ваше владение, — и тем, за что вы ее продаете.

В этих одноразовых случаях прибыль будет рассматриваться как прирост капитала. Как правило, это означает, что он либо облагается налогом как обычный доход, если вы держали актив (предмет) менее года, либо он считается долгосрочным доходом с налоговой ставкой 0%, 15% или 20%, в зависимости от ваш общий доход.

Однако есть исключения из этих ставок, в том числе 28%, которые применяются к доходам от продажи таких вещей, как изобразительное искусство, предметы коллекционирования, антиквариат, марки, монеты и некоторые ювелирные изделия, сказал Уэстон.

Информация о налоге на продажи и использование для удаленных продавцов с 1 октября 2018 г.

- Дом

- Налоговая информация для удаленных продавцов (P.L.2018, c.132) (Действует с 1 ноября 2018 г.)

Налоговая информация для удаленных продавцов (P.Л. 2018, с. 132) (Действует с 1 ноября 2018 г.)

21 июня 2018 года Верховный суд США отменил требование о том, что удаленные продавцы должны физически присутствовать в штате, чтобы от них требовалось взимать налог с продаж этого штата (Южная Дакота против Wayfair) (Wayfair). Удаленный продавец — это тот, кто продает материальную личную собственность, определенные цифровые продукты или налогооблагаемые услуги для доставки в штат через Интернет, каталог или по телефону и не имеет физического присутствия в этом штате.В результате решения Wayfair теперь штаты могут налагать на удаленных продавцов обязательства по сбору налога с продаж и переводам.

Продавцы, которые физически присутствуют в Нью-Джерси или которые иным образом обязаны собирать и перечислять налог с продаж в Нью-Джерси, не подпадают под действие нового закона.

Экономический порог

В соответствии с Wayfair был принят закон, обязывающий некоторых удаленных продавцов собирать и перечислять налог с продаж в Нью-Джерси. Для продаж, совершенных после 1 ноября 2018 г. , удаленный продавец, осуществляющий розничную продажу материального личного имущества, определенных цифровых продуктов или налогооблагаемых услуг, доставленных в Нью-Джерси, должен зарегистрировать, собрать и уплатить налог с продаж штата Нью-Джерси. если удаленный продавец соответствует либо из следующих критериев (экономический порог):

- Валовой доход удаленного продавца от продажи материальной личной собственности, определенных цифровых продуктов или налогооблагаемых услуг, доставленных в Нью-Джерси в течение текущего или предыдущего календарного года, превышает 100 000 долларов США ; или

- Удаленный продавец продал материальную личную собственность, указанные цифровые продукты или налогооблагаемые услуги, доставленные в Нью-Джерси, в рамках 200 или более отдельных транзакций в течение текущего или предыдущего календарного года.

Удаленный продавец, который не не соответствует ни одному из этих критериев, не должен регистрироваться в Подразделении доходов и корпоративных услуг для сбора и перечисления налога с продаж в Нью-Джерси.

Сделки на торговой площадке

Удаленные продавцы не обязаны собирать и перечислять налог с продаж при продаже материальной личной собственности, определенных цифровых продуктов или облагаемых налогом услуг, предоставляемых в Нью-Джерси при продаже через торговую площадку, поскольку новый закон требует, чтобы посредник торговой площадки собирал и переводил налог с продаж. по всем сделкам на торговой площадке.Торговая площадка обязана собирать и перечислять налог, независимо от того, находится ли продавец на торговой площадке выше или ниже любого из экономических пороговых значений. Для получения дополнительной информации о продажах через рынок см. Технический бюллетень 83.

Запрос координатора торговой площадки о задержке сбора и требования к отчетности

Мы можем временно приостановить или отложить выполнение обязательств посредника по регистрации, сбору и переводу на период, не превышающий 180 дней, с письменным запросом.См. Технический бюллетень 83 для руководства.

Регистрация

Начиная с 1 ноября 2018 г. удаленный продавец, у которого превышено одно или оба из указанных выше пороговых значений, должен перейти на веб-сайт отдела доходов и корпоративных услуг и выбрать вариант «Зарегистрироваться только как удаленный продавец». В качестве альтернативы, поскольку Нью-Джерси является полноправным членом Управляющего совета по упорядоченному налогообложению продаж и использования, удаленный продавец может зарегистрироваться в упрощенных государствах-членах, заполнив одно онлайн-заявление через упрощенную систему налоговой регистрации с продаж.После регистрации удаленный продавец получит письмо, содержащее информацию о регистрации и оплате.

Удаленный продавец, который превышает экономический порог, но продает только через одну или несколько торговых площадок, должен зарегистрироваться, но может потребовать, чтобы его поместили на неотчетную основу для уплаты налога с продаж, поскольку торговая площадка обязана собирать налог на все транзакции на торговой площадке.

Удаленный продавец, который превышает экономический порог, но осуществляет только необлагаемые налогом продажи, должен зарегистрироваться, но может потребовать, чтобы его поместили в режим отсутствия отчетности по налогу с продаж.

Чтобы быть помещенным в режим отсутствия отчетности для целей налога с продаж, необходимо заполнить форму C-6205-ST, Запрос о размещении на основе отсутствия отчетности, и отправить ее по почте в Отдел доходов и корпоративных услуг.

У Подразделения есть несколько публикаций по налогу с продаж, Руководство по налогу с продаж (S & U-4) поможет определить налогообложение многих продуктов и услуг.

Потребительский налог на использование | Налог штата Вирджиния

Потребительский налог на использование физических лиц

Товары облагаются налогом с продаж или налогом за использование, но не одновременно.Вы платите потребительский налог за использование товаров в Вирджинии, если вы не уплатили налог с продаж во время покупки.

Когда вы должны использовать потребительские товары?

Как правило, вы должны уплатить потребительский налог за материальные предметы, которые вы арендуете, арендуете или покупаете, за которые вам не нужно было платить налог с продаж при их покупке. Общие примеры:

- Вы купили что-то в Интернете или через каталог по почте и не заплатили налог с продаж Вирджинии. Большинство интернет-магазинов взимают налог с продаж Вирджинии, но если вы заказываете у компании, которая этого не делает, вам необходимо заплатить налог за использование.

- Вы купили что-то в другом штате, где не взимается налог с продаж, но привезли эти товары обратно в Вирджинию, чтобы использовать их здесь.

Предметы, освобожденные от налога с продаж в Вирджинии, также освобождаются от потребительского налога.

Общие исключения:

- Лекарства, отпускаемые без рецепта, и лекарства, которые вы покупаете для лечения, облегчения, лечения или профилактики заболеваний у людей

- Прочие медицинские изделия и оборудование длительного пользования, подходящие для домашнего использования (Va.Кодекс § 58.1-609.10 (9) — (11))

- Подписка на журналы и газеты (§ 58.1-609.6 (3) Кодекса Вирджинии)

- Покупки из почтовых каталогов за пределами штата на общую сумму 100 долларов США или меньше за календарный год. Если вы потратили на эти предметы более 100 долларов, то вы должны сообщить о покупках и уплатить налог на потребительское использование с общей стоимости.

Ставки потребительского налога:

Ставка налога на использование такая же, как и ваша ставка налога с продаж Ставка :

- 7% в районе Исторического треугольника (город Вильямсбург и округа Джеймс-Сити и Йорк)

- 6% в регионах Северная Вирджиния, Центральная Вирджиния и Хэмптон-Роудс

- 6.3% в округе Галифакс

- 5,3% где-либо еще в Вирджинии

- 2,5% на определенных продуктов питания (как правило, основные продукты питания и холодные продукты, упакованные для домашнего потребления, например из продуктового магазина).

- 2,5% на некоторые основные средства личной гигиены .

Как подавать и оплачивать потребительский налог:

- Сообщайте и уплачивайте причитающиеся налоги, когда вы подаете свою индивидуальную налоговую декларацию (строка 35, если подаете на бумаге).Если у вас нет налогов, вам нужно будет указать «00» в декларации.

- Файл Форма CU-7, Вирджиния Налоговая декларация потребителей за пользование для физических лиц, если вам не нужно подавать декларацию по индивидуальному подоходному налогу, но вы должны платить налог за пользование потребителями.

Когда нужно уплатить налог?

Календарный год: май 1

Податели налогового года: 15-й день 4-го месяца после окончания налогового года

* Если срок платежа приходится на выходные или праздничные дни, у вас есть до следующего рабочего дня, чтобы подать и уплатить налог

Пени и пени будут применяться в случае задержки возврата или платежа.

Информация о налогах с продаж и ответы на часто задаваемые вопросы

Следующая информация предназначена только для общего ознакомления. просьба иметь в виду, что любая информация, доступная через часто задаваемые вопросы, не может изменить регулирующий устав или нормативных актов, и любая такая информация не предназначена для использования в качестве «письменного совет »для целей NRS 360.294. Чтобы получить письменную консультацию, пожалуйста, запросить консультативное заключение.

Обзор:

Налог с продаж по закону взимается с продажи, передачи, бартера, лицензирования, аренды, аренда, использование или иное потребление материальной личной собственности в Неваде. Законодательство о продаже / использовании было первоначально принято в Неваде в 1955 году.

Кто пострадал?

Лица, занимающиеся продажей или передачей материальных ценностей личная собственность.

Когда нужно платить налог с продаж?

Налоги подлежат уплате в период совершения сделки купли-продажи и нельзя отложить до тех пор, пока розничный торговец не получит платеж от клиент.

Что облагается налогом?

Практически все движимое имущество, передаваемое по стоимости, облагается налогом.Большинство товаров, товаров и товаров подлежат налогообложению в Неваде. Услуги, необходимые для завершения продажи движимого имущества, облагаются налогом. Только услуги по установке и ремонту / восстановлению не облагаются налогом, если это отдельно указано в счете-фактуре, а с мая 2009 года расходы на транспортировку, доставку и почтовые расходы не облагаются налогом, если они отдельно указаны в счете-фактуре клиента. К другим статьям, не облагаемым налогом, относятся неподготовленные продукты питания, сельскохозяйственная техника и оборудование, газеты, а также проценты, финансы и текущие расходы по продажам в кредит.Вы можете написать в налоговый департамент о налогообложении конкретной статьи.

Облагается ли налогом стоимость доставки?

С 22 мая 2009 г. любые сборы за фрахт, транспортировку или доставку в связи с продажей материального личного имущества, отдельно указанные конечному пользователю, НЕ облагаются налогом в соответствии с AB403. Обработка, упаковка и упаковка или любые другие услуги, связанные с фрахтом, транспортировкой или доставкой, по-прежнему облагаются налогом, даже если это указано отдельно.Плата за фрахт или транспортировку до продажи материального личного имущества (входящий фрахт) облагается налогом как часть продажной цены продукта или как сквозная фрахтовая плата, указанная отдельно от продукта, проданного в счете-фактуре конечному пользователю.

Облагается ли налогом аренда или сдача внаем материального личного имущества?

Да. Налог с продаж взимается с арендатора на все материальное личное имущество, сдаваемое или сдаваемое в аренду. Дается вариант, как платить этот налог. Налог с продаж может быть уплачен на общую стоимость во время покупки собственности, или налог с продаж может взиматься с покупателя на общую арендную плату или арендную плату в этом штате.NRS 372.060, 372.085, 372.105

Облагается ли труд налогом?

Производственный труд всегда облагается налогом с продаж / налогом на использование, когда материальные движимое имущество продается в розницу. Ремонт / восстановление и монтажные работы не облагаются налогом, если это отдельно указано на выставленный счет. NAC 372.380, 372.390-372.400 и NRS 372.025 и 372.065

Я занимаюсь консультированием, облагается ли это налогом с продаж?

В Неваде налог с продаж / использования взимается с продажи, передачи, аренды, аренды, использования или другого потребления материальной личной собственности за вознаграждение.Услуги, не связанные с продажей движимого имущества, не облагаются налогом с продаж. Однако поставщик услуг может иметь обязательство по уплате налога на использование материалов и оборудования, используемых или потребляемых при предоставлении услуги, если они были приобретены без уплаты налога с продаж. Пересмотренный статут Невады 372.085, 372.105 и 372.185

Облагаются ли транспортные средства, самолеты и внедорожники, приобретенные в другом штате, налогом с продаж Невады?

Да, если они приобретены для использования или хранения в Неваде.Для того, чтобы быть зарегистрированный в Неваде, доказательство того, что налог с продаж был уплачен Неваде или другому состояние требуется на всех лицензированных транспортных средствах (легковые, грузовые, мотоциклы, прицепы) авиационная и внедорожная техника. Если доказательства не могут быть предоставлены, используйте Налог должен быть уплачен в Неваду. Налог с продаж, законно уплаченный другому государству, составляет применяется в качестве кредита для уплаты налога на использование в штате Невада. НАК 372.055, NRS 372.185

Должен ли я платить налог с продаж штата Невада при покупке лодки?

Да, если лодка приобретена для использования или хранения в Неваде.Невада соблюдать налог с продаж, уплаченный другому штату в сумме, эквивалентной налогу Невады. Если вы приобрели лодку и прицеп у дилера за пределами штата и оплатили продажи Налог в этот штат по эквивалентной ставке, ваше обязательство по налогу с продаж было встретились. Если вы заплатили налог с продаж по меньшей ставке другому штату, вы необходимо будет выплатить разницу напрямую Неваде. Если ты не уплатить налог с продаж в месте покупки, затем налог с продаж / использования штата Невада будет причитаться цена покупки, включая все аксессуары.Пожалуйста, принесите все необходимое документацию в налоговую инспекцию для уплаты налога и получения налоговое оформление, затем вы можете перейти в Департамент транспортных средств, чтобы зарегистрируйте трейлер и Отдел дикой природы, чтобы завершить необходимые регистрация на лодку. NAC 372.055

Облагается ли пиво, вино и спиртные напитки налогом с продаж?

Налог с продаж применяется к розничным продажам пива, вина и спиртных напитков вся сумма, взимаемая за продукт, включая сумму всех других состояний и федеральные налоги, взимаемые с продукта.NAC 372.150

Облагается ли в Неваде продажа монет или непогашенных марок налогом с продаж?

Продажа почтовых марок через торговые автоматы не подлежит Налог с продаж, поскольку такие марки представляют собой нематериальное право на получение услуг. и не являются материальной личной собственностью. Налог распространяется на продажу монет. и неогашенные марки по повышенной цене (превышает 50% от номинала) за в иных целях, кроме использования в качестве средства обмена или почтовых отправлений. Налог делает не распространяется на продажу монет или неотмененных марок, даже если они проданы по премиальная цена, если целью использования монет или марок является обмена или почтовые расходы.NRS 372.085 и NAC 372.170

Облагается ли налогом программное обеспечение, электронные журналы, клипарт, программный код или другой загружаемый материал для резидентов Невады?

Нет. Товары, доставляемые электронным способом или грузом, не подлежат отправке. подлежит обложению налогом с продаж или налогом на использование штата Невада. Однако товары, заказанные через Интернет и отправленные в Неваду облагаются налогом, как и любое программное обеспечение, передаваемое через диск или другой материальный носитель. Коробка с программным обеспечением или другим продуктом, отправленная по адресу клиенты в этом состоянии являются физическим, материальным личным имуществом и подлежат налог с продаж.

Все ли компании автоматически добавляют налог с продаж к облагаемым налогом почтовым переводам, покупкам за пределами штата, через Интернет и по телефону?

Нет, только компании, зарегистрированные для взимания налога с продаж штата Невада. Если продавец не зарегистрирован для сбора и перечисления налога с продаж в Неваде, покупатель из Невады должны платить налог за пользование непосредственно штату Невада.

Что такое упрощенный налог с продаж?

Цель этой работы — найти решения для сложности в состоянии системы налогообложения продаж, в результате которых U.S. Верховный суд постановил, что государство не может требовать от продавца, не имеющего физического присутствия в штате, собирать налог с продаж в штат. Суд постановил, что существующие система была слишком сложной, чтобы ее можно было навязать бизнесу, у которого не было физического наличие в гос. Суд заявил, что Конгресс имеет право разрешить штаты требуют, чтобы удаленные продавцы собирали налог.

Результатом этой работы стало Соглашение об упорядоченном налогообложении продаж и использования. Целью Соглашения является упрощение и модернизация налога с продаж и использования. администрирование с целью существенного снижения налогового бремени. Соглашение направлено на улучшение администрирования налогов с продаж и использования. системы для всех продавцов и для всех видов торговли.

Предлагает ли Невада программы стимулирования налога с продаж / налога на пользование?

Невада предлагает программы отсрочки налога с продаж / использования и снижения налога с продаж на покупка основного оборудования для нового или расширяющегося бизнеса.Все компании, заинтересованные в этих программах стимулирования, могут связаться с Комиссией по Отдел экономического развития: (775) 687-4325 или http://www.expand2nevada.com для приложения. NRS 372.397, NRS 374.357, NAC 372.040

Есть ли в Неваде программа добровольного раскрытия информации о налоге с продаж / налоге за пользование?

Да. В соответствии с NAC 360.440–360.448 налогоплательщик может подать заявление о добровольном раскрытии информации в Департамент, что может привести к отказу от пени и пени.Налоговая комиссия штата Невада имеет право окончательного утверждения отказа. Налогоплательщик или его представитель должны подать заявление о добровольном раскрытии информации до того, как Департамент инициирует проверку или расследование в отношении налогоплательщика. Если налогоплательщик зарегистрирован для одного типа налога и добровольно раскрывает другой вид налога, он может иметь право на отказ от штрафа и пени, относящихся только к недавно раскрытому налогу. Заявление о добровольном раскрытии информации можно найти в разделе форм на нашем веб-сайте: http: // tax.nv.gov/Forms/General_Purpose_Forms/

Есть ли освобождение от налога с продаж / использования для некоммерческих организаций?

Да, но организации не освобождаются автоматически от федерального статуса 501 (c). Пересмотренный статут Невады (NRS) 372.326 предусматривает освобождение от уплаты налога с продаж / использования некоммерческих организаций, созданных для религиозных, благотворительных или образовательных целей, однако организации должны подать заявку и получить разрешение Департамента налогообложения для получения статуса освобожденной организации. .Если организация соответствует требованиям, она получит письмо от отдела, в котором говорится, что она освобождена от уплаты налогов. Заявление на получение статуса освобожденного от уплаты налога представляет собой двухстраничную форму, которую можно загрузить на веб-сайте нашего Департамента по адресу: http://tax.nv.gov/Forms/General_Purpose_Forms/ Автоматически загружаются вместе с приложением соответствующие статуты, определяющие требования для квалификация. Организация, освобожденная от уплаты налогов, должна обновлять свой статус каждые пять лет. Государственные и местные органы власти штата Невада и агентства федерального правительства освобождены от налогообложения по закону (NRS 372.325 и NAC 372.680), поэтому отказное письмо от Департамента не требуется.

Где мой номер освобождения от уплаты налога с продаж / использования?

Департамент имеет процесс утверждения для проверки организаций, подавших заявки для религиозной / благотворительной / образовательной программы освобождения от уплаты налога с продаж / налога на пользование. На разрешение, отказное письмо на фирменном бланке Департамента с номером исключения будет выдан, а затем отправлен по почте в соответствующую организацию. NRS 372.3261

Что такое «Сертификат перепродажи» и как он используется?

Если материальная личная собственность приобретается для перепродажи в розницу или для включения собственности в конечный продукт для продажи или перепродажи, этот покупатель может предоставить поставщик с «сертификатом перепродажи».Сертификат представляет собой заверение покупателя в том, что недвижимость предназначена для последующей перепродажи, и тогда будет взиматься налог. Сертификат должен содержать общее описание вида недвижимости, приобретаемой для перепродажи, а также имя покупателя и продавца. Если он доставляется в электронном виде, его не нужно подписывать. Сертификаты перепродажи за пределами штата приемлемы в Неваде, если они содержат вышеупомянутые требования.

Где я могу получить бланк «Свидетельство о перепродаже»?

Вы можете загрузить пустой сертификат перепродажи, перейдя на нашу страницу форм на веб-сайте нашего департамента: http: // tax.nv.gov/Forms/General_Purpose_Forms/

Как мне изменить уже поданную мной налоговую декларацию?

Невада не имеет специальной формы для внесения поправок в вашу налоговую декларацию. Ты может вносить поправки в ранее поданную декларацию по налогу с продаж / использования одним из двух способов:

Метод A-Изменение индивидуальных налоговых деклараций:

1. Скопируйте налог с продаж / использования

доход за период (месяц / квартал), в котором продажи / использование были первоначально оплачены.

2. Напишите черным цветом «ИЗМЕНЕНО» в верхнем правом углу налоговой декларации.

3. Сквозные исходные данные для каждого округа, в котором изначально взимался налог.

сообщается, черным цветом, оставляя оригинальные цифры читаемыми.