Декларация по усн доходы минус расходы убыток

]]>Подборка наиболее важных документов по запросу Декларация по усн доходы минус расходы убыток (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

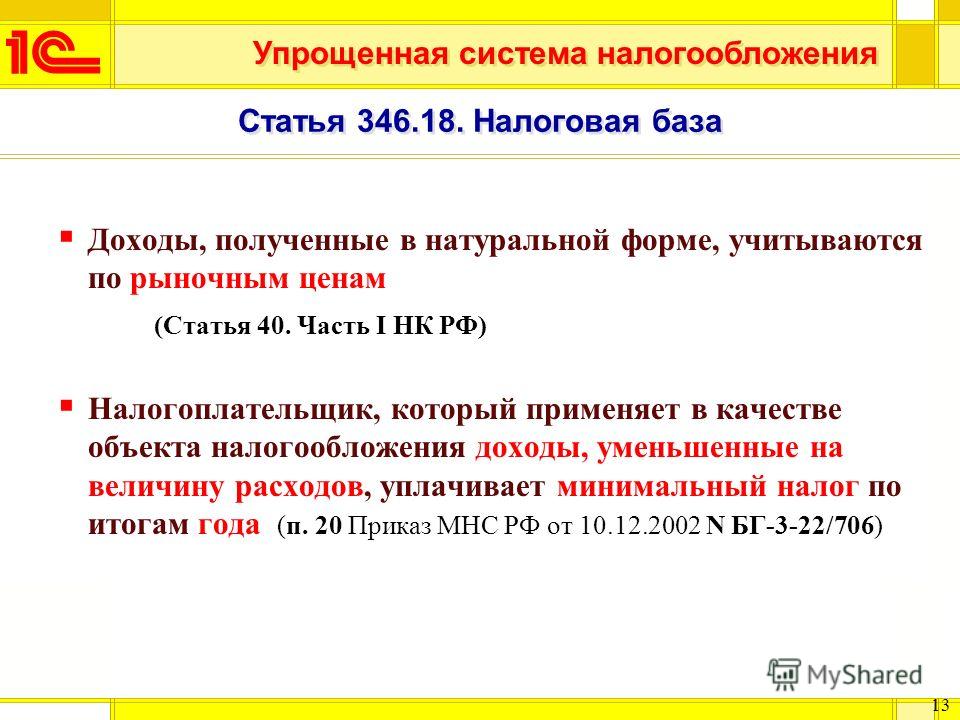

Судебная практика: Декларация по усн доходы минус расходы убыток Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2020 год: Статья 346.18 «Налоговая база» главы 26.2 «Упрощенная система налогообложения» НК РФ

(Юридическая компания «TAXOLOGY»)В период применения УСН с объектом налогообложения «доходы, уменьшенные на величину расходов» предприниматель продал принадлежавшие ему объекты недвижимого имущества, ранее использовавшиеся для ведения розничной торговли. Предприниматель в декларации по УСН отразил доходы от реализации названных объектов и расходы, понесенные на их приобретение, в результате чего им был получен убыток. Налоговый орган пришел к выводу, что предприниматель не имел права учитывать расходы на приобретение объектов недвижимости, поскольку они приобретались им как физическим лицом до начала применения УСН и использовались для ведения предпринимательской деятельности, облагаемой в рамках иного режима налогообложения (ЕНВД).

25 НК РФ, а за период применения ЕНВД — по правилам, установленным законодательством о бухгалтерском учете (п. 2.1 ст. 346.25 НК РФ).Статьи, комментарии, ответы на вопросы: Декларация по усн доходы минус расходы убытокНормативные акты: Декларация по усн доходы минус расходы убыток

25 НК РФ, а за период применения ЕНВД — по правилам, установленным законодательством о бухгалтерском учете (п. 2.1 ст. 346.25 НК РФ).Статьи, комментарии, ответы на вопросы: Декларация по усн доходы минус расходы убытокНормативные акты: Декларация по усн доходы минус расходы убыток ФНС России от 28.07.2020 N БВ-4-7/12120

С 01.01.2017 до прекращения предпринимательской деятельности 13.12.2018 предприниматель применял упрощенную систему налогообложения с объектом налогообложения «доходы, уменьшенные на величину расходов» (далее — УСН).

Особенности перехода с УСН на общий режим налогообложения

Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 22 января 2016 г. № 03-03-06/1/2265 Об особенностях исчисления налога на прибыль при переходе с УСН на общий режим

№ 03-03-06/1/2265 Об особенностях исчисления налога на прибыль при переходе с УСН на общий режим

Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросам особенностей исчисления налоговой базы при переходе с упрощенной системы налогообложения на исчисление налоговой базы по налогу на прибыль организаций с использованием метода начисления и сообщает следующее.

1. В соответствии с пунктом 2 статьи 346.25 Налогового кодекса Российской Федерации (далее — Кодекс) организации, применявшие упрощенную систему налогообложения, при переходе на исчисление налоговой базы по налогу на прибыль организаций с использованием метода начисления выполняют следующие правила:

1) признаются в составе доходов доходы в сумме выручки от реализации товаров (выполнения работ, оказания услуг, передачи имущественных прав) в период применения упрощенной системы налогообложения, оплата (частичная оплата) которых не произведена до даты перехода на исчисление налоговой базы по налогу на прибыль по методу начисления;

2) признаются в составе расходов расходы на приобретение в период применения упрощенной системы налогообложения товаров (работ, услуг, имущественных прав), которые не были оплачены (частично оплачены) налогоплательщиком до даты перехода на исчисление налоговой базы по налогу на прибыль по методу начисления, если иное не предусмотрено главой 25 Кодекса.

Вышеуказанные доходы и расходы признаются доходами (расходами) месяца перехода на исчисление налоговой базы по налогу на прибыль организаций с использованием метода начисления.

Аналогичный порядок признания доходов и расходов, по нашему мнению, должен быть применен и в отношении начисленных, но не уплаченных заемщиком на момент перехода на общий режим налогообложения сумм процентов по займам выданным, а также в отношении начисленных процентов по займам, полученным для ведения текущей деятельности, но неуплаченных на момент перехода на общий режим налогообложения.

2. В соответствии с пунктом 1 статьи 346.17 Кодекса датой получения доходов у налогоплательщиков, применяющих упрощенную систему» налогообложения, признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

Таким образом, суммы предварительной оплаты (авансы), полученные от покупателей в счет получения товаров (работ, услуг), должны учитываться налогоплательщиками, применяющими упрощенную систему налогообложения, при определении налоговой базы в отчетном (налоговом) периоде их получения.

В случае возврата налогоплательщиком, применяющим упрощенную систему налогообложения, сумм, ранее полученных в счет предварительной оплаты поставки товаров, выполнения работ, оказания услуг, передачи имущественных прав, на сумму возврата уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат.

В связи с этим уменьшение налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, на сумму предоплаты от покупателей, как включенной ошибочно, путем представления в налоговый орган уточненной налоговой декларации по вышеуказанному налогу в данном случае не производится.

3. На основании пункта 2 статьи 346.11 Кодекса организации, применяющие упрощенную систему налогообложения, не признаются плательщиками налога на добавленную стоимость, подлежащего уплате в соответствии с Кодексом при ввозе товаров на территорию Российской Федерации, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьей 174.1 Кодекса.

На основании пункта 2 статьи 346.11 Кодекса организации, применяющие упрощенную систему налогообложения, не признаются плательщиками налога на добавленную стоимость, подлежащего уплате в соответствии с Кодексом при ввозе товаров на территорию Российской Федерации, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьей 174.1 Кодекса.

Таким образом, авансовые платежи, полученные организацией, не являющейся налогоплательщиком налога на добавленную стоимость, в счет предстоящих поставок товаров, в налоговую базу по данному налогу не включаются.

|

Заместитель директора департамента |

А.С. Кизимов |

В Саратове с помощью отмены преференций по налогу на имущество будут бороться с злоупотреблениями

Председатель правительства Саратовской области Роман Бусаргин прокомментировал законопроект, внесенный в облдуму губернатором Валерием Радаевым, который касается увеличения налоговой нагрузки на владельцев небольших помещений и торговых центров. Заявление о публиковано в официальном Telegram- канале чиновника.

Заявление о публиковано в официальном Telegram- канале чиновника.

Господин Бусаргин подчеркивает, что это не новый вид налога, а отмена преференций, которые регион вводил при переходе к налогообложению административно-деловых и торговых центров и нежилых помещений в зависимости от кадастровой стоимости. Положения были внесены в региональный закон о налоге на имущество организаций в 2015 году, тогда же были установлены исключения по площади для торговых центров и нежилых помещений в размере до 1 тыс. и 200 кв.м. соответственно. Бизнесу был предоставлен шестилетний льготный период по данному виду налога. «Снятие ограничений по площади позволит исключить возможность злоупотреблений, когда происходит искусственное дробление крупных помещений на более мелкие по площади с целью уклонения от налогов», — пояснил председатель облправительства.

По его данным, потенциально попасть под налогообложение от кадастровой стоимости могут порядка 13 тыс. объектов, и только 3 тыс. из них числятся за юридическими лицами.

Господин Бусаргин назвал уровень их дохода с уровнем налоговой нагрузки «вполне сопоставимым» и добавил, что фактически поправка коснется только 3 тыс. юридических лиц, среди которых есть и МСП. Для них предусматривается компенсирующий механизм — система налоговых вычетов по площади в зависимости от численности работающих и уровня заработной платы. «У предпринимателей будет право сократить налогооблагаемую базу по объекту до 200 кв.м. общей площади, — пояснил он. — Если у тебя в штате официально трудоустроены люди, их заработная плата не менее 1,5 МРОТ, ты можешь оформить вычет.

Марина Ковалева

Сон может быть полезным для вашей зарплаты

Летнее время закончилось в воскресенье, и для многих из нас дополнительный час сна дал небольшой прилив энергии. Широко известно, что сон влияет на наше настроение и здоровье. Менее понятно, как это может повлиять на нашу зарплату.

Исследование, опубликованное в прошлом году в Обзоре экономики и статистики, показало, что работники, которые живут в местах, где люди спят больше, как правило, зарабатывают больше, чем те, кто живет в районах, где люди спят меньше.

Одна теория: лучше отдохнувшие работники более производительны и получают за это дополнительный доход.«Есть и другие объяснения, но мы считаем их менее вероятными», — сказал автор исследования Мэтью Гибсон, экономист из колледжа Уильямс.

Не то, чтобы просто больше спать заставит вашего начальника платить вам больше. Фактически, если вы получите дополнительный сон из-за опоздания на работу, вы можете заработать меньше или даже потерять работу. Так как же на самом деле будет работать соотношение дохода от сна?

Так как же на самом деле будет работать соотношение дохода от сна?

Изучение проблемы осложняется обратной причинно-следственной связью: не только сон влияет на работу, но и работа влияет на сон.На индивидуальном уровне люди, которые больше работают и зарабатывают больше, часто меньше спят. Исследования показывают, что люди с более высокими доходами спят меньше, чем люди с низкими доходами.

Это может быть связано с тем, что люди с более высоким доходом тратят больше времени на работу, поэтому у них меньше времени на сон. Кроме того, большая работа вызывает стресс, а стресс нарушает сон.

Но плохой сон тоже способствует стрессу. Исследование, проведенное в журнале Sleep Health, показало, что плохой ночной сон сопровождается большим стрессом и отвлекающими мыслями на работе.Другие исследования также показывают, что меньшее количество сна и плохой сон связаны с большим количеством конфликтов и стресса на следующий день.

Рассмотрим возможную последовательность: хороший сон может помочь человеку найти высокооплачиваемую работу, но новая работа может быть настолько сложной и напряженной, что человек меньше спит. Однако для повышения по службе и еще более высокого дохода может быть полезно внести коррективы, чтобы снова лучше спать.

Однако для повышения по службе и еще более высокого дохода может быть полезно внести коррективы, чтобы снова лучше спать.

В целом, многие исследования показывают, что плохая производительность труда следует за плохим сном. Например, уставшие врачи делают больше ошибок, а уставшие ученики получают более низкие результаты тестов. Это одно из объяснений того, что в школу нужно начинать позже, чтобы у детей было больше шансов выспаться. Исследования показывают, что это повышает не только успеваемость, но и их долгосрочные доходы.

Одно исследование показало, что перенос школы до 8:30 утра или позже принесет американской экономике 83 миллиарда долларов в течение десятилетия.Частично выгода будет достигнута за счет уменьшения количества ДТП, что снизит затраты на смертность и пожизненную продуктивность. Еще одним фактором, способствующим увеличению доходов учащихся в течение жизни, станет более высокая успеваемость в школе.

Исследование «Обзор экономики и статистики» избегало обратной причинно-следственной связи при сравнении средних заработков в разных местах, используя различия во времени заката в пределах часовых поясов. Наши циркадные ритмы частично связаны с солнечным светом: мы обычно ложимся спать раньше, когда закат наступает раньше.Но время восхода солнца меньше влияет на привычки сна. Работники схожих профессий просыпаются примерно в одно и то же время, потому что работа и учеба обычно начинаются в одно и то же время в любом часовом поясе. Таким образом, рабочие, находящиеся дальше на восток в часовом поясе, где солнце садится раньше, в среднем спят больше, чем аналогичные рабочие, расположенные на западе.

Конечно, на продолжительность сна могут влиять многие другие факторы, помимо времени заката. Все мы слышали о людях, которые, кажется, прекрасно справляются с кратковременным отдыхом.Некоторые исследования, проведенные в последние годы, выявили генетическое объяснение того, почему некоторые могут развиваться, несмотря на то, что спят гораздо меньше восьми часов.

Но несколько других факторов могут повлиять на продолжительность сна для всего региона. Исследование часовых поясов показало, что дополнительный час еженедельного сна может увеличить заработок на 1,1% в краткосрочной перспективе и на 5% в долгосрочной перспективе.

«Скорее всего, вы не получите 5-процентного увеличения вашего дохода от того, что проспите лишний час, если ваши соседи и коллеги не будут делать то же самое», — сказал Джеффри Шрейдер, другой автор исследования и экономист из Колумбийского университета. .«Увеличение дохода зависит от того, чтобы все в районе спали больше».

Идея в том, что вся экономика работает немного быстрее, когда все в ней лучше отдохнули.

В районе Бостона закат происходит примерно на 50 минут раньше, чем в Анн-Арборе, штат Мичиган, который находится примерно на той же широте, но дальше на запад в том же часовом поясе. Как житель Бостона, я, вероятно, сплю больше, чем мои коллеги-экономисты-экономисты из Мичиганского университета, при прочих равных. Это верно для бостонских рабочих в целом по сравнению с аналогичными работниками в Анн-Арборе.

Это верно для бостонских рабочих в целом по сравнению с аналогичными работниками в Анн-Арборе.

Это далеко не единственная разница между Бостоном и Анн-Арбором, которая может повлиять на доходы. Вероятно, существуют разные возможности трудоустройства, стили управления и различные рычаги влияния на переговорах среди профсоюзов, например, в этих двух областях. Также существует множество различий, которые влияют на стоимость и качество жизни. Так что было бы глупо переехать только для того, чтобы немного поспать и связанное с этим увеличение дохода.

Что не глупо, и, как показывают многочисленные исследования, сон может иметь важное значение для нашего настроения и здоровья, а также для наших финансов.

Является ли ваш 401 (k) или IRA спящим налогоплательщиком?

Множество выходов на пенсию в наши дни основано в основном на том, что деньги еженедельно откладывают на счета с отсроченным налогообложением, такие как традиционные IRA или 401 (k) s, среди других вариантов.

И, конечно же, такие счета могут дать прекрасное чувство уверенности, а также чувство ожидания, когда вы наблюдаете, как ваши деньги растут, и отсчитываете годы до выхода на пенсию.

Но будьте осторожны: в конце радуги пенсионного планирования может быть неприятный сюрприз. Не забывайте, что «отложенный» является ключевым словом во фразе «счет с отсроченным налогом». Вы не платили подоходный налог с денег, которые вы положили на эти счета в течение многих лет, поэтому будьте уверены, что, когда вы начнете снимать деньги, чтобы жить на пенсии, вам придется платить налоги со снятых денег.

Фактически, правительство настолько полно решимости получить те налоги, которые вы просрочили уплату, что, когда вы достигнете 70½, вы должны снять минимальную сумму, называемую обязательными минимальными выплатами, или RMD, независимо от того, нужно вам это или нет, и независимо от того, хотите или нет.

Для многих людей федеральный подоходный налог в этом сценарии — спящий медведь; он просыпается, когда нам за 70, и громко рычит. На многих семинарах, которые я провожу, люди спрашивают, как лучше всего справиться с этой скрытой налоговой угрозой. Вот несколько советов:

На многих семинарах, которые я провожу, люди спрашивают, как лучше всего справиться с этой скрытой налоговой угрозой. Вот несколько советов:

Перестаньте усугублять проблему.

Многие люди вносят взносы на пенсионные счета через 401 (k) со своими работодателями. Это счета с отсроченным налогом, но в наши дни некоторые компании предлагают опцию Roth 401 (k).Имея учетную запись Roth, вы не откладываете уплату налогов, что означает, что вы можете снимать деньги без уплаты налогов при выходе на пенсию. Для большинства людей вариант Roth — лучший выбор.

Если у вас нет возможности Roth на работе, вы можете рассмотреть возможность открытия Roth IRA «дома» или не пенсионного счета, который все равно позволит вам сэкономить деньги, но предоставит вам более благоприятный налоговый режим. .

Преобразование из отложенного налога в не облагаемый налогом.

Вместо того, чтобы ждать выхода на пенсию, возможно, сейчас самое подходящее время, чтобы перевести свои деньги с этих счетов с отсроченным налогообложением во что-то, что не будет облагаться налогом, когда вы выйдете на пенсию. Конечно, вы будете платить налоги при преобразовании, но есть веская причина платить налоги сейчас, а не позже. Изменения в федеральном подоходном налоге, вступившие в силу в 2018 году, истекают после 2025 года, так что у вас есть короткое окно возможности сделать эти преобразования по более низкой ставке налога.

Конечно, вы будете платить налоги при преобразовании, но есть веская причина платить налоги сейчас, а не позже. Изменения в федеральном подоходном налоге, вступившие в силу в 2018 году, истекают после 2025 года, так что у вас есть короткое окно возможности сделать эти преобразования по более низкой ставке налога.

Вы можете сказать: «А что, если они продлят снижение налогов?» Скорее всего, не. Конгрессу потребовался 31 год, чтобы принять Закон о сокращении налогов и занятости от 2017 года. Кроме того, после смены руководства в Палате представителей США Вашингтон больше не является благоприятной средой для снижения налогов после 2025 года.

Некоторые вещи, о которых следует помнить при рассмотрении вопроса о преобразовании Roth:

- Во-первых, вы можете не захотеть преобразовывать все в Roth за один налоговый год, потому что это потенциально может поставить вас в более высокую категорию подоходного налога.

- Многие люди с высокими доходами могут не знать, что нет ограничений по доходу, удерживающих вас от перехода с традиционного на Roth.

- Еще то, что конвертировать можно в любом возрасте без штрафных санкций.

- Компания Roths не взимает налогов при выходе на пенсию; они не генерируют никаких RMD; они не облагают налогом ваше социальное обеспечение; И их можно здорово оставить своим наследникам.

- Но переход от традиционного к Roth не устраняет риск фондового рынка.

Преобразование муниципальных облигаций с отложенным налогом в не облагаемые налогом.

Не облагаемые налогом муниципальные облигации выпускаются вашим штатом или правительственной единицей в вашем штате. Вы ссужаете деньги правительству штата, округу, городу и т. Д. При покупке в вашем штате или в пределах вашего штата получаемый вами доход «не облагается налогом в три раза» (не облагается федеральными, государственными и местными налогами. ).

Три проблемы: По мере роста процентных ставок рыночная стоимость ваших облигаций падает, поэтому это может быть рискованным вариантом, если ФРС повысит ставки. А если вы живете в штате, где государственные финансы могут быть не на прочной основе, вы можете потерять стоимость своих облигаций в случае банкротства (например, банкротства Детройта в 2013 году). Кроме того, не облагаемые налогом проценты — это одно из соображений, которое IRS использует для расчета суммы федерального подоходного налога, который вы платите со своих пособий по социальному обеспечению.

А если вы живете в штате, где государственные финансы могут быть не на прочной основе, вы можете потерять стоимость своих облигаций в случае банкротства (например, банкротства Детройта в 2013 году). Кроме того, не облагаемые налогом проценты — это одно из соображений, которое IRS использует для расчета суммы федерального подоходного налога, который вы платите со своих пособий по социальному обеспечению.

Учитывая эти три проблемы, я бы избегал этого варианта.

Переход от отложенного налогообложения к безналоговому страхованию жизни, например, к Indexed Universal Life (IUL).

Индексированный универсальный полис страхования жизни — это один из видов постоянного страхования жизни. С IUL вы не потеряете деньги во время рыночного спада, но вы можете зафиксировать годовую прибыль, привязанную к рыночному индексу. Это может работать даже лучше, чем преобразование Roth по ряду причин.

Во-первых, вы получаете защиту от рыночного спада. Во-вторых, не облагаемое налогом пособие в случае смерти превышает остаток на вашем счете в денежной форме. В-третьих, вы можете участвовать в хорошие годы фондового рынка посредством индексации, ежегодно фиксируя свою прибыль, так что вы никогда не вернете ее обратно при рыночной коррекции.В-четвертых, вы можете ускорить выплату пособия в случае смерти, чтобы помочь оплатить расходы на долгосрочное лечение, если оно вам понадобится. Некоторые полисы предлагают всадник долгосрочного ухода. Однако во многих случаях эти пассажиры на самом деле не нужны, так как вы можете просто использовать беспошлинные ссуды, чтобы получить доступ к деньгам, необходимым для оплаты вашего долгосрочного ухода. В-пятых, при страховании жизни не начисляются RMD или какие-либо налоги на доход от использования ссуд, что удерживает IRS от дальнейшего налогообложения ваших пособий по социальному обеспечению.

В-третьих, вы можете участвовать в хорошие годы фондового рынка посредством индексации, ежегодно фиксируя свою прибыль, так что вы никогда не вернете ее обратно при рыночной коррекции.В-четвертых, вы можете ускорить выплату пособия в случае смерти, чтобы помочь оплатить расходы на долгосрочное лечение, если оно вам понадобится. Некоторые полисы предлагают всадник долгосрочного ухода. Однако во многих случаях эти пассажиры на самом деле не нужны, так как вы можете просто использовать беспошлинные ссуды, чтобы получить доступ к деньгам, необходимым для оплаты вашего долгосрочного ухода. В-пятых, при страховании жизни не начисляются RMD или какие-либо налоги на доход от использования ссуд, что удерживает IRS от дальнейшего налогообложения ваших пособий по социальному обеспечению.

Важно помнить, что большинство полисов страхования жизни подлежат медицинскому страхованию, и в некоторых случаях финансовое страхование и стоимость полиса страхования жизни, включая взносы и стоимость страховых сборов, зависят от вашего возраста и состояния здоровья. время подачи заявки.Мы прорабатываем эти детали с каждым клиентом и помогаем ему принять решение о том, имеет ли этот подход смысл для их общего налогового планирования.

время подачи заявки.Мы прорабатываем эти детали с каждым клиентом и помогаем ему принять решение о том, имеет ли этот подход смысл для их общего налогового планирования.

Последние мысли о вашем наследии.

Во всем этом есть еще один фактор, который вы не должны упускать из виду: ваша семья и ваше наследие. Когда мы умираем, большинство из нас надеется оставить что-то для своих близких, но худшее, что можно оставить своим наследникам, — это учетная запись с отсроченным налогом, например 401 (k) или IRA. Им фактически придется платить с него подоходный налог.Мы можем оставить деньги, не облагаемые налогом, или деньги, не облагаемые налогом. Что бы вы предпочли оставить своим наследникам?

Например, если вы оставите традиционную IRA своим детям, они будут вынуждены брать RMD — необходимые минимальные выплаты — и дополнительный налогооблагаемый доход может поднять их в налоговой категории.

Если ваш пенсионный план был построен в основном на счетах с отложенными налогами, сейчас самое время задуматься об эффективном с точки зрения налогообложения переходе на безналоговые, отложив больше денег для вас и меньше для дяди Сэма в ваши золотые годы.

Консультационные услуги по инвестициям, предлагаемые только должным образом зарегистрированными физическими лицами через AE Wealth Management, LLC (AEWM). AEWM и Scott Tucker Solutions Inc не являются аффилированными компаниями. Инвестирование сопряжено с риском, включая потенциальную потерю основной суммы долга. Ни фирма, ни ее агенты или представители не могут давать налоговые или юридические консультации. Перед принятием решения о покупке люди должны проконсультироваться с квалифицированным специалистом. Scott Tucker Solutions, Inc не связана с U.S. правительство или любое государственное учреждение. 406032

Конверсия Roth является налогооблагаемым событием и может иметь несколько связанных последствий. Обязательно проконсультируйтесь с квалифицированным налоговым консультантом, прежде чем принимать какие-либо решения относительно вашего IRA.

Дэн Данкин участвовал в написании этой статьи.

Эта статья написана и представляет точку зрения нашего советника, а не редакции Киплингера. Вы можете проверить записи консультантов в SEC или FINRA.

Вы можете проверить записи консультантов в SEC или FINRA.Президент, Scott Tucker Solutions

Скотт Такер — президент и основатель Scott Tucker Solutions, Inc. (ScottTuckerSolutions.com). Он помогает семьям из Чикаго с их финансами с 1998 года и является представителем консультанта по инвестициям.

Появления на Kiplinger.com были получены через платную PR-программу. Обозреватель получил помощь от фирмы по связям с общественностью в подготовке этого материала для отправки на Kiplinger.com. Киплингеру никакую компенсацию не выплатили.

Подоходный налог — KPMG Global

Физическое лицо квалифицируется как резидент для целей налогообложения в Португалии при выполнении одного из следующих условий:

- Они проводят более 183 дней — непрерывно или нет — в стране / юрисдикции в течение 12-месячного периода, начинающегося или заканчивающегося в соответствующем году, или

- В случае, если они провели здесь менее 183 дней, в любое время указанного 12-месячного периода у них есть доступное жилье в Португалии в условиях, при которых можно предположить, что они намерены использовать его в качестве места обычного проживания.

или обитель.

или обитель.

В случае выполнения вышеуказанных критериев физическое лицо будет считаться резидентом с первого дня его пребывания в Португалии до момента его отъезда. Однако возможны ситуации, когда статус налогового резидента применяется в течение всего налогового года.

Также предполагается, что любой день — полный или неполный, — который включает сон в Португалии, будет считаться днем пребывания на территории Португалии.

Кроме того, в течение 2009 года правительство создало налоговый режим для нестандартных налоговых резидентов, которые обычно квалифицируются как налоговые резиденты Португалии согласно внутренним правилам.Режим будет напоминать режим, предусмотренный для физических лиц-нерезидентов в Португалии (например, налогообложение доходов из португальских источников по найму по специальной 20-процентной ставке).

Целью этого режима является привлечение специализированных иностранных специалистов. Для подачи заявки необходимо выполнить следующие условия:

- Физическое лицо не могло считаться налоговым резидентом Португалии в течение предыдущих 5 лет.

- Физическое лицо должно будет зарегистрироваться в налоговых органах Португалии в качестве нерезидента, и этот вариант будет действителен в течение 10 лет подряд.

Физическое лицо должно будет квалифицироваться — в соответствии с национальными правилами — в качестве резидента Португалии для целей налогообложения в каждый год указанного выше 10-летнего периода, чтобы получить выгоду от налогообложения, применимого к нестандартным налоговым резидентам.

В случае, если деятельность, выполняемая физическим лицом, считается высокой добавленной стоимостью (определенная Министерским приказом № 12/2010 от 7 января и Министерским приказом № 230/2019 от 23 июля), доход, полученный от этой деятельности будут облагаться налогом по специальной ставке 20 процентов.

Этот режим также позволяет применять налоговое освобождение к доходу из иностранных источников, полученному физическим лицом, при соблюдении определенных условий (а именно, если упомянутый доход подлежит или может быть объектом (в зависимости от типа дохода) налог в стране / юрисдикции источника в соответствии с правилами применимого DTT).

Запрос на регистрацию в качестве нерезидента должен быть подан до 31 марта года, следующего за годом, когда налогоплательщик стал налоговым резидентом Португалии.

Еще один особый режим предусмотрен для «бывших налоговых резидентов». Этот режим распространяется на лиц, которые:

- считались налоговыми резидентами Португалии до 31 декабря 2015 года;

- вернутся в Португалию в 2019 или 2020 годах и будут соответствовать критериям для получения статуса налогового резидента согласно применимым правилам налогового резидентства;

- не считались резидентами в предыдущие 3 года;

- не обращались за налоговым статусом нерезидента (NHR).

В соответствии с налоговым режимом бывших резидентов освобождение от уплаты налогов распространяется на более 50 процентов доходов от занятости и самозанятости, полученных в Португалии, в течение 5 лет.

Существует ли правило минимального количества дней, когда дело касается даты начала и окончания резидентства? Например, налогоплательщик не может вернуться в принимающую страну / юрисдикцию в течение более 10 дней после того, как его назначение закончилось и они репатриировались.

№

Что делать, если цессионарий въезжает в страну / юрисдикцию до того, как начнется их назначение?

Если цессионарий въезжает в страну / юрисдикцию до начала уступки, из этой ситуации не возникает никаких налоговых последствий.Правопреемник должен зарегистрировать себя и свою семью (если семья сопровождает физическое лицо при их назначении) в португальских налоговых органах (в соответствии с налоговым резидентством), чтобы получить идентификационный номер налогоплательщика.

Налоговый план Байдена: вот как можно повысить налоги для богатых и корпораций

Ожидается, что он изложит следующий шаг своей экономической повестки дня на совместном заседании Конгресса 28 апреля. отмена налоговых сокращений республиканцев в 2017 году, которые были в большей степени взвешены по сравнению с теми, кто находится на верхнем конце лестницы доходов, хотя многие ключевые положения истекают после 2025 года.

В марте пресс-секретарь Белого дома Джен Псаки заявила, что Байден считает, что «те, кто находится наверху, не выполняют свою часть работы» и «очевидно, что корпорации могут платить более высокие налоги».

Байден не выпускал официальных налоговых предложений с момента вступления в должность, хотя ожидается, что он скоро представит меры, чтобы помочь финансировать свои планы в отношении инфраструктуры, чистой энергии и других усилий по восстановлению.

Во время своих прошлогодних поисков Белого дома он опубликовал план, который увеличит федеральные доходы на 2 доллара.1 триллион за десять лет, согласно анализу Центра налоговой политики, проведенному в ноябре.

Хотя его предложение, вероятно, будет изменено Конгрессом, ожидается, что оно встретит теплый прием на Капитолийском холме, контролируемом демократами. Более прогрессивные законодатели, в том числе сенатор Элизабет Уоррен из Массачусетса и Берни Сандерс из Вермонта, повторно вводят в действие спорный налог на богатство, который они предложили в своих недавних президентских кампаниях демократов.Вот что Байден предложил в ходе предвыборной кампании:

Повышение максимальной ставки федерального подоходного налога

Байден призвал вернуть максимальную предельную ставку до 39. 6% — при том, что это был показатель, когда президент Джордж Буш, республиканец, находился у власти. Снижение налогов в 2017 году снизило эту ставку до 37%.

6% — при том, что это был показатель, когда президент Джордж Буш, республиканец, находился у власти. Снижение налогов в 2017 году снизило эту ставку до 37%.

Несколько источников, знакомых с ведущимися обсуждениями, подтвердили CNN, что план предусматривает повышение максимальной предельной ставки подоходного налога до 39,6% для домохозяйств с доходом 400 000 долларов и более.

Официальные лица Белого дома подчеркнули, что детали плана еще не согласованы и могут измениться до совместного выступления. Байден продолжает проводить встречи с политическими помощниками для уточнения деталей.

Байден сказал в мартовском интервью ABC News, что это увеличение приведет к привлечению 230 миллиардов долларов, что примерно вдвое превышает оценку Центра налоговой политики на повышение ставки для тех, кто зарабатывает около 400 000 долларов в год. Такой шаг затронет некоторых людей, чей максимальный показатель в настоящее время составляет 35%, и всех тех, кто находится в группе 37%, сказал Говард Глекман, старший научный сотрудник центра.

Его предложение также внесет два изменения, которые ограничат размер детализированных вычетов для налогоплательщиков выше этого порога дохода, что приведет к еще примерно 275 миллиардам долларов, как выяснил центр.

Согласно оценкам центра, например, в 2022 году доход после уплаты налогов в среднем на 15,6% снизится для 1% самых богатых получателей доходов.

Повышение налогов на прирост капитала

Те, кто зарабатывает более 1 миллиона долларов в год, должны будут платить более высокие налоги на прирост капитала, которые обычно составляют наибольшую долю дохода богатых, согласно предложению кампании Байдена.

Долгосрочный прирост капитала этих налогоплательщиков будет зависеть от максимальной предельной ставки заработной платы — в настоящее время 37%, но возрастет до 39.6% по его более широкому плану.

Это приведет к тому, что эта прибыль будет облагаться налогом как обычный доход, почти удвоив ставку, по которой они облагаются налогом в настоящее время, и стирает различие с краткосрочным приростом капитала, которые уже облагаются налогом как обычный доход для инвестиций, удерживаемых менее года. Источники, знакомые с ходом обсуждения, подтвердили, что это положение все еще находится в плане.

Источники, знакомые с ходом обсуждения, подтвердили, что это положение все еще находится в плане.

Облагать ли налогом прирост капитала по той же ставке, что и доход, — это давняя битва на Капитолийском холме, которую поддерживают многие демократы.

В настоящее время для инвестиций, удерживаемых не менее одного года, применяется максимальная федеральная ставка прироста капитала в размере 20%. Лица, зарабатывающие 200 000 долларов в год, и супружеские пары, зарабатывающие 250 000 долларов в год, платят дополнительный налог в размере 3,8% на свой прирост капитала, чтобы помочь финансировать Закон о доступном медицинском обслуживании.Налогообложение нереализованного прироста капитала в случае смерти

В настоящее время наследники богатых американцев пользуются крупными налоговыми льготами. Активы, которые переходят непосредственно к ним, получают «повышение» в своей стоимостной основе, то есть они оцениваются на дату смерти.Это может минимизировать налоговые сборы с наследников, когда они в конечном итоге продадут активы. А это означает, что прибыль, полученная в течение жизни умершего родителя, никогда не облагается налогом.

А это означает, что прибыль, полученная в течение жизни умершего родителя, никогда не облагается налогом.

Байден потребовал бы от поместья платить налоги на нереализованную прибыль от этих активов.

По данным Центра налоговой политики, эта мера, наряду с повышением ставки налога на прирост капитала, позволит привлечь 370 миллиардов долларов за 10 лет.

Повышение налогов на заработную плату для богатых

В рамках своей предвыборной платформы Байден хотел обложить зарплату более 400000 долларов налогом на заработную плату социального страхования, который в настоящее время ограничен 142 800 долларами на 2021 год.

Работники и их работодатели платят по 6,2% заработной платы в фонд социального обеспечения. Положение Байдена создало бы дыру от пончика, при которой прибыль ниже верхнего предела и выше нового порогового значения подлежит обложению налогом на заработную плату.

Это привлечет 740 миллиардов долларов за десять лет.

Повышение федерального налога на недвижимость

Байден вернул налоговую политику на наследство в 2009 году, когда федеральное освобождение от налогов составляло 3,5 миллиона долларов на человека, а ставка составляла 45%.

Предыдущие изменения в налоговом законодательстве увеличили исключение до 5 долларов.5 миллионов и снизили ставку до 40% к 2017 году. Снижение налогов республиканцами значительно увеличило освобождение, которое теперь составляет 11,7 миллиона долларов на человека на 2021 год, при сохранении ставки 40%.

По данным Центра налоговой политики, изменения налога на наследство принесут дополнительный доход в размере 218 миллиардов долларов.

Повышение налогов на корпорации

Байден отменит часть снижения налогов в 2017 году до ставки корпоративного подоходного налога. Он бы повысил ее до 28% с нынешних 21%, но не до такой степени, как максимальная ставка в 35%, существовавшая до республиканских налоговых льгот.

Его предвыборная платформа также призывала к введению более агрессивного минимального налога на транснациональные корпорации и налогообложению бухгалтерского дохода, сообщаемого акционерам, а не дохода, сообщаемого Налоговой службе, среди других мер.

Повышение налогов на бизнес составляет самый крупный компонент предложения Байдена по предвыборной кампании, благодаря которому за десять лет выручка компании составила около 1,3 триллиона долларов.

Вот как это повлияет на тех, кто зарабатывает менее 400000 долларов

Во время интервью ABC News Байден подтвердил свое обещание не повышать налоги с тех, кто зарабатывает менее 400000 долларов в год — заявление, которое он неоднократно делал во время своей кампании.Это покроет около 90% налогоплательщиков.

Анализ предложений кампании Байдена Центром налоговой политики, а также моделей Комитета по ответственному федеральному бюджету и бюджетной модели Penn Wharton показал, что это правда. Они показывают, что семьи, зарабатывающие менее 400 000 долларов в год, не увидят прямого увеличения федеральных налогов.

Фактически, домохозяйства со средним уровнем дохода могут получить среднее снижение налогов на 680 долларов, а семьи с низким доходом могут столкнуться с падением налоговых счетов на 760 долларов к 2022 году, обнаружил центр.

Но все обстоит немного иначе, когда речь идет о косвенных налогах, например о повышении корпоративного налога, которое предлагает Байден. Экономисты предполагают, что рабочие в конечном итоге несут часть стоимости этих налогов. Они не увидят более высокой ставки подоходного налога, но их заработная плата после уплаты налогов в конечном итоге может быть ниже.

Джейсон Хоффман, Кейтлан Коллинз, Джефф Зелени и Джин Сахади из CNN внесли свой вклад в эту историю.

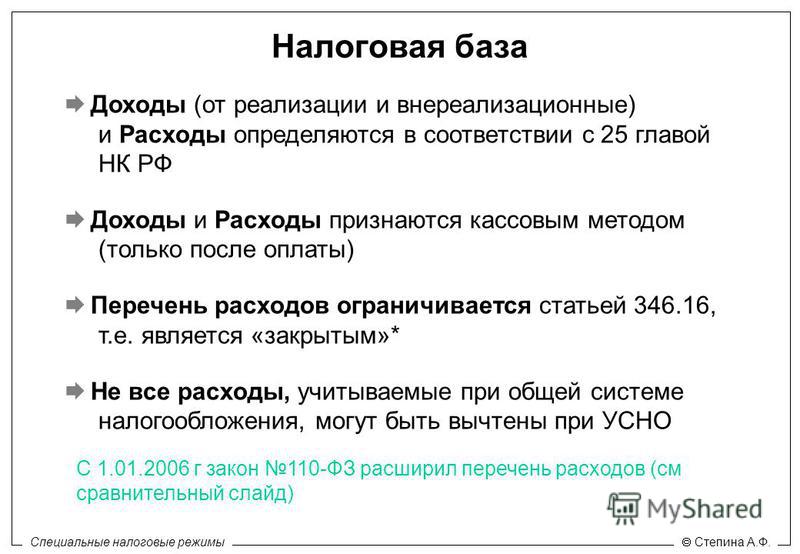

Налоговая база | Что такое налоговая база? | Основы налогообложения

Налоговая база — это общая сумма дохода, имущества, активов, потребления, операций или другой экономической деятельности, подлежащей налогообложению налоговым органом.Узкая налоговая база не нейтральна и неэффективна. Широкая налоговая база снижает расходы на налоговое администрирование и позволяет получать больше доходов по более низким ставкам.

Как налоговая база включается в общую сумму налоговых обязательств?

Налоговая база — это то, что облагается налогом, а налоговая ставка — это часть базы, которая взимается в результате налогообложения. Таким образом, общая сумма налоговых обязательств рассчитывается путем умножения налоговой ставки на налоговую базу. Налоговый орган может облагать налогом более узкую базу по более высокой ставке или более широкую базу по более низкой ставке для достижения той же цели по доходам.

База федерального подоходного налога включает все виды доходов, такие как заработная плата, проценты и дивиденды, а также прирост капитала. Однако база по федеральному подоходному налогу сужается за счет различных вычетов и кредитов. При более нейтральной налоговой базе будет взиматься низкая ставка для широкой налоговой базы за некоторыми исключениями. Чем больше исключений вырезается из налоговой базы, тем больше налоговое бремя перекладывается на то, что остается от налоговой базы.

Что делает налоговую базу более узкой?

Исключения из широкой налоговой базы делаются различными способами по разным причинам.Например, налоговые расходы — это налоговые резервы, которые приводят к снижению налоговых поступлений. Они могут принимать форму кредитов, льгот и удержаний. Кредиты уменьшают налоговые обязательства в соотношении доллар к доллару. Вычеты уменьшают налогооблагаемую прибыль при соблюдении определенных условий. Освобождения, по определению, предохраняют вещи от налогообложения в первую очередь на основе категории, класса или статуса. Политически популярные налоговые расходы включают щедрый стандартный вычет из налогооблагаемого дохода, налоговый кредит на ребенка и освобождение от налога с продаж на продукты и рецептурные лекарства.(См. Расширение базы, чтобы узнать, что расширяет налоговую базу.)

Услуги в значительной степени освобождены от налога с продаж штата по историческим причинам — многие налоги с продаж штата были введены, когда в США была в основном экономика, основанная на товарах, и налогообложение услуг было бы сложным с административной точки зрения. Другие исключения имеют экономический смысл, например, исключение материальной и нематериальной личной собственности из базы налога на имущество, тем самым ограничивая базу налога на недвижимость землей и ее улучшениями (недвижимым имуществом).Наконец, делаются некоторые исключения, чтобы избежать налоговой пирамиды, которая возникает, когда налог применяется на каждом этапе производства, и может привести к высоким эффективным ставкам налога для некоторых отраслей. Один из способов избежать налоговой пирамиды — это освободить коммерческие покупки от налога с продаж.

Что является примером государственной налоговой базы с продаж?

Государственная налоговая база с продаж постепенно уменьшалась в части конечного потребления. Когда в 1930-х годах впервые были введены государственные налоги с продаж, они взимались почти исключительно с товаров в то время, когда товары составляли более 60 процентов потребления.Сегодня более 60 процентов потребления приходится на услуги, но услуги остаются в значительной степени освобожденными от налога с продаж штата. В результате налоговые базы штата с продаж стали более узкими как часть общего потребления, так как потребление услуг стало пропорционально большей долей в общем потреблении. Штат может собирать такую же сумму налоговых поступлений по более низкой ставке налога, если штат расширяет свою налоговую базу с целью включения большего количества услуг.

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов.Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Пожалуйста, объявите свой трафик, обновив свой пользовательский агент, чтобы включить в него информацию о компании.

Чтобы узнать о передовых методах эффективной загрузки информации с SEC.gov, в том числе о последних документах EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, в том числе о передовых методах, которые делают загрузку данных более эффективной, и о SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Код ссылки: 0.67fd733e.1627376636.a29df10

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности.В целях безопасности и обеспечения того, чтобы общедоступная услуга оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 U.S.C. §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других лиц к контенту SEC.gov. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерные запросы. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период.Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.gov. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

Как увеличить пассивный доход и навсегда платить минимальные налоги

Вы когда-нибудь задумывались, как богатые платят так мало налогов по сравнению со своим доходом? На самом деле, вы можете задаться вопросом, платят ли даже богатые налоги?

По правде говоря, существует множество способов снизить эффективную налоговую ставку, поэтому, когда вы получаете доход с двумя запятыми, вам следует нанять опытного бухгалтера. Может быть, вам стоит взять страницу из их учебника и узнать, как платить нулевой налог на свой доход.

Но один из наиболее популярных методов использует другой налоговый режим для прироста капитала или прибыли, полученной от продажи инвестиций или собственности, по сравнению с обычным доходом.

IRS облагает налогом краткосрочный прирост капитала по ставке, эквивалентной вашей маржинальной ставке подоходного налога. Для долгосрочного прироста капитала ( также считается ставкой пассивного подоходного налога в определенных ситуациях ), они облагаются налогом по ставке 0%, 15% или 20%, в зависимости от вашего годового налогооблагаемого дохода.

Как видно из диаграммы ниже, если ваш доход превышает 523 600 долларов США и вы можете удерживать инвестиции дольше года, это имеет большой смысл.Когда вы продаете через год, разница в ставке налога составляет 17%, которую вы платите на свой долгосрочный прирост капитала.

Ставки налога на краткосрочный и долгосрочный прирост капитала для плательщиков единого налога

После налоговой реформы в 2018 году наибольший спред приходится на доход в диапазоне от 209 426 до 445 850 долларов. Эта разница составляет 20%, а наибольший разрыв между краткосрочной и долгосрочной прибылью составляет .

Если вы попадаете в эту налоговую категорию, имеет смысл отложить получение прироста капитала до истечения как минимум года, при условии, что в результате актив не сильно снизится в стоимости.

Та же таблица для состоящих в браке и совместно регистрирующих налогоплательщиков приведена ниже.

Ставки налога на краткосрочный и долгосрочный прирост капитала для состоящих в браке, подающих совместно налогоплательщиков

Что такое пассивный доход?

Пассивный доход — это деньги, заработанные в результате небольших усилий, и вы можете зарабатывать деньги, пока вы спите , уйдете в отпуск, заболеете или при любых других обстоятельствах, которые не позволят вам активно зарабатывать доход.

Кроме того, для поддержания пассивного дохода не нужно прилагать особых усилий, иначе он будет считаться активным.

Пытаясь увеличить свой пассивный доход, многие обычно называют это прогрессивным идеями пассивного дохода , когда получатель не прилагает особых усилий для увеличения дохода.

Как более подробно обсуждается ниже, некоторые общие примеры пассивного дохода включают доход от аренды, доход от портфеля и любую коммерческую деятельность, в которой получатель материально не участвует.

Однако не все эти идеи пассивного дохода приводят к благоприятному налоговому режиму.

Облагается ли пассивный доход налогом?

Одним словом: да .Как и активный (заработанный) доход, пассивный доход обычно подлежит налогообложению. Тем не менее, пассивный доход может рассматриваться IRS по-разному, как более подробно обсуждается ниже.

Некоторые аналитики считают доход от портфеля пассивным доходом, поэтому дивиденды и проценты будут считаться пассивными.

Пассивный доход позволяет избежать налогообложения не только потому, что он пассивен. В отношении пассивного дохода применяются особые правила, когда он попадает в определенные категории (подробнее об этом ниже).

Как платить меньше по ставкам пассивного подоходного налога (LT прирост капитала)

Если вам нужно больше доказательств того, почему пассивный доход является лучшим видом дохода после налоговой реформы , не смотрите дальше приведенной выше таблицы.

Пассивный доход может подлежать налогообложению так же, как и долгосрочный прирост капитала.

Это означает, что деньги, которые вы зарабатываете от квалифицированной пассивной деятельности, получают льготный налоговый режим, что делает их более выгодным видом дохода по сравнению с обычным доходом.

Это качество делает его одним из лучших вложений для молодежи , потому что этот денежный поток облагается меньшими налогами и диверсифицирует ваш доход.

Пассивный доход также приносит пользу без каких-либо активных усилий с вашей стороны.

Купите акции с выплатой дивидендов через бесплатную торговую платформу , например Webull , и подождите, пока платежи поступят на ваш брокерский счет.

И если вы увидите верхний предел диапазона налога 0%, показанный выше, вы увидите, как платить нулевой налог на свой доход: сделайте это пассивным!

Что такое пассивная деятельность?

Естественно, пассивный доход исходит от пассивной деятельности.Непассивная деятельность (иначе называемая активной) — это бизнес, в котором налогоплательщик работает на регулярной, непрерывной и существенной основе.

Пассивный доход не включает заработную плату, портфель или большинство форм инвестиционного дохода . Как правило, IRS считает деятельность пассивной, если она связана с арендой или любым бизнесом, в котором налогоплательщик не принимает материального участия .

IRS использует материальное участие в качестве теста на соответствие стандарту пассивного дохода.Вот некоторые из способов выполнить категоризацию материального участия (и, следовательно, не квалифицировать эту деятельность как пассивную):

- Быть единственным участником бизнеса в течение года

- Работать не менее 500 часов на предприятии в течение года

- Работать не менее 100 часов и столько же, сколько любое другое физическое лицо на предприятии в течение года

- Работать не менее 100 часов в деятельности и в общей сложности более 500 часов во всех пассивных видах деятельности для налогоплательщика

- Имея материальное участие как минимум в 5 из последних 10 налоговых лет

- Для предприятий, оказывающих бытовые услуги, которые в любое время материально участвовали в трех предыдущих налоговых годах

Заключительная проверка фактов и обстоятельств позволяет IRS определить, участвовали ли вы в деятельности на регулярной, постоянной и существенной основе в течение года.Однако вам все равно нужно работать не менее 100 часов в любых обстоятельствах.

Какие типы пассивного дохода подходят для увеличения прироста капитала?

Я должен отметить важность обеспечения того, чтобы ваш пассивный доход соответствовал критериям долгосрочного прироста капитала. Как упоминалось выше, если вы продаете актив, удерживаемый более года, и получаете прибыль от прироста капитала, IRS рассматривает это как долгосрочную прибыль.

Аналогичным образом, корпорации могут выплачивать дивиденды, некоторые из которых считаются «квалифицированными» и соответствуют условиям долгосрочного прироста капитала.

Для справки, дивиденды обычно считаются квалифицированными , если они выплачиваются по акциям, которыми вы владели более 60 дней в течение 121-дневного периода, который начался за 60 дней до даты экс-дивидендов.

Это первая дата, когда новые инвесторы не имеют права на получение следующих дивидендов по акциям.

Дивиденды, не отвечающие этим требованиям, считаются обыкновенными дивидендами и облагаются налогом по обычным ставкам дохода. Вот некоторые другие примеры, которые не удовлетворяют требованиям для квалифицированной выплаты дивидендов:

- Основное товарищество с ограниченной ответственностью (MLP)

- Инвестиционные фонды недвижимости (REIT)

- Дивиденды, выплаченные по опционам сотрудников на акции

- Дивиденды, выплаченные компаниями, освобожденными от налогов

- Дивиденды, выплаченные по сберегательным счетам или счетам денежного рынка

Пассивный доход, полученный от платформ краудсорсинга недвижимости

В последние годы финтех-компании, такие как FundRise , стали популярными альтернативных вариантов инвестирования традиционному инвестированию в недвижимость.Эти услуги позволяют краудсорсинговому владению недвижимостью приносить пассивный доход, аналогичный описанному выше.

Фактически, как опытные, так и неопытные инвесторы в недвижимость могут участвовать в этой новой и уникальной возможности использовать традиционный путь к созданию богатства для более низких капитальных вложений. Однако какой налоговый режим получает краудсорсинговая недвижимость?

В общих чертах существует два типа инвесторов: аккредитованные и неаккредитованные.Строго говоря, у аккредитованного инвестора больше возможностей для инвестирования, чем у неаккредитованных инвесторов при прочих равных условиях.

В качестве особого примечания: некоторые инвестиционные платформы разрешают доступ только аккредитованным инвесторам (или тем людям, которые соответствуют одному или обоим из следующих критериев):

- Трудовой доход, превышающий 200 000 долларов США (или 300 000 долларов США с супругом) за каждый из последних двух лет с разумными ожиданиями для этой суммы в этом году, ИЛИ

- Имеет более 1000000 долларов чистой стоимостью (с супругом или без супруга), за исключением капитала в основном месте проживания

Аккредитованные инвесторы часто инвестируют в долевые проекты через краудсорсинговых инвестиций в недвижимость услуг, таких как EquityMultiple .Проще говоря, это означает, что аккредитованный инвестор фактически становится владельцем или партнером в компании, часто в LLC (компании с ограниченной ответственностью) или LP (Limited Partnership).

Прибыли и убытки от ООО переходят к инвесторам и будут отражены в форме 1065 (K-1s) . Таким образом, эти структуры компаний называются сквозными организациями. Из-за этого сквозного характера LLC не платит никаких налогов, а аккредитованные инвесторы платят налоги со своих личных доходов.

Другая распространенная форма краудфандинга в сфере недвижимости — это заемное финансирование. Для этого типа инвестиций неаккредитованные инвесторы могут участвовать и не иметь собственного капитала компании. Вместо этого эти инвесторы рассматривают полученный доход как процентный доход.

Большинство долговых структур позволяют инвесторам покупать акции фонда, иногда называемые eREIT. FundRise предоставляет эту возможность неаккредитованным инвесторам.

В этом сценарии эти инвестиции действуют аналогично инвестициям в акции или облигации с точки зрения налогового режима.После этих первоначальных инвестиций ООО будет инвестировать в конкретные проекты в сфере недвижимости.

Если рассматривать гипотетический пример из FundRise, то подход к типам дивидендов может отличаться из-за ряда факторов.

EREIT компании позволяют неаккредитованным инвесторам участвовать, а в качестве инвестора в любом REIT (инвестиционном трасте недвижимости) они должны получить налоговую форму Form 1099-DIV .

Эта форма включает соответствующую информацию о дивидендах, выплаченных инвестору в данном налоговом году.В зависимости от результатов деятельности фирмы дивиденды REIT могут классифицироваться как обыкновенных дивиденда , квалифицированных дивидендов или возврат капитала , все из которых получают разные налоговые ставки.

Фактически, при инвестировании в продукт FundRise eREIT в конкретном году дивиденды инвестора могут включать комбинацию каждого из этих типов дивидендов. Вообще говоря, REIT не выплачивают дивиденды на регулярной основе.

Для того, чтобы дивиденды соответствовали ставке долгосрочного прироста капитала, доход, как правило, уже подлежал налогообложению, а это не то, как обычно работает структура REIT.

Фактически, основное преимущество структуры REIT состоит в том, чтобы избежать налогообложения на уровне фонда и вместо этого передать эти платежи индивидуальному инвестору. Следовательно, сумма налога на прирост капитала, которую инвестор платит, также будет варьироваться в зависимости от их налоговой категории и годового дохода.

Однако REIT обеспечивает возврат капитала, также называемый недивидендным распределением . Возврат от распределения капитала снижает базу затрат акционера и сталкивается с налогообложением как прирост капитала, когда инвестор выкупает свои инвестиции.

Поскольку долгосрочный прирост капитала имеет более низкие ставки, недивидендное распределение может служить выгодным распределением с точки зрения экономии налогов.

В любом случае мы думаем, что FundRise предлагает отличную возможность для неаккредитованных инвесторов начать инвестировать в недвижимость. Рассмотрите возможность регистрации с помощью кнопки ниже, создания учетной записи и получения дополнительных сведений.

Наша платформа для инвестирования в недвижимость Pick

Как платить нулевой налог — используйте различные налоговые льготы

Из приведенных выше таблиц вы можете увидеть на федеральном уровне, как платить нулевые налоги за счет получения квалифицированного пассивного дохода.

Специально для квалифицированных налоговых ставок на пассивный доход (долгосрочный прирост капитала) в 2021 году, если вы заработаете 40 400 долларов США для единого налогоплательщика и 80 800 долларов США для состоящих в браке, подающих совместную налоговую декларацию налогоплательщиков, вы попадаете под ставку налога 0%.

Конечно, эти уровни дохода не облагаются налогом (не включая последствия государственных налогов), если вы также не получаете обычный доход выше этих уровней плюс соответствующий стандартный вычет, чтобы подтолкнуть вас к 15% -ной шкале долгосрочного прироста капитала. .

Другими словами, если вы сделаете 12550 долларов (стандартный вычет для единого налогоплательщика на 2021 год) из обычного дохода в качестве плательщика единого налога и 40 400 долларов квалифицированного пассивного дохода (всего 52 950 долларов), у вас не будет никаких обязательств по федеральному подоходному налогу.

Аналогичным образом, для состоящих в браке и подающих совместную налоговую декларацию налогоплательщиков они могут иметь 25 100 долларов (стандартный вычет для состоящих в браке, подающих совместную налоговую декларацию на 2021 год) обычного дохода и 80 800 долларов квалифицированного пассивного дохода (всего 105 900 долларов) для уплаты нулевого налога (федерального подоходного налога).

Если бы вы могли найти способ получить такой уровень дохода при выходе на пенсию (досрочно или иначе), вы бы сказали дяде Сэму уйти, потому что это все ваше.

Вы можете найти квалифицированные инвестиции с выплатой дивидендов, которые приносят 2% дохода и не облагаются федеральным налогом доходом от капитальных вложений на сумму примерно 1 286 000 долларов, если вы не замужем, или 2 573 000 долларов, если вы женаты.Для простоты предположим, что 1 250 000 и 2 500 000 долларов.

Конечно, вы также можете уплатить нулевой федеральный подоходный налог с некоторых квалифицированных инвестиций в дивиденды с более высоким доходом при меньших капитальных вложениях.

Например, инвестиция в виде дивидендов в размере 5% принесет вам максимальную свободную от федерального подоходного налога обязательство по капитальным вложениям на сумму 800 000 или 1 600 000 долларов для физических лиц и пар, подающих совместную декларацию, соответственно.

Это также может происходить от продажи активов, удерживаемых более года, и получения долгосрочного прироста капитала.

Если вы хотите увеличить доход, не облагаемый федеральным подоходным налогом, вы можете купить муниципальных облигаций у своего штата и не платить подоходный налог. Однако более низкий профиль риска этих инвестиций часто позволяет снизить процентные платежи по сравнению с аналогичными корпоративными облигациями.

Таким образом, эти долговые инструменты с льготным налогообложением обычно находятся у налогоплательщиков с более высоким доходом в качестве средства для получения налоговой защиты от их инвестиционного дохода.

Если ваш обычный доход превышает стандартный вычет, и вы владеете недвижимостью, у вас есть больше возможностей.Эта инвестиция в недвижимость может привести к убыткам, которые вы могли бы использовать для компенсации вашего обычного дохода, полученного сверх стандартного вычета, если вы соответствуете вышеуказанному исключению для мамы и папы.

Но реальное преимущество более низких ставок налога на долгосрочный прирост капитала состоит в том, что если вы в конечном итоге получите более квалифицированный пассивный доход или долгосрочный прирост капитала, первые 40 400 или 80 800 долларов прибыли не облагаются налогом в зависимости от вашего статуса регистрации и уровня дохода. .

Если вы зарабатываете от 80 801 до 501 600 долларов как состоящий в браке налогоплательщик, вы платите только 15% от пассивного дохода.По этой причине, насколько вы можете управлять, вам следует рассмотреть возможность инвестирования в квалифицированные пассивные активы , приносящие доход .

Кроме того, вы должны найти способ получать как можно больше квалифицированного пассивного дохода, пока не достигнете оптимального уровня финансовой независимости.

Ищете варианты инвестирования для получения пассивного дохода?

Теперь, когда вы понимаете налоговые преимущества квалифицированного пассивного дохода, как вы поступаете с этой информацией?

Что ж, если вы чувствуете уверенность в том, что придерживаетесь стратегии, позволяющей дяде Сэму меньше платить за свой пассивный доход, имеющий налоговые льготы, следующим шагом будет определение активов, которые принесут максимальную отдачу от ваших инвестиций.

Помимо FundRise , лучшим розничным брокером, который я нашел для индивидуальной торговли акциями, является Webull .

Это ведущее приложение для торговли акциями для начинающих предлагает торговлю без комиссии, имеет рыночные данные в режиме реального времени и позволяет вам получить доступ к тысячам ценных бумаг, которые обеспечивают квалифицированный пассивный доход, как описано выше.

А пока Webull предлагает бесплатных акций для открытия счета и внесения номинального депозита в качестве дополнительного стимула для начала.

Подумайте об использовании этой замечательной альтернативы Robinhood, проверяющей акции , чтобы найти высококачественные инвестиции с выплатой дивидендов, наиболее подходящие для ваших нужд.

Webull может помочь вам приобрести лучшие дивидендные акции, обеспечивая вам пассивный доход от пассивного дохода с налоговыми льготами.

Наше приложение для самостоятельного инвестирования

Webull | Нет минимумов, бесплатные сделки- Приложение Webull предлагает бесплатную торговлю акциями и опционами, расширенную отчетность и углубленный анализ.

- ОГРАНИЧЕННОЕ ПРЕДЛОЖЕНИЕ ПО ВРЕМЕНИ: Откройте счет и получите одну бесплатную акцию на сумму (3–300 долларов США) и внесите как минимум 5 долларов, чтобы получить вторую бесплатную акцию (стоимостью 8–2 000 долларов США).

Связанные темы о пассивном доходе и налогах

→ Как облагается налогом доход от аренды?

Задавая себе вопрос: «Какой налог я плачу с дохода от аренды?», Вы должны знать, что IRS считает доход от арендной деятельности пассивным.Следовательно, он не учитывает доход от аренды как убыток, который вы можете понести против своего непассивного дохода.

Однако, несмотря на то, что доход от аренды считается доходом от пассивной деятельности, налоговый кодекс по-прежнему облагает этот доход налогом по обычной ставке дохода .

Это означает, что у вас не может быть запрещенного (пассивного) зачета убытков из обычного (активного) дохода, если вы не подпадаете под исключение «Mom and Pop».

Для мелких арендодателей с модифицированным скорректированным валовым доходом (MAGI) менее 150 000 долларов (75 000 долларов при раздельном подаче документов в браке) они могут вычесть до 25 000 долларов арендных убытков из своего непассивного дохода.Эта сумма постепенно сокращается от 100 000 до 150 000 долларов.

Если ваш MAGI превышает 100 000 долларов (50 000 долларов при раздельном подаче или холостом браке), максимальная сумма вычета 25 000 долларов (12 500 долларов) уменьшается на 50% от каждого доллара сверх 100 000 долларов (50 000 долларов).

Для иллюстрации: если ваш MAGI составляет 120 000 долларов, максимальный вычет в 25 000 долларов уменьшается на 10 000 долларов (50% * 20 000 долларов), оставляя 15 000 долларов из вычета из вашего обычного дохода.

Предполагая, что вы не обладаете квалификацией специалиста по недвижимости, это исключение может принести пользу вашему налоговому счету, приходящемуся на уплату налогов ежегодно.

Основным отличием исключения Mom and Pop является использование стандарта активного участия , не путать со стандартом материального участия.

Активное участие является менее строгим стандартом и предназначено для того, чтобы людям, которые не могут считаться профессионалами в области недвижимости , было легче получить право на вычет убытков от аренды в размере 25 000 долларов США из обычного дохода.

Чтобы иметь право на активное участие, налогоплательщик должен иметь более 10% доли владения в собственности и участвовать в принятии управленческих решений.

Некоторые примеры включают проверку и утверждение арендаторов, согласие с условиями аренды и утверждение расходов на содержание и обслуживание недвижимости. Этот стандарт не требует определенного количества часов.

Некоторыми другими преимуществами владения недвижимостью являются использование амортизации MACRS и классификация недвижимости в соответствии с правилами раздела 1231 собственности . Если вы владеете несколькими объектами аренды и организованы как бизнес под сильным брендом, при продаже вам может потребоваться заполнить форму Form 8594, форму Acquisition Form .

→ Что такое чистый налог на инвестиционный доход?

Еще один налог, на который нужно обратить внимание, — это налог на чистый инвестиционный доход (NII). IRS устанавливает NII поверх вашего прироста капитала и применяется к тому, что меньше: вашему NII (инвестиционная прибыль за вычетом инвестиционных потерь и расходов) или сумме, на которую ваш MAGI превышает суммы, указанные ниже.

Пороговые значения дохода, которые облагают инвесторов этим дополнительным налогом, составляют 200 000 долларов для одиноких налогоплательщиков или глав домохозяйств или 250 000 долларов для налогоплательщиков, которые подают документы как состоящие в браке, подающие совместно.

Это означает, что если вы получаете обычный доход в размере 250 000 долларов США, чистый доход в размере 100 000 долларов США и относитесь к категории состоящих в браке при совместной подаче документов, вы должны заплатить 3 800 долларов США (3,8% от 100 000 долларов США) сверх своей 15% ставки налога на прирост капитала в долгосрочной перспективе. Возможно, вам также придется платить подоходный налог штата, в зависимости от того, где вы живете. Здорово, не правда ли?

→ Каков кредит вкладчика?

Еще один способ снизить ваши налоговые обязательства — воспользоваться накопительным кредитом. Кредит, ранее называвшийся пенсионным накопительным кредитом, дает специальную налоговую льготу налогоплательщикам с низким и средним уровнем дохода, которые предпочитают откладывать на пенсию.

Кредит вкладчика предоставляется в дополнение к другим налоговым льготам, полученным от сбережений на счете с льготным налогообложением, таком как индивидуальный пенсионный счет (IRA) . Если вы имеете право на получение этого кредита, он может уменьшить или даже отменить ваш налоговый счет.

В зависимости от вашего скорректированного валового дохода и статуса подачи налоговой декларации вы можете потребовать невозмещаемый кредит в размере 50%, 20% или 10% от первых 2000 долларов, внесенных в течение налогового года на пенсионный счет. Математика, лежащая в основе этого, приводит к заявкам на получение кредита Saver’s Credit на 2020 год в размере 1000, 400 или 200 долларов соответственно.

Еще раз отмечу невозвратный статус этого кредита. В отличие от возмещаемых кредитов, таких как налоговый кредит на заработанный доход, который может приводить к возврату налогов, невозмещаемые кредиты аннулируют любую излишнюю неиспользованную часть. В случае накопительного кредита те суммы в долларах, которые не покрывают ваши налоговые обязательства, вам не вернутся.

Использование пассивного дохода, полученного вами для пополнения счета с льготным налогообложением, может еще больше усугубить вашу способность платить нулевой налог. Самая большая сумма кредита предоставляется парам, состоящим в браке и подающим совместный статус, и может составлять 2000 долларов.

Следует отметить, что если вы или ваш супруг (а) использовали налогооблагаемое распределение со своего пенсионного счета в предыдущие два года, такое распределение уменьшает размер доступного вам накопительного кредита.

В настоящее время инвестиционных счетов с льготным налогообложением, счетов, которые имеют право на получение бонуса вкладчика:

- 401к

- 403 б)

- 457 план

- Простой IRA

- СЕН ИРА

- Традиционный IRA

- Рот ИРА

Чтобы иметь право на зачет, вам должно быть 18+, вы не можете учиться на дневном отделении и не можете претендовать на иждивенцев по чьей-либо налоговой декларации.

или обитель.

или обитель.