Расчет заработной платы ИП — knopka.com

Как правильно рассчитать страховые взносы

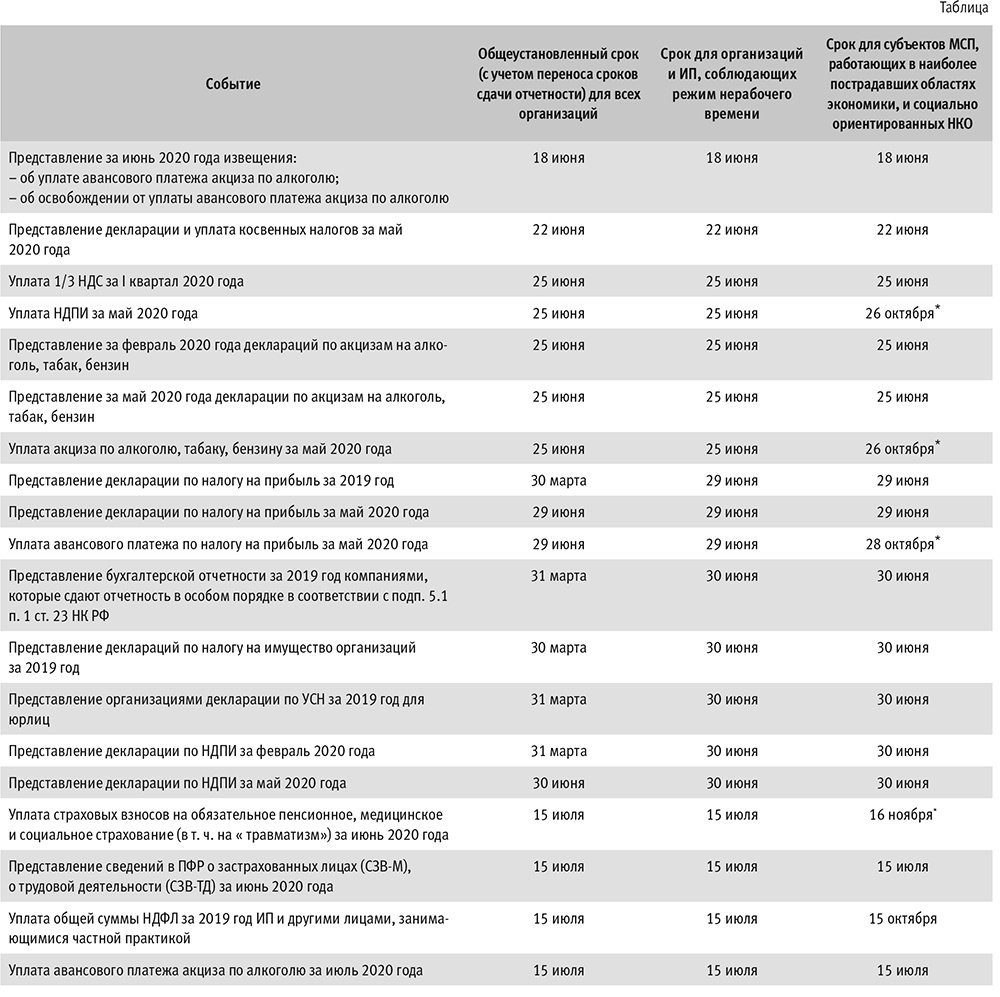

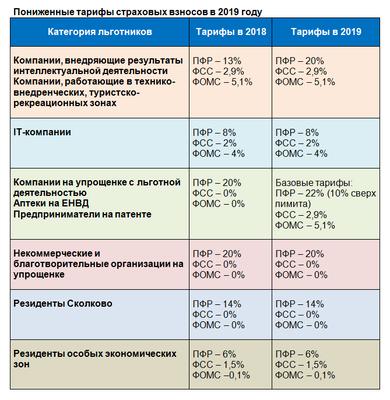

Работодатель также обязан рассчитывать страховые взносы – порядок подробно описан в 34 главе Налогового кодекса. Например, в 2019 году пенсионные отчисления для большинства сотрудников составляли 22% от доходов. Медицинские взносы – 5,1% от оплаты, социальные – 2,9%. Если работник не является гражданином, ставка этих взносов – 1,8%. Однако законодательство постоянно меняется, поэтому важно отслеживать изменения в этой сфере.

Как и в случае с налоговыми выплатами, эти обязательные взносы следует делать вовремя. В данном случае – не позже 15 числа того месяца, который следует за отчетным периодом. Дополнительно работодатели делают взносы от несчастных случаев на производстве и заболеваний, которые могут достигать 8,5%. Однако на сумму этих выплат влияет множество факторов, главный из которых – наличие и степень рисков во время трудовой деятельности.

Для финансовых операций, расчета оплаты и проведения бюджетных платежей лучше нанять бухгалтера, поскольку все эти выплаты проводят для каждого сотрудника ИП и отдельно – по каждому виду взносов.

Как не допустить ошибок в расчетах

Ошибки со стороны ИП в начислении оплаты сотрудникам и внесении обязательных платежей чреваты санкциями со стороны контролирующих органов. В зависимости от того, в чем именно вы ошибетесь, может наступить административная или уголовная ответственность. Если какие-то обязательные платежи задерживаются, вам будут начислять пеню за каждый день просрочки. Если же работодатель сознательно уклоняется от налоговых выплат, это рассматривают как уголовное преступление.

Нельзя также забывать, что индивидуальные предприниматели обязаны подавать отчеты и платить страховые взносы до тех пор, пока их не снимут с учета. Соответственно, даже если вы фактически не работаете, но формально предприятие существует, важно вовремя подавать декларации.

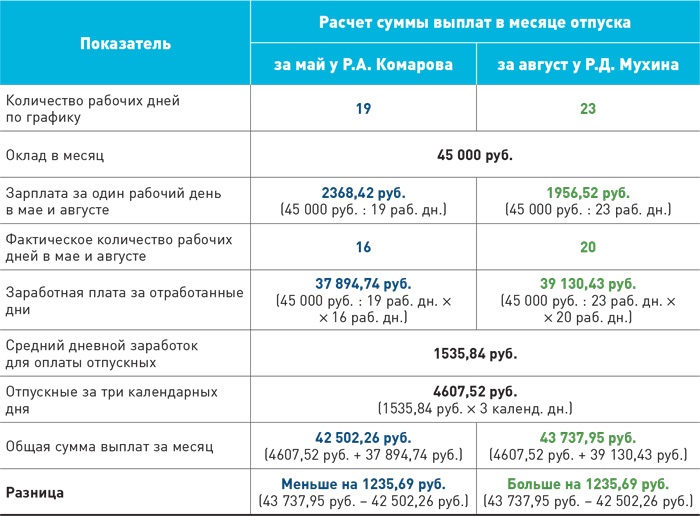

Начисление оплаты сотрудникам – сложный процесс, вы можете ошибиться на любом из его этапов. Иногда предприниматели неосознанно допускают промахи на этапе сбора первичных документов, иногда забывают учесть больничные и отпуска. Одна из распространенных проблем – ошибки при расчете оплаты за год, определении средних показателей. Из-за этого неправильно высчитывают сумму тех же отпускных. Подобные недочеты чреваты искажением налоговой базы.

Чтобы избежать подобных нарушений, доверьте финансовые вопросы специалистам компании «Кнопка»! Вы можете проконсультироваться по поводу расчетов или заказать услугу онлайн, а также по телефонам, указанным на странице. Мы гарантируем точность и пунктуальность расчетов.

Как рассчитать «чистый» доход от зарплаты

Представим ситуацию: на собеседовании вам назвали размер будущей заработной платы. Чтобы понять, сколько вы будете получать, как говорится, «на руки», вы мысленно отнимаете от заработной платы примерно 20%, составляющие налоговые и пенсионные отчисления, и получаете сумму «чистой зарплаты».

Еще раз отметим, что ежемесячно работодателем от суммы оклада вычитываются обязательные пенсионные взносы (ОПВ) в счет будущей пенсии и индивидуальный подоходный налог (ИПН).

Прочитав нашу статью, вы сможете самостоятельно, без помощи бухгалтера, рассчитать итоговую сумму «чистой» зарплаты.

Итак, в первую очередь, от зарабатываемого оклада отнимаются пенсионные отчисления в размере 10% от оклада на основании ст. 25 Закона РК «О пенсионном обеспечении в Республике Казахстан». Однако, существуют ограничения в виде максимально возможного дохода для исчисления обязательных пенсионных взносов, который равен 50-ти минимальным размерам заработной платы (50 МЗП (2 125 000 тнг на 2021 год)).

Индивидуальный подоходный налог (ИПН) также составляет 10% (согласно ст. 320 Налогового кодекса РК) от оставшейся суммы после удержания ОПВ, но он рассчитывается немного по-другому. Налоговым кодексом предусмотрена сумма, не облагающаяся подоходным налогом, в размере 1 МЗП (42 500 тнг на 2021 год), который ежегодно меняется в большую сторону.

Налоговым кодексом предусмотрена сумма, не облагающаяся подоходным налогом, в размере 1 МЗП (42 500 тнг на 2021 год), который ежегодно меняется в большую сторону.

Рассмотрим это в формуле расчета. Пример: оклад в размере 90 000 тенге.

- ОПВ = 90000 * 0,1 = 9000 тенге.

- МаксОПВ = 42 500 * 50 = 2 125 000 тенге.

- Сумма ОПВ 9 000 не превышает 2 125 000, поэтому переходим на следующий пункт.

- ИПН = (90 000 – 9 000 – 42 500) * 0,1 = 3 850 тенге.

- Указанный оклад 90000 намного больше 42 500 – переходим на последний пункт.

- ЗП = 90000 – 9000 – 3 850 = 77 150 тенге.

- Таким образом, 77 150 тенге – эта сумма «чистого» дохода при окладе в 90 000 тенге.

*Данный расчет предусмотрен для работников чей начисленный доход превышает 25-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

Налоги в Швейцарии взимаются не так, как в Европе!

Швейцарским гражданам и иностранцам, постоянно проживающим в стране, приходится, заполняя налоговую декларацию, изрядно ломать голову. Во многих кантонах, правда, например, в Берне, с недавних пор делать это можно в режиме онлайн. KeystoneС 1 января 2019 года Швейцария останется последней страной Европы, где действует практика отложенного подоходного налогообложения. Несмотря на многократные инициативы депутатов парламента, Швейцария не собирается переходить на налогообложение у источника, которое представляет собой налогообложение доходов физических и юридических лиц, осуществляемое источником выплаты дохода налогоплательщику, то есть работодателем.

Этот контент был опубликован 23 августа 2019 года — 10:34 Самуэль ЖаберЖурналист и заместитель руководителя редакции, объединяющей три национальных языка swissinfo. ch (немецкий, французский и итальянский). Прежде работал в Teletext и на rts.ch – телевизионных подразделениях швейцарской национальной телерадиокомпании SRG SSR.

ch (немецкий, французский и итальянский). Прежде работал в Teletext и на rts.ch – телевизионных подразделениях швейцарской национальной телерадиокомпании SRG SSR.

Больше материалов этого / этой автора | Франкоязычная редакция

Самюэль Жабер ( Самуэль Жабер)

Доступно на 9 других языкахШвейцарские налогоплательщики и иностранцы с долгосрочным видом на жительство категории «С» (буква латинская) должны ежегодно заполнять налоговую декларацию, на основании которой и рассчитывается сумма налога НДФЛ. В соответствии с принципами федерализма налогоплательщики уплачивают как кантональные и общинные/муниципальные налоги, так и прямые федеральные — взимаемые кантонами (субъектами федерации) от имени и по поручению федерального центра.

Как правило, житель (налоговый резидент) Швейцарии имеет возможность выплачивать кантональные и общинные/муниципальные налоги в рассрочку на срок до одного года, осуществляя промежуточные платежи траншами. Количество этих платежей варьируется в зависимости от кантона. Где-то эта система настолько гибкая, что разрешается даже платить налоги частями ежемесячно или заплатить все сразу. В конце финансового года налоговые органы по месту жительства налогового резидента рассчитывают окончательный размер налога и, с учетом уже полученных промежуточных платежей, сообщает человеку, сколько тот еще остался должен, чтобы спать спокойно, а порой некоторым даже возвращают переплаченные «излишки».

Количество этих платежей варьируется в зависимости от кантона. Где-то эта система настолько гибкая, что разрешается даже платить налоги частями ежемесячно или заплатить все сразу. В конце финансового года налоговые органы по месту жительства налогового резидента рассчитывают окончательный размер налога и, с учетом уже полученных промежуточных платежей, сообщает человеку, сколько тот еще остался должен, чтобы спать спокойно, а порой некоторым даже возвращают переплаченные «излишки».

+ Сколько швейцарцы тратят на налоги и обязательные выплаты в месяц?

Бывают ли исключения?

End of insertionРазумеется, бывают! Иностранцы, у которых нет постоянного вида на жительство «С», а есть только, например, вид на жительство категории «B» (буква латинская, продляется каждый год, а для граждан «третьих стран» — при условии наличия постоянной занятости) уплачивают НДФЛ в режиме «налогообложения с источника», осуществляемое источником выплаты дохода налогоплательщику, то есть работодателем. Говоря проще, это всем знакомая система, когда налоги удерживаются напрямую из ежемесячной зарплаты их работодателем, и уже тот несёт всю ответственность за перечисление этой суммы в доход налоговых органов.

Говоря проще, это всем знакомая система, когда налоги удерживаются напрямую из ежемесячной зарплаты их работодателем, и уже тот несёт всю ответственность за перечисление этой суммы в доход налоговых органов.

Впрочем, среди исключений тоже есть свои исключения: к ним относятся так называемые «фронтальеры», или трудовые кадры, живущие, например, во Франции или Германии, но и при этом работающие в одном из швейцарских кантонов, кроме (еще одно исключение) кантона Женева. Такие лица обязаны декларировать свои доходы и платить налоги в стране проживания, то есть в самой Швейцарии они подоходным налогом не облагаются. Но затем та же Франция или Германия перечисляет часть собранных таким образом налогов швейцарским кантонам и общинам по месту работы «фронтальеров».

В Женеве же все происходит как раз наоборот: Конфедерация собирает с «фронтальеров» налог и передаёт его по месту их фактического проживания. Поэтому французским муниципалитетам весьма выгодно иметь на своей территории таких работников с их относительно высокими швейцарскими зарплатами, а значит — и солидными налоговыми отчислениями.

+ Кто такие фронтальеры и зачем они работают в Швейцарии?

А как НДФЛ взимается в других странах Европы?

End of insertionПодавляющее большинство развитых стран еще в прошлом веке перешли от так называемой декларативной налоговой системы к системе «подоходного налога с источника». Среди европейских стран первопроходцем в этой области стала Германия, принявшая эту систему уже в 1925 году.

Пока что Франция и Швейцария являются единственными двумя странами, которые еще не ввели налог с финансового источника для всех своих граждан. Но Франция, в результате крайне болезненной налоговой реформы, перейдёт, как предполагается, на новую налоговую систему с 1 января 2019 года. И начиная с этого дня швейцарцы останутся единственными на Старом континенте, получающими свою заработную плату исключительно «грязными», то есть без налоговых вычетов.

Почему Швейцария упорно собирает налоги по старинке?

End of insertion«Взымать налоги с источника — все равно что заявить гражданину, что он не способен на самоорганизацию».

Хьюз Хитпольд, депутат парламента Швейцарии

End of insertionВ последние годы депутатами парламента Швейцарии было подано уже несколько парламентских инициатив и запросов, требующих введения прямой выплаты подоходного налога в Швейцарии в режиме «с источника». Последняя такая инициатива была подана осенью 2018 года депутатом правоцентристской Бюргерско-демократической партии (BDP) Хайнцем Зигенталером (Heinz Siegenthaler). Но и его предложение тоже уже было отвергнуто правительством, и можно предсказать, что ему едва ли удастся сколотить в свою поддержку необходимое парламентское большинство.

Федеральный совет, правительство, оправдывает такую особенность швейцарской налоговой системы, ссылаясь на традиции и на её чрезвычайную сложность. Кроме того, налогообложение с источника легло бы слишком большим административным бременем на предприятия, а также стало бы сложностью для самих налогоплательщиков и местных властей, «особенно в тех случаях, когда место работы и место проживания находятся в разных кантонах», — поясняют в правительстве.

Еще одним ключевым элементом дискуссии является признание безусловной ценности либеральной индивидуальной свободы. «Для большинства швейцарцев сам факт взимания налога с источника равноценен обвинению в том, что гражданин, мол не способен самостоятельно организовать свои дела», — заявил недавно депутат от правоцентристской партии швейцарских либералов (FDP.Die Liberalen) Хьюз Хитпольд (Hugues Hiltpold) в интервью газете lematin.ch.Внешняя ссылка

Какими могли бы быть преимущества системы «налогообложения у источника»?

End of insertionВ рейтинге, недавно опубликованном коллекторской компанией Intrum, швейцарцы занимают второе место среди наихудших плательщиков в Европе, сразу за греками. И долги по уплате налогов — это основная причина того, почему Швейцария показала такой плохой результат в области уплаты налогов — просроченный налоговый платёж является самым часто встречающимся просроченным платежом в стране.

Прямое и автоматическое удержание НДФЛ сразу с заработной платы в значительной степени устранило бы данную проблему. Тогда налогоплательщики точно будут знать, сколько денег у них в распоряжении, не беспокоясь и не досадуя на предмет того, что круглая сумма у них на счету скоро весьма похудеет после уплаты солидного налогового счета. Налогообложение у источника также позволит не противопоставлять друг-другу людей высокой и низкой платёжной моралью и, в конечном итоге, уменьшить налоговые потери общественных бюджетов всех уровней.

Тогда налогоплательщики точно будут знать, сколько денег у них в распоряжении, не беспокоясь и не досадуя на предмет того, что круглая сумма у них на счету скоро весьма похудеет после уплаты солидного налогового счета. Налогообложение у источника также позволит не противопоставлять друг-другу людей высокой и низкой платёжной моралью и, в конечном итоге, уменьшить налоговые потери общественных бюджетов всех уровней.

Вы можете связаться с автором статьи через Twitter: @samueljabergВнешняя ссылка

Статья в этом материале

Ключевые слова:Эта статья была автоматически перенесена со старого сайта на новый. Если вы увидели ошибки или искажения, не сочтите за труд, сообщите по адресу [email protected] Приносим извинения за доставленные неудобства.

Примеры расчета заработной платы в 2019 году

Калькулятор зарплаты

Отчетность по зарплате: шпаргалка для бухгалтера

ГФС в Черкасской области предоставила полезную информацию для работодателей о том, как правильно исчислять налоги с зарплаты и ЕСВ и какие документы требовать у работника для подтверждения права на льготы, в частности:

- как проверить, сколько получит на руки лицо, которое работает полный месяц, на условиях неполного рабочего времени, по договору ГПХ и/или имеет налоговую льготу, после вычета налогов из заработной платы;

- в каких случаях льготник, который получает зарплату свыше 2 690 грн.

в месяц, может реализовать право на льготу;

в месяц, может реализовать право на льготу; - влияет ли сумма ЕСВ, которую начисляет и уплачивает работодатель по ставке 22 %, на зарплату работника.

К сведению. Законом от 23.11.18 г. № 2629-VІІІ «О Государственном бюджете Украины на 2019 год» установлена минимальная заработная плата (далее – МЗП) с 1 января:

- в месячном размере – 4 173 грн.;

- в почасовом размере – 25,13 грн.

Прожиточный минимум для трудоспособных лиц: с 1 января 2019 года – 1 921 грн., с 1 июля – 2 007 грн., с 1 декабря – 2 102 грн.

Налоговая социальная льгота (далее – НСЛ) составляет в 2019 году для любого плательщика 960,50 грн.; повышенная НСЛ: 150 % – 1 440,75 гpн., 200 % – 1 921 гpн.

Предельный размер зарплаты, к которой применяется НСЛ, в 2019 году равен 2 690 грн. Он не меняется на протяжении всего 2019 года.

Пример 1

Работнику начислена за полный отработанный месяц МЗП 4 173 грн. НСЛ к зарплате не применяется, поскольку она больше, чем предельный размер дохода, который дает право на НСЛ 2 690 грн.

1. НДФЛ:

4 173 грн. х 18 % = 751,14 грн.

2. Военный сбор (далее – ВС):

4 173 грн. х 1,5 % = 62,60 грн.

Удержания из зарплаты:

751,14 грн. + 62,60 грн. = 813,74 грн.

К выплате работнику:

4 173,00 грн. – 751,14 грн. – 62,60 грн. = 3 359,26 грн.

ЕСВ 22 % – начисляет и платит работодатель:

4 173 грн. х 22 % = 918,06 грн.

Пример 2

Одинокой матери, воспитывающей двоих несовершеннолетних детей, начислена зарплата за полный отработанный месяц – 4 173 грн. В заявлении она сообщила работодателю о том, что имеет право на повышенную – 150%-ную НСЛ согласно пп. «а» пп. 169.1.3 Налогового кодекса (далее – НК), и приложила соответствующие документы. Для определения предельного уровня дохода, который дает право на получение НСЛ, следует руководствоваться абзацем вторым пп. 169.4.1 НК, согласно которому предельный размер дохода для одинокой матери определяется как произведение суммы 2 690 грн. и соответствующего количества детей.

и соответствующего количества детей.

Итак, расчетный предел для начисления НСЛ составит 5 380 грн. (2 690 х 2), а НСЛ:

1 440,75 грн. х 2 = 2 881,50 грн.

1. НДФЛ:

(4 173,00 грн. – 2 881,50 грн.) х 18 % = 232,47 грн.

2. ВС:

4 173 грн. х 1,5 % = 62,60 грн.

Удержания:

232,47 грн. + 62,60 грн. = 295,07 грн.

К выплате работнику:

4 173,00 грн. – 232,47 грн. – 62,60 грн. = 3 877,93 грн.

ЕСВ 22 % – начисляет и платит работодатель:

4 173 грн. х 22 % = 918,06 грн.

Пример 3

Матери, воспитывающей двоих несовершеннолетних детей, один из которых – лицо с инвалидностью, начислена зарплата за полный отработанный месяц – 4 173 грн. В заявлении она сообщила работодателю о праве на 100%-ную НСЛ на одного ребенка и на повышенную, 150%-ную НСЛ на ребенка-инвалида, согласно пп. 169.1.2 и пп. «б» пп. 169.1.3 НК, приложив соответствующие документы. Для определения предельного уровня дохода, который в этой ситуации дает право на получение НСЛ, следует руководствоваться абзацем вторым пп. 169.4.1 НК: предельный размер дохода, который дает право на получение НСЛ для матери, воспитывающей двоих детей, один из которых является инвалидом, определяется как произведение суммы 2 690 грн. и соответствующего количества детей.

169.4.1 НК: предельный размер дохода, который дает право на получение НСЛ для матери, воспитывающей двоих детей, один из которых является инвалидом, определяется как произведение суммы 2 690 грн. и соответствующего количества детей.

Итак, для матери, имеющей двоих несовершеннолетних детей, один из которых – лицо с инвалидностью, расчетный предел для начисления НСЛ будет составлять 5 380 грн. (2 690 х 2), а НСЛ – 2 401,25 грн. (960,50 грн. + 1 440,75 грн.), поскольку пп. 169.3.1 НК предусмотрено применение основной и повышенной НСЛ одновременно.

1. НДФЛ:

[4 173,00 грн. – (960,50 грн. + 1 440,75 грн.)] х 18 % = 318,92 грн.

2. ВС:

4 173 грн. х 1,5 % = 62,60 грн.

Удержания:

318,92 грн. + 62,60 грн.= 381,52 грн.

К выплате работнику:

4 173,00 грн. – 318,92 грн. – 62,60 грн. = 3 791,48 грн.

ЕСВ 22 % – начисляет и платит работодатель:

4 173 грн. х 22 % = 918,06 грн.

Пример 4

Мужу и жене, которые работают у одного работодателя и воспитывают троих детей в возрасте до 18 лет, начислены за полный отработанный месяц 7 000 грн. и 4 173 грн. соответственно. Поскольку согласно абзацу второму пп. 169.4.1 НК предельный размер дохода, дающий право на получение НСЛ, увеличивается согласно соответствующему количеству детей только одному из родителей, супругам нужно определиться, кто именно будет использовать право на НСЛ и увеличенный расчетный предел дохода, указав это в поданном работодателю заявлении.

и 4 173 грн. соответственно. Поскольку согласно абзацу второму пп. 169.4.1 НК предельный размер дохода, дающий право на получение НСЛ, увеличивается согласно соответствующему количеству детей только одному из родителей, супругам нужно определиться, кто именно будет использовать право на НСЛ и увеличенный расчетный предел дохода, указав это в поданном работодателю заявлении.

Если заявление и документы о праве на льготу они подали и о праве на увеличение расчетного предела дохода заявил муж/отец, который получает большую зарплату:

1. НДФЛ:

[7 000 грн. – (960,50 х 3 детей)] х 18 % = 741,33 грн.

2. ВС:

7 000 грн. х 1,5 % = 105 грн.

Удержания:

741,33 грн. + 105,00 грн. = 846,33 грн.

К выплате работнику:

7 000,00 грн. – 741,33 грн. – 105,00 грн. = 6 153,67 грн.

ЕСВ 22 % – начисляет и платит работодатель:

7 000 грн. х 22 % = 1 540 грн.

Поскольку заработная плата жены/матери – 4 173 грн. больше, чем 2 690 грн., то такая работница не имеет права на применение НСЛ. Удержания составляют 813,74 грн.; на руки – 3 359,26 грн. (4 173,00 грн. – 813,74 грн.).

больше, чем 2 690 грн., то такая работница не имеет права на применение НСЛ. Удержания составляют 813,74 грн.; на руки – 3 359,26 грн. (4 173,00 грн. – 813,74 грн.).

Если в заявлении о праве на увеличение расчетного предела дохода заявила жена/мать, которая получает зарплату в размере 4 173 грн.:

1. НДФЛ:

[4 173,00 грн. – (960,50 грн. х 3 детей)] х 18 % = 232,47 грн.

2. ВС:

4 173 грн. х 1,5 % = 62,60 грн.

Удержания:

232,47 грн. + 62,60 грн. = 295,07 грн.

К выплате работнику:

4 173,00 грн. – 232,47 грн. + 62,60 грн. = 3 877,93 грн.

ЕСВ 22 % – начисляет и платит работодатель:

4 173 грн. х 22 % = 918,06 грн.

Поскольку заработная плата мужа/отца 7 000 грн. – больше, чем 2 690 грн., то такой работник не имеет права на применение НСЛ. Удержания в таком случае будут составлять 1 365 грн.; на руки – 5 635 грн.

Пример 5

Работник трудится на условиях неполного рабочего времени. За отработанное время ему начислено 2 650 грн. Следовательно, он имеет право на общую НСЛ в размере 960,50 грн. (поскольку зарплата меньше предельного размера дохода, дающего право на НСЛ – 2 690 грн.), при условии подачи соответствующего заявления работодателю (пп. 169.1.1 НК).

За отработанное время ему начислено 2 650 грн. Следовательно, он имеет право на общую НСЛ в размере 960,50 грн. (поскольку зарплата меньше предельного размера дохода, дающего право на НСЛ – 2 690 грн.), при условии подачи соответствующего заявления работодателю (пп. 169.1.1 НК).

1. НДФЛ:

(2 650,00 грн. – 960,50 грн.) х 18 % = 304,11 грн.

2. ВС:

2 650 грн. х 1,5 % = 39,75 грн.

Удержания:

304,11 грн. + 39,75 грн. = 343,86 грн.

К выплате работнику:

2 650,00 грн. – 304,11 грн. – 39,75 грн. = 2 306,14 грн.

ЕСВ 22 % – начисляет и платит работодатель:

4 173 грн. х 22 % = 918,06 грн.

Согласно ч. 5 ст. 8 Закона от 08.07.10 г. № 2464-VI «О сборе и учете единого взноса на общеобязательное государственное социальное страхование», если база начисления ЕСВ меньше установленного размера МЗП, то ЕСВ рассчитывается как произведение размера МЗП, установленного законом на этот месяц, и соответствующей ставки.

Пример 6

Физлицо предоставило в период с 4 до 14 марта 2019 года услуги на условиях договора ГПХ. Составлен акт предоставленных услуг. Вознаграждение составляет 4 000 грн.

1. НДФЛ:

4 000 грн. х 18 % = 720 грн.

2. ВС:

4 000 грн. х 1,5 % = 60 грн.

Удержания:

720 грн. + 60 грн. = 780 грн.

К выплате физлицу:

4 000 грн. – 720 грн. – 60 грн. = 3 220 грн.

ЕСВ 22 % – начисляет и платит работодатель:

4 000 грн. х 22 % = 880 грн.

ЕСВ начисляется по ставке 22 % на фактически начисленное вознаграждение по договору ГПХ независимо от его размера, но с учетом максимальной величины базы начисления.

Пример 7

Работник уволился по собственному желанию 15.03.19 г. За отработанный период (март) ему начислено 2 500 грн. Заявление на получение НСЛ согласно пп. 169.1.1 НК работник подал работодателю заблаговременно. НСЛ предоставляется с учетом последнего месяца, в котором плательщик был уволен с работы. НСЛ в таком случае применяется, поскольку доход работника меньше предельного размера дохода, дающего право на НСЛ (2 690 грн.).

НСЛ в таком случае применяется, поскольку доход работника меньше предельного размера дохода, дающего право на НСЛ (2 690 грн.).

1. НДФЛ:

(2 500,00 грн. – 960,50 грн.) х 18 % = 277,11 грн.

2. ВС:

2 500 грн. х 1,5 % = 37,50 грн.

Удержания:

277,11 грн. + 37,50 грн. = 314,61 грн.

К выплате работнику:

2 500,00 грн. – 277,11 грн. – 37,50 грн. = 2 185,39 грн.

ЕСВ 22 % – начисляет и платит работодатель:

2 500 грн. х 22 % = 550 грн.

В случае увольнения работника ЕСВ начисляется по ставке 22 % на фактически начисленную зарплату независимо от ее размера, но с учетом максимальной величины базы начисления.

Пример 8

Лицу, отнесенному законом ко второй категории лиц, пострадавших вследствие Чернобыльской катастрофы, начислено за полный отработанный месяц 4 230 грн. Он сообщил в заявлении работодателю о том, что имеет право на повышенную (150 %) НСЛ согласно пп. «в» пп. 169.1.3 НК, и приложил соответствующие документы. НСЛ к такой зарплате не применяется, поскольку она больше предельного размера дохода, дающего право на НСЛ, – 2 690 грн.

169.1.3 НК, и приложил соответствующие документы. НСЛ к такой зарплате не применяется, поскольку она больше предельного размера дохода, дающего право на НСЛ, – 2 690 грн.

1. НДФЛ:

4 230 грн. х 18 % = 761,40 грн.

2. ВС:

4 230 грн. х 1,5 % = 63,45 грн.

Удержания:

761,40 грн. + 63,45 грн. = 824,85 грн.

К выплате работнику:

4 230,00 грн. – 761,40 грн. – 63,45 грн. = 3 405,15 грн.

ЕСВ 22 % – начисляет и платит работодатель:

4 230 грн. х 22 % = 930,60 грн.

Пример 9

Участник АТО принят на работу 15.02.19 г. За отработанное время ему начислена зарплата 2 690 грн. НК не предусмотрено предоставление работникам указанной категории повышенного размера НСЛ, но они имеют право на получение обычной НСЛ с учетом предельного размера зарплаты (2 690 грн.), дающего право на применение НСЛ, при условии подачи соответствующего заявления работодателю. Заявление на получение НСЛ участником АТО подано своевременно.

1. НДФЛ:

(2 690,00 грн. – 960,50 грн.) х 18 % = 311,31 грн.

2. ВС:

2 690 грн. х 1,5 % = 40,35 грн.

Удержания:

311,31 грн. + 40,35 грн. = 351,66 грн.

К выплате работнику:

2 690,00 грн. – 311,31 грн. – 40,35 грн. = 2 338,34 грн.

ЕСВ 22 % – начисляет и платит работодатель:

2 690 грн. х 22 % = 591,80 грн.

При приеме работника на работу ЕСВ начисляется по ставке 22 % на фактически начисленную зарплату независимо от ее размера, но с учетом максимальной величины базы начисления.

Специалисты ГФС также обратили внимание на несколько моментов:

- льготники, получающие доход свыше 2 690 грн. в месяц, имеют возможность реализовать право на льготу таким образом: участники боевых действий на территории других государств, лица с инвалидностью, участники АТО, которые имеют, кроме соответствующих льгот, также льготы по основаниям, по которым предусмотрено увеличение расчетного предела зарплаты – содержат двоих и более несовершеннолетних детей, по договоренности с матерью детей могут использовать увеличенный размер расчетного предела зарплаты и применять НСЛ – 960,50 грн.

на каждого ребенка (см. пример 4).

на каждого ребенка (см. пример 4). - НСЛ применяется к начисленному месячному доходу в виде зарплаты только по одному месту работы (п. 169.2 НК). Если их несколько, то работник самостоятельно выбирает место применения НСЛ и подает работодателю соответствующее заявление. Льгота начинает применяться со дня получения работодателем заявления о ее применении и документов, подтверждающих такое право. Итак, работнику надо своевременно подать заявление о применении НСЛ (а при наличии нескольких мест работы – выбрать место применения НСЛ и подать заявление) и предоставить соответствующие документы, подтверждающие право на льготу. Также соответствующее заявление и документы подаются работодателю сразу после возникновения права на повышенную льготу (льготы). В ином случае работодатель льготу не начисляет;

- перечень документов, которые необходимо своевременно, вместе с соответствующим заявлением, представить работодателю для получения НСЛ, определен Порядком представления документов для применения налоговой социальной льготы, утвержденным постановлением КМУ от 29.

12.10 г. № 1227.

12.10 г. № 1227.

налоговых вычетов из заработной платы — SmartAsset

Налоговые вычеты из фонда заработной платы являются частью метода сбора подоходного налога в США. Когда вы работаете, часть вашего дохода берется за каждый период оплаты на основе ряда факторов, включая вашу общую заработную плату и частоту получите чеки и сколько надбавок вы получите при заполнении формы W-4 в начале вашего рабочего дня. Налоги на заработную плату могут быть сложными, но есть люди, которые специализируются на них и других финансовых вопросах.Чтобы получить эту помощь, подумайте о поиске финансового консультанта с помощью бесплатного инструмента сопоставления SmartAsset.

Определение налоговых вычетов из заработной платы Налоговые вычеты с заработной платы являются важной частью соблюдения правил IRS в отношении федеральных подоходных налогов. Вы можете думать о них как о вычетах подоходного налога, которые происходят каждый платежный период, а не когда пришло время подавать налоговую декларацию.

Чем чаще вам платят, тем меньше вычеты из каждой зарплаты.Но продолжительность периода выплаты заработной платы — не единственный фактор, определяющий размер удержания. Семейное положение сотрудника, размер заработной платы и заявленные надбавки также определяют соответствующие налоговые вычеты из фонда заработной платы.

Когда сотрудник приступает к новой работе (или у него происходит изменение семейного статуса) и заполняет форму W-4, он или она выбирает определенное количество надбавок. Если вы потребуете нулевые надбавки, ваш работодатель удержит максимальную сумму из вашей зарплаты в качестве налоговых вычетов из фонда заработной платы.Это увеличивает вероятность того, что вы получите солидный возврат налогов, но по сути вы даете правительству ссуду. Вместо того, чтобы получать один большой ежегодный чек на возмещение, вы могли бы инвестировать эти деньги в течение года.

Одинокие люди, у которых одна работа и небольшой дополнительный доход от инвестиций, могут претендовать на одно пособие. Это обеспечивает баланс между удержанием достаточной суммы и получением возмещения. Лица, состоящие в браке и имеющие детей, могут претендовать на дополнительное пособие.

Это обеспечивает баланс между удержанием достаточной суммы и получением возмещения. Лица, состоящие в браке и имеющие детей, могут претендовать на дополнительное пособие.

Если вы получаете огромные возмещения или сталкиваетесь с огромными налоговыми обязательствами, вы можете скорректировать свои льготы.Возможно, вы получаете слишком много или слишком мало налоговых вычетов из фонда заработной платы.

Когда работодателю приходит время рассчитать зарплату сотрудника, важно понимать, что существует два вида налоговых вычетов из фонда заработной платы: обязательные и добровольные.

Одно примечание: в 2020 году были временные «каникулы» по налогу на заработную плату в результате пандемии COVID-19. Это позволяет работодателям, а не отдельным налогоплательщикам, не удерживать эти налоги в течение нескольких месяцев до конца года.В конечном итоге они будут выплачены в 2021 году.

Вычеты по обязательному налогу на заработную плату Обязательные налоговые вычеты из фонда заработной платы включают налоги FICA (Федеральный закон о страховых взносах). Налоги FICA состоят из двух отдельных налогов на социальное обеспечение и медицинское обслуживание. Как сотрудники, так и работодатели вносят свой вклад в эти федеральные налоговые вычеты из фонда заработной платы, каждый из которых вносит до 6,2% налогов на социальное обеспечение и 1,45% для налогов на бесплатную медицинскую помощь.

Налоги FICA состоят из двух отдельных налогов на социальное обеспечение и медицинское обслуживание. Как сотрудники, так и работодатели вносят свой вклад в эти федеральные налоговые вычеты из фонда заработной платы, каждый из которых вносит до 6,2% налогов на социальное обеспечение и 1,45% для налогов на бесплатную медицинскую помощь.

Хотя вы можете почувствовать боль, увидев, что деньги вычитаются из каждой зарплаты, эти вычеты — это способ, которым работники платят в системы социального обеспечения и Medicare, которые в конечном итоге превращаются в пособия по социальному обеспечению и покрытие Medicare.

Самый большой установленный законом налоговый вычет относится к федеральным подоходным налогам. Они рассчитываются в соответствии с таблицей налоговых вычетов из фонда заработной платы за каждый год. Если вы — работодатель, у которого нет компьютерной системы, бухгалтера по заработной плате или кадровой компании, чтобы сделать эти расчеты за вас, вы можете найти онлайн-калькулятор налоговых вычетов из заработной платы или ознакомиться с инструкциями IRS.

Вычеты могут меняться из года в год и основаны на заработной плате сотрудника и статусе налоговой декларации (т.е. женат против холостого). Работодатели также могут вычитать государственные и местные налоги из заработка сотрудников в каждый платежный период в зависимости от того, требуется ли это в штате, городе или округе. Обязанность работодателя — собрать удержанный подоходный налог, налоги на социальное обеспечение и медицинское обслуживание и отправить их в IRS.

Добровольные налоговые вычеты из заработной платыВторая форма удержания подоходного налога с заработной платы является добровольной. Они включают в себя такие вещи, как взносы 401 (k), взносы на медицинское страхование для спонсируемого работодателем медицинского страхования, пособия на пригородные перевозки до вычета налогов и многое другое.

Существуют налоговые вычеты как до, так и после налогообложения. Например, вы можете делать взносы до налогообложения в 401 (k), но после уплаты налогов в IRA Roth. Если все эти взносы выплачиваются из вашей зарплаты до того, как они поступят на ваш банковский счет, это налоговые вычеты из фонда заработной платы.

Если все эти взносы выплачиваются из вашей зарплаты до того, как они поступят на ваш банковский счет, это налоговые вычеты из фонда заработной платы.

Если в прошлом году вы получили большой налоговый счет и думаете, что то же самое может повториться, вы можете запросить дополнительное удержание в форме W-4. IRS будет брать больше с каждой зарплаты, но, по крайней мере, вы не получите огромных счетов во время налогов.

ИтогКак наемный работник, при принятии решения о приеме на работу важно учитывать влияние налогов, а не только валовую заработную плату. Ваша зарплата может выглядеть значительно меньше к тому времени, когда выйдут как установленные законом, так и добровольные налоговые вычеты из фонда заработной платы. Как работодатель, у вас есть больше возможностей, чем когда-либо, когда дело доходит до получения помощи с налоговыми вычетами из заработной платы. Целый ряд веб-сайтов, калькуляторов, программ и HR-стартапов могут помочь компаниям в соблюдении налоговых требований.

Независимо от того, являетесь ли вы работодателем, который хочет убедиться, что ваша система начисления заработной платы настолько хороша, насколько это возможно, или сотрудником, который хочет выяснить оптимальное количество пособий, которые следует запросить, рекомендуется перепроверить свои расчеты и контролировать отчеты о прибылях и убытках, чтобы убедиться, что все вычеты верны.

Советы по обращению с налогами на заработную плату- Многим людям трудно иметь дело с налогами, поэтому поиск кого-то, кто вам поможет, может оказаться лучшим решением, которое вы можете принять.Если вы получаете доход из числа представителей высшего среднего класса, финансовый консультант может помочь вам максимально эффективно использовать ваши средства. Найти финансового консультанта не должно быть сложно. Бесплатный инструмент SmartAsset соединит вас с финансовыми консультантами в вашем районе за пять минут. Если вы готовы к сотрудничеству с местными консультантами, начните прямо сейчас.

- Вы можете использовать бесплатный калькулятор зарплаты SmartAsset, чтобы точно узнать, какой будет ваша заработная плата после уплаты налогов на заработную плату и всех других вычетов.

Фото: © iStock.com / TheaDesign, © iStock.com / kiddy0265, © iStock.com / RapidEye

Амелия Джозефсон Амелия Джозефсон — писатель, увлеченный освещением тем, связанных с финансовой грамотностью. Ее области знаний включают выход на пенсию и покупку жилья. Работа Амелии появилась в Интернете, в том числе на AOL, CBS News и The Simple Dollar. Она имеет ученые степени Колумбийского и Оксфордского университетов. Амелия, родившаяся с Аляски, теперь называет Бруклин своим домом.налоговые скобки на 2019-2020 годы | Уровни и ставки федерального подоходного налога на 2019 год

См. Налоговые скобки 2020 г.

Ежегодно IRS корректирует более 40 налоговых резервов с учетом инфляции.Это делается для предотвращения того, что называется «сползанием по шкале», когда люди попадают в более высокие налоговые категории или имеют меньшую стоимость за счет кредитов и удержаний из-за инфляции вместо любого увеличения реального дохода.

IRS использовало индекс потребительских цен (ИПЦ) для расчета инфляции за прошлый год [1]. Однако с учетом Закона о сокращении налогов и занятости от 2017 года IRS теперь будет использовать привязанный индекс потребительских цен (C-CPI) для соответствующей корректировки пороговых значений дохода, сумм вычетов и значений кредита.[2]

Группы и ставки подоходного налога

В 2019 году лимиты дохода для всех налоговых категорий и всех заявителей будут скорректированы с учетом инфляции и будут выглядеть следующим образом (Таблицы 1). Максимальная предельная ставка подоходного налога в размере 37 процентов ударит по налогоплательщикам с налогооблагаемым доходом в размере 510 300 долларов США и выше для лиц, подающих одиночную декларацию, и 612 350 долларов США и выше для супружеских пар, подающих совместную декларацию.

| Оценить | Для не состоящих в браке лиц, налогооблагаемый доход свыше | Для состоящих в браке лиц, подающих совместные декларации, налогооблагаемый доход свыше | Для глав домохозяйств, налогооблагаемый доход свыше |

|---|---|---|---|

| 10% | До 9 700 долл. США | До 19 400 долл. США | До 9 700 долл. США |

| 12% | 9701 долл. США до 39 475 долл. США | 19 401 долл. США до 78 950 долл. США | 13 851 долл. США до 52 850 долл. США |

| 22% | 39 476 долл. США до 84 200 долл. США | 78 951 долл. США до 168 400 долл. США | 52 851 долл. США до 84 200 долл. США |

| 24% | 84 201 долл. США до 160 725 долл. США | 168 401 долл. США до 321 450 долл. США | 84 201 долл. США до 160 700 долл. США |

| 32% | От 160 726 долларов США до 204 100 долларов США | 321 451 долл. США до 408 200 долл. США | 160 701 долл. США до 204 100 долл. США |

| 35% | от 204 101 $ до 510 300 $ | от 408 201 долл. США до 612 350 долл. США | от 204 101 $ до 510 300 $ |

| 37% | Более 510 300 долл. США | Более 612 350 долл. США | Более 510 300 долл. США |

Стандартный вычет для одиноких лиц, подающих документы, увеличится на 200 долларов и на 400 долларов для супружеских пар, подающих совместно (Таблица 2).

Личное освобождение на 2019 год отменено.

| Статус подачи | Сумма вычета |

|---|---|

Одноместный | $ 12 200 |

Подача документов в браке | 24 400 долл. США |

Глава домохозяйства | 18 350 долл. США |

Альтернативный минимальный налог

Альтернативный минимальный налог (AMT) был создан в 1960-х годах, чтобы помешать налогоплательщикам с высоким доходом уклоняться от уплаты индивидуального подоходного налога.Эта параллельная система налогообложения доходов требует, чтобы налогоплательщики с высоким доходом рассчитывали свой налоговый счет дважды: один раз по обычной системе подоходного налога, а затем по AMT. Затем налогоплательщик должен заплатить более высокую из двух.

AMT использует альтернативное определение налогооблагаемого дохода, которое называется альтернативным минимальным налогооблагаемым доходом (AMTI). Чтобы налогоплательщики с низким и средним уровнем дохода не подпадали под действие AMT, налогоплательщикам разрешается освобождать значительную часть своего дохода от AMTI. Однако это освобождение постепенно отменяется для налогоплательщиков с высокими доходами.AMT взимается по двум ставкам: 26 процентов и 28 процентов.

Сумма освобождения от уплаты AMT на 2019 год составляет 71 700 долларов США для одиноких и 111 700 долларов США для супружеских пар, подающих совместно (Таблица 3).

| Статус подачи | Сумма освобождения |

|---|---|

Лица, не состоящие в браке | $ 71 700 |

Подача документов в браке | $ 111 700 |

В 2019 году 28-процентная ставка AMT применяется к превышению AMTI в размере 194 800 долларов США для всех налогоплательщиков (97 400 долларов США для супружеских пар, подающих отдельные декларации).

Освобождение от налогов AMT постепенно отменяется по цене 25 центов за доллар, заработанный после того, как налогоплательщик AMTI достигает определенного порогового значения. В 2019 году освобождение от уплаты налогов начнет постепенно отменяться с 510 300 долларов США в случае индивидуального подателя налоговой декларации и 1 020 600 долларов США для состоящих в браке налогоплательщиков, подающих совместно (Таблица 4).

| Статус подачи | Порог |

|---|---|

Лица, не состоящие в браке | $ 510 300 |

Подача документов в браке | $ 1 020 600 |

Максимальный налоговый кредит на заработанный доход в 2019 году для индивидуальных и совместных заявителей составляет 529 долларов США, если у заявителя нет детей (Таблица 5).Максимальный размер кредита составляет 3 526 долларов на одного ребенка, 5 828 долларов на двоих детей и 6 557 долларов на троих и более детей. Все это относительно небольшое увеличение по сравнению с 2018 годом.

| Статус подачи | Нет детей | Один ребенок | Двое детей | Трое и более детей | |

|---|---|---|---|---|---|

Холостяк или глава семьи | Доход по максимальному кредиту | $ 6 920 | $ 10 370 | $ 14 570 | $ 14 570 |

Максимальный кредит | $ 529 | $ 3 526 | $ 5 828 | $ 6 557 | |

Начало поэтапного отказа | $ 8 650 | $ 19 030 | $ 19 030 | $ 19 030 | |

Окончание поэтапного отказа (кредит равен нулю) | $ 15 570 | 41094 долл. США | $ 46 703 | $ 50 162 | |

Подача документов в браке | Доход по максимальному кредиту | $ 6 920 | $ 10 370 | $ 14 570 | $ 14 570 |

Максимальный кредит | $ 529 | $ 3 526 | $ 5 828 | $ 6 557 | |

Начало поэтапного отказа | $ 14 450 | $ 24 820 | $ 24 820 | $ 24 820 | |

Окончание поэтапного отказа (кредит равен нулю) | 21 370 долл. США | $ 46 884 | 52 493 долл. США | $ 55 952 |

Детский налоговый кредит

Налоговая скидка на ребенка составляет 2000 долларов на ребенка, отвечающего критериям, и не корректируется с учетом инфляции.Однако возвращаемая часть детской налоговой скидки, также известная как дополнительная детская налоговая скидка, корректируется с учетом инфляции. Дополнительная налоговая скидка на ребенка останется на уровне 1400 долларов на 2019 год.

Прирост капитала

Долгосрочный прирост капитала облагается налогом с использованием других скобок и ставок, чем обычный доход.

| Для не состоящих в браке физических лиц, налогооблагаемый прирост капитала свыше | Для состоящих в браке лиц, подающих совместную отчетность, налогооблагаемый прирост капитала свыше | Для глав домохозяйств, налогооблагаемый прирост капитала свыше | |

|---|---|---|---|

| 0% | $ 0 | $ 0 | $ 0 |

| 15% | $ 39 375 | 78 750 долл. США | 52 750 долл. США |

| 20% | 434 550 долл. США | $ 488 850 | 461 700 долл. США |

Удержание от квалифицированного коммерческого дохода (разд.199A)

Закон о сокращении налогов и рабочих местах включает 20-процентный вычет для сквозных предприятий из суммы до 160 700 долларов квалифицированного коммерческого дохода для не состоящих в браке налогоплательщиков и 321 400 долларов для состоящих в браке налогоплательщиков (Таблица 7).

| Статус подачи | Порог |

|---|---|

Лица, не состоящие в браке | $ 160 700 |

Подача документов в браке | 321 400 долл. США |

Ежегодное исключение для подарков

В 2019 году первые $ 15 000 подарков любому человеку не облагаются налогом.Исключение увеличено до 155 000 долларов для подарков супругам.

2018 налоговые скобки

Банкноты

[1] Налоговая служба, «Порядок получения налогов на 2018–57 годы», https://www.irs.gov/pub/irs-drop/rp-18-57.pdf.

[2] Роберт Кейдж, Джон Гринлис и Патрик Джекман, «Введение в цепной индекс потребительских цен», Бюро статистики труда США, май 2003 г., https://www.bls.gov/cpi/additional-resources/chained- cpi-Introduction.pdf.

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики.Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Внесите вклад в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным. Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте нам отзывРуководство по налоговым вычетам на 2019 год

Закон о сокращении налогов и занятости стал крупнейшим пересмотром США.S. налоговый кодекс в течение десятилетий, и он внес некоторые существенные изменения в налоговые вычеты, которые доступны. Многие налоговые вычеты остались без изменений, но другие были изменены, а некоторые полностью отменены.

Существует также несколько различных типов налоговых вычетов, которые могут немного запутать. Например, некоторые налоговые вычеты доступны только в том случае, если вы решите детализировать вычеты, в то время как другие могут быть приняты, даже если вы выберете стандартный вычет. С учетом всего этого, вот краткое изложение того, что американцы должны знать о налоговых вычетах перед началом сезона подачи налоговых деклараций 2019 года.

Источник изображения: Getty Images.

Что такое налоговый вычет?

Термин «налоговый вычет» просто относится к любому предмету, который может уменьшить ваш налогооблагаемый доход. Например, если вы платите 2000 долларов в виде не подлежащих налогообложению процентов по студенческому кредиту, это означает, что ваш налогооблагаемый доход будет уменьшен на 2000 долларов за год, в котором вы выплачивали проценты.

Существует несколько различных типов налоговых вычетов. Стандартный вычет — это вычет, на который имеет право каждая американская семья, независимо от их расходов в течение года.Налогоплательщики могут требовать детализированных вычетов в размере вместо стандартных вычетов, если им это выгодно. Вычеты сверх нормы, которые также известны как корректировки дохода, могут использоваться домашними хозяйствами независимо от того, учитываются они или нет. И, наконец, есть еще несколько статей, которые не попадают ни в одну из этих категорий, но по-прежнему подлежат налоговым вычетам.

Стандартный вычет

При заполнении своих налоговых деклараций американские домохозяйства могут по своему выбору детализировать определенные вычеты (мы перейдем к ним чуть позже) или они могут воспользоваться стандартным вычетом — в зависимости от того, что для них более выгодно.

Закон о сокращении налогов и занятости почти вдвое увеличил стандартный вычет. До повышения около 70% домохозяйств в США использовали стандартный вычет, но теперь, по оценкам, примерно 95% домохозяйств будут его использовать. Вот стандартные суммы вычетов за 2018 и 2019 налоговые годы.

Статус подачи налоговой декларации | 2018 Стандартный вычет | 2019 Стандартное удержание |

|---|---|---|

Подача документов в браке | 24 000 долл. США | 24 400 долл. США |

Глава домохозяйства | 18 000 долл. США | 18 350 долл. США |

Одноместный | 12 000 долларов США | $ 12 200 |

Подача заявления о раздельном проживании в браке | 12 000 долларов США | $ 12 200 |

Источник данных: IRS.

Чтобы быть совершенно ясным, если ваши детализированные вычеты не превышают стандартную сумму вычетов для вашего статуса подачи, вам будет лучше использовать стандартный вычет.

Детализированные вычеты

Альтернативой стандартному вычету является перечисление вычетов по статьям. Детализация означает вычет всех вычитаемых расходов, понесенных вами в течение налогового года.

Для того, чтобы это имело смысл, ваши детализированные вычеты должны быть больше, чем стандартный вычет, на который вы имеете право.Для подавляющего большинства налогоплательщиков перечисление в налоговые годы 2018 и 2019 не стоит того. Мало того, что стандартный вычет почти удвоился, несколько ранее учитываемых налоговых вычетов были полностью отменены, а другие стали более ограниченными, чем раньше.

Имея это в виду, вот подробные налоговые вычеты, которыми вы можете воспользоваться при составлении налоговой декларации в 2019 году.

Проценты по ипотеке

Удержание процентов по ипотеке относится к числу налоговых вычетов, которые все еще существуют после принятия Закона о сокращении налогов и рабочих местах, но для многих налогоплательщиков это будет не так ценно, как раньше.

В частности, домовладельцам разрешается вычитать проценты, которые они выплачивают на сумму в размере 750 000 долларов США по соответствующему долгу в отношении личного проживания на первый и / или второй дом. Эта сумма была снижена с прежнего предела в 1 миллион долларов по основной сумме залога плюс до 100 000 долларов в виде долга по собственному капиталу.

В этой связи вычет процентов по долгу за счет собственного капитала технически исключен на 2018 налоговый год и последующие годы. Однако, если заем под залог собственного капитала был использован для существенного улучшения дома, долг считается квалифицированным жилищным займом и, следовательно, может быть включен в лимит в 750 000 долларов.

Благотворительные взносы

Это, пожалуй, наименее измененная из основных налоговых вычетов. Взносы в квалифицированные благотворительные организации по-прежнему подлежат вычету для целей налогообложения, и на самом деле вычет стал немного более щедрым для сверхблаготворительных организаций. Налогоплательщики США теперь могут вычитать благотворительные пожертвования в размере до 60% от их скорректированного валового дохода (AGI), по сравнению с 50% от AGI.

Следует отметить одно отрицательное изменение: если вы жертвуете колледжу в обмен на возможность купить билеты на спортивные соревнования, это больше не считается благотворительным пожертвованием в налоговых целях.

Медицинские расходы

IRS позволяет налогоплательщикам вычитать квалифицированные медицинские расходы сверх определенного процента от их скорректированного валового дохода. Закон о сокращении налогов и рабочих местах снизил этот порог с 10% AGI до 7,5%, но только для налоговых лет 2017 и 2018. Таким образом, когда вы подаете налоговую декларацию за 2018 год в этом году, вы можете вычесть квалифицированные медицинские расходы, превышающие 7,5% от вашего AGI. Например, предположим, что ваш AGI составляет 50 000 долларов, и вы понесли 5 000 долларов на квалифицированные медицинские расходы. Порог, который вам нужно преодолеть, прежде чем вы сможете начать вычитать эти расходы, равен 7.5% от 50 000 долларов США или 3750 долларов США. Ваши расходы на 1250 долларов превышают установленный порог, поэтому эту сумму вы можете вычесть из своего налогооблагаемого дохода.

Тем не менее, порог медицинского вычета должен вернуться к 10% AGI, начиная с 2019 налогового года. Поэтому, когда вы подадите налоговую декларацию за 2019 год в 2020 году, вы будете использовать этот более высокий процент, чтобы определить, имеете ли вы право на вычет.

Государственный подоходный налог

или Государственный налог с продажIRS дает налогоплательщикам выбор: требовать либо свой штатный и местный налог на прибыль , либо штатный и местный налог с продаж в качестве вычета по статьям.Естественно, если в вашем штате нет подоходного налога, можно использовать вычет из налога с продаж. С другой стороны, если в вашем штате есть подоходный налог, то его вычет, как правило, сэкономит вам больше денег, чем вычет налога с продаж.

Одно небольшое примечание: если вы выбираете вычет налога с продаж, вам не обязательно сохранять каждую квитанцию, чтобы задокументировать, сколько налога с продаж вы заплатили. IRS предоставляет удобный калькулятор, с помощью которого вы можете легко рассчитать размер налогового вычета.

Налоги на недвижимость

Если вы платите налог на недвижимость за дом, автомобиль, лодку, самолет или другое личное имущество, вы можете засчитать его в счет своих детализированных вычетов.Этот вычет и удержание подоходного налога или налога с продаж вместе известны как вычет ОСВ, то есть вычет из «государственных и местных налогов».

Есть одно важное предостережение, когда дело доходит до вычета ОСВ. Закон о сокращении налогов и занятости ограничивает общую сумму государственных и местных налогов, которые вы можете вычесть, включая налоги на имущество и налог с продаж / подоходный налог, до 10 000 долларов в год. Поэтому, если вы живете в штате с высокими налогами или просто владеете какой-либо ценной собственностью, на которую вы платите налоги, это может значительно ограничить вашу способность вычитать эти расходы.

Чистая прибыль по детализированным вычетам

На этом завершаются основные детализированные вычеты, которые все еще доступны в соответствии с недавно пересмотренным налоговым кодексом США. Как видите, их не так много, а некоторые из оставшихся — например, медицинские расходы и отчисления на ОСВ — весьма ограничены.

Для того, чтобы перечисление окупилось, вам понадобится комбинация этих вычетов, превышающая ваш стандартный вычет. Легко понять, почему большинство налогоплательщиков не перечисляют дальнейшие действия.

В качестве личного примера мы с женой традиционно перечисляем наши вычеты по пунктам. Однако в 2018 году у нас будет около 9000 долларов вычитаемых процентов по ипотеке, несколько тысяч долларов в виде благотворительных взносов и около 6000 долларов в виде государственных и местных налогов, включая налоги на имущество. В предыдущие годы это стоило того, чтобы перечислить все, но похоже, что мы будем использовать стандартный вычет при подаче декларации в 2019 году.

Сверхстрочные налоговые вычеты

Хотя вам нужно детализировать вычеты, чтобы воспользоваться вычетами, которые я обсуждал в предыдущем разделе, существует довольно много налоговых вычетов, которые вы можете использовать независимо от того, учитываете ли вы вычеты или берете стандартный вычет.

Они известны как корректировки дохода и чаще называются сверхстрочными налоговыми вычетами. И, за некоторыми исключениями, большинство из них благополучно пережили недавнюю налоговую реформу. Вот вычеты над чертой, которыми вы, возможно, сможете воспользоваться в 2019 году.

Отложенные пенсионные взносы

Если вы делаете взносы на какие-либо отложенные по налогам пенсионные счета, вы обычно можете вычесть взносы из своего налогооблагаемого дохода, даже если вы не перечисляете их по статьям.Сюда входят:

- Взносы в квалифицированный пенсионный план, такой как традиционный 401 (k) или 403 (b). В 2018 году максимальная отсрочка по выбору для сотрудника составляет 18 500 долларов, а в 2019 налоговом году она увеличивается до 19 000 долларов. Если вам 50 или больше, эти лимиты увеличиваются на 6000 долларов каждый год.

- Взносы в традиционный ИРА. Предел взноса IRA составляет 5500 долларов США на 2018 налоговый год и 6000 долларов США на 2019 год, при этом допускается дополнительный взнос в размере 1000 долларов США, если вам 50 лет и старше.Тем не менее, важно отметить, что если вы или ваш супруг (а) пользуетесь пенсионным планом на работе, ваша способность использовать традиционный вычет IRA ограничивается доходом.

- Если вы работаете не по найму, ваши взносы в SEP-IRA, SIMPLE IRA или Solo 401 (k), как правило, подлежат вычету, если только они не производятся после уплаты налогов (Roth).

Взносы на сберегательный счет здравоохранения (HSA) и счет гибких расходов (FSA)

Если вы делаете взносы на льготный с точки зрения налогообложения сберегательный счет в сфере здравоохранения (HSA), ваши взносы не облагаются налогом до пределов взносов IRS.Лимит взносов на 2018 год составляет 3450 долларов для тех, кто имеет единый полис медицинского обслуживания, или 6900 долларов для тех, кто имеет семейное страхование. В 2019 году эти лимиты увеличатся до 3500 и 7000 долларов соответственно. Есть также надбавка в размере 1000 долларов, если вам 55 лет и старше.

HSA имеет много уникальных функций. Что наиболее важно, вы можете в любое время снять свои средства HSA без уплаты налогов со своего счета для покрытия соответствующих медицинских расходов. Это означает, что вы можете получить налоговые льготы как на свой взнос , так и на снятие — привилегия, которую не предлагает ни IRA, ни 401 (k).Когда вам исполнится 65 лет, вы можете снимать деньги в немедицинских целях по любой причине без уплаты штрафа — хотя вам придется платить подоходный налог за снятие денег, которые не идут на соответствующие медицинские расходы. Кроме того, в отличие от счета с гибкими расходами (подробнее об этом ниже), HSA позволяет переносить и инвестировать свои деньги год за годом.

Вы можете участвовать в HSA, если применимы все следующие условия:

- Вы застрахованы по плану медицинского страхования с высокой франшизой (HDHP)

- Вы не покрываетесь другим планом медицинского страхования, кроме HDHP.

- Вы не зарегистрированы в программе Medicare

- Вы не заявлены как иждивенец в чьей-либо налоговой декларации

Если вы не имеете права на участие в HSA, вы все равно можете вносить взносы на счет гибких расходов или FSA.Предел взноса FSA составляет 2650 долларов в 2018 году и 2700 долларов в 2019 году. Хотя FSA не так выгодны, как HSA, они все же могут защитить значительную часть вашего дохода от налогообложения. Помните, что вы можете перенести остаток средств на сумму не более 500 долларов на следующий год, поэтому по большей части FSA — это счета типа «используйте или потеряйте».

Взносы FSA по уходу на иждивении

Существует еще один тип гибкого расходного счета, предназначенный для помощи семьям в оплате расходов по уходу за детьми.Супружеские пары, подающие совместно документы, могут откладывать до 5000 долларов в год на основе до налогообложения, а индивидуальные заявители могут откладывать до 2500 долларов на соответствующие расходы по уходу за иждивенцами.

Обратите внимание, что вы не можете использовать FSA для ухода за иждивенцами и популярные налоговые льготы по уходу за детьми и иждивенцами на одни и те же расходы. Однако, учитывая, что расходы на уход за детьми во многих частях страны достигают пятизначного диапазона, справедливо сказать, что многие родители должны иметь возможность воспользоваться обеими налоговыми льготами по уходу за детьми.

Расходы на аудиторию учителя

Если вы штатный преподаватель K-12 и оплатили любые расходы в классе из своего кармана, вы можете вычесть до 250 долларов из этих расходов в качестве сверхстрочного налогового вычета. Потенциальные квалификационные расходы могут включать школьные принадлежности, книги, которые вы используете в преподавании, и программное обеспечение, которое вы покупаете и используете в своем классе, и это лишь некоторые из них.

Проценты по студенческому кредиту

IRS позволяет налогоплательщикам делать вычеты сверх нормы на сумму до 2500 долларов США в виде соответствующих процентов по студенческому кредиту в год.Чтобы соответствовать требованиям, вы должны быть юридически обязаны платить проценты по ссуде — по сути, это означает, что ссуда выдана на ваше имя. Вы также не можете быть заявлены в качестве иждивенца по чьей-либо налоговой декларации, и если вы выберете статус «женатая подача отдельно», это лишит вас права использовать этот вычет.

Важно знать: ваш кредитор отправит вам налоговую форму (форма 1098-E) только в том случае, если вы заплатили более 600 долларов США в виде процентов по студенческому кредиту в течение года. Если вы заплатили меньше этой суммы, вы все равно имеете право на вычет, но вам нужно будет войти на веб-сайт вашего кредитного учреждения, чтобы получить необходимую информацию.

Половина налога на самозанятость

Существуют отличные налоговые льготы для самозанятых лиц (мы обсудим некоторые из них в следующем разделе), но одним из недостатков является налог на самозанятость.

Если вы являетесь сотрудником, вы платите половину налога на социальное обеспечение и бесплатную медицинскую помощь, в то время как ваш работодатель оплачивает вторую половину. К сожалению, если вы работаете не по найму, вы должны заплатить обеих сторон по этих налогов, которые в совокупности известны как налог на самозанятость.

Есть одна радость в том, что вы можете вычесть половину налога на самозанятость в качестве сверхнормативного вычета. Хотя это не полностью компенсирует дополнительное бремя по уплате налога, это, безусловно, помогает уменьшить боль.

Вычет из домашнего офиса

Если вы используете часть своего дома исключительно для бизнеса, вы можете получить вычет из домашнего офиса на покрытие расходов, связанных с его использованием. У IRS есть два основных требования, которым вы должны соответствовать. Во-первых, пространство, которое вы называете своим офисом, должно использоваться регулярно и исключительно для бизнеса.Другими словами, если вы регулярно устанавливаете свой ноутбук в гостиной, где также каждую ночь смотрите телевизор, вам не следует требовать вычета домашнего офиса за это пространство.

Во-вторых, заявленное вами пространство должно быть основным местом вашего бизнеса. Как правило, это означает, что вы работаете не по найму, но есть некоторые обстоятельства, при которых IRS позволяет сотрудникам брать вычеты из домашнего офиса.

Есть два способа рассчитать вычет. Упрощенный метод позволяет вычесть 5 долларов за квадратный фут, максимум до 300 квадратных футов выделенного офисного помещения.Более сложный метод включает в себя вычет фактических расходов на работу в этом помещении, таких как пропорция ваших жилищных платежей и коммунальных расходов, представленных площадью, а также расходы, связанные с содержанием вашего домашнего офиса. Вы можете использовать тот метод, который для вас более выгоден.

Прочие налоговые вычеты

В дополнение к детализированным и указанным выше вычетам, которые я обсуждал, есть несколько налоговых вычетов, которые заслуживают отдельного упоминания, потому что они обычно применяются только в том случае, если у вас есть определенные типы доходов.

- Инвестиционные убытки: Если вы продали какие-либо инвестиции с убытком, вы можете использовать эти убытки для компенсации любого дохода от прироста капитала, который у вас есть. Краткосрочные убытки должны сначала использоваться для компенсации краткосрочной прибыли, а долгосрочные убытки должны быть сначала применены к долгосрочной прибыли. И если ваши инвестиционные убытки превышают вашу прибыль за год, вы можете использовать до 3000 долларов в оставшихся чистых убытках, чтобы уменьшить свой другой налогооблагаемый доход за год. Если убытки все еще остаются, вы можете перенести их на будущие годы.

- Транзитный доход: Этот вычет является продуктом Закона о сокращении налогов и занятости и предназначен для того, чтобы помочь владельцам малого бизнеса сэкономить деньги. Налогоплательщики США теперь могут использовать до 20% своего сквозного дохода в качестве вычета. Это включает в себя доход от LLC, S-Corporation или индивидуального предпринимателя, а также доход от партнерства и доход от аренды недвижимости, просто чтобы назвать некоторые из потенциальных источников. Вычет недоступен для определенных налогоплательщиков, чей доход поступает от «определенных услуг» (подробнее здесь) и превышает определенные пороговые значения.

- Убытки от азартных игр: Вы можете вычесть убытки от азартных игр из своих налогов, но только в той степени, в которой у вас есть выигрыши от азартных игр. Другими словами, если ни один из ваших доходов не был получен от азартных игр, вы не можете вычесть 500 долларов, которые вы потеряли во время последней поездки в Лас-Вегас.

- Другие вычеты для самозанятых: Наконец, если вы работаете не по найму, вы можете воспользоваться множеством бизнес-вычетов. Вы можете вычесть командировочные расходы, связанные с бизнесом, канцелярские товары и оборудование, а также взносы на медицинское страхование из своего дохода от самозанятости, и это лишь некоторые из возможных вычетов.И не забывайте о специальных пенсионных счетах для самозанятых, о которых мы говорили ранее.

Вычеты, которые вы

не можете использовать большеК сожалению, обсуждение налоговых вычетов не будет полным без упоминания тех, которые не выдержали Закона о сокращении налогов и рабочих мест, недавно проведенного пересмотра налогового кодекса США. Вот некоторые из налоговых вычетов, которые были доступны до 2018 налогового года, но их уже нет:

- Налог на оплату обучения и сборов — хотя Американский кредит возможностей и пожизненный кредит на обучение по-прежнему доступны.

- Убытки от несчастных случаев и краж, если только убытки не были вызваны катастрофой, объявленной на федеральном уровне.

- Невозмещенные расходы по персоналу. Если, например, вам приходилось платить за рабочую форму, вам не повезло.

- Избыточный вычет для связанных с работой переездов, хотя военнослужащие все еще могут его использовать.

- Субсидируемая работодателем стоянка и компенсация транспортных расходов больше не подлежат вычету.

- Расходы на подготовку налогов.Расходы на наем бухгалтера для уплаты налогов или на использование программного обеспечения для подготовки налогов раньше вычитались из налогооблагаемой базы, но теперь их нет.

- Все другие вычеты, которые ранее подпадали под категорию «прочие вычеты» IRS, были отменены.

Налоговые вычеты и налоговые льготы: в чем разница?

Вы можете заметить, что некоторые известные налоговые льготы не были включены в это обсуждение. Это потому, что многие из самых популярных налоговых льгот — это налоговые кредиты , а не вычеты.Вот лишь несколько популярных налоговых льгот, на которые вы можете претендовать:

Есть большая разница между налоговыми вычетами и налоговыми льготами. Налоговые вычеты уменьшают размер вашего дохода, который будет подлежать налогообложению. Например, если ваш доход составляет 80 000 долларов, а у вас есть налоговые вычеты на сумму 20 000 долларов, ваш налогооблагаемый доход составляет 60 000 долларов. Если вы одиноки, это уменьшит ваш налоговый счет более чем на 4000 долларов, исходя из налоговых категорий 2019 года.

С другой стороны, налоговые льготы уменьшают сумму налога, которую вы должны заплатить, доллар за доллар.Таким образом, если ваш налогооблагаемый доход соответствует федеральному подоходному налогу в 2018 году в размере 10000 долларов США, а у вас есть налоговые льготы на 3000 долларов, вам нужно будет заплатить только 7000 долларов.

Если вы не уверены в том, что нужно использовать какие-либо из этих налоговых вычетов

В заключение важно отметить, что это руководство представляет собой широкий обзор различных налоговых вычетов, которые могут быть вам доступны, и к некоторым из них прикреплено довольно много мелкого шрифта, который мы не могли охватить. в одной статье. Например, публикация IRS, в которой обсуждается вычет из домашнего офиса, сама по себе занимает 34 страницы.

Некоторые налоговые вычеты довольно просты. Если вы пожертвуете деньги квалифицированной благотворительной организации и получите квитанцию, например, вы можете быть уверены, что имеете право на вычет из благотворительных взносов. Однако, если у вас есть какие-либо сомнения относительно вашей способности делать какие-либо из этих вычетов, обязательно проконсультируйтесь с квалифицированным налоговым специалистом.

Заработная плата и заработная плата — это налоговые вычеты для малого бизнеса

Вообще говоря, заработная плата, комиссионные и бонусы, которые вы выплачиваете сотрудникам вашего малого бизнеса, являются расходами, не подлежащими налогообложению, если они считаются:

- Обычные и необходимые

- Обоснованная сумма

- Оплачено за фактически оказанные услуги

- Выплачено или понесено в текущем году

Год, в котором вы претендуете на налоговый вычет, частично зависит от того, использует ли ваш бизнес кассовый или метод начисления.При использовании метода учета по начислению вы регистрируете транзакции по мере их возникновения, а не по мере их оплаты.

Кассовые методы и методы начисления

Если в вашем бизнесе используется кассовый метод учета, вы должны требовать налогового вычета для заработной платы, заработной платы, комиссионных и премий в том году, в котором они выплачиваются вашему сотруднику.

Если в вашем бизнесе используется метод начисления, вычет запрашивается за год, в котором установлено обязательство по оплате, и когда услуги фактически оказаны, даже если средства фактически выплачиваются позже.

Хотя большинство компаний выплачивают заработную плату наличными, а не товарами или услугами, если вы все же предоставляете безналичную компенсацию, вычетом обычно является справедливая рыночная стоимость переданных товаров или услуг.

Другая компенсация, которая может подлежать налогообложению

Другие статьи также подпадают под категорию заработной платы и заработной платы в отношении заработной платы сотрудников. Неполный список включает больничный, отпускные, расходы на образование, компенсацию и ссуду сотруднику.Также следует учитывать награды и бонусы.

Заработная плата должна считаться разумной

Обычно оклады и заработная плата не оспариваются IRS как необоснованные, за исключением случаев, когда сотрудник имеет какое-либо влияние на работодателя (например, сотрудник является крупным инвестором или имеет личные отношения с вами).

IRS считает компенсацию разумной, «если сумма обычно выплачивается за аналогичные услуги аналогичными предприятиями при аналогичных обстоятельствах.»

Таким образом, нет ничего необычного в том, что налогоплательщики и IRS имеют разные взгляды на разумную компенсацию. Чтобы учесть эти расхождения во взглядах, определите, конкурентоспособна ли компенсация в отрасли, в которой вы работаете.

Компенсация предпринимателям

Налоговые последствия компенсации, выплачиваемой владельцам бизнеса, следует оценивать отдельно.

В индивидуальном предпринимательстве вы не можете требовать вычета коммерческих расходов на суммы, которые вы получаете от бизнеса.Чистая прибыль бизнеса считается налогооблагаемым доходом независимо от того, забираете ли вы деньги из бизнеса или оставляете их в бизнесе. Налог на самозанятость распространяется на всю сумму.

Если ваш бизнес является партнерством или ООО, некоторым партнерам или владельцам может выплачиваться заработная плата (например, гарантированные выплаты), но вся прибыль за год будет облагаться налогом партнерам или владельцам. В этом случае разумность не является проблемой.

При отчетности о налоговых вычетах можно интерпретировать многие факторы и переменные.Понимание того, что вы можете сообщать об определенных действиях как о вычетах, является ключом к использованию налогового законодательства в ваших интересах. Для получения информации, относящейся к вашему бизнесу, вам следует обратиться за консультацией к специалистам в области бухгалтерского учета и налогообложения.

Как рассчитать вычет из заработной платы и подоходного налога

Как работодатель, вы несете ответственность за каждый этап расчета заработной платы в своем бизнесе. Один из наиболее заметных шагов — это обработка налоговых вычетов, удерживаемых из валовой заработной платы каждого сотрудника.Чтобы вам было легче, мы собрали несколько советов о том, как можно рассчитать различные удержания по каждой зарплате.

Как рассчитать налог на заработную плату (FICA)

Термин «налоги на заработную плату» относится к налогам FICA, которые представляют собой комбинацию налогов на социальное обеспечение и медицинскую помощь. Эти налоги вычитаются из зарплаты сотрудников по фиксированной ставке 7,65 процента, которая делится на следующие проценты:

- Налоги на Medicare — 1,45 процента

- Налоги на социальное обеспечение — 6.2 процента

Эти проценты вычитаются из валовой заработной платы сотрудника для каждой зарплаты. Например, сотрудник с валовой заработной платой в 1000 долларов должен будет заплатить 62 доллара по налогу на социальное обеспечение и 14,50 долларов по налогу на медицинское страхование.

Как рассчитать федеральный подоходный налог

Существует два основных способа расчета удерживаемого федерального подоходного налога. IRS позволяет владельцам выбирать, какой метод они предпочитают, и предоставляет таблицы, которые помогут им определить суммы удержания. Это следующие методы:

- Метод заработной платы

- Процентный метод

Метод определения размера заработной платы является более простым из двух для использования по одной большой причине: вы можете просто искать суммы удержания в определенных таблицах, вместо того, чтобы выполнять какие-либо фактические вычисления.Эти таблицы за 2019 год находятся на страницах 48-67 Публикации 15 IRS. Чтобы выяснить, какая диаграмма подходит для сотрудника, вам необходимо определить два фактора:

- Независимо от того, состоит ли сотрудник в браке или в браке

- Как часто этому сотруднику платят (ежедневно, еженедельно, ежемесячно и т. Д.)

Когда у вас есть эта информация и вы найдете нужную диаграмму, вам просто нужно определить удержания, сопоставив, сколько сотрудник заработал за расчетный период, а также количество освобождений от удержания, о которых ваши сотрудники заявили в своих формах W4.Например, состоящий в браке сотрудник, который заработал 1000 долларов в еженедельный период оплаты и потребовал два удерживаемых пособия, будет иметь 66 долларов федерального подоходного налога, удерживаемых из его или ее зарплаты.

Процентный методВ отличие от метода шкалы заработной платы, процентный метод требует от вас некоторых математических расчетов. Первый шаг — умножить общее количество удерживаемых надбавок сотрудника на сумму надбавки, связанную с вашим конкретным периодом выплаты заработной платы. Эти суммы указаны в Таблице 5 Публикации 15, но мы также включили их ниже.

- Еженедельно — 80,80 $

- раз в две недели — 161,50 долларов США

- Раз в месяц — 175 долларов

- Ежеквартально — 1050 долларов США

- За полгода — 2100 долларов

- Ежегодно — 4200 долларов

- Ежедневно (за каждый день расчетного периода) — 16,20 $

После того, как вы умножите количество надбавок на соответствующую сумму надбавок, вы вычтете эту сумму из налогооблагаемой заработной платы работника за этот период оплаты. Давайте вернемся к этому женатому сотруднику из примера с диапазоном заработной платы, который зарабатывает 1000 долларов в неделю и потребовал два освобождения.Вы умножите недельную сумму (80,80 долларов США) на два, в результате чего получится 161,60 доллара США. Эта сумма вычитается из 1000 долларов, и у вас остается 838,40 доллара.

Теперь, когда у вас есть общая сумма, подлежащая удержанию подоходного налога, вам необходимо обратиться к таблицам процентного метода на страницах 46-47 Публикации 15, чтобы определить предполагаемые удержания. Здесь процесс может быть непростым. Вам нужно будет найти диаграмму, которая соответствует периоду оплаты труда и статусу брака вашего сотрудника. В качестве примера мы воспользуемся следующей таблицей из Публикации 15.

Наша общая заработная плата, подлежащая удержанию, составляет 838,40 долларов США, поэтому сумма удерживаемого подоходного налога составляет 37,30 долларов США плюс 12 процентов от суммы, превышающей 600 долларов США. Это означает, что нам нужно будет вычесть 600 долларов из 838,40 доллара, в результате чего у нас останется 238,40 доллара. Теперь мы можем определить 12 процентов от этой суммы, что оставляет нам 28,608 доллара. Добавьте это к 37,30 доллара, указанным в таблице, и общая сумма удерживаемого федерального подоходного налога для указанного сотрудника составит 65,908 доллара, что округлено до 65,91 доллара. IRS также позволяет округлять удержания до ближайшего целого доллара, в результате чего в нашем примере удержания составляют 66 долларов, что является той же суммой, которую мы нашли с помощью метода шкалы заработной платы (но с намного меньше работы на ).

Как рассчитать государственный и местный подоходный налог

В отличие от федерального подоходного налога, вы не можете диктовать, какой метод использовать для расчета удержаний из заработной платы для подоходного налога штата. В каждом штате есть свои правила относительно того, сколько вам нужно удерживать из зарплаты ваших сотрудников. Фактически, в некоторых штатах от вас вообще ничего не требуется, поскольку Аляска, Флорида, Невада, Южная Дакота, Техас, Вашингтон и Вайоминг не взимают подоходный налог со своих граждан.

С другой стороны, есть несколько штатов, которые требуют удержания как государственных, так и местных налогов на прибыль, включая Огайо, Мичиган и многие другие.В других штатах есть несколько налоговых категорий, которые вам нужно будет использовать для определения правильных сумм вычета для каждой зарплаты. Чтобы определить, как рассчитывать эти налоги — если таковые имеются — вам необходимо обратиться к сайту правительства вашего штата для получения более подробной информации. Однако у независимой некоммерческой организации по налоговой политике The Tax Foundation есть таблица со всеми ставками подоходного налога штата на 2019 год и скобками для справки.

Как рассчитать добровольные удержания из зарплаты

Хотя FICA, федеральный подоходный налог, а также налоги штата и местные подоходные налоги требуют обязательных удержаний из заработной платы, существуют и другие добровольные источники, которые могут привести к дополнительным удержаниям из зарплаты.Возможные добровольные вычеты из зарплаты включают:

- Медицинское страхование — в зависимости от предлагаемых планов и того, какой из этих планов выбирают ваши сотрудники

- Выход на пенсию — в зависимости от того, сколько каждый сотрудник предпочитает удерживать из каждой зарплаты

- Страхование жизни — в зависимости от того, выбирает ли работник вычеты для выплаты взноса по страхованию жизни

- Расходы на работу — различные вычеты, основанные на любых деловых расходах работника, которые работодатель не покрывает или покрывает лишь частично.

Важность надлежащего управления заработной платой

Управление заработной платой для малого бизнеса — непростая задача.Вы не только должны оплачивать налоги на заработную плату для каждого из ваших сотрудников, вы также должны следить за тем, чтобы эти вычеты производились каждый раз правильно — не забывайте, вы должны сообщать об этих налогах в течение всего года.