Особенности открытия счета в Сбербанке для физического лица

Согласно действующему в России законодательству, каждый человек, достигший 14-тилетнего возраста, имеет право завести банковский счет. Причем открыть счет в Сбербанке для физического лица получится с любой целью, а самих таких счетов может быть неограниченное количество.

Порядок открытия счета утверждается внутренними документами выбранного банка, поэтому во всех банковских учреждениях он несколько отличается. Основные моменты, которые касаются открытия счета в Сбербанке, можно найти на его официальном сайте. А мы попробуем разобраться в деталях процедуры.

Виды банковских счетов для граждан

Прежде чем обращаться в банк за открытием счета, нужно определиться, какой именно счет вам потребуется. В частности, для физических лиц доступны такие варианты:

- Текущий счет – для хранения денежных средств и проведения любых финансовых операций. Используется клиентом банка регулярно.

- Карточный счет – для упрощения доступа к средствам на текущем. Банковская карточка привязывается к основному счету, позволяет пользоваться банкоматами, терминалами и оплачивать покупки онлайн. Карта может быть дебетовой (средства с нее расходуются только в рамках остатка на счету) и кредитной (с кредитным лимитом, назначенным банком).

- Депозитный (накопительный) счет – для сбережения средств с целью получения дохода с них. За то, что клиент положил деньги на депозит, банк начисляет проценты и сумма приумножается. Больший срок хранения средств, как правило, обеспечивает лучший прирост суммы.

- Металлический счет – для инвестирования в драгоценные металлы. На таком счету ведется учет металла, который принадлежит клиенту, в граммах.

Все денежные счета можно вести в рублях или иностранной валюте. Тип счета выбирайте, исходя из ваших потребностей и целей его открытия.

Документы, которые потребуются для открытия счета

Физическому лицу-гражданину РФ, чтобы завести расчетный счет любого вида, нужно минимум документов: паспорт, ИНН и заявка в установленной банком форме. Другая документация не понадобится, так как собирается только информация для идентификации клиента.

Другая документация не понадобится, так как собирается только информация для идентификации клиента.Иностранец, который находится на территории России на законных основаниях, также может открыть счет в Сбербанке. Для этого ему придется предоставить дополнительные документы: визу, миграционную карту или разрешение на временное проживание в РФ и подтверждение источника доходов, если он планирует положить на счет сумму в иностранной валюте.

Открытие кредитного счета предполагает усложненную процедуру и предъявление к клиенту большего числа требований. Так, наряду с паспортом и ИНН банк может потребовать справку о доходах, о составе семьи и проверить кредитную историю заявителя. Делается это для получения гарантий платежеспособности клиента и определения суммы кредитного лимита.

Открыть счет в Сбербанке для физического лица по общей процедуре

Процедура открытия счета, зависимо от его типа, может несколько отличаться. Рассмотрим основные этапы:

- Изучение условий сотрудничества с банков и выбор подходящего типа счета.

Здесь лучше просмотреть предложения от нескольких банков, чтобы подобрать наиболее выгодную программу обслуживания. Особенно это касается депозитных и кредитных счетов.

Здесь лучше просмотреть предложения от нескольких банков, чтобы подобрать наиболее выгодную программу обслуживания. Особенно это касается депозитных и кредитных счетов. - Подача заявки на открытие счета и предоставление документов, которые требует банк для этого. Просмотрите перечень банковских отделений в вашем городе и выберите для подачи заявления то, которое вам будет удобнее всего посещать в дальнейшем. Проконсультироваться о нужной документации стоит заранее и прийти в банк уже с готовым пакетом документов. Так существенно упрощается процедура открытия.

- Подписание договора о банковском обслуживании. Договор составляется по стандартной форме. Внимательно прочитайте его, чтобы избежать включения ненужных вам услуг.

- Активация счета по принятой банком процедуре, привязка его к номеру телефона, регистрация в кабинете онлайн-банкинга. Если открытие счет предполагает выдачу клиенту именной пластиковой карты, еще какое-то время понадобится на ее изготовление и доставку в отделение.

То есть придется посетить банк еще раз и дополнительно активировать карту.

То есть придется посетить банк еще раз и дополнительно активировать карту.

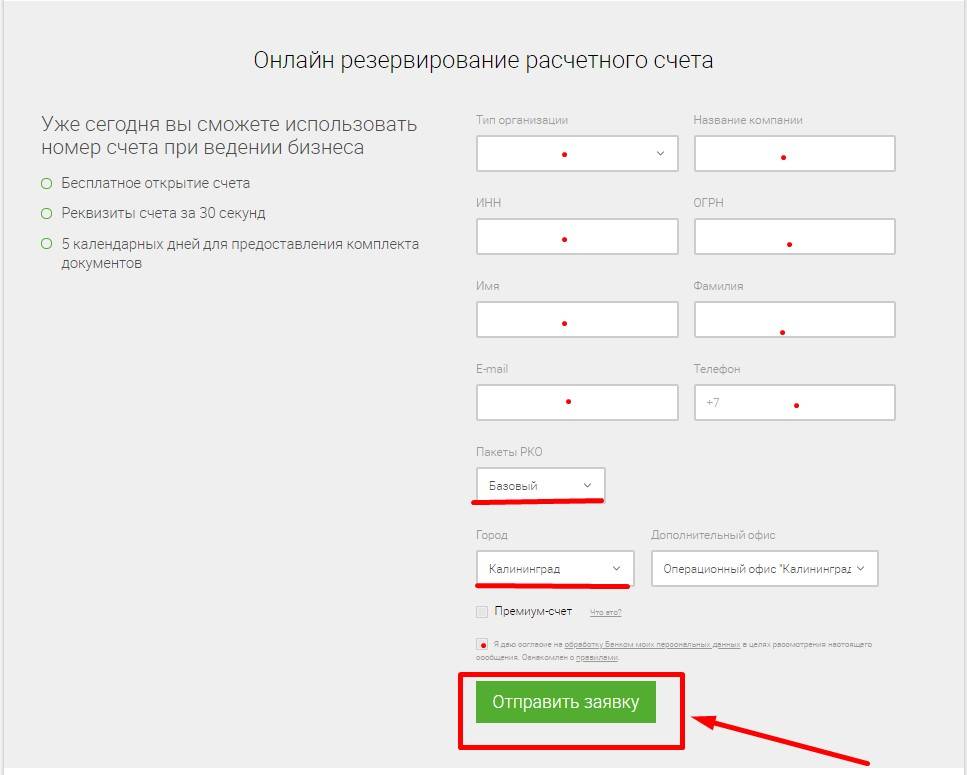

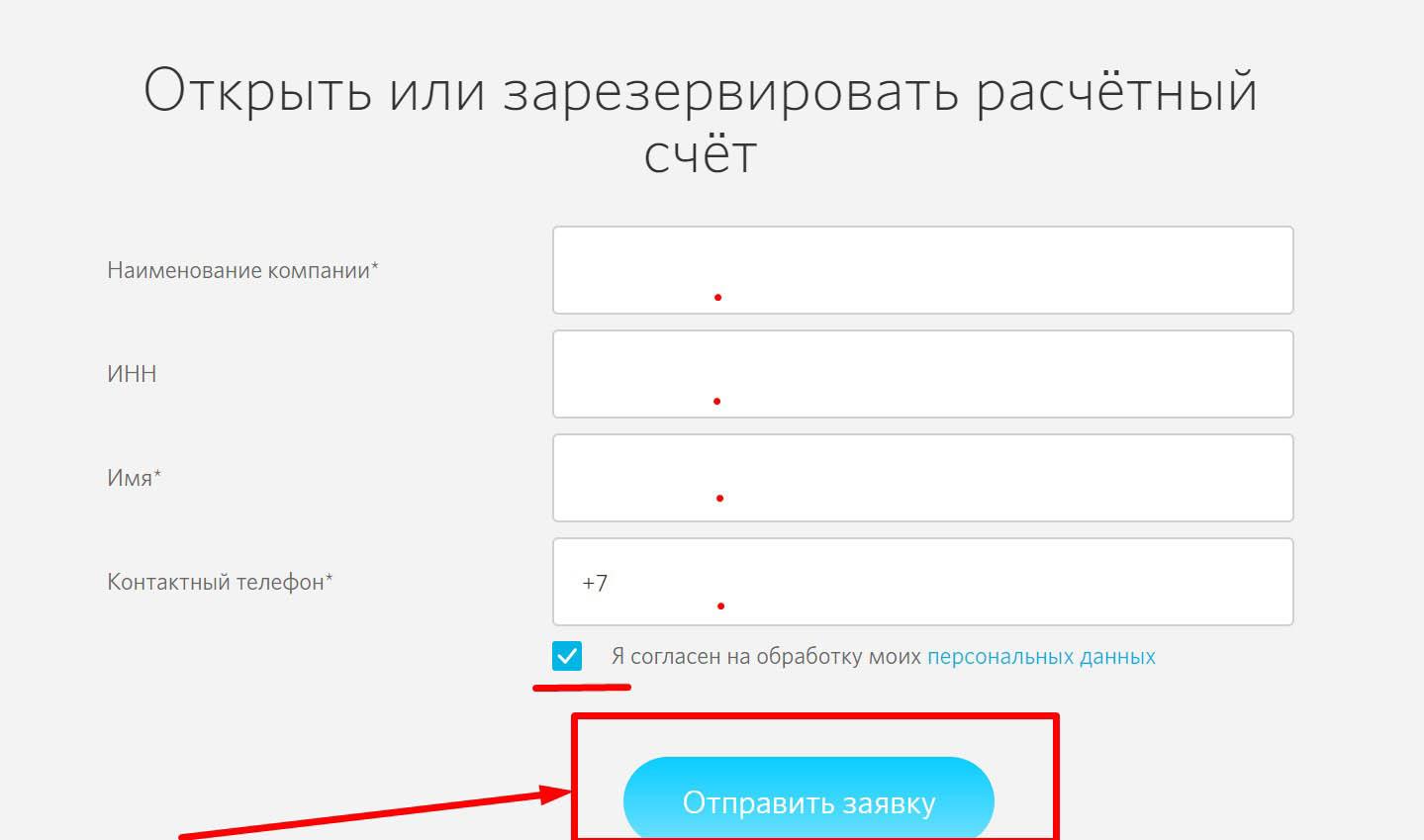

Открытие счета в онлайн-режиме

Сбербанк предоставляет своим клиентам обширный перечень онлайн-услуг, в том числе и по открытию счета.

Надо сказать, что первоначально открыть счет в Сбербанке для физического лица через интернет не получится. Расчетные счета открываются исключительно в банковском отделении с идентификацией клиента по паспорту, а кредитные предусматривают еще более сложную процедуру.

Онлайн-открытие доступно для депозитных счетов. Являясь клиентом Сбербанка и пройдя регистрацию в электронном кабинете клиента, вы можете в любой момент сделать вклад под проценты.

Для этого в онлайн-банкинге нужно выбрать услугу открытия депозита, подходящую по условиям программу и перевести средства с расчетного счета или пластиковой карты, оформленной на ваше имя. Дополнительное посещение отделения Сбербанка не требуется.

Преимущества обслуживания в Сбербанке

Выбрать Сбербанк для открытия счета физлица стоит по таким причинам:

- это государственный, системообразующий банк, который может гарантировать своим клиентам сохранность денежных средств;

- банк является универсальным, поэтому все услуги финансового обслуживания можно получить в одном учреждении;

- есть возможность подобрать программу сотрудничества с оптимальными условиями, так как банк предлагает на выбор клиентов множество вариантов;

- широкая региональная сеть, что удобно для посещения банковских отделение;

- наличие мобильного и интернет-банкинга, с использованием которого можно следить за операциями по счету, проводить расчеты и оплачивать покупки.

Счет для физического (физ) лица. Расчетное обслуживание физических лиц в ПАО «ЧЕЛИНДБАНК». Открыть валютный счет в банке физическому лицу. — Челиндбанк

Уважаемые клиенты ПАО «ЧЕЛИНДБАНК»!

В связи с вступлением в силу Федерального закона от 27.06.2018 №167-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия хищению денежных средств» ПАО «ЧЕЛИНДБАНК» были предприняты меры по дополнению договоров банковского текущего счета следующими условиями:

«Банк обязуется приостановить исполнение распоряжения Клиента о совершении операции, соответствующей признакам осуществления перевода денежных средств без согласия Клиента, на срок не более двух рабочих дней, о чем незамедлительно уведомляет Клиента посредством размещения информации об этом в Системе «Уведомления», согласно заключенному между Банком и Клиентом Договором обслуживания физического лица с использованием Системы «Уведомления», либо иным способом, установленным соглашением между Банком и Клиентом.

Банк обязуется приостановить зачисление денежных средств на Счет Клиента на срок не более пяти рабочих дней в случае поступления от банка плательщика уведомления о необходимости такого приостановления, о чем Банк незамедлительно информирует Клиента одним из указанных способов:

— посредством телефонного звонка по номеру, указанному Клиентом в разделе «Реквизиты сторон»,

— по электронным каналам связи (если между Банком и Клиентом заключено соответствующее соглашение),

— путем направления Клиенту средствами почтовой связи письма по почтовому адресу, указанному Клиентом (в случае отсутствия у Банка сведений о почтовом адресе, почтовую корреспонденцию и другие юридически значимые сообщения по Договору, Банк направляет по адресу регистрации Клиента),

— по иным каналам связи, указанным Клиентом в разделе «Реквизиты сторон».

Возобновление зачисления денежных средств на Счет Клиента производится в случае представления Клиентом в течение пяти рабочих дней с момента приостановления такого зачисления документов, подтверждающих обоснованность получения переведенных денежных средств. В случае непредставления документов, подтверждающих обоснованность получения переведенных денежных средств, Банк осуществляет возврат денежных средств в банк плательщика не позднее двух рабочих дней после истечения пятидневного срока».

Изменения вступают в силу с даты размещения на сайте ПАО «ЧЕЛИНДБАНК». В случае несогласия с вышеуказанными изменениями договора банковского текущего счета, Клиент вправе направить письменное заявление в ПАО «ЧЕЛИНДБАНК».

При возникновении дополнительных вопросов Вам могут дать консультацию по телефону: 8(800) 5001-800 или 8(351)239-77-77, либо в любом ближайшем отделении ПАО «ЧЕЛИНДБАНК»

Администрация ПАО «ЧЕЛИНДБАНК»

Как открыть счет в Сбербанке для физического или юридического лица

Расчетный счет необходим юридическим и физическим лицам для того, чтобы участвовать в безналичном денежном обороте, а также аккумулировать на нем безналичные средства, которые в дальнейшем будут использованы по целевому назначению.

Содержимое страницы

Перед тем, как приступать непосредственно к открытию счета в Сбербанке, необходимо определиться, какой счет и в какой валюте необходим. Счет может быть текущим, карточным или депозитным. Подробную консультацию по этому вопросу можно получить у сотрудников банка, которые, проанализировав потребности клиента, помогут выбрать наиболее оптимальные условия открытия счета.

- Текущий счет – предназначен для хранения денежных средств и осуществления операций в национальной и иностранной валюте. Проценты на остаток средств не начисляются. Особенность такого счета заключается в том, что для осуществления операции необходимо посещение банка. Как правило, такой счет используют для совершения денежных переводов, оплаты крупных покупок, а также оплаты по договорам и серьезным сделкам. Использовать такой счет для совершения операций с крупными суммами, более надежно.

- Карточный счет – зачастую «привязывается» к текущему счету и дает возможность совершать операции с использованием кредитных или дебетовых пластиковых карт.

Преимущества карточного счета заключается в том, что его можно использовать в любое удобное время, не посещая при этом отделения банка, а также отправлять и получать денежные переводы или совершать покупки с использованием банкомата. Такой счет чаще всего используют для повседневных покупок, оплаты текущих платежей, и снятия наличных средств.

Преимущества карточного счета заключается в том, что его можно использовать в любое удобное время, не посещая при этом отделения банка, а также отправлять и получать денежные переводы или совершать покупки с использованием банкомата. Такой счет чаще всего используют для повседневных покупок, оплаты текущих платежей, и снятия наличных средств. - Депозитный счет – используется с целью накопления денежных средств, которые клиент получает посредством начисления процентов, на остаток денежных средств размещенных на депозитном счету. В отличие от предыдущих двух вариантов средствами, которые находятся на депозитном счету, нельзя воспользоваться до окончания срока действия договора. Использование депозитного счета, благодаря начисляемым процентам, дает возможность его владельцу оградить средства от инфляции.

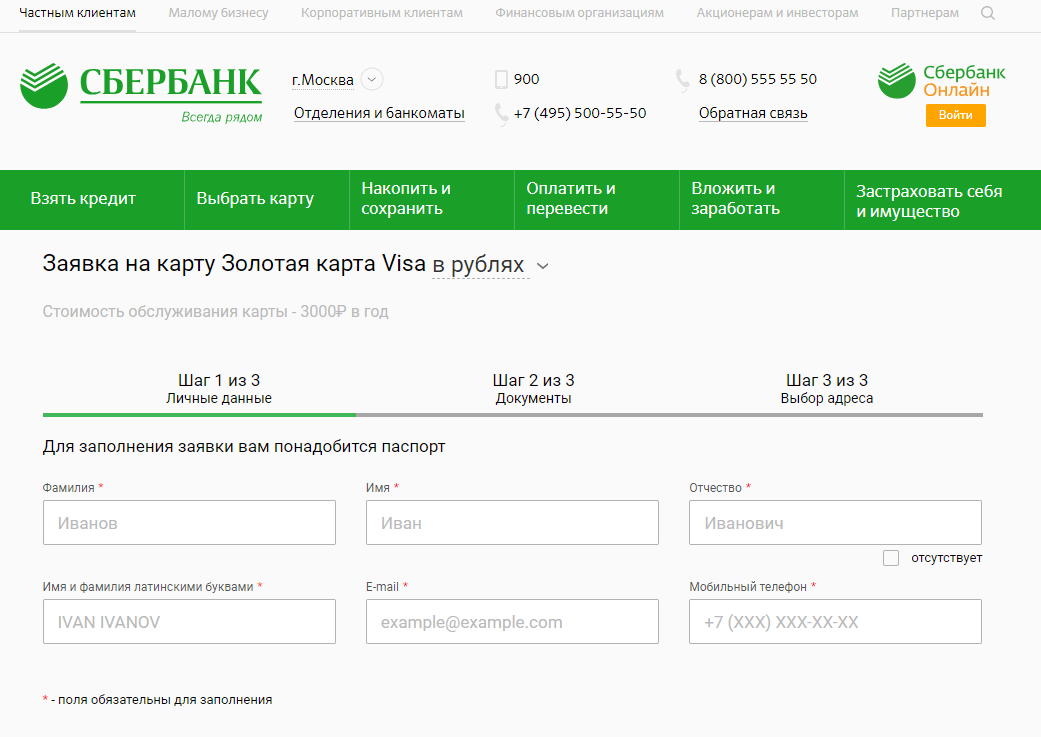

Открыть счет для физического лица

Открыть счет может любой совершеннолетний гражданин. Российским гражданам при обращении в банк достаточно иметь при себе паспорт. Иностранным гражданам, кроме паспорта необходим документ подтверждающий право нахождения на территории РФ.

Иностранным гражданам, кроме паспорта необходим документ подтверждающий право нахождения на территории РФ.

Открытие счета в отделении

Для открытия счета необходимо обратиться в ближайшее отделение Сбербанка и объяснить сотрудникам, какие операции вы собираетесь осуществлять и в какой валюте. Сотрудники банка помогут подобрать подходящий тип счета и расскажут о его преимуществах.

Определившись с одним из вариантов, необходимо предоставить работнику банка паспорт, на основании которого будет заполнен договор о пользовании счетом. Договор составляется в двух экземплярах и потребует вашей подписи, которую нужно поставить, изучив договор. Получив на руки свой экземпляр договора, проверьте наличие на нем круглой печати банка.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявкуПрямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Хотите попробовать?

После того как договор, заключен, можно начинать пользование счетом. Если одновременно с открытием счета вы решили оформить пластиковую карту, ее можно будет получить в отделении банка через 2 недели.

Открыть счет в Сбербанк Онлайн

Открыть счет можно и самостоятельно при помощи интернета, если у вас активирована услуга Сбербанк Онлайн. Если такой услугой ранее вы не пользовались, рекомендуем вам обязательно подключить услугу.

Итак, для того, чтобы открыть счет в Сбербанк Онлайн необходимо:

- Авторизоваться в системе Сбербанк Онлайн на сайте online.sberbank.ru

- В главном меню личного кабинета выбрать вкладку “Вклады и счета”

- Если ранее вы открывали счета, то их список отобразится ниже. Если вы только хотите открыть счет, от выберите пункт “Открытие вклада”. Обратите внимание, что счет автоматически открывается при открытии вклада. Открыв вклад, вы получаете счет, с которым можно совершать любые операции.

Внимание! Обратите внимание на условия вклада по его снятию и пополнению.

Если вклад вам нужен ради счета, то выбирайте вклад без ограничений на снятие и пополнение.

Что делать если в Сбербанк Онлайн нет вкладки «Вклады и счета»?

Если в главном меню личного кабинета нет вкладки «Вклады и счета», не стоит переживать. Вкладка может отсутствовать по двум причинам:

- У вас не оформлен договор УДБО (Универсальный договор банковского обслуживания). Заключить договор необходимо лично, в любом отделении Сбербанка.

- Вкладка скрыта в настройках. Для ее активации, перейдите в настройки личного кабинета и во вкладке «Настройка видимости продуктов» выберите соответствующий раздел.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

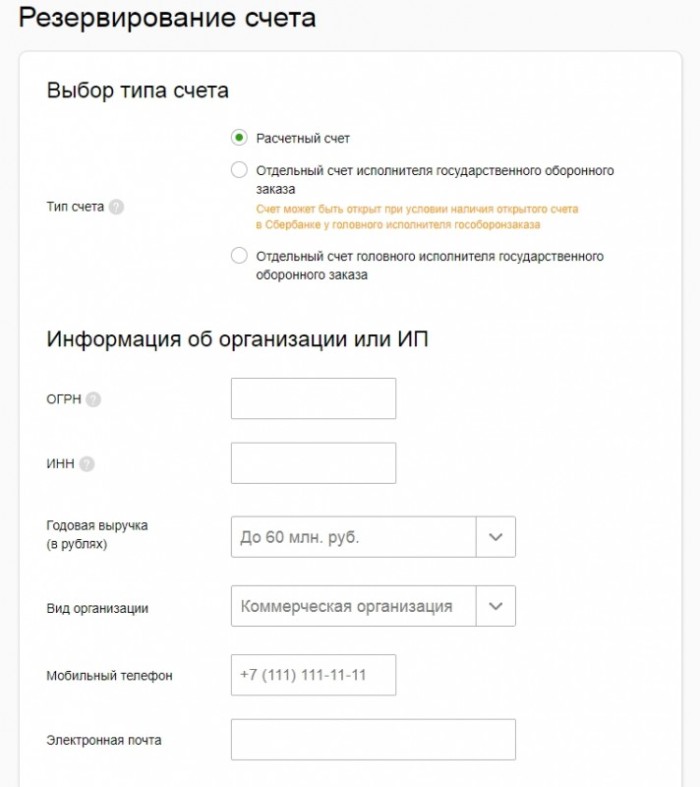

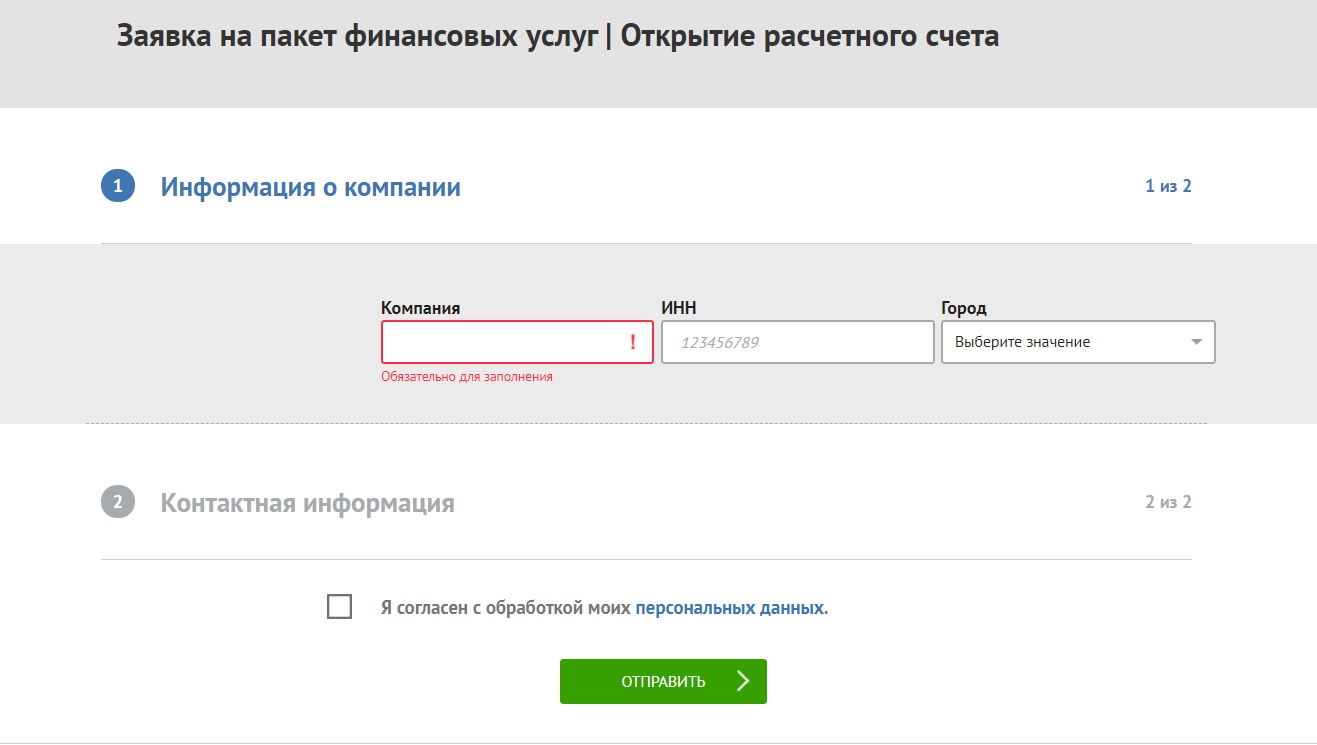

Открыть счет для юридического лица

Для юридических лиц расчетный счет является главным финансовым инструментом. С его помощью предприятия осуществляют управление своими финансовыми потоками, рассчитываются с контрагентами, перечисляют зарплату сотрудникам и уплачивают налоги.

Как правило, открытие расчетного счета является обязательной процедурой, которая следует сразу за регистрацией предприятия в госреестре. Для его открытия предприятию понадобится собрать определенный пакет документов, который должен состоять из:

- уставных документов предприятия;

- свидетельства о том, что юр лицом пройдена госрегистрация;

- ИНН;

- выписки из ЕГРЮЛ;

- справки из статистики о присвоении кодов;

- документов, подтверждающих полномочия директора и главного бухгалтера;

- справки о том, что предприятие состоит на налоговом учете;

- лицензии, в случае, если предприятие осуществляет лицензируемый вид деятельности;

- бланка заявления;

- карточка с подписями должностных лиц, и оттиском печати предприятия.

Необходимо также предоставить оригиналы документов, с которых банк снимет копии и заверит их. После проверки предоставленных документов сотрудники банка предложат подписать договор на обслуживание счета. После подписания договора останется ожидать уведомления об открытии счета.

После подписания договора останется ожидать уведомления об открытии счета.

Важно. После открытия счета предприятие в обязательном порядке должно уведомить об этом налоговую инспекцию, ПФР и ФСС.

Процедура открытия счета для ИП идентична, за исключением перечня необходимых для этого документов. Предпринимателю не нужно предоставлять уставные документы.

Одновременно с открытием расчетного счета можно подключить услуги дистанционного обслуживания, что позволит значительно сэкономить время на осуществление платежных операций. Это позволит отслеживать движение средств на счету в режиме реального времени, а также осуществлять платежные операции без посещения банка. Возможность подключения услуги предусматривается в договоре на обслуживание счета.

Открытие и обслуживание счета в банке для физического лица

На основании договора банковского счета ОТП Банк предлагает частным лицам открыть текущие счета в рублях и иностранной валюте и предлагает, в том числе следующее расчетно-кассовое обслуживание:

- внесение на счет и снятие со счета наличных денежных средств;

- перечисление на счет заработной платы, пенсий, социальных пособий и других выплат;

- безналичное перечисление денежных средств со счета по России и за границу;

- получение денежных переводов на счет;

- предоставление выписок и справок по счету для оформления виз.

Номинальные счета

Опекунам и попечителям ОТП Банк предлагает открыть в банке номинальный счет в рублях РФ, который используется для зачисления сумм алиментов, пенсий, пособий, возмещения вреда здоровью и вреда в случае смерти кормильца, а также иных средств, выплачиваемых на содержание подопечных в рамках законодательства РФ.

Для совершения операций по номинальному счету не требуется разрешение органов опеки и попечительства.

Денежные средства на номинальных счетах застрахованы Агентством по страхованию вкладов.

В любом нашем отделении специалисты банка проконсультируют Вас об условиях открытия и обслуживания текущих или номинальных счётов в банке.

Тарифы АО «ОТП Банк» по обслуживанию физических лиц

В рамках операций по текущим счетам Вам доступны:

- внесение наличных денежных средств;

- получение наличных денежных средств;

- перевод денежных средств на счета по России и за рубежом;

- валютно-обменные операции по выгодному курсу;

- иные операции, не противоречащие законодательству РФ.

Внести деньги на свой счёт или снять их Вы можете в любом нашем отделении.

За совершение операций по банковскому счету с клиента взимается вознаграждение в соответствии с тарифами, установленными банком.

Полезная информация

Может ли распоряжаться текущим счетом другой человек?

Вы можете предоставить право распоряжаться денежными средствами на счете своему представителю на основании доверенности, оформленной непосредственно в отделении ОТП Банка либо нотариально удостоверенной.

ЦБ разрешил банкам дистанционно открывать счета новым клиентам

Массовая самоизоляция россиян из-за пандемии коронавируса заставила ЦБ отступить от одного из своих основных принципов, закрепленных в антиотмывочном законе: он допустил в ряде случаев открытие счета новым клиентам без визита в банк для их идентификации.

ЦБ временно не будет наказывать банки за дистанционное открытие счетов новым клиентам, говорится в информационном письме зампреда Банка России Дмитрия Скобелкина, опубликованном на сайте регулятора. Но только в тех случаях, если счет открыт для осуществления или получения «социально значимых платежей», например алиментов, пенсий, стипендий, иных социальных выплат, страховых возмещений, платежей по ипотечным кредитам, перечисляет Скобелкин. Мера будет действовать с 6 апреля по 1 июля из-за «сохраняющейся сложной эпидемиологической обстановки».

Но только в тех случаях, если счет открыт для осуществления или получения «социально значимых платежей», например алиментов, пенсий, стипендий, иных социальных выплат, страховых возмещений, платежей по ипотечным кредитам, перечисляет Скобелкин. Мера будет действовать с 6 апреля по 1 июля из-за «сохраняющейся сложной эпидемиологической обстановки».

«В условиях развития пандемии очень важно, чтобы финансовые сделки проводились преимущественно дистанционно. Это позволит клиентам не посещать офисы, а банкам ‒ не выводить на работу большое количество сотрудников», – объясняется в пресс-релизе ЦБ.

Сейчас антиотмывочный закон запрещает банкам открывать счета новым клиентам без их личного присутствия. Исключение ‒ открытие счета с помощью Единой биометрической системы (ЕБС). Запрет также не распространяется на открытие новых счетов действующим клиентам банка, т. е. уже прошедшим идентификацию, или тем, кто является клиентом компании, входящей в одну группу с банком, в котором человек планирует открыть счет. Временное послабление ЦБ согласовал с Федеральной службой по финансовому мониторингу, указал Скобелкин в письме. «Ведомости» направили запрос в Росфинмониторинг.

Временное послабление ЦБ согласовал с Федеральной службой по финансовому мониторингу, указал Скобелкин в письме. «Ведомости» направили запрос в Росфинмониторинг.

Речь не идет об отказе от идентификации клиента, настаивает регулятор. «Идентификация предполагает получение определенного набора сведений. По общему правилу для физического лица счет открывается при личном присутствии. В текущих условиях в ряде случаев, описанных в письме Банка России, в банк можно не приходить. Получить необходимую информацию банк может от клиента, используя современные средства связи», – говорится в ответе на запрос «Ведомостей». ЦБ особо подчеркнул, что будет наказывать банки, если обнаружит, что они открыли счета на основе недостоверных идентификационных сведений. Также он рекомендовал прописать в договоре банковского счета необходимость идентификации клиента при его личном присутствии после 1 июля, следует из письма Скобелкина.

В 2018 г. доля взрослого населения, имеющего хотя бы один банковский счет, составила 87%, по данным опроса ЦБ. На конец 2018 г. в России было 280 млн активных счетов физических лиц, из них 220 млн ‒ это счета с возможностью дистанционного доступа через интернет.

Инициатива Банка России, безусловно, своевременная, так как позволит получить банковские услуги лицам, которые не имеют возможности покинуть свой дом в текущей ситуации с эпидемиологической обстановкой и вводимыми ограничениями перемещения в регионах, считает старший вице-президент ВТБ Никита Чугунов. Расширение возможности дистанционного открытия счета для социально значимых платежей позволит увеличить число новых клиентов банка, пришедших через дистанционные каналы, продолжает Чугунов. По его словам, ВТБ пока не получал информацию по упрощению идентификации клиентов. По предварительным данным, для новых клиентов потребуется использование учетной записи на портале госуслуг, где уже зарегистрированы 80 млн человек, знает Чугунов. Его банк ждет дополнительных разъяснений в начале недели.

Необходимость аутентификации клиентов – это не только требование ЦБ, это забота самого банка о своей репутации и борьбе с мошенничеством, говорит руководитель службы внутреннего контроля банка «Ак барс» Сергей Мешалкин. По международным стандартам банкир должен знать своего клиента, т. е. идентифицировать его, подчеркивает он. По его мнению, предложенную меру ЦБ будет сложно применить без наличия в банке биометрических данных.

«Мы приветствуем инициативу ЦБ по дистанционному открытию счетов клиентам», – говорит директор дирекции цифрового бизнеса Промсвязьбанка Юрий Чернышев. В его банке для новых клиентов сейчас доступно удаленное открытие банковских карт: заявку можно подать на сайте банка, а доставка и идентификация осуществляются курьерами, объясняет он. Действующие клиенты могут совершать все операции через интернет и мобильный банк: проводить платежи, открывать вклады и оформлять и погашать кредиты, напоминает он.

Представитель Сбербанка от комментариев отказался.

ВТБ в четверг объявил о возможности стать его клиентом дистанционно с помощью ЕБС. Оператор системы – «Ростелеком». ЕБС заработала летом 2018 г., она позволяет, единожды сдав в любом из отделений банков биометрию (изображение лица и слепок голоса), получать банковские услуги удаленно. Однако оборудование офисов банков для сбора биометрии шло медленно, а люди не спешат сдавать в нее свои данные: на начало января в системе было лишь 110 000 человек. Для тех, кто становится клиентом банка через ЕБС, по закону сейчас доступно открытие счетов и вкладов, платежи и переводы, кредиты. ВТБ за два дня с момента начала работы с ЕБС открыл 10 счетов для новых клиентов, привел статистику Чугунов.

Отличие расчётного счёта от лицевого

Содержание страницы

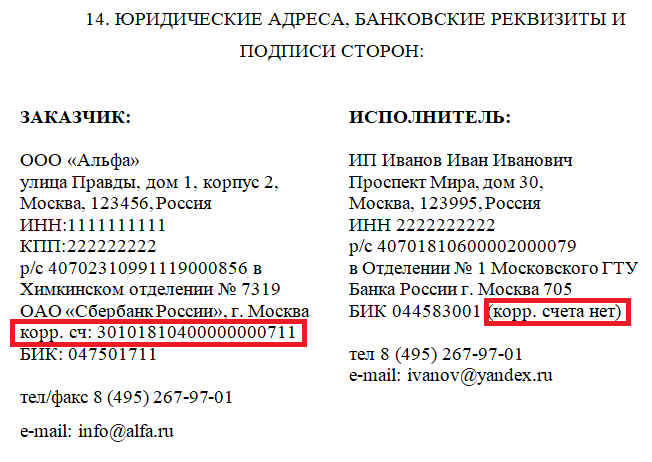

Одно из основных действий, которое должны предпринимать все начинающие бизнесмены – открытие расчетного счета в банке. Без этой процедуры финансовое взаимодействие по заключенным сделкам с другими юридическими лицами невозможно. Именно номер расчетного счета является основной строкой в реквизитах, которые нужны заказчикам от исполнителей для оплаты произведенных работ или оказанных услуг. Но, помимо расчетного счета, некоторые руководители предприятий и организаций открывают еще и лицевой счет. Для чего предназначен каждый из этих счетов и в чем заключается принципиальная разница между ними?

Лицевой счет – что это такое и кто имеет право им пользоваться

Довольно часто под словосочетанием «лицевой счет» люди понимают счет, открытый в банковской организации на физическое лицо. Однако, такая расшифровка является не совсем верной и однозначной.

На деле лицевой счет – это счет, который может быть зарегистрирован в финансовой компании не только на гражданина РФ, но и на индивидуального предпринимателя, а также любую коммерческую структуру.

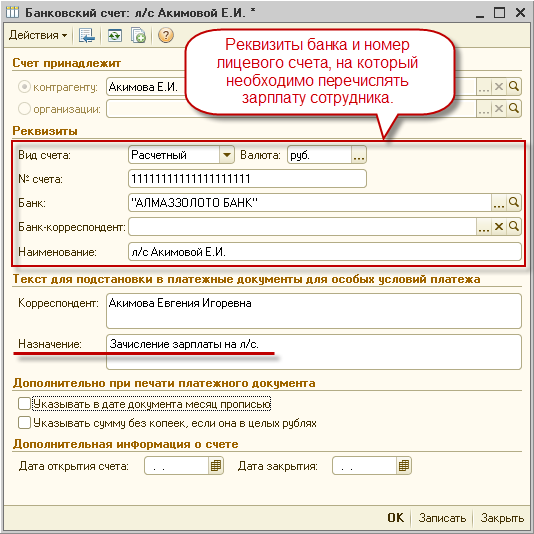

Если говорить о лицевом счете касаемо юридических лиц, то это будет более узким понятием, нежели расчетный счет. По сути дела, под лицевым счетом, часто понимается сразу несколько явлений:

- личная страничка или, иначе говоря, аккаунт предприятия или организации, созданный в базе данных банка для учета кредитно-финансовых операций с этим конкретным юридическим лицом. Лицевой счет юридического лица не может использоваться им в качестве площадки для расчетов с контрагентами;

- окончание из 6 цифр двадцатизначного номера коммерческого р/с;

- счет, который имеет подключенную систему дистанционного банковского обслуживания для физических лиц, не предназначенный для осуществления расчетов по коммерческим договорам;

- лицевой счет, оформляемый на физическое лицо «до востребования».

Из этих пунктов видно, что, несмотря на то, что чаще всего лицевой счет все же используется рядовыми гражданами, но и юридические лица также иногда имеют аккаунты в банках, понимаемые как лицевые счета. Однако они не предназначены для проведения денежных расчетов по сделкам и договорам с партнерами, а нужны, например, для получения в банках кредитов и их погашения или же перечислений заработной платы сотрудникам.

Использование лицевого счета ИП для коммерческих расчетов

Иногда индивидуальные предприниматели, да и некоторые юридические лица открывают лицевые счета и пытаются использовать их для коммерческих расчетов. Какую выгоду они преследуют? Ответ очевиден.

- Обслуживание лицевых счетов более дешевое;

- Порой на лицевом счете отсутствует ограничение по лимиту движения денежных средств в течение суток, ровно как и нет ограничения по остатку на балансе, который в любой момент можно свести к нулю, что чрезвычайно интересно представителям бизнеса.

Однако, в случае применения лицевого счета для коммерческих переводов, не следует исключать некоторые возможные неприятности, такие как:

- если клиент перечислит на л/с деньги, но при этом укажет, что он индивидуальный предприниматель, то, скорее всего, операция проведена не будет;

- заказчик — ИП может совсем отказаться от сделки, если продавец попросит его не указывать себя в качестве индивидуального предпринимателя.

Кстати говоря, поскольку закон не дает права банкам отслеживать финансовые потоки на лицевых счетах, то представители финансовых структур идут другим путем. Когда составляется договор с юридическим лицом или ИП на открытие лицевого счета, в нем четко прописываются порядок и правила использования л/с. В случаях их нарушения банк снимает с себя всякую ответственность и в случае чего, наказание автоматически понесет держатель счета.

Расчетный счет – особенности применения

С расчетным счетом дело обстоит совершенно по-другому. Расчетный счет как раз и предназначен для осуществления различных финансовых операций в целях ведения бизнеса, в том числе внесения средств на депозит, снятия средств, налоговых выплат, приема и отправки платежей контрагентами т.д.

В отличие от лицевого счета, все юридические лица обязаны иметь расчетный счет, индивидуальные предприниматели и физические лица могут открывать его по желанию. Как правило, финансы, размещенные на банковском расчетном счете, находятся в собственности его держателя.

Важно! Если ИП планирует заключать сделки и вести коммерческую деятельность с юридическими лицами, расчеты с которыми производятся путем безналичных переводов, то без расчетного счета работать не получится – предприятия и организации все свои перечисления проводят только через них. Кроме того, расчетный счет удобен для ИП и для перечисления различных выплат в государственный бюджет, например, налоговых сборов и страховых взносов в Пенсионный фонд России.

Таким образом, расчетные счета могут использоваться:

- Юридическими лицами (предприятиями и организациями) и индивидуальными предпринимателями, в работе которых присутствуют безналичные денежные переводы по коммерческим сделкам;

- Обычными гражданами, которым нужно производить различные банковские операции (переводы, снятие, зачисление средств) через систему дистанционного банковского обслуживания. Правда, некоторые специалисты оспаривают правомерность отнесения таких счетов, открытых физическими лицами к категории расчетных, поскольку они не имеют коммерческий направленности и не предназначены для расчетов с партнерами по бизнесу.

Какие документы нужны, чтобы открыть расчетный счет?

Для открытия банковского расчетного счета учредителю или представителю организации, а также индивидуальному предпринимателю нужно подойти в банк с заранее подготовленным пакетом документов. В нем должны быть:

- свидетельство о постановке на учет в налоговой инспекции,

- паспорт заявителя,

- выписка из ЕГРИП или ЕГРЮЛ,

- ИНН (если это ИП),

- копию устава и решения о создании (если это ООО),

- печать с оттиском и некоторые другие документы с копиями.

Как правило, список необходимых документов для открытия р/с в разных банках примерно одинаковый.

Разница между лицевым и расчетным счетом

Подводя итоги, можно сказать, что разница между лицевым и расчетным счетами вполне очевидна.

Если лицевой счет не предназначен для перечисления и получения денежных средств в целях осуществления коммерческой деятельности и используется исключительно для персональных потребностей держателя, то расчетный счет необходим именно для проведения транзакций по коммерческим сделкам.

Внимание! Получателем денежных средств по расчетным счетам всегда является какое-либо конкретное юридическое или физическое лицо. На лицевых счетах – получатель банк, только в назначении платежа указывается более подробно, например «Для зачисления на счет номер такой-то, для человека такого-то».

Так что вполне закономерно, что лицевые счета, как правило, широко применяются для различных денежных операций обычными гражданами и совершенно не подходят представителям бизнеса. И совсем иначе обстоит с расчетными счетами – юридические лица для законных расчетов с контрагентами просто обязаны их открывать.

Может ли предприниматель использовать личный счет или банковскую карту в коммерческой деятельности — Юрист Алексей Лобанов

Предприниматель имеет право использовать личный счет, но есть некоторые особенности. В отличие от юридического лица, индивидуальный предприниматель имеет право распоряжаться своим имуществом, в том числе денежными средствами, по своему усмотрению. Все заработанные деньги признаются его собственностью, и снять их со счета он может в любой момент. Подробнее об этом мы писали ранее

Юридическое лицо не может похвастаться таким преимуществом, даже если вы единственный участник общества и генеральный директор в одном лице, все средства, которые вы заработали, не принадлежат вам. Это деньги общества, которое вы создали. Вы можете с них заплатить себе зарплату или оформить перечисление в качестве дивидендов. На ровном месте возникают трудности.

В тоже время, Центральный банк России обязывает кредитные организации разделять счета физических лиц на те, которые используются для личных целей и те, где происходят платежи коммерческого характера. Все это сделано потому, что налоговая инспекция не может получить данные по движению по счету без решения суда. А для счетов, которые открываются для коммерческих нужд – может.

Но не стоит думать, что и среди сотрудников налоговой инспекции есть единое мнение по этому поводу.

Налоговая инспекция

Разрешая вопрос о возможности или невозможности использования своего личного счета нужно начинать с обращения к вашему налоговому инспектору. И желательно не только получить устное одобрение, но и заручиться письменным подтверждением.

Но если вы получите отрицательный ответ, не стоит опускать руки. Ведь если бы всегда инспектор был прав – не было такого количество консультантов.

В моем случае ситуация была противоположная: поле разговора с инспектором, устно было получено одобрение и мы сошлись во мнении, что для таких расчетов нужно либо открыть дополнительный счет или новую пластиковую карту, чтобы не смешивать личные поступления от коммерческих. Так же была сделана рекомендация, чтобы прикладывать выписку со счета при подаче готовой декларации, так как доступа к личному счету у отдела камеральных проверок нет.

Для получения письменного подтверждения, я направил запрос на имя руководителя межрайонной инспекции №26 по Санкт-Петербургу, и получил следующий ответ:

Фактически, налоговая инспекция не запретила мне использовать личный счет, но уведомила, что могут быть проблемы с банком, так как инструкциями Центрального банка России предписано разделять такие счета.

При звонке в общую справочную службу по Северо-западному региону, девушка четко дала мне ответ о том, что я имею право использовать личный. На мой вопрос, на основании чего она делает такой вывод, мною был получен ответ: «Законом это не запрещено»

Министерство финансов Российской федерации

С таким же вопросом я обратился в Министерство финансов России и получил от них два ответа. Один сообщал, что электронная почта, на которую должен был прийти ответ не предусмотрена для получения входящих сообщений, при этом ответ как то пришел:

Однако, на следующий день пришло письмо, в котором они указали, что это не входит в их компетенцию и запрос передали в Центральный банк России.

Центральный банк России

Все запросы я отправлял в одно время и от Центрального банка мне должно было прийти 2 ответа: то, которое отправлял я, и то, которое перенаправило Министерство финансов. Получилось так, что ответил и центральный аппарат и региональный (по Санкт-Петербургу).

Перед ЦБ было поставлено 2 вопроса:

- Может ли индивидуальный предприниматель использовать счет физического лица для проведения расчетов с контрагентами.

- Имеет ли право банк не принять платежное поручение, если оно поступило (исходило) со счета физического лица.

Первым ответило Северо-западное управление Банка России, и оно было четкое и ясное:

Через несколько дней, более развернутую версию прислал юридический департамент Центрального банка России, но общий смысл был один и тот же: все дороги ведут в сам банк и отсылки к договору банковского счета.

Я попробовал провести входящее платежное поручение, выставив своему клиенту счет на новые реквизиты. Все прошло успешно. Но на этом все не заканчивается

Работа с клиентами

Даже если банк вам разрешает проводить такие платежи (не у всех есть финансовый мониторинг, а если есть – то работать он может по другим направлениям), это еще не значит, что работа закончена.

Выставляя счета, вам потребуется обращать внимание своих клиентов на то, что получатель платежа не «Индивидуальный предприниматель Максимов Андрей Викторович», а просто «Максимов Андрей Викторович», иначе платеж не будет принят.

Более того, не каждый бухгалтер согласится перечислять денежные средства в пользу физического лица при отсутствии с ним трудовых отношений. Это связано с тем, что перечисляя ему деньги, компания должна стать налоговым агентом и заплатить за человека налоги и сборы, предусмотренные налоговым законодательством. В нашем же случае, такого не будет, однако налоговая инспекция потребует разъяснений, на каком основании был совершен данный платеж. При отсутствии у организации договора, подписанного вами, будут неприятные последствия, которые приведут к тому, что в следующий раз компания не станет с вами работать.

Стоит отметить, что не обязательно иметь оригинал договора. Если в документе есть пункт о том, что копии, в том числе получение по факсимильной связи, имеют равную юридическую силу для сторон и других третьих лиц, то достаточно будет документа, полученного по электронной почте.

Законность использования личного счета и резюме

Действующим законодательством не предусмотрено, какое либо наказание за использование личного счета для предпринимательской деятельности. Вопрос лишь в том, захочет ли ваш клиент работать в таких условиях и примет ли платеж банк.

Разговаривайте со своим налоговым инспектором. Попробуйте получить именно от него документ, который подтвердит, что налоговая инспекция не будет иметь вопросов при перечислении средств от компаний на ваш счет. Так, вы сможете прикреплять его к своему договору и при разговоре с банком.

Мы бесплатно откроем вам счет и подарим бонусы

Между указанными банками у нас заключены партнерские соглашения и в случае открытия расчетного счета через нашу компанию, вы получаете приятный бонус и быстрое оформление. Вы можете оставить свои контакты или сразу загрузить сканы уставных документов (Свидетельство о регистрации, о постановке на налоговый учет и т.д.) и мы оперативно займемся открытием расчетного счета. Для вас эта процедура бесплатная. За нашу работу нам заплатит банк

- Анализ документов

- Перспективы и риски

- Рекомендации со ссылками на нормы права

- Юридический анализ

- Составление документов

- Инструкции для самостоятельной подачи

- Сбор доказательств

- Исковое, возражения, ходатайства и подача в суд

- Юрист на каждом заседании

+7-921-903-17-16

озвучьте проблему — я предложу решение

Правила текущего счета: Как открыть текущий счет

Кто может открыть расчетный счет

Любое лицо, имеющее право заключать договор и успешно представленное Банку, может открыть счет на свое имя. Он / она не может открыть более одного такого счета. Счета могут быть открыты на имя двух или более лиц и могут быть переведены на

.- Один или несколько из них.

- Один или несколько выживших.

- Либо, либо кто-либо, либо несколько из них, или выжившие вместе, или оставшиеся в живых.

- «бывший или оставшийся в живых» или «последний или оставшийся в живых», при условии, что второй (первый в случае последнего или оставшегося в живых) названный владелец счета будет иметь право на остаток, лежащий на счете, только в случае смерти первого ( последнее в случае последнего или оставшегося в живых) владельца счета.

Счета могут быть открыты для индивидуальных предпринимателей, партнерских фирм, частных и публичных компаний с ограниченной ответственностью, совместных индуистских семей, трастов, клубов, партнеров и т. Д.удовлетворительно представлены Банку и о выполнении установленных процедур и предоставлении требуемых полномочий.

Счета могут быть открыты несовершеннолетними от 14 лет и старше, если они умеют читать и писать, от своего имени.

Как открыть расчетный счет

Заявление на открытие счета необходимо подавать в установленной Банком форме открытия счета. Все подписавшие должны явиться в банк лично, чтобы подписать форму открытия счета. Необходимые учетные данные в зависимости от типа конституции будущего владельца счета должны быть представлены в банк.

Каждый заявитель должен будет подписать декларацию о том, что он прочитал и принял Правила текущего счета. Копия правил отображается на Доске объявлений.

Недавняя фотография паспортного размера каждого владельца счета, собственника / партнеров / директоров компании / должностных лиц / попечителей и других должностных лиц, уполномоченных работать со счетом, должна быть предоставлена в банк.

Счет должен быть открыт существующим владельцем текущего / денежного кредитного счета, у которого есть как минимум шесть месяцев, удовлетворительно и активно проводящий KYC Соответствующий счет в Банке.

Паспортная книжка / Выписка со счета

Выписка со счета, составленная на компьютере, с указанием всех внесенных сумм и всех выписанных чеков, выдается каждому держателю счета ежемесячно. В выписке по счету, полученной клиентом, записи в ней должны быть тщательно изучены, и ошибка или упущение должны быть немедленно доведены до сведения Банка, в противном случае предоставление выписки по счету клиенту будет рассматриваться как урегулирование счет и подтверждение его правильности на сегодняшний день.Банк не несет ответственности за любые убытки, возникшие в результате халатности клиента при соблюдении вышеуказанных мер предосторожности.

Следует понимать, что, хотя записи могли быть сделаны в кредит счета и такие записи были подписаны сотрудником в пропускной книге, если такие записи будут состоять из чеков, которые должны быть собраны, сумма, которую они представляют, не доступны для розыгрыша до момента реализации Банком выручки.

Кредиты

Среднеквартальный баланс (QAB), который необходимо поддерживать как для физических лиц, так и для других лиц, как указано в разделе «Плата за услуги» Сборы за обслуживание

Все платежи, производимые по счету, должны сопровождаться платежным поручением, которое бесплатно предоставляется клиентам.Для

следует использовать отдельную квитанцию.- Наличные

- Местные чеки / DW и т. Д., Выписанные в наших филиалах

- Местные чеки D / W и т. Д., Выписанные в других банках

- Денежные чеки, DW, тратты и т. Д., Выписанные в удаленных центрах, где у банка нет отделений, будут взиматься под ответственность участников, и Банк не будет нести ответственности за какие-либо действия, халатность или неплатежеспособность любого агента.

Чеки и т. Д. По клиринговым банкам, полученные после указанного времени, будут погашены на следующий рабочий день.Местные счета, подлежащие оплате иначе, чем по требованию, должны быть отправлены за один четкий день, по крайней мере, до установленной даты. Счета до востребования (гонорары) должны быть поданы не позднее указанного времени предъявления в тот же день. Собаки, поселившиеся по субботам, будут представлены на следующий рабочий день.

Никакие чеки не будут приниматься к инкассо на вновь открываемых счетах до тех пор, пока не будет получено подтверждение представителя в филиале, на счетах, на которых он лично не явился в филиал для представления счета.

Снятие чеком

1-я чековая книжка выдается бесплатно, а для последующих чековых книжек взимается плата за лист для чековых книжек CTS / MICR / NON MICR. (Примечание: 1-я чековая книжка означает чековую книжку на 50 листов.) Чеки должны быть выписаны на распечатанных бланках, предоставленных Банком. Банк оставляет за собой право отказать в оплате выписанных чеков в противном случае. Заявление на получение чековой книжки должно быть подано избирателем лично или в письменной форме. Распечатанный бланк заявки, вставленный в чековую книжку, следует использовать, когда требуется новая чековая книжка.Чтобы предотвратить подделку, мошенничество и т. Д., Мы особенно просим участников звонить по номеру

.Храните чековую книжку под замком.

Заполните основную часть чека перед доставкой.

Введите сумму прописью как можно ближе к словам «рупии» и сумму цифрами как можно ближе к «рупиям».

Выписка чека должна быть четкой и четкой, а чеки должны быть выписаны таким образом, чтобы предотвратить любые изменения или дополнения после выписки.

Сумма в чеках должна быть указана как прописью, так и цифрами.

Изменения, внесенные в чеки, должны быть заверены полной подписью чеков, в противном случае чеки не будут оплачены.

В оплате чеков, на которых подпись не совсем соответствует подписи на учете в Банке, будет отказано.

Банк имеет право запросить надлежащую идентификацию предъявителя для оплаты чеков наличными.

Чеки, датированные более поздней датой, т.е. имеющие дату, следующую за датой предъявления, не будут выплачиваться.Чекам с датой более трех месяцев до даты предъявления будет отказано в оплате.

Участникам предлагается пересечь все чеки, предназначенные для инкассо, прежде чем вносить их на свои счета.

Банк зарегистрирует инструкции от чекодателя о прекращении платежа.

Выдача чеков без достаточного количества средств на счете может повлечь за собой штраф в соответствии с разделом 138 Закона о защите прав граждан.

Чеки нельзя выписывать без внесения денежных средств на счет.Если чеки представлены без достаточного количества средств для их оплаты, в оплате будет отказано и чек будет возвращен. Повторное несоблюдение этих инструкций влечет за собой закрытие учетной записи в обычном порядке.

Перерасход счетавозможен только после предварительной договоренности с Банком. Ни в коем случае нельзя допускать овердрафт на счетах несовершеннолетних.

Чтобы защитить чеки от сбора неуполномоченными лицами, чек, подлежащий уплате фирме или компании с ограниченной ответственностью, даже если «На предъявителя» не может быть принят для кредитования личного счета, если только он специально не одобрен получателем в пользу индивидуального взыскания. Это.Если лицо, получающее чек, является партнером фирмы-получателя или директором компании, то подтверждение от имени получателя должно быть сделано партнером или директором, а не партнером или директором, получающим его.

Проценты

По кредитному остатку на текущем счете проценты не выплачиваются, в том числе у сотрудников Банка в соответствии с директивами RBI. Однако простые проценты по ставке Сбербанка выплачиваются на кредитный остаток умерших индивидуальных владельцев счетов с даты его / ее смерти до даты выплаты законным наследникам.В случае смерти индивидуального предпринимателя проценты будут выплачиваться аналогичным образом на счет индивидуальной частной фирмы.

Постоянные инструкции

Банк принимает Постоянные инструкции от владельцев счетов для периодических переводов страховых премий и т. Д. Взимаются сборы, указанные в разделе сборов за услуги. Если в транзакции участвует другой банк в том же центре или центр за пределами страны, сборы за перевод денежных средств по установленным ставкам и фактические почтовые / курьерские сборы возмещаются дополнительно.Плата за невозможность выполнения постоянных инструкций из-за недостаточного остатка на счете взимается, как указано в разделе платы за обслуживание.

Закрытие счета

Владелец счета должен письменно заявить о своем намерении закрыть счет. В случае партнерской фирмы и совместного счета письмо-запрос должно быть подписано всеми партнерами и всеми владельцами счетов, соответственно. В случае компаний с ограниченной ответственностью требуется решение правления, разрешающее закрытие счета.

Неиспользованные чековые листы, дебетовые карты, если таковые имеются, находящиеся во владении вкладчика, должны быть возвращены в Банк.

Также должна быть представлена последняя выписка со счета.

Банк взыскивает комиссию, указанную в разделе платы за обслуживание, если счет закрыт в течение года.

Подпись вкладчика

Каждый владелец счета должен будет предоставить образец своей подписи для записи в присутствии уполномоченного сотрудника Банка во время открытия счета.

Все инструкции по снятию средств, чеки и письма в Банк должны быть подписаны строго в соответствии с образцом подписи, сделанным в отделении.

Номинальный фонд

Индивидуальные держатели счетов и индивидуальные предприниматели будут иметь возможность вносить, изменять или изменять кандидатуры.

Плата за обслуживание

Информацию о действующих в настоящее время тарифах на обслуживание см. По нашей ссылке на плату за обслуживание. Плата за обслуживание

Правила сделок

Депозит наличными, в том числе в Базовом филиале и Небазовом филиале (локальном): в Базовом филиале i.Филиал, в котором клиент имеет счет, и Небазовый филиал, т.е. филиал, отличный от основного, в том же центре

Депозит наличными до `50000 / — или до 10 пакетов, т.е. 1000 банкнот любого достоинства, взятого вместе, в зависимости от того, что больше — бесплатно в день

Более 10 пакетов — т.е. Плата за 1000 банкнот будет взиматься по ставке 10 евро за пачку или ее часть. (Мин. «10 / -, Макс.« 10000 / — плюс налог на услуги по применимой ставке ».

- Депозит наличными в периферийных неосновных филиалах — до рупий.25000 / — в сутки за счет бесплатно, в дальнейшем платно

- Снятие наличных — в Базовом отделении — без лимита

- Снятие наличных в периферийных неосновных филиалах (местные и удаленные)

- Только для себя — за транзакцию до рупий. 50000 / —

- Наличные платежи третьим лицам полностью снимаются в неосновном филиале

- Транзакция перевода в базовом филиале — Разрешена свободно, без каких-либо ограничений

Транзакция перевода в неосновном филиале (локальном и удаленном)

Обычно разрешено только в отделении, где счет ведется либо у получателя, либо у получателя.Однако для подлинных деловых операций руководитель филиала имеет право разрешать операции в неосновном филиале (где ни у получателя, ни у получателя платежа нет счета) в каждом конкретном случае при соблюдении определенных условий.

- Клиринговые операции — Нет ограничений на клиринговые операции.

Клиенты информируются о необходимости проведения транзакции по дебету или кредиту, чтобы избежать выхода из строя / бездействия счета. Согласно руководящим принципам RBI, сберегательный счет будет рассматриваться как неработающий / бездействующий, если в течение двух лет на нем нет операций.

В целях классификации счета как недействующего рассматриваются как типы транзакций, то есть дебетовые, так и кредитные транзакции, инициированные по просьбе клиентов, а также третьей стороны. Однако плата за обслуживание, взимаемая банком, или проценты, начисленные банком, не учитываются. Месячные и квартальные проценты по срочному депозиту, зачисленные на депозитные счета, для этой цели считаются сделкой, совершаемой клиентом.

Такие счета ведутся в банке со статусом неактивный.Когда учетная запись становится неактивной, разрешены только кредитные транзакции. Для дебетовых операций учетная запись должна быть активирована. Чтобы активировать такие учетные записи, клиент должен подать заявку на активацию учетной записи, свежие документы KYC и выполнить некоторые кредитные операции в учетной записи.

Дополнения и изменения в Правила

Банк оставляет за собой право изменять или дополнять эти правила в любое время без предварительного уведомления.

Вышеуказанные правила не являются исчерпывающими

За подробностями обращайтесь в ближайшее к вам отделение Bank of Baroda.

Документы, необходимые для открытия текущего счета

Список документов и деталей, которые необходимо предоставить, выглядит следующим образом (счета траста, ассоциации, общества, клуба):

- Конституционный документ предприятия, а именно

- Доверительный акт в случае государственного / частного траста или официальные документы в случае общества / ассоциации / клуба

- Учредительный договор или Устав для компаний sec-25

- Правила действий или бюллетеней уведомлений в случае Govt.Quasi –Govt. или полугосударственное, юридические или юридические лица, созданные в соответствии с Законом о создании юридического лица

- Список директоров / членов Правления / Правления.

- Копия документа, удостоверяющего личность, а именно.

- Свидетельство о регистрации, выданное Регистратором в случае обществ / комиссаром по благотворительности в случае траста или обществ, занимающихся благотворительной деятельностью, или свидетельство о регистрации, выданное Регистратором компаний в случае компаний.

- Свидетельство о признании в учебных заведениях.

Карточка - PAN или подтверждение освобождения от уплаты подоходного налога (если применимо).

- Подтверждение адреса связи организации.

- Последняя цветная фотография паспортного размера каждой из существующих лиц, имеющих право подписи.

- Копия одного действительного удостоверения личности с фотографией и документа, подтверждающего адрес каждого из существующих уполномоченных лиц, подписавших

- Список бенефициарных владельцев, владеющих более 15% в трасте.(Прямо / косвенно) (на бланке)

- Номер постоянного счета (PAN) / подтверждение личности таких бенефициарных владельцев, как указано выше.

- Подтверждение адреса бенефициарных владельцев, указанных выше.

Примечание:

а. Пожалуйста, отправьте заверенные копии документов, перечисленных выше, если это применимо, вместе с заполненной формой обновления информации о клиенте в ближайшем отделении ICICI Bank.

г. Принесите оригиналы документов для проверки.

Критерии отбора для открытия текущего счета онлайн или офлайн | да банк

Применить сейчасЕсли вы ведете бизнес, требующий нескольких транзакций ежедневно, еженедельно или даже ежемесячно, то вы, должно быть, подумали об открытии текущего счета. Для тех, кто не знает, что такое текущий счет и как его открыть, продолжайте читать.

Текущий счет — это счет, который дает вам возможность проводить несколько транзакций без взимания платы за них, что может иметь место в случае сберегательных счетов.Однако наличие текущего счета не является обязательным условием для ведения бизнеса, но всегда рекомендуется иметь его.

Если вы уверены, что вам нужен текущий счет, продолжайте читать, чтобы узнать, имеете ли вы право на открытие текущего счета. Независимо от того, хотите ли вы открыть текущий счет онлайн или офлайн, право на участие остается неизменным.

Право на открытие текущего счета онлайн или офлайнYES BANK позволяет вам открыть текущий счет онлайн и лично в любом YES BANK рядом с вами.Вы даже можете позвонить в круглосуточный колл-центр YES BANK, чтобы получить более подробную информацию о том, как открыть текущий счет.

Право на получение текущего счета или кто может открыть текущий счет Типы расчетных счетов в ЕС БАНКДА БАНК предлагает специальную трехуровневую структуру для текущих счетов, например:

Edge Business

Прайм Бизнес

Эксклюзивный бизнес

Edge Business | Прайм Бизнес | Эксклюзивный бизнес |

Воспользуйтесь всеми банковскими преимуществами, а также эффективными услугами с добавленной стоимостью, которые принесут больше, чем вы ожидаете от Текущего счета. | Для каждого растущего бизнеса важно иметь ряд индивидуальных услуг вместе с его текущим счетом для обработки больших объемов транзакций. | Каждому основанному бизнесу необходимы максимальные преимущества и возможности экономии средств на текущем счете. |

При меньшем ожидаемом балансе этот продукт лучше всего подходит для новой установки или бизнеса с меньшим объемом транзакций. | Выберите из доступных дополнительных услуг, связанных с бизнес-требованиями, для поддержания роста вашего бизнеса | Выберите этот премиум-уровень для своего бизнеса и получите лучшие в своем классе услуги и функции, соответствующие всем потребностям вашего бизнеса |

Имеет право на преобразование в Prime Business & Exclusive Business в течение жизненного цикла | Допускается перевод на Edge Business и Exclusive Business в течение жизненного цикла | Подходит для перевода на Prime Business & Edge Business в течение жизненного цикла |

Подробнее об этих текущих счетах, а также обо всех документах, необходимых для открытия этих текущих счетов, можно узнать здесь: https: // bit.ly / 2nwF06Z

Если у вас есть какие-либо сомнения или вам нужна дополнительная помощь при открытии текущего счета, посетите ближайший к вам YES BANK. Вы можете использовать наш локатор, чтобы найти ближайший к вам филиал: https://bit.ly/1tgyhhH

Вы также можете посетить наш веб-сайт www.yesbank.in для получения любой другой информации, которая может вам понадобиться.

Как иностранцы могут открывать сберегательные счета в США

Вы новичок в США и вам нужно место, где можно спрятать деньги, чтобы начать экономить, но с чего начать?

Открытие банковского счета обеспечивает безопасность ваших средств и способ начать создавать финансовые последствия в стране. Но это не так просто, как может показаться. Хотя может показаться, что открытие счета американцу занимает всего минуту, иностранцам может потребоваться гораздо больше времени. Есть еще много препятствий, которые вам придется преодолеть, если вы хотите начать экономить свои доллары в США.S. Вот что это означает, если вы не являетесь гражданином и хотите открыть банковский счет в США.

Ключевые выводы

- Патриотический акт США затруднил иностранцам открытие счетов или участие в денежных операциях в США

- Иностранцам требуется больше удостоверений, чем постоянным жителям и гражданам.

- Любому, кто открывает счет, может понадобиться номер социального страхования или индивидуальный идентификационный номер налогоплательщика.

- Хотя многие банки позволяют клиентам открывать свои счета в Интернете, нерезидентам, возможно, потребуется посетить филиал, чтобы заполнить свои заявки.

Основы

Хотя вам разрешено открывать счет, для неграждан правила другие. Закон о гражданских правах 1964 года прямо предоставил частным предприятиям в США право заключать контракты с иностранными лицами или группами, что облегчило новым резидентам США возможность банковского обслуживания здесь.

Однако Патриотический акт США, принятый после террористических атак 11 сентября 2001 г., усложнил иностранцам открытие счетов или осуществление денежных операций в США.S., или даже вести дела с американскими финансовыми учреждениями за границей.

Согласно Закону, банки и кредитные союзы должны соблюдать более строгие правила при проверке личности заявителя на счет неамериканского происхождения. Однако, если вы легальный постоянный житель, вам, вероятно, потребуется столько же времени, чтобы открыть свой счет как гражданину.

Вам понадобится ID

Иностранцы или нет, заявители на открытие банковского счета должны как минимум подтвердить свое имя, дату рождения и физический адрес, скажем, в счете за коммунальные услуги.Но если вы родились за границей, возможно, вам нужно будет предложить больше. Эти клиенты также должны предъявить удостоверение личности с фотографией, которое включает числовое удостоверение личности.

Вы можете использовать действующий паспорт, другое удостоверение личности государственного образца из вашей страны или идентификационный номер иностранца из грин-карты, рабочей визы или студенческого билета. Однако вам придется принести оригиналы, потому что ксерокопии не принимаются.

Номера социального страхования

Номер социального страхования (SSN) обычно не требуется для открытия сберегательного счета в этой стране.Однако ее отсутствие может повысить внимательность банка к другой вашей документации. Это не обязательно помешает вам получить учетную запись, но поможет. Если вы не можете его получить, у вас есть другие варианты.

Некоторые иностранцы-резиденты и нерезиденты, которые не могут получить номера социального страхования, могут подать форму W-7 в IRS, чтобы получить индивидуальный идентификационный номер налогоплательщика (ITIN), который также может быть принят банком.

Вы можете использовать номер социального страхования или индивидуальный идентификационный номер налогоплательщика, чтобы открыть свой счет.

Что требуется

Законы, регулирующие банковские счета для иностранцев, являются федеральными, но их применение является местным. Банки и кредитные союзы предъявляют разные требования к документам и процессы для неамериканцев, открывающих счета.

Заранее уточните, что требуется, прежде чем начинать процесс, тем более что вы почти наверняка будете подавать заявку лично в обычном офисе.

Интернет-банки

Большинству иностранцев-нерезидентов необходимо зайти в отделение банка, чтобы открыть счет.Это означает, что даже если вы сможете начать открывать свою учетную запись в Интернете, вам, вероятно, потребуется явиться лично, чтобы заполнить заявку.

Повышенная безопасность после 2001 года привела к тому, что онлайн-приложения для иностранных счетов практически исчезли из-за опасений отмывания денег, связанных с терроризмом. Это почти не дает вам возможности подать заявку в один из многих онлайн-банков, потому что им будет очень сложно должным образом проверить вашу документацию.

Минимальные депозиты

Они тоже различаются в зависимости от учреждения, но обычно скромные.Некоторые варьируются от 5 до 50 долларов, в то время как другие предъявляют более высокие требования. Все зависит от того, где вы находитесь в банке и какие льготы они предлагают, которые могут, но не ограничиваться, более высокой доходностью или отсутствием платы за услуги.

Если вы открываете счет с большим депозитом наличными — опять же, определение крупного банка может отличаться — или с деньгами, полученными посредством банковского перевода, вам может потребоваться предоставить подтверждение наличия средств.

Итог

Открытие банковского счета в качестве иностранного гражданина требует больше усилий и, возможно, большего стресса, чем для американского гражданина, особенно для тех, кто не имеет статуса иностранца-резидента.

Если вы все еще живете в своей родной стране, подумайте о поиске международного банка в США, у которого есть отделения, в которых вы живете, и открытия в них счета перед отъездом. Такой шаг в иностранном филиале банка дает иностранным заявителям возможность наладить деловые отношения с учреждением, что должно упростить подачу заявки на открытие счета в США в одном из его филиалов в этой стране.

правил совместного банковского счета: как они работают?

Совместные банковские счета могут быть полезным инструментом для разделения расходов или помощи кому-либо в управлении своими финансами.Совместные учетные записи могут помочь вам составить бюджет и покрыть повседневные расходы в ситуациях, в которых участвует несколько человек. Однако они также могут усложнить вашу налоговую ситуацию и вызвать опасения по поводу ответственности.

Как открыть совместный банковский счет

Чтобы открыть совместный счет, вы должны заполнить заявку с личными данными всех владельцев счетов. Кроме того, некоторые банки могут запросить подтверждение адреса и личности в виде счетов за коммунальные услуги, паспортов или водительских прав. Часто вы можете обнаружить, что банки требуют присутствия всех людей, которых вы планируете добавить в качестве владельцев общих счетов.

Есть несколько других причин, по которым совместный счет лучше всего открывать лично. Это позволяет вам работать с банкиром, чтобы обсудить важные детали, касающиеся владения учетной записью и доступа, которые вы, возможно, захотите настроить для своей конкретной ситуации. Хотя большинство владельцев совместных счетов будут удовлетворены стандартной отраслевой практикой, нет ничего плохого в том, чтобы покрыть все свои базы при заключении финансового соглашения, в котором другие люди могут получить доступ к вашим деньгам.

Правила совместного банковского счета: кому что принадлежит?

Все совместные банковские счета имеют двух или более владельцев.Каждый владелец имеет полное право снимать, вносить депозит и иным образом управлять средствами счета. Хотя некоторые банки могут обозначать одного человека как основного владельца счета, это не меняет того факта, что все владеют всем — вместе. После внесения денег все они полностью и в равной степени принадлежат каждому владельцу счета, независимо от источника.

После создания учетной записи любой владелец учетной записи также может полностью закрыть ее. Учитывая эти правила, размещение ваших денег на совместном банковском счете, очевидно, требует большого доверия к вашим коллегам-держателям счетов.Хотя ни один владелец счета не может удалить другого владельца счета из совместного счета без согласия этого лица, немногие банки будут препятствовать вам самостоятельно снять или перевести весь баланс.

Наиболее распространенными владельцами совместных счетов являются родители и их дети, супруги и другие близкие члены семьи. Совместные счета работают лучше всего, когда держатели счетов поддерживают честные и коммуникативные отношения по поводу денег. В противном случае установка автоматических мобильных уведомлений об активности совместной учетной записи — еще один способ гарантировать, что все будут в курсе.

Что произойдет в случае смерти владельца совместного банковского счета?

В большинстве случаев совместные банковские счета имеют то, что называется правом наследования. Это означает, что при переходе одного владельца счета средства со счета переходят оставшимся владельцам счетов равными частями. Большинство совместных счетов имеют только двух владельцев счетов, и в этом случае оставшийся владелец счета получает 100% средств на счете.

В другом сценарии совместная учетная запись может работать в соответствии с другим правилом, называемым «общая аренда».Когда в этом случае владелец счета умирает, его доля в совместном счете переходит в его имущество. Например, если есть два владельца счета и один умирает, оставшийся в живых получает 50% баланса — если владельцы счетов ранее не согласились на другое распределение. Остальные 50% распределяются согласно завещанию умершего или закону штата, если завещания нет.

В любом случае, оставшиеся владельцы счетов должны как можно скорее предоставить копию свидетельства о смерти умершего в свой банк.Это позволяет банку переименовать счет на имена оставшихся в живых и избежать проблем с доступом к счету в будущем.

Бенефициары совместного счета

Еще один момент, который следует учитывать в случае смерти владельца счета, — это положение бенефициаров. Получатель получает деньги на счет после прохождения всех владельцев счета. Любой действующий владелец совместного счета может в любой момент сменить бенефициаров по счету. На совместном счете, организованном на праве наследства, все средства перейдут оставшемуся владельцу счета.

Поскольку оставшийся владелец счета будет иметь в одностороннем порядке право изменять бенефициаров по счету, очень важно, чтобы вы выбрали надежного совместного владельца счета, имеющего право на наследство. Напротив, совместный счет с общей арендой позволяет вам передавать свою долю средств непосредственно вашим бенефициарам в случае вашей смерти. Это предотвращает любые возможные изменения в распределении средств после вашего ухода.

Плюсы и минусы совместного счета

По сути, совместные банковские счета предлагают удобство и гибкость за счет того, что вы подвергаете вас ошибкам или ненадлежащему поведению со стороны владельцев совместных счетов.Сосредоточив доходы и расходы в одном месте, вы упростите понимание своего семейного бюджета и управление им. Однако совместные учетные записи также содержат множество подводных камней, о которых вы должны знать.

|

|

Когда у вас есть совместный аккаунт с кем-то, его проблемы часто становятся вашими проблемами.Банковские сборы, такие как овердрафты, применяются к остатку на совместном счете независимо от того, кто их инициирует, и кредиторы другого владельца счета могут изъять остаток по решению суда, даже если другие владельцы счетов не участвуют в долге. Хотя в некоторых штатах вам могут быть предоставлены юридические средства для защиты части баланса от таких действий, этот процесс занимает много времени и потенциально может дорого обходиться.

Совместные счета для сложных налогов, разводов и пособий

Совместные банковские счета также могут осложнить вашу налоговую ситуацию.Все владельцы совместного счета платят с него налоги. Если на совместном счете начисляются проценты, вы можете нести ответственность за доход, полученный на счете, пропорционально вашей доле владения. Кроме того, любое снятие средств на сумму более 14 000 долларов США в год совместным владельцем счета (кроме вашего супруга) может рассматриваться как подарок IRS. Это может облагать вас налогом на дарение.

Если владельцы совместного счета состоят в браке, развод может изменить способ ведения совместного счета. Например, закон штата Нью-Йорк автоматически отменяет право наследования на совместный счет между двумя разведенными лицами.В других состояниях учетная запись остается неизменной до тех пор, пока один или оба держателя учетной записи не закроют учетную запись или не изменят условия. Это означает, что разведенная пара может продолжать иметь равный доступ к учетной записи еще долгое время после того, как намеревается это сделать.

Наконец, средства на совместном счете потенциально могут снизить ваше право на получение льгот. Это связано с тем, что совместные счета могут раздувать отдельные активы сверх реалистичных показателей. Например, если у вас есть совместный счет со своим ребенком, обучающимся в колледже, средства на этом счете могут засчитываться в активы вашего ребенка.Эти дополнительные активы могут снизить его / ее право на получение финансовой помощи. То же самое можно сказать и о пожилом совладельце и его праве на участие в программе Medicaid.

Текущий счет — Открыть текущий банковский счет онлайн

Какова начальная сумма взноса, необходимая для открытия текущего банковского счета в IDFC FIRST?

Чтобы открыть текущий счет в Индии , первоначальная сумма платежа указана в таблице ниже:

| Название продукта | Минимальные требования к первоначальному финансированию |

|---|---|

| Расчетный счет — 1 лак | ₹ 1 лак |

| Расчетный счет — 50K | ₹ 50 000 |

| Расчетный счет — 25K | ₹ 25 000 |

| Расчетный счет -10K | ₹ 10 тыс. |

| World Business Account — 1L | ₹ 1 лак |

| World Business Account — 50K | ₹ 50 000 |

| World Business Account — 25K | ₹ 25 000 |

| Настраиваемый CA-50K | ₹ 50 000 |

Какой минимальный остаток на счете необходимо ежемесячно поддерживать на текущем счете IDFC FIRST Bank?

После того, как вы откроете текущий счет в Индии , чтобы сохранить функции текущего счета , вы должны поддерживать минимальный баланс счета, как указано в таблице ниже:

| Название продукта | Минимальные требования к первоначальному финансированию |

|---|---|

| Расчетный счет — 1 лак | ₹ 1 лак |

| Расчетный счет — 50K | ₹ 50 000 |

| Расчетный счет — 25K | ₹ 25 000 |

| Расчетный счет -10K | ₹ 10 тыс. |

| World Business Account — 1L | ₹ 1 лак |

| World Business Account — 50K | ₹ 50 000 |

| World Business Account — 25K | ₹ 25 000 |

| Настраиваемый CA-50K | ₹ 50 000 |

Что такое AMB и как он рассчитывается для текущего банковского счета IDFC FIRST?

AMB или средний месячный баланс вашего текущего счета — это средний баланс на конец дня на счете за все дни месяца.Пример того же, что и ниже:

Транзакция | Дата | Сумма дебета ₹ | Сумма кредита ₹ | Остаток на конец дня ₹ |

1 | 01 мая-15 | – | 1,00,000 | 1,00,000 |

2 | 10 мая 15 | 20 000 | – | 80 000 |

3 | 20 мая 15 | 20 000 | 1,00,000 | 1,60 000 |

4 | 31 мая 15 | – | 40 000 | 2,00,000 |

AMB | – | – | – | 1,18,064 |

Какие режимы позволяют отслеживать текущий банковский счет IDFC FIRST?

Вы можете отслеживать свой IDFC FIRST Bank Текущий счет в следующих режимах:

· Просмотр и операции через интернет-банк и мобильный банк

· Круглосуточный банкир по вызову

· Ежемесячные выписки по электронной почте отправляются на зарегистрированный адрес электронной почты

· Оповещения по электронной почте и SMS

Какие цифровые платежные решения доступны для текущего счета?

Ниже приведены некоторые решения для цифровых платежей и дебиторской задолженности, с помощью которых вы можете получить преимущество на конкурентном рынке.

· Бесплатно NEFT / RTGS / IMPS

· Дебетовые карты

· Операции через интернет-банкинг и электронную коммерцию

· Бесплатная массовая загрузка в интернет-банке

· Платежные шлюзы

· Виртуальные счета

· УПИ — QR

· Торговая точка

· Интеграция API

· NACH / e-NACH

Какие торговые решения доступны для клиента Текущего счета?

Ниже приведены торговые решения для удовлетворения требований вашего международного бизнеса:

· Аккредитив

· Банковская гарантия

· Финансирование импорта

· Входящие переводы

· Исходящий перевод

· Хеджирование и защита валюты

· Наличная валюта

Может ли бизнес использовать личный банковский счет?

Может ли компания использовать личный банковский счет — это вопрос, который могут захотеть узнать некоторые новые компании.Читать 3 мин.

1. Использование личного банковского счета для бизнеса2. Недостатки использования личного банковского счета

3. Преимущества использования личного счета для вашего бизнеса

4. Почему вашему бизнесу нужен отдельный текущий счет

5. Какова основная цель чекового счета?

Обновлено 12 ноября 2020 г.:

Может ли бизнес использовать личный банковский счет — это вопрос, который могут захотеть узнать некоторые новые компании. Быстрый ответ — да, вы можете использовать личный банковский счет для своего бизнеса, но это еще не все.Банк, которым вы пользуетесь, и тип вашего бизнеса — вот некоторые из вещей, от которых все будет зависеть.

Использование личного банковского счета для бизнеса

По состоянию на ноябрь 2014 года США и Великобритания договорились о предоставлении базовых банковских счетов без комиссии. Сделка достигнута в отношении лицевых счетов. По этой причине многие люди решают использовать свой личный банковский счет для своего нового бизнеса. HMRC не требует, чтобы у компании был отдельный банковский счет; требуется только, чтобы транзакции проводились отдельно.На самом деле HMRC даже не требует иметь банковский счет, но если ваш бизнес не работает только с наличными деньгами, может оказаться трудным работать без какого-либо банковского счета.

Банк, который вы используете для личного банковского обслуживания, может не разрешить вам использовать ваш счет для бизнес-банкинга. У каждого банка будет своя собственная политика в отношении использования счетов. Для вас и вашего нового бизнеса важно соблюдать правила; в противном случае существует риск того, что ваша учетная запись может быть полностью закрыта.Хотя открыть другую учетную запись в другом месте несложно, могут возникнуть проблемы, если ваша учетная запись будет внезапно закрыта.

Недостатки использования личного банковского счета

Может показаться, что проще использовать личный банковский счет для вашего нового бизнеса, чем беспокоиться об открытии отдельного бизнес-счета, но у этого есть некоторые недостатки. Некоторые из проблем:

- Придает непрофессиональный вид.

- Фирменное наименование не указано на чеках.

- Невозможно проводить банковские операции от имени компании.

- Сложно доказать отдельные операции для целей налогообложения.

- Смешивание средств.

Преимущества использования личного кабинета для вашего бизнеса

Многие новые компании сначала используют свои личные банковские счета, но в конечном итоге вы должны рассматривать свой бизнес как отдельную организацию. Это означает, что у бизнеса есть собственный банковский счет. Преимущества использования личного кабинета для нового бизнеса:

- Банковское дело без проблем.

- Для получения кредита можно использовать личные средства.

- Не нужно ждать оформления документов.

- Может обеспечить гибкость при высоких начальных затратах.

- Не нужно ехать в банк.

- Не нужно ничего доказывать персоналу банка.

Почему вашему бизнесу необходим отдельный текущий счет

Индивидуальные предприниматели могут не думать, что им нужен отдельный банковский счет для бизнеса, потому что они не облагаются налогом как отдельная организация.Однако, если вы объедините свой бизнес и личные средства, это может затруднить IRS узнать, действительно ли вы ведете бизнес или нет. Если вы все же решите использовать личный банковский счет для своего индивидуального предпринимательства, обязательно храните все записи деловых операций. Все, что ваша компания захочет заявить в качестве налогового вычета, необходимо будет зарегистрировать. Пока вы это делаете, сохранение одного банковского счета не должно быть большой проблемой.

LLC, товарищества и корпорации нуждаются в отдельном банковском счете для бизнеса.Причина этого в том, что эти типы хозяйствующих субъектов облагаются налогом отдельно от собственников. Когда дело доходит до корпораций, бизнес и личные финансы должны вестись полностью самостоятельно. Чтобы избежать судебного преследования или привлечения к ответственности по корпоративным обязательствам, сохраняйте отдельные контрольные счета для коммерческого и личного использования. Неспособность сделать это может иметь катастрофические последствия.

Какова основная цель текущего счета?

Существует всего несколько типов банковских счетов, доступных как частным лицам, так и предприятиям, и текущий счет является одним из них.Текущий счет отличается от других счетов, таких как сберегательные счета и IRA, тем, что вы можете легко использовать счета с помощью электронных платежей или выписывая чеки. Почти все банки будут выпускать чеки и дебетовую карту при открытии нового текущего счета. Это обеспечивает немедленный доступ к вашим деньгам.

Функции онлайн-банкинга — это современное удобство, которое сегодня предлагает большинство банков. Это делает банковское обслуживание простым и удобным, позволяя оплачивать счета или управлять счетами в любое время.

Здесь лучше просмотреть предложения от нескольких банков, чтобы подобрать наиболее выгодную программу обслуживания. Особенно это касается депозитных и кредитных счетов.

Здесь лучше просмотреть предложения от нескольких банков, чтобы подобрать наиболее выгодную программу обслуживания. Особенно это касается депозитных и кредитных счетов. То есть придется посетить банк еще раз и дополнительно активировать карту.

То есть придется посетить банк еще раз и дополнительно активировать карту.