Куда лучше вложить деньги под проценты в 2020?

Никто не хочет рисковать собственным капиталом, который был накоплен тяжелым трудом. Но и хранить его в условиях растущей инфляции невыгодно. Что в такой ситуации делать? Куда лучше вложить деньги под проценты? У непрофессиональных инвесторов небольшой выбор в этом плане. Самые популярные варианты:

вложить под проценты в банк;

купить валюту;

приобрести драгоценные металлы;

инвестировать в акции и облигации;

купить готовый бизнес.

Каждый из них имеет свои преимущества и недостатки. Чтобы сделать правильный выбор, нужно подробно разобрать каждый вариант инвестирования денег под проценты.

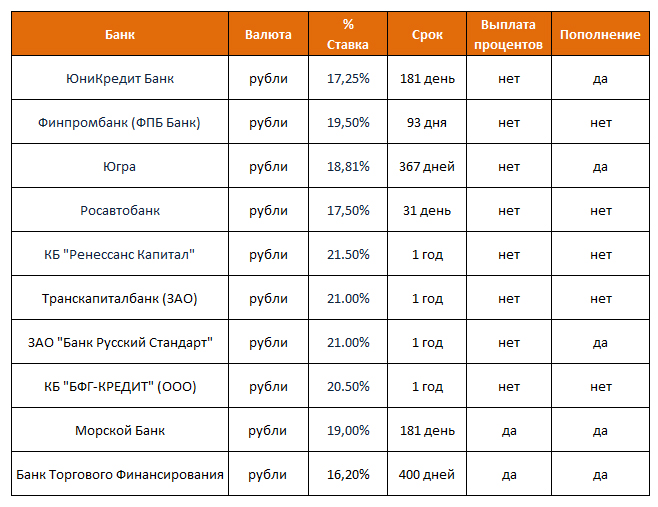

Открытие депозита в банке

Финансовая организация устанавливает низкие проценты на вклады. Они постоянно снижаются, хотя раньше банки боролись за вкладчиков, предлагая им нереальные на сегодняшний день 17-19 % годовых.

Тинькофф – до 5 %;

Кредит Европа Банк – 6 %;

Почтобанк – 4,8 %;

Банк Россия – 5 %;

БКС – 4,8 %;

Металлинвестбанк – 4,8 %.

Учитывая вышеуказанные цифры, можно сказать, что это малоприбыльный способ вложения денег под проценты. Он подойдет людям, не ждущим большой прибыли в ближайшие годы и желающим получать стабильный доход без лишнего риска. Если вас интересуют более высокие проценты, то смотрите инвестиционные банковские услуги.

Покупка валюты

Курс валют зависит от множества объективных факторов – решений ЦБ, выборов, экономических кризисов, значимых политических событий. Заработать на подобных вложениях достаточно сложно.

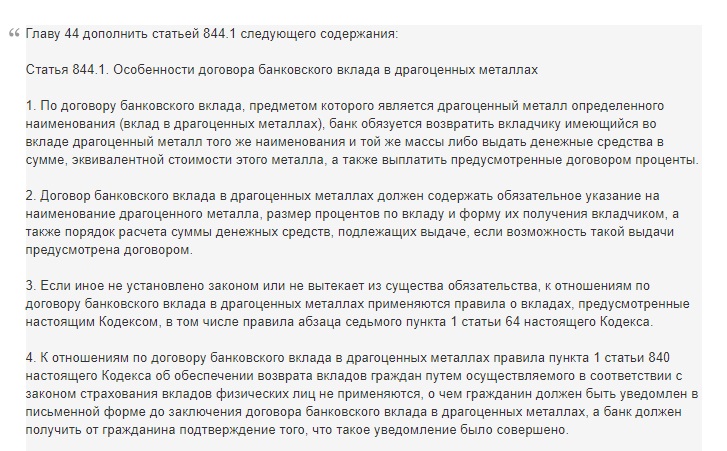

Приобретение драгоценных металлов

В их число входят палладий, золото, платина, серебро. Покупка металлов сопровождается минимальными рисками. Этот вариант подходит для тех, кто хочет сохранить капитал и получить прибыль в долгосрочной перспективе (чрез 5-15 лет).

Можно купить драгоценные металлы у банка. Правда, они останутся на хранении у финансового учреждения. Взамен вы получите обезличенный металлический счет. На нем будут храниться средства, которые вы предоставили банку, когда оформляли покупку драгметаллов. Доходность инвестиций будет зависеть от мировых котировок.

Акции и облигации

Чтобы купить акции компании на фондовой бирже, физическому лицу нужно заключить соглашение с брокером, имеющим лицензию на ведение торговли. Это может быть банк либо частная компания. После подписания договора следует пополнить счет и указать брокеру, какие именно акции необходимо приобрести. Котировки акций нестабильны. Поэтому такой способ инвестирования считается рискованным, но при этом очень прибыльным.

Это может быть банк либо частная компания. После подписания договора следует пополнить счет и указать брокеру, какие именно акции необходимо приобрести. Котировки акций нестабильны. Поэтому такой способ инвестирования считается рискованным, но при этом очень прибыльным.

Облигации менее рискованные. Они приносят среднюю прибыль. Их продает государство по определенной стоимости. Любой гражданин может приобрести облигации, тем самым дав в долг государству. За это владельцу облигаций будет начисляться процент (он превосходит годовые по банковским вкладам).

Готовый бизнес

При покупке следует детально изучить несколько аспектов – период создания бизнеса, его развитие, занимаемый сектор рынка, ассортимент товаров/услуг, перспективы. Небольшие проекты можно приобрести через доски объявлений, а более крупные – на официальных площадках. При таком инвестировании нужно быть готовым к решению различных проблем. Это не самый перспективный вариант вложения капитала.

Партнерский материал

Статья от компании ПОДБОР ИНВЕСТ

По старинке держите накопления дома? А ведь можно удачно разместить их и получать приличные проценты. Вариантов личного инвестирования много. Но к сожалению, не все они приносят ожидаемую прибыль.

Сегодня мы расскажем куда вложить деньги под высокий процент, о наиболее действенных и безопасных механизмах, благодаря которым можно получать дополнительный доход.

Обзор инвестиционных продуктов

Все предложенияПамятка об инвестициях

Первое, о чем должен помнить начинающий инвестор прежде чем решить, куда можно выгодно вложить деньги под проценты — инвестировать следует только свободные накопления. Нельзя вкладывать средства, которые могут пригодиться уже завтра и тем более ради этого не стоит брать в долг или оформлять кредиты. Никогда такие вложения не принесут ожидаемой прибыли.

Второй важный момент — нужно оценить все реальные риски инвестирования и рассчитать доходность, которую принесет выбранное вложение. Только анализ и совокупность этих факторов помогут извлечь максимальную прибыль при минимальных рисках.

Только анализ и совокупность этих факторов помогут извлечь максимальную прибыль при минимальных рисках.

Третий важный фактор — для снижения рисков необходимо диверсифицировать свои денежные средства. Иными словами, разделить их на части и вложить в разные проекты.

Важно! Нельзя вкладывать все свои сбережения в инструменты с высокими процентами, которые в разы отличаются от средневзвешенных ставок на рынке. Риск потерять инвестиции будет большим.

Для того чтобы определить, как выгодно вложить деньги под проценты, мы разберем каждый вид инвестирования и выделим основные плюсы и минусы всех вариантов.

ТОП–7 наиболее выгодных вложений денег под проценты

Наш рейтинг наиболее популярных вариантов вложения денег под проценты будет полезен как инвесторам с небольшим капиталом, так и крупным вкладчикам.

Банковские вклады

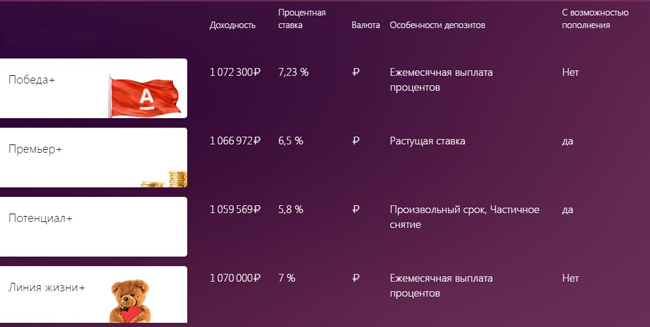

Первое место в ТОП-7 популярных вариантов инвестирования занимают банковские вклады.

Подберите лучший инвестиционный продукт за 2 шага

Подбор продуктаИз положительных моментов отметим следующее.

- Вклады с ежемесячной капитализацией процентов позволяют получить больший доход в отличие от обычных срочных депозитов.

- Многие банки к накопительным счетам предлагают карту с кэшбэком, благодаря которому на счет возвращается определенный процент с покупок.

- Часто банки предлагают повышенную процентную ставку за размещение на депозитах большой суммы.

К минусам таких накоплений можно отнести невысокую процентную ставку. Кроме того, перед тем, как оформить договор, нужно изучить надежность кредитно-финансового учреждения.

На вопрос: как лучше вложить деньги под проценты, эксперты рекомендуют хранить инвестиции в разных валютах, благодаря этому личные сбережения будут не только сохранены, но и приумножены. Кроме того, обратите внимание на сроки: чем больший срок размещения денег на банковских депозитах, тем выше процентная ставка и, соответственно, прибыль.

Микрофинансовые организации и краудлендинг

Отдача от вкладов в МФО иногда выше, чем по банковским депозитам. Инвестору важно предварительно изучить рейтинг компании прежде, чем доверить свои сбережения. И, в первую очередь, необходимо обратить внимание на следующие факторы:

- возраст компании, желательно, чтобы МФО успешно работала не один год;

- процентную ставку;

- надежность, проверить которую можно по рейтингу МФО и отзывам клиентов.

Краудлендинг очень схож с МФО. Площадки предоставляют кредиты физическим и юридическим лицам и под эти цели принимают депозиты на разные сроки. Доходность по ним немного выше по сравнению с микрофинансовыми организациями.

Доходность по ним немного выше по сравнению с микрофинансовыми организациями.

Форекс

Третье место занимает Форекс. На валютном рынке можно самостоятельно покупать или продавать валюту в режиме онлайн, а также действовать через брокера. Посредник возьмет за оказанные услуги определенный процент. При личном управлении важно знать досконально валютный рынок и иметь опыт подобной торговли.

Выделим положительные моменты торговли:

- если разработать эффективную стратегию торговли, можно получить отличную прибыль;

- для участия не требуется большой первоначальный капитал.

Для объективного анализа отметим и минусы Форекса.

- Для успешной торговли необходимо пройти предварительное обучение.

- Участник рынка должен уметь владеть эмоциями, чтобы не превратить торговлю валютой в обычное казино.

- Нет никакой гарантии, что в результате будет получена прибыль.

- Для новичков без опыта торговля на площадке — это высокий риск.

Паевый инвестиционный фонд

Это неплохой способ получения отличного пассивного дохода. В данном случае инвестор передает средства компаниям, торгующим на бирже акций и ценных бумаг.

Инвестор, в первую очередь, должен найти надежную компанию, которой он доверит заработанные свободные средства. Для этого необходимо уделить внимание следующим факторам:

- отзывам клиентов о фирме;

- рейтингу доходности.

Для минимизации рисков можно распределить средства на несколько инвестиционных фондов в Москве и регионах. Такое решение поможет избежать потерь.

Данный вид инвестирования имеет несколько весомых плюсов:

- прибыльность такого инвестирования значительно выше, чем на депозитах;

- инвестор самостоятельно выбирает инструмент вложения денег;

- для участия не нужен опыт торговли.

ПАММ-счета

Если вы задаетесь вопросом, куда вложить деньги под большой процент, рассмотрите ПАММ-счета. Это прекрасный инструмент для получения дохода если нет ни времени, ни опыта. Данное инвестирование предполагает передачу средств трейдерам для торговли на финансовых рынках.

Начинающему инвестору необходимо распределить деньги на несколько частей и вложить их в разных управляющих. Умеренная прибыль может составить до 20 % годовых, более опытные вкладчики получат до 30 % дохода. Есть и рискованные проекты под 200–1000 % в год.

Для инвестиций необходимо оценивать ПАММ счета по трем факторам:

- возраст счета;

- прошлая прибыль;

- сколько собственных средств вложили управляющие;

- какая сумма принадлежит другим инвесторам.

Главный секрет инвестиций — необходимо постоянно мониторить ситуацию и немедленно избавляться от убыточных счетов.

Венчурные фонды и инвестиции

Если вы ищете ответ на вопрос, как вложить деньги под проценты и получить максимальную прибыль, обратите внимание на венчурные фонды. Они пользуются большой популярностью за рубежом и являются отличным инструментом для получения хорошего дохода.

Суть инвестирования состоит в том, что средства вкладываются в проекты и программы, находящиеся на этапе развития или даже идеи.

Главное отличие от иных вложений — высокая доходность. Можно вложить средства и заработать на этом 1000 % годовых. Но здесь есть один минус – не каждый проект «выстрелит» и принесет огромный доход. Однако выигрыш, полученный за участие в прибыльной программе, с лихвой покроет все неудачи.

Вложения в золото

Многим известен еще один вариант инвестиций — в золото. Их основное преимущество — высокая надежность. Особенно выгодно это делать в период кризиса, по окончании которого стоимость драгоценных металлов вырастает в разы.

Сегодня практически каждый банк реализует монеты и слитки разного номинала. Предлагают драгоценные металлы и брокеры. Но данный вид инвестиций больше подходит для сбережения средств, чем для получения быстрой прибыли. Кроме того, такие вклады рассчитаны на более долгосрочный период, превышающий 3 года.

Эксперты называют вложения в золото тихой гаванью, поскольку здесь практически отсутствуют риски. Кроме того, драгоценные металлы можно в любой момент продать при необходимости.

Несколько слов в завершении

Мы ответили на главный вопрос: куда лучше вложить деньги под проценты и проанализировали разные способы инвестирования с целью получения прибыли, которые помогут сделать правильный выбор. Разместить средства можно еще и в акции, облигации, криптовалюту, недвижимость и предметы искусства. Каждый из этих вариантов через определенное время позволит получить дополнительный доход.

Главное, на чем хочется акцентировать внимание — инвестируйте в разные проекты Благодаря такому шагу вы минимизируете риски и сможете не только сохранить, но и приумножить накопленные средства.

доступные инвестиции для физических лиц — СберБанк

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ознакомиться по ссылке.

С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(www.sberbank.com)

Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(www.sberbank.com)

АО «Сбербанк Управление Активами» зарегистрировано Московской регистрационной палатой 01. 04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https://www.sberbank-am.ru, по телефону: (495) 258-05-34.

04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https://www.sberbank-am.ru, по телефону: (495) 258-05-34. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.

Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03. 08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ «Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ «Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Телекоммуникации и Технологии» – правила доверительного управления фондом зарегистрированы ФСФР России 31.

08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ «Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ «Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Телекоммуникации и Технологии» – правила доверительного управления фондом зарегистрированы ФСФР России 31. 08.2006 за № 0596-94120696. ОПИФ РФИ «Сбербанк – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28.

08.2006 за № 0596-94120696. ОПИФ РФИ «Сбербанк – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28. 09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ РФИ «Сбербанк — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за № 1991-94172500. ОПИФ РФИ «Сбербанк — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ РФИ «Сбербанк – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 3» — правила доверительного управления фондом зарегистрированы Банком России 27.08.2015 за № 3030. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25.02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» — правила доверительного управления фондом зарегистрированы Банком России 05.07.2016 за № 3171. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбербанк – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбербанк — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбербанк – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ РФИ «Российские долларовые облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3706.

09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ РФИ «Сбербанк — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за № 1991-94172500. ОПИФ РФИ «Сбербанк — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ РФИ «Сбербанк – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 3» — правила доверительного управления фондом зарегистрированы Банком России 27.08.2015 за № 3030. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25.02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» — правила доверительного управления фондом зарегистрированы Банком России 05.07.2016 за № 3171. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбербанк – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбербанк — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбербанк – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ РФИ «Российские долларовые облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3706.

Мобильное приложение «Сбербанк Инвестор» (0+). Доступно для бесплатного скачивания в официальных магазинах приложений для использования на мобильных устройствах iPhone® (являются товарными знаками компании Apple Inc, зарегистрированными в США и других странах) и мобильных платформах Android® (является зарегистрированным товарным знаком Google Inc.). Разработчиком мобильного приложения «Сбербанк Инвестор» является ООО «АРКА Текнолоджиз», ОГРН 1055407002452, адрес 630007, г. Новосибирск, ул. Коммунистическая, 2. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Инвестор» комиссия не взимается. Размер комиссии за совершение сделок уточняйте www.sberbank.ru.

Мобильное приложение управляющей компании АО «Сбербанк Управление Активами», доступно с для бесплатного скачивания в официальных магазинах приложений для использования на мобильных устройствах iPhone® (являются товарными знаками компании Apple Inc, зарегистрированными в США и других странах) и мобильных платформах Android® (является зарегистрированным товарным знаком Google Inc.). Разработчиком мобильного приложения «Сбербанк Управление Активами» является АО «Сбербанк Управление Активами», ОГРН 1027739007570, адрес 123317, г. Москва, Пресненская набережная, дом 10. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Управление Активами» комиссия не взимается. Размер комиссии за совершение сделок доверительного управления активами уточняйте на сайте управляющей компании: www.sberbank-am.ru

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является какого-либо рода офертой. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Банк не несет никакой ответственности за финансовые или иные последствия, которые могут возникнуть в результате произведенных Вами, основываясь на информации, приведенной на настоящем сайте, инвестиций. Вы должны произвести свою собственную оценку рисков, не полагаясь исключительно на информацию, с которой Вы были ознакомлены. Мы рекомендуем Вам самостоятельно получить правовую, налоговую, финансовую, бухгалтерскую и другие необходимые профессиональные консультации в отношении последствий приобретения финансовых инструментов, продуктов или услуг, рассматриваемых в настоящем документе. Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

12 вариантов для инвестиций в Украине в 2021 году

Деньги должны работать и приносить доход. Именно поэтому, когда у вас появляется свободный капитал, возникает множество вопросов – куда вложить деньги, как сделать выгодную инвестицию, какой доход может обеспечить тот или иной вид инвестиций. Прочитав нашу статью, вы узнаете, куда инвестировать деньги, чтобы иметь постоянную ежемесячную прибыль. Сегодня существуют разные варианты инвестирования – одни из них просто требуют вложения капитала, а для других понадобится еще и затрата вашего времени.

Все тонкости и особенности инвестирования мы постарались разобрать в этой статье. Основой для ее создания был не только наш личный опыт, но и опыт экспертов в финансовой сфере, а также различных инвесторов. После детального ознакомления с вариантами, куда можно вложить деньги и как правильно инвестировать имеющуюся у вас сумму, вы сможете выбрать оптимальный для себя способ капиталовложения.

Вложение денег. Как вложить деньги?Понятие инвестиции означает размещение своего капитала с целью получения прибыли. Обычно прибыль инвестора рассчитывается в процентах годовых от вложенной суммы денег. Таким образом, если в договоре указано 10% годовых, то от инвестируемых 1000$ за год вы получите 100$, т.е. в общем будете иметь уже 1100$.

Нужно помнить о том, что инвестиции всегда связаны с рисками. Потратить деньги всегда довольно просто. Однако не забывайте, что, если вложить деньги в не прибыльный проект – есть возможность не только ничего не заработать, но и потерять часть своего капитала. А главная ваша цель, как инвестора, получать регулярный доход со своих инвестиций, а не расстаться с накопленными деньгами.

Именно поэтому следует серьезно относиться к любому виду инвестирования и в первую очередь подобрать именно тот, который подойдет вам и сможет удовлетворить ваши потребности по желаемому уровню риска и дохода.

Какие бывают виды инвестиций?Несмотря на то, что с понятием инвестирования знакомы практически все, мало кто знает, что капиталовложение может быть разным. Перед тем, как вы выберете объект инвестирования, стоит разобраться с его видами. Классифицируют инвестирование по нескольким основным факторам, которые следует изучить заранее.

По объекту инвестирования:

- спекулятивные – сюда входят такие инвестиции, заработать на которых можно просто перепродав их;

финансовые – капиталовложение в различные финансовые инструменты, самым ярким примером являются акции и облигации; - венчурные – инвестирование, связанное с перспективой развития деятельности человека, это могут быть различные ноу-хау, стартапы, технологии и т.п.;

- реальные – наименее рисковые инвестиции в реальные объекты, например, в недвижимость.

По сроку инвестирования:

- кратковременные – инвестирование на период до 1 года;

- среднесрочные – на период времени от 1 до 5 лет;

- долговременные – на срок более 5 лет.

По форме собственности:

- частные – когда инвестором является физическое лицо;

- зарубежные – инвестором выступает нерезидент;

- государственные – когда инвестор — государственная организация.

По уровню риска потери вложений:

- консервативные – в которых риск для вкладчика минимальный;

- инвестиции с умеренным риском;

- агрессивные – наиболее рисковые для инвестора вложения.

По цели инвестирования:

- прямые – когда вклад происходит в одно направление прямым финансированием;

- портфельные – вложение средств сразу в несколько проектов, из которых составляется портфель инвестиций;

- интеллектуальные – это практически те же венчурные инвестиции, т.е. вложение в стартапы, ноу-хау и т.п.;

- нефинансовые – те, которые не требуют материальных затрат, например, самообразование.

Итак, в первую очередь, необходимо разобраться в особенностях частного инвестирования. Для каждого гражданина Украины, который имеет определенную сумму денег и хочет их куда-либо вложить, стоит изучить все плюсы и минусы инвестирования.

Плюсы инвестирования- возможность получения дополнительного дохода – это главная наша цель, к которой мы стремимся, когда собираемся вложить во что-то свой капитал;

- возможность постоянно обновлять свои вклады и получать неограниченное количество прибыли;

в результате получения своего процента от вклада можно добиться желаемых целей; - кроме того, инвестирование – это еще и возможность расширения своего кругозора, получения новых навыков и умений.

Не стоит забывать, что инвестирование имеет и некоторые недостатки, которые могут ощутимо повлиять на вашу прибыль.

Минусы инвестирования- в первую очередь – наличие рисков, при вкладывании денег в любой проект нельзя на 100% быть уверенным в его прибыльности, а значит, возможность потери части своего капитала всегда есть;

- инвестиции требуют стрессоустойчивости – это означает, что если вы довольно эмоциональный человек – процесс от вложения до получения прибыли может быть для вас довольно сложным;

- важно тратить время на свое самообразование – если вы не будете интересоваться новинками на рынке, существует возможность «отстать» от тенденций и просто потерять свой доход;

- необходимо иметь стартовый капитал – без этого не обходится ни один стартап, из-за чего вопрос куда вложить небольшие деньги является наиболее актуальным.

После того, как вы разберетесь в достоинствах и недостатках инвестирования, приступать к процессу все же рано. Следует еще и изучить правила инвестирования. 5 простых правил, составленных на основе опыта инвесторов и нашем собственном, позволят вам с большей вероятностью получить прибыль от капиталовложения. Важно разобрать их все по полочкам и четко сформулировать свой дальнейший план действий.

Наличие свободного капиталаКаким бы не казалось это странным, но вкладывать во что-то можно только свободные деньги. Т.е. те, которые остаются у вас после получения основного дохода и распределения всех ежемесячных расходов. Если же денег нет – брать кредиты или занимать у знакомых нет никакого смысла. Из-за нестабильности экономики вы можете не только не получить дохода, но еще и остаться в долгу перед банком.

Постоянный доходИнвестировать в собственное дело или в другой бизнес можно лишь в том случае, когда вы имеете стабильный источник дохода. Если такого источника у вас нет – вклад в проигрышное дело является риском остаться вообще без денег. Так как любой вклад имеет свои риски – лучше заранее обеспечить себе рабочее место или любой другой способ заработка, который смог бы гарантировать вам наличие постоянного дохода.

Составление плана инвестированияЛюбой опытный инвестор скажет вам, что прежде чем начинать инвестирование, необходимо составить план всех своих действий. Лучшим вариантом будет не ограничиваться единым направлением, а составить портфель с различными капиталовложениями.

Это позволит вам гарантировано получить прибыль, ведь не могут быть проигрышными сразу несколько направлений, а значит, что из 4-5 вариантов некоторые точно принесут доход. Кроме того, план инвестирования поможет своевременно принимать правильные решения, если ситуация идет не так, как вам бы того хотелось, а значит и риски минимизируются.

Вложение полученной прибыли в новые портфелиТак как деньги имеют свойство обесцениваться, не стоит сразу тратить полученную от инвестиций прибыль в собственных целях. Лучшим вариантом будет создание других портфелей, которые позволят обеспечить стабильную прибыль в будущем.

Контролируйте свой капиталМногие считают, что можно просто вложить во что-то деньги и забыть о них, через несколько лет получив неплохую прибыль. Это мнение само по себе ошибочное. Постоянный контроль проекта, в который вы сделали инвестицию, позволит вовремя принимать важные управленческие решения, которые станут залогом получения прибыли. Не забывайте о том, что сейчас существует много мошенников и просто позабыв о своем вложении, вы рискуете и вовсе остаться без своих сбережений.

Руководствуясь данными правилами, вы сможете не только гарантированно получить доход, но и приумножить его. Важно помнить о каждом из них и ваши шансы на успех возрастут.

Варианты, куда инвестироватьВажные советы от инвесторов с опытом

Прежде чем начинать инвестирование, важно узнать мнение известных инвесторов по поводу того, как действовать новичку, чтобы не только не потерять свои сбережения, но и приумножить их. Мы собрали несколько наиболее важных принципов, которые помогут вам добиться своих целей.

В первую очередь эксперты рекомендуют хотя-бы 30% своего капитала уберечь от риска потери. Для этого следует вложить их в беспроигрышный вариант. Вы можете открыть депозитный счет или приобрести недвижимость. Таким образом вы 100% сохраните деньги и получите прибыль от части своего капитала.

Важно создать для себя пассивный доход. Для этого вы можете вложить часть сбережений в ценные бумаги, ведь не всегда деньги можно пощупать и ощутить. В то же время заработок на акциях и облигациях может быть гораздо выше, чем от других видов инвестиций.

Следует помнить о том, что, одновременно вкладывая деньги в несколько проектов, вы гарантировано получите прибыль хотя бы от одного из них. Портфели инвестиций, если вы правильно подберете сферу для капиталовложения, могут быть довольно прибыльными.

Нельзя забывать о высокодоходных инвестициях. Сегодня можно найти некоторые направления инвестирования, которые обещают быстрое получение высокого дохода. В свой портфель можно добавить и небольшую часть таких вложений – важно не переусердствовать, ведь всегда можно как выиграть, так и проиграть все.

Не забывайте проверять информацию. Нельзя делать инвестиции в то, в чем вы не разбираетесь. Прежде, чем вложить свои деньги в какой-либо проект, почитайте информацию о нем, разложите по полочкам все данные и только тогда можно принимать решение по поводу его прибыльности. Вообще деньги лучше вкладывать в те проекты и идеи, в которых вы разбираетесь, так вы сможете контролировать ситуацию и принимать правильные решения.

После того, как вы разберетесь со всеми особенностями такого вида заработка, как инвестирование, приходит время для самого интересного – выбора, куда выгодно вложить деньги. Сегодня существует множество вариантов для капиталовложения. Мы в своей статьи собрали самые интересные проекты, а также постарались детально рассмотреть каждый из них, чтобы ответить на все возможные ваши вопросы.

1. Банковский вкладСегодня открыть депозитный счет является одним из наименее рисковых способов инвестирования. Для банковского вклада требуется немного денег – для депозита вы можете выбрать любую минимальную сумму, которая есть у вас в наличии и, непременно, является свободной. В некоторых банках для открытия депозита достаточно иметь 100 грн.

Инфляция при инвестировании в депозит

Проблемой, с которой можно столкнуться при данном виде капиталовложения, является инфляция. Уровень инфляции довольно часто равен процентной ставке, которую предлагают банки. Таким образом вы как бы зарабатываете определенный процент от вклада, но по истечению срока депозита сможете позволить себе на эти сбережения столько же, сколько могли позволить на сумму вклада, например, год назад.

Т.е. если вы хотите положить на депозитный счет 1000 грн. под 10% годовых. На эту сумму на данный момент можно приобрести 1 мешок муки и 1 мешок сахара. Через год из депозитного счета вы получите 1100 грн., но их хватит на тот же набор продуктов. Кроме того, следует помнить и о том, что большинство депозитных счетов можно открыть не менее чем на 1 год, а досрочное закрытие счета, в случае если вам понадобятся деньги, приводит к аннуляции всех начисленных процентов, или же их уменьшению.

Выбирайте надёжный банк для инвестирования

Если же вы решились открыть счет в банке – выбирайте учреждение среди проверенных годовым опытом, ведь молодые банки очень часто прогорают и вернуть свои вклады в такой ситуации довольно сложно.

В Украине есть сумма в 200 тысяч гривен, которую вернуть гарантирует государство. Мы советуем – лучше, если денег много, то разделите депозиты по 200 тысяч гривен и положите в 5 различных банков. Так вы с гарантией не потеряете сбережения и приумножите их.

Положить по 200 тысяч в каждый банк значительно безопаснее, чем положить миллион в один банк, потому что если банк оборотится, то получится вы всего 200 гарантированных государством тысяч. Распределением по разным банкам вы уменьшаете риски.

Инвестиция в ПИФПИФ – это паевой инвестиционный фонд, где каждый вкладчик обладает своей частью прибыли (пай). Такой способ капиталовложения подходит для новичков, ведь в данном случае вложением ваших денег занимается брокер. Положительным является то, что для осуществления вклада вам понадобится минимальная сумма денег – чаще всего от 1000 грн.

Самое главное – подобрать ПИФ с хорошей репутацией, ведь риск при вложении средств в такой фонд доставляет 50% из 100. По мнению опытных инвесторов, вложение в паевой фонд не должно превышать 10% имеющегося капитала.

Мы не особо советуем вкладывать деньги в ПИФ, потому что вы не управляете своими деньгами, а другие люди могут прогореть. Лучше, если вы потеряете деньги по своей ошибке, чем по ошибке других людей. Лучше инвестировать в то, в чём вы разбираетесь и можете сами оценивать и управлять рисками.

Покупка объектов недвижимостиКупить недвижимость наиболее беспроигрышный вариант, который может принести неплохую прибыль в будущем. Единственный недостаток – необходимость наличия приличной суммы денег – начиная от 20 тыс. долларов. Хотя цены на недвижимость и падают, но в современных реалиях понадобится не один год, чтобы эти деньги накопить.

Если же все-таки нужная сумма есть – в дальнейшем вы сможете сдавать недвижимость в аренду и получать стабильную ежемесячную прибыль около 5-10 тыс. грн., или же в дальнейшем удачно перепродать и заработать.

Инвестиция в драгоценные металлыЭто тоже один из хороших вариантов, если рассматривать длительную инвестицию. Золото всегда в цене – вы точно не прогорите на таком вложении, но можно и не заработать. Для того чтобы обеспечить себе большую стабильность, можно делать капиталовложения не только в золото, а еще, например, и в серебро. Таким образом, даже если на одном из металлов вы и прогорите, другой может компенсировать убытки.

Не забывайте и о том, что драгоценные металлы – это не только банковские слитки, но и ювелирные изделия. Так вы не только выгодно вложите деньги, но и порадуете себя красивыми дизайнерскими украшениями. К тому же, со временем цена должна расти. Инвестиции не для всех, потому что быстро деньги не забрать, без потери части инвестиций.

Вложения в бизнесТакой вариант отлично подойдет только тем людям, которые любят риск. Любой бизнес может быть рентабельным и приносить хорошую прибыль, но не каждый владелец может довести свое дело до прибыльности. Если вы пока не уверены в своих бизнес способностях – можно инвестировать часть своего капитала в бизнес другого, более опытного человека.

Как инвестиция, бизнес это хороший вариант. Тут вы полностью контролируете и отвечаете за все риски и успех зависит только от вас и вашей идеи. Можно сделать интернет магазин, открыть лоток с товарами, оказывать услугу. Подумайте над тем, в чём вы можете быть полезны людям, а ваши деньги вложите в закупку материалов, оборудования, товаров.

При должном уровне веры в проект, стараний и упорства, вложения окупятся и вы заработаете. Это значительно более перспективно, чем вкладывать в не известную вам область и рисковать деньгами. Бизнес тоже большой риск, потому что много дел прогорает. Но даже в этом случае вы получите бесценный опыт и начав заново, сможете вывести дело в прибыль.

Приобретение ценных бумагЭтот вид инвестирования используют не только мелкие, но и крупные компании. Если вы выбрали именно этот вариант вложения денег – важно выбрать хорошего брокера, имеющего лицензию. Именно он будет помогать вам на первых этапах с покупкой и продажей ценных бумаг.

Тут зарабатывают на росте стоимости. Но так же бывает, что стоимость падает и вы теряете часть денег. Для прогнозирования результатов нужно для начала глубоко изучить данную область и вкладывать только тогда, когда вы уверены или верите, что акции вырастут в цене.

Частное кредитование (Р2Р)Сегодня такой метод инвестирования только набирает обороты, но уже успел стать довольно популярным. Суть его в том, что вы, имея свой капитал, выдаете кредиты другим людям. За пользование вашими средствами клиенты платят вам процент, который и будет вашей прибылью.

Главным недостатком является то, что всегда существует риск попасть на недобросовестного заемщика. В таком случае вы не только ничего не заработаете, но еще и потеряете часть своих денег, которые были выданы заемщику. Обычно даже не часть, а полную сумму, которую вы одолжили, потому что человек может просто пропасть и больше не появляться.

Покупка валютыЭто один из наиболее популярных способов инвестиции для украинцев. Доллар постоянно растет в цене, а гривна обесценивается. На прыжках курса можно неплохо заработать, если придерживаться главного принципа – покупать валюту при минимальном курсе и продавать при максимальном.

Не забывайте и о том, что вкладывать можно не только в доллары, но и евро, фунты. Таким образом вы точно обеспечите себе прибыль, когда стоимость валюты вырастет в очередной раз. Способ работает в долгосрочной перспективе 1-5 лет.

Играть на временных скачках курса доллара скорее всего может не получиться, потому что это больше игра для участников валютного рынка, которые могут быстро купить или продать валюту. Обычному человеку сложно следить постоянно за изменениями стоимости и угадывать куда пойдёт курс. Инвестиция в долгосрочной перспективе в доллары будет полезна.

Вложение в искусство и антиквариатТакое инвестирование подойдет только если вы действительно разбираетесь в произведениях искусства. В другом случае можно приобрести картину или скульптуру, за которую в будущем вам никто не даст и гривны. Если в искусстве вы не разбираетесь, но все же хотите инвестировать в эту отрасль – можно нанять эксперта, который точно укажет на ценные предметы и убережет вас от траты денег впустую.

Инвестиции в бизнесИнтернет-проектыЭто один из наиболее рискованных вариантов для капиталовложения. Ни один проект не может 100% гарантировать вам успех и получение прибыли. Можно вложить деньги в стартап, который через некоторое время будет очень популярным и отплатит вам за инвестицию сполна, а можно попасть на мошенников, которые просто заберут ваш капитал себе.

Если вы все же решитесь на такую инвестицию – ознакомьтесь со всей информацией по проекту, тщательно подбирайте стартап, который по вашему мнению будет прибыльным и вкладывайте в него небольшую часть своих денег, которую в случае чего не так обидно было бы потерять.

Тут инвестиция происходить не столько в идею, сколько в людей, которые хотят её реализовать. Если вы верите, что эти люди смогут достигнуть поставленных целей, то можете инвестировать. Просто инвестировать в идею не стоит, потому что её реализация зависит от людей. Если люди слабые, то самую сильную идею они могут провалить. Лучше сами реализуйте, если вы верите в проект и поучаствуйте в нём деньгами.

ФорексФорекс – международный банковский валютный рынок, заработать на котором можно за счет торговли валютой. Это один из наиболее популярных ответов на вопрос «Куда вложить деньги в интернете». Скажем сразу, что это очень рискованный вариант, но он тоже может быть довольно прибыльным.

Главной особенностью таких вложений является необходимость тщательного изучения теоретической части, а также тренировки на различных стимуляторах. Человек без подготовки вряд ли сможет успешно играть на бирже и получать прибыль – чаще всего такие новички просто остаются ни с чем.

ПАММ счетаЕсть еще один вариант – найти подходящий ПАММ-счет с хорошей репутацией. ПАММ-счет – инвестиционный сервис, благодаря которому вы можете зарабатывать на Форекс не торгуя самостоятельно, а доверив торги брокеру (управляющему ПАММ-счета). В таком случае игрой на валютной бирже будет заниматься опытный брокер, а вы просто будете получать прибыль. Главное – не попасть на мошенников.

Но большие риски просто отдать деньги и больше никогда их не увидеть, потому что брокер может вкладывать ваши деньги в самые рисковые операции и не особо волноваться за исход операции, потому что прибыль вам гарантируют только на словах. На деле как получится.

Инвестиции в себяЭто довольно популярный в Европе способ вложения капитала. Заключается он в получении высшего образования, посещении различных тренингов и семинаров, покупке полезных книг и обучающих программ, путешествиях для расширения своего кругозора и многое другое, что могло бы не только принести вам удовольствие, но и улучшить ваши профессиональные качества, сделать вас успешным и всесторонне развитым человеком.

Это один из лучших способов инвестиций и мы советуем вам инвестировать в бизнес, если вы уже чувствуете силы, либо в инвестируйте в себя. Развитие это то, что имеет смысл в любом деле. Развивая себя вы получаете знания и опыт, который можете применить для построения бизнеса, отношений и улучшения свой жизни.

В любом случае, развитие вам пригодится. Главное, что его у вас уже не забрать и не потерять. Поэтому инвестиции в себя это одни из наиболее прибыльных инвестиций из возможных. Может быть, курсы или тренинг помогут вам заработать миллион.

Инвестиции в коммерческую недвижимость – минимум рисковЕсли вы имеете крупную сумму свободных денег – любой скажет, что лучшим вариантом на вопрос куда выгодно вложить деньги, будет покупка недвижимости. Такое инвестирование выгодное в том плане, что объект недвижимости практически невозможно потерять, а значит и деньги ваши не пропадут зря. Стоит только учитывать то, что у такого вида инвестирования есть и некоторые минусы:

необходимость наличия большого стартового капитала – начиная от 20 тыс. долларов;

важность наличия дополнительных средств для поддержания объекта недвижимости в хорошем состоянии;

возможность падения спроса на некоторую недвижимость.

Если вы готовы преодолеть все трудности – можно перейти к достоинствам такого инвестирования. Главный плюс в том, что, например, квартиру всегда можно сдать в аренду и получать ежемесячную прибыль в размере 5-10 тыс. грн.

Существует много видов недвижимости. В какую же лучше вложить деньги? На этот вопрос вы ответите себе сами, как только разберетесь со своими целями. Единственное, о чем стоит помнить, вложения в коммерческую недвижимость рентабельны только в том случае, если она понадобится вам для бизнеса. В другом случае стоит обратить внимание на другие виды недвижимости. Итак, разберемся, какие же существуют виды недвижимости, на инвестиции в которую можно было бы заработать:

- жилая недвижимость – квартиры или дома, которые можно сдавать в аренду или перепродать;

- коммерческая недвижимость – как и было указано выше, подходит только в том случае, если она необходима для бизнеса;

- земельные участки – можно иметь неплохой доход, если вложить свой капитал в земельный участок, который в дальнейшем можно сдавать в аренду или продать под застройку;

- загородная недвижимость – также очень актуальный вариант на сегодня, ведь хороший дом за городом может приносить прибыль как с аренды, так и с перепродажи, а дача в курортном районе будет еще более прибыльной в курортный сезон;

- строящаяся – сегодня очень популярны инвестиции в новостройки, ведь это более дешевый вариант приобретения квартиры, от которой можно будет в дальнейшем получить более высокий доход.

Все знают, что инвестиции в недвижимость всегда прибыльные и практически не несут в себе риска. К сожалению, не все знают о том, что доход от квартир и домов можно получить несколькими способами.

Сдача в арендуСдача в аренду. Это – наиболее популярный способ, которым пользуются не только в Украине, но и заграницей. Сдача жилья в аренду может гарантировать стабильный ежемесячный доход около 5 тыс. грн. Наиболее успешным может оказаться такое инвестирование в кризисный период, когда цена на недвижимость падает и купить ее можно дешевле, ведь дальнейшая сдача ее принесет еще большую прибыль. Выгодно также купить квартиру в новострое по довольно привлекательной стоимости и сдавать ее в дальнейшем по обычной рыночной цене.

Перепродажа после покупкиДальнейшая перепродажа. Таким вариантом пользуется немного украинцев, хотя на нем можно неплохо заработать. Всегда можно найти квартиру или дом в не совсем привлекательном состоянии достаточно дешево, сделать ремонт и через некоторое время продать дороже.

Нужно учитывать только то, что если вы владеете квартирой на вторичном рынке меньше 3 лет, то нужно заплатить дополнительно при продаже 5% налога. Это может съесть часть вашей прибыли.

Инвестиции в новостройки: размер прибыли, куда вкладывать, возможные риски

Не все украинцы решаются на инвестиции в новостройки. Многие считают, что это рискованно. На самом деле в таких инвестициях есть свои особенности и недостатки, но в них и много достоинств.

В первую очередь обратите внимание на репутацию компании-застройщика. Можно почитать информацию в интернете, просмотреть уже готовые объекты застройщика, если такие имеются. Не рекомендуется также вкладывать деньги в проекты, строительство которых еще не началось, ведь всегда существует возможность, что строительство закончится так и не начавшись.

Любую новостройку перед покупкой нужно проверить. Тогда инвестиции и риски снижаются и вы с большей долей вероятности сможете заработать.

Заработок на новостроях довольно привлекательный. От начальных инвестиций можно заработать около 50%. Главный фактор – готовый объект должен пользоваться спросом. Жилая недвижимость среднего класса – отличный вариант. Разница между стоимостью такого жилья на стадии строительства и после его завершения составляет около 40% — а это уже неплохой заработок.

Выводы — куда инвестироватьВ общем, среди всех вариантов инвестиций наименее рисковым является капиталовложение в недвижимость. Так вероятность зря потратить деньги сводится к минимуму и, если правильно подойти к выбору недвижимости – можно обеспечить себе хорошую прибыль.

Пользуясь советами опытных инвесторов, вы непременно подберете приемлемый для себя вариант инвестирования. Если хотите инвестировать в коммерческую недвижимость в Украине, то обращайтесь в InVenture — мы поможем подобрать выгодный вариант и проверим документы.

Второй по привлекательности вариант – инвестиции в себя. Если вы развиваетесь, то сами сможете найти наиболее привлекательный вариант инвестиций для вас. На этом вы сможете заработать значительные деньги. Например выучив английский язык или программирование вы можете переехать жить в другую страну и зарабатывать десятки тысяч долларов в месяц.

Третий вариант для инвестиций это бизнес. Если вы знаете как можете помочь людям и готовы рискнуть своими деньгами, то пробуйте. Умеете хорошо готовить – открывайте ресторан или маленькое кафе. Ремонтируете холодильники – создайте фирму по ремонту. Хорошо разбираетесь в бухгалтерии – организуйте фирму по бух учёту. Делайте хорошо то, в чём разбираетесь и деньги у вас будут.

Надеемся, что статья по видам инвестиций и инвестированию была вам полезна и вы пришли к каким то мыслям, которые помогут сделать вам правильный выбор. Инвестируйте в те области в которых вы разбираетесь и оценивайте риски. Так вы сможете с большей вероятностью заработать и приумножить свой капитал. Успехов.

Куда инвестировать в Украине, куда инвестировать в 2021 году, куда вложить деньги 2021, вложить деньги, во что вложить деньги, инвестировать деньги, деньги, куда можно вложить деньги, куда вкладывать деньги, вложение денег, лучшее вложение денег, куда правильно инвестировать, вложения денег.

Куда вложить деньги в 2020 — 2021 году, чтобы не потерять — правила инвестирования

2020 год стал строгим критиком финансовой грамотности для всех без исключения. Те, кто привыкли тратить все деньги и жить от зарплаты до зарплаты, оказались в сложной ситуации. Люди, которые тщательно следят за состоянием своих финансов и регулярно откладывают и инвестируют хотя бы малую часть дохода, оценили, насколько важно иметь запасной вариант и «подушку безопасности».

«Как лучше вкладывать деньги?» — после того, как ситуация с работой стабилизировалась, этим вопросом задались многие. Сегодня каждый хочет найти вариант ежемесячного пассивного дохода или способ сохранить и преумножить имеющиеся средства.

Содержание

1. Подготовка к инвестированию

2. Как и куда инвестировать деньги

2.1. Банковский вклад

2.2. ПИФы

2.3. Покупка валюты или драгоценных металлов

3. Во что можно инвестировать деньги, если в распоряжении большая сумма

4. Куда инвестировать деньги в 2020 году. Советы экспертов

5. Как выгодно инвестировать за границей

6. Инвестиции в недвижимость за рубежом

Подготовка к инвестированию

Новичку разобраться с тем, во что лучше инвестировать заработанные деньги непросто. Прежде чем искать варианты выгодных вложений, необходимо привести финансы в порядок.

- Подготовьте «подушку безопасности» — сумму, на которую вы спокойно проживете 2 или 3 месяца, если потеряете работу.

- Определите, сколько вы сможете каждый месяц безболезненно откладывать. Это и будет та сумма, которую вы будете инвестировать. Обычно это 15% от дохода.

- Решите, насколько вы готовы рисковать. В мире инвестиций действует негласное правило: чем выше риск, тем выше доходность. Если у вас нет времени и сил на глубокую аналитику, выбирайте менее прибыльные, но в то же время более безопасные варианты.

Итак, теперь можно рассмотреть популярные способы вложения денег.

Как и куда инвестировать деньги

Еще одно правило инвестирования: не складывайте все яйца в одну корзину. Это значит, что выбирая, куда лучше всего вложить деньги, стоит остановиться на 2 или 3 вариантах. Так, если вы потеряете деньги на одном вложении, то, вероятно, компенсируете эту сумму на другом.

Банковский вклад

Этот вариант подходит тем, у кого в распоряжении небольшая сумма (до 100 000 ₽).

Плюсы банковского вклада:

- позволяет покрыть потери от инфляции — ежегодного снижения покупательской способности денег;

- гарантия возврата средств зависит от репутации и надежности банка.

Минусы:

- невысокий годовой процент приносит незначительную прибыль;

- во многих банках программы по вкладам действуют на 3 года и более.

Например, вы вкладываете 100 000 ₽ под 5% годовых на 3 года. К концу срока вы получите 115 000 ₽ — незначительный доход.

ПИФы

ПИФ — это паевый инвестиционный фонд. Простыми словами, группа людей вкладывает средства на один общий счет, а управляющий распоряжается средствами для получения прибыли. Этот способ инвестирования денежных средств подходит тем, кого не устраивают условия вклада в банке, но вникать в работу с биржами, валютой и ценными бумагами нет времени или желания.

Плюсы:

- аналитикой рынка вместо вас занимается специалист;

- инвестиции участников ПИФа защищены юридически;

- начать инвестировать можно с любой суммы от 1 000 ₽.

Минусы:

- неопытность управляющего может привести к потере вклада;

- есть плата за вход и выход из фонда, за управление им;

- нет гарантии получения дохода;

- прибыль облагается налогом 13%.

Это вариант для тех, кто хочет разобраться в тонкостях инвестирования, но не готов рисковать деньгами. Наблюдение за действиями управляющего научит выгодно вкладывать средства.

Покупка валюты или драгоценных металлов

Этот способ инвестирования привлекает своей простотой: покупать и продавать валюту можно в мобильном приложении. Если вы следите за политической ситуацией в мире, то сможете предугадать поведение валюты на бирже. Например, присоединение Крыма к Российской Федерации привело к санкциям и росту стоимости доллара и евро.

Во что можно инвестировать деньги, если в распоряжении большая сумма

Имея накопления в 800 000 ₽ и более, можно задуматься о крупных инвестициях. Вкладывая такую сумму, люди хотят получать ежемесячный доход приличного размера. С этой задачей отлично справляется недвижимость:

- квартира или дом в курортной зоне РФ для сдачи отдыхающим;

- квартира или дом за границей для аренды путешественниками.

В обоих случаях можно найти съемщиков на длительный срок. Однако второй привлекателен тем, что плату за жилье вы получите в валюте, а значит, выиграете еще и на конвертации.

Куда инвестировать деньги в 2020 году. Советы экспертов

Каждый знает, что деньги должны работать. Хранение средств в коробочке, под матрасом или просто на счету, в конце концов, ведет к потерям из-за инфляции. Эксперты считают, что самая выгодная инвестиция в сравнении с вышеперечисленными — недвижимость. Со временем она себя окупает и начинает приносить доход. Несколько однокомнатных квартир или небольших домов в курортной зоне могут в итоге подарить вам возможность не работать вовсе.

Как выгодно инвестировать за границей

Инвестиции за рубежом для физических лиц мало отличаются от вложений на родине. Варианты почти те же: банки, недвижимость. Можно задуматься о покупке акций какой-либо компании, но такой способ не дает гарантий на прибыль: стоимость фирмы может внезапно рухнуть с появлением на рынке сильного конкурента.

Выгодная инвестиция за рубежом для юридических лиц — вложение средств в девелопмент. Это означает, что ваша фирма направляет деньги на проекты реновации, строительства и т.п. Часто доходность такой сделки составляет 7-10% годовых. Подобная инвестиция требует крупного вложения и есть риск не получить желаемую прибыль из-за политических или природных факторов.

Инвестиции в недвижимость за рубежом

Лучше всего за границей себя показывает именно инвестиция в недвижимость. Да, у нее высокий порог входа для человека со средним заработком. Зато такое вложение гарантирует:

- высокий ежемесячный доход;

- быструю окупаемость;

- возможность продажи жилья без потерь и даже с выигрышем.

Важно определиться с аудиторией, часто россияне для сдачи квартир за рубежом выбирают соотечественников: тот же менталитет, знакомые способы расчета, возникающие проблемы решаются проще, чем с иностранцами. А любимый курорт русских — Турция.В последние годы популярность набирают самостоятельные путешествия на все лето и зимовка в теплой стране. Вывод: проще и выгоднее всего сдавать жилье в Турции.

Лучше покупать недвижимость в Турции от застройщика, чем вторичное жилье.

- нет подводных камней в виде обременения, долгов хозяина;

- не будет таких проблем, как течь канализации, поломка коммуникаций, перебои с электричеством;

- простое оформление сделки с застройщиком.

Если вы только планируете инвестировать в недвижимость и пока не располагаете нужной суммой, можно присмотреться к строящимся жилым комплексам в Турции. Так вы сможете оценить рынок и перспективность района.

Если вас пугают юридические вопросы и тонкости оформления недвижимости в Турции, обращайтесь в Yekta Homes, чтобы быть уверенными в безопасности сделки.

Куда вложить деньги под большой процент?

Хранить деньги дома – самый нерентабельный способ сохранения сбережений. Стремительно растущая инфляция приводит к обесцениванию денежных средств. И только правильное вложение позволит сохранить сумму и получать с нее прибыль. Куда вложить деньги под высокий процент без риска?

Банковский счет – старое не всегда лучшее

Открытие банковского счета – популярный способ инвестиций. Именно его часто выбирают, решая, куда лучше вложить деньги. Этот вариант использовали еще наши старшие родственники в период существования СССР, когда не было альтернативы. Сейчас банковский депозит может обеспечить лишь надежное хранение. Рассчитывать на получение значительной прибыли не следует – небольшие проценты в лучшем случае покроют инфляцию, поэтому способ нельзя назвать инвестицией, позволяющей получить пассивный доход.

ПИФ – достоинства и недостатки вложений

Более выгодно вложить деньги можно в Паевые инвестиционные фонды. Они занимаются торговлей на товарных и фондовых биржах, осуществляют операции с недвижимостью. ПИФ – вариант доверительного управления. Деньги, полученные от продажи пая, управляют компанией. Все операции в ПИФ проводят профессионалы. Но если цены падают, то негативную тенденцию не в силах остановить даже они. Поэтому, решив вложить деньги в ПИФ, следует внимательно изучить показатели компании за последние несколько лет и оценить перспективы развития рынка. Такого рода вложения требуют от инвестора понимания фондового рынка и других экономических факторов. Существенный недостаток, останавливающий тех, кто решает, куда вложить деньги, – трудности, связанные с процессом передачи и получения денежных средств. Если ПИФ расположен в другом городе, немало проблем возникнет с подписями, документами, переводами. Кроме того, крупнейшие ПИФ имеют высокий минимальный порог инвестиций. Компании, которые не входят в десятку лучших, предлагают доходы, не превышающие прибыль от банковских вкладов – от 3 до 5%.

МФО – перспективный и надежный способ инвестиций

Решая вопрос о том, куда вложить деньги, чтобы заработать без риска, стоит обратить внимание на инвестиции в МФО. Микрозаймы востребованы у населения благодаря возможности получить небольшую сумму денег по паспорту. Некоторые компании предлагают повторные займы после звонка оператору или через мобильное приложение. Удобство и значительная экономия времени делает рынок привлекательным для потребителей услуги, а, значит, выгодным для инвестиций. Но выбирать, куда вложить деньги, чтобы получать ежемесячный доход, следует только из организаций, внесенных в государственный реестр. Это компании, деятельность которых регулирует Банк России. Пренебрегая рекомендацией, есть риск стать жертвой мошенников. Одна из компаний, внесенных в государственный перечень, — «Быстроденьги». МФО предлагает вложить деньги в инвестиции под процентную ставку, которая в несколько раз выше, чем предлагают банки, — до 17%. Неоспоримое преимущество – индивидуальный менеджер, дающий подробные консультации по вопросам вкладов. Компания «Быстроденьги» функционирует уже более 10 лет. Расширяющаяся сеть офисов, стремительно растущие финансовые показатели, положительные отзывы инвесторов — достижения, которые доказывают надежность и перспективность вложений. МФО «Быстроденьги» предлагает понятные условия сотрудничества, простое и быстрое оформление документов, возможность приумножить вложения с минимальными рисками. Узнайте подробности сотрудничества, позвонив по телефону или заполнив форму обратной связи!

Куда вложить деньги в евро?

Крупнейшие банки не принимают вклады в евро. В лучшем случае клиентам доступен счет в евро со ставкой 0,01%. Некоторые банки и вовсе вводят плату за пользование такими счетами. Банковские инструменты накопления в евро не работают как надо. По ним нет доходности — да и санкционные риски никуда, к сожалению, не делись.

Ставки по евро нулевые, повышаться в ближайшее время не будут. Банки отказывают в открытии вкладов в евро. Вместо вклада в евро можно купить «пакет» еврооблигаций и получать доходность в валюте, а при необходимости — продать за евро.

Что делать, если надо вложить евро?

Для решения проблемы вложения в евро не надо искать «в какой банк выгоднее вложить деньги под проценты». Не нужно отказываться от надежных вложений и уходить в банки с низкими рейтингами.