Налог на прибыль: кто платит и как рассчитать

Платеж выполняется как российскими, так и иностранными организациями. Размер налога на прибыль формируется в зависимости от итогового материального дохода, от функционирования организации, за вычетом установленной суммы не менее 12,5%. Перечень доходов, освобожденных от налогообложения предусмотрена в ст. 251 НК РФ.

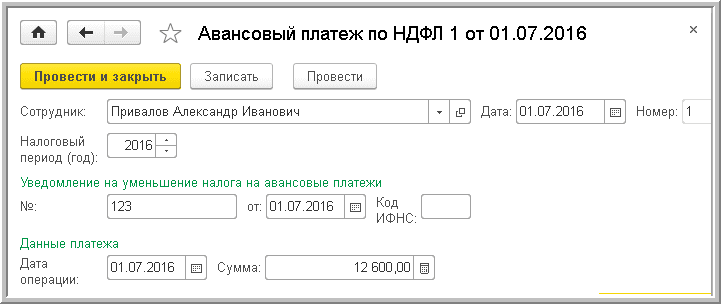

Все компании платят его ежегодно, по окончанию налогового периода. При этом ежемесячно вносят авансовые платежи, исходя из дохода или прибыли, полученной в предыдущем квартале. Это основная статья расходов для всех владельцев среднего и крупного бизнеса, а также для малого бизнеса, не перешедшего на УСН.

Кто платит налог на прибыль?

- ООО, АО, ПАО и т.д.

- Иностранные ЮЛ, получающие денежные потоки из России.

- Все налоговые резиденты РФ, включительно — иностранцы.

- Организации из других стран с местом представительства или управления в России.

При этом, его не обязаны платить:

- Организации, применяющие особый порядок уплаты — ЕСХН, УСН, ЕНВД.

- Участники проекта «Инновационный центр «Сколково».

- Индивидуальные предприниматели.

Как рассчитать налог на прибыль?

Прежде всего определяется сумма. Она умножается на соответствующую ставку. Формула:

Ставка* база (п. 1 ст. 286 НК РФ)

Налоговая база содержит:

- указанный период;

- средства от реализации товаров, работ или услуг;

- расходы за тот же промежуток времени;

- доход/потери от реализации;

- внереализационный доход;

- поступления/потери от внереализационных операций;

- денежные зачисления от реализации имущественных прав;

- базу за указанные сроки.

Из итоговой суммы заработка вычитается сумма убытка, налоговая база определяется отдельно по видам доходов.

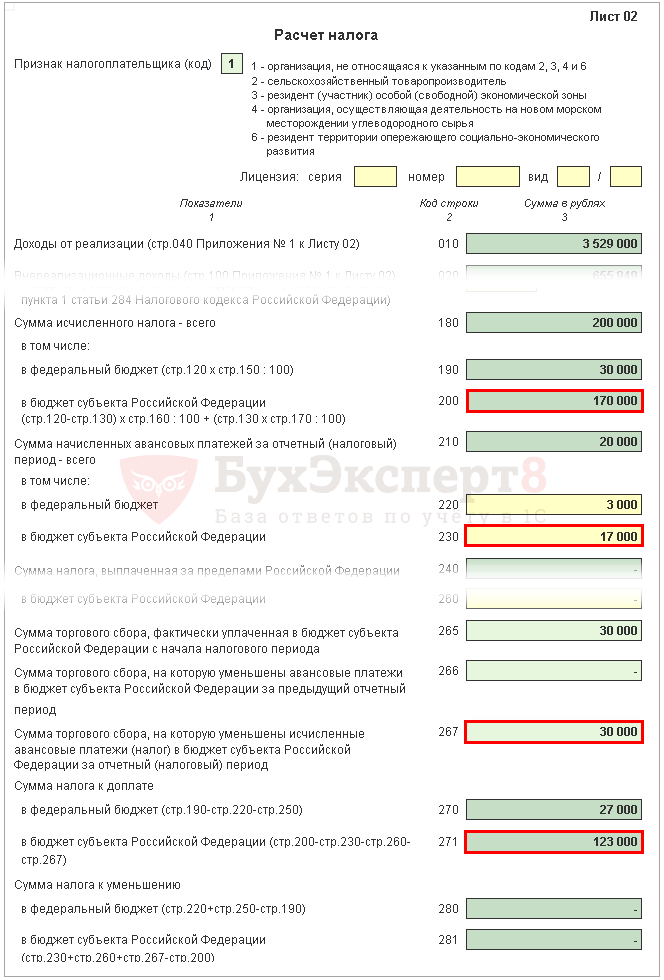

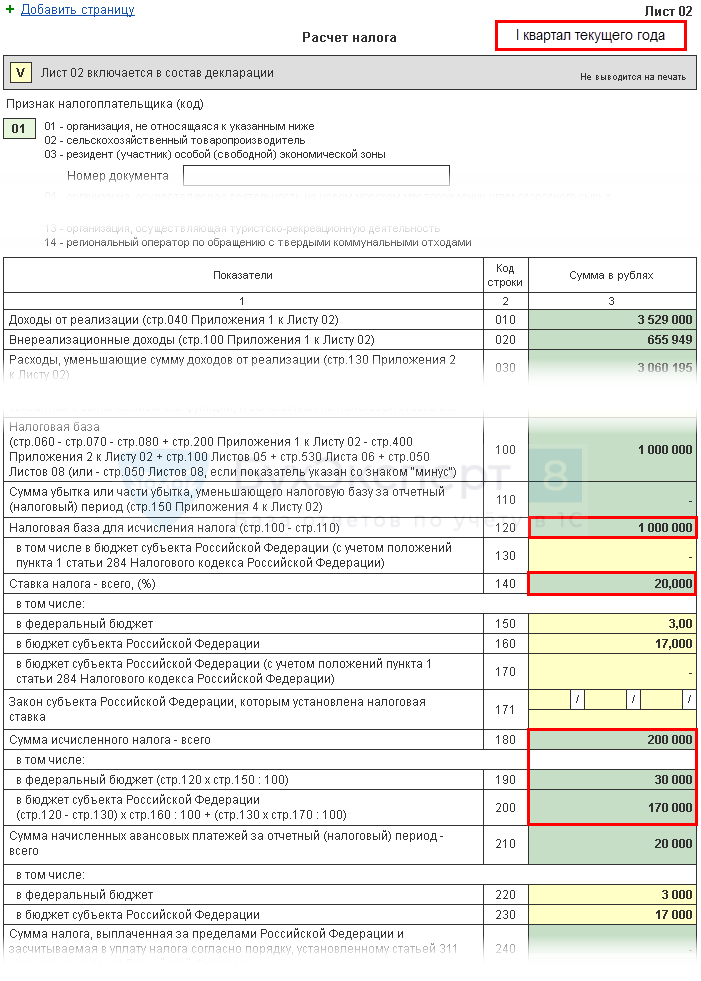

Основная ставка —20%. 3% — в федеральный бюджет, 17% — в региональный. Нередко устанавливаются специальные ставки.

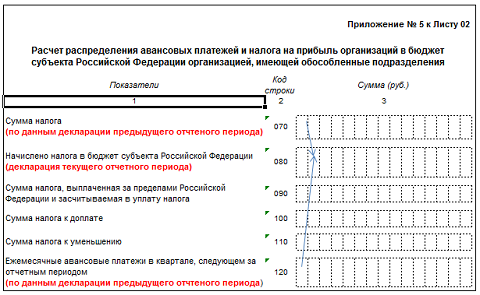

Отчетность по налогу на прибыль

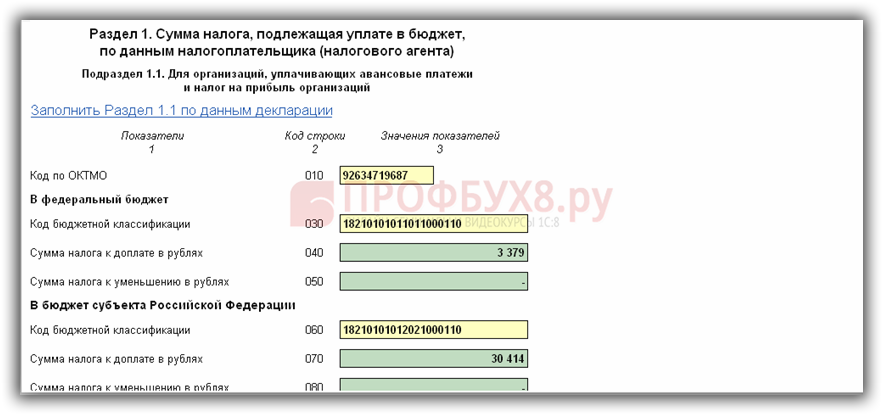

Организации обязаны подавать декларацию в ИФНС с указанным сроком, который зависит от авансовых платежей — ежемесячных или ежеквартальных. Годовая декларация подается до 28 марта каждого года. Уплата производится также до этой даты.

Авансовые взносы по налогу на прибыль

Когда необходимо плательщику единого налога (третья и четвертая группы) уплачивать авансовый взнос по налогу на прибыль при выплате дивидендов? Подход ГФСУ…

..

..

Які суми можуть зменшити податок на прибуток до сплати? Чи зменшує податок на нерухомість суму податку на прибуток? Як заповнити додаток ЗП до декларації з податку на прибуток?…

22 марта 2019

Материал в открытом доступе

Когда необходимо рассчитывать авансовый взнос по налогу на прибыль при выплате дивидендов? Как исчислить его сумму? Какова ответственность за его неуплату? Можно ли переплату по налогу на прибыль зачесть в счет авансового взноса? Ответы на все эти вопросы читайте в нашем материале. ..

..

Государство также может осуществлять хозяйственную деятельность, и механизм реализации данного права аналогичный частному сектору: путем образования и/или участия в предприятиях. Как реализуется право государства на получение прибыли от участия в хозяйственной деятельности — рассмотрим в статье…

Законом № 2245 был внесен ряд изменений и в части налогового администрирования, а именно: новый порядок обнародования ставок местных налогов и сборов, новые критерии для определения крупных налогоплательщиков и 2555-дневный срок для хранения «трансфертных» документов, а также несколько корректив в части администрирования налога на прибыль и другие.

Необходимо ли в декларации по налогу на прибыль за три квартала 2017 года рассчитывать авансовый взнос в размере 2/9? Нужно ли уплачивать авансовый взнос до 31.12.2017, как это было в прошлом году?…

Можно ли зачесть переплату по налогу на прибыль в счет уплаты авансового взноса, который плательщики налога на прибыль предприятий должны уплатить до 31 декабря 2016 года в размере 2/9 налога на прибыль, начисленного в налоговой отчетности за 3 квартала 2016 года?. ..

..

Кто должен отчитываться по налогу на прибыль ежеквартально с 2016 года? Какие сроки подачи декларации? С какого периода отменена уплата ежемесячных авансовых взносов? Как изменена норма касательно ОСМД в НКУ?. ..

..

Как исчислить авансовые взносы с дивидендов, выплачиваемых за неполный календарный год или за несколько лет подряд?…

За три квартала 2015 года получен убыток, можно ли не уплачивать ежемесячных авансовых взносов? Можно ли воспользоваться освобождением из п. 57.1 НКУ после внесения изменений Законом № 652-VІІІ? Какой подход налоговиков и по какой форме подавать декларацию?.

Благодаря Закону № 652 изменились правила о праве отказаться уплачивать ежемесячные авансовые взносы из-за убыточного первого квартала или полугодия или трех кварталов. С какого периода и при каких условиях можно соскочить с уплаты ежемесячных авансовых взносов?…

Предприятие за 2014 год задекларировало убыток, при этом имело доход более 10 млн грн.

Плательщик уплачивает авансовые взносы с марта 2015 года, по результатам І квартала 2015 года получил убыток. Ранее, до 01.01.2015 г., НКУ позволял в данной ситуации подать убыточную декларацию за I квартал и финотчетность и не уплачивать авансовые взносы со ІІ квартала 2015 года. Существует ли такое право сейчас?…

Действует ли освобождение от уплаты авансовых взносов, если І квартал 2015 года окажется убыточным (не будет прибыли)? Старая редакция п. 57.1 НКУ предусматривала освобождение. Как сейчас — после 01.01.2015 г.?…

57.1 НКУ предусматривала освобождение. Как сейчас — после 01.01.2015 г.?…

Как в Декларации по налогу на прибыль за 2014 год отразить зачисление в уменьшение налога на прибыль уплаченных авансовых взносов дивидендных и ежемесячных, если суммы дивидендных платежей в 2014 году уменьшали суммы авансовых ежемесячных, подлежащих к оплате по расчету…

Кто должен уплачивать ежемесячные авансовые взносы по налогу на прибыль в марте 2015 года – мае 2016 года? Как рассчитать сумму таких авансов? Где отражать в декларации за 2014 год? Каковы особенности расчета авансов при консолидированной уплате налога на прибыль?. ..

..

Как заполнить декларацию по налогу на прибыль за 2014 год? Какая форма действует? Какой срок предоставления? Какові особенности предоставления электронной формы декларации?…

В какие сроки отчитываться по налогу на прибыль за 2014 год? Как уплачивать авансовые взносы в 2015 году? Как отчитываться консолидированным плательщикам налога на прибыль? Как рассчитывать авансовые взносы при выплате дивидендов? Разъяснения налоговиков — в письме ГФСУ от 29. 01.2015 г. № 2707/7/99-99-19-02-01-17…

01.2015 г. № 2707/7/99-99-19-02-01-17…

Нужно ли филиалам уплачивать ежемесячные авансовые взносы по налогу на прибыль в 2015 году? Всю ли сумму авансовых взносов перечислять по бюджетным счетам головного предприятия? Как правильно поступить, ведь филиалы не являются плательщиками налога на прибыль согласно ст. 133 НКУ?…

Закон Украины от 28. 12.2014 г. № 71-VIII изложил в новой редакции раздел, посвященный налогу на прибыль. Кардинальным изменениям подверглась методика расчета налога на прибыль, авансовых взносов по налогу на прибыль. Исчезли фактически все льготы по налогу на прибыль. Итак, какие изменения принесла налоговая реформа?…

12.2014 г. № 71-VIII изложил в новой редакции раздел, посвященный налогу на прибыль. Кардинальным изменениям подверглась методика расчета налога на прибыль, авансовых взносов по налогу на прибыль. Исчезли фактически все льготы по налогу на прибыль. Итак, какие изменения принесла налоговая реформа?…

Каков порядок начисления и уплаты авансовых взносов по налогу на прибыль? Кто платит авансовые взносы по налогу на прибыль в январе и феврале 2015 г.? В какой срок?…

Можно ли авансовые взносы, уплаченные при выплате дивидендов, зачислить в счет ежемесячных авансовых взносов? Необходимо ли для этого заявление? Какой подход налоговиков? Как заполнить декларацию?. ..

..

Предприятие уплачивает ежемесячно авансовые взносы согласно декларации по налогу на прибыль за 2013 год. За 9 месяцев у предприятия были большие убытки. Как быть в данной ситуации? Можно ли подать декларацию за три квартала и эти авансовые взносы не уплачивать?…

Когда предприятие — плательщик налога на прибыль, которое находится в стадии ликвидации, должно прекратить уплачивать ежемесячные авансовые взносы по налогу на прибыль?. ..

..

Налог на прибыль | BUXGALTER.UZ

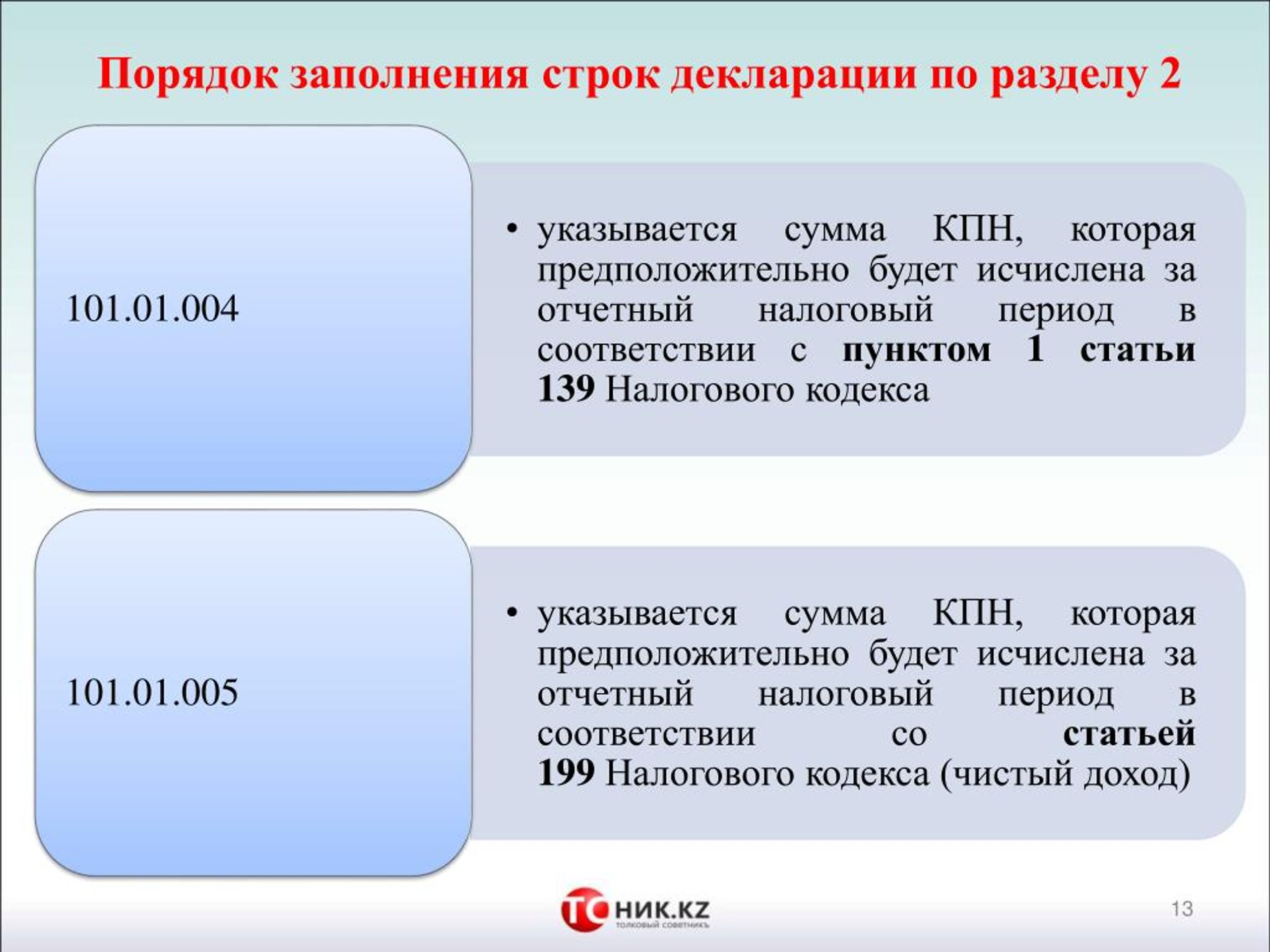

В 2020 году Указ Президента №УП-5978 от 03.04.2020 г. предоставил плательщикам налога на прибыль право уплачивать авансовые платежи по налогу на прибыль исходя из ожидаемой суммы прибыли. С 2021 года эта норма включена в НК .

Какие нюансы учесть в этом вопросе в 2021 году? Buxgalter.uz подготовил для вас подробную инструкцию!

Как платить авансовые платежи

Согласно Налоговому кодексу плательщики налога на прибыль уплачивают авансовые платежи в I квартале исходя из суммы авансовых платежей IV квартала 2020 года. Во II–IV кварталах – исходя из суммы налога, исчисленной по Расчету за предыдущий квартал . При этом сумму авансовых платежей исчисляют налоговые органы.

При этом сумму авансовых платежей исчисляют налоговые органы.

Кроме того, предприятия вправе представить в налоговые органы справку о сумме авансовых платежей до 10 числа первого месяца квартала исходя из ожидаемой суммы прибыли в текущем квартале.

Например, в IV квартале 2020 года предприятие ежемесячно уплачивало авансовые платежи в размере 25 млн сум. Это означает, что и в I квартале оно будет уплачивать их в том же размере.

Если вы ожидаете в текущем квартале изменений, которые могут повлиять на уровень прибыли, можете представить в налоговые органы справку об авансовых платежах на I квартал. Суммы предполагаемой налогооблагаемой прибыли и авансовых платежей могут быть меньше или больше соответствующих показателей предыдущего квартала.

В каком порядке представляется справка

Справка представляется до 10 числа первого месяца квартала , т. е. на:

- I квартал – не позднее 11 января, с учетом того, что 9 января выпадает на выходной день – .

- II квартал – до 10 апреля;

- III квартал – до 10 июля;

- IV квартал – не позднее 11 октября.

Если вы представляете справку, авансовые платежи по результатам предыдущего квартала не исчисляются.

Все ли плательщики налога на прибыль должны представлять справку

Нет, не все.

Во-первых, не все являются плательщиками авансовых платежей. Их уплачивают только те предприятия, чей совокупный доход с учетом корректировок за 2020 год или в течение 2021 года превышает 5 млрд сум. .

Предприятия с объемом совокупного дохода, не превышающим 5 млрд сум., уплачивают налог на прибыль по итогам квартала на основании расчета.

Во-вторых, для плательщиков авансовых платежей по налогу на прибыль представление справки – это право, а не обязанность.

Если вы не представили справку об авансовых платежах, то уплачиваете их по показателям предыдущего квартала. В этом случае ваш ежемесячный авансовый платеж исчисляют налоговые органы.

Сроки уплаты авансовых платежей (по справке или по результатам предыдущего квартала) – не позднее 23 числа каждого месяца.

Внимание

Меры взыскания задолженности не изменились. Если у налогоплательщика есть непогашенная задолженность по авансовым платежам, налоговый орган обязан направить ему требование о погашении не позднее 3 дней после истечения срока уплаты .

Что делать, если плательщик авансовых платежей не представил вовремя справку, при этом объем дохода и налогооблагаемой прибыли сократился

В этом случае вы уплачиваете авансовые платежи по результатам IV квартала 2020 года.

При расчете налога на прибыль за I квартал определится уменьшение налогооблагаемой прибыли. Превышение суммы авансовых платежей над расчетным налогом может быть зачтено в счет будущих платежей по налогу на прибыль или по другим налогам.

Сумма излишне уплаченного налога по заявлению налогоплательщика может быть ему возвращена полностью или частично .

Авансовые платежи во II квартале определяются по результатам I квартала или на основании справки, которая представляется до 10 апреля.

Пример

Уплата налога на прибыль без представления справки

Сумма авансовых платежей в IV квартале 2020 года – 100 млн сум. ежемесячно. Предприятие не представило справку об авансовых платежах на I квартал 2021 года, поэтому уплачивает ежемесячно авансы по 100 млн сум.

Налог на прибыль за I квартал 2021 года – 240 млн сум., оплачено 300 млн сум. (100 х 3).

Переплата по налогу на прибыль 60 млн сум. (300 – 240) зачтена в счет будущих авансовых платежей по этому налогу.

Во II квартале авансовые платежи по налогу на прибыль определяются одним из двух способов:

1) по результатам I квартала. В этом случае они будут равны 80 млн сум. (240 : 3). Авансовый платеж за апрель частично уплачен (в сумме 60 млн сум.). Предприятию нужно оплатить до 23 апреля оставшуюся часть авансового платежа 20 млн сум. (80 – 60) и в последующие месяцы уплачивать по 80 млн сум.;

2) на основании справки об авансовых платежах, представленной до 10 апреля.

Можно ли представить «нулевую» справку об авансовых платежах

Можно, если вы уверены, что налогооблагаемая прибыль за отчетный период будет равна нулю.

Но надо учесть при этом, что налоговые органы имеют полномочия вносить изменения в представляемые справки об авансовых платежах по налогу на прибыль . Поэтому не злоупотребляйте предоставленным вам правом.

Нужно ли платить авансовые платежи в 2021 году, если по итогам 2020 года был убыток

Да, если в 2020 году объем совокупного дохода превысил 5 млрд сум. В этом случае в 2021 году вы будете плательщиком авансовых платежей по налогу на прибыль.

При этом в I квартале вы должны уплачивать авансовые платежи в сумме авансовых платежей, подлежащих уплате в IV квартале 2020 года. Если в IV квартале авансовые платежи были «нулевые», то и в I квартале 2021 года они не уплачиваются.

Начиная со II квартала авансовые платежи уплачиваются либо по результатам предыдущего квартала, либо на основании справки об авансовых платежах.

Внимание

Уменьшить прибыль 2021 года на убыток, полученный в 2020 году, вы сможете только по итогам 2021 года и не более чем на 60% .Напоминаем

Убыток 2020 года можно переносить на будущее в течение не более чем 10 лет .

Убытки, образовавшиеся до 1 января 2020 года:

- уменьшают налоговую базу не более чем на 50%;

- переносятся на будущее в течение не более 5 лет.

Разъяснения экспертов отражают их мнение и создают информационную основу для принятия Вами самостоятельных решений.

Определение авансового платежа

Что такое авансовый платеж?

Авансовый платеж — это тип платежа, который производится с опережением обычного графика, например, оплата товара или услуги до того, как вы их фактически получите. Авансовые платежи иногда требуются продавцами в качестве защиты от неплатежей или для покрытия личных расходов продавца на предоставление услуги или продукта.

Есть много случаев, когда требуются авансовые платежи. Потребители с плохой кредитной историей могут быть обязаны платить компаниям заранее, а страховые компании обычно требуют предоплаты, чтобы распространить покрытие на застрахованную сторону.

Ключевые выводы

- Авансовые платежи производятся до получения товара или услуги.

- Во многих случаях авансовые платежи защищают продавца от неплатежа в случае, если покупатель не придет и не заплатит во время доставки.

- Компании отражают авансовые платежи как активы в своих балансах.

- Сотовый телефон с предоплатой — это пример предоплаты.

Общие сведения об авансовых платежах

Авансовые платежи — это суммы, выплачиваемые до фактического получения товара или услуги.Причитающийся остаток, если таковой имеется, выплачивается после доставки. Эти виды платежей отличаются от отсроченных платежей или просроченных платежей. В этих случаях товары или услуги сначала доставляются, а потом оплачиваются. Например, сотрудник, которому в конце каждого месяца платят за работу в этом месяце, будет получать отсроченный платеж.

Авансовые платежи отражаются как активы на балансе компании. По мере использования эти активы расходуются и отражаются в отчете о прибылях и убытках за период, в котором они возникли.

Авансовые платежи обычно производятся в двух случаях. Они могут быть применены к денежной сумме, предоставленной до согласованного в контракте срока платежа, или они могут потребоваться до получения запрошенных товаров или услуг.

Гарантии авансового платежа

Гарантия авансового платежа служит формой страхования, гарантируя покупателю, что в случае невыполнения продавцом согласованных обязательств в отношении товаров или услуг сумма авансового платежа будет возвращена покупателю.Эта защита позволяет покупателю считать контракт недействительным, если продавец не выполняет его, подтверждая права покупателя на первоначальные уплаченные средства.

Правительства также выплачивают авансовые платежи налогоплательщикам, таким как социальное страхование.

Особенности: авансовые платежи поставщикам

В корпоративном мире компаниям часто приходится вносить авансовые платежи поставщикам, когда их заказы достаточно велики, чтобы обременить производителя. Это особенно актуально, если покупатель решает отказаться от сделки до доставки.

Авансовые платежи могут помочь производителям, у которых нет достаточного капитала для покупки материалов, для выполнения крупного заказа, поскольку они могут использовать часть денег для оплаты продукта, который они будут создавать. Его также можно использовать как гарантию того, что определенная сумма дохода будет получена в результате выполнения крупного заказа. Если от корпорации требуется произвести авансовый платеж, он отражается как предоплата в балансе по методу начисления.

Примеры авансовых платежей

В реальном мире существует множество примеров авансовых платежей.Возьмем, к примеру, мобильные телефоны с предоплатой. Поставщики услуг требуют оплаты услуг сотовой связи, которые будут использоваться клиентом за месяц вперед. Если предоплата не поступит, услуга не будет оказана. То же самое относится к платежам за предстоящую арендную плату или коммунальные услуги до наступления срока их погашения.

Другой пример относится к правомочным налогоплательщикам США, которые получили авансовые платежи через премиальный налоговый кредит (PTC), предлагаемый в рамках Закона о доступном медицинском обслуживании (ACA).Финансовая помощь помогает гражданам, отвечающим требованиям семейного дохода, оплачивать свое медицинское страхование. Причитающиеся налогоплательщику деньги выплачиваются страховой компании до фактического срока погашения кредита.

Американский план спасения, подписанный президентом Байденом 11 марта 2021 года, внес некоторые изменения в налоговый кредит на премию ACA. Все налогоплательщики со страховкой, купленной на Торговой площадке, теперь имеют право на получение этого кредита в 2021 и 2022 годах; ранее заявители не имели права, если их доход превышал 400% федеральной черты бедности.

От потребителей с плохой кредитной историей также могут потребовать предоставить кредиторам авансовые платежи, прежде чем они смогут приобрести товары или услуги.

Доходы по авансовым платежам| Налоговая служба

AAA по сравнению с США, 367 США 687 (1961)

Предоплаченные членские взносы, полученные автоклубом за год вперед, включались в доход налогоплательщика по методу начисления, поскольку они удерживаются на основании права требования без ограничения их распоряжения.

Автомобильный клуб Мичиган vs. Comm. 353 США 180 (1957)

Членские взносы, полученные автомобильным клубом за год вперед, включались в доход за год, полученный налогоплательщиком по методу начисления, поскольку членские взносы удерживались на основании права требования без ограничения их распоряжения.

Comm. по сравнению с Indianapolis Power & Light Co., 110 S. Ct. 589 (1990)

Верховный суд США провел различие между налогообложением возвращаемых депозитов.Суд подтвердил, что авансовые платежи, как правило, подлежат налогообложению, и определил «авансовые платежи» как невозмещаемый платеж. В случае невозвратного платежа получателю «гарантируется», что он может хранить деньги до тех пор, пока получатель выполняет свои собственные обязательства по контракту.

Michaelis Nursery Inc. 69 TCM (1995) (CCH) 2300, T.C. Памятка 1995-143

Единственный вопрос заключается в том, должны ли суммы, полученные Питомником от клиентов в связи с продажей деревьев, признаваться доходом в том году, когда были получены платежи, или в последующие годы, когда деревья были доставлены.Суд постановил, что депозиты, полученные Корпорацией, были авансовыми выплатами дохода, составляющего налогооблагаемый доход, в пользу заявителя при их получении. Корпорация пользовалась «полным господством» над этими платежами, потому что у нее не было обязательств по выплате какой-либо суммы покупателям, если корпорация не выполнила свои обязательства по доставке деревьев.

Oak Industries vs. Comm. 96 ТК 559 (1991)

Считается, что гарантийные депозиты, полученные NST, не включаются в налогооблагаемый доход заявителей, поскольку NST не пользовалась «полным господством» над депозитами, когда они были сделаны.Также см. Buchner vs. Comm. 60 TCM 559 (1991).

Schlude vs. Comm. 372 США 128 (1993)

Предоплата за уроки включалась в доход танцевальной студией на основе начисления в год получения, а не пропорционально в течение периода, в течение которого должны были проводиться уроки. Однако взносы по контракту, не подлежащие оплате в течение года (и не обеспеченные нотами), не подлежали налогообложению в этом году, если уроки еще не были даны.

Как учитывать авансовые платежи клиентов — AccountingTools

Клиент может заранее оплатить поставленные товары или услуги.Возможные причины аванса клиента могут включать:

Плохой кредит . Продавец не желает предоставлять клиенту кредит и поэтому требует предоплаты.

Пользовательский продукт . Товар может быть настроен таким образом, что продавец не сможет продать его кому-либо еще, если покупатель не заплатит, поэтому продавец требует предоплаты.

Кассовая основа . Заказчик может вести учет по кассовому методу и поэтому хочет как можно скорее выплатить денежные средства, чтобы признать расходы и уменьшить свой отчетный доход в текущем налоговом году.

Зарезервированная емкость . Покупатель может вносить предоплату, чтобы зарезервировать производственные мощности продавца или, по крайней мере, предотвратить их использование конкурентом.

По этим или другим причинам продавец может получить авансовый платеж до того, как он сделает что-либо для получения платежа. Когда это происходит, правильный учет должен признать аванс как обязательство до тех пор, пока продавец не выполнит свои обязательства в соответствии с условиями основного договора купли-продажи.Речь идет о двух журнальных записях. Это:

Первоначальная запись . Дебетовать денежный счет и кредитовать авансовый (пассивный) счет клиента.

Признание выручки . Дебетовать счет авансов (обязательств) клиента и кредитовать счет доходов.

Обычно лучше не учитывать аванс клиента с помощью автоматически изменяющейся записи, так как это полностью изменит сумму наличных денег в следующем месяце — и выплаченные наличные по-прежнему остаются на денежном счете.Вместо этого вручную отслеживайте сумму на счете авансов клиентов каждый месяц и вручную переводите суммы в доход по мере доставки товаров или оказания услуг. Это может потребовать использования отдельного шага в процедуре закрытия месяца, чтобы гарантировать, что статус каждого аванса клиента исследуется на регулярной основе.

Аванс покупателя обычно указывается как текущее обязательство в балансе продавца. Однако, если продавец не ожидает признания выручки от базовой сделки продажи в течение одного года, обязательство следует классифицировать как долгосрочное обязательство.

Пример учета аванса клиента

Например, Green Widget Company получает 10 000 долларов от клиента за индивидуализированный фиолетовый виджет. Green Widget записывает квитанцию с дебетованием 10 000 долларов на денежный счет и кредитом 10 000 долларов на авансовый счет клиента. В следующем месяце Грин доставляет настраиваемый виджет и создает новую запись в журнале, которая дебетует счет авансов клиента на сумму 10 000 долларов и кредитует счет доходов на сумму 10 000 долларов.

Сопутствующие курсы

Руководство по бухгалтерскому учету

Как проводить аудит доходов

Признание доходов

Как вести учет авансовых платежей

Максимальное увеличение доходов является ключом к управлению вашим денежным потоком.Чем больше денег вы вкладываете в свой бизнес, тем легче выделять средства на капитальные вложения, вовремя оплачивать счета и поддерживать положительные отношения со своими поставщиками. Проблема в том, что часто может казаться, что средства уходят из вашего бизнеса быстрее, чем вы можете их вернуть.

В некоторых случаях может быть более разумным ввести авансовые платежи для новых клиентов или тех, у кого есть история просроченных платежей. Однако авансовые платежи необходимо учитывать, чтобы сбалансировать ваши бухгалтерские книги и поддерживать гармоничное финансовое положение вашего бизнеса.

Здесь мы рассмотрим, как правильно учитывать авансовые платежи.

Что такое авансовые платежи?

Авансовые платежи — это общий термин для любого дохода, полученного до поставки товаров или услуг и получения оплаты компанией. Авансовый платеж часто используется как форма страхования для снижения рисков, связанных с неуплатой. Некоторые компании принимают оплату исключительно заранее, а другие резервируют ее на случай особых обстоятельств.

Сюда могут входить:

Когда у клиента плохая кредитная история, и он обязан предоставить ему кредит.

Когда емкость для продукта зарезервирована или ограничена.

Когда продукт изготавливается на заказ для клиента и не может быть перепродан.

Клиенты, которые используют кассовый метод учета, а не метод начисления, также будут полагаться на авансовый платеж, чтобы они могли списать свои расходы как можно скорее.

Примеры авансовых платежей

Мы часто сталкиваемся с авансовыми платежами в повседневной жизни, а также в нашей деловой деятельности.Авансовые платежи могут включать:

Оплата подписки на журнал / услуги потоковой передачи в течение всего года, а не помесячная оплата.

Выплата ежемесячных взносов вашей страховой компании в обмен на их защиту позже.

Внесение авансового платежа привлеченной на аутсорсинг команде креативного маркетинга или веб-дизайнеров за работу, которая будет выполнена позже.

Выплата гонорара вашему адвокату.

Как учитывать авансовые платежи

Если ваша компания получает доход заранее, важно обеспечить его надлежащий учет.Метод учета по методу начисления требует, чтобы доходы, полученные до того, как они были заработаны (от поставляемого продукта или оказываемой услуги), отражаются как обязательства. Если авансовые платежи получены в течение года (как это обычно бывает), их необходимо указать в качестве текущих обязательств.

Всякий раз, когда производится авансовый платеж, бухгалтерская проводка выражается как дебет денежных средств актива на полученную сумму. Также необходимо сделать кредит на счет пассивов — что-то вроде авансовых платежей, незаработанной выручки или авансов клиентам.

После того, как полная сумма авансового платежа заработана, счет обязательств должен быть дебетован на полученную сумму, кредитуя счет доходов через корректирующую запись.

Почему важен учет авансовых платежей

Авансовые платежи отлично подходят для увеличения доходов и обеспечения того, чтобы затраты на доставку продукта или услуги не сильно сказывались на вашей прибыли. Чем больше будет получено авансовых платежей, тем большее расстояние вы сможете сохранить между своей верхней и нижней строкой.Однако авансовые платежи, если их не учитывать должным образом, могут стать вам опорой. Они могут дать неверный отчет о финансах вашей компании и бросить на них розовый оттенок. Вот почему так важно проявлять инициативу в их правильном учете.

Мы можем помочь

Если вы хотите узнать больше об авансовых платежах, правильном способе их учета или любых других аспектах финансов вашего бизнеса, свяжитесь с нашими финансовыми экспертами. Узнайте, как GoCardless может помочь вам со специальными или регулярными платежами.

GoCardless используется более чем 55 000 компаний по всему миру. Узнайте больше о том, как вы можете улучшить обработку платежей в своем бизнесе уже сегодня.

Узнать больше Зарегистрироваться

Налогоплательщикам будет разрешено рассчитывать и уплачивать авансовые платежи по налогу на прибыль на основе фактической прибыли в 2020 году

В соответствии с мерами, предусмотренными Федеральным законом от 22 апреля 2020 года «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» 1 , который был принят в целях поддержки бизнеса в период коронавирусного кризиса, налогоплательщики, которые платят ежемесячно Авансовые платежи по налогу на прибыль в отчетных периодах 2020 года позволят перейти на уплату ежемесячных авансовых платежей исходя из фактической прибыли до конца налогового периода 2020 года 2 .

Закон устанавливает следующие условия применения данного механизма в 2020 году:

- изменение порядка исчисления авансовых налоговых платежей должно быть отражено в учетной политике предприятия

- налогоплательщик должен уведомить свой местный налоговый орган (или налоговый орган, в котором он зарегистрирован в качестве крупного налогоплательщика, если применимо) об изменении не позднее 20 -го числа последнего месяца отчетного периода, начиная с которого он намеревается начать вносить ежемесячные авансовые платежи исходя из фактической прибыли

- при переходе на выплату ежемесячных авансовых платежей по фактической прибыли, начиная с отчетного периода, состоящего из первых четырех месяцев года, налогоплательщик должен уведомить об этом налоговый орган не позднее 8 мая 2020 года.

Закон вступает в силу со дня его официального опубликования, а указанное выше изменение вступает в силу с 1 января 2020 года.

Таким образом, Закон позволяет налогоплательщикам, которые производят ежемесячные авансовые платежи в течение отчетных периодов в 2020 налоговом году, переходить к осуществлению этих платежей на основе фактической прибыли до конца 2020 года, подав уведомление о своем намерении сделать это.

Правовые последствия

Меры, предусмотренные Законом, должны способствовать снижению налоговой нагрузки в 2020 году для налогоплательщиков, осуществляющих авансовые платежи по налогу на прибыль.

Однако остается неопределенность по следующим вопросам.

В связи с объявлением чрезвычайного праздника Указом Президента № 239 от 2 апреля 2020 года «О мерах по охране здоровья населения на территории Российской Федерации в связи с распространением новой коронавирусной инфекции (COVID-19)», который длится до 30 апреля 2020 года, а государственные праздники и выходные приходятся на период с 1 по 5 мая 2020 года 3 , не совсем понятно, как налогоплательщики смогут подготовить соответствующее уведомление, подать его в налоговый орган и внести изменения к своей учетной политике в период с 6 по 8 мая 2020 года.

Кроме того, в Законе не уточняется, должны ли изменения учетной политики и / или пересмотренная версия учетной политики подаваться вместе с уведомлением в качестве условия получения разрешения на расчет авансовых платежей на основе фактической прибыли.

Наконец, Закон не указывает, как эта мера поддержки связана с предоставлением шестимесячной отсрочки по налогам (кроме налога на добавленную стоимость, налога на профессиональный доход и налогов, подлежащих уплате в качестве налогового агента) и авансовых платежей, подлежащих уплате за март. а также первый квартал 2020 года и четырехмесячную отсрочку с апреля по июнь, второй квартал и первые шесть месяцев 2020 года в соответствии с Постановлением Правительства №От 2 апреля 2020 года № 409 «О мерах по обеспечению устойчивого развития экономики».

Чем мы можем помочь

- Руководство по применению нового правила, разрешающего переход к уплате авансовых платежей по налогу на прибыль на основе фактической прибыли в 2020 году

- Помощь в анализе права на переход на выплату авансовых платежей на основе фактической прибыли в 2020 году и сопровождение процесса перехода

- Содействие в подготовке изменений в учетной политике и уведомления в налоговый орган об уплате авансовых платежей по фактической прибыли в 2020 году

- Сопровождение при проведении налоговых проверок и других мероприятий налогового контроля

- Содействие в административном и судебном обжаловании результатов налоговых проверок и иных мер налогового контроля

- Содействие в подготовке ответов на требования и соответствующих заявлений (ходатайств) о переносе сроков, а также о взаимодействии с налоговыми органами в процессе обжалования результатов налоговых проверок

Авторы:

Юлия Тимонина

Анна Иванова

Игорь Ямпольский

авансовых платежей Medicare — предполагаемый доход в 2020 году?

Как сообщалось в блоге HMA ранее в этом году, некоторые клиенты HMA получали платежи по Программе расширенных и ускоренных платежей Medicare.(НАЖМИТЕ ЗДЕСЬ)

Согласно первоначальным условиям этого Advance , в конце 120-дневного периода начнется процесс возмещения, и каждая претензия, представленная поставщиком или поставщиком, будет компенсирована новыми претензиями для погашения ускоренная / предоплата. Сроки процесса возврата были в конечном итоге изменены, в результате чего срок выплаты кредита APP был увеличен до 29 месяцев. В течение 29-месячного периода не будет производиться зачет требований в течение первых 12 месяцев, компенсация платежей в размере 25% в течение следующих 11 месяцев и компенсация в размере 50% в течение последних шести месяцев.Таким образом, клиенты HMA и другие лица, получившие этот аванс, получат на МЕНЬШЕ дохода от Medicare в 2021 и 2022 годах, чем они могли бы получить, если бы им не заплатили эти деньги заранее. Законодательство также снизило процентную ставку, применяемую к любым средствам, непогашенным после первоначального 29-месячного периода, до 4% (НАЖМИТЕ ЗДЕСЬ)

До недавнего времени эти деньги считались «займами или авансами» группам врачей, которые их получали. Однако недавнее руководство многочисленных бухгалтеров, представляющих клиентскую практику HMA, изменило этот совет, заявив, что эти деньги должны быть включены в выручку практики за 2020 год.По словам одного из бухгалтеров:

На данный момент без каких-либо дополнительных рекомендаций , похоже, это аванс выручки, который будет облагаться налогом в том году, в котором он был получен. Прецедентное право требует, чтобы авансы с доходов включались в доход, когда «право налогоплательщика удерживать деньги зависит исключительно от соблюдения налогоплательщиком своих договорных обязательств». Таким образом, пока группа врачей выполнила свои договорные обязательства по предоставлению услуг, она имеет право удерживать платежи, и, следовательно, деньги, полученные для плательщиков налога на кассовой основе, включены.Это ускорение роста доходов в 2020 году.

Таким образом, на сегодняшний день и до тех пор, пока мы не получим другие указания, этот «Аванс / заем» Medicare будет реклассифицирован в Доходы Medicare и должен быть рассмотрен в течение года. конец налогового планирования.

Как записать авансовый платеж

Авансовый платеж — это выплата части платежа продавцу до начала работы. Это стало нормой для крупных проектов.

Малые предприятия заслуживают равных возможностей на работе.Но у них может не быть финансовой поддержки для реализации крупных проектов. И здесь вступает в силу предоплата. Его можно использовать для покрытия первоначальных затрат на поставку.

Некоторые крупные корпорации и правительственные организации вносят авансовые платежи. Это делается для того, чтобы новые подрядчики могли заявить о своих правах в отрасли и гарантировать производительность.

Авансовые платежи обычно необходимы для того, чтобы у кандидата были под рукой средства для приобретения материалов и оплаты труда своего персонала.

Проблемы, возникающие с предоплатой, часто возникают из-за нецелевого использования средств. Требуются дисциплина и хорошее планирование, чтобы убедиться, что вы применяете передовые методы авансовых платежей.

Почему следует запрашивать предоплатуКрупный проект, осуществляемый небольшими компаниями, потребует предоплаты, чтобы обеспечить завершение работ в сжатые сроки. Всегда полезно указывать, что вам нужен авансовый платеж в ваше коммерческое предложение.Если компания, разместившая запрос цен, не желает вносить предоплату, она не будет рассматривать вас с самого начала.

Вам необходимо иметь под рукой подробный список всех материалов, необходимых для выполнения проекта. У вас уже будет структура ценообразования, которую вы использовали для цитирования работы. Сейчас самое подходящее время, чтобы посмотреть, сможете ли вы улучшить эти цены у своих поставщиков, поскольку у вас есть заказ.

Заказ — всегда отличный козырь.

Купите все материалы перед тем, как начать проект. У тебя есть на это деньги. Нет ничего хуже, чем выполнить часть работы, а затем получить нехватку материала. Помните, что они не будут платить вам до завершения, поэтому чем быстрее и эффективнее вы это сделаете, тем лучше.

Персонал, который вы наняли для проекта, жизненно важен для успеха проекта. Вы предоставили ценовое предложение, основанное на количестве сотрудников, которые вам понадобятся для выполнения работы, и по разумной цене.

Не сокращайте штат сотрудников ради экономии. В конечном итоге это может стоить вам успеха проекта и перспектив любых будущих проектов.

Сколько просить?Сумма, которую вы запрашиваете, будет полностью зависеть от

- процент затрат, связанных с выкупом материалов

- общая стоимость оплаты труда вашего персонала.

Большинство компаний понимают, что без денег для выполнения работы нельзя ожидать, что работа будет выполняться гладко.

Авансовый платеж никогда не должен включать в себя какую-либо прибыль. Деньги просто позволяют вам завершить работу и иметь все доступные для нее материалы.

Что следует учитывать при предоставлении аванса вашему поставщикуВсегда есть определенный риск, когда вы решаете предоставить своему поставщику авансовый платеж. Риск 50/50, когда проект может работать без сучка и задоринки, или продавец может уйти в горы с вашими деньгами, оставив проект незавершенным.

Следует принять во внимание некоторые моменты, делая аванс своему продавцу. Это убережет вас от потенциальных рисков и опасностей.

1. РепутацияРепутация вашего продавца должна быть решающим фактором при подготовке к предоставлению аванса. Лучше всего провести небольшое исследование и узнать, как они преуспели в других проектах.

Нет смысла передавать деньги участнику, предложившему самую низкую цену, если ему так и не удается завершить проект.

2. Есть ли лучшее предложение от более известной компании?Этот продавец мог предложить лучшую цену. Но есть ли другой поставщик, который, возможно, был немного выше, но не требовал риска уплаты аванса? Это следует тщательно рассмотреть и обсудить возможные последствия риска. Помните, что вам следует избегать цен, которые оказались ниже нормы.

3. ЭкспертизаПрежде чем передавать деньги, убедитесь, что у продавца есть опыт для выполнения работы по заявленной цене.Есть ли у них квалифицированный персонал?

Ваш поставщик должен честно рассказывать о своих возможностях. Он должен иметь возможность управлять авансовым платежом, чтобы выполнить работу наиболее эффективным способом.

Порядок учета авансового платежаЕсли вам посчастливилось получить предоплату от покупателя, вам необходимо правильно отчитаться о деньгах, иначе вы заплатите за них позже.

Многое уходит на категоризацию ваших расходов для четкого управления счетом.Узнать больше о расходах в бизнесе

Бухгалтерские записи необходимо тщательно контролировать, чтобы предотвратить проблемы в будущем.

КвалификацияПредоплата должна быть уточнена. Авансовый платеж рассматривается как полученный доход, если платеж относится к товарам или услугам, которые были предоставлены частично или полностью, но еще не были выставлены в счет.

Однако предоплата будет считаться незаработанной выручкой, если товары или услуги будут доставлены, а затем выставлен счет-фактура на более позднем этапе.Покупатель в этом случае еще не получил от продавца никаких выплат за уплаченные деньги.

Создание специальной записи журнала для авансовых платежей любого видаПолученный вами аванс не является доходом. Вы еще не предоставили клиенту какую-либо услугу или продукт, и он не получил никакой выгоды. Этот платеж является обязательством вашей компании. Клиент заплатил за что-то, а вы все еще должны ему.

Авансовые платежи должны относиться к конкретному счету клиентаЕсли у вас еще нет учетной записи клиента у поставщика, откройте ее! Детали аванса также должны быть введены против этого клиента и должны быть оставлены открытыми для дальнейшего ввода.Как только заказы и счета размещены, они могут быть компенсированы этим авансовым платежом.

Вести бухгалтерский учет по сумме платежаПлатеж должен отражаться в различных областях вашего бухгалтерского учета. Это повлияет на денежный счет и счет клиента. Однако будет наоборот. С денежного счета будет снята сумма, и это увеличит ваши расходы. На счет клиента должна быть зачислена такая же сумма.Это, в свою очередь, снизит ваши расходы, но увеличит ваши бухгалтерские записи по обязательствам и собственному капиталу.

Выставление счетовПри успешном завершении работ высылаем заказчику счет-фактуру. Убедитесь, что условия оплаты вашего счета четко указаны. В счете-фактуре должен быть отражен уже оплаченный аванс и должна быть указана сумма, которая еще не выплачена. Деньги теперь будут признаны выручкой.

Запишите транзакциюОбязательно отнесите правильную сумму к правильным счетам в своих бухгалтерских записях.

Опубликовать авансПроведите аванс в отчете о прибылях и убытках или балансе. Способ его разнесения будет зависеть от того, является ли это заработанный доход (часть заказа была выполнена, но счет еще не выставлен) или незаработанный доход (заказ будет выполнен и выставлен счет на более позднем этапе).

Незаработанная сумма будет отражать обязательства перед компанией. Другими словами, вы все равно должны клиенту за предоставленные деньги.

Завершение транзакции после выставления счета за работуРазместите счет в соответствующем месте.Это переместит незаработанную сумму из баланса, так как теперь ее можно напрямую связать с номером счета-фактуры, присвоенным клиентскому счету. Если сумма отражается в отчете о прибылях и убытках как заработанный доход, теперь ее можно перенести в счет-фактуру.

Ведение документации и бумажный след являются обязательными элементами надлежащей деловой практики. Храните записи обо всех платежах вашего клиента. Храните бумажные копии в файле не менее года, а цифровые файлы — не менее семи.Предоплата — довольно сложный процесс. Если вы не уделите внимание правильному распределению сумм, вы можете оказаться в беде, когда налоговый год подходит к концу.

Если вы запросили аванс, будьте готовы предпринять необходимые шаги, чтобы использовать его на благо проекта, и правильно введите его в свои бухгалтерские файлы, чтобы всегда быть впереди всех.

Учет ваших расходов может быть намного проще с таким программным обеспечением, как ProfitBooks. Мы рекомендуем вам попробовать это сегодня бесплатно.

.