Формулы показателей рентабельности | Бизнес в России с нуля!

Рентабельность

Иногда нужно оценить экономическую эффективность. Вид данной оценки называется рентабельностью.

Рентабельность необходима каждому предприятию, так как именно она помогает удостовериться в том, что все ресурсы используются по максимуму и закупка новой продукции не несет убытки для организации, а помогает усиливать его экономику и увеличивать производство.

Теоретические основы понятия рентабельности организации

Если рассматривать рентабельность в общем смысле, то можно сказать о ней лишь то, что данное и измерение позволяет устанавливать прибыль предприятия и его убытки.

То есть в зависимости от коэффициента рентабельности можно определить, насколько хорошо работает организация. Например, рентабельное производство не несет убытков. Нерентабельное же наоборот – не приносит прибыли.

Так что если вы собираетесь открывать свою фирму или же уже имеете свой бизнес, озаботьтесь вопросом рентабельности, так как учет данного нюанса поможет существенно сократить убытки и сделать ваше дело более прибыльным.

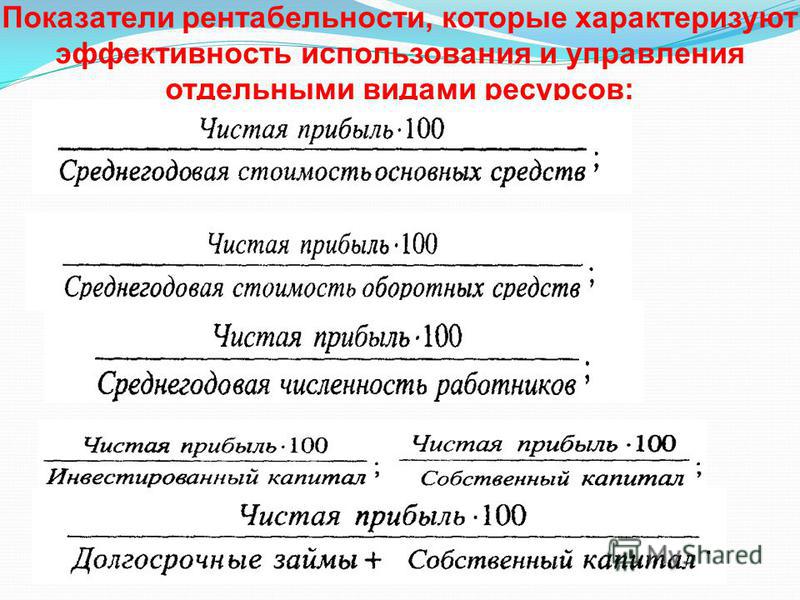

Показатели рентабельности

Рентабельность бывает разной. Она может оценивать не только все предприятие, но и отдельные его аспекты, такие как персонал, его средства, продукцию и т. д.

Так что нерентабельное производство в одной сфере может компенсироваться рентабельностью с другой стороны и в итоге приходить к равновесию.

Коэффициент общей рентабельности

Для начала, если вас заинтересовала рентабельность вашего производства, лучше всего отследить его обую рентабельность, так как это сразу позволит определить, насколько прибыльной является данная организация.

Общая рентабельность – самый распространенный коэффициент и его значением интересуется каждый владелец собственного предприятия.

Вычислить такой коэффициент довольно просто, нужно лишь поделить всю прибыль или же убыток без налогообложений (ПР) на выручку (В), умноженную на 100%.

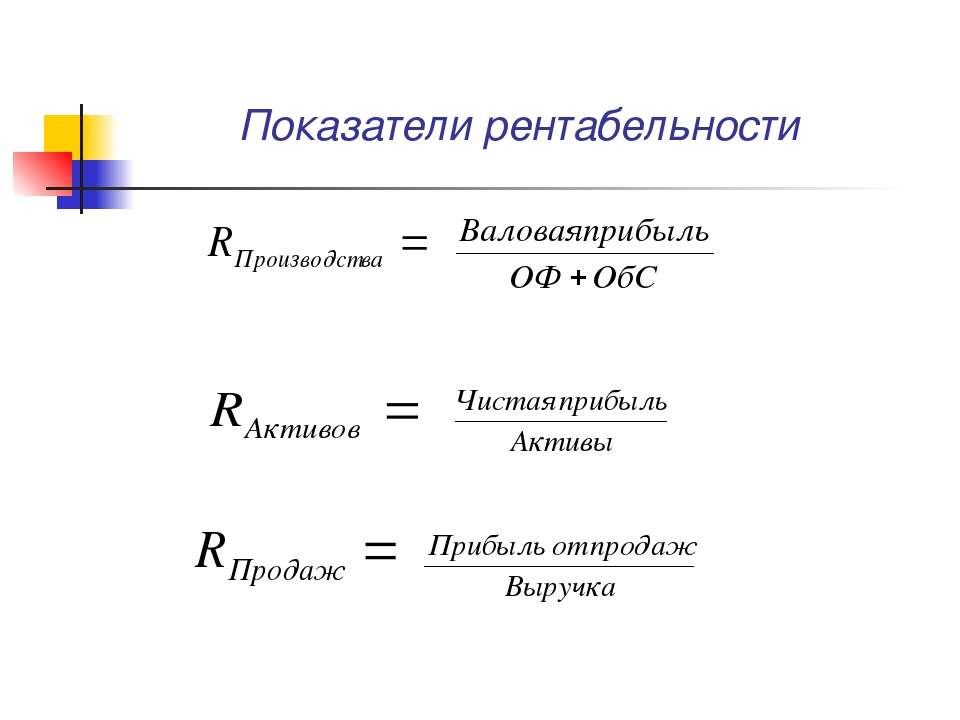

Рентабельность реализованной продукции

После общей рентабельности переходя к рентабельности проданной продукции. Это помогает более точно определить будущее направление организации.

Это помогает более точно определить будущее направление организации.

Такую рентабельность можно вычислить поделив прибыль или убыток от продаж (А) на выручку (В) умноженную на 100%.

Этот показатель необязательно рассчитывать в целом, можно посчитать и для каждой реализуемой продукции, чтобы получить более точный коэффициент.

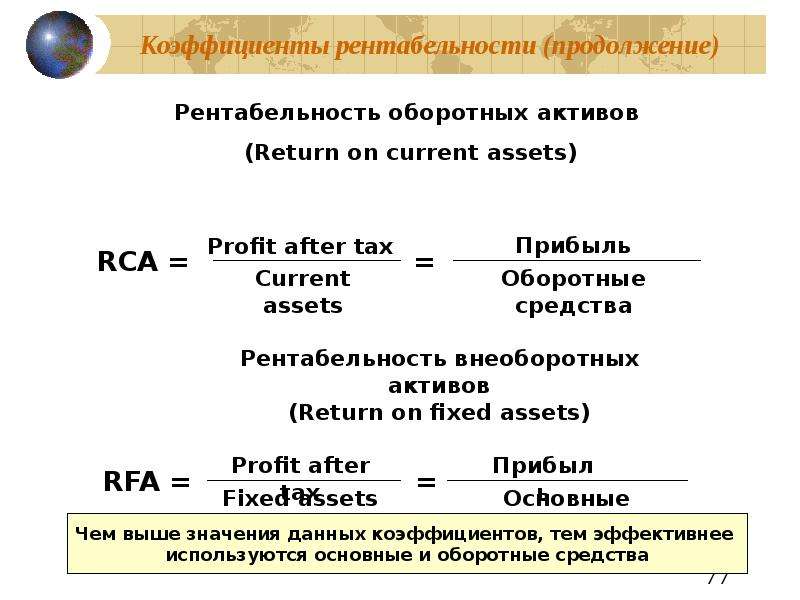

Рентабельность основных средств

Для того чтобы определить насколько нужны вложения в ту или иную сферу для продвижения вашей организации достаточно вычислить рентабельность всех средств, вливаемых в них.

Для этого достаточно поделить прибыли или убыток (А) на капитал (Коп), умноженный на 100%. Также есть вторая разновидность формулы, она уже выглядит как деленая валовая прибыль на капитал, умноженный на 100%.

Формула выбирается не рандомно, а в зависимости от цели вычисления и анализа рентабельности. Также существуют и другие разновидности подсчета рентабельности активов, которые могут осуществить бухгалтеры предприятия.

Рентабельность персонала

Оценивать экономическую устойчивость организации, можно и обратив внимание на персонал. Рентабельность персонала позволит оценить, насколько хорошо используются трудовые вложения компании и нужно ли в них что-то изменять.

Рентабельность персонала позволит оценить, насколько хорошо используются трудовые вложения компании и нужно ли в них что-то изменять.

Посчитать данную рентабельность можно по специальной формуле, поделив общую прибыль фирмы (Общ) на среднюю численность всего задействованного персонала (Кол).

Такая рентабельность позволит определить не только экономическое состояние организации, но и возможность вливания дополнительных активов на ее развитие, что может быть весьма полезно.

Коэффициент базовой прибыльности активов

Активы предприятия всегда нужны, однако, следует заметить, что вливание средств в них стоит регулировать правильно, следовательно стоит подсчитывать рентабельность активов вместе с общей рентабельностью предприятия.

Данный коэффициент можно вычислить по формуле, выражающей отношение прибыли (ПР) к величине всех вместе взятых активов организации (Акт).

Рентабельность активов (ROA)

Рентабельность базовой прибыльности активов отличается от рентабельности обычных активов, так что для того, чтобы более точно оценивать экономическую устойчивость своего предприятия, стоит обратить внимание и на этот коэффициент, который можно вычислить поделив чистую прибыль на среднюю сумму активов помноженных на 100%.

Рентабельность собственного капитала (ROE)

Данная рентабельность вычисляется при отношении чистой прибыли (ЧПР) к собственному капиталу (СК), помноженному на 100%.

Рентабельность инвестированного, перманентного капитала (ROIC)

Этот коэффициент вычисляется по простой формуле, как и все остальные коэффициенты, относящиеся к рентабельности, достаточно вычислить отношение операционной прибыли (с вычетом налогов) (ОПП) к среднему капиталу за весь год (СРК).

Рентабельность задействованного капитала (собственный капитал + долгосрочные займы) (ROCE)

Данную рентабельность так же называют прибылью на инвестированный капитал, посчитать которую можно вычислив отношение прибыли (без учета процентов и налогов) (ПР) к задействованному капиталу (КОП).

Рентабельность суммарных активов (ROTA)

Рентабельность суммарных активов позволяет учесть, насколько экономически выгодны все активы.

Вычисляется такая рентабельность по формуле, характеризующей отношение прибыли (с вычетом налогов и процентов) (ПР) к активам предприятия (АП).

Рентабельность активов бизнеса (ROBA)

Это коэффициент рентабельности вычисляется отношением операционной прибыли (ОП) к сумме основных средств (СУМ) и требований к оборотному капиталу (ОБК).

ROBA = ОП/(СУМ+ОБК)

Рентабельность чистых активов (RONA)

Формула, характеризующая рентабельность чистых активов выражается как отношение чистой прибыли отчетного периода (ЧП) к сумме основных средств (ОС) и чистого оборотного капитала (ЧОК).

RONA = ЧП/(ОС+ЧОК)

Рентабельность производства

Для того чтобы вычислить рентабельность производства, достаточно поделить балансовую прибыль (БП) на сумму среднегодовой стоимости основных фондов (СФ) с величиной оборотных средств (ОС).

Рентабельность наценки

Данная формула выглядит как отношение разности продажной цены компании (ПЦ) и себестоимости продукции (СП) к себестоимости продукции (СП).

Рентабельность подрядных услуг

Вычисляется данное значение с помощью отношения между разницей затрат предоставленных подрядчиком работ (ПЗ) и затрат в случае их отсутствия (ОЗ) к случаю выполнения предложенных услуг (У).

Коэффициенты рентабельности

Итак, если вы решили определить финансовые показатели вашей компании, то коэффициент рентабельности будет отличной возможностью выполнить это точно и качественно.

А благодаря тому, что можно использовать не только общий коэффициент рентабельности, но и вычислять по определенным аспектам, выполнение экономического плана можно сделать максимально эффективным.

Пример расчета рентабельности предприятия

Расчет рентабельности – несложное занятие, однако подходить к этому следует со всей серьезностью, потому приведем достоверный пример расчета, к примеру, внеоборотных активов.

Бухгалтерский учет содержит в себе все внеоборотные активы, которые можно при необходимости там посмотреть. Нам же нужно взять сумму начальных и конечных внеоборотных активов, а затем поделить их на два.

А для получения конечной рентабельности нужно вычислить отношение прибыли от реализации к полученному результату и умножить все это на 100%.

Анализ рентабельности предприятия

Рентабельность предприятия нужно вычислять регулярно для того, чтобы быть полностью уверенным в экономической эффективности самой организации и в том, что она постоянно приносит прибыль, а не убытки.

Для анализа рентабельности достаточно применить общеустановленную формулу: отношение балансовой прибыли к сумме среднего значения стоимости внеоборотных активов со средним значением стоимости оборотных активов. Все показания должны быть сняты в период отчетности.

Анализ рентабельности на примере

Если вы не уверены в том, сможете ли самостоятельно рассчитать рентабельность своего предприятия, всегда можно использовать для этого профессионала.

Он сможет рассказать вам общую концепцию рентабельности и нерентабельности организации, а также достоверно показать это на примере, чтобы в следующий раз вы смогли выполнить данную операцию самостоятельно.

Однако следует заметить, что данную операцию должен быть в состоянии проделывать каждый бухгалтер.

И если вы понимаете, что ваш работник не разбирается в данной сфере и не может предоставить вам значения рентабельности вашего предприятия, скорее всего, вам нужно искать более квалифицированного специалиста, который сможет выполнить данную задачу самостоятельно.

индекс, коэффициент и формула расчета

Стадия организации и запуска инвестиционного проекта является наиболее проблематичным этапом, по крайней мере, так утверждает большинство начинающих инвесторов. Если брать за пример практическую ситуацию, то возникновение трудностей может быть и после старта. Пожалуй, одним из самых важных вопросов, интересующих предпринимателей, заключается в правильной оценке уровня прибыльности инвестиционного процесса.

К сожалению, довольно сложно оценить значение экономической деятельности, используя прямые количественные параметры. Кроме того, многих инвесторов может интересовать, что характеризует доходность. На это можно сказать, что прибыль является показателем реального заработка за конкретный период времени, полученный в результате реализации разработанного инвестиционного проекта.

Так как прямые экономические показатели не могут точно охарактеризовать эффективность ведения финансовой деятельности, то для этого предусмотрен коэффициент рентабельности. Он способен определить экономическую производительность и успешность реализации выбранного проекта. В условиях жесточайшей конкуренции на мировом рынке это значение является основным фактором, который может установить хороший результат или поражение от действий предприятия.

Основное понятие и формула рентабельности инвестиций

Даже начинающий предприниматель знает, что цель инвестиций заключается в поиске эффективной ячейки для размещения, которая впоследствии принесла бы значительную прибыль. Именно коэффициент рентабельности является главным параметром, который характеризует уровень продуктивности капиталовложений. Из этого следует, что эффективность инвестиций представляет собой финансовый показатель, который дает возможность установить прибыльность или убыточность осуществленного инвестирования.

Именно коэффициент рентабельности является главным параметром, который характеризует уровень продуктивности капиталовложений. Из этого следует, что эффективность инвестиций представляет собой финансовый показатель, который дает возможность установить прибыльность или убыточность осуществленного инвестирования.

Многие профессионалы для определения прибыльности вложений используют другое определение, которое звучит так: какие необходимо потерпеть убытки для получения желаемой прибыли. Для составления формулы расчета существуют определенные сокращения – коэффициент инвестиционной рентабельности отражается как ROI. Данная аббревиатура довольно часто встречается в различных графиках и расчетах аналитиков. Вычисление доходности инвестиций в математическом понимании выглядит так:

Для новичков будет интересно узнать, что в финансовой практике выгодность капитальных вложений является актуальным понятием. Для установления рассматриваемого показателя применяются такие значения как эффективность и прибыльность инвестиционного проекта. С помощью анализа можно решить ряд вопросов, а именно:

С помощью анализа можно решить ряд вопросов, а именно:

- принять или отклонить конкретную стратегию, используя за базу полученные при расчете показания уровня рентабельности;

- сравнить несколько проектов между собой и выбрать из них наиболее эффективный;

- установить количественный показатель прибыли, который доступен для инвестора с единицы капитальных вложений.

Какие существуют методы анализа значений

В инвестиционной деятельности выделяют две важные группы способов анализа рентабельности капиталовложений. В их основе лежат следующие приемы:- методы, построенные на дисконтированных расчетах;

- методы, проводимые за счет учетной оценки денежных вкладов.

Дисконтные способы анализа показателей рентабельности включают в себя техники расчета индекса инвестиционной эффективности, а также вычисления, предназначенные для определения внутренних нормативов рентабельности капиталовложений. Чтобы с максимальной точностью оценить все методы необходимо подробнее изучить каждый из них. Многих может интересовать вопрос, что демонстрирует индекс рентабельности, на это существует простой ответ: он отражает степень возмещения расходов проекта получаемой прибылью.

Если на практике показатель расчета выше или равен «1», то инвестиционный проект является целесообразным и может быть утвержден. При возникновении противоположной ситуации стратегия отклоняется без колебаний. Установить индекс рентабельности инвестиций, можно проведя расчет по следующей формуле:Специалисты советуют при выборе альтернативного проекта применять данную формулу вычисления. Она поможет максимально удобно определить продуктивность инвестиционного процесса на начальной стадии.

Рассматривая внутреннюю норму рентабельности капиталовложений, стоит отметить, что она характеризует собой ставку, при которой дисконтированная сумма денежных вливаний за определенный период будет равна «0». Для наглядности предлагается рассмотреть формулу для расчета:

IRR = r, когда ЧДД = 0, где:

- r – общая стоимость активов инвестиционного проекта.

Этот показатель способен продемонстрировать предельно дозволенный уровень расходов, который дает возможность сохранить целесообразность капиталовложений. Из этого следует, что проект будет утвержден при коэффициенте большему или эквивалентному стоимости капитала. Кроме того, инвестор должен учесть, что отклонение плана возможно в случае получения показателя ниже цены собственности.

Если рассматривать метод простого анализа или еще его называют способом расчета учетной нормы рентабельности, то можно установить среднегодовой доход от реализации инвестиционного плана. Новички в сфере инвестирования должны учитывать, что такой вариант вычисления прибыльности может использоваться для вложений краткосрочного характера. Это обуславливается тем, что данный метод не учитывает временные изменения, а также при получении прибыли, она рассматривается как чистый доход.

Особенность метода учетной оценки капиталовложений заключается в простоте его реализации и отсутствии необходимости применения дисконтирования. Для вычисления статистическим способом можно воспользоваться следующей формулой:Эксперты рекомендуют применять калькуляцию коэффициента ARR лишь при оценке краткосрочных сделок. Кроме того, очень важно использовать значения бухгалтерского баланса. Чтобы рассчитывать на высокую прибыль от капиталовложения и определить предельно точный размер возможного дохода следует применять не только метод статистических вычислений, но и прибегнуть к дисконтированному способу.

Оптимальные показатели рентабельности инвестиций

Помимо расчетных значений в финансовой практике существуют нормативные показатели, которые являются основой вычислений. Используя ее, можно сделать выводы по полученным результатам анализа. Следовательно, с помощью регламентированных параметров можно проверить соответствуют полученные индексы и коэффициенты рентабельности инвестиций предписанным нормам.

Чтобы наглядно освоить полученную информацию можно воспользоваться простым примером. Для этого предлагается ознакомиться с основными нормативными показаниями прибыльности капиталовложений, используя данные различных отраслей:

- строительная сфера – более 0,22;

- торговля и коммерческая деятельность – 0,25;

- сельскохозяйственная область – более 0,12;

- промышленное производство и иностранные инвестиции – не менее 0,16.

Оптимальные значения для статистических методов, которым свойственно использование данных бухгалтерского баланса, без учета дисконтирования и временных параметров денежных вливаний будут выглядеть следующим образом:

- торговые предприятия – не более 0,07;

- промышленные предприятия – не более 0,16.

Если при расчете коэффициента эффективности его результат составил менее 0 вне зависимости от отрасли инвестирования, тогда такой показатель будет носить неудовлетворительный характер. Также часто случаются моменты, когда значения не дотягиваются до нормативов. В этом случае рекомендуется увеличить рентабельность продаж или усилить обороты активов, что поможет исправить ситуацию и достичь необходимых результатов.

Оценка коэффициента ROI на примере

Благодаря индексу рентабельности капитальных вложений инвестор может оценить целесообразность инвестирования в конкретный проект. Если при расчете его показатель остановился на отметке более «1», то такой инвестиционный план имеет право на жизнь и к тому же отличается хорошей прибыльностью.

Неоднозначной можно назвать ситуацию, когда индекс эффективности инвестиций равен единицы. В этом случае необходимо провести дополнительный анализ значений. Также существует момент, когда при вычислении индекса его результат получился ниже единицы. Это сигнализирует об убыточности инвестиционного проекта, поэтому не стоит обращать на него внимания и в особенности вкладывать в него денежные средства.

По мнению специалистов, оценка рентабельности капиталовложений является только внешне простой и непринужденной. Однако вся сложность процесса заключается в уклончивости реальной дисконтированной ставки на протяжении всего периода развития проекта. Причиной этому являются неблагоприятные и переменные условия, которые оказывают воздействие на расчеты и не поддаются анализу.Если рассматривать на примере, то можно взять ситуацию, возникшую примерно 5 лет назад. Ни один серьезный инвестор не мог предположить, что европейские страны в отношении Российской Федерации введут целый перечень экономический секторальных санкций. Следовательно, при вложении свободных активов в различные инвестиционные проекты они не учитывали возможность появления такого рода рисков. В результате сложившейся ситуации дисконтированная ставка претерпела сильных изменений.

В финансовой сфере принято считать, что чем длительней срок инвестиционного проекта, тем выше предполагаемые риски от непрогнозируемых факторов. Из этого следует, что эффективность инвестиций может приобрести неправильное значение. Учитывая вышеизложенный пример, предприниматель должен всегда проводить прогноз инвестиционных проектов по множеству критериев.

Для чего нужен расчет рентабельности капитальных вложений

Инвестор должен понимать, что расчет рентабельности инвестиций проводится на всех этапах реализации проекта. Особое значение имеют данные, полученные на стадии выбора, сопоставления и реализации инвестиционного процесса. Также вычисление коэффициента прибыльности обязательно осуществляется на завершающем этапе. Это поможет инвестору узнать заблаговременно размер будущего дохода. Многие участники сферы капиталовложений часто интересуются, зачем проводить калькуляцию инвестиционной доходности. Ответом являются следующие аспекты:

- Для определения успешности выбранной стратегии. При возникновении неожиданного результата, принявшего убыточную сторону, у инвестора будет шанс подкорректировать инвестиционный процесс и рассчитать максимально надежный и стабильный показатель прибыльности на будущее.

- Для сравнения различных проектов и выбора наиболее рентабельного и устойчивого.

- Для применения в качестве многофункционального инструмента, который способен помочь инвесторам в оценке потенциальных рисков и ожидаемой прибыли.

Возможные сложности при анализе рентабельности инвестиций

Визуально процесс расчета показателей эффективности капиталовложений не представляет сложностей, однако при перенесении теории на практику многие предприниматели сталкиваются с перечнем трудностей. Одним из таких моментов является составление прогноза величины возможных вкладов и норм дисконтирования при вычислении индекса рентабельности инвестированного капитала. Так, на устойчивость и надежность предстоящих денежных потоков оказывают огромное воздействие макро- и микроэкономические аспекты. К примеру, среди факторов может быть сезонность спроса и предложения, объем продаж, процентные ставки в национальном банке, а также стоимость сырья и расходных материалов.

Кроме того, существенным параметром, который может привести к колебаниям финансовых потоков, нередко выступает уровень продаж. Его значение по большому счету зависит от маркетингового стратегического подхода, который был выбран предприятием. Также создать сложности может оценка дисконтированной ставки, которая демонстрирует временную стоимость материальных средств и позволяет приблизить потенциальные платежи к нормативам. Например, при единоличном инвестировании проекта будут применяться не дисконтированные ставки, а показатели рентабельности идентичных капиталовложений. Такие значению можно будет вычислить при помощи прибыльности акций, банковских депозитов и других вкладов.

В заключение стоит отметить, что 100% гарантий получения прибыли на словах не существует. Опытные инвесторы знают, что добиться успеха можно благодаря точной оценке ситуации. Следовательно, доказательством рентабельности инвестиций станут только полученные в ходе расчетов коэффициенты, которые имеют индивидуальные особенности.

Отзывы и обсуждения

Рентабельность инвестиций — Коэффициенты, формулы, расчет — Методы оценки

Содержание статьи:

- Понятие рентабельности

- Расчет. Используемые индексы и показатели

- Методы оценки

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

Рентабельность инвестиций — это отношение прибыли после вычета всех платежей и налогов к стоимости собственного капитала и долгосрочных заемных средств, то есть инвестиций в деятельность.

Поскольку главной целью инвестирования является извлечение прибыли, то показатель рентабельности является ключевой характеристикой, с помощью которой можно принять решение о необходимости и целесообразности вложений.

Понятие рентабельность можно заменить словами доходность, окупаемость, прибыльность проектов. Повышение рентабельности возможно благодаря снижению издержек, рисков, улучшению качества продукции, повышению эффективности инвестиционных стратегий.

Показатель рентабельности характеризует эффективность деятельности в целом. Но рентабельность можно рассчитывать как в целом для проекта, так и для отдельных сфер производства.

Расчет рентабельности

Для расчета рентабельности используют данные бухгалтерского баланса.

Что такое показатель рентабельности?

Это коэффициент, выраженный в процентах. Для его расчета следует использовать формулу.

К рент. = {Прибыль после налогообложения/(стоимость собственного капитала + стоимость долгосрочных обязательств)}*100%

Если мы пользуемся данными отчета о прибылях и убытках, то формула выглядит следующим образом:

К рент. = {строка 140/(строка 490 на начало года + строка 490 на конец года + строка 590 на начало года + строка 590 на конец года)}*100%

Также рентабельность инвестиций обозначают термином ROI (от англ. return on investment) или ROR (англ. rate of return). Общая формула ROI выглядит аналогично предыдущим, но в качестве числителя формулы используют не только показатель чистой прибыли, но и разницу между ценой продажи и приобретения актива.

ROI = чистая прибыль +(цена продажи — цена покупки) / цена приобретения *100%

Коэффициент ROI можно использовать в качестве оценки рентабельности конкретных вложений, этот расчет будет более показательным и удобным.

Также существует понятие индекс рентабельности, который рассчитывается по формуле:

PI = NPV/I

NPV — это чистая стоимость инвестиций, рассчитанная с учетом нормы дисконтирования и срока проекта. А I — это сумма инвестиций.

Чистая стоимость или приведенная стоимость — это величина инвестиций в реальном денежном выражении. Если сегодня покупательная рубля будет равна 100% по отношению к условному товару, то завтра она может снизиться из-за инфляции, и товар будет стоить уже не рубль, а полтора. Этот утрированный пример демонстрирует, зачем считать приведенную стоимость.

NPV рассчитывается по формуле

Где CF — это сумма инвестиций за конкретный период времени, ожидаемый денежный поток за взятый период времени

T — отрезок времени, за который рассчитывается приведенная величина инвестиций.

N — конечная величина периодов, за которую ведется расчет вложений

R — процентная ставка дисконтирования

IC — сумма первоначальных инвестиций

Показатели рентабельности необходимы на любой стадии инвестиционной стратегии. При составлении бизнес-плана с помощью расчетных формул можно определить, какова будет планируемая отдача от проекта. На этапе оценки и анализа можно отследить, какова реальная выгода от инвестиций.

Показатели рентабельности важны практически для любой сферы производства: можно рассчитать выгодность продаж, инвестиции в основной капитал, рентабельность найма персонала и определить многие другие критерии.

Методы оценки рентабельности проекта. Какая рентабельность считается нормой?

Чтобы определить доходность всего проекта, нужно анализировать все ресурсы, а также подсчитать общую рентабельность проекта.

При оценки необходимо учитывать:

- уровень инфляции

- процентные ставки

- дополнительные факторы, которые могут повлиять на доходность.

Важно оценивать в итоге не единичный расчетный показатель, а его изменение в процессе реализации инвестиционного проекта.

Принято считать, что норма уровня рентабельности составляет примерно 20%. Если показатель такой и выше, то проект можно считать выгодным для инвестирования. При этом следует учитывать индекс рентабельности.

В целом, если индекс рентабельности больше единицы, то проект можно рассматривать для инвестиций. Если индекс равен нулю, то следует изучить сферу инвестирования и, возможно, сменить приоритеты. Если индекс рентабельности меньше единицы, инвестировать в проект невыгодно.

Поскольку при расчете индекса во внимание берется ставка дисконтирования, которая обычно снижает реальную стоимость инвестиций, а она может меняться со временем, важно оценить динамику показателя во времени.

Методы оценки рентабельности можно представить в виде таблицы.

Методы оценки рентабельности | ||

Факторный | По схеме формирования | По классам оценки |

По слагаемым формулы | На основании коэффициентов (см. ниже) | На основании прибыли |

По рентабельности отдельных видов производства |

| На основании потоков денежных средств |

|

| На основании использования производственных активов |

Факторная оценка по слагаемым формулы выполняется следующим образом. Производится последовательная замена показателей, благодаря чему определяется степень их воздействия на общую рентабельность. При этом рентабельность выступает как формула сомножителей, каждый из которых количественно влияет на результат.

Факторный анализ по видам производства помогает рассмотреть как общую рентабельность, так и отдельные показатели, чтобы на их основе проанализировать убыточные и узкие места производства.

Оценка рентабельности по схеме формирования — это учет различных коэффициентов. Каждый из них дает возможность проанализировать разные уровни эффективности инвестиций.

Схемы могут быть следующими:

- Коэффициент рентабельности ОК — чистая прибыль соотносится со всем капиталом.

- Коэффициент рентабельности продукции — валовая прибыль делится на объем чистых продаж.

- Коэффициент рентабельности по основной деятельности — валовая прибыль за вычетом издержек делится на сумму всего капитала.

- Коэффициент рентабельности по доходам с учетом внереализационных доходов — сумма прибыли плюс сумма внереализационных доходов делится на сумму капитала.

- Коэффициент чистой прибыли — прибыль до уплаты налогов делится на объем продаж.

- Коэффициент дохода от чистых активов — прибыль до уплаты налогов делится на прибыль от основной деятельности.

Оценка рентабельности по классам — это общепринятая градация оценки рентабельности трех направлений деятельности:

- Основной (операционной).

- Инвестиционной.

- Финансовой.

Под инвестиционной деятельностью понимают операции с ценными бумагами и капвложениями, а под финансовой — дивиденды, проценты по займам и другие внереализационные доходы.

Значимым критерием является градация капитала на собственный, инвестируемый и заемный.

Каждый из видов капиталов следует оценивать отдельно и в совокупности, чтобы отследить эффективность использования собственных, заемных средств, а также целесообразности вложения в производство прибыли от инвестиций.

Коэффициент рентабельности

Полезные статьи

Коэффициент рентабельности инвестиций — плюсы и минусы

Зачем он нужен? Коэффициент рентабельности инвестиций (ROI) необходим для анализа эффективности вложений компании.

Если делать определенные выводы и принимать соответствующие действия, то анализ ROI позволяет повысить эффективность инвестиций, поняв обоснованность вложений. А значит получить экономическую выгоду, что собственно является основной целью любого бизнеса.

Но как в любом вопросе, здесь стоит упомянуть о преимуществах и недостатках данного метода.

Коэффициент рентабельности. Плюсы и минусы.

Начнем с недостатков:

- Существенный из них это то, что ROI не учитывает сроки получения прибыли.

2. К расчету принимается бухгалтерская прибыль, которая зависит от метода учета налогообложения.

3. Деньги из одного проекта нельзя инвестировать в другой. Поэтому учитывайте прибыль от инвестиций, вложенных ранее.

4. Не учитывается инфляция.

Переходим к преимуществам расчета рентабельности инвестиций:

1. Простой, доступный и быстрый способ.

2. Это общеизвестный метод подсчета планируемой доходности в процентах.

3. Понятный термин прибыли в мире инвестиций.

4. Включает всю продолжительность проекта.

5. Бухгалтерскую прибыль можно легко посчитать из финансовой отчетности.

Формула расчета ROI:

И все же, для полной оценки эффективности проекта рассматривайте несколько его составляющих:

– дополнительно срок окупаемости

— чистую приведенную стоимость

— внутреннюю норму доходности.

Это поможет вам избежать рискованных ситуаций.

Инвестиции объективно должны способствовать увеличению прибыли!

Инвестиции с доходностью 10,9% — https://afg-fin.ru/investitsii-perm

Специалист по инвестициям ООО МКК «Актив Финанс Групп»

Юлия Накарякова

Коэффициент прибыльности — Энциклопедия по экономике

Коэффициенты прибыльности и рентабельности [c.163]Для учета в прибыльности предприятия инвестиционного капитала можно прибегнуть к разложению ставки доходности на коэффициент прибыльности и оборот капитала Ок [c.17]

Одним из наиболее правильных, признанных и широко применяемых обобщающих показателей меры эффективности использования средств предприятия является коэффициент прибыльности (доходности), представляющий собой отношение прибыли к капиталу, инвестированному для получения этой прибыли. Этот коэффициент целесообразно сравнивать с альтернативными путями использования капитала, например прибылью (доходом), полученной предприятиями, подверженными той же степени риска. [c.80]

Кроме того, коэффициент прибыльности используется аналитиками как [c.80]

Как показатель эффективности управления коэффициент прибыльности является индикатором его качества. Как измеритель способности предприятия зарабатывать достаточную прибыль для инвестирования в сочетании с характеристикой эффективности управления коэффициент прибыльности является надежным показателем долговременного финансового здоровья предприятия. В этой связи он представляет большой интерес для инвесторов в акционерный капитал и заимодавцев долгосрочных кредитов и займов. [c.80]

Важность использования коэффициента прибыльности для прогнозирования прибыли заключается в том, что он позволяет связать прибыль, которую предприятие предполагает получить, с общим инвестированным капиталом. Это повышает реальность прогнозирования. [c.80]

Коэффициент прибыльности играет важную роль в принятии инвестиционных решений на предприятии, а также в финансовом планировании, координации, оценке и контроле хозяйственной деятельности и ее результатов. Хорошо управляемое предприятие осуществляет строгий контроль за формированием прибыли по каждому ее центру и соответствен- [c.80]

Коэффициент прибыльности (К ) рассчитывается по формуле [c.81]

Это общая концепция. Однако нет общепризнанного показателя инвестиций для расчета коэффициента прибыльности. В качестве инвестиций в расчетах могут использоваться как активы, так и пассивы. Из активов анализируются общие активы (долгосрочные + нематериальные + текущие) и уточненные. [c.81]

Прибыль на общие активы является наиболее обобщающим показателем, так как он позволяет измерить прибыль на все активы, находящиеся в распоряжении администрации предприятия. Частными показателями являются коэффициенты прибыльности на уточненные активы, долгосрочные и нематериальные текущие (оборотные) активы. [c.81]

Уточненные активы представляют собой часть общих, так как из них для расчета исключаются так называемые непроизводительные активы. К ним относятся неиспользуемое и излишнее оборудование, незавершенное строительство, излишние оборотные фонды, нематериальные активы и др. Основная цель этих исключений — снять ответственность с администрации за зарабатывание прибыли на инвестиции, которые определенное время не дают никакого дохода. Рассмотренное исключение непроизводительных активов имеет смысл при использовании Кп как инструмента внутреннего руководства и контроля. Однако такой подход не может быть использован для оценки общей эффективности управления, с точки зрения собственников и кредиторов, по следующим мотивам. Администрации доверяются их средства, которые используются по ее усмотрению. С точки зрения собственников, нет никакого смысла держать активы, не приносящие никакой прибыли. Если же есть причины держать такие активы, то тогда их не следует исключать из расчета коэффициента прибыльности только потому, что они используются недостаточно производительно или не приносят текущей прибыли. [c.81]

Коэффициент прибыльности может быть рассчитан на долгосрочные и нематериальные активы, текущие (оборотные) активы, которые характеризуют эффективность инвестиций в эти активы соответственно. [c.81]

При расчете коэффициента прибыльности в качестве инвестиций могут использоваться и данные пассива баланса. В этом случае могут быть рассчитаны коэффициенты прибыльности общего капитала (итог баланса), собственного капитала (акционерного), простого акционерного капитала, перманентного капитала и др. [c.81]

Уровень коэффициента прибыльности, рассчитанный на общий капитал, должен быть равен или близок аналогичному коэффициенту, рассчитанному на общие активы. [c.82]

Коэффициент прибыльности собственного капитала характеризует уровень прибыльности для собственников предприятия, а коэффициент, рассчитанный на перманентный капитал, — прибыльность собственного капитала и долгосрочного заемного. [c.82]

При расчете коэффициентов прибыльности берутся средние показатели инвестиций. Они рассчитываются по методу средней хронологической. [c.82]

В числителе формулы расчета коэффициентов прибыльности могут применяться показатели прибыли балансовой, чистой, от реализации продукции (работ, услуг). Последний показатель используется для характеристики прибыльности основной деятельности предприятия. Наиболее правильно использовать показатель чистой прибыли. Кроме того, может применяться показатель уточненной (скорректированной) прибыли. [c.82]

Корректировка чистой прибыли может производиться на сумму уплаченных процентов за кредит (долгосрочный, краткосрочный), суммы выплаченных дивидендов на привилегированные акции и др. Числитель по чистой прибыли зависит от определения инвестиций. Ниже приведено несколько примеров расчета коэффициентов прибыльности по чистой прибыли с использованием разных показателей инвестиций [c.82]

Кроме рассмотренных выше коэффициентов прибыльности инвестиций, на акционерных предприятиях анализируются показатели доходности акций. Рассчитывается доходность одной акции как отношение чистой прибыли к среднегодовому количеству выпущенных в обращение акций. Соотношение цены и доходности акции определяется как отношение рыночной цены одной акции к доходу на одну акцию. Долю доходов, распределенных в форме дивидендов, характеризует коэффициент выплат, определяемый как отношение выплаченных дивидендов к чистой прибыли. [c.82]

На изменение показателя прибыльности влияют многие факторы, которые могут быть изучены с различной степенью полноты. Рассмотрим их на примере коэффициента прибыльности общих активов (К»), рассчитываемого по формуле [c.84]

Важнейшую роль в формировании чистой прибыли играет объем реализации продукции, который является одним из главных показателей деловой активности. В связи с этим целесообразно изучить его влияние на изменение коэффициента прибыльности общих активов. С этой целью в формулу расчета К» введен показатель объема реализации [c.84]

Данные табл. 1.19 подтверждают правильность установленной ранее взаимосвязи коэффициентов прибыльности общих активов, реализованной продукции и оборачиваемости общих активов, так как плановый коэффициент прибыльности общих активов равен 0,06 (0,1792 0,3348), фактический — 0,0395 (0,1879 0,21). [c.84]

На изменение коэффициента прибыльности общих активов оказывают влияние факторы, приведенные на рис. 1.5. [c.84]

Факторы первого порядка рассчитываются приемом последовательного изолирования. Условным показателем (подстановкой) будет коэффициент прибыльности активов при плановом коэффициенте прибыльности реализованной продукции и фактическом коэффициенте оборачиваемости текущих активов (Ку ) [c.84]

КОЭФФИЦИЕНТ ПРИБЫЛЬНОСТИ ОБЩИХ АКТИВОВ [c.86]

| Рис. 1.5. Структурно-логическая модель факторной системы коэффициента прибыльности общих активов. |

Детализация факторов производится приемом долевого участия. Для этого рассчитываются коэффициенты долевого участия как отношение уровня влияния фактора высшего порядка к абсолютной сумме изменения факторов низших порядков. При аддитивном типе модели факторной системы можно рассчитать один коэффициент, при кратном — для каждого порядка факторов. Рассматриваемая модель факторной системы коэффициента прибыльности общих активов — комбинированная. Расчет коэффициентов долевого участия приведен в табл. 1.21. [c.87]

Обобщающий расчет факторов изменения коэффициента прибыльности активов приведен в табл. 1.22. [c.87]

A/S — отношение общей величины активов к объему продаж. NP/S — коэффициент прибыльности. [c.207]

Коэффициент прибыльности — это относительная мера эффективности производства после учета всех расходов и подоходного налога. Хотя соотношение величины активов и объема продаж и коэффициент прибыльности подвержены воздействию факторов внешнего рынка, они в значительной степени воздействуют на управление фирмой. Долю прибыли, не распределяемую по дивидендам, и коэффициент задолженности следует определять в соответствии со структурой капитала и выплатой дивидендов. На них оказывают сильное влияние рыночные факторы. Мы не будем останавливаться на расчете показателей, как в остальных разделах этой книги, наша цель состоит в том, чтобы объединить их в представленной модели планирования. [c.208]

Уровень достижимого роста. Используя перечисленные переменные, мы можем вывести SGR. Идея заключается в том, что рост активов (использование средств) должен быть равен росту кредиторской задолженности и собственного капитала (источники средств). Рост активов может быть выражен как AS x (A/S), абсолютное изменение объема продаж, умноженное на отношение общей величины активов к объему продаж. Рост собственного капитала (за счет нераспределенной прибыли) можно представить как b(NP/S)(So+ AS), или произведение доли прибыли, не распределяемой по дивидендам, коэффициента прибыльности и объема продаж. Наконец, рост общей задолженности — это рост собственного капитала, умноженный на плановый коэффициент, определяющий соотношение задолженности и собственного капитала, или [b(NP/S)(S0 + AS)]D/Eq. Объединив все составляющие, получаем [c.208]

Это максимальный уровень роста продаж, который соответствует плановым коэффициентам. Можно или нет достичь этого уровня роста, зависит, конечно, от рыночных факторов и от маркетинговых усилий фирмы. Определенный уровень роста может быть достижимым в финансовом плане, но в этом случае просто может не быть спроса на продукцию. Суть представленных формулировок в том, что амортизационные начисления достаточны для поддержания стоимости эксплуатируемых активов. Последнюю оговорку следует сделать в отношении процентов по новым займам. Подразумевается, что выплаты по процентам учитываются при расчете планируемого коэффициента прибыльности. [c.209]

Плановый коэффициент прибыльности [c.210]

Это означает, что у компании отношение A/S должно быть 0,50, если она будет расти в следующем году темпами 25%. Это предполагает коэффициент прибыльности 5% и объем продаж 10 млн. дол. при новом объеме собственного капитала. [c.213]

Теперь она хочет определить коэффициент прибыльности, который необходим ей для выполнения планов. Формула принимает следующий вид [c.214]

Чтобы достичь 20-процентного роста объема продаж, не сталкиваясь с проблемой привлечения собственного капитала, коэффициент прибыльности должен быть 6,23%. [c.214]

Таким образом, возможно как увеличение первоначального значения показателя прибыли на акцию, так и его снижение. Степень увеличения или уменьшения является функцией от 1) разницы отношений цены акции и прибыли на акцию и 2) относительных размеров обеих фирм, характеризующихся общим объемом прибыли. Чем больше значение отношения цены акции к прибыли на акцию поглощающей компании по сравнению с аналогичным показателем поглощаемой компании и чем больше прибыль поглощаемой компании по сравнению с прибылью поглощающей компании, тем значительнее увеличение показателя прибыли на акцию поглощающей компании в результате слияния. Эти зависимости проиллюстрированы на рис. 24.1 для 3 разных коэффициентов прибыльности. Буква а обозначает поглощающую компанию с общим объемом прибыли Та и значением отношения цены акции к прибыли на акцию Ра / Еа, а Ь — поглощаемая компания с общим объемом прибыли Ть и значением отношения цены акции к прибыли на акцию Р/, / Еь. [c.678]

Как уже отмечалось, по своей природе капиталовложения представляют собой инвестиции в основные средства (недвижимое имущество), для которых обычно требуются крупные денежные суммы. Методы, используемые для оценки таких проектов, должны отражать временную оценку объема денежных ресурсов. Широко применяются четыре метода оценки чистой текущей стоимости, внутренней нормы прибыли, коэффициента прибыльности, срока окупаемости. [c.206]

Метод коэффициента прибыльности. Это еще один способ учета денежных потоков для оценки инвестиций. Он также определяется отношением доходов к издержкам и рассчитывается как отношение текущей стоимости финансовых дохо- [c.206]

Коэффициент прибыльности pea- x лизованной продукции 2. Коэффициент оборачиваемости общих активов [c.86]

что такое, формула по балансу, нормативное значение

Последнее обновление:

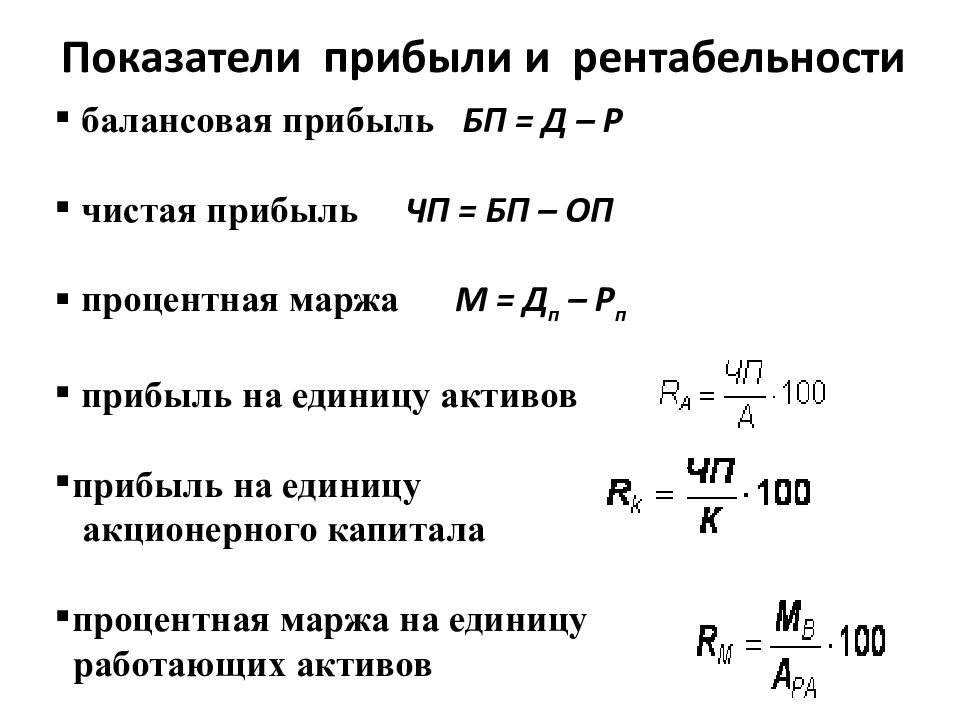

Значение весомое для построения финансового графика деятельности, созданного инвесторами производства. Оно несет определенную информацию и очень важное. Понятие рентабельность собственного капитала, формула для расчёта установлены локальными документами и нормативами международного веса.

Что такое рентабельность собственного капитала

Определение понятия рентабельности собственного капитала

Это важнейший из показателей финучета, обозначающий соотношение чистой прибыли акционера к сделанным вложениям в деятельность ООО. Он имеет весомое значение для инвесторов, которые жертвуют определённой частью личных сбережений для формирования уставных вложений фирмы. Взамен они вправе рассчитывать на прибыль фирмы в доле, соответствующей по размерам ранее выполненному вложению.

Посредством изучения доходности капитала можно выяснить, какой процент доходности принесет вложенный в дело каждый рубль. Изучая финансовую отчетность, собственник / учредитель фирмы сможет установить уровень прибыльности и её ценности для инвестирований.

Важно: в отличие от рентабельности активов, этот показатель капитала даёт возможность оценить степень доходности и эффективности работы вложенных личных денег.

Коэффициент даёт возможность изучить уровень доходности от продаж. Он не обеспечивает объективную оценку уровня эффективности бизнеса, так как в нём могут быть задействованы заёмные средства.

Отсюда следует, что показатель указывает на прибыль предприятия, получаемую для соучредителей.

Как рассчитать коэффициент рентабельности собственного капитала

Рентабельность собственных вложенных средств – это соотношение дохода к объекту вложения, в рассматриваемом случае к личным средствам. Чтобы получить интересующие данные, необходимо применить формулу, в которой размер вложений будет учтён.

Сокращенно обозначается показатель, как ROE согласно международным источникам. С учетом данной аббревиатуры используется формула для исчислений:

ROE = Пр / СК × 100

В ней:

- Пр – чистые поступления, только она используется для расчёта;

- СК – личный размер вливаний в сделку. Для вычитаний берется средний его показатель, полученный в результате сложения данных на начало и конец периода и их деления на 2.

Важно: полученный показатель рентабельности от личного капитала является относительным, выраженным в процентном эквиваленте.

Формула Дюпона

Дополнительно рентабельность собственного заработанного капитала определяется с использованием формулы Дюпона. Ее составляющие такие:

ROE = (Пр / Выр) * (Выр / Акт) * (Акт / СК)

В приведенном алгоритме кроме рассматриваемых выше показателей добавились: выручка – Выр и активы – Акт.

Формула расчёта рентабельности собственного капитала по балансу

Итог по балансу исчисляется математически согласно бухгалтерской информации, но также его доступно просмотреть в документах бухгалтера. Для этого достаточно уметь их читать.

Чтобы получить данные, необходимо излучить информацию в записях баланса таблицы 1 и в финансовой отчётности по итогам, составленной в таблице 2.

Коэффициент рентабельности собственного капитала вычитается при помощи следующей формулы по балансу

ROE = стр. 2400 формы 2 / стр. 1300 формы 1 * 100.

Нормативное значение рентабельности собственного капитала

Чтобы трезво оценить уровень доходности личных инвестиций по отдельному направлению деятельности, нужно сравнить полученный показатель с идентичным по вложениям в другие направления.

После проведения расчёта учитывается процентный показатель ROE, который в развитых странах должен быть не ниже 10 – 12%. При значительной инфляции в стране показатель превышает обозначенный результат. Поэтому в России нормой считается его значение в 20%.

При минусовом значении следует наращивать мощности личных инвестиций. При значительном превышении среднего показателя возникают повышенные инвестиционные риски.

Использование коэффициента рентабельности собственного капитала

После получения данных путем применения одной из формулы или нескольких проводится их анализ. Он необходим для определения эффективности работы в избранном направлении и корректировки дальнейших действий. Уровень коэффициента влияет на величину дивидендов участников и ценность компании в целом.

Анализ определяет:

- уровень грамотного использования финансовых инструментов компанией, в том числе и привлечённых средств из вне после сопоставления результатов по рентабельности личных инвестиций и активов;

- в процессе изучения данных не стоит пренебрегать коэффициентом доходности заёмных средств. Прибыль от применения займа должна превышать размер процентов по уплате за его использование;

- большой коэффициент ROE, значительно превышающий установленный средний результат является следствием большого финансового рычага. Это значит, что доля заёмных средств значительно превышает долю собственных вложений.

Важно: право определять оправданность подобных финансовых рисков принадлежит владельцам компании.

Чтобы реально оценить ситуацию на предприятии, необходимо систематически проводить расчёт коэффициентов для их сравнения за несколько периодов.

На основании проведенного расчёта можно делать выводы относительно:

- Увеличения объёма личных средств

- Роста общей суммы долговых обязательств

- Снижения уровня оборачиваемости активов

- Роста прибыли фирмы

- Увеличения финансовых рисков.

После получения данных и объективной оценки ситуации можно нивелировать дальнейшие действия для улучшения финансового микроклимата.

Заключение

Описанный показатель в бухгалтерии является основной информацией, которую изучают учредители, чтобы реально оценить уровень собственных доходов. Также он важен и для потенциальных инвесторов, которые собрались делать вложения в новые уже действующие проекты. При точном подсчёте коэффициента за каждый период работы фирмы можно определить график доходности и при её падении изменить финансирование или поле деятельности.

Заказать бесплатную консультацию юристачто это такое, формула расчет, индекс (коэффициент PI)

Рентабельность инвестиций – один из основных критериев, который учитывается при принятии решения о целесообразности вложения средств. Главная цель инвестирования – получение прибыли, поэтому важно понимать, когда вложенные средства окупятся и какой доход они могут приносить в будущем. При маленьких показателях рентабельности имеет смысл рассматривать другие варианты инвестирования, потому что соотношение рисков к прибыли будет слишком высокое.

Понятие рентабельности

Рентабельность инвестиций – комплексный показатель эффективности вложений, при котором оценивается соотношение полученной прибыли к затратам. Выгодные вложения должны не только покрывать затраты доходами, но и давать прибыль сверх этого.

Инвесторам следует обязательно определять рентабельность инвестиций в маркетинг или любую другую сферу. Игнорирование этого показателя может привести к убыточности проекта или более длительному периоду окупаемости.

Доходность можно оценить относительными или абсолютными показателями. Абсолютные показывают прибыль в денежных единицах, а относительные сравнивают ее со всеми затратами (денежными, материальными, трудовыми и другими). Рентабельность относится к относительным показателям и может выражаться в процентах или как коэффициент рентабельности инвестиций. Зная такие показатели, можно сделать вывод об эффективности или целесообразности использования средств.

Составляя расчет, необходимо сравнивать полученные результаты с плановыми цифрами. при правильном планировании они должны приблизительно совпадать. Учитывается также и рентабельность инвестиций за прошлые периоды, что дает возможность делать прогнозы на будущее или вовремя выявить существующие проблемы. Опытные инвесторы обращают внимание на показатели работы других организаций выбранной отрасли, чтобы понимать уровень развития и конкурентоспособности своего предприятия. После оценивания перспектив со всех сторон делается общий вывод об эффективности использования вложенных средств. к оглавлению ↑

Формулы расчета

Рассчитать выгодность вложений можно несколькими способами. Общая формула расчета коэффициента рентабельности инвестиций такая:

Она включает следующие составляющие:

- Прибыль – все доходы, которые получены за время инвестирования.

- Цена приобретения и цена продажи – цены, по которым актив покупается и продается,соответственно.

Формула применима к любому виду деятельности, необходимо лишь знать себестоимость продукции, доход компании и затраты на маркетинг и другое.

Индекс рентабельности инвестиций может рассчитываться по такой формуле:

PI = NPV / I, в которой учитываются следующие показатели:

- NPV – чистая стоимость инвестиций (включает норму дисконтирования, срок существования проекта).

- I – сумма инвестиций.

Рассчитывая рентабельность инвестиций, формула любого типа показывает степень отдачи денежных вложений. Этот показатель важен для любой сферы – высчитывают рентабельность инвестиций в маркетинг, в производство, выгодность продаж и вложений собственного капитала, персонала и другое.

Важно, чтобы коэффициент рентабельности инвестиций был посчитан правильно, ведь неточный расчет может привести к потере денег. Чтобы определить доходность вложений, нужно проанализировать все ресурсы. Это делается в несколько этапов:

- Составляется финансовый анализ компании.

- Рассчитывается величина инвестиций.

- Рассчитывают количество вкладов, учитывая инфляцию и другие возможные трудности.

Общая формула выглядит так:

ROI = (Доход от вложений / объем вкладов) *100%, при этом часто важен не абсолютный показатель, а его изменение в динамике. к оглавлению ↑

Какой показатель считается хорошим

Какую рентабельность инвестированного капитала можно назвать хорошей? Считается, что инвестировать можно в предприятия или идеи с рентабельностью выше 20%. Кроме того, выгодность проекта можно оценивать по показателю индекса PI. Общие правила такие:

- PI > 1 проект может быть перспективным и приносить хорошую прибыль, стоит рассматривать возможность инвестирования.

- PI = 1 целесообразность вложения средств следует изучить более внимательно, проанализировав другие показатели эффективности.

- PI < 1 инвестиции будут не выгодны.

Ставка дисконтирования, которая учитывается при подсчете показателя индекса, может меняться. Чем долгосрочнее проект, тем менее прогнозируемой становится этот показатель, что увеличивает фактор неопределенности и погрешности в результатах PI. Заключительный вывод про рентабельность инвестиций рекомендуется делать, обращая внимание на несколько показателей: PI, NPV и IRR (внутренняя норма доходности). В таком случае хорошими показателями считаются NPV > 0, PI > 1, IRR > кредитной ставки банка.

Если самому просчитать рентабельность инвестиций сложно, то следует обратиться к специалистам, которые сделают точные безошибочные расчеты. Инвестору следует определять рентабельность инвестиций как на этапе выбора проекта, так и по его завершении, чтобы узнать оправдались ли сделанные прогнозы.

Индекс рентабельности инвестиций – один из самых простых и наглядных показателей, которые могут с большой вероятностью определить целесообразность вложения средств в проект.

Понравилась статья? Жми на одну из кнопок — расскажи друзьям, это лучшая благодарность!Оцените статью

Загрузка…Коэффициент рентабельности(определение, формула) | Руководство по анализу рентабельности

Что такое коэффициенты рентабельности?

Коэффициенты рентабельности помогают в определении и оценке способности компании генерировать доход по сравнению с понесенными расходами и учитывают различные элементы баланса и отчета о прибылях и убытках компании для анализа результатов деятельности компании.

Список формул коэффициентов рентабельности

Существуют различные типы коэффициентов рентабельности, которые используются компаниями для отслеживания своих операционных показателей.Однако в этой статье мы обсудим те, которые основаны на марже. Три основных коэффициента в этом списке — это валовая прибыль. Маржа валовой прибыли — это коэффициент, который рассчитывает прибыльность компании после вычета прямой стоимости проданных товаров из выручки и выражается в процентах от продаж. Он не учитывает никаких других расходов, кроме стоимости проданных товаров. Подробнее, маржа чистой прибыли. Маржа чистой прибыли — это процент чистой прибыли, которую компания получает от своих чистых продаж.Он указывает на общую прибыльность организации после понесения процентных и налоговых расходов. Читать далее и маржа EBITDA Маржа EBITDA — это коэффициент операционной рентабельности, который помогает всем заинтересованным сторонам компании получить четкое представление об операционной рентабельности и движении денежных средств компании. Он рассчитывается путем деления прибыли компании до вычета процентов, налогов, износа и амортизации (EBITDA) на чистую выручку. Маржа EBITDA = EBITDA / Чистые продажи Подробнее, о чем мы расскажем здесь.

# 1 — Коэффициент маржи валовой прибыли

Валовая прибыль рассчитывается путем вычета всех прямых затрат, называемых себестоимостью проданных товаров Себестоимость проданных товаров (COGS) — это совокупная сумма прямых затрат, понесенных в связи с проданными товарами или услугами, включая прямые затраты, такие как сырье, прямые затраты на рабочую силу и прочие прямые затраты. Однако он исключает все косвенные расходы, понесенные компанией. Подробнее из выручки от продаж. Себестоимость проданных товаров в основном включает стоимость сырья и затраты на рабочую силу, понесенные в связи с производством.Наконец, валовая прибыль рассчитывается путем деления валовой прибыли на выручку от продаж и выражается в процентах.

Ниже приведена формула для расчета этого коэффициента рентабельности.

Маржа валовой прибыли = (Выручка — Себестоимость проданных товаров) / Выручка * 100%

# 2 — Коэффициент чистой прибыли

Чистая прибыль, которая также называется прибылью после налогообложения (PATProfit After Tax) — это доход, оставшийся после вычета коммерческих расходов и налоговых обязательств.Эта прибыль отражается в отчете о прибылях и убытках предприятия. Читать далее), рассчитывается путем вычета всех прямых и косвенных расходов из выручки от продаж. Затем рассчитывается маржа чистой прибыли путем деления чистой прибыли на выручку от продаж и выражается в процентах.

Ниже приведена формула для расчета этого коэффициента рентабельности

Маржа чистой прибыли = PAT / Выручка * 100%

# 3 — Коэффициент маржи EBITDA

EBITDA рассчитывается путем прибавления процентных расходов, налогов, износа и амортизации к чистой прибыли или PAT.Затем рассчитывается маржа EBITDA путем деления EBITDA на выручку от продаж и выражается в процентах.

Пояснения к анализу показателей рентабельности

# 1 — Как рассчитать маржу валовой прибыли?

Формулу маржи валовой прибыли можно рассчитать, выполнив следующие действия:

- Шаг № 1: Во-первых, выручка от продаж берется из отчета о прибылях и убытках.

- Шаг № 2: Затем рассчитывается стоимость проданных товаров, которая представляет собой сумму потребленного сырья, затрат на рабочую силу и других аналогичных прямых затрат, относящихся к производству продукта.Вся информация легко доступна из отчета о прибылях и убытках.

- Стоимость проданных товаров = Стоимость сырья + Затраты на оплату труда + Прочие прямые расходы

- Шаг № 3: Теперь валовая прибыль рассчитывается путем вычитания стоимости проданных товаров из выручки от продаж.

- Шаг 4: Наконец, валовая прибыль рассчитывается путем деления валовой прибыли на выручку от продаж и умножения на 100%.

- Маржа валовой прибыли = (Выручка — Себестоимость проданных товаров) / Выручка * 100%

# 2 — Как рассчитать маржу чистой прибыли?

Формулу чистой прибыли можно рассчитать, выполнив следующие действия:

- Шаг № 1: Во-первых, выручка от продаж рассчитывается, как описано выше.

- Шаг № 2: Затем фиксируется чистая прибыль (PAT), которая категорически упоминается как отдельная статья в отчете о прибылях и убытках.

- Шаг № 3: Наконец, чистая прибыль рассчитывается путем деления чистой прибыли (PAT) на выручку от продаж и умножения на 100%.

- Маржа чистой прибыли = PAT / Выручка * 100%

# 3 — Как рассчитать маржу EBITDA?

ФормулаEBITDA Margin Маржа EBITDA — это коэффициент операционной рентабельности, который помогает всем заинтересованным сторонам компании получить четкое представление об операционной рентабельности и движении денежных средств компании.Он рассчитывается путем деления прибыли компании до вычета процентов, налогов, износа и амортизации (EBITDA) на чистую выручку. Маржа EBITDA = EBITDA / Чистые продажи Подробнее см. Ниже. Его можно рассчитать, выполнив следующие шаги:

Ниже приведены шаги для расчета маржи EBITDA —

- Во-первых, выручка от продаж рассчитывается, как описано выше.

- Теперь процентные расходы, расходы на износ и амортизацию, а также уплаченные налоги вычитаются из отчета о прибылях и убытках.

- Затем EBITDA рассчитывается путем добавления обратных процентных расходов, амортизационных расходов и налогов, уплаченных в PAT.

EBITDA = PAT + Проценты + налоги + Dep & Amort - Наконец, маржа EBITDA рассчитывается путем деления EBITDA на выручку от продаж и умножения на 100%.

Маржа EBITDA = EBITDA / Выручка * 100%

Примеры расчетов анализа рентабельности

Ниже мы рассмотрели несколько практических примеров, чтобы понять эту концепцию.

Давайте рассмотрим пример расчета коэффициентов прибыльности для компании под названием XYZ Limited. XYZ Limited занимается производством роликовых коньков по индивидуальному заказу как для профессиональных, так и для любительских конькобежцев. В конце финансового года XYZ Limited заработала 150 000 долларов США в общей сумме чистых продаж, включая следующие расходы.

В шаблоне ниже представлены данные для расчета —

По предоставленной информации,

# 1 — Валовая прибыль

= Чистые продажи — Себестоимость проданных товаров

Таким образом, из приведенного выше расчета валовая прибыль составит:

# 2 — Чистая прибыль = 31 000 долларов США

# 3 — EBITDA

= Чистая прибыль + Процентные расходы + Налог + Амортизационные расходы

Таким образом, из приведенного выше расчета EBITDA будет:

Теперь, коэффициенты рентабельности,

- Маржа валовой прибыли

- = Валовая прибыль / Чистый объем продаж * 100

= 53.33%

- Маржа чистой прибыли,

- = Чистая прибыль / Чистый объем продаж * 100%

= 20,67%

- Маржа EBITDA

- = EBITDA / Чистые продажи * 100%

= 46,67%

Анализ коэффициента рентабельности в Excel

Теперь давайте рассмотрим реальный пример Apple Inc., чтобы проиллюстрировать различные коэффициенты прибыльности в шаблоне Excel ниже. В таблице представлен подробный расчет с использованием различных формул коэффициента рентабельности

Отметим следующие показатели рентабельности Apple

.- Маржа чистой прибыли увеличилась с 21.С другой стороны, с 19% в 2016 году до 22,41% в 2018 году.

- Маржа валовой прибыли снизилась с 39,08% до 38,34%.

- Коэффициенты рентабельности в основном используются для оценки результатов деятельности компании, которые измеряются путем расчета прибыльности. Рентабельность относится к способности компании генерировать доход и максимизировать прибыль сверх своих расходов и операционных затрат.Он измеряется с использованием определенных коэффициентов, таких как валовая прибыль, EBITDA и чистая прибыль. Это помогает инвесторам анализировать результаты деятельности компании. Читать больше на разных уровнях, то есть валовой, PAT и EBITDA.

- Эти коэффициенты показывают процент продаж, поглощаемых операционными расходами на разных уровнях. Следовательно, чем ниже коэффициент операционных расходов, тем выше будет прибыльность, что укажет на лучшую производительность.

- Однако остается ограничение на коэффициент рентабельности, поскольку он полезен только при сравнении компаний в одной отрасли.

Формула коэффициентов рентабельности Видео

Рекомендуемые статьи

Эта статья представляет собой руководство по анализу коэффициентов рентабельности и его определению. Здесь мы обсуждаем формулу для расчета коэффициентов рентабельности (валовая маржа, чистая маржа, маржа EBITDA) с использованием практических примеров и загружаемого шаблона Excel. Вы можете узнать больше о финансовом анализе из следующих статей —

Коэффициент рентабельности| Анализ | Формула

Коэффициент рентабельности, также называемый коэффициентом рентабельности продаж или коэффициентом валовой прибыли, представляет собой коэффициент рентабельности, который измеряет сумму чистой прибыли, полученной на каждый доллар продаж, полученного путем сравнения чистой прибыли и чистых продаж компании.Другими словами, коэффициент рентабельности показывает, какой процент продаж остается после того, как бизнес оплачивает все расходы.

Кредиторы и инвесторы используют этот коэффициент для измерения того, насколько эффективно компания может конвертировать продажи в чистую прибыль. Инвесторы хотят убедиться, что прибыль достаточно высока для распределения дивидендов, в то время как кредиторы хотят убедиться, что у компании достаточно прибыли для выплаты ссуд. Другими словами, внешние пользователи хотят знать, что компания работает эффективно.Формула крайне низкой рентабельности будет означать, что расходы слишком высоки, и руководству необходимо составить бюджет и сократить расходы.

Коэффициент рентабельности продаж часто используется внутренним руководством для постановки целей производительности на будущее.

Формула

Формулу коэффициента рентабельности можно рассчитать, разделив чистую прибыль на чистую выручку.

Чистый объем продаж рассчитывается путем вычитания любых возвратов или возвратов из валовых продаж. Чистая прибыль равна общей выручке за вычетом общих расходов и обычно является последним числом, указанным в отчете о прибылях и убытках.

Анализ

Коэффициент рентабельности напрямую определяет, какой процент продаж составляет чистая прибыль. Другими словами, он измеряет, сколько прибыли получается при определенном уровне продаж.

Этот коэффициент также косвенно измеряет, насколько хорошо компания управляет своими расходами по отношению к чистым продажам. Вот почему компании стремятся достичь более высоких показателей. Они могут сделать это либо за счет увеличения доходов, сохраняя расходы постоянными, либо за счет сохранения доходов постоянными и снижения расходов.

Поскольку в большинстве случаев получение дополнительных доходов намного труднее, чем сокращение расходов, менеджеры обычно сокращают расходы, чтобы улучшить коэффициент прибыли.

Как и большинство коэффициентов рентабельности, этот коэффициент лучше всего использовать для сравнения компаний одного размера в одной отрасли. Этот коэффициент также эффективен для измерения прошлых результатов компании.

Пример

Trisha’s Tackle Shop — это магазин для рыбной ловли на открытом воздухе, в котором продаются приманки и другие рыболовные снасти.В прошлом году у Триши был лучший год продаж с тех пор, как она открыла свой бизнес 10 лет назад. В прошлом году чистые продажи Триши составили 1 000 000 долларов, а ее чистая прибыль — 100 000 долларов.

Вот коэффициент рентабельности продаж Триши.

Как видите, Триша конвертировала в прибыль только 10 процентов своих продаж. Сравните это с цифрами в 800 000 долларов чистых продаж и 200 000 долларов чистой прибыли в этом году.

В этом году у Триши, возможно, было меньше продаж, но она сократила расходы и смогла преобразовать большую часть этих продаж в прибыль с соотношением 25 процентов.

Как рассчитать коэффициент рентабельности

Коэффициенты рентабельности неоценимы при определении общего финансового состояния компании. Эти расчеты чрезвычайно распространены в корпоративных финансах, но они также могут быть полезны для измерения прибыльности вашей компании. В этой статье мы объясняем, что такое коэффициент прибыли, исследуем, как рассчитывать и интерпретировать результаты, перечисляем различные типы коэффициентов прибыли и приводим пример использования этой концепции.

По теме: Узнайте о том, как стать бухгалтером

Какова норма прибыли?

Маржа прибыли — это отношение прибыли, остающейся от продаж после оплаты всех расходов. Вы можете рассчитать коэффициент рентабельности, вычтя общие расходы из общего дохода, а затем разделив это число на общие расходы. Формула: (Общий доход — Общие расходы) / Общий доход. Коэффициент рентабельности указан в процентах. Другие названия маржи прибыли — это коэффициент прибыли, коэффициент валовой прибыли и коэффициент продаж.Коэффициент рентабельности компании может показать, насколько хорошо компания управляет своими финансами в целом.

Коэффициент маржи прибыли часто используется инвесторами и кредиторами для определения способности компании конвертировать прибыль, полученную от продаж, в чистую прибыль. Кредиторы заинтересованы в этих цифрах, чтобы гарантировать, что компания зарабатывает достаточно денег для погашения своих кредитов, в то время как инвесторы ищут гарантии того, что прибыль будет достаточной для распределения дивидендов. Другими словами, эти внешние источники ищут доказательства того, что организация работает эффективно.В случаях, когда размер прибыли особенно низок, это свидетельствует о том, что компании необходимо сократить свои расходы за счет более строгого бюджета.

Как рассчитать коэффициент рентабельности

Хотя существует три различных способа расчета коэффициента рентабельности компании, вот шаги для расчета в простейшей форме:

1. Расчет чистых продаж

Во-первых, вам необходимо определить чистые продажи компании по следующей формуле:

Чистые продажи = выручка — возврат, возврат и скидки

2.Определите чистую прибыль

Затем вы рассчитаете чистую прибыль по следующей формуле:

Чистая прибыль = выручка — общие расходы

3. Найдите коэффициент маржи прибыли

Наконец, после расчета чистой прибыли и чистые продажи, вы можете найти коэффициент маржи прибыли, используя следующий расчет:

Маржа прибыли = (чистая прибыль / чистые продажи) x 100

Связано: 6 основных навыков бухгалтерского учета

Как интерпретировать результаты

Коэффициент рентабельности определяет, какой процент продаж компании составляет чистая прибыль.Проще говоря, он обеспечивает измерение того, сколько прибыли получают от продаж компании. Это число полезно для определения того, насколько хорошо управляются финансы организации.

Компании стремятся к более высоким коэффициентам рентабельности, что означает, что их прибыль превысит их расходы. Они достигают этих более высоких показателей либо за счет снижения расходов, либо за счет увеличения доходов. Хотя получение большего дохода было бы предпочтительным решением, часто это труднее, чем сокращение бюджетных расходов.Поэтому большинство компаний сокращают расходы, чтобы повысить свою прибыльность.

Кроме того, этот показатель можно использовать для сравнения текущих и прошлых результатов компании, а также для сравнения компаний аналогичного размера в той же отрасли.

Связано: Как анализ данных может улучшить процесс принятия решений

Типы маржи прибыли

Существует три основных уровня для расчета прибыли компании по ее отчету о прибылях и убытках:

- Маржа валовой прибыли

- Маржа операционной прибыли

- Норма чистой прибыли

Валовая прибыль — это самый базовый уровень нормы прибыли, а чистая прибыль — наиболее полный.Эти финансовые коэффициенты просты и чрезвычайно распространены в корпоративных финансах. Хотя все три уровня различаются своим точным методом, все они имеют соответствующую норму прибыли, которую можно найти путем деления показателя прибыли на выручку компании и последующего умножения результата на 100. Вот более подробный взгляд на все три типа маржи прибыли:

Маржа валовой прибыли

Маржа валовой прибыли — это самый простой и базовый способ расчета рентабельности, поскольку он определяет прибыль как любой доход, остающийся после учета стоимости проданных товаров, часто называемый COGS или переменными затратами. .

Себестоимость проданных товаров относится к любым расходам, которые напрямую связаны с производством или производством продукта, таким как выплаченная заработная плата и сырье, используемое на протяжении всего процесса. Однако в эту цифру не включены налоги, задолженность, постоянные затраты, накладные расходы и единовременные расходы. Точно так же переменные затраты — это затраты, которые возникают на протяжении всего процесса и могут колебаться в зависимости от производительности или объема производства. Компании, которые не участвуют в производстве или производстве, используют стоимость выручки или затраты, необходимые для совершения продажи, вместо переменных затрат или стоимости проданных товаров.

Чтобы рассчитать маржу валовой прибыли, вам нужно будет выполнить три шага:

1. Рассчитать валовую прибыль

Вы сделаете это по следующему уравнению:

Валовая прибыль = выручка — (прямые материалы + прямые трудозатраты + заводские накладные расходы)

2. Определение чистых продаж

Чистые продажи рассчитываются по следующей формуле:

Чистые продажи = выручка — себестоимость продаж, скидки

3.Рассчитайте маржу валовой прибыли

Затем вы определите маржу валовой прибыли, выполнив следующий расчет:

Маржа валовой прибыли = (валовая прибыль / чистые продажи) x 100

Маржа операционной прибыли

Расчет операционной прибыли Маржа немного сложнее, чем валовая прибыль, потому что она учитывает повседневные бизнес-расходы, такие как продажи, административные, операционные и накладные расходы. Он также включает амортизацию активов компании, но все же не включает неоперационные расходы, такие как долги и налоги.Этот показатель прибыльности делит операционную прибыль компании на ее выручку, давая четкое представление о процентной доле каждого доллара, который остается после оплаты операционных расходов компании. Расчет маржи операционной прибыли выполняется в два этапа:

1. Расчет себестоимости проданных товаров

Формула для расчета одинакова независимо от отрасли. Однако задействованные элементы могут быть разными.

Себестоимость проданных товаров = начальные запасы + закупки — окончательные запасы

2.Определите маржу операционной прибыли

Затем вы можете рассчитать маржу операционной прибыли по следующей формуле:

Маржа операционной прибыли = ((выручка + COGS — административные и коммерческие расходы) / выручка) x 100

Чистая прибыль маржа

Самым сложным и исчерпывающим показателем рентабельности является маржа чистой прибыли. Он показывает общую выручку, оставшуюся после учета всех потоков доходов и расходов, включая себестоимость и операционные расходы.Однако, в отличие от двух предыдущих коэффициентов, коэффициент чистой прибыли также учитывает доход от инвестиций, разовые платежи, налоги и задолженность. Таким образом, этот расчет дает точное представление об общей способности компании конвертировать свой доход в прибыль.

Есть два шага для определения чистой прибыли компании:

1. Рассчитайте чистую прибыль

Вы найдете это по следующей формуле:

Чистая прибыль = выручка — (COGS + амортизация + амортизация + проценты расходы + налоги + прочие расходы)

2.Определите маржу чистой прибыли

Чтобы рассчитать маржу чистой прибыли, выполните этот расчет:

Маржа чистой прибыли = (чистая прибыль / выручка) x 100

Пример отношения маржи прибыли

Вот пример Используемый коэффициент рентабельности:

Компания Kayla’s Cleaning Supplies продает чистящие средства промышленного класса ресторанам и барам. Кайла начала свой бизнес 10 лет назад, и в прошлом году у нее были лучшие продажи.Ее чистый объем продаж составил 1 000 000 долларов, а чистая прибыль — 100 000 долларов.

Используя эти цифры, вот коэффициент ее прибыли за прошлый год:

10% = (100000 долларов США / 1000000 долларов США) x 100

Как показывает соотношение, Кайла смогла преобразовать 10% своей прибыли. продажи в прибыль. Однако в этом году чистые продажи Кайлы составили 800 000 долларов, а чистая прибыль — 200 000 долларов. Вот ее коэффициент рентабельности за этот год:

25% = (200000 долларов США / 800000 долларов США) x 100

Хотя Кайла сделала меньше продаж, она смогла сократить свои расходы, что позволило ей конвертировать больше. продажи, которые она принесла в прибыль.

Коэффициент рентабельности: определение, формула и примеры

Каковы коэффициенты рентабельности?

Коэффициенты прибыльности — это простые вычисления, которые разбивают числа из вашей финансовой отчетности на проценты. Три коэффициента рентабельности, которые имеют наибольшее значение для владельцев малого бизнеса: коэффициент валовой прибыли, коэффициент операционной маржи и коэффициент чистой прибыли.

Каждый из этих коэффициентов рентабельности говорит вам о вашем бизнесе что-то свое.

Из пяти типов финансовых коэффициентов коэффициенты прибыльности предоставляют наиболее полезную и полезную информацию для владельцев малого бизнеса. С первого взгляда эти коэффициенты могут дать вам огромное количество информации о состоянии вашего бизнеса.

К сожалению, в отношении коэффициентов рентабельности ходит много технических разговоров, что заставляет многих владельцев малого бизнеса уклоняться от них.

Давайте изменим это сейчас.

Почему владельцы малого бизнеса ценят показатели рентабельности?Прежде чем мы рассмотрим каждый коэффициент прибыльности, важно понять, почему они так ценны для владельцев малого бизнеса.Многие владельцы бизнеса считают, что эти коэффициенты вступают в силу только тогда, когда они готовы найти инвесторов или если у их бизнеса есть акционеры. Хотя коэффициенты прибыльности широко используются для этих целей, они также ценны для владельцев бизнеса, которые не заинтересованы в расширении своего бизнеса до этого момента.

В каждой отрасли есть ключевые показатели эффективности (или KPI), которые служат критерием для определения отраслевых стандартов и сравнения одного бизнеса в отрасли с другим.Недостаточно смотреть только на суммы в долларах. Бизнес на 1 миллион долларов кажется чрезвычайно успешным, но нередко можно быстро оценить прибыльность и обнаружить, что бизнес на 100 000 долларов в той же отрасли на самом деле более прибылен.

Используя уравнивающую силу процентов, коэффициенты рентабельности позволяют владельцам малого бизнеса эффективно сравнивать яблоки с яблоками. Владелец малого бизнеса может быть разочарован «малым» масштабом своего бизнеса, но как только он проанализирует свою прибыльность и сравнит ее с ключевыми показателями эффективности своей отрасли, он может узнать, что его бизнес на самом деле является лидером.