Какие бывают расходы по ипотеке

Прежде чем приступить к оформлению ипотеки важно определиться, сколько мы сможем ежемесячно выделять средств в счет погашения кредита. В большинстве случаев расчет осуществляется из расчета общей суммы кредита и процентов, которые по нему ежемесячно будут начисляться. Поскольку расчет выполняется не правильно, так как не берутся во внимание дополнительные расходы связанные с оформлением ипотеки, многим заемщикам не хватает личных сбережений и им приходится в срочном порядке их занимать у знакомых или в крайнем случае, оформлять еще один кредит. Поэтому дабы избежать сложностей при оформлении ипотеки важно внимательно ознакомиться со всеми моментами, которые связанны с расходами еще до оформления ипотеки, а также с расходами, которые возникают в процессе оформления.

Все расходы ипотечного кредитования делятся на расходы до подписания кредитного договора и на расходы, которые несет заемщик на протяжении всего срока кредитования. Рассматривая предварительные расходы, то к ним сразу можно отнести услуги кредитного брокера, риэлтора, комиссии банка начисляемые за рассмотрение заявки, услуги нотариуса, оценщика и страховой компании. Важно отметить, что на некоторых расходах можно немного сэкономить. Подобрать недвижимость вполне реально и самому, таким образом, сэкономив на услугах риэлтора. Кроме этого можно сэкономить и на услугах брокеров, но в таком случае придется потратить немного времени в поисках банка, который предлагает максимально выгодные условия. Можно также попробовать найти банк, который не взимает комиссии при рассмотрении заявки. Существуют и такие обязательные расходы, которые придется понести еще до подписания договора. Так, к примеру, для того чтобы оформить ипотеку обязательно необходимо оплатить услуги оценщика, который проведет экспресс оценку квартиры или другой недвижимости, которую вы желаете приобрести в кредит. Исходя из оценочной стоимости в дальнейшем, банк будет решать, на какую сумму выдать вам кредит. Также к обязательному платежу относится оплата государственной пошлины и услуги нотариуса. Это что касается расходов связанных еще до момента оформления кредитного договора.

Теперь рассмотрим расходы, которые сопровождают заемщика с первого по последний день кредитного договора. После подписания и получения кредита заемщику придется платить за пользование займа, страховые взносы и за возврат кредита. Личное страхование и страхование залога оплачивать придется на протяжении всего срока ипотеки. Важно отметить, что страховая компания в данном случае защищает интересы не только банка, но и заемщика.

Прежде чем подписать кредитные документы важно внимательно изучать все его пункты, особенно те которые пропечатаны мелким шрифтом. Многие банки с целью дополнительно заработать прописывают в кредитном договоре ежемесячные комиссии за обслуживание кредитного счета, размер которых не превышает 0,3%. Многие на это не обращают внимания, поскольку процент на первый взгляд несущественный, но это только на первый взгляд. Учитывая то, что ипотека оформляется как минимум на 10 лет, то представьте себе, сколько в конечном итоге вы переплатите только исходя из этих 0,3 процентов. Поэтому с целью сэкономить рекомендуется искать банк, в условиях договора которого не предусматриваются ежемесячные комиссии.

Post Views: 41

getyourcredit.ru

Семейные расходы » Деньги » Миллион шаг за шагом

На сегодняшний день деньги представляют для человека определенную ценность, которая помогает жить, приобретать новые вещи, отдыхать и расслабляться, содержать свою семью. Поэтому они имеют столь большое значение в жизни каждого человека. Отдельная личность сможет распоряжаться деньгами как угодно, отказывая себе в чем-либо, или, наоборот, тратя все до последней копейки. Но когда речь идет о семейном бюджете, то необходимо грамотно вести свои финансовые дела. Поскольку требуется рассчитывать не только на себя, но и на всех остальных членов семьи, то важно правильно распределить семейные расходы, которые впоследствии не станут головной болью.

Какие бывают семейные расходы? (классификация)

Для того чтобы грамотно организовать расходы семейного бюджета, необходимо выделить конкретные источники расходов. Такие источники есть в каждой семье и их можно классифицировать по нескольким признакам. Собственно, стоит выделить три основных категории расходов:

- обязательные,

- желательные

- роскошь.

К обязательным расходам относятся покупка продуктов питания, оплата жилья и различных коммунальных услуг, а также расходы на транспорт, необходимую одежду. Помимо этого к этой категории можно также отнести оплату кредитов и разнообразных счетов. Желательные расходы в основном включают в себя разнообразные развлечения, траты на собственное хобби и походы в салоны красоты. Таким образом, сюда относится все то, без чего можно спокойно обойтись при достаточно низких доходах. Третей категорией является роскошь, к которой относятся очень дорогие товары (автомобили, современная дорогостоящая техника и оборудование), стремление соответствия тенденциям моды, походы в дорогие рестораны, клубы и бары.

Важно, чтобы получилось выделить эти три основных категории расходов, тогда получится максимально эффективно следить и контролировать все расходы семьи. В данном случае рекомендуется, чтобы обязательные семейные расходы не превышали половины семейного бюджета . Для уравновешивания расходов достаточно сэкономить на определенном пункте категории желательных расходов и роскоши. |

Как контролировать расходы семейного бюджета?

Помимо этого стоит отметить и два других признака классификации, которые помогут значительно уменьшить расходы семейного бюджета. Во-первых, различаются доходы также и по размерам, то есть небольшие или мелкие расходы, средние и крупные расходы. Данная классификация помогает лучше осознать, какие суммы тратятся на определенные виды продукции или услуг. Во-вторых, расходы можно разделить на четыре группы по периодичности их наступления. Таким образом, выделяют переменные расходы, ежемесячные и ежегодные, а также специальную категорию «Сезонные расходы». К переменным расходам относятся лекарства, ремонт чего-либо, одежды, то есть все то, что необходимо покупать от случая к случаю. Ежемесячные расходы в основном содержат обязательные расходы, без которых не обойтись в жизни. В свою очередь, ежегодные расходы также включают часть обязательных, в частности, расходы на рабочий отпуск, оплату налогов и прочее. Категория сезонных расходов объединяет в себе траты на покупку сезонных (зимних, весенних, летних, осенних) вещей и предметов.

Учитывая данные категории классификации семейных расходов, любой человек сможет эффективно контролировать и регулировать все траты своей семьи в зависимости от общего финансового положения. Для организации и сортировки всех расходов существуют специализированные программные продукты (платные и бесплатные), которые помогут решить данную проблему максимально быстро и эффективно.

21 февраля 2010 года | Алексей Алексеев специально для damoney.ru

damoney.ru

Прямые и косвенные расходы для производства и торговли. Учёт, расчёт

Содержание страницы

У любой организации, производящей продукцию и/или реализующей ее, существуют затраты. Если предприниматель использует в определении прибыли и затрат метод начисления, то Налоговый Кодекс в ст. 318 и 320 требует разделять расходы по их отношению к прямым или косвенным.

- В чем смысл такого разделения с точки зрения уплаты налогов?

- Какие затраты считать прямыми, а какие отнести к косвенным?

- Кто принимает окончательное решение в этом вопросе – налоговики и предприниматели?

- Всегда ли нужно это разделение?

Вносим ясность в этом материале.

Зачем распределяются затраты

Распределение трат организации по данному основанию имеет значение для внутренней учетной политики, поскольку прямо отражается на налогообложении. Они входят в налоговую базу при начислении налога на прибыль.

При начислении данного налога важны все расходы, и все они будут учтены рано или поздно. Но для бизнеса часто время имеет решающее значение, а для прямых и косвенных налогов время учета отличается.

- Прямые расходы нужно признавать для налогового учета именно тогда, когда они совершились. Их приходится распределять между проданным и товаром и ожидающим реализации, завершенной или незавершенной работой. Так, если стоимость расходов заложена в реализацию товара или плату за работы, то списать их можно будет только по завершении, возможно, это растянется на несколько месяцев или даже лет.

- Косвенные расходы бухгалтерия имеет право списать в том же учетном периоде, они полностью относятся к учитываемым при налогообложении.

ВАЖНЫЙ НЮАНС! Расходы при оказании услуг, даже если они отнесены к прямым, признаются в текущем периоде, а не распределяются, поскольку услуга потребляется в процессе ее оказания, ее результат не выражен материально (основание – п. 5 ст. 38, ст. 313, абз. 3 п. 2 ст. 318 Налогового кодекса РФ, письмо Министерства финансов России от 15 июня 2011 г. № 03-03-06/1/348).

Что такое прямые и что такое косвенные расходы

Налоговый Кодекс не дает четкого регламента, какие затраты к какому типу относить. Право считать определенные виды затрат прямыми предоставлено самим организациям, только они должны его обосновать в своей внутренней документации, а руководитель – утвердить.

С косвенными расходами проще – все траты, которые не сочтены прямыми или внереализационными, считаются косвенными.

В производстве и торговле состав этих типов затрат существенно отличается.

Прямые и косвенные расходы при производстве товаров и услуг

Определяя, к какому типу отнести расходы на производство, руководитель должен брать во внимание, что к прямым, как правило, следует причислить те расходы, которые используются для выпуска товаров (услуг) и их продвижения, продажи. Важна и специфика деятельности, отраслевые особенности процесса производства. Примерное перечисление прямых расходов производственных фирм может выглядеть так.

- Материальные издержки:

- уплата за приобретенное сырье;

- затраты на производственные материалы;

- приобретение оборудования и комплектующих;

- стоимость полуфабрикатов, если в производственном процессе выполняется их переработка.

- Финансовые издержки:

- заработная плата для персонала;

- взносы в социальные и страховые фонды.

- Амортизационные издержки – закономерное снижение стоимости основных средств вследствие их «срабатываемости» со временем.

К СВЕДЕНИЮ! Если организация привлекает для производства работ сторонних людей по субподрядам, то оплата этой деятельности также считается прямыми расходами, так как имеет непосредственную связь с производством, несмотря на то, что в примерном перечне в ст.318 НК ее нет.

Внереализационные расходы учитываются отдельно.

Все остальные типы расходов, напрямую не связанные с производством, считают как косвенные.

ВАЖНО! Иногда случаются «пограничные» ситуации распределения расходов, в таких случаях необходимо обоснование руководства. Однако, следует помнить, что к косвенным по закону нельзя отнести затраты, объективно имеющие отношение к производству, например, средства на закупку сырья, учитывающие себестоимость единицы выпускаемой продукции.

Прямые и косвенные затраты в торговле

Торговые отношения предусматривают зафиксированный перечень прямых расходов, утвержденный ст. 320 НК РФ. Здесь «самодеятельность» руководства неправомерна. Согласно законодательству, в торговой деятельности к прямым расходам следует относить такие.

- Затраты при закупке товаров: способ ее определения лежит на самой организации, в частности, это:

- закупочная цена;

- расходы на фасовку;

- стоимость упаковки и тары;

- оплата складских услуг и др.

- Расходы по доставке до склада приобретателя, если эти средства не заложены в стоимость товара. В остальных случаях транспортные расходы правильнее счесть косвенными, поскольку они не соотносятся с продажей товара.

Внереализационные расходы также подчинены отдельному учету.

Остальные затраты будут сочтены косвенными – они напрямую снижают прибыль данного отчетного налогового периода.

Что выгоднее для организации?

Любому руководителю с денежной точки зрения более практично отнести как можно большее число затрат к косвенным: ведь тогда снизится база по налогу на прибыль в конкретном периоде (п.2 ст.318 НК). Налоговые органы, естественно, поддерживают противоположную позицию.

В нормативной базе организации должен быть утвержден перечень прямых затрат, он не обязательно должен совпадать с рекомендательным, но непременно должно быть обоснование этого распределения. К косвенным расходам, в случае выбора, руководство имеет право причислить лишь те затраты, которые никак нельзя счесть прямыми.

ОБРАТИТЕ ВНИМАНИЕ! С точки зрения налоговиков, в спорных ситуациях следует признать расход прямым – этот перечень является открытым, – нежели необоснованно расширять количество косвенных затрат. Можно налог, обычно признаваемый косвенным, счесть прямым, но обратное недопустимо.

Расходы есть, доходов нет

Случается, что в одном или нескольких из отчетных периодов организация не смогла добиться прибыли или даже оказалась в убытке. Как в таких случаях производить учет расходов?

Ответ логичен: раз отсутствуют доходы, значит, прямых расходов на производство или реализацию в этот период не было. Это объясняется требованиями НК к прямым расходам:

- обоснование с точки зрения экономики;

- подтверждение по документам;

- направленность на финансовую выгоду.

Поскольку прибыли – финансовой выгоды – в данный период организацией не получено, признавать следует только косвенные расходы, они не имеют отношения к заработанной выручке.

Расход, даже не принесший прибыли в данный период, также может быть обоснован, например, направлен на будущие доходы. Таким образом, нет противоречий для признания расходов в бездоходный период косвенными (письма Минфина РФ от 25.08.2010 г. № 03-03-06/1/565, от 21.05.2010 г. № 03-03-06/1/341, от 08.12.2006 г. № 03-03-04/1/821).

ОБРАТИТЕ ВНИМАНИЕ! Если не удастся доказать экономическое обоснование (направленность на будущую прибыль) расхода в периоде, когда нет финансового дохода, то нельзя признавать его ни прямым, ни косвенным (письма УФНС России по г. Москва от 12.11.07 № 20-12/107022, от 26.12.06 № 20-12/115144).

Считаем прямые расходы

Чтобы прямая затрата повлияла на снижение налоговой базы в текущем периоде, она должна относиться к продукции, проданной в этом периоде или работе, в этот период совершенной. Затраты нельзя учесть как прямые расходы и списать, если:

- производство не завершено;

- продукция произведена, но лежит на складе;

- продукция уже погружена, но еще не реализована и т.п.

Вычислим сумму, которую фирма-производитель вправе вычесть из налоговой базы. Для этого пригодна следующая формула:

ПРУНП = СПР — ПРНПр — ПРС — ПРОНР

где:

- ПРУНП – прямые расходы, уменьшающие налог на прибыль в отчетный период;

- СПР – сумма всех прямых расходов;

- ПРНПр – прямые расходы по незавершенному на конец периода производству;

- ПРС – прямые расходы по продукции, содержащейся на складах;

- ПРОНР – прямые расходы по прошедшей отгрузку продукции, которая еще не продана, то есть право собственности на нее пока не перешло от реализатора к приобретателю.

Для торговых организаций формула расчета прямых расходов будет немного отличаться:

ПРСНП = (ПРДП + ОПП) — ПРОС

где:

- ПРСНП – прямые расходы, снижающие налог на прибыль в данный налоговый период;

- ПР – прямые расходы по данному периоду;

- ОПП – прямые расходы, перешедшие по остаткам с прошлого периода;

- ПРОС – прямые расходы по остаткам на складе (в том числе и товаров, находящихся в пути на склад, а также только едущим к покупателю, но еще не выкупленным им).

assistentus.ru

Косвенные расходы — что к ним относится? Бухгалтерия предприятия

Расходы организации представляют собой уменьшение экономической выгоды вследствие выбытия активов. В качестве последних могут выступать денежные средства или иное имущество. Расходы организации — это также возникновение обязательств, которое приводит к уменьшению капитала предприятия (кроме сокращения вкладов по решению учредителей).

Классификация

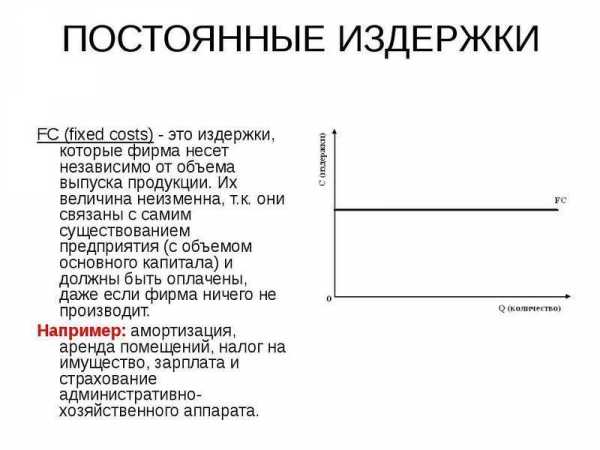

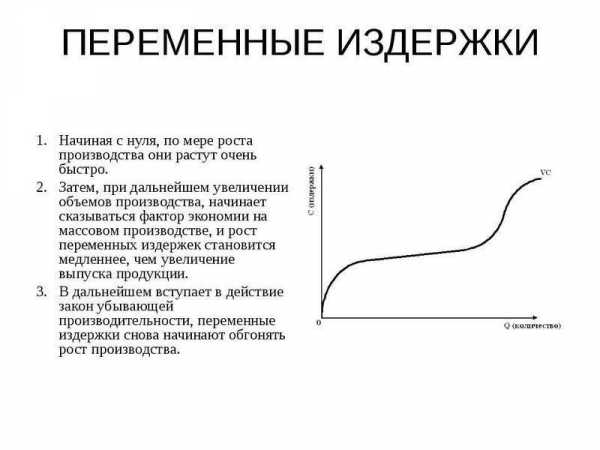

В зависимости от реализационных (производственных) объемов выделяют переменные и постоянные расходы. Первые изменяются пропорционально количеству изготавливаемой продукции, предоставляемых услуг, выполняемых работ. Постоянные расходы существуют вне зависимости от объемов производства. В эту категорию входят некоторые налоги, оплата охраны, амортизация, арендные платежи, зарплата руководящего аппарата и так далее. Затраты могут быть накладными или косвенными. Данная классификация проводится по связи расходов с технологическим процессом. В зависимости от уровня агрегирования затраты могут быть одноэлементными либо комплексными. Также существуют прямые и косвенные расходы производства.

НК РФ

В ст. 271-273 гл. 25 для субъектов, выплачивающих налог на прибыль, предусматривается два варианта определения доходов и затрат:

- Метод начисления. Он считается универсальным и может использоваться во всех случаях.

- Кассовый метод. Этот вариант в некоторых случаях удобен, но имеет свои ограничения.

По ст. 318, п. 1 НК, плательщики, использующие метод начисления, обязаны разделить расходы на косвенные и прямые. Это обусловлено различными условиями признания их в налоговой отчетности. Рассмотрим далее подробнее, что собой представляют косвенные расходы, что к ним относится.

Общая характеристика

Прямые затраты относятся к расходам текущего налогового (отчетного) периода по мере реализации товара/работы/услуг. Они включены в стоимость продукции по ст. 319 НК. Иным способом определяются косвенные расходы. Что к ним относится? Они представляют собой комплекс издержек, касающихся технологического процесса, которые экономически нецелесообразно либо нельзя отнести непосредственно на определенные виды изделий. Распределение косвенных расходов осуществляется в полном объеме в том же налоговом периоде, в котором они возникли. Это означает, что если даже реализации не было, эти издержки снижают налогооблагаемую прибыль за данный временной промежуток.

Косвенные расходы: что к ним относится?

Эти затраты разделены на две основные категории:

- Общехозяйственные. Они не связаны непосредственно с технологическим циклом предприятия. Учет косвенных расходов в этом случае осуществляется по сч. 26. Такие затраты касаются руководства технологическим процессом.

- Общепроизводственные. К ним относят общецеховые затраты на обслуживание, организацию и руководство технологическим процессом. Проводки по бухучету осуществляются на сч. 25.

Каждая из этих категорий, в свою очередь, имеет классификацию.

Затраты на эксплуатацию и содержание оборудования

Они представляют собой косвенные расходы. Что к ним относится? В эту категорию входят издержки на:

- Амортизацию оборудования и транспорта.

- Текущий ремонт и уход за машинами.

- Энергию для оборудования.

- Заработную плату и начисления на социальные нужды сотрудников, обслуживающих машины.

- Перемещение материалов, готовой продукции, полуфабрикатов внутри предприятия.

- Услуги вспомогательных цехов по обслуживанию рабочих мест и машин.

- Прочие операции, касающиеся оборудования.

Общецеховые издержки

Эти косвенные расходы касаются управления технологическим процессом. В них входят издержки, связанные с:

- Подготовкой и организацией производственных операций.

- Содержанием руководящего аппарата технологических подразделений.

- Амортизацией сооружений, зданий, производственного инвентаря.

- Обеспечением нормальных рабочих условий.

- Содержанием и ремонтом сооружений, инвентаря, зданий.

- Подготовкой и профориентацией кадров.

Общехозяйственные затраты

В эту категорию включены:

- Административно-управленческие расходы.

- Затраты на рабочую силу. Речь ведется, в частности, о наборе, отборе, подготовке руководителей, обучении, переподготовке на повышение квалификации.

- Расходы на технологическое управление.

- Оплата услуг, полученных от внешних организаций.

- Расходы на производственное руководство.

- Содержание зданий, инвентаря, сооружений.

- Расходы на управление снабженческо-заготовительной, финансово-сбытовой деятельностью.

- Обязательные налоги, сборы, отчисления и платежи по предусмотренному в законодательстве порядку.

Специфической чертой общехозяйственных затрат выступает то, что в рамках масштабной базы они неизменны. Их можно откорректировать руководящими решениями. Изменить степень их покрытия можно объемом реализации.

Масштабная база

Под ней в управленческом анализе следует понимать конкретный интервал реализационного/производственного объема, в пределах которого расходы имеют четко выраженное поведение. К примеру, у предприятия в распоряжении находится станочный парк в объеме 10 единиц. Ежегодно выпускается 1 млн изделий в год. Амортизация по основным средствам составляет 500 тыс. р. Руководство приняло решение об удвоении объема производства. Для этого в эксплуатацию было введено дополнительно 10 станков. Масштабная база до этого момента была 0-1 млн изделий. После увеличения станочного парка она стала 1-2 млн.

Накладные и основные затраты

Данная классификация проводится по назначению издержек. Накладными именуют расходы, касающиеся управления предприятием. Основными затратами называют ресурсы всех видов. Это, в частности:

- Предметы труда в форме основных материалов, сырья, приобретенных полуфабрикатов.

- Амортизация основных фондов производства.

- Зарплата рабочих, занятых в технологическом (основном) процессе.

Возникновение этих издержек связано с выпуском изделий. Эти расходы на любом предприятии формируют значимую часть затрат. Накладные издержки возникают при реализации руководящих функций. По своему назначению, роли и характеру они существенно отличаются от производственных задач. Такие затраты обычно касаются организации деятельности предприятия. В проводки по бухучету они включаются по методу переноса издержек на носитель.

Порядок разделения затрат

Определение того, какие расходы косвенные, а какие прямые, осуществляется в зависимости от специфики деятельности предприятия. Фирма, в частности, может:

- Выпускать продукцию, выполнять работы.

- Оказывать услуги.

- Осуществлять продажу продукции.

Для торговых предприятий распределение косвенных расходов и прямых издержек осуществляется вне зависимости от способа определения налога на прибыль. Как выше было сказано, это может быть метод начисления или кассовый вариант расчета. К прямым издержкам относят:

- Затраты на доставку продукции до склада потребителя, если они не включены в цену товара.

- Стоимость приобретения изделий, которые реализованы в налоговом периоде.

Прямые издержки включаются в расчет по ходу продажи продукции. Все прочие расходы, за исключением внереализационных, относят к косвенным. Эти затраты снижают доход от реализации в текущем месяце. Прямые издержки списываются по мере продажи покупных изделий, в себестоимость которых они включены. Косвенные расходы принимаются во внимание при начислении налога на прибыль.

Предприятия, занимающиеся выпуском товара

Для производственных компаний перечень прямых расходов установлен в ст. 318, п. 1 НК. В эту категорию включены издержки на:

- Приобретение материалов и сырья, применяемых в выпуске продукции или выполнении работ, комплектующих, используемых при монтаже, полуфабрикатов, подвергающихся дополнительной обработке.

- Зарплату сотрудников, занятых в технологическом процессе, начисление взносов на обязательное (медицинское и социальное) страхование и от профзаболеваний и несчастных случаев.

- Амортизация по основным средствам, задействованных в выпуске товара.

Все прочие расходы, кроме внереализационных, относятся к косвенным.

Предприятия, оказывающие услуги

Для таких компаний разделение на прямые и косвенные издержки можно осуществлять так же, как и для производств. Однако в правилах признания затрат теми либо другими есть существенное различие. Под услугой следует понимать деятельность, результат которой не имеет материального выражения. Она реализуется и потребляется в ходе осуществления. В этой связи, компании, оказывающие услуги, не обязаны проводить распределение прямых затрат между расходами текущего периода и ценой услуг, которые не были приняты заказчиками по его окончании. Об этом сказано в Письме Минфина от 15 июня 2011 года. Все расходы (и косвенные, и прямые) такие предприятия могут признавать в текущем периоде. Данный порядок необходимо закрепить в финансовой политике компании.

Отсутствие прибыли

Если за отчетный период не было получено доходов, то предприятие может признать исключительно косвенные расходы. Прямые затраты, включенные в остатки нереализованной продукции, использовать в расчетах на прибыль нельзя. Если компания ничего не продала, то, соответственно, у нее нет прямых издержек. Что касается косвенных расходов, то к полученной выручке они не привязаны и не могут учитываться в текущем периоде. Вместе с этим, если конкретная затрата не приносит прямого дохода, это не означает, что она необоснована. Достаточно того, чтобы она была необходима для осуществления деятельности, итогом которой станет полученная прибыль. Косвенные расходы, таким образом, можно учитывать в уменьшение базы налогообложения и тогда, когда выручка еще не поступила. Имеется в виду доход в текущем периоде.

1С: косвенные расходы

Методы определения затрат в налоговой документации описываются в соответствующем регистре. Пользователю необходимо самостоятельно указать перечень прямых издержек. Все, что не будет указано в этом регистре, программа интерпретирует в качестве косвенных расходов. Прямые затраты предприятие утверждает в своей финансовой политике. Регистрировать перечень, таким образом, целесообразно через соответствующую вкладку. Для этого следует перейти в «Налог на прибыль». Затем нужно нажать на «Указать список (перечень) прямых затрат». Если в регистре сведений не содержится записей, программа предложит их внести автоматически. Каждый пункт в нем представлен в качестве условия для признания издержки прямой. Фактическое разделение затрат в налоговой отчетности осуществляется по окончании месяца регламентным документом, закрывающим счета бухучета (26, 25, 23, 20).

Этапы признания затрат в программе

Рассмотрим, как будет «рассуждать» документ, закрывающий счета бухучета, чтобы разделить расходы на косвенные либо прямые. Упрощенно можно выделить следующие этапы:

- Для текущего периода (к примеру, март 2012-го) для предприятия в регистре «Журнал проводок» документ ведет поиск всех записей определенного типа.

- Среди найденных пунктов для последующего анализа отбираются те, дата которых не ранее, чем в шаблоне регистра «Методы определения косвенных и прямых затрат в НУ (налоговом учете)».

- Если в шаблоне не указан реквизит «Подразделение», то рассматриваются записи, указанные в любом подразделении.

- Если не заполнена «Статья затрат», это не означает, что будут рассматриваться любые такие статьи. Во внимание принимаются только те, у которых в строке «Вид расхода» стоит значение «Прочие издержки».

Если запись в финансовой отчетности будет удовлетворять указанным выше условиям, то сумма будет отнесена к прямым затратам. Если в бухучете будет обнаружен расход, для которого нет подходящего шаблона в регистре, то в НУ он будет признан как косвенный. Его программа спишет в дебет соответствующего субсч. сч. 90.08.

Важный момент

Следует понимать, что до даты закрытия месяца затраты предприятия на выпуск продукции не разделяются. Согласно настройкам плана счетов, их, как издержки, отражают в момент фиксирования хозяйственной операции в бухгалтерском и налоговом учетах. Кроме этого, есть еще один важный момент. Следует понимать, при каких именно настройках появляются те либо другие проводки в НУ и БУ. Состояние флажка «по методу директ-костинг» будет оказывать влияние на составление проводок исключительно в бухгалтерском учете при закрытии месяца. Эта позиция никаким образом не касается НУ. В налоговом учете затраты на себестоимость либо управленческие расходы списываются в зависимости от их характера. Прямые издержки переводятся в конце месяца на дебет сч. 90.02.1, фиксирующий выручку по деятельности с основной системой обложения. Косвенные расходы при этом прямо относят на дебет сч. 90.08.1.

Заключение

Точный список прямых затрат, касающихся реализации и производства, предприятие устанавливает самостоятельно. Этот перечень следует включить в финансовую политику компании. Распределение расходов при этом осуществляется с учетом специфики отрасли и технологического процесса. Формирование перечня затрат должно иметь экономическое обоснование. Косвенными расходами можно признать только те, которые нельзя отнести по объективным причинам к прямым издержкам. К примеру, затраты на материалы и сырье включаются в себестоимость изделий. Такие затраты всегда прямые и не могут быть косвенными.

fb.ru

Постоянные и переменные затраты: что к ним относится

Любое предприятие, планирующее свою деятельность, должно составлять план доходов и расходов. Это необходимо для совершенствования деятельности – сокращения расходов и как следствие – увеличения прибыли. Поэтому владение полноценной информацией о затратах компании позволит не только рассчитать себестоимость продукции и спрогнозировать прибыль, но и получить данные о путях дальнейшего развития фирмы в том или ином направлении. В этой статье мы подробно объясним, что такое постоянные и переменные затраты и что они в себя включают.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта слева или звоните по телефону

8 (800) 511-91-49

Это быстро и бесплатно!

Постоянные и переменные затраты

Все затраты по источнику их происхождения могут быть подразделены на элементы постоянного и переменного характера:

- Постоянные издержки представлены такой статьей расходов, которая не имеет зависимости от объемов производства и не принимает участия в формировании себестоимости продукции. На протяжении длительного времени без влияния внешних обстоятельств такие расходы могут оставаться неизменными.

- Переменные издержки являются прямыми участниками формирования себестоимость продукции/товаров. То есть, размер таких расходов находится непосредственно под влиянием объема производства или продаж продуктов, товаров и работ. Если говорить о том, что относится к переменным затратам, то сюда можно включить расходы, которые имеют зависимость от объемов производства продукции.

Таким образом, постоянные и переменные затраты – это определенные статьи расходов, на которые влияют разные факторы.

Обратите внимание: постоянные затраты неизменны, пока на них не станут воздействовать внешние факторы, а переменные расходы зависят только от объема продукции, которую планируется изготовить, или же от количества товаров, которые предназначены к продаже.

Примеры обоих групп затрат

Рассмотрим более детально, что можно к примерам постоянных и переменных издержек в реальной деятельности предприятия.

Постоянные издержки

Как мы уже отмечали, они являются постоянными и не меняются под влиянием изменения объемов продукции.

Постоянные расходы включают в себя затраты на такие элементы, как:

- Арендная плата. Пожалуй, этот пример является самым распространенным среди всех групп постоянных расходов. Ведь аренда – это фактически такой элемент, который можно встретить в абсолютно любом виде предпринимательства. При аренде офиса, склада, торгового помещения или цеха основная обязанность предпринимателя заключается в своевременной выплате ренты. Этот фактор не имеет никакой зависимости от его объемов продаж и от заработка. Если предприниматель в отчетном периоде не заработал ни рубля, он все равно обязан сделать выплату, иначе арендодатель будет вынужден расторгнуть с ним договорные отношения.

- Заработная плата администрации. К таким сотрудникам принадлежат бухгалтер и управленческий аппарат, сюда же относится и заработная плата управленческого персонала. Постоянные затраты в связи с выплатой заработной платы – это все те элементы, которые направлены на оплату труда работников, работающих по повременной системе оплаты труда. Начисление и порядок выплат таких заработных плат традиционно не имеют зависимости о того, какие объемы продаж наблюдаются в рамках фирмы. Помимо этого, к данной статье можно отнести оклады сотрудников-сдельщиков – менеджеров, специалистов по продажам, агентов. Что касается процентной составляющей и сдельных элементов, то они относятся к переменной части, поскольку имеют прямую зависимость непосредственно от объемов продаж.

- Амортизация оборудования, техники, машин. Это классический пример затрат постоянного характера, поскольку оборудование изнашивается, устаревает, не зависимо от объемов произведенного продукции или проданных товаров.

- Оплата услуг, которые необходимы для совершенствования общего управления предприятия. Например, это имеет отношение к оплате коммунальных услуг – электрической энергии, воды, интернета. А также к перечню услуг относятся услуги банков, организаций по охране и так далее.

- Налоговые выплаты. В качестве налогооблагаемой базы выступают статистические объекты – налог на землю, имущественные права, социальные выплаты, которые уплачиваются из сумм заработных плат работников. Хороший и классический пример постоянных затрат – ЕНВД, сборы за то, чтобы предприятию разрешили вести торговую деятельность.

Обратите внимание: как следует из вышесказанного, постоянные затраты не имеют зависимости от объемов производства.

Преимущества таких расходов в том, что их величина фиксирована, поэтому позволяет спланировать бюджет компании и составить баланс с прогнозом. Недостатки заключаются в том, что при отсутствии у компании прибыли в отчетном периоде такие затраты все равно придется понести.

Переменные издержки

В отличие от предыдущей статьи расходов, данные элементы принимают непосредственное участие в производстве продукции. Рассмотрим основные составляющие данной статьи.

Итак, к переменным расходам относятся:

- Средства, идущие на оплату трудовых достижений работников, находящихся на сдельной оплате труда. То есть чем больше товаров и услуг произвели эти сотрудники, тем больше придется понести расходов на их поощрения и выплаты мотивирующего характера.

- Стоимость, уплачиваемая за приобретение сырья, материалов, комплектующих элементов, которые используются для изготовления продукции. Чем больший объем продукции планируется произвести на предприятии, тем больше потребуется затрат.

- Процентные отчисления. Они осуществляются в сторону менеджеров, агентов и специалистов в области продаж, поскольку их количество зависит непосредственно от объема реализованной продукции, товаров и услуг.

- Налоговые выплаты на объемы производства. К данным типам налогов можно отнести акцизы, налоги при УСН, ЕСН.

- Оплата услуг сторонних компаний, которые также уплачиваются исходя из объемов реализации компании. Это услуги непосредственно транспортных компаний, организаций по перевозке продукции, услуги посреднических фирм, комиссионные вознаграждения и так далее.

- Затраты, связанные со стоимостью электрической энергии, топливных ресурсов, что непосредственно относится к производственной деятельности. Данные затраты имеют прямую зависимость от объемов изготовления или от количества оказанных услуг. Если рассматривать стоимость электроэнергии, которая используется в офисе или в здании административного характера, а также расходы на топлива, то эти затраты имеют отношение к статье постоянных расходов.

Понимание сути обоих групп затрат является важным для того, чтобы наладить и обеспечить грамотное и качественное управление бизнесом, чтобы он был прибыльным. Переменные расходы имеют преимущества, поскольку понеся их, предприятие может рассчитывать на получение прибыли. Постоянные же затраты – своего рода бремя для предпринимателя. Далее, рассмотрим, почему так происходит.

Взаимозависимость затрат

Взаимоотношения между обеими группами затрат имеет масштабный характер. Их отношение друг к другу с наличием некоторых других показателей – это точка безубыточности предприятия. То есть тот объем реализации, который должна делать фирма, чтобы «оставаться на плаву» или иметь нулевую прибыль (когда расходы полностью покрыты доходами, и их разность равна нулю).

Она рассчитывается по определенному алгоритму:

Точка безубыточности = Постоянные затраты / (Цена – переменные затраты).

В данном равенстве можно заметить, что потребуется производить такой объем продукции и по такой цене, которая обеспечит покрытие постоянных расходов, являющихся фиксированными. Конечно, для получения прибыли можно установить слишком высокие цены, однако если у конкурентов они будут выгодно отличаться, то покупатель предпочтет их продукцию / товары.

Обратите внимание: основной способ стабилизировать ситуацию с расходами и нарастить объемы прибыли – повышение продаж и сокращение затрат.

Учет постоянных и переменных расходов помогает правильно составить производственный план и минимизировать убытки

Итак, мы рассмотрели, что относится к постоянным затратам предприятия и убедились, что эти расходы не зависят от объема изготовленной продукции или проданных товаров. Они являются тяжким бременем, поэтому для улучшения ситуации требуется рассмотреть возможные пути их сокращения.

В условиях конкуренции дать 100%-ю гарантию того, что занятый сегмент будет постоянным, проблематично. Возможно, потребуется значительно увеличить расходы на рекламу и на продвижение продукции на рынке, а это также имеет отношение к постоянным затратам. В результате получится замкнутый круг: ведь увеличив расходы на рекламу с целью повышения объема продаж, одновременно происходит увеличение издержек. Самое главное – это эффективность рекламы, если действия эффективны, то расходы на нее покроются полученной прибылью. Если этого не наблюдается, может образоваться убыток.

Баланс затрат важно беречь с самого начала деятельности фирмы. Это связано с тем, что на ранних этапах может катастрофически недоставать определенных ресурсов. Чтобы не пришлось брать кредиты, займы и задолженности, придется сделать баланс рациональным с экономической позиции.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8 (800) 511-91-49

Это быстро и бесплатно!

vashbiznesplan.ru

Виды затрат предприятия на производство

Затраты предприятия в основном направлены на производство и реализацию продукции, воспроизводство фондов и оборотных средств, на развитие трудового коллектива в области социализации и прочее. Конечно, больше всего затрат предприятия приходится на производство продукции. Расходы предприятия идут также на сбыт продукции, который включает в себя рекламу, транспортировку, хранение и упаковку продукта. Однако затраты производства могут уходить не только на выпуск продукции и ее реализацию. Это могут быть непосредственные затраты. К ним относятся работа с сельским хозяйством, благоустройство городов, деятельность в культурно-бытовых производствах, участие в деятельности других организаций.

Виды затрат предприятия

Виды затрат на производство можно объединить по группам в зависимости от признаков, которыми они обладают.

Итак, затраты предприятия подразделяются:

1. Отчисления на социальные нужды.

2. Материальные затраты.

3. Амортизация фондов.

4. Расходы на выплату заработной платы.

Данные виды затрат предприятия объединяет признак включения себестоимости продукции по элементам.

5. Представительские расходы.

6. Проценты по кредиту.

7. Расходы на рекламу.

8. Командировочные расходы.

9. Расходы на обучение кадров.

Перечисленные виды затрат предприятия объединены признаком смешанных затрат.

10. Затраты на потери по внешним причинам.

11. Расходы на аннулированные заказы, на производство без продукции.

12. Судебные издержки и затраты.

13. Расходы на законсервированное производство.

14. Убытки от операций с тарой.

15. Убытки от долгов, не подлежащих взысканию.

16. Санкции за нарушение договоров.

17. Убытки от ЧС.

18. Сомнительные долги по расчетам.

19. Убытки, связанные с потерей от стихийных бедствий.

20. Убытки от операций прошлых лет.

Данные виды затрат предприятия основаны на принципе прибыли и убытка.

21. Расходы на бесплатные услуги, оказываемые учебным заведениям.

22. «Смешанные затраты» свыше установленной нормы.

23. Поддержание культурно-бытовых объектов, помощь в благоустройстве города.

24. Расходы на оплату процентов по просроченной ссуде.

24. Доходы, приносимые ценными бумагами.

25. Дополнительные отпуска, материальная помощь, надбавки к пенсиям, подарки.

26. Местные налоги.

Перечисленные виды затрат предприятия относятся к принципу чистой прибыли.

Виды затрат классифицируют также в зависимости от методов и целей:

1. По роли в производственном процессе.

2. По экономическим элементам.

3. По характеру связи с измененным объемом производства.

4. По месту возникновения и целевому назначению.

5. По способу отнесения на себестоимость разных видов производимой продукции.

По видам расходов затраты делятся на:

1. Расходы по калькуляционным статьям (сырье для производства, энергия и топливо для технологий, цеховые расходы, дополнительная заработная плата, общезаводские расходы и тому подобное).

2. Затраты по экономическим элементам (вспомогательные материалы, электроэнергия, социальное страхование, топливо и так далее).

В свою очередь затраты по экономическим элементам делятся на:

1. Материальные затраты (самая большая доля затрат на производство – от 60-ти до 90%).

2. Отчисления на социальные нужды (выплаты в государственный фонд занятости, пенсионный фонд, затраты на медицинское и социальное страхование).

3. Расходы на оплату труда (включают не только основную выплату заработной платы, но и премию, компенсирующие выплаты, различные надбавки)

4. Амортизацию фондов (при износе основных фондов отчисляются средства производства для полного их восстановления).

5. Другие затраты (на сборы, налоги, вознаграждение, подготовку кадров и их переподготовку и тому подобное).

Затраты на производство включают в себя поддержание фондов в рабочем состоянии, содержание, уход, эксплуатацию транспорта и оборудования и прочее.

fb.ru

Какие бывают доходы, расходы, прибыль и маржа |

В предыдущих статьях мы познакомились с понятиями доходов, расходов, прибыли и маржи. Теперь расширим свой финансовый словарь терминами и определениями, которые чаще всего используются в деловом общении.

Доходы

Чистая выручка (нетто-выручка, нетто-продажи или чистые продажи; по-английски Net Sales) – это валовая выручка за вычетом возврата продукции и скидок. Обычно этот показатель является первой строкой отчета о прибылях и убытках.

Нетто-выручка = валовая выручка — возврат — скидки

Расходы

Себестоимость реализованной продукции (прямые затраты; по-английски Cost Of Goods Sold или сокращенно COGS) – расходы, непосредственно связанные с каждой единицей реализованной продукции и прямо относимые на ее себестоимость.

Общие, административные и коммерческие издержки (косвенные затраты; по-английски Sales, General and Administrative Costs или сокращенно SG&A, overheads) – расходы, которые невозможно или трудно отнести на единицу реализованной продукцию непосредственно.

Есть еще два важных понятия — переменные и постоянные издержки, которые НЕ фигурируют в P&L, но используются для расчета точки безубыточности при бизнес-планировании. Мы рассмотрим эти понятия отдельно в статье о точке безубыточности. Отметим только, что переменные и постоянные издержки – это те же прямые и косвенные затраты, классифицированные под немного другим углом зрения.

Прибыль и прибыльность (маржа)

Валовая прибыль (балансовая прибыль, общая прибыль; по-английски Gross Profit или GP) – это чистая выручка за вычетом себестоимости реализованной продукции. Величина валовой прибыли показывает, насколько доходы от продаж покрывают себестоимость, то есть затраты на производство проданных товаров или услуг.

Валовая прибыль = нетто-выручка — себестоимость продаж

Валовая маржа (валовая прибыль в %, прибыльность продаж; по-английски Gross Margin, Gross Profit Margin или GM) – это отношение валовой прибыли к продажам, выраженное в процентах. Валовая маржа показывает, насколько эффективно компания преобразует факторы производства (сырье и труд) в доходы. Если просто, валовая маржа показывает, сколько копеек с каждого рубля продаж остается у компании после оплаты счетов поставщиков материалов и оплаты труда рабочих производства.

Валовая маржа = валовая прибыль / нетто-продажи * 100

Чистая прибыль (чистые поступления, чистый доход, остаточная прибыль, нетто-прибыль; по-английски Net Income, Net Profit, Net Earnings или Bottom Line) – это все доходы компании, включая и те, которые получены не за счет основной деятельности, а, например, финансовый доход от игры на бирже или кредитования, за минусом всех расходов, включая все операционные расходы, амортизацию и обесценивание, проценты по кредитам и налоги. Это последняя строка P&L. Чистая прибыль – это база для выплаты дивидендов акционерам или реинвестирования в развитие компании.

Нетто-прибыль = валовая прибыль — общие, административные и коммерческие издержки — амортизация и обесценивание + другие прибыли — проценты по кредитам — налоги

Маржа чистой прибыли (по-анлийски Net Profit Margin или NPM) – это отношение нетто-прибыли к нетто-продажам, выраженное в процентах. Он показывает, сколько копеек с каждого заработанного рубля осталось в распоряжении владельцев компании после выплаты всех расходов.

Маржа чистой прибыли = нетто-прибыль / нетто-продажи * 100

Об авторе oanufriev

Долгие годы профессионально занимался информационными технологиями. Возглавлял отделы ИТ в известных международных компаниях. Стоял у истоков выхода на российский рынок бизнес-симуляции Storewars. В качестве сертифицированного фасилитатора Storewars провел около 100 тренингов в России, СНГ, странах Европы и Азии.21stl.ru