Что в ИНН тебе моем

Федеральная налоговая служба со вчерашнего дня начала предоставлять новую услугу всем клиентам «Личного кабинета налогоплательщика» на сайте службы. Теперь любой желающий сможет узнать о налоговых задолженностях, причем не только своих, но и соседа.

Новая услуга для интернет-пользователей позволяет по номеру ИНН, имени, фамилии и региону узнать о долгах перед бюджетом всех физических лиц. До появления этого интерактивного сервиса узнать о своих долгах можно было только в налоговой, а про чужие — невозможно вовсе.

Итак, зная ваш индивидуальный номер налогоплательщика, любой желающий может выяснить, не задолжали ли вы государству. А если да, то сколько и за какой период. При этом ФНС обращает внимание, что сведения, полученные с использованием данного сервиса, не составляют налоговую тайну.

Как рассказали корреспонденту «РГ» в пресс-службе ФНС, эти данные не являются коммерческим секретом. «Налоговую тайну составляют любые полученные налоговым органом сведения о налогоплательщике, за исключением сведений об ИНН и нарушениях законодательства о налогах и сборах и мерах ответственности за эти нарушения», — пояснили в пресс-службе.

Появление этой услуги, по словам эксперта, приносит налогоплательщикам двойную выгоду. Во-первых, обеспечивает безопасность гражданина при заключении сделок. К примеру, перед тем, как дать в долг крупную сумму денег, можно проверить, не должен ли ваш заемщик государству. «Если сумма долга немаленькая, то давать денег ему не стоит», — объясняет Максим Лякишев.

Во-вторых, теперь задолженность перед налоговой не будет неожиданностью для гражданина. Почтовые уведомления о долгах и начислениях пени часто теряются или попадают не в те почтовые ящики. При этом даже с маленькой налоговой недоплатой по счету вас могут не выпустить за границу.

Сейчас при введении своего индивидуального номера вы получите полные сведения по своим долгам. Причем не только в одном регионе, а во всех, где вы когда-либо получали доход. Если система выдала ключевые слова «по вашему запросу информация не найдена», значит, перед государством вы чисты. В случае если задолженность все-таки есть, на том же сайте доступен платежный документ — извещение по форме N ПД. Можно распечатать квитанцию и оплатить свой долг.

Справка «РГ»

Служба «Личный кабинет налогоплательщика» начала действовать с декабря прошлого года в рамках программы «Электронное правительство». Как сообщают в ФНС, с момента запуска интерактивных услуг около 10 миллионов человек распечатали с сайта www.nalog.ru квитанции на оплату различных платежей.

Как узнать задолженность по налогам ИП — Эльба

Если у вас появится задолженность по налогам и вы с ней вовремя не разберётесь, придётся выплачивать штрафы и пени. Давайте посмотрим, как узнать о долге, чтобы вовремя его погасить.

Причины возникновения задолженности по налогам

Это происходит по вине предпринимателя или налоговой. ИП может:

- неправильно рассчитать и начислить сумму налога,

- ошибиться при заполнении декларации,

- неправильно заполнить платёжку при уплате налога и платёж потеряется.

Налоговая может ошибиться при проведении камеральной проверки.

Всем должникам налоговая отправляет требование об уплате задолженности. Но лучше не дожидаться этого момента, потому что за каждый день просрочки будут капать пени. Узнавайте о долге заранее, чтобы погасить его.

Способы проверки

1. Приехать в налоговую инспекцию лично и выяснить всё на месте

Перед посещением налоговой лучше записаться на приём, чтобы сэкономить время.

Преимущество этого способа — возможность получить информацию в день обращения. Но вам придётся:

- планировать свой день с учётом времени работы инспекции,

- тратить время на очередь, поиск нужного кабинета и оформление письменного запроса.

2. Запросить справку в налоговой

Если подаёте отчёты в электронном виде, очень удобно запросить справку в сервисе, через который отправляете отчётность. Так вы узнаете о состоянии расчётов с налоговой в течение трёх рабочих дней и без визитов.

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Можно оформить и письменный запрос, но тогда придётся его отнести в налоговую лично, через представителя или отправить почтой.

Есть специальная форма запроса. Скачать форму

Налоговая получает запрос и в течение пяти рабочих дней оформляет справку на дату, указанную в запросе. Если даты в запросе нет или в нём указан день, который ещё не наступил, то справку выдадут на дату регистрации запроса в инспекции.

Если даты в запросе нет или в нём указан день, который ещё не наступил, то справку выдадут на дату регистрации запроса в инспекции.

Форма справки

3. Получить информацию через сервисы на ведомственных интернет-ресурсах

Проверить задолженность по налогам можно на сайте ФНС, портале госуслуг или в базе данных исполнительных производств ФССП.

Сайт ФНС

На сайте налоговой выберите сервис «Узнай свою задолженность».

Чтобы получить информацию, зарегистрируйте личный кабинет налогоплательщика или зайдите с помощью подтверждённой учётной записи на сайте Госуслуг.

Личный кабинет налогоплательщика можно зарегистрировать только при личном обращении в налоговую.

После авторизации в кабинете появится информация о долге по налогу, сумма пеней и штрафов.

Портал госуслуг

Тоже помогает узнать о своей задолженности. ИП может проверить свою задолженность по налогам под учётной записью физического лица. Авторизоваться как ИП и вводить ИНН не нужно.

Авторизоваться как ИП и вводить ИНН не нужно.

База данных исполнительных производств ФССП

В базу попадают дела, над которыми приставы уже работают. Это происходит через некоторое время, поэтому сразу узнать о задолженности через этот сервис не получится.

Несмотря на то, что приставы могут без решения суда брать на себя исполнения требования налоговой инспекции, автоматически задолженность в их базу не попадает.

Если информация об индивидуальном предпринимателе появилась в их базе, нужно срочно погашать задолженность. Санкции ФССП доходят вплоть до описания и ареста имущества.

Для проверки задолженности не нужно вводить ИНН, достаточно указать в форме на сайте свои данные: фамилию, имя, отчество, регион и дату рождения.

Что делать, если вы не согласны с задолженностью

Может случиться так, что вы заплатили налоги, а инспекция присылает требование выплатить задолженность. Это могло произойти, потому что:

- вы допустили ошибку в декларации,

- вы неверно указали реквизиты, перечисляя налог,

- в налоговой произошёл сбой в базе и налог не был учтён,

- налоговая доначислила налоги после проведения камеральной проверки.

В этой ситуации нужно действовать так:

- Проверьте декларацию. На основе данных из неё налоговая начисляет налог. Налоговая база в декларации могла быть ошибочно завышена, поэтому налог увеличился. Если причина в этом, подготовьте уточнённую декларацию.

- Подготовьте платёжные поручения, которые подтверждают уплату налога. В них проверьте, верно ли указаны реквизиты: получатель, его ИНН и КПП, реквизиты банка и счёт получателя. Если в этой информации не допущено ошибок, то налоговая должна была получить платёж.

- Предоставьте налоговой платёжные поручения или отправьте копии заказным письмом.

Если задолженность возникла по вине налоговой инспекции, ошибку исправят в течение пяти рабочих дней.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для ИП и ООО. Сервис подготовит отчётность, посчитает налоги и освободит время для полезных дел.

Что делать, если нет возможности оплатить задолженность

Не все предприниматели знают, что можно отсрочить дату выплаты налога или оплатить его в рассрочку.

Срок уплаты налога по отсрочке или рассрочке зависит от того, в бюджет какого уровня зачисляются налоги:

- если налог поступает в местный и региональный бюджет, то продолжительность отсрочки не должна превышать один год,

- если налог зачисляется в бюджет федерального уровня, то можно получить отсрочку на три года.

Отсрочка по страховым взносам также может быть предоставлена на три года. Задолженность можно оплатить либо частями, либо всей суммой. Порядок и условия предоставления отсрочки и рассрочки регулирует глава 9 части первой Налогового Кодекса и Приказ ФНС РФ от 16 декабря 2016 года ММВ-7-8/683@.

Чтобы получить рассрочку или отсрочку, напишите заявление и укажите:

- Налог или сбор, по которому требуется рассрочка или отсрочка.

- Сумму долга.

- Основание предоставления рассрочки или отсрочки.

- Примите обязательство выплатить проценты, которые начислят на сумму долга.

Предоставление отсрочки или рассрочки по уплате налога регулирует пункт 2 статьи 64 НК РФ. Писать заявление нужно, если

- Предпринимателю причинили ущерб в результате обстоятельств непреодолимой силы, вроде стихийных бедствий и технологических катастроф.

- Из бюджета вовремя не перечислили средства, например, не заплатили по госконтракту.

- После уплаты всей суммы налога появятся признаки банкротства предпринимателя.

- Имущество предпринимателя, за счёт которого можно взыскать задолженность по налогу, не покроет сразу всю сумму.

- Предприниматель занимается сезонным видом деятельности.

- Нет возможности уплатить все налоги, сборы, взносы, пени и штрафы до срока исполнения требования, направленного налоговой инспекцией.

Во всех перечисленных ситуациях предоставьте справки, заключения, обязательства, которые подтвердят основания для изменения сроков уплаты налогов и сборов.

Узнать долги по налогам, узнать по ИНН физических лиц, без регистрации, долг по транспортному и налогу ИП, сайт ФНС, сведения по налогам

Узнать долг по налогам по ИНН

Чтобы узнать долг по налогам по ИНН и оплатить задолженность, достаточно зайти на сайт Яндекс.Денег. Несмотря на популярность сервиса, ему по-прежнему не доверяют многие Россияне. В конце 2012 года систему ЯД выкупил Сбербанк, поэтому поводов для недоверия давно нет.

Содержание

Скрыть- Узнать долг по налогам по ИНН

- Как узнать долг по налогам физических лиц?

- Узнать долги по налогам без регистрации

- Узнать долги по налогам без ИНН

- Узнать долг по транспортному налогу

- Узнать долги по налогам ИП

- Может ли налоговая инспекция предоставить данные по налоговой задолженности?

- Сайт ФНС — как проверить налоговую задолженность

- Сайт гос.

услуг. Сведения по налогам

услуг. Сведения по налогам - Что делать, если обнаружилась задолженность по налогам?

В системе существует сервис, который называется «Налоги: Проверка задолженностей». После перехода в соответствующий раздел пользователь выбирает из двух видов поиска: по индексу документа или по ИНН. Чтобы узнать нужную информацию, достаточно перейти на подходящую вкладку, вбить номер в свободную графу под ней и нажать кнопку «Проверить».

Как узнать долг по налогам физических лиц?

Узнать долг по налогам физических лиц реально за несколько секунд. Удобная возможность запущена еще с 2013 года и инициативе Налоговой службы РФ. Достаточно перейти по адресу lk2.service.nalog.ru, чтобы с помощью ИНН узнать, сколько денег вы должны или не должны государственному бюджету на текущий момент. Проверка происходит в режиме онлайн. Сервис особенно удобен для граждан, которые хотят с точностью до копейки знать, какую сумму предстоит вычесть из заработной платы на погашение задолженности по всем обязательным налогам и сборам.

Если ИНН по каким-то причинам не известен, получить его можно в любом отделении налоговой службы РФ.

Узнать долги по налогам без регистрации

Россиянам не обязательно наносить визит в налоговую службу или составлять извещение для отправки по почте, чтобы узнать задолженность по транспортному, имущественному или любому другому обязательному налогу. С помощью сайтов gosuslugi.ru и nalog.ru получить нужную информацию можно в режиме онлайн после регистрации на указанных ресурсах. Но если и эти способы покажутся слишком сложными, существует еще один, более доступный вариант.

Чтобы узнать долги по налогам без регистрации, на сайте Яндекс.Деньги достаточно ввести собственный ИНН и проверить задолженность по налогам. Сервис также позволяет оплатить задолженность и получить электронную квитанцию.

Узнать долги по налогам без ИНН

В последнее время в рунете появилось достаточно много сайтов, которые предлагают узнать долги по налогам без ИНН. Для получения информации используется ФИО посетителя. Но насколько правдивыми окажутся данные проверки? В России наверняка найдется еще как минимум один или несколько людей с таким же именем, фамилией и отчеством. Подобные ресурсы также предлагают ввести данные, чтобы помочь пользователю получить ИНН. Узнать свой номер легко и с помощью государственных структур. А сообщать контактные данные третьим лицам по меньшей мере небезопасно. Зачем доверять сомнительным ресурсам, если есть проверенный государственный портал и Яндекс.Деньги, работающие под началом Сбербанка?

Но насколько правдивыми окажутся данные проверки? В России наверняка найдется еще как минимум один или несколько людей с таким же именем, фамилией и отчеством. Подобные ресурсы также предлагают ввести данные, чтобы помочь пользователю получить ИНН. Узнать свой номер легко и с помощью государственных структур. А сообщать контактные данные третьим лицам по меньшей мере небезопасно. Зачем доверять сомнительным ресурсам, если есть проверенный государственный портал и Яндекс.Деньги, работающие под началом Сбербанка?

Узнать долг по транспортному налогу

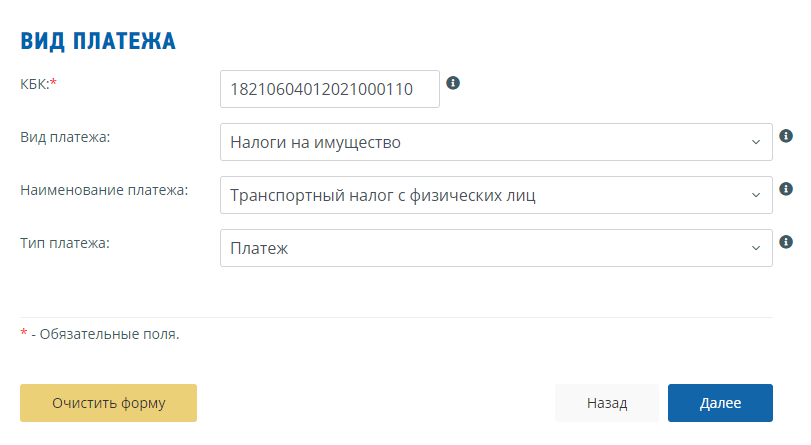

Чтобы узнать долг по транспортному налогу, требуется зайти в личный кабинет посредством ввода пароля и логина. В качестве логина необходимо использовать ИНН. Пароль выдают в налоговой инспекции. Его необходимо поменять на другой максимально быстро после получения. После перехода на вкладку «Объекты налогообложения» легко увидеть все объекты, с которых могут взыматься налоги и сборы. Речь идет о домах и квартирах, легковых автомобилях, лодках, земельных участках и другом подобном имуществе. Все данные по транспортному средству указаны в этом же разделе, поэтому провести сверку не трудно. Достаточно нажать на названии налоговой службы левой кнопкой мыши, чтобы получить информацию о часах приема и адресе.

Все данные по транспортному средству указаны в этом же разделе, поэтому провести сверку не трудно. Достаточно нажать на названии налоговой службы левой кнопкой мыши, чтобы получить информацию о часах приема и адресе.

Узнать долги по налогам ИП

Узнать долги по налогам ИП несложно после процесса ускоренной регистрации на государственном ресурсе. Без этой процедуры ответы на интересующие вопросы получить нереально. Перед тем, как вносить данные на сайте, необходимо получить специально разработанный бланк заявления в налоговой службе. После подачи заявления предприниматель получает регистрационную карту с необходимой информацией, которая поможет зарегистрироваться на сайте. Далее выбираем пункт «Личный кабинет для физлиц», где находятся несколько полезных ссылок. Одна их них называется «Узнать свою задолженность».

Может ли налоговая инспекция предоставить данные по налоговой задолженности?

Налоговая инспекция предоставляет данные по налоговой задолженности следующего характера:

- Сведения об уплаченных суммах, чтобы избежать повторной оплаты.

- Сведения о налогах, которые требуется оплатить в ближайшей перспективе.

- Данные о просроченных платежах.

- Информация о суммах, которую уже взыскали налоговые структуры, но поступление денег не зафиксировано.

Проверка задолженности по ИНН возможна в интернете. При обращении в налоговую службу требуется указать полное имя, номер свидетельства пенсионного страхования и дату рождения.

Сайт ФНС — как проверить налоговую задолженность

Чтобы проверить налоговую задолженность на сайте ФНС, удобнее всего воспользоваться сервисом «Узнай свою задолженность» на сайте nalog.ru. С помощью портала за считанные секунды удается получить информацию о НДФЛ, земельному, имущественному и транспортному налогу.

Для начала проверки потребуется ввести ИНН, ФИО, выбрать регион и ввести капчу (шесть цифр с экрана для дополнительной защиты). При отсутствии задолженности отобразиться сообщение соответствующего содержания. Если долги есть, отобразиться подробная информация по видам налогам и датам. Здесь же предусмотрена функция оплаты задолженности.

Здесь же предусмотрена функция оплаты задолженности.

Сайт гос. услуг. Сведения по налогам

Сравнительно недавно сведения по налогам предоставлял сайт ФНС РФ. Функция уплаты налогов была реализована там же. Но после резонансного журналистского расследования, результаты которого ударили по высокопоставленным чиновникам, сервис оперативно закрыли.

Теперь аналогичные функции реализованы на портале gosuslugi.ru. Для начала работы достаточно пройти несложную процедуру регистрации и войти в личный кабинет с помощью логина и пароля. Для этой цели потребуется использовать номер СНИЛС. Чтобы узнать и оплатить задолженность по налогам, в меню нужно выбрать пункт «Электронные услуги».

Что делать, если обнаружилась задолженность по налогам?

Задолженность по налогам на основании ИНН удобнее всего оплачивать через банк, с которым подписан договор о сотрудничестве. Эта возможность уже реализована на сайтах большинства коммерческих финансовых учреждений. Таким образом, в режиме онлайн реально не только узнать задолженность, но также погасить ее и получить подтверждающий документ. Важное значение имеет корректность заполнения данных. В случае ошибки платеж зависает на достаточно долгий срок или поступает в пользу другого лица. В последнем случае налог придется заплатить повторно. Добиваться возврата средств не имеет смысла.

Важное значение имеет корректность заполнения данных. В случае ошибки платеж зависает на достаточно долгий срок или поступает в пользу другого лица. В последнем случае налог придется заплатить повторно. Добиваться возврата средств не имеет смысла.

Задолженность по налогам ИП: как узнать и погасить

Задолженность по налогам ИП — это суммы налогов, которые предусмотрены законодательством, но не были уплачены ИП. Какие существуют способы получения информации о наличии задолженности? И как можно рассчитаться с долгами?

Даже если индивидуальный предприниматель полностью исполняет все обязательства по отчетности перед ФНС и аккуратно платит налоги, проведение периодической сверки поможет избежать множества неприятных ситуаций. Кроме того, в некоторых случаях может потребоваться официальная справка об отсутствии долгов.

Если же есть какие-то сомнения в правильности перечисления обязательных платежей, убедиться в отсутствии претензий со стороны контролирующего органа просто необходимо. Узнать задолженность по налогам ИП можно несколькими способами, подробнее об этом расскажем в статье.

Какие есть способы получения информации о задолженности

Все методы получения информации о долгах можно условно классифицировать следующим образом:

- онлайн-проверка через ресурсы-посредники;

- проверка на официальных сайтах;

- посредством личного или письменного обращения в инспекцию ФНС.

Первый способ не рекомендуется использовать, так как, мало того, что получение информации платное, еще и нет никаких гарантий ее точности и полноты, ссылку на нее официальные органы не примут. Кроме того, существует такое понятие, как налоговая тайна, к которой относятся и сведения об уплате налогов. Таким образом, эти данные не могут быть размещены в свободном доступе.

Такие сайты могут предложить проверить задолженность по налогам ИП по ИНН, то есть необходимо будет ввести присвоенный гражданину идентификатор из 12 цифр. Впрочем, этот метод идентификации налогоплательщика используется большинством ресурсов.

Проверка на официальных сайтах через личный кабинет

Здесь также есть несколько способов, несколько сайтов:

- официальный сайт ФНС. Проверка доступна после регистрации личного кабинета налогоплательщика. Достаточно один раз пройти процедуру регистрации и затем авторизоваться можно после ввода логина и пароля. Регистрация в личном кабинете потребует личного присутствия в инспекции (не обязательно по месту регистрационного учета) — потребуется получить пароль к кабинету;

- портал «Госуслуги». Здесь также потребуется регистрация, причем после заполнения формы получение кода последует по почте или лично. Портал предоставляет многочисленные возможности, помимо получения сведений из ИФНС;

- на ресурсе ФССП РФ. Здесь будет предоставлена информация по долгам, которые уже взыскиваются на стадии принудительного производства.

В инспекции ФНС

При личном визите в инспекцию можно узнать задолженность ИП по налогам по ИНН, сверка проводится после предоставления документа, удостоверяющего личность. ИНН узнать достаточно просто: при присвоении обязательно выдается соответствующий бланк. Кроме того, на официальном сайте ФНС РФ предлагается воспользоваться сервисом «Узнай ИНН», где для получения данных необходимо ввести паспортные данные, фамилию, имя, отчество, дату рождения.

Также есть возможность обратиться с письменным заявлением и запросить справку о состоянии расчетов с бюджетом. Заявление составляется в свободной форме, но необходимо обязательно указать идентифицирующие сведения и адрес для отправления ответа.

Этот способ можно отнести к устаревшим, так как на ответ государственным органам дается месяц, в соответствии с ФЗ-59.

Как оплатить долги

Удобный сервис по оплате задолженности находится на сайте госуслуг. Его название — «Налоговая задолженность». Для того чтобы получить возможность закрыть задолженность, нужно авторизоваться на портале, заполнить заявку с указанием ИНН, затем получить всю информацию по долгам и на портале произвести онлайн-платеж.

Если же долг уже попал в систему ФССП, оплату можно произвести на портале судебных приставов.

Скачать заявление в ФНС о состоянии расчетов

Как узнать о налогах в личном кабинете налогоплательщика в 2021 году

Добрый день, уважаемый читатель.

В этой статье речь пойдет о том, как заранее узнать о начисленных налогах, используя личный кабинет налогоплательщика.

Напомню, что ранее на pddmaster.ru был рассмотрен другой способ, позволяющий узнать задолженность по налогам, используя ИНН.

Однако у рассмотренного ранее сервиса есть недостаток, подмеченный многими читателями. Заключается он в том, что узнать задолженность по транспортному и другим налогам можно только после того, как установленный законом срок уплаты этих налогов пройдет (после 1 декабря текущего года) и начнут накапливаться пени (проценты за просрочку).

В этой статье рассмотрен личный кабинет налогоплательщика на сайте nalog.ru, который предоставляет возможность узнать о начисленных налогах заранее, что позволяет оплатить их вовремя. В 2021 году этот вопрос довольно актуален, ведь заказные письма с налоговыми уведомлениями далеко не всегда доходят до автовладельцев.

Содержание статьи:

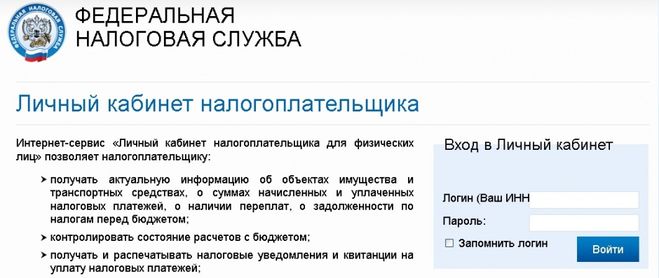

Личный кабинет налогоплательщика

В отличие от сервиса, позволяющего узнать задолженность по налогам с помощью ИНН или СНИЛС, личный кабинет налогоплательщика требует обязательной регистрации и однократного посещения налоговой инспекции для получения пароля. Тем не менее регистрация того стоит.

Единожды зарегистрировавшись в кабинете налогоплательщика, Вы сможете многие годы своевременно узнавать о начисленных налогах и уплачивать их вовремя.

Варианты доступа в личный кабинет

В 2021 году существуют 3 способа входа в личный кабинет налогоплательщика.

1. Логин и пароль

Для получения логина и пароля нужно посетить налоговую инспекцию. Не имеет значения, в какое отделение налоговой Вы пойдете. С собой Вам потребуются паспорт гражданина РФ и свидетельство о присвоении ИНН. Если идете в налоговую по месту регистрации, ИНН с собой можно не брать.

Обратите внимание, в 2021 году перед обращение в налоговую не требуется заполнять заявление. Все документы будут оформлены на месте.

Рекомендую не посещать налоговую в январе, апреле, июле и октябре. Особенно в последнюю неделю каждого из этих месяцев. Именно в это время происходит массовая подача документов юридическими лицами, поэтому в налоговых бывают длинные очереди. В остальное время обслуживание проходит довольно быстро.

При обращении в налоговую нужно сказать, что Вы хотите получить логин и пароль для доступа к личному кабинету налогоплательщика. После этого сотрудник распечатает бланк регистрационной карты, в которой будет указан первичный пароль налогоплательщика.

Обратите внимание, что пароль от личного кабинета нужно обязательно сменить в течение месяца. В противном случае первичный пароль будет заблокирован и придется заново идти в налоговую инспекцию за новым.

2. Квалифицированная электронная подпись

Если у Вас есть квалифицированная электронная подпись, выданная удостоверяющим центром, аккредитованным Минкомсвязи России, то для входа в личный кабинет можно воспользоваться ею.

Если подписи нет, то заниматься ее получением ради доступа в личный кабинет налогоплательщика не имеет смысла. Проще воспользоваться рассмотренным выше способом №1 и получить логин и пароль в налоговой.

3. Учетная запись портала Госуслуг

В 2021 году портал Государственных услуг имеет множество полезных функций для водителей. В том числе он позволяет получить скидку 30 процентов при оплате государственных пошлин. Поэтому многие водители уже обзавелись учетной записью на Госуслугах.

Используя учетную запись Госуслуг можно также войти в личный кабинет на сайте налоговой.

Вход в личный кабинет

Войти в личный кабинет можно на этой странице:

Если Вы используете первый способ входа, то просто введите логин и пароль и нажмите на кнопку «Войти».

Если Вы хотите войти в личный кабинет по электронной подписи или через Госуслуги, то нажмите на соответствующую ссылку справа от кнопки «Войти».

Личный кабинет налогоплательщика в 2021 году

В 2018 году личный кабинет на сайте налоговой был значительно обновлен. В января 2019 года доступ к старому варианту личного кабинета был закрыт.

1. Нажмите на большую кнопку «Мои налоги» в нижней левой части экрана:

2. На следующей странице представлена информация о том, сколько налогов требуется заплатить:

Например, на рисунке выше приведена информация о том, что водитель должен заплатить 2 521 рубль транспортного налога.

3. Если Вы хотите получить более подробную информацию о начисленном налоге, то нажмите на кнопку с его названием. Например, на «транспортный налог». Вы окажетесь на следующей странице:

В данном случае налог начислен за 2017 год за единственный автомобиль.

Если у собственника несколько автомобилей, то каждому из них будет соответствовать отдельная строка.

Также отдельные строки появятся на экране и в том случае, если налог начислен за несколько лет.

4. Чтобы получить квитанцию об оплате, следует на странице «Мои налоги» нажать на ссылку «Просмотреть налоговое уведомление». В этом случае Вы получите квитанцию, по которой можно оплатить налог любым удобным способом (в банке, с расчетного счета, через интернет и т.д.).

Кроме того, существует также возможность оплаты налогов и в режиме онлайн.

Для этого введите значение из поля индекс документа в следующую форму и нажмите на кнопку «Искать!»:

Поиск начисленного налога займет от нескольких секунд до нескольких минут. После этого Вам нужно ввести ФИО налогоплательщика, адрес электронной почты, подтвердить правильность введенных данных и нажать на кнопку «Оплатить!».

Оплата возможна банковскими картами любых российских банков:

Оплата происходит в течение нескольких минут. Так что если сроки уплаты начисленных налогов поджимают, а стоять в очереди в банке нет никакого желания, то можно воспользоваться и этим способом.

В завершении статьи хочу сказать, что личный кабинет налогоплательщика — очень удобный сервис. Однако регистрация в нем хоть и проходит быстрее, чем на портале госуслуг, все равно занимает некоторое время. Поэтому рекомендую зарегистрироваться заранее, хотя бы за неделю до наступления срока платежа по очередному налогу.

Удачи на дорогах!

как получить отсрочку по налогам и взносам

За разъяснениями по актуальным вопросам предоставления отсрочки или рассрочки по уплате налогов, авансовых платежей по налогам и страховых взносов мы обратились к начальнику МИ ФНС России №14 по Иркутской области Владимиру Онищенко.

— Владимир Витальевич, каковы условия получения отсрочки или рассрочки по налогам?

— Одновременно должны быть соблюдены два условия. Получить отсрочку или рассрочку по уплате налогов и страховых взносов в соответствии с Постановлением Правительства Российской Федерации от 02.04.2020 №409 (с изм. и доп.) могут организации и индивидуальные предприниматели, чей основной вид деятельности по ЕГРЮЛ (ЕГРИП) на 01.03.2020 внесен в перечень отраслей, пострадавших от распространения Covid-19. Также на них имеют право организации и индивидуальные предприниматели, предоставившие отсрочку уплаты арендной платы по договорам аренды торговых объектов недвижимого имущества в соответствии с требованиями Постановления Правительства от 03.04.2020 №439. Перечень указанных арендодателей формируется органом исполнительной власти региона.

Второе условие: у претендента на рассрочку (отсрочку) должно наблюдаться снижение доходов в первом или последующих кварталах 2020 г. не менее чем на 10% по отношению к аналогичному периоду прошлого года, или получены убытки за отчетные периоды 2020 года, если за 2019 год убытка не было.

— Как определить, относится ли осуществляемый вид деятельности к пострадавшей отрасли?

— Основной вид деятельности налогоплательщика, указанный в ЕГРЮЛ (ЕГРИП) по состоянию на 01.03.2020, должен содержаться в Перечне, утвержденном Постановлением Правительства Российской Федерации от 03.04.2020 №434 (с изм. и доп.).

Если кода основного вида деятельности в Перечне нет, либо на 1 марта 2020 г. он не значился как основной, то получить отсрочку (рассрочку) налогоплательщик не сможет.

— В какие сроки можно представить заявление на отсрочку или рассрочку?

— Правилами предусмотрена возможность предоставления отсрочки (рассрочки) только по налоговым платежам, срок уплаты которых наступил, и по которым в налоговый орган сданы налоговые декларации (расчеты). Заявление об отсрочке (рассрочке) можно подать до 1 декабря 2020 года. По направленным в указанный срок заявлениям работа по предоставлению отсрочек (рассрочек) будет проводиться с учетом представления налоговых деклараций, в том числе в 2021 году.

Заявление на отсрочку или рассрочку по уплате налогов, авансовых платежей по налогам и страховых взносов налогоплательщик можно представить по окончании их сроков уплаты. Сроки уплаты перенесены на 3 – 6 месяцев по налогам (за исключением НДС, НПД, НДФЛ, уплачиваемых налоговыми агентами) и страховым взносам – для субъектов малого и среднего предпринимательства (МСП), включенных по состоянию на 01.03.2020 в Единый реестр субъектов МСП. Если сроки уплаты еще не наступили, основания для предоставления отсрочки (рассрочки) также не наступили.

— Требуется ли какое-то обеспечение при предоставлении отсрочки или рассрочки?

— При отсрочке менее 6 месяцев обеспечение не требуется, более, чем на 6 месяцев – залог (недвижимость, кадастровая стоимость которой больше суммы налоговой задолженности), или поручительство, или банковская гарантия по требованиям ст.ст. 74, 74.1 и п. 2.1 ст. 176.1 НК РФ.

— На какой срок предоставят отсрочку?

— Организация и индивидуальный предприниматель могут получить отсрочку до одного года, если их доход снизился больше чем на 50%, или получен убыток при одновременном снижении дохода более, чем на 30 процентов. На девять месяцев предоставят отсрочку, если доход снизился больше чем на 30%, или получен убыток при одновременном снижении дохода больше чем на 20%; до шести месяцев – при снижении дохода больше чем на 20% и до трех месяцев – в иных случаях.

— Кому не нужно подавать заявления об отсрочке (рассрочке)?

— Как мы уже говорили, субъекты малого и среднего предпринимательства, осуществляющие деятельность в отраслях, наиболее пострадавших от распространения коронавируса, могут претендовать на отсрочку или рассрочку только после окончания перенесенных сроков уплаты налогов и страховых взносов. Обращаю внимание, для организаций и индивидуальных предпринимателей, не осуществляющих основную экономическую деятельность в таких отраслях, правовые основания для предоставления отсрочки (рассрочки) не предусмотрены.

— Какие документы нужны для получения отсрочки (рассрочки)?

— Заявление налогоплательщика и обязательство о соблюдении условий, на которых принимается решение о предоставлении отсрочки (рассрочки). Рекомендованные образцы размещены на Интернет-сайте ФНС России. Для отсрочки (рассрочки) на срок более шести месяцев дополнительно понадобится график погашения задолженности и обеспечение в виде залога, поручительства или банковской гарантии.

— Куда налогоплательщик должен за ней обращаться?

— В налоговый орган по месту нахождения организации, индивидуальные предприниматели – по месту жительства. Крупнейшие налогоплательщики обращаются в налоговый орган по месту постановки на учет в этом качестве.

— Каковы преимущества для бизнеса при получении отсрочки (рассрочки)?

— Согласно правилам на суммы, по которым предоставлена отсрочка (рассрочка), пени не начисляют, а уже начисленные пени пересчитываются по нулевой ставке, они не подлежат взысканию при соблюдении установленных условий. Суммы, на которые предоставлена отсрочка или рассрочка, не учитываются при формировании справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов), поскольку срок для исполнения перенесенной обязанности еще не наступил.

— Что еще нужно знать о получении отсрочки?

— Основания для получения отсрочки (рассрочки) налоговый орган проверит самостоятельно. Но для этого должна быть сдана налоговая отчетность, необходимая для проверки снижения доходов или получения убытка, начиная с первого квартала 2020 г. Также должны быть сданы налоговые декларации (расчеты) по налоговым платежам (за исключением транспортного, земельного налогов для организаций, когда сумму достаточно указать в самом заявлении), по которым запрашивается отсрочка (рассрочка).

Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, в заявлении указывают значения показателей, предусмотренных п. 3 Правил предоставлении отсрочки (рассрочки). Проверка указанных показателей за соответствующий квартал осуществляется налоговым органом после представления налоговой декларации за 2020 год на основании содержащихся в ней данных.

При возникновении вопросов налогоплательщики могут написать обращение через интернет-сайт www.nalog.ru или задать интересующие вопросы по телефону единого контакт-центра: 8-800-222-22-22 (звонок бесплатный). Также для удобства проверки возможности получения отсрочки (рассрочки) предлагаем пользоваться электронным сервисом на сайте ФНС России « COVID -19» (https://service.nalog.ru/covid2/).

Советник государственной гражданской

службы Российской Федерации 2 класса О.В. Тимофеева

Часто задаваемые вопросы | Информация для клиентов «Ренессанс Жизнь»

ООО «СК «Ренессанс Жизнь» управляет страховыми средствами своих клиентов, руководствуясь двумя принципами – сохранности и доходности. Исходя из этих принципов, компания выстраивает сбалансированную инвестиционную стратегию. Значительную часть в структуре активов составляют инструменты с фиксированной доходностью. Приоритетом являются качественные активы. Следование жестким критериям отбора направлений размещения средств и нацеленность на эффективное использование существующих инвестиционных возможностей позволяют компании стабильно приумножать средства своих клиентов.

Ключевая задача страховой компании – своевременно и в полном объеме выполнять обязательства перед клиентами. Чтобы эффективно ее решать, компания уделяет особое внимание следующим направлениям работы:

- разработка стратегии инвестирования средств – инвестиционный портфель распределяется по отдельным классам активов (акции, облигации, депозиты), предъявляются требования к качеству и приемлемому для компании соотношению риска и доходности;

- инвестиционная деятельность направлена на обеспечение способности страховой компании отвечать по своим обязательствам перед клиентами при любых условиях;

- компания инвестирует средства, соответствующие страховым обязательствам перед клиентами, а также собственные средства;

- необходимым условием осуществления инвестиционных вложений является безоговорочное соблюдение законодательства Российской Федерации в части страховой и инвестиционной деятельности. Высокий уровень надежности компании подтвержден рейтинговым агентством «Эксперт РА» ruA+ «Умеренно высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости».

Таким образом, ООО «СК «Ренессанс Жизнь» является консервативным инвестором, ориентированным, прежде всего, на надежность вложений. Все решения принимаются коллегиально посредством ежемесячного или внеочередного собрания инвестиционного комитета на основе детального анализа любых видов инвестиций.

Объекты инвестирования

Выбор объектов инвестирования осуществляется в соответствии с требованиями действующего законодательства. Регулирование этой сферы очень жесткое – использование каких-либо других инструментов, не предусмотренных законом, невозможно.

Страховая компания вправе осуществлять инвестиции следующих типов:

- размещать средства на депозитных счетах;

- приобретать акции и облигации российских эмитентов;

- передавать активы в доверительное управление.

Итоги инвестирования за 12 месяцев 2020 года

В настоящее время инвестиционная политика ООО «СК «Ренессанс Жизнь», как и прежде, базируется на максимизации доходности при соблюдении условий максимальной надежности и ликвидности активов.

Данный подход по принятию инвестиционных решений позволяет страховой компании получать стабильный доход от размещения средств страховых резервов и собственных средств, хотя российский финансовый рынок в последние несколько лет достаточно нестабилен, особенно на фоне разразившейся в 2020 году пандемии COVID-19, затронувшей практически все сферы.

Доля депозитов и облигаций в инвестиционных портфелях страховой компании (50-80%) позволила получить стабильный гарантированный доход как на страховые резервы, так и на собственные средства.

Депозиты

Часть средств страховой компании размещены в банковских депозитах в крупнейших банках в Российской Федерации, их надежность не вызывает сомнений.

Все банки имеют высокие кредитные рейтинги от ведущих российских рейтинговых агентств.

Депозиты открыты как на долгосрочный, так и среднесрочный период. Эта мера позволяет снизить риски резкого изменения процентных ставок и использовать денежные средства максимально эффективно.

В настоящее время депозиты размещены в российских рублях, однако заключенные с банками соглашения позволяют оперативно разместить средства и в иностранной валюте. В случае необходимости эта мера позволит снизить риски колебаний курса рубля по отношению к доллару США или евро.

Банки партнеры: Банк ВТБ (ПАО), АО «Райффайзенбанк», Банк ГПБ (АО), ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» и др.

Акции

Доля средств, размещенных в активах, стоимость которых существенно зависит от рыночной ситуации и может заметно колебаться, не превышает 20 % от общего объема средств. Данные активы состоят из ценных бумаг эмитентов, потенциал роста которых достаточно высок как в среднесрочной, так и в долгосрочной перспективе, а платежеспособность эмитентов может быть поддержана государством.

В настоящее время данные активы приобретены со среднесрочным и долгосрочным горизонтом инвестирования, и краткосрочные колебания их рыночной стоимости несущественно влияют на ожидаемую доходность портфеля в будущем.

Акции в портфеле: ПАО «ГМК «Норильский Никель», ПАО «ЛУКОЙЛ», ПАО «МТС», ПАО «ГАЗПРОМ» и др.

Облигации

Портфель облигаций ООО «СК «Ренессанс Жизнь» состоит из эмитентов, имеющих как наивысший кредитный рейтинг рейтинговых агентств (Эксперт РА, АКРА), так и входящих в котировальный список высшего уровня Московской биржи (компании-эмитенты с высокой капитализацией, ликвидностью и надежностью). В облигационном портфеле компании присутствуют как корпоративные, так и государственные облигации.

Облигации в портфеле: ВЭБ.РФ, ОАО «РЖД», Банк ВТБ (ПАО), ПАО «Уралкалий» и др.

Управляющие компании и брокеры

ООО «СК «Ренессанс Жизнь» сотрудничает только с надежными управляющими компаниями и брокерами, имеющими значительный опыт работы на финансовых рынках и высокий кредитный рейтинг.

Управляющие компании и брокеры – партнеры: УК «СПУТНИК УПРАВЛЕНИЕ КАПИТАЛОМ», Банк ГПБ (АО), ООО УК «Система Капитал», ТКБ Инвестмент Партнерс (АО).

Как узнать налоговую задолженность по ИНН

Уплата налогов в бюджет является обязанностью всех физических и юридических лиц. Поэтому всегда актуален вопрос, как узнать задолженность по налогам по ИНН. В настоящее время существует множество способов узнать, сколько денег платить в бюджет, как онлайн, так и лично.

Как найти задолженность по ИНН на сайте

В 2009 году ФНС предоставила налогоплательщикам возможность узнать информацию о налоговой задолженности через личный кабинет на сайте налоговой службы.Теперь для уплаты налога не нужно ждать письма с квитанцией или стоять в огромных очередях.

Для получения информации о задолженности по налогам, физическому лицу необходимо иметь справку ИНН. Его можно получить в налоговой инспекции по месту жительства. Если этот документ по каким-либо причинам недоступен, достаточно узнать свой идентификационный номер по телефону в местной ФНС.

По Получить налоговую задолженность по ИНН онлайн необходимо в службе portaltax по адресу https: // service.nalog.ru/debt/. Для входа в личный кабинет необходимо сначала получить логин и пароль. Для этого нужно только один раз прийти в отделение ФНС по месту постоянной регистрации лично с паспортом, а затем беспрепятственно пользоваться ресурсом.

После входа в личный кабинет необходимо ввести свои личные данные и поискать информацию о долге.

При необходимости вы можете распечатать онлайн-квитанцию об уплате суммы налога. Для создания квитанции вам потребуется Adobe Reader.Если он не установлен на компьютере, то его можно скачать прямо здесь, на налоговом портале.

Через несколько дней после оплаты таким же способом можно будет проверить информацию об уплате задолженности по налогам на ИНН.

Узнать статус налогоплательщика физического лица можно через портал госуслуг gosuslugi.ru. Для получения данных вам также потребуются логин и пароль.

Как узнать налоговую задолженность по СМС ИНН

В местной УФМС узнать короткий номер для отправки СМС на для выяснения задолженности по ИНН .

На этот номер в указанном налоговом формате необходимо отправить сообщение, содержащее идентификационный номер налогоплательщика.

В ответ придет информация о сумме, необходимой для погашения налоговой задолженности.

Однако следует учитывать, что узнать налоги с помощью SMS можно только на платной основе. Стоимость сообщения определяется сотовым оператором.

Квитанцию об уплате налоговой задолженности в этом случае можно скачать на сайте ФНС по месту регистрации, добавив к ней сумму, полученную в SMS.

Как узнать задолженность по ИНН другими методами

Узнать налоговую задолженность по ИНН если у вас нет паролей к личному сайту ФНС, без обращения в инспекцию все равно не получится. Чтобы получить необходимые данные, нужно хотя бы один раз отстоять очередь. Там сразу можно получить все необходимые данные и квитанцию об оплате.

Как узнать, какие у меня долги?

До 20 апреля 2022 года Experian, TransUnion и Equifax будут предлагать все U.Потребители S. Бесплатные еженедельные кредитные отчеты через AnnualCreditReport.com помогут вам защитить свое финансовое здоровье во время внезапных и беспрецедентных трудностей, вызванных COVID-19.

По данным Experian, совокупная задолженность домашних хозяйств в США по состоянию на 2020 год составила почти 14,9 триллиона долларов. Это соответствует среднему сальдо индивидуального долга в размере 92 727 долларов. Так что не вините себя, если вы точно не знаете, сколько у вас долгов.

В конечном счете, не существует универсального центра, который гарантированно показал бы вам каждый ваш долг.Чтобы выяснить, какие долги у вас есть, вам может потребоваться небольшая финансовая работа, например, проверка отчетов о кредитных операциях, просмотр старых счетов или звонок кредиторам.

Проверьте свои кредитные отчеты

Первым делом при определении того, какие долги вы должны, является получение ваших кредитных отчетов от трех основных кредитных бюро: Experian, TransUnion и Equifax.

Кредиторы обычно сообщают о долговых счетах в одно или несколько кредитных бюро, которые затем добавляют их в свой кредитный отчет.Типы счетов, которые вы можете найти в своих кредитных отчетах, включают кредитные карты, личные ссуды, ипотечные ссуды и многое другое. В вашем кредитном отчете указывается сумма задолженности по каждой учетной записи, а также ее статус и история платежей, а также контактная информация кредитора, обрабатывающего задолженность.

В соответствии с федеральным законом вы можете получать одну бесплатную копию своего кредитного отчета каждые 12 месяцев, посетив AnnualCreditReport.com. Вы также можете просмотреть свой бесплатный кредитный отчет Experian в любое время. До 20 апреля 2022 года три бюро предлагают все U.Потребители S. Бесплатные еженедельные кредитные отчеты через AnnualCreditReport.com.

Некоторые долги могут не отображаться в вашем кредитном отчете

Большинство крупных кредиторов сообщают о деятельности по счету в кредитные бюро, но они не обязаны это делать. Следовательно, кредитор не может передавать информацию о вашей учетной записи кредитным бюро.

Старые долги могут не включаться в ваш кредитный отчет, в зависимости от того, сколько им лет. Даже если они изначально появляются в ваших кредитных отчетах, счета, закрытые с хорошей репутацией, удаляются из ваших отчетов через 10 лет.Счета, закрытые в результате просрочки платежей, удаляются после семи.

Существуют также исключения из тех видов долга, которые вы можете ожидать в своем отчете. Например, медицинская задолженность, как правило, не указывается в кредитных отчетах, если только она не становится сильно просроченной, и указывается как счет для взыскания. Планы платежей розничных продавцов также обычно не сообщаются в кредитные бюро.

В некоторых случаях счет будет отображаться в вашем кредитном отчете только в том случае, если кредитор передаст ваш счет агентству по взысканию долгов.Обычно первоначальный кредитор указывается вместе со счетом для взыскания.

Если вы не видите долга в своем кредитном отчете, вы также можете просмотреть старые счета или связаться с кредиторами, чтобы определить все долги, которые вы должны.

Как расплатиться с долгами после их обнаружения

Итак, как только вы определили, какие долги у вас есть, что дальше? Пора расплачиваться с ними. Вот четыре шага, которые вы можете предпринять, чтобы это произошло:

- Создайте список всех своих долгов.Сюда входят кредитные карты, студенческие ссуды, личные ссуды и автокредиты. Обязательно укажите, кому вы должны, сумму, которую вы должны, процентную ставку и минимальный ежемесячный платеж.

- Расставьте приоритеты по долгам. Когда вы просматриваете список долгов, подумайте о выплате долга с самой высокой процентной ставкой перед любым другим долгом.

- Составьте бюджет. Чтобы составить бюджет, просмотрите свои ежемесячные доходы и расходы, а затем сопоставьте их со своими финансовыми целями (например, выплатой долгов в течение года).Как только ваш бюджет составлен, придерживайтесь его, внимательно отслеживая свои доходы и расходы. Не бойтесь корректировать свой бюджет, если он вам не подходит или вы не можете его придерживаться.

- Выберите способ выплаты. Есть два распространенных метода на выбор: метод долговой лавины сначала уничтожает долг с наивысшей процентной ставкой, затем долг со следующей по величине процентной ставкой и т. Д., А метод снежного кома долга фокусируется сначала на наименьшем долге, прежде чем переходить к другому. долг. Эти методы особенно полезны в случае задолженности по кредитной карте, когда бывает трудно понять, с чего начать.Поскольку выплата ипотеки в течение года или даже пяти, вероятно, маловероятна, вы можете ограничить свою стратегию выплаты долгами, которые вы можете разумно рассчитывать на погашение в течение более короткого периода времени.

Что делать, если ваш долг уже в взыскании

Просматривая свои счета, вы можете обнаружить, что задолженность уже в взыскании. Если это так, не игнорируйте это — притворившись, что долга не существует, он не исчезнет. Как можно скорее отреагируйте на это, и это в конечном итоге положит конец призывам к сбору платежей и избавит вас от беспокойства о деньгах, которые вы должны.

Другие возможные действия, которые вы можете предпринять, когда ваш долг находится в взыскании, включают:

- Требование, чтобы коллектор прекратил с вами связываться. Если вы подадите этот запрос в письменной форме, в большинстве случаев сборщик долгов должен прервать контакт.

- Переговоры о том, что вы должны. Коллектор долга может согласиться выплатить единовременную сумму, которая меньше причитающейся суммы, или может быть открыт для плана выплат.

- Обращение за помощью в некоммерческую консультационную службу по кредитам. Кредитный консультант может разработать план погашения задолженности, находящейся в взыскании, а также составить для вас семейный бюджет, который не позволит вам просрочить задолженность.

- Наем адвоката. Когда ситуация становится чрезвычайно напряженной (например, коллектор угрожает привлечь вас в суд), возможно, пришло время обратиться за юридической помощью.

The Bottom Line

Определение того, какие долги вы должны, может направить вас на путь к финансовому спокойствию.Один из лучших способов стать детективом по долгам — это регулярно проверять свои кредитные отчеты, в том числе бесплатный отчет о кредитных операциях от Experian.

Если не платите | Налоговое управление Австралии

Мы знаем, что у налогоплательщиков, в особенности операторов малого бизнеса и индивидуальных предпринимателей, иногда возникают проблемы с движением денежных средств, что означает, что они не могут вовремя оплатить весь свой налоговый счет.

В случае, если налоговый счет не оплачен в установленный срок, свяжитесь с нами как можно раньше, чтобы мы могли помочь вам справиться с вашим долгом, пока он еще остается управляемым.У нас есть ряд инструментов и услуг, которые помогут вам оплатить счет, пока он еще остается управляемым.

Мы стремимся выслушать вашу ситуацию и помочь вам вернуться на правильный путь.

Узнать о:

Что произойдет, если вы не заплатите

Если вы не выплатите нам задолженность вовремя, мы:

Мы можем предпринять более жесткие меры, если вы не желаете работать с нами для урегулирования вашей задолженности или неоднократно нарушаете согласованные планы платежей.

В настоящее время мы не передаем выбранные долги внешним коллекторским агентствам для взыскания от нашего имени, но мы можем сделать это в любых случаях в будущем.

Убедитесь, что вы подаете отчеты о своей деятельности и налоговые декларации вовремя, даже если вы не можете заплатить в установленный срок. Вы избежите штрафа за несвоевременную подачу документов, и мы будем знать, что вы осведомлены об этих обязательствах.

На этой странице:

См. Также:

Общие проценты

Если вы не заплатите вовремя, мы автоматически добавим общий процентный платеж (GIC) к вашей задолженности.Ваш долг будет расти каждый день, когда ваш долг остается невыплаченным.

Проценты начисляются ежедневно на основе непогашенной суммы и периодически добавляются на ваш счет.

Мы пересматриваем процентные ставки ежеквартально.

Как правило, вы можете требовать налогового вычета по процентам, начисленным в год их возникновения.

См. Также:

Списание процентов

Вы можете попросить нас перевести, например, уменьшить или отменить, часть или все ваши проценты по:

Сообщите нам, почему вы считаете справедливым и разумным снижение или отмену ваших процентных платежей.Укажите обстоятельства, которые привели к задержке платежа, и любые шаги, которые вы предприняли для выплаты своей задолженности.

Если ваш запрос одобрен, вы должны указать сумму перечисленных процентов в своей налоговой декларации в качестве налогооблагаемого дохода в том году, в котором они были переведены.

См. Также:

Использование возмещения или кредита для погашения долга

Если у вас есть задолженность перед нами и вы должны получить возмещение или кредит, например, из более ранней налоговой декларации или отчета о деятельности, по закону мы обязаны использовать возврат или кредит для уменьшения вашей задолженности.

Мы также обязаны выплатить вам возмещение другим государственным учреждениям Австралии, если вы должны им деньги. Например, если у вас есть просроченная выплата алиментов, часть или вся сумма вашего возмещения может быть выплачена в Департамент социальных служб.

Как только все ваши долги будут погашены, мы вернем вам оставшийся кредит.

Мы уведомим вас в письменной форме, если мы воспользуемся вашим возмещением для выплаты долга.

Если вы испытываете серьезные финансовые затруднения, мы можем выплатить вам возмещение.

См. Также:

Коллекторские агентства по внешнему долгу

Ранее мы передавали некоторые долги в агентства по сбору внешних долгов для взыскания от нашего имени до апреля 2020 года. В настоящее время агентства по сбору внешних долгов больше не рассматривают дела о задолженности. Однако мы можем сделать это в любых дальнейших делах. Свяжитесь с нами напрямую по телефону 1300 466 859.

Агентство | Телефон |

|---|---|

Милтон Грэм | С апреля 2020 года Милтон Грэм больше не рассматривает дела о задолженности. |

Коллекция Дом | С апреля 2020 года компания Collection House больше не рассматривает дела о задолженности. |

Probe Operations Pty Ltd | По состоянию на 31 декабря 2019 года Probe Operations Pty Ltd больше не рассматривает дела о задолженности. |

Recoveriescorp | По состоянию на 31 декабря 2019 года Recoveriescorp больше не рассматривает дела о задолженности. |

Оспариваемая задолженность

Ранее мы не передавали долги в коллекторские агентства при формальном споре. Если вы официально оспорили свой долг после того, как мы передали его в агентство, долг будет возвращен нам для принятия мер.

См. Также:

Если вы думаете, что это афера

- Если вы ранее получали звонок из агентства по взысканию долгов от нашего имени, есть способы проверить, был ли он законным, например: проверьте, просили ли вас заплатить до

- BPAY, используя код выставителя счета ATO 75556

- метод, указанный в разделе «Варианты оплаты»

- позвоните нам напрямую по телефону 1800 008 540 , чтобы убедиться, что они законны.

См. Также:

Раскрытие налоговой задолженности предприятия

Если у вас есть просроченная налоговая задолженность и вы соответствуете определенным критериям, вы можете сообщить о своей налоговой задолженности зарегистрированным бюро кредитной отчетности (CRB). Если вы соответствуете критериям приемлемости, вы получите уведомление о раскрытии налоговой задолженности, в котором будет указано, какие действия необходимо предпринять.

Если вы уже сотрудничаете с нами для управления своей налоговой задолженностью, о ней не будет сообщаться в CRB.

См. Также:

Более сильное действие

Мы стремимся поддерживать налогоплательщиков, которые хотят поступать правильно, и не позволять тем, кто не платит, получить несправедливое финансовое преимущество. Мы используем более сильные действия, когда людей:

- не желают с нами работать

- неоднократно нарушает согласованные планы платежей

- не имеют платежеспособности и не предпринимают шагов для разрешения своей ситуации

- прошли аудит, в ходе которого мы обнаружили умышленное уклонение от оплаты, и уклонение от оплаты продолжается Похоже, что

- участвует в деятельности феникса (использует ликвидацию, чтобы избежать финансовых обязательств без риска для активов и с намерением возобновить бизнес-операции через новую организацию).

Узнать о:

Более сильное действие включает:

В некоторых случаях мы можем обратиться в суд для взыскания непогашенных налогов и сверхдолгов. Действия, которые мы предпринимаем, зависят от того, имеет ли задолженность физическое лицо (или индивидуальный предприниматель), партнерство, траст, пенсионный фонд или компания, и могут включать:

Уведомление о Гарниши

Мы можем направить уведомление о нарушении правил физическому или юридическому лицу, которое хранит деньги для вас или может хранить деньги для вас в будущем.Это требует, чтобы они заплатили ваши деньги напрямую нам, чтобы уменьшить ваш долг. Мы отправим вам копию уведомления.

Для физических лиц мы можем направить уведомление по номеру:

- ваш работодатель или подрядчик

- банки, финансовые учреждения и строительные общества, в которых у вас есть счета

- человек, которые должны вам деньги от продажи недвижимости, например, покупатели, агенты по недвижимости и юристы.

Для предприятий мы можем отправить уведомление по номеру:

- ваше финансовое учреждение

- торговые дебиторы

- поставщик торговых карточных услуг.

Уведомление о штрафе директора

Директора могут понести штрафы, равные

их компании.- невыплаченное удержание PAYG

- чистый налог на товары и услуги (включая налог на роскошные автомобили и уравнительный налог на вино)

- гарантийный взнос по старости.

Мы можем выпустить уведомление о штрафе директора, что позволит нам начать судебное разбирательство по взысканию штрафа.

См. Также:

Направление уплаты супергарантийного сбора (SGC)

Мы можем выдать работодателям указание выплатить невыплаченные SGC (или оценки SGC) в течение определенного периода.Когда работодатель получает указание на оплату, он должен обеспечить выплату полной суммы, указанной в указании. Несоблюдение указаний является уголовным преступлением и может повлечь за собой наказание или тюремное заключение.

Претензия или повестка

Если вы не работаете с нами для урегулирования вашей задолженности, мы можем подать иск или повестку в соответствующий суд вашего штата или территории. Как только суд признает задолженность, мы можем исполнить ее по судебному решению несколькими способами, в том числе путем подачи и вручения уведомления о банкротстве.

Если суд налагает проценты по долгу по решению суда, эта сумма не подлежит налогообложению.

Уведомление о банкротстве

Если вы получили уведомление о банкротстве, вам необходимо выплатить свой долг или составить с нами план платежей в течение 21 дня. Если вы не можете этого сделать, мы можем подать прошение кредитора о признании вас банкротом. Банкротство — это юридическое признание того, что человек не в состоянии выплатить свои долги. Когда человек становится банкротом, управляющий банкротством вступает во владение почти всеми его активами и продает их, чтобы выплатить долги этого человека.

Мы не будем стремиться к банкротству, если будет очевидно, что вы способны выплатить свой долг в разумные сроки. Если вам грозит дело о банкротстве, но вы уверены, что сможете выплатить свои долги, вы должны предоставить нам четкие доказательства своей платежеспособности.

Вы можете объявить о банкротстве добровольно, подав ходатайство должника в Управление финансовой безопасности Австралии по внешней ссылке.

Ходатайство кредитора

Ходатайство кредитора — это, по сути, заявление в Федеральный суд или Федеральный магистратский суд с требованием о наложении ареста на признание вас банкротом.Любой человек, которому вы должны деньги, включая нас, может подать прошение кредитора, если вы совершили «акт банкротства» (например, не выполнили уведомление о банкротстве) в течение предшествующих шести месяцев.

Если будет вынесено постановление об аресте, вы станете банкротом, и вам будет назначен попечитель для управления вашим имуществом. Обычно это связано с продажей большей части ваших активов для выплаты кредиторам, включая нас.

Суд не вынесет постановление, если вы докажете, что можете немедленно выплатить все свои долги.

Законодательное требование

Мы можем предъявить установленное законом требование о выплате компании, которая не выплатила свои долги. Законодательное требование требует, чтобы компания выплатила всю задолженность или заключила с нами план платежей в течение 21 дня.

Если компания не выполняет требования закона, мы можем использовать неплатеж в качестве доказательства того, что компания неплатежеспособна, и обратиться в Федеральный суд с просьбой о ликвидации компании.

Заводной механизм

Когда суд выносит решение о ликвидации компании, назначенный официальный ликвидатор продает активы компании и распределяет полученные средства среди кредиторов компании.

Мы примем меры для ликвидации компании, если она не выплатила свои долги, и мы не смогли договориться о подходящем плане платежей. Эти обстоятельства могут указывать на то, что компания неплатежеспособна и существует риск для нас (и, возможно, для других кредиторов), что долг не будет выплачен.

Узнайте, какие варианты доступны, если вы не можете заплатить вовремя, и что произойдет, если вы не заплатите нам свою задолженность.Транспортный налог на трактир. Как проверить и оплатить налоговую задолженность. Как получить вычет по налогу на имущество физических лиц

Добрый день, уважаемый читатель.

В этой статье будет рассказано, как запрашивает заранее о начисленных налогах через личный кабинет налогоплательщика.

Однако рассмотренный ранее сервис имеет недостаток, который заметили многие читатели. Он заключается в том, что выяснить задолженность по транспортным и другим налогам можно только после того, как истечет установленный законом срок уплаты этих налогов (после 1 декабря текущего года) и начнет накапливаться (проценты на задержки).

В статье рассматривается личный кабинет налогоплательщика на сайте nalog.ru, который дает возможность заранее узнавать о начисленных налогах, что позволяет своевременно их уплачивать. В 2020 году этот вопрос весьма актуален, ведь заказные письма с налоговыми уведомлениями не всегда доходят до автовладельцев.

В отличие от сервиса, позволяющего узнать налоговую задолженность по ИНН или СНИЛС, для лицевого счета налогоплательщика требуется обязательная регистрация и разовое посещение налоговой инспекции для получения пароля.Тем не менее, регистрация того стоит.

Пройдя регистрацию в офисе налогоплательщика один раз, вы на долгие годы сможете своевременно узнавать о начисленных налогах и вовремя их уплачивать.

Варианты доступа к личному кабинету

В 2020 году есть 3 способа войти в личный кабинет налогоплательщика.

1. Логин и пароль

Чтобы получить логин и пароль, вам нужно посетить налоговую инспекцию … Неважно, в какую налоговую инспекцию вы пойдете.Вам понадобится паспорт гражданина РФ и справка о присвоении ИНН. Если вы идете в налоговую по месту постановки на учет, ИНН брать с собой не нужно.

Обращаем ваше внимание, что в 2020 году перед подачей заявления в налоговую заявление не требуется … Все документы будут обработаны на месте.

Рекомендую не посещать налоговую инспекцию в январе, апреле, июле и октябре. Особенно в последнюю неделю каждого из этих месяцев.Именно в это время происходит массовая подача документов. юридических лиц, поэтому в налоговой инспекции длинные очереди. В остальное время обслуживание выполняется довольно быстро.

При обращении в налоговую нужно сказать, что вы хотите получить логин и пароль для доступа в личный кабинет налогоплательщика. После этого сотрудник распечатает регистрационную карточку, в которой будет указан пароль основного налогоплательщика.

Обращаем ваше внимание, что пароль от личного кабинета необходимо сменить в течение месяца … В противном случае основной пароль будет заблокирован, и вам придется снова идти в налоговую за новым.

2. Квалифицированная электронная подпись

Если у вас есть квалифицированная электронная подпись, выданная удостоверяющим центром, аккредитованным Минкомсвязи России, то вы можете использовать ее для входа в личный кабинет.

Если нет подписи, то нет смысла получать ее ради доступа к лицевому счету налогоплательщика.Проще воспользоваться рассмотренным выше способом №1 и получить логин и пароль в налоговой инспекции.

3. Аккаунт портала Госуслуг

В 2020 году портал Госуслуг имеет множество полезных функций для водителей. В том числе позволяет получать при оплате госпошлины … Поэтому многие водители уже приобрели аккаунт в Госуслугах.

Использование учетной записи Государственные службы также могут войти в личный кабинет на налоговом сайте.

Войдите в свою личную учетную запись

Вы можете войти в свою личную учетную запись на этой странице:

Если вы используете первый метод входа, просто введите свое имя пользователя и пароль и нажмите кнопку «Войти».

Если вы хотите войти в личный кабинет электронной подписью или через Госуслуги, то нажмите на соответствующую ссылку справа от кнопки «Войти».

Личный кабинет налогоплательщика в 2020 году

В 2018 году лицевой счет на сайте налоговой инспекции был существенно обновлен. В январе 2019 был закрыт доступ к старой версии личного кабинета.

1. Нажмите большую кнопку «Мои налоги» в левом нижнем углу экрана:

2.На следующей странице представлена информация о том, сколько налогов необходимо уплатить:

Например, на приведенном выше рисунке представлена информация о том, что водитель должен заплатить 2521 рубль налога на транспортное средство.

3. Если вы хотите получить более подробную информацию о начисленном налоге, то нажмите на кнопку с его названием. Например, по «транспортному налогу». Вы попадете на следующую страницу:

В данном случае налог взимался за 2017 год за одну машину.

Если у владельца несколько машин, то каждой из них будет соответствовать отдельная строка.

Также отдельные строки будут отображаться на экране, даже если налог рассчитывался за несколько лет.

4. Чтобы получить квитанцию об оплате, на странице «Мои налоги» щелкните ссылку «Просмотреть налоговое извещение». В этом случае вы получите квитанцию, согласно которой вы можете оплатить налог любым удобным способом (в банке и т. Д.).

Кроме того, есть возможность платить налоги онлайн.

Для этого введите значение из поля указателя документа в следующую форму и нажмите «Искать!» Кнопка:

Внимание! Для корректной работы сервиса проверки штрафов включите JavaScript в вашем браузере.

В поисках штрафов!

процесс может занять несколько минут

Определение начисленного налога займет от нескольких секунд до нескольких минут. После этого необходимо ввести ФИО налогоплательщика, адрес электронной почты, подтвердить правильность введенных данных и нажать кнопку «Оплатить!». Кнопка.

По ИНН или СНИЛС

По индексу налоговых документов (ИНН)

Для поиска налогов введите ИНН или СНИЛС. Рекомендуем проверять оба документа одновременно.

?

?

Для поиска налогов и штрафов в системе GIS GMP

Для поиска налогов введите номер налогового документа или уникальный идентификатор начисления (UIN).

?

Проверить налоги и пени по уже выданным налоговым документам

Поиск налогов »

Нажимая на кнопку« Искать налоги », вы даете согласие на обработку персональных данных в соответствии с Федеральным законом от 27.07.2006 N152-Ф3« О персональных данных »

* Поиск ведется в ГИС GMP (налоги выдаются по всей России).

Наш сервис позволяет в режиме онлайн проверять и уплачивать налоги физическими лицами: транспортный налог, земельный налог, налог на имущество физических лиц. Проверка осуществляется по ИНН, СНИЛС или индексу документов (УИН). Регистрация не требуется.

Налоговая проверка проводится на базе «Государственной информационной системы о государственных и муниципальных платежах» (сокращенно — ГИС GMP). Эта база содержит данные обо всех налоговых сборах в России.

В случае обнаружения налоговых сборов или долгов, вы можете сразу их оплатить, так как в качестве платежного средства принимаются банковские карты MasterCard, Visa, МИР.

Как проверить налоги по ИНН или UIN?

Для проверки налоговых начислений и задолженности вам понадобится номер одного из следующих документов:

- ИНН — ИНН

- СНИЛС — Страховой номер индивидуального лицевого счета в Пенсионном фонде России (зеленая пластиковая карта)

- УИН или индекс документа — номер уведомления ФНС о начисленных налогах

Налоговая проверка осуществляется по номеру документа, введенному в соответствующие поля формы поиска.Вы можете проверить налоги, указав оба документа одновременно. Номер СНИЛС введен без дефисов и пробелов , только цифры.

По ИНН или СНИЛС можно узнать только налоговую задолженность, то есть неоплаченные начисления в установленный законом срок. Текущие налоговые сборы можно узнать только по UIN.

После ввода данных в поля формы поиска нажмите кнопку «ПОИСК НАЛОГОВ». Налоговая проверка может занять много времени, дождитесь результата.

Если налоги обнаружены в результате проверки, подробная информация: дата, UIN, вид налога, сумма к уплате и т.д. В противном случае появится сообщение о том, что ничего не найдено.

Справочная информация по налогам физических лиц

Ниже вы найдете ответы на основные вопросы о личных налогах. Если вы не нашли ответа на свой вопрос — отправьте его через форму обратной связи.

Какие налоги должны платить физические лица?

Физические лица уплачивают следующие виды налогов: налог на имущество физических лиц, транспортный и земельный налоги.

Могу ли я проверить налоги по фамилии?

Вы не можете проверить налоги по имени физического лица. Очевидно, что в России существует огромное количество людей с полностью идентичными фамилией, именем и отчеством. В такой ситуации проверка налогов по фамилии дала бы бессмысленный результат.

Как проверить налоги по паспортным данным?

Налоги узнать напрямую по паспортным данным невозможно. Однако есть обходной путь — по паспортным данным, на сайте nalog.ru можно узнать ИНН, а затем проверить налоги по ИНН.

Как узнать свой ИНН?

Узнать ИНН физического лица по паспортным данным можно на сайте ФНС tax.ru — https://service.nalog.ru/inn.do

Можно ли узнать земельный налог по кадастровому номеру?

Извините, узнать начисление земельного налога по кадастровому номеру невозможно. Этот налог можно узнать только по ИНН собственника земельного участка или по УИН.

Можно ли на сайте nalog.ru узнать налоги по фамилии?

Как уже отмечалось выше, на любом сайте, в том числе www.nalog.ru (инструкция по работе с сайтом), невозможно узнать налоговые начисления и долги по фамилии.

Можно ли проверить налоги на сайте ФНС (nalog.ru) без регистрации?

Проверка налогов на сайте nalog.ru без регистрации невозможна. Информация о налоговых сборах на сайте ФНС доступна только через личный кабинет налогоплательщика.Для получения логина и пароля вы можете обратиться в любую инспекцию Федеральной налоговой службы вне зависимости от места проживания и регистрации. При себе необходимо иметь паспорт и оригинал / копию свидетельства о регистрации.

Сколько времени нужно для уплаты налогов с физических лиц?

В соответствии с изменениями, внесенными Федеральным законом от 23 ноября 2015 г. № 320-ФЗ в часть вторую Налогового кодекса РФ, уплата налогов осуществляется не позднее 1 декабря года, следующего за истекшим налоговым периодом… Например, налог на имущество для физических лиц, транспортный и земельный налог за 2018 год необходимо уплатить не позднее 1 декабря 2019 года. Учитывая, что 1 декабря 2019 года выпадает на выходной день, крайний срок уплаты налогов без штрафа — 2 декабря, 2019.

Что будет, если вы не заплатите налоги?

В случае неуплаты налогоплательщиком налогов ФНС формирует требование об уплате налога, пени и штрафов. В случае неисполнения налогоплательщиком требования об уплате в срок, указанный в этом требовании, налоговый орган начинает процедуру взыскания задолженности по обязательным платежам в бюджетную систему Российской Федерации.

Взыскание задолженности с физических лиц, не являющихся индивидуальными предпринимателями, осуществляется при двух условиях:

— у должника имеется неисполненное обязательство на сумму более 3000 рублей;

— истечение трехлетнего срока исполнения требования о выплате, если общая сумма неуплаченных налогоплательщиком налогов, сборов, пеней, штрафов не превышает 3000 руб.

В этих случаях заявление о взыскании за счет имущество налогоплательщика — физического лица передано налоговым органом в суд при наступлении одного из вышеуказанных условий.

Как узнать UIN налогового начисления?

Ежегодно ФНС рассылает по почте налоговое уведомление вместе с квитанцией об оплате. UIN обозначается как индекс документа, состоит из 20 цифр и находится вверху квитанции.

Если вы не получали налоговое уведомление, вы можете просмотреть его в личном кабинете налогоплательщика или получить при личном контакте с ИФНС.

Как мне получить вычет по налогу на имущество физических лиц?

Во-первых, необходимо объяснить, что такое налоговый вычет по налогу на имущество физических лиц.В соответствии с пунктами 3-5 статьи 403 Налогового кодекса РФ:3. Налоговая база в отношении квартиры определяется как ее кадастровая стоимость, уменьшенная на сумму кадастровой стоимости 20 квадратных метров общей площади этой квартиры. .

4. Налоговая база для помещения определяется как его кадастровая стоимость, уменьшенная на кадастровую стоимость 10 квадратных метров площади этого помещения.

5. Налоговая база в отношении жилого дома определяется как его кадастровая стоимость, уменьшенная на величину кадастровой стоимости 50 квадратных метров общей площади этого жилого дома.

Таким образом, налоговый вычет по налогу на имущество физических лиц представляет собой уменьшение налоговой базы на величину кадастровой стоимости определенной площади объекта недвижимости.

Например, для квартиры площадью 50 квадратных метров налог будет взиматься следующим образом. Кадастровая стоимость квартиры должна быть разделена на площадь, полученная кадастровая стоимость квадратного метра площади умножена на 20 (налоговый вычет) и полученная стоимость вычтена из кадастровой стоимости. Конкретный расчет.Квартира площадью 50 метров кадастровой стоимостью 10 миллионов рублей. 10 миллионов / 50 = 200 тысяч рублей кадастровая стоимость квадратного метра. 20 метров налогового вычета умножить на 200 тысяч = 4 миллиона рублей. Расчет налоговой базы: 10 миллионов — 4 миллиона = 6 миллионов рублей. Налоговый вычет рассчитывается автоматически, поэтому никаких действий для его получения не требуется.

Важно понимать, что налоговый вычет распространяется на имущество, а не на физическое лицо.Другими словами, если в квартире площадью 80 квадратных метров 4 собственника, налог на квартиру все равно будет рассчитываться исходя из кадастровой стоимости 60 квадратных метров. Каждый из собственников, при условии равных долей, фактически получит налоговые сборы за 15 кв.

Если физическое лицо имеет более одной квартиры, налоговый вычет будет применяться к каждой квартире.

На веб-сайте Autocode вы можете проверить налог на транспорт онлайн. Для этого достаточно ввести госномер автомобиля в форму проверки и получить подробный отчет об истории автомобиля.Услуга доступна всем без регистрации, а все, что нужно знать об автомобиле, можно узнать за 5 минут.

Налоговая информация находится внизу отчетного документа. В этом же разделе содержится информация о стоимости ОСАГО. Проверка проводится по данным ФНС, суммы рассчитаны для Москвы и регионов РФ.

Как узнать налог на машину

Из полного отчета можно не только узнать налог по номеру автомобиля, но и проверить стоимость полиса обязательного страхования… Отчетный документ включает еще 15 разделов, в том числе общую информацию об автомобиле и данные о транспортном средстве. Воспользовавшись онлайн-сервисом, вы узнаете информацию о возрасте автомобиля, стране происхождения, пробеге, мощности двигателя, количестве владельцев, авариях.

Система показывает, находится ли машина в угоне, в залоге или в лизинге. Если автомобиль эксплуатируется как такси и имеет ограничения ГИБДД, это тоже указывается. Отдельный раздел посвящен действиям по регистрации (отображается в виде списка с указанием дат, региона и статуса владельцев).Все факты собраны из базы данных Госавтоинспекции России и других официальных источников.

Отчет содержит данные действующей политики ОСАГО и прошедших технических осмотров. В самом конце вы можете проверить информацию о неоплаченных штрафах.

Узнать налог с помощью автокода

Так что, если вы хотите проверить налог на транспорт и выяснить сумму, которую нужно заплатить?

Как узнать размер транспортного налога:

Если вы не знаете номер автомобиля, используйте VIN-код.это идентификационный номер автомобиля … VIN состоит из 17 знаков (латинских букв и арабских цифр), которые обозначают регион и страну производства, характеристики автомобиля и характеристики года выпуска. Металлическая табличка с указанием VIN расположена на кузове (реже — шасси) автомобиля.

Для японских автомобилей, у которых нет VIN, проверка начинается по номеру кузова (шасси) или государственному номеру. номер.

Преимущества автокода

Проверка транспортного налога на VIN или штат.Номер на сайте Автокод занимает несколько минут и доступен онлайн круглосуточно без регистрации. Сервис стабильно работает с 2012 года и признан рядовыми автолюбителями и организациями. За один день система выполняет более 15 тысяч проверок, помогая продавцам и покупателям автомобилей.