Перевод со счета ООО и ИП на свой счет или карту

ИП — это физическое лицо, и все деньги, находящиеся на его счете — это его личные деньги, которыми он может распоряжаться на свое усмотрение, в отличие от ООО. Следовательно, ИП может переводить деньги с расчетного счета себе на карту физ. лица, открытую в любом банке.Перечисление денег ИП себе на карту

ИП может вывести деньги на личную карту, законом это не запрещено. Главное — чтобы данные отправителя (ФИО предпринимателя) и получателя совпадали. Тогда такой платеж не будет рассматриваться как получение дохода третьим лицом.

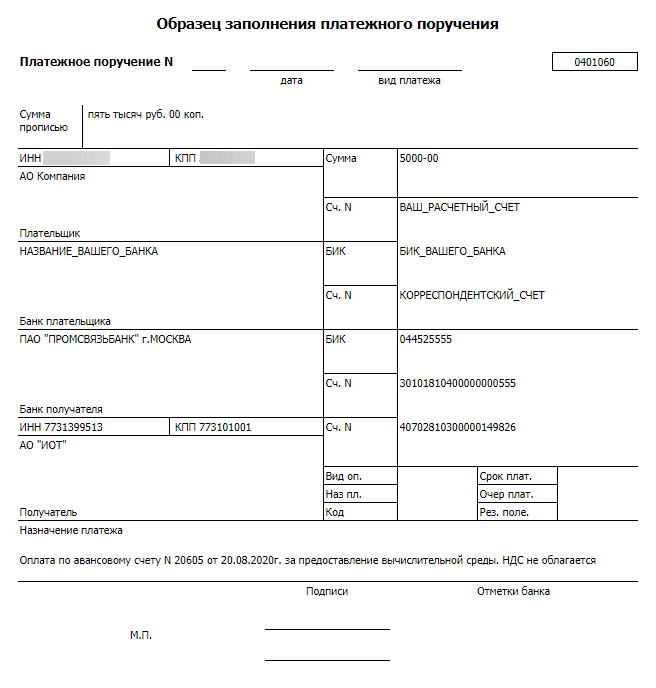

Важно правильно оформить назначение платежа. Должно быть указано, что деньги переводятся на собственный счет. У каждого банка есть свои «шаблоны» назначений для таких переводов, но в целом можно указать так: «Перевод собственных средств себе на номер карты ….» или «Перевод собственных средств на свой счет в другом банке».

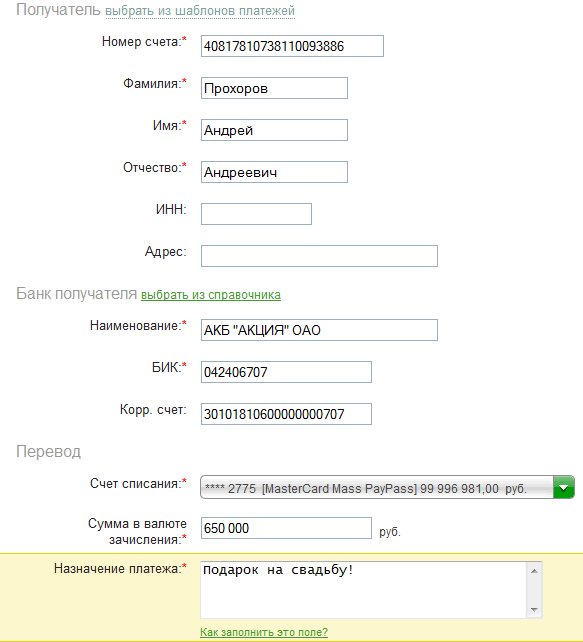

Перевод денежных средств с расчетного счета ИП на карту ДРУГОГО физ. лица

лица

При выводе денег на карту иным лицам, нужно помнить о том, что любой подобный платеж может приравниваться к получению дохода ими, а это значит, что с него налоговая может потребовать заплатить подоходный налог.

Кто его будет платить — ИП или физическое лицо — зависит от того, в каких отношениях он состоит с предпринимателем. Если выплата осуществляется в пользу сотрудника или человека, с которым заключен договор ГПХ, то НДФЛ и страховые взносы платит ИП как работодатель.

Если вы хотите перевести деньги другому физ. лицу, не связанному с вашей коммерческой деятельностью, например, родственнику, то сначала переведите их на свою карту, а уже с нее — родственнику. Так у налоговой не будет лишних вопросов.

Перевод с банковской карты физического лица на расчетный счет ИП

Если предпринимателю нужно срочно пополнить свой счет, то сделать это можно и с банковской карты физического лица. Если перевод делается с карты третьего лица, он будет расценен как получение дохода предпринимателем. Чтобы избежать этого, необходимо делать перечисления с личной карты предпринимателя, когда данные отправителя и получателя полностью совпадают, а в назначении платежа писать «Пополнение счета собственными средствами».

Чтобы избежать этого, необходимо делать перечисления с личной карты предпринимателя, когда данные отправителя и получателя полностью совпадают, а в назначении платежа писать «Пополнение счета собственными средствами».

Что указать в назначении платежа при переводе с расчетного счета ИП на карту физ. лица и наоборот

Как мы уже сказали, при выводе денег важно корректно заполнить поле назначения платежа.

Подведем итоги:

- Если деньги отправляются на личную карту предпринимателя, то в платежном поручении пишем: «перечисление денег на собственный счет»; «на личные нужды»; «на личное потребление». Это примерные фразы. Главное, чтобы прослеживалась суть, что это вы переводите свои деньги себе же.

- Если платеж отправляется на карту других физических лиц, то он может быть расценен как получение дохода ими с выплатой обязательного налога в размере 13%. Если платеж осуществляет ИП-работодатель, то налоги платит он, а в назначении платежа указывается, что это выплата зарплаты и за какой конкретно период она производится.

Если деньги переводятся в оплату поставок и иных услуг, то пишется «оплата по договору» (указывается его номер и дата). Как корректно заполнить назначение платежа, можно также узнать у операциониста в банке, так как внутренние правила банков отличаются друг от друга.

Если деньги переводятся в оплату поставок и иных услуг, то пишется «оплата по договору» (указывается его номер и дата). Как корректно заполнить назначение платежа, можно также узнать у операциониста в банке, так как внутренние правила банков отличаются друг от друга. - Если деньги переводятся с личной карты ИП на собственный расчетный счет, то в назначении платежа указываем «пополнение счета».

Лимиты переводов

Каких-то строгих лимитов по сумме вывода у ИП нет. Разница лишь в комиссии. У каждого банковского учреждения есть лимит бесплатных переводов, свыше которых будет взиматься процент. Например, в Сбербанке на самом дешевом тарифе вы можете перевести себе на карту физ. лица 150 000 р. в месяц без комиссии. В банке Точка на тарифе «Золотая середина» вам будет доступно перевести 200 000 р. в месяц. В Модульбанке на среднем тарифе можно перевести 500 000 р. в месяц. А за все деньги сверх лимита комиссия за перевод в среднем от 1 до 7%.

Перевод со счета ООО и ИП на свой счет или карту

ИП — это физическое лицо, и все деньги, находящиеся на его счете — это его личные деньги, которыми он может распоряжаться на свое усмотрение, в отличие от ООО. Следовательно, ИП может переводить деньги с расчетного счета себе на карту физ. лица, открытую в любом банке.

Следовательно, ИП может переводить деньги с расчетного счета себе на карту физ. лица, открытую в любом банке.Перечисление денег ИП себе на карту

ИП может вывести деньги на личную карту, законом это не запрещено. Главное — чтобы данные отправителя (ФИО предпринимателя) и получателя совпадали. Тогда такой платеж не будет рассматриваться как получение дохода третьим лицом.

Важно правильно оформить назначение платежа. Должно быть указано, что деньги переводятся на собственный счет. У каждого банка есть свои «шаблоны» назначений для таких переводов, но в целом можно указать так: «Перевод собственных средств себе на номер карты ….» или «Перевод собственных средств на свой счет в другом банке».

Перевод денежных средств с расчетного счета ИП на карту ДРУГОГО физ. лица

При выводе денег на карту иным лицам, нужно помнить о том, что любой подобный платеж может приравниваться к получению дохода ими, а это значит, что с него налоговая может потребовать заплатить подоходный налог.

Кто его будет платить — ИП или физическое лицо — зависит от того, в каких отношениях он состоит с предпринимателем. Если выплата осуществляется в пользу сотрудника или человека, с которым заключен договор ГПХ, то НДФЛ и страховые взносы платит ИП как работодатель.

Если вы хотите перевести деньги другому физ. лицу, не связанному с вашей коммерческой деятельностью, например, родственнику, то сначала переведите их на свою карту, а уже с нее — родственнику. Так у налоговой не будет лишних вопросов.

Перевод с банковской карты физического лица на расчетный счет ИП

Если предпринимателю нужно срочно пополнить свой счет, то сделать это можно и с банковской карты физического лица. Если перевод делается с карты третьего лица, он будет расценен как получение дохода предпринимателем. Чтобы избежать этого, необходимо делать перечисления с личной карты предпринимателя, когда данные отправителя и получателя полностью совпадают, а в назначении платежа писать «Пополнение счета собственными средствами».

Что указать в назначении платежа при переводе с расчетного счета ИП на карту физ. лица и наоборот

Как мы уже сказали, при выводе денег важно корректно заполнить поле назначения платежа.

Подведем итоги:

- Если деньги отправляются на личную карту предпринимателя, то в платежном поручении пишем: «перечисление денег на собственный счет»; «на личные нужды»; «на личное потребление». Это примерные фразы. Главное, чтобы прослеживалась суть, что это вы переводите свои деньги себе же.

- Если платеж отправляется на карту других физических лиц, то он может быть расценен как получение дохода ими с выплатой обязательного налога в размере 13%. Если платеж осуществляет ИП-работодатель, то налоги платит он, а в назначении платежа указывается, что это выплата зарплаты и за какой конкретно период она производится. Если деньги переводятся в оплату поставок и иных услуг, то пишется «оплата по договору» (указывается его номер и дата).

Как корректно заполнить назначение платежа, можно также узнать у операциониста в банке, так как внутренние правила банков отличаются друг от друга.

Как корректно заполнить назначение платежа, можно также узнать у операциониста в банке, так как внутренние правила банков отличаются друг от друга. - Если деньги переводятся с личной карты ИП на собственный расчетный счет, то в назначении платежа указываем «пополнение счета».

Лимиты переводов

Каких-то строгих лимитов по сумме вывода у ИП нет. Разница лишь в комиссии. У каждого банковского учреждения есть лимит бесплатных переводов, свыше которых будет взиматься процент. Например, в Сбербанке на самом дешевом тарифе вы можете перевести себе на карту физ. лица 150 000 р. в месяц без комиссии. В банке Точка на тарифе «Золотая середина» вам будет доступно перевести 200 000 р. в месяц. В Модульбанке на среднем тарифе можно перевести 500 000 р. в месяц. А за все деньги сверх лимита комиссия за перевод в среднем от 1 до 7%.

Перевод с расчетного счета ИП и ООО на карту физического лица

В статье разберемся, как выполнить перевод с расчетного счета ИП и ООО в пользу физического лица. Рассмотрим, какое назначение платежа надо указывать и в каких случаях получатель средств будет платить налог. Мы подготовили для вас таблицу с самыми низкими комиссиями банков за перевод и собрали тарифы Сбербанка.

Рассмотрим, какое назначение платежа надо указывать и в каких случаях получатель средств будет платить налог. Мы подготовили для вас таблицу с самыми низкими комиссиями банков за перевод и собрали тарифы Сбербанка.

Может ли ООО перевести деньги на счет физического лица?

Юр. лица могут переводить средства на счет физ. лиц, например, на банковскую карточку директора или другого сотрудника, но такие перечисления имеют нюансы в плане налогообложения.

Поэтому в поле платежки “Назначение транзакции” необходимо выбрать один из четырех возможных вариантов:

- Перечисление зарплаты.

- Перечисление подотчетных средств.

- Предоставление займа.

- Оплата продукции и услуг.

Другие причины перевода могут послужить основанием для выплаты дополнительных налоговых отчислений.

Также прочитайте: Как снять деньги с расчетного счета ООО: основания, способы и порядок

Как ИП перевести средства на свою карту

ИП может переводить средства с р/с на собственные дебетовые карты, т. е. на счет физ. лица практически без ограничений. При этом не требуется предоставлять какую-либо отчетность в ФНС.

е. на счет физ. лица практически без ограничений. При этом не требуется предоставлять какую-либо отчетность в ФНС.

Согласно законам, прибыль, полученную от коммерческой деятельности, предприниматель может использовать по своему усмотрению. Только в назначении перевода нужно указать, что это перевод на личные расходы.

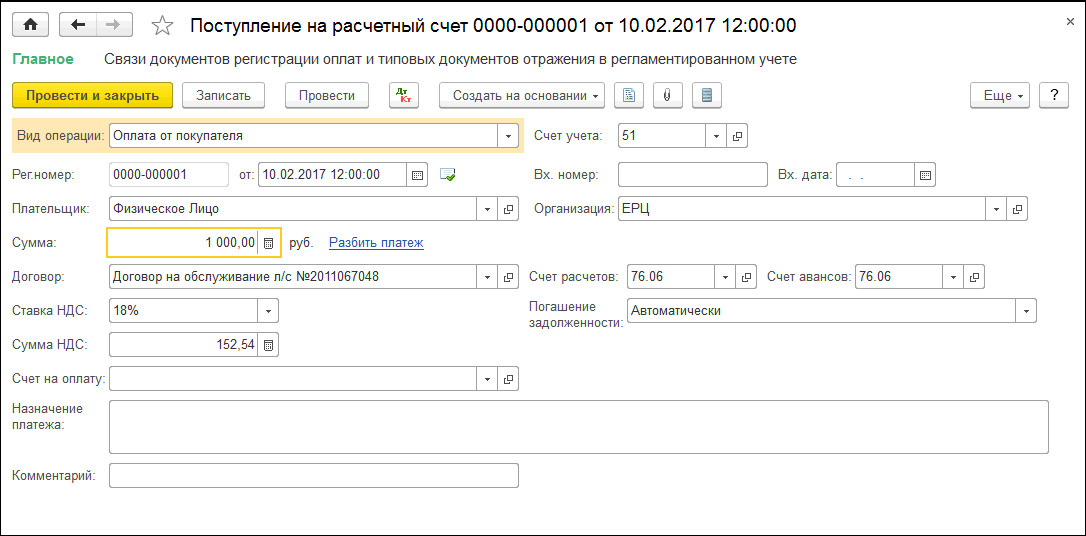

Удобнее всего выполнять платеж с помощью онлайн-сервиса банка или мобильного приложения. Порядок действий будет следующим:

- В меню выберите опцию “Перевести средства” и введите необходимую сумму.

- Укажите номер р/с, с которого будут переводиться деньги, а также номер счета и Ф.И.О. получателя.

- Подтвердите совершение операции.

Далее вам остается проверить поступление средств на счет физ. лица.

Как ИП сделать перевод другому лицу

Порядок такого перевода не сильно отличается от рассмотренного нами выше. Основное различие будет в назначении платежа (здесь уже не подойдет формулировка о личных расходах).

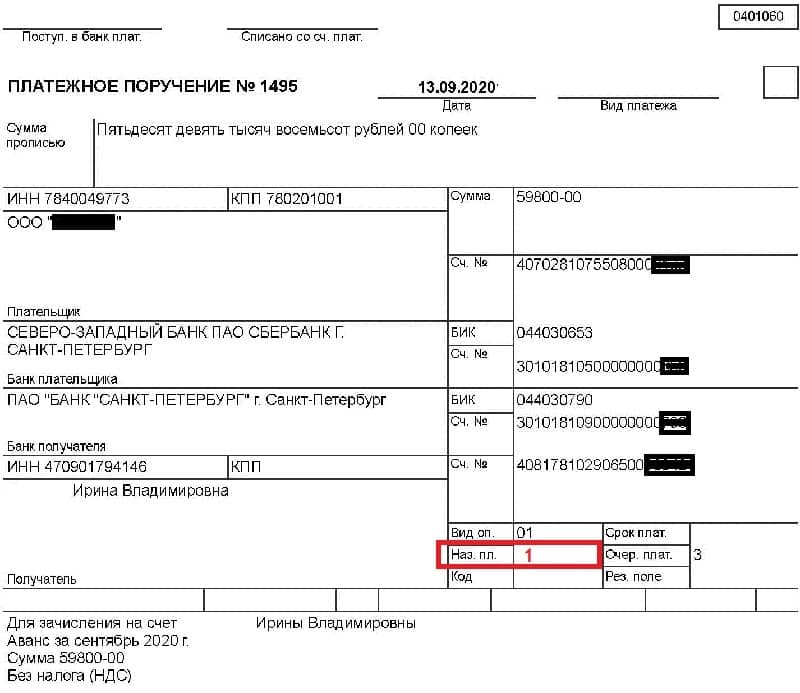

Для перечисления средств нужно составить платежное поручение, указать данные получателя и цель перевода, которую нужно подтвердить документально. В назначении платежа может быть указана выплата з/п, хозяйственные нужды и т. д.

Нужно ли получателю денег оплачивать налог

Любые перечисления на банковскую карту ФНС расценивает как доход, а значит, при несоблюдении требований закона придется уплатить налог. Если физ. лицо является наемным работником ИП, то никаких налогов платить не придется. А вот если третье лицо не имеет отношения к предпринимателю, то могут возникнуть вопросы со стороны налоговой. В таком случае нужно иметь весомое документальное подтверждение необходимости перевода.

Что еще нужно знать о переводах на счета физ. лиц?

Многие банки взимают комиссию за перечисление денег на карточные счета физ. лиц. Часто она зависит от суммы перевода. А также могут быть установлены ограничения на сумму дневных и месячных платежей. Если превысить такой лимит, то к основной комиссии будет добавлена дополнительная.

Если превысить такой лимит, то к основной комиссии будет добавлена дополнительная.

Банки с низкими комиссиями за перевод с расчетного счета на карту

Мы собрали для вас банки с самыми низкими тарифами за перевод на счета физ. лиц:

| Наименование банка | Комиссия |

| Точка | от 150 тыс. р. до 10 млн р. в месяц бесплатно, далее от 2 до 3% |

| Модульбанк | от 300 тыс. р. до 500 тыс. р. в месяц бесплатно, далее от 1 до 5% (по тарифу “Ничего лишнего” сумма бесплатных платежей в месяц не ограничена) |

| Веста Банк | до 500 тыс. р. – 0 р., далее 5% от суммы |

| Тинькофф Банк | до 500 тыс. р. без комиссий на свою дебетовую карту в Тинькофф Банке от 1 до 15% + от 59 до 99 р. (безлимит – 2990 р. и 4990 р. в месяц) |

Также прочитайте: В каком банке открыть расчетный счет для ИП и ООО — тарифы лучших банков

Всё о переводах на карты физических лиц в Сбербанке

Разберем в таблице тарифы на переводы физ. лицам в Сбербанке в зависимости от тарифов:

лицам в Сбербанке в зависимости от тарифов:

| Пакет услуг | Комиссия для ООО | Комиссия для ИП |

| Легкий старт | от 0,5% | до 150 тыс. р. – 0, далее от 1% |

| Удачный сезон | от 0,5% | до 150 тыс. р. – 0, далее от 1% |

| Хорошая выручка | от 0,5% | |

| Активные расчеты | от 0,5% | до 150 тыс. р. – 0, далее от 1% |

| Большие возможности | до 300 тыс. р. – 0, далее от 1,7% | до 300 тыс. р. – 0, далее от 1,7% |

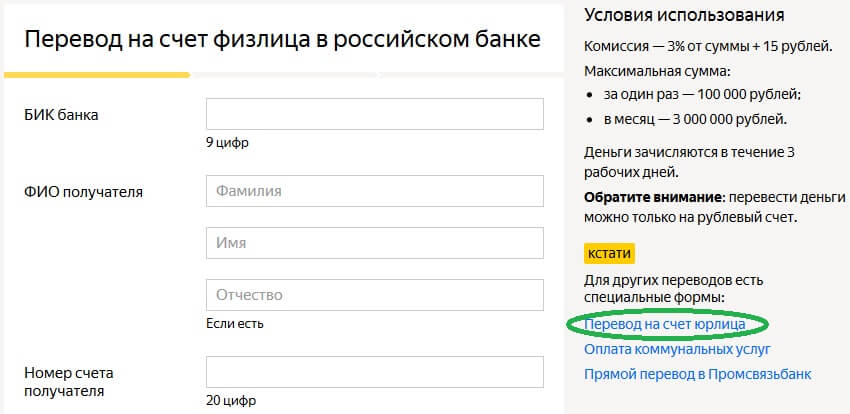

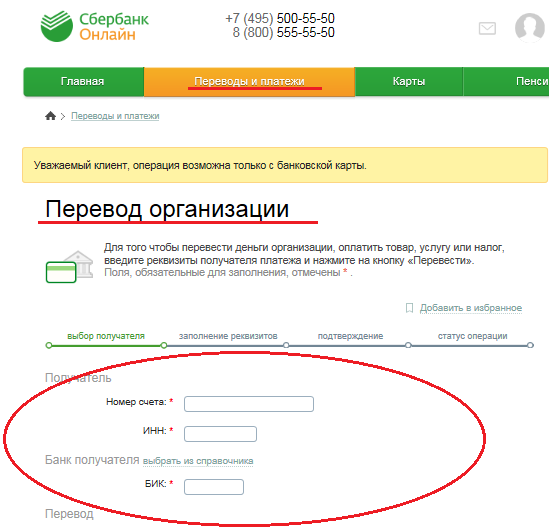

Сделать перевод можно через Сбербанк Бизнес Онлайн. После авторизации в системе выполните такие действия:

- В меню выберите опцию “Формирование поручения” и способ выполнения транзакции.

- Введите сумму и счет, с которого будут сниматься деньги.

- Введите номер БИК, после чего система отобразит корреспондентский счет.

- Напишите номер карты и Ф.И.О. получателя.

- Напишите назначение транзакции.

- Подтвердите транзакцию.

Если переводить деньги через мобильный сервис Сбербанка, то порядок действий будет более простым. При этом выполнение платежного поручения, как правило, занимает 1 рабочий день.

Перевод с расчетного счета на карту физлица — F.A.Q.

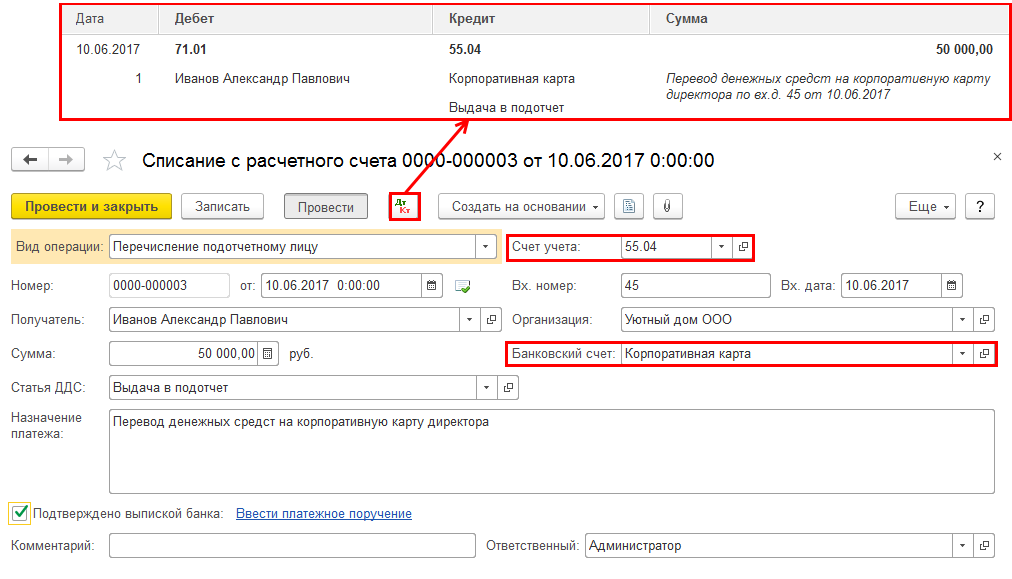

В бизнесе нередко возникает необходимость выполнить перевод с расчетного счета на карту физ лица. Перевод может производиться в качестве выплаты заработной платы или перечисления подотчетных средств директору или любому сотруднику фирмы, таким способом можно выдать займ или оплатить услуги или товары от лица, не работающего в фирме.

За перевод с расчетного счета на карту физ лица любой банк снимает комиссию. Экономить на обслуживании банка удастся, если оформить зарплатный проект. Каждому сотруднику деньги будут зачисляться на именную карту.

Подотчетные средства — расходы на командировку, представительские и другие в рамках бизнеса, также перечисляются на личный счет работника в случае необходимости. За использование средств сотрудник предоставляет отчет.

За использование средств сотрудник предоставляет отчет.

Оплата услуг сторонних лиц или за отгруженные товары на карту физических лиц может осуществляться в рамках законодательства при наличии заключенного сторонами договора.

Как перечислить средства директору ООО на личную карточку?

Директору может быть переведена сумма в качестве заработной платы или подотчет. Важный для бухгалтера момент: перечисления физ лицам налогом на добавленную стоимость не облагаются. От суммы начисленной зарплаты положено уплатить предусмотренные налог и взносы. В ПП указывается ФИО директора, реквизиты карты, сумма. В назначении платежа следует детально указывать, за что переводится сумма — выдача под отчет на оплату авиабилетов или проживания, выдача зарплаты и т. д.

Перечисление средств с расчетного счета на карту физ лица

Данную операцию можно осуществить двумя доступными путями:

- оффлайн — в банковском отделении

- посредством интернет-банкинга

Менеджер отделения поможет сделать все правильно, имея предоставленные фирмой верные реквизиты для операции. Платеж обычно осуществляется в течении 1-3 дней. Комиссия у каждого банка разная.

Платеж обычно осуществляется в течении 1-3 дней. Комиссия у каждого банка разная.

Наиболее просто и быстро выполнить перевод на пластик онлайн. Практически все банки предоставляют сейчас такие возможности. Достаточно войти в кабинет клиент-банка, войти во вкладку «сделать перевод» или аналогичную, ввести личный счет сотрудника или любого контрагента, заполнить необходимые графы. Налог не указывается, поскольку НДС такие платежи не облагаются.

Сбербанк не взимает комиссию при переводах, если карты и расчетный счет фирмы открыты в одном отделении. В Сбербанк Бизнес онлайн процедура перевода очень проста, потребуется подтверждение через СМС. Деньги зачисляются на карточку очень быстро. Для удобства использования можно сохранить онлайн-шаблон, при необходимости повторить платеж не придется заново вручную вбивать реквизиты, достаточно нажать на шаблон и произвести операцию.

Зачисление ИП своих денег на пластиковую карту

Предпринимателю удобно свою прибыль перевести на банковскую карту. Нужно учесть правильное заполнение графы назначение платежа в платежном поручении на бумаге или в клиент-банке. Если предприниматель указывает «выплата заработной платы», то по законодательству он обязан заплатить налоги и взносы в фонды от этой суммы, поскольку заработная плата — это прибыль. А любая прибыль облагается по закону налогом. Чтобы избежать возможных претензий от налоговой инспекции, нужно указывать верно назначение:

Нужно учесть правильное заполнение графы назначение платежа в платежном поручении на бумаге или в клиент-банке. Если предприниматель указывает «выплата заработной платы», то по законодательству он обязан заплатить налоги и взносы в фонды от этой суммы, поскольку заработная плата — это прибыль. А любая прибыль облагается по закону налогом. Чтобы избежать возможных претензий от налоговой инспекции, нужно указывать верно назначение:

- перечисление собственных средств

- доход от деятельности ИП

- средства для личных нужд

Обязательно написать, что платеж не облагается НДС. Если неверно прописан факт обложения налогом, например, НДС 10%, 18%, 20%, необходимо написать банку уточняющее письмо, в котором указать верное назначение платежа полностью, с учетом отсутствия НДС.

ИП может открыть карту в любом банке и зачислять на нее свою прибыль от бизнеса.

Если ИП перечисляет деньги третьему лицу, то это считается доходом. Предприниматель обязан заплатить налоги на доход этого лица и произвести необходимые отчисления. Здесь нет разницы — выплата это третьему лицу за товары/услуги или перевод родственнику.

Предприниматель обязан заплатить налоги на доход этого лица и произвести необходимые отчисления. Здесь нет разницы — выплата это третьему лицу за товары/услуги или перевод родственнику.

Как перевести деньги на расчетный счет: все способы

Расчетный счет банк открывает по заявке юридического лица, применять его можно для проведения расчетно-кассовых операций, хранения денег. Возможно параллельное создание расчетных субсчетов, по которым операции только по требованию владельца проводиться не могут. Их открывают для упорядоченных хозяйственных объектов, структур, применяют для зачисления денег в целях их дальнейшего перевода на основной расчетный счет.

Условия перевода с карты

С кредитки или дебетной пластиковой карты делать денежные переводы на привязанный счет можно быстрее всего и с небольшими комиссионными. Осуществляются операции лично или черед кассовое отделение банка.

Условия перевода:

- Для совершения банковских транзакций в отделении нужны карта и паспорт, убедитесь, что на счету достаточно денег с учетом комиссии (если она предусмотрена).

Деньги переводятся с карты физлица либо той, которая привязана к р/сч.

Деньги переводятся с карты физлица либо той, которая привязана к р/сч. - Если вы отправляете собственные средства с личной карты, в платежном поручении укажите назначение платежа – например, «Перевод личных денег». Без соответствующей пометки налоговая может посчитать поступление как доход.

- При проведении платежа в пользу иного юрлица, ИП нужно также указать основания для перевода денег – это может быть договор.

Чтобы проводить транзакции самостоятельно, при открытии расчетного счета подключите дистанционное облуживание. Оно позволит проводить операции без участия сотрудников банка. Онлайн-кабинет доступен с компьютеров, смартфонов, планшетов (удобно использовать специальное приложение). Чтобы в будущем делать переводы в пару кликов, не вводя все данные заново, сохраняйте шаблоны.

Переводы на расчетный счет предпринимателя (ИП)

Для пополнения р/сч ИП можно использовать следующие способы:

- С собственного расчетного счета – через привязанную карту.

Удобно пользоваться мобильным приложением или интернет-банкингом, можно прийти в отделение и выполнить операцию через кассу.

Удобно пользоваться мобильным приложением или интернет-банкингом, можно прийти в отделение и выполнить операцию через кассу. - Наличными через офис либо банкомат, но для этого вам понадобится свой собственный счет – его реквизиты нужно будет указать при совершении платежа. Не забудьте паспорт, потому что без него операцию банковский сотрудник не проведет.

При переводе собственных денег на решение текущих бизнес-задач не забудьте указать соответствующее примечание, чтобы налоговая не взяла с поступления налог. При зачетах с контрагентами должно быть основание, имеющее вид договора либо другой документации.

В большинстве банков есть услуга самоинкассации. В данном случае можно внести средства на счет через банкомат. Доступны операции круглосуточно. Для использования услуги самостоятельной инкассации нужно иметь специальный код – его выдает банк. Код вводится на банкомате, после чего в купюроприемник вносятся деньги. Доверенному лицу и предпринимателю для совершения операций нужны разные коды.

Переводы на счета организаций

Для совершения перевода на расчетный счет юрлица отправителю необязательно иметь собственный счет. Все варианты зачисления платежей:

- В отделении, где открыт ваш счет. Приходите в банк, заполняйте платежное поручение по предоставленным реквизитам. Внимательно проверьте корректность данных, которые указаны в назначении перевода.

- Через кассу любого банка без открытия счета – в данном случае для совершения перевода используются наличные. Необходим иметь при себе паспорт и точные реквизиты для совершения перевода.

- В банкомате – банкомат должен быть того банка, где у организации открыт счет. Указывайте услугу, вводите номер счета, осуществляйте транзакцию. Обратите внимание, что банкомат может потребовать от вас карту банка (все зависит от условий конкретного учреждения).

- По мобильному банкингу – должен быть подключен личный кабинет на сайте. Данные, которые потребуется указать – БИК получателя (имеются в виду данные банка), ИНН, сумма перевода.

Зачисление средств обычно моментальное.

Зачисление средств обычно моментальное.

Также вы всегда можете воспользоваться привязанной к счету картой. Для этого достаточно указать платежные реквизиты получателя денег при переводе и проверить их корректность, чтобы средства не ушли не туда.

( 1 оценка, среднее 1 из 5 )

наличные деньги, на карту, электронный кошелек, расчетный счет

Начинающему предпринимателю важно правильно принимать платежи. Нельзя просто взять деньги и положить в карман, никому об этом не сообщив, — за это накажут. Чтобы вы не нарушили закон, расскажем, куда и как правильно принимать деньги, чтобы не было проблем с налоговой.

Покупатели могут платить вам как угодно — ходить в банк с квитанцией или переводить со счета сим-карты. Для вас важно, куда и в каком виде вам поступают деньги — наличкой, на карту, электронный кошелек или счет.

Когда можно брать наличные и как это делать

Это могут все — и физические лица, и самозанятые, и ИП с юридическими лицами. Но есть пара нюансов.

Если работаете как физическое лицо, каждый год весной нужно заполнять декларацию 3-НДФЛ и платить по ней 13% от дохода. Но учтите, что регулярно работать как физлицо не получится — это уже незаконное предпринимательство. Так можно выполнять только какие-то разовые работы или, например, распоряжаться личным имуществом — сдавать квартиру, продавать вещи, бывшие в употреблении, подрабатывать на BlaBlaCar.

Если вы живете в Москве, Московской области,Татарстане, Калужской области или оказываете услуги людям оттуда, регистрируйтесь как самозанятый. Самозанятые работают легально, платят налоги, но экономят на взносах в страховые фонды. Если принимаете платежи как самозанятый, по каждому платежу нужно формировать чек в приложении «Мой налог», а потом раз в месяц платить налоги. Они начисляются так:

- 4% от суммы продаж физическим лицам;

- 6% от суммы продаж юридическим лицам.

У индивидуальных предпринимателей и юридических лиц все немного сложнее. Согласно 54-ФЗ, они могут принимать наличные только через онлайн-кассу вне зависимости от того, был ли заключен договор с покупателем. У ИП дополнительное ограничение: по одному договору можно принять наличными не больше 100 000 ₽.

Онлайн-касса обязательно нужна ИП и компаниям, принимающим наличные. Но ИП без наемных работников получили отсрочку — им можно установить онлайн-кассу в 2021 году, а пока работать по договору.

Как принимать наличные. В офлайне все просто, по крайней мере, если вы самозанятый или физическое лицо. Открыли небольшой ларек, продаете торты на заказ, ремонтируете квартиры или распродаете хлам из гаража — просто берите деньги и платите потом налоги.

Если вы ИП или юридическое лицо, нужно:

- купить онлайн-кассу и фискальный накопитель к ней;

- подключиться к оператору фискальных данных, чтобы он передавал данные о продажах в ФНС;

- выдавать чеки при каждой покупке.

Если продаете и офлайн, и онлайн, подключите ЮKassa. Мы разработали специальное решение для тех, кто должен работать по 54-ФЗ. Поможем интегрировать наш сервис с онлайн-кассой, и ФНС будет получать данные обо всех продажах в сети.

Если хотите подключить ККТ (контрольно-кассовую технику) легко и быстро, используйте облачную онлайн-кассу. Зарегистрируйтесь, и сервис:

- предоставит кассовый аппарат в аренду;

- поможет подключиться к оператору фискальных данных;

- подготовит документы.

Если нет задержек в налоговой, подключение занимает три рабочих дня. Через три дня сможете принимать платежи по 54-ФЗ, а сервис поможет с настройкой формы для приема денег.

Чтобы принимать наличные онлайн, подключите Яндекс.Доставку. Покупатели будут отдавать деньги курьеру наличными, а он перечислит их вам на счет, карту или электронный кошелек.

А если я хочу принимать платежи на карту?

Если вы — физическое лицо или самозанятый, просто принимайте платежи и платите с них налоги.

Если вы работаете как индивидуальный предприниматель, все сложнее. Согласно письму ФНС, можно принимать деньги на личную карту, но потом их нужно снять в банкомате и положить на расчетный счет. Что будет, если не класть их на счет, непонятно. Можно сделать наоборот — принять оплату на расчетный счет, привязать к нему карту и оплачивать с нее личные покупки.

Юридическим лицам нельзя принимать платежи на карту. Они могут открыть корпоративную банковскую карту, но только для расходов. Например, выдавать карты командировочным из Москвы в Таганрог, чтобы они оплачивали себе жилье и еду.

Как принимать деньги на карту. В офлайне просто — даете клиенту номер карты, счета или телефона, к которому она привязана. Он переводит деньги через банкомат или интернет-банкинг.

В онлайне это можно делать так. Если вы ИП, по закону нужна онлайн-касса. А еще нужно как-то сообщить кассовому аппарату, что оплата прошла и пора выбивать чек, а заодно передать названия и цены товаров (или услуг), за которые вам заплатили. Подключите ЮKassa — она «подружит» онлайн-кассу с магазином, и вы будете получать деньги на карту.

Если вы самозанятый или работаете как физическое лицо, онлайн-касса не нужна. Просто подключите ЮKassa и вставьте форму для оплаты на сайт или отправляйте покупателям счета. Покупатели смогут оплачивать товары или услуги с сайта, через социальные сети или мессенджеры.

А на электронные кошельки тоже можно?

Да. У самозанятых и физических лиц все как обычно — принимайте деньги и платите налоги. А электронные кошельки ИП и юридических лиц отличаются от обычных. Согласно 161-ФЗ, нужно зарегистрировать корпоративный электронный кошелек: указать сведения о предпринимателе или компании, привязать его к расчетному счету и сообщить об открытии в ФНС.

Как принимать деньги на электронный кошелек. В офлайне легко. Допустим, вы открыли салон красоты и решили порадовать клиентов самыми разнообразными способами приема оплаты. Распечатайте реквизиты кошелька и повесьте листок на стену или сделайте QR-код, который бы отправлял человека по ссылке на оплату в электронный кошелек.

Если работаете онлайн, снова поможет ЮKassa. Покупатели смогут оплачивать покупки самыми разными способами, а сервис будет перечислять их на ваш кошелек. Также в ЮKassa можно выставлять счета: вы сами указываете сумму и наименование товара, отправляете счет покупателю, а он оплачивает его в один клик с карты или кошелька ЮMoney.

ИП и юридические лица, принимающие оплату на электронный кошелек, тоже обязаны использовать онлайн-кассу.

Как принимать деньги на расчетный счет

У физических лиц и самозанятых есть только счет, к которому привязана карта. Его номер можно использовать для переводов, деньги поступят на карту.

Индивидуальные предприниматели и юридические лица могут принимать оплату сразу на расчетный счет. Для этого нужно будет заключить договор с контрагентом, выставить ему счет, подписать акт. Но есть один плюс — если работаете исключительно с безналичными платежами, онлайн-касса не нужна вообще: ни сейчас, ни потом.

Получить деньги на расчетный счет юридического лица просто. Вывести их оттуда на личные нужды сложнее — нужно будет выплатить себе зарплату. С зарплаты нужно заплатить более 30% в фонды и удержать 13% в качестве НДФЛ.

Можно выплатить деньги как дивиденды, если у вас акционерное общество. Но для этого придется проводить собрание акционеров и решать, кто и сколько получит. У ИП таких проблем нет — они просто тратят деньги с карты, привязанной к расчетному счету, или выводят наличку — это тоже разрешено.

Как принимать платежи на расчетный счет. В офлайне подпишите договор и отправьте покупателю счет на оплату. Поставляете партию из 10 000 игрушек — подписали договор, выставили счет, получили деньги и отправили заказ.

В онлайне подключитесь к ЮKassa. Покупатели будут оплачивать покупки прямо в виджете на сайте, в социальных сетях и мессенджерах и другими способами. Вы будете получать деньги прямо на расчетный счет. Если вам платят со счета, то больше ничего не нужно. Если платит физическое лицо или покупатель перечисляет деньги с карты, вносит их в кассу наличными, то нужна онлайн-касса.

ЮKassa помогает принимать платежи в онлайне вообще любым способом. Покупатели могут платить наличными, балансом мобильного, картой и другими способами везде: например, на сайте, в Instagram или Telegram. В Instagram можно выставить покупателю счет, в Telegram — принять платеж прямо в приложении. Деньги будут поступать вам на карту, электронный кошелек или счет. Поможем работать по 54-ФЗ и предоставим удобный личный кабинет с информацией обо всех платежах.

Что выгоднее и как платить меньше налогов

Все индивидуально и зависит от того, как вы оформлены и какую форму налогообложения выбрали:

- физические лица платят 13% с полученного дохода, других вариантов нет;

- самозанятые платят 4% с продаж физическим лицам и 6% с продаж юридическим лицам;

- индивидуальные предприниматели платят от 6% в зависимости от формы налогообложения, перечисляют взносы за работников и удерживают НДФЛ с их зарплаты;

- юридические лица тоже платят от 6% и оплачивают взносы, удерживают НДФЛ.

Меньше всего ставка у самозанятых. Но если ваш доход больше 2,4 млн ₽ в год, нужно выбрать другую форму деятельности. ИП и юридические лица тоже могут платить 6%, если выберут УСН — упрощенную форму налогообложения.

Нужно считать все в каждом конкретном случае.

Например, при доходе 240 000 ₽ в год физическое лицо заплатит 31 200 ₽. А индивидуальному предпринимателю на УСН без работников придется заплатить 6% налога — 14 400 ₽ — и 36 238 ₽ обязательных взносов. Получается, он заплатит в бюджет в общей сложности 50 638 ₽. А если работает онлайн, ему нужно будет еще отдать процент с каждого платежа агрегатору. Самозанятый же заплатит всего 9 600 ₽, если продает только физическим лицам.

Выбрать с первого раза правильные формы бизнеса и налогообложения сложно. Поэтому мы создали конструктор бизнеса. В рамках сервиса:

- помогаем выбрать самую выгодную форму ведения бизнеса и налогообложения;

- готовим документы для регистрации, отправляем их в налоговую;

- привозим готовые документы на дом с курьером в удобное для вас время;

- помогаем открыть расчетный счет.

С нами можно открыть компанию, не выходя из дома. Поможем не только зарегистрировать бизнес, но и настроить форму для приема платежей, подключить ее к сайту, запустить контекстную рекламу.

Повторим: как принимать платежи бизнесу

Наличные могут принимать все. Самозанятые отчитываются по ним чеком, физические лица — декларацией 3-НДФЛ, а индивидуальные предприниматели и компании проводят оплату через онлайн-кассу. Но ИП не могут принимать более 100 000 ₽ по одному договору.

Переводы на карту доступны самозанятым и физическим лицам: самозанятые выписывают чек, физические лица заполняют декларацию. ИП могут открыть карту, привязанную к расчетному счету, и тоже получать на нее деньги, проводя каждый платеж через онлайн-кассу.

Электронные деньги тоже доступны всем. Но ИП и юридические лица по 161-ФЗ должны регистрировать корпоративный кошелек. Отчитываться о таких платежах нужно как обычно: самозанятым — чеками, физическим лицам — декларацией. ИП и юрлица проводят платежи через онлайн-кассу.

Платежи на расчетный счет доступны ИП и юридическим лицам. Если принимать только безналичный расчет, онлайн-касса не нужна.

Снятие наличных с расчетного счета ИП в Россельхозбанке — как снять наличные со счета ИП

А

Адыгейский

Алтайский

Амурский

Архангельский

Б

Башкирский

Белгородский

Брянский

Бурятский

В

Владимирский

Волгоградский

Воронежский

Д

Дагестанский

И

Ивановский

Ингушский

Иркутский

К

Кабардино-Балкарский

Калининградский

Калужский

Камчатский

Кемеровский

Кировский

Коми

Костромской

Краснодарский

Красноярский

Курский

Л

Липецкий

М

Марийский

Мордовский

Московский ЦРМБ

Московский Центр корпоративного бизнеса

Н

Нижегородский

Новгородский

Новосибирский

О

Омский

Оренбургский

Орловский

П

Пензенский

Пермский

Приморский

Псковский

Р

Ростовский

Рязанский

С

Самарский

Санкт-Петербургский

Саратовский

Сахалинский

Свердловский

Смоленский

Ставропольский

Т

Тамбовский

Татарстанский

Тверской

Томский

Тувинский

Тульский

Тюменский

У

Удмуртский

Ульяновский

Х

Хабаровский

Ч

Челябинский

Чеченский

Читинский

Чувашский

Я

Якутский

Ярославский

А

Адыгейский

Алтайский

Амурский

Архангельский

Б

Башкирский

Белгородский

Брянский

Бурятский

В

Владимирский

Волгоградский

Воронежский

Д

Дагестанский

И

Ивановский

Ингушский

Иркутский

К

Кабардино-Балкарский

Калининградский

Калужский

Камчатский

Кемеровский

Кировский

Коми

Костромской

Краснодарский

Красноярский

Курский

Л

Липецкий

М

Марийский

Мордовский

Московский ЦРМБ

Московский Центр корпоративного бизнеса

Н

Нижегородский

Новгородский

Новосибирский

О

Омский

Оренбургский

Орловский

П

Пензенский

Пермский

Приморский

Псковский

Р

Ростовский

Рязанский

С

Самарский

Санкт-Петербургский

Саратовский

Сахалинский

Свердловский

Смоленский

Ставропольский

Т

Тамбовский

Татарстанский

Тверской

Томский

Тувинский

Тульский

Тюменский

У

Удмуртский

Ульяновский

Х

Хабаровский

Ч

Челябинский

Чеченский

Читинский

Чувашский

Я

Якутский

Ярославский

Представительства за рубежом:

11 лучших способов отправить деньги

Когда вы отправляете деньги в Интернете, лучший способ зависит от того, как и куда вы хотите их отправить.

Мы сравнили комиссии, скорость и другие характеристики, чтобы найти лучших провайдеров для внутренних и международных денежных переводов.

+ См. Обзор наших выборов

Как отправить деньги онлайн, на мобильный телефон или лично

Venmo: лучший рейтинг для мобильных устройств.

Zelle: Самый быстрый для внутренних переводов (связь с Google Pay).

Google Pay: самый быстрый для внутренних переводов (связь с Zelle).

PayPal: Самый популярный в Интернете.

Walmart-2-Walmart: лучший вариант для небанковских переводов.

Банковский перевод: лучше всего подходит для отправки 10000 долларов США и более в пределах США

Разумно: самый дешевый для международных переводов (связь с OFX).

OFX: Самый дешевый для международных переводов (связь с Wise).

Xoom: самый быстрый для международных переводов (связь с MoneyGram).

MoneyGram: самый быстрый для международных переводов (связь с Xoom).

Western Union: лучшие варианты перевода.

лучшие способы отправки денег: внутри страны

Venmo: лучший рейтинг для мобильных устройств | |

Google Pay: самый быстрый (галстук) | |

PayPal: самый популярный онлайн | |

Walmart-2-Walmart: лучший вариант для небанковских переводов | |

Банковский перевод: лучший вариант для отправки 10000 долларов США и более | |

Лучший способы отправки денег: международный

Venmo: лучший рейтинг для мобильных устройств

ПОЧЕМУ ЭТО НАШ ВЫБОР:

Приложение с высоким рейтингом для телефонов iOS и Android.

Бесплатные, простые, социально привлекательные денежные переводы.

Оценки Venmo — вместе взятые — являются наивысшими из рассмотренных нами отечественных провайдеров: 4,5 звезды в магазине Google Play и 4,9 в магазине приложений iTunes. Отправлять и получать деньги можно бесплатно, если вы привяжете банковский счет, дебетовую карту или дебетовую карту с предоплатой. Использование кредитной карты стоит 3% от суммы транзакции. С помощью нескольких нажатий на Venmo вы можете отправлять до 4999,99 долларов в неделю на одноранговые транзакции.

Ваши транзакции будут появляться вместе с вашими друзьями — без сумм — в ленте новостей, подобной Facebook.

Деньги, которые вы получаете, мгновенно появляются на вашем балансе Venmo, но их перевод на банковский счет занимает от одного до трех рабочих дней. Вы также можете переводить средства на дебетовую карту, обычно в течение 30 минут, за комиссию в размере 1%. (Подробнее читайте в нашем обзоре Venmo.)

Zelle: Самый быстрый (связь с Google Pay)

Почему мы выбрали:

Доставка обычно занимает несколько минут.

Уже интегрирован с более чем 800 финансовыми учреждениями, объединяющими более 100 миллионов человек.

Zelle может отправлять и доставлять деньги в течение нескольких минут между банковскими счетами в разных финансовых учреждениях. И в отличие от других перечисленных приложений P2P, сервис Zelle может уже быть на вашем смартфоне. В нем участвуют более 800 банков и кредитных союзов, а это означает, что их более 100 миллионов клиентов могут использовать Zelle в мобильном приложении своего банка. Если ваш банк не входит в сеть, Zelle также доступен как отдельное приложение.

Для пополнения и приема платежей вам понадобится банковский счет в США. Zelle не взимает никаких комиссий, хотя любой из ее банков-партнеров может принять решение. Хотя лимиты различаются в зависимости от банка, некоторые из крупнейших банков устанавливают дневной максимум перевода в размере 2000 или 2500 долларов США.

Как и Venmo, Zelle не предназначен для покупки или продажи вещей, и вы не защищены от таких переводов. Кроме того, если вы отправите деньги не тому человеку или переведете неправильную сумму, вам может не повезти. Защита ограничивается случаями, когда кто-то крадет вашу учетную запись Zelle или пароль и использует их для отправки денег.

Google Pay: самый быстрый (связь с Zelle)

Почему мы выбрали:

Плавная интеграция службы денежных переводов в электронную почту.

Мгновенный перевод средств на дебетовые карты.

+ Кратко о Google Pay

Google Pay позволяет бесплатно переводить деньги с помощью номера телефона или адреса электронной почты. Вы также можете бесплатно обналичить деньги в течение нескольких минут со встроенного в приложение кошелька на дебетовую карту. Максимальный размер перевода — 10 000 долларов США.Банковские счета и дебетовые карты могут финансировать переводы, но кредитные карты и карты предоплаты — нет.

Google Pay покрывает 100% всех подтвержденных несанкционированных транзакций, что характерно не для всех приложений и служб денежных переводов.

PayPal: Самый популярный онлайн

Почему мы выбрали:

Более 260 миллионов активных счетов по всему миру, больше, чем другие P2P-сервисы.

PayPal предлагает бесплатные переводы в США.S. когда вы вносите средства с банковского счета или баланса PayPal. При оплате кредитной картой — и, в отличие от других провайдеров, дебетовой картой — взимается комиссия: 2,9% от суммы отправки плюс 30 центов. Переводы на банковский счет бесплатны.

Максимальная сумма за перевод, по крайней мере, 10 000 долларов США, превышает еженедельный максимум Venmo. Но если вы отправляете такую сумму денег, отправка этого через банк обеспечивает дополнительные гарантии для вашего баланса, например страхование FDIC.

Перевод денег на банковский счет бесплатно занимает один рабочий день или дольше в зависимости от того, был ли перевод инициирован после 7 р.м. ET или в выходные. Вы также можете оплатить мгновенный перевод на привязанную дебетовую карту. Вы можете отправлять или получать деньги на веб-сайте или в мобильном приложении на телефонах iOS и Android или в PayPal.Me, где вы создаете свою собственную ссылку, которую семья и друзья могут использовать для оплаты вам. (Прочтите наш обзор PayPal.)

Walmart-2-Walmart: лучший вариант для небанковских переводов

Почему это наш выбор:

Лучше, чем традиционные компании по денежным переводам в плане дешевых денежных переводов.

+ Walmart-2-Walmart в двух словах

Если вы хотите переводить наличные, Walmart дешевле традиционных компаний по переводу денег, таких как Western Union и MoneyGram. Вы можете отправить деньги в один из тысяч магазинов Walmart в США, где получатель может забрать деньги в течение нескольких минут.

Максимальный размер отправки составляет 2500 долларов США, а стоимость может достигать 16 долларов США. (Подробнее о финансовых услугах Walmart читайте в нашем обзоре Walmart Money Center.)

Банковский перевод: лучше всего подходит для отправки 10 000 долларов США и более в пределах США.S.

+ Банковские переводы в двух словах

Отправка банковского перевода через ваш банк может быть лучшим способом быстрой отправки крупной суммы. Какими бы удобными ни были приложения P2P, они ограничивают сумму, которую вы можете отправить, обычно от 2 000 до 10 000 долларов за перевод, а доставка может занять несколько дней.

За переводы взимается высокая комиссия. Средняя стоимость перевода внутри страны составляет 25 долларов США, а для получения — 15 долларов США на основе анализа крупных банков (см., Сколько взимает большинство банков). Однако, если вам нужно отправить много денег в течение нескольких минут, стоимость может быть менее важной.

Международные переводы

Когда вы переводите деньги за границу, вы обычно сталкиваетесь с двумя расходами: авансовый сбор и валютная маржа или наценка на обменный курс, который финансовые учреждения используют при переводе денег между собой. Учтите обе комиссии, чтобы найти лучшее предложение.

Мудрый: самый дешевый (связь с OFX)

Почему мы выбрали:

Никаких наценок на обменный курс.

Удобство работы в Интернете от регистрации до доставки.

Wise (ранее TransferWise) сочетает удобство и затраты на своей онлайн-платформе и платформе мобильных денежных переводов. Вы можете зарегистрироваться со своей учетной записью Apple, Google или Facebook вместо входа в систему для конкретного сайта, и ваш обменный курс гарантирован как минимум в течение дня. Другие преимущества: сохраняйте данные предыдущих получателей, легко отменяйте переводы и получайте помощь, просматривая обширные часто задаваемые вопросы.

Wise отправляет деньги из США в более чем 70 стран без наценки.

В большинстве случаев вы будете платить фиксированную сумму в долларах, которая увеличивается с увеличением суммы, которую вы отправляете, и процент транзакции — часто менее 1%.Доставка из США обычно занимает несколько рабочих дней. (Прочтите наш Мудрый обзор).

OFX: Самый дешевый (ничья с Wise)

Почему мы выбрали:

OFX не взимает комиссию, независимо от суммы, которую вы отправляете. Кроме того, его онлайн-сервис позволяет вам делать переводы по текущим обменным курсам или целевым будущим курсам, то есть ваши деньги будут переведены, как только ваш обменный курс будет достигнут, а наценки будут низкими. Из США вы можете отправлять деньги в более чем 55 валютах.

OFX имеет минимальную сумму за перевод в размере 1000 долларов США. Доставка обычно занимает несколько рабочих дней. (Подробнее читайте в нашем обзоре OFX.)

Xoom: Самый быстрый (связь с MoneyGram)

Почему мы выбрали:

Переводы на банковские счета за рубежом в течение нескольких минут для некоторых валют.

Xoom — сервис PayPal — специализируется на быстрых переводах в более чем 70 стран. В одни страны вы можете отправить до 25 000 долларов, в других — 10 000 долларов, а в других — ниже.Вы платите с помощью банковского счета, дебетовой или кредитной карты, и большинство переводов поступает в течение нескольких минут. Xoom сотрудничает с крупными зарубежными банками, что позволяет пользователям получать деньги на банковские счета или, в некоторых странах, для получения наличных или перезагрузки мобильного телефона.

По стоимости Xoom отстает от конкурентов. Xoom зарабатывает на обменных курсах, но дает более высокие ставки для отправки больших сумм в определенные страны. Переводы с одного банковского счета на другой иногда бывают бесплатными, или Xoom может предложить вам более выгодную ставку, если вы отправите более крупные суммы в некоторые страны.В целом комиссия может быть выше, если вы используете дебетовую или кредитную карту. (Для получения дополнительной информации см. Наш обзор Xoom.)

MoneyGram: самый быстрый (связь с Xoom)

Почему это наш выбор:

Быстрые переводы на банковские счета или в качестве наличных для получения по всему миру.

+ вкратце о MoneyGram

MoneyGram управляет сетью представительств в более чем 200 странах и территориях. При переводе между пунктами доставки требуется несколько минут, как и при самовывозе, что аналогично тому, как это делает главный конкурент MoneyGram — Western Union.Переводы, отправленные онлайн или по мобильному телефону на банковские счета в разных странах, занимают часы или один рабочий день; другим поставщикам часто требуется несколько рабочих дней для перевода на банковские счета.

Стоимость не из дешевых. Средняя комиссия за отправку от 200 до 1000 долларов в исследуемых нами странах колеблется от 5 до 35 долларов. Обменные курсы также не такие благоприятные: средняя наценка до 3%. (См. Наш обзор MoneyGram.)

Western Union: Лучшие варианты перевода

Почему мы выбрали:

Обширная сеть представительств по всему миру.

Множество способов отправки и доставки денег.

+ в двух словах о Western Union

Крупнейшая в мире компания по переводу денежных средств Western Union также предлагает широкий выбор вариантов перевода. В онлайн-инструменте оценки цен провайдера вы увидите почти десяток комбинаций каналов отправки, способов оплаты и вариантов доставки. Вы можете отправлять деньги с веб-сайта Western Union или его мобильного приложения, а также использовать банковский счет, дебетовую или кредитную карту — или отправлять деньги из ближайшего к вам агента.

Физическая сеть трансферного гиганта охватывает более 200 стран и территорий и более полумиллиона пунктов по всему миру.

Переводы — не самые дешевые в целом, и только некоторые варианты включают доставку в тот же день или на следующий день. Доставка некоторых вариантов онлайн-перевода, как правило, более дешевых, может занять несколько рабочих дней. (Прочтите наш обзор Western Union.)

МЕТОДОЛОГИЯ ДЛЯ ВНУТРЕННИХ ПЕРЕВОДОВ

Чтобы определить лучшие услуги внутренних переводов, мы изучили следующие особенности для 11 поставщиков: комиссии, скорость доставки наличных или денег на банковский счет получателя, охват пользователей (при наличии данных о транзакции), ограничение суммы отправки и меры безопасности.Приоритет отдавался тем, кто предлагает бесплатные переводы, имеет богатый опыт и поддерживает высокие стандарты безопасности. Мы исключили услуги P2P для одного банка, поскольку они обычно ограничивают пользователей одним банком.

Примечание. Все указанные ограничения суммы перевода предполагают, что пользователи подтвердили свою личность, как того требует каждое приложение. Также существуют ограничения на начальную сумму при первом использовании приложения.

Опрошенные поставщики денежных переводов: Apple Pay Cash, Circle, Dwolla, Facebook Messenger, Google Pay, MoneyGram, PayPal, PopMoney, Ria, Square Cash, Venmo, Walmart, Western Union и Zelle.

МЕТОДОЛОГИЯ МЕЖДУНАРОДНЫХ ПЕРЕВОДОВ

Мы анализируем семь провайдеров, которые работают в США, в основном фокусируясь на основных игроках в индустрии международных денежных переводов, на основе исследований рынка, экспертов, анализа затрат и интернет-трафика США.

Упомянутые комиссии и надбавки к обменному курсу основаны на анализе, приведенном ниже.

Zelle Money Transfer: что это такое и как им пользоваться

Хотя существует множество доступных одноранговых переводов, Zelle чаще всего интегрируется с банками.Читайте дальше, чтобы узнать больше об этой услуге денежных переводов и о том, что вам следует учитывать, если вы собираетесь ее использовать.

Что такое Zelle?

Zelle — это одноранговая, или P2P, служба денежных переводов, которая позволяет физическим лицам отправлять и получать деньги друг от друга через подключенные банковские счета. Большинство крупных банков и кредитных союзов являются частью сети Zelle, и после регистрации вам просто понадобится адрес электронной почты или номер телефона, чтобы отправлять и получать деньги в электронном виде.

NerdWallet Руководство по COVID-19

Получите ответы о стимулирующих проверках, списании долгов, изменении политики в отношении поездок и управлении своими финансами.

Zelle стоит чего-нибудь?

Zelle не взимает комиссию за отправку и получение денег. Однако компания рекомендует на своем сайте, чтобы клиенты дважды проверяли, что их банк не взимает комиссию.

Преимущества использования Zelle

Бесплатно. Zelle не взимает комиссию за отправку или получение денег, и маловероятно, что ваш банк будет взимать комиссию за использование этой услуги.Однако компания рекомендует проконсультироваться с вашим банком или кредитным союзом, чтобы убедиться, что нет дополнительных сборов.

Быстрые денежные переводы. Переводы Zelle обычно поступают в течение нескольких минут, поэтому деньги могут быстро перейти из рук в руки.

Удобство безналичного расчета. Ежедневные действия, такие как разделение коммунальных услуг, деньги за газ и счета в ресторане, становятся намного проще и быстрее, если вам не нужно каждый раз бежать к банкомату.

Совместим с различными банками и кредитными союзами.Если у вас есть аккаунт в Wells Fargo, и вам нужно отправить свою половину арендной платы своему соседу по комнате, который использует Ally Bank, не волнуйтесь. У Zelle есть огромный список банков-партнеров и кредитных союзов, которые могут беспрепятственно отправлять деньги друг другу. Если ваш банк или кредитный союз не использует Zelle, у вас также есть возможность использовать приложение Zelle и подключить дебетовую карту.

На что следует обратить внимание при использовании Zelle

Клиенты не могут использовать Zelle с международными банковскими счетами. И отправитель, и получатель должны иметь U.Банковские счета на базе S. для использования Zelle.

Пользователи Zelle должны быть особенно осторожны при отправке платежей. При использовании Zelle ответственность за защиту ваших денег ложится на вас, пользователя. Zelle рекомендует думать об услуге Zelle как о наличных деньгах: отправляйте деньги только тем, кому доверяете, убедитесь, что контактная информация получателя верна, прежде чем отправлять деньги, и остерегайтесь мошенничества. Если вы хотите отправить деньги кому-то, кого вы не знаете, и опасаетесь, что вы не получите то, за что платите, вы можете вместо этого заплатить кредитной картой, поскольку кредитные карты обычно имеют больше встроенных средств. -в защите покупателя.

Для использования Zelle обычно требуется смартфон. Если ваш банк или кредитный союз предлагает Zelle, вы сможете использовать настольный веб-браузер для доступа к своему банковскому счету и использования услуги. Если ваш банк или кредитный союз не предлагает Zelle, вам необходимо использовать приложение Zelle, для которого требуется смартфон.

Невозможно подключить кредитную карту. Venmo — конкурирующий сервис P2P-переводов — позволяет пользователям связывать кредитные карты и использовать их для оплаты людям за 3% комиссии. Возможность использовать кредитную карту может быть дорогостоящей, но она также может быть удобной, если у вас недостаточно наличных денег на вашем банковском счете.

Как мне записаться в Zelle?

Чтобы использовать Zelle, отправитель и получатель должны зарегистрироваться в Zelle через свой банковский счет или с помощью приложения Zelle. Этот процесс довольно прост: Zelle запросит основную информацию, такую как номер телефона и / или учетную запись электронной почты, и проведет вас через процесс регистрации. Если вы используете Zelle через свой банк, ваши счета будут связаны. Если вы используете приложение Zelle, вам потребуется подключить дебетовую карту.

Как отправлять, запрашивать и получать деньги в Zelle?

Отправка и запрос денег.Вы можете отправить или запросить деньги другому пользователю Zelle или от него, указав его адрес электронной почты или номер телефона.

Уточните в своем банке, сколько вам разрешено отправлять за один раз. Некоторые банки могут установить более низкие лимиты на отправку для новых получателей, а затем увеличить эти лимиты, как только они станут установленными получателями.

Получение денег. При получении денег с помощью Zelle средства должны появиться на вашем счете в течение нескольких минут.

Что такое Venmo? — NerdWallet

Что такое Venmo?

Venmo — это мобильное приложение для одноранговых (P2P) денежных переводов, похожее на Square Cash, в котором есть особенность социальных сетей: вы можете отправлять или запрашивать деньги с помощью текстовых сообщений с эмодзи, которые отображаются в Facebook. -стиль корма.Но не волнуйтесь — долларовые суммы всегда остаются конфиденциальными.

Как работает Venmo?

Переводы и покупки. Venmo позволяет отправлять и запрашивать деньги любому, у кого есть учетная запись Venmo. Приложение может помочь с неловкой рутинной работой по возмещению расходов семье или друзьям за ужин или другие прогулки, но оно не предназначено для покупки или продажи товаров с незнакомцами. Venmo также можно использовать для покупок в Интернете у определенных продавцов, обычно на веб-сайтах с кнопкой оплаты, аналогичной кнопке PayPal.

Только мобильный. Платежи Venmo производятся с помощью высоко оцененных приложений для смартфонов Android и iOS, а также через iMessage или с помощью голосовой команды Siri. Вы можете войти в систему на веб-сайте Venmo на настольном компьютере или мобильном устройстве, чтобы просматривать транзакции, но не для оплаты или запроса денег.

Только для клиентов в США. Venmo, которым управляет PayPal, требует, чтобы отправитель и получатель находились в США.

Сборы Venmo

При использовании Venmo можно полностью избежать сборов, но если вы предпочитаете определенные услуги, существуют две комиссии:

3% за транзакцию для платежей, финансируемых кредитной картой.

1% за транзакцию или минимум 25 центов для мгновенных переводов; это когда вы выводите деньги с баланса Venmo на свою дебетовую карту. Эти переводы доставляются в течение получаса.

Venmo бесплатна для платежей, финансируемых с банковского счета, дебетовой карты или предоплаченной дебетовой карты. За использование кредитной карты для отправки денег взимается комиссия, но совершение покупок у продавцов, у которых есть вариант оплаты Venmo, даже с помощью кредитной карты, является бесплатным. Если вы используете стандартный перевод на банковский счет, комиссия не взимается, хотя доставка занимает от одного до трех рабочих дней.

Пополнение счета

Пластиковым или банковским счетом. Чтобы отправить деньги на Venmo, вам необходимо связать приложение с банковским счетом в США, дебетовой картой, предоплаченной дебетовой или кредитной картой. Если вы получаете деньги и хотите вывести их из Venmo, вам необходимо привязать банковский счет.

Привяжите текущий, а не сберегательный счет. Сберегательные счета имеют стандартный лимит в шесть онлайн-выводов или переводов в месяц (см. Подробнее об этом лимите).

Получение денег

Как и PayPal, Venmo хранит полученные вами деньги на внутреннем балансе приложения, которые могут использоваться для финансирования ваших будущих платежей (если денег достаточно) или обналичиваться на ваш банковский счет.В противном случае деньги останутся на месте, а это не идеально. Баланс приложения Venmo не застрахован на федеральном уровне, как банковские счета, поэтому вы можете потерять его, если Venmo обанкротится.

Сколько вы можете отправить

Менее 5000 долларов в неделю. Чтобы начать работу с Venmo, вам необходимо загрузить мобильное приложение, создать логин и подтвердить свой номер телефона, адрес электронной почты и банковский счет. Ваш начальный максимум перевода в неделю составляет 299,99 долларов США, пока вы не подтвердите свою личность. Когда вы отправляете свой номер социального страхования, почтовый индекс и дату рождения, вы становитесь «верифицированными» и можете отправить до 4 999 долларов.99 в неделю за одну или несколько транзакций. Раньше Venmo позволяла пользователям отправлять только 2999,99 долларов в неделю, но увеличила лимит отправки во время кризиса COVID-19.

Максимальная сумма, которую вы можете перевести с Venmo на банковский счет, начинается с 999,99 долларов США за транзакцию, но после подтверждения лимит увеличивается до 19 999 долларов США в неделю.

Социальные сети и настройки конфиденциальности

Venmo предлагает функции социальных сетей, включая прямую трансляцию описаний транзакций, сделанных людьми, с которыми вы связаны на Venmo, но вы можете настроить эти настройки конфиденциальности, чтобы для ваших транзакций было установлено значение « частный »(виден только отправителю и получателю) или« друзьям »(виден отправителю, получателям и соединениям Venmo).Настройки аудитории для прошлых транзакций могут быть изменены задним числом.

Сервис и безопасность

Обслуживание клиентов доступно для держателей Venmo MasterCard по телефону в будние дни с 10:00 до 18:00. По восточному времени. В противном случае вы также можете написать или поговорить со службой поддержки по электронной почте в мобильном приложении.

Функции безопасности в приложении включают параметры входа в систему на основе PIN-кода и отпечатка пальца, а также двухфакторную аутентификацию. Если ваш телефон потерян или украден, и у вас не настроены эти меры безопасности, вы можете запретить доступ к своей учетной записи, войдя на веб-сайт Venmo и изменив настройки разрешений.

Материнская компания Venmo, PayPal, в 2018 году достигла соглашения с Федеральной торговой комиссией по жалобам на то, что доступ клиентов к средствам был задержан без уведомления и что Venmo вводила пользователей в заблуждение относительно того, как сохранить настройки конфиденциальности для их транзакций.

Дебетовая карта Venmo

Venmo выпустила ограниченный выпуск физической карты Mastercard, которая работает для покупок в США в любом месте, где принимаются карты Mastercard. Эта карта доступна не всем, но вы можете добавить свое имя в список ожидания в приложении Venmo.(Если вам не терпится узнать, какая мобильная проверка доступна прямо сейчас, просмотрите наш список лучших вариантов мобильного банкинга.)

+ См. Резюме комиссий Venmo

3% для одноранговых платежей финансируется кредитной картой

0,25 доллара США за мгновенный перевод «обналичивания» с баланса Venmo на банковский счет

Бесплатно для платежей, финансируемых с банковского счета или дебетовой карты

Бесплатно для стандартного «обналичивания» перевод

8 инструментов для быстрой отправки денег родным и близким — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Раньше отправка денег семье и друзьям ограничивалась наличными или чеками. Но с появлением приложений и услуг цифрового банкинга стало проще, чем когда-либо, быстро отправлять деньги близким.

При большом количестве доступных цифровых способов оплаты выбор наилучшего способа отправки денег может оказаться непростой задачей. Хотя многие инструменты для денежных переводов можно использовать бесплатно, за некоторые из них взимается комиссия. Некоторые решения обрабатывают переводы дольше, чем другие.

Вот восемь способов быстро отправить деньги семье и друзьям.

1. Zelle

Комиссия: Нет

Лимиты транзакций: 500 долларов США в неделю, могут применяться банковские лимиты

Время передачи: В течение минут

Zelle — популярный инструмент одноранговой оплаты для отправки и получения денег с помощью банковских переводов. Только за первую половину 2020 года компания провела транзакции на сумму около 519 миллионов долларов. Физические лица могут зарегистрироваться для использования Zelle через мобильное приложение своего банка или загрузив приложение Zelle.Отправитель или лицо, получающее деньги, должны иметь доступ к Zelle через свой банк или кредитный союз.

ПлатежиZelle обрабатываются быстро, и в большинстве случаев деньги доступны в течение нескольких минут. Если вы хотите быстро получить деньги для близких, это не может быть быстрее, чем Zelle. Zelle также упрощает процесс для получателя, отправляя им уведомление, в котором объясняется, что им нужно сделать, чтобы получить свой платеж.

2. Venmo

Комиссия: Комиссия 3% при использовании кредитной карты; остальные способы оплаты бесплатные

Лимиты транзакций: 4 999 долларов США.99 еженедельно для транзакций между людьми после подтверждения личности

Время передачи: Мгновенно

Цифровые кошельки становятся все более распространенными, и Venmo — одно из самых узнаваемых приложений для кошельков. Venmo, доступный на iOS и Android, делает мгновенные платежи семье и друзьям с легкостью. В отличие от Zelle, Venmo не привязан к конкретным банкам. Обеим сторонам нужна учетная запись Venmo, которую легко настроить с помощью номера мобильного телефона или адреса электронной почты.

Пользователимогут либо пополнить свой счет Venmo, либо привязать внешний метод оплаты, например, банковский счет или кредитную карту.Venmo также позволяет пользователям синхронизировать контакты своего телефона и Facebook.

После настройки пользователи платят, вводя имя контакта, включая причину платежа и устанавливая сумму перевода. Деньги почти мгновенно появляются на счету Venmo получателя. Пользователи также могут запрашивать деньги у других лиц.

3. PayPal

Комиссия: Нет для переводов в США, финансируемых из баланса PayPal или привязанного банковского счета

Лимиты транзакций: Лимит от 10 000 до 60 000 долларов на одну транзакцию для проверенных счетов; лимиты могут варьироваться в зависимости от валюты

Время передачи: Обычно мгновенный перевод eChecks может занять до шести дней

Миллионы покупателей по всему миру используют PayPal, но это также отличный способ отправить деньги семье и друзьям, когда это необходимо.Учетные записи PayPal можно создавать бесплатно, и их легко использовать. Все, что вам нужно сделать, это зарегистрироваться, а затем привязать банковский счет или платежную карту. Вам нужен только адрес электронной почты или номер телефона получателя. Отправители могут либо переводить деньги на свой счет PayPal, либо просто отправлять деньги прямо со своего привязанного счета или карты.

Только некоторые переводы бесплатны, поэтому обязательно проверьте их перед отправкой денег. Например, за переводы в США, финансируемые с помощью кредитной карты, дебетовой карты или кредита PayPal, будет выплачено 2,9% от общей суммы финансирования плюс 0 долларов США.30 фиксированная плата. Для международных переводов комиссия за транзакцию составляет 5% от общей суммы отправленных (от 0,99 долларов США до 4,99 долларов США максимум) для переводов, осуществляемых наличными или привязанным банковским счетом; для кредита, дебета или кредита PayPal добавьте 2,9% от общей суммы финансирования и фиксированную комиссию в зависимости от валюты.

PayPal доступен онлайн или через мобильное приложение PayPal. Приложение, доступное для iOS и Android, отслеживает все ваши транзакции, что упрощает управление аккаунтом.

4. Денежное приложение

Комиссия: 3% при отправке с кредитной карты, 1% или 1.5% на моментальные депозиты

Лимиты транзакций: 7500 долларов США за любой семидневный период

Время перевода: Мгновенно для платежей из приложения Cash в приложение Cash

Еще один простой способ отправить деньги близким — через приложение Cash. Приложение Cash, созданное Square, позволяет пользователям создавать бесплатные учетные записи и быстро отправлять деньги другим людям.

Отправить платеж через Cash App очень просто. Откройте приложение, введите сумму перевода и адрес электронной почты или номер телефона получателя, укажите причину платежа и нажмите «Оплатить.”Для отправки средств требуется связанный банковский счет или кредитная карта. Плата за использование однорангового сервиса не взимается.

Приложение Cash ограничивает количество денег, которые вы можете отправлять людям. Общая сумма отправителей ограничена 7500 долларами в любой семидневный период. Приложению может потребоваться дополнительная идентификация, если вы отправите более 250 долларов США одной или несколькими транзакциями в течение семидневного периода.

5. Google Pay

Комиссия: Нет

Лимиты транзакций: 10 000 долларов за одну транзакцию, 10 000 долларов каждые семь дней, 3000 долларов каждые 24 часа для жителей Флориды

Время перевода: Мгновенно с баланса Google Pay или дебетовой карты, от пяти до 10 дней с банковского счета

Google, кажется, повсюду, поэтому имеет смысл предложить физическим лицам возможность быстро отправлять деньги.Android Pay и Google Wallet теперь составляют то, что известно как Google Pay. Учетные записи Google можно создавать бесплатно, и они доступны через Интернет и мобильное приложение. Вы можете использовать существующую учетную запись Google для настройки Google Pay, если она у вас есть.

Google Pay использует связанную дебетовую карту или банковский счет для отправки денег. Отправка денег через Google Pay в настоящее время доступна только в США и Индии.

6. Apple Pay

Комиссия: Нет

Лимиты транзакций: Максимум 10 000 долларов США за семидневный период с учетом банковских лимитов

Время перевода: Мгновенно для пользователей Apple Pay

Apple Pay позволяет отправлять деньги семье и друзьям в Сообщениях или с помощью Siri на вашем iPhone, iPad или Apple Watch.Для доступа к этой услуге не нужно загружать дополнительное приложение. Выплаты происходят мгновенно. К сожалению, пользователям Android не повезло, как и пользователям некоторых старых устройств Apple.

Для использования сервиса необходимо привязать дебетовую карту к Apple Pay. Пользователи должны быть не моложе 18 лет и граждане США, чтобы отправлять или получать деньги через Apple Pay. Green Dot Bank предоставляет свои услуги.

Деньги, отправленные другим людям, поступают на их учетную запись Apple Cash, где они могут использовать их напрямую или переводить на банковский счет или дебетовую карту Visa.

7. Facebook Messenger

Комиссия: Нет

Лимиты операций: В зависимости от банковских лимитов

Время передачи: От трех до пяти рабочих дней

Facebook — не только одна из самых популярных социальных сетей в мире, но и еще один способ отправлять деньги семье и друзьям. Вы можете легко отправлять деньги людям через Facebook Messenger. Просто начните сообщение тому, кому хотите отправить деньги. Щелкните знак плюса, а затем знак доллара и введите сумму для отправки.Затем нажмите «Оплатить», чтобы отправить деньги.

ПользователиFacebook могут отправлять деньги через приложение Messenger или войдя в свои онлайн-аккаунты. Обе стороны должны иметь активную учетную запись Facebook и иметь дебетовую карту или учетную запись PayPal, привязанную к их учетной записи Facebook. Facebook принимает дебетовые карты Visa или Mastercard от банка США. Вы также должны быть не моложе 18 лет и проживать в США

.8. Western Union

Комиссии: Комиссии, основанные на нескольких факторах

Лимиты транзакций: Лимиты зависят от различных факторов, включая местоположение, услугу и способ оплаты

Время перевода: Мгновенно с опцией мобильного перевода

Western Union — самая старая компания в этом списке, она существует с 1800-х годов.Большинство людей не думают о Western Union как о финтех-компании, но они помогают людям отправлять деньги по всему миру в электронном виде с 1871 года.

Western Union предлагает несколько способов отправки денег семье и друзьям, в том числе онлайн, через мобильное приложение, лично в офисе Western Union, по телефону и в некоторых розничных точках. Есть варианты использования наличных, дебетовой или кредитной карты для отправки денег, в зависимости от того, как вы их отправляете. Вы можете отправить деньги на банковский счет, в мобильный кошелек или в пункт выдачи наличных.

Чтобы отправлять или получать деньги через Western Union, вам должно быть 18 лет или больше. Варианты перевода Western Union — это жизнеспособный вариант от компании, которой уже давно доверяют.

Другие способы отправки денег семье и друзьям

Мобильные приложения и компании по онлайн-платежам — не единственный способ отправить деньги своим близким. Вот еще несколько вариантов, которые стоит рассмотреть:

- Банковский перевод. Большинство банков, кредитных союзов и других финансовых учреждений предлагают электронные переводы.Возможно, вам придется заплатить комиссию за отправку или получение банковского перевода, в зависимости от вашего банка.

- Подарочные карты. Предоплаченные подарочные карты во многих отношениях действуют как дебетовая карта. Некоторые подарочные карты имеют ограничения на то, где и как их можно использовать.

- Наличными. Наличные — отличный вариант, но не лучший способ оплаты по почте.

- Проверить. Вы также можете выписать чек и отправить его семье и друзьям по почте.

Советы по отправке денег семье и друзьям

Оставайтесь в безопасности

Безопасность и надежность всегда важны при работе с деньгами.Убедитесь, что любой платежный сайт, который вы используете, безопасен, а ваша банковская и личная информация зашифрована. Также узнайте, страхует ли FDIC (Федеральная корпорация страхования депозитов) отправляемые вами деньги. Если платежное приложение или сайт требует пароль, убедитесь, что вы используете надежный пароль.

Знайте людей, которым вы отправляете деньги

Платежные приложения обычно предлагают варианты совершения платежей, но лучше всего ограничить ваше использование отправкой или получением денег от людей, которых вы знаете.

Хранить записи

Следите за всеми деньгами, которые вы отправляете близким.Убедитесь, что они получили деньги и могут получить к ним доступ. Если вы столкнетесь с какими-либо проблемами, у вас будет под рукой информация, которая поможет их решить.

Итог

Отправлять деньги близким стало еще удобнее, чем когда-либо. В большинстве случаев вы можете отправить деньги мгновенно и бесплатно. Убедитесь, что вам удобна любая услуга, которую вы выберете, после того как вы просмотрели любой мелкий шрифт на предмет оплаты или другой важной информации.

8 недорогих способов перевода денег

В современном мире, управляемом технологиями, перевод денег наличными, чеками, банковскими траттами или денежным переводом может показаться похожим на динозавров.Хотя эти традиционные методы могут показаться менее популярными, когда существуют более быстрые электронные методы перевода денег между счетами, штатами и даже странами, это не означает, что старые способы все еще не являются жизнеспособными. Кроме того, если вас больше всего беспокоит стоимость, существуют недорогие способы перевода денег, и самый дешевый способ может варьироваться в зависимости от ваших обстоятельств.

Кассир в банке может помочь вам настроить многие другие службы переводов, включая банковские переводы в другой банк, штат или страну.Если вы хотите перевести средства на счет в другом финансовом учреждении, вам понадобится номер счета, на который вы хотите отправить деньги, и маршрутный номер банка. За перевод денег в другое финансовое учреждение часто взимается комиссия.

Ваш банк

Банк может помочь со многими видами переводов. Если вы просто переводите деньги с одного счета на другой в одном и том же финансовом учреждении, это можно легко сделать в своем банке бесплатно.Это можно сделать лично в отделении, сняв деньги с одного счета и сделав депозит на другом, или инициировав перевод онлайн.

Ключевые выводы

- Традиционные методы отправки денег — например, через ваш банк — все еще применимы сегодня.

- Переводы за границу через ваш банк возможны, но за отправку денег взимается дополнительная плата.

- Новые приложения, такие как Paypal и Zelle, позволяют легко отправлять деньги друзьям и семье за считанные минуты без комиссии.

- Western Union и MoneyGram можно использовать для отправки денег в другой город, штат или страну за определенную плату.

- Наличные — еще один вариант перевода денег, так как можно бесплатно снимать деньги из одного банка и вносить депозит в тот банк, где у получателя есть текущий счет.

Денежные переводы за границу также возможны через ваш банк, хотя вам часто требуется гораздо больше информации, включая имя и адрес владельца счета, информацию о финансовом учреждении, в которое отправляются деньги, и о Международном межбанковском финансовом обществе. Телекоммуникации (SWIFT) или международный номер банковского счета (IBAN) банка-получателя.Международные банковские переводы, отправленные в американских долларах, обойдутся вам примерно в 45 долларов. Деньги, отправленные в иностранной валюте, будут стоить около 35 долларов. Ставки меняются и могут варьироваться в зависимости от вашего банка.

Zelle

Одним из новейших игроков на платежной сцене является Zelle, основанная в 2017 году. Компания представляет собой базирующуюся в США сеть цифровых платежей, принадлежащую частной финансовой компании Early Warning Services. Чтобы получить доступ к сервису, пользователи (со средствами на банковском счете в США) регистрируют свой адрес электронной почты и U.S. номер мобильного телефона в приложении Zelle или через электронный портал Zelle своего банка.

Затем лицо, отправляющее деньги, вводит предпочтительный адрес электронной почты и номер мобильного телефона в США получателя, который также должен иметь банковский счет в Соединенных Штатах. После отправки платежа получатель получает уведомление с инструкциями по совершению платежа. Zelle не взимает комиссию за отправку или получение денег, но иногда банк или другое финансовое учреждение взимает с клиентов плату за предоставление доступа к услуге.

PayPal

PayPal может быть экономичным способом перевода денег. Он позволяет физическим и юридическим лицам переводить средства в электронном виде с одного счета PayPal на другой. Отправить деньги через PayPal можно бесплатно, хотя за обналичивание платежа с получателя взимается комиссия. Для переводов до 3000 долларов комиссия составляет 2,9% плюс 0,30 доллара за транзакцию.

Комиссии немного снижаются для более крупных транзакций, и нет комиссии за отправку друзьям или членам семьи, при условии, что деньги поступают с банковского счета.Комиссия за международные транзакции, как правило, примерно на 1% выше, и имейте в виду, что при переводе в международные фонды с вас будет взиматься обменный курс.

Western Union или MoneyGram

Western Union и MoneyGram предоставляют аналогичные услуги, позволяющие переводить деньги в другой город, штат или страну. Они взимают фиксированную ставку за перевод, которая зависит от скорости перевода, места, куда вы отправляете деньги, и суммы отправляемой суммы.Если вы совершаете зарубежный или международный перевод, с вас также будет взиматься плата по обменному курсу. Эти услуги по переводу денег обычно не предлагают очень конкурентоспособный обменный курс, что приводит к скрытой комиссии, если вы переводите деньги за границу. Однако одним из основных преимуществ этих услуг является их высокая надежность и удобство.