как поменять номер телефона в личном кабинете

Менять номер для доступа к личному кабинету в Сбербанке без веских причин мало кто станет. Пользователи быстро привыкают к дистанционному сервису, когда происходит удаленное подтверждение операций с помощью смартфона без посещения офисов банка. Но иногда наступают события, когда необходимо проделать эту процедуру для того, чтобы не остаться без собственных денег.

Как поменять номер телефона в Сбербанк Онлайн, кому это требуется и куда обратиться за помощью, разобрались специалисты Бробанка.

Молодёжная СберКарта от Сбербанка

| Стоимость от | 480Р |

| Кэшбек | СПАСИБО |

| % на остаток | Нет |

| Снятие без % | 500 000 р. |

| Овердрафт | Нет |

| Доставка | В отделение |

Почему требуется смена номера телефона

Во время подключения клиенту дистанционных каналов доступа к Сбербанку Онлайн или мобильному приложению ему привязывают к счету номер телефона. Он используется при авторизации на входе в систему и для подтверждения любых операций, которые клиент производит со своими счетами. Например, при переброске средств с одной карты на другую, оплате коммунальных услуг, выплате кредита или пополнении депозита. Любая из транзакций подтверждается кодом, который приходит в виде смс-уведомления на телефон клиента.

Но бывают ситуации, когда клиент остается без этого гарантированного варианта его идентификации. Его телефон могут украсть, сим-карта заблокирована, смартфон утерян или технически неисправен. Тогда клиент теряет не только средство связи с другими абонентами, но и возможность подтверждать свои операции в Сбербанке.

Самые частые поводы для повторной привязки сим-карты в отношении банковских продуктов, а не по причине связанной с телефоном, такие:

- утеря банковской карты;

- блокировка кредитной или дебетовой карточки;

- замена карточки по истечению сроки или в случае кражи;

- пользование несколькими картами одновременно.

Когда у клиента много карт банка, ему удобнее подключить все уведомления на один телефонный номер. Информация о балансе счета и приходно-расходных операциях будет приходить на одну симку.

Варианты как изменить номер

Чтобы изменить номер мобильного телефона, который был указан для авторизации операций в Сбербанке-Онлайн, клиент может использовать:

- терминал самообслуживания;

- банкомат;

- контакт-центр;

- чат на сайте;

- личное обращение в офис;

- мобильное приложение;

- личный кабинет.

Некоторые способы позволяют только отключить старый номер, другие помогают, и отключить старый, и привязать новый телефон. Рассмотрим каждый из вариантов подробнее.

Также для смены номера подойдут: контакт-центр, чат, визит в офисТерминал или банкомат

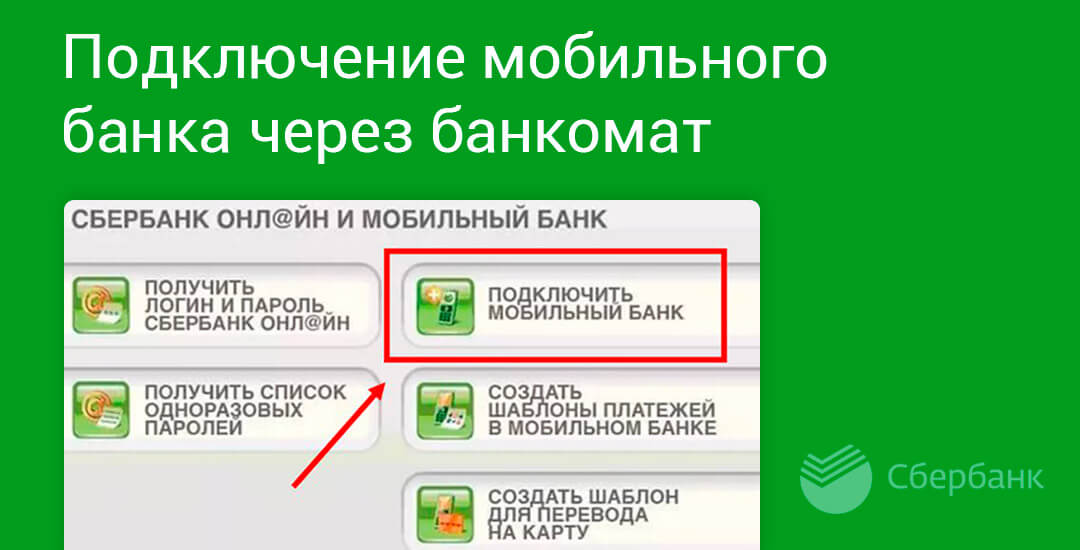

С помощью терминала клиент Сбербанка получает доступ к отключению старого и добавлению нового номера телефона. Но это невозможно сделать без банковской карты. Пошаговая инструкция:

- Поместить карту в картоприемник.

- Авторизоваться при помощи ПИН-кода.

- Выбрать в меню на дисплее пункт «Мобильный банк».

- Перейти на вкладку «Аннулировать обслуживание».

- Подтвердить операцию.

- Вернуться на вкладку «Мобильный банк».

- Выбрать кнопку «Подключить мобильный банк».

- Вбить в поле новый номер симки, который будет использоваться для авторизации впоследствии.

- Подтвердить транзакцию при помощи ПИН-кода карты.

- Дождаться смс-сообщения на новую сим-карту.

Эта процедура занимает от 1 до 3-х банковских рабочих дней.

Контакт-центр или чат на официальном сайте

Смена номера, привязанного к картсчету в Сбербанке, при помощи контакт-центра происходит только на отключение старого номера. Добавить новую сим-карту при обращении на горячую линию не получится. Это возможно только, если при предыдущем обращении в банк клиент заранее указал несколько номеров. Например, телефон супруга или другого члена семьи, тогда ему могут перебросить смс-уведомления на дополнительную сим-карту. В других ситуациях альтернативы для переподключения новой сим-карты нет.

Также построена работа при общении с сотрудником банка через чат. Отключить старый телефон после прохождении процедуры идентификации смогут, а добавить новый — нет.

Идентифицируют клиента при обращении на горячую линию банка или в чате при помощи таких персональных данных:

- ФИО;

- даты рождения;

- кодового слова, которое было придумано самим клиентом в процессе выдачи карты или открытия счета;

- серии и номера паспорта.

Могут дополнительно поинтересоваться данными прописки и места регистрации. Но никогда сотрудники службы поддержки не будут просить весь номер, написанный на лицевой стороне карты, CVC/CVV код, который размещен на ее обороте, или ПИН-код. Такие сведения секретные и их нельзя сообщать даже сотрудникам банка, как и любым другим посторонним лицам.

Надо знать ответы на проверочные вопросы. Но среди них не может быть ПИН-кода!Изменение номера при обращении в офис банка

При посещении офиса Сбербанка можно не только отключить старую симку, но и подключить сразу одну или две новых. Для этого клиенту потребуется:

- обратиться в ближайшей офис расширенного типа, где работает менеджер с физическими лицами, информацию о таких отделениях можно узнать на горячей линии Сбербанка;

- заполнить заявление на перемену номера для авторизации операций через дистанционные каналы доступа;

- указать причину, по которой происходит смена авторизованного средства подтверждения онлайн-операций: утеря сим-карты, кража телефона или прочие;

- внести в бланк заявления личные данные и все номера, которые могут быть использованы для авторизации, а также все карты, операции и оповещения, при действиях с которыми будут приходить на номер;

- выбрать один из перечисленных номеров телефонов, остальные оставить как запасные варианты на случай непредвиденных обстоятельств.

Замена номера для доступа в Мобильный банк или личный кабинет занимает до 7 рабочих дней. Но фактически этот процесс происходит быстрее. На новую сим-карту приходит смс-уведомление о привязке номера к Онлайн.Сбербанку. На период пока новый телефон не авторизован, следует заблокировать доступ со старой сим-карты во избежание противоправных деяний мошенников.

Надо иметь при себе документы, данные с которых придется внести в заявлениеМобильное приложение и личный кабинет Сбербанка

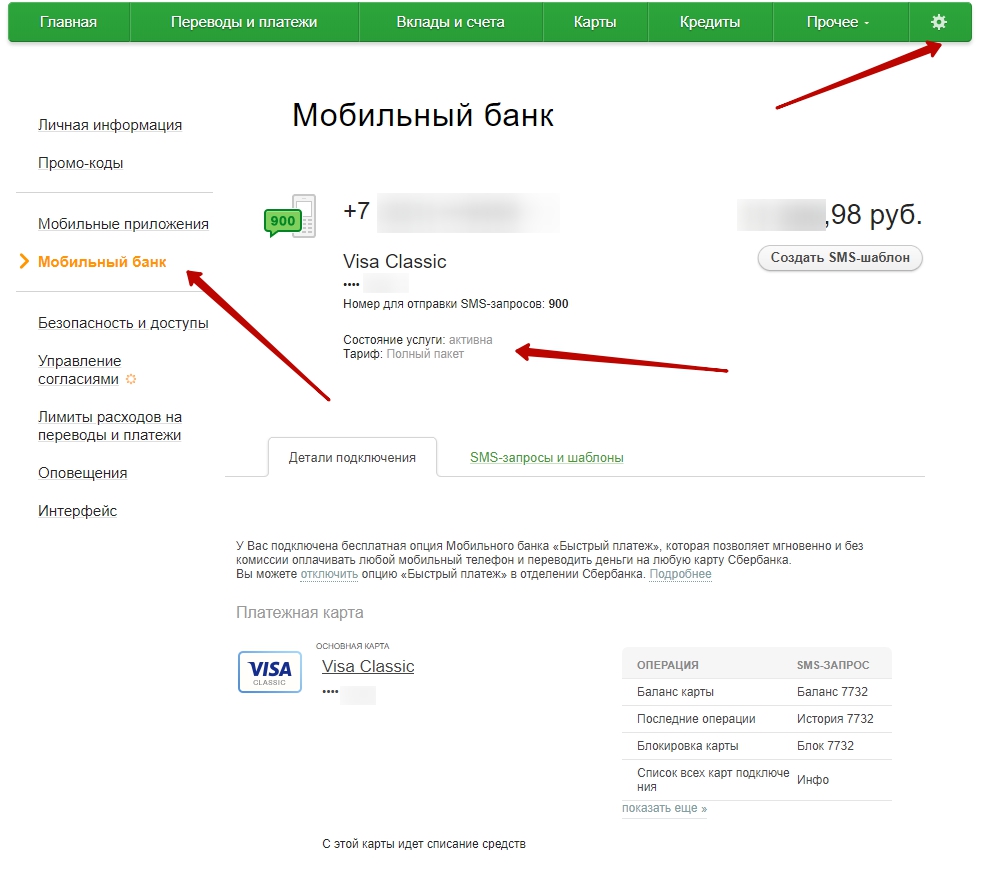

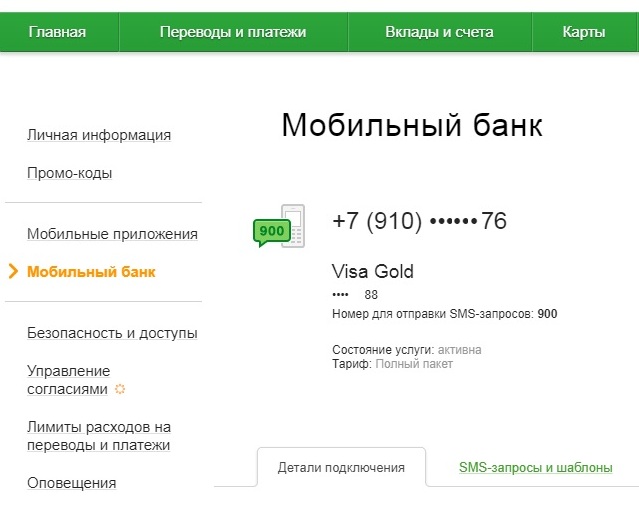

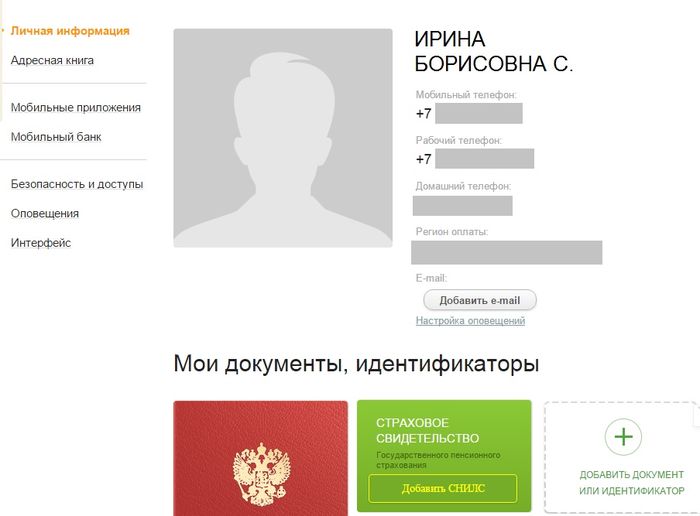

Проверить все активные номера можно в Личном кабинете или в Мобильном приложении, во вкладке Мобильный банк. При щелчке на ярлыке в правом верхнем углу экрана будут видны все привязанные к счетам Сбербанка номера сим-карт. Внутри сервиса доступно настроить уведомления:

- на осуществленный вход;

- информационные сообщения от службы техподдержки;

- о статусе операции, когда они приняты к исполнению и окончательно проведены;

- о новостях Сбербанка.

Рассылку можно дополнительно направить на авторизованный в системе электронный адрес. Тот, который был указан при открытии счета или выдаче карты. Все эти виды уведомлений могут быть отключены. Однако служба безопасности банка не рекомендует отключать рассылку на осуществленный вход. Чтобы при любой удачной или неудачной попытке, клиент был оповещен, что его кабинетом пытались воспользоваться. Особенно это актуально, когда происходит мошеннический взлом.

Тот, который был указан при открытии счета или выдаче карты. Все эти виды уведомлений могут быть отключены. Однако служба безопасности банка не рекомендует отключать рассылку на осуществленный вход. Чтобы при любой удачной или неудачной попытке, клиент был оповещен, что его кабинетом пытались воспользоваться. Особенно это актуально, когда происходит мошеннический взлом.

Подключить самостоятельно новый номер телефона для авторизации операций по картсчетам в Личном кабинете невозможно. А в Мобильном приложении можно, если пройти в настройки:

- выбрать раздел «Уведомления»;

- нажать на тот номер телефона, который активен на данный момент, пройти по кнопке «Далее»;

- активировать вкладку «Изменить» и ввести в поле новый номер сим-карты, на который и будут приходить смс-уведомления для подтверждения операций.

Возможность смены через личный кабинет была отключена из-за частых попыток взлома мошенниками при утрате клиентами Сбербанка своих мобильных телефонов.

Безопасность данных

Чтобы не стать заложником ситуации после кражи мобильного устройства, которое привязано к банковским счетам соблюдайте такие меры безопасности:

- Не кладите телефон туда, где он может остаться без присмотра.

- При скачивании приложений на смартфон контролируйте, к каким данным они запрашивают доступ.

- Используйте антивирусные программы на ПК и смартфоне.

- Применяйте цифровые, графические коды для разблокировки экрана, еще лучше для этой цели использовать отпечаток пальца.

- После утери авторизованного телефона позвоните в Контакт-центр и уведомите о пропаже.

- Исключите сим-карту из перечня средств для авторизации операций, доступных в мобильном банке или личном кабинете.

Узнайте подробнее, как связаться с горячей линией Сбербанка и в каких ситуациях еще смогут помочь специалисты контакт-центра.

Об автореКлавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ.

ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].Комментарии: 4

Мошенники начали использовать сервисы Сбербанка для махинаций

Мошенники в противоправных целях начали использовать сервисы Сбербанка по открытию счётов, сообщили ТАСС в финансовой организации. Теперь в нужный момент они отправляют СМС-сообщение с официального номера телефона банка — «900» — чтобы подтвердить подлинность звонка. В социальных сетях это подтверждают и пользователи услуг Сбербанка.

Теперь в нужный момент они отправляют СМС-сообщение с официального номера телефона банка — «900» — чтобы подтвердить подлинность звонка. В социальных сетях это подтверждают и пользователи услуг Сбербанка.

Пресс-служба финансовой организации также сообщила, что мошенники не могут звонить или отправлять СМС с телефонных номеров компании, в том числе и с короткого номера «900», поэтому аналогичные случаи больше не фиксируются. При этом, они всё ещё могут обманывать своих жертв с помощью сервиса по дистанционному резервированию расчётного счёта для индивидуальных предпринимателей. С его помощью третьи лица, которые знают номер мобильного телефона жертвы, могут сделать так, что клиент Сбербанка в любой момент получит СМС-сообщение с номера «900».

Делается это путём заполнения простой анкеты: сначала злоумышленник связывается с клиентом банка, представляется сотрудником службы безопасности. Он сообщает клиенту о якобы несанкционированной операции по его счетам и о неудачных попытках войти в интернет-банк.

Под предлогом того, чтобы обезопасить сбережения клиента, злоумышленник предлагает открыть в банке резервный счёт. Предварительно, он просит жертву пройти процедуру «верификации» — назвать номер банковской карты и срок её действия. С помощью этого, в руках мошенника оказывается конфиденциальная платёжная информация.

Если же жертва обмана отказывается сообщить данные своей банковской карты, злоумышленник пытается убедить жертву, пытаясь доказать, что он — сотрудник банка. Для этого мошенник предлагает клиенту направить СМС-сообщение с номера «900», чтобы открыть «резервный счёт». Жертва, получает СМС, где указан код подтверждения номера и предлагается услуга «Дистанционного резервирования счета».

При этом, злоумышленник специально делает акцент на том, что присланный код ему сообщать не нужно, что только ещё больше вводит жертву в заблуждение.

ПрактикаВ колл-центре Сбербанка подтвердили, что через сайт сервисов компании любой человек может направить СМС с номера «900», зная нужный номер мобильного телефона клиента. «Какие-то данные у них [т.е. мошенников — прим.ред.] есть — номер телефона — и с помощью него они вам сообщение направили… Это может сделать любой человек, неважно сотрудник или нет. Это сообщение сформировано от банка с помощью номера телефона и каких-то других данных, которые у них есть», говорят в Сбербанке. Там добавляют, что для того, чтобы подтвердить подлинность звонка в такой форме реальные сотрудники банка к клиентам обращаться не будут.

«Какие-то данные у них [т.е. мошенников — прим.ред.] есть — номер телефона — и с помощью него они вам сообщение направили… Это может сделать любой человек, неважно сотрудник или нет. Это сообщение сформировано от банка с помощью номера телефона и каких-то других данных, которые у них есть», говорят в Сбербанке. Там добавляют, что для того, чтобы подтвердить подлинность звонка в такой форме реальные сотрудники банка к клиентам обращаться не будут.

В приложении «Сбербанк Онлайн» появились чужие номера: как их удалить

Клиенты Сбербанка обнаружили посторонние телефонные номера в приложении «Сбербанк Онлайн». Несмотря на то, что основной номер при этом остался неизменным, многих насторожило то, что у них в личном кабинете появился еще один неизвестный номер, к которому привязана банковская карта. Сбербанк назвал происходящее техническим сбоем, и пока банк занимается исправлением ситуации, можно самостоятельно удалить неизвестный номер в «Сбербанк Онлайн».

Сбербанк назвал происходящее техническим сбоем, и пока банк занимается исправлением ситуации, можно самостоятельно удалить неизвестный номер в «Сбербанк Онлайн».

Если у вас появился неизвестный номер в Сбербанке, удалите его

Как удалить номер в Сбербанке

Избавиться от неизвестного номера можно за пару минут.

- Откройте приложение «Сбербанк Онлайн» и авторизуйтесь

- Зайдите в свой профиль (иконка с человеком в верхнем левом углу)

- Перейдите во вкладку «Сбербанк ID» — там откройте меню «Телефоны»

Зайдите в меню «Телефоны»

В этом меню вы увидите свой основной номер телефона под надписью СМС-банк и, скорее всего, один или несколько номеров под надписью «Дополнительный телефон». Нажмите на дополнительный телефон и нажмите «Удалить».

Зайдите в дополнительный номер и нажмите «Удалить»

После этого неизвестные номера пропадут из «Сбербанк Онлайн». Можете спать спокойно.

Откуда дополнительный телефон в «Сбербанк Онлайн»

По словам оператора горячей линии Сбербанка, с которым связался AppleInsider. ru, произошел технический сбой, из-за чего появились дополнительные номера в «Сбербанк Онлайн». По словам банка, это старые номера, которые сами клиенты указывали раньше как резервные, а потом забыли об этом. В моем случае так и произошло: дополнительным номером оказался тот, который я использовал раньше. Правда, это было около 7 лет назад.

ru, произошел технический сбой, из-за чего появились дополнительные номера в «Сбербанк Онлайн». По словам банка, это старые номера, которые сами клиенты указывали раньше как резервные, а потом забыли об этом. В моем случае так и произошло: дополнительным номером оказался тот, который я использовал раньше. Правда, это было около 7 лет назад.

Вам может понравиться история, как Сбербанк Apple Pay в России запускал. Там много интересного.

Пока в Сбербанке работают над устранением проблемы, специалисты советуют самостоятельно удалить дополнительные номера. Хотя с указанных телефонов нельзя получить доступ к данным клиента, да и смс и пароли на них не приходят, все равно напрягает, когда у тебя в банковском личном кабинете непонятный номер.

Как изменить номер телефона в анкете?

АО «Открытие Брокер», лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06. 2002 (без ограничения срока действия). С информацией об АО «Открытие Брокер» получатели финансовых услуг могут ознакомиться в разделе «Документы и раскрытие информации».

2002 (без ограничения срока действия). С информацией об АО «Открытие Брокер» получатели финансовых услуг могут ознакомиться в разделе «Документы и раскрытие информации».

АО «Открытие Брокер» входит в состав Российской Национальной Ассоциации SWIFT.

Центр раскрытия корпоративной информации.

Информация о тарифных планах/тарифах опубликована в маркетинговых целях в сокращённом варианте. Полный перечень тарифных планов/тарифов, их содержание и условия применения содержатся на сайте open-broker.ru в приложении №2 и 2а «Тарифы» к договору на брокерское обслуживание/договору на ведение индивидуального инвестиционного счёта АО «Открытие Брокер». Необходимо иметь это в виду при выборе тарифного плана.

Под «сервисом» понимается одно или несколько (совокупность) условий брокерского обслуживания клиентов, включая, но не ограничиваясь: открытие определённого портфеля, ведение отдельного инвестиционного счёта, предложение тарифного плана, предоставление клиенту информационных сообщений, а также иные условия, предусмотренные договором и/или Регламентом обслуживания клиентов АО «Открытие Брокер» и/или дополнительным соглашением с клиентом и/или размещённые на сайте АО «Открытие Брокер». Подробнее о каждом сервисе вы можете узнать на сайте компании, в личном кабинете или обратившись к сотруднику АО «Открытие Брокер».

Подробнее о каждом сервисе вы можете узнать на сайте компании, в личном кабинете или обратившись к сотруднику АО «Открытие Брокер».

Сервис дистанционного оформления предоставляется для первичного открытия счёта в компании.

Правообладатель программного обеспечения (ПО) MetaTrader 5 MetaQuotes SoftwareCorp.

Правообладатель программного обеспечения (ПО) QUIK ООО «АРКА Текнолоджиз».

Представленная информация не является индивидуальной инвестиционной рекомендацией, ни при каких условиях, в том числе при внешнем совпадении её содержания с требованиями нормативно-правовых актов, предъявляемых к индивидуальной инвестиционной рекомендации. Любое сходство представленной информации с индивидуальной инвестиционной рекомендацией является случайным.

Какие-либо из указанных финансовых инструментов или операций могут не соответствовать вашему инвестиционному профилю.

Упомянутые в представленном сообщении операции и (или) финансовые инструменты ни при каких обстоятельствах не гарантируют доход, на который вы, возможно, рассчитываете, при условии использования предоставленной информации для принятия инвестиционных решений.

«Открытие Брокер» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

Во всех случаях определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора.

Как изменить номер Мобильного банка Сбербанка?

Сбербанк предлагает своим клиентам такую удобную услугу, как Мобильный банк. Это своеобразный сервис, позволяющий получать смс-оповещения от банка при поступлении денег на счет или их списании. Так же уведомления приходят перед датой очередного автоплатежа. Еще можно переслать деньги другому клиенту Сбербанка по смс, отправленному на номер 900.

Как работает Мобильный банк?

Схема работы опции «смс-оповещения от Сбербанка» проста. Вы привязывается карту к своему номеру телефона и далее совершаете все доступные для этого сервиса операции через сервисный номер 900.

Привязать к одному телефону можно неограниченное количество карт.

Но настроить услугу смс-оповещения на два и более номера телефона нельзя. Поэтому, если вы смените номер, придется изменить его и в Мобильном банке.

Причины для смены номера телефона в Мобильном банке

Мобильный банк позволяет привязать неограниченное число банковских карт к одному номеру сматфону. В случае кражи или утери карточки всего за пару секунд ее можно заблокировать со своего смартфорна. Но как быть, если утерян сам телефон?

Кража или утеря телефона — серьезная проблема и не только по тому, что придется восстанавливать все контакты, да и в целом, покупать новое устройство. Карты, привязанные к утерянному номеру могут быть использованы мошенниками, если им удастся разблокировать смартфон и получить доступ к приложению.

При утере или краже телефона, рекомендуется незамедлительно заблокировать все карты, привязанные к нему!

Сделать это можно через Сбербанк Онлайн, банкомат, звонок на горячую линию банка. Далее придется заказывать перевыпуск карточки, поскольку ее закрытие по такой причине не предполагает разблокировки.

Далее придется заказывать перевыпуск карточки, поскольку ее закрытие по такой причине не предполагает разблокировки.

Если смартфон при вас и никто не крал его, а вы лишь сменили сотового оператора, или же изменили сам номер, блокировать и перевыпускать карту не нужно. Достаточно выбрать один из способов смены номера в мобильном банке и следовать инструкции.

Способы смены номера телефона

При смене сотового оператора, необходимо изменить номер телефона в Мобильном банке. Сделать это можно тремя способами:

- через банкомат;

- по номеру горячей линии банка;

- при личном визите в отделение банка.

Сменить номер телефона через Сбербанк Онлайн или мобильное приложение банка нельзя!

Такое ограничение связано с безопасностью. Через личный кабинет клиенты Сбербанка могут лишь проверить, к какому номеру привязан их пластик. Для этого необходимо авторизоваться в личном офисе, и в крайнем правом углу нажать на знак «настройки». Откроется страница с личными данными владельца кабинета.

Откроется страница с личными данными владельца кабинета.

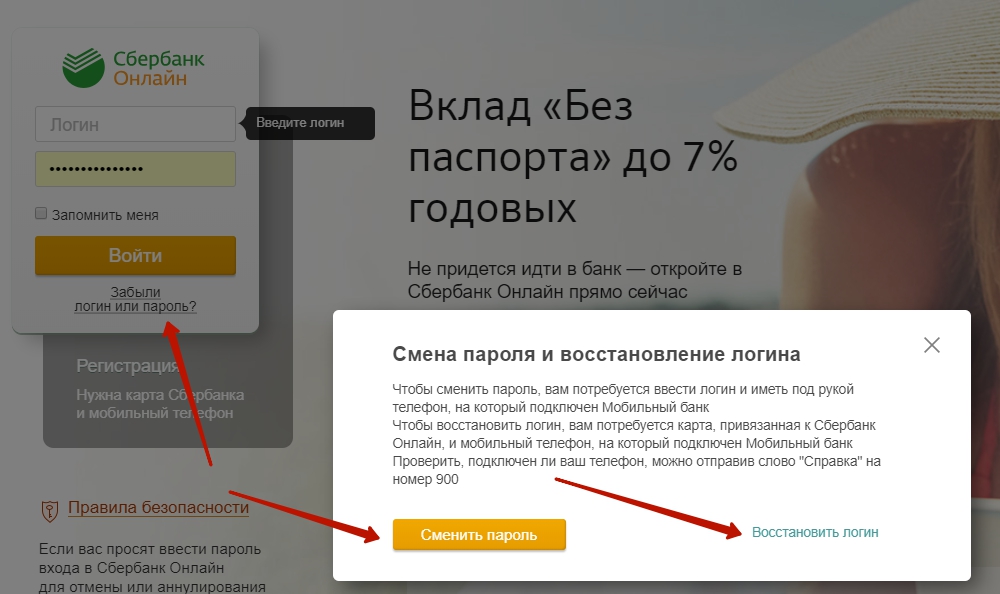

По телефону

При необходимости сменить номер в Мобильном банке Сбербанка, можно позвонить в колл-центр по телефону горячей линии 8800-555-5550 / 7 (495) 500-55-50. Сотрудник банка попросит назвать паспортные данные и номер карты. При этом звонок необходимо совершать именно со старого телефона. Только при соблюдении этого условия получится выполнить операцию. Срок замены — от 10 минут до 1 часа.

Чтобы убедиться, что сервис работает, попробуйте через 60 минут проверить баланс карточки с нового телефона. Если операция выдаст сбой, позвоните в сервисный центр повторно и сообщите о проблеме.

Через банкомат

Если карточка при вас, сменить номер телефона, к которому она привязана, можно через банкомат Сбербанка. Для этого нужно выпонлить два действия:

- отключить Мобильный банк;

- заново подключить Мобильный банк.

Чтобы отключить Мобильный банк через банкомат:

- Вставьте карту;

- Введите пин-код;

- В главном меню выберите «Мобильный банк»;

- Затем «отключить»;

- Теперь не вынимая карты, вернитесь в главное меню;

- Выберите «Подключить Мобильный банк»;

- В появившемся меню укажите новый номер телефона (реквизиты карты указывать не нужно, так как она вставлена в устройство и все ее данные считаны автоматически).

Чтобы проверить получилось ли привязать пластик к новому сотовому, проверьте баланс, набрав USSD-запрос или отправив смс: <Баланс><4 последние цифры карточки>, на сервисный номер 900.

В отделении банка

Если вы обладаете большим количеством свободного времени, или же не доверяете банкоматам и сотрудникам финансовой организации, можете привязать карточку к новому номеру Мобильного самостоятельно. Для этого возьмите пластик, паспорт и телефон и отправляйтесь в ближайшее отделение банка. Здесь придется заполнить анкету (бланк выдадут на месте). Переподключение произойдет в течение суток.

Привязка банковской карты к мобильному телефону — удобная опция, так как у клиента всегда есть возможность управлять собственными счетами. Для того, чтобы отправить небольшую сумму другому клиенту банка, родственнику или ребенку достаточно набрать соответствующий запрос и сумму. также можно в любое время суток проверить баланс, оплатить телефон или настроить автоплатеж за него.

Для того, чтобы отправить небольшую сумму другому клиенту банка, родственнику или ребенку достаточно набрать соответствующий запрос и сумму. также можно в любое время суток проверить баланс, оплатить телефон или настроить автоплатеж за него.

Заполни заявку сейчас и получи деньги через 30 минут

Россиян предупредили о новом виде мошенничества с банковскими картами

https://ria.ru/20200407/1569686821.html

Россиян предупредили о новом виде мошенничества с банковскими картами

Россиян предупредили о новом виде мошенничества с банковскими картами — РИА Новости, 07.04.2020

Россиян предупредили о новом виде мошенничества с банковскими картами

Аппарат уполномоченного по правам человека в Российской Федерации предупредил россиян о новом виде мошенничества с банковскими картами Сбербанка, основанном на… РИА Новости, 07.04.2020

2020-04-07T12:55

2020-04-07T12:55

2020-04-07T15:06

россия

сергей голованов

сбербанк россии

общество

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn22. img.ria.ru/images/156166/33/1561663304_0:178:3012:1872_1920x0_80_0_0_8fb658d667d1e2e250a462867a4b4b36.jpg

img.ria.ru/images/156166/33/1561663304_0:178:3012:1872_1920x0_80_0_0_8fb658d667d1e2e250a462867a4b4b36.jpg

МОСКВА, 7 апр — РИА Новости. Аппарат уполномоченного по правам человека в Российской Федерации предупредил россиян о новом виде мошенничества с банковскими картами Сбербанка, основанном на популярной программе TeamViewer и ее аналогах, обеспечивающих доступ к устройству пользователя.Ранее ведущий эксперт «Лаборатории Касперского» Сергей Голованов заявил РИА Новости, что эксперты фиксировали в марте рост атак мошенников на клиентов банков с использованием программ удаленного доступа.Уточняется, что обычно во время звонка клиент слышит фоновый шум работающего call-центра, чтобы у него создалось впечатление, что действительно звонит сотрудник банка, для убедительности клиенту приходит СМС с номера 900 с кодом, который просят не называть.»Клиенту сообщают, что в настоящее время мошенники пытаются с помощью вируса взломать мобильное приложение. <…> Чтобы заблокировать карту и удалить вирус, клиенту необходимо скачать программу удаленного доступа, например TeamViewer, AnyDesk, на телефон. Люди верят в эту информацию, поскольку мошенник не просит назвать код из СМС, код CVC/CVV, пароль мобильного приложения «Сбербанк Онлайн», — уточняется в тексте.Так мошенники обманом вынуждают жертв установить TeamViewer, AnyDesk либо другое приложение схожего назначения, которое позволяет удаленно управлять смартфоном или компьютером. Пользователя просят назвать номер ID программы для того, чтобы «сотрудник банка» смог подключиться к телефону клиента и «служба поддержки» нашла вирус и удалила его, при этом заблокировав карту.»Делать это ни в коем случае нельзя! Согласившись на подобное предложение, пользователь позволяет мошеннику действовать от своего имени. Если пользователь предоставил злоумышленникам номер идентификации для подключения к TeamViewer, то мошенники подключаются к устройству и получают полный доступ ко всей информации, хранящейся в телефоне или компьютере… Если вам поступил такой звонок и человек представился сотрудником финансовой службы безопасности Сбербанка и попросил установить приложение, чтобы «удалить вирус» с вашего телефона, то можете сразу класть трубку.

Люди верят в эту информацию, поскольку мошенник не просит назвать код из СМС, код CVC/CVV, пароль мобильного приложения «Сбербанк Онлайн», — уточняется в тексте.Так мошенники обманом вынуждают жертв установить TeamViewer, AnyDesk либо другое приложение схожего назначения, которое позволяет удаленно управлять смартфоном или компьютером. Пользователя просят назвать номер ID программы для того, чтобы «сотрудник банка» смог подключиться к телефону клиента и «служба поддержки» нашла вирус и удалила его, при этом заблокировав карту.»Делать это ни в коем случае нельзя! Согласившись на подобное предложение, пользователь позволяет мошеннику действовать от своего имени. Если пользователь предоставил злоумышленникам номер идентификации для подключения к TeamViewer, то мошенники подключаются к устройству и получают полный доступ ко всей информации, хранящейся в телефоне или компьютере… Если вам поступил такой звонок и человек представился сотрудником финансовой службы безопасности Сбербанка и попросил установить приложение, чтобы «удалить вирус» с вашего телефона, то можете сразу класть трубку. Не стоит продолжать этот разговор, а сразу следует позвонить в Сбербанк и сообщить о происшествии», — предупреждают в аппарате омбудсмена.

Не стоит продолжать этот разговор, а сразу следует позвонить в Сбербанк и сообщить о происшествии», — предупреждают в аппарате омбудсмена.

https://ria.ru/20200330/1569371199.html

https://radiosputnik.ria.ru/20200405/1569594968.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn25.img.ria.ru/images/156166/33/1561663304_141:0:2872:2048_1920x0_80_0_0_ae2f0a3b1cc0107f6de200bbc82558ab. jpg

jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

россия, сергей голованов , сбербанк россии, общество

МОСКВА, 7 апр — РИА Новости. Аппарат уполномоченного по правам человека в Российской Федерации предупредил россиян о новом виде мошенничества с банковскими картами Сбербанка, основанном на популярной программе TeamViewer и ее аналогах, обеспечивающих доступ к устройству пользователя.Ранее ведущий эксперт «Лаборатории Касперского» Сергей Голованов заявил РИА Новости, что эксперты фиксировали в марте рост атак мошенников на клиентов банков с использованием программ удаленного доступа.«Потенциальной жертве поступает телефонный звонок. В разговоре мошенник представляется сотрудником финансовой службы безопасности Сбербанка и сообщает, что была зафиксирована попытка взлома мобильного приложения «Сбербанк Онлайн». Для большей убедительности он обращается к клиенту по имени, звонит на номер телефона, к которому привязан мобильный банк (СМС-банк)», — говорится в сообщении.

Для большей убедительности он обращается к клиенту по имени, звонит на номер телефона, к которому привязан мобильный банк (СМС-банк)», — говорится в сообщении.

Уточняется, что обычно во время звонка клиент слышит фоновый шум работающего call-центра, чтобы у него создалось впечатление, что действительно звонит сотрудник банка, для убедительности клиенту приходит СМС с номера 900 с кодом, который просят не называть.

30 марта 2020, 21:26Распространение коронавирусаВ Москве на фоне карантина активизировались мошенники«Клиенту сообщают, что в настоящее время мошенники пытаются с помощью вируса взломать мобильное приложение. <…> Чтобы заблокировать карту и удалить вирус, клиенту необходимо скачать программу удаленного доступа, например TeamViewer, AnyDesk, на телефон. Люди верят в эту информацию, поскольку мошенник не просит назвать код из СМС, код CVC/CVV, пароль мобильного приложения «Сбербанк Онлайн», — уточняется в тексте.

Так мошенники обманом вынуждают жертв установить TeamViewer, AnyDesk либо другое приложение схожего назначения, которое позволяет удаленно управлять смартфоном или компьютером. Пользователя просят назвать номер ID программы для того, чтобы «сотрудник банка» смог подключиться к телефону клиента и «служба поддержки» нашла вирус и удалила его, при этом заблокировав карту.

Пользователя просят назвать номер ID программы для того, чтобы «сотрудник банка» смог подключиться к телефону клиента и «служба поддержки» нашла вирус и удалила его, при этом заблокировав карту.

«Делать это ни в коем случае нельзя! Согласившись на подобное предложение, пользователь позволяет мошеннику действовать от своего имени. Если пользователь предоставил злоумышленникам номер идентификации для подключения к TeamViewer, то мошенники подключаются к устройству и получают полный доступ ко всей информации, хранящейся в телефоне или компьютере… Если вам поступил такой звонок и человек представился сотрудником финансовой службы безопасности Сбербанка и попросил установить приложение, чтобы «удалить вирус» с вашего телефона, то можете сразу класть трубку. Не стоит продолжать этот разговор, а сразу следует позвонить в Сбербанк и сообщить о происшествии», — предупреждают в аппарате омбудсмена.

5 апреля 2020, 10:23

В РФ появились новые виды мошенничества, связанные с коронавирусомКак привязать карту Сбербанка к телефону

Привязать карту Сбербанка к телефону нужно затем, чтобы осуществлять денежные переводы на банковскую карту другого пользователя, мониторить кредитные платежи, проводить финансовые операции. Чтобы создать для клиентов максимально комфортные условия, банк использует оптимальные платежные системы. Привязка пластика к телефонному номеру производится несколькими способами.

Чтобы создать для клиентов максимально комфортные условия, банк использует оптимальные платежные системы. Привязка пластика к телефонному номеру производится несколькими способами.

В рамках предоставляемой услуги пользователь может:

- держать под контролем баланс;

- оперативно заблокировать карт-счет при потере или исчезновении пластикового продукта;

- получать сведения о поступлении и расходе денег;

- получать SMS-сообщения для перехода в Сбербанк Онлайн;

- совершать быстрые денежные переводы на карты иных лиц.

Пользователь должен учитывать, что Сбербанк не дает возможность привязать два телефонных номера к одному пластику. Но к одному мобильному номеру можно присоединить несколько пластиковых продуктов. Причем одна из присоединенных карт будет выбрана главной, остальные будут считаться второстепенными.

Наиболее существенное достоинство соединения карты и мобильного номера – доступность бесконтактных платежей за приобретаемые товары. В противном случае оплата в торговых сетях осуществляется наличными средствами, поскольку игнорирование указанного требования не соответствует принципам финансовой безопасности, установленным банком.

В противном случае оплата в торговых сетях осуществляется наличными средствами, поскольку игнорирование указанного требования не соответствует принципам финансовой безопасности, установленным банком.

Привязать карту Сбербанка к телефону через Сбербанк Онлайн

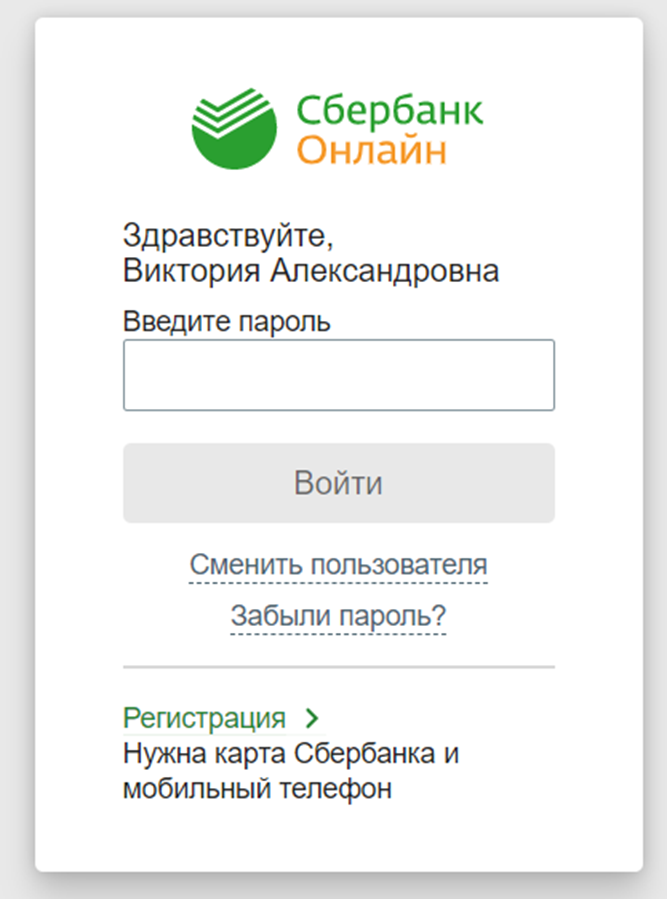

Многие пользователи считают для себя удобной привязку карты Сбербанка к мобильному номеру через аккаунт на сайте финансового учреждения.

К сожалению, соединить пластик и телефонный номер таким способом невозможно. В противном случае можно было бы говорить о несоблюдении банком политики безопасности.

Ведь если бы привязка через Сбербанк Онлайн функционировала, то любой посторонний человек смог бы с мошеннической целью получить доступ к хранящейся в аккаунте информации, взять под полный контроль денежные потоки со счета.

Чтобы привязать мобильный номер к карте, придется либо позвонить оператору линии клиентской поддержки, либо выйти из дома, отправиться к банкомату или в банковский офис.

Привязать карту Сбербанка к телефону через Call-центр

Чтобы осуществить привязку карт-счета к телефонному номеру, можно набрать бесплатный номер клиентской поддержки Сбербанка –

8(800)5505550

Это единственный способ привязки, для осуществления которого не нужно выходить из дома.

Алгоритм действий следующий:

- Сделать вызов. Дождаться ответа менеджера. Тот попросит назвать код и проверочные данные, выгравированные на лицевой поверхности пластикового продукта.

- Указать пакетные услуги, подлежащие подключению, – полный или эконом вариант.

- Дождаться прихода на телефон SMS-сообщения. Подтвердить запрос.

Для проверки, удалось ли привязать карту Сбербанка к телефону, можно либо позвонить специалисту Call-сервиса, либо осуществить любую финансовую процедуру: положить на счет деньги, посмотреть состояние баланса. Если привязка успешно проведена, то на телефон должно прийти ответное сообщение с запрошенными данными.

SMS-уведомления от Сбербанка будут приходить регулярно, если активен тарифный план «Полный». Это удобно для подробного мониторинга состояния счета.

Если у клиента уже присоединен мобильный номер, но возникла необходимость убрать первый, прикрепить другой, то это тоже делается посредством звонка в Call-сервис. Оператор попросит те же сведения, что требуются для первой привязки: код и данные, отмеченные на пластиковой карте.

Оператор попросит те же сведения, что требуются для первой привязки: код и данные, отмеченные на пластиковой карте.

Срок выполнения запроса на подсоединение второго номера, как и первого, – 3 суток. После успешного проведения операции на номер клиента приходит соответствующее SMS-уведомление.

Перед прикреплением второго номера обязательно нужно удалить первый. Осуществляется удаление через аккаунт на сайте Сбербанка.

Алгоритм действий:

- Войти на сайт. Авторизоваться. Открыть меню.

- Выбрать мобильный номер, который требуется отключить.

- Подтвердить действие вводом пароля, пришедшего с SMS-сообщением.

- После завершения процедуры выйти из аккаунта.

Привязать карту Сбербанка к телефону через банкомат

Если через службу клиентской поддержки привязать карту Сбербанка к телефону не получается, то придется воспользоваться банкоматом. Желательно выбрать для проведения операции банкомат, находящийся не на улице, а в банковском отделении. Ведь в банке обычно возле устройств самообслуживания стоят консультанты, помогающие клиентам, испытывающим затруднения в выполнении операций, отвечающие на вопросы.

Ведь в банке обычно возле устройств самообслуживания стоят консультанты, помогающие клиентам, испытывающим затруднения в выполнении операций, отвечающие на вопросы.

Если же консультанта рядом нет, то придется действовать самостоятельно. Чтобы привязать пластиковую карту к мобильному номеру, поэтапно действуют так:

- Вставляют пластиковый продукт в приемное отверстие банкомата. Нажимают ПИН-код.

- В открывшемся меню выбирают «Мобильный банк». Затем «Подключение».

- Из перечня тарифов выбирают нужный. В строку ввода вбивают телефонный номер.

- Подтверждают запрос. Вынимают пластик из банкомата. Забирают вышедший чек-лист.

Привязка через банкомат наиболее простая. Главное, внимательно выполнять действия. Ответ на запрос придет в виде SMS с номера 900 на указанный в банкомате номер клиента не позже чем через 3 дня. Но обычно подключение быстрое, занимает несколько минут.

Через банкомат, как и через службу клиентской поддержки, можно подключить другой телефонный номер вместо первого. Общий алгоритм действий такой же. Единственный нюанс – в меню нужно выбрать опцию не «Подключение», а «Смена номера».

Общий алгоритм действий такой же. Единственный нюанс – в меню нужно выбрать опцию не «Подключение», а «Смена номера».

Привязать карту Сбербанка к телефону в банковском отделении

Клиент, решивший привязать телефонный номер к пластиковой карте либо заменить один номер другим, может посетить с этой целью банковский офис. Находясь в банке, можно действовать двумя способами:

- Взять талон, встать в очередь к ответственному специалисту. Когда очередь подойдет, менеджеру нужно предоставить удостоверение личности и банковскую карту. Специалист предложит клиенту составить заявление на подключение сервиса «Мобильный банк». Сотрудник забирает написанное заявление на рассмотрение. Ответ следует ожидать в течение суток. Он придет в виде SMS.

- Обратиться к консультанту, работающему на зале. Он поможет подключить сервис через банкомат. Клиенту нужно лишь ввести ПИН-код. Все остальные действия выполнит сотрудник.

Если клиент желает связать телефонный номер и несколько банковских карт либо поменять нынешний привязанный телефон на другой, то до составления заявления следует сообщить о своем намерении банковскому сотруднику. Это предупредит лишние действия, сократит время проведения операции.

Это предупредит лишние действия, сократит время проведения операции.

Привязка карты к телефону – удобный способ быстрого перевода денег со счета на телефонный баланс, контроля денежного остатка, проведения финансовых операций. Для подключения услуги придется звонить оператору сервиса клиентской поддержки либо идти в банковское отделение, поскольку выполнение процедуры через Сбербанк Онлайн невозможно по причине предупреждения мошеннических действий третьих лиц.

Что делать, если деньги не дошли до получателя? Что делать, если после перевода деньги не приходят на карту Сбербанка? Почему мы не приходим к нам.

Если деньги не пришли на карту Сбербанка, что делать? В последнее время это частый вопрос. Пластиковые карты стали неотъемлемой частью нашей повседневной жизни. Чаще всего по статистике в нашей стране используются карты Сбербанка. Уже много лет мы пользуемся этими пластиковыми картами, не думая, проводим платежи, переводим деньги со счета на счет, оплачиваем коммунальные услуги и совершаем много других операций. Такая популярность вполне объяснима: это удобно, позволяет сэкономить время, а в некоторых случаях и средства. Этот платежеспособный кусок пластика есть почти в каждом среднестатистическом российском кошельке. Но, несмотря на достаточно высокий уровень обслуживания, который предлагает клиентам банк, все же иногда случаются. Что делать, если деньги не пришли на карту Сбербанка?

Такая популярность вполне объяснима: это удобно, позволяет сэкономить время, а в некоторых случаях и средства. Этот платежеспособный кусок пластика есть почти в каждом среднестатистическом российском кошельке. Но, несмотря на достаточно высокий уровень обслуживания, который предлагает клиентам банк, все же иногда случаются. Что делать, если деньги не пришли на карту Сбербанка?

Куда обращаться за помощью, мы и поговорим в этой статье.

Время, необходимое для перевода денег на карту

Подавляющее большинство таких случаев подразумевает просто несвоевременное поступление денег на карту, то есть деньги все же были приняты, но с опозданием.Рассмотрим регламентированные сроки поступления наличных на пластиковую карту, после чего нужно бить тревогу.

Итак, в Сбербанке время зачисления денег на карту следующее.

При переводе денежных средств в наличные между счетами, открытыми в этом банке, регламентирован срок зачисления от 24 до 48 часов. При переводе денег через другие кредитные учреждения требуется более длительный срок — до 7 дней. В этом можно уточнить по телефону Сбербанка.

В этом можно уточнить по телефону Сбербанка.

Но все мы знаем, что обычно зачисление происходит намного быстрее, чем указанные сроки.Однако, если деньги не поступили, вам придется выдержать нормативный срок, до его истечения сотрудники банка ничего не возьмут. При совершении денежных переводов также необходимо учитывать время операции: если это произойдет в пятницу после обеда или в выходной день, то время на перевод можно увеличить. Эта ситуация напрямую связана с графиком работы банковских офисов, большинство из которых не работают в субботу и воскресенье. Таким образом, перевод можно будет осуществить только в начале следующей недели.Все вышесказанное верно для переводов через кассу банка.

Возникли технические проблемы.

Онлайн-сервисы

При выполнении операций через интернет-банк или мобильный банк средства должны поступать на счет немедленно. То же самое и с праздниками. Если переводить деньги поздно вечером или ночью, они уйдут на следующее утро. Таким образом, получается, что если за время, указанное инструкцией, она не сработала для транзакции, не стоит паниковать.Надо дождаться крайнего срока. Однако, если регламентированный срок истек, а перевод не получен, необходимо обратиться в Сбербанк за разъяснениями. Если вы перечислили деньги через электронные платежные системы и они не поступили в течение пяти дней, то с ними следует связаться сначала в службу поддержки этой системы, а затем в службу поддержки Банка.

Таким образом, получается, что если за время, указанное инструкцией, она не сработала для транзакции, не стоит паниковать.Надо дождаться крайнего срока. Однако, если регламентированный срок истек, а перевод не получен, необходимо обратиться в Сбербанк за разъяснениями. Если вы перечислили деньги через электронные платежные системы и они не поступили в течение пяти дней, то с ними следует связаться сначала в службу поддержки этой системы, а затем в службу поддержки Банка.

Что могло быть, если бы деньги не пришли на карту Сбербанка?

Причины неуведомления средств

По поводу сроков, установленных Сбербанком, все ясно, теперь поговорим о возможных причинах задержки средств.Проблемы при зачислении денег на пластиковую карту могут быть вызваны несколькими причинами. В первую очередь, это могут быть технические неполадки в системе работы или всего банка, или какого-то одного отделения. Подобные сбои возникают из-за перегрузки системы совершения большого количества операций, что увеличивает время, необходимое для транзакций. Также нельзя исключить возможность технического сбоя.

Также нельзя исключить возможность технического сбоя.

Профилактические работы

Технический персонал банка проводит профилактические работы оборудования и серверов, вовремя устраняет все технические проблемы, но до сих пор от неприятностей такого рода банковские работники не застрахованы.Следует отметить, что такие случаи достаточно редки и сотрудники банка стараются как можно быстрее восстановить работу всех систем.

Многие спрашивают, не пришли ли деньги на карту Сбербанка, что делать?

В таких случаях, если персонал банка подтвердит наличие технических неисправностей, вам просто нужно дождаться их устранения, а затем проверить баланс карты. Если деньги все равно не пришли, обратитесь в службу поддержки. Помимо технических неисправностей, может быть такая причина задержки перевода, как неправильный ввод записи.Телефон Сбербанка можно найти на официальном сайте, он также указан на каждом банкомате и на обратной стороне пластиковой карты.

Ошибка может сделать сам клиент при переводе денег через банкомат или оператора при переводе через кассу банка. В том случае, если клиент сам совершил ошибку, сотрудники банка могут выразить ему глубокое сочувствие, но ничем помочь не смогут: деньги уже ушли на другой счет.Конечно, можно попробовать найти человека, который перечислил деньги, но возврат зависит исключительно от его порядочности. Если сотрудник банка допустит ошибку, клиент получит свои средства обратно через время, необходимое для оформления документов.

В том случае, если клиент сам совершил ошибку, сотрудники банка могут выразить ему глубокое сочувствие, но ничем помочь не смогут: деньги уже ушли на другой счет.Конечно, можно попробовать найти человека, который перечислил деньги, но возврат зависит исключительно от его порядочности. Если сотрудник банка допустит ошибку, клиент получит свои средства обратно через время, необходимое для оформления документов.

Лимиты

Отсутствие переведенных средств на счете также может означать превышение лимита отправления, установленного для вашей карты. Это означает, что вы можете перевести только один день. Самый доступный способ получить информацию о карте — зайти в личный кабинет в Сбербанке.Здесь каждый клиент может узнать статус своего платежа. Если деньги были списаны с карты отправителя, перевод будет отмечен статусом «выполнен», если деньги еще не списаны, то перевод будет «в ожидании обработки». Такая отметка может указывать на то, что сумма слишком велика для перевода. В этом случае нужно позвонить в банк и подтвердить сумму перевода.

Бизнес в банкомате

Иногда бывает так, что банкомат принимал счета, а за счет карты их не делал.В этом случае следует забрать чек в банкомате и обратиться в ближайшее отделение банка. Помимо документа, подтверждающего оплату, нужно взять с собой паспорт и карту. В отделении нужно написать соответствующее заявление. Как правило, такие заявления рассматриваются в течение двух недель. Сотрудник банка сначала узнает, в каком банкомате вы переводили, и проверит реквизиты платежа.

Почему все еще может задерживаться поступление денежной суммы?

Поскольку в последнее время участились случаи мошенничества с пластиковыми картами, появилась еще одна новая причина задержки поступления денег: сотрудникам банка показалось, что при проведении транзакции были признаки противоправных действий.В этом случае банк может заблокировать перевод. Перед тем, как деньги поступят на карту, оператор свяжется с отправителем и получателем и попросит подтвердить выполнение перевода. Собственно, причин, по которым деньги не поступили на карту Сбербанка, не столько, сколько алгоритмы действий. Им будет сказано дальше.

Собственно, причин, по которым деньги не поступили на карту Сбербанка, не столько, сколько алгоритмы действий. Им будет сказано дальше.

Процедура при отсутствии переведенных средств

Сначала необходимо проверить время, установленное для выполнения этой операции. Возможно, время еще не истекло, и поэтому перевод не пришел.Если время прошло, а денег нет, необходимо проверить правильность реквизитов. Это можно сделать, посмотрев на чек, который нужно хранить до поступления денег на счет. Если реквизиты указаны верно, дальнейшая схема действий зависит от того, откуда переводились средства. При проведении операции внутри одного банка, то есть если деньги не поступали с карты на карту Сбербанка, следует позвонить на горячую линию или по короткому номеру контакт-центра, проконсультироваться с оператором, полная информация у которого доступна на вашем карту, и выясните причину сбоя транзакции.Срок зачисления денежной суммы был указан выше.

Карты другого банка

При отправке денег с карты другого банка, в случае их неназначения необходимо обратиться в банк-отправитель. Именно он несет обязательства по неисполненному платежу. Сотрудники банка проверит все данные и выяснят, по какой причине деньги не поступили на счет. Специалист проверит счет отправителя: вернулись ли деньги отправителю. Если при проверке выясняется, что деньги из банка вышли, это означает, что проблема возникла в банке-получателе, то есть в Сбербанке, где проконсультироваться.Аналогичная схема действий предусмотрена и в случае задержки поступления средств на карту с расчетного счета. В настоящее время в условиях доступности Интернет-ресурсов и развития технологий все большую популярность приобретают различные платежные электронные системы. Через эти системы возможно снятие наличных на пластиковые карты, в том числе карты Сбербанка. Срок отправки денежной суммы — до пяти дней.

Именно он несет обязательства по неисполненному платежу. Сотрудники банка проверит все данные и выяснят, по какой причине деньги не поступили на счет. Специалист проверит счет отправителя: вернулись ли деньги отправителю. Если при проверке выясняется, что деньги из банка вышли, это означает, что проблема возникла в банке-получателе, то есть в Сбербанке, где проконсультироваться.Аналогичная схема действий предусмотрена и в случае задержки поступления средств на карту с расчетного счета. В настоящее время в условиях доступности Интернет-ресурсов и развития технологий все большую популярность приобретают различные платежные электронные системы. Через эти системы возможно снятие наличных на пластиковые карты, в том числе карты Сбербанка. Срок отправки денежной суммы — до пяти дней.

Электронные кошельки

Если деньги не поступили с электронного кошелька, сначала необходимо позвонить в службу поддержки электронной системы, через которую вы переводили.Контакты обычно указываются в электронной системе system.

Итак, еще раз назовем шаги, которые необходимо предпринять в случае безналичного расчета по пластиковой карте. Сначала выясните правильность реквизитов перевода. Если все правильно, то вам нужно позвонить на телефон горячей линии Сбербанка. Во-вторых, следует написать заявление в отделении банка о возврате средств, естественно, исходя из ситуации (имели место средства со счета отправителя, если ошибка не допускается и т. Д.). В-третьих, если выяснилось, что имели место мошеннические действия, необходимо сделать пожертвование сотрудникам банка и приостановить выплату.

Следует учитывать, сколько денег переводится на карту Сбербанка.

В редких случаях держателю карты удавалось приостановить транзакцию: сумма к списанию висит на корсетах банка, и мошенники просто не могут ее снять. Если все деньги ушли, то нужно написать заявление о возврате средств в банк и обратиться в ближайшее отделение полиции с заявлением о том, что в наличных деньгах со счета есть деньги.В противном случае вернуть деньги практически невозможно.

Заключение

В заключение следует отметить, что в подавляющем большинстве случаев наличные по пластиковым картам приходят вовремя, и сотрудники банка стараются не допустить перебоев в работе системы, так как все банки дорожат своей репутацией.

Это что делать, если деньги не пришли на карту Сбербанка.

Сегодня у каждого из нас есть возможность оплачивать покупки и различные услуги картой Сбербанка.К сожалению, средства, зачисленные на ее счет или отправленные на другую карту, иногда приходят с задержкой. Причины этого явления мы рассмотрим в этой статье.

Почему не зарабатывают деньги на карте Сбербанка?

Все сложности, связанные с задержкой поступления денег на карту Сбербанка, можно объяснить 3-мя основными факторами: временем отправки платежа, техническими проблемами и человеческим фактором.

Рассмотрим основные причины задержки отправки денег на карту.

- Время отправки денег .

Переводя желаемую сумму на пластиковую карту, стоит помнить, что сотрудники Сбербанка проводят денежные переводы в течение 1-3 дней. Если деньги по карте были отправлены раньше, чем 3 дня назад — все равно говорить о задержке нельзя. Столь сравнительно короткий срок Отправки денег касается только отправления денежной суммы в пределах одного банка. Если перевод касается нескольких банковских организаций, отправка может занять еще больше времени.

Переводя желаемую сумму на пластиковую карту, стоит помнить, что сотрудники Сбербанка проводят денежные переводы в течение 1-3 дней. Если деньги по карте были отправлены раньше, чем 3 дня назад — все равно говорить о задержке нельзя. Столь сравнительно короткий срок Отправки денег касается только отправления денежной суммы в пределах одного банка. Если перевод касается нескольких банковских организаций, отправка может занять еще больше времени. - Выходные и праздничные дни . Если средства были переведены в самом конце рабочей недели, то деньги могут поступить и намного позже. Ведь в субботу и воскресенье большинство отделений Сбербанка нашей страны не производят никаких платежных операций. Если перевод денег совпал с государственными праздниками, то отправка будет произведена только после их окончания.

- Технические помехи . Задержки в поступлении материальных средств на другой счет часто связаны с техническими проблемами в работе банковской системы в целом или ее отдельных подразделений.

В этом случае сотрудники банка не смогут ускорить перевод денег. Сумма будет отправлена сразу после устранения неполадок .

В этом случае сотрудники банка не смогут ускорить перевод денег. Сумма будет отправлена сразу после устранения неполадок . - Ошибка заполнения реквизита . Бывают случаи, когда деньги не отправляются на карту даже по прошествии длительного времени. В этом случае вам необходимо убедиться, что данные, указанные в процессе регистрации платежа, были правильными .

- Превышение пределов отправки или получение . Самый простой способ узнать, исчерпан ли лимит — это зайти в Личный кабинет на официальном сайте банка.Здесь любой желающий может увидеть статус своего платежа. Если средства были списаны со счета отправителя, то перевод будет «выполнен». Если деньги не были списаны — статус платежа «ожидает обработки». Статус «ожидает обработки» может быть связан с тем, что сумма отправки слишком велика . В этом случае, чтобы успешно отправить деньги на карту, вам нужно будет позвонить в банк для подтверждения вашего перевода. Если деньги не переведены из-за превышения лимитов на переводы или получения средств, перевод средств придется отложить.

Что делать, если деньги на карту Сбербанка так и не пришли?

Предлагаем действовать согласно нижеприведенной инструкции:

- Получите чек и проверьте реквизиты получателя . Если вы заметили ошибку, значит, перевод отправился другому получателю. Если вы ошиблись при заполнении реквизитов, я не верну деньги. Если ошибку допустил оператор банковского отделения, то можно надеяться на благополучный исход ситуации.

- Если деньги не приходят очень долго, а реквизиты верны, то отправителю следует обратиться в отделение банка, в котором был произведен перевод, или позвонить по номеру Горячей линии и узнать о судьбе денежных средств. Возможно, они просто «застряли» на банковских счетах. При необходимости отправитель может оставить заявку на возврат своих денег.

- Если консультант банка-отправителя сказал, что деньги были переведены, то возникли задержки со стороны банка получателя. В этом случае обратитесь к консультантам банка получателя.

Будьте внимательны при переводе средств с карты Сбербанка на другой счет и помните, что сбои есть в каждой системе.

Ответ на электронное письмо. Юрий спрашивает, что делать, если он делал онлайн-перевод С одной своей карты на другую, но уже в другом банке, а деньги не приходят уже третий день. Какова причина?

Самый логичный: скорее всего, оплата была произведена в четверг — пятницу или выходной день. На день совершения сделки следует обратить внимание.

- У нас рабочие дни, когда платежи в банковской системе считаются с понедельника по пятницу.

Проведя дату поступления средств на R / Cheset, учитывайте максимально допустимый срок для межбанковских переводов в 3 рабочих дня, «складных» выходных / праздничных дней.

Если с момента транзакции прошло 2 дня, то скорее уйдет вечером, либо утром третьего рабочего дня.

Чем объясняются задержки с межбанковскими переводами? Чаще по техническим причинам, если клиента всегда уведомляют.

Что делать, если давно не приходят деньги? Звоните на бесплатные номера банков, участвующих в сделке.

А если перевод потерял? Срочно разместите в своем банке, запросите перевод перевода.

Часто возникают ситуации, когда телефон не подходит к телефону, за которым ранее следили. Что делать в такой ситуации (а стоит отметить, возникает она довольно часто, обращая внимание на достаточное количество технических проблем с работой оборудования со стороны оператора сервиса)?

Самое первое, что стоит понять, не стоит отчаиваться, вполне возможно, если они не пришли сразу, значит может пройти совсем немного времени и тогда они будут в аккаунте.Например, исправить ситуацию можно только через несколько часов, в крайнем случае — днем позже. Что делать, если этого не произошло, паника оказалась вполне разумной? Опять же, даже если в этом случае средства не поступили, стоит не отчаиваться, а просто выполнить ряд следующих рекомендаций, приведенных ниже.

Алгоритм действий в случае, если средства не поступили на мобильный телефон

Необходимо выполнить определенное количество действий в случае, если средства не поступили на счет:

- Для начала нужно попробовать позвоните своему оператору Возможно, проблема связана с использованием сети.Такие трудности могут возникать часто, особенно в регионах, где есть достаточно сложное покрытие. Кроме того, любое оборудование нуждается в регулярном обслуживании, профилактических работах, устранении преобладающих неисправностей. Иногда на устранение такой проблемы может уйти далеко не пять минут, следовательно, придется долго ждать;

- Если была проведена оплата посредством терминала с получением квитанции Стоит обратиться в организацию, предложившую возможность пополнения счета.Возможно, что платеж в данный момент все еще находится в процессе обработки, именно по этой причине деньги так и не поступают на счет. В дальнейшем, когда ситуация с денежным счетом организации выздоровеет и все услуги снова заработают, оплата сразу поступит на мобильный счет. Как показывает практика, в квитанции об оплате указывается контактный номер организации, услугами которой решено воспользоваться;

- Нужно обязательно Просто проверьте совпадение указанного числа , счет которого был сделан.Как правило, одна из причин — это перевод денег на совершенно другой счет, как раз в этом и заключается основная причина столь неожиданной задержки. Стоит отметить, что ошибка даже в одной цифре может повлечь за собой ситуацию, при которой средства проводятся совершенно другим лицом. Большинство операторов при возникновении такой ситуации просто не вернут деньги, так как не смогут перевести средства на другой счет, они просто пропадут;

- Еще одним вариантом решения проблемы может стать обращение напрямую в мобильный салон , в котором производилась оплата.Вы можете просто спросить, по какой причине возникла данная ситуация, сотрудники организации смогут дать полностью взвешенный и адекватный ответ на вопрос, рассмотреть текущую ситуацию. Например, при переводе средств через сервис Интернет-банк может возникнуть ситуация, при которой платеж был отправлен в обработку, но не был проведен, оператор просто отменил транзакцию. Как правило, это легкая невнимательность, стоит обратить внимание на порядок и особенности подобной платы.

Что делать, чтобы вернуть средства

В том случае, если средства еще не пришли и все максимально проверено (в том числе правильность набора), стоит еще раз. Ориентировочное время ожидания составит около трех дней, именно в этот временной интервал переводятся деньги на счет. мобильный телефон. Не стоит отчаиваться, в этом случае (как показывает подавляющее количество серий с отсутствием начисления средств по телефону) средства благополучно прибывают в течение трех дней, их легко увидеть по номеру их телефона.

Когда Вы ошиблись при вводе числа, Вам все равно нужно постараться принять конкретные меры, чтобы повлиять на ситуацию. Изначально важно позвонить оператору, обратиться в Мобильный центр, расположенный в непосредственной близости от вас, указать наличие ситуации у вас. Что примечательно, в мобильном сервисе вас попросят предоставить соответствующее заявление, в котором указана ситуация. Важно не кидать чек с указанием оплаты на номер мобильного телефона.Не все операторы пойдут на с таким обращением для возврата средств Но если по условиям договора на такой товар есть средства, можно вернуть. Приблизительное время возврата может варьироваться от пяти минут до нескольких дней, что зависит от того, какие правила действуют в компании в этих случаях.

Если принято решение просто позвонить в службу , а обратиться напрямую в отдел, стоит подготовиться к тому, что вам нужно будет предоставить полный набор данных о вас, так как номер мобильного телефона зарегистрирован, заканчивая тем, какой номер квитанции и время поступления денежных средств на счет.Даже нужно предоставить данные о местонахождении терминала (это не удивительно, операторы таким образом пытаются установить факт оплаты пользователем платежей).

Дополнительно может потребоваться отправить на электронный ящик отсканированный чек с указанием всех деталей. Как показывает практика, на это потребуется гораздо больший промежуток времени, чем при доступе пользователя в салон мобильной связи. Наличие выданного чека на проведение такой операции позволяет говорить о реальном переводе денег на счет, это станет важным свидетельством в вопросе рассмотрения ситуации с отсутствием положительного результата операции.В банках связываться с транзакцией бессмысленно, ее не отменят.

Сбербанк: ближе к клиенту

Сергей Мальцев, старший вице-президент, руководитель блока сбытовой сети Сбербанка

Г-н Мальцев, как пандемия и изоляция повлияли на сеть отделений Сбербанка и какие изменения она может принести в будущем?

Несмотря на то, что Сбербанк обладает высококачественными онлайн-услугами, которые значительно расширились во время блокировки, клиентам по-прежнему нужны офлайн-услуги.Чтобы удовлетворить их потребности, мы решили оставить наши филиалы открытыми в период самоизоляции. Хочу отметить, что мы советовали клиентам приходить в отделения только в случае крайней необходимости, и по сей день Сбербанк продолжает заботиться об их безопасности — мы следим за тем, чтобы в наших отделениях были антибактериальные дезинфицирующие средства, одноразовые перчатки, разметка пола для социальное дистанцирование и многие другие меры безопасности. Наша сеть банкоматов оснащена бесконтактной технологией, что безопаснее, чем использование кардридера.Клиентский трафик в апреле снизился на 40% по сравнению с мартом, чего и следовало ожидать. При этом клиентский поток в наших филиалах постепенно восстанавливается — в мае снижение составило 30% (по сравнению с мартом), а в июне — 13,7%. Следует отметить, что после отмены карантина наши клиенты возвращаются в филиалы с новыми потребностями и запросами — они ожидают целевых, персонализированных и, что самое главное, быстрых услуг — таких же, которые они могут получить в Интернете. Как видите, они проецируют свои ожидания от онлайн-сервисов на офлайн.Наша работа — удовлетворить их требования.

С учетом вашего опыта, накопленного во время пандемии, как вы планируете развивать свою филиальную сеть?

Наши исследования и опыт во время пандемии доказывают, что личное общение чрезвычайно важно для наших клиентов. Они по-прежнему предпочитают обсуждать финансовые вопросы лично в отделении с сотрудником банка. Поэтому в прошлом году Сбербанк принял новую стратегию — несмотря на глобальную тенденцию закрытия отделений, мы не только будем держать отделения открытыми, но и модернизируем их технологии.Мы стремимся поддерживать связь с нашими клиентами и привносить человеческий фактор в новые технологии, которые мы внедряем в наших филиалах. Это потрясающая возможность для развития.

После окончания карантина наши клиенты предпочитали посещать районы, расположенные ближе к их месту жительства, и наши филиалы постепенно превращались в центры притяжения, где решаются различные вопросы и ищутся новые впечатления. Время, когда филиал ограничивался исключительно банковскими услугами, прошло. Пришло время для новых пространств с новым смыслом и содержанием.Филиалы Сбербанка уже предлагают клиентам комплексные решения. Мы активно экспериментируем с новыми форматами услуг и создаем новые цели для наших клиентов при посещении наших офисов: сегодня в отделении Сбербанка вы можете активировать тарифный план мобильной сети, записаться на прием к врачу, отправить или получить посылки, подключить стриминговый сервис. а в некоторых филиалах даже выпить чашку кофе.

Сбербанк имеет самую разветвленную сеть самообслуживания в России (банкоматы). Какова стратегия сети банкоматов и как она соотносится со стратегией банка в целом?

Сегодня банкоматы Сбербанка — это современные высокотехнологичные «офисы», и мы постоянно их совершенствуем.Многоканальный опыт с плавным переходом между всеми цифровыми и физическими каналами банка является ключевым для нас. Мы стремимся удовлетворить самых требовательных клиентов, поэтому делаем наши услуги максимально доступными. Например, клиенты могут найти ближайший банкомат или отделение Сбербанка на карте в своем мобильном приложении, у нас есть разные типы банкоматов для минимизации очередей, а также существует система самообслуживания для владельцев малого бизнеса (что позволяет им вносить деньги. на свой счет через банкомат).Кроме того, мы сосредоточены на разработке продуктов экосистемы и создании банкомата, который будет своеобразным «швейцарским армейским ножом», где клиенты смогут получить все необходимые услуги — от вызова такси до получения кредита за две минуты. Наши цели в отношении сети банкоматов соответствуют общей стратегии банка, которая заключается в создании цифровой экосистемы услуг, охватывающей все повседневные потребности наших клиентов.

Как вы отреагировали на потребности клиентов в отношении Covid-19?

Ранее мы внедрили несколько технологий, которые стали особенно актуальными во время пандемии.Бесконтактная технология NFC внедрена в 95% банкоматов Сбербанка. Благодаря Сбербанку NFC стал отраслевым стандартом, и многие на рынке последовали нашему примеру. Сейчас мы активно развиваем биометрическую аутентификацию — уникальную технологию, не требующую физических карт или устройств. Это сводит к минимуму контакт с поверхностью банкомата, а также не требует вынимать карту из кошелька. Кроме того, использование бесконтактных средств снижает вероятность того, что вы оставите карту в банкомате.Биометрическая аутентификация получила много похвал от жюри The Banker в этом году и способствовала тому, что Сбербанк стал лучшим банком в Центральной и Восточной Европе в категории «Инновации в цифровом банкинге».

Как вы работаете с большими данными с точки зрения безопасности? Как вам удается реализовать персонализацию с такой разветвленной (54 000 банкоматов) сетью банкоматов?

Это правда, что у нас самая большая сеть банкоматов в России. Только представьте — некоторые из наших банкоматов обслуживают более 800 человек в день.Естественно, безопасность хранения и передачи данных является для нас приоритетом. Например, PIN-коды зашифровываются, а затем передаются по защищенным каналам связи, чтобы их мог получить банк, который проверяет их на подлинность. Эта информация нигде не сохраняется, и даже сотрудники банка не могут получить к ней доступ. Все происходит в реальном времени.

Что касается искусственного интеллекта и персонализации, вводя свой PIN-код в банкомате, клиенты могут получить доступ к персонализированному меню на основе алгоритмов искусственного интеллекта с кнопками для наиболее часто используемых сумм и операций.Таким образом они избегают ненужных шагов и экономят время. Кроме того, технологии на основе искусственного интеллекта позволяют нам повысить базовую роль банкоматов. Во время сеанса банкомата наш клиент получает персональные предложения наших продуктов, добавляя функцию точки продажи.

Как бороться с мошенничеством? Какие технологии искусственного интеллекта вы используете в банкоматах?

Сбербанк использует в банкоматах антискимминговое оборудование. Сценарии обслуживания клиентов в первую очередь основаны на защите клиентов от мошенников, поэтому требуется двухфакторная аутентификация, когда клиенты используют свои смартфоны или карты для бесконтактного входа в систему — они держат телефон или карту над считывателем, а затем вводят PIN-код. или защитный код.Все банкноты проходят валидацию — новые модели банкоматов считывают числа на банкнотах, которые клиенты кладут или снимают, чтобы предотвратить распространение фальшивых денег. Если в середине транзакции возникает техническая проблема, клиенту не о чем беспокоиться. Наши специальные алгоритмы анализируют данные и в режиме реального времени быстро принимают решение о возврате средств. В настоящее время более 70% всех технических инцидентов у клиентов решаются онлайн полностью автоматизированным способом. На данный момент эта технология не имеет аналогов в мире.А если клиент оставляет свою карту в банкомате, он получает уведомление с помощью SMS. За последний год возможности автоматизации нашей платформы сетевых сервисов были значительно увеличены — более 90% всех операций по техническому обслуживанию выполняются без участия человека.

Г-жа Кирсанова, как упоминалось ранее, поток клиентов в отделения вашего банка во время пандемии уменьшился, но потребность в финансовых услугах осталась. Готов ли Сбербанк к предоставлению цифровых услуг своим клиентам ?

Светлана Кирсанова, Заместитель Председателя Правления, Руководитель Блока Розничного Бизнеса Сбербанка

Создание удобных цифровых банковских услуг было для нас одной из приоритетных задач в последние годы.К моменту начала пандемии Сбербанк уже достаточно развил свою цифровую инфраструктуру и онлайн-каналы. Почти 80% наших услуг могут быть предоставлены онлайн, а это означает, что 68 из 97 миллионов наших клиентов, которые пользуются Сбербанк Онлайн, имеют доступ к нашим услугам круглосуточно. Девять из десяти сервисных транзакций являются цифровыми. Таким образом, пандемия существенно не изменила нашу стратегию, а скорее ускорила ее.

Какие цифровые услуги доступны вашим клиентам?

Банк и его экосистема предлагает рынку огромный ассортимент продуктов.Наши клиенты могут использовать онлайн-сервисы для оплаты счетов за коммунальные и телекоммуникационные услуги, совершать покупки, заключать контракты и делать многое другое. Сделать перевод как Сбербанку, так и клиентам других российских банков или за границу по телефону или номеру счета — всего несколько кликов. Наши клиенты привыкли к нашим цифровым услугам и могут легко открыть счет, подать заявку или оплатить ссуды, включая ипотеку, открыть дебетовую или кредитную карту и сразу же использовать их, не дожидаясь пластиковой карты, обмена валюты и многого другого. .

Наблюдали ли вы какие-либо изменения в поведении клиентов?

Пандемия подтолкнула старшее поколение, которое раньше предпочитало посещать наши отделения, перейти на цифровые технологии. Количество онлайн-пользователей старше 60 лет увеличилось на 12%. Раньше пенсионеры в основном оплачивали счета за коммунальные услуги в филиалах. Наше приложение «Сбербанк Онлайн» стало популярнее всех других способов оплаты, и уже 3 миллиона клиентов старше 60 лет оплачивают коммунальные услуги в нашем мобильном приложении. Мы надеемся, что, освоив «цифровые технологии», большинство из них продолжат использовать удаленные каналы даже после того, как пандемия закончится.Я бы сказал, что рост онлайн-платежей за коммунальные услуги был вызван не только пандемией, но и напрямую связан с технологиями, используемыми в коммунальном секторе в целом.

Можно ли сказать, что изоляция не только оказала негативное воздействие?

Блокировка привела к переходу к полностью безналичному миру. За эти три месяца 38% наших клиентов смогли полностью забыть наличные. Активно росла электронная коммерция: в таких отраслях, как супермаркеты, бытовая электроника и товары для дома, увеличились объемы карточных платежей 1.5-5 раз. Это был ценный опыт для нас, а также для бизнеса. Оплата картой устраняет множество проблем и рисков, связанных с наличными деньгами, особенно когда речь идет о доставке. Вот почему мы всегда фокусируемся на разработке безналичных и бесконтактных платежей, которые являются чрезвычайно безопасными и беспроблемными как для клиентов, так и для предприятий.

Какие новые платежные услуги недавно стали доступны вашим клиентам?

Следует отметить, что при разработке и внедрении новых продуктов мы в первую очередь ориентируемся на безопасность и удобство для наших клиентов.По нашим данным, сейчас почти каждая пятая покупка совершается с помощью смартфонов, и с каждым месяцем их количество увеличивается. И предприятия, и покупатели могут выбирать из нескольких вариантов оплаты — они могут платить картой, биометрическими данными, наличными, с помощью NFC или QR-кода. Например, оборот, оплачиваемый через сервис «Pay QR», который мы запустили в прошлом году, ежемесячно увеличивается на 30%.

«Pay QR» — инновационный безналичный способ приема платежей за товары или услуги. Для совершения платежа достаточно показать персональный QR-код, сгенерированный в мобильном приложении Сбербанк Онлайн, или отсканировать код, размещенный на торговой точке.За последние два месяца мы вывели на рынок несколько инновационных решений. Вместе с нашими партнерами мы открыли первый в России магазин, оснащенный системой компьютерного зрения. Для совершения покупок в таком магазине достаточно зайти в специальную зону Take & Go, отсканировать QR-код из мобильного приложения Сбербанка, взять необходимые товары и просто выйти: деньги будут автоматически списаны с карты. В ряде московских кофеен клиенты Сбербанка также имеют возможность оплачивать покупки с помощью нашего биометрического решения.После нескольких простых шагов — регистрации и активации опции биометрической оплаты на POS-терминале — клиенты могут оплачивать напитки и еду, просто взглянув на камеру. На данный момент единственный дополнительный шаг — это ненадолго снять маску.

В начале июля мы запустили совершенно новую услугу SberPay для пользователей мобильного приложения «Сбербанк Онлайн», которая открывает новые возможности как для физических, так и для юридических лиц. Сервис позволяет оплачивать покупки как онлайн (на сайтах и в приложении), так и офлайн (в торговых точках, оборудованных POS-терминалами, принимающими бесконтактные платежи).При совершении покупок в Интернете использование SberPay позволит клиентам совершать платежи намного быстрее, не тратя время на ввод номера и реквизитов карты. При совершении покупок в магазинах клиенту не нужна карта, расплачиваться можно практически с любого смартфона. Для бизнеса также есть много преимуществ, например, использование SberPay может помочь бизнесу увеличить конверсию в покупку.

По вашему мнению, тенденции онлайн-спроса и дистанцирования являются временными или мир изменился безвозвратно?

Для Сбербанка цифровые сервисы давно стали нормой.Каждый месяц наши клиенты миллионы раз посещают наши отделения, но они используют наше мобильное приложение «Сбербанк Онлайн» — чаще — в июне мы зарегистрировали 1,9 миллиарда обращений, и это число продолжает расти. Наша стратегия развития останется неизменной: мы будем следить за потребностями наших клиентов и предоставлять им услуги в любом удобном для них формате. Будь то офлайн или онлайн.

Как поменять номер мобильного в Сбербанке. Как перевести мобильный банк Сбербанка на другой номер.Личный кабинет онлайн Сбербанк

Попробуем разобраться, как перевести мобильный банк на другой номер. Этот вопрос актуален в ситуациях, когда человек решил сменить сотового оператора или просто номер своего телефона.

Для пользователей Сбербанка этот услуга представлена в двух пакетных тарифах — экономном и полном . В первом случае уведомление об операции, связанной с расходованием и зачислением средств, не предусмотрено. Для получения данных пользователь отправляется в сервис «900».Цена за месяц использования — 30 руб.

Если речь, о полном пакете, то при приеме СМС о том, что списание наличных А получено или произошло, пользователю приходят уведомления. Чтобы получить более подробную или более подробную информацию, клиент банка должен отправить определенный запрос. Обратите внимание, что при замене банковской карты мобильный банк остается доступным для использования.