Как рассчитать НДФЛ и страховые взносы

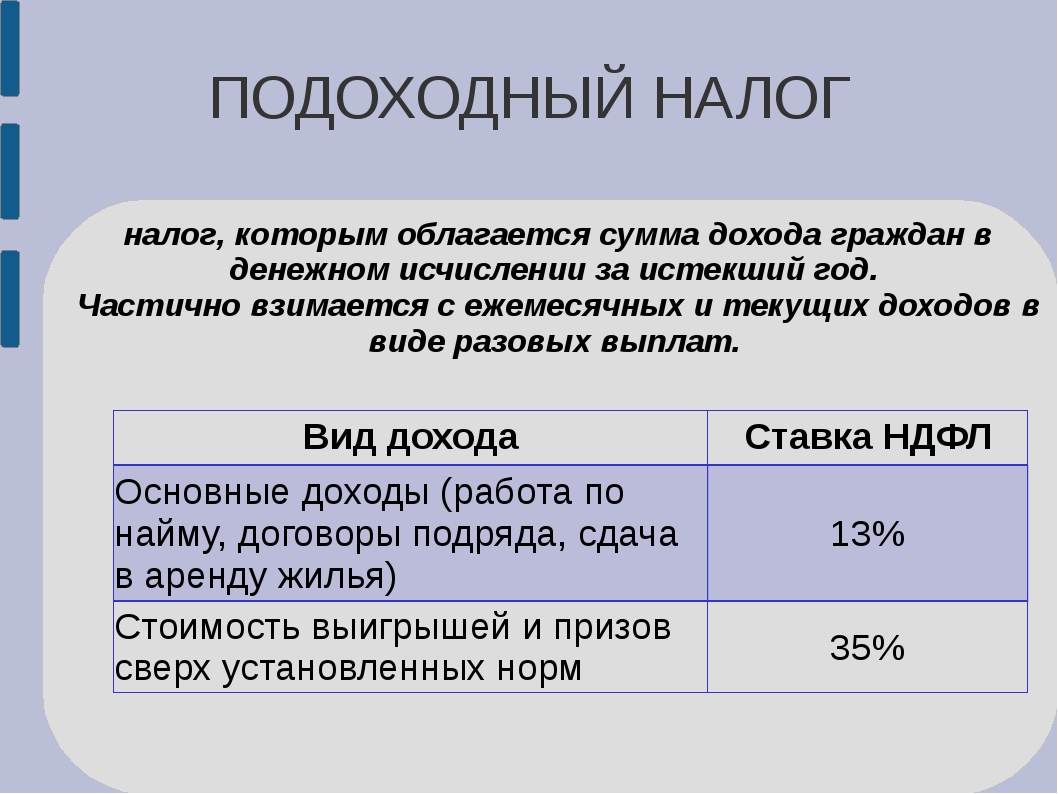

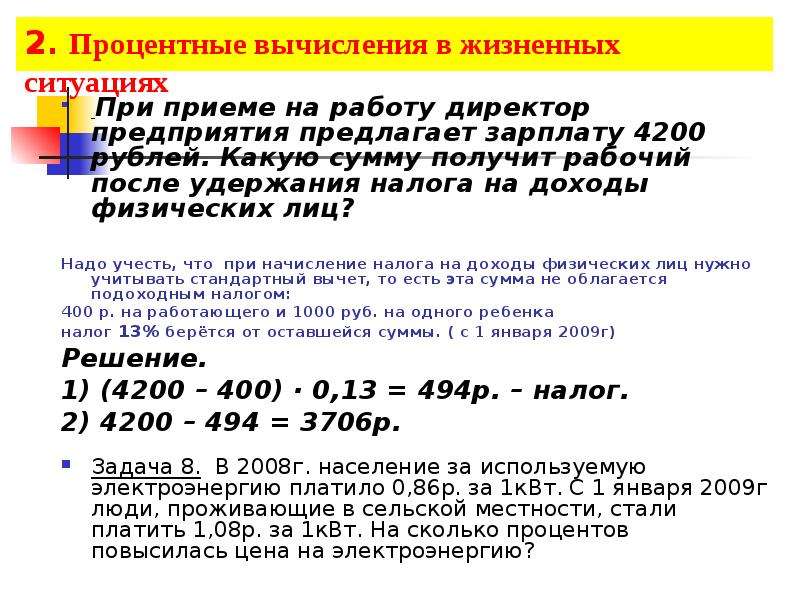

Как рассчитать НДФЛ и страховые взносыНалог на доходы физических лиц (НДФЛ) удерживается с доходов, полученных физлицом: зарплата, дивиденды учредителям или материальная выгода от экономии на процентах по займу и других. Организации или индивидуальные предприниматели удерживают НДФЛ со своих работников и перечисляют его в налоговую.

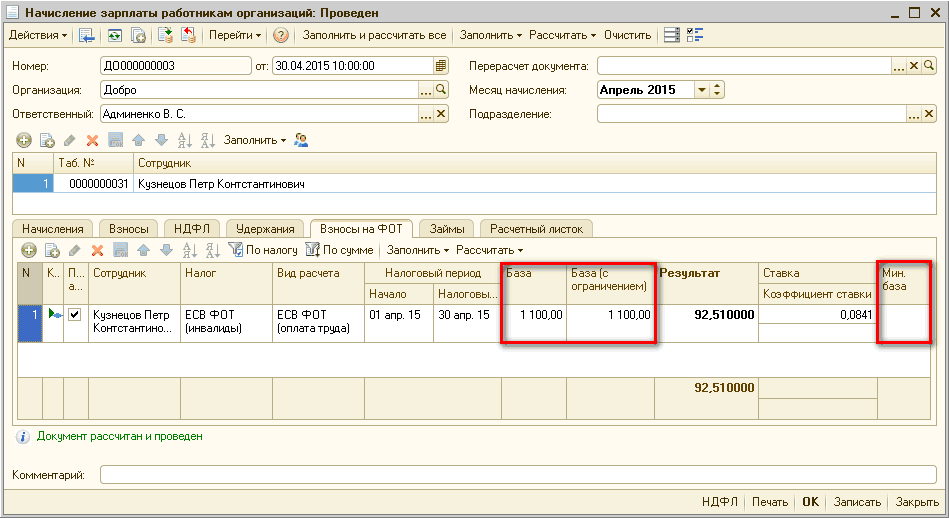

Расчет страховых взносов

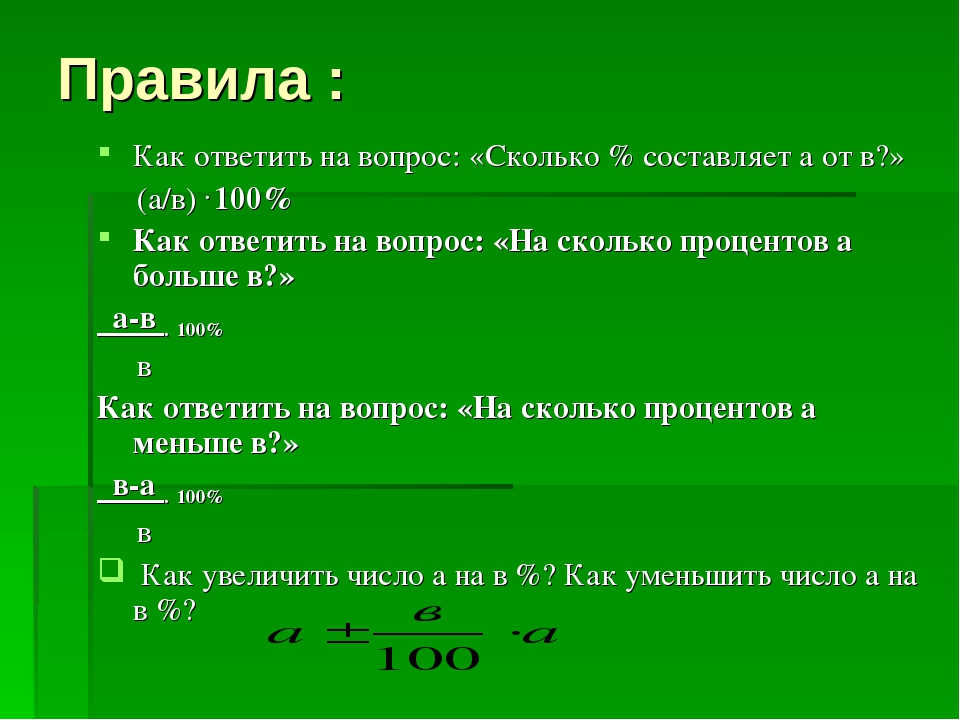

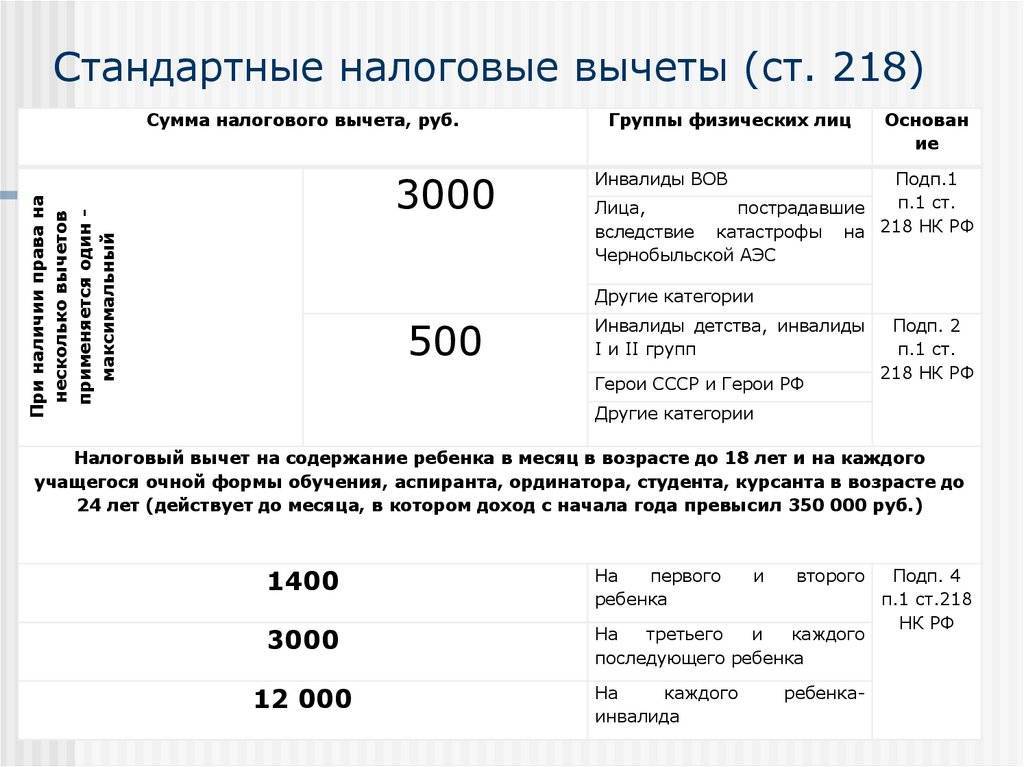

Для расчета НДФЛ используются различные налоговые ставки. Они зависят от видов доходов и налогового статуса работника: резидент РФ или нерезидент.

Ставки для резидентов

- 13% — от зарплаты и других доходов, кроме облагаемых по ставке 15% и 35%;

- 15% — от зарплаты и других доходов более 5 млн., кроме облагаемых по ставке 35%;

- 35% — от материальной выгоды, призов и выигрышей.

Ставки для нерезидентов

- 13% — от зарплаты не более 5 млн. для иностранцев на патенте, высококвалифицированных специалистов, беженцев и получивших временное убежище в РФ, граждан из ЕАЭС, членов экипажей судов под Государственным флагом РФ, участников Государственной программы по оказанию создействия добровольному переселению в Россию соотечественников;

- 15% — от зарплаты более 5 млн.

для вышеперечисленных категорий иностранцев;

для вышеперечисленных категорий иностранцев; - 30% — для других категорий иностранцев и для других доходов нерезидентов.

Дивиденды резидентов до 5 млн. облагаются по ставке 13%, свыше 5 млн. по ставке 15%. Для нерезидентов вся сумма дивидендов облагается по ставке 15%.

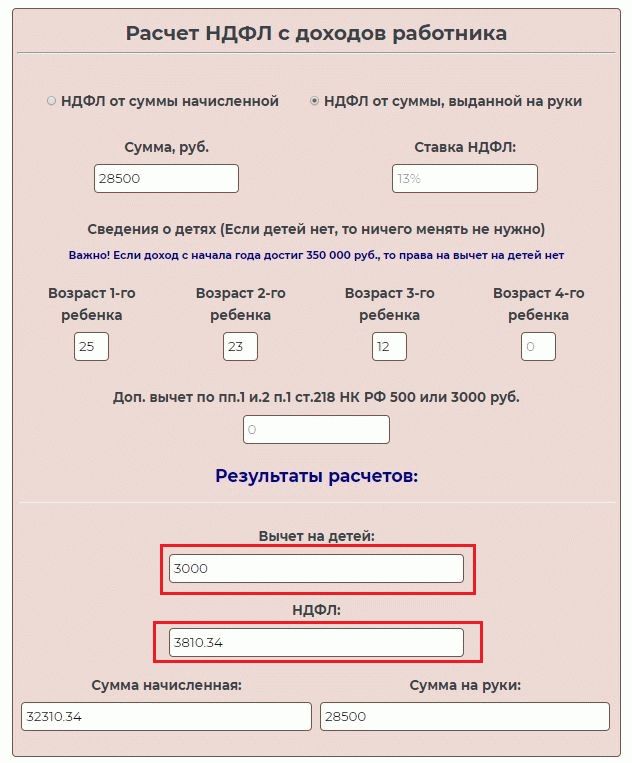

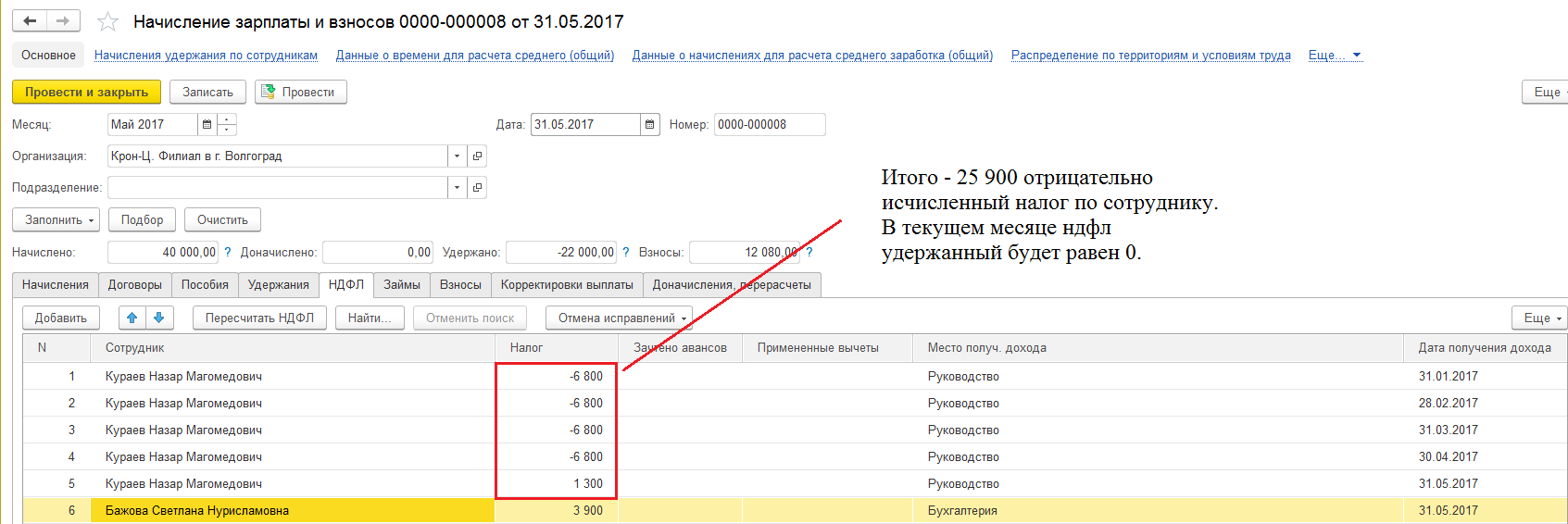

В СБИС НДФЛ рассчитывается автоматически по данным о доходах, налоговых вычетах и налоговых льготах по каждой налоговой базе отдельно. В расчетном листке сотрудника будет указана сумма дохода, облагаемая налогом, объем и виды предоставленных льгот и вычетов, а также сумма удержания по НДФЛ.

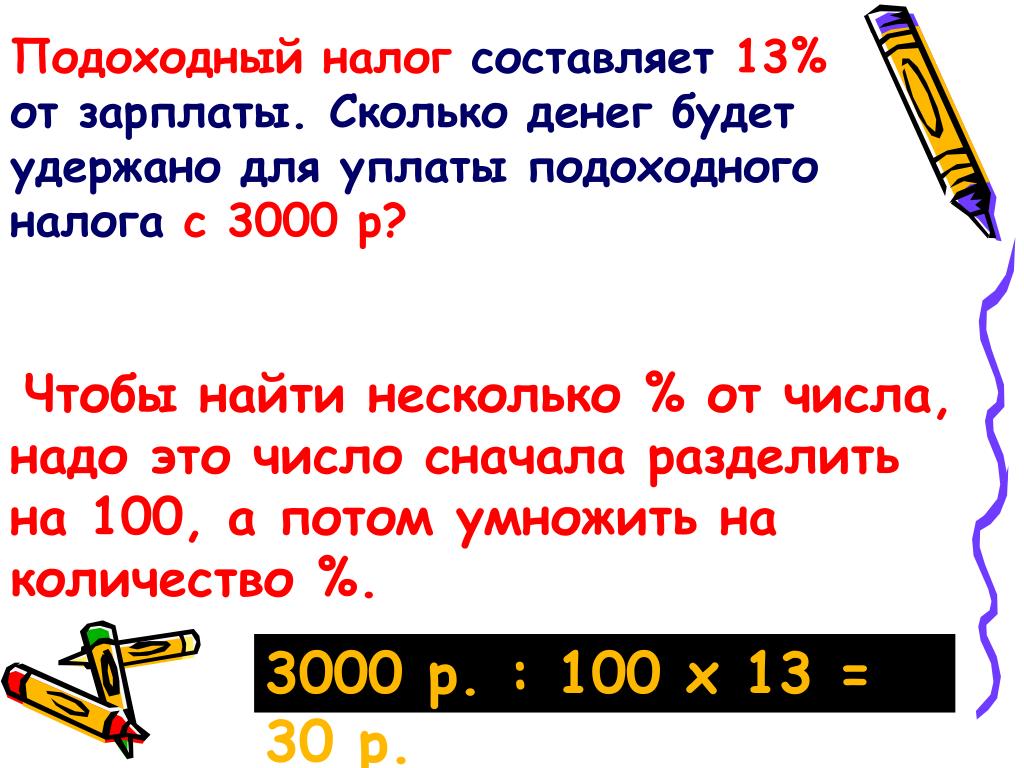

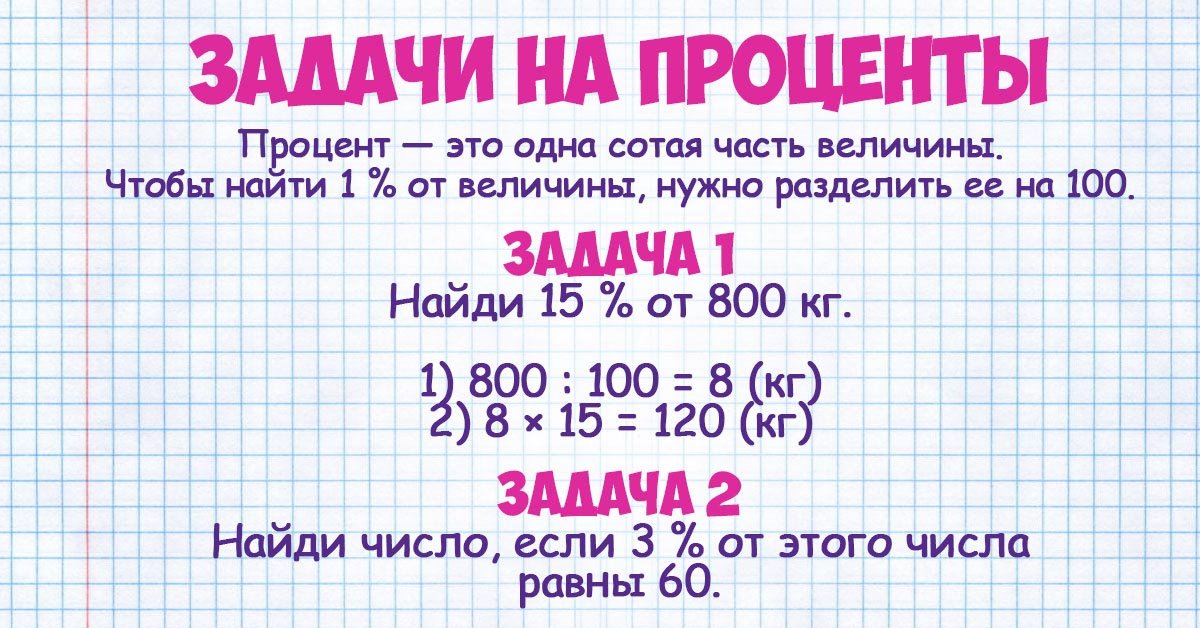

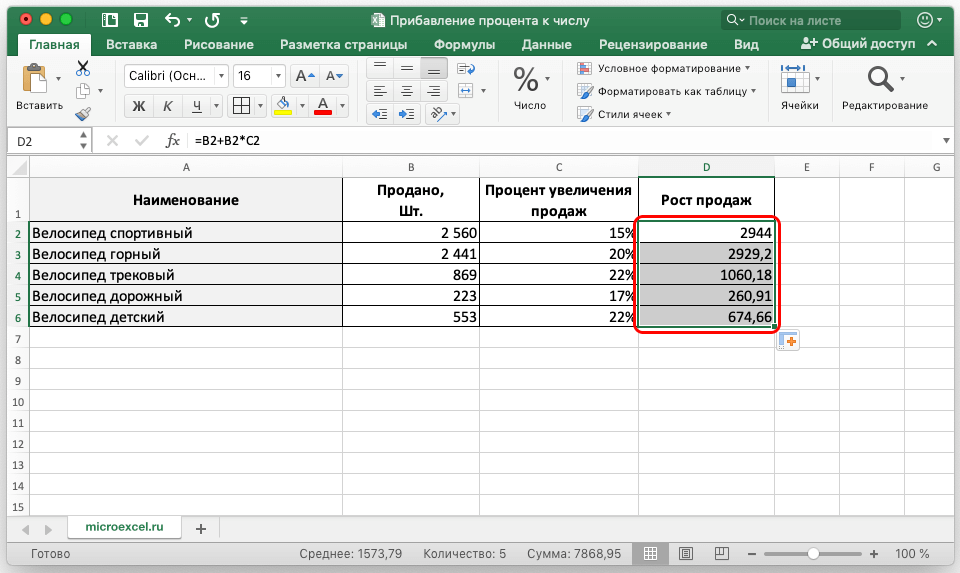

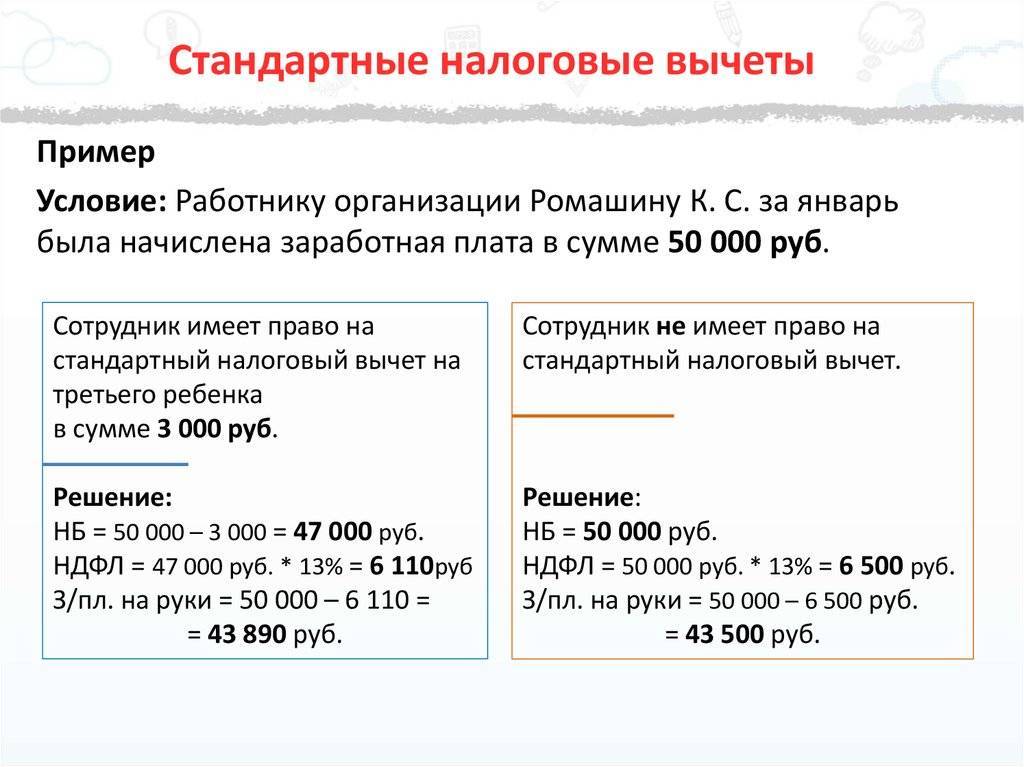

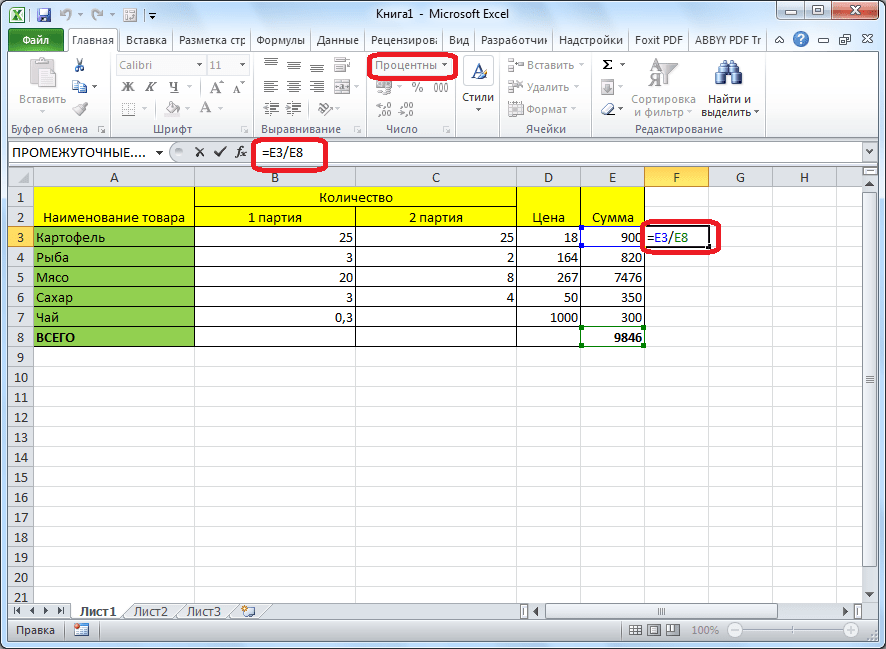

Рассмотрим, как рассчитывается НДФЛ:

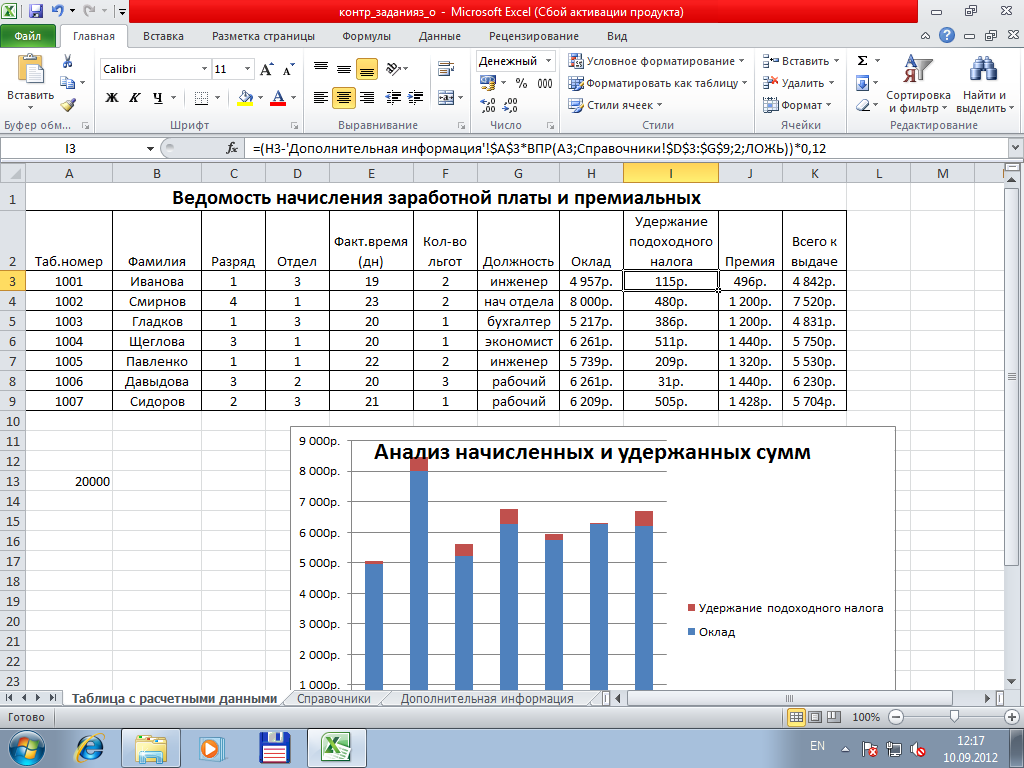

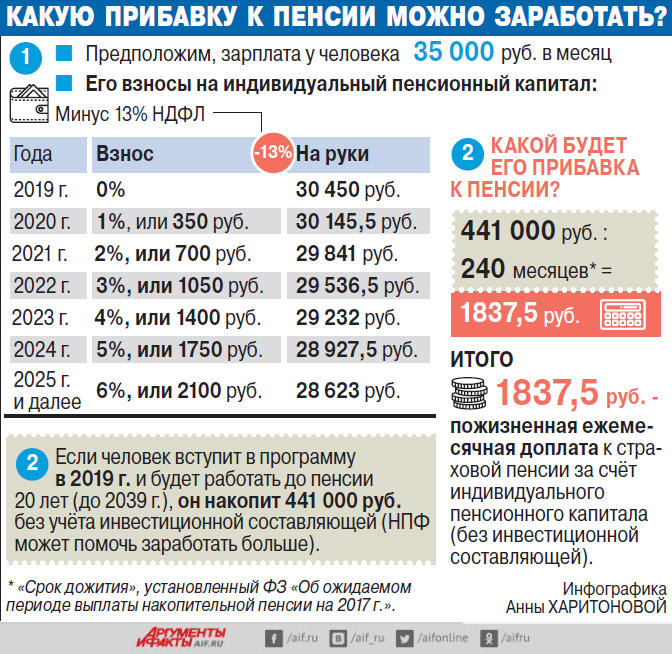

Страховые взносы — это обязательные платежи в бюджет по всем видам обязательного социального страхования ваших работников. Сотрудники, за которых уплачены страховые взносы, могут обратиться к врачу, получить компенсацию за больничный или декрет, а по окончании трудоспособного возраста получать пенсию.

Работодатели должны ежемесячно рассчитывать страховые взносы по каждому сотруднику. Индивидуальные предприниматели платят страховые взносы сами за себя.

Индивидуальные предприниматели платят страховые взносы сами за себя.

Порядок расчета взносов по всем видам страхования общий.

- По каждому виду соцстрахования СБИС ежемесячно определяет базу нарастающим итогом. Она рассчитывается как сумма выплат в пользу работника минус суммы, не подлежащие обложению взносами.

- База умножается на тариф при условии, что лимит не превышен.

- Из получившейся суммы СБИС вычитает взносы, начисленные ранее в этом году. Разница перечисляется в бюджет.

Рассмотрим расчет страхового взноса на примере.

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Как рассчитать зарплату, если она указана как гросс? — вопросы от читателей Т—Ж

В последнее время везде вижу вакансии, где указаны зарплаты «гросс», то есть до вычета налогов. Как правильно рассчитать зарплату, если она указана как гросс? И зачем работодателю вообще указывать гросс, если мы живем в России — налоги все платят одинаково? И есть же еще отчисления в пенсионный фонд и другие фонды. Нужно ли их учитывать?

Нужно ли их учитывать?

Василий

Работодатели часто указывают зарплату до вычета налогов, чтобы сумма выглядела привлекательнее для кандидата. Это не значит, что вас пытаются обмануть. Но все равно на собеседовании обязательно уточняйте, сколько денег в итоге вы получите на руки.

Татьяна Максимова

посчитала зарплату

Что такое зарплата гросс

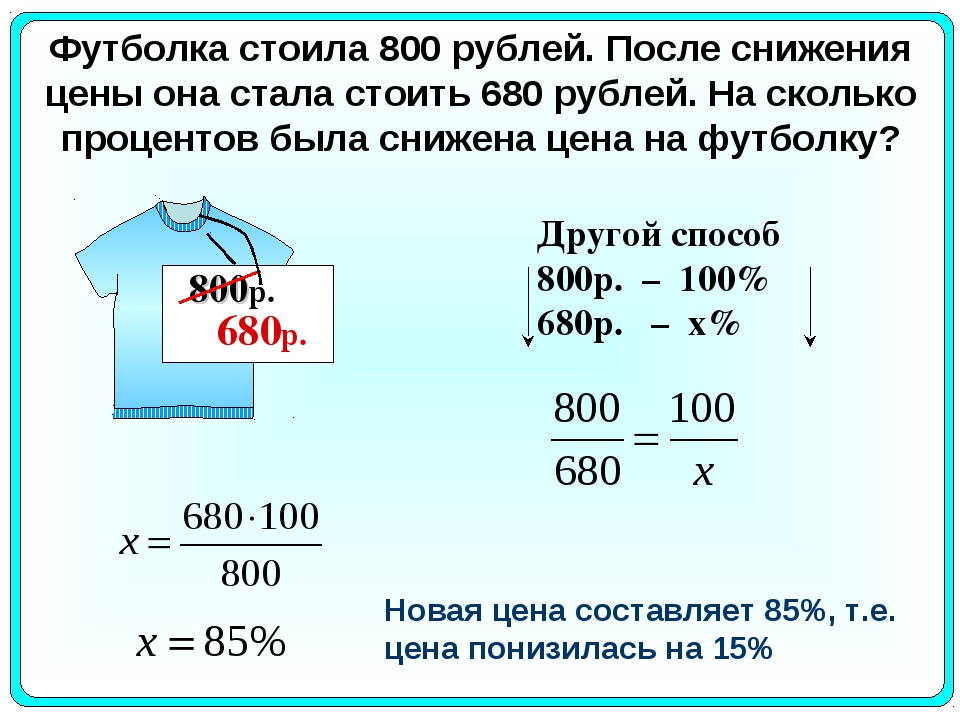

Зарплата гросс — это от английского gross, сумма до всех вычетов. Это сумма заработной платы работника до вычета из нее НДФЛ 13%. В России НДФЛ считает и удерживает работодатель, поэтому работник сразу получает на свой счет меньшую сумму. Гросс зарплату еще называют «грязной».

Сумму зарплаты после вычета налогов еще называют «нет» — от английского net, то есть «конечный».

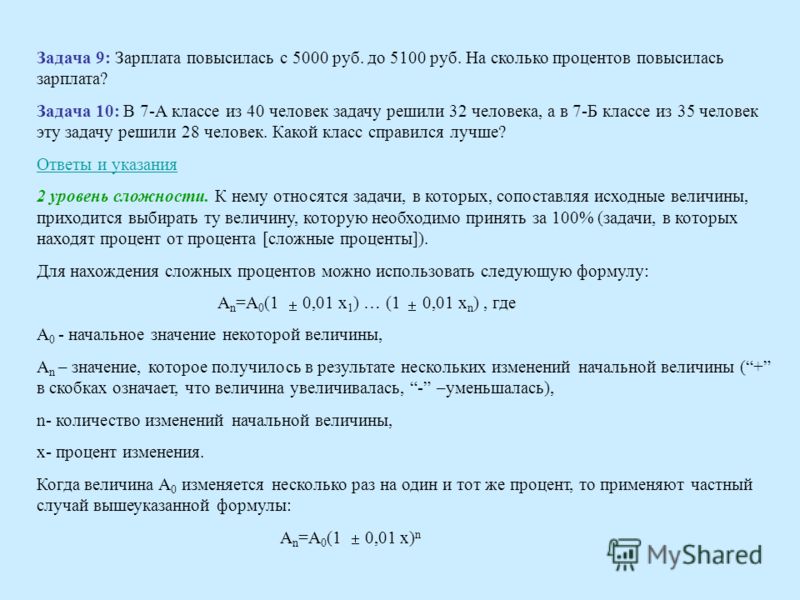

Разница между гросс и нет зарплатой — это те 13% НДФЛ, которые работодатель за вас перечисляет в налоговую. Считается так — допустим, что зарплата работника до вычета налогов — 50 000 Р.

50 000 Р × 13% = 6500 Р.

50 000 Р − 6500 Р = 43 500 Р.

43 500 Р он получит на руки.

Если вы официально трудоустроены и платите НДФЛ, вы можете вернуть его часть с помощью налоговых вычетов: например, за лечение зубов, покупку квартиры, обучение в автошколе или благотворительность. Подробнее про это читайте в нашей подборке «Страна кое-что вам задолжала».

Размер зарплаты гросс важен для пособий: именно полную сумму учитывают при их расчете. На руки вы получаете 43 500 Р, а пособие считают, как будто получаете 50 000 Р. Это учитывают при расчете субсидий для ЖКХ и, например, ежемесячной выплаты на ребенка.

Какие еще выплаты делает работодатель

Помимо НДФЛ, работодатель делает за вас отчисления государству в пенсионный, страховой и другие фонды. Работодатель платит их из своего кармана, а не из зарплаты работника.

Помимо зарплаты 50 000 Р, работодатель должен сделать следующие выплаты за своего сотрудника:

- 22% — на пенсионное страхование.

- 5,1% — на медицинское страхование.

- 2,9% — страхование по временной нетрудоспособности и материнству.

- 0,2—8,5% — страхование от несчастных случаев, зависит от вида деятельности.

Эти выплаты в зарплате гросс не указывают.

Когда устраиваетесь на работу, обязательно заранее уточните величину заработной платы, которую вы получите после удержания НДФЛ. Это важно, чтобы потом не разочароваться. И, конечно, внимательно прочтите трудовой договор, прежде чем его подписывать.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Статистика вакцинации от коронавируса в России на 20 июля 2021 года

Ну чтАаа, хочу поесть в кафешке. Не вакцинирован. Переболел больше ,чем полгода назад. ПЦРку фиг сделаешь, местофф нет для записи вообще никак. Каждый день встаю в 7 утра поглядеть, может появится место. Но народ сильно хочет тоже покушать в кабаках и ресторанах, завтра мой товарищ вынесет мне на газетке как второсортнику. Провакцинирован – первый сорт, не привился -стели газетку у макдака. В метро,конечно, безопасней и в общественных авто тоже,чем в кабаках. А давайте в метро не будем пускать без квиаркода!!! Разница не велика в целом. Ок, если я хочу работать поваром,ну ,еще понятно, добавочная позиция в медкнижку, которые давно уже для многих формальность. Ну,вы понимаете . Но,блин, это приблизительно,как в некоторых губерниях были таблички на дверях общественных туалетов “вход только для белых”. Или вот, было такое в незапамятные времена,когда в некоторые места вход был запрещен людям определенной национальности. Ну,вы поняли. Нет-нет, не подумайте,что я против прививок этих. Но я не поддерживаю дискриминацию по любому признаку. А это она. Люди ломанулись поживей прививаться не потому,что резко осознали национальную угрозу, а потому что хочется посидеть в кабаке на выходных и слетать на какие-нибудь мальдивы или еще куда. Ну,и ,естественно, с работы выкинут,что через месяц нечего будет кушать и нечем платить за крышу.

Провакцинирован – первый сорт, не привился -стели газетку у макдака. В метро,конечно, безопасней и в общественных авто тоже,чем в кабаках. А давайте в метро не будем пускать без квиаркода!!! Разница не велика в целом. Ок, если я хочу работать поваром,ну ,еще понятно, добавочная позиция в медкнижку, которые давно уже для многих формальность. Ну,вы понимаете . Но,блин, это приблизительно,как в некоторых губерниях были таблички на дверях общественных туалетов “вход только для белых”. Или вот, было такое в незапамятные времена,когда в некоторые места вход был запрещен людям определенной национальности. Ну,вы поняли. Нет-нет, не подумайте,что я против прививок этих. Но я не поддерживаю дискриминацию по любому признаку. А это она. Люди ломанулись поживей прививаться не потому,что резко осознали национальную угрозу, а потому что хочется посидеть в кабаке на выходных и слетать на какие-нибудь мальдивы или еще куда. Ну,и ,естественно, с работы выкинут,что через месяц нечего будет кушать и нечем платить за крышу.

Как рассчитать домашнюю зарплату как процент от валовой заработной платы

Фото: пользователь Flickr Стивен Диполо

Ваша валовая заработная плата состоит из общей суммы денег, которую вам платит ваш работодатель, обычно выражаемой в виде годовой или почасовой оплаты труда.

Расчет получаемой на руки заработной платы как процента от валовой заработной платы

Взносовую оплату довольно легко определить — это просто сумма денег, которую вы получаете на свою зарплату.

Валовая заработная плата за период оплаты может быть рассчитана одним из двух способов, в зависимости от того, являетесь ли вы наемным или почасовым сотрудником. Если вы получаете годовую зарплату, разделите эту сумму на количество периодов выплаты заработной платы каждый год.

Если вам заплатят … | Разделите зарплату на |

|---|---|

Еженедельно | 52 |

Раз в две недели | 26 |

В полгода | 24 |

Ежемесячно | 12 |

Если вам платят почасово, умножьте вашу почасовую оплату на количество часов, которые вы проработали за период оплаты. Например, если вы зарабатываете 15 долларов в час и работаете 80 часов в течение платежного периода, умножение двух чисел дает общую заработную плату в размере 1200 долларов за платежный период.

Например, если вы зарабатываете 15 долларов в час и работаете 80 часов в течение платежного периода, умножение двух чисел дает общую заработную плату в размере 1200 долларов за платежный период.

После того, как у вас будут оба числа, разделите получаемую домой заработную плату на вашу заработную плату брутто, а затем умножьте результат на 100. Это даст вам вашу домашнюю заработную плату как процент от брутто-заработной платы за период выплаты .

Также стоит отметить, что этот процент может меняться в течение года, если вы получаете какие-либо бонусы или работаете сверхурочно.Как правило, чем больше вы зарабатываете, тем больше налогов вычитается из вашей зарплаты в виде процента от вашей зарплаты. Другими словами, если вы возьмете домой 70% вашей типичной зарплаты в виде процента от вашей валовой заработной платы, не ожидайте, что получите 70% от вашей следующей зарплаты, если на это будет много сверхурочных.

Пример

Предположим, вы получаете зарплату в размере 50 000 долларов, а ваши двухнедельные чеки составляют по 1300 долларов каждая. Поскольку вам платят раз в две недели, разделив зарплату на 26, вы получите зарплату брутто в размере 1923 долларов за период оплаты.Подставив в формулу данные о валовой заработной плате и полученной на руки зарплате, вы получите процентное значение.

Поскольку вам платят раз в две недели, разделив зарплату на 26, вы получите зарплату брутто в размере 1923 долларов за период оплаты.Подставив в формулу данные о валовой заработной плате и полученной на руки зарплате, вы получите процентное значение.

Другими словами, на каждые 100 долларов, которые вы зарабатываете, вы фактически получаете 67,60 доллара. Остальные 32,40 доллара будут вычтены из вашей зарплаты на налоги и другие отчисления, такие как медицинское страхование и пенсионные сбережения.

Эта статья является частью Центра знаний Motley Fool’s Knowledge Center, который был создан на основе собранной мудрости фантастического сообщества инвесторов. Мы хотели бы услышать ваши вопросы, мысли и мнения о Центре знаний в целом или об этой странице в частности.Ваш вклад поможет нам помочь миру лучше инвестировать! Напишите нам по адресу [email protected] . Спасибо — и продолжайте дурачиться! Калькулятор зарплаты— Расчет чистой прибыли

Какова зарплата ваших сотрудников после уплаты налогов? Этот мощный инструмент выполняет все расчеты валового отношения к нетто для оценки получаемой заработной платы во всех 50 штатах. Для получения дополнительной информации см. Наше руководство по калькулятору зарплаты.

Для получения дополнительной информации см. Наше руководство по калькулятору зарплаты.Ищете управляемый расчет заработной платы и льготы для вашего бизнеса?

Получите бесплатное предложение

Важное примечание о калькуляторе зарплаты: Калькулятор на этой странице предоставляется Центром ресурсов для работодателей ADP и предназначен для предоставления общих рекомендаций и оценок.На него не следует полагаться при расчете точных налогов, заработной платы или других финансовых данных. Эти калькуляторы не предназначены для предоставления налоговых или юридических консультаций и не представляют никаких услуг или решений ADP. Вам следует обратиться к профессиональному консультанту или бухгалтеру по поводу любых конкретных требований или проблем.

Справочник по расчету зарплаты

Хотя наш калькулятор зарплаты выполняет большую часть тяжелой работы, может быть полезно внимательнее взглянуть на некоторые из расчетов, которые необходимы для расчета заработной платы.

Как рассчитать чистую прибыль

- Определить налогооблагаемую прибыль путем вычета любых взносов до налогообложения в выплаты

- Удерживать все применимые налоги (федеральные, государственные и местные)

- Вычтите любые отчисления после уплаты налогов из суммы выплат

- Прибавка к заработной плате при необходимости

- Результат — чистая прибыль

Как рассчитать годовой доход

Для расчета годовой заработной платы умножьте валовую заработную плату (до налоговых вычетов) на количество периодов оплаты в год.Например, если сотрудник зарабатывает 1500 долларов в неделю, его годовой доход составит 1500 x 52 = 78000 долларов.

Как рассчитать налоги, вычитаемые из зарплаты

- Чтобы рассчитать федеральный подоходный налог, обратитесь к справкам сотрудников и текущим налоговым категориям.

- Рассчитайте налоги Федерального закона о страховых взносах (FICA), используя последние ставки для Medicare и Social Security

- Определить, применяются ли подоходный налог штата и другие государственные и местные налоги и удержания.

- Разделите сумму всех применимых налогов на валовую заработную плату работника

- Результат — процент налогов, удержанных с зарплаты

Однако расчеты — это лишь часть общей картины зарплаты.

Что такое зарплата?

Зарплата — это то, как предприятия компенсируют сотрудникам их работу. Наиболее распространенные графики доставки — раз в две недели и один раз в месяц, хотя это варьируется в зависимости от предпочтений работодателя и применимых государственных законов и постановлений. Специфические бизнес-требования, такие как коллективные договоры, охватывающие работников профсоюзов, также могут диктовать частоту выплаты заработной платы.

Виды зарплаты

Обычно сотрудники получали распечатанные чеки лично или по почте, но сегодня чаще всего деньги переводятся на банковский счет в электронном виде.Некоторые работодатели могут также предложить дополнительные альтернативы зарплате, такие как платежные карты, что может быть выгодно для работников, не охваченных банковскими услугами.

Как читать зарплату

В отличие от справок об удержании и других документов о трудоустройстве, зарплатные чеки довольно легко расшифровать. Их чтение — это просто вопрос проверки правильности информации о платеже.

Информация, найденная на чеке:

- Контрольный номер

- Название и адрес работодателя

- Имя и адрес сотрудника

- Дата проверки

- Сумма платежа

- Банковский счет работодателя и маршрутные номера

- Контрольная записка (необязательно)

Информация на квитанции о заработной плате

Большинство штатов требует, чтобы сотрудники получали квитанции о заработной плате.Обычно им предоставляют чеки и подробные сведения о себе, например:

.- Дата начала и окончания периода выплаты

- Наработано часов

- Валовая заработная плата

- Заработок нетто или забрать домой

- Федеральный подоходный налог и подоходный налог штата

- Местные налоги

- Налоги на медицинское обслуживание и социальное обеспечение

- Отчисления на пособие

- Предметы заработной платы

- Итого с начала года до даты

- Остаток оплачиваемого отпуска (PTO)

Фактические квитанции о заработной плате зависят от индивидуальных обстоятельств и штата. Некоторые из них предъявляют особые требования к информации, которая должна быть включена в ведомость заработной платы, и когда она должна быть доставлена сотрудникам.

Некоторые из них предъявляют особые требования к информации, которая должна быть включена в ведомость заработной платы, и когда она должна быть доставлена сотрудникам.

Заработная плата: удержания и удержания

Изучая свою первую зарплату, новички могут задаться вопросом, почему их заработная плата на дому меньше, чем их валовая заработная плата. Причина в налогах, удержаниях и удержаниях, таких как эти:

Удержание федерального подоходного налога

Работодатели удерживают федеральный подоходный налог из заработной платы своих работников на основании текущих налоговых ставок и формы W-4 «Свидетельства об удержании налогов с работников».При заполнении этой формы сотрудникам, как правило, необходимо указать свой статус регистрации и указать, заявляют ли они какие-либо иждивенцы, работают на нескольких работах или имеют супруга, который также работает (для совместной подачи документов в браке), или внести какие-либо другие необходимые изменения.

Удержание FICA

FICA — это двухкомпонентный налог. И сотрудники, и работодатели платят 1,45% за Medicare и 6,2% за социальное обеспечение. У последнего есть предел базовой заработной платы в размере 142 800 долларов США, что означает, что после того, как сотрудники заработают столько, налог больше не будет вычитаться из их заработков до конца года.Лица с высоким доходом также могут облагаться дополнительным налогом в рамках программы Medicare, который составляет 0,9%, и оплачивается только работником, а не работодателем.

И сотрудники, и работодатели платят 1,45% за Medicare и 6,2% за социальное обеспечение. У последнего есть предел базовой заработной платы в размере 142 800 долларов США, что означает, что после того, как сотрудники заработают столько, налог больше не будет вычитаться из их заработков до конца года.Лица с высоким доходом также могут облагаться дополнительным налогом в рамках программы Medicare, который составляет 0,9%, и оплачивается только работником, а не работодателем.

Удержание государственных и местных налогов

Государственные и местные налоги сильно различаются в зависимости от географического региона, при этом одни взимают гораздо больше, чем другие. Примеры включают:

Отчисления на пособие

Предприятия, предлагающие медицинское страхование, стоматологическое страхование, планы пенсионных накоплений и другие льготы, часто разделяют расходы со своими сотрудниками и удерживают их из их заработной платы.В зависимости от типа пособия и применимых к нему правил вычет может быть до налогообложения или после налогообложения. Pretax более выгоден для сотрудников, потому что он снижает налогооблагаемый доход человека.

Pretax более выгоден для сотрудников, потому что он снижает налогооблагаемый доход человека.

Предметы заработной платы

Работодателям может потребоваться вычесть дополнительные расходы из заработной платы сотрудников, если они получат судебное постановление об этом. Это может произойти, если сотрудник не выплачивает ссуду, имеет неуплаченные налоги или должен выплачивать алименты или алименты.

Часто задаваемые вопросы о зарплате

Выписка из зарплаты — это то же самое, что и зарплата?

Хотя зарплатные чеки и квитанции обычно выдаются вместе, это не одно и то же.Зарплата — это указание финансовому учреждению, которое утверждает перевод средств от работодателя к работнику. С другой стороны, квитанция о заработной плате не имеет денежной стоимости и является просто пояснительным документом.

Как должна выглядеть квитанция о заработной плате?

Квитанции о заработной плате обычно показывают, как был получен доход сотрудника за определенный период оплаты, а также статьи удержанных налогов, добровольных отчислений и любых других полученных льгот. Дальнейшие подробности могут потребоваться властями штата или местного самоуправления.

Дальнейшие подробности могут потребоваться властями штата или местного самоуправления.

Что делать с квитанцией о зарплате?

Квитанции о заработной плате используются для проверки правильности платежа и могут быть необходимы при урегулировании споров о заработной плате / часах. По этой причине сотрудники могут захотеть сохранить квитанции о заработной плате, но это не обязательно. Однако работодатели должны вести учет заработной платы в течение определенного периода времени, установленного федеральным правительством и правительством штата.

Что делать, если вы не получили свою зарплату или ее задержали?

Порядок действий зависит от причины пропуска или задержки выплаты зарплаты.Честные ошибки обычно можно исправить, обратившись в отдел кадров работодателя.

Как создать зарплату для сотрудника?

У работодателей обычно есть два основных варианта создания зарплаты:

- Закажите запасы чеков в магазине канцелярских товаров или в банке, у которого есть счет заработной платы предприятия, и распечатайте чеки каждый платежный период.

- Работа с поставщиком услуг по расчету заработной платы. Некоторые предлагают пакеты, которые включают подписание чеков и заполнение чеков от имени работодателя.

Калькулятор процентной скидки

Наш калькулятор процентной скидки поможет вам определить, сколько вы сэкономите во время распродажи, когда на весь ассортимент товаров действует скидка «X процентов!». Продолжайте читать — если вы не знаете, как вычислить проценты, этот калькулятор наверняка избавит вас от многих проблем.

«Процентная скидка» и скидка

На самом деле, «процентная скидка» и «скидка» — это одно и то же. Представьте, что сейчас Черная пятница, и все товары в определенном магазине со скидкой 75%.Наш калькулятор продаж подсчитает, сколько денег осталось в вашем кармане!

Как вычислить проценты

Наш калькулятор процентной скидки — это особый случай процентного изменения, в частности, он использует формулу процентного уменьшения. Процесс расчета скидки выглядит следующим образом:

- Введите исходную цену в наш калькулятор процентной скидки.

Например, телевизор может изначально обойтись вам в 5000 долларов.

Например, телевизор может изначально обойтись вам в 5000 долларов. - Определите процентную скидку — в нашем примере магазина все со скидкой 75%.

- Сумма, которая остается в вашем кармане — ваши сбережения — это просто эти два значения, умноженные друг на друга:

75% * 5000 долларов = 0,75 * 5000 долларов = 3750 долларов. - Окончательная цена продукта в продаже — это разница между первоначальной ценой и экономией:

5000 долларов = 3750 долларов = 1250долларов. - Вы также можете использовать калькулятор процентной скидки, чтобы определить, сколько дополнительных вы должны заплатить, если цена продукта вырастет! Просто введите отрицательное значение в поле «Выкл.» — наш калькулятор будет использовать формулу процентного увеличения.

Обязательно ознакомьтесь с нашим калькулятором комиссионных, если вас также интересует комиссия продавца.

Как рассчитать процент скидки?

Для расчета нового числа:

- Разделите число на 100 (переместите десятичный знак на два разряда влево).

- Умножьте это новое число на процент, который вы хотите взлететь.

- Вычтите число из шага 2 из исходного числа. Это ваш процент от номера .

Сколько стоит 20 процентов?

Скидка 20% в зависимости от первоначальной стоимости:

- Возьмите исходное число и разделите на 10.

- Удвойте свой новый номер.

- Вычтите удвоенное число из исходного числа.

- Вы получили скидку 20%! За 30 долларов у вас должно быть 24 долларов.

Сколько стоит 10 процентов?

Снятие 10 процентов числа меняется в зависимости от исходного числа :

- Разделите ваше число на 10.

- Вычтите это новое число из исходного числа.

- Вы получили скидку 10 процентов на !

Сколько стоит 15 процентов?

На получение 15-процентной скидки влияет исходное число:

- Разделите исходное число на 20 (разделите его пополам, затем разделите на 10).

- Умножьте это новое число на 3.

- Вычтите из шага 2 исходного числа.

- Вы только что нашли свою скидку %!

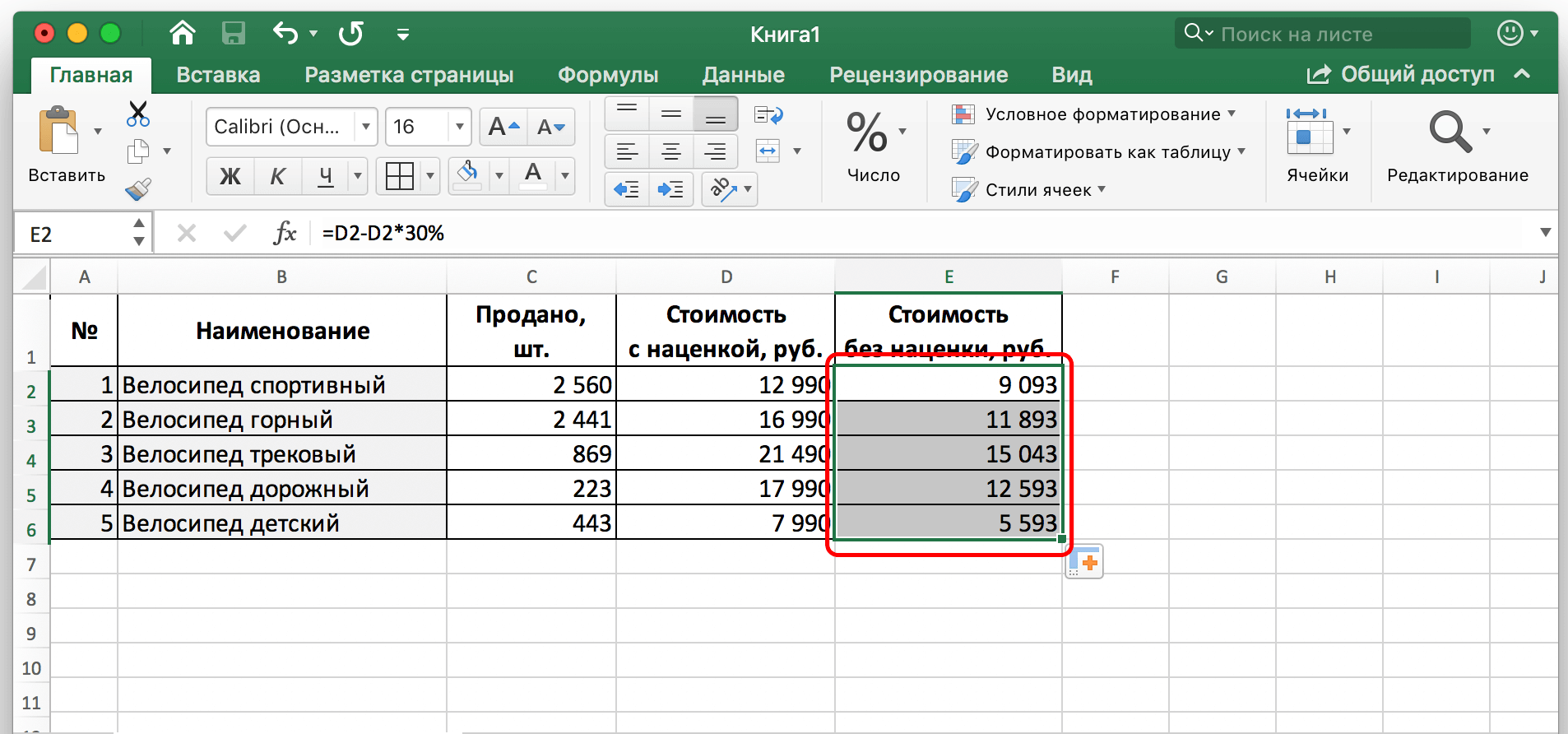

Сколько стоит 30 процентов?

Для скидки 30 процентов номер:

- Разделите число на 10.

- Triple это новый номер.

- Вычтите свою тройку из начального числа.

- Это 30 процентов! За 30 долларов у вас должно быть 21 долларов.

Сколько процентов скидок в Черную пятницу?

Процент, который вы экономите в Черную пятницу и Киберпонедельник , меняется в зависимости от товара и магазина , который вы просматриваете.Средняя скидка в Черную пятницу составляет 35% , но не забудьте присмотреться к магазинам, чтобы убедиться, что вы получаете лучшее предложение!

Калькулятор зарплаты, Калифорния — SmartAsset

Калькулятор зарплаты в Калифорнии Фото: © iStock. com / AleksanderNakic

com / AleksanderNakicКраткие сведения о зарплате в Калифорнии

- Ставка подоходного налога в Калифорнии: 1.00% — 13.30%

- Средний доход семьи в Калифорнии: 80440 долларов США (U .S. Census Bureau)

- Количество городов, в которых действуют местные подоходные налоги: 0

На вашей работе вам, вероятно, выплачивается либо почасовая, либо годовая зарплата. Но если вам не платят по расписанию, фактическая получаемая вами заработная плата будет ниже, чем почасовая или годовая заработная плата, указанная в вашем трудовом контракте. Причина этого несоответствия между вашей заработной платой и получаемым вами доходом связана с удержаниями налогов из вашей заработной платы, которые происходят до того, как ваш работодатель заплатит вам.Также могут быть отчисления на страховое покрытие, пенсионные фонды и другие необязательные взносы, которые могут снизить вашу окончательную зарплату.

При расчете получаемой на руки заработной платы в первую очередь из вашего заработка будут выплачиваться налоги FICA на социальное обеспечение и Medicare. Ваш работодатель удерживает налог на социальное обеспечение в размере 6,2% и налог на медицинское страхование в размере 1,45% из вашего заработка после каждого платежного периода. Если вы зарабатываете более 200 000 долларов, вы также платите 0,9% дополнительного налога по программе Medicare. Ваш работодатель соответствует 6.2% налога на социальное обеспечение и 1,45% налога на медицинское обслуживание, чтобы покрыть все налоговые требования FICA. Если вы работаете на себя, вам придется заплатить налог на самозанятость, который равен доле налогов FICA для работников и работодателей, в общей сложности 15,3% от вашей заработной платы. (К счастью, есть вычет той части налогов FICA, которую обычно платит ваш работодатель.)

Другие факторы, которые могут повлиять на размер вашей зарплаты в Калифорнии или в любом другом штате, включают ваше семейное положение, частоту выплаты и то, что отчисления и взносы, которые вы делаете. Например, если вы делаете взносы в план медицинского страхования своей компании, этот платеж будет вычитаться из каждой вашей зарплаты до того, как деньги поступят на ваш банковский счет. То же самое касается взносов, которые вы делаете на счет 401 (k) или на сберегательный счет для здоровья (HSA).

Например, если вы делаете взносы в план медицинского страхования своей компании, этот платеж будет вычитаться из каждой вашей зарплаты до того, как деньги поступят на ваш банковский счет. То же самое касается взносов, которые вы делаете на счет 401 (k) или на сберегательный счет для здоровья (HSA).

В прошлом году IRS выпустило обновленные инструкции по удержанию налогов, и налогоплательщики должны были увидеть изменения в своих зарплатах в феврале 2018 года. IRS также внесло изменения в форму W-4. В новой версии исключается использование надбавок, а также возможность требовать освобождения для личного пользования или освобождения от зависимости.Вместо этого он требует, чтобы податель заявки вводил определенные суммы в долларах, и использует пятиэтапный процесс, который позволяет вам вводить личную информацию, требовать иждивенцев и указывать любой дополнительный доход.

Эти изменения в основном касаются всех, кто корректирует свои удержания, и тех, кто получил новую работу после 1 января 2020 года. Для справки, сотрудники, нанятые до 2020 года, не обязаны заполнять новый W-4. Наконец, налоговая декларация, которую вы подаете в апреле 2021 года, будет содержать все корректировки, которые вы внесли в свои удержания в 2020 году.

Для справки, сотрудники, нанятые до 2020 года, не обязаны заполнять новый W-4. Наконец, налоговая декларация, которую вы подаете в апреле 2021 года, будет содержать все корректировки, которые вы внесли в свои удержания в 2020 году.

Медианный семейный доход в Калифорнии

| Год | Средний семейный доход |

|---|---|

| 2019 | $ 80,440 |

| 2018 | $ 75,277 |

| 2017 | $ 71 67 739 долл. США |

| 2015 | 64 500 долл. США |

| 2014 | 61933 долл. США |

| 2013 | 60,190 долл. США |

| 2012 | 58328 долл. США |

Итак, чем же система расчета заработной платы в Калифорнии отличается от систем, с которыми вы могли столкнуться в других штатах? Во-первых, налоги здесь значительно выше.В штате есть девять категорий подоходного налога, и система прогрессивная. Поэтому, если ваш доход находится на низком уровне, вы будете платить более низкую ставку налога, чем вы, вероятно, заплатили бы в государстве с фиксированным налогом. Общеизвестно высокая предельная ставка налога в Калифорнии в размере 13,3%, которая является самой высокой в стране, применяется только к доходам, превышающим 1 миллион долларов для индивидуальных заявителей и 2 миллиона долларов для совместной подачи.

Поэтому, если ваш доход находится на низком уровне, вы будете платить более низкую ставку налога, чем вы, вероятно, заплатили бы в государстве с фиксированным налогом. Общеизвестно высокая предельная ставка налога в Калифорнии в размере 13,3%, которая является самой высокой в стране, применяется только к доходам, превышающим 1 миллион долларов для индивидуальных заявителей и 2 миллиона долларов для совместной подачи.

Хотя налоги на прибыль в Калифорнии высоки, ставки налога на собственность, к счастью, ниже средних по стране. Если вы думаете об использовании ипотечного кредита для покупки дома в Калифорнии, ознакомьтесь с нашим руководством по ставкам по ипотечным кредитам в Калифорнии.

В Калифорнии также нет городов, взимающих собственные подоходные налоги. Однако налог с продаж в Калифорнии зависит от города и округа. Это не повлияет на вашу зарплату, но может повлиять на ваш общий бюджет.

Калифорния — один из немногих штатов, где требуются вычеты при страховании инвалидности. Это может показаться затруднительным, но наличие страховки по инвалидности — хорошая идея, чтобы защитить себя и свою семью от любой потери заработка, которую вы можете понести в случае краткосрочной или долгосрочной нетрудоспособности.

Это может показаться затруднительным, но наличие страховки по инвалидности — хорошая идея, чтобы защитить себя и свою семью от любой потери заработка, которую вы можете понести в случае краткосрочной или долгосрочной нетрудоспособности.

Если вы зарабатываете деньги в Калифорнии, ваш работодатель удерживает государственные выплаты по страхованию нетрудоспособности в размере 1% от вашей налогооблагаемой заработной платы, но не более 122 909 долларов в календарный год. Максимальная сумма, которую ваш работодатель может удержать для государственного страхования по инвалидности (SDI), составляет 1229,09 долларов. SDI также предоставляет Калифорнийскую программу оплачиваемых семейных отпусков.

Некоторые сотрудники получают дополнительную заработную плату. Сюда входят сверхурочные, комиссионные, премии, бонусы, выплаты не вычитаемых из налогооблагаемой базы расходов на переезд (часто называемые бонусом за переезд), выходное пособие и оплату накопленного отпуска по болезни.В Калифорнии эта дополнительная заработная плата облагается налогом по фиксированной ставке. Бонусы и доходы от опционов на акции облагаются налогом по фиксированной ставке 10,23%, в то время как все другие дополнительные заработки облагаются налогом по фиксированной ставке в размере 6,6%. Эти налоги будут отражены в удержании из вашей зарплаты, если это применимо.

Бонусы и доходы от опционов на акции облагаются налогом по фиксированной ставке 10,23%, в то время как все другие дополнительные заработки облагаются налогом по фиксированной ставке в размере 6,6%. Эти налоги будут отражены в удержании из вашей зарплаты, если это применимо.

Подоходные налоговые скобки

| Единичные налоговые органы | |

| Налогооблагаемый доход Калифорнии | Ставка |

|---|---|

| $ 0 — $ 8 932 | 1.00% |

| 8 932 долл. США — 21 175 долл. США | 2,00% |

| 21 175 долл. США — 33 421 долл. США | 4,00% |

| 33 421 долл. США — 46 494 долл. США | 6,00% |

| 8 463174 900 долл. США 58 634 долл. США — 299 508 долл. США | 9,30% |

| 299 508 долл. США — 359 407 долл. США | 10,30% |

| 359 407 долл. США — 599 012 долл. США | 11,30% |

599 012 долл. США — 1 000 12 000 долл. США США — 1 000 12 000 долл. США | 30% |

| 1000000 долларов + | 13,30% |

| В браке, подача совместной заявки | |||

| Налогооблагаемый доход Калифорнии | Ставка | Ставка | |

|---|---|---|---|

| 0 долларов — 17 864 долларов | 30 1,0017 900 | 17864 долл. — 42350 долл. | 2,00% |

| 42350 долл. — 66 482 долл. | 4,00% | ||

| 66 482 долл. США — 92788 долл. США | 6,00% | ||

| 92788 долл. США — 117 268 | .00% | ||

| 117 268 долл. — 599 016 долл. | 9,30% | ||

| 599 016 долл. США — 718 814 долл. США | 10,30% | ||

| 718 814 долл. США — 1,198 024 долл. США | 11,30 000% | ||

| долл. США 2 000 000 долларов США + | 13,30% | ||

| В браке, подача отдельно | |

| Налогооблагаемый доход в Калифорнии | Ставка |

|---|---|

| 0 долларов — 8 932 долларов | 1. 00% 00% |

| 8 932 долл. США — 21 175 долл. США | 2,00% |

| 21 175 долл. США — 33 421 долл. США | 4,00% |

| 33 421 долл. США — 46 494 долл. США | 6,00% |

| 8 463174 900 долл. США 58 634 долл. США — 299 508 долл. США | 9,30% |

| 299 508 долл. США — 359 407 долл. США | 10,30% |

| 359 407 долл. США — 599 012 долл. США | 11,30% |

| 599 012 долл. США — 1 000 12 000 долл. США | 30% |

| 1000000 долларов США + | 13,30% |

| Глава семьи | |

| Налогооблагаемый доход Калифорнии | Ставка |

|---|---|

| 0 долларов США — 17 864 долларов США | 1.00% |

| 2,00% | |

| 42 353 долл. США — 54 597 долл. США | 4,00% |

54 597 долл. США — 67 569 долл. США США — 67 569 долл. США | 6,00% |

| 67 569 долл. США — 79 812 долл. США | 8.00% |

| 79812 долларов — 407 329 долларов | 9,30% |

| 407 329 долларов — 488 796 долларов | 10,30% |

| 488 796 долларов — 814 658 долларов | 11,30% | 11,30% | 6581 000 000 долларов США + | 13,30% |

Город Сан-Франциско взимает налог с валовой выручки в размере 1,50% с расходов на заработную плату в крупных компаниях. Хотя это иногда называют ставкой подоходного налога с населения, город взимает этот налог только с предприятий.Таким образом, вы не несете ответственности за его оплату.

Финансовый консультант из Калифорнии может помочь вам понять, как налоги соответствуют вашим общим финансовым целям. Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая выход на пенсию, домовладение, страхование и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Хотя некоторые удержания из вашей зарплаты не подлежат обсуждению, есть определенные шаги, которые вы можете предпринять, чтобы повлиять на размер вашей зарплаты.Например, если вы решите откладывать больше из каждой зарплаты для выхода на пенсию, ваша заработная плата на дом снизится. Вот почему эксперты по личным финансам часто советуют сотрудникам увеличивать процент, который они откладывают на пенсию, когда получают прибавку к зарплате, чтобы они не испытали меньшую зарплату и не отказались от сбережений.

Если вы выберете более дорогой план медицинского страхования или добавите в свой план членов семьи, вы можете увидеть, что из каждой вашей зарплаты будет удерживаться больше денег, в зависимости от страховых предложений вашей компании.

Если ваши зарплаты кажутся маленькими, а вы получаете большой возврат налогов каждый год, вы можете повторно заполнить новую форму W-4 и новую форму DE-4 подоходного налога штата Калифорния. Форма California DE-4 сообщает вашему работодателю, сколько пособий вы запрашиваете и какую сумму удерживать из каждой вашей зарплаты. Если вы возьмете больше пособий, вы можете получить меньший возврат, но вы должны получить большую зарплату. И наоборот, если в апреле у вас всегда есть задолженность по налогам, вы можете потребовать меньше пособий, чтобы удерживать больше денег в течение года.

Форма California DE-4 сообщает вашему работодателю, сколько пособий вы запрашиваете и какую сумму удерживать из каждой вашей зарплаты. Если вы возьмете больше пособий, вы можете получить меньший возврат, но вы должны получить большую зарплату. И наоборот, если в апреле у вас всегда есть задолженность по налогам, вы можете потребовать меньше пособий, чтобы удерживать больше денег в течение года.

В штате Калифорния ваш работодатель не может удерживать что-либо из вашей заработной платы, кроме того, что требуется в соответствии с законодательством штата и федеральным законодательством (например, в отношении подоходного налога) или того, что вы разрешаете себе (например, в отношении взносов на медицинское страхование). Однако профсоюзные работники могут видеть законные вычеты, не подпадающие ни под одну из этих категорий, если такие вычеты разрешены вашим коллективным договором. Примером такого вычета является пенсионная выплата.

Максимальная ставка подоходного налога в Калифорнии

| Год | Максимальная ставка подоходного налога |

|---|---|

| 2020 | 13. 30% 30% |

| 2019 | 13,30% |

| 2018 | 12,30% |

| 2017 | 12,30% |

| 2016 | 13,30% |

| 2015 | 2014 | 13,30% |

| 2013 | 13,30% |

| 2012 | 10,30% |

| 2011 | 10,30% |

| 2010 | 10.55% |

| Налоговое управление штата Аризона

Калькулятор удержания поможет вам определить размер удерживаемого налога, чтобы убедиться, что из вашей зарплаты удерживается правильная сумма налога.

Калькулятор удержания поможет вам определить, нужно ли вам предоставлять вашему работодателю новую форму A-4, Arizona Procentage Election.Вы можете использовать результаты калькулятора, чтобы помочь вам заполнить форму и скорректировать размер удерживаемого подоходного налога.

Имейте в виду, что результаты калькулятора будут настолько точными, насколько точна предоставленная вами информация. Если ваши обстоятельства изменятся в течение года, произведите пересчет с учетом новой информации, чтобы убедиться, что ваши удержания по-прежнему верны.

Используйте приведенную ниже таблицу, чтобы определить, как сохранить такое же удержание в Аризоне. Введите свою годовую брутто налогооблагаемую заработную плату, количество зарплат, которые вы получаете каждый год, вашу годовую цель удержания, сумму, уже удержанную за этот год, количество зарплат, оставшихся в этом году, и выберите наибольший процент в строке 10, который меньше строка 9.

| Ваш расчет | Пример | |||

|---|---|---|---|---|

| 1 | Годовая налогооблагаемая заработная плата брутто | 52 000 долл. США США | ||

| 2 | Количество зарплат в год | 26 | ||

| 3 | Разделите строку 1 на строку 2.Это зарплата на зарплату. | 52 000/26 = 2 000 долл. США | ||

| 4 | Годовая цель удержания | $ 1,800 | ||

| 5 | Уже удержанная сумма | $ 900 | ||

| 6 | Сальдо удержания за календарный год.Вычтем строку 5 из строки 4. | 1,800–900 = 900 | долл. США||

| 7 | Количество зарплат, оставшихся в календарном году | 13 | ||

| 8 | Разделите строку 6 на строку 7. Это ваша цель удержания зарплаты в штате Аризона | 900/13 = 69,23 долл. США | ||

| 9 | Процент: разделите строку 8 на строку 3 | 69. 23/2 000 = 3,46 15% 23/2 000 = 3,46 15% | ||

| 10 | Процент удержания меньше, чем строка 9. Установите этот флажок в строке 1 формы A-4 | 2,7% | ||

| 11 | Умножить строку 10 на строку 3 | 2,7% x 2 000 = 54,00 долл. США | ||

| 12 | Вычтите строку 11 из строки 8. Введите эту сумму в поле дополнительной суммы в строке 1 формы A-4. | 69,23–54,00 = 15,23 долл. США |

Выберите более высокий процент для строки 10, чем для строки 9, если вы хотите получить переплату (возврат), и более низкий процент, если вы хотите получить недоплату (задолженность).

Варианты процентов удержания.

Ставки указаны в процентах от налогооблагаемой заработной платы брутто

Процентная ставка |

|---|

0. 8% 8% |

| 1,3% |

| 1,8% |

| 2,7% |

| 3,6% |

| 4,2% |

| 5,1% |

покажет вам, насколько вы близки к досрочному выходу на пенсию.

Если вы минимизируете свой долг, откладываете деньги на пенсию и, как правило, зарабатываете больше, чем тратите каждый месяц, у вас, вероятно, все в порядке с финансовой точки зрения.

Но если вы хотите достичь более крупных финансовых целей, например, досрочно выйти на пенсию или стать миллионером, вам нужно знать больше, например, как быстро вы сможете накопить богатство.

В своем блоге Money Sloths Майк и Софи, которые используют в Интернете только свои имена и откладывают до 80 процентов своего годового дохода, рассказывают, как рассчитать уровень ваших личных сбережений. Согласно Investopedia, это «сумма денег, выраженная в процентах или соотношении, которую человек вычитает из своего располагаемого личного дохода и откладывает в качестве основного яйца или на пенсию».

Формула проста. «Это просто ваш доход за вычетом ваших расходов, разделенный на ваш доход. Умножьте на 100», — пишут Денежные Ленивцы.

Они разбивают его на четыре этапа:

- Рассчитайте свой доход за определенный период

- Рассчитайте свои расходы за тот же период

- Вычтите свои расходы из своего дохода, чтобы определить, сколько вы откладываете, затем разделите это число на ваш доход

- Умножьте на 100

При расчете нормы сбережений важно отметить, что она должна включать ваш доход после уплаты налогов , потому что в противном случае вы переоцените свои сбережения.Кроме того, «сейчас намного легче смотреть на все с позиций после уплаты налогов, поскольку ваше будущее гипотетическое« я »столкнется с неопределенностью различных налоговых ставок — будь то потому, что вы живете в другом штате или, может быть, вы на пенсии и теперь сидите в более низкой налоговой категории », — говорят Майк и Софи.

Вы также должны включить в это число всех совпадений работодателя 401 (k), поскольку они также пойдут на ваш возможный выход на пенсию.

Что касается расходов, не забудьте включить медицинские расходы, такие как медицинское страхование, если они не выплачиваются прямо из вашей зарплаты, а также налоги на имущество и проценты по любой непогашенной задолженности, включая вашу ипотеку.

Как только вы определите свою норму сбережений, вы сможете понять, насколько вы близки к финансовой независимости. Это зависит от ваших личных целей, но эксперты обычно рекомендуют выделить 1 миллион долларов на пенсию в возрасте 60 лет.

Однако, если вы хотите откатиться раньше, многие досрочные пенсионеры полагаются на «правило четырех процентов». Идея заключается в том, что если вы можете безопасно снимать четыре процента в год из своего портфеля пенсионных сбережений, у вас будет достаточно денег в банке, чтобы бросить работу.

Как конвертировать минуты для расчета заработной платы

Если у вас есть сотрудники с почасовой оплатой, вы, вероятно, попросите их отслеживать свои часы. Но что произойдет, если они проработают всего лишь долю часа? Как узнать, сколько им платить?

Если вы хотите оплачивать почасовую оплату сотрудников за неполное рабочее время, вам необходимо научиться конвертировать минуты для расчета заработной платы.

Прочтите, чтобы узнать все о преобразовании минут для расчета заработной платы, в том числе о шагах преобразования платежных ведомостей и методах отслеживания преобразованных минут.

Как конвертировать минуты для расчета заработной платы

Есть правильный и неправильный способ конвертировать минуты для расчета заработной платы. Если вы не конвертируете минуты, возможно, вы переплачиваете или недоплачиваете сотрудникам.

Итак, вы неправильно конвертируете минуты? Вот что вам следует делать , а не :

- Допустим, ваш сотрудник проработал 10 часов 13 минут. Вы умножаете 10,13 на их почасовую ставку, чтобы получить их заработную плату брутто. Это неправильный способ конвертировать минуты для расчета заработной платы.

Вместо этого вам нужно выполнить определенные шаги для преобразования минут в десятичное число. Продолжайте читать, чтобы узнать, как правильно конвертировать минуты для расчета заработной платы.

Этапы преобразования минут для расчета заработной платы

Если вы рассчитываете заработную плату сотрудников, вам необходимо знать, как конвертировать часы заработной платы. Если вы не конвертируете минуты, это может вызвать множество проблем с заработной платой в будущем.

Перед тем, как начать преобразование минут, определите, следует ли использовать фактические отработанные часы или округлить часы до ближайшего квартала.

Используйте три следующих шага, чтобы преобразовать минуты в расчет заработной платы.

1. Подсчитайте общее количество часов и минут

Для расчета рабочих часов и минут решите, нужно ли:

- Использовать фактически отработанные часы

- Отработано круглых часов

Фактическое отработанное время

Для расчета фактически отработанных часов необходимо общее количество часов и минут для каждого сотрудника за период оплаты.

Для этого вам необходимо собрать табели учета рабочего времени или записи рабочего времени и посещаемости для каждого сотрудника.

Давайте взглянем на пример расписания для еженедельного сотрудника. Этот сотрудник не делает перерывов на обед. Таким образом, им не нужно приходить и уходить на обед.

Чтобы рассчитать общее количество отработанных часов, сложите общее количество часов. Сложите общее количество минут отдельно от часов.

Всего часов = 8 + 8 + 8 + 8 + 8 (или 8 X 5)

Общее количество часов вашего сотрудника — 40.

Теперь сложите общее количество минут.

Всего минут = 15 + 25 + 16 + 11

Всего у сотрудника 67 минут.Преобразуйте 60 минут из 67 минут в один час (67 минут — 60 минут = 1 час 7 минут).

Затем добавьте преобразованные минуты к общему количеству часов. На этой неделе ваш сотрудник отработал 41 час 7 минут.

Часы округления

Федеральный закон дает работодателям возможность рассчитывать заработную плату с округлением часов. Если вы решите использовать метод округления, вы должны знать, как правильно округлять, чтобы соответствовать требованиям.

По закону вам разрешено округлять время сотрудника до ближайшей четверти часа.Четверть часа — это 15 минут (например, 12:15). Если ваш сотрудник приходит на работу в любое время до или после квартала, вам, возможно, придется округлить в большую или меньшую сторону.

Округлять до следующего квартала можно только в том случае, если время на 8–14 минут больше, чем в предыдущем квартале.

Если время вашего сотрудника отстает от предыдущего квартала на одну-семь минут, округлите в меньшую сторону.

Пример часов округления

Давайте посмотрим, как округлять часы в действии. Допустим, ваш сотрудник приходит в 8:03.м. и закрывается в 16:12. Этот сотрудник не обедает. Фактическое время их работы составляет 8 часов 9 минут. Однако их округленные часы могут быть разными.

Время 8:03 необходимо округлить до 8:00, потому что это не более семи минут после четверти. С другой стороны, время 16:12. должно быть округлено до 16:15. потому что прошло более 7 минут после четверти.

Хотя фактическое отработанное время составляет 8 часов 8 минут, округленные часы составят 8 часов 15 минут.

| Округлить вниз | Менее 7 минут после четверти (1–7) |

| Округлить вверх | Более 7 минут после четверти (8+) |

2. Преобразовать минуты в десятичные числа

Преобразовать минуты в десятичные числа для расчета заработной платы очень просто. Все, что вам нужно сделать, это разделить ваши минуты на 60.

Например, предположим, что ваш сотрудник отработал 20 часов 15 минут в неделю.Разделите общее количество минут на 60, чтобы получить десятичную дробь.

15/60 = 0,25

За этот период оплаты ваш сотрудник отработал 20,25 часа.

Если вам нужен более быстрый способ преобразования минут в десятичные числа, воспользуйтесь таблицей преобразования времени расчета заработной платы. Ознакомьтесь с нашей удобной таблицей ниже, которая поможет вам быстро преобразовать минуты вашего сотрудника:

Ознакомьтесь с нашей удобной таблицей ниже, которая поможет вам быстро преобразовать минуты вашего сотрудника:

3. Умножьте рассчитанное время на ставку заработной платы

После преобразования времени сотрудника вы можете рассчитать, сколько вам нужно заплатить своему сотруднику.Чтобы узнать валовую заработную плату вашего сотрудника, умножьте его ставку заработной платы на время в десятичной дроби.

Давайте воспользуемся тем же примером, что и выше. Ваш сотрудник отработал 20,25 часа. Они зарабатывают 10 долларов в час. Умножьте почасовую ставку вашего сотрудника на его общее количество часов, чтобы получить его общую заработную плату.

10,00 долларов США X 20,25 часов = 202,50 долларов США

Общая заработная плата вашего сотрудника до вычета налогов и удержаний из фонда заработной платы составляет 202,50 доллара.

Опции для отслеживания конвертированных минут

Если вам нужен способ конвертировать минуты для расчета заработной платы, у вас есть несколько вариантов. Вы можете использовать электронную таблицу, программное обеспечение для расчета заработной платы или конвертировать минуты вручную.

Вы можете использовать электронную таблицу, программное обеспечение для расчета заработной платы или конвертировать минуты вручную.

1. Таблица

Таблицыпозволяют управлять минутами сотрудников, отслеживать часы и подсчитывать конверсии.

Если вы не хотите проводить расчеты вручную или вкладывать средства в программное обеспечение для расчета заработной платы, лучше всего использовать электронную таблицу.

Обновляйте электронную таблицу каждый платежный период. Убедитесь, что вы дважды проверили свою работу, чтобы убедиться в отсутствии ошибок.

2. Программа расчета заработной платы

Отличный способ отслеживать часы работы сотрудников и переводить минуты в десятичные числа — использовать программное обеспечение для расчета заработной платы.

Программа рассчитывает и конвертирует за вас, поэтому вам не нужно беспокоиться о том, чтобы делать это самостоятельно. Кроме того, большинство программ расчета заработной платы можно интегрировать с программами учета рабочего времени и учета рабочего времени для автоматического импорта часов сотрудников.

3. Вручную

Если вам нравится делать старые добрые дела и вам удобно делать свои собственные вычисления, подумайте о ручном переводе минут.

Если вы планируете самостоятельно конвертировать минуты, обязательно выполните три шага выше и воспользуйтесь таблицей конвертации заработной платы.

Нужен простой способ конвертировать минуты для расчета заработной платы? Программа расчета заработной платы Patriot делает преобразования за вас и снимает стресс, связанный с расчетом заработной платы. Начните с бесплатной пробной версии сегодня!

Что вы думаете об этой статье? Перейдите на Facebook, чтобы сообщить нам об этом!

Эта статья была обновлена с момента ее первоначальной публикации 9 октября 2019 г.

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

.

для вышеперечисленных категорий иностранцев;

для вышеперечисленных категорий иностранцев;

Например, телевизор может изначально обойтись вам в 5000 долларов.

Например, телевизор может изначально обойтись вам в 5000 долларов.