Как не платить кредит законно?!

В последние годы многие наши сограждане оказались в ситуации, когда набрали много кредитов, а со временем поняли, что не могут с ними справиться. Обращения в юридические консультации, для того чтобы узнать, как не платить кредит законно, становятся все более частыми. Одни жалуются: «Не плачу кредит вообще, что делать?». Другие задают вопрос: «Много кредитов плачу, денег ни на что не хватает. Есть ли выход?»

Нет возможности платить кредит

Кредитный бум начался на волне подъема экономики, роста потребления. В какой-то момент стало модным брать ссуду на все: отпуск, машину, бытовую технику, телефон последней модели, учебу, квартиру. Отовсюду звучали заманчивые лозунги. Казалось, что наконец-то в нашей стране наступил потребительский рай. Достаточно только захотеть, и завтра можно приехать на работу на сверкающей новой иномарке, а послезавтра отправиться на Мальдивы. А доходы, казалось, никогда не перестанут увеличиваться и отвечать растущим аппетитам.

Но очередной кризис показал, что нужно более грамотно относиться к планированию расходов. Большая часть населения нашей страны не разбирается в вопросах финансовой грамотности, поэтому оказалась сильно закредитована. Актуальным для многих стал вопрос: есть ли легальные способы избегать уплаты задолженности?

Что будет, если не платить кредиты вообще?

События быстро начнут принимать очень неблагоприятный для должника оборот. Любая просрочка тут же отражается на кредитной истории. А это означает, что обратиться в другой банк, например, для рефинансирования долга, уже не получится.

Если платеж просрочен хотя бы на один день, на сумму долга начинается начисление штрафных санкций. Очень быстро общая сумма долга становится неподъемной с учетом неустоек.

У каждого банка есть отдел по взысканию долгов. Сначала с неплательщиками работают его сотрудники. Они звонят часто и задают неудобные вопросы. От банка могут приходить письма, в которых будет упомянута ответственность должника по закону за уклонение от выплат. В некоторых случаях могут привлечь по уголовной статье за мошенничество.

От банка могут приходить письма, в которых будет упомянута ответственность должника по закону за уклонение от выплат. В некоторых случаях могут привлечь по уголовной статье за мошенничество.

Кредитные учреждения вправе продать долг в коллекторское агентство, чем они очень часто пользуются. С этого момента о спокойной жизни должник может забыть. Эти организации устанавливают свои штрафы за неуплату. Они во много раз превышают банковские. Коллекторы используют жесткие методы для принуждения должников к возврату денег. И эти меры не всегда законные.

Если клиенту нечем платить кредит и он долго этого не делает, кредитное учреждение подает в суд, где принимается решение взыскать в законном порядке долг. Это грозит исполнительным производством, в ходе которого приставы приходят по адресу проживания, описывают имущество и накладывают на него арест. Затем вещи продают на специальных торгах, а вырученные деньги идут в счет погашения долга. Описать и впоследствии распродать могут все имущество, кроме единственного жилья и самых необходимых для жизни предметов быта.

Что делать, если реально нечем платить кредит? Есть ли законные варианты выйти из этой непростой ситуации?

Способов несколько. Большинство из них связано с какими-либо особыми обстоятельствами, которые случаются не так уж часто.

1

Найти ошибку банка в кредитном договоре. В этом случае можно оспорить соглашение, подав иск в суд. Что это даст? Суд может встать на сторону заемщика и постановить, что вернуть необходимо только сумму долга без начисленных процентов, штрафов и пеней.

2

Дождаться прошествия срока, когда банк может подать в суд (срок исковой давности). Если в течение 3 лет после того, как прошел срок возврата кредита, кредитное учреждение не обратится в суд с иском, то наступает этот случай.

3

Получить страховку. Для этого нужно, чтобы произошло одно из обстоятельств, указанных в договоре страхования, которое дало такое право должнику. Очень важно своевременно заявить о наступившем страховом случае.

Для этого нужно, чтобы произошло одно из обстоятельств, указанных в договоре страхования, которое дало такое право должнику. Очень важно своевременно заявить о наступившем страховом случае.

4

Договориться с банком о предоставлении кредитных каникул. Требуется обратиться в соответствующий отдел банка с просьбой дать отсрочку. Кредитное учреждение может установить какой-то срок, как правило, несколько месяцев, в течение которых клиент будет платить минимальную сумму.

Многие из этих возможностей имеют больше минусов, чем плюсов. Первый вариант устарел и маловероятен, так как кредитный договор составляется командой грамотных юристов. С каждым годом банки шлифуют условия соглашений. Сейчас найти в них ошибку не представляется реальным. Выплату страховки добиться сложно, страховой случай — это крайний случай (смерть, тяжелая болезнь и т. д.). Никому не пожелаешь оказаться в подобной ситуации. Лучше как-то разобраться с долгами.

Лучше как-то разобраться с долгами.

Кредитные каникулы когда-то заканчиваются, платить все равно приходится, а больше может не представиться такой возможности. Делать ставку на истечения срока исковой давности тоже не стоит. Нельзя надеяться на то, что «пронесет», и банки не забудут на столь долгое время о долге. Службы взыскания достаточно оперативно реагируют на просрочки и начинают предпринимать все необходимые действия для возврата долга при первых же признаках проблем у клиента.

Банкротство физических лиц

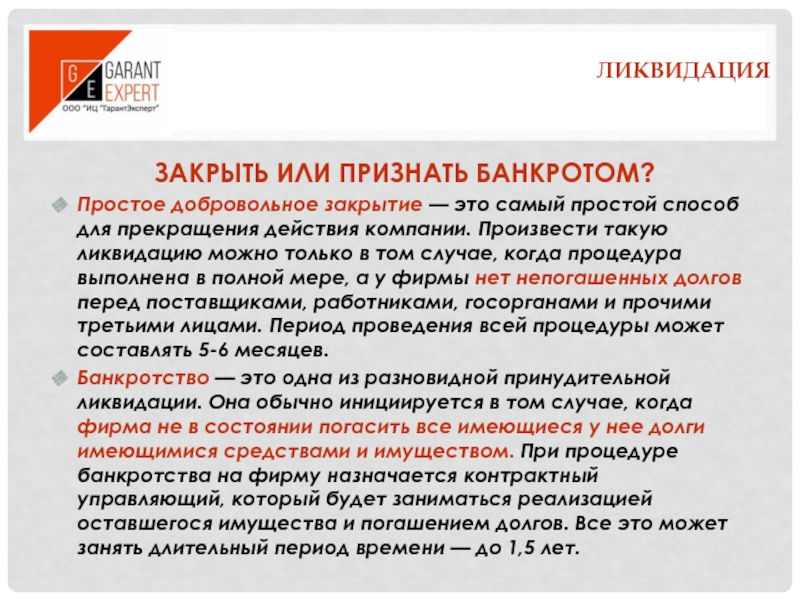

Оптимальное решение этого вопроса все же существует. Это процедура банкротства, в результате которой человек полностью освобождается от необходимости уплаты долгов. Этот способ подходит большинству должников, у которых есть неразрешимые проблемы с кредитами. Более того, если человек не в состоянии вносить платежи, по закону он обязан объявить себя банкротом.

Оформить банкротство физического лицаЧто дает процедура банкротства?

- Должника больше не беспокоят отделы взыскания долгов, коллекторы и приставы.

- Приостанавливаются начисления пеней и штрафов.

- Производится реструктуризация долга, в результате чего становится посильным оплатить оставшуюся сумму. Если у должника нет источников дохода, то часть долга покрывается за счет реализации имущества. Единственное жилье и необходимые предметы быта остаются у должника.

- Человек полностью освобождается от долгов. В отличие от исполнительного производства, которое не останавливается до полной выплаты всей суммы задолженности даже после продажи имущества с торгов.

Получите бесплатную консультацию нашего специалиста по телефону 8-800-333-89-13. Мы ответим на все волнующие вас вопросы о банкротстве физических лиц.

Рассчитать стоимость банкротстваПростите, я разорен: поможет ли личное банкротство не платить ипотеку

https://realty.ria.ru/20181218/1548176462.html

Простите, я разорен: поможет ли личное банкротство не платить ипотеку

Простите, я разорен: поможет ли личное банкротство не платить ипотеку

Часть ипотечных заемщиков, оказавшихся в сложной ситуации, например, при потере работы, пытаются поправить свои дела при помощи процедуры личного банкротства. Насколько это эффективно, удастся ли банкроту сохранить имущество, и какие риски его поджидают – об этом читателям сайта «РИА Недвижимость» рассказали юристы.

Насколько это эффективно, удастся ли банкроту сохранить имущество, и какие риски его поджидают – об этом читателям сайта «РИА Недвижимость» рассказали юристы.

2018-12-18T12:23

2018-12-18T12:23

2018-12-18T12:23

банкротство

f.a.q. — полезное

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn21.img.ria.ru/images/150607/27/1506072727_0:329:5307:3314_1920x0_80_0_0_1255036800b8487c38ec81822e4260bd.jpg

Материал подготовлен при участии: адвоката Виктории Данильченко, адвоката, руководителя группы по делам о банкротстве юридической фирмы «Юст» Василия Раудина, старшего юриста адвокатского бюро «Юрлов и Партнеры» Сергея Гудылева, старшего юриста АБ КИАП, адвоката Ильи Дедковского, адвоката АП города Москвы, кандидата юридических наук Константина Евтеева.

https://realty.ria.ru/20170822/408868152.html

https://realty.ria.ru/20160831/407910734.html

https://realty.ria.ru/20180301/1515503841. html

html

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2018

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://realty.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn21.img.ria.ru/images/150607/27/1506072727_226:0:5082:3642_1920x0_80_0_0_0c7caea26105a50de57dba246debe29d.jpgНедвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Недвижимость РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

банкротство, f.a.q. — полезное

Часть ипотечных заемщиков, оказавшихся в сложной ситуации, например, при потере работы, пытаются поправить свои дела при помощи процедуры личного банкротства. Насколько это эффективно, удастся ли банкроту сохранить имущество, и какие риски его поджидают – об этом читателям сайта «РИА Недвижимость» рассказали юристы.

Можно ли должнику стать банкротом и не платить по кредитам и коммуналке?

Фото из интернета21 октября вступил в силу новый Кодекс о процедуре банкротства, который был принят еще минувшей осенью, — пишет Сегодня. В этом кодексе впервые выписана процедура банкротства для физических лиц (раньше банкротами могли стать только юрлица). Хорошо это или плохо для украинцев и кому выгодно объявить себя банкротом?

Согласно Кодексу, банкротство — это признанная судом неспособность должника погасить свои долги перед банком, другим финансовым учреждением, а также перед физическим лицом и долги за коммунальные услуги. Если суд признает человека банкротом, отдавать долги уже не придется. Однако получить «статус» банкрота удастся далеко не всем.

Если суд признает человека банкротом, отдавать долги уже не придется. Однако получить «статус» банкрота удастся далеко не всем.

Как стать банкротом

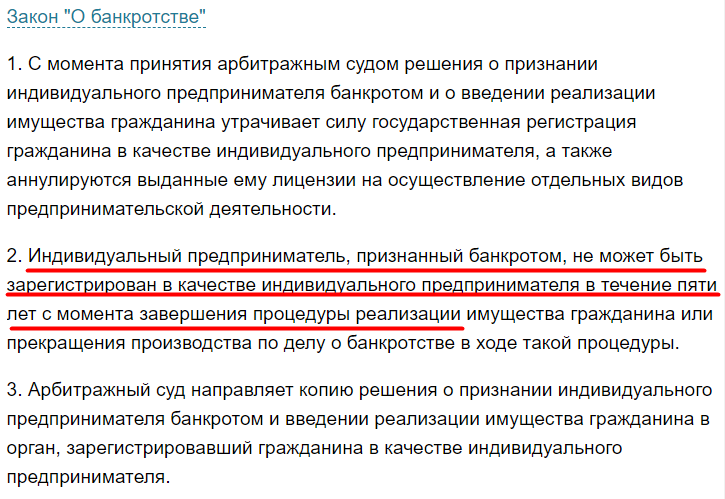

Процедура получения банкротства физическим лицом имеет свои особенности. В Кодексе предусмотрено, что инициатором процедуры банкротства физического лица может только само физлицо-должник (в отличие от юрлиц, на которых могут подавать в суд кредиторы).

Итак, человек, который имеет долги и понимает, что не в состоянии погасить их в соответствии с условиями договора, может обратиться в хозяйственный суд по месту регистрации с заявлением об открытии дела о признании его неплатежеспособности (банкротстве). Если суд принимает решение открыть такое производство (хотя может и отказать, если предоставленные должником доказательные документы покажутся суду неубедительными), первым делом будет начата процедура реструктуризации долгов: составление плана погашения задолженности и согласование его с должником и кредитором. Реструктуризированный долг можно выплачивать до 10 лет, так что сумма ежемесячных выплат окажется скорее всего небольшой.

Реструктуризированный долг можно выплачивать до 10 лет, так что сумма ежемесячных выплат окажется скорее всего небольшой.

Если должник согласится с планом реструктуризации, банкротом его не признают. Если же не согласится — суд перейдет к следующему этапу: описанию имущества должника и его продаже для удовлетворения требований кредитора. Этого этапа, как правило, боятся большинство должников, и больше всего опасаются продажи квартиры. Но Кодексом о банкротстве как раз предусмотрено, что квартиру или дом отбирать не будут, если это единственное жилье должника и его семьи и если площадь не превышает нормативную: для квартиры — 60 кв. м общей площади или 13,65 кв. м на каждого члена семьи должника, для дома — 120 кв. м. Также можно обратиться с ходатайством не изымать некоторое имущество, которое необходимо для удовлетворения насущных потребностей должника или членов его семьи.

Если проданного имущества хватит, чтобы покрыть задолженность перед кредитором, человека также не признают банкротом. Если же долг останется и реструктуризировать его должник не сможет или не захочет, его признают неплатежеспособным, т. е. банкротом. Равно как и в случае, если окажется, что описывать и продавать у должника фактически нечего.

Если же долг останется и реструктуризировать его должник не сможет или не захочет, его признают неплатежеспособным, т. е. банкротом. Равно как и в случае, если окажется, что описывать и продавать у должника фактически нечего.

В случае признания банкротства все долги перед кредиторами аннулируются. И уже никто — ни кредитор, ни коллекторы — не будут иметь права ничего требовать с должника.

— После того, как производство по банкротству полностью закрыто — имущество реализовано, должника признали банкротом, — человек, получается, уже никому ничего не должен. Даже если его долг составлял, например, 100 тыс. долларов, а имущества реализовали на 60 тыс. долларов, оставшиеся 40 тыс. долл. будут списаны, — объясняет Дмитрий Касьяненко, управляющий партнер юридической компании «Касьяненко и партнеры».

Отметим, что процедура банкротства, по закону, не открывается, если речь идет о долгах по алиментам и о долгах по возмещению вреда, причиненного увечьем, другим повреждением здоровья или смертью физического лица. Эти долги также не списываются в случае признания должника банкротом.

Эти долги также не списываются в случае признания должника банкротом.

А вот должники по жилищно-коммунальным услугам имеют право инициировать банкротство.

— Сейчас, по‑моему, проблема коммунальных долгов стоит острее, чем проблема банковских кредитов. Проблема кредитов в последние годы была минимизирована, — говорит экономист, финансовый аналитик Алексей Кущ.

Плюсы банкротства

По мнению экспертов, статус банкрота может стать выходом из сложной ситуации для тех, кто действительно не имеет ни доходов, ни имущества, чтобы рассчитаться с долгами.

— Конечно, если люди вообще не имеют имущества, но у них есть огромные долги, для них банкротство может стать выходом. Но не для всех должников это лучший вариант. У кого‑то квартира большей площади, чем указано в Кодексе, кто‑то не захочет реализовывать свое имущество, — перечисляет Дмитрий Касьяненко.

Однако не статус, а сама процедура банкротства может принести пользу и другим должникам. Например, тем, кто не может договориться с кредитором о приемлемой схеме реструктуризации долгов. Или тем, у кого суммы штрафов и пени превышают размер самого долга. Ведь в Кодексе указано, что в качестве претензий кредиторов начисленные штрафные санкции не принимаются.

Например, тем, кто не может договориться с кредитором о приемлемой схеме реструктуризации долгов. Или тем, у кого суммы штрафов и пени превышают размер самого долга. Ведь в Кодексе указано, что в качестве претензий кредиторов начисленные штрафные санкции не принимаются.

Наконец, процесс банкротства может стать просто спасительной передышкой для должников. Поскольку сразу после начала процедуры банкротства вводится мораторий на удовлетворение всех требований кредиторов на 4 месяца (120 дней).

— Раньше человек, который не мог уплатить по долгам — например, потерял работу, проблемы с семьей, — попадал в пресс в виде штрафов, пени и т. д., и этот пресс еще больше его запутывал в паутине долгов, так что человек не мог из нее выбраться. А процедура банкротства дает временную передышку, во время которой прекращается начисление пени и штрафов. Вся задолженность замораживается на дату объявления банкротства. За это время человек может устроиться на работу, подписать с кредиторами мировое соглашение, другими способами решить проблему.

То есть банкротство — это такой инструмент, который не решает проблему, а дает возможность отсрочки, передышки. Если же человек не договаривается с кредиторами и не решает за это время свои проблемы, тогда уже ликвидатор описывает и реализует имущество должника и за счет этого погашает долги физического лица. И в этом случае законодательный механизм банкротства позволяет подвести черту под долгами. Потому что сейчас есть люди, которые обречены буквально последнее отдавать, — объясняет Алексей Кущ.

Еще одно преимущество банкротства в том, что, получив этот статус, можно «обелить» свою кредитную историю и восстановить платежеспособность. Фактически это и называлось главной целью внедрения процедуры банкротства для физлиц. Даже раздел Кодекса, посвященный банкротству физлиц, называется «Возобновление платежеспособности физического лица».

Не секрет, что сейчас банковским должникам непросто взять следующий кредит. После процедуры банкротства кредитная история будет считаться очищенной, и можно рассчитывать на новый кредит.

— Обычный должник остается должником всегда. Если он будет продолжать получать доход, с этого дохода могут продолжаться взыскания денег кредиторами. Также банк может применять коллекторское давление и заставлять других людей, связанных с этим человеком родственными связями или какими‑либо другими, воздействовать на него, чтобы погасить долг. Прохождение процедуры банкротства фактически снимает это долговое обязательство, и, если есть значительные долги, это является более привлекательным для человека, нежели постоянно быть в долгу. Кроме того, после прохождения процедуры банкротства он сможет начать с нуля, в том числе и брать кредиты, — объясняет директор Института социально-экономической трансформации Илья Несходовский.

Какую бы цель ни преследовал должник — добиться списания долгов или подходящей ему реструктуризации, — ему нужно инициировать одну и ту же процедуру: процедуру банкротства.

— В суд нужно подавать заявление о признании неплатежеспособности, а в процессе производства суд выбирает метод погашения долгов: или реструктуризация, или продажа имущества, — говорит Дмитрий Касьяненко.

Минусы банкротства

Пожалуй, главный минус банкротства — это то, что в итоге у человека действительно могут остаться лишь самые необходимые вещи, а все остальное, нажитое годами, уйдет с молотка.

— Выгода банкротства — очень условное название, потому что в любом случае после прохождения процедуры банкротства у человека фактически остается минимум того, что ему необходимо для существования, — говорит Илья Несходовский.

Человеку, признанному банкротом, придется на протяжении последующих 5 лет уведомлять финансовые учреждения о своем статусе, если он захочет взять кредит или выступить поручителем. И еще 3 года после списания долгов его репутация будет оставаться «подмоченной».

Кроме того, процедуру банкротства нельзя проходить так часто, как захочется.

— Если у человека, признанного банкротом, опять появятся долги, он не сможет снова подать в суд заявление о признании неплатежеспособности на протяжении 5 лет после предыдущей процедуры банкротства, — объясняет Дмитрий Касьяненко.

Прогрессивному кодексу нужны прогрессивные суды

Эксперты считают, что новая процедура — это хорошо, но намного более важно, как она будет применяться судами.

— Благодаря новому Кодексу кредиторам проще будет взимать задолженность, потому что здесь установлены четкие сроки рассмотрения таких дел, без права на продление. А люди получают возможность отсрочки выплаты по кредитам. Однако нужно посмотреть, как Кодекс будет применяться на практике, — говорит Дмитрий Касьяненко.

Алексей Кущ более категоричен:

— Этот Кодекс, в принципе, прогрессивный. Но процедура банкротства — это такая юридическо-правовая конструкция, которая стоит на двух опорах: первая — это Кодекс, а вторая — судебная система. И от эффективности судебной системы зависит даже больше, чем от самого Кодекса. И у меня большой скепсис по поводу правоприменения этого Кодекса в наших судах. Учитывая, что кредиторы имеют большую способность к лоббизму.

Суды могут принимать решения не возбуждать процедуру банкротства, прекратить процедуру банкротства.

Прогрессивный кодекс должен применяться в прогрессивных судах. А если судебная система не эффективная, то все позитивные моменты этого Кодекса будут очень серьезно минимизированы, — предупреждает эксперт.

Новости с доставкой на ваш смартфон! Только о самом важном в Бердянске!

Наш канал в Telegram

Чат Бердянска в Telegram

Присоединяйтесь к сообществу в Viber: «PROБердянск»

Эксперт Чита.Ру

На ваши вопросы отвечает директор юридической компании «Финэкспертъ 24» Василий Шелеметьев.Стаж юридической практики – 15 лет. Также Василий Шелеметьев является заместителем председателя экспертного совета при уполномоченном по правам человека в Забайкальском крае, руководителем департамента службы внесудебного урегулирования споров. Состоит в некоммерческом партнёрстве «Союз медиаторов Дальнего Востока и Забайкалья».

«Финэкспертъ 24» сотрудничает со всеми городами и субъектами России. Эффективность наших услуг определяется высоким профессиональным уровнем сотрудников – профильных специалистов с многолетним и успешным опытом работы в области кредитных споров. В отличие от юридических фирм, готовых оказывать «все виды юридических услуг» любым клиентам, мы имеем узкую специализацию, благодаря чему уделяем особое внимание совершенствованию и повышению квалификации сотрудников», — рассказал Василий Шелеметьев.

Эффективность наших услуг определяется высоким профессиональным уровнем сотрудников – профильных специалистов с многолетним и успешным опытом работы в области кредитных споров. В отличие от юридических фирм, готовых оказывать «все виды юридических услуг» любым клиентам, мы имеем узкую специализацию, благодаря чему уделяем особое внимание совершенствованию и повышению квалификации сотрудников», — рассказал Василий Шелеметьев.

Компания работает в области защиты прав заёмщиков и списания проблемных долгов. Занимается банкротством физических и юридических лиц, индивидуальных предпринимателей:

1. Оптимизация кредита — необходима тем, кто уже не платит по кредитам, ипотеке или автокредиту, либо не может выполнять свои кредитные обязательства, хотя до этого платил аккуратно и вовремя. Компания помогает должникам решать вопросы с проблемными кредитами через оптимизацию долга, максимально снижая сумму задолженности.

2. Банкротство физических лиц — даёт возможность законно списать задолженности перед кредитными организациями, налоговыми и пенсионными органами, ЖКХ, судебными приставами, частными лицами, микрофинансовыми организациями. При грамотном использовании закона гражданин может либо полностью прекратить требования кредиторов, списав задолженности, либо получить график реструктуризации, который даёт возможность в течении трёх лет рассчитываться с банками комфортными платежами. Причём требования кредиторов по оставшимся суммам также прекращаются.

При грамотном использовании закона гражданин может либо полностью прекратить требования кредиторов, списав задолженности, либо получить график реструктуризации, который даёт возможность в течении трёх лет рассчитываться с банками комфортными платежами. Причём требования кредиторов по оставшимся суммам также прекращаются.

Кроме этого, «Финэкспертъ 24» занимается спорами с застройщиками, экспертизой дорожно-транспортных происшествий и защитой прав автовладельцев.

«Мы максимально ориентированы на потребности клиентов и их финансовую защиту. Наши специалисты всесторонне анализируют ситуацию, оценивают риски и возможности и выбирают оптимальную линию защиты, отвечающую интересам клиента. Мы полностью берём на себя вопросы взаимодействия со всеми органами и организациями», — уточнил руководитель «Финэкспертъ 24».

В работе компания применяет современные технологии и средства связи, чтобы предлагать клиентам качественное и эффективное обслуживание: электронную почту, Skype, видеоконференции, тикетные системы, онлайн-помощников и прочее.

Эксперт ответит на вопросы о работе компании, уменьшении и полном избавлении от долгов по кредитам, а также банкротстве физических и юридических лиц.

Finexpert, ул. Журавлёва, 20, офис 506 (ТЦ «Панорама»)

Интервью закрыто (вопросы не принимаются)

Можно ли включить в банкротство ссуды физических лиц?

Личные ссуды от друзей, семьи или работодателей подпадают под общие категории долгов, которые могут быть погашены в случае банкротства. Освобождение от обязательств освобождает индивидуальных заемщиков от юридических обязательств по выплате ранее существовавших долгов. К другим типам погашаемой задолженности относятся сборы по кредитной карте, счета коллекторских агентств, медицинские счета, просроченные счета за коммунальные услуги, а также неоплаченные чеки и судебные сборы по гражданским делам, которые не считаются мошенническими.

Погашаемая задолженность также включает деловые долги, деньги, причитающиеся по договорам аренды, некоторые гонорары адвокатам, возобновляемые платежные счета, переплаты по социальному обеспечению и помощи ветеранам и, в редких случаях, студенческие ссуды. Однако некоторые виды долгов не подлежат погашению, включая налоги, алименты и алименты.

Ключевые выводы

- Существуют разные виды погашаемой задолженности, а также разные виды банкротств.

- Часто можно погасить личные ссуды от друзей и семьи.

- Некоторые долги, например, студенческие ссуды и налоги, могут не погашаться при банкротстве.

Заявление о банкротстве

Есть два основных способа подать заявление о банкротстве. Одним из них является банкротство по главе 7, которое включает в себя списание большей части или всех долгов, в зависимости от того, какие долги считаются подлежащими погашению. Возможно, что в случае банкротства по главе 7, также известного как «ликвидационное банкротство», управляющий банкротством ликвидирует или продает имущество должника, подавшего заявление о банкротстве, для погашения всей или части его или ее долгов кредиторам.

Некоторая личная собственность освобождена от ликвидации при банкротстве по главе 7, хотя существуют ограничения на величину исключения. Примеры включают:

- Усадьба

- Автомобиль

- Личное имущество

- Пенсионные счета

- Медицинские средства

- Ювелирные изделия

Банкротство по главе 13 иногда называют «реорганизационным банкротством». В случае подачи в соответствии с главой 13 план погашения, предписанный судом, вводится в действие.Если план выполнен к удовлетворению суда, дополнительный долг может быть аннулирован или прощен. Имущество должника не конфискуется и не продается для сбора денег при банкротстве согласно главе 13. По состоянию на 1 апреля 2019 года должники не могут иметь более 419 275 долларов необеспеченного долга или 1 257 850 долларов обеспеченного долга для подачи заявления о банкротстве по главе 13. Кодекс о банкротстве предусматривает увеличение этих лимитов каждые три года.

Необеспеченные долги могут быть уничтожены в банкротстве по главе 7, но не в банкротстве по главе 13.

Различия видов банкротства

Банкротство главы 7 отличается от банкротства главы 13 во многом. В частности, в случае банкротства по главе 13 должник сохраняет свою собственность с пониманием того, что он должен выплатить всю или часть долга в течение трех-пяти лет. Глава 13 «Банкротство» позволяет должнику сохранить активы и быстро оправиться от банкротства, при условии, что должник может выполнить требования приемлемости, такие как получение достаточного дохода для своевременного погашения долга.

Банкротство по главе 7 может быть более разрушительным для должника со значительной базой активов, но это предпочтительный вариант, если база активов должника невелика, а сумма долга кажется непреодолимой. Это может позволить должникам очень быстро погасить большую сумму долга. Банкротство по главе 7 обычно зарезервировано для людей с небольшим доходом, которые не могут выплатить часть своих долгов.

При подаче заявления о банкротстве в соответствии с главой 7 необеспеченные долги стираются, как только суд одобрил заявление. Этот процесс может занять несколько месяцев. С заявлением о банкротстве по главе 13 необеспеченные долги не стираются полностью. Вместо этого платежи должны производиться в соответствии с планом, утвержденным судом. Как только вы дойдете до конца плана и все платежи будут произведены, все оставшиеся долги будут списаны.

Этот процесс может занять несколько месяцев. С заявлением о банкротстве по главе 13 необеспеченные долги не стираются полностью. Вместо этого платежи должны производиться в соответствии с планом, утвержденным судом. Как только вы дойдете до конца плана и все платежи будут произведены, все оставшиеся долги будут списаны.

Когда объявлять банкротство

Если у вас большие долги, которые вы не можете погасить, вы задерживаете выплаты по ипотеке и находитесь под угрозой потери права выкупа, вас преследуют сборщики счетов — или все вышеперечисленное, — объявление о банкротстве может быть вашим ответом.А может и не быть.

В некоторых случаях банкротство может уменьшить или устранить ваши долги, спасти ваш дом и удержать сборщиков счетов в страхе, но оно также имеет серьезные последствия, включая долгосрочный ущерб вашему кредитному рейтингу. Это, в свою очередь, может ограничить вашу способность брать ссуды в будущем, повысить ставки, которые вы платите за страховку, и даже затруднить получение работы.

Ключевые выводы

- Подача заявления о банкротстве — это один из способов избавиться от тяжелого долгового бремени, но оно имеет негативные последствия, которые могут длиться годами.

- Два распространенных типа личного банкротства — Глава 7 и Глава 13 — будут оставаться в вашей кредитной истории в течение 10 и семи лет соответственно.

- Перед тем, как подать заявление о банкротстве, стоит связаться с вашими кредиторами, чтобы узнать, готовы ли они к переговорам. Например, у многих кредиторов есть программы для людей, у которых возникают проблемы с выплатой ипотеки.

Виды банкротства

Дела о банкротстве рассматриваются федеральными судами, и федеральный закон определяет шесть различных типов.Два наиболее распространенных типа, используемых физическими лицами, — это Глава 7 и Глава 13, названные в честь разделов федерального кодекса о банкротстве, в которых они описаны. Глава 11 о банкротстве, о которой часто пишут заголовки, касается прежде всего бизнеса.

Банкротство по главе 7, тип которого подает большинство физических лиц, также называют прямым банкротством или ликвидацией. Доверительный управляющий, назначенный судом, может продать часть вашей собственности и использовать вырученные средства для частичного погашения ваших кредиторов, после чего ваши долги считаются погашенными.Некоторые виды имущества могут быть освобождены от ликвидации при соблюдении определенных ограничений. К ним относятся ваша машина, ваша одежда и предметы домашнего обихода, инструменты вашей торговли, пенсии и часть любого капитала, который у вас есть в вашем доме. Вы должны указать имущество, на которое вы претендуете, как освобожденное от налогообложения при подаче заявления о банкротстве.

С другой стороны, банкротство в соответствии с главой 13 приводит к утвержденному судом плану погашения для вас всей или части ваших долгов в течение периода от трех до пяти лет. Некоторые из ваших долгов также могут быть погашены.Поскольку это не требует ликвидации ваших активов, банкротство по главе 13 может позволить вам сохранить свой дом, пока вы продолжаете вносить согласованные платежи.

Определенные виды долгов обычно не могут быть погашены путем банкротства. К ним относятся алименты, алименты, студенческие ссуды и некоторые налоговые обязательства.

Процесс подачи заявления о банкротстве

Существует ряд юридически требуемых шагов, связанных с подачей заявления о банкротстве. Невыполнение их может привести к прекращению вашего дела.

Перед подачей заявления о банкротстве физические лица должны пройти консультацию по кредитным вопросам и получить свидетельство для подачи заявления о банкротстве. Консультант должен проанализировать вашу личную ситуацию, дать совет по составлению бюджета и управлению долгом, а также обсудить альтернативы банкротству. Вы можете узнать названия утвержденных правительством кредитных консультационных агентств в вашем районе, позвонив в ближайший к вам федеральный суд по делам о банкротстве или посетив его веб-сайт.

Подача заявления о банкротстве включает в себя подачу заявления о банкротстве и финансовой отчетности, в которой указаны ваши доходы, долги и активы. Вам также необходимо будет подать форму проверки нуждаемости, которая определяет, достаточно ли ваш доход, чтобы соответствовать требованиям главы 7. Если это не так, вам придется подать заявление о банкротстве в соответствии с главой 13. Вам также необходимо будет заплатить регистрационный сбор, хотя иногда от него отказываются, если вы можете доказать, что не можете себе этого позволить.

Вам также необходимо будет подать форму проверки нуждаемости, которая определяет, достаточно ли ваш доход, чтобы соответствовать требованиям главы 7. Если это не так, вам придется подать заявление о банкротстве в соответствии с главой 13. Вам также необходимо будет заплатить регистрационный сбор, хотя иногда от него отказываются, если вы можете доказать, что не можете себе этого позволить.

Вы можете получить необходимые вам бланки в суде по делам о банкротстве. Если вы пользуетесь услугами юриста по банкротству, что обычно является хорошей идеей, они также должны иметь возможность их предоставить.

После того, как вы подали заявку, управляющий банкротством, назначенный для вашего дела, организует собрание кредиторов, также известное как собрание 341 для раздела кодекса о банкротстве, где оно предусмотрено. Это возможность для людей или предприятий, которым вы должны деньги, задать вопросы о вашем финансовом положении и ваших планах, если таковые имеются, по их выплате.

Ваше дело будет рассмотрено судьей по делам о банкротстве на основании предоставленной вами информации. Если суд определит, что вы пытались скрыть активы или совершили другое мошенничество, вы можете не только проиграть дело, но и столкнуться с уголовным преследованием.Если ваше дело не очень сложное, вам, как правило, не нужно явиться к судье в суд.

После того, как вы подали заявление о банкротстве, но до того, как ваши долги будут погашены, вы должны пройти образовательный курс для должников, который даст вам советы по составлению бюджета и управлению деньгами. Опять же, вам нужно будет получить сертификат, подтверждающий ваше участие. Вы можете получить список утвержденных поставщиков услуг по обучению должников в суде по делам о банкротстве или в Министерстве юстиции.

Если суд примет решение в вашу пользу, ваши долги будут погашены в случае главы 7.В главе 13 будет утвержден план погашения. Погашение долга означает, что кредитор больше не может пытаться взыскать его с вас.

Последствия банкротства

Оба типа индивидуального банкротства имеют негативные последствия. Банкротство по главе 7 будет оставаться в вашей кредитной истории в течение 10 лет, в то время как банкротство по главе 13 обычно сохраняется в течение семи лет.

Согласно Experian, одному из трех крупнейших национальных кредитных бюро, «объявление о банкротстве оказывает наибольшее влияние на кредитные рейтинги.«Это также может создать впечатление, что вы представляете низкий риск для компаний, которые запрашивают ваш отчет, включая других кредиторов, страховые компании и потенциальных работодателей.

Также обратите внимание, что существуют ограничения на то, как часто вы можете погашать свои долги в результате банкротства. Например, если у вас были погашены долги в результате банкротства по главе 7, вы должны подождать восемь лет, прежде чем сможете сделать это снова.

Нужен ли юрист?

В отличие от корпораций и товариществ, физические лица могут подать заявление о банкротстве без адвоката. Это называется заполнением дела «pro se». Но поскольку подача заявления о банкротстве сложна и должна быть сделана правильно, чтобы добиться успеха, обычно неразумно пытаться это сделать без помощи поверенного, имеющего опыт в процедурах банкротства.

Это называется заполнением дела «pro se». Но поскольку подача заявления о банкротстве сложна и должна быть сделана правильно, чтобы добиться успеха, обычно неразумно пытаться это сделать без помощи поверенного, имеющего опыт в процедурах банкротства.

Иногда даже Налоговая служба готова вести переговоры. Вы можете уменьшить сумму налоговой задолженности или распределить платежи по времени.

Альтернативы банкротству

Банкротство иногда является лучшим способом избавиться от тяжелого финансового бремени, но это не единственный способ.Есть альтернативы, которые часто могут уменьшить ваши долговые обязательства без неприятных последствий банкротства.

Ведение переговоров с кредиторами без привлечения судов иногда может принести пользу обеим сторонам. Вместо того чтобы рисковать получить ничего, кредитор может согласиться на график погашения, который уменьшает ваш долг или распределяет ваши платежи на более длительный период времени.

Если вы не можете произвести выплаты по ипотеке, стоит позвонить своему специалисту по ссуде, чтобы узнать, какие у вас есть варианты, кроме подачи заявления о банкротстве. Они могут включать в себя воздержание, которое позволит вам прекратить производить платежи в течение определенного времени, или план погашения, предназначенный для растягивания небольших ежемесячных платежей на более длительный период. Другим вариантом может быть модификация ссуды, которая изменит условия вашего ссуды (например, снизит процентную ставку) на постоянной основе, что упростит погашение. Однако остерегайтесь нежелательных предложений от компаний, утверждающих, что они могут защитить ваш дом от потери права выкупа. Они могут быть не более чем мошенниками.

Они могут включать в себя воздержание, которое позволит вам прекратить производить платежи в течение определенного времени, или план погашения, предназначенный для растягивания небольших ежемесячных платежей на более длительный период. Другим вариантом может быть модификация ссуды, которая изменит условия вашего ссуды (например, снизит процентную ставку) на постоянной основе, что упростит погашение. Однако остерегайтесь нежелательных предложений от компаний, утверждающих, что они могут защитить ваш дом от потери права выкупа. Они могут быть не более чем мошенниками.

Если вы должны деньги IRS, вы можете иметь право на компромиссное предложение, позволяющее рассчитаться с агентством на сумму меньшую, чем вы должны. В некоторых случаях IRS также предлагает планы ежемесячных платежей для налогоплательщиков, которые не могут выплатить свои налоговые обязательства сразу.

Когда подавать заявление о банкротстве

Закон о банкротстве существует для того, чтобы помочь людям, взявшим на себя неуправляемую сумму долга — часто в результате крупных медицинских счетов или других непредвиденных расходов, которые произошли не по их вине, — начать все сначала. Но это непростой процесс, и он не всегда приводит к счастливому концу.

Но это непростой процесс, и он не всегда приводит к счастливому концу.

Поэтому перед подачей заявления о банкротстве обязательно изучите все возможные варианты и будьте готовы к некоторым из негативных последствий, описанных выше. Если вы решите, что банкротство — ваш единственный жизнеспособный вариант, как это делают сотни тысяч американцев каждый год, помните, что пометка в вашей записи не будет постоянной. Осторожно используя кредит в будущем и вовремя оплачивая счета, вы можете начать восстанавливать свой кредит и постепенно избавиться от банкротства.

8 исключений, прежде чем вы решите подать заявление о банкротстве в соответствии с главой 7

Когда люди переживают финансовый кризис, иногда банкротство — лучшее или единственное решение.

Например, когда у кого-то есть непреодолимые долги, часто из-за разовых событий, таких как развод, катастрофическая болезнь или банкротство, банкротство может быть лучшим способом преодоления долга, который этот человек не имеет возможности когда-либо выплатить.

Под «банкротством» большинство людей подразумевают подачу документов в соответствии с главой 7 Кодекса о банкротстве.Это так называемое прямое банкротство, при котором долги могут быть погашены (списаны).

Однако некоторые виды долгов не могут быть погашены в главе 7 так легко.

Большинство налогов и таможенных платежей

Обычно сюда входят подоходный налог, налоги на социальное обеспечение и штрафы, которые вы должны, или неуплаченный налог у источника выплаты за ваших сотрудников.

Хотя большинство налоговых задолженностей не может быть погашено в случае банкротства, вы можете иметь возможность уплатить налоги, если они подлежат возврату 3 или более лет назад и вы соответствуете некоторым другим требованиям.

Если у вас есть значительная задолженность по налогам, которую вы не можете заплатить в разумный период времени, вы можете спросить налогового юриста или другого специалиста о Компромиссном предложении, OIC или других альтернативах.

Алименты и алименты

Эти платежи не подлежат погашению в соответствии с главой 7 «Банкротство».

Студенческие ссуды

Невозможно избавиться от задолженности по студенческой ссуде путем банкротства — по крайней мере, сразу после того, как вы закончите учебу или перестанете ходить в школу.

Однако, если ссуды создают для вас неоправданные трудности, по мнению суда, вы можете добиться их возврата.

Обычно вы должны продемонстрировать, что вы не можете позволить себе выплатить студенческие ссуды сейчас или в течение значительной части периода погашения ссуды, и что вы предприняли добросовестные усилия для выплаты ссуд.

Суды, в которые вы подаете заявление, могут использовать другие критерии и критерии.

Ипотека и другое имущество

Если у вас заложено имущество, такое как ипотека на дом, вы не можете получить ипотеку в случае банкротства.

Законы штата различаются, но, как правило, вы можете сохранить свой дом в банкротстве, если продолжаете производить платежи и если у вас нет большего капитала в доме, чем разрешено вам по закону штата.

Долги от мошенничества, растраты, хищения или от «умышленных и неосторожных действий»

Сюда входят долги за смерть или травмы в результате вождения в состоянии алкогольного или наркотического опьянения.

Ваш автокредит, если вы хотите оставить себе машину

Если вы расплачиваетесь за машину, то залогом является ваша машина.Когда вы подаете заявление о банкротстве, согласно новым правилам банкротства, вы можете «повторно подтвердить» свой автокредит.

Хорошая новость заключается в том, что если вы соглашаетесь с кредитором по автокредиту полностью или частично погасить вашу ссуду, кредитор не заберет вашу машину.

Конечно, необходимо производить платежи по подтвержденному автокредиту.

Долг, не принадлежащий вам

Убедитесь, что долг действительно на ваше имя, прежде чем подавать заявление о банкротстве, чтобы избавиться от него. Странно, но факт — люди подали заявление о банкротстве только для того, чтобы обнаружить, что долг действительно принадлежал бывшему супругу или другому человеку.

Новая задолженность по кредитной карте

Не устраивайте последний раз перед тем, как подать заявление о банкротстве. Суды осуждают недавние обвинения, выдвинутые непосредственно перед тем, как лицо объявило о банкротстве.

Отказывают ли суды когда-либо в банкротстве согласно главе 7?

Это может случиться. Большинство индивидуальных должников получают освобождение от ответственности в соответствии с главой 7.

Однако, если суды обнаружат, что физическое лицо утаивало деньги или другие активы, обманным путем передало активы, которые должны были быть использованы для выплаты долгов, или иным образом нарушило закон, все дело о банкротстве может быть отклонено.

Фотография предоставлена Франко Фолини через фотопечать cc

Банкротство: как это работает, виды и последствия

Банкротство — это судебный процесс, находящийся под контролем федеральных судов по делам о банкротстве. Он разработан, чтобы помочь частным лицам и компаниям полностью или частично погасить свои долги или помочь им погасить часть своей задолженности.

Банкротство может помочь вам избавиться от долга, но важно понимать, что объявление о банкротстве оказывает серьезное и долгосрочное влияние на ваш кредит.Банкротство останется в вашем кредитном отчете в течение 7-10 лет, что повлияет на вашу способность открывать счета по кредитным картам и получать одобрение на получение ссуд с выгодными ставками.

Основы банкротства

Банкротство может быть сложным процессом, и средний человек, вероятно, не способен пройти через него в одиночку. Работа с адвокатом по делам о банкротстве может помочь гарантировать, что ваше банкротство пройдет максимально гладко и соответствует всем применимым правилам и положениям, регулирующим процедуры банкротства.

Вам также необходимо выполнить некоторые требования, прежде чем вы сможете подать заявление о банкротстве. Вам нужно будет продемонстрировать, что вы не можете погасить свои долги, а также пройти кредитную консультацию с уполномоченным правительством кредитным консультантом. Консультант поможет вам оценить ваши финансы, обсудит возможные альтернативы банкротству и поможет вам составить личный бюджетный план.

Консультант поможет вам оценить ваши финансы, обсудит возможные альтернативы банкротству и поможет вам составить личный бюджетный план.

Если вы решите продолжить процедуру банкротства, вам нужно будет решить, какой тип вы подаете: главу 7 или главу 13.Оба типа банкротства могут помочь вам ликвидировать необеспеченный долг (например, кредитные карты), остановить обращение взыскания или повторное вступление во владение, а также прекратить удержание заработной платы, отключение коммунальных услуг и действия по взысканию долга. Ожидается, что в обоих случаях вы сами оплатите судебные издержки и гонорары адвокатам. Однако два типа банкротства списывают долг по-разному.

Глава 7 Банкротство

Глава 7 Банкротство, также известное как «прямое банкротство», — это то, о чем, вероятно, думает большинство людей, когда они рассматривают возможность подачи заявления о банкротстве.

В рамках этого типа банкротства вы должны будете разрешить опекуну федерального суда осуществлять надзор за продажей любых активов, которые не освобождены от налога (автомобили, рабочие инструменты и предметы первой необходимости для дома могут быть освобождены). Деньги от продажи идут на выплаты вашим кредиторам. Остаток вашей задолженности погашается после прекращения дела о банкротстве. Банкротство главы 7 не может избавить вас от некоторых видов долгов. Вам по-прежнему придется платить алименты и алименты, налоги и студенческие ссуды.

Деньги от продажи идут на выплаты вашим кредиторам. Остаток вашей задолженности погашается после прекращения дела о банкротстве. Банкротство главы 7 не может избавить вас от некоторых видов долгов. Вам по-прежнему придется платить алименты и алименты, налоги и студенческие ссуды.

Последствия банкротства по главе 7 значительны: вы, вероятно, потеряете собственность, а отрицательная информация о банкротстве останется в вашем кредитном отчете в течение десяти лет после даты подачи заявки. Если вы снова влезете в долги, вы не сможете снова подать заявление о банкротстве в соответствии с этой главой в течение восьми лет.

Глава 13 Банкротство

Глава 13 Банкротство работает несколько иначе, позволяя вам сохранить свою собственность в обмен на частичное или полное погашение долга.Суд по делам о банкротстве и ваш адвокат обсудят план погашения от трех до пяти лет. В зависимости от условий переговоров вы можете согласиться полностью или частично выплатить свой долг в течение этого периода времени. Когда вы выполнили согласованный план погашения, ваш долг погашается, даже если вы вернули только часть суммы, которую вы изначально задолжали.

Когда вы выполнили согласованный план погашения, ваш долг погашается, даже если вы вернули только часть суммы, которую вы изначально задолжали.

Хотя любой тип банкротства отрицательно сказывается на вашей кредитной истории, глава 13 может быть более благоприятным вариантом. Поскольку вы погашаете часть (или всю) свою задолженность, вы можете сохранить некоторые активы.Более того, банкротство в соответствии с главой 13 приведет к прекращению вашего кредитного отчета через семь лет, и вы можете снова подать в соответствии с этой главой всего через два года.

Условия банкротства, которые необходимо знать

Во время процедуры банкротства вы, вероятно, встретите некоторые юридические термины, относящиеся к процедурам банкротства, которые вам необходимо знать. Вот некоторые из наиболее распространенных и важных:

- Банкротный управляющий : это лицо или корпорация, назначенные судом по делам о банкротстве, чтобы действовать от имени кредиторов.

Он или она рассматривает ходатайство должника, ликвидирует имущество в соответствии с документами Главы 7 и распределяет выручку между кредиторами. В документации по главе 13 доверительный управляющий также наблюдает за планом погашения должника, получает платежи от должника и выплачивает деньги кредиторам.

Он или она рассматривает ходатайство должника, ликвидирует имущество в соответствии с документами Главы 7 и распределяет выручку между кредиторами. В документации по главе 13 доверительный управляющий также наблюдает за планом погашения должника, получает платежи от должника и выплачивает деньги кредиторам. - Кредитная консультация: Прежде чем вам будет разрешено подать заявление о банкротстве, вам необходимо встретиться индивидуально или в группе с некоммерческим бюджетом и агентством кредитного консультирования. После того, как вы подали заявку, вам также необходимо будет пройти курс по управлению личными финансами, прежде чем дело о банкротстве будет прекращено.При определенных обстоятельствах от обоих требований можно было отказаться.

- Банкротство прекращено : Когда процедура банкротства завершена, банкротство считается «прекращенным». В соответствии с главой 7 это происходит после того, как ваши активы были проданы и кредиторы заплатили.

Согласно главе 13, это происходит, когда вы выполнили свой план погашения.

Согласно главе 13, это происходит, когда вы выполнили свой план погашения. - Имущество, освобожденное от уплаты налогов: Хотя оба типа банкротства могут потребовать от вас продажи активов для оказания помощи кредиторам, некоторые виды имущества могут быть освобождены от продажи.Закон штата определяет, что должнику может быть разрешено оставить себе, но, как правило, такие предметы, как рабочие инструменты, личный автомобиль или капитал в основном месте проживания, могут быть освобождены.

- Залог: Юридический иск, который позволяет кредитору приобретать, удерживать и продавать недвижимость должника для обеспечения или погашения долга.

- Ликвидация: Продажа не освобожденного от налогообложения имущества должника. Продажа превращает активы в «ликвидную» форму — наличные деньги, которые затем выплачиваются кредиторам.

- Проверка средств: Кодекс о банкротстве требует, чтобы люди, желающие подать заявление о банкротстве в соответствии с главой 7, продемонстрировали, что у них нет средств для погашения своих долгов.

Требование направлено на пресечение злоупотреблений кодексом банкротства. Тест учитывает такую информацию, как доход, активы, расходы и необеспеченный долг. Если должник не проходит проверку на наличие средств, его банкротство по главе 7 может быть отклонено или преобразовано в разбирательство по главе 13.

Требование направлено на пресечение злоупотреблений кодексом банкротства. Тест учитывает такую информацию, как доход, активы, расходы и необеспеченный долг. Если должник не проходит проверку на наличие средств, его банкротство по главе 7 может быть отклонено или преобразовано в разбирательство по главе 13. - Подтвержденный счет: В соответствии с главой 7 «Банкротство» вы можете согласиться продолжить выплату долга, который может быть погашен в ходе судебного разбирательства. Подтверждение счета — и вашего обязательства по выплате долга — обычно делается для того, чтобы позволить должнику сохранить часть залога, такую как автомобиль, которая в противном случае была бы арестована в рамках процедуры банкротства.

- Обеспеченный долг: Долг, обеспеченный взыскиваемым имуществом. Например, ваша ипотека обеспечена вашим домом, а для автокредитования залогом является само транспортное средство. Кредиторы обеспеченного долга имеют право наложить арест на залог в случае невыполнения обязательств по ссуде.

- Необеспеченный долг : Долг, по которому кредитор не имеет материального обеспечения, такого как кредитные карты.

Долг, который нельзя простить

Несмотря на то, что банкротство может устранить большую часть долгов, оно не может полностью стереть счётчик, если у вас есть определенные виды непростительных долгов.Типы долгов, которые банкротство не может устранить, включают:

- Большая часть задолженности по студенческим займам (хотя некоторые члены Конгресса работают над тем, чтобы это изменить).

- Взыскание алиментов.

- Алименты по решению суда.

- Задолженность подтверждена.

- Федеральный налоговый залог по налогам, причитающимся правительству США.

- Государственные штрафы или пени.

- Судебные штрафы и пени.

Последствия банкротства

Пожалуй, самым известным последствием банкротства является потеря имущества.Как отмечалось ранее, оба типа процедур банкротства могут потребовать от вас отказаться от собственности для продажи, чтобы вернуть долг кредиторам. При определенных обстоятельствах банкротство может означать потерю недвижимости, транспортных средств, ювелирных изделий, антикварной мебели и других видов собственности.

При определенных обстоятельствах банкротство может означать потерю недвижимости, транспортных средств, ювелирных изделий, антикварной мебели и других видов собственности.

Ваше банкротство также может повлиять на других в финансовом отношении. Например, если ваши родители совместно подписали для вас автокредит, они все равно могут нести ответственность хотя бы по части этого долга, если вы подадите заявление о банкротстве.

Наконец, банкротство вредит вашей кредитной истории.Банкротства считаются негативной информацией в вашем кредитном отчете и могут повлиять на то, как будущие кредиторы будут рассматривать вас. Увидев банкротство в вашей кредитной истории, кредиторы могут отказаться от предоставления вам кредита или предложить вам более высокие процентные ставки и менее выгодные условия, если они все же решат предоставить вам кредит.

В зависимости от типа банкротства, которое вы подаете, отрицательная информация может отображаться в вашем кредитном отчете на срок до десяти лет. Статус списанных счетов будет обновлен, чтобы отразить, что они были списаны, и эта информация также появится в вашем кредитном отчете.Отрицательная информация в кредитном отчете — фактор, который может навредить вашему кредитному рейтингу.

Статус списанных счетов будет обновлен, чтобы отразить, что они были списаны, и эта информация также появится в вашем кредитном отчете.Отрицательная информация в кредитном отчете — фактор, который может навредить вашему кредитному рейтингу.

Получение кредитной карты или ссуды после банкротства

Информация о банкротстве в вашем кредитном отчете может затруднить получение дополнительного кредита после прекращения дела о банкротстве — по крайней мере, до тех пор, пока информация не исчезнет из вашего кредитного отчета. Кредиторы будут осторожно предоставлять вам дополнительный кредит и могут попросить вас принять более высокую процентную ставку или менее выгодные условия, чтобы предоставить вам кредит.

Важно сразу же начать восстанавливать свой кредит, убедившись, что вы вовремя оплачиваете все свои счета. Вы также должны быть осторожны, чтобы не вернуться к каким-либо негативным привычкам, которые в первую очередь способствовали возникновению ваших долговых проблем.

Получение ипотеки после банкротства

Так же, как банкротство может помешать вам получить необеспеченный кредит, оно также может затруднить получение ипотеки. Вы можете обнаружить, что кредиторы отклоняют вашу заявку на ипотеку, а те, кто ее принимает, могут предложить вам гораздо более высокую процентную ставку и комиссию.Вас могут попросить внести гораздо более высокий первоначальный взнос или взять на себя более высокие затраты на закрытие сделки.

Вместо того, чтобы отказываться от дома и пытаться получить новую ипотеку после банкротства, может быть лучше повторно подтвердить вашу текущую ипотеку во время процедуры банкротства. Вы сможете сохранить свой дом, продолжать платить по текущей ипотеке — без других долгов — и остаться в своем нынешнем доме.

Альтернативы банкротства

Когда вы боретесь с неуправляемой задолженностью, банкротство — лишь одно из решений; есть и другие, которые следует учитывать.Большинство из них также повлияет на ваш кредит, но, вероятно, не так сильно, как банкротство — плюс, эти альтернативы могут позволить вам сохранить свою собственность, вместо того, чтобы ликвидировать ее в ходе процедуры банкротства.

Некоторые альтернативы банкротства, которые вы можете рассмотреть:

- Обратитесь за помощью к утвержденному правительством кредитному консультанту или к плану управления долгом . Консультант может работать с вашими кредиторами, чтобы помочь составить работоспособный план выплаты вашей задолженности.

- Возьмите ссуду на консолидацию долга. Эти типы ссуд могут объединять несколько более дорогостоящих долгов с высокими процентами в одну ссуду с более низкой процентной ставкой. Изучите ссуды на консолидацию долга, чтобы увидеть, может ли консолидация снизить общую сумму, которую вы платите, и сделать ваш долг более управляемым.

- Обратитесь к своим кредиторам и узнайте, готовы ли они согласиться на более управляемый план погашения. Невыполнение обязательств по вашему долгу — это не то, чего ваши кредиторы хотят, чтобы с вами случилось, поэтому они могут быть готовы работать с вами, чтобы разработать более достижимый план погашения.

Погашение долга отрицательно скажется на ваших кредитных рейтингах.

Погашение долга отрицательно скажется на ваших кредитных рейтингах.

Имейте в виду, что всякий раз, когда вы не выполняете первоначально оговоренные вами условия выплаты долга, это может повлиять на ваш кредит. Тем не менее, банкротство по-прежнему будет иметь более значительное негативное влияние на ваш кредит, чем переговоры по кредитам, кредитные консультации и консолидация долга.

Последнее слово о списании долгов

Всякий раз, когда вы не можете выплатить долг в соответствии с первоначальным соглашением, это может отрицательно сказаться на вашей кредитной истории.Некоторые виды облегчения долгового бремени имеют более разрушительные и долгосрочные последствия, чем другие. Прежде чем принимать какое-либо решение о списании долгов, например о банкротстве, важно изучить возможные варианты, получить надежный совет квалифицированного кредитного консультанта и понять, какое влияние ваш выбор может оказать на ваше общее финансовое благополучие.

Независимо от того, какой тип облегчения долгового бремени вы выберете, вы можете немедленно начать лучше заботиться о своем кредите, применив на практике простые, ответственные и положительные меры, такие как:

- Своевременная оплата всех ваших счетов.

- Избегание дополнительных долгов.

- Мониторинг вашего кредитного отчета.

- Создание и соблюдение личного бюджета.

- Небольшое использование кредита (например, обеспеченная кредитная карта) и немедленная оплата остатка в полном объеме.

Глава 7 Банкротство: что это такое и как подать иск

Банкротство по главе 7 может уничтожить многие формы огромного долга под защитой федерального суда. Возможно, вам придется отказаться от некоторых активов, таких как дорогой автомобиль или драгоценности, но подавляющее большинство подателей не делают этого.Глава 7 Банкротство — самая быстрая и наиболее распространенная форма банкротства.

Банкротство по главе 7 стирает большинство необеспеченных долгов, то есть долгов без обеспечения, таких как медицинские счета, кредитные карты и личные ссуды. Однако некоторые формы долга, такие как задолженность по уплате налогов, решения судов, алименты и алименты, а также студенческие ссуды, как правило, не принимаются. Банкротство главы 7 оставит серьезный след в ваших кредитных отчетах в течение 10 лет. В это время вам, вероятно, будет труднее получить кредит.Даже в этом случае вы, вероятно, увидите, что ваш кредитный рейтинг начнет восстанавливаться через несколько месяцев после подачи заявки.

Банкротство главы 7 оставит серьезный след в ваших кредитных отчетах в течение 10 лет. В это время вам, вероятно, будет труднее получить кредит.Даже в этом случае вы, вероятно, увидите, что ваш кредитный рейтинг начнет восстанавливаться через несколько месяцев после подачи заявки.

Прочтите, чтобы узнать, как вы можете претендовать на банкротство в соответствии с главой 7, как подать заявку, подходит ли вам этот вариант списания долга и как восстановиться после банкротства.

Легко отслеживайте свой долг

Зарегистрируйтесь с помощью NerdWallet, чтобы видеть разбивку своей задолженности и предстоящие платежи в одном месте.

Имеете ли вы право на банкротство согласно главе 7?

Чтобы получить право на банкротство по главе 7, вы:

должны пройти тест на нуждаемость, который оценивает ваши доходы, активы и расходы.

Невозможно завершить главу 7 за последние восемь лет или банкротство по главе 13 за последние шесть лет.

Не могли подать прошение о банкротстве (глава 7 или 13) за предыдущие 180 дней, которое было отклонено из-за того, что вы не явились в суд или не выполнили постановления суда, или вы добровольно отклонили свою собственную жалобу, потому что кредиторы обратились за помощью в суд. вернуть имущество, на которое они были наложены залоги.

Как подать заявление о банкротстве в соответствии с главой 7?

Вероятно, вы сможете завершить процесс в течение шести месяцев.Вам нужно будет выполнить несколько шагов.

Кредитная консультация: Вы должны пройти предварительную консультацию о банкротстве в квалифицированной некоммерческой организации по кредитным консультациям в течение 180 дней до подачи заявки.

Найдите адвоката: Прежде чем углубляться в различные формы, необходимые для подачи в Главу 7, найдите квалифицированного поверенного по банкротству, который поможет. Трудно найти деньги на юриста, когда вам нужно списание долга, но это не случай, когда вы делаете это самостоятельно.

Отсутствие или неправильно заполненные документы могут привести к тому, что ваше дело будет отклонено или не будут аннулированы некоторые долги.

Отсутствие или неправильно заполненные документы могут привести к тому, что ваше дело будет отклонено или не будут аннулированы некоторые долги.Оформление документов: ваш адвокат поможет с подачей прошения и других документов. Но вы должны собрать всю необходимую документацию о своих активах, доходах и долгах. С этого момента вступает в силу автоматическое приостановление, а это означает, что большинство кредиторов не могут подавать на вас в суд, удерживать вашу заработную плату или связываться с вами для оплаты.

Попечитель берет на себя: после того, как ваше ходатайство будет подано, назначенный судом управляющий по делу о банкротстве приступит к управлению процессом.

Встреча кредиторов: Доверительный управляющий организует встречу между вами, вашим юристом и вашими кредиторами.Вам нужно будет ответить на вопросы доверительного управляющего и кредиторов о ваших формах банкротства и финансах.

Ваше право на участие определено: после просмотра ваших документов доверительный управляющий подтвердит, имеете ли вы право на участие в Главе 7.

Неуплачиваемая собственность: Доверительный управляющий определяет, стоит ли продавать активы, не освобожденные от уплаты налогов, таким образом, выручка могут перейти к кредиторам. Не подлежащая освобождению собственность может быть драгоценностями или долей в вашем доме или автомобиле, если она превышает лимит освобождения от уплаты налога в вашем штате.Однако большинство отдельных дел по главе 7 относятся к случаям «отсутствия активов», когда нет необлагаемых предметов, подлежащих ликвидации.

Обеспеченные долги: для урегулирования ваших обеспеченных долгов имущество, находящееся в залоге, может быть приказано вернуть кредитору. Или вы можете погасить залог (вы платите кредитору столько, сколько он стоит сейчас) или повторно подтвердить долг (принять меры, чтобы исключить долг из банкротства и продолжить его погашение).

Образовательный курс: до того, как ваше дело будет выписано, вам нужно будет пройти курс финансового образования в квалифицированном некоммерческом консультационном агентстве по кредитованию.

Освобождение от ответственности: от трех до шести месяцев после подачи петиции ваше дело будет прекращено, что означает прощение приемлемых долгов. Вскоре ваше дело будет закрыто.

Подходит ли вам банкротство по главе 7?

Глава 7 имеет смысл, когда:

У вас мало активов.

Сумма проблемных долгов превышает 50% вашего годового дохода.

Ваши проблемные долги могут быть погашены или прощены в главе 7.К ним относятся долги, такие как медицинские счета, задолженность по кредитной карте и личные ссуды или ссуды до зарплаты.

На погашение долга уйдет пять и более лет, даже если вы приняли крайние меры.

Некоторые долги обычно не могут быть погашены при банкротстве, включая недавние налоги, алименты и студенческие ссуды. Тем не менее, банкротство может быть для вас вариантом, если стирание других видов долгов высвободит достаточно денег для выплаты долгов, которые невозможно погасить.

Другая распространенная форма банкротства потребителей, глава 13, может быть лучше, если у вас больше активов или обеспеченных долгов, и вы можете частично или полностью погасить свою задолженность.

Доступны и другие варианты облегчения долгового бремени, например, план управления долгом через кредитное консультационное агентство. Воспользуйтесь бесплатным начальным советом, который предлагают кредитные консультанты и многие адвокаты по делам о банкротстве, прежде чем выбрать путь.

Восстановление после банкротства

Ваша финансовая жизнь — особенно кредитная — потребует некоторого внимания после банкротства, но решение многих долгов является хорошей отправной точкой.

Составьте финансовый план: составьте бюджет, поставьте финансовые цели и подумайте о том, чтобы заручиться бесплатной помощью некоммерческого кредитного консультанта, который поможет вам на этом пути.

Часто задаваемые вопросы

Может ли подача заявления о банкротстве разрушить мой кредит?

К тому времени, когда вы будете готовы подать заявление о банкротстве, в ваших кредитных файлах, скорее всего, будет несколько следов просроченных платежей или снятых счетов. Однако после прекращения банкротства ваши кредитные рейтинги, вероятно, восстановятся в течение шести месяцев.

Однако после прекращения банкротства ваши кредитные рейтинги, вероятно, восстановятся в течение шести месяцев.

Как насчет подачи заявления о банкротстве самостоятельно?

Вам следует нанять адвоката при подаче заявления о банкротстве. Это потому, что есть много движущихся частей, и одна небольшая канцелярская ошибка может привести к отклонению вашего дела.

Сколько времени нужно, чтобы подать заявление о банкротстве?

Когда вы подаете заявление о банкротстве, необходимо выполнить множество действий, но с помощью квалифицированного адвоката по делам о банкротстве вы сможете завершить процесс в течение шести месяцев.

Долги погашены в порядке банкротства | Какие остались долги

Как банкротство помогает решить проблемы с долгами

Вся цель заявления о банкротстве — списание долга, когда ваш долг достигает такой степени, когда вы никогда не сможете его погасить в одиночку.

Хорошая новость заключается в том, что банкротство устраняет почти все необеспеченные долги, включая долги по кредитным картам, кредитные линии, ссуды до зарплаты, банковские ссуды, ссуды в рассрочку и налоговые долги.

Однако объявление о банкротстве не уничтожит все ваши долги. Что происходит, когда вы подаете заявление о банкротстве в Канаде, зависит от типа вашей задолженности.

Что означает погашение долгов?

По определению, заявление о банкротстве — это судебный документ, который официально и навсегда устраняет ваши необеспеченные долги.Однако, что более важно, погашение долгов — это начало вашего нового финансового старта.

Выплата долгов означает, что вы юридически освобождены от всех долгов, покрываемых в рамках вашего банкротства. Это означает, что вам больше не нужно возвращать эти долги.

Что происходит с долгами?

Когда вы подаете заявление о банкротстве, вы получаете приостановку защиты от кредиторов. Объявление о банкротстве означает, что сборщики долгов больше не могут преследовать вас, чтобы взыскать. Кредиторы больше не могут удерживать вашу зарплату или подавать на вас в суд.Однако ваши долги по-прежнему существуют, пока ваше банкротство не будет завершено.

Когда вы успешно завершите свое банкротство, ваши долги будут возвращены. Ваши кредиторы получают свою долю любых активов, переданных в результате вашего банкротства, и деньги из ваших ежемесячных выплат в связи с банкротством, в обмен на которые они соглашаются простить оставшуюся часть ваших долгов. Освобождение от вашего банкротства является заключительным этапом этой договоренности.

Однако вы должны знать, что не все долги списываются при банкротстве.

Как работает банкротство, когда у вас есть студенческие ссуды? Или ипотека? Или гора долгов по кредитным картам? Продолжайте читать, чтобы узнать больше о том, как процесс банкротства обрабатывает каждый тип долга.

Долги погашены в порядке банкротства

Банкротство распространяется почти на все необеспеченные кредиты и долги. Необеспеченные долги — это долги, не привязанные к имуществу или залогу.

Погашаемые долги при банкротстве в Канаде включают:

- задолженность по кредитной карте,

- карты и счета розничного магазина,

- кредитов физическим лицам,

- кредитов в рассрочку,

- банковских кредитов,

- кредитных линий без обеспечения,

- кредитов финансовой компании,

- ссуд до зарплаты,

- просроченных векселей,

- кредитов физических лиц,

- судебная задолженность по судебным искам,

- просроченной налоговой задолженности и

- определенных студенческих ссуд.

Долги, которые включаются в ваше банкротство, — это те долги, которые вы должны или должны быть погашены на дату подачи заявления о банкротстве. Банкротство также включает штрафы и проценты, связанные с каждым из перечисленных вами долгов.

Как только вы объявите о банкротстве, ваш лицензированный управляющий по делам о несостоятельности уведомит ваших кредиторов. Хотя вы указываете примерную сумму своей задолженности во время подачи заявки, ваши индивидуальные кредиторы должны подать иск о вашем банкротстве и доказать причитающуюся сумму.Любой кредитор с доказуемым требованием получит пропорциональную долю любых денег в результате вашего банкротства.

Что происходит с кредитными картами?

Когда вы подаете заявление о банкротстве, вы должны передать любую кредитную карту своему доверенному лицу. Не волнуйтесь, мы расскажем вам, как управлять такими вещами, как покупки в Интернете, и вы можете подать заявку на получение новой обеспеченной кредитной карты для использования в случае банкротства.

Вы можете погасить задолженность по кредитной карте; однако вам не следует увеличивать свой баланс прямо перед заявлением о банкротстве.Банкротство не устраняет долги из-за мошенничества. Если в обычном режиме вы ходили за продуктами и платили за продукты в кредит, то это нормально. Но покупка товаров с помощью кредитной карты с намерением не выплатить этот долг может рассматриваться как мошенническая транзакция. Это имеет два последствия: долг может остаться после банкротства, и если вы подаете предложение потребителя, компания, выпускающая вашу кредитную карту, может проголосовать против вашего предложения.

Что происходит с задолженностью по студенческому кредиту?

Студенческие ссуды — это технически необеспеченные ссуды, но поскольку они являются ссудами под гарантию государства, они не рассматриваются так же, как любые другие личные ссуды.

Вы можете погасить задолженность по студенческому кредиту в результате банкротства, но только если вы бросили школу (включая как неполный, так и полный рабочий день) как минимум семь лет назад .

Другими словами, сразу после окончания учебы объявить о банкротстве нельзя. Закон требует, чтобы вы приложили все разумные усилия для выплаты ссуд, прежде чем вы сможете потребовать их погашения.

Можно ли досрочно погасить студенческие ссуды?

Хотя правило семи лет применяется в подавляющем большинстве случаев, суд по делам о банкротстве рассмотрит досрочное погашение задолженности по студенческому кредиту в крайних случаях.Вы можете обратиться в суд об освобождении от студенческих ссуд через пять лет.

Для того, чтобы иметь право на получение пособия по безработице, вы должны доказать, что вы пытались вернуть свои ссуды и использовали доступные программы помощи. Вы также должны показать, что даже эти программы по-прежнему оставляют для вас серьезные трудности; например, вы не можете погасить студенческий долг, купить еду или заплатить за квартиру.

Закон о банкротстве может разрешить налоговую задолженность

Работа с CRA может быть стрессовой, если у вас есть неуплаченные подоходные налоги, отчисления из источника или выплаты HST. Они обладают сильными собирательными полномочиями и могут быстро собирать неуплаченные налоги.

Они обладают сильными собирательными полномочиями и могут быстро собирать неуплаченные налоги.

Закон о банкротстве является федеральным законодательством. В результате и банкротство, и предложение потребителя могут успешно урегулировать непогашенную налоговую задолженность.

Однако важно связаться с лицензированным управляющим по делам о несостоятельности до того, как CRA наложит удержание на вашу собственность.

Сколько мне нужно долга, чтобы подать заявление о банкротстве?

Минимальная сумма долга, необходимая по закону для подачи заявления о банкротстве в Канаде, составляет 1000 долларов США; однако истинный критерий — неплатежеспособность вас.

Если вы не можете выплатить свои долги в срок, то банкротство — вариант для вас. Если вам следует подавать заявление, необходимо взвесить все «за» и «против» банкротства, включая погашение долгов, с ценой банкротства.

Какие долги не погашаются при банкротстве?

Не подлежащий погашению долг — это любой долг, который не может быть включен или урегулирован путем банкротства. К сожалению, банкротство не погашает все долги.

К сожалению, банкротство не погашает все долги.

Некоторые примеры долгов, не погашенных в результате банкротства:

- Выплаты на содержание супруга или ребенка

- Алименты

- Долг, возникший в результате мошенничества

- Любые наложенные судом штрафы и пени, включая штрафы за нарушение правил дорожного движения и парковку

- Студенческие ссуды, если вы не ходили в школу 7 лет

- Постановления о реституции

- В некоторых случаях долги по азартным играм

Также важно знать, что если у вас есть задолженность по алиментам или алиментам, получатель может подать иск вашему доверенному лицу, чтобы он стал «предпочтительным кредитором».«Это гарантирует, что они получат один из первых чеков от любых средств, участвующих в вашем банкротстве.

Долги по разводам — одна из основных причин банкротства в Канаде. Если вы задерживаете выплаты поддержки из-за других необеспеченных долгов, облегчение этих долгов через банкротство может помочь.

Ипотечные и обеспеченные кредиты исключены из процедуры банкротства

Подход к обеспеченному долгу отличается от подхода к необеспеченному долгу. Обеспеченный долг — это ссуда, в которой используется актив или залог, например, ипотека или автокредит.

Обеспеченные долги являются исключением из долгов, которые вы можете погасить в результате банкротства.

Вот что вам нужно знать об обеспеченных долгах и банкротстве:

Во-первых, ни один обеспеченный кредитор не имеет права аннулировать вашу ссуду только на основании объявления о банкротстве.

Пока вы продолжаете вносить ежемесячный платеж по ипотеке или автокредиту, вы можете сохранить эти активы. Если у вас есть текущая ипотека, вы также должны иметь возможность продлить ипотеку у существующего кредитора, хотя это решение в конечном итоге остается за вашим кредитором.

Если вы тонете в других типах долгов, вы можете обнаружить, что заявление о банкротстве помогает улучшить ваши финансы в достаточной степени, чтобы не отставать от ежемесячных платежей за машину и дом.

Собственный капитал — это актив в случае вашего банкротства. Если у вас есть значительный капитал в вашем доме, то банкротство не может быть правильным решением для погашения вашего долга. Вместо этого вы можете использовать этот капитал для консолидации или реструктуризации своих долгов через потребительское предложение.

Предложение для потребителей — это способ сохранить ваши активы и при этом устранить долги.Закажите бесплатную консультацию для обзора ваших долгов и ситуации сегодня.

Получите помощь сейчасА как насчет совместного долга или совместно подписанных кредитов?

Когда вы заявляете о банкротстве, это снимает вашу обязанность по выплате долга, но не освобождает того, кто подписал или гарантировал вам ссуду. Ваш кредитор по-прежнему будет считать солидарного должника или соавтора ответственным за оставшиеся платежи по кредиту.

Что может предотвратить ваши выделения?

Получив ваши документы о банкротстве, вы по закону освобождаетесь от всех долгов, покрываемых в соответствии с вашим банкротством. Это означает, что вы больше не несете ответственности по платежам и юридически защищены от своих кредиторов.

Это означает, что вы больше не несете ответственности по платежам и юридически защищены от своих кредиторов.

Кредитор, суперинтендант по делам о банкротстве или ваш попечитель могут возражать против вашего увольнения, если вы не выполнили свои обязательные обязанности, ваш кредитор подвергает сомнению ваши транзакции до банкротства или вы совершили правонарушение в соответствии с Законом.