отражаем аванс, выплаченный в последний день квартала

Вопросы по заполнению расчета 6-НДФЛ не иссякают уже несколько лет. Ситуации с выплатой доходов бывают разными и не всегда понятно, как их отразить в отчете, чтобы не попасть на штрафы и пени.

Один из часто встречающихся вопросов: как отразить выплату зарплаты за первую половину месяца (т.н. аванс, будем так его и называть в статье для краткости), если она происходит в последний день месяца, приходящийся и на последний день квартала.

Многие ошибочно думают, что если это аванс, то удерживать НДФЛ не надо. Да, если аванс выплачивается в любой день месяца, за который он уплачивается, то налог не удерживается. Однако ситуация меняется, если выплата происходит в последний день месяца – в этот день, согласно статье 223 Налогового кодекса, начисляется доход в виде заработной платы за истекший месяц и в этот же день должен быть исчислен НДФЛ. А раз НДФЛ исчислен, значит при выплате дохода он должен быть удержан.

Пример:

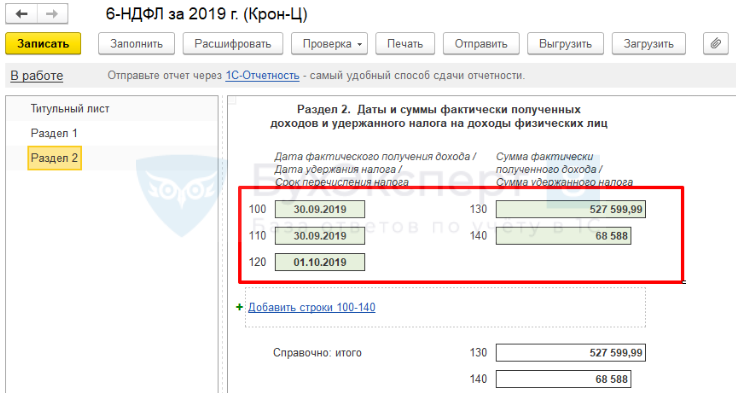

30 сентября 2019 выплачивается аванс за 1 половину сентября. Этим же днем начисляется заработная плата и удерживается НДФЛ. Поскольку выплата аванса в этот же день, из него удерживается НДФЛ. Срок перечисления налога в бюджет 1 октября 2019.

И тут же возникает вопрос, а какую же сумму НДФЛ удерживать? Со всей исчисленной в этот день зарплаты или с части, которая выплачивается. Ответа на этот вопрос в НК нет, однако кодекс и не знает выплат за первую половину месяца или за вторую, в нем указан только доход в виде заработной платы. Таким образом, выплачивая 30 сентября аванс, выплачивается заработная плата, пусть и частично. Значит есть обязанность удержать НДФЛ с неё, а не с выплаченной части. Кроме того, НДФЛ начисляется с доходов нарастающим итогом и выделить какую-то часть из него сложно, особенно если у работника есть вычеты. Минус этого варианта в том, что работник может получить на руки маленькую сумму и ему придется объяснять, что при окончательном расчете за месяц с него уже не будет удерживаться НДФЛ.

Однако, поскольку конкретных указаний в НК по поводу рассматриваемой ситуации нет, можно попробовать все-таки удержать только часть НДФЛ, приходящуюся на выплаченный аванс. Надо только правильно показать это в отчетности.

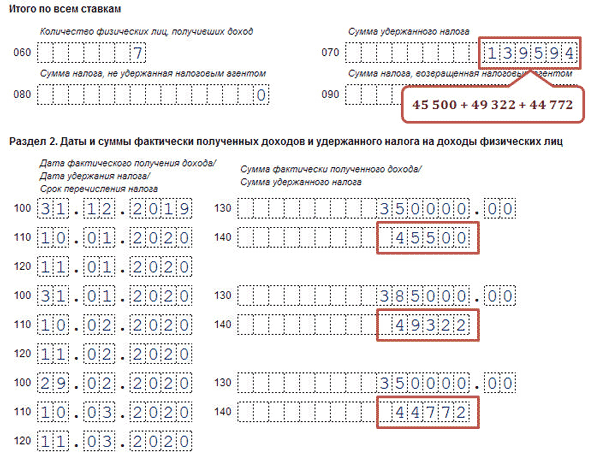

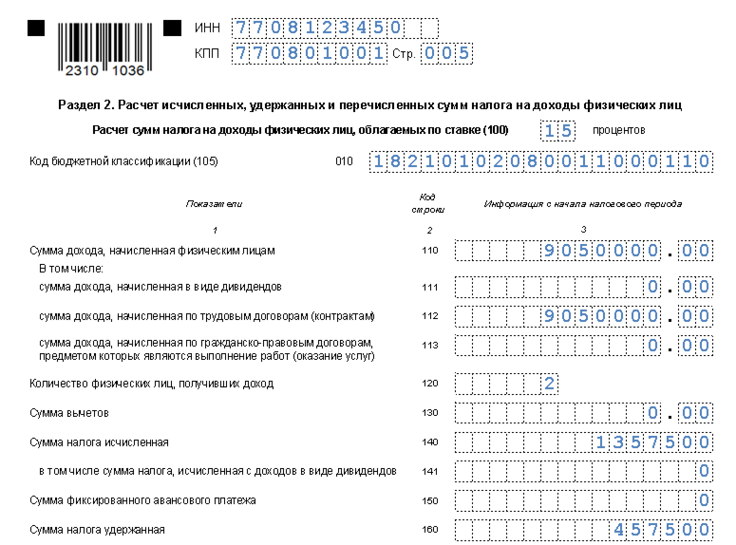

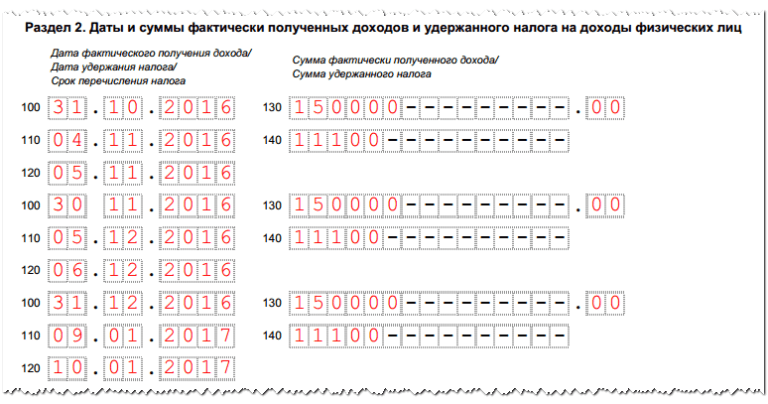

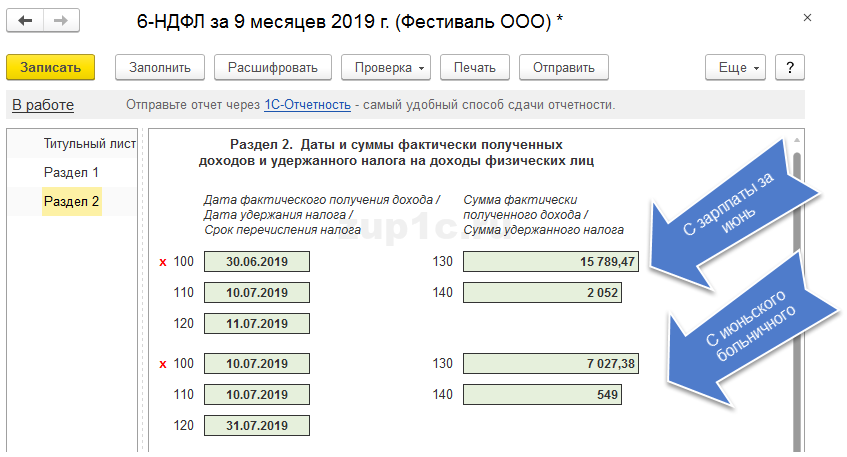

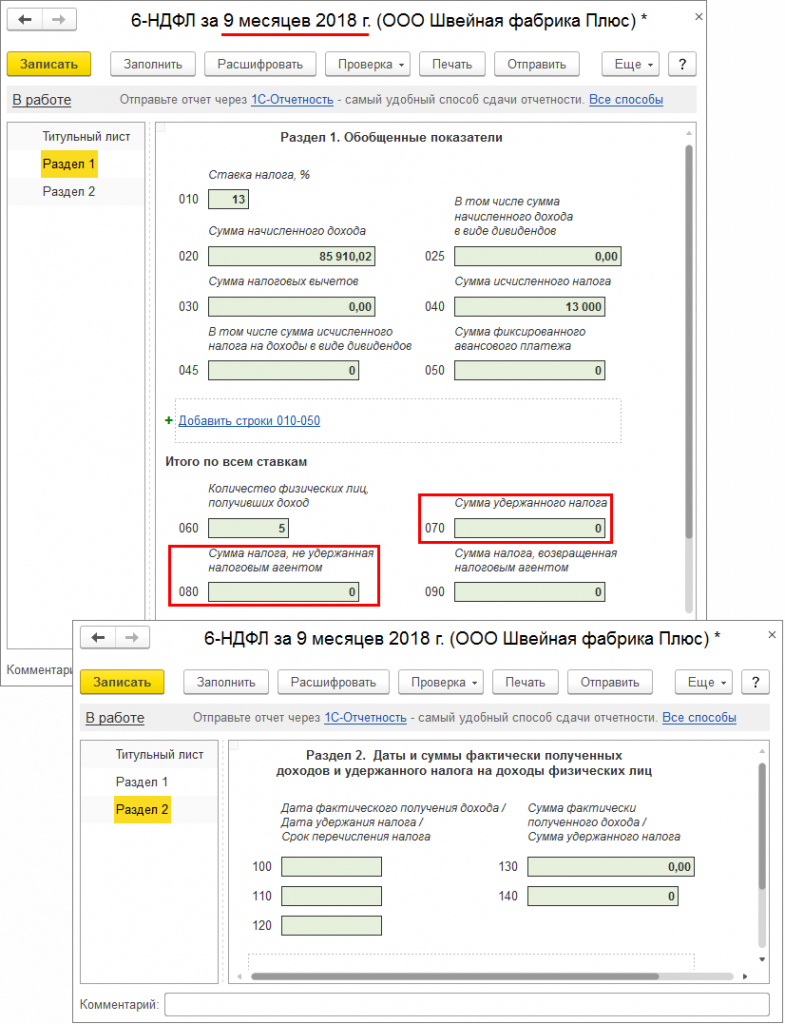

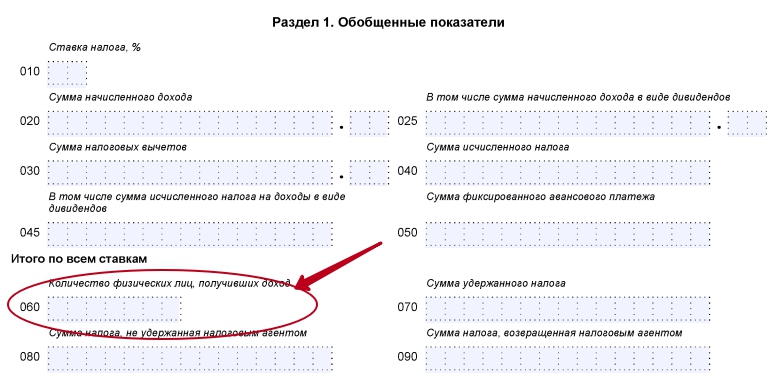

Обратите внимание! В разделе 2 выплата аванса будет показана в отчетности за год, а не за 9 месяцев. А в разделе 1 – в отчете за 9 месяцев.Посмотрим на примерах заполнение раздела 2 формы 6-НДФЛ:

Вариант первый, НДФЛ удерживается полностью

Строка 100 – 30.09.2019

Строка 110 – 30.09.2019

Строка 120 – 01.10.2019

Строка 130 – сумма начисленной зарплаты за сентябрь

Строка 140 – сумма удержанного налога

Вариант второй, НДФЛ удерживается частями

Строка 100 – 30.09.2019

Строка 110 – 30.09.2019

Строка 120 – 01.10.2019

Строка 130 – сумма аванса, с которого был исчислен НДФЛ 30 сентября

Строка 140 – сумма удержанного налога с аванса

Удержание НДФЛ при выплате зарплаты окончательно будет следующими записями:

Строка 100 – 30. 09.2019

09.2019

Строка 110 – 30.09.2019

Строка 120 – 15.10.2019 (дата выплаты зарплаты)

Строка 130 – сумма зарплаты, с которого был исчислен НДФЛ 30 сентября, но удержан 15 октября

Строка 140 – сумма удержанного 15 октября налога

Подробную инструкцию по заполнению формы 6-НДФЛ можно найти в статье Полный справочник по 6-НДФЛ: построчные объяснения, таблицы по разным видам дохода, частые ошибки

Форма 6-НДФЛ – как отобразить авансы и отпускные

Форма 6-НДФЛ – как отобразить авансы и отпускные

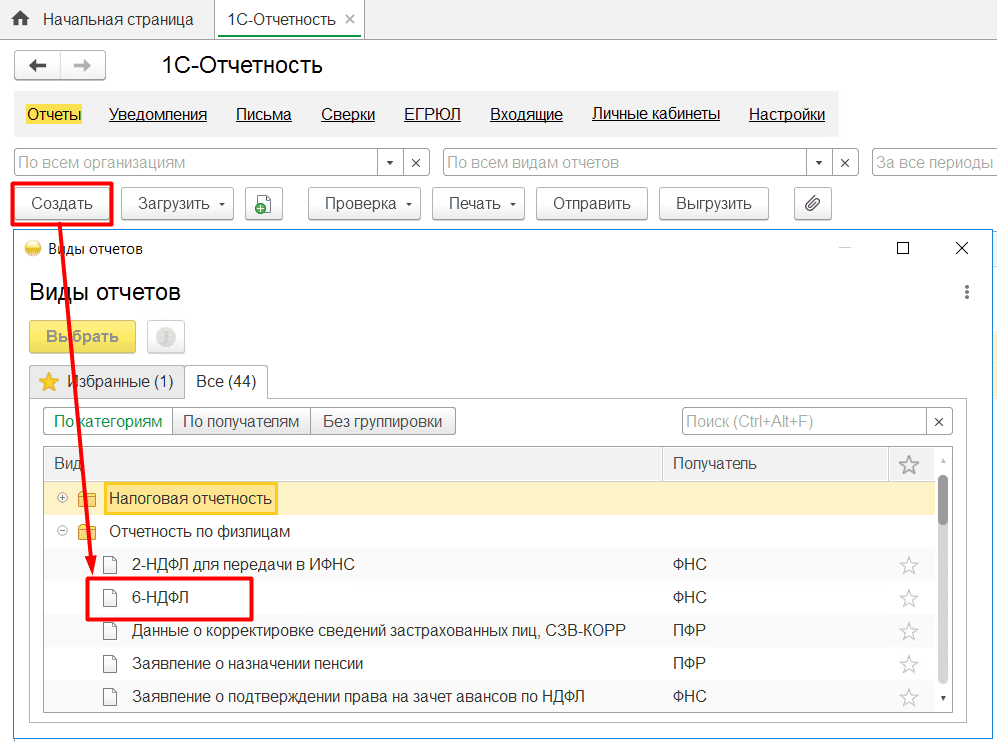

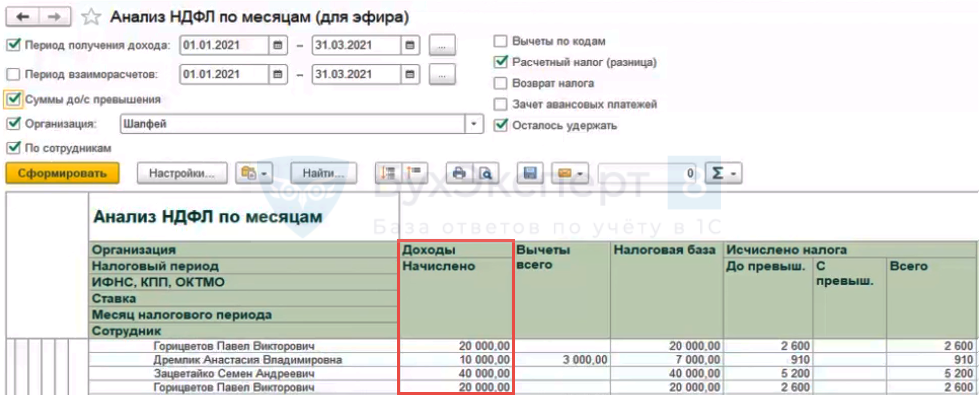

В статье рассказывается, как корректно передать информацию о доходах физических лиц с помощью утилиты 1С:ЗУП8 (3 редакция). Приведены конкретные примеры с указанием дат и сумм. Рассматривается заполнение каждой графы и строчки, демонстрируются различные варианты (при возможности таковых), берутся во внимание различные соображения и возможные возражения, на которые дается логичный ответ.

Например, рассмотрены следующие варианты:

фактическая дата выплаты не совпадает с датой начисления;

отпускные начисляются вместе с зарплатой;

доплата отпускных.

Для наглядности и большей доступности приведены информативные иллюстрации в виде скринов рабочего экрана бухгалтера при заполнении документа.

Вторая часть статьи посвящена выплате аванса. Вся информация подана в том же ключе и с малейшими подробностями. Изучив изложенный в ней материал, вы сможете уверенно и без особого труда сформировать необходимый документ.

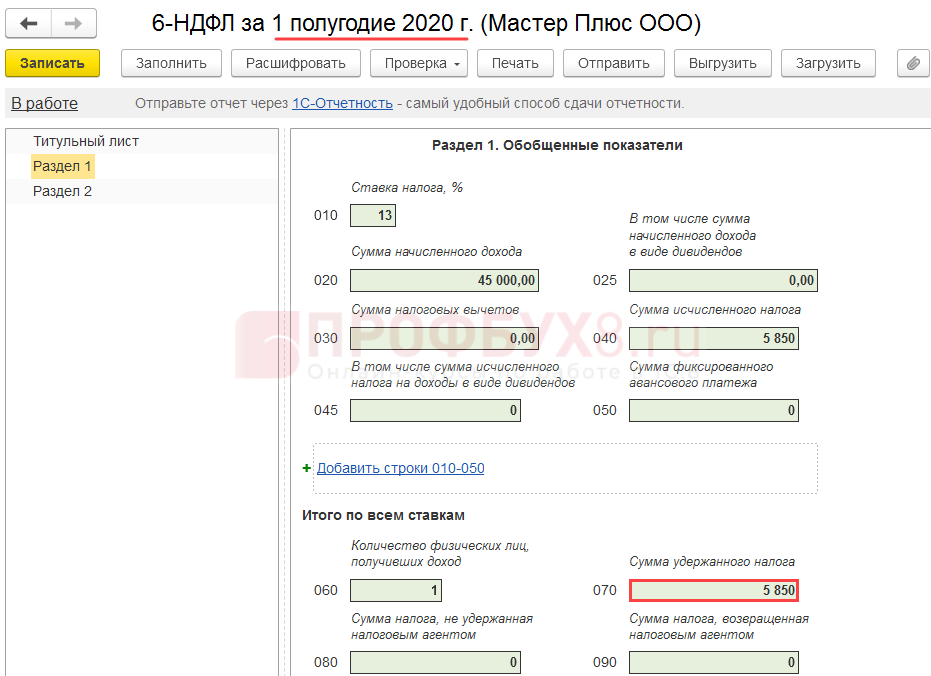

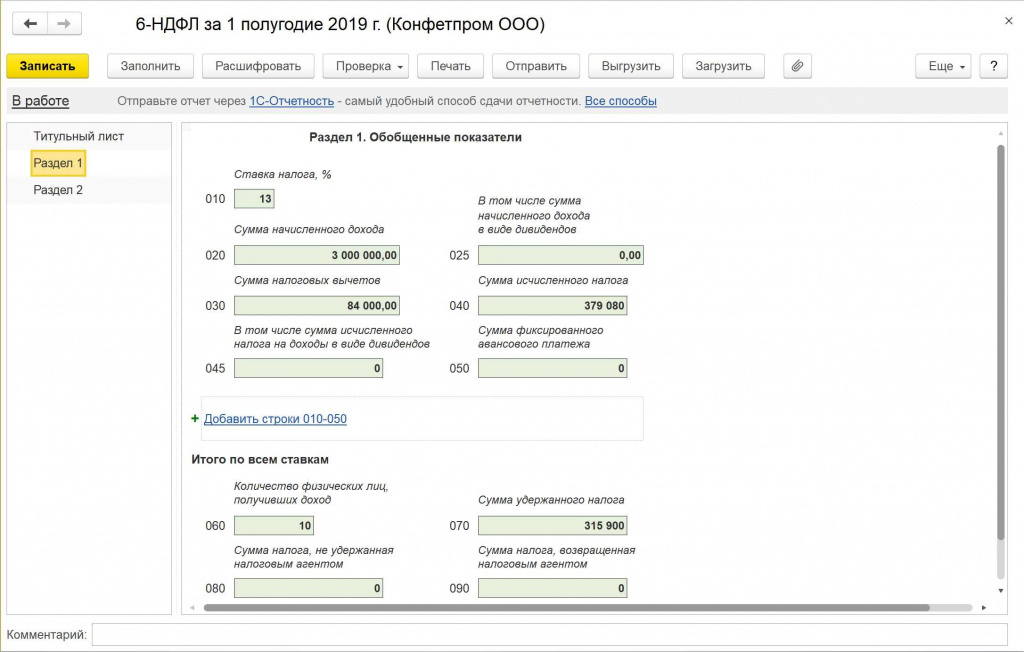

Расчет сумм налога на доходы физлиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) — это обобщенная налоговым агентом информация в целом по всем физическим лицам, получившим от него доходы. Расчет по форме 6-НДФЛ за полугодие 2018 года следует представить не позднее 31 июля 2018 года. Рассказываем, как отражаются в 6-НДФЛ отпускные и авансы.

Рассказываем, как отражаются в 6-НДФЛ отпускные и авансы.

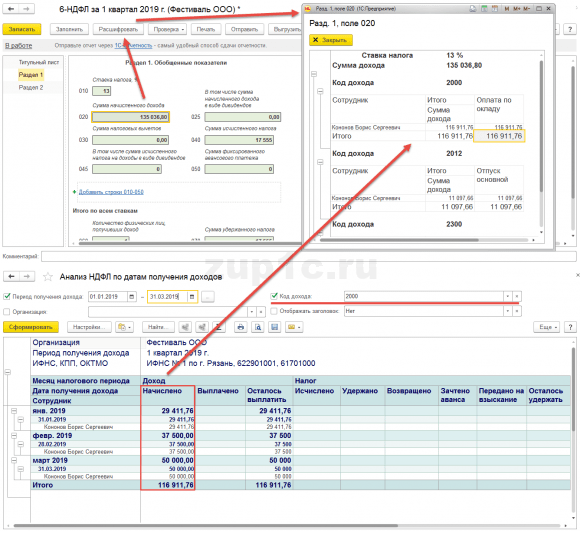

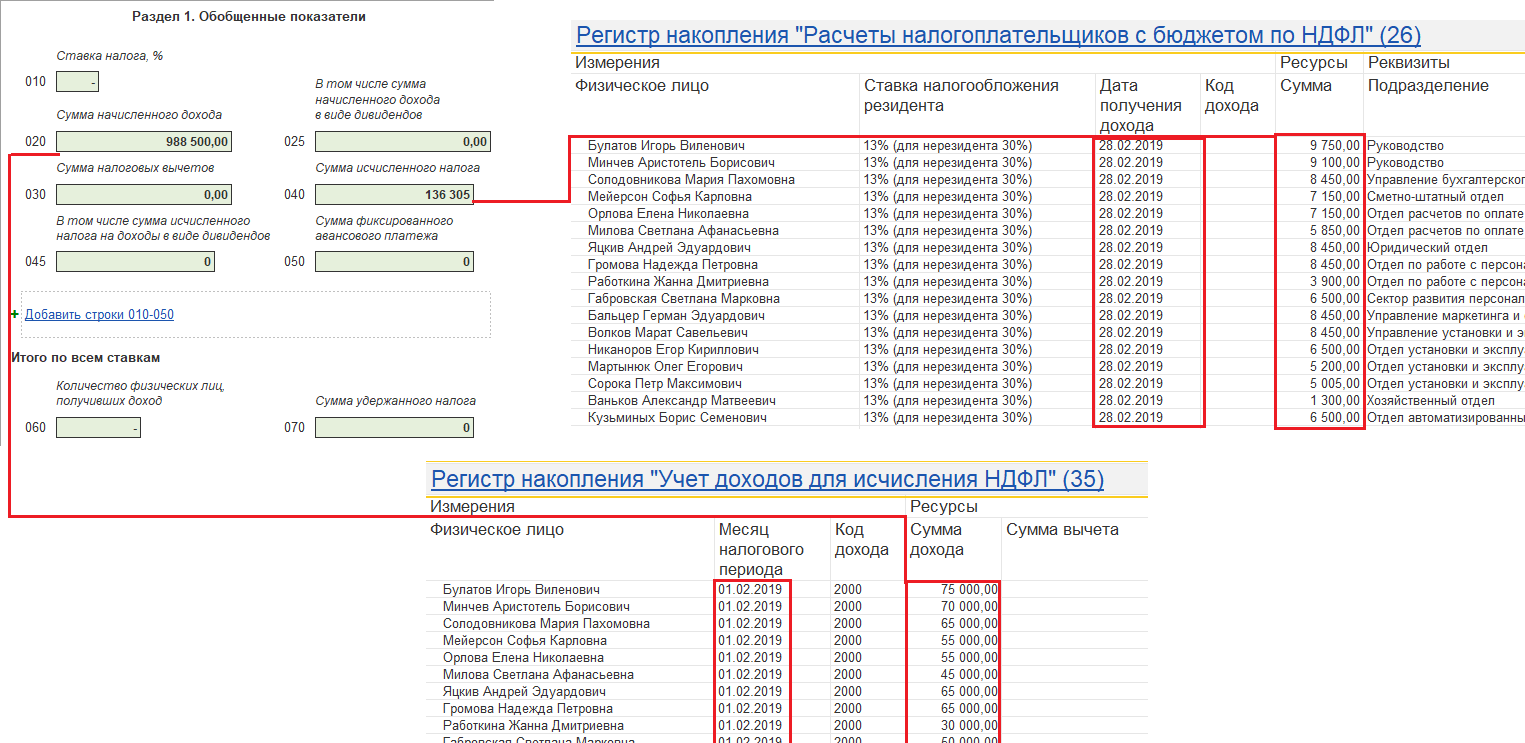

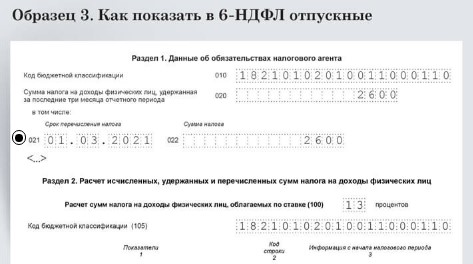

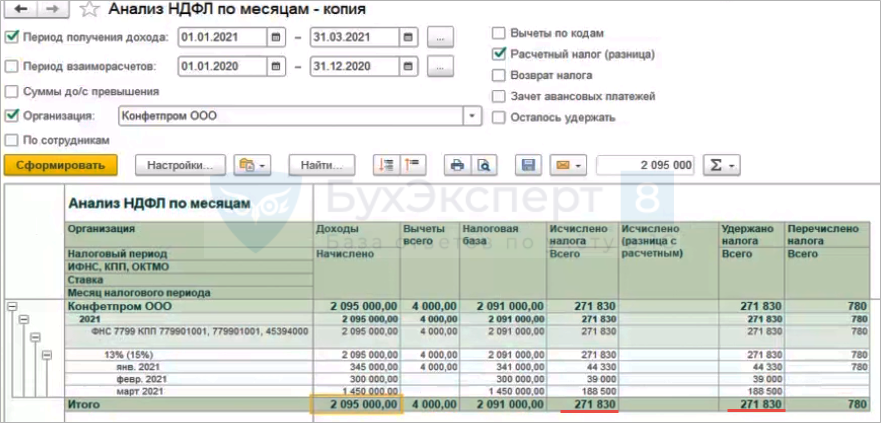

Отпускные в 6-НДФЛ в «1С:ЗУП 8» (ред.3)

Дата фактического получения дохода (дата для строки 100) в виде отпускных выплат — день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) — день фактической выплаты.

Срок перечисления налога (дата для строки 120) — не позднее последнего числа месяца, в котором производились такие выплаты.

Отпускные выплачены в июне

Пример

При начислении отпускных в документе Отпуск указана плановая дата выплаты – 06.06.2018. Эта дата первоначально учтена как дата получения дохода, и на эту дату исчислен налог (рис. 1). Фактически отпускные были выплачены – 07.06.2018.

В программе дата фактического получения дохода дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты. Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе начисления и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты (как в нашем примере). Поле

Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе начисления и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты (как в нашем примере). Поле

Отпускные выплачены вместе с зарплатой

В программе имеется возможность начислять зарплату за период с начала месяца по дату ухода сотрудника в отпуск непосредственно вместе с отпускными. В документе Отпуск устанавливается флажок Рассчитать зарплату за. При этом, так как дата получения дохода для отпускных и зарплаты определяется по-разному (для отпускных – по дате выплаты, для зарплаты – как последний день месяца начисления), то при расчете НДФЛ считается отдельно для каждой даты получения дохода (рис.

Соответственно, при выплате отпускных с зарплатой общая сумма удержанного налога также учитывается отдельно по каждой дате получения дохода. Датой удержания налога при этом как для отпускных, так и для зарплаты считается дата выплаты, т.е. дата документа ведомости. Срок перечисления налога для зарплаты определяется как следующий за датой выплаты день, для отпускных – последний день месяца выплаты отпускных.

В разделе 2 расчета данная операция отражается двумя блоками строк (рис. 5).

Обратите внимание, что для зарплаты в этом случае получается, что дата удержания налога меньше, чем дата фактического получения дохода. В соответствии с разъяснениями ФНС, такое заполнение раздела 2 расчета по форме 6-НДФЛ допускается.

Доплата отпускных в 6-НДФЛ в «1С:ЗУП 8» (ред.3)

Дата фактического получения дохода (дата для строки 100) в виде доплаты отпускных – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты (как и для сумм отпускных) (письма ФНС от 12.03.2018 № 20-15/049940, от 21.02.2018 № 16-12/021202@).

Пример

Отпускные выплачены в марте 2018 года. В апреле ранее начисленные отпускные перерассчитаны, в результате необходимо доплатить сумму отпускных.

Если в результате перерасчета отпускных производится доплата, то она отражается в разделе 1 и 2 расчета по форме 6-НДФЛ в том отчетном периоде, в котором произведена (письма ФНС от 12.03.2018 № 20-15/049940, от 21.02.2018 № 16-12/021202@) (рис. 6, рис. 7). Причем срок перечисления НДФЛ с доплаты отпускных (как и с суммы отпускных) – не позднее последнего числа месяца, в котором она выплачена.

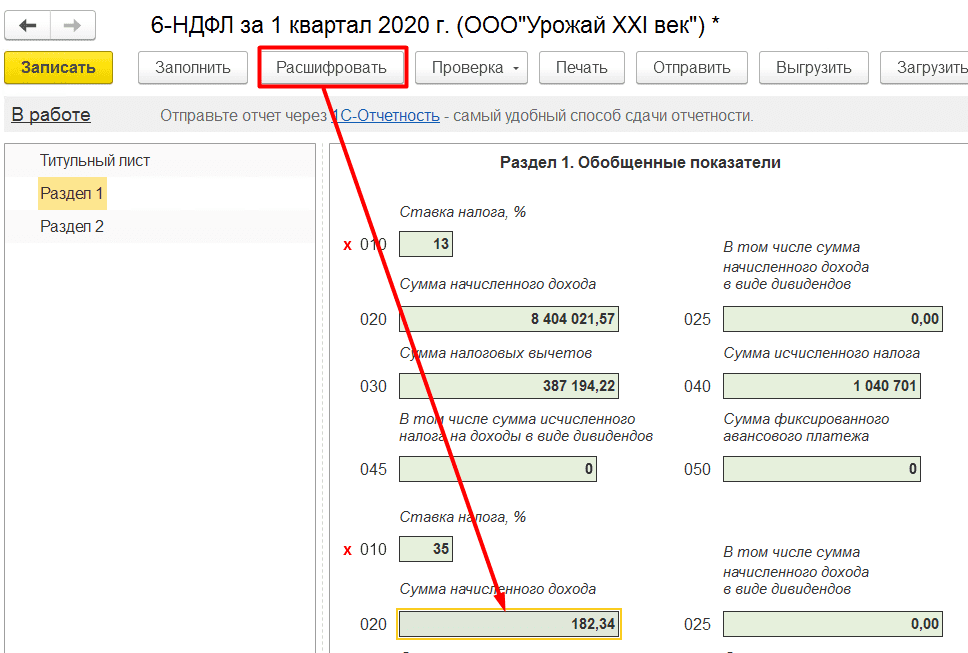

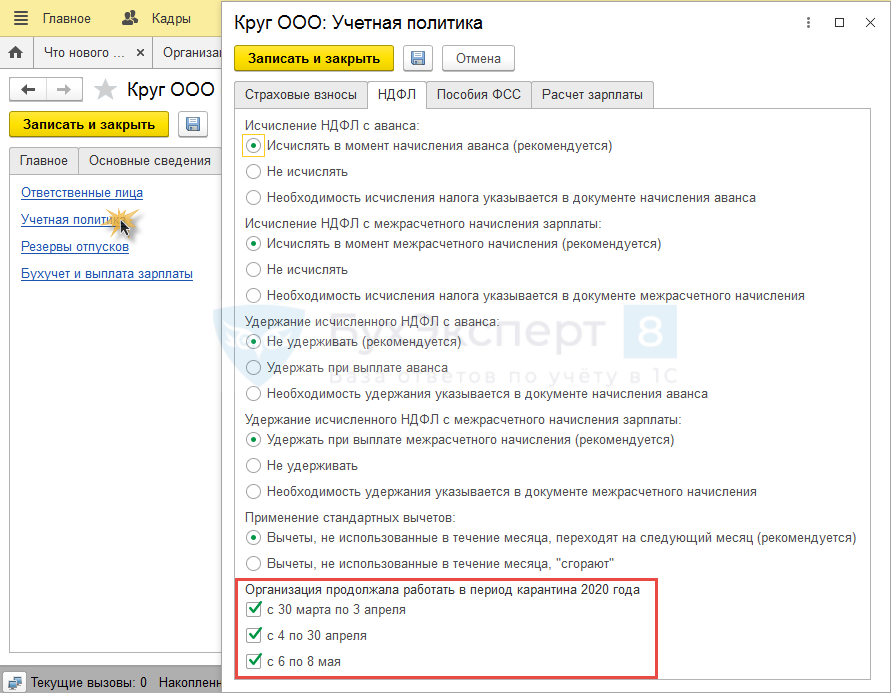

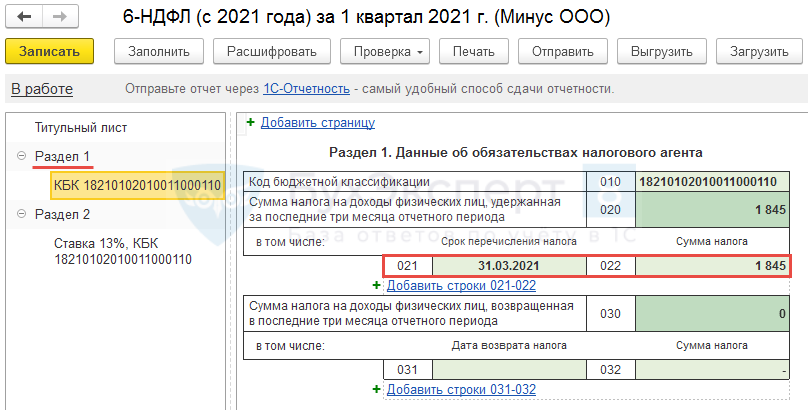

Аванс в 6-НДФЛ в «1С:ЗУП 8» (ред.

3)

3)С аванса по заработной плате отдельно исчислять, удерживать и уплачивать НДФЛ в бюджет не следует (см. письма Минфина России от 13.07.2017 № 03-04-05/44802, от 13.04.2017 № 03-04-05/22521).

Если аванс приходится на конец месяца (например, на 30 или 31 число), то при его выплате следует удержать и перечислить НДФЛ в бюджет, не дожидаясь перечисления зарплаты по итогам месяца. К такому выводу пришел Верховный Суд РФ в определении от 11.05.2016 № 309-КГ16-1804. В связи с чем не рекомендуем устанавливать в локальном нормативном акте выплату аванса в конце месяца.

Несмотря на то, что заработная плата выплачивается сотруднику несколько раз в месяц, исчислять, удерживать и перечислять налог в бюджет с нее следует один раз при окончательном расчете с сотрудником за месяц. С аванса по заработной плате отдельно исчислять, удерживать и уплачивать НДФЛ в бюджет не следует (см. письма Минфина России от 13.07.2017 № 03-04-05/44802, от 13. 04.2017 № 03-04-05/22521).

04.2017 № 03-04-05/22521).

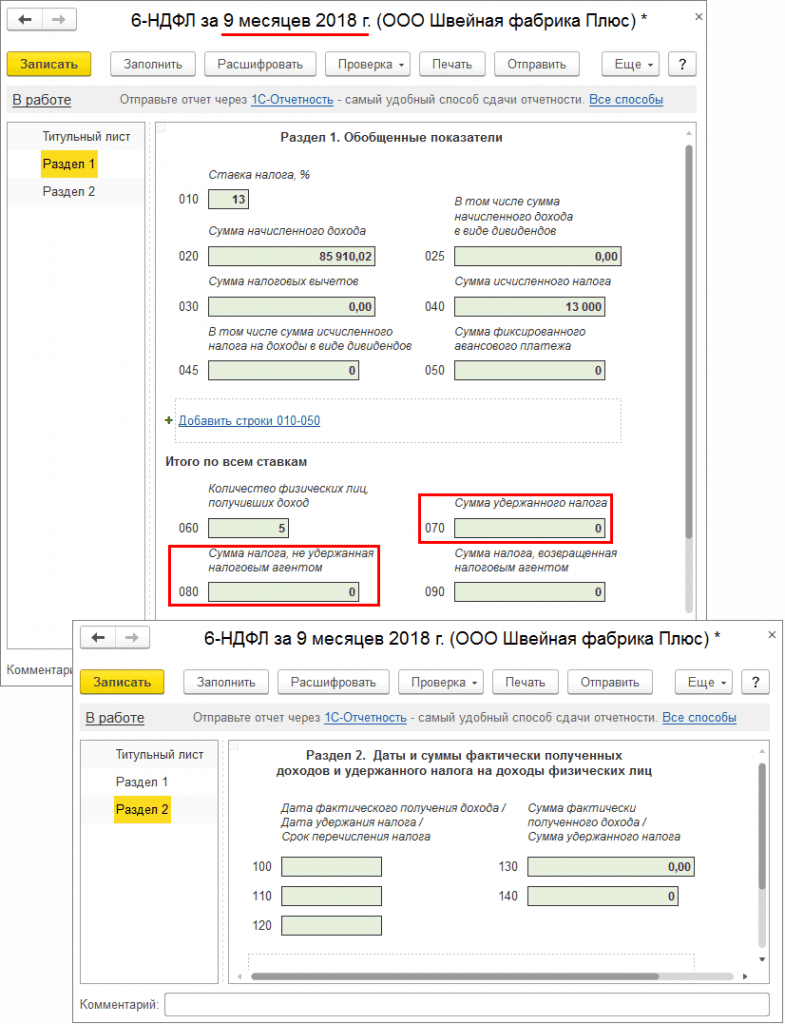

В программе при выплате зарплаты за первую половину месяца НДФЛ не удерживается (рис. 8). Поэтому эта операция не отражается в расчете по форме 6-НДФЛ. Выплаченная сумма аванса учитывается впоследствии в строке 130 раздела 2 блока, соответствующего выплате заработной платы за вторую половину месяца.

Источник: buh.ru

Переплата по зарплате в 6-НДФЛ

Опишите, почему вы пишете жалобу на этот ответ

Жалоба

Отмена

Поскольку сумма ошибочно выплаченной заработной платы фактически не начислялась в бухгалтерском учёте к моменту формирования Расчёта по форме 6-НДФЛ, то, по нашему мнению, эта сумма не подлежит отражению по строкам 020 «Сумма начисленного дохода». Также не заполняются строки 040 «Сумма исчисленного налога», 070 «Сумма удержанного налога» в разделе 1 данного Расчёта.

Однако поскольку ошибочная сумма была выплачена работнику и НДФЛ с нее фактически был удержан, то данная информация должна, на наш взгляд, найти отражение в разделе 2 Расчёта на соответствующие даты (дату фактического получения дохода (строка 100), дату удержания налога (строка 110), срок перечисления налога (строка 120)):

— по строке 130 «Сумма фактически полученного дохода» — в сумме полученного работником дохода в части ошибочно выплаченного аванса;

— по строке 140 «Сумма удержанного налога» — в сумме НДФЛ, удержанного из ошибочно выплаченного аванса.

Данные выводы следуют из разъяснений ФНС России по перерасчету отпускных (Письма ФНС России от 13.10.2016 N БС-4-11/19483@, от 24.05.2016 N БС-4-11/9248).

Обоснование позиции:

Организация-работодатель, производящая в соответствии с трудовым договором выплаты работнику, в силу п. 1 ст. 226 НК РФ признается налоговым агентом и обязана исчислить, удержать у работника и уплатить в бюджет сумму НДФЛ (далее также — налог), исчисленную в соответствии со ст. 224 НК РФ (с учетом предусмотренных ст. 226 НК РФ особенностей).

224 НК РФ (с учетом предусмотренных ст. 226 НК РФ особенностей).

Как определено п. 1.1 Порядка, 6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного НДФЛ, содержащихся в регистрах налогового учета.

Форма Расчета состоит из:

— Титульного листа;

— Раздела 1 «Обобщенные показатели»;

— Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

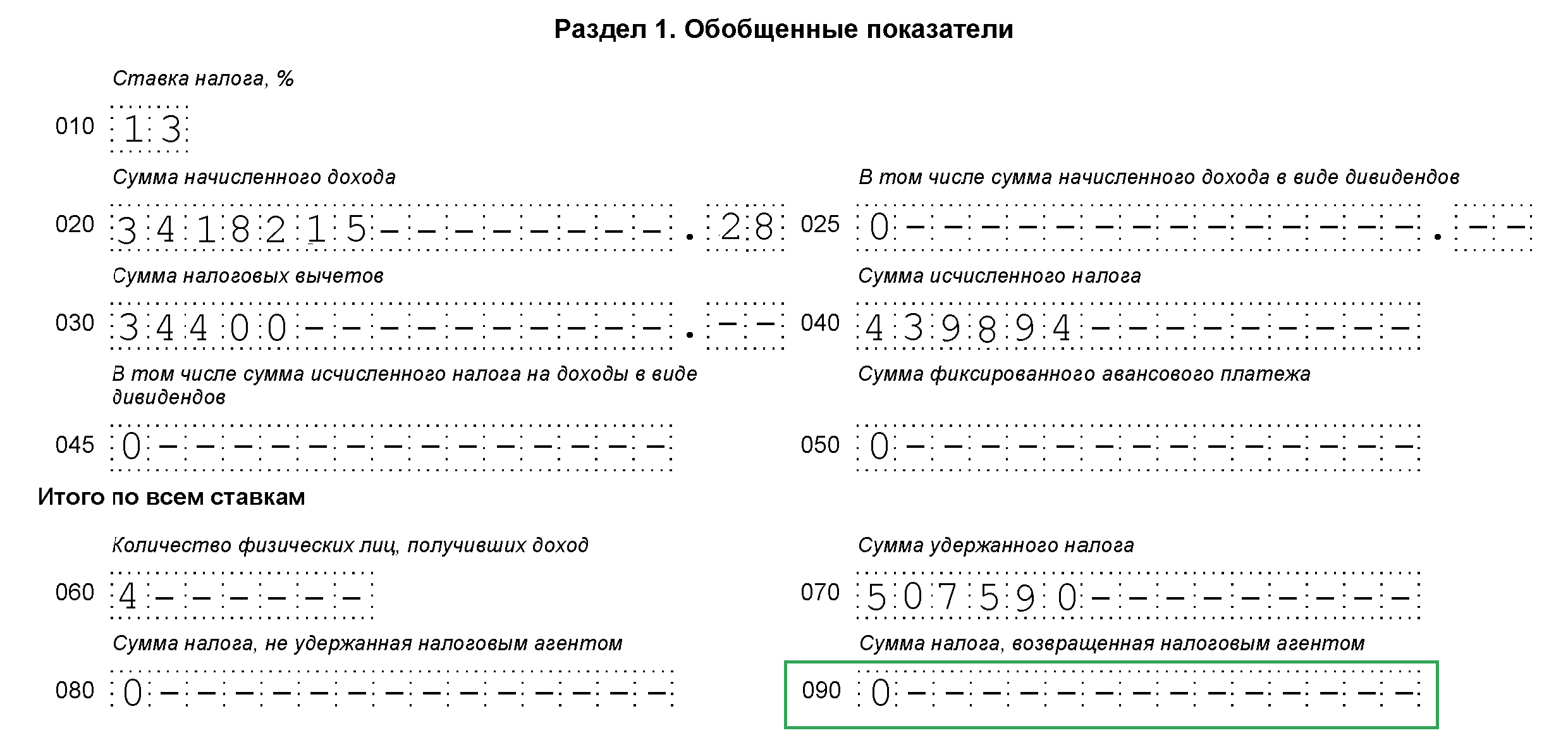

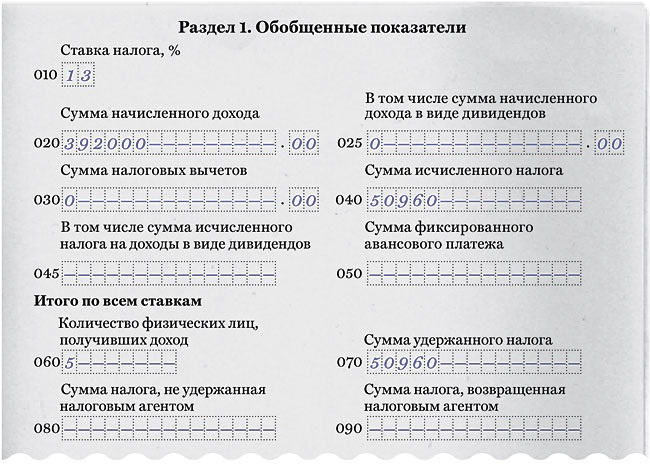

В соответствии с п. 3.3 Порядка в разделе 1 Расчёта указывается, в частности:

— по строке 020 — обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода;

— по строке 040 — обобщенная по всем физическим лицам сумма исчисленного НДФЛ нарастающим итогом с начала налогового периода;

— по строке 070 «Сумма удержанного налога» — общая сумма удержанного налога нарастающим итогом с начала налогового периода.

Согласно п. 4.2 Порядка в разделе 2 Расчета указываются:

— по строке 100 — дата фактического получения доходов, отраженных по строке 130;

— по строке 110 — дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130;

— по строке 120 — дата, не позднее которой должна быть перечислена сумма налога;

— по строке 130 — обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату;

— по строке 140 — обобщенная сумма удержанного налога в указанную в строке 110 дату.

Как следует из разъяснений Минфина России, изложенных в письме от 30.10.2015 N 03-04-07/62635 (доведенном до нижестоящих налоговых органов письмом ФНС России о от 11.11.2015 N БС-4-11/19749@), в случае, если работник возвращает работодателю фактически выплаченные ему ранее суммы аванса, такие суммы не будут признаваться его доходом.

Таким образом, поскольку сумма ошибочно выплаченного аванса фактически не начислялась в бухгалтерском учёте к моменту формирования Расчёта по форме 6-НДФЛ, то, по нашему мнению, эта сумма не подлежит отражению по строкам 020 «Сумма начисленного дохода».

Как представляется, по строке 070 суммируется общая сумма удержанного НДФЛ, относящаяся ко всем доходам, отраженным по строке 020 формы 6-НДФЛ, а в строке 140 отражается сумма НДФЛ, исчисленная применительно к указанным в строке 020 доходам.

По причинам, изложенным выше, полагаем, что сумма НДФЛ, относящаяся к ошибочно выплаченному авансу, не должна участвовать при формировании показателя по строке 040 «Сумма исчисленного налога», а также при формировании показателя по строке 070 «Сумма удержанного налога».

Однако поскольку ошибочная сумма была выплачена работнику и НДФЛ с нее был фактически удержан, то такая информация подлежит, на наш взгляд, отражению в разделе 2 Расчёта на соответствующие даты (дату фактического получения дохода (строке 100), дату удержания налога (строка 110), срок перечисления налога (строке 120)):

— по строке 130 «Сумма фактически полученного дохода» — в сумме полученного работником дохода в части ошибочной выплаты отпускных;

— по строке 140 «Сумма удержанного налога» — в сумме удержанного НДФЛ с суммы ошибочно начисленных отпускных.

При этом суммы НДФЛ, указанные в строках 140 раздела 2 Расчета (суммарно), будут отличаться от суммы НДФЛ, указанной по строке 070 раздела 1 этого же Расчета, на сумму НДФЛ, удержанную из ошибочно выплаченных отпускных.

С учётом разъяснений финансового ведомства, изложенных в приведённом нами письме Минфина России от 30.10.2015 N 03-04-07/62635, удержанные и перечисленные в бюджет с ошибочно выплаченного аванса суммы налога являются излишне уплаченными налоговым агентом. Соответственно, суммы налоговых обязательств работника по налогу на доходы физических лиц за налоговый период необходимо скорректировать. При этом у налогового агента — работодателя образуется переплата налога на доходы физических лиц. Указанная переплата может быть возвращена налоговому агенту в рамках ст. 78 НК РФ, определяющей порядок зачета или возврата сумм излишне уплаченного налога, на основании п. 14 ст. 78 НК РФ.

Однако в данном письме речь шла об увольняющемся работнике, в Вашем же случае сотрудник продолжит трудиться и организация предполагает произвести перерасчет с ним в последующих месяцах, при начислении заработной платы после выхода из отпуска. Тогда, на наш взгляд, переплата НДФЛ в бюджет может быть урегулирована при последующем начислении заработной платы. То есть НДФЛ, исчисленный с последующих выплат, будет перечислен в бюджет в меньшей сумме.

Тогда, на наш взгляд, переплата НДФЛ в бюджет может быть урегулирована при последующем начислении заработной платы. То есть НДФЛ, исчисленный с последующих выплат, будет перечислен в бюджет в меньшей сумме.

как выплатить, определить размер и отразить в 6-НДФЛ.

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20192020

НомерЛюбой

Электронная версия

Как отражать авансы в 6-НДФЛ в 1С 8.

3

3При заполнении 6-НДФЛ возникает вопрос: «Нужно ли отражать аванс в 6-НДФЛ»? Рассмотрим данный вопрос на примере заполнения 6-НДФЛ в 1С 8.3.

При начислении и выплате зарплаты за первую половину месяца в качестве аванса в 1С 8.3 следует учесть:

- При выплате аванса в 1С 8.3 в общем случае НДФЛ не начисляется и не удерживается;

- В 6 – НДФЛ выплата аванса не отражается. Так как НДФЛ не удерживается – значит, в разделе 2 формы 6-НДФЛ никаких строк не возникает.

Если вместе с авансом выплачивается посторонний доход или на момент выплаты аванса есть исчисленный, но не удержанный НДФЛ, то в 1С 8.3 автоматически будет произведено удержание НДФЛ и в разделе 2 расчета 6-НДФЛ заполнятся соответствующие строки.

Таким образом, в 6 – НДФЛ в разделе 2, выплата аванса не отражается.

Попадает ли аванс в 130 строку

В 130 строке отражается сумма полученного дохода. Аванс – это зарплата за первую половину месяца. Для зарплаты дата получения дохода – последний день месяца, за который доход начислен. Поэтому аванс попадает в 130 строку как начисленная зарплата.

Для зарплаты дата получения дохода – последний день месяца, за который доход начислен. Поэтому аванс попадает в 130 строку как начисленная зарплата.

Не важно, как выплачивалась зарплата: в два или три приема, с авансом или без него.

- Все, что начислено за текущий месяц отражается в 130 строке, только если с выплаты был удержан налог.

- Если налог с выплаты не удержан, то второй раздел не заполняется.

Попадает ли аванс в 110 строку

В 110 строку дата аванса не попадает. Но, если вместе с авансом выплачивается не зарплатный доход, например, с авансом выплатили пособие по временной нетрудоспособности, то считается, что это пособие, выплаченное в день аванса, значит:

- 100 строка – это день выплаты аванса,

- 110 строка – день выплаты аванса,

- 120 строка – конец месяца выплаты.

- Сумма дохода будет только сумма пособия;

- Сумма налога – только сумма удержанного НДФЛ с пособия.

Если с авансом нет других выплат, тогда аванс не показывается в 6 – НДФЛ во втором разделе вообще.

Поставьте вашу оценку этой статье: Загрузка…

Дата публикации: Май 15, 2016

Поставьте вашу оценку этой статье:

Загрузка…Детский налоговый кредит 2021: Могли бы вы в конечном итоге вернуть его в IRS?

С 15 июля IRS начнет выплачивать выплаты людям, имеющим право на расширенный налоговый кредит на детей, в рамках пакета помощи от коронавируса.

Вместо того, чтобы ждать, пока налогоплательщики подадут свои налоговые декларации за 2021 год, агентство начнет отправлять ежемесячные авансовые платежи в размере половины общей суммы кредита. Выплаты будут производиться 15 числа месяца в течение шести месяцев. Затем налогоплательщики могут взять оставшуюся часть кредита в своей декларации за 2021 год.

Но у некоторых налогоплательщиков могут быть веские причины для отказа от ежемесячных авансовых платежей, считают налоговые эксперты.

Если ваше право на участие в программе изменится в течение года из-за того, что вы зарабатываете больший доход, вам придется вернуть любые переплаты при подаче налоговой декларации за 2021 год, сказала Гейл Розен, сертифицированный бухгалтер.

Это может относиться к миллионам людей, которые остались без работы из-за пандемии, или к людям, которые получают новую работу с более высоким доходом.

Розен предложил следующий пример:

Допустим, у вас было двое детей младше 6 лет в 2020 году. IRS будет использовать вашу налоговую декларацию за 2020 год, чтобы узнать, на какую часть налогового кредита на ребенка вы имеете право в 2021 году. В данном случае это 7200 долларов. , или 3600 долларов на ребенка.

IRS автоматически отправит вам авансовый налоговый кредит на ребенка в размере 600 долларов в месяц, сказал Розен.

«Но давайте предположим, что когда вы подаете налоговую декларацию за 2021 год, ваш скорректированный валовой доход окажется выше, чем в 2020 году, и вы имеете право только на налоговый кредит на ребенка в размере 1000 долларов», — сказал Розен. «Затем вы должны будете выплатить 2600 долларов с вашей налоговой декларацией за 2021 год — 3600 долларов, полученных заранее, за вычетом налогового кредита на ребенка в размере 1000 долларов, что равняется 2600 долларам, подлежащим возврату в IRS».

«Затем вы должны будете выплатить 2600 долларов с вашей налоговой декларацией за 2021 год — 3600 долларов, полученных заранее, за вычетом налогового кредита на ребенка в размере 1000 долларов, что равняется 2600 долларам, подлежащим возврату в IRS».

Выплаты по налоговому кредиту на ребенка отличаются от трех стимулирующих выплат, где, если ваш доход увеличился в 2020 году, но IRS отправило вам платежи на основе вашей налоговой декларации за 2019 год, вам не нужно было возвращать средства, — сказал Нил Бекортни. сертифицированный бухгалтер.

На этот раз вам придется вернуть его.

Бекортни сказала, что если вы точно знаете, что ваш доход существенно не изменился, нет причин отказываться от ежемесячных авансовых платежей.

Но если вы знаете, что ваш доход существенно вырастет в 2021 году, что может лишить вас права на получение кредита или только для получения меньшего кредита, вы можете отказаться от получения авансовых платежей.

Есть и другие причины, по которым ваше право на участие может измениться. Например, дни рождения ваших детей могут привести к превышению возрастного ограничения.Или, если вы разведены или не состоите в браке и по очереди претендуете на кредит вместе с другим родителем вашего ребенка, вы можете случайно получить кредит два года подряд.

Например, дни рождения ваших детей могут привести к превышению возрастного ограничения.Или, если вы разведены или не состоите в браке и по очереди претендуете на кредит вместе с другим родителем вашего ребенка, вы можете случайно получить кредит два года подряд.

Во избежание каких-либо ошибок при оплате, IRS заявила, что создает несколько онлайн-инструментов, чтобы помочь налогоплательщикам обновлять свою информацию в агентстве, и это также даст вам возможность отказаться. По заявлению IRS, мы должны увидеть этот инструмент где-то до 1 июля.

В целом кредит может составлять до 3600 долларов на ребенка в возрасте до шести лет и 3000 долларов на ребенка в возрасте от 6 до 17 лет.Одинокие люди со скорректированным валовым доходом до 75000 долларов и супружеские пары, которые подают совместную налоговую декларацию и зарабатывают до 150000 долларов, получат полную сумму на основе налоговых деклараций 2019 или 2020 года или на основе информации, которую налогоплательщики в прошлом году указали в налоговой декларации IRS. -Файлеры инструмент.

-Файлеры инструмент.

Кредит будет постепенно прекращен, уменьшаясь на 50 долларов на каждую дополнительную 1000 долларов дохода.

Просто помните, что если вы не имеете права на новый более высокий кредит, вы можете иметь право требовать 2000 долларов на ребенка — предыдущая доступная сумма — при условии, что скорректированный валовой доход ниже 200000 долларов для одиноких и 400000 долларов для тех, кто состоит в браке. возвращается.

Первые авансовые платежи по детскому налоговому кредиту выходят в четверг

РОАНОКЕ, Вирджиния (WFXR) — С 15 июля родители детей в возрасте 17 лет и младше начнут получать ежемесячные платежи от Налоговой службы США (IRS).

Выплаты являются частью налогового кредита на ребенка, который родители получают каждый год, но в этом году федеральное правительство решило предоставить родителям часть этих денег раньше. Это одно из нескольких изменений, внесенных в связи с пандемией коронавируса.

«В этом году они увеличили сумму с 2000 до 3000 долларов, а затем повысили возрастной ценз», — пояснил налоговый эксперт Дэвид Кембел. «Раньше, когда ребенку исполняется 17 лет, вы больше не получаете кредит. Теперь ты все еще хочешь. Вы получаете его, пока ребенку не исполнилось 18 лет, и, наконец, вместо 3000 долларов, если вашему ребенку до 6 лет — то есть до 5 лет и младше — они собираются заработать 3600 долларов «.

«Раньше, когда ребенку исполняется 17 лет, вы больше не получаете кредит. Теперь ты все еще хочешь. Вы получаете его, пока ребенку не исполнилось 18 лет, и, наконец, вместо 3000 долларов, если вашему ребенку до 6 лет — то есть до 5 лет и младше — они собираются заработать 3600 долларов «.

Родители имеют право на получение 250 долларов в месяц на каждого ребенка в возрасте от 7 до 17 лет и 300 долларов в месяц на каждого ребенка младше 7 лет.Выплаты будут производиться в июле, августе, сентябре, октябре, ноябре и декабре. Эта сумма составит ровно половину полной суммы налогового кредита, предоставленного родителям с детьми-иждивенцами.

Узнайте, имеете ли вы право на предварительную выплату налогового кредита на ребенка Загвоздка, по словам Кембеля, в том, что родители, решившие получать выплаты, скорее всего, получат меньшую сумму возмещения в предстоящий налоговый сезон. Это связано с тем, что люди получили половину кредита раньше срока.Он предлагает родителям, которым не нужны деньги, чтобы сводить концы с концами, отказаться от выплат.

Кембель говорит, что есть потенциальные проблемы с приемом досрочных платежей.

«Например, люди меняют банковский счет, или банковский счет, который используют люди, изначально был неправильным, и поэтому новый тоже не будет работать», — сказал Кембель. «Или, если люди переедут, письма IRS не будут пересылаться почтовым отделением. Почтовые отделения не пересылают государственные чеки, поэтому они будут отправлены обратно в IRS.”

Должен ли я отказаться от авансового налогового кредита на ребенка?Кроме того, это может вызвать проблемы для разведенных пар, которые по очереди ходатайствуют о своем ребенке. Досрочные ежемесячные платежи основаны на налоговой информации за 2020 год. Следовательно, деньги пойдут тому, кто из родителей потребовал ребенка в 2020 году, а не тому родителю, который потребует ребенка в 2021 году. Если неправильный родитель получит дополнительные деньги, этому человеку, вероятно, придется вернуть их.

Чтобы управлять своими авансовыми платежами, посетите www. irs.gov. Кембел говорит, что IRS постоянно обновляет веб-сайт, чтобы родители могли делать больше.

irs.gov. Кембел говорит, что IRS постоянно обновляет веб-сайт, чтобы родители могли делать больше.

«Кажется, каждый месяц они добавляют улучшенную функцию, поэтому они позволят вам изменить информацию о прямом депозите, если она окажется неправильной», — сказал он. «Они позволят вам изменить свой адрес, если он окажется неправильным. Они позволят вам сменить ребенка, на которого вы хотите претендовать «.

Выплатызапланированы на 15-е число каждого месяца. Кембель сказал WFXR News, что если родитель хочет отказаться, они должны сделать это ко второму дню месяца.Неясно, может ли родитель отказаться от участия в одном месяце, а затем — в следующем. Кембель говорит, что родителям следует внимательно следить за сайтом IRS.

Что мне делать, если я не получил налоговую скидку на ребенка?

(NEXSTAR) — четверг — официальная дата выплаты первой налоговой льготы на ребенка от налоговой службы, но родители могут не захотеть тратить день на обновление банковского баланса.

Как, вероятно, уже знают мамы и папы, американский план спасения администрации Байдена предусматривает шесть ежемесячных выплат родителям начиная с 15 июля.

Только в этом году размер налоговой скидки на ребенка увеличился с 2000 долларов на ребенка до 3000 долларов на ребенка. Родители детей в возрасте до 6 лет будут иметь право на еще больший общий кредит в размере 3600 долларов. План также включает пособия в размере 3000 долларов США для родителей 17-летних подростков, соответствующих требованиям плана. Раньше детям было 16 лет и младше.

На этой неделе начнутся выплаты налоговых льгот на детей. Посмотрите, на что вы претендуете До половины этого кредита будет распределено в течение последних шести месяцев этого года, а это означает, что типичный родитель одного ребенка старше 6 лет может ожидать платеж в размере 250 долларов в конце этого месяца в качестве первого из шести взносов авансового платежа в размере 1500 долларов США.Есть также постепенное прекращение выплаты увеличенных пособий в зависимости от дохода.

Но оплата может не поступить к вечеру четверга, даже для родителей с банковскими счетами, привязанными к IRS, которые ожидают прямого депозита. IRS — это агентство по сбору платежей, а не механизм выплат, и у них были сжатые сроки, чтобы начать эти ежемесячные платежи. Во время блокировки агентство столкнулось с рядом логистических задержек в выплатах стимулов, поскольку они пытались аннулировать миллионы чеков, и на этот раз могут иметь место аналогичные препятствия.

Но если вы одна из 36 миллионов американских семей, ожидающих новых денежных вливаний, все, что вас волнует, — это ваш чек. Итак, как вы узнаете, задерживается ли ваш платеж или просто отсутствует?

IRS хочет, чтобы вы сначала проверили портал налогового кредита IRS для детей, чтобы проверить соответствие критериям и способ оплаты. Если выясняется, что ваш платеж должен был поступить на ваш счет, но ваш банк сообщает, что он все еще не получил средства, вы можете отправить след. Отслеживание — это запрос IRS о том, что произошло с вашими средствами, и его можно запросить, отправив по почте или факсу форму IRS 3911 обратно в агентство.

IRS ранее сообщало, что для получения результата трассировки требуется около шести недель. Агентство заявляет, что не сможет инициировать отслеживание, если прямые получатели депозита не подождут не менее пяти дней с даты депозита. Получателей чеков просят подождать четыре недели с даты платежа перед подачей заявки.

IRS открыло страницу с часто задаваемыми вопросами, чтобы ответить на вопросы о задержках, праве на участие и другие общие вопросы, связанные с проверками CTC.

Многим родителям, очевидно, не придется долго ждать, чтобы получить выплату. WDAF Nexstar сообщает, что родители в Канзас-Сити сообщили о получении чеков уже в понедельник.

Закрыть модальное окноПредложите исправление

Предложите исправлениеСемьи начнут получать ежемесячные авансовые платежи 15 июля

ВАШИНГТОН — Миллионы американцев с детьми будут видеть больше денег на своих банковских счетах, начиная с июля.

Казначейство и Налоговая служба начнут отправлять ежемесячные авансовые платежи в размере 250 или 300 долларов семьям с низким и средним доходом в рамках недавно расширенной налоговой льготы на детей, начиная с 15 июля.

Выплаты будут продолжаться на ежемесячной основе в течение Декабрь, и большинство семей, имеющих право на получение помощи, получат их посредством прямого депозита, заявили в воскресенье высокопоставленные представители администрации. Семьи, у которых нет прямого депозита, получат оплату в виде бумажного чека или дебетовой карты.

«Это снижение налогов посылает четкий и мощный сигнал американским работающим семьям с детьми: помощь здесь», — заявил в понедельник президент Джо Байден в своем выступлении в Белом доме.

Ежемесячные авансовые платежи по детской налоговой льготе являются результатом американского плана спасения Байдена, пакета мер по борьбе с коронавирусом на сумму 1,9 триллиона долларов, который Конгресс принял в марте. Закон продлил налоговую льготу, увеличил сумму, которую могли получить семьи, имеющие право на получение помощи, и обеспечил выплату половины денег ежемесячными платежами до декабря.

Согласно новому закону, семьи, претендующие на кредит, получат до 3000 долларов США на каждого ребенка в возрасте от 6 до 17 лет или 3600 долларов США на каждого ребенка младше 6 лет. Ранее размер налоговой скидки составлял до 2000 долларов США на ребенка в возрасте до 17 лет.

Кредит будет постепенно прекращаться для лиц, зарабатывающих более 75 000 долларов в год, 112 500 долларов для глав семьи или 150 000 долларов для тех, кто состоит в браке и подает совместную декларацию.

Помощь при пандемии: Законопроект президента Джо Байдена о стимулировании COVID, поясняемый на 6 диаграммах

Финансовый рост: От ухода за детьми до открытия школы — 1 доллар.Пакет помощи 9T COVID дает финансовую поддержку малообеспеченным семьям Америки

До принятия Американского плана спасения семьям, имеющим право на получение кредита, приходилось ждать, чтобы получить его, когда они подавали свои подоходные налоги.

Но новый закон позволяет ежемесячно выплачивать половину денег авансом. Соответствующие критериям семьи получат выплату в размере до 300 долларов в месяц за каждого ребенка в возрасте до 6 лет и до 250 долларов в месяц за каждого ребенка в возрасте от 6 лет и старше.

Соответствующие критериям семьи получат выплату в размере до 300 долларов в месяц за каждого ребенка в возрасте до 6 лет и до 250 долларов в месяц за каждого ребенка в возрасте от 6 лет и старше.

История продолжается

Примерно 39 миллионов семей, охватывающих 88% детей в США.С., будет получать ежемесячные выплаты. Выплаты будут рассчитаны на основе налоговых деклараций правомочного налогоплательщика за 2020 год. Если эти декларации еще не были поданы или обработаны, налоговые декларации за 2019 год будут использоваться для определения права на участие и оплаты.

Tax Day 2021 : Еще не уплатили налоги? 12 советов для подающих в последнюю минуту

Медицинские счета, продукты питания, инвестиции и ипотека: Как американцы тратят свои налоговые возмещения, стимул

Платежи будут отправляться автоматически, поэтому правомочные налогоплательщики, которые уже подали свои налоги, не необходимо предпринять какие-либо другие действия. По оценкам Министерства финансов, 80% семей, имеющих право на получение помощи, получат выплаты через прямой депозит.

По оценкам Министерства финансов, 80% семей, имеющих право на получение помощи, получат выплаты через прямой депозит.

Будет создан онлайн-портал, чтобы правомочные налогоплательщики, которые предпочитают получать кредит при подаче налоговой декларации, имели возможность отказаться от авансовых платежей. Будет создан еще один онлайн-портал, чтобы налогоплательщики могли предоставлять IRS обновленную информацию об изменениях в своем доходе, статусе регистрации или количестве детей, соответствующих требованиям.

Более подробная информация о том, как получить доступ к этим порталам, будет объявлена позже, сообщили высокопоставленные представители администрации.

Майкл Коллинз покрывает Белый дом. Следуйте за ним в Twitter @mcollinsNEWS.

Помощь уже в пути: штата, города получат на этой неделе первую порцию помощи в размере 350 миллиардов долларов в результате стимулирования COVID, принятого в марте

Судебный иск: Стимулирующая формулировка о снижении налогов вызывает недовольство республиканцев, поскольку Огайо AG подает иск против Администрация Байдена

Эта статья впервые появилась в США СЕГОДНЯ: Детский налоговый кредит: ежемесячные авансовые платежи, чтобы начать поступать 15 июля

Инструмент IRS позволяет семьям с низким доходом подписаться на предварительный налоговый кредит на ребенка

Семьи, которые обычно не подать налоговую декларацию, но имеют право на новые авансовые платежи по налогу на детей, могут использовать новый онлайн-инструмент от IRS, чтобы гарантировать получение своих чеков в ближайшие месяцы.

Новый инструмент регистрации нефилеров — это обновленная версия инструмента, созданного агентством, чтобы помочь людям, которые обычно не подают налоговые декларации о доходах, регистрироваться для своих стимулирующих проверок и претендовать на возвратный кредит на восстановление. Теперь портал поможет семьям с низкими доходами зарегистрироваться для получения ежемесячных авансовых платежей по налогу на ребенка (CTC).

Стоимость расширенных выплат CTC составляет до 300 долларов в месяц для каждого ребенка в возрасте до 6 лет и до 250 долларов в месяц для каждого ребенка в возрасте от 6 до 17 лет. Первый авансовый платеж намечен на 15 июля с пятью дополнительными выплатами, запланированными для этого. календарный год.

IRS обычно рассчитывает платежи на основе налоговой декларации лица за 2020 год или, если она недоступна, на основе налоговой информации за 2019 год. Но многие люди никогда не подают декларацию, что затрудняет для IRS отправку им стимулирующих платежей или этих возвращаемых налоговых льгот.

Люди, которые не имеют достаточного дохода для подачи налоговой декларации, но имеют право на выплаты CTC, могут использовать этот инструмент, чтобы предоставить IRS свое имя, адрес и номер социального страхования, а также информацию о количестве иждивенцев. у них есть и номер их банковского счета.

IRS также выпустит два дополнительных инструмента, связанных с CTC, в следующем месяце. Вот что это будет за IRS:

- Интерактивный помощник по определению прав на получение льгот, который оценит, сколько семьи могут рассчитывать на получение.

- Портал обновлений о детских налоговых льготах, который изначально позволит налогоплательщикам отказаться от программы авансовых платежей. Позже люди смогут использовать этот инструмент для проверки статуса своих платежей и внесения обновлений.

Если вы подали налоговую декларацию в 2019 или 2020 году, вам не нужно предпринимать никаких других действий для получения платежей, сообщает IRS.

Зарегистрируйтесь сейчас: Узнайте больше о своих деньгах и карьере с помощью нашего еженедельного информационного бюллетеня

Не пропустите:

В качестве отпускных в справке 2 ndfl отражается.

Основы премий сотрудникам

Основы премий сотрудникамС 01.01.2018 вступают в силу поправки в Налоговый кодекс, согласно которым необходимо вести отдельный учет по НДС для товаров (работ, услуг), используемых как в налогооблагаемом НДС, так и в необлагаемых / освобожденных от налогов операциях, даже если правило соблюдается пять процентов.

Подрядчик уплатил НДС, но суд не признал работу выполненной: что делать?

НДС, начисленный и уплаченный подрядчиком в бюджет за работы, признанные судом невыполненными, подрядчик может принять к вычету. Вопрос только в том, как это лучше сделать: внести поправки в книгу продаж за соответствующий период или принять налоговый вычет на основании собственного счета-фактуры.

График отпусков 2018: до какой даты нужно успеть утвердить

Как известно, график отпусков на год должен быть утвержден не позднее, чем за две недели до наступления этого календарного года.Те. Как правило, последний срок утверждения — 17 декабря. Но в этом году эта дата приходится на нерабочий день (воскресенье). Значит ли это, что вы можете утвердить график на 2018 год 18 декабря 2017 года и проблем не будет?

Значит ли это, что вы можете утвердить график на 2018 год 18 декабря 2017 года и проблем не будет?

Сниженные тарифы для простолюдинов: торжество справедливости

С 01.01.2017 вместо ОКВЭД1 действует новый ОКВЭД2. Из-за этого многие военнослужащие упрощенного режима в 2017 году не смогли применить более низкие тарифы. Проблема должна быть решена. Письмо №Постановлением Минфина 03-15-07 / 66964 от 13 октября 2017 года доставлено в инспекции. Мы попросили прокомментировать этот документ специалиста ФНС России.

Офисные отходы: обязанности компании

Офисные компании не должны платить «за грязь», потому что они не оказывают негативного воздействия на природу. Но есть и другие требования в этой сфере — сертификация отходов, их учет и отчетность.

Вступил в силу новый порядок работы налоговых органов с необъясненными платежами

С 1 декабря налоговые инспекторы ФНС будут разбираться с просроченными платежами по новым правилам, которые предусматривают уточнение платежей по перечислению как налоги, так и страховые взносы.

Когда ИП не обязаны платить налоги самостоятельно

Если индивидуальный предприниматель предоставляет компании услуги, выходящие за рамки его коммерческой деятельности, подоходный налог с населения с суммы оплаты таких услуг должен быть начислен, удержан и уплачивается в бюджет заказчиком.

На главную → Отчетные конференции → → Как отразить сохранение отпуска в 2-НДФЛ

ИНТЕРНЕТ-КОНФЕРЕНЦИЯ

06.02.2017 — 14.02.2017

Обсуждение наполнения 6-НДФЛ и 2-НДФЛ

Ильмира:

— Я уволился с работника и получил задолженность за неработающие дни отпуска за календарные дни. Какой код поставить в аттестат 2-НДФЛ: 2012 или 4800? Держи в моей помощи с минусом.

«Основная книга»:

— Сумма отпускных за неработающие дни вычитается из дохода увольняемого сотрудника при окончательном расчете с ним. При этом следует учитывать, что вы можете удержать (без добровольного согласия сотрудника) не более 20% от суммы, выплаченной сотруднику. И уж точно сумма удержания не может быть больше начисленной прибыли. Минусовых значений в принципе быть не должно.

И уж точно сумма удержания не может быть больше начисленной прибыли. Минусовых значений в принципе быть не должно.

Что касается подоходного налога с населения, то код 2012 предназначен для отражения суммы отпускных, а код 4800 — для других доходов [электронная почта защищена]>.

НДФЛ удерживает отпускные за неработающие дни вообще не отражается в справке 2-НДФЛ отдельно, тем более с минусом. Как раз сумма подоходного налога с населения с последней выплаты работнику уменьшается на оставшуюся у вас часть суммы подоходного налога с населения в части отпуска за неработающие дни отпуска.

Если долг работника превышает сумму, которую организация имеет право удержать с него, тогда работника могут попросить выплатить долг добровольно. Если на момент увольнения у работника осталась задолженность, его сумма и удержанный с нее НДФЛ в справке 2-НДФЛ никак не отражаются. Размер отпускных за неработающие дни остается отраженным в доходах в составе оплачиваемых отпускных. При этом подоходный налог с населения из него остается отраженным в сумме удержанного и перечисленного в бюджет налога.

Если впоследствии задолженность сотрудника перед вами будет погашена, вам придется вернуть подоходный налог с населения из этой суммы сотруднику как неоправданно удержанный.

Например, доход за месяц увольнения составляет 20 000 рублей, а размер отпускных за неработающие дни — 10 000 рублей. НДФЛ с этих сумм составляет, соответственно, 2600 руб. и 1300 руб. Из дохода сотрудника можно вычесть всего 3480 рублей. ((20 000 руб. — 2 600 руб.) Х 20%).НДФЛ с этой суммы равен 452 рублям. Таким образом, при увольнении работник получит доход в размере 16 520 рублей. (20 000 руб. — 3480 руб.), А НДФЛ, который нужно оставить, составит 2148 руб. (2600 руб. — 452 руб.). Неконтролируемая задолженность на сотрудника в размере 6520 руб. и НДФЛ от этой суммы, равной 948 руб., отдельно в справке 2-НДФЛ показывать вообще не нужно, особенно с минусом.

Сведения о доходах физических лиц заполняют по форме N 2-НДФЛ «Справка о доходах физического лица за 200_ год».Справка предоставляется предприятием, организацией или учреждением (налоговым агентом) на каждое физическое лицо, получившее от него доход, и заполняется отдельно по каждой налоговой ставке. Но при заполнении справки возникают трудности с оформлением переходных отпускных.

Но при заполнении справки возникают трудности с оформлением переходных отпускных.

Вам понадобится

- — справка о доходах;

- — фактическая дата получения работником отпускных.

Инструкция

Отпуск по справке По форме N 2-НДФЛ напишите до даты их фактического получения.Для определения этой даты руководствуйтесь положениями статьи 223 Налогового кодекса.

Не забывайте, что в праздничные дни работник освобождается от трудовых обязанностей, поэтому отпускные не касаются заработка. Датой фактического получения отпускных учитывайте выдачу денег на руки сотруднику или день их перечисления на его банковский счет. То есть, если работник получил деньги 15 июня, то датой фактического получения отпускных является 15 июня.

AT help Показать сумму отпускных в том месяце, в котором они были выплачены сотруднику.Также действуйте в случаях, когда отпуск длится два месяца. Например, вся сумма отпускных, выплаченная в декабре 2010 года, даже если отпуск заканчивается в январе 2011 года, будет отражена в справке за 2010 год.

Запишите все суммы в документе в рублях и копейках через поле десятичная точка, кроме сумм налога. Рассчитайте суммы налога и отразите в рублях (без указания копеек). Суммы налога менее 50 копеек отбрасываются, а суммы более 50 копеек и более округляются до целого рубля.

AT help заполнить все показатели, если иное не указано в рекомендациях по заполнению формы 2 PIT. Информация о доходах физического лица, на которую налоговый агент произвел перерасчет налога на прибыль прошлых налоговых периодов в связи с уточнением его налоговых обязательств, оформляется в виде новой справки.

Налог с суммы отпускных должен удерживаться при выплате налогоплательщику наличных, в том числе при перечислении дохода на его банковский счет. Подпишите заполненную справку в поле «Налоговый агент (подпись)».Обратите внимание, что ваша подпись не скреплена печатью. Поместите печать в специальное место («М.П.») в нижнем левом углу документа. В поле «Налоговый агент (должность)» укажите вашу должность, в поле «Налоговый агент (ФИО)» ваше имя и инициалы.

Данные о доходах физических лиц заполняются по форме N 2-НДФЛ «Справка о доходах физического лица за 200_ год». Справка предоставляется предприятием, организацией или учреждением (налоговым агентом) на каждое физическое лицо, получившее от него доход, и заполняется отдельно по каждой налоговой ставке.Но при заполнении справки возникают трудности с оформлением переходных отпускных.

Вам понадобится

Справка о доходах;

— фактическая дата получения работником отпускных.

При поддержке размещения P&G статей на тему «Как отразить отпускные в справке 2» Как подать заявление на справку о заработной плате Как оформить указ на работе

Инструкция

Отпуск в справки по форме N 2-НДФЛ написать в день их фактического поступления.Для определения этой даты руководствуйтесь положениями статьи 223 Налогового кодекса. Не забывайте, что в праздничные дни работник освобождается от трудовых обязанностей, поэтому отпускные не распространяются на заработок.

Датой фактического получения отпускных учитывайте выдачу денег на руки сотруднику или день их перечисления на его банковский счет. То есть, если работник получил деньги 15 июня, то датой фактического получения отпускных является 15 июня. В справке укажите размер отпускных в том месяце, в котором они были выплачены работнику.Также действуйте в случаях, когда отпуск длится два месяца. Например, вся сумма отпускных, выплаченная в декабре 2010 года, даже если отпуск заканчивается в январе 2011 года, должна быть отражена в справке за 2010 год. Все суммы в документе записать в рублях с копейками через десятичную точку, кроме налоговых сумм. Рассчитайте суммы налога и отразите в рублях (без указания копеек). Суммы налога менее 50 копеек отбрасываются, а суммы более 50 копеек и более округляются до целого рубля.В справке заполните все показатели, если иное не указано в рекомендациях по заполнению Формы 2 НДФЛ. Информация о доходах физического лица, на которую налоговый агент произвел перерасчет налога на прибыль прошлых налоговых периодов в связи с уточнением его налоговых обязательств, оформляется в виде новой справки.

Датой фактического получения отпускных учитывайте выдачу денег на руки сотруднику или день их перечисления на его банковский счет. То есть, если работник получил деньги 15 июня, то датой фактического получения отпускных является 15 июня. В справке укажите размер отпускных в том месяце, в котором они были выплачены работнику.Также действуйте в случаях, когда отпуск длится два месяца. Например, вся сумма отпускных, выплаченная в декабре 2010 года, даже если отпуск заканчивается в январе 2011 года, должна быть отражена в справке за 2010 год. Все суммы в документе записать в рублях с копейками через десятичную точку, кроме налоговых сумм. Рассчитайте суммы налога и отразите в рублях (без указания копеек). Суммы налога менее 50 копеек отбрасываются, а суммы более 50 копеек и более округляются до целого рубля.В справке заполните все показатели, если иное не указано в рекомендациях по заполнению Формы 2 НДФЛ. Информация о доходах физического лица, на которую налоговый агент произвел перерасчет налога на прибыль прошлых налоговых периодов в связи с уточнением его налоговых обязательств, оформляется в виде новой справки. Налог на отпускные следует удерживать при выплате налогоплательщику наличных, в том числе при перечислении дохода на его банковский счет. Подпишите заполненную справку в поле «Налоговый агент (подпись)».Обратите внимание, что ваша подпись не скреплена печатью. Поместите печать в специальное место («М.П.») в нижнем левом углу документа. В поле «Налоговый агент (должность)» укажите вашу должность, в поле «Налоговый агент (ФИО)» ваше имя и инициалы. Как просто

Налог на отпускные следует удерживать при выплате налогоплательщику наличных, в том числе при перечислении дохода на его банковский счет. Подпишите заполненную справку в поле «Налоговый агент (подпись)».Обратите внимание, что ваша подпись не скреплена печатью. Поместите печать в специальное место («М.П.») в нижнем левом углу документа. В поле «Налоговый агент (должность)» укажите вашу должность, в поле «Налоговый агент (ФИО)» ваше имя и инициалы. Как простоДругие новости по теме:

Не каждый налогоплательщик знает, что при покупке любой недвижимости вы можете получить налоговый вычет. Заполнив все необходимые справки и декларацию, налогоплательщик получает на свой расчетный счет определенный процент от стоимости имущества, потраченного на покупку его счета.Кассовую помощь 2-НДФЛ можно скачать по

Для социального или имущественного вычета необходимо заполнить налоговую декларацию о доходах физического лица по форме 3-НДФЛ. Бланк декларации можно получить в налоговой инспекции. Его заполняют вручную или распечатывают на принтере. Форма состоит из 26 листов: 8 листов налоговой

Его заполняют вручную или распечатывают на принтере. Форма состоит из 26 листов: 8 листов налоговой

Каждая компания, рассматриваемая как налоговый агент, представляет в налоговом органе справку о доходах работника — физического лица, уплаченного в течение определенного налогового периода.Доходы сотрудников облагаются различными налоговыми ставками. На каждую ставку необходимо подать

Справка о заработной плате требуется в случаях, связанных с кредитованием, а также для предоставления налоговых вычетов в случае переезда на работу или по другим причинам. Этот сертификат можно заказать в бухгалтерии организации, либо у предпринимателя, в зависимости от места работы.

Налоговыми агентами являются юридические лица, организации и индивидуальные предприниматели. Они должны предоставить в налоговые органы справку 2-НДФЛ за прошедший отчетный период.Данный документ имеет унифицированную форму и является приложением к приказу ФНС России № ММВ-7-3 / от 17. 11.2010. такой

11.2010. такой

Для стандартного налогового вычета необходимо подать налоговую декларацию в налоговую службу, приложить справку о доходах, а также документы, подтверждающие право на получение вычета в зависимости от категории физического лица, типы которых прописаны в Налоговой

Отображается ли в форме 2 НДФЛ как отдельная статья отпускных, выдается в середине месяца, но НДФЛ будет переведен на них до конца месяца.Аванс не отражается отдельно? НДФЛ со всей суммой за месяц перечисляется в последний день месяца (та же дата выдачи).

Ответ

Да, это так. Отпускные выплачиваются в том месяце, в котором они были выплачены согласно коду дохода 2012. Авансовые платежи, уплаченные на сертификат 2-НДФЛ, не включены.

Как оформить справку по форме 2-НДФЛ

Ситуация: Как отразить размер отпускных в форме 2-НДФЛ, если отпуск начинается в одном месяце и заканчивается в другом

Пример отражения отпускных в справке формы 2-НДФЛ.Отпуск сотрудника начинается в один месяц и заканчивается в другой.

Экономист организации А.С. Кондратьеву был предоставлен основной оплачиваемый отпуск с 26 декабря 2015 года по 15 января 2016 года. Сумма начисленного отпуска составляет 10 000 рублей. Кондратьева детей нет.

Сумма НДФЛ с отпускных составила 1300 руб. (10 000 руб. × 13%).

19 декабря 2015 г. Кондратьев получил в кассу организации отпускные в размере:

10 000 руб. — 1300 руб.= 8700 руб.

Несмотря на то, что отпуск работника заканчивается в 2016 году, сумма начисленных отпусков бухгалтера организации включена в его налогооблагаемый доход за 2015 год.

В перечень кодов доходов внесены дополнения и изменения. В частности, исключен код 2791, который указывал на доходы, полученные в натуральной форме от сельхозпроизводителей; Изменилось содержание кода 3010. Если ранее в этом коде указывался доход от выигрышей, выплачиваемых организаторами лотерей, тотализаторов и других риск-ориентированных игр (в том числе с использованием игровых автоматов), то с 26.12.2016 код 3010 обозначает доход в виде выигрыша, полученного в букмекерская контора и букмекерская контора.Кроме того, список кодов доходов был дополнен кодами для отражения доходов от операций с ценными бумагами, полученных от финансовых инструментов, процентов по операциям, учитываемым на индивидуальном счете. Подробнее об ответственности за неправильное заполнение сертификата 2-НДФЛ см.

Отпуск (форма Т-6)

Отображает состояние автомобиля на экране брелока. Чтобы сократить время работы и в то же время облегчить ваши усилия, вы можете одновременно делать несколько дел одновременно.Тонер может просыпаться из картриджа. Внутри здания вы должны увидеть фрески Амброджо Лоренцетти и Симоне Мартини (14 век), которые считаются одними из лучших в Европе в своем жанре. То же и с глобальным потеплением. Основное отличие мангала от мангала — наличие крышки, которая позволяет термически обрабатывать продукт со всех сторон, пропитать неповторимым ароматом дыма и коптить.В день увольнения сотрудника требуется окончательный расчет (ч. 1 ст. 140 ТК РФ). В этом случае работодатель обязан выплатить работнику (помимо причитающейся ему заработной платы) компенсацию за неиспользованный отпуск, см. ч. 1 ст. 127 ТК РФ. Данный платеж подлежит обложению НДФЛ в общеустановленном порядке (п. 7 п. 3 ст. 217 Налогового кодекса РФ), то есть из дохода работника, в виде компенсации за неиспользованный отпуск организация должна удержать налог в размере 13 процентов (п.1 ст.

Информация о доходах физических лиц за налоговый период указана в справке 2-НДФЛ.

Список соответствующих кодов, приведенный в справочнике, не содержит специального кода, который указывал бы на компенсацию за неиспользованный отпуск.

Кроме того, на практике иногда указанная компенсация отражается кодом 2000 «Вознаграждение за выполнение трудовых или иных обязанностей» или кодом 2012 «Суммы отпускных платежей». Однако, по сути, эта выплата носит компенсационный характер, не связана с оплатой труда и не распространяется на отпускные.

Новая форма 6-НДФЛ

Форма 6-НДФЛ состоит из титульного листа и двух разделов: Раздел 1 «Обобщенные показатели» и Раздел 2 «Даты и суммы фактического полученного дохода и удерживаемого налога на доходы физических лиц». Расчет производится по методу начисления за первый квартал, полугодие, 9 месяцев, год и представляется в налоговый орган соответственно не позднее 30 апреля, 31 июля, 31 октября и 1 апреля года, следующего за истекшим. налоговый период.Коды в 2-НДФЛ

Теперь юридическим лицам рекомендуется использовать статус «01», а ИП — «09».Как учесть при расчете премий 6-НДФЛ, материальной помощи, а также выплаченной заработной платы и отпускных в конце декабря, — поясняет специалист налоговой службы. Налоговые органы опасаются большого количества необъяснимых выплат из-за ошибок, допущенных при уплате страховых взносов. Ведь изменились CSC и реквизиты получателя платежа. В конце 2015 года утверждена новая справочная форма по форме 2-НДФЛ (утверждена приказом ФНС от 30 октября 2015 г.MMB-7-11 /)Кроме того, компенсация за неиспользованный отпуск, а также любой другой доход, из которого был начислен и удержан НДФЛ налоговым агентом, должны быть отражены в расчете по 6-личному доходу. налоговая форма, форма и порядок подачи (далее — Порядок) утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11 / Обязанность представления данного расчета в налоговый орган по адресу: место его регистрации закреплено за налоговым агентом п.

6-НДФЛ: примеры заполнения новой формы

Есть возможность разработать специальный регистр (см. Образец ниже), не забывая утвердить его форму как приложение к учетной политике. При этом такой реестр должен содержать всю информацию, необходимую для заполнения 6-НДФЛ (даты начисления, передачи и удержания НДФЛ см. В справочной таблице). Отсутствие налогового реестра по НДФЛ является основанием для привлечения налогового агента к ответственности по статье 120 Налогового кодекса (п.2 Письма ФНС России от 29 декабря 2012 г.АС-4-2 / 22690)Как заполнять 6-НДФЛ: ответы на популярные вопросы

И они могут делать то же самое, что и обычные налоговые агенты — сдавать расчеты в отношении сотрудников филиала в инспекции по месту регистрации этих единиц. Как и крупнейшие налогоплательщики, бизнесмены, совмещающие ЕНВД или патентную систему с другими режимами налогообложения, стали заложниками толкования Налогового кодекса РФ. Итак, согласно п. 5 шт. 2 ст. 230 НК РФ налоговые агенты — индивидуальные предприниматели, состоящие на учете в налоговом органе по месту нахождения в связи с применением ЕНВД и / или патентной системы налогообложения, представляют расчет в отношении своих сотрудников в налоговый орган по месту постановки на учет в связи с осуществлением такой деятельности.

Коды доходов в 2-НДФЛ

Теперь юридическим лицам рекомендуется использовать статус «01», а ИП — «09». Как учесть при расчете премий 6-НДФЛ, материальной помощи, а также выплаченной заработной платы и отпускных в конце декабря, — поясняет специалист налоговой службы. Налоговые органы опасаются большого количества необъяснимых выплат из-за ошибок, допущенных при уплате страховых взносов. Ведь изменились CSC и реквизиты получателя платежа. Действующие коды доходов в справке 2-НДФЛ утверждены приказом ФНС в конце 2015 года.6-НДФЛ с 2017 года

Поэтому в следующем месяце предприятие пересчитывает отпускные. Сложности возникают, если после пересчета сумма продаж оказалась меньше. Тогда компания удержит переплату от сотрудника. Подоходный налог с населения, перечисленный вместе с сверхнормативным доходом, вернется к работнику. Компания возвращает налог за счет других сотрудников, то есть снижает текущие платежи в бюджет. ФНС сообщила, что в строке 090 расчета необходимо указать налог, возвращенный в том периоде, в котором компания вернула деньги сотруднику.Оформляем 2-НДФЛ по — раз, два, три

Теперь юридическим лицам рекомендуется использовать статус «01», а ИП — «09». Как учесть при расчете премий 6-НДФЛ, материальной помощи, а также выплаченной заработной платы и отпускных в конце декабря, — поясняет специалист налоговой службы. Налоговые органы опасаются большого количества необъяснимых выплат из-за ошибок, допущенных при уплате страховых взносов. Ведь изменились CSC и реквизиты получателя платежа. Не позднее 1 апреля справку 2-НДФЛ на всех граждан, получивших доход от вашей организации в 2012 году, необходимо сдать в Инспекцию Федеральной налоговой службы.Справка о доходах 2-НДФЛ за 2015: нюансы заполнения

Да, и в инструкции по заполнению справки 2-НДФЛ приведен пример, из которого видно, что по доходам, с которых не удерживался НДФЛ, компания должна предоставить информацию дважды. Однако суды не согласны с таким подходом. Как отмечают арбитры, сертификаты со знаком «2» содержат всю необходимую информацию, которая должна быть указана в сертификате со знаком «1». Следовательно, если налоговый агент проинформировал инспекцию о невозможности удержания НДФЛ, представив справку о доходах по форме 2-НДФЛ со знаком «2», то второй справки со знаком «1» подавать не нужно. (Постановления ФАС Уральского округа от 05.23.14 № Ф09-2820 / 14 от 24.09.13 № Ф09-9209 / 13). Другое дело, что, пожалуй, вряд ли кто-то захочет доводить дело до суда.Как отразить в справке сотрудника 2-НДФЛ об увольнении, удержании части отпуска за неработающие дни отпуска?

Сумма необоснованно начисленных отпускных в бухгалтерском учете сторнируется. Такой вывод следует из письма Минфина России от 20 октября 2004 г. № 07-05-13 / 10. Соответственно, произвести обратные записи по удержанию НДФЛ и начислению страховых взносов из суммы переплаченных отпускных.Основой для корректирующих записей является бухгалтерская отчетность, отражающая размер отпускных за неработающие выходные дни. При выплате отпускных (в том числе за неработающие отпускные дни)Заполнение 6-НДФЛ: отпускные

Исходя из положений главы 23 Налогового кодекса, дата фактического получения дохода, дата удержания НДФЛ и дата ( времени) для перечисления НДФЛ в бюджет — три самостоятельные даты, каждая из которых определяется на основании индивидуальных норм указанной главы (статья 223.Пункты 4. 6 статьи 226. Пункт 7. 9 статьи 226.1 Налогового кодекса Российской Федерации; Письма ФНС России от 18 марта 2016 г. № БС-4-11 /Срок уплаты НДФЛ. Ndfl

С 2016 года изменились порядок и периодичность представления налоговыми агентами НДФЛ (Федеральный закон). Теперь вам нужно отчитываться ежеквартально. Так, по результатам первого квартала, полугодия, 9 месяцев по методу начисления с начала года налоговому агенту необходимо представить отчет по форме 6-НДФЛ (утвержден приказом ФНС России. Сервис России).

Это необходимо сделать не позднее последнего дня месяца, следующего за соответствующим периодом. В 2016 году с учетом выходных — не позднее 4 мая, 1 августа, 31 октября соответственно. Причем в конце года необходимо будет подать как «новую» форму 6-НДФЛ, так и «старую» форму 2-НДФЛ — не позднее 1 апреля следующего года.

Форма 2-НДФЛ также обновлена: за 2015 год уже нужно будет сдавать отчет по форме, утвержденной приказом ФНС России.

Добавляем, что большинству налоговых агентов по-прежнему необходимо сдавать как квартальные, так и годовые отчеты в электронном виде (по телекоммуникационным каналам). При этом, начиная с 2016 года, тех, кто сможет отчитываться на бумаге, станет больше: теперь это все, кто платил доход не более чем 25 физическим лицам (раньше было не более 10 человек).

Также введена ответственность за нарушения при оформлении расчетов по НДФЛ. Так, если налоговый агент вообще не представил ни одну из форм (2-НДФЛ или 6-НДФЛ) или сделал это с опозданием, штраф составит 1000 рублей за каждый полный или неполный месяц просрочки (п.1.2 ст. Налогового кодекса РФ). Но если налоговые органы обнаружат ошибки в предоставленной информации, то компания (или предприниматель) будет оштрафована в размере 500 рублей за каждый документ, содержащий недостоверную информацию (п. 1 ст. Налогового кодекса РФ). Правда, если налоговый агент сам обнаружит ошибки и предоставит обновленную информацию до того, как узнает, что налоговый орган обнаружил ошибку, штраф не будет.

Изменился и другой срок для налоговых агентов.Напомним, что Форму 2-НДФЛ необходимо подавать не только для отчета об исчисленных, удержанных и перечисленных суммах налога, но и для сообщения о невозможности удержания НДФЛ. Об этом нужно сообщать не только в налоговый орган, но и налогоплательщику (п. 5 статьи Налогового кодекса РФ). С 2016 года срок подачи такого сообщения изменился: теперь это нужно делать не позднее 1 марта следующего года (ранее — в течение месяца после окончания года).

Более того, новый продленный период может быть применен уже в 2016 году после уведомления о невозможности удержания налога на прибыль в 2015 году. Такие разъяснения были даны ФНС России в письме.

Отметим, что с отчетностью за 2015 год меняется и форма декларации по НДФЛ (форма 3-НДФЛ). Соответствующие изменения внесены приказом ФНС России. В обновленной форме учтены, в частности, изменения, связанные с учетом (зачетом) сумм торгового налога и налогообложения контролируемых иностранных компаний, а также изменения порядка предоставления налоговых вычетов.

Сроки уплаты налога и получения дохода

В порядок исчисления и перечисления налога внесены важные изменения. Перечислить налог в бюджет с 2016 года необходимо не позднее дня, следующего за днем выплаты дохода налогоплательщику.

Таким образом, с 2016 года дата перечисления налога в бюджет налоговым агентом не зависит от того, когда он получает деньги от банка для оплаты (если оплата производится наличными). Это важно только тогда, когда он действительно платит доход.

При этом для двух видов доходов (доход в виде отпусков и выплат по больничному листу) прямо определено, что налог необходимо перечислить не позднее последнего дня месяца выплаты дохода. Это нововведение значительно снизит хлопоты бухгалтеров. Напомним, что ранее отпускные налоги нужно было перечислять в день их уплаты или когда компания получала деньги для их оплаты в банке (см., Например, письма Минфина России, Постановление Президиума Высший Арбитражный Суд Российской Федерации).Та же процедура применялась к отпуску по болезни.

Теперь НДФЛ с отпусков и больничных необходимо перечислять не позднее последнего дня месяца выплаты дохода, а датой получения дохода для командированных будет последний день месяца, в котором авансовый отчет утверждается после возвращения сотрудника из командировки.

Изменился порядок определения даты фактического получения дохода по некоторым видам доходов.В частности, для дохода, с которого рассчитывается НДФЛ в связи с командировкой работника, датой получения дохода будет последний день месяца, в котором авансовый отчет утверждается после того, как работник вернется из командировка. Это означает, что, например, если сотруднику выплачивается сверхнормативная отпускная, такой доход считается полученным в конце месяца.

Существенное изменение произошло в налогообложении материальных выгод от экономии на процентах.Ранее напомним, что такой доход признавался полученным на каждую дату выплаты процентов (подпункт 3 пункта 1 статьи Налогового кодекса РФ в предыдущей редакции). При беспроцентных ссудах, по данным Минфина, материальная выгода должна была рассчитываться на каждую дату погашения ссуды (письма и т. Д.).

С 2016 года доход определяется по последнему числу каждого месяца в течение периода, на который были предоставлены заемные (кредитные) средства.

Таким образом, теперь, независимо от того, выплачивал ли заемщик проценты (или основную сумму кредита — при беспроцентной ссуде), доход в виде погашения должен признаваться в последний день каждого месяца.Это означает, что кредитор должен будет ежемесячно (если возможно) удерживать налог с любого денежного дохода заемщика. Добавим, что в законе нет переходных положений. Это означает, что новый порядок будет применяться ко всем займам и кредитам, в том числе выданным до 2016 года.

Какой доход теперь можно освободить от НДФЛ

В пункте 3, касающемся применения главы 23 Налогового кодекса Российской Федерации, утвержденного Президиумом Верховного Суда Российской Федерации, указано, что выплата работникам за проживание (аренду квартиры), предусмотренные условиями трудового договора, при определенных условиях могут не облагаться НДФЛ.

По делу, включенному в обзор, суд посчитал, что у работников не было экономической выгоды (дохода), договоры аренды жилого помещения были заключены по инициативе работодателя в целях осуществления хозяйственной деятельности предприятия. организация. Суд учел, что без такой аренды работодатель просто не нашел бы нужных ему работников. Также было учтено, что квартиры обеспечивали комфортное проживание, соответствовали статусу сотрудников, но при этом не относились к категории элитного жилья с элементами роскоши.

На основании этого Президиум Верховного Суда сформулировал общий подход: получение физическим лицом льгот в виде оплаченных за него товаров (работ, услуг) и имущественных прав не облагается налогом, если предоставление таких льгот осуществляется в первую очередь. в связи с заинтересованностью передающего (уплачивающего) их, а не с целью удовлетворения в первую очередь личных потребностей гражданина.

Иными словами, товары (работы, услуги, имущественные права), полученные физическим лицом бесплатно, могут в определенной степени удовлетворить его потребности, однако, если их оплата (предоставление) была необходима прежде всего в интересах плательщика (например, работодатель), а не работник, то подоходный налог по НДФЛ не возникает.

В таких случаях рекомендуется как можно больше задокументировать обстоятельства, указывающие на то, что затраты соответствуют интересам организации (а в идеале — по ее инициативе). В этом случае натуральный доход не включается в базу подоходного налога с населения.

Читайте на нашем сайте в ближайшее время, как изменился порядок предоставления удержания и какой вычет должен быть предусмотрен для ребенка-инвалида, а также описание интересных позиций Верховного Суда РФ относительно удержаний. .

Срок уплаты НДФЛ в 2016 году для юридических лиц прописан в статье 226 Налогового кодекса РФ. И это зависит от типа дохода, выплачиваемого сотрудникам.

Физические лица являются плательщиками НДФЛ. А юридические лица перечисляют НДФЛ только в качестве налоговых агентов. Следовательно, если ваша компания выплачивает доход физическим лицам, и эти доходы облагаются НДФЛ, вы должны выполнять обязанности налоговых агентов (ст. 226 Налогового кодекса РФ).Они следующие. В день, когда доход физического лица считается полученным, вы должны рассчитать НДФЛ. При выплате дохода нужно удерживать НДФЛ с денег, предназначенных для работника или другого физического лица. А после этого налог нужно перечислить в бюджет. Из статьи вы узнаете, когда доход считается полученным и когда нужно удерживать налог, а также каков крайний срок уплаты НДФЛ в 2016 году для юридических лиц.

Когда доход считается полученным по правилам Налогового кодекса Российской Федерации

Датой получения дохода является дата признания дохода фактически полученным в соответствии с нормами Налогового кодекса Российской Федерации. В этот день вы должны включить доход в базу НДФЛ и взимать с него налог. Для большинства доходов дата получения совпадает с датой выплаты денег (подпункт 1 пункта 1 статьи 223 Налогового кодекса РФ).Но есть и такие виды доходов, когда не сразу понятно, когда их считать полученными. См. Подробную информацию в таблице ниже.

Таблица. Когда доход считается полученным и включается в базу НДФЛ в 2016 году

Вид дохода | Дата получения дохода |

|---|---|

Заработная плата | Последний день месяца, за который начислено (п.2 ст. 223 НК РФ) |

Материальная выгода от экономии на процентах при получении заемных средств | Последний день каждого месяца пользования заемными средствами (подпункт 7 пункта 1 статьи 223 Налогового кодекса РФ) |

Доплата за дни командировки * | Последний день месяца, в котором утвержден авансовый отчет о командировке (подпункт 6 пункта 1 статьи 223 Налогового кодекса РФ) |

Списание безнадежной задолженности | Дата списания задолженности с баланса организации (подпункт 5 пункта 1 статьи 223 Налогового кодекса РФ) |

Задолженность погашена зачетом | Дата подписания акта взаимозачета (подпункт 4 пункта 1 статьи 223 Налогового кодекса РФ) |

* Напомним, что по НДФЛ не облагаются суточные, не превышающие 700 руб.в сутки для командировок по России и 2500 руб. за каждый день нахождения в заграничной командировке (п. 3 ст. 217 Налогового кодекса РФ). А с остатка суточных нужно начислять, удерживать и уплачивать в бюджет НДФЛ.

Когда сохранять НДФЛ в 2016 году

При выплате дохода вы обязаны удерживать НДФЛ. В этом случае необходимо, чтобы доход считался полученным.Например, вы обязаны выплачивать сотрудникам заработную плату не реже двух раз в месяц (ст. 136 ТК РФ). Однако при выдаче аванса вам не нужно удерживать НДФЛ. Ведь доход в виде заработной платы еще не считается полученным (письмо Минфина России от 27.10.2015 N 03-04-07 / 61550). Удерживайте НДФЛ только при выплате последней зарплаты.

Если вы подарили доход натурой, например подарок сотруднику, удерживайте НДФЛ со следующего платежа наличными.То же самое и с доходом в виде материальной выгоды. Однако не забывайте об этом ограничении. Сумма удерживаемого налога не может превышать 50% от суммы дохода, выплачиваемого денежными средствами (п. 4 ст. 226 Налогового кодекса РФ).

Условия уплаты НДФЛ в 2016 году для юридических лиц

После удержания НДФЛ его необходимо перечислить в бюджет. Обращаем ваше внимание, что сроки уплаты НДФЛ в 2016 году для юридических лиц изменились.Они заключаются в следующем (п. 6 ст. 226 Налогового кодекса РФ).

Если вы удержали НДФЛ из отпускных или больничных пособий, выданных сотруднику, вы должны перечислить удержанный налог в бюджет до конца текущего месяца. Условия уплаты подоходного налога с населения со всех прочих доходов следующие. Вы должны уплатить удерживаемый налог не позднее дня, следующего за днем выплаты дохода.

Обращаем ваше внимание, что до удержания налога нельзя перечислить НДФЛ из бюджета.В этом случае налог будет считаться уплаченным за счет средств налогового агента. И это запрещено (п.9 ст. 226 Налогового кодекса РФ). При этом налоговые органы могут посчитать перечисляемую сумму не НДФЛ и потребовать досрочной выплаты (письма ФНС России от 29.09.2014 № БС-4-11 / 19714 @ и от 25.07.2014 № БС. -4-11 / 14507 @).

25.08.2019

Для многих организаций актуальна проблема сроков уплаты налога на прибыль для своих сотрудников.

Налоговое законодательство не допускает досрочного перечисления средств обязательного платежа. Задержка перевода также карается штрафными санкциями в виде начисления штрафа за каждый пропущенный день.

Сроки перечисления вознаграждений работникам в 2019 году — таблица

Сроки уплаты обязательных налоговых сборов с доходов физического лица установлены п. 6 ст. 226 Налогового кодекса РФ. Обычно дата выплаты — следующий день после выплаты работнику денежных средств.Исключение делается только при перечислении налога на исчисление больничных и отпускных.

Оплата производится на основании платежного поручения -.

Форма расчетов с работниками законодатель не устанавливает. Это может быть безналичный перевод с расчетного счета компании на карту, снятие наличных через кассу или другие формы оплаты.

Важно! Несоблюдение установленных сроков приводит к начислению штрафных санкций, которые формируются после каждого дня просрочки….

В целях предотвращения дополнительных расходов и соблюдения законодательства рекомендуем использовать следующую таблицу с указанием сроков выплаты из дохода работника:

| Вид доходов физического лица | Дата получения дохода | Дата удержания налога на прибыль | Срок зачисления НДФЛ |

| Заработная плата за 1 полугодие | 16-31 числа текущего месяца | — | Не позднее следующего дня после выплаты второй части заработной платы |

| Заработная плата за вторую половину календарного периода | 1–15 число следующего месяца | Дата выдачи заработной платы | |

| Больничный (начисление пособия по нетрудоспособности производится не позднее 10 дней после предоставления больничного листа) | День выдачи | Дата выдачи пособия или перевода на карту | Не позднее последнего дня месяца, в который приходятся эти выплаты |

| Отпуск | Не позднее, чем за три дня до ухода работника в отпуск | Дата выдачи отпускных | |

| Выплата при увольнении | День фактического увольнения | Дата выдачи кассы — последний рабочий день | Не позднее следующего дня после оплаты расчета |

| Дивиденды | В день, определяемый общим собранием участников общества | День выплаты денежных средств | Не позднее даты, следующей за датой перечисления начисленных дивидендов |

Следует отметить, что в 2019 году не планируется изменение сроков уплаты налоговых сборов с доходов физических лиц.По-прежнему действуют правила, установленные в 2016 году и предусмотренные главой 23 Налогового кодекса Российской Федерации.

Если последний день месяца выходной

Если день, в который устанавливается крайний срок перечисления подоходного налога, является выходным по календарю, официальным праздником, то согласно установленным правилам подоходный налог с населения должен выплачиваться на следующий рабочий день после выходных.

Когда платить подоходный налог с заработной платы?