Вклады в Новоалтайске максимальная ставка 7.25% на сегодня 08.08.2021

Несмотря на то, что все мы знаем, как сложно порой зарабатывать деньги, не каждый усвоил одну простую истину — хранить их дома неправильно. Так ваши сбережения лишь теряют реальную стоимость, поскольку их попросту «съедает» высокая инфляция, которую мы наблюдаем в последние годы. Если вы хотите избежать этого негативного влияния и получить небольшой, но гарантированный доход, то обратите внимание на вклады в Новоалтайске.

Всем нам знаком этот продукт. Он работает по простому принципу, в котором действует только математика. При этом от вас не требуется каких-то специальных знаний, как например, при работе с фондовым рынком. К тому же финансы физических лиц защищены программой страхования. Она предусматривает компенсацию в случае банкротства или отзыва лицензии.

Положительные аспекты

Помимо прибыли и надежности, данная услуга имеет еще ряд преимуществ, которые мы детально рассмотрим ниже.

- Выбор типа депозита. Всего их два — срочный и до востребования. В первом случае вы подписываете договор с указанием периода хранения банком ваших средств. Вторая категория предусматривает возврат денег владельцу по запросу, но ставка здесь очень низкая.

- Высокая ликвидность. Этот плюс следует из первого пункта. Вернуть свои сбережения вы можете в любой момент. Разумеется, если ваше вложение срочное, то наверняка придется заплатить определенный штраф (или недополучить проценты), но в случае непредвиденных обстоятельств это — меньшее из зол.

- Специальные направления. Очень часто организации предлагают продукты для детей, семей, студентов или пенсионеров. По таким линиям действуют выгодные условия, поэтому обязательно обратите на них внимание.

- Простое оформление. Для открытия счета вам нужно прийти в офис с паспортом, а иностранные граждане должны представить вид на жительство или разрешение на временное пребывание. Если же вы открываете счет на имя другого человека, то стоит заранее уточнить необходимый список бумаг.

Однако, чтобы воспользоваться всеми описанными преимуществами, вам предстоит найти подходящий вариант. Поскольку ограничения по минимальному взносу для такой услуги не установлены (а если они и имеются, то очень маленькие), ориентироваться нужно лишь на свои потребности — по сроку или ожидаемому доходу. Нелишним будет посетить офис и пройти консультацию у менеджера. Во время разговора спросите у него о непонятных аспектах — сотрудник с радостью ответит на ваши вопросы. Также следует рассчитать итоговую прибыль по нескольким линиям — так вы легче примете решение.

Какая самая высокая ставка в Новоалтайске?

Максимальная ставка по вкладам в Новоалтайске- 7.25% годовых на 08.08.2021.

Сколько предложений по вкладам действуют в Новоалтайске?

На сегодня в Новоалтайске действуют 78 предложений.

Где собраны актуальные предложения

На сайте Banki.ru организации размещают свои продукты с детальным описанием их условий — процентная ставка, стоимость обслуживания и требуемые документы подробно освещены.

Публикация: 16.10.2018

Изменено: 25.10.2020

Frank RG назвала самые выгодные вклады с досрочным закрытием — Frank RG

ТОП-10 вкладов с самыми высокими ставками при досрочном расторжении: рейтинг Frank RG

Frank Media продолжает публиковать рейтинг вкладов и накопительных счетов, который составляют аналитики Frank RG. Каждую неделю мы выбираем 10 самых доходных продуктов в различных категориях у ТОП-30 банков по портфелю.

Новый рейтинг — 10 депозитов с лучшими условиями при досрочном изъятии вклада. В исследование включены рублевые вклады банков из ТОП-30 по объему депозитного портфеля на 1 июля 2021 года для массового сегмента. Целевые и комплексные депозиты (с оформлением страховых, инвестиционных или других продуктов) в рейтинг не включались. В таблице указаны максимальные номинальные ставки, без учета капитализации процентов.

Самая высокая ставка при досрочном расторжении — по вкладу «Накопительный» Почта Банка. Ставка действует при подключении пакета услуг «Почетный клиент». При досрочном изъятии средств с депозита начисленные за полный процентный период проценты сохраняются. За период со дня последней капитализации до дня досрочного возврата вклада проценты пересчитываются по ставке до востребования.

Базовая ставка и ставка при досрочном закрытии совпадают у Абсолют Банка — 3,5% (базовая ставка действует при оформлении депозита «Растивклад» онлайн).

Аналитика по теме

Ежемесячный мониторинг ставок по вкладам для состоятельных клиентов.

Указанные в таблице ставки по вкладам ВБРР, РНКБ Банка, банка «Уралсиб» начисляются при изъятии депозита по истечении 181 дня с момента открытия. Если забрать вклад до истечения 180 дней, проценты пересчитываются по ставке до востребования.

Базовые ставки по большинству вкладов, указанные в таблице (за исключением депозитов «Надежная основа» ВТБ и «Растущий доход» ВБРР), действуют при оформлении продукта онлайн.

Предыдущий рейтинг вкладов с досрочным закрытием Frank RG составляла в марте 2021 года. Тогда ставки при досрочном изъятии были меньше 4% годовых. Максимальную ставку также предлагал Почта Банк (вклад «Накопительный»), она составляла 3,85%. В тройку лидеров входили депозиты «Растивклад» Абсолют Банка со ставкой 3% и «Доходный» ВБРР со ставкой при досрочном изъятии 2,52%.

Подпишитесь на наш телеграм-канал @frank_rg, чтобы оперативно получать данные о ситуации в банках и экономике. Не пропустите, когда начнется!

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Какие банковские вклады самые выгодные? | Fin-Talk | Финансовый навигатор

Банковский вклад, или другими словами депозит, считается одним из самых простых и надёжных способов сохранения и преумножения денег. Для открытия вклада не нужно быть специалистом в финансовой сфере. Достаточно выбрать финансовое учреждение, которому вы доверяете: лучше выбрать известный на рынке банк, с хорошей репутацией. А также ознакомиться с актуальными предложениями банка по депозитам и выбрать оптимальный для себя вариант.

Банковские депозиты: как выбрать самый выгодный вклад?

Если вам интересен стабильный доход с минимальными рисками, следует обратить внимание на банковские вклады для физических лиц. Любое учреждение банка может предложить вам несколько вариантов депозитов с уникальными условиями.

Чтобы выбрать наиболее выгодный для вас вклад, надо обратить внимание на следующее:

- Надёжность банка.

Вы сможете быть уверенными в сохранности своих денег даже во время кризиса. - Процентная ставка.

Исходя из её размера, можно выбрать вклад с максимальным доходом.

Также следует знать, какие вклады существуют. Условно все выгодные депозиты можно разделить на такие виды:

- Срочные вклады.

Обычно по таким депозитам насчитываются самые высокие проценты. Открыть вклад можно на определённый срок: это может быть 3 месяца, полгода, 1 год и т.д. Такой вклад нельзя снимать досрочно, иначе вы потеряете все начисленные проценты. - Вклады с частичным снятием средств.

Такой вид депозитов позволяет снимать со счёта часть средств, не теряя при этом начисленные проценты. Но и сама процентная ставка в этом случае будет низкой. - Пополняемые вклады.

На таком депозите средства можно не только копить, а и пополнять счёт. Это выгодно, потому что будут расти проценты. Но снять средства со счёта досрочно, не потеряв при этом доход, не получится.

Это выгодно, потому что будут расти проценты. Но снять средства со счёта досрочно, не потеряв при этом доход, не получится.

Но при открытии депозита внимание нужно обращать не только на высокую процентную ставку. Чтобы вклад был действительно выгодным и приносил максимальный доход, нужно оценивать все условия депозита.

Это касается и выбора валюты вклада. Специалисты в банковской сфере рекомендуют открывать депозит в национальной валюте, если вас интересует краткосрочный вклад. А если вы хорошо разбираетесь в сфере финансов и экономики, то можно задуматься об открытии мультивалютного вклада.

Также имеет значение не только размер процентов по вкладу, но и каким образом они будут начисляться и выплачиваться. Это может быть:

- ежемесячные/ежеквартальные выплаты;

- по окончании срока депозита;

- начисление на актуальную, а не первоначальную сумму.

Главная | Interactive Brokers U.K. Limited

Защита вашей конфиденциальности

Когда вы посещаете какой-либо сайт, на нем могут использоваться cookie-файлы и веб-маяки для сохранения или загрузки информации в вашем браузере. Такая информация обычно касается вас, ваших предпочтений или вашего устройства и требуется для поддержания корректной работы сайта. Как правило, она не имеет прямого отношения к вашей личности, однако она может использоваться для индивидуализации веб-материалов. Поскольку мы уважаем ваше право на конфиденциальность, вы можете отключить некоторые виды cookie-файлов и веб-маяков. Щелкните по заголовку одной из категорий, чтобы узнать больше и изменить настройки по умолчанию. Обращаем внимание, что блокировка некоторых видов cookies может повлиять на работу сайта и ограничить предлагаемые нами услуги.

Такая информация обычно касается вас, ваших предпочтений или вашего устройства и требуется для поддержания корректной работы сайта. Как правило, она не имеет прямого отношения к вашей личности, однако она может использоваться для индивидуализации веб-материалов. Поскольку мы уважаем ваше право на конфиденциальность, вы можете отключить некоторые виды cookie-файлов и веб-маяков. Щелкните по заголовку одной из категорий, чтобы узнать больше и изменить настройки по умолчанию. Обращаем внимание, что блокировка некоторых видов cookies может повлиять на работу сайта и ограничить предлагаемые нами услуги.

Строго необходимые cookie-файлы

Строго необходимые cookie-файлы требуются для работы сайта и не могут быть отключены в нашей системе. Обычно они нужны для выполнения запрошенных вами операций (к примеру, конфигурация предпочтений конфиденциальности, вход в систему или заполнение форм). Вы можете настроить свой браузер так, чтобы он блокировал эти cookie-файлы или оповещал вас о них, но тогда некоторые разделы сайта перестанут работать.

Всегда активны

Эксплуатационные cookie-файлы и веб-маяки

Эксплуатационные cookie-файлы и веб-маяки позволяют нам фиксировать количество посещений и источники трафика для оценки и улучшения работы сайта. Они дают нам знать, какие страницы наиболее популярны и как посетители перемещаются по нашему сайту. Все данные файлов cookie и веб-маяков существуют в агрегированном виде и анонимны. При запрете этих cookie-файлов мы не сможем узнать о том, что вы посещали наш сайт, а также следить за его работой.

Функциональные cookie-файлы

Функциональные cookie-файлы позволяют нашему сайту предоставлять расширенные функции и персонализировать содержимое. Они могут использоваться нами или сторонними поставщиками, чьи услуги мы включили в наши страницы. Запрет этих cookie-файлов может привести к некорректной работе некоторых или всех подобных функций.

Целевые cookie-файлы и веб-маяки

Целевые cookie-файлы и веб-маяки используются в различных разделах нашего сайта нашими рекламными партнерами. Это помогает соответствующим компаниям составить ваш потребительский профиль и отображать рекламу, связанную с вашими интересами, на других сайтах. Такие файлы предназначены не для хранения личных данных, а идентификации вашего уникального браузера и устройства. При запрете этих cookie-файлов и веб-маяков отображаемая реклама будет не так актуальна для вас. Мы не отслеживаем пользователей, когда они переходят на другие сайты, не являемся поставщиком целевой рекламы, а поэтому не реагируем на запросы «Не отслеживать».

Самые высокие проценты по вкладам: обзор

Самые высокие проценты по вкладам: 6 видов депозитов + 4 варианта целевого назначения инвестирования денег + 5 критериев выбора финансовой структуры.

Каждому разумному человеку свойственно задумываться о своем будущем и пытаться материально обезопасить его.

А с помощью чего проще всего это сделать?

С помощью депозита.

Основная трудность – найти надежный банк, который предлагает

Это не такая уж и непосильная задача, если учесть количество отечественных и зарубежных финансовых учреждений, работающих в каждом городе.

Просто нужно не лениться и изучить максимум предложений, чтобы выбрать наиболее привлекательный и прибыльный вариант.

А всегда ли нужно искать самый высокий процент по вкладу?

Да, безусловно, процент, который вам предлагают за размещение денег, важен, ведь чем больше %, тем больше вы заработаете по итогу.

Но обращать внимание лишь на %, игнорируя другие показатели, – неправильно.

Вы, как вкладчик, должны обращать внимание также на вид вклада и его целевое назначение.

Виды вкладов с высокими процентами

Придя в банк, чтобы инвестировать деньги, многие люди даже и не догадываются, что существует немало видов депозитов.

Не желая разбираться в теме, они выбирают вклад с наибольшим процентом или соглашаются на «заманчивое» предложение менеджера, ведь он – специалист и лучше знает, что кому нужно.

И естественно, редко кто читает договор до конца (много текста, мелкий шрифт), а потом начинаются проблемы: по итогу получается небольшая сумма, банк оставляет за собой право изменять условия договора, вы не можете забрать досрочно свои деньги, даже если они вам очень нужны, и другие.

Не стоит так беспечно относиться к денежному вопросу.

Если вы имеете сумму для вложений, если хотите позаботиться о своем будущем, то изучите тему досконально, чтобы прийти на встречу с менеджером во всеоружии.

Начать самообразование следует с видов вложений.

Виды вкладов с высокими процентами:

С выплатой процентов по окончанию срока договора.

На такой вид вклада обычно соглашаются люди, основная цель которых – краткосрочная инвестиция (не больше полугода).

Например, собирали вы на машину, пошли, приценились в автосалон, а вам говорят, что автомобиль вашей мечты поступит в продажу через 3 месяца.

Ну, чего деньги будут валяться дома?

Несите их в банк и оформляйте краткосрочный накопительный счет. Проценты, которые вы получите по истечению трех месяцев, истратите на шампанское, чтобы обмыть покупку.

С ежемесячной выплатой процентов.

Этот вид накопительного счета привлекает людей, которые используют свой депозит как источник постоянного дохода: основная сумма хранится в банке, а проценты переводят вам на карту каждый месяц.

Их вы можете тратить по своему усмотрению.

Естественно, в этом случае, чтобы жить безбедно на проценты, нужно инвестировать крупную сумму.

С возможностью капитализации.

Этот вид депозита позволяет вам получить доход на так называемых сложных процентах, то есть вы получаете прирост капитала не только на тело вклада, но и на %, что насчитываются вам ежемесячно / ежеквартально.

На такое предложение стоит соглашаться лишь в том случае, если банк предлагает вам действительно хорошие % по депозиту и вы хотите инвестировать деньги на длительный срок (в идеале – не меньше трех лет).

С изменяющимися процентными ставками.

Это относительно новый вид вкладов, который финансовые структуры стали предлагать своим клиентам недавно.

Обычно процентную ставку привязывают к изменениям каких-то финансовых величин, например, валютного курса.

Этот метод инвестирования подходит лишь людям, которые отлично ориентируются в вопросах экономики и финансов, потому что банк сделает все, чтобы заключить договор с выгодой для себя.

С авансовой выплатой процентной ставки.

Например, вам срочно понадобились деньги.

Средства-то у вас есть, но вы собираете их на крупную и важную покупку, поэтому имеющийся денежный запас неприкосновенен.

Если покупать то, что вам нужно, вы собрались не сейчас, а, например, через полгода, то сделайте вклад с авансовой выплатой %.

Конечно, ставки в этом случае будут не так высоки, как при других вариантах, но подобная стратегия выручает, когда срочно нужны деньги.

С возможностью пополнения и/или снятия.

Эти вклады – некая смесь депозита и расчетного (текущего) счета.

На него стоит соглашаться людям, которые имеют высокий доход и доверяют конкретной финансовой организации настолько, что готовы инвестировать в нее все свои деньги.

Целевое назначение вкладов с высокими процентами

С видами вкладов определись, но стоит также понимать, для чего именно вы хотите открыть накопительный счет, какие финансовые цели перед собой ставите.

Это тоже повлияет на ваш выбор.

Целевое назначение вкладов с высокими процентами:

Временное хранилище для денег.

То есть банковская организация – некий сейф, который обязуется сохранить ваши деньги на определенный срок (обычно, это небольшой срок: 3 – 6 месяцев).

Накопительный инструмент.

Вы постановили, что за год соберете деньги на покупку автомобиля.

С этой целью вы откладываете половину заработной платы ежемесячно.

Оформите накопительный счет с возможностью пополнения.

Так и деньги ваши будут в сохранности, и сумма увеличится за счет прироста %.

Инвестиционный инструмент.

Вы заботитесь о своем будущем, поэтому решили инвестировать имеющуюся у вас сумму в депозит.

В этом случае лучше выбирать долгосрочный вклад с капитализацией %.

Он даст вам возможность заработать больше, чем обычный.

Источник пассивного дохода.

Людям, которые хотят сохранить основную сумму на будущее, но не против тратить накопившиеся проценты, стоит выбрать депозит с авансовой или ежемесячной выплатой %.

Для этой цели банковский сотрудник выдаст вам пластиковую карту, которой вы сможете расплачиваться, а средства обналичивать через терминал или кассу.

Самый высокий процент по вкладам и надежность банка

Допустим, вы уже определись с финансовыми целями, которые ставите перед собой, и выбрали вид депозита.

Теперь важно найти банк, которому можно доверить свои средства и который предложит самый высокий процент по вкладам.

На что обращать внимание при избрании банка для вклада?

Избрание банка для создания накопительного счета – важный и ответственный шаг.

Чтобы принять правильное решение, нужно оценить финансовую организацию не по одному, а сразу по нескольким меркам.

Мерила выбора банка для оформления вклада:

Надежность учреждения.

Ежегодно финансовые порталы при поддержке экспертов, в том числе – и государственных, составляют рейтинг наиболее надежных банков.

Обязательно ознакомьтесь с этим рейтингом и выбирайте финансовое учреждение из первой десятки списка.

самые надежные банки Украины (2016 год):

самые надежные банки России (2016 год):

самые надежные банки мира (2016 год):

Депозитную программу банка.

Если выбираете банковскую организацию, чтобы открыть накопительный счет, то, естественно, вас должно интересовать:

- какие варианты депозитов он может предложить;

- насколько высокие проценты готов платить;

- выгоден ли для вас договор и не содержит ли он подводных камней и т.

д.

д.

Получить нужную информацию вы можете либо на официальном сайте финансового учреждения, либо при личном разговоре с менеджером.

Покрытие рынка.

Не в последнюю очередь вас должно интересовать, есть ли представительства выбранного банка в вашем городе, достаточно ли банкоматов (особенно, если вы открываете вклад с ежемесячной выплатой) и т.д.

Участие банка в государственной программе защиты вкладов и процентное соотношение его капитальных инвестиций.

Это очень важные моменты, которые позволят вам сделать правильный выбор.

Лучше выбирать банковские организации с иностранным капиталом – они считаются более надежными, чем отечественные.

При этом не стоит доверять финансовому учреждению, которое не участвует в государственной программе защиты вкладов, какие бы высокие проценты вам не предлагали.

Отзывы других клиентов.

Ознакомившись с ними, вы узнаете:

- удобен ли онлайн-банкинг;

- не придется ли слишком долго торчать в очередях;

- вежливы ли кассиры и менеджеры и т.

д.

д.

В принципе, эта информация второстепенна, вас больше должна интересовать надежность банка и % по вкладу, но, согласитесь, всегда приятно быть клиентом учреждения с безупречным сервисом.

Как насчитываются самые высокие проценты по вкладам?

Банковскими организациями управляют неглупые люди, которые, прежде всего, заботятся о своем доходе, а затем уж о сохранении и приумножении денег своих клиентов.

Вы должны это понимать и не питать больших иллюзий в отношении банкиров.

Снимите розовые очки, прежде чем оформлять вклад – это поможет вам найти наиболее привлекательный вариант.

Каждый из работающих банков не случайно предлагает такое обилие депозитов. Их цель – сбить вас с толку и заключить договор с выгодой для себя.

Национальные банки РФ и Украины вроде бы и должны стоять на защите прав вкладчиков коммерческих финансовых учреждений, но делают они это не слишком успешно.

И все же вы должны знать, что согласно требованиям:

- Центробанка РФ проценты на вклад начисляются ежедневно;

- Национального банка Украины процентная ставка по депозиту в коммерческом финучреждении не может быть ниже той, что установил Нацбанк.

А вот во всем остальном частные корпорации имеют свободу действий, поэтому могут предлагать как хорошую прибыль по накопительному счету, так и куда менее прибыльные варианты, с капитализацией процентной ставки депозита и без нее, с возможностью прервать договор досрочно и с отсутствием такой возможности.

Уже клиенту предстоит разобраться в том, как начисляются проценты по вкладу и насколько эта ставка будет высокой.

Если вы не можете справиться с этим самостоятельно, можно обратиться за помощью к консультанту или найти нужную вам информацию на одном из многочисленных финансовых порталов.

Выбор лучших порталов предлагает вот этот сайт http://www.bravica.com/ru/prime/finance.htm.

В каком банке самые высокие проценты по вкладам: обзор российских и украинских финучреждений

Большинство вкладчиков оформляют депозит либо в отечественных банках, либо в иностранных, но тех, что работают в их стране и имеют лицензию Центробанка РФ или Нацбанка Украины.

И это правильно, если у вас не так много денег для инвестирования, вы плохо разбираетесь в вопросах мировых финансов и экономики, не имеете возможности обратиться за профессиональной помощью и редко выезжаете за границу.

И в своей стране можно найти надежный банк с привлекательными предложениями по накопительным счетам.

В каком банке Украины самый высокий процент по вкладам?

2016 год был не лучшим годом для банковской системы Украины: многие финансовые учреждения закрылись, вкладчики, опасаясь потерять свои деньги, ликвидировали депозиты.

Те банки, что уцелели, стали привлекать вкладчиков достаточно высокими процентами (особенно это касается гривневых вложений) и разнообразными бонусами.

Самые привлекательные варианты (до 24% годовых) в 2016 году предлагал «Платинум Банк».

А вот минимальную процентную ставку (чуть больше 10%) получали вкладчики «Райффайзен Банка Аваля», когда оформляли накопительный счет «Классический».

Рейтинг банков, что предлагают самые высокие проценты выглядит так:

Что касается долларовых накопительных счетов, то в этом случае процентные ставки не слишком высокие.

Наиболее щедрый − по-прежнему «Платинум Банк».

Его руководители предлагают оформить счет сроком на 1 год под 10,5%.

А вот минимальная ставка по долларовым инвестициям среди украинских банков была на уровне 0,15%.

Банки Украины, что предлагают наиболее высокий процент за вклады в долларах (от 10,5 – 7%) – это:

В каком банке России самый высокий процент по вкладу?

Банки России менее щедры, чем их коллеги из Украины.

При открытии рублевого вклада клиенты могут рассчитывать максимум на 10%, а вот проценты по долларовым депозитам и вовсе мизерные (чуть больше 1%).

Пятерка наиболее выгодных предложений по рублевым вложениям в российских финансовых учреждениях будет выглядеть так:

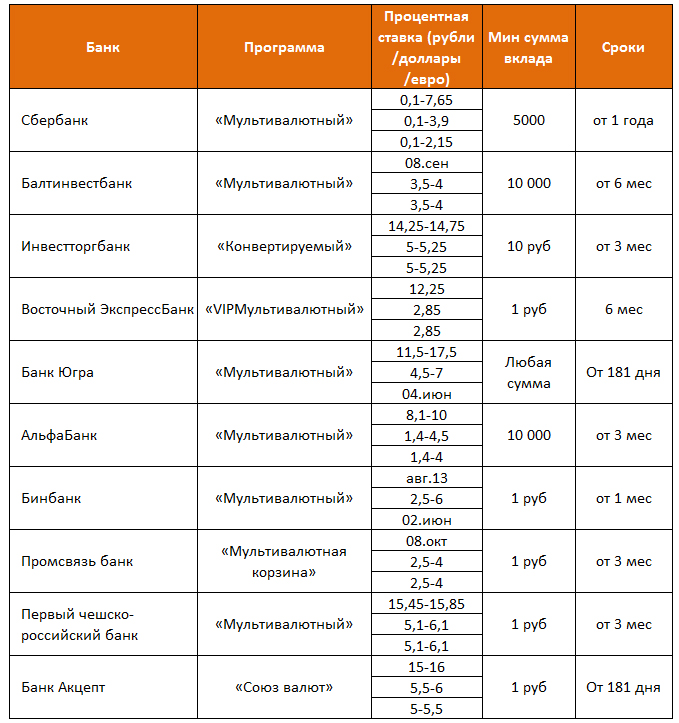

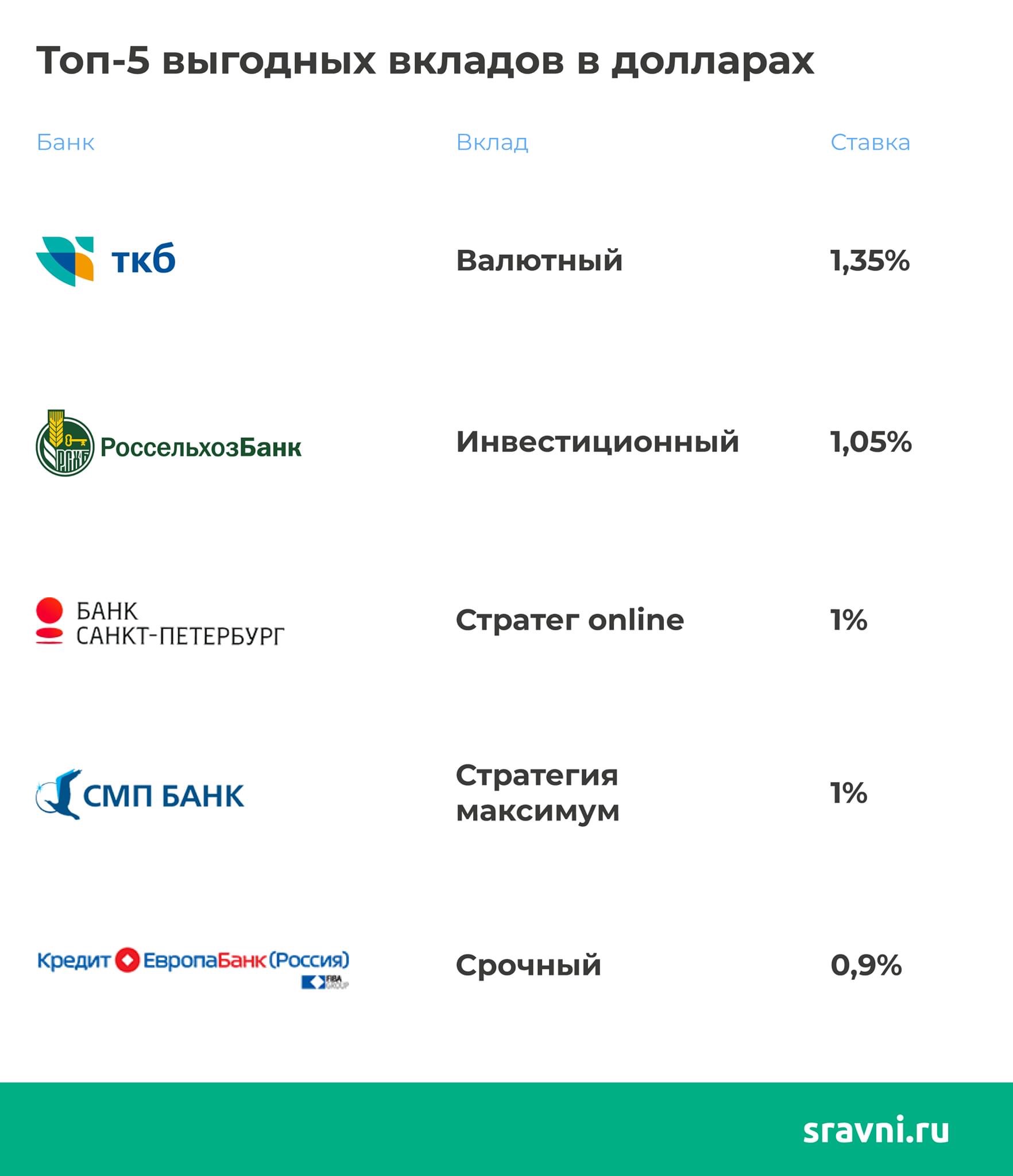

Долларовые вклады с наиболее высокими процентами предлагают вот такие банки России:

Если вас интересует вложение в наиболее надежном российском финансовом учреждении «Сбербанке», то наибольшую выгоду вы можете получить по рублевому депозиту «Добрый год», который оформляется сроком на 3 месяца.

Наиболее выгодный вклад в долларах – «Сохраняй онлайн», поскольку процентная ставка здесь – 1,25%.

Больше информации можно найти на официальной странице «Сбербанка»: http://data.sberbank.ru/moscow/ru/person/contributions/?base=beta.

Как выбрать надежный банк с высокими процентами по вкладам, рассказано в видео:

Если вы хотите найти самые высокие проценты по вкладам, то придется провести сравнительный анализ банковских предложений своей страны и выбрать оптимальный для себя вариант.

Есть Телеграм? Тогда подписывайтесь на самые полезные каналы:

Полезная статья? Не пропустите новые!

Введите e-mail и получайте новые статьи на почту

10 лучших инвестиций в 2021 году

Для обеспечения комфортного будущего большинству людей абсолютно необходимы инвестиции. Как показали экономические последствия пандемии коронавируса, внешне стабильная экономика может быстро перевернуться с ног на голову, оставив тех, кто не подготовился, бороться за доходы. Но те, кто смог удержать свои вложения, возможно, преуспели, так как рынок достиг новых рекордных максимумов еще в 2021 году.

Но с облигациями и компакт-дисками, доходящими до такой степени, некоторые активы имеют астрономическую оценку, а экономика все еще восстанавливается, какие шаги следует предпринять инвесторам во второй половине 2021 года? Одна из идей состоит в том, чтобы иметь сочетание более безопасных инвестиций и более рискованных и прибыльных.

Зачем инвестировать?

Инвестирование может предоставить вам еще один источник дохода, пополнить пенсионный фонд или даже вывести вас из финансового кризиса. Прежде всего, инвестирование увеличивает ваше богатство, помогая вам достичь ваших финансовых целей и со временем увеличивая вашу покупательную способность. Или, может быть, вы недавно продали свой дом или заработали немного денег. Это мудрое решение позволить этим деньгам работать на вас.

Хотя инвестирование может увеличить богатство, вам также необходимо сбалансировать потенциальную прибыль с сопутствующим риском.И вам нужно иметь для этого финансовое положение, а это означает, что вам потребуются управляемые уровни долга, адекватный фонд на случай чрезвычайных ситуаций и возможность выдерживать взлеты и падения рынка без необходимости иметь доступ к своим деньгам.

Есть много способов инвестировать — от очень безопасных вариантов, таких как CD и счета денежного рынка, до опционов со средним риском, таких как корпоративные облигации, и даже вариантов с более высоким риском, таких как фондовые индексные фонды. Это отличная новость, потому что это означает, что вы можете найти инвестиции, которые предлагают различную доходность и соответствуют вашему профилю риска.Это также означает, что вы можете комбинировать инвестиции для создания всестороннего и диверсифицированного, то есть более безопасного, портфеля.

Вот лучшие инвестиции в 2021 году:

- Высокодоходные сберегательные счета

- Депозитные сертификаты

- Фонды государственных облигаций

- Фонды краткосрочных корпоративных облигаций

- Фонды муниципальных облигаций

- Индексные фонды S&P 500

- Дивидендные фонды

- Индексные фонды Nasdaq-100

- Аренда жилья

- Криптовалюта

Обзор: Лучшие инвестиции в 2021 году

1.Высокодоходные сберегательные счета

На высокодоходных сберегательных онлайн-счетах начисляются проценты на остаток денежных средств. И так же, как сберегательный счет, на котором можно зарабатывать гроши в обычном банке, высокодоходные сберегательные онлайн-счета являются доступным средством для получения наличных. С меньшими накладными расходами вы обычно можете получать гораздо более высокие процентные ставки в онлайн-банках. Кроме того, вы обычно можете получить доступ к деньгам, быстро переведя их в свой основной банк или, возможно, даже через банкомат.

Сберегательный счет — хорошее средство для тех, кому в ближайшем будущем понадобится доступ к наличным деньгам.

Лучшая инвестиция для

Высокодоходный сберегательный счет хорошо подходит для инвесторов, не склонных к риску, и особенно для тех, кому нужны деньги в краткосрочной перспективе и которые хотят избежать риска того, что они не получат свои деньги обратно.

Risk

Банки, предлагающие эти счета, застрахованы FDIC, поэтому вам не нужно беспокоиться о потере депозита. Хотя высокодоходные сберегательные счета считаются безопасными инвестициями, как и компакт-диски, вы рискуете со временем потерять покупательную способность из-за инфляции, если ставки будут слишком низкими.

Ликвидность

Накопительные счета настолько же ликвидны, насколько и ваши деньги. Вы можете добавить или удалить средства в любое время, хотя ваш банк может по закону ограничить вас до шести снятий за период выписки, если он решит это сделать.

2. Депозитные сертификаты

Депозитные сертификаты или компакт-диски выпускаются банками и обычно предлагают более высокую процентную ставку, чем сберегательные счета.

Эти срочные вклады с федеральным страхованием имеют определенные сроки погашения, которые могут варьироваться от нескольких недель до нескольких лет.Поскольку это «срочные вклады», вы не можете снимать деньги в течение определенного периода времени без штрафных санкций.

При использовании компакт-диска финансовое учреждение выплачивает вам проценты через регулярные промежутки времени. По истечении срока вы получите обратно свою первоначальную основную сумму и все начисленные проценты. Покупки в Интернете выгодны по самым выгодным ценам.

Благодаря своей безопасности и более высокой выплате компакт-диски могут быть хорошим выбором для пенсионеров, которым не нужен немедленный доход и которые могут немного сберечь свои деньги.Но существует множество типов компакт-дисков, которые соответствуют вашим потребностям, и поэтому вы все равно можете воспользоваться преимуществами более высоких цен на компакт-диски.

Лучшее вложение за

Компакт-диск хорошо подходит для инвесторов, не склонных к риску, особенно для тех, кому нужны деньги в определенное время и которые могут вложить свои деньги в обмен на немного больший доход, чем они могли бы получить на сберегательном счете.

Риск

CD считаются безопасными инвестициями. Но они несут риск реинвестирования — риск того, что при падении процентных ставок инвесторы заработают меньше, если реинвестируют основную сумму и проценты в новые компакт-диски с более низкими ставками, как мы видели в 2020 году.Противоположный риск состоит в том, что ставки вырастут, и инвесторы не смогут воспользоваться этим, потому что они уже заблокировали свои деньги на компакт-дисках.

Рассмотрите возможность создания компакт-дисков с лестницей — вложения денег в компакт-диски с разными сроками хранения — чтобы все ваши деньги не были привязаны к одному инструменту на долгое время. Важно отметить, что инфляция и налоги могут значительно снизить покупательную способность ваших инвестиций.

Ликвидность

CD не так ликвидны, как сберегательные счета или счета денежного рынка, потому что вы блокируете свои деньги до тех пор, пока CD не достигнет срока погашения — часто на месяцы или годы.Получить деньги можно раньше, но за это часто придется заплатить штраф.

3. Фонды государственных облигаций

Фонды государственных облигаций — это паевые инвестиционные фонды или ETF, которые инвестируют в долговые ценные бумаги, выпущенные правительством США и его агентствами.

Фонды инвестируют в долговые инструменты, такие как казначейские векселя, казначейские облигации, казначейские облигации и ценные бумаги с ипотечным покрытием, выпущенные спонсируемыми государством предприятиями, такими как Fannie Mae и Freddie Mac. Эти фонды государственных облигаций хорошо подходят для инвесторов с низким уровнем риска.

Эти фонды также могут быть хорошим выбором для начинающих инвесторов и тех, кто ищет денежный поток.

Лучшее вложение для

Фонды государственных облигаций могут хорошо работать для инвесторов, не склонных к риску, хотя некоторые типы фондов (например, фонды долгосрочных облигаций) могут колебаться намного больше, чем краткосрочные фонды, из-за изменений процентной ставки.

Риск

Фонды, которые инвестируют в государственные долговые инструменты, считаются одними из самых безопасных вложений, поскольку облигации обеспечены полной верой и кредитом США.Правительство С.

Однако, как и другие паевые инвестиционные фонды, сам фонд не имеет государственной поддержки и подвержен таким рискам, как колебания процентных ставок и инфляция. Если инфляция возрастет, покупательная способность может снизиться. Если процентные ставки повышаются, цены существующих облигаций падают; а если процентные ставки снижаются, цены существующих облигаций вырастут. Риск процентной ставки выше для долгосрочных облигаций.

Ликвидность

Доли фонда облигаций высоколиквидны, но их стоимость колеблется в зависимости от среды процентных ставок.

4. Фонды краткосрочных корпоративных облигаций

Корпорации иногда привлекают деньги, выпуская облигации инвесторам, и они могут быть объединены в фонды облигаций, которые владеют облигациями, выпущенными потенциально сотнями корпораций. Краткосрочные облигации имеют средний срок погашения от одного до пяти лет, что делает их менее подверженными колебаниям процентных ставок, чем средне- или долгосрочные облигации.

Фонды корпоративных облигаций могут быть отличным выбором для инвесторов, которым нужен денежный поток, например для пенсионеров или тех, кто хочет снизить общий риск своего портфеля, но при этом получить доход.

Лучшая инвестиция для

Фонды краткосрочных корпоративных облигаций могут быть хороши для не склонных к риску инвесторов, которые хотят немного большей доходности, чем фонды государственных облигаций.

Риск

Как и в случае с другими фондами облигаций, фонды краткосрочных корпоративных облигаций не застрахованы FDIC. Фонды краткосрочных облигаций инвестиционного уровня часто приносят инвесторам более высокую доходность, чем фонды государственных и муниципальных облигаций.

Но большее вознаграждение сопряжено с дополнительным риском. Всегда есть шанс, что компаниям будет понижен кредитный рейтинг или они столкнутся с финансовыми проблемами и дефолтом по облигациям.Чтобы снизить этот риск, убедитесь, что ваш фонд состоит из высококачественных корпоративных облигаций.

Ликвидность

Вы можете покупать или продавать акции своего фонда каждый рабочий день. Кроме того, вы обычно можете реинвестировать дивиденды дохода или сделать дополнительные инвестиции в любое время. Просто имейте в виду, что возможны потери капитала.

5. Фонды муниципальных облигаций

Фонды муниципальных облигаций инвестируют в различные муниципальные облигации, или муниципальные облигации, выпущенные правительствами штата и местными органами власти.Заработанные проценты обычно не облагаются федеральным подоходным налогом, а также могут освобождаться от налогов штата и местных налогов, что делает их особенно привлекательными для инвесторов в штатах с высокими налогами или с высокими налоговыми категориями.

Облигации Muni можно покупать индивидуально, через паевой инвестиционный фонд или биржевой фонд. Вы можете проконсультироваться с финансовым консультантом, чтобы подобрать для вас подходящий тип инвестиций, но вы можете выбрать те, которые находятся в вашем штате или местности, для получения дополнительных налоговых преимуществ.

Фонды муниципальных облигаций отлично подходят для начинающих инвесторов, потому что они предлагают диверсифицированные позиции, при этом инвестору не нужно анализировать отдельные облигации.Они также хороши для инвесторов, которым нужен денежный поток.

Лучшее вложение за

Муниципальные облигации — хороший выбор для инвесторов, проживающих в штатах с высокими налогами, что позволяет им избежать сборов и получать доход. Их более низкая доходность может сделать их менее привлекательными для инвесторов в странах с низкими налогами или государствами с низкими налогами.

Риск

Отдельные облигации несут риск дефолта, что означает, что эмитент лишается возможности производить дальнейшие выплаты дохода или основной суммы долга. Города и штаты не часто становятся банкротами, но это может случиться, и исторически муниципальные облигации были очень безопасными, хотя суровый 2020 год немного поставил эту безопасность под сомнение.

Облигации также могут быть отзывными, что означает, что эмитент возвращает основную сумму и погашает облигацию до даты погашения облигации. Это приводит к потере будущих процентных выплат инвестору. Облигационный фонд позволяет распределить потенциальные риски дефолта и досрочного погашения, владея большим количеством облигаций, тем самым смягчая удар негативных сюрпризов от небольшой части портфеля.

Ликвидность

Вы можете покупать или продавать акции своего фонда каждый рабочий день. Кроме того, вы, как правило, можете реинвестировать дивиденды дохода или сделать дополнительные инвестиции в любое время.

6. Индексные фонды S&P 500

Если вы хотите получить более высокую доходность, чем более традиционные банковские продукты или облигации, хорошей альтернативой является индексный фонд S&P 500, хотя он отличается большей волатильностью.

Фонд основан примерно на пятистах крупнейших американских компаниях, что означает, что он включает в себя многие из самых успешных компаний в мире. Например, Amazon и Berkshire Hathaway — две самые известные компании-участники индекса.

Как почти любой фонд, индексный фонд S&P 500 предлагает немедленную диверсификацию, позволяя вам владеть частью всех этих компаний.В фонд входят компании из всех отраслей, что делает его более устойчивым, чем многие инвестиции. Со временем индекс приносил около 10% годовых. Эти фонды можно приобрести с очень низким коэффициентом расходов (сколько управляет управляющая компания за управление фондом), и они являются одними из лучших индексных фондов.

Индексный фонд S&P 500 — отличный выбор для начинающих инвесторов, поскольку он обеспечивает широкий, диверсифицированный доступ к фондовому рынку.

Лучшая инвестиция для

Индексный фонд S&P 500 — хороший выбор для любого инвестора в акции, который ищет диверсифицированные инвестиции и может оставаться инвестированным в течение как минимум трех-пяти лет.

Риск

Фонд S&P 500 — один из менее рискованных способов инвестирования в акции, поскольку он состоит из ведущих компаний рынка и отличается высокой степенью диверсификации. Конечно, он по-прежнему включает акции, поэтому он будет более волатильным, чем облигации или любые банковские продукты. Он также не застрахован государством, поэтому вы можете потерять деньги из-за колебаний стоимости. Однако с течением времени индекс показал неплохие результаты.

Индекс закрыл 2020 год вблизи рекордных максимумов после сильного отскока и начал сильным в 2021 году, поэтому инвесторы, возможно, захотят действовать осторожно и придерживаться своего долгосрочного инвестиционного плана, а не торопиться.

Ликвидность

Индексный фонд S&P 500 является высоколиквидным, и инвесторы могут купить или продать его в любой день открытия рынка.

7. Дивидендные фонды акций

Даже ваши вложения на фондовый рынок могут стать немного безопаснее с акциями, по которым выплачиваются дивиденды.

Дивиденды — это часть прибыли компании, которая может выплачиваться акционерам, как правило, ежеквартально. Располагая дивидендными акциями, вы можете не только получить прибыль от своих инвестиций за счет долгосрочного повышения рыночной стоимости, но и заработать деньги в краткосрочной перспективе.

Покупка отдельных акций, независимо от того, выплачивают они дивиденды или нет, больше подходит для средних и продвинутых инвесторов. Но вы можете купить их группу в фондовый фонд и снизить риск.

Лучшая инвестиция для

Дивидендные фонды акций — хороший выбор практически для любого инвестора в акции, но могут быть лучше для тех, кто ищет доход. Они могут оказаться привлекательными для тех, кому нужен доход и которые могут продолжать инвестировать в течение более длительного периода времени.

Риск

Как и любые инвестиции в акции, дивидендные акции сопряжены с риском.Они считаются более безопасными, чем акции роста или другие недивидендные акции, но вы должны тщательно выбирать свой портфель.

Убедитесь, что вы инвестируете в компании с солидной историей увеличения дивидендов, а не выбираете компании с самой высокой текущей доходностью. Это могло быть признаком предстоящих неприятностей. Однако даже хорошо зарекомендовавшие себя компании могут пострадать от кризиса, поэтому хорошая репутация, наконец, не является защитой от сокращения компанией дивидендов или их полного устранения.

Ликвидность

Вы можете покупать и продавать свой фонд в любой день, когда рынок открыт, а ежеквартальные выплаты являются ликвидными.Долгосрочные инвестиции являются ключевыми для получения максимальной отдачи от ваших дивидендных вложений в акции. Вы должны стремиться реинвестировать свои дивиденды для получения максимальной прибыли.

8. Индексные фонды Nasdaq-100

Индексные фонды, основанные на Nasdaq-100, являются отличным выбором для инвесторов, которые хотят иметь доступ к одним из крупнейших и лучших технологических компаний без необходимости выбирать победителей и проигравших или иметь для анализа конкретных компаний.

Фонд основан на 100 крупнейших компаниях Nasdaq, что означает, что они являются одними из самых успешных и стабильных.К таким компаниям относятся Apple и Facebook, каждая из которых составляет большую часть общего индекса. Microsoft — еще одна известная компания-член.

Индексный фонд Nasdaq-100 предлагает вам немедленную диверсификацию, так что ваш портфель не будет подвержен банкротству какой-либо отдельной компании. Лучшие индексные фонды Nasdaq взимают очень низкий коэффициент расходов, и они представляют собой дешевый способ владеть всеми компаниями в индексе.

Лучшая инвестиция для

Индексный фонд Nasdaq-100 — хороший выбор для инвесторов в акции, которые стремятся к росту и хотят иметь дело со значительной волатильностью.Инвесторы должны иметь возможность держать его не менее трех-пяти лет.

Риск

Как и любая публично торгуемая акция, эта совокупность акций также может двигаться вниз. В то время как Nasdaq-100 включает одни из самых сильных технологических компаний, эти компании также обычно являются одними из самых высоко оцененных. Такая высокая оценка означает, что они, вероятно, склонны к быстрому падению во время спада, хотя они могут снова вырасти во время восстановления экономики.

Ликвидность

Как и другие индексные фонды, торгуемые на бирже, индексный фонд Nasdaq легко конвертируется в наличные в любой день открытия рынка.

9. Аренда жилья

Аренда жилья может стать отличным вложением, если у вас есть желание управлять своей собственностью. А поскольку в последнее время ставки по ипотечным кредитам достигли рекордно низкого уровня, это может быть прекрасным временем для финансирования покупки новой недвижимости, хотя нестабильная экономика может усложнить ее фактическое управление, поскольку арендаторы могут с большей вероятностью объявить дефолт из-за безработицы. .

Чтобы продолжить этот путь, вам нужно будет выбрать подходящую недвижимость, профинансировать ее или купить сразу, поддерживать ее и иметь дело с арендаторами.Вы можете преуспеть, если будете делать разумные покупки. Однако вам не понравится легкость покупки и продажи активов на фондовом рынке одним щелчком мыши или касанием устройства с подключением к Интернету. Хуже того, вам, возможно, придется терпеть случайные звонки в 3 часа ночи о сломанной трубе.

Но если вы будете удерживать свои активы в течение долгого времени, постепенно выплачивать долги и повышать арендную плату, у вас, вероятно, будет мощный денежный поток, когда придет время выходить на пенсию.

Лучшая инвестиция для

Аренда жилья — хорошая инвестиция для долгосрочных инвесторов, которые хотят управлять своей собственностью и генерировать регулярный денежный поток.

Риск

Как и с любым активом, за жилье можно переплатить, как выяснили инвесторы в середине 2000-х годов. При низких процентных ставках и ограниченном предложении жилья цены на жилье в 2020 и 2021 годах резко выросли, несмотря на трудности экономики. Кроме того, нехватка ликвидности может стать проблемой, если вам когда-либо понадобится быстро получить доступ к наличным деньгам. Возможно, вам придется выложить серьезные деньги на некоторые расходы, например, на новую крышу или кондиционер, если они понадобятся. Конечно, вы рискуете остаться пустым, пока вы все еще платите по ипотеке.

Ликвидность

Жилье относится к наименее ликвидным инвестициям, поэтому, если вам срочно нужны наличные, инвестирование в арендуемую недвижимость может быть не для вас (хотя возможны рефинансирование с выплатой наличных или ссуда под залог собственного капитала). А если вы продаете, брокер может взять до 6 процентов от максимальной цены продажи в качестве комиссии.

10. Криптовалюта

Криптовалюта — это своего рода цифровая электронная валюта, предназначенная для использования в качестве средства обмена. Он стал популярным в последнее десятилетие, когда биткойн стал ведущей цифровой валютой.Крипто стало популярным явлением, особенно в последние несколько лет, поскольку доллары влетели в актив, подняв цены и привлекая к действию еще больше трейдеров.

Биткойн — наиболее широко доступная криптовалюта, и ее цена сильно колеблется, что привлекает многих трейдеров. Например, с цены ниже 10 000 долларов за монету в начале 2020 года биткойн взлетел примерно до 30 000 долларов в начале 2021 года. Затем, вскоре после этого он удвоился, а затем снова упал.

В отличие от других активов, перечисленных здесь, он не поддерживается Федеральной корпорацией по страхованию депозитов (FDIC) или денежными средствами правительства или компании.Его стоимость определяется исключительно тем, сколько трейдеры будут за него платить.

Лучшее вложение за

Криптовалюта хороша для инвесторов, ищущих риска, которые не будут возражать, если их вложения упадут до нуля в обмен на возможность гораздо более высокой доходности. Это не лучший выбор для инвесторов, не склонных к риску, или тех, кто нуждается в надежных инвестициях.

Риск

Криптовалюта имеет очень значительные риски, в том числе те, которые могут превратить любую отдельную валюту в полный ноль, например быть вне закона.Цифровые валюты очень волатильны и могут стремительно падать (или расти) даже в течение очень коротких периодов времени, а цена полностью зависит от того, сколько трейдеры будут платить. Трейдеры также подвергаются некоторому риску быть взломанными, учитывая некоторые громкие кражи в прошлом. А если вы инвестируете в криптовалюты, вам нужно будет выбрать победителей, которым удастся остаться, хотя многие вполне могут полностью исчезнуть.

Ликвидность

Криптовалюты, как правило, ликвидны, особенно такие основные, как Биткойн и Эфириум, и вы можете покупать и продавать их в любое время суток.Однако комиссии по ним, как правило, очень высоки (по сравнению с типичными инвестициями, такими как акции), и вам нужно будет увидеть значительное повышение, чтобы просто выйти на уровень безубыточности. Поэтому важно найти лучшего брокера, чтобы свести к минимуму эти расходы.

Что следует учитывать

Когда вы решаете, во что инвестировать, вам нужно учитывать ряд факторов, включая вашу терпимость к риску, временной горизонт, ваши знания об инвестировании, ваше финансовое положение и то, сколько вы можете инвестировать .

Если вы хотите приумножить богатство, вы можете выбрать менее рискованные инвестиции, которые приносят скромную прибыль, или вы можете взять на себя больший риск и стремиться к более высокой доходности.Обычно при инвестировании приходится выбирать между риском и доходностью. Или вы можете использовать сбалансированный подход, имея абсолютно безопасные денежные вложения, но при этом оставляя себе возможность для долгосрочного роста.

Лучшие инвестиции на 2021 год позволяют делать и то, и другое, с разными уровнями риска и доходности.

Допуск к риску

Допуск к риску означает, насколько вы можете выдержать колебания стоимости ваших инвестиций. Готовы ли вы пойти на большой риск, чтобы потенциально получить большую прибыль? Или вам нужно более консервативное портфолио? Терпимость к риску может быть психологической, а не только той, которую требует ваша личная финансовая ситуация.

Консервативным инвесторам или тем, кто приближается к пенсии, может быть удобнее направить больший процент своих портфелей на менее рискованные инвестиции. Они также отлично подходят для людей, откладывающих как на краткосрочные, так и на среднесрочные цели. Если рынок станет нестабильным, вложения в компакт-диски и другие счета, защищенные FDIC, не потеряют в цене и будут там, когда они вам понадобятся.

Те, у кого более крепкий желудок, работники, все еще накапливающие пенсионное яйцо, и те, у кого есть десятилетие или больше, пока они не нуждаются в деньгах, вероятно, будут лучше справляться с более рискованными портфелями, если они диверсифицируются.Более длительный временной горизонт позволяет, например, выдержать волатильность акций и воспользоваться их потенциально более высокой доходностью.

Временной горизонт

Временной горизонт означает просто, когда вам нужны деньги. Деньги нужны завтра или через 30 лет? Вы откладываете деньги на первоначальный взнос за дом через три года или собираетесь потратить свои деньги на пенсию? Временной горизонт определяет, какие виды инвестиций более уместны.

Если у вас более короткий временной горизонт, вам нужно, чтобы деньги находились на счете в определенный момент времени и не были связаны.А это означает, что вам нужны более безопасные инвестиции, такие как сберегательные счета, компакт-диски или, возможно, облигации. Они меньше колеблются и, как правило, безопаснее.

Если у вас более длительный временной горизонт, вы можете позволить себе пойти на некоторые риски с более высокой доходностью, но более волатильными инвестициями. Ваш временной горизонт позволяет вам переживать взлеты и падения рынка, надеюсь, на пути к более высокой долгосрочной доходности. При более длительном временном горизонте вы можете инвестировать в акции и фонды акций, а затем иметь возможность удерживать их не менее трех-пяти лет.

Важно, чтобы ваши инвестиции соответствовали вашему временному горизонту. Вы же не хотите вкладывать деньги за аренду в следующем месяце на фондовый рынок и надеяться, что они появятся там, когда они вам понадобятся.

Ваши знания

Ваши знания об инвестировании играют ключевую роль в том, во что вы инвестируете. Такие инвестиции, как сберегательные счета и компакт-диски, не требуют особых знаний, особенно с учетом того, что ваш счет защищен FDIC. Но рыночные продукты, такие как акции и облигации, требуют больше знаний.

Если вы хотите инвестировать в активы, требующие дополнительных знаний, вам нужно развить их понимание. Например, если вы хотите инвестировать в отдельные акции, вам нужны обширные знания о компании, отрасли, продуктах, конкурентной среде, финансах компании и многом другом. У многих нет времени вкладывать средства в этот процесс.

Однако есть способы воспользоваться преимуществами рынка, даже если у вас мало знаний. Один из лучших — индексный фонд, который включает коллекцию акций.Если какая-либо отдельная акция работает плохо, это, скорее всего, не сильно повлияет на индекс. По сути, вы инвестируете в доходность десятков, если не сотен акций, что, скорее, является ставкой на общую динамику рынка.

Итак, вы захотите понять свои знания и их пределы, когда думаете об инвестициях.

Сколько вы можете инвестировать

Сколько вы можете вложить в инвестиции? Чем больше денег вы можете вложить, тем больше вероятность того, что стоит изучить более рискованные и прибыльные инвестиции.

Если вы можете принести больше денег, возможно, стоит потратить время, необходимое для понимания конкретной акции или отрасли, поскольку потенциальные выгоды намного выше, чем при использовании банковских продуктов, таких как компакт-диски.

В противном случае это может не стоить вашего времени. Таким образом, вы можете придерживаться банковских продуктов или обратиться к ETF или паевым инвестиционным фондам, которые требуют меньше временных вложений. Эти продукты также могут быть полезны для тех, кто хочет добавлять в аккаунт постепенно, как это делают участники 401 (k).

Как инвестировать свой стимулирующий чек

Если вы получили стимулирующий чек и думаете об инвестировании, вам нужно сначала рассмотреть несколько вопросов. Инвестирование предназначено для денег, без которых вы можете жить, а не для денег, которые вам скоро понадобятся:

- У вас есть немедленные расходы, с которыми у вас могут возникнуть проблемы с оплатой?

- Есть ли у вас чрезвычайный фонд, в котором накоплены как минимум шесть месяцев?

- У вас есть значительная непогашенная задолженность?

Прежде чем делать инвестиции, важно контролировать свое текущее финансовое положение.

У вас есть несколько способов инвестировать свои деньги, включая указанные выше. Если вы хотите инвестировать в акции, облигации или фонды, вам понадобится счет у брокера. Если вы предпочитаете, чтобы за вас инвестировал кто-то другой, отличный вариант — обратиться к робо-консультанту. Вы заплатите небольшую комиссию за управление, а все остальное сделает робот-консультант.

Если вы новый инвестор, подумайте о том, чтобы выбрать более безопасные варианты инвестирования. Такие инвестиции, как индексный фонд S&P 500 или индексный фонд Nasdaq-100, как правило, более безопасны, чем портфель из нескольких отдельных акций.Робо-консультант также может помочь вам с этим выбором, и цена будет разумной.

Bottom line

Инвестирование может быть отличным способом накопления вашего богатства с течением времени, и у инвесторов есть ряд вариантов инвестирования, от безопасных активов с более низкой доходностью до более рискованных и высокодоходных. Этот диапазон означает, что вам нужно понимать плюсы и минусы каждого варианта инвестирования и то, как они вписываются в ваш общий финансовый план, чтобы принять обоснованное решение. Поначалу это кажется пугающим, но многие инвесторы управляют своими собственными активами.

Но первый шаг к инвестированию на самом деле прост: открытие брокерского счета. Инвестиции могут быть на удивление доступными, даже если у вас мало денег. (Вот некоторые из лучших брокеров на выбор, если вы только начинаете.)

Обзор 10 лучших инвестиций в 2021 году

- Высокодоходные сберегательные счета

- Депозитные сертификаты

- Фонды государственных облигаций

- Фонды краткосрочных корпоративных облигаций

- Фонды муниципальных облигаций

- Индексные фонды S&P 500

- Дивидендные фонды

- Индексные фонды Nasdaq-100

- Аренда жилья

- Криптовалюта

Подробнее:

От редакции: всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение.Кроме того, инвесторам сообщают, что результаты прошлых инвестиционных продуктов не являются гарантией повышения цен в будущем.

Как сохранить более прибыльный вклад

Банкиры по всей стране все больше внимания уделяют как привлечению средств по правильно оцененным ценам, так и создают более практичные, ориентированные на клиента способы удержания качественных депозитов. Ни для кого не секрет, что удержание депозитов с подходящей ценой — более экономичное предложение, чем поиск новых источников финансирования.Финансовые учреждения вложили значительные средства в основную инфраструктуру и жаждут более эффективных стратегий для наиболее эффективного использования инструментов, которые у них уже есть.

Ежеквартальный банковский профиль FDIC за второй квартал 2015 года сообщает, что в целом по стране остатки кредитов для местных банков увеличились на 2,7% по сравнению с предыдущим кварталом и на 8,8% по сравнению с предыдущим годом. Темпы роста ссуд общинных банков за 12 месяцев были почти вдвое выше, чем у негосударственных банков, и существенно выше, чем 5.В среднем 4% по всем банкам. Поскольку спрос на ссуды увеличивается, а Федеральная резервная система рассматривает возможность повышения процентных ставок, банкиры неизбежно будут вынуждены более стратегически управлять обеими сторонами баланса.

Одним из крупнейших источников устойчивых депозитов для банков по-прежнему являются депозитные сертификаты (CD). Хотя КР может показаться некоторым пережитком прошлого, их важность как никогда актуальна для стабильных стратегий финансирования. Большинство местных банков финансируют от 10% до 40% своего баланса за счет срочных вкладов.Управление хранением компакт-дисков становится еще более важным, если учесть более широкие возможности взаимоотношений с этими клиентами, которые часто имеют дискреционные финансовые ресурсы.

Удерживающая скала

Управление портфелем компакт-дисков уже давно ставит перед банкирами дилемму из-за «обрыва» уверенности в конце каждого срока. Другими словами, по мере созревания каждого компакт-диска клиенты приходят к четкой, почти идеально предсказуемой точке принятия решения: возвращать или не сохранять.Упражнение часто вращается вокруг того, как традиционно удерживаются деньги на компакт-дисках — посредством неудобных переговоров по ставкам — что может вызвать ссадину в желудке даже у самых опытных банкиров, которые искренне хотят поддерживать отношения с клиентами.

Компакт-дискивоспринимаются потребителями по-особенному просто из-за их определения и структуры. Обычно это игра ставки и срока. Банкиры на передовой, имеющие дело с любителями ставок, часто оказываются в положении «сопоставь или проиграешь», что вызывает напряжение и разочарование как у банкиров, так и у клиентов.

Хорошая новость в том, что доступны лучшие варианты. Действительно, финансовые учреждения могут создать третий вариант, используя инструменты, уже имеющиеся в их оперативном наборе инструментов, беспроигрышное решение, которое дает людям, контактирующим с клиентами, более мощный и практичный метод работы с клиентами для удержания этих депозитов.

Рассмотрим простой сберегательный счет, специально разработанный для хранения средств CD с наступающими сроками погашения под разумные процентные ставки, которые можно легко создать в базовой системе банка.Он предлагает клиентам доходность, сопоставимую с предлагаемыми в настоящее время компакт-дисками, но без срочных обязательств или штрафов за досрочное изъятие. Мы понимаем, что эта нетрадиционная стратегия может показаться нелогичной. В конце концов, зачем любому банкиру предлагать сберегательные счета, на которых выплачивается доходность по компакт-дискам?

Во-первых, рассмотрим вопрос с точки зрения вкладчиков. Нравится ли им конкурентоспособные ставки и ликвидность? Вам не нужно долго думать над этим вопросом, чтобы прийти к очевидному ответу. Банкиры, в свою очередь, признают, что всегда есть кто-то, кто готов платить более высокие ставки CD.Однако с этим сберегательным счетом у них теперь есть шанс удовлетворить вкладчиков, не платя более высокие ставки.

Важно отметить, что такой аккаунт никогда не следует продвигать с помощью прямого маркетинга. Такой подход был бы контрпродуктивным, поскольку мы говорим о продукте, который предназначен для защиты депозитов, а не для привлечения новых. Скорее, этот продукт специально разработан в качестве «козыря в дыре» для розничных банкиров или решения последней инстанции, когда текущий вкладчик компакт-дисков указал, что, по их мнению, ни один из продуктов банка не подходит для реинвестирования их компакт-дисков с сроком погашения в настоящее время. средства.Банкиры могут использовать эту учетную запись, когда они понимают, что средства будут потеряны, не имея возможности предложить жизнеспособную, авторизованную альтернативу, которая не требует разговора с высшим руководством или финансовым директором для получения одобрения.

Здесь мы имеем в виду эксклюзивный продукт, доступный только по приглашениям, который может быть предложен ценным вкладчикам, с которыми исторически сложились лояльные отношения. Это не инструмент для горячих денег. Это решение, предназначенное для поддержания качественных банковских отношений.

Нет дезинтермедиации

С точки зрения клиента, этот тип счета предлагает конкурентоспособную прибыль, но также и кое-что не менее важное: ликвидность. После того, как средства переведены на этот счет, клиент может снять их в любое время, давая клиентам контроль, которого у них нет в отношении компакт-дисков, хотя они по-прежнему получают доход на уровне компакт-дисков. Магия предложения такого рода решения заключается в том, что клиент признает, что банк ценит их отношения. Как же так? Потому что они были лично приглашены воспользоваться этим эксклюзивным высокодоходным сберегательным счетом.

Банкир, в свою очередь, получает инструмент, позволяющий перейти от традиционных, предсказуемых и узконаправленных переговоров по процентной ставке и срокам к чему-то более богатому и потенциально более ценному для вкладчика. А сам банк сохраняет основные депозиты под разумные процентные ставки.

Теперь по секрету: вклады запрещены. Структура счета запрещает депозиты и, следовательно, исключает дезинтермедиацию чековых и сберегательных фондов. Это знакомое ограничение для покупателей компакт-дисков, которые не ожидают возможности внести дополнительные средства на свои компакт-диски и поэтому им все равно.Они счастливы, и банк защищен от боли быстрых денег, которая обычно связана с высокодоходными счетами денежного рынка.

Клиенты не хотят снимать средства со специального сберегательного счета, потому что они не могут пополнить эти средства, не вложив сначала средства в компакт-диск, а затем переведя их на счет. Такой запрет на депозиты имеет решающее значение для успеха, потому что он исключает возможность отказа от других депозитов и создает более стабильную и желаемую ценность, которую клиент захочет удерживать.

Еще одним преимуществом этого предложения является то, что, поскольку это не транзакционные счета, операционные расходы, связанные с этими счетами, минимальны. Банк сохраняет контроль над ценообразованием на этом счете с переменной процентной ставкой, и, хотя он не должен официально индексироваться, ценообразование может основываться на предсказуемой формуле. Имея такой счет, у банка появляется лучшая возможность для выгодной оценки компакт-дисков и использования счетов для удержания значительной части депозитов, которые в противном случае оставались бы при наступлении срока погашения.

Банкиры настолько хорошо знакомы с CD-продуктом за эти годы, что часто не могут взглянуть на него «свежим взглядом». Это одна из тех ситуаций, когда может быть полезно использовать другой подход, чтобы избежать традиционной дилеммы «обрыва», связанной с хранением компакт-дисков.

Г-н Стэнли является генеральным директором / основателем CorePoint , фирмы из Омахи, штат Небраска, предлагающей платформу для ценообразования и продаж розничных депозитов через Интернет. С ним можно связаться по телефону [адрес электронной почты защищен] . Г-н Олан является генеральным директором / основателем CAKE Performance Group, расположенной в Хьюстоне, штат Техас, консалтинговой компании по стратегическому развитию банков. С ним можно связаться по телефону [адрес электронной почты защищен] .

Прибыльность депозитов и кривая доходности

Понимание всех видов кривых может быть трудным или относительно простым. Ведь кривые могут быть простыми, составными, обратными, переходными, спиральными, прогибами, гребнями, параболами, циклоидами, гиперболическими спиралями и другими. Есть просто всевозможные изгибы.

В банковском деле прибыль и производительность могут колебаться под воздействием движения рынка, поэтому кривая доходности является одной из наиболее контролируемых кривых всех типов.

Чтобы понять потенциальное влияние кривой доходности, мы рассмотрели некоторые результаты нашей модели рентабельности взаимоотношений, которую используют сотни банкиров по всей стране.Когда мы проводим обучение по нашей модели прибыльности, один из наиболее частых вопросов, которые задают нам пользователи банков, — это как рассчитать доходность вкладов.

Это сложно, потому что все мы знаем, что открытие счета связано с начальными расходами, а также с текущим обслуживанием.Мы также знаем, что некоторые институциональные издержки лучше распределяются за счет больших объемов депозитов. Таким образом, чтобы депозит был прибыльным, эти издержки (накладные расходы) должны быть покрыты стоимостью реинвестирования этих остатков.

Возможность этого напрямую зависит от накладных расходов вашего банка, а также от размера депозита и процентных ставок. У нас есть данные, которые убедительно подтверждают предположение, что существует «минимум» накладных расходов — эти расходы не опускаются ниже определенного уровня, независимо от остатка депозита.Таким образом, небольшие депозиты иногда могут быть более дорогостоящими сами по себе.

Еще один важный фактор доходности вкладов связан с дюрацией. Напомним, что дюрация измеряет чувствительность ваших активов или обязательств к изменению процентных ставок.

Один из способов повысить доходность депозитных счетов — удержать клиентов на более длительный период времени. Когда банк увеличивает глубину отношений с клиентом (т. Е. Увеличивает количество продуктов, которые клиент имеет в вашем банке), им становится гораздо менее удобно уйти.

Затем, когда конкуренция ужесточается, иметь больше клиентов, в конце концов, выгоднее. Постепенное увеличение прибыльности депозитных счетов происходит за счет таких функций, как интернет-банкинг, которые, в одном примере, могут продлить ожидаемый срок службы счета на 6-8 месяцев. Добавьте дебетовую карту или ACH на эти розничные счета, и вы также сможете продлить срок действия депозита. Это не только решает проблему продолжительности, но и увеличивает период, в течение которого клиент будет оставаться лояльным, несмотря на любые изменения ставок.Это делает таких клиентов депозита наиболее прибыльными.

Чтобы выиграть битву по сбору и хранению депозитов, знайте, что она никогда не закончится, поэтому терпение имеет решающее значение. Помните, что ставки всегда повышаются или понижаются, а клиенты всегда непостоянны. Таким образом, тестирование методом проб и ошибок — это всего лишь часть банковского дела, независимо от формы рассматриваемой кривой.

Крупные банки США жаждут ссуд, облегчение капиталовложений из-за накопления депозитов

Имани Моисе, Дэвид Генри

(Рейтер) — Рост депозитов во время пандемии коронавируса поставил большой U.Южные банки остаются в стороне: руководители говорят, что надеются, что регулирующие органы обеспечат облегчение правил, которые наказывают раздутые балансы до тех пор, пока спрос на ссуды не снизится.

JPMorgan Chase & Co, Bank of America Corp и Citigroup в прошлом году привлекли депозитов более чем на 1 триллион долларов по сравнению с увеличением на 92 миллиарда долларов в 2019 году. банки ссужают больше или просто вкладывают деньги в краткосрочные ценные бумаги с низким уровнем риска, такие как казначейские облигации.

Но стимулирующие платежи и политика легких денег со стороны правительства, которые привели к наводнению депозитов, также создали несколько проблем для банков: низкие процентные ставки, которые снижают прибыльность кредитования, и чахлый спрос на ссуды, поскольку клиенты и компании наводнены денежными расходами меньше.

В сочетании с правилами, требующими большего капитала для более крупных балансов, депозиты становятся более дорогими, а не прибыльными.

«Избыточная ликвидность накапливается», — сказал финансовый директор Bank of America Пол Донофрио во время телефонной конференции во вторник после того, как банк сообщил о рекордном росте депозитов.

Маржа прибыли по новым депозитам «практически равна нулю», — заявила на прошлой неделе финансовый директор JPMorgan Дженнифер Пипсак.

Увеличение депозитов Citigroup на 210 миллиардов долларов привело к тому, что банк попал в новую категорию в соответствии с правилами ФРС, что потребовало от банка увеличения капитала, заявил банк на прошлой неделе.

Крупные банки не будут избегать депозитов из-за динамики, по словам руководителей, потому что это может нанести ущерб их франшизе. Тем не менее, они подтолкнули регулирующие органы к продлению программ облегчения капиталовложений, срок действия которых истекает 31 марта.Банки также хотят вносить корректировки в холдинги, не относящиеся к высокому риску, например ценные бумаги Казначейства США.

«Если мы не получим продление, это проблема для нас в ближайшей и среднесрочной перспективе», — сказал Пиепшак.

Отчет Имани Моисе и Дэвида Генри; Под редакцией Лорен Тара ЛаКапра и Дэвид Грегорио

Банки компаниям: никаких депозитов, пожалуйста

Американские компании хранят миллиарды долларов наличными. Их банки не знают, что с этим делать.

Когда в прошлом году разразилась пандемия коронавируса, руководители компаний поспешили собрать деньги.С тех пор банки хранят эти денежные средства, и, поскольку компании не хотят брать у них займы, они не могут превратить их в ссуды, приносящие доход. Это сказалось на рентабельности банков, и некоторые из них начали подталкивать корпоративных клиентов тратить деньги на свой бизнес или переводить их в другое место.

Банкиры говорят, что, по их мнению, улучшение состояния экономики уменьшит желание компаний хранить наличные деньги, но в последние недели приток депозитов продолжился. Финансовые директора и казначеи, многие из которых все еще опасаются последствий пандемии, говорят, что они не готовы к большим переменам, даже если они мало или совсем ничего не зарабатывают на своих депозитах.

Финансовый директор Verizon Мэтью Эллис.

Фото: Verizon«Мы работаем с более высоким остатком денежных средств около 12 месяцев», — сказал Мэтью Эллис, финансовый директор телекоммуникационной компании Verizon Communications Inc. «Пока не принято решение о том, когда и когда его отключать.«Verizon держала 10,2 миллиарда долларов в денежных средствах и их эквивалентах на конец первого квартала, что на 45% больше, чем годом ранее.

Паскаль Дерош, кто управляет финансами соперника AT&T Inc., сказал, что компания не планирует переводить свои денежные средства в другие инвестиции для получения более высокой прибыли. «Мы не стремимся оптимизировать урожайность», — сказал он.

компаний наводнили банки США депозитами в начале пандемии.В марте 2020 года Федеральная резервная система снизила процентные ставки почти до нуля и запустила программы покупки облигаций, которые позволили многим компаниям привлекать средства с небольшими затратами. Казначейство также предоставляло кредиты, в том числе авиакомпаниям.

Банковские депозиты в этом году продолжили расти. Согласно последним данным Федеральной резервной системы, с конца марта по 26 мая они выросли на 411 млрд долларов до 17,09 триллиона долларов. Это медленнее, чем прошлой весной, но все же почти в четыре раза выше среднего показателя за последние 20 лет, согласно данным ФРС.

Большие депозиты обычно не плохо для банков, если они могут использовать деньги для выдачи ссуд. Но банковское кредитование было медленным, поскольку многие компании предпочитают брать деньги в долг у инвесторов. По данным ФРС, общая сумма кредитов для банков составила 61% от всех депозитов по состоянию на 26 мая по сравнению с 75% в феврале 2020 года.

По данным Федеральной корпорации по страхованию депозитов, отраслевая чистая процентная маржа, ключевой показатель рентабельности кредитования, упала до рекордно низкого уровня в первом квартале.

Некоторые банки поощряют корпоративных клиентов рассматривать альтернативы. «Очевидно, что банки хотели бы заниматься другими делами», — сказал Питер Мариани, финансовый директор Axogen Inc., компании, специализирующейся на исследованиях в области восстановления нервов. «Но мы собираемся поддерживать нашу … консервативную инвестиционную стратегию с нашими деньгами».

Важнейшим моментом для многих крупных банков является правило, требующее, чтобы они держали капитал, эквивалентный по крайней мере 3% всех активов. Обеспокоенный влиянием правила во время пандемии, ФРС изменила расчет в 2020 году, чтобы игнорировать депозиты банков в центральном банке, но отменила этот перерыв в марте этого года.С тех пор некоторые банки предупреждали, что рост депозитов может вынудить их привлечь больше капитала или отказаться от вкладов.

Дженнифер Пипсак из JPMorgan в настоящее время является соруководителем подразделения банковского обслуживания клиентов.

Фото: JPMorgan«Привлечение капитала под депозиты и / или отказ от депозитов — это неестественные действия для банков и не могут быть полезны для системы в долгосрочной перспективе», Дженнифер Пиепшак, тогдашний финансовый директор JPMorgan Chase & Co., — говорится в разговоре с аналитиками в апреле.

У банков есть несколько вариантов выгрузки клиентских депозитов, но при этом они стараются не обидеть своих клиентов.

Одна из стратегий — это обратное многоуровневое хранение, которое дает клиентам более низкую доходность по дополнительным депозитам. По словам Пит Гилкриста, исполнительного вице-президента Novantas Inc., консультирующего банки, также можно попросить клиентов перевести часть средств в другой, более мелкий банк.

ПОДЕЛИТЬСЯ СВОИМИ МЫСЛЯМИ

Что компании должны делать со своими денежными запасами, когда экономика восстанавливается? Присоединяйтесь к беседе ниже.

«Мы очень успешно работали с нашими клиентами, чтобы исследовать и переместить некоторые из этих неоперационных депозитов», — сказал Эмили Портни, Финансовый директор Bank of New York Mellon Corp.

В последние месяцы банки, в том числе BNY Mellon, сосредоточили внимание на переводе клиентов с депозитов в фонды денежного рынка, которые обычно представляют собой денежные вложения.Активы на счетах денежного рынка, даже те, которые находятся в ведении одного и того же банка, рассматриваются по-разному в соответствии с правилами банковского капитала, что частично снижает нормативное давление.

Потоки в фонды денежного рынка США резко выросли в последние месяцы, в результате чего общая сумма активов, находящихся в таких фондах, достигла 4,61 триллиона долларов, что немного ниже рекордного уровня, установленного в мае 2020 года, по данным Института инвестиционных компаний.

Фонды денежного рынка, в свою очередь, нуждаются в новых местах, чтобы припарковать все эти новые наличные и заработать проценты.Но крайне низкие процентные ставки подтолкнули их к тому, чтобы хранить их обратно в Федеральной резервной системе в течение ночи, в учреждении, которое приносит им нулевую прибыль и в значительной степени игнорировалось в течение последних трех лет. Средства, хранящиеся на ночь в Федеральном резервном банке Нью-Йорка, резко выросли в мае и достигли во вторник рекордных 497,4 миллиарда долларов.

Финансовые руководители говорят, что пока разумно держаться за наличные.

«Иметь немного больше денег, чем обычно, по-прежнему имеет смысл для бизнеса, поскольку мы еще не вышли из пандемии», — сказал Джефф Шеперд, финансовый директор Advance Auto Parts Inc., который базируется в Роли, Северная Каролина

—Кристин Бротон и Марк Маурер внесли свой вклад в эту статью.

Напишите Нине Трентманн по адресу [email protected] и Дэвиду Бенуа по адресу [email protected]

Copyright © 2021 Dow Jones & Company, Inc. Все права защищены. 87990cbe856818d5eddac44c7b1cdeb8

Низкие процентные ставки и прибыльность банков — международный опыт на данный момент | Бюллетень — июнь 2021 г.

Марк Хак и Сэм Николлс

банковское дело, процентная ставка, международная

Фото: PM Images

Аннотация

В этой статье обсуждается влияние низких процентных ставок на прибыль банков, а также рассматривается опыт банков в странах с очень низкими процентными ставками в течение длительного периода.В краткосрочной и среднесрочной перспективе низкие или отрицательные процентные ставки, по всей видимости, лишь немного уменьшают прибыль банков после учета положительного воздействия низких процентных ставок на потери по ссудам и спрос на кредит. Однако негативное влияние на прибыль банков усиливается, когда процентные ставки остаются очень низкими в течение длительного периода. Прибыль более мелких банков, которые имеют больше вкладов населения, ограниченные возможности ценообразования или меньшую способность корректировать свою деятельность, более чувствительны к продолжительному периоду низких процентных ставок.

Краткосрочные и долгосрочные процентные ставки упали до очень низкого уровня во многих странах с развитой экономикой после десятилетия упадка (График 1). Рыночные цены указывают на то, что процентные ставки, как ожидается, останутся на уровне низкие уровни минимум несколько лет. Хотя низкие ставки подходят для поддержки экономической активности в периоды слабого роста они также могут способствовать увеличению риска в финансовой системе. В одну сторону низкие процентные ставки могут увеличить риск за счет снижения прибыли банков, тем самым снижая их устойчивость.

График 1

Почему важна прибыльность банка?

Прибыльные банки — важная часть стабильной финансовой системы. Прибыль — это буфер, против которого банки могут списать убытки по ссудам и стать источником средств для восстановления капитала, если банк понесет большие убытки. Они также позволяют банкам привлекать внешний капитал. Однако важно учитывать, что банк прибыль с поправкой на риск. Очень высокая прибыльность банка может отражать очень высокий риск, который может угрожать финансовой стабильности.Высокая прибыль также может отражать отсутствие конкуренции.

Прибыльность банка также может влиять на передачу денежно-кредитной политики, влияя на банковские готовность или способность предоставить кредит. В принципе, если очень низкие процентные ставки уменьшают прибыль банка существенно, тогда чистые выгоды от дальнейшего смягчения денежно-кредитной политики могут снизиться. В крайнем случае, политика смягчения может оказаться обреченной на провал, если низкая прибыльность снизит готовность банков предоставлять новый кредит (Brunnermeier and Koby 2019; Eggertsson et al 2019).Точно так же данное сокращение в политике процентных ставок может обеспечить меньший стимул, когда процентные ставки и так низки, если банки расширяются их кредитные спреды для защиты их прибыльности (Brassil, Cheshire and Muscatello, 2018).