Где хранить деньги: в банке или дома

Если планируется выполнить крупное приобретение, то выгоднее поместить капитал в банк. Открывая депозит, клиент получает прибыль с вложенных сбережений. Какой именно она будет, зависит от условий, предложенных банковским учреждением. Эксперты рекомендуют такой способ хранения денег по нескольким причинам:

- минимален риск потратить накопленные сбережения не по целевому назначению;

- вклад защищен от инфляции.

При открытии вклада стоит уточнить условия сотрудничества: возможность пополнять счет в период действия договора с банком или снимать частично деньги. Например, классический депозит позволяет получить максимальный доход, но владелец не может изменять сумму денежных средств. При долгосрочном вкладе с возможностью пополнения клиент получает высокий доход при фиксированной процентной ставке.

Многие граждане сегодня во время кризиса или дефолта стремятся снять свои деньги со счетов в банке, не особо доверяя кредитным учреждениям.

Как хранить деньги в банках?

Одним из популярных способов хранить и приумножить собственные сбережения – это использовать накопительные страховые программы. К положительным сторонам относят надежность инструментов защиты вкладов. К минусам – долгосрочность договора. При досрочном расторжении могут быть начислены штрафы.

Следующим популярным вариантом хранения денег считается открытие расчетного банковского счета. В любой момент времени владелец может снять необходимую сумму, перевести или оплатить покупки. В случае потери банковской карты счет можно заблокировать, тем самым денежные средства не будут потеряны. Приумножение капитала по сравнение с депозитом будет минимальным, в среднем 6-8 % годовых.

Хранение в драгоценных металлах – один из наиболее эффективных и надежных способов сбережения денежных средств сегодня. Он защищает вложения от кризисов, дефолтов и инфляции, поэтому плюсы очевидны. Цены на драгоценные металлы регулярно повышаются. Такой способ позволит приумножить сбережения.

Кредитно-финансовые учреждения предоставляют услугу хранения денег в банковской ячейке. Она выдается клиенту на определенный срок. Банки гарантируют высокий уровень безопасности денежных средств и полную анонимность заключения договора. Его условием является оплата аренды ячейки, доступ к которой клиент получает в рабочее время и по дополнительному запросу. Заключать договор хранения денег следует в банках с положительной репутацией. В обязательном порядке подписывают договор страхования содержимого банковской ячейки. Данные меры говорят о повышенных мерах безопасности.

Следующий способ хранить деньги заключается в переводе наличных сбережений в электронный вариант. Для того чтобы открыть электронный кошелек, требуется пройти процедуру регистрации и пополнить счет. Преимуществом является возможность снимать и переводить сбережения в наличные денежные средства, оплачивать покупки онлайн. К недостаткам относят повышенные комиссии за транзакции и зависимость от курса валют на мировом финансовом рынке.

Преимуществом является возможность снимать и переводить сбережения в наличные денежные средства, оплачивать покупки онлайн. К недостаткам относят повышенные комиссии за транзакции и зависимость от курса валют на мировом финансовом рынке.

Где можно еще хранить деньги? Финансовые специалисты советуют как вариант вложение в ценные бумаги – покупка акций, векселей и закладных документов. Такой способ гарантирует получения прибыли при успешных сделках компании. Недостатком является колебание курса акций и высокий риск из-за кризиса на рынке ценных бумаг.

Получайте выгодные проценты от вкладов уже сейчас

Где хранить деньги дома?

Часть граждан не доверяют банкам и прочим кредитным учреждениям. Поэтому они предпочитают хранить деньги дома. Этот простой способ не отличается надежностью, так как со временем деньги обесцениваются и не приносят человеку прибыль. К тому же вероятность потерять или быть обокраденным достаточно велика. Несмотря на это часть населения предпочитают иметь определенную сумму наличными на так называемый «черный» день. Где можно хранить деньги дома? Один из вариантов – оставлять накопления, ценные бумаги, драгоценные металлы в сейфе или другом надежном месте. Существуют определенные риски, связанные с этим:

К тому же вероятность потерять или быть обокраденным достаточно велика. Несмотря на это часть населения предпочитают иметь определенную сумму наличными на так называемый «черный» день. Где можно хранить деньги дома? Один из вариантов – оставлять накопления, ценные бумаги, драгоценные металлы в сейфе или другом надежном месте. Существуют определенные риски, связанные с этим:

- проникновение злоумышленников и кража ценностей;

- возникновение пожара, затопления или других неблагоприятных обстоятельств, в результате которых можно потерять свои накопления;

- постоянные траты, так как доступность денежных средств позволит чаще расходовать их.

Где лучше хранить деньги?

Однозначно ответить на этот вопрос вряд ли будет возможно. Каждый гражданин выбирает оптимальный вариант, исходя из собственных предпочтений, уровня доверия и финансовых потребностей. Но для того, чтобы личные сбережения стали приносить прибыль, следует обращаться в банки. Дебетовые и кредитные карты позволяют не только пользоваться заемными средствами, но и хранить деньги с приумножением. Для этого следует отключить платные услуги, подключить страховку и другие опции для обеспечения безопасности денежных средств на счету.

Дебетовые и кредитные карты позволяют не только пользоваться заемными средствами, но и хранить деньги с приумножением. Для этого следует отключить платные услуги, подключить страховку и другие опции для обеспечения безопасности денежных средств на счету.

Подводя итог, стоит заметить, что одним из безопасных и удобных способов хранить деньги является структуризация накоплений. Разделите имеющуюся денежную сумму на части, вложите их в разные финансовые направления. Такой способ позволит уберечь сбережения от рисков, сохранить и приумножить капитал.

Как правильно и в чем хранить деньги дома или в квартире.

11.01.2021

Наученные горьким опытом прошлого, когда в одночасье потеряли сбережения на машины, кооперативные квартиры и гаражи, наши граждане часто отдают предпочтение хранению купюр и монет у себя дома. Мой дом – моя крепость, этот постулат, проверенный временем, не потерял своей актуальности.

А как правильно хранить деньги в доме (в квартире)?

Правильно – это значит, соблюдая меры безопасности, защиты наличности от покушений злоумышленников и с учетом традиционных и современных постулатов, обеспечивающих приумножение денежной массы в домашних условиях. Работают или не работают эти законы – объективно говорить сложно. Но, учитывая массовость увлечения соблюдением правил хранения денег дома, нельзя отрицать их действенности. Тем более, принцип сохранения и приумножения энергии, энергетики давно признан официальной наукой. А денежные знаки, и связанные с ним возможности обладают мощным энергетическим потенциалом.

Работают или не работают эти законы – объективно говорить сложно. Но, учитывая массовость увлечения соблюдением правил хранения денег дома, нельзя отрицать их действенности. Тем более, принцип сохранения и приумножения энергии, энергетики давно признан официальной наукой. А денежные знаки, и связанные с ним возможности обладают мощным энергетическим потенциалом.

Где хранить деньги дома по фен шуй

Важно! Фен шуй, наверное, одна из тех философий, где деньгам и их возможностям уделяется особое место и внимание.

В отличие многих других верований, где деньги считаются порождением, признаком несовершенства и далеки от мира духовности, фен шуй воспринимает их как возможности сделать добрые дела для себя и других. То есть, как безусловное благо. Советы о том, как хранить и приумножать деньги в домашних условиях – актуальная часть учений фен шуй.Правила фен шуй по хранению денег дома:

- Деньги требуют уважительного и трепетного отношения.

Место, где будут храниться деньги, нужно содержать в порядке, удалять пыль, загрязнения, не допускать его захламления. Такое пренебрежительное отношение портит энергетическое восприятие, и нивелирует ценность денег. Согласно философии, не получив должного внимания и почитания деньги могут «уйти» от своего владельца к более педантичному и аккуратному.

Место, где будут храниться деньги, нужно содержать в порядке, удалять пыль, загрязнения, не допускать его захламления. Такое пренебрежительное отношение портит энергетическое восприятие, и нивелирует ценность денег. Согласно философии, не получив должного внимания и почитания деньги могут «уйти» от своего владельца к более педантичному и аккуратному. - Чем выше расположены деньги к источнику энергии (Солнцу), тем больше у них сил и возможностей для приумножения. Поэтому желательно хранить их на антресолях, на холодильнике, на шкафах. Это правило актуально и в практических целях защиты: чтобы найти деньги на антресоли, нужно сначала найти стремянку. А решить такую задачу под силу не каждому вору.

- Теплая, активная энергетика у помещений, где людям приятно находиться. С точки зрения фен шуй – это прихожая и кухня. Прихожая – первое помещение, оказываясь в котором, человек чувствует себя в безопасности, изоляции от внешнего мира, дома. То есть, сразу расслабляется, успокаивается, абстрагируется от негатива.

Но хранить деньги в прихожей несколько рискованно, так как в это помещение в первую очередь попадают все, кто заходит в квартиру, дом. Кухня – это место, где готовится и потребляется пища, где собираются домочадцы, получая удовольствие от еды и общения. Здесь самая благоприятная, теплая, активная энергетика. С точки зрения фен шуй кухня – идеальное место для хранения денег.

Но хранить деньги в прихожей несколько рискованно, так как в это помещение в первую очередь попадают все, кто заходит в квартиру, дом. Кухня – это место, где готовится и потребляется пища, где собираются домочадцы, получая удовольствие от еды и общения. Здесь самая благоприятная, теплая, активная энергетика. С точки зрения фен шуй кухня – идеальное место для хранения денег. - Для приумножения денег фен шуй советует оставлять купюру под зеркалом. Отражаясь в нем, деньги приумножаются, притягивая богатство.

Как следует хранить деньги дома по фен-шуй

Крупные купюры надо разгладить, сложить банкноты одинакового достоинства стопками, поместить в красивую дорогую емкость для хранения: портмоне, кошелек, сейф.

Важно! К мелочи в фен шуй пренебрежительное отношение отсутствует. Монеты – те же деньги.

Лучше всего для их хранения приспособить красивую емкость, теплой энергетики, например, глиняную, фаянсовую. Поместить ее на подоконнике (поближе к источнику Энергии) и складывать в нее монеты. Желательно пополнять сосуд ежедневно, тогда денежная река не иссякнет, будет приумножаться. С этой же целью рекомендуют завести дома толстянку – «денежное дерево», притягивающее и приумножающее денежную массу.Интересно, но многие рекомендации правоохранителей о том, как хранить деньги дома, совпадают с традиционными правилами фен шуй.

Желательно пополнять сосуд ежедневно, тогда денежная река не иссякнет, будет приумножаться. С этой же целью рекомендуют завести дома толстянку – «денежное дерево», притягивающее и приумножающее денежную массу.Интересно, но многие рекомендации правоохранителей о том, как хранить деньги дома, совпадают с традиционными правилами фен шуй.

Где надежнее всего прятать деньги в квартире?

Самым надежным местом будет современный вмонтированный сейф с надежной системой взлома, с многоуровневыми замками, подключенный к системе контроля доступа пункта вневедомственной охраны. Конечно, ни один способ не дает стопроцентной защиты, и если злоумышленниками (а ими практически в ста процентах случаях являются знакомые или родственники) решили похитить деньги, они могут разрабатывать сложные планы по отключению системы безопасности сейфа. Поэтому, надо взять за правило ежедневно контролировать его защитный механизм.Более простыми и распространенными, но не менее эффективными способами надежного хранения денег дома будут:

- фальшивые розетки.

Вряд ли воры, вооружившись индикаторной отверткой, будут искать фальшивую розетку. На это необходимо время, которое работает против них;

Вряд ли воры, вооружившись индикаторной отверткой, будут искать фальшивую розетку. На это необходимо время, которое работает против них; - фальшивые трубы – водопроводные или канализационные, подходящие под дизайн;

- в специально оборудованных тайниках потолка. Высоко расположенные, не выделяющиеся на фоне интерьерных решений потолочные тайники – актуальные и надежные хранилища.

Важно! Худшими местами для хранения денег с точки зрения безопасности сотрудники уголовного розыска считают матрасы диванов, домашнюю библиотеку, сливные бачки унитазов, картины и зеркала.

Это – самые распространенные и хорошо известные злоумышленникам места, которые инспектируются в первую очередь.

Почему некоторые люди предпочитают хранить деньги дома?

Помимо проблемы доверия к банкам и кредитным организациям, те, кто предпочитают хранить деньги дома, дают и другие ответы. По их мнению, домашнее хранение денег – это удобно. Всегда можно взять требуемую сумму на неотложные нужды, не прибегая к сложным манипуляциям. Но, в тоже время, это сопряжено с риском импульсной траты и неэффективного расходования накопленного богатства.

Но, в тоже время, это сопряжено с риском импульсной траты и неэффективного расходования накопленного богатства.

Важно! Многие находят удовольствие в возможности пересчитать, расправить, переложить деньги, таким образом, подпитываясь от их энергетики, повышая настроение и уверенность в себе.

По мнению психологов, такие действия сродни медитации, они свойственны человеку и абсолютно нормальны.Возможность самостоятельно контролировать и управлять своими деньгами, рассчитывать на себя.Соблюдая вышеописанные рекомендации, сохранить и приумножить деньги дома будет проще и эффективнее.

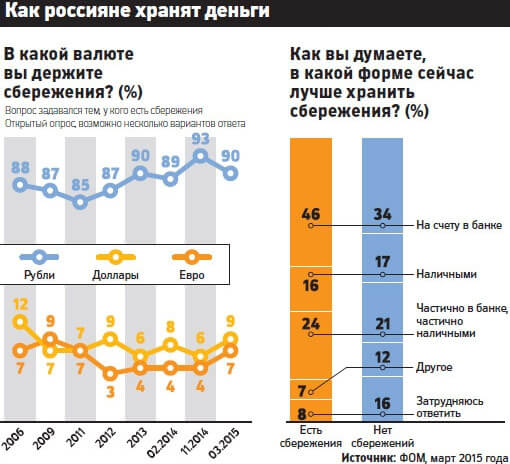

В какой валюте хранить деньги в 2020 году в России: мнения экспертов на сегодня

Рубль не радует стабильностью, а потому все чаще возникает вопрос — в какой валюте хранить деньги нашим гражданам. Большинство накоплений россияне делают в долларах или рублях, но ни один вариант не гарантирует не только роста, но даже сохранения денег.

В какой валюте хранить деньги в 2020 году: мнения экспертов

Что бы ни происходило на мировой арене, а доллар, оставаясь мировой резервной валютой, продолжает быть лидером стабильности с 1945 года. Все главные ресурсы нашей планеты, представляющие предмет торговли на мировом рынке, привязаны именно к доллару. Прочность доллара доказана годами, более того, в период кризисов его позиции упрочняются.

Все главные ресурсы нашей планеты, представляющие предмет торговли на мировом рынке, привязаны именно к доллару. Прочность доллара доказана годами, более того, в период кризисов его позиции упрочняются.

Разумеется, не стоит вкладывать в доллары все деньги. Они, как и прочие деньги, могут потерять в цене, а значит, будут потеряна часть накоплений. Если посмотреть на график изменения цен на пару доллар/рубль за последние несколько лет, можно убедиться, что мировая резервная валюта остается неплохой инвестицией для крупных игроков, оперирующих большими суммами и зарабатывающих на скачках курса.

Для граждан, покупающих доллар ради сохранения денег, всегда есть перспектива как заработать, так и потерять на разнице курсов. Поэтому те, кто покупает доллары не ради игры на курсе, максимум, на что могут рассчитывать, — просто сберечь свои деньги, защитить их от инфляции.

Почему выгодно хранить деньги в долларах по мнению финансовых экспертов:

- Остается риск введения очередных санкций со стороны Запада.

После них доллар неизменно растет по отношению к рублю.

После них доллар неизменно растет по отношению к рублю. - Если торговая война между США и Китаем закончится полюбовным решением — взаимной отменой пошлин — это также подымет курс доллара.

- На осень 2020 года запланированы выборы президента США, и при определенных сценариях развития событий также есть шанс на укрепление американского доллара.

- Динамика цен на черное золото ведет к тому, что США будет наращивать его покупку, а значит, опять-таки будет укрепляться доллар.

Риски покупки долларов также есть, так как США печатают слишком много ничем не обоснованных денег. Риск того, что американский «мыльный пузырь» таки лопнет, по-прежнему существует.

В чем еще, кроме долларов, можно хранить деньги:

- Евро. Ситуация сейчас неоднозначная. Коррективы в экономику Германии, Франции и других ведущих стран ЕС внес коронавирус, что непременно скажется на курсе евро. Еще минус евро — практически нулевая ставка по депозитам. Никаких предпосылок для роста евро нет.

- Китайский юань. За последние годы рубль немного вырос по отношению к юаню. При этом Китай активно развивает экономику и сейчас, когда весь мир сворачивает производства, Поднебесная восстанавливает и наращивает мощности. Юань уверенно покоряет мировые рынки, а значит, есть все факторы для роста его валюты.

- Британский фунт стерлингов. Уверенно растет по отношению к рублю в течение последних 10-ти лет. Это одна из самых дорогих валют в мире и интересный для вложения вариант.

- Швейцарский франк. Эксперты считают его одной из самых безопасных и устойчивых валют. Экономика Швейцарии стабильна, а бюджет профицитный. Доходы страны превышают ее расходы, поэтому она не нуждается в крупных инвестициях.

Смотрите также:

Рекомендуемая валютная «корзина»:

- доллары США — 20%;

- фунты стерлингов — 35%;

- франки швейцарские — 35%;

- евро — 0%;

- юани — 10%.

На заметку!

Сегодня около 40% всех денежных расчетов проводится в долларах. Переход мирового сообщества на альтернативные валюты неизбежно приведет к проседанию доллара.

Преимущества хранения сбережений в валюте на сегодня

Наши граждане, пережившие инфляцию, давно используют покупку валюты как способ для сохранения денег. Учитывая нестабильность современных валют, обусловленную экономическим кризисом и политической ситуацией в некоторых странах, хранение в валюте уже не выглядит столь безопасным и надежным, как ранее. Тем не менее приобретение валюты по-прежнему имеет массу плюсов.

Зачем переводить российские рубли в валюту:

- Можно купить любое количество долларов, фунтов, юаней и любых других валют, разложив свои рублевые средства по разным корзинам.

- Любую валюту можно при желании реализовать. Причём по самому выгодному курсу.

- Деньги не только сохраняются, но и приумножаются.

Если курс той или иной валюты начнет расти по отношению к рублю, можно получить прибыль от элементарной одноходовой операции «купи-продай».

Если курс той или иной валюты начнет расти по отношению к рублю, можно получить прибыль от элементарной одноходовой операции «купи-продай».

Какие есть недостатки хранения денег в валюте

Любые операции с деньгами связаны с рисками. Не является исключением и покупка-продажа валюты. Желая сохранить, а то и приумножить свои рублевые накопления путем покупки валюты, нужно учитывать возможные потери и риски.

Минусы хранения в валюте:

- Если покупка валюты будет произведена в период ее пиковой стоимости, можно потерять значительную часть накоплений после стабилизации курса. Вывод — не стоит спешить с покупкой валюты. Проанализируйте динамику ее курса и совершите покупку на минимуме стоимости.

- При обмене валюты приходится платить немалые комиссионные — банки неплохо зарабатывают на обмене. При слишком частых обменах вы будете терять деньги зря. Вывод — не злоупотребляйте обменом, меняйте купленную валюту только в случае необходимости и экономической целесообразности.

- Вокруг операций с валютами всегда крутится множество мошенников. Вывод — не стоит доверять частным менялам и сомнительным обменникам, имейте дело только с надежными банками.

Рублевые вклады — это выгодно?

В период резкого падения национальной валюты эксперты в вопросах инвестиций категорически не рекомендуют ставить на рубль. В 2020 году гораздо безопаснее держать сбережения в валюте. Максимум на что сгодится рубль — краткосрочные накопления.

Эксперты по личным финансам советуют своим клиентам хранить в рублях деньги, которые планируется истратить в течение 6 месяцев. Долгосрочные же рублевые резервы делать не стоит, учитывая нестабильность национальной валюты. Напомним, что Центробанк России в своих прогнозах на 2020 год допускал девальвацию рубля до уровня 94 рубля за доллар.

Тем не менее, не стоит слишком уж доверять валютам. Они тоже не застрахованы от проблем. Ряд экспертов, не склонных к панике, советуют часть долгосрочных вкладов (примерно 30%) делать в рублях. Остальные 70% — в разных валютах, но ставку делать по-прежнему рекомендуется на доллары и евро.

Остальные 70% — в разных валютах, но ставку делать по-прежнему рекомендуется на доллары и евро.

Рублевые вклады хороши тем, что их доходность в разы выше, чем у иностранных валют. Но и риски обесценивания рубля выше. Поэтому специалисты не рекомендуют хранить более 50% денег на рублевых депозитах.

На заметку!

Доход от рублевых депозитов не облагается подоходным налогом.

Риски обесценивания рубля в 2020 г.:

- снижение доходов в бюджет от продажи углеводородов — из-за падения цен и спроса;

- прогнозируется дальнейшее падение цен на нефть вследствие торговых войн и снижения потребления энергоресурсов;

- снижение налоговых поступлений: предприятия, задавленные государственным регулированием, разоряются или уходят в тень;

- падает потребление вследствие снижения реальных доходов населения. Люди не имеют денег на крупные покупки, товарооборот замедляется;

- инвесторы уходят с российского рынка, не желая рисковать;

- рост инфляции опережает запланированный правительством уровень.

У рубля есть все шансы терять позиции. Как будет в действительности, покажет время. А пока лучшее решение — не делать ставку на одну валюту, в том числе национальную.

Смотрите также:

Стоит ли вкладывать деньги в облигации

Облигации — ценные долговые бумаги с высокой годовой доходностью. Этот финансовый инструмент рассчитан на среднесрочную и долгосрочную перспективу. Облигации может выпускать государство или компания. Номинируют их преимущественно в долларах, а доходность достигает 8%.

Это простой способ сохранения средств, характеризующийся фиксированным доходом. Человек дает эмитенту деньги в долг под заранее оговоренные условия — процент доходности и время возврата. Недостаток облигаций — всегда есть риск того, что эмитент обанкротится. При желании держатель облигаций может продать их раньше времени.

Рекомендуется собирать портфель из десяти разных облигаций, тогда он будет устойчивым. Если случатся непредвиденное в отношении одного эмитента, то пострадает всего-навсего 10% портфеля. Облигации — эффективный финансовый инструмент, на который можно смело потратить до 20% своих накоплений.

Облигации — эффективный финансовый инструмент, на который можно смело потратить до 20% своих накоплений.

Смотрите также:

Какие акции сегодня выгодно покупать

Прибыль от акций можно получать двумя путями — за счет дивидендов и за счет продажи акций.

Правила покупки акций:

- рекомендуемая доля в финансовом портфеле — 30%;

- акции должны принадлежать разным компаниям из разных секторов экономики;

- в портфеле должны быть акции из разных стран. Из-за нестабильности рубля сегодня нельзя вкладываться только в российские компании.

Эксперты советуют обратить внимание на акции зарубежных компаний:

- фармацевтика — Johnson and Johnson;

- ритейл — Amazon;

- сфера развлечений — Disney.

Среди российских компаний внимания заслуживают акции компаний «Полюс» (золотодобыча), «Юнипро» (энергетика), а также хорошо известных игроков — «МТС», «Газпром», «Сургутнефтегаз», «Лукойл», «Яндекс».

Можно ли доверять фондам

Тот, кто не хочет разбираться в доходности акций, может доверить деньги инвестиционным фондам. Они работают с чужими деньгами — инвесторы сбрасывают деньги доверенной компании, которая выгодно вкладывает деньги и выплачивает вкладчикам процент с дохода.

Плюс фондов — неопытный инвестор не должен ломать голову, какие купить акции. Но и риски немалые — компания может неудачно вложить деньги и прибыли не будет вовсе. Риски при работе с фондами есть всегда, но если уж связываться с ними, то хотя бы с теми, у которых есть лицензия.

Популярные виды фондов:

- ETF-фонды. Для покупки нужен брокерский инвестиционный счет. Чтобы приобрести акции, подают заявку брокеру. Такие фонды позволяют купить акции дешевле, чем на бирже.

- Паевые инвестиционные фонды. Сюда инвестировать проще, чем в ETF — не нужно иметь брокерский счет. Деньги передаются управляющей компании, которая покупает акции при падении и продает их на пике роста.

Вкладывая деньги в фонды, вы рискуете вдвойне — можно не только прогореть на неудачно купленных акциях, но и из-за неправильных действий управляющей компании. Риски большие, но и заработать можно больше, чем при самостоятельной покупке акций.

Краудлендинг: что это

Краудлендингом называют инвестирование, при котором на онлайн-платформе люди дают деньги в долг бизнесу. Это сравнительно новый способ вложения денег, регулируемый законодательно с 01.01.20 г. (ФЗ-259).

На заметку!

Рынок краудлендинга занимает в России 0,16% всего рынка кредитования малого и среднего бизнеса. На этом рынке сегодня стабильно работают площадки Ozon, StartTrack и другие.

Краудлендинг сопровождается высокими рисками. Отзывы свидетельствуют, что на сегодня многие проекты, под которые люди давали деньги, разорились. Вкладчики не только не получают прибыли, но и не могут вернуть свои вложения. Большие риски этого способа инвестирования компенсируются высокой доходностью, она сможет составлять до 30% годовых.

Недвижимость и все нюансы ее приобретения

Вложение денег в недвижимость — старый проверенный способ сохранения денег. Самый простой и популярный способ инвестиций — покупка квартир. В настоящее время чаще всего используется два способа заработка — аренда или перепродажа.

Если купить квартиру, а потом сдавать ее в аренду, деньги за покупку можно вернуть через 15–20 лет. Второй вариант — покупка жилья в новостройке, на начальном этапе строительства. Если продать готовую квартиру, можно заработать от 10 до 50% ее стоимости.

Чтобы сохранить, а еще лучше приумножить свои накопления, необходимо быть в курсе ситуации на мировых финансовых рынках. В настоящее время многие прогнозы экспертов опровергаются. Поэтому рекомендуется вкладывать деньги сразу в несколько валют, а также не пренебрегать недвижимостью и надежными ценными бумагами.

Хабаровск | Три валюты, в которых лучше всего хранить сбережения, назвал эксперт

Деньги должны быть стабильными Три валюты, в которых лучше хранить сбережения. Фото: Автор: Гречанюк Виталий, ИА PrimaMedia

Предыстория:

Фото: Автор: Гречанюк Виталий, ИА PrimaMedia

Предыстория: Пора бежать в обменник? Эксперты назвали лучшую валюту для инвестиций

Для сбережений лучше всего выбирать валюту страны, экономика которой не зависит от природных ресурсов. Об этом рассказал аналитик ГК ФИНАМ» Андрей Маслов.

По его словам, валюта должна укрепляться по отношению к рублю и быть достаточно стабильной. Он выделил евро, курс которого относительно рубля с начала пандемии поднялся на 17,5%. Маслов подчеркнул, что сделать это помогла ускоренная вакцинация населения в странах Евросоюза и привлекательность региона для инвесторов за счет развитых политических и социальных институтов.

Также Маслов рекомендовал фунт стерлингов, который по отношению к рублю за год вырос на 17,76%.

И, наконец, он назвал швейцарский франк, отметив, что Швейцария была и остается нейтральной и стабильной страной. При этом, Маслов усомнился в возможностях китайского юаня, несмотря на то, что за год эта валюта выросла на 17% по отношению к рублю, пишет «РГ».

Евгения Маркина

Новости соседних регионов по теме:

Доллар колеблется: эксперт о том, в какой валюте выгоднее всего хранить свои сбережения

Фото с сайта Pixabay

На фоне сохранения ультрамягкой денежно-кредитной политики ФРС и, как следствие, падения доллара инвесторы начинают задумываться о том, в какой валюте выгоднее всего хранить сбережения.

16:25 07.06.2021 ИА Агентство Деловой Информации — Абакан

Эксперт назвал самые надежные валюты для хранения сбережений

СИМФЕРОПОЛЬ, 7 июн – РИА Новости Крым. На фоне снижения курса доллара наиболее надежными иностранными валютами для хранения сбережений являются евро, британский фунт стерлингов и швейцарский франк.

На фоне снижения курса доллара наиболее надежными иностранными валютами для хранения сбережений являются евро, британский фунт стерлингов и швейцарский франк.

07:30 07.06.2021 Crimea-news.com — Симферополь

Три валюты, в которых лучше всего хранить сбережения, назвал эксперт

Деньги должны быть стабильными Три валюты, в которых лучше хранить сбережения.

05:03 07.06.2021 KamchatkaMedia.Ru — Петропавловск-Камчатский

Три валюты, в которых лучше всего хранить сбережения, назвал эксперт

Деньги должны быть стабильными Три валюты, в которых лучше хранить сбережения.

03:52 07.06.2021 ИА Eaomedia.Ru — Биробиджан

В какой валюте хранить деньги, лучшие программы в Украине

В какой валюте хранить деньги?

Если возникает вопрос куда вкладывать финансы, чтобы спокойно спать по ночам и не пугаться каждого шороха, находится масса разных ответов. И сейчас мы говорим не о миллионах долларов, которые доступны только элите, а про обычные доходы среднестатистического украинца, полученные усердным трудом.

И сейчас мы говорим не о миллионах долларов, которые доступны только элите, а про обычные доходы среднестатистического украинца, полученные усердным трудом.

Поэтому отбросим варианты покупки ценных металлов или недвижимости, и рассмотрим вопросы, которые кажутся ближе к простому жителю страны. А именно вопрос о том в чем же держать деньги или в какой валюте это лучше делать.

По каким причинам иностранная валюта в приоритете?

Как известно, держать на перспективу денежные средства в национальной валюте рискованно, ведь постоянные колебание финансового рынка могут обнулить все сбережение в самые короткие сроки.

С другой стороны желательно сохранить некоторую сумму национальной валюты в качестве “финансовой подушки”, которая предназначена для непредвиденных ситуаций или форс-мажоров. А также используется для погашения постоянных нужд в виде покупок товаров или услуг.

Эта проблема возникает не только из-за инфляции, а в большей степени из-за недоверия граждан к финансовой и банковской системе страны, а также ее руководству.

В связи с этим внимание украинцев переключается на иностранные валюты, зачастую это доллар или евро. Хотя также не стоит недооценивать швейцарский франк или британский фунт.

Подробней о каждой из них мы поговорим ниже в статье. А сейчас рассмотрим несколько рекомендаций о том, какие правила нужно соблюдать, чтобы не потерять свои сбережения.

Что нужно помнить для хранения средств в валюте?

Большинство финансовых экспертов при ответе на вопрос: в чем надежнее хранить деньги, сходятся в единое мнения, что соблюдение правила диверсификации снижает риски потерять Ваши накопления.

Суть этого правила состоит в распределении инвестиций в разные активы, что поможет при просадке одного из них не понести огромные убытки, так как другие будут в прибыли.

Рекомендуется хранить деньги как минимум в трех валютах, включая те, в которых состоит Ваша основная расходная часть. Это позволит в случае непредвиденных ситуаций всегда иметь деньги под рукой.

Другим “золотым” правилом накопления средств является долгосрочная перспектива. Согласитесь, нет смысла покупать валюту, а в конце месяца менять обратно, так как не хватило денег на еду. При такой “стратегии” финансовые убытки неизбежны.

Сохранить или приумножить?

Многие хотят все и сразу. Им недостаточно удачно сохранить капитал от инфляции или воров, но появляется желание и приумножить его. К сожалению, в большинстве случаев приходится выбирать одну из этих стратегий, и на нее делать свою ставку.

Приумножение капитала всегда сопровождено с риском, и при неблагоприятном сценарии можно потерять часть сбережений. При этом непосредственно на результат влияют Ваши профессиональные знания в области финансов. Зачастую компетентность находится на низком уровне, и заработать, ничего не делая, не получается.

С другой стороны можно обратится к специалистам, но гарантий на рынке финансов не дает никто, только твердят про минимальные риски. К тому же услуги экспертов стоят немалые деньги, и вряд ли будут оправданы.

К тому же услуги экспертов стоят немалые деньги, и вряд ли будут оправданы.

Поэтому при отсутствии консультации опытного специалиста лучше ограничится только целью сохранения средств.

В чем хранить деньги в 2020 году?

Мировыми лидерами по стабильности и надежности в 2020 году являются доллар США, евро, британский фунт и швейцарский франк. Как и обещали выше, мы рассмотрим подробней каждую из этих валют, и сопоставим плюсы и минусы хранения денег в той или иной валюте.

Каждая из них заслужила авторитет устойчивой валюты к влиянию внешних экономических факторов, и подтверждают это из года в год.

Хранение в долларах США

Как известно мировой валютой по-прежнему остается доллар США. Львиная доля активов и большинство транзакций проводятся именно в американской валюте.

Несмотря на то, что в Америке иногда случаются разного рода катаклизмы и бедствия, которые потрясают курс валюты,экономическая ситуация США остается стабильной, а доллар — одной из самых надежных валют для хранения средств.

Совсем недавно действующий президент Америки Дональд Трамп создал план для привлечения вкладов в инфраструктуру страны. Данная программа должна существенно поднять деловую активность США на международной арене. Вследствии, это повысит интерес инвесторов к гособлигациям и увеличит количество вкладов в американские банки. Деятельность президента станет своеобразным сигналом для старта вложений в экономику США.

Подобные инвестиции укрепят и без того надежный доллар, и сделают хранение Ваших сбережений в этой валюте полностью безопасными.

Хранение в Евро

Евросоюз обладает одной из самых сильных экономик, которые активно поддерживают такие страны как Германия и Франция. Но события 2008 года пошатнули “несокрушимый” союз, и заставили изрядно понервничать инвесторов.

Оказавшись на гране банкротства, Греция не слабо подкосила всю экономику Евросоюза, что привело к большому кризису, который на сегодняшний день полностью не стабилизирован. Только благодаря действиям властей Евросоюза, Греция еще остается на плаву.

Только благодаря действиям властей Евросоюза, Греция еще остается на плаву.

Поскольку Афины все еще не могут самостоятельно погасить государственный долг, подобный кризис может разгореться с новой силой в ближайшее время.

Но несмотря на это, валюта показывает стабильность, и часть денежных сбережений можете смело переводить в Евро.

Хранение в британских фунтах

Британский фунт является не менее устойчивой валютой чем доллар или евро. Хотя в Украине он не настолько популярен, и многие ошибочно даже не рассматривают его в качестве инвестиций.

После выхода Великобритании из состава Евросоюза в 2017 году, фунт потерял в цене около 10%, но многовековая история стабильности экономики, надежность активов и масса резервов, которые копились веками, решительно восстанавливают позиции Британии.

На сегодня Соединенное Королевство располагает развитой экономикой, а Лондон является одним из ведущих финансовых центров мира, поэтому поводов для дальнейшего ослабления британского фунта нет, что делает инвестицию в эту валюту идеальным вариантом для сбережения накопленных средств.

Как известно, эталоном надежности всегда считалась Швейцария, поэтому в чем же лучше держать деньги, как не в швейцарских франках. Уже довольно длительный период эта валюта держит стабильность, что и есть залогом привлекательности для инвесторов.

Не менее важным фактом является статус международного платежного средства и мирового резерва, что подтверждает надежность и безопасность валюты.

Единственным недостатком является его относительно низкая популярность за пределами страны. Всего несколько банков по всему СНГ дают возможность открыть счет в швейцарской валюте.

Поэтому если у Вас таки появится возможность приобрести швейцарский франк, считайте что они останутся в целости и сохранности на многие годы.

Вывод

В любом случае сохранность Ваших сбережений зависит только от Вас. Ведь рынок динамичен, и в любой момент могут произойти изменения. Но соблюдение основных правил и здравый взгляд на ситуацию, сведут все риски к минимуму.

Но соблюдение основных правил и здравый взгляд на ситуацию, сведут все риски к минимуму.

Если у Вас все же есть желание сохранить и приумножить личные сбережения, как вариант можете рассмотреть инвестирование в компанию Cronvest, где Ваши инвестиции защищены залогом, и гарантируют прибыльность на протяжении многих лет.

| Здоровье ИИИ: 8.9, Д/Р: 2/4 | |

| Форекс ИИИ: 8.7, Д/Р: 9/9 | |

| Нефть, газ, сырье ИИИ: 8.6, Д/Р: 6/4 | |

| Акции ИИИ: 8.  5, Д/Р: 7/5 5, Д/Р: 7/5 | |

| Биткоин ИИИ: 8.4, Д/Р: 8/6 | |

| Облигации ИИИ: 8.3, Д/Р: 5/4 | |

| Накопительные программы ИИИ: 8.2, Д/Р: 3/2 | |

| ИИС ИИИ: 8.1, Д/Р: 7/4 | |

| Недвижимость ИИИ: 8, Д/Р: 5/5 | |

| Криптовалюты ИИИ: 8, Д/Р: 9/10 | |

| Наличные деньги ИИИ: 7. .jpg) 9, Д/Р: 0/1 9, Д/Р: 0/1 | |

| Банковские депозиты ИИИ: 7.8, Д/Р: 4/2 | |

| ПИФы ИИИ: 7.8, Д/Р: 6/5 | |

| Структурные ноты ИИИ: 7.7, Д/Р: 6/6 | |

| ПАММ счета ИИИ: 7.7, Д/Р: 8/8 |

Где лучше хранить деньги? Дома, в банке или в другом месте?

Когда у человека доходы начинают постепенно превышать расходы, он начинает задаваться вопросом «Где хранить деньги?». Ответ на него не «лежит на поверхности», а требует дополнительного напряжения и изучения, что свидетельствует о постепенной повышении уровня финансовой грамотности этого человека. В статье мы расскажем о различных способах хранения денег, и их возможном сопутствующем приумножении. При этом обойдем стороной слово «спрятать», с которым связаны чулки, банки с крупами, унитазные бачки и прочие «тайники», известные всем ворам, а взглянем на проблематику более широким взглядом. Попутно попытаемся ответить на вопрос: «Где лучше хранить деньги: дома или в банке?». А может это лучше делать в совсем других местах. Будем разбираться.

Ответ на него не «лежит на поверхности», а требует дополнительного напряжения и изучения, что свидетельствует о постепенной повышении уровня финансовой грамотности этого человека. В статье мы расскажем о различных способах хранения денег, и их возможном сопутствующем приумножении. При этом обойдем стороной слово «спрятать», с которым связаны чулки, банки с крупами, унитазные бачки и прочие «тайники», известные всем ворам, а взглянем на проблематику более широким взглядом. Попутно попытаемся ответить на вопрос: «Где лучше хранить деньги: дома или в банке?». А может это лучше делать в совсем других местах. Будем разбираться.

Где хранить деньги дома? Стоит ли это делать?

Держать наличные дома не всегда благоразумно, особенно если речь идет о крупной сумме. Помимо нежданного появления домушников, существуют еще и пожары, способные уничтожить результаты ваших трудов и накоплений, а также затопления. Причем произойти все эти неприятности могут и по вине соседей.

Но от этого способа сохранения денежных средств вряд ли можно отказаться. Во-первых, вам всегда могут потребоваться наличные на всевозможные неотложные нужды. Поэтому дома имеет смысл хранить небольшую сумму, так называемый стабилизационный фонд семьи (СФС), который составляет от 50 до 100% вашего (или вашей семьи) ежемесячного расхода. Грубо говоря – одна зарплата «главного добытчика».

Во-вторых, дома можно держать часть вашей финансовой подушки безопасности (вы уже озаботились её созданием?) – суммы, составляющей от 3 до 6 ежемесячных расходов вашей семьи. Это резервный фонд, необходимый для поддержания человека при возникновении внештатных ситуаций, например, потери работы или необходимости лечения. Собственно, СФС и является одной из её составных частей.

Как хранить деньги дома? Есть несколько способов:

1. Сейф. Он должен иметь многоступенчатую степень защиты и быть несгораемым (что уже само по себе довольно дорого). Кроме того, такой «агрегат» должен быть достаточно тяжелым или вмонтированным в бетонную стену, чтобы его невозможно было вынести.

2. Тайник. Его можно устроить даже в платяном шкафу или столе, проявив смекалку. Для подобных мест хранения в предметах мебели устраивают дополнительное дно или небольшие выпилы (вырезы). Еще один вариант – замаскировать тайник под электрошкаф, розетку и т.п. Главное, чтобы все выглядело правдоподобно.

3. Некоторые умудряются хранить сбережения в полостях, образованных натяжным потолком или гипсокартонной стеной. Здесь важно обеспечить беспрепятственный доступ к деньгам, чтобы не пришлось разбирать часть конструкции для их изъятия. Но в то же время доступ не должен быть слишком простым и бросаться в глаза. Иначе вор обнаружит такой клад в секунды.

4. Территория возле дома. Имеется в виду не общедомовая территория многоэтажки, а личные владения вокруг частного дома. Здесь тоже можно устроить массу потайных мест. Главное, чтобы ваши домочадцы случайно не отнесли деньги на свалку вместе с какой-нибудь ненужной вещью или мусором (некоторые любят делать заначки в карманах старой одежды в кладовке, поэтому, перед тем как выкинуть такую одежду, проверьте её карманы, иначе за вас это сделают другие – те же бомжи на помойке).

Вы можете придумать и что-то свое, интернет кишит различными способами, придуманными пытливыми умами, но избегайте банальностей. Воры знают основные наши уловки и редко уходят из жилища ни с чем.

И ещё одно важное добавление. Если уж вы планируете хранить дома существенные суммы, и при этом оставляете своё жилище на довольно продолжительное время, то первые 3 способа (или их вариации) есть смысл применять ТОЛЬКО при дополнительной подстраховке – наличии сигнализации и договора с охранным агентством на круглосуточную охрану квартиры. Иначе воры перевернут квартиру вверх дном, и за ваше длительное отсутствие сделают всё возможное, чтобы вскрыть сейф (ну непросто же так его установили дома) и обнаружить другие тайники.

Как хранить деньги в путешествии или на отдыхе?

Если вы собрались в путешествие или на отдых в жаркие страны, то трудно найти способ лучше, чем взять с собой банковскую карту с большей долей планируемого бюджета. Без налички, несомненно, не обойтись, но лучше её взять с собой не более трети от всех запланированных затрат.

Украденные деньги уже не вернёшь, а карманники нутром чуют, где они лежат. Если же у вас украдут карту, то незнание пин-кода не позволит вору «отоварить» её в магазине, а без вашего телефона, куда приходит смс-код подтверждения любой операции перевода, злоумышленник не сможет деньги перевести на другие счета. Своевременное блокирование карты сохранит ваши деньги в безопасности. Кстати, по карточкам платёжных систем Visa и MasterCard (начиная с классики и выше) доступна услуга экстренной выдачи наличных денежных средств, которой держатель может воспользоваться при потере пластика (достаточно позвонить в ваш банк). Удобно, не правда ли?

Тому кто переживает за взимание дополнительного процента за конвертацию денежных средств из иностранной валюты в рубли, можно посоветовать завести карту со счётом в евро или в долларах, и не забудьте взять с собой дополнительную резервную карту, чтобы было куда переводить деньги родственникам, на случай если основная карточка будет заблокирована по причине кражи или утери.

Храните деньги в сберегательной кассе… Варианты банковского хранения

Небольшую сумму, предназначенную для расходов в случае форс-мажора, можно хранить на обычной дебетовой карте. Только старайтесь, чтобы она не была зарплатной. Иначе сами не заметите, как потратите всю сумму. Для этих целей лучше завести дебетовую карту с функцией начисления процентов на остаток – так и деньги сохраните, и доход получите (например, карту Тинькофф Блэк или подобную).

Если же размер сбережений приличный, и вы планируете хранить их в долгосрочной перспективе, можно воспользоваться другими банковскими услугами:

1. Вклад. Он обязательно должен быть пополняемым и желательно с ежемесячной капитализацией процентов. Тогда все начисленные процентные платежи будут добавляться к сумме вклада и в следующем расчетном периоде вам начислят процент и на эти деньги тоже – процент на процент. Банковский вклад – неплохое средство для сохранения денег. А если вы хотите, чтобы они приумножались, может стать и вовсе не заменимым. При условии правильно выбранного продукта.

При условии правильно выбранного продукта.

При всех положительных моментах никогда не забывайте о государственном страховании вкладов и не превышайте максимальный порог. Если же видите, что сумма накоплений перекрывает размер гарантированных выплат, лучше распределить средства по нескольким счетам в разных банках.

2. Ячейка. Это тот же сейф, только расположен он в хранилище банка. А значит, никакие воришки не смогут посягнуть на ваши наличные или другие ценности, которые вы поместили в банковскую ячейку. В отличие от того же вклада, ячейка служит гарантом сохранности ваших ценностей даже в случае отзыва у банка лицензии или его банкротства. И если компенсацию по вкладам можно ждать годами, то ценности из ячейки обязаны отдать по требованию. Единственный минус способа – необходимость вносить плату за пользование ячейкой. Но этот минус превратится в плюс за счет 100-процентной сохранности всех ваших ценностей (хотя 100% давать никогда нельзя, в роли воришек могут выступить и инсайдеры – работники самого банка).

3. Приобретение золота. В этом случае вам на руки выдадут сберегательную книжку, в которой будет указан вес приобретенного вами драгоценного металла (речь идёт об ОМС – обезличенных металлических счетах). Прежде чем решиться на такие вложения, помните, что курс золота подвержен колебаниям, и может подвести вас в самый неподходящий момент. Хотя потеря денег – момент всегда неподходящий и неожиданный.

Ещё нюанс – обезличенные счета не страхует АСВ (агентство по страхованию вкладов), и золото на бумаге, в случае потери банком лицензии, так на ней и останется…

Как вариант, можно купить золото в слитках, но при этом банки удержат приличную комиссию, плюс с вас удержится НДС (18%), и не забывайте о рисках хранения ценного металла дома (см. начало статьи).

Если изучить динамику колебаний курсов золота с 2000 года, можно заметить, что стабильный рост приходился лишь на период с 2009 по 2012 год. Потом уже идет тенденция падения цен. Причем она стабильна.

И даже в нынешнем 2017 году особо позитивных прогнозов не предвидится. Вроде бы и есть небольшие повышения цен, но они сразу же возвращаются на исходную точку. А то и вовсе снижаются.

Вроде бы и есть небольшие повышения цен, но они сразу же возвращаются на исходную точку. А то и вовсе снижаются.

Кроме всего прочего, подобные сбережения нельзя обналичить быстро и в любое время. Поэтому такое хранение денег неоправданно для средств, которые откладывались на экстренный резерв.

Стоит ли хранить в иностранной валюте?

Первое, что приходит в голову каждому второму россиянину – хранить деньги в иностранной валюте. Но, приобретая денежные единицы других государств, стоит помнить о постоянном колебании валютных курсов, иногда не поддающихся никакой логике. Сейчас даже пропадает корреляция между стоимостью доллара (или валютной пары доллар/евро) и ценой за баррель нефти.

Здесь важно обладать хотя бы минимальными познаниями в области финансов, чтобы суметь выбрать те деньги, которые в перспективе будут сохранять стабильную стоимость на мировом рынке или прибавлять в цене.

Самые распространенные виды валют, в которые принято размещать временно свободные средства:

1. Российский рубль. Поскольку живем мы в России, все наши заработки, цены в магазинах и т.п. выражены в рублях РФ, поэтому хранение денег именно в этой валюте – самый стабильный вариант. Но это только при условии, что в стране все гладко, нет никаких волнений, кризисов и санкций извне. А уж кредиты брать в иностранной валюте (особенно – ипотеку) – упаси вас господь! Кредитуйтесь только в рублях.

Российский рубль. Поскольку живем мы в России, все наши заработки, цены в магазинах и т.п. выражены в рублях РФ, поэтому хранение денег именно в этой валюте – самый стабильный вариант. Но это только при условии, что в стране все гладко, нет никаких волнений, кризисов и санкций извне. А уж кредиты брать в иностранной валюте (особенно – ипотеку) – упаси вас господь! Кредитуйтесь только в рублях.

В кризисные времена инфляция начинает расти по геометрической прогрессии, а все накопления очень быстро теряют свою покупательскую способность. Следовательно, выбранный способ хранения денег в любом случае должен обеспечивать хотя бы небольшой их прирост. Иначе это будет не сохранение, а неминуемая потеря. Кстати, как не банально звучит, но кредит в рублях на фоне падения национальной валюты, тоже можно назвать в какой-то степени выгодным вложением.

2. Доллар США. На протяжении достаточно большого периода времени эта валюта сохраняет высокую значимость и актуальность. Исключительные ситуации есть, но они кратковременны и быстро проходят. Но, по сути – это настоящий мыльный пузырь. Непонятно, как может валюта страны занимать лидирующие позиции, если у самого государства огромные внешние долги, небезграничные собственные сырьевые ресурсы и собственное производство далеко не на высоте. Когда-нибудь это должно закончиться. Не так ли?

Но, по сути – это настоящий мыльный пузырь. Непонятно, как может валюта страны занимать лидирующие позиции, если у самого государства огромные внешние долги, небезграничные собственные сырьевые ресурсы и собственное производство далеко не на высоте. Когда-нибудь это должно закончиться. Не так ли?

3. Евро. В последнее время эта валюта не вызывает доверия, хотя и сохраняет вполне неплохой курс. Вы смотрите новости? Какова сейчас обстановка в странах Евросоюза? Постоянные теракты, волнения, митинги. А у некоторых стран и вовсе плачевное положение, в прямом смысле на грани банкротства. Не говоря о том, что ряд государств уже начали процедуру выхода из Европейского союза. Кроме того, даже внутри Евросоюза, среди его участников, существует множество разногласий. Нет никакой гарантии, что уже завтра эти разногласия не станут причиной распада содружества и неизменного падения курса евро. Ненадежная валюта, но короткие промежутки времени можно хранить деньги и в ней (допустим, за несколько месяцев до поездки в Европу).

4. Юань. Еще не распространен как способ хранения денег и очень даже зря. Китай – производитель абсолютного большинства товаров, поставка которых осуществляется по всему миру. Фактически Китай – тот самый пуп земли, на котором держится вся мировая экономика. Дальновидные инвесторы уже инвестировали свой капитал в производство, развитое в Китае, и будут инвестировать еще. Поэтому китайский юань – одна из самых надежных валют в текущей ситуации, на которую стоит обратить внимание.

В общем, идея вкладываться в валюту различных государств вполне жизнеспособна, только не переусердствуйте – старайтесь диверсифицировать риски, и разбивать накопления на несколько примерно одинаковых частей, каждую из которых и переводите в разные валюты. Как говорят финансисты: храните яйца в разных корзинах!

В сети можно встретить рекомендации хранить часть денег в электронной валюте, которая сейчас получает все большее распространение. Не советуем этого делать по трем причинам:

1. Велик соблазн совершить покупку в сети. Расчеты электронной валютой принимают в любом интернет-магазине.

Велик соблазн совершить покупку в сети. Расчеты электронной валютой принимают в любом интернет-магазине.

2. Практически все электронные сервисы основаны за рубежом, а часть – и вовсе в офшорах. Буквально в ноябре-декабре 2016 года возникла проблема с системой Вебмани, которая не позволяла пользователям выводить деньги на банковские карты. И ничего сделать было нельзя. Поэтому если уж решились хранить какую-то сумму на электронном кошельке, то заведите его в системе Киви. Это российский банк.

3. Вывод средств на банковские карты облагается комиссиями. Да и «заброс» денег на кошелек не всегда бесплатен. Зачем терять порядка 10% накоплений, если можно выбрать другой способ сохранения средств?

Набирают популярность и так называемые криптовалюты (например, биткоин). Но с ними имеет смысл связываться только в том случае, если вы твёрдо знаете, что они из себя представляют, и что от них можно ожидать. Пока они настолько нестабильны (хотя постоянно растут в цене, но это сильно смахивает на растущий мыльный пузырь), что лучше в них значительные суммы не переводить и не хранить. Только чуть-чуть поиграться и посмотреть, что из этого выйдет – с заделом на будущее.

Только чуть-чуть поиграться и посмотреть, что из этого выйдет – с заделом на будущее.

Свободные деньги должны работать. Во что их можно инвестировать?

Вложение денег в иностранную валюту или драгоценные металлы, о которых мы рассказывали выше, тоже инвестирование. Но в этом разделе речь пойдет о дорогостоящих приобретениях, к которым можно отнести:

1. Ценные бумаги. Для того чтобы приобрести акции какой-нибудь компании, нужно обладать знаниями в этой сфере и уметь анализировать финансовое состояние фирмы и отрасли в целом. Репутация – еще не повод доверить свои деньги (она может быть и «дутой»). Если таких знаний у вас недостаточно или просто не доверяете собственной интуиции, попробуйте проконсультироваться со специалистом, и желательно не одним – тогда мнение будет максимально объективным. Как вариант, можно сотрудничать с компанией-брокером, где на ваши деньги будут покупать акции уже профессионалы, а вы – получать свои дивиденды.

2. Драгоценные металлы. Здесь речь идет не только о золоте, но и серебре, платине и палладии. Курс на эти металлы устанавливается Центробанком РФ в зависимости от ситуации на лондонском рынке наличного металла.

3. Недвижимость. Даже если роста цен на жилье в ближайшей перспективе не предвидится, можно рассмотреть этот способ в качестве сохранения и приумножения собственных сбережений. Ведь приобретенное помещение в любом случае можно будет сдавать внаем, и получать ежемесячный доход. И здесь уже неважно, жилое оно или производственное. Пожалуй, это самый лучший способ сохранить крупную денежную сумму в относительно стабильное время – без войн и других глобальных потрясений.

Мы рассмотрели различные способы хранения денежных средств в зависимости от жизненной ситуации и уровня накоплений. Как видите, на вопрос: «Где лучше хранить деньги: дома или в банке?» нельзя дать однозначный ответ. Держите деньги там, где вам удобнее всего, и, по вашему мнению, безопаснее.

Согласитесь, уже хорошо, что вы задаётесь этим вопросом, значит, денежки у вас есть или скоро появятся. Таким образом, дело остаётся за малым – повышайте свою финансовую грамотность, расширяйте кругозор, и, конечно же, храните и приумножайте свои накопления!

.

лучших мест для хранения вашего чрезвычайного фонда Июль 2021 г. — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Скорее всего, вы столкнулись с жизненными событиями или препятствиями, которые можно отнести к категории чрезвычайных ситуаций. Это события, которые застают вас врасплох и обычно имеют финансовые последствия. Чрезвычайная ситуация может быть такой же простой, как поломка печи, или проблема со здоровьем, которая перевернет ваш мир с ног на голову.

Хотя мы не можем предсказать следующую чрезвычайную ситуацию, мы можем к ней подготовиться. Создание чрезвычайного фонда — идеальный способ справиться с потенциальными финансовыми последствиями чрезвычайных ситуаций. Но где лучше всего хранить запасы средств на случай чрезвычайной ситуации? Хотя вы можете просто открыть новую учетную запись в местном или онлайн-банке, есть и другие варианты, которые следует рассмотреть.

В этой статье мы рассмотрим, что такое аварийный фонд и почему он важен, в том числе, сколько вам следует откладывать, и пять из лучших вариантов того, где хранить свой аварийный фонд.

Что такое чрезвычайный фонд?

Чрезвычайный фонд — это деньги, которые вы откладываете отдельно от других сбережений. Он поможет вам справиться с неожиданными жизненными событиями. Чрезвычайные ситуации могут принимать форму непредсказуемых расходов, например, поломки вашего автомобиля. Они также могут принимать форму неожиданной потери дохода, например, при смене работы или неполучении ожидаемого бонуса.

Слово «чрезвычайная ситуация» вызывает разные образы в зависимости от того, кто вы. Однако чрезвычайный фонд следует использовать только в случае действительно чрезвычайных ситуаций.Это не резервный денежный счет или отпускной фонд. Если вы попадете в автомобильную аварию, это может вызвать срочную потребность в денежных средствах. Или чрезвычайными ситуациями могут быть неожиданные посещения больницы, ремонт дома, потеря работы или смерть члена семьи. Суть? Чрезвычайные ситуации не избирательны. Они случаются со всеми.

Сколько вы должны сэкономить в своем чрезвычайном фонде?

На этот вопрос не существует однозначного и универсального ответа. Большинство экспертов говорят, что можно сэкономить от трех до шести месяцев расходов.Однако, в зависимости от вашего дохода, это может быть много денег, чтобы сэкономить. Кроме того, в зависимости от того, насколько хорошо вы планируете свои финансы, экономия шести месяцев на расходах может занять значительное время.

Лучшим вариантом может быть создание стартового фонда на случай чрезвычайных ситуаций, а затем работа над более долгосрочным планом. Хороший стартовый фонд может составлять 1000 долларов, который покроет многие чрезвычайные ситуации, с которыми вы можете столкнуться. Затем работайте над добавлением денег в свой чрезвычайный фонд как часть вашего общего финансового плана, наряду с инвестициями, выходом на пенсию и другими финансовыми целями.

Если у вас есть долг, лучше работать над его погашением, чем создавать более крупный чрезвычайный фонд. Будь то кредитные карты, студенческие ссуды или что-то еще, иметь долги — это ваша чрезвычайная ситуация. Сберегать на будущие финансовые проблемы не так много смысла, когда есть текущая проблема, которую необходимо решить.

Где лучше всего хранить чрезвычайный фонд?

Когда придет время создавать свой аварийный фонд, где лучше всего его хранить? Лучше всего держать свой чрезвычайный фонд отдельно от других банковских счетов.Вы хотите, чтобы ваш чрезвычайный фонд был доступен на случай, если вам понадобится быстрый доступ к нему. И все же вы также хотите, чтобы до них не было слишком удобно добраться, чтобы у вас не возникло соблазна окунуться в эти средства, когда в этом нет необходимости.

Вот некоторые из лучших вариантов для создания вашего чрезвычайного фонда.

1. Высокодоходный сберегательный счет

Открытие высокодоходного сберегательного счета для создания чрезвычайного фонда имеет большой смысл. Почти все высокодоходные счета можно найти в онлайн-банках.Однако вы не можете пойти в обычный банк для снятия средств. Вам понадобится другой банковский счет для перевода денег на высокодоходный сберегательный счет и обратно. Это может вызвать задержку в получении средств в случае возникновения чрезвычайной ситуации.

С учетом сказанного, высокодоходный сберегательный счет по-прежнему достаточно доступен и позволяет получать более высокую процентную ставку, чем традиционный сберегательный счет. Ведущие высокодоходные счета зарабатывают от 0,50% до 0,81% годовой процентной доходности (APY), в зависимости от размера вашей учетной записи и других факторов.

Ряд онлайн-банков предлагают высокодоходные сберегательные счета.

При открытии сберегательного онлайн-счета важно смотреть на ставки, а также обращать внимание на любые комиссии, другие предлагаемые льготы и правила, касающиеся снятия средств.

2. Счет денежного рынка

Счета денежного рынка аналогичны высокодоходным сберегательным счетам. Хотя оба зарабатывают более высокий APY, чем традиционные банковские счета, они отличаются друг от друга. Счета денежного рынка иногда поставляются с дебетовой картой и возможностью выписки чеков, что делает их более удобными, особенно в крайнем случае.

Еще одно отличие, которое может повлиять на ваше решение о том, где хранить деньги, заключается в том, что для открытия счета на денежном рынке обычно требуется больший минимальный депозит. Некоторые банки устанавливают многоуровневые процентные ставки на основе остатков на счетах.

Вы можете открыть счет денежного рынка в большинстве местных банков, а также в онлайн-банках. Вы можете найти более высокие ставки в Интернете. Онлайн-банки могут предложить более выгодные ставки, поскольку у них нет всех накладных расходов, с которыми сталкиваются традиционные банки. Что бы вы ни выбрали, убедитесь, что вы понимаете, как быстро получить доступ к своим средствам, если это необходимо.

Как и в случае со сберегательными счетами, федеральный закон ограничил количество снятий или переводов, которые вы можете сделать со счета денежного рынка, до шести в месяц. Несмотря на то, что это требование Положения D было изменено в 2020 году, вы, вероятно, столкнетесь с комиссией от вашего банка или кредитного союза, если вы превысите этот лимит. Однако, если ваш счет денежного рынка используется только в случае крайней необходимости, это не должно быть проблемой.

3. Депозитный сертификат

Депозитные сертификаты (CD) — еще одна возможность для вашего резервного фонда.Они отличаются от других вариантов в этом списке, потому что требуют, чтобы вы держали деньги на счете в течение определенного периода времени в обмен на получение гарантированной нормы прибыли. Это может быть от месяца до пяти и более лет. Когда срок истечет, вы сможете получить доступ к своим первоначальным средствам и любым заработанным процентам. CD обычно приносят более высокую процентную ставку, чем другие банковские счета.

Получение более высокого APY — это здорово, но есть некоторый риск, если ваш аварийный фонд будет привязан к компакт-диску.Что делать, если вы столкнетесь с чрезвычайной ситуацией до того, как ваш компакт-диск полностью созреет? Вы все еще можете снять деньги с компакт-диска в течение этого времени, но в большинстве случаев вам придется заплатить штраф за досрочное снятие. Некоторые банки взимают фиксированную плату, в то время как другие могут взимать процент от процентов, заработанных на вашем компакт-диске.

Необходимость платить комиссию — не идеальный вариант и может помешать выбору учетной записи, приносящей более высокие проценты. В некотором смысле, это похоже на азартную игру относительно того, столкнетесь ли вы с какими-либо чрезвычайными ситуациями в течение этого периода времени.Есть несколько компакт-дисков без штрафов, но вам нужно прочитать мелкий шрифт, чтобы быть уверенным, что функция без штрафов не привязана к конкретным обстоятельствам, например, к потере работы.

Один из способов обойти это — создать так называемую лестницу компакт-дисков. Это включает в себя пролистывание нескольких компакт-дисков с разной длительностью терминов. Это позволяет вам зарабатывать по более высокой ставке, оставляя доступной часть вашего чрезвычайного фонда. У вас может быть один компакт-диск сроком на 3 месяца, другой — на 12 месяцев, третий — на 18 месяцев и так далее.

Физические лица могут открыть счет CD практически в любом банке. Есть также онлайн-банки, которые предлагают компакт-диски с более выгодными ставками или более выгодными условиями. Для некоторых компакт-дисков есть требования к минимальному депозиту, а для других — нет.

4. Традиционный банковский счет

Если идея хранить свои деньги на онлайн-счете или хранить их на привязи в течение длительного времени не кажется идеальной, вы всегда можете сохранить свой чрезвычайный фонд на традиционном текущем или сберегательном счете в обычном банке.Вы не заработаете столько процентов, но у вас есть душевное спокойствие, которое исходит от того, что вы можете получить доступ к своим средствам практически сразу в любое время.

Один из рисков, связанных с этой стратегией, заключается в том, что хранение вашего чрезвычайного фонда на традиционном банковском счете может привести к снятию денег, когда это не является действительно чрезвычайной ситуацией. Чтобы бороться с этим, вы можете открыть счет в другом банке, нежели другие ваши текущие и сберегательные счета. Это может, по крайней мере, добавить определенную степень сложности, которая может помочь вам не вывести средства, когда вы не столкнулись с реальной чрезвычайной ситуацией.

5. Индивидуальный пенсионный счет Рота

Необходимо внести деньги на инвестиционный счет вместо того, чтобы держать более традиционный чрезвычайный фонд. Даже банковские счета, приносящие высокие проценты, не поспевают за растущей инфляцией. Вложение денег в Roth IRA, вероятно, принесет больше денег в долгосрочной перспективе.

Хранение вашего чрезвычайного фонда в Roth IRA может быть связано с риском потери стоимости. Выбор более консервативных вариантов инвестирования может помочь снизить риск потери.

Вы можете снять свои взносы со своего Roth IRA в любое время без штрафных санкций. За снятие прибыли могут быть налоговые последствия и штрафы за досрочное снятие.

Почему так важно иметь чрезвычайный фонд?

Чрезвычайные ситуации случаются. Это факт жизни. Вы не создаете чрезвычайный фонд на случай чрезвычайной ситуации. Вы делаете это, потому что хотите быть готовы , когда это произойдет . Наличие резервного фонда дает несколько преимуществ, в том числе две важные функции:

- Предоставляет финансовую помощь в случае поломки, несчастного случая или проблемы со здоровьем, потери дохода или другой чрезвычайной ситуации.

- Это дает вам душевное спокойствие.

Наличие фонда на случай чрезвычайной ситуации поможет вам не быть застигнутыми врасплох или неподготовленными к жизненным перипетиям. Во время кризиса вы можете сосредоточить свое внимание на проблеме, не беспокоясь о финансах. Без чрезвычайного фонда вам остается пытаться выяснить, как заплатить за то, на что вы не откладывали, что может привести к принятию неверных финансовых решений, например, взятие долга, чтобы потратить деньги, которых у вас нет.

Идеальный фонд на случай чрезвычайной ситуации — это тот, который дает вам душевное спокойствие, зная, что вы готовы к большинству штормов, с которыми вы можете столкнуться в жизни.Это может быть месячный доход или расходы на проживание от шести до восьми месяцев. Дело в том, что вам больше всего нравится.

Куда положить деньги

Меня все время спрашивают: «Дэйв, мне надоело получать дрянной 1% годовых на деньги на моем сберегательном счете. Как я могу получить более высокую прибыль? »

Я всегда отвечаю на другой вопрос: «На что деньги?»

Где вы должны сэкономить или вложить свои деньги, полностью зависит от того, когда вам понадобятся эти деньги обратно.К счастью, это можно немного упростить:

Давайте разберемся с этим.

ДЕНЬГИ ВАМ (МОЖЕТ) НУЖНЫ СЕЙЧАС

Ваши сбережения на случай чрезвычайной ситуации (фонд на черный день на случай непредвиденных расходов, болезней или потери работы) относятся к обычному старому сберегательному счету. Онлайн-счета платят немного лучше, чем обычные банковские счета, но эти деньги предназначены не для получения прибыли, а для:

- Безопасность (на случай потери работы или болезни).

- Оплата за вещи в следующем году.

Известно, что у Уоррена Баффета фонд на черный день составляет около 20 миллиардов долларов. В сегодняшней экономике он почти ничего не зарабатывает на этих деньгах, но, по его собственным словам, он хорошо спит по ночам. Сделай это, и ты тоже будешь.

ДЕНЬГИ ВАМ СКОРО ПОТРЕБУЮТСЯ

Вы освоили 101 личные финансы (фонд на черный день и зарабатывание яйца). Теперь вы хотите сэкономить на хороших вещах: машине, доме, свадьбе, может быть, паре детей, большем доме и т. Д.Но чем больше вы откладываете, тем больше вас беспокоит то, что ваш банк платит вам только около 1% годовых. Не проспав все Econ 101, вы помните, что исторически инфляция в среднем составляет около 3%. Это, конечно, означает, что если вы оставите свои деньги на сберегательном счете в течение нескольких лет, они начнут испаряться прямо на ваших глазах.

Таким образом, когда вы откладываете на покупки год или больше, вы хотите перевести наличные из банка в инвестицию, где ваши деньги могут вырасти.Обратной стороной, конечно же, является риск. Если вы не знаете, что делаете (и даже если знаете), вы можете потерять деньги.

Из-за этого риска в сочетании с фактором запугивания большинство людей ничего не делают. Если у них есть деньги на среднесрочные цели, они позволяют им гнить на сберегательном счете. Если они еще не накопили деньги, они их тратят. Что вы сделаете (потому что вы умнее всех), так это откроете брокерский счет и выберете один, два или, самое большее, несколько низкозатратных паевых инвестиционных фондов, которые широко диверсифицированы и включают приличное количество облигаций.Примеры включают Vanguard’s LifeStrategy Funds, широко диверсифицированные паевые инвестиционные фонды, управление которыми осуществляется с учетом рисков в зависимости от выбранных вами временных рамок.

Если даже это кажется, что нужно принимать слишком много решений, подумайте о Betterment. Это сайт, который позволяет вам инвестировать в акции и облигации в два этапа: 1) внести деньги и 2) выбрать желаемый процент акций и облигаций. Все, что вам нужно сделать, это заплатить 0,25% за консультационные услуги (что мало по сравнению со многими другими традиционными вариантами управления).

ДЕНЬГИ, КОТОРЫЕ ВАМ НЕОБХОДИМЫ ПОЗЖЕ (ВЫПУСК)

Если деньги предназначены для выхода на пенсию, они принадлежат спонсируемому работодателем плану а-ля 401 (k) или 403 (b). и Roth IRA, который инвестируется в сочетание недорогих паевых инвестиционных фондов или ETF, которые индексируют общий рынки. Инвестировать на действительно долгий срок очень просто. Основы:

- Выбирайте фонды, которые включают акции и облигации (в молодости — в основном акции).

- Делайте взносы на свой счет каждый месяц или в течение платежного периода, чтобы воспользоваться усреднением долларовых затрат.

- Продавайте инвестиции только в рамках периодической перебалансировки (когда вы смотрите на свой портфель и вносите корректировки, чтобы обеспечить правильное сочетание акций и облигаций для вашего возраста).

- Не снимайте деньги до выхода на пенсию.

Вот и все.

ЗАКЛЮЧИТЕЛЬНАЯ ИНФОРМАЦИЯ О РЫНКЕ АКЦИЙ

Недавно я обедал с коллегой, когда он повернулся ко мне и — без малейшего намека на юмор — сказал: «Я обналичу свой 401 (k) и положу деньги себе под матрас или куплю золото. или что-то в этом роде, я абсолютно не верю в фондовый рынок.”

Крайние взгляды моих друзей связаны не столько с деньгами, сколько с политикой, поэтому мои аргументы не собирались изменить его мнение, но они подчеркивают распространенное мнение о том, что фондовый рынок слишком нестабилен для инвесторов с Мэйн-стрит. Конечно, легко сказать: «Посмотрите, какими сумасшедшими были акции в последнее время». Но когда вы хотите получить более высокую прибыль от инвестиций в акции, вы подписываетесь на это безумие.

Это правда: фондовый рынок — это рискованно! Но риск — это то, что приносит вознаграждение.Это инвестирование. Это дело. Это жизнь. Ключом к управлению этими рисками является не инвестирование как частное лицо, а не многомиллиардный хедж-фонд. Не делайте диких ставок. Не заключайте краткосрочные сделки. Купите набор широко диверсифицированных акций и облигаций и вернитесь к нормальной жизни.

Если это все еще доставляет вам неудобства, есть альтернативы фондовому рынку:

Но все они связаны с риском, и большинство из них требует больше знаний, времени и / или усилий, чем выбор нескольких паевых инвестиционных фондов.

А ты? Как по-разному вкладывать деньги в краткосрочной, среднесрочной и долгосрочной перспективе?

Как сэкономить деньги для выхода на пенсию — Business Guides

Доступные счета: I.R.A., Roth I.R.A., S.E.P. и планы Solo 401 (k).

Люди, открывающие собственные пенсионные счета, обычно имеют дело с I.R.A., доступными в фирмах финансовых услуг, таких как крупные банки и брокерские конторы.

Что нужно знать о I.R.A.s:

Выбор места для открытия I.R.A .: Спросите в финансовом учреждении полную таблицу комиссий, чтобы сравнить их. Насколько высока комиссия за покупку и продажу ваших инвестиций? Взимается ли ежемесячная плата за обслуживание аккаунта, если у вас слишком низкий баланс?

В целом, то, во что вы инвестируете, имеет гораздо большее влияние на ваш долгосрочный доход, чем то, где вы храните деньги, поскольку в настоящее время у большинства этих фирм довольно конкурентоспособная комиссия за счет.

Ограничения: Как и в случае с 401 (k), могут быть ограничения на сумму, которую вы можете внести в I.R.A. каждый год, и годовой предел может зависеть от вашего дохода и других обстоятельств. Федеральное правительство будет корректировать лимиты каждые год или два. Вы можете увидеть последние цифры здесь.

Налоги: Возможно, самая большая разница между IRA связана с налогами. В зависимости от вашего дохода вы можете получить налоговый вычет за свои взносы в основной I.Р.А. до определенной суммы в долларах каждый год. Опять же, проверьте актуальную правительственную информацию о доходах и лимитах по депозитам и спросите фирму, в которой вы открыли I.R.A. для помощи. После того, как вы достигнете предела, не подлежащего вычету из налогооблагаемой базы, вы сможете вложить деньги в I.R.A. но вы не получите никаких налоговых вычетов. Как и в случае с 401 (k), вы будете платить налоги с денег, когда снимете их при выходе на пенсию.

Что нужно знать о Roth I.R.A.s:

Рот I.R.A. это порода I.R.A. это ведет себя немного иначе.Используя Roth, вы платите налоги на деньги перед тем, как положить их на хранение, поэтому вам не потребуется никаких налоговых вычетов. Но как только вы это сделаете, вы больше никогда не будете платить налоги, если будете следовать обычным правилам вывода средств. Roth I.R.A. — это особенно выгодное предложение для молодых людей с низкими доходами, которые сейчас не платят большие подоходные налоги. Федеральное правительство установило строгие ограничения дохода на такие ежедневные взносы в Roth. Вы можете найти эти ограничения здесь.

Что такое S.E.P. и Solo 401 (k) s?

Еще одна вариация I.R.A — это S.E.P. (сокращенно от Simplified Employee Pension), а также есть вариант Solo 401 (k) для самозанятых. У них был свой набор правил, которые могут позволить вам сэкономить больше, чем вы могли бы с обычным I.R.A. Вы можете прочитать о различных ограничениях по ссылкам выше.

Лучшие места для экономии денежных средств в 2020 году

Указанные процентные ставки действительны с 1 мая 2020 г. и могут быть изменены. Прежде чем принимать какое-либо решение об инвестировании, уточните текущие ставки в каждом финансовом учреждении.

Для миллионов американцев экономические потрясения, вызванные вспышкой коронавируса, подчеркнули важность чрезвычайных сбережений. Одна проблема: с процентными ставками, близкими к рекордно низким, найти отличное место для хранения этих денег труднее, чем когда-либо.

Конечно, когда рабочие места исчезают, многие из нас просто сосредоточены на том, как оплатить счета в следующем месяце. Но статистика показывает, что те, у кого есть определенная финансовая безопасность, изо всех сил стараются припрятать все, что могут.

Согласно анализу данных FDIC, подготовленному агентством The Wall Street Journal , в первом квартале 2020 года компании и потребители сбросили в банки рекордные суммы депозитов в размере 1 триллиона долларов. Это примерно в четыре раза больше суммы, внесенной за последние три месяца 2019 года.

Вероятно, еще больше американцев искали места для хранения сбережений, поскольку в начале этого месяца начали выплачиваться правительственные стимулирующие чеки на сумму 1200 долларов на человека.

Нет простых ответов. Процентные ставки такие, какие они есть, и вы не найдете какой-то секретный вариант с двузначной доходностью. И спасатели будьте осторожны: варианты, которые на первый взгляд кажутся привлекательными, могут включать в себя такой багаж, как истекающий срок действия тизеров, задержки доступа или штрафы за снятие средств.

«Не будь мудрым, фунт глупым», — советует Гарольд Эвенски, специалист по финансовому планированию из Evensky & Katz из Лаббока, штат Техас. «Дополнительная процентная доходность чрезвычайного фонда не стоит риска, что ее не будет там, когда она вам понадобится.Сосредоточьтесь на безопасности ».

При этом некоторые варианты получения наличных лучше других, и мы немного поработали, чтобы выяснить, что это такое.

Высокодоходные сберегательные счета

«Высокая» в наши дни — относительный термин, но вы все еще можете найти сберегательные счета с аппетитной доходностью. Многие из них поступают из онлайн-банков, которые так же легальны (и застрахованы FDIC), как и их обычные аналоги.

Для остроумия: Marcus by Goldman Sachs (потребительское подразделение легендарного инвестиционного банка) предлагает 1,55% годовых, без комиссий и минимальных счетов. Это в четыре раза больше, чем в среднем по стране. Другие заманчивые варианты под 1,5% включают American Express National Bank, Capital One, Barclays, Ally и Synchrony.

Преимущество обычного сберегательного счета заключается в том, что вы не блокируете свои деньги там, где к ним трудно получить доступ — что, в конце концов, является точкой для создания аварийного счета.Такие счета застрахованы FDIC на сумму до 250 000 долларов на вкладчика в каждом банке, поэтому вы можете быть уверены, что ваши деньги не исчезнут даже в случае экономической катастрофы.

Реклама за деньги. Если вы нажмете на это объявление, мы можем получить компенсацию. ОбъявлениеЛучшее время, чтобы начать экономить, — это сегодня.

Высокодоходный сберегательный счет позволяет достичь ваших финансовых целей. При доходности выше среднего ваши сбережения будут в надежных руках. Нажмите ниже и начните прямо сегодня.

Откройте счет сегодняСчета и фонды денежного рынка