Рентабельность производственных фондов

Привет, на связи Василий Жданов в статье рассмотрим рентабельность производственных фондов. Показатели рентабельности используются в компании для измерения эффективности разных процессов и элементов. Этот индикатор определяется почти для любой составляющей, например, для производственных фондов.

Формула рентабельности производственных фондов может использоваться инвестором или компанией внутри компании, чтобы оценить, приносит ли компания прибыль относительно своих производственных активов. Для инвестора важно учитывать, что рентабельность производственных фондов компании может варьироваться в зависимости от того, в какой отрасли компания ведет бизнес. Конкретная компания может производить продукт, требующий дополнительных активов для производства продукта по сравнению с другой отраслью.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсЧто такое производственные фонды?

Под производственными фондами следует понимать совокупность всех активов, которые требуются предприятию для осуществления производственных процессов.

- оборудование;

- здания;

- сооружения;

- средства и предметы труда;

- прочие элементы, необходимые для осуществления производственной деятельности.

Важно! Для их определения из всей массы фондов фирмы вычитают те активы, которые используются компанией для социальных и прочих непроизводственных целей.

Формула расчета:

ПФ = ВА+ОА-НА,

Где ПФ – производственные фонды, т.р.;

ВА – внеоборотные активы, т.р.;

ОА – оборотные активы, т.р.;

НА – непроизводственные активы, т.р.

Концепция индикатора эффективности производственных фондов

Коэффициент рентабельности производственных фондов представляет собой коэффициент доходности, который измеряет чистую прибыль, произведенную производственными активами за период.

Другими словами, коэффициент рентабельности производственных активов измеряет, насколько эффективно компания может управлять своими производственными фондами для получения прибыли в течение периода.

Поскольку единственной целью таких фондов компании является получение доходов и получение прибыли, то это соотношение помогает как руководству, так и инвесторам увидеть, насколько хорошо компания может преобразовать свои производственные инвестиции в прибыль.

Можно рассматривать этот индикатор как окупаемость инвестиций для компании, поскольку капитальные вложения часто являются самыми большими инвестициями для многих компаний.

Это соотношение показывает, насколько прибыльными являются производственные активы компании.

Необходимость расчета и применения

Ниже представлены некоторые основные наиболее распространенные причины, по которым компании проводят анализ доходности производственных активов:

- Использование индикатора для определения прибыльности и эффективности. Рентабельность производственных фондов показывает сумму денег, заработанную на рубль активов в производстве. Следовательно, более высокое значение рентабельности указывает на то, что бизнес является более прибыльным и эффективным.

- Использование коэффициента для сравнения производительности между компаниями. Важно отметить, что такую рентабельность не следует сравнивать по отраслям. Компании в разных отраслях значительно различаются по использованию производственных активов. Например, в некоторых отраслях для получения дохода могут потребоваться дорогостоящие основные средства, которые не востребованы в других отраслях. Следовательно, эти компании, естественно, показывают более низкую доходность по производственным фондам. Таким образом, исследуемый индикатор должен использоваться только для сравнения по компаниям внутри одной отрасли.

- Использование индикатора для выявления компаний, интенсивно использующих производственные активы.

Важно! Доходность может быть использована для оценки того, насколько активна компания:

чем ниже исследуемый индикатор, тем активнее фирма. Примером такой организации, может быть авиакомпания

чем выше исследуемый индикатор, тем менее активна компания.

Примером такой организации может быть компания-разработчик программного обеспечения.

Примером такой организации может быть компания-разработчик программного обеспечения.

Как правило, при доходности производственных активов ниже 5% считается, что бизнес активный.

Значение показателя

Рентабельность производственных активов говорит, какие доходы были получены от производственного капитала.

Показатель дает инвесторам представление о том, насколько эффективно компания конвертирует вложенные производственные фонды в чистый доход.

Чем выше показатель, тем лучше, потому что компания зарабатывает больше денег на меньших инвестициях.

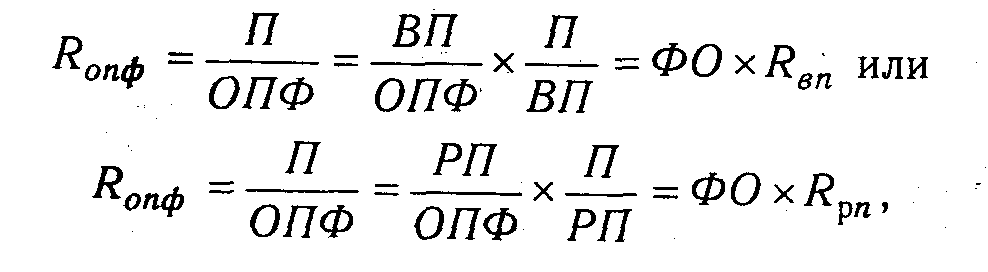

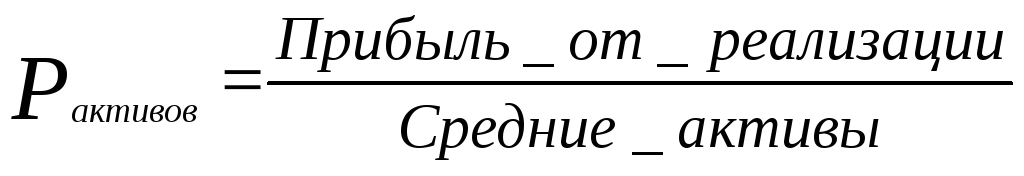

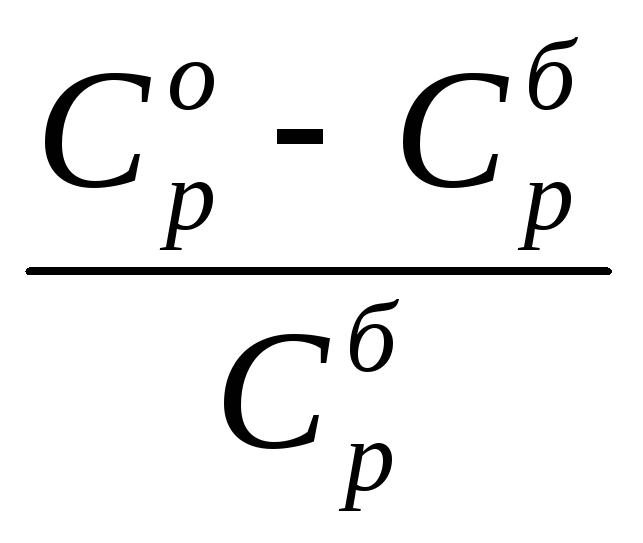

Формула расчета

Формула коэффициента рентабельности производственных активов получается путем деления чистой прибыли на среднюю общую сумму производственных активов.

Формула выглядит так:

РПФ = ЧП / (ОСср+Зср) * 100%,

где РПФ – рентабельность производственных фондов, %

ЧП – чистая прибыль, т. р.;

р.;

ОСср – среднегодовая величина основных средств, т.р.;

Зср – среднегодовая величина запасов, т.р.Формула расчета по балансу выглядит так:

РПФ = стр.2400 ф.2/ (стр.1150ср ф.1+стр.1210 ср. ф.1) * 100%.

Среднегодовая величина основных средств определяется следующим образом:

ОСср = (ОСн.г.+ОС к.г.)/2,

где ОСн.г. – основные средства на начало года, т.р.;

ОСк.г. – основные средства на конец года, т.р.

По балансу:

Стр.1150ср = (стр.1150н.г. +стр.1150к.г.)/2

Среднегодовая величина запасов определяется следующим образом:

Зср = (Зн.г.+ Зк.г.)/2,

где Зн.г. – запасы на начало года, т.р.;

Зк.г. – запасы на конец года, т.р.

По балансу:

Стр.1210ср = (стр.1210н.г. +стр.1210к.г.)/2

Алгоритм расчета показателя следующий:

1 этап. Определить среднегодовую стоимость основных средств.

2 этап. Определить среднегодовую стоимость запасов.

3 этап. Из отчета о финансовых результатах найти чистую прибыль компании на конец года.

4 этап. Разделить чистую прибыль на сумму среднегодовых значений основных средств и запасов.

5 этап. Умножить полученное значение на 100% для перевода в проценты.

Схема расчета представлена на рисунке здесь.

Анализ коэффициента

Коэффициент рентабельности производственных фондов показывает, насколько эффективно компания может получить доход от своих инвестиций в производственные активы. Другими словами, он отражает, насколько эффективно компания может конвертировать деньги, использованные для покупки производственных активов, в чистую прибыль.

Поскольку все производственные фонды финансируются за счет собственного капитала или долга, некоторые инвесторы стараются не учитывать затраты на приобретение таких активов при расчете доходности, добавляя процентные расходы в формулу.

Имеет смысл только то, что более высокий коэффициент выгоден для инвесторов, поскольку он показывает, что компания более эффективно управляет своими производственными активами для получения большей суммы чистой прибыли.

Положительное значение индикатора обычно также указывает на тенденцию к росту прибыли.

Коэффициент наиболее полезен для сравнения компаний в одной отрасли, так как разные отрасли используют производственные активы по-разному. Например, строительные компании используют большое, дорогое оборудование, в то время как компании-разработчики используют компьютеры и серверы.

В чем важность показателя?

Формула индикатора является важным показателем при анализе прибыльности компании. Это соотношение обычно используется при сравнении результатов деятельности компаний по периодам или при сравнении двух разных компаний одинакового размера в отрасли.

Важно! Следует учитывать масштабы бизнеса и операций, выполняемых при сравнении двух разных фирм, использующих коэффициент рентабельности производственных фондов.

Как правило, разные отрасли имеют разные индикаторы. Отрасли с высокой капиталоемкостью и требующие высокой стоимости основных средств для операционной деятельности, как правило, имеют более низкий показатель, поскольку их большая база производственных активов увеличивает знаменатель формулы.

Динамика показателя

Изменяется коэффициент в зависимости от значений в числителе и знаменателе формулы:

- при росте суммы чистой прибыли увеличивается значение рентабельности;

- при снижении суммы чистой прибыли снижается значение рентабельности;

- при росте производственных фондов снижается их рентабельность;

- при сокращении производственных фондов увеличивается их рентабельность.

Поэтому рентабельность производственных фондов зависит напрямую от чистой прибыли и обратно зависит от величины самих активов.

Рост рентабельности означает:

- снижение себестоимости;

- рост качества продукции;

- рост количества прибыли.

Снижение рентабельности фондов означает:

- основные и оборотные фонды используются неэффективно;

- снижение качества продукции;

- рост себестоимости.

Составляющий элемент расчета: чистая прибыль

Чистая прибыль – это сумма, полученная фирмой после вычета всех затрат на ведение бизнеса за определенный период, в том числе налогов и процентов. Расчет включает все проценты, выплачиваемые по долгам, подоходный налог, а также все операционные и неоперационные расходы.

Расчет включает все проценты, выплачиваемые по долгам, подоходный налог, а также все операционные и неоперационные расходы.

Эксплуатационные расходы могут включать стоимость проданных товаров, производственные накладные расходы, административные и маркетинговые затраты, а также амортизацию оборудования и имущества.

К чистому доходу также добавляется дополнительный доход, возникающий в результате инвестиций или тех операций, которые непосредственно не связаны с основными видами деятельности. Пример: выручка от продажи оборудования или основных средств.

Чистая прибыль / убыток находится в нижней части отчета о финансовых результатах

Пример расчета

Пример № 1. В качестве базовых данных используем информацию из таблицы ниже.

| Показатель | 2017 год, т.р. | 2018 год, т.р. | ||

| начало года | конец года | начало года | конец года | |

| Основные средства | 24150 | 28496 | 28496 | 33100 |

| Производственные запасы | 12748 | 15466 | 15466 | 17899 |

Данные по чистой прибыли на конец года:

- 2017 год: 56777 т.

р.;

р.; - 2018 год: 43544 т.р.

Проводим расчет.

- Определим среднегодовую стоимость производственных фондов компании.

По основным средствам:

2017 год: (24150+28496) /2 = 26323 т.р.;

2018 год: (28496+33100)/2 = 30798 т.р.

По запасам:

2017 год: (12748+15466)/2 = 14107 т.р.;

2018 год: (15466+17899)/2 = 16683 т.р.

- В таблице ниже сведем полученные данные.

| Показатель | 2017 год, т.р. | 2018 год, т.р. |

| Среднегодовая стоимость основных средств | 26323 | 30798 |

| Среднегодовая стоимость запасов | 14107 | 16683 |

| Чистая прибыль | 56777 | 43544 |

- Проводим расчет коэффициента рентабельности производственных фондов:

2017 год: 56777/(26323+14107) * 100% = 140,4%

2018 год: 43544/ (30798+16683)*100% = 91,7%

Представленные расчеты говорят о тенденции снижения рентабельность по фондам производства на 48,7%, что является негативной тенденцией и говорит о снижении эффективности фондов в производстве фирмы.

Снижение коэффициента было обусловлено следующими факторами:

- снижением чистой прибыли на 13233 т.р.;

- ростом среднегодовой стоимости основных средств на 4475 т.р.;

- ростом среднегодовой стоимости запасов на 2576 т.р.

Часто задаваемые вопросы

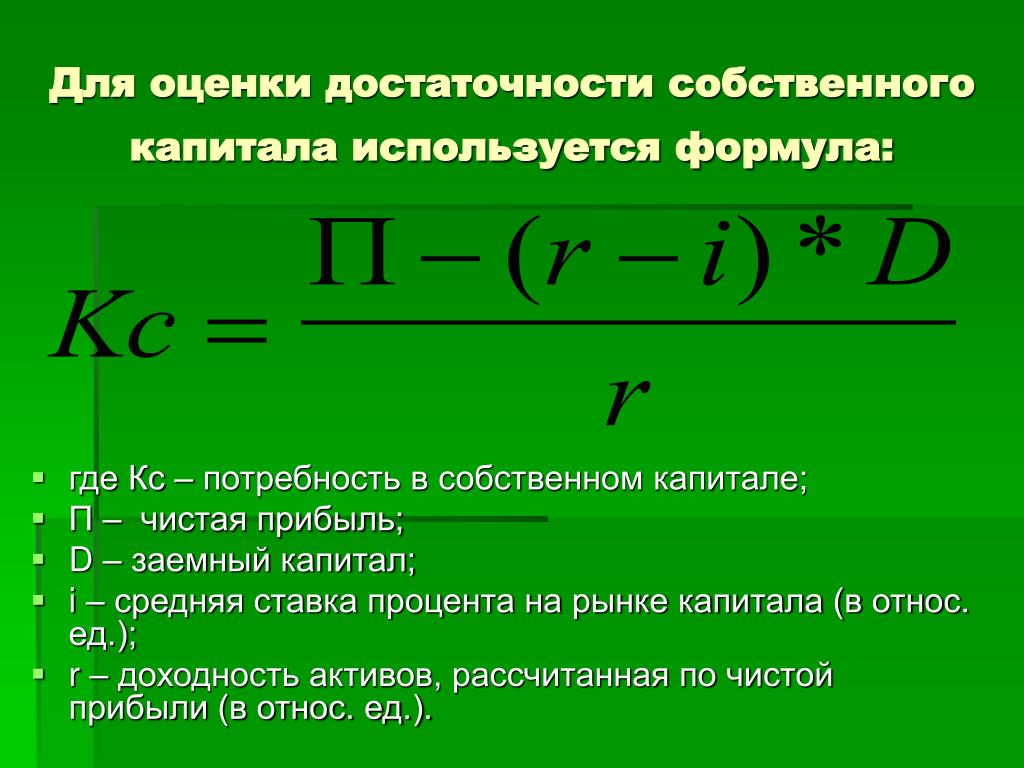

Вопрос № 1. Чем отличается рентабельность производственных фондов от рентабельности капитала?

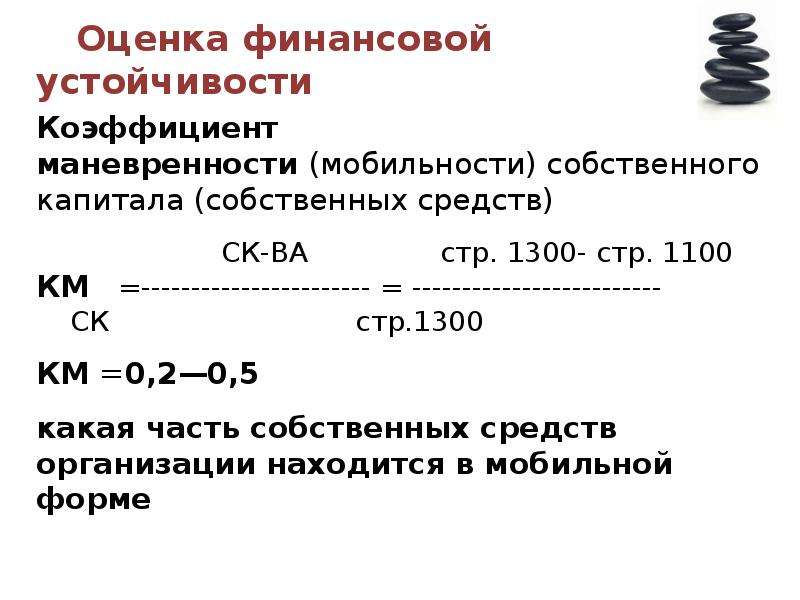

Ответ. Рентабельность собственного капитала и производственных фондов являются показателем того, как компания использует свои ресурсы. По сути, второй индикатор только измеряет доход на капитал компании, исключая обязательства. Рентабельность производственных фондов учитывает долг компании, а капитала – нет. Чем больше рычагов и долговых обязательств у компании, тем выше рентабельность капитала относительно доходности производственных активов.

Вопрос № 2. Какие ограничения в расчете показателя?

Ответ. Самая большая проблема с рентабельностью производственных активов заключается в том, что она не может использоваться в разных отраслях. Это связано с тем, что у компаний в одной отрасли, например, в сфере технологий, и в другой отрасли, такой как нефтяные бурильщики, будут разные базы активов в производстве.

Это связано с тем, что у компаний в одной отрасли, например, в сфере технологий, и в другой отрасли, такой как нефтяные бурильщики, будут разные базы активов в производстве.

Некоторые аналитики также считают, что базовая формула индикатора ограничена в своих применениях, будучи наиболее подходящей для банков. Банковские балансы лучше отражают реальную стоимость их активов и пассивов, потому что они отражаются по рыночной стоимости (посредством учета по текущим рыночным ценам). Процентные расходы и процентные доходы уже учтены в из отчетности.

Вопрос № 3. Как можно увеличить данный индикатор?

Ответ. Пути увеличения показателя:

- рост размера чистой прибыли;

- рост стоимости основных фондов;

- рост стоимости запасов.

Заключение

Рентабельность производственных фондов является показателем того, насколько прибыльна компания по отношению к ее активам в производстве. Индикатор дает менеджеру, инвестору или аналитику представление о том, насколько эффективно руководство компании использует производственные фонды для получения прибыли.

Выводы:

- индикатор лучше всего использовать при сравнении аналогичных компаний или при сравнении компании с ее предыдущими показателями;

- индикатор учитывает долг компании, в отличие от других показателей, таких как доходность капитала.

Формула рентабельности основных средств

Понятие рентабельности основных средств

Абсолютный показатель работы любого предприятия – его прибыль, которая отражает сумму средств от разницы, полученной между выручкой и затратами ан производство товара.

Для того, что бы получить прибыль, предприятие в своей деятельности использует:

- Оборотные и внеоборотные активы,

- Заемные и собственные средства.

Для оценки эффективности использования всех средств предприятия в целом и по каждому в отдельности используется показатель рентабельности. Рентабельность можно определить по продукции в целом, по каждому ее виду, по всем видам активов предприятия, а также по основным и оборотным средствам.

Основными средствами, которые входят состав внеоборотных активов, обладает каждая организация. Для многих предприятий основные средства составляют большую часть всех активов, оказывая непосредственное влияние на результат процесса производства. По этой причине важным является знание эффективности их работы.

Формула рентабельности основных средств требует для расчета:

- показатель чистой прибыли,

- показатель стоимости основных производственных фондов (в рублях).

В некоторых случаях рентабельность рассчитывается не от чистой прибыли, а от балансовой прибыли, содержащейся в бухгалтерских отчетах.

Среднегодовая стоимость основных средств

В течение года стоимость основных средств меняется, могут приобретаться новые фонды, выбывать старые, происходит начисление амортизации. По этой причине их балансовая стоимость на начало, и конец года может отличаться. Для корректного расчета рентабельности при определении среднегодовой стоимости основных фондов используется следующая формула:

ОС ср. = (ОС нг + ОС кг) / 2

= (ОС нг + ОС кг) / 2

Здесь ОС ср. – стоимость основных средств среднегодовая,

ОС нг и ОС кг. – соответствующие показатели стоимости основных средств на начало и конец года.

В случае, когда известна информация о сумме поступивших и выбывших основных средствах, используют соответствующую формулу:

ОС ср = ОС нг + ОС ввод – ОС вывод

Здесь ОС ввод и ОС вывод – стоимость введенных и выбывших основных средств.

Формула рентабельности основных средств

После того, как вычислена величина среднегодовых основных фондов, можно приступить к расчету их рентабельности. Формула рентабельности основных средств выглядит так:

Rос = ЧП / ОСср * 100 %

Здесь Rос – рентабельность основных фондов,

ЧП – сумма чистой прибыли,

ОСср – среднегодовая стоимость основных средств.

Поскольку показатель рентабельности является относительной величиной, то результат формулы умножается на 100 % для получения итога в процентном соотношении.

В целом для определения рентабельности основных средств используют формы 1 и 2 отчетности бухгалтерии:

- Бухгалтерский баланс предприятия,

- Отчет о финансовых результатах.

Состав основных средств предприятия

Для того, что бы определить формулу рентабельности основных средств. Следует разобраться, что входит в их состав. Так, к основным фондам (средствам) на большинстве предприятий относят:

- Здания (цех, корпус, административное здание и др.)

- Сооружения (станции, скважины и др.),

- Вычислительную технику (компьютеры, принтеры, ноутбуки, телефоны, факсы и др.),

- Оборудование (печь, насос и др.),

- Машины (двигатели, станки, прессы),

- Транспорт (трактор, автомобиль, автопогрузчик и др.),

- Инструмент длительного срока использования,

- Рабочий скот и земельный участок.

Что показывает формула

Для руководства предприятия или инвесторов показатель рентабельности необходим для определения величины прибыли, получаемой предприятием с каждого вкладываемого рубля. Показатель рентабельности в динамике, в том числе его сравнение, дает возможность выявления убыточногопроизводства и нерентабельных активов, а также резервов роста производительности труда.

Показатель рентабельности в динамике, в том числе его сравнение, дает возможность выявления убыточногопроизводства и нерентабельных активов, а также резервов роста производительности труда.

Формула рентабельности основных средств отражает отдача от инвестиций в данный актив. При этом, чем больше рентабельность основных фондов, тем более эффективно их использование. Если показатель имеет тенденцию к уменьшению, то следует говорить о необходимости отказа от неэффективно функционирующих объектовосновных средств.

Формула рентабельности основных средств дает возможность определить проблемные зоны производственных процессов, нуждающихся в оптимизации. Клиенты, инвесторы и кредиторы оценивают по значению рентабельности успешность деятельности предприятия.

Примеры решения задач

Показатель рентабельности производственных фондов: определение, нормативное значение, формула

← Вернуться в Финансовый словарь

Определение:

Рентабельность фондов производства отличается от рентабельности активов тем, что здесь в расчет принимаются только такие активы, которые используются в производстве. Сюда можно отнести основные фонды, вовлеченные в производство, запасы и т.д. Коэффициент измеряется в процентах, его получают, деля чистую прибыль на среднегодовую сумму активов производства, и умножают на 100%. Этот индикатор показывает, насколько эффективно налажено производство в организации.

Нормативное значение:

Для любой организации желателен высокий показатель коэффициента, который будет обозначать, что верное использование активов, которое приносит хороший доход. Однако показатель нужно сравнивать с конкурентами.

Как решить проблему при показателе коэффициента вне нормативных пределов?

Когда уровень загруженности производственного оборудования дает возможность реализовать его часть, не задействованных в производстве, и в скором времени не нужных, это стоит сделать. Также стоит оптимизировать структуру запасов или реализовать лишние. В будущем стоит поддерживать небольшой уровень запасов, способный обеспечить производство товаров без остановок.

Формула для расчета:

Рентабельность производственных фондов = Выручка (убыток) / Среднегодовая сумма основных средств и запасов * 100 %

КУБ – самый простой и удобный способ вести финансовую аналитику

С КУБом вы узнаете:

- Куда уходят ваши деньги.

- Как снизить расходы без потерь.

- Сколько вы заработали в прошлом месяце.

- Что приносит вам прибыль, а что убытки.

- Насколько эффективны ваши сотрудники.

- Какие из ваших клиентов самые надежные.

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

НАПИШИТЕ ЭКСПЕРТУ

Загрузка…Коэффициенты рентабельности

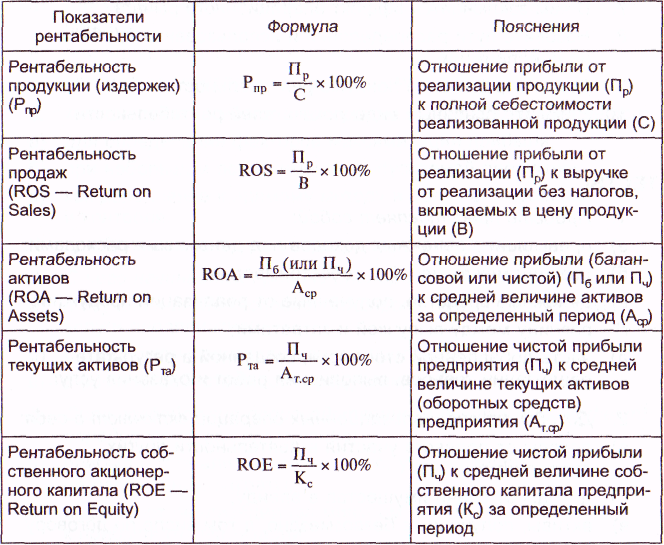

Рентабельность – относительный показатель экономической эффективности. Рентабельность комплексно отражает не только степень эффективности применения материальных, трудовых и финансовых ресурсов, но и использование природных богатств. Коэффициент рентабельности рассчитывается как отношение прибыли к активам, ресурсам или потокам, ее формирующим. Может выражаться как в прибыли на единицу вложенных средств, так и в прибыли, которую несет в себе каждая полученная денежная единица.

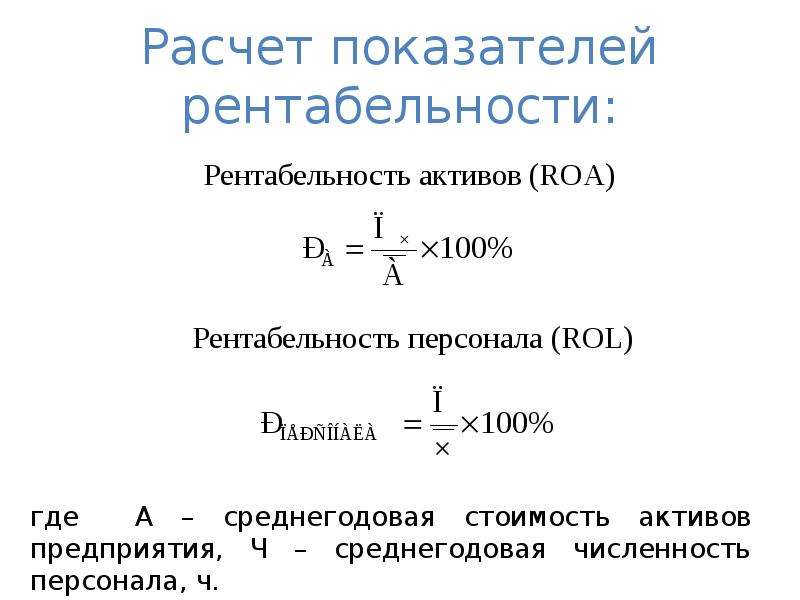

Рассмотрим основные показатели, характеризующие рентабельность деятельности организации:

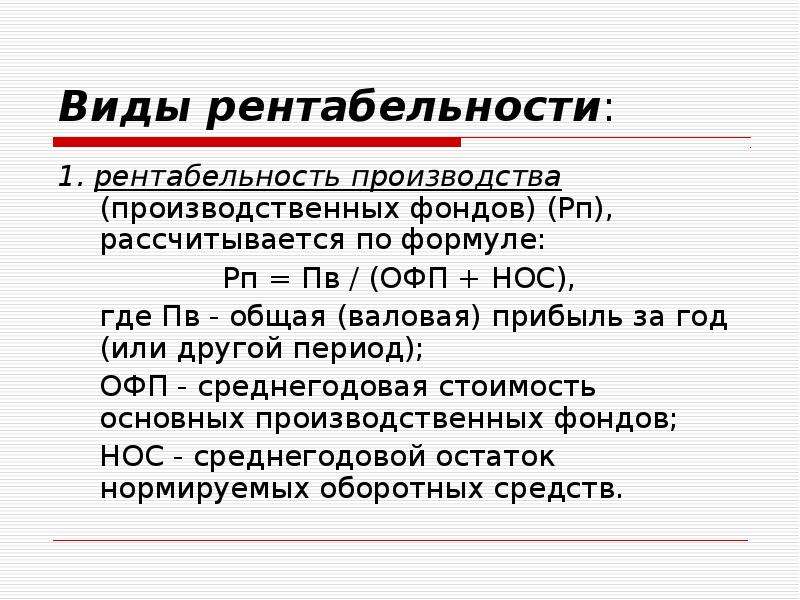

Коэффициент общей рентабельности

Коэффициент рентабельности продаж

Коэффициент рентабельности активов

Коэффициент рентабельности производства

Рентабельность является результирующим показателем эффективности деятельности любой компании, в общем виде коэффициенты рентабельности рассчитываются по формуле:

R = Прибыль (чистая, балансовая) / производственный показатель

Общая рентабельность – обобщающий показатель экономической эффективности предприятия, отрасли, хозяйства, равный отношению валовой (балансовой) прибыли, полученной за определенный период времени (обычно за год), к средней за этот период стоимости основных и нормативной доли оборотных средств.

Коэффициент общей рентабельности

Основной и самый распространенный показатель оценивающий прибыльность предприятия это коэффициент общей рентабельности. Данный показатель определяется как отношение прибыли до налогообложения к выручке от реализации товаров, работ и услуг, производимых предприятием:

КОР = прибыль (убыток) до налогообложения / выручка х 100%

КОР = стр. 140 / стр. 010 ф.2 * 100%

КОР = стр. 2300 / стр. 2110 * 100%

Коэффициент рентабельности продаж

Коэффициент позволяет определить, сколько прибыли компания имеет с каждого рубля выручки от реализации товаров, работ или услуг. Данный показатель рассчитывают как в целом, так и по отдельным товарным позициям.

КРП = прибыль (убыток) от продаж / выручка (нетто) от продаж х 100%

КРП = стр. 050 / стр. 010 ф. №2 * 100%

КРП = стр. 2200 / стр. 2110 * 100%

Коэффициент рентабельности активов

Показатели рентабельности активов или его частей позволяют судить об эффективности вложений в ту или иную деятельность. В общем виде формула расчета коэффициента рентабельности активов имеет вид:

КРК = чистая прибыль (убыток) / капитал * 100%

или

КРК = валовая прибыль / капитал * 100%

Выбор применяемой формулы зависит от поставленных целей и предмета анализа. Т.е. формула по бухгалтерскому балансу, к примеру, для определения коэффициента рентабельности совокупного капитала (ККАП) будет иметь вид:

ККАП = стр. 029 или 050 или 140 или 190 ф. №2 / [(стр. 300н.г. + стр.300к.г.)/2] х 100%

ККАП = стр. 2100 или 2200 или 2300 или 2400 / [(стр. 1600н.г. + стр.1600к.г.)/2] х 100%

Данная категория (рентабельность активов) включает в себя достаточно обширную группу коэффициентов таких как:

Коэффициент рентабельности чистых активов: КЧА = прибыль / сумма чистых активов х 100%.

Коэффициент рентабельности текущих активов: КТА = прибыль / текущие активы (или оборотные средства) х 100%.

Коэффициент рентабельности активов: КА = прибыль / среднегодовая валюта баланса х 100%.

Коэффициент рентабельности собственного капитала: КСК = прибыль / собственный капитал х 100%.

Коэффициент рентабельности производственных фондов: КПФ = прибыль / средняя величина производственных фондов х 100%.

Коэффициент рентабельности производства

Рентабельность производства позволяет оценить эффективность производства товаров, оказания услуг или выполнения работ.

Показатель позволяет определить какую прибыль получает компания с каждого рубля понесенных затрат.

КРЗ = балансовая прибыль (убыток) / себестоимость х 100%

КРЗ = стр. 050 / стр. 020 ф. №2 * 100%

КРЗ = стр. 2200 / стр. 2120 * 100%

С расчетом показателей рентабельности в соответствии с международными стандартами можно ознакомиться в этой статье.

Для обоснованных выводов по результатам расчета коэффициентов рентабельности необходимо также принимать во внимание следующее:

Временной аспект – коэффициенты рентабельности статичны, отражают результативность работы отдельного отчетного периода и не учитывают перспективную отдачу от долгосрочных инвестиций, поэтому при переходе на новые технологии их значения могут ухудшаться. В таких случаях необходимо оценивать показатели рентабельности в динамике./p>

Несопоставимость расчетов – числитель и знаменатель рентабельности выражены в «неравноценных» денежных единицах. Прибыль отражает текущие результаты, а сумма капитала (активов) складывалась в течение нескольких лет, является книжной (учетной) и не совпадает с текущей оценкой. Поэтому для принятия решений необходимо учитывать также индикаторы рыночной стоимости компании.

Проблема риска – высокая рентабельность быть может достигнута ценой рискованных действий, поэтому параллельно для полноценного анализа эффективности деятельности компании анализируют структуру текущих затрат, коэффициенты финансовой устойчивости, операционный и финансовый рычаги.

Как рассчитать рентабельность предприятия – ДеньгоДел.com

Занимаясь бизнесом, важно понимать, насколько ваша деятельность эффективна. По одной лишь величине прибыли эту эффективность определить невозможно. Ведь для того, чтобы получить доход, нужно сначала использовать какие-либо ресурсы, будь то деньги, оборудование и так далее. Поэтому то, что вы вкладываете, тоже нельзя сбрасывать со счетов. Показатель выгоды или по-другому формула рентабельности учитывает и прибыль, и затраты, поэтому с его помощью можно наиболее точно определить, насколько ваш бизнес результативный.

Рентабельность – это соотношение дохода и расхода, выраженное в процентах. Оно является относительным параметром, и необходимо для анализа хозяйственной и экономической деятельности любого предприятия. Относительность позволяет сравнивать между собой показатели прибыльности двух и более разных предприятий, чтобы понять, какое из них является самым эффективным.

На рентабельность могут влиять различные факторы: источники капитала, стоимость активов/оборотных средств, размер выручки и еще много чего. Этот параметр позволит нам увидеть, какой доход мы получили с каждого потраченного доллара/рубля (или другой валюты, с которой вы работаете).

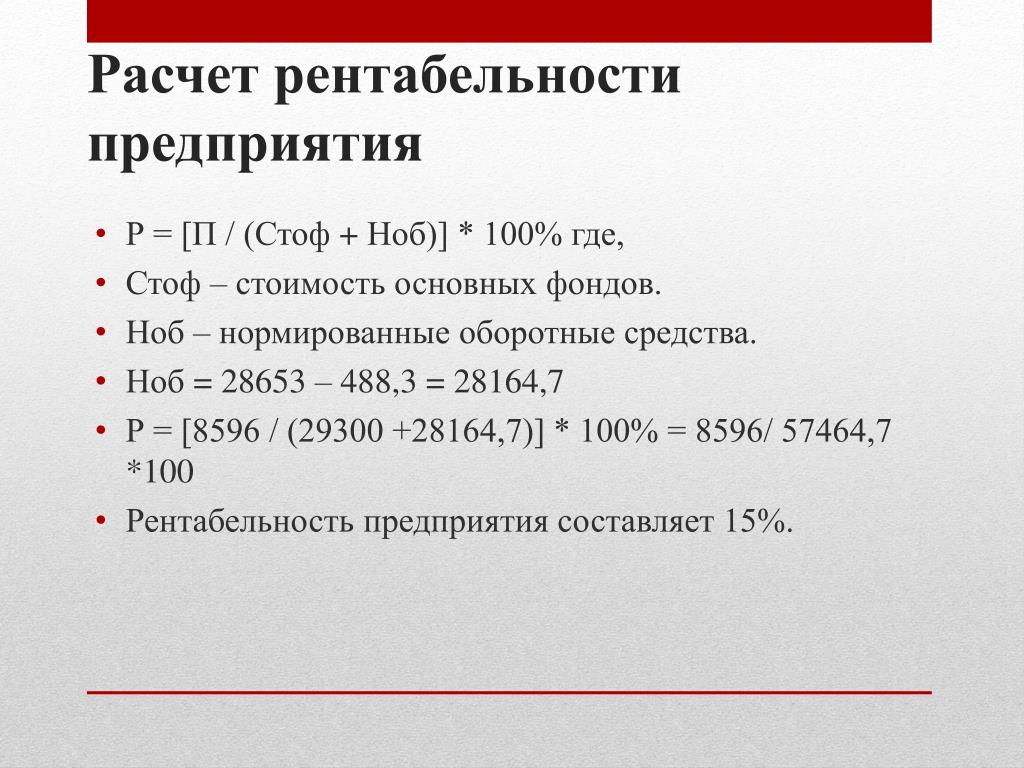

Производим расчеты

Чтобы получить этот показатель, необходимо чистую прибыль разделить на величину всех расходов. Отрезок времени для первого показателя и для второго, естественно, берем одинаковый. Формула расчета выглядит так:

РП = БП / СА * 100%. Расшифровываем:

РП — рентабельность предприятия;

БП — сумма балансовой прибыли. Чтобы её рассчитать, нужно взять сумму выручки за определенный отрезок времени, вычесть себестоимость продукции и разные организационные расходы.

СА — стоимость активов. Здесь нужно сложить стоимость производственных фондов, оборотных и внеоборотных активов.

Рентабельность сама по себе мало что может сказать о развитии компании. Судить об эффективности бизнеса по одной только цифре будет не совсем разумно. Нужно этот вопрос рассматривать в комплексе. Поэтому важно рассчитывать и анализировать производственную выгоду, а также рентабельность активов и продаж. Остановимся подробнее на первой.

Как рассчитать производственную выгоду

Ни одно предприятие не может обойтись без этого показателя. Это основная характеристика эффективности производства. Этапы расчета:

- Берем бухгалтерский баланс, “достаем” оттуда балансовую прибыль.

- Рассчитываем среднегодовую стоимость основных фондов. Для этого: складываем основные фонды по состоянию на 1 число каждого месяца. Затем складываем основные фонды на начало и конец года. После делим получившуюся сумму на два. Итоговое число делим на 12 — столько месяцев в году. Если вы берете за отчетный период не год, а другой временной отрезок, то делите на соответствующее количество месяцев.

- Из баланса компании вновь “достаем” среднюю стоимость оборотных денег.

- Наконец-то переходим к расчету рентабельности производства. Чтобы получить этот параметр, необходимо балансовый доход разделить на среднегодовую стоимость оборотных средств.

Как рассчитать рентабельность активов

Этот показатель позволяет увидеть, насколько хорошо работает капитал фирмы. Он не должен быть сильно низким, так как это будет говорить о том, что капитал не работает. Он также не обязан быть очень высоким, поскольку может послужить причиной отсутствия резервного капитала, что тоже плохо. Рассчитывается следующим образом:

- Вытягиваем из бухгалтерской отчетности величину объема продаж за определенный период.

- Определяем себестоимость продукции.

- Рассчитываем операционные издержки всё за этот же период.

- К полученным показателям себестоимости и издержек добавляем сумму налоговых платежей, которые выплачиваются в бюджет. Из общего объема продаж вычитаем полученную сумму. У нас выходит чистая прибыль.

- Из бухгалтерской отчетности вытягиваем сумму совокупных активов, которой нужно разделить чистую прибыль.

Как рассчитать рентабельность продаж

Если показатель производства и активов у вас на хорошем уровне, но при этом общая прибыльность предприятия вас расстраивает, возможно, проблему стоит искать в продажах:

- Высчитываем выручку от продаж за отчетный период.

- Достаем из бухгалтерской документации чистую прибыль.

- Сумму чистой прибыли делим на выручку от реализации и получаем нужный показатель.

Чтобы наиболее полно увидеть картину текущего положения дел, сравните показатель рентабельности продаж за один отчетный период с аналогичным за другой отрезок. Если параметр постоянно снижается либо произошел резкий спад в одном из периодов — это серьезный повод провести глубокий экономический анализ.

Формулы расчеты рентабельности и целесообразность их использования.

Ни для кого не секрет, что размер прибыли является итоговым качественным показателем деятельности субъектов хозяйствования, независимо от отрасли.

Вместе с этим, такой важный экономический показатель не может в полной мере охарактеризовать, какими средствами подобное благосостояние было достигнуто.

Следовательно, формула расчета экономической рентабельности дает реальное представление об эффективности и целесообразности использования разнообразных отраслевых ресурсов.

Данный показатель демонстрирует качественные результаты реализации продукции. Важность его использования очевидна, поскольку он дает представление относительно финансового положения в компании.

Поэтому руководство имеет возможность принимать конструктивные и действенные решения по дальнейшему планированию относительно развития субъекта хозяйствования.

Формула расчета рентабельности производства.

В процессе проведения анализа результатов деятельности компании (экономических и финансовых), важно изучить не только факторы роста прибыли, но и ее соотношение к привлеченным ресурсам.

Рентабельность производства — это качественный показатель эффективности производственного процесса и реализации готового продукта в дальнейшем.

Следовательно, крайне важно определить рентабельность основных фондов, формула расчета которой характеризует величину прибыли на 1 денежную единицу привлеченных средств.

Ее определяют соотношением:

прибыли (П) к усредненной стоимости фондов (R = П/Ф).

Как рассчитать формулу рентабельности вы узнаете здесь: https://russtartups.ru/kak-sozdat-svoj-biznes/buhgalteriya-2/formula-rentabelnosti-vse-chto-nuzhno-znat.html

Как определить формулу рентабельности производства можно узнать из статьи >>

Пример формулы расчета рентабельности производства.

Использованные в производственном процессе средства, являются их своеобразной ценой для получения прибыли. Чем эта стоимость ниже, тем эффективнее и продуктивнее функционирует предприятие.

Поэтому формула расчета общей рентабельности предприятия определяется следующим образом:

Rпр = Ппр / (ОФ+ОС) х 100 %

Важно отметить, что независимо от периода функционирования той или иной организации, стоимость основных фондов и оборотных средств подлежит исчислению в среднем значении.

Поэтому показатель рентабельности производства предоставляет уникальную возможность определить эффективность проведенных действенных мероприятий.

Формула расчета рентабельности продукции.

Рентабельность продукции является показателем, который представляет собой соотношение прибыли от реализации готовой продукции к ее себестоимости.

Существует возможность определить эффективность производства отдельных разновидностей выпускаемой продукции. Следует заметить, что коэффициент рентабельности не имеет возможности отразить ожидаемый эффект в денежном выражении от вложенных средств — инвестиций.

Распространены случаи выхода предприятия на принципиально новый рынок инновационных технологий. При этом совсем не обязательно ожидать стремительного и динамического увеличения показателя рентабельности.

Зачастую он имеет тенденцию к незначительному снижению — это вполне нормальное и закономерное положение дел. В случае грамотно выбранной стратегии инновационных преобразований, общая сумма капиталовложений в скором времени зачастую оправдывает себя, все затраты окупаются и приносят ожидаемую величину дохода.

Таким образом, краткосрочное снижение рентабельности никак не является доказательством экономически нецелесообразной деятельности той или иной компании.

Анализируемые показатели рентабельности, формулы расчета которых определяют размер прибыли, получаемой с каждого рубля.

Данное соотношение представлено в виде формулы:

Rпр = (П/С) х 100%

Таким образом, соотношение прибыли к себестоимости дает возможность определить: какой готовый продукт более выгоден для производства, а какую его разновидность не стоит выпускать. Себестоимость продукции должна соответствовать затратам, в противном случае есть все шансы убыточной деятельности.

Формула расчета рентабельности предприятия.

Экономический показатель рентабельности предприятия применяется повсеместно. Он определяется путем соотношения получаемой прибыли к среднему показателю основных (оборотных) средств.

При этом формула расчета рентабельности активов характеризует уровень эффективной производственной деятельности, который отображают в виде следующего соотношения:

Ra= Пч/ А

Получившуюся сумму интерпретируют «количеством копеек, которые могут принести каждый рубль, который был вложен в активы на балансе организации».

Смотрите видео: Рентабельность продаж: формула, пример расчёта и анализа.

Формула расчета рентабельности оборотных активов.

Формула расчета рентабельности активов выражается с помощью нижеприведенного соотношения: прибыль делится на усредненный показатель оборотных фондов. Важно заметить, что желательно использовать среднюю величину.

Таким образом, абсолютно все вышеперечисленные показатели рентабельности актуальны и востребованы в процессе анализа итоговых результатов деятельности компании.

С их непосредственной помощью руководящий состав или инвесторы имеют возможность оценить реальное положение дел и принимать решения относительно кратко- и долгосрочной стратегии по развитию организации в недалеком будущем.

Просмотров: 1 038

Оценка рентабельности

-

Рентабельность – это прибыльность

Наверное, излишне напоминать, сколь большое значение для инвесторов (кредиторов) имеет прибыльность предприятия – объекта их вложений. Поэтому данный раздел анализа, наряду с оценкой финансовой обеспеченности, есть необходимый аспект анализа, а иногда и достаточный для того, чтобы заверить кредиторов в том, что их инвестиционные доходы будут непременно высокими. Или наоборот. Но в любом случае, чтобы сделать те или иные выводы, бывает достаточно анализа финансовой обеспеченности и анализа рентабельности.

Показатели рентабельности дают представление о прибыли на вложенный капитал, отражая уровень прибыльности тех или иных вложений.

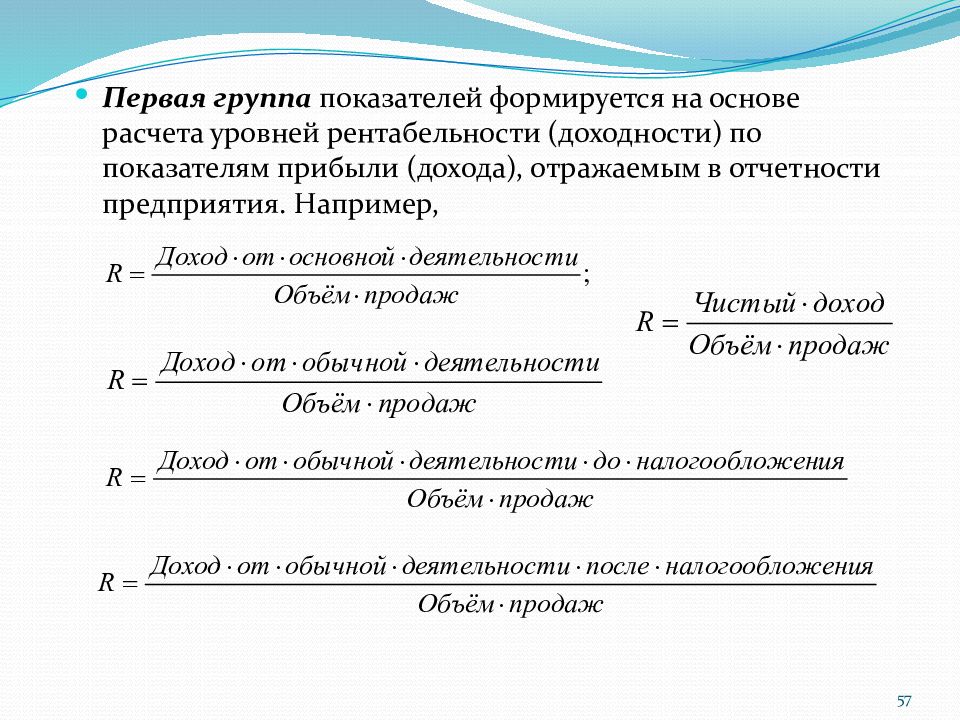

Можно выделить три группы показателей рентабельности (прибыльности):

- рентабельность инвестиций

- рентабельность активов

- рентабельность производства

- рентабельность продаж

Строго говоря, рентабельность активов – это тоже рентабельность инвестиций. Участники предприятия инвестируют свои средства в предприятие, предприятие инвестирует эти средства в активы, активы инвестируются в производство (оборот), каждый оборот приносит прибыль – инвестиционный доход. Другое дело, что внутренние инвестиции инвестициями называть не принято, так сложилась традиция. В ином случае рентабельность активов следовало бы называть рентабельностью внутренних инвестиций, а то, что сейчас называется рентабельностью инвестиций – рентабельностью внешних инвестиций. А все вместе называлось бы, соответственно, – рентабельностью инвестиций. Тем не менее, придется принять устоявшуюся точку зрения, т. е. под рентабельностью инвестиций понимать прибыльность только внешних инвестиций – вложений, сделанных в предприятие его учредителями и/или участниками. Соответственно, под инвестиционным доходом – только доходы от внешних инвестиций: дивиденды, проценты и т.п. Доходы, полученные в результате обычной (в том числе операционной) деятельности принято называть операционными (или шире – обычными) доходами.

Основные критерии оценки рентабельности

Рентабельность инвестиций

Основная концепция: отношение суммы полученной прибыли к сумме средств, вложенных учредителями и/или участниками предприятия. Базовая формула: Прибыль/Инвестиция.

Ограничения: соотноситься должны величины, соответствующие друг другу; то есть, берется сумма определенного рода (происхождения) инвестиций, то и сумма прибыли берется та, которая получена благодаря именно этим инвестициям.

Рентабельность инвестиций. Показывает размер прибыли на вложенный капитал и, в зависимости от поставленных инвесторами задач, может представлять различные показатели. Например:

- Прибыль на суммарный капитал (капиталоотдача). Определяет продуктивность всего капитала (всех ресурсов) предприятия, независимо от источников его происхождения.

Рск = П/Вб х 100%

где:

Рск – рентабельность суммарного капитала

П – прибыль

Вб – валюта баланса (среднее арифметическое значение на начало и конец анализируемого периода).Этот критерий иногда относят к критериям оценки рентабельности активов (Прибыль/Активы). В этом нет ошибки. Как уже отмечалось, группу критериев рентабельности активов можно соединить с группой критериев рентабельности инвестиций.

- Прибыль на собственный капитал. Показывает рентабельность инвестиций, первоначально направленных и впоследствии реинвестированных в предприятие его собственниками. Другое название показателя – рентабельность чистых активов или рентабельность собственного капитала.

Рча = П/Ск х 100%

где:

Рча – Рентабельность чистых активов

П – прибыль

Ск – собственный капитал (исчисленный как среднее арифметическое между сальдо на начало и на конец отчетного периода).В приведенных формулах показатель прибыли намеренно не конкретизируется, оставляя читателям возможность варьирования: в одних случаях использовать прибыль от реализации продукции (товаров, работ, услуг), в других брать прибыль до налогообложения, в третьих – чистую прибыль (прибыль-нетто). Например:

Рск = (ПН – Дпа)/Ск – ПАн

где:

Рск – рентабельность собственного капитала (рентабельность чистых активов)

ПН – прибыль-неттто (прибыль после налогообложения)

Дпа – дивиденды по привилегированным акциям

Ск – собственный капитал

ПАн – привилегированные акции по номиналу.

Рентабельность активов

Основная концепция: отношение прибыли (дохода от реализации, объема выпуска), полученной(ого) посредством вложения определенных активов (группы активов) в оборот, к стоимости именно этих активов (группы активов).

Базовая формула: Прибыль/Активы.

В отдельных случаях вместо показателя прибыли (числитель) берется показатель выручки от реализации или объема выпуска.

Ограничения: соотноситься должны величины, соответствующие друг другу. То есть, берется сумма активов, использованная в том же периоде, что и прибыль (доход от реализации, объем выпуска).

Рентабельность активов. Отражает объем прибыли (доходов от реализации, выпуска продукции) на каждый рубль вложенных средств.

- Рентабельность предприятия. Обобщающий показатель эффективности использования производственных фондов. Отражает объём выпуска продукции на 1 руб среднегодовой стоимости основных производственных фондов и оборотных активов, из которых эта продукция производится:

Рп = Вп/(ОПФ+Он) х 100%

где:

Рп – рентабельность предприятия (его производственных фондов)

Вп – объем выпуска проду

Он – стоимость нормируемых оборотных активов (среднегодовая).Среднегодовая стоимость основных производственных фондов рассчитывается как частное от деления на 12 полусуммы, полученной путем сложения (и деления на 2) первоначальной стоимости ОПФ, действующих на 1 января отчетного года и на 1 января года, следующего за отчетным, а также первоначальной стоимости этих фондов на каждое первое число остальных одиннадцати месяцев анализируемого года.

Определение средней стоимости ОПФ за промежуточный период (квартал, полугодие, 9 месяцев) осуществляется путем деления на число месяцев анализируемого периода половины величины стоимости ОПФ на 1-е число первого месяца, следующего после окончания периода, а также суммы ОПФ на каждое 1-е число остальных месяцев этого периода.

Среднегодовая (и средняя на любой промежуточный период) стоимость нормируемых оборотных активов рассчитывается аналогично.

К нормируемым оборотным активам относятся: производственные запасы, незавершенное производство, готовая продукция; при этом из запасов исключаются строительные материалы, приобретенные застройщиками с целью капитального строительства, если таковые среди запасов числятся.

К ненормируемым оборотным активам относятся денежные средства и все виды дебиторской задолженности.

- Рентабельность основных производственных фондов (фондоотдача). Отражает доходность использования основных средств, участвующих в производстве продукции:

Фо = Вп/ОПФ х 100%

где:

Фо – фондоотдача (рентабельность производственных фондов)

Вп – объем выпуска продукции за год

ОПФ – стоимость основных производственных фондов (среднегодовая).

Рентабельность производства

Основная концепция: отношение прибыли к сумме затрат, понесенных в связи с ее получением.

Базовая формула: Прибыль/Затраты.

Ограничения: соотноситься должны величины, соответствующие друг другу. То есть, берется сумма затрат, понесенных в связи с получением именно этого объема прибыли.

Рентабельность производства. Показывает размер прибыли на каждую вложенную в оборот гривну:

Рп = П/Зп х 100%

где:

Рп – рентабельность производстваП – прибыль, рассчитанная исходя из объема производства

Зп – затраты на производство.

Аналогичным образом определяется рентабельность производства реализованной продукции, если в расчет принимаются показатели прибыли от реализации и расходы, списанные в реализацию (на уменьшение дохода от реализации).

Показатель рентабельности производства, как и другие показатели рентабельности, может рассчитываться как от прибыли-брутто (до налогообложения), так и от прибыли-нетто (после вычета налогов). Можно рассчитать показатели рентабельности отдельных производств (по цехам, участкам или по видам выпускаемой продукции).

Рентабельность продаж

Основная концепция: отношение прибыли к сумме затрат, понесенных в связи с ее получением.

Базовая формула: Прибыль/Нетто-доходы.

Нетто-доходы – это выручка от реализации за вычетом косвенных налогов (НДС и акцизного сбора).

Ограничения: соотноситься должны величины, соответствующие друг другу. То есть, берется сумма доходов, принесших именно этот объем прибыли.

Рентабельность продаж. Характеризует прибыльность предприятия, показывая уровень прибыли на каждый рубль объема продаж:

Рп = П/НД х 100%

где:

Рп – рентабельность продажП – прибыль от продаж

НД – нетто-доходы от продаж.

Аналогичным образом определяется рентабельность продаж в разрезе видов операционной деятельности и даже в разрезе видов товарных групп.

С помощью этого показателя можно определить, насколько предприятие может себе позволить снижение цен, не рискуя понести убытки, а, возможно, и более того: увеличить прибыль, выиграв от увеличения объемов продаж за счет снижения цен.

Данный показатель, как и все последующие (приведенные ниже) показатели рентабельности, может определяться как по прибыли-брутто (прибыли до налогообложения), так и по прибыли-нетто (после налогообложения), а соотношение исчисленных таким образом показателей определяет уровень налогообложения предприятия:

Кн = Рн/Рб

где:

Кн – коэффициент налоговой нагрузки на прибыльРн – рентабельность-нетто (определенная исходя из чистой прибыли)

Рб – рентабельность-брутто (определенная исходя из прибыли до налогообложения)

Если рентабельность снижается…

Оценка рентабельности – это один из тех аспектов анализа, в котором не задаются общепринятые для всех нормативы значений показателей. Иногда руководствуются отраслевыми нормативами. Но гораздо надежнее каждому отдельно взятому предприятию установить оптимальные нормы прибыли самостоятельно.

Существует такое понятие – минимальная рентабельность. Принято считать, что она должна равняться среднему проценту ставок по банковским депозитам, сложившемуся за отчетный период. То есть, данное утверждение основывается на допущении, что вокруг предприятия стадами бродят потенциальные инвесторы и всё решают: куда выгоднее вложить деньги – в это предприятие, или в банк на депозитный счет. Однако же, если и принимать упомянутую концепцию минимальной рентабельности всерьез, то только при расчете доходности акций, но никак не в анализе рентабельности. Существует много успешных предприятий с рентабельностью на грани 5%, уверенно себя чувствующих на фоне банковских ставок по депозитам 10%. Здесь играет роль масштаб предприятия. Понятно, что крупное и мелкое предприятия одной и той же отрасли будут иметь различные нормы прибыли. Достаточно сравнить крупный хлебокомбинат и сельскую мини-пекарню. Первому может оказаться достаточно и 3%, другой – и при 13% может обанкротиться. В данном случае все решают не относительные, а абсолютные показатели прибыльности.

Поэтому, говоря об анализе рентабельности в целом для всех предприятий, можно принять к сведению лишь простые критерии: повышение рентабельности (по сравнению с предыдущими периодами или с рентабельностью других предприятий данной отрасли) – хорошо, ее снижение – плохо.

Если при анализе рентабельности выявляется снижение уровня прибыли, то причину искать долго не нужно, они просты: либо предприятие прикладывает недостаточно усилий, чтобы больше зарабатывать, либо нерационально распоряжается заработанным. Притом, неважно, какую рентабельность мы анализируем: рентабельность продаж или рентабельность инвестиций (прибыль на суммарный капитал, прибыль на собственный капитал или прибыль на рубль затрат).

Иногда называют другие, казалось бы, очевидные (исходя из формулы расчета) причины снижения рентабельности: либо недостаточные объемы продаж, либо низкие цены. Последнее не совсем верно, и первое не всегда.

Хотя объемы действительно имеют существенное значение, ведь при огромных объемах производства и продаж можно и с минимальной рентабельностью (прибыльностью) иметь внушительную цифру абсолютного значения прибыли. Но падение объемов продаж чаще всего объясняют снижением спроса на продукцию. А может не в спросе дело, а в предложении? Возможно, отдел сбыта не занимается прямыми своими обязанностями – маркетингом, а только пассивно регистрирует текущие продажи. Хотя, при определенных изменениях на рынке, спрос действительно может упасть. Но, в таком случае, те же “маркетологи” должны были своевременно выявить, какие именно произошли изменения (что если переселение целого квартала в районе, до этого считавшемся самым благоприятным для сбыта?) и столь же своевременно доложить об этом руководству.

Но возможно и другое: причина низкой рентабельности кроется в повышении затрат на производство и реализацию продукции. Тогда надо проверить, насколько приемлемы цены поставщиков, с которыми отдел снабжения заключил договоры. А, возможно, и отдел снабжения ни при чем, а причина роста затрат в банальной их бесконтрольности со стороны работников или самого же руководства. Например, нерациональный расход электроэнергии, газа, воды, тепла, необоснованные командировочные расходы и расходы на оплату услуг связи. Конечно, простое решение о “закручивании гаек” здесь не всегда уместно. Сначала стоит выяснить, не настала ли пора заменить оборудование на новое, более рационально потребляющее электроэнергию, может в санитарных комнатах и лабораториях есть смысл поставить автоматические ограничители подачи воды, может теплосеть требует ремонта и т. д., ведь такие вложения очень быстро окупаются. Возможно, для повышения прибыльности надо расстаться с частью основных средств, которые по причине недостаточной загруженности стали обременительными для бюджета предприятия или, если есть возможность, сдать их в аренду. Хотя, надо заметить, этот источник повышения прибыльности не бесконечный.

Если анализируется рентабельность на суммарный капитал, то при ее снижении надо обратить внимание на состояние оборотных средств, возможно, произошло затоваривание готовой продукцией или образовались сверхнормативные запасы, а, может, дебиторская задолженность непомерно выросла. Так, или иначе, но в этом случае показатель рентабельности следует связать с показателем оборачиваемости.

Выводы. Рентабельность может снижаться вследствие:

- снижения объемов продаж

- увеличения затрат на производство и реализацию продукции

- неоправданного прироста активов в обороте.

В свою очередь, снижение объемов продаж может быть вызвано снижением спроса или неудовлетворительной работы по продвижению продукции на рынке, а увеличение затрат – повышением цен поставщиков, перебоями в поставках, вызывающих простои, отсутствием надлежащего контроля за расходами, несоответствием между производственной мощностью и объемами загрузки оборудования, непредвиденными штрафными санкциями. Если выявляется прирост активов в обороте, их низкая оборачиваемость, то причины, скорей всего, кроются в недостаточной деловой активности лиц, ответственных за состояние товарно-материальных запасов, незавершенки и состояние расчетов с покупателями (заказчиками). Здесь версий гораздо больше, и чтобы выявить причины и устранить последствия, надо основательно проверить каждую. В любом случае надо опять-таки подключать социальный фактор.

Следует также помнить, что в случае, если анализ склоняет к выводам о снижении объемов продаж или увеличении активов в обороте, способов исправления ситуации может оказаться достаточно, чтобы устранить причины, но если виной всему – увеличение затрат, тут надо отнестись к соответствующим мероприятиям с некоторой долей осторожности, ведь источник их снижения может оказаться не бесконечным. Возможно, лучшим выходом окажется решение о переориентации производства на другую продукцию.

Если же оказывается, что рентабельность в норме даже притом, что показатели других разделов анализа неблагоприятны (полная финансовая зависимость от кредиторов, низкая ликвидность), то такое состояние означает, что предприятие умудряется оперативно управлять своими финансовыми ресурсами. Это достигается путем максимально возможного затягивания с погашением срочных обязательств или путем привлечения все новых и новых кредитов, или путем постоянного “выбивания” авансов у покупателей (заказчиков), или, может, менеджеры сумели организовать работу “с колес”, т. е. без закупки запасов впрок. И в этом, в общем-то, нет ничего плохого. Важно лишь, как долго может предприятие выдержать такие темпы, поскольку всегда сохраняется опасность изменения ситуации, как на рынке закупок, так и на рынке продаж, а от этого в данном случае предприятие не защищено, ему нужны непрерывные закупки и так же непрерывные продажи. Первый же продолжительный простой на таком предприятии может оказаться фатальным.

Подытоживая все сказанное, можно дать для всех предприятий универсальный рецепт хорошего здоровья, который, впрочем, никого не удивит: вся стратегия планирования, прогнозирования и бюджетирования должна быть направлена на максимизацию финансовых результатов – прибыли. Возможности проводить мероприятия по рациональному использованию ресурсов рано или поздно исчерпаются. Менеджеры предприятия, как бы хорошо оно ни работало в данный момент времени, должны постоянно находиться в поиске новых источников прибыли и новых возможностей ее максимизации. Как видим, и здесь подключается социальный фактор. Что ж, “кадры решают все”.

1 В этом случае – именно первоначальной стоимости, а не остаточной (балансовой), как принято считать. Подробнее о расчете среднегодовой стоимости ОС см. в разделе «Оценка имущественного состояния».

2 Что равнозначно состоянию на конец дня 31 декабря отчетного года – момент, которым датируется годовой бухгалтерский баланс.

3 Предыдущий показатель (рентабельность предприятия) также может называться фондоотдачей, т. к. все производственные фонды предприятия составляют его основные средства и производственные запасы, посредством которых и из которых производится продукция.

Основы бухгалтерских коэффициентов и формул

Базовое понимание бухгалтерского учета необходимо для ведения малого бизнеса. Осуществление различных формул и бухгалтерских процессов может быть трудоемкой и утомительной работой, но она может дать вам четкое представление о финансовом состоянии вашей компании, чтобы вы могли принимать важные решения.

Первым шагом к хорошей бухгалтерской практике является точный учет таких вещей, как дебиторская и кредиторская задолженность, товарно-материальные запасы и другие операции в вашем бизнесе.Вы можете использовать программное обеспечение для бухгалтерского учета, которое сделает за вас большую часть тяжелой работы, но вам все равно необходимо знать основы бухгалтерского учета, в том числе бухгалтерские коэффициенты.

Примечание редактора: Ищете подходящую бухгалтерскую программу для своего бизнеса? Заполните приведенную ниже анкету, чтобы наши партнеры-поставщики связались с вами по поводу ваших потребностей.

Коэффициенты бухгалтерского учета позволяют быстро оценить финансовое состояние бизнеса. По словам специалиста по бухгалтерскому учету, коэффициенты являются наиболее часто используемыми бухгалтерскими формулами для бизнес-анализа.Анализ ваших финансов с помощью этих коэффициентов помогает выявлять тенденции и другие данные, которые влияют на важные бизнес-решения.

Вот наиболее распространенные типы коэффициентов и различные формулы, которые можно использовать в каждой категории:

- Коэффициенты ликвидности

- Показатели рентабельности

- Коэффициенты кредитного плеча

- Коэффициенты оборачиваемости

- Соотношение рыночной стоимости

Хотя может быть невозможно постоянно анализировать все эти коэффициенты в определенный момент времени, важно выбрать несколько из них, которые имеют отношение к операциям вашего бизнеса, чтобы вы могли быть в курсе того, что происходит в вашей компании.

Коэффициенты ликвидности

Эти коэффициенты используются для расчета способности компании выплачивать свои долги, обычно путем измерения текущих обязательств и ликвидных активов. Это определяет, насколько вероятно, что ваш бизнес сможет выплатить краткосрочные долги. Вот некоторые распространенные коэффициенты ликвидности:

- Коэффициент текущей ликвидности = оборотные активы / текущие обязательства : Цель этого коэффициента состоит в том, чтобы измерить, может ли ваша компания в настоящее время погасить краткосрочные долги путем ликвидации ваших активов.

- Коэффициент быстрой ликвидности = быстрые активы / текущие обязательства : Этот коэффициент аналогичен коэффициенту текущей ликвидности, приведенному выше, за исключением того, что для измерения «быстрых» активов вы учитываете только свою дебиторскую задолженность плюс денежные средства плюс рыночные ценные бумаги.

- Коэффициент чистого оборотного капитала = (Текущие активы — Текущие обязательства) / Общие активы: Рассчитывая коэффициент чистого оборотного капитала, вы рассчитываете ликвидность своих активов. Увеличение коэффициента чистого оборотного капитала указывает на то, что ваш бизнес инвестирует больше в ликвидные активы, чем в основные средства.

- Коэффициент наличности = Денежные средства / текущие обязательства: Этот коэффициент показывает, насколько ваш бизнес способен покрывать свои долги, используя только наличные деньги. Никакие другие активы не учитываются в этом соотношении.

- Коэффициент покрытия денежных средств = (Прибыль до уплаты процентов и налогов + амортизация) / Проценты: Коэффициент покрытия денежных средств аналогичен коэффициенту покрытия денежных средств, но он рассчитывает, насколько вероятно, что ваш бизнес сможет выплатить проценты по своим долгам.

- Коэффициент операционного денежного потока = Операционный денежный поток / текущие обязательства : Этот коэффициент показывает, как ваши текущие обязательства покрываются денежным потоком.

Коэффициенты прибыльности

Бухгалтеры используют эти коэффициенты для измерения доходов бизнеса по сравнению с его расходами. Вот некоторые распространенные коэффициенты рентабельности:

- Рентабельность активов = Чистая прибыль / Средняя сумма активов: Коэффициент рентабельности активов показывает, какую прибыль получают предприятия по сравнению с их активами.

- Рентабельность собственного капитала = Чистая прибыль / Средний акционерный капитал: Это соотношение показывает прибыльность вашего бизнеса от инвестиций ваших акционеров.

- Маржа прибыли = Чистая прибыль / Продажи: Маржа прибыли — это простой способ определить, какая часть вашего дохода поступает от продаж.

- Прибыль на акцию = Чистая прибыль / Количество обыкновенных акций в обращении: Соотношение прибыли на акцию аналогично коэффициенту рентабельности собственного капитала, за исключением того, что это соотношение указывает на вашу прибыльность от находящихся в обращении акций на конец определенного периода. период.

Коэффициенты левериджа

Коэффициент левериджа — хороший способ легко увидеть, какая часть капитала вашей компании приходится на заемные средства и насколько вероятно, что ваша компания сможет выполнить свои финансовые обязательства.Коэффициенты кредитного плеча аналогичны коэффициентам ликвидности, за исключением того, что коэффициенты кредитного плеча учитывают ваши итоги, тогда как коэффициенты ликвидности ориентированы на ваши текущие активы и обязательства.

- Отношение долга к собственному капиталу = Общий долг / Общий капитал: Этот коэффициент измеряет левередж вашей компании, сравнивая ваши обязательства или долги с вашей стоимостью, представленной собственным капиталом ваших акционеров.

- Общий коэффициент долга = (Всего активов — Общий капитал) / Всего активов: Коэффициент общего долга — это быстрый способ узнать, какая часть ваших активов доступна из-за долга.

- Коэффициент долгосрочного долга = Долгосрочный долг / (Долгосрочный долг + общий капитал) : Подобно коэффициенту общего долга, эта формула позволяет вам видеть ваши активы, доступные из-за долга на срок более одного года.

Коэффициенты оборачиваемости

Коэффициенты оборачиваемости используются для измерения дохода вашей компании по отношению к ее активам. Есть много разных типов коэффициентов текучести. Вот некоторые распространенные коэффициенты оборачиваемости:

- Коэффициент оборачиваемости запасов = Стоимость проданных товаров / Средние запасы: Скорость оборачиваемости запасов показывает, сколько запасов вы продали за год или другой указанный период.

- Коэффициент оборачиваемости активов = Продажи / Средняя сумма активов : Этот коэффициент является хорошим показателем того, насколько хорошо ваша компания использует свои активы для получения дохода.

- Коэффициент оборачиваемости дебиторской задолженности = Продажи / Средняя дебиторская задолженность: Вы можете использовать этот коэффициент, чтобы оценить, насколько быстро ваша компания может собирать средства от своих клиентов.

- Коэффициент оборачиваемости кредиторской задолженности = Всего закупок поставщика / (Начальная кредиторская задолженность + Конечная кредиторская задолженность) / 2): Этот коэффициент измеряет скорость, с которой компания платит своим поставщикам.

Коэффициенты рыночной стоимости

Коэффициенты рыночной стоимости полностью относятся к акциям и акциям. Многие инвесторы используют эти коэффициенты, чтобы определить, переоценены ли ваши акции или недооценены. Это пара обычных соотношений рыночной стоимости:

- Соотношение цены и прибыли = цена на акцию / прибыль на акцию . Инвесторы используют соотношение цены и прибыли, чтобы узнать, сколько они платят за каждый доллар, заработанный на акцию.

- Соотношение рыночной стоимости к балансовой стоимости = рыночная стоимость на акцию / балансовая стоимость на акцию .Этот коэффициент сравнивает историческую бухгалтерскую стоимость вашей компании со стоимостью, установленной на фондовом рынке.

Зачем смотреть на финансовые коэффициенты для малого бизнеса?

Бухгалтерский учет — это язык бизнеса. Он рассказывает историю. Хотя эти формулы могут показаться загадочными вычислениями, результаты являются индикатором здоровья вашего бизнеса.

Ведение успешного бизнеса означает извлечение уроков из прошлых ошибок и принятие правильных решений для своего будущего. Без базового понимания бухгалтерского учета вы не сможете планировать будущее своего бизнеса.

Потратив время на исследование и понимание финансового состояния вашего бизнеса, вы сможете принять правильные решения относительно своего будущего и навести свой бизнес на успех. Например, коэффициент общего долга может служить ключевым индикатором того, пришло ли время брать новый заем. Коэффициент оборачиваемости активов показывает, насколько ценны ваши активы по сравнению с тем, что вы производите. Это может дать информацию о том, как вы повышаете эффективность бизнеса или инвестируете ли вы в новые активы.

Чтобы вести успешный бизнес, вы должны иметь четкое представление о том, где вы находитесь в любой момент времени.Наличие четких, точных и простых для интерпретации книг может гарантировать, что вы ведете успешный бизнес.

Финансовый учет и учет затрат

Существует ключевое различие между финансовым учетом и учетом затрат: финансовый учет учитывает текущее финансовое состояние бизнеса, тогда как учет затрат оценивает только затраты, связанные с производственной деятельностью вашего бизнеса. И то, и другое можно использовать для лучшего понимания финансового положения вашей компании, но учет затрат ориентирован на прибыль и эффективность.

Ознакомьтесь с нашей инфографикой, чтобы получить полный список основных условий бухгалтерского учета.

Коэффициент рентабельности с формулой и примерами

1. Важность

Рентабельность представляет собой конечные показатели компании, т.е. насколько прибыльна компания. Он также показывает, насколько прибыльные средства владельца были использованы в компании. 2. Типы коэффициента рентабельностиI. Рентабельность капитала

II. Прибыль на акцию

III.Дивиденды на акцию

IV. Соотношение цены и прибылиV. Рентабельность вложенного капитала

VI. Рентабельность активов

VII. Валовая прибыль

VIII. Чистая прибыль

I. Рентабельность капитала Этот коэффициент измеряет рентабельность собственного капитала, вложенного компанией. Он также измеряет, насколько прибыльно средства владельца были использованы для получения доходов компании. Высокое соотношение означает, что компания лучше. Формула: прибыль после налогообложения ÷ собственный капитал Где, Чистая стоимость = акционерный капитал, а также резерв и профицит II.Прибыль на акцию Этот коэффициент измеряет прибыльность с точки зрения обыкновенного акционера. Высокое соотношение означает, что компания лучше. Формула: Чистая прибыль ÷ Общее количество акций в обращении III. Дивиденды на акцию Этот коэффициент измеряет размер дивидендов, выплачиваемых компанией своим акционерам. Высокий коэффициент означает, что у компании есть излишки денежных средств. Формула : Сумма, распределенная между акционерами ÷ Количество акций в обращении IV.Соотношение цены и прибыли Этот коэффициент используется инвестором для проверки заниженной и переоцененной стоимости акций компании. Этот коэффициент также указывает на ожидания инвесторов относительно прибыльности компании и срока окупаемости. Формула: Рыночная цена акции ÷ Прибыль на акцию V. Рентабельность вложенного капитала Этот коэффициент рассчитывает процентную доходность компании от средств, вложенных в бизнес ее владельцами. Высокое соотношение означает, что компания лучше. Формула: Чистая операционная прибыль ÷ задействованный капитал × 100 Вложенный капитал = акционерный капитал, резерв и излишек, долговые обязательства и долгосрочные ссуды Вложенный капитал = Общая сумма активов — Текущие обязательства VI. Рентабельность активов Этот коэффициент измеряет прибыль на рупию активов, вложенных в компанию. Высокое соотношение означает, что компания лучше. Формула: Чистая прибыль ÷ Общие активы VII.Валовая прибыль Этот коэффициент измеряет маржинальную прибыль компании. Этот коэффициент также используется для измерения выручки сегмента. Чем выше коэффициент, тем выше размер прибыли, и это хорошо для компании. Формула: Валовая прибыль ÷ Объем продаж × 100 Валовая прибыль = Продажи + Конечные запасы — Операционные запасы — Закупки — Прямые расходы VIII. Чистая прибыль Этот коэффициент измеряет общую прибыльность компании с учетом всех прямых и косвенных затрат.Высокий коэффициент означает положительную доходность компании и лучшую компанию. Формула: Чистая прибыль ÷ Объем продаж × 100 Чистая прибыль = Валовая прибыль + Косвенный доход — Косвенные расходы Пример:| Сведения | Сумма |

| Акционерный капитал | |

| обыкновенных акций, 2346 акций в обращении, номинальная стоимость 0,05 | 118 |

| Оплаченный капитал | 5858 |

| Нераспределенная прибыль | 13826 |

| Итого акционерный капитал | 19802 |

| Итого активы | 30011 |

| Текущие обязательства | 8035 |

| Общий объем продаж | 53553 |

| Валовая прибыль | 16147 |

| Чистая операционная прибыль | 3028.65 |

| Чистая прибыль | 3044 |

Что такое анализ коэффициента рентабельности?

Каждая фирма больше всего озабочена своей прибыльностью. Одним из наиболее часто используемых инструментов анализа финансовых показателей являются коэффициенты рентабельности.Они используются для определения чистой прибыли компании для ее менеджеров и рентабельности капитала для инвесторов. Показатели рентабельности важны как для менеджеров, так и для владельцев компаний. Руководство должно иметь показатель прибыльности, чтобы вести бизнес в правильном направлении. Если у бизнеса есть внешние инвесторы, которые приобрели акции компании, руководство компании должно показать прибыльность этим инвесторам.

Коэффициенты прибыльности, как описано и проиллюстрировано ниже, показывают общую эффективность компании в использовании своих активов и результаты деятельности в конце каждого квартала или года.Коэффициенты прибыльности делятся на два типа: коэффициенты маржи и коэффициенты доходности. Коэффициенты, показывающие маржу, представляют способность фирмы переводить доллары с продаж в прибыль на различных этапах измерения. Коэффициенты, показывающие доходность, отражают способность фирмы измерить общую эффективность фирмы в получении прибыли для своих акционеров.

Сравнительный анализ соотношений

Анализ финансовых коэффициентов любых коэффициентов бессмыслен, если менеджеру не с чем сравнивать коэффициенты.

Менеджеры обычно используют либо анализ тенденций, либо отраслевой анализ. В этом случае анализ тенденций включает изучение коэффициентов прибыльности бизнеса с течением времени и поиск положительных и отрицательных тенденций. Отраслевой анализ — это сравнение показателей рентабельности бизнеса с показателями рентабельности других предприятий того же сектора.

Коэффициенты маржи

Маржа валовой прибыли

Маржа валовой прибыли рассчитывает стоимость проданных товаров как процент от продаж — оба числа можно найти в отчете о прибылях и убытках.Этот коэффициент показывает, насколько хорошо компания контролирует стоимость своих запасов и производства своей продукции, а затем перекладывает эти расходы на своих клиентов. Чем больше валовая прибыль, тем лучше для компании.

Рассчитайте маржу валовой прибыли, сначала вычтя стоимость проданных товаров из суммы продаж. Если объем продаж составляет 100 долларов, а стоимость проданных товаров — 60 долларов, валовая прибыль составляет 40 долларов. Затем разделите валовую прибыль на объем продаж: 40 долларов / 100 долларов = 40%. Валовая прибыль, которая представляет собой сумму выручки от продаж, которая может быть направлена на коммунальные услуги, инвентарь и производственные затраты, составляет 40% от продаж.

Маржа операционной прибыли

Операционная прибыль в отчете о прибылях и убытках обычно называется прибылью до уплаты процентов и налогов или EBIT. Маржа операционной прибыли — это EBIT как процент от продаж. Это показатель общей операционной эффективности компании. Она отличается от валовой прибыли за счет дальнейшего вычитания расходов на обычную повседневную коммерческую деятельность из продаж.

Маржа операционной прибыли рассчитывается по следующей формуле: EBIT / Продажи.Если EBIT составляет 20 долларов, а объем продаж — 100 долларов, то маржа операционной прибыли составляет 20%. Оба члена уравнения взяты из отчета о прибылях и убытках компании.

Маржа чистой прибыли

При проведении простого анализа коэффициента рентабельности наиболее часто используется коэффициент чистой прибыли. Маржа чистой прибыли показывает, какая часть каждого доллара продаж остается в виде чистой прибыли после оплаты всех расходов. Например, если маржа чистой прибыли составляет 5%, это означает, что 5 центов на каждый доллар продаж являются прибылью.Маржа чистой прибыли измеряет рентабельность после учета всех расходов, включая налоги, проценты и амортизацию. Расчет выглядит следующим образом: Чистая прибыль / Чистые продажи = _%. Оба члена уравнения взяты из отчета о прибылях и убытках.

Маржа денежного потока

Коэффициент маржи денежного потока является важным показателем, поскольку он отражает взаимосвязь между денежными средствами, полученными от операционной деятельности, и продажами. Компании нужны денежные средства для выплаты дивидендов, поставщиков, обслуживания долга и инвестирования в новые капитальные активы, поэтому денежные средства так же важны для коммерческой фирмы, как и прибыль.Коэффициент маржи денежного потока измеряет способность фирмы переводить продажи в денежные средства. Расчет осуществляется следующим образом: «Денежные средства от операционных денежных потоков / чистые продажи = _%». Числитель уравнения взят из Отчета о движении денежных средств фирмы. Знаменатель взят из отчета о прибылях и убытках.

Коэффициент возврата

Рентабельность активов

Коэффициент рентабельности активов является важным показателем прибыльности, поскольку он измеряет эффективность, с которой компания управляет своими инвестициями в активы и использует их для получения прибыли.Он измеряет размер полученной прибыли по отношению к уровню инвестиций фирмы в общие активы. Коэффициент рентабельности активов относится к категории финансовых коэффициентов управления активами.

Расчет коэффициента рентабельности активов: Чистая прибыль / Общие активы = _%. Чистая прибыль берется из отчета о прибылях и убытках, а общая сумма активов — из баланса. Чем выше процент, тем лучше, потому что это означает, что компания хорошо работает, используя свои активы для увеличения продаж.

Рентабельность капитала

Коэффициент рентабельности капитала, пожалуй, самый важный из всех финансовых коэффициентов для инвесторов публичной компании. Он измеряет доходность денег, вложенных инвесторами в компанию. Это соотношение, на которое смотрят потенциальные инвесторы, решая, вкладывать ли им деньги в компанию. Расчет: Чистая прибыль / Собственный капитал = _%. Чистая прибыль определяется из отчета о прибылях и убытках, а собственный капитал — из баланса.В целом, чем выше процент, тем лучше, за некоторыми исключениями, поскольку это показывает, что компания хорошо справляется с работой, используя деньги инвесторов.

Денежный доход по активам

Коэффициент рентабельности активов обычно используется только в более продвинутом анализе коэффициента рентабельности. Он используется в качестве сравнения денежных средств для оценки рентабельности активов, поскольку рентабельность активов указывается по методу начисления. Денежные средства необходимы для будущих инвестиций. Расчет: Денежный поток от операционной деятельности / Всего активов = _%.Числитель взят из отчета о движении денежных средств, а знаменатель — из баланса. Чем выше процент, тем лучше.

Все вместе: модель DuPont

Существует множество финансовых коэффициентов — коэффициенты ликвидности, коэффициенты долга или финансового рычага, коэффициенты эффективности или управления активами и коэффициенты прибыльности, — которые часто трудно увидеть в целом. Можно увязнуть в деталях.

Финансовые менеджеры должны иметь способ связать финансовые коэффициенты и знать, откуда на самом деле исходит прибыльность коммерческой фирмы.

Модель DuPont может показать владельцу бизнеса, откуда берутся составные части доходности активов (или коэффициента возврата инвестиций), а также коэффициент рентабельности собственного капитала. Например, была ли рентабельность активов за счет чистой прибыли или оборота активов? Возникла ли рентабельность капитала за счет чистой прибыли, оборачиваемости активов или долгового положения бизнеса? Модель DuPont очень помогает владельцам бизнеса определять, нужно ли и где делать финансовые корректировки.

Как анализировать прибыльность | Фонд Эдварда Лоу

Цифровая библиотека> Приобретение и управление финансами> Анализ соотношений «Как анализировать прибыльность»

Хотя гордость владением и удовлетворенность карьерой являются здоровыми целями, наиболее вероятной причиной того, что вы начали свой бизнес, было получение прибыли.Это руководство знакомит вас с несколькими методами анализа деятельности вашей компании и расчета прибыльности вашего бизнеса.

ЧТО ОЖИДАТЬМногие предприниматели начинают свой бизнес, по крайней мере, частично из-за гордости за собственность и удовлетворения, которое приходит от того, что они сами руководят. . Вдобавок, конечно, вы почти наверняка начали свой бизнес с целью получения прибыли. Это учебное руководство познакомит вас с несколькими методами, которые помогут вам проанализировать деятельность вашей компании и вычислить прибыльность вашего бизнеса.

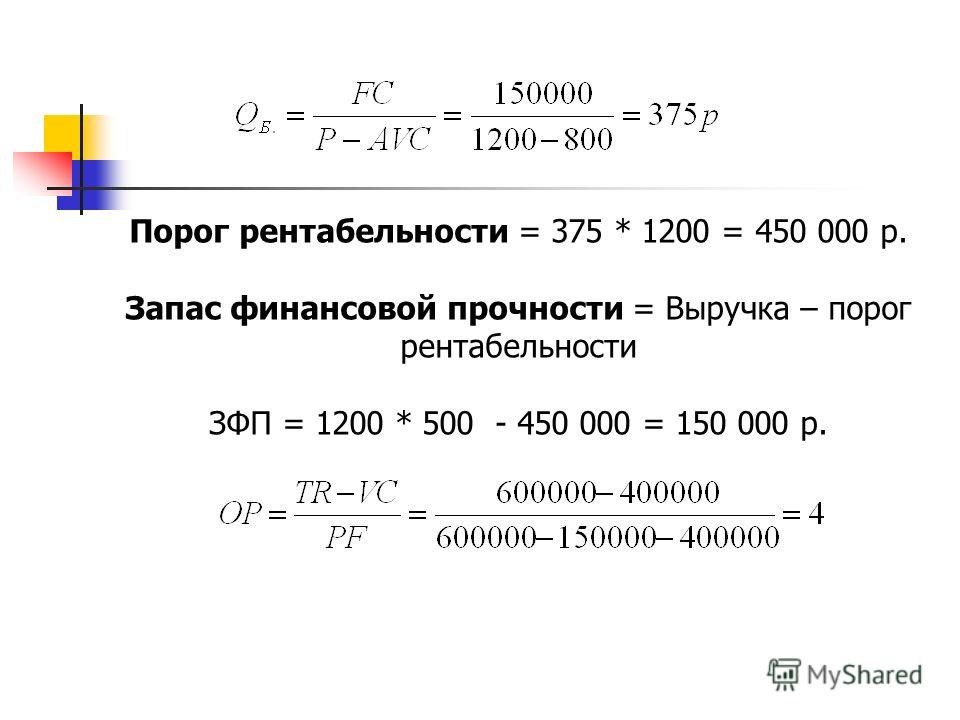

Среди инструментов, с которыми вы познакомитесь, — коэффициенты рентабельности, анализ безубыточности, рентабельность активов и рентабельность инвестиций.

Некоторые из этих понятий и некоторый словарь, который мы будем использовать для их описания, могут быть для вас новыми. Но мы попытались объяснить терминологию и концепции по мере их введения. В соответствующих случаях мы указали вам дополнительные источники информации.

ЧТО ВЫ ДОЛЖНЫ ЗНАТЬ ПЕРЕД НАЧАЛОМ РАБОТЫ [наверх]

Есть несколько способов измерить прибыль вашей компании, кроме простого просмотра вашего банковского счета (который, по правде говоря, мало говорит вам о прибыльности.) На следующих страницах мы познакомим вас с тремя методами анализа того, насколько хорошо работает ваша компания:

- Коэффициенты маржи (или рентабельности)

- Анализ безубыточности (на основе выручки и проданных единиц)

- Рентабельность активов и по инвестициям

Остерегайтесь… Перед тем, как начать, вы или ваш бухгалтер должны подготовить отчет о доходах (или прибылях и убытках) вашего бизнеса. Методы, с которыми мы познакомим вас на следующих страницах, призваны сделать ваш отчет о доходах более понятным и значимым для вас.Если отчет о прибылях и убытках не был подготовлен, приведенная ниже информация о построении отчета о прибылях и убытках не будет иметь большого значения, а данные, необходимые для анализа безубыточности, могут отсутствовать.

В этом руководстве рассматриваются несколько аспектов анализа финансового соотношения. Если ваша математика в старшей школе немного устарела, соотношение — это просто сравнение двух чисел. Если баскетбольная команда выиграла шесть игр и проиграла три, ее соотношение побед к поражениям составляет шесть к трем, что эквивалентно соотношению два к одному.Если другая команда выиграла восемь игр и проиграла четыре, у нее также будет соотношение побед / поражений два к одному. В деловой сфере наиболее часто используемыми видами финансовых коэффициентов являются различные сравнения двух чисел из финансовой отчетности компании, например отношения чистой прибыли к годовым продажам. Соотношение может быть записано несколькими способами:

2: 1 2-к-1 2/1 2

На этих страницах, когда соотношение присутствует в тексте, оно будет записано с использованием слова «to , «как в» два к одному.»Если он присутствует в формуле, знак косой черты (/) будет использоваться для обозначения подразделения, как в» 2/1 «.

КОЭФФИЦИЕНТЫ ПРИБЫЛЬНОСТИ [вверху]

Вот коэффициенты прибыльности, которые следует использовать владельцам малого бизнеса регулярно смотрите:

- Коэффициент валовой прибыли.

- Коэффициент операционной прибыли.

- Коэффициент чистой прибыли.

- Другие стандартные коэффициенты размера

Не беспокойтесь, если некоторые или даже все эти термины вам незнакомы. Мы определим каждый из них по мере продвижения и объясним, как лучше всего их использовать.