кому уменьшили и на сколько

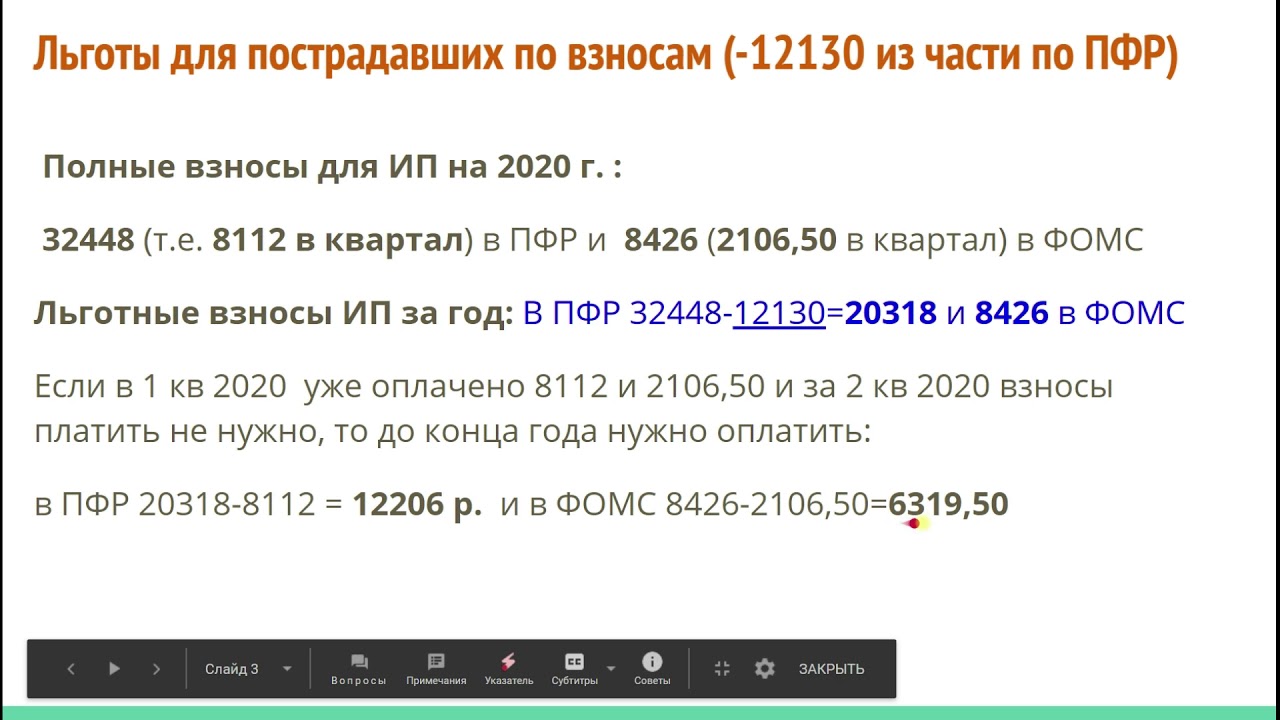

Индивидуальные предприниматели из пострадавших отраслей смогут сэкономить на страховых взносах за себя до 12 130 Р. На эту сумму официально уменьшены фиксированные пенсионные взносы за 2020 год.

Екатерина Мирошкина

экономист

Профиль автораНо дополнительные взносы на пенсионное страхование не уменьшили и не отменили. Взнос на медицинское страхование тоже остался прежним. А в реальности никакой экономии из-за снижения взносов у предпринимателя может не быть. Так устроены некоторые системы налогообложения: один платеж снизится — другой на ту же сумму вырастет. Но это не значит, что сэкономить на взносах вообще никак нельзя.

Раскладываем по полочкам, что нужно знать о новой льготе, если у вас есть статус ИП.

О каких взносах речь

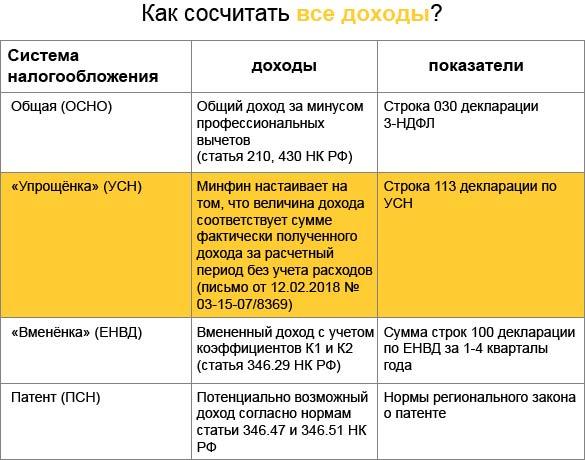

Все ИП, кроме самозанятых, должны платить страховые взносы за себя. Это отчисления на свое пенсионное и медицинское страхование. Даже если у предпринимателя нет доходов или есть убытки, платить взносы все равно придется. На УСН, общей системе, ЕНВД, патенте — всем надо платить взносы.

На УСН, общей системе, ЕНВД, патенте — всем надо платить взносы.

Источник:

Федеральный закон от 8.06.2020 № 172-ФЗ, п. 1.1 ст. 430 НК РФ

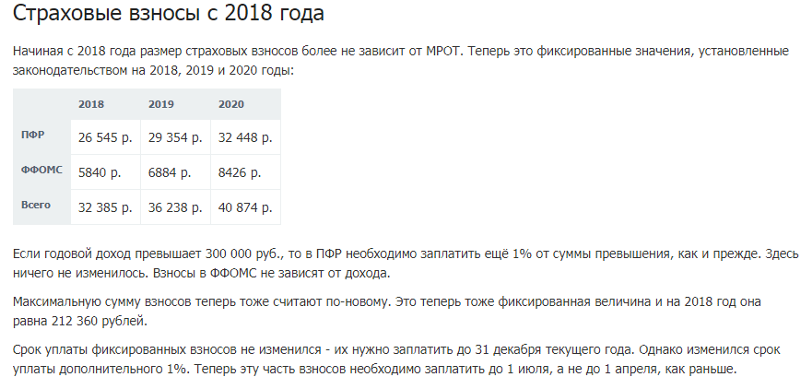

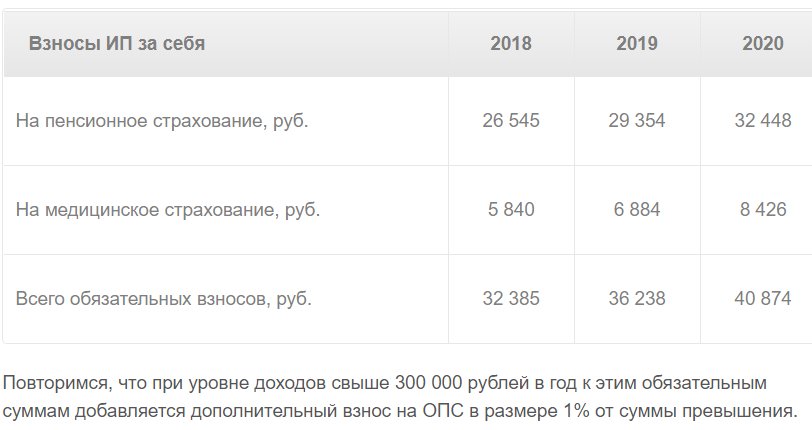

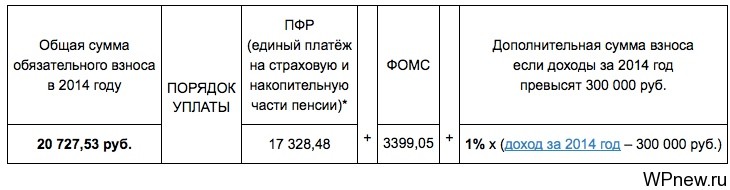

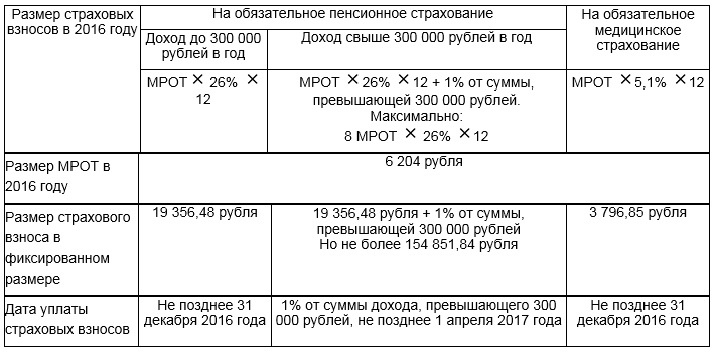

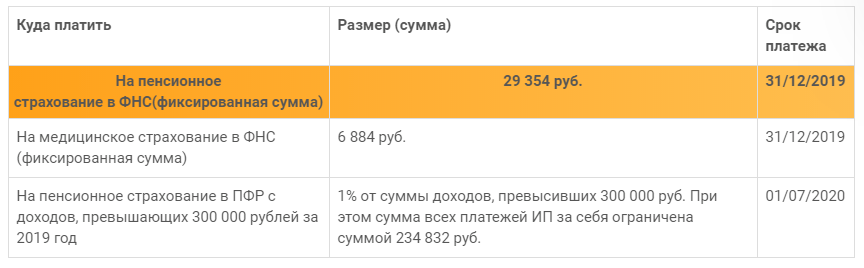

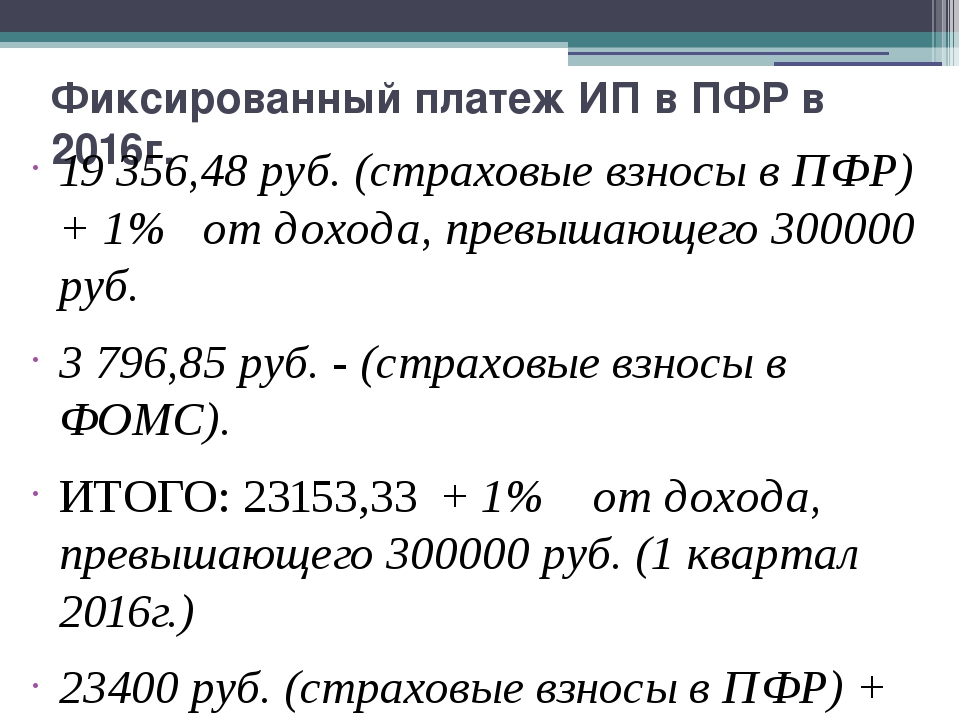

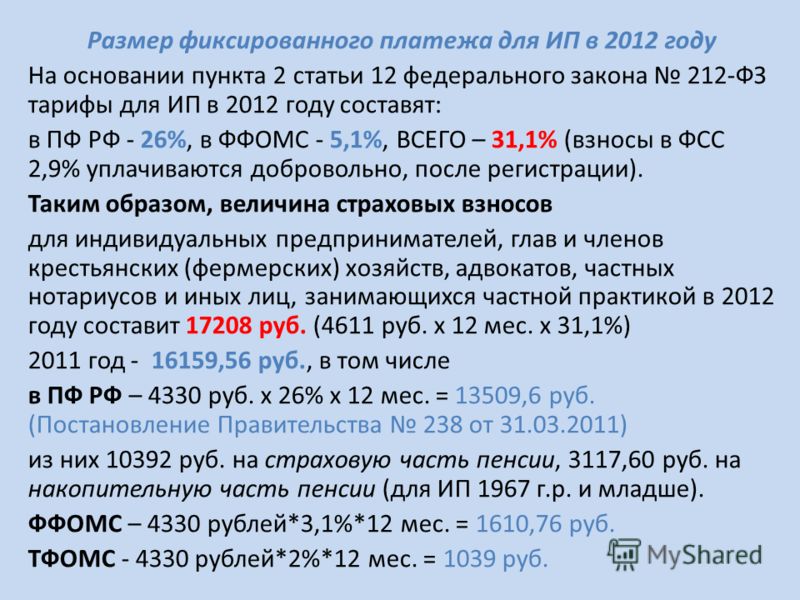

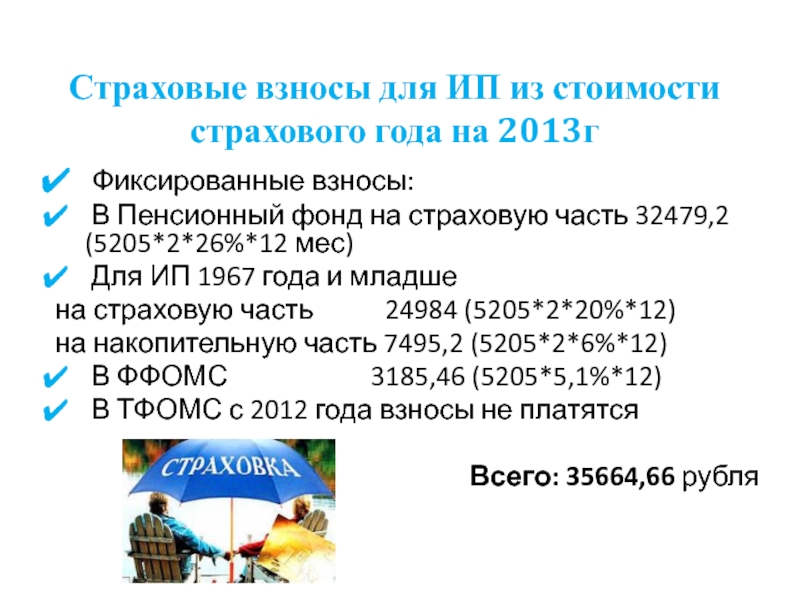

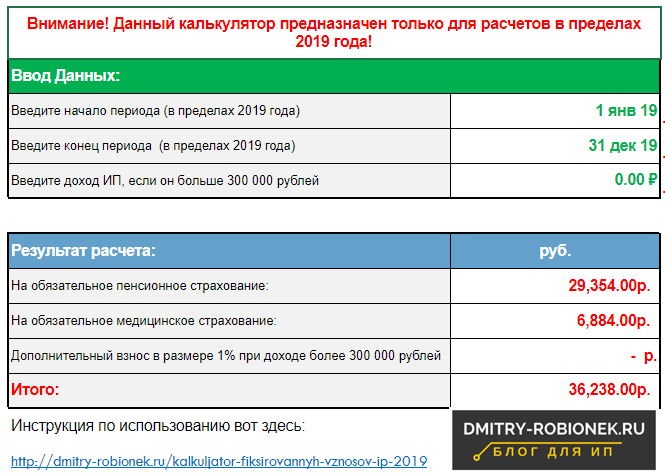

Страховые взносы ИП за себя делятся на два вида:

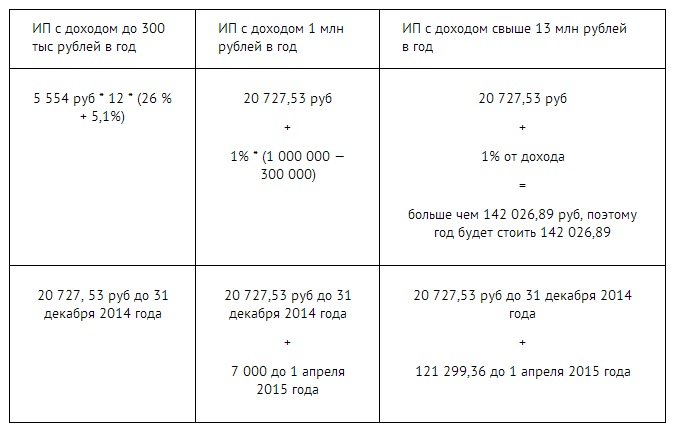

- Минимальная обязательная сумма в год, которая не привязана к доходу. Она одинакова для всех ИП: на пенсионное страхование — 32 448 Р, на медицинское — 8426 Р.

- Дополнительные взносы на пенсионное страхование — 1% с дохода сверх 300 000 Р в год. При доходе 500 000 Р нужно заплатить 2000 Р.

Также ИП платят страховые взносы за работников, если они есть. Там отдельные условия и льготы.

Из-за пандемии некоторым предпринимателям разрешили платить меньше взносов. Это касается только фиксированных взносов на пенсионное страхование.

Ну и что? 20.01.20Страховые взносы ИП за себя в 2020 году: сколько и когда платить

Как вести бизнес по закону

И зарабатывать больше на своем деле. Подпишитесь на ежемесячную рассылку для предпринимателей и получайте важные статьи и новости о бизнесе

Кому уменьшили фиксированные взносы

Фиксированные взносы на пенсионное страхование уменьшили только тем предпринимателям, у кого основной код ОКВЭД входит в перечень пострадавших отраслей. Чем на самом деле занимается ИП и как его бизнес пострадал из-за коронавируса, не имеет значения.

Чем на самом деле занимается ИП и как его бизнес пострадал из-за коронавируса, не имеет значения.

Если основной код ОКВЭД относился к общепиту, а на самом деле ИП продавал двери через интернет-магазин, он может уменьшить взносы, хотя отрасль не пострадала. Если у ИП была кофейня, но код ОКВЭД — из категории транспортных услуг, то льготы нет, хотя на самом деле работа прекратилась.

Менять код ОКВЭД поздно: к пострадавшим отраслям отнесли только тех, у кого нужный код был в реестре на 1 марта 2020 года.

Относиться к малому и среднему бизнесу, как требуется для некоторых других льгот, необязательно.

На сколько уменьшилась сумма взносов

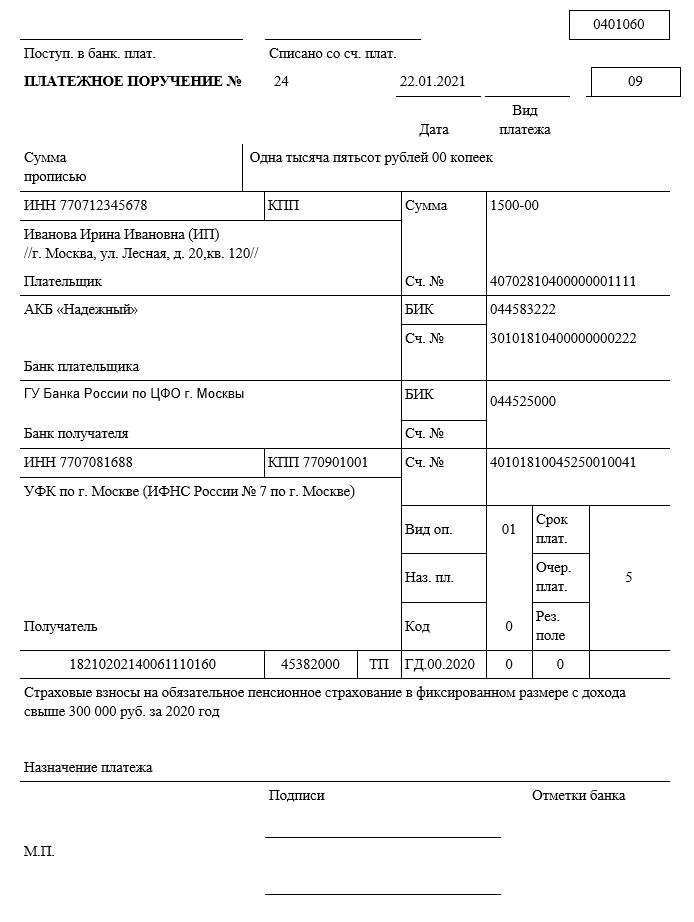

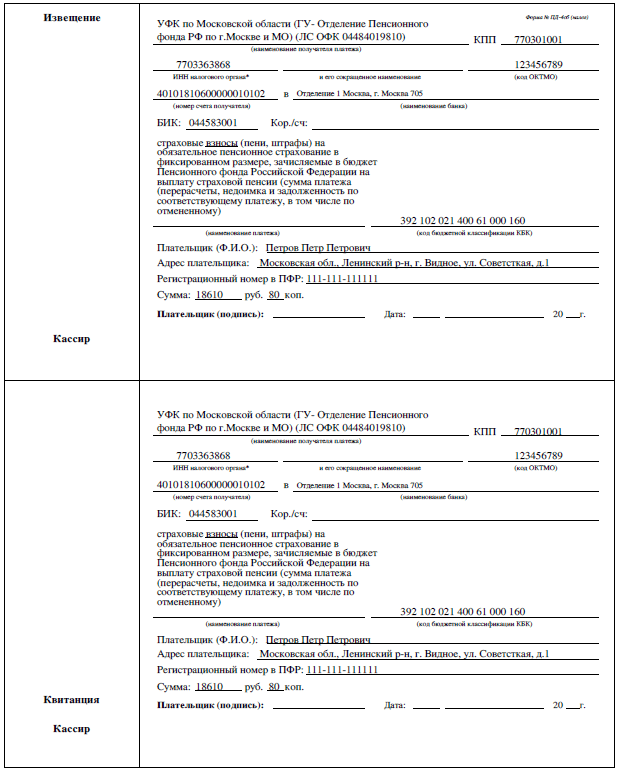

Если есть право на льготу, в 2020 году фиксированные взносы на пенсионное страхование составят 20 318 Р за полный год — то есть на 12 130 Р меньше, чем без льготы.

Взносы на медицинское страхование не уменьшаются — за год нужно заплатить 8426 Р.

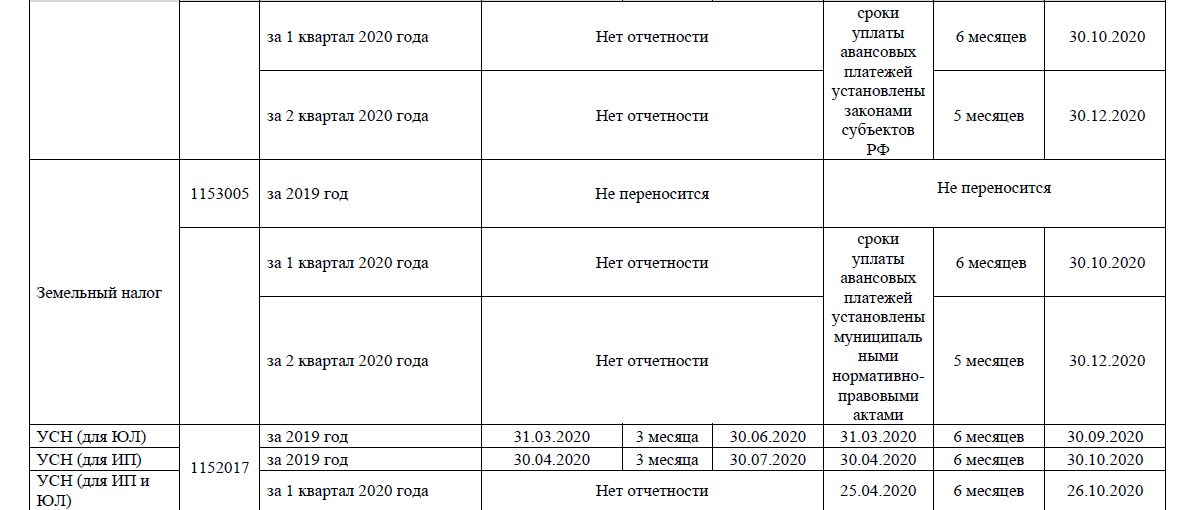

Срок уплаты фиксированных взносов — до 31 декабря текущего года.

Что с дополнительными пенсионными взносами

Дополнительные взносы не уменьшали и не отменяли. Если доход ИП даже из пострадавшей отрасли больше 300 000 Р в год, на пенсионное страхование нужно платить 1% от суммы превышения, как обычно.

Срок уплаты этой части взносов — до 1 июля следующего года. Исключение — для взносов за 2019 год: там перенос срока и рассрочка на год.

Почему снижение взносов поможет не всем

Например, ИП на УСН «Доходы» должен платить 6% от дохода — это налог. Также он должен заплатить страховые взносы. Эти суммы уменьшают начисленный налог на доходы, то есть вычитаются из него. В результате ИП на УСН «Доходы» даже с учетом взносов все равно заплатит в бюджет 6%. Иногда бывает, что ИП вообще платит только взносы, а налог — нет.

Пример расчета налога ИП на УСН «Доходы»

| Период | Доход | Начисленный налог | Уплаченные фиксированные взносы | Налог к уплате |

|---|---|---|---|---|

| Первый квартал | 150 000 Р | 9000 Р | 10 218 Р | 0 Р |

| Полугодие | 300 000 Р | 18 000 Р | 20 437 Р | 0 Р |

| 9 месяцев | 450 000 Р | 27 000 Р | 30 655 Р | 0 Р |

| Год | 700 000 Р | 42 000 Р | 40 874 Р | 1126 Р |

Первый квартал

Начисленный налог

9000 Р

Уплаченные фиксированные взносы

10 218 Р

Налог к уплате

0 Р

Начисленный налог

18 000 Р

Уплаченные фиксированные взносы

20 437 Р

Налог к уплате

0 Р

Начисленный налог

27 000 Р

Уплаченные фиксированные взносы

30 655 Р

Налог к уплате

0 Р

Начисленный налог

42 000 Р

Уплаченные фиксированные взносы

40 874 Р

Налог к уплате

1126 Р

Помимо взносов ИП с доходом 700 000 Р и без работников в год заплатит только 1126 Р налога. Хотя начислит 42 000 Р. Чем меньше взносов, тем меньше сумма, на которую можно уменьшить налог. И тем больше сумма налога к уплате.

Хотя начислит 42 000 Р. Чем меньше взносов, тем меньше сумма, на которую можно уменьшить налог. И тем больше сумма налога к уплате.

Расчет для того же ИП с учетом уменьшенных взносов

| Период | Доход | Начисленный налог | Уплаченные фиксированные взносы | Налог к уплате |

|---|---|---|---|---|

| Первый квартал | 150 000 Р | 9000 Р | 10 218 Р | 0 Р |

| Полугодие | 300 000 Р | 18 000 Р | 20 437 Р | 0 Р |

| 9 месяцев | 450 000 Р | 27 000 Р | 28 744 Р | 0 Р |

| Год | 700 000 Р | 42 000 Р | 28 744 Р | 13 256 Р |

Первый квартал

Начисленный налог

9000 Р

Уплаченные фиксированные взносы

10 218 Р

Налог к уплате

0 Р

Начисленный налог

18 000 Р

Уплаченные фиксированные взносы

20 437 Р

Налог к уплате

0 Р

Доход

4 50 000 Р

Начисленный налог

27 000 Р

Уплаченные фиксированные взносы

28 744 Р

Налог к уплате

0 Р

Начисленный налог

42 000 Р

Уплаченные фиксированные взносы

28 744 Р

Налог к уплате

13 256 Р

Получается, что ИП сэкономит на взносах 12 130 Р в год, но ту же сумму доплатит в виде налога с доходов.

Налоги с дохода за второй квартал или полугодие ИП списали, но ИП из нашего примера тоже ничего не сэкономит, потому что из-за уплаты взносов у него все равно не было начислений. А о списании налогов и уменьшении взносов стало известно только в конце второго квартала, когда многие уже заплатили очередную часть взносов за себя.

Если у ИП есть работники, налог он может уменьшить только на 50% уплаченных взносов. Тогда расчеты будут другими — тем более что взносы за работников с апреля по июль тоже разрешили не платить.

Кому эта льгота все-таки поможет сэкономить

Уменьшение фиксированных взносов поможет сэкономить тем ИП, кто:

- Работает на патенте. Они не уменьшают стоимость патента на взносы, поэтому расходы за год реально сократятся на 12 130 Р.

- Не получает дохода. В этом случае придется платить только фиксированные взносы, а налога не будет. Сумма расходов станет меньше благодаря льготе.

- Получает доход до 479 000 Р в год. При таком доходе сумма взносов будет равна сумме налога и полностью ее перекроет. На взносах получится сэкономить 12 130 Р, а ничего доплачивать не придется. Дополнительный взнос можно платить в следующем году.

- Не платил взносы во втором квартале. В этом случае часть уплаченных взносов не пошла на уменьшение налога, а налог все равно списали. Остаток пойдет на уменьшение налога в следующие периоды — есть шанс сэкономить.

Как еще можно сэкономить на взносах

Если у ИП все в порядке с доходами, в уменьшении взносов нет смысла: все равно придется доплачивать деньги в бюджет в виде налога.

Но если доход снизился или вообще пропал, а права на льготу нет, можно использовать такие варианты:

- закрыть ИП. Взносы надо платить, даже если деятельности и дохода нет. Но если прекратить регистрацию ИП на время перерыва в бизнесе, взносов не будет. Когда все наладится, можно снова зарегистрироваться.

Взносы за неполный год считаются пропорционально. У нас есть инструкция, как закрыть ИП быстро и недорого. Открыть заново тоже несложно;

Взносы за неполный год считаются пропорционально. У нас есть инструкция, как закрыть ИП быстро и недорого. Открыть заново тоже несложно; - перейти на самозанятость. Если нужно сохранить статус ИП, но не хочется платить взносы в период затишья, можно применять налог на профессиональны доход. Там нет обязательных взносов, но и пенсионного стажа тоже нет. Зато есть налоговый бонус, который в 2020 году прилично вырос и может полностью идти на уплату налога.

Я ИП, какая у меня будет пенсия?

Обратитесь за консультацией к профессионалу

Прежде чем принимать решение о смене налогового режима, прекращении регистрации или сроках уплаты взносов ради экономии, проконсультируйтесь с грамотным бухгалтером. В каждом бизнесе есть нюансы. Из-за необдуманных действий предприниматели иногда теряют миллионы.

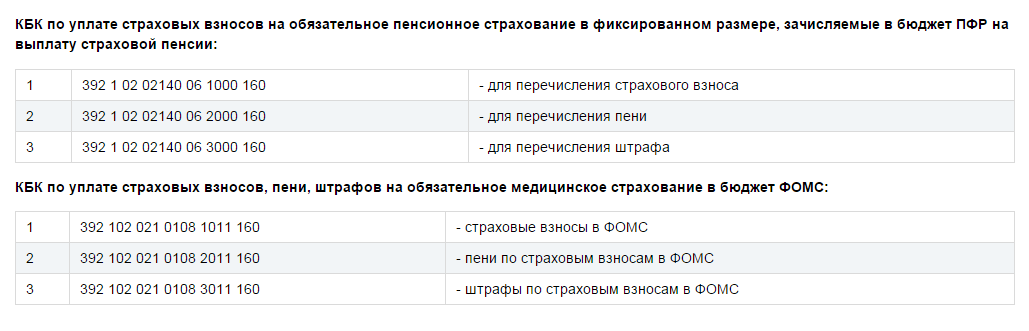

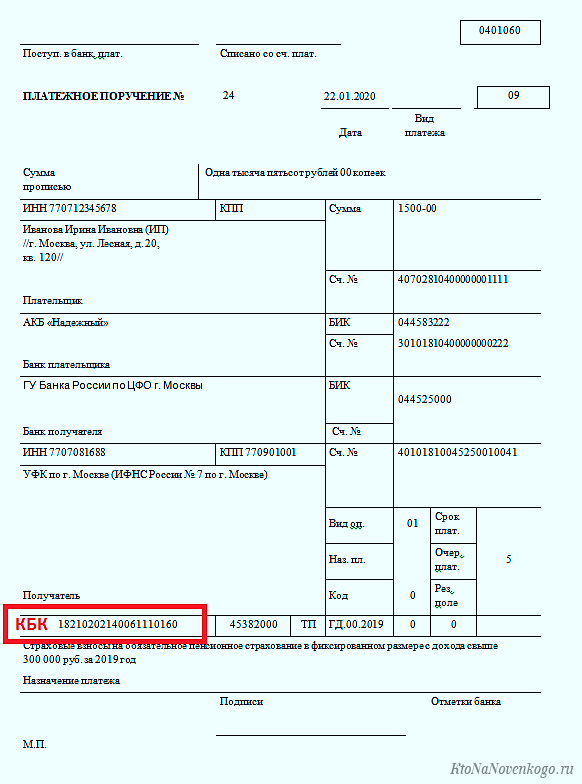

КБК по страховым взносам во внебюджетные фонды РФ

Страховые взносы на обязательное пенсионное страхование

Взносы за расчетные периоды, начиная с 1 января 2017 года

| 182 1 02 02010 06 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 02 02010 06 2110 160 | Пени по платежу |

| 182 1 02 02010 06 2210 160 | Проценты по платежу |

| 182 1 02 02010 06 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 федерального закона от 28.12.13 n 400-фз (список 1)

По тарифу, не зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 02131 06 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

По тарифу, зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 02131 06 1020 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

Пени, штрафы и проценты по страховым взносам по доптарифу (список 1), начиная с 1 января 2017 года

| 182 1 02 02131 06 2110 160 | Пени по платежу |

| 182 1 02 02131 06 2210 160 | Проценты по платежу |

| 182 1 02 02131 06 3010 160 | Штрафы по платежу |

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п. 2 — 18 ч. 1 ст. 30 федерального закона от 28.12.13 № 400-фз (список 2)

По тарифу, не зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 02132 06 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

По тарифу, зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 02132 06 1020 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

Пени, штрафы и проценты по страховым взносам по доптарифу (список 2), начиная с 1 января 2017 года

| 182 1 02 02132 06 2110 160 | Пени по платежу |

| 182 1 02 02132 06 2210 160 | Проценты по платежу |

| 182 1 02 02132 06 3010 160 | Штрафы по платежу |

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Страховые взносы на обязательное пенсионное страхование в фиксированном размере (для ИП)

Взносы за расчетные периоды (в т.

ч. исчисленные с суммы превышения величины дохода), начиная с 1 января 2017 года

ч. исчисленные с суммы превышения величины дохода), начиная с 1 января 2017 года

| 182 1 02 02140 06 1110 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02140 06 2110 160 | Пени по платежу |

| 182 1 02 02140 06 2210 160 | Проценты по платежу |

| 182 1 02 02140 06 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Взносы по дополнительному социальному обеспечению членов летных экипажей и работников угольной промышленности

Взносы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации на выплату доплат к пенсии

| 182 1 02 02080 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. |

| 182 1 02 02080 06 2100 160 | Пени по платежу

|

| 182 1 02 02080 06 2200 160 | Проценты по платежу |

| 182 1 02 02080 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

Взносы, уплачиваемые организациями угольной промышленности на выплату доплаты к пенсии

| 182 1 02 02120 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02120 06 2100 160 | Пени по платежу |

| 182 1 02 02120 06 2200 160 | Проценты по платежу |

| 182 1 02 02120 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Экстерн дарит вам 14 дней бесплатно!

Страховые взносы на обязательное медицинское страхование работающего населения

Взносы за расчетные периоды, начиная с 1 января 2017 года

| 182 1 02 02101 08 1013 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу) |

| 182 1 02 02101 08 2013 160 | Пени по взносам |

| 182 1 02 02101 08 2213 160 | Проценты по страховым взносам |

| 182 1 02 02101 08 3013 160 | Суммы денежных взысканий (штрафов) |

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Страховые взносы на обязательное медицинское страхование в фиксированном размере (для ИП)

Взносы за расчетные периоды, начиная с 1 января 2017 года

| 182 1 02 02103 08 1013 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу) |

| 182 1 02 02103 08 2013 160 | Пени по страховым взносам |

| 182 1 02 02103 08 2213 160 | Проценты по страховым взносам |

| 182 1 02 02103 08 3013 160 | Суммы денежных взысканий (штрафов) |

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством

Взносы за расчетные периоды, начиная с 1 января 2017 года

| 182 1 02 02090 07 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 02 02090 07 2110 160 | Пени по платежу |

| 182 1 02 02090 07 2210 160 | Проценты по платежу |

| 182 1 02 02090 07 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

| 393 1 02 02050 07 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 393 1 02 02050 07 2100 160 | Пени по соответствующему платежу |

| 393 1 02 02050 07 2200 160 | Проценты по соответствующему платежу |

| 393 1 02 02050 07 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

Страховые взносы, уплачиваемые лицами добровольно вступившими в отношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

| 393 1 17 06020 07 6000 180 |

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Экстерн дарит вам 14 дней бесплатно!

Страховые взносы в 2021 году

от 15 октября 2020 г. № ЕД-7-11/751@

О внесении изменений в приложения к приказу Федеральной налоговой службы от 18.09.2019 № ММВ-7-11/470@ «Об утверждении формы расчета по страховым взносам, порядка ее заполнения, а также формата представления расчета по страховым взносам в электронной форме и о признании утратившим силу приказа Федеральной налоговой службы от 10.10.2016 № ММВ-7-11/551@»

В соответствии с пунктом 7 статьи 80 части первой Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, № 31, ст. 3824; 2020, № 5, ст. 492), в связи с принятием Федерального закона от 28.01.2020 № 5-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 2020, № 5, ст.

П Р И К А З Ы В А Ю:

1. Внести в приложения к приказу Федеральной налоговой службы от 18.09.2019 № ММВ-7-11/470@ «Об утверждении формы расчета по страховым взносам, порядка ее заполнения, а также формата представления расчета по страховым взносам в электронной форме и о признании утратившим силу приказа Федеральной налоговой службы от 10.10.2016 № ММВ-7-11/551@» (зарегистрирован Министерством юстиции Российской Федерации 08.10.2019, регистрационный номер 56174) следующие изменения:

Внести в приложения к приказу Федеральной налоговой службы от 18.09.2019 № ММВ-7-11/470@ «Об утверждении формы расчета по страховым взносам, порядка ее заполнения, а также формата представления расчета по страховым взносам в электронной форме и о признании утратившим силу приказа Федеральной налоговой службы от 10.10.2016 № ММВ-7-11/551@» (зарегистрирован Министерством юстиции Российской Федерации 08.10.2019, регистрационный номер 56174) следующие изменения:

1.1. В приложении № 1 «Форма расчета по страховым взносам»:

1.1.1. Титульный лист изложить в редакции согласно приложению № 1 к настоящему приказу.

1.1.2. Штрих-код «16202023» заменить штрих-кодом «16203020»,

штрих-код «16202030» заменить штрих-кодом «16203037»,

штрих-код «16202047» заменить штрих-кодом «16203044»,

штрих-код «16202054» заменить штрих-кодом «16203051»,

штрих-код «16202061» заменить штрих-кодом «16203068»,

штрих-код «16202078» заменить штрих-кодом «16203075»,

штрих-код «16202085» заменить штрих-кодом «16203082»,

штрих-код «16202092» заменить штрих-кодом «16203099»,

штрих-код «16202108» заменить штрих-кодом «16203105»,

штрих-код «16202115» заменить штрих-кодом «16203112»,

штрих-код «16202122» заменить штрих-кодом «16203129»,

штрих-код «16202139» заменить штрих-кодом «16203136»,

штрих-код «16202146» заменить штрих-кодом «16203143»,

штрих-код «16202153» заменить штрих-кодом «16203150»,

штрих-код «16202160» заменить штрих-кодом «16203174»,

штрих-код «16202177» заменить штрих-кодом «16203181»,

штрих-код «16202184» заменить штрих-кодом «16203198»,

штрих-код «16202191» заменить штрих-кодом «16203204»,

штрих-код «16202207» заменить штрих-кодом «16203211»,

штрих-код «16202214» заменить штрих-кодом «16203228».

1.1.3. В листе с новым штрих-кодом «16203150» слова «Приложение 5 Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 пункта 1 статьи 427 Налогового кодекса Российской Федерации к разделу 1» дополнить сноской «1» следующего содержания:

«1 Применяется для расчетного периода 2020 г.».

1.1.4. Дополнить приложением 5.1 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 (подпункте 18) пункта 1 статьи 427 Налогового кодекса Российской Федерации, к разделу 1» согласно приложению № 2 к настоящему приказу.

1.2. В приложение № 2 «Порядок заполнения формы расчета по страховым взносам» внести изменения согласно приложению № 3 к настоящему приказу.

1.3. Приложение № 3 «Формат представления расчета по страховым взносам в электронной форме» изложить в редакции согласно приложению № 4 к настоящему приказу.

2. Установить, что настоящий приказ вступает в силу начиная с представления расчета по страховым взносам за расчетный период 2020 года.

3. Руководителям (исполняющим обязанности руководителя) управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов.

4. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего методологическое обеспечение работы налоговых органов по вопросам администрирования страховых взносов.

Руководитель Федеральной налоговой службы Д.В.Егоров

Страховые взносы на ОМС

Страховые взносы на обязательное медицинское страхование работающего населения

Согласно статье 22 Федерального закона от 29.11.2010 № 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации» обязанность по уплате страховых взносов на обязательное медицинское страхование работающего населения, размер страхового взноса на обязательное медицинское страхование работающего населения и отношения, возникающие в процессе осуществления контроля за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) указанных страховых взносов и привлечения к ответственности за нарушение порядка их уплаты, устанавливаются законодательством Российской Федерации о налогах и сборах.

Главным администратором доходов бюджета Федерального фонда обязательного медицинского страхования от уплаты страховых взносов на обязательное медицинское страхование с 1 января 2017 года является Федеральная налоговая служба, до 1 января 2017 года – Пенсионный фонд Российской Федерации.

Для основной категории плательщиков страховые взносы на обязательное медицинское страхование работающего населения уплачиваются исходя из тарифа страхового взноса в Федеральный фонд обязательного медицинского страхования в размере 5,1%, для «льготных» категорий плательщиков страховых взносов на обязательное медицинское страхование – исходя из пониженных тарифов страховых взносов, установленных статьей 427 Налогового кодекса Российской Федерации.

Плательщики страховых взносов, не производящие выплаты в иные вознаграждения физическим лицам, уплачивает страховые взносы на обязательное медицинское страхование в фиксированном размере. Порядок их исчисления и уплаты установлен статьями 430 и 432 Налогового кодекса Российской Федерации.

По вопросам уплаты страховых взносов на обязательное медицинское страхование работающего населения за отчетные (расчетные) периоды истекшие до 1 января 2017 года следует обращаться в отделения Пенсионного фонда Российской Федерации по месту постановки на учет, после 1 января 2017 года – в налоговые органы по месту постановки на учет.

Страховые взносы на обязательное медицинское страхование неработающего населения

В соответствии с частью 2 статьи 23 Федерального закона № 326-ФЗ годовой объем бюджетных ассигнований, предусмотренных бюджетом субъекта Российской Федерации на обязательное медицинское страхование неработающего населения, не может быть меньше произведения численности неработающих застрахованных лиц в субъекте Российской Федерации на 1 января года, предшествующего очередному, и тарифа страхового взноса на

обязательное медицинское страхование неработающего населения, установленного Федеральным законом от 30.11.2011 № 354-ФЗ «О размере и порядке расчета тарифа страхового взноса на обязательное медицинское страхование неработающего населения».

В соответствии с частью 2 статьи 10 Федерального закона № 326-ФЗ порядок и методика определения численности застрахованных лиц, в том числе неработающих, в целях формирования бюджета Федерального фонда, бюджетов субъектов Российской Федерации и бюджетов территориальных фондов устанавливаются Правительством Российской Федерации. Согласно Правилам определения численности застрахованных лиц в целях формирования бюджета Федерального фонда обязательного медицинского страхования, бюджетов субъектов Российской Федерации и бюджетов территориальных фондов обязательного медицинского страхования, утвержденным постановлением Правительства Российской Федерации от 09.11.2018 № 1337, численность застрахованных лиц, в том числе неработающих, определяется на основе данных персонифицированного учета в сфере обязательного медицинского страхования.

Тариф страхового взноса на обязательное медицинское страхование неработающего населения в субъекте Российской Федерации рассчитывается как произведение тарифа страхового взноса в размере 18 864,6 рубля, коэффициента дифференциации и коэффициента удорожания стоимости медицинских услуг. Указанные коэффициенты определяются согласно приложению к Федеральному закону № 354-ФЗ и ежегодно устанавливаются федеральным законом о бюджете Федерального фонда обязательного медицинского страхования на очередной финансовый год и плановый период.

Указанные коэффициенты определяются согласно приложению к Федеральному закону № 354-ФЗ и ежегодно устанавливаются федеральным законом о бюджете Федерального фонда обязательного медицинского страхования на очередной финансовый год и плановый период.

Главными администраторами доходов бюджета Федерального фонда обязательного медицинского страхования от уплаты страховых взносов на обязательное медицинское страхование неработающего населения являются территориальные фонды обязательного медицинского страхования.

Страхователи для неработающих граждан ежеквартально в срок не позднее 20-го числа месяца, следующего за отчетным периодом, представляют в территориальные фонды обязательного медицинского страхования по месту своей регистрации расчет по начисленным и уплаченным страховым взносам на обязательное медицинское страхование неработающего населения по форме, утвержденной приказом Министерства здравоохранения Российской Федерации от 02.04.2013 № 182н.

В случае неуплаты или неполной уплаты страховых взносов на обязательное медицинское страхование неработающего населения в срок не позднее 28-го числа текущего календарного месяца страхователь самостоятельно начисляет пени на всю сумму недоимки за период просрочки в порядке, установленном статьей 25 Федерального закона № 326-ФЗ.

Пени уплачиваются одновременно с уплатой сумм страховых взносов на обязательное медицинское страхование неработающего населения или после уплаты таких сумм в полном объеме, а в случае их неуплаты страхователями в добровольном порядке территориальные фонды обязательного медицинского страхования обеспечивают их взыскание в судебном порядке.

Пенсионные программы: оцените свою пенсию для защиты пожизненного пособия

Обзор

Чтобы подать заявление на получение индивидуальной защиты в связи с сокращением пожизненного пособия в 2016 г., вам необходимо сообщить в HMRC:

- Доход, полученный вами от пенсии до 6 апреля 2006 г.

- пожизненное пособие, которое вы использовали в период с 6 апреля 2006 г. по 5 апреля 2016 г.

- размер еще не полученной пенсии

- денег (которые получили налоговые льготы в Великобритании), которые вы вложили в зарубежную пенсию в период с 6 апреля 2006 г. по 5 апреля 2016 г.

Если администратор вашей пенсионной схемы не может предоставить эту информацию, вам нужно будет ее обработать.

Для этого вам может потребоваться выяснить, брали ли вы какие-либо деньги из пенсионного плана — известного как событие кристаллизации пособий ( г. до н.э., ).

Доходы, полученные от пенсии до 6 апреля 2006 г.

Это сумма А, годовая ставка на 5 апреля 2016 года.

Если на 5 апреля 2006 года у вас было выплачено более одной пенсии, вы должны указать общую сумму каждой пенсии.

Если произошел г. до н.э. , вам необходимо знать пожизненное пособие для:

- 5 апреля 2016

- дата г. до н.э. г.

| Налоговый год | Стандартный надбавка за весь срок службы |

|---|---|

| с 2021 по 2022 год | £ 1 073 100 |

| 2020-2021 | £ 1 073 100 |

| с 2019 по 2020 год | 1 055 000 фунтов стерлингов |

| с 2018 по 2019 год | 1 030 000 фунтов стерлингов |

| с 2017 по 2018 год | 1 000 000 фунтов стерлингов |

| с 2016 по 2017 год | 1 000 000 фунтов стерлингов |

| 2015-2016 | 1 250 000 фунтов стерлингов |

| с 2014 по 2015 год | 1 250 000 фунтов стерлингов |

| с 2013 по 2014 год | 1 500 000 фунтов стерлингов |

| с 2012 по 2013 год | 1 500 000 фунтов стерлингов |

| с 2011 по 2012 год | 1 800 000 фунтов стерлингов |

| с 2010 по 2011 год | 1 800 000 фунтов стерлингов |

| с 2009 по 2010 год | 1 750 000 фунтов стерлингов |

| с 2008 по 2009 год | 1 650 000 фунтов стерлингов |

| с 2007 по 2008 год | 1 600 000 фунтов стерлингов |

| с 2006 по 2007 год | 1 500 000 фунтов стерлингов |

Если у вас есть какие-либо из этих средств защиты, и они применяются во время вашего первого BCE , используйте один, относящийся к этой защите, следующим образом:

| Тип защиты | Действует с | Сумма |

|---|---|---|

| Стационарная защита 2012 | 6 апреля 2012 | устанавливает стандартное пожизненное пособие на уровне 1 фунта стерлингов. 8 миллионов 8 миллионов |

| Стационарная защита 2014 | 6 апреля 2014 | устанавливает стандартное пожизненное пособие на уровне 1,5 миллиона фунтов стерлингов |

| Индивидуальная защита 2014 | 6 апреля 2014 | для участников с пенсионными сбережениями на сумму более 1,25 миллиона фунтов стерлингов на 5 апреля 2014 года — фиксирует стандартное пожизненное пособие на соответствующей сумме (стоимость пенсионных накоплений участника на 5 апреля 2014 года) на уровне 1,5 миллиона фунтов стерлингов это означает стандартное пожизненное пособие может варьироваться от более чем 1 фунта стерлингов.25 миллионов, но не более 1,5 миллиона фунтов стерлингов |

| Стационарная защита 2016 | 6 апреля 2016 | устанавливает стандартное пожизненное пособие на уровне 1,25 миллиона фунтов стерлингов |

| Индивидуальная защита 2016 | 6 апреля 2016 | для участников с пенсионными накоплениями на сумму более 1 миллиона фунтов стерлингов на 5 апреля 2016 года — фиксирует стандартное пожизненное пособие на соответствующей сумме (стоимость пенсионных накоплений участника на 5 апреля 2016 года), не превышающую 1 фунт стерлингов. 25 миллионов 25 миллионовэто означает, что стандартное пожизненное пособие может варьироваться от более 1 миллиона фунтов стерлингов, но не более 1,25 миллиона фунтов стерлингов |

Пенсии, кроме использованной пенсии

Если с 6 апреля 2006 г. у вас не было лет до н.э. , умножьте годовую ставку, причитающуюся вам на 5 апреля 2016 г., на 25.

Если у вас год до н.э. с 6 апреля 2006 года:

- Умножьте годовую ставку, причитающуюся вам на дату вашего первого г. до н.э. г. до н.э., на 25.

- Умножьте это на пожизненное пособие по состоянию на 5 апреля 2016 года.

- Разделите его на пожизненное пособие на дату г. до н.э. .

Просадка пенсии без

до н. э.

э. Для индивидуальной защиты 2016 вы должны умножить 80% годовой ставки, причитающейся вам, на 25.

Годовая ставка различается в зависимости от типа использования пенсии на 5 апреля 2016 г .:

- ограниченная выборка — используйте максимальную сумму пенсии за ограниченную выборку, которую вы можете получить за год

- гибкая выборка (ранее гибкая выборка) — используйте максимальную сумму пенсии за ограниченную выборку, которую вы получили бы за год, когда заявление о гибкой выборке было принято администратором схемы, если бы это заявление не было сделано Фонд с ограниченным использованием

- преобразован в выборку с гибким доступом в период с 5 апреля 2015 г. по 6 апреля 2016 г. — используйте максимальную годовую сумму пенсии с ограничением использования выборки, которую вы могли бы получить в год преобразования, если бы преобразование не произошло

Просадка пенсий с

до н. э.

э. Если у вас была модель г. до н.э. :

- Умножьте годовую ставку, причитающуюся вам, на пожизненное пособие 5 апреля 2016 года.

- Разделите его на пожизненное пособие на дату г. до н.э. .

Годовая ставка различается в зависимости от даты г. до н.э. .

Если BCE был до 6 апреля 2011 года, вы должны использовать максимальную годовую сумму, которую вы могли получить в год первого BCE .

Если г. до н.э. был с 6 апреля 2011 г. по 5 апреля 2015 г., для:

- пенсий с ограничением использования — используйте максимальную сумму, которую вы могли бы получить в качестве пенсии с ограничением использования в год первого г.

до н.э.

до н.э. - пенсий с гибкой выборкой — используйте максимальную годовую сумму, которую вы могли бы выплатить в качестве пенсии с ограничением выборки непосредственно перед г. до н.э. не было подано заявление о гибкой выборке

Где BCE был с 6 апреля 2015 г. по 5 апреля 2016 г., для:

- пенсий с ограничением использования — используйте 80% от максимальной суммы, которую вы могли бы выплатить в год первого г. до н.э.

- flexi-access выборка (ранее гибкая выборка) — используйте 80% максимальной годовой суммы, которую вы могли бы выплатить в качестве пенсии с ограничением выборки непосредственно перед BCE , если не было сделано заявление о гибкой выборке

- гибкая выборка, но ранее ограниченная выборка — используйте 80% максимальной годовой суммы пенсии за ограниченную выборку, которую вы могли бы получить в год конверсии, если бы конверсия не произошла

Более подробная информация доступна о различных типах выборки пенсий и различных налоговых лимитах, применимых к обоим.

Пожизненное пособие, использованное с 6 апреля 2006 г. по 5 апреля 2016 г.

Это известно как сумма B.

- Возьмите пожизненное пособие на 5 апреля 2016 г. и разделите его на пожизненное пособие на дату г. до н.э. .

- Умножьте это на сумму г. до н.э. .

- Повторите для каждого до н.э. и просуммируйте суммы.

Не полученная пенсия

Это количество C.

Сложим:

- Фактическая стоимость любых договоренностей о покупке денег (известная как фонд с установленными взносами) на 5 апреля 2016 года.

- Сумма ежегодного платежа на соответствующую дату защиты для любых пенсий с установленными выплатами, которые вы создали, умноженная на 20. Если вы можете получить отдельную единовременную выплату (но не обязательно для выплаты вашей пенсии), вы должны добавить ценность, которую вы создали к этой дате.

- договоров страхования, включенных в ваши пенсионные накопления, которые должны оцениваться в соответствии с протоколом Ассоциации британских страховщиков.

- Фактическая стоимость полиса для любых договоренностей об остатке денежных средств на 5 апреля 2016 года.

Не включайте в этот расчет размер пособия в случае смерти.

Этот расчет предполагает, что значения не изменятся из-за возраста или состояния здоровья.

Деньги, вложенные в зарубежные пенсии в период с 6 апреля 2006 г. по 5 апреля 2016 г.

Это сумма D.

Если вы освобождены от льготной пенсии за пределами Великобритании, вам необходимо указать общую сумму, которую вы внесли, получив налоговую льготу в Великобритании в период с 6 апреля 2006 года по 5 апреля 2016 года.

Это называется непроверенной частью.

Как формируются и исчисляются пенсии

Согласно правилам, заявление о страховой пенсии, поданное через несколько лет после достижения пенсионного возраста, значительно увеличит размер страховой пенсии! Страховая пенсия увеличивается за каждый год просроченного требования о выплате пенсии на соответствующий коэффициент.

Например, заявление о пенсии, поданное через пять лет после достижения пенсионного возраста, увеличит фиксированную выплату на 36% и сумму пенсионных баллов на 45%, в то время как требование, поданное через десять лет после достижения пенсии возраст увеличит фиксированную ставку на 2.В 11 раз, а сумма пенсионных баллов — в 2,32 раза.

Страховая пенсия инвалидам первой группы, гражданам старше 80 лет, лицам, проживавшим или работавшим на Крайнем Севере или приравненных к ним территориях, повышается с увеличением фиксированной выплаты либо с применением «северных» коэффициентов в случае у них есть страховая история.

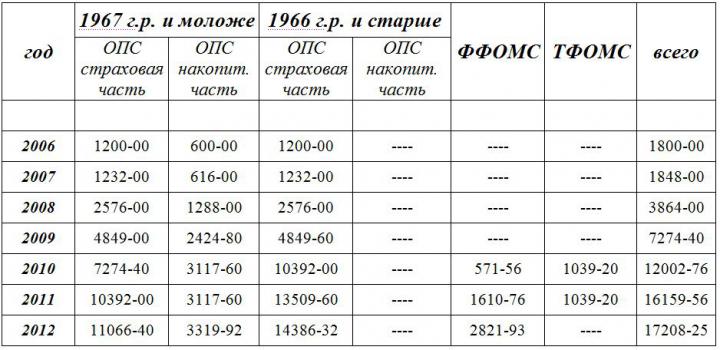

В настоящее время работодатели уплачивают страховые взносы в систему обязательного пенсионного страхования в размере 22% от фонда оплаты труда работника.Шесть процентов этой суммы может быть потрачено на формирование пенсионных накоплений, а 16% — на формирование страховой пенсии, или, по желанию работника, все 22% могут быть потрачены на формирование страховой пенсии.

Граждане 1966 года рождения и ранее могут формировать свои пенсионные накопления только за счет добровольных взносов по программе государственного софинансирования пенсионных накоплений или средств материнского (семейного) капитала, вложенных в накопительную пенсию. Если гражданин работает, взносы обязательной страховой пенсии расходуются только на формирование страховой пенсии.Есть также пенсионные накопления мужчин 1953-1966 годов рождения и женщин 1957-1966 годов рождения, для которых страховые взносы на формирование накопительной пенсии производились в период с 2002 по 2004 год. Выплата этих взносов прекратилась в 2005 году. в связи с внесением изменений в законодательство.

Гражданин 1967 года рождения или позднее имел возможность выбора накопительной пенсионной программы до 31 декабря 2015 г .:

- для формирования только страховой пенсии

- для одновременного формирования страховой и накопительной пенсий.

Граждане 1966 года рождения и ранее не имели выбора.

В настоящее время право выбора пенсионного плана имеют граждане 1967 года рождения и старше, по которым взносы обязательного пенсионного страхования уплачиваются впервые с 1 января 2014 года.

В период до 31 декабря года, в котором истекает пятилетний период с момента первой выплаты взноса обязательного пенсионного страхования, эти граждане могут:

- подписать договор обязательного пенсионного страхования и подать заявление о переводе (досрочном переводе) в негосударственный пенсионный фонд;

- подают заявление о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных облигаций государственной управляющей компании.

В случае внесения изменений в единый реестр лиц, застрахованных в системе обязательного пенсионного страхования или принятия Пенсионным фондом России заявления о выборе инвестиционного портфеля и пенсионного плана, в котором закрепляется 6,0% индивидуальной части страхового взноса на При формировании накопительной пенсии такие застрахованные лица имеют право на пенсионный план, предусматривающий зачисление страховых взносов на накопительную пенсию.

Лицам, не сделавшим выбор или отказавшимся от этого права, предоставляется пенсионный план, в котором вся сумма страховых взносов направляется на формирование страховой пенсии.

Если застрахованные лица не достигли возраста 23 лет по истечении пятилетнего периода с момента первой выплаты взноса обязательного пенсионного страхования, указанный период продлевается до 31 декабря года, в котором им исполняется 23 года.

Если гражданин решит прекратить формирование накопительной пенсии, сформированные пенсионные накопления будут продолжать инвестировать выбранным страховщиком (ПФР или частный пенсионный фонд) и будут выплачиваться в полном объеме при подаче заявления гражданином о назначении и выплате пенсии. .Застрахованное лицо оставляет за собой право распоряжаться этими пенсионными накоплениями и выбирать, кто будет ими распоряжаться.

N.B. Все взносы по обязательному пенсионному страхованию, уплаченные работодателем за своих сотрудников в 2014, 2015 и 2016 годах, предназначены для формирования страховой пенсии.

Все пенсионные накопления, сформированные ранее, продолжают инвестироваться управляющими компаниями или частными пенсионными фондами и будут выплачиваться в полном объеме, включая доход от инвестиций, когда гражданин может выйти на пенсию и подать заявление о назначении пенсии.

Дополнительные взносы, уплаченные гражданами по программе государственного софинансирования пенсий до 01.07.2013 г., полностью переведены из Пенсионного фонда России в управляющие компании или негосударственные пенсионные фонды. Добровольные взносы, сделанные гражданами в третьем и четвертом кварталах 2013 года и в 2014 году, инвестируются ПФР с января 2015 года и переводятся в негосударственный пенсионный фонд по выбору гражданина после его присоединения к системе, гарантирующей сохранность пенсионных накоплений и доказывающих свою принадлежность. соответствие требованиям ЦБ.

В соответствии с Федеральным законом от 28 декабря 2013 г. № 422-ФЗ «О гарантиях прав застрахованных лиц в системе обязательного пенсионного страхования Российской Федерации при формировании и инвестировании пенсионных накоплений, а также определении и выплате пенсий». Пенсионные фонды », негосударственные пенсионные фонды, являющиеся некоммерческими организациями, выступающими страховщиками обязательной пенсионной системы, должны быть преобразованы до 1 января 2016 года в негосударственные пенсионные фонды — акционерные общества (далее — акционерные пенсионные фонды) или ликвидировано.В случае прекращения деятельности НПФ все пенсионные накопления по обязательному пенсионному страхованию возвращаются в ПФР.

Пенсионные фонды », негосударственные пенсионные фонды, являющиеся некоммерческими организациями, выступающими страховщиками обязательной пенсионной системы, должны быть преобразованы до 1 января 2016 года в негосударственные пенсионные фонды — акционерные общества (далее — акционерные пенсионные фонды) или ликвидировано.В случае прекращения деятельности НПФ все пенсионные накопления по обязательному пенсионному страхованию возвращаются в ПФР.

В зависимости от пенсионного плана в системе обязательного пенсионного обеспечения все граждане, имеющие пенсионные накопления, имеют право доверить свое управление:

- в Пенсионный фонд России по выбору:

- o Управляющая компания (УК), выбранная по результатам конкурса, заключающая договор с ПФР о доверительном управлении пенсионными накоплениями, в том числе инвестиционным портфелем государственной управляющей компании — Внешэкономбанка;

- частный пенсионный фонд, работающий в сфере обязательного пенсионного страхования.

Есть возможность менять страховщика (ПФР или негосударственный пенсионный фонд) и управляющую компанию каждый год, подав соответствующее заявление в местное территориальное управление ПФР. Порядок расчета пенсионных накоплений, перечисленных новому страховщику, может отличаться.

N.B. Гражданин, меняющий страховщика чаще, чем один раз в пять лет, может потерять окупаемость инвестиций, полученную от предыдущего страховщика. При наличии у гражданина ПФР в качестве страховщика управляющая компания или инвестиционный портфель управляющей компании могут меняться каждый год без потери рентабельности вложений.

В чем разница между управляющей компанией и частным пенсионным фондом? В случае передачи пенсионных накоплений в доверительное управление управляющей компании или государственной управляющей компании, накопительная пенсия назначается и выплачивается, а пенсионные накопления и доход от их вложений управляющей компанией учитываются ПФР. В случае хранения пенсионных накоплений в ПФР выбранный гражданином негосударственный пенсионный фонд инвестирует и учитывает пенсионные накопления, а также назначает и выплачивает накопительную пенсию.

Пенсионные накопления можно получить в следующих формах:

Единовременная выплата — в этом случае все пенсионные накопления выплачиваются сразу. Платежи принимает:

- граждан, у которых накопительная пенсия составляет 5% и менее страховой пенсии по старости, включая фиксированную выплату, и накопительная пенсия исчисляется на день назначения накопительной пенсии;

- граждан, которым назначена страховая пенсия по инвалидности или потере кормильца, либо государственная пенсия, которые по достижении пенсионного возраста не получают права на страховую пенсию по старости из-за отсутствия соответствующей пенсии страховой стаж или необходимое количество пенсионных баллов (с учетом переходных положений пенсионной формулы).

Срок действия пенсии — Срок ее действия устанавливается самим гражданином, но не может быть более десяти лет. Данный вид выплаты осуществляется в случае приобретения права на пенсию по старости гражданами, формирующими свои пенсионные накопления за счет взносов, производимых в рамках программы государственного софинансирования пенсий, в том числе взносов, уплачиваемых их работодателем, государственным софинансированием. финансирование взносов и возврата вложенных средств и средств материнского (семейного) капитала, предназначенных для формирования будущей пенсии и возврата вложенных средств.

финансирование взносов и возврата вложенных средств и средств материнского (семейного) капитала, предназначенных для формирования будущей пенсии и возврата вложенных средств.

Накопительная пенсия — выплачивается ежемесячно и в течение всей жизни. Его размер зависит от ожидаемого периода выплаты 19,5 лет (234 месяца). Для расчета ежемесячной выплаты необходимо общую сумму пенсионных накоплений, начисленную в специальной части лицевого счета застрахованного лица на первый день выплаты, разделить на 234 месяца.

Накопительная пенсия — ежемесячная и пожизненная. Его размер рассчитан исходя из ожидаемого срока выплаты — 19 лет (228 месяцев).Месячная пенсия рассчитывается путем деления общей суммы пенсионных накоплений на индивидуальном счете застрахованного лица на 228 месяцев со дня начала выплаты пенсии.

пенсионных резервов — онлайн-отчет BASF 2019

Учетная политика

В дополнение к государственным пенсионным планам большинству сотрудников компании предоставляются пенсионные выплаты либо по планам с установленными взносами, либо по планам с установленными выплатами. Льготы обычно зависят от стажа работы, взносов или компенсации и учитывают правовые рамки трудового, налогового и социального законодательства стран, в которых расположены компании.Чтобы ограничить риски изменения условий финансового рынка, а также демографических изменений, сотрудникам в течение ряда лет почти исключительно предлагаются планы с установленными взносами на будущие годы службы.

Льготы обычно зависят от стажа работы, взносов или компенсации и учитывают правовые рамки трудового, налогового и социального законодательства стран, в которых расположены компании.Чтобы ограничить риски изменения условий финансового рынка, а также демографических изменений, сотрудникам в течение ряда лет почти исключительно предлагаются планы с установленными взносами на будущие годы службы.

Учетная политика, представленная ниже, относится к пенсионным обязательствам с установленными выплатами.

Пенсионные резервы рассчитываются на актуарной основе в соответствии с методом прогнозируемой условной единицы с использованием предположений, касающихся, в частности, следующих параметров оценки: будущих изменений в компенсации, пенсий и инфляции, текучести кадров и ожидаемой продолжительности жизни бенефициаров.Обязательства дисконтируются на основе рыночной доходности высококачественных корпоративных облигаций с фиксированной процентной ставкой.

Аналогичные обязательства, особенно возникающие из обязательств североамериканских компаний по оплате медицинских расходов и премий по страхованию жизни вышедших на пенсию сотрудников и их иждивенцев, отражаются в составе резервов по аналогичным обязательствам.

Актуарные отчеты используются для расчета размера пенсионных резервов.

Актуарные прибыли и убытки от изменений в оценках, относящихся к актуарным допущениям, используемым для расчета обязательств по плану с установленными выплатами, разница между стандартизированной и фактической доходностью активов плана, а также влияние верхнего предела активов признаются непосредственно в составе капитала как прочий совокупный доход .

Пенсионный комитет Группы отслеживает риски всех пенсионных планов Группы. В этом контексте он издает руководящие принципы, касающиеся управления пенсионными планами и управления рисками, особенно в отношении финансирования пенсионных обязательств и структуры портфеля существующих активов плана. Организация, обязанности, стратегия, реализация и требования к отчетности задокументированы для задействованных подразделений.

Экономическая и правовая среда планов

В некоторых странах — особенно в Германии, США, Великобритании и Швейцарии — пенсионные обязательства подлежат государственному надзору или аналогичным правовым ограничениям. Например, существуют минимальные требования к финансированию для покрытия пенсионных обязательств, которые основаны на актуарных допущениях, которые отличаются от допущений согласно IAS 19. Кроме того, существуют качественные и количественные ограничения на отнесение активов плана к определенным категориям активов. Это может привести к ежегодным колебаниям взносов работодателей, мер финансирования и принятия обязательств в пользу пенсионных фондов для соблюдения нормативных требований.

Например, существуют минимальные требования к финансированию для покрытия пенсионных обязательств, которые основаны на актуарных допущениях, которые отличаются от допущений согласно IAS 19. Кроме того, существуют качественные и количественные ограничения на отнесение активов плана к определенным категориям активов. Это может привести к ежегодным колебаниям взносов работодателей, мер финансирования и принятия обязательств в пользу пенсионных фондов для соблюдения нормативных требований.

Обязательства и активы плана, используемые для финансирования обязательств, подвержены демографическим, правовым и экономическим рискам.Экономические риски связаны, прежде всего, с непредвиденными событиями на товарных рынках и рынках капитала. Они влияют, например, на корректировки пенсий, основанные на уровне инфляции в Германии и Соединенном Королевстве, а также на влияние ставок дисконтирования на сумму обязательств по пенсионным планам с установленными выплатами. В предыдущие годы меры, принятые для закрытия планов с установленными выплатами в отношении будущих услуг, особенно с выплатами, основанными на обещаниях окончательной заработной платы и принятии на себя расходов на здравоохранение для бывших сотрудников, привели к снижению риска в отношении уровней будущих выплат.

Стратегия группы BASF в отношении финансирования пенсионных обязательств принимает во внимание национальные правила надзора и налогообложения.

В некоторых странах пенсионные пособия выплачивались, за которые работодатель несет субсидиарную ответственность. Пенсионные пособия в ряде стран включают гарантии минимального процента в ограниченной степени. Если пенсионный фонд не может приносить доход, необходимый для предоставления минимальной гарантии, это должно быть обеспечено работодателем в рамках субсидиарной ответственности.В той степени, в которой обращение к работодателю маловероятно из-за структуры и исполнения пенсионных выплат, а также состояния активов пенсионного фонда, эти планы рассматриваются как планы с установленными взносами.

Описание пенсионных планов с установленными выплатами

В следующем разделе описывается типовая структура плана в отдельных странах. Могут существовать различные договоренности, в частности, из-за принятия планов как части приобретений; однако они не имеют существенного влияния на описание планов в отдельных странах.

Германия

Для компаний BASF SE и немецкой группы компаний базовый уровень льгот предоставляется BASF Pensionskasse VVaG, юридически независимым планом, который финансируется за счет взносов работодателей и сотрудников, а также прибыли на активы плана. BASF SE обеспечивает необходимые взносы для адекватного финансирования выплат, обещанных BASF Pensionskasse VVaG. Некоторые из льгот, финансируемых через BASF Pensionskasse VVaG, подлежат корректировкам, которые должны нести его компании-члены в той степени, в которой они не могут быть оплачены BASF Pensionskasse VVaG из-за правил, установленных надзорным органом Германии.В 2004 году план базового вознаграждения был закрыт для вновь нанятых сотрудников немецких компаний BASF и заменен планом с установленными взносами. В BASF SE обещания по выплате профессиональных пенсий, превышающие базовый уровень пособий, финансируются в рамках договорного доверительного соглашения BASF Pensionstreuhand e.V .; в компаниях группы Германии эти выплаты финансируются в основном за счет пенсионных отчислений. Льготы в основном основаны на планах остатка денежных средств. Кроме того, сотрудникам предоставляется возможность участвовать в различных схемах отсроченного вознаграждения.

США

Сотрудникам предоставляются льготы по планам с установленными взносами.

Начиная с 2010 года существующие планы с установленными выплатами были закрыты для дальнейшего увеличения выплат на основе будущих лет службы, а выплаты, заработанные в прошлом, были заморожены. Право на корректировку пенсий для компенсации увеличения стоимости жизни отсутствует.

Нормативно-правовая база, регулирующая планы, основана на Законе США о пенсионном обеспечении сотрудников (ERISA), который требует от спонсора плана обеспечения минимального уровня финансирования.Любые взносы работодателя, необходимые для достижения минимального уровня финансирования, основываются на результатах актуарной оценки. Кроме того, существуют нефинансируемые пенсионные планы, на которые не распространяются требования ERISA.

Дополнительные аналогичные обязательства возникают из планов, которые принимают на себя расходы на здравоохранение и страхование жизни пенсионеров и их иждивенцев. Такие планы были закрыты для новых участников с 2007 года. Кроме того, сумма льгот по таким планам была заморожена.

Швейцария

Сотрудники группы BASF в Швейцарии получают корпоративную пенсию, которая финансируется через пенсионный фонд за счет взносов работодателя и сотрудников, а также прибыли от активов плана. Пенсионные планы учитываются как планы с установленными выплатами, поскольку обязательная минимальная пенсия, гарантированная законом в соответствии с Законом о пенсионных фондах Швейцарии (BVG), включена в схему. Все льготы сразу же распределяются. Согласно постановлениям правительства, работодатель обязан делать взносы, чтобы пенсионные фонды могли предоставлять минимальные выплаты, гарантированные законом.Пенсионные фонды управляются советами, в которых в равной степени представлены работодатель и работники, которые управляют планами выплат и распределением активов и контролируют их.

Соединенное Королевство

Сотрудникам предоставляются льготы по плану с установленными взносами.

Группа BASF также поддерживает планы с установленными выплатами в Соединенном Королевстве, которые были закрыты для дальнейшего увеличения с учетом будущих лет работы. Корректировки для компенсации увеличения стоимости жизни до начала выхода на пенсию требуются по закону для бенефициаров планов с установленными выплатами.

Финансирование пенсионных планов определяется положениями регулирующего органа пенсионного обеспечения и соответствующими требованиями социального и трудового законодательства. Планы с установленными выплатами находятся в ведении трастовой компании, попечительский совет которой в соответствии с соглашением о доверительном управлении и законом представляет интересы бенефициаров и обеспечивает возможность выплаты вознаграждений в будущем. Требуемое финансирование определяется с использованием технических оценок в соответствии с местным законодательством каждые три года.

Другие страны

Для дочерних компаний в других странах установленные выплаты в некоторых случаях покрываются пенсионными положениями, но в основном внешними страховыми компаниями или пенсионными фондами.

Актуарные допущения

Оценка обязательств по плану с установленными выплатами основана на следующих ключевых допущениях:

Германия | США | Швейцария | Соединенное Королевство | |||||

|---|---|---|---|---|---|---|---|---|

2019 | 2018 | 2019 | 2018 | 2019 | 2018 | 2019 | 2018 | |

Ставка дисконтирования | 1.10 | 1,70 | 3,10 | 4,10 | 0,20 | 0,90 | 2,20 | 2,90 |

Прогнозируемое увеличение пенсии | 1,50 | 1,50 | – | – | – | – | 3.00 | 3,10 |

Германия | США | Швейцария | Соединенное Королевство | |||||

|---|---|---|---|---|---|---|---|---|

2019 | 2018 | 2019 | 2018 | 2019 | 2018 | 2019 | 2018 | |

Ставка дисконтирования | 1.70 | 1,90 | 4,10 | 3,60 | 0,90 | 0,50 | 2,90 | 2,60 |

Прогнозируемое увеличение пенсии | 1,50 | 1,50 | – | – | – | – | 3.10 | 3,10 |

Допущения, использованные для определения обязательств по пенсионным планам с установленными выплатами по состоянию на 31 декабря, используются в следующем году для определения расходов по пенсионным планам.

Для определения ставок дисконтирования, применяемых для оценки материальных пенсионных обязательств Группы BASF, используется единая для всей Группы процедура. Соответственно, ставки дисконтирования были рассчитаны на основе доходности корпоративных облигаций в соответствующих валютных зонах с объемом выпуска более 100 миллионов единиц соответствующей валюты с минимальным рейтингом от AA– до AA + по крайней мере по одному из следующих трех рейтингов. агентства: Fitch, Moody’s или Standard & Poor’s.

Оценка обязательств по плану с установленными выплатами обычно выполняется с использованием последних таблиц актуарной смертности по состоянию на 31 декабря соответствующего финансового года, которые в Германии и США получены на основе данных группы BASF и в последний раз обновлялись в 2019 году для пенсионные обязательства в Германии и в 2018 году для пенсионных обязательств в США.

Германия | Heubeck Richttafeln 2018G (модифицированный) |

|---|---|

США | RP-2018 (модифицированный) с проекцией поколений MP-2018 |

Швейцария | BVG 2015 поколения |

Соединенное Королевство | S1PxA (стандартные таблицы актуарной смертности для самоуправляемых планов (SAPS)) |

Анализ чувствительности

Изменение существенных актуарных допущений окажет следующее влияние на обязательство по плану с установленными выплатами:

Увеличить на 0.5 процентных пунктов | Уменьшение на 0,5 процентного пункта | |||

|---|---|---|---|---|

2019 | 2018 | 2019 | 2018 | |

Ставка дисконтирования | (2,214) | (1880) | 2,544 | 2,140 |

Прогнозируемое увеличение пенсии | 1,584 | 1,190 | (1328) | (1080) |

Была проведена альтернативная оценка обязательства по плану с установленными выплатами, чтобы определить, как изменения в базовых допущениях влияют на сумму обязательства по плану с установленными выплатами.Линейная экстраполяция этих сумм на основе альтернативных изменений в допущениях, а также добавление комбинированных изменений в отдельные допущения невозможны.

Расшифровка сумм в отчете о прибылях и убытках и балансе

2019 | 2018 | |

|---|---|---|

Расходы по планам с установленными выплатами | 222 | 416 |

Расходы по планам с установленными взносами | 332 | 314 |

Расходы на пенсионные выплаты (признаются в составе доходов от операционной деятельности) | 554 | 730 |

Чистые процентные расходы по пенсионным планам с недостаточным финансированием и аналогичным обязательствам | 157 | 133 |

Чистый процентный доход по пенсионным планам с избыточным финансированием | (2) | (2) |

Расходы на пенсионные выплаты (признаются в финансовом результате) | 155 | 131 |

Проценты по чистому обязательству по плану с установленными выплатами на начало года признаются в финансовом результате.Это разница между процентной стоимостью обязательства по плану с установленными выплатами и стандартизированной доходностью активов плана, а также процентной стоимостью для верхнего предела актива. Ожидаемые выплаты взносов и выплаты, выплачиваемые в течение финансового года, учитываются при определении чистых процентов.

Чистые процентные расходы за соответствующий финансовый год основаны на ставке дисконтирования и обязательствах по плану с установленными выплатами на начало года.

2019 | 2018 | |

|---|---|---|

Обязательство по плану с установленными выплатами на 1 января | 26 651 | 26 871 |

Стоимость текущих услуг | 380 | 384 |

Стоимость прошлых услуг | (137) | 32 |

План поселений | (219) | – |

Процентные расходы | 542 | 553 |

Выплаченные пособия | (1086) | (1037) |

Взносы сотрудников | 45 | 47 |

Актуарные прибыли / убытки | ||

для корректировок финансовых предположений | 2,777 | 239 |

корректировки, связанные с демографическими предположениями | 33 | (163) |

корректировки опыта | (7) | (139) |

Последствия приобретения и продажи | (802) | (374) |

Прочие изменения | (11) | 1 |

Валютный эффект | 257 | 237 |

Обязательство по плану с установленными выплатами на 31 декабря | 28,423 | 26 651 |

По состоянию на 31 декабря 2019 г. средневзвешенная дюрация обязательства по плану с установленными выплатами составляла 16.7 лет (предыдущий год: 15,4 года).

2019 | 2018 | |

|---|---|---|

Активы плана на 1 января | 19 280 | 20 648 |

Стандартизированная рентабельность активов плана | 389 | 422 |

Отклонение между фактической и стандартизированной доходностью активов плана | 2,128 | (1043) |

Взносы работодателей | 463 | 175 |

Взносы сотрудников | 45 | 47 |

Выплаченные пособия | (1013) | (913) |

Последствия приобретения и продажи | (442) | (92) |

Стоимость прошлых услуг | – | – |

План поселений | (198) | – |

Прочие изменения | (16) | (135) |

Валютный эффект | 227 | 171 |

Активы плана на 31 декабря | 20,863 | 19280 |

Стандартизированная доходность активов плана рассчитывается путем умножения активов плана на начало года на ставку дисконтирования, используемую для существующих обязательств плана с установленными выплатами в начале года, с учетом выплат по вознаграждениям и взносам, которые должны быть произведены в течение года. год.

Эффекты от расчетов по плану в 2019 году привели в основном к передаче прав на небольшие выплаты и соответствующих активов из пенсионного плана в США внешнему страховщику.

взнос работодателя BASF в размере в 2019 году составил 463 миллиона евро, включая специальный взнос в BASF Pensionstreuhand e.V. на сумму 300 млн евро. Постоянно отслеживая финансовые потребности своих пенсионных планов, BASF всегда стремится достичь необходимой доходности, чтобы с течением времени заполнить пробелы в финансировании.В настоящее время ожидается, что взносы компании на 2020 год составят около 250 миллионов евро.

2019 | 2018 | |

|---|---|---|

Чистое обязательство по плану с установленными выплатами на 1 января | (7 371) | (6 223) |

Стоимость текущих услуг | (380) | (384) |

Стоимость прошлых услуг | 137 | (32) |

План поселений | 21 | – |

Процентные расходы | (542) | (553) |

Стандартизированная рентабельность активов плана | 389 | 422 |

Отклонение между фактической и стандартизированной доходностью активов плана | 2,128 | (1043) |

Актуарные прибыли / убытки по обязательствам по плану с установленными выплатами | (2,803) | 63 |

Пособия, выплачиваемые по нефинансируемым планам | 73 | 124 |

Взносы работодателей | 463 | 175 |

Последствия приобретения и продажи | 360 | 282 |

Прочие изменения | (5) | (136) |

Валютный эффект | (30) | (66) |

Чистое обязательство по плану с установленными выплатами на 31 декабря | (7,560) | (7,371) |

из них активы с установленными выплатами | 123 | 63 |

резервы по пенсиям и аналогичным обязательствам | 7 683 | 7,434 |

Пенсионные обязательства | Активы плана | Чистое обязательство по плану с установленными выплатами | ||||

|---|---|---|---|---|---|---|

2019 | 2018 | 2019 | 2018 | 2019 | 2018 | |

Германия | 19,995 | 18 406 | 13 879 | 12 621 | (6,116) | (5,785) |

США | 3,777 | 3,745 | 2,483 | 2,448 | (1,294) | (1,297) |

Швейцария | 1,845 | 1,953 | 1,792 | 1,838 | (53) | (115) |

Соединенное Королевство | 1,911 | 1,741 | 1,986 | 1,733 | 75 | (8) |

Прочие | 895 | 806 | 723 | 640 | (172) | (166) |

Итого | 28,423 | 26 651 | 20,863 | 19280 | (7,560) | (7,371) |

Пояснения к активам плана

Целевое распределение активов было определено с помощью исследований активов и пассивов и регулярно пересматривается.Соответственно, активы плана согласованы с долгосрочным развитием обязательств с учетом рисков, связанных с конкретными классами активов, и нормативными актами, относящимися к инвестированию активов плана. Существующая структура портфеля основана на целевом распределении активов. Кроме того, принимаются во внимание текущие рыночные оценки. Чтобы снизить риски и максимизировать доходность, используется широко распространенный глобальный портфель индивидуальных активов.

В некоторых пенсионных планах, особенно для U.К. и планы США.

2019 | 2018 | |

|---|---|---|

Акции | 29 | 25 |

Долговые инструменты | 47 | 53 |

из них для государственных должников | 17 | 16 |

для прочих должников | 30 | 37 |

Недвижимость | 4 | 4 |

Альтернативные инвестиции | 18 | 16 |

Денежные средства и их эквиваленты | 2 | 2 |

Итого | 100 | 100 |

Класс активов Долговые инструменты включают векселя и долговые обязательства (Pfandbriefe), а также корпоративные и государственные облигации.Государственные облигации в первую очередь относятся к облигациям стран с наивысшим кредитным рейтингом, таких как США, Великобритания, Германия и Швейцария. Корпоративные облигации в основном состоят из облигаций кредитоспособных дебиторов, хотя некоторые высокодоходные облигации также удерживаются в ограниченном объеме. В связи с постоянным мониторингом риска дефолта на основе заданного бюджета рисков и наблюдением за развитием кредитоспособности эмитентов распределение активов плана может быть скорректировано в случае пересмотренной рыночной оценки. Альтернативные инвестиции в основном включают в себя инвестиции в частный акционерный капитал, фонды абсолютной доходности и ссуды с обеспечением с преимущественным правом требования.

Почти все из акций котируются на активных рынках. Долговые инструменты категории включают векселя и долговые обязательства (Pfandbriefe), приобретенные посредством частных размещений, с рыночной стоимостью 193 млн евро по состоянию на 31 декабря 2019 г. и 394 млн евро по состоянию на 31 декабря 2018 г. Для таких ценных бумаг. , особенно те, которые принадлежат отечественным пенсионным планам, активного рынка нет.Рынок капитала компенсирует это отсутствие взаимозаменяемости за счет надбавок к доходности в зависимости от срока погашения. За некоторыми исключениями, нет активного рынка для активов плана в недвижимом имуществе, и альтернативных инвестициях.

Активы плана на дату составления баланса включали ценные бумаги, выпущенные компаниями группы BASF, с рыночной стоимостью 2 млн евро в 2019 году и 9 млн евро в 2018 году. Рыночная стоимость имущества юридически независимых пенсионных фондов, сданных в аренду компаниям группы BASF, составила до 112 млн евро 31 декабря 2019 г. и 112 млн евро 31 декабря 2018 г.

С 2010 года существует соглашение между BASF SE и BASF Pensionskasse VVaG о предоставлении капитала участия в прибыли номинальной стоимостью 80 миллионов евро, который используется для усиления финансирования BASF Pensionskasse VVaG. Помимо этого, в 2019 и 2018 годах между юридически независимыми пенсионными фондами и компаниями группы BASF не было никаких существенных сделок.

Финансирование планов было следующим:

2019 | 2018 | |||

|---|---|---|---|---|

Обязательство по плану с установленными выплатами | Пенсионные активы | Обязательство по плану с установленными выплатами | Пенсионные активы | |

Нефинансируемые пенсионные планы | 2 373 | – | 2,575 | – |

Фонды накопительной пенсии | 26050 | 20 863 | 24 076 | 19 280 |

Итого | 28,423 | 20,863 | 26 651 | 19280 |

Пенсионные планы с установленными взносами и государственные пенсии

Взносы в планы с установленными взносами, признанные в составе доходов от операционной деятельности, составили 332 миллиона евро в 2019 году и 314 миллионов евро в 2018 году.

Взносы в государственные пенсионные планы составили 627 миллионов евро в 2019 году и 634 миллиона евро в 2018 году.

аннуитетов с фиксированной ставкой | Брайтхаус Файнэншл

- Посетите сайт финансовых специалистов

- Войти

- Справочный центр

- Центр помощи

- FAQs

- Свяжитесь с нами

- Претензии по политике

Дом

Товары Образование О нас НазадТовары

Аннуитеты Аннуитеты Shield Level (Аннуитет, привязанный к индексу) Переменная рента с доступом FlexChoice Шестилетний аннуитет с фиксированным индексом Brighthouse SecureAdvantage Гарантированный доход Доходный аннуитет Аннуитеты с фиксированной ставкой Страхование жизни Brighthouse SmartCare (гибридное страхование жизни и долгосрочного ухода) Срочное страхование жизни Проспект и отчеты об исполнении Ресурсы фондаРекомендуемый продукт

Узнайте о Brighthouse SmartCare®, страховании жизни, которое может сделать больше, чем одно.

НазадОбразование

Все образование Пенсионное планирование Пенсионный образ жизни Планирование здравоохранения на пенсию Решения для пенсионного обеспечения Планирование недвижимости и наследия Работа с финансовым консультантом Голос будущего Пенсионный план— Лучшие пенсионные планы и пенсионная политика в 2021 году

** Налоговые льготы согласно полису регулируются условиями Раздела 80CCC, 10 (10A) и другими положениями Закона о подоходном налоге 1961 года.Применимые налоги взимаются дополнительно в соответствии с действующими ставками. В налоговое законодательство время от времени вносятся поправки. Пожалуйста, проконсультируйтесь со своим налоговым консультантом, прежде чем действовать в соответствии с вышеизложенным.

2 Источник: https://knoema.com/atlas/India/topics/Demographics/Age/Life-expectancy-at-age-60-years

ICICI Pru Гарантированный пенсионный план

1 Существует 3 варианта аннуитета, при которых вы можете получить обратно свой страховой взнос при жизни по достижении определенного возраста. Чтобы узнать больше, обратитесь к брошюре о продукте.Налоговые льготы по полису регулируются условиями разделов 80CCC, 115BAC и других положений Закона о подоходном налоге 1961 года. Налог на товары и услуги и пошлины, если таковые имеются, будут взиматься дополнительно в соответствии с действующими ставками. В налоговое законодательство время от времени вносятся поправки. Пожалуйста, проконсультируйтесь со своим налоговым консультантом, прежде чем действовать в соответствии с указанным выше.

ICICI Pru Saral Pension Plan

1 В соответствии с опцией «Совместная жизнь» вторичным лицом, выплачивающим ренту, будет супруг (а) основного ренту.

2 Цена покупки, то есть цена, по которой вы купили план, возвращается вашему номинальному держателю в случае неудачного события. Пожалуйста, обратитесь к брошюре о продукте для получения более подробной информации.

3 Более подробную информацию см. В брошюре о продукте.

ICICI Pru Guaranteed Pension Plan UIN 105N181V01, ICICI Pru Easy Retirement UIN 105L133V03, ICICI Pru Saral Pension UIN 105N184V01

Вт / II / 3774 / 2021-22

соответствующих пенсионных планов во время COVID-19: Закон CARES и другие соображения

Первоначально опубликовано 31 марта 2020 г. — Последнее обновление 27 мая 2020 г.

Если вы принимаете решения или входите в группу реагирования на COVID-19 в U.S. business, вы ежедневно принимаете срочные решения, которые влияют на здоровье и благополучие ваших сотрудников, клиентов и поставщиков, а также на долгосрочную жизнеспособность предприятия. В какой-то момент в ближайшем будущем ваше внимание будет необходимо обратиться к вопросам о пенсионных планах вашей компании: предлагать ли вашим работникам возможность воспользоваться применимыми положениями о льготах, включенными в недавно вступивший в силу Закон о CARES; следует ли отложить или изменить график финансирования пенсионных планов для одного работодателя, спонсируемых вашей компанией; следует ли корректировать совместные взносы работников или участие в прибылях; и как справиться с текущим и возможным будущим снижением стоимости любого фонда акций компании, который может быть частью пенсионного плана с установленными взносами.

Ниже приведены некоторые из ключевых вопросов, которые следует учитывать при анализе этих вопросов.

Закон CARES

Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом («Закон CARES») — это первая часть федерального законодательства, связанного с COVID-19, которое непосредственно касается пенсионных фондов. [1]

Закон CARES и соответствующие пенсионные планы (кроме планов с установленными выплатами)

Закон CARES позволяет квалифицированным физическим лицам искать льготные с налоговой точки зрения финансовые льготы посредством распределения и ссуд со своих пенсионных сберегательных счетов, в том числе из их планов с установленными взносами (таких как государственные планы Раздела 401 (k) и Раздела 457) и индивидуальных пенсионных счетов (« ИРА »). [2] Закон CARES также отменяет обязательные минимальные выплаты («RMD») для определенных планов с установленными взносами в течение календарного 2020 года, предлагая помощь пенсионерам и лицам пенсионного возраста, которым в противном случае пришлось бы снимать средства с пенсионных счетов, у которых есть вероятно, снизилась в цене в результате недавних колебаний на фондовом рынке. [3]

Хотя эти меры по оказанию помощи могут быть эффективными немедленно, в большинстве случаев они не могут быть автоматическими: если пенсионные планы работодателей еще не включают положения, позволяющие осуществлять выплаты и ссуды при соответствующих обстоятельствах, например, перед лицом «трудностей», Работодатели должны решить в рамках своих усилий по реагированию на COVID-19, предоставлять ли помощь, связанную с планом, своим сотрудникам (даже если в соответствии с Законом CARES официальные поправки к руководящим документам плана могут быть отложены до последнего дня первого плана год, начинающийся 1 января 2022 г. или позднее, или, в случае государственных планов, через два года после этой даты).Хотя Закон CARES позволяет охватываемым планам немедленно принимать эти меры и вносить поправки позже, [4] , он не требует от них этого. Кроме того, работодатели, решившие разрешить сотрудникам воспользоваться этими положениями Закона CARES, должны будут координировать свои действия со сторонними администраторами планов и попечителями, чтобы быть уверенными, что у этих поставщиков услуг есть системы для своевременного и точного администрирования этих изменений. .

Для лиц, принимающих корпоративные решения, на выбор изменения пенсионных планов будет влиять ряд факторов, в том числе:

- Срочность оказания финансовой помощи работникам и возможность получения финансовой помощи другими способами;

- Остаются ли работники активными, уволены или находятся в отпуске;

- Общая пенсионная программа работодателя для работников и влияние, которое истощение активов 401 (k) может оказать на эту программу;

- Будет ли поправка применяться ко всем участникам плана или к целевым участникам плана; и

- Влияние распределения на активы, стоимость которых снизилась на основе последних показателей рынка.

В конечном счете, ваш ответ, вероятно, уравновесит срочность немедленной финансовой поддержки ваших работников и долгосрочные негативные последствия истощения пенсионных активов и увеличения числа отказов из вашей пенсионной программы в условиях депрессивного рынка. Вам также необходимо будет подумать о том, уместны ли какие-либо сообщения сотрудников по этой теме, и, если да, разработать стратегию их доставки в удаленной рабочей среде. На наш взгляд, с учетом значительного освещения в прессе этих аспектов Закона CARES, коммуникация по этим темам с работниками может быть целесообразной вне зависимости от того, планируете ли вы воспользоваться этими изменениями.

Распределение пенсионных выплат в соответствии с законом CARES

Как правило, лица в возрасте до 59½ лет подлежат 10% штрафу за снятие средств с суммы любых выплат из пенсионных планов, таких как планы с установленными взносами и IRA. Закон CARES обеспечивает облегчение, снимая этот 10% штраф за снятие средств с «распространений, связанных с коронавирусом», в размере до 100 000 долларов на участника. «Распространение, связанное с коронавирусом», включает рассылки в течение 2020 календарного года лицам, у которых (1) диагностирован COVID-19 по результатам теста, одобренного Центрами по контролю и профилактике заболеваний; (2) иметь супруга или иждивенца, которому поставлен такой диагноз; или (3) испытывают неблагоприятные финансовые последствия в результате карантина, отпуска или увольнения, сокращения рабочего времени или неспособности работать из-за отсутствия присмотра за детьми, закрытия или сокращения рабочего времени предприятия, которое они владеют или действуют, в каждом случае из-за COVID-19 или других факторов, как определено министром финансов.

Закон CARES не препятствует тому, чтобы какая-либо налогооблагаемая часть распределения считалась налогооблагаемым доходом, а скорее включает ту часть распределения в валовом доходе, рассчитанную на трехлетний период налогообложения, начинающийся с года, в котором было произведено распределение. . Однако Закон CARES также позволяет лицу, получившему распределение, повторно перечислить до полной суммы распределения на соответствующий пенсионный счет в течение следующего трехлетнего периода.Сумма перераспределенного распределения не облагается налогом.

Механизм этих положений не полностью разработан в тексте Закона CARES — , т.е. ., Как повторное распределение в третьем году повлияет на налогообложение, которое произошло в первый и второй годы, — и мы ожидаем увидеть дальнейшие указания по этой теме. .

Ссуды по пенсионным планам в соответствии с законом CARES

Закон CARES расширяет доступность ссуд по планам с установленными взносами.В течение 180-дневного периода, начинающегося с даты вступления в силу Закона CARES (, т. Е. , 27 марта 2020 г.), ссуды из применимых пенсионных планов не будут рассматриваться как выплаты, если они не превышают меньшее из (1) 100000 долларов (, это увеличение по сравнению с 50 000 долларов в соответствии с текущими правилами), за вычетом превышения (если таковое имеется) (x) наивысшего непогашенного остатка ссуды по плану в течение годичного периода, заканчивающегося за день до даты, когда ссуда предоставляется на (y) непогашенный остаток ссуды по плану на дату предоставления ссуды; или (2) большее из (x) приведенная стоимость накопленных вознаграждений по плану ( это увеличение от половины приведенной стоимости начисленных вознаграждений по плану согласно текущим правилам) или (y ) 10000 долларов.