Что могут сделать банки если не платить кредит?

К нам часто обращаются с вопросом: «Не плачу кредит, какие будут последствия?» Если человек раньше не попадал в такую ситуацию, то его тревожат различные опасения. Давайте рассмотрим, насколько они обоснованы.

Что будет, если не платить?

Не имеет значения, человек не платит простой потребительский кредит, за машину или ипотеку. Если он не вносит очередной платеж, во всех случаях события начинают развиваться по похожему сценарию.

Начинается все со звонков от сотрудников службы безопасности с просьбами погасить как можно скорее. Звонки раздаются ежедневно по нескольку раз. Вежливым тоном менеджеры банка напоминают, к чему может привести неоплата. Они извещают о своем намерении передать долги коллекторам, а затем направить иск в суд.

После начинают приходить письма от банка по почте. В них также содержатся предупреждения о последствиях непогашения. Сотрудники отдела взыскания долгов могут прийти домой, если человек долго не платит. К этому времени уже подключаются коллекторы. Они практикуют звонки с неизвестных номеров, угрожают чем только можно, не соблюдают законы. Их цель — превратить жизнь должника в настоящий ад.

Коллекторы угрожают не только должнику. Они обзванивают всех родственников и знакомых, контакты которых удается раздобыть. Идут на обман, уверяя, что люди обязаны выплачивать кредит своего друга или родственника. Звонят на работу заемщика, позорят. Пишут в соцсети, распространяя порочащую человека информацию.

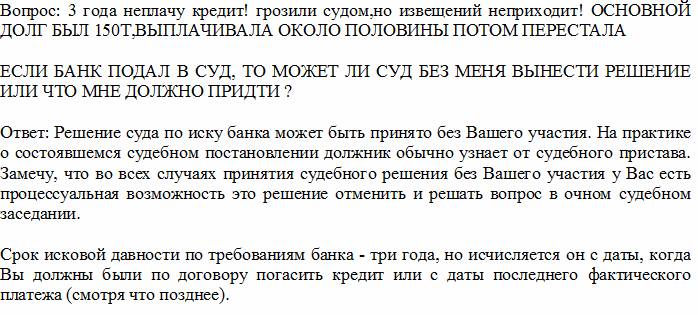

Если должник прятался где-то, менял телефонные номера, и предыдущие меры не возымели успех, примерно через полгода банк направляет заявление в суд. После чего к общей сумме долга, процентам и штрафам, добавляются судебные расходы. Начинается исполнительное производство. Если должник не может гасить задолженность после суда, приходят приставы и описывают все имущество, кроме единственного жилья (если оно не заложено) и некоторых вещей личного пользования.

На этом исполнительное производство не заканчивается. На все счета должника также накладывается арест. С его доходов ежемесячно снимается большая доля поступлений в счет погашения задолженности. Если приставы посчитают в определенный момент, что у должника уже нет ни имущества, ни денежных средств для оплаты долга, то они могут на какое-то время остановить производство. Но оно будет возобновлено по первому же требования кредитора. Так будет продолжаться, пока банк не получит все свои деньги назад.

Таким образом, избегать уплаты обязательного взноса по кредиту не самая хорошая идея. Если у банка не получится выбить долг с помощью коллекторов, он заставит должника платить кредит по суду. Но что делать, если гасить задолженность совсем нечем? Есть ли законные способы не платить кредит? Вариантов несколько, рассмотрим их далее.

Способы не платить кредит

Должники, которые долго не платят и избегают встреч и разговоров с сотрудниками банков, коллекторами и приставами, рассчитывают на просрочку исковой давности. О том, что происходит на самом деле, было сказано выше. Случаев, когда банки реально забывали о долгах и списывали их по истечении срока давности, очень мало. Надеяться на подобное стечение обстоятельств не самая выигрышная стратегия.

Если действительно нечем платить, можно попытаться договориться с банком. Клиентам, которые ранее исправно вносили платежи и испытывают временные трудности, банк пойдет навстречу. На какое-то время заемщику будут предоставлены кредитные каникулы, в течение которых нужно только выплачивать проценты по кредиту. Это время дается для того, чтобы человек смог вернуть финансовую состоятельность и войти в прежний график платежей. Но этот вариант не избавляет от долгов навсегда.

Следующий способ предполагает наличие страховки, которую банки требуют оформлять при подписании кредитного договора. Если ваша финансовая несостоятельность связана с наступлением одного из маловероятных страховых случаев, то кредит за вас оплатит компания, предоставившая полис.

Если ваша финансовая несостоятельность связана с наступлением одного из маловероятных страховых случаев, то кредит за вас оплатит компания, предоставившая полис.

Самым надежным и абсолютно законным способом не платить кредит является банкротство физических лиц. Для простых граждан такая возможность существует только последние 2 года, поэтому люди еще ничего не знают об этом.

Списание долгов

Многие стараются платить кредит сколько могут, даже если для этого им приходится влезать в новые долги. Порой чтобы оплатить очередной платеж, приходится идти на отчаянные меры. Люди соглашаются на так называемые быстрые деньги от МФО и оказываются на очередном витке проблем с долгами.

Это делать необязательно. Если у человека нет возможности погашать кредит, он может заявить о своем банкротстве и не платить на абсолютно законных основаниях. А в дальнейшем, пройдя процедуру банкротства до конца, получить комфортный график выплаты долга или полное мсписание долгов. Должнику, который не платит кредит, стоит обратиться за помощью к нашим юристам за бесплатной консультацией по тел. 8-800-333-89-13. Не дожидайтесь, пока банки опробуют на вас все свои методы взыскания. Пройдите процедуру банкротства физических лиц.

Хочу списать долги по кредитамЧто будет, если не платить кредит банку и что делать заемщику

Наверное, каждый человек хоть раз в жизни брал кредит на различные цели — простой потребительский, на покупку автомобиля или техники, ипотечный или любой другой. И, конечно, всегда есть примерное представление о том, как этот кредит отдавать: из официальной зарплаты, дополнительного заработка, накопленных сбережений или при помощи близких и родственников. Но внезапно может случиться то, чего меньше всего ожидаешь — наступит кризис, на работе оптимизация, и ты попадешь под увольнение, или накроет болезнь. При таком негативном раскладе кредит может стать непосильным бременем, и медленно и верно, обрастая пенями и процентами, можно попасть в долговую яму.

В случае ненадлежащего исполнения обязательств по кредитному договору заемщик должен быть готов к тому, что банк будет вынужден предпринять действия, направленные на возврат просроченной задолженности в рамках законодательства РФ. Чего можно ожидать?

- Начисления штрафных санкций. Согласно условиям, установленным кредитным договором, при любой просрочке автоматически начисляются штрафные проценты. И даже если вы раньше никогда не нарушали условия договора, то избежать их при неуплате — не получится. Это как снежный ком: долгов будет становиться все больше, чем вы можете выплатить сейчас, пени будут расти, и такой кредит можно будет погашать до старости.

- Испорченная кредитная история. Негативная информация, соответствующая сроку просроченной задолженности, в установленном кредитным договором порядке будет передана в Банк кредитных историй. Это непосредственно повлияет на оценку благонадежности и платежеспособности клиента со стороны кредиторов, поэтому если в будущем вы соберетесь получить новый кредит в банке с нормальными ставками, то при принятии решения о кредитовании вам будет с 99,99%- вероятностью отказано.

- Звонки из банка и выездные мероприятия. Нужно понимать, что банк будет постоянно напоминать о неуплате по договору при помощи звонков, смс-уведомлений и e-mail-рассылки. Кроме того, уполномоченные сотрудники банка могут осуществлять выездные мероприятия по адресам клиента, поручителя или залогодателя.

Всю эту информацию вы указываете в анкете-заявлении на получение кредита, она является частью кредитного договора. Согласитесь, это может изрядно потрепать нервы, и не только вам!

Всю эту информацию вы указываете в анкете-заявлении на получение кредита, она является частью кредитного договора. Согласитесь, это может изрядно потрепать нервы, и не только вам!

- Досрочное истребование всей суммы задолженности. При нарушении заемщиком обязательств по договору банк вправе досрочно взыскивать предоставленные кредиты и начисленные по ним проценты, если это предусмотрено договором, а также обращать взыскание на заложенное имущество в порядке, установленном федеральным законом. Такое досрочное истребование задолженности не происходит случайно или тайно. Вам должно прийти уведомление из банка о том, что принято решение потребовать оплаты всей суммы кредита единовременно. Обычно это официальное письмо, где сообщается о готовности расторгнуть кредитный договор и указывается сумма задолженности и срок (как правило, это 30 дней), в течение которого деньги должны поступить на кредитный счет для последующего списания. Такая ситуация может стать громом среди ясного неба.

- Суд. Обычно — это последний этап, если другое не возымело действие на недобросовестного заемщика. Банк начнет взыскание задолженности в судебном порядке. В этом случае будет организован процесс судебного производства для понуждения клиента, поручителя или залогодателя к надлежащему исполнению принятых на себя обязательств. Возбуждается гражданское или арбитражное судопроизводство, производство по делу о банкротстве и применение обеспечительных мер. Судебное разбирательство может продлиться несколько месяцев, вам будут приходить повестки и уведомления, а далее начнется исполнительное производство через Федеральную службу судебных приставов (ФССП), которая займётся взысканием просроченной задолженности и применением всех мер принудительного исполнения судебного акта.

- Ограничения в правах. На основании возбужденного исполнительного производства судебный пристав вправе закрыть выезд за границу лицу, имеющему задолженность по кредиту. Более того, в некоторых случаях ограничивается право на вождение транспортным средством.

- Фактический арест имущества. На основании возбужденного исполнительного производства аресту подлежит имущество должника, в дальнейшем оно может быть реализовано в счет имеющегося долга по кредитному обязательству. Арест может налагаться на всю собственность — рассмотрению подлежат недвижимость, транспортные средства, любая бытовая техника, а также имеющиеся ценные бумаги. Запрет будет также наложен на регистрационные действия с имуществом.

- Обращение взыскания на денежные средства, хранящиеся на счетах. Приставы могут накладывать арест на любые существующие счета должника. На денежные средства, хранящиеся на расчетных, депозитных, зарплатных, пенсионных счетах, может быть обращено взыскание. Деньги будут списаны в счет погашения задолженности по кредитному обязательству перед банком. Если в определенный момент окажется, что у должника уже нет ни имущества, ни денежных средств для оплаты долга, то исполнение судебного акта может на какое-то время быть остановлено. Но оно будет возобновлено по первому же требованию кредитора, и так будет продолжаться, пока банк не получит все свои деньги назад. Поэтому идея о том, чтобы скрываться и не платить вообще — не самая хорошая. Но что делать, если нет средств для погашения кредита? Как решить проблему, не попав в базу сомнительных заемщиков?

Большой кредит на большие цели с маленьким процентом

С просрочкой по кредиту могут столкнуться не только физические лица, но и предприниматели, крупные компании и даже государства. И выход есть всегда —обратиться в банк и договориться об изменении условий. Это могут быть кредитные каникулы, пролонгация, льготный период или вообще комбинированные программы, в зависимости от глубины ваших финансовых проблем. Банки всегда идут навстречу клиенту: просто нужно прийти, написать заявление и выстроить грамотный диалог с финансовой организацией в процессе. Если вы попали в затруднительное финансовое положение, то нужно будет подготовить документы, которые подтверждают снижение дохода и отсутствие возможности дополнительного заработка. Каждое заявление рассматривается в индивидуальном порядке, затем предлагаются программы по снижению финансовой нагрузки.

Если вы попали в затруднительное финансовое положение, то нужно будет подготовить документы, которые подтверждают снижение дохода и отсутствие возможности дополнительного заработка. Каждое заявление рассматривается в индивидуальном порядке, затем предлагаются программы по снижению финансовой нагрузки.

В Локо-Банке есть несколько вариантов добровольного урегулирования просроченной задолженности:

- Отмена штрафных санкций. В этом случае происходит списание начисленной неустойки и штрафов всех видов (за исключением штрафов, признанных судом) при наличии просроченной задолженности по кредитному договору. Неустойка или штрафы могут быть отменены банком при достижении договоренности с клиентом о погашении просроченной задолженности (полностью, либо частично), либо в случае передачи залогового имущества на последующую реализацию в банк.

- Программы реструктуризации. Здесь есть несколько видов:

- Пролонгация. Когда клиент может уменьшить ежемесячный платеж за счет увеличения срока кредитного договора.

- Льготный период, в котором происходит внесение оплаты только начисленных процентов от 3 до 12 месяцев.

- Кредитные каникулы, которые предоставляются на срок от 3 до 6 месяцев без внесения ежемесячных платежей.

- Комбинированная программа, которая будет включать в себя пролонгацию и льготный период.

- Программа реструктуризации «Кредитные каникулы». Данная программа применяется в соответствии с Федеральным Законом N106-ФЗ от 3 апреля 2020 года. Если ваш доход снизился из-за распространения пандемии коронавируса, вы можете воспользоваться отсрочкой платежа до 6 месяцев (льготный период). При этом общий срок кредита увеличивается на срок оформленного льготного периода. Для оформления таких «каникул» есть определенные требования, о которых вы можете прочитать на официальном сайте Локо-Банка в разделе «Информация о мере поддержки клиентов».

Стоит отметить, что любой банк заинтересован в возврате денежных средств, выданных заемщику. Если вы добросовестный клиент, но попали в сложную жизненную ситуацию и при этом честно обратились в банк, то финансовая организация обязательно пересмотрит условия вашего кредита. Специалисты погрузятся в вашу финансовую ситуацию, изучат кредитную историю и предложат решение. Клиент всегда может обратиться за консультацией о возможных вариантах решений по урегулированию просрочек по различным каналам: телефону горячей линии, на почту, в мобильном приложении и интернет-банке, а также официальных группах в социальных сетях. Главное, не паниковать, идти в банк и выстраивать диалог, чтобы не доводить дело до суда и сохранить имущество.

Если вы добросовестный клиент, но попали в сложную жизненную ситуацию и при этом честно обратились в банк, то финансовая организация обязательно пересмотрит условия вашего кредита. Специалисты погрузятся в вашу финансовую ситуацию, изучат кредитную историю и предложат решение. Клиент всегда может обратиться за консультацией о возможных вариантах решений по урегулированию просрочек по различным каналам: телефону горячей линии, на почту, в мобильном приложении и интернет-банке, а также официальных группах в социальных сетях. Главное, не паниковать, идти в банк и выстраивать диалог, чтобы не доводить дело до суда и сохранить имущество.

Круглосуточный бесплатный номер телефона горячей линии call-центра: 8-800-250-50-50

E-mail: [email protected]

Что будет если не платить кредит – советы юристов 2020

От форс-мажоров не застрахован никто, а советы в Интернете очень расходятся, начиная от с легкой руки данных советов «да ничего не будет, забей» до разнокалиберных ужасов с выселением на улицу. Команда Financer.com пообщалась с юристами, банковскими сотрудниками и финансовыми экспертами и составила подробную инструкцию о том, что будет, если не платить кредит или если платить его не полностью.

Обязательно дочитайте статью до конца – последним блоком дается короткая, но подробная инструкция, что делать в подобной ситуации.

Что произойдет если не платить кредит

Допустим, заемщику задержали зарплату или случился другой форс-мажор – и он не может внести ежемесячный платеж.

- в зависимости от условий договора, с первого – пятого дня просрочки начнут начисляться пени + должнику начислят штраф за просрочку

- с клиентом свяжется банковский сотрудник, чтобы напомнить о просрочке и выяснить, что происходит

- информация будет передана в БКИ – влияние на кредитную историю зависит от длительности просрочки, самыми серьезными считают задержки длительностью более 90 дней

Дальнейшее развитие событий зависит только от заемщика.

Что будет, если игнорировать и не отвечать на звонки

Как ни странно, одной из самых частых стратегий у должников становится игнорирование. Как будто, если не отвечать и не реагировать кредитор забудет о долге и спишет его.

В реальности ситуация совершенно иная:

- первый вариант – если заемщик никак не реагирует, и ситуация не решается, с высокой вероятностью долг будет передан коллекторскому агентству;

- второй вариант – банк или уже коллекторы могут обратиться в суд для взыскания задолженности, в таком случае у должника будут изъяты финансовые средства, а возможно, и имущество для погашения долга;

- третий вариант – если речь идет об ипотеке или ином залоговом кредите, залоговое имущество реализуется на торгах для покрытия задолженности.

Могут ли отобрать квартиру

Один из самых частых вопросов, которому мы посвятили отдельную статью.

Теоретически закон на стороне должника – формально по закону у человека не имеют право отбирать единственное жилье, и некоторые заемщики считают это спасением.

На практике – никто не мешает кредитору реализовать залоговое имущество с предоставлением заемщику другой жилплощади. Как вы понимаете, это просто будет некое дешевое жилье с минимальным числом квадратных метров (вплоть до комнаты в коммуналке).

Что могут сделать коллекторы

Существуют два совершенно полярных заблуждения:

- Это страшные всемогущие люди. Они растрезвонят о проблемах всему миру, сожгут ваш дом и искалечат должника.

- Коллекторы ничего не могут. Они просто пугают. Достаточно не реагировать, и все рассосется само собой.

Истина, как всегда где-то рядом.

Что реально могут сделать коллекторы

Максимальный лимит – 1 раз в день, 2 раза в неделю, 8 раз в месяц.

Допустимый период звонка – с 08:00 до 22:00 в будние дни и с 9:00 до 20:00 в выходные

- Встречаться лично

Максимальный лимит – 1 раз в неделю

- Отправлять сообщения

Голосовые, текстовые и т. д.

д.

Максимальный лимит – 2 раза в день, 4 раза в неделю, 16 раз в месяц.

- Общаться о задолженности с третьими лицами

Только если это указано в кредитном договоре. К сожалению, данный пункт многие заемщики не замечают – и это еще один повод внимательно читать текст документа перед подписанием.

В кредитном договоре также могут быть прописаны иные условия, однако должник имеет право отказаться от взаимодействия с коллектором.

Помните

При любом взаимодействии связывающийся с вами сотрудник обязан назвать свои имя и фамилию, а также сообщить наименование кредитора, чьим представителем он является.

Что коллекторы не имеют права делать

- Оказывать психологическое давление

Оскорблять, унижать, угрожать причинением вреда здоровью, жизни, имуществу.

- Применять физическую силу

- Наносить материальный вред

В том числе, портить имущество любым способом.

- Раскрывать сведения о долге третьим лицам

Даже если в договоре прописано право на связь с родственниками или иными людьми, коллектор только имеет право пытаться найти должника. Сообщать о сумме задолженности (и тем более, делать это публично – надписями в подъезде, объявлениями в Интернете) коллектор не имеет права.

- Обманывать и давать заведомо неверную информацию

Например, говорить о своей принадлежности к госорганам, завышать сумму задолженности и т.д.

Можно ли не общаться с коллектором

Можно. Для этого нужно подать заявлению коллектору или кредитору о нежелании общаться.

Важно понимать, что в таком случае со 100% вероятностью последует обращение в суд.

Если с должника будут взыскивать деньги по суду, реализация этого мероприятия перейдет к судебным приставам, с которыми договориться уже не получится – придется платить.

Что делать, если ваши права нарушаются

- В первую очередь, если дело дошло до коллекторского агентства, не стоит сразу отказываться идти на контакт. Под давлением закона многие подобные фирмы сейчас общаются вполне корректно. И зачастую в интересах должника пойти на мировую и прийти к компромиссу.

- Если же ваши права нарушаются, в вашу сторону допускают некорректное общение, обрывают телефон, заваливают сообщениями, обратитесь в ФССП (Федеральную Службу Судебных Приставов). Обращения можно подать онлайн. В случае психологического давления, угроз, причинения материального или физического вреда, обязательно подайте заявление в полицию.

- Если банк не сообщил о передаче долга коллекторам (а кредитор обязан это сделать), подайте жалобу через онлайн-форму на сайте ЦБ РФ.

Осторожно! Мошенники

Что будет, если не платить кредит банку, но вернуть деньги коллектору?

Прежде чем делать это, обязательно проверьте коллекторское агентство на регистрацию в госреестре.

Нередко аферисты, через собственные внутренние каналы узнав о проблемах человека, начинают терроризировать его звонками, обещая убрать долг, например, за возвращение только части. Обрадованный человек торопиться отдать деньги… а потом выясняет, что все еще числится должником.

Что будет, если платить кредит не полностью

При частичном платеже в любом случае считаются просрочки с начислением пени, штрафов и т.д.

Через какое-то время с вами обязательно свяжется сотрудник кредитной организации и поинтересуется, в чем причина задержки.

пени и штрафы меньше, чем если совсем не платить

меньше риски передачи долга коллекторскому агентству – пока кредитор понимает, что получает с должника некую «отдачу», он еще задумается, стоит ли передавать долг стороннему лицу (ведь безнадежные обязательства выкупаются по заведомо меньшей стоимости)

Плюсы хотя бы частичных платежей:

штрафы/пени в любом случае капают

кредитная история портится

если ситуация продолжительное время не решается (особенно если должник не выходит на связь и не вступает в диалог) долг в любом случае будете передан коллекторскому агентству

Минусы частичных платежей:

Подытожим

Если платить кредит не полностью, ситуация измениться незначительно. Конечно, это лучше, чем не платить совсем. Но оптимальная стратегия остается прежней – при возникновении финансовых затруднений, свяжитесь с кредитором и попробуйте найти компромисс:

Конечно, это лучше, чем не платить совсем. Но оптимальная стратегия остается прежней – при возникновении финансовых затруднений, свяжитесь с кредитором и попробуйте найти компромисс:

- подайте заявление на реструктуризацию

- запросите кредитные каникулы

- попробуйте вариант с рефинансированием

Что будет, если не платить кредит Сбербанку

Довольно часто заемщиков интересует ситуация по конкретному банку. И тогда появляются вопросы а-ля, что будет если не платить кредит Тинькофф, Альфа-банка, Сбербанка, Открытие и т.д.

На самом деле, порядок действий во всех банковских организациях примерно одинаков и, если вы брали ссуду действительно в крупной организации, а не в МФО «Рога и копыта», какого-то великого кошмара не будет.

Сотрудники ТОП-овых банков приучены в любой ситуации с достаточной вежливостью общаться с клиентами, даже имеющими серьезные просрочки. Конечно, нельзя исключать чисто человеческий фактор. Сюрприз в том, что даже будучи должником, при неадекватной беседе со стороны сотрудника, вы можете подать жалобу, и она обязательно будет рассмотрена.

В ситуации с долгом это не поможет, но некое моральное удовлетворение предоставит.

Что если дело дошло до суда

- Не игнорируйте ситуацию, обязательно обратитесь к юристу

- Соберите документальные подтверждения причины отсутствия платежей

- Воспользуйтесь помощью адвоката, чтобы добиться комфортных платежей

Определенный плюс в ситуации есть – как только кредитор подает в суд, прекращается начисление пеней и штрафов.

Плюс – с высокой долей вероятности гасить в таком случае придется только основное тело долга.

Существенный минус – надолго испорченная кредитная история, без возможности получить ссуду в другой организации, и необходимость в срочном порядке выполнить судебное предписание. Приставы церемониться не будут.

Стоит ли объявлять себя банкротом

Многим кажется довольно выгодной возможность объявить себя банкротом – согласно законодательству, в таком случае погашать задолженность не придется. В реальности это не лучшая стратегия.

Сам процесс объявления банкротом стоит денег, и в судебной практике есть несколько прецедентов, когда заемщику отказали в банкротстве именно потому, что у нег не было средств на эту процедуру. Парадокс, но тем не менее.

Поэтому банкротство очевидно не лучший выход.

Что делать

Итак, мы разобрались, что будет, если не платить кредит. Теперь вопрос, как поступить?

Действия зависят от стадии ситуации, на которой вы находитесь.

- Если просрочки еще нет. Вы просто понимаете, что не сможете внести как минимум следующий платеж, обязательно прочитайте статью о том, что делать, если нечем платить кредит.

- Просрочка образовалась, и банковская организация требует долг. В ваших интересах пойти на контакт и выработать устраивающую обе стороны стратегию. Это может быть реструктуризация долга, кредитные каникулы и т.д. Кредитор сам заинтересован в получении средств, поэтому с 90% вероятностью клиенту пойдут навстречу.

- Если долг уже передан коллекторам. Постарайтесь договориться с коллекторским агентством.

Обратите внимание

При проблемах с внесением кредитных платежей может помочь рефинансирование потребительского или ипотечного займа.

Вы можете не только снизить процент, но и получить сумму большую, чем задолженность, и какое-то время использовать ее для внесения платежей.

Важно помнить – практически ни одна банковская организация не согласиться рефинансировать заемщика, уже имеющего просрочку по обязательствам. Поэтому начинайте действовать сразу, как только появились проблемы.

Материал подготовлен на основе: Федерального закона N230, открытой информации банков, коллекторских агентств, БКИ, отзывов заемщиков

Как не платить кредит законно.

А кто заплатит?

А кто заплатит?Просрочка платежей по кредиту или даже их полное прекращение – ситуация распространённая. Обычно это приводит к штрафным санкциям, передаче дела в суд, обращению взыскания на имущество и т.д. Возникает вопрос – как не платить кредит законно? Есть несколько способов отложить или прекратить выплаты банку, и ниже мы рассмотрим каждый из них.

Если денег нет

Для начала дадим несколько советов заёмщикам, чьё финансовое положение резко ухудшилось:

- Если не платить кредит банку и ничего не делать, ситуация будет становиться только хуже. Во-первых, сами сообщите об этом финансовой организации. Банк не может взять и «забыть» про задолженность – даже если будет принято решение о списании кредита (а это редкость), до этого будут начислены штрафные санкции и пени. Как минимум, это испортит кредитную историю. Если же клиент проявляет инициативу и заявляет об ухудшении финансового положения, это увеличивает доверие банка к нему и повышает шансы на удовлетворение просьбы об отсрочке платежей. Если дело дойдёт до суда, то это также сыграет в пользу заёмщика, если впоследствии он попросит о рассрочке исполнения судебного решения.

- Не пропадайте из поля зрения – не меняйте телефон, адрес, электронную почту, которые предоставляли банку. Если кредитная организация не сможет связаться с вами в то время, когда вы задерживаете платёж, это автоматически сделает вас неблагонадёжным заёмщиком со всеми вытекающими последствиями. Другими словами, решение не платить кредит может дорого обойтись в будущем, особенно если вы поведёте себя в этой ситуации неправильно.

- Не бегите за новыми кредитами. Речь о том, чтобы быстрее взять деньги в другом банке и погасить имеющуюся задолженность. Обычно такие «быстрые» займы берут на очень невыгодных условиях, что только усугубляет ситуацию и прибавляет новых долгов. Сначала стоит успокоиться и рассмотреть, какие могут быть варианты не платить по кредиту совсем или хотя бы какое-то время. Это касается любых займов – от потребительских до ипотеки.

Способы не платить кредит законно

«Кредитные каникулы»

Если денег на внесение очередного платежа не хватает, можно обратиться в банк с просьбой предоставить отсрочку по кредиту – определённый срок, в течение которого задолженность «замораживается».

Отсрочка даёт право не платить кредит законно какое-то время.

Нужно проверить, предусмотрена ли возможность такой отсрочки кредитным договором. В последнее время банки часто включают такой пункт в соглашения. Но могут быть прописаны и условия отсрочки, в частности дополнительная плата за её предоставление. В таком случае клиент получает «кредитные каникулы», но за конкретную сумму.

Если такого положения в договоре нет, это ещё не значит, что банк не пойдёт навстречу клиенту. Правда, обращаться в кредитную организацию стоит до образования просроченных платежей, так как это повысит доверие к заёмщику и увеличит шансы на удовлетворение просьбы. Даже если банк не предоставит отсрочку, а обратится в суд, то после вынесения решения также можно попросить рассрочку, но уже у суда. Для этого нужно будет предоставить доказательства тяжёлого материального положения. На практике суды нередко удовлетворяют такие просьбы.

Банкротство

В России действует процедура банкротства физических лиц. Инициировать её может в том числе гражданин, который не в состоянии исполнить финансовые обязательства. Заявление подаётся в арбитражный суд региона. Возможны два основных варианта:

- суд реструктурирует задолженность и утверждает план погашения долгов;

- признаёт гражданина банкротом.

В последнем случае активы должника распродаются, и кредиторы в порядке очереди получают возмещение. Долги, на которые денег не хватило, списываются.

Раньше нельзя было обращать взыскание на единственное жильё должника, но сейчас ситуация изменилась.

На уровне высших судебных инстанций РФ разъяснено: дорогое и превышающее нормативы по площади в несколько раз единственное жильё может быть реализовано.

При этом из-за небольшой задолженности начинать процедуру банкротства будет невыгодно. Дело в том, что банкротство физического лица – процедура сама по себе недешёвая. Гражданин должен будет оплатить государственную пошлину, депозит в суд и расходы управляющего.

Страховой случай

Законно не платить кредит при изменении финансового положения могут граждане, которые оформили соответствующую страховку. К страховым случаям относится потеря работы вследствие сокращения штата или ликвидации организации. Процедура здесь стандартная: клиент обращается в компанию с описанием ситуации и просьбой предоставить выплату. К заявлению прикладываются доказательства, подтверждающие наступление страхового случая. После этого остаётся только ждать ответа от компании.

Стоит учитывать, что увольнение по собственному желанию не входит в страховые случаи, поэтому в выплатах по такому основанию откажут.

Что касается отказа от перевода на другую должность, то это может быть страховым случаем, но только если это прямо прописано в договоре. Срок выплат может быть ограничен, и тогда клиенту нужно найти работу за это время, чтобы восстановить свою платёжеспособность.

Списание и выкуп долга

Банки действительно списывают безнадёжные долги, но тут не всё так просто. Обычно это касается небольших сумм, расходы на взыскание которых превышают возможную компенсацию. К тому же банк никогда не пойдёт на списание кредита, если он обеспечен залогом – в этом случае выгоднее обратить взыскание на объект. Срок исковой давности по кредиту составляет три года, поэтому по истечении этого срока долги также списываются. Конечно, если до этого времени банк не обратился в суд – тогда с долгом работают приставы.

Другой вариант – передача долгов коллекторским агентствам и другим компаниям по договору уступки права требования. Обычно долг продаётся намного дешевле (25-30% от задолженности), поэтому заёмщику выгодно выкупить его у банка самостоятельно. В теории это возможно, но на практике почти нереально. Во-первых, банк не продаст долг клиенту. Во-вторых, такую сделку впоследствии можно признать фиктивной. Правда, вариант попытаться выкупить долг через посредника всё же у клиента остаётся. Но, опять же, если кредит обеспечен залогом, до такого варианта не дойдёт, поэтому не стоит на это рассчитывать.

Реструктуризация и рефинансирование задолженности

Строго говоря, ни реструктуризация, ни рефинансирование не относятся к способам не платить кредит; но если банк не идёт на уступки, а вариантов больше нет, они могут стать выходом из ситуации. Реструктуризация представляет собой изменение графика платежей с целью облегчения долговой нагрузки на заёмщика, обычно за счёт увеличения срока кредита и уменьшения суммы ежемесячных взносов. Это помогает избежать просрочки даже при сокращении дохода. Стоит учитывать, что это увеличит конечную выплату по кредиту.

Рефинансирование – это оформление нового кредита с более выгодными условиями для погашения имеющейся задолженности. Это целевой продукт, то есть деньги можно потратить только на закрытие другого кредита. Это можно сделать как в том же, так и в другом банке. Это оптимальный вариант, когда ставки со временем снизились, так как таким образом можно уменьшить переплату банку. Также это удобно при наличии нескольких кредитов – вместо них вы получаете один с более выгодными условиями.

Вывод

В целом, идеального способа законно не платить кредит, который бы подошёл для каждого, нет. Поэтому при угрозе возникновения просрочки платежей стоит проанализировать все обстоятельства: сумму задолженности, наличие страховки, наличие в договоре условий о «кредитных каникулах» и т.д. Но в любой ситуации стоит самостоятельно сообщить банку об ухудшении своего финансового положения, так как это повышает его лояльность к клиенту. И не стоит паниковать – скорее всего, банк согласится как минимум на реструктуризацию или рефинансирование. В крайнем случае у заёмщика остаётся возможность признать себя банкротом и освободиться от всех имеющихся задолженностей.

«Что будет, если не платить кредит банку?» – Яндекс.Кью

Ситуации бывают разные. Обычно события происходят следующим образом:

- Должник перестает платить по кредиту. Кредитор начинает реагировать: идут звонки и письма заемщику и по возможности третьим лицам (знакомым, друзьям, родственникам). Часто их контакты предоставляет сам Должник при получении кредита или займа.

- Если звонки и письма не достигают желаемого, просрочка увеличивается, то Банк или МФО принимает решение — или самим дальше работать с долгом или передать эту работу коллекторам, может вообще «долг продать».

- Кредитор подает в суд заявление о выдаче судебного приказа, вопрос рассматривается без вызова сторон. Судебный приказ сам по себе уже является исполнительным документом, по нему начинают взыскание судебные приставы. Приказ легко отменяется, достаточно подать возражения в суд, его вынесший. Главное — не пропустить срок.

- В случае если Должником судебный приказ был отменен Кредитор в праве обратиться в суд с иском к Должнику. Иск рассматривается с вызовом сторон в суд. На данном этапе можно теоретически повлиять на взыскиваемую сумму, например попытаться снизить неустойку. При пропуске кредитором срока исковой давности также нужно заявить об этом в суде. Как считается срок исковой давности — отдельная большая тема))

- Суд выносит решение о взыскании долга, Кредитор получает исполнительный лист и предъявляет его приставам.

- Приставы взыскивают долг. Как строится их работа — это отдельная огромная тема)

Нужно понимать, что если не платить, то долг сам по себе никуда не денется, его «просудят» и будут взыскивать, не факт, что успешно, но тем не менее. При наличии официального дохода Должник особо никуда не денется, что-то взыщут точно.

Исполнительный документ Взыскатель (Кредитор) может предъявлять бесконечно долго, главное не пропустить сроки.

Кроме того, исполнительный документ можно напрямую предъявить в банк, где у Должника могут быть счета, минуя Службу судебных приставов.

Просроченные платежи: заплачу за всех

«Доверяй, но проверяй» — полезный принцип для тех, кто взял кредит, чтобы помочь финансово нуждающимся родственникам или друзьям. Оказывается, ни семейные узы, ни крепкая дружба, ни сердечные обещания не смогут гарантировать своевременность погашения кредита.

В банковской сфере есть термин — «кредит в пользу третьего лица». Кто же этот третий? Обычно это друг или родственник. Иногда — мошенник, вымогающий у жертвы деньги. В любом случае заемными средствами сам заемщик не распоряжается — они идут на нужды другого человека. Однако кредитный договор не допускает подобных условий: вся ответственность по выплате кредита ложится только на того, кто подписал документы.

Мошенничество — это преступление. Если вас обманом или угрозами вынудили взять кредит, обращайтесь в полицию и отстаивайте свои права.

Армия спасения

Как благие намерения приводят добропорядочных клиентов в долговую яму?

Часто события развиваются по стандартной схеме: родственнику или хорошему знакомому отказывают в кредите, у него сложная финансовая ситуация, нужно срочно сделать серьезную покупку или оплатить дорогостоящее лечение. Собственных денег, чтобы дать взаймы, нет, отказать человеку в поддержке — сложно. Наш герой берет кредит и отдает полученную сумму, взяв только устное обещание, что займ будет погашен. С этого момента и начинаются проблемы.

Муж, берущий кредит для погашения долгов жены, и наоборот; родители, опекающие детей, и дети, которые берут для родителей кредиты, потому что им стыдно показать собственное финансовое неблагополучие; знакомые и друзья… В этой цепочке может быть множество лиц, но отвечать перед банком будет только один человек — тот, кто взял кредит. Для остальных же ответственность остается только моральной.

У многих возникает искреннее непонимание — почему банк так строг? Ведь кредит брался на благое дело. Другая крайность — полное нежелание общаться с банком. Его обычно объясняют тем, что кредит используется и оплачивается другим человеком. К сожалению, оба этих пути ведут в тупик.

Перед кредитором все равны. Взыскание действует одинаково и на злостных неплательщиков, и на тех, кто попадает в число должников из-за своей доверчивости. И кредитные организации в любом случае вправе применять все меры воздействия: личное общение, передачу договора коллекторам или в суд в том числе для реализации имущества в счет погашения задолженности. Оспорить это практически невозможно.

Исключение — кредиты, в которых два человека выступают созаемщиками либо один из них является поручителем. В этом случае общая ответственность за погашение долга ложится на плечи этих людей совершенно официально.

Что заставляет людей брать кредиты для других?

С финансовой и рациональной точки зрения взять кредит для другого человека — опрометчивое решение. Но мотивы часто иррациональны и завязаны на эмоциях: чувство ответственности, желание помочь, оградить от неприятностей, создать комфортную жизнь…

Прежде чем решиться на подобный шаг, важно ответить на вопросы:

- смогу ли я самостоятельно погашать кредит?

- не будут ли выплаты по кредитам превышать 30% от моего дохода?

- могу ли я помочь важному для меня человеку, не прибегая к оформлению кредита?

- действительно ли кредит необходим?

Если вы все-таки приняли окончательное решение и готовы взять кредит для другого человека, помните: все просроченные платежи отразятся в вашей кредитной истории, а задолженность может помешать вам взять кредит уже для себя, если появится такая необходимость.

Памятка по погашению кредита

Для тех, кто платит сам, и для тех, кому оказали финансовую помощь другие:

- вносить платеж нужно заранее — не менее чем за три дня до даты по договору

- если сломался банкомат, не работает мобильный или интернет-банк — сразу сообщите банку о технической проблеме и запишите номер вашей заявки, зафиксированной сотрудником банка

- если временно не можете сами внести платеж, попросите друзей или родных перевести деньги по реквизитам вашего кредитного счета

Наследство с кредитными обязательствами

Эта ситуация особенная: долги могут передаваться по наследству. При этом отказаться погашать такую задолженность можно, но в этом случае придется отказаться и от всего наследства.

Федор Михайлович Достоевский унаследовал долги своего покойного брата. Расплатиться он планировал за счет выигрыша в рулетку. Но несколько раз Достоевский крупно проигрывал. Его долги стали столь велики, что он был вынужден просить помощи у друзей, а также согласился на чрезвычайно невыгодный контракт с издателем, для которого меньше чем за месяц написал знаменитый роман «Игрок».

Какие бы причины ни приводили людей в отделения банков за кредитами, стоит отметить, что кредитование — действительно один из способов выхода из тяжелого финансового положения. Однако необходимо трезво оценивать свои возможности и перспективы развития ситуации. Выполняя свой моральный долг перед близкими людьми и помогая им финансово, никогда нельзя забывать про ответственность перед кредитором — погашать свой долг вовремя и полностью.

Челлендж по личным финансам: как оплачивать кредиты, если нет денег :: Новости :: РБК Инвестиции

Третий день финансового челленджа. Готовьтесь. Задание на сегодня, возможно, сделает вам больно и потребует много времени. Долги — неприятная вещь. Еще менее приятная затея — платить по ним

Сегодня мы составим примерный план, как разобраться с кредитами и долгами. Скорее, это будет похоже на путь. Возможно, долгий. Возможно, сложный. И, скорее всего, малоприятный. Но в стремлении к грамотному отношению с деньгами необходимый.

Задание № 3. Разберитесь с долгами

Сегодня, когда мы говорим о долгах, в первую очередь имеем в виду кредиты перед банками. Когда человек начинает планировать личный бюджет, начинает откладывать деньги на большую покупку или инвестировать, самый первый и очевидный совет, который даст любой финансовый консультант, — «сначала избавьтесь от долгов и кредитов». Сказать легко, но на деле все не так просто.

Допустим, у Пети два кредита в банке (один из них, например, ипотека) и еще кредитная карта. У Пети небольшая, но стабильная белая зарплата. Плюс он подрабатывает на фрилансе. В итоге его доход состоит 50/50 из постоянного заработка и периодического. По одному кредиту ему удается регулярно вносить платежи, а вот со вторым возникают трудности — Петя иногда пропускает платежи в те месяцы, когда подработки мало или совсем нет. В такие периоды Петя прибегает к кредитной карте.

Но однажды наступает черная полоса. За примером далеко ходить не надо — возьмем пандемию коронавируса и последующий кризис. Петю увольняют с работы, фриланса мало. Если у нашего героя есть финансовая подушка, продержаться можно. Но на одной финансовой подушке далеко не уедешь. В конце концов она закончится, а долги и повседневные траты никто не отменял. И пока неизвестно, сколько займет поиск новой работы. А если подушки и вовсе нет, ситуация уже приобретает масштаб катастрофы.

Наш Петя оказывается в ситуации, когда платить по кредитам ему становится нечем. Как и в случае с кредитом, банк взимает процент за использование кредитной карты. При этом у большинства кредиток есть беспроцентный период, когда платить за пользование деньгами банка не нужно. Он может составлять от 50 до 100 дней в зависимости от тарифа. Но если не внести деньги до окончания этого периода, банк спишет проценты. Причем по кредитной карте они обычно намного больше, чем по обычному потребительскому кредиту, и могут достигать почти 40%. И вот Петя не вписался в беспроцентный период и вынужден заплатить комиссию. Как выбраться из этой ситуации?

Как платить по кредитам, если нет денег

Если вы оказались на месте Пети, то для начала внимательно пересчитайте все свои долги. Сложите суммы кредитов в банках, задолженность по кредитным картам, долги родственникам и друзьям, если есть. Так вы поймете масштаб бедствия. Понятно, что кредит по ипотеке слишком большой, чтобы полностью включать его в сумму. Возьмите только просроченные месяцы и сумму, которую нужно отдать, чтобы вернуться к обычному режиму выплат.

Следующий шаг — понять, с каким долгом разобраться в первую очередь. Тут стоит начать с долга с самой высокой процентной ставкой. Потому что чем дольше он у вас есть, тем больше переплата. Дальше начнется стадия переговоров. У банков можно попросить предоставить вам условия, по которым будет проще выплачивать долг. Главное — честно описать банку сложившуюся ситуацию.

Есть несколько способов упростить себе жизнь, когда нечем платить. Если у вас временные трудности, можно попросить у банка кредитные каникулы по одному из кредитов. Также банк может продлить срок выплат. Это уменьшит сумму разового платежа. Если у вас кредит на три года, его можно растянуть на пять лет. В разных банках разные условия предоставления льгот заемщикам.

К примеру, банк может разрешить вам в ближайшие два месяца вносить половину от обычного платежа, а потом полтора размера обычного платежа, чтобы восполнить долг. Здесь важно понять, когда вы точно будете способны платить по кредиту. Также есть возможность рефинансировать кредит, ипотеку или даже кредитную карту. Об этом мы подробно рассказывали в другой статье. Если и это не поможет, можете объявить себя банкротом. Это самый радикальный метод. Если вы признаете себя неплатежеспособным, у вас могут возникнуть проблемы с поиском работы, сложно будет открыть бизнес, не говоря уже о том, чтобы взять новый кредит.

Продайте все, что можно

Один читатель писал на форуме: «Я оказался в ситуации, когда платить по долгам было нечем. Тогда мне помогло следующее: я занял денег у родных — получил беспроцентный долг, который теперь надо вернуть. Сократил траты до минимума (никакой налички, никаких излишеств, только плата за квартиру и продукты). Продал на «Авито» все, что можно: Play Station, робот-пылесос, музыкальные инструменты, вещи и технику, которой не пользуюсь, и так далее. Даже проданный телефон-кирпич за ₽1000 — это уже питание на неделю. Получилось около ₽100 тыс. Еще отменил все подписки или перешел на дешевые тарифы».

Конечно, самый очевидный способ найти дополнительные средства, чтобы выбраться из долгов, — попросить прибавку к зарплате, найти новую работу, если со старой уволили, или взять подработку. Но если таких возможностей нет, то можно продать ненужные вещи — старую технику, которой не пользуетесь, мебель, книги, одежду. Все, что сочтете нужным.

Проверьте кредитную историю и рейтинг

Представим, что Петя, которого мы приводили в качестве примера в начале статьи, подсчитал все свои долги и решил, как в его ситуации будет лучше всего разобраться с ними. Жизнь Пети стала проще. Теперь у него есть четкий план, а будущее менее туманно и удручающе. Петя постепенно начал следовать этому плану и в конце концов ему удалось закрыть все просроченные платежи по ипотеке, закрыть второй кредит и выплатить набежавшие проценты по кредитной карте. Последнее, что стоит сделать Пете, — проверить свою кредитную историю и кредитный рейтинг .

Кредитная история показывает, сколько у вас было кредитов, насколько прилежно вы их выплачивали и каким был график платежей. Там есть информация о закрытых и открытых займах и аналогичная информация по кредитным картам. На основе кредитной истории формируется кредитный рейтинг. Оба этих отчета можно проверить в Национальном бюро кредитных историй. Для этого нужно зайти в личный кабинет. Получить отчеты можно, только если у вас есть подтвержденная учетная запись на портале госуслуг.

Когда у вас просроченные кредиты, рейтинг портится. Чем ниже он у вас, тем больше у банков сомнений, выдавать ли вам кредит в будущем. Так что если у вас проблемы с долгами, как у Пети, скорее всего, ваш рейтинг уже испорчен. И в будущем кредиты вам будет сложно взять. Но это не беда. Если дальше будете платить исправно, рейтинг улучшится. Также чем старше данные по кредитам, тем меньше банки на них обращают внимание. Спустя пять или десять лет сегодняшние просроченные платежи будут уже не так важны для банков, ведь за это время в вашей жизни могло многое поменяться.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск.Что делать, если вы не можете выплатить ссуду

Иногда жизнь преподносит сюрпризы. Если вы не можете произвести платеж по одному или нескольким кредитам, лучше принять меры раньше, чем позже. Быстрое перемещение помогает свести к минимуму ущерб для ваших финансов. Возможно, что еще более важно, окончательная очистка будет менее стрессовой, если вы предотвратите ухудшение ситуации.

Иногда решение простое. Например, если вы не можете позволить себе оплату автомобиля, можно продать его и переключиться на менее дорогой (но безопасный) автомобиль или даже какое-то время обходиться без автомобиля.

К сожалению, не всегда все бывает легко, но несколько стратегий помогут вам оставаться в курсе событий.

Если вы не платите

Возможно, сначала стоит поговорить о наихудшем сценарии. Если вы перестанете платить по ссуде, вы в конечном итоге не сможете ее погасить. В результате у вас будет больше денег, поскольку на вашем счете накапливаются штрафы, сборы и проценты. Ваши кредитные рейтинги также упадут. На восстановление может уйти несколько лет, но вы можете восстановить свой кредит и снова занять — иногда всего через несколько лет.

Не теряйте надежды.

Тюрьмы для должников давно объявлены вне закона в США, поэтому вам не нужно беспокоиться об угрозах сборщиков долгов выслать полицию. Тем не менее, вам нужно обратить внимание на юридические документы и требования, чтобы хотя бы явиться в суд.

Это худшее, что может случиться. Это не весело — это расстраивает и вызывает стресс, но вы можете пройти через это и избежать наихудшего сценария.

Когда понимаешь, что не можешь заплатить

Надеюсь, у вас будет время до следующего платежа.В этом случае вы можете принять меры до того, как официально задержите какие-либо платежи. На этом этапе у вас все еще может быть несколько вариантов, в том числе:

Платить поздно: Лучше всего вносить платежи по кредиту вовремя, но если вы не можете этого сделать, лучше немного позже, чем очень поздно. Постарайтесь получить платеж кредитору в течение 30 дней до установленного срока. Во многих случаях об этих просроченных платежах даже не сообщают в кредитные бюро, поэтому ваш кредит не будет поврежден. Это оставляет вам возможность консолидировать или рефинансировать задолженность.

Консолидировать или рефинансировать: Возможно, вам будет лучше с другой ссудой. Особенно в случае «токсичных» ссуд, таких как кредитные карты и ссуды до зарплаты, объединение с персональным ссудой приводит к более низким процентным расходам и меньшим требуемым платежам. Кроме того, новый заем обычно дает вам больше времени для погашения.

Например, вы можете получить личную ссуду, которую погашаете в течение трех-пяти лет. Более длительное время погашения может в конечном итоге обойтись вам дороже в виде процентов, но может и нет.Вы можете легко выйти вперед, особенно при получении ссуд до зарплаты.

Подайте заявку до того, как вы начнете пропускать платежи, чтобы претендовать на новую ссуду. Кредиторы не хотят одобрять того, кто уже отстает. Где взять взаймы? Начните с подачи заявки на получение необеспеченного кредита в банки и кредитные союзы, которые работают в вашем районе, а также у онлайн-кредиторов. Подайте заявку на эти ссуды одновременно, чтобы минимизировать ущерб для своего кредита и выбрать лучшее предложение. Вы можете использовать этот калькулятор, чтобы понять, как ваши платежи и общая сумма задолженности могут измениться, если вы получите другую процентную ставку.

Попробуйте обеспеченные ссуды: Консолидация с обеспеченной ссудой может помочь вам получить одобрение, если вы хотите заложить активы в качестве залога. Однако вы рискуете потерять эти активы, если не сможете произвести платеж по новому кредиту. Если вы поставите свой дом на карту, вы можете потерять его в результате потери права выкупа, что затруднит жизнь вам и вашей семье. Изъятие вашего автомобиля может затруднить получение работы и получение дохода.

Свяжитесь с кредиторами: Если вы предвидите проблемы с оплатой, поговорите со своим кредитором.У них могут быть варианты, чтобы помочь вам, будь то изменение срока платежа или возможность пропускать платежи в течение нескольких месяцев. Возможно, вы даже сможете договориться об урегулировании. Объясните, что вы не можете производить платежи, предложить меньше, чем вы должны, и посмотрите, принимают ли они. Это маловероятно, если вы не убедите своего кредитора в том, что вы не в состоянии платить, но это вариант. Ваш кредит пострадает, если вы рассчитаетесь, но, по крайней мере, вы оставите платежи позади.

Расставьте приоритеты для платежей: Возможно, вам придется принять трудные решения о том, какие ссуды прекратить выплачивать, а какие — поддерживать актуальность.Обычная мудрость гласит, что нужно продолжать платить по жилищным и автокредитам и прекратить выплачивать необеспеченные ссуды (например, личные ссуды и кредитные карты), если необходимо. Причина в том, что вы действительно не хотите, чтобы вас выселили или забрали свой автомобиль.

Ущерб вашему кредиту также проблематичен, но он не нарушает мгновенно вашу жизнь таким же образом. Составьте список своих платежей и сделайте осознанный выбор в отношении каждого из них. Сделайте вашу безопасность и здоровье приоритетом по вашему выбору.

Федеральные студенческие ссуды

Если вы взяли взаймы для получения высшего образования по программам государственных ссуд, вам могут быть доступны дополнительные возможности. Ссуды, обеспеченные федеральным правительством, имеют преимущества, которых нет в других местах.

- Отсрочка: Если вы имеете право на отсрочку, вы можете временно прекратить производить платежи, чтобы у вас было время, чтобы снова встать на ноги. Для некоторых заемщиков это вариант в периоды безработицы или других финансовых трудностей.

- Выплата на основе дохода: Если вы не имеете права на отсрочку, вы можете как минимум снизить свои ежемесячные платежи. Программы погашения, ориентированные на доход, предназначены для того, чтобы выплаты были доступными. Если ваш доход чрезвычайно низок, вы получаете чрезвычайно низкую выплату, чтобы облегчить бремя.

Из-за пандемии Covid-19 с 13 марта 2020 года заемщикам федеральных студенческих ссуд было автоматически предоставлено административное отсрочку. Это позволяет вам временно прекратить выплату ежемесячного платежа по ссуде.Первоначально приостановка платежей должна была истечь 30 сентября 2020 года, но была продлена до 30 сентября 2021 года. Тем не менее, вы все равно можете производить платежи, если захотите.

Кредиты до зарплаты

Ссуды до зарплаты уникальны своей чрезвычайно высокой стоимостью. Эти ссуды могут легко отправить вас в долговую спираль, и в конечном итоге придет время, когда вы не сможете производить платежи.

Консолидация ссуд до зарплаты — один из лучших вариантов, когда вы не можете выплатить их или продать что-либо, чтобы заработать деньги.Переложите долг менее дорогому кредитору — даже перевод остатка по кредитной карте может сэкономить вам деньги и выиграть время. Помните о комиссии за перевод баланса и не используйте карту ни для чего, кроме выплаты существующей задолженности.

Если вы уже выписали чек кредитору до зарплаты, можно было бы остановить платеж по чеку, чтобы сохранить средства для платежей с более высоким приоритетом. Однако это может привести к проблемам с законом, и вы все равно должны деньги. Прежде чем прекратить выплаты, поговорите с местным адвокатом или юрисконсультом, знакомым с законами вашего штата.Даже если это вариант, вам придется заплатить своему банку небольшую комиссию.

Кредитные карты

Особого внимания требует пропуск платежей по кредитной карте. Если возможно, сделайте хотя бы минимальный платеж, хотя больше всегда лучше. Когда вы прекращаете совершать платежи, эмитент вашей кредитной карты может повысить вашу процентную ставку до гораздо более высокого уровня штрафа. Это может заставить вас пересмотреть приоритет того, какие платежи пропускать, а какие платить.

Помощь

Вы можете подумать, что не можете позволить себе получить помощь, если у вас возникли проблемы с выплатой кредита.Но вы не обязательно одиноки.

Кредитная консультация может помочь вам разобраться в вашей ситуации и найти решения. Взгляд со стороны часто бывает полезным, особенно со стороны тех, кто работает с такими потребителями, как вы, каждый день. Ключ в том, чтобы работать с авторитетным консультантом , который не просто пытается вам что-то продать. Во многих случаях консультация доступна для вас бесплатно. В зависимости от вашей ситуации ваш консультант может предложить план управления долгом или другой курс действий.Начните поиск консультанта в Национальном фонде кредитного консультирования (NFCC) и спросите о гонорарах и философии, прежде чем соглашаться на что-либо.

Адвокаты по делам о банкротстве также могут помочь, но не удивляйтесь, когда они предложат подать заявление о банкротстве. Банкротство может решить ваши проблемы, но могут быть альтернативы получше.

Государственная помощь также доступна во многих областях. Местные коммунальные службы, федеральное правительство и другие организации оказывают помощь людям, которым нужна помощь в оплате счетов.Эти программы могут обеспечить достаточное облегчение, чтобы помочь вам оставаться в курсе выплат по кредиту и избежать более радикальных мер. Начните поиск на USA.gov и узнайте у местных поставщиков электроэнергии и телефонной связи о доступных программах.

Движение вперед

Пока что мы рассмотрели краткосрочные исправления. В конечном итоге вам нужен долгосрочный план, чтобы не упускать из виду счета. Жизнь становится менее напряженной, когда вам не нужно постоянно тушить пожары, и в идеале вы можете перейти к финансированию будущих целей.

- Чрезвычайный фонд: Очень важно иметь чрезвычайные сбережения. Будь то 1000 долларов, чтобы выбраться из затруднительного положения, или трехмесячные расходы на жизнь, дополнительные деньги помогут вам избежать проблем. Вам не нужно брать в долг, когда что-то ломается, и вы можете оплачивать счета без перерыва. Основная задача — создать резервный фонд, для чего нужно тратить меньше, чем вы зарабатываете.

- Разберитесь в своих финансах: Чтобы добиться успеха, вам нужно твердо знать свои доходы и расходы.Отслеживайте каждую копейку, которую вы потратили хотя бы в течение одного месяца — чем дольше, тем лучше. Не забудьте включить расходы, которые вы оплачиваете только ежегодно, например налог на имущество или страховой взнос. Вы не сможете принимать разумные решения, пока не будете знать, куда уходят ваши деньги.

Возможно, вам придется зарабатывать больше, тратить меньше или и то, и другое. Для получения быстрых результатов наиболее распространенные решения включают дополнительную работу, сокращение расходов и продажу предметов, которые вам больше не нужны. Для долгосрочного успеха работайте над своей карьерой и привычками тратить, которые могут принести дивиденды на многие годы вперед.

Что произойдет, если я не поеду по личному кредиту?

Вы имели полное намерение выплатить личную ссуду, когда подписывали кредитный договор. Но потом случилась жизнь — может быть, неожиданная потеря работы, травма или развод — и теперь вы пропустили платеж и вам грозит дефолт.

Невыполнение обязательств по личному кредиту означает, что ваш ежемесячный платеж просрочен не менее чем на 30 дней. В результате ваш кредит может быть погашен, и ваш кредитный рейтинг, скорее всего, пострадает.

Пора действовать: обратитесь к кредитору и объясните свою ситуацию.Некоторые кредиторы предложат краткосрочное облегчение, особенно заемщикам, пострадавшим от кризиса COVID-19. Вы можете уменьшить серьезный ущерб, проявив инициативу.

Вот чего ожидать в случае дефолта по личному кредиту и что нужно делать сейчас, если вы столкнулись с дефолтом.

Руководство NerdWallet по COVID-19

Узнайте о ваших вариантах управления долгом, о том, как работает государственная помощь и что вы можете сделать для ее подготовки.

Когда наступает дефолт по индивидуальному займу?

Невыполнение кредита означает просрочку платежа от 30 до 90 дней.Точные сроки зависят от типа ссуды, кредитора и условий вашего кредитного соглашения.

Персональные ссуды просрочены, но не просрочены, если платеж задерживается всего на несколько дней. По истечении льготного периода от 10 до 15 дней с вас может взиматься пени за просрочку платежа. Комиссия может взиматься в виде суммы в долларах (от 15 до 40 долларов) или в процентах от причитающейся суммы платежа (от 5% до 10%).

Платеж должен быть просрочен не менее чем на 30 дней, чтобы кредитор сообщил кредитным бюро о просрочке платежа. Просроченные платежи могут снизить ваш кредитный рейтинг FICO на 100 пунктов, если ваш кредитный рейтинг от хорошего до отличного (от 690 до 850).

По умолчанию не только наносят ущерб вашему кредитному рейтингу; они также остаются в вашем кредитном отчете на срок до семи лет и могут затруднить право на получение нового кредита.

Последствия невозврата кредита для физических лиц

После дефолта по вашему кредиту кредитор либо переводит невыплаченный остаток ссуды во внутренний отдел взыскания задолженности, либо продает его стороннему сборщику долгов. Вы можете получать телефонные звонки, письма, электронные письма или текстовые сообщения от коллекторской компании с просьбой вернуть долг.

Если ваш кредит не обеспечен залогом, кредитор или сборщик долгов могут подать на вас в суд, чтобы потребовать выплаты путем удержания заработной платы, или наложить залог на активы, которыми вы владеете, например, ваш дом, — говорит Расс Форд, финансовый планировщик и основатель Wayfinder. Финансовый.

«Тот факт, что у [кредиторов] нет собственности, которую можно арестовать, не означает, что [невыполнение обязательств] не имеет последствий, и они не могут заставить вас вернуть ее», — говорит Форд.

Если ссуда обеспечена активом, например автомобилем, сберегательными или инвестиционными счетами, кредитор имеет право наложить арест на этот актив для возмещения своих убытков, как указано в кредитном соглашении.

Например, если ссуда была обеспечена правом собственности на автомобиль, кредитор может отправить письмо с требованием оплаты. По словам Форда, он может вернуть автомобиль в собственность, если не будет возвращен в установленные сроки.

Наконец, если у вас есть со-заявитель по ссуде, будь то со-подписант или со-заемщик, этот человек готов заплатить в случае невыполнения обязательств.

Что делать, если вы столкнулись с невыполнением кредита

Свяжитесь с кредитором: проявите инициативу и позвоните кредитору до наступления срока следующего платежа.Кредитор может предоставить некоторое облегчение — например, временную приостановку или отсрочку платежей по ссуде — если вы объясните свою ситуацию.

«Всегда лучше укусить пулю и разобраться с этим и обратиться за помощью к кредитору, прежде чем он перейдет к взысканию или дефолту», — говорит Форд.

Сборщики долгов незаконны, чтобы использовать оскорбительные, несправедливые или обманные методы при попытке взыскать долги. Если сборщик долгов преследует вас или нарушает закон, вы можете подать жалобу в Бюро финансовой защиты потребителей и связаться с генеральным прокурором вашего штата.

Обратитесь к юристу. Если вам уже предъявили иск, лучше всего обратиться за помощью к юристу.

Вам необходимо явиться в суд, чтобы избежать неисполнения приговора, в котором судья разрешает дело и автоматически выносит решение в пользу кредитора или сборщика долгов.

Поговорите с кредитным консультантом: агентство кредитного консультирования может работать с вами над вашим бюджетом или создавать новый план составления бюджета, который может высвободить наличные деньги для выплаты вашей задолженности и помочь вам оставаться в курсе всех ваших долгов.

Что происходит, когда вы не можете выплатить личный заем

Если вы не выплачиваете свой личный заем, вы попадете в мир сборщиков долгов и фиксированной заработной платы. Вместо этого попробуйте сначала поговорить со своим кредитором.

Никто (хорошо, очень мало людей) берет личный заем без намерения возвращать его. Это может означать накопление штрафов за просрочку платежа, преследование сборщиков долгов или даже то, что вы окажетесь перед судьей, и ваша зарплата будет увеличена. Похоже на то, что вы хотите подписаться? Нет, мы тоже.

И все же это может случиться. Может быть, вы потеряете работу, или вам понадобится неотложная медицинская помощь, или вы столкнетесь с ремонтом автомобиля, в результате чего ваш бюджет будет ограничен. Какой бы ни была причина, вы можете оказаться в положении, когда вы не просто отстаете от по выплате по кредиту, вы вообще не сможете выплатить ссуду.

Вот что происходит, если вы не можете выплатить личный заем…

Повышение пени за просрочку платежа.

Первое, что произойдет, если вы пропустите срок платежа по кредиту, — это пени за просрочку платежа.Это будут дополнительные деньги, добавленные к тому, что вы уже должны. Размер комиссии может быть разным, но эту информацию должно быть довольно легко найти в вашем кредитном соглашении или на веб-сайте кредитора.

Если вам удастся вернуться к обычным платежам по кредиту, эти штрафы за просрочку платежа просто станут частью того, что вам нужно вернуть. Скорее всего, они будут добавлены к вашей задолженности при следующем платеже. Но если вы сможете заплатить эту большую сумму, вы вернетесь на правильный путь. Ну, в основном…

Ущерб вашему кредитному рейтингу.Если вы пропустите платеж на несколько дней или даже неделю, о нем, скорее всего, не сообщат в бюро кредитных историй. Это хорошо, потому что после того, как оно будет отправлено в бюро, оно будет добавлено в ваш кредитный отчет и отрицательно повлияет на ваш кредитный рейтинг. Один просроченный платеж может нанести серьезный ущерб вашему счету, а несколько за короткий период действительно могут нанести серьезный ущерб.

По истечении 30 дней будет сообщено о просрочке платежа. По мере прохождения 60- и 90-дневной отметки урон для вашего счета будет только увеличиваться.Всегда стоит оказаться в ловушке просроченных платежей, если это возможно, даже если ущерб уже был нанесен. Чем больше платежей вы пропустите, тем ближе вы окажетесь к…

Невыполнение обязательств по вашему кредиту.Невыполнение обязательств по ссуде означает, что вы не дожили до конца кредитного соглашения. Ваш кредитор знает, что вы не собираетесь возвращать его так, как рассчитывали, поэтому он переключится в режим взыскания, либо отправит вас внутренней команде, либо продаст ваш долг инкассаторскому сборщику.

Невозможно точно узнать, в какой момент ваша ссуда перейдет из состояния «просроченные платежи» в состояние полного дефолта. Это связано с тем, что срок неисполнения обязательств различается в зависимости от законов вашего штата и условий вашей ссуды. Один кредитор может дать вам 90 дней или более, прежде чем объявить дефолт, в то время как другие могут потребовать его после 30.

Коллекторы долга звонят вам.Задача взыскателя долгов — заставить вас выплатить как можно большую часть невыплаченного долга.И хотя существует множество честных сборщиков долгов, это факт жизни, что многие другие сборщики долгов будут пытаться использовать грязные и прямо незаконные методы, чтобы заставить вас заплатить. Узнайте больше о своих правах на взыскание долгов в нашем посте «Что могут и чего не могут делать сборщики долгов».

Вместо того, чтобы игнорировать звонки сборщика долгов, вам следует поступить наоборот: поговорить с ним и сделать все возможное, чтобы вести переговоры. Большинство коллекционеров согласятся согласиться на гарантированно меньшую сумму, вместо того, чтобы продолжать оказывать на вас давление.Попробуйте довольствоваться меньшей суммой. Таким образом, вы можете закрыть счет и двигаться дальше.

Обращение в суд и взыскание зарплаты.Это еще одна веская причина не избегать звонков сборщика долгов. Если коллектор (или первоначальный кредитор) не может заставить вас выплатить хотя бы часть вашей задолженности, очень высока вероятность, что они обратятся к средствам правовой защиты. Правильно, они доставят вас в суд и попросят судью вынести решение в их пользу.

Если этот судья вынесет решение в пользу вашего кредитора, он наложит арест на вашу заработную плату.После принятия во внимание ваших расходов на жизнь в счет погашения будет отложена часть вашего дохода с каждой зарплаты, которая будет выплачиваться вашему кредитору до погашения вашего долга. Имейте в виду: сумма, которую вы должны, также может включать судебные издержки, что еще больше затрудняет выплату долга.

Поговорите со своим кредитором.Ни один кредитор не любит, когда клиент говорит, что он не сможет выплатить ссуду в соответствии с договоренностью, но это не значит, что он не захочет помочь.(Это не значит, что они тоже захотят, но не помешает попробовать.) Позвоните им, объясните свою ситуацию и спросите, могут ли они чем-то помочь вам.

Может быть, это так же просто, как изменить дату ежемесячного платежа, чтобы она не перекрывалась с другими вашими счетами. Это также может означать запрос на более низкую процентную ставку или рефинансирование кредита, чтобы уменьшить сумму, которую вы платите каждый месяц. Какое бы решение вы ни пришли с ними, безусловно, предпочтительнее полностью отказаться от погашения кредита и возместить ущерб вашему кредитному рейтингу.

Что будет, если я не заплачу беззалоговый кредит?

В двух словахНеобеспеченный долг включает задолженность по кредитной карте, студенческие ссуды, личные ссуды, денежные авансы, медицинские долги, счета в розничных магазинах и деньги, взятые в долг у семьи или друзей. В этой статье будут обсуждаться необеспеченные долги, что произойдет, если вы не выполнили свои обязательства по этим типам долгов, и какие варианты у вас есть для решения их после дефолта.

Для подавляющего большинства американцев, если исключить то, что мы должны по своим домам, большая часть нашего долга — это необеспеченный долг.Необеспеченный долг включает в себя задолженность по кредитной карте, студенческие ссуды, личные ссуды, денежные авансы, медицинские долги, счета в розничных магазинах и деньги, взятые в долг у семьи или друзей. В этой статье будут обсуждаться необеспеченные долги, что произойдет, если вы не выполнили свои обязательства по этим типам долгов, и какие варианты у вас есть для решения их после дефолта.

Что такое беззалоговый заем?

Ссуды бывают двух видов: обеспеченные ссуды и необеспеченные ссуды. Обеспеченная ссуда — это ссуда, обеспеченная активами или имуществом в качестве гарантии возврата.Актив или имущество, которыми вы обязуетесь обеспечить ссуду, называется залогом. Наиболее распространенным типом обеспеченной ссуды является ипотека, поскольку ипотека обеспечивается домом, который был приобретен на выручку от ипотеки. Если вы не сможете погасить ипотечный кредит, недвижимость, которую вы приобрели с помощью ипотечного кредита, может быть возвращено кредитором в качестве погашения. Другой распространенный вид обеспеченного кредита — автокредиты, которые работают точно так же.

Беззалоговая ссуда — это ссуда, не обеспеченная другими фондами или имуществом.В большинстве случаев единственное, что поддерживает ссуду, — это ваше обещание вернуть ее. Самый распространенный вид беззалогового кредита — это кредитная карта. Помимо вашего согласия на возврат денег, которые вы занимаете по кредитной карте, большинство эмитентов кредитных карт не имеют права принимать товары, приобретенные с помощью кредитной карты, в качестве погашения, если вы не можете произвести платеж. Некоторые другие типы необеспеченных ссуд включают бизнес-ссуды, студенческие ссуды и даже ссуды на консолидацию долга. Ссуда консолидации долга — популярное средство объединения нескольких долгов на нескольких необеспеченных счетах в одну ссуду с одним ежемесячным платежом по ссуде.Студенческие ссуды также являются типом необеспеченных ссуд, хотя они, как правило, имеют отличительные черты, чаще связанные с обеспеченными ссудами. Когда вы берете студенческую ссуду, вы не только «соглашаетесь» выплатить ссуду, но также должны оформить что-то, известное как «вексель». Тогда вексель становится залогом для вашей студенческой ссуды аналогично тому, как «чек» обеспечивает ваше обязательство по оплате товаров, купленных с помощью этого чека.

Поскольку их ссуды не обеспечены залогом, большинство необеспеченных кредиторов полагаются на репутацию и добросовестность, чтобы рассчитывать на то, что вы выплатите свой необеспеченный долг.Записи о том, как вы выполняете свои финансовые обязательства, ведутся несколькими крупными частными корпорациями, известными как кредитные бюро. Эти бюро создают отчеты о кредитных операциях, касающиеся взятых вами ссуд, а также истории ваших платежей и / или невыполнения обязательств. Затем эта история сводится к оценке вашего кредитного рейтинга отдельным бюро. Все три оценки бюро сравниваются с кредитными рейтингами других ответственных заемщиков, чтобы оценить вашу общую кредитоспособность. Если вы производите платежи каждый месяц, ваш кредитор будет сообщать эту положительную информацию в кредитные бюро, давая другим кредиторам потребительских кредитов благоприятный индикатор вашей кредитоспособности.Если вы пропустите платеж или вообще перестанете платить, они также сообщат эту информацию, частично чтобы предупредить других кредиторов о том, что вы не производили платежи в соответствии с условиями вашего кредитного соглашения. Это, в свою очередь, приведет к снижению вашего кредитного рейтинга и может привести к тому, что некоторые или все эти кредиторы откажутся одалживать вам деньги в будущем.

Помимо сообщения кредитной истории в кредитные бюро, некоторые кредиторы также будут настаивать на том, чтобы вы согласились на автоматические ежемесячные платежные вычеты с вашего банковского счета в качестве условия получения необеспеченной ссуды.Эти автоматические ежемесячные отчисления не только увеличивают вероятность того, что вы будете производить платеж каждый месяц, но также и то, что платеж будет произведен вовремя. Кроме того, иногда бывает очень сложно отменить автоматические ежемесячные платежные вычеты, и вам потребуется связаться как с кредитором, так и со своим банком, чтобы приостановить платежи.

Что произойдет, если я не выполню обязательств по необеспеченной ссуде?

Тот факт, что необеспеченная ссуда не обеспечена, не означает, что не будет никаких последствий, если вы не выплатите долг или не произведете платежи вовремя.Большинство кредиторов начисляют огромные сборы за просрочку платежа каждый месяц, если ваш платеж не получен вовремя. Кроме того, если вы согласились, чтобы ваши платежи автоматически списывались с вашего счета, а средства для покрытия платежа недоступны, когда ваш кредитор пытается сделать вычет, ваш банковский счет, скорее всего, будет перерасходован, что приведет к еще более значительной недостаточности средств. комиссии, взимаемые вашим банком. Просроченные сборы и недостаточные сборы фонда, связанные с бизнес-кредитами, могут быть даже намного выше, поскольку бизнес-кредиты обычно не покрываются федеральными законами и законами штата о защите прав потребителей.

Простое несвоевременное внесение платежа называется просрочкой платежа и может быть довольно дорогостоящим. Если вы вообще перестанете выплачивать ссуду в течение нескольких месяцев, вы не сможете ее погасить. Как только ваша ссуда перейдет в состояние дефолта, она, скорее всего, будет передана сборщику долгов. После этого коллектор начнет звонить вам несколько раз в день с просьбой о выплате долга. Эти звонки обычно сопровождаются письмами с угрозами по почте. Если ни одна из этих тактик взыскания не сработает, долг, скорее всего, будет передан профессиональной юридической фирме по взысканию долгов, представляющей либо сборщика долгов, либо первоначального кредитора.

Хотя большинство юридических фирм предпринимают первоначальные попытки погасить или взыскать с вас платеж по долгу, они не обязаны этого делать. Помимо письма, в котором просто говорится, что они взяли на себя долг, и предоставляется информация, по которой вы можете отправлять платежи, единственное другое письмо, которое вы можете получить от них, — это уведомление о судебном процессе, требующем вашей явки в суд. После подачи иска ваш кредитор с меньшей вероятностью погасит счет или предложит вам разумные условия погашения.Это потому, что, если кредитор выиграет судебный процесс, против вас будет вынесено судебное решение. Решение — это постановление суда, в котором объявляется, что вы задолжали по долгу и что он должен быть возвращен. Таким образом, необеспеченный долг по существу становится обеспеченным решением суда.

В дополнение к многочисленным средствам обеспечения исполнения судебного решения, имеющимся в распоряжении кредитора, таким как возмещение ущерба и сборы с банковского счета, кредитор может также сообщить о судебном решении в кредитные бюро, что значительно снизит ваш кредитный рейтинг.Суждение может оставаться в вашем кредитном отчете до 10 лет, вне зависимости от того, оплачиваете вы его в конечном итоге или нет, в дополнение к другой отрицательной информации в вашем кредитном отчете, которая может оставаться в вашей кредитной истории до 7 лет. Все это повлияет на вашу способность получить кредит в будущем и приведет к значительно более высоким процентным ставкам по любому кредиту, который вы в конечном итоге получите.

Какие у меня параметры после значения по умолчанию?

Поскольку невыплата необеспеченного долга влечет за собой реальные последствия, простое игнорирование ее после дефолта никогда не является вариантом.Есть вещи, которые вы можете сделать, чтобы решить проблему невыполнения обязательств по ссуде и не допустить ее ухудшения. Возможно, вы даже сможете по закону освободить себя от обязанности вернуть долг навсегда.