Учетная политика при УСН «доходы минус расходы» (2019)

Учетная политика УСН — доходы минус расходы фиксирует способ определения налоговой базы в виде доходов, уменьшенных на величину расходов. Кроме того, она устанавливает методы определения доходов и расходов, их признание и оценку, а также отражает особенности учета иных показателей, необходимых для бухучета и налогообложения лиц, перешедших на УСН.

Упрощенка: объекты налогообложения

Учетная политика УСН — 2019: признаем доходы и расходы

Инновации 2018-2019 годов

Итоги

Упрощенка: объекты налогообложения

У лиц, перешедших на УСН, есть право выбрать один из двух способов определения объекта налогообложения:

Такой выбор отсутствует у простого товарищества или в случае доверительного управления имуществом: в этих ситуациях можно использовать только второй способ.

Выбранный объект налогообложения указывается в уведомлении, подаваемом в налоговый орган. В налоговой учетной политике рекомендуется отразить, что применяется упрощенная система налогообложения, с указанием объекта налогообложения, который указан в уведомлении, направленном в ИФНС (п. 1 ст. 346.13, п. 2 ст. 346.14 НК РФ).

Подробнее о структуре документа, отражающего учетную политику, читайте в статье «Что включают в себя методические аспекты учетной политики?».

Учетная политика УСН — 2019: признаем доходы и расходы

Доходами для УСН признаются те же доходы, что и при обычном налоговом режиме, а именно доходы от реализации товаров, имущественных прав, а также внереализационные доходы — например курсовые разницы, возникающие при покупке или продаже валюты, признание должником или судом долга, другие доходы, перечисленные в ст. 250 НК РФ. Доходы при УСН признаются по мере их получения (п. 1 ст. 346.17 НК РФ).

В каких случаях нужно включить в доходы для целей налогообложения ошибочно полученные средства, читайте в статье «Когда ошибочно полученные деньги упрощенец включает в доход».

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяНе являются доходами для УСН (п. 1.1 ст. 346.15, п. 8 ст. 346.18 НК РФ):

- доходы, указанные в ст. 251 НК РФ;

- доходы организаций, по которым они обязаны уплатить налог на прибыль по ставкам, прописанным в пп. 1.6, 3 и 4 ст. 284 НК РФ;

- доходы предпринимателей, облагаемые НДФЛ по ставкам, прописанным в пп. 2, 4 и 5 ст. 224 НК РФ.

- доходы, полученные по видам деятельности, в отношении которых применяется ЕНВД или патентная система налогообложения.

Также, по мнению Минфина РФ, изложенному в письме от 12.12.2008 № 03-11-04/2/195, не относится к доходам для целей УСН сумма возвращенных авансов.

Соответственно, если выбрана учетная политика УСН «доходы минус расходы», то доходы уменьшаются на перечисленные в ст. 346.16 НК РФ экономически обоснованные расходы, связанные с коммерческой деятельностью или соцвыплатами. Для признания в расходах все издержки должны быть оплачены (п. 2 ст. 346.17 НК РФ).

Выданные авансы, сам налог при УСН, представительские и другие расходы, которых нет в п. 1 ст. 346.16 НК РФ, в расходах при УСН не учитываются.

С особенностями признания отдельных расходов для расчета налоговой базы можно ознакомиться в статье «Порядок списания расходов при УСН “доходы минус расходы”».

К приказу по учетной политике потребуется разработать ряд приложений. Подробнее о них — в этой статье.

Инновации 2018-2019 годов

В 2018-2019 годах значительных изменений в законодательстве по УСН, влияющих на формирование учетной политики, не было. В то же время в перечне расходов, которые уменьшают доходы по УСН с объектом налогообложения «доходы минус расходы», произошли изменения, которые нужно учитывать при формировании расходов.

Так, в 2018-2019 годах налогоплательщик на УСН с объектом налогообложения «доходы минус расходы» в качестве затрат может учитывать разницу между размером внесенной платы за вред, который большегрузы причиняют дорогам федерального значения, и величиной транспортного налога, исчисленного за налоговый период в отношении большегрузов (подп. 37 п. 1 ст. 346.16 НК РФ).

С 2017 года налогоплательщики на УСН могут учесть расходы на проведение независимой оценки квалификации на соответствие требованиям к квалификации, подготовку и переподготовку кадров, состоящих в штате налогоплательщика (подп. 33 п. 1 ст. 346.16 НК РФ).

Итоги

В учетной политике фирмы, применяющей УСН, необходимо отразить способы определения расходов и доходов, а также описать особенности их признания и оценки для конкретного вида деятельности, осуществляемого налогоплательщиком.

nalog-nalog.ru

доходы минус расходы, последние изменения

В соответствии с законодательством РФ, лицо, оформившее свою деятельность, как индивидуальный предприниматель, вправе выбрать одну из предлагаемых систем упрощенного налогообложения. УСНО предполагает 6% отчисления в бюджет со всех полученных доходов, либо дифференцированный подход, когда отчисляется от 5 до 15% от суммы, полученной в результате уменьшения доходов на величину расходов.

Шестипроцентная система крайне проста, именно ее выбирает большинство коммерсантов, по принципу легче считать, меньше собирать бумажек. Однако, с точки зрения экономического эффекта, эта система оправдана, если расходы на ведение деятельности составляют менее 60% от выручки.

Платить 5 – 15% за вычетом расходов более выгодно, в случае, если расходы превышают половину от полученных доходов. Минусами такой системы являются строгий учет и возможность вычитать только те расходы, что прямо указаны в НК РФ.

Какие расходы учитываются при упрощенке (УСНО) 15 % от доходов, уменьшенных на величину расходов?

Все расходы по данной системе налогообложения должны быть задокументированы и учтены согласно правилам бухучета. В расчет расходов принимаются:

— Основные средства, в том числе, приобретенные в порядке слияния компаний;

— Расходы на приобретение оборудования, которое на момент отчетности является кредитным, но введенным в эксплуатацию. Другие нематериальные активы, выплата по которым осуществляется частями, учитываются только после полного погашения займа;

— Стоимость приобретенного помещения учитывается единовременно. Затраты на аренду недвижимости

– каждый отчетный период. К арендуемому имуществу относятся здания, сооружения, офисы, туалетные кабины (при отсутствии их на территории), земельные участки;

— Разработка собственного сайта, в том числе оплата услуг хостера и регистрация домена относятся к нематериальным активам и принимаются к расчету;

— Материальные расходы в период хозяйственной деятельности: коммунальные услуги, приобретенное топливо, вода, энергия, используемая для производства, приобретение спецодежды, инвентаря и хозяйственных предметов, а так же расходы на приобретение упаковочных материалов.

— Налоги и взносы, относящиеся к деятельности предприятия: НДС с приобретения основных средств; НДС с товара, приобретенного для реализации; уплаченный в бюджет подоходный налог на физических лиц, а так же страховые и пенсионные взносы; расходы на оплату труда.

— Затраты на ведение рассчетно-кассового обслуживания. В том числе техобслуживание, ремонт, приобретение ККМ и ККТ, закупка расходных материалов.

— Интернет обслуживание в рамках поддержки и продвижения сайта (кроме подключения к провайдеру), подключение к городской телефонной сети, в том числе и в арендуемом помещении, покупка дополнительных номеров у сторонних организаций в связи с производственной необходимостью.

— Расходы, выплаченные агентам, субкомиссионерам, тур агентам, рекламные компании.

— Расходы на обновление бухгалтерской программы;

— Расходы по содержанию и ремонту ТС, по оплате договора оказании услуг с сторонней охранной организацией;

— Расходы на приобретение ценных бумаг учитываются в момент их реализации.

— Для детских учреждений: расходы на приобретение продуктов питания, инвентаря, игрушек).

Читайте также:Нужен ли кассовый аппарат для ИП?

Порядок расчета УСН доходы минус расходы в 2019 году

Из общей суммы учитываемых доходов необходимо вычесть сумму учитываемых расходов. Остаток облагается по ставке 5 – 15 % в зависимости от категории налогоплательщика. В период, когда хозяйственная деятельность не ведется, осуществить расчет доходов или расходов не представляется возможным.

Читайте также:Правила ведения книги доходов и расходов при УСН

Минимальная ставка для отдельной категории ИП

Отдельная категория налогоплательщиков устанавливается субъектами федерации. Под понятием категория подразумевается набор определенных признаков: вид деятельности, размер предприятия, месторасположение, цель деятельности. Таким образом, предприятие с малочисленным составом, находящиеся на периферии, занимающиеся сельскохозяйственной деятельностью по госзаказу вправе рассчитывать на 5% отчисления от своих доходов.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас: +7(499)703-32-46 (Москва) +7(812)309-26-52 (Санкт-Петербург) Это быстро и бесплатно! |

Добавить комментарий

bs-life.ru

УСН 15% доходы – расходы

УСН 15% обычно выбирают те коммерсанты и организации, у которых высока доля расходов в сравнении с доходами. Такой подход позволяет немало экономить на бюджетных платежах, ведь налог в этом случае уплачивается в размере 15% с разницы между доходами и расходами, а в ряде регионов и того меньше ввиду наличия региональных льгот. Так как же наиболее выгодно воспользоваться предлагаемой законодательством возможностью?

Как рассчитать налог при УСН 15%?

Что лучше, УСН 6% или 15%, в данной статье мы не рассматриваем. Допустим, исходя из запланированного уровня доходов и расходов, более выгодным оказалось применение УСН-15%: как рассчитать налог, если коммерсант выбрал данный объект?

Принцип расчета налога на УСН 15% заключается в том, что фирма или ИП, применяющие такой объект налогообложения, перечисляют в ИФНС 15% от разницы между доходами и расходами. Налоговая база на УСНО 15% рассчитывается ежеквартально нарастающим итогом. Это означает, что при применении упрощенки «15 процентов» в 2016 году по окончании 1 квартала, полугодия, 9 месяцев и года бизнесмен должен заново определять все свои доходы и расходы, то есть прокалькулировать их с 1 января, а авансовый платеж по окончании каждого квартала уплачивать за минусом ранее произведенных в этом же году авансов.

© фотобанк Лори

© фотобанк Лори

Может сложиться и такая ситуация: допустим в первом квартале доходы превысили расходы, и компания заплатила положенные 15% с разницы. Но по итогам полугодия общие расходы оказались больше доходов, налоговая база ушла в минус, и в итоге аванс рассчитывать просто не с чего. В этом случае ранее уплаченный за 1 квартал платеж будет считаться переплатой. По итогам 9 месяцев и года бизнесмен снова проведет подобный расчет, и возможно ситуация изменится.

Но если по итогам года доходы так и не превысят расходы, то в ИФНС придется заплатить так называемый минимальный налог – 1% от суммы полученных доходов без учета расходов. Обязанность перечислить данный минимальный налог возникнет и в том случае, если его сумма окажется больше, чем рассчитанные в обычном порядке 15% от разницы между доходами и расходами. Важный момент: минимальный налог на УСН 15% «доходы-расходы» рассчитывается лишь по итогам года. В первых трех кварталах года, если налоговой базы для расчета платежа нет, то аванс по УСН просто не уплачивается.

Подтверждение расходов

На УСН 15% расходы принимаются к учету исходя из двух основных факторов. Во-первых, они должны отвечать закрытому перечню, установленному статьей 346.16 Налогового кодекса. Затраты, которые прямо не поименованы в этом списке, учитывать при расчете налога нельзя.

Таблица некоторых расходов на УСН 15%

Налоговую базу уменьшают затраты на: |

Покупку основных средств и нематериальных активов |

Арендные (лизинговые) платежи |

Материальные расходы |

Зарплату и больничные, выплаченные сотрудникам |

НДС по оплаченным товарам |

Прочие уплаченные налоги и сборы |

Канцелярские товары |

Почтовые, телефонные и телеграфные услуги |

Рекламу товаров |

Проценты по кредитам и займам |

Стоимость товаров, предназначенных для перепродажи |

Прочие расходы, указанные в статье 346.16 НК РФ |

Второй момент связан с подтверждением таких расходов. Если доходы включаются в КУДиР просто по факту получения оплаты от клиента, то расходы отражаются в ней при выполнении двух условий: затраты должны быть оплачены поставщику, а товары или услуги, за которые перечислена эта оплата, – должны быть получены покупателем на основании закрывающих сделку накладных или актов. Если речь идет о приобретении товаров для перепродажи, то добавляется еще одно условие: такой товар должен быть продан конечному покупателю, и лишь после этого затраты за покупку можно включить в налоговую базу.

Конечно, такие требования законодательства предполагают более пристальное отслеживание документации и ведение учета в целом на УСН 15% в сравнении с доходной упрощенкой. Однако для организаций, как на УСН-6%, так и на УСН-15%, доходы и расходы так или иначе отражаются в учете вне зависимости от их включения в базу для целей расчета налога. Чуть сложнее в этой связи может быть не ведущим бухучет предпринимателям, которые в случае применения объекта «доходы» могут просто избавиться от необходимости отслеживания дополнительного документооборота. Однако возможность сэкономить на налогах при использовании УСНО 15% может сделать такие дополнительные временные затраты вполне оправданными.

15% или меньше?

Если говорить о работе на упрощенке с объектом «доходы минус расходы», нельзя не упомянуть еще об одном важном моменте. В некоторых регионах страны ставка для данного типа УСН составляет не 15%, а меньше: по закону местные власти имеют право ее снижать и пониженные ставки прописать в региональном законе. Так, например, пониженная ставка 7% для УСН «доходы минус расходы» применяется в Санкт-Петербурге и Ленинградской области. Эта ставка установлена для региона в целом. Но во многих областях и республиках льготные ставки применяются для отдельных категорий налогоплательщиков в зависимости от осуществляемого ими вида деятельности. И таких примеров, позволяющих при грамотном подходе еще больше экономить на налогах, на уровне местного законодательства совсем немало.

spmag.ru

Консультационные расходы при УСН доходы минус расходы

Консультационные расходы при УСН доходы минус расходы можно учитывать или нет? В данной статье мы рассмотрим, что является консультационными услугами и в каких случаях их можно учесть при расчете упрощенного налога.

Что такое консультационные услуги

Налоговый учет консультационных услуг при УСН «доходы минус расходы»

Требования к документации при списании консультационных расходов

Итоги

Что такое консультационные услуги

В законодательстве РФ нет четкого определения консультационных услуг:

- Абз. 6 ст. 148 НК РФ, касающейся места реализации работ/услуг, содержит перечень услуг: консультационные, юридические, бухгалтерские, аудиторские и т. д.

- Ст. 779 ГК РФ посвящена договору возмездного оказания услуг, а к услугам в этой статье относят аудиторские, консультационные, информационные услуги. То есть в данном случае консультационные услуги отделены от бухгалтерских, налоговых, аудиторских, маркетинговых и других видов услуг.

- Вид деятельности 70.2 ОКВЭД-2 и его подвиды включают в себя консультирование по вопросам управления, однако предоставление бухгалтерских, аудиторских, налоговых и некоторых других услуг выделено в отдельные виды деятельности (ОК 029-2014, утвержден приказом Росстандарта от 31.01.2014 № 14-ст). В предыдущем ОКВЭД, который прекратил действие 31.12.2016, консультационные услуги объединялись с аудиторскими, налоговыми и бухуслугами в виде деятельности под номером 74.1 (ОК 029-2007, утвержден приказом Ростехрегулирования от 22.11.2007 № 329-ст).

- Некоторые специалисты считают консультационные услуги широким понятием — любая помощь клиенту при решении проблем, возникающих в ходе его деятельности, имеет право называться консалтингом (Мишурова И. В., Лысенко Н. А. Менеджмент профессиональных услуг: стратегия и тактика: Учебно-практическое пособие. М., 2004. С. 14). Другие специалисты рассматривают консультационные услуги как разновидность информационных (Мородумов Р. Н. Договор возмездного оказания информационных и консультационных услуг: Диссертация на соискание ученой степени канд. юрид. наук. 2004. С. 100).

- Договор о Евразийском экономическом союзе содержит следующее определение консультационных услуг: это услуги по предоставлению разъяснений, рекомендаций и иных форм консультаций, включая определение/оценку проблем/возможностей лица, по управленческим, экономическим, финансовым (в том числе налоговым и бухгалтерским) вопросам, а также по вопросам планирования, организации и осуществления предпринимательской деятельности, управления персоналом (ст. 1 Договора о ЕЭС, подписанного 29.05.2014).

Почему так важно знать, что именно относится к консультационным услугам? Дело в том, что расходы на консультации — спорный вопрос при расчете упрощенного налога.

Налоговый учет консультационных услуг при УСН «доходы минус расходы»

Перечень трат, которые можно принимать к учету при расчете упрощенного налога при УСН «доходы минус расходы», приведен в ст. 346.16 НК РФ. Этот перечень закрытый. Если каких-то трат в нем нет, то принять их в качестве расходов в налоговом учете «упрощенец» не вправе (письма Минфина от 24.01.2011 № 03-11-06/2/08 и от 16.12.2011 № 03-11-06/2/174). Консультационные услуги отсутствуют в ст. 346.16 НК РФ, и об этом неоднократно напоминали налоговики, например в письме УФНС РФ по городу Москве от 19.12.2007 № 18-11/3/212690@. Соответственно, «упрощенец» не может учесть в расходах траты на консалтинг.

Однако не все так просто. Если сама компания оказывает консультационные и информационные услуги и это ее основной вид деятельности, то траты на консультирование у других фирм можно считать материальными расходами и учитывать при расчете упрощенного налога на основании подп. 5 п. 1 ст. 346.16 НК РФ. Судьи согласны с таким подходом (постановление ФАС Поволжского округа от 25.03.2010 № А12-17138/2009).

Если же консалтинг не является основным видом деятельности, то принимать в расходы полученные консультационные услуги нельзя. Нередко консалтинг можно переквалифицировать в услугу из перечня одобряемых налоговиками. Например, налоговые инспекторы не возражают против получения «упрощенцами» бухгалтерских, аудиторских, юридических услуг (подп. 15 ст. 346.16 НК РФ). В уже упомянутом выше письме УФНС РФ по г. Москве от 19.12.2007 № 18-11/3/212690@ налоговики отказали плательщику на УСН в учете трат на консультационный семинар аудиторской фирмы. Более того, инспекторы против отнесения аудиторских консультаций к расходам на аудиторские услуги (письмо УФНС РФ по городу Москве от 29.08.2005 № 18-03/3/60707). Однако в этом споре можно опираться на ст. 7 закона «Об аудиторской деятельности» от 30.12.2008 № 307-ФЗ, в которой говорится, что аудит — это не только независимая проверка отчетности клиента, но и ряд других услуг (постановка и автоматизация бухучета, консультирование в области налогового и управленческого учета и др.). То есть консультационный семинар аудиторской фирмы можно переквалифицировать в траты на аудиторские услуги, а их включить в расходы при УСН на полном основании (письмо Минфина РФ от 04.08.2005 № 03-11-04/2/37).

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяТаким образом, в некоторых случаях консультационные услуги можно учитывать в расходах при расчете упрощенного налога, однако нужно аргументировать необходимость консультаций и быть готовым к спору с ИФНС. Кроме того, следует позаботиться о первичке по консультационным расходам.

Требования к документации при списании консультационных расходов

Чтобы учесть консультационные услуги в расходах, следует проверить их по критериям признания: экономическая обоснованность, наличие подтверждающих документов и направленность на получение доходов (п. 2 ст. 346.16, п. 1 ст. 252 НК РФ, письмо Минфина от 29.01.2015 № 03-11-06/2/3237).

ВАЖНО! Экономическую обоснованность имеет право определять налогоплательщик, а не налоговый инспектор (определение КС РФ от 04.06.2007 № 320-О).

В качестве подтверждающей первички необходимо использовать документы, которые будут свидетельствовать о понесенных затратах (накладные, акты оказания услуг, договоры, счета-фактуры, протоколы проведения консультации и т. д.).

ВАЖНО! В первичке должны быть приведены максимально конкретные формулировки. Чем больше у вас доказательств, что консультация принесла экономически измеримую пользу для организации, тем больше шансов, что налоговики не снимут консультационные расходы.

Первичные документы должны быть правильно оформлены и не должны содержать ошибок, неточностей или недостоверных сведений.

Хранить первичку следует минимум 5 лет. Подробнее об этом читайте в материале «Правила хранения документов бухгалтерского учета».

Помимо первичной документации подготовьте сведения, которые доказывают пользу от полученных консультаций.

Мы также рекомендуем вам зафиксировать вероятный урон от того, что фирма не воспользуется консультацией. Это послужит доказательством того, что консалтинговые траты — не фикция, а необходимые меры.

Итоги

Если затраты на полученные консультации нельзя квалифицировать как бухгалтерские, аудиторские, юридические услуги или материальные расходы, то признать их расходами для целей исчисления УСН не получится.

Как отразить в бухучете получение консультационных услуг, читайте в статье «Бухучет — проводки по услугам».

nalog-nalog.ru

Ставка УСН в 10 процентов (нюансы)

УСН 10 процентов — такую ставку могут применять некоторые налогоплательщики. В статье мы расскажем, кто и при каких условиях имеет на это право.

Общие ставки налога по УСН

Ставка УСН 10%

Итоги

Общие ставки налога по УСН

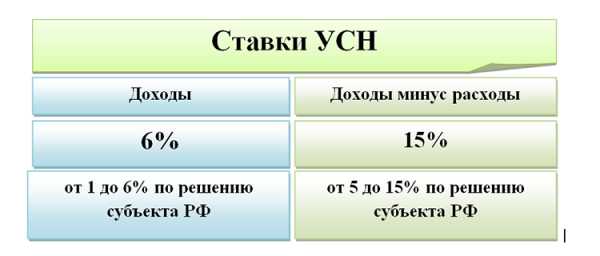

Ставка налога по УСН зависит от того, какой объект налогоплательщик выбрал для налогообложения (пп. 1 и 2 ст. 346.20 НК РФ):

- для объекта «доходы» ставка установлена в размере 6%;

- для объекта «доходы минус расходы» — 15%.

При этом для «доходно-расходной» упрощенки Налоговый кодекс предусматривает возможность установления дифференцированной ставки в пределах от 5 до 15%, в зависимости от категорий налогоплательщиков. Это вправе сделать субъект РФ своим региональным законом.

Ставка УСН 10%

Ставка единого налога 10% как раз и относится к дифференцированным ставкам. Из сказанного выше следует, что условиями ее применения являются:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться- Принятие субъектом РФ соответствующего закона.

- Отношение налогоплательщика к льготной категории, если ставка введена не для всех «упрощенцев» региона, а только для некоторых из них. Так, субъект может вводить для льготников ограничения по виду деятельности, доле дохода, численности персонала, размеру заработной платы и т. п.

ОБРАТИТЕ ВНИМАНИЕ! Если для разных категорий налогоплательщиков в регионе действует несколько льготных ставок по УСН, а налогоплательщик относится к нескольким из них, он может выбрать наименьшую из установленных ставок (см. письма Минфина России от 22.01.2015 № 03-11-10/69516 и 29.03.2010 № 03-11-06/2/44).

Например, с 01.01.2017 УСН 10% применяется в г. Москве «упрощенцами», занятыми:

- в обрабатывающем производстве;

- управлении эксплуатацией жилого и (или) нежилого фонда;

- научных исследованиях и разработках;

- предоставлении социальных услуг;

- деятельности в области спорта;

- растениеводстве;

- животноводстве и представлении услуг в этих областях,

если выручка от них составляет не менее 75% общей выручки (см. закон г. Москвы от 07.10.2009 № 41).

Законом Московской области от 12.02.2009 № 9/2009-ОЗ предусмотрено, что ставку налога в размере 10% по УСН с объектом налогообложения «доходы минус расходы» могут применять налогоплательщики, которые осуществляют определенные виды деятельности, указанные в приложении к этому закону. Условием применения этой ставки является наличие выручки от этих видов деятельности не менее 70% в общей сумме доходов.

В Ростовской области в соответствии с законом от 10.05.2012 № 843-ЗС право на ставку 10% имеют применяющие упрощенную систему налогообложения с объектом «доходы минус расходы» субъекты малого предпринимательства. Исключение – ИП, которые осуществляют предпринимательскую деятельность в производственной, социальной и (или) научной сферах, а также в сфере оказания бытовых услуг населению. Для этой категории налогоплательщиков ставка налога установлена в размере 0%.

В Республике Дагестан право на 10% ставку имеют все, кто применяет «доходно-расходную» УСН и работает непосредственно на территории республики (закон Республики Дагестан от 06.05.2009 № 26).

А в Ярославской области (закон ЯО от 30.11.2005 № 69-з) право на применение ставки 10% по УСН «доходы минус расходы» имеют организации и ИП, осуществляющие определенные виды деятельности и при одновременном соблюдении следующих условий:

- доходы от основного вида деятельности составляют не менее 70% доходов от предпринимательской деятельности;

- среднемесячная начисленная заработная плата в расчете на одного работника в налоговом периоде составляет не менее 1,2 размера минимальной заработной платы, установленного региональным соглашением о минимальной заработной плате в Ярославской области на начало налогового периода;

- отсутствие недоимки по уплате налогов, зачисляемых в бюджет Ярославской области, на дату представления декларации (уточненной декларации) по УСН.

Есть соответствующие законы и в других регионах.

Итоги

Законами субъектов Российской Федерации может быть установлена ставка 10% по УСН с объектом «доходы минус расходы». При этом условия, при которых налогоплательщики могут воспользоваться такой ставкой могут различаться в каждом регионе. Узнать, применяется ли ставка УСН 10% в вашем регионе и установлены ли какие-либо особые условия ее применения, можно, обратившись в налоговый орган.

nalog-nalog.ru