Депозитные деньги

Депозитные деньги – один из видов современных денег, на который приходится 80-90% всей денежной массы стран Запада. Основой депозитных денег является депозит – временно свободный денежный капитал на текущем счете клиента в банке. Движение депозитных денег связано, во-первых, с чеками, во-вторых, с кредитными карточками. На чековый оборот в развитых странах Запада приходилось в начале 90-х XX в. 90% депозитного обращения. Кредитные карточки предназначены для записи закупок на счет физического или юридического лица, которые должны быть оплачены позже. Механизм использования этих карт такой: владелец банковского счета покупает у банка специальную пластиковую карточку, в которой указаны его фамилия и номер банковского счета. При покупке товара или получении услуги в точках, входящих в сферу обращения кредитных карточек, он подает ее продавцу, который выписывает счет с указанием номера карты, фамилии и даты покупки. С определенной периодичностью владельцу кредитной карты направляется общий счет за все покупки.

Новым в движении депозитных денег является переход от традиционных форм безналичных платежей в системе расчетов с помощью компьютерной системы – «электронных денег». Электронные деньги дают возможность переводить средства и регистрировать информацию об этих переводах безбумажным способом. Существует несколько каналов использования электронных денег: автоматизированная расчетная плата, система автоматизированного кассира, система терминалов. Автоматизированная расчетная плата – это сеть банков, связанных с одним вычислительным центром. Автоматизированный кассир дает возможность осуществлять без участия человека такие денежные операции, как получение наличных, прием вкладов, переводы со счета на счет. Электронная система расчетов в торговых точках предусматривает операции с дебитными и кредитными карточками, а также чеками, которые осуществляются через специальные приборы – терминалы. Карточка вставляется в соответствующий приемник терминала, и сумма покупки, полученных услуг или наличности автоматически списывается.

Во второй половине 80-х в западных странах началось внедрение электронных кредитных карточек второго поколения, оснащенных энергонезависимой программируемой постоянной памятью. Благодаря встроенному микропроцессору они могут управлять всеми видами взаимодействия с памятью и различными терминалами. Эти карточки – персонифицированные деньги. Они имеют высокую защищенность, поскольку позволяют, например, идентифицировать своего владельца по отпечаткам пальцев, что делает невозможной фальсификацию. В карточках вмонтированы дисплеи на жидких кристаллах, и они могут кодировать и декодировать любой диалог с внешним оборудованием.

Внедрение электронных денег означает процесс революции денежной системы, появление новой формы денег, которая разрешает противоречия предыдущей формы денег (кредитно-бумажных), значительное ослабление финансового господства развитых стран мира, усиление роли государства в финансово-кредитной сфере (в частности, в создании единой национальной программы электронизации денежной системы) и др. Этот этап в развитии денег некоторые западные экономисты называют «безденежным обществом». Его прообразом является проведение крупномасштабного эксперимента в населенном пункте Свиндон (близ Лондона), в процессе которого решено большинство технических проблем по созданию такого общества. Его основой являются мощные компьютеры, которые ведут точный, своевременный и мгновенный учет всех актов купли-продажи товаров и услуг. В то же время для окончательного решения этой проблемы не должно существовать теневой экономики, а каждая малейшая торговая точка должна быть подключена к такому компьютеру.

Возможность технической реализации построения такого общества предусмотрел шведский экономист К. Виксель. По его мнению, центральный банк может вести строгий учет доходов и расходов каждого трудоспособного человека: если он создает блага, ее счет кредитуется, если тратит (потребляет) – дебетуется; неработающие лица могут жить за счет общества, то есть иметь отрицательный счет. С точки зрения формационного подхода, «безденежное общество» предусматривали К. Маркс и Ф. Энгельс и связывали его с коммунистическим способом производства.

Виксель. По его мнению, центральный банк может вести строгий учет доходов и расходов каждого трудоспособного человека: если он создает блага, ее счет кредитуется, если тратит (потребляет) – дебетуется; неработающие лица могут жить за счет общества, то есть иметь отрицательный счет. С точки зрения формационного подхода, «безденежное общество» предусматривали К. Маркс и Ф. Энгельс и связывали его с коммунистическим способом производства.

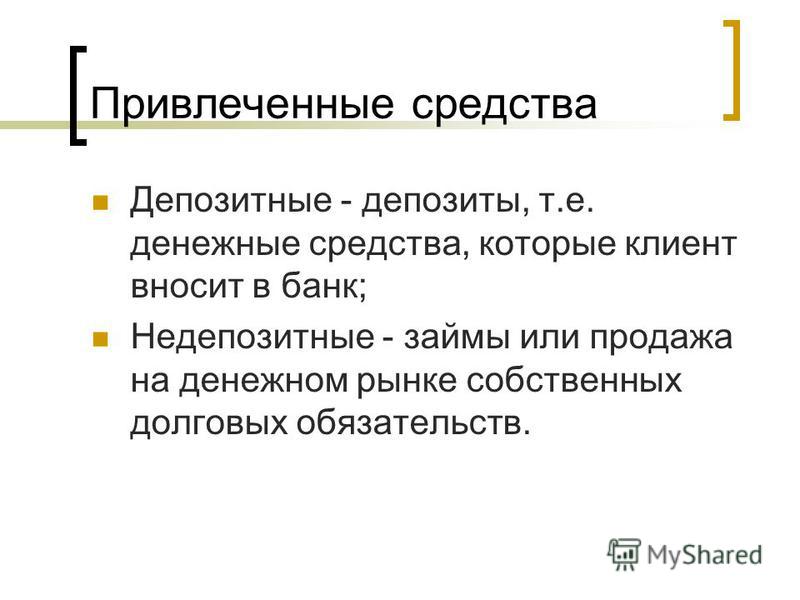

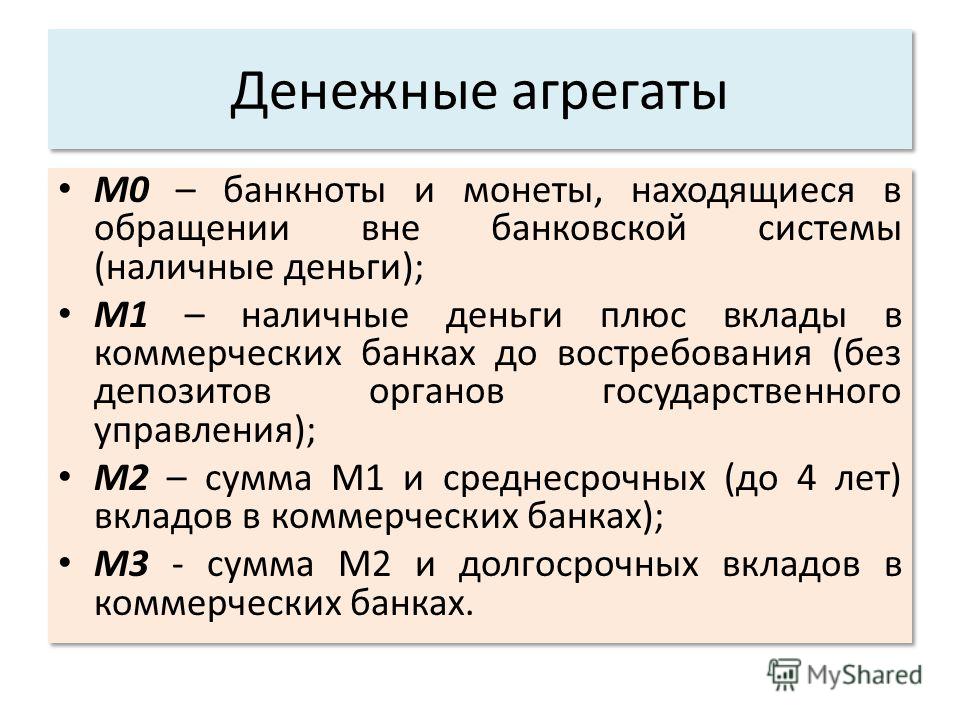

Депозитные деньги, как и наличные деньги в виде государственных банкнот и монет, являются составными элементами общей денежной массы – полный пакет расчетных средств, используемых для обслуживания хозяйственного оборота. Широкое применение дебетовых денег в обращении вызвало определенное «размывание» количественных границ денег. В современных условиях в денежном обращении находятся различные долговые обязательства, которые по своей природе не являются деньгами, но обслуживают изменение форм стоимости, циркулируют как средство обращения и средство платежа. Они не входят в количество денег в обращении, но могут быть учтены в денежной массе страны.

Они не входят в количество денег в обращении, но могут быть учтены в денежной массе страны.

Что такое банковский депозит? Как открыть вклад и заработать деньги?

Что такое банковский депозит?

Депозит — это хранение ваших сбережений в банке под процент.

По определению НБУ, депозит или вклад — это соглашение, где одна сторона (банк), которая принимает поступившую от другой стороны (вкладчика) или поступившую для нее определенные денежные средства (вклад), обязуется возвратить всю сумму вклада и выплатить проценты на нее или доход в другой форме на условиях и в порядке, установленных договором. Само слово «депозит» происходит от лат. depositum — передан на хранение.

Чем отличается депозит от вклада?

Вклад и депозит — в чём же разница? В том, что вклад — это хранение денежных средств и извлечение выгодной прибыли. В то время, как депозит — это хранение не только денег, но и ценных вещей, акций, металлов, важных документов.

Что такое процентная ставка?

Процентная ставка по вкладам — это процент, который банк обязан уплачивать своим клиентам за возможность пользоваться денежными средствами, которые размещаются на депозитном счете.

При этом, доход банка — это разница между размещением финансовых средств и вовлечение новых клиентов.

Какой выбрать депозит?

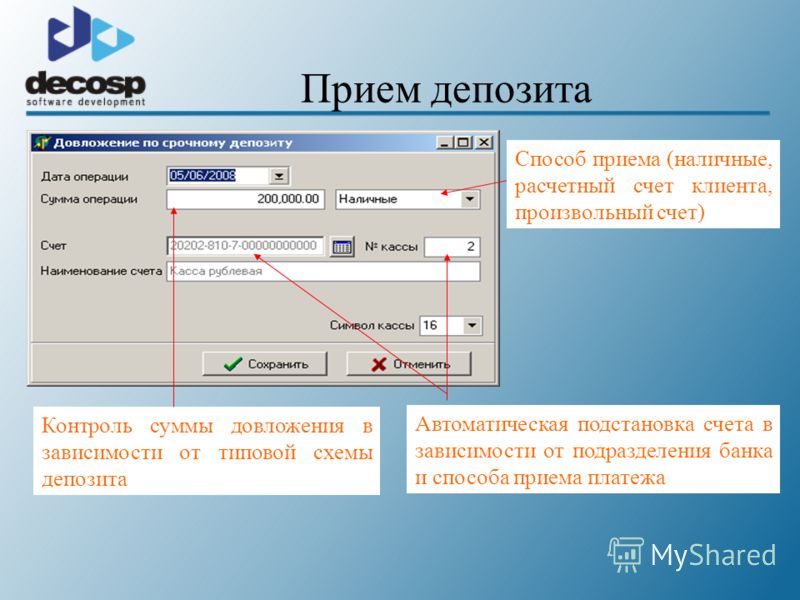

Для начала нужно ознакомиться с видами депозитов.

Они бывают двух видов: срочные и вклады до востребования.

- Срочные вклады — это депозиты/вклады положенные под проценты, которые вносятся на определенный срок хранения, который полностью изымается по истечении заданного срока. Этот вид депозита менее ликвидный, но при этом он приносит более высокий процентный доход.

- Вклады до востребования — это депозит без точного указанного срока хранения. Он возвращается по первому требованию клиента. Как правило, для такого вида депозита начисление процента по ставке ниже, чем при срочном вкладе.

При этом срочные вклады делятся на еще несколько подгрупп:

- Накопительный (возможно пополнять депозит на протяжении всего срок хранения).

- Сберегательный (самый обычный вид срочного вклада, по условиям нельзя пополнять или снимать любые суммы).

- Расчетный (универсальный вклад, в котором возможно контролировать и проводить любые операции по пополнению и снятию сумм).

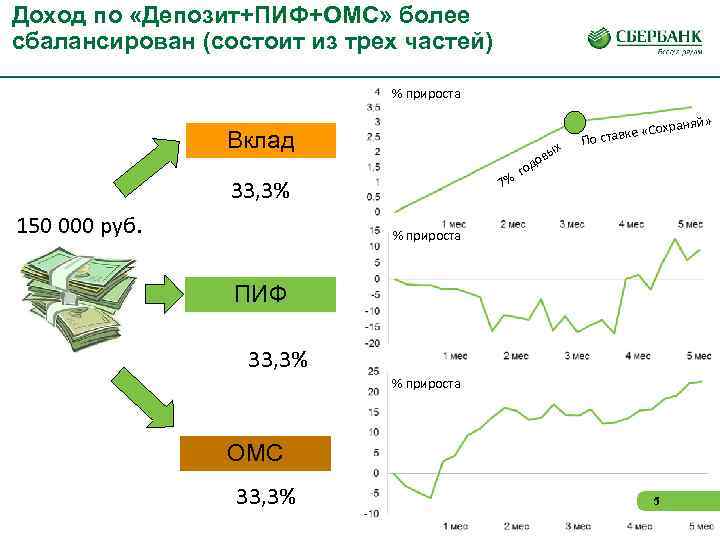

Главным при выборе депозита является его процентная ставка (как правильно рассчитывается на год). От этого процента зависит степень вознаграждение клиента-вкладчика. Размер ставки зависит от множества сопутствующих факторов.

Один из первых — срок хранения депозита. Чем меньше срок, тем меньше доход от инвестиций. Правда иногда банки всё же проводят специальные акции. Срок определяет долгосрочные эти депозиты или краткосрочные. Краткосрочные позволяют хранить сбережения от 1 до 9 месяцев. В то время, как долгосрочные обычно предполагают нахождение вложений в банке на срок от 1 года и дольше. Некоторые банки оставляют за собой право устанавливать и фиксировать несколько процентных ставок по определенному вкладу. Такое часто встречается у депозитов с возможностью пополнения. Банк может устанавливать ставку для первоначального взноса и далее ставку для последующих пополнений, в зависимости от последнего взноса до окончания срока хранения.

Проценты по депозитам можно получать в разное время. Кому-то нравится еженедельно или же ежеквартально получать эти проценты. Кто-то захочет получать эти проценты раз в полгода. Вкладчик может получать доход от депозита авансом (тогда, когда откроет депозита) или когда депозитный срок истечет. При втором варианте выгоднее будет выбрать вклад с капитализацией процентов т.е. ежемесячно аккумулированные проценты будут постепенно прибавляться к сумме депозита и уже впоследствии начисление процентов происходит учитывается с ранее капитализированный процентов.

Банки фиксируют минимальную сумму по каждому виду вклада. Обычно эта минимальная сумма колеблется между 100 гривнами (евро, долларом США) и может достигать несколько тысяч. При этом, в некоторых видах вкладов предусматривается возможность изменения первоначальная сумма для частичного снятия денег или пополнения счета.

Стоит понимать, что очень многое зависит от валюты вложения.

Что такое валютный депозит?

Диверсификация денежных средств обычно осуществляется в рамках трех главных валют: гривна, евро, доллар США. Сегодня наиболее распространенной валютой для хранения денег на депозите считается гривна, так как процентные ставки по этой валюте выше и от того валютный депозит в гривнах более привлекательный в глазах вкладчика.

Сегодня наиболее распространенной валютой для хранения денег на депозите считается гривна, так как процентные ставки по этой валюте выше и от того валютный депозит в гривнах более привлекательный в глазах вкладчика.

Если сомневаетесь в какой валюте хранить деньги на депозите, то финансисты рекомендуют исходить из того, в какой валюте вкладчик изначально хочу положить деньги на депозит, а также стоит обращать внимание на то, в какой валюте вкладчику нужны будут деньги по окончанию депозитного договора. Проще говоря, если нет нужды переходить с одной валюты на другую, то лучше и не делать этого, так как вы можете столкнуться с дополнительными конверсиями при проведении определенных операций. А это, в свою очередь, снижает вашу депозитную доходность.

Что такое отрицательная ставка по депозитам?

Иногда не банк платит проценты, а вкладчик платит банку за хранение его денег. Это называется отрицательная ставка по депозиту. Такое может происходить в случае, когда на банковских счетах есть большие суммы денежных средств, а бизнес и экономика в целом требует приток финансов, что удержаться на плаву.

Что проверить в депозитном договоре?

Когда вы уже разобрались с терминами и общим процессом и готовы положить деньги на депозит, то стоит проверить все пункты депозитного договора:

- совпадает ли число процентов с ранее оговоренными с сотрудником банка;

- даты: начало и окончание депозитного счета;

- убедитесь также в том, что банк не занимается взиманием комиссионных за то, чтобы открыть депозитный счета. Если же взимает, то задайте вопросы о том, как это отразится на вашем депозитном счете, когда срок вклада будет истекать. При проведении ряда операция (снятие наличных средств, безналичный перевод, зачисление безналичных) банк может удержать комиссию по утвержденным тарифам. Нужно внимательно перечитывать договор и смотреть другие дополнительные документы. Поэтому лучше всего подробно поинтересуйтесь у сотрудника банка какие комиссионные вы будете выплачивать.

Стоит ли открывать депозитный счет?

“Уберечь свои деньги стоит больших трудов, чем добыть их” (Мишель де Монтень).

Поэтому делая свой выбор в пользу депозита вы сможете сохранить свои деньги. Особенно актуально для людей, которые хотят правильно научиться откладывать деньги.

Просто нужно ответственно и тщательно взвешивать все плюсы и минусы, и выбирать правильный банк. Как его выбрать и на что обращать особое внимание при выборе вы узнаете в следующей статье.

Депозитные операции Банка России | Банк России

Основное назначение операций

Депозитные операции центральных банков как инструмент денежно-кредитной политики представляют собой привлечение денежных средств кредитных организаций на открытые им депозитные счета на определенный срок под определенную процентную ставку.

При реализации денежно-кредитной политики центральные банки могут использовать депозитные операции следующим образом. Во-первых, в случае необходимости с их помощью центральные банки могут сокращать объем свободной банковской ликвидности, временно связывая (абсорбируя) по итогам депозитных аукционов имеющиеся избыточные средства. Во-вторых, центральные банки путем предложения депозитов овернайт постоянного действия могут непосредственно управлять процентными ставками по сделкам в сегменте овернайт межбанковского рынка. Банк России использует оба названных варианта.

Во-вторых, центральные банки путем предложения депозитов овернайт постоянного действия могут непосредственно управлять процентными ставками по сделкам в сегменте овернайт межбанковского рынка. Банк России использует оба названных варианта.

Для абсорбирования избыточной ликвидности Банк России проводит депозитные аукционы. В условиях структурного профицита регулярные недельные депозитные аукционы являются основным инструментом управления ликвидностью.

Для формирования нижней границы процентного коридора (ограничения колебаний рыночных ставок «снизу») Банк России предоставляет банкам возможность размещения средств в депозиты овернайт постоянного действия.

Основные характеристики операций

Депозитные операции проводятся на основании заключенных Банком России и кредитными организациями Договоров об общих условиях проведения депозитных операций и Условий проведения Банком России депозитных операций. Актуальные редакции типовой формы Договора и указанных Условий размещены на сайте Банка России. Для участия в депозитных операциях кредитная организация должна в установленном порядке обратиться в Операционный департамент Банка России для заключения Договора. Документы, связанные с внесением изменений или расторжением Договоров, также необходимо направлять в Операционный департамент Банка России.

Для участия в депозитных операциях кредитная организация должна в установленном порядке обратиться в Операционный департамент Банка России для заключения Договора. Документы, связанные с внесением изменений или расторжением Договоров, также необходимо направлять в Операционный департамент Банка России.

Депозитные операции проводятся только с российскими кредитными организациями в валюте Российской Федерации. Банк России не устанавливает других критериев для допуска российских кредитных организаций к депозитным операциям. При этом Банк России оставляет за собой право принять решение о приостановлении участия кредитной организации в депозитных операциях.

По всем видам депозитных операций Банк России устанавливает следующие условия их проведения:

- дату заключения сделки,

- дату привлечения денежных средств,

- дату возврата депозита и уплаты процентов,

- срок депозита,

- процентную ставку.

Проценты на сумму денежных средств, принятых Банком России в депозит, начисляются со дня, следующего за днем приема средств в депозит, по день возврата Банком России депозита включительно, за каждый календарный день по формуле простых процентов.

Банк России в день возврата депозита платежным поручением переводит на корреспондентский счет кредитной организации сумму депозита и уплачивает начисленные проценты.

В том случае, если Банк России не принял денежные средства в депозит, они возвращаются платежным поручением на следующий рабочий день на корреспондентский счет кредитной организации. Проценты при этом не начисляются и не уплачиваются.

Контакты

По вопросам методологических аспектов проведения Банком России депозитных операций: Департамент денежно-кредитной политики 8 (495) 771-47-70,8 (495) 771-49-55.

По вопросам заключения, изменения или расторжения договоров об общих условиях проведения депозитных операций: Операционный департамент 8 (495) 771-49-40.

По вопросам размещения денежных средств в депозиты овернайт и проведения расчетов по депозитным операциям: Операционный департамент 8 (495) 771-47-53,8 (495) 771-46-91.

По вопросам организации и проведения Банком России депозитных аукционов: Департамент операций на финансовых рынках 8 (495) 771-44-26,8 (495) 771-44-49.

Да Нет

Последнее обновление страницы: 23.07.2021

Статья 36.1. Сберегательный и депозитный сертификаты / КонсультантПлюс

(введена Федеральным законом от 23.04.2018 N 106-ФЗ)

Сберегательный и депозитный сертификаты являются именными документарными ценными бумагами, удостоверяющими факт внесения вкладчиком в кредитную организацию суммы вклада на условиях, указанных в соответствующем сертификате, и право владельца такого сертификата на получение по истечении установленного сертификатом срока суммы вклада и обусловленных сертификатом процентов в кредитной организации, выдавшей сертификат. Сберегательный и депозитный сертификаты выдаются кредитной организацией на руки первому владельцу соответствующего сертификата, за исключением сберегательного и депозитного сертификатов, выданных на условиях обездвижения.

Сберегательные сертификаты выдаются кредитными организациями только физическим лицам, в том числе индивидуальным предпринимателям. Обращение сберегательных сертификатов осуществляется между физическими лицами, в том числе индивидуальными предпринимателями.

Депозитные сертификаты выдаются кредитными организациями только юридическим лицам. Обращение депозитных сертификатов осуществляется между юридическими лицами.

Кредитная организация, имеющая право на привлечение во вклады денежных средств физических и юридических лиц в соответствии с лицензией, выдаваемой Банком России, вправе выдавать сберегательные и депозитные сертификаты. Кредитная организация, имеющая право на привлечение во вклады денежных средств юридических лиц (без права на привлечение во вклады денежных средств физических лиц) в соответствии с лицензией, выдаваемой Банком России, вправе выдавать только депозитные сертификаты.

Переход прав на сберегательный и депозитный сертификаты осуществляется только при условии соблюдения ограничений на обращение соответствующего сертификата, установленных настоящей статьей.

Кредитная организация, выдавшая сберегательный или депозитный сертификат, ведет учет выданных сберегательных или депозитных сертификатов и прав на них.

Права владельца сберегательного или депозитного сертификата удостоверяются записями в системе учета выдавшей его кредитной организации. Внесение в систему учета записи, удостоверяющей права владельца сберегательного или депозитного сертификата, отражается в соответствующем сертификате, за исключением сберегательного и депозитного сертификатов, выданных на условиях обездвижения. Права, удостоверенные сберегательным или депозитным сертификатом, передаются в порядке, установленном для уступки требования (цессии), а также по основаниям, установленным законодательством Российской Федерации. Права на сберегательный или депозитный сертификат переходят к приобретателю с момента внесения соответствующей записи в систему учета выдавшей сберегательный или депозитный сертификат кредитной организации.Кредитная организация, выдавшая сберегательный или депозитный сертификат, обязана по требованию владельца сберегательного или депозитного сертификата предоставить ему выписку или иной документ, подтверждающие факт внесения записи о его праве на сберегательный или депозитный сертификат в систему учета.

Кредитная организация представляет в Банк России по его требованию список лиц, являющихся владельцами сберегательных и депозитных сертификатов на определенный в указанном требовании день, не позднее чем в течение шести дней со дня поступления указанного требования.

Кредитная организация вправе выдавать сберегательные и депозитные сертификаты, содержащие условие отказа владельца соответствующего сертификата от права на получение вклада по его требованию.

Сберегательный или депозитный сертификат, удостоверяющий внесение вклада на условиях отказа владельца соответствующего сертификата от права на получение вклада по его требованию, должен содержать в своем тексте указание на отказ владельца соответствующего сертификата от права на получение вклада по его требованию.

Если сберегательный или депозитный сертификат предусматривает право владельца соответствующего сертификата на получение вклада по его требованию, кредитной организацией при досрочном предъявлении сберегательного или депозитного сертификата к погашению выплачиваются сумма вклада и проценты в размере, выплачиваемом кредитной организацией по вкладам до востребования, если условиями сберегательного или депозитного сертификата не установлен иной размер процентов.

Состав обязательных реквизитов

сберегательных и депозитных сертификатов устанавливается нормативным актом Банка России.

Открыть полный текст документа

Калькулятор вкладов онлайн 25.07.2021 с капитализацией, с пополнением, рассчитайте процент доходности по депозиту в банке на 25.07.2021

Калькулятор вкладов на Банки.ру — это сервис подбора и оформления вкладов и накопительных счетов для тех, кто ищет возможность вложить деньги под высокий процент. Здесь можно рассчитать доходность вклада и открыть депозит онлайн. У нас самая полная база актуальных предложений с повышенной ставкой на 25.07.2021 и специальные условия от банков, только для пользователей Банки.ру.

Основная задача вкладчика – разместить свои сбережения на

депозит, который принесет максимальный доход. Чтобы выяснить

итоговую сумму вклада по окончании его срока и произвести расчет по

доходу, порой бывает недостаточно знать размер годовой процентной

ставки..png) Нужно воспользоваться калькулятором процентов по вкладам,

ведь основные факторы, которые следует учитывать при расчете

дохода, – это наличие капитализации и периодичность внесения

дополнительных взносов в выбранный вами вклад. Кроме того, открывая

вклад под высокую ставку, следует учитывать, что доходы по вкладам

в РФ облагаются налогом в размере 35%, если процентная ставка по

вкладу в рублях превышает ключевую ставку Банка России на 5

процентных пунктов. По валютным вкладам налог с дохода вычитается, если процентная ставка составляет более 9%.

Нужно воспользоваться калькулятором процентов по вкладам,

ведь основные факторы, которые следует учитывать при расчете

дохода, – это наличие капитализации и периодичность внесения

дополнительных взносов в выбранный вами вклад. Кроме того, открывая

вклад под высокую ставку, следует учитывать, что доходы по вкладам

в РФ облагаются налогом в размере 35%, если процентная ставка по

вкладу в рублях превышает ключевую ставку Банка России на 5

процентных пунктов. По валютным вкладам налог с дохода вычитается, если процентная ставка составляет более 9%.

Калькулятор доходности вкладов на портале Банки.ру поможет произвести расчет суммы вклада с процентами. В депозитном калькуляторе указываете дату, когда вы планируете разместить сбережения в банке и срок привлечения вклада, который вы можете задать произвольно с точностью до одного дня. Депозитный калькулятор безошибочно определит день, когда вы сможете забрать свои сбережения вместе с начисленными процентами.

В калькуляторе депозитов можно сравнить сумму дохода в

зависимости от того, будут проценты добавляться к сумме вклада либо

выплачиваться на отдельный счет. Калькулятор вкладов с

капитализацией покажет, как происходит расчет процентов и

увеличивается сумма вашего вклада, ведь при выборе такого способа

начисления проценты присоединяются к сумме вклада, тем самым

увеличивая ее.

Калькулятор вкладов с

капитализацией покажет, как происходит расчет процентов и

увеличивается сумма вашего вклада, ведь при выборе такого способа

начисления проценты присоединяются к сумме вклада, тем самым

увеличивая ее.

В калькуляторе вклада с пополнением необходимо будет указать периодичность, с которой вы планируете вносить дополнительные взносы, и сумму пополнений.

Калькулятор вкладов онлайн рассчитает для вас сумму дохода за вычетом налогов и покажет итоговую сумму вклада с начисленными процентами, в том числе с довложениями. Прежде чем открывать вклад в банке, с помощью калькулятора вкладов вы сможете вычислить доходность выбранного вами вклада с учетом всех его параметров.

Универсальный калькулятор вкладов на портале Банки.ру поможет нашим пользователям быстро произвести расчет вкладов и точно посчитать ожидаемый доход от своих сбережений.

Калькулятор сложного процента на Банки.ру

Сложный процент -это начисление процентов вклад, в том числе и на сумму прибавленную к телу вклада (полученную от выплаты процентов предыдущего периода) . Фактически это -капитализация процентов по вкладу.

Фактически это -капитализация процентов по вкладу.

Как на калькуляторе посчитать сложный процент:1- в поле «Капитализация» выбираете необходимую периодичность (согласно договору она может быть ежемесячная, ежедневная, ежеквартальная, или ежегодная и т.д), если иных условий по депозиту нет — нажимаете «Рассчитать»2- Если условия предусматривают не только капитализацию, но и пополнение и вы хотите рассчитать итоговую сумму доходности вклада, то внесите в поле «Пополнение вклада» планируемую периодичность пополнений и сумму, которую планируете вносить на вклад. Далее нажмите кнопку «Рассчитать».3- на странице с расчетом наш сервис покажет вам следующие параметры выбранного продукта:

- Расчет доходности вклада.

- Сумму вклада.

- Сумма довложений.

- Начисленные проценты.

- Удержано налогов ( В РФ доходы по ставке выше 10% в рублях и выше 9% в валюте облагаются налогом в размере 35%)Также там вы можете посмотреть примерный график выплат процентов и платежей и подходящие под ваши желаемые условия, банковские вклады.

Деньги: виды и функции

Заработай на курсе валют:А вот пример заработка от ВебМастерМаксим.ру это самый топовый финансовый блоггер и крутой трейдер миллионер! Вступай на его Секретный форекс Форум и учись

Деньги — специфический товар, который является универсальным эквивалентом стоимости других товаров или услуг. По самой распространённой версии, русское слово «деньги» произошло от тюркского «тенге».

До появления денег был бартер — прямой безденежный обмен товарами. Деньги возникли при переходе от натурального хозяйства к производству товаров. В различных регионах мира использовали в качестве денег различные вещи (товарные деньги): скот, меха, шкуры животных, жемчужины. Позднее в качестве денег стали использовать золото и серебро , сначала в виде слитков, а затем в виде монет.

Постепенно золотые и серебряные монеты вытеснили остальные товары из обращения в

качестве денег. Это связано с удобством их хранения, дробления и соединения,

относительной большой стоимостью при небольшом весе и объёме, что очень удобно для

обмена.

Это связано с удобством их хранения, дробления и соединения,

относительной большой стоимостью при небольшом весе и объёме, что очень удобно для

обмена.

Благодаря применению денег появилась возможность разделить единовременный процесс взаимного обмена товарам на два разновременно осуществляемых процесса: первый состоит в продаже своего товара, а второй в приобретении нужного товара в другое время и в другом месте.

Функционирование денег приобретает черты самостоятельного процесса. Товаропроизводители могут хранить деньги, полученные от реализации своего товара, до момента приобретения нужного товара. Отсюда возникли денежные накопления, которые могли быть использованы, как для приобретения товаров, так и для предоставления денег взаймы и погашения долгов.

В результате таких процессов движение денег приобрело

самостоятельное значение, отделилось от движения товаров. Еще большую самостоятельность

функционирование денег получило в связи с

замещением полноценных денег, обладающих собственной стоимостью, денежными знаками,

а также при последующей отмене фиксированного золотого содержания денежной единицы.

При зтом в обороте стали функционировать деньги, не обладающие собственной

стоимостью, что позволило эмитировать денежные знаки в соответствии с потребностью

оборота независимо от наличия золотого обеспечения.

Еще большую самостоятельность

функционирование денег получило в связи с

замещением полноценных денег, обладающих собственной стоимостью, денежными знаками,

а также при последующей отмене фиксированного золотого содержания денежной единицы.

При зтом в обороте стали функционировать деньги, не обладающие собственной

стоимостью, что позволило эмитировать денежные знаки в соответствии с потребностью

оборота независимо от наличия золотого обеспечения.

ВИДЫ ДЕНЕГ

У денег чрезвычайно много разновидностей. В каждом виде денег имеются подвиды, объединяющие их многообразные формы. Они различаются и типом денежного материала, и способами обращения, и использованием, и учетом денежной массы, и возможностями превращения одних видов в другие. Но исторически выделяют четыре основных вида денег: товарные, обеспеченные, фиатные и кредитные.

Товарные деньги (натуральные, вещественные, действительные, настоящие) — это продукты,

обладающие самостоятельной стоимостью и полезностью. Они включают все виды товаров,

которые выступали эквивалентами на начальных этапах развития товарного обращения (скот,

зерно, меха, и т.п.), а также металлические деньги — медные, бронзовые, серебрянные,

золотые полновесные монеты.

Они включают все виды товаров,

которые выступали эквивалентами на начальных этапах развития товарного обращения (скот,

зерно, меха, и т.п.), а также металлические деньги — медные, бронзовые, серебрянные,

золотые полновесные монеты.

Обеспеченные деньги (разменные, представительские) могут быть обменены по предъявлению на фиксированное количество определенного продукта или товарных денег, например на золото или серебро. Фактически, обеспеченные деньги являются представителями товарных денег.

Фиатные деньги (символические, бумажные, декретированные, ненастоящие) не имеют

самостоятельной стоимости или она несоразмерна с номиналом. Они не имеют ценности, но

способны выполнять функции денег, поскольку государство принимает их в качестве уплаты

налогов, а также объявляет законным платёжным средством на своей территории. На сегодня

основной формой фиатных денег являются банкноты и безналичные деньги, находящиеся на

счете в банке.

Кредитные деньги — это права требования в будущем в отношении физических или юридических лиц специальным образом оформленный долг, обычно в форме передаваемой ценной бумаги, которые можно использовать для покупки товаров (услуг) или оплаты собственных долгов. Оплата по таким долгам обычно производится в определённый срок.

Выделяют также такие виды денег, как полноценные и неполноценные; наличные и безналичные.

Полноценные деньги обладают товарной стоимостью, позволяющей формировать их покупательную способность. Покупательная способность, в свою очередь, адекватна внутренней стоимости денег, определяемой условиями их воспроизводства. Полноценные деньги подразделяются на товарные и металлические.

Неполноценные деньги не имеют товарной стоимости и могут быть обеспеченными и

необеспеченными; хартальными и денежными суррогатами (в зависимости от законодательных

основ обращения денежных знаков). Неполноценные деньги, обеспеченные товарами или валютными металлами, считаются

представителями полноценных денег и, не имея собственной стоимости, обладают

представительной стоимостью. Представительная стоимость – мера покупательной стоимости,

которой обладают неполноценные обеспеченные деньги вследствие обмена на полноценные.

Поскольку необеспеченные деньги не имеют обеспечения, они не обмениваются на золото или

валютные металлы и являются деньгами вследствие всеобщего признания и доверия к ним

субъектов хозяйствования.

Неполноценные деньги, обеспеченные товарами или валютными металлами, считаются

представителями полноценных денег и, не имея собственной стоимости, обладают

представительной стоимостью. Представительная стоимость – мера покупательной стоимости,

которой обладают неполноценные обеспеченные деньги вследствие обмена на полноценные.

Поскольку необеспеченные деньги не имеют обеспечения, они не обмениваются на золото или

валютные металлы и являются деньгами вследствие всеобщего признания и доверия к ним

субъектов хозяйствования.

Хартальные – виды неполноценных денег, обращение которых имеет законодательные основы, признается и поддерживается государством.

Наличные деньги – это те, что находятся на руках у населения и обслуживают розничный

товарооборот, а также личные платежно-расчетные операции. Таким образом, наличность — это

металлические и бумажные деньги, которые передаются из рук в руки в натуральном виде.

Безналичные деньги — это основная масса денежных средств на банковских счетах. Их также называют депозитными или кредитными деньгами безналичного расчета.

Формой денег называют внешнее выражение (воплощение) определенного вида денег, дифференцированного по выполняемым функциям. Различают следующие формы денег: металлические, бумажные, кредитные, вексель, банкнота, депозитные, чеки, безналичные, электронные.

МЕТАЛЛИЧЕСКИЕ ДЕНЬГИ

Из многих видов товарных денег выделились драгоценные металлы, которые постепенно стали универсальной формой денег. Они не портились с течением времени и легко делились на части. Эти металлы обладали одновременно высокой стоимостью и относительно широкой распространенностью (они встречаются практически во всех регионах планеты, но в малой концентрации).

Примерно в конце 7 века до н. э. в Лидии (Малая Азия) были изобретены монеты – круглые

слитки драгоценных металлов, чьи стандарты гарантировались государственной чеканкой. Монеты

быстро стали универсальным средством обмена для большинства цивилизаций Старого Света.

Поскольку золотые и серебряные монеты обладали собственной ценностью, их можно было

использовать во всех странах, где были в ходу металлические деньги. Однако каждое

государство стремилось чеканить собственную монету, демонстрируя этим свой суверенитет.

Монеты

быстро стали универсальным средством обмена для большинства цивилизаций Старого Света.

Поскольку золотые и серебряные монеты обладали собственной ценностью, их можно было

использовать во всех странах, где были в ходу металлические деньги. Однако каждое

государство стремилось чеканить собственную монету, демонстрируя этим свой суверенитет.

Металлические деньги являются действительными деньгами, т.е. у них номинальная стоимость соответствует реальной стоимости или стоимости металла, из которого они изготовлены.

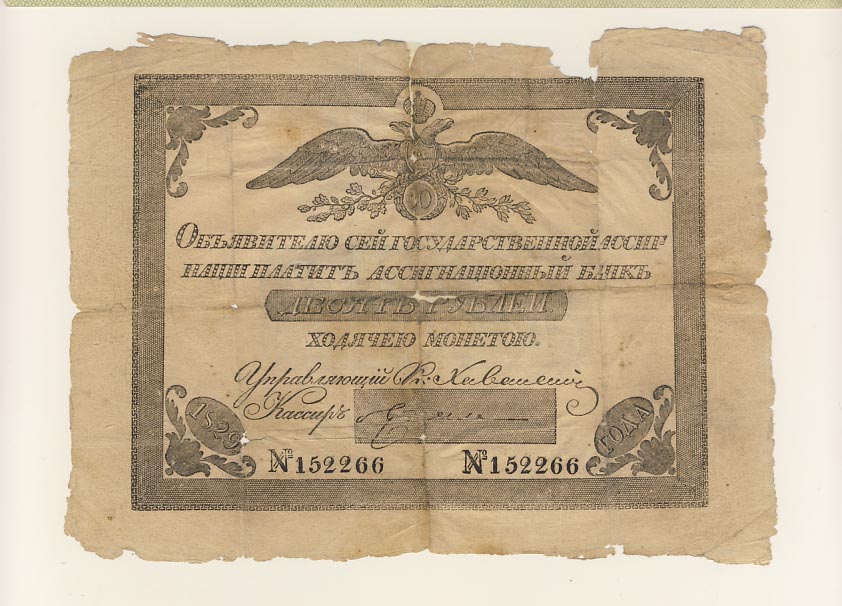

БУМАЖНЫЕ ДЕНЬГИ

Исторически бумажные деньги появились как заместители находившихся в обращении золотых

монет. На начальном этапе они выпускались государством наряду с золотыми монетами и с

целью их внедрения обменивались на них. Особенность бумажных денег состоит в том, что

они, будучи лишенными самостоятельной стоимости, снабжены государством принудительным

курсом. Бумажные деньги выполняют лишь две функции, являясь средством обращения и средством

платежа. Государство, постоянно испытывающее недостаток в финансовых ресурсах, как правило,

увеличивает выпуск бумажных денег без учета товарного обращения и платежного оборота.

Отсутствие золотого обмена делает их непригодными к выполнению функции сокровища и излишек

их не может сам уйти из обращения.

Бумажные деньги выполняют лишь две функции, являясь средством обращения и средством

платежа. Государство, постоянно испытывающее недостаток в финансовых ресурсах, как правило,

увеличивает выпуск бумажных денег без учета товарного обращения и платежного оборота.

Отсутствие золотого обмена делает их непригодными к выполнению функции сокровища и излишек

их не может сам уйти из обращения.

КРЕДИТНЫЕ ДЕНЬГИ

Кредитные деньги возникают с развитием товарного производства, когда купля-продажа осуществляется с рассрочкой платежа (в кредит). Их появление связано с функцией денег как средства платежа, где они выступают обязательством, которое должно быть погашено в установленный срок.

Особенностью кредитных денег является то, что их выпуск в обращение увязывается

с действительными потребностями оборота. Ссуда выдается под обеспечение, которым

служат определенные виды запасов, а погашение ссуд происходит при снижении остатков

ценностей. Благодаря этому может достигаться увязка объема платежных средств,

предоставляемых заемщикам, с действительной потребностью оборота в деньгах.

Благодаря этому может достигаться увязка объема платежных средств,

предоставляемых заемщикам, с действительной потребностью оборота в деньгах.

Кредитные деньги не обладают собственной стоимостью, они являются символическим выражением той стоимости, которая заключена в товаре-эквиваленте. Их выпуск в обращение производят обычно банки при выполнении кредитных операций. Кредитные деньги прошли следующий путь развития: вексель, акцептованный вексель, банкнота, чек, электронные деньги, кредитные карточки.

Вексель

Вексель — первый вид кредитных денег, возникший в результате торговли с рассрочкой

платежа. Вексель — письменное безусловное обязательство должника уплатить определенную

сумму в заранее оговоренный срок и установленном месте. Различают простой вексель,

выданный должником и переводный (тратту), выписанный кредитором и направленный должнику

для подписи с возвратом кредитору.

В настоящее время имеются также казначейские векселя, которые выпускаются государством для покрытия дефицита бюджета и кассового разрыва, дружеские векселя, выписанные одним лицом на другое с целью учета их в банке, бронзовые векселя, не имеющие товарного покрытия. Платежная гарантия векселя возрастает при акцепте (согласии) банком – это акцептованный вексель.

Особенностями векселя являются:

абстрактность — на векселе не указан вид сделки;

бесспорность — обязательная оплата долга вплоть до принятия

принудительных мер после составления акта о протесте;

обращаемость — передача векселя как платежного средства другим лицам с

передаточной надписью на его обороте (жиро или индоссамент), что создает возможность

взаимного зачета вексельных обязательств;

вексель обслуживает только оптовую торговлю, в которой сальдо взаимных требований

погашается наличными деньгами;

в вексельное обращение вовлечен ограниченный круг лиц.

Банкнота

Банкнота — кредитные деньги, выпускаемые центральным (эмиссионным) банком страны. Первоначально банкнота имела двойное обеспечение: коммерческую гарантию, поскольку выпускалась на базе коммерческих векселей связанных с товарооборотом, и золотую гарантию, обеспечившую ее обмен на золото. Такие банкноты назывались классическими, имели высокую устойчивость и надежность.

Банкнота от векселя отличается:

1. По срочности — вексель представляет собой срочное долговое

обязательство (3-6 месяцев), банкнота — бессрочное долговое обязательство.

2. По гарантии — вексель выпускается в обращение отдельным

предпринимателем и имеет индивидуальную гарантию, банкнота выпускается

центральным банком и имеет государственную гарантию.

Классическая банкнота (т. е. разменная на металл) отличается от

бумажных денег:

1. По происхождению — бумажные деньги возникли из функции денег как

средства обращения, банкнота — из функции денег как средства платежа.

2. По методу эмиссии — бумажные деньги выпускает в обращение

министерство финансов, банкноты — центральный банк.

3. По возвратности — классические банкноты по истечении срока

векселя, под который они выпущены, возвращаются в центральный банк,

бумажные деньги не возвращаются.

4. По разменности — классическая банкнота по возвращении в банк

разменивалась на золото или серебро, бумажные деньги всегда были

неразменными.

В настоящее время банкнота поступает в обращение путем банковского кредитования государства, банковского кредитования хозяйства через коммерческие банки, обмена иностранной валюты на банкноты, данной страны.

Современные банкноты не размениваются на золото и не всегда обеспечены товарами.

В настоящее время центральные банки стран выпускают банкноты строго определенного

достоинства. По существу они являются национальными деньгами на всей территории государства.

Депозитные деньги

Это числовые записи на счетах клиентов в банке. Они появляются при предъявлении владельцами веселя к его учету в банке. Банк вместо выплаты банкнотами за вексель открывает у себя счет, с которого осуществляется платеж путем их списания.

Депозитные деньги способны выполнять накопительную функцию благодаря проценту, получаемому при передаче денежных средств во временное пользование банку. Они служат мерой стоимости, но не могут выполнять функцию средств обращения.

Депозит, как и вексель, имеет двойную природу. С одной стороны это денежный капитал, а с другой стороны платежное средство. Разрешение противоречия депозита между функцией капитала (сбережения) и платежной функцией осуществилось благодаря разделению депозита на текущий счет и сберегательный, срочный депозит.

Чеки

Чек – денежный документ, содержащий приказ владельца счета в кредитном учреждении о

выплате держателю чека указанной суммы. Существуют следующие виды чеков;

Существуют следующие виды чеков;

1. Именные — выписанные на определенное лицо без права передачи.

2. Ордерные — составленные на определенное лицо, но с правом передачи другому

лицу по индоссаменту.

3. Предъявительские — по которым обозначенная сумма выплачивается предъявителю чека.

4. Расчетные — используемые только при безналичных расчетах.

5. Акцептованные — по которым банк дает акцепт, или согласие произвести платеж

определенной суммы.

Сущность чека заключается в том, что он служит средством получения наличных денег в банке, выступает средством обращения и платежа, а также является орудием безналичных расчетов.

Безналичные деньги

В развитых странах с рыночной экономикой большая часть средств обращения приходится

на безналичные деньги. Безналичные деньги — записи на счетах в центральном банке и

его отделениях, а также вклады в коммерческих банках.

Безналичные деньги по существу не являются платежными средствами, но в любую минуту они могут превратиться в наличные, гарантированные кредитными институтами. Практически же они выступают наравне с наличными и даже имеют некоторые преимущества перед ними.

Электронные деньги

Конец XX века ознаменован переходом к новому виду денег — «электронным». Это стало возможным благодаря массовому выпуску компьютеров, что позволило перейти к электронным платежным переводам.

Электронные деньги в широком смысле определяются как электронное хранение денежной стоимости с помощью технического устройства, которое может широко применяться для осуществления платежей в пользу не только эмитента, но и других фирм, которое не требует обязательного использования банковских счетов для проведения трансакций, а действует как предоплаченный инструмент на предъявителя.

Электронные деньги — это денежные обязательства эмитента в электронном виде, которые

находятся на электронном носителе в распоряжении пользователя.

В основе электронных денег лежит обычное депозитное обращение, основанное на изначальном внесении лицом, совершаемым платеж, определенной суммы кредитных денег.

Следует также различать электронные фиатные деньги и электронные нефиатные деньги. Фиатные обязательно выражены в одной из государственных валют и являются разновидностью денежных единиц платежной системы одного из государств. Государство законами обязывает всех граждан принимать к оплате фиатные деньги. Нефиатные — являются электронными единицами стоимости негосударственных платежных систем. Соответственно, эмиссия, обращение и погашение (обмен на фиатные деньги) электронных нефиатных денег, происходят по правилам негосударственных платежных систем.

Электронные деньги постепенно вытесняют чеки и заменяют их кредитными карточками —

средством расчетов, замещающим наличные деньги, а также средством получения

краткосрочных ссуд в банках.

ФУНКЦИИ ДЕНЕГ

Сущность денег как экономической категории проявляется в их функциях, которые выражают внутреннюю основу содержания денег. Единство функций создает представление о деньгах как об особом специфическом товаре, участвующем в качестве необходимого элемента в воспроизводственном процессе общества. Деньги свои функции могут выполнять лишь при участии людей. Именно люди, используя возможности денег, могут определять цены товаров, использовать их в качестве накопления. В развитом товарном хозяйстве деньги выполняют следующие функции: меры стоимости, средства обращения, средства платежа, средства накопления и мировых денег.

Функция меры стоимости заключается в оценке стоимости товаров и услуг. Стоимость

товара, выраженная в деньгах, называется его ценой. На рынке цены могут отклоняться

вверх или вниз от стоимости (в зависимости от соотношения спроса и предложения).

Деньги также используются при регистрации стоимостного выражения какого-либо

экономического параметра или записи обязательств.

Функция денег как средства обращения используется в качестве посредника в актах купли-продажи товаров. Для этой функции крайне важны лёгкость и скорость, с которой деньги могут обмениваться на любой другой товар (показатель ликвидность).

Функция денег как средства платежа появилась в связи с развитием кредитных отношений, то есть с возможностью отсрочки платежа. Данную функцию деньги выполняют при предоставлении и погашении денежных ссуд, при денежных отношениях с финансовыми органами, также при погашении задолженности по заработной плате и пр.

Функцию средства накопления выполняют деньги, непосредственно не участвующие в обороте. Деньги как средство накопления позволяют переносить покупательную способность из настоящего в будущее. Однако нужно учитывать, что покупательная способность денег зависит от инфляции. Чтобы деньги не обесценивались, широко практикуется их накопление в виде золота, иностранной валюты, недвижимости, ценных бумаг.

Функция мировых денег проявляется во взаимоотношениях между экономическими субъектами: государствами, юридическими и физическими лицами, находящимися в разных странах. До XX века роль мировых денег играли благородные металлы (в первую очередь золото в форме монет или слитков), иногда драгоценные камни. В наши дни эту роль обычно выполняют некоторые национальные валюты — доллар США, фунт стерлингов, евро и иена, хотя экономические субъекты могут использовать в международных сделках иные валюты.

В современной рыночной экономике функции денег претерпели видоизменения. Товарно-денежные отношения приобрели всеобщий и глобальный характер. Таким образом, все без исключения товары, услуги, природные и интеллектуальные ресурсы, а также труд и способности людей оцениваются сегодня в денежной форме.

Деньги с брошенных депозитов уйдут в ЕНПФ

/nevostrebovannye-depozityПроцедура будет осуществляться спустя год после начала выплат гарантийного возмещения

Милана Бейноева20 апреля 2021 года

В Казахстане можно будет перечислять суммы гарантийного возмещения* на счета в пенсионный фонд в качестве добровольных пенсионных взносов, передает LS.

Согласно информации ЕНПФ, с начала мая вводятся в действие нормы Закона «О внесении изменений и дополнений в некоторые законодательные акты по вопросам восстановления экономического роста».

«Невостребованные суммы гарантийного возмещения начнут переводить на счета по добровольным пенсионным взносам. Это значит, что если вкладчик депозита в банке, который лишили лицензии, в течение одного года с даты начала выплаты гарантийного возмещения не обратился в КФГД, то КФГД переведет невостребованную сумму в ЕНПФ для зачисления их на индивидуальный пенсионный счет (ИПС). Это касается новых страховых случаев (лишения лицензии), наступивших после 1 мая 2021 года, а также распространится на вкладчиков фининститута, по которым уже начисляются средства. Для них срок выплаты гарантийного возмещения продлиться до 1 мая 2022 года», – пояснили в пенсионном фонде.

Кроме того, с 1 мая текущего года основанием для автоматического открытия ИПС для учета добровольных взносов будет являться поступивший в ЕНПФ:

— добровольный пенсионный взнос от вкладчика-физического лица в свою пользу за счет своего дохода или от вкладчика в пользу получателя;

— невостребованная сумма гарантийного возмещения из КФГД.

«Если у вкладчика уже есть ИПС, то невостребованная сумма гарантийного возмещения будет зачислена на данный счет», – резюмировали в ЕНПФ.

Ранее LS писал о том, кто накопил больше всего на пенсию в Казахстане.

*В суммы гарантийного возмещения входят не только депозиты, но и карточки со счетами вкладчиков банка, который остался без лицензии.

Определение депозита

Что такое депозит?

Депозит — это финансовый термин, означающий деньги, хранящиеся в банке. Депозит — это операция по передаче денег на хранение другому лицу. Однако залог может относиться к части денег, используемой в качестве обеспечения или обеспечения доставки товара.

Ключевые выводы

- Депозит — это финансовое понятие, имеющее несколько определений.

- Одно из определений депозита относится к случаю, когда часть средств используется в качестве обеспечения или обеспечения доставки товаров или услуг.

- Другой вид депозита — это перевод денежных средств на хранение другой стороне, например банку.

Как работает депозит

Депозит имеет два разных значения. Один вид депозита предполагает перевод денежных средств на хранение другой стороне. Используя это определение, депозит относится к деньгам, которые инвестор переводит на сберегательный или текущий счет в банке или кредитном союзе.

При таком использовании депонированные деньги по-прежнему принадлежат физическому или юридическому лицу, которое внесло деньги, и это физическое или юридическое лицо может снять деньги в любое время, перевести их на счет другого лица или использовать деньги для покупки товаров.

Часто человек должен внести определенную сумму денег, чтобы открыть новый банковский счет, известный как минимальный депозит. Внесение денег на типичный текущий счет квалифицируется как транзакционный депозит, что означает, что средства немедленно становятся доступными и ликвидными, без каких-либо задержек.

Другое определение депозита относится к случаю, когда часть средств используется в качестве обеспечения или обеспечения доставки товара. Некоторые контракты требуют уплаты процентов до доставки в качестве добросовестного акта.Например, брокерские фирмы часто требуют от трейдеров внести первоначальный маржинальный депозит, чтобы заключить новый фьючерсный контракт.

Депозит может быть сделан физическими или юридическими лицами, например, корпорациями.

Особые соображения

Когда человек кладет деньги на банковский счет, он получает проценты. Это означает, что через определенные промежутки времени небольшой процент от общей суммы счета добавляется к сумме денег, уже находящейся на счете.Проценты могут начисляться по разным ставкам и с разной частотой в зависимости от банка или учреждения.

Виды вкладов

Есть два типа вкладов: до востребования и срочные. Вклад до востребования — это обычный банковский и сберегательный счет. Вы можете снять деньги со счета до востребования в любое время.

Срочные вклады — это вклады с фиксированным сроком и обычно по фиксированной процентной ставке, такие как депозитный сертификат (CD). Эти процентные счета предлагают более высокие ставки, чем сберегательные счета.Однако для срочных депозитных счетов требуется, чтобы деньги хранились на счете в течение определенного периода времени.

Пример депозита

Депозиты также требуются при многих крупных покупках, таких как недвижимость или автомобили, для которых продавцы требуют планы оплаты. Финансовые компании обычно устанавливают эти депозиты в размере определенного процента от полной цены покупки, а частные лица обычно называют такие депозиты авансовыми платежами.

В случае аренды залог называется гарантийным залогом.Функция гарантийного депозита заключается в покрытии любых расходов, связанных с любым потенциальным ущербом, нанесенным собственности или активам, сдаваемым в аренду, в течение периода аренды. Частичное или полное возмещение применяется после проверки собственности или актива в конце периода аренды.

Что такое депозит?

С финансовой точки зрения, внесение депозита означает, что вы кладете деньги в банковское учреждение на хранение или для других целей. Депозит может быть как вещью, так и действием, которое вы совершаете.

Вы можете внести чек или внести наличные. Вы также можете внести депозит, переведя средства с одного счета на другой. Выбор может по-разному влиять на доступность средств.

Определение и примеры депозита

Банки и кредитные союзы имеют в виду деньги на ваших счетах, когда используют термин «депозит». Они держат эти деньги для вас. Депозиты также могут относиться к другим ценностям, хранящимся в учреждении для вас, например, украшениям в сейфе.Вы можете получить доступ к финансовым вкладам, потратив средства на этом счете с помощью дебетовой карты, оплатив счета онлайн, выписав чеки или сняв наличные.

Депозиты бывают нескольких форм.

Денежные переводы

Это называется внесением наличных, если вы берете наличные в кассе банка или банкомате и просите их добавить их на ваш текущий или сберегательный счет.

Депозитных счетов

Банковские счета, которые позволяют вносить и снимать деньги, называются депозитными счетами.Они могут включать в себя текущие, сберегательные счета и счета денежного рынка, а также компакт-диски.

Депозиты до востребования

Депозиты на вашем текущем счете обычно доступны «по запросу», поэтому их иногда называют депозитными счетами до востребования или текущими счетами.

Депозитные сертификаты (CD)

Компакт-диск — это депозит, который вы делаете в банке или кредитном союзе на определенный период времени и на заранее определенную сумму процентов, которую можно заработать на эти деньги.Вы получаете обратно свой депозит плюс проценты, когда CD «созревает» и срок истекает.

Компакт-диски также известны как срочные депозитные счета.

Залог

Обычно от вас требуется внести залог, когда вы снимаете квартиру или пользуетесь определенными услугами. Ваш арендодатель или поставщик услуг хранит эти деньги на счету на случай, если вы нанесете ущерб своей аренде или не произведете все необходимые платежи.

Депозиты, застрахованные FDIC

Ваши банковские вклады застрахованы U.S. правительство в случае банкротства вашего банка. Большинство банковских вкладов застрахованы на сумму до 250 000 долларов на банк на каждого вкладчика.

Депозиты застрахованы NCUSIF в кредитных союзах, что так же безопасно, как страхование FDIC.

Как работает депозит

Вы можете внести средства на свой счет несколькими способами.

Лично

Вы можете зайти в отделение банка и передать наличные или чеки кассиру, который затем зачислит средства на ваш счет.Вы также можете сделать это в некоторых банкоматах с возможностью депозита. Обычно вы должны использовать банкомат в филиале или банкомат, которым владеет ваш банк, но члены кредитного союза часто могут использовать другие кредитные союзы для внесения вкладов, если они участвуют в совместном филиале.

При внесении наличных денег или чеков вы должны заполнить бланк залога. Бланк сообщает банку, куда вы хотите положить деньги, и создает запись о транзакции. Вы также должны подтвердить любые чеки, которые вы вносите, подписав их на оборотной стороне и добавив любую необходимую дополнительную информацию.

Депозитные квитанции или конверты обычно не требуются, если вы используете банкомат, а банкомат оснащен технологией сканирования, которая делает снимок вашего чека.

Внимательно следуйте инструкциям банкомата, если вы выбираете этот вариант, потому что некоторые банкоматы все еще используют депозитные квитанции.

По почте

Вы можете отправить бумажные чеки или денежные переводы в банковское учреждение по почте, если они подлежат оплате вам. Спросите в своем банке, какой адрес использовать для самого быстрого обслуживания, и узнайте о любых других требованиях, которые у них могут быть.

Не отправляйте наличные по почте. Это не незаконно, но вернуть деньги невозможно, если они утеряны или украдены.

Электронные вклады

Средства поступают прямо на ваш банковский счет без каких-либо действий с вашей стороны, если ваш работодатель платит вам прямым депозитом. Деньги часто можно сразу потратить.

Вы также можете переводить деньги с одного банковского счета на другой в электронном виде, делая депозит на счет-получатель.Эти депозиты могут быть доступны сразу же, если оба счета открыты в одном банке или если ваш банк использует такую услугу, как Zelle, для денежных переводов.

Вы можете вносить чеки через приложение своего банка, если у вас есть мобильное устройство с камерой. Просто подпишите чек, добавьте несколько деталей и отправьте в свой банк фотографии обеих сторон чека.

В некоторых случаях вам, возможно, придется подождать, пока средства будут очищены, прежде чем получить доступ к недавним депозитам.

Недостатки вкладов

В некоторых случаях вам, возможно, придется подождать, чтобы использовать свои деньги после внесения депозита.Ваш банк может установить период ожидания, чтобы убедиться, что с депозитом нет проблем, например чек, выписанный на недостаточность средств.

Самый длительный период ожидания доступности — это персональные чеки. Государственные чеки и банковские переводы на ваш счет доступны гораздо быстрее.

Спросите кассира или представителя службы поддержки о политике доступности средств вашего банка, чтобы узнать, сколько времени вам придется ждать.

Этот период ожидания может защитить вас в некоторых случаях.Вы можете отозвать свои чеки и понести штраф, если потратите деньги из того, что окажется плохим депозитом. Вам придется вернуть эти деньги банку.

Ключевые выводы

- С финансовой точки зрения «депозит» означает передачу денег на попечение банка или другого финансового учреждения.

- Финансовые учреждения и банки предлагают множество типов депозитных счетов с различными преимуществами.

- Вы можете внести средства, посетив свой банк лично, в некоторых банкоматах или посредством электронного перевода денег между счетами.

- После депонирования чеков может пройти период ожидания, чтобы убедиться, что средства действительно доступны, не позволяя вам тратить деньги и нести комиссию за трату денег, которых на самом деле нет.

Определение депозита | Bankrate.com

Что такое залог?

Депозит — это операция, которая включает передачу чего-либо другому лицу для хранения. В мире финансов депозит может относиться к денежной сумме, хранящейся или размещенной на банковском счете, как правило, для получения процентов.Это также может относиться к части средств, которая используется в качестве залога или обеспечения доставки товара.

Более глубокое определение

Термин «депозит» обычно используется в финансовых транзакциях, но его можно использовать и в других ситуациях. Есть два способа использовать этот термин: существительное и глагол.

- Банки как существительное относятся к депозитам как к деньгам клиента, хранящимся в банке или других финансовых учреждениях.

- Как глагол, банки относятся к термину «вклад» как к действию лица или вкладчика, добавляющего деньги на его или ее банковский счет.

В банковском мире существует два основных типа вкладов. К ним относятся вклады до востребования и срочные вклады.

- Депозит до востребования относится к размещению средств на счете, который позволяет лицу, также известному как вкладчик, снимать свои средства без уведомления. Одним из распространенных примеров депозита до востребования является текущий счет.

Текущие счета позволяют вкладчикам снимать свои средства в любое время, и нет ограничений на количество транзакций, которые вкладчики могут совершать по своим счетам.Даже в этом случае это не означает, что банк не может взимать комиссию за каждую транзакцию.

- Срочный вклад — это процентный депозит, хранящийся в банке на определенный срок. Этот период времени обычно варьируется от 30 дней до примерно 5 лет. В большинстве случаев вкладчики должны уведомить о выводе средств до истечения срока.

Банки могут взимать штраф, если вкладчик просит снять средства до указанной даты. Срочные вклады обычно относятся к депозитным сертификатам (CD) или сберегательным счетам.Они могут платить более высокие процентные ставки по сравнению с депозитами до востребования.

Когда деньги помещаются на банковский счет, обычно начисляются проценты. Это означает, что небольшой процент от общей суммы счета добавляется к сумме средств, уже внесенных на счет. Проценты могут начисляться с разными ставками и интервалами в зависимости от банка или учреждения.

Таким образом, вкладчики должны поискать банк, который предлагает лучшие процентные ставки, прежде чем открывать счет.Компакт-диски, срочные вклады и другие банковские счета, ограничивающие снятие средств, обычно предлагают более высокие процентные ставки, что позволяет вкладчикам сэкономить больше денег за короткий период времени.

Пример депозита

Вы можете зайти в местный банк и вручить чеки на свой счет оператору. Вы также можете использовать банкомат для внесения чеков или наличных денег при условии, что ваш банк разрешает вносить депозиты через банкомат. Вы также можете отправить чеки по почте в свой банк.

Вкладчики также могут делать вклады в электронном виде. Например, если их работодатель платит им прямым депозитом, вкладчики могут переводить средства непосредственно на свои банковские счета.

Кроме того, вкладчики могут вносить чеки через мобильное приложение, просто сфотографировав чек и отправив его в свой банк через приложение.

Ищете более безопасное место для хранения денег? Делайте покупки сегодня, чтобы получить лучшие цены на компакт-диски, застрахованные FDIC.

Как внести наличные

Стопка из 20-долларовых банкнот с иллюстративным чеком Министерства финансов США для иллюстрации стимулирования коронавируса … [+] платеж на белом фоне

gettyВ то время как мы движемся к более безналичному обществу, мы еще не достигли этого, и иногда вы все равно получаете наличные, которые необходимо внести.

Если вы новичок в банковском деле, знать, что делать дальше, может немного расстроить. Что, если у вас есть счет только в онлайн-банке? Что делать, если у вас нет доступа к местному отделению? Или отделение закрыто — безопасно ли вносить наличные в банкомат?

Не беспокойтесь — это просто.

Как внести наличные в местный банкКогда-то это был самый простой и простой способ внести наличные. Но поскольку пандемия коронавируса остановила экономику в начале 2020 года, а многие предприятия остаются либо закрытыми, либо работают по сокращенному графику, все стало так просто, как раньше.Это включает в себя внесение наличных, поскольку многие банки либо работают в ограниченное время, либо принимают клиентов только по предварительной записи.

Но если ваш банк открыт и вы можете вносить наличные по своему желанию, у вас будет главное преимущество в том, что внесенные средства будут доступны для использования на вашем счете немедленно. Основное преимущество внесения наличных на ваш банковский счет заключается в том, что они доступны сразу же.

Есть потенциально еще большая выгода, если вы хотите внести наличные в кредитный союз.

Многие кредитные союзы участвуют в совместной сети филиалов. По сути, это означает, что вы можете делать депозиты в филиалах участвующих кредитных союзов в сети.

Это важная особенность, поскольку кредитные союзы обычно меньше и более локализованы, чем крупные банковские организации. Но через сеть филиалов совместного использования денежных средств можно делать вклады в тысячах филиалов кредитных союзов по всей стране. Это даст вашему кредитному союзу географический охват, схожий с географическим охватом крупных банков.

Вне зависимости от того, вносите ли вы наличные на счет в банке или кредитном союзе, обычно вам понадобится талон на депозит. Это простой листок бумаги, который гарантирует, что деньги будут зачислены на правильный счет — ваш счет. На заранее распечатанном депозитном билете должны быть указаны ваше имя и номер счета. Однако кредитные союзы обычно позволяют вам вносить наличные, просто предоставив подтверждение вашего членского номера — депозитный билет не требуется.

Никогда не отправляйте наличные по почте!

getty Никогда не отправляйте наличные по почте!Хотя это может показаться удобным, особенно если ваш банк или кредитный союз работает в ограниченное время, никогда не отправляйте депозит наличными в свое финансовое учреждение по почте.

Когда-либо.

В реальном мире почта теряется. (возможно, в этом году даже больше!)

Это может быть даже более вероятно, если конверт толстый, потому что он намекает на то, что он может быть загружен наличными. Такие конверты могут исчезнуть (очень маловероятно, но все же возможно).

Но самая большая проблема с отправкой наличных по почте заключается в том, что если они исчезнут из-за неправильного направления почтовым отделением или в результате кражи, их нельзя будет заменить. Хотя можно застраховать содержимое конверта через почтовое отделение, эта страховка будет стоить слишком дорого, чтобы иметь смысл.

Депозиты наличными в банкоматеЕсли ваш филиал закрыт или вы не хотите стоять в очереди, вы можете внести наличные в банкомат. Внесение денежных вкладов через банкоматы — это наиболее близкий вам вариант внесения наличных денег непосредственно в самом банке.

Более того, у большинства банков и кредитных союзов гораздо больше банкоматов, чем у физических банковских отделений. Многие также участвуют в крупных национальных сетях, которые предоставляют десятки тысяч банкоматов по всей стране и, как правило, бесплатно за их использование.

И, конечно же, самым большим преимуществом банкоматов является то, что они «открыты» постоянно. Вы можете внести депозит в любое время, так как вы не ограничены обычными часами банкира.

Процесс внесения наличных через банкомат во многом зависит от вашего банка или кредитного союза. Хотя этот процесс довольно похож в разных финансовых учреждениях, есть определенные различия.

В большинстве финансовых учреждений для доступа к аккаунту вам необходимо использовать дебетовую карту и личный идентификационный номер.После того, как вам будет предоставлен доступ к счету в банкомате, вам нужно будет выбрать, на какой конкретный счет вы хотите зачислить средства. Обычно это ваш текущий или сберегательный счет, но могут быть доступны и другие варианты. После того, как вы выбрали целевой аккаунт, вам нужно будет ввести конкретную сумму вашего депозита.

Банкоматы— ваш друг, если вы не можете добраться до отделения.

getty Внесение в банкоматах конвертамиБанкомат может потребовать внести наличные в конверт, который вы вставляете в прорезь для депозита.В этом случае от вас могут потребовать заполнить определенную информацию на конверте, включая номер вашего счета и сумму депонируемых наличных денег.

Но перед тем, как положить конверт в отсек для депозита, убедитесь, что он запечатан. Известно, что незапечатанные конверты приводят к измельчению наличных денег, что может быть огромной проблемой.

Другие банкоматы могут потребовать, чтобы вы отправили наличные напрямую, поскольку банкомат может считывать и подсчитывать валюту, которую вы вносите.Но прежде чем завершить транзакцию, убедитесь, что сумма наличных, подсчитанная банкоматом, совпадает с внесенной вами. Существует хотя бы маловероятная вероятность того, что два счета могут быть склеены и посчитаны как один, или счет может быть неправильно прочитан.

В случае несоответствия необходимо связаться с владельцем банкомата. Но вам потребуется записать конкретный банкомат, в котором возникла проблема, а также приблизительное время, фактическую сумму депозита и сумму, зачисленную банкоматом.Это может занять несколько дней, и проблема не обязательно будет решена в вашу пользу.

Уточняйте наличие средств в банке и у владельца банкоматаНесмотря на то, что наличные, внесенные в банкомат, являются наличными, это не совсем то же самое, что внесение депозита в самом отделении банка. Поскольку денежные средства, внесенные в банкомат, действительно попадают на ваш счет с задержкой, ваш банк или кредитный союз может иметь ограниченное количество средств для наличных, внесенных в банкоматы.

Лично я предпочитаю банкоматы в отделениях банка по этой причине.

В отличие от внесения депозита наличными в кассе отделения, вашему финансовому учреждению может потребоваться один или два дня для того, чтобы внести наличные в банкомат на ваш счет.

Но может также быть ограничение, установленное владельцем банкомата. Поскольку многие финансовые учреждения теперь участвуют в сетях банкоматов, банкомат часто принадлежит другому учреждению. У этого учреждения может быть своя собственная политика доступности средств.Он должен быть доступен в банкомате, в котором вы делаете депозит, и вам может потребоваться добавить это время в дополнение к временному лимиту доступности средств, установленному вашим банком или кредитным союзом.

Онлайн-банкинг может затруднить внесение наличных, но есть обходные пути.

getty Внесение наличных денег в интернет-банкВот где жизнь становится немного сложнее.

Если у вас есть онлайн-банк и вы хотите внести депозит наличными, узнайте, принимает ли ваш банк вообще наличные депозиты (многие из них не принимают).

Мои основные банковские операции осуществляются в Ally Bank, и они не принимают депозиты наличными. Если вы отправите наличные, они позвонят вам, чтобы обсудить, а затем отправят вам обратно. Если вы сделаете это слишком много раз, они могут закрыть вашу учетную запись.

Но даже среди онлайн-банков, которые действительно принимают наличные депозиты тем или иным способом, этот процесс займет больше времени, чем для традиционного банка с обычными отделениями.

Интернет-банки принимают депозиты наличными различными способами.

Внесение наличных через банкомат

Отсутствие филиальной сети не обязательно является недостатком для онлайн-банков. Многие участвуют в очень крупных сетях банкоматов, что позволяет им принимать наличные в местных банкоматах. Возможно, вы не сможете отправить им наличные по почте, но вы можете использовать банкомат для их отправки.

Но, как и в случае внесения депозитов через банкоматы в традиционных банках и кредитных союзах, вам необходимо ознакомиться с рекомендуемым вашим учреждением процессом внесения наличных, а также с политикой доступности средств.

Внесите наличные локально, затем переведите средства

Если ваш интернет-банк вообще не принимает наличные, вам придется положить их в местный банк, а затем перевести их через процесс ACH.

Обычно стандартный перевод, который осуществляется бесплатно, занимает несколько рабочих дней. Однако большинство финансовых учреждений предлагают возможность мгновенного перевода, хотя это может стоить вам несколько долларов.

Использование предоплаченных дебетовых карт в качестве временного решения

Для внесения наличных можно использовать предоплаченные дебетовые карты.Многие предоплаченные дебетовые карты принимают депозиты наличными, часто через сторонние сети, доступные в обычных торговых точках, доступных повсюду. Розничные магазины обычно включают Walmart WMT , продуктовые магазины, магазины 7-Eleven и крупные аптечные сети.

Привязав предоплаченную дебетовую карту к своему счету в интернет-банке, вы сможете вносить наличные на карту, а затем осуществлять электронный перевод с карты на свой счет в онлайн-банке.

У использования метода предоплаченной дебетовой карты есть два недостатка.Во-первых, вы заплатите комиссию за «загрузку наличных» вашей предоплаченной дебетовой карты. Сети пополнения счета наличными обычно взимают с вас несколько долларов только за пополнение вашей карты.

Второй недостаток — время обработки. В зависимости от предоплаченной дебетовой карты получение наличных может занять несколько дней.

Покупка денежных переводов и использование мобильных депозитов

Это еще один обходной путь, который можно использовать для перевода наличных на счет в онлайн-банке. Если онлайн-банк принимает депозиты по почте для мобильных, вы можете использовать денежный перевод вместо чека.

По сути, вы покупаете денежный перевод на сумму наличных, которую необходимо внести. Хотя их можно купить во многих торговых точках, наиболее распространенным источником является почтовое отделение США. Там вы можете приобрести денежные переводы на сумму до 1000 долларов и по цене от 1,25 до 1,75 доллара.

Затем вы можете отправить депозит по почте в свой онлайн-банк или использовать мобильное приложение банка, чтобы сделать мобильный депозит. Для этого достаточно сделать снимок денежного перевода и загрузить его на свой банковский счет.Но убедитесь, что ваш онлайн-банк распознает мобильные переводы денежных переводов так же, как и чеки.

Еще раз, вам также следует знать о наличии у фонда мобильных депозитов.

Последние мыслиЕсли вы обнаруживаете, что вносить наличные становится все труднее, важно минимизировать частоту получения наличных.

Если у вас есть люди, которые платят вам часто, рассмотрите альтернативный способ оплаты. PayPal — одна из самых популярных платформ для одноранговых платежей, но существует множество альтернатив PayPal, включая Venmo и Zelle.Используйте их, и вам не придется иметь дело с наличными!

Как банки зарабатывают деньги | Макроэкономика

Цели обучения

- Объясните и покажите, как банки создают деньги

- Используйте формулу денежного множителя, чтобы вычислить, как банки создают деньги

Создание денег одним банком

Банки и деньги взаимосвязаны. Дело не только в том, что большая часть денег находится в форме банковских счетов. Банковская система может буквально создавать деньги в процессе выдачи ссуд.Посмотрим как.

Начните с гипотетического банка под названием Singleton Bank. У банка есть депозиты на 10 миллионов долларов. Баланс Т-счета для Singleton Bank, когда он хранит все депозиты в своих хранилищах, показан на рисунке 1. На этом этапе Singleton Bank просто хранит деньги для вкладчиков; он не использует эти депозиты для выдачи ссуд, поэтому он также не может выплачивать проценты своим вкладчикам.

Рис. 1. Балансовый отчет банка Singleton : получает 10 миллионов долларов в виде депозитов.

Singleton Bank требует от Федеральной резервной системы держать 10% от общей суммы депозитов, или 1 миллион долларов, в резерве для покрытия снятия средств. Оставшиеся 9 миллионов долларов он предоставит взаймы. Выдав в долг 9 миллионов долларов и начисляя проценты, он сможет выплачивать проценты вкладчикам и получать процентный доход для Singleton Bank, а также выплачивать проценты вкладчикам (пока мы будем простыми и не будем класть процентный доход на баланс лист). Вместо того, чтобы стать просто местом хранения вкладов, Singleton Bank может стать финансовым посредником между вкладчиками и заемщиками.

Это изменение в бизнес-плане меняет баланс Singleton Bank, как показано на Рисунке 2. Изменились активы Singleton; теперь у него есть резервы в размере 1 млн долларов и ссуда компании Hank’s Auto Supply в размере 9 млн долларов. У банка по-прежнему есть депозиты на 10 миллионов долларов.

Рисунок 2. Баланс банка Singleton : 10% резервы, один раунд ссуд

Singleton Bank предоставляет ссуду компании Hank’s Auto Supply на сумму 9 миллионов долларов. Банк регистрирует эту ссуду, делая запись в балансе, чтобы указать, что ссуда была предоставлена.Этот заем является активом, потому что он будет приносить банку процентный доход. Конечно, кредитный инспектор не позволит Хэнку выйти из банка с 9 миллионами долларов наличными. Банк выдает Hank’s Auto Supply кассовый чек на 9 миллионов долларов. Хэнк кладет ссуду на свой текущий текущий счет в First National. Депозиты в First National увеличиваются на 9 миллионов долларов, а его резервы также увеличиваются на 9 миллионов долларов, как показано на Рисунке 3. First National должна держать 10% дополнительных депозитов в качестве обязательных резервов, но может предоставить ссуду остальным.

Рисунок 3. Баланс First National Bank: обязательные 10% резервы

Поскольку ссуда Хэнку была депонирована на депозитный счет до востребования (текущий счет Хэнка), ссуда увеличивает денежную массу М1. Предоставление ссуд, депонированных на депозитный счет до востребования, увеличивает денежную массу M1. Помните, что определение M1 включает чековые депозиты (до востребования), которые можно легко использовать в качестве средства обмена для покупки товаров и услуг. Обратите внимание, что денежная масса теперь составляет 19 миллионов долларов: 10 миллионов долларов на депозитах в банке Singleton и 9 миллионов долларов на депозитах в First National.Очевидно, что эти депозиты будут списаны, когда Hank’s Auto Supply выпишет чеки для оплаты своих счетов, но до тех пор, пока эти чеки будут депонированы на другие текущие счета, эффект будет таким же. Суть в том, что банк должен хранить достаточно денег, чтобы выполнить свои резервные требования; остальное — это банковские ссуды, и эти ссуды, когда размещены, увеличивают денежную массу. В этом примере банковское кредитование увеличило денежную массу на 9 миллионов долларов.

Теперь First National должна держать только 10% в качестве обязательных резервов (90 000 долларов США), но может предоставить ссуду остальные 90% (8 долларов США).1 миллион) в виде ссуды, предоставленной представительству Jack’s Chevy, как показано на Рисунке 4.

Рисунок 4 . Первый национальный баланс

Если Джек поместит ссуду на свой текущий счет в Second National, денежная масса увеличится еще на 8,1 миллиона долларов, как показано на Рисунке 5.